Какой налоговый и отчетный период по налогу на прибыль (коды)?

Налоговый период налога на прибыль, равно как и всех других налогов, — это период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате (ст. 55 НК РФ). Помимо налогового периода по прибыли, установлены отчетные. В статье мы расскажем о продолжительности всех этих периодов, а также о том, как они отражаются в налоговой декларации.

Налоговый период по налогу на прибыль

Отчетные периоды по налогу на прибыль

Коды периодов по налогу на прибыль (21, 31, 33, 34 и др.) для декларации

Итоги

Налоговый период по налогу на прибыль

Налоговый период для налога на прибыль определен как календарный год (п. 1 ст. 285 НК РФ). То есть это период времени с 1 января по 31 декабря.

Но это в общем случае, а из него есть исключения, к которым относятся создание или ликвидация (реорганизация) организации в середине года.

Так, для вновь созданной организации первым налоговым периодом по налогу на прибыль, в силу п. 2 ст. 55 НК РФ, будет промежуток времени:

- со дня ее создания (госрегистрации) до конца данного года (например, с 26 мая по 31 декабря текущего года);

- или со дня создания до конца следующего календарного года, если организация зарегистрирована в декабре (например, с 15 декабря прошлого года до 31 декабря текущего).

Если иностранная организация, деятельность которой не приводит к созданию представительства, самостоятельно признает себя налоговым резидентом РФ, то согласно п. 6 ст. 55 НК РФ первым налоговым периодом по налогу на прибыль для нее будет период:

- с 1 января до конца календарного года, если налоговым резидентом она признала себя с этой даты;

- с даты представления заявления до конца календарного года, если налоговым резидентом она признала себя с даты представления заявления.

- с даты представления заявления до конца календарного года, следующего за годом, в котором представлено указанное заявление, если заявление подано в период с 1 декабря по 31 декабря.

Для ликвидируемой или реорганизуемой организации последним таким периодом по налогу на прибыль будет отрезок (п. 3 ст. 55 НК РФ):

- от начала года до дня завершения ликвидации/реорганизации (например, с 1 января по 25 июня текущего года)

- либо со дня создания до дня ликвидации/реорганизации (например, с 15 января по 22 октября текущего года — для организации, которая создана и ликвидирована/реорганизована в течение одного года; или с 23 декабря текущего года по 25 июня следующего — для организации, которая была создана в декабре текущего года, и ликвидирована/реорганизована до конца следующего).

Отчетные периоды по налогу на прибыль

По итогам отчетных периодов уплачиваются авансовые платежи по налогу на прибыль, также представляются налоговые декларации (п. 1 ст. 55, п. 2 ст. 285, п. 1 ст. 289 НК РФ).

См. «Какие сроки сдачи декларации по налогу на прибыль?

Налоговым кодексом РФ установлены 2 типа отчетных периодов по налогу на прибыль (условно назовем их квартальными и ежемесячными). Зависят они от того, какой способ исчисления авансов по прибыли выбрала организация — обычный поквартальный или по фактически полученной прибыли.

См. «Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?».

При обычных авансах отчетными периодами являются (п. 2 ст. 285 НК РФ):

- 1 квартал;

- полугодие;

- 9 месяцев.

При авансах, исчисляемых из фактической прибыли (п. 2 ст. 285 НК РФ):

- месяц,

- 2 месяца,

- 3 месяца и так далее до конца года.

Например, январь, январь-февраль, январь-март и т. д.

Коды периодов по налогу на прибыль (21, 31, 33, 34 и др.) для декларации

Налоговый или отчетный период по налогу на прибыль требуется указать в «прибыльной» декларации — на титульном листе. Периоды закодированы, их коды приведены в приложении 1 к Порядку заполнения декларации (утв. приказ ФНС России от 19.10.2016 № ММВ-7-3/572@).

|

Коды |

Наименование |

|

13, 14, 15, 16 |

Используются в декларациях по консолидированной группе налогоплательщиков (КГН) и обозначают I квартал, полугодие, 9 месяцев и год по КГН |

|

21, 31, 33, 34 |

Обозначают поквартальные отчетные периоды: I квартал, полугодие, 9 месяцев и год соответственно |

|

35–46 |

Ежемесячные отчетные периоды: 1 месяц, 2 месяца, 3 месяца и так — до конца года |

|

50 |

Код обозначает последний налоговый период при реорганизации (ликвидации) организации |

|

57–68 |

Указываются ответственными участниками КГН, уплачивающими ежемесячные авансы по фактической прибыли |

Правильно заполнить декларацию по налогу на прибыль ам поможет наш материал «Чек-лист заполнения декларации по налогу на прибыль за 1 квартал 2019 года».

Итоги

Налоговый период по налогу на прибыль — год. Продолжительность первого и последнего налогового периода в жизни организации определяется по правилам ст. 55 НК РФ. В декларации по налогу на прибыль отчетный и налоговый периоды указываются в соответствии с кодами, указанными в приложении 1 к Порядку заполнения декларации.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяСтавки налога на прибыль в 2018 году

Сразу отметим: ставка налога на прибыль в 2018 году не изменилась по сравнению с предыдущим периодом. Впрочем, когда речь идет об этом налоге, о ставках правильнее говорить во множественном числе, т.к. их существует несколько в зависимости от видов доходов и категорий плательщиков. Рассмотрим, как считать налог на прибыль в 2018 году в различных ситуациях.

Базовый вариант налогообложения прибыли и отклонения от него

Пунктом 1 ст. 284 НК РФ установлена основная ставка налога на прибыль в 2018г. в размере 20%. В базовом варианте она распределяется между бюджетами следующим образом:

- бюджет РФ – 2%;

- бюджеты регионов – 18%.

Однако с 2017 по 2020 годы действует другой порядок, согласно которому федеральный бюджет получает 3%, а региональные – 17%

Это отклонение установлено законом от 30.11.2016 № 401-ФЗ «О внесении изменений…».

Также 20% налог взимается:

- С организаций, добывающих углеводородное сырье на новом морском месторождении.

- С контролирующих лиц по прибыли контролируемых иностранных компаний.

Для двух последних категорий распределение между бюджетами не применяется, все 20% налога зачисляются в федеральный бюджет.

Субъекты РФ имеют право понижать ставки по зачислению в их бюджеты для отдельных категорий налогоплательщиков. В общем случае «региональная» ставка может быть уменьшена до 13,5% (в 2017-2020 г.г. – до 12,5%), а для резидентов особых экономических зон – и до более низких значений.

Кроме того, пониженные «региональные» ставки (от 0% до 10%) применяются для организаций, участвующих в региональных инвестиционных проектах (п. 3 ст. 284.3 и п. 3 ст. 284.3-1 НК РФ).

Образец заполнения платежки по налогу на прибыль, зачисляемому в федеральный бюджет в 2018г. можно скачать здесь.

СКАЧАТЬ ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО НАЛОГУ НА ПРИБЫЛЬДругие варианты заполнения будут отличаться назначением платежа (вид бюджета) и КБК.

Скачать (plategnoe-poruchenie-po-nalogu-na-pribil.doc)

Налогообложение доходов по дивидендам

Налог на прибыль 2018 г. в виде дивидендов облагается в соответствии с п.3 ст. 284 НК РФ:

- Для российских организаций – 13% от доходов, полученных как от резидентов РФ, так и от иностранных компаний, а также по доходам от акций, права на которые удостоверены депозитарными расписками.

- Для иностранных компаний – 15% от доходов, полученных от участия в капитале российских организаций.

Если российская организация в течение года перед выплатой дивидендов владела более чем 50% уставного капитала компании-плательщика, то доход по ним облагается по ставке 0%. Если плательщиком дивидендов является компания – нерезидент, то она не должна входить в т.н. «черный список» офшоров (приказ Минфина РФ от 13.11.2007 № 108н).

Налогообложение доходов по долговым обязательствам

Налог на прибыль за 2018 год по долговым обязательствам исчисляется в соответствии с п.4 ст. 284 НК РФ:

- В размере 15% для доходов по следующим видам ценных бумаг:

– государственные ценные бумаги стран – участников Союзного государства, субъектов РФ и муниципальные ценные бумаги;

– облигации с ипотечным покрытием, выпущенные после 1 января 2007г.;

– облигации компаний-резидентов РФ, выпущенные в период 2017-2021г. и обращающиеся на организованном рынке

– доходов, полученных от доверительного управления ипотечным покрытием, если соответствующие сертификаты были выданы после 01 января 2007г.

- В размере 9% действует для следующих видов ценных бумаг:

– муниципальных ценных бумаг, выпущенных до 1 января 2007г. на срок более 3 лет;

– облигаций с ипотечным покрытием, выпущенные до 1 января 2007г.;

– доходов, полученных от доверительного управления ипотечным покрытием, если сертификаты были выданы до 01 января 2007г.

- По ставке 0% облагаются доходы от следующих долговых обязательств:

– государственные и муниципальные облигации, выпущенные до 20 января 1997г.

– облигациям государственного валютного займа 1999г., выпущенным для обеспечения условий урегулирования валютного долга бывшего СССР и РФ.

- Повышенная ставка 30% применяется для доходов по ценным бумагам российских организаций, учитываемых на счетах депо иностранных держателей, если информация о них не была предоставлена налоговому агенту (п. 4.2 ст. 284 НК РФ).

Налогообложение доходов иностранных компаний

Если компания-нерезидент работает в РФ через постоянное представительство, то его прибыль облагается на общих основаниях, аналогично российским организациям

Если представительства нет, то налог взимается в зависимости от вида дохода:

- В размере 10% – по доходам от использования или сдачи в аренду транспортных средств для осуществления международных перевозок.

- В размере 20% – для всех иных доходов иностранной компании, кроме дивидендов и доходов по долговым обязательствам.

Все суммы налога по дивидендам, долговым обязательствам и доходам нерезидентов, не имеющих постоянного представительства, зачисляются в федеральный бюджет (п. 6 ст. 284 НК РФ).

«Нулевая» льгота по налогу на прибыль

Для отдельных категорий юридических лиц или видов доходов действует льготная ставка налога на прибыль за 2018г., а именно – 0%. Некоторые случаи ее применения (для дивидендов и долговых обязательств) были рассмотрены выше.

Кроме них, «нулевая» льгота применяется в следующих случаях:

- Для образовательных и медицинских организаций (ст. 284.1 НК РФ).

- Для резидентов туристско-рекреационных экономических зон, объединенных в кластер – в части налога, зачисляемого в федеральный бюджет.

- Для сельскохозяйственных и рыбохозяйственных производителей в части произведенной ими с/х продукции и продуктов ее переработки.

- Для участников региональных инвестиционных проектов (п. 2 ст. 284.3, п. 2 ст. 284.3-1 НК РФ), участников свободной экономической зоны, резидентов территории опережающего развития и свободного порта Владивосток (ст. 284.4 НК РФ). Для всех категорий, перечисленных в этом пункте, льгота распространяется только на «федеральную» часть налога.

- Для организаций, осуществляющих социальное обслуживание граждан (ст. 284.5 НК РФ).

- Для Центрального банка РФ.

- Для участников проекта «Сколково» после прекращения использования права на освобождение и до превышения установленного лимита (п. 2 ст. 246 НК РФ и п. 5.1 ст. 284 НК РФ).

- Для доходов по операциям от реализации или иного выбытия долей участия в уставном капитале российских компаний (п. 4.1 ст. 284 НК РФ).

Вывод

Ставка налога на прибыль в 2018г. зависит от категории плательщика и вида доходов. Она может изменяться от 0% для льготных категорий и до 30% при нарушениях порядка предоставления информации о ценных бумагах. Ее базовый размер для «обычных» видов доходов и без учета льгот составляет 20%.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Налог на прибыль в 2018 году: ставки, таблица значений

Хозяйствующий субъект, который был поставлен на учет как юрлицо, и применяющий такой режим налогообложения как ОСНО, должен в установленный сроки рассчитывать и уплачивать согласно законодательству в бюджет налог на прибыль. Этот платеж является налогом, уплачиваемым в два уровня бюджета — федеральный и региональный. Рассмотрим налог на прибыль в 2018 году, ставки и таблицу со значениями.

Кто уплачивает налог на прибыль

Налоговое законодательство устанавливает, что плательщиками налога на прибыль являются юридические лица, которые находятся на общей системе налогообложения. Физлица и предприниматели не являются плательщиками данного обязательного платежа.

Налоговое законодательство устанавливает, что плательщиками налога на прибыль являются юридические лица, которые находятся на общей системе налогообложения. Физлица и предприниматели не являются плательщиками данного обязательного платежа.

Юридические лица могут быть российскими или иностранными фирмами. Последние уплачивают налог на прибыль, если они осуществляют на территории России свою деятельность через представительства и филиалы, а также в рамках международного договора, когда они признаются налоговыми резидентами.

Обязанность по уплате налога на прибыль распространяется как на предприятия коммерческого сектора, так и на некоммерческие и бюджетные организации при осуществлении ими деятельности по получению дохода для финансирования своей деятельности.

Организация может быть освобождена от уплаты налога в силу действующего законодательства. Для этого она должна применять вместо ОСНО специальные льготные режимы (ЕНВД, УСН, ЕСХН и т. д.) или участвовать с соблюдением определенных условий в проекте «Сколково».

Внимание! Также наделены освобождением от налога иностранные компании, которые задействованы в проведении чемпионата мира по футболу FIFA 2018. К ним относятся, в частности, футбольные ассоциации, производители медиапродукции, федерация FIFA и ее дочерние компании и другие.

По аналогичному принципу в 2014-2016 годах освобождались от уплаты налога иностранные компании, задействованные в проведении Зимних олимпийских игр в Сочи.

Налог на прибыль в 2018 году: ставки, таблица

НК РФ в статье 284 определяет общий размер ставки налога на прибыль, который составляет 20%. Налогоплательщик при этом должен осуществлять не только исчисление данного налога и производить самостоятельно распределение его при уплате между различными уровнями бюджетов, выступающих получателями данного обязательного платежа.

Законодательно установлено, что налог должен уплачиваться в федеральный и региональные бюджеты.

С 2017 года применяется новое соотношение ставок по налогу на прибыль в каждый из выше перечисленных бюджетов. Данное разграничение будет действовать до начала 2021 года.

Рассмотрим в таблице ставки налога на прибыль в 2018 году:

| Уровень получателя налога на прибыль | Ставка налога на прибыль | |

| До 2017 года | С 2017 по 2020 годы | |

| Федеральный (ст. 284 аб. 2 п. 1) | 2% | 3% |

| Региональный (ст. 284 аб. 3 п. 1) | 18% | 17% |

| в т. ч. льготные ставки для: -отдельных налогоплательщиков (ст. 284 аб. 4 п. 1) | Не менее 13,5% | Не менее 12,5% |

| -резидентов особых экономических зон (ст. 284 аб. 5 п. 1) | Не более 13,5% | Не более 13,5% |

Из таблицы видно, что региональные власти имеют право снижать свою часть налога для определенных категорий налогоплательщиков, учитывая существующие особенности осуществления деятельности и территориальные условия. Однако, у льготной ставки есть ограничение.

Льготная ставка по налогу

Для того чтобы в регионе применялась льготная ставка власти субъекта федерации должные принять соответствующее законодательство. Федеральные нормативные акты при этом устанавливают, что часть налога на прибыль, зачисляемая в республиканский бюджет, для установленных в региональном законодательстве налогоплательщиков не может быть ниже 12,5 %.

Кроме этого на определенна такая группа налогоплательщиков, которая осуществляет свою деятельности на территориях, признаваемых особыми экономическими зонами. Для них максимальная ставка налога определяется 13,5 %.

При этом такие ставки действуют:

- В отношении резидентов территории особых экономических зон.

- При осуществлении деятельности на территории особой экономической зоны, располагающейся в Магаданской области.

- При осуществлении деятельности в соответствии с законодательством соответствующего субъекта на территории Республики Крым и города федерального значения Севастополь.

В последних случаях для применения льготной ставки субъекты хозяйствования должны обеспечить раздельный учет показателей по:

- Доходам и расходам, при осуществлении деятельности в особой экономической зоне.

- Доходам и расходам, при осуществлении деятельности за пределами данных территорий.

Внимание! Однако, также нужно учитывать, что определенные категории налогоплательщиков, перечисленные законодательно, не могут пользоваться льготными ставками даже при ведении деятельности в особых экономических зонах. Например, при добыче углеводородного сырья.

Ставки и распределение налога между бюджетами в 2018 году

Выше рассмотренные ставки налога на прибыль являются общими.

Для некоторых видов доходов организации налог на прибыль может исчисляться и уплачиваться по иным ставкам. Рассмотрим подробнее их.

В отношении процентов по ценным бумагам действует ставка налога на прибыль 0 %, если это государственные и муниципальные облигации выпуска до 1997 года, валютный облигационный займ 1999 года.

По ставке 9% облагаются проценты по муниципальным ценным бумагам со сроком не менее трех лет с выпуском до 2007 года, проценты по облигациям с ипотечным покрытием до 2007 года, и доходы учредителей доверительного управления ипотечного покрытия до 2007 года. Данный налог подлежит зачислению в федеральный бюджет.

По ставке 15% следует исчислять налог на прибыль по процентам по ценным бумагам участников союзного государства, субъектов РФ и муниципальным ценным бумагам, проценты по ценным бумагам, выпущенным в обмен на государственные бескупонные облигации, размещенные за пределами России, процентам по облигациям с ипотечным покрытием с выпуском с 2007, а также доходы учредителей доверительного управления после 2007 года.

По ставке 13% облагаются дивиденды российским организациям участников в уставных капиталах других юрлиц, дивиденды по акциям. При этом нужно учитывать, что если доля участия фирмы в уставном капитале более 50% и срок владения доли превышает 365 дней, действует ставка налога на прибыль 0%. Данный налог зачисляется в федеральный бюджет.

Если владельцем доли выступает иностранная компания, то ставка налога на ее дивиденды составляет 15%. Данное правило распространяется и на дивиденды по ценным бумагам наших организаций, которые учитываются на счетах депо у иностранных держателей.

В отношении же процентов по ценным бумагам российских компаний, учитываемых на счетах депо у иностранных держателей следует применять ставку налога 30%. Этот налог на прибыль нужно зачислять в бюджет России.

В 2017 году Минфин выпустил письмо, в котором установил, что ФНС не имеет полномочий накладывать на юридическое лицо штраф, если при платеже налог между бюджетами был распределен не верно. Такая ситуация может возникнуть из-за того, что после изменения соотношения ставок в региональном бюджете произойдет переплата, а в федеральный недоимка, либо наоборот.

Внимание! Однако Минфин указал, что штраф будет наложен только в том случае, если была занижена налоговая база, налог рассчитан неверно либо перечислен с опозданием. Если же налог уплачен вовремя и суммарно верно, но перепутаны ставки в бюджеты, штрафа быть не может.

Тем не менее исправить эту ошибку все же придется. Необходимо будет подать в ФНС официальное письмо, в котором попросить произвести зачет частей между собой.

buhproffi.ru

Налог на прибыль (по фактической прибыли) за 2018 г.

Кто платит налог на прибыль

Налог на прибыль исходя из фактически полученной прибыли платят организации, подавшие не позднее 31 декабря года, предшествующего году перехода на такой способ уплаты авансов, соответствующее уведомление, и их ОП (п. 2 ст. 286 НК РФ).

Отчетный период по налогу на прибыль

Для организаций, уплачивающих авансы по фактической прибыли, отчетным периодом является месяц, два месяца и так далее до конца календарного года (п. 2 ст. 285 НК РФ).

Налоговым периодом для таких организаций является календарный год (п. 1 ст. 285 НК РФ).

Ставка налога на прибыль

На 2017-2020 гг. установлены следующие ставки налога на прибыль (п. 1 ст. 284 НК РФ):

- в федеральный бюджет – 3%;

- в региональный бюджет – 17%.

Правда, власти субъектов могут снизить для некоторых категорий плательщиков ставку налога, зачисляемого в региональный бюджет. При этом региональная ставка не может быть меньше 12,5% в 2017-2020 гг.

Расчет авансов по налогу на прибыль

Суммы авансов по налогу, уплачиваемых исходя из фактической прибыли, рассчитывается в течение календарного года нарастающим итогом следующим образом (п. 2 ст. 286 НК РФ):

Сумма аванса за январь (стр.180 Листа 02 Декларации за январь) = Налоговая база (стр.120 Листа 02 Декларации за январь) х Ставка налога (стр.140 Листа 02 Декларации за январь)

Сумма аванса за январь-февраль (стр.180 Листа 02 Декларации за январь-февраль) = Налоговая база (стр.120 Листа 02 Декларации за январь-февраль) х Ставка налога (стр.140 Листа 02 Декларации за январь-февраль)

Аналогичным образом рассчитывается сумма аванса за каждый отчетный период.

Годовая сумма налога рассчитывается так:

Сумма налога за год (стр.180 Листа 02 Декларации за год) = Налоговая база (стр.120 Листа 02 Декларации за год) х Ставка налога (стр.140 Листа 02 Декларации за год)

Расчет суммы аванса, подлежащей доплате в бюджет

Сумма аванса, подлежащая доплате в бюджет по итогам очередного месяца, рассчитывается с учетом ранее уплаченных авансов (п. 2 ст. 286 НК РФ):

Сумма аванса за январь, подлежащая доплате в бюджет (стр.270 + стр.271 Листа 02 Декларации за январь) = Сумма аванса за январь (стр.180 Листа 02 Декларации за январь)

Сумма аванса за январь-февраль, подлежащая доплате в бюджет (стр.270 + стр.271 Листа 02 Декларации за январь-февраль) = Сумма аванса за январь-февраль (стр.180 Листа 02 Декларации за январь-февраль) – Сумма аванса за январь (стр.210 Листа 02 Декларации за январь-февраль = стр.180 Листа 02 Декларации за январь)

Сумма аванса за январь-март, подлежащая доплате в бюджет (стр.270 + стр.271 Листа 02 Декларации за январь-март) = Сумма аванса за январь-март (стр.180 Листа 02 Декларации за январь-март) – Сумма аванса за январь-февраль (стр.210 Листа 02 Декларации за январь-март = стр.180 Листа 02 Декларации за январь-февраль)

В аналогичном порядке рассчитывается сумма аванса, подлежащая уплате в бюджет, за каждый отчетный период.

Годовая сумма налога определяется следующим образом:

Сумма налога за год, подлежащая доплате в бюджет (стр.270 + стр.271 Листа 02 Декларации за год) = Сумма налога за год (стр.180 Листа 02 Декларации за год) – Сумма аванса за январь-ноябрь (стр.210 Листа 02 Декларации за год = стр.180 Листа 02 Декларации за январь-ноябрь)

Кстати, если авансовый платеж/налог за текущий отчетный период/год получился меньше, чем сумма авансовых платежей за предыдущие отчетные периоды, то в бюджет ничего платить не нужно (п. 1. ст. 287 НК РФ). Такое возможно, например, при получении убытка.

Обратите внимание, что мы привели общие формулы расчета аванса/налога. У организаций, уплачивающих торговый сбор, а также у организаций, производящих уплату налога за пределами РФ, сумма которого засчитывается в счет уплаты налога на прибыль, аванс/налог считаются несколько иначе.

Срок уплаты авансов по фактической прибыли

Авансовые платежи уплачиваются не позднее 28 числа месяца, следующего за отчетным месяцем (п. 1 ст. 287 НК РФ). Налог по итогам года уплачивается не позднее 28 марта года, следующего за отчетным годом (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

При нарушении срока уплаты авансов и налога ИФНС начислит пени (п. 3 ст. 58, ст. 75 НК РФ).

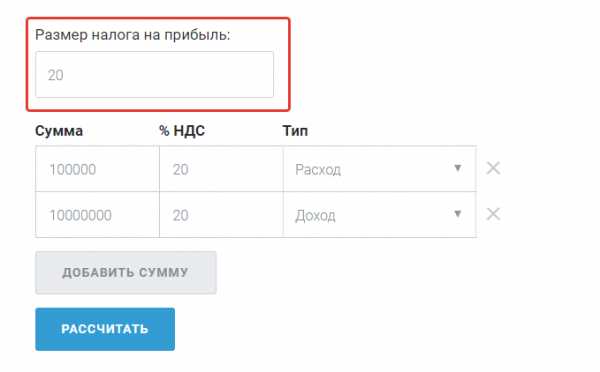

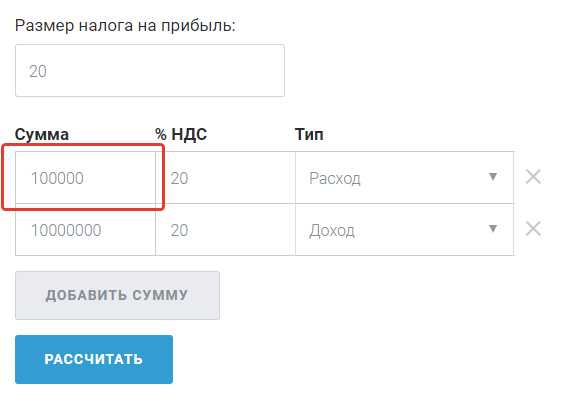

Проверить правильность расчета пени вам поможет наш Калькулятор.

КБК: налог на прибыль

Налог на прибыль уплачивается на следующие КБК:

| Бюджет, в который уплачивается аванс/налог | Что уплачивается | КБК |

|---|---|---|

| Федеральный | Налог | 182 1 01 01011 01 1000 110 |

| Пени | 182 1 01 01011 01 2100 110 | |

| Штраф | 182 1 01 01011 01 3000 110 | |

| Региональный | Налог | 182 1 01 01012 02 1000 110 |

| Пени | 182 1 01 01012 02 2100 110 | |

| Штраф | 182 1 01 01012 02 3000 110 |

Образец платежки по налогу на прибыль вы найдете ниже.

glavkniga.ru

Налог на прибыль в 2018 году

Налог на прибыль в 2018 году уплачивается по тем же правилам, что и раньше.

Плательщиками являются организации.

Подробнее о налоге на прибыль организаций см. здесь.

Налог на прибыль ИП не платят. Его заменяет НДФЛ.

В НК РФ налог на прибыль регулируется 25 главой.

Размер налога на прибыль в 2018 году составляет в общем 20% от величины полученной прибыли, из которых 3% зачисляются в федеральный бюджет, а 17% — в бюджеты субъектов.

См. «Какая ставка по налогу на прибыль организаций в 2018-2019 годах?».

Внутри года уплачиваются авансы — ежемесячные и (или) ежеквартальные.

Подробнее см.:

Ежеквартально и по итогу года подается декларация. Бланк декларации по налогу на прибыль и образец заполнения можно скачать здесь. А в этом материале — чек лист по заполнению формуляра за 3-й квартал 2018 года.

О сроках сдачи отчетности по налогу на прибыль в 2018 году читайте в материалах:

Значимым нововведением 2018 года является инвестиционный налоговый вычет, о котором мы рассказали здесь.

Следите за материалами нашей рубрики «Налог на прибыль», и уплата налога не составит для вас особого труда. Образец платежки для перечисления налога скачайте здесь.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Как правильно рассчитать налог на прибыль организаций?

Как рассчитать налог на прибыль правильно? С этим вопросом сталкивается почти каждый практикующий бухгалтер организации. Между тем все не так сложно, если знать принцип расчета. О том, как посчитать налог на прибыль, мы и расскажем в этой статье.

Как считать налог на прибыль. Общие правила

Какие нюансы учесть при расчете

Итоги

Как считать налог на прибыль. Общие правила

Как рассчитывать налог на прибыль? Так же, как и большинство налогов, — в процентах от налоговой базы (п. 1 ст. 286 НК РФ). Поэтому сначала ищем ее.

Налоговой же базой является денежное выражение прибыли (п. 1 ст. 274 НК РФ). В общем случае прибыль — это облагаемые доходы, уменьшенные на принимаемые для прибыли расходы (ст. 247 НК РФ).

См. «Что является объектом налогообложения по налогу на прибыль?»

Затем определяем, по какой ставке нужно исчислить налог.

См. «Какая ставка по налогу на прибыль организаций в 2014-2015 году?»

Перемножаем налоговую базу и ставку и получаем результат.

Таким образом, посчитать налог на прибыль организации можно по формуле:

НнП = НБ х НСт,

где НнП — сумма налога, НБ — налоговая база, НСт — налоговая ставка.

Обратите внимание: доходы и расходы берем с начала года, так как налог на прибыль считается нарастающим итогом.

См. «Как верно заполнить декларацию по налогу на прибыль нарастающим итогом?»

Также не забывайте о том, что по итогам отчетных периодов нужно платить авансовые платежи.

См. «Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?»

Какие нюансы учесть при расчете

Однако алгоритм действий не всегда так прост. Есть некоторые особенности, которые нужно учесть перед тем, как рассчитать сумму налога на прибыль. В частности:

- У вас могут быть доходы, облагаемые налогом по разным ставкам. В этом случае налоговую базу придется считать отдельно — по общей ставке и по специальной (п. 2 ст. 274 НК РФ).

- Вы можете осуществлять операции, убыток по которым признается в особом порядке: использование деятельности обслуживающих производств и хозяйств (ст. 275.1 НК РФ), уступка права требования (ст. 279 НК РФ), операции с амортизируемым имуществом (ст. 323 НК РФ) и др. Финансовый результат по ним также нужно отделить от общей налоговой базы (п. 2 ст. 274 НК РФ), а убыток учесть по правилам, которые предусмотрены для каждой конкретной операции.

См. также «Обслуживающие производства и хозяйства. Налог на прибыль».

- Отдельно нужно учитывать доходы и расходы по вмененной и игорной деятельности, разделяя и распределяя их между видами деятельности, облагаемыми по разным налоговым режимам (п. 9 ст. 274 НК РФ).

См. «Как организовать раздельный учет при ЕНВД».

Итоги

Итак, мы выяснили, как рассчитать налог на прибыль организации. Для этого нужно:

- Правильно определить налоговую базу.

- Выбрать верную налоговую ставку.

- Выявить и отдельно учесть операции, имеющие особый порядок признания для прибыли.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru