Наиболее выгодные вложения финансов в России

Встройте «ИНФОРМЕР» в свой информационный поток, если хотите получать оперативные комментарии и новости:

Частные инвестиции в банковские и пенсионные активы теряют привлекательность на фоне вложений в недвижимость. Об этом сообщают эксперты.За октябрь из банков вкладчики суммарно забрали больше 1 миллиарда долларов. Субсидируемая государством ставка ипотечного кредита на весь срок является более выгодным предложением для инвестора, чем любые самые щедрые обещания банкиров.

Эта тенденция будет продолжаться и дальше, единственное, что может её остановить, это высокие налоги на инвестиционную недвижимость. В ряде стран предусмотрена форма повышенного налогообложения на неиспользуемую хозяином недвижимость.

Используемая в настоящее время в России ставка налогообложения дает возможность иметь большое количество недвижимости, не обращая внимания на налоговое бремя.

Однако в действующем законе используемая ставка по коммерческой недвижимости, к которой могут быть отнесены и сдаваемые в аренду жилые квартиры, достаточно высока, особенно если её начнут взимать не с кадастровой стоимости, а с реальной рыночной.

Мнение авторов и спикеров может не совпадать с позицией редакции. Позиция редакции может быть озвучена только главным редактором или, в крайнем случае, лицом, которое главный редактор уполномочил специально и публично.

Встройте «ИНФОРМЕР» в свой информационный поток, если хотите получать оперативные комментарии и новости:

Подпишитесь на наш канал в Яндекс.Дзен

Добавьте «ИНФОРМЕР» в свои источники в Яндекс.Новости или News.Google

Также будем рады вам в наших сообществах во ВКонтакте, Фейсбуке, Твиттере, Одноклассниках

8264

Куда вложить свободные средства, чтобы получать пассивный доход

Деньги должны работать. Об этом знают многие. Но понимает эту фразу далеко не каждый. В большинстве своем мы привыкли трудиться и жить на зарплату.

Об этом знают многие. Но понимает эту фразу далеко не каждый. В большинстве своем мы привыкли трудиться и жить на зарплату.

Как заставить деньги приносить деньги? Ответ достаточно прост — их нужно инвестировать. То есть вкладывать с потенциалом приумножения. Куда? Это уже сложнее. Инструментов достаточно много. Рассмотрим самые популярные и выберем наиболее выгодные.

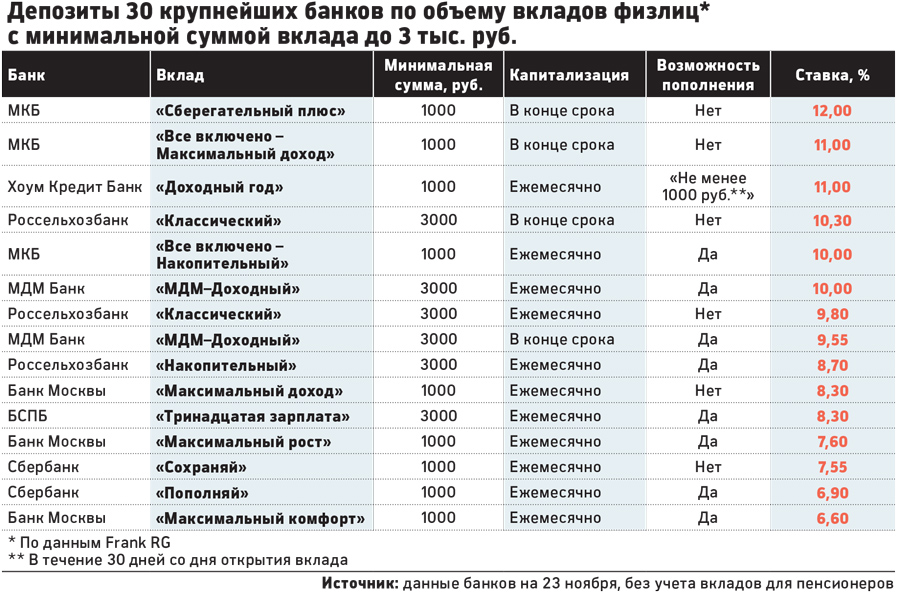

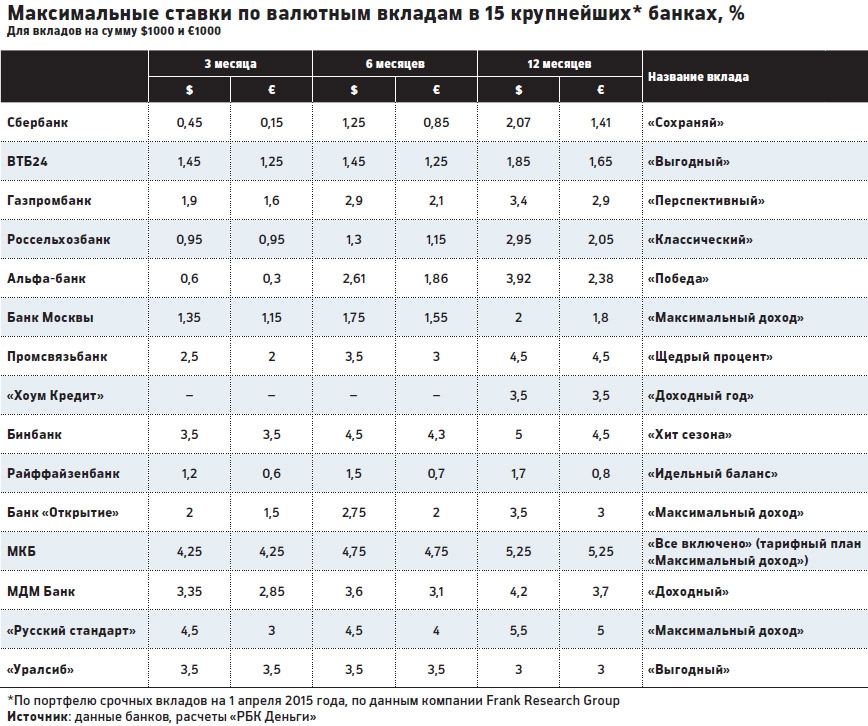

Депозиты

Коммерческие банки Кыргызстана предлагают 41 вклад в долларах США с возможностью пополнения — по данным портала «Акчабар». Мы не случайно рассматриваем вклады именно с возможностью пополнения, потому что далеко не каждый может сразу положить на счет крупную сумму.

Итак, какие условия нам предлагают комбанки?

На сегодняшний день самое выгодное предложение в американской валюте у комбанков составляет 3.5% годовых. В пересчете на деньги, положив на счет $1.2 тысячи (ежемесячными траншами по $100) в конце года можно накопить на депозите $1 тысячу 222.17, из которых $22. 17 — это и есть прибыль по процентам. Негусто.

17 — это и есть прибыль по процентам. Негусто.

Для того чтобы получать доход на первоочередные расходы, в банке на счете необходимо держать не менее $40 тысяч. В этом случае при условии возможности ежемесячного снятия процентов в месяц пассивный доход может составлять $133. При этом основная сумма будет оставаться нетронутой.

Вердикт — депозиты надежны, но низкодоходны. Банковский вклад скорее предназначен для сохранения и накопления капитала. Он выступает отличной альтернативой хранению денег под матрасом, где их беспощадно съедает инфляция.

Инвестиции в валюту

Если мы говорим о распределении своих накоплений, то да, хранить деньги в разной валюте, в том числе и национальной, — правильный ход. Но приумножить капитал путем долгосрочных вложений денег в валюту вряд ли получится.

Самые популярные у кыргызстанцев иностранные валюты для хранения: доллары США, евро, рубли, юани.

И все эти инвалюты показали снижение к сому за год: доллар США снизился к началу 2020 года на 0. 34 сома, рубль — на 0.08 сома, евро — на 1.92 сома, юань — на 0.16 сома.

34 сома, рубль — на 0.08 сома, евро — на 1.92 сома, юань — на 0.16 сома.

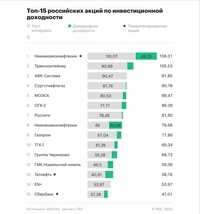

Фондовый рынок

В Кыргызстане инвесторы не спешат выходить на мировой фондовой рынок. Люди ошибочно думают, что для приумножения и сохранения капитала на бирже нужны огромные вложения. Но на самом деле это не так.

На фондовой бирже можно купить даже одну акцию. Но правда это не принесет ощутимую доходность и противоречит золотому правилу инвестора — «Не держать все яйца в одной корзине».

Рассмотрим на примере: инвестор покупает только одну акцию одной компании и в случае снижения стоимости цены на данную акцию риск инвестора возрастает. Но если инвестор покупает ценные бумаги двух и более разных компаний, то риск понижается. Потому что даже если акция одной компании потеряет в цене, то акция другой компании за счет роста цены может компенсировать эту разницу.

«Путь инвестора начинается с того, что человек для себя определяет: для каких целей и на какой срок он хочет купить ценные бумаги (инвестировать свободные средства).

Среднестатистический инвестор придерживается консервативной и сбалансированной политики «купить и держать», он не спекулирует (часто покупая и продавая ценные бумаги). И, согласно статистике, доход такого инвестора в год может варьироваться от 8 до 15% в долларах США», — рассказал «Акчабару» директор «Фридом Финанс» в Кыргызстане Бауыржан Сыдыков.

Отвечая на вопрос, сколько реально можно заработать на покупке/продаже ценных бумаг достаточно проследить за изменением стоимость акций компании Tesla. Итак, за последний год ценные бумаги компании выросли в цене с $235.16 до $1 тысячи 746. Таким образом, доход в 64 раза выше, чем если бы эти деньги хранились на депозите.

Есть много различных факторов, о которых нужно знать, выходя на фондовый рынок. Для того чтобы грамотно инвестировать необходимы опыт и знания. Но их отсутствие – не повод откладывать выход на фондовый рынок, но повод задуматься о брокере. И к его выбору необходимо подойти ответственно.

Для вас стать личным проводником в мир ценных бумаг может международная инвестиционная компания «Фридом Финанс». Специалисты компании с 11-летним опытом готовы проконсультировать, объяснить принципы работы бирж и сопровождать все ваши сделки, рекомендуя, когда и какие акции покупать и когда продавать.

Справка:

Freedom Finance — системообразующая инвестиционная компания международного уровня, представленная в семи странах: Казахстан, Россия, Германия, Украина, Кыргызстан, Узбекистан и Кипр. Компания входит в международную инвестиционную группу Freedom Holding Corp. Собственный капитал группы превышает $134 миллиона 119 тысяч. Акции Холдинга торгуются на Nasdaq Capital Market, Казахстанской фондовой бирже и Санкт-Петербургской бирже. Рыночная капитализация Холдинга превышает $1.1 миллиард.

Кыргызстан, город Бишкек, улица Ибраимова 103, БЦ Victory, офис 904.

Контакты: Call-center 7555 (бесплатно со всех мобильных операторов Кыргызстана), www.ffin.kg.

Проектируемые новостройки Санкт-Петербурга: самые выгодные инвестиции в жилье

Проектируемые новостройки в Санкт-Петербурге от «Невского простора»

Если вы планируете вложиться в недвижимость на ранней стадии строительства, чтобы получить максимальную инвестиционную прибыль, обращайтесь в агентство «Невский простор», и мы предоставим вам проекты будущих новостроек в Санкт-Петербурге на ближайший год.

В нашей базе собраны все проектируемые новостройки СПб, и вам не придется тратить время на поиск и аккумулирование информации от разных девелоперов.

Звоните, и мы вам поможем не пропустить начало продаж квартир в интересующем доме.

Проектируемые новостройки в СПб – 3 веских причины для покупки

- Невысокая стоимость. Чем раньше вы покупаете строящееся жилье, тем дешевле оно вам обходится. Самый выгодный вариант – приобретать квартиру на стадии старта продаж, а для этого нужно заранее изучить будущие проекты новостроек, Санкт-Петербург не исключение.

- Окупаемые инвестиции. Приобретать проектируемые новостройки СПб выгодно с целью инвестиций. К окончанию стройки стоимость может вырасти вдвое и принести значительный доход покупателю жилья.

- Современные решения. Будущий проект позволяет потенциальным покупателям познакомиться с архитектурным, отделочным, планировочным решением будущей жилплощади и выбрать тот вариант, который покажется наиболее современным, привлекательным или удобным.

Все планируемые новостройки в СПб в базе «Невского простора»

Планируемые новостройки СПб можно найти на сайтах отдельных застройщиков или обратиться в «Невский простор», где собрана полная база по всем проектируемым объектам ведущих девелоперов.

Первый вариант отнимет у вас много сил и времени. Кроме того, не разбираясь в рынке недвижимости, можно доверить свои деньги ненадежному застройщику и в результате «прогореть».

Обращение за профессиональной помощью в «Невский простор» означает, что вы получите сразу готовую базу объектов, не будете тратить время на поиск различных сайтов застройщиков. Кроме того, наш 20-летний опыт позволяет заранее отсеивать ненадежных девелоперов и предлагать клиентам только объекты проверенных стройкомпаний.

Планируемые новостройки – подберем в два счета

Информация о планируемых новостройках поступает к нам напрямую от застройщиков вместе с готовыми проектами. Обратившись к нам, вы не только узнаете расположение и стоимость будущей квартиры, но и сможете увидеть проект дома в контексте окружающей инфраструктуры, ближайших объектов, оценить удобство и комфорт проживания в данном районе.

Свяжитесь с нами удобным контактным способом, и мы поможем вам подобрать проектируемую новостройку в Петербурге и не опоздать к старту продаж.

Вложения в гособлигации в рамках ИИС будут одним из наиболее выгодных способов сбережения средств

УрБК, Екатеринбург, 04.02.2016. Нестабильная экономическая ситуация в 2015 году вывела вложения в облигации в лидеры по доходности среди финансовых инструментов с низкими рисками, сообщает пресс-служба УБРиР.

Как отмечают в кредитной организации, величина ключевой ставки Банка России в начале года в 17% определила высокую доходность по данным бумагам, в том числе по облигациям федерального займа (ОФЗ). Так, в январе 2015 года на Московской бирже можно было приобрести ОФЗ с доходностью 15-16% годовых, а облигации субфедеральных эмитентов — порядка 18-20%. При этом купонный доход по гособлигациям для частных инвесторов не обременен налогом на доходы для физлиц (НДФЛ) . Снижение ключевой ставки в апреле 2015 года до 12,5% привело к существенному росту цен на облигации, и сделанные в начале года вложения принесли инвесторам не только купонный, но и курсовой доход. Кроме того, физлица получают еще налоговый вычет, предусмотренный механизмом нового, запущенного в 2015 году инструмента индивидуального инвестиционного счета (ИИС).

Так, в январе 2015 года на Московской бирже можно было приобрести ОФЗ с доходностью 15-16% годовых, а облигации субфедеральных эмитентов — порядка 18-20%. При этом купонный доход по гособлигациям для частных инвесторов не обременен налогом на доходы для физлиц (НДФЛ) . Снижение ключевой ставки в апреле 2015 года до 12,5% привело к существенному росту цен на облигации, и сделанные в начале года вложения принесли инвесторам не только купонный, но и курсовой доход. Кроме того, физлица получают еще налоговый вычет, предусмотренный механизмом нового, запущенного в 2015 году инструмента индивидуального инвестиционного счета (ИИС).

Если суммировать необлагаемый НДФЛ доход по купону ОФЗ, курсовую разницу между покупкой и продажей бумаг, а также налоговый вычет в рамках ИИС, вложения в гособлигации уже в первый год работы инвестиционных счетов принесли инвесторам до 30% дохода, подчеркивают эксперты Уральского банка реконструкции и развития.

«Обычно на фондовом рынке привлекательная доходность сопровождается высоким риском, как, например, вложения в акции или инструменты срочного рынка. Инвестирование в облигации, напротив, более надежны, тем более вложения в бумаги, эмитентом и ответчиком по всем обязательствам которых является Минфин. Такой инструмент больше всего похож на банковский вклад — вложения делаются на определенный срок под заранее известный процент. Но, в отличие от вклада, облигации можно продать в любой момент, при этом продавец получит накопленный на дату продажи купонный доход (НКД) — аналог процента по вкладу (то есть проценты не «сгорают»). Вложения в ОФЗ в рамках ИИС — своего рода компромисс между вкладом и инвестиционной услугой, что подходит консервативным инвесторам, которые ищут повышенной доходности, но при этом не готовы рисковать», — отметил руководитель дирекции финансовых рынков Уральского банка реконструкции и развития Владимир Зотов.

Инвестирование в облигации, напротив, более надежны, тем более вложения в бумаги, эмитентом и ответчиком по всем обязательствам которых является Минфин. Такой инструмент больше всего похож на банковский вклад — вложения делаются на определенный срок под заранее известный процент. Но, в отличие от вклада, облигации можно продать в любой момент, при этом продавец получит накопленный на дату продажи купонный доход (НКД) — аналог процента по вкладу (то есть проценты не «сгорают»). Вложения в ОФЗ в рамках ИИС — своего рода компромисс между вкладом и инвестиционной услугой, что подходит консервативным инвесторам, которые ищут повышенной доходности, но при этом не готовы рисковать», — отметил руководитель дирекции финансовых рынков Уральского банка реконструкции и развития Владимир Зотов.

По его словам, в 2016 году вложения в гособлигации в рамках инвестиционного счета останутся одной из наиболее перспективных возможностей сбережения средств. Сегодня, когда доходность по облигациям федерального займа в среднем составляет 10,2-11% годовых, приобретение их в рамках ИИС могут принести инвесторам суммарную доходность около 20% годовых вместе со всеми выплатами — при условии инвестирования на три года, весь срок, предусмотренный инвестиционным счетом.

Выгодные вклады

Вклады (депозиты)

При переходе в данный раздел, вы получите доступ к информации по действующим вкладам в белорусских рублях и иностранной валюте. При необходимости, можно узнать процентные ставки по действующим вкладам или рассчитать проценты, используя калькулятор вкладов. Также представлена информация о заявках, заказе справок / выписок и прочей документации.

Подробнее

Драгоценные металлы и камни

Подробнее

Ценные бумаги

Занимая лидирующие позиции на рынке ценных бумаг в Республике Беларусь, ОАО «АСБ Беларусбанк» совместно с входящим в его состав УП «АСБ Брокер» оказывают комплексное обслуживание по осуществлению операций на данном рынке. Подскажем, как выгодно купить государственные, корпоративные и Интернет-облигации. К вашим услугам – брокерское и депозитарное обслуживание, доверительное управление.

Подскажем, как выгодно купить государственные, корпоративные и Интернет-облигации. К вашим услугам – брокерское и депозитарное обслуживание, доверительное управление.

Подробнее

Хранение ценностей

Переживаете за сохранность ценных вещей или желаете обеспечить безопасность важным документам? – Положите свое имущество в депозитный сейф, круглосуточно охраняемый и соответствующий всем требованиям безопасности и конфиденциальности. Также осуществляется прием ценностей на открытое банковское хранение.

Подробнее

Строительные сбережения

Как оформить кредит на жилье и накопить сбережения при этом? – Предлагаем воспользоваться системой строительных сбережений. Далее представлены подробные сведения о действии жилищных сбережений и планах накопления, а также условиях сберегательно-платежного периода и порядке выдачи кредита на строительство квартиры.

Подробнее

Продажа памятных и слитковых монет

Желаете купить монеты, представляющие историческую или эстетическую ценность? – В ОАО «АСБ Беларусбанк» можно приобрести памятные монеты различных сплавов драгоценных металлов не только из Республики Беларусь, но и иностранных государств, а также слитковые (инвестиционные) монеты Национального банка Республики Беларусь.

Подробнее

Топ-3 лучших дивидендных компаний для инвестиций на 2021 год

Если вы инвестируете ради получения доходности в защитные дивидендные компании, которые продают такую продукцию, как хлопья для завтрака, мыло и суп, вы делаете все неправильно.

Это одна из худших инвестиционных стратегий в преддверии того, что может стать лучшим периодом для экономического роста за 20 лет. Речь идет про 2021 год.

«Я хочу рассказать вам, почему. Классические дивидендные компании, такие как Procter & Gamble, Colgate-Palmolive, General Mills и Campbell Soup, относятся к категории «нециклических», – пишет Майкл Браш для Marketwatch. – Дело в том, что люди продолжают покупать продукты первой необходимости вне зависимости от стадии экономического цикла или количества денег, которые они получают. Нециклические акции по определению показывают относительно слабую динамику при ускорении роста».

Далее делимся переводом статьи эксперта.

Вместо этого я советую инвесторам покупать акции циклических компаний, которые также выплачивают дивиденды. Чувствительные к состоянию экономики фирмы демонстрируют намного лучшие результаты, чем защитные компании, когда рост ускоряется – что и произойдет в следующем году.

Моя стратегия уже работает. Портфель из дюжины циклических дивидендных компаний, который я составил в конце августа, превосходил наиболее популярные защитные дивидендные компании на четыре процентных пункта по состоянию на момент открытия фондового рынка на этой неделе. 12 циклических компаний из таких областей, как банковское дело, технологии и энергетика, выросли на 2,5% по сравнению с падением на 1,5% для четырех популярных защитных компаний, названия которых я указал выше, плюс Clorox, Kimberly-Clark и Kellogg.

Самое приятное то, что при инвестировании в циклические компании вам не придется жертвовать дивидендной доходностью.

В совокупности мои акции принесли доходность в 4,5% по сравнению с 2,7% для семи классических дивидендных компаний, указанных выше. Я полагаю, что в следующем году мой портфель превзойдет S&P 500. Циклические компании, как правило, показывают более высокие результаты при переходе от рецессии к фазе быстрого роста экономики.

Ниже я перечислю еще три причины, по которым вам стоит отдать предпочтение циклическим дивидендным компаниям вместо классических защитных компаний, занимающихся продажей хлопьев, моющих средств, зубной пасты и супов.

1. Нераспределенная прибыль компании увеличивает вашу прибыль

Уоррен Баффет любит напоминать инвесторам, что, если доходность облигаций находится на уровне 3%, а доходность акций – также на уровне 3%, лучше покупать акции, потому что компания сохраняет нераспределенную прибыль, чтобы инвестировать в рост. С облигациями этого не происходит.

Вы можете приумножить мощь этого правила, инвестируя в акции с циклическим ростом, а не в защитные бумаги. По определению, компании инвестируют в лучшие перспективы роста. Некоторые, конечно, будут ошибаться, но промахов избежать не удастся, даже если вы решите вложить средства в защитные активы.

По определению, компании инвестируют в лучшие перспективы роста. Некоторые, конечно, будут ошибаться, но промахов избежать не удастся, даже если вы решите вложить средства в защитные активы.

2. 2021 год станет лучшим периодом для роста экономики за 20 лет

Если этот прогноз кажется вам странным, то это потому, что не многие люди придерживаются такого мнения. Оно довольно противоречиво, но именно поэтому лучше всего выступает в качестве основы для инвестиционной стратегии. Утверждения, с которыми все согласны, уже учтены в стоимости акций.

Почему в следующем году рост будет таким сильным? Причина проста. Федеральная резервная система и политики в Вашингтоне обрушили на экономику самое большое количество стимулов за всю историю. Пакеты стимулирующих мер на фоне кризиса COVID-19 составляют до 35% ВВП, отмечает стратег и экономист Leuthold Group Джим Полсен. Это самое большое значение с 1915 года.

Стимулы намного масштабнее, чем те, которые использовали политики в 2009 году (18% ВВП), во время Первой мировой войны (17%) и даже в период, который окончательно положил конец Великой депрессии (29 % ВВП).

«Covid-19 настолько же ужасен, как и Великая депрессия?» – спрашивает Полсен. Учитывая, что в следующем году появятся вакцины и другие методы лечения, в качестве ответа выступает решительное «нет».

Политические стимулы вступят в силу примерно через год, а это значит, что их влияние достигнет наивысшей степени примерно в середине 2021 года. Полсен также отмечает, что у потребителей в настоящее время высокий уровень сбережений и низкий уровень долга. «В случае восстановления уверенности в потребительском секторе покупательная способность значительно вырастет», – говорит он.

Что в итоге? Полсен ожидает увидеть рост ВВП на 5-6% в следующем году, что будет наивысшим уровнем с 5,3%, зафиксированных в 2000 году. А если экономика перейдет к фазе быстрого роста, циклические акции начнут значительно превосходить защитные.

3. Инфляция уже близко

Часто инфляция возвращается в периоды быстрого экономического роста. Скорее всего, именно это мы и увидим в следующем году. Когда наступает инфляция, инвесторы начинают отказываться от облигаций и акций классических защитных компаний, которые продают мыло и суп. Инфляция снижает ценность доходности.

Скорее всего, именно это мы и увидим в следующем году. Когда наступает инфляция, инвесторы начинают отказываться от облигаций и акций классических защитных компаний, которые продают мыло и суп. Инфляция снижает ценность доходности.

Дивидендные компании, работающие в циклических областях с наиболее высокими темпами роста, также столкнутся с некоторым давлением со стороны продавцов по той же причине. Но это давление будет компенсировано ростом доходности благодаря цикличности, что смягчит негативное влияние инфляции на такие компании.

Топ-3 циклических дивидендных компанийВсе это означает, что «безопасным» местом для получения дивидендной доходности станут банки, сектор энергетики, а также технологические и промышленные предприятия. Ниже представлены 3 из 12 компаний, о которых я писал еще в начале августа. Они по-прежнему выглядят привлекательно для инвестиций, поскольку выросли не так сильно, как остальные.

1. JPMorgan Chase

JPMorgan Chase

Дивидендная доходность: 3,5%

Это банк с отличной управленческой командой и сильными фундаментальными показателями. Как показывает история, банки оказываются в числе победителей, когда наклон кривых доходности увеличивается, что обычно происходит по мере роста экономики.

Покупки со стороны управленческой команды можно рассматривать в качестве оптимистичного сигнала. С акциями JPMorgan Chase отмечаются инсайдерские сделки на текущем уровне стоимости (выше $100 за штуку).

2. Pfizer

Дивидендная доходность: 4%

Pfizer привлекает много внимания из-за того, что занимается разработкой вакцины против COVID-19. Но реальной движущей силой роста акций является мощный портфель препаратов компании для лечения онкологии, а также лекарств от редких и сердечно-сосудистых заболеваний. Фирма находится в процессе запуска нескольких важных препаратов. Они станут заменой продуктов, патент на которые истекает.

Недавно инсайдеры совершили сделки по покупке акций Pfizer, причем также по текущей стоимости.

3. AT&T

Дивидендная доходность 7,6%

Попытка AT&T развивать развлекательный бизнес выглядит довольно опрометчиво, что и стало причиной падения акций. Бумаги торгуются на уровне ниже среднего пятилетнего соотношения P/E. Тем не менее AT&T по-прежнему занимает прочную позицию в сфере беспроводных сервисов и инфраструктуры, что со временем станет наградой для акционеров.

Инсайдеры покупают акции AT&T на уровне около текущей стоимости.

Vanguard High Dividend ETF

Дивидендная доходность: 3,6%

В качестве актива с более низкой волатильностью давайте рассмотрим этот ETF от Vanguard. В его состав входят классические дивидендные компании, например, Procter & Gamble и Colgate. Но среди 400 с лишним фирм в этом ETF есть и десяток циклических акций в таких областях, как банковское дело, энергетика, технологии и промышленность. Они компенсируют низкую доходность классических защитных дивидендных акций.

Они компенсируют низкую доходность классических защитных дивидендных акций.

«А что, если прибыльность не имеет никакого значения? Что, если есть компании, неуязвимые для грома и молнии рынка? Раньше я думал, что это невозможно. Даже на столь сумасшедшем рынке, как сейчас, прибыль имеет значение, не так ли?» – пишет Джим Крамер, американский телеведущий, бывший управляющий хедж-фондом и автор ряда бестселлеров.

Далее приводим мнение эксперта от первого лица.

На самом деле все зависит от обстоятельств. Существуют тысячи компаний, прибыль которых имеет значение. Но есть еще несколько, для которых, похоже, она ничего не значит. У меня есть список непобедимых компаний, давайте назовем его «Великолепная семерка». Это семь компаний, инвесторов которых, похоже, не волнует, насколько хорошо у них обстоят дела. Они не планируют отказываться от своих акций при любом раскладе. Можно сравнить эти компании с домашними командами в какой-то гигантской лиге, и их нужно поддерживать несмотря ни на что. Мне это понятно. Я болею за Eagles и в дождь, и в ясную погоду – в последнее время, правда, дожди зачастили – но я бы никогда не спутал любимую команду с компанией, акционером которой являюсь.

Мне это понятно. Я болею за Eagles и в дождь, и в ясную погоду – в последнее время, правда, дожди зачастили – но я бы никогда не спутал любимую команду с компанией, акционером которой являюсь.

Продолжение

Как инвестировать в ювелирные украшения

Во все времена ювелирные украшения приобретались и преподносились в подарок не только как красивая вещь или символ величия, монументальности, царственности и финансового благополучия. Ювелирные украшения — это еще и практичная собственность, которая сохраняет, а в некоторых случаях существенно приумножает, капитал.

Инвестиции в ювелирные изделия — это реальная инвестиция, т.е. прямая покупка реального капитала. В данном случае ювелирных изделий. Безусловно, такой тип инвестирования имеет ряд преимуществ перед другими инструментами и методами. Легко купить, легко транспортировать, легко хранить, нет никаких затрат на содержание, ваш актив всегда при вас под контролем и сам по себе растет в цене («ни с чем» — не останетесь). Но, как в любом инвестиционном инструменте, покупка украшений с целью сохранения и приумножения капитала имеет свои тонкости. Чтобы достичь цели и не потерять свои сбережения, в этих тонкостях надо разбираться.

Но, как в любом инвестиционном инструменте, покупка украшений с целью сохранения и приумножения капитала имеет свои тонкости. Чтобы достичь цели и не потерять свои сбережения, в этих тонкостях надо разбираться.

Итак, вы приняли решение вложить сбережения в ювелирные украшения. Что делать, с чего начать?

Сегодняшняя мировая ювелирная индустрия предлагает огромное количество товаров любому физическому лицу. Это и голые драгоценные камни разных видов и размеров, всевозможные ювелирные изделия от самых простых заводских штамповок до ручной работы дизайнерских экземпляров, от брендовых изделий до noname-вариантов частных ювелиров. Но все ли, что состоит из золота, платины и драгоценных камней, — инвестиция? Разумеется, нет.

Разберемся по порядку.

Инвестиция — это размещение капитала с целью получения прибыли. Необходимо помнить о неразрывном с «инвестициями» термине — ликвидность. Когда выбирается инвестиционный инструмент, важно учитывать не только прирост капитала, но и ликвидность. Ликвидность — способность инвестиционного инструмента превращаться обратно в деньги. Чем быстрее за него можно получить денежные банкноты, тем выше ликвидность, тем более привлекателен инструмент вложения средств. Помимо ликвидности, к инвестиционному инструменту предъявляются также и другие требования — надежность, безопасность, гарантии.

Ликвидность — способность инвестиционного инструмента превращаться обратно в деньги. Чем быстрее за него можно получить денежные банкноты, тем выше ликвидность, тем более привлекателен инструмент вложения средств. Помимо ликвидности, к инвестиционному инструменту предъявляются также и другие требования — надежность, безопасность, гарантии.

Следует помнить, инвестиция в ювелирные украшения долгосрочная, с низким риском. При правильном выборе — надежная, безопасная, с гарантированной конвертацией в денежные средства. На первый взгляд, самый простой вариант — вложиться в «голые» драгоценные камни. Но тут есть сложности. На рынке огромное количество махинаций с драгоценными камнями. Если вы собираетесь приобрести драгоценные камни где-то в сырьевой стране, надеясь максимально выиграть в цене, вам необходим как минимум надежный геммолог, который поможет отличить фальшивку от настоящего камня. Также надо помнить, что инвестиционные камни — не все камни подряд. Любые полудрагоценные камни не являются инвестиционным вложением. Из драгоценных камней инвестиционными считаются бриллианты, рубины, сапфиры, изумруды и александриты. Они должны быть весом от 1 до 15 карат, высокой чистоты и хорошего цвета (для цветных драгоценных камней), либо бесцветными (для бриллиантов). Инвестиционные бриллианты не должны иметь флюоресценцию.

Из драгоценных камней инвестиционными считаются бриллианты, рубины, сапфиры, изумруды и александриты. Они должны быть весом от 1 до 15 карат, высокой чистоты и хорошего цвета (для цветных драгоценных камней), либо бесцветными (для бриллиантов). Инвестиционные бриллианты не должны иметь флюоресценцию.

Допустим, вы обзавелись настоящими драгоценными камнями с отличными характеристиками по замечательной цене. Здесь сразу же вас огорчу. Вероятность приобретения единичных экземпляров плюс по действительно выгодной цене крайне мала даже за пределами России. Скорее всего, вы купите камни ниже розничной цены в России. Это хороший вариант, если вы покупаете, чтобы сэкономить на изготовлении украшений для себя, но никак не для инвестиций. Во-первых, при попытке продать камни вы поймете, что никому, кроме вас, они не нужны. Частникам точно. Даже по выгодной цене. Особенно если на камни нет сертификатов. Ювелирные мастерские, ателье и отдельные ювелиры, если и купят у вас камни, то по цене, которая будет значительно ниже изначальной. Остаются банки и ломбарды. В России ни те, ни другие не принимают голые цветные драгоценные камни, даже с сертификатами. Ломбарды выкупают бриллианты в среднем с потерей 90%. В итоге куча проблем при приобретении, стресса, трат на перелеты, выбор камней, покупку, а результат инвестиций — отрицательный.

Остаются банки и ломбарды. В России ни те, ни другие не принимают голые цветные драгоценные камни, даже с сертификатами. Ломбарды выкупают бриллианты в среднем с потерей 90%. В итоге куча проблем при приобретении, стресса, трат на перелеты, выбор камней, покупку, а результат инвестиций — отрицательный.

Следующий вариант — заказ украшений у частных ювелиров, в мастерских и ателье. Идеальный вариант, когда вы хотите максимально сэкономить на приобретении реплик брендов или обзавестись качественным эксклюзивом — единичным украшением единичного дизайна. Если вы обратились за первым вариантом, забудьте о вложениях вообще. Вы купили красивую безделушку с претензией на статус имитированного бренда. В цене вы не выиграли, а проиграли. При попытке продать любой ломбард примет ваши украшения без сертификатов и коробок от бренда как лом. То есть заплатит в лучшем случае 10-25% от потраченной цены. Рассчитывать на рост цены на такое изделие тоже не стоит. В идеале, расти станет лишь цена за грамм золота, платины в ломбарде, при условии роста цен на золото/платину на бирже.

Заказывая дизайнерский эксклюзив, вы вкладываетесь в удовольствие. Что, мягко говоря, плохо конвертируется обратно в деньги и в цене растет весьма сомнительно. Сногсшибательное дизайнерское украшение с потрясающими характеристиками драгоценных камней можно пробовать продать через аукционы. Минусы — долго ждать покупателя, расходы на комиссию начинаются от 10%, неизвестна окончательная цена, необходимо учесть налоги страны, где проходит аукцион. Также некоторые известные аукционные дома практикуют задержку выплаты до 70 дней. В итоге можно немного выиграть, можно проиграть. А про высокую ликвидность и вовсе придется забыть.

Еще вариант — купить настоящее брендовое украшение. Однако бренды, не относящиеся к категории премиальных, в дальнейшем вы сможете продать только как лом — снова с потерями от 75% до 90%. Хоть с драгоценными камнями, хоть без них.

За премиальные бренды некоторые ломбарды отдадут максимум 30% стоимости — это при условии сохранности оригинальных сертификатов и коробок. В стоимости с годами украшения от премиальных брендов меняются разве что в перерасчете цены за грамм золота на момент реализации. То есть почти не меняются, либо значительно падают, если розничная торговля в ювелирной отрасли по экономическим причинам снижается.

В стоимости с годами украшения от премиальных брендов меняются разве что в перерасчете цены за грамм золота на момент реализации. То есть почти не меняются, либо значительно падают, если розничная торговля в ювелирной отрасли по экономическим причинам снижается.

Где же тогда найти «инвестиционные украшения» и существуют ли они вообще? Да, существуют.

На мировом рынке представлены ювелирные и часовые дома, которые предлагают именно инвестиционные украшения — Graff Diamonds, Empire G. Royal jewelry house, Rolex. Покупка украшений у вышеперечисленных брендов позволяет сохранить нервы, приумножить капитал, приобрести действительно инвестиционное изделие, не опасаясь фальсификаций, и получить гарантии. Все три ювелирных дома имеют официальные представительства в России. Цены в официальных представительствах от зарубежных отделений не отличаются, то есть ехать куда-то за пределы России совсем необязательно.

Graff Diamonds — вертикально-интегрированный ювелирный дом. Основан в Лондоне в 1960 году. Специализируется на натуральных инвестиционных бриллиантах. Graff — это королевское величие британской династии. Как правило, в украшениях Graff Diamonds присутствуют только эксклюзивные и знаменитые бриллианты, которые мало подвержены биржевым спекуляциям и постоянно растут в цене. Выбирая украшение Graff, оптимальнее всего сфокусироваться на тех, где отдельно взятый бриллиант не менее 6 карат, так как это наиболее выгодная позиция для вложений. Бриллианты Graff растут в цене в зависимости от рыночного спроса на ювелирные украшения Graff Diamonds. В отличие от голых камней и ювелирных изделий других брендов, красоты Graff Diamonds практически везде и всегда пользуются спросом, в связи с этим даже любой ломбард в России с удовольствием выкупит такое украшение приблизительно за 30% от стоимости. Поэтому наиболее выгодным способом реализации украшений Graff Diamonds остаются именитые аукционные дома.

Основан в Лондоне в 1960 году. Специализируется на натуральных инвестиционных бриллиантах. Graff — это королевское величие британской династии. Как правило, в украшениях Graff Diamonds присутствуют только эксклюзивные и знаменитые бриллианты, которые мало подвержены биржевым спекуляциям и постоянно растут в цене. Выбирая украшение Graff, оптимальнее всего сфокусироваться на тех, где отдельно взятый бриллиант не менее 6 карат, так как это наиболее выгодная позиция для вложений. Бриллианты Graff растут в цене в зависимости от рыночного спроса на ювелирные украшения Graff Diamonds. В отличие от голых камней и ювелирных изделий других брендов, красоты Graff Diamonds практически везде и всегда пользуются спросом, в связи с этим даже любой ломбард в России с удовольствием выкупит такое украшение приблизительно за 30% от стоимости. Поэтому наиболее выгодным способом реализации украшений Graff Diamonds остаются именитые аукционные дома.

Плюсы:

- Всегда высокий спрос на рынке, что существенно облегчает выход из инвестиции через аукционы с закрытием лота с прибылью, особенно если речь идет об эксклюзивной линии Graff.

- Высокая узнаваемость.

- Безопасность от фальсификаций (при условии покупки у официального представительства Graff).

Минусы:

- Высокая стоимость на инвестиционные украшения (от $500000).

- Проблемы, связанные с продажей с аукционов (комиссия, налоги, hold (задержка выплаты)).

- Сложность выгодного выхода из инвестиций в Graff Diamonds в России.

- В отдельных случаях украшения зависимы от биржевых спекуляций на бриллианты.

Empire G. Royal jewelry house — вертикально-интегрированный ювелирный дом. Основан в Дубаи в 1977 году. Специализируется на натуральных инвестиционных цветных драгоценных камнях (рубины, сапфиры, изумруды, александриты). Empire G. — щедрая и головокружительная дворцовая роскошь и величие Востока. Недаром все самые знаменитые и массивные драгоценности с более чем столетней историей были подарены шейхами британской королевской семье. До 2017 года ювелирный дом придерживался политики негласности за пределами стен восточных дворцов и одевал только особ королевских кровей Ближнего Востока. В 2017 году Empire G. открыл свои двери для аристократических и состоятельных персон в России. Драгоценности Empire G. хороши постоянным ростом цен на цветные натуральные драгоценные камни и отсутствием биржевых спекуляций с ценами на них, так как рубины, сапфиры, изумруды и александриты относятся к категории «редкоземельных минералов», исчерпаемым ресурсам и недооцененным активам. Инвестиционная линия Empire G. привлекательна не только качеством драгоценных камней в украшениях, но и дополнительными услугами. Клиенту инвестиционной линии Empire G. предоставляется возможность выгодно выйти из инвестиций без дополнительных проблем и сложностей, связанной с реализацией украшения Empire G. и передачей прав собственности. Достаточно просто принести украшение в банк (в том числе в России), сотрудничающий с Empire G., пройти несложную процедуру верификации украшения, которая займет не более часа, и получить минимум 70% (в зависимости от срока владения, но не ранее чем через год) от потраченных на покупку украшения средств.

В 2017 году Empire G. открыл свои двери для аристократических и состоятельных персон в России. Драгоценности Empire G. хороши постоянным ростом цен на цветные натуральные драгоценные камни и отсутствием биржевых спекуляций с ценами на них, так как рубины, сапфиры, изумруды и александриты относятся к категории «редкоземельных минералов», исчерпаемым ресурсам и недооцененным активам. Инвестиционная линия Empire G. привлекательна не только качеством драгоценных камней в украшениях, но и дополнительными услугами. Клиенту инвестиционной линии Empire G. предоставляется возможность выгодно выйти из инвестиций без дополнительных проблем и сложностей, связанной с реализацией украшения Empire G. и передачей прав собственности. Достаточно просто принести украшение в банк (в том числе в России), сотрудничающий с Empire G., пройти несложную процедуру верификации украшения, которая займет не более часа, и получить минимум 70% (в зависимости от срока владения, но не ранее чем через год) от потраченных на покупку украшения средств. Драгоценности Empire G. на четвертый год владения растут по меньшей мере на 3% в год. При покупке инвестиционной линии Empire G., помимо сертификатов, вам выдадут на руки договор оферты и телефон горячей линии банка.

Драгоценности Empire G. на четвертый год владения растут по меньшей мере на 3% в год. При покупке инвестиционной линии Empire G., помимо сертификатов, вам выдадут на руки договор оферты и телефон горячей линии банка.

Плюсы:

- Высокая ликвидность.

- Гарантированный прирост капитала.

- Безопасность от фальсификаций (при условии покупки у официального представительства Empire G.).

- Для приобретения и выхода из инвестиций нет необходимости покидать Россию.

Минусы:

- Низкая узнаваемость в широких массах.

Rolex SA — швейцарский часовой дом, основанный в Лондоне 1905 году и переехавший в Швейцарию в 1919 году. Когда мы говорим о часах Rolex, имеем ввиду символ совершенства, мастерства, престижа и инноваций. Неспроста Rolex владеют все самые влиятельные личности мира (президенты, миллиардеры). Помимо статуса, часы Rolex — несомненно выгодное вложение капитала. Самыми популярными часами среди итальянской мафии были именно Rolex, так как очень легко превращались обратно в деньги. Любой швейцарский банк с удовольствием примет настоящий Rolex и после процедуры верификации подлинности часов выплатит до 60% от стоимости. Выдающиеся знаменитые экземпляры можно прибыльно продать с аукционов.

Любой швейцарский банк с удовольствием примет настоящий Rolex и после процедуры верификации подлинности часов выплатит до 60% от стоимости. Выдающиеся знаменитые экземпляры можно прибыльно продать с аукционов.

Плюсы:

- Высокая узнаваемость.

- Высокий спрос.

- Высокая ликвидность.

- Безопасность от фальсификаций (при условии покупки у официального представительства Rolex).

Минусы:

- Сложность выгодного выхода из инвестиций в России.

В заключение хочу отметить: правильно вкладываясь в ювелирные украшения, вы создаете ликвидную инвестиционную подушку не только для себя, но и для вашего будущего поколения. Исключительные ювелирные экземпляры не подвержены веяниям моды и с годами только дорожают.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Самые выгодные инвестиции в мировой истории

Примечание редактора : Если вы читали International Man , то знаете, что революция цифровой валюты идет полным ходом. Стоимость многих из этих валют за последние месяцы выросла вдвое или втрое. Другие выросли на тысячи процентных пунктов.

Стоимость многих из этих валют за последние месяцы выросла вдвое или втрое. Другие выросли на тысячи процентных пунктов.

Ничего подобного мы никогда не видели.

Многие люди теперь задаются вопросом, является ли это шансом всей жизни или пузырем. Чтобы помочь ответить на этот вопрос, мы делимся недавним эссе друга и коллеги Дуга Кейси Билла Боннера.Я рекомендую вам внимательно прочитать это эссе, если вы когда-нибудь задумывались о покупке цифровых валют.

Сегодня давайте поговорим о криптовалютах — частных цифровых валютах, которые используют шифрование для работы без банков и центральных банков.

Итак, начнем два дня размышлений о том, почему мы должны думать о них два дня.

Мы начали исследование вчера:

«Сколько вы уже потеряли?» мы дразнили одного из наших сыновей.

Он большой поклонник криптовалют и вложил не только свои деньги, но и часть семейных денег.

Мы думали, что это плохая идея, мало чем отличается от азартных игр. Но, черт возьми, детям нужно научиться принимать правильные финансовые решения.

Но, черт возьми, детям нужно научиться принимать правильные финансовые решения.

Как научиться делать хорошие?

Делая плохие!

«Хе-хе… Ты шутишь, папа? Я рада, что мы не последовали твоему совету.

«Биткойн подорожал на 10% в субботу. С конца июня наш семейный счет увеличился на 100 000 долларов. Это на 39% больше, чем мы начали. Моя учетная запись стала намного лучше. Но я начал раньше.

«Смотрите, криптовалюты — самые выгодные инвестиции в истории мира. Если в 2010 году вы просто вложили 100 долларов в биткойн, сегодня у вас будет около 6 миллионов долларов.

«Близнецы Винклвосс — братья, подавшие в суд на Марка Цукерберга из-за происхождения Facebook — заработали миллиарды. А обычные люди становятся богатыми в одночасье. Это не шутка. Я вложил 1500 долларов в один из этих криптостартапов. Всего за несколько дней он стоил 36000 долларов.

«Сначала было всего несколько либертарианских ботаников, инвестирующих в криптовалюту. Теперь это большие деньги. Если вы можете получить 10% -ный прирост за 24 часа, вы получите много быстрых денежных переводов. И криптостартапы идут намного дальше и быстрее.

Теперь это большие деньги. Если вы можете получить 10% -ный прирост за 24 часа, вы получите много быстрых денежных переводов. И криптостартапы идут намного дальше и быстрее.

«Эта« вилка », которую они только что использовали в Биткойне. Он создал новую криптовалюту, Bitcoin Cash, которая за считанные часы превратилась из ничего не стоящего до 363 долларов.

«Итак, парень, у которого есть 10 миллионов долларов для игры, например, может вложить их в новую« монету ». Затем монета взлетает и привлекает других спекулянтов. А затем он может выйти — менее чем за 24 часа — с прибылью в 10 миллионов долларов.”

«Что ж, предлагаю тебе продать сейчас… пока можешь», — мудро посоветовал отец.

«Это похоже на пузырь».

Наличные«Папа, ты просто не понимаешь», — продолжал наш сын.

«Да, это похоже на пузырь. И да, это похоже на покупку лотерейного билета. Потому что вы можете просто вложить несколько долларов в новую криптовалюту, и через несколько месяцев вы станете миллионером. Или вы можете потерять все свои деньги.

Или вы можете потерять все свои деньги.

«Но в то же время это совсем не лотерейный билет.Потому что происходит то, чего никогда раньше не происходило. Это эволюционный скачок в самих деньгах.

«Это похоже на первые дни, когда люди нашли золото и начали использовать его в качестве денег. Они подняли его с земли. Это ничего не стоило. Затем он стал ценным, поскольку люди осознали его ценность как деньги. То же самое происходит и с криптовалютами сегодня ».

Насколько мы смогли сказать, когда товары и услуги переходят из одной физической руки в другую, золото (или жетоны, обеспеченные золотом) является лучшей формой денег.Наличные и переносные. Вам не нужно ничего знать о своем контрагенте. Его деньги — хорошие деньги; это все, что имеет значение.

Это то, что сделало возможной современную цивилизацию. Но в долларовой экономике, основанной на кредитовании, руки исчезают.

Вместо этого есть компьютерные соединения … и сложные дорогостоящие барьеры: девичья фамилия вашей матери, телефонные звонки, проверка источника средств, коды безопасности, отчеты FATCA [Закон о соблюдении налогового законодательства для иностранных счетов], комиссия за обмен в банке, комиссия за транзакцию, комиссия за банковский счет , отрицательные процентные ставки, налоговая инфляция… и даже гиперинфляция.

Преимущества наличных денег потеряны.

Лучшая форма денегПриходят криптовалюты и грядет революция. Но то, что крипто-новаторы обнаружили в мире будущего, было прошлым.

Экономист Джордж Гилдер в своей последней книге The Scandal of Money :

[B] Таинственный основатель itcoin под псевдонимом, некий «Сатоши Накамото», специально имитировал золото при разработке своих цифровых денег, которые с течением времени становится все труднее «добывать».Его ценность, как и ценность золота, в конечном итоге основана на его редкости. Это не конкурент золота, а интернет-деньги, которые имитируют свойства денежного металла и предлагают путь к основанному на золоте стандарту для сети.

Ключевой особенностью золота и биткойна является то, что они оба привязаны к реальному миру — миру осколков и времени.

«Для« добычи »биткойнов требуется энергия — в виде вычислительной мощности компьютера, — продолжил наш энтузиаст.

«Чем больше из них вы добываете, тем больше времени и энергии потребуется, чтобы обнаружить следующий.Это как золото. Вы должны идти дальше … и глубже … чтобы найти следующую унцию. И теперь некоторые из самых мощных компьютеров в мире добывают биткойны.

«Но поскольку предложение биткойнов строго ограничено 21 миллионом, они остаются в гармонии с остальным миром, где реальные ресурсы — и время — также ограничены.

«Правительства не могут увеличить запас времени. Центральные банки не могут увеличить количество реальных денег. С биткойном никто не может раздувать предложение или использовать его для манипулирования фондовым рынком.Это действительно лучшая форма денег … и люди постепенно начинают это понимать.

«Это будет дикая поездка. Но мы едем в этом поезде, хотим мы или нет. Преимущества криптовалюты перед деньгами правительства настолько огромны … сейчас их невозможно остановить.

«Подумайте об этом… Криптовалюты, такие как биткойн, полностью избавляют от необходимости в банках. И ни один центральный банк не контролирует предложение.

И ни один центральный банк не контролирует предложение.

«Между тем, вы можете вести дела с кем угодно в любой точке мира за небольшую часть того, что это будет стоить через банковскую систему.

«И криптовалюты защищают вашу личность. Вам не нужно раскрывать свое имя, адрес, номер социального страхования и т. Д.

«Слишком много зубной пасты уже вышло из тюбика. С финансовой точки зрения, это, вероятно, самый большой прорыв … самый освобождающий прорыв … с момента открытия золота ».

Еще впереди…

С уважением,

Счет

Примечание редактора: Коллега и самопровозглашенный «биткойн-бык» Тика Тивари провел весь прошлый год, путешествуя по миру, чтобы узнать все, что мог, об этом быстро развивающемся рынке криптографии.

Тика и его команда недавно обнаружили еще одну цифровую валюту, которая стоит небольшую часть цены биткойна… с еще большим потенциалом роста. Он проходит тестирование в банках, и Microsoft недавно объявила, что позволит более 3 миллионам своих разработчиков работать в сети валюты..jpg)

Чтобы узнать о любимой «цокольной» альтернативе биткойну Тики и о том, как ее купить, посмотрите его презентацию здесь.

Самые прибыльные инвестиции, которые вы можете сделать | by Ayodeji Awosika

Как я обыграл фондовый рынок

С 2010 по 2019 год акции Netflix приносили 3726.2% прибыли, что делает его самой прибыльной акцией за последнее десятилетие.

Если бы вы вложили 1000 долларов в начале десятилетия, не вкладывая никаких дополнительных денег, вы бы получили чуть более 37000 долларов.

Если бы вы знали, что, вложив 1000 долларов сейчас, вы получите 37000 долларов позже, вы, вероятно, нашли бы способ заработать деньги, верно?

Что, если я скажу вам, что лично сделал вложение, которое принесло доход в 5000 процентов?

Вы мне поверите? Потому что это именно то, что я сделал.

Я серьезно говорю, что есть форма инвестиций, которая поможет вам получить более высокую доходность, чем любые акции на планете Земля.

Если вы научитесь правильно использовать эти инвестиции, вы сможете изменить всю свою жизнь. Я собираюсь рассказать вам историю своей 50-кратной прибыли, и к концу этого поста вы поймете, что я не преувеличиваю, когда говорю об этой форме инвестиций.

Этот, казалось бы, уловка заголовок и введение будут иметь прекрасный прагматический смысл.

У меня много историй о разорении и попытках выяснить, как избежать крысиных бегов, но это моя любимая история. Мать моего ребенка в то время была беременна. Мы жили в подвале ее родителей, платя им нулевую квартплату, чтобы накопить достаточно денег, чтобы переехать из дома.

Я начал писать примерно за год до этого — практиковался, начинал работать и пытался понять, как начать сеять семена карьеры. Я обдумывал идею написать книгу. Я пробовал и уже несколько раз терпел неудачу.В конце концов я наткнулся на этот онлайн-курс, который научил вас опубликовать свою первую книгу на Amazon.

Ценник? 1000 долларов. Я совершенно забыл, сколько денег у меня было тогда, но давайте просто скажем, что это была значительная часть моей чистой стоимости. Должно быть, я посетил страницу продаж несколько десятков раз.

Должно быть, я посетил страницу продаж несколько десятков раз.

Вы знаете эти страницы продаж онлайн-курсов. Они делают процесс таким простым и вселяют в вас надежду. Но в глубине души вы беспокоитесь о том, что вас обманут или просто не досконализируют.Я был новичком в концепции онлайн-курсов, поэтому был настроен скептически.

В конце концов, я нажал на курок. Я нажал на курок, потому что считал, что получить мошенничество на 1000 долларов было хуже, чем думать, что 1000 долларов — это большие деньги на всю оставшуюся жизнь. На сегодняшний день я получил более 50 000 долларов прибыли от своих трех книг вместе взятых, это 50-кратная прибыль или 5 000-процентная рентабельность инвестиций.

Часть моего дохода от электронных книг в настоящее время является одной из самых маленьких .

За год пишу на Medium шестизначными числами. и иметь различные другие источники дохода, обеспечивающие здоровый образ жизни. Я могу отдать должное нескольким инвестициям, которые я сделал за эти годы, которые дали мне навыки и знания для получения указанного дохода.

«Мое портфолио»:

- Книги — Рентабельность инвестиций в книги безумна. Великие книги должны стоить 1000 долларов или больше, а не те 10–30 долларов, за которые они идут. Идеи из книг могут буквально помочь вам заработать миллионы, даже миллиарды в будущем.Просто спросите серийных читателей, таких как Уоррен Баффет или Чарли Мангер. Конечно, чтение не дает успеха. Но это хорошо с ним коррелирует.

- Онлайн-курсы — На этом этапе, если я увижу онлайн-курс, который поможет мне решить проблему или ускорить процесс обучения, я куплю его. У меня есть много курсов, которые я еще не прошел полностью, потому что я думал, что они достаточно ценны, чтобы купить их во время окна запуска.

- Коучинг — Я платил тренеру 1100 долларов в месяц, чтобы он разговаривал с ней в течение полутора часов каждый месяц.Это уже дало положительную рентабельность инвестиций и почти наверняка поможет мне добавить в свой бизнес еще один шестизначный поток доходов.

Лучшее вложение, которое вы можете сделать, — это вложение, которое вы делаете в себя.

10 самых прибыльных инвестиций в истории

Независимо от того, ведете ли вы бизнес или получаете фиксированную зарплату каждый месяц, разумно отложить часть заработанных денег на сбережения. Однако еще разумнее направить часть заработка на инвестиции. Если вы новичок в этой концепции, вы также можете начать с менее рискованных краткосрочных инвестиций.

Ниже приведены 10 самых прибыльных инвестиций в истории:

- Ford Motor Co.

В 1903 году Александр Малкомсон вместе с Генри Фордом основал автомобильную компанию, которую мы теперь знаем как Ford Motor Company. Малкомсон привлек 12 инвесторов; один из них, его дядя Джон Грей, вложил в компанию 10 500 долларов. Хотя сам Грей не получил прямой выгоды от инвестиций, его наследники, безусловно, получили. Это потому, что, когда Форд выкупил акции у инвесторов в 1919 году, они заработали колоссальные 26 долларов. 25 миллионов. Это в 2500 раз превышает первоначальные вложения! Если бы вы скорректировали эту сумму с учетом инфляции, то сегодня она составила бы около 1,8 миллиарда долларов!

25 миллионов. Это в 2500 раз превышает первоначальные вложения! Если бы вы скорректировали эту сумму с учетом инфляции, то сегодня она составила бы около 1,8 миллиарда долларов!

- Кока-Кола

В 2018 году Coca-Cola была названа одним из самых дорогих брендов в мире и, вероятно, будет удерживать эту позицию еще много лет. Однако не компания изобрела популярный напиток, а местный фармацевт по имени Джон Стит Пембертон, который, хотя и случайно, придумал формулу.

Пембертон был офицером во время Гражданской войны, и ранение привело к открытию того, что мы знаем сегодня как Кока-Кола. Однако его рецепт не принес достаточного дохода, когда он сам продавал напитки. Спустя годы он продал его Асе Кэндлер за 2300 долларов в 1891 году. Затем Чендлер продал тот же рецепт в 1923 году за 25 миллионов долларов! Поговорим о рентабельности инвестиций!

Facebook сегодня может иметь большое значение. Однако в те времена никто не думал, что небольшой сетевой веб-сайт, созданный несколькими студентами Гарварда, вырастет в такую огромную организацию, какой стал сегодня.Однако Питер Тиль, один из первых инвесторов, мог предвидеть ситуацию лучше. В 2005 году он инвестировал в компанию 500 000 долларов. Его доход в 800 раз превысил первоначальные инвестиции, поскольку он продал все 25 миллионов акций Facebook за 400 миллионов долларов в 2012 году.

Однако в те времена никто не думал, что небольшой сетевой веб-сайт, созданный несколькими студентами Гарварда, вырастет в такую огромную организацию, какой стал сегодня.Однако Питер Тиль, один из первых инвесторов, мог предвидеть ситуацию лучше. В 2005 году он инвестировал в компанию 500 000 долларов. Его доход в 800 раз превысил первоначальные инвестиции, поскольку он продал все 25 миллионов акций Facebook за 400 миллионов долларов в 2012 году.

- Макдональдс

McDonald’s — это не просто компания быстрого питания, она стала синонимом самой американской культуры благодаря различным мероприятиям, таким как организация одного из самых потрясающих парадов в День благодарения.Однако немногие знают историю Рэя Крока, который вложил в компанию 2,7 миллиона долларов в 1961 году. Крок помог братьям, которые владели McDonald’s, открывать рестораны по франшизе на протяжении многих лет. В 1984 году он получил значительную прибыль в размере 500 миллионов долларов.

- eBay

Сегодня Amazon легко является лидером мировой индустрии электронной коммерции. Тем не менее, eBay не отстает и пытается найти новые способы развития бизнеса. Один из способов, которым eBay пытается это сделать, — это использование искусственного интеллекта.Benchmark Capital четко понимал видение этого гиганта электронной коммерции еще в 1995 году, когда он инвестировал 6,7 миллиона долларов, и всего за 4 года оценка компании выросла до более чем 5 миллиардов долларов.

В 1999 году Google привлекла раунд серии B по 12,5 миллионов долларов от компаний Sequoia Capital и Kleiner Perkins Caufield & Byers. Google изо всех сил старался удержать их на своей стороне, поскольку рыночные позиции компании за многие годы претерпели множество падений.Однако, когда компания вышла на IPO в 2004 году, доли обоих инвесторов выросли в цене в 300 раз и составили примерно 4,3 миллиарда долларов каждый!

- Xiaomi

Когда Xiaomi провела IPO в 2018 году при оценке в 54 миллиарда долларов в 2018 году, она стала третьим по стоимости производителем смартфонов в мире. Крупнейшим бенефициаром этого предложения была компания Morningside Ventures, которая заработала в 40 раз больше, чем первоначально инвестировала.Это оказалось одним из самых удачных вложений фирмы.

Крупнейшим бенефициаром этого предложения была компания Morningside Ventures, которая заработала в 40 раз больше, чем первоначально инвестировала.Это оказалось одним из самых удачных вложений фирмы.

- Spotify

Creandum инвестировал 4,5 миллиона долларов в Spotify за 6% акций, когда компания еще росла. Однако, когда компания вышла на IPO в 2018 году, ее доля оценивалась в 370 миллионов долларов. Так что рентабельность инвестиций действительно увеличилась в 80 раз!

- GitHub

За последние 10 лет софтверный гигант Microsoft заплатил колоссальные 7 долларов.5 миллиардов долларов на запуск GitHub в июне 2018 года. Интересно, что когда Андреессен Горовиц вложил в компанию 100 миллионов долларов в 2012 году, многие заинтересованные стороны назвали это плохой инвестицией. Что ж, все мы знаем, кто сейчас улыбается.

- Ele.

me

me

Сегодня Alibaba, возможно, и является гигантом электронной коммерции, но ей не удалось добиться сильного присутствия на рынке обычных товаров, в котором преуспели другие лидеры, такие как Meituan и Tencent. Итак, когда она инвестировала 1 доллар.25 миллиардов долларов в стартапе местной доставки Ele.me в 2016 году, он знал о рисках. К счастью, компания добилась успеха и росла в геометрической прогрессии. Фактически, вскоре он регистрировал заказы около 40 миллионов клиентов и генерировал заказы на сумму 9,5 миллионов долларов в день!

Итак, 10 самых прибыльных инвестиций, которые когда-либо делались в истории. Какая история вам показалась самой увлекательной? Дайте нам знать в комментариях ниже.

Топ-20 самых прибыльных акций за последние 20 лет

Быть частью инвестиционного сообщества означает, что в какой-то момент своей жизни вы, вероятно, слышали или видели такие вещи, как «Мне жаль, что я не купил Apple (NASDAQ: AAPL) или Amazon (NASDAQ: AMZN) обратно в первые дни». «Больше раз, чем вы можете сосчитать.Возможно, вы даже сказали одно и то же один или два раза, хотя, возможно, с разными акциями.

«Больше раз, чем вы можете сосчитать.Возможно, вы даже сказали одно и то же один или два раза, хотя, возможно, с разными акциями.

Это обычное чувство — желать, чтобы у вас была удача или дальновидность, чтобы правильно сделать ставку на акцию, которая в дальнейшем будет приносить миллионы, даже если в то время у вас не было возможности значимо отличить ее от конкурентов, которые в конечном итоге устарели. .

Однако, когда мы смотрим на акции, которые обладали наибольшим потенциалом приносить богатство инвесторам за последние 20 лет, мы обнаруживаем, что список состоит не только из технологических гигантов, таких как Amazon и Apple.На самом деле, некоторые из них могут вас удивить, а о некоторых вы, возможно, даже не слышали раньше.

GuruFocus подсчитал, какие акции торгуются на фондовых рынках США, которые больше всего увеличили бы средства инвесторов, если бы они смогли купить их по самой низкой цене, по которой они торговали за последние 20 лет, и владели бы акциями до сегодняшнего дня. Результаты показаны на диаграмме ниже, все закупочные цены должным образом скорректированы:

Результаты показаны на диаграмме ниже, все закупочные цены должным образом скорректированы:

Фондовая | Рыночная капитализация (в миллионах долларов) | Насколько увеличились первоначальные инвестиции | Дата покупки | Закупочная цена ($) | Текущая цена ($) | |

1 | NetEase Inc.(NTES) | 61 462 | 3,448 | 25.07.2001 | 0,13 | 448,33 |

2 | SBA Communications Corp. (NASDAQ: SBAC) | 33,340 | 1,492 | 14.10.2002 | 0,2 | 298,68 |

3 | Netflix Inc.(NFLX) | 211 886 | 1,298 | 09. | 0,37 | 480,45 |

4 | Monster Beverage Corp. (MNST) | 39 429 | 1,247 | 26.06.2001 | 0,06 | 74,88 |

5 | Amazon.com Inc. | 1,500,772 | 503 | 28.09.2001 | 5,97 | 3008.91 |

6 | Illumina Inc. (ILMN) | 56,191 | 424 | 13.03.2003 | 0,9 | 382,25 |

7 | Apple Inc. | 1 605 698 | 393 | 21.04.2003 | 0,94 | 370,46 |

8 | American Tower Corp. | 113 633 | 360 | 09.10.2002 | 0,71 | 256,33 |

9 | Tractor Supply Co.(TSCO) | 16 943 | 332 | 21.11.2000 | 0,44 | 146,53 |

10 | Tyler Technologies Inc. (TYL) | 14 202 | 318 | 06.03.2001 | 1,12 | 357,19 |

11 | Axon Enterprise Inc.(AAXN) | 5,418 | 305 | 10.10.2002 | 0,28 | 85,62 |

12 | DexCom Inc. (DXCM) | 39 770 | 302 | 20. | 1,39 | 421,75 |

13 | Intuitive Surgical Inc.(ISRG) | 79 031 | 302 | 11.04.2001 | 2,23 | 675,33 |

14 | Exact Sciences Corp. (EXAS) | 14 301 | 272 | 24.11.2008 | 0,35 | 95,39 |

15 | Booking Holdings Inc.(NASDAQ: BKNG) | 69 636 | 257 | 09.10.2002 | 6,6 | 1701,3 |

16 | Equinix Inc. (EQIX) | 65 270 | 253 | 10.04.2003 | 2,9 | 737,39 |

17 | NVIDIA Corp. | 250,785 | 248 | 09.10.2002 | 1,64 | 407,78 |

18 | Deckers Outdoor Corp. (DECK) | 5,762 | 247 | 1/10/2000 | 0,83 | 205,78 |

19 | Old Dominion Freight Lines Inc.(NASDAQ: ODFL) | 21 495 | 242 | 12.10.2000 | 0,75 | 182,24 |

20 | Align Technology Inc. (ALGN) | 23 482 | 228 | 13.11.2002 | 1,3 | 298,14 |

Первая пятерка в обзоре

Amazon попадает в пятерку лидеров и занимает пятое место, что, наверное, никого не удивит. Это бесспорный лидер в области электронной коммерции с быстрой доставкой, поскольку скорость и надежность ее сетей доставки обеспечивают значительную привязанность клиентов.

Это бесспорный лидер в области электронной коммерции с быстрой доставкой, поскольку скорость и надежность ее сетей доставки обеспечивают значительную привязанность клиентов.

В-четвертых, у нас есть Monster Beverage, с которым инвесторы могут быть знакомы, но которые, возможно, не сразу пришли в голову как акция, которая увеличилась более чем в 1000 раз. Эта компания является ярким примером удачного ребрендинга в розничном секторе. После непростой истории как Hansen’s, в 2012 году компания переименовалась в Monster и продала свои бренды неэнергетических напитков, и новый фокус помог ей добиться успеха.

На третьем месте Netflix также является неудивительным претендентом, преодолев отметку в 1000 раз после своего прироста на 44% с начала года в 2020 году. В течение большей части последних двух десятилетий это была подписка на онлайн-потоковую передачу, хотя в настоящее время ее позиции оспаривают такие компании, как Amazon Prime и Disney + компании Walt Disney Co.

На втором месте находится SBA Communications, инвестиционный фонд недвижимости, который владеет коммуникационной инфраструктурой преимущественно в США. Американская башня, на восьмом месте, занимает еще одна коммуникационная инфраструктура REIT. Эти компании добились стабильно высоких мультипликаторов прибыли благодаря стабильности своего бизнеса; пока люди, живущие рядом с принадлежащими им башнями, по-прежнему будут нуждаться в смартфонах, стационарных телефонах, приложениях для Интернета вещей и других средствах связи, ожидается, что они будут продолжать получать надежный и растущий доход, что приведет к высокой степени доверия инвесторов.

Американская башня, на восьмом месте, занимает еще одна коммуникационная инфраструктура REIT. Эти компании добились стабильно высоких мультипликаторов прибыли благодаря стабильности своего бизнеса; пока люди, живущие рядом с принадлежащими им башнями, по-прежнему будут нуждаться в смартфонах, стационарных телефонах, приложениях для Интернета вещей и других средствах связи, ожидается, что они будут продолжать получать надежный и растущий доход, что приведет к высокой степени доверия инвесторов.

Первое место занимает NetEase Inc.(NASDAQ: NTES), ведущая китайская компания, занимающаяся интернет-технологиями, специализирующаяся на игровом контенте, интернет-сообществе, приложениях для связи и электронной коммерции. Инвестиция в 1000 долларов в NetEase на дату покупки 25 июля 2001 года, когда она торговалась по 13 центов за акцию с поправкой на дробление, увеличилась бы в 3448 раз и составила бы почти 3,5 миллиона долларов сегодня. Успех компании обусловлен главным образом компьютерными и мобильными онлайн-играми, которые приносят 79% дохода и делают компанию второй по величине игровой компанией Китая после Tencent (HKSE: 00700).

Резьба общая

Есть ряд причин, по которым инвесторы могут упускать из виду компании с высоким потенциалом или удивляться тому, что они оказались хорошими инвестициями. Например, американские инвесторы могли упустить из виду NetEase из-за риска того, что она выйдет за рамки их компетенции как неамериканской компании, и это слишком часто для «скучного» бизнеса, такого как Old Dominion, который занял 19-е место в рейтинге. list, на который следует не обращать внимания просто потому, что многие инвесторы не находят привлекательным свой основной бизнес — грузовые перевозки.Тем не менее, по мере того, как перевозилось все больше товаров, доход Старого Доминиона рос.

Еще одно имя, которое некоторые, возможно, не ожидали увидеть в этом списке, — Tractor Supply, занявшее девятое место. Американский розничный магазин, который обслуживает сельские рынки, предлагая товары для сельского хозяйства, ранчо и благоустройства дома, может не показаться инвесторам компанией, которая могла бы добиться огромной прибыли. Тем не менее, он занял свою нишу и стал крупнейшей сетевой розничной сетью в США, ориентированной на сельскую местность.С.

Тем не менее, он занял свою нишу и стал крупнейшей сетевой розничной сетью в США, ориентированной на сельскую местность.С.

Итак, учитывая самые прибыльные инвестиции в обыкновенные акции США за последние два десятилетия, охватывающие такой широкий спектр отраслей, есть ли что-то общее, что сделало их такими успешными? Его нужно было найти на поверхности, поскольку эти компании также могут варьироваться от финансово стабильных до высокоприбыльных, а также от новичков до давних игроков, меняющих свою игру.

Единственная реальная общность, по-видимому, заключается в том, что они определили, привлекли и завоевали определенную целевую аудиторию, которая еще не была покорена одним игроком.Например, Booking Holdings, занимающая 15-е место в списке, больше ориентировалась на европейские и азиатские рынки, чтобы избежать существующей конкуренции онлайн-бронирования в США. Apple стала пионером на рынке смартфонов, в то время как SBA скупила коммуникационную недвижимость, чтобы гарантировать, что любая компания, желающая использовать свои башни, стала бы постоянным покупателем.

Заключение

К сожалению, сходство этих успешных инвестиций не облегчает определение будущих лидеров на сегодняшнем рынке.Эти 20 компаний прошли через версию естественного отбора на фондовом рынке и, таким образом, рассматриваются с предвзятым отношением к выживанию. Инвесторы, стремящиеся к успеху, могут преуспеть, будучи в курсе потенциальных нарушителей, но при этом следует помнить о двух вещах.

Первый заключается в том, что настоящие разрушители почти никогда не будут подвергаться высокой цене сразу после выхода из ворот — такие случаи обычно искусственно раздуваются шумихой о далеком будущем, а также страховщиками и инсайдерами, которые могут (в случае IPO) используют эту шумиху для получения огромной прибыли и резкого падения цен на акции.Обратите внимание, что самая высокая цена покупки из всех акций в списке выше была у Amazon — колоссальные 5,97 доллара.

Во-вторых, чем меньше конкуренция, тем легче компании захватить долю рынка при относительно низких затратах. Новому игроку, выходящему на многолюдный и давно устоявшийся рынок, придется тратить больше на рекламу и исследования, чтобы бороться за долю рынка, и хотя новые технологии иногда могут вызвать достаточно большой всплеск, чтобы преодолеть это и создать для себя новый рынок (после того, как деньги тратятся на исследования и разработки), технологическим и нетехническим предприятиям это может показаться сложной битвой.

Новому игроку, выходящему на многолюдный и давно устоявшийся рынок, придется тратить больше на рекламу и исследования, чтобы бороться за долю рынка, и хотя новые технологии иногда могут вызвать достаточно большой всплеск, чтобы преодолеть это и создать для себя новый рынок (после того, как деньги тратятся на исследования и разработки), технологическим и нетехническим предприятиям это может показаться сложной битвой.

Подробнее здесь:

Не являетесь премиум-членом GuruFocus? Подпишитесь на бесплатную 7-дневную пробную версию здесь.

Топ-20 самых прибыльных акций за последние 20 лет

Участие в инвестиционном сообществе означает, что в какой-то момент своей жизни вы, вероятно, слышали или видели такие вещи, как «Хотел бы я купить Apple» (NASDAQ: AAPL) или Amazon (NASDAQ: AMZN) поддерживает его с самого начала «больше раз, чем вы можете сосчитать. Возможно, вы даже сказали одно и то же один или два раза, хотя, возможно, с разными акциями.

Это обычное чувство — желать, чтобы у вас была удача или дальновидность, чтобы сделать правильную ставку на акцию, которая будет приносить миллионы, даже если в то время у вас не было возможности значимо отличить ее от конкурентов, которые в конечном итоге стали устаревший.

Однако, когда мы смотрим на акции, которые обладали наибольшим потенциалом приносить богатство инвесторам за последние 20 лет, мы обнаруживаем, что список состоит не только из технологических гигантов, таких как Amazon и Apple. На самом деле, некоторые из них могут вас удивить, а о некоторых вы, возможно, даже не слышали раньше.

GuruFocus рассчитал акции, торгуемые на фондовых рынках США, которые больше всего увеличили бы средства инвесторов, если бы они смогли купить их по самой низкой цене, по которой они торговали за последние 20 лет, и владели бы акциями до сегодняшнего дня. Результаты показаны на приведенной ниже диаграмме с правильной корректировкой всех закупочных цен:

Акции | Рыночная капитализация (в миллионах долларов) | Насколько увеличились первоначальные инвестиции | Дата покупки | Цена покупки | Текущая цена | ||||||

1 | NetEase Inc. | 61,462 | 3,448 | 7/25/2001 | 0,13 | 448,33 | SBAC) | 33,340 | 1,492 | 14.10.2002 | 0,2 | 298,68 | (NFLX) | 211,886 | 1,298 | 10/9/2002 | 0,37 | 480,45 | 930239,429 | 1,247 | 26.06.2001 | 0,06 | 74,88 |

| 02 5 02 5 com Inc. | 1,500,772 | 503 | 9/28/2001 | 5,97 | 3008,91 | 9302 | 56,191 | 424 | 13. | 0,9 | 382,25 |

7 | Apple Inc. | 1,605,698 | 393 | 4/21/2003 | 0,94 | 370,46 | |||||

113,633 | 360 | 10/9/2002 | 0,71 | 256,33 | |||||||

9 | 9000 Co.(TSCO) | 16,943 | 332 | 11/21/2000 | 0,44 | 146,53 | Технологии | 14,202 | 318 | 3/6/2001 | 1,12 | 357,19 |

11 | 11 (AAXN) | 5,418 | 305 | 10/10/2002 | 0,28 | 85,62 | 85,62 | 9302 | 39,770 | 302 | 20. | 1,39 | 421.75 |

13 | |||||||||||

13 | Inturgitive(ISRG) | 79,031 | 302 | 4/11/2001 | 2,23 | 675,33 | 14act | 14,301 | 272 | 11/24/2008 | 0,35 | 95,39 |

| 02 15 15 (NASDAQ: BKNG) | 69,636 | 257 | 10/9/2002 | 6,6 | 1701,3 | 65,270 | 253 | 4/10/2003 | 2,9 | 737,39 | |

| 02 NVIDIA Corp.(NASDAQ: NVDA) | 250,785 | 248 | 10/9/2002 | 1,64 | 407,78 | 407,78 | DECK) | 5,762 | 247 | 1/10/2000 | 0,83 | 205,78 |

| (NASDAQ: ODFL) | 21,495 | 242 | 10/12/2000 | 0,75 | 182,24 | 9302 ALGN) | 23,482 | 228 | 13. | 1,3 | 298,14 |

попадает в пятерку лучших и занимает пятое место, что, наверное, никого не удивит.Это бесспорный лидер в области электронной коммерции с быстрой доставкой, поскольку скорость и надежность ее сетей доставки обеспечивают значительную привязанность клиентов.

В-четвертых, у нас есть Monster Beverage, с которым инвесторы могут быть знакомы, но которые, возможно, не сразу пришли в голову как акция, которая увеличилась более чем в 1000 раз. Эта компания является ярким примером удачного ребрендинга в розничном секторе. После непростой истории, как у Хансена, в 2012 году компания переименовалась в Monster и продала свои бренды неэнергетических напитков, и новый фокус помог ей добиться успеха.

На третьем месте Netflix также является неудивительным претендентом, преодолев отметку в 1000 раз после своего прироста на 44% с начала года в 2020 году. В течение большей части последних двух десятилетий это была подписка на онлайн-стриминги, хотя в настоящее время ее позиции оспаривают такие компании, как Amazon Prime и Disney + компании Walt Disney Co.

На втором месте SBA Communications, инвестиционный фонд недвижимости, который владеет коммуникационной инфраструктурой в основном в американской башне American Tower, на восьмом месте — еще одна коммуникационная инфраструктура REIT.Эти компании добились стабильно высоких мультипликаторов прибыли благодаря стабильности своего бизнеса; пока люди, живущие рядом с принадлежащими им башнями, по-прежнему будут нуждаться в смартфонах, стационарных телефонах, приложениях для Интернета вещей и других средствах связи, ожидается, что они будут продолжать получать надежный и растущий доход, что приведет к высокой степени доверия инвесторов.

Первое место занимает NetEase Inc. (NASDAQ: NTES), ведущая китайская компания в области интернет-технологий, специализирующаяся на игровом контенте, интернет-сообществе, коммуникациях и приложениях электронной коммерции.Инвестиция NetEase в размере 1000 долларов на дату покупки 25 июля 2001 года, когда она торговалась по цене 13 центов за акцию с поправкой на дробление, увеличилась бы в 3448 раз и составила бы почти 3,5 миллиона долларов сегодня. Успех компании связан в основном с компьютерными и мобильными онлайн-играми, которые приносят 79% выручки и делают компанию второй по величине игровой компанией Китая после Tencent (HKSE: 00700).

Успех компании связан в основном с компьютерными и мобильными онлайн-играми, которые приносят 79% выручки и делают компанию второй по величине игровой компанией Китая после Tencent (HKSE: 00700).

5f8ab966c1d679e87a8fb3df3cf0abcf.png

Общий поток

Существует ряд причин, по которым инвесторы могут упускать из виду компании с высоким потенциалом или удивляться тому, что они оказались хорошими инвестициями.Например, американские инвесторы могли упустить из виду NetEase из-за риска того, что она выйдет за рамки их компетенции как неамериканская акция, и это слишком часто для «скучного» бизнеса, такого как Old Dominion, который занял 19-е место в рейтинге. list, на который следует не обращать внимания просто потому, что многие инвесторы не находят привлекательным свой основной бизнес — грузовые перевозки. Тем не менее, по мере того, как перевозилось больше товаров, доход Старого Доминиона рос.

Еще одно имя, которое некоторые, возможно, не ожидали увидеть в этом списке, — Tractor Supply, занявшее девятое место. Американский розничный магазин, который обслуживает сельские рынки, предлагая товары для сельского хозяйства, ранчо и благоустройства дома, может не показаться инвесторам компанией, которая могла бы добиться огромной прибыли. Тем не менее, он занял свою нишу и стал крупнейшей сетевой розничной сетью, ориентированной на сельскую местность, в США.

Американский розничный магазин, который обслуживает сельские рынки, предлагая товары для сельского хозяйства, ранчо и благоустройства дома, может не показаться инвесторам компанией, которая могла бы добиться огромной прибыли. Тем не менее, он занял свою нишу и стал крупнейшей сетевой розничной сетью, ориентированной на сельскую местность, в США.

Таким образом, самые прибыльные вложения в обыкновенные акции США за последние два десятилетия, охватывающие такой широкий спектр отраслей, позволяют Что у них общего, что сделало их такими успешными? Его нужно было найти на поверхности, поскольку эти компании также могут варьироваться от финансово стабильных до высокоприбыльных и от новичков до давних игроков, меняющих свою игру.

Единственная реальная общность, кажется, заключается в том, что они определили, привлекли и завоевали определенную целевую аудиторию, которая еще не была покорена одним игроком. Например, Booking Holdings, занимающая 15-е место в списке, больше ориентировалась на европейские и азиатские рынки, чтобы избежать существующей конкуренции онлайн-бронирования в США. Apple стала пионером на рынке смартфонов, в то время как SBA скупила коммуникационную недвижимость, чтобы гарантировать, что любая компания, желающая использовать свои башни, стала бы постоянным покупателем.

Apple стала пионером на рынке смартфонов, в то время как SBA скупила коммуникационную недвижимость, чтобы гарантировать, что любая компания, желающая использовать свои башни, стала бы постоянным покупателем.

Заключение

К сожалению, сходство между этими успешными инвестициями не облегчает определение будущих лидеров роста на сегодняшнем рынке. Эти 20 компаний прошли через биржевую версию естественного отбора и, таким образом, рассматриваются с предвзятым отношением к выживанию. Инвесторы, стремящиеся к успеху, могут преуспеть, будучи в курсе потенциальных нарушителей, но при этом следует помнить о двух вещах.