Инвестор — это… Что такое Инвестор?

Логика рассуждений инвестора, например, в первом случае такова. Финансовый актив (обыкновенная акция) имеет две взаимосвязные абсолютные характеристики: во-первых, объявленную рыночную цену (Pm), по которой её можно приобрести на рынке, и, во-вторых, теоретическую, или внутреннюю, стоимость (Vt). Разница между этими характеристиками достаточна очевидна. Так, например, для любого коллекционера некоторая вещь, найденная им на рынке и относящаяся к сфере его интересов, может быть практически бесценной, тогда как для человека, не интересующегося этим, она не стоит и ломаного гроша.

Очевидно, что обе абсолютные характеристики не только меняются в динамике, но с позиции конкретного инвестора, нередко могут не совпадать. По сравнению с ценой, которая реально существует и объективна в том смысле, что она объявлена и продукт по ней равнодоступен любому участнику рынка, внутренняя стоимость гораздо более неопределенна и субъективна. Под субъективностью в данном случае понимается то обстоятельство, что каждый инвестор имеет свой взгляд на внутреннюю стоимость актива, полагаясь в ее оценке на результаты собственного, то есть субъективного анализа.

На сегодняшний день существуют, по крайней мере, три основные теории оценки стоимости актива, имеющего в некоторый момент времени t0 текущую цену Pm: фундаменталистская, известная как фундаментальный анализ, технократическая, разработанная в рамках технического анализа, и теория «ходьбы наугад».

Ассоциация инвесторов Москвы — это общественная некоммерческая организация, основной деятельностью которой является добровольное объединение предприятий участников инвестиционного процесса в городе Москве.

На рынке жилья Москвы работают много российских и зарубежных компаний, часть из которых в начале 90-х годов пришла к выводу необходимости

Улучшение инвестиционного климата в столице, привлечение дополнительных инвестиций, участие в решении городских проблем на взаимовыгодной основе; защита прав и интересов членов Ассоциации, активное участие в формировании и совершенствовании нормативно-правовой базы инвестиционной деятельности.

Взаимоотношения с Правительством города определены Соглашением между Правительством Москвы и Ассоциацией инвесторов Москвы.

Инвестор (Investor) — это

Сегодня ассоциация инвесторов Москвы объединяет свыше 100 российских и зарубежных компаний. Среди них: «HINES» (США), Агентство «Реалия», «Базис и компания», корпорация «Баркли», «СТ-Групп», «Ингеоком», «Ведис», ГВСУ «Центр», «Гефест», Главстрой, Главмосстрой, «Голутвинская слобода», «Горпроект», «Декра-групп», «ДСК-1», «Институт развития Москвы»,«Концерн МонАрх», «Группа компаний КРТ», «Мосводоканалстрой», «Московский архитектурный центр», «Моспроект-3», «Мосремстрой», «НИиПИ экологии города», «СONSOLIS Russian Federation» (Финляндия), Представительство Мюнхенского перестраховочного общества, «Стелком», «Стройинком-К», «Стройинтерсервис-Инвест», «СУИхолдинг», «СЭР», «Строительно-монтажная фирма ТВТстройинвест», «НПП ТЕМА», «Трансгидрострой», «трест № 26», «Усадьба-Центр», «управление Экспериментальной Застройки микрорайонов», «компания «Центр-2000», «Штрабаг» (Австрия) и др.

В 2007 году члены Ассоциации построили, проинвестировали или участвовали в создании зданий и сооружений общей площадью 6,5 млн.кв.м, в том числе в Москве 4,8 млн.кв.м, остальное — в 32 регионах Российской Федерации и за рубежом. Ассоциация инвесторов Москвы инициирует выход или принимает участие в подготовке документов, направленных на совершенствование нормативно-правовой базы инвестиционной деятельности, защиту прав инвесторов и создание механизма гарантий вложенных средств. Члены Ассоциации инвесторов Москвы активно участвуют в реализации городских программ.

Инвестор или игрок? разница между инвесторами и игроками на рынке, действительно существует. Данный факт влечет за собой соответственно, ощутимую разницу в самой торговле и ее методах. Основное отличие игрока от инвестора, заключается в том, что игрок оперирует ценой актива, а инвестор — его ценностью.

В этой связи, если для вас имеет высокое значение непосредственная «реальная» ценность того или иного актива, принадлежащего какой либо компании, и вас мало тревожит отсутствие серьезной волатильности этого актива в данный момент, то вероятно, в данном случае вы подходите под категорию инвесторов.

Если же, вам все равно каким активом торговать, лишь бы его динамика изменения цены позволяла на этом зарабатывать, то вы игрок. На фоне этого, существует серьезная разница в подходах к торговле.

Для вас, как инвестора, менее важным становится временной промежуток ваших вложений в актив, так как вами движет уверенность, что при сопоставлении текущей рыночной цены и реальной оценки актива, ваши действия по его покупке считаются вполне оправданными, а значит, вы единожды покупаете актив и удерживаете позицию до тех пор, пока текущая его цена не приблизится к ранее рассчитанной очередной оценке его реальной стоимости.

Так же необходимо заметить, что текущие рыночные колебания для оценки реальной стоимости актива не будут иметь при расчетах серьезного значения. В этом случае, вы оперируете исключительно фундаментальными и корпоративными предпосылками. Не трудно заметить, что инвестор с подобной тактикой торговли мало «интересует» его посредника, брокерскую контору.

Настоящее «сражение», по средствам агрессивной рекламы и прочего ажиотажа, идет за прослойку потенциальных биржевых спекулянтов. Именно на них рассчитаны разнообразные торговые платформы, системы анализа, литература и доп. услуги. Безусловно, на этом фоне, новоиспеченный игрок имеет все предпосылки стремиться сделать свою торговлю более агрессивной, а значит, на прямую повысить благосостояние своего брокера по средствам комиссии.

Инвестор (Investor) — это

Вариантов предполагаемых спекулятивных стратегий существует великое множество. Всех не перечислишь и не пересчитаешь. Безусловно, существуют более популярные и менее изученные методы. Все они оперируют неким соотношением вероятности «выигрыша» и построены исключительно на исторических данных, что позволяет протестировать их результат и каким либо образом присваивать им некий рейтинг успешности.

Необходимо понимать, что при использовании вами какой либо спекулятивной тактики торговли, создавать и тестировать торговую стратегию придется непосредственно вам самим, дабы безболезненно доверить ей свои накопленные капиталы. Безусловно, научиться этому можно, любой уважающий себя брокер, стремиться организовать для своих клиентов базовый курс обучения. Но в данном случае, вам необходимо понимать, что вы — 100%-ый игрок, и не в коем случае не инвестор.

Кому-то может показаться, что в данном вопросе, формулировка не имеет серьезного значения, но это не совсем так.

Дело в том, что на фоне общей благоприятной ситуации в стране, ее экономике, понятие инвестор и смежное инвестиции, звучит вполне позитивно и оправданно. Это то и понятно, в процессе нашего развития экономики, действительно есть высокие шансы инвестировать средства с высокой степенью вероятности получения профита в дальнейшем. Но понятия совершения спекулятивных операций, не имеет совершенно никакого к этому отношения. Результат ваших спекуляций практически никак жестко не будет связан с общей направленностью роста экономики, потому, что вы оперируете всего лишь понятием текущей цены актива и его ценовым колебанием в данный момент времени, мало беспокоясь о перспективах его будущего развития. Прибыль в данном случае делается вами «из воздуха», на движениях не связанных с реальной стоимостью актива.

На этом фоне, позитивный настрой относительно ваших спекулятивных операций, пусть даже на фоне сильнейшего роста экономики государства, выглядит лишь иллюзией, а конечный результат всех ваших операций зависит исключительно от вас и применяемой вами тактики проведения торгов. В свою очередь, современный брокер, достаточно удачно прикрывается термином «инвестиций в растущий рынок акций», рассчитывая в этот момент исключительно на то, как повысить спекулятивность проводимых клиентами операций.

Как стать инвестором

Некоторые кредитные союзы в регионах предлагают ставки по вкладам до 36% годовых. Для удобства клиентов они даже готовы принимать вклады через электронные платежные системы, дескать, переводите деньги, и не придется никуда ехать! Мы выяснили, насколько это законно и каков риск потерять такую инвестицию. Инвестору даже не надо подниматься с дивана — возможность открыть вклад или получить займ путем перечисления денег через систему Webmoney уже предлагают как минимум несколько кредитных союзов. Среди них КС «Регион» и «Самопомощь» из Харькова.

Для того чтобы стать виртуальным вкладчиком, достаточно создать в системе электронный кошелек, перевести виртуальные деньги (так называемые титульные знаки WMU) на другой кошелек (союза), после чего получить договор об открытии вклада по почте. И остается только ждать обещанных процентов. Начисляться доход также будет путем пополнения электронного кошелька, принадлежащего вкладчику.

«Виртуализированные» союзы предлагают своим клиентам более чем заманчивые условия. К примеру, у «Региона» ставки по вкладам — от 30% до 36% годовых, что значительно превышает доходность по депозитам не только в банках, но и в большинстве других кредитных союзов. «У нас большие обороты за счет того, что многие клиенты готовы переводить деньги через Webmoney. Поэтому мы платим большие проценты«, — пояснили нам менеджеры союза. С этим сложно поспорить, ведь через Интернет можно привлечь клиентов со всего СНГ, а не только из Украины, было бы желание! Но ответа-то на вопрос об источнике столь высоких процентов все равно нет.

Причем важно заметить, что столь щедрый союз не какая-нибудь контора «Рога и копыта», а член Национальной Ассоциации Кредитных Союзов (НАКСУ). На сайте с гордостью пишется о том, что председателем его наблюдательного совета является бывший заместитель начальника управления ГАИ в Харьковской области. Правда, активов у союза немного — всего 393 тыс. грн. (по итогам 9 месяцев 2007 года), но таких небольших союзов в Украине море. И вопросов к ним тоже не меньше.

Насколько же законны такие схемы по привлечению вкладов? В НАКСУ не видят в «виртуальных» вкладчиках никакой проблемы. «Если соблюдены требования законодательства, то есть вкладчик становится членом союза, заполняет анкету и заключает договор вклада, то деньги на счет союза можно перечислить и в безналичной форме. Многие так и делают, это очень удобно», — сказал президент НАКСУ Петр Козинец.

Инвестор (Investor) — это

Конечно, риск потери денег в этом случае многократно увеличивается. Ведь в Украине деятельность электронных платежных систем пока законодательно не урегулирована. Подтвердить факт внесения денег через Интернет крайне сложно, так что недобросовестные союзы вполне могут этим воспользоваться. Уповать остается разве что на тот самый договор, отправляемый кредитным союзом вкладчику по почте.

И все же 30-36% по вкладам (пусть даже виртуальным) — это слишком много даже для кредитных союзов. Высокими ставками считаются 18-24% годовых, и предлагают их в основном крупные или недавно вышедшие на рынок союзы. Рекордсмены по предлагаемой доходности достаточно известные КС: «Промышленно-финансовый союз», «Альянс-Инвест», «Златоград», «Реал-Кредит», «Фортеця» и другие. Все они расположены в основном в Киеве, Харькове и Одессе.

Напомним, Госфинуслуг неоднократно предупреждал о том, что в Украине есть не менее 20 кредитных союзов, работающих по принципу финансовых пирамид. Но большинство опрошенных «союзников» не видят в высоких ставках никакой опасности. «Как правило, финансовые пирамиды, действительно, используют высокие процентные ставки по депозитам в качестве одного из PR-ходов для заманивания клиентов. Однако, на мой взгляд, высокие проценты не являются единственным и основным признаком финансовой пирамиды», — уверен глава правления треста кредитных союзов «Программы защиты вкладов» Иван Вишневский.

Однако есть ли возможность даже у добросовестных КС платить столь высокие проценты по вкладам? Оказывается, есть. Ведь ставки по потребительским займам у союзов гораздо ниже, чем в банках. Если в банках эффективные ставки иногда достигают 70-90%, то у КС они на уровне 40-50% годовых. Так что около 30% такому кредитному союзу, в принципе, есть из чего платить.

К тому же за счет более придирчивого отбора членов (частого требования поручителей, залогов и прочего) в КС нередко достигается довольно низкий уровень просроченной долга по ссудам. Несопоставимы также расходы союзников и банкиров — на содержание офиса, открытие новых отделений, зарплату персоналу, рекламу. Все эти факторы, в принципе, позволяют большую часть полученного союзом дохода направлять на выплаты вкладчикам.

Однако заоблачная доходность намного выше уровня инфляции и среднерыночных депозитных ставок. Так что повод насторожиться все же имеется. К примеру, недавно лопнувший КС «Алчевский» тоже предлагал вкладчикам 30% годовых. Сейчас убытки тех, кто доверял ему деньги, оценивают в 60 млн. грн. Аналогичная ситуация с исчезнувшим КС «Восточно-украинский» (убытки вкладчиков — 8,5 млн. грн.) и с КС «Баушпаркассе» (убытки — около 2 млн. грн.).

Работа инвестора

Большинство сделок частного размещения имеют один серьезный момент. Не всегда и не все участники сделки представляют себе, как будет управляться их бизнес после завершения размещения. Практически каждый собственник не хочет, чтобы в управление компании вмешивались «посторонние люди», но, безусловно, по итогам реализации проекта инвестор будет полноправным участником, который, естественно, будет отстаивать собственные интересы (но надо признать, что интересы инвестора и интересы «учредителя» бизнеса совпадают). Именно поэтому для многих фондов является ключевым значением наличие в компании профессиональной управленческой команды.

В среднем USD — CAD прямых инвестиций получают 40-50 заявок в месяц, и лишь около 1% от общего количества получают одобрение. Статистика такова, что в основном одобрение получают те компании, которые знакомы с требованиями ФПИ и заранее уже провели подготовительные работы самостоятельно либо при помощи финансового консультанта.

На какую долю рассчитывать бизнесмену? Наиболее дружелюбен в этом плане фонд eVenture Capital Partners — они готовы быть миноритарным партнером с 10-20%, чтобы не убивать у бизнесмена чувство, что он хозяин компании и успех зависит от его усилий. Остальные ивестфонды, ссылаясь на реалии украинского законодательства, которое не защищает миноритариев, утверждают, что у инвестора должен быть контрольный пакет — от 51% и более. Скорее всего учредителям стоит рассчитывать на долю в 30% после первого раунда инвестиций в неокрепший проект. Михаил Лопатин из Dolphin Strategy по опыту других отраслей (фонд помимо IT специализируется на недвижимого имущества) отметил, что в проекте на $10 млн топ-менеджменту не светит более 10-процентной доли.

Инвестор (Investor) — это

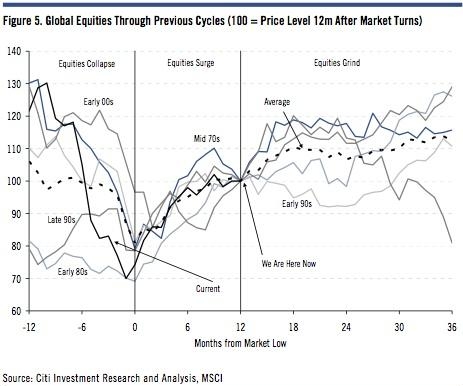

На минувшей неделе я написал рекламный пост (делаю все возможное, что бы заработать миллион долларов как можно быстрее), к которому Владимир Мельников, посетивший мероприятие, написал не просто комментарий, а отличную мини-стенограмму, которую я с удовольствием и прочитал. Завязалась дискуссия на тему, будет ли кризис на фондовом рынке и как себя вести в текущей ситуации, в том числе инвесторам ПИФов. Я решил подойти к вопросу философски и привести ряд аргументов в виде цитат инвесторов и просто авторитетных людей, которые позволят понять, почему я считаю свою линию поведения правильной. Уверен, будет интересно не только Владимиру.

Российский фондовый рынок, а, следовательно, и ПИФов привлекателен для инвестиций — это факт, означающий, что текущие уровни цен сулят хорошую прибыль. Однако в умах инвесторов бродят идеи, что цены «могут стать еще ниже и никогда не вырасти». Слово кризис вообще получило статус заклинания. Это проявление страха, о котором легко рассуждать или читать книги, но испытывать его на себе неприятно. В средствах массовой информации сейчас много идей и прогнозов относительного будущего развития событий, в большинстве своем это допущения.

У инвестора должна быть стратегия — то есть алгоритм поведения в разных рыночных ситуациях, в том числе при снижениях рынка. Когда такой алгоритм имеется, инвестор чувствует себя более уверенно. Мои стратегии инвестирования базируются на принципах инвестора-миллиардера Уоррена Баффетта, которого я цитировал совсем недавно в заметке об эффективности рынка акций.

С него начну и сегодня. «инвестирование на рынке, где люди верят в эффективность, напоминает игру в бридж с человеком, которому сказали, что нет никакого проку смотреть в карты», Уоррен Баффетт. Поэтому, если российские или иностранные инвесторы не хотят «смотреть в карты» и замечать выгодные сделки, меня это не должно беспокоить или заставлять сомневаться в выбранной стратегии (самое время ее реализовывать).

«Для того, чтобы разбогатеть на рынке акций нужно делать две вещи: мыслить правильно и мыслить самостоятельно» Бенджамин Грэхем, отец-основатель стоимостного инвестирования и наставник Баффетта. Разумеется, я принимаю к сведению мнения других людей, но они меня несильно возбуждают, особенно если они основаны на допущениях, предположениях и страхе.

«Да, опыт иногда подводит, но если ты не следуешь опыту, то ты законченный осел» Эдвин Лефевр, «Воспоминания биржевого игрока». У меня есть в частности следующий опыт. 2003 год. Я вкладывал деньги и рекомендовал это делать другим в период когда «выстрелило дело ЮКОСа». Было очень много мнений, импортных и отечественных о том, что мы возвращаемся в СССР и капитализма больше не будет. 2006 год, коррекция на рынках сырья, паника, ожидание черного золота по $20 за баррель. В обоих случаях дисконт составлял примерно 30 процентов, а восстановление до первоначальных уровней предполагало доходность более 40%. И сейчас, я просто не могу отказываться от выгодных сделок, даже если мне прогнозируют еще лучшие предложения (вследствие снижения котировок на фондовом рынке), а вдруг прогнозы не оправдаются?

Эту цитату можно запросто применить и к инвесторам. «Основным мерилом человека является не то, какую позицию он занимает в минуты комфорта и благополучия, а то, как он себя ведет во времена испытаний и разногласий». Мартин Лютер Кинг- младший.

А при слове кризис мне очень хочется перефразировать профессора Преображенского: «Следовательно, кризис сидит не в клозетах, а в головах!», из книги Михаила Булгакова, «Собачье сердце».

Заработок инвестора

С момента принятия 214-го закона не было слышно ни одного положительного отзыва об этом документе. Закон, призванный защитить дольщика, не функционирует, а лишь вынуждает строителей искать легальные способы привлечения средств. Строительные компании просто не работают по нему, прикрывая долевое участие договорами предварительной купли-продажи или членства в ЖСК. Конечно, подобные сделки могут быть признаны судом притворными, но пока такой практики нет.

Строительные фирмы постоянно нуждаются в дополнительных оборотных средствах, и не всегда эти потребности могут быть покрыты банковскими займами или доходами самого предприятия. «Самый цивилизованный путь, по которому идут застройщики всех стран, — это привлечение банковского займа, — говорит заместитель директора АН «Бекар» Леонид Сандалов. — Однако в нашей петербургской действительности сделать это довольно сложно: для получения ссуды требуется обеспечение в виде обеспечения долга готовой недвижимого имущества или оборудования, которых недостаточно. Поскольку основные активы строительных компаний — это незавершенное строительство, фирм, получивших подобные кредиты, еденицы». Зачастую получить банков-скую ссуду вдобавок к уже имеющимся долгам сложно из-за невозможности предоставить ликвидный обеспечение долга по всем займам. Выпуск облигаций — процедура достаточно дорогая и трудоемкая, поэтому предприятия начинают осваивать вексель для привлечения средств.

Инвестор (Investor) — это

investments.academic.ru

Кто такой инвестор и чем он занимается?

Сегодня многие интересуются принципами инвестирования, и способами заработать на инвестициях. Но для того, чтобы понять принципы вложения денег, надо разобраться в том, что значит — быть инвестором. Необходимо дать точное определение этому термину, и узнать, чем именно инвесторы занимаются.

Понятие «инвестор»

Инвестором является физическое или юридическое лицо, обладающее капиталом, и преумножающее его путем вложения средств в определенные активы или проекты.

Здесь необходимо разобраться еще в двух понятиях:

- Капитал — обычно подразумеваются денежные средства. Но в ряде случаев инвестиционным капиталом может считаться любое другое имущество. В частности, сюда относится недвижимость и интеллектуальная собственность.

- Вложения или инвестиции — это капитал, который используется для развития определенного проекта, покупки ценных бумаг и т. п. С помощью вложений инвестор получает определенную прибыль.

Основное занятие инвестора — вложения имеющихся у него средств для получения прибыли. Обычно инвестирование делается для материального заработка. Но в определенных случаях вкладчик получает нематериальные бонусы: налоговые льготы, социальные преимущества и т. п.

Виды инвесторов

Имеется множество вариантов классификации инвесторов. Они связаны с объемом вложений, выбранной сферой интереса, уровнем прибыли, стратегией и т. п. Причем классификации различаются в зависимости от их составителя.

Если говорить про виды инвесторов, то обычно выделяют следующие варианты:

- Частные инвесторы — наиболее многочисленная и обобщенная группа. В нее входят любые физические или юридические лица, вкладывающие средства для личной выгоды. Частного инвестора не интересует судьба компании, акциями которой он владеет. Единственная его цель — получение прибыли.

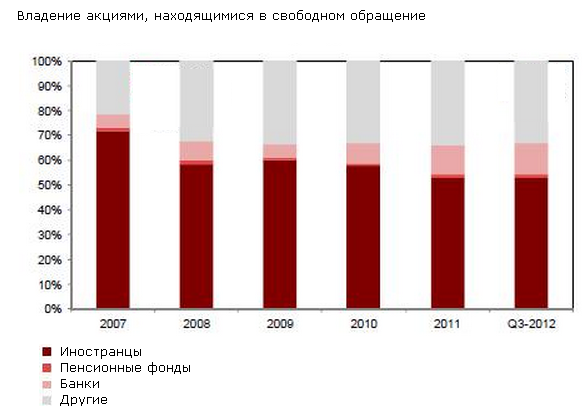

- Иностранные инвесторы — лица, вкладывающие средства в развитие проектов на территории другого государства. Привлечение иностранного капитала обычно идет на пользу проекту.

- Прямые инвесторы. В эту группу входят лица, покупающие долю в определенной организации. Их цель — продажа своей доли для получения прибыли.

- Финансовые инвесторы. Делают акцент на покупке ценных бумаг, получая доход от изменения их курса. Обычно противопоставляются прямым инвесторам, так как не работают с организациями, покупая только их ценные бумаги.

- Институциональные инвесторы. Основная цель этой группы — регулирование финансовых рынков. Они накапливают и перераспределяют капиталы, принадлежащие как частным, так и государственным вкладчикам. В эту группу входят представители государства, либо представители крупного бизнеса.

- Стратегические инвесторы. Эта группа целиком состоит из представителей крупных частных организаций, занимающихся предпринимательской деятельностью. Их цель — получение контроля (поглощение, слияние и т. п.) над той компанией, чьи акции приобретаются. Цена акций и их курс нередко уходят на второй план.

- Квалифицированные инвесторы. Основное отличие данной группы — у них имеются лицензии на данный вид деятельности. Лицензию можно получить лишь при наличии определенного опыта. Ее главное преимущество — она дает доступ к закрытым торгам, куда не допускают любителей. Многие крупные, уважаемые компании предпочитают работать исключительно с квалифицированными инвесторами.

- Венчурные инвесторы. Последняя группа, в которую входят вкладчики, специализирующиеся на работе с новыми проектами. Они часто инвестируют в те компании, которые исследует новые, малоизученные сферы. Именно в этой группе наивысшие риски потери средств. Обычно венчурными инвестициями занимаются опытные предприниматели.

Деление достаточно условное, и в ряде случаев инвестор может относиться к нескольким группам из вышеперечисленных. Частный инвестор может одновременно относиться к группе иностранных, финансовых и квалифицированных. Имеются и дополнительные варианты деления. В частности, выделяют инвесторов, специализирующихся на недвижимости или криптовалютах.

Стоит упомянуть еще два типа вкладчиков. Первый тип — работающие на рынке Форекс (форекс-инвесторы). Их отличительная особенность: узкая специализация, связанная с данной сферой. Второй тип — это индивидуальные инвесторы. По сути, являются подгруппой частных вкладчиков. В нее входят физические лица, инвестирующие небольшие суммы для получения дополнительного дохода.

Как стать инвестором?

Теперь надо разобраться, что нужно для того, чтобы стать инвестором. Первое требование — наличие свободного капитала для инвестиций. Высчитывается он так: из всех имеющихся доходов высчитываются расходы. Для инвестирования должно оставаться не менее 10% от всей получаемой прибыли. Подсчитывая расходы и доходы следует учитывать элементы бюджета, включая долги и планы на покупку любого предмета.

Любой человек, способный выделить 10% из бюджета, является потенциальным инвестором. Но ему еще потребуются определенные познания в этом вопросе. Финансовое образование здесь не требуется, вопреки распространенному мнению. Но ряд моментов желательно знать:

- На первых порах не стоит делать инвестиции основным источником дохода. Лучше воспринимать их как дополнительную, пассивную прибыль.

- Не инвестировать деньги, потеря которых станет серьезным ударом для бюджета. Вначале, для приобретения опыта, надо оперировать с небольшими суммами из свободного капитала.

- Изучать опыт других инвесторов. Причем рекомендуется обращать внимание на неудачи. Сначала следует усвоить то, что нельзя делать. А потом уже изучать секреты мастерства, позволяющие увеличить прибыль.

- Выбрать подходящий объект для инвестирования. Обращать внимание надо на следующие варианты: инвестиции в управляющие компании, в банковские организации, инвестиционные фонды, покупка драгоценных металлов.

Желательно отметить рекомендацию от опытных инвесторов: начинать с работы с инвестициями, чья доходность фиксирована. Это, в первую очередь, банковские депозиты и облигации, в частности, выпущенные государством. А вот с финансовыми инструментами, чья цена постоянно меняется, надо начинать работать постепенно.

При этом не стоит активно вливать капитал в нестабильные (волатильные) активы. Это та группа финансовых инструментов, чья цена постоянно меняется в весьма широком диапазоне. К ним, например, относятся криптовалюты. К слову о криптовалютах: надо учитывать, что это достаточно спорный актив. В ряде стран еще не выработана четкая позиция по отношению к нему. И торговля им не всегда законна.

Риски инвестирования

Начинающему инвестору надо запомнить: не существует инвестирования без рисков потери вложенных средств. Причем имеется прямая зависимость между потенциальной прибылью и вероятностью потери. Принцип следующий: проект, обещающий 100% годовых гораздо более ненадежен, чем организация, дающая 10% в год. Имеются определенные исключения, но принцип не меняется.

По уровню риска все объекты для инвестирования делятся на четыре категории: безрисковые, низкорисковые, среднерисковые и высокорисковые. А сами риски подразделяются так:

- Системные (систематические) риски. Это угрозы, связанные с состоянием финансового рынка государства или мира в целом. Избежать или игнорировать их невозможно.

- Несистемные риски. В эту группу входят проблемы, связанные с определенным видом (или группой) инвестиционных активов. Прочие финансовые сферы они не затрагивают.

- Спекулятивные риски. Это резкое повышение или понижение цены на определенный актив. Различные активы обладают различной устойчивостью к подобным изменениям.

- Юридические риски. Они связаны с законностью определенного актива.

- Персональные риски (риски инвестора). Это проблемы, возникающие из-за уровня подготовки и характера самого вкладчика.

Каждую из этих групп стоит подробно описать.

Системные риски

Системные риски — это крупные кризисы, влияющие на экономику всего государства. Нередко затрагивают и мировую экономику в целом. На них влияют следующие факторы:

- Показатели внутреннего и национального валового продукта.

- Уровень активности сектора промышленности — объемы производимой продукции, уровень деловой активности и т. п.

- Инфляция и все показатели, с нею связанные.

- Показатели занятости граждан — средний доход, его соотношение с потребительской корзиной, сколько людей находятся за чертой бедности, сколько безработных и т. п.

- Факторы, связанные со спросом потребителей на различные товары.

- Платежный и торговый балансы государства, прочие факторы, связанные с международным обменом продукцией.

- Показатели, связанные с национальной валютой государства — золотой запас, подкрепление валюты с помощью ВВП и прочие факторы.

- Состояние государственной политики по финансам: размер внутреннего и внешнего долга, налоги, расходы, размер бюджета.

Системные риски представляют наибольшую угрозу для вкладчиков. Их невозможно избежать, и поэтому к ним надо тщательно готовиться. Еще стоит помнить: серьезные кризисы случаются достаточно редко, а за спадом всегда следует подъем. И им можно воспользоваться для улучшения собственного финансового положения.

В отношении борьбы с этими рисками имеется две рекомендации. Первая — часть инвестиций держать в безрисковых активах, выбирая наиболее надежные варианты. И вторая — следить за состоянием рынка, чтобы вовремя принять меры. Один из вариантов мер: продажа потенциально убыточных активов и перевод их в безрисковые вложения.

Несистемные риски

Несистемные риски обычно связаны с изменением цен на определенный актив. Обычно это происходит из-за определенной ситуации, возникшей в организации, выпустившей актив. Эта организация называется эмитентом.

Основная причина возникновения — внезапные проблемы в организации. Причем нередко они не предусмотрены заранее. Варианты проблем: кадровые перестановки в руководстве организации, изменение финансового состояния организации, реорганизация и т. п.

В качестве примера стоит привести ряд случаев, относящихся к несистемным рискам:

- Авария на производстве. Задерживается выпуск продукции, необходимо приобретать новое оборудование, организация влезает в дополнительные долги. Ситуация может усугубиться при наличии человеческих жертв: иски со стороны пострадавших или их семей, увольнение сотрудников, гос. проверки и т. п.

- Банкротство организации, например, из-за неудачной инвестиционной политики. В подобной ситуации курс ценных бумаг конкретного эмитента начинает резко падать.

- Увольнение управляющего предприятием и приход менее компетентного сотрудника.

- Слияние компании с другой организацией.

В определенных случаях несистемные риски становятся следствием системных. Избежать их несложно. Первый способ — инвестируя в несколько различных организаций (диверсификация). Изменение цены на один актив окажет слабое влияние на общий доход инвестора. Второй способ — сконцентрироваться на долговременных вложениях, так как при них менее заметны колебания цен.

Спекулятивные риски

Основное отличие этой группы — непредсказуемость изменений. Спекулятивные риски связаны с изменением курса из-за действий трейдеров и инвесторов. Иногда эти действия становятся реакцией на определенные действия или события, связанные с эмитентом, выпустившим актив. Но в ряде ситуаций особых причин для изменения цен не имеется.

Спекулятивные риски угрожают, в большей степени, трейдерам. А вот те, кто торгует на среднесрок, от них страдают гораздо реже. Долгосрочные же инвесторы подобные риски игнорируют в принципе, поскольку для них здесь угрозы нет в принципе.

Юридические риски

Данная группа наиболее опасна для начинающих инвесторов. Причем основные неприятности им доставляют различные мошенники. Люди, незнакомые с тонкостями финансового законодательства, нередко рискуют потерей всей прибыли. Это связано, в частности, с незнанием правил лицензирования финансовых организаций.

Юридические риски связаны с определенными факторами:

- Сотрудничество с брокерской компанией, не имеющей лицензии. Отсутствие лицензирования означает, что деньги организации отдаются под честное слово. И нет никаких гарантий, что они будут возвращены.

- Сотрудничество с управляющей компанией, не имеющей лицензии. Для получения права управлять активами надо пройти процедуру регистрации. И, если у организации нет соответствующей лицензии, то вероятно, что она нарушает закон. Нередко такие компании создаются мошенниками. Причем надо помнить: внешне все может выглядеть очень надежным и респектабельным.

- Оформление соглашения о займе для передачи средств на инвестирование. При желании, руководство компании может объявить о своем банкротстве. И тогда есть шанс никогда не вернуть своих денег. Причем здесь велика вероятность не добиться помощи от представителей власти — судебных органов или прокуратуры.

- Работа в сфере, напрямую не относящейся к инвестициям. Пример: бинарные опционы. Это своего рода казино, а не инвестиции. Поэтому в ряде стран бинарные опционы находятся под запретом. Отдельной группой идут компании, работающие на рынке ФОРЕКС. На текущий момент на территории РФ практически нет лицензированных брокеров, специализирующихся на этой сфере. Работать с нею следует осторожно, либо не работать совсем.

- Инвестирование в финансовые пирамиды. Иначе говоря, работа в сетевом маркетинге (схемах Понци). Эту категорию надо упомянуть отдельно. Хотя множество подобных схем уже прогорело в прошлом, их не становится меньше. И любому инвестору лучше избегать любых финансовых пирамид — они незаконны, и способны привести к потере всех вложенных средств.

- Работа с компаниями, действующими за пределами РФ, в малознакомых инвестору государствах. Даже если все оформлено по правилам, есть немалый шанс лишиться своих инвестиций. Все дело в особенностях местного законодательства, в котором инвестор может и не разбираться. Особенно актуально это в отношении карликовых островных государств, которые сложно найти на карте мира.

- Покупка акций компаний, распространяющих свои активы среди населения. Например, подобное инвестирование в компанию-застройщика. Причем, чем амбициознее проект, тем подозрительнее он выглядит. Ведь обычно крупные, серьезные проекты получают деньги от столь же серьезных инвесторов. К индивидуальным инвестициям такие проекты не обращаются.

Избежать этих рисков не так сложно, как кажется. Надо работать только с проверенными организациями, обладающими нужными документами и лицензией. А вкладывать деньги нужно в проверенные и востребованные активы.

Персональные риски

Персональные риски, они же индивидуальные или риски инвестора — это последняя группа. И надо отметить: многие вкладчики считают ее первой по уровню значимости. Ведь сложнее всего справиться с собственными недостатками. Склонность паниковать или принимать поспешные решения, неумение вовремя остановиться, упорство и отсутствие гибкости — все это приводит к большим потерям средств.

Конечно, каждому инвестору надо научиться управлять собственным темпераментом. Но еще рекомендуется придерживаться ряда правил:

- Выбирать надежные активы с невысоким уровнем риска.

- Придерживаться стратегии долгосрочного инвестирования. Если научиться игнорировать колебания курса, то проще будет заниматься и краткосрочными вложениями.

- Не отступать от выбранной стратегии вложения средств при появлении первых же трудностей. Желательно хотя бы раз полностью протестировать стратегию. Это поможет убедиться в ее состоятельности или несостоятельности.

- Разделять инвестиции на несколько групп активов — уже упомянутый процесс диверсификации. Это тоже часть проверки стратегии вложения средств. Если общая сумма доходов и потерь будет положительной — стратегия работает. И менять ее без нужды не следует.

- Заниматься постоянным самообучением. Этот совет актуален не только для новичков, но и для опытных инвесторов.

Если придерживаться перечисленным правилам, можно будет успешно справиться с большей частью персональных рисков. И всегда надо помнить: эта борьба не заканчивается. Главный противник инвестора здесь — это он сам и его плохие привычки.

altwiki.ru

Инвестор — это лицо… Кто такой инвестор

На этой странице вы можете узнать кто такой инвестор? В чем особенности его деятельности? И чем он собственно занимается?

Познакомьтесь с целями, которые ставят перед собой инвесторы любых типов, а также с инструментами, которые они используют для их достижения.

Инвестор это лицо, физическое либо юридическое, которое обладает капиталом и преумножает его благодаря реализации инвестиционных идей.

Инвестиционные идеи носят достаточно широкий характер. Большое количество вариантов для инвестиционных решений обеспечивается разнообразием существующих способов инвестирования, огромным числом объектов и мест для вложений и многими другими факторами.

Основной и реальной целью для каждого инвестора является получение выгоды от совершенных им инвестиций. Выгода может быть материальной в виде финансов, объектов имущества, акций и др., а также нематериальной в виде благополучного эффекта от сделки, достижения конкретной стратегической цели, экономических, социальных либо других благ.

Успешность инвестиций инвестор напрямую влияет на его доход.

Перед принятием решения об инвестициях каждый частный инвестор непременно знакомится с объектом своего вложения, выявляет все сильные и слабые стороны этой инвестиционной идеи, и только в случае если это способно реализовать и удовлетворить его цели осуществляет инвестиции.

Инвестор это достаточно свободная единица финансового мира. Он вправе сам делать выбор как, куда, сколько и для каких целей он планирует инвестировать собственный капитал. Имея всю необходимую информацию об условиях сделки, инвестор самостоятельно принимает решение об инвестициях и несёт все риски и ответственность за это.

Цели инвестора. Существует целый ряд основных инвестиционных целей, которые ставят перед собой инвесторы. Каждая из этих целей имеет ряд методов и инструментов, используя которые возможно обеспечить её реализацию. Не стоит забывать, что любая инвестиционная цель обладает совокупностью инвестиционных рисков и выгод.

Права инвесторов это своего рода негласное поле их деятельности. Существуют законопроекты, определяющие и регулирующие те сферы деятельности и инструменты, которые инвестор вправе использовать. Стоит отметить, что четко прописанные законодательные акты в области права инвесторов является неким гарантом для привлечения иностранных и других сторонних вкладчиков.

Любая полученная выгода это сделки и будет носить название доход инвестора. В большинстве случаев под доходом инвестора понимают денежные средства полученные от процесса инвестирования, однако доходом могут являться активы, носящие нематериальный характер.

Пакет ценных бумаг, дифференцированных по уровню доходности и существующим рискам, носит название портфель инвестора. Существуют различные виды инвестиционных портфелей. Каждый вид создан для определенных целей и задач и состоит из конкретного набора ценных бумаг, позволяющих эти задачи достигнуть.

Поиск инвестора. Так часто бывает, есть инвестиционная идея, однако нету средств финансирования для последующего воплощения в жизнь. Эта статья поможет вам узнать распространенные способы для поиска инвесторов. В чем трудность поиска инвестора, и что следует знать, чтобы сэкономить драгоценное время и средства?

Как стать и как привлечь инвестора

В современном мире все больше людей проявляют свою заинтересованность в новых инновационных профессиях и способах заработка.

При нынешнем уровне развития технологий, широкого доступа к информационному полю и доступности профессиональных инструментов на первый план выходит профессия – инвестор.

Как стать инвестором? С чего начать? В каком направлении двигаться и развиваться? Узнайте ответы на эти вопросы, если вы планируете зарабатывать благодаря вложению собственного капитала.

С другой стороны, если у вас есть прекрасная бизнес идея, задумка, наработка, однако нету средств для её воплощения. Как привлечь инвестора, спросите вы? Данная статья расскажет обо всех основных методах и способах, которыми пользуются бизнесмены по всему миру для привлечения и поиска потенциальных инвесторов.

Виды и типы инвесторов. Их классификация

Казалось при общей схожести задачи и мотивов инвестиционной деятельности существуют различные типы инвесторов. Все они различается способами достижения и целями их инвестиционного действия.

Частный инвестор это достаточно общее понятие, включающие в себя общие постулаты и законы, с которых следует начинать и которым следует придерживаться вновь нашедшим себя в этом деле лицам. | Иностранный инвестор это лицо, занимающиеся реализацией инвестиционных идей на территории другого государства. Привлечение такого инвестора дает целый ряд преимуществ для экономического субъекта. |

Следующий вид это институциональный инвестор. Институциональный инвестор выполняет функции регулировщика капитала. Это осуществляется путем накопления и перемещения средств частных и государственных инвесторов. Как правило, от лица институциональных инвесторов выступают крупные представители бизнеса и государственных структур. | Крупной рыбой среди всего разнообразия видов вкладчиков является cтратегический инвестор. Данного инвестора интересует, как правило, лишь одна цель, а именно получение контроля, над тем субъектом акции, которого были приобретены. Примером таких инвестиций может служить покупка либо поглощение какой-либо компании. |

Прямой инвестор это как частное, так и государственное лицо которое отличается от остальных тем, что объектом его инвестиций становится процентная доля в уставном капитале какого-либо экономического субъекта и приобретение его акций. Цель такой инвестиции получение прибыли в результате последующей продажи собственной доли. | Финансовый инвестор напротив объектом своих инвестиций делает ценные бумаги, инструменты и все что связано с финансовым сектором экономики. Доминирующая функция и цель такого инвестирования это получение прибыли от изменения котировок на ценные бумаги. |

Также будет нечестным не выделить форекс инвестора. Данный вид специализируется только на торговле на валютном рынке форекс и использует инструменты и способы с этим связанные. Можно сказать, что это достаточно узконаправленный вид инвестиционной деятельности. Однако уровень прибыли, который может быть достигнут благодаря использованию данного вида инвестирования, имеет достаточно ощутимый размер и при должен подходе, является очень существенным источником пассивного дохода. | Квалифицированный инвестор это профессиональный участник рынка ценных бумаг, имеющий специализированную лицензию и должный опыт осуществления торговых. Главная отличительная черта заключена в том, что данный тип инвестора имеет доступ к более широкому и привилегированному списку ценных бумаг доступных для торгов. |

Инновационная инвестиционная деятельность, связанная с высокими уровнями дохода и риска является основой и смыслом венчурного инвестора. Инвестиции осуществляются в новые и молодые инвестиционные проекты с целью получения прибыли от раскрутки, роста и развития бизнес идеи. | Потенциальные инвесторы это лица имеющие необходимый капитал для воплощения в жизнь какой-либо инвестиционной идеи или бизнес задумки. |

Классификация инвесторов это структурированный по определенным признакам перечень существующих видов инвесторов и их краткая характеристика | Индивидуальный инвестор это мелкий участник инвестиционных торгов на фондовых рынках, в большинстве случаев это физическое лицо, не так часто юридическое. |

В чем заключаются риски инвесторов?

Риски инвесторов это вероятность того, что полученная прибыль от инвестиций, будет меньше запланированной.

Перед каждым инвестором, как правило, встают три основных вида рисков

- это риск изменения цен на мировом рынке (изменение стоимости ваших инвестиций)

- это риск изменения курса иностранных валют (изменение курса валют влияет на стоимость объекта инвестиций)

- это риск, связанный с объектом (надежность и стабильность компании, в которую вы осуществили инвестиции).

Одними из самых знаменитых и богатых инвесторов считают Джорджа Сороса и Уорена Баффета. Состояние Джорджа Соросо оценивается в 8,5 миллиардов долларов, а Уорена Баффета в 62 миллиарда. Интересный факт, что оба этих состоятельных человека родились в один год, да ещё и в один месяц, а именно в августе 1930.

investicii-v.ru

кто это, чем занимается, виды, как им стать

Добрый день, дорогие читатели!

Тема инвестиций стала популярной, и это понятно: мы постоянно слышим, что кто-то инвестирует в строительство, в ЖКХ, в тяжелую металлургию, в сельское хозяйство и т. д.

Знаем, что государство заинтересовано в инвестициях, что старается привлечь все больше инвесторов, но вряд ли считаем эту информацию полезной для себя. Где мы с вами и где инвестиции? Большинство так и считает, но справедливо ли подобное утверждение?

Вам когда-нибудь было интересно: инвестор – это кто? Чем он занимается? Насколько это сложно? И верно ли, что инвестициями занимаются только очень богатые люди? Вопросов много, давайте попробуем ответить на все.

Кто такой инвестор и чем он занимается

Инвестором может стать любой человек или организация, которые вкладывают свои средства в бизнес или ценные активы с целью получения прибыли.

Смысл и результат инвестиций – прибыль, в остальных случаях это благотворительность.

Под инвестиционным проектом понимаются идеи вложения капитала с целью получения прибыли, в каком бы виде она ни выражалась.

Цель и права инвестора

Главная цель инвестиций – получение выгоды. Она может носить материальный и нематериальный характер. Т. е. выражаться в денежном эквиваленте и в виде социальных благ или имиджа.

Принимая решение и составляя инвестиционную стратегию, инвестор должен точно понимать, каких именно целей он хочет добиться в результате, и учитывать то, что безопасных инвестиций не бывает. Существует прямая зависимость между вероятной прибылью и возможностью финансовых потерь: чем выше доходность проекта, тем выше сопутствующие риски.

Поэтому инвестиционные цели разные и достигаются различными инструментами.

- Сохранить капитал. Деньги, которые не работают, начинают обесцениваться. Лучшее средство для сохранения капитала – инвестиции в стабильные и безопасные инструменты. Высокой доходности ждать не следует, потому что главной целью становится безопасность и сохранность финансов. Инструментом может выступить вложение в государственные ценные бумаги.

- Приумножение капитала. Характерные примеры таких вложений – это инвестиции в строительство или приобретение недвижимости с последующим использованием (перепродажа, сдача в аренду).

- Диверсификация рисков. Вложение в разные объекты с целью увеличения доходности и снижения сопутствующих рисков. Совмещение в одном портфеле нескольких направлений (не просто разные проекты, но и сферы экономики) положительно влияет на общий доход инвестора. Пакеты с высокой доходностью и высокими рисками стабилизируются долгосрочными проектами с низкими степенями рисков.

- Ликвидность вложений. Возможность быстрой реализации активов и обращение инвестиций в денежный эквивалент обеспечивают безопасность от значительной потери финансов. Эта цель вполне реализуема, если средства инвестированы в финансовые активы, имеющие стабильно высокий спрос на фондовых и иных рынках.

Права инвесторов регулируются законодательством. ФЗ № 39 от 25 февраля 1999-го «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» излагает основы инвестиций и определяет перечень прав инвесторов.

Функции

Функции инвестора определяются тем, в какой области производится финансовое вложение. Вкладчик – участник производственного процесса, основная функция которого – финансирование.

Его деятельность ограничена вложением и контролем над расходованием средств, если иное не оговорено в договоре об инвестициях. Например, в строительстве, инвестор может выступать в роли как заказчика, так и стороннего вкладчика.

Что такое инвестиции простыми словами

Любое вложение должно приносить выгоду. Принято считать, что инвестиции носят только финансовый характер, но, например, занятие спортом можно считать вложением в свое здоровье. Повышение образования или профессиональных навыков также не несет материального воплощения, но выгода от полученных знаний очевидна.

Материальные вложения не всегда выражены в прямой финансовой выгоде, в виде денег. Допустим, участие в долевом строительстве – это скидки на приобретение квартиры.

Таким образом, можно сделать вывод, что вложения, приносящие определенные выгоды вкладчику, являются инвестицией.

Количество частных инвесторов в разных странах мира

Для России рынок инвестиций только начинает открываться. Мешает развитию низкий уровень финансовой и юридической грамотности населения и большое количество мошенников.

За короткий период невозможно сформировать правильное мировоззрение вкладчиков, тем более при наличии отрицательных примеров, которые стали нарицательными для всей страны. Все прекрасно помнят МММ и последствия для частных вкладчиков и финансовой системы государства в целом.

Динамика развития российского рынка положительная. Количество инвесторов неуклонно растет, что является показателем интереса к этой сфере деятельности.

Лидером по количеству частных инвесторов традиционно считается США. Инвестиции там считаются обычным образом жизни. Более 50 % граждан, достигших совершеннолетия, занимаются инвестиционной деятельностью.

Второе место с высоким показателем инвесторов на душу населения занимает Япония. Этому способствует политика центрального банка страны по поддержке рынка и минимизации сопутствующих рисков, а также высокие темпы роста экономики.

Третье место занимают страны Евросоюза, где фондовые рынки имеют длительную историю и сложившиеся интересы финансового рынка.

Что такое инвестиционный портфель

Совокупность всех вложений инвестора с целью получения прибыли называется инвестиционным портфелем. В него могут входить:

- банковские депозиты;

- инвестиции в ЦБ;

- реальные инвестиции и т. д.

В среднесрочной перспективе именно инвестиционные портфели приносят прибыли на 15–20 % больше, чем другие инструменты вложения средств. Это достигается за счет того, что пакеты с высокой доходностью и высокими рисками уравновешиваются с долгосрочными проектами низкими рисками и невысоким процентом прибыли.

Формируется портфель исходя из целей вложения:

- консервативный – максимально безопасный. Низкий стабильный уровень прибыли и отсутствие рисков;

- агрессивный – высокий процент дохода и высокий риск потери капитала;

- комбинированный – сочетание консервативного и агрессивного.

Начинающему инвестору предпочтительнее использовать консервативный вид портфеля. В самом начале лучше недополучить деньги, чем потерять все.

Законодательное регулирование инвестирования

Закон РФ регламентирующий инвестиционную деятельность, – № 39-ФЗ от 25.02.1999 г. «Об инвестиционной деятельности…».

Кроме этого, действуют указы президента и постановления Правительства РФ, нормативные акты по налогообложению.

Законодательная база постоянно обновляется, принимаются поправки и дополнения.

Основные характеристики инвестиций

Учитывая многообразие видов вложения средств, классифицировать их принято по основным характеристикам.

По форме вложений

Основная характеристика инвестиций проводится по объекту вложения финансов:

- прямые (реальные) инвестиции – вложения в уже существующее предприятие. Финансирование направляется на оптимизацию производства, обновление оборудования, внедрение выпуска новой продукции. Инвестор получает долю в бизнесе и определенный процент дохода;

- финансовые (портфельные) вложения – инвестиции в ценные бумаги, драгметаллы, ПАММ-счета, паевые фонды, инвестиционные проекты. Комплекс этих инструментов у одного инвестора, формирует инвестиционный пакет;

- нефинансовые инвестиции – вложения в нефинансовые активы в виде брендов, авторских прав, патентов и т. д.;

- интеллектуальные вложения – финансирование научных разработок, обучение персонала, финансирование исследовательской деятельности.

По сроку инвестирования

Все характеристики зависимы друг от друга, и их особенности влияют на конечный результат вложения.

Например, продолжительность срока вложения напрямую связана с рисками потери капитала и процентом доходности. Вложения на короткие сроки считаются высокорискованными, но с высоким уровнем доходности.

- Краткосрочные: срок инвестиции – до 12 месяцев.

- Среднесрочные – от 12 до 36 месяцев.

- Долгосрочные – вложения дольше 36 месяцев.

- Аннуитетные не зависят от срока инвестиции, доход начисляется с определенной периодичностью. Например, банковский депозит, на счет перечисляются ежемесячные проценты.

По форме собственности инвестируемых ресурсов

Это наиболее простая и понятная характеристика инвестиций.

- Частные – инвестиции отдельных физических лиц и предприятий (юридических лиц).

- Государственные – вложение средств органами государственной власти, предприятиями, собственником которых является государство, вложение средств федерального или муниципального бюджетов.

- Иностранные – инвестиции зарубежными организациями, другими странами и международными компаниями.

- Комбинированные или смешанные. В некоторых случаях вложения принадлежат различным субъектам. Например, крупное строительство может инвестироваться частным и иностранным инвесторами.

Риски инвесторов

Принимая решение в пользу определенного вида вложения, инвестор должен учитывать все риски, связанные с получением прибыли.

Не существует объектов, финансирование которых было бы полностью безопасным. Существует прямая зависимость между вероятной прибылью и возможностью финансовых потерь: чем выше доходность проекта, тем выше сопутствующие риски.

Системные

Это риски, избежать которых невозможно. Они затрагивают полностью финансовую систему государства, а нередко и всего мира. Это в первую очередь экономические кризисы. Несмотря на цикличность, их очень трудно прогнозировать, и они несут прямую угрозу для вкладчиков. Риск утраты денег в условиях кризиса очень высок, поэтому к нему необходимо тщательно готовиться.

Несистемные

Риски, которые затрагивают только отдельные виды объектов инвестиций и часто возникают как последствия системных.

Также причиной не системных рисков могут быть:

- техногенные катастрофы:

- аварии на производстве;

- провальная инвестиционная политика;

- реорганизации и неудачная кадровая политика и т. д.

Спекулятивные

Любое изменение курса под воздействием инвестора или трейдера несет спекулятивный характер. Эти риски невозможно просчитать, они непредсказуемы и безопасны только для долгосрочных инвесторов.

Юридические

Мошенничество в сфере инвестиций очень распространено. Особенно высоки риски для начинающих инвесторов, которые не знают все тонкости законодательства и могут потерять свой капитал даже на первом этапе.

Для снижения подобных рисков необходимо придерживаться нескольких принципов:

- необходимо проверять наличие лицензии у брокерской и управляющей компаний. Если компания не прошла лицензирование, то работать не имеет права и, скорее всего, является мошеннической;

- избегать участия в бинарных опционах. Это не инвестиции, а в некоторых странах они запрещены;

- отказ от участия в финансовых пирамидах и сетевом маркетинге;

- работа с объектами и партнерами, на которых трудно получить информацию. Информация по инвестированному объекту должна быть прозрачной и доступной.

Персональные

Личностные характеристики инвестора имеют большое значение. Умение держать себя в руках, не поддаваться панике, склонность к принятию взвешенных решений и способность вовремя остановиться сделают этот вид рисков несущественным.

Активы инвесторов

Под активом понимается объект, накапливающий ценность, которая может быть востребована владельцем при продаже или использовании актива. Другими словами, инвестируя средства в определенный инструмент, владелец преследует цель получения прибыли от реализации или эксплуатации актива.

Акции

Ценная бумага, при приобретении которой инвестор получает право на долю в бизнесе. Выпуск осуществляется только юридическими лицами.

Облигации

Долговая бумага с номинальной стоимостью и определенным сроком действия. В оговоренный срок владелец имеет право востребовать ее номинальную стоимость от должника.

Недвижимость

Это земельные участки, жилые и производственные помещения, незаконченное строительство и т. д.

Товарные активы

Это любые активы, которые продаются и покупаются с инвестиционными целями:

- драгоценные металлы;

- нефть;

- сельхозпродукция (зерновые, хлопок) и т. д.

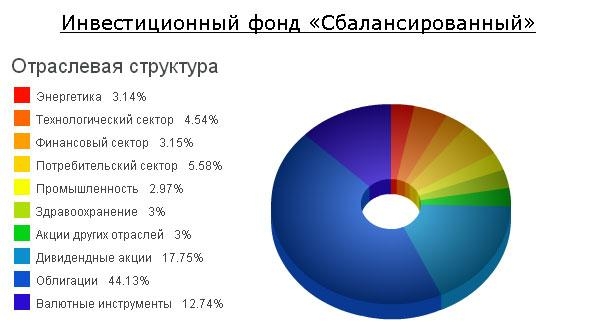

Инвестиционный фонд

Осуществляет выпуск собственных акций и вкладывает средства в ценные бумаги других эмитентов. То есть собственник, торгующий своими активами и покупающий чужие.

ПИФ

В ПИФах объединяются активы коллектива инвесторов под доверительным управлением.

Взаимный фонд

Фонд взаимных инвестиций, управляет большим портфелем акций от многих мелких инвесторов (до нескольких тысяч).

Хедж-фонд

Деятельность хедж-фондов направлена на минимизацию рисков при заданной доходности или увеличение доходности при заданной степени риска.

Биржевой фонд ETF

ETF-фонды торгуют не отдельными ценными бумагами, а пакетами или портфелями акций, формируемыми на основе индекса. В результате инвестор, приобретая акцию ETF, покупает акции нескольких компаний.

Виды инвесторов

Инвесторов можно классифицировать по многим признакам. Но выделяют основные три:

- частного (индивидуального) инвестора. Вкладывает свои собственные средства от своего имени с целью получения прибыли для единоличного пользования. Прибыль в этом случае 100 % принадлежит одному инвестору;

- корпоративных инвесторов – организации, компании, которые вкладывают свои и привлеченные средства с целью осуществления или расширения предпринимательской деятельности. Прибыль в этом случае распределяется по долевому участию всех заинтересованных инвесторов;

- институционных – финансовых посредников (в основном пенсионные фонды, страховые организации), которые формируют свой капитал за счет вкладчиков. Основная функция в привлечении средств других инвесторов и распределении их между объектами вложения. Основная цель – объединение мелких инвесторов для получения более высокой прибыли.

Лучшие и проверенные варианты для инвестирования

Вариантов инвестирования очень много. Каждый желающий может выбрать способ вложения по средствам, доходности и степени риска. Есть инвестиции, не требующие специальных знаний и доступные каждому, есть те, для которых необходимо получить дополнительную информацию и вникнуть в специфику.

- Банковские депозиты – способ инвестирования простой, доступный и знакомый каждому. Достаточно выбрать банк с приемлемой для вас ставкой по вкладам и внести деньги. Риск потери средств сведен к минимуму.

- Драгоценные металлы. Данный вид инвестиций отличается стабильностью и низкими рисками. Т. к. предметом является невозобновляемый природный ресурс, который очень редко теряет в цене. Но и резких скачков вверх не происходит.

- Ценные бумаги. Этот вид инвестиций требует определенных знаний и навыков сбора и анализа информации. Но и является более прибыльным по сравнению с приведенными выше.

Фондовые рынки доступны не только крупным участникам, но и простым инвесторам.

- Недвижимость. Вложение в недвижимость предполагает знание конъюнктуры рынка и при разумном подходе дает приличный стабильный доход.

- Бизнес-проекты – инвестиции в строительство, сельское хозяйство, в производстве продукции, в открытие торговых точек и т. д. Проекты могут быть долгосрочные и краткосрочные, прибыль в этом случае зависит от первоначально вложенного капитала и величины долевого участия.

Примеры удачного вложения средств

Как пример удачного вложения хочу привести Google. В 2004 году акции компании стоили 85 долларов. За несколько лет инвесторы компании стали миллионерами, а акции в пиковых позициях достигали 700 долларов.

С развитием мобильной связи малоизвестная финская компания Nokia вышла в лидеры рынка по производству мобильных телефонов, и те, кто инвестировал в компанию в далеком 1992 году, стали миллионерами.

Реальные провалы вложенных средств

Самое характерное провальное вложение средств в нашей стране – история вкладчиков МММ. Финансовая пирамида, позиционируемая как инвестиционный фонд, созданная Сергеем Мавроди, имела филиалы практически во всех крупных городах России.

Вкладчики несли в компанию практически последние деньги. В обнищавшей стране это было скорее жестом отчаяния. Большое значение в раскрутке МММ имела реклама. Участие в рекламных роликах известных актеров и людей, которым народ доверял, сыграло свою роль. Даже после краха МММ и осуждения Мавроди оставались тысячи сторонников, которые считали, что в крахе пирамиды виновато государство.

Пошаговое руководство, как стать хорошим инвестором с нуля

Экономического или финансового образования для того, чтобы стать инвестором, не нужно. Но иметь элементарные знания в этой области все же необходимо.

Поэтому, прежде чем вкладывать деньги, нужно научиться работать с полученной информацией, структурировать полученные данные. Спонтанные и необдуманные решения, принятые при отсутствии нужной информации, могут отрицательно повлиять на результат и привести к потере капитала.

В самом начале необходимо придерживаться некоторых принципов:

- не бросать основной вид деятельности. Пока доход от вложений не станет стабильным, разумнее воспринимать инвестиции как дополнительный, пассивный доход;

- инвестировать то количество денег, потеря которого не станет крахом для вашего бюджета. Пусть это будет 10 % от общего дохода. Это максимум, что можно потерять наименее болезненно;

- учиться на неудачном опыте. Чужие провалы помогут принимать решения с позиции, как можно делать, а как нельзя;

- на этапе изучения не следует рисковать и доверять обещанием высоких процентов. Эффективнее будут вклады в стабильные и малорисковые проекты;

- разработать стратегию инвестирования. Обозначить цели и инструменты для достижения. Определиться со сроками и объемом вложений.

Книги по инвестированию для начинающих

Самообразование способно заполнить нишу отсутствующих знаний начинающего инвестора.

Предлагаю книги, которые будут не только полезными, но и интересными:

- «Разумный инвестор» Бенджамина Грэхема;

- «Создай свой личный капитал» Владимира Савенка;

- «Руководство богатого папы по инвестированию» Роберта Кийосаки.

Как найти инвестора для своей бизнес-идеи

Искать инвестора сидя на диване – утопия. Разработав бизнес-план, начинайте активные поиски.

И не просто ищите инвестора, но и начинайте работу.

- Если необходимо помещение, найдите подходящее, узнайте условия аренды, составьте проект договора об аренде.

- Составьте график встреч с возможными поставщиками и партнерами.

- Начните с малого, и при встречах с потенциальным инвестором вы сможете показать хоть какие-то результаты.

- Чем больше встреч вы назначите и проведете, тем больше вероятности в успехе.

- Создайте мини-презентации и сделайте рассылку по почте.

- Воспользуйтесь социальными сетями. Вполне возможно, что ваш инвестор есть среди друзей в ВК или «Одноклассниках».

Никто не станет вкладывать свои деньги туда, где нет перспективы. Не приходите к инвестору с пустыми руками, сделайте презентацию. Пусть ваш будущий партнер видит, что вы действительно работаете, вы готовились, и болеете за свое дело.

Складывать деньги под подушку или заставить их работать, решает каждый самостоятельно. Но следует вспомнить простую истину: «Дорогу осилит идущий…»

Если вы приняли решение, следуйте ему.

Очень надеюсь, что моя статья была полезной и ответила на ваши вопросы. Если это так, то жду лайка, и не забывайте делиться полезной информацией с друзьями в соцсетях.

greedisgood.one

Кто такой инвестор или куда вложить деньги и иметь пассивный доход

Намасте, любимые читатели! Сегодня хотелось бы поговорить об инвестициях и о том, кем является современный инвестор. Несмотря на то, что эти определения пугают многих людей, в наше время инвестиции — это вовсе не многомиллионные вложения в экономику той или иной страны.

Назвать себя полноправным инвестором может каждый из Вас. Как? Давайте, разберем этот жизненно важный вопрос подробнее.

Инвестор — это…

Современный бизнес не может существовать без инвестиций. И это утверждение верно не только для крупного бизнеса. Открыть даже небольшое дело без первоначального финансового вложения невозможно. Другое дело, что такие инвестиции чаще вкладывают сами владельцы бизнеса, хотя сегодня даже не имея собственных денег можно начать свой бизнес, привлекая инвестиции других людей. В свою очередь для людей, не обладающих коммерческой жилкой, но стремящихся зарабатывать на свободных деньгах, это прекрасный вариант получить пассивный доход. Да и ни один серьезный бизнес сегодня не обходится без инвестиций.

Говоря другими словами, и не заглядывая в учебники по экономике, инвестор — это человек, который готов вложить свои деньги в прибыльные активы. То есть инвесторы ищут проекты, которые принесут им пассивный доход, не занимаясь делами самостоятельно. Более того, число инвесторов, которые получают доход исключительно от своих инвестиций, по всему миру только растет, что неудивительно. Представьте, что Вам не нужно ходить на работу, не нужно терпеть зануд-начальников и вечных придирок.

Иногда удачные инвестиции позволяют заниматься только лишь любимыми делами: путешествовать, заниматься семьей или благотворительностью. Интересы у всех разные, однако, кто же не мечтает заниматься ими 24 часа в сутки? Инвестиции могут все это позволить. Даже не цитируя известных миллионеров, большую часть своих доходов получивших от инвестиций, и которые в своих книгах пропагандируют идею вложения денег, можно обратиться к народной пословице: «Если хотите поесть яблок — сегодня же посадите яблоню».

Инвестор — человек, который готов вложить свои деньги в прибыльный проект с целью заработать пассивную прибыль, не требующую от него активного участия в получении дохода.

Классификация инвесторов

Количество людей, которые готовы вкладывать финансовые средства с целью получения пассивной прибыли по всему миру исчисляется миллионами. Поэтому, чтобы разобраться какой именно спонсор или инвестор перед Вами, необходимо хотя бы в общих чертах знать какие типы инвесторов существуют. Из-за относительной широты такого понятия, инвестором можно назвать практически любого человека, который вкладывает свои средства с целью получить доход. Даже банковский депозит или ПИФ — это тоже инвестиция.

Правда, вложивший деньги, например, в ПИФ Сбербанк, инвестор не сможет рассчитывать на крупную прибыль, но и может гарантированно получать небольшой пассивный доход. Кроме того, в мире растет число инвесторов, которые получают прибыль от сдачи в аренду временно свободной недвижимости. Иногда квартиры, которые сдаются в аренду, даже берут в ипотеку, а полученной ежемесячной платы вполне хватает на погашение кредита, еще и остается. Таким образом, кредит за квартиру погашается чужими руками и средств для старта такого инвестиционного проекта требуется совсем немного.

Виды классификаций инвесторов:

- По сумме инвестиций

- По целям

- По возможному риску

- По сроку инвестиций

- По профессионализму и т.д.

Далее я рассмотрю классификации инвестиций.

Портфельные

Портфельный инвестор — это человек, который зарабатывает на покупке и продаже акций различных компаний. Он является полноправным участником фондового рынка, но не ставит перед собой задачу собрать контрольный пакет акций, чтобы участвовать в формировании политики какой либо компании. Сегодня стать портфельным инвестором может практически любой человек, поскольку возможность торговать акциями любых компаний, как отечественных, так и зарубежных, предоставляют все биржевые площадки в онлайн-режиме.

Правда, приходится пользоваться услугами брокеров-посредников между биржей и инвестором. Получить прибыль от такой торговли можно достаточно большую, увеличив первоначальную сумму в несколько раз за год. Тем не менее, для этого нужны базовые знания экономики и биржевого рынка, без этого существует большой риск потерять все вложенные деньги.

Спекулятивные

Спекулятивной можно назвать любую операцию, которая предусматривает покупку одного актива, с целью потом продать его дороже, получив, таким образом, прибыль. Спекулятивный инвестор — это человек, который из многих вариантов рассматривает возможность покупки того или иного актива, который по его мнению может быстро вырасти в цене, и после продажи принести ему прибыль.

В качестве основных инструментов торговли спекулятивные инвесторы рассматривают валютный рынок и драгоценные металлы. Однако, говорить о пассивном доходе, рассматривая спекулятивные инвестиции не приходится. Спекулятивный инвестор должен не только разбираться в основных экономических процессах, но и постоянно мониторить состояние рынка, чтобы не упустить выгодную для него сделку.

Стратегические

Стратегического инвестора также можно встретить на фондовом рынке, однако, в отличие от портфельного, стратегический инвестор скупает акции компаний с целью достижения управления и контроля выбранной компании. Чаще всего в этой роли выступают крупные компании, обладающие значительными финансовыми ресурсами. Стратегический частный инвестор — это либо миллионер, либо владелец бизнеса, рассматривающий возможность открытия нового направления или расширения своего дела.

Инвесторы для открытия бизнеса

Не стоит забывать, что экономическая жизнь — это улица с двухсторонним движением. То есть не только инвесторы заинтересованы в выгодных инструментах для вложения своих денег, но и владельцы бизнеса заинтересованы в привлечении инвесторов для открытия собственного дела. Более того, за такими инвесторами, готовыми вложить средства в открытие бизнеса, прочно закрепилось название «бизнес-ангела», то есть благодаря им бизнесменам с хорошей идеей, но без первоначального капитала удается успешно реализовать свою мечту, приносящую потом стабильный доход.

Тут можно задать вопрос, почему в таком случае не взять деньги в традиционной финансовой организации, том же банке? Во-первых, это долго и полностью пройденный этап еще не гарантирует положительного исхода по вопросу кредитования. Во-вторых, банковский кредит требуется начинать погашать уже спустя короткий промежуток времени, в то время, как старт и развитие бизнеса до того момента, когда он начнет приносить доход, может занять несколько лет. Ну и, в-третьих, с одним частным лицом договориться всегда проще, чем с бюрократическим аппаратом банка. Вот почему популярность запроса «ищу инвестора» вполне уверенно догоняет желающих выгодно разместить временно свободные деньги.

Тем не менее, за привлечения инвестиционных средств желающим открыть свой бизнес приходится платить, чаще всего, долей бизнеса. То есть бизнесмен — это своего рода эмитент, а в роли акций выступают доли в бизнесе, которые тем больше, чем сумма вложенных инвесторских средств.

Поиск инвестора

Если раньше поиск инвестора занимал много времени и сил, то сегодня, в эпоху развитого интернета, это процесс стал существенно проще. Появился даже специальный термин — краудфандинг — сбор денежных средств для воплощения в жизнь бизнес-идеи. Причем, с их помощью можно привлекать средства инвесторов не только живущих в своей стране, но и по всему миру. Самыми известными площадками такого типа являются Kickstarter и Indiegogo. Именно благодаря им стали успешными проектами по производству первых «умных часов» Pebble, доступный 3D-принтер The Micro и «умные наушники» Dash.

Кроме этих всемирно известных площадок существуют и региональные ресурсы, на которых друг друга могут найти инвесторы и владельцы бизнеса. Благодаря интерфейсу этих площадок, владелец бизнеса может разместить свое сообщение о привлечении средств, после чего договариваться с потенциальными инвесторами об условиях вложения денег персонально. Это поможет найти способ, который бы удовлетворял и инвестора, и привлекающего инвестиции для своих целей.

Вывод

Современные условия открывают широчайшие возможности, как для инвестиций, которые можно делать с минимальной суммой, а в будущем превратить такую деятельность в постоянный источник дохода, так и для желающих создать свое дело. Благодаря привлечению инвестиций, это можно сделать «с нуля» и успешные примеры этого становятся массовыми. Для инвестора же широкий спектр вложения своих денег помогает получить будущую финансовую независимость от обстоятельств и возможность заниматься любимыми вещами, на которые всегда не хватало денег. Выбор за Вами!

www.iqmonitor.ru

понятие и как им стать, кто признается

Современный человек имеет огромный выбор способов заработка. Чтобы регулярно получать желаемые деньги, можно устроиться на работу или создать своё предприятие, но существует также и альтернативный вид получения дохода, и называется он инвестированием. Наёмный работник трудится на государственном или частном предприятии, предприниматель управляет своей собственной компанией, а инвестор занимается вкладыванием денежных средств в недвижимость, банковские счета или ценные бумаги с целью приумножения собственного капитала.

Понятие «инвестор» означает физическое или юридическое лицо, а также государство, которое вкладывает свободные активы, находящиеся в его собственности для получения прибыли в будущем.

Если человек или субъект экономики выступает в роли инвестора, он в любом случае сталкивается с риском убытков от проделанной инвестиционной операции. Риск будет напрямую зависеть от специфики активов, в которые инвестируются средства для их приумножения.

Содержание статьи

Кто признаётся инвестором

Кто признаётся инвестором

В соответствующем законодательстве РФ существуют чёткие критерии, позволяющие определить, кто признаётся инвестором. К квалифицированным инвесторам относят брокеров, дилеров, кредитные и страховые организации, частные пенсионные фонды и некоммерческие фонды, созданные с целью оптимизации деятельности субъектов малого и среднего бизнеса. Инвесторами могут выступать компании, которые управляют инвестиционными и частными пенсионными фондами.

Классификация инвесторов

Согласно стратегии работы все инвесторы могут делиться на:

- стратегические – те, которые стремятся получить полный контроль над конкретной акционерной компанией;

- портфельные – инвесторы, который формируют собственный портфель финансовых инструментов с учётом их срока, уровня риска и ликвидности. Инвестор вкладывает в них средства с целью приумножения собственного капитала;

- спекулятивные – инвесторы, участвующие в обороте финансовых инструментов на фондовом рынке путём заключения краткосрочных сделок с целью получения дохода от транзакций.

Согласно выбору тактики инвестирования все инвесторы могут быть разделены таким образом:

рискованные – те, которые на свой страх и риск выбирают наиболее доходные, а значит рискованные, финансовые инструменты, и осознанно вкладывают в них денежные активы. При таком подходе возможны два абсолютно противоположных результата: инвестор получает максимальную выгоду от инвестиционной операции или он остаётся ни с чем.

рискованные – те, которые на свой страх и риск выбирают наиболее доходные, а значит рискованные, финансовые инструменты, и осознанно вкладывают в них денежные активы. При таком подходе возможны два абсолютно противоположных результата: инвестор получает максимальную выгоду от инвестиционной операции или он остаётся ни с чем.- консервативные – участники фондового рынка, которые при инвестировании средств выбирают исключительно наименее рискованные инструменты. Портфель таких инвесторов формируется на длительный период времени, причём инструменты в нём практически не меняются.

- умеренные – участники рынка, которые изначально выбирают для себя допустимый уровень риска инвестирования и, исходя из него, формируют свой инвестиционный портфель.

Все инвесторы могут быть классифицированы по типу. Различают профессиональных и непрофессиональных участников рынка. Профессионалы – это субъекты, для которых инвестирование является основной трудовой деятельностью. Непрофессионалы рассматривают инвестирование в качестве дополнительной прибыльной деятельности.

В свою очередь профессиональные инвесторы делятся таким образом:

- Спекулянты – инвесторы, задача которых стоит в том, чтобы получить финансовую выгоду от разницы стоимостей покупки и продажи валюты или финансовых инструментов.

- Управляющие – это инвесторы, которые помогают всем желающим экономическим субъектам вложить средства в доходные финансовые инструменты от своего имени. Клиент, в случае проведения управляющим прибыльной сделки, получит выгоду, однако за услуги управляющего придётся внести плату.

Непрофессиональные инвесторы могут быть:

Самостоятельными, то есть теми, которые, руководствуясь своими знаниями и опытом в сфере инвестирования, выбирают и применяют наиболее выигрышную стратегию. Такие инвесторы лично несут ответственность за рискованность инвестиционной операции.

Самостоятельными, то есть теми, которые, руководствуясь своими знаниями и опытом в сфере инвестирования, выбирают и применяют наиболее выигрышную стратегию. Такие инвесторы лично несут ответственность за рискованность инвестиционной операции.- Несамостоятельные инвесторы не желают принимать решения, касающиеся рационального инвестирования денег, или попросту не располагают свободным временем для инвестиционной деятельности. Обычно они доверяют управления собственными свободными финансами профессиональному брокеру.

Статус инвестора

Инвестирование является довольно популярным способом приумножения суммы собственного денежного капитала. Многих интересует то, как стать инвестором и что нужно для этого делать. Главная ошибка новичков – это уверенность в том, что результаты от инвестирования будут видны уже через несколько недель после начала деятельности. На самом деле инвестирование приносит плоды с течением времени, поэтому следует набраться терпения.