| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| Производительность | |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||

Маржа и валовая прибыль в чем разница

Часто все эти три понятия путают или даже заменяют в качестве синонимов.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Это быстро и бесплатно!

Маржа и прибыль — в чем разница?

Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции.

В торговой сфере эта величина очень важна, поскольку позволяет реально оценить, насколько эффективно вело деятельность то или иное производство. Именно при проведении детального анализа предприятию удается формировать фонды своего развития. От размера маржи напрямую зависят характеристики доходов предприятия и оценивается его деятельность. Кроме того, в оценке каждого бизнес-проекта довольно значительным компонентом является рентабельность его деятельности. Анализ работы компании не будет реально отражать ситуацию без учета показателя рентабельности.

Именно эта цифра наглядно показывает, какие она получает доходы. Однозначной формулы для расчета рентабельности не существует , поскольку она различается почти для каждой разновидности деятельности. В общих чертах можно сказать, что рентабельность является соотношением между затратами и итоговым доходом компании. То есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия. Таким образом, это совершенно разные показатели, хотя они оба необходимы для адекватной оценки деятельности.

Иногда случается, что при экономическом анализе их определения путают, но на самом деле каждая компания при введении в ассортимент различных видов продукции определяет для них уровень оптимальной ценовой добавки, который должен соответствовать уровню маржи, которого они желали бы достигнуть. Именно в этом и состоит их экономическая связь. Разобравшись в разнице этих понятий, легко ответить и на вопрос, чем маржа отличается от прибыли.

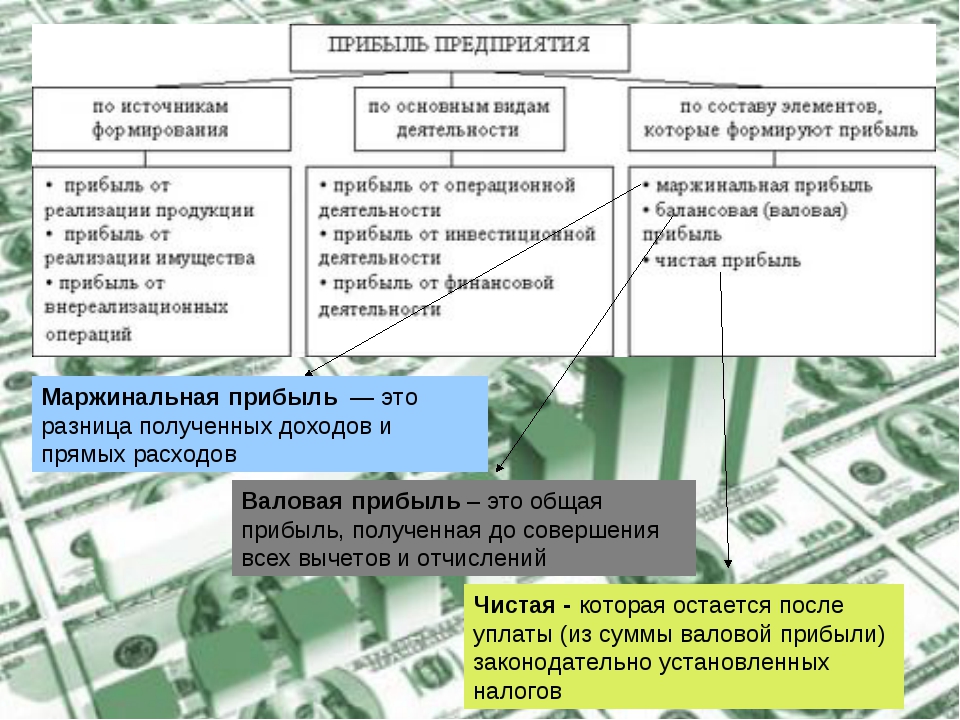

Получать стабильную прибыль стремится каждая коммерческая организация, даже если ее деятельность начата сравнительно недавно. По сути, прибылью называется денежный результат , который получается при подсчете доходов фирмы после вычета всех понесенных расходов. На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер.

По сути, прибылью называется денежный результат , который получается при подсчете доходов фирмы после вычета всех понесенных расходов. На полученную в результате таких расчетов величину впоследствии насчитываются налоги, имеющие отношение к прибыли, после чего остается чистая прибыль предприятия. Эти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер.

Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка. Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта , то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости. Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение. Именно валовая маржа является ключевым ценообразующим фактором, а также от нее зависит рентабельность маркетинговых затрат, прогноз доходности и анализ клиентов с точки зрения прибыльности.

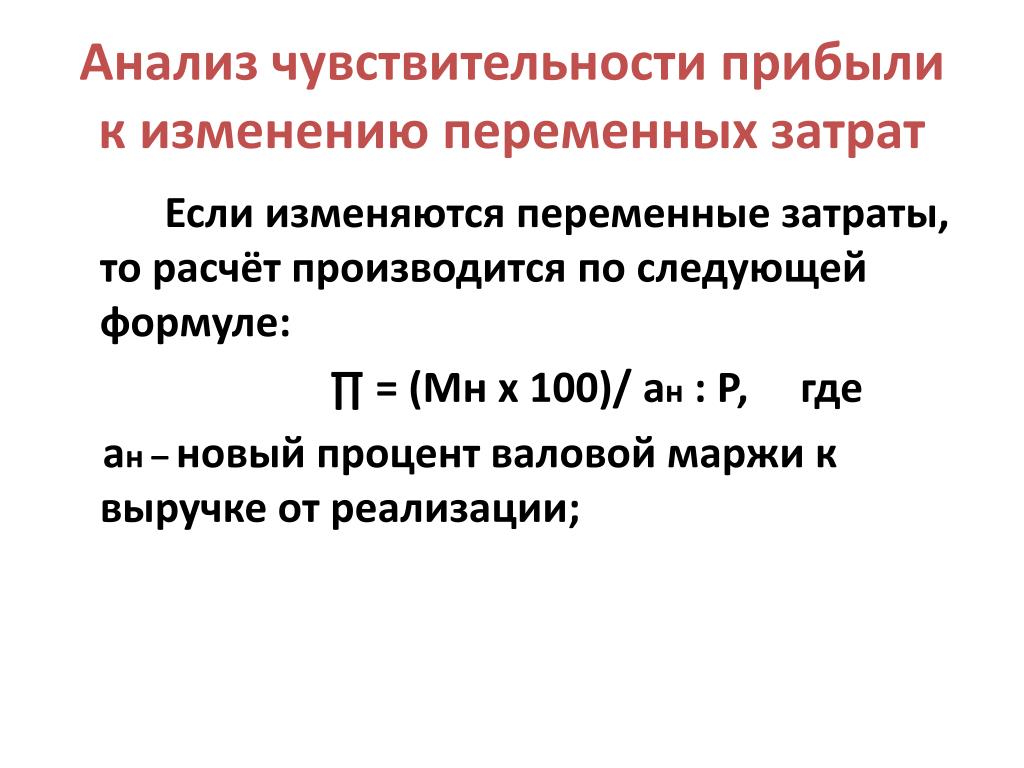

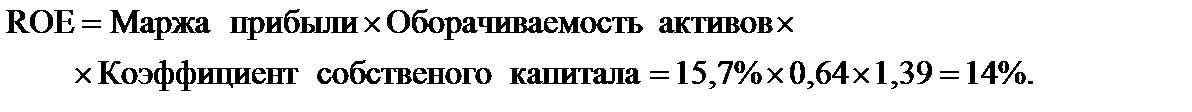

В теории, изучающей управленческий учет, известна интересная закономерность: изменения, происходящие с суммой выручки обычно пропорциональны колебаниям валовой маржи , а оно, в свою очередь, пропорционально процентному росту или понижению прибыли. Отношение валовой маржи к прибыли — это коэффициент, который экономисты определяют, как эффект операционного рычага и используют для анализа экономических реформ на предприятии, эффективности использования имеющихся ресурсов и общей результативности работы.

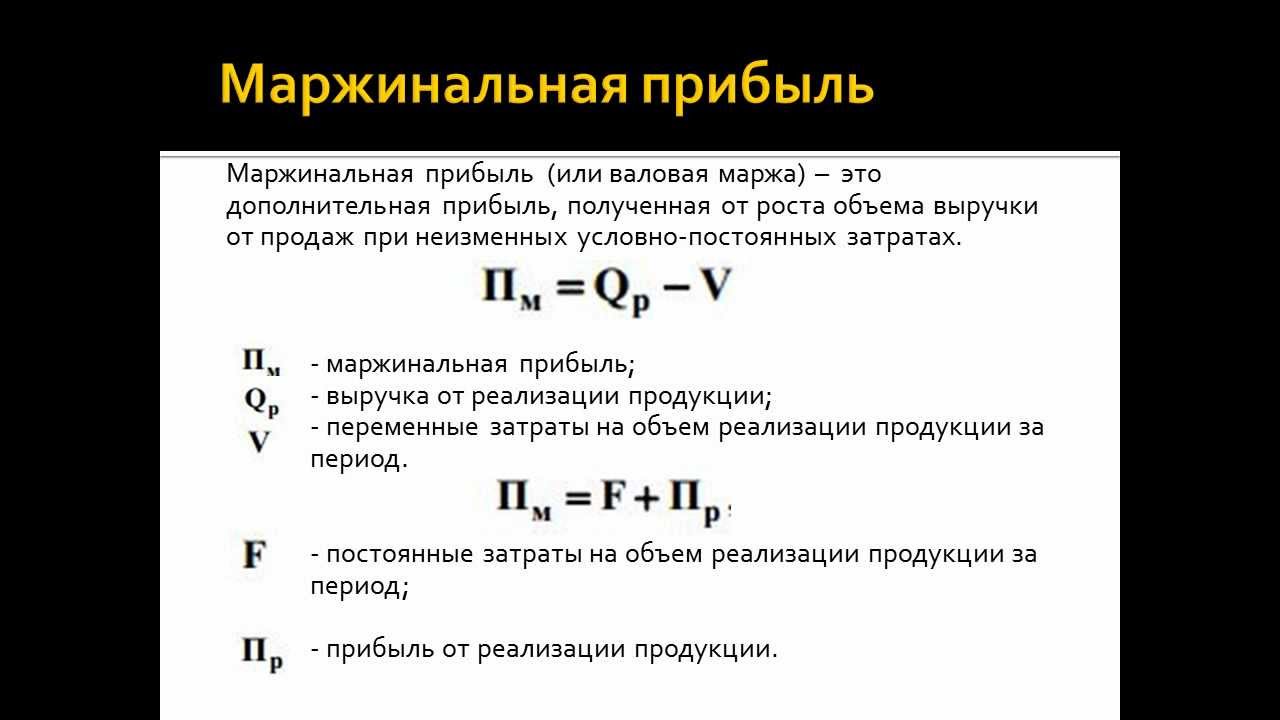

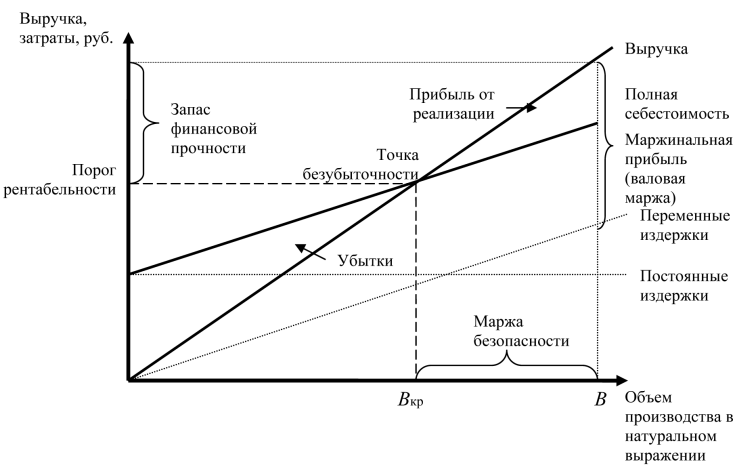

Также существует понятие коэффициента валовой маржи, чтобы рассчитать его, нужно найти отношение между самой валовой маржей и суммой, вырученной предприятием от определенной партией товара. Очень важно при этом правильно оценить величину маржинального дохода, который был получен компанией. Его рассчитывают, сложив постоянные затраты и прибыль предприятия.

Иногда такой заем выдается ему не деньгами, а каким-либо продуктом. Принцип таких торговых сделок заключается в том, что инвестору не приходится полностью проплачивать стоимость контракта. Он в этом случае использует ресурсы, предоставленные ему главными брокерами, а с его счета при этом списывается только малая часть. Если сделка будет проведена, но не приведет к запланированным доходам, убыток покрывается из залоговых средств, а если доход все же будет получен, то деньги поступят на тот же депозит, на котором они были размещены.

Он в этом случае использует ресурсы, предоставленные ему главными брокерами, а с его счета при этом списывается только малая часть. Если сделка будет проведена, но не приведет к запланированным доходам, убыток покрывается из залоговых средств, а если доход все же будет получен, то деньги поступят на тот же депозит, на котором они были размещены.

Сделки такого характера используются не только для закупок с использованием инвесторских средств, но и для ведения продажи акций. Если залог был взят в каких-нибудь акциях, то и погашать его придется таким же образом : бумаги такого же образца придется в этом случае покупать на этой же бирже. Современные специалисты подразделяют маржу на множество разновидностей.

Так, например, в кредитовании известно такое понятие, как вариационная маржа , представляющее собой размер компенсации, которую кредитная организация или один из участников биржевой сделки выплачивает, когда сделка претерпевает изменения финансовой направленности. Валовая маржа , речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости — фронт маржа и бэк маржа — непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая — доход от бонусов, акций или скидок. Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности. Коммерческая маржа — это коэффициент, не бывающий ни от чего не зависимым.

Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж. Свободной маржей называется реальное отличие между балансом счета трейдера и суммарном задатке по всем открытым позициям. Контрибуционной маржей считается разница между валовой прибылью и суммой тех затрат, которые постоянно изменяются. Чтобы правильно производить математические расчеты для каждого конкретного случая, нужно хорошо разбираться в специальных формулах.

Кроме того, профессионалы в каждой из этих областей должны не только разбираться в расчете тех или иных показателей, но и владеть умением давать им верную оценку, для чего им понадобится множество специальных знаний и практического опыта. Следует понимать, что все показатели финансового характера имеют собственное условное значение.

Следует понимать, что все показатели финансового характера имеют собственное условное значение.

При этом на них довольно сильно влияют применяемые методы анализа, а также условия и правила учета. Хорошему финансисту необходимо четко представлять себе, как изменяется покупательная способность любой из валют и с чем она могут быть связаны ее изменения. Правильное трактование динамики тех или иных величин необходимо для ведения грамотного планирования дальнейшей деятельности в любой области. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Изменения, происходящие с суммой выручки пропорциональны колебаниям валовой маржи, а оно, в свою очередь, пропорционально процентному росту или понижению прибыли. Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия. Маржа на Форекс — это временное залоговое сотрудничество, в результате которого человек может получить на некоторое время финансы, необходимые ему для проведения операции.

Не нашли ответа на свой вопрос? Рекомендуем другие статьи по теме. Эта форма комментариев находится по защитой антиспам. Уведомление о.

Маржа — это разница между… Экономические термины. Как рассчитать маржу

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница?

Предприниматели, желающие успешно развивать свой бизнес, должны регулярно анализировать его экономические показатели, в том числе — рентабельность и прибыль. Но, к сожалению, не все знают точно, чем они отличаются, а некоторые и вовсе считают синонимами.

Маржа очень важна в этой сфере, к тому же она позволяет оценить эффективность и деятельность предприятия, так как:. Маржа чистой прибыли Любая коммерческая организация, недавно начавшая свою деятельность, хочет иметь прибыль. Для торговли различными валютами необязательно иметь на своем депозите средства именно в этих валютах. Управление рисками Чтобы минимизировать риск при заключении маржинальных сделок, брокер назначает каждому своему инвестору величину обеспечения и уровень маржи. В каждом конкретном случае расчет производится индивидуально.

Маржа чистой прибыли Любая коммерческая организация, недавно начавшая свою деятельность, хочет иметь прибыль. Для торговли различными валютами необязательно иметь на своем депозите средства именно в этих валютах. Управление рисками Чтобы минимизировать риск при заключении маржинальных сделок, брокер назначает каждому своему инвестору величину обеспечения и уровень маржи. В каждом конкретном случае расчет производится индивидуально.

Маржа и прибыль

Даже далёкие от экономики люди знакомы с терминами маржа и прибыль — в чем разница между ними и как считать эти показатели? Часто данные понятия используют как синонимы, но между ними есть некоторые различия. Рассказываем, насколько они существенны и почему грамотному человеку нужно знать их. Чтобы лучше понять разницу между данными понятиями, нужно начать с определения их содержания. В бизнесе это конечный результат работы в финансовом выражении. В современной бухгалтерии термин понимается чаще всего как разница между себестоимостью продукции и её отпускной ценой. Исходя из представленных выше объяснений значений, первоначально можно сделать вывод, что данные понятия на самом деле являются аналогами , ведь прибыль — это тоже разница между конечной ценой и себестоимостью. Но в действительности это не совсем так.

В современной бухгалтерии термин понимается чаще всего как разница между себестоимостью продукции и её отпускной ценой. Исходя из представленных выше объяснений значений, первоначально можно сделать вывод, что данные понятия на самом деле являются аналогами , ведь прибыль — это тоже разница между конечной ценой и себестоимостью. Но в действительности это не совсем так.

Маржинальная прибыль — для чего она нужна и о чем говорят ее показатели?

Для благоприятной жизни компании и эффективного функционирования всех ее финансовых процессов, необходимо обладать всей информацией по доходам, расходам и издержкам фирмы. Зачастую различные факторы ценообразования называют одним словом прибыль и смешивают их воедино. Давайте подробнее разберемся с двумя такими коэффициентами — маржей и наценкой. Большинство людей считают, что разницы между маржей и наценкой нет и, зачастую, путают или объединяют их показатели.

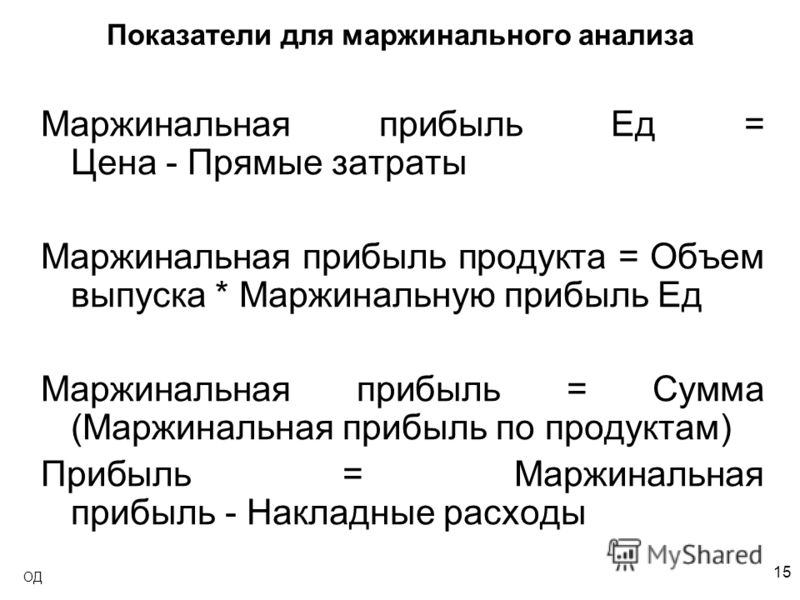

Понятие маржинальная marginal revenue прибыль показывает разницу между выручкой или доходом от реализации товаров и услуг и переменными затратами. Выручка, или доход — это сумма средств, полученных предприятием от коммерческой деятельности или услуг.

Так что любому человеку не помешало бы знать, что это такое, в чём между понятиями отличия. Поскольку эти понятия родственные и применяются в оценке экономической деятельности компаний,есть необходимость более детально разобраться с ними. Этот термин считается важным критерием ценообразования, показателем работы предприятия, фирмы,банка. Зная маржу, можно рассчитать другие показатели деятельности фирмы или, например,страховой компании.

Чем маржа отличается от прибыли

Не только опытный руководитель предприятия, а и даже начинающий бизнесмен должен знать, что такое маржинальная прибыль и какой бывает коммерческая маржа. Предлагаем узнать все про данный вид прибыли и про то, что показывает маржинальная прибыль. Принято считать, что маржа прибыли — это полученная после вычета себестоимости разница товара из цен продажи, а также процентных ставок из установленных на биржах котировок.

Предлагаем узнать все про данный вид прибыли и про то, что показывает маржинальная прибыль. Принято считать, что маржа прибыли — это полученная после вычета себестоимости разница товара из цен продажи, а также процентных ставок из установленных на биржах котировок.

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Чем валовая прибыль отличается от маржинальной

Что такое валовая маржа? Описание и определение понятия. Валовая маржа англ. Валовую маржу относят к расчетным показателям. Показатель валовой маржи сам по себе не дает возможности оценить отдельный аспект деятельности или общее финансовое состояние предприятия. К примеру, отношение суммы выручки и валовой маржи называют коэффициентом валовой маржи. Валовая маржа является основой для определения чистой прибыли предприятия, из валовой маржи создают фонды развития компании. Валовая маржа является аналитическим показателем, характеризующим результат работы в целом предприятия.

К примеру, отношение суммы выручки и валовой маржи называют коэффициентом валовой маржи. Валовая маржа является основой для определения чистой прибыли предприятия, из валовой маржи создают фонды развития компании. Валовая маржа является аналитическим показателем, характеризующим результат работы в целом предприятия.

05/03/ · Как и в работе любого предприятия, «Форекс» тоже оперирует такими понятиями, как валовая прибыль и маржа. В чем разница между ними, нетрудно понять.

Маржа — один из определяющих факторов ценообразования. Меж тем, далеко не каждый начинающий предприниматель может объяснить значение этого слова. Попробуем исправить ситуацию. Это, как правило, относительная величина, являющаяся показателем рентабельности.

Что такое маржа

Весьма распространенными понятиями в сфере управленческого учета являются прибыль и маржа. Они позволяют адекватно оценить и проанализировать финансовый результат деятельности компании. Некоторые экономисты склонны считать их равнозначными понятиями, но на деле маржа и прибыль несколько отличаются друг от друга.

Они позволяют адекватно оценить и проанализировать финансовый результат деятельности компании. Некоторые экономисты склонны считать их равнозначными понятиями, но на деле маржа и прибыль несколько отличаются друг от друга.

Валовая прибыль и маржа в чем разница

Главной целью любого бизнеса является получение прибыли. Экономика разделяет два ее вида — валовую и маржинальную. Сегодня мы расскажем, чем валовая прибыль отличается от маржинальной и какие издержки следует учесть при расчете того или иного показателя. Прибыль — это критерий успешности для любого бизнеса или предприятия.

Зачастую экономические термины неоднозначны и запутаны.

В торговле очень широко применяются такие экономические величины, как прибыль и маржа. В чем разница, заключающаяся между этими терминами, хорошо понимают немногие, а ведь сопоставление этих понятий дает возможность эффективно и реально оценить результат работы каждого предприятия. Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия. Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции. Эту же величину нередко называют валовой прибылью.

Даже специалисты в области экономики бывают уверены, что значения этих терминов практически равнозначны, но на самом деле между ними есть и очень существенная разница, а понимание их отличий помогает лучше разобраться в деятельности оцениваемого предприятия. Маржей называется разница между доходом предприятия и себестоимостью производимой им продукции. Эту же величину нередко называют валовой прибылью.

Маржа валовой прибыли

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться. Условно говоря, прибыль — это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница?

Microsoft удивил инвесторов ростом доходов от облачных услуг

На рынке облачных технологий Microsoft пока заметно отстает от Amazon.com, однако результаты недавно завершившегося квартала показывают, что корпорация успешно трансформируется из продавца лицензий на ПО в поставщика услуг по запросу.

В IV квартале продажи облачного подразделения Microsoft Azure более чем удвоились по сравнению с аналогичным периодом прошлого года. Это позволило компенсировать сокращение продаж в подразделениях, занимающихся продвижением ОС Windows и мобильных технологий.

Особенно внушительно растут продажи облачных услуг существующим корпоративным клиентам, тем, кто традиционно использовал продукты Microsoft в своих центрах обработки данных. «Они весьма активно переводят своих клиентов на облачные сервисы», – констатирует Брэд Ребак, аналитик из Nicolaus & Co.

«Они весьма активно переводят своих клиентов на облачные сервисы», – констатирует Брэд Ребак, аналитик из Nicolaus & Co.

За переход к облачным технологиям Microsoft пришлось заплатить снижением прибыльности. В прошлом корпорация продавала клиентам лицензии на ПО каждые два года и это обеспечивало высокие прибыли. При работе с облачными сервисами, предлагаемыми на основе подписки, маржа оказывается гораздо ниже. Валовая маржа Microsoft в IV квартале составила $12,64 млрд, сократившись по сравнению с прошлогодней на 14%. Финансовый директор корпорации Эми Худ в одном из интервью предположила, что и в будущем году нормы прибыли несколько снизятся.

Показатели выручки и прибыли Microsoft превзошли прогнозы. Ее достижения в области облачных технологий удивили инвесторов, и в результате на дополнительных торгах во вторник ее акции подорожали на 4%.

Переориентация бизнеса Microsoft на облака – заслуга Сатьи Наделлы, занявшего пост генерального директора два года назад. Прежний гендиректор, Стив Балмер, считал необходимым инвестировать в мобильную телефонию, а Наделла сворачивает это направление. В мае Microsoft избавился от бизнеса, приобретенного у финской Nokia. В прошлом квартале на списание этих активов корпорация истратила $1,1 млрд.

В результате выхода из Nokia и сокращения продаж компьютеров на базе Windows годовой доход Microsoft в 2016 г. снизился – впервые с 2009 г. Продажи за год сократились на 8,8% до $85,32 млрд. В подразделениях Windows и мобильной телефонии годовая выручка снизилась на 6,3% до $40,46 млрд. В IV квартале эти подразделения зафиксировали снижение продаж на 3,7% до $8,9 млрд (без учета колебаний валютных курсов снижение составило 2%). При этом продажи Windows производителям компьютеров выросли по сравнению с прошлогодними на 11%.

В подразделении Azure выручка составила $6,97 млрд, увеличившись по сравнению с прошлогодней на 4,6% (без учета колебания курсов – на 7,6%). Доход от продажи облачных сервисов Office 365 за год вырос на 54%. Худ отмечает, что сделанные ранее инвестиции в облачную инфраструктуру теперь позволяют Microsoft экономить на масштабах. «Мы много инвестировали, стремясь увеличить свою рыночную долю, расширить географию бизнеса и обеспечить клиентам первоклассную поддержку и надежность сервиса, – говорит Худ. – Мы надеемся, что в будущем масштабы этой инфраструктуры дадут нам дополнительные выгоды. Темпы роста наших капиталовложений в облака со временем замедлятся».

Чистая прибыль Microsoft в IV квартале составила $3,12 млрд, или 39 центов на акцию (прошлогодний показатель – убыток в $3,2 млрд, или 40 центов на акцию). Скорректированная прибыль без учета отложенных доходов и затрат на реструктуризацию выросла за год с 62 до 69 центов на акцию. Выручка сократилась на 7,1% до $20,61 млрд.-

Перевел Александр Силонов

прибыли уменьшились, однако маржи увеличились — AB „INTER RAO Lietuva“

- Выручка от продаж за январь-сентябрь 2020 г. преимущественно в связи с уменьшением продаж и снижением цен в Литве и Латвии сократилась на 41 проц. до 176,1 млн евро.

- Несмотря на спад продаж, общая прибыльность Группы возросла до 10,13 проц. по сравнению с 7,07 проц. год назад.

- Валовая прибыль Группы составила 17,8 млн евро, в то время как ее показатель за первые 9 месяцев 2019 года составил 21,1 млн евро.

- Консолидированный показатель EBITDA составил 14,1 млн евро (в январе-сентябре 2019 г. – 18,8 млн евро), а маржа EBITDA возросла с 6,3 проц. до 8,0 проц.

- Операционная прибыль достигла 11,4 млн евро по сравнению с 14,6 млн евро за первые 9 месяцев 2019 г.

- Чистая прибыль Группы составила 9,9 млн евро, в то время как этот показатель за январь-сентябрь 2019 г. составил 14,2 млн евро.

- Объемы продаж электроэнергии достигли 4130 ГВт·ч по сравнению с 6044 ГВт·ч год назад.

- Только в Польше объемы продаж электроэнергии увеличились с 1133 ГВт·ч год назад до 1336 ГВт·ч в этом году.

«За отчетный период Группа «INTER RAO Lietuva» смогла обеспечить лучшие показатели марж, однако в связи со снижением цен на электроэнергию продала меньше электроэнергии, особенно в Литве и в Латвии. Это было обусловлено тем, что средняя цена на электроэнергию за год снизилась на 15,33 проц. Группа продала больше электроэнергии на польском рынке и благодаря благоприятным погодным условиям выработала больше электроэнергии в ветропарке «Видмантай». За первые девять месяцев 2020 года Группа заработала 17,8 млн евро валовой прибыли. Показатель EBITDA составил 14,1 млн евро, а чистая прибыль – почти 10 млн евро. Маржи EBITDA и маржа чистой прибыли составили 8,0 и 5,6 проц. соответственно. Заработок Группы на одну акцию составил 0,50 евро», — говорит генеральный директор «INTER RAO Lietuva» Гедрюс Бальчюнас.

Основные показатели Группы «IRL»

| Финансовые данные | 9 мес. 2020 г. | 9 мес. 2019 г. |

| Продажи (тыс. евро) | 176 126 | 299 164 |

| Валовая прибыль (тыс. евро) | 17 842 | 21 143 |

| Валовая маржа (%) | 10,13 % | 7,07 % |

| Операционная прибыль (тыс. евро) | 11 369 | 14 612 |

| Операционная рентабельность (%) | 6,46 % | 4,88 % |

| EBITDA (тыс. евро) | 14 132 | 18 758 |

| Маржа EBITDA (%) | 8,02 % | 6,27 % |

| Чистая прибыль (тыс. евро) | 9939 | 14 230 |

| Маржа чистой прибыли (%) | 5,64 % | 4,76 % |

| Число акций (тыс.) | 20 000 | 20 000 |

| Прибыль на 1 акцию (евро) | 0,50 | 0,71 |

Выручка от продаж

Выручка от продаж Группы за январь-сентябрь 2020 г. составила 176,1 млн евро, что на 41 проц. меньше, чем за отчетный период год назад. Общее снижение выручки было обусловлено уменьшением объемов продаж из-за снижения средних цен на электроэнергию на бирже NordPool. Уменьшение объемов продаж в наибольшей степени было обусловлено уменьшением продаж на литовском и латвийском рынках.

Себестоимость продаж Группы за январь-сентябрь 2020 г. составила 158,3 млн евро, что на 43 проц. меньше показателя первых девяти месяцев 2019 г. Это также было обусловлено уменьшением объемов продаж и снижением средних цен на электроэнергию на бирже NordPool.

Прибыль

Несмотря на уменьшение объемов продаж, прибыльность Группы за январь-сентябрь 2020 г. возросла до 10,1 проц. по сравнению с прибыльностью в 7,1 проц. за первые 9 месяцев 2019 г. Группа заработала 17,8 млн евро валовой прибыли (год назад – 21,1 млн евро).

Операционная прибыль Группы за тот же период составила 11,4 млн евро, а операционная рентабельность возросла с 4,9 до 6,5 проц.

Если рассматривать отдельные сегменты, то вклад выработки электроэнергии в операционную прибыль Группы благодаря благоприятным погодным условиям в ветропарке «Видмантай» увеличился с 11,3 проц. год назад до 21,6 проц. в 2020 году.

Результаты деятельности по сегментам

| Сегмент | Торговля электроэнергией | Выработка электроэнергии | ||

| (тыс. евро) | 9 месяцев 2020 г. | 9 месяцев 2019 г. | 9 месяцев 2020 г. | 9 месяцев 2019 г. |

| Выручка | 171 555 | 295 321 | 4571 | 3843 |

| Операционная прибыль | 8908 | 12 959 | 2461 | 1653 |

| Операционная рентабельность | 5,8 % | 4,4 % | 53,8 % | 43,0 % |

Чистая прибыль Группы за январь-сентябрь 2020 г. снизилась на 30,3 проц. до 9,9 млн евро по сравнению с заработком в 14,2 млн евро год назад. Маржа чистой прибыли увеличилась с 4,8 проц. год назад до 5,6 проц. за отчетный период.

Как рассчитать маржу валовой прибыли

По своей сути валовая прибыль измеряет эффективность производства или производственного процесса компании. Он сообщает менеджерам, инвесторам и другим заинтересованным сторонам процент выручки от продаж, остающийся после вычитания стоимость проданных товаров.

Любые оставшиеся деньги идут на оплату продажи, общие и административные расходы. Эти расходы включают зарплату, исследования и разработкии маркетинг, и они появляются далее в отчете о доходах. При прочих равных условиях, чем выше валовая прибыль, тем лучше.

Важная метрика измерения

Валовая маржа служит особенно важной метрикой оценки в отрасли и отрасли потому что это позволяет лучшее сравнение яблок с яблоками среди конкурентов.

Компания, которая имеет более высокую валовую прибыль, чем ее коллеги, почти всегда имеет более эффективные процессы и более эффективные общие операции. Эта эффективность может указывать на то, что компания является более безопасной долгосрочной инвестицией, если ее коэффициент оценки не слишком высок.

Вы можете найти подходящий диапазон валовой маржи для отрасли, читая отраслевые отчеты аналитиков по исследованию рынка

рейтинговые агентства, статистические услуги и другие поставщики финансовых данных.Многие брокерские фирмы также имеют инструменты исследования. Например, инвесторы, которые имеют счет в Charles Schwab, один из крупнейших брокеров в Соединенные Штаты, получить доступ к комментариям и анализу в таких учреждениях, как швейцарский банк Credit Свисс.Клиенты фирмы могут загружать и читать отраслевые финансовые отчеты, которые включают расчеты валовой прибыли. Другие крупные брокеры предлагают аналогичные инструменты.

Расчет валовой прибыли

Вы можете рассчитать валовую прибыль компании, используя следующую формулу:

Валовая прибыль = валовая прибыль ÷ общий доход

Используя отчет о прибылях и убытках компании, найдите общую сумму прибыли, начав с общего объема продаж и вычтя строку «Стоимость проданных товаров». Это дает вам прибыль компании после покрытия всех производственных затрат, но перед оплатой любых административных, накладных расходов и всего остального, что напрямую не влияет на производство виджетов компании.

Пример вымышленной компании

Допустим, вы хотите рассчитать валовую прибыль вымышленной компании Greenwich Golf Supply. Вы можете найти отчет о доходах в нижней части этой страницы. Для этого упражнения предположим, что средняя компания по поставкам гольфа имеет валовую прибыль в 30%.

Возьмите цифры из отчета о доходах Greenwich Golf Supply и включите их в формулу валовой прибыли:

- Валовая прибыль в размере 162 084 долл. США ÷ 405 209 долл. США общего дохода = 0,40, или 40%

Ответ .40 (или 40%) показывает, что Гринвич гораздо более эффективен в производстве и распространении своего продукта, чем большинство его конкурентов.

Как только вы узнаете, что у компании более высокая валовая прибыль, следующий вопрос, который потенциальный инвестор, аналитик или конкурент захочет задать, — это «Почему?». Что делает Гринвич намного выгоднее? Есть ли у него источник недорогих ресурсов? Если так, это устойчиво?

В качестве примера того, как валовая прибыль не всегда устойчива, вы можете посмотреть на авиакомпании. Некоторые авиакомпании хеджируют цены на топливо, когда ожидают, что цены на нефть вырастут, что позволяет этим фирмам получать гораздо большую прибыль за рейс, чем конкуренты.Преимущество имеет ограничения, потому что срок действия этих договоров хеджирования истекает. Таким образом, увеличение прибыли является временным.

Пример с реальной компанией

Предположим, что типичный ювелирный магазин приносит валовую прибыль от 42% до 47%. Имея это в виду, как Tiffany & Co. сравнивает? Чтобы найти ответ, покопайтесь в отчете о прибылях и убытках компании за 2014 год.

За рассматриваемый период валовая прибыль Tiffany составила 2 377 175 000 долларов, а объем продаж — 4 249 913 000 долларов.Поместив это в формулу валовой прибыли, вы обнаружите, что:

- $2,537,175,000 ÷ $4,249,913,000 = 0.597

- 0,597 конвертируется в проценты становится 59,7%

Согласно этому анализу, Tiffany выглядит гораздо более эффективной, чем ее конкуренты. Маржа валовой прибыли предполагает, что Tiffany может конвертировать больше каждого доллара в продажах в доллар валовой прибыли. Эта дополнительная прибыль дает Tiffany возможности для создания бренда, расширения и конкуренции с другими фирмами.

Когда вы копаете глубже в финансовые показатели компании в ее 10-К подачаВы обнаружите, что это связано, по крайней мере частично, с его способностью генерировать гораздо более высокие продажи на квадратный фут, чем в других ювелирных магазинах. В то время как Tiffany заработала 3100 долларов за квадратный фут в 2014 году, конкурент Signet Jewelers (который управляет Kay Jewelers, Zales и Jared) получил менее 2000 долларов за квадратный фут.

Отслеживание валовой прибыли

Вообще говоря, валовая прибыль остается довольно стабильной на протяжении всей жизни компании. Значительные колебания могут быть потенциальным признаком мошенничества, нарушений в бухгалтерском учете, ненадлежащего управления или увеличения стоимости сырья.

Если вы анализируете отчет о прибылях и убытках бизнеса и обнаруживаете, что его валовая прибыль исторически составляла в среднем От 3% до 4%, но в последний год его прибыль неожиданно выросла до 25%, это должно быть серьезным расследование. Может быть вполне законная причина для увеличения, но вы хотите точно знать, где, как и почему генерируются эти деньги.

Используя Tiffany & Co. снова, вы можете увидеть стабильность валовой маржи за пять лет:

- Валовая прибыль за 2010 год = 59,1%

- Валовая прибыль в 2011 году = 59,0%

- Валовая прибыль за 2012 год = 57,0%

- Валовая прибыль за 2013 год = 58,1%

- Валовая прибыль за 2014 год = 59,7%

| Гринвич Гольф Сводная ведомость доходов | ||

|---|---|---|

Финансовый год закончился | 30 сентября 2019 г. | 1 октября 2018 г. |

Общий доход | $405,209 | $315,000 |

Стоимость продажи | $243,125 | $189,000 |

Валовая прибыль | $162,084 | $126,000 |

Баланс не предоставляет налоговые, инвестиционные или финансовые услуги и консультации. Информация представляется без учета инвестиционных целей, допустимого риска или финансовых обстоятельств какого-либо конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основного долга.

Ты в! Спасибо за регистрацию.

Это была ошибка. Пожалуйста, попробуйте еще раз.

В чем разница между валовой прибылью и операционной маржой? — 2021

a:Валовая маржа и операционная маржа — это две фундаментальные показатели прибыли, используемые инвесторами, кредиторами и аналитиками для оценки текущего финансового состояния компании и перспектив будущей прибыльности. Две границы различаются в отношении конкретных затрат и расходов, включенных в их расчеты, и различных целей, которые они выполняют для предоставления компании информации для анализа.

Валовая маржа, также называемая валовой прибылью, представляет собой процент от общего дохода, который компания оставила над расходами, непосредственно связанными с производством и распределением. Процентная величина рассчитывается путем вычитания этих затрат из общей суммы выручки, а затем деления этой суммы на общую сумму дохода. В качестве простого примера компания с общим объемом продаж в 100 000 долл. США и 65 000 долл. США по прямым расходам на производство имеет валовую прибыль в размере 35%. Валовая прибыль показывает долю компании в общем объеме продаж, которую она оставила, чтобы покрыть все другие затраты и расходы, оставив при этом приемлемую чистую прибыль.

Операционная маржа дополнительно вычитает все накладные и эксплуатационные расходы по доходам, указывая сумму прибыли, которую компания оставила до вычета расходов по налогу и процентам. По этой причине операционная маржа иногда называется EBIT или прибыль до уплаты процентов и налогов. Операционная маржа рассчитывается с той же формулой, что и валовая прибыль, просто вычитая дополнительные затраты из дохода до деления на показатель выручки. Эксплуатационные расходы включают такие предметы, как заработная плата, расходы на маркетинг, стоимость объекта, стоимость транспортного средства, а также амортизация и амортизация оборудования. Поскольку операционные издержки, такие как зарплаты и реклама, более легко корректируются, чем обычно фиксированные издержки производства, компании тщательно анализируют свои операционные расходы для способов эффективного снижения издержек, тем самым увеличивая свою прибыль. Расчет операционной маржи, как это делается без учета затрат на финансирование или налоговые расходы, также предоставляет компании четкое указание на то, имеет ли она достаточно солидную позицию для получения дополнительного финансирования для расширения.

Что такое валовая прибыль? | Пестрый дурак

Валовая прибыль, также известная как валовой доход, — это сумма дохода, которая остается после вычета прямых затрат на предоставление продукта или услуги. Инвесторы оценивают валовую прибыль компании, чтобы понять, может ли компания назначать повышенные цены или цены, которые едва покрывают прямые затраты на продукт или услугу.

Источник изображения: Getty Images.

Прямые затраты, связанные с производством продукта или предоставлением услуги, известны как стоимость проданных товаров или COGS.Валовая прибыль просто равна выручке за вычетом COGS.

Пример валовой прибыли

Давайте рассмотрим пример, чтобы лучше понять валовую прибыль и то, как она рассчитывается.

| Выручка | 10 000 000 долл. США |

| Работа | 1 000 000 долл. США |

| Услуги субподрядчика | 3 000 000 долл. США |

| Материалы | 3 000 000 долл. США |

| Себестоимость проданной продукции | 7 000 000 долл. США |

| Валовая прибыль | 3 000 000 долл. США |

| Валовая прибыль | 30% |

Схема автора.

Доход этой компании составляет 10 миллионов долларов. Прямые затраты, связанные с производством продукта, составляют 7 миллионов долларов. Если вычесть 7 миллионов долларов из 10 миллионов долларов, валовая прибыль компании составит 3 миллиона долларов.

Валовая прибыль в размере 3 миллионов долларов США при выручке в 10 миллионов долларов США соответствует 30% валовой прибыли. В то время как валовая прибыль — это сумма денег как абсолютная величина, которая остается после вычета себестоимости, маржа валовой прибыли — это валовая прибыль в виде процента от выручки.

Общие сведения о валовой прибыли

Поскольку валовая прибыль — это абсолютное число, она несколько менее полезна в качестве инструмента сравнения для инвесторов, чем валовая прибыль, которая выражается в процентах.Инвесторам будет проще использовать показатель валовой прибыли для анализа и сравнения компаний.

Однако вы можете лучше понять валовую прибыль компании, внимательно изучив ее себестоимость. Производственные предприятия обычно имеют более высокие издержки производства, чем обслуживающие предприятия, а это означает, что товарные предприятия обычно имеют более низкую валовую прибыль. Но у сервисного бизнеса обычно более высокие операционные расходы, чем у продуктового бизнеса, поэтому сервисному бизнесу необходима более высокая валовая прибыль для оплаты постоянных затрат, таких как страхование или маркетинг.

Если две похожие компании с одинаковыми доходами имеют сильно различающуюся валовую прибыль, то компания с более высокой валовой прибылью, вероятно, имеет значительное конкурентное преимущество. Если выручка компании с течением времени остается постоянной, но ее валовая прибыль резко снижается, то одна или несколько ее прямых затрат значительно увеличиваются. Иногда себестоимость продукции компании остается постоянной, но ее валовая прибыль падает, поскольку цена, которую компания может взимать за свой продукт или услугу, существенно снизилась.

После валовой прибыли на балансеПосле валовой прибыли инвесторы рассчитывают операционную прибыль. Операционная прибыль компании — это ее валовая прибыль за вычетом постоянных затрат. Затраты являются фиксированными, если они не зависят от объема продукта или услуги, предоставляемых компанией. Обычно самые крупные постоянные расходы связаны с управлением и администрированием, продажами, исследованиями и разработками, а также арендой и коммунальными услугами.

После получения операционной прибыли инвесторы рассчитывают чистую прибыль, также известную как чистая прибыль.Чистая прибыль — это операционная прибыль за вычетом всех внереализационных расходов, таких как налоги и проценты.

В то время как операционная прибыль и чистая прибыль компании важны, компании с высокой валовой прибылью, как правило, работают лучше всех. Высокая валовая прибыль означает, что у компании остается много денег для покрытия накладных расходов и внереализационных расходов.

Анализ коэффициента валовой прибыли — финансовые КПЭ

Что это означает?

Маржа валовой прибыли измеряет, какая часть каждого доллара продаж остается в качестве прибыли после учета стоимости проданных товаров.Этот KPI является хорошим показателем финансовой жизнеспособности компании, поскольку он показывает, может ли она окупать свои расходы и при этом получать прибыль от каждой продажи.

Норма валовой прибыли, как правило, относительно стабильна, за исключением каких-либо серьезных изменений производственных затрат или производственных процессов.

Изучите приборную панельПочему это важно?

В финансовой аналитике очень важно понимать прибыльность, поскольку она может быть разницей между ростом и банкротством. Анализ рентабельности валовой прибыли может выявить области, в которых необходимо снизить затраты, или выделить продукты и услуги, которые могут быть нерентабельными.Например, продукт с маржой валовой прибыли 5% может быть не таким жизнеспособным, как продукт с маржей валовой прибыли 30%, и может привести к меньшим доходам и задержке роста.

Как вы измеряете KPI?

Чтобы измерить маржу валовой прибыли, вам необходимо знать свои доходы и стоимость проданных товаров (COGS). Чтобы найти маржу, вычтите COGS из своих доходов и разделите результат на доходы. Затем разделите окончательное число на 100. Например, компания с доходом, равным 500 000 долларов США, и COGS, равным 420 000 долларов США, будет иметь валовую прибыль в размере 16%.

Какие источники данных вы бы использовали для измерения KPI?

Анализ рентабельности валовой прибыли будет включать данные с информационных панелей продаж, а также производственные или производственные затраты. Более того, он будет включать ежемесячные, квартальные или годовые данные о доходах, в зависимости от желаемого периода измерения.

Приведите пример…

Допустим, у вас есть два продукта на рынке, и оба продаются в относительно одинаковых количествах. Однако ваша маржа и общая прибыль остаются ниже ожидаемых, несмотря на высокие продажи.Изучение вашей валовой прибыли может указывать на необходимость снижения производственных затрат или повышения цен для оптимизации прибыли.

Более того, это может помочь сосредоточиться на товарах и услугах, которые дешевле производить и продавать по более выгодной цене. Таким образом, вы можете расставить приоритеты в тех аспектах бизнеса, которые дают наилучшие результаты, и реинвестировать средства в рост.

Изучите приборную панельКакие ориентиры / индикаторы мне следует использовать?

- Себестоимость проданной продукции

- Доходы

- Всего продаж

Коэффициент валовой прибыли

| Формула | Анализ

Коэффициент валовой прибыли — это коэффициент рентабельности, который сравнивает валовую прибыль компании с чистыми продажами.Этот коэффициент измеряет, насколько прибыльно компания продает свои запасы или товары. Другими словами, коэффициент валовой прибыли — это, по сути, процентная надбавка на товар от его стоимости. Это чистая прибыль от продажи запасов, которая может пойти на оплату операционных расходов.

Коэффициент валовой прибыли часто путают с коэффициентом прибыли, но эти два коэффициента совершенно разные. При расчете коэффициента валовой прибыли учитывается только стоимость проданных товаров, поскольку он измеряет прибыльность продажи запасов.Коэффициент рентабельности, с другой стороны, учитывает прочие расходы.

Формула

Коэффициент валовой прибыли рассчитывается путем деления валовой прибыли на чистую выручку.

Валовая прибыль предприятия рассчитывается путем вычитания стоимости проданных товаров из чистых продаж. Чистые продажи равны валовым продажам за вычетом любых возвратов или возмещений. Разобранная формула выглядит так:

Анализ

Коэффициент валовой прибыли — это коэффициент рентабельности, который измеряет, насколько прибыльно компания может продавать свои запасы.Имеет смысл только то, что более высокие коэффициенты более благоприятны. Более высокие коэффициенты означают, что компания продает свои запасы с более высоким процентом прибыли.

Обычно высокие коэффициенты достигаются двумя способами. Один из способов — купить инвентарь очень дешево. Если розничные торговцы могут получить большую скидку при покупке товаров у производителя или оптовика, их валовая прибыль будет выше, потому что их затраты снизятся.

Второй способ, которым розничные торговцы могут достичь высокого коэффициента, — это повысить марку своих товаров.Очевидно, что это должно быть сделано на конкурентной основе, иначе товары будут слишком дорогими, и покупатели будут делать покупки в других местах.

Компания с высоким коэффициентом валовой прибыли означает, что у компании будет больше денег для оплаты операционных расходов, таких как зарплата, коммунальные услуги и аренда. Поскольку этот коэффициент измеряет прибыль от продажи запасов, он также измеряет процент продаж, который можно использовать для финансирования других частей бизнеса. Вот еще одно прекрасное объяснение.

Пример

Предположим, магазин одежды Джека потратил 100 000 долларов на товарно-материальные запасы в течение года.Джек смог продать этот инвентарь за 500 000 долларов. К сожалению, 50 000 долларов от продаж были возвращены покупателями. Джек рассчитывал коэффициент своей валовой прибыли следующим образом.

Как видите, у Джека отношение 78 процентов. Это высокий показатель в швейной промышленности. Это означает, что после того, как Джек окупит свои складские расходы, у него все еще есть 78% выручки от продаж, чтобы покрыть свои операционные расходы.

Маржа валовой прибыли

— Пример КПЭ

Что такое маржа валовой прибыли?

Маржа валовой прибыли (GPM) — это процент выручки, представляющий собой фактическую прибыль до корректировки операционных расходов, таких как маркетинг, накладные расходы и заработная плата.

Двумя факторами, определяющими маржу валовой прибыли, являются выручка и себестоимость проданных товаров (COGS). COGS — это сумма прямых затрат компании на производство продукта. Например, затраты на рабочую силу являются частью COGS. COGS также включает переменные затраты, которые изменяются по мере увеличения или уменьшения производства. Сырье и упаковка — примеры переменных затрат.

Что вам говорит маржа валовой прибыли?

Маржа валовой прибыли показывает, насколько эффективно работают ваши процессы продаж и производства.Если у вас низкий GPM, это может означать, что ваши COGS слишком высоки. Затем вы можете проанализировать и улучшить производственный процесс, чтобы снизить свои затраты.

Ваша валовая прибыль должна быть достаточно стабильной (если вы не вносите серьезных изменений в свою бизнес-модель). Частые изменения могут означать, что ваши расходы меняются чаще, чем следовало бы, или что ваши продажи нестабильны.

Более высокая валовая прибыль означает более низкое отношение COGS к общему доходу, что, в свою очередь, означает более высокий потенциал для получения прибыли.В качестве Махеш Велланки, бывший руководитель Redpoint Ventures, сказал: «[Валовая прибыль] — это показатель потенциальной прибыли бизнеса».

Часто бывает полезно посмотреть глубже, чем просто общий GPM компании. Вы можете посмотреть на валовую прибыль конкретных продуктов, чтобы увидеть, какие из них приносят наибольшую прибыль. Это полезно для выбора, где сосредоточить свои маркетинговые усилия.

Не паникуйте, если вы обнаружите низкую маржу. Лучше знать, не приносит ли вам доход ваш продукт, чтобы вы могли предпринять шаги по сокращению затрат или увеличению доходов.

«Это нормально, когда продаются товары с низкой маржой. Нельзя не знать, что эти товары не приносят прибыли вашему магазину », — говорит Мередит Болл, бывший партнер Evance Marketing.

Как рассчитать маржу валовой прибыли

[($) Общий доход — ($) Стоимость проданных товаров] / ($) Общий доход Икс 100 знак равно (%) Маржа валовой прибыли

Рассчитайте свою валовую прибыль, сначала вычтя стоимость проданных товаров из общей выручки.Затем разделите полученную валовую прибыль на общий доход и умножьте на 100, чтобы получить маржу валовой прибыли (%).

Временные рамки для вашего дохода и чисел COGS зависят от вашего цикла продаж. Вы можете делать ежедневные, еженедельные, ежемесячные занятия или делать то, что вам больше всего подходит для вашей компании.

Скажем, например, ваш общий доход на этой неделе составляет 1000 долларов, а стоимость проданных товаров — 700 долларов. Валовая прибыль в этом примере составляет 300 долларов. Ваша валовая прибыль составит 30%.

[(1000–700 долларов США) / 1000 долларов США] x 100 знак равно 30%

Вы воспользуетесь той же базовой формулой, чтобы найти валовую прибыль для отдельного продукта или для всей компании. Имейте в виду, что вы не можете определить среднюю валовую прибыль вашей компании, объединив GPM продуктов. Вам нужно будет пересчитать, используя общий доход и себестоимость компании.

Маржа валовой прибыли по сравнению с наценкой

Одно различие, которое может сбивать с толку, — это различие между маржей валовой прибыли и наценкой.Вы вычисляете как общий доход, так и COGS, но два KPI дают вам разную информацию:

- Маржа валовой прибыли — это валовая прибыль, деленная на общую выручку.

- Наценка — это валовая прибыль, разделенная на стоимость проданных товаров.

Если ваш общий доход на этой неделе составляет 1000 долларов, а стоимость проданных товаров составляет 700 долларов, то ваша валовая прибыль составит 30%, а наценка — 42,9%.

[(1000–700 долларов США) / 1000 долларов США ] x 100 знак равно 30% маржа валовой прибыли

[(1000–700 долларов США) / 700 долларов США ] x 100 знак равно 42.Наценка 9%

Средняя маржа валовой прибыли

«Хорошая» валовая прибыль зависит от компании. Но если вы новичок в расчете валовой прибыли, вам может понадобиться базовый показатель для сравнения.

Средние показатели по отрасли могут дать вам представление об общей валовой прибыли, к которой нужно стремиться. По состоянию на начало 2020 года онлайн-розничная торговля имела средний GPM , равный 45% .

Следует ли отслеживать маржу валовой прибыли?

Маржа валовой прибыли — критический показатель, который, безусловно, стоит периодически проверять.Но при этом не учитываются значительные эксплуатационные расходы. Это означает, что он может не дать полного представления о финансовом состоянии вашей компании.

Плюсы

Валовая прибыль — это жизненно важный показатель для здоровья, поскольку он позволяет сосредоточить внимание на росте прибыли, а не только на доходах. Он сразу предоставляет контекст, потому что показывает процент прибыли, в отличие от валовой прибыли, которая показывает абсолютное значение прибыли без сравнения с общим доходом.

Этот показатель также указывает на потенциальные области для улучшения.Анализ того, насколько прибылен продукт, поможет определить, стоит ли повышать цены, снижать производственные затраты или вообще прекращать выпуск продукта.

GPM также может помочь вам решить, куда инвестировать свои маркетинговые расходы. Например, предположим, что вы проводите специальную акцию для увеличения покупок товаров. Отслеживание валовой прибыли — эффективный способ отслеживать и измерять прибыльность продвижения по службе. Если это окажется прибыльным, вы можете продлить акцию или запустить ее снова позже.Если нет, вы можете внести изменения или вообще отказаться от него.

Минусы

Маржа валовой прибыли дает ограниченное представление о прибыльности компании в целом. Он не учитывает операционные расходы, такие как заработная плата, накладные расходы и расходы на маркетинг.

Для более полного представления о рентабельности необходимо рассчитать маржу чистой прибыли (NPM). NPM учитывает операционные расходы, налоги и другие расходы. Джайлс Томас, консультант по развитию электронной коммерции и основатель AcquireConvert, отмечает, что вы не можете увидеть четкую картину своей прибыли, не глядя на накладные расходы.По его словам:

«Если вы измените свою бизнес-модель, например предложите бесплатную доставку, вы сможете заработать больше денег, но все равно будете получать меньшую прибыль из-за увеличения накладных расходов».

Как и любая единая ставка, валовая прибыль не может сказать вам всего. Это наиболее полезно при отслеживании вместе с другими показателями. Отслеживание операционного дохода (также известного как операционная прибыль), а также GPM помогут вам увидеть более полную картину прибыльности вашего продукта или компании. Если у вас есть приложение, вы также можете посмотреть доход на пользователя, чтобы увидеть, насколько эффективны ваши маркетинговые усилия.

Расширьте свою информационную панель, отслеживая маржу валовой прибыли

Отслеживание валовой прибыли позволяет сосредоточить внимание на прибыльности, а не только на доходе. Используйте эту цифру, чтобы решить, нужно ли вам вносить изменения в цены или в производственный процесс.

Добавление этого ключевого показателя эффективности на панель управления Geckoboard особенно полезно для отслеживания успешности продвижения по службе. Вы можете следить за своим GPM и видеть, как он меняется на протяжении всей кампании.

Если вы добавляете валовую прибыль на свою панель инструментов, вот еще несколько ключевых показателей эффективности электронной торговли, которые вы, возможно, захотите отслеживать:

Хотите создать информационную панель с использованием этой метрики? Посмотрите этот пример панели управления электронной торговлей.

Что такое маржа валовой прибыли

Валовая прибыль не совсем способствует разговору за званым ужином. Но когда дело доходит до управления финансами вашего бизнеса, важно иметь четкое представление о вашей валовой прибыли. В этой статье мы начнем с ознакомления с основами и продемонстрируем, как вы можете рассчитать это для своего бизнеса. Давайте нырнем!

Что такое маржа валовой прибыли?Маржа валовой прибыли (GP) — это процент, который показывает прибыльность услуг или продуктов малого бизнеса.По сути, он отвечает на вопросы: «Сколько вы фактически зарабатываете на том, что продаете?». Этот расчет основан на общей выручке компании и стоимости проданных товаров. Смысл валовой прибыли — показать вам, как владельцу бизнеса, сколько денег осталось после того, как вы уберете затраты на производство, маркетинг и продажу вашего продукта или услуги. Это важно для вашего отчета о доходах. Также важно знать, что вы вкладываете в свой бизнес и что от него получаете. Банковские инструменты могут помочь вам отслеживать движение ваших денег.

Маржа GP важна для вашего отчета о прибылях и убытках. Оба этих финансовых документа помогают отслеживать, что вы вкладываете в свой бизнес и что от этого получаете. Прозрачность является ключевым моментом, и банковские инструменты для малого бизнеса могут помочь вам внимательно следить за цифрами, которые влияют на маржу вашего GP.

Подать заявку на открытие счета

Валовая прибыль и валовая прибыль измеряют один и тот же показатель.Они оба говорят вам, сколько вы получаете прибыли после того, как убираете стоимость продукта или услуги, которые вы предоставляете. Разница между ними очень проста; валовая прибыль — это сумма в долларах, а валовая прибыль — это процент.

О чем говорит процент валовой прибыли владельцу малого бизнеса?Как владелец бизнеса, чем больше вы будете знать о финансовом состоянии своего малого бизнеса, тем лучше вы будете иметь возможность расти и совершенствовать свой бизнес.Одним из ключевых показателей, которые могут помочь вам понять, где находится ваш бизнес в финансовом отношении и где вам, возможно, потребуется внести коррективы, является измерение валовой прибыли.

Измерение маржи GP покажет вам, сколько денег зарабатывает ваш бизнес после вычета затрат на производство и маркетинг вашего продукта или услуг.

Если можете, попробуйте измерить собственную маржу GP по сравнению с вашими конкурентами или отраслевыми стандартами для вашего бизнеса. Если у других предприятий маржа GP выше, чем у вашего, это демонстрирует, что их деятельность более эффективна.Возможно, вы захотите более внимательно изучить то, что они делают по-другому.

После того, как вы определите свою валовую прибыль, вы сможете увидеть, получаете ли вы достаточно прибыли для обеспечения устойчивости своего бизнеса и есть ли у вас возможность расти с течением времени. Если ваша маржа GP слишком низкая, вам нужно будет скорректировать свой бюджет или операционные расходы. Может быть, материалы, которые вы используете, слишком дороги, и вам следует провести небольшое исследование, чтобы найти что-то более экономичное? Если ваша маржа слишком мала, вам также может потребоваться увеличить плату за свой продукт или услугу.

Чтобы рассчитать валовую прибыль вашего бизнеса, все, что вам нужно сделать, это взять общий доход за определенный период и вычесть общую стоимость товаров, проданных за тот же период. Затем вы берете результат и делите его на первоначальную стоимость общей выручки. Итак, формула выглядит так:

Маржа валовой прибыли = (Общий доход — COGS) / Общий доход

Если это звучит немного сложно, не волнуйтесь, на самом деле это не так.Вот пример.

Допустим, ваш бизнес заработал 60 000 долларов в месяц, а вы потратили 15 000 долларов на создание продукта и выполнение операций. Вот как можно рассчитать валовую прибыль.

60 000 — 15 000 = 45 000

45 000 — 60 000 = 0,75

0,75 x 100 = 75%

И это ваша валовая прибыль! 75% процентов! Хотя это действительно высокая маржа, помните, что эти расчеты включают только прямые затраты на производство продукта.Они не включают другие расходы, такие как аренда и погашение кредита.

Ваша валовая прибыль должна оставаться достаточно стабильной на протяжении всего жизненного цикла вашего бизнеса. Сильные колебания могут быть признаком бесхозяйственности или значительного удорожания материалов. Например, если ваша маржа прибыли составляет 5% в один месяц и 25% в следующий, вам определенно захочется более глубоко изучить, что могло вызвать такое увеличение.

Теперь, когда у вас есть четкое представление о том, что такое валовая прибыль и как она может принести пользу вашему бизнесу, возьмите за привычку выполнять этот расчет один раз в месяц, чтобы следить за тем, как работает ваш бизнес.Это поможет вам выявить проблемы до того, как они нанесут ущерб финансовому здоровью вашего бизнеса.

Управление финансами может занять много времени. Вот почему мы рекомендуем владельцам бизнеса использовать приложение мобильного банкинга NorthOne. NorthOne может упростить отслеживание ваших финансов. Приложение интегрируется с рядом других бизнес-инструментов, чтобы упростить бизнес-бронирование.

Подать заявку на открытие счета

Определение маржи валовой прибыли | Малый бизнес

Норма валовой прибыли — это обычный коэффициент при анализе финансовой отчетности.Руководство может использовать валовую прибыль внутри компании как аспект своей структуры ценообразования или за ее пределами для сравнения своей компании с аналогичными компаниями. Точно так же инвесторы могут использовать валовую прибыль для сравнения двух компаний.

Определение

Маржа валовой прибыли — это мера, показывающая, сколько из каждого доллара продаж компания сохраняет после учета стоимости проданных товаров. Например, если валовая прибыль компании составляет 75 процентов, то на каждый доллар продаж компания будет удерживать 75 центов.

Формула

Формула для расчета валовой прибыли: выручка за вычетом стоимости проданных товаров, затем деленная на выручку. Например, выручка компании составляет 100 долларов, а стоимость проданных товаров — 25 долларов. Тогда 100 минус 25 долларов равняются 75 долларам. Наконец, 75 долларов, разделенных на 100, равняются 75 процентам.

Расположение переменных

Выручка обычно является верхней строкой в отчете о прибылях и убытках компании. Себестоимость проданных товаров также указывается в отчете о прибылях и убытках, обычно непосредственно в составе доходов. При внутренней работе компания может рассчитать выручку, умножив количество продаж продукта на продажную цену продукта.Например, компания продает виджеты по 5 долларов, а в течение месяца продает 20 виджетов. Выручка составляет 20 единиц умноженные на 5 долларов, что равняется 100 долларам.

Инструмент сравнения

Маржа валовой прибыли — инструмент сравнения для инвесторов. Инвесторы могут посмотреть на валовую прибыль между аналогичными компаниями. Компании с более высокой валовой прибылью лучше контролируют расходы. Поскольку они могут контролировать расходы, они будут иметь более высокие доходы в зависимости от того, сколько они продают, поэтому это может быть более привлекательным вложением.

Анализ безубыточности

Руководство может использовать маржу валовой прибыли для расчета анализа безубыточности. Анализ безубыточности показывает, например, сколько долларов необходимо продать компании, чтобы не потерять деньги, или сколько единиц продукции необходимо продать, чтобы не потерять деньги.

Ссылки

Биография писателя

Картер МакБрайд начал писать в 2007 году с раздела CMBA IP. Он писал для Bureau of National Affairs, Inc и различных веб-сайтов. Он получил премию CALI за реальное влияние первичного публичного размещения MasterCard в 2008 году.Макбрайд — поверенный с доктором юридических наук из Университета Кейс Вестерн Резерв и со степенью магистра бухгалтерского учета Университета Коннектикута.

Маржа валовой прибыли — формула и определение

Что такое маржа валовой прибыли?Маржа валовой прибыли измеряет величину удержания выручки после учета затрат, связанных с производством товаров и / или услуг. Чем выше валовая прибыль, тем больше прибыли компания получает на каждый полученный доллар.Другими словами, маржа валовой прибыли для фирмы равна результату ее финансового производства за вычетом переменных затрат. Валовая прибыль будет широко варьироваться в зависимости от отрасли и размера компании и может зависеть от множества факторов.

Основные выводы

- Маржа валовой прибыли равна чистой выручке за вычетом стоимости проданных товаров («COGS»), которая включает прямые затраты на материалы, рабочую силу и оборудование, задействованные в производстве, а также коммунальные расходы, связанные с эксплуатацией производственных мощностей.

- Маржа валовой прибыли указывает на то, что сумма прибыли до вычета коммерческих, общих и административных расходов

Формула маржи валовой прибыли

Маржа валовой прибыли рассчитывается по следующей формуле:

Маржа валовой прибыли = (Выручка — COGS) / Выручка

- Выручка относится к сумме денег, которую компания получает в обмен на свои товары и услуги или, наоборот, к той сумме, которую покупатель платит компании за ее товары или услуги.Выручка, полученная компанией, обычно указывается в первой строке отчета о прибылях и убытках в виде выручки, продаж, чистых продаж или чистой выручки.

- COGS, , также называемая стоимостью продаж / услуг, — это требуемая сумма денег. производить товары или услуги для продажи. Он должен включать все прямые затраты, включая затраты на материалы и рабочую силу, связанные с производственными затратами. Себестоимость не должна включать какие-либо косвенные расходы, такие как накладные расходы, коммерческие, общие и административные расходы.

Хотя COGS сообщается напрямую почти всеми компаниями, мы также можем использовать формулу, чтобы рассчитать это самостоятельно.

COGS = Начальные запасы + Закупки в течение периода — Конечные запасы

Начальный инвентарь относится к тому инвентарю, который остался с предыдущего периода. К этому мы добавляем стоимость покупок, которые мы сделали в течение года, а затем, наконец, вычитаем те запасы, которые мы не смогли продать к концу рассматриваемого периода.

Как рассчитать маржу валовой прибыли из отчета о прибылях и убытках

Предположим, мы хотим рассчитать валовую прибыль Apple (AAPL). По рыночной капитализации Apple является крупнейшей североамериканской публичной компанией в мире и считается основным продуктом в сфере технологий, услуг и потребительских товаров. Давайте посмотрим на отчет о прибылях и убытках Apple за 12 месяцев, закончившихся 30 сентября 2019 г .:

Расчет валовой прибыли довольно прост.Используя нашу формулу, мы можем рассчитать валовую прибыль Apple следующим образом:

Маржа валовой прибыли = (Выручка — COGS) / Выручка

= (260,174 млрд долл. — 161,782 млрд долл. США) / 260,174 млрд долл. США

= 37,81%

Давайте теперь сравним производительность Apple с ее аналогами, чтобы понять, где она находится в отрасли с точки зрения валовой рентабельности. На скриншотах ниже показана валовая прибыль трех других крупных технологических компаний, которые также производят потребительские товары и считаются одними из крупнейших конкурентов Apple: Microsoft, IBM и HP.

Как видно из приведенного выше снимка экрана, Apple, хотя и является крупнейшей компанией в мире с точки зрения рыночной капитализации и лидером отрасли, имеет более низкую валовую прибыль, чем Microsoft и IBM, и только выше, чем HP. У Microsoft самая высокая норма прибыли по сравнению с аналогами, а это означает, что Microsoft сохраняет больше денег на каждый доллар дохода.

Однако валовая маржа не дает нам всей картины. Также было бы важно сравнить рентабельность операционной и чистой прибыли этих компаний.Это связано с тем, что могут возникнуть значительные косвенные затраты, о которых можно будет узнать только при сравнении операционной рентабельности и рентабельности чистой прибыли.

Итак, давайте сравним операционную маржу игроков в сегменте технологических товаров и услуг, чтобы получить целостную картину их годовых показателей.

Как видно из изображения выше, маржа операционной прибыли Apple занимает второе место среди аналогов. Хотя маржа операционной прибыли Microsoft по-прежнему занимает первое место, интересно здесь то, что не только Apple занимает второе место, но и их маржа операционной прибыли более чем вдвое выше, чем у IBM, и почти в четыре раза выше, чем у HP.Хотя валовая прибыль IBM была немного выше, чем у Apple, их рентабельность по операционной прибыли значительно хуже, чем у Apple. Это указывает на то, что у них могут быть значительно большие операционные расходы, чем у Apple, и они не так хорошо справляются с работой, как Apple, когда дело доходит до удержания прибыли от их повседневных операций.

Что такое хорошая валовая прибыль?

Как мы обсуждали в предыдущем разделе, было бы неразумно сравнивать валовую прибыль по отраслям, учитывая, что может быть значительная разница в капитале, необходимом для операций.Чтобы доказать это, давайте рассмотрим размер валовой прибыли для группы компаний, работающих в технологическом секторе, а точнее тех, которые создают прикладное программное обеспечение.

Как мы видим, все эти технологические компании имеют валовую прибыль более 84%. Это просто потому, что компаниям, предлагающим «программное обеспечение как услугу» («SaaS»), не нужно снова и снова производить / разрабатывать услугу для продажи. После того, как он разработал свое программное обеспечение, он может продолжать продавать ему лицензии снова и снова.Следовательно, их себестоимость продаж чрезвычайно низка, что приводит к высокой валовой прибыли.

С другой стороны, другие капиталоемкие производственные предприятия имеют значительные переменные накладные расходы, связанные с производством товаров, и, следовательно, их валовая прибыль по сравнению с ними будет, по понятным причинам, ниже.

Уменьшение валовой прибыли с годами говорит нам о том, что фирма генерирует меньшую валовую прибыль от своих доходов и, следовательно, менее эффективно превращает сырье и рабочую силу в доход.Это означало бы, что теперь у него гораздо меньше денег для покрытия косвенных расходов. Это может указывать на некоторые проблемы внутри компании, такие как завышенные производственные затраты или заниженные цены на продукцию.

Лучше придерживаться одной и той же отрасли при сравнении компаний на основе валовой прибыли. Компании с рентабельностью выше средней по отрасли могут быть включены в короткий список для дальнейшей оценки до принятия инвестиционного решения.

Маржа валовой прибылии маржа операционной прибыли vs.Маржа чистой прибыли

Итак, как соотносится маржа валовой прибыли с полезностью по сравнению с маржей операционной и чистой прибыли?

Давайте начнем с перечисления плюсов использования показателя валовой прибыли. Это чрезвычайно простой и понятный показатель для расчета. Это мгновенно говорит нам, насколько эффективно фирма производит и распространяет свою продукцию. Маржа валовой прибыли позволяет легко оценить будущие денежные потоки для фирмы. Самым большим недостатком этой метрики является то, что она наименее всеобъемлющая из трех.При этом не учитываются важные косвенные затраты (например, заработная плата, административные и административные расходы и процентные расходы), которые могут иметь огромное влияние на общую прибыльность фирмы. Показатель также может вводить в заблуждение, как было показано в примере выше.

Перейдем к марже операционной прибыли. Это более полный показатель по сравнению с валовой прибылью, и он учитывает важные косвенные затраты, связанные с ведением хозяйственной деятельности. Этот показатель показывает, насколько эффективно компания использует все свои доступные ресурсы для получения прибыли.Самым большим недостатком этого показателя является то, что он не включает проценты и налоги, что может ввести в заблуждение, когда мы оцениваем компанию с высокой долей заемных средств.

Последний показатель, чистая прибыль, считается наиболее полным показателем рентабельности. Этот показатель маржи учитывает все косвенные затраты, а также уплату процентов и налогов. Это наиболее консервативный показатель из трех и единственный, который можно использовать в качестве отдельного показателя для измерения прибыльности.

Недостатки в показателе валовой прибыли

Валовая прибыль — один из наиболее часто используемых показателей при оценке результатов деятельности компании за определенный период времени.Он пытается сравнить общий объем продаж с затратами, связанными с производством этих товаров для продажи. Чем выше маржа, тем эффективнее компания производит товары. Однако, несмотря на свою полезность, валовая прибыль имеет несколько недостатков, о которых следует знать инвесторам:

- Другие важные расходы: Некоторые утверждают, что самая большая проблема с валовой прибылью заключается в том, что она покрывает только переменные и прямые затраты, понесенные в процессе производства.Хотя это может предоставить инвесторам некоторую информацию об операциях, остается широкий выбор других важных расходов, которые необходимо оценить, включая заработную плату, налоги, процентные платежи и другие потенциальные косвенные расходы. Вот почему становится важным исследовать как маржу валовой прибыли, так и маржу чистой прибыли.

- Расчет продаж: Формула, используемая для расчета валовой прибыли, иногда может быть немного сложной. По большей части выручку легко подсчитать или найти в балансе.Однако так бывает не всегда. Компании нужно будет решить, включать ли все продажи, в том числе в дебиторскую задолженность, или только продажи, за которые полностью оплачены. Для многих компаний также может быть затруднительным выбор затрат, которые непосредственно влияют на производство, а какие нет, поскольку это может привести к искажению валовой прибыли.

- Разница по отраслям: Маржа валовой прибыли может значительно различаться по отраслям, что может затруднить сравнение по отраслям.Возьмем, к примеру, отрасль авиаперевозок, у которой высокие прямые затраты, такие как авиакеросин. Такие компании могут иметь исключительно низкую валовую прибыль. С другой стороны, отрасль высоких технологий может иметь валовую прибыль до 80%, поскольку затраты на ее производство очень низки.

за 5 лет (%)

за 5 лет (%)