Банковская маржа, процентная маржа банка это

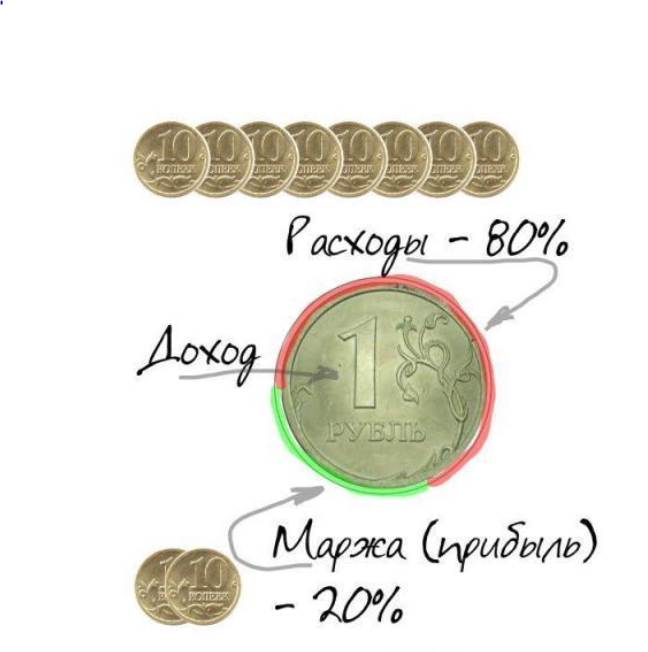

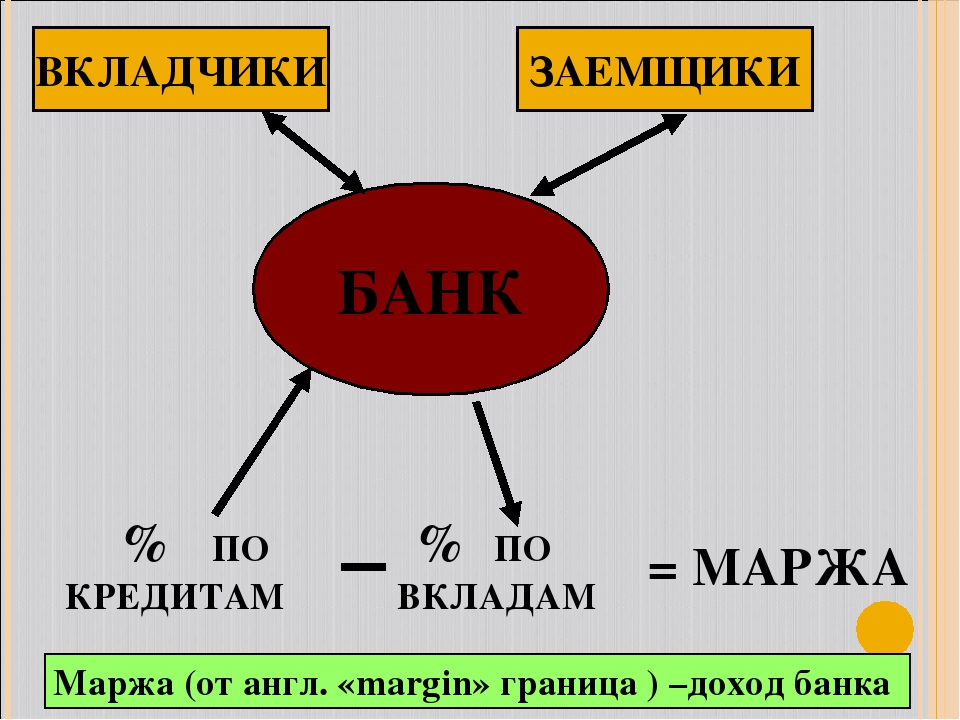

Банковская маржа — один из ключевых показателей прибыльности финансового учреждения, эффективности его работы. Это разница между процентной ставкой привлечения денежных капиталов и их вложения.

Банковская маржа — главный источник выгоды кредитного учреждения. Размер маржи измеряется в рублях или коэффициентах. Существует несколько видов маржи:

— кредитная — разница между суммой товара и фактической суммой, получаемой заемщиком;

— чистая процентная — разница между чистым процентным доходом банка и ставкой по обязательствам;

— гарантийная — разница между стоимостью залогового имущества и размером займа.

Банковская маржа это

Банковская маржа — это разница между:

— ставками кредитного и депозитного процента;

— кредитными ставками для отдельных заемщиков;

— процентными ставками по активным и пассивным операциям.

В банках рассчитывают минимальную маржу — предел рентабельности финансового учреждения; среднюю маржу и другие показатели.

— сроки предоставления кредитов и хранения депозитов;

— проценты (плавающие и фиксированные).

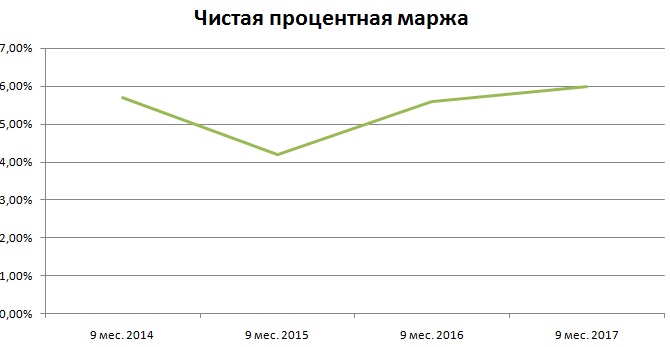

Один из основных показателей эффективности деятельности кредитных организаций — Чистая процентная маржа (ЧПМ) .

Банковская процентная маржа

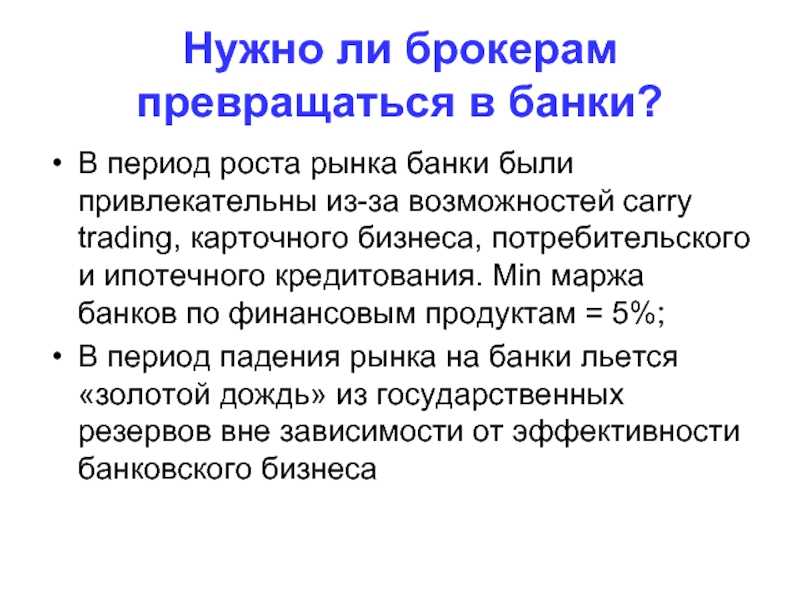

Банковская процентная маржа или чистая процентная маржа (ЧПМ) – один из основных показателей эффективности деятельности банка. Рассчитывается как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам банка. Показатели маржи рассчитываются на основе фактических данных за прошедший период или в качестве прогноза на следующий период. Нормативный уровень ЧПМ, в мировой банковской практике — от 3,2 до 4,6%. В среднем по РФ ЧПМ составляет 6%.

Совет от Сравни.ру: Показатель ЧПМ банка можно найти в открытых источниках. Эта величина очень важна для оценки надежности финансового учреждения при открытии счета.

Процентная маржа банка | Блог Колледжа КПСУ

Не редко в специализированной литературе и периодической печати, как правило и в специализированных он-лайн изданиях, в том числе и многочисленных блогах различных экспертов можно встретить рассуждения о «процентной марже коммерческих банков».

Хотелось бы кратко и понятно рассмотреть это понятие, а также как реально обстоит дело с этой пресловутой «маржой» и какое влияние она оказывает на деятельность коммерческих банков.

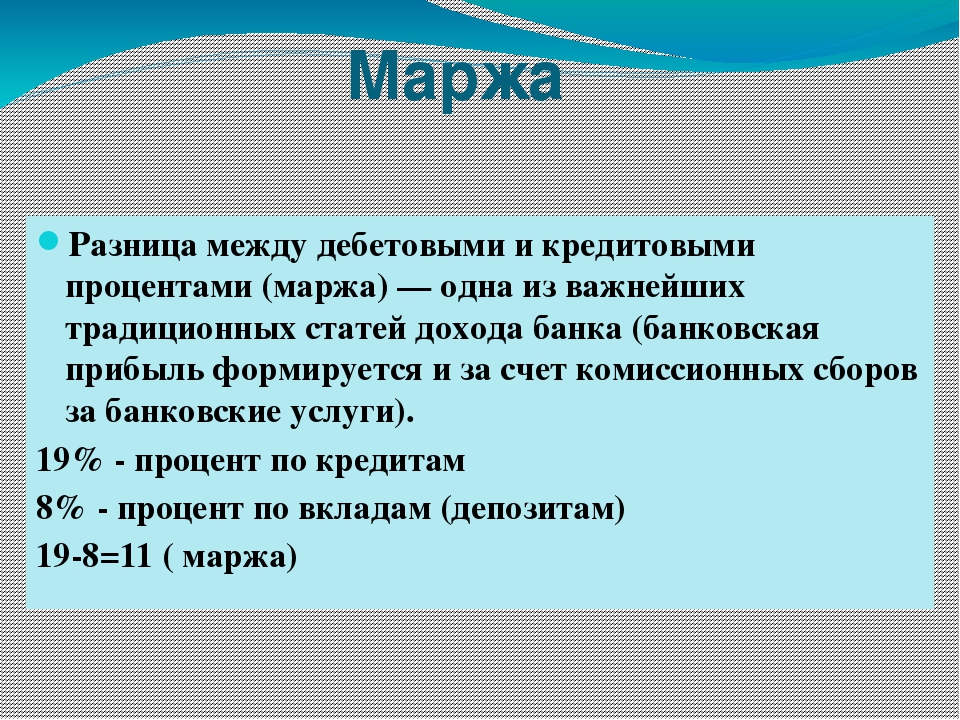

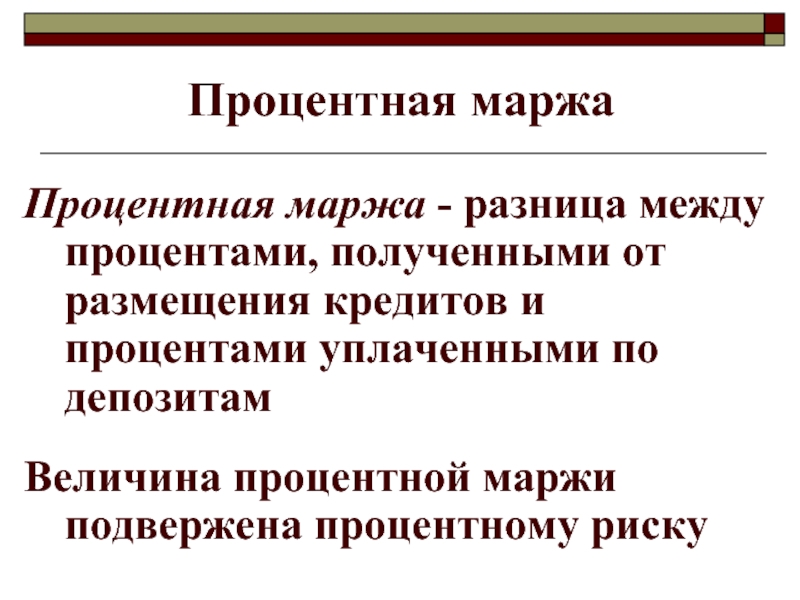

Процентная маржа банка – это соотношение доходов по размещенных средствам с расходами банка по привлеченным средствам, в том числе вкладам и депозитам. Другими словами, это процентная разница между ставками по привлеченным банками вкладам (депозитам) и ставками по кредитам, которые банк предоставляет своим клиентам.

Для понимания размера процентной маржи, а также сути депозитных операций уместно привести статистику Банка России по средневзвешанным процентным ставка по кредитным и депозитным операциям за 2015 и 2018 год.

Таблица 1.

Средние ставки по кредитам и депозитам по данным Банка России за 2015 год*

| Операции | Срок | 01 15 |

02 15 |

03 15 |

04 15 |

05 15 |

06 15 |

07 15 |

08 15 |

09 15 |

15 |

11 15 |

12 15 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Кредиты физическим лицам |

До 1 года |

29,3 |

28,9 |

27,4 |

26,4 |

29,2 |

27,0 |

26,9 |

26,1 |

25,2 |

25,7 |

25,5 |

24,5 |

|

Свыше 1 года |

22,6 |

23,5 |

24,5 |

22,5 |

21,7 |

20,4 |

20,1 |

19,5 |

19,2 |

19,1 |

18,7 |

17,8 |

|

|

Кредиты предприятиям |

До 1 года |

19,8 |

18,3 |

17,9 |

17,1 |

16,0 |

15,6 |

14,7 |

14,3 |

14,0 |

13,7 |

13,8 |

13,9 |

|

Свыше 1 года |

17,3 |

16,8 |

17,0 |

16,0 |

16,5 |

15,9 |

15,7 |

15,0 |

15,0 |

14,5 |

14,7 |

13,1 |

|

|

Срочные депозиты

физ. |

До 1 года |

15,7 |

14,2 |

13,3 |

12,8 |

11,9 |

11,4 |

10,6 |

10,2 |

9,9 |

9,8 |

9,6 |

10,0 |

|

Свыше 1 года |

15,0 |

|

12,5 |

12,1 |

11,7 |

11,2 |

10,8 |

10,4 |

10,2 |

10,1 |

10,1 |

10,2 |

|

|

Депозиты организаций |

До 1 года |

15,2 |

13,5 |

13,3 |

12,9 |

11,5 |

11,0 |

10,4 |

9,8 |

9,9 |

10,0 |

10,1 |

10,0 |

|

Свыше 1 года |

13,6 |

13,8 |

13,1 |

12,5 |

11,7 |

11,3 |

11,7 |

10,5 |

11,0 |

10,9 |

10,0 |

10,8 |

Средняя ставка по кредитам физическим лицам, сроком до одного года, за 2015 год составила – 26,8 % годовых. По кредитам физическим лицам сроком свыше одного года – 20,8%. Ставка Банка России (учетная ставка, рефинансирования) средняя за 2015 год составила примерно 9% годовых.

По кредитам физическим лицам сроком свыше одного года – 20,8%. Ставка Банка России (учетная ставка, рефинансирования) средняя за 2015 год составила примерно 9% годовых.

Средняя ставка по кредитам, предоставленным юридическим лицам (не финансовым организациям), сроком до одного года, за 2015 год составила – 15,7% годовых. По кредитам свыше одного года – 15,6%.

Средняя ставка по срочным депозитам физических лиц до одного года в 2015 году составила – 11,6% годовых, а по депозитам свыше одного года — 11,4 % годовых.

Средняя ставка по депозитам предприятий (не финансовых организация), сроком до одного года составила за 2015 год – 11,5%. По депозитам предприятий (не финансовых организаций), сроком свыше одного года, средняя ставка составила – 11,7%.

Из вышеизложенного можно сделать следующие выводы:

1) Процентная маржа (доход) банков в среднем за 2015 год между депозитами физических лиц сроком до одного года и кредитами, предоставленными физическим лицам на срок до одного года составила: 26,8% — 11,6% = 15,2% годовых;

2) Процентная маржа (доход) банков в среднем за 2015 год между депозитами физических лиц сроком свыше одного года и кредитами, предоставленными физическим лицам на срок свыше одного года составила: 20,8% — 11,4 = 9,4%;

3) Процентная маржа (доход) банков в среднем за 2015 год между депозитами юридических лиц (не финансовых организаций) сроком до одного года и кредитами, предоставленными юридическим лицам (не финансовым организациям) на срок до одного года составила: 15,7% — 11,5% = 4,2%;

4) Процентная маржа (доход) банков в среднем за 2015 год между депозитами юридических лиц (не финансовых организаций) сроком свыше одного года и кредитами, предоставленными юридическим лицам (не финансовым организациям) на срок свыше одного года составила: 15,6% — 11,7% = 3,9%.

На основании этого можно сделать выводы, что самыми доходными операциями банков в 2015 году, являлись операции с привлеченными средствами физических лиц и с одновременным их размещением сроком до одного года, обеспечивая среднему коммерческому банку процентную маржу в размере 15,2%. Самыми низкодоходными операциями являлись операции со средствами юридических лиц (не финансовых организаций), которые в годовом выражении приносили среднему коммерческому банку 3,9 процентных пункта.

Но надо совершенно ясно понимать, что это только доходы банка, что не тождественно понятию прибыли. В ходе совершения этих операций у любого банка возникают различные и многочисленные виды расходов: содержание зданий и помещений, эксплуатационные расходы на технику и оборудование, заработная плата служащих банка, все виды налогов в соответствии с законодательством и иные расходы, все то что формирует понятие – себестоимости банковских услуг.

Таблица 2.

Средние ставки по кредитам и депозитам по данным Банка России за 2018 год*

| Операции | Срок | 01 15 |

02 15 |

03 15 |

04 15 |

05 15 |

06 15 |

07 15 |

08 15 |

09 15 |

10 15 |

11 15 |

12 15 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Кредиты физическим лицам |

До 1 года |

19,6 |

19,0 |

17,9 |

16,4 |

18,6 |

18,6 |

17,8 |

18,7 |

18,2 |

18,6 |

18,5 |

18,4 |

|

Свыше 1 года |

14,2 |

14,1 |

14,0 |

13,6 |

13,6 |

13,4 |

13,4 |

13,3 |

12,7 |

12,7 |

12,6 |

12,6 |

|

|

Кредиты предприятиям |

До 1 года |

9,3 |

9,1 |

9,0 |

8,9 |

8,9 |

8,9 |

8,9 |

8,8 |

9,1 |

9,0 |

9,1 |

9,2 |

|

Свыше 1 года |

9,4 |

9,7 |

9,4 |

8,6 |

9,3 |

8,6 |

8,7 |

9,0 |

9,5 |

9,2 |

9,5 |

9,3 |

|

|

Срочные депозиты физ. |

До 1 года |

7,0 |

6,7 |

6,5 |

6,2 |

6,3 |

6,0 |

6,0 |

6,0 |

5,9 |

6,1 |

6,3 |

6,5 |

|

Свыше 1 года |

7,0 |

6,8 |

6,5 |

6,3 |

6,4 |

6,1 |

6,0 |

6,0 |

6,1 |

6,6 |

6,8 |

6,0 |

|

|

Депозиты организаций |

До 1 года |

6,2 |

6,0 |

6,1 |

5,9 |

5,9 |

5,9 |

6,0 |

6,1 |

6,3 |

6,5 |

6,6 |

6,5 |

|

Свыше 1 года |

6,7 |

6. |

6,3 |

5,7 |

6,3 |

6,0 |

6,2 |

7,2 |

6,0 |

6,0 |

6,9 |

6,7 |

*Данные представлены с сайта Банка России без учета ПАО Сбербанк.

1) Процентная маржа (доход) банков в среднем за 2018 год между депозитами физических лиц сроком до одного года и кредитами, предоставленными физическим лицам на срок до одного года составила: 18,4% — 6,3% = 12,1% годовых;

2) Процентная маржа (доход) банков в среднем за 2018 год между депозитами физических лиц сроком свыше одного года и кредитами, предоставленными физическим лицам на срок свыше одного года составила: 13,3% — 6,4% = 6,9% годовых;

3) Процентная маржа (доход) банков в среднем за 2018 год между депозитами юридических лиц (не финансовых организаций) сроком до одного года и кредитами, предоставленными юридическим лицам (не финансовым организациям) на срок до одного года составила: 9,0% — 6,2% = 2,8% годовых;

4) Процентная маржа (доход) банков в среднем за 2015 год между депозитами юридических лиц (не финансовых организаций) сроком свыше одного года и кредитами, предоставленными юридическим лицам (не финансовым организациям) на срок свыше одного года составила: 9,2% — 6,3% = 2,9% годовых.

Средняя ставка рефинансирования Банка России за 2018 составила 7,5% годовых.

По сравнению с 2015 годом мы наблюдаем в целом снижение уровня процентных ставок. По кредитам, предоставленным — от 7% до 10% годовых, по привлеченным средствам (депозитам) в среднем снижение за три года составило 4% годовых. Также происходит падение маржи по операциям с физическими и юридическими лицами. Краткосрочные операции с физическими лицами остаются наиболее выходными операциями банков.

В целом депозитные операции банка являются одним из основных источников привлечения средств банками, и они достаточно активно используют этот инструмент в своей деятельности, создавая конкуренцию на банковском рынке за свободные денежные ресурсы граждан и предприятий (организаций, учреждений).

Средняя ставка рефинансирования Банка России за 2018 составила 7,5% годовых.

По сравнению с 2015 годом мы наблюдаем в целом снижение уровня процентных ставок. По кредитам, предоставленным — от 7% до 10% годовых, по привлеченным средствам (депозитам) в среднем снижение за три года составило 4% годовых. Также происходит падение маржи по операциям с физическими и юридическими лицами. Краткосрочные операции с физическими лицами остаются наиболее выходными операциями банков.

Также происходит падение маржи по операциям с физическими и юридическими лицами. Краткосрочные операции с физическими лицами остаются наиболее выходными операциями банков.

В целом депозитные операции банка являются одним из основных источников привлечения средств банками, и они достаточно активно используют этот инструмент в своей деятельности, создавая конкуренцию на банковском рынке за свободные денежные ресурсы граждан и предприятий (организаций, учреждений).

То есть можно сделать вывод, за последние 4 года доходность банковских операций значительно снизилась и ожидать значительного снижения процентной ставки по банковским кредитам в таких условиях не приходится. Я бы даже не стал говорить, что коммерческие банки «жируют» в современных экономических условиях. Это утверждение доказывает и тот факт, что за последние 3 года значительно увеличилось количество коммерческих банков, которые показывают «убыток» как результат деятельности за год.

Процентная маржа формула расчета банк

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (499) 110-86-37

- Санкт-Петербург и Лен.

область — +7 (812) 426-14-07 Доб. 366

область — +7 (812) 426-14-07 Доб. 366

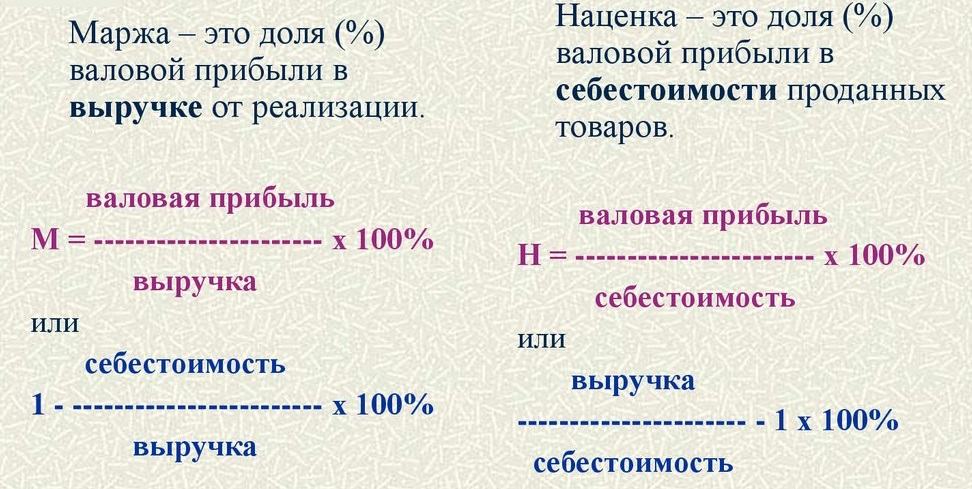

Для контроля над деятельностью компании делают расчеты различных видов маржи, показатель отражает насколько прибыльно производство продукта. Ниже мы опишем формулу расчета маржинальности в различных сферах. Маржа дословный перевод с французского — разница, преимущество представляет собой разницу себестоимости и цены. Расчеты проводятся для определения валового и процентного показателя. Существует расчет чистой маржинальности, показывающей доходность бизнеса. Это чистая прибыль, которая остается после оплаты всех расходов.

Чистая процентная маржа ЧПМ — один из ключевых показателей деятельности банка, отражающий эффективность проводимых банком активных операций. Определяется как отношение разницы между процентными комиссионными доходами и процентными комиссионными расходами к активам банка.

Показатель эффективности работы кредитной организации и прибыльности совершаемых ею операций, формирующийся за счет разницы между привлеченными средствами и прибылью от их вложений. Это если брать теорию. Таким образом, маржа представляет собой аналитический инструмент, позволяющий определить эффективность деятельности кредитной организации. Словарь финансовых терминов.

Формула расчета маржи

Показатель эффективности работы кредитной организации и прибыльности совершаемых ею операций, формирующийся за счет разницы между привлеченными средствами и прибылью от их вложений. Это если брать теорию.

Таким образом, маржа представляет собой аналитический инструмент, позволяющий определить эффективность деятельности кредитной организации. Словарь финансовых терминов. Маржа Банковская — англ. Райзберг Б. Чистая процентная маржа — показатель прибыльности банка разница между средней процентной ставкой, получаемой по кредитам и инвестициям, и средней ставкой, уплачиваемой по обязательствам и капиталу.

Маржа Банковская — англ. Райзберг Б. Чистая процентная маржа — показатель прибыльности банка разница между средней процентной ставкой, получаемой по кредитам и инвестициям, и средней ставкой, уплачиваемой по обязательствам и капиталу.

Кредитная маржа — разность между двумя показателями в договорах займа между оценочной стоимостью товара и размером выданной под него ссуды. В подавляющем большинстве случаев человек, который решил стать предпринимателем, не обладает достаточными знаниями в области ведения бизнеса. Для начала необходимо попробовать понять суть главных финансовых и экономических терминов.

Большая часть начинающих бизнесменов понятия не имеют, что такое маржа. Данный термин имеет достаточно обширное толкование, то есть для каждой отдельно сферы деятельности значение может быть немного иным. Данное понятие часто встречается в сфере биржевой торговли, а также банковской деятельности, в направлениях торговли и страхования.

Каждому конкретному направлению свойственны характерные нюансы. Указываться маржа в процентах либо абсолютных значениях.

Указываться маржа в процентах либо абсолютных значениях.

Каждый необходимый для расчета показатель, учтенный в формуле, может быть представлен в долларах, рублях и прочей абсолютной величине. В ходе анализа работы учреждения, экономист, являющийся аналитиком, в изначально вычисляет валовую маржу. Данный показатель представляет собой разницу между суммарным значением выручки, полученной от сбыта товара, и суммой дополнительных издержек.

Данный вид трат также включает в себя затраты переменного характера, находящиеся в непосредственной зависимости от представленных объемов изготовленного товара. Чистая прибыль, которая стала основой для формирования основных фондов, находится в прямой пропорциональной зависимости от размера валовой маржи. Заграницей маржа считается процентной ставкой, которая определяет соотношение полученной компанией прибыли к продажам произведенной продукции по отпускной стоимости.

Данная величина используется для установки оценки уровня эффективности работы конкретной организации в торговой сфере и экономической. На территории РФ маржа представляет собой полученную от проведенной сделки чистую прибыль, а именно прибыль за вычетом издержек, среди которых находится и себестоимость. В деятельности банкиров часто встречаемым понятием является кредитная маржа, которая считается разницей, полученной после вычета из суммы, получаемой заемщиком по факту на руки, договорной суммы продукции.

На территории РФ маржа представляет собой полученную от проведенной сделки чистую прибыль, а именно прибыль за вычетом издержек, среди которых находится и себестоимость. В деятельности банкиров часто встречаемым понятием является кредитная маржа, которая считается разницей, полученной после вычета из суммы, получаемой заемщиком по факту на руки, договорной суммы продукции.

В кредитном договоре прописывается каждая оговоренная по сделке сумма. От объема банковской маржи напрямую зависит банковская прибыль. Банк выручает процентный чистый доход посредством кредитования, а также осуществления инвестирования.

Данный коэффициент рассчитывается посредством вычета размера ссуды из цены, оставленного в залог имущества. Вариационная маржа используется для организации торговли фьючерсами. Ее название объясняется регулярными изменениями вариациями. Вычисление маржи начинается с того момента, как была открыта позиция. Например, был куплен фьючерс, стоимость которого составила тысяч отметок на индекс РТС, спустя некоторое время цена повысилась и составила ,1 тысяч.

Вариационная маржа в рассматриваемой ситуации будет равна ста пунктам или приблизительно шестидесяти семи рублям. При условии, что прибыль фиксироваться не будет, а позиция будет держаться открытой, после окончания торговой сессии показатель маржи вариационной перерастет в накопленный за пройденное время доход. Начисление маржи ежедневно начинается заново.

Если сказать проще, маржа будет равнозначна прибыли или убытку, полученному от одной позиции, которая была открыта на протяжении одной торговой сессии. Когда позиция остается открытой на протяжении нескольких сессий, итогом станет сумма показателей маржи за каждый отдельный день. Однако многие новички заблуждаются по поводу коэффициента торговой маржи, вне зависимости от ее частого применения.

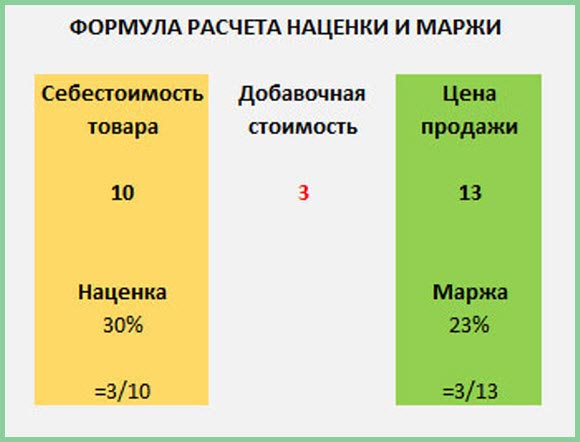

Выявить отличия между двумя показателями достаточно легко. Наценка равняется соотношению прибыли, полученной от сбыта продукции, к просчитанной себестоимости. Важно помнить, что речь идет именно о прибыли, но никак не о наценке. Однако отличия одного показателя от другого все же есть. Размер маржи, которая была предоставлена брокером, имеет существенное значение для трейдера. Во время анализа полученного дохода маржа может сравниваться с торговой розничной наценкой. Кредитная маржа определяется как разница между оценочной стоимостью товара и величиной кредитного займа, выдаваемого банком под закупку этого товара.

Однако отличия одного показателя от другого все же есть. Размер маржи, которая была предоставлена брокером, имеет существенное значение для трейдера. Во время анализа полученного дохода маржа может сравниваться с торговой розничной наценкой. Кредитная маржа определяется как разница между оценочной стоимостью товара и величиной кредитного займа, выдаваемого банком под закупку этого товара.

Эти два показателя фиксируются в кредитных договорах в момент обращения заемщика за ссудой. Кредитная маржа — узкий термин, который входит в общее понятие маржи и используется в банковской сфере.

Он также тесно связан с такими понятиями как: банковская и чистая процентная маржа. Маржа — это разница в процентных ставках, котировках на бирже и ценах на товары. Этот термин используется во многих сферах, в частности: торговой, биржевой, страховой, а понятие кредитной маржи больше соотносится с банковским сектором.

Размер кредитной маржи — это своеобразный индикатор состояния банковского сектора и экономики страны в целом.

Поскольку размер кредитной маржи зависит от целой группы факторов:. Размер кредитной маржи влияет на удешевление или удорожание банковских займов.

Чем выше показатели кредитной маржи, тем выше разница между ценой товара и объемом ссуды, получаемой заемщиком. Это указывает на удорожание банковских кредитов. Главный фактор, который не дает понизить кредитную маржу и, соответственно, удешевить банковский заем — инфляция. В условиях инфляции наблюдается повышение уровня цен на выпускаемую продукцию и оказываемые услуги, поэтому при инфляции за одну и ту же сумму денег через некоторое время можно купить меньшее количество товаров.

Таким образом, чем выше цена продукции, тем больший размер кредита требуется заемщику. В условиях удорожания кредита растет не только маржа, но и процентные ставки банковских займов.

Высокие процентные ставки зачастую приводят к сокращению кредитования, так как население не в состоянии оплатить заем.

С другой стороны, банки не имеют права необоснованно снижать кредитную маржу и процентные ставки в условиях нестабильной экономики инфляции, падения показателя ВВП и т.

Основная причина тому — процентные ставки и маржа должны соответствовать уровню риска экономики. В противном случае необоснованно низкая маржа приведет к банкротству банковских организаций.

Конечный итог банковской деятельности — получение прибыли. Прибыльным считается тот банк, чьи доходы превышают расходы в конкретном отчетном периоде. Во многом доходы формируются за счет процентной маржи, которая зависит, в свою очередь, и от кредитной маржи.

Банк будет получать максимальные прибыли, если установит высокую кредитную и процентную маржу. В этом случае процентный доход банковской организации превысит процентный расход. Таким образом, очевидно, что кредитная маржа влияет на размер процентной маржи, а именно процентные ставки — это ключевой источник прибыли банковской организации.

Кредитная маржа — индикатор состояния экономики государства и ситуации в банковском секторе. Также это один из ключевых параметров, который влияет на прибыль банка, на удешевление или удорожание кредитов для населения. Маржа англ. В отличие от относительных показателей например, рентабельности маржа необходима только для анализа внутренней ситуации в организации, данный показатель не позволяет сравнивать несколько компаний между собой.

Маржа англ. В отличие от относительных показателей например, рентабельности маржа необходима только для анализа внутренней ситуации в организации, данный показатель не позволяет сравнивать несколько компаний между собой.

В общем виде маржа отражает разницу между двумя экономическими или финансовыми показателями. В торговле маржа — это торговая наценка, процент, прибавляемый к цене для получения конечного результата. Что такое наценка и маржа в торговле, а также чем они отличаются и на что следует обращать внимание при разговоре о них, наглядно рассказывает видео:. В микроэкономике маржа grossprofit — GP — разновидность прибыли, отражающая разницу между выручкой и затратами на изготавливаемую продукцию, выполняемые работы и оказываемые услуги или разницу между ценой и себестоимостью единицы товара.

Также в рамках экономики фирмы выделяют маржинальный доход contributionmargin — CM — еще один вид прибыли, который показывает разницу между выручкой и переменными затратами. Данный вид прибыли помогает сделать выводы о доле переменных затрат в выручке. Практически все финансовые операции направлены на получение маржи — дополнительной прибыли от указанных разниц.

Практически все финансовые операции направлены на получение маржи — дополнительной прибыли от указанных разниц.

Для коммерческих банков маржа — это разница между процентами на выдаваемые кредиты и используемые депозиты. Маржу и маржинальный доход можно измерить как в стоимостном выражении, так и в процентах отношение переменных затрат к выручке. На рынке ценных бумаг под маржой понимается залог, который можно оставить для получения кредита, товаров и иных ценностей.

Они необходимы для сделок на рынке ценных бумаг. Кредит на основе маржи отличается от традиционного тем, что в этом случае залог составляет только часть от суммы кредита или суммы предполагаемой сделки. Данный показатель отражает разницу между выручкой и общими или переменными затратами. Показатель необходим для анализа прибыли с учетом себестоимости.

Процентная маржа показывает отношение общих и переменных затрат к выручке доход. Этот вид прибыли отражает долю затрат по отношению к выручке. Выручка TR— totalrevenue — доход, произведение цены единицы продукции и объема производства и продаж.

Общие затраты TC— totalcost — себестоимость, состоящая из всех статей калькуляции материалы, электроэнергия, заработная плата, амортизация и т. К постоянным затратам FC— fixedcost относят те, которые не меняются при изменении мощности объемов производства , например, амортизация, заработная плата директора и проч.

Валовая маржа рассчитывается как разница между доходами и затратами, процентная — как отношение затрат к доходам. После расчета величины маржи можно найти коэффициент маржинального дохода , равный отношению маржи к выручке:. Данный показатель К мд отражает долю маржи в общей выручке организации, его также называют нормой маржинального дохода. В общем виде коэффициент маржинального дохода равен рентабельности продаж по марже. В макроэкономике часто используют такой термин, как маржа, что это такое и как правильно рассчитать этот показатель — важные вопросы.

Маржа имеет несколько видов со своими особенностями. У этого термина есть несколько расшифровок, так, чаще под ним понимают разницу между выручкой и себестоимостью товаров.

Чистая процентная маржа банка

В экономической сфере существует множество понятий, которые в повседневной жизни человек встречает редко. Порой мы сталкиваемся с ними слушая новости экономики или читая газету, но представляем лишь общее значение. Если Вы только начали предпринимательскую деятельность, Вам предстоит ознакомиться с ними детальнее, чтобы правильно составить бизнес-план и без проблем понимать о чем говорят партнеры. Это процентный показатель, он показывает Вашу выгоду при продаже. Чистая прибыль рассчитывается исходя из показателей маржи.

Процентная маржа формула расчета банк

Банковская маржа является одним из ключевых показателей прибыльности финансовых учреждений. Она отражает эффективность их работы. По сути, банковская маржа — это разница между процентными ставками привлечения денежного капитала и его вложения. Чем отличается маржа от наценки? В банке — это кредитная маржа Простыми словами о данном понятии Основные понятия Опишем маржу простыми словами. Эта экономическая категория является разницей между следующими значениями:.

По сути, банковская маржа — это разница между процентными ставками привлечения денежного капитала и его вложения. Чем отличается маржа от наценки? В банке — это кредитная маржа Простыми словами о данном понятии Основные понятия Опишем маржу простыми словами. Эта экономическая категория является разницей между следующими значениями:.

5.3. ПРОЦЕНТНАЯ МАРЖА

Чистая процентная маржа ЧПМ — это шанс оценить способность банка сформировать чистый процентный доход, используя общие активы. В некоторой степени возможно полагать, что этот индикатор характеризует эффективность структуры активов банка. Анализируя чистую процентную маржу, необходимо обратить внимание на ее назначение: маржа служит для покрытия расходов банка и рисков включая инфляцию, создание прибыли, покрытие договорных соглашений. Сокращение процентной маржи сигнализирует об угрозе банкротства. Основные причины сокращения процентной маржи: уменьшение в процентных ставках займа; повышение цены ресурсов; сокращение определенного веса приобретения активов в их общей сумме; неправильная процентная политика. Факторы, влияющие на стоимость ЧПМ:. Процентная маржа представляет различие между процентным доходом активов, приносящих доход, и расходами на выплату процентов согласно обязательствам банка. Процентная маржа определяется так же само как чистый доход на проценте, выраженном в отношении на сумму активов, приносящих доход как процент. Чаще всего для вычисления процентной маржи используют следующую формулу:.

Основные причины сокращения процентной маржи: уменьшение в процентных ставках займа; повышение цены ресурсов; сокращение определенного веса приобретения активов в их общей сумме; неправильная процентная политика. Факторы, влияющие на стоимость ЧПМ:. Процентная маржа представляет различие между процентным доходом активов, приносящих доход, и расходами на выплату процентов согласно обязательствам банка. Процентная маржа определяется так же само как чистый доход на проценте, выраженном в отношении на сумму активов, приносящих доход как процент. Чаще всего для вычисления процентной маржи используют следующую формулу:.

Чистая процентная маржа

Метрика производительности, которая показывает, насколько успешно инвестиционные решения фирмы сопоставлены с ее долговой ситуацией. Отрицательное значение означает, что фирма не просчитала оптимальное решение, поскольку процентные расходы оказались больше суммы доходности от инвестиций. Проще говоря, чистая процентная маржа — это отношение чистого процентного дохода к инвестированным активам. Это означает, что ABC потеряла больше денег на расходы по процентам, чем заработала от инвестиций. В этом случае, для компании лучше всего использовать инвестиционные фонды для погашения долгов вместо того, чтобы продолжать зарабатывать от инвестиций. Используя формулу выше:.

Проще говоря, чистая процентная маржа — это отношение чистого процентного дохода к инвестированным активам. Это означает, что ABC потеряла больше денег на расходы по процентам, чем заработала от инвестиций. В этом случае, для компании лучше всего использовать инвестиционные фонды для погашения долгов вместо того, чтобы продолжать зарабатывать от инвестиций. Используя формулу выше:.

Размер маржи может характеризоваться абсолютной величиной в рублях и рядом финансовых коэффициентов.

.

Банковская маржа

.

.

.

.

.

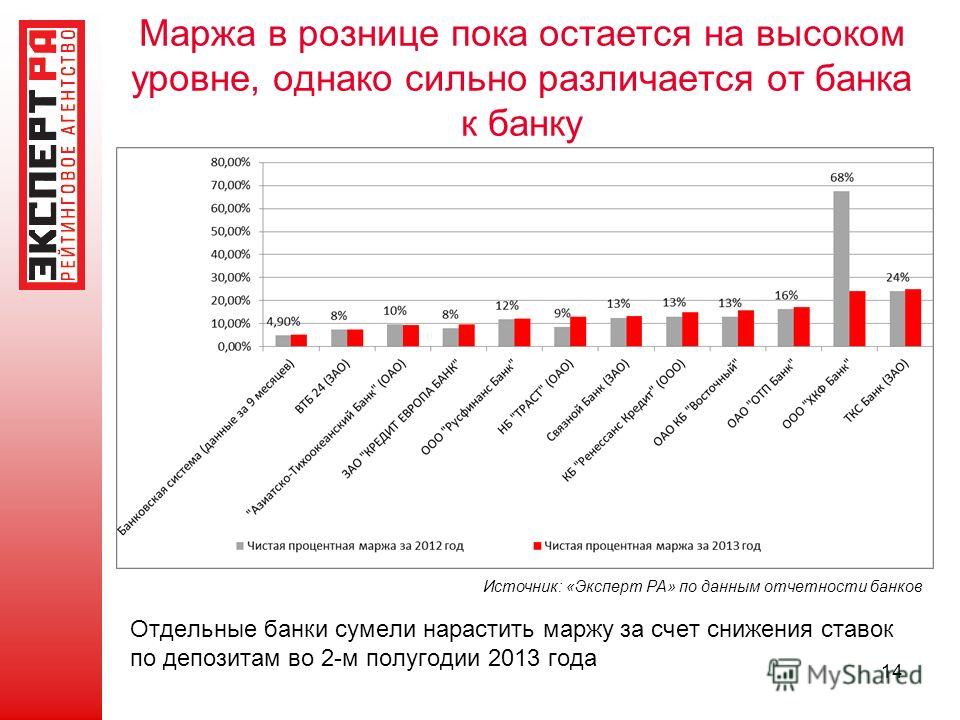

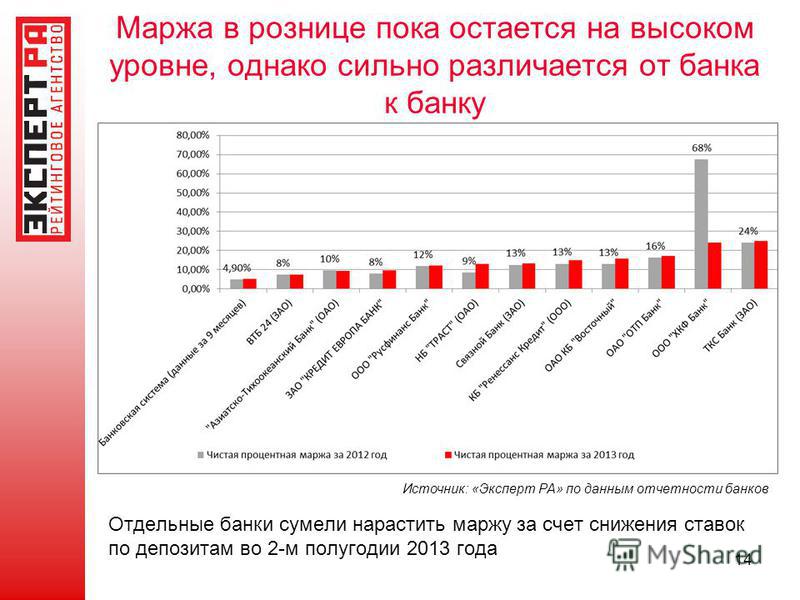

Банки теряют маржу

Закредитованность заемщиков и конкуренция за них снижают рентабельность

Рентабельность российского банковского сектора по итогам 2019 года снизится, несмотря на двукратное уменьшение стоимости риска. В основном тенденция обусловлена падением маржи банков на фоне жестокой конкуренции за качественных заемщиков и замедления розничного кредитования. В следующем году, по оценке экспертов, ситуация может усугубиться из-за роста дефолтов по кредитам населению и политики ЦБ по охлаждению рынка розничного кредитования.

В основном тенденция обусловлена падением маржи банков на фоне жестокой конкуренции за качественных заемщиков и замедления розничного кредитования. В следующем году, по оценке экспертов, ситуация может усугубиться из-за роста дефолтов по кредитам населению и политики ЦБ по охлаждению рынка розничного кредитования.

Рейтинговое агентство «Эксперт РА» подготовило обзор банковского сектора по итогам первого полугодия 2019 года (имеется в распоряжении “Ъ”). Аналитики отмечают по итогам 6 месяцев 2019 года снижение темпов роста кредитования — и по направлениям (корпоративное и розничное), и по сегментам банковского бизнеса. В частности, наибольшее замедление кредитования населения наблюдается у розничных банков (средний рост по итогам 1 полугодия 2019 года составил 8% в годовом выражении против 22% по итогам 2018 года), в то время как универсальные банки в среднем сохраняют темпы роста (в среднем 16% за первое полугодие 2019 года в годовом выражении против 17% годом ранее). При этом рентабельность капитала банковского сектора, очищенная от корректировок резервов по МСФО 9, сократилась. Она составила 13,1% в годовом выражении против 13,8% в 2018 году.

При этом рентабельность капитала банковского сектора, очищенная от корректировок резервов по МСФО 9, сократилась. Она составила 13,1% в годовом выражении против 13,8% в 2018 году.

Стагнация наблюдается на фоне такого позитивного фактора, как снижение средней стоимости риска (затраты на создание резервов, отнесенные к средней величине кредитного портфеля). Так, у десяти крупнейших банков она снизилась почти в два раза (с 0,9% в 2018 году до 0,5% за первое полугодие текущего года). «Давление на рентабельность сектора оказало снижение уровня маржи,— поясняют авторы.— На фоне обострения конкуренции за качественных заемщиков и замедления розничного кредитования маржинальность бизнеса топ-10 банков заметно уменьшилась (с 3,9% за 2018 год до 3,1% за 6 месяцев 2019 года в годовом выражении)».

Следующий год будет не лучше, считают в «Эксперт РА». Давление на рентабельность усилится на фоне снижения маржинальности и ухудшения качества розничного портфеля. «В 2020 году мы ожидаем увеличения дефолтности розничных ссуд на фоне продолжающегося падения реальных располагаемых доходов населения (на 7% за последние четыре года), что приведет к снижению рентабельности,— говорится в исследовании.— Меры регулятора по охлаждению рынка потребкредитов также будут способствовать сжатию маржинальности розничного кредитования».

«В 2020 году мы ожидаем увеличения дефолтности розничных ссуд на фоне продолжающегося падения реальных располагаемых доходов населения (на 7% за последние четыре года), что приведет к снижению рентабельности,— говорится в исследовании.— Меры регулятора по охлаждению рынка потребкредитов также будут способствовать сжатию маржинальности розничного кредитования».

Основное влияние на рентабельность и чистую процентную маржу оказывает в первую очередь снижение инфляции и ключевой ставки ЦБ, а также политика регулятора по охлаждению рынка потребительского кредитования, считает старший управляющий директор рейтингового агентства НКР Александр Проклов. В следующем году, скорее всего, банковский сектор ждет продолжение подстройки под изменившуюся ситуацию. «Банкам предстоит сжиться с тем, что период низкой инфляции и низких в российском контексте процентных ставок сохранится не один год,— добавляет господин Проклов,— что означает для многих банков смену или серьезную адаптацию бизнес-модели».

Впрочем, другие аналитики настроены более оптимистично. Старший директор по финансовым институтам агентства Fitch Ratings Александр Данилов считает, что возврат на капитал в этом году составит около 15% (с учетом очистки данных от влияния МСФО 9 и санаций). В 2020 году, по мнению аналитика, возможно небольшое сокращение маржи в результате конкуренции и общего снижения уровня ставок, а также некоторый рост стоимости риска в ритейле. В корпоративном кредитовании, наоборот, стоимость риска может снизиться. По его оценкам, следующий год будет «не хуже этого». Усиления давления на рентабельность в 2020 году не ожидает и старший менеджер департамента управления рисками Deloitte Сергей Гришунин. По его мнению, произойдет стабилизация чистой процентной маржи в районе текущих уровней. «Это связано с недавними снижениями ключевых ставок как ЦБ, так и американской ФРС, что должно привести к снижению стоимости фондирования»,— поясняет он. Тем не менее, из-за стагнирующей экономики и усилий ЦБ по снижению уровня закредитованности населения перспектив для роста процентных доходов у банков немного.

Источник: Газета «Коммерсантъ», Виталий Солдатских

Как рассчитывается Чистая процентная маржа (NIM)?

Чистая процентная маржа (по англ. Net Interest Margin или NIM) представляет собой коэффициент рентабельности в банковском секторе, который измеряет, насколько эффективно банк принимает инвестиционные решения путем сравнения процентных доходов и стоимости фондирования. Другими словами, это соотношение рассчитывает рентабельность относительно размера активов. Это похоже на валовую прибыль обычной компании.

Определение: что такое чистая процентная маржа?

Показатель NIM измеряет прибыль, которую банк генерирует от кредитования клиентов и выплат по депозитам в процентах от общих процентных активов. Банки и другие финансовые учреждения обычно используют этот коэффициент для анализа своих инвестиционных решений и отслеживания прибыльности своих кредитных операций. Таким образом, они могут корректировать свои методы кредитования, чтобы максимизировать рентабельность NIM.

Инвестиционные фирмы также используют эту маржу для оценки успеха принятия инвестиционных решений управляющего фондом. Положительный процент показывает, что управляющий фондом принимал правильные решения и смог получить прибыль от своих инвестиций. С другой стороны, отрицательный коэффициент означает, что управляющий фондом потерял деньги от инвестиций, потому что процентные расходы превысили инвестиционные доходы.

Рассмотрим, как рассчитать коэффициент процентной маржи.

Формула

Формула чистой процентной маржи рассчитывается путем деления разницы процентных доходов и процентных расходов на среднее значение процентных активов (по англ. Interest bearing assets).

(Процентные доходы – Процентные расходы) ÷ Процентные активы

(Interest Income – Interest Expense) ÷ Interest Bearning Assets

1. Первым шагом при вычислении чистой процентной маржи является суммирование доходов от процентных активов (также известный как “процентный доход”). Сама компания может иметь некоторые инвестиции и должна получать проценты по этим инвестициям: например, корпоративные кредиты, автокредиты, потребительские кредиты и другие. Итак, сначала эти результаты суммируются.

Первым шагом при вычислении чистой процентной маржи является суммирование доходов от процентных активов (также известный как “процентный доход”). Сама компания может иметь некоторые инвестиции и должна получать проценты по этим инвестициям: например, корпоративные кредиты, автокредиты, потребительские кредиты и другие. Итак, сначала эти результаты суммируются.

2. Второй шаг – суммирование всех “процентных расходов” компании. Это будут проценты, которые платит банк для финансирования своих операций: депозиты вкладчиков, финансирование у ЦБ, РЕПО операции, купоны по облигациям.

3. Третий шаг состоит в том, чтобы вычесть процентные расходы из общего процентного дохода. Это называется “чистый процентный доход”.

4. Теперь подсчитайте среднее значение процентных активов банка, используя эту формулу:

Средние активы = (Активы в начале года + Активы в конце года) / 2

Наконец, разделите чистый доход на средние активы. Посмотрим на пример.

Посмотрим на пример.

Пример

Если банк за прошлый год получил процентный доход в размере $20 млн., а процентные расходы составили $12 млн., его чистый процентный доход достиг $8 млн.

Если за последний год в течение первых 6-ти месяцев у банка было $100 млн. активов, генерирующих процентные доходы, и $120 млн. в течение последних 6-ти месяцев, его средние процентные активы за год составляют $110 млн.

Чистая процентная маржа = $8 / $110 = 7.27%

Анализ и интерпретация

NIM измеряет, насколько успешно банк реализует свою кредитную политику в текущих рыночных условиях и относительно конкурентов. Если NIM – является низкой величиной, то это указывает на то, что руководство кредитного учреждения нецелесообразно использует свои ресурсы.

В нашем примере чистая процентная маржа составила 7.27%. Это означает, что каждые $100 долларов активов (кредиты клиентам банка) банк генерирует $7. 27 дохода после того, как все процентные расходы были уплачены. В этом году банк принимал хорошие решения и эффективно использовал свои ресурсы для получения 7.27% дохода.

27 дохода после того, как все процентные расходы были уплачены. В этом году банк принимал хорошие решения и эффективно использовал свои ресурсы для получения 7.27% дохода.

Впоследствии банк может повысить процентные ставки с заемщиков, которых он кредитует, либо сократить ставки по депозитам. Очевидно, что банк не может повысить процентные ставки слишком высоко, иначе заемщики перейдут в менее дорогие банки для получения кредитов. Кроме того, вкладчики будут удерживать свои сбережения в банке, если процентные ставки будут достаточно высокими. Если ставки по депозитам упадут ниже определенной нормы, вкладчики могут изъять средства и инвестировать в другие банки или активы.

Практическое использование: предостережения и ограничения

Со времени банковского кризиса 2008-2009 гг. Федеральная резервная система США поддерживала процентные ставки на нулевом уровне. Это сокращение общего уровня кредитных ставок снижало NIM банков на протяжении более 10-ти лет. Это также повлияло на чистые расходы финансовых учреждений по-разному. Процентные расходы крупных банков выросли сильнее чем, у банков меньшего размера. Вероятно это связано с тем, что крупные банки были вовлечены в спекуляции на рынке ипотечных облигаций, то есть они прибегали к нетрадиционным формам банковской деятельности.

Это также повлияло на чистые расходы финансовых учреждений по-разному. Процентные расходы крупных банков выросли сильнее чем, у банков меньшего размера. Вероятно это связано с тем, что крупные банки были вовлечены в спекуляции на рынке ипотечных облигаций, то есть они прибегали к нетрадиционным формам банковской деятельности.

Основная бизнес модель банка заключается в привлечении финансирования через краткосрочные депозиты и предоставление кредитов на более долгосрочной основе заемщикам разного вида. Чистая процентная маржа рассчитывает разницу между ставками, которые банк платит вкладчикам, и которые он получает от выдачи кредитов.

Банковский кризис 2008 года сильно изменил эти спреды. Важно понимать эти различия при сравнении финансовых институтов разных размеров и оперирующих в разных регионах мира.

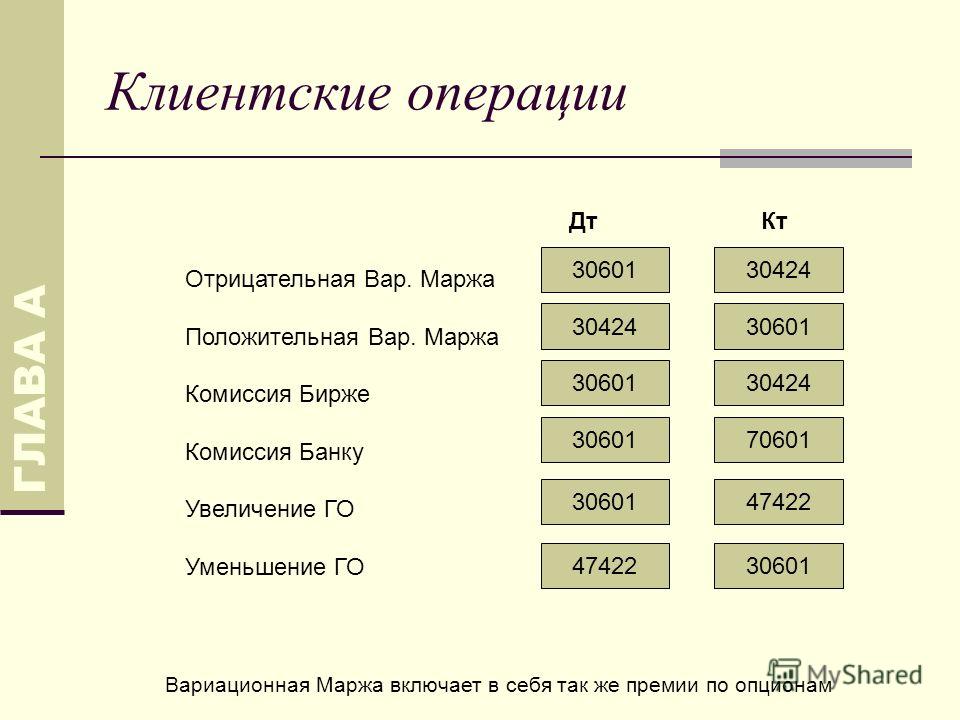

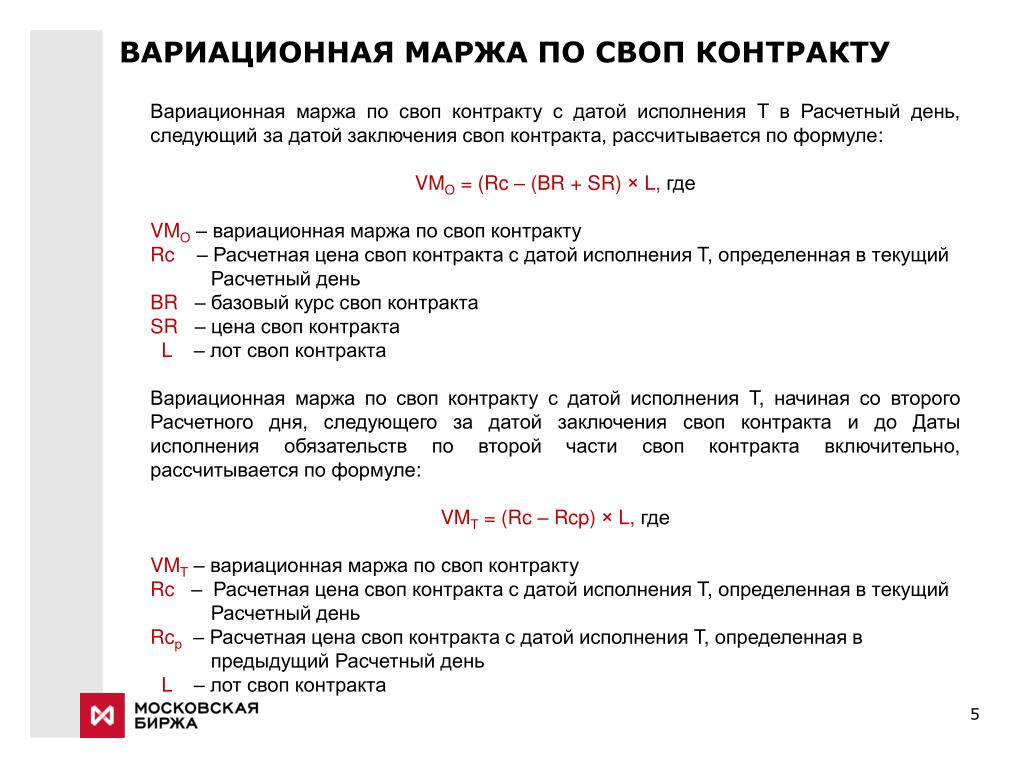

Что такое первоначальная маржа и вариационная маржа?

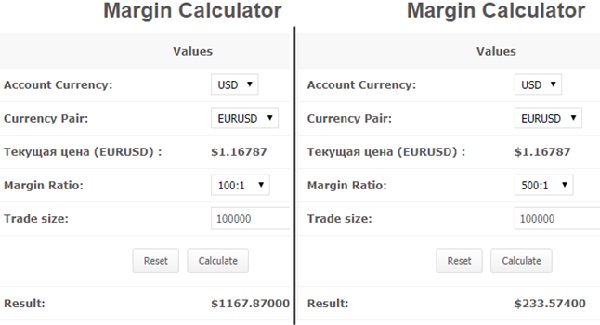

Первоначальная и вариационная маржа предназначены для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

- Первоначальная маржа: проверка размера маржи до совершения сделки проводится при размещении ордера, то есть при открытии новой позиции размер имеющегося на счете маржинального обеспечения должен быть достаточным для выполнения требования к первоначальной марже применительно ко всей марже портфеля.

- Вариационная маржа: проверка размера маржи проводится на постоянной основе, то есть проверяется наличие на счете минимального количества денежных средств или одобренного маржинального обеспечения, необходимых для поддержания открытой(ых) позиции(й). Вариационная маржа используется при расчете использования маржи. В случае невыполнения вами требования о ее минимальном размере произойдет принудительное закрытие позиций.

Как первоначальная маржа и вариационная маржа отображаются на платформе?

Вы можете увидеть первоначальную маржу и вариационную маржу, доступную для открытия новой(ых) позиции(ий), а также первоначальную маржу и вариационную маржу, зарезервированную для обеспечения текущей(их) открытой(ых) позиции(ий) в различных разделах платформы. В модуле Окно торговли отображается следующая информация:

В модуле Окно торговли отображается следующая информация:

- Доступная первоначальная маржа и вариационная маржа

- Воздействие первоначальной и вариационной маржи: требование к размеру начальной маржи, которое необходимо соблюдать для открытия новой позиции

- Воздействие вариационной маржи: требование к размеру маржи для поддержания позиций, которое необходимо соблюдать для поддержания открытой позиции

В модуле Детали счёта отображается следующая информация:

- Зарезервированная первоначальная маржа: требование к совокупной начальной марже для всех открытых позиций на счете

- Доступная первоначальная маржа: маржа, доступная для открытия новых позиций

Как надлежащее использование первоначальной маржи позволит предотвратить полное использование маржи?

При размещении нового ордера существующие открытые позиции и ордера включаются в расчет требования к начальной марже.

Требование к первоначальной марже = Начальная маржа для нового ордера + Сумма (начальная маржа, используемая в открытых ордерах) + Сумма (начальная маржа, используемая в портфеле)

Рассмотрим следующую торговую ситуацию.

Вы вносите на счет сумму в размере 10 000 долл. США. Вы решили купить 100 000 USDJPY. Других открытых позиций у вас нет.

| Торговля (USDJPY) | Совокупная позиция | Воздействие первоначальной маржи (долл. США) | Требование к первоначальной марже (долл. США) | Доступная первоначальная маржа (после открытия позиции)(долл. США) |

1 | Купить 100 000 |

| 2000 (100 000 × 2,00%) | 2000 | 8000 (10 000 – 2000) |

2 | Купить 100 000 | 200 000 | 2000 (100 000 × 2,00%) | 4000 (2000 + 2000) | 6000 (8000 – 2000) |

3 | Купить 100 000 | 300 000 | 2000 (100 000 × 2,00%) | 6000 (4000 + 2000) | 4000 (6000 – 2000) |

4 | Купить 100 000 | 400 000 | 2000 (100 000 × 2,00%) | 8000 (6000 + 2000) | 2000 (4000 – 2000) |

5 | Купить 100 000 | 500 000 | 2000 (100 000 × 2,00%) | 10 000 (6000 + 2000) | 0 (2000 – 2000) |

Любая дальнейшая попытка покупки активов будет отклонена, поскольку доступная начальная маржа была использована.

Как рассчитывается использование маржи для поддержания позиций?

Использование маржи для поддержания позиций означает долю маржинального обеспечения, используемого для торговли продуктами с кредитным плечом. Оно рассчитывается следующим образом.

Использование маржи для поддержания позиций = (100 × Зарезервированная маржа для поддержания позиций)/(Остаток на счете + Другое обеспечение – Активы, которые нельзя использовать в качестве маржинального обеспечения)

Что такое 100-процентный уровень использования маржи при принудительном закрытии позиций?

Автоматическое принудительное закрытие позиций произойдет при 100-процентном (обеспечение) использовании маржи.

Приведем пример.

Вы вносите на счет сумму в размере 10 000 евро. Вы решили купить 100 000 EURUSD. Других открытых позиций у вас нет.

Требование к начальной марже = 100 000 × 1,50% = 1500 евро

Требование к размеру маржи для поддержания позиций = 100 000 × 1,00% = 1000 евро

Использование маржи (на момент заключения сделки) = 10,0% (1000 евро/10 000 евро)

Предположим неблагоприятный сценарий, когда в результате движений рынка на вашем счёте возникают нереализованные убытки в размере 9000 евро.

Использование маржи = 100,0% (1000 евро/[10 000 евро – 9000 евро])

Таким образом, вы полностью использовали маржинальное обеспечение, следовательно, дальнейшее проведение сделок невозможно (кроме принудительного закрытия открытых позиций). Вы нарушите маржинальные требования. В соответствии с требованиями о принудительном закрытии позиций при снижении маржи мы будем обязаны незамедлительно отменить или закрыть все непогашенные позиции или их часть, а также отменить любые открытые ордера.

Доходность, риски и их страхование банковских операций. Банковские операции

Доходность, риски и их страхование банковских операций

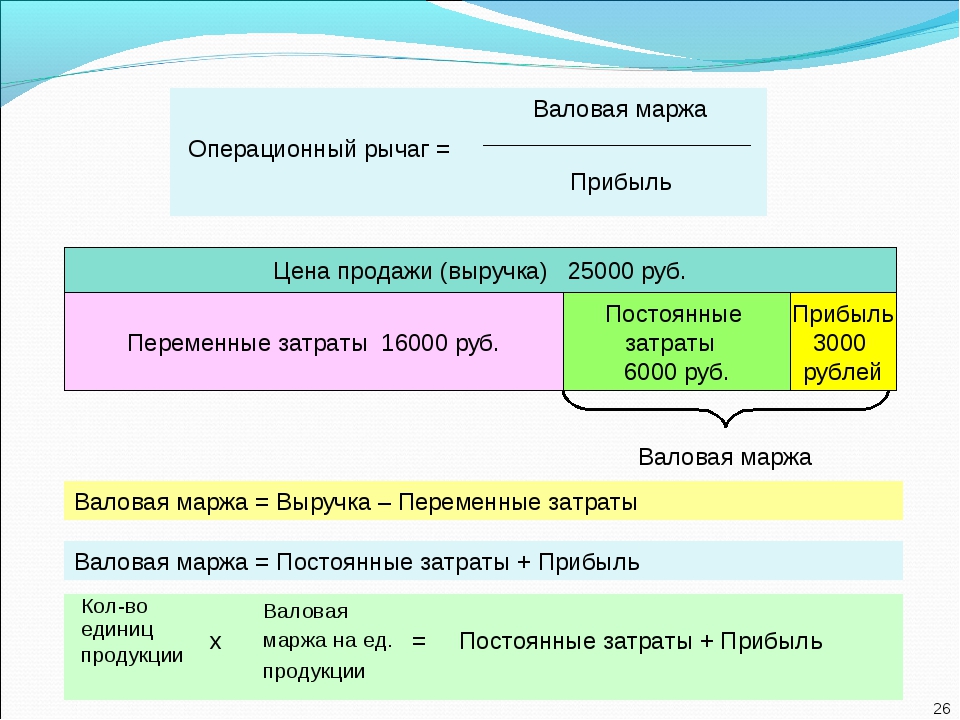

Классификация доходов и расходов банка с позиции управленческого учета важна для использования методов маржинального анализа результатов деятельности банка, позволяющих рассчитывать важнейшие аналитические показатели: финансовую прочность банка (критическую точку безубыточности), запас финансовой прочности банка, среднюю безубыточную доходность по каждой группе вложений, влияние операционного рычага на прибыль банка. Цель анализа безубыточности банковской деятельности заключается в установлении степени воздействия изменения объема доходов банка на конечный финансовый результат (прибыль банка). При построении модели безубыточности банковской деятельности исходят из ряда предположений и ограничений: анализ проводится в рамках краткосрочного периода, в котором объем операций ограничен имеющимися факторами производства; рассматривается диапазон операций, для которого имеется информация по возможным расходам; предполагается, что все переменные, кроме анализируемых, остаются неизменными; все расходы банка подразделяются на постоянные и переменные; допускается линейная зависимость совокупных расходов и совокупного дохода от объема банковских операций; переменные расходы на единицу вложенных средств и уровень процентной ставки постоянны. Ключевыми элементами анализа являются такие показатели, как операционный рычаг, порог рентабельности и запас финансовой прочности. Экономическое содержание показателя силы воздействия операционного рычага заключается 5 в следующем: всякое возможное изменение доходов банка на 1 % приведет к изменению его прибыли на столько процентов, сколько составляет показатель силы воздействия операционного рычага.

Цель анализа безубыточности банковской деятельности заключается в установлении степени воздействия изменения объема доходов банка на конечный финансовый результат (прибыль банка). При построении модели безубыточности банковской деятельности исходят из ряда предположений и ограничений: анализ проводится в рамках краткосрочного периода, в котором объем операций ограничен имеющимися факторами производства; рассматривается диапазон операций, для которого имеется информация по возможным расходам; предполагается, что все переменные, кроме анализируемых, остаются неизменными; все расходы банка подразделяются на постоянные и переменные; допускается линейная зависимость совокупных расходов и совокупного дохода от объема банковских операций; переменные расходы на единицу вложенных средств и уровень процентной ставки постоянны. Ключевыми элементами анализа являются такие показатели, как операционный рычаг, порог рентабельности и запас финансовой прочности. Экономическое содержание показателя силы воздействия операционного рычага заключается 5 в следующем: всякое возможное изменение доходов банка на 1 % приведет к изменению его прибыли на столько процентов, сколько составляет показатель силы воздействия операционного рычага. Разделение расходов банка на условно-постоянные и условно-переменные позволяет определить часть расходов, которую для безубыточного функционирования следует покрыть доходами от активных операций. Под «точкой безубыточности» понимают минимально допустимый доход (МДД), при котором банк не получает прибыль, но и не терпит убытков. МДД позволяет рассчитать один из важнейших показателей анализа – уровень финансовой прочности (УФП), под которым понимают удельный вес минимально допустимого дохода банка в совокупном доходе: чем ниже удельный вес МДД банка в совокупном доходе, тем выше запас финансовой прочности банка. Запас финансовой прочности банка (ЗФП) показывает уровень снижения совокупного дохода, который в состоянии выдержать банк без угрозы для устойчивости финансового положения. Поскольку распределение постоянных расходов банка на все виды доходных операций является достаточно трудоемким процессом, существует упрощенный способ расчета минимально допустимого дохода, позволяющий оценить коэффициент покрытия условно-постоянных расходов каждой единицей привлеченных ресурсов.

Разделение расходов банка на условно-постоянные и условно-переменные позволяет определить часть расходов, которую для безубыточного функционирования следует покрыть доходами от активных операций. Под «точкой безубыточности» понимают минимально допустимый доход (МДД), при котором банк не получает прибыль, но и не терпит убытков. МДД позволяет рассчитать один из важнейших показателей анализа – уровень финансовой прочности (УФП), под которым понимают удельный вес минимально допустимого дохода банка в совокупном доходе: чем ниже удельный вес МДД банка в совокупном доходе, тем выше запас финансовой прочности банка. Запас финансовой прочности банка (ЗФП) показывает уровень снижения совокупного дохода, который в состоянии выдержать банк без угрозы для устойчивости финансового положения. Поскольку распределение постоянных расходов банка на все виды доходных операций является достаточно трудоемким процессом, существует упрощенный способ расчета минимально допустимого дохода, позволяющий оценить коэффициент покрытия условно-постоянных расходов каждой единицей привлеченных ресурсов. Минимально допустимый доход от вложения средств в отдельную активную операцию (МДД0). Кроме вышеизложенных подходов к определению точки безубыточности банковской деятельности, существуют иные методы расчета этого показателя, отражающие специфичность банковских операций и услуг. Один из таких методов основан на расчете нулевой доходной (достаточной) маржи банка (М0). Достаточная маржа банка – это минимальный разрыв в ставках по активным и пассивным операциям, который позволяет покрывать общие расходы на функционирование банка, но не приносит прибыли, т. е. характеризует сложившуюся величину затрат, не покрытых полученными комиссиями и прочими доходами на каждый рубль размещенных средств банка, приносящих доход в виде процентов. Чем ниже значение показателя, тем больше у банка возможностей увеличить прибыль. Аналогично предыдущему методу процентная ставка, рассчитанная на основе средней реальной стоимости ресурсов и достаточной (нулевой) маржи, позволяет определить среднюю минимально необходимую ставку доходности вложений как сумму нулевой маржи и средней стоимости привлеченных ресурсов.

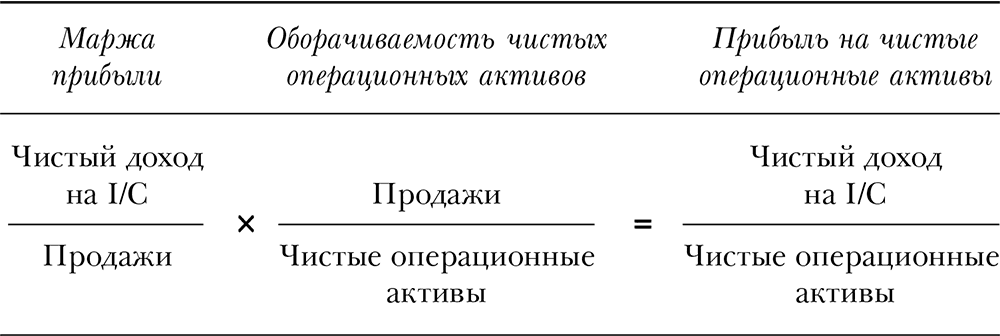

Минимально допустимый доход от вложения средств в отдельную активную операцию (МДД0). Кроме вышеизложенных подходов к определению точки безубыточности банковской деятельности, существуют иные методы расчета этого показателя, отражающие специфичность банковских операций и услуг. Один из таких методов основан на расчете нулевой доходной (достаточной) маржи банка (М0). Достаточная маржа банка – это минимальный разрыв в ставках по активным и пассивным операциям, который позволяет покрывать общие расходы на функционирование банка, но не приносит прибыли, т. е. характеризует сложившуюся величину затрат, не покрытых полученными комиссиями и прочими доходами на каждый рубль размещенных средств банка, приносящих доход в виде процентов. Чем ниже значение показателя, тем больше у банка возможностей увеличить прибыль. Аналогично предыдущему методу процентная ставка, рассчитанная на основе средней реальной стоимости ресурсов и достаточной (нулевой) маржи, позволяет определить среднюю минимально необходимую ставку доходности вложений как сумму нулевой маржи и средней стоимости привлеченных ресурсов. Однако для многих российских банков расчет достаточной маржи осложняется тем, что кредитование не является преобладающим видом деятельности, и зачастую общие расходы банка полностью покрываются доходами непроцентного характера, в результате чего получается отрицательное значение нулевой маржи. Для устранения таких диспропорций часто прибегают к расчету так называемого коэффициента внутренней стоимости операций (КВС), характеризующего минимальную, не приносящую прибыли цену банковского продукта и минимальную норму доходности операций. В рамках оценки коэффициента внутренней стоимости банковских операций целесообразно провести факторный анализ с целью выявления основных причин и факторов, вызвавших изменение данного коэффициента. На следующих этапах анализа рекомендуется провести факторный анализ формирования чистой прибыли банка. В этой связи можно обратиться к нашедшей широкое применение мультипликативной модели чистой прибыли банка, построенной на основе показателя рентабельности уставного капитала банка и отражающей влияние на ее уровень объема уставного капитала банка (УК), эффективности управления налогами и другими выплатами из прибыли (П1/П), контроля за расходами (маржа прибыли (П/Д)), управления активами (доходность активов (Д/А)) и ресурсами (структура источников средств (А/УК)).

Однако для многих российских банков расчет достаточной маржи осложняется тем, что кредитование не является преобладающим видом деятельности, и зачастую общие расходы банка полностью покрываются доходами непроцентного характера, в результате чего получается отрицательное значение нулевой маржи. Для устранения таких диспропорций часто прибегают к расчету так называемого коэффициента внутренней стоимости операций (КВС), характеризующего минимальную, не приносящую прибыли цену банковского продукта и минимальную норму доходности операций. В рамках оценки коэффициента внутренней стоимости банковских операций целесообразно провести факторный анализ с целью выявления основных причин и факторов, вызвавших изменение данного коэффициента. На следующих этапах анализа рекомендуется провести факторный анализ формирования чистой прибыли банка. В этой связи можно обратиться к нашедшей широкое применение мультипликативной модели чистой прибыли банка, построенной на основе показателя рентабельности уставного капитала банка и отражающей влияние на ее уровень объема уставного капитала банка (УК), эффективности управления налогами и другими выплатами из прибыли (П1/П), контроля за расходами (маржа прибыли (П/Д)), управления активами (доходность активов (Д/А)) и ресурсами (структура источников средств (А/УК)).

В настоящее время банковские ссуды классифицируются по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектом кредитования, объему и т. д.

По типу заемщика ссуды можно сгруппировать следующим образом: ссуды государственным предприятиям, акционерным обществам, кооперативам, МП, СП, частным лицам.

По видам обеспечения ссуды подразделяются на обеспеченные и необеспеченные или бланковые. Обеспечением ссуд могут выступать: залог, гарантии, поручительства, страхование. В качестве их могут выступать различные виды активов.

Главная причина, по которой банк требует обеспечения, – риск понести убытки в случае не желания или неспособности заемщика погасить ссуду в срок и полностью.

Если клиент не имеет достаточного обеспечения или спрашивает ссуду на операцию, имеющую повышенную степень риска, банк рассматривает вопрос о целесообразности выдачи кредита при страховании его в страховых организациях. Эта операция носит название «страхование риска не погашения кредита». Ее проводит страховое общество, получая определенный процент от суммы кредитного договора.

Эта операция носит название «страхование риска не погашения кредита». Ее проводит страховое общество, получая определенный процент от суммы кредитного договора.

Обеспечение кредита, его страхование уменьшают риск не погашения кредита. Вместе с тем, для кредитного работника предпочтительнее, чтобы ссуда возмещалась за счет дохода заемщика.

Состав клиентов банков определяет метод расчета риска банка и его степень. Мелкий заемщик подвержен большей зависимости от случайностей рыночной экономики, чем крупный. В то же время крупные кредиты, выданные одному заемщику или группе связанных заемщиков часто, являются причиной банковских банкротств. Поэтому один из методов регулирования риска от предоставления крупных кредитов является ограничения его размера.

Степень кредитного риска учитывается также возможности его гарантирования, страхования и других методов регулирования.

Формируя свою кредитную политику, коммерческий банк должен учитывать характер колебаний и категорию депозитов. Для уменьшения степени рискованности кредита банкам необходимо разрабатывать методы расчета коэффициента связанности депозитов с учетом особенностей работы и руководствоваться им при размещении депозитов в активы.

Для уменьшения степени рискованности кредита банкам необходимо разрабатывать методы расчета коэффициента связанности депозитов с учетом особенностей работы и руководствоваться им при размещении депозитов в активы.

Важно также использовать различные приемы и методы оценки ликвидности баланса банка, рейтинговые оценки, выполнение экономических нормативов Центрального банка (директивные и оценочные) и т. д.

Важно учитывать также процентный риск, возникающий в том числе, при формировании депозитов и проведении кредитных операций.

Большое значение при формировании кредитной политики банка имеют внешние риски, которые характеризуют уровень развития экономики страны в целом, стабильность ее денежно-кредитных отношений и другие факторы, не связанные непосредственно с деятельностью данного банка или его клиента. К этой группе рисков относятся политические риски (потери, возникающие в результате войн, революций, национализации, запрета на платежи, за границу, консолидации долгов, введение элебарго), риски стихийных бедствий, землетрясение, пожаров и т. д.

д.

Во многом кредитную политику банка определяет денежно-кредитная и фискальная политика государства.

Кредитная политика включает в себя ряд элементов, среди них: 1) сфера деятельности банка, регион, в котором банк развивает свои операции, 2) вилы предоставляемых банком услуг, 3) обеспечение кредитов, 4) анализ кредитоспособности заемщика, 5) срок погашения ссуды, 6) процентная политика банка, в частности, взимание платы за пользование ссудами, строится сегодня с учетом рентабельности банка, а также интересов развития экономики страны в целом.

Ставки процента по активным операциям банка определяются, с учетом официальной учетной процентной ставки Центрального банка, кредитной моржи по различным категориям клиентов, вида и срока предоставления ссуды. Ставки процента определяются в настоящее время в процессе переводов между заемщиком и банком. Фактора, которые учитываются при определении платы за кредит, включают также:

– издержки привлечения средств (уровень средней процентной ставки по депозитам),

– степень риска, присущая данной ссуде (включая состояние обеспечения),

– срок погашения ссуды,

– расходы по формированию ссуды и контролю за ее погашением,

– ставки банков-конкурентов,

– характер отношений между банками и заемщиками (в том числе доходы от средств на депозитном счете заемщика и расходы по оказанию ему услуг – оплате его счетов и прочих),

– норма прибыли, которая может быть получена при инвестировании средств и другие активы.

Процентная политика коммерческого банка определяется также продолжительностью разрыва между сроками освобождения привлеченных и размещенных средств и колебаний процентных ставок, уровнем процентного риска для банка, который выражается в опасности потерь в результате превышения процентных ставок, выплачиваемых банком по привлеченным средствам, над ставками по предоставляемым ссудам.

Для снижения размера процентного риска банки включают в размер процентной ставки по кредиту рисковую процентную надбавку – «рисковую премию» или размер страхового процента (в случае страхования погашения ссуды самими банками). В условиях усиления инфляционных тенденций в экономике различают также реальные и номинальные ставки банковских процентов. К реальным относятся, скорректированные с учетом индекса инфляции (Шевчук Д. А. Основы банковского дела: Конспект лекций. – Ростов-на-Дону: Феникс, 2007).

Для исключения или ослабления процентного риска банки учитывают также возможности маневрирования размерами процентов со стороны банка путем увеличения средств на более длительные сроки, привлекая для рефинансирования средств на короткие сроки, либо установления плавающих процентных ставок, отражающих изменения в уровне ставок на рынке (при этом процентный риск перекладывается на плательщика). .

.

При расчете банками коэффициента процента риска необходимо учитывать трудности согласования сроков платежей банков по обязательствам и получения платежей от клиентов, невыполнения партнерами обязательств из-за временной нехватки средств, операционные и технические задержки, влияния других рисков по банковским операциям.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесКакая чистая процентная маржа типична для банка?

Средняя чистая процентная маржа (NIM) для американских банков составила 3,3% в 2018 году. Этот показатель демонстрирует небольшой отскок от 30-летнего минимума в 2,98% в 2015 году. Но долгосрочная тенденция была более или менее понижательной с 1996 года, когда средний показатель составил 4,3%.

Объяснение чистой процентной маржи

В сфере финансов чистая процентная маржа — это мера разницы между уплаченными и полученными процентами, скорректированная на общую сумму активов, генерирующих проценты, находящихся в собственности банка.

Ключевые выводы

- Чистая процентная маржа (NIM) показывает сумму денег, которую банк зарабатывает в виде процентов по ссудам, по сравнению с суммой, которую он выплачивает в виде процентов по депозитам.

- Чистая процентная маржа — один из индикаторов прибыльности и роста банка.

- Средняя чистая процентная маржа для банков США в 2018 году составила 3,3%.

- Долгосрочная тенденция к снижению с 1996 года, когда средний показатель составлял 4,3%.

Короче говоря, чистая процентная маржа является одним из показателей прибыльности и роста банка.Он показывает, сколько банк получает проценты по своим кредитам по сравнению с тем, сколько он выплачивает проценты по депозитам.

Например, предположим, что банк предоставил ссуды на сумму 100 миллионов долларов в год, что принесло 5,5 миллиона долларов дохода от процентов. В том же году банк выплатил своим вкладчикам 2,5 миллиона долларов процентов.

Чистую процентную маржу банка можно рассчитать по следующей формуле: чистая процентная маржа = (5,5 миллиона долларов — 2,5 миллиона долларов) / 100 миллионов долларов = 0.03, или 3%.

Чистая процентная маржа — это не то же самое, что чистый процентный доход. Чистый процентный доход является числителем в уравнении для чистой процентной маржи, но знаменатель — это общие активы банка, которые могут меняться в пропорциях, не отражаемых в числителе.

Чистая процентная маржа — это не то же самое, что прибыльность. Большинство банков также получают значительный доход от комиссий и сборов за услуги различного рода, которые не отражаются в чистой процентной марже.

Типичная и относительная чистая процентная маржа

На чистую процентную маржу банка влияет ряд факторов. Например, спрос и предложение на ссуды помогают установить рыночные процентные ставки. Денежно-кредитная политика и банковские правила, установленные Федеральной резервной системой, могут увеличивать или уменьшать спрос на депозитные счета и спрос на ссуды.

Если спрос на сбережения увеличивается относительно спроса на ссуды, вероятно, что чистая процентная маржа снизится.Обратное верно, если спрос на ссуды выше, чем на сбережения.

Чистая процентная маржа варьируется между банками в зависимости от их бизнес-моделей. Например, чистая процентная маржа Wells Fargo в первом квартале 2019 года составила 3,10% в годовом исчислении. В тот же период чистая процентная маржа JPMorgan Chase составляла 2,88%. Между тем, в первом квартале 2019 года Capital One Financial имела внушительную чистую процентную маржу в 7,22% годовых.

Это не означает, что Capital One более чем в два раза прибыльнее или даже в два раза эффективнее Wells Fargo или JPMorgan Chase.Каждая компания фокусируется на разных финансовых инструментах для получения дохода. Тем не менее, это говорит о том, что Capital One более гибко реагирует на изменение ставок.

Чистая процентная маржа для всех банков США отслеживается отделом экономических исследований Федеральной резервной системы Сент-Луиса. Данные по отдельным банкам приводятся в его квартальных и годовых отчетах.

Определение чистой процентной маржи

Что такое чистая процентная маржа?

Чистая процентная маржа (NIM) — это измерение, сравнивающее чистый процентный доход, который финансовая фирма генерирует от кредитных продуктов, таких как ссуды и ипотека, с исходящими процентами, которые она выплачивает держателям сберегательных счетов и депозитных сертификатов (CD).Выраженная в процентах чистая процентная маржа — это показатель прибыльности, который приблизительно соответствует вероятности долгосрочного процветания банка или инвестиционной компании. Этот показатель помогает потенциальным инвесторам определить, стоит ли им инвестировать в данную фирму финансовых услуг, обеспечивая видимость прибыльности их процентного дохода по сравнению с их процентными расходами.

Проще говоря: положительная чистая процентная маржа предполагает, что предприятие работает прибыльно, а отрицательное значение подразумевает неэффективность инвестиций.В последнем сценарии фирма может предпринять корректирующие действия, направив средства на погашение непогашенной задолженности или переместив эти активы на более прибыльные инвестиции.

Расчет чистой процентной маржи

Чистая процентная маржа может быть рассчитана по следующей формуле:

Чистая процентная маржа = IR − IEA Средний доходный актив, где: IR = инвестиционная прибыль IE = процентные расходы \ begin {выровнено} & \ text {Чистая процентная маржа} = \ frac {\ text {IR} — \ text {IE}} {\ text {Активы со средней доходностью}} \\ & \ textbf {где:} \\ & \ text {IR} = \ text {Инвестиционная прибыль} \\ & \ text {IE} = \ text {Процентные расходы} \\ \ end { выровнено} Чистая процентная маржа = средняя доходность активов IR-IE, где: IR = инвестиционная прибыль IE = процентные расходы

Рассмотрим следующий вымышленный пример: Предположим, что компания ABC может похвастаться доходностью от инвестиций в размере 1000000 долларов, процентными расходами в размере 2000000 долларов и средним доходом активов в размере 10000000 долларов.В этом сценарии чистая процентная маржа ABC составляет -10%, что указывает на то, что компания потеряла больше денег из-за процентных расходов, чем заработала от своих инвестиций. Эта фирма, вероятно, преуспела бы, если бы использовала свои инвестиционные фонды для выплаты долгов, а не для этих инвестиций.

Что влияет на чистую процентную маржу

На чистую процентную маржу финансового учреждения может повлиять множество факторов, главный из которых: спрос и предложение. Если есть большой спрос на сберегательные счета по сравнению с ссудами, чистая процентная маржа уменьшается, поскольку банк должен выплачивать больше процентов, чем он получает.И наоборот, если спрос на ссуды выше, чем на сберегательные счета, когда больше потребителей берут взаймы, чем сберегают, чистая процентная маржа банка увеличивается.

Денежно-кредитная политика и налогово-бюджетное регулирование могут влиять на чистую процентную маржу банка, поскольку направление процентных ставок определяет, будут ли потребители брать кредиты или сберегать.

Денежно-кредитная политика, устанавливаемая центральными банками, также сильно влияет на чистую процентную маржу банка, поскольку эти указы играют ключевую роль в регулировании спроса на сбережения и кредит.Когда процентные ставки низкие, потребители с большей вероятностью займут деньги и с меньшей вероятностью сберегут их. Со временем это обычно приводит к увеличению чистой процентной маржи. Напротив, если процентные ставки повышаются, ссуды становятся дороже, что делает сбережения более привлекательным вариантом, что, следовательно, снижает чистую процентную маржу.

Чистая процентная маржа и розничные банковские операции

Большинство розничных банков предлагают проценты по депозитам клиентов, которые обычно составляют около 1% годовых. Если такой банк собрал вместе депозиты пяти клиентов и использовал эти поступления для выдачи ссуды малому бизнесу с годовой процентной ставкой 5%, маржа в 4% между этими двумя суммами считается чистым процентным спредом.Если заглянуть еще дальше, чистая процентная маржа рассчитывает это отношение ко всей базе активов банка.

Предположим, у банка есть доходные активы в размере 1,2 миллиона долларов, 1 миллион долларов на депозитах с годовой процентной ставкой 1% для вкладчиков и ссуды в размере 900 000 долларов под 5% годовых. Это означает, что его инвестиционная прибыль составляет 45 000 долларов, а процентные расходы — 10 000 долларов. Используя указанную выше формулу, чистая процентная маржа банка составляет 2,92%. Поскольку чистая маржа NIM находится на положительной территории, инвесторы могут серьезно рассмотреть возможность инвестирования в эту фирму.

Историческая чистая процентная маржа

Экзаменационный совет федеральных финансовых институтов (FFIEC) ежеквартально публикует среднюю чистую процентную маржу для всех банков США. Исторически эта цифра имела тенденцию к снижению, составляя в среднем около 3,8% с момента первого ее регистрации в 1984 году. Периоды рецессии совпадают с падениями средней чистой процентной маржи, в то время как периоды экономического подъема характеризовались резким первоначальным увеличением этого показателя, а затем постепенным снижением.Взаимодействие с другими людьми

Общее изменение средней чистой процентной маржи отслеживало изменение ставки по федеральным фондам во времени. Показательный пример: после финансового кризиса 2008 года банки США работали с уменьшающейся чистой процентной маржой из-за падающей ставки, которая в период с 2008 по 2016 год достигла почти нулевого уровня. Во время этой рецессии средняя чистая процентная маржа для банков США снизилась. почти четверть его стоимости, прежде чем снова подняться в цене в 2015 году.

Определение маржи | Банковская ставка.com

Что такое маржа?

Маржа имеет несколько значений. В бизнесе маржа — это прибыль, полученная после учета затрат, которая выражается в процентах. При инвестировании маржа — это депозит, который инвестор размещает у брокера при заимствовании денег для покупки ценной бумаги. При кредитовании маржа — это разница между суммой заимствованных денег и стоимостью залога, обеспечивающего ссуду.

Более глубокое определение

В бизнесе маржа рассчитывается тремя способами:

- Маржа валовой прибыли — это прибыль, полученная после вычета затрат на проданные товары.Он не учитывает другие расходы, такие как операционные расходы и налоги.

- Маржа операционной прибыли измеряет прибыль после факторинга накладных расходов, включая затраты на рабочую силу и административные расходы.

- Маржа чистой прибыли измеряет прибыль после вычета налогов, процентов и накладных расходов. Считается, что более высокая норма прибыли лучше, поскольку она отражает способность компании эффективно контролировать расходы.

Если инвестор берет ссуду под маржу, он делает депозит у брокера, который ссужает деньги.Согласно Положению T Совета Федеральной резервной системы инвесторы могут занимать до 50 процентов покупной цены ценной бумаги, купленной с маржой. Если цена ценной бумаги падает, брокер делает маржинальное требование, которое требует от инвестора добавить дополнительные деньги на депозит. Инвесторы занимают под маржу, чтобы увеличить свою прибыль за счет увеличения суммы, вложенной в ценную бумагу. Заимствование под залог также может привести к большим убыткам.

При кредитовании разные ссуды требуют разного уровня маржи.Более высокая маржа более безопасна и увеличивает способность кредитора возместить свои затраты, если ссуда не может быть возвращена.

Пример маржи

Предположим, ювелирный магазин покупает кольцо за 2000 долларов и продает его за 3000 долларов. Валовая прибыль магазина составляет 50 процентов. Если накладные расходы составляют 400 долларов, маржа операционной прибыли составляет 20 процентов. Если налоги составляют 300 долларов, маржа чистой прибыли составляет 10 процентов.

Допустим, Энн хочет вложить 1000 долларов в акции. Половину из них она финансирует деньгами, предоставленными брокером, а половину — деньгами на своем брокерском счете.Если цена акции вырастет на 20 процентов, когда Энн продаст свои акции, она получит прибыль в размере 200 долларов и увеличит свою прибыль на 100 процентов, инвестируя на маржу. Если вместо этого цена акций упадет на 20 процентов, инвестиции будут стоить 800 долларов, и она потеряет на 100 процентов больше денег, инвестируя с маржой.

Вам нужно определить размер прибыли вашего бизнеса? Используйте калькулятор валовой прибыли Bankrate.

Чистая процентная маржа — обзор, компоненты и примеры

Что такое чистая процентная маржа?

Финансовые посредники в экономике активно занимаются заимствованиями и кредитованием, и чистая процентная маржа является чистой прибылью от кредитования.

Чистая процентная маржа — это разница между полученным процентным доходом и суммой процентов, выплачиваемых кредиторам. Это отраслевой коэффициент рентабельности. Коэффициенты рентабельности. Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных затрат и собственного капитала в течение конкретный период времени.Они показывают, насколько хорошо компания использует свои активы для получения прибыли для банков и других финансовых учреждений, которые ссужают активы, приносящие процентный доход.

Резюме

- Чистая процентная маржа является показателем прибыльности для банков и финансовых учреждений. Это относится к разнице в размере между полученными и уплаченными процентами.

- Процентные ставки в экономике существенно влияют на чистую финансовую процентную маржу.

- Положительная чистая процентная маржа указывает на то, что банк эффективно инвестирует, тогда как отрицательная чистая процентная маржа подразумевает неэффективное инвестирование.

Формула чистой процентной маржи

Процентный доход

Процентный доход формируется за счет процентных платежей, которые банк получает по непогашенным кредитам. Он состоит из кредитных линий и займов на балансе финансового учреждения.

Процентные расходы

Процентные расходы — это цена, которую кредитор взимает с заемщика при финансовой операции. Это стоимость заимствования денег.Это проценты, которые накапливаются по непогашенным обязательствам. Общие примеры включают депозиты клиентов и оптовое финансирование.

Активы со средней доходностью