Формула ликвидности и примеры применения

Понятие ликвидности

Формула ликвидности рассчитывается путем отношения высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых и наиболее срочных обязательств и среднесрочных обязательств.

Бывает 3 вида коэффициентов ликвидности:

- Текущей ликвидности,

- Быстрой (срочной) ликвидности,

- Абсолютной ликвидности.

Само понятие ликвидность означает способность активов предприятия к быстрой трансформации в денежные средства, которые могут быть направлены:

- Выплата заработной платы,

- Уплата налогов и других обязательных платежей в бюджеты,

- Выплата дивидендов,

- Выплата задолженности кредиторам, контрагентам и др.

Ликвидность часто приравнивают к платежеспособности, то есть возможности предприятия к реализации собственных активов по рыночной цене. Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Формула текущей ликвидности

Коэффициент текущей ликвидности является одним из трех основных критериев, характеризующих ликвидность предприятия.

Текущая ликвидность представляет собой ключевой индикатор финансового состояния любых предприятий, его необходимо постоянно контролировать.

Рост коэффициента делает предприятия более инвестиционно привлекательным для инвесторов и кредиторов, что дает ему большее количество дополнительных рычагов и денежных ресурсов при увеличении рыночной стоимости, в том числе рентабельности.

Выделяют несколько видов активов и пассивов компании, из которых состоит формула ликвидности.

Классификация активов:

- А1– Высоколиквидные активы (стр. 1250),

- А2– Быстрореализуемые активы (стр.1230),

- А3 — Медленно конвертируемые активы (стр.1220).

Пассивы при этом классифицируются следующим образом:

- П1 — Самые срочные пассивы (стр.1520),

- П2 — Среднесрочные пассивы (стр.1510).

При учете данной классификации формулаликвидности (текущей) имеет следующий вид:

К текущ. =(A1+A2+A3)/(П1+П2)

Если брать в расчет строки баланса, то формула примет следующий вид:

К текущ. =стр. 1200 / (стр.1510+стр.1520+стр.1550)

Формула быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности представляет собой показатель, который характеризует платежеспособность компании в среднесрочной перспективе. С помощью данного показателя можно определить, сможет ли компания погасить краткосрочные обязательства, если будет использовать ликвидные активы.

Формула ликвидности (быстрой) в общем виде:

К быстр. = (ДС + КВ + КЗ) / ТО

Здесь ДС – сумма денежных средств,

КВ – сумма краткосрочных финансовых вложений,

КЗ – краткосрочная дебиторская задолженности,

Еще один вариант формулы ликвидности:

К быстр. = ОА-З / ТО

Здесь ОА – сумма оборотных активов,

З – запасы,

ТО – текущие обязательства.

Формула абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает долю краткосрочной задолженности, которую можно погасить при использовании наиболее реализуемого имущества компании в краткие сроки.

Формула ликвидности (абсолютной) определятся путем отношения суммы легко реализуемого имущества к сумме краткосрочной задолженности:

К абс. = (ДС + КФВ) / КО

Здесь ДС – сумма денежных средств,

КФВ – краткосрочные финансовые вложения,

КО – краткосрочные обязательства.

Примеры решения задач

ru.solverbook.com

Расчет и анализ коэффициентов ликвидности

Рассмотрим основные формулы и примеры расчета коэффициентов ликвидности. Эти показатели помогают оценить способность предприятия своевременно и в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Ликвидность или текущая платежеспособность – одна из важнейших характеристик финансового состояния компании, которая определяет возможность своевременно оплачивать счета и фактически является одним из показателей банкротства. Поэтому результаты анализа финансовых коэффициентов ликвидности важны с точки зрения как внутренних, так и внешних пользователей информации о компании.

Расчет коэффициентов ликвидности

Для оценки ликвидности предназначены всем известные коэффициенты ликвидности общей, среднесрочной (промежуточной) и абсолютной (мгновенной) ликвидности.

Так как величина оборотных активов и краткосрочных обязательств быстро меняется, то коэффициенты порой отражают устаревшие данные. При их интерпретации следует учитывать данную особенность. См. как сделать анализ ликвидности по строкам баланса.

Коэффициент общей ликвидности

Коэффициент общей ликвидности характеризует способность предприятия выполнять краткосрочные обязательства за счет всех текущих активов. Классически он рассчитывается как отношение оборотных активов (текущих активов) и краткосрочных обязательств (текущих пассивов) компании.

Все показатели, используемые в расчетах, должны относиться к одной и той же отчетной дате.

Читайте также:

Коэффициент абсолютной ликвидности

Коэффициент абсолютной (мгновенной) ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений, т.е. за счет наиболее ликвидной части активов.

Здесь денежные средства – денежные средства по данным баланса; КФВ – краткосрочные финансовые вложения по данным баланса.

Еще по теме:

Коэффициент среднесрочной (промежуточной) ликвидности

При расчете показателя основным вопросом является разделение текущих активов на ликвидную и низколиквидную части. Этот вопрос в каждом конкретном случае требует отдельного исследования, так как к ликвидной части активов безоговорочно можно отнести лишь денежные средства. В классическом варианте расчетов коэффициента под наиболее ликвидной частью текущих активов понимаются денежные средства, краткосрочные финансовые вложения и непросроченная дебиторская задолженность до 12 месяцев.

Здесь ДЗдо12мес – дебиторская задолженность до 12 месяцев по данным баланса.

Коэффициент покрытия среднедневных платежей денежными средствами

При расчете показателей ликвидности предприятия возникает меньше затруднений, чем при их интерпретации. Например, управленческая интерпретация показателя абсолютной ликвидности в дробном выражении (0,05 или 0,2) затруднительна. Как оценить, является полученное значение оптимальным, приемлемым или критическим для компании? Для получения более четкой картины относительно состояния абсолютной ликвидности компании можно рассчитать модификацию коэффициента абсолютной ликвидности — коэффициент покрытия среднедневных платежей денежными средствами. Смысл такого расчета в том, чтобы определить, какое количество «дней платежей» покрывают имеющиеся у компании денежные средства.

Первый шаг расчета – определение суммы среднедневных платежей, осуществляемых организацией. Источником информации о величине среднедневных платежей может быть отчет о прибылях и убытках (форма № 2), а точнее, сумма значений по позициям данного отчета «Себестоимость реализации продукции», «Коммерческие расходы», «Управленческие расходы». Из этой суммы необходимо вычесть такие неденежные платежи, как амортизация. Подобная рекомендация приводится в зарубежной литературе. Однако напрямую использовать ее применительно к российским предприятиям затруднительно. Во-первых, российские предприятия нередко имеют значительные объемы запасов материалов и готовой продукции на складе. В связи с этим величина реальных платежей, связанных с осуществлением производственного процесса, может быть много больше, чем отраженная в форме № 2 себестоимость реализованной продукции.

Таким образом, для определения среднедневных оттоков денежных средств можно использовать информацию о себестоимости реализованной продукции (за вычетом амортизации), но с учетом изменений по статьям баланса «Производственные запасы», «Незавершенное производство» и «Готовая продукция», а также с учетом налоговых платежей за период.

Корректным является учет как положительных (увеличение), так и отрицательных (сокращение) приростов запасов, незавершенного производства и готовой продукции.

Таким образом, расчет среднедневных платежей по текущей производственной деятельности на основании данных бухгалтерской отчетности (баланса, отчета о прибылях) может быть осуществлен следующим образом:

Денежные платежи за период = (Себестоимость реализованной продукции + Управленческие расходы + Коммерческие расходы) за период – Амортизационные отчисления за период + Налог на прибыль за период + Прирост запасов материалов, незавершенного производства, готовой продукции за период.

Отметим, что для проведения расчета необходимо, чтобы информация формы № 2 была представлена за период (не нарастающим итогом) и все показатели, используемые в расчетах, относились к одному и тому же периоду времени.

Для более точного расчета среднедневных платежей, кроме информации о затратах на производство и реализацию продукции, можно учесть инвестиционные вложения за период, расходы на содержание социальной сферы и прочие затраты периода. Однако необходимо соблюдать принцип разумной достаточности – в расчетах рекомендуется учитывать только «весомые для расчетного счета» выплаты.

Можно создавать индивидуальные модификации формулы расчета среднедневных платежей. Например, из величины затрат на реализованную продукцию можно не исключать амортизационные отчисления. Таким образом можно компенсировать часть прочих платежей, которые необходимо включить в расчет (например, налоги или платежи по социальной сфере). Общая сумма уплачиваемых за период налогов напрямую не выделена в форме № 2, поэтому можно ограничиться налогом на прибыль (выделен в форме № 2).

Для определения величины среднедневных платежей необходимо общие денежные платежи за период разделить на продолжительность анализируемого периода в днях (Инт).

Для определения того, какое количество «дней платежей» покрывает имеющаяся у предприятия наличность, необходимо остаток денежных средств по балансу разделить на величину среднедневных платежей.

При расчете коэффициента покрытия среднедневных платежей денежными средствами может возникнуть справедливое замечание: остаток денежных средств по балансу может не вполне точно характеризовать объем денежных средств, которым предприятие располагало в течение анализируемого периода. Например, незадолго до отчетной даты (даты, отраженной в балансе) могли быть осуществлены крупные платежи, в связи с этим остаток денежных средств по балансу незначителен. Возможна обратная ситуация: в течение анализируемого периода остаток денежных средств у предприятия был недостаточным, но незадолго до отчетной даты заказчиком был погашен долг, в связи с этим сумма денежных средств на расчетном счете предприятия увеличилась. Отметим, что и классический показатель абсолютной ликвидности, и ликвидность в днях платежей основываются на данных, отраженных в балансе. В связи с этим погрешность обоих коэффициентов одинакова.

Полученные значения ликвидности в днях платежей более информативны, чем дробные значения коэффициента ликвидности, и позволяют более точно оценить ситуацию с абсолютной ликвидностью. Например, руководитель предприятия, имеющего стабильные условия расчетов с поставщиками и покупателями, производящего серийную продукцию, считает приемлемым коэффициент покрытия среднедневных платежей денежными средствами 10 –15 дней, т.е. остаток денежных средств, покрывающий 15 дней усредненных платежей. При этом коэффициент абсолютной ликвидности может составлять 0,08, т.е. быть ниже значения, рекомендуемого в западной практике анализа с помощью финансовых коэффициентов.

Анализ коэффициентов

В западной практике финансового анализа для оценки ликвидности компании используется сравнительный метод, при котором расчетные значения коэффициентов сравниваются со среднеотраслевыми. Несмотря на то что оптимальные значения коэффициентов для определенной отрасли и определенного предприятия уникальны, в качестве ориентира нередко используются следующие значения:

- для коэффициента общей ликвидности – по международным стандартам этот коэффициент должен находиться в диапазоне от 1 до 2;

- для коэффициента абсолютной ликвидности – в России для этого коэффициента принято значение 0,20 ^0,25; в других странах его значение не регламентируется;

- для коэффициента промежуточной ликвидности – по международным стандартам значение коэффициента быстрой ликвидности должно быть больше 1; в России его рекомендуемое значение лежит в диапазоне 0,7-0,8.

В России пока не существует обновляемой статистической базы оптимальных значений показателей ликвидности компаний различных сфер деятельности. Поэтому в российской практике при оценке ликвидности рекомендуется:

- обращать внимание на динамику изменения коэффициентов;

- определять значения коэффициентов, достаточных (приемлемых) для данной конкретной компании.

Можно предложить несколько вариантов расчета допустимого значения коэффициента общей ликвидности. Расчет показателя, допустимого для данного предприятия, базируется на правиле менеджмента, в соответствии с которым за счет собственного капитала были профинансированы наименее ликвидные текущие активы.

Алгоритм расчета достаточного коэффициента ликвидности

1. Определение наименее ликвидных оборотных активов. Как отмечалось выше, целесообразно выделять наименее ликвидные активы индивидуально для компании, однако можно воспользоваться утверждением

Наименее ликвидные оборотные активы, которые должны быть профинансированы за счет собственных средств = Материальные запасы + Незавершенное производство.

2. Определение поступлений от покупателей, имеющихся к сроку погашения обязательств перед кредиторами:

Здесь ДЗ —средняя величина дебиторской задолженности;

ОбКЗ — период оборота кредиторской задолженности;

ОбДЗ — период оборота дебиторской задолженности.

3. Определение суммы средств, необходимой для обеспечения бесперебойных платежей поставщикам:

Выбирается максимальное значение между значением формулы и нулем.

4. Определение достаточной величины чистого оборотного капитала:

5. Определение допустимой величины краткосрочных обязательств:

КОдопустимые = Оборотные активыфактические – ЧОКдостаточный

6. Определение достаточного коэффициента общей ликвидности:

Допустимые значения коэффициента общей ликвидности необходимо сравнить с его фактическими значениями, на основании чего можно сделать вывод о достаточности или недостаточности уровня общей ликвидности организации.

Пример расчета достаточной величины коэффициента общей ликвидности

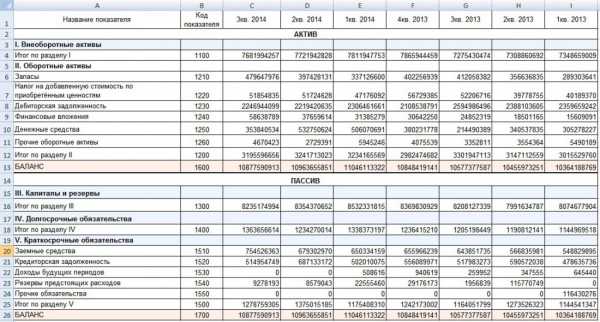

У компании, баланс которой представлен в табл. 1, на три первые отчетные даты наблюдается активный рост коэффициента общей ликвидности, а также существенное превышение (в 1,75 раза) фактической величины коэффициента над минимально необходимым уровнем.

В последнем отчетном периоде наблюдается заметное снижение коэффициента общей ликвидности – с 2,28 до 1,18. Однако абсолютная величина 1,18 не опустилась ниже минимально допустимого уровня 1,16 (опустилась до минимально необходимого уровня). Таким образом, даже двукратное сокращение коэффициента общей ликвидности не означает потерю ликвидности и возникновение критической ситуации. Безусловно, снижение коэффициента общей ликвидности должно обращать на себя внимание и быть отмечено, но положение компании даже в такой ситуации можно признать приемлемым.

Таблица 1. Расчет достаточной величины коэффициента общей ликвидности

| Наименование позиций | 01.01.13 | Отчетные даты 01.01.14 01.01.15 | 01.01.16 | ||

|---|---|---|---|---|---|

| Баланс | |||||

| Незавершенное производство | 1 227 | 1 809 | 3 082 | 4 | 502 |

| Запасы сырья и материалов | 8 251 | 9 969 | 26 093 | 32 | 999 |

| Готовая продукция и товары | 1 916 | 9919 | 19 584 | 37 | 308 |

| Дебиторская задолженность | 5 400 | 14 546 | 58 917 | 187 | 930 |

| Денежные средства | 732 | 775 | 17 351 | 7 | 201 |

| Прочие текущие активы | 3313 | 4 179 | 5 156 | 5 | 694 |

| Итого оборотные активы (факт) | 20 842 | 42 737 | 131084 | 276 | 885 |

| Итого краткосрочные обязательства (факт) | 11 258 | 16 765 | 57 532 | 235 | 294 |

| Стоимость наименее ликвидной части текущих активов (запасы сырья, незавершенное производство) | 9 478 | 11 778 | 29 175 | 37 | 501 |

| Поступления от покупателей (дебиторская задолженность и авансы), имеющиеся к сроку погашения обязательств перед кредиторами. | 6 708 | 17 971 | 83 | 165 | |

| Средства, необходимые для обеспечения бесперебойных платежей поставщикам (для погашения кредит | |||||

www.fd.ru

Анализ ликвидности баланса предприятия

Как провести анализ ликвидности баланса предприятия с помощью абсолютных и относительных показателей, а также пошаговый пример оценки ликвидности баланса.

О чем эта статья:Как провести анализ ликвидности баланса

Ликвидность баланса – это возможность и степень покрытия обязательств предприятия его активами. Причем срок превращения активов в денежные средства соответствует сроку погашения обязательств. Ликвидность баланса предприятия анализируют:

- кредитные организации – для оценки возможности выдачи кредитов;

- инвесторы – для определения сложности вывода вложенных в бизнес средств;

- осмотрительные поставщики и подрядчики – перед заключением крупных сделок.

Анализ ликвидности по строкам баланса предприятия

Для того чтобы провести анализ ликвидности баланса предприятия, необходимо объединить строки активов и пассивов баланса по группам (таблица 1). Уровень ликвидности баланса определяется сравнением статей активов, сгруппированных по степени ликвидности, и пассивов, сгруппированных по срочности их оплаты (погашения задолженности).

Таблица 1. Активы по степени ликвидности и пассивы по срочности оплаты

|

Группа |

Активы |

Строки баланса |

Группа |

Пассивы |

Строки баланса |

|

А1 – абсолютно ликвидные активы |

Краткосрочные финансовые вложения Денежные средства |

Стр. 1240 + Стр. 1250 |

П1 – неотложные обязательства |

Кредиторская задолженность |

Стр. 1520 |

|

А2 – быстро реализуемые активы |

Дебиторская задолженность |

Стр. 1230 |

П2 – краткосрочные обязательства |

Заемные средства Оценочные обязательства Прочие обязательства |

Стр. 1510 + Стр. 1540 + Стр. 1550 |

|

А3 – медленно реализуемые активы |

Запасы НДС к вычету Прочие оборотные активы минус РБП |

Стр. 1210 + Стр. 1220 + Стр. 1260 – Стр. 12605 |

П3 – долгосрочные обязательства |

Долгосрочные обязательства |

Стр .1400 |

|

А4 – постоянные активы |

Внеоборотные активы |

Стр. 1100 |

П4 – собственные средства |

Капитал и резервы |

Стр. 1300 |

Далее необходимо сравнить строки активов и пассивов по порядку (см. табл. 2).

Таблица 2. Сравнение строк статей активов, сгруппированных по степени ликвидности, и пассивов, сгруппированных по срочности их оплаты

|

1 |

А1 |

> = <? |

П1 |

|

2 |

А1 +А2 |

> = <? |

П1+ П2 |

|

3 |

А3 |

> = <? |

П3 |

|

4 |

А4 |

> = <? |

П4 |

- А1 ≥ П1 – предприятие в состоянии оплатить задолженность кредиторам из собственных денежных средств. На практике такое соотношение встречается крайне редко и означает неэффективное использование денежных средств.

- А1+А2 ≥ П1+П2 – предприятие может оплатить все текущие обязательства посредством преобразования быстро реализуемых активов в денежные средства. Для компании это означает, что если кто-либо из кредиторов подаст заявление о признании ее финансово несостоятельным, она сможет рассчитаться по долгам.

- А3 ≥ П3 – фирма сможет рассчитаться по долгосрочным обязательствам посредством преобразования медленно реализуемых активов в денежные средства.

- А4 ≤ П4 – основные средства предприятия – трудно реализуемые активы – полностью финансируются из собственных средств.

Баланс предприятия считается абсолютно ликвидным, если выполняются все четыре условия ликвидности. Но поскольку ликвидность не является основной целью функционирования бизнеса, на практике могут встречаться разные комбинации неравенств. Поэтому ликвидность баланса также оценивают по коэффициентам. См. также горизонтальный и вертикальный анализ бухгалтерского баланса.

Анализ ликвидности баланса по относительным показателям

Рассмотрим основные коэффициенты для анализа ликвидности предприятия.

Абсолютная ликвидность предприятия (cash ratio)

Под абсолютной ликвидностью понимают обеспеченность предприятия денежными средствами в очень короткий промежуток времени, буквально «сегодня».

Коэффициент рассчитывается по формуле:

Нормативным значением коэффициента считается 0,2 и более.

Но значения могут варьироваться довольно широко в зависимости от отрасли деятельности, от размеров предприятия, от производственного цикла.

Следует отметить, что слишком высокие значения коэффициента абсолютной ликвидности – от 0,8 и более – это тоже плохо и говорит о неэффективном использовании денежных средств компании.

Читайте также: Чем оборотные активы отличаются от внеоборотных

Промежуточная, или быстрая, ликвидность предприятия (quick ratio)

Рассчитывается по формуле:

Промежуточная ликвидность предприятия показывает, насколько оно способно погасить предъявленные требования в короткий промежуток времени, не нанося ущерб операционной деятельности.

Нормативным для коэффициента будет промежуток от 0,7 до 1,5 опять же в зависимости от отрасли и производственного цикла.

Срочную ликвидность называют еще acid test или тест «лакмусовой бумаги», так как с помощью данного коэффициента можно проверить бизнес на «токсичность». Аналогия проста: если бизнес на протяжении некоторого времени неэффективен, то денежных средств в обороте не хватает на закупку сырья и услуг, на заработную плату. Предприятию приходится брать кредиты на покрытие кредиторской задолженности. Дебиторская задолженность перестает покрывать текущие обязательства, бизнес теряет ликвидность. Если ситуация не изменится в скором времени, это приведет к банкротству (см. стадии банкротства).

Еще по теме:

Оценка ликвидности компании. Чек-листЧем поможет: определить имущество компании, которое можно оперативно превратить в денежные средства.

Как избежать ошибок при оценке ликвидности активов

Чем поможет: точная оценка ликвидности имущества компании пригодится во время разработки плана антикризисных мероприятий. Она поможет выяснить, какую часть текущих и среднесрочных обязательств можно исполнить за счет собственных резервов. Как избежать ошибок при такой оценке – в этом решении.

Текущая ликвидность (current ratio, working capital ratio)

Значение показателя текущей ликвидности крайне важно для любого бизнеса, потому что определяет, сколько раз предприятие может погасить обязательства перед кредиторами, если переведет в денежные средства все свои оборотные активы.

Формула коэффициента текущей ликвидности:

Оптимальные значения коэффициента текущей ликвидности находятся в диапазоне от 1 до 2,5.

Если Кт.л. меньше 1, то у предприятия есть проблемы с ликвидностью.

Необходимо:

- Увеличивать эффективность бизнеса.

- Снижать кредиторскую задолженность.

- Повысить фондоотдачу.

Если Кт.л. больше 2,5, то предприятие недостаточно активно использует оборотные средства.

Необходимо:

- Улучшить доступ к краткосрочному кредитованию.

- Работать с дебиторской задолженностью.

- Увеличивать оборачиваемость запасов.

Как и предыдущие показатели, норма текущей ликвидности будет зависеть от отрасли деятельности предприятия. В таблице 3 приведены рекомендуемые нормы для разных отраслей российской экономики.

Таблица 3. Нормы коэффициентов текущей ликвидности

|

Отрасль экономики |

Рекомендуемая норма Кт.л. |

|

Сельское хозяйство, охота и лесное хозяйство |

1,59 |

|

Добыча полезных ископаемых |

1,6 |

|

производство пищевых продуктов, включая напитки, и табака |

1,2 |

|

производство резиновых и пластмассовых изделий |

1,11 |

|

Строительство |

1,03 |

|

Оптовая и розничная торговля |

1,2 |

|

Финансовая деятельность |

1,57 |

|

Образование |

1,19 |

|

Транспорт и связь |

1,2 |

★Топ-6 самых важных статей для финансового директора:

Анализ трех показателей ликвидности в совокупности

Все три описанных выше показателя нужно анализировать только вместе, потому что:

- коэффициент текущей ликвидности показывает только общую картину и не гарантирует отсутствия у предприятия проблем с платежеспосо

www.fd.ru

Коэффициент общей ликвидности. Формула ликвидности. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

Коэффициент общей ликвидности. Формула расчета по балансу

Для расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств. В таблице ниже показаны различные виды активов и пассивов предприятия. В данной формуле не используется сложно реализуемые активы и постоянные пассивы предприятия (их весовой коэффициент равен нулю).

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П1, П2, П3 – пассивы предприятия по степени срочности погашения.

Коэффициент общей ликвидности норматив

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

Оценка коэффициентов ликвидности на примере ОАО “Газпром”

Пример расчета коэффициента общей ликвидности предприятия в Excel

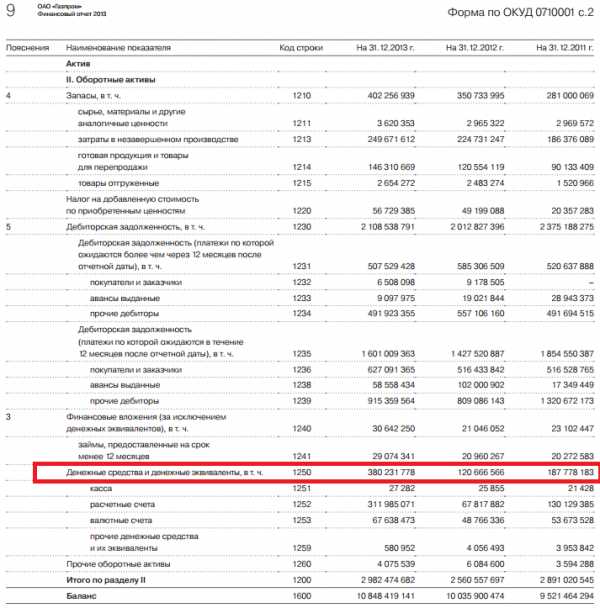

Рассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

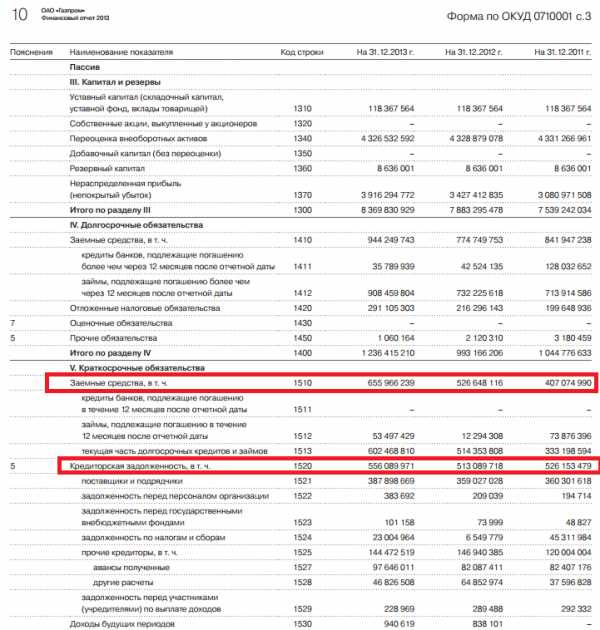

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр. 1400 + стр. 1530 + стр. 1540

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов. Показатель общей ликвидности предприятия не отражает способность компании погашать обязательства за счет различных видов активов (по степени реализуемости). Для этого используют другие коэффициенты ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной и быстрой ликвидности. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

что это такое простыми словами + формулы и анализ

Здравствуйте! В этой статье мы поговорим про ликвидность.

Сегодня вы узнаете:

- Что такое ликвидность.

- Какие бывают виды ликвидности.

- На что влияет ликвидность в бизнесе.

- Как анализировать ликвидность.

Что такое ликвидность простыми словами

Ликвидность — важный экономический термин, незнание которого может пагубно отразиться на бизнесе или частных инвестициях.

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости.

Простыми словами, ликвидность определяет, за какой промежуток времени можно продать товар по рыночной цене. Чем меньше этот срок, тем более ликвидным является товар.

К примеру, валюта — высоколиквидный актив, потому что её в любой момент можно обменять, не потеряв в стоимости. Недвижимость же, наоборот, низколиквидный актив, потому что найти покупателя на квартиру гораздо сложнее.

Виды ликвидности

Давайте остановимся подробнее на самых популярных видах ликвидности:

- Текущая ликвидность означает, может ли компания погасить краткосрочные (до 1 мес.) обязательства за счет высоколиквидных активов (денег и дебиторской задолженности).

- Быстрая ликвидность — возможность компании погасить обязательства за счет высоколиквидных активов, товара и материалов.

- Мгновенная ликвидность означает, может ли компания погасить дневную задолженность за счет свободных средств.

Текущая еще называется краткосрочной ликвидностью, а мгновенная — абсолютной.

По сферам применения показателя можно выделить дополнительные виды:

- Ликвидность товара — способность конкретного товара продаваться по рыночной цене в короткие сроки.

- Ликвидность баланса — способность активов предприятия быстро погашать обязательства компании.

- Ликвидность банка — способность кредитной организации расплачиваться по своим обязательствам.

- Ликвидность компании — способность быстро погашать долги.

- Ликвидность рынка — способность уменьшать потери при колебании цены на различные группы товаров.

- Ликвидность валюты — способность государства быстро оплачивать долги на международном уровне.

- Ликвидность ценных бумаг — способность цен

kakzarabativat.ru

Коэффициент абсолютной ликвидности. Формула расчета. Норматив

Рассмотрим коэффициент абсолютной ликвидности, формулу и пример расчета по отечественной и зарубежной отчетности.

Коэффициент абсолютной ликвидности. Экономический смысл

Коэффициент абсолютной ликвидности (англ. Cash ratio) – показывает способность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных активов. Другими словами абсолютная ликвидность характеризует краткосрочную платежеспособность предприятия. Данный коэффициент представляет собой отношение денежных средств (как самых ликвидных активов предприятия) к текущим обязательствам.

Каждый показатель ликвидности имеет различные задачи применения. Так коэффициент текущей ликвидности используется инвесторами, коэффициент быстрой ликвидности кредиторами, коэффициент абсолютной ликвидности поставщиками. То есть он используется для оценки возможности предприятия расплатиться с контрагентами-поставщиками денежными средствами.

Формула расчета коэффициента абсолютной ликвидности по балансу (строки)

где:

А1 = Высоколиквидные активы (стр. 1250)

П1 = Самые срочные обязательства (стр.1520)

П2 = Среднесрочные обязательства (стр.1510)

Показатель рассчитывается по бухгалтерскому балансу и формула расчета коэффициента абсолютной ликвидности представляет собой отношение денежных средств и текущих обязательств предприятия:

Видео-урок: “Пример расчета коэффициентов ликвидности”

Коэффициент абсолютной ликвидности. Норматив

Нормативное значение для коэффициента абсолютной ликвидности Кабс >0,2. Чем больше значения показателя, тем выше ликвидность предприятия. Тем не менее, при высоких значениях данного показателя можно сделать вывод о нерациональном использовании денежных средств, т.к. у предприятия накопилась большой объем денежных средств не участвующих в производственно-экономическом процессе. Экономисты для выделяют оптимальный диапазон показателя 0,2 – 0,5.

Значение «0.2» говорит о том, что для поддержания нормального уровня ликвидности предприятия величина денежных средств должна покрывать 20% от его обязательств. Другими словами минимум 20% от своих долгов предприятие должно покрывать деньгами.

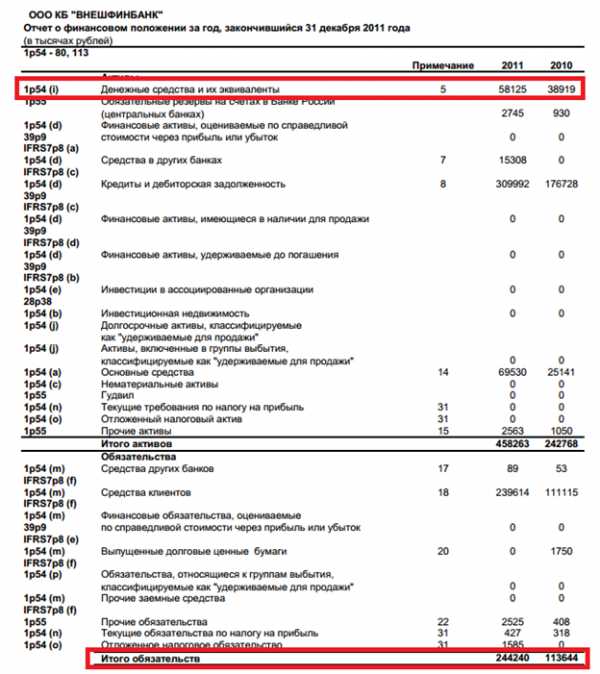

Коэффициент абсолютной ликвидности. Пример расчета по МСФО

Пример расчета коэффициента текущей ликвидности для ОАО КБ “Внешфинбанк”

Рассмотрим пример расчета коэффициента абсолютной ликвидности для ООО КБ “ВНЕШФИНБАНК”. По закону все банки должны предоставлять свою финансовую отчетность по стандартам МСФО, что облегчает расчет показателей для финансовых структур.

На рисунке ниже показан баланс банки и строки необходимые для расчета коэффициента.

Расчет коэффициента абсолютной ликвидности по МСФО

В результате показатель на 2010 и 2011 года равнялся:

Cash Ratio 2010 = 38919/113644=0,34

Cash Ratio 2011 = 58125/244240=0,23

Как видно коэффициент абсолютной ликвидности банка снизился с 0,34 до границы нормативного значения и стал равняться в 2011 году – 0,23.

Пример расчета коэффициента абсолютной ликвидности по балансу

Для примера рассмотрим расчет коэффициента для предприятия ОАО «Газпром». Бухгалтерский отчет компании можно получить с официального сайта.

Пример расчета коэффициента текущей ликвидности для ОАО “Газпром”

Расчет коэффициента абсолютной ликвидности для ОАО “Газпром”

Коэффициент абсолютной ликвидности 2011 = 187779183/933228469 = 0,20

Коэффициент абсолютной ликвидности 2012 = 120666566/1039737834 = 0,11

Коэффициент абсолютной ликвидности 2013 = 380231778/1212056210 = 0,31

Абсолютная ликвидность предприятия находится выше нормативного значения, проблемы с краткосрочной платежеспособностью предприятие испытывало в 2012, когда коэффициент был равен 0,11.

Резюме

Помимо коэффициента абсолютной ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → “Коэффициент текущей ликвидности предприятия и отрасли (Curret Ratio). Формула расчета. Норматив“.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Формула коэффициента ликвидности по балансу

Понятие ликвидности

Ликвидность часто путают с платежеспособностью, то есть возможностью предприятия к продаже своих активов по рыночным ценам. Понятие ликвидность произошло от слова ликвидировать (продавать или реализовывать). Ликвидность является основополагающим понятием финансового анализа, характеризующим быстроту (скорость) трансформации активов предприятий в денежные средства.

Формула коэффициента ликвидности по балансу рассчитывается путем отношения определенного типа активов (текущих, быстрореализуемых, медленно конвертируемых) к среднесрочным обязательствам.

Существует три различных формулы коэффициента ликвидности по балансу:

- Текущая ликвидность,

- Быстрая (срочная) ликвидность,

- Абсолютная ликвидность.

Текущая ликвидность

Коэффициент текущей ликвидности — один из трех критериев, которым характеризуют ликвидность компании.

Текущая ликвидность является ключевым инструментом определения финансового состояния любой компании, этот показатель должен находиться под постоянным контролем.

Если коэффициент текущей ликвидности имеет тенденцию к росту, предприятие становится более инвестиционно привлекательным, приобретая большее количество дополнительных инструментов и финансовых ресурсов для максимизации рыночной стоимости и рентабельности.

Прежде, чем рассматривать формулу ликвидности, стоит рассмотреть классификацию активов и пассивов компании. Активы предприятия классифицируются на следующие группы:

- А1–строка 1250 (высоколиквидные активы),

- А2–строка 1230 (быстрореализуемые активы),

- А3 –строка 1220 (медленно конвертируемые активы).

Классификация пассивов выглядит следующим образом:

- П1–строка 1520 (срочные пассивы),

- П2–строка 1510 (среднесрочные пассивы).

Формула коэффициента ликвидности по балансу

Учитывая классификацию активов и пассивов предприятия, формулакоэффициента ликвидности по балансу (текущей) имеет следующий вид:

Лтек. = (A1+A2+A3) :(П1+П2)

Если в расчет включить строки баланса, то формула коэффициента ликвидности по балансу примет вид:

Л тек.=строка 1200 / (строка 1510+строка 1520+строка 1550)

Быстрая ликвидность характеризует платежеспособность предприятий на среднесрочную перспективу. Используя данный показатель можно определять возможность компании к погашению краткосрочных обязательств при использовании ликвидных активов.

Формула коэффициента ликвидности (быстрой) в общем виде:

Л быстр. = (Д + КФВ + КЗ) / ТО

Здесь Д – денежные средства,

КФВ – краткосрочные финансовые вложения,

КДЗ – сумма краткосрочной дебиторской задолженности,

ТО – текущие обязательства компании.

Существует второй вариант расчета коэффициента быстрой ликвидности:

Л быстр. = ОА-З / ТО

Здесь ОА – оборотные активы,

Зап – стоимость запасов,

ТО – сумма текущих обязательств.

Абсолютная ликвидность отражает долю краткосрочной задолженности, которую возможно погасить, используя наиболее реализуемое имущество предприятия в небольшие сроки.

Формула коэффициента ликвидности по балансу (абсолютная) рассчитывается отношения суммы легко реализуемого имущества к краткосрочной задолженности:

Лабс. = (Д + КФВ) / КО

Здесь Д – денежные средства,

КФВ – сумма краткосрочных финансовых вложений,

КО – сумма краткосрочных обязательств.

Примеры решения задач

ru.solverbook.com