Куда вложить доллары — обзор активов для инвестиций

Любой разумный инвестор понимает, что сами по себе американские доллары являются всего лишь финансовым инструментом, с которым можно дальше работать. Конечно, вы можете оставить валюту дома, ожидая, что валютный курс резко вырастет и вы на этом заработаете. Но в то же самое время вы можете ее инвестировать, то есть тем самым заставить деньги работать. В связи с этим многие держатели капитала часто задают вопрос: «Куда вложить доллары?».

Возможности инвестора

Современный рынок инвестиций предлагает владельцам сбережений огромное число возможностей для вложения собственных денежных средств. При этом в нашей стране инвестировать можно не только в рублях, но и в любой другой свободно конвертируемой валюте. Например, в американских долларах.

При этом размер капитала, которым владеет инвестор, не всегда оказывает непосредственное влияние на выбор конкретного инвестиционного актива. Тем не менее суммы в 100 и 10000 долларов потенциально могут принести своему владельцу разный доход.

Итак, давайте рассмотрим основные активы для вложения американских долларов.

Валютный банковский вклад

Как мы уже говорили выше, человек, который просто хранить доллары у себя дома, упускает дополнительные возможности для получения прибыли. В такой ситуации долларовый банковский депозит является наиболее простой возможностью, чтобы заставить свою валюту работать и приносить дополнительный доход.

Валютный банковский вклад или депозит – это валюта, которая передана лицом выбранному кредитному учреждению в целях получения дохода в виде заранее определенных процентов. Таким образом, долларовый вклад отличается от рублевого только валютой, которую клиент передает банку.

В настоящее время существенным недостатком долларовых вкладов является крайне низкий размер процентных ставок, предлагаемых по ним банками. На сегодня проценты по депозитам деноминированных в долларах составляют 1,5–2,25%.

На сегодня проценты по депозитам деноминированных в долларах составляют 1,5–2,25%.

Станьте акционером

В России финансовая грамотность населения находится на более низком уровне, чем в странах Западной Европы и Северной Америки. Там давно уже привыкли инвестировать доллары на фондовом рынке.

Фондовый рынок – это биржа, на которой торгуются разнообразные ценные бумаги. Инвестору-новичку довольно сложно разобраться в существующих инвестиционных хитросплетениях. Однако существует беспроигрышная стратегия по инвестированию долларов, которая с максимальной вероятностью принесет больший доход, чем валютные депозиты в банках.

Мы ведем речь про вложение долларов в акции самых крупных отечественных и иностранных компаний. Они также известны, как голубые фишки. По таким ценным бумагам инвестор будет ежегодно получать доход в виде дивидендов. Кроме того, голубые фишки отличаются стабильным ростом, который точно не отстает, а чаще всего опережает темпы инфляции.

Сумма в 1000–3000 долларов является неплохим стартовым капиталом для выхода на фондовый рынок.

Доверительное управление

Если инвестор считает, что у него не хватает знаний и компетенций для правильного вложения долларов, то он всегда может обратиться за помощью к профессионалам.

Для этого существуют две основные возможности:

- обратиться напрямую к финансовому брокеру;

- вложить деньги в ПАММ-счета.

Пообщаться с брокером можно практически в любом крупном российском банке (Альфа-Банк, ВТБ 24) или на фондовой бирже. Например, если вы живете в столице или недалеко от нее, то можете обратиться на Московскую международную валютную биржу (ММВБ). Брокер за определенное вознаграждение поможет инвестору наилучшим образом сформировать инвестиционный портфель, в который войдут самые перспективные ценные бумаги.

ПАММ-счета представляют собой специфичный механизм по функционированию торгового счёта, который технически упрощает процесс передачи денег в доверительное в доверительное управление с целью проведения торговых операций на одной из бирж.

При формировании ПАММ-счета основной задачей инвестора является выбор успешного трейдера, который торгует на бирже. При этом система гарантирует целевое использование долларов. Другими словами, трейдер не может вывести их со счета. Зато он может торговать с их помощью, зарабатывая прибыль для инвестора. Делает он это за оговоренное вознаграждение.

Тем не менее ПАММ-счета считаются достаточно рискованным направлением для долларовых инвестиций. Мы не рекомендуем новичкам, которые не обладают достаточным опытом, вкладывать в них большое количество долларов.

Как правило, минимальные инвестиции в ПАММ-счет составляют 100 долларов.

Займитесь бизнесом

Существует огромное количество идей по созданию собственного бизнеса, который требует минимальных вложений. Общеизвестно, что заработать большие деньги, можно исключительно работая на себя. Небольшой суммы в долларах вам для этого вполне хватит. Подробности вы найдете в статье «Бизнес с минимальными вложениями».

Главное правило при создании своего дела гласит – занимайтесь тем, что вам нравится. При этом имея сбережения в несколько тысяч долларов, инвестор имеет огромный выбор для начала деятельности.

Вот лишь некоторые примеры такого бизнеса: кадровое агентство, создание информационного сайта, фотостудия, вендинговые аппараты, риэлтерские услуги, доставка еды, частный детский сад и так далее.

Альтернативное мнение

Многие отечественные и зарубежные финансисты считают, что 2017 год – отличное время для рублевых инвестиций. Они говорят, что российская экономика преодолела дно кризиса и теперь будет расти. В то же самое время российский рубль на фоне растущей нефти заметно укрепился по отношению к доллару.

Мы не призываем вас к тому, чтобы срочно идти в обменник и менять доллары на рубли. Нет, просто каждому инвестору необходимо помнить про диверсификацию или деление рисков. В рамках нашей статьи это означает, что одну часть своих сбережений следует держать в американских долларах, а другую часть в российских рублях.

Куда вложить деньги во время кризиса? Эксперт доцент СПбГУ И. Дарушин

Куда вложить сбережения в кризис и не проиграть?

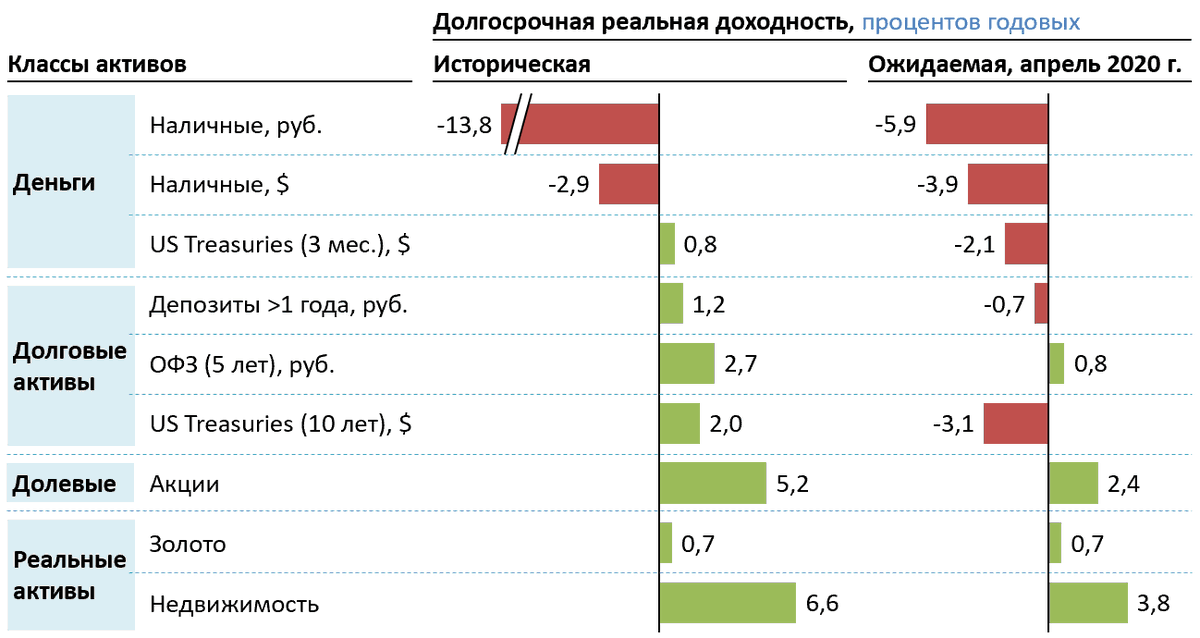

В кризис всегда увеличиваются риски — в том числе и вероятность потерять сбережения. Поэтому, как считает доцент кафедры теории кредита и финансового менеджмента СПбГУ Иван Дарушин, если у вас есть деньги, то лучше вложить их в низкорисковые инструменты — например, в депозиты или государственные облигации. Акции и валюта сейчас являются гораздо более рискованными инструментами из-за неопределённости на рынке.

«Универсальной рекомендации по инвестициям в период кризиса не существует и не может существовать. Однако есть один принципиально важный момент, о котором следует помнить всегда: свои вложения необходимо диверсифицировать. Другими словами, нужно распределить сбережения на разные виды инвестиций. Например, половину вложить в низкорисковые инструменты, четверть — в валюту (причём сейчас лучше в доллар, чем в евро), четверть — в рисковые активы (акции, паи), которые сейчас демонстрируют низкие цены», — рассказал Иван Дарушин.

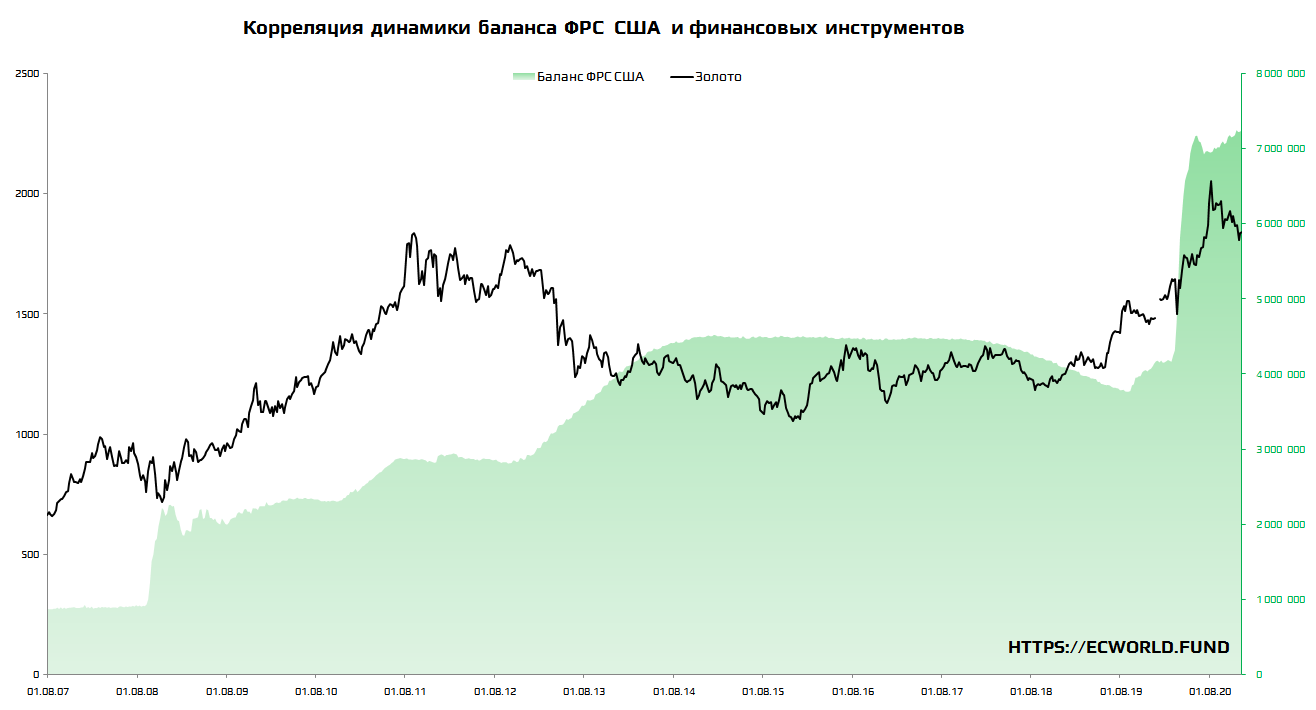

Другим способом сберечь накопления, который рекомендуют эксперты, является вложение в золото. Оно традиционно считается защитным активом, поэтому в период нестабильности инвесторы предпочитают вкладывать сбережения именно в него. Однако и здесь есть свои тонкости.

Инвестиции — это только для тех, у кого много свободных денег?

Вовсе нет. Вкладывать средства можно и с минимальной суммой — например, открыть вклад в банке. Доход от таких вложений будет небольшим, однако и степень риска соответствующая.

«Минимального капитала для вложений нет. Почти в любом банке можно открыть депозит на минимальную сумму. Другое дело, что доход будет почти незаметен и не принесёт значимого удовлетворения», — объяснил Иван Дарушин.

Эксперты предупреждают: без опыта и существенных накоплений не стоит сразу бросаться во все тяжкие и вкладываться на финансовом рынке.

«Неразумно с небольшой суммой идти на финансовый рынок, особенно если речь идёт о рисковых инструментах типа акций.

Если вы всё же решились на вложения, важно помнить, что в инвестициях главное — регулярность. Это может увеличить доход.

Читать далее: ИА topДиалог

Документ Международных стандартов финансовой отчетности «Долгосрочные вложения в ассоциированные организации и совместные предприятия (Поправки к МСФО (IAS) 28)»

Долгосрочные вложения в ассоциированные организации и совместные предприятия

(Поправки к МСФО (IAS) 28)

Поправки к МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия»

После пункта 14 включить пункт 14A следующего содержания:

14A Организация применяет МСФО (IFRS) 9 также к другим финансовым инструментам в ассоциированной организации или совместном предприятии, к которым не применяется метод долевого участия. К ним относятся долгосрочные вложения, которые, в сущности, составляют часть чистой инвестиции организации в ассоциированную организацию или совместное предприятие (см. пункт 38). Организация применяет МСФО (IFRS) 9 к таким долгосрочным вложениям прежде, чем она применит пункт 38 и пункты 40–43 настоящего стандарта. При применении МСФО (IFRS) 9 организация не принимает во внимание корректировки балансовой стоимости долгосрочных вложений, возникающие вследствие применения настоящего стандарта.

К ним относятся долгосрочные вложения, которые, в сущности, составляют часть чистой инвестиции организации в ассоциированную организацию или совместное предприятие (см. пункт 38). Организация применяет МСФО (IFRS) 9 к таким долгосрочным вложениям прежде, чем она применит пункт 38 и пункты 40–43 настоящего стандарта. При применении МСФО (IFRS) 9 организация не принимает во внимание корректировки балансовой стоимости долгосрочных вложений, возникающие вследствие применения настоящего стандарта.

Пункт 41 исключить.

После пункта 45Е включить пункты 45G-45K следующего содержания:

45G Документом «Долгосрочные вложения в ассоциированные организации и совместные предприятия», выпущенным в октябре 2017 года, добавлен пункт 14A и удален пункт 41. Организация должна применять данные поправки ретроспективно в соответствии с МСФО (IAS) 8 в отношении годовых отчетных периодов, начинающихся 1 января 2019 года или после этой даты, за исключением случаев, указанных в пунктах 45H–45K. Досрочное применение допускается. Если организация применит данные поправки досрочно, она должна раскрыть этот факт.

Досрочное применение допускается. Если организация применит данные поправки досрочно, она должна раскрыть этот факт.

45H Организация, которая впервые применит поправки, предусмотренные пунктом 45G, одновременно с первоначальным применением МСФО (IFRS) 9, должна применять переходные положения МСФО (IFRS) 9 к долгосрочным вложениям, указанным в пункте 14A.

45I Организация, которая впервые применит поправки, предусмотренные пунктом 45G, после первоначального применения МСФО (IFRS) 9, должна применять переходные положения МСФО (IFRS) 9, необходимые для применения требований, предусмотренных пунктом 14A, к долгосрочным вложениям. В этих целях указания на дату первоначального применения МСФО (IFRS) 9 следует рассматривать как указания на дату начала годового отчетного периода, в котором организация впервые применяет данные поправки (дата первоначального применения поправок). Организация не обязана пересчитывать информацию за прошлые периоды для отражения применения данных поправок. Организация может произвести пересчет информации за прошлые периоды только в том случае, если такой пересчет возможен без использования более поздней информации.

Организация может произвести пересчет информации за прошлые периоды только в том случае, если такой пересчет возможен без использования более поздней информации.

45J При первом применении поправок, предусмотренных пунктом 45G, организация, которая применяет временное освобождение от применения МСФО (IFRS) 9 в соответствии с МСФО (IFRS) 4 «Договоры страхования», не обязана пересчитывать информацию за прошлые периоды для отражения применения данных поправок. Организация может произвести пересчет информации за прошлые периоды только в том случае, если такой пересчет возможен без использования более поздней информации.

45K Если организация не производит пересчет информации за прошлые периоды в соответствии с пунктом 45I или пунктом 45J, на дату первоначального применения данных поправок она должна признать в составе вступительного сальдо нераспределенной прибыли (или другого компонента собственного капитала, если применимо) разницу между:

(a) прежней балансовой стоимостью долгосрочных вложений, указанных в пункте 14A, на эту дату; и

(b) балансовой стоимостью этих долгосрочных вложений на эту дату.

Доллар вытесняют из российской торговли – Газета Коммерсантъ № 218 (6698) от 27.11.2019

Доля внешнеторговых расчетов, проводимых в долларах США, продолжает сокращаться: в апреле—июне 2019 года она упала до 50,7% — в основном из-за перевода оплаты экспортных контрактов на поставки сырья и вооружений в евро и рубли. В импорте доля расчетов в рублях почти в два раза выше, чем в экспорте,— за счет операций со странами ЕАЭС и Европы, но рост общего объема оборота в рублях невозможен без увеличения его доли в торговле с Китаем, указывают в Центре развития НИУ ВШЭ.

Доля российской валюты во внешнеторговом обороте РФ выросла во втором квартале 2019 года по сравнению с тем же периодом 2018-го с 20,2% до 21,5%, следует из расчетов Сергея Пухова из Центра развития НИУ ВШЭ (.pdf). В то же время доля расчетов в долларах снизилась с 54,9% до 50,7%. Доля евро за этот период возросла с 22,5% до 24,4%, а прочих валют — с 2,3% до 3,4%.

Большая часть расчетов за экспорт по-прежнему совершается в долларах: основная его статья — углеводородное сырье, которое на мировом рынке котируется в долларах и традиционно оплачивается в той же валюте. Однако доля доллара постепенно снижается: во втором квартале 2019 года она сократилась до 62,5% против 68,1% за аналогичный период 2018 года. Снижение доли расчетов в долларах связано с западными санкциями по отношению к РФ и ее торговым партнерам, отмечает Сергей Пухов. С 2018 года по всем экспортным контрактам «Роснефти» и по большинству контрактов НОВАТЭКа расчеты осуществляются в евро, что увеличило долю расчетов в этой валюте в экспорте до 20,5% по сравнению с 16,8% годом ранее. Активнее всего экспортеры переходили на евро в расчетах с Китаем (53,1% всех платежей во втором квартале, тогда как по итогам 2018 года доля не превышала 12%, а в 2017-м составляла лишь 3,3%).

Доля расчетов в рублях по экспортным контрактам во втором квартале также увеличилась, хотя и менее значительно — до 14,6% с 13,4% годом ранее. Наиболее сильно за последний год, более чем вдвое, приросла доля расчетов в рублях в торговле с Индией — до 77,8%, в то время как еще год назад составляла всего 35,8% (сопоставимые доли приходятся на рублевые платежи в торговле РФ с Белоруссией и Казахстаном). Это касается в первую очередь оплаты контрактов за поставки вооружений. При этом с Китаем и ЕС доля рублевых расчетов за российский экспорт остается относительно низкой — около 8%. Отметим, что доля юаня в расчетах за российский экспорт также увеличилась, но остается невысокой — 2,4% против 1,7% за второй квартал 2018 года.

Наиболее сильно за последний год, более чем вдвое, приросла доля расчетов в рублях в торговле с Индией — до 77,8%, в то время как еще год назад составляла всего 35,8% (сопоставимые доли приходятся на рублевые платежи в торговле РФ с Белоруссией и Казахстаном). Это касается в первую очередь оплаты контрактов за поставки вооружений. При этом с Китаем и ЕС доля рублевых расчетов за российский экспорт остается относительно низкой — около 8%. Отметим, что доля юаня в расчетах за российский экспорт также увеличилась, но остается невысокой — 2,4% против 1,7% за второй квартал 2018 года.

Импорт характеризуется большей диверсификацией не только поставок, но и структуры расчетов. Во втором квартале доля доллара США снизилась с 36% до 35%, евро — осталась без изменений (30,3%). Одновременно несколько выросла доля рублевых расчетов (до 30,6% против 29,8% во втором квартале 2018 года) и в других валютах (до 4,1% против 3,3% ранее). Наибольший удельный вес рублевых расчетов за импорт наблюдается в торговле со странами ЕАЭС (с Белоруссией — 84,1%). Впрочем, максимальная доля в общем объеме рублевых расчетов РФ за импорт приходится на крупнейшего торгового партнера — ЕС: во втором квартале она составила 29,5%. С европейскими странами абсолютный объем операций в рублях также выше всего — ими оплачено 35% импорта товаров и 46% импорта услуг по итогам первого полугодия.

Впрочем, максимальная доля в общем объеме рублевых расчетов РФ за импорт приходится на крупнейшего торгового партнера — ЕС: во втором квартале она составила 29,5%. С европейскими странами абсолютный объем операций в рублях также выше всего — ими оплачено 35% импорта товаров и 46% импорта услуг по итогам первого полугодия.

Дальнейшее увеличение доли рубля в расчетах, однако, будет проблематичным: ее рост с 20% до 30% за шесть лет, на который рассчитывает Минэкономики, будет невозможен без существенного увеличения роли рубля в торговле с Китаем, который пока предпочитает российской валюте евро, констатирует Сергей Пухов.

Отметим, доля долларовых активов сокращается и в резервах ЦБ: за год с апреля 2018 года по апрель 2019-го Банк России урезал ее почти вдвое, с 43,7% до 23,6% (непосредственно американских активов — втрое, c 29,2% до 9,2%). Замещение произошло за счет увеличения доли евро — с 22,2% до 30,3%, золота — с 17,2% до 18,2%, юаня — с 5% до 14,2%. При этом если за отчетный год вложения в юань показали весьма высокую доходность, то активы, номинированные в евро, принесли ЦБ убытки.

Татьяна Едовина

Топ-5 акций, которые купила семья Джонсонов в 2021 году

Семейное дело

Фонд Fidelity появился в 1930 году, в не лучшее для экономики время. Прошел год после краха фондового рынка, а в США и других странах разразилась Великая депрессия.

В 1943 году бостонский юрист Эдвард Джонсон II купил этот фонд, в управлении которого находились активы на $3 млн. Он стал его президентом и директором, а спустя три года основал Fidelity Management and Research Company, предшественницу Fidelity Investments. Эту компанию создали в качестве инвестиционного советника для фонда.

С тех пор Fidelity Investments стала одним из крупнейших в США финансовых холдингов. Фонд работает не только в Северной Америке, но и в Европе, Азии, Австралии. Компания помогает клиентам управлять активами и капиталом, составлять пенсионные портфели, предлагает услуги по финансовому планированию, брокерские услуги, управляет сотнями взаимных и биржевых фондов. По данным Whale Wisdom на конец апреля, под управлением компании находились активы более чем на $3 трлн.

Семья Джонсонов контролирует Fidelity несколько поколений. Нынешняя ее глава Эбигейл Джонсон — внучка Эдварда Джонсона II. Компания — стержень их состояния. В 2020 году семья Джонсонов заняла седьмую строчку в рейтинге богатейших семей США по версии Forbes.

По данным издания на конец прошлого года, состояние Джонсонов оценивалось в $36 млрд. В рейтинге миллиардеров Forbes Эбигейл Джонсон занимает 77-е место с состоянием в $22,9 млрд. Bloomberg оценивает его в $27,2 млрд, по данным на 6 августа.

Согласно отчету за первый квартал, у Fidelity под управлением было ценных бумаг на $1,17 трлн. Мы посмотрим, какие топ-5 новичков появились в портфеле Fidelity в 2021 году.

Читайте также: Акции или биржевые фонды: во что лучше вложить деньги, чтобы заработать больше

Ferguson

Акций в портфеле — 5,1 млн шт.

Ferguson — один из ведущих поставщиков сантехники и отопительного оборудования в США и Канаде, который существует уже более 130 лет. Он торгуется на Нью-Йоркской и Лондонской фондовых биржах. У компании был бизнес в Великобритании — Wolseley UK, однако в конце января этого года она продала его частной инвестиционной фирме Clayton, Dubilier & Rice за £308 млн (около $420 млн).

У компании был бизнес в Великобритании — Wolseley UK, однако в конце января этого года она продала его частной инвестиционной фирме Clayton, Dubilier & Rice за £308 млн (около $420 млн).

В Ferguson отметили, что сделка упростила работу компании и позволила сосредоточиться на развитии бизнеса в Северной Америке. Полученные от продажи деньги пошли акционерам — в мае они получили специальные дивиденды в размере 180 центов на акцию.

2020 финансовый год кончился для компании 31 июля прошлого года. За этот период ее выручка составила $21,8 млрд, а операционная прибыль — около $1,4 млрд. Первый показатель немного снизился с $22 млрд, а второй — слегка подрос. Скорректированная EBITDA достигла почти $1,8 млрд.

За следующие полгода выручка достигла $10,3 млрд, что на 4,2% больше, чем за аналогичный период предыдущего финансового года. Скорректированная EBITDA выросла на 10,9% — до $918 млн. В третьем квартале 2021 финансового года, то есть с начала февраля по конец апреля, выручка Ferguson увеличилась на 24,5% до $5,9 млрд, а скорректированная EBITDA — на 61,2% до $603 млн.

За 2020 год акции Ferguson выросли в цене на 29,35%, а за последние семь месяцев прибавили еще 17,76%.

Опрошенные Wall Street Journal аналитики советуют:

- покупать: 13 экспертов

- держать: 8 экспертов

- продавать: 2 эксперта

- целевая цена: $145,76

Читайте также: Как продать акции с прибылью. 7 стратегий

Affirm Holdings

Акций в портфеле — 7 млн шт.

Финтех Affirm появился в 2012 году. Его основал один из первых соучредителей системы электронных платежей PayPal Макс Левчин, который родился в Киеве и переехал в США в 16 лет.

Компания позволяет пользователям платформы покупать товары с отсрочкой платежа и получает процентный доход от таких займов. После того, как клиент выберет товар, который хочет купить, на его экране появляются способы оплаты. Там указываются проценты, ежемесячная сумма платежей и итоговая сумма, которую должен вернуть пользователь. Годовая процентная ставка составляет от 0% до 30%, в зависимости от кредита.

Выручка за третий квартал 2021 финансового года составила $230,7 млн, что на 67% больше, чем за аналогичный период прошлого года. Число активных потребителей увеличилось на 60% — до 5,4 млн человек. Операционный убыток достиг $169,5 млн — в третьем квартале 2020 финансового года он составлял $81,5 млн. В компании объяснили такой рост тем, что в убытки включили вознаграждение персоналу, которое выдали акциями после IPO компании. Отчет за весь 2021 финансовый год выйдет 9 сентября.

Affirm провела IPO в середине января этого года. Компания разместила 24,6 млн акций на бирже NASDAQ по $49 за бумагу — дороже, чем планировала изначально. Финтех привлек $1,2 млрд. В первый день торгов цена акций Affirm взлетела на 110,2%. Однако с закрытия первого дня торгов к закрытию 2 августа их стоимость упала на 32,85%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 8 экспертов

- держать: 4 эксперта

- продавать: 1 эксперт

- целевая цена: $73,23 (+9,04%)

Читайте также: Стоит ли избавляться от акций китайских компаний: три причины «за» и «против»

Chesapeake Energy

Акций в портфеле — почти 8,2 млн шт.

Chesapeake Energy — американский добытчик сланцевой нефти и газа. Компанию основали Обри Макклендон и Том Уорд в 1989 году с первоначальным капиталом в $50 млн. Спустя четыре года она стала публичной. Со временем Chesapeake превратилась во вторую компанию в США по объемам добычи газа.

Тем не менее, ее акции не раз попадали в рейтинг худших бумаг по версии «РБК Инвестиции». В 2018 году они подешевели на 47%, в 2019 — на 60,7%. Проблемы у Chesapeake Energy начались задолго до пандемии коронавируса. Для того, чтобы получить для разработки как можно больше участков, компания выпускала ничем не обеспеченные высокорискованные облигации, чтобы занимать деньги под высокие проценты. Кроме того, она спекулировала на продаже участков, но долги все равно росли.

В 2019 году в Chesapeake отмечали, что главной ее проблемой было падение цен на нефть и газ, которое началось в 2014—2015 годах. В компании не исключали дефолта по долгам. В 2020 году ситуация усложнилась пандемией, кризисом и новым обвалом цен на энергоносители.

В конце апреля компания провела обратный сплит акций, объединив 200 старых бумаг в одну новую. Это было нужно для того, чтобы акции стоили выше $1 и Chesapeake могла продолжить торговаться на Нью-Йоркской фондовой бирже (NYSE), ведь с января по май стоимость бумаг упала более чем на 90%.

В конце июня прошлого года нефтедобытчик подал заявление о банкротстве, из которого он вышел в феврале 2021 года, успешно завершив процесс реструктуризации. Его задолженность в $7,8 млрд была погашена. Всего у компании было долгов на $9 млрд. В первом квартале ее чистая прибыль достигла $295 млн. Благодаря тому, что у нее появился свободный денежный поток, совет директоров Chesapeake решил, что со второго квартала компания начнет выплачивать дивиденды.

В июле прошлого года NYSE приостановила торги акциями Chesapeake, а с 9 февраля этого года старые бумаги компании были аннулированы. На следующий день новые акции Chesapeake начали торговаться уже на бирже NASDAQ. С 10 февраля по 2 августа цена бумаг выросла на 18,47%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 6 экспертов

- держать: 1 эксперт

- продавать: 1 эксперт

- целевая цена: $68 (+25,44%)

Читайте также: Воротилы Уолл-стрит переключаются на мемные активы

Alignment Healthcare

Акций в портфеле — почти 15,4 млн шт.

Компания появилась в 2013 году. Ее основатель и CEO Джон Као разочаровался в американской системе здравоохранения, когда ухаживал за больной матерью и братом-инвалидом.

Alignment Healthcare — платформа, которая предоставляет медицинские услуги в США пожилым людям, пациентам с хроническими заболеваниями, с низким доходом и другим наиболее нуждающимся в лечении через Medicare Advantage — план медицинского страхования в США, который предоставляет льготы через частную страховую компанию.

Пациент платит ежемесячный страховой взнос, а компания покрывает расходы на амбулаторное лечение, пребывание в больнице и лекарства. Кроме того, Alignment Healthcare разрабатывает медицинское программное обеспечение и предоставляет партнерам помощь в администрировании и управлении рисками.

К концу первого квартала 2021 года число участников плана медицинского страхования достигло 83,1 тыс. человек, что на 32% больше, чем в прошлом году. Выручка выросла на 19% до $267,1 млн. Однако скорректированная EBITDA оказалась отрицательной — минус $14 млн. Долг компании составил $150,9 млн.

Компания провела IPO в конце марта этого года. Теперь она торгуется на бирже NASDAQ под тикером ALHC. Alignment Healthcare разместила 27,2 млн акций по $18 за штуку. Из них 5,5 млн продали некоторые существующие акционеры. Компания привлекла $390,6 млн. Полученные средства она вложит в оборотный капитал, в развитие бизнеса, а также в укрепление баланса за счет возможного погашения долга. С закрытия первого дня торгов к закрытию 2 августа стоимость акций Alignment Healthcare выросла на 20,45%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 4 эксперта

- держать: 2 эксперта

- целевая цена: $32,2 (+53,63%)

Читайте также: Почему сейчас самое время инвестировать в криптовалюты

West Fraser Timber

Акций в портфеле — 4,1 млн шт.

West Fraser Timber в 1955 году основали три брата — Сэм, Билл и Пит Кетчемы. История компании началась с небольшого строгального цеха в канадском городе Кеснел. Впоследствии West Fraser выросла в одного из крупнейших производителей пиломатериалов в Северной Америке. Компания также выпускает фанеру, ДСП, газетную бумагу, мебель и другую продукцию из древесины.

Во втором квартале 2021 года выручка West Fraser составила около $3,8 млрд, а прибыль — почти $1,5 млрд. Причем за аналогичный период прошлого года эти показатели составляли $921 млн и $35 млн соответственно.

За 2020 год цена акций West Fraser выросла на 45,62%, а за последние семь месяцев прибавила еще 11,05%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 2 эксперта

- целевая цена: $106 (+50,48%)

Читайте также: Как появился бык на Уолл-стрит: история легендарной статуи

Сколько можно заработать на топ-5 акциях

Если вложить по $1 тыс. в каждую из пяти компаний, то через год можно потенциально заработать $1481,83. Расчеты проводились на основе годовых таргетов аналитиков без учета будущих дивидендов. Эксперты могут поменять прогнозы либо они могут не сбыться. Поэтому решение о том, вкладываться в них или нет, стоит принимать самостоятельно и взвешенно.

Расчеты проводились на основе годовых таргетов аналитиков без учета будущих дивидендов. Эксперты могут поменять прогнозы либо они могут не сбыться. Поэтому решение о том, вкладываться в них или нет, стоит принимать самостоятельно и взвешенно.

Согласно целевым ценам от аналитиков, больше всего инвестору могут принести акции Alignment Healthcare — $544,36. На втором месте по потенциальной доходности находится компания West Fraser Timber, на бумагах которой можно заработать $485,43. Третью строчку занимают акции Chesapeake Energy. Опрошенные Refinitiv эксперты верят, что эти бумаги еще вырастут в цене. Они могут принести $275,8.

На акциях Affirm Holdings инвестор может потенциально заработать $131,66. Меньше всего принесут бумаги компании Ferguson — $44,58.

• Прямые инвестиции США в Китай 2000-2020 гг.

Эта статистика показывает позицию Соединенных Штатов по прямым инвестициям в Китай с 2000 по 2020 год на основе исторической стоимости. В 2020 году инвестиции США в Китай составили 123,9 миллиарда долларов США.

В 2020 году инвестиции США в Китай составили 123,9 миллиарда долларов США.Позиция прямых инвестиций в США — дополнительная информация

Прямые иностранные инвестиции (ПИИ), проще говоря, представляют собой инвестиции одной компании в другую компанию, расположенную в другой стране.Он отличается от традиционного способа инвестирования в акции иностранных компаний, котирующихся на фондовой бирже. Компании, которые осуществляют прямые иностранные инвестиции, обычно владеют частью компании, в которую они инвестируют, и имеют влияние на процесс принятия решений. В Соединенных Штатах прямые иностранные инвестиции определяются как американский инвестор (так называемый материнская компания в США), владеющий как минимум 10 процентами иностранной фирмы (известной как иностранный филиал). Суммарная прямая позиция США за рубежом составила 6.15 триллионов долларов США в 2020 году.

Хотя это явление сильно выигрывает от технологических достижений 21 века, а также от культурной гибкости сегодняшней рабочей силы, прямые иностранные инвестиции имеют долгую историю, восходящую к колониальным империям. Не без критики, как правило, считается, что прямые иностранные инвестиции приносят компании-инвестору преимущества, такие как доступ к новым рынкам и снижение затрат на рабочую силу, материалы и производственные мощности. Местная экономика может извлечь выгоду из притока капитала, доступа к новым технологиям и привлечения местных трудовых ресурсов.Существует три признанных типа прямых иностранных инвестиций, а именно горизонтальные прямые иностранные инвестиции, платформенные прямые иностранные инвестиции и вертикальные прямые иностранные инвестиции, а также различные методы реализации самих инвестиций. Многие считают ПИИ одним из двигателей мирового экономического роста.

Не без критики, как правило, считается, что прямые иностранные инвестиции приносят компании-инвестору преимущества, такие как доступ к новым рынкам и снижение затрат на рабочую силу, материалы и производственные мощности. Местная экономика может извлечь выгоду из притока капитала, доступа к новым технологиям и привлечения местных трудовых ресурсов.Существует три признанных типа прямых иностранных инвестиций, а именно горизонтальные прямые иностранные инвестиции, платформенные прямые иностранные инвестиции и вертикальные прямые иностранные инвестиции, а также различные методы реализации самих инвестиций. Многие считают ПИИ одним из двигателей мирового экономического роста.

За последние десятилетия иностранные инвестиции США за рубежом резко выросли. Многонациональные американские корпорации, особенно ориентированные на производство, в основном инвестировали в объекты за границей из-за финансовых выгод. Однако большая часть этих корпораций сосредоточена не только на поставках U. S. market, но также и местные рынки, на которых они работают. В 2019 году страной, получившей наибольший объем иностранных инвестиций из США, были Нидерланды (почти 860,5 млрд долларов США), за которыми следовали Великобритания и Люксембург. В целом общая сумма долларов США, инвестированных в европейские государства в 2020 году, достигла 3,66 триллиона долларов США по сравнению с двумя триллионами долларов США десятилетием ранее.

S. market, но также и местные рынки, на которых они работают. В 2019 году страной, получившей наибольший объем иностранных инвестиций из США, были Нидерланды (почти 860,5 млрд долларов США), за которыми следовали Великобритания и Люксембург. В целом общая сумма долларов США, инвестированных в европейские государства в 2020 году, достигла 3,66 триллиона долларов США по сравнению с двумя триллионами долларов США десятилетием ранее.

Куда вы должны инвестировать свои маркетинговые доллары в 2018 году?

Маркетинговые бюджеты обычно различаются в зависимости от отрасли, размера компании и конкретных целей кампании.Что, как правило, одинаково для всех предприятий, независимо от их размера или вертикали, так это то, что наличие бюджета и здоровой рентабельности инвестиций — это существенные для длительного успеха.

В преддверии нового года мы подумали, что было бы неплохо взглянуть на шаги, которые владельцы малого бизнеса могут предпринять, чтобы определить, куда им следует направить свои рекламные расходы в 2018 году.

Шаг 1. Организуйтесь

Вы должны быть финансово организованы, чтобы вы могли легко определить, в чем будут заключаться ваши маркетинговые потребности.Собрав финансовые данные, вы сможете выявить любые дыры в маркетинговых кампаниях прошлого года, а также спрогнозировать рост валового дохода в следующем году. С помощью этой информации вы также сможете определить, какие области вашего бизнеса игнорировались и могли бы использовать более крупное выделение.

Шаг 2. Определите свои цели

Когда у вас будет порядок с финансами, вы сможете лучше определить, сколько внимания вам нужно уделить каждому маркетинговому каналу.Придется ли вам в следующем году тратить больше на социальные сети, создание веб-сайтов, дизайн, SEO или контент-маркетинг? Как только вы это поймете, вы можете приступить к разработке действенных шагов, например:

- Разработка кампании в социальных сетях в связи с запуском нового продукта

- Повышение SEO для повышения рейтинга по определенным ключевым фразам

- Обновление устаревшего контента на вашем сайте

- Разработка нового печатного обеспечения для выставок

- Создание видеоконтента для вашего канала Youtube

Шаг 3. Определите расходы на рекламу

Определите расходы на рекламу

На этом этапе вам нужно будет принять во внимание размер вашего бюджета и организации и поставить реалистичные цели. Например, стартап, которому меньше года, скорее всего, будет иметь очень небольшой маркетинговый бюджет и захочет сосредоточиться на использовании как можно большего количества бесплатных каналов, таких как Facebook и Instagram.

Компании, у которых за плечами от трех до пяти лет, захотят рассмотреть возможность использования значительной части своего валового дохода на печатном и цифровом маркетинге.Это ключевой момент в жизни бизнеса, чтобы повысить узнаваемость своего бренда среди потребителей, и больший бюджет поможет в этом.

Если вы солидная компания и имеете здоровый бюджет, подумайте о том, чтобы выделить значительную часть своего валового дохода на бренд-маркетинг (электронный маркетинг, контекстная реклама, контентные кампании). Если у вас много конкурентов, рекомендуется также потратить часть рекламных средств на управление репутацией бренда.

Шаг 4. Нанять медиапланировщика

Финансовые директорасталкиваются с большим давлением и в конечном итоге несут ответственность за свои маркетинговые инвестиции и получение максимальной прибыли.Здесь может помочь медиапланировщик.

Зачем нанимать медиапланировщика?

Потому что эти профессионалы обладают навыками планирования, исследования, ценообразования, ведения переговоров, заказа и запуска успешных кампаний. Выполнив первый, второй и третий шаги, вы получите жизненно важную информацию, которую затем сможет использовать ваш медиапланер.

Представьте, что новый год будет проще и успешнее, потому что ваш медиапланировщик:

Спланируйте свой бюджет

Конечно, вы можете пройти первые шаги и надеяться на лучшее, или вы можете получить вторую пару натренированных глаз, чтобы посмотреть на ваш бюджет и внести все необходимые корректировки, необходимые для успеха.Медиа-планировщик сможет посмотреть на ваш бюджет и цели и быстро определить преимущества и недостатки различных вариантов каналов.

Получите правильную цену

Только медиапланировщик сможет договориться о конкурентоспособных ставках как с печатными, так и с цифровыми издательствами. По-настоящему хорошие медиапланировщики смогут найти способы растянуть ваш бюджет и заставить каждый цент работать на вас.

Размещайте заказы и контролируйте производство

У вас едва ли есть время, чтобы вести и развивать свой бизнес И уложиться в сроки срочных заказов.Медиа-планировщик также сможет проверить для вас тарифы и расписание перед запуском кампании.

Ваш медиапланировщик также будет координировать разработку, производство и проверку ваших кампаний, что обеспечит правильность и согласованность ваших сообщений по всем каналам.

По мере того, как вы приближаетесь к новому году и начинаете думать о том, как лучше всего потратить свой маркетинговый бюджет, подумайте о том, чтобы использовать часть этого бюджета для работы с медиапланом. Деньги, которые вы потратите заранее, в конечном итоге предоставят вам профессиональные рекомендации, которые гарантируют, что вы получите максимальную отдачу от затраченных средств.

Мировые активы для устойчивого инвестирования выросли до 30 триллионов долларов в 2018 году

Устойчивые инвестиции выросли во всем мире более чем на треть с 2016 года, достигнув активов более 30 триллионов долларов в начале прошлого года, как показал новый глобальный финансовый анализ, опубликованный на прошлой неделе. .

По данным Глобального альянса за устойчивые инвестиции (GSIA), с 2016 года устойчивые инвестиционные активы, в том числе экологические, социальные и управленческие (ESG), а также инвестиционное инвестирование, выросли во всем мире на 34 процента.

Четвертое издание двухгодичного глобального обзора устойчивых инвестиций GSIA объединяет результаты региональных рыночных исследований, проводимых форумами устойчивых инвестиций в Европе, США, Японии, Канаде, Австралии и Новой Зеландии.

Он также включает данные по африканскому рынку устойчивого инвестирования в сотрудничестве с Африканским инвестиционным барометром воздействия, а также с несколькими странами Северной, Центральной и Южной Америки с использованием данных, предоставленных Принципами ответственного инвестирования (PRI).

На Европу приходится самая большая концентрация устойчивых инвестиционных активов в мире, на общую сумму 14,1 трлн долларов США, несмотря на то, что ее общая глобальная доля упала с 53 процентов до 49 процентов от общей суммы в период с 2016 по 2018 год. Это «может быть связано с переходом на более строгие стандарты и определения устойчивого инвестирования »в Европе, согласно GSIA.

Вторым по величине регионом по стоимости были США, где объем устойчивых активов под управлением (AUM) вырос с 8 долларов.7 триллионов долларов в начале 2016 года до 12 триллионов долларов два года спустя, что означает рост на 38 процентов.

Устойчивые инвестиции, находящиеся в Японии, увеличились в четыре раза за этот период, увеличившись с всего лишь 3 процентов от общего числа профессионально управляемых активов в стране до 18 процентов, став крупнейшим центром устойчивого инвестирования после Европы и Соединенных Штатов.

Активы в области устойчивого инвестирования также выросли на 42 процента за двухлетний период в Канаде, где такие активы составляют половину общего AUM страны.Активы в области устойчивого инвестирования, в том числе ESG и импульсное инвестирование, выросли во всем мире на 34% с 2016 года, по данным GSIA.

Австралия и Новая Зеландия вместе представляют собой регион с наибольшей долей устойчивых активов по отношению к общему AUM — 63 процента.

Самой крупной устойчивой инвестиционной стратегией в мире на начало 2018 года была отрицательная / исключающая проверка на сумму 19,8 трлн долларов США, за которой следовала интеграция ESG (17,5 трлн долларов США) и корпоративное взаимодействие / действия акционеров (9 долларов США.8 трлн), как показал анализ.

«Отрицательный скрининг остается крупнейшей стратегией в Европе, в то время как интеграция ESG по-прежнему доминирует в США, Канаде и Австралии / Новой Зеландии с учетом взвешенных активов», — говорится в отчете. «Корпоративное взаимодействие и действия акционеров — доминирующая стратегия в Японии».

Импакт-инвестирование, которое нацелено на инвестиции, направленные на решение социальных или экологических проблем, является «небольшим, но динамичным сегментом более широкой вселенной устойчивого и ответственного инвестирования» на всем изученном рынке, добавляет GSIA.

В отдельном отчете, выпущенном на прошлой неделе Global Impact Investing Network (GIIN), текущий размер глобального рынка импакт-инвестиций оценивается в 502 миллиарда долларов.

Основываясь на сопоставлении данных AUM по более чем 1300 импакт-инвесторам по всему миру, GIIN утверждает, что рыночный отчет является наиболее полным на сегодняшний день, хотя он признает, что расчет четкой оценки размера рынка импакт-инвестирования по-прежнему остается «трудным» из-за «отсутствие доступных данных и быстро развивающийся характер отрасли.«

« Результаты этого исследования подчеркивают импульс импакт-инвестирования, но также и необходимость непрерывного роста в сфере ответственного инвестирования, если мы хотим решать глобальные проблемы, подобные тем, которые изложены в Целях устойчивого развития », — сказал генеральный директор GIIN и его компания. -основатель Амит Боури. «По мере роста отрасли мы должны быть уверены, что она масштабируется с соблюдением принципов добросовестности, гарантируя, что благие намерения преобразуются в реальные результаты».

Как инвестировать 1000 долларов — 6 правил инвестирования ваших первых 1000 долларов

Прежде чем обсуждать 7 правил, которым нужно следовать при инвестировании 1000 долларов, и пример того, куда я вкладываю свои 1000 долларов, я сначала хочу задать вам вопрос, который чрезвычайно важен, когда речь идет о первых шагах на фондовом рынке, вопрос что многие новички на фондовом рынке упускают из виду.

Вы просто хотите немного заработать на акциях или хотите создать стабильное богатство, стать богатым?

Позвольте мне объяснить разницу. Чтобы немного заработать на акциях, нужно купить акции Tesla (TSLA) по цене 178 долларов и продать их месяц спустя по 215 долларов.

Это даст вам 200 долларов на ваши вложения в 1000 долларов, что составляет 20% прибыли. Неплохо, но это не инвестирование, это пари. Многие сделали то же самое в декабре 2018 года, надеясь заработать 20% на TSLA.

Их потеря, когда я это пишу, составляет 43%. Если вы хотите зарабатывать деньги, торгуя акциями, я не могу вам помочь, потому что у меня нет хрустального шара. Торговля может принести вам немного денег, но вряд ли сделает вас богатым в долгосрочной перспективе.

Если вы хотите вложить свои первые 1000 долларов, чтобы развить инвестиционное мышление, которое принесет вам долгосрочное богатство, я могу помочь, так как есть несколько простых правил, которым нужно следовать.

Прекрасная книга о том, как стать богатым, финансово независимым, жить там, где вы хотите жить, и как вы хотите жить, — это книга «Миллионер» по соседству.В книге описывается, что настоящие миллионеры — это не те, у кого роскошные машины, дорогая одежда, живущие в Белэре и т. Д. Миллионеры — это те, кто экономит свои деньги, позволяет им работать на них с течением времени, вкладывает свое время и энергию в то, что они знают, владеть или управлять, более эффективно, избегать безумных рисков и накапливать свое богатство на протяжении всей жизни.

Источник: Миллионер по соседству

Аналогичные правила могут применяться к инвестированию, и я собираюсь поделиться 7 правилами, которые помогут вам сформировать долгосрочное инвестиционное мышление, направленное на создание богатства.

7 правил, чтобы стать миллионером на фондовом рынке, начиная с 1000 долларов

Эти 7 правил помогут вам в том, как вложить свои первые 1000 долларов в развитие долгосрочного мышления по созданию богатства.

- Заставьте свои 1000 долларов работать на вас

При инвестировании ключевой вопрос, который нужно задать, — это то, что я получу в качестве возврата на свои инвестиции? Инвестирование — это не покупка акций, стоимость которых растет или падает. Инвестирование — это владение бизнесом, который создает какую-то ценность.За последние 20 лет инвесторы, вкладывающие свои деньги в Amazon (AMZN), взамен получили лучшую в мире экосистему электронной коммерции. Некоторые другие предприятия выплачивают большие дивиденды, например, Coca-Cola (KO), выплачиваемую Баффету в течение последних 30 лет. Его дивиденды сейчас превышают 60% годовых от того, что он инвестировал в 1988 году.

Некоторые другие предприятия выплачивают большие дивиденды, например, Coca-Cola (KO), выплачиваемую Баффету в течение последних 30 лет. Его дивиденды сейчас превышают 60% годовых от того, что он инвестировал в 1988 году.

Сосредоточьтесь на том, что вы получаете от своих 1000 долларов, это могут быть дивиденды, обратный выкуп или это может быть какая-то новая ценность, которая создается. Затем, когда вы знаете, какова прибыль, вы позволяете ей усугубляться.

Когда вы находите что-то, что создает ценность, вы должны позволить этому со временем увеличиваться. Когда дело доходит до долгосрочного инвестирования для обогащения, ключом к успеху являются сложные проценты.

Сложные проценты — это очень мощный инструмент, вам просто нужно терпение и правильное мышление, чтобы ими воспользоваться.

1000 долларов, вложенных под 15% годовых в течение 40 лет, превращаются в 267 863 доллара. В этом сила сложения. Теперь вы собираетесь сказать, что получить 15% в год сложно, и я с вами согласен. Но мы надеемся, что вы много раз инвестируете 1000 долларов в течение своей жизни, и некоторые из этих инвестиций в 1000 долларов могут даже достигнуть 20% в год, некоторые — 5%, но некоторые определенно преуспеют. Всего 4 инвестиции, которые составляют 20% в год, то, что Баффет делал за 50 лет, то есть 4000 долларов, через 40 лет превратятся в 5 879 086 долларов. Допустим, вы инвестируете 1000 долларов сто раз за период, 4 из этих 100 инвестиций могут принести вам 20% в год или даже больше. Я инвестирую 1000 в месяц, и должен сказать, насколько мне действительно нравится сложное соотношение, созданное с течением времени в виде развития бизнеса, более высоких дивидендов, реинвестированных дивидендов.

Но мы надеемся, что вы много раз инвестируете 1000 долларов в течение своей жизни, и некоторые из этих инвестиций в 1000 долларов могут даже достигнуть 20% в год, некоторые — 5%, но некоторые определенно преуспеют. Всего 4 инвестиции, которые составляют 20% в год, то, что Баффет делал за 50 лет, то есть 4000 долларов, через 40 лет превратятся в 5 879 086 долларов. Допустим, вы инвестируете 1000 долларов сто раз за период, 4 из этих 100 инвестиций могут принести вам 20% в год или даже больше. Я инвестирую 1000 в месяц, и должен сказать, насколько мне действительно нравится сложное соотношение, созданное с течением времени в виде развития бизнеса, более высоких дивидендов, реинвестированных дивидендов.

Это просто для того, чтобы показать силу начисления процентов. И я также скажу вам единственное, что можно сказать наверняка: если вы не инвестируете, вы наверняка не воспользуетесь никакими сложными процентами. Поэтому инвестируйте и позвольте сложным процентам делать всю работу за вас.

- Еще важнее, чем инвестирование, экономия, поэтому сложите

Источник: AZ Quotes

Чарли Мангес — человек, который ясно говорит об этом. Экономьте — тратьте меньше, чем зарабатываете, инвестируйте, и вам не о чем беспокоиться.Вложите деньги во что-то, предлагающее доход, возможно, экспоненциальный в долгосрочной перспективе, и все. Как найти такие вложения? Это немного спорно, но я хочу углубиться.

Большинство финансовых консультантов и говорящих голов советуют вам диверсифицировать. Они говорят вам это, чтобы вы могли дольше слушать это ток-шоу, потому что есть о чем поговорить. Однако слишком большая диверсификация на самом деле является диворсификацией.

Если вы понимаете риски инвестиций, т.е.е. Что может пойти не так? Лучше всего подумать о наихудших сценариях и понять, какие награды вы, вероятно, получите. Вознаграждения в виде дивидендов, роста, реинвестированной прибыли, бизнес-модели, которая со временем будет увеличиваться, тогда лучше углубляться, чем расширяться.

Ключ — специализироваться в нескольких областях. В настоящее время я изучаю REIT (инвестиционные фонды недвижимости), и если я найду что-то интересное, за чем стоит следить, я начну больше узнавать об особенностях бизнеса в течение следующих нескольких лет.Я мог бы инвестировать только один раз в 10 лет в акции REIT, но я, вероятно, очень хорошо это знаю, прежде чем инвестировать. Очень хорошее знание чего-либо позволяет вам понять риски и выгоды от инвестиций. Это значительно упрощает инвестирование имеющихся у вас 1000 долларов.

Дайте себе время и узнайте о 5 или 10 вещах, в которые можно инвестировать в течение следующего десятилетия. Это освоение только одного предмета, сектора или инвестиционного инструмента в год. Я могу гарантировать, что когда вы станете экспертом, вы сможете найти те 15% инвестиций, которые другие могут упустить.Это может быть недвижимость, акции, товары, бизнес…

Со временем я приобрел специализацию на развивающихся рынках, сырьевых товарах, поскольку время от времени Уолл-стрит не любит ни сырьевые товары, ни развивающиеся рынки. Когда Уолл-стрит что-то не нравится, цены обычно низкие. Например, то, что будет разработано в течение следующих 3 лет, обычно очень недооценено. Большинство инвесторов настолько сосредоточены на ценах на акции, что упускают из виду долгосрочные события в бизнесе, чем мы можем воспользоваться.

Когда Уолл-стрит что-то не нравится, цены обычно низкие. Например, то, что будет разработано в течение следующих 3 лет, обычно очень недооценено. Большинство инвесторов настолько сосредоточены на ценах на акции, что упускают из виду долгосрочные события в бизнесе, чем мы можем воспользоваться.

- Покупайте предприятия, а не акции — быстрый пример из моего портфеля, акции для покупки

Когда дело доходит до инвестирования, главное — быть владельцем бизнеса. Допустим, у вас есть хороший отель в Париже.

Как владелец, вы бы постоянно следили за ценами на недвижимость, чтобы узнать, сделали ли вы что-нибудь? Или, как реальные инвесторы-собственники, у вас не будет никакого намерения продавать такую собственность, и единственное, что вас будет заботить, — это как повысить цены или заполняемость и управлять расходами.

Обратной стороной покупки акций является то, что существует цена, которая меняется каждую секунду. Однако то, что вы покупаете, — это бизнес, который со временем развивается и растет.

Приведу пример. Я счастливый владелец компании Lundin Mining (TSX: LUN, OTC: LUNMF) по следующим причинам:

- Я оптимистично отношусь к меди, поскольку вижу, что спрос на нее растет из-за электрификации, которая нас ждет, из-за всех Tesla, растущего населения мира, особенно на развивающихся рынках.

- Компания находится в семейном владении, ее владельцы консервативны. Это означает, что уровни долга тщательно оцениваются, и цель состоит в том, чтобы создать механизм, который будет расти и увеличивать дивиденды с течением времени. Текущая доходность составляет 1,78%, но было объявлено об обратном выкупе, и они инвестируют в рост.

- Уолл-стрит редко фокусируется на крупных инвестициях в будущее, пока они не начнут приносить деньги. В 2018 году они много вложили, а в 2019 вложат еще 745 миллионов долларов.

Источник: Lundin Mining

Плюс, недавно они вложили еще миллиард в недавно приобретенный рудник.

Источник: Lundin Mining

Все инвестиции, вероятно, значительно увеличат производство в течение следующих нескольких лет, увеличат денежные потоки и, вероятно, приведут к более высоким дивидендам.

Источник: Lundin Mining

Учитывая ожидаемый рост производства на 30% в течение следующих нескольких лет, я ожидаю аналогичного увеличения стоимости инвестиций, будь то за счет более высоких дивидендов или более высокой цены акций.Их денежные средства, предназначенные для инвестиций, значительно уменьшатся, и поэтому может быть гораздо больше для дивидендов или новых приобретений.

Мне нравится менеджмент и их стиль, и поэтому я счастлив держать его в руках надолго. Мои ожидания относительно текущих цен — 12% годовой долгосрочной инвестиционной прибыли. Я доволен этим, и за последний год я дважды вложил 1000 долларов в Lundin в свой портфель, где ежемесячно добавляю 1000 долларов. Это тоже мой план: я буду продолжать покупать компании, которые мне нравятся

Lundin Mining, компания, о которой говорилось выше, имела рыночную капитализацию в размере 14 долларов США.5 миллионов в начале 2000-х, а сейчас у одного 3,7 миллиарда долларов. В 2009 году рыночная капитализация Amazon и Apple была ниже 100 миллиардов долларов, а AMZN — ниже 25 миллиардов долларов.

Источник: MarketWatch

Их текущая рыночная капитализация составляет около 900 миллиардов долларов и может навсегда превысить триллион в будущем. Это прекрасный пример того, как Уолл-стрит сосредотачивается на том, что произойдет в следующем квартале, долгосрочные аналитики могут смотреть вперед на несколько кварталов или год, но мало кто задумывается о том, как будет выглядеть их бизнес через 10 или более лет.

Если подумать о том, как будут выглядеть ваши инвестиции через 10 лет, инвестировать станет легко. Вы не тратите время на шум, подобный нынешним дискуссиям о торговой войне, которые касались налоговых льгот год назад или войны с Северной Кореей два года назад. Вы сосредотачиваетесь на том, что важно: на приобретении, которое только что совершило руководство, на небольшом, но постоянном увеличении дивидендов, на новом строящемся объекте и т. Д., Или вы видите большие структурные риски, такие как ухудшение демографической ситуации в некоторых странах, накопление государственного долга или тенденции, которые доли рынка, как электронная коммерция делает для розничной торговли.

Используя долгосрочную перспективу здравого смысла, вы можете исключить краткосрочные ставки из своего портфеля и сосредоточить его на долгосрочном бизнесе с положительным попутным ветром. Просто подумайте о том, как будут выглядеть миры и бизнес, которым вы владеете, через 10 лет.

- Сравните ваши вложения с остальными вашими финансами

У вас есть задолженность по кредитной карте в размере 11% или студенческая задолженность в размере 8%? Платите, потому что это немедленная прибыль в размере 8% без риска.Для инвестирования в акции, будь то всего лишь 1000 долларов, требуется чистый личный баланс. Под чистым личным балансом я имею в виду:

- Деньги никогда не понадобятся. Если вам понадобятся деньги через несколько лет или что-то в этом роде, вы можете поступить нерационально и продать в неподходящий момент. К сожалению, большинство инвесторов продают, опасаясь дальнейшего снижения своих инвестиций. Если вы знаете, что вам не нужны деньги и вы можете выдержать штормы, вы можете позволить инвестициям в долгосрочной перспективе увеличиваться для вас.

- Если у вас есть какой-либо долг с высокой процентной ставкой, сначала заплатите его, а сэкономленные ежемесячные расходы вложите в акции. Это дает вам немедленную отдачу и дает вам душевное спокойствие.

- Вы знаете, что ваша жизнь, доход и т. Д. Не зависят от ваших вложений. Если это так, вы снова не можете принимать рациональные решения при инвестировании, поскольку есть внешние факторы, или, лучше сказать, личные влияния, которые не позволяют вам покупать, например, когда другие продают.

Сводка

Если вы хотите развить в себе мышление долгосрочного инвестирования, создающего богатство, подпишитесь на мой канал.В этой статье я дал вам 7 ключевых инструментов мышления, которые можно использовать в долгосрочной перспективе, и пример того, как я это делаю.

Ключ в том, чтобы иметь долгосрочную ориентацию, даже если вы инвестируете всего 1000 долларов, потому что ваш долгосрочный финансовый успех зависит от вашего мышления. Правильный образ мышления означает сосредоточение внимания на инвестировании в различные хорошие предприятия, из которых я привел вам пример бизнеса, в который я вкладываюсь, и, наконец, ключ к тому, чтобы ваши вложения на фондовом рынке были отделены от ваших личных финансов.Это звучит легко, но очень немногие этого придерживаются. Результатом несоблюдения таких простых правил является ужасная окупаемость инвестиций.

Правильный образ мышления означает сосредоточение внимания на инвестировании в различные хорошие предприятия, из которых я привел вам пример бизнеса, в который я вкладываюсь, и, наконец, ключ к тому, чтобы ваши вложения на фондовом рынке были отделены от ваших личных финансов.Это звучит легко, но очень немногие этого придерживаются. Результатом несоблюдения таких простых правил является ужасная окупаемость инвестиций.

Средний инвестор делал 1,9% в год за последние 10 лет, даже если все остальные классы были намного лучше. Если у вас есть 1000 долларов для инвестирования, начните строить автомобиль, который сделает вас богатым в долгосрочной перспективе, если вы правильно настроитесь.

финтех-компаний привлекли рекордные 39,6 млрд долларов в 2018 году: исследование

НЬЮ-ЙОРК (Рейтер) — Финансовые технологические компании с венчурным капиталом привлекли рекордные 39 долларов.Согласно исследованию CB Insights, опубликованному во вторник, от инвесторов со всего мира в 2018 году поступило 57 миллиардов долларов, что на 120 процентов больше, чем в предыдущем году.

ФОТО ФАЙЛА: логотип Ant Financial отображается на мероприятии компании в Гонконге, Китай, 1 ноября 2016 года. REUTERS / Bobby Yip

Финансирование было привлечено посредством 1707 сделок по сравнению с 1480 в 2017 году, говорится в исследовании. .

Рост финансирования в значительной степени был вызван 52 мега-раундами или инвестициями на сумму более 100 миллионов долларов, которые стоили 24 доллара.В совокупности 88 миллиардов, говорится в исследовании.

Инвестиции в размере 14 миллиардов долларов в Ant Financial, платежную аффилированную компанию китайского гиганта электронной коммерции Alibaba Group Holding Ltd, только в прошлом году составили 35 процентов от общего финансирования финансовых технологий, говорится в исследовании.

За последние три месяца года пять компаний пополнили желанные ряды финтех-«единорогов», то есть компаний стоимостью более 1 миллиарда долларов. К ним относятся провайдер кредитных карт Brex, цифровой банк Monzo и агрегатор данных Plaid.

Венчурные инвесторы вкладывают миллиарды долларов в финтех-компании в надежде, что они смогут получить долю рынка у действующих финансовых институтов, предлагая более простые в использовании и более дешевые цифровые финансовые услуги.

Финансовые технологии появились во всем мире во всех секторах финансов, включая кредитование, банковское дело и управление капиталом.

Хотя в ходе крупных раундов были отчеканены новые единороги и объем финансирования достиг рекордного уровня в 2018 году, по оценкам CB Insights, это, вероятно, задержит первоначальное публичное размещение акций.

«В 2019 году активность IPO, вероятно, останется вялой», — говорится в исследовании.

В Азии наблюдался самый большой скачок количества сделок в 2018 году, рост на 38 процентов по сравнению с предыдущим годом и, согласно исследованию, на рекордные 22,65 миллиарда долларов.

В Соединенных Штатах финтех привлекли рекордные 11,89 млрд долларов за счет 659 инвестиций, в то время как количество сделок снизилось в Европе, но объем финансирования достиг рекордных 3,53 млрд долларов.

Отчетность Анны Иррера; Под редакцией Лизы Шумакер

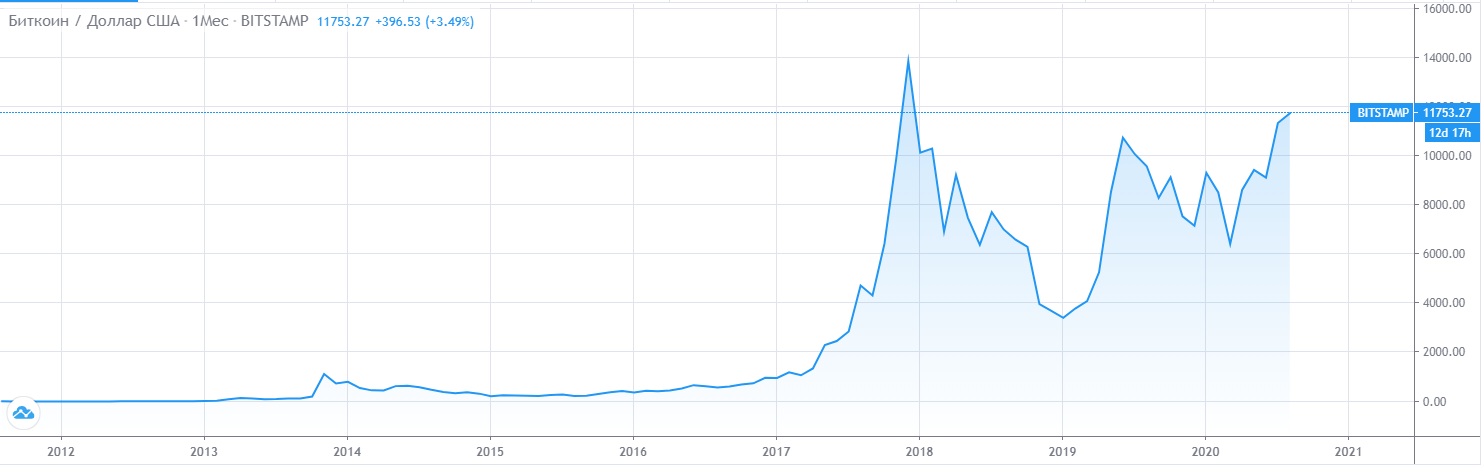

Если бы вы инвестировали 1000 долларов в биткойн год назад, вот сколько у вас было бы сейчас

Инвесторы, владевшие акциями в прошлом году, как правило, получали большие прибыли.Фактически, общая доходность SPDR S&P 500 (NYSE: SPY) за последние 12 месяцев составляет 74,3%. Но нет никаких сомнений в том, что одни инвестиции приносили больше пользы, чем другие.

Большой рост Биткойна: Каким бы сильным ни был фондовый рынок с момента его достижения 23 марта 2020 года, Биткойн (CRYPTO: BTC) был намного сильнее.

После сумасшедшего скачка цен на биткойны в конце 2017 года, когда цены на биткойны приблизились к $ 20 000, предыдущий пузырь биткойнов лопнул в 2018 году, и криптовалюта закончила год с падением на 72.6%. Однако биткойн ожил в 2019 году, завершив год с повышением на 87,2% и ценой около 7200 долларов.

Несколько факторов привели к резкому увеличению покупок биткойнов в 2020 году. Во-первых, инвесторы, обеспокоенные потенциальным долгосрочным ущербом, который триллионы долларов в рамках федерального стимулирования могут нанести стоимости доллара, перетекли в биткойн в качестве потенциального убежища. играть. Во-вторых, молодые американцы, получившие три раунда прямых стимулирующих выплат, вложили значительную часть этих денег в инвестиции, в том числе в биткойны.

Во-первых, инвесторы, обеспокоенные потенциальным долгосрочным ущербом, который триллионы долларов в рамках федерального стимулирования могут нанести стоимости доллара, перетекли в биткойн в качестве потенциального убежища. играть. Во-вторых, молодые американцы, получившие три раунда прямых стимулирующих выплат, вложили значительную часть этих денег в инвестиции, в том числе в биткойны.

Мидзухо недавно подсчитал, что последний раунд стимулирующих выплат в размере 1400 долларов может принести примерно 24 миллиарда долларов для покупки биткойнов.

После начала 2020 года на уровне около 7200 долларов цены на биткойны к середине февраля достигли 10000 долларов.

См. Также: Как купить биткойн (BTC)

К началу марта волатильная криптовалюта снизилась примерно до 8600 долларов после того, как новости о распространении коронавируса в Китае вызвали опасения по поводу U.С. пандемия.

Когда 23 марта фондовый рынок достиг дна, биткойн-инвесторы тоже почувствовали боль. Инвесторы, купившие Биткойн в рамках сделки по предотвращению распространения COVID-19, сильно упали: Биткойн в то время стоил около 5800 долларов. Однако, как только правительственные стимулирующие платежи начали поступать, Биткойн вернул себе свою чванливость.

Инвесторы, купившие Биткойн в рамках сделки по предотвращению распространения COVID-19, сильно упали: Биткойн в то время стоил около 5800 долларов. Однако, как только правительственные стимулирующие платежи начали поступать, Биткойн вернул себе свою чванливость.

К 31 мая цены на биткойны снова превысили 10000 долларов, а с сентября 2020 года они не торговались ниже 10000 долларов.

История продолжается

Ссылка по теме: Если вы вложили 000 в акции Ford год назад, вот сколько Теперь у вас будет

Биткойн В 2021 году, Beyond: Биткойн достиг новых рекордных максимумов, превысив 20000 долларов в декабре 2020 года, почти ровно через три года после своего последнего нового максимума.Криптовалюта в конечном итоге достигла 61 643 доллара за последние недели, что более чем втрое превысило максимум 2017 года.

В последние дни криптовалюта отступила от рекордных максимумов, опустившись примерно до 55 500 долларов на момент публикации.

Тем не менее, биткойн-инвесторы, которые купили год назад и держались, получили огромную прибыль на свои инвестиции. Фактически, 1000 долларов в биткойнах, купленных 23 марта 2020 года, сегодня будут стоить около 8 816 долларов.

Учитывая экспоненциальный рост цен на биткойны в прошлом году в сочетании с потерей поддержки стимулирующих платежей в ближайшие месяцы, некоторые инвесторы по понятным причинам обеспокоены возможным повторением распродажи в 2018 году.Биткойн пережил три спада от бума к спаду более чем на 80% за последнее десятилетие, и аналогичная распродажа в 2021 году может привести к падению его цены примерно до уровня 12000 долларов.

См. Дополнительную информацию на сайте Benzinga

© 2021 Benzinga.com. Benzinga не дает советов по инвестициям. Все права защищены.

Netflix — Информация о складе — Инвестиционный калькулятор

Перейти к основному содержанию Инвесторам- Обзор

- Профиль

- Долгосрочный обзор

- Вопросы ведущих инвесторов

- Обзор учета контента

- Культура Netflix

- О Netflix

- Финансы

- Квартальная прибыль

- Финансовая отчетность

- Годовые отчеты и доверенности

- Отчеты SEC

- Новости и события

- Финансовые отчеты

- События для инвесторов

- Информация о запасах

- Котировка акций

- График акций

- Историческая котировка акций

- Калькулятор инвестиций

- Экология, социальная сфера и управление

- Руководство и директора

- Информация ESG

- Документы по корпоративному управлению

- Членство в комитетах

- Ресурсы

- Отдел новостей

- Уведомления по электронной почте

- Контакты с инвесторами

- Раскрытие информации в социальных сетях

- Отчеты EEO-1

- Обзор

- Профиль

- Долгосрочный обзор

- Вопросы ведущих инвесторов

- Обзор учета контента

- Культура Netflix

- О Netflix

- Финансы

- Квартальная прибыль

- Финансовая отчетность

- Годовые отчеты и доверенности

- Отчеты SEC

- Новости и события

- Финансовые отчеты

- События для инвесторов

- Информация о запасах

- Котировка акций

- График акций

- Историческая котировка акций

- Калькулятор инвестиций

- Экология, социальная сфера и управление

- Руководство и директора

- Информация ESG

- Документы по корпоративному управлению

- Членство в комитетах

- Ресурсы

- Отдел новостей

- Уведомления по электронной почте

- Контакты с инвесторами

- Раскрытие информации в социальных сетях

- Отчеты EEO-1

Сумма инвестиций ($)

Дата начала

Дата окончания

Сравнить с:

S&P 500

Nasdaq 100

Доу 30

Другой

Реинвестировать дивиденды

Инвестиции

ИнвесторамПодписаться

- Твиттер

- Netflix.

ком

ком - Условия эксплуатации

- Политика конфиденциальности

ком

ком