Куда вложить деньги в кризис – советы по инвестированию

Почему стоит начать экономить деньги в кризис?

Новости о сложном экономическом положении страны постоянно появляются в ленте федеральных и местных телеканалов. Каждый гражданин слышит информацию о падении курса рубля, изменениях стоимости нефти, коронавирусной пандемии. Кого-то эти проблемы больше касаются, кому-то посчастливилось не столкнуться с ними настолько близко.

Многие граждане потеряли работу из-за введенных карантинных мер. Количество нуждающихся в материальном обеспечении постоянно растет. Чем обернется для российской экономики кризис 2020 года, прогнозируют многие эксперты. Но для тех, кто думает о том, во что вложить свои деньги, предлагаем несколько практичных советов.

Способы сохранить и инвестировать деньги во время кризиса

Первое, что делают многие люди во время скачков курса, — покупают иностранную валюту. Но такие действия выгодны только тогда, когда финансовое положение страны считается более стабильным.

Получайте выгодные проценты от вкладов уже сейчас

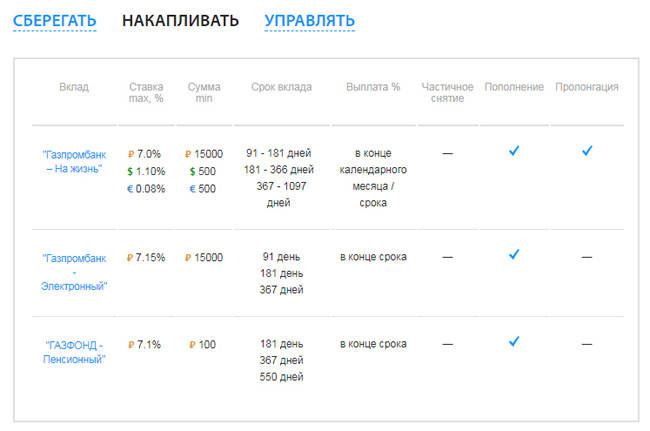

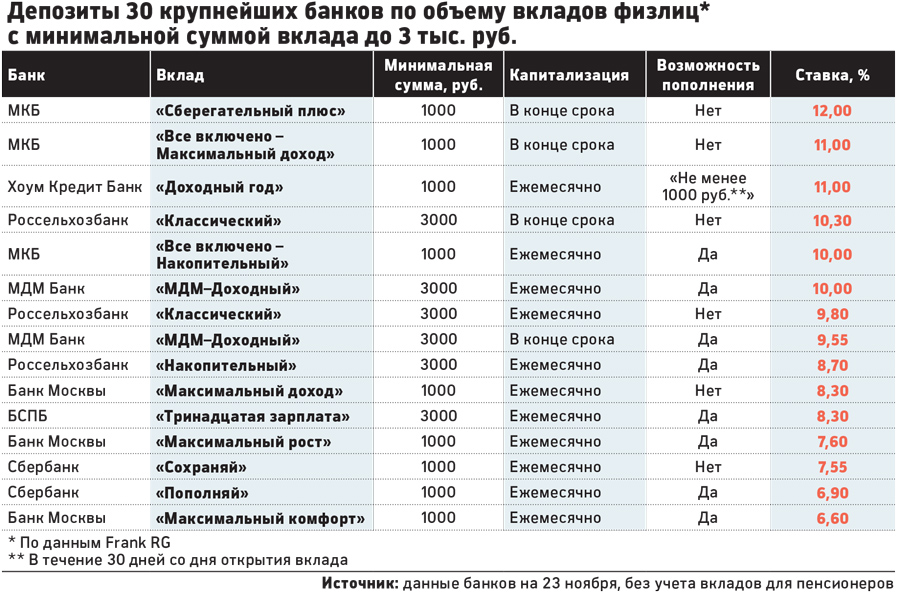

- Вклады в рублях и валюте на длительный срок. Важно выбирать надежный банк. В этом случае деньги будут защищены государством во время кризиса. Их получится вернуть при потере лицензии и банкротстве финансового учреждения.

- Покупка недвижимости. Традиционно во время кризиса растет уровень инфляции и цены на покупку квадратных метров.

Несмотря на неустойчивое состояние отрасли вложение денег в покупку квартиры, дома или других видов недвижимости остается одним из выгодных. Будь то покупка с помощью ипотечного кредитования или инвестирование в строительство – такой способ сохранить сбережения будет всегда выигрышным.

Несмотря на неустойчивое состояние отрасли вложение денег в покупку квартиры, дома или других видов недвижимости остается одним из выгодных. Будь то покупка с помощью ипотечного кредитования или инвестирование в строительство – такой способ сохранить сбережения будет всегда выигрышным.

- Покупка облигаций, выпускаемых Минфином. Они бывают долгосрочными и среднесрочными. Преимуществом такого вложения денег заключается в том, что их владельцы не только сохраняют свои накопления, но и получают прибыль на 2,5% выше инфляции.

- Покупка драгоценных металлов, в частности, золота. Этот вид вложения денег неизменно приносит доход. Золото оценивается в долларах США. Поэтому при падении курса рубля можно избежать значительных денежных потерь.

Чтобы надежно сохранить и приумножить свои сбережения во время кризиса, следует использовать сразу несколько вариантов вложения. Разделите сбережения так, чтобы хватало на ежемесячные траты наличными или на банковской карте.

что банку выгоднее — Frank RG

- Инвестиционные продукты стали лидером по темпу роста портфеля

- Из-за снижения ставок по вкладам клиенты все чаще выбирают инвестиции

- Банку такие продукты выгоднее с точки зрения маржи

Клиенты переходят на инвестиции.

Ставки по накопительным счетам достигают 6%, при этом распоряжаться деньгами можно свободно — проценты начисляются раз в месяц и не сгорают при снятии денег со счета. Что касается инвестиционных продуктов, то клиенты готовы увеличить уровень риска для получения дополнительной доходности — от пассивного накопления мы переходим к инвестициям.

Что касается инвестиционных продуктов, то клиенты готовы увеличить уровень риска для получения дополнительной доходности — от пассивного накопления мы переходим к инвестициям.

В этом году мы зафиксировали значительное изменение в клиентском поведении: портфель накопительных счетов рос так же быстро, как портфель депозитов — по итогам 10 месяцев 2019 года прирост составил почти 20%.

Но самое значимое изменение произошло в сегменте инвестиционных продуктов: в 2019 году они стали лидерами по темпам роста портфеля. Объем средств клиентов в управлении за 11 месяцев 2019 года вырос на 39%, тогда как по итогам всего 2018 года прирост составлял чуть более 20%. Число клиентов в брокерском обслуживании за 11 месяцев этого года увеличилось на 30%. БОльшая часть активов клиентов — это облигации, из которых более половины составляют облигации, номинированные в валюте.

Что пользуется спросом. Интерес к сложным, но потенциально более доходным продуктам — очень позитивный фактор с точки зрения развития финансовой культуры. Клиенты ищут возможность более выгодно вложить средства и готовы выбирать не только безрисковые или низкорисковые продукты.

Клиенты ищут возможность более выгодно вложить средства и готовы выбирать не только безрисковые или низкорисковые продукты.

Инвестиционные счета, ПИФы и доверительное управление — инструменты, дающие значительную степень свободы при выборе стратегии. Можно выбрать консервативный подход и вложиться в гособлигации, а можно диверсифицировать портфель и инвестировать в фонды, управляющие зарубежной недвижимостью. Самыми популярными у наших клиентов стали фонды облигаций и фонды, ориентированные на российский рынок акций.

Аналитика по теме

Ставки по депозитам premium и private

Ежемесячный мониторинг ставок по вкладам для состоятельных клиентов.

› После введения в начале 2019 года налоговой льготы по государственным облигациям в валюте интерес клиентов к этому инструменту значительно вырос. За год с сентября прошлого года клиенты смогли заработать 10% годовых на консервативных облигационных стратегиях в связи с очень хорошими условиями входа в сентябре 2018 года.

В целом все это говорит об усложнении клиентского поведения. Снижение ставок пробудило интерес к инвестициям и принципиально отличным от депозитов финансовым продуктам. И наша задача в данном случае — сопровождать клиента и объяснять ему механизмы инструментов, которые он раньше, возможно, не использовал.

Это влияет на структуру банковских пассивов. Депозиты и накопительные счета по-прежнему популярны, но все говорит о том, что в 2020 году ставки в экономике продолжат снижаться. И депозит или традиционный счет становятся точкой входа клиента в банк, после чего он начинает использовать другие продукты. Здесь необходим постоянный анализ клиентского опыта и адресное предложение, которое учтет аппетит к риску, выбор валюты для инвестиций и ряд других факторов. И здесь очень важную роль играет цифровизация — она упрощает и ускоряет процессы. Интерес к брокериджу, например, вырос с появлением возможности пополнить счет через мобильное приложение и точно так же вывести деньги.

Выгода для банка. Мы видим потенциал для развития инвестиционных продуктов в 2020 году. С точки зрения банка инвестиционные продукты позволяют развить отношения с клиентом, увеличить вовлеченность в продукты банка и являются существенным источником комиссионного дохода.

Интерес представляют и накопительные счета. Фондирование по накопительными счетам зависит от срока нахождения денег на них и от поведения клиентов. Поэтому здесь показатель маржи будет свой не только для каждого банка, но и в каждый конкретный момент. В нашем случае маржа по накопительным счетам выше, чем маржа по депозитам. Маржа по инвестиционным продуктам также выше, чем по депозитам, в том числе, из-за отсутствия расходов на резервы и страхование средств.

Автор — руководитель управления обслуживания премиальных клиентов Райффайзенбанка Кирилл Матвеев

Куда выгодно вложить деньги в интернете под проценты

Вложить деньги в Интернете можно выгоднее чем в банковские депозиты, главное знать куда выгодно вложить деньги под проценты.

Куда вложить деньги в интернете в этом году

Таким вопросом задаются тысячи человек каждый день. Чтобы зарабатывать деньги, вовсе не обязательно работать на трех-четырех работах одновременно. Для настоящего успеха необходимо сконцентрировать ваши усилия на создании пассивного дохода, и тогда он уже будет приносить вам финансовую прибыль.

Еще в не очень далеком прошлом подобной альтернативы просто не существовало. Что вышло в итоге? Большинство нынешних пенсионеров, не создав накоплений, вынуждено жить на мизерную пенсию по старости. На мой взгляд, это лучший стимул задуматься о своем будущем уже сейчас.

Задуматься — значит дать ответы на как минимум три вопроса:

- Куда более всего оптимально вложить деньги?

- Какие есть реальные возможности для роста денег частного инвестора в этом году?

- Как избежать обмана?

Вложить деньги в Интернете значит получать прибыль больше, чем на банковском депозите

Куда можно вложить деньги, чтобы заработать? Почему вклад в Интернете — это выгодно? Потому что здесь неограниченный выбор и перспектива выгодно вложить деньги. Бесспорно, 30-120% годовых намного привлекательнее, чем 3-10%, полученных по банковскому депозиту! Призыв нести финансы в сберкассу давно уже потерял свою актуальность!

Бесспорно, 30-120% годовых намного привлекательнее, чем 3-10%, полученных по банковскому депозиту! Призыв нести финансы в сберкассу давно уже потерял свою актуальность!

Инвестиции через Интернет просты и не требуют специальной подготовки. Я, например, работаю on-line и часть заработанных денег инвестирую также on-line. Мои вклады предусматривают и кратковременную, и долгосрочную доходность. Самое замечательное этой ситуации: мои денежные средства работают сами и приносят мне пассивный доход!

Доверительное управление — это не сложно. У вас есть определенные средства под управление опытного трейдера. Вы доверяете компании либо конкретному управляющему использовать свои финансы с целью получения дохода. От вас не требуется специальных знаний или навыка инвестирования, всем этим обладают те, кому вы доверились. Они получают прибыль и делят ее с вами, чаще всего пополам. Впрочем, данное соотношение (50% инвестору, 50% управляющему) может быть иным. Его и другие дополнительные условия регламентирует заключаемый договор (так называемая оферта).

Его и другие дополнительные условия регламентирует заключаемый договор (так называемая оферта).

Разумный выбор — это выбор доверительного управления

Когда можно заключать договор доверительного управления? Это актуально при следующих случаях:

- Торговля акциями/облигациями на фондовом рынке;

- Заключение фьючерсного контракта;

- Спортивные ставки;

- Инвестирование в оффлайн бизнес.

Куда выгодно вложить деньги под проценты

У каждой компании индивидуальный подход к учету инвестиций. Контроль осуществляется через личный кабинет инвестора. Ознакомитесь с историей финансовых операций и проведением начислений за торговлю.

Если нужно пополнить баланс или вывести полученную прибыль, это легко делается с использованием популярных платежных систем либо банковского перевода.

Для наглядности разберем, как работает компания, занимающаяся доверительным управлением на рынке Forex.

Трейдер и инвестор на современном этапе сотрудничают, пользуясь новыми удобными технологиями. К ним относятся ПАММ-счета (англ. Percent Allocation Management Module). Средства частного инвестора с подобного депозита передаются под доверительное управление трейдеру для проведения сделок на рынке валютном рынке. Депонент технически упрощает процедуру передачи финансовых средств. Плюсы от его применения: возможность отслеживать статистику проведенных операций во всех подробностях, удобство управления для инвестора, множество вариантов пополнения и снятия денежной массы.

К ним относятся ПАММ-счета (англ. Percent Allocation Management Module). Средства частного инвестора с подобного депозита передаются под доверительное управление трейдеру для проведения сделок на рынке валютном рынке. Депонент технически упрощает процедуру передачи финансовых средств. Плюсы от его применения: возможность отслеживать статистику проведенных операций во всех подробностях, удобство управления для инвестора, множество вариантов пополнения и снятия денежной массы.

Как начать?

Сегодня предоставляем отчет о 6 месячном инвестировании под доверительное управление трейдерам из кампании Альпари.

Вначале как и везде нужно пройти регистрацию.

Благо она стандартная для подобных финансовых проектов и не представляет особой сложности. Т.к. всё официально, то вводить надо реальные паспортные данные, чтобы не компрометировать себя и соглашаемся со всеми пунктами.

Теперь нужно открыть собственный счет на который в последствие будет зачислен капитал и проценты от вложения. Эти финансы еще не приносят никакой прибыли. Баланс является как бы промежуточным местом между вашей картой Visa (любой способ пополнения баланса) и инвестиционным депозитом. Никакой скрытой или явной комиссии нет — сколько перевели, столько и будет зачислено.

Эти финансы еще не приносят никакой прибыли. Баланс является как бы промежуточным местом между вашей картой Visa (любой способ пополнения баланса) и инвестиционным депозитом. Никакой скрытой или явной комиссии нет — сколько перевели, столько и будет зачислено.

Пополняем баланс выбрав удобный способ.

Переходим к выбору самого прибыльного инвестиционного ПАММ-счета через Рейтинг.

Рейтинг условно поделен на 3 части: Рейтинг ПАММ-индексов, Рейтинг ПАММ-счетов, Рейтинг ПАММ-счетов 2.0

Рейтинг ПАММ-счетов 2.0 сразу отпадает, т.к. после изучения всей соответствующей документации на сайте стало понятно, что управляющий (человек который должен успешно торговать общественным инвестиционным счетом и приносить доходность) ничем не рискует. Все убытки несут непосредственно инвесторы.

Рейтинг ПАММ-счетов это самый что ни на есть стандартный ПАММ-счет. Риски равномерно распределяются между инвесторами и управляющим, поэтому трейдер трижды подумает прежде чем совершить сделку. т.к. в случае убытка он не платит со своего кармана. Все модули управления процентным распределением делятся на 2 основных типа по степени рискованности и прибыльности:

т.к. в случае убытка он не платит со своего кармана. Все модули управления процентным распределением делятся на 2 основных типа по степени рискованности и прибыльности:

Консервативные — очень стабильные управляющие, предпочитающие лучше совершить меньше торговых операций, нежели делать рискованные шаги.

Агрессивные — рискуют больше, но и прибыли могут дать больше.

Рейтинг ПАММ-индексов это новый инструмент. Индекс это так сказать портфель состоящий из отобранных обычных модулей управления процентным распределением. Простое и в тоже время гениальное решение. В чем смысл? Большинство памм-счетов обычно дают доходность ежемесячно, но бывают и небольшие просадки. Поступайте грамотно — положите денежные средства под нескольких разных управляющих. Даже если один-два дадут убыток, то остальные перекроют убыток и выведут общий баланс в прибыль.

Прежде инвесторы самостоятельно разделяли весь свой капитал на равные части и распределяли их между понравившимися вкладами (обычно между 5-ю). Это называется диверсификация убытков. Теперь компания Alpari избавила нас от лишних телодвижений создав ПАММ-индексы призванные минимизировать возможные риски.

Это называется диверсификация убытков. Теперь компания Alpari избавила нас от лишних телодвижений создав ПАММ-индексы призванные минимизировать возможные риски.

Рейтинг можно сортировать по разным критериям: Доходность за

последний месяц, Относительная просадка, Прибыль в %.

Выбрав понравившийся ПАММ-счет жмем зеленую кнопку «Детали». Изучаем детальную информацию и жмем «Принять». Переведя в ПАММ средства с нашего основного не инвестиционного вклада мы уже на следующие сутки будем наблюдать за движениями нашего капитала.

Давайте рассмотрим пример правильного вложения денег

Все финансисты знают такое понятие как диверсификация. Не будем вдаваться в теорию, просто говоря — это распределение вложений. Не рекомендуется вкладывать весь капитал в одно место. Помните старую русскую поговорку: не держи все яйца в одной корзине. Это как раз тот случай. При диверсификации рекомендуется разделять капитал на равные части.

Вы выбрали в рейтинге самых успешных трейдеров, сугубо на ваш субъективный взгляд — т. к. понятие о прибыльности и рискованности у всех нас разное.

к. понятие о прибыльности и рискованности у всех нас разное.

На момент написания этой статьи, такими являлись:

1. Profit Share;

2. RedRock Capital;

3. FxInvesting;

4. Legin85;

5. LT system.

Не рекомендуем распределять капитал больше чем на пять счетов. Такая схема работы проверена временем и известны случаи, когда например 20 разных счетов давали отрицательных эффект. Пять — это оптимальная «золотая середина».

Если верить официальной статистики Альпари, то за 6 месяцев нахождения денег на этих счетах общая прибыль составила бы 435,74%.

1. Profit Share — 135.91%, получили бы 2359,1$ с вложенной тысячи;

2. RedRock Capital — 95.88%, получили бы 1958,8$ с инвестированной тысячи;

3. FxInvesting — 72.86%, получили бы 1728,6$ с положенной тысячи;

4. Legin85 — 67.77%, получили бы 1677,7$ с внесенной тысячи;

5. LT system — 63.32%, получили бы 1633,2$ с тысячи;

Выбор депонентов субъективен из-за того, что подходы у всех разные, но наша личная рекомендация — делать упор на старых зарекомендовавшие себя управляющих, которые давно стабильно в плюсе.

Последнее обновление: 16 апреля 2021 в 09:03

Куда в кризис вкладывать деньги с доходностью от 24 до 36% годовых

На финансовом рынке Кыргызстана предлагается много хороших инструментов для инвестирования денег и увеличения дохода. Какие-то из них менее доходные (депозиты), какие-то трудоемкие (недвижимость), какие-то более рискованные (акции). О вложении денег в банковские депозиты, недвижимость, акции и другое сказано и написано очень много.

В этой статье будет рассмотрен другой инструмент инвестирования. Им является сервис «Заем.kg», основанный на принципах «социального заимствования». Он был создан кыргызстанскими бизнесменами и получил широкое распространение, в том числе потому что создатели сервиса сделали его под менталитет кыргызстанцев – у нас широко распространена практика займов у родственников или друзей. А когда таких знакомых нет, на помощь приходит современный сервис.

Система «люди-людям»

Создатели «Заем.kg» рассказывают, что работа сервиса основана на системе «люди-людям». Она дает возможность брать и давать деньги взаймы другим людям. При этом соблюдается принцип максимальной безопасности от возможных рисков и обеспечивается возможность получить доход на свой капитал.

Как это работает?

С точки зрения инвестирования эта система работает довольно просто и состоит из трех этапов, рассказывают создатели сервиса.

Например, у вас есть какой-то накопленный капитал, который вы хотите выгодно вложить, то первое, что вам нужно сделать, это обратиться к специалисту «Заем.kg» и рассказать, сколько в месяц вы хотели бы получать процентов с вложенной суммы и на какой срок вы готовы эту сумму инвестировать.

На втором этапе специалист начинает искать вам подходящего человека, который как раз нуждается в такой сумме денег и готов платить запрашиваемые вами проценты в течение указанного вами срока.

Помимо того что специалисты найдут вам заемщика, они еще и проведут тщательный анализ его кредитной истории, финансового положения, имущества, предоставляемого им в качестве залога. После чего кредитор получает доступ к полной информации о заемщике.

После чего кредитор получает доступ к полной информации о заемщике.

На третьем, последнем этапе вся сделка оформляется юридически. Выполняются все необходимые действия, чтобы максимально гарантировать возврат займа, а именно: юридическое оформление сделки в государственных органах и дальнейшее сопровождение до окончательного погашения займа.

О доходности

Годовая доходность такого вложения денег будет составлять от 24 до 36% годовых, или от 2 до 3% в месяц. И это значительно больше, чем банковский депозит, где доходность в 3% можно получить только положив деньги в банк на год. При этом начисленные проценты в сервисе «Заем.kg» можно забрать в любое время без каких-либо потерь.

Специалисты сервиса рассказывают, что на сегодняшний день система социального заимствования – это наиболее выгодное вложение средств, поскольку другие рынки сейчас, в том числе и рынок недвижимости, сильно «штормит», и не совсем понятно, что будет дальше. А когда есть какая-то неопределенность, люди по своей сути всегда стараются выжидать – в данном случае копить. В этом плане сервис «Заем.kg» предлагает не просто копить, но и зарабатывать уже на том, что накоплено.

В этом плане сервис «Заем.kg» предлагает не просто копить, но и зарабатывать уже на том, что накоплено.

«Сейчас на самом деле очень сложный период у бизнесменов и предпринимателей. Многие из них начали снижать свою активность на рынке, а в некоторых случаях вообще «свернули» свою деятельность, дабы «пережить» сложный период, не растеряв ранее заработанные капиталы. Однако даже в сложившихся условиях есть хороший шанс реально заработать», – отмечают создатели «Заем.kg».

Компания «Заем.kg» основана в 2008 году и работает на рынке уже 12-й год. Миссия компании – создать более эффективную, прозрачную и удобную для клиентов альтернативу традиционной банковской системы, которая предлагает кредитоспособных заемщиков под более низкие процентные ставки. Для инвесторов более высокую прибыль.

10 способов заработать на повышении процентной ставки

Хотя многие инвесторы и аналитики обращают внимание на низкие процентные ставки, рост процентных ставок меняет рыночный ландшафт для предприятий и индивидуальных инвесторов. Вот как инвесторы могут получить прибыль от повышения процентных ставок.

Вот как инвесторы могут получить прибыль от повышения процентных ставок.

Ключевые выводы

- Инвестиции в повышение процентных ставок могут быть успешно осуществлены путем инвестирования в компании, которые преуспеют с более высокими ставками, такие как брокеры, акции технологических и медицинских компаний, а также компании с большим остатком денежных средств.

- Инвесторы также могут извлечь выгоду из перспективы более высоких ставок, покупая недвижимость и продавая ненужные активы.

- Краткосрочные облигации и облигации с плавающей ставкой также являются хорошими инвестициями в период роста ставок, поскольку они снижают волатильность портфеля.

1. Инвестируйте в брокерские фирмы

Брокерские фирмы зарабатывают деньги на процентах, полученных от остатков денежных средств на счетах клиентов. Естественно, они получают больше процентов, когда ставки выше. Обзор периода 2003-2004 гг., Когда ставка по федеральным фондам выросла с 1. От 25% до 2,25%, показывает, что у крупных онлайн-брокеров, таких как E * Trade и Charles Schwab, процентный доход увеличился на 38%, что привело к увеличению операционной прибыли на 10%.

От 25% до 2,25%, показывает, что у крупных онлайн-брокеров, таких как E * Trade и Charles Schwab, процентный доход увеличился на 38%, что привело к увеличению операционной прибыли на 10%.

2. Инвестируйте в богатые компании

Богатые компании также выиграют от повышения ставок, зарабатывая больше на своих денежных резервах. Инвесторы могут искать компании с низким соотношением долга к собственному капиталу (D / E) или компании с большим процентом балансовой стоимости в виде денежных средств.

3.Заблокируйте низкие ставки

Лицам с ипотечными кредитами с регулируемой процентной ставкой (ARM) или компаниям с любым видом финансирования с регулируемой процентной ставкой было бы целесообразно рефинансировать финансирование с фиксированной ставкой, зафиксировав минимально возможные процентные ставки на длительный срок.

4. Купить с финансированием

Частным лицам или компаниям, планирующим крупные покупки или капитальные затраты, следует подумать о покупке сейчас, пока у них еще есть возможность зафиксировать низкие долгосрочные ставки. Покупки, сделанные до начала значительного повышения процентных ставок, могут привести к значительной экономии финансовых затрат и общих долгосрочных затрат.

Покупки, сделанные до начала значительного повышения процентных ставок, могут привести к значительной экономии финансовых затрат и общих долгосрочных затрат.

5. Инвестируйте в технологии, здравоохранение

Большинство компаний в секторах технологий и здравоохранения удерживают большие суммы прибыли в качестве нераспределенной прибыли для реинвестирования в рост, а не выплачивают их в виде дивидендов. Прошлая история показывает, что такая позиция обычно приводит к увеличению доходов в условиях роста ставок. За последние 13 периодов роста процентных ставок — за последние полвека — секторы здравоохранения и технологий продемонстрировали средний прирост от 13% до 20% в течение первого года после повышения процентных ставок.Для сравнения, общий средний прирост индекса S&P 500 составил всего 6–7%.

6. Используйте краткосрочные облигации или облигации с плавающей процентной ставкой

Инвесторы в облигации могут снизить волатильность портфеля в условиях роста ставок, перейдя к облигациям с более короткими сроками погашения или купив облигации с купонными ставками, плавающими в соответствии с рыночной ставкой.

7. Инвестируйте в компании по расчету заработной платы

Обработчики заработной платы, такие как Paychex и Automatic Data Processing, обычно поддерживают большие остатки денежных средств для клиентов в периоды между зарплатами, когда деньги распределяются в качестве заработной платы.Эти фирмы должны увидеть рост процентных доходов при повышении процентных ставок.

8. Продать активы

Физические лица или предприятия с ненужным имуществом или другими активами могут получить прибыль от продажи таких активов до того, как ставки начнут расти. Покупатели, вероятно, захотят совершить покупку сейчас, когда они все еще могут фиксировать низкие долгосрочные ставки, поэтому они могут быть готовы платить надбавки за приобретение необходимых активов до того, как ставки начнут расти.

9. Сохранение долгосрочных контрактов на поставку

Повышение ставок обычно означает рост цен.Компании, которые могут заключить долгосрочные контракты с поставщиками, могут получить лучшую маржу, избегая повышения цен как можно дольше.

10. Покупка или инвестирование в недвижимость

Цены на недвижимость, как правило, растут вместе с процентными ставками, а часто даже опережают их. Покупка недвижимости или инвестирование в инвестиционные фонды недвижимости (REIT) — еще один способ получить прибыль от растущих ставок.

Повышение процентных ставок может показаться плохим для тех, кому нужно взять ссуду или купить что-то в кредит, но инвесторы могут получить прибыль, планируя заранее и приобретая правильные типы инвестиций.

Лучшие краткосрочные инвестиции на срок до 5 лет

Что такое краткосрочные инвестиции?

Краткосрочная инвестиция — это инвестиция, которую вы можете легко конвертировать в наличные, например, высокодоходный сберегательный счет или счет денежного рынка. Это деньги, которые могут вам понадобиться раньше, чем позже.

Если вы инвестируете в фондовый рынок, обычно считается хорошей идеей сохранить вложенные деньги как минимум в течение пяти лет. Но цель сбережений в пять лет или меньше не означает, что вам нужно все время бездействовать.Есть несколько способов помочь вашим деньгам расти даже в ограниченный период времени.

Но цель сбережений в пять лет или меньше не означает, что вам нужно все время бездействовать.Есть несколько способов помочь вашим деньгам расти даже в ограниченный период времени.

В этой статье мы разберем лучшие инвестиции на нужный вам период времени. Сюда входят:

Чтобы понять, как краткосрочные и долгосрочные инвестиции отличаются, это помогает понять разницу между процентными ставками и доходностью инвестиций. По большей части, приумножение денег через процентные счета сопряжено с чрезвычайно низким риском; вы заключаете соглашение, зная, сколько процентов вы заработаете за определенный период времени.С другой стороны, вложения в акции далеко не гарантированы. После резкого падения рынка на возврат денег могут уйти месяцы или годы.

Это демонстрирует один из основных принципов инвестирования: высокая доходность обычно требует готовности брать на себя больший риск, в то время как низкая доходность часто сопровождается низким риском или отсутствием вообще. Так как же найти баланс? Вот руководство по краткосрочным инвестициям с учетом ваших временных рамок.

| ||

|

| |

|

|

Инвестиции за деньги, которые вам нужны менее чем за 2 года

Онлайн-сберегательный счет или счет денежного рынка

Потенциальная процентная ставка: около 0,5%

Текущий анализ NerdWallet показывает годовую процентную доходность для высокодоходные сберегательные онлайн-счета и счета денежного рынка с выплатой от 0.4% и 0,6%. Это может показаться не таким уж большим, но, по данным Федеральной корпорации по страхованию вкладов, это выше 0,06%, текущей средней процентной ставки по сберегательным счетам по стране, и того, что вам, вероятно, предложат в филиале в вашем городе.

Как сберегательные счета, так и счета денежного рынка застрахованы FDIC, что означает, что ваши деньги защищены в случае банкротства банка до 250 000 долларов США на одно учреждение на каждого вкладчика.

Счет управления денежными средствами

Возможная процентная ставка: 0.От 25% до 0,5%

Другой альтернативой для краткосрочных сбережений является счет управления денежными средствами. Эти счета обычно предлагаются роботами-консультантами и онлайн-инвестиционными фирмами (или дисконтными брокерами). Некоторые счета для управления денежными средствами обеспечивают выписку чеков, внесение мобильных чеков, оплату счетов, денежные переводы, программы постановки целей и овердрафта.

Денежный счет Wealthfront не взимает комиссий и в настоящее время выплачивает 0,10%. Благодаря соглашениям с несколькими банками Wealthfront предлагает страховое покрытие FDIC на сумму до 1 миллиона долларов.Минимальный баланс счета составляет 1 доллар США с неограниченным количеством переводов на счет и из него, а также оплаты счетов и движения денег через Venmo, Paypal и CashApp.

Годовая процентная ставка 0,25% SoFi Money — еще один вариант для ваших краткосрочных инвестиций. Нет требований к минимальному балансу, и вкладчики не платят ежемесячных комиссий за счет, овердрафт, банкомат или комиссии за зарубежные транзакции. Он также предлагает одноранговые денежные переводы, бесплатные физические чеки и страхование FDIC на сумму до 1,5 миллиона долларов.

Реклама

Сборы0.15% в год (приблизительно) | ||

Инвестиции на необходимые вам деньги в течение 2–3 лет

Фонд краткосрочных облигаций

Потенциальная процентная ставка: 2% или более , для тех, кто готов взять на себя больший риск

Облигация — это ссуда компании или правительству, которая выплачивает фиксированную ставку доходности. Облигация — более безопасное вложение для краткосрочных сбережений, чем акции, но она все же сопряжена с рисками: заемщик может объявить дефолт, а при повышении процентных ставок стоимость облигаций обычно снижается.Чтобы снизить риск дефолта, выбирайте фонды облигаций, которые в основном владеют государственными облигациями, выпущенными правительством США, и муниципальными облигациями, которые выпускаются штатами и городами.

Паевые инвестиционные фонды денежного рынка

Потенциальная процентная ставка: от 1% до 2%

Другим краткосрочным вариантом сбережений с более высокой доходностью являются паевые инвестиционные фонды денежного рынка, также известные как фонды денежного рынка. Не путать с одноименными счетами денежного рынка (см. Выше), фонды денежного рынка — это паевые инвестиционные фонды, которые покупают краткосрочные высококачественные долговые обязательства у США.S. правительство, муниципалитеты или корпорации. Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка держат муниципальные ценные бумаги, освобожденные от федеральных налогов и налогов штата. Эти фонды не застрахованы FDIC и несут риски, аналогичные краткосрочным облигациям.

Инвестиции в деньги, которые вам нужны в течение 3-5 лет

Банковские депозитные сертификаты или CD

Потенциальная процентная ставка: около 0,80%

Деньги, которые вам точно не понадобятся, на определенный период Со временем компакт-диски могут быть хорошим вариантом безрисковой экономии.Компакт-диски предлагают заранее установленную гарантированную процентную ставку, если вы заблокируете свои деньги на определенный срок (от трех месяцев до пяти и более лет). Как правило, чем дольше срок, тем выше процентная ставка.

Если вам нужно снять деньги до истечения срока действия CD, вы заплатите штраф в размере от трех до шести месяцев процентов. Также обратите внимание, что для компакт-дисков может быть установлен минимальный депозит.

Одноранговая ссуда

Потенциальная процентная ставка: 5% или более

На более рискованном конце спектра краткосрочных инвестиций находятся одноранговые ссуды.Интернет-кредитор, такой как Prosper, — это один из вариантов для инвесторов, которые готовы ссудить деньги заемщикам, которым нужны деньги на что угодно, от ремонта дома до медицинских расходов.

Посредством подобных сайтов заемщики классифицируются по кредитоспособности, что означает, что вы можете ограничить риск — но не избежать его полностью — путем предоставления ссуды только заемщикам на верхних уровнях кредитоспособности. Вы будете получать меньше процентов, сосредоточившись на этих избранных кандидатах, но доход все равно будет значительно выше, чем у сберегательного счета.Проспер говорит, что его высший кредитный класс, AA, в настоящее время имеет историческую доходность 3,6%.

Чтобы еще больше снизить риски, рассмотрите возможность диверсификации, распределяя ссуды на небольшие части, давая ссуду 25 или 50 долларов каждому кандидату, а не, скажем, 2500 долларов одному. Когда заемщик производит платеж, он распределяется между инвесторами ссуды, и вы можете либо снять, либо реинвестировать его. Инвесторы обычно платят комиссию за обслуживание, поэтому обязательно учтите это в своих расчетах.

12 лучших инвестиций для любого возраста и дохода

Термин «инвестирование» может вызывать в воображении образы неистовой Нью-Йоркской фондовой биржи или, возможно, вы думаете, что это что-то предназначенное только для тех, кто более богат, старше или продвинулся в своей карьере, чем вы.Но это далеко от истины.

При ответственном подходе инвестирование — лучший способ приумножить ваши деньги, и большинство типов инвестиций доступны практически любому, независимо от возраста, дохода или карьеры. Однако такие факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный момент.

Например, у человека, близкого к пенсионному, со здоровым гнездом, скорее всего, будет совсем другой инвестиционный план, чем у того, кто только начинает свою карьеру и не о каких сбережениях говорить.Ни один из этих людей не должен избегать инвестирования; им следует просто выбрать наилучшие вложения в соответствии с их индивидуальными обстоятельствами.

Вот 12 лучших инвестиций для рассмотрения, как правило, в порядке убывания риска. Имейте в виду, что меньший риск обычно означает меньшую доходность.

12 лучших инвестиций

1. Высокодоходные сберегательные счета

Онлайн-сберегательные счета и счета для управления денежными средствами обеспечивают более высокую доходность, чем вы получите на традиционных банковских сберегательных или текущих счетах.Счета для управления денежными средствами похожи на гибрид сберегательного и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Подходит для: Сберегательные счета лучше всего подходят для краткосрочных сбережений или денег, к которым вам нужно получать доступ только от случая к случаю — подумайте о фонде для чрезвычайных ситуаций или отпуске. Операции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях более высокие процентные ставки.

Если вы новичок в сбережении и инвестировании, хорошее эмпирическое правило состоит в том, чтобы сохранить от трех до шести месяцев расходов на жизнь в таком аккаунте, прежде чем выделять больше на инвестиционные продукты, расположенные ниже в этом списке.

Где открыть счет для управления денежными средствами: инвестиционные компании и роботы-консультанты, такие как Betterment и SoFi, предлагают конкурентоспособные ставки на счетах для управления денежными средствами.

2. Депозитные сертификаты

CD — это сберегательный счет с федеральным страхованием, который предлагает фиксированную процентную ставку в течение определенного периода времени.

Подходит для: компакт-диск для денег, которые, как вы знаете, вам понадобятся в определенный день в будущем (например, для оплаты дома или свадьбы). Обычно срок составляет один, три и пять лет, поэтому, если вы пытаетесь безопасно увеличить свои деньги для определенной цели в течение заранее определенного периода времени, компакт-диски могут быть хорошим вариантом. Однако важно отметить, что, чтобы получить деньги от компакт-диска раньше, вам, вероятно, придется заплатить комиссию. Как и в случае с другими видами инвестиций, не покупайте компакт-диски на деньги, которые могут вам понадобиться в ближайшее время.

Где купить компакт-диски: компакт-диски продаются в зависимости от срока действия, и лучшие цены, как правило, можно найти в онлайн-банках и кредитных союзах. Посмотрите лучшие ставки CD прямо сейчас, исходя из продолжительности срока и минимумов счетов.

3. Фонды денежного рынка

Паевые инвестиционные фонды денежного рынка представляют собой инвестиционный продукт, не путать со счетами денежного рынка, которые представляют собой банковские депозитные счета, аналогичные сберегательным счетам. Когда вы инвестируете в фонд денежного рынка, на ваши деньги покупается набор высококачественных краткосрочных государственных, банковских или корпоративных долговых обязательств.

Подходит для: денег, которые могут вам понадобиться в ближайшее время, которые вы готовы подвергнуть немного большему рыночному риску. Инвесторы также используют фонды денежного рынка, чтобы держать часть своего портфеля в более безопасных инвестициях, чем акции, или в качестве средства хранения денег, предназначенных для будущих инвестиций. Хотя фонды денежного рынка технически являются инвестициями, не ожидайте более высокой доходности (и более высокого риска) от других инвестиций на этой странице. Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Где купить паевой инвестиционный фонд денежного рынка: Паевые инвестиционные фонды денежного рынка можно приобрести непосредственно у поставщика паевых инвестиционных фондов или в банке, но самый широкий выбор будет доступен у онлайн-брокера со скидками (вам необходимо открыть брокерский счет ).

4. Государственные облигации

Государственные облигации — это ссуды, предоставленные вами государственному учреждению (например, федеральному или муниципальному правительству), которое выплачивает инвесторам проценты по ссуде в течение определенного периода времени, обычно от одного до 30 лет. Из-за этого постоянного потока платежей облигации известны как ценные бумаги с фиксированным доходом. Государственные облигации — это практически безрисковые инвестиции, поскольку они полностью обеспечены доверием и доверием правительства США.

Недостатки? В обмен на эту безопасность вы не увидите такой высокой доходности от государственных облигаций, как от других типов инвестиций.Если бы у вас был портфель из 100% облигаций (в отличие от смеси акций и облигаций), было бы значительно труднее достичь пенсионных или долгосрочных целей. (Подробнее см. В нашем объяснении по облигациям.)

«Облигации предлагают балласт для портфеля, обычно растут, когда акции падают, что позволяет нервным инвесторам придерживаться своего инвестиционного плана».Делия Фернандес, CFP

Подходит для: консервативных инвесторов, которые предпочли бы видеть в своем портфеле меньшую волатильность.

«Облигации служат балластом для портфеля, обычно растут, когда акции падают, что позволяет нервным инвесторам придерживаться своего инвестиционного плана, а не панически продавать», — говорит Делия Фернандес, сертифицированный специалист по финансовому планированию и основатель Fernandez. Финансовый консалтинг в Лос-Аламитос, Калифорния.

Фиксированный доход и более низкая волатильность облигаций делают их обычными для инвесторов, приближающихся или уже выходящих на пенсию, поскольку у этих лиц может не быть достаточно длительного инвестиционного горизонта, чтобы выдержать неожиданные или серьезные спады на рынке.

Где купить государственные облигации: вы можете покупать отдельные облигации или фонды облигаций, которые содержат различные облигации для обеспечения диверсификации, у брокера или напрямую у андеррайтингового инвестиционного банка или правительства США. Наш учебник по инвестированию в облигации поможет вам определить, какие типы и где покупать.

5. Корпоративные облигации

Корпоративные облигации действуют так же, как и государственные облигации, только вы даете ссуду компании, а не правительству. Таким образом, эти ссуды не обеспечиваются государством, что делает их более рискованным вариантом. А если это высокодоходная облигация (иногда называемая мусорной), она может быть значительно более рискованной, принимая профиль риска / доходности, который больше похож на акции, чем на облигации.

Подходит для: инвесторов, которые ищут ценные бумаги с фиксированным доходом с потенциально более высокой доходностью, чем государственные облигации, и готовы взять на себя немного больший риск взамен.В корпоративных облигациях, чем выше вероятность того, что компания выйдет из бизнеса, тем выше будет доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти подходящее для него соотношение риска и доходности.

Где купить корпоративные облигации. Подобно государственным облигациям, вы можете покупать фонды корпоративных облигаций или отдельные облигации через инвестиционного брокера.

6. Паевые инвестиционные фонды

Паевые инвестиционные фонды объединяют денежные средства инвесторов для покупки акций, облигаций или других активов.Паевые инвестиционные фонды предлагают инвесторам недорогой способ диверсификации — распределения их денег по нескольким инвестициям — чтобы застраховаться от потерь любой отдельной инвестиции.

Подходит для: если вы откладываете на пенсию или другую долгосрочную цель, паевые инвестиционные фонды — это удобный способ получить доступ к превосходной доходности инвестиций на фондовом рынке без необходимости покупать и управлять портфелем отдельных акций. Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды.Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Где купить паевые инвестиционные фонды: Паевые инвестиционные фонды доступны непосредственно у компаний, которые ими управляют, а также через дисконтные брокерские фирмы. Почти все поставщики паевых инвестиционных фондов, которые мы рассматриваем, предлагают паевые инвестиционные фонды без комиссии за транзакцию (что означает отсутствие комиссий), а также инструменты, которые помогут вам собрать средства. Имейте в виду, что паевые инвестиционные фонды обычно требуют минимальных начальных инвестиций в размере от 500 до тысяч долларов, хотя некоторые провайдеры откажутся от минимума, если вы согласитесь установить автоматические ежемесячные инвестиции.

7. Индексные фонды

Индексный фонд — это тип паевого инвестиционного фонда, в котором хранятся акции определенного рыночного индекса (например, S&P 500 или Dow Jones Industrial Average). Цель состоит в том, чтобы обеспечить доходность инвестиций, равную доходности базового индекса, в отличие от активно управляемого паевого инвестиционного фонда, который платит профессионалу за управление активами фонда.

Подходит для: индексные паевые инвестиционные фонды — одни из лучших инвестиций, доступных для долгосрочных целей сбережений.Помимо того, что индексные паевые инвестиционные фонды более рентабельны из-за более низких комиссий за управление фондами, они менее волатильны, чем активно управляемые фонды, которые пытаются обойти рынок.

Индексные фонды могут быть особенно подходящими для молодых инвесторов с длительными сроками, которые могут направить большую часть своего портфеля в более доходные фонды акций, чем более консервативные инвестиции, такие как облигации. По словам Фернандеса, молодые инвесторы, которые могут эмоционально пережить взлеты и падения рынка, могут даже преуспеть, если на ранних этапах вложат весь свой портфель в фонды акций.

«Если у них есть 30-летний временной горизонт — и они даже не подумают о том, чтобы вывести деньги на 30 лет — то им определенно следует подумать о том, чтобы начать свои пенсионные фонды со 100% -ными акциями», — говорит Фернандес.

Чтобы лучше понять это, взгляните на показатели S&P 500 с 1990 года. Индексный фонд S&P 500 попытался бы воспроизвести эту прибыль:

Данные фондового рынка могут задерживаться до 20 минут и предназначены исключительно для в информационных целях, а не в торговых целях.

Где купить индексные фонды: индексные фонды доступны непосредственно у поставщиков фондов или через дисконтного брокера. Смотрите наш пост о том, как инвестировать в индексные фонды.

8. Биржевые фонды

ETF похожи на паевые инвестиционные фонды в том смысле, что они объединяют деньги инвесторов для покупки набора ценных бумаг, обеспечивая единую диверсифицированную инвестицию. Разница в том, как они продаются: инвесторы покупают акции ETF так же, как они покупают акции отдельных акций.

Подходит для: Подобно индексным фондам и паевым инвестиционным фондам, ETF являются хорошей инвестицией, если у вас большой временной горизонт.Кроме того, ETF идеальны для инвесторов, у которых недостаточно денег для удовлетворения минимальных инвестиционных требований для паевого инвестиционного фонда, потому что цена акции ETF может быть ниже минимальной суммы паевого инвестиционного фонда.

Где купить ETF: ETF имеют тикер, например акции, и их можно приобрести у дисконтных брокеров. (См. Наш обзор лучших брокеров для инвестирования в ETF.) Робо-консультанты также используют ETF для создания клиентских портфелей.

9. Дивидендные акции

Дивидендные акции могут обеспечить фиксированный доход по облигациям, а также рост отдельных акций и фондов акций.Дивиденды — это регулярные денежные выплаты, которые компании выплачивают акционерам, и часто ассоциируются со стабильными прибыльными компаниями. Хотя цены на акции некоторых дивидендов могут не расти так высоко или быстро, как компании, находящиеся на стадии роста, они могут быть привлекательными для инвесторов из-за дивидендов и стабильности, которые они обеспечивают.

Подходит для: любого инвестора, от новичка до пенсионера, хотя есть определенные типы дивидендных акций, которые могут быть лучше в зависимости от того, на каком этапе вашего инвестиционного пути вы находитесь.

Молодым инвесторам, например, может быть полезно обратить внимание на производителей дивидендов, которые являются компаниями с хорошей репутацией в последовательном увеличении своих дивидендов. В настоящее время эти компании могут не иметь высокой доходности, но, если их дивиденды будут расти, они смогут это сделать в будущем. В течение достаточно длительного периода времени это (в сочетании с планом реинвестирования дивидендов) может привести к доходности, отражающей доходность акций роста, которые не выплачивают дивиденды.

Старые инвесторы, ищущие большей стабильности или фиксированного дохода, могут рассмотреть акции, которые приносят стабильные дивиденды.В более короткие сроки реинвестирование этих дивидендов может не быть целью; скорее, получение дивидендов в виде наличных средств могло бы быть частью инвестиционного плана с фиксированным доходом.

10. Отдельные акции

Акция представляет собой долю владения в компании. Акции предлагают наибольшую потенциальную отдачу от ваших инвестиций, в то же время подвергая ваши деньги самому высокому уровню волатильности.

Эти предостерегающие слова не предназначены для того, чтобы отпугнуть вас от акций. Скорее, они предназначены для того, чтобы направить вас к диверсификации, которую обеспечивает покупка совокупности акций через паевые инвестиционные фонды, а не индивидуальная покупка.

Подходит для: инвесторов с хорошо диверсифицированным портфелем, готовых взять на себя немного больший риск. Из-за волатильности отдельных акций хорошее практическое правило для инвесторов состоит в том, чтобы ограничить свои индивидуальные запасы акциями 10% или менее от их общего портфеля.

Где покупать акции: Самый простой и наименее дорогой способ купить акции — через онлайн-дисконтного брокера. После того, как вы создадите и пополните счет, вы выберете тип своего заказа и станете добросовестным акционером.Вот пошаговые инструкции по покупке акций.

Вот несколько лучших онлайн-брокеров, которых мы рекомендуем:

11. Альтернативные инвестиции

Если вы не инвестируете в акции, облигации или денежные эквиваленты, перечисленные выше, велика вероятность, что ваши инвестиции являются частью альтернативный класс активов. Сюда входят криптовалюты, такие как Биткойн и Эфириум, золото и серебро, частный капитал, хедж-фонды и даже монеты, марки, алкоголь и искусство.

Популярность альтернативных инвестиций возросла в годы после Великой рецессии, когда как акционеры, так и держатели облигаций заметили значительное сокращение своих сбережений. Цены на золото, например, резко выросли в 2011 году, достигнув максимумов, которые не были сброшены до августа 2020 года. Но это нормальное явление для альтернативных инвестиций, поскольку эти часто нерегулируемые инструменты изобилуют волатильностью.

Подходит для: инвесторов (во многих случаях аккредитованных инвесторов), которые хотят отказаться от традиционных инвестиций и застраховаться от спада на рынке акций и облигаций.

Где купить альтернативные инвестиции: Хотя некоторые онлайн-брокеры предлагают доступ к определенным альтернативным инвестициям, большинство альтернатив доступны только через частные фирмы по управлению активами. Однако существуют ETF, такие как ETF для золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с этим активом (например, компании по добыче и переработке золота).

12. Недвижимость

Традиционное инвестирование в недвижимость включает покупку собственности и ее последующую продажу с целью получения прибыли или владение недвижимостью и сбор арендной платы в качестве формы фиксированного дохода.Но есть несколько других, гораздо более безопасных способов инвестирования в недвижимость.

Один из распространенных способов — через инвестиционные фонды недвижимости или REIT. Это компании, которые владеют доходной недвижимостью (например, торговые центры, отели, офисы и т. Д.) И предлагают регулярные выплаты дивидендов. Платформы краудфандинга в сфере недвижимости, которые часто объединяют деньги инвесторов для инвестирования в проекты недвижимости, также стали популярнее в последние годы.

Подходит для: инвесторов, у которых уже есть здоровый инвестиционный портфель и которые стремятся к дальнейшей диверсификации или готовы пойти на больший риск в погоне за более высокой доходностью.Инвестиции в недвижимость крайне неликвидны, поэтому инвесторам не следует вкладывать в инвестиции какие-либо деньги, которые им могут потребоваться быстро.

Как инвестировать в недвижимость: некоторые REIT можно приобрести на публичном фондовом рынке через онлайн-биржевого маклера, в то время как другие доступны только на частных рынках. Точно так же некоторые краудфандинговые платформы открыты только для аккредитованных инвесторов, в то время как другие не накладывают ограничений на то, кто может инвестировать.

Как выбрать правильные инвестиции

Повышение благосостояния за счет инвестиций, описанных выше, можно начать в любом возрасте и при любом уровне дохода.Главное — выбрать правильные инвестиции, исходя из следующих соображений:

Ваши сроки. Деньги, предназначенные для краткосрочных нужд, должны быть легкодоступными и должны быть надежными и стабильными вложениями. Для достижения долгосрочных целей у вас будет больше возможностей инвестировать в более волатильные активы.

Ваша толерантность к риску. Чем больше вы рискуете, подвергая свои деньги краткосрочным колебаниям фондового рынка, тем выше долгосрочная потенциальная выгода.Распределение денег по разным типам инвестиций упростит возврат инвестиций.

Сколько у вас денег. Некоторые инвестиции требуют минимального баланса или начальных вложений. Но есть обходные пути и поставщики, которые могут удовлетворить большинство инвестиционных бюджетов, если вы знаете, где искать.

Сколько вам нужно помощи. Инвесторы DIY могут получить доступ ко многим из перечисленных выше инвестиций, открыв брокерский счет — вот полное руководство по брокерским счетам.Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную услугу, называемую робо-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, например, сберегательные счета, можно открыть в банке.

Лучшие инвестиции с низким уровнем риска в 2021 году — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Если вы не заметили, процентные ставки сейчас сверхнизкие . Федеральная резервная система снизила ключевую процентную ставку практически до минимума: с нуля до 0,25%. Банки последовали их примеру, и в среднем по сберегательным счетам выплачивается около 0,06% годовых.

В то время как несколько высокодоходных банковских счетов предлагают ставки, которые несколько выше, чем это, банковские вклады не принесут вам очень много с точки зрения процентов. К счастью, невозможно получить более высокую прибыль, не принимая на себя слишком большого дополнительного риска.

Вот семь инвестиций с низким уровнем риска, чтобы безопасно приумножить свои деньги.

Лучшие инвестиции с низким уровнем риска

Эти семь инвестиций могут помочь увеличить вашу прибыль быстрее, чем средний сберегательный счет. Однако имейте в виду, что, хотя это инвестиции с низким уровнем риска, это не безрисковые инвестиции . В отличие от банковских счетов, эти продукты не застрахованы FDIC — вы все равно можете потерять деньги.

Тем не менее, вы можете пойти на небольшой дополнительный риск в обмен на более высокую доходность от продуктов, которые по-прежнему предлагают большую ликвидность и простоту доступа.Чтобы поддерживать хорошее финансовое положение, убедитесь, что у вас есть полностью укомплектованный фонд на случай чрезвычайных ситуаций, прежде чем вкладывать дополнительные деньги, которые могут вам понадобиться в крайнем случае.

1. Казначейские векселя, казначейские векселя и казначейские облигации

Если вы хотите заработать немного лучшую процентную ставку, чем сберегательный счет, без большого дополнительного риска, ваш первый и лучший вариант — это государственные облигации, которые предлагают процентные ставки от 0,09% на срок в один месяц, до 1,23% на сроком на 30 лет (по состоянию на середину августа 2020 года).

Облигации, выпущенные Казначейством США, обеспечены полной верой и кредитом правительства США, что имеет большой вес. Исторически сложилось так, что США всегда выплачивали свои долги. Это делает государственный долг надежным, и его легче покупать и продавать на вторичных рынках, если вам нужен доступ к своим денежным средствам до наступления срока погашения долга.

Эта стабильность, однако, означает, что облигации могут иметь более низкую доходность, чем вы могли бы получить от облигаций, по которым с меньшей вероятностью будет выплачен долг, как в случае с корпоративными облигациями.

2. Корпоративные облигации

Если вы готовы пойти на чуть больший риск ради более высокой доходности, хорошим вариантом может быть корпоративный долг с высоким рейтингом. Эти облигации, выпущенные признанными высокопроизводительными компаниями, обычно предлагают более высокую доходность, чем казначейские облигации или счета денежного рынка. По данным Федеральной резервной системы Сент-Луиса, по состоянию на июнь 2020 года 10-летние высококачественные облигации предлагали среднюю процентную ставку 2,36%.

Хотя высококачественные корпоративные облигации относительно безопасны, вы все равно можете потерять деньги, инвестируя в них, если:

- Повышаются процентные ставки. Поскольку выплаты по процентным облигациям обычно фиксируются на определенный срок, ваши деньги не будут приносить более высокую ставку. Если вам нужно продать свои облигации, возможно, вам также придется продать их по меньшей цене, чем вы, возможно, заплатили за них, если общие процентные ставки выросли. Если вы держите свои облигации до погашения, вы получите обратно их номинальную стоимость плюс проценты.

- Эмитент разоряется. Хотя облигации инвестиционного уровня обычно считаются относительно безопасными инвестициями, они все же не так надежны, как деньги на банковских счетах.Вот почему важно сосредоточиться на долговых обязательствах, выпущенных компаниями с высоким рейтингом, которые, скорее всего, вернут вам деньги. Компании с менее высоким рейтингом могут предлагать более высокие процентные ставки, но они также с большей вероятностью потеряют ваши деньги.

3. Паевые инвестиционные фонды денежного рынка

Паевые инвестиционные фонды денежного рынка инвестируют в коммерческие ценные бумаги овернайт и другие краткосрочные ценные бумаги. Даже лучшие фонды денежного рынка обычно предлагают практически нулевую доходность. Однако, в отличие от продуктов казначейства и корпоративных облигаций, фонды денежного рынка действительно предлагают инвесторам абсолютную ликвидность: они практически не подвержены волатильности, и вы можете забрать свои деньги в любое время.

Также стоит отметить, что многие банки также предлагают паевые инвестиционные фонды денежного рынка. Если у вас нет или вы не хотите создавать брокерский счет, вы все равно можете инвестировать средства денежного рынка через свой банк.

4. Фиксированная рента

Фиксированные аннуитеты — это тип аннуитетного контракта, который позволяет инвесторам вносить единовременную выплату в обмен на серию платежей в течение определенного периода времени. Функционально фиксированные аннуитеты во многом похожи на депозитные сертификаты: вы соглашаетесь заблокировать свой доступ к своим деньгам на определенный период времени, а в обмен вы получаете процентную ставку выше средней.

По состоянию на середину августа 2020 года фиксированные процентные ставки по аннуитету варьируются от 1,0% до 3,60%, согласно Blueprint Income, рынку фиксированных аннуитетов. Однако имейте в виду, что более высокие процентные ставки часто исходят от менее уважаемых страховщиков, что означает, что они с большей вероятностью не выполнят платеж.

Также помните, что, как и в случае с компакт-дисками, вы можете понести штрафы, если вам потребуется доступ ко всем своим деньгам до даты погашения вашего фиксированного аннуитета. Однако, как правило, каждый месяц вы будете получать без штрафных санкций доступ к определенному проценту от ваших денег.

5. Привилегированные акции

Привилегированные акции работают как гибрид акций и облигаций: они предлагают некоторый потенциал повышения стоимости обыкновенных акций, а также обеспечивают надежные выплаты дохода по облигациям. Фактически, привилегированные акции часто предлагают более высокие дивиденды, чем облигации компаний, потому что, в отличие от облигаций, выплаты не полностью гарантированы.

С 1900 года привилегированные акции предлагают среднегодовую доходность более 7%, большую часть которой составляют выплаты дивидендов.

Помимо дивидендов, вы можете увидеть рост ваших инвестиций за счет обратного выкупа. В последнее время многие компании выкупают привилегированные акции, как правило, по несколько более высокой цене, чем они были проданы, потому что привилегированные акции приносят более высокие дивиденды — и, следовательно, обходятся компаниям дороже — чем корпоративный долг.

6. Обыкновенные акции, по которым выплачиваются дивиденды

Помимо привилегированных акций, некоторые обыкновенные акции также являются относительно безопасными опционами для тех, кто хочет получить более высокую доходность в условиях низких процентных ставок.Главными из них являются инвестиционные фонды недвижимости (REIT) и акции коммунальных предприятий, которые исторически считаются более безопасными, менее волатильными и более надежными при выплате дивидендов.

Согласно данным, проанализированным школой бизнеса Стерна Нью-Йоркского университета, по состоянию на январь 2020 года дивиденды REIT в среднем составляли 3,93%, а дивиденды коммунальных предприятий — 3,11%.

Независимо от отрасли, в которую вы инвестируете, при выборе обыкновенных акций лучше всего придерживаться сильных, солидных компаний, которые существуют уже несколько десятилетий и приносят стабильные и надежные дивиденды, а не акции роста, которые живут и умирают благодаря энтузиазму инвесторов.

Однако имейте в виду, что выплаты дивидендов по обыкновенным акциям не гарантированы, и, как и все акции, вы можете потерять деньги, инвестируя в них.

7. Индексные фонды

Отдельные акции, такие как обыкновенные и привилегированные акции или облигации, не диверсифицируются. Вы можете покупать акции или облигации только у одной или двух компаний, что делает их изначально очень рискованными. Что произойдет, если эти компании разорятся?

Индексные фондыпозволяют инвестировать в сотни или тысячи отдельных акций и облигаций.Это значительно снижает риск, который вы берете на себя, когда инвестируете, при этом предлагая повышенные процентные ставки или дивиденды. Диверсифицированные фонды с более высокими ставками включают фонд BOND PIMCO или фонды Vanguard BND или VDADX (Dividend Appreciation).

Итог

У вас всегда должны быть денежные резервы на ликвидном сберегательном счете, которые вы можете быстро использовать в случае необходимости. Но для денег, которые должны быть немного ликвидными, но надеяться на более высокую прибыль, у вас есть варианты. Фонды денежного рынка, аннуитеты, государственные и корпоративные долги с высоким рейтингом являются одними из лучших способов приумножить деньги с низким уровнем риска и высокой доходностью даже при низких процентных ставках.

11 лучших краткосрочных инвестиций в 2021 году

У меня есть 65 000 долларов, которые мне нужно инвестировать, но я хочу заработать больше, чем предлагает банк. Где я могу получить высокую прибыль от краткосрочных инвестиций с ограниченным риском?

Федеральная резервная система снизила краткосрочные процентные ставки до нуля. При этом ставки по краткосрочным облигациям близки к нулю, а в некоторых европейских странах ставки фактически отрицательны! Это означает, что люди, в основном компании и правительства, ПЛАТИТ банку за хранение своих денежных средств.

Все это очень затрудняет краткосрочное инвестирование. Прошли те времена, когда ваша бабушка могла покупать сберегательные облигации и получать хороший доход. Сберегательные счета почти ничего не приносят. Чтобы получить хоть какой-то доход сегодня, вам нужно принять на себя больший риск, чем вы, возможно, имели в прошлом.

Вот почему меня особенно заинтриговали сберегательные счета в криптовалюте, и почему я припарковал небольшую сумму краткосрочной наличности в Blockfi, где я зарабатываю 8,6%. Этот тип счета не для всех, но он может иметь смысл в качестве альтернативы банку, который действительно платит.

Вот лучшие места, где можно вложить свои деньги в краткосрочной перспективе — будь то инвестирование 10 000 долларов или 100 000 долларов — с минимальным риском или без него, зная, что их деньги не будут связаны в течение длительного периода времени.

Sneak Peek: наши 3 лучших краткосрочных инвестиций

Blockfi

- Заработайте до 8,6% на сберегательном счете в криптовалюте

Экономия высокой доходности

- 9000 0 Откройте для себя.40%

Что я ищу в краткосрочных инвестициях

Ожидается, что типичные краткосрочные инвестиции будут расти в течение от нескольких месяцев до нескольких лет и могут быть превращены в денежные средства или другие краткосрочные инвестиции по достижении срока погашения.

Я смотрю на краткосрочные инвестиции как на способ защиты денежных средств, которые я, возможно, захочу продуктивно использовать в будущем. Я не хочу терять деньги, поэтому я не хочу рисковать ими.

Качественные краткосрочные инвестиции должны иметь:

- Стабильность — Небольшой исторический риск потери денег в течение любого короткого периода времени.Акции здесь не работают.

- Ликвидность — Я хочу иметь возможность легко и быстро получить доступ к инвестициям и превратить их в наличные. Недвижимость — пример неликвидных инвестиций.

- Низкие транзакционные издержки — Стоимость вхождения в инвестицию или выхода из нее должна быть очень низкой до 0.

(В мире инвестирования «долгосрочные» инвестиции действительно являются долгосрочными — часто десятилетиями — что оставляет место для краткосрочных инвестиций, которые могут длиться несколько лет.)

Вам доступны различные краткосрочные инвестиционные счета, выбор которых зависит от вашей конкретной ситуации и предпочтений.

Топ-12 лучших краткосрочных инвестиций, ограничивающих ваш риск

- Сберегательный счет Blockfi

- Сберегательные счета в банках

- Счета денежного рынка

- Альтернативные инвестиции

- Свидетельство о депозитах (CD)

- Roth IRA

- Контрольный счет

- Фонды краткосрочных облигаций и ETF

- 5-летние казначейские ценные бумаги с защитой от инфляции

- Муниципальные облигации и корпоративные облигации

- Выплата долга с высокой процентной ставкой

- Предложения по возврату денежных средств

- Идея бонуса: Prosper

1.Blockfi Account

Посмотрим правде в глаза, вы не собираетесь ничего зарабатывать на сберегательном счете в банке. Вот почему для меня из всех пунктов этого списка вход на сберегательный счет в криптовалюте кажется наиболее разумным, и я разместил на нем значительную сумму краткосрочных средств. Оставайся здесь со мной.

С Blockfi вы вносите немного наличных, покупая стейблкоин (а не реальные деньги). Стейблкоин торгуется с долларом в соотношении 1: 1, поэтому вы всегда можете обменять 1 стейблкоин на 1 доллар США.Ваши деньги доступны в любое время, поэтому они очень ликвидны.

Blockfi выдает ссуды другим сторонам, как и банк, за исключением того, что ссуды выдаются в криптовалюте. Blockfi может выплачивать вам до 8,6% в год обратно в стейблкоинах, которые можно обменять обратно на доллары США.

8,6% — это более чем в 16 раз больше, чем вы получите в банке. Так в чем же обратная сторона?

Обратная сторона:

Наличие сберегательного счета в криптовалюте — это не то же самое, что наличие сберегательного счета в вашем банке.На ваши деньги нет страховки FDIC, как в обычном банке. Есть также опасения по поводу цифровой кражи.

Blockfi имеет собственное страхование депонированных средств, которое может защитить от кражи или других проблем, но не очень легко понять, чем оно конкретно отличается от страхования FDIC.

Несмотря на эти риски, я считаю, что Blockfi — жизнеспособная альтернатива банку. Если интересно, я рекомендую положить небольшую сумму денег (не всю) на счет и увеличивать ее в зависимости от вашего уровня комфорта.

Криптовалюты никуда не денутся, и это похоже на следующую эволюцию банковского дела, но будьте готовы к некоторым ударам на этом пути.

2. Сберегательный онлайн-счет

Если вы ищете безрисковый способ заработать проценты на свои деньги, вам может быть полезен сберегательный счет с высокой доходностью. На этих счетах вы будете получать номинальную сумму процентов только за то, что храните свои деньги на депозите.

Помимо открытия счета и внесения денег, эта стратегия также почти не требует с вашей стороны усилий.Лучшие сберегательные счета с высокой доходностью предлагают конкурентоспособные процентные ставки без взимания каких-либо комиссий.

Я рекомендую вам взглянуть на следующие сберегательные счета:

3. Счет денежного рынка

Лучшие счета денежного рынка в настоящее время платят очень близкую годовую процентную ставку к годовым компакт-дискам и все еще имеют немедленный доступ к своим средствам. Эти счета предоставляют вкладчикам банкоматные карты, чеки и депозитные квитанции.

Счета денежного рынка основаны на балансе счета, а не на продолжительности инвестирования денег.

Сочетание всех этих факторов является причиной того, что многие люди считают счета денежного рынка своего рода «сберегательным счетом на стероидах».

Хотя здесь нет большого риска, вы потенциально можете обеспечить более высокую норму прибыли.

4. Альтернативные инвестиции

Альтернативные инвестиции являются частью здорового и диверсифицированного портфеля. Проблема в том, что многие альтернативные инвестиции не очень ликвидны и требуют периода удержания не менее нескольких лет. Например, недвижимость — это классическая альтернатива вложения средств.Но если вы не меняете дома, инвестор будет в этом надолго.

Вот почему я взволнован парой новых краткосрочных одноранговых инвестиционных идей, о которых я рассказал ниже. Эти инвестиции по-прежнему считаются альтернативными, потому что они работают за пределами фондового рынка, но, к счастью для нас, они не имеют 10-летнего срока!

Fundrise

Fundrise предлагает недорогие онлайн-фонды ETF для недвижимости. Каждая инвестиция приобретает отдельные объекты недвижимости и управляет ими.

Fundrise

- Минимальный депозит: 500 долларов

- Ожидаемая доходность: 8-12%

Lending Club

В Lending Club вместо покупки акций компании вы ссужаете свои деньги физическим лицам или предприятий. Они возвращают вам проценты!

Lending Club

- Минимальный депозит: $ 25

- Ожидаемая доходность: 4-7%

Worthy Bonds

С Worthy Bonds вы инвестируете в малый бизнес, покупая их облигации.Инвестор (вы) получает фиксированную процентную ставку в размере 5%.

Достойный

- Минимальный депозит: $ 10

- Ожидаемый доход: 5% фиксированный

5. Депозитные сертификаты (CD)

С депозитным сертификатом (CD) вы вносите свои деньги на определенный период времени в обмен на гарантированный доход независимо от того, что произойдет с процентными ставками в течение этого периода.

Обязательно купите свой компакт-диск в финансовом учреждении, застрахованном FDIC (застраховано до 250 тысяч долларов).Чем дольше срок вложения, который составляет от 3 месяцев до 5 лет, тем выше обычно будет доходность.

На мой взгляд, ЦИТ Банк предлагает лучший CD-продукт. Нет никаких штрафов за досрочное снятие с их 11-месячного CD, но тем не менее ставки все еще конкурентоспособны.

Или нажмите на свой штат ниже, чтобы увидеть лучшие цены в вашем районе!

6. ИРА Рота

ИРА Рота финансируется за счет дохода после уплаты налогов; Таким образом, вы можете отозвать взноса, которые вы сделали , в любое время.Помните, вы не можете вывести заработок, иначе вас оштрафуют!

Другими словами, вы можете открыть Roth IRA (рекомендации ниже) и инвестировать в паевые инвестиционные фонды, ETF, облигации и т. Д., Чтобы получить прибыль на свои деньги.

Эти деньги будут расти независимо, возможно, до тех пор, пока вы не выйдете на пенсию, но если вы хотите, чтобы они росли в течение короткого периода времени, вы можете отозвать взносы, которые, если рынок пойдет хорошо, будут стоить больше, чем что вы вложили.

Некоторые из наших лучших мест для открытия Roth IRA:

| Компания | Best For | Promo |

|---|---|---|

| M1 Finance | Активные | Торговые комиссии 0 $ |

| Betterment | Hands-Off | До 1 года.бесплатное управление |

| E * TRADE | Активный | Торговые сборы 0 долларов, бонус до 2500 долларов |

7. Текущие онлайн-счета

Как и онлайн-сберегательные счета, онлайн-текущий счет также может служить краткосрочно инвестиционные потребности.

Вы получаете множество преимуществ онлайн-сберегательных счетов с еще большей ликвидностью, поскольку количество снятий не ограничено.

И что самое приятное, текущие онлайн-счета обычно предлагают денежные бонусы! Что, безусловно, помогает сделать сделку более сладкой, особенно если процентные ставки остаются низкими.

Ознакомьтесь с нашими рекомендациями о том, где открыть текущий онлайн-счет сегодня:

Discover

- Бонус

- 150 долларов США, если вы внесете 15 тысяч долларов

- 200 долларов США, если вы внесете 25 тысяч долларов

Bank novo ( бизнес)

- Бонус

- 50 долларов США для нового клиента

Chase (студенты колледжа)

- Бонус

- 100 долларов США для нового клиента

8.Фонды краткосрочных облигаций и ETF

Фонды краткосрочных облигаций — это продукты, которыми обычно управляет только профессиональный финансовый консультант.

Облигации не так стабильны, как денежные рынки, но они дают возможность получить более высокую доходность.

Эти облигации являются продуктом рынка и будут выплачиваться в соответствии с текущим состоянием рынка при колебаниях ежемесячных платежей.

Краткосрочные облигации обычно имеют срок погашения не более 2 лет, что может сделать их идеальным выбором для инвесторов с таким сроком погашения.

Где купить облигации? Я рекомендую любую из следующих брокерских компаний:

Подробнее о каждой брокерской компании можно узнать здесь:

9. 5-летние казначейские ценные бумаги с защитой от инфляции

Казначейские ценные бумаги с защитой от инфляции, также известные как TIPS, являются государственными облигациями, которые являются индексируется с учетом инфляции.

Процентная ставка по TIPS фиксирована, но базовая стоимость ценной бумаги растет вместе с инфляцией, измеряемой с помощью индекса потребительских цен.

Вы можете получить только 0.5% годовых (выплачиваются раз в полгода), но в течение пяти лет стоимость облигации может увеличиваться на 2,5% в год.

В результате в конце срока ваши первоначальные вложения будут стоить столько же, сколько они были при первом вложении. Однако сверх этого вы заработаете небольшой процент.

Вы можете купить TIPS напрямую у правительства на TreasuryDirect.gov. Однако из-за того, что проценты TIPS облагаются налогом, большинство инвесторов предпочитают инвестировать в TIPS ETF или паевые инвестиционные фонды.

Для покупки акций ETF или паевого инвестиционного фонда вам понадобится брокерский счет.

Опять же, TD Ameritrade или E * Trade — хорошие места для начала, если вы хотите открыть новый брокерский счет.

10. Муниципальные облигации и корпоративные облигации

Муниципальные облигации несколько более рискованны, чем TIPS и другие казначейские инвестиции, однако большинство муниципалитетов не допускают дефолта по своим облигациям.

Более значительным риском является «процентный риск». В условиях низких процентных ставок, если ставки на рынке растут, стоимость облигации уменьшается, чтобы компенсировать это.

Если бы сегодня вы могли получить 4% по муниципальным облигациям, это отличный доход. Но если ставки повышаются и ваша облигация теряет 6% своей стоимости, вы внезапно оказываетесь в проигрышной части уравнения. Однако снижение стоимости облигации повлияет на вас только в том случае, если вы продадите ее до погашения.

Если вы удерживаете облигацию до погашения, вы получите обратно 100% ваших первоначальных инвестиций плюс процент, выплаченный вам.

Корпоративные облигации еще более рискованны, чем муниципальные и казначейские облигации, потому что они не обеспечиваются правительством штата, местным или федеральным правительством.

Как всегда, повышенный риск может означать увеличение нормы прибыли.

Та же проблема процентного риска применяется к корпоративным облигациям; удержание до погашения устранит этот единственный риск.

Вам понадобится брокерский счет, такой как TD Ameritrade или E * Trade, чтобы иметь возможность торговать отдельными облигациями, паевыми инвестиционными фондами и облигациями ETF.

11. Выплата долга с высокой процентной ставкой

Ищете большую отдачу от своих инвестиций? Выплатите долг под высокие проценты.

Если у вас есть кредитная карта с процентной ставкой 15% и балансом в 10 000 долларов, у вас есть возможность получить большую прибыль на свои инвестиции.

Если вы выплатите этот долг, это будет похоже на получение 15% прибыли на 10 000 долларов.

Вы не только получаете большую отдачу от инвестиций, но также экономите деньги на будущих расходах и улучшаете свое общее финансовое положение. Это беспроигрышный вариант.

Вы можете самостоятельно погасить долг под высокие проценты.

Задолженность по кредитной карте

Задолженность по кредитным картам в Америке медленно растет, поскольку потребители чувствуют себя напряженными в конце месяца.

Если у вас есть задолженность по кредитной карте, я настоятельно рекомендую разработать стратегию, позволяющую погасить ее как можно скорее.

Ипотечный долг

Процентные ставки близки к историческим минимумам, поэтому, если вы еще не рефинансировали ипотечный кредит, сейчас самое подходящее время для этого.

Если вы можете сэкономить 0,50% или более по кредиту, вы потенциально вернете себе в карман десятки тысяч долларов.Не многие инвестиции могут превзойти это.

Задолженность по студенческой ссуде

У вас нет ипотеки? Скорее всего, у вас есть студенческие ссуды, поэтому обязательно рефинансируйте, если вы соответствуете требованиям, это может сэкономить вам тысячи в долгосрочной перспективе!

Расчеты при выплате долга просты — если ваш кредит в настоящее время составляет 7%, а вы рефинансируете его под 3%, это эквивалентно 4% возврата на ваши деньги!

12. Предложения по возврату денежных средств

Хотя вложение 65 000 долларов не имеет ничего общего с вознаграждением по кредитной карте, мы хотели включить этот совет от нашего постоянного эксперта по кредитным картам Холли Джонсон.

Если вы действительно хотите заработать легкие деньги в краткосрочной перспективе, говорит Джонсон, «вознаграждения по кредитным картам могут принести огромную прибыль почти без каких-либо усилий с вашей стороны».

Вот как это работает:

Допустим, вы подписались на карту Chase Sapphire Preferred ® , чтобы получить огромный бонус за регистрацию.