Куда вкладывать деньги в 2021 году — Татцентр.ру

Аукциона щедрости от банков по депозитным ставкам ждать не стоит, ритейл и технологический сектор до сих пор перспективны, а крипта — незастывшая лава вулкана.

Средняя годовая доходность по банковским вкладам в России к концу первого квартала 2021 года сократилась до 4,5%. Инфляция при этом растет, буквально съедая сбережения. В феврале в Татарстане она ускорилась до 5,6% к прошлогоднему уровню, а продовольственная и вовсе разогналась до 8,4%. Темп роста потребительских цен — одна из причин, побудивших ЦБ РФ повысить ключевую ставку до 4,5%. Но эксперты предупреждают: вкладчикам не стоит ждать от коммерческих банков аукциона щедрости по депозитным ставкам.

«Плюс один процент максимум»

«Не думаю, что незначительное повышение ключевой ставки ЦБ повлияет на вклады. У коммерческих банков сейчас нет дефицита ликвидности. Поэтому сколь-либо значимого повышения ставок по депозитам не будет», — убежден эксперт комитета Госдумы РФ по финансовому рынку, главный редактор Finversia. ru Ян Арт.

ru Ян Арт.

Банковские ставки по депозитам зависят от денежно-кредитной политики ЦБ, поясняет квалифицированный инвестор Дмитрий Слепцов. Он соглашается с мнением: если Банк России в течение года будет сохранять ключевую ставку около текущего уровня, то ощутимого повышения депозитной доходности ждать не придется. Исключение могут составить разовые маркетинговые акции отдельных банков, а также символическое повышение ставок по кредитам и депозитам во втором квартале.

«От крупнейших банков первой десятки особо большой щедрости ждать не следует. Они если и будут повышать ставки по вкладам, то на 0,5−1 п.п. максимум. А вот менее крупные банки могут повысить ставки по депозитам на 1−2 п.п.», — полагает Слепцов.

Бенефициар падения доходности вкладов — фондовый рынок

К примеру, Московская биржа практически ежемесячно фиксирует новые рекорды притока частных инвесторов. Так, в феврале на биржу пришли почти 900 тыс. россиян, а общее количество брокерских счетов здесь достигло 10,3 млн.

По итогам февраля в «Портфель частного инвестора» на Мосбирже вошли акции Газпрома (18,4%), Норникеля (14,8%), обыкновенные и привилегированные акции Сбербанка (11,1% и 7,7% соответственно), акции ЛУКОЙЛа (9,4%), Аэрофлота (9,3%), привилегированные акции Сургутнефтегаза (8%), ценные бумаги Yandex (7,4%), акции Polymetal International plc (7,1%), ценные бумаги Mail.ru Group (6,8%).

Из иностранных ценных бумаг в «Портфель частного инвестора» вошли акции Tesla Inc. (19,6%), Alibaba Group Holding LTD (18%), Apple (15,1%), Pfizer Inc. (10,3%), Boeing (7,8%), Amazon (7%), QUALCOMM Incorporated (6,9%), Facebook Inc. (5,6%), Advanced Micro Devices, Inc. (5,1%) и AT&T Inc. (4,6%).

Топ-10 биржевых фондов в портфелях частных инвесторов по итогам февраля: фонд инвестиций в IT-сектор США – FXIT (18,6%), в акции США – FXUS (15%), в акции Китая – FXCN (14,7%), в золото – FXGD (14,6%), в российские акции, облигации, денежные средства и золото – TRUR (9,9%), фонд инвестиций в российские корпоративные еврооблигации в долларах США – FXRU (6,4%), фонд на Индекс РТС – FXRL (5,5%), фонд инвестиций в американские акции, облигации, денежные средства и золото – TUSD (5,3%), фонд на Индекс МосБиржи – SBMX (5%) и фонд на акции немецких компаний – FXDE (5%).

Ставка на «голубые фишки» и технологии

Ян Арт полагает, что в 2021 году будут расти «голубые фишки» американского фондового рынка, акции ритейлеров, круизных компаний, отельных компаний, некоторых (но не всех) авиакомпаний, финансового сектора. Перспективным эксперту представляет и BigTech. «Из российских компаний я бы поставил на Сбербанк, ЛУКОЙЛ, Яндекс, Фосагро».

Дмитрий Слепцов рекомендует обратить внимание на дивидендные бумаги, входящие в индекс «голубых фишек» и индекс МосБиржи.

«JP Morgan предсказывает начало нового суперцикла сырьевых товаров, и мы уже увидели рост котировок нефти с $ 30 до $ 68, вслед за которыми выросли цены на акции нефтяных бумаг — „Роснефть“, „ЛУКОЙЛ“, „Татнефть“, „Сургутнефтегаз“ показали рост на десятки процентов от минимумов коронакризисного падения в марте 2020 года. Рост спроса на металлы приведет к росту котировок таких бумаг как „Норникель“ и „Северсталь“. Последняя уже показала рост более чем на 80% от кризисных минимумом марта 2020 года».

Слепцов советует не забывать про ритейл, а также отмечает сохраняющийся тренд на рост котировок технологических компаний. Золото же является защитным активом. Его роста стоит ожидать в случае очередной волны пандемии и ухода в новый кризисный виток. Для диверсификации можно держать этот актив в портфеле, но не в качестве основного, считает Слепцов и напоминает, что доля монетарного золота в резервах Банка России, к примеру, составляет чуть больше 20%.

Директор по стратегии ИК «ФИНАМ» Ярослав Кабаков также отмечает потенциал роста технологического сектора. Он говорит, что большинство технологических услуг, которые предлагают сегодня компании хайтека, продолжат развиваться опережающими темпами. И скорость совершенствования сервисов, упрощения доступа к ним, только повысится. Кроме того, компании хайтека получили массовый приток клиентов во время пандемии, который в обычных условиях формировался бы десяток лет.

«Именно сейчас, вероятно, неплохая точка входа во многие лучшие активы этого сегмента рынка. Напомню, что именно с пакета стимулов в 2020 году на $ 2,2 трлн в США началось победное шествие к историческим максимумам технологического сектора, а сейчас на рынки подвозят новое „топливо“ в виде пакета стимулов в $ 1,9 трлн от Джо Байдена».

Напомню, что именно с пакета стимулов в 2020 году на $ 2,2 трлн в США началось победное шествие к историческим максимумам технологического сектора, а сейчас на рынки подвозят новое „топливо“ в виде пакета стимулов в $ 1,9 трлн от Джо Байдена».

Крипта — незастывшая лава вулкана

А вот криптовалютой, по мнению экспертов, увлекаться не стоит. Особенно новичкам и инвесторам с низким аппетитом к риску.

По словам Дмитрия Слепцова, на биржах биткоин остается самым популярным активом. В 2020 году он подорожал к доллару на 685%, до $ 28 990, с начала года — на 111%, до $ 61 788. «Для диверсификации своих портфелей крупные фонды и публичные компании направляют часть средств в криптовалюту, чтобы при нулевых ставках повысить доходность своим инвесторам. Любой желающий может инвестировать часть капитала в криптовалюту и подкупать ее во время коррекций. При этом инвестиционный горизонт должен составлять не менее трех лет, чтобы избежать глубоких просадок, которые периодически происходят на рынке».

Но правовой статус криптовалют еще только формируется.

«Серьезным, долгосрочным инвесторам я бы порекомендовал все же подождать окончания этого процесса, — говорит депутат Госдумы РФ, председатель думского комитета по финансовому рынку Анатолий Аксаков. — Криптовалюты — вызов сложившейся веками системе денежного рынка. У него есть свои минус, свои плюсы, свои спорные моменты. И пока это еще незастывшая лава вулкана после извержения. Если вы хотите стоять на твердой почве — подождите, пока лава застынет».

Юлия Амочаева

По материалам онлайн-конференции

«Философия инвестиций-2021: какие инструменты добавить в портфель»

В какие акции вкладывать деньги

Что такое акции и как их выбирать?

Немного о том, в какие акции вкладывать деньги, если вы новичок.

Вы много слышали про инвестиции в фондовый рынок и, наконец, решились попробовать. С чего же начать?

Немного теории. Давайте разбираться, что такое акции. В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITI Capital любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITI Capital любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

Акция — это ценная бумага, которая дает своему владельцу что-то вроде небольшого кусочка от огромного пирога. Если представить, что компанию разделили на маленькие части и раздали, а вернее — продали, людям, то один такой кусочек — это и есть акция.

Предположим, что вы купили акции компании, например, по рублю. После того, как компания достигла каких-то успехов, например, получила какой-то контракт, увеличила обороты или открыла новые филиалы, и стала стоить дороже, ценные бумаги тоже выросли в цене. Теперь вы уже можете продать их за 1,5 рубля. Но это, конечно, очень и очень упрощенный пример.

Перед любым инвестором, а именно так вас назовут, если вы купите ценные бумаги компании, встает вопрос, как выбрать компании и акции, куда вложить деньги? При этом хорошо бы заработать, а не потерять деньги.

Почему акции лучше покупать через брокера?

Кто такой брокер и как он поможет купить акции

Ответ на этот вопрос очень простой — без брокера вы просто не сможете выйти на биржу. Поэтому покупать акции через брокера не “лучше”, а “необходимо”.

Правила таковы, что участниками торгов могут быть только специализированные компании со специальными лицензиями. Их выдает Банк России. Кроме того, он еще проверяет и регулирует их деятельность.

Брокеры — это компании, которые могут давать доступ к торгам своим клиентам. Чтобы им стать — необходимо открыть счет у брокера. Сейчас, когда почти все можно сделать с мобильного телефона, открыть счет можно за несколько минут. Все что нужно — это следовать инструкциям на сайте брокера. Например, открыть счет в ITI Capital можно через портал госуслуги или на сайте, имея перед глазами паспорт, номер инн и снилс.

Открыть счет недолго — брокер оформит вас за пару часов, дальше нужна регистрация на бирже.

Как выбрать брокера?

На что нужно обращать внимание, чтобы не ошибиться.

Обращайте внимание на то, как давно брокер работает на бирже, какие у него лицензии и репутация. Для полноценного обслуживания брокеру нужны лицензии на брокерскую и депозитарную деятельность.

Как и в любом бизнесе, клиенты голосуют ногами и рублем. Не понравился сервис — можно перейти к другому брокеру. Поэтому большое количество активных клиентов, позитивные отзывы и большие обороты на бирже — хорошие признаки.

Также трейдеры часто открывают счета у нескольких брокеров одновременно и в процессе выбирают, с кем им комфортнее. Для того, чтобы понять, насколько качественно работает брокер, протестируйте его услуги и ответьте на такие вопросы: легко ли дозвониться на консультантов и технической поддержки, насколько просто пополнить счет и вывести деньги, удобны ли торговый терминал и личный кабинет, дружелюбная ли служба поддержки, все ли работает из программного обеспечения?

Обратите внимание, оказывает ли брокер аналитическую поддержку клиентам: готовит ли аналитические обзоры по рынку, торговые идеи, предлагают ли вам готовые инвестиционные продукты? Такие решения — это очень удобно для тех, кто только начинает свой путь в инвестировании.

Где новичку купить акции крупных компаний?

И нужно ли для этого огромное состояние?

Если вы решили инвестировать свои деньги в российскую экономику, вам подойдет акции крупных российских компаний. Это всем известные Газпром, Лукойл, МГТС и тд. Их можно купить на Московской бирже, там вы можете купить акции почти всех российских компаний.

Акции крупных зарубежных компаний можно купить на Санкт-Петербургской бирже, там их сейчас обращается огромное количество. Принято считать, что для того, чтобы стать инвестором зарубежной компании нужно иметь какой-то особенный статус или огромное состояние. Совсем нет. Регулярно покупать акции зарубежных компаний может позволить себе почти любой. Это намного проще и дешевле, чем принято думать. Получить доступ на Санкт-Петербургскую биржу можно почти через любого брокера.

Как выбрать, в какие акции стоит вкладывать деньги?

С каких ценных бумаг начинать осваиваться в инвестировании?

Самое простое — начать с крупных, известных компаний, которые уже пользуются популярностью у инвесторов.

В чем их преимущество? Их ценные бумаги всегда пользуются спросом. А значит — вы легко можете их купить и всегда найдете покупателя, если решите их продать.

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится. Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя.

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

Куда лучше инвестировать в 2021 году

Инструменты для инвестиций

Наиболее доступны и распространены в Украине следующие виды инвестиций:

- «Под матрас»

- Банковские депозиты

- ОВГЗ

- Акции иностранных компаний

- Драгоценные металлы

- Недвижимость

- Криптовалюта

- Бизнес

- Экзотика

«Под матрас» или в банк

Основное преимущество наличных для инвестора — это возможность выгодно вложить деньги в подходящий момент.

Запас наличности дает определенную гибкость, однако это преимущество легко перечеркивает главный недостаток — уязвимость к инфляции. К примеру, в 2020 году цены выросли на 5%.

В отличие от 2020 года, когда почти весь период инфляция была ниже целевого диапазона Нацбанка (5 +/- 1%), в 2021 году цены будут расти гораздо быстрее. Этого не исключают и в самом НБУ.

Читайте также: НБУ рассказал, почему растут цены и как он будет бороться с инфляцией

По оценкам Альфа-Банка, к весне 2021 года инфляция может выйти за пределы целевого диапазона и достичь 7%.

Рост потребительских цен на 7,3% по итогам 2021 года прогнозируют и в правительстве. Ускорение инфляции может вызвать ответную реакцию НБУ. Для сдерживания цен ему придется повышать учетную ставку, что, вероятно, приведет к росту ставок по депозитам.

Сейчас ставки по гривневым депозитам, в зависимости от сроков, колеблются в пределах 7−9% годовых, в иностранной валюте — 1−4%. В 2020 году ставки падали, но объемы вкладов все равно росли.

С января по ноябрь 2020 года остатки средств на депозитных счетах физлиц увеличились на 110,67 млрд. грн или на 18,7%.

В ICU считают, что несмотря на падение ставок, банковские депозиты останутся популярным инструментом для инвестиций. Украинцы будут отдавать предпочтение банковским сбережениям как наиболее понятному инструменту.

Украинцы будут отдавать предпочтение банковским сбережениям как наиболее понятному инструменту.

Однако держать деньги в банках может стать невыгодно. Это произойдет, если инфляционные процессы будут развиваться активнее, чем ожидалось, а банки не отреагируют на повышение учетной ставки Нацбанком.

Также не стоит забывать, что почти пятую часть дохода от депозита нужно отдавать государству в виде налогов — 18% НДФЛ + 1,5% военный сбор.

Вкладывать все деньги в иностранную валюту тоже рискованно. В конце 2020 года иностранные инвесторы начали скупать государственные облигации Украины — из-за чего возрос приток валюты в страну.

Аналитики отмечают: если этот тренд будет продолжаться, то гривна будет укрепляться, а сбережения в валюте — обесцениваться.

Не стоит забывать, что в 2019 году покупка нерезидентами облигаций привела к укреплению гривны относительно доллара на 19%.

Вывод: Оптимальным вариантом является диверсификация активов: держать деньги на депозитах в гривне, долларах и евро, при этом на гривну стоит выделить не менее 30% от депозитного портфеля.

Консенсус-прогноз: ожидаемый доход от инвестиций в депозиты в 2021 году может быть таким: в гривне — 8%, в долларах — 4%, в евро — 2%.

Читайте также: Что будет с депозитными ставками в 2021 году

Ценные бумаги

Альтернатива банковским депозитам — инвестиции в облигации внутреннего государственного займа (ОВГЗ).

Преимущества ОВГЗ перед депозитами в банках:

- высокие ставки: на последнем аукционе Минфина доходность ОВГЗ с годовым сроком обращения составляла 11,73% годовых, тогда как средние ставки по годовым депозитам составляют 8−9%.

- экономия на налогах: в отличие от депозитов, процентный доход по ОВГЗ не облагается налогом на доходы физических лиц (18%), а только военным сбором (1,5%).

- надежность: выплата основной суммы долга и процентов по нему гарантируется государством, тогда как по депозитам гарантируется только сумма до 200 тыс. грн.

В 2021 году ожидается, что ставки по ОВГЗ будут если не расти, то держаться на этих же уровнях.

«Скорее всего, резкого роста ставок по ОВГЗ в ближайшее время не будет, но и падения ожидать не следует. Ситуация на рынке гособлигаций в значительной степени будет зависеть от того, как себя будут вести нерезиденты», — считает руководитель аналитического отдела банка Конкорд Александр Паращий.

Недостатком операций с ОВГЗ является их относительная сложность и непонятность для населения.

«ОВГЗ — это сложный механизм, он менее понятен населению. Чтобы им воспользоваться, нужно собирать дополнительные документы, показывать происхождение средств, искать брокеров. К тому же там большой порог входа — 100 тыс. грн», — отметил директор департамента риск-менеджмента Аккордбанка Николай Войткив.

Хотя на рынке есть предложения от инвестиционных компаний, которые позволяют вкладывать в ОВГЗ небольшие суммы, финальную доходность таких инвестиций может «съесть» высокий размер комиссий.

Инвестировать в другие ценные бумаги — акции или корпоративные облигации — рискованно. Основным фактором риска является низкая ликвидность рынка: купить акции можно, однако продать их в краткосрочной перспективе и без существенных потерь почти невозможно.

Основным фактором риска является низкая ликвидность рынка: купить акции можно, однако продать их в краткосрочной перспективе и без существенных потерь почти невозможно.

Консенсус-прогноз: ожидаемый доход от гособлигаций в 2021 году может быть таким: в гривне — 10%, в долларах — 4%.

Читайте также: Что будет с гривной, ставками по ОВГЗ и выплатами по госдолгу без кредита МВФ

Украинцы присматриваются и к инвестициям в акции западных компаний. В Украине их можно купить при посредничестве брокеров.

Недавно Национальная комиссия по ценным бумагам и фондовому рынку допустила к обращению в Украине акции Facebook, Tesla, Netflix, Visa, Microsoft и других западных компаний.

Читайте также: Вложились в «аграрку» и за 5 дней заработали 3,7%

Рассматривать эти бумаги как инструмент для инвестирования стоит только в случае, если вы готовы уделять достаточно времени, чтобы следить за новостями компаний, динамикой цен на акции, ситуацией на мировых рынках.

Инвестирование в акции может быть очень прибыльным. Например, в 2020 году акции Tesla выросли почти на 700%. Однако это не означает, что такой рост будет и в 2021 году.

«Акции сейчас переоценены. Во время кризиса экономики падали, а цены на акции росли. В этом нет никакой логики, поэтому играть в эту историю я не вижу смысла», — говорит Войткив.

Если и инвестировать в акции иностранных компаний, то не все сбережения, советуют аналитики. Не стоит забывать и о диверсификации инвестиций: покупать акции нескольких компаний, а не одной.

Консенсус-прогноз: ожидаемый доход от инвестиций в акции иностранных компаний в 2021 году — 10−12%.

Читайте также: Как Маск «рулит» фондовым рынком

Драгоценные металлы

2020 год был успешным не только для акций Tesla, но и для золота. В августе его цена превысила 2 тыс. долл./унцию, а за год рост составил около 20%. Однако дальнейшая судьба золота и ценных металлов туманна.

Золото часто называют тихой гаванью, то есть активом, в который инвесторы «бегут» во время кризисов и неопределенности. Именно рекордный обвал мировой экономики спровоцировал рост стоимости желтого металла.

Именно рекордный обвал мировой экономики спровоцировал рост стоимости желтого металла.

В 2021 году цены на золото будут зависеть от успехов в преодолении пандемии сovid-19. Быстрые темпы восстановления мировой экономики в 2021 году — это сигнал инвесторам, что можно выходить на другие рынки капитала, в частности вкладываться в ценные бумаги. Если этот сценарий реализуется, спрос на золото начнет падать, а вместе с ним — и цена.

Если же ситуация с коронавирусом будет ухудшаться, страны будут вводить новые локдауны, а вакцинация будет проходить с трудом, то спрос на золото будет высоким. Из-за этого цены могут вырасти до 2,5 тыс. долл./унцию, прогнозируют аналитики Citi. Сейчас они колеблются на уровне $1830−1850.

Еще более оптимистичные прогнозы по серебру. В 2020 году оно впервые за последние пять лет подорожало до 25 долл./унцию, в середине года цена доходила почти до $30. В Citi ожидают, что в 2021 году серебро может взять планку $40.

Консенсус-прогноз: инвестиции в золото в 2021 году могут принести 10%, в серебро — 20%.

Читайте также: Инвестиции в золото: как это работает

Недвижимость

Инвестиции в недвижимость в Украине более традиционны, чем покупка ценных бумаг или золота. Особенно популярны они в Киеве и его окрестностях, а также в других крупных городах.

Факторов, которые могли бы способствовать снижению цен на недвижимость, пока нет. Однако все зависит от типа недвижимости и планов по ее использованию.

Наибольший спрос в 2021 году будет на квартиры бизнес-класса и сегмента «комфорт». Также эксперты советуют обратить внимание на жилые комплексы, построенные по концепции «город в городе» или «0 км», то есть те, которые имеют развитую инфраструктуру.

Потенциал для роста цен в 2021 году есть. За год цены могут вырасти на 7−10% при сохранении темпов, которые были в конце 2020 года. В то же время в популярных форматах «город в городе», многофункциональных и сервисных комплексах, эко-проектах цены скорее всего будут расти гораздо быстрее, учитывая высокий уровень платежеспособного спроса и стабильно высокие темпы строительства.

В 2021 году стоит рассмотреть инвестиции в готовое жилье, ведь на этапе строительства существуют высокие риски, хотя и доходность таких инвестиций может составлять 35−40%. Не стоит забывать, что в 2020 году со столичного рынка недвижимости ушли два крупные застройщика: Аркада и Укрбуд.

А вот относительно инвестиций в коммерческую недвижимость нужно хорошо подумать. Особенно это касается офисных помещений. Сейчас сложно прогнозировать, какой будет ситуация на этом рынке даже после карантина. Возможно стоит сделать ставку разве что на инвестиции в коворкинг-пространства.

Консенсус-прогноз: инвестиции в жилую недвижимость в Киеве и пригороде могут дать доход 8−13%, в коммерческую недвижимость — 10−12%.

Читайте также: Рейтинг столичных застройщиков: как «Киевгорстрой» вырвался в лидеры

Криптовалюта

Биткоин оказался одним из самых прибыльных инструментов инвестиций в 2020 году. Бешеный рост его стоимости возобновил дискуссию между теми, кто называет его «новым золотом», и теми, кто убежден, что криптовалюта — это «пузырь».

Стоит напомнить, что после того, как компания Tesla приобрела биткоины и заявила, что планирует использовать криптовалюту как средство оплаты за свою продукцию, стоимость биткоина превысила $43 тыс.

Читайте также: Глеб Костарев: «Криптодоллар даст большую доходность, чем валютный депозит»

Стоит ли инвестировать в криптовалюту в 2021 году и существует потенциал для роста биткойна? Однозначный ответ на эти вопросы не даст никто.

Инвестиции в криптовалюту очень рисковые, но и доходность в определенные периоды они показывают баснословную. Такие инвестиции подходят тем, кто может смириться с большими потерями, для консервативных инвесторов — это крайне неподходящий инструмент инвестирования.

Тем, кто решится вложить средства в криптовалюту в 2021 году, аналитики советуют диверсифицировать инвестиционный портфель, разбавив его менее рисковыми активами — депозитами или государственными ценными бумагами.

Консенсус-прогноз: инвестиции в криптовалюту могут принести в 2021 году доходность до 50%.

Читайте также: Вложились в крипту и заработали 1200 гривен за день

Экзотические инвестиции

Приобретение коллекционного вина или антиквариата способно принести существенный доход, но только в долгосрочной перспективе. Покупать эти вещи советуют в период кризисов, когда их стоимость наименьшая.

Среди нестандартных инвестиционных решений Bloomberg называет покупку бочек дорогого виски (за последние десять лет стоимость этого напитка выросла на 564%), прав на музыкальные произведения и даже инвестиции в фермы для разведения насекомых.

Еще один интересный вариант — коллекционные монеты. Их можно купить в интернет-магазине Нацбанка. Монеты — это также долгосрочные инвестиции. За год-два они не принесут прибыли, однако на десятилетнем горизонте доходность таких инвестиций может достигать 40% годовых.

Читайте также: Коллекции монет вина или марок: как заработать на своем хобби

УК «Арсагера» Куда вложить деньги

|

Слушать статью |

В какие виды активов можно вложить свободные деньги? На первый взгляд, вариантов не так много. |

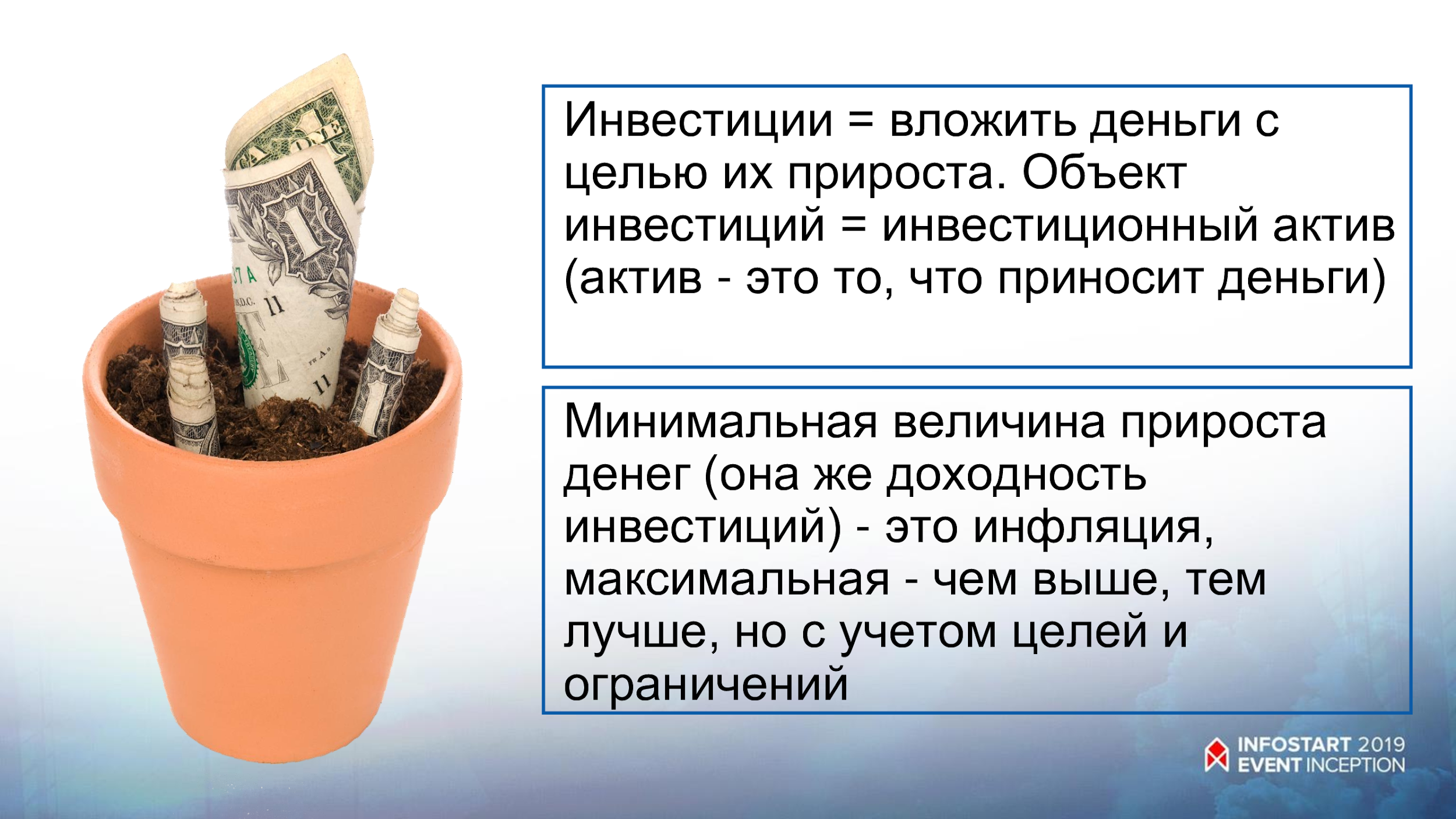

Для того чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

• Бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли.

• Облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами.

• Недвижимость, которая при сдаче в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

В случае вложения денег в товары (золото, нефть и т. д.) или валюту человек не становится богаче от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока. Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того,стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

Для большей наглядности рассмотрим пример с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Здесь стоит отметить, что акции золотодобывающих компаний могут обладать низким уровнем потенциальной доходности, поэтому мы рекомендуем обратить внимание на акции, обладающие более высоким потенциалом.

Альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

Подробно роль управляющей компании в инвестиционном процессе рассмотрена в разделе «Доверить или работать самостоятельно».

Инвестиции в недвижимость 2021: куда лучше вкладывать деньги

Потенциально интересными для инвестиций в недвижимость в качестве «сберкнижки» на будущее в России считаются в основном города-миллионники. Там, как правило, достаточно новостроек, а главное, есть какое-то количество людей, которые в состоянии квартиру купить. Поэтому недвижимость, в случае необходимости, есть вероятность продать. В небольших городах с этим гораздо хуже.— Ситуация в регионах несколько иная, чем в столицах: в малых городах крайне плохо продается вторичное жилье, а новостроек появляется очень мало. Но растет спрос на аренду жилья, поэтому инвестиции в региональную недвижимость в кризисный период и дальнейшая сдача жилья могут быть удачным вложением, — утверждает Виталий Манкевич, президент Русско-Азиатского Союза промышленников и предпринимателей. — Если в Москве доход от сдачи в аренду 4-5%, то в регионах он может достигать 7-8%. Прежде всего следует обратить внимание на регионы с высоким темпом развития: Краснодарский край, Ленинградская область, ХМАО, Тюменская область, Свердловская, Нижегородская, республика Татарстан, Красноярский край, Приморский край.

— Если в Москве доход от сдачи в аренду 4-5%, то в регионах он может достигать 7-8%. Прежде всего следует обратить внимание на регионы с высоким темпом развития: Краснодарский край, Ленинградская область, ХМАО, Тюменская область, Свердловская, Нижегородская, республика Татарстан, Красноярский край, Приморский край.

— Наиболее «жизнестойкой» недвижимостью в момент ухудшения экономической ситуации в стране могут стать современные новостройки на поздней стадии строительства, в удачном месте, а также современное жилье на вторичном рынке. Причем в условиях кризиса становится актуальнее шеринговая экономика (когда квартиру снимают вскладчину), что делает предпочтительнее вложения в двухкомнатные квартиры, а не в столь популярные «однушки», — предупреждает Светлана Кордо.

И совет для тех, кто, несмотря на кризисные риски, хотел бы вложиться именно в новостройки.

— На региональных рынках перспективны для инвестиций в недвижимость проекты, которые стали лидерами и победителями национальной премии ТОП ЖК. Там комплексно оценивается качество всех объектов нового строительства по сотне параметров, а также надежность самих застройщиков, — говорит Жанна Шевченко, директор по продажам и маркетингу федеральной компании «Страна Девелопмент» (реализует проекты в Тюмени, Екатеринбурге, Санкт-Петербурге и Москве). — В нынешних сложных условиях именно независимый рейтинг с интеграцией технологий BIG-дата и ведущих экспертов может позволить отделить лучшие «зерна».

Там комплексно оценивается качество всех объектов нового строительства по сотне параметров, а также надежность самих застройщиков, — говорит Жанна Шевченко, директор по продажам и маркетингу федеральной компании «Страна Девелопмент» (реализует проекты в Тюмени, Екатеринбурге, Санкт-Петербурге и Москве). — В нынешних сложных условиях именно независимый рейтинг с интеграцией технологий BIG-дата и ведущих экспертов может позволить отделить лучшие «зерна».

Куда лучше вложить деньги FCP

Как известно, вложение денег на фондовом рынке, особенно во время кризиса, для массового неопытного инвестора чревато большими потерями вложенных средств. Одна из наиболее весомых причин этого – использование только двух «красок инвестирования»: черной и белой. Когда вложения чьих-то денег в тот или иной актив (акции, облигации, фонды) приносят за год, например, 30%, 40% или даже 50% дохода, то наш инвестор, как правило, не обходит вниманием такие инвестиции. При этом неопытный инвестор стремится вложить деньги в те же активы. В этой ситуации он руководствуется следующими рассуждениями: «А может, и мне в этом деле стоит поучаствовать, вложить свои деньги? Чем я хуже?». Когда же рынок падает, то у него автоматически срабатывает чувство опасности и он решает: «Нет! Здесь что-то не так. Лучше держаться подальше и не инвестировать сюда (в эту компанию, этот актив) свои деньги».

При этом неопытный инвестор стремится вложить деньги в те же активы. В этой ситуации он руководствуется следующими рассуждениями: «А может, и мне в этом деле стоит поучаствовать, вложить свои деньги? Чем я хуже?». Когда же рынок падает, то у него автоматически срабатывает чувство опасности и он решает: «Нет! Здесь что-то не так. Лучше держаться подальше и не инвестировать сюда (в эту компанию, этот актив) свои деньги».

Конечно, было бы здорово, если бы такая простая и понятная логика вложения денег всегда срабатывала и приносила нам желаемые результаты. Но, к сожалению, это не так. Инвестиции многогранны и предоставляют много возможностей удачного (как, впрочем, и неудачного) распоряжения деньгами. Вы можете выгодно вложить свой капитал и заработать на нем (или потерять) как в хорошие, так и в плохие времена. Остается только определить, куда вложить деньги, в каждом из этих случаев.

Полезная матрица: варианты вложения денег

На мой взгляд, для неопытного вкладчика капитала, только начинающего свою деятельность в сфере инвестирования средств, будет полезным научиться пользоваться матрицей возможностей. Это позволит начинающим инвесторам правильно оценить, куда лучше вложить капитал без большого риска. Данная матрица является простым «сооружением» 2х2, где в качестве строк и столбцов использованы определения «хорошо» и «плохо». Их пересечения в разных комбинациях представляют собой модели развития событий после вложения ваших денег по типу «что есть – как будет». Перед вами в итоге вырисовывается 4 варианта по вложению денег:

Это позволит начинающим инвесторам правильно оценить, куда лучше вложить капитал без большого риска. Данная матрица является простым «сооружением» 2х2, где в качестве строк и столбцов использованы определения «хорошо» и «плохо». Их пересечения в разных комбинациях представляют собой модели развития событий после вложения ваших денег по типу «что есть – как будет». Перед вами в итоге вырисовывается 4 варианта по вложению денег:

-

«Хорошо сегодня» (деньги сейчас приносят прибыль) – «Хорошо завтра» (если вложить средства, в будущем также прогнозируется надежный доход от инвестиций).).

-

«Хорошо сегодня» (вложенные капиталы сейчас приносят прибыль) – «Плохо завтра» (в будущем инвестиции, скорее всего, потеряют в цене).

-

«Плохо сегодня» (активы падают в цене) – «Плохо завтра» (существуют риски, что активы будут падать и дальше).

-

«Плохо сегодня» (активы падают в цене) – «Хорошо завтра» (если сейчас вложить деньги, то есть шанс в будущем заработать на ожидаемом росте).

Представим себе, что для того, чтобы вложить деньги, нам нужно сделать выбор одного из трех вариантов инвестиций. Каждый из них за первые восемь месяцев 2009 года показал следующую доходность: 72,4%, 14,1% и 53,7% (специально приводим кризисную ретроспективу для большей контрастности и наглядности). Рискну предположить, что большинство откажется от минимальной доходности инвестированных средств и будет выбирать между двумя оставшимися вариантами прибыльных инвестиций. В нашем случае за бортом останется фондовый рынок США (14,1%), и соперничать дальше будут Россия (72,4%) и Бразилия (53,7%).

Полагаю, что, в конце концов, чаша весов склонится в сторону российского рынка и инвестор решит, что лучше вложить свой капитал в него. С точки зрения неопытного инвестора, отечественный рынок привлекательнее: понятнее, ближе и доходнее. Это типичная ситуация, когда основной выбор вложения денег происходит по одной из простых моделей матрицы решений «хорошо – хорошо», т. е. «хорошо сегодня – хорошо завтра». Вкладывать деньги по этому принципу идеально на подъеме рынка: матрица достигает своего пика успеха вместе с ним.

С точки зрения неопытного инвестора, отечественный рынок привлекательнее: понятнее, ближе и доходнее. Это типичная ситуация, когда основной выбор вложения денег происходит по одной из простых моделей матрицы решений «хорошо – хорошо», т. е. «хорошо сегодня – хорошо завтра». Вкладывать деньги по этому принципу идеально на подъеме рынка: матрица достигает своего пика успеха вместе с ним.

Но это ситуация, которую мог наблюдать инвестор ближе к концу 2009 года. Однако если бы подобное «голосование» по выбору, куда выгоднее вложить капитал, проводилось бы некоторое время назад, например в марте 2009 года, то исход, по всей видимости, был бы совершенно другой.

Инвестиции в кризис: что выбирают инвесторы?

Возьмем те же самые 3 варианта размещения денег и, выбирая направление инвестиций, вспомним, что тогда американский S&P500 опустился по сравнению со своим максимальным значением на 56,1%, бразильский индекс BOVESPA – на 50,3%, а российский РТС просто рухнул на 80%. Здесь уже работает другая распространенная модель вложений денежных средств: «плохо сегодня – плохо завтра». Это означает, что рисков слишком много и инвестировать деньги сейчас вообще нецелесообразно, лучше вовремя уйти сразу со всех рынков.

Здесь уже работает другая распространенная модель вложений денежных средств: «плохо сегодня – плохо завтра». Это означает, что рисков слишком много и инвестировать деньги сейчас вообще нецелесообразно, лучше вовремя уйти сразу со всех рынков.

Однако если все-таки делать выбор, то как поступит обычный массовый инвестор, в какие активы он сделает свои вложения? В первую очередь, скорее всего, будет исключен российский рынок. Резкое снижение стоимости активов действительно привело к тому, что только единицы решились в то время инвестировать в него деньги (они-то и заработали на своих инвестициях те самые 72,4%). Далее, несмотря на отличный результат Бразилии, массовый инвестор, по всей видимости, вложил бы деньги в рынок США: они сильнее и, как это ни странно, ближе нам, находясь в этой паре. И в итоге по варианту с таким вложением средств будет достигнут наихудший из возможных результатов. Как мы уже рассмотрели выше, доходность американских активов в те годы составила всего лишь 14,1%.

Однако на практике большинство российских инвесторов еще не привыкли перемещать свои деньги по миру. В такой ситуации они просто не будут рисковать своим капиталом на фондовом рынке. Благо у каждого из них есть другие направления для размещения денег. Поэтому с большей вероятностью отечественный инвестор «припаркует» капитал в других местах, на более выгодных, по его мнению, условиях.

Из приведенных примеров видно, как неустойчив и противоречив массовый инвестор, который, планируя вложение своих денег, пользуется исключительно двумя простыми моделями из матрицы возможностей. Какую итоговую доходность могла бы принести ему инвестиция, которую он в результате упускает из рук? Причем, как правило, речь здесь идет о начинающих вкладчиках капитала, которые стараются самостоятельно найти свое счастье на фондовых рынках и без помощи профессионалов определить, куда вложить имеющиеся средства. Это приводит к тому, что неопытные инвесторы зачастую в корне неверно осуществляют вложение денег: покупают тогда, когда нужно продавать, и наоборот, продают тогда, когда самое время покупать.

Куда выгодно вложить деньги

Профессиональные инвесторы, оценивая, куда вложить деньги, и просчитывая возможные риски, используют в своей практике наряду с вышеприведенными ещё и более сложные модели поведения инвестиций. Они более рискованные, но зато и более доходные. Например, очень успешно можно инвестировать по моделям матрицы «хорошо сегодня – плохо завтра» или «плохо сегодня – хорошо завтра».

В первом случае инвестор, понимая, что «деревья не могут расти до небес», может до определенного момента заниматься вкладыванием денег в те или иные активы, а потом вовремя выйти из игры. Для этого ему достаточно отозвать инвестиции, которые уже успели хорошо вырасти и принести достаточно денег, чтобы затем продать эти активы, и уже потом заново вкладывать средства, покупая другие акции, облигации и прочие ценные бумаги.

Так, во время кризиса многие профессионалы обратили внимание на мелкие инновационные компании, в том числе и на те, которые работают в сфере биотехнологий (где возможны прорывные открытия и, следовательно, есть шанс заработать хорошие деньги). Выиграли ли они от инвестиций в это направление? В этом плане весьма показателен случай с американской компанией Dendreon. Вложить средства в нее оказалось выгодным благодаря тому, что разработанная компанией вакцина против рака простаты прошла испытания и показала отличные результаты. Инвестиции принесли держателям акций в первом полугодии 2009 года более 600% дохода.

Выиграли ли они от инвестиций в это направление? В этом плане весьма показателен случай с американской компанией Dendreon. Вложить средства в нее оказалось выгодным благодаря тому, что разработанная компанией вакцина против рака простаты прошла испытания и показала отличные результаты. Инвестиции принесли держателям акций в первом полугодии 2009 года более 600% дохода.

Вложение денег в «плохое время»

В качестве примера, когда стратегия «плохо – хорошо» позволила выгодно вложить деньги, можно привести случай с печально известной страховой компанией AIG. Ее неудачи не помешали многим вкладчикам выгодно инвестировать в нее свои деньги и, в результате, хорошо заработать.

Сначала они играли на понижение стоимости ее акций, и это яркий пример, когда инвестор удачно размещает деньги, пользуясь стратегиями «плохо» – «плохо» или же «хорошо» – «плохо». Для массового инвестора такая методика вложения своих денег зачастую является открытием. Компания переживает трудные времена, ее акции стремятся вниз, но на ней все равно можно заработать деньги – этот вариант для многих становится откровением. Можно сказать, что это еще одна профессиональная ступень для инвестора.

Можно сказать, что это еще одна профессиональная ступень для инвестора.

А в последнее время инвесторы стараются вкладывать деньги в акции тех или иных компаний, намереваясь извлечь выгоду из восстановления их стоимости. Только в августе, благодаря бурному росту бумаг AIG, инвестиции в эту компанию принесли доход в размере 242,9%. Похожие результаты принесли инвестиции в акции других «изгоев» последнего времени. Вкладчики ипотечных компаний Freddie Mac и Fannie May заработали с помощью своих денежных вложений 269,4% и 232,8% за один только месяц.

Матрица возможностей – это не только ответ на вопрос, куда стоит вкладывать свои деньги. И не только полезный инструмент инвестирования, разумного размещения денег и других активов. Это философия. Попробуйте использовать ее, прогнозируя вложение своих денег, и вы обязательно в этом убедитесь. И еще: вкладывая деньги, всегда смотрите вперед, внимательно анализируйте возможные варианты развития событий, потому что именно там и только там находятся те результаты, ради которых вы рискуете своими инвестициями. Не помешают в этом деле и советы профессионалов по вопросам вложений (уже исходя из своего личного опыта, они подскажут, куда выгодно делать инвестиции).

Не помешают в этом деле и советы профессионалов по вопросам вложений (уже исходя из своего личного опыта, они подскажут, куда выгодно делать инвестиции).

Как известно, вложение капитала на фондовом рынке (особенно во время кризиса) для массового неопытного инвестора чревато самыми большими потерями. Одна из наиболее весомых причин этого – использование только двух «красок инвестирования»: черной и белой. Когда вложения чьих-то денег в тот или иной актив (акции, облигации, фонды) приносят за год, например, 30%, 40% или даже 50% дохода, то наш инвестор, как правило, обращает на такие инвестиции внимание и задается вопросом: «А может, и мне в этом деле стоит поучаствовать, вложить деньги? Чем я хуже?». Когда же рынок падает, то у него автоматически срабатывает чувство опасности и он решает: «Нет! Здесь что-то не так. Лучше держаться подальше и не инвестировать сюда (в эту компанию, этот актив) свои деньги».

Конечно, было бы здорово, если бы такая простая и понятная логика вложения денег всегда срабатывала и наши инвестиции приносили бы нам желаемые результаты. Но, к сожалению, это не так. Инвестиции многогранны и предоставляют много возможностей удачного (как, впрочем, и неудачного) распоряжения деньгами. Вы можете вложить деньги и при этом заработать (или потерять) как в хорошие, так и в плохие времена. Остается только определить, куда вложить деньги, в каждом случае.

Но, к сожалению, это не так. Инвестиции многогранны и предоставляют много возможностей удачного (как, впрочем, и неудачного) распоряжения деньгами. Вы можете вложить деньги и при этом заработать (или потерять) как в хорошие, так и в плохие времена. Остается только определить, куда вложить деньги, в каждом случае.

Куда инвестировать в 2021 году: Китай, майнинг, FAANG и еще 5 направлений

В прошлом году почти вся мировая экономика улетела под откос. Почти вся — потому что американские техногиганты, золото, разработчики вакцин и китайская экономика снова оказались на коне. Рынок резко поделился на тех, кого пандемия толкнула вперед, и тех, кого столкнула за обочину, пусть и временно.

У тех, кто хочет не только держать деньги под матрасом, но и пускать их в работу, накопились вопросы. Остались ли прошлогодние чемпионы роста акций актуальными в 2021 году? Стоит ли инвесторам вкладывать в хайповые проекты вроде телемедицины или криптовалюты? Или обратить внимание на наиболее пострадавшие от локдауна сектора, которые по прогнозам должны выстрелить после окончания кризиса?

Остались ли прошлогодние чемпионы роста акций актуальными в 2021 году? Стоит ли инвесторам вкладывать в хайповые проекты вроде телемедицины или криптовалюты? Или обратить внимание на наиболее пострадавшие от локдауна сектора, которые по прогнозам должны выстрелить после окончания кризиса?

Попробуем разобраться.

1. FAANG

Начнем с FAANG — Facebook, Amazon, Apple, Netflix, Google. В начале 2020-го из-за локдауна их ценные бумаги просели, но дальше показали приличный рост. К примеру, акции Google за прошлый год выросли с $1360 до $1752.

Инвесторы FAANG заработали, и я уверен, что в 2021-м у них снова это получится. Хотя мою уверенность разделяют не все. Например, потенциальных инвесторов отпугивают заявления регуляторов о том, что технологические компании угрожают мировой демократии. В копилку сомнений — иски против Google и Facebook, которые якобы договорились о разделе рекламного рынка.

Но, как оказалось, судебные преследования и шумиха в СМИ не сильно шатают позиции гигантов. Сегодня стоимость их акций близка к 10-летним максимумам. Акции Google так и вовсе взлетели до рекордного показателя — $1893 за штуку. Новый президент США пообещал ужесточить регуляторную политику в отношении технологических компаний, но на цифры это не повлияло. Возможно, потому что у Джо Байдена нет большинства в Сенате. Инвесторы понимают, что выполнить обещание «прижать» FAANG ему будет крайне сложно.

Сегодня стоимость их акций близка к 10-летним максимумам. Акции Google так и вовсе взлетели до рекордного показателя — $1893 за штуку. Новый президент США пообещал ужесточить регуляторную политику в отношении технологических компаний, но на цифры это не повлияло. Возможно, потому что у Джо Байдена нет большинства в Сенате. Инвесторы понимают, что выполнить обещание «прижать» FAANG ему будет крайне сложно.

Надо сказать, что если новость об очередных разбирательствах с технологическими лидерами появилась в СМИ, то свою роль для рынка она перед этим уже отыграла. Инсайдерская информация и корпорации влияют на акции значительно сильнее, чем газеты.

2. Китай

КНР единственной из ведущих экономик мира избежала рецессии в 2020 году и выросла. Более того, она ускоряется. Аналитики Euler Hermes, одного из крупнейших мировых кредитных страховщиков, сообщают, что благодаря кризису ВВП Китая сравняется с американским не в 2032 году, а в 2030-м.

В ближайшее время никакого риска для китайской экономики я не вижу. Эта страна обладает сумасшедшим технологическим и техническим преимуществом над остальными. Посмотрите, сколько там фабрик и заводов, готовых производить буквально все. Такой инфраструктуры нет больше ни у кого.

Эта страна обладает сумасшедшим технологическим и техническим преимуществом над остальными. Посмотрите, сколько там фабрик и заводов, готовых производить буквально все. Такой инфраструктуры нет больше ни у кого.

В будущем же темпы роста китайской экономики будут снижаться. Так что при долгосрочной стратегии стоит обратить внимание на другие перспективные регионы, в чью сторону потекут деньги. К ним я отношу Латинскую Америку, Филиппины, Вьетнам.

3. Золото

В прошлом году золото подорожало на треть, установив исторический рекорд стоимости — $2070 за унцию ($66 553 за кг). Сейчас металлом интересуются только инвесторы. Так всегда происходит во времена кризисов: золото растет в период экономической нестабильности на фоне снижения стоимости основных валют. Но стоит ситуации нормализоваться, спрос на него начнет падать.

Мировая экономика выходит из рецессии, и цена на золото постепенно снижается. С августа, когда была зафиксирована рекордная цена, актив подешевел до $1848. По мере улучшения экономической ситуации эта цифра должна становиться все меньше.

По мере улучшения экономической ситуации эта цифра должна становиться все меньше.

С другой стороны, среди аналитиков, оценивающих перспективы этого актива, есть и оптимисты. К примеру, в Bank of America считают, что до конца года золото подорожает до $3000 за унцию. Аналитики берут во внимание вероятность новой волны коронавируса. Кроме того, среди их аргументов — увеличение денежно-кредитного стимулирования от Федеральной резервной системы США. Золото традиционно оценивается в американских долларах и стоимость этих активов, как правило, обратно пропорциональна. Поэтому по мере ослабления доллара цена золота должна расти.

Фото: Управляющий партнер холдинга Юрий Лазебников

4. IT

Консалтинговая компания Gartner прогнозирует IT-рынку в этом году 4% роста. Конечно, это не означает, что любой технопроект по умолчанию будет расти. Я бы делал ставку не на чистый IT, вроде разработки софта, а на продукты, интегрирующие IT в обычные сферы жизни. Чаще всего для описания таких продуктов используют прилагательное «смарт»: смарт дома, смарт автомобили, смарт медицина. Или технологии в отраслях, которые без них просто не вообразить — например, киберспорт.

Или технологии в отраслях, которые без них просто не вообразить — например, киберспорт.

Также я слежу за развитием e-commerce-сегмента, связанного с автоматизацией, аналитикой AI и программами, моделирующими поведение пользователей. Например, в моем фокусе Alibaba. В октябре основатель компании Джек Ма выступил с критикой финансовых регуляторов, из-за чего в отношении компании началось антимонопольное расследование. Но несмотря на это, я рассматриваю возможность вложения в их акции.

Большие перспективы у Amazon. Это может показаться странным, ведь компания и так пробивает потолок, а e-commerce взлетает по всему миру. Но если оценивать долгосрочно, это только начальная стадия развития, а у компаний еще все впереди. К тому же, у Amazon соотношение стоимости акций к доходности ниже, чем у Tesla, которая выглядит раздутым пузырем.

Среди моих давних фаворитов держится Intel. Прошлый год удачным для компании не назовешь. В июле акции просели на 20% после известия о переносе выпуска 7-нанометровых чипов на 2023 год. Конкуренты наступают на пятки своими процессорами. Несмотря на все это, у меня есть внутренняя симпатия к тому, как Intel делает бизнес. Они выходили из разных кризисов и, думаю, преодолеют и нынешний.

Конкуренты наступают на пятки своими процессорами. Несмотря на все это, у меня есть внутренняя симпатия к тому, как Intel делает бизнес. Они выходили из разных кризисов и, думаю, преодолеют и нынешний.

5. Медицина

Телемедицина и виртуальное здравоохранение стали трендами прошлого года. Сегодня они продолжают оставаться самыми хайповыми медицинскими темами наряду с вакцинами. Например, Билл Гейтс, некогда предупреждавший об опасности глобальной пандемии, уже заявляет о необходимости разработки диагностических инструментов, «с помощью которых еженедельно можно будет тестировать 20% населения Земли».

Медицина будет с нами всегда, получая всплески на событиях вроде коронавируса. Она останется интересной для инвестиций, и в ней уже сформировались явные лидеры. Классический вариант — вкладываться в них. Более рискованный — смотреть каждый рынок и проект отдельно: что нового готовы привносить компании, каких услуг еще не хватает и за что люди будут готовы платить.

6.

Транспорт

ТранспортПандемия сильнее всего ударила по пассажирским перевозкам, туризму и общественному питанию. Многие аналитики прогнозируют, что по мере выхода из рецессии компании из этих сфер будут восстанавливаться быстрее других, а значит, инвестиции сюда — правильное решение.

С одной стороны, для подобных инвестиций сейчас действительно удачный момент, ведь покупать акции нужно на спаде. С другой — хорошо бы не перепутать временно упавший проект и действительно мертвый. В начале ХХ века цеха по производству карет тоже стоили не очень дорого, но едва ли это был сигнал для их покупки. Да, часть из них сумела превратиться в автомобильные предприятия. Большинство же просто закрылось.

С рынком пассажирских перевозок похожая история. Бизнес авиакомпаний обязательно восстановится, когда пандемия закончится. Но сколько из этих компаний выживет, какие государства будут их поддерживать и не случится ли новый виток кризиса — это вопросы, на которые ответа пока нет.

7. Криптовалюта

В начале года биткоин установил новый рекорд стоимости — $41 000. Естественно, многие задумались об инвестиции в этот и другие криптоактивы. Может ли крипторынок создать какие-то мультипликаторы? Конечно! Может ли он с учетом особого внимания Комиссии по ценным бумагам и биржам США, обвалиться до минимальных значений? Такая вероятность тоже существует.

Естественно, многие задумались об инвестиции в этот и другие криптоактивы. Может ли крипторынок создать какие-то мультипликаторы? Конечно! Может ли он с учетом особого внимания Комиссии по ценным бумагам и биржам США, обвалиться до минимальных значений? Такая вероятность тоже существует.

Сейчас невозможно спрогнозировать, как будет развиваться ситуация с криптой. Как и в случае с любым высокорисковым активом, есть шансы и хорошо заработать, и все потерять.

У криптовалютной отрасли огромная перспектива, но я посоветовал бы инвестировать в этот сектор столько, сколько не жалко потерять. Мы уже не раз видели как биткоин стремительно растет, а потом так же стремительно обваливается на 50-70%. Поэтому если вы не профессионал, понимающий, что такое риск-менеджмент, вход в позицию и выход из нее, лучше не испытывать удачу.

Если вы все-таки решили вкладываться в крипту, самая верная стратегия одна: купить и держать. Мое мнение — нынешняя цена биткоина слишком высока, поэтому есть смысл дождаться коррекции. И нужно запастись терпением. Такие проекты могут принести прибыль только через 3-5 лет. Людей, покупавших биткоин по $19 000 в 2017 году, называли дураками, а сейчас они могли выйти с двукратной прибылью. Резкое запрыгивание и выпрыгивание из криптопоезда может быть травматичным.

И нужно запастись терпением. Такие проекты могут принести прибыль только через 3-5 лет. Людей, покупавших биткоин по $19 000 в 2017 году, называли дураками, а сейчас они могли выйти с двукратной прибылью. Резкое запрыгивание и выпрыгивание из криптопоезда может быть травматичным.

8. Майнинг

В июле Верховная Рада приняла в первом чтении законопроект №3199 «О внесении изменений в Закон Украины «О рынке электрической энергии». Этот проект предусматривает продажу электроэнергии крупным инвесторам по льготному тарифу. В случае принятия этого Закона, в Украине можно будет выгодно строить крупные дата-центры и майнинговые фермы. Пока все упирается в решение депутатов, но перспектива достаточно ясная — государству и энергосистеме этот закон тоже нужен.

Промышленный майнинг криптовалюты — высокорентабельный бизнес. К примеру, суммарная прибыль от майнинга биткоина сегодня составляет $1,27 млн в час. Так что если у вас будет мощная ферма и дешевое электричество, вы сможете хорошо зарабатывать даже с учетом прошедшего 11 мая 2020 года халвинга — планового двукратного сокращения награды майнерам за добытый блок в блокчейне Биткоин.

Здравый смысл

В какой бы сектор экономики вы не решили инвестировать, никогда не забывайте главное — для людей, которые не понимают, чем занимаются, эта игра всегда заканчивается плохо. Статистика того же сток-маркета беспощадна: из 10 инвесторов зарабатывает только один.

Если же вы только начинаете, не вкладывайте в то, чем нет желания заниматься. Часто новички делают инвестиции в надежде на то, что им повезет. Но если вы не разберетесь в основных инструментах управления рисками в выбранном вами сегменте, вам не повезет никогда.

На рынке котируются тысячи компаний. Каждый день происходят IPO. Инвестор — это такая же профессия, как и остальные. Ей нужно учиться, учиться принимать решения по диверсификации портфеля. Есть ETF — фонды, консолидирующие наборы акций. Для людей, которые не готовы вникать в стратегии развития и проводить детальный анализ, такие фонды — лучший и самый безопасный способ инвестирования.

Оригинал статьи на epravda.com

Подписаться на новости

15 видов инвестиций для приумножения ваших денег

Если вы читаете это, вы уже думаете, как инвестор. Мудрые инвесторы знают, что нельзя слепо класть все яйца в одну корзину. Вместо этого они знакомятся с несколькими из типов инвестиций и используют свои знания о каждом из них, чтобы зарабатывать деньги разными способами.

Мудрые инвесторы знают, что нельзя слепо класть все яйца в одну корзину. Вместо этого они знакомятся с несколькими из типов инвестиций и используют свои знания о каждом из них, чтобы зарабатывать деньги разными способами.

К счастью, есть из множества корзин на выбор.

Но вы должны знать:

Важно понимать все ваши возможности как инвестора, прежде чем вы на самом деле инвестируете свои деньги и создадите инвестиционный портфель.

Конечно, у каждого типа инвестиций есть свои плюсы и минусы. Наилучшие варианты инвестиций зависят от нескольких вещей. К ним относятся ваша терпимость к риску, уровень понимания определенных рынков, сроки и причина инвестирования.

Среди различных типов инвестиций, вероятно, есть несколько, которые вам подойдут. Давайте изучим их все, чтобы вы могли решить, во что инвестировать.

Денежные средства и товары

Денежные средства и товары обычно считаются типами инвестиций с низким уровнем риска, поэтому, если вы новичок в инвестировании или не склонны к риску, один из этих вариантов может быть хорошей отправной точкой.

Имейте в виду, что виды инвестиций с низким уровнем риска также имеют низкую доходность. Это определенно относится к некоторым из этих типов инвестиций…

1. Золото

Да, вы можете инвестировать в золото и другие товары, такие как серебро или сырую нефть. На самом деле, практика инвестирования в золото существует давно, но это не обязательно означает, что это отличное вложение. Золото — это товар, поэтому его цена основана на дефиците и страхе, на которые могут повлиять политические действия или изменения окружающей среды.

Если вы инвестируете в золото, имейте в виду, что ваша защита от падения цен, ваш ров, основана на внешних факторах, поэтому цена может сильно и быстро колебаться. Цена имеет тенденцию расти, когда дефицит и страх в изобилии, и снижаться, когда золото широко доступно и страх утихает.

Если вы думаете, что мир станет более страшным местом в будущем, то золото может быть для вас хорошей инвестицией.

Вывод: Следует помнить, что ставки на такие товары, как золото, обычно и есть просто ставки. Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

2. Компакт-диски и банковские продукты

Банковские продукты — это типы инвестиций, предлагаемые банками, которые включают сберегательные счета и счета денежного рынка, которые похожи на сберегательные счета, но обычно приносят более высокие процентные ставки в обмен на более высокие требования к балансу.

Компакт-диск — это еще один вид банковских продуктов. Приобретая компакт-диск, вы соглашаетесь предоставить банку ссуду на определенное время и под проценты.

Компакт-диски— это инвестиция с чрезвычайно низким уровнем риска, но с низким риском и низкой прибылью. Большинство банков предлагают компакт-диски с доходностью менее 2% в год, что недостаточно даже для того, чтобы успевать за инфляцией.

Takeaway: Не тратьте время на компакт-диски. Хотя они могут быть безопасным местом, чтобы сэкономить ваши деньги и получить немного больше процентов, чем на сберегательном счете, они не лучшее место для приумножения ваших денег.

3. Криптовалюта

Криптовалюты — это новейший вид инвестиций.Это нерегулируемые цифровые валюты, которые покупаются и продаются на веб-сайтах, посвященных криптовалюте.

Криптовалюты, такие как Биткойн или Dogecoin, в последние годы вызвали большой интерес в качестве инвестиционного инструмента. Однако они остаются невероятно рискованным вложением из-за множества неизвестных факторов; существует возможность государственного регулирования и вероятность того, что криптовалюта никогда не получит широкого распространения в качестве формы оплаты.

Как инвестировать в биткойн

Точно так же, как вы можете обменять доллары США на любую другую валюту, такую как йены или евро, вы также можете обменять свои доллары на криптовалюты.

Хотя криптовалюты технически не являются частью рынка Forex, механика инвестирования в криптовалюты очень похожа, и инвесторы в криптовалюту надеются, что стоимость этих криптовалют вырастет по отношению к доллару, и их относительно просто купить в Интернете. .

.

Вывод: тот, кто инвестировал в Биткойн в 2013 году и продал его сегодня, несомненно, получил бы невероятную прибыль. Проблема в том, что невозможно рассчитать время на рынке криптовалют.Биткойн и другие криптовалюты могут продолжать резко расти в цене или упасть до нуля.

Послушай моего совета и держись подальше. На данный момент никто не знает наверняка, что ждет криптовалюты в будущем, поэтому инвестирование в криптовалюты — это не более чем спекуляции.

Мы не инвестируем в то, чего не знаем. Это не инвестирование, это азартная игра.

Облигации и ценные бумаги

Облигации и ценные бумаги — это другие виды вложений с низким уровнем риска.Облигации можно приобрести у правительства США, правительств штатов и городов или у отдельных компаний. Ценные бумаги, обеспеченные ипотекой, представляют собой тип облигаций, которые обычно выпускает агентство правительства США, но также могут выпускаться частными фирмами.

4. Сберегательные и корпоративные облигации США

Когда вы покупаете какую-либо облигацию, вы ссужаете деньги организации, у которой вы ее покупаете, на заранее определенный срок и под проценты.

считаются безопасными и малорисковыми, потому что единственный шанс не получить ваши деньги обратно — это дефолт эмитента.Сберегательные облигации США — это облигации, обеспеченные правительством США, что делает их практически безрисковыми.

Правительства выпускают облигации, чтобы собрать деньги для проектов и операций, и то же самое верно для корпораций, выпускающих облигации.

Корпоративные облигации несколько более рискованны, чем государственные облигации, потому что существует больший риск дефолта корпорации по ссуде. В отличие от того, когда вы инвестируете в корпорацию, покупая ее акции, покупка корпоративной облигации не дает вам права собственности в этой компании.

Вывод: Облигация может принести вам только 3% прибыли на ваши деньги в течение нескольких лет. Это означает, что когда вы берете деньги из облигации, у вас будет меньше покупательной способности, чем когда вы их вкладываете, потому что темпы роста даже не поспевают за темпами инфляции.

Нет ничего «безопасного» в том, чтобы остаться без денег после выхода на пенсию, потому что ваша норма прибыли не успевала за инфляцией. Не стоит вкладывать деньги в облигации.

5.Ценные бумаги с ипотечным покрытием

Когда вы покупаете ценную бумагу, обеспеченную ипотекой, вы снова ссужаете деньги банку или государственному учреждению, но ваша ссуда обеспечена пулом жилищных и других ипотечных кредитов на недвижимость.

В отличие от других облигаций, по которым выплачивается основная сумма в конце срока облигации, по ипотечным ценным бумагам проценты и основная сумма выплаты инвесторам ежемесячно.

Вывод: Хотя они могут быть одним из видов доходных инвестиций, которые обеспечивают стабильную доходность, ценные бумаги, обеспеченные ипотекой, являются одним из наиболее сложных типов инвестиций, поэтому их следует избегать начинающим инвесторам.

Инвестиционные фонды

Инвестиционные фонды состоят из пула денег, собранных от нескольких инвесторов, которые затем вкладываются во множество различных вещей, включая акции, облигации и другие активы. Сбор инвестиций обычно отслеживает рыночный индекс.

Сбор инвестиций обычно отслеживает рыночный индекс.

6. Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип инвестиционного фонда, которым управляет управляющий деньгами, который вкладывает ваши деньги за вас и пытается получить хорошую прибыль.

Паевые инвестиционные фонды обычно состоят из комбинации акций и облигаций, однако они несут меньший риск, поскольку ваши деньги диверсифицированы по множеству акций и облигаций.Вы получите вознаграждение только в виде дивидендов по акциям и процентов по облигациям или если вы продадите, когда ценность удовольствия будет расти вместе с рынком.

Когда дело доходит до стоимости, в то время как паевые инвестиционные фонды создаются и управляются так называемыми «финансовыми экспертами», им, как правило, трудно обойти рынок, особенно если учесть комиссионные, которые управляющие капиталом взимают с тех, кто инвестирует в их фонд.

По правде говоря, вас не должно волновать, превзойдете вы рынок или нет. О ваших финансовых навыках судят по тому, комфортно ли вы живете в 75 лет.

О ваших финансовых навыках судят по тому, комфортно ли вы живете в 75 лет.

Правило № 1: инвесторы ожидают, что минимальная годовая совокупная доходность составляет 15% или более в год. Если нам это удастся, нас не волнует, что делает рынок, потому что мы все равно уйдем на пенсию богатыми.

Вывод: Вам будет намного легче (и веселее!) Научиться вкладывать собственные деньги, чем полагаться на какого-нибудь управляющего паевым инвестиционным фондом, который не может превзойти рынок.

7. Индексные фонды

Подобно паевым инвестиционным фондам, индексные фонды — это один из видов инвестиций в акции, который позволяет диверсифицировать ваши вложения в несколько акций.Разница между индексными фондами и паевыми фондами заключается в том, что индексные фонды управляются пассивно, а не контролируются управляющим капиталом.

Поскольку индексные фонды управляются пассивно, в них взимается меньшая комиссия, а это означает, что у вас есть потенциал для несколько более высокой доходности, чем у взаимного фонда. Однако ваши доходы будут полностью зависеть от того, насколько хорошо индексирует ваш фонд.

Однако ваши доходы будут полностью зависеть от того, насколько хорошо индексирует ваш фонд.

Учитывая, что большинство основных индексов используются для отслеживания общего движения рынка, в долгосрочной перспективе они работают примерно так же хорошо, как и рынок в целом.Другими словами, они имеют тенденцию приносить среднюю доходность около 7% в год.

Хотя это не так много, как прибыль, которую вы можете получить, удачно выбрав отдельные компании с правильным исследованием, это приличная доходность, которая значительно выше, чем процентные ставки сберегательного счета или доходность облигаций.

Когда вы инвестируете в индекс, вы, по сути, делаете ставку на будущее Америки. Если вы уверены, что американская экономика продолжит расти, у вас, вероятно, все будет хорошо.

Проблема здесь в том, что если вы поместите свои деньги в индекс, и мы войдем в рецессию, рынок может упасть в течение значительного периода времени. Если вы вложились в индекс, это означает, что ваш портфель также упадет. Это еще один плюс инвестирования в отдельные компании. Действительно великие, как правило, работают даже во времена спада.

Это еще один плюс инвестирования в отдельные компании. Действительно великие, как правило, работают даже во времена спада.

Вывод: Если вы не хотите выполнять работу (и получать вознаграждение) по обучению инвестированию в отдельные компании, индексный фонд — хороший вариант «вложите деньги и забудьте об этом», который обычно дает результаты лучше, чем у паевого инвестиционного фонда.

8. Биржевые фонды

Биржевые фонды, или, как их обычно называют, ETF, похожи на индексные фонды в том, что они отслеживают популярный индекс и отражают его эффективность. Однако, в отличие от индексных фондов, ETF покупаются и продаются на фондовом рынке.

Поскольку ETF торгуются на фондовом рынке, у вас больше контроля над тем, по какой цене вы их покупаете, и вы будете платить меньше комиссионных. Ваше вознаграждение полностью зависит от того, насколько хорошо или плохо работает индекс, в который вы инвестируете.

Вы можете минимизировать свой риск, инвестируя в ETF, который отслеживает широкий индекс, такой как S&P 500.

Вывод: Простое размещение ваших денег в торгуемом на бирже фонде, таком как S&P 500 (SPY), собрание 500 крупнейших компаний на рынке, позволяет вам получать прибыль от роста рынка без необходимости платить комиссионные в фонд. управляющий делами. Помимо инвестирования в отдельные компании (Правило № 1 инвестирования), это лучший вариант, доступный начинающим инвесторам.

Фондовый рынок

Есть несколько способов инвестировать в фондовый рынок. Как я упоминал выше, вы можете инвестировать в индекс фондового рынка, или вы можете инвестировать в опционы на акции, или — и это мой любимый вариант — вы можете инвестировать в отдельные акции.

9. Индивидуальные акции

Акции — это «доли» собственности в определенной компании. Приобретая акции отдельной компании, вы становитесь ее частичным владельцем. Это означает, что когда компания зарабатывает деньги, вы тоже, а когда компания растет в цене, растет и стоимость ваших акций.

Когда цена акций компании повышается, стоимость инвестиций владельца в эту компанию повышается. Затем владелец может продать акции с целью получения прибыли. Однако, когда цена акций компании падает, стоимость инвестиций владельца падает.

Владельцы акций также могут получать вознаграждение в виде дивидендов, если компания решит распределять прибыль между своими акционерами.

В среднем весь фондовый рынок растет примерно на 7% в год, но можно добиться гораздо более высокой доходности, инвестируя в отдельные компании, выбранные вручную.Вы можете минимизировать риск снижения стоимости ваших инвестиций, купив акции только замечательных компаний по ценам, гарантирующим большую прибыль. Это Правило №1, способ

Вывод: Среди множества вещей, в которые можно инвестировать, акции — мой личный фаворит и, безусловно, самая полезная вещь. Самые успешные инвесторы инвестируют в акции, потому что вы можете получить большую прибыль и выйти на пенсию намного быстрее, чем с любым другим типом инвестиций. Уоррен Баффет стал успешным инвестором, покупая акции, и вы тоже можете.

Инвестирование в акции по Правилу №1 — лучший способ со временем приумножить свои деньги. Если вы хотите узнать больше об инвестировании в отдельные акции, вот курс 101.

10. Опционы на акции

Когда вы покупаете опцион в компании, вы делаете ставку на то, что цена акций этой компании будет расти или падать. Покупка опциона дает вам возможность покупать или продавать акции этой компании по установленной цене в течение установленного периода времени без фактического владения акциями.

Опционы невероятно рискованные. Как и в случае с большинством видов инвестиций с высоким риском, существует потенциал для высокой доходности, однако есть также потенциал для больших потерь, особенно если вы не знаете, что делаете

Опции PUT

С опцией PUT вы соглашаетесь ПРОДАТЬ акцию, когда она достигает определенной цены в определенное время. Используя опцию CALL, вы соглашаетесь ПОКУПАТЬ акции по определенной цене в определенное время.

ВариантыPUT похожи на страховой полис.Вы получаете их по установленной цене в течение определенного периода времени и продаете акции независимо от цены. Инвесторы обычно покупают ПУТС, когда опасаются, что рынок упадет. Это связано с тем, что PUT дает вам право продать акцию по фиксированной цене, и она обычно возрастает в цене, если цена базовой акции начинает падать.

Опции вызова

ОпционыCALL имеют рыночную цену, называемую премией. Вы платите премию за опцион колл, чтобы обеспечить контракт на покупку базовых акций.

Инвестирование в опционы CALL — это фантастический способ генерировать денежный поток и сокращать базу компаний, которыми мы уже владеем.

Вывод: В дополнение к акциям, опционы — хороший выбор, если вы ищете виды инвестиций с высокой доходностью. Однако я не рекомендую инвестировать в опционы новичкам. Узнайте больше о вариантах здесь.

Пенсионные планы

Существует два основных типа пенсионных счетов: 401K и IRA. Оба счета состоят из наличных денег, которые вы откладываете, а затем инвестируете различными способами.

Риск и вознаграждение пенсионных счетов полностью зависят от того, во что они вложены, которые могут сильно различаться. В дополнение к этим пенсионным счетам, аннуитеты — еще одно время вложения, которое вы можете рассмотреть как часть своего пенсионного плана.

11. 401кс

401k — это пенсионный счет, предлагаемый вашим работодателем. Большим преимуществом этого варианта выхода на пенсию является то, что ваш работодатель может предложить «совпадение», то есть когда он будет вносить на ваш счет ту же сумму денег, что и вы, до определенного процента.

Как правило, существует ограниченное количество вариантов инвестирования для 401 тыс., Большинство из которых являются паевыми фондами, что означает, что ваш выход на пенсию находится в руках управляющего деньгами.

Большая проблема с 401ks

Все деньги, вложенные в 401 (k), попадают в паевые инвестиционные фонды. Проблема в том, что эти паевые инвестиционные фонды почти всегда не могут превзойти среднерыночные показатели.

Другими словами, просто вложив свои деньги в индекс, такой как S&P 500, и оставив их там с нулевым менеджментом, вы все равно получите больше прибыли, чем вы, вероятно, получите, инвестируя в индекс 401 (k).

Причина, по которой паевые инвестиционные фонды снова не могут превзойти рынок, восходит к тому факту, что менеджеры этих фондов взимают значительную плату за свои услуги. Как только эта плата вычитается, любая прибыль, которую менеджер смог получить сверх общей производительности рынка, быстро уменьшается.

Помните, что диверсификация вашего инвестиционного портфеля по сути не означает, что вы снижаете свой потенциал риска.

Вывод: Моя проблема с 401K заключается в том, что большинство из них вынуждают вас инвестировать в паевые инвестиционные фонды.Это означает, что ваша пенсия находится в руках финансового менеджера.

401ks — это не то, чего следует избегать во всех ситуациях. Подбор работодателя, который удвоит ваши вложения, почти всегда того стоит. Однако на них не следует полагаться как на единственное средство инвестирования.

Придерживайтесь совпадения с работодателем. Инвестировать больше в 401k — просто упущенная возможность.

12. ИРА

IRA — это индивидуальный пенсионный счет, который вы можете создать для себя.Что касается IRA, существует традиционный, который не подлежит налогообложению, и Roth, который не облагается налогом. Ты это слышал? Roth IRA не облагается налогом! Деньги, которые вы инвестируете в Roth IRA, облагаются налогом до того, как они будут инвестированы, поэтому, когда вы вынимаете их во время выхода на пенсию, вы не облагаетесь налогом дохода от ваших инвестиций.