как заработать на отечественном фондовом рынке

Фондовый рынок — это то же самое, что бизнес

У меня есть компания в Харькове, которая занимается импортом сырья для фармацевтической промышленности. Этим летом открыл магазин аксессуаров Hanna & Paul в торговом центре River Mall и еще интернет-магазин.

Фондовый рынок — это то же самое, что и бизнес. Акции равны бизнесу. Основа — сколько компания может сгенерировать прибыли за ближайшие 20 лет и здравый смысл для покупки этой компании.

Моя стратегия: покупай бизнес, когда он терпит убытки

За последние 5 лет я совершил всего 10 сделок. Но даже когда украинский рынок в 2019 году упал на 11% и стал убыточным, я был в прибыли.

Мне удается зарабатывать на фондовом рынке намного больше, чем другим инвесторам, потому что покупаю крайне недооцененные компании в момент, когда они терпят убытки.

На рынке все время есть ситуации, когда вы можете купить акции намного дешевле, чем реально стоит компания. Рынок похож на крайне эмоционального человека: когда все хорошо, он очень сильно все переоценивает и наоборот — самые лучшие сделки я совершил, покупая убыточный бизнес, ведь, как показало время, средняя цена покупки была меньше, чем годовая прибыль.

Рынок похож на крайне эмоционального человека: когда все хорошо, он очень сильно все переоценивает и наоборот — самые лучшие сделки я совершил, покупая убыточный бизнес, ведь, как показало время, средняя цена покупки была меньше, чем годовая прибыль.

Читайте также: Маргулан Сейсембаев об успехе «глупого» портфеля и почему наличие ума не гарантирует заработка

Удачное вложение — акции МХП: 1 млн за 3 месяца

Мироновский хлебопродукт (МХП) — один из мировых лидеров в производстве курятины. Создать такой бизнес с нуля стоит $1,3 млрд. Бизнес развивался 15 лет. За это время они создали сильный бренд и наладили поставки по всему миру — Китай, Европа, страны Африки. В среднем компания получала прибыль около $200 млн.

Но в 2020 году убыток МХП составил $133 млн. Тогда очень сильно подорожали корма, но сама курятина не выросла в цене. Плюс к этому компания понесла определенные валютные потери, связанные с политикой НБУ.

А также сыграл политический фактор: многие иностранные инвесторы разочаровались в Украине и стали выходить из рискованных, по их мнению, активов. Поэтому акции МХП подешевели с $16 до $5. Именно по такой цене я и купил их на $2 млн — на собственные деньги и деньги своих инвесторов.

Поэтому акции МХП подешевели с $16 до $5. Именно по такой цене я и купил их на $2 млн — на собственные деньги и деньги своих инвесторов.

В 2021 году МХП получила рекордную прибыль с момента основания завода — $250 млн за полгода. Акции сразу выросли с $5 до $8 — это рост 60%. Эту сделку считаю одной из самых удачных в этом году. И она наиболее ярко демонстрирует мой инвестиционный подход.

Читайте также: Вложил деньги в Beyond Meat и заработал на искусственном мясе 300% за месяц

Самые яркие сделки на фондовом рынке

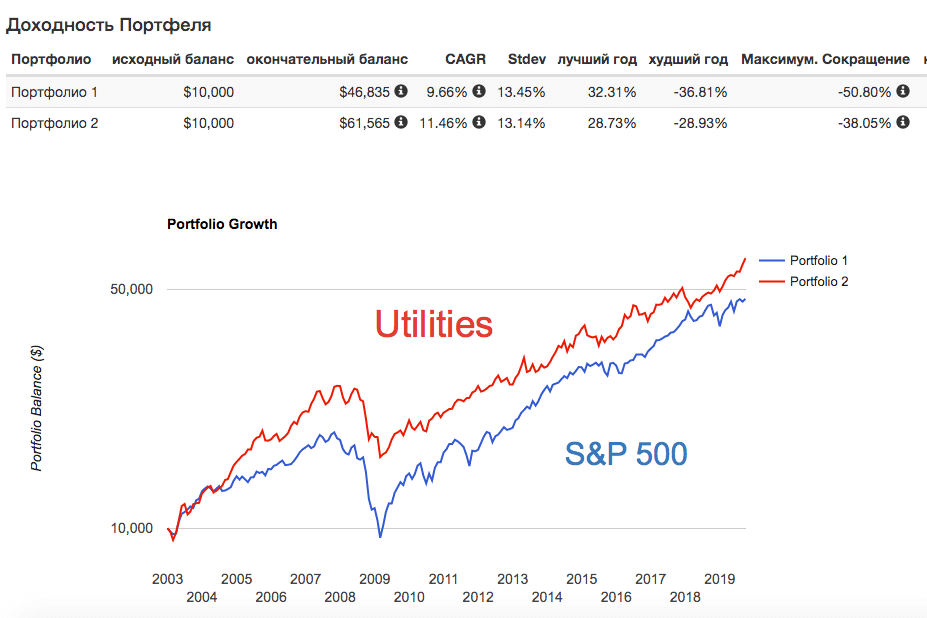

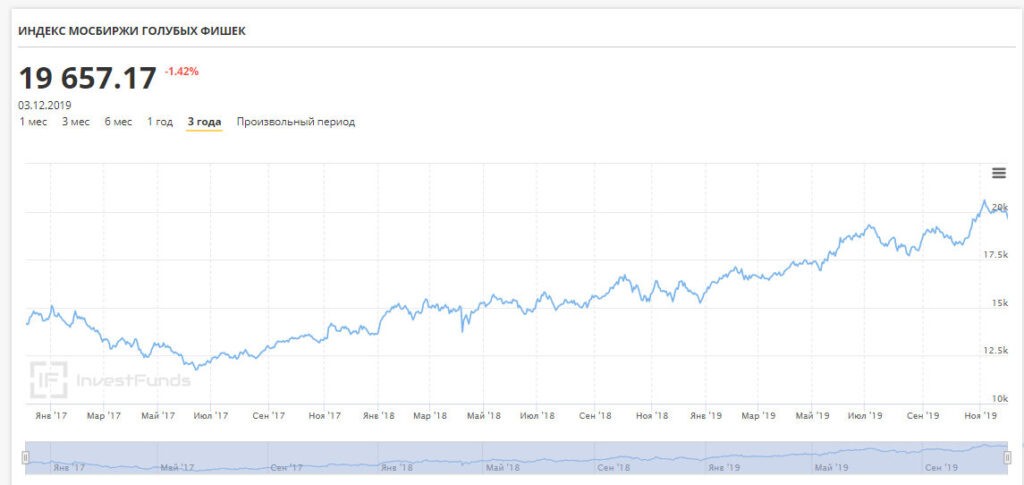

Многие сейчас инвестируют в Америку, но если брать последний 5-летний период, то американский фондовый рынок вырос в 2 раза, а украинский — в 4 раза, потому что он очень недооценен по ряду причин.

Мои самые удачные сделки за последние 5 лет:

В 2017 году покупал акции Райффайзен Банка Аваль по 10 копеек. Тогда в стране был кризис, банковский сектор летел в пропасть и многие финучреждения становились банкротами. Но я видел, что у Райфа хороший кредитный портфель, знал менеджмент и то, что ЕБРР на тот момент заходил в этот банк.

Это давало уверенность, что у банка будут блестящие перспективы. Через год я продал акции банка по 30 копеек и заработал на этой сделке 177% годовых.

Это давало уверенность, что у банка будут блестящие перспективы. Через год я продал акции банка по 30 копеек и заработал на этой сделке 177% годовых.

В 2016−18 годах смог купить 0,4% акций в бизнесе Рината Ахметова — Авдеевском коксохимическом заводе. Это обошлось мне в $25 тыс. А через 2 года я закрыл сделку, заработав $375 тыс. Покупал одну акцию в среднем за 1 грн, но через два года завод уже зарабатывал 12 грн на акцию.

В 2019 году закрыл сделку с трубопрокатным заводом Виктора Пинчука «Интерпайп». Покупал акции в 2018 году по 70 копеек, зная, что компания сможет выйти на российский и обеспечит себе дополнительную прибыль. Фундаментальный фактор — оценка бизнеса. Продавал акции дороже 3 грн за каждую и заработал больше 300% на этой сделке.

Инвестировал деньги в компанию «Укрнефть». Покупал ее в 2018 году по цене 108 грн за акцию. Сейчас акции стоят в районе 275 грн. Плюс подлежащие к выплате дивиденды в районе 100 грн.

Но, инвестируя в Украину, вы должны понимать, что у нас существует намного больше рисков, чем в Америке. Здесь сильно влияют политические факторы и полная незащищенность миноритарных акционеров.

Читайте также: Почему для поколения «гамбургеров» важен пассивный доход

Советы начинающим инвесторам

Основной совет — инвестируйте в то, в чем разбираетесь. Я ничего не понимаю в ІТ, поэтому никогда не инвестировал в ІТ-компании.

Во-вторых, вы должны инвестировать не в одну компанию, а в 4−7 бизнесов сразу. Даже когда кажется, что компания очень интересная, может случиться форс-мажор — война, кризис или другие события, которые невозможно просчитать. Поэтому необходимо диверсифицировать свой портфель. Но держите в портфеле не больше 7 компаний, ведь если вы не профи, вам будет сложно уследить за всеми акциями.

В-третьих, чтобы избежать рисков, инвестируйте только собственные деньги, не поддавайтесь соблазну вложить больше денег, используя кредитное плечо. К примеру, когда я инвестировал в Авдеевский коксохимический завод, покупал акции по 3 грн, а потом они упали до 70 коп. Если бы у меня были заемные деньги, я стал бы банкротом и просто не пережил бы это падение. Но на самом деле, когда акции подешевели, я купил их в 10 раз больше — и это одна из самых выгодных сделок в моей жизни.

К примеру, когда я инвестировал в Авдеевский коксохимический завод, покупал акции по 3 грн, а потом они упали до 70 коп. Если бы у меня были заемные деньги, я стал бы банкротом и просто не пережил бы это падение. Но на самом деле, когда акции подешевели, я купил их в 10 раз больше — и это одна из самых выгодных сделок в моей жизни.

Какие компании стоит покупать

Почти все игроки на фондовом рынке желают, чтобы вы торговали чаще, а ваша задача — торговать реже и выверенно. Самое главное в компании — сколько она генерирует прибыли. Все остальное — вторично. Вы просто должны оценить, сколько компания сможет принести денег.

Очень важен баланс и финансовые показатели. Закапываясь в компанию, изучайте, сколько она должна, кому, почем и зачем продает. Давайте приоритет тем компаниям, у которых есть рыночные преимущества, защита и которые будут на рынке даже через 20 лет. Например, Coca Cola и спустя годы будет зарабатывать деньги, а какой-то стартап может разориться почти сразу.

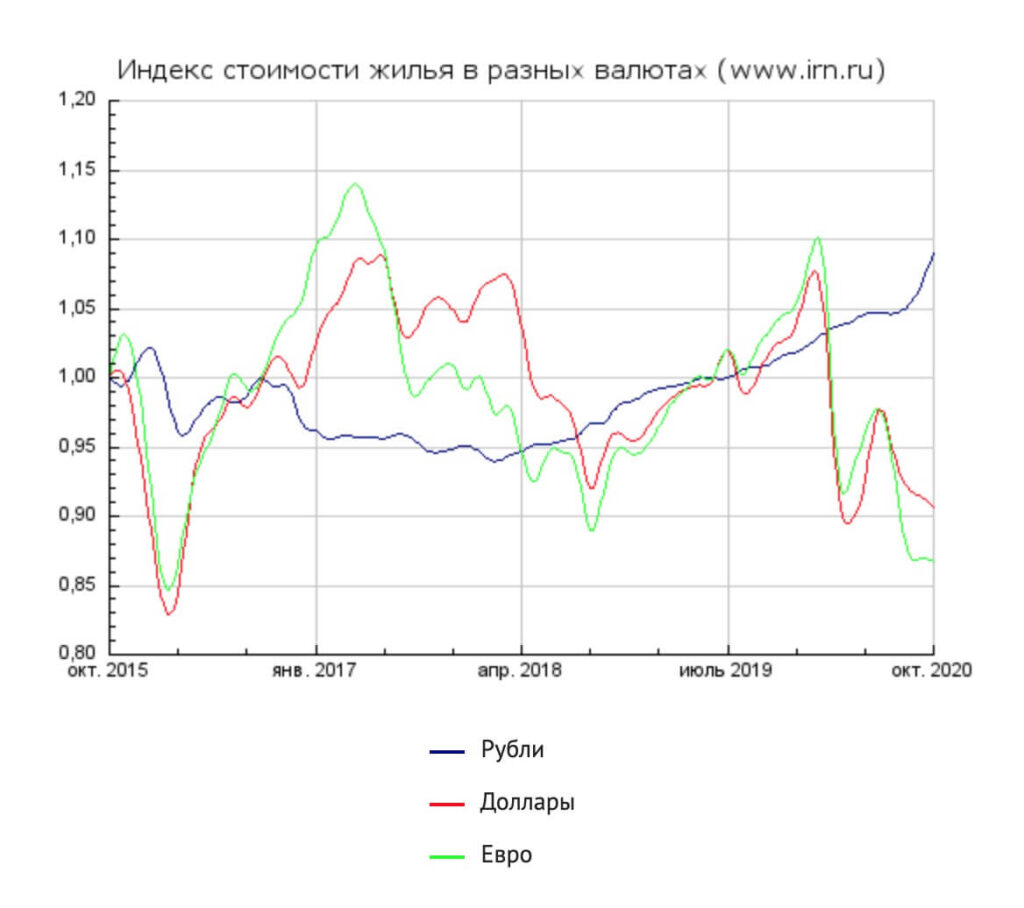

И самое главное — покупайте то, что стоит дешевле, чем его реальная стоимость. Например, если бы вы сегодня смогли купить квартиру в Киеве за $5 тыс., то вы бы на этом гарантированно заработали. А на фондовом рынке есть такая возможность.

До 2021 года у меня все сделки были на украинском рынке. Если торговал в Америке, то чисто символически, только чтобы освоить рынок. Первой масштабной сделкой по сути была Tesla, которую я зашортил 2 ноября. То есть взял в долг их акции и продал, а спустя две недели купил акции и вернул долг. Изначально покупал по $1200, закрыл эти позиции уже по $1000 — так заработал $200 на каждой акции.

Читайте также: Маск — гений, Тесла — хорошая компания: почему я сделал ставку против нее

Я считаю, что базовое понимание финансов и фондового рынка необходимо всем, кто хочет многого добиться в жизни. Мало кто действительно станет профессиональным инвестором, но знания в этой сфере помогут вам в бизнесе и работе. Возникает эффект синергии — и вы смотрите на разные вещи под новым углом.

Сейчас освоить фондовый рынок в Украине — это как выучить язык программирования на заре становления интернет-компаний.

Вологодская область вошла в пятерку регионов России по устойчивости развития в 2018 году — Главная | Новости | Вологодская область вошла в пятерку регионов России по устойчивости развития в 2018 году

Вологодская область вошла в пятерку регионов России по устойчивости развития в 2018 году

15.02.2019 19:20

Согласно рейтингу Финансового университета при Правительстве РФ, Вологодчина вошла в пятерку регионов нашей страны по устойчивости развития в 2018 году.

Об этом рассказал директор Центра региональной экономики и межбюджетных отношений Павел Строев на секции «Магнит для инвестора. Как создать центы притяжения в регионе», проходившей в рамках Российского инвестиционного форума в Сочи.

«Мы брали три ключевых аспекта: финансовая, экономическая и социальная устойчивость. По рейтингу текущего года Вологодская область попала в пятерку лидеров, причем по всем трем позициям, — отмечает Павел Строев. — У региона хорошие показатели».

Вологодская область занимает в рейтинге пятое место, индекс комплексной устойчивости у нашего региона – 2,02.

Павел Строев рекомендовал областным властям продолжать работу по привлечению в регион инвестиций, развитию социальной сферы, изысканию возможностей увеличения зарплаты населения. Также он рекомендовал обратить внимание на вопросы миграции и демографические проблемы.

«Наш рейтинг делается для формирования региональной политики и понимания, куда и каким образом региону нужно развиваться. В подходах мы пересекаемся со многими агентствами, но все мы оперируем, как правило, официальной информацией, которая публикуется на Росстате, Министерстве финансов и в Минэкономразвития.

«Что касается экономически устойчивого развития, то для Вологодской области это, в первую очередь, рост инвестиций в экономику субъекта, — прокомментировал высокую позицию нашего региона в рейтинге заместитель Губернатора Вологодской области Виталий Тушинов. – И здесь помогло изменение курса инвестиционной политики — изменение подхода к малому и среднему бизнесу.

Наши крупные производители — «Северсталь» и группа компаний «ФосАгро», которая на этом форуме отмечена отдельным дипломом со стороны Правительства Российской Федерации за лучший инвестиционный проект. Тем не менее, наряду с этими компаниями у нас поступает большой объем инвестиций со стороны малого и среднего бизнеса. Диверсификация экономики, к которой мы стремились, уже дала определенные результаты в 2018 году. Мы надеемся, что это не конечный результат, и в 2019 году они станут еще лучше.

Число прибыльных предприятий в нашем регионе превышает число убыточных. И чистая прибыль этих компаний позволяет им инвестировать деньги в собственное развитие. Поэтому основные показатели, которые легли в оценку рейтинга, являются не какими-то вырванными статистическими данными, а комплексной оценкой субъектов в целом. Не зря проходившая панельная сессия называется «Магнит для инвестора». Мы с уверенностью может говорить о том, что Вологодская область может оцениваться инвесторами, как действительно привлекательный регион».

Сообщает ИА «Вологда Регион»

Больше хороших новостейв нашем телеграм канале

Палисад media

Общество

comments powered by HyperCommentsФонд Эдмона Ротшильда будет кормить человечество

Подразделение прямых инвестиций семейной инвестиционной фирмы Edmond de Rothschild Group объявило о партнерстве со специализированной инвестиционной командой — венчурной фирмой PeakBridge VC, чтобы совместно вкладывать деньги в стартапы в области продовольствия и сельского хозяйства.

Банковская группа Эдмона де Ротшильда имеет огромные инвестиционные возможности. Она по итогам 2020 года имела в управлении сумму, э, которая составила $165 миллиардов, и сопоставимо с ВВП Белоруссиии в 2020 году ($189.9 миллиардов).

Пищевая промышленность входит в сферу интересов семьи Ротшильд с момента её основания в 1953 году. В рамках Edmond de Rothschild Group есть подразделение Edmond de Rothschild Heritage, однако оно сфокусировано на элитном потреблении — отели класса люкс, гастрономия, сыроделие, сельское хозяйство для гурманов. Однако в ближайшие годы Ротшильды, вероятно, поставили перед собой задачу кормить человечество.

В 2019 году группа вложилась в разработку цифровых решений для недвижимости, которая является одним из основных фокусов её интереса. В 2020 году она направила многомиллионные инвестиции в Африку. Теперь приступает к финансированию передовых решений в пищевой сфере.

Внимание к сельскому хозяйству и продовольствию со стороны Ротшильдов не случайно. Пандемия коронавируса и локдауны привели к тому, что люди стали больше есть и чаще заказывать еду на дом, и эта тенденция не завершится в ближайшие годы.Ожидается, что к 2050 году глобальный рынок продовольствия вырастет на 70%, и для удовлетворения растущих потребностей систему сельского хозяйства потребуется менять.

Кризис породил интерес к прогнозируемому земледелию с контролируемой урожайностью, куда тотчас направились взоры инвесторов. Стали востребованными технологии в области электронной коммерции и доставки, но также решения для мониторинга процесса производства и его безопасности для окружающей среды. Сельскому хозяйству стал требоваться аппарат для прогноза урожая и настройки ирригации, отслеживания сорняков искусственным интеллектом, анализа данных со спутников, дронов и сенсорной аппаратуры, а правила ESG породили потребность производителей в мониторинге углеродного следа.

Кроме того, растёт венчурное финансирование альтернативных белков и немолочного молока. Сегодня во всём мире разрабатываются новые виды белков, получаемых выращенных клеток в лаборатории (уже не из белка растений или насекомых, выращиваемых на фермах). Новые сферы и вызовы требуют новых технологий.

Сегодня во всём мире разрабатываются новые виды белков, получаемых выращенных клеток в лаборатории (уже не из белка растений или насекомых, выращиваемых на фермах). Новые сферы и вызовы требуют новых технологий.

Инновационные технологии (AgTech) — передовое направление для инвестирования, которое росло ещё до пандемии. В 2018 году сектор $17 миллиардов прямых инвестиций. Но Россия, способная стать кормилицей мира, в этом вопросе пока отстаёт.

По данным Skolkovo Ventures, страна привлекает лишь 1% от глобальных инвестиций в направление ($13 миллионов). Наше сельское хозяйство пока не подвержено в основном цифровизации, но будет ли заинтересован Фонд Ротшильда в российских стартапах — неизвестно.

По данным Минсельхоза, средняя рентабельность сельскохозяйственных предприятий в России по итогам 2020 года с учётом субсидий составляет 21%. Привлекательность для инвесторов различается в зависимости от региона, лидирует среди которых Центральная Россия.

Инвестирование для новичков — вот как начать

Когда мы с лучшей подругой недавно гуляли по улицам Филадельфии, она рассказала мне о том, как она накопила небольшую сумму денег и собиралась их вложить. Поскольку я пишу о деньгах изо дня в день, я часто ввязываюсь в финансовые разговоры — и это не было исключением. Я знала ключевые фразы, чтобы сбить ее с толку. Условия, которые нужно сообщить ей в Google. Книги, которые можно рекомендовать.

Поскольку я пишу о деньгах изо дня в день, я часто ввязываюсь в финансовые разговоры — и это не было исключением. Я знала ключевые фразы, чтобы сбить ее с толку. Условия, которые нужно сообщить ей в Google. Книги, которые можно рекомендовать.

Но когда дело дошло до конкретных советов, я застрял.Вне пенсионных счетов, как и многие другие двадцатилетние, у меня фактически не было никакого опыта инвестирования.

Дело не в том, что у меня не было добрых намерений. Я знал, что инвестирование — лучший способ по-настоящему приумножить свои деньги. Легендарный инвестор Уоррен Баффет называет инвестирование в индексные фонды «тем, что имеет наибольший смысл практически всегда». А миллионер Дэвид Бах, заработавший себя самостоятельно, говорит, что постоянное инвестирование — стратегия, которую он называет «платой за себя», — это ключ к накоплению богатства.

Тем не менее, инвестирование не отмечалось в моем списке целей на 2017 год и заняло новое место в моем списке целей на 2018 год.

Я также не мог использовать недостаток средств в качестве оправдания. Накопив достаточный чрезвычайный фонд, я отложил деньги на инвестирование своей следующей большой цели. За несколько лет я старательно скопил тысячи долларов, предназначенных для инвестирования вне пенсионного счета, но я еще не использовал эти деньги.

Немного, но начало. Поэтому я решил перестать откладывать на потом.Я, наконец, собирался вложить 7000 долларов, которые сэкономил, и собирался их засчитать.

Начало работы

Я понимаю основы индексных фондов, которые похожи на корзины с сотнями или тысячами различных акций внутри. Например, в S&P 500 входят 500 крупнейших компаний США, но я понятия не имел, как на самом деле начать инвестировать в одну из них.

Каждый новый поиск Google приводил к появлению десятков различных компаний, оказывающих финансовые услуги, с сотнями дополнительных вариантов для каждой из них.Некоторые из них, о которых я слышал: Vanguard, Fidelity. Остальные в звонок не звонили.

Должен ли я случайно выбрать индексный фонд и вложить в него деньги? Означает ли диверсификация открытие счетов более чем в одном учреждении? Как я узнаю, достаточно ли я агрессивен или слишком рискован?

Я решил помочь. Я обратился к финансовым экспертам на разных платформах, чтобы они помогли мне нарисовать картину моих вариантов инвестирования. В рамках этого проекта я разговаривал со следующими экспертами:

Первое, что они сделали, — спросили меня, достиг ли я других финансовых целей.Достаточно ли я вкладывал в свой 401 (k), чтобы в полной мере использовать преимущества работодателя? (Да.) Был ли у меня фонд на случай чрезвычайной ситуации, который мог бы покрыть расходы на жизнь за шесть месяцев? (Ага.) Был ли у меня приоритетный долг по высоким процентным ставкам, например, оплата счетов по кредитной карте? (Нет.)

Разобравшись с основами, они согласились, что я готов перейти на следующий уровень.

Взгляд в будущее

Когда я вызвал экспертов, я ожидал вопросов о сумме денег, которые у меня есть, и о том, знаю ли я разницу между взаимным фондом и ETF. Но у Холмана и Капалада были вопросы о моих целях и моем будущем.

Но у Холмана и Капалада были вопросы о моих целях и моем будущем.

Для начинающих инвесторов сложно создать жизнеспособный план, когда вы инвестируете в основном ради победы над инфляцией. Когда у вас есть конкретное представление о том, на что и когда будут использоваться деньги, гораздо проще понять, как распределять свои средства и насколько агрессивно действовать.

«Получите действительно конкретное представление о том, на что вы экономите», — посоветовал Холман. Вместо того, чтобы говорить, что вы хотите купить дом, составьте график, например, решите, что вы хотите купить дом через 10 лет с 20-процентным первоначальным взносом.

У Капалада был аналогичный совет: «Ваш первый шаг должен заключаться в том, чтобы выяснить, что вы хотите, чтобы ваши 5000 долларов сделали для вас в будущем. Прежде чем вы начнете исследовать или выяснять, в какую компанию вложить их, он выясняет: ‘Какова ваша цель с этими 5000 долларов? »»

Робо-консультант Betterment показывает, насколько больше первоначальные инвестиции в размере 7000 долларов могут вырасти за 15 лет при инвестировании на брокерский счет по сравнению с традиционным сберегательным счетом. (Нажмите, чтобы увеличить.)

(Нажмите, чтобы увеличить.)

Я мысленно представил, какими я хотел бы пройти следующие 10 лет.Я знал, что в конце концов захочу купить дом. И поскольку я также знал, что не планирую в ближайшее время покидать городскую жизнь, мне понадобится много денег для значительного первоначального взноса.

Капалад отметил, что выбор более длительных сроков был разумным. «Это не жесткое и быстрое правило, но из того, что я видела с точки зрения волатильности, вы хотите иметь возможность комфортно не трогать деньги в течение как минимум пяти лет, если не дольше, — говорит она.

Я почувствовал себя воодушевленным, осознав, что есть шаги, которые я могу предпринять, чтобы превратить мечту в реальность.Я больше не отказывался от идеи когда-либо владеть собственностью, а говорил: «Как я могу осуществить это?»

Делая шаг вперед

Следующим шагом было изучение моих возможностей, и тут все стало сложнее. Вы не можете просто позвонить в Vanguard и сказать: «Один индексный фонд, пожалуйста!» На самом деле, по словам Роберджа, для тех, кто хочет разместить большую часть своих денег в одном месте, выбор одного фонда даже не лучший выбор.

«Вместо того, чтобы просто инвестировать в S&P 500, убедитесь, что у вас есть несколько индексов, включенных в ваш портфель, от U.«Акции S. на международные акции», — говорит он. «Такая диверсификация действительно важна».

Вашим первым шагом должно быть выяснение того, что вы хотите, чтобы ваши 5000 долларов приносили вам пользу в будущем.

Pamela Capalad

CFP и основатель Brunch & Budget

Хотя получение доступа к 500 компаниям кажется диверсифицированным по сравнению с инвестированием в один бизнес, один фонд по-прежнему остается одним из тысяч, существующих по всему миру.

«Иногда Европа может быть все хорошо, а U.С. не является, — объясняет Роберж. .

• Наймите традиционного консультанта. У меня не было на это денег. Хотя несколько тысяч казались мне слишком много, этого было недостаточно, чтобы я мог оправдать высокие гонорары, обычно 1-2 процента. от общей суммы, которая приходит вместе с индивидуальным управлением вашими деньгами.

• Воспользуйтесь роботом-советником. Робо-консультанты, такие как Betterment, Wealthsimple и Wealthfront, подбирают комбинацию акций и облигаций в соответствии с выбранным вами уровнем риска. «Мы используем те же принципы инвестирования, которые традиционные консультанты использовали в отношении своих клиентов на протяжении десятилетий, и автоматизируем их, чтобы сделать их более доступными для большего числа клиентов», — говорит Холман.

Одним из ключевых отличий робо-советников от традиционных советников является цена. Традиционные советники, как правило, взимают комиссию в размере 1%, в то время как робо-советники обычно берут около 0.25 процентов. Робо-консультанты могут предлагать практически те же услуги за меньшие деньги, потому что у них есть компьютеры, которые делают тяжелую работу, говорит мне Холеман.

Для простых ситуаций, подобных моей, «онлайн-консультант, такой как Betterment, может более чем соответствовать вашим целям, поэтому вам не нужно платить больше за другие стратегии или цели, которые не относятся к вам или еще не относятся к вам. ,» он говорит.

,» он говорит.

Образец учетной записи Betterment. (Щелкните для увеличения.)

• Сам курирую набор фондов. Чтобы создать действительно разнообразное сочетание фондов, мне нужно было бы провести гораздо больше исследований по различным индексам акций и облигаций, оценивая при этом степень риска каждого из них. Мне, как новичку, это тоже показалось слишком трудоемким. Хотя я также мог выбрать фонд с установленной датой, который представляет собой предварительно структурированные фонды, созданные для достижения определенных целей в течение определенного периода времени, который позаботится обо всем, я все же чувствовал, что я недостаточно знаю о рынке полагаться на собственное исследование.

• Обратитесь к приложениям для составления бюджета и микроинвестирования. Доступен широкий спектр приложений, которые могут объединить ваши финансовые счета, включая чеки, сбережения и кредитные карты, в одном месте. Многие из них также имеют встроенные инструменты для инвестирования.

Бах рекомендует Clarity Money, которая сотрудничает с приложением для микроинвестирования Acorns. Через Acorns Clarity может округлять покупки до ближайшего доллара и инвестировать изменения, хотя Acorns также можно загрузить отдельно. Другие похожие ресурсы по составлению бюджета включают Mint и LearnVest.

Как и в случае с роботом-консультантом, мне понравилось, что этот подход был невмешательством, и мне особенно понравилось, что я могу видеть полную картину своих финансов в одном месте. Как отмечает Бах, «прелесть Acorns в том, что вы получаете недорогой портфель роботов-консультантов, состоящий из полностью диверсифицированных и автоматически ребалансируемых ETF».

Ключ к успеху — сделать все АВТОМАТИЧЕСКОЕ.

Дэвид Бах

миллионер, заработавший себя самостоятельно, и соучредитель AE Wealth Management

Пятый вариант — выбор отдельных акций по компаниям, но эксперты не рекомендуют эту стратегию, потому что статистически для обычных людей это практически невозможно. побить рынок в долгосрочной перспективе.Если я не был готов вкладывать время в исследования компаний и внимательно следить за рынком, это был не лучший выбор для моего образа жизни. Хотя для некоторых эта стратегия работает, я знал, что не буду прилагать необходимых усилий, чтобы она работала.

побить рынок в долгосрочной перспективе.Если я не был готов вкладывать время в исследования компаний и внимательно следить за рынком, это был не лучший выбор для моего образа жизни. Хотя для некоторых эта стратегия работает, я знал, что не буду прилагать необходимых усилий, чтобы она работала.

Как и многие мои коллеги-миллениалы, мне все время не хватает времени. Я хотел универсальный магазин, в который я мог бы вложить свой принцип, настроить автоматические ежемесячные платежи и забыть об этом.

Как сказал мне Бах, «весь ключ к успеху — это сделать все АВТОМАТИЧЕСКИ.»Я согласен.

Опровержение мифов и взвешивание других соображений

По мере того, как я узнал больше о различных способах инвестирования, я понял, что некоторые из идей, которые у меня были по этому поводу раньше, были ошибочными. Вот несколько вещей, которые выделялись:

- Диверсификация не означает использование нескольких разных финансовых платформ. «Наличие учетных записей, разбросанных повсюду, не обязательно означает, что вы диверсифицированы», — говорит Холман.

фонды, так что вы будете владеть сотнями и тысячами акций.«Кроме того, наличие всего в одном месте может упростить сравнение ваших счетов и минимизировать комиссии, — говорит Холман. что вы можете потерять все. После того, как вы инвестируете, спады на рынке больше не будут абстрактными — они реальны, и они влияют на ваших денег и на ваше будущее . Я понял, что большая часть причин, по которым у меня были сопротивлялся инвестированию так долго, потому что было страшно отдать 7000 долларов, зная, что я могу все это потерять, даже если это был маловероятный исход.Я не одинок: более 60 процентов взрослых считают инвестирование на фондовый рынок «пугающим или устрашающим», как показал опрос, проведенный Ally Invest.

фонды, так что вы будете владеть сотнями и тысячами акций.«Кроме того, наличие всего в одном месте может упростить сравнение ваших счетов и минимизировать комиссии, — говорит Холман. что вы можете потерять все. После того, как вы инвестируете, спады на рынке больше не будут абстрактными — они реальны, и они влияют на ваших денег и на ваше будущее . Я понял, что большая часть причин, по которым у меня были сопротивлялся инвестированию так долго, потому что было страшно отдать 7000 долларов, зная, что я могу все это потерять, даже если это был маловероятный исход.Я не одинок: более 60 процентов взрослых считают инвестирование на фондовый рынок «пугающим или устрашающим», как показал опрос, проведенный Ally Invest. - Инвестирование в различные фонды означает вкладывание денег в компании, которые могут не соответствовать вашим ценностям. Например, когда вы инвестируете в S&P 500, вы делаете ставку на 500 крупных компаний США, от Google до Disney и Walmart.

Это может быть разумный способ воспользоваться успехом крупных корпораций без рисков, связанных с покупкой отдельных акций.Но это также означает, что вы косвенно поддерживаете методы ведения бизнеса, с которыми не согласны.

Это может быть разумный способ воспользоваться успехом крупных корпораций без рисков, связанных с покупкой отдельных акций.Но это также означает, что вы косвенно поддерживаете методы ведения бизнеса, с которыми не согласны.

Я понял, что большая часть причины, по которой я так долго сопротивлялся инвестированию, заключалась в том, что было страшно отдать более 7000 долларов, зная, что я могу все это потерять.

Вес инвестирования

Когда я проанализировал множество компаний, связанных с S&P 500 и другими, я начал сомневаться, буду ли я чувствовать себя хорошо, поддерживая все эти корпорации, когда у меня определенно не было времени их проверять .Я вспомнил вариант, которым поделился со мной Капалад: социально ответственное инвестирование. «Каждый класс активов имеет компонент социально ответственного инвестирования», — говорит она. «Есть чистые технологии, есть гендерное разнообразие, есть местные муниципальные облигации».

Идти по этому пути означало бы инвестировать в индексы, состоящие только из компаний, которые отвечали определенным требованиям, например, уделяя особое внимание экологической устойчивости. Я серьезно обдумал это, но обнаружил, что это не идеальное решение для меня.Хотя эта концепция в последние годы набирает популярность, как сказал мне Капалад, мои возможности все еще относительно ограничены. Определение социально ответственного инвестирования также остается несколько двусмысленным, что означает, что требования к компании, которая должна быть включена в определенный фонд, могут быть не такими строгими, как хотелось бы некоторым потребителям.

Еще одним серьезным недостатком была цена. По словам Капалада, не только стоимость, как правило, вдвое выше, чем у традиционных инвестиций, но и отдача не всегда так высока, потому что вы не учитываете определенные компании.

Я сделал шаг назад и решил снова сосредоточиться на квалификациях, которые, как я знал, я хотел получить от своих инвестиций: это должно было быть относительно свободным и простым для понимания. Я также хотел иметь возможность устанавливать определенную сумму для автоматического инвестирования каждый месяц, чтобы я мог легко составлять бюджет вокруг нее.

Я также хотел иметь возможность устанавливать определенную сумму для автоматического инвестирования каждый месяц, чтобы я мог легко составлять бюджет вокруг нее.

Социально ответственное инвестирование — это растущий рынок, и я подумал, что смогу вернуться к нему позже. А пока я решил подождать, пока он получит дальнейшее развитие, а пока выбрал более традиционный путь.

Окончательное решение

В конечном итоге я решил инвестировать в Betterment. Как новичок и человек, у которого мало времени, я знал, что это будет один из самых быстрых и простых способов выйти на рынок. Хотя я обратился за советом к одному из CFP Betterment, я выбрал его не только потому, что он рекомендовал его; Я провел собственное исследование различных вариантов и прочитал несколько статей и списков, сравнивающих лучшие робо-советники, включая список лучших роботов-консультантов NerdWallet на 2018 год.

Betterment не требует минимального депозита и взимает небольшую комиссию за управление в размере 0,25%. Он похож на другие известные в отрасли имена, такие как Wealthfront и Ellevest, и это казалось правильным. Я выбрал его, потому что им было легко пользоваться, и поставил все флажки в моем списке желаний.

Он похож на другие известные в отрасли имена, такие как Wealthfront и Ellevest, и это казалось правильным. Я выбрал его, потому что им было легко пользоваться, и поставил все флажки в моем списке желаний.

Я зашел на веб-сайт Betterment и обнаружил, что процесс почти безупречный. Приложение помогло мне создать учетную запись и ответить на несколько вопросов о моих целях.

Образец учетной записи Betterment, показывающий контактную информацию, которую пользователи должны ввести при создании учетной записи.(Нажмите, чтобы увеличить.)

Я решил сосредоточиться на сбережении на «крупную покупку», стремясь за 100 000 долларов купить дом через 15 лет, что является важной целью с гибким графиком для учета любых важных жизненных событий, которые могут произойти. . Что, если я обручился и хотел скопить на большую свадьбу? Что, если бы я решил завести детей еще до того, как начал процесс покупки дома? Я знал, что стремление к определенной цели поможет мне сэкономить, но, если мои приоритеты изменятся, я смогу повернуться.

Пример учетной записи Betterment, показывающий различные параметры учетной записи.(Щелкните, чтобы увеличить.)

После ввода моей информации для создания учетной записи я перевел свои 7000 долларов со своего текущего счета и установил автоматические ежемесячные платежи на несколько сотен долларов в месяц. Чтобы достичь своей цели, мне нужно вкладывать минимум 302 доллара в месяц, но я решил увеличить их.

Теперь все, что мне нужно сделать, это сидеть сложа руки и (надеюсь) смотреть, как мои деньги растут.

Я был доволен своим решением и сразу же написал об этом своим друзьям.Я до сих пор не могу сказать своей лучшей подруге , точно , куда вложить деньги, но я могу показать ей, с чего начать.

Не пропустите: Простой совет моей мамы помог мне сэкономить тысячи

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube !

Как инвестировать 100 долларов в месяц и почему это может изменить жизнь

Я не буду винить вас, если вы думаете, что это преувеличение — в наши дни поездка в продуктовый магазин для семьи из четырех человек может стоить до 150 долларов в неделю. Экономия всего лишь 100 долларов в месяц может казаться вам попыткой потушить огонь, наполнив наперсток водой.

Экономия всего лишь 100 долларов в месяц может казаться вам попыткой потушить огонь, наполнив наперсток водой.

Но есть причина, по которой Эйнштейн, как сообщается, сказал, что величайшая сила во Вселенной — это сложные проценты: при достаточном количестве времени — и, как правило, регулярно — даже самые маленькие количества могут накапливаться, чтобы изменить жизнь к лучшему.

Источник изображения: Getty Images

Сколько на самом деле может вырасти 100 долларов в месяц?Вот где в большинстве статей берется средняя доходность фондового рынка — от 9% до 10% в год — и просто используется, чтобы показать вам, как ваши деньги со временем вырастут в прямую линию.

Хотя это хорошо для иллюстративных целей, я хотел бы показать вам, как именно выросли бы ваши деньги за реальный период времени.

Допустим, в январе 1970 года вы начали откладывать 100 долларов в месяц с поправкой на инфляцию. Мы делаем это «с поправкой на инфляцию», потому что 100 долларов тогда были большими деньгами — эквивалентными 660 долларам сегодня — и вы вложили эту единовременную сумму в более широкий фондовый рынок (мы рассмотрим , как это сделать , ниже) . Вот как эта сумма со временем выросла бы.

Вот как эта сумма со временем выросла бы.

Схема автора. Предполагает отчисления с поправкой на инфляцию и включает реинвестированные дивиденды

К концу 2017 года эта простая инвестиционная стратегия принесет прибыль в размере более 180000 долларов. Хотя это далеко не та сумма, на которую вы можете выйти на пенсию в одиночку, это поставит вас в верхнюю часть пенсионных счетов.

Чтобы оценить важность времени в перспективе, вот сколько будет лежать в вашем гнезде, если вы начнете инвестировать 100 долларов — с поправкой на инфляцию — в разные временные рамки.

| Если вы начали инвестировать (с поправкой на инфляцию) $ 100 … | Тогда в вашем гнезде будет … |

| 45 лет назад (1972) | 175 100 долл. США |

| 40 лет назад (1977) | 150 600 долл. США |

| 35 лет назад (1982) | $ 114 500 |

| 30 лет назад (1987) | 80 400 долл. США США |

| 25 лет назад (1992) | 57 400 долл. США |

| 20 лет назад (1997) | 40 500 долл. США |

| 15 лет назад (2002) | 32 000 долл. США |

| 10 лет назад (2007) | 21 400 долл. США |

| 5 лет назад (2012) | $ 9 300 |

Источник данных: Расчеты автора.Стоимость гнездовых яиц округлена до ближайших 100 долларов.

Конечно, было бы неплохо сэкономить и инвестировать более 100 долларов, но это тоже не мелочь! Следуя правилу безопасного вывода средств на 4%, гнездовое яйцо в размере 180 000 долларов может обеспечить годовой доход в размере 7200 долларов. В сочетании с социальным обеспечением, любыми пенсиями или другими пенсионными планами и неполной занятостью этого может быть достаточно, чтобы вы могли отказаться от своей основной работы.

Сила сложения Настоящий ключ ко всему этому — сила начисления процентов. Проще говоря, это означает, что вы получите проценты на свои первоначальные вложения. И тогда вы получите интерес от своего интереса и так далее.

Проще говоря, это означает, что вы получите проценты на свои первоначальные вложения. И тогда вы получите интерес от своего интереса и так далее.

После поправки на инфляцию доходность фондового рынка составляет около 7% в год. Это означает, что 1200 долларов, которые вы инвестируете в первый год, будут стоить на 84 доллара больше во второй год. Когда наступит третий год, эта первоначальная сумма вырастет еще больше — примерно 90 долларов, потому что проценты за предыдущий год также вырастут. Это может показаться мелочью, но со временем эффект может быть поразительным.

Вот сколько у вас будет денег в постоянных долларах, если вы начнете откладывать 100 долларов каждый месяц и зарабатывать стабильные (примечание: в краткосрочной перспективе это не будет стабильно) 7% каждый год.

Схема автора. Предполагает ежегодный рост паушальных инвестиций на 7% ежегодно. Все цифры округлены до ближайших $ 00.

В течение первых двадцати лет эффекты от начисления сложных процентов не так уж и впечатляют. Но после этого рост ваших первоначальных инвестиций становится истинной движущей силой богатства.К тому времени, как прошло 50 лет, вы вложили 60 000 долларов с поправкой на инфляцию в свое «гнездышко», но эффект сложения добавлял еще 462 000 долларов!

Но после этого рост ваших первоначальных инвестиций становится истинной движущей силой богатства.К тому времени, как прошло 50 лет, вы вложили 60 000 долларов с поправкой на инфляцию в свое «гнездышко», но эффект сложения добавлял еще 462 000 долларов!

Независимо от вашего возраста, однако, есть несколько полей, которые необходимо снять, прежде чем вы официально будете готовы начать инвестировать 100 долларов в месяц. В частности, вам необходимо создать чрезвычайный фонд для покрытия ваших основных расходов в течение как минимум трех месяцев без дохода, и вам необходимо выплатить все высокие проценты, а именно задолженность по кредитной карте.Если вы не сделаете ни то, ни другое, вы только выкопаете более глубокую яму, из которой нужно выбраться.

Рассмотрим кредитные карты. В настоящее время средняя процентная ставка по неоплаченному остатку по кредитной карте превышает 16%. Это означает, что остаток в 1000 долларов, который вам еще предстоит выплатить, составит к следующему году 1160 долларов, если ничего не будет сделано. Что особенно важно, фондовый рынок — в среднем — приносит 10,8% годовых. Это означает, что даже если ваши инвестиции в размере 1000 долларов могут вырасти до 1108 долларов к следующему году, ваши долги будут расти быстрее!

Что особенно важно, фондовый рынок — в среднем — приносит 10,8% годовых. Это означает, что даже если ваши инвестиции в размере 1000 долларов могут вырасти до 1108 долларов к следующему году, ваши долги будут расти быстрее!

Хотя с математической точки зрения это не самый эффективный способ избавиться от долгов по кредитной карте, метод «снежного кома» Дэйва Рэмси оказался особенно эффективным.Идея состоит в том, что вы сначала оплачиваете свой самый маленький остаток по кредитной карте и постепенно увеличиваете его до самого крупного. Психологические выгоды от вычеркивания каждого баланса из вашего списка придадут вам сил, чтобы довести дело до конца.

Что касается чрезвычайной экономии, важно понимать, как она защитит ваши инвестиции. В большинстве случаев людям нужны «экстренные» деньги, потому что они потеряли работу. И в большинстве случаев многие люди теряют работу примерно в то же время, когда наступает экономический спад.И в большинстве случаев — вы замечаете здесь тему? — экономические спады происходят одновременно с падением фондового рынка.

Подумайте об этом: если вам нужно использовать свои инвестиции для оплаты аренды или покупки еды, вы будете вынуждены продавать акции, когда они упадут до минимума. И когда эти акции восстановятся, вы больше не будете участвовать в их росте. Однако, если у вас есть запасной фонд, вы даете себе время найти другие источники дохода, не паникуя.

Где я могу создать учетную запись?Затем нам нужно осветить основные моменты фактического создания инвестиционного счета.Поскольку вы будете инвестировать 100 долларов в месяц, вы хотите максимально снизить транзакционные издержки. Вы можете сделать это двумя способами: либо воспользоваться брокерской услугой с самой низкой ценой за сделку, либо подождать, чтобы покупать акции раз в два или три месяца.

Сверхдешевые брокерские компании, такие как Robinhood, позволяют совершать сделки абсолютно бесплатно. Однако существуют некоторые ограничения в отношении того, что вы можете покупать на этой платформе.

Я, с другой стороны, использую Ally Financial (NYSE: ALLY) для покупки акций.Онлайн-фирма взимает 4,95 доллара за сделку. Если бы я покупал одну акцию или фонд каждый месяц на 100 долларов, торговые издержки съели бы 4,95% моих денег — довольно приличный процент. С другой стороны, если бы я делал покупки только один раз в три месяца — на общую сумму 300 долларов каждый раз, — торговые расходы истощили бы 1,65% моих средств.

У нас есть собственный брокерский центр Fool.com с опциями, которые также предлагают специальные предложения для ознакомления. В конце концов, стоит посетить каждый сайт, чтобы определить, какую платформу вам удобнее всего использовать на регулярной основе.

Какой счет мне открыть? После того, как вы выберете брокерский счет, вы будете готовы зарегистрироваться. По мере заполнения (скорее всего, виртуальных) документов вас спросят, какой тип учетной записи вы хотите открыть. Я настоятельно рекомендую вам рассмотреть возможность создания пенсионного счета с льготным налогообложением.

Я настоятельно рекомендую вам рассмотреть возможность создания пенсионного счета с льготным налогообложением.

Двумя наиболее распространенными пенсионными счетами являются традиционные IRA и Roth IRA. На двоих вам разрешено откладывать до 5500 долларов в год (6500 долларов, если вам 50 лет и старше), но это не должно вызывать беспокойства, поскольку сейчас вы просто снимаете за 100 долларов в месяц.

Деньги, которые вы вкладываете в Традиционную ИРА, подлежат немедленному вычету из налогооблагаемой базы, а это означает, что 1200 долларов, которые вы вложили в течение года, снизят ваш подоходный налог прямо сейчас. Когда вы вытаскиваете деньги на пенсии, тогда вам придется платить налоги — хотя налоговые ставки большинства людей на пенсии ниже, чем в течение их трудовых лет. Также следует отметить, что за снятие денег до того, как вам исполнится 59 с половиной лет, взимается штраф в размере 10%.

С IRA Roth вы не получаете немедленных налоговых льгот.Однако весь рост и все ваши изъятия на пенсии полностью не облагаются налогом. В качестве бонуса вы можете забрать свой принцип в любое время без необходимости платить штраф. Если вы снимете больше, чем эта сумма — если вы вытащите часть из роста , накопленного вашим Roth, — вы заплатите штраф в размере 10%.

В качестве бонуса вы можете забрать свой принцип в любое время без необходимости платить штраф. Если вы снимете больше, чем эта сумма — если вы вытащите часть из роста , накопленного вашим Roth, — вы заплатите штраф в размере 10%.

Что бы вы ни выбрали, разумно будет вложить деньги в эти автомобили с льготным налогообложением, чтобы со временем сократить сумму, которую вы должны заплатить дяде Сэму.

Во что инвестироватьВ мире столько же стилей инвестирования, сколько инвесторов. При этом мы можем охватить большинство стилей инвестирования некоторыми широкими мазками. В самом общем смысле все сводится к вашим целям.

- Инвестиции в рост — это когда вы покупаете акции акции или фонда, потому что считаете, что общая цена будет продолжать расти с неограниченным потенциалом.

- Инвестиции в стоимость также выполняются, потому что вы думаете, что цена акции (или фонда) будет продолжать расти, но только до определенного предопределенного уровня.

- Инвестирование доходов больше фокусируется на ежеквартальных выплатах дивидендов, которые вы можете получить от владения акциями, а не на общей цене.

Помимо акций, вы также можете инвестировать свои деньги в паевые инвестиционные фонды, которые, как правило, имеют высокие комиссии и отстают от рынка, или биржевые фонды (ETF), которые имеют более низкие комиссии и, как правило, соответствуют рыночным показателям.

Поскольку вы, вероятно, новичок, желающий получить максимально широкий доступ к акциям, я думаю, что лучше всего вкладывать свои 100 долларов в месяц в акции Vanguard S&P 500 ETF (NYSEMKT: VOO).Владея акциями, вы платите очень небольшую комиссию в размере 0,04% в год, имеете доступ к 500 крупнейшим акциям США и получаете скромную дивидендную доходность 1,8%. Акции, в которые вы будете инвестировать, варьируются от акций растущих компаний, таких как Amazon.com , до медленнорастущих энергетических компаний, таких как Consolidated Edison . Такой диапазон инвестиций также добавит безопасности диверсификации вашему портфелю: если одна акция сильно упадет, это не окажет чрезмерного влияния на ваш портфель.

Такой диапазон инвестиций также добавит безопасности диверсификации вашему портфелю: если одна акция сильно упадет, это не окажет чрезмерного влияния на ваш портфель.

Все, что вы можете убрать сейчас, важно. Если экономия дополнительных 100 долларов в месяц кажется невероятным усилием, вот несколько идей, которые помогут сдвинуть дело с мертвой точки:

- Автоматически переводите 100 долларов со счета, который вам платит работодатель, на инвестиционный счет. Тогда не нужно даже думать об этом.

- Сделайте всю еду дома на месяц. Вы можете быть удивлены тем, сколько вы тратите, находясь в городе.

- Бросьте машину и велосипед или поезжайте на работу общественным транспортом. Используйте сэкономленные деньги на газе (и на техобслуживании) для инвестирования.

- Если вы обычно тратите 150 долларов в неделю на продукты, как семья из четырех человек, которая начала эту статью, подумайте о том, чтобы ходить к оптовикам, таким как Costco , только раз в месяц.

Вы даете своим деньгам больше времени на накопление по сравнению с деньгами, которые вы откладываете через год — или десятилетие — с этого момента. Однако если ваши расходы уменьшатся или ваш доход вырастет, помните, что вы можете откладывать гораздо больше, чем 100 долларов в месяц.Таким образом вы дадите своим деньгам больше времени для роста и сократите время, которое вам нужно ждать, прежде чем вы станете полностью финансово независимыми.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» позицией рекомендаций премиальной консультационной службы Motley Fool. Мы пестрые! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Лучшие инвестиционные планы на 1 год

Если вы инвестируете только на один год, то у вас краткосрочный инвестиционный горизонт. Следовательно, учитывая волатильный характер рынка, вам следует держаться подальше от опционов на акции. Для инвестиций с краткосрочным горизонтом важна защита капитала, поскольку остается не так много времени для восстановления в случае каких-либо неблагоприятных событий на рынке.

Следовательно, учитывая волатильный характер рынка, вам следует держаться подальше от опционов на акции. Для инвестиций с краткосрочным горизонтом важна защита капитала, поскольку остается не так много времени для восстановления в случае каких-либо неблагоприятных событий на рынке.

В этой статье мы рассмотрели следующее:

Долговые паевые инвестиционные фонды

Долговые фонды идеальны для краткосрочного инвестирования.Эти фонды не склонны к риску и являются бессрочными. Долговые паевые инвестиционные фонды предлагают высокий уровень безопасности, поскольку они инвестируют в долговые инструменты с высоким рейтингом, такие как казначейские векселя, государственные и корпоративные облигации.

Кроме того, долговые фонды могут предложить гораздо более высокую доходность, чем обычный сберегательный счет. В долговые фонды вы можете инвестировать в фонды с малой дюрацией. Эти фонды инвестируют в ценные бумаги со сроком погашения от шести месяцев до одного года. Кроме того, вы также можете рассмотреть возможность инвестирования в фонды денежного рынка.Эти фонды инвестируют в инструменты денежного рынка со сроком погашения в течение года.

Кроме того, вы также можете рассмотреть возможность инвестирования в фонды денежного рынка.Эти фонды инвестируют в инструменты денежного рынка со сроком погашения в течение года.

Планы с фиксированным сроком погашения

Планы с фиксированным сроком погашения — это паевые инвестиционные фонды закрытого типа. Эти фонды инвестируют в инструменты с фиксированной доходностью и соответствующими сроками погашения. Управляющий фондом выберет такие инструменты, срок погашения которых наступит почти одновременно. Планы с фиксированным сроком погашения имеют срок погашения от одного месяца до пяти лет.

Поскольку эти фонды хранят ценные бумаги до погашения, на них не влияет волатильность процентных ставок.Основная цель планов с фиксированным сроком погашения — обеспечить стабильную доходность в течение определенного периода.

Арбитражные паевые инвестиционные фонды

Арбитражные паевые инвестиционные фонды инвестируют в денежные средства и производные финансовые инструменты, используя возможности арбитража на рынке ценных бумаг и возможности в сегменте производных финансовых инструментов. Эти фонды являются бессрочными, и вы можете инвестировать в них, если вы можете оставаться вложенными в течение как минимум одного года, чтобы воспользоваться налоговыми правилами.

Эти фонды являются бессрочными, и вы можете инвестировать в них, если вы можете оставаться вложенными в течение как минимум одного года, чтобы воспользоваться налоговыми правилами.

Риск, связанный с арбитражными фондами, довольно низок.Однако возврат не гарантирован, поскольку не всегда можно найти возможности для арбитража. Следовательно, доходность арбитражных фондов зависит от возможностей арбитража, доступных на фьючерсном и спотовом рынках.

Почта Срочный депозит

Считается одним из самых надежных вариантов вложений. Срочные вклады в почтовых отделениях (POTD) предоставляются сроком на 1,2,3 и 5 лет. Государственная гарантия поддерживает инвестиции в POTD. Правительство устанавливает размер прибыли каждый квартал.Все сделанные инвестиции принесут прибыль по преобладающей ставке. Любые новые инвестиции, сделанные после объявления новой процентной ставки, будут приносить прибыль по этой ставке.

Срочный депозит

Срочные вклады (ФД) — один из традиционных вариантов инвестирования в Индии. Если в вашем распоряжении есть единовременная сумма, вы можете вложить ее в фиксированный депозит. FD предлагают привлекательную процентную ставку, которая намного выше, чем у обычного сберегательного банковского счета. Кроме того, инвестиции, сделанные в срочные вклады, считаются высоко безопасными, поскольку нет шансов на побег.

Если в вашем распоряжении есть единовременная сумма, вы можете вложить ее в фиксированный депозит. FD предлагают привлекательную процентную ставку, которая намного выше, чем у обычного сберегательного банковского счета. Кроме того, инвестиции, сделанные в срочные вклады, считаются высоко безопасными, поскольку нет шансов на побег.

Периодический депозит

Периодические депозиты (RD) подходят, если вы хотите регулярно инвестировать небольшую фиксированную сумму в банк. Вы получите единовременную выплату с процентами в конце срока действия регулярного депозита. RD помогут вам привить финансовую дисциплину, поскольку вы разовьете привычку регулярно откладывать фиксированную сумму. Это выгодно в долгосрочной перспективе.

Как и FD, RD также предлагают гораздо более высокую доходность, чем обычный сберегательный счет. Горизонт инвестирования в один год не является коротким, и вам не следует хранить свои средства на сберегательном счете.Вместо этого было бы полезно, если бы вы рассматривали возможность инвестирования в упомянутые выше варианты, чтобы получить привлекательную прибыль на свои инвестиции.

Инвестировать в прямые паевые инвестиционные фонды

Экономия налогов до 46800 рупий, комиссия 0%

Почему стоит задуматься об инвестировании? — Уэллс Фарго

Инвестирование — это способ потенциально приумножить свои деньги и достичь своих финансовых целей. Подумайте, как ваши деньги могут работать на вас:

1.Опережая инфляцию

Основная причина для инвестирования — попытаться сохранить рост яйца быстрее, чем уровень инфляции. Согласно индексу потребительских цен (ИПЦ), темпы инфляции отражают рост затрат на удовлетворение основных потребностей, таких как продукты питания и одежда. Подумайте вот о чем: 20 долларов в 1980 году имели такую же покупательную способность, как 63,72 доллара в 2018 году. Если вы инвестируете, у вас есть возможность приумножить свои сбережения аналогичным или более высоким темпом, что облегчит вам возможность оплачивать свои расходы после выхода на пенсию.

2.Комбинированный рост

Когда вы реинвестируете свои доходы обратно на свой счет, вы потенциально можете наслаждаться комплексным ростом. При комплексном росте вы получаете прибыль как от вложенной основной суммы, так и от ранее вложенных доходов. Например, представьте, что вы инвестировали 1000 долларов в год по ставке 5%. В первый год вы заработаете 50 долларов. Но на второй год вы умножите 1050 долларов на 1,05, чтобы получить новую сумму — 1102,50 доллара. Со временем комплексный рост может резко увеличить стоимость ваших инвестиций.Поэтому, чтобы получить максимальную потенциальную выгоду, вам следует инвестировать как можно раньше.

Начать инвестировать легко. Если вы узнаете об основных типах инвестиций и найдете подходящего консультанта, вы сможете начать делать более осознанный финансовый выбор на будущее.

Расширьте свои финансовые возможности

Мы стремимся помочь вам добиться финансового успеха. Здесь вы найдете широкий спектр полезной информации, интерактивные инструменты, практические стратегии и многое другое — все, что поможет вам повысить свою финансовую грамотность и достичь своих финансовых целей.

Мой финансовый гид

Бюро статистики труда, Калькулятор инфляции ИПЦ.

- Не застрахованы FDIC или каким-либо федеральным правительственным агентством

- Не является вкладом или иным обязательством, или гарантировано банком или любым филиалом банка

- При условии инвестирования Риски, в том числе возможная потеря основной суммы инвестирования

Инвестиционные продукты и услуги предлагаются через Wells Fargo Advisors.Wells Fargo Advisors — торговое наименование, используемое Wells Fargo Clearing Services, LLC (WFCS) и Wells Fargo Advisors Financial Network, LLC, членами SIPC, отдельными зарегистрированными брокерами-дилерами и небанковскими филиалами Wells Fargo & Company.

СчетаWellsTrade ® и Intuitive Investor ® доступны через WFCS.

Эта информация предоставляется только в образовательных и иллюстративных целях и не является приглашением или предложением купить какую-либо ценную бумагу или инструмент или участвовать в какой-либо торговой стратегии.Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга. Поскольку ситуация каждого инвестора уникальна, вам следует обсудить с вашим финансовым специалистом свои конкретные инвестиционные цели, устойчивость к риску и потребности в ликвидности, чтобы помочь определить подходящую инвестиционную стратегию.

Wells Fargo Private Bank предлагает продукты и услуги через Wells Fargo Bank, N.A., а также его различные филиалы и дочерние компании. Wells Fargo Bank, N.A. является дочерним банком Wells Fargo & Company.

Как инвестируют 0,001% | The Economist

T НАЗНАЧЕНИЕ высших эшелонов управления капиталом, и образ, который приходит в голову, — это старые частные банки в Женеве или лондонском Мэйфэр, с мраморными вестибюлями и фальшивой страной переговорные комнаты, предназначенные для того, чтобы их супербогатые клиенты чувствовали себя как дома. Но эта картина устарела. Более точный — это сотни стеклянных частных офисов в Калифорнии и Сингапуре, которые инвестируют в канадские облигации, европейскую недвижимость и китайские стартапы, и чьи позолоченные покровители погружаются в политическую бурю.

Послушайте эту историюВаш браузер не поддерживает элемент

Больше аудио и подкастов на iOS или Android.

Мировые финансы трансформируются по мере того, как миллиардеры становятся богаче и избавляются от посредников, создавая свои собственные «семейные офисы», фирмы по личным инвестициям, которые бродят по мировым рынкам в поисках возможностей. Практически незамеченные, семейные офисы стали движущей силой вложения средств, имея до 4 трлн долларов активов — больше, чем хедж-фонды, и эквивалентны 6% стоимости мировых фондовых рынков.По мере того, как в эпоху популизма семейные офисы становятся еще крупнее, семейным офисам суждено столкнуться с неудобными вопросами о том, как они концентрируют власть и подпитывают неравенство.

Концепция вряд ли нова; Джон Д. Рокфеллер основал свой семейный офис в 1882 году. Но в этом столетии их число резко возросло. Примерно от 5 000 до 10 000 человек находятся в Америке и Европе, а также в азиатских центрах, таких как Сингапур и Гонконг. Хотя их основная задача — управлять финансовыми активами, самые большие офисы, в некоторых из которых работают сотни сотрудников, берут на себя всевозможные другие обязанности, от налоговой и юридической работы до работы в качестве высокопоставленных дворецких, которые заказывают авиабилеты и балуют домашних животных.

Затраты на привнесение такого опыта в особняк означают, что они обычно имеют смысл только для тех, кто стоит более 100 миллионов долларов, что составляет 0,001% верхней части мировой кучи. Азиатские магнаты, такие как Джек Ма из Alibaba, создали свои собственные вотчины. Крупнейшие западные семейные офисы, такие как созданный Джорджем Соросом, инвестором и филантропом, контролируют десятки миллиардов и столь же мощны, как фирмы Уолл-стрит, конкурируя с банками и группами прямых инвестиций за покупку целых компаний.

Каждый инвестиционный бум отражает общество, которое его породило.Скромный паевой инвестиционный фонд достиг совершеннолетия в 1970-х годах после двух десятилетий процветания среднего класса в Америке. Рост количества семейных офисов отражает растущее неравенство. С 1980 года доля мирового богатства, принадлежащая 0,01% самых богатых людей, выросла с 3% до 8%. Когда учредители семейных фирм получают дивиденды или доходы от первичного публичного размещения акций, они обычно перераспределяют денежные средства. Но после финансового кризиса доверие к внешним финансовым менеджерам стало утрачено. Богатые клиенты внимательно изучили высокие комиссии и неясные стимулы частных банков и отказались.

Эти тенденции вряд ли исчезнут, как объясняется в нашем Брифинге. Число миллиардеров продолжает расти — в прошлом году на счету 199 новичков. В развивающемся мире пожилые предприниматели, создавшие фирмы в период бума после 1990 года, готовятся к обналичиванию, в то время как в Америке и Китае молодые технологические предприниматели могут вскоре оставить свои компании на плаву, выпуская новую волну денег для реинвестирования. Таким образом, вес семейных офисов в финансовой системе, вероятно, будет расти и дальше. По мере того как это произойдет, возражения против них будут расти в геометрической прогрессии.Самый очевидный из них — наименее убедительный — семейные офисы создали неравенство. Они следствие, а не причина. Тем не менее, есть опасения — и одна, о которой стоит беспокоиться.

Во-первых, семейные офисы могут поставить под угрозу стабильность финансовой системы. Сочетание очень богатых людей, непрозрачности и рынков может привести к взрыву. LTCM , хедж-фонд на 100 миллиардов долларов, поддерживаемый сверхбогатыми, взорвался в 1998 году, почти обрушив Уолл-стрит.Множество богатых людей попались на карту Понци, управляемую Берни Мэдоффом, которая рухнула в 2008 году. Тем не менее, при нынешнем положении дел семейные офисы не выглядят как следующая катастрофа, ожидающая своего часа. У них есть долг, эквивалентный 17% их активов, что делает их среди участников мировых рынков с наименьшей долей заемных средств. В целом они могут даже оказывать стабилизирующее влияние. Их средства обычно используются десятилетиями, что делает их гораздо менее уязвимыми для паники, чем банки и многие хедж-фонды.

Второе опасение заключается в том, что семейные офисы могут усилить влияние богатых над экономикой.Это возможно: если бы Билл Гейтс инвестировал исключительно в Турцию, он бы владел 65% ее фондового рынка. Но обычно цель состоит в том, чтобы диверсифицировать риски, а не сконцентрировать власть, взяв капитал из первоначального семейного бизнеса и поместив его в широко распространенный портфель. Индустрия семейных офисов менее сконцентрирована, чем управление активами, в котором доминируют несколько фирм, таких как BlackRock. По сравнению с большинством управляющих фондами, у семейных офисов есть приятные привычки, в том числе долгосрочные перспективы и аппетит к стартапам.

Это третья опасность, которая наиболее опасна: семейные офисы могут иметь привилегированный доступ к информации, сделкам и налоговым схемам, что позволяет им превзойти обычных инвесторов. Пока этому мало свидетельств. По данным исследовательской компании Campden Wealth, средний доход от семейного офиса в 2017 году составил 16%, а в 2016 году — 7%. Тем не менее магнаты имеют хорошие связи. Семейные офисы становятся все более сложными — у третьего есть как минимум два филиала, что облегчает налоговую хрипу.Голодные брокеры и банки раскатывают красную ковровую дорожку и предлагают сделки с частными фирмами, недоступными для обычных инвесторов. Если бы все это действительно привело к укоренившемуся несправедливому преимуществу, эффект, если он усугублялся в течение десятилетий, катастрофически усугубил бы неравенство в благосостоянии.

Богатые открывают для себя своими руками

Ответ — бдительность и свет. Большинство регулирующих органов, казначейств и налоговых органов только начинают работать с семейными офисами, но им необходимо обеспечить соблюдение правил инсайдерской торговли, равного обслуживания клиентов дилерами и паритета налогового режима.И им следует подтолкнуть семейные офисы к активам, скажем, на сумму более 10 миллиардов долларов, чтобы публиковать отчеты с подробным описанием их работы. В мире, который с подозрением относится к привилегиям, большие семейные офисы заинтересованы в повышении прозрачности. В свою очередь, они должны иметь право действовать без каких-либо препятствий. Возможно, им даже есть чему научить толпы сомневающихся управляющих активами, которые обслуживают обычных инвесторов, многие из которых могут смотреть на свои ежемесячные сборы и желать, чтобы они тоже могли отказаться от посредников.

Эта статья появилась в разделе «Лидеры» печатного издания под заголовком «Как сверхбогатые инвестируют»

Что такое ценная бумага? | Northwestern Mutual

Вы когда-нибудь сталкивались со словом «безопасность», когда гуглили, как инвестировать, и чувствовали себя немного смущенными?

Нет, это не имеет ничего общего с защитой ваших паролей или установкой скрытой камеры в вашем доме.В инвестиционном смысле ценные бумаги в широком смысле определяются как финансовые инструменты, которые обладают стоимостью и которыми можно торговать между сторонами.

Другими словами, это универсальный термин для акций, облигаций, паевых инвестиционных фондов, биржевых фондов или других типов инвестиций, которые вы можете покупать или продавать. Чего здесь нет: материальные активы, которыми вы можете владеть, например машина, дом или даже слиток золота.

ВИДЫ ЦЕННЫХ БУМАГ

Два наиболее распространенных типа ценных бумаг, с которыми вы, вероятно, столкнетесь, — это долевые и долговые ценные бумаги.

Готовы сделать следующий шаг? Финансовый консультант может показать вам, как все части вашего финансового плана сочетаются друг с другом.

Долевые ценные бумаги обычно относятся к акциям, которые представляют собой акции, которые вы покупаете в компании. Когда вы покупаете долевую ценную бумагу, вы владеете долей компании и имеете долю в ее деятельности. Котировки акций движутся вверх и вниз в зависимости от многих факторов, в том числе от того, как обстоят дела в экономике, как работает сам бизнес, что происходит в мире и другие события, которые вы не можете предсказать или контролировать.Инвестирование в акции сопряжено с риском, поскольку они могут быть нестабильными.

Долговые ценные бумаги, также называемые ценными бумагами с фиксированным доходом, обычно относятся к облигациям, и это то, на что они похожи: инвестиции в долговые обязательства. Когда вы покупаете долговую бумагу, вы, по сути, ссужаете деньги компании или государственному учреждению. В свою очередь, вы получаете периодические выплаты с фиксированной процентной ставкой (отсюда и термин «фиксированный доход»), и вы можете получить обратно свою полную ссуду, если решите удерживать облигацию до ее «срока погашения», более известного как ее срок погашения.Депозитные сертификаты и другие источники фиксированного дохода также могут считаться долговыми ценными бумагами.

Хотя облигации в основном считаются более безопасными инвестициями, чем акции, правда в том, что они сопряжены с риском — например, с вероятностью того, что эмитент облигации может объявить дефолт, что означает, что он не сможет выплатить вам долг. Также полезно знать об облигациях: цены на облигации движутся в направлении, противоположном процентным ставкам, а это означает, что при повышении процентных ставок цены на облигации обычно падают, и наоборот.Итак, то, что происходит с процентными ставками, повлияет на стоимость ваших облигаций и на то, что вы решите с ними делать в рамках более широкой инвестиционной стратегии.

Итог: не запутайтесь, когда в следующий раз услышите слово «ценные бумаги». Просто подумайте о них как о более изящном способе обозначения акций и облигаций.

Никакая инвестиционная стратегия не может гарантировать прибыль или защитить от убытков. Любое инвестирование сопряжено с определенным риском, включая потерю вложенной основной суммы.

Прошлые результаты не являются гарантией будущих результатов.Примеры приведены только для иллюстративных целей и не указывают на какие-либо инвестиции.

Как начать инвестировать, если вы никогда не делали этого до

Вам не обязательно максимально увеличивать пенсионные вложения — это зависит от того, сколько денег, по вашему мнению, вам понадобится на пенсии, и каковы ваши другие цели находятся. Вы не можете легко вывести деньги из пенсионных вложений, поэтому, если у вас есть цели на 10-15 лет вперед, возможно, имеет смысл инвестировать в те, кто одновременно с выходом на пенсию.В этом случае вы не сможете максимально использовать свои пенсионные сбережения.

На 2018 год Лоури не превысила свои взносы в SEP IRA, но она инвестировала больше, чем позволила бы 401k, поскольку 401k имеет более низкие лимиты. Она чувствует себя комфортно с высоким уровнем риска для этих инвестиций, поскольку ей осталось 35 или более лет до выхода на пенсию. Таким образом, она инвестирует около 90 процентов своего портфеля в индексные фонды.

Связанные

Она и ее муж также инвестируют менее 5 процентов своего ежемесячного дохода в налогооблагаемые инвестиции, которые они могут использовать для первоначального взноса за дом — это для них долгосрочная цель.«Это скромная сумма, потому что мы сейчас сосредоточены на выплате студенческой ссуды моего мужа, но мне все же нравится балансировать в некоторых инвестициях», — говорит она.

Шаг 3. Сделайте решительный шаг

После того, как вы организовали свою финансовую жизнь и откладываете на пенсию, вы готовы начать инвестировать самостоятельно. Вот что делать дальше:

1. Обучите себя

Лоури говорит, что существует множество достоверной информации, независимо от того, как вы предпочитаете контент — подкасты, книги, блоги, журналы или телешоу.

Она считает образовательные порталы, которые предоставляют брокерские конторы, — отличные инструменты, и вам не нужно быть клиентом, чтобы получить к ним доступ.

«И я говорю это с огромной оговоркой — Reddit — это всегда место, куда можно пойти. Совет стоит ровно столько, сколько вы за него заплатили, но это хорошая отправная точка для ресурсов и различных мнений », — говорит она.

2. Решите, сколько вы хотите инвестировать

Некоторые фонды имеют минимальные начальные вложения, поэтому, если вы знаете, что хотите получить определенный фонд у определенного брокера, проверьте, сколько денег вам нужно для начала.

Если у вас мало денег для начала, можно использовать микроинвестирование — вложение небольших сумм денег. Но Лоури говорит, что нужно следить за гонорарами. «Многие приложения берут всего 1 доллар в месяц. Звучит как выгодная сделка, и, честно говоря, это так, — говорит она. Но если вы вкладываете всего пару долларов в месяц, комиссия может съесть всю вашу прибыль. Она рекомендует вкладывать не менее 25–50 долларов в месяц.

3. Понять сборы

«Каждый доллар, который вы платите в качестве сборов, на доллар меньше, чем сумма накоплений на будущее», — говорит Лоури.Например, коэффициент расходов — это обычная плата. Но он может варьироваться от 0,04 процента до 1 процента. Не обязательно платить более высокую комиссию, но вы должны быть уверены, что действительно получаете от этого выгоду.

«Я сравниваю цены по разным фондам, чтобы убедиться, что я получаю наилучшее соотношение цены и качества», — говорит Лоури.

4. Проведите исследование.

Чтобы найти то, что подходит для ваших инвестиций, спросите друзей, родителей и коллег, что они рекомендуют, и посмотрите онлайн-обзоры. Из этого списка поиграйте с веб-сайтами и приложениями.«Особенно для миллениалов пользовательский опыт сайта может быть как положительным, так и отрицательным», — говорит Лоури. И убедитесь, что ваши инвестиции безопасны — обратите внимание на двухфакторную аутентификацию.

Убедитесь, что тот, кто работает на вас, заботится о ваших интересах. Это называется фидуциарным стандартом. Другой стандарт, стандарт пригодности, просто означает, что инвестиции подходят вам — они не обязательно лучший выбор для вас.

5. Обратитесь к наиболее подходящим кандидатам

«Когда вы только начинаете, процесс может показаться действительно пугающим, — говорит Лоури.«Поднимите трубку и позвоните кому-нибудь, кто работает в брокерской конторе». Они могут подробно рассказать вам о том, как связать свой банковский счет с брокерским счетом. Кроме того, он покажет вам, на что похоже их обслуживание клиентов.

По теме

Не уверены, подходит ли вам инвестирование?

Если вы выполнили все эти шаги, вы, вероятно, преодолели самый большой барьер для инвестирования: страх.

фонды, так что вы будете владеть сотнями и тысячами акций.«Кроме того, наличие всего в одном месте может упростить сравнение ваших счетов и минимизировать комиссии, — говорит Холман. что вы можете потерять все. После того, как вы инвестируете, спады на рынке больше не будут абстрактными — они реальны, и они влияют на ваших денег и на ваше будущее . Я понял, что большая часть причин, по которым у меня были сопротивлялся инвестированию так долго, потому что было страшно отдать 7000 долларов, зная, что я могу все это потерять, даже если это был маловероятный исход.Я не одинок: более 60 процентов взрослых считают инвестирование на фондовый рынок «пугающим или устрашающим», как показал опрос, проведенный Ally Invest.

фонды, так что вы будете владеть сотнями и тысячами акций.«Кроме того, наличие всего в одном месте может упростить сравнение ваших счетов и минимизировать комиссии, — говорит Холман. что вы можете потерять все. После того, как вы инвестируете, спады на рынке больше не будут абстрактными — они реальны, и они влияют на ваших денег и на ваше будущее . Я понял, что большая часть причин, по которым у меня были сопротивлялся инвестированию так долго, потому что было страшно отдать 7000 долларов, зная, что я могу все это потерять, даже если это был маловероятный исход.Я не одинок: более 60 процентов взрослых считают инвестирование на фондовый рынок «пугающим или устрашающим», как показал опрос, проведенный Ally Invest. Это может быть разумный способ воспользоваться успехом крупных корпораций без рисков, связанных с покупкой отдельных акций.Но это также означает, что вы косвенно поддерживаете методы ведения бизнеса, с которыми не согласны.

Это может быть разумный способ воспользоваться успехом крупных корпораций без рисков, связанных с покупкой отдельных акций.Но это также означает, что вы косвенно поддерживаете методы ведения бизнеса, с которыми не согласны.