Прогноз курса валют: что будет с гривной, долларом и евро в феврале 2021 года

Конец января 2021 года отметился укреплением гривны. Например, за неделю 18 — 25 января гривна укрепилась с 28,25 до 28,15 грн за доллар.

Но что ждет гривну в феврале 2021 года, как скажется на курсе прошедший двухнедельный локдаун и какие факторы будут влиять на курс валют – в материале .

Прогноз курса доллара на февраль 2021 года

Эксперты прогнозируют, что в начале февраля 2021 года курс останется в коридоре 28,0 — 28,2 грн за доллар. А давление, которое наблюдалось в последние дни января из-за перевеса предложения валюты, будет сдерживаться уменьшением поставок валюты со стороны экспортеров после возмещения НДС в конце месяца.

Присоединяйтесь к нам в Telegram!Как сообщил управляющий партнер компании «Атлант Финанс» Юрий Нетесаный в комментарии , несмотря на благоприятный период для национальной валюты в конце каждого месяца, в январе он не наблюдается, так как спрос на валюту достаточно велик. Цены на металл и сельхозпродукцию остаются высокими, но импорт продолжает поглощать основную часть поступлений валюты в страну. В феврале не стоит ожидать ни значительного укрепления, ни ослабления национальной валюты. Скорее всего, котировки будут находиться в узком боковом движении до марта.

Цены на металл и сельхозпродукцию остаются высокими, но импорт продолжает поглощать основную часть поступлений валюты в страну. В феврале не стоит ожидать ни значительного укрепления, ни ослабления национальной валюты. Скорее всего, котировки будут находиться в узком боковом движении до марта.

«Доллар в феврале мы ожидаем в основном в диапазоне 27,8 — 28,4, в котором гривна пробудет большую часть месяца, а в более широком коридоре котировки могут опускаться или подниматься на короткие промежутки времени в районе 27,6 — 28,6 грн за один американский доллар».

Вместе с тем, по данным Ukraine Economic Outlook, завершение локдауна не создаст рисков для ослабления гривны. Исключением могут стать «скачки» из-за концентрации сделок в отдельные дни. Несмотря на завершение двухнедельного жесткого локдауна и возобновление спроса на импорт со стороны ритейла, средние объемы торгов остаются на уровне $400 — 450 млн. Ранний старт закупок субъектов бизнеса, которые попали под карантинные ограничения, компенсируется оттоком из других сегментов ритейла.

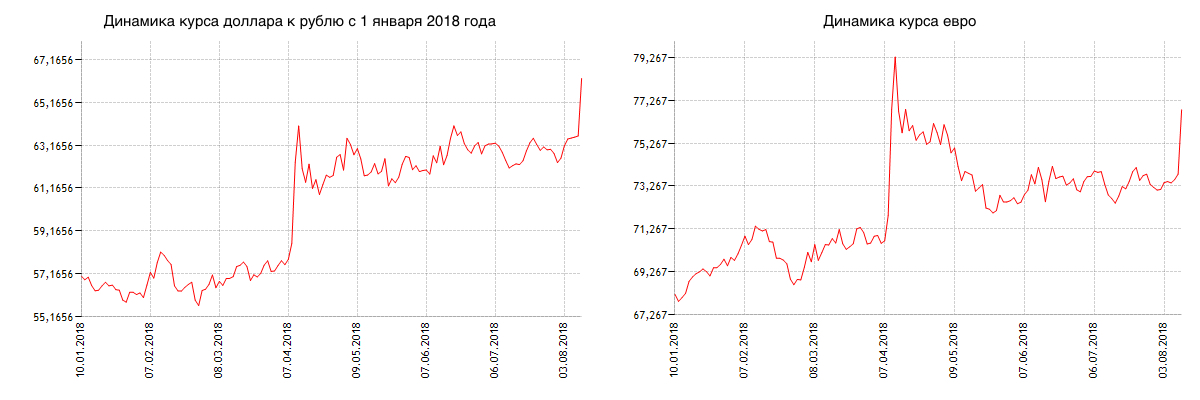

Прогноз курса доллара. График: Ukraine Economic Outlook

Аналитики Oxford Economics сообщали, что в начале 2021 года в Украине может резко возрасти инфляция. Это становится вероятным из-за того, что спрос восстановится раньше, чем производство, и компании понесут дополнительные расходы из-за обещанного повышения минимальной зарплаты.

Какие факторы будут влиять на курс гривны в феврале

По словам эксперта, в феврале 2021 года главную роль в курсообразовании, как всегда, будет играть регулятор.

Если в первые недели 2021 года Национальный банк несколько раз выходил на рынок с интервенциями как покупая, так и продавая валюту (несмотря на небольшие суммы было куплено $40 млн, а продано $20 млн), то во второй половине января 2021 года Нацбанк пока не выходит на рынок.

«Интервенции НБУ на протяжении февраля будут играть важную роль в курсообразовании. Нацбанк постарается не вмешиваться в ситуацию на торгах без особой нужды, периодически делегируя функцию продажи доллара в случае его нехватки на межбанке Укргазбанку. Регулятор выйдет с интервенциями только в случае скачков котировок по доллару сразу на 15−20 копеек и выше в день, а также если перекосы между спросом и предложением будут значительными».

Нацбанк постарается не вмешиваться в ситуацию на торгах без особой нужды, периодически делегируя функцию продажи доллара в случае его нехватки на межбанке Укргазбанку. Регулятор выйдет с интервенциями только в случае скачков котировок по доллару сразу на 15−20 копеек и выше в день, а также если перекосы между спросом и предложением будут значительными».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Еще одним фактором является сотрудничество Украины с МВФ. Юрий Нетесаный говорит, что в данный момент невозможно сказать, когда Украина получит второй транш от МВФ в соответствии с ранее подписанной программой.

«Но мы уверены, что это произойдет в 2021 году. Скорее всего, это будет единственный транш от МВФ, поскольку новых программ нет и никто их сегодня обсуждать не будет, так как для запуска новой программы нужно разобраться с текущей. Учитывая то, что до весны-лета Украина вряд ли закроет текущую программу, на разработку и получение транша по новой программе в 2021 году попросту не хватит времени».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Также на курс будут влиять нерезиденты, если они продолжат покупать ОВГЗ. В январе они покупали ценные бумаги небольшими порциями на каждом аукционе в районе $100 млн. Разница с 2019 годом состоит в том, что сейчас нерезиденты выбирают короткие бумаги, и начало этого года показало, что нерезиденты сейчас больше смотрят на сроки до года. При этом нерезиденты не только заводят валюту под покупку ОВГЗ, но и уменьшили выведение валюты, реинвестируя в ОВГЗ средства, полученные после погашения прошлых выпусков.

Разница с 2019 годом состоит в том, что сейчас нерезиденты выбирают короткие бумаги, и начало этого года показало, что нерезиденты сейчас больше смотрят на сроки до года. При этом нерезиденты не только заводят валюту под покупку ОВГЗ, но и уменьшили выведение валюты, реинвестируя в ОВГЗ средства, полученные после погашения прошлых выпусков.

Еще одним фактором, определяющим тренд валютного курса на межбанке, является экспортно-импортная деятельность предприятий. Рост цен на энергоресурсы, в первую очередь на нефть и газ, будет давить на курс. Тем более, что импорт энергоресурсов зимой значительный и сохранится на протяжении февраля.

Каким будет курс евро и рубля в феврале 2021 года

Курс евро традиционно будет зависеть от ситуации на международном валютном рынке и от котировок евро/доллар на нем.

«В широком коридоре пару евро/доллар в феврале мы ожидаем в диапазоне 1,23 — 1,19, а в узком — 1,22-1,20 доллара за евро».

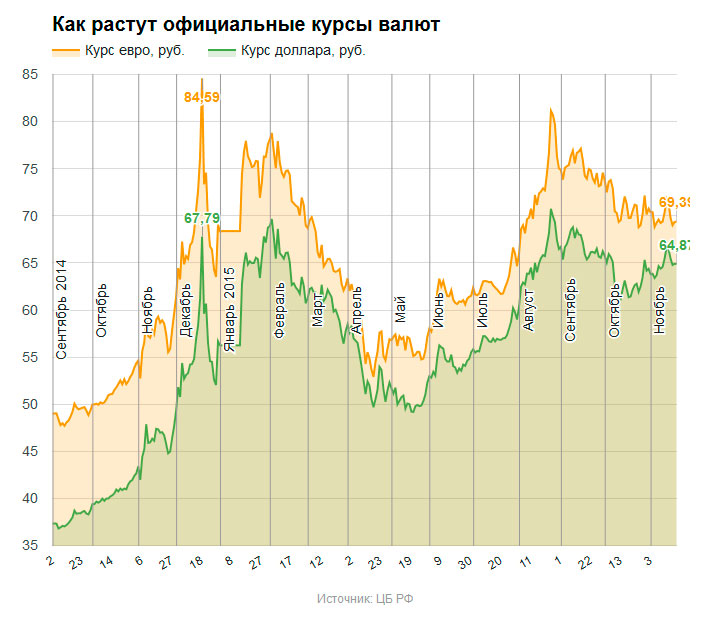

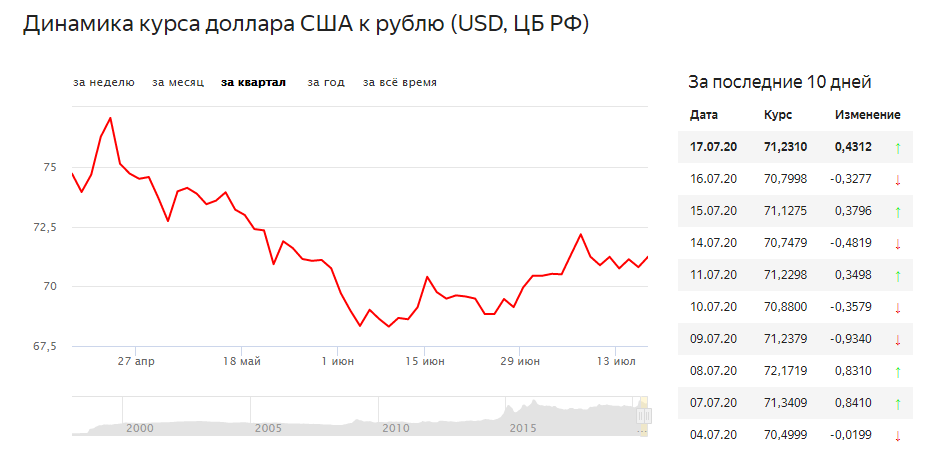

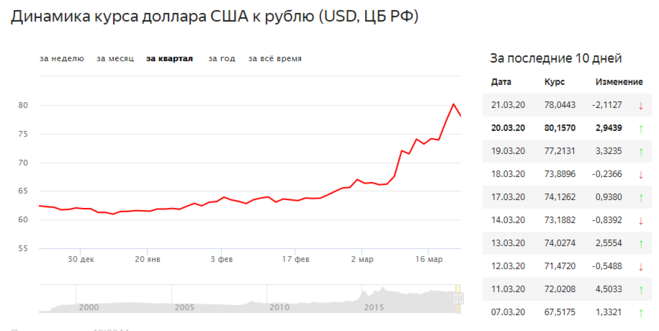

Учитывая политические события в РФ и возможные дополнительные санкции против России со стороны ЕС и США, существует вероятность ослабления российского рубля по отношению не только к гривне, но и к ряду других валют, среди которых доллар и евро. В значительной мере это будет зависеть от длительности акций протестов: если они продлятся до марта, то это обязательно повлияет на ослабление рубля. В феврале еще продолжится рост цен на энергоресурсы, которые Россия экспортирует в значительных объемах, поэтому приток валюты в страну будет весомым, что позволит поддержать котировки рубля на межбанковском рынке.

В значительной мере это будет зависеть от длительности акций протестов: если они продлятся до марта, то это обязательно повлияет на ослабление рубля. В феврале еще продолжится рост цен на энергоресурсы, которые Россия экспортирует в значительных объемах, поэтому приток валюты в страну будет весомым, что позволит поддержать котировки рубля на межбанковском рынке.

«Что касается российского рубля, то его курс стоит ожидать в диапазоне 0,35 — 0,38 в широком диапазоне и 0,36 — 0,37 грн за один рубль в узком».

Стоит ли покупать валюту в феврале

По словам эксперта, учитывая вышеперечисленное, в феврале покупка любой из валют выглядит малоперспективной. По словам Юрия Нетесаного, стоит воздержаться от покупки, а при необходимости присмотреться к продажам как доллара и евро, так и рубля.

Конечно, ситуация может измениться, если правительство снова введет локдаун или другие ограничения, но если никаких фундаментальных изменений не произойдет, то валюты либо будут находиться в боковом коридоре, либо дешеветь по отношению к гривне.

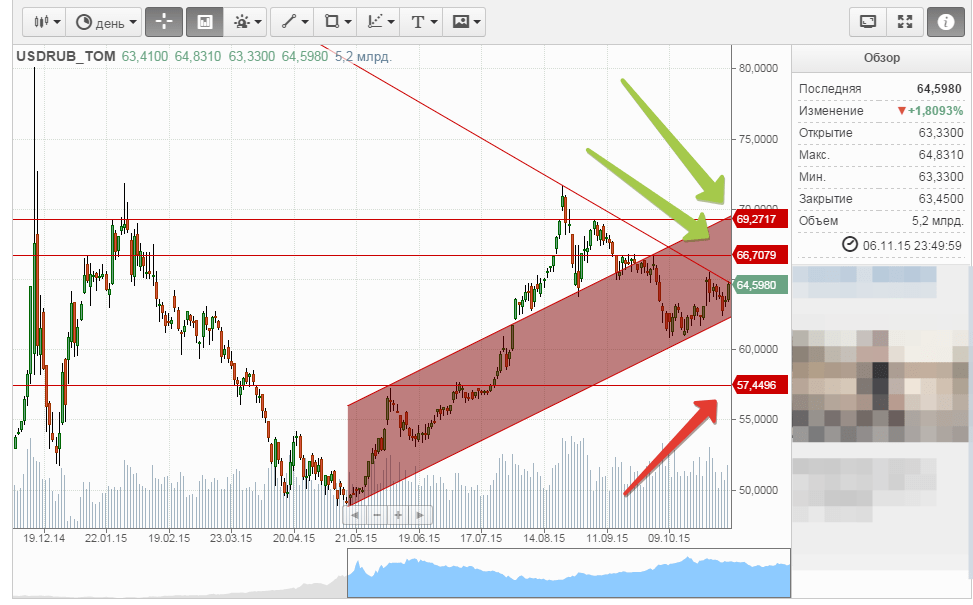

Курс рубля может мгновенно взлететь на 10%

musli: Курс рубля мгновенно вырастет если Ретенберги Дерипаски Вексельберг Абрамович Усманов Дерипаска и еще челоек сто вдруг одумаются и вернут в бюджет восемь триллионов долларов

Lion Fat: Спасибо, Коля.

Море: 🙂

Avatar: Стас, интересно твое мнение, как ты относишься к построению пирамиды по принципу купил и держи на неликвидной бумаге, через организованное сообщество мелких инвесторов которых около 8млн в надежде вызвать шортсквиз у крупных фондов которые сталбыть эту бумагу шортят объемами аж до 150% от общего количества физичечких акций)

php?showuser=7543″>Avatar: Причем реч идет уже о десятках миллиардов и инвесторы и фонды влезли по полной и назад пути уже нет) кто победит?)

Lion Fat: гг))

щас стас выскажет своё мнение…

ггг)))

ггг)))

Avatar: Ну самое интересное то что им удалось вначале опрокинуть 2-3 хеджфонда.. один из которых помоему потерял половину а второй треть активов, сквизануло аж до 500 за акцию, и им пришлось докапитализоваться из других фондов.. в общем хеджфондам пришла подмога и сколько там сейчас реально их сидит непонятно) борьба нешуточная)

musli: Avatar (12:36), кино это, типа боя актера Ип Мана с реальным Майком Тайсоном, понтео кто побндит не в кино, потом что с некоторого момента в мире единоборств стало понятно то гбая сила решает несмотря ни на какие техники

youtube.com/watch?v=tDlm93N1k_g

youtube.com/watch?v=tDlm93N1k_gAvatar: В какойто момент робингуд и по некоторым данным еторо запретили покупать GME а робингуд даже начал массово продавать акции уже зачисленные на кошельки пользователей, за что получил коллективный иск и внимание со стороны комиссии по ценным бумагам.. думаю с ним покончено) Большие дяди запустили кучу фейковых новостей про сообщество реддит и активно форсят темы что хомяки покупают серебро или хз что еще лишь бы отвлеч массы от GME.. судя по тому что эти фейки публикуются в авторитетных крупных изданиях.. на бабки попали очень солидные люди)

Avatar: И это не стодолларовые домохозяйки.. масса людей выложили все свои накопления, больше половины купили на суммы от 10к до 50к а есть и 250к+ и миллионные ставки. И хорошо закончиться это противостояние уже не может. Что то будет)

Avatar: Ну всеж понимают что такое шорт без покрытия и какую роль играет время) А если шорт на 120% например?)

Давайте ближе к рынку)))

Avatar: шорт на 120% от общего количества акций которые вообще существуют) без покрытия.. а в реале там еще безумнее цифры уже)

lilit: Shtirlic (12:59), ближу к рынку, сегодня немного долббб**м можно оптимистить, но, не до конца дня, далее мишки берут ситуацию под контроль

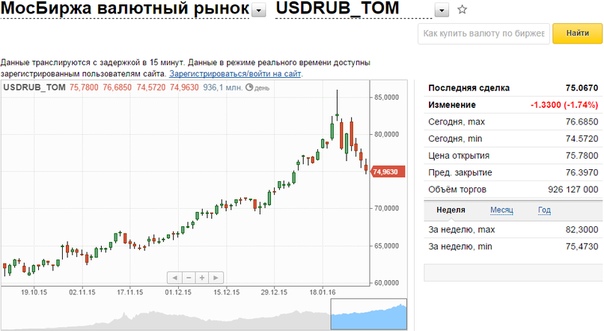

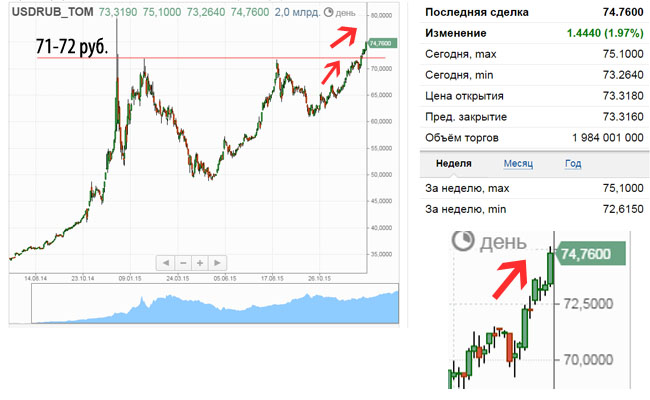

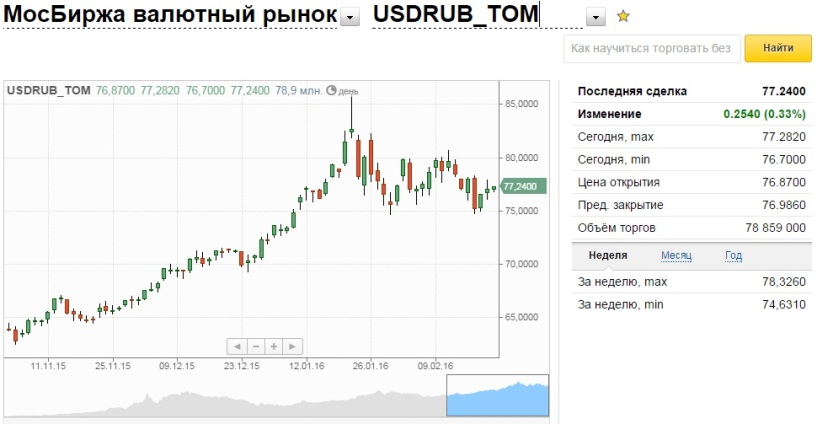

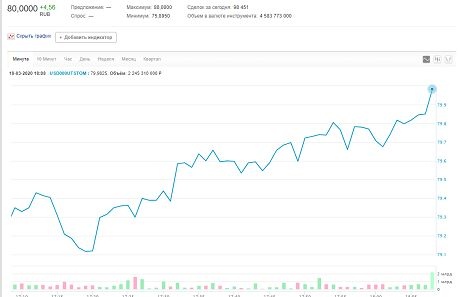

tit_bur: Как это — «курс рубля мгновенно взлетит порядка 10% в течение недели-двух.»?

В этом диапазоне нужно ожидать 77,5

endm: еще не отпустили?

FX_Master: Блин, дебильная статейка, нет слов )). Какие там нафиг 10% ))

Сколько будет стоить доллар в Казахстане в 2021 году | Курсив

В 2021 году тенге по отношению к доллару будет слабеть. Такого мнения придерживаются Ассоциация финансистов Казахстана (АФК) и Евразийский банк развития (ЕАБР). Российское агентство АКРА и «Ренессанс Капитал» прогнозируют, что нацвалюта будет укрепляться в следующем году. В Аудиторско-консалтинговой компании PwC Kazakhstan помимо ослабления говорят о росте неуверенности в долгосрочном периоде относительно курса валют.

Такого мнения придерживаются Ассоциация финансистов Казахстана (АФК) и Евразийский банк развития (ЕАБР). Российское агентство АКРА и «Ренессанс Капитал» прогнозируют, что нацвалюта будет укрепляться в следующем году. В Аудиторско-консалтинговой компании PwC Kazakhstan помимо ослабления говорят о росте неуверенности в долгосрочном периоде относительно курса валют.

Доллар может вырасти

Согласно прогнозу АФК, опубликованному 18 ноября, к концу 2021 года один доллар будет стоить 445,6 тенге. Отметим, что в сентябре 2020-го в АФК полагали, что через год доллар будет 434,4 тенге, а в августе прогнозировали, что через 12 месяцев доллар будет 440,9 тенге. Другие прогнозы АФК: нефть марки Brent — $46,5 за баррель, базовая ставка останется на уровне 9%.

«Через 12 месяцев рост ВВП ожидается на уровне 2,3% против ожиданий роста на 1,7% месяцем ранее. Инфляционные ожидания незначительно ухудшились. Годовая инфляция через 12 месяцев ожидается на уровне 7,3% (7,2% в октябре)», — говорится в ноябрьском отчете Ассоциации финансистов Казахстана.

В макроэкономическом прогнозе Евразийского банка развития на 2021 год говорится, что в номинальном выражении тенге продолжит слабеть умеренными темпами (около 1–2% в год), главным образом из-за более высокой инфляции в республике по сравнению со странами — торговыми партнерами. Из расчетов ЕАБР следует, что в среднем за 2021 год стоимость доллара составит 423,8 тенге. В прогнозе на 2022 год нацвалюта ослабеет до

«Тенге в настоящее время недооценен по отношению к валютам стран — основных торговых партнеров, в том числе к доллару. Коррекция курса к равновесному уровню при взятии пандемии под контроль и нормализации геополитической обстановки ожидается в течение 2021 года», — считают в АБР.

По их данным, индекс потребительских цен в 2021 году составит 5,3%, а в 2022 году: 5,2%. ВВП повысится по отношению к 2020 году на 4,4%, а в 2022 году вырастит на 4,2%.

Тенге может укрепиться

Российское аналитическое кредитное рейтинговое агентство (АКРА) в своем отчете, который был опубликован 12 августа, отметили, что среднегодовой курс национальной валюты Казахстана к доллару составит

Агентство прогнозирует стабилизацию курса тенге к доллару на уровне 400–420 и активную контрциклическую фискальную политику в 2020 году. До 2024 года на инфляцию будут влиять два основных фактора: снижение потребительского спроса и девальвационный потенциал тенге, сопряженный с ценами на нефть и динамикой курса рубля.

«Доля золота в золотовалютных резервах НБ составляет 65,6%, а на долю свободно конвертируемой валюты приходится всего 34,4%. Ввиду низкой ликвидности и относительной ограниченности резервов продолжительное давление на курс тенге может привести к ситуации, при которой монетарные власти будут менее склонны использовать золотовалютные резервы или будут иметь для этого меньше возможностей», — заключили аналитики АКРА.

Экономист «Ренессанс Капитала» по России и СНГ Софья Донец 16 сентября рассказала, что к концу 2021 года доллар будет стоить 410 тенге, а к концу 2022 года уже 412 тенге. По ее мнению, тенге остается одной из самых недооцененных валют в регионе. В 2021 году тенге будет подвержен меньшим колебаниям, чем рубль. Определенную роль в этом сыграет повышение средних цен на нефть с примерно $41 за баррель в 2020 году до около $50 за баррель в 2021 году.

По ее мнению, тенге остается одной из самых недооцененных валют в регионе. В 2021 году тенге будет подвержен меньшим колебаниям, чем рубль. Определенную роль в этом сыграет повышение средних цен на нефть с примерно $41 за баррель в 2020 году до около $50 за баррель в 2021 году.

«Для Казахстана эффект повышения цен на нефть будет более выраженным, потому что бюджетная политика находится в другом режиме. Мы ожидаем, что Казахстан, в отличие от России, в следующем году продолжит тратить средства из Национального фонда», – сказала Софья Донец.

Как отметила Софья Донец 12 ноября, с учетом базового сценария «Ренессанс Капитал», куда заложены цены на нефть по $50, стоит ожидать дальнейшего укрепления тенге.

«Прогноз относительно мировых цен на нефть, конечно, сохраняет важность для Казахстана, в частности для его национальной валюты. С учетом того, что у этой страны есть серьезные фундаментальные показатели, накопленные резервы и отсутствие политических рисков», – сообщила экономист.

Рост неуверенности в долгосрочной перспективе

В макроэкономическом опросе PwC Kazakhstan за III квартал 2020 года говорится, что в горизонте одного года эксперты ожидают курс доллара в диапазоне 415-440 тенге. При этом, респонденты прогнозировали чуть большее ослабление, чем это было во II квартале.

По данным опроса IV квартала эксперты прогнозировали, что тенденция ослабления тенге продолжится. В течение ближайшего года стоимость может составить 420-440 тенге. Респонденты выделили несколько основных причин, среди которых сокращение объемов добычи нефти в Казахстане, неопределенность по показателям инфляции и прекращение мер по поддержке национальной валюты со стороны государства.

«Разброс значений между верхней и нижней границами в горизонте трех лет расширился в IV квартале с 404,5 до 548 тенге за доллар. Когда как в III квартале диапазон составлял 412 — 524 тенге за доллар на идентичном сроке, что говорит о росте неуверенности в долгосрочном периоде относительно курса валют», — говорится в сообщении.

Нацбанк Казахстана 21 декабря опубликовал обзор по валютам отдельных развивающихся стран с 11 по 20 декабря 2020 года. За прошедшую неделю рыночный курс тенге сложился на уровне 417,42 тенге за доллар, укрепившись на 0,4% (с 419,09).

По итогам утренних торгов 24 декабря средневзвешенный курс составил 420,01 тенге за доллар. Национальная валюта укрепилась на 1,60 тенге.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook, Telegram и Яндекс.Дзен

Какими будут доллар, цены, и сильно ли упадет экономика: оценка последствий пандемии от правительства, НБУ и экспертов | Громадское телевидение

В начале года украинские чиновники строили планы по росту ВВП на 6-7% ежегодно, а уже в июле-августе ожидается 6-процентное падение. Мы разбирались, какие курс валют, инфляцию и экономические показатели предсказывают Украине в этом и следующиих годах и когда экономика восстановится после карантина.

От правительственных оптимистов к пессимистам с МВФ

В июле и августе в Украине и мире вышел ряд обновленных экономических прогнозов, в которых ухудшаются перспективы развития украинской экономики в 2020-м и в последующие годы. Одним из первых был прогноз ключевого кредитора Украины —Международного валютного фонда. Цифры там наиболее пессимистичные — падение на 8,2% в 2020 году (для сравнения, правительство отталкивается от падения экономики на 4,8%). «Думаю, МВФ дал нам столь негативный прогноз ввиду того, что мы зависимы от мирового спроса, который сейчас падает во всем мире. Это влияет и на объемы международной торговли», — говорит исполнительный директор аналитической организации CASE-Украина Дмитрий Боярчук.

В противовес МВФ, украинское правительство остается «оптимистом» на столько, на сколько это возможно в 2020 году. В конце июля там утвердили новый макроэкономический прогноз для украинской экономики — это такой документ, на основании которого Минфин уже летом начинает составлять бюджет на следующий год. В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

В отличие от прогноза МВФ и других учреждений, погрешность в макроэкономическом прогнозе может дорого стоить государству. Например, в конце 2019 года в макроэкономический прогноз закладывали ожидания роста курса доллара, который отразили и в бюджете на 2020 год. Из-за этого уже в первый месяц этого года, еще до начала карантина и экономического кризиса, бюджет недополучил около четверти запланированных доходов. Эти недополученные средства правительству приходилось занимать под довольно большие проценты.

«Прогноз правительства выглядит оптимистично, рост более 4% в год. Обычно после большого падения экономики такое быстрое восстановление возможно. В то же время такому прогнозу могут помешать ряд рисков, в частности то, как будет развиваться ситуация с пандемией и как из кризиса будут выходить наши торговые партнеры», — говорит Евгения Охтырко, аналитик инвестиционной компании Concorde Capital.

«Стоит понимать, что официальный прогноз Минэкономики — это политический прогноз. Однако для меня большой вопрос — что будет происходить осенью: тогда проявится отложенный импорт, а экспорт наоборот сократится. Также проявятся проблемы с МВФ: когда в сентябре фонд нам не предоставит транш, то возникнет много вопросов», — говорит Дмитрий Боярчук.

Однако для меня большой вопрос — что будет происходить осенью: тогда проявится отложенный импорт, а экспорт наоборот сократится. Также проявятся проблемы с МВФ: когда в сентябре фонд нам не предоставит транш, то возникнет много вопросов», — говорит Дмитрий Боярчук.

Стенд с курсом валют у пункта обмена в Киеве, в понедельник, 11 августа 2014 г. Этот день курс доллара и евро снова вырос.

Курс доллара

Валютный курс в Украине в этом году уже успел стать одной из причин неявного конфликта между правительством и Национальным банком. В начале июля этот конфликт перерос в отставку бывшего главы НБУ Якова Смолия, которую он объяснил «политическим давлением».

Правительство закладывало на 2020 год курс доллара на уровне 29,5 гривни. На самом же деле такого курса за 7 месяцев ни разу не было. Наоборот, гривня время от времени даже укрепляется. Для рядовых украинцев, получающих зарплаты в гривнях, укрепление национальной валюты является хорошей новостью. Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Однако для правительства это означает невыполнение плана по поступлениям в бюджет и нехватку средств в государственной казне для финансирования образования, армии, строительства дорог и медицины — и это все в разгар кризиса.

Какой же курс валют предсказывают на будущее? Правительство в утвержденном макроэкономическом прогнозе надеется, что в следующем году курс доллара в Украине вырастет до 29,1 гривни (против 27,6 по состоянию на начало августа). Основываясь на этом курсе, правительство будет рассчитывать и поступления в бюджет, в частности от его крупнейшего наполнителя — налога на добавленную стоимость по импорту (на него приходится почти треть всех доходов). В 2022 году в правительстве прогнозируют незначительное падение курса доллара — до 28,8 гривни.

Несколько меньший прогноз на 2021 год дает Украине МВФ. Там ожидают, что американская валюта должна стоить 28,9 гривни. В то же время до конца 2020 года МВФ предсказывает резкий обвал гривни — до 30 гривен за доллар несмотря на то, что даже во время пика кризиса, вызванным карантином (в конце марта 2020 года), доллар в Украине стоил максимум 28,18 гривни.

Национальный банк, от действий которого зависит, сколько будет стоить доллар в Украине, замалчивает прогнозы относительно курса. Там боятся, что это значение банки и украинцы могут воспринять за определенный ориентир, что исказит ситуацию на валютном рынке. Однако ранее Нацбанк сообщал, что правительство в своих прогнозах завышало курс валют, что и становилось причиной невыполнения бюджета.

Экспертные организации и инвестиционные компании, которых накануне опросило Министерство развития экономики, ожидают, что в следующем году доллар в Украине подорожает до 28,6 гривни, а к концу 2020 года будет стоить в среднем 27 гривен. В инвестиционной компании ICU также не ожидают, что курс валют будет существенно колебаться: «В ближайшее время мы не ожидаем, что проявят себя неожиданные факторы, которые могут повлиять на курс. Поэтому, вероятнее всего, он будет колебаться в пределах коридора 27,5-28 гривен за доллар с возможным незначительным укреплением», — пояснил hromadske старший финансовый аналитик ICU Тарас Котович. В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

В Concorde Capital также прогнозируют, что при условии продолжения политики независимого Национального банка, курс доллара будет ежегодно расти максимум на 5-10%.

читайте также

Цены

Национальный банк еще в 2015 году поставил себе цель довести инфляцию в Украине с более 40% до около 5% в годовом измерении. Свою цель НБУ перевыполнил: по состоянию на июль 2020 года годовая инфляция в Украине составляет 2,4%. Нацбанк ожидает, что цены в Украине ежегодно будут расти на 4-6%, то есть в пределах целевого диапазона. В частности, по итогам 2020 года НБУ прогнозирует 4,7% инфляции, на 2021 — 5,5%, а на 2022 год — 5%.

Несколько более высокие прогнозы приводят инвестиционные фонды и аналитические организации — 5,8% в 2020 году и 6% в 2021 году. В частности, там ожидают, что спрос на товары и услуги среди украинцев будет постепенно восстанавливаться после «локдауна», что приведет и к росту цен.

Несмотря на сдержанные ожидания Нацбанка и экспертов, правительство заложило в свой прогноз инфляции на уровне 7,3% в 2021 году, а накануне министр развития экономики заявлял, что рост цен в Украине нужно «разогнать» до 8-9%. Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

Дело в том, что для чиновников высокая инфляция так же выгодна, как и высокий курс доллара, поскольку так им легче выполнять план по доходам бюджета и находить деньги на все необходимые расходы.

читайте также

Насколько глубок кризис и когда восстановится экономика?

МВФ прогнозирует падение украинского ВВП на 8,2%, Всемирный банк — на 3,5%, правительство заложило падение на 4,8%, а Нацбанк и аналитические организации и инвестиционные фонды — на 6%. Однако относительно восстановления украинской экономики данные имеющихся сейчас макроэкономических прогнозов несколько разнятся.

Традиционно наиболее пессимистичные прогнозы предоставляет Международный валютный фонд. Там ожидают, что после стремительного падения в 2020 году, украинский ВВП вырастет лишь на 1,1% в 2021 году — это медленнее, чем восстановление экономики мира, которое МВФ прогнозирует на уровне 5,4%. Оптимистичнее настроен Всемирный банк, который ожидает, что украинская экономика после кризиса вырастет на 3%.

Прогнозы правительства, Национального банка, инвестиционных фондов и аналитических организаций объединяет то, что они рассчитывают на восстановление украинской экономики до уровня 2019 года только в 2022 году. Наиболее оптимистично настроенное правительство: там заложили в макропрогноз рост украинского ВВП на 4,6% в 2021 году и 4,3% в 2022 году. В Нацбанке приводят более сдержанные прогнозы — рост по 4% в 2021-2022 годах. Таким образом, по подсчетам НБУ, украинская экономика в 2022 году вырастет лишь на 1,67% по сравнению с 2019 годом.

Эксперты, инвестиционные фонды и аналитические организации, участвовавшие в опросе Минэкономики, ожидают постепенного восстановления экономического роста после 2020 года. Рост ВВП в 2021 году они прогнозируют на уровне 3,2%, а в 2022 году — на 4,1%. В компании Concorde Capital также ожидают, что экономика Украины в 2020 году сократится примерно на 6%: «Мы ожидаем, что в 2022 году можно будет выйти на докарантинный уровень и последствия кризиса будут преодолены», — говорит Евгения Охтырко.

Однако все приведенные прогнозы на последующие годы очень неточны. Эксперты и МВФ отмечают, что эти цифры могут измениться в зависимости от того, как будет развиваться ситуация с распространением коронавируса. В Нацбанке прогнозируют рост спроса на цифровые решения и ІТ-услуги, уменьшение спроса на офисные помещения и более активное развитие внутреннего туризма. Несущественную смену потребительских привычек прогнозируют и аналитические организации в консенсус-прогнозе Минэкономики. Там также ожидают активную цифровизацию финансовой сферы, розничной торговли и сферы здравоохранения.

Аналитики предрекают падение курса доллара на 20% в случае распространения вакцины

https://www.znak.com/2020-11-17/analitiki_predrekayut_padenie_kursa_dollara_na_20_v_sluchae_rasprostraneniya_vakciny2020.11.17

В 2021 году курс доллара может упасть на 20%, если вакцины от коронавируса получат широкое распространение и помогут оживить мировую торговлю и экономический рост. Об этом пишет Bloomberg со ссылкой на аналитиков финансовой корпорации Citigroup Inc.

«Мы полагаем, что распространение вакцины будет отмечать все признаки нашего медвежьего рынка, позволяя доллару следовать по пути, аналогичному тому, который наблюдался с ранних 2000-х до их середины, когда валюта начала многолетний спад», говорится в отчете.

Кроме того, в качестве фактора, который может повлиять на курс американской валюты, эксперты назвали мягкую политику Федеральной резервной системы США. По мнению исследователей, инвесторы будут вынуждены уйти из американских активов в международные из-за низких ставок.

Новости об успешных испытаниях вакцин вызывают колебания и на российском валютном рынке. Так, 9 ноября, после объявления о 90%-й эффективности вакцины компаниями Pfizer и BioNTech, доллар упал к рублю на 1,45%. При этом 16 ноября, в день публикации результатов тестов вакцины от Moderna, доллар снижается к рублю на 1,3%, до 76,4 рубля за доллар, отмечают «Известия».

Ранее, 16 ноября, на фоне данных об эффективности вакцины от COVID-19 американской компании Moderna на Нью-Йоркской фондовой бирже к концу сессии выросли ключевые индексы.

16 ноября во Всемирной организации здравоохранения (ВОЗ) назвали обнадеживающей информацию о вакцине американской компании Moderna от COVID-19. По словам главного научного сотрудника организации Сумьи Сваминатан, новая вакцина имеет эффективность более 90%, но потребуется определенное время для одобрения вакцины ВОЗ.

Ранее в этот день американская компания Moderna объявила о завершении третьей фазы испытаний вакцины от коронавируса (mRNA-1273) с эффективностью 94,5%. Тестирование вакцины проходит с 27 июля, в нем принимают участие примерно 30 тыс. добровольцев.

Первая в России и мире вакцина против коронавируса была зарегистрирована 11 августа. Препарат «Спутник V» разработан российскими специалистами Центра имени Гамалеи. Минздрав РФ уже объявил о запуске вакцины в производство и выдал разрешение на проведение пострегистрационного исследования.

О регистрации второй вакцины стало известно 14 октября. Препарат назвали «ЭпиВакКорона», его разработкой занимался государственный научный центр «Вектор».

11 ноября в Российском фонде прямых инвестиций рассказали о том, что эффективность отечественной вакцины от коронавируса «Спутник V» по итогам промежуточного анализа данных третьей фазы клинических исследований составила 92%.

Хочешь, чтобы в стране были независимые СМИ? Поддержи Znak.com

«В экономике — сочетание сразу двух шоков». Какой курс доллара будет в Беларуси к концу 2020, прогноз

Фото с сайта privet-rostov.ruКакова глубина падения в экономике, что будет с курсами валют, инфляцией и другими ключевыми показателями: аналитики инвестиционной компании Capital Times составили три варианта прогноза по белорусскому рынку.

Мы изучили цифры и графики — и попросили авторов макропрогноза их прокомментировать. Один из их выводов: влияние коронавируса велико, но есть и другие факторы, усиливающие кризис. Вот все подробности от лица команды минского офиса.

— Реакция властей большинства государств на распространение коронавируса COVID-19 спровоцировала кризис.

Одновременно он обнажил и накопленные проблемы с долларовой ликвидностью в финансовой системе, долгами транснациональных корпораций.

Также существенным шоком начала 2020 года стало резкое снижение цен на нефть, вызванное развалом сделки ОПЕК+ в совокупности со снижением мирового спроса на энергоносители.

Сегодня мировая экономика переживает сочетание сразу двух шоков — падение спроса из-за карантинов и снижение предложения товаров из-за остановки предприятий и нарушенной логистики. Опасения вызывают и действия мировых регуляторов, которые будут способствовать долговым проблемам, а также увеличению проинфляционных рисков.

Факторы, влияющие на рынок Беларуси

В 2020 году на белорусскую экономику оказывает влияние сложный комплекс факторов, действующих одновременно и частично взаимосвязанных:

Налоговый маневр России. Оказывает долгосрочный негативный эффект на платежный баланс, бюджет и эффективность госсектора, ключевого для экономики Беларуси.

Медленное принятие договоренностей по поставкам нефти. Привело к снижению загрузки нефтеперерабатывающих заводов, что имеет отрицательные последствия для оптовой торговли, платежного баланса и бюджета.

Обвал сырьевых цен на нефтепродукты и калийные удобрения. Негативно сказался на торговом балансе и бюджете. Снижение цен на нефть и газ имеет вторичный эффект через уменьшение внешнего спроса со стороны России.

Ослабление российского рубля оказывает прямое давление на конкурентоспособность и объем белорусского экспорта.

Пандемия коронавируса. Проявляется через набор эффектов:

Фото с сайта polese.by- Закрепление негативных трендов глобальной рецессии, ослабление курсов национальной валюты. Ограничение объема внешнего спроса

- Закрытие границ, прежде всего с Россией, дополнительно ограничивает торговлю и движение рабочей силы — и в том числе объемы трансфертов, ранее улучшавших счет текущих операций

- Разрушение цепочек поставок приведет к нехватке отдельных видов материалов и комплектующих, формируя шок-предложения

- Непредсказуемые последствия для расходной части бюджета из-за контрэпидемиологических мероприятий и непредвиденных расходов на здравоохранение

- Ожидаемое усугубление дефицита средств ФСЗН в случае массового снижения занятости и возросшего количества больничных

- Прерванное «роад-шоу» по размещению очередной части внешнего государственного долга через выпуск еврооблигаций

- Общая непредсказуемость внешней среды и негативные ожидания.

Снижение курса белорусского рубля и возможный валютный кризис. Формирует немалые риски для национальных производителей, поскольку значительный объем материалов и комплектующих — импортные, их закупка зависит от курсов доллара, евро и юаня. А сбыт — связан с курсом российского рубля.

Отсутствие ликвидности в 2017–2019 привело к замещению кредитов в белорусском рубле более дешевыми валютными кредитами. Это грозит бизнесу валютными рисками при дальнейшем снижении курса белорусского рубля.

Признаки кризиса ликвидности в банках. Это происходит вследствие приобретения населением и предприятиями валюты, оттока вкладов из банковской системы.

Общий риск банковского кризиса. В частности — вывод денежных средств со счетов, переоценка значительной открытой валютной позиции (сформирована вследствие законодательно требуемых резервов в национальной валюте), сокращение капитала, ограничение доступа к денежным рынкам, ухудшение качества кредитных портфелей, снижение стоимости залогов.

Снижение действенности монетарной политики. Глобальность кризиса не позволяет выровнять платажный баланс за счет курсовой корректировки.

Нацбанк в целом ограничен в резервах, валютная корзина состоит из валют, которые демонстрируют разнонаправленную динамику (RUB, USD, EUR). Структура экономики обеспечивает быстрый перенос снижения курса белорусского рубля — на цены.

Ограничение источников валютной выручки и ограничение доступа к механизмам рефинансирования внешнего долга. На это влияют глобальный спад на рынках капитала и резкий рост стоимости новых долгов развивающихся стран, ухудшение состояния бюджета России — как текущего и потенциального кредитора, непредоставление поддержки МВФ в электоральный период.

Ранее внутренние кризисы и нагрузка на занятость частично поглощались российским рынком через перемещение рабочей силы. В текущих условиях это невозможно.

Малый и средний бизнес значительно пострадает в 2020 году из-за снижения возможностей на рынке ЕАЭС, в особенности, конечно, сектор услуг.

Уменьшение внутреннего спроса — со стороны сектора ИT, из-за глобального спада на рынках ЕС и США.

Фото с сайта 1comp.spb.ruОднако, на фоне развития удаленного доступа и спроса на развлекательный контент, ИT сектор может оказаться более устойчивым по сравнению с остальными.

Бюджетная политика теоретически остается единственным антикризисным инструментом для Беларуси. Однако глубина негативного эффекта кризиса на бюджет может лишить правительство пространства для маневра.

3 макроэкономических сценария

В многосценарном прогнозе были использованы данные World Economic Outlook за октябрь 2019 от МВФ, скорректированные при помощи макроэкономической модели Capital Times. Данные учитывают информацию, доступную на 1 апреля 2020 года.

Итак, мы проработали 3 сценария развития событий и определили их влияние на экономику Беларуси (нажмите, чтобы увеличить):

Базовый сценарий: W-образный кризис. Подъем с начала 2021 года. Ситуация с коронавирусом будет иметь сезонный характер и затронет только I−II квартал 2020 г. Мы исходим из предположения, что Минфин Беларуси смягчит фискальную политику через предоставление налоговых льгот. Нацбанк повысит ставку рефинансирования для снижения проинфляционных рисков, а также предоставит возможность кредитных каникул компаниям, которые попали в наиболее тяжелую финансовую ситуацию.

Подъем с начала 2021 года. Ситуация с коронавирусом будет иметь сезонный характер и затронет только I−II квартал 2020 г. Мы исходим из предположения, что Минфин Беларуси смягчит фискальную политику через предоставление налоговых льгот. Нацбанк повысит ставку рефинансирования для снижения проинфляционных рисков, а также предоставит возможность кредитных каникул компаниям, которые попали в наиболее тяжелую финансовую ситуацию.

Правительство будет способствовать предоставлению арендных каникул для предприятий.

Среднегодовой курс белорусского рубля в 2020 составит 2,71 BYN/USD (пик 3 BYN/USD).

Влияние на экономику Беларуси базового сценария:

- Беларусь получит экстренную поддержку от МВФ в рамках борьбы с пандемией

- Мировой кризис W-образной формы и падение реального ВВП Беларуси на 6%

- Экономический подъем в Беларуси начнется в IV квартале 2021 года

- Инфляция вырастет до 12%.

Оптимистичный сценарий: V-образный кризис. Рост начнется в IV квартале 2020 года.

Рост начнется в IV квартале 2020 года.

Пик кризиса может прийтись на II квартал 2020 г., после чего последует быстрое восстановление мировой экономики на монетарных и фискальных стимулах.

Помимо поддержки со стороны государства оптимистический сценарий подразумевает затухание внешних шоков: окончание пандемии коронавируса в июне 2020, восстановление цен на сырьевые товары и достижение договоренности с Российской Федерацией о поставках нефтепродуктов.

Среднегодовой курс белорусского рубля в 2020 г. составит 2,5 BYN/USD (пик 2,64 BYN/USD).

Влияние на экономику Беларуси оптимистического сценария:

- Реальный ВВП Беларуси снизится на 3%. Экономический подъем в мировой экономике начнется в IV квартале этого года

- Инфляция вырастет до 9%.

Пессимистичный L-образный кризис. Подъем начнется во второй половине 2021 года.

Пессимистический сценарий наиболее вероятен из-за высокой неопределенности по глубине мирового экономического кризиса. В данном сценарии мы исходим из рисков, что Беларусь не примет достаточных мер, направленных на снижение влияния кризиса, не договорится до конца о поставках сырьевых товаров и не сможет получить экстренную поддержку от МВФ.

В данном сценарии мы исходим из рисков, что Беларусь не примет достаточных мер, направленных на снижение влияния кризиса, не договорится до конца о поставках сырьевых товаров и не сможет получить экстренную поддержку от МВФ.

Включение избыточных монетарных стимулов спровоцирует активное снижение курса белорусского рубля. Внешние шоки — коронавирус и низкие цены на нефтепродукты — продолжат оказывать негативное влияние в средне- и долгосрочной перспективах на экономику Беларуси в 2020–2021.

Среднегодовой курс белорусского рубля в 2020 г. составит 3,05 BYN/USD (пик 3,2 BYN/USD).

Влияние на экономику Беларуси пессимистического сценария:

- Падение ВВП Беларуси на 12%

- Экономический подъем в Беларуси начнется в первом полугодии 2022 года

- Инфляция вырастет до 22%.

Читайте также

Курс доллара в феврале – банкиры не ожидают резких скачков на валютном рынке

Банкиры видят тренд к укреплению гривны (Фото: Виталий Носач, РБК-Украина)

За счет чего укрепляется курс гривны к доллару, сохранится ли эта динамика и что прогнозируют банкиры для украинской валюты – в материале РБК-Украина.

Курс гривны к доллару понемногу, но каждый день укрепляется с конца января. На этой неделе котировки межбанка опустились ниже 28 гривен/доллар, достигнув в четверг 27,86 гривен/доллар в продаже и 27,84 в покупке. НБУ официальный курс на пятницу установил на отметке 27,88 гривен/доллар. Это лучший показатель для гривны с декабря прошлого года.

Завершение январского локдауна не оказало давления на курс, хотя основания для этого были. Деловая активность в стране оживилась после снятия жестких ограничений для бизнеса, но резкого скачка спроса на доллары и евро не произошло, говорят опрошенные банкиры.

«Курс колебался на протяжении последних нескольких недель в диапазоне 28,10-28,20 гривен/доллар и в начале февраля пробил отметку 28 гривен/доллар. Это говорит все-таки о слабом спросе на валюту, несмотря на рост цен на энергоносители на мировых биржах, а также зимнем периоде, когда спрос на нефть и газ традиционно растет», – отметил директор департамента казначейства «Идея Банка» Ярослав Кабин.

Директор по рынкам капитала Альфа-Банка Украина Татьяна Попович полагает, что активность импортеров вырастет позже, а пока у них еще есть текущие остатки, которые надо продавать. «Некоторые клиенты купили валюту наперед или, наоборот, не покупают импортную продукцию, ожидая новых локдаунов», – полагает она.

Если говорить о частном секторе, то спрос на валюту в январе был небольшим из-за праздников и низкой финансовой активности, добавил начальник департамента персональных банковских услуг UKRSIBBANK BNP Paribas Group Игорь Левченко. Кроме того, из-за карантина многие украинцы не поехали на праздники за рубеж, что также повлияло на спрос на иностранную валюту, уточнил он.

«Этот факт подтверждает официальная статистика НБУ. Объемы купленной и проданной валюты в январе почти одинаковые с небольшим положительным сальдо в сторону продажи валюты», – говорит Левченко. В корпоративном секторе ситуация похожа, разве что активизировались импортеры, которые закупают нефтепродукты на фоне роста цен на нефть, отметил эксперт.

Кто и что играет в пользу гривны

Немаловажную роль в стабилизации курса сыграли нерезиденты, продавая валюту для покупки облигаций госзайма. С начала года портфель ОВГЗ у иностранных инвесторов вырос с 85,2 млрд гривен до почти 96,5 млрд гривен. Тогда как сумма ОВГЗ, находящихся в обороте, за месяц увеличилась на 18 млрд гривен. Иными словами, больше половины прироста всего портфеля пришлось именно на нерезидентов.

«Этим (продажей валюты для покупки ОВГЗ, — ред.) они фактически компенсировали избыточный спрос на валюту, который вызвали большие бюджетные расходы, осуществленные в конце 2020 года», – говорит старший аналитик группы ICU Тарас Котович.

Впрочем, по мнению Татьяны Попович, объемы нерезидентов пока не оказывают существенного влияния на рынок. Но их вливания помогли покрыть уменьшение предложения валюты сельскохозяйственными экспортерами, уточнила она.

Фактор нерезидентов, безусловно, дает серьезную поддержку гривне, говорит Ярослав Кабин. Но, по его мнению, Нацбанк все равно не даст гривне более существенно укрепиться, поскольку это скажется на экспортерах.

Но, по его мнению, Нацбанк все равно не даст гривне более существенно укрепиться, поскольку это скажется на экспортерах.

И хотя цены на сырьевой украинский экспорт растут, есть мнение, что этот фактор полностью не отражается в предложении валюты на межбанке, поскольку экспортеры придерживают валютную выручку, ожидая более выгодного для себя курса. В «ОТП Банке» считают, что такое утверждение имеет право на жизнь. Но если это и так, то едва ли экспортерам необходимо так делать.

«Возможно, бизнес пока не согласен с позитивными прогнозами и с осторожностью ждет новостную динамику, в том числе и по договоренностям с МВФ, например. Есть мнение, что как только пойдет более сильное движение на укрепление гривны, то и продавец не заставит себя ждать с более активными продажами выручки», – говорят в «ОТП Банке».

Экспортеры, по словам Татьяны Попович из Альфа Банка Украина, придерживают и валютную выручку, и продажу своих товаров за границу ввиду роста цен. «При этом фактор отсрочки продажи товаров оказывает большее влияние на курс, так как колебание валютного курса происходит в диапазоне 1-2%, в то время, как рост биржевой стоимости их товаров достигает 5-10% и более», – уточнила она.

Игорь Левченко же считает, что сейчас курс приемлем для украинского экспорта. «Мы не видим тенденции к сокращению предложения валюты на межбанке в ожидании роста курса», – отметил он.

В любом случае, по словам эксперта, валютные поступления от нерезидентов и ожидание высоких цен на сырье дают основания для укрепления гривны в первом полугодии 2021 года. Это, по мнению Левченко, повлияет и на активность продаж валюты тех компаний, которые придерживали ее до лучших времен.

Каким будет курс до конца февраля

Прогнозы банкиров и аналитиков пока сводятся в пользу более сильной гривны. Тарас Котович из ICU считает, что курс украинской валюты продолжит усиление под воздействием высоких цен на экспорт, активности нерезидентов на рынке ОВГЗ и подготовки аграриев к весенне-полевым работам. «До конца февраля курс гривны может укрепиться достаточно ощутимо, достигнув 27,5 гривен/доллар», – прогнозируют в ICU.

Кроме того, по словам Татьяны Попович, к укреплению гривны могут привести выплаты до 20 февраля налогов за год, а также зарплат и годовых бонусов. Тогда как уже в начале марта курс гривны может ослабить выплата купона по ОВГЗ. «Но в целом текущая ситуация говорит о возможном укреплении национальной валюты в кратко- и среднесрочной перспективе», – уточнила Попович.

Тогда как уже в начале марта курс гривны может ослабить выплата купона по ОВГЗ. «Но в целом текущая ситуация говорит о возможном укреплении национальной валюты в кратко- и среднесрочной перспективе», – уточнила Попович.

В «Идея Банке» также ожидают дальнейшее укрепление гривны на фоне высоких цен на украинский экспорт. Курсовой прогноз на февраль, по словам Ярослава Кабина, в этом финучреждении составляет 27,50-28,50 гривен/доллар. В «ОТП Банке», в свою очередь, прогнозируют курс до конца февраля в пределах 27,70/28,20 гривен/доллар.

Ожидается, что прибытие вакцины вызовет падение доллара в 2021 году

АналитикиУолл-стрит ожидают, что появление вакцины против коронавируса приведет к падению курса доллара в следующем году, поскольку в мировую экономику вернется уверенность.

Крупные банки, уже отрицательно относящиеся к доллару на 2021 год, еще больше снизили свои прогнозы в этом месяце после того, как клинические испытания укрепили надежды на то, что вакцины могут стать широко доступными в следующем году, что спровоцировало экономический подъем, который поощряет охоту за более рискованными ставками.

Доллар обычно пользуется спросом в периоды стресса, что отражает его традиционную роль убежища для инвесторов и вкладчиков, о чем свидетельствует поразительное ралли в разгар вспышки коронавируса в марте. Некоторые валютные наблюдатели считают, что вакцина все меняет.

«Мы полагаем, что распространение вакцины отразит все признаки нашего медвежьего рынка, позволив доллару пойти по тому же пути, что и с начала до середины 2000-х», — сказал стратег Citi Кальвин Цзе в исследовательской записке.«Может ли доллар упасть на 20 процентов только в следующем году? Думаем, да », — добавили в банке.

Это было бы большим шагом в денежном выражении. Согласно консенсус-прогнозам, составленным Bloomberg, инвесторы ожидают, что к концу следующего года индекс доллара упадет примерно на 3% по сравнению с текущим уровнем. По среднему прогнозу, за этот период евро вырастет до 1,21 доллара против 1,18 доллара в настоящее время.

Падение доллара на 20 процентов в взвешенном по объемам торговли будет самым значительным со времени спада, начавшегося в 2001 году. Но это 33-процентное падение заняло несколько лет, когда другие валюты — особенно на развивающихся рынках — начали расти, поскольку инвесторы искали страны с более высокими процентными ставками и быстрым ростом. Так продолжалось до финансового кризиса 2008 года.

Но это 33-процентное падение заняло несколько лет, когда другие валюты — особенно на развивающихся рынках — начали расти, поскольку инвесторы искали страны с более высокими процентными ставками и быстрым ростом. Так продолжалось до финансового кризиса 2008 года.

Citi ожидает, что Федеральная резервная система США продолжит стимулировать экономику и будет «проявлять осторожность», прежде чем рассматривать вопрос о повышении процентных ставок, даже если восстановление мировой экономики ускоряется. Это может побудить инвесторов найти пристанище для своих денег в другом месте, поскольку растущие инфляционные ожидания в США снижают относительную привлекательность доллара, а инвесторы нацелены на быстрорастущие страны, которые могут ужесточить денежно-кредитную политику раньше.

Индекс доллара — показатель валюты по отношению к шести аналогам — уже снизился в этом году, упав более чем на 4% с начала 2020 года, после того как ФРС отменила некоторые преимущества доходности, которыми американские активы обладали по сравнению с аналогами . С января евро вырос по отношению к доллару почти на 6 процентов, а австралийский доллар вырос более чем на 4 процента.

С января евро вырос по отношению к доллару почти на 6 процентов, а австралийский доллар вырос более чем на 4 процента.

Но падение индекса доллара в этом году незначительно по сравнению с его ростом в предыдущие годы: он вырос почти на 13 процентов в 2014 году и на 9 процентов в 2015 году.По словам аналитиков Goldman Sachs, покупка на рынках США была «почти неизбежной» в течение последнего десятилетия, поскольку корпоративные прибыли росли, а ФРС повышала ставки, в то время как многие другие центральные банки оставались близкими к нулю. По словам Зака Пандла, соруководителя глобального валютного исследования банка, из-за этого валюта стала дорогой, и ее ждут большие падения. Goldman Sachs ожидает, что в течение следующих 12 месяцев доллар упадет на 6 процентов в пересчете на торговлю.

Г-н Пандл сказал, что валюта должна ослабнуть, даже если экономика США набирает обороты, из-за ее роли в качестве «барометра» здоровья мировой экономики, падающей при активном росте и повышающейся во время замедления.

«Даже если экономика США будет работать достаточно хорошо, мы думаем, что доллар может существенно ослабнуть, поскольку инвесторы будут искать более высокую доходность за пределами США и выходить из безопасных гаваней, в которых они были на протяжении всего периода Covid», — добавил он.

Эндрю Шитс, стратег по кросс-активам в Morgan Stanley, наметил 4-процентное падение индекса доллара и ожидает, что валюты Норвегии, Швеции, Новой Зеландии и Австралии будут лучше, когда вакцина станет широко доступной. По его словам, евро и его аналоги на развивающихся рынках, такие как бразильский реал, южноафриканский рэнд и российский рубль, также могут укрепиться по отношению к доллару США.Шитс считает, что к концу следующего года евро будет торговаться на уровне 1,25 доллара.

«Мы находимся в идеальных условиях для роста рискованных активов, более слабого доллара и более сильных чувствительных к росту валют до конца года», — сказал Джордж Саравелос, руководитель глобального отдела валютных исследований Deutsche Bank.

Но некоторые стратеги явно более осторожны, учитывая рост числа случаев коронавируса во всем мире и экономический ущерб от возобновления мер изоляции.

рекомендуется

«Мы просто настроены оптимистично по отношению к доллару в преддверии конца года», — сказал Марк Маккормик, глобальный руководитель валютной стратегии TD Securities.«Каждая хорошая новость была подчеркнута, а всякая плохая реальность отброшена в сторону».

Аналитики Barclays также отметили опасения, что слишком маленький или слишком отложенный фискальный пакет от американских политиков может ослабить блеск рискованных активов и поддержать спрос на убежища.

«Рынки в какой-то момент должны уважать настоящее время, а не просто смотреть в будущее», — добавил г-н Маккормик.

Г-н Пандл из Goldman, однако, утверждает, что положительные результаты испытаний вакцины значительно снижают потребность инвесторов в безопасности.«Разработки вакцины достаточно позитивны, чтобы большинство инвесторов сегодня ожидали слабости доллара», — сказал он.

Когда рухнет доллар США?

Обвал доллара — это когда стоимость доллара США резко падает. В этом случае любой, кто владеет активами, выраженными в долларах, продаст их любой ценой. Это включает иностранные правительства, которым принадлежат казначейские обязательства США. Это также влияет на трейдеров валютных фьючерсов. Наконец, что не менее важно, это ударит по отдельным инвесторам.

Когда произойдет крах, эти стороны потребуют активы, номинированные не в долларах. Обвал доллара означает, что все пытаются продать свои долларовые активы, и никто не хочет их покупать. Это снизит стоимость доллара почти до нуля. Это сделало бы гиперинфляцию похожей на день в парке.

Два условия, которые могут привести к краху

Прежде чем доллар может рухнуть, должны быть выполнены два условия.В основе этого должна быть лежащая в основе слабость доллара США, и должна быть жизнеспособная альтернатива. Другими словами, должна быть причина, по которой люди бегут от доллара, и им должно быть куда-то идти. В противном случае доллар останется мировой валютой. Большинство международных контрактов требуют оплаты в долларах, что также повышает стабильность.

В противном случае доллар останется мировой валютой. Большинство международных контрактов требуют оплаты в долларах, что также повышает стабильность.

Основная слабость

Доллар не демонстрирует основной слабости. С января 2008 по 2020 год доллар укрепился на 30% с 89.2 до 115. Пандемия коронавируса усилила его еще на 10%, поднявшись до 126,4 23 марта 2020 года.

Зачем? Экономика США по-прежнему считается самой сильной в мире. Инвесторы верят, что правительство США поддержит их валюту. Сила доллара основана на его использовании в качестве мировой резервной валюты. Доллар стал резервной валютой в 1971 году, когда президент Ричард Никсон отказался от золотого стандарта.

Как мировая валюта, доллар используется для половины всех международных транзакций.Это требует, чтобы центральные банки держали доллар в своих резервах для оплаты этих операций. В результате 61% этих валютных резервов находится в долларах.

Жизнеспособная валюта, альтернатива

Не существует альтернативы, которую мог бы купить каждый. Следующая по популярности валюта после доллара — евро. Но он составляет всего 21% резервов центрального банка.

Следующая по популярности валюта после доллара — евро. Но он составляет всего 21% резервов центрального банка.

Китай и другие утверждают, что необходимо создать новую валюту и использовать ее в качестве мировой валюты.Китай хотел бы, чтобы это была его валюта, юань, что способствовало бы экономическому росту Китая. Китай не предпринял достаточных шагов для того, чтобы его валюта стала широко продаваться. Это всего 2% валютных резервов центрального банка.

Маловероятно, что биткойн сможет заменить доллар в качестве новой мировой валюты.

Стоимость Биткойна очень нестабильна, потому что нет центрального банка, который бы им управлял. Это также стало предпочтительной монетой для черной экономики, что делает ее уязвимой для вмешательства неизвестных сил.Взаимодействие с другими людьми

Экономическое событие, которое может вызвать коллапс

Обвал не мог произойти без триггерного события, подрывающего доверие к доллару.

В целом зарубежные страны владеют долгом США на сумму более 6 триллионов долларов. Два крупнейших — Китай и Япония. Если они сбросят свои запасы казначейских билетов, они могут вызвать панику, ведущую к краху. Китай владеет казначейскими обязательствами США на сумму около 1 триллиона долларов. Китай привязан к юаню по отношению к доллару. Это сохраняет цены на его экспорт в США относительно низкими.

Два крупнейших — Китай и Япония. Если они сбросят свои запасы казначейских билетов, они могут вызвать панику, ведущую к краху. Китай владеет казначейскими обязательствами США на сумму около 1 триллиона долларов. Китай привязан к юаню по отношению к доллару. Это сохраняет цены на его экспорт в США относительно низкими.

Япония, в свою очередь, владеет казначейскими облигациями на сумму более 1,2 триллиона долларов. Он также хочет удерживать иену на низком уровне, чтобы стимулировать экспорт в США. Япония выходит из 15-летнего дефляционного цикла. Землетрясение 2011 года и ядерная катастрофа не помогли.

Действительно ли Китай или Япония сбросят свои доллары? Только если они увидят, что их активы слишком быстро падают в цене.

Экономики Японии и Китая зависят от потребителей в США. Они знают, что, если они продадут свои доллары, их действия еще больше снизят стоимость доллара.Таким образом, их продукция, по-прежнему оцениваемая в юанях и иенах, будет стоить в США относительно дороже. Пострадает их экономика. Прямо сейчас в их интересах сохранить свои долларовые резервы.

Пострадает их экономика. Прямо сейчас в их интересах сохранить свои долларовые резервы.

Китай и Япония осознают свою уязвимость. Они продают больше в другие азиатские страны, которые постепенно становятся богаче. Но Соединенные Штаты по-прежнему остаются лучшим рынком в мире.

© Баланс, 2018Когда рухнет доллар?

Маловероятно, что U.С. доллар рухнет вообще. Страны, которые в силах сделать это, например Китай, Япония и другие держатели иностранных долларов, не хотят, чтобы это произошло. Это не в их интересах. Зачем обанкротить своего лучшего клиента? Вместо этого доллар в конечном итоге возобновит постепенное снижение по мере того, как эти страны найдут другие рынки.

Последствия краха доллара

Внезапный обвал доллара вызовет глобальный экономический кризис. Инвесторы бросились бы к другим валютам, таким как евро, или другим активам, таким как золото и сырье.Спрос на Treasurys резко упадет, а процентные ставки вырастут. Цены на импорт в США взлетят до небес, что вызовет инфляцию.

Экспорт из США был бы очень дешевым. Это дало бы экономике кратковременный импульс. Но в долгосрочной перспективе инфляция, высокие процентные ставки и волатильность задушат возможный рост бизнеса. Безработица усугубится, вернув Соединенные Штаты в рецессию или даже депрессию.

Как защитить себя

Защитите себя от обвала доллара, сначала защитив себя от постепенного падения доллара.

Держите свои активы хорошо диверсифицированными за счет иностранных паевых инвестиционных фондов, золота и других товаров.

Обвал доллара вызовет глобальные экономические потрясения. Чтобы реагировать на такую неопределенность, вы должны быть мобильными. Держите свои активы в ликвидности, чтобы вы могли перемещать их по мере необходимости. Убедитесь, что ваши профессиональные навыки можно передать другим людям. Обновите свой паспорт, если дела так долго пойдут плохо, что вам нужно срочно переехать в другую страну. Это всего лишь несколько способов защитить себя и пережить крах доллара.

долларов: крах в 2021 году? Анализ, проведенный экономистом Йельского университета

Обвал доллара не так далек, как предполагается, но он может произойти в краткосрочной перспективе и «со скоростью света»: по словам Стивена Роуча, экономиста и профессора Йельского университета, резкий обвал доллара США может появиться «намного раньше, чем ожидалось».

Известный экономист, опрошенный Marketwatch , говорит, что девальвация доллара на очень вероятна , что положит конец гегемонии доллара как резервной валюты.Событие такого масштаба распространится на мировые финансовые рынки: «В эпоху Covid все движется с невероятной скоростью», — продолжил Роуч, цитируя популярный сериал «Звездный путь» как метафору быстрых изменений, которые претерпела экономическая система.

Прогноз доллара на 2021 год: до 35% меньше для доллара

Говоря о скорости изменений в финансово-экономической сфере, Стивен Роуч приводит пример США: уровень безработицы вырос до 14% за несколько недель из-за кризиса с коронавирусом (более 30 миллионов безработных), даже если в начале 2020 года он был рекордно низким за последние 50 лет. Точно так же, как фискальная и денежно-кредитная реакция ФРС сократила федеральный бюджет с 7,2 до 4 триллионов долларов всего за несколько месяцев.

Точно так же, как фискальная и денежно-кредитная реакция ФРС сократила федеральный бюджет с 7,2 до 4 триллионов долларов всего за несколько месяцев.

С такой же скоростью доллар может внезапно обесцениться. Прогноз доллара на 2021 год указывает на тенденцию к снижению по разным причинам, но Роуч подсчитал, что к 2021 году доллар может потерять до 35% своей стоимости . Аналитик отмечает, что во время рецессии, вызванной пандемией, противоречие между отсутствием сбережений и растущим дефицитом текущего счета США усиливается.

Эпоха глобальной привилегии доллара как международного средства сбережения, возможно, подошла к концу: доллар, как и любая обменная стоимость, является относительной ценой, отражающей экономическое, финансовое, социальное и политическое положение страны в отношении сопоставимые характеристики других народов. Именно этот момент необходимо подчеркнуть в отношении Соединенных Штатов, глубоко потрясенных и раздираемых в 202 году не только пандемией и экономическим кризисом: если 2021 год не залечит социальные и политические раны, не только экономические, то будут большие изменения.

Роуч считает, что сейчас не время расслабляться. Норма национальных сбережений , — считает экономист, — вероятно, упадет больше, чем уже произошло. В настоящее время он составляет 1,4% национального дохода — самый низкий уровень с 2011 года и одну пятую от среднего показателя в 7% с 1960 по 2005 год — США.

Следует отметить, что индекс доллара США в настоящее время торгуется на отметке 91,84 (30 ноября 2020 г.): в июне, когда Роуч предсказывал, что валюта упадет на 35%, DXY был на уровне 96.В то время Роуч сказал, что ожидает его краха в ближайшие два года: теперь экономист считает, что обвал доллара может произойти к концу 2021 года.

«В то время, когда сбережений нет, а экономика стремится к росту, мы находимся в наличии дефицита текущего счета, на который заимствуются сбережения: ситуация, которая все больше влияет на валюты. И доллар не застрахован от этих корректировок ».

Роуч также обеспокоен состоянием здоровья экономики США в ситуации, когда количество смертей в Штатах из-за пандемии коронавируса превысило 200000, а в Европе наблюдается возобновление инфекций.

Падение доллара, безусловно, не принесет никакой пользы миру форекс: валюты, такие как иена и евро, взлетят, что вызовет немалое недовольство в экономиках Японии и еврозоны, которые зависят от экспорта. . Конечно, пока нельзя сказать, что Кристин Лагард, номер один в ЕЦБ, многое сделала для сдерживания роста курса евро: Goldman Sachs ожидает, что курс евро / доллар достигнет 1,30 в следующие 6 месяцев.

Будет ли доллар США расти или падать? Прогноз доллара США по отношению к основным валютам (2020)

Будет ли U.Южный доллар растет или падает? Прогноз доллара США по отношению к основным валютам (2020)

Будет доллар США падать или расти? Это горячая точка вокруг инвесторов. В качестве резервной валюты для международных финансов и мировой торговли доллар США был основой мировой экономики.

Интерес трейдеров к доллару США всегда был предметом спекуляций на валютных рынках, и, как и все другие фиатные валюты, его стоимость зависела от здоровья США. С. Экономика и ее положение в мире.

С. Экономика и ее положение в мире.

Есть много факторов, которые влияют на стоимость доллара США по отношению к другим валютам, например, геополитические факторы, настроения рынка и технические факторы. В этой статье мы суммируем эти элементы в дополнение к предоставлению экономического прогноза и способов, которыми трейдеры могут использовать движение доллара на валютных рынках.

Что движет U.С. Доллар?

Существует множество факторов, определяющих стоимость доллара США, однако обычно она сводится к 3 основным элементам: (1) спрос / предложение, (2) динамика / психология рынка и (3) технические факторы, влияющие на его стоимость.

● Как снабжение Vs. Спрос влияет на доллар США

Спрос на доллары увеличивается, когда США экспортируют товары или услуги, потому что покупатели должны конвертировать свою местную валюту и покупать доллары США для завершения транзакции. Это приводит к снижению спроса на их домашнюю валюту и увеличению спроса на доллары США в рамках обмена.

Это приводит к снижению спроса на их домашнюю валюту и увеличению спроса на доллары США в рамках обмена.

Помимо торговли, спрос на доллары США увеличивается, когда правительство США или такие организации, как корпорации, выпускают облигации. По тем же причинам, что и в предыдущем примере, иностранные инвесторы должны конвертировать свою местную валюту в доллары США, чтобы завершить покупку.

Повышенный спрос на доллары США также возникает, когда иностранные инвесторы хотят купить акции на фондовой бирже США.Все это примеры того, как увеличивается спрос на доллары, и именно так определяется значительная часть стоимости доллара.

Доллар США также считается безопасной инвестицией во время глобального кризиса по сравнению с менее стабильными экономиками мира, создавая больший спрос и повышая его стоимость, поскольку инвесторы вкладывают свои деньги в активы в США.

● Настроения и рыночная психология стоимости доллара

Новости о U. С. Экономика может повлиять на настроения инвесторов, которые затем стимулируют торговлю. Примером этого могут быть сообщения об ослаблении экономики США, которое снижает настроения инвесторов. Это может затем привести к распродаже долларов США в форме конвертации валюты для продажи облигаций или акций, что снизит общую стоимость доллара США по отношению к другим иностранным валютам.

С. Экономика может повлиять на настроения инвесторов, которые затем стимулируют торговлю. Примером этого могут быть сообщения об ослаблении экономики США, которое снижает настроения инвесторов. Это может затем привести к распродаже долларов США в форме конвертации валюты для продажи облигаций или акций, что снизит общую стоимость доллара США по отношению к другим иностранным валютам.

● Технические факторы, влияющие на доллар США

Чтобы получить прибыль на выигрышной стороне сделки, инвесторы должны размышлять о том, будет ли предложение долларов меньше или больше, чем спрос на доллары.Новости или события, такие как выпуск различных правительственных отчетов, таких как данные о заработной плате или ВВП, помогают трейдерам определять направление экономики США.

Дополнительная информация, касающаяся деятельности крупных игроков, таких как инвестиционные банки и крупные фирмы по управлению активами, также важна, потому что настроения часто управляют рынком более резко, чем надлежащие экономические основы, которые определяют спрос и предложение.

Другие факторы включают оценку исторических моделей, связанных с сезонными факторами, такими как технические индикаторы, уровни поддержки и сопротивления.Многие трейдеры используют их, чтобы спекулировать на движениях цен, полагая, что такие модели имеют циклический характер.

Будет ли доллар США расти или падать? Прогнозы на доллар США против основных валют

Прогнозы стоимости доллара США различаются среди экспертов, и 2020 год окажется очень непредсказуемым, учитывая экономический спад, связанный с событием COVID-19, которое вызвало серьезные рыночные обвалы.

● Прогноз AUD / USD

Эксперты Capital.com считают, что пара AUD / USD является плохой долгосрочной инвестицией из-за медвежьих прогнозов австралийского доллара по отношению к доллару США с позитивным прогнозом для доллара США.

Их анализ показывает постепенное снижение пары AUD / USD, начиная с января 2020 года, которое упадет до 0,598 к декабрю 2021 года, в пользу доллара в целом.

Источник: Wallet Investor

● Прогноз EUR / USD

Прогноз для доллара благоприятный, по мнению экспертов Capital.com, которые считают, что евро испытывает серьезные проблемы из-за слабых макроэкономических отчетов, чему способствуют продолжающиеся политические кризисы в еврозоне.

В результате инвестирование в евро не рекомендуется, поскольку аналитики отдают предпочтение доллару.

Источник: Wallet Investor

● GBP к доллару прогноз

По данным Capital.com, доллар имеет преимущество перед британским фунтом из-за последствий переговоров по Brexit и слабой экономики Великобритании.

В связи с восстановлением фондовых рынков США и ухудшением перспектив Великобритании аналитики прогнозируют укрепление доллара в целом.

Источник: Wallet Investor

● NZD к прогнозу доллара США

Несмотря на восстановление новозеландского доллара из-за неизменных процентных ставок, согласно анализу Capital. com, прогноз по доллару в сравнении выглядит положительным.

com, прогноз по доллару в сравнении выглядит положительным.

Источник: Wallet Investor

● JPY to USD Прогноз

USD / JPY — одна из самых ликвидных валютных пар из-за позиции U.Южнокорейский доллар как первая резервная валюта в мире, а йена занимает четвертое место. Прогнозы на WalletInvestor.com удерживают валютную пару на стабильном уровне в течение следующего года без особых изменений.

Источник: Wallet Investor

Способы инвестирования в доллар США

Есть несколько способов, которыми инвесторы могут использовать текущие рыночные условия в пользу США.Доллар США, которые включают:

1. Депозитные сертификаты и сберегательные счета

Один из способов инвестировать в доллары США — это приобрести депозитные сертификаты (CD), по которым начисляются проценты по местным ставкам в определенных странах. Хотя CD подвержен колебаниям обменного курса, более высокая процентная ставка нейтрализует этот эффект по сравнению с CD, деноминированными в долларах.

Хотя CD подвержен колебаниям обменного курса, более высокая процентная ставка нейтрализует этот эффект по сравнению с CD, деноминированными в долларах.

2. Иностранные облигации

Инвесторы могут приобретать паевые инвестиционные фонды, инвестирующие в США.S. государственные облигации, которые увеличиваются, если стоимость повышается по отношению к иностранной валюте.

3. Биржевые фонды (ETF) и биржевые ноты (ETN)

Биржевые фонды (ETF) и биржевые ноты (ETN) — это способы инвестировать в валюты без торговли на форексе. Их можно торговать, как акциями, со стандартным брокерским счетом.

4. Стандартный торговый счет Форекс

Форекс-счет у брокера позволяет трейдерам спекулировать ценами на валюту со всего мира.

Валюты торгуются парами, и трейдеры размышляют, какая из них будет расти или падать. Спред бид-аск — это место, где брокер зарабатывает деньги, делая сделки без комиссии и прибыльными для трейдеров, участвующих в нескольких сделках в течение каждой сессии.

5. Торговля долларом США с помощью CFD

Контракты на разницу цен (CFD) представляют собой производные продукты, аналогичные фьючерсам, опционам, свопам или форвардным контрактам. Они позволяют трейдерам спекулировать на движениях цен, которые движутся вверх или вниз, без владения базовым активом.

Вместо того, чтобы покупать или продавать валюту, трейдеры используют CFD, чтобы спекулировать на движении одной валюты по отношению к другой. Например, если трейдер решает торговать USD / JPY и прогнозирует, что стоимость JPY упадет, он может открыть короткую позицию по JPY и получить прибыль, если доллар США пойдет вверх.

Чтобы увидеть график цен в реальном времени, посетите платформу Mitrade →

Преимущества торговли CFD на доллары США

CFD не используют никаких обменов и торгуются на внебиржевом рынке. Им способствуют контракты между брокером и клиентом, которые обменивают разницу в стоимости базового актива при закрытии контракта.

Им способствуют контракты между брокером и клиентом, которые обменивают разницу в стоимости базового актива при закрытии контракта.

Есть много причин, по которым CFD стали популярными в последнее десятилетие, в том числе:

● Простая торговля через онлайн-брокера

● Возможность получить прибыль либо от снижения, либо от повышения цены

● Низкие барьеры для входа

● Торговля базовым активом всего 0,01 лота

● Торговля с использованием кредитного плеча, которая может усилить позиции

● Отсутствие правил короткой продажи

CFD имеет несколько недостатков, которые могут включать отсутствие регулирования, очень высокие риски и потерю капитал, который может быть получен с использованием кредитного плеча, то есть использования кредита от брокера для проведения крупных сделок без оплаты полной стоимости.Этот тип торговли предлагает возможности для получения потрясающей прибыли, но также может увеличить убытки, если цена пойдет в другую сторону.

Торговля с кредитным плечом рекомендуется опытным трейдерам или тем, кто может позволить себе рискнуть полной потерей своего капитала.

Откройте для себя торговлю долларами США с Mitrade

Торговля CFD на доллар США на волатильных рынках

Текущие рыночные условия чрезвычайно нестабильны с учетом недавних событий, касающихся COVID-19 и политической нестабильности в Соединенных Штатах.

Эти волатильные рынки предоставляют возможность некоторым инвесторам использовать производные инструменты, такие как CFD, для спекуляций на движениях цен из-за резких и частых колебаний цен вверх и вниз.

Более высокая степень смещения цены представляет большие возможности для трейдеров, предпочитающих длинные позиции для прогнозов вверх и короткие позиции для прогнозов вниз. CFD предлагают прибыль в обоих направлениях, что делает их привлекательным инструментом для инвестиционных спекуляций.

Использование CFD для снижения риска портфеля

Инвесторы с портфелями, имеющими большие позиции в активах, основанных на долларах США, могут использовать CFD в качестве механизма защиты для хеджирования или снижения риска падения цен в долларах США. Если трейдер считает, что цена актива в портфеле упадет, CFD можно приобрести для получения прибыли от снижения цены и компенсации любых убытков от снижения стоимости базового актива в его инвестиционном портфеле.

Выбор брокера Forex CFD для торговли долларом США

Выбор подходящего форекс-брокера CFD требует оценки многих факторов, которые могут включать требования к депозиту, торговые платформы, процедуры вывода средств и доступность разнообразных финансовых инструментов.

Безопасность должна оставаться главной заботой всех трейдеров, а наиболее важным соображением для инвесторов является поиск брокера, лицензированного государственным органом и регулируемого этическими стандартами практики, например ASIC, Австралийская комиссия по ценным бумагам и инвестициям.

Являясь одним из самых быстрорастущих брокеров в Австралии, Mitrade — это надежный и регулируемый ASIC брокер, предлагающий быстрое и надежное исполнение сделок с интуитивно понятным и простым в использовании интерфейсом.

Благодаря функциям, включающим нулевые комиссии, конкурентоспособные спреды и кредитное плечо до 200 раз, Mitrade является популярным выбором как для начинающих, так и для опытных трейдеров.

Как торговать с Mitrade?

Начните торговать сегодня

Вы можете инвестировать в доллары США через CFD на форекс:

Mitrade также предоставляет возможность инвестирования в биткойны, золото и сырую нефть.

Успешные стратегии для торговли CFD на доллары

Для успешной торговли CFD на Forex необходимо понимание ключевых экономических показателей, таких как процентные ставки, инфляция, уровень занятости, потребительские расходы и производственная активность.Все эти измерения определяют экономическую мощь страны, и это в конечном итоге определяет силу национальной валюты. Некоторые ключевые индикаторы, которые влияют на инвестирование в доллары США, включают:

1. Процентные ставки Центрального банка

Решения, принимаемые центральными банками в отношении процентных ставок, могут напрямую влиять на спрос и предложение валюты.

Повышение процентной ставки часто используется для контроля инфляции, чтобы замедлить рост экономики, а снижение стимулирует заимствование, чтобы экономика могла расти.

2. Расчет заработной платы в несельскохозяйственном секторе

Расчет заработной платы в несельскохозяйственном секторе

Расчет заработной платы в несельскохозяйственном секторе — это отчет, выпущенный Бюро статистики труда США, в котором указывается количество всех рабочих мест в США. Это количество не включает сельскохозяйственных рабочих, некоторых государственных служащих, индивидуальных предпринимателей и сотрудников некоммерческих организаций.

Многие аналитики смотрят на эту цифру как на показатель валового внутреннего продукта (ВВП), поскольку она может дать представление о направлении потребительских расходов, что является показателем экономического роста.

3. Уровень безработицы

Уровень безработицы определяется как процент рабочей силы, которая активно ищет работу. Его увеличение или уменьшение напрямую связано с уровнями потребительских расходов, что дает аналитикам ключевой показатель для оценки состояния экономики.

4. Индекс потребительских цен (ИПЦ)

ИПЦ служит индикатором направления цен с помощью привязанного к индексу показателя стоимости товаров и услуг. Отчет часто оказывает сильное влияние на цены на валютном рынке, поскольку он дает информацию о движениях, которые могут быть приняты центральными банковскими властями.

Отчет часто оказывает сильное влияние на цены на валютном рынке, поскольку он дает информацию о движениях, которые могут быть приняты центральными банковскими властями.

5. Индекс промышленного производства

Индекс промышленного производства — это ежемесячный отчет, который измеряет уровни производства США в обрабатывающей, горнодобывающей, газовой и электроэнергетической отраслях. Составленный Федеральной резервной системой, ему придается важное значение в связи с указанием общих структурных изменений в экономике.