Как законно обналичивать деньги со счета

Страшный сон предпринимателя: он заходит в личный кабинет своего банка, а расчетный счет заморожен и деньгами воспользоваться нельзя. Это проделки финмониторинга, который заметил подозрительный перевод и заблокировал счет. Чтобы такой сон не стал реальностью, нужно пользоваться счетом правильно. Об этом — наш сегодняшний материал.

Что считается незаконным обналичиванием денег

В широком смысле — это превращение денег с расчетного счета в наличку без уплаты налогов, взносов и других платежей. Если выводить прибыль законно, нужно платить налог на дивиденды. Это как минимум. Когда деньги выводятся в качестве зарплаты, налоги и страховые платежи составляют без малого 50%.

Многие не хотят платить эти деньги и придумывают схемы для обналичивания. Они могут быть разными, но суть одна: средства проходят через счета несколько подставных фирм, последняя из которых незаконно их обналичивает через банк. После этого нал возвращается хозяину первого счета. Фирмам однодневкам суммарно падает около 5% всей суммы — это меньше, чем 13-процентный налог на дивиденды и уж тем более, меньше отчислений на заработную плату.

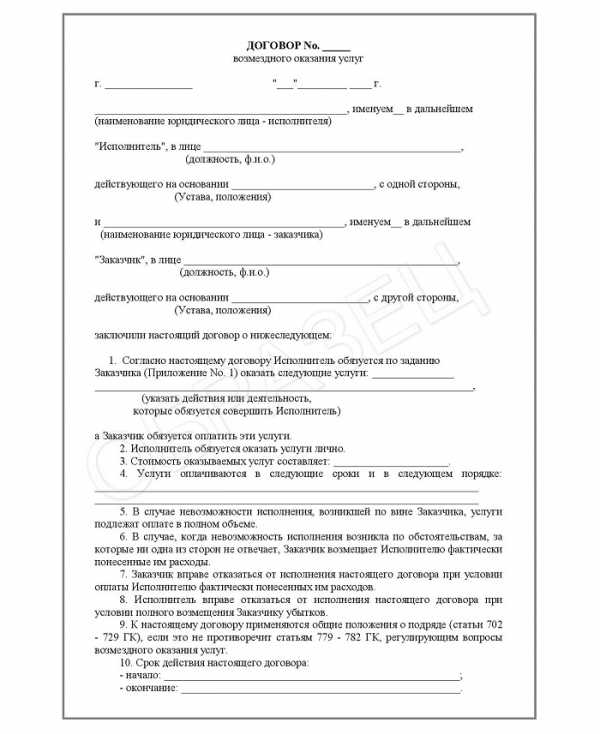

Для перевода денег на подставные фирмы (обычно ИП) нужны причины, хотя бы формальные. Вот и придумываются всевозможные консультации, обучения и тренинги, которые, на самом деле, никто не проводит. Получается схема из нескольких фирм-однодневок, которые оказывают друг другу несуществующие услуги. Когда налоговая начинает распутывать этот клубок, оказывается, что половины контор уже не существует, у других один и тот же директор, след которого теряется в живописных горах Северного Кавказа.

Вообще обналичка порочна по своей сути. Помимо прямого ухода от уплаты налогов, все незаконно выведенные средства пополняют океан черного нала российской экономики. А из него финансируется зарплата в конвертах, многомиллионные взятки чиновникам и другие нехорошие дела. Теневая экономика очень сильно кренит белую.

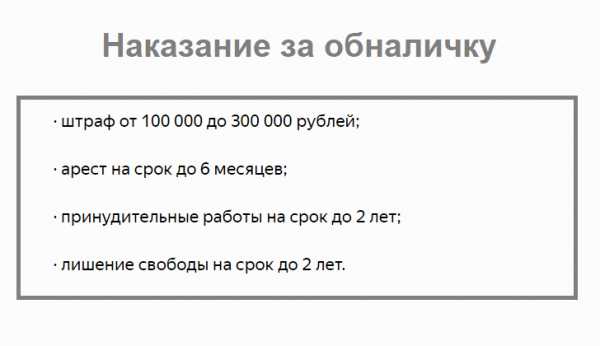

Теперь вы понимаете: незаконное обналичивание — это зло. За такие выкрутасы предусмотрена уголовная ответственность. Поэтому вам, как честному бизнесмену, нужно делать две вещи: правильно обналичивать деньги и не совершать подозрительных, с точки зрения Центрального банка, операций.

Как законно выводить деньги со счета

Не будем отвлекаться на баловство вроде оплаты командировок и других представительских расходов: много денег здесь не выведешь. Законно получить деньги учредитель может тремя способами. Во всех случаях придется поделиться с государством.

Способ первый — зарплата

Этот путь обойдется дороже всех остальных. Суть его в том, что вы устраиваетесь на работу в свою же компанию по трудовому договору. Должность совершенно не важна — можете быть как директором, так и уборщицей. Ну, или грузчиком. Про уборщицу, конечно, шутка, но если налоговики увидят, что оклад менеджера по клинингу в 3 раза выше, чем у коммерческого директора, к вам заглянут в гости. То же самое относится и к мертвым душам: работникам, которые числятся только формально, а на работе не появлялись ни разу.

Итак, если вы наняли себя же в качестве директора, вы будете получать зарплату. С нее нужно платить налоги и взносы:

- НДФЛ в размере 13%;

- страховые и пенсионные взносы в размере 30-35%.

Грубо говоря, половину той суммы, которую вы получите в виде зарплаты, нужно отдать государству. Из этих денег формируется ваша (и не только ваша) пенсия, платится зарплата врачам, учителям и полицейским. Да, отдать в фонды придется немало, но такой подход — основа экономики любого государства. Налоги нужно платить и нечего тут рассуждать.

Хоть этот путь и дорого обойдется, у него есть одно ультрадостоинство. Зарплату себе можно платить при любых финансовых показателях работы компании. Даже если вы несете годовые или квартальные убытки, зарплату заплатить обязаны. И себе, и всем сотрудникам — иначе будут санкции со стороны трудовой инспекции, вплоть до уголовной ответственности.

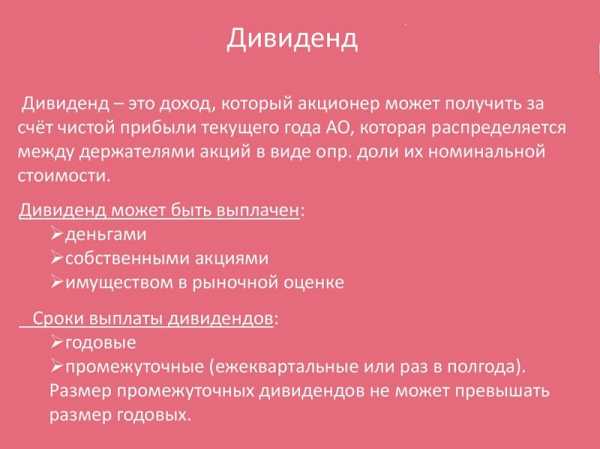

Способ второй — дивиденды

Формально это первый способ распределения прибыли между учредителями. Давайте пробежимся по теории ООО.

Два человека скинулись на уставной капитал и создали юридическое лицо. Если сильно утрировать, теперь их не 2 человека, а 3: Вася, Петя и ООО “Кот и Крот”. И имущество третьего не принадлежит ни Васе, ни Пете. Это вам не ИП, где все деньги и основные средства — личная собственность индивидуального предпринимателя.

Вся хозяйственная и финансовая деятельность отчуждается от конкретных имен и фамилий и является собственностью ООО. В том числе, как вы догадались, прибыль. Для того, чтобы ее забрать, юрлицо должно заплатить налоги на учредителей — физических лиц. Часть прибыли, полученное одним из учредителей, называется дивидендами. Налог, оплаченный при их выдаче — это налог на дивиденды.

Размер налога бывает 13 или 15 процентов от суммы полученного дохода. 13% платят резиденты РФ, 15% — нерезиденты:

- резидент РФ — гражданин любой страны, который за последние 12 месяцев находился на территории Российской федерации не меньше 183 календарных дней. В расчет не берутся дни, которые резидент провел за границей по уважительным причинам;

- нерезиденты — все остальные, в том числе и граждане РФ, которые находились в стране менее 183 календарных дней.

* Календарные дни считаются суммарно за 12 месяцев. Не обязательно это должно быть 183 дня подряд.

Вроде бы красота. Зачем мне платить ползарплаты государству, если можно отдать всего-то 13 процентов в виде налога на прибыль? Все правильно, незачем. Загвоздка одна: эта самая прибыль должны быть. Причем подтвержденная бухгалтерскими документами. После этого

Если по результатам финансовой деятельности прибыли нет, то и дивиденды платить не с чего. Если прибыль есть, но есть долги перед государством — дивиденды также платить нельзя до тех пор, пока не рассчитаетесь с соответствующими фондами. Логика здесь простая: сначала расплатитесь с государством, а уж только после этого делите прибыль.

Еще один минус дивидендов — они не предусматривают пенсионных и страховых отчислений

Да и еще одно: дивиденды можно выплачивать не чаще, чем 1 раз в квартал.

Способ третий — устроиться к самому себе на работу в качестве ИП

Вообще этот способ уже находится на грани ухода от налогов. Суть его в следующем: директор или его заместители работают не по трудовому договору, а по договору оказания услуг. То есть, некий ИП оказывает компании услуги управления, но при этом не состоит в ее штате — эдакая разновидность аутсорсинга.

Такие вещи очень не любит налоговая — вас сразу заподозрят в создании схемы обналичивания средств и уходе от налогов. Особенно, если при небольшой прибыли огромные средства уходят на оплату услуг наемного директора или консультанта.

Налоговики будут пытаться доказать, что сотрудничество имеет признаки трудовых отношений, а не гражданско-правовых. Если им это удастся, обвинений в махинациях не избежать.

Тем не менее, некоторым предпринимателям удается работать по такой схеме. Если вы так делаете — главное сильно не отсвечивать. Платить умеренную зарплату и оформить на должность не одного из учредителей, а третье лицо.

Как избежать подозрений банка в незаконном выводе средств?

Есть понятие финансового мониторинга. Это значит, что банки постоянно отслеживают все безналичные переводы на предмет подозрительных операций. Что значит сомнительных? Вот несколько примеров:

- нет подробного описания безналичного перевода контрагенту. Как не надо: “Оплата услуг”. Правильно: “Оплата товара по договору поставки № 24/НЕ 23, от 24 июля 2008 года, в том числе НДС 367 руб 85 копеек”;

- вы переводите деньги неблагонадежным контрагентам. Есть несколько признаков фирм-однодневок: юридический адрес массовой регистрации, подставной директор, работающий еще в десятке таких юрлиц и так далее. Если вы переводите им деньги, банк может посчитать вас звеном цепочки по выводу денег;

- снятие ИП крупных сумм наличными. Если на следующий день после поступления средств индивидуальный предприниматель снимает все наличными, это может вызвать подозрение банка. Когда такое происходит постоянно — такого ИП сочтут последним звеном цепочки незаконного обнала;

- “левые” переводы, не связанные с вашей деятельностью. Допустим, у вас интернет-магазин интимных товаров. Вдруг, ни с того ни с сего вам на счет переводят деньги за оказание строительных услуг. Это не то что подозрительно, это просто приговор. Ждите блокировку счета.

Сомнительные переводы — не единственная причина блокировки счета по подозрению в обналичивании денежных средств. Если вы не платите налоги, финмониторинг тоже присмотрится к вашему счету. Есть такое понятие, как рекомендованная Центробанком сумма налогов. Регулятор считает, что 0,9% денег со счета должно ежеквартально уходить на их оплату. Если эта цифра меньше — банк может задавать вопросы.

Как происходит блокировка счета

Страшный сон предпринимателя, с которого мы начали статью, не наступает просто так. Правильный банк уведомит вас о возможной блокировке и пригласят на беседу или потребуют документы о переводе. Есть банки-мошенники, которые блокируют счет без предупреждения. Восстановить такой счет нельзя, можно только перевести с него средства в другой банк, заплатив комиссию. За счет этой комиссии и живут банки-мошенники.

Итак, проверка переводов происходит по следующей схеме:

- Компьютерная программа банка выявляет подозрительную операцию по счету и сообщает об этом специалисту.

- Сотрудник банка изучает перевод и делает выводы. Если он и правда вызывает сомнения, специалист связывается с хозяином счета.

- Вас просят обосновать перевод и предоставить документы. Это могут быть договора поставки, договора аренды помещения и даже фотографии товара или вашего офиса. Банк должен убедиться в том, что вы реально существуете и ведете хозяйственную деятельность.

- Если все в порядке и документы предоставлены в срок, банк от вас отстанет. В худшем случае погрозят пальчиком и попросят внимательнее относиться к переводам.

- Если вы не отреагировали на запрос банка или предоставили не все документы, счет заблокируют до выяснения обстоятельств. Лучше до этого не доводить и показать все бумаги по запросу банка. Никуда ехать или идти не обязательно — будет достаточно сканов или простых фото, сделанных на смартфон.

Банки-мошенники сделают все, чтобы все-таки заблокировать ваш счет. Для подтверждения перевода не запросят, разве что, марку машины генерального директора. Некоторые предприниматели рассказывали, как сутками сканировали все счета-фактуры от контрагентов за последние несколько лет доказывая, что они не корабли пустыни. А счет в итоге все равно блокировали.

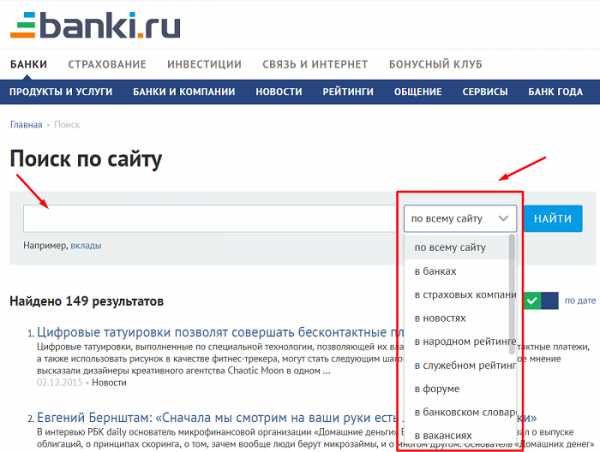

Кстати, если не хотите нарваться на мошеннический банк, перед открытием расчетного счета почитайте отзывы на Банки.ру. Вбейте в строку поиска отзовика название вашего банка и посмотрите, что пишут про него предприниматели. Особое внимание уделите так называемым “Онлайн-банкам”, у которых нет ни офисов, ни банкоматов. Они подводят чаще настоящих, с окошечками и табло.

Мы надеемся, что наша статья поможет вам сделать так, чтобы страшный сон предпринимателя никогда не стал реальностью. Для этого нужно не так много:

- выводить прибыль через дивиденды и платить налоги;

- внимательно следить за безналичными переводами;

- проверять партнеров и контрагентов;

- выбирать правильный банк для сотрудничества;

- не открывать счета у банков с плохой репутацией.

Желаем вам удачи в бизнесе и продвижении!

www.insales.ru

Как вывести имущество и деньги из ООО

Длля начала спросим у налогового адвоката Павла Тылика о том, можно ли избавиться от активов и легко вывести их из-под взыскания, и чтобы это было законно, и как он относится к схемам, которые сегодня предлагаются на рынке в качестве панацеи по уходу от уплаты долгов.

Вот что он нам рассказал: «Схем спасения существует немало. И все схемы работают только в том случае, если они носят реальный характер и экономически обоснованы. Если же они направлены, извините за выражение „тупо“ на то, чтобы всех кинуть и никому, в том числе и государству не платить по долгам, это не просто незаконно, но и уголовно наказуемо. Коротко, еще раз замечу, что законные способы спасения своего имущества и бизнеса существуют, главное, не спешить и не принимать скоропалительных решений и не слушать многочисленных советчиков, как сделать все по-быстрому и легко, и что „все схвачено“. Мой совет: действуйте только в рамках закона и всегда критически оценивайте то, что вам предлагают на рынке».

Как вывести имущество: основные варианты. Они же — незаконные способы, которые предлагают «советчики»

Вот как примерно они говорят (еще раз: мы не советуем так делать никому):«Если вы со дня на день ожидаете прихода налоговиков, следовательно, довольно давно занимаетесь деятельностью, которая явно смутит проверяющих, с точки зрения закона. Поэтому необходимо, как минимум за год подготовиться к выводу капитала. Есть несколько правил, четкое следование которым поможет увести вас от подозрений фискалов:

- Задействуйте в сокрытии активов компании, которые несколько лет находятся на рынке. Если фирмы, предназначенные для прикрытия, будут создаваться в процессе проверки, то это несомненно привлечет нежелательное внимание налоговой службы.

- Исключите формальное сосредоточение выводимого имущества в руках одного и того же лица. Для этого учредители (руководители) компаний, которые будут участвовать в схеме увода средств, не должны находиться в родственной или иной близкой связи друг с другом.

- Привлекаемые организации обязаны располагаться в разных местностях, иметь отличные друг от друга юридические адреса. Им надлежит вести заметную хозяйственную деятельность, денежные операции, иметь персонал, заключенные договоры и т. д. Вообщем все то, что отведет от них подозрения налоговой службы.

- Сопровождайте вывод активов выплатами хотя бы минимальных налогов дабы не навлечь на себя лишние проверки.

Что еще сегодня предлагает рынок? Фактически мы предлагаем выдержки из Интернета и надеемся, что нижеприведенный перечень поможет вам не связаться с компаниями, которые вам будут предлагать эти схемы.

Вариант 1 — продажа активов

Это самый очевидный и быстрый способ реализации имущества. Причастные лица заключают договоры купли-продажи на ценные объекты с последующей регистрацией прав собственности на нового владельца. В последующем, активы переводятся с баланса транзитной организации на нужное лицо.Главное — не оформлять все имущество одномоментно, желательно выполнять продажу равномерно в разные промежутки времени. И не забудьте заранее подготовить ответы на вопросы: принесла ли пользу компании реализация имущества, не повлекло ли это убыток или иное ухудшение экономического состояния предприятия.

Вариант 2 — обращение взыскания на имущество

Второй способ длителен по времени — в отдельных случаях его исполнение может занять год и более.Схема состоит из нескольких компонентов:

- Заключение договора займа между вами и другим предприятием, на которое впоследствии будет переведено имущество. Согласно условиям сделки вы берете в долг у кредитора крупную сумму средств на развитие бизнеса. При этом в залог предоставляются ценные активы, по стоимости соразмерные полученной ссуде или незначительно превышающие ее.

- Невыполнение с вашей стороны обязательств по возврату ссуды в оговоренный срок. В ответ кредитор подает в суд с требованием обратить взыскание на заложенное имущество. Далее ожидаемо выносится решение суда, которым удовлетворяется иск займодателя.

-

Перевод предмет залога на кредитора, осуществляемый судебным приставом в принудительном порядке. На этом вывод средств можно считать законченным.

Сложность и длительность реализации этого способа оправдывается тем, что к нему впоследствии трудно предъявить претензии и оспорить правильность принятых мер.

Вариант 3 — вклад в уставный капитал

Закон дает вам возможность участвовать в создании новых компаний. Учредители входят в состав создаваемого юридического лица имеющимся имуществом, деньгами, ценными бумагами, движимыми вещами и т. п. Владельцем этих активов становится вновь зарегистрированная организация — прежнее предприятие теряет права собственности на них, взамен ему достаются лишь обязательственные: получение прибыли, участие в управлении и т. д.Вариант 4 — реорганизация

Суть этой процедуры заключается в выделении из состава вашего ООО нового юрлица. Часть активов общества при этом переходит в собственность вновь создаваемого предприятия. Реорганизация — это хлопотная и долговременная процедура, необходимость которой еще нужно обосновать. Объяснить такой шаг можно потребностью в структурном обособлении каких-то специфических видов деятельности ООО.Реорганизационный процесс состоит из следующих компонентов:

- Вынесение учредителем ООО решения о выделении новой организации.

- Направление налоговой службе соответствующего уведомления о намечающейся реорганизации общества.

- Публикация в СМИ о проводимых структурных преобразованиях.

-

Утверждение разделительного баланса. Это главный процедурный документ, в котором подробным образом расписывается что и в каком объеме передается вновь создаваемому юрлицу.

Надо отметить, что 3 и 4 варианты из вышеперечисленных на практике вызывают меньше всего вопросов со стороны фискальной службы. Главное — соблюсти последовательность действий и не нарушить сроки, предусмотренные законодательством для этих мероприятий.

Как вывести деньги из ООО?

Или еще об одном незаконном способе, на который почему-то «ведутся» многие руководители.Денежные средства как разновидность капитала тоже выводятся, но иными способами:

-

В виде дивидендов, т. е. части прибыли, которая получена предприятием в течение года. Рассчитывать на них можно, если чистые активы ООО превысили уставный капитал. В противном случае, дивиденды не выплачиваются.

Начислению части прибыли предшествует вынесение учредителем соответствующего решения, в котором указываются размеры и сроки выплат. - В виде займа учредителю, который оформлен в компании как руководитель. При этом можно в кредитном договоре установить длительный срок возврата кредитных средств, тем самым, отсрочив выплаты на неопределенное время.

- В виде подотчетных денег. Ответственное лицо обязано подкрепить целевой расход финансов письменными доказательствами (чеками, накладными). Если об этом не позаботиться, то налоговики зададут много неудобных вопросов, на которые вы не сможете ответить, и средства придётся вернул в кассу или на банковский счёт ООО.

- В виде зарплаты и премиальных руководителю (сотруднику) организации. Если позволяет финансовое положение предприятия, то размеры должностного оклада и стимулирующих выплат можно устанавливать без ограничения. Главное — утвердить штатную численность и фонд оплаты труда в установленном законом порядке.

- В виде оплаты по фиктивным сделкам. Такой сомнительный инструмент применяется для вывода крупных денег и, как можно сделать логичный вывод, опасен возможностью применения мер уголовного наказания. Суть метода состоит в заключении между вами и подставным лицом договора, который фактически не создает обязательств для сторон. Этот договор служит основанием для перечисления средств исполнителю с последующим обналичиванием их в пользу учредителя.

Мы еще раз обращаемся к нашим читателям не «вестись» на подобного рода предложения и решать возникшие проблемы только законными способами.

www.klerk.ru

Как выводить деньги с ООО: все легальные способы

Вывести деньги с расчетного счета ООО не так просто, как со счета индивидуального предпринимателя. Чтобы у сотрудников налоговых структур не возникло вопросов к руководителю общества, любая финансовая операция, в том числе и связанная с выводом средств, должна быть полностью обоснована. В отличие от индивидуального предпринимателя, имеющего статус физического лица, ООО не может выполнить данную манипуляцию с помощью простого банковского перевода, однако это не означает, что способов вывода средств не существует. Вывести деньги с расчетного счета ООО можно с помощью способов, описанных далее.

Обратите внимание, любая операция, связанная с движением средств производится только при наличии определенных причин. В случае несоблюдения данного правила руководитель или бухгалтер общества может быть привлечен к ответственности в виде наложения штрафных санкций. Поэтому все манипуляции с деньгами должны проводится через бухгалтерию и иметь законные основания.

Варианты вывода средств с расчетного счета ООО

Существует 5 наиболее востребованных способов, которыми может воспользоваться руководитель компании для вывода средств. В статье представлена детальная информация о нюансах и особенностях каждого способа. Ознакомившись с представленным материалом, вы сможете выбрать наиболее подходящий для вас вариант реализации задуманного.

Перечисление средств на счет физлица путем заключения договора

Основанием для перевода средств на счет физического лица вполне может стать договор об оказании услуг. В таком случае перечисление денег не вызовет дополнительных вопросов у налоговиков, поскольку операция обоснована. Помимо договора потребуется составить акт проведенных работ, оплатой за которые и будут переведенные средства.

Обратите внимание, при оформлении договора об оказании услуг или выполнении работ необходимо учитывать сферу деятельности ООО. Несоответствие предоставленной услуги направлению компании может вызвать подозрение у контролирующих органов. Минусом данного способа является тот факт, что при перечислении средств на счет физлица производится удержание налога в размере 13%.

Оформление ссуды

Альтернативным способом перевода средств является оформление займа. Руководитель общества, впрочем, как и любой другой сотрудник компании, вправе попросить у компании средства в долг.

Преимущества способа:

- оформить ссуду можно под минимальный процент, в том числе и под нулевой. В случае оформления ссуды под нулевой процент с предпринимателя вычитывается НДФЛ;

- срок действия договора не ограничен, то есть, возвращать деньги в ближайшем будущем не придется;

- деньги перечисляются на личный счет бизнесмена или же их можно получить через кассу;

- никаких лимитов в отношении размера займа не предусмотрено.

Обратите внимание! Если учредитель не вернул заем в течение 3 лет, полученные средства переводятся в разряд доходных, соответственно, с предпринимателя удерживается налог в размере 35%. Плюс к этому потребуется заплатить дополнительные 13% НДФЛ. Исходя из вышесказанного, можно сделать вывод, что данный способ вывода денег является самым невыгодным.

Вывод денег под отчет

Воспользоваться данной возможностью может любой участник общества, который официально числится в кадровом штате компании. В отличие от предыдущего способа, этот вариант вывода средств имеет некоторые ограничения. Так, перечислить можно только ту сумму, которая прописана в договоре. Вместе с этим, договор компании, как правило, содержит информацию относительно сроков предоставления подотчетных средств.

В случае несвоевременного возврата долга с заемщика снимается 13% НДФЛ, поскольку данные средств из категории займа переходят в категорию дохода. Если сотрудник не вносит необходимую сумму (13% НДФЛ) в добровольном порядке, она может быть удержана с других видов его доходов.

Перечисление дивидендов, особенности операции

Возможен вариант перечисления средств в качестве дивидендов. Участник общества вправе распоряжаться деньгами компании, которые остаются после уплаты всех обязательных налогов и сборов.

При этом следует учитывать некоторые нюансы:

- деятельность компании должна приносить прибыль;

- размер дивидендов устанавливается в соответствии с договором;

- дивиденды распределяются между участниками общества в определенных долях;

- налоговое бремя – 9%.

Обратите внимание! Выплата дивидендов не производится в том случае, если размер прибыли, подлежащей распределению между участниками общества, меньше резервного капитала, установленного в договоре.

Перечисление дивидендов происходит в таком порядке:

- проведение собрания, целью которого является составления протокола о выплате дивидендов. На собрании должны присутствовать все учредители общества;

- оформление документации, регламентирующей перечисление денег. Итоговый документ должен содержать сведения о периодичности выплат и крайних сроках перевода средств. Помимо этого, обязательным элементом договора должен быть пункт о том, что в случае уменьшения прибыли компании, выплата дивидендов будет приостановлена.

Полезные советы

Покрыть расходы учредителя ООО можно, и не прибегая к выводу средств. Как это сделать, читайте далее.

За счет компании могут оплачиваться:

- расходы участника общества на транспортное средство;

- траты на поездки. Покрытие затрат производится на основании командировочного листа;

- оплата товаров и услуг, соответствующих сфере деятельности компании.

Все приходно-расходные операции должны подтверждаться квитанциями или чеками. Отсутствие отчетной документации грозит наложением внушительных штрафов.

Помимо описанных выше, существуют и не совсем легальные способы вывода средств. К примеру, путем составления фиктивного договора. Однако такой вариант решения вопроса имеет больше минусов, чем плюсов. Самым большим недостатком незаконного способа перечисления денег является тот факт, что подобная деятельность преследуется законом и вместо денег можно получить уголовное наказание.

urlaw03.ru

Как учредителю вывести прибыль из ООО: дивиденды — Эльба

Когда нужно вывести прибыль из бизнеса, собственник может прибегнуть к самым разным хитростям, иногда не совсем законным. Но те предприниматели, которые не хотят проблем с законом или не имеют выхода на фирмы, занимающиеся обналом, задают много вопросов про то, как легально можно получить деньги из своего ООО.

Почему нельзя просто взять и потратить деньги

Каждый расход компании должен быть обоснован и подтверждён документами. Вы, как учредитель, не вправе взять деньги организации на личные нужды, т.к. не являетесь их собственником (да-да, даже несмотря на то, что вы — владелец фирмы). Имущество организации обособленно от имущества её учредителя.

Деньги компании вы можете брать по трём основаниям:

- Под отчёт — например, если хотите что-то приобрести для своей фирмы за наличный расчёт;

- Заём — его придётся вернуть фирме;

- Дивиденды — ваш доход от деятельности организации, которым вы можете распоряжаться как угодно.

На дивидендах остановимся поподробнее, а заём и выдачу денег под отчёт рассматривать не будем, т.к. они предполагают возвратность и не рассматриваются как доход.

Сдавайте отчётность без бухгалтерских знаний

Эльба подготовит бухотчётность для ООО. Сервис простой: вам не нужно знать проводки и правила учёта. Отчёты по налогам и за сотрудников тоже сформируются сами.

Как часто можно выплачивать дивиденды

Как часто организация может распределять дивиденды, определяется в её уставе. По законодательству это можно делать не чаще, чем один раз в квартал. Безопаснее выплачивать дивиденды по итогам года, т.к. только тогда можно рассчитать окончательную чистую прибыль.

Пример

Допустим, что вы получили хороший доход в течение квартала и с чистой прибыли выплатили дивиденды. Затем, по итогам года прибыль оказалась меньше. Выплата дивидендов будет переквалифицирована как вознаграждение физ.лицу, а вам придется доплатить все страховые взносы и пересдать связанную с ними отчетность в Фонды. Поэтому поквартально прибыль можете выплачивать, только если уверены в стабильности своего дохода.

Когда вы не можете выплачивать дивиденды

Прежде чем принять решение о выплате дивидендов, нужно проверить имеется ли чистая прибыль и не нарушены ли ограничения, установленные законом. Дивиденды нельзя выплачивать, если:

- не оплачен полностью уставный капитал;

- общество не выплатило стоимость доли в определённых случаях;

- общество на этот момент отвечает признакам банкротства или после выплаты дивидендов может им стать;

- стоимость чистых активов меньше уставного и резервного капитала или станет меньше после выплаты дивидендов;

- по данным бухучета имеется непокрытый убыток.

Для того чтобы убедиться, что всё в порядке, нужно вести бухучет, закрывать периоды (все документы и циферки на счетах учёта должны быть в порядке — это бухгалтерская фишка) и в конце года составить бухгалтерскую отчётность.

В Эльбе простой и понятный каждому учёт доходов и расходов. Попробуйте и убедитесь сами!

Как распределить дивиденды

1. Считаем чистые активы и определяем сумму дивидендов

Организация имеет право выплачивать дивиденды, если стоимость чистых активов превышает уставный капитал. Уставный капитал вы знаете, остаётся рассчитать стоимость чистых активов и сравнить эти показатели.

Чистые активы определяются по данным бухучета — его с 2013 года обязаны вести все организации. Мы уже рассказывали, как правильно вести бухучет на УСН. Если вы не разбираетесь в бухучёте, то можете обратиться к бухгалтеру или бесплатно получить консультацию экспертов по бухгалтерии в Эльбе. Подтверждением правильности расчёта дивидендов будет бухгалтерская отчётность.

Итак, рассчитаем чистые активы: к строке бухгалтерского баланса «Капитал и резервы» прибавляем безвозмездные поступления и гос.помощь (если такие были, берем сальдо по кредиту счета 98 «Доходы будущих периодов»).

Если полученная стоимость чистых активов окажется меньше вашего уставного капитала, то к выплате дивидендов стоит вернуться позже, когда финансовое положение фирмы улучшится.

Сумма дивидендов, которую вы можете выплатить — это сумма по строке бухгалтерского баланса «Капитал и резервы» за вычетом вашего уставного капитала. Вы можете направить на выплату дивидендов всю эту сумму или только её часть.

2. Принимаем решение о выплате дивидендов

После того как вы убедились, что по итогам периода фирма получила прибыль и вправе выплатить дивиденды, проводится общее собрание учредителей. На нём утверждается бухгалтерская отчётность, принимается решение о распределении прибыли и определяется срок выплаты дивидендов. Прибыль распределяется пропорционально долям учредителей в уставном капитале. Чтобы рассчитать дивиденды каждому учредителю, нужно распределяемую прибыль умножить на его долю в уставном капитале в процентах. Результаты собрания оформляются протоколом. Шаблон протокола

Если вы — единственный учредитель, можете просто вынести решение о распределении прибыли, и на основании этого решения выплатить дивиденды. Шаблон решения о распределении прибыли

Срок выплаты дивидендов не должен превышать 60 дней со дня принятия решения. Срок может быть изменен в меньшую сторону на собрании учредителей или закреплен уставом организации.

3. Выплачиваем дивиденды и удерживаем НДФЛ

В определённый учредителями срок нужно выплатить дивиденды с расчётного счёта или из кассы ООО и удержать НДФЛ. Для резидентов РФ (те, кто находятся в России дольше 183 дней в течение 12 месяцев) ставка НДФЛ 13%, а для нерезидентов — 15 %. НДФЛ нужно перечислить в бюджет государства не позднее следующего за выплатой дивидендов дня. Информацию о выплаченных суммах и налоге не забудьте отразить в квартальном отчёте 6-НДФЛ и годовом 2-НДФЛ. Страховые взносы на сумму дивидендов не начисляются.

e-kontur.ru

Как легально обналичить деньги с расчетного счета ООО

Денежные средства на расчетном счету юридического лица

Все дело в деньгах. Начинающий бизнесмен может забыть об этом на этапе регистрации компании, выбора банка для расчетного счета, подготовки пакета документов для банка и ФНС, … Но рано или поздно перед участниками ООО встает вопрос: как снять деньги с расчетного счета на личные нужды? Казалось бы, мы трудились, развивали бизнес, заработали, а получить заработанное не можем. Увы, все так и есть.

Средства организации — это не деньги предпринимателя, это деньги общества. И выдать их общество может лишь в виде зарплаты или дивидендов. Поэтому и появилось неблагозвучное понятие «обналичивание денежных средств или обналичка».

В данной статье мы рассмотрим возможные варианты действий для выведения денежных средств с расчетного счета ООО. При этом будем говорить только о легальных, законных способах, которые не приведут к конфликту с налоговой службой.

Бесплатный расчётный счёт от Альфа-Банка ►

Расчетный счет требуется каждому юридическому лицу. Налоговый кодекс обязывает перечислять налоги и взносы в бюджет в безналичной форме, наличные средства для этой цели не принимаются. Поэтому работать совсем без открытия счета не удастся, в отличие от индивидуальных предпринимателей, которых не решились ограничить в этом вопросе. ИП могут работать без расчетного счета и вносить платежи наличными совершенно легально.

▼Попробуйте наш калькулятор банковских тарифов:Но надо сказать, расчетный счет — это весьма удобный инструмент для ведения бизнеса, позволяющий предпринимателям существенно сэкономить время на проведении безналичных платежей. У него масса преимуществ, а минусов для участников ООО всего два: трудно обналичивать средства и есть шанс попасть под санкции контролирующих органов и получить блокировку счета. Блокировка счета обычно связана с налоговыми проблемами и встречается не часто, а вот снятие наличных с расчетного счета ООО — обычное явление.

Передвигайте «ползунки», раскройте и выберите «Дополнительные условия», чтобы Калькулятор подобрал для Вас оптимальное предложение по открытию расчетного счета. Оставьте заявку и Вам перезвонит менеджер банка.▼

Как ООО снять деньги с расчетного счета

Обналичить деньги с расчетного счета ООО можно несколькими способами. Рассмотрим подробно каждый из них.

- Выплата зарплаты. Это самый простой и очевидный способ, однако не самый выгодный. Уплатив с зарплаты взносы в фонды, отдав государству 13% в виде НДФЛ, вы лишитесь примерно трети суммы.

- Выплата дивидендов. Участники общества имеют право на получение прибыли от деятельности ООО. Выплачивать дивиденды можно из чистой прибыли компании и распределять между участниками пропорционально их доле в уставном капитале. Государству в этом случае мы отдаем только 13% НДФЛ. Плохо то, что начислять дивиденды можно не чаще, чем один раз в квартал. Кроме того, в статье 29 Федерального закона от 08.02.1998 № 14-ФЗ «Об ООО» содержится запрет на выплату дивидендов в ряде случаев.

- Выдача займа. Компания может выдать заем любому физическому лицу, в том числе и участниками общества. Оформляется договор займа (лучше с небольшим процентом) на любой срок, хоть на 10 лет. Правда, рано или поздно заем придется вернуть, поэтому такой способ обналичивания хорош только в случае срочной потребности в наличных деньгах.

- Снятие на расходы. Подходящий вариант, когда ООО производит для себя какие-либо работы или закупает товары, расплачиваясь с контрагентом наличными. В банке заполняется чек, в назначении платежа можно указать «текущие расходы». Минус в том, что все расходы должны подтверждаться документами, да и банк возьмет комиссию за операцию. Также необходимо соответствовать нормам списания на расходы, которые изложены в статье 264 Налогового кодекса РФ.

- Командировочные расходы. Безупречный повод, чтобы снять деньги с расчетного счета. Но работники будут обязаны представить авансовые отчеты. При большом количестве сотрудников командировочные расходы ежемесячно составляют вполне приличную сумму.

Перечисленные способы получения наличных, безусловно, могут помочь вам решить проблему. Однако опытные бизнесмены советуют не увлекаться обналичкой, а стараться большинство своих расходов (автомобиль, связь, поездки, бытовая техника и т.п.) проводить как расходы фирмы. В этом случае и большой потребности в наличных деньгах не будет.

В заключение, несколько слов об ответственности за незаконные операции с денежной наличностью. Должностные лица привлекаются к уголовной ответственности с обвинением в нарушении налогового законодательства, уходе от уплаты налогов, подделке документов и пр. Банки теряют лицензию. В качестве наказания применяются крупные штрафы и лишение свободы. Поэтому лучше не поддаваться соблазну участия в «серых» комбинациях, а получать доход от бизнеса законными методами.

otkryt-ooo.ru