Калькулятор расчета маржи (комиссии) букмекерской конторы

Калькулятор маржи букмекерской конторы необходим для расчета комиссии, взимаемой букмекером в ходе приема ставок на спорт.

На чем в действительности наживаются букмекеры? Что такое букмекерская маржа? Почему опытные игроки на тотализаторе находятся в постоянном поиске новых контор? Какую негласную комиссию букмекеры взимают с каждой ставки? Правда ли, что даже при проигрыше ставки игроку контора получает прибыль? Многие новички ставок на спорт и не подозревают о букмекерской комиссии, которая заложена в коэффициентах, из-за чего в долгосрочной перспективе всегда оказываются в убытке. Просто введите коэффициенты, и мы автоматически рассчитаем не только маржу букмекерской конторы, но и вероятность событий с учетом маржи, реальную вероятность и реальные коэффициенты, которые должны были бы быть при нулевой марже.

В помощь начинающим прогнозистам эксперты предлагают специальную бесплатную онлайн-программу, которая за секунду рассчитывает букмекерскую маржу, а также определяет реальную вероятность исходов и настоящие котировки, которые в беттинге называются чистыми.

Что такое букмекерская маржа?

Каждый игрок на тотализаторе рано или поздно сталкивается с термином «маржа». Что это такое? Данное понятие произошло от аналогичного французского слова, которое в переводе на русский означает «преимущество», «разница». В беттинге маржа представляет собой комиссию, которую букмекер берет с любой ставки игрока, будь она проиграна, выиграна или возвращена обратно. Ее секрет в том, что она уже заложена в каждом коэффициенте.

В беттинг маржа пришла из большого бизнеса. Ее правильно называть процентом от принятой суммы, который является стабильным средним доходом букмекера независимо от исхода события.

Каким образом конторы «навариваются» на марже? Разобраться в этом поможет банальный пример. Из курса теории вероятности известно, что суммарные шансы на всевозможные исходы события представляют собой 100%. Если речь идет о победе в теннисной партии, то выиграть может либо первый теннисист, либо второй. При равных шансах вероятность победы каждого будет равна 50%, но возможны и перекосы, как 40% против 60%, 78% против 22% и т.д.

Если речь идет о победе в теннисной партии, то выиграть может либо первый теннисист, либо второй. При равных шансах вероятность победы каждого будет равна 50%, но возможны и перекосы, как 40% против 60%, 78% против 22% и т.д.

Если речь идет о событии, которое может закончиться одним из трех исходов, например, футбольный матч, то 100% в разной степени делятся между победой хозяев, гостей и ничьей. Если при переводе из коэффициентов исходов события в проценты суммарно получается 100%, то можно говорить о чистых котировках, но их в современных конторах не встретить. Зачастую в сумме получается 105%, 112,4%, 126,81% и т.д.

Разница между 100% и букмекерской суммарной вероятностью исходов как раз представляет собой маржу. Если в итоге букмекерская вероятность получилось 107,5%, то маржа данной конторы составляет 7,5%, причем это еще скромная цифра. Некоторые букмекеры умудряются настолько занижать коэффициенты, что маржа составляет 30-40%, но клиентов у них все равно с каждым днем прибавляется.

Какой бывает букмекерская маржа?

На сегодняшний день можно выделить следующие виды контор относительно маржи:

- низкомаржинальные;

- фундаментальные.

К первому типу относятся букмекеры, которые ставят во главу угла проигрыш игроков. Они зарабатывают в 95% случаев с проигранных ставок, поскольку практически не занижают коэффициенты. Размер маржи таких контор редко превышает 2-3%, причем это касается только самых рейтинговых событий.

Низкомаржинальных БК сегодня практически не осталось. В основном это авторитетные британские букмекеры с вековой историей. Они подходят профессиональным игрокам, которые пользуются высокими максимумами и не обращают внимание на ширину линии событий.

Отличительной особенностью низкомаржинальных контор является отсутствие возможности live-ставок. В редких случаях они доступны для рейтинговых событий. Зато опытный игрок всегда найдет в линии целый ряд исходов с выгодными коэффициентами. Однако не стоит думать, что такие букмекеры функционируют себе в убыток. За счет узкой росписи они вынуждают игроков ставить на основные рынки, что помогает БК грамотно балансировать принятые деньги.

Однако не стоит думать, что такие букмекеры функционируют себе в убыток. За счет узкой росписи они вынуждают игроков ставить на основные рынки, что помогает БК грамотно балансировать принятые деньги.

В штате низкомаржинальных контор работают целые отделения аналитиков, которые с поражающей скрупулезностью исследуют статистику и вычисляют вероятности для любого возможного исхода. Их коэффициенты можно считать каноническими, то есть максимально приближенными к чистым.

Что касается фундаментальных букмекеров, то к этой группе можно отнести большую часть современных БК. Они выставляют маржу на свое усмотрение, так что ее размер зависит только от жадности владельцев конторы. Такие БК действительно зарабатывают больше низкомаржинальных, но в них никогда не будут играть профессиональные капперы. Во-первых, у них всегда сильно занижены коэффициенты. Во-вторых, урезаны максимумы. Маржа таких контор – более 5%.

Как рассчитывается маржа?

Рассчитать размер маржи любой букмекерской конторы может даже начинающий игрок. Математика в этом случае очень проста, а разобраться с ней поможет классический пример. Легче всего научиться высчитывать маржу на основе двух противоположных исходов, к примеру, тотал больше или меньше, победа в теннисном поединке, удаление игрока в матче или нет и т.д.

Математика в этом случае очень проста, а разобраться с ней поможет классический пример. Легче всего научиться высчитывать маржу на основе двух противоположных исходов, к примеру, тотал больше или меньше, победа в теннисном поединке, удаление игрока в матче или нет и т.д.

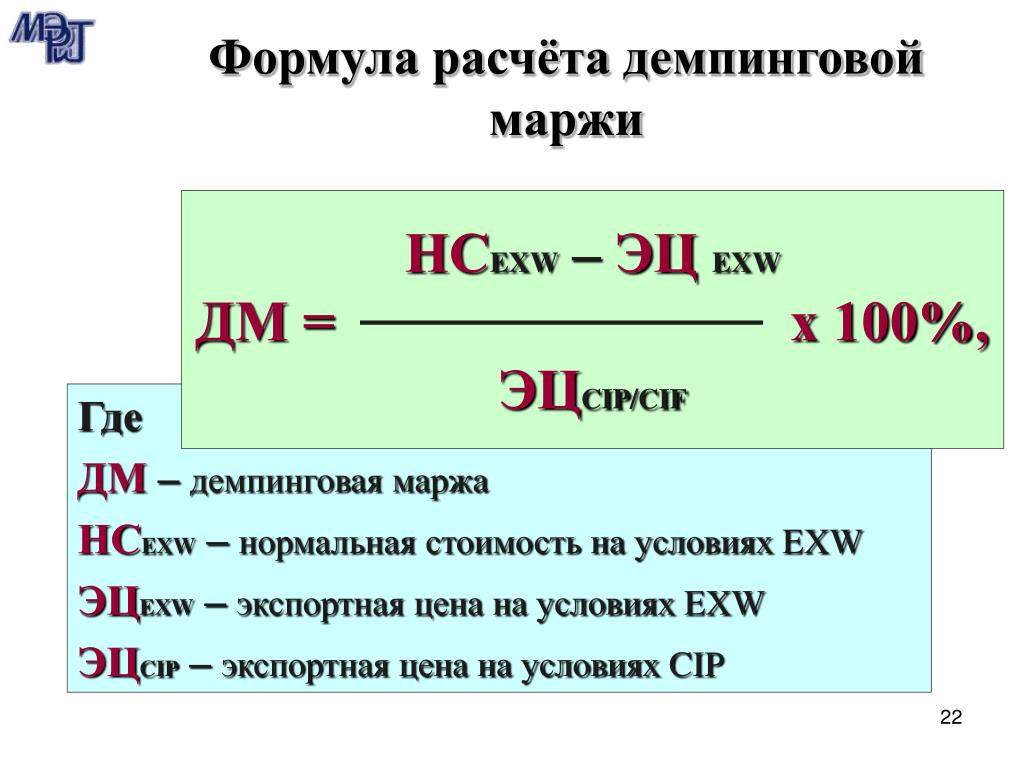

Формула расчета маржи для рынка с двумя исходами следующая:

Маржа = (1 / Коэффициент №1 + 1 / Коэффициент №2 – 1) х 100%.

Если букмекерская контора предлагает для прогноза на два равновероятных взаимоисключающих исхода коэффициенты 1.85 и 1.85, размер ее комиссии в процентном эквиваленте будет равен:

(1 / 1.85 + 1 / 1.85 – 1) х 100 = (0,54 + 0,54 – 1) х 100 = 0,08 х 100 = 8%.

В данном случае букмекерская маржа составит 8%. Чистыми коэффициентами были бы 2.00, но конторам нет смысла их давать на взаимоисключающие исходы, поскольку это повышает риск убытка.

Если в случае с равными шансами двух исходов довольно просто определить комиссию БК, то с тремя исходами с разной вероятностью дела обстоят куда сложнее.

Маржа = (1 / Коэффициент №1 + 1 / Коэффициент № 2 + 1 / Коэффициент №3 — 1) х 100%.

Если букмекер дает коэффициенты 1.45, 2.50 и 6.87, то его комиссия составит:

(1 / 1.45 + 1 / 2.50 + 1 / 6.87 – 1) х 100 = (0,69 + 0,4 + 0,15 — 1) х 100 = 0,24 х 100 = 24%.

Получается, что данная контора в среднем имеет дополнительно 24% прибыли с каждой ставки игрока, и это еще не самая высокая маржа. Именно поэтому начинающим игрокам важно научиться рассчитывать комиссию БК, чтобы не оказаться в убытке и не переплачивать букмекерам просто так.

Следует отметить, что аналогичным образом можно рассчитать маржу для любого количества исходов. Классические варианты – это 2 и 3 исхода, но сегодня БК принимают ставки на победителя турнира задолго до его начала. Если в нем заявлено 32 участника, то суммарная вероятность победы соперников составляет 100%. В этом случае придется разделить единицу на коэффициент каждого из 32 исходов, затем сложить результаты деления, отнять от суммы единицу и умножить результат на 100.

В этом случае придется разделить единицу на коэффициент каждого из 32 исходов, затем сложить результаты деления, отнять от суммы единицу и умножить результат на 100.

Как пользоваться калькулятором маржи?

Калькулятор букмекерской маржи позволяет рассчитать комиссию конторы для 2 и 3 исходов:

- Расчет для 2 исходов.

Чтобы рассчитать маржу для двух взаимоисключающих исходов события с помощью данной программы, необходимо:

- Переключиться кнопкой справа на 2 исхода.

- Внести коэффициенты в соответствующие поля. Слева – для первого исхода (хозяев), справа – для второго (гостей).

- Нажать на кнопку расчета.

- Расчет для 3 исходов.

Для расчета калькулятором маржи в случае с тремя исходами необходимо:

- Выбрать в переключателе справа 3 исхода.

- Вписать в поля «Коэффициенты» слева коэффициент для хозяев события, по центру – для ничейного результата, справа – для гостей.

- Нажать на кнопку расчета.

Независимо от выбора переключателя 2 и 3 исходов, после нажатия кнопки расчета калькулятор рассчитает букмекерскую маржу в процентах, реальную вероятность для каждого исхода, вероятность исходов с учетом текущей маржи, а также реальные коэффициенты, которые должны быть в действительности.

Примеры расчета калькулятора маржи

Чтобы быстрее разобраться в тонкостях функционала программы, рекомендуется рассмотреть примеры для разного количества исходов:

- Расчеты калькулятора для 2 исходов.

Пусть букмекерская контора на тотал хоккейного матча между сборными России и Германии дает разные коэффициенты. Для ТБ(5.5) коэффициент равен 1.67, а для ТМ(5.5) – 2.10.

Для расчета калькулятором необходимо под первым исходом ввести значение коэффициента 1.67, а под вторым – 2.10. Затем достаточно нажать на кнопку расчета (внизу формы). В итоге калькулятор рассчитает «Маржу букмекера» — 7.50%. При этом «Реальная вероятность» ТБ(5.5) составит 55,7%, а ТМ(5. 5) – 44.3%. Расчетная «Вероятность с учетом маржи» будет для тотала больше 59,88%, а для тотала меньше – 47,62%. Чистые коэффициенты должны быть для ТБ(5.5) – 1.80, для ТМ(5.5) – 2.26.

5) – 44.3%. Расчетная «Вероятность с учетом маржи» будет для тотала больше 59,88%, а для тотала меньше – 47,62%. Чистые коэффициенты должны быть для ТБ(5.5) – 1.80, для ТМ(5.5) – 2.26.

Из расчетов следует, что контора снизала коэффициенты для первого исхода на 0.13 пункта, а для второго – на 0.16. В случае с крупным размером ставки игрок при выигрыше теряет существенные деньги. При этом чистая средняя прибыль БК составит 7,5% на ровном месте.

- Расчеты калькулятора для 3 исходов.

Пусть букмекер предлагает в линии футбольного матча «Манчестер Сити» – «Суонси» на победу хозяев коэффициент 1.21, на ничейный исход – 4.65, на победу гостей встречи – 10.00. На первый взгляд котировки могут показаться адекватными, но после расчета все ставится ясно.

Чтобы калькулятор выдал реальную маржу конторы и вероятности исходов, следует внести в поле под первым исходом коэффициент 1.21, под вторым – 4.65, под третьим – 10.00. После нажатия на кнопку расчета программа отобразит реальную информацию о букмекерской линии.

В данном случае расчеты покажут, что маржа конторы составляет целых 14,15%. Вероятность с учетом маржи победы «Манчестер Сити» будет 82,64% при реальной в 72,4%. Вероятность ничейного результата, по мнению букмекера, составит 21,51% при реальной 18,84%. А вероятность с учетом маржи победы «Суонси» будет 10% при настоящих 8,76%. Таким образом, чистыми для данного матча будут следующие коэффициенты: П1 – 1.38, Х – 5.31, П2 – 11.42.

Расчеты показывают, что букмекер нагло отнимает у игрока серьезную долю возможной прибыли. Если в случае со ставкой на победу хозяев речь будет идти о 0.17 пункта, то ставка П2 могла бы принести прогнозисту на 14,2% больше прибыли, так как разница между коэффициентами составляет 1.42 пункта.

Как определить честного букмекера?

Опытные игроки советуют новичкам беттинга при выборе букмекерской конторы не руководствоваться только завышенными коэффициентами. В ставках есть такое понятие как баланс линии. Если на одни исходы котировки завышены, то на другие они обязательно будут занижены.

Рекомендации экспертов по выбору БК:

- Чем меньше маржа, тем выше доверие к букмекеру. Она прямым образом влияет на коэффициенты. Чем ниже комиссия, тем ближе букмекерские котировки к чистым, то есть возрастает потенциальная прибыль игрока.

- Роспись событий должна быть средней (умеренной). Широкими линиями букмекеры часто стараются ввести игроков в заблуждение, мешая им сосредоточиться на основных исходах. С другой стороны, слишком узкая роспись тоже вредит качественной игре.

- Не нужно выбирать БК только по бонусам, бесплатным ставкам и прочим акциям, которыми букмекеры часто заманивают наивных новичков. Этому аспекту вообще не нужно уделять внимание. Если же игрок уже выбрал контору, то он должен внимательно ознакомиться с условиями всех предлагаемых ему бонусов.

- Чтобы повысить уровень дохода на долгосрочной основе, рекомендуется делать ставки в разных БК. Во-первых, это мешает службе безопасности конторы вычислять успешных игроков. Во-вторых, повышает вероятность нахождения в линии события выгодных коэффициентов.

- Никогда не нужно пользоваться услугами нелицензированных БК. Таких букмекеров можно смело назвать «однодневками». Они специально завышают коэффициенты, предлагают неадекватно крупные бонусы и максимумы, но никогда не рассчитывают успешных игроков и не выплачивают серьезные выигрыши. Опытные игроки сторонятся таких контор, поскольку из-за них электронные платежные системы часто блокируют счета клиентов по причине сомнительных транзакций. К тому же, конторы-однодневки в любой момент могут закрыться, прибрав все деньги игроков себе, и никакая маржа не будет утешением.

В остальном степень успеха игрока зависит от выбранной стратегии прогнозов и немного от удачи.

Маржа валовой прибыли – Финансовая энциклопедия

Что такое Маржа валовой прибыли?

Маржа валовой прибыли – это показатель, который аналитики используют для оценки финансового состояния компании путем расчета суммы денег, оставшейся от продаж продукции после вычитания стоимости проданных товаров (COGS). Маржа валовой прибыли, которую иногда называют коэффициентом валовой прибыли, часто выражается в процентах от продаж.

Маржа валовой прибыли, которую иногда называют коэффициентом валовой прибыли, часто выражается в процентах от продаж.

Ключевые моменты

- Маржа валовой прибыли – это аналитический показатель, выражаемый как чистая сумма продаж компании за вычетом стоимости проданных товаров (COGS).

- Маржа валовой прибыли часто указывается как процентная доля валовой прибыли от чистых продаж.

- Маржа валовой прибыли показывает сумму полученной прибыли без вычета коммерческих, общих и административных расходов, которая является чистой прибылью фирмы .

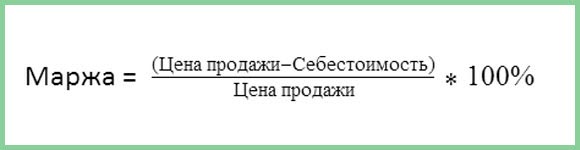

Формула маржи валовой прибыли

Gross Profit Marginзнак равноNet Sales – COGSNet Sales\ begin {выровнен} & \ text {Маржа валовой прибыли} = \ frac {\ text {Чистые продажи} – \ text {COGS}} {\ text {Чистые продажи}} \\ \ end {выровнены}Взаимодействие с другими людьмиМаржа валовой прибылизнак равноЧистые продажи

Как рассчитать маржу валовой прибыли

Процент маржи валовой прибыли компании рассчитывается путем вычитания стоимости проданных товаров (COGS) из чистых продаж (валовая выручка за вычетом доходов, надбавок и скидок). Затем эта цифра делится на чистые продажи, чтобы рассчитать валовую прибыль в процентах.

Затем эта цифра делится на чистые продажи, чтобы рассчитать валовую прибыль в процентах.

О чем вам говорит маржа валовой прибыли?

Если валовая прибыль компании сильно колеблется, это может указывать на плохую практику управления и / или низкую продукцию. С другой стороны, такие колебания могут быть оправданы в тех случаях, когда компания вносит радикальные операционные изменения в свою бизнес-модель , и в этом случае временная нестабильность не должна быть поводом для беспокойства.

Например, если компания решает автоматизировать определенные функции цепочки поставок, первоначальные вложения могут быть высокими, но стоимость товаров в конечном итоге снижается из-за более низких затрат на рабочую силу в результате внедрения автоматизации.

Корректировка цен на продукты также может повлиять на валовую прибыль. Если компания продает свою продукцию с наценкой при прочих равных условиях, она имеет более высокую валовую прибыль. Но это может быть деликатным балансирующим действием, потому что, если компания устанавливает слишком высокие цены, меньшее количество клиентов может купить продукт, и, следовательно, компания может потерять долю рынка.

Пример использования маржи валовой прибыли

Аналитики используют маржу валовой прибыли для сравнения бизнес-модели компании с бизнес-моделью ее конкурентов. Например, предположим, что компании ABC и XYZ производят виджеты с одинаковыми характеристиками и одинаковым уровнем качества. Если компания ABC найдет способ производить свою продукцию по цене 1/5 себестоимости, она получит более высокую валовую прибыль из-за снижения стоимости проданных товаров, что даст ABC конкурентное преимущество на рынке. Но затем, пытаясь компенсировать потерю валовой прибыли, XYZ возражает, удваивая цену своей продукции, как метод увеличения доходов.

К сожалению, эта стратегия может иметь неприятные последствия, если клиентов отпугнет более высокая цена, и в этом случае XYZ теряет как валовую прибыль, так и долю на рынке.

#МКак рассчитать валовую маржу: определение и уравнение

Валовая маржа = (Общий доход — Стоимость проданных товаров) / Общий доход х 100 . Ответ выражается в процентах. «Валовая маржа прибыли» показывает доход, который компания оставила после погашения всех прямых расходов, связанных с производством продукта или предоставлением услуги.

Ответ выражается в процентах. «Валовая маржа прибыли» показывает доход, который компания оставила после погашения всех прямых расходов, связанных с производством продукта или предоставлением услуги.

Что такое валовая маржа?

Валовая маржа является показателем того, ведет ли компания эффективную деятельность и достаточно ли хороши ее продажи.

Валовая маржа также известна как маржа валовой прибыли . Однако сам по себе термин «маржа прибыли» может относиться к любому из следующих полей:

- Маржа операционной прибыли

- до налогообложения Маржа

- чистой прибыли

Каждая из этих норм прибыли взвешивает затраты на ведение бизнеса с определенными факторами затрат или без них. Например, маржа операционной прибыли рассчитывается без учета процентов или налога, а маржа чистой прибыли учитывает все расходы, связанные с производством продукта (он также известен как «итоговый результат»). Для подробного объяснения каждой маржи прибыли и того, как ее рассчитать, обратитесь к разделу «Как рассчитать маржу прибыли для своего стартапа».

Например, маржа операционной прибыли рассчитывается без учета процентов или налога, а маржа чистой прибыли учитывает все расходы, связанные с производством продукта (он также известен как «итоговый результат»). Для подробного объяснения каждой маржи прибыли и того, как ее рассчитать, обратитесь к разделу «Как рассчитать маржу прибыли для своего стартапа».

Как рассчитать валовую маржу в долларах?

Вот расчёт валовой маржи в долларах:

Валовая маржа = Доход — Стоимость проданных товаров.

Большинство предприятий используют процент. Формула для расчета валовой маржи в процентах:

валовая маржа = (общий доход — стоимость проданных товаров) / общий доход х 100.

Давайте использовать пример, который рассчитывает оба.

Футболки Тины базируются в Кармел-бай-Си, Калифорния. Ее бизнес не работает очень долго, всего год, и она хочет получить лучшее представление о том, какие расходы влияют на прибыль ее компании. Итак, она вызывает свою бухгалтерскую программу и начинает делать некоторые расчеты.

Ее общий доход от продаж составляет 400 000 долларов за год.

Ее стоимость проданных товаров составляет 325 000 долларов. Стоимость проданных товаров включает затраты на рабочую силу, материалы и производственные расходы для производства ее продукта (иными словами, «прямые затраты»).

Чтобы рассчитать валовую прибыль в долларах, она сделала бы следующий расчет:

Выручка — стоимость проданных товаров = валовая маржа, $

Или же

400 000 — 325 000 долларов США = 75 000 долларов США

Это означает, что Тина заработала 75 000 долларов США валовой прибыли.

Тине может понадобиться это число в процентах. Так что теперь она повторяет расчет следующим образом:

(Общий доход — Стоимость проданных товаров) / Общий доход x 100 = Валовая маржа%

Или же

(400 000 — 325 000 долл. США) / 400 000 долл. США x 100 = 18,75%

Валовая маржа футболки Тины составляет 18,75%.

Что такое хорошая валовая прибыль?

В приведенном выше примере Тина задается вопросом, является ли адекватным 18,75%. Должна ли она быть лучше? Есть два соображения, которые она должна взвесить:

РАЗМЕР ПРИБЫЛИ ЗАВИСИТ ОТ ОТРАСЛИ

Высокая рентабельность — это та, которая превосходит средние показатели по отрасли. Согласно Houston Chronicle, рентабельность розничной торговли одеждой варьируется от 4 до 13% в 2018 году .

Это означает, что бизнес Тины идет исключительно хорошо с валовой прибылью в 18,75%. Ее бизнес может стать примером для других компаний. Тем не менее, ее магазин находится в отличном туристическом месте, и она платит высокую цену за свою одежду. Эти высокие цены напрямую повлияют на ее валовую прибыль.

ПРИБЫЛЬ МОЖЕТ БЫТЬ НИЖЕ ДЛЯ СТАРТАПА

Маржа прибыли для стартапа, как правило, ниже, потому что операция является совершенно новой, и для повышения эффективности обычно требуется некоторое время. Тем не менее, папа Тины тоже был производителем одежды, поэтому она знала многие хитрости этой профессии еще до того, как занялась бизнесом.

Несмотря на это, есть вероятные способы, которыми она может повысить эффективность и, возможно, получить еще большую прибыль. В последнее время она тоже думала о расширении своей линии одежды. Во-первых, ей нужно подумать о том, будет ли тратить больше денег на рабочую силу и производство, чтобы обеспечить эти новые продукты, тем не менее, даст ли она прибыль, которой она в настоящее время пользуется. Она может захотеть создать небольшую партию новой одежды и посмотреть, как эти вещи продаются первыми. Затем снова запустите номера, чтобы определить, будут ли новые линии одежды постоянными дополнениями.

Какой бизнес имеет наибольшую прибыль?

Предприятия, ориентированные на услуги, пользуются самой высокой прибылью. Это потому, что у них нет затрат, связанных с производством продукта.

Почему некоторые предприятия производят продукты, когда компании, ориентированные на конкретные услуги, получают больше прибыли? Ну, если бизнес большой, это может быть связано с объемом. Крупные предприятия могут больше двигаться и получать больше прибыли.

Почему вы должны рассчитывать операционную маржу?

Расчет валовой прибыли позволяет руководству компании лучше понять ее прибыльность в общем смысле. Но он не учитывает важные финансовые соображения, такие как административные расходы и расходы на персонал, которые включены в расчет операционной маржи.

Эти косвенные затраты могут действительно съесть прибыль компании, если не будут должным образом управляться. Зачастую административные и кадровые расходы — это то, где руководство совершает свои первые сокращения, потому что эти типы сокращений не влияют на основные операции компании, которые имеют жизненно важное значение для выживания бизнеса.

Как правильно рассчитать наценку на товар?

Какими бы благородными ни были цели предпринимателя, основная суть любого бизнеса заключается в получении прибыли. Без хорошего, достаточно высокого дохода ни одно дело просто не сможет существовать. В бизнесе есть множество сфер. Но вся деятельность бизнесмена, если очень упростить, сводится к тому, чтобы продать произведённый или купленный товар (или услугу) по выгодной цене. Выгодная цена подразумевает под собой цену, превышающую затраты на производство или покупку товара.

Казалось бы, чем больше будет разница между ценой товара и затратами на него, тем больше будет прибыль. И это действительно так. Однако если ваш товар будет слишком дорого стоить, у вас просто его никто не купит (если вы, конечно, не единственная в стране организация, выпускающая жизненно необходимый продукт). Как же тогда найти золотую середину, чтобы прибыль с продаж была большой, но при этом цена товара устраивала покупателей? Для этого существуют специальные методы расчёта. А сама наценка зависит от множества факторов. Об этих факторах и верных формулах расчета наценки мы расскажем ниже.

Разбираемся в терминах

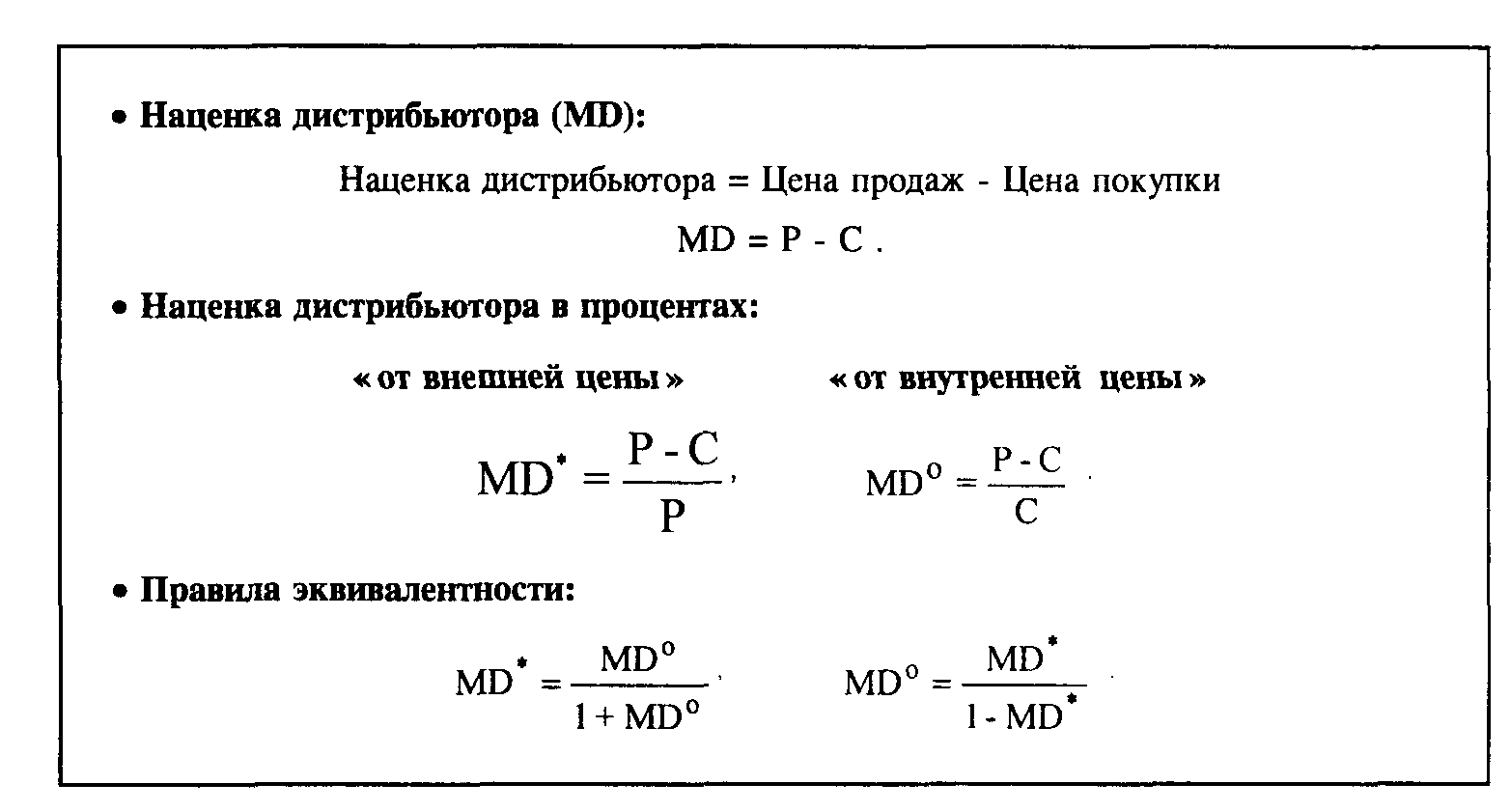

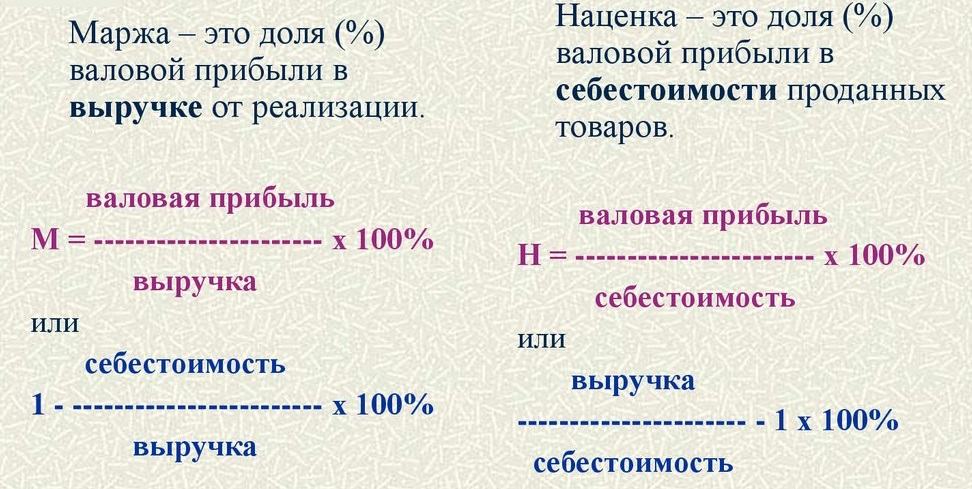

Наценка на товар – это термин в бизнесе. Чтобы говорить о ней, нам нужно разобраться, правильно ли мы понимаем смысл этого термина. Дело в том, что в бизнесе существуют два очень похожих понятия – наценка и маржа. Непрофессионалы очень часто путают их.

Предприниматель закупает товар по закупочной цене, а продаёт по розничной. Разница между этими двумя ценами называется добавочной стоимостью. А процент добавочной стоимости от розничной цены называют маржей.

Наценка на товар – это отношение закупочной цены к розничной. Проще говоря – то, на сколько процентов от себестоимости товара розничная цена больше закупочной.

От чего зависит наценка?

Наценка никогда не устанавливается исключительно по желанию предпринимателя. Это показатель рассчитывается, исходя из многих деталей. Основные факторы, влияющие на этот показатель:

- Характеристики товара, его востребованность.

- Ситуация на рынке – конкуренция и конкурентоспособность именно вашего товара.

- Все различные расходы и издержки (себестоимость товара, траты на его транспортировку, хранение и т.п.).

- Размер налога на товар (обычно включается в издержки).

Всё это должно обязательно учитываться. Существуют специальные формулы для расчёта наценки. Но бизнес – это не математика, где всё можно посчитать, подставив данные в формулу. Здесь нужен тщательный анализ и определённая доля интуиции.

Определяем наценку на товар – пошаговая инструкция

Шаг первый – считаем себестоимость. Себестоимость товара – это полная сумма, которую вы тратите на производство одной вещи. Некоторые считают, что если фирма не производит продукт, а закупает его и потом продаёт по розничной цене, то закупочная цена – это и есть себестоимость. На самом деле, это не так. Не стоит забывать о транспортировке и подобных тратах. Если вы производите товар сами, в себестоимость входит цена сырья, плата за труд работников, мелкие издержки, типа затрат на аренду, электроэнергию и т.п. В общем, чтобы определить себестоимость, вам нужно взять один продукт и посчитать, сколько всего вы потратили на его производство.

Шаг второй – определяем пороговую цену. Пороговая цена – это минимальная стоимость товара, по которой вы можете продавать его, не оставаясь при этом в убытке. Здесь должны быть учтены все издержки, налоги и т.п. Продажа товара должна полностью покрывать всё. Посчитайте все ваши затраты, например, за месяц. Посчитайте количество произведённого (или купленного) товара, вычтете из этого погрешности на то, что товар удастся продать не весь, что-то испортится при транспортировке и подобное. А дальше разделите все затраты на примерное количество товара – и вы получите примерную пороговую цену. Меньше этой цены продавать товар просто нет смысла.

Шаг третий – анализируем ситуацию на рынке. Здесь очень важно смотреть на рыночную цену и конкуренцию. Начнём с рыночной цены. Она должна быть больше вашей пороговой цены. Если рыночная цена ниже, значит, у вас должно быть что-то особенное, что заставит покупателя брать вашу продукцию по более высоким ценам. Если ничего особенного у вас нет и при этом ваша пороговая цена выше или ровна рыночной, значит, нет никакого смысла продолжать бизнес. Он не принесёт вам доход.

Если с соотношением пороговой и рыночной цен всё в порядке, смотрим на конкуренцию. Вы не можете вступить на рынок, продавая такой же, как у конкурентов, товар по таким же ценам. Люди просто не будут брать вашу продукцию. У вас обязательно должно быть преимущество, которое заставит потребителей обратить на вас внимание. А для этого вы должны знать всё о ваших конкурентах.

Шаг четвёртый – анализ особенностей товара. Нужно обратить внимание на общие особенности, такие как эластичность спроса. Спрос считается эластичным, если он меняется при изменении цены продукта. Т.е. если спрос сильно повышается при снижении цены, возможно, есть смысл войти на рынок с более низкими, чем у конкурентов ценами.

Стоит обратить внимание на то, привлекут ли покупателей дополнительные опции, которые вы можете им предложить (если можете). Например, в обувных магазинах недавно появилась новая фишка – продавать обувь в кредит. Новые идеи, применённые к товару, определённо сыграют вам на руку и позволят сделать цену выше.

Наконец, вы точно должны знать, кем будут ваши покупатели. Если вы собираетесь производить, например, элитные часы, естественно, цену на них вы можете поставить гораздо выше, чем на простенькие китайские часики. Целевая аудитория зависит не только от типа товара, но и, например, от расположения магазина. К примеру, сумки в дорогом районе Москвы будут стоить определённо дороже тех же самые сумки в магазине на окраине маленького провинциального городка.

Математический расчёт наценки

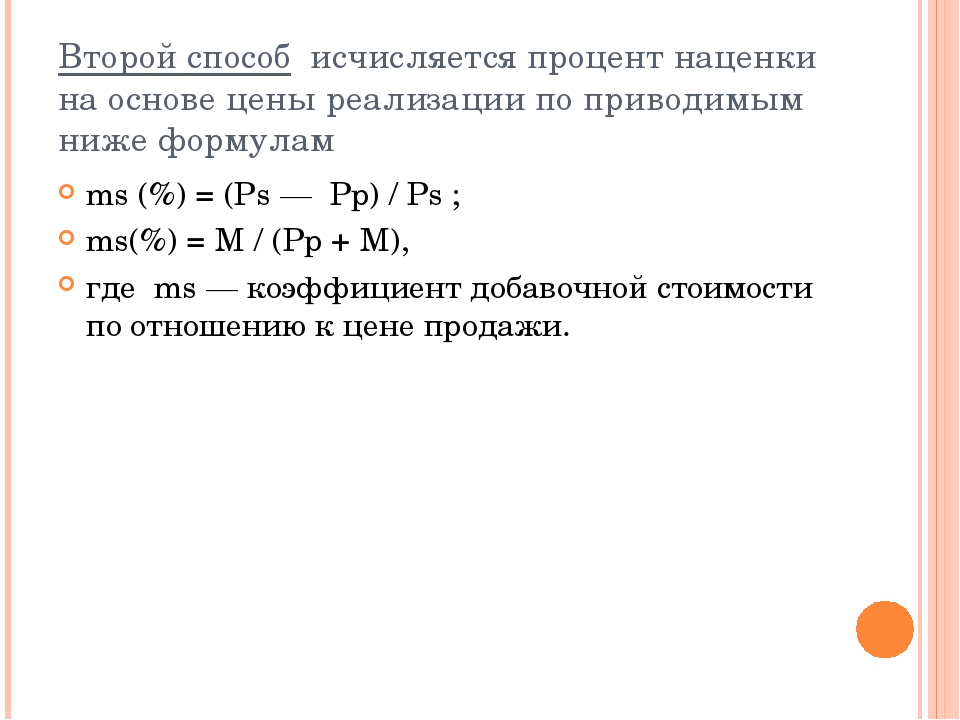

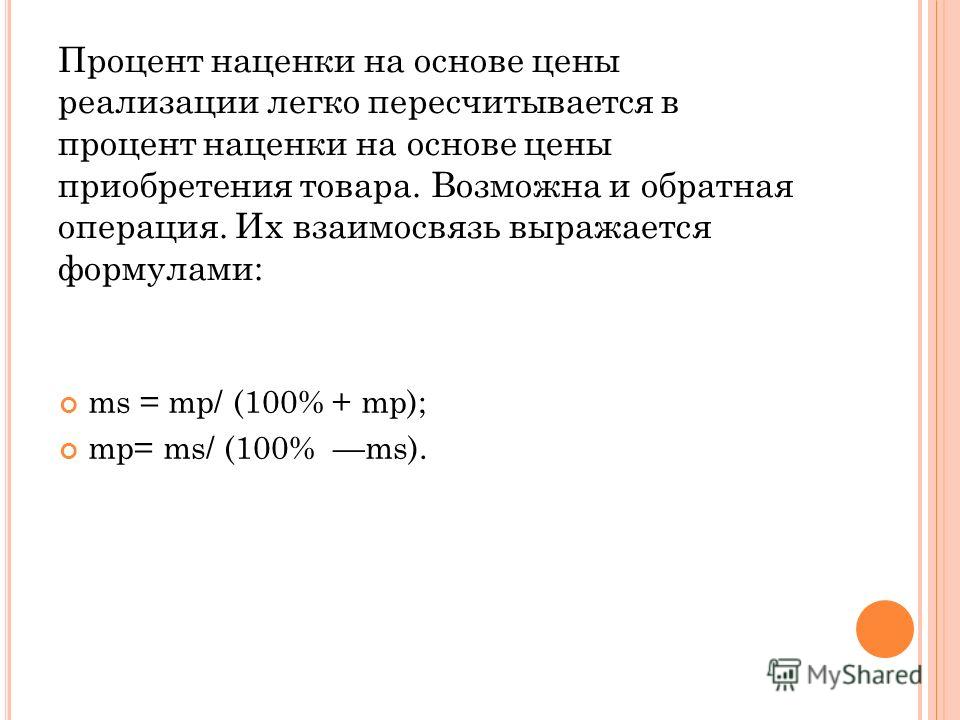

После всех проведённых анализов можно ставить определённую наценку. Здесь существует два метода.

Первый – самый простой. Вы просто прибавляете к издержкам желаемую прибыль, и получаете стоимость. Этот способ максимально прост, но у него есть недостатки. Во-первых, он не учитывает перемен на рынке. А во-вторых, он не показывает, до какого предела можно снижать цену, если вы, например, делаете распродажу. Точно определить размер прибыли у вас не получится. Она будет всегда меньше ожидаемой, так как почти всегда остаётся какая-то часть нераспроданного товара, а если у вас сезонные продукты, в конце сезона вам придётся распродавать остатки по скидкам. Плюс, могут случаться различные неприятности, потери, от которых никто не застрахован.

Второй способ – определение наценки с помощью метода безубыточности. Это метод позволяет установить минимальные объёмы производства, при которых компания будет работать без убытков. Процент наценки тут рассчитывается по формуле: 1-(объём планируемой валовой выручки / Переменные издержки) *100%. Допустим, вы ожидаете валовую выручку 30 миллионов. Издержки – 10 миллионов. 1-(30 / 10)*100% = 200%. Это минимальная наценка на товар. Опираясь на ситуацию на рынке и особенности товара, вы повышаете этот коэффициент до нужного вам. Это метод на 100% обеспечит вам прибыль.

Средние показатели наценок

В каждой отрасли существуют свои установившие с годами наценки на товар:

- Предметы одежды – 40%-105%

- Украшения и сувенирная продукция – 100%-250%

- Автозапчасти и аксессуары для авто – 30%-55%

- Домашняя утварь, бытовые принадлежности – 25%-65%

- Косметические средства – 25%-75%

На эти показатели можно опираться при расчёте своей наценки. Но держаться строго в рамках не нужно. Лучше всего полагаться на грамотный анализ рынка и собственные расчёты.

Маржинальная торговля — что это? Маржа на форексе: Риски & Преимущества

2021-02-04 2021-02-02 Что такое маржинальная торговля и подходит ли она вам?Артём ШашковСегодня мы будем разбирать, что такое маржа в трейдинге.

С одной стороны, в определениях всего маржинального, как правило, встречается слово “кредитование или понятие “денежный займ”, от которых на трейдерской душе становится беспокойно. С другой — синонимами маржинальности выставляется “обогащение с нуля” и прочие приятные, но маловероятные процессы.

В данной статье представлено комплексное исследование аспектов “маржинальной торговли” с ее преимуществами и недостатками. Надеюсь, это позволит трейдерам принять более осознанное и взвешенное решение о необходимости использования такого инструмента.

В этой статье мы разберем:

Что такое маржа на форексе?

Основная цель и в трейдинге, и в инвестировании — это получение прибыли. Однако на мировых биржах совершаются операции и с другими целями, такими как сложные стратегии защиты бизнеса и капитала путем хеджирования. Не совсем корректно называть финансовый результат от всех типов операций словом “прибыль”. В финансовом мире денежные средства называют маржой.

В зависимости от целей использования маржа может быть вариационной свободной, хеджированной, локированной (и не только). Все эти производные по сути обозначают количество денег. Если ответить на вопрос, что такое маржа на форекс простыми словами, то определение таково: маржа — это разность между ценой открытия сделки и текущей ценой. Маржа на бирже ничем не отличается от маржи на Форекс — биржевые инструменты точно так же растут и падают в цене.

Маржа = 0.2

Покупка EURUSD по 1.20000

Маржа = 0

При цене 1.19000

Маржа = -0.1

В примере на рисунке происходит покупка EURUSD по цене 1.20000. Когда цена на актив снижается до 1.19000, маржа становится отрицательной, т.к. текущая цена ниже цены покупки на 0,01. При росте до 1,22000 маржа по сделке будет положительна, т.к. текущая цена будет выше покупочной на 0,02.

Маржинальная торговля: маржинальный залог у брокера

В начале 1990-х некоторые брокеры увидели потенциал в расширении клиентской базы за счет трейдеров с небольшими депозитами. Преимущество потенциального рынка “розничных” трейдеров было в перманентно высоком спросе — многие хотели попробовать себя на бирже, но требования к инвесторам были слишком “кусачими”.

Однако за счет введения маржинальной торговли и последующего развития интернет-трейдинга мы с вами имеем возможность развиваться как трейдеры, осваивая шаг за шагом одну из интереснейших профессий нашего времени.

Помимо общего определения маржи форекс, трейдер должен понимать, что такое маржинальная торговля. Более популярное ее название — торговля с использованием кредитного плеча.

Маржинальная торговля — это способ увеличить средства, задействованные в сделке, в несколько раз за счет средств вашего брокера. Иными словами, это услуга краткосрочного кредитования, предоставляемая вашим брокером на время вашего нахождения в сделке.

При маржинальной торговле трейдер может оперировать не только своими, но и заемными средствами, предоставленными брокером, чтобы увеличить объем своих сделок.

Чем больше торгуемый объем, тем более существенный финансовый результат можно получить. Соотношение между собственными средствами трейдера и заемными средствами брокера называется “кредитным плечом”.

По преимуществам для трейдера — понятно, но не слишком ли рискует брокер, настолько доверчиво предоставляя свои средства? Не стоит переживать — брокер позаботился и о себе.

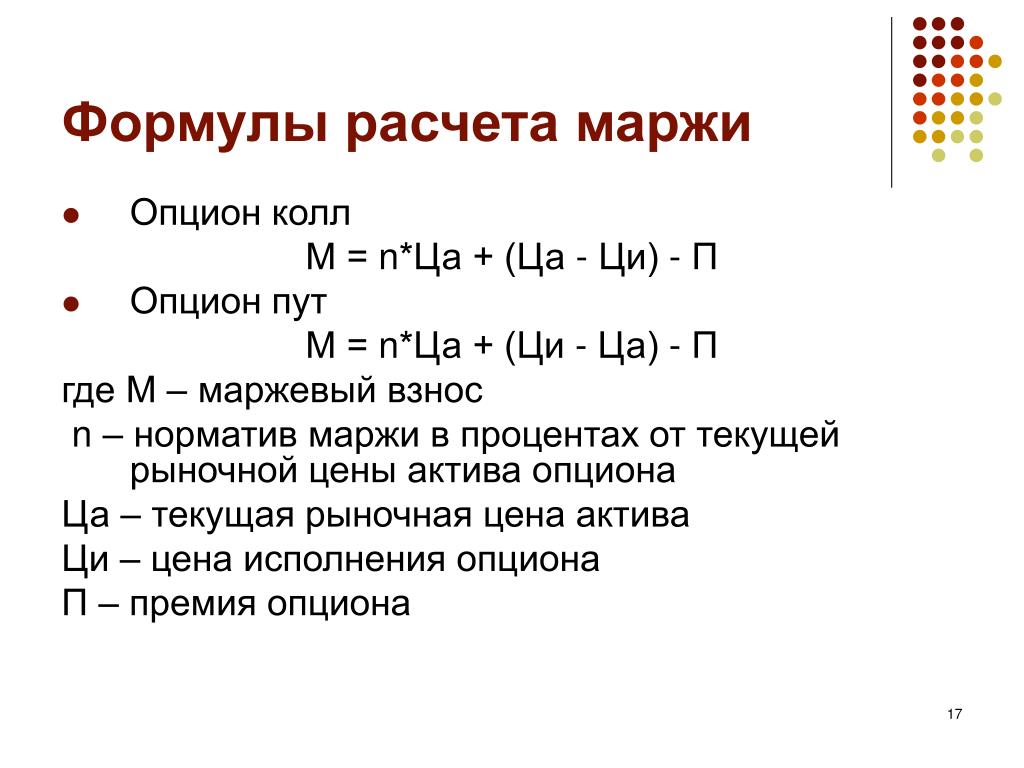

В маржинальной торговле есть понятие маржинальный залог или гарантийный залог. Это сумма на торговом счете клиента, необходимая для покрытия обязательств по сделке на том или ином торговом инструменте. На фондовой бирже, опытные инвесторы называют залог гарантийным обеспечением.

Брокер предоставляет трейдеру свои средства именно под сделку. Следовательно, трейдер должен предоставить брокеру гарантию наличия средств, необходимых для покрытия возможного убытка.

Если величина гарантийного залога недостаточна — брокер не даст открыть сделку с желаемыми параметрами. В этом случае придется или уменьшать кредитное плечо или уменьшать объем сделки до тех пор, пока размер требуемого залога не станет меньше или равен сумме на вашем брокерском счете.

Выше мы рассматривали вариант с маржинальным кредитованием сделки, при котором чем выше используемое кредитное плечо, тем выше залоговые требования.

Помимо кредитного плеча сделки, существует кредитное плечо торгового счета, которое наоборот может служить методом снижения маржинальных требований.

По правилам биржевой торговли сделки должны быть обеспеченными. Необходимо наличие на брокерском счете денежных средств, достаточных чтобы оперировать стандартным биржевым объемом в 1 лот. Кредитное плечо для торгового счета предоставляет возможность торговать с депозитами, которые намного меньше общепринятых биржевых стандартов.

Открою секрет: не существует объема меньше, чем 1 лот. Казалось бы, как так? Ведь все привыкли к дробным лотам, вроде 0.1 лот или 0.01 лот., которые предоставляют брокеры. Наличие дробных лотов — это и есть маржинальная торговля в действии. Если бы брокеры не предоставляли кредитное плечо, на бирже бы торговали только трейдеры с большими депозитами.

Рисунок выше показывает, какая минимальная маржа необходима для торговли по валютным парам объемом в 1 лот — фиксированным стандартным биржевым объемом. Также отображена зависимость между размером кредитного плеча счета и размером обеспечения или залоговых требований.

В 1 лоте 100 000 единиц базовой валюты или товара. Следовательно, залог будет равен 100 000 при совершении сделки объемом 1 лот без применения кредитного плеча. Позиция без плеча изображается как 1:1. При увеличении используемого кредитного плеча на счете кратно уменьшается размер залога. При увеличении плеча в 10 раз, позиция станет отображаться как 1:10. Требуемый залог в этом случае снижается в 10 раз и становится равен 10 000 единиц валюты. При максимальном плече счета равном 1:1000 потребуется всего 100 единиц валюты для обеспечения сделки объемом 1 лот.

Кредитный рычаг и маржинальные риски

Теперь разберем вопрос с плечом счета более подробно.

Зачем знать его размер, если этот параметр нигде не видно? Если подходить к торговле со всей серьезностью, а не с позиции новичка — необходимо иметь представление обо всех инструментах, которые вы используете.

Существует два вида поведения трейдера при торговле на Форекс: агрессивное и консервативное. Все зависит от уровня риска, на который трейдер готов пойти в своей торговле. Это напрямую связано с размером кредитного плеча, которое трейдер использует.

Агрессивная торговля всегда подразумевает высокие риски, что дает высокий потенциал дохода. Например, если есть желание со 100 USD на счете заработать 10 000 USD за неделю, придется торговать агрессивно. Точнее — идти “ва-банк”.

Для агрессивной торговой стратегии характерен размер используемого кредитного плеча сделки от 1:11 до 1:1000.

Если же не ставится цель “заработать быстро”, то выбор падает на консервативные торговые стратегии. Характерный размер кредитного плеча будет примерно от 1:1 до 1:10.

Рассмотрим пример, с помощью которого мы определим, агрессивно или консервативно мы работаем.

Предположим, была открыта сделка по валютной паре EURUSD по курсу 1.13120 объемом в 0.75 лота при депозите в 2000 USD. Необходимо узнать, какому размеру кредитного плеча соответствуют эти параметры. Это можно сделать по формуле:

Подставляя все значения в формулу, получаем:

Кр. пл. = (1.13120 * 75 000)/2000 = 42.42 или 1:42.

Такой размер попадает в диапазон агрессивной торговой стратегии — трейдер работает с повышенным риском.

К более консервативному виду сделку можно привести тремя способами:

- уменьшить котировку путем поиска другой валютной пары с другим текущим курсом;

- уменьшить рабочий лот;

- увеличить депозит.

Самым простым и оперативным способом является уменьшение объема. Давайте теперь рассчитаем плечо для этой же сделки, но уже объемом 0.15 лота.

Кр. пл. = (1.13120 * 15 000)/2000 = 8.48 или 1:8.

Данное плечо соответствует консервативной стратегии.

Максимально подробно понятие кредитного плеча разобрано в статье “Что такое кредитное плечо: полный гайд для начинающих.” Рекомендую добавить ее в закладки всем новичкам, которые осваивают азы маржинальной торговли.

Покупка на марже: маржинальная позиция с примерами

Покупка на марже — сделка на покупку финансового инструмента с использованием кредитного плеча, т.е. заемных средств брокера. Термин “покупка на марже” пришел из биржевой торговли, где чаще торгуют исключительно на собственные средства. На Форексе большинство розничных трейдеров торгует “с плечами”, поэтому любая покупка или продажа априори подразумевает сделку на марже.

Рассмотрим покупку на марже в биржевой торговле и в Форекс-трейдинге:

Итак, при использовании только собственных средств в размере $5000 трейдер сможет купить 50 акций, если цена покупки составляет $100 за штуку.

При покупке на марже, т.е. задействуя дополнительно $5000 заемных средств итоговый портфель трейдера составит 100 акций при условии такой же цены акций.

Следовательно, если трейдер задействует маржу, то его финансовый результат будет в 2 раза больше, чем при торговле только на собственные средства. Как положительный, так и отрицательный.

Ценовые колебания валюты менее существенны, чем у биржевых инструментов. Поэтому без использования маржи Форекс труднодоступен для розничных трейдеров, а значения кредитного плеча вроде 1:100 на Форекс являются среднестатистическими и обоснованными. Из-за доступности таких плеч не следует использовать в сделке более 5% от общей суммы депозита.

Разница между результатами маржинальных и немаржинальных сделок на Форекс более существенна. Биржа не дает физической возможности ни для больших убытков, ни для большой прибыли.

Что такое маржинальная позиция?

Маржинальная позиция — это позиция с задействованным кредитным плечом. Открытие маржинальной позиции подразумевает торговлю с использованием дополнительных средств, предоставляемых брокером.

Если вы — Форекс-трейдер, то с большой вероятностью любая ваша открытая позиция будет маржинальной. Если торговать на валютном рынке исключительно на собственные средства, потребуется довольно существенный депозит для получения значительной прибыли.

Преимущества маржинальной торговли

Первое — это возможность увеличить потенциал прибыли в сделках и довольно быстро приумножить первоначальные инвестиции. Особенно актуально это при торговле валютами, среднедневные колебания которых не позволяют трейдерам зарабатывать в сделках существенные суммы при небольших денежных вложениях.

В разрезе Форекса отсутствие возможности маржинальной торговли сделало бы валютный рынок недоступным для трейдеров с депозитами менее 100 000 условных единиц, что равняется минимально допустимому объему сделки. При использовании плеч для торговли хватит депозита в $10-$100. Без маржи Форекс это были бы сплошные крупные игроки 🙂

Маржинальность также ставит трейдера перед необходимостью подсчитывать риски, т.к. халатность в этом отношении при использовании большого кредитного плеча быстро приведет к плачевным последствиям. Таким образом, трейдер волей-неволей нарабатывает полезные навыки, которые при биржевой немаржинальной торговле могут более длительное время оставаться в “зачаточном” состоянии из-за меньших рисков.

Недостатки маржинальной торговли

Основное достоинство маржинальной торговли в не слишком умелых, но слишком азартных руках превращается в ее основной недостаток — возможность большой отдачи от инвестируемого капитала. Трейдер или инвестор может рискнуть слишком большой частью своего капитала и быстро понести потери.

На начальном этапе трейдеры ослеплены перспективой быстро приумножить общую прибыль за счет увеличения объема сделок. Эта ослепленность не позволяет им быть беспристрастными и объективными, заставляя надеяться и верить только в позитивный исход их прогноза.

Второй недостаток — это наличие так называемых ценовых разрывов и их влияние на депозит. Форекс не работает на выходных, а ситуация в мире продолжает меняться и во время выходных, однако на котировках эти изменения отражаются лишь в понедельник. Поэтому цена открытия в понедельник может разительно отличаться от цены в момент закрытия рынка в пятницу. Если трейдер оставлял открытую с кредитным плечом сделку на выходные, то в понедельник его может ждать неприятный сюрприз — цена может резко измениться против его позиции. В данном случае не спасут даже защитные стоп-приказы — для трейдера, не соблюдающего риск-менеджмент, возможна полная потеря депозита.

На мой взгляд, у маржинальной торговли есть еще один недостаток — это ее доступность для всех трейдеров, вне зависимости от их опыта. Новички редко занимаются достаточным самообразованием прежде, чем начать торговать. Кроме того, слишком велика степень эмоционального воздействия на их торговые решения. Как следствие, имея возможность заработать много, начинающий трейдер не сможет использовать этот инструмент с пользой для своего депозита.

Минимизация рисков при маржинальной торговли

Насчет минимизации рисков все уже давно в мельчайших деталях разжевано и в рот положено 🙂 Проблема в том, что никто не прислушивается к этим рекомендациям, пока не получит негативный опыт от их несоблюдения.

Если вы как раз из таких, давайте в 1000-ый раз прикинем, как маржинальную торговлю превратить из опасного инструмента в полезный:

- Вне зависимости от используемого размера маржи Форекс-трейдинг предполагает риск не более 5% от депозита в сделке. 5% — это именно максимальное значение. Представьте шкалу от 1 до 10, где 10 — это максимальный риск в этой вселенной. Именно это и будет 5% от депозита. Иными словами, нормальный риск на сделку должен быть в районе 1-2%. Если у вас будет 12-15 убыточных сделок подряд, это правило спасет ваш депозит

- Не торговать за 15 минут до и в течение 15 минут после выхода важных новостей. Возможно увеличение спреда и, как следствие, даже закрытие сделки по стоп-лоссу будет выполнено по в разы худшей цене, чем выставил трейдер

- Если вы торгуете “интрадей” — не нужно оставлять открытые позиции на выходные. Возможны ценовые разрывы против направления вашей позиции

- Не нести все накопления на Форекс в надежде быстро их удвоить. Это все равно, что на первом занятии по фитнесу поднимать самую тяжелую гантелю. Сначала прибыль на демо, потом небольшой реальный счет для проверки вашей способности соблюдать собственные торговые правила в условиях риска потери капитала. И только потом постепенное увеличение торгового депозита.

- При торговле на реальном счете необходимо заранее определить лимит убыточных сделок на день, неделю и месяц и неукоснительно его соблюдать. У всех профессиональных трейдеров, с которыми я общался, есть такой лимит. Это гарант сохранности депозита и минимизация пагубного влияния эмоций на размер счета.

Подытоживая, маржа форекс-трейдеру может сослужить хорошую службу только при соблюдении ряда непреложных правил. В остальных случаях ее использование моментально выявит и усугубит последствия всех недостатков трейдера, моментально отразив это на величине его депозита.

Что такое маржинальный счет

Маржинальный счет — это счет у брокера, на котором трейдер размещает свои средства для последующего их использования при маржинальной торговле. Средства на маржинальном торговом счете служат обеспечением при открытии маржинальных сделок, в отличие от стандартного брокерского счета, где в торговле используются только собственные средства. Исходя из величины капитала на маржинальном счете и величины кредитного плеча определяется доступный для трейдера объем сделок.

Маржа для открытия и поддержания позиций

Маржа для открытия позиций или начальная маржа — это количество средств, необходимое для открытия сделки. Если величина свободных средств трейдера ниже маржи для открытия позиций, то требование стартовой маржи не соблюдается, а значит не будет возможности открыть новую сделку.

Например, трейдер хочет купить 10 акций стоимостью $20. С кредитным плечом 1 к 2 маржа для открытия такой позиции на его счете должна быть $20×10/2=$100. Эта сумма блокируется на счете до момента закрытия сделки.

Поддерживающая маржа или минимальная маржа — это количество текущих средств, необходимое для поддержания сделки открытой. Если величина собственных средств трейдера ниже маржи для поддержания позиции — в зависимости от ситуации последует margin call или принудительное закрытие.

Возьмем тот же пример и допустим, что маржа для поддержания позиции равняется 40% от общей суммы, т.е. $200×0.4 = $80. Далее предположим, что стоимость акций упала с $20 до $12, и стоимость портфеля теперь составляет $120. При кредитном плече ½ величина собственных средств трейдера составляет теперь $120/2=$60, что на $20 ниже маржи для поддержания позиции.

Следовательно, в этом случае последует margin call и брокер предложит трейдеру либо внести дополнительные средства, либо закрыть позицию.

Таким образом, после входа в рынок трейдеру необходимо ПОДДЕРЖИВАТЬ определенную величину свободных средств, чтобы его позиции не были закрыты автоматически.

Маржинальные требования

В свою первую торговую сессию на Форекс я наоткрывал огромное количество сделок и, помню, удивлялся, что нельзя открыть еще больше. Остатки моего демо-счета спасли как раз маржинальные требования — свободных средств для открытия новых сделок у меня стало недостаточно.

Маржинальные требования — это сумма, необходимая в качестве гарантийного обеспечения для открытия новых сделок. С помощью маржинальных требований брокер снижает риск получения убытка в случае резких ценовых скачков против позиции трейдера, т.к. при маржинальной торговле брокер предоставляет трейдеру свои средства для заключения сделок.

Рассмотрим пример из веб-терминала

Размер маржинальных требований для сделки по выбранному инструменту выбранным объемом можно увидеть перед открытием сделки — он указывается под размером лота.

После открытия сделки трейдер видит следующие параметры:

- Первый — это вся сумма маржинальных требований по уже открытым сделкам.

- Второй — это величина свободной маржи форекс-трейдера. Это свободные средства за вычетом маржинальных требований по открытым сделкам. Они доступны для открытия новых сделок.

Если перед открытием параметр “Доступно для операций” будет ниже маржинальных требований по сделке определенным объемом на выбранном инструменте, то продолжить торговлю можно будет либо после смены инструмента, либо после уменьшения объема сделки, либо после увеличения средств для покупок и продаж..

Плата за использование маржи

В биржевой торговле существует понятия “плата за маржу”, “ставка маржи” или “маржинальные процентные ставки”, имеющие одну и ту же суть — это плата за использование денег или иных активов, занимаемых у брокера.

Каких активов? Например, при открытии короткой позиции на бирже, трейдер сначала берет нужное количество акций взаймы у брокера. И эта заемная операция должна быть оплачена согласно тарифам биржевого брокера. За использование денег брокера при маржинальной торговле комиссия также присутствует.

Несмотря на платность, ставка маржи тем не менее ниже процентных ставок таких инструментов займа как кредит или кредитная карта. Поэтому трейдеры обычно предпочитают заплатить за дополнительные средства брокеру, чем банку.

Ставка маржи исчисляется в % годовых. И далее рассчитывается исходя из длительности использования заемных средств.

Например, трейдер хочет купить акции на сумму $11 000 с кредитным плечом 1/10 при ставке маржи 6% и планирует удерживать позицию в течение 10 дней.

Величина его собственного капитала — $1000. Остальные $10000 предоставляются брокером.

Таким образом, за использование средств брокера в течение всего года трейдер заплатил бы:

$10000 x 6% = $600

Следовательно, стоимость маржинальной торговли за 1 день составляет:

$600 / 365 = $1,64

Если трейдер планирует держать позицию в течение 10 дней, то фактически за использование маржи он заплатит:

$1,64 x 10 = $16,4

Учитывая возможность заработать в 100 раз больше при использовании маржинальных средств, это вполне хорошая сделка.

При торговле на Форекс кредитное плечо обычно предоставляется трейдерам бесплатно, и это одно из преимуществ Форекс-трейдинга, особенно для новичков.

Маржинальная торговля криптовалютой

Разберем, как работает маржинальная торговля криптовалютой. По сути ситуация ничем не отличается от маржинальной торговли любым другим инструментом.

Учитывая нынешнюю стоимость 1 биткоина, большинство розничных трейдеров вряд ли бы стало использовать лишь собственные средства в торговле этим инструментом.

Второй аргумент “против” торговли без маржинальности криптовалютными инструментами — их волатильность. Среднедневное ценовое движение в $1500-$3500 для биткоина является нормой.

Таким образом, за день можно потерять около 10% общей суммы депозита, если торговать исключительно собственными средствами.

На мой взгляд, маржинальность при торговле криптовалютами имеет смысл использовать для минимизации объемов сделок, в отличие от обычных валют, где кредитное плечо лучше применять как возможность увеличить лотность.

Для открытия сделки по биткоину объемом 0,01 и кредитном плече 1/100 трейдеру в текущих рыночных условиях потребуется около $23 собственных средств. Да, это больше, чем на валютных парах. Но все же это более доступно, чем сумма около $22000 сугубо собственных средств если не использовать маржинальную торговлю.

Если у трейдера есть желание поторговать другими криптовалютами, чья стоимость в большинстве случаев гораздо ниже биткоина, волатильность по-прежнему не следует исключать.

Это график ETHUSD, таймфрейм D1

Среднедневное движение составляет около $50 долларов, что примерно соответствует 10% стоимости инструмента, как и в случае с биткоином.

Подводя итог, при торговле криптовалютами маржинальность следует использовать для того, чтобы максимально уподобить их обычным валютным парам — выбирать объем сделок исключительно в рамках правил риск-менеджмента.

Из-за превосходства в волатильности потенциал прибыли криптовалют больше, чем у валютных пар. Поэтому второй важный момент — выставление стоп-лоссов по правилам торговой стратегии. Без второго пункта, несмотря на большие прибыли, финансовый результат трейдера будет колебаться возле нулевой отметки, из-за сопоставимых по величине убытков по причине той же самой волатильности.

Как отслеживать маржу при торговле

В большинстве торговых терминалов используются базовые параметры отображения значений маржи:

- Значение поля Баланс. Данное поле показывает, сколько средств находится на брокерском счете с учетом всех завершенных сделок. Текущие открытые сделки в поле “баланс” не учитываются.

- Значение поля Эквити или Средства. Данное поле отображает размер средств на брокерском счете с учетом текущего результата и всех открытых, и всех закрытых сделок. Иными словами: Средства=Баланс-Текущая прибыль/убыток.

- Значение поля Маржа. Данное поле отображает величину средств, находящихся в обеспечении под открытые сделки.

- Значение поля Свободная маржа. Данное поле показывает величину средств, не задействованных в текущих открытых сделках. Иными словами, это величина средств, доступная для открытия новых сделок или для вывода с торгового счета.

- Значение поля Уровень маржи. Данное поле показывает соотношение собственных средств к уровню загрузки депозита. Минимальный уровень маржи для открытия сделок, как правило, составляет 100%.

Как рассчитать маржу на форекс

Есть 2 основных способа расчета маржи на форексе: простой и очень простой 🙂

1. Простой метод расчета по формуле

Подходит для тех, у кого приятельские отношения с математикой. Для вычисления понадобится узнать котировку валютной пары, желаемый лот и плечо торгового счета.

М. = (Котировка * Лот) / Плечо счета.

Подставим в данную формулу значения:

М. = (1.25373 * 10 000) / 400 = 31.34 USD

Таким образом, мы получим величину необходимого залога для сделки с указанными параметрами.

2. Очень простой метод, без формул

Подходит для всех, кто не хочет считать вручную. Для этого метода понадобится калькулятор маржи форекс. Это обычный калькулятор трейдера:

Вы можете попробовать рассчитать маржу прямо в калькуляторе, который я вставил выше.

Вводим в этот калькулятор параметры сделки: плечо счета, валютную пару, объем сделки, тип сделки, цену открытия. Калькулятор мгновенно вычислит все параметры возможной сделки, среди которых будет и расчет маржи.

Уровень маржи и свободная маржа

Мы уже выяснили, что такое уровень маржи на форекс — это отношение имеющихся средств к залоговым, выраженное в процентах. Отображается уровень маржи в процентах.

С этим уровнем связаны понятия Margin Call и Stop Out.

Margin Call наступает, если процент маржи опустился ниже минимального значения: величина свободных средств (параметр “Свободная маржа”) становится равной 0 или уходит “в минус”. В этом случае нет возможности открывать новые сделки, так как все средства, имеющиеся на торговом счете, являются гарантийным залогом для ранее открытых сделок.

После того, как наступил Margin Call, может наступить и Stop Out.

Stop Out наступает тогда, когда уровень маржи уходит “в минус”, а значение средств приближается к 0. В этом случае, чтобы не дать уровню маржи клиента стать отрицательной, брокер начинает принудительно закрывать его позиции. Первыми закрываются позиции с наибольшей величиной убытка на текущий момент.

Возможна ли отрицательное значение маржи? В 99% случаев нет, однако в чрезвычайных ситуациях, вроде Brexit или отвязки швейцарского франка от евро-валюты, брокер может физически не смочь закрыть позиции трейдера по Stop-out’у — по причине элементарного отсутствия контрагентов на нужных ценах. Как следствие, сделки трейдера из-за понизившейся ликвидности будут закрыты по более худшим ценам, что может привести даже к отрицательной марже.

Подобные ситуации знакомы трейдерам, работающим по торговым стратегиям агрессивного типа. Трейдеры, работающие по консервативным торговым стратегиям могут и вовсе не знать этих определений, потому что никогда не сталкивались с подобным.

Разберемся, как вычислять уровень маржи и уровень свободных средств.

Свободная маржа — это разность между средствами и залогом.

Св. м. = Средства — Маржа = 419 856.12 — 31.34 = 419 824.78

Уровень маржи — это отношение средств к марже, выраженное в процентах.

Ур. м. = (Средства / Маржа) * 100% = (419 856.12 / 31.34) * 100% = 1339542.39%

Заключение

Рационально используя принцип маржинальной торговли, можно значительно увеличить эффективность вашей торговли на рынке форекс.

Однако это не означает, что необходимо брать максимально возможное кредитное плечо и надеяться на чудо.

Рациональное использование означает, что необходимо подобрать комфортное значение плеча, при котором торговля на бирже не будет нести огромную психологическую нагрузку.

Помните! Чем меньше нервов и переживаний, тем более осознанные сделки трейдер будет совершать, а значит увеличатся и шансы на получение прибыли.

Следует запомнить: чем выше кредитное плечо, тем выше риски! В самом начале своего биржевого необходимо научиться не терять то, что есть, после чего прибыль придет сама собой!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteForex. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteForex и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

График цены EURUSD в реальном времени

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}} ( {{count}} {{title}} )применений и как рассчитать

Маржа прибыли — это, пожалуй, один из самых простых и наиболее широко используемых финансовых коэффициентов в корпоративных финансах. Прибыль компании рассчитывается на трех уровнях в отчете о прибылях и убытках, начиная с самого основного — валовой прибыли — и заканчивая наиболее полной, чистой прибылью. Между этими двумя находится операционная прибыль. У всех трех есть соответствующая норма прибыли, рассчитанная путем деления значения прибыли на выручку и умножения на 100.

Ключевые выводы

- Маржа прибыли отражает относительную прибыльность фирмы или деловой активности путем учета затрат, связанных с производством и продажей товаров.

- Маржа может быть рассчитана на основе валовой прибыли, операционной прибыли или чистой прибыли.

- Чем больше маржа прибыли, тем лучше, но высокая валовая прибыль наряду с небольшой чистой прибылью может указывать на то, что требует дальнейшего изучения.

Маржа валовой прибыли

Валовая прибыль — это простейший показатель рентабельности, поскольку он определяет прибыль как весь доход, который остается после учета себестоимости проданных товаров (COGS). COGS включает только те расходы, которые непосредственно связаны с производством или изготовлением предметов для продажи, включая сырье и заработную плату за труд, необходимый для изготовления или сборки товаров.

В эту цифру не включены, среди прочего, любые расходы по долгам, налогам, операционным или накладным расходам, а также единовременные расходы, такие как покупка оборудования. Маржа валовой прибыли сравнивает валовую прибыль с общим доходом, отражая процентную долю каждого доллара дохода, который сохраняется в качестве прибыли после оплаты производственных затрат.

Формула для расчета валовой прибыли:

Формула валовой прибыли. ИнвестопедияМаржа операционной прибыли

Немного более сложный показатель, операционная прибыль, также учитывает все накладные, операционные, административные и коммерческие расходы, необходимые для повседневного ведения бизнеса.Хотя эта цифра по-прежнему не включает долги, налоги и другие неоперационные расходы, она включает амортизацию и износ активов. Разделив операционную прибыль на выручку, этот средний уровень рентабельности отражает процентную долю каждого доллара, который остается после оплаты всех расходов, необходимых для поддержания бизнеса.

Формула рентабельности операционной прибыли:

Как рассчитать размер прибыли

Маржа чистой прибыли

Печально известная чистая прибыль отражает общую сумму доходов, оставшихся после учета всех расходов и дополнительных потоков доходов.Это включает в себя COGS и операционные расходы, как указано выше, но также включает платежи по долгам, налогам, единовременные расходы или платежи, а также любой доход от инвестиций или вторичных операций. Маржа чистой прибыли отражает общую способность компании превращать прибыль в прибыль.

Формулы для расчета чистой прибыли:

Формулы чистой прибыли. ИнвестопедияПример размера прибыли

За финансовый год, закончившийся в октябре 2016 года, выручка Starbucks Corp (SBUX) составила 21 доллар.32 миллиарда. Валовая прибыль и операционная прибыль достигли хороших показателей: 12,8 млрд долларов и 4,17 млрд долларов соответственно. Чистая прибыль за год составила 2,82 миллиарда долларов. Таким образом, маржа Starbucks будет рассчитываться как:

- Маржа валовой прибыли = (12,8 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 60,07%

- Маржа операционной прибыли = (4,17 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 19,57%

- Маржа чистой прибыли = (2,82 млрд долл. ÷ 21,32 млрд долл. США) x 100 = 13,22%

Этот пример иллюстрирует важность наличия сильной валовой и операционной прибыли.Слабость на этих уровнях указывает на то, что деньги теряются на основных операциях, оставляя небольшой доход для других расходов. Хорошая валовая и операционная прибыль в приведенном выше примере позволила Starbucks поддерживать приличную прибыль, при этом выполняя все свои другие финансовые обязательства.

Итог

Для владельцев бизнеса показатели прибыльности важны, потому что они выявляют слабые места в операционной модели и позволяют сравнивать результаты из года в год.Для инвесторов прибыльность компании имеет важное значение для ее будущего роста и инвестиционного потенциала. Кроме того, этот тип финансового анализа позволяет как руководству, так и инвесторам увидеть, как компания конкурирует с конкурентами.

Маржа прибыли используется для определения того, насколько хорошо руководство компании генерирует прибыль. Полезно сравнивать размер прибыли за несколько периодов и с компаниями в той же отрасли.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как рассчитать маржу по сравнению с наценкой

Маржа по сравнению с наценкой: в чем разница? Как мы их рассчитываем?

Все начинается с определения цены на вашу продукцию (а это очень важно!). Ваша цена на товары будет зависеть от того, покупаете ли вы товары оптом или у разных поставщиков по разным ценам. Однако, если у вас есть система для расчета стоимости (также известная как стоимость проданных товаров или ваша покупная цена), вы можете использовать стоимость для расчета своей цены.

Вот здесь-то и появляется концепция наценки. В зависимости от того, где вы ищите, вы можете получить разные ответы о том, что такое наценка и какое отношение она имеет к так называемой марже (или валовой прибыли).

Если вам интересно, как распутать эту паутину M-слов и узнать, в чем разница между полем и разметкой, то вы попали в нужное место.

Приступим!

Маржа и разметка в видео

Если вы один из миллионов людей, которые переходят на YouTube за краткими инструкциями, наш раздел Margin vs.Разметка видео поможет вам!

Если вам нужна пошаговая разбивка формул, читайте дальше!

Какая формула наценки?

Вы можете думать о наценке как о дополнительном проценте, который вы взимаете со своих клиентов (сверх ваших затрат).

Формула разметки выглядит так:

Пример использования формулы разметки

Теперь давайте сделаем этот пример более конкретным. Допустим, стоимость одного из продуктов Archon Optical, солнцезащитных очков Zealot, составляет 18 долларов.Эти 18 долларов — это сколько стоит Archon Optical создание одной пары Zealot. Затем они развернутся и продадут каждого фанатика по цене 36 долларов.

Если мы проведем этот расчет, то получим наценку в размере 100%:

Цены на продукты основаны на наценке

Однако некоторые предприятия могут устанавливать свои цены на основе определенного заранее определенного процента наценки. У них есть готовые затраты и особые проценты наценки, чтобы помочь им рассчитать цену.

Как бы мы выразили формулу разметки в этом случае? Запишем это:

При 100% наценке на Зилота цена составит 36 долларов.00:

Выражение наценки в процентах полезно, потому что вы можете гарантировать, что вы получаете пропорциональную сумму дохода от каждой продаваемой вами позиции, даже если ваши затраты колеблются или увеличиваются. Это означает, что наценки, которые вы устанавливаете вначале, должны хорошо масштабироваться по мере роста вашего бизнеса. Мы обсудим это подробнее, когда вы прокрутите эту страницу дальше.

А что насчет маржи или наценки?

Теперь, когда мы определили наценку и то, как она помогает вам определиться с ценой, мы должны обсудить другое важное слово M: маржу.Тип маржи, который мы обсуждаем в данном случае, — это валовая прибыль, которая описывает прибыль, которую вы получаете от продукта, в процентах от продажной цены.

Какова формула маржи?

Маржа часто выражается в виде определенной суммы в валюте или в процентах (аналогично наценке). Однако маржа использует цену в качестве делителя. Если мы хотим рассчитать маржу для солнцезащитных очков Zealot, вот как это выглядит:

Валовая прибыль от солнцезащитных очков Zealot составляет 18 долларов (цена 36 долларов — стоимость 18 долларов), или вы могли бы сказать, что маржа составляет 50%.

Выражаясь таким образом, маржа и наценка представляют собой две разные точки зрения на взаимосвязь между ценой и стоимостью. Как вы могли бы сказать: Марьян выше Томаса или Томас ниже Марьяна.

Когда следует использовать маржу? Когда мне следует использовать разметку?

Тогда возникает вопрос: если эти два слова M так похожи, как мы узнаем, какое из них выражать или использовать в данный момент? Вот наш взгляд на это:

Наценкаидеально подходит для обеспечения получения дохода от каждой продажи.Наценка хороша для начала, потому что, когда вы настраиваете вещи, вы остро знаете о затратах для вашего бизнеса, и вы все еще изучаете, какой доход вы можете получить от продаж.

По мере того, как вы лучше узнаете свой бизнес и начнете просматривать отчеты о продажах, маржа может оказаться полезной для определения того, сколько фактической прибыли вы получаете от каждой продажи.

Чтобы получить более подробное объяснение, посмотрите видео ниже:

Фиксированная наценка в процентах или в долларах

Стоимость производства Zealot не всегда может оставаться на уровне 18 долларов (на самом деле, это точно не будет!).Поэтому мудрые сотрудники Archon Optical захотят убедиться, что их цены всегда корректируются с учетом увеличения стоимости.

Здесь действительно пригодится концепция фиксированной наценки, поскольку она может помочь вам автоматически корректировать цены в зависимости от изменения стоимости. Вы могли бы иметь стоимость и цену как отдельные числа, которые вы вводите в свою электронную таблицу или программу управления запасами, но в долгосрочной перспективе гораздо проще связать их.

Определение вашей наценки в виде процента от стоимости гарантирует, что вы продолжите получать доход от продаж по мере роста затрат, но это также означает, что вам не придется автоматически возвращаться для корректировки цен.Ручная корректировка цен на основе стоимости возможна для небольшого предприятия, но это быстро становится неприемлемым, поскольку ваш инвентарь расширяется и включает сотни товаров.

Если со временем производство Zealot станет более дорогим, цена должна будет вырасти, и получение наценки в 18 долларов на предмет стоимостью 36 долларов будет сильно отличаться от наценки в 18 долларов на предмет, оцененный в 55 долларов. Фиксированный процент наценки гарантирует, что прибыль всегда будет пропорциональна цене.

Какие еще факторы влияют на разметку?

До сих пор мы описывали наценку очень просто, потому что мы предполагаем сценарий, в котором Archon Optical производит Zealot по установленной цене и продает его по установленной цене, и это все, что нужно сделать.Конечно, реальная жизнь немного сложнее.

Для каждого заказа фанатика должен быть кто-то, чтобы упаковать и продать его. Это затраты на рабочую силу, рассчитываемые как почасовая оплата.

Если вы отправляете Zealot покупателям в коробках или отправляете их на грузовиках в магазины по всему городу, вам необходимо учесть стоимость фрахта. Экспресс-доставка или двухнедельная доставка могут сильно разниться.

Поскольку Zealot — это продукт, который Archon Optical должен был разработать с течением времени (он не просто материализовался как законченный продукт), они должны учитывать все время, которое ушло на то, чтобы сделать Zealot эстетически приятным, но при этом блокировать как можно больше резких солнечных лучей.Таким образом, время разработки продукта также может влиять на стоимость.

Автоматизируйте наценку с помощью inFlow

Если ваши затраты часто меняются, вы, вероятно, потратите много времени на корректировку цен. Мы создаем программное обеспечение для инвентаризации, которое поможет вам изменить цены — и вашу наценку — всего за несколько кликов.

Гибкие функции ценообразования inFlow гарантируют, что вы всегда будете зарабатывать деньги на каждой продаже, даже если ваши расходы изменятся.

Расчет процентной маржи | Рассчитать процент маржи

24 июля

Вернуться домойРасчет процентной маржи

См. Также:

Маржа и наценка

Расчет процентной наценки

Розничная наценка

Анализ коэффициента валовой прибыли

Анализ чистой прибыли

Валовая прибыль определяется как валовая прибыль / продажная цена.Все элементы, необходимые для расчета процента валовой прибыли, можно найти в отчете о прибылях и убытках. Процент маржи часто относится к продажам или рентабельности, что может помочь прийти к нескольким ключевым представлениям о бизнес-модели компании, а также о том, насколько успешно компания поддерживает свою структуру затрат для получения надлежащего объема продаж. Анализ прибылей в рамках бизнеса часто бывает полезным для контроля цены, по которой вам нужно продать, а также для контроля затрат, связанных с продажей.Посмотрите на следующий процесс расчета процентной маржи.

[box] ( ПРИМЕЧАНИЕ. Хотите получить руководство по ценообразованию для проверки прибыли? Оно проведет вас через пошаговый процесс увеличения вашей прибыли от каждой продажи. Получите его здесь!) [/ box]

Как рассчитать процентную маржу

В этом примере валовая прибыль составляет 25 долларов. Это дает 20% валовой прибыли:

.Процент валовой прибыли = (Валовая прибыль / Цена продажи) X 100 = (25 долларов США / 125 долларов США) X 100 = 20%

Не совсем тот «процент маржи», который мы искали. Итак, как определить продажную цену с учетом желаемой валовой прибыли? Это все наоборот … То есть формулы валовой прибыли. Просто разделив стоимость продукта или услуги на обратное уравнение валовой прибыли, вы получите продажную цену, необходимую для достижения желаемого процента валовой прибыли.

Например, если желателен процент валовой прибыли 25%, то цена продажи будет 133,33 доллара, а ставка наценки будет 33,3%:

Цена продажи = себестоимость единицы / (1 — процент валовой прибыли) = 100 долларов США / (1 -.25) = 133,33 доллара США

Процент наценки = (продажная цена — себестоимость единицы) / себестоимость единицы = (133,33 долл. США — 100 долл. США) / 100 долл. США = 33,3%

Пример расчета процентной маржи

Посмотрите на следующий пример расчета процентной маржи. Глен взимает наценку в размере 20% со всех проектов для своей компании, занимающейся компьютерами и программным обеспечением, которая специализируется на организации офиса. Глен только что устроился на работу в компанию, которая хочет создать большой офис. Общая стоимость, необходимая для установки пространства с компьютером и соответствующим программным обеспечением, составляет 17 000 долларов.При наценке в 20% цена продажи составит 20 400 долларов США (подробности см. В разделе «Расчет наценки»). Процент маржи можно рассчитать следующим образом:

Процент маржи = (20 400 — 17 000) / 20 400 = 16,67%

Используя то, что вы узнали из того, как рассчитать процентную маржу, следующим шагом будет загрузка бесплатного руководства по оценке стоимости для проверки прибыли. Легко обнаруживайте, есть ли у вашей компании проблемы с ценообразованием, и устраняйте их.

[коробка] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану реализации стратегической модели ценообразования в SCFO Lab.Пошаговый план по установке цен для получения максимальной прибыли.

Щелкните здесь, чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь, чтобы узнать больше о SCFO Labs [/ box]

Калькулятор прибыли— Business

Важная юридическая информация и раскрытие информации

Информация и интерактивные калькуляторы предоставляются вам как инструменты самопомощи для вашего самостоятельного использования и не предназначены для предоставления советов по инвестициям.Мы не можем и не гарантируем их применимость или точность в отношении ваших индивидуальных обстоятельств. Все примеры являются гипотетическими и даны для иллюстрации. Мы рекомендуем вам обращаться за индивидуальной консультацией к квалифицированным специалистам по всем вопросам, связанным с личными финансами.