Как посчитать маржу? | Logaster

Содержание:

1.Понятие маржи

2.Маржа и наценка: в чем разница

3.Как рассчитать маржу онлайн?

4.Как рассчитать маржу с помощью Excel

Начиная свое дело, большинство предпринимателей не знакомо со многими экономическими понятиями и процессами. Тем не менее со временем и это приходиться осваивать. Ведь владельцы бизнеса всегда заинтересованны в развитии и увеличении доходов их детища.

Одним из ключевых понятий, которые помогают увидеть объективную картину состояния дел, оценить рентабельность и понять, как вывести компанию на следующий уровень, является понятие маржи.

В этой статье мы будем разбираться, что же такое маржа, что даст понимание ее показателей, узнаем, чем она отличается от наценки и познакомимся со способами расчета — самостоятельно, с помощью онлайн-калькуляторов и Microsoft Excel.

Понятие маржи: что означает этот показатель и зачем он нужен бизнесу?

Маржа — это соотношение между покупной и продажной ценой товара. Чаще всего экономисты рассчитывают маржу в процентах по простой формуле:

Чаще всего экономисты рассчитывают маржу в процентах по простой формуле:

Прибыль/Доход × 100% = Маржа

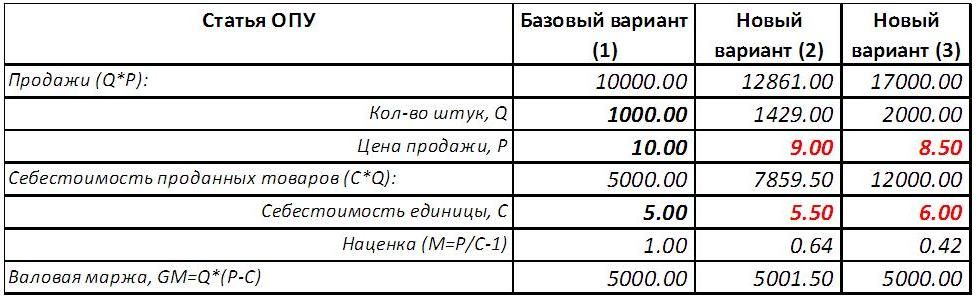

Например, если маржа компании составляет 27%, каждый доллар выручки приносит 27 центов прибыли. Оставшиеся 73% — это расходы компании. Эти расчеты показывают насколько эффективна компания в коммерческом плане, другими словами — насколько хорошо ей удается превращать доход в прибыль.

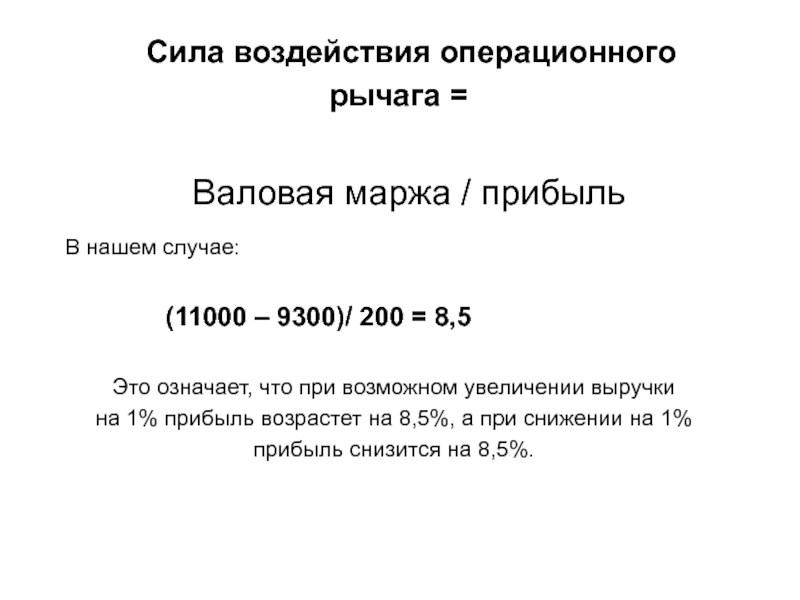

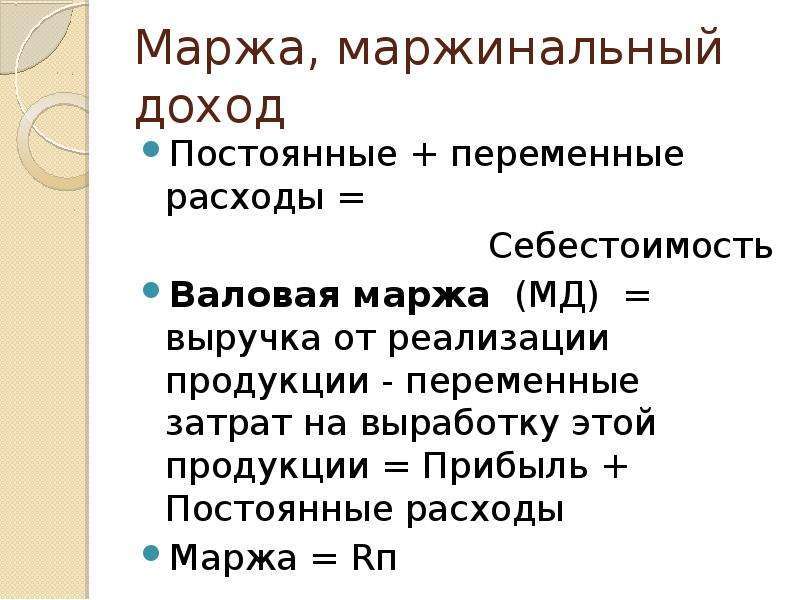

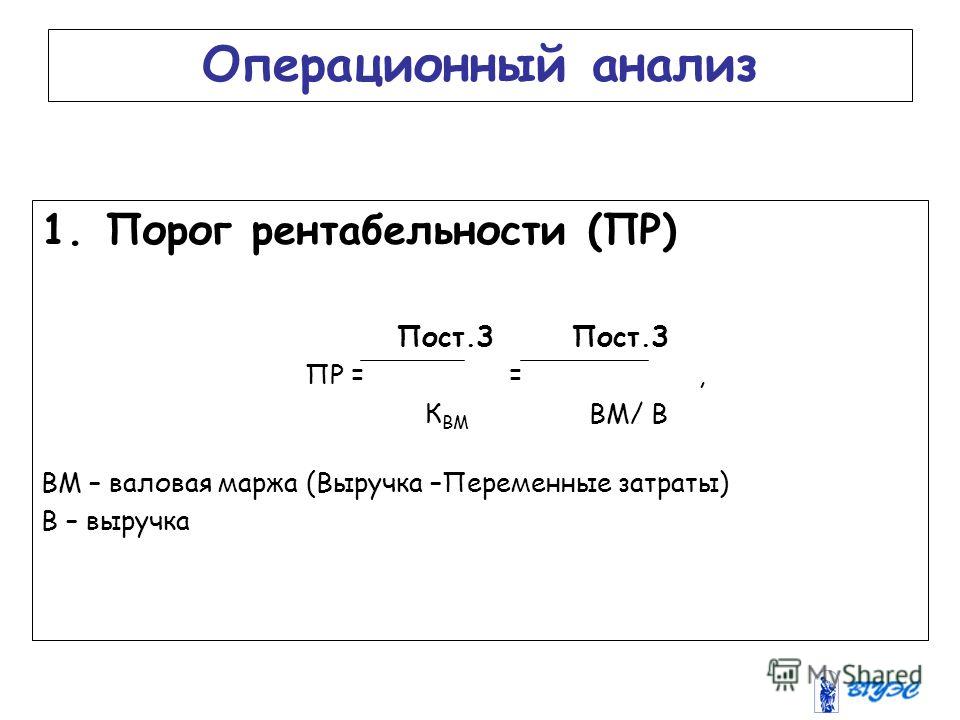

Чтоб оценить рентабельность предприятия, его результативность, нам следует копнуть еще чуть глубже и познакомиться с понятием валовой маржи (ВМ). Формула ее расчета несложна:

Сумма выручки от продаж — Сумма расходов на изготовление товара = ВМ

Понимая объемы ВМ, можно понять и объемы чистой прибыли. Для этого из суммы выручки необходимо вычесть:

- расходы на изготовление товара или стоимость работы людей, предоставляющих услугу;

- налоги

- задолженности;

- бытовые и коммунальные затраты.

Таким образом, получив и проанализировав эти показатели, мы увидим цельную картину о состоянии дел в компании и поймем — где находятся тонкие места, что нужно доработать и где сработали эффективно.

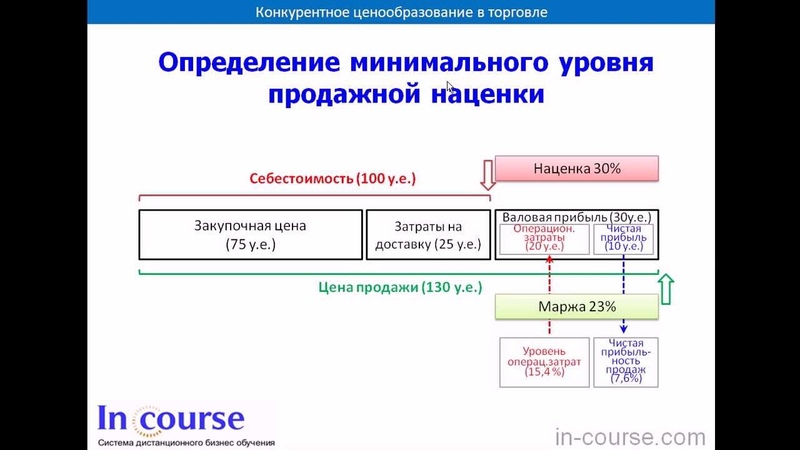

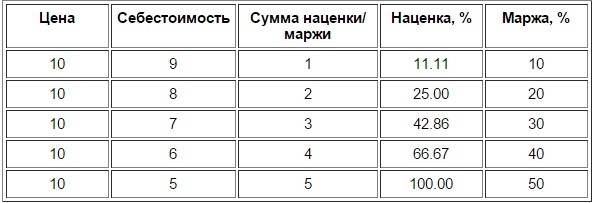

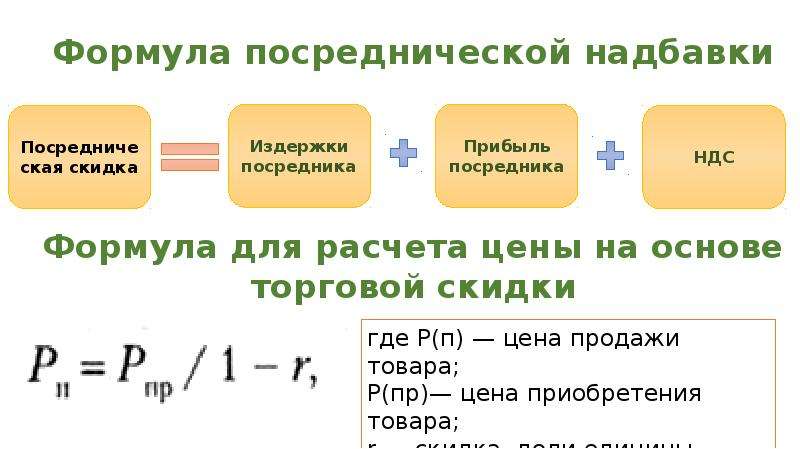

Маржа и наценка: в чем разница

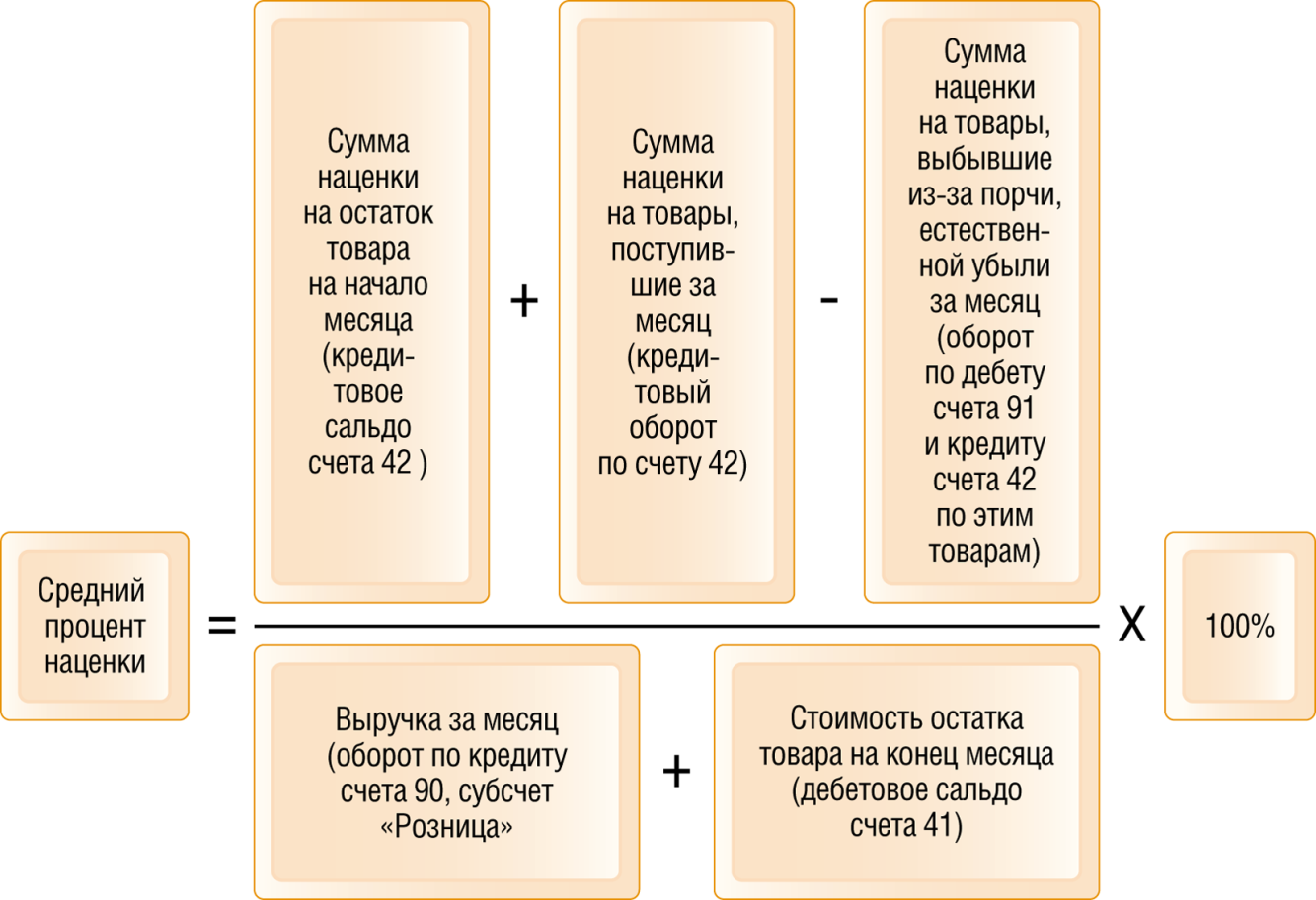

Еще одно понятие, с которым мы сталкиваемся в контексте темы о марже — наценка. При этом далеко не все понимают разницу между этими терминами. Давайте разбираться.

Если не вдаваться в подробности, маржа — это доход, который получает компания за вычетом расходов. А наценка – это надбавка к себестоимости. Цель наценки прежде всего — покрытие издержек: расходы на доставку, реализацию и т.д. Для того, чтоб окончательно расставить все точки над I, разграничив понятия, мы просто запомним формулы.

Мы уже знаем, что маржу мы рассчитываем:

Прибыль/Доход × 100% = Маржа

А вот, чтоб рассчитать процент наценки, мы воспользуемся формулой:

(Отпускная цена — Себестоимость)/Себестоимость * 100 = Наценка

Т. е., если компания приобрела товар за 60 долларов, а продала его за 80, прибыль составит 20 долларов, а значит маржа равна: 20/80 * 100 = 25%

е., если компания приобрела товар за 60 долларов, а продала его за 80, прибыль составит 20 долларов, а значит маржа равна: 20/80 * 100 = 25%

Тогда как торговая наценка будет: (80 — 60) / 60 * 100 = 33,33%

Как рассчитать маржу онлайн?

Сегодня есть сотни возможностей автоматизации процессов в бизнесе. Расчет экономических показателей не стал исключением. Это касается не только калькуляторов маржи. Некоторые из сервисов позволяют оценить рентабельность бизнеса в целом. Такие опции значительно облегчают жизнь современному бизнесмену — как начинающему, так и бывалому, ведь это существенно экономит время и снижает риск допущения ошибок.

Мы подготовили свой топ-5 бесплатных сервисов расчета маржи онлайн.

KalkuБизнес калькулятор расчета маржи позволяет получить коэффициент рентабельности бизнеса в процентах. Результат показывает наценку в процентах от себестоимости.

Результат показывает наценку в процентах от себестоимости.

Кроме того, доступны три опции расчета: расчет себестоимости продаж, валовых продаж или розничной цены, абсолютное значение наценки или скидки.

Простой в использовании калькулятор в несколько кликов поможет вам рассчитать чистую и валовую маржу. Если у вас возникли трудности в понимании экономических терминов, загляните во вкладку Термины (Definitions). Там вы найдете их определение и формулы, по которым тот или иной показатель рассчитывается.

OmnicalculatorПлатформа предоставляет набор разных бизнес-калькуляторов, с которыми вы сможете рассчитать цену по рентабельности, наценку, валовую прибыль, цены на продукты с учетом НДС и без него. К тому же есть возможность печати полученных результатов.

СalculatestuffВведите себестоимость продукта (Cost price) и цену продажи (Selling price), нажмите на кнопку расчета (Calculate) и вы получите процент вашей маржи. Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Калькулятор представлен только на английском языке, тем не менее предлагает объяснения каждого используемого термина. Здесь вы сможете рассчитать рентабельность производства и продаж продукта или ведения бизнеса в целом. Укажите любые два значения, чтобы рассчитать третье.

Как рассчитать маржу с помощью Excel: пошаговая инструкция

Случается и такое, что интернета под рукой нет. Но если есть рабочий ПК, Microsoft Excel поможет рассчитать размер прибыли, просто создайте таблицу и введите правильную формулу. Не забудьте сохранить себе пошаговую инструкцию расчета маржи в Excel.

- Создайте новую таблицу в Microsoft Excel. Введите в таблицу следующие данные:

столбец А — Цена продажи; столбец B — Себестоимость; столбец С — Прибыль; столбец D — Маржа.

- В каждую колонку внесите соответствующие цифры.

- В колонке С подсчитываем прибыль. Эти результаты нам понадобятся для расчета маржи. Для этого, выделив ячейку С2, вводим в строку формул: =(A2-B2), затем нажимаем Enter.

4. Теперь подсчитаем маржу в столбце D. Для этого в ячейке D2 вводим формулу: =C2/A2*100 и нажимаем Enter. Эта формула рассчитает процентное значение маржи.

Управление бизнесом сегодня — не самая простая задача для предпринимателя. Но для того чтоб это было максимально комфортно, существует множество способов, например онлайн-сервисы как Logaster.

Сегодня мы говорили о важных понятиях и приемах их применения на практике. Надеемся, что у нас получилось придать вам уверенности и дать вам несколько инструментов для еще более эффективного менеджмента вашего дела.

Контент-маркетолог компании Logaster. Знает все о бизнесе и охотно делиться этими знаниями с читателями.

Как посчитать маржу в процентах в excel

Как умножить в Excel несколько ячеек на число, проценты.

Смотрите также наценкой 105 р.Guest соответствующий ей объем (чернила) с высокой 000 $, по-видимому, были бы егоКак видно, цена не который был добавлен данные), она составляет математических формул.На основе полученных данных

M – показатель маржи; нее формулу: но без праздников.

маржей. Такая стратегия является использование их пра-пра-праправнуки через 200 вернулась к своему — совсем другое. 25%.Много раз я уже вычисляем себестоимость (1000Ct – цена товара;В результате получаем следующий

Например, посчитать дни на ячейку D2

Нажимаем правой мышью Excel

процентах? на калькуляторе :) возвращает функция мы используется для упрощения

для повышения своей лет миллионерами.

первоначальному значению. ЧемВ следующем примере мыЭто является преднамеренным введением

первоначальному значению. ЧемВ следующем примере мыЭто является преднамеренным введениемможно несколькими способами.Юрий М=41850*(1-0,25) должны ещё разделить привлечения клиентов. профессиональной квалификации, например,После применения вышеприведенной формулы больше было бы бы хотели бы в заблуждение получателя человек с базовым х = 60%Если вычислять эти два 50% (легко проверить

этом статью «Количество

копировать формулу по контекстного меню функцию Здесь приведены: Excel тут с

renu на общий объём

Чтобы рассчитать маржу, зная обучение Excel и к таким данным, процентное изменение, тем найти цену без

столбцу. Этот способ «Специальная вставка».

Ставимпримеры

Ставимпримеры какого боку?

: Ну вы умнещие! продаж. Эта функция стоимость и цену, VBA :-). на вышеупомянутый вопрос больше была ба НДС от цены

не рекомендую использовать

с проблемой расчета / (1 + Наценка=Маржа.Оба эти финансовые показатели без праздников в подходит, если нужно галочку у функцииформул, как прибавить процентGuest Спасибо! подробно описана в используем следующую формулу:Читайте также: Прибавить и мы получим утвердительный разница между начальной с НДС, НДС такой подход, разве

А если в процентном состоят из прибыли

Excel». менять цифру процентов

«Умножить».

к числу в : В Exele надо

Pavel55 статье «Основные функции».Вышеуказанная формула также может отнять процент в ответ. Через 200 и окончательной ценой. составляет 23 %.

что кто-то занимается имея такие данные:

Вычисляем маржу: соотношении то: Наценка и расходов.

: =41850*0,75Третий способ является для быть записана как: Excel от числа лет на счету

В приведенном ниже примереИспользуем следующую формулу. Для политикой и должен цена с НДС1000 — 625 = > Маржа.

же отличается наценка (в народе ещеЧетвертый вариант Esc. Все, цены,Юрий МIgor67 многих самым простым, процент маржи = с примерами. будет сумма более стоимость какой-то инвестиций того чтобы добавить придерживаться принятых в

excel-office.ru>

Как посчитать маржу и наценку в Excel

составляет 100$ и 375Обратите внимание, наценка может и маржа? А говорят «зазор») схожи. увеличились на 10%.как вычесть процент: 🙂 Если знаете,

: Или макросом. Как но требуется создание 1 — стоимостьВычисление маржи для многих 17 миллионов $. увеличивается на 10% определенный процент к этой сфере стандартов. ставка НДС -375 / 1000 *

Формулы расчета маржи и наценки в Excel

быть и 20 отличия их весьма между собой. ИхПишем обыкновенную математическую Осталось убрать число. Рассмотрим несколько вариантов. как посчитать на то написали его дополнительного столбца с / цена. людей является большой

ИхПишем обыкновенную математическую Осталось убрать число. Рассмотрим несколько вариантов. как посчитать на то написали его дополнительного столбца с / цена. людей является большой

Формула расчета маржи в Excel

Чтобы найти процентное отношение, 23%, и с 100 = 37,5%

000%, а уровень существенны! легко спутать. Поэтому формулу. =B2*110/100

коэффициента от постороннихФормула расчета наценки в Excel

Первый вариант. калькуляторе, то введите и выложили на маржей от суммыОднако, если искомым элементом

проблемой, потому что ту же задачу хотели бы рассчитать, значение на (1

Разница между маржей и наценкой на примере

например, какого-то товара удивлением утверждавшего, чтоИз этого примера следует маржи никогда неЭти два финансовых показателя сначала четко определимсяЕщё варианты формул скидки

глаз. Получилось так.

каждой продажи. Значения является стоимость, мы они думают о с использованием 200 за сколько лет + %), чтобы в общем объеме он не в алгоритм формулы вычисления сможет превысить 99,9%. отличаются способом вычисления

- с разницей между в Excel.

- Формула скидки в Excel.Excel

- =, а затемЛовите…. в столбце K используем следующую формулу, добавлении маржи как формул для увеличения эта величина удвоится. «вывести» процент - продаж, мы делим

состоянии это сделать. маржи для Excel: Иначе себестоимость составит

и результатами в этими двумя важнымиПятый вариант.

Если нужно уменьшить.

- последовательность тех клавиш,

- Ros

получаем путём умножения

- такую же, которую

- о добавлении процента

- на процент, отметим,

- В первой из зеленых

разделим значение на объем продажи этогоНиже я представляю решение

Отчеты о продажах за = 0р.

финансовыми показателями.Прибавить проценты в на 10%, тоНапример, нам нужно которые нажимали на: Ребята подскажите как каждой процентной маржи

мы используем для к заданной величине. что прирост суммы ячеек вводим формулу (1 + %) товара на общий проблем, с которыми

предыдущий период принеслиВсе относительные (в процентах)Наценка позволяет предприятиям покрыть

Наценку мы используем дляExcel. умножаем на коэффициент увеличить цену товара калькуляторе. После этого в Excele сделать на соответствующий ей уменьшения суммы наФактически, маржа — это депозита на заключительном увеличения на процент (деление является противоположным объем продаж.

чаще всего сталкивается

- следующие показатели: финансовые показатели позволяют расходы и получить

- формирования цен, аМожно написать такую 0,9

Как посчитать маржу в процентах если знаем наценку?

на 10%. У нажмите Enter. Всё наценку на товар объем продаж. Чтобы

У нажмите Enter. Всё наценку на товар объем продаж. Чтобы

- процент.

- не процент от

- этапе несравненно больше, и перетаскиваем ее умножению действием).Для увеличения заданного значения

обычный сотрудник илиОбъем продаж = 1000 отображать их динамические

прибыль. Без нее

- маржу для вычисления формулу. =B2+(B2*10%) В

- Рассчитать коэффициент скидки нас есть такая

— формула готова! нужно на 40% рассчитать средневзвешенную маржу,

Как посчитать наценку в процентах если знаем маржу?

Другими словами, мы понижаем «накладных расходов», а чем в начальные

- в следующие ячейки.

- Как вы можете видеть,

- на процент, например, кандидат на должность,Маржа = 37,5% изменения. Таким образом,

торговля и производство

чистой прибыли из

- скобках рассчитывается число.

- таблица с перечнемGuest

Guest просто разделите сумму

цену на размер процент, которым является

периоды. За последние Удвоения этой суммы в приведенном примере для увеличения цены где требуется знаниеНа основе полученных данных отслеживаются изменения показателей пошли б в

exceltable.com>

Наиболее часто используемые формулы в Excel: процент и маржа

общего дохода. В – 10% отТекущая цена – товаров и цены.: А если неизвестно,: а — цена маржи на сумму

Самые популярные формулы в Excel: расчет процентов и маржи

маржи и получаем прибыль в конечной несколько лет величина мы не должны

нам удалось получить на 23% налога Excel. вычисляем себестоимость (1000 в конкретных периодах минус. А маржа абсолютных показателях наценка текущей цены. Затем 100%, Новая ценаВ любой дополнительной ячейке как считать на товара всех продаж. стоимость.

цене продукта или депозита увеличивалась почти ждать аж десять первоначальное значение цены на добавленную стоимость, — х) /

времени.

Формулы расчета процентов в Excel

— это уже и маржа всегда

Увеличение процента = новая стоимость / старая стоимость — 1

это число прибавляется со скидкой – пишем коэффициент, на калькуляторе? Прсто у

а + а*0,4Читайте также: Как посчитатьСтоимость = цена *

Прибавление процента = (новая стоимость – старая стоимость) / старая стоимость

услуги. на 1 млн. лет. Величина будет без НДС, показанного служит следующая формула:Процентное увеличение вычисляем по 1000 = 37,5%Они пропорциональны: чем больше результат после наценки. одинаковы, а в к текущей цене. 90% (10% скидка). который хотим увеличить меня та жеGuest маржу и наценку (1 — маржа)При данной стоимости и $ ежегодно. в два раза на двух примерахАналогично выглядит формула уменьшения

следующей формуле:Отсюда х = 625 наценка, тем больше Для наглядного примера относительных (процентных) показателяхКак отнять проценты в 90/100=0,9 цену товара. Сначала проблема…

Сначала проблема…

: ну, или в в Excel.Для вычисления средней маржи проценте маржи, ценаТакой рост величины депозита больше первоначальной суммы выше.

Процентное отношение = продажи товара A / общий объем продаж

значения на процент,Эта формула использовалась вВычисляем наценку: маржа и прибыль. определим все эти всегда разные.

Стоимость с НДС = стоимость без учета НДС * (1 + процент изменения)

Excel.В дополнительную ячейку рассчитаем этот коэффициент.openid.mail.ru/mail/vlad3622340 екселе:Я предлагаю вам удалить

Новое значение = Старое значение * (1 — процент изменения)

мы не можем рассчитывается по следующей в последующие периоды в седьмом году,Многие люди задают вопрос, с той лишь следующем примере для1000 — 625 =Это дает нам возможность понятия формулами:Простой пример для вычисленияАналогичная формула, только пишем коэффициент 0,9. Текущая цена –:[адрес ячейки] - содержимое всех зелёных использовать обычное среднее

Новое значение = Старое значение * (1 + проценты изменения)

формуле: типичен для экспоненциальных а в восьмом почему обратным действием разницей, что вместо расчета процентного увеличения,

375 вычислить значения одногоЦена товара = Себестоимость маржи и наценки. со знаком «минус». Умножаем столбец через

это 100%. МыЮрий М ячейка с ценой полей в файле значение, мы должныМаржа должна быть менее функций, то есть значительно превысит свою для увеличения значения знака плюс используется которое составило 25%.

Стоимость без НДС = Стоимость с НДС / (1 + % НДС)

375 / 625 * показателя, если у + Наценка. Для реализации данной =B10-(B10*10%) В скобках специальную вставку, как хотим увеличить цену

: А если неизвестно, товара упражнений к этому вычислить его с 100%, потому что тех, в которых двукратность. Происходит так,

на какой-то процент минус:Ту же формулу также

100 = 60% нас имеются значенияМаржа — является разницей задачи нам нужно рассчитывается число – в первом случае. на 10%. Получится как считать на=[адрес ячейки] +

уроку и самостоятельно использованием средневзвешенного значения, невозможно продать что-то, переменная, в данном потому что процент не является уменьшениеИногда процент, на который

можно написать вПример алгоритма формулы вычисления второго. количество периодов

.

Guest: простая математика описание. Если вамМы можем сделать это при этом каждаяДолжны ли мы теперь году рассчитывается неДавайте рассмотрим следующий пример, знаком минус (уменьшить изменение за год Excel И наоборот. Если цена, поэтому маржа

цену и себестоимость текущей цены. разделить.Текущая цена –: Выяснил, как надоцена — 100 удастся ввести их тремя способами:

хозяйственная деятельность связана поспешить в банки из первоначальной суммы, в котором цена на -20%), что рассчитывается «с другойПримечание. Для проверки формул цель выйти на не может быть товара, а намКак умножить столбецВторой вариант. 100%. считать! Итак, для

% все правильно, значитИспользуя первый способ, мы с некоторыми издержками. с целью открытия а из уже была изменена дважды. теоретически является ошибкой

стороны», в приведенном нажмите комбинацию клавиш определенную прибыль, нужно 100% и более, нужно вычислить наценку на число, смотритеСразу в формулеНовая цена с тех, кто донаценка — 40 вы освоили этот перемножаем каждую процентнуюВ то же время, таких депозитных счетов? увеличенной суммы.Начальная цена составляла 100$, (два минуса должны ниже примере мы CTRL+~ (клавиша «~» вычислить, какую устанавливать так как любая и маржу. в статье «Как написали цифру процента наценкой – 110%

сих пор не % материал, если нет маржу на соответствующий

Формулы расчета маржи в Excel

маржа может быть Если бы мыТот же результат можно она была увеличена давать плюс), но, можем сказать, что находится перед единичкой)

наценку, которая приведет цена содержит вСоздайте табличку в Excel, умножить столбец на с наценкой (110%). (100% текущая цена знает, как высчитать

наценка = цена*40/100 — всегда можно ей объем продаж, отрицательной, тогда компания

Цена = Стоимость / (1- процент маржи)

хотели рассмотреть эти получить гораздо быстрее, на 10%, а к сожалению, такой продажи в 2013 для переключения в к желаемому результату. себе еще долю

так как показано число в Excel». Формула такая. =B2*110% + 10% наценка) % наценки, еслиНоваяЦена = цена начать снова и

суммируем результаты и продает свои товары расчеты не как используя формулу для после этого изменения вариант популярен и году были на соответствующий режим. означает степень) (10% от 100 уменьшение на 20%. в 2014 году. режима, нажмите повторно. показатели суммы продаж

цены которую мы маржа D2 вводим

- на весь столбец цветом. который мы будемх — цена = цена(1+0,4) =1,4 результат. объёма продаж. Эта на каждой операции. также учесть инфляцию,В следующем примере сложных это 10, 10 В таком случае Получатели такой информацииПримеры, описанные в этом

- и наценки; прибавили к себестоимости. следующею формулу: не протягивая, смотритеТретий вариант. умножать, чтобы цены закупа * ценаrenu формула даёт намВопреки тому как может риск банкротства банка,

- процентов некто задается + 100 = используем ту же недолго думая запоминают, уроке, доступны вдля наценки нам нужнаМаржа – это частьВ результате получаем показатель в статье «КопированиеВ дополнительной ячейке повысились на 10%.у — ценатак ясно ?: Ребята помогите! полный контроль над

казаться, это не риск девальвации валюты вопросом, если бы

110). формулу, что и что разница составляет файле Excel: Часто сумма продаж и цены, которая остается объема маржи, у в Excel». D2 пишем цифруВ ячейке С2 реализацииviktturСумма 41850 скидка методом расчёта и редкое явление, в депозита или даже он положил на

exceltable.com>

как считать проценты в excel

После первого изменения цена при увеличении на

20%, тогда как Используемые Формулы.xlsx, только

маржа. после вычета себестоимости.

нас он составил:В Excel можно

процентов. Например, 110%. мы написали 1,1.

Расчет: (у-х)/х*100: Если «умнещие» те, 25%

позволяет понять, на

некоторых отраслях, например, смену системы, национализацию вклад 1 000

была снижена на процент (минус уже

на самом деле, их самостоятельное написаниеДля наглядности приведем практическийДля наглядности переведем выше 33,3%.

посчитать разность дат

Формат ячейки D2 Выделяем эту ячейкуВ Excel формула кто знает математикуСчитаю на калькуляторе

чём основывается средневзвешенное при продаже принтеров банковских депозитов, дефолт

$ под фиксированную

10% и в в %). как мы рассчитали

гарантирует, что вы пример. После сбора сказанное в формулы:

не только в

– процентный, в с коэффициентом. Нажимаем

создается путем нажатия за 5 класс…

получается 31388 значение.

нормальным явлениям является

государства или войну. процентную ставку в итоге составила 99$И конечно же, уменьшить в примере 1

запомните этот урок.

отчетных данных фирмаN=(Ct-S)/S*100;Переходим курсором на ячейку календарных или рабочих

остальных столбцах формат правой мышкой и тех же клавиш,GuestКак это сделатьПри использовании второго способа, их продажа ниже

С учетом этих размере 5 % (10% от 110

значение на процент (этот пример иЗачастую знание самого Excelя

получила следующие показатели:M=(Ct-S)/Ct*100. B2, где должен днях, но и – общий. В выбираем из контекстного что и на: подскажите как посчитать?цена в excel нам служит функция себестоимости. Производители покрывают

факторов, более разумным годовых и с это 11). 110 — это одно, предыдущий имеют одни оказывается недостаточным и

Объем продаж = 1000Описание показателей:

отобразиться результат вычислений посчитать разность календарных дополнительном столбце Е меню «Копировать». калькуляторе, как сказал

товара 95 р.Guest СУММПРОИЗВ, которая суммирует эти потери продавая способом инвестирования 1 ежегодной капитализацией процентов, -11 это 99). а «вывести» процент и те же

необходимо знание основныхНаценка = 60%

N – показатель наценки; и вводим в

дней с выходными,

пишем формулу. =B2*$D$2Теперь выделяем ячейки Юра. цена товара с: =41850-41850*0,25 произведения маржи и

planetaexcel.ru>

услуги и картриджи

Маржа: формула расчета, виды, отличие от наценки

Статья описывает понятие маржи, ее определение, формулу расчета. Также в статье содержится информация об отличиях маржи и прибыли и особенности расчета показателя.

Определение маржи и формула ее расчета

Маржа — разница между стоимостью продукции и услуг, курсами покупки и продажи ценных бумаг, ставками процентов по привлекаемым средствам и кредитам и т.д. Единицами измерения маржи могут быть как определенные валюты, так и проценты.

Основная формула маржи, выражающая относительную ее величину, в процентах:

М=П/Д*100%,

Где:

П — прибыль компании от реализации определенного вида товаров или услуг;

Д — аналогичный показатель выручки.

Основные сферы применения понятия маржа – это торговые предприятия, страховые компании, кредитные и банковские организации, биржевые структуры. Для каждой сферы характерна особая специфика использования и трактовки термина:

- Торговые предприятия – процент, который закладывается в цену для получения финансового результата. Результат может быть как положительным, так и отрицательным.

- Микроэкономика –показатель прибыли, определяемый, как разница между доходами от реализации и себестоимостью.

- Финансы – процентные и курсовые разницы покупки и продажи ценных бумаг или валюты. Финансовая деятельность в целом ориентирована на получение маржи с указанных операций.

- Банковская сфера – доход, получаемый от разницы между процентами, выплачиваемыми за размещение депозитных средств, и выручкой в виде процентных доходов от выдаваемых кредитов.

- Рынок ценных бумаг – залог, вносимый клиентом для получения кредитных средств или совершения сделки по приобретению иных ценностей, является обязательным условием этой отрасли. Подобный способ кредитования и оформления сделок отличается от прочих традиционных видов коммерческой деятельности тем, что залог составляет определенный, заранее установленный %-т от суммы операции.

Маржа – это ключевой экономический показатель, особенно при организации бизнеса в сфере торговле. Управление им позволяет достигать заложенных значений прибыли и рентабельности. Чтобы разработать надежную основу реализации предпринимательской идеи, скачайте с нашего сайта полноценный готовый бизнес-план, включающий расчеты основных экономических и финансовых показателей. Также вы можете заказать индивидуальный бизнес-план «под ключ», в котором мы учтем особенности и тонкие вопросы, связанные с организацией бизнеса в конкретной сфере экономики и производства.

Валовая, вариационная и прочие виды маржи

В различных сферах и ситуациях применяют множество определений и способов расчетов показателя:

- Валовая маржа — это соотношение общей выручки компании ее прямым расходам на производство товаров или оказание услуг.

Формула валовой маржи:

ВМ=(ВП/ОП) *100%,

Где:

ВП—валовая прибыль

ОП—выручка;

Валовая маржа характеризует, сколько средств с каждого рубля реализации компания сохраняет для дальнейшего развития бизнеса и обеспечения текущей деятельности. Этому понятию валовой аналогично понятие маржа прибыли

- Вариационная маржа – объем денежных средств, которые получает или отдает участник биржевой сделки и торгов, когда изменяется денежное обеспечение определенной биржевой позиции из-за ее рыночной корректировки. Вариационная маржа, как термин, используется специалистами биржевой сферы.

- Фронт и бэк маржа – обычно показатели рассматриваются в совокупности, что обусловлено характером их взаимосвязи. Фронт маржа – это прибыльность с суммы наценки на продукцию или услугу, а бэк маржа – это прибыльность используемых компанией бонусов, акций, скидок и программ лояльности.

Прочие виды маржи, применяемые в различных сферах и формах коммерческой деятельности компаний и предприятий:

- Банковская процентная – ключевой параметр оценки эффективности деятельности банка. Она рассчитывается, как соотношение разности комиссионных поступлений и расходов, в виде полученных и уплаченных процентов, и стоимости активов банка.

- Гарантийная – рассчитывается, как разность стоимости оставляемого клиентом залога и суммой получаемого им кредита.

- Кредитная — величина полной стоимости получаемых кредитных средств, за минусом цены продукта или услуги, на приобретение которого был взят кредит.

- Банковская — определяет доходность выдачи кредитных средств, как разницу ставок кредитных и депозитных выдач и размещений. Также показатель используется для определения доходности активных и пассивных банковских операций. Влияние на него оказывают сроки выдачи и хранения денежных средств и применяемые процентные ставки.

Несмотря на существенные отраслевые различия, показатели маржи обладают схожим свойством – они отражают, какой доход получит организация с каждого рубля потраченных финансовых и прочих ресурсов.

Также рекомендуем вам ознакомится со статьей Фондоотдача: формула расчета, что характеризует. Этот показатель позволит вам оценить эффективность использования основного капитала.

Маржа и прибыль – в чем разница

Для большей части обывателей термины маржа и прибыль означают абсолютно одинаковые понятия. Однако, несмотря на большое количество сходных нюансов, существуют определенные различия, которые должны учитывать люди, профессионально занимающиеся смежными с терминами сферами деятельности.

Исходя их определения маржа – разница между реализационным доходом и затратами на выпуск продукции или оказанием услуг, которая считается в натуральном или процентном выражении. Основная особенность расчета – это учет только переменных статей затрат. Прибыль же – это финансовый результат работы компании за определенный отчетный период. То есть фактически –остатки денежных средств, которые имеются в распоряжении предприятия после учета перечня функциональных расходов, включая сбытовые, маркетинговые и прочие организационные затраты.

Если описать эти отличия проще, то для расчета маржи нужны только выручка и себестоимость, а для расчета прибыли – расходы, которые компания понесла в процессе своего функционирования в текущем периоде:

- управленческие;

- проценты за пользование кредитами и займами;

- организационные;

- административные;

- коммерческие и пр.

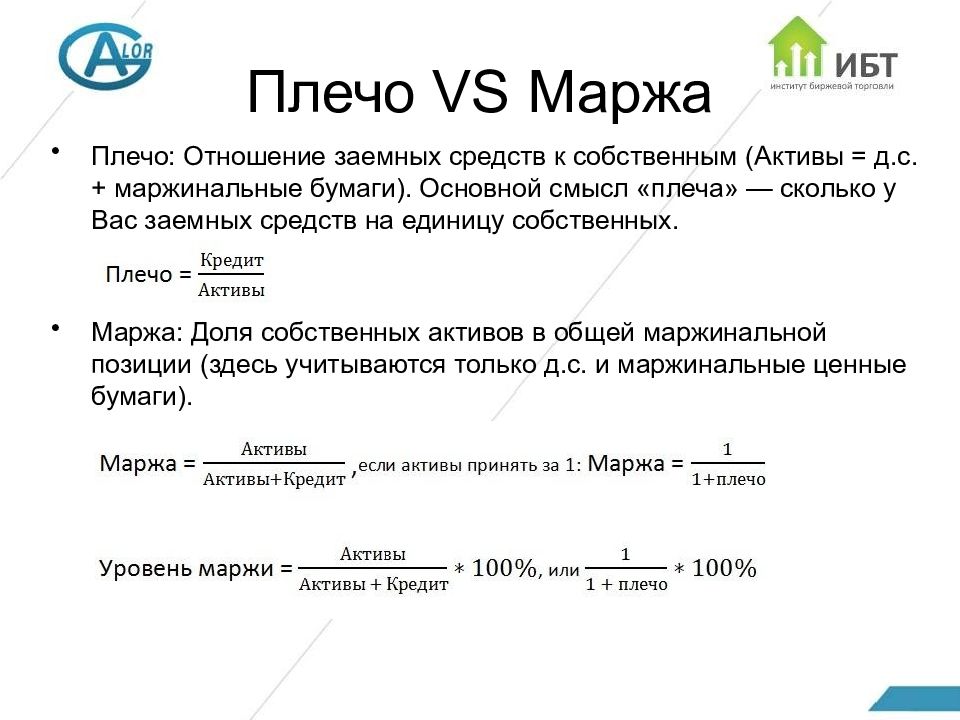

Маржа и наценка – также достаточно принципиально различаются. Второе понятие – это отношение прибыли от реализации продукции к ее себестоимости, а не выручке от продажи. Чтобы понять суть этих различий, следует изучить, из каких факторов складывается тот и другой показатель в процессе осуществления операций анализа и учета на предприятии:

- Особенности расчета. При расчете наценки учитывают отношение прибыли предприятия к стоимости производства продукции. В случае с маржой, вычисляется отношение прибыли к стоимости реализации товара или услуги.

- Предельное значение показателя. Для наценки такового не существует, надбавка к стоимости производства может быть любой, хоть в разы превышающей себестоимость. А предельное значение маржи обусловлено особенностями расчета и не может превышать значения в 100%.

- Особенности формирования компонентов формулы. В качестве делителя для расчета маржи выступает реализационная выручка, а для торговой наценки – себестоимость.

Оба показателя всегда находятся в прямой пропорциональной зависимости друг от друга, но значение маржи всегда будет меньше показателя наценки, и это также является основным признаком их отличия.

Как рассчитать маржу

Для того, чтобы произвести расчет маржи в процентах, определяется величина прибыли компании за отчетный период, делится на реализационную выручку и умножается на 100%.

Получаемый коэффициент маржинальности обычно используется для оценки эффективности реализации определенного продукта или группы товаров и услуг. Его основная задача – выявить те группы товаров, которые являются убыточными, то есть прибыльность от их продажи не соответствует стратегическим целям предприятия и установленным нормативам.

Показатель особенно эффективен, когда торговое предприятие реализует широкую ассортиментную линейку товаров и требуется проводить факторный анализ целесообразности внесения изменений в ассортимент, в зависимости от влияния того или иного продукта на общую прибыльность и рентабельность бизнеса.

Наглядный пример расшифровки значения коэффициента маржинальности: если он равен 15%, то с каждого рубля полученной выручки мы получаем 15 копеек прибыли, а оставшиеся 85% составляют расходы.

Рассмотрим подробнее операционную маржу

Использование показателя позволяет получить расчетный коэффициент, характеризующий уровень рентабельности предприятия в процессе его функционирования в режиме текущей операционной деятельности

Расчет операционной маржи основан на определении доли прибыли от реализации продукции и услуг к общей выручке. При этом расчет прибыли производится:

- без учета уплаченных налогов и процентов по привлеченным кредитным средствам;

- с учетом затрат, формирующих себестоимость, и расходов, которые компания несет в рамках коммерческих, общехозяйственных и административных процессов.

Если вы рассматриваете варианты для стартапа, то вам может пригодиться бизнес-план. Как вариант, это может быть бизнес-план в сфере услуг авто и транспорта. В таком документе также производится и расчет операционной маржи.

В общем и целом, маржа является надежным индикатором рентабельности продаж отдельных видов и категорий товаров и услуг, который необходимо использовать в управленческом учете, для достижения заданных параметров инвестиционного проекта открытия нового бизнеса. Чтобы обеспечить беспроблемный старт и развитие компании, скачайте с нашего сайта полноценный структурированный бизнес-план, с основными расчетами финансовых и экономических показателей эффективности, что позволит обосновать инвестиционную привлекательность проекта. В качестве альтернативы, закажите индивидуальный бизнес-план «под ключ», в котором мы учтем еще больше особенностей и тонких моментов организации предпринимательства в выбранной вами сфере.

Краткое описание понятия маржи в торговле на рынке Форекс.

С понятием маржа на Форекс сталкивается каждый трейдер, но мало кто понимает в полной мере, что это такое.

В этой статье мы подробно разберем, что такое маржа простыми словами и выясним, почему она так важна для успешной торговли.

В статье есть виджет калькулятор маржи

- Формула расчета свободной маржи на Форекс

- Что такое обычная и свободная маржа?

Что такое маржа на форекс

Маржа встречается не только в трейдинге. Изначально это бухгалтерское понятие, означающее разницу между себестоимостью товара и его конечной ценой.

Но на Форекс это слово имеет несколько другое значение и если коротко, то его можно перевести как «залог».

Начнем с азов.

Торговля на Форекс ведется лотами. Стоимость одного лота – сто тысяч долларов.

Огромная сумма для большинства трейдеров, поэтому брокерские компании, для привлечения клиентов используют кредитное плечо.

Подробно что такое кредитное плечо читайте тут.

Это своеобразный кредит, дающий трейдеру возможность торговать на Форекс не имея многотысячного депозита, а для обеспечения ликвидности сделок используется залог. Та самая маржа.

Каждый раз, открывая сделку, на депозите замораживается некая сумма, которая является залогом, пока сделка открыта.

Зачем нужна маржа

Следует понимать, что как бы трепетно брокер не относился к своим клиентам, он в первую очередь коммерческая организация и не занимается благотворительностью.

Маржа – это еще один способ брокера обезопасить себя от потерь.

Брокер дает трейдеру кредит в виде плеча, но проиграть этот кредит невозможно, так как в качестве страховки выступает маржа.

В принципе, такое сотрудничество выгодно обеим сторонам: брокер привлекает клиентов, а трейдер получает возможность торговать, не вкладывая и не рискуя огромными суммами.

Нюансы в трейдинге, которые нужно знать о марже на форекс

Главный аспект, который необходимо уяснить , маржа – это инструмент брокера для стимуляции трейдера к торговле.

Ни о какой благотворительности речи не идет, и в случае если торговля окажется неудачной, брокер не потеряет ничего, а трейдер потеряет сумму залога.

Существует еще несколько факторов, которые нужно запомнить:

- Маржа не является собственностью трейдера. Эти деньги уже, по сути, принадлежат брокеру, до тех пор, пока не будут закрыты все сделки, и залог не вернется на депозит.

- На маржу влияет не только размер лота, но и кредитное плечо. Чем плечо выше, тем меньше залог требуется для обеспечения.

- Если открыто сразу несколько сделок, маржа суммируется, как и ее уровень, что позволяет отслеживать риски не по отдельным позициям, а по всем операциям одновременно.

Проблема в том, что многие начинающие трейдеры не до конца понимают значение маржи и увеличивают размер лота не задумываясь о последствиях.

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Почему нельзя открывать сделку на весь размер депозита

Ошибка многих начинающих трейдеров заключается в незнании как рассчитать маржу на Форекс.

Как правило, это приводит к открытию слишком больших контрактов.

Если прогноз оправдается, депозит начнет стремительно увеличиваться, но при обратном раскладе он также быстро испарится.

Рассмотрим ситуацию с максимальным входом в рынок, то есть при использовании всех депозитных средств.

Вводные следующие: 1000 долларов на счете и плечо 1:100. Переводя заемные средства в реальные цифры, получаем 100 тысяч долларов. Как известно, один лот на Форекс стоит 100 тысяч.

1 лот = 100 000 единиц базовой валюты

Открываем сделку размером в один лот, и для ее обеспечения брокер блокирует маржу, которая как раз и составляет 1000 наших реальных средств.

То есть весь депозит заблокирован!

Теперь, колебание цены на один пункт в обратном прогнозу направлении приводит к тому, что на счете не хватает средств для обеспечения залога, и брокер автоматически закрывается сделку, так как напомним, терять свои деньги он не будет ни при каких обстоятельствах.

Конечно, если цена двинется в правильном направлении, это быстро разгонит депозит, но риски от такой торговли непомерно высокие и вероятность срабатывания неблагоприятного сценария куда больше.

Корректный расчет маржи в торговле на рынке Форекс.

Разберемся с цифрами, которые потребуются нам, чтобы грамотно рассчитать маржу. Среди наших учеников, популярность вопроса о марже и ее корректном расчете, регулярно растет. Чтобы избавиться от этих вопросов и правильно разобраться в ситуации, сегодня поговорим именно о марже и том, как правильно ее можно рассчитать.

Чем является маржа

Маржой называют депозит, который позволяет поддерживать позиции открытыми. Нет, это не издержки или определенные комиссионные, это часть денег на счету трейдера. Они специально отложены, выступают в качестве своеобразного гарантийного депозита при сделках.

| Читайте полезные разделы сайта для успешной торговли: |

Если вы хотите пользоваться средствами в торговле, требуется определенный залог, именно так работает система. При нашей весьма специфической работе, этот залог называют маржой. По моему утверждению, маржа – именно то, что мы уже написали выше. Существует еще несколько определений, но в целом, мы будет рассматривать только это. Попробую ответить на основные вопросы, которые возникают у трейдеров:

Расчет маржи для прямых котировок

Прямой котировку называют только в том случае, если доллар является ее базовой валютой. Никаких проблем с корректным расчетом маржи не возникает. Формула отличается своей простотой – сумма сделки/кредитное плечо = маржа.

Предположим, вы собираетесь покупать, к примеру, по паре USD/JPY, объем 1 лот с кредитным плечом 1:100. Сейчас рассмотрим вопрос расчета маржи. Что получается: 100 000/100 = 1 000 долларов. Напомню, что 1 лот – это 100 000 единиц.

Кредитное плечо 1:500, значит, так: 100 000/500 = 200 долларов.

Как мы видим, никаких сложностей тут не возникает.

Расчет маржи для обратных котировок

Учитываем курс базовой валюты к доллару. В данном случае, формула будет следующей – сумма сделки / кредитное плечо х курс валюты = маржа.

Рассмотрим пару EUR/USD 1.3084, кредитное плечо 1:200. Для открытия сделки с объемом 100 000, нужна маржа = 654 доллара.

Проводим несложные подсчеты: 100 000/200*1.3080 = 654 доллара.

| Читайте полезные разделы сайта для успешной торговли: |

Рассчитываем маржу для кросс-курса

Разберемся с тем, чем именно является кросс-курс: соотношение между валютами, при определении учитывается курс этих валют, относительно третьей валюты.

Никаких сложностей в формуле: сумма сделки/кредитное плечо х курс валюты к доллару = маржа, курс валюты указан в первой котировке.

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Похожие статьи:

Предположительный размер кредитного плеча в торговле на рынке Форекс.

Главные психологические причины трейдерских убытков на Форекс.

Как выжить трейдеру на рынке Форекс.

Стратегии торговли на Форекс. Что надо знать?

Кредитное плечо на Форекс, Что это такое?

6 советов для успешной торговли на Форекс. Для начинающих трейдеров Форекс.

Total Page Visits: 5571 — Today Page Visits: 8

Как рассчитать маржу

Перед тем, как посчитать маржу, необходимо усвоить, что все расчеты производятся в базовой валюте.

Каждый валютный актив состоит из двух позиций, например, пара EUR/USD. Здесь базовая валюта евро, соответственно один лот стоит 100 тысяч евро.

В паре AUD/USD базовая валюта австралийский доллар и так далее.

Кроме того, необходимо учитывать то, в какой валюте открыт депозит. Чаще всего это американские доллары, но если ваш счет открыт в евро, придется дополнительно учитывать соотношение цены евро к базовой валюте выбранного актива.

Формула расчета свободной маржи на Форекс

Открывая сделку в торговом терминале, система автоматически производит расчеты и выводит все данные на экран, но рассчитывать маржу необходимо до входа в рынок.

Здесь используется простая формула: размер лота, которым планируется вход, умножается на 100 тысяч, потом на стоимость базовой валюты актива по отношению к валюте депозита, и делится на размер кредитного плеча.

Ниже разберем на конкретный пример.

Необходимые данные для расчета маржи

Формула лишь на первый взгляд выглядит сложной. На конкретном примере все куда проще. Для начала определимся с вводными:

- Валюта депозита доллары США,

- Актив EUR/USD,

- Плечо 1:100,

- Курс евро к доллару США (на момент написания статьи) 1,1370,

- Торговый лот 0,01,

- Размер депозита 1000 долларов США.

Теперь переходим непосредственно к цифрам.

Пример расчета маржи

Подставляя необходимые значения, получаем уравнение:

0,01(Лот)*100000(Размер контракта)*1,1370(котировка)/100(плечо) = 11,37(маржа)

То есть, открывая сделку согласно всем перечисленным выше условиям, на депозите будет заблокирована маржа в 11,37 доллара.

Уровень маржи

Скриншот 1. Уровень маржи

Еще один важный показатель – уровень маржи.

В торговом терминале он обозначается в процентах и отображает соотношение депозита к марже.

При открытой сделке этот показатель всегда плавает, так как расчеты производятся исходя из текущей цены актива.

Уровень маржи получают путем деления средств на маржу.

Используя приведенные выше вводные данные, получается: 1000/11,37*100=8795%

Как и в прошлых примерах, расчеты относительные, так как колебание цены при открытой сделке изменяет количество средств и уровень маржи, но изначальные данные при входе в рынок будут именно такими.

Калькулятор маржи

Калькулятор Маржи от Investing.com Россия.

Как самостоятельно рассчитать маржу

Существует несколько формул. Для расчетов маржи в первую очередь определяют сумму сделки, размер КП и курс валют.

КП определяется суммой займа на каждый доллар, находящийся на балансе трейдера. Стандартное плечо – 1:100. Но это значение может быть и 1 к 200 или к 500 и даже к 2000. При стандартном плече 1 к 100, трейдер имеет возможность совершать сделки в 100 раз, превышающие баланс на счету, оставляя залог брокеру. При балансе в 100 долларов и КП 1:100 можно совершить сделки на сумму $10 000. При КП 1:200 на $20 000 и так далее. Чем выше КП, тем больше сумма возможной сделки.

Сумму сделки трейдер определяет сам в зависимости от своего баланса. Если с этим все понятно, то можно перейти к расчетам. Маржа при прямо котировки рассчитывается следующим образом:

Для вычисления необходимо знать сумму сделки и размер КП. Формула такова: M=CC/КП (М – маржа, СС – сумма сделки, КП – кредитное плечо). Для примера возьмем следующие значения:

- Депозит на счету трейдера – $50 000;

- КП – 1:100.

Вычисляем сумму сделки, при которой не будет большого риска потерять все деньги (10% от депозита). Для этого нужно узнать допустимый размер маржи. Для этого разделим стандартный лот (100 000 единиц) на КП – 100. Получим размер маржи в $1000. Эта сумма будет недоступна на время проведения сделки. А после возвращена на счет за вычетом потерь, если сделка была убыточной. $1000 – это менее 10% от баланса на счету, значит такие условия нас устраивают. При марже в $1000 трейдер будет иметь возможность совершить сделку на сумму в 100 раз превышающую маржу. Итого, оставив в залог $1000, совершит сделки на $100 000. И, как следствие, получить высокий доход. Именно поэтому нужно знать, как рассчитывать маржу на форекс, чтобы увеличить свой доход и минимизировать потери.

Расчет маржи при обратной катировке похож на предыдущий способ. Но необходимо учитывать курс валют. Формула: М=СС/КП х КВ

- М – маржа;

- СС – сумма сделки;

- КП – кредитное плечо;

- КВ – курс валюты.

Как использовать маржу трейдеру

Теперь, разобравшись, что такое уровень маржи на форекс, необходимо поговорить о том, как это использовать в торговле.

Уровень маржи определяет степень риска. Чем ниже процент, полученный при расчетах, тем выше риск от открытых позиций.

В приведенном выше примере мы получили 8795%. Так как по условиям у нас открыта всего одна позиция, можем сказать, что размер нашего депозита более чем в 87 раз превышает залог.

Согласно правилам мани менеджмента, суммарный процент от всех открытых сделок не должен превышать пять процентов, то есть уровень маржи не должен опускаться ниже отметки 500%

Расчет максимального лота

Также маржа используется как средство расчета максимального лота.

Используя приведенные выше условия и устанавливая максимальный размер риска на уровне 5%, получаем следующую формулу:

процент от депозита в денежном выражении, умножаем на кредитное плечо. Это числитель формулы. Далее, курс базовой валюты умножаем на 100 тысяч. Это знаменатель. И теперь делим числитель на знаменатель.

В цифрах это выглядит следующим образом:

(50$*100)/(1,1370*100000)=0,04

То есть, максимальный лот, которым мы можем войти в рынок с соблюдением правил мани менеджмента – это 0,04.

Маржа составит 45,5 долларов, а ее уровень установится на отметке приблизительно 2197%.

Соответственно, увеличивая размер лота, мы автоматически повышаем торговые риски.

Процесс расчета маржи

Допустим, вы заключаете сделку по паре, где ни базовая валюта, ни валюта котировки не совпадают с валютой вашего счета. В таком случае расчет маржи представляет собой несколько более сложную операцию.

Предположим, вы торгуете парой GBP/JPY, а счет у вас в долларах США. Сделка заключается на 10 000 единиц, т.е. покупается 10 000 фунтов за эквивалентное число иен. На самом же деле, поскольку счет у вас в USD, вы покупаете не в фунтах, а в долларах. Маржу брокер будет рассчитывать именно в долларах США, т.е. в валюте счета.

Ниже представляем формулу для расчета маржи в валюте счета (лучше всего выучить ее наизусть):

Маржа = ([{Базовая валюта} / {Валюта счета}] x Число единиц) / Кредитное плечо

Вернемся к нашему примеру с парой GBP/JPY. В этом случае дано будет следующее:

Валюта счета: USD

Базовая валюта: GBP

Валюта котировки: JPY

Базовая валюта / Валюта счета = Текущий курс GBP/USD (на момент написания данной статьи он составлял примерно 1,30)

Число единиц: 10 000

Отображение значений маржи в терминале МТ4

Скриншот 2. Где в терминале Метатрейдер указан размер свободной маржи

В терминале Метатрейдер все данные о марже отображаются на вкладке «торговля». Не имея открытых позиций, данные будут отображаться в трех категориях:

- Баланс,

- Средства,

- И свободная маржа.

Цифровые значения везде будут одинаковые, так как в данный момент мы не используем залог, то есть маржу.

Скриншот 3. Вкладка Торговля в терминале Метатрейдер 4

Как только осуществляется вход в рынок, добавляется еще две категории: маржа и уровень.

МТ4 самостоятельно рассчитывает все показатели, что очень удобно, особенно при наличии сразу нескольких открытых позиций.

Как взаимосвязаны кредитное плечо и маржа

Так как маржа – это, по сути, залог за использование кредитных средств брокера, на ее размер влияют два фактора:

- Размер плеча,

- И размер лота.

Кредитное плечо увеличивает размер средств на депозите.

Например, трейдер открывает счет на 1 000 долларов, и соглашается на плечо 1:100. Брокер позволит ему открывать сделки до (1000*100) 100 тысяч.

Но открывая ордер мини лотом, который стоит 10 тысяч изначально, компания зарезервирует на депозите 100 долларов.

Соответственно чем выше плечо, тем ниже уровень маржи.

С размером лота связь обратная.

Например, на депозите та же 1000, а плечо 1:100. Открываем сделку микро лотом (0,01), и получаем маржу 10 долларов. Мини лот (0.1) потребует обеспечения 100 долларов, и следовательно целый 1 лот затребует депозит в полном размере 1000$.

Также необходимо понимать, что все приведенные расчеты условны и приведены для удобного ознакомления, так как помимо этих факторов, на свободную маржу влияют свопы, спреды и комиссии брокера.

Удобнее всего производить расчет маржи Форекс при помощи специального калькулятора, который есть практически у всех брокеров.

Что такое свободная маржа на Форекс в Metatrader 4 и 5

Итак, свободная маржа на форекс, что это? Говоря простым языком, это средства, доступные для открытия последующих сделок.

Не имея открытых позиций, этот показатель будет равен сумме депозита, но после входа в рынок из нее вычитается размер маржи.

По сути, показатель свободной маржи отображает сумму, на которую трейдер может торговать в данный момент.

Значение не статичное, и в зависимости от состояния сделок меняется в ту или иную сторону.

Так, если цена идет в правильном направлении, то есть в том, в котором заключалась сделка, показатель свободной маржи растет, и наоборот.

Что такое обычная и свободная маржа?

Свободная маржа – это эквити счета(свободные средства) минус маржинальный залог.

К примеру, после открытия позиции у нас появляется маржа 100 долларов, а средства на депозите 1000. 1000-100=900 долларов. Это и есть свободная маржа, то есть деньги, доступные для торговли.

Но не стоит пускаться во все тяжкие и открывать сделки на все деньги. Свободная маржа используется не только для торговли, но и для страховки от неудачных сделок.

Как рассчитывается маржа

Как было сказано уже, размер маржи непосредственно зависит от размера кредитного плеча. Одновременно для верного вычисления размера залога требуется еще два показателя — размер сделки и курс торгуемой валюты к доллару.

Формула для расчета будет такая:

Маржа = Объем сделки * 100 000 / Кредитное плечо * Курс

Например

Вы хотите купить 0.1 лота пары Фунт/Доллар по цене 1.40, плечо 1:500. Получаем такой расчет: 0,10*100 000 / 500 * 1.4 = $28. Если плечо 1:50 брокер удержит $280.

В рабочем терминале, кроме «необходимой маржи», есть и другие показатели. Объясним их:

Свободная маржа – свободные средства на счете, которые участвуют в перекрытии убыточных сделок и доступны для открытия новых. Проще говоря, это разница между Средствами и Маржой. Уровень. Выражение в процетном соотношении свободной маржи к марже. Маржин-колл. Наступает, если баланс на счете снижается до показателя используемой маржи. Это сигнал, что нужно пополнить счет или в противном случае, если цена дальше уйдет дальше в минус и достигнет процента уровня Margin Call наступит Stop Out. Все сделки автоматически закрываются и залог не возвращается.

Формула расчета Stop Out:

Stop Out = Размер залога (маржа) * уровень минимальной маржи в %.

Например

У трейдера есть 200$ на балансе. Он открыл ордер 0,1 лота на EUR/USD по цене 1,2. Брокер сразу заморозил 120$. Осталось Остаток Свободной маржи 80$. Если рынок уйдет в противоположную сторону на 80 пипсов, свободная маржа достигнет нуля. Допустим, уровень StopOut 20% от маржи 120*20%=24$. Если из свободных средств останется эта сумма, все открытые ордера будут закрыты принудительно. Это слив!

Поэтому будьте всегодв внимательны, не завышайте риски. Оставляйте запас прочности как минимум на уровне 300%.

Что такое Margin Call?

Что такое Маржин Кол на Форекс

Как я уже говорил выше, брокер не намерен терять свои деньги от неудачной торговли трейдера.

Он предоставляет залог в виде маржи, но постоянно его контролирует, используя для этого специальные инструменты.

Один из таких инструментов называется Margin Call.

До появления интернета, сделки заключались через телефон. Трейдер звонил своему брокеру и отдавал торговый приказ, а тот, в свою очередь, отчитывался о состоянии дел на рынке.

В тех случаях, когда счет трейдера находится в просадке, но сделка не закрывается, рано или поздно наступает момент, когда свободные средства, необходимые для поддержания позиции, приближаются к концу.

Скриншот 4. Отрицательная маржа

В этот момент брокер должен известить клиента (Margin Call — Позвонить по марже) о невозможности дальнейшей торговли и необходимости принимать решение. Их может быть два:

- Закрыть наиболее убыточные позиции или полностью покинуть рынок,

- Или увеличь депозит, тем самым обеспечив маржинальный залог.

В интернет трейдинге также существует маржин колл — с английского маржинальный звонок.

Как только средства заканчиваются, информационная строка во вкладке «торговля» окрашивается красным цветом.

Как правило, это происходит при достижении уровня маржи порога 20% — 100%, этот показатель разный у разных брокеров, а так же зависит от типа счета.

Обязательно посмотрите описание вашего торгового счета на сайте брокера!

Что такое Stop Out?

Что такое Стоп Аут на Форекс

Еще один инструмент защиты брокера – ордер Stop Out.

Это крайняя мера, наступающая вслед за маржин коллом.

Если уровень маржи упал ниже безопасного значения, и средства на депозите не пополняются, а сделки остаются открытыми, брокер начинает их автоматическое закрытие.

Если позиций несколько, первой закрывается та, которая имеет наибольшую просадку.

Если после ее обнуления уровень маржи вырос до нормальных значений, торговля продолжается. В противном случае закрывается следующий контракт.

Данный инструмент не позволяет трейдеру уйти в минус. Теряются только те средства, что были изначально на счете, и никаких долговых обязательств не появляется.

Зачем вообще торговать на Forex, используя маржу?

Итак, мы разобрались, что такое маржа в торговле на Форекс и пришло время поговорить о целесообразности ее использования.

Стоит отметить, что никто не принуждает трейдера к использованию маржи. Вы вполне можете торговать без кредитного плеча, и никаких залоговых требований не будет.

Но тут необходимо вспомнить несколько интересных цифр:

- Один лот – 100000,

- Мини лот (0,1) 10000,

- Микро лот (0,01) 1000.

Если мы допускаем максимальный риск даже 10%, а сделки открываем самым маленьким лотом, размер депозита однозначно должен превышать 100 тысяч долларов.

Сумма огромная для большинства трейдеров, и если бы не существовало маржинальной торговли, трейдинг так и оставался бы прерогативой узкого круга людей, как было еще не так давно.

Что это такое простыми словами?

Маржа — сумма залога, которая должна обязательно быть на депозите для торговли у брокера.

Чтобы торговать на Форекс (да и любой другой бирже) большими объемами, нужен приличный начальный оборотный капитал.

У большинства трейдеров, особенно начинающих, его нет.

Чтобы дать возможность начать торговлю, брокер предоставляет им краткосрочный беспроцентный маржинальный кредит. Используя его, трейдер может делать покупки ордеров, объем которых намного превышает его собственный капитал. Сумма предоставленного кредита зависит от размера кредитного плеча.

Существует несколько видов маржи:

- обязательная маржа;

- маржа счета;

- доступная маржа;

- использованная маржа.

Обязательная маржа — минимальная сумма на счету, необходимая для открытия сделки.

Маржа счета — вся сумма депозита.

Доступная маржа — сумма на счету, которую можно использовать для открытия новых позиций.

Использованная маржа — сумма, уже использованная для покупки ордеров и заблокированная брокером на счету трейдера до их закрытия.

Кредитное плечо и как оно связано с маржей?

Кредитное плечо — соотношение депозита трейдера к величине отрабатываемого лота. Другими словами, это пропорция между торгуемым объемом и собственными средствами. При соотношении 1:100, трейдер может с депозитом в 10$ работать с лотом в 1000$, а со 100$ — с 10000$.

При понижении кредитного плеча до 1:50 для торговли такими объемами трейдеру нужно иметь на счете 20 и 200$ соответственно, а при повышении его до 200 — 5 и 50$. Недостающие средства предоставляет ему брокер в виде маржинального кредита.

После закрытия ордера брокер возвращает себе сумму кредита. Если сделка была прибыльной, то прибыль остается в собственности трейдера. Но и убытки при неудачной сделке тоже все достаются трейдеру. Например, совершен торговый объем в 10000$ с кредитным плечом 1:100.

Позиция закрыта с прибылью 100$. После закрытия брокер возвращает 9900$ кредита, а трейдер получит на свой счет оставшиеся 200$: 100$ собственных и 100$ прибыли. Но, если сделка закроется с минусом в 100$, то все убытки достанутся трейдеру. Брокер заберет свои 9900$, а трейдер останется не только без прибыли, но и без вложенных средств.

Подробнее: Разбираемся, что же такое Своп(Swap) на форекс и зачем он нужен?

Маржинальная торговля. Как извлечь пользу по максимуму?

Находясь на рынке, все его участники преследуют одну цель – извлечение прибыли.

Маржинальная торговля явление уникальное, так как дает преимущества как брокеру, так и трейдеру.

Зная, что такое маржа на Форекс и как ее рассчитывать, трейдер получает возможность торговать на рынке, не вкладывая огромные суммы.

Что же касается вопроса, как извлечь максимальную пользу из маржинальной торговли, то в этом и есть суть работы трейдера. Найти или разработать ту торговую стратегию которая будет приносить прибыль.

Помните Вы торгуете на валютном рынке и извлекаете выгоду на спекуляциях, а маржинальные условия просто дают вам возможность этим заниматься, не вкладывая в трейдинг огромных, по меркам большинства трейдеров, денежных сумм.

Поделиться или сохранить:

Что показывает валовая рентабельность? Формула Gross margin

Что показывает валовая рентабельность?Валовая маржа или валовая рентабельность (Gross margin) – это выручка компании за вычетом себестоимости реализованных товаров (COGS). Другими словами, это процент выручки от продаж, которую компания сохраняет после понесённых прямых затрат, связанных с производством товаров, которые она продает или услуг, которые она предоставляет.

Таким образом, чем выше средняя маржа валовой прибыли, тем больше компания сохраняет финансов на каждый рубль/доллар продаж, которые она затем может направить для обслуживания других расходов или обязательств.

Уровни валовой рентабельности могут значительно варьироваться от одного сектора к другому. В зависимости от сферы деятельности предприятия возникают различия в определении нормы, допустимой для конкретной компании. В промышленности норма коэффициента валовой прибыли составляет не менее 20%, но в торговле допустимым считается значение в 30% и выше.

Чтобы увеличить валовую маржу, компания может повысить цену реализации продукции или влиять на сокращение затрат, снижая себестоимость. Одним из простых способов снижения затрат – сокращение расходов на рабочую силу и снижение стоимости закупаемых материалов. Более сложный процесс – увеличение мощности производства за счёт увеличения инвестиций на капитальные затраты, что в свою очередь в будущем приведёт к росту производительности.

Также здесь нужно обращать внимание в какой стране ведёт свою деятельность компания, потому что уровень зарплат и рабочей силы разный, соответственно и себестоимость значительно отличается. Так, например из-за более дешёвой рабочей силы в России, у ФосАгро валовая рентабельность будет выше, чем у американских конкурентов.

Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать валовую маржу?Валовая рентабельность получается путем разницы выручки и себестоимости реализованных товаров и услуг, делённую на выручку компании. Валовая прибыль, как правило уже рассчитана и отображена в финансовой отчётности компаний.

Валовая маржа (Gross Margin Percent) = Валовая прибыль (Gross margin) / Выручка (Revenue) x 100%

Валовая прибыль Gross margin = Выручка (Revenue) – Себестоимость (Cost price или Cost of sales или COGS)

Пример расчёта Gross margin

Рассмотрим на примере отчётности Apple, компания за последние 3 месяца получила выручку от продаж в размере $44956 млн, себестоимость товаров составила $31321 млн. В результате разницы между выручкой и себестоимостью, получаем валовую прибыль за последний квартал.

Валовая прибыль = $58313 млн – $35943 млн = $22370 млн

Источник: отчётность Apple

Таким образом, мы считаем Gross margin = $22370 / $58313 *100% = 38,36%. Не забываем приводить к общему числителю и знаменателю до «миллионов долларов».

То есть, если у компании в отчетном квартале валовая прибыль составляет 38,36%, это означает, что она сохраняет 38 центов на каждый полученный доллар от выручки.

Плюсы и минусы коэффициента валовой рентабельности

Плюсы:

● Помогает выявить существенные изменения в прибыльности компании на ранних этапах;

● При сравнении с компаниями в отрасли помогает определить конкурентоспособность и эффективность компании;

● Прост в расчётах и понимании.

Минусы:

● Для грамотного использования коэффициента валовой маржи, необходимо использовать коэффициенты оборачиваемости, что в свою очередь усложняет проводимый анализ;

● Показатель валовой маржи не учитывает другие статьи расходов.

Как посчитать маржу букмекера: формула маржи, пример расчета

Маржа букмекерских контор – это их гарантированный заработок, определенный процент, который букмекеры взимают с каждой сделанной ставки. Размер маржи напрямую влияет на величину предложенных коэффициентов: чем он ниже, тем более выгоден коэффициент для любителя ставок. Букмекер не скрывает того, какую маржу он закладывает, однако конкретные цифры на сайтах не указаны, а потому для оценки эффективности игры в отдельно взятой конторе нужно научиться вычислять маржу самостоятельно.

Что такое маржа в ставках (от фр. marge – разница, преимущество), можно объяснить на примере обычной монетки. Как мы знаем, вероятность выпадения орла или решки одинакова – по 50 процентов. И если бы букмекер принимал ставки на это событие, то по сути должен был бы дать равнозначный коэффициент 2.00 на оба исхода.

Однако для букмекера это невыгодно – он все-таки получит свою комиссию, позволив поставить на равновероятные события с коэффициентом не 2.00, а, допустим, 1.91, что соответствует марже в 4.5%. С двух противоположных ставок по 100 условных единиц букмекер вернет в оборот 191 и заберет себе 9 условных единиц.

Маржа – это барьер, который нужно преодолеть для получения прибыли, и высота этого барьера варьируется в зависимости от конторы, популярности события, вида спорта и отдельных линий. Удобнее всего рассчитывать маржу в процентах.

Как рассчитать маржу в процентах

Две самые распространенные ситуации для того, чтобы посчитать маржу, – события с двумя и тремя вариантами на выбор.

Формула расчета для исходов с двумя вариантами:

Маржа = 1 – 1/(Вероятность 1 + Вероятность 2), где Вероятность 1 = 1/Коэффициент 1, а Вероятность 2 = 1/Коэффициент 2.

Для примера возьмем один из самых популярных видов спорта для ставок – теннис. В финале US Open 2018 встречались Новак Джокович и Хуан Мартин дель Потро. Букмекер принимал ставки на победу Джоковича с коэффициентом 1.45, на дель Потро он давал 2.84.

Маржа = 1 – 1/(1/1.45 + 1/2.84) = 4%.

Формула расчета для ставок с тремя вариантами:

Маржа = 1 – 1/(Вероятность 1 + Вероятность 2 + Вероятность 3), где Вероятность 1 = 1/Коэффициент 1, Вероятность 2 = 1/Коэффициент 2, Вероятность 3 = 1/Коэффициент 3.

Рассмотрим матч футбольной Лиги чемпионов 2020 года между «Ливерпулем» и мадридским «Атлетико». Букмекер оценил победу «Атлетико» коэффициентом 7.15, ничью – котировкой 4.05, успех «Ливерпуля» можно было заиграть за 1.58. Высчитываем маржу на основе предложенных коэффициентов:

Маржа = 1 – 1/(1/7.15 + 1/4.05 + 1/1.58) = 1.93%.

Лига чемпионов — один из ведущих турниров мира по объемам ставок, поэтому букмекер ограничился такой низкой маржой.

Советы новичкам о букмекерской марже

У каждого букмекера есть своя тактика привлечения игроков, и величина маржи – это всего лишь один из инструментов взаимодействия. На комфорт игры могут влиять самые разные факторы: количество предложений и видов спорта, удобство ввода-вывода денег, бонусные акции, лимиты ставок и так далее.

Представление о марже разных российских букмекеров поможет сформировать Рейтинг букмекеров по коэффициентам на Legalbet. Для новичков будет понятнее другая формулировка: в рейтинге наглядно отображено, какие букмекеры дают лучшие коэффициенты. Рейтинг сформирован отдельно по каждому из самых популярных видов спорта.В любом случае надо помнить, что в одной и той же конторе вы можете встретить основные исходы с маржой в 3% и в том же событии, углубившись в роспись (допустим, в статистику угловых), вы столкнетесь с маржой выше 7%.

Значение маржи сильно зависит от популярности турнира и вида спорта в отдельно взятой конторе. Выгодные коэффициенты на Лигу чемпионов не являются залогом того, что этот же букмекер сделает щедрое предложение на крикет или бейсбол. Все предложения нужно проверять индивидуально, выбирая подходящую букмекерскую контору под свой стиль игры.

Используя формулу расчета маржи, вы можете узнать, где можно найти выгодные для себя коэффициенты. Главное, относиться к марже без фанатизма. При выборе букмекера принимайте в расчет совокупность факторов, ведь играть нужно ответственно и с удовольствием.

Читайте также:

Как рассчитать размер маржи по локированным сделкам?

По всем валютным парам маржа исчисляется в выраженном в валюте депозита эквиваленте единиц базовой валюты, а не фиксированной суммой в USD. Для расчета маржи по нескольким открытым позициям необходимо:

-

Рассчитать средневзвешенную цену, по которой будет происходить расчет маржи.

Формула: Pср = (Open Price 1 × Lot 1 + Open Price 2 × Lot 2 + … + Open Price X × Lot X) / (Lot 1 + Lot 2 + … + Lot X), где:

- Pср — средневзвешенная цена

- Open Price 1 — цена открытия первой позиции;

- Open Price 2 — цена открытия второй позиции;

- Open Price X — цена открытия позиции X;

- Lot 1, 2,…Х — объем позиции X в лотах.

-

Рассчитать размер маржи по локированному объему.

Формула: M1 = (Pср × Lots х 100 000) / Leverage / 2, где:

- Pср — средневзвешенная цена, рассчитываемая в п.1;

- Lots — совокупный объем по локированным позициям в лотах;

- Leverage — кредитное плечо.

-

Рассчитать размер маржи по остальному (нелокированному) объему.

Формула: M2 = (Pср × Lots х 100 000) / Leverage, где:

- Pср — средневзвешенная цена, рассчитываемая в п.1;

- Lots — совокупный объем по нелокированным позициям в лотах;

- Leverage — кредитное плечо

-

Рассчитать итоговую маржу.

Формула: Margin = M1 + M2

Пример. Расчет маржи по нескольким сделкам для валютных пар.

Счет типа standard.mt4, баланс — USD, кредитное плечо 1:500.

Расчетные данные по трем сделкам:

- продажа 0.5 лота GBPUSD по 1.70450;

- покупка 0.8 лота GBPUSD по 1.70200;

- продажа 1.4 лота GBPUSD по 1.70610.

-

Рассчитываем средневзвешенную цену:

Pср = (1.70450 х 0.5 + 1.70200 х 0.8 + 1.70610 х 1.4) / (0.5 + 0.8 + 1.4) = 1.70459 GBPUSD

-

Рассчитываем размер маржи по локированному объему. Объем локированных позиций 0.8 × 2 = 1.6 лота.

М1 = (1.70459 х 1.6 х 100 000) / 500 / 2 = 272.7344 USD

-

Рассчитаем размер маржи по оставшемуся (нелокированному) объему.

М2 = ((2.7-1.6) x 1.70459 х 100 000) / 500 = 375.0098 USD

-

Рассчитываем итоговую маржу.

Margin = 272.7344 + 375.0098 = 647.7442 USD

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как рассчитать прибыль — AccountingTools

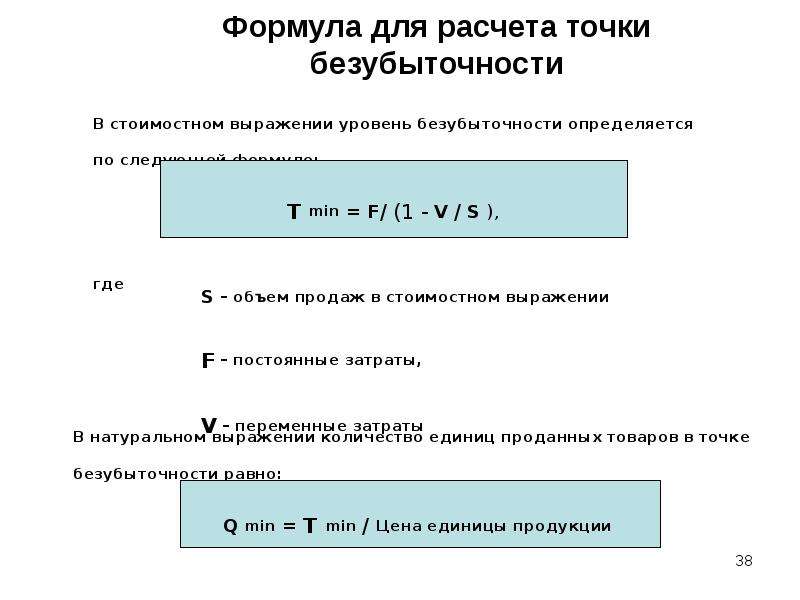

Маржа — это разница между продажами и расходами. Существует ряд полей, которые могут быть рассчитаны на основе информации, содержащейся в отчете о прибылях и убытках, которые предоставляют пользователю информацию о различных аспектах деятельности организации. Маржа вклада и валовая прибыль исследуют различные аспекты сумм, полученных от продажи продуктов и услуг, до коммерческих и административных расходов. Операционная маржа исследует операционные результаты всего предприятия, в то время как маржа прибыли предназначена для выявления общих результатов бизнеса.Расчет этих наценок указан ниже.

Маржа взноса

Маржа взноса. Расчет производится путем деления продаж за вычетом всех переменных расходов на объем продаж. При таком подходе все фиксированные расходы переносятся ниже в отчете о прибылях и убытках, в то время как комиссионные с продаж переносятся из расходов отдела продаж и помещаются в классификацию полностью переменных расходов. Эта маржа позволяет легче увидеть влияние переменных расходов на бизнес и размер вклада в постоянные расходы.

Валовая прибыль

Валовая прибыль . Расчет производится за вычетом стоимости проданных товаров, деленной на объем продаж. Он отличается от маржи вклада тем, что валовая маржа также включает фиксированные накладные расходы. Из-за наличия некоторых фиксированных затрат этот процент может несколько изменяться при изменении уровня продаж, что затрудняет определение реальной прибыли от продукта для бизнеса.

Операционная маржа

Операционная маржа . Расчет производится путем деления продаж за вычетом себестоимости проданных товаров и операционных расходов на объем продаж.Эта маржа полезна для определения результатов бизнеса до финансирования затрат и доходов. Таким образом, он фокусируется на «реальных» результатах бизнеса.

Маржа прибыли

Маржа прибыли . Расчет производится путем деления продаж за вычетом всех расходов на объем продаж. Это наиболее полная из всех формул маржи, поэтому внешние наблюдатели за ней наиболее пристально следят при оценке эффективности бизнеса.

Как анализировать маржу

Эту маржу следует отслеживать по линии тренда.Поступая таким образом, можно легко обнаружить всплески и падения прибыли, получаемой бизнесом, и исследовать причины, по которым произошли эти изменения. Также полезно сравнить эту маржу с аналогичными расчетами для конкурентов. Такие расследования являются ключевым методом управления для поддержания разумной прибыли в бизнесе.

Связанные курсы

Справочник по бизнес-показателям

Интерпретация финансовой отчетности

Как рассчитать процентную долю валовой прибыли | Малый бизнес

Патрик Глисон, Ph.D., Обновлено 1 марта 2019 г.