Как посчитать инфляцию?

Как было уже сказано в статье про врагов инвестора, инфляция — главный враг вашего капитала. Проще говоря, это обесценивание денег. Это когда, условно говоря, сегодня вы можете купить меньше товара за те же деньги, чем могли купить вчера. Откуда берется инфляция и как возникает, это уже вопрос не столь практический.

Мы часто слышим в новостях, что за год инфляция составила столько-то процентов. На самом деле это очень условные цифры. Но не потому что Росстат врет, а потому что у каждого человека, у каждой семьи своя собственная инфляция. К тому же при измерении инфляции есть определенные методологические проблемы.

Наиболее распространенным методом измерения инфляции является индекс потребительских цен. ИПЦ основывается на размере потребительской корзины. В корзину входят в определённой пропорции потребляемые в среднем продукты питания, одежда, электроэнергия, содержание жилого помещения и транспортных средств, медицинское обслуживание, отдых и образование.

Другой способ измерения инфляции — дефлятор ВВП. В отличие от ИПЦ, дефлятор включает не только потребительскую корзину, но и конечные товары и услуги, включаемые в ВВП. При подсчете ИПЦ учитываются импортные товары, а при расчете дефлятора только произведенные на территории России. Дефлятор включает изменение цен на новые товары и услуги, а ИПЦ нет.

Потребительская корзина — это стандартный набор. Однако у каждого человека и семьи свой собственный набор услуг и продуктов, который более или менее отличается от стандартного. Следовательно, и ваша реальная инфляция будет отличаться от официальной.

На вашу инфляцию будет иметь наибольшее влияние то, на что вы больше всего тратите деньги. Если бОльшую часть расходов составляют продукты, то и на личную инфляцию наибольшее влияние будет иметь рост цен на продукты. Если человек — профессиональный спортсмен и его большую часть расходов составляет дорогое спортивное питание, добавки, витамины, то на его инфляцию будет сильнее всего влиять изменение цен на эти товары.

Как рассчитать свою реальную инфляцию?

Инфляцию обычно рассчитывают за год, но можно считать и за месяц и за квартал. Для этого вам понадобится отчет о ваших расходах на протяжении года (двух кварталов, двух месяцев). Считаете расходы на свои регулярные траты. Единовременные траты, например автомобиль, считать не нужно (если конечно вы не покупаете автомобиль каждый месяц).

Теперь берете сумму ежемесячных трат в последнем месяце года и делите на сумму трат в первом месяце года. Из полученной разницы вычитаете 1 и умножаете на 100%. Например, расходы в январе 20300, расходы в декабре 21100. Считаем:

21100/20300 -1 * 100% = 3,94% Инфляция составила 3,94%.

Эта формула учитывает не только рост цен. Чтобы посчитать чистую личную инфляцию, потребительская корзина не должна меняться. Но личная потребительская корзина меняется со временем. Например, раньше человек покупал одни продукты, потом перешел на другие, получше и подороже. Или у семьи появился ребенок и расходы увеличились. То есть личная инфляция зависит еще и от того, что человек сам начинает тратить больше, покупать товары подороже или в больших количествах.

Личная инфляция может быть и отрицательной, например, если вы раньше не следили за своими расходами, а потом занялись их оптимизацией и уменьшением.

Теперь давайте подумаем, такое ли зло инфляция? Есть процесс обратный инфляции — дефляция. То есть цены не растут, а снижаются. Как здорово, наверно подумаете вы. Не совсем так.

Дефляция наступает тогда, когда официальная инфляция падает ниже 0%. Обычно дефляция наступает после резкого падения совокупного спроса. Спрос так сильно падает, что предложение начинает превышать спрос. Чтобы продать товар продавцы вынуждены снижать цены. Однако, потребители не торопятся покупать дорогостоящие товары, ведь понятно, что через какое-то время цена на них снизится, и позже они смогут купить еще больше товаров на ту же сумму денег.

Раз люди стали меньше покупать, у компаний снижаются прибыли, кто-то терпит убытки и банкротства. Чтобы выжить в таких условиях, компании вынуждены увольнять своих сотрудников, уменьшать производство и инвестиции, снижать зарплаты. Что в свою очередь приводит к еще большему снижению спроса и все начинается заново. Возникает дефляционная спираль.

Как видно, для экономики снижение цен опаснее, чем их рост. Инфляция способствует потреблению, вынуждает покупать товары и зарабатывать деньги, что в свою очередь приводит к росту экономики.

Для инвестора инфляция опасна тем, что уменьшает покупательную способность его капитала, а значит и реальный доход с него. Поэтому инвестор должен искать способы вложить капитал так, чтобы рост его капитала превышал инфляцию.

Поделиться в соцсетяхactiveinvestor.pro

Почему инфляция не поспевает за ценами. Как рассчитывается инфляция?

Эксперт Центра научной политической мысли и идеологии Людмила Кравченко

Официальный уровень инфляции на 22 декабря этого года составил 10,4%, что существенно выше запланированного в 4,8%, но неизмеримо ниже того, что обычный россиянин наблюдает в магазинах. В среднем по оценкам аналитиков цена на продукты питания выросла на 20-25%. В крупнейших сетевых магазинах общего пользования стоимость продуктовой потребительской корзины в этом году выросла на: 22% в Пятерочке, 31,2% в Перекрестке, 17,8% в Седьмом Континенте, 17,9% в Ашане. Однако почему инфляция оказалась далека от реального роста потребительских цен?

Главная причина кроется в методологии измерения показателя: продукты питания при расчете инфляции составляют всего 36,51% от всех входящих в индекс потребительских цен товаров. Вес продуктов питания в показателе инфляции снижается ежегодно. Значение товарных групп для расчета (их вес) должно соотноситься со структурой расходов граждан. В 2014 году при расчете инфляции наибольший вес отдан таким товарным группам, как мясопродукты (9,25%), жилищно-коммунальные услуги (8,96%), легковые автомобили (7,55%), одежда и белье (5,27%) и алкогольные напитки (5,21%). Теоретически методология расчета должна меняться на фоне улучшения благосостояния граждан и изменения структуры их расходов, однако вследствие высокого социального расслоения и того, что действующая оценка роста потребительских цен отслеживает изменение структуры потребления 20% населения — наиболее состоятельных граждан, показатель инфляции реально не отражает рост цен для большинства населения, а его снижение в том числе объясняется изменением расчета инфляции, когда социально значимые товары занимают в выборке все меньший вес.

В таблице 1 представлены данные по товарным группам, которые в расчете инфляции занимают максимальный вес, и главные статьи расходов российских граждан.

Таблица 1.

|

Товарная группа |

Вес при расчете ИПЦ, в % |

|

Рекомендуемый вес, в % |

|

Мясопродукты |

9,25 |

Для 60% населения страны показатель явно занижен. Для них эта доля должна составлять 10,6%. |

10,2 |

|

Жилищно-коммунальные услуги |

8,96 |

Для 90% россиян вес не соответствует доли в структуре расходов. Группа с наименьшими доходами тратит на ЖКХ до 17% своих доходов. |

12,2 |

|

Легковые автомобили |

7,55 |

80% населения страны на покупку автомобиля тратит менее 1% (0,6%),то есть для них рост цен на автомобили не оказывает влияние на уровень их реальных доходов. |

1 |

|

Одежда и белье |

5,27 |

Показатель явно занижен для всех категорий. До 80% продукции в этой отрасли – это импорт, то есть ослабление рубля и рост цен на одежду в текущем году внесет меньший вклад в рост инфляции, ИПЦ искусственно занижается. |

10,2 |

|

Алкогольные напитки |

5,21 |

Показатель абсолютно завышен: максимальный уровень в структуре расходов – это 2,1%. |

1,7 |

|

Молочные изделия, сыр и яйца |

4,4 |

Максимально приближен к реальным расходам, однако для 70% населения страны показатель занижен. |

5,1 |

|

Плодоовощная продукция, включая картофель |

3,69 |

Показатель завышен |

2,7 |

|

Услуги связи |

2,85 |

Для 90% населения на услуги связи приходится от 3 до 5% расходов. |

4 |

|

Услуги пассажирского транспорта |

2,82 |

70% населения тратит на транспорт больше расходов, чем это предусмотрено при расчете инфляции |

3,1 |

|

Хлеб и хлебобулочные изделия |

1,70 |

Существенное занижение. Для 20% населения это третья по счету статья расходов, этот продукт для всех жителей входит в 10-у наиболее весомых статей расходов, в показателе инфляции он занимает только 22 место, ежегодно снижается его вес при расчете. |

5,3 |

Для исключения сезонного фактора при расчете инфляции абсолютно исключены колебания цен на главные продукты потребления в каждой семье — картофель, капуста, лук, свекла, морковь, чеснок, яблоки, а также услуги в коммунальной сфере. Это означает, что сезонное повышение цен, которое сокращает доходы граждан, абсолютно не учитывается. В расчете базовой инфляции участвуют цены на 396 товаров, многие из которых домашними хозяйствами не используются или используются раз в жизни. Так, в перечень входит набор ритуальных услуг, стоимость туристических поездок в 6 стран, стоимость обручального кольца и др. Потребительская корзина Росстата и методика расчета ее стоимости настроены на минимизацию инфляции, не показывая, таким образом, реальной ситуации.

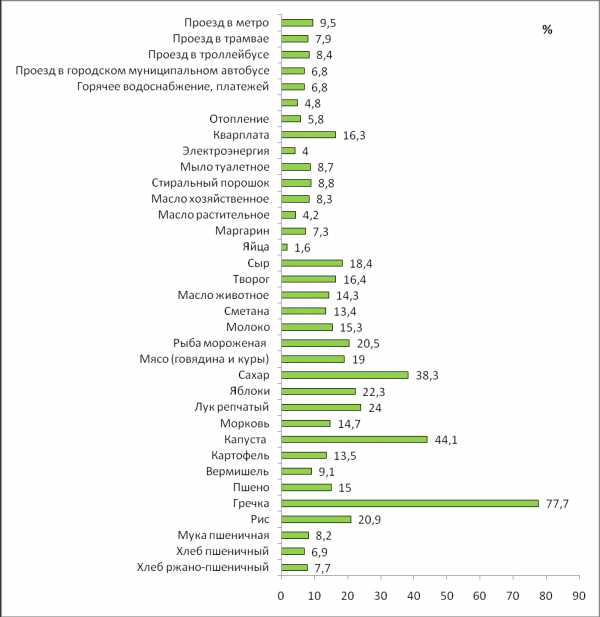

Фактически показатель инфляции в том виде, в котором он сейчас существует, в лучшем случае отражает рост цен для группы с наибольшим уровнем дохода, в то время как остальные 90% населения сталкиваются с сокращением своих доходов в год на 15-30%. Поэтому предлагается ввести социальную инфляцию, рассчитанную на основе реально потребляемого набора товаров и услуг. Социальная инфляция должна рассчитываться не по 400 позициям, а по 32 виду товаров и услуг, потребляемых большинством населения. На рис. 1 представлен перечень социально-значимых товаров и рост цен на них за год на середину декабря по официальным данным Росстата.

Рис.1. Социально значимые товары, рост цен на них в текущем году, на дату 22.12.2014 (по данным Росстата)

Предложенная выше модель социальной инфляции, исходя из структуры потребительских расходов населения по уровню доходов, для 80% населения страны будет лучшим образом отражать изменение потребительских цен. Для сокращения инфляции в стране необходимо не изменение методики ее подсчета, а кардинальная смена денежно-кредитной политики: монетизация экономики, стимулирование через денежно-кредитный механизм производства, улучшение благосостояния граждан через повышение доли оплаты труда в ВВП.

Вернуться на главную

*Экстремистские и террористические организации, запрещенные в Российской Федерации: «Свидетели Иеговы», Национал-Большевистская партия, «Правый сектор», «Украинская повстанческая армия» (УПА), «Исламское государство» (ИГ, ИГИЛ, ДАИШ), «Джабхат Фатх аш-Шам», «Джабхат ан-Нусра», «Аль-Каида», «УНА-УНСО», «Талибан», «Меджлис крымско-татарского народа», «Мизантропик Дивижн», «Братство» Корчинского, «Тризуб им. Степана Бандеры», «Организация украинских националистов» (ОУН)), «Азов»

rusrand.ru

Как рассчитать инфляционные потери — 2018

10

ноября

2018 года

Частью второй ст. 625 Гражданского кодекса Украины предусмотрено, что Должник, который просрочил выполнение денежного обязательства, по требованию кредитора обязан уплатить сумму долга с учетом установленного индекса инфляции за все время просрочки, а также три процента годовых от просроченной суммы, если иной размер процентов не установлен договором или законом. В данной статье подробно рассмотрим вопрос порядка расчета суммы долга с учетом индекса инфляции (инфляционные потери).

Порядок расчета инфляционных потерь расписан в письме Верховного суда Украины «Рекомендации относительно порядка применения индексов инфляции при рассмотрении судебных дел» от 03 апреля 1997 года (найти можно здесь). Воспользуемся этими рекомендациями при подсчете инфляционных потерь. Для большего восприятия информации возьмем гипотетическую ситуацию:

Гражданин Иванов И.И. одолжил у гражданина Петрова П.П. денежную сумму в размере 10 000,00 грн., в связи с чем 05 января 2014 года был заключен устный договор займа и на подтверждение получения денег Иванов И.И. составил расписку. Согласно неё деньги должны быть возвращены до 12 января 2015 года. Но Иванов И.И. оказался несознательным гражданином и вернул денежные средства только 17 октября 2015 року частично в размере 4000,00 грн. Петров И.И. осерчал и решил обратиться в суд с иском и взыскать с Иванова И.И. оставшуюся сумму долга с учетом индекса инфляции, а также инфляционные потери от несвоевременного возврата 4000,00 грн.

Для подсчета суммы инфляционных потерь необходимо учитывать следующее:

1. Сумма долга, на которую насчитываются инфляционные потери

В данном случае у нас будет две суммы. Первая — 4000,00 грн., которая уже возвращена, но с задержкой, и 6000,00 грн., которые еще не возвращены.

2. Период просрочки

Дата начала просрочки для обеих сумм одинакова — с 13 января 2015 года (так согласно расписки денежные средства должны быть возвращены до 12 января 2015 года)

Конечная дата. По первой сумме — 4000,00 грн. Так эта часть была возвращена 17 октября 2015 года, то расчет необходимо производить по 16 октября 2015 года.

По второй сумме — 6000,00 грн. Так как эта часть не была возвращена, то расчет инфляционных потерь необходимо производить по дате подаче искового заявления. Пусть это будет 15 января 2016 года.

Итак, имеем — 4000,00 грн. с 13.01.2015 по 16.10.2015.

6000,00 грн. с 13.01.2015 по 15.01.2016.

3. Месяца, индексы инфляции за которые должны применяться

Вот тут начинается «самая математика» 😉

Итак, правила начисления. Индекс инфляции устанавливается за каждый месяц, но для определения инфляционных потерь необходимо помесячные индексы, составляющие соответствующий период, перемножить между собой. Т.е. берется индекс инфляции за каждый месяц периода и умножается между собой.

Если дата начала периода приходится с 1 по 15 число месяца, то индекс за этот месяц применяется, если с 16 по 30 (31), то индекс за этот месяц не применяется во внимание.

Если дата конца периода приходится с 1 по 15 число месяца, то индекс за этот месяц не применяется, если с 16 по 30 (31), то индекс инфляции за этот месяц применяется.

Применим к нашему примеру. Начало периода для обеих сумм — 13 января 2015 года, т.е. 13 попадает в период с 1 по 15 число, поэтому индекс инфляции за январь 2015 года будет учитываться.

Далее, будут применяться индексы инфляции за февраль, март, апрель, май, июнь, июль, август, сентябрь 2015 года.

Для первой суммы конечной датой срока является 16 октября 2015 года. Т.к. 16-е число месяца конечной даты попадает в период с 16 по 30, то в данном случае индекс инфляции за октябрь 2015 года будет применяться.

Итак, для первой суммы 4000,00 грн. имеем следующие месяца, когда должны учитываться индексы инфляции — с января 2015 года по октябрь 2015 года включительно.

Для второй суммы конечно датой является 15 января 2016 года. С учетом того, что текущим месяцем является январь 2016 года, то индекс инфляции независимо от числа будет применяться только по декабрь 2015 года, так как индекс инфляции за месяц выводится только в следующем месяце.

Для второй суммы 6000,00 грн. будут применяться индексы инфляции с января 2015 года по декабрь 2015 года.

4. Размер индекса инфляции

Размеры индекса инфляции помесячно можно взять, например, отсюда.

Индексы инфляции для первой суммы (4000,00 грн.):

январь 2015 — 103,1%;

февраль 2015 — 105,3%;

март 2015 — 110,8%;

апрель 2015 — 114,0%;

май 2015 — 102,2%;

июнь 2015 — 100,4%;

июль 2015 — 99,0%;

август 2015 — 99,2%;

сентябрь 2015 — 102,3%;

октябрь 2015 — 98,7%.

Теперь перемножаем указанные индексы между собой: 103,1% * 105,3% * 110,8% * 114,0% * 102,2% * 100,4% * 99,0% * 99,2% * 102,3% * 98,7% = 139,526%.

Индексы инфляции для второй суммы (6000,00 грн.):

январь 2015 — 103,1%;

февраль 2015 — 105,3%;

март 2015 — 110,8%;

апрель 2015 — 114,0%;

май 2015 — 102,2%;

июнь 2015 — 100,4%;

июль 2015 — 99,0%;

август 2015 — 99,2%;

сентябрь 2015 — 102,3%;

октябрь 2015 — 98,7%;

ноябрь 2015 — 102,0%;

декабрь 2015 — 100,7%.

Теперь перемножаем указанные индексы между собой: 103,1 * 105,3 * 110,8 * 114,0 * 102,2 * 100,4 * 99,0 * 99,2 * 102,3 * 98,7 * 102,0 * 100,7 = 143,313%.

5. Размер инфляционных потерь.

Теперь необходимо сумму долга умножить на полученный перемноженный индекс инфляции.

Для первой суммы сумма долга с учетом индекса инфляции составит: 4000,00 грн. * 139,526% = 5581,04 грн. Для вычисления непосредственно самих инфляционных потерь необходимо из полученного результата вычесть сумму долга, т.е. получаем, что для первой суммы размер инфляционных потерь за период с 13 января 2015 года по 16 октября 2015 года составят 1581,04 грн.

Вторая сумма. 6000,00 грн. * 143,313% = 8598,78 грн. Инфляционные потери для второй суммы за период с 13 января 2015 года по 15 января 2016 года составят 2598,78 грн.

Теперь при обращении в суд необходимо просить взыскать с Иванова И.И. в пользу Петрова П.П. сумму долга в размере 6000,00 грн. и инфляционные потери в размере 4179,82 грн. (1581,04 грн. + 2598,78 грн.).

6. Применение инфляции и дефляции.

При подсчете инфляционных потерь обязательно обратите внимание на то, что некоторые индексы инфляции меньше 100%. Т.е. в этот месяц была не инфляция, а дефляция (гривна не подешевела, а подорожала — чудеса просто). Согласно установленным правилам индекс инфляции, который меньше 100%, также обязательно учитывать. Поэтому перед тем как требовать взыскать инфляционные потери проверьте, а не было ли в период просрочки месяцев с дефляцией. Ведь может так оказаться, что сумма долга с учетом индекса инфляции не увеличиться, а, наоборот, уменьшиться.

7. Некоторые нюансы расчета инфляционных потерь.

— Инфляционные потери насчитываются только на задолженность в гривне. Если у вас задолженность исчисляется в долларах США, евро либо другой валютой, то инфляционные потери на этот долг не насчитываются.

— На инфляционные потери распространяется общая исковая давность в три года. Но я рекомендую насчитывать инфляционные потери на весь период просрочки независимо от выхода за пределы исковой давности. Такая позиция объясняется тем, что исковая давность применяется только по заявлению стороны по делу и суд по своей инициативе не может ее применить. А может так оказаться, что Ваши оппоненты не подкованы в законодательстве и такого заявления не подадут и суд будет вынужден взыскать всю сумму инфляционных потерь.

— Как видно из приведенного примера, инфляционные потери насчитываются на каждую сумму отдельно. Т.е., если бы в нашем примере Иванов И.И. платил бы по 1000,00 грн. начиная с сентября 2015 по декабрь 2015 (т.е. те же 4000,00 грн., но с разбивкой по месяцам), то инфляционные потери необходимо было считать для каждой тысячи отдельно, а потом результат складывать.

— Для упрощения расчетов индекса инфляции можете воспользоваться калькулятором инфляционных потерь, который расположен здесь.

8. Хозяйственный процесс

Если Вам необходимо рассчитать инфляционные потери для обращения с соответствующим иском в хозяйственный суд, то порядок расчета долга с учетом индекса инфляции будет отличаться от вышеприведенного.

Постановлением Пленума Высшего хозяйственного суда Украины от 17 декабря 2013 года «О некоторых вопросах практики применения законодательства об ответственности за нарушение денежных обязательств» (посмотреть можно здесь) установлено, что применяется индекс инфляции, начиная с месяца, следующего за месяцем, в котором должен быть совершен платеж. Т.е. в хозяйственном процессе независимо от числа возникновения задолженности индекс инфляции будет применяться только со следующего месяца. Учитывайте это при проведении расчетов, так как суды на сегодняшний день могут обязать провести перерасчет с учетом требований постановления пленума ВХСУ.

З.Ы. Еще раз напомню, что калькулятор инфляционных потерь находится здесь.

З.Ы.Ы. Постарался доступным языком изложить информацию. Если возникли какие-то вопросы, замечания, пожелания или нашли ошибки либо неточности, пишите в комментариях.

Тэги: полезная информация, помощь адвоката, юридический ликбез, адвокат днепродзержинск, адвокат каменское, адвокат дніпродзержинськ, адвокат кам’янське

delegelata.com.ua