Расчет показателей эффективности инвестиций

В России нормативным документом, регулирующим способы расчета показателей эффективности инвестиций, являются Методические рекомендации по оценке эффективности инвестиционных проектов.

Как правило, оценка инвестпроектов производится по стандартным методикам и включает расчет следующих показателей эффективности инвестиций:

Чистая текущая стоимость проекта (NPV)

Внутренняя норма рентабельности (IRR)

Индекс прибыльности инвестиций (PI)

Индикатор ROC

Дисконтированный период окупаемости (РР)

Рассмотрим особенности и примеры расчета показателей.

Чистая текущая стоимость проекта (Net present value, NPV)

Данный показатель определяют как разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования.

- NPV > 0 – проект принесет прибыль инвесторам;

- NPV = 0 – увеличение объемов производства не повлияет на получение прибыли инвесторами;

- NPV < 0 – проект принесет убытки инвесторам.

Первая особенность чистой текущей стоимости проекта (чистого приведенного дохода) состоит в том, что, являясь абсолютным показателем эффективности инвестиционного проекта, он непосредственно зависит от его размера. Чем большим является размер инвестиционных затрат по проекту и соответственно сумма планируемого чистого денежного потока по нему, тем более высоким (при прочих равных условиях) будет абсолютная сумма NPV.

Вторая особенность чистой текущей стоимости проекта заключается в том, что на ее сумму сильное влияние оказывает структура распределения совокупного объема инвестиционных издержек по отдельным периодам времени проектного цикла. Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему. Наименьшее значение этого показателя формируется при условии полного осуществления инвестиционных затрат с наличием проектного цикла.

Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему. Наименьшее значение этого показателя формируется при условии полного осуществления инвестиционных затрат с наличием проектного цикла.

Третья особенность чистой текущей стоимости проекта состоит в том, что на его численное значение существенное влияние оказывает время начала эксплуатационной стадии (по отношению к времени начала проектного цикла), позволяющее начать формирование чистого денежного потока по инвестиционному проекту. Чем продолжительней временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV.

И наконец, особенность чистого приведенного дохода заключается в том, что его численное значение сильно колеблется в зависимости от уровня дисконтной ставки приведения к настоящей стоимости основных показателей инвестиционного проекта – объема инвестиционных затрат и суммы чистого денежного потока.

На величину NPV влияют два вида факторов: производственный процесс (больше продукции – больше выручки, меньше затраты – больше прибыли и т.д.) и ставка дисконтирования. А также оказывает влияние масштаб деятельности, выраженный в «физических» объемах инвестиций, производства или продаж.

Отсюда вытекает естественное ограничение на применение данного метода для сопоставления различных по этой характеристике проектов: большее значение NPV не всегда будет соответствовать более эффективному варианту капиталовложений. В подобных случаях рекомендуется использовать показатель рентабельности инвестиций, называемый также коэффициентом чистой текущей стоимости (NPVR).

Указанный показатель представляет собой отношение чистой текущей стоимости проекта к дисконтированной (текущей) стоимости инвестиционных затрат (РVI).

Пример расчета чистой текущей стоимости проекта (NPV)

Внутренняя норма рентабельности (Internal rate of return, IRR)

Показатель внутренней нормы рентабельности или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если IRR > СС, то проект следует принять;

- если IRR < СС, то проект следует отвергнуть;

- если IRR = СС, то проект ни прибыльный, ни убыточный.

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект.

Пример расчета внутренней нормы рентабельности (IRR)

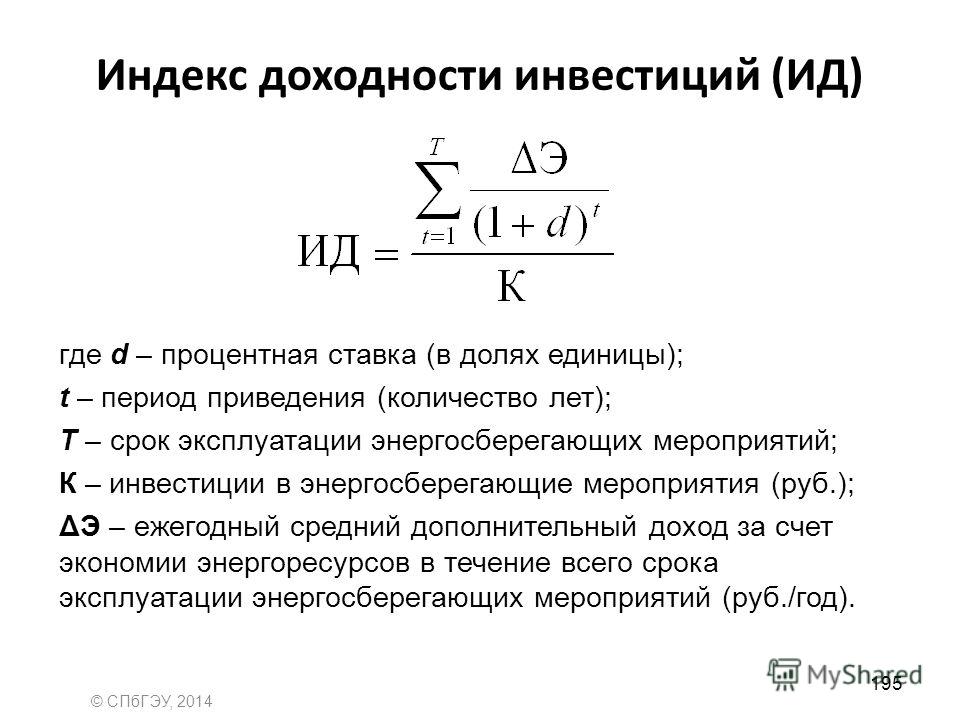

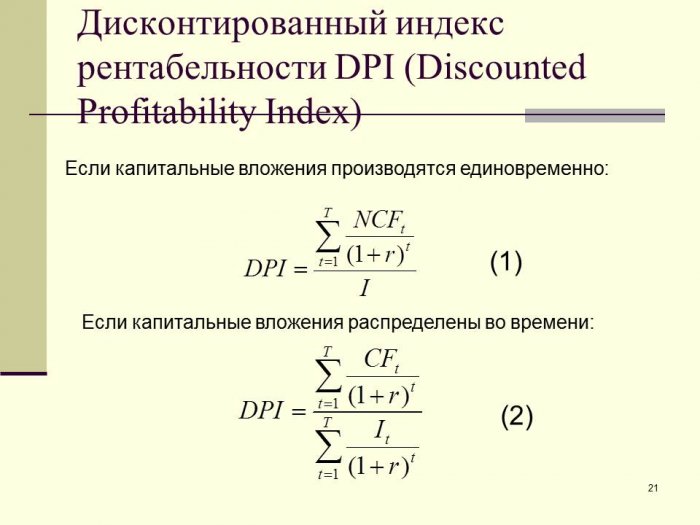

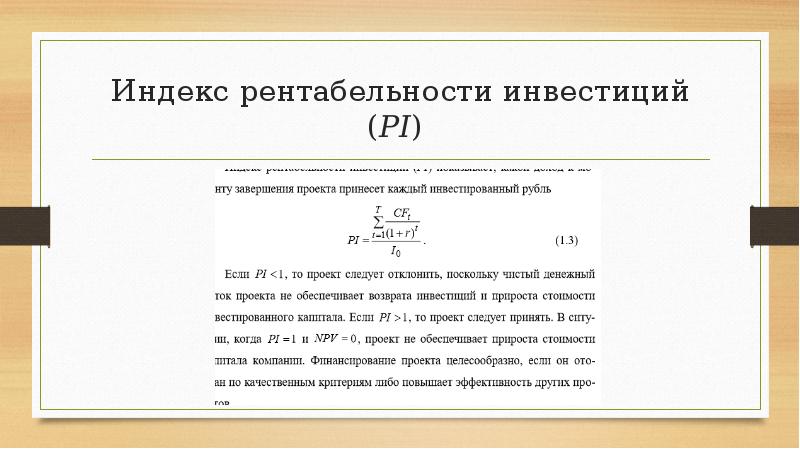

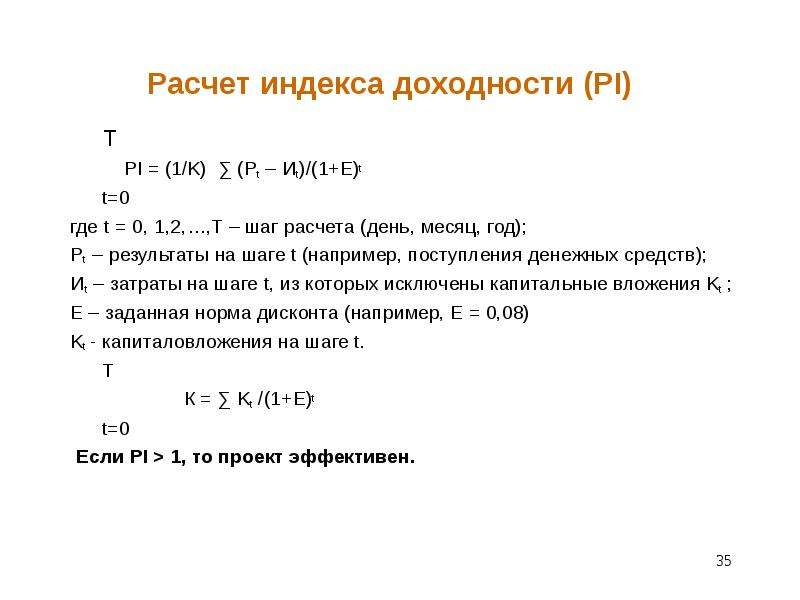

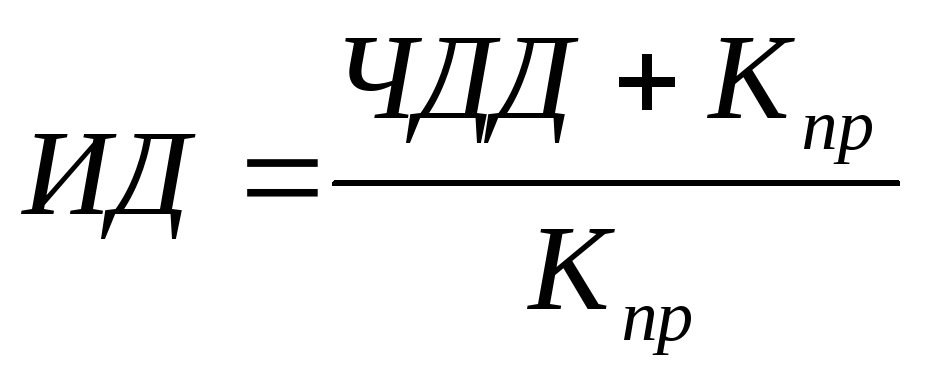

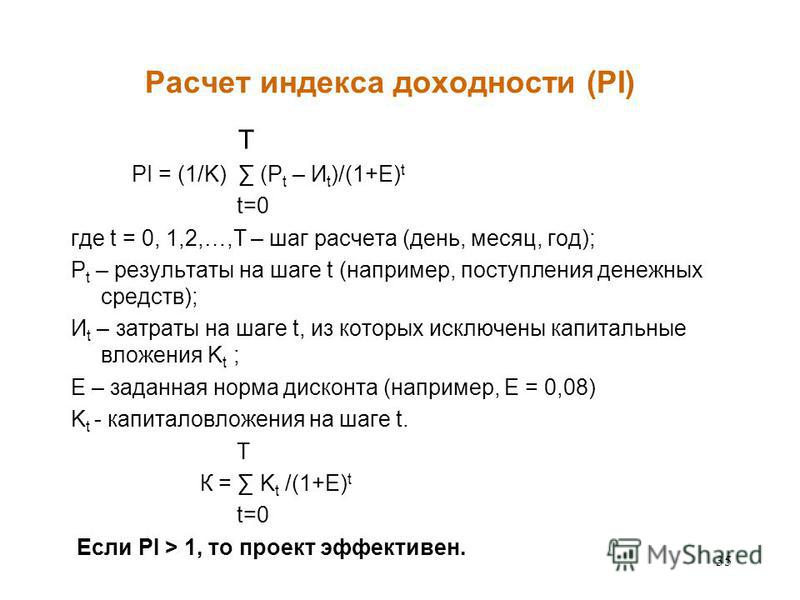

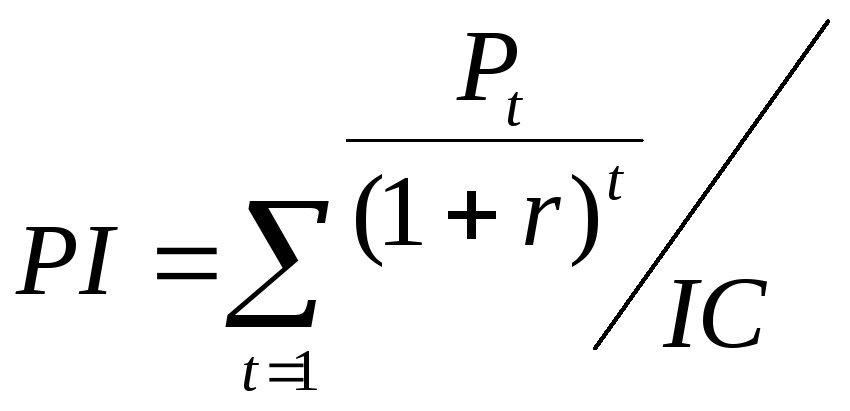

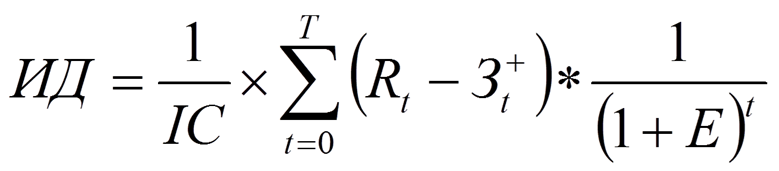

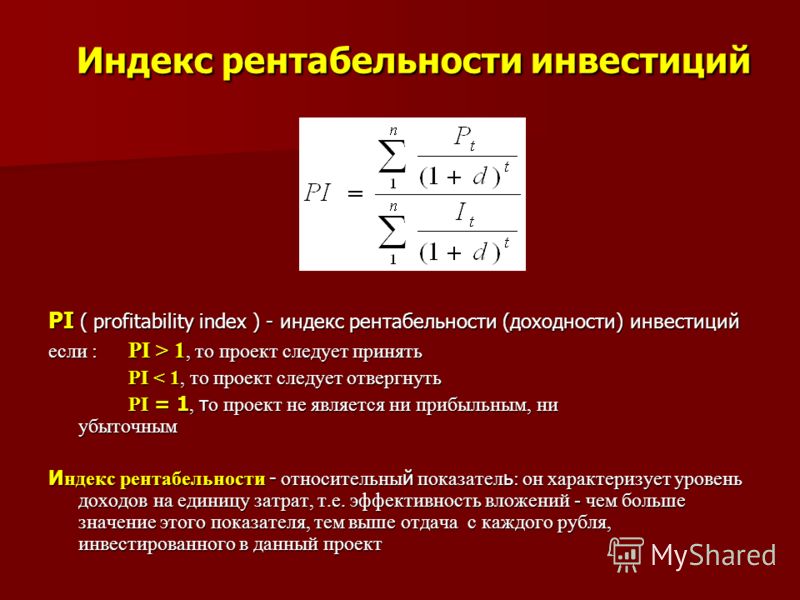

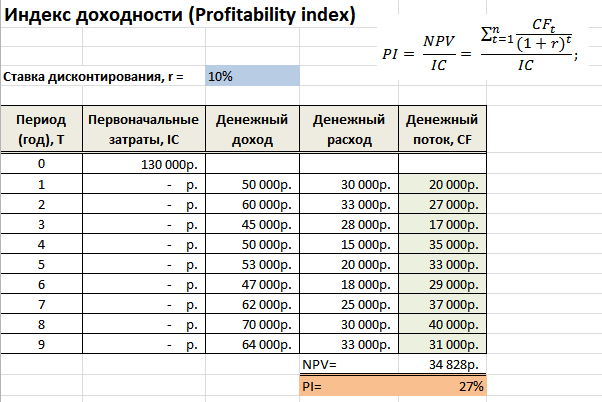

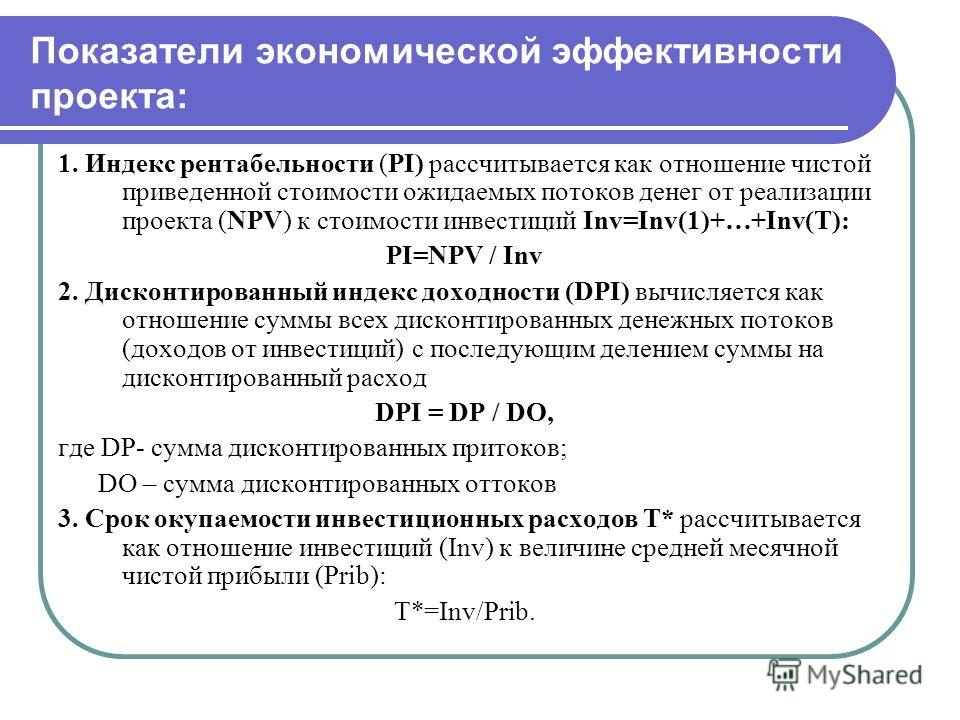

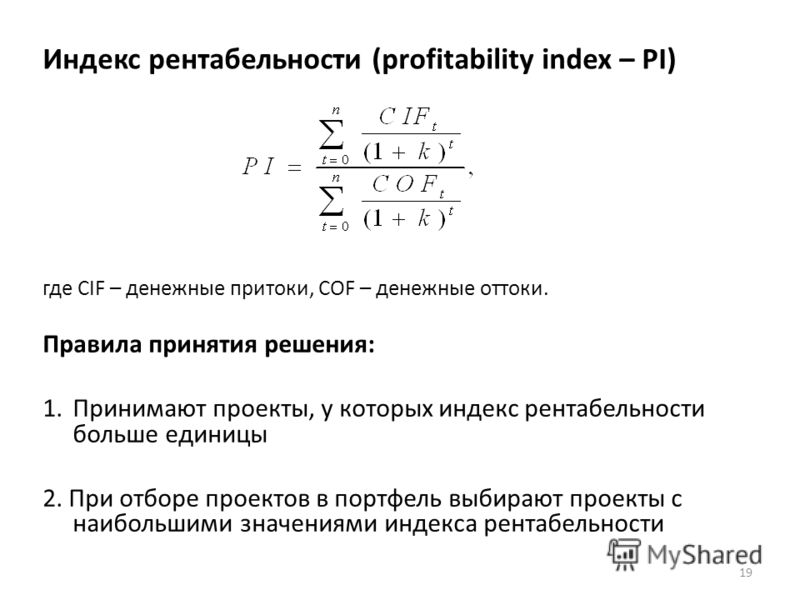

Индекс прибыльности инвестиций (Profitability index, PI)

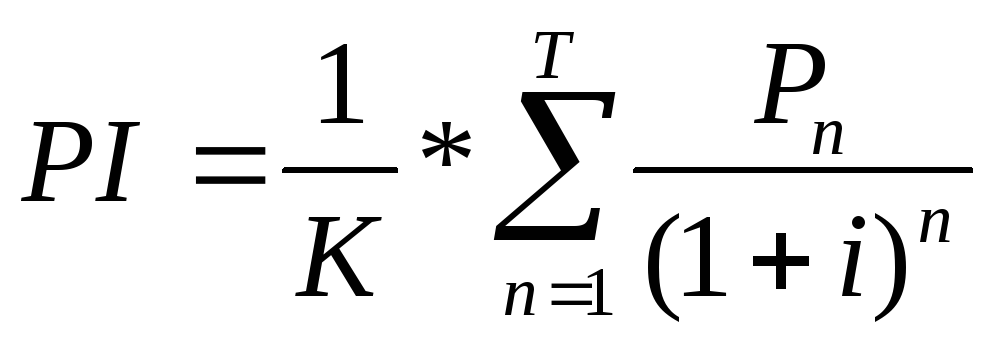

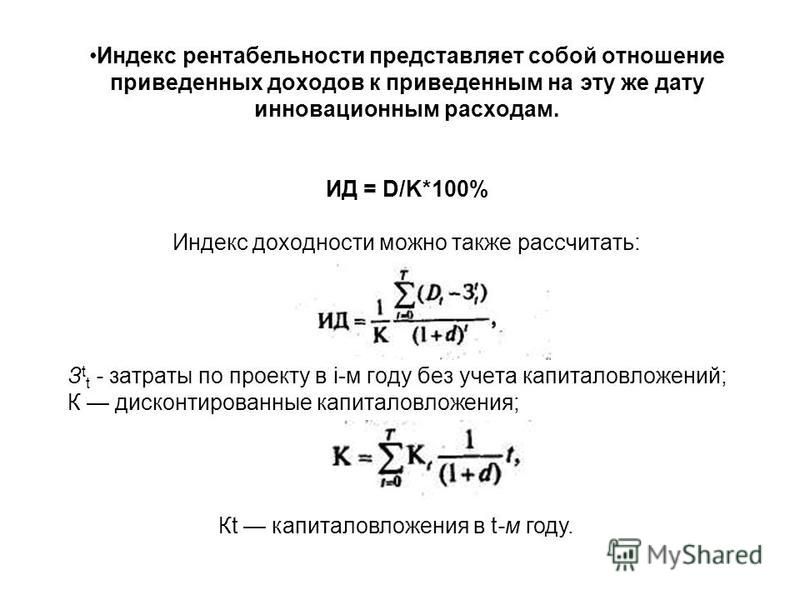

Показатель иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле:

PI = NPV / I, где I — вложения.

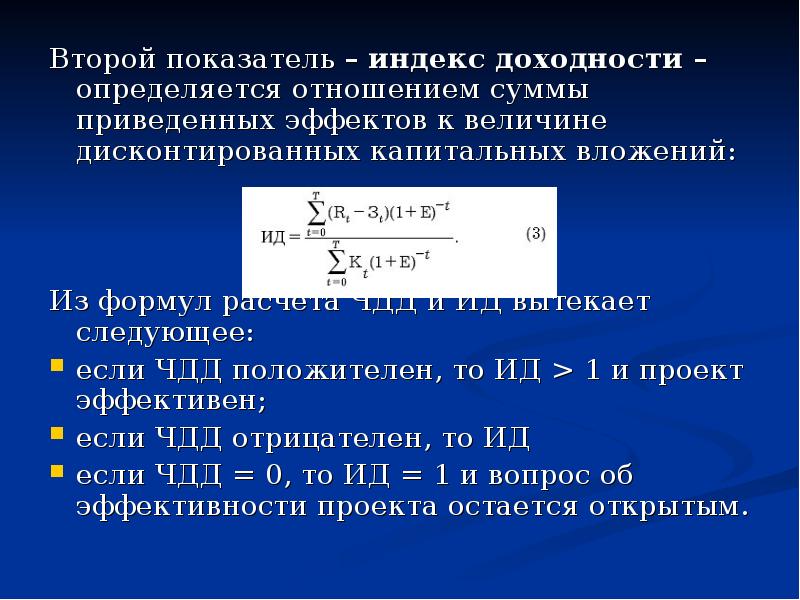

Рассматривая показатель «индекс (коэффициент) доходности», необходимо принять во внимание то, что данный ппоказатель является относительным, описывающим не абсолютный размер чистого денежного потока, а его уровень по отношению к инвестиционных затратам. Это преимущество индекса прибыльности инвестиций позволяет использовать его в процессе сравнительной оценки эффективности инвестиционных проектов, различающихся по своим размерам (объему инвестиционных затрат).

Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения. Если значение индекса (коэффициента) доходности меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестируемый капитал (не обеспечит самовозрастания его стоимости в процессе инвестиционной деятельности).

Если значение индекса (коэффициента) доходности меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестируемый капитал (не обеспечит самовозрастания его стоимости в процессе инвестиционной деятельности).

Критерий принятия решения такой же, как при принятии решения по показателю NPV, т.е. РI > 0. При этом возможны три варианта:

- РI > 1,0 – инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования;

- РI < 1,0 – инвестиции не способны генерировать требуемую ставку отдачи и неприемлемы;

- РI = 1,0 – рассматриваемое направление инвестиций в точности удовлетворяет выбранной ставке отдачи, которая равна IRR.

Проекты с высокими значениями PI более устойчивы. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Рассмотрим, какими свойствами обладает показатель PI.

Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, но разные объемы требуемых вложений. Из этих проектов выгоднее тот, который обеспечит их большую эффективность.

Индекс рентабельности является относительным показателем. Он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений – чем больше величина PI, тем выше отдача от каждого рубля, инвестированного в проект.

Показатель позволяет ранжировать различные инновационные проекты с точки зрения их привлекательности. Критерий оптимальности при сравнении проектов, имеющих примерно равные значения чистого приведенного дохода: PI → max.

Применение показателя часто бывает полезным, когда существует возможность финансирования нескольких проектов, но инвестиционный бюджет ограничен.

Индикатор ROC – Price Rate of Change (Скорость изменения цены)

Индикатор скорости изменения цены (ROC) показывает разность между текущей ценой и ценой n периодов назад. Он может быть выражен или в пунктах, или в процентах. Индикатор ROC отражает зависимость между теми же величинами, но не в виде разности, а в виде отношения.

Пример расчета индикатора скорости изменения цены (ROC)

Как начать инвестировать в золото

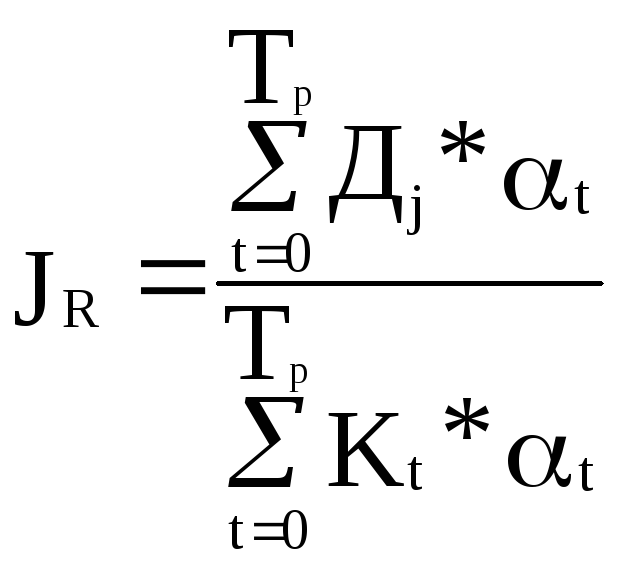

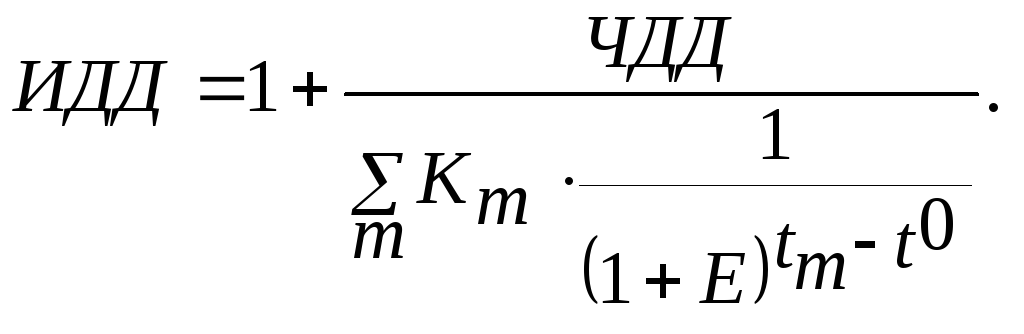

Индекс рентабельности инвестиций , ИРИ — это отношение суммы дисконтированных элементов возвратного денежного потока к исходной инвестиции. Для расчета используется следующая формула: Индекс рентабельности инвестиций — это относительный показатель и характеризует уровень доходов, приходящихся на одну единицу затрат, то есть эффективность вложений чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Показатель представляет собой меру устойчивости, как самого инвестиционного проекта, так и предприятия которое его реализует, а также позволяет ранжировать инвестиционные проекты по величине ИРИ . Данный критерий, из нескольких альтернативных проектов с одинаковыми показателями ЧДД, помогает определить наиболее эффективный — эффективнее тот, у которого показатель больше. Еще данный критерий удобен для комплектования портфеля инвестиций с целью максимизации суммарного значения ЧДД. Это второй после ЧДД стандартный метод оценки инвестиционного проекта.

Показатель представляет собой меру устойчивости, как самого инвестиционного проекта, так и предприятия которое его реализует, а также позволяет ранжировать инвестиционные проекты по величине ИРИ . Данный критерий, из нескольких альтернативных проектов с одинаковыми показателями ЧДД, помогает определить наиболее эффективный — эффективнее тот, у которого показатель больше. Еще данный критерий удобен для комплектования портфеля инвестиций с целью максимизации суммарного значения ЧДД. Это второй после ЧДД стандартный метод оценки инвестиционного проекта.

Особенности расчета рентабельности инвестиций

Минимально допустимая рентабельность инвестиций 29 августа Минимально допустимая рентабельность инвестиций: В дальнейшем полученные показатели сравниваются с минимально допустимой рентабельностью, и принимается решение о дальнейших действиях.

2. Метод расчета рентабельности инвестиций. Рентабельность инвестиций PI (англ. profitability index) — это показатель, позволяющий определить.

Немалую роль играет опыт проведения аналогичных операций. В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями. Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения. Как рассчитать индекс доходности Метод определения рентабельности инвестиции проекта вкратце описан выше. Посчитать этот показатель можно по формуле: — сумма чистого дисконтированного дохода с учетом ставки налога на прибыль ; — величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент:

Как рассчитать индекс рентабельности инвестиций ( )

В первую очередь, следует четко представлять себе полную картину всех инвесторских ресурсов. Этот процесс может включать несколько этапов: Организация финансового анализа деятельности компании. Определение ожидаемого размера вложений.

Как повысить рентабельность бизнеса и привлечь инвесторов 1 Как определить доходность инвестиций; 2 Формула расчета; 3 Методы анализа индекса рентабельности инвестиций — PI (Profitability Index).

Метод расчета индекса доходности рентабельности инвестиций. Этот метод является по сути следствием предыдущего. Индекс рентабельности рассчитыватся по формуле: В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения , либо при комплектовании портфеля инвестиций с максимальным суммарным значением . Метод определения срока окупаемости инвестиций.

Метод определения срока окупаемости инвестиций.

То есть показатель обратный показателю рентабельности инвестиций. Этот метод — один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений.

Рассмотрим более подробно каждый метод. Что показывает индекс рентабельности? Если в результате расчета показатель больше или равен 1, — проект целесообразен к утверждению, в противном случае — отклоняется. Рассчитывается по формуле, указанной ниже. ЧДД — чистый дисконтированный доход дисконтированная сумма денежных потоков за анализируемый период ; И — вложенные инвестиции. При выборе проекта из ряда альтернативных необходимо использовать расчет .

Индекс рентабельности инвестиций PI показывает уровень дохода, и методы планирования и согласования инвестиций в компании.

Экономическая деятельность Методы оценки инвестиций, основанные на дисконтировании денежных поступлений 2. Метод расчета рентабельности инвестиций. Рентабельность инвестиций англ. Таким образом, если расчет дает нам больше единицы, то такая инвестиция приемлема. Необходимо обратить внимание на то, что , выступая как показатель абсолютной приемлемости инвестиций, в то же время предоставляет аналитику возможность для исследования инвестиционного проекта ещё в двух аспектах.

Рентабельность инвестиций англ. Таким образом, если расчет дает нам больше единицы, то такая инвестиция приемлема. Необходимо обратить внимание на то, что , выступая как показатель абсолютной приемлемости инвестиций, в то же время предоставляет аналитику возможность для исследования инвестиционного проекта ещё в двух аспектах.

Во-вторых, дает аналитикам инвестиций надежный инструмент для ранжирования различных инвестиций с точки зрения их привлекательности, и этот аспект достаточно важен, чтобы заставить нас вернуться к нему еще раз несколько позднее. Сейчас же остановимся на одной из проблем, с которыми связано исчисление . Чтобы таких проблем у нас в дальнейшем не возникало, договоримся, о том, что общий подход при оценке инвестиций состоит в сопоставлении текущей стоимости ежегодных денежных поступлений, очищенных от инвестиций, с текущей стоимостью инвестированных средств.

С этих позиций сомнений уже быть не должно, и нам следует рассматривать в качестве оттока средств дисконтированную сумму инвестиций. Правда, так просто проблема обращения с будущими оттоками денежных средств, т. Но когда мы начинаем использовать как критерий ранжирования вариантов инвестирования, то дело становится куда более сложным, а сам этот показатель — не очень надежным, так как процесс его определения сопряжен со слишком высоким уровнем волюнтаризма в отнесении потоков денежных поступлений к числителю или знаменателю формулы 9.

Правда, так просто проблема обращения с будущими оттоками денежных средств, т. Но когда мы начинаем использовать как критерий ранжирования вариантов инвестирования, то дело становится куда более сложным, а сам этот показатель — не очень надежным, так как процесс его определения сопряжен со слишком высоким уровнем волюнтаризма в отнесении потоков денежных поступлений к числителю или знаменателю формулы 9.

Метод расчета внутренней нормы прибыли. Внутренняя норма прибыли, или внутренний коэффициент окупаемости инвестиций англ.

Индекс рентабельности: формула, преимущества и недостатки показателя

Настоящий показатель, как и другие критерии исторически сложившейся группы параметров, теснейшим образом связан с , являясь его производным. Чистая текущая стоимость, имея неоспоримые достоинства, тем не менее, не позволяет увидеть степень эффективности инвестиций. Поэтому вполне логично рядом возник относительный оценочный параметр — .

Логика относительной оценки эффективности Напомним основные постулаты эффективности инвестиционных задач. Импульс к генерации денежных потоков проекта придают вложения и сопутствующая им организация.

Импульс к генерации денежных потоков проекта придают вложения и сопутствующая им организация.

Метод расчета индекса доходности (рентабельности) инвестиций.: Этот метод является по сути следствием предыдущего. Индекс рентабельности ( PI).

Индекс рентабельности инвестиции Индекс рентабельности инвестиции , — это отношение суммы дисконтированных элементов возвратного потока к исходной инвестиции. Критерий принимает во внимание временную цен-ность денежных средств. Этот метод является, по сути, следствием ме-тода расчета . Индекс рентабельности также предусматривает сопоставление дисконтированных элементов возвратного потока с ис ходной инвестицией, но в виде не разности, а отношения.

Расчет, следо-вательно, ведется по формуле в условиях приведенных выше обозначений: Очевидна логика применения критерия: В отличие от чистой дисконтированной стоимости , индекс рентабельности является относительным показателем: Чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в проект.

Что такое рентабельность инвестиций

Многие из вас уже знают, как инвестировать в различные инструменты, но вот как оценить эффективность своих вложений? Сегодня я расскажу вам про универсальный показатель доходности и главный экспресс метод оценки в арсенале любого инвестора — индекс рентабельности инвестиций . Оглавление Ставка дисконтирования Как рассчитать и когда использовать Методика расчета данного показателя весьма примитивна, что делает его одним из наиболее популярных показателей инвестиционного анализа.

Метод расчета индекса рентабельности инвестиций (profitability index — PI). Задача Изучаются на начало осуществления проекта два варианта.

Для этого следует хорошо разбираться в вопросе о том, какой проект при минимальных вложениях и затратах принесет большую прибыль. Его можно использовать не только в инвестиционной деятельности, но и при оценке уровня дохода предприятия или для сравнения доходности разных продукций от предпринимательской деятельности. Индекс доходности инвестиций считается универсальным, а значит, применяется для сравнительной характеристики продуктивности разного масштаба производств или проектов.

Индекс доходности инвестиций считается универсальным, а значит, применяется для сравнительной характеристики продуктивности разного масштаба производств или проектов.

Как рассчитать рентабельность инвестиций? Для этого вкладчику необходимо знать изначальную стоимость всей продукции, доход предприятия, а также вложения в маркетинг. Методы расчета рентабельности инвестиций сводятся к вычислению прибыльности проекта и к оценке увеличения капитала. Важно понять, что для определений рентабельности инвестиционного проекта мало знать качественность вложений.

Показатель указывает лишь на эффективность инвестиций, отображая возврат затраченных денежных средств. Расчет индекса доходности инвестиций формула — коэффициент, полученный путем расчета относительной доходности инвестиций.

Минимально допустимая рентабельность инвестиций

К первой группеотносятся методы: Ко второй группеотносятся методы: Статические методы оценки эффективности инвестиций Метод определения срока окупаемости инвестиций — РР.

38 Методы оценки рисков инвестиционных проектов. 39 Учет 2 Метод расчета индекса рентабельности инвестиций, PI (profitabiliti index). 0.)1. PI.

При оценке инвестиций можно использовать несколько индексов доходности: Наиболее часто применяется последний индекс, который рассчитывается по формуле В формуле сравниваются две части чистой текущей стоимости — доходная и инвестиционная. Превышение над единицей показателя рентабельности проекта означает некоторую его дополнительную доходность при данной ставке процента. Показатель рентабельности меньше единицы означает неэффективность проекта. Индекс рентабельности инвестиций очень интересен для аналитиков по следующим причинам: С его помощью можно оценить меру устойчивости проекта.

— инструмент для ранжирования различных инвестиционных проектов с точки зрения их привлекательности. Он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые , но разные размеры инвестиций, либо при комплектовании портфеля инвестиций с максимальным суммарным значением при ограниченных инвестиционных ресурсах.

Индекс доходности в силу алгоритма его расчета тесно связан с : Для принятия решения о целесообразности реализации одного инвестиционного проекта можно использовать только один из этих критериев.

Что такое ROI? Как расчитать ROI возврат инвестиций. Просто о сложном

Инвестиционный калькулятор | Инвестиционный портал Восточно-Казахстанской области

Инвестиционный калькулятор

Инвестиционный калькулятор для оценки NPV (чистой приведенной стоимости) проекта

Калькулятор

NPV > 0, проект можно принять NPV

Метод расчета

Чистая приведенная стоимость инвестиционного проекта представляет немедленное изменение в стоимости компании, как только проект принят.

ICO — Первоначальные инвестиции

CH n — Денежный поток n-го года

NPV — Чистая приведенная стоимость

Правило метода: если NPV >= 0 – проект принимается, если NPV

Инвестиционный калькулятор для оценки DPP (дисконтированного срока окупаемости)

Калькулятор

DPP (годы): {{ calcDPP.calcDPPValue() | number:2 }}. Срок окупаемости дольше ожидаемого, проект лучше отвергнуть

Метод расчета

Срок окупаемости проекта — это срок, за который денежный поток должен превысить объем вложенных в проект инвестиций.

DPP — Срок, за который выполняется условие:

Инвестиционный калькулятор для оценки PI (индекс рентабельности) проекта

Калькулятор

PI = {{ calcPI. calcPI() | number:2 }}, вложение капитала является эффективным, проект можно принять

PI = {{ calcPI.calcPI() | number:2 }}, вложение капитала является не эффективным, проект лучше отвергнуть

calcPI() | number:2 }}, вложение капитала является эффективным, проект можно принять

PI = {{ calcPI.calcPI() | number:2 }}, вложение капитала является не эффективным, проект лучше отвергнуть

Метод расчета

Индекс рентабельности проекта — показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых первоначальных затрат.

Индекс рентабельности — Так что там с подоходным налогом?

— дисконтированные денежные потоки; — инвестиции. В портфель инвестировали 1,4 млн. Рентабельность выше нуля, следовательно, портфель не будет ни убыточным, ни доходным. В целом, проект рекомендован к инвестированию. Как интерпретировать результат расчета Формула рассчитывает относительный показатель. Иными словами, она демонстрирует не реальную величину чистого потока поступлений, а лишь их уровень в отношении инвестиций. Этот факт выступает достоинством рассматриваемого индекса, который дает возможность: Для принятия положительного решения по проекту показатель должен быть выше нуля. Индекс доходности рентабельности для эффективных инвестиционных проектов бывает трех вариантов:

Этот факт выступает достоинством рассматриваемого индекса, который дает возможность: Для принятия положительного решения по проекту показатель должен быть выше нуля. Индекс доходности рентабельности для эффективных инвестиционных проектов бывает трех вариантов:

Индекс рентабельности инвестиций

В нашем случае норма дисконта равна внутренней норме доходности, но проект с единовременными вложениями в 12 млн. Все эти показатели при расчете целесообразности инвестирования одного проекта не противоречат друг другу. Так в нашем примере: Источник:

В обобщенном варианте формула индекса доходности представляет собой в отдельности, несложно определить индекс доходности инвестиций PI.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он приемлемым или нет при некотором заданном коэффициенте дисконтирования Е , то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. Если ВНД равна или больше требуемой инвестором нормы дохода на капитал, то инвестиции в данный инвестиционный проект оправданы, и можно рассматривать вопрос о его принятии.

Если ВНД равна или больше требуемой инвестором нормы дохода на капитал, то инвестиции в данный инвестиционный проект оправданы, и можно рассматривать вопрос о его принятии.

Именно поэтому в отечественной литературе ВНД иногда называют проверочным дисконтом, так как она позволяет найти граничное значение коэффициента дисконтирования, разделяющее инвестиции на приемлемые и неприемлемые. Для этого ВНД сравнивают с тем уровнем доходности вложений, который судоходная компания выбирает для себя в качестве стандартного с учетом того, по какой цене сама она получила капитал для инвестирования. Этот стандартный уровень желательной доходности вложений часто называют барьерным коэффициентом .

Принцип сравнения этих показателей: Таким образом, ВНД становится критерием, по которому отсеиваются неприемлемые проекты. Этот показатель может служить основой для ранжирования проектов по категории их приемлемости, но лишь при прочих равных условиях сравниваемых проектов равная сумма инвестиций, одинаковая продолжительность, равный уровень риска, одинаковые схемы формирования денежных поступлений.

Метод расчета индекса доходности ( )

Аудит исчисления себестоимости продукции: Разберем на примерах, как считать и анализировать показатель. Тема анализа инвестиционных проектов глубоко интегрирована в деятельность финансового директора, и он заинтересован в получении наглядной и сопоставимой информации как по реализуемым проектам, так и по планируемым. Ни один из используемых в настоящее время инструментов анализа проектов не является идеальным и универсальным, даже , который не учитывает размер инвестиций, и , который не только сложно объяснить неподготовленной аудитории, но и может давать парадоксальные результаты или вовсе отсутствовать.

Расчет индекса рентабельности инвестиций. Этот метод в мировой практике имеет следующие названия: «индекс доходности», « рентабельность».

Интерпретация индекса рентабельности инвестиционного проекта В вопросе капиталовложений первостепенной является их экономическая целесообразность. Для этого достаточно знать индекс рентабельности инвестиционного проекта. Далее мы подробно рассмотрим суть этого показателя и порядок его определения. Прежде всего вспомним, что такое капиталовложения. Это средства в виде денег, технологий, авторских прав и иных объектов интеллектуальной собственности, передаваемые на развитие конкретного бизнеса.

Далее мы подробно рассмотрим суть этого показателя и порядок его определения. Прежде всего вспомним, что такое капиталовложения. Это средства в виде денег, технологий, авторских прав и иных объектов интеллектуальной собственности, передаваемые на развитие конкретного бизнеса.

И главное, что интересует владельца такого капитала, — получение максимальной отдачи.

6. ОСНОВНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ И МЕТОДЫ ИХ ОЦЕНКИ

Индекс доходности проекта Данный показатель отражает эффективность сравниваемых инве стиционных проектов, которые различаются величиной затрат и потока ми доходов. Индекс доходности проекта ИД рассчитывается как отношение приведенного дохода по проекту к величине приведенных затрат инве стиций: По экономическому содержанию индекс доходности проекта пока зывает величину прироста активов на единицу инвестиций.

Если индекс больше единицы, то инвестиционный проект имеет положительное зна мени чистой текущей стоимости доходов. Отбирается проект с максимальным индексом доходности инвестированного капитала. Уроки — это великолепная перспектива для Вас подготовиться к прибыльной работе на Форекс!

Уроки — это великолепная перспектива для Вас подготовиться к прибыльной работе на Форекс!

Он рассчитывается путем деления дисконтированной стоимости притоков Индекс доходности показывает уровень эффективности инвестиций при.

Метод расчета индекса доходности рентабельности инвестиций. Этот метод является по сути следствием предыдущего. Индекс рентабельности рассчитыватся по формуле: В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения , либо при комплектовании портфеля инвестиций с максимальным суммарным значением .

Метод определения срока окупаемости инвестиций. То есть показатель обратный показателю рентабельности инвестиций. Этот метод — один из самых простых и широко распространен в мировой практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости РР зависит от равномерности распределения прогнозируемых доходов от инвестиции.

Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом.

Общая формула расчета показателя РР имеет вид:

Индекс доходности инвестиций. Показатель индекса доходности инвестиций(2020г)

Это индекс доходности. Настоящий показатель, как и другие критерии исторически сложившейся группы параметров, теснейшим образом связан с , являясь его производным. Чистая текущая стоимость, имея неоспоримые достоинства, тем не менее, не позволяет увидеть степень эффективности инвестиций. Поэтому вполне логично рядом возник относительный оценочный параметр — .

В качестве синонимов индекса доходности инвестиций применяются такие понятия, как индекс прибыльности или индекс.

Контакты Индекс доходности инвестиций и его расчет Индекс доходности инвестиций, расчет рентабельности любого проекта, оценка его финансовой прочности, прогнозирование роста прибыли и отбор инвестиционного портфеля — это обязательные для любого инвестора умения. Если вкладчик не планирует проводить вливания средств в рамках дарения их третьим лицам без гарантий или с неоправданными рисками — ему просто необходимо научиться считать потенциальную прибыль не со слов того, кто просит вложить деньги в его проект, а исходя из математических формул, которые более трезво оценят потенциальную прибыль и риски.

Индекс доходности инвестиций имеет несколько международных формулировок, в зависимости от глубины изучения вопроса и может быть подсчитан достаточно просто. Как посчитать доходность инвестиций и вывести ее индекс? Индекс доходности инвестиций — это широкое понятие, которое показывает сразу несколько сторон потенциального вклада. Математическое значение индекса стоит понимать, как показатель соотношения двух и более величин, выводящий определенные свойства одной или более из них. С помощью выведения индекса доходности инвестиций можно проанализировать объект для вкладов на предмет его убыточности, сравнить прирост прибыли и принять правильное решение по вкладам.

С помощью выведения индекса доходности инвестиций можно проанализировать объект для вкладов на предмет его убыточности, сравнить прирост прибыли и принять правильное решение по вкладам.

Наиболее простой формулой выведения индекса доходности инвестиций является соотношение чистого дисконтированного дохода на определенный момент и расходов на инвестиции, в том числе и тела вклада. Это является общей формулой, которая показывает суть индекса прибыльности инвестиций.

Индекс доходности (рентабельности) инвестиций. Формула. Пример расчета в

Пересчитаем денежные потоки в вид текущих стоимостей: Формула для расчета дисконтированного индекса доходности с учетом переменной барьерной ставки: при переменной барьерной ставке. Доходы от инвестиций в первом году: Как фирма устанавливает барьерную ставку, которую ей надлежит превысить, или назначает срок, за который следует обеспечить окупаемость, она может назначить и минимальный дисконтированный индекс доходности.

Узнайте про индекс доходности инвестиций! Плюсы и минусы метода, особенности анализа проектов, пример проведения расчетов (+видео).

Сущность явления Рентабельность инвестиций является доходностью или прибыльностью рассматриваемого проекта. В настоящее время его часто применяют производя оценку деятельности предприятий и компаний. В этом случае с помощью показателя рентабельности вложений руководство может принять решение о производстве того или иного вида продукции. Мы имеем дело с универсальным показателем, который используется для проведения сравнительного анализа любых разновидностей производств и различных типов инвестиционных проектов.

В некоторых финансовых источниках он также известен под названием рентабельность вложенного капитала. Формула для расчета Индекс доходности рассчитывается по следующей формуле. Давайте более подробно разберем использованные условные обозначения: является чистой текущей стоимостью вложений, рассчитанной в выбранной национальной валюте например, в российских рублях или американских долларах ; является суммой инвестиций в рассматриваемом проекте, рассчитанной в выбранной валюте.

Для того чтобы получить чистую текущую стоимость воспользуемся формулой. Используемые обозначения: является денежным потоком, который инициируется сделанными финансовыми вложениями за каждый год со старта проекта инвестирования; предстает нормой дисконтирования; является временем, в течение которого существует рассматриваемый проект исчисляется в целых годах.

Рентабельность инвестиций отражает фактическую отдачу инвестированных денег в рамках рассматриваемого инвестиционного проекта в относительном выражении. В некоторых ситуациях, как правило, при рассмотрении крупного проекта, который к тому же разнесен во времени, расчет инвестиций производится с учетом дисконтирования по среднегодовой норме отдачи. Использованные обозначения:

Индекс доходности инвестиций

Индекс прибыльности инвестиций При этом инвестированный капитал возмещается. Для этого сравнивают с тем уровнем доходности вложений, который компания выбирает для себя в качестве стандартного с учетом того, по какой цене сама она получила капитал для инвестирования. Принцип сравнения этих показателей: Наконец, этот показатель служит индикатором уровня риска по проекту: Затем находят по следующей формуле:

Принцип сравнения этих показателей: Наконец, этот показатель служит индикатором уровня риска по проекту: Затем находят по следующей формуле:

Как рассчитать индекс рентабельности Ее называют PI, или индексом рентабельности инвестиций, что отражает величину прогнозируемого.

Расчет индекса доходности позволяет понять соотношение будущих доходов к понесенным при реализации проекта расходам. Немаловажным плюсом показателя является возможность введения в вычисления дисконтирования, позволяющего учесть изменение стоимости финансовых ресурсов. Вы узнаете: Что такое индекс доходности и где этот параметр применяется на практике. Какие существуют сложности в вычислении индекса инвестиционной доходности. Какие решения принимаются на основе индекса доходности. Каковы плюсы и минусы практического использования индекса доходности проекта.

Главной целью финансовых вложений выступает получение прибыли. Поэтому при оценке привлекательности проекта серьезное внимание всегда уделяется такому параметру, как индекс доходности инвестиций ИД.

NPV, IRR, PI в Microsoft Excel, или Оценка инвестиционных проектов с помощью Excel.

Определение правила индекса прибыльности (PI)

Что такое правило индекса прибыльности (ИП)?

Правило индекса рентабельности — это упражнение для принятия решения, которое помогает оценить, продолжать ли проект. Сам индекс представляет собой расчет потенциальной прибыли предлагаемого проекта. Как правило, индекс или коэффициент рентабельности больше 1 указывает на то, что проект следует продолжать. Индекс или коэффициент рентабельности ниже 1 указывает на то, что от проекта следует отказаться.

Ключевые выводы

- Формула PI — это приведенная стоимость будущих денежных потоков, деленная на первоначальную стоимость проекта.

- Правило PI заключается в том, что результат выше 1 означает успех, а результат ниже 1 — проигрыш.

- Правило PI является разновидностью правила NPV.

Понимание правила индекса прибыльности

Индекс рентабельности рассчитывается путем деления приведенной стоимости будущих денежных потоков, которые будут генерироваться проектом, на первоначальную стоимость проекта.Индекс рентабельности 1 указывает на безубыточность проекта. Если оно меньше 1, затраты перевешивают выгоды. Если он больше 1, предприятие должно быть прибыльным.

Например, если проект стоит 1000 долларов и принесет прибыль в 1200 долларов, это «ход».

PI по сравнению с NPV

Правило индекса рентабельности представляет собой разновидность правила чистой приведенной стоимости (NPV). Как правило, положительное значение NPV будет соответствовать индексу рентабельности больше единицы. Отрицательный NPV будет соответствовать индексу рентабельности ниже единицы.

Например, для проекта стоимостью 1 миллион долларов, имеющего приведенную стоимость будущих денежных потоков 1,2 миллиона долларов, PI равен 1,2.

PI отличается от NPV в одном важном отношении: поскольку это коэффициент, он не дает указания на размер фактического денежного потока.

Например, проект с первоначальными инвестициями в 1 миллион долларов и приведенной стоимостью будущих денежных потоков 1,2 миллиона долларов будет иметь индекс прибыльности 1,2. В соответствии с правилом индекса рентабельности проект будет продолжен, даже если требуемые первоначальные капитальные затраты не определены.

PI по сравнению с IRR

Внутренняя норма прибыли (IRR) также используется для определения необходимости реализации нового проекта или инициативы. При дальнейшем разбиении чистая приведенная стоимость дисконтирует денежные потоки после вычета налогов от потенциального проекта на средневзвешенную стоимость капитала (WACC).

Чтобы рассчитать NPV:

- Сначала определите все поступления и оттоки денежных средств.

- Затем определите соответствующую ставку дисконтирования (r).

- Используйте ставку дисконтирования, чтобы найти текущую стоимость всех денежных поступлений и оттоков.

- Возьмите сумму всех приведенных значений.

Метод NPV точно показывает, насколько прибыльным будет проект по сравнению с альтернативами. Если проект имеет положительную чистую приведенную стоимость, его следует принять. Если отрицательный, его следует отклонить. При взвешивании нескольких вариантов с положительным значением NPV должны приниматься те, у которых дисконтированные значения выше.

Напротив, правило IRR гласит, что если внутренняя норма доходности проекта превышает минимальную требуемую норму доходности или стоимость капитала, то проект или инвестиции должны продолжаться.Если IRR ниже стоимости капитала, проект следует закрыть.

Индекс рентабельности— Узнайте, как рассчитать индекс рентабельности

Что такое индекс рентабельности?

Индекс прибыльности (PI) измеряет соотношение между текущей стоимостью будущих денежных потоков и первоначальными инвестициями. Индекс — полезный инструмент для ранжирования инвестиционных проектов и отображения стоимости, созданной на единицу инвестиций.

Индекс — полезный инструмент для ранжирования инвестиционных проектов и отображения стоимости, созданной на единицу инвестиций.

Индекс прибыльности также известен как коэффициент инвестиций в прибыль (PIR) или коэффициент инвестиций в стоимость (VIR).

Формула индекса рентабельности

Формула для PI выглядит следующим образом:

или

Следовательно,

Чем выше показатель рентабельности, тем привлекательнее вложение.

Пример индекса прибыльности

Компания A рассматривает два проекта:

Проект A требует первоначальных инвестиций в размере 1500000 долларов США для получения предполагаемых годовых денежных потоков. Отчет о денежных потоках. является одним из трех ключевых финансовых отчетов, в которых отражены денежные средства в размере:

Отчет о денежных потоках. является одним из трех ключевых финансовых отчетов, в которых отражены денежные средства в размере:

- 150 000 долларов в год 1

- 300 000 долларов в год 2

- 500 000 долларов в год 3

- 200 000 долларов в год 4

- 600 000 долларов в год 5

- 500 000 долларов в год 6

- 100000 долларов в год 7

Соответствующая ставка дисконтирования для этого проекта составляет 10%.

Проект B требует начальных инвестиций в размере 3 000 000 долларов США для получения расчетных годовых денежных потоков в размере:

- 100 000 долларов США в год 1

- 500 000 долларов США в год 2

- 100 000 долларов США в год 3

- 1,500 000 долларов США в год 4

- 200 000 долларов США в год 5

- 500000 долларов в год 6

- 1000000 долларов в год 7

Подходящая ставка дисконтирования для этого проекта составляет 13%.

Компания А может реализовать только один проект.7 = 425 060,64 долларов США

Приведенная стоимость будущих денежных потоков:

88 495,58 долларов США + 391 573,34 долларов США + 693 050,16 долларов США + 919 978,09 долларов США + 108 551,99 долларов США + 240 159,26 долларов США + 425 060,64 долларов США = 2 866 869,07 долларов США / 0,

долларов США = 2 866 869,07 долларов США / индекс прибыльности проекта B: Проект Б разрушает ценность.

Скачать бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Преимущества индекса рентабельности

- Индекс рентабельности показывает, должны ли инвестиции создавать или разрушать стоимость компании.

- Он принимает во внимание временную стоимость денег и риск будущих денежных потоков. Cash Flow (CF) Поток наличных денег (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или физического лица.

В финансах этот термин используется для описания суммы наличных денег (валюты), которая генерируется или потребляется в определенный период времени. Есть много типов CF за счет стоимости капитала.

В финансах этот термин используется для описания суммы наличных денег (валюты), которая генерируется или потребляется в определенный период времени. Есть много типов CF за счет стоимости капитала. - Это полезно для ранжирования и выбора между проектами при нормировании капитала.

Пример: компания выделяет 1 000 000 долларов на проекты.Начальные инвестиции, приведенная стоимость и индекс рентабельности этих проектов следующие:

Неправильный способ решения этой проблемы заключается в выборе проектов с наивысшей NPV: Проекты B, C и F. Это даст чистую приведенную стоимость в размере 470 000 долларов.

Правильный способ решения этой проблемы — выбрать проекты, начиная с наивысшего индекса рентабельности до тех пор, пока не будут исчерпаны денежные средства: проекты B, A, F, E и D.Это даст NPV в размере 545 000 долларов.

Недостатки индекса рентабельности

- Для расчета индекса рентабельности требуется оценка стоимости капитала.

- Во взаимоисключающих проектах, где начальные инвестиции различны, это может указывать на неправильное решение.

Ссылки по теме

Спасибо за то, что прочитали это руководство по CFI. Чтобы продолжить обучение, вам могут быть полезны перечисленные ниже ресурсы CFI.Миссия CFI состоит в том, чтобы помочь любому продвинуться по карьерной лестнице с помощью сертификации финансового моделирования и оценки (FMVA) ®FMVA®. Присоединяйтесь к более чем 350 600 студентам, которые работают в таких компаниях, как Amazon, J.P. Morgan и программы Ferrari.

- Скорректированная приведенная стоимость Скорректированная приведенная стоимость (APV) Скорректированная приведенная стоимость (APV) проекта рассчитывается как его чистая приведенная стоимость плюс текущая стоимость побочных эффектов заемного финансирования. Посмотрите примеры и скачайте бесплатный шаблон. Зачем использовать скорректированную приведенную стоимость вместо NPV? Нам необходимо понять, как решения о финансировании (заемный или собственный капитал) влияют на стоимость проекта

- Формула дисконтированного денежного потока (DCF) Формула дисконтированного денежного потока (DCF) В этой статье формула DCF разбивается на простые термины с примерами и видео с расчетами.

Научитесь определять ценность бизнеса.

Научитесь определять ценность бизнеса. - Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и собственного капитала в течение определенного периода времени. . Они показывают, насколько хорошо компания использует свои активы для получения прибыли.

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и прецедент.

Калькулятор индекса прибыльности — Хорошие калькуляторы

Индекс прибыльности (PI) или коэффициент прибыльности инвестиций (PIR) — широко используемый показатель для оценки жизнеспособности и прибыльности инвестиционного проекта.Он рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальную сумму инвестиций. Если индекс прибыльности больше или равен 1, это считается хорошей и приемлемой инвестицией.

Если индекс прибыльности больше или равен 1, это считается хорошей и приемлемой инвестицией.

Приведенный ниже калькулятор помогает в расчете PI или PIR на основе суммы инвестиций, ставки дисконтирования и количества лет. Он также рассчитывает чистую приведенную стоимость (NPV) инвестиции.

Выполните следующие 5 простых шагов, чтобы определить PI:

- Выберите желаемую валюту из раскрывающегося списка (необязательно)

- Введите сумму инвестиций

- Введите ставку дисконтирования и годы движения денежных средств

- Введите годовой денежный поток за каждый год

- Щелкните «Рассчитать», чтобы увидеть результаты.

Формула индекса рентабельности и пример

Этот калькулятор использует следующую формулу для расчета индекса рентабельности:

Индекс прибыльности (PI) = Текущая стоимость будущих денежных потоков / первоначальные инвестиции

ИЛИ

PI = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +. . . + CF n × (1 + r) -n ] / CF 0

. . + CF n × (1 + r) -n ] / CF 0

- Где,

- PI — индекс рентабельности,

- CF — денежный поток за период,

- r — ставка дисконтирования в десятичной форме,

- n — количество периодов (лет),

- CF 0 — это начальные инвестиции.

- CF 0 = 10000,

- CF 1 = 1000,

- CF 2 = 2000,

- CF 3 = 4000,

- п = 3,

- r = 10%, или 0.

1 в десятичной системе счисления

1 в десятичной системе счисления

Пример: Предположим, проект стоит 10 000 долларов. Он будет генерировать денежные потоки в размере 2000, 3000, 4000 долларов в течение следующих 3 лет. Рассчитайте индекс доходности, если ставка дисконтирования 10%.

Решение: Индекс прибыльности = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +. . . + CF n × (1 + r) -n ] / CF 0

В этом примере индекс рентабельности (PI) будет рассчитан следующим образом:

Индекс рентабельности = [1000 / (1,1) 1 + 2000 / (1,1) 2 + 4000 / (1,1) 3 ] / 10000

= [909,09 + 1652,89 + 3005,26] / 10000

= [909,09 + 1652,89 + 3005,26] / 10000

= [5567,24] / 10000

Индекс рентабельности проекта 0,5567

Проект должен быть отклонен, так как его PI меньше 1

Что такое индекс прибыльности?

Индекс рентабельности (PI), также известный как коэффициент прибыльности инвестиций (PIR) или коэффициент стоимостных инвестиций (VIR), представляет собой инструмент капитального бюджета, который измеряет потенциальную прибыльность инвестиций или проекта.Его можно использовать в качестве метода оценки или применить к потенциальным капитальным затратам, а также использовать как полезную формулу для ранжирования финансовых перспектив проекта наряду с другими инвестициями. Индекс прибыльности позволяет инвесторам количественно оценить сумму стоимости, созданной на единицу инвестиций.

Индекс прибыльности позволяет инвесторам количественно оценить сумму стоимости, созданной на единицу инвестиций.

Формула

Индекс рентабельности рассчитывается путем деления текущей стоимости будущих денежных потоков на первоначальную стоимость (или первоначальные инвестиции) в проект. Первоначальные затраты включают денежный поток, необходимый для запуска команды и проекта.Расчет будущих денежных потоков не включает первоначальную сумму инвестиций.

Индекс прибыльности = Текущая стоимость будущих денежных потоков ÷ Первоначальные инвестиции в проект.

Приведенная стоимость будущих денежных потоков представляет собой метод дисконтирования будущих денежных средств до их текущей стоимости и требует выполнения расчета временной стоимости денег . Это дисконтирование происходит потому, что текущая стоимость 1 доллара не эквивалентна полученной в будущем стоимости 1 доллара.Деньги, полученные ближе к настоящему времени, считаются более ценными, чем деньги, полученные в будущем.

Индекс доходности 1 указывает на безубыточность, что является безразличным результатом для потенциальных инвесторов. Если результат меньше 1,0, логика подсказывает, что инвестиций следует избегать, поскольку затраты на проект перевешивают потенциальную прибыль. Если результат больше 1.0, инвесторы, вероятно, обратятся к рассмотрению других достоинств проекта. Если индекс рентабельности проекта равен 1.2, например, инвесторы ожидают возврата в размере 1,20 доллара на каждые 1 доллар, потраченный на финансирование проекта.

Приложение

Индекс прибыльности часто используется для ранжирования инвестиций и / или проектов фирмы наряду с другими. Для максимизации ограниченных финансовых ресурсов и прибыли для акционеров инвесторы, естественно, хотят тратить деньги на проекты с высоким краткосрочным потенциалом роста. Когда доступно множество инвестиционных проектов, потенциальные инвесторы могут использовать индекс прибыльности (наряду с другими формулами) для ранжирования проектов от высокого к низкому, прежде чем решить, какая из них является наилучшей возможностью. Даже когда проект предлагает высокую чистую приведенную стоимость, его все равно можно пропустить, используя другие финансовые расчеты.

Даже когда проект предлагает высокую чистую приведенную стоимость, его все равно можно пропустить, используя другие финансовые расчеты.

Важно отметить, что одна проблема с использованием индекса рентабельности заключается в том, что он не позволяет владельцу бизнеса рассматривать весь масштаб проекта. Использование метода чистой приведенной стоимости для оценки инвестиционных проектов помогает смягчить эту проблему, но поднимает другие детали, которые стоит рассмотреть. Конечно, время, необходимое проекту для того, чтобы стать прибыльным, постоянно беспокоит инвесторов, а рыночные факторы могут непредсказуемо увеличить график.

Рассматривайте индекс прибыльности как полезный ориентир, но всегда используйте его в тандеме с методом чистой приведенной стоимости и другими формами многогранного анализа.

Калькулятор индекса рентабельности

Как рассчитать индекс рентабельности?

Формула индекса рентабельности рассчитывает рентабельность проекта на основе его будущей дисконтированной прибыли относительно первоначальных инвестиций. Формула:

Формула:

PI = PV будущих денежных потоков / Первоначальные инвестиции ,

или:

PI = дисконтированная выгода / дисконтированная стоимость ,

где:

PV — приведенная стоимость будущих денежных потоков .PV — это метод дисконтирования будущих денежных средств до их текущей стоимости. Дисконтирование или вычет из будущих денежных средств производится потому, что 1 доллар сегодня стоит больше, чем стоимость 1 доллара, полученного в будущем, поскольку у вас есть возможность заработать больше, инвестируя его сейчас. PV учитывает все доходы на протяжении всего срока реализации проекта, используя расчет временной стоимости.

- Ставка дисконтирования : Вам нужна ставка дисконтирования для успешного дисконтирования будущих денежных потоков. Ставка дисконтирования — это процентная ставка, которая вам понадобится, чтобы заработать деньги в будущем, если у вас есть деньги сегодня.

Таким образом, ставка помогает определить текущую стоимость будущих денежных потоков. Ставки дисконтирования определяются стоимостью капитала, необходимого для реализации проекта. Если вы хотите узнать больше о том, как определять ставки дисконтирования, воспользуйтесь калькулятором средневзвешенной стоимости капитала (WACC).

Таким образом, ставка помогает определить текущую стоимость будущих денежных потоков. Ставки дисконтирования определяются стоимостью капитала, необходимого для реализации проекта. Если вы хотите узнать больше о том, как определять ставки дисконтирования, воспользуйтесь калькулятором средневзвешенной стоимости капитала (WACC).

- Ставка дисконтирования : Вам нужна ставка дисконтирования для успешного дисконтирования будущих денежных потоков. Ставка дисконтирования — это процентная ставка, которая вам понадобится, чтобы заработать деньги в будущем, если у вас есть деньги сегодня.

Первоначальные инвестиции — это стоимость капитала , необходимого для запуска проекта, учитываемая как единственный отток (-).

Важно отметить, что индекс рентабельности не должен отменять наше суждение о решениях о реализации проекта. Даже если результат больше 1, вам все равно необходимо учесть другие достоинства (или недостатки) проекта перед реализацией . Следовательно, основное ограничение PI заключается в том, что он не учитывает полный объем инвестиций или проекта. Аналитики смягчают это ограничение, используя PI в тандеме с другими формами анализа, такими как чистая приведенная стоимость (NPV).

Поскольку NPV — это разница между приведенной стоимостью будущих денежных потоков и первоначальными инвестициями, индекс рентабельности также можно выразить через NPV следующим образом:

PI = 1 + NPV / первоначальная инвестиция .

Несмотря на это, при сравнении привлекательности разных независимых проектов, чтобы максимизировать ограниченные финансовые ресурсы, вы должны принять проект с самым высоким PI . Потому что, в отличие от PI, NPV не учитывает начальные инвестиции, связанные с проектом.

Например, два проекта могут быть жизнеспособными, потому что они имеют положительные значения NPV 1000 долларов , даже если у одного начальные инвестиции 1000 долларов , а у другого начальные инвестиции 1000000 долларов .Но мы знаем, что проект с меньшим авансовым платежом — намного лучшая инвестиция . Таким образом, нам нужны их значения PI, которые отражают эту жизненно важную информацию, так что PI для более низких авансовых инвестиций составляет 2,00 , а для более высоких авансовых инвестиций PI составляет 1,01 . Калькулятор индекса прибыльности — отличный инструмент, который поможет вам проанализировать ваши варианты.

Калькулятор индекса прибыльности — отличный инструмент, который поможет вам проанализировать ваши варианты.

Индекс рентабельности | Определение, формула и пример

На главную Финансы Бюджетирование капиталовложений Индекс рентабельностиИндекс рентабельности — это инструмент капитального бюджета, используемый для ранжирования проектов на основе их прибыльности.Он рассчитывается путем деления текущей стоимости всех денежных поступлений на первоначальные инвестиции. Лучше проекты с более высоким показателем рентабельности.

Хотя чистая приведенная стоимость дает нам абсолютную стоимость, которую добавляет проект, неправильно сравнивать чистую приведенную стоимость различных инвестиций напрямую. Допустим, есть два проекта, A и B, каждый с первоначальными инвестиционными затратами в размере 10 миллионов долларов США и чистой приведенной стоимостью 2 миллиона долларов США и 2,2 миллиона долларов США соответственно. Неверно делать вывод о том, что Проект Б лучше только потому, что он имеет более высокую чистую приведенную стоимость.Нам нужно рассчитать чистую приведенную стоимость, добавленную каждым проектом на 1 доллар первоначальных инвестиций, то есть их индекс прибыльности.

Неверно делать вывод о том, что Проект Б лучше только потому, что он имеет более высокую чистую приведенную стоимость.Нам нужно рассчитать чистую приведенную стоимость, добавленную каждым проектом на 1 доллар первоначальных инвестиций, то есть их индекс прибыльности.

Лучше проекты с более высоким индексом рентабельности. Однако фактическое решение должно стремиться максимизировать общую чистую приведенную стоимость проекта с учетом имеющихся средств для первоначальных инвестиций с использованием нормирования капитала.

Формула

Индекс рентабельности можно рассчитать по следующей формуле:

| Индекс рентабельности = | Текущая стоимость денежных потоков |

| Первоначальные инвестиции |

Поскольку NPV равна приведенной стоимости денежных потоков за вычетом первоначальных инвестиций, мы можем записать текущую стоимость будущей стоимости как сумму чистой приведенной стоимости и первоначальных инвестиций:

| Индекс прибыльности = | Начальные инвестиции + Чистая приведенная стоимость |

| Первоначальные инвестиции |

Это дает нам другую формулу для индекса прибыльности:

| Индекс прибыльности = 1 + | Чистая приведенная стоимость |

| Первоначальные инвестиции |

Пример

У вашей компании есть 100 миллионов долларов для инвестирования в следующие потенциальные инвестиционные возможности:

пр. | ЧПС | Первоначальные инвестиции |

|---|---|---|

| А | 5 миллионов долларов | 15 миллионов долларов |

| B | 15 миллионов долларов | 50 миллионов долларов |

| С | 10 миллионов долларов | 10 миллионов долларов |

| D | 20 миллионов долларов | 60 миллионов долларов |

| E | 12 миллионов долларов | 35 миллионов долларов |

Оцените проекты по рентабельности и определите проекты, которые следует принять, принимая во внимание ограничения бюджета компании.

Решение

Сначала найдем показатели рентабельности каждого проекта:

| пр. | Индекс рентабельности | |

|---|---|---|

| А | 1 + 5/15 | = 1,33 |

| B | 1 + 15/50 | = 1,30 |

| С | 1 + 10/10 | = 2,00 |

| D | 1 + 20/60 | = 1. 33 33 |

| E | 1 + 12/35 | = 1,34 |

Рейтинг, основанный на индексе рентабельности: Проект C, Проект E, Проект A и D и Проект B. Теперь нам нужно максимизировать общую чистую приведенную стоимость, которую можно получить с инвестициями в 100 миллионов долларов, применяя концепцию капитала нормирование капитала нормирование.

, Обайдулла Ян, ACA, CFA и последнее изменение:

Учиться по программе CFA ® ? Заметки и банк вопросов для CFA ® Level 1, созданный мной в AlphaBetaPrep.com

Прежде чем вкладывать средства в какой-либо новый проект, очень важно проанализировать его шансы на прибыльность. Вот где полезен индекс рентабельности, дающий легко понятное соотношение, которое может помочь в принятии решений.

Что такое правило индекса рентабельности?

Индекс рентабельности (PI) предлагает способ измерения баланса между первоначальными инвестициями и их текущей стоимостью будущих денежных потоков. Это простой коэффициент, который показывает, будет ли инвестиционный проект прибыльным, путем отображения стоимости, созданной на единицу инвестиций. Общее эмпирическое правило состоит в том, что значение PI больше единицы указывает на то, что проект следует продолжать, а значение PI ниже единицы указывает на то, что вложения не окупятся.

Это простой коэффициент, который показывает, будет ли инвестиционный проект прибыльным, путем отображения стоимости, созданной на единицу инвестиций. Общее эмпирическое правило состоит в том, что значение PI больше единицы указывает на то, что проект следует продолжать, а значение PI ниже единицы указывает на то, что вложения не окупятся.

PI также известен как коэффициент стоимости инвестиций (VIR) и коэффициент инвестиций в прибыль (PIR) в финансах.

Какова формула индекса рентабельности?

Формула индекса рентабельности показывает приведенную стоимость будущих денежных потоков, деленную на первоначальную стоимость проекта.Это выглядит так:

Индекс рентабельности = Текущая стоимость будущих денежных потоков / Начальные инвестиции

Другое представление формулы индекса рентабельности будет следующим:

Индекс рентабельности = (Чистая приведенная стоимость + начальные инвестиции) / Первоначальные инвестиции

После ввода цифр в PI вы можете решить, следует ли давать зеленый свет данному проекту. Например, представьте, что вы планируете проект, первоначальные инвестиции которого составляют 1000 долларов.Ожидаемый доход составит 1300 долларов. Подставив это в уравнение, вы увидите:

Например, представьте, что вы планируете проект, первоначальные инвестиции которого составляют 1000 долларов.Ожидаемый доход составит 1300 долларов. Подставив это в уравнение, вы увидите:

Индекс прибыльности = 1300 долларов / 1000 долларов

Следовательно, PI = 1,3.

Поскольку значение PI больше единицы, проект будет прибыльным. При индексе рентабельности чем выше значение, тем выгоднее вложение.

Разница между NPV и индексом рентабельности

PI очень похожа на концепцию чистой приведенной стоимости (NPV), но есть несколько отличий.Вообще говоря, положительное значение NPV будет соответствовать значению PI больше единицы, а отрицательное значение NPV будет соответствовать значению PI ниже единицы.

Основное различие между NPV и индексом прибыльности заключается в том, что PI представлен как коэффициент, поэтому он не указывает размер денежного потока. Номер индекса рентабельности может быть 1,5, но вам необязательно знать требуемые капитальные затраты.

Вот как можно рассчитать NPV:

Определите все поступления и оттоки денежных средств.

Определите подходящую ставку дисконтирования.

Используя ставку дисконтирования, найдите текущую стоимость притока и оттока денежных средств.

Сложите все текущие значения.

NPV показывает, насколько прибыльным будет рассматриваемый проект по сравнению с альтернативными проектами. Более высокое значение NPV указывает на более высокую норму прибыли.

Преимущества индекса рентабельности

У правил индекса рентабельности много преимуществ:

Это просто и удобно.

Помогает ранжировать проекты в порядке их потенциальной прибыльности.

Принимает во внимание временную стоимость денег.

Это ясно показывает, будут ли инвестиции увеличивать положительную или отрицательную стоимость.

Недостатки индекса рентабельности

Напротив, у формулы индекса рентабельности также есть несколько ограничений или недостатков.

Используется оценка стоимости капитала.

Это может быть не совсем точно, поскольку основано на оценках.

Выбор между взаимоисключающими проектами не на 100% надежен.

Шаблон индекса рентабельности

Вы можете использовать шаблон индекса рентабельности или таблицу, подобную приведенной ниже, чтобы вставить свои значения. Шаблон PI помогает визуально представить текущую стоимость будущих денежных потоков для расчета PI вашего проекта.

Требуются начальные инвестиции | |||||

Ставка дисконтирования | |||||

Год | 1 | 2 | 3 | 4 | 5 |

Коэффициент скидки | |||||

Денежный поток | |||||

Текущая стоимость | |||||

Дисконтированная стоимость | |||||

Приведенная стоимость будущих денежных потоков | |||||

Индекс рентабельности |

Итак, как рассчитать индекс рентабельности? Просто введите свои первоначальные инвестиции и ставку дисконтирования, а затем воспользуйтесь формулой индекса рентабельности, чтобы заполнить оставшуюся часть шаблона.

В финансах этот термин используется для описания суммы наличных денег (валюты), которая генерируется или потребляется в определенный период времени. Есть много типов CF за счет стоимости капитала.

В финансах этот термин используется для описания суммы наличных денег (валюты), которая генерируется или потребляется в определенный период времени. Есть много типов CF за счет стоимости капитала.

Научитесь определять ценность бизнеса.

Научитесь определять ценность бизнеса. 1 в десятичной системе счисления

1 в десятичной системе счисления Таким образом, ставка помогает определить текущую стоимость будущих денежных потоков. Ставки дисконтирования определяются стоимостью капитала, необходимого для реализации проекта. Если вы хотите узнать больше о том, как определять ставки дисконтирования, воспользуйтесь калькулятором средневзвешенной стоимости капитала (WACC).

Таким образом, ставка помогает определить текущую стоимость будущих денежных потоков. Ставки дисконтирования определяются стоимостью капитала, необходимого для реализации проекта. Если вы хотите узнать больше о том, как определять ставки дисконтирования, воспользуйтесь калькулятором средневзвешенной стоимости капитала (WACC).