Как изменится курс доллара на этой неделе: прогноз — новости Украины, Банки

Американская валюта демонстрирует вялую динамику. Политические баталии улеглись, экономика страны вошла в производственный ритм и в целом предпосылок для резких колебаний курса доллара нет. Такое мнение ЛІГАБізнесІнформ в своем недельном прогнозе высказал президент Украинского аналитического центра, кандидат экономических наук Александр Охрименко.

Полный текст финансового прогноза на неделю >>>

«Новости о курсе доллар/гривня стали совершенно не интересны. Всю прошедшую неделю доллар изменялся очень вяло: то рос, то снижался, и уже даже аналитики мало обращали внимание на эту динамику», — рассказал аналитик.

По его словам, политические баталии улеглись, экономика страны вошла в производственный ритм и хотя еще до докризисного восстановления далеко, но в целом предпосылок для резких колебаний курса доллара нет, и в ближайшее время не предвидится.

«Курс доллара в 8 грн./$ — это тот ориентир, который определяет и будет в ближайшее время определять стоимость доллара на украинском валютном рынке. Небольшое укрепление гривни существенно не позволит отойти от этого рубежа и будет носить временный характер», — подчеркнул А.Охрименко.

«Но если курс доллара начинает жить спокойной жизнью, то курс евро/гривня будет лихорадить очень сильно. После действий Федеральной резервной системы (ФРС) США (повышение ставки на 0,25% до 0,75%, — ред.) доллар укрепился до уровня ниже 1,35, при этом мировая экономика ждет еще большего укрепления до уровня 1,33. На это могут повлиять и новые данные об уровне безработицы в странах Западной Европы и США, а так же о росте количества заказов на промышленные товары в этих странах. Поэтому, падение курса евро до уровня 10,6 грн. вполне прогнозируемая ситуация», — поясняет эксперт.

В тот же время не стоит забывать, что рынок не готов к столь быстрой капитуляции евро перед долларом, так что даже самые пессимистические новости будут стимулировать рост курса евро до уровня 1,34-1,345.

Финансовые события недели и прогноз по основным рынкам >>>

Курсы валют: подборка новостей >>>

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Курс доллара в Украине — что будет с курсом в ближайшее время — прогноз — Финансовые новости

Как говорят «Сегодня» эксперты, к концу сентября Нацбанк отпустит курс с последующим ростом

Курс доллара в Украине может измениться в конце сентября / Фото: УНИАН, Сегодня

Несмотря на то что значительных колебаний валютного курса с 6 по 10 сентября ожидать не следует, уже к концу сентября Нацбанк может отпустить курс до 27,5 грн/доллар с последующим ростом.

Как рассказали сайту «Сегодня» эксперты, гривня еще неделю останется около 27 грн за доллар, после чего возобновит ослабление ввиду сезонных факторов.

Аналитик компании «Центр биржевых технологий» Максим Орыщак считает, что средний курс продажи американской валюты в банках будет колебаться в рамках 26,8-27,17 грн.

В то же время президент Украинского аналитического центра Александр Охрименко говорит, что Нацбанк удержит безналичный курс ниже 27 грн/доллар, а средний наличный курс продажи окажется чуть выше 27.

А вот член Экономического дискуссионного клуба Олег Пендзин пессимистичен. По его оценке, девальвация после выходных продолжится, курс наличной продажи повысится до 27,1-27,2, а к концу сентября Нацбанк отпустит курс до 27,5 грн/доллар с последующим ростом.

Что делать с валютой

Александр Охрименко не видит оснований для девальвации гривни в сентябре, поэтому гривневые вклады по-прежнему остаются выгоднее валютных заначек.

Андрей Шевчишин и Олег Пендзин ратуют за долгосрочные валютные накопления, а вот Максим Орыщак, считает, что дешевый доллар может быть интересен для тех, кто опасается девальвации, и постепенно бизнес и население начнут снова присматриваться к валюте как к привлекательному для сбережений и инвестиций инструменту.

Как менялся курс:

- В июле гривня укреплялась к доллару седьмой месяц подряд – с декабря 2020 года, а к евро – четвертый месяц подряд, с марта 2021-го.

- Доллар за месяц подешевел с 27,18 до 26,89 грн (-1,1%), евро – с 32,30 до 31,92 грн (-1,2%).

- С начала года доллар снизился к гривне на 4,9%, а евро – на 8,1%.

Также мы писали о том, что, согласно «Индексу БигМака», доллар в Украине «должен» стоить 11,5 гривни, а сама гривня недооценена на 57,7%.

Прогноз курса доллара на октябрь 2021 года

Прогноз курса доллара США на октябрь 2021 года

Конвертировать

USDНа начало месяца

72. 4 ₽

4 ₽

К концу дня

72.4 ₽

На конец октября

71.95 ₽

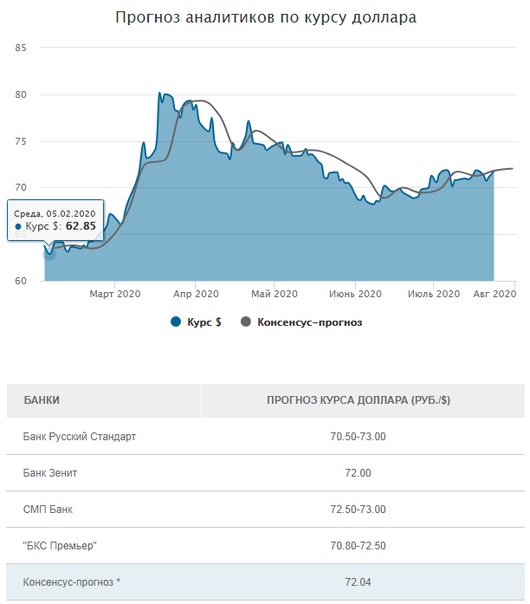

На начало октября 2021 года курс доллара по ЦБРФ 72.4 ₽. Прогнозируемый средний курс доллара на октябрь составит 72.17 ₽

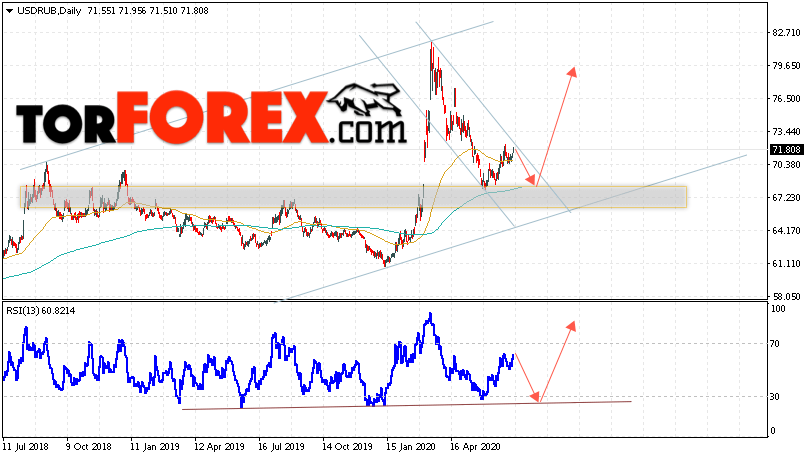

График прогноза курса доллара к рублю

На графике представлена динамика курса доллара США за день, неделю, октябрь 2021 год в удобной графической форме. Статистика в графике отображает рост и падение курса доллара за различные промежутки времени, что позволяет делать вероятные прогнозы курсов одной валюты по отношению к другой.

Прогноз курса доллара на октябрь 2021 года

| Дата | День недели | Прогноз | Рост/падение |

|---|---|---|---|

| 01.10.2021 | Пятница | 72.4 ₽ | -0.26 ₽ |

| 02.10.2021 | Суббота |  36 ₽ 36 ₽ | -0.04 ₽ |

| 03.10.2021 | Воскресенье | 72.34 ₽ | -0.02 ₽ |

| 04.10.2021 | Понедельник | 72.34 ₽ | 0 ₽ |

| 05.10.2021 | Вторник | 72.34 ₽ | 0 ₽ |

| 06.10.2021 | Среда | -0.02 ₽ | |

| 07.10.2021 | Четверг | 72.3 ₽ | -0.02 ₽ |

| 08.10.2021 | Пятница | 72.3 ₽ | 0 ₽ |

09. 10.2021 10.2021 | Суббота | 72.25 ₽ | -0.05 ₽ |

| 10.10.2021 | 72.26 ₽ | +0.01 ₽ | |

| 11.10.2021 | Понедельник | 72.23 ₽ | -0.03 ₽ |

| 12.10.2021 | Вторник | 72.24 ₽ | +0.01 ₽ |

| 13.10.2021 | Среда | 72.23 ₽ | -0.01 ₽ |

| 14.10.2021 | Четверг | 72.19 ₽ | -0.04 ₽ |

| 15.10.2021 | Пятница | 72. 18 ₽ 18 ₽ | -0.01 ₽ |

| 16.10.2021 | Суббота | 72.17 ₽ | -0.01 ₽ |

| 17.10.2021 | Воскресенье | 72.17 ₽ | 0 ₽ |

| 18.10.2021 | Понедельник | 72.12 ₽ | |

| 19.10.2021 | Вторник | 72.11 ₽ | -0.01 ₽ |

| 20.10.2021 | Среда | 72.12 ₽ | +0.01 ₽ |

| 21.10.2021 | Четверг | 72.08 ₽ | -0.04 ₽ |

22. 10.2021 10.2021 | Пятница | 72.09 ₽ | +0.01 ₽ |

| 23.10.2021 | Суббота | 72.07 ₽ | -0.02 ₽ |

| 24.10.2021 | Воскресенье | 72.05 ₽ | -0.02 ₽ |

| 25.10.2021 | Понедельник | 72.02 ₽ | -0.03 ₽ |

| 26.10.2021 | Вторник | 72.04 ₽ | +0.02 ₽ |

| 27.10.2021 | Среда | 72.02 ₽ | -0.02 ₽ |

| 28.10.2021 | Четверг | 71. 98 ₽ 98 ₽ | -0.04 ₽ |

| 29.10.2021 | Пятница | 71.96 ₽ | -0.02 ₽ |

| 30.10.2021 | Суббота | 71.95 ₽ | -0.01 ₽ |

| 31.10.2021 | Воскресенье | 71.95 ₽ | 0 ₽ |

Согласно данным ЦБ РФ, в течение октября прогнозируется уменьшение стоимости доллара по отношению к рублю. В первой половине октября 2021 года курс будет равен 72 рубля 23 копейки. К концу месяца цена обмена доллара упадет на 0.45 ₽ и составит 71.95 ₽ (семьдесят один рубль девяносто пять копеек).

Новости банка — Рубль подешевел. Как изменится курс российской валюты на этой неделе, новости 2019 года

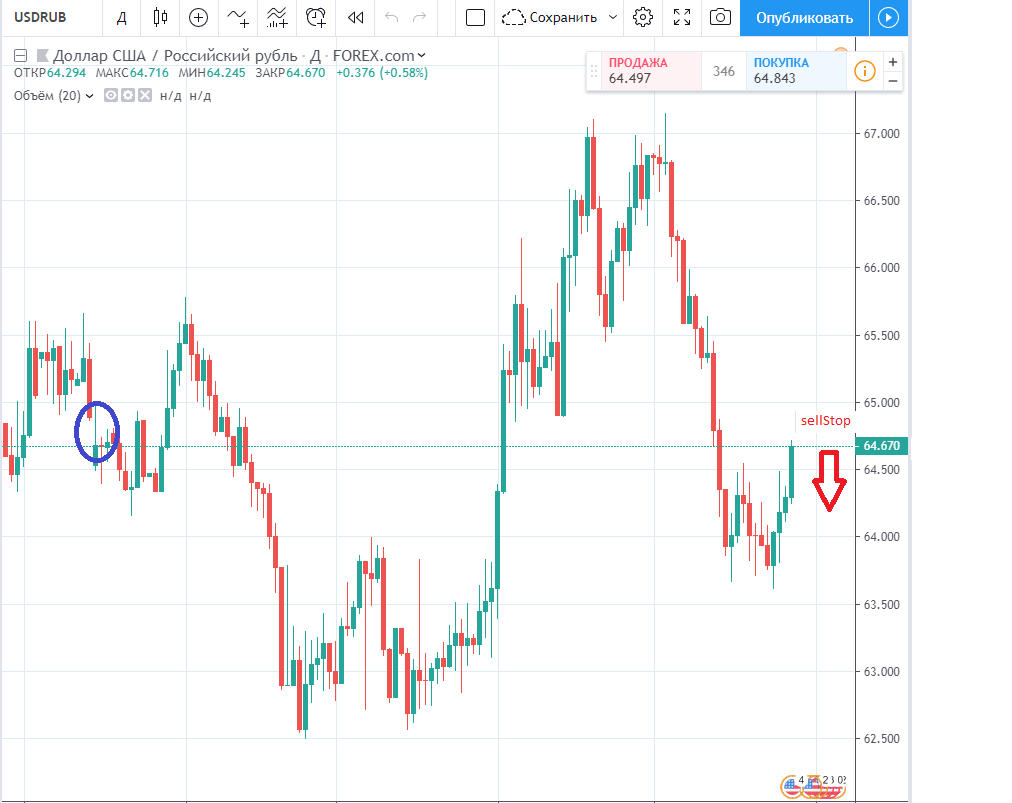

Неделя началась снижением курса рубля к доллару и евро. Российская валюта подешевела из-за потери поддержки экспортеров и удешевления нефти. Эксперты рассказали, почему рубль снизился и как долго он будет падать

Российская валюта подешевела из-за потери поддержки экспортеров и удешевления нефти. Эксперты рассказали, почему рубль снизился и как долго он будет падать

Курс доллара вырос на 0,4%, до ₽64,35. Курс евро превысил уровень ₽71 впервые с ноября. Российская валюта снизилась, несмотря на подъем других валют развивающихся стран и позитивную статистики из Китая. В ноябре активность производственного сектора в Китае показала неожиданные признаки улучшения, при этом рост достиг почти трехлетнего максимума.

Росту котировок российской валюты помешало снижение продаж валюты экспортерами после окончания ноябрьского налогового периода, а также падение цены нефти с $64 до $61 за баррель.

Что повлияет на валюты на этой неделе?

На предстоящей неделе основным событием для валютного рынка станет встреча ОПЕК+, которая пройдет 5-6 декабря в Вене. Каких-либо сюрпризов от заседания рынок не ждет. Страны могут продлить соглашение о сокращении добычи без изменения объемов, рассказали в Росбанке.

Комментарии представителей стран ОПЕК+ на пресс-конференции могут привести к изменениям котировок на нефтяном рынке. Учитывая предстоящие события, эксперты Росбанка считают, что доллар продолжит торговаться на повышенных уровнях на этой неделе. Диапазон курса доллара составит ₽64,2-64,6, а курс евро будет меняться в коридоре ₽70,6-71.

Новость о подписании президентом США Дональдом Трампом законопроекта о поддержке протестующих в Гонконге продолжит оказывать давление на рынки, сообщил директор департамента операций на финансовых рынках Банка «Русский Стандарт» Максим Тимошенко. Действия президента США вызвали со стороны Китая негативную реакцию, что в итоге может подорвать процесс заключения первого этапа торговой сделки между США и КНР.

Такое развитие событий говорит не в пользу рубля, курс доллара уже поднялся выше уровня ₽64, рассказали в «Русском Стандарте». На этой неделе доллар может продолжить движение в коридоре ₽63,8-65 за $1. Изменение курса евро будет ограничено диапазоном ₽70,2-71,5 за €1, прогнозируют в банке.

Изменение курса евро будет ограничено диапазоном ₽70,2-71,5 за €1, прогнозируют в банке.

Еще одним негативным фактором для рубля в декабре могут стать платежи по внешнему долгу, считают в «Алор Брокере». В компании ожидают продолжения снижения курса рубля к доллару из-за усиление спроса на валюту для выплат по долгам. После роста до отметки ₽64,5 курс доллара может подняться в район ₽65,5, сообщил аналитик «Алор Брокер» Алексей Антонов.

В начале новой недели умеренное снижение рубля может продолжиться из-за резкого снижения цен на нефть, отметил главный экономист РФПИ Дмитрий Полевой. Курс доллара в ближайшее время будет меняться вблизи уровней ₽64,25-64,5.

Эксперты Citi ожидают снижения курса доллара к уровню ₽64,09 к концу 2019 года. К февралю доллар подорожает до ₽64,84, а через полгода может подняться до ₽65,58, прогнозируют в банке. В декабре 2020 года доллар будет стоить ₽66,58, считают эксперты банка.

Вопросы и ответы | Банк России

Валютный курс может влиять на экономику через различные каналы.

Во-первых, валютный курс напрямую воздействует на внутренние цены через цены импортируемых товаров. При этом ослабление рубля может оказать стимулирующее влияние на внутреннее производство, связанное с переключением спроса с подорожавших импортных товаров и услуг на отечественные (эффект импортозамещения). Величина данного эффекта зависит от наличия отечественных товаров, способных заместить импорт, наличия неиспользованных факторов производства для расширения выпуска, чувствительности спроса на ввозимую продукцию к изменению ее цены. В то же время снижение реальных доходов экономических субъектов, связанное с повышением цен из-за удорожания импортной продукции, может ослабить спрос как на импорт, так и на отечественную продукцию.

Во-вторых, если импортные товары используются в качестве промежуточных продуктов в процессе производства, то удорожание импорта может повысить цену конечного товара. Рост цен на ввозимую продукцию инвестиционного назначения может негативно отразиться на инвестиционных программах предприятий.

В-третьих, изменение валютного курса может влиять на ценовую конкурентоспособность отечественных товаров на международных товарных рынках. Так, удешевление национальной валюты повышает их конкурентоспособность, формируя предпосылки для роста их экспорта.

В-четвертых, динамика валютного курса влияет на балансы банков, домохозяйств, компаний — происходит переоценка их валютных активов и обязательств. Влияние ослабления национальной валюты на финансовые аспекты деятельности организаций (увеличение долгового бремени, повышение доходности вложений) зависит от валютной структуры их активов и обязательств.

В-пятых, изменение валютного курса может оказывать влияние на настроения и ожидания: поведение участников финансового рынка, инфляционные ожидания, склонность к сбережению.

Изменение курса также оказывает влияние на состояние государственных финансов. Так, например, ослабление национальной валюты может привести к росту доходов от внешнеэкономической деятельности, в частности вывозных таможенных пошлин на продукты нефтегазовой отрасли, а также повышению поступлений по НДС и акцизам на ввозимые товары. В то же время могут возрасти расходы бюджета на обслуживание внешнего государственного долга. В результате возможно изменение величины дефицита бюджета.

В то же время могут возрасти расходы бюджета на обслуживание внешнего государственного долга. В результате возможно изменение величины дефицита бюджета.

Итоговое влияние динамики курса на экономическое развитие зависит от структуры производства и спроса, чувствительности экспорта и импорта к изменению курса, степени воздействия на рост цен и, следовательно, на реальные доходы экономических субъектов.

Рублю пора определиться

Закрытие предыдущей сессии:

Пара USD/RUB TOM: 72,5 (-0,3%)

Пара EUR/RUB TOM: 84,3 (-0,0%)

В деталях

Расхождение динамики рынков экспортоориентированных и импортозависимых стран продолжается: подъем финансовых инструментов России идет на фоне массовых распродаж рисковых активов в Азии и Европе. На позиции американских быков оказывает давление и фактор грядущего сворачивания количественных программ Федрезерва.

На позиции американских быков оказывает давление и фактор грядущего сворачивания количественных программ Федрезерва.

Инфляция продолжает будоражить биржевое сообщество, а это залог ужесточения монетарно-фискальных курсов мировых центробанков, а значит, и силы национальных валют.

Нефтебыки не отступают: Brent поднялся к 3-летним максимумам. Ситуация с глобальным энергобалансом оставляет желать лучшего. Кризисной обстановкой пользуются покупатели нефтегазовых бумаг и участники на укрепление валют стран-экспортеров. Процесс охлаждения commodities затягивается.

Индекс доллара США (DXY: 94 п.) остается на вчерашнем уровне, незначительно отступив от годового максимума, показанного на прошлой неделе. Поддержка в инструменте — 93,7 п.

Покупатели доллара на глобальной арене, наблюдая за ситуацией по инфляции на фоне взлета энергоносителей, рассчитывают на скорейшее снижение темпа выкупа активов центробанками. По США оценки сводятся к началу секвестра QE уже к концу года.

Устойчивость доллара пока не оказывает пагубного влияния на валюты стран-экспортеров, поскольку там доминирует фактор мирового дефицита сырья. Тем не менее при дальнейшем развитии коррекции на американском рынке акций, защитная функция доллара усилится.

Цены на нефть вчера показали направленный ход в 4%, от $79 до $82 по Brent. Низкая волатильность утренних контрактов понедельника как раз и предвещала всплеск, а направление движения задал альянс ОПЕК+, сохранивший прежние лимиты расширения квот. На фоне наблюдаемого энергетического коллапса для фьючерсов это безусловно фактор со знаком плюс.

Финансовые рынки стран, ориентированных на сырьевой сегмент, не могли не заметить взлет котировок энергоносителей, продолжив укрепление вразрез с тенденциями глобальных фондовых площадок.

Вопрос, который волнует всех, — как долго будет продолжаться ралли рынка энергоносителей. Поскольку финансовые рынки взаимосвязаны, а взлет сырьевых фьючерсов приводит к скачку инфляции, центробанки будут вынуждены ускорить процесс монетарного разворота. Вероятно, тогда нефтемедведи и получат фундаментальный довод к охлаждению commodities.

Вероятно, тогда нефтемедведи и получат фундаментальный довод к охлаждению commodities.

А спекулятивные коррекции фьючерсов нефти и газа возможны в любой момент, учитывая высокую маржинальность товарного рынка.

Российский рубль вчера быстро переварил утреннюю слабость факторов своего курсообразования, отреагировав на скачок Brent укреплением к важному уровню в 72,5 за доллар США.

Тем не менее область поддержки по паре USD/RUB сохраняется, но и сопротивление в районе 73,5 доллару не дается. Тем самым нацвалюта зажата в диапазоне около 1,5%, из которого вероятен достаточно эмоциональный выход.

Факторы, способные помочь определиться рублю с направлением хода: конъюнктура сырьевого рынка; активность центробанков на фоне непрекращающегося ценового давления; глобальный сентимент к рискам. Пока перевешивают драйверы за устойчивость рубля. Ситуация может измениться, если пузырь на рынке энергоносителей начнет сдуваться, потянув за собой вниз и проинфляционные факторы.

В утренние часы обстановка для рубля относительно спокойная, а значит, пара USD/RUB пока останется недалеко от нижней границы диапазона в 72,5.

Индекс государственных облигаций RGBI: 141,9 п. продолжает негативную тенденцию. Индекс цен долгосрочных выпусков облигаций скатывается в область кризисных значений марта 2020 г. Годовая поддержка на 144 п. отдаляется, а локальная, в области 141 п., приближается.

На сентимент долгового рынка оказывает влияние как общемировая конъюнктура по ставкам госбумаг, следующих за инфляционной кривой, так и внутрироссийская повестка. Растут риски, что на октябрьском заседании регулятора ЦБ будет вынужден повысить ставку больше, чем на 25 б.п.

БКС Мир инвестиций

Будущее доллара США

Участники дискуссии обсуждают роль доллара США после COVID-19, варианты альтернативных валют и влияние экономической и внешней политики США на обе.

ТАЙСОН: Добро пожаловать на сегодняшнее заседание Совета по международным отношениям на тему «Будущее доллара США». У нас очень выдающаяся группа, и у нас очень ограниченное количество времени. Я Лаура Тайсон — я профессор Школы бизнеса Хааса Калифорнийского университета в Беркли.У нас более пятисот участников, которые онлайн для этого увлекательного и важного разговора. Итак, без лишних слов, я хочу убедиться, что все знают участников дискуссии, а затем задать им всем вопрос. Итак, с нами Эсвар Прасад, он профессор Корнельского университета и старший научный сотрудник Брукингского института. У нас есть Кармен Рейнхарт, вице-президент и главный экономист Всемирного банка. И у нас есть Бенн Стейл, старший научный сотрудник и директор по международной экономике в Совете по международным отношениям.Отличная панель, и я хочу начать разговор с общего вопроса, а именно, находится ли сейчас под угрозой статус доллара как доминирующей мировой валюты? Если да, то какое это имеет значение? Если да, то каковы причины? Если да, то каковы средства правовой защиты? Все члены нашей группы задумывались над этим очень серьезным набором вопросов.

У нас очень выдающаяся группа, и у нас очень ограниченное количество времени. Я Лаура Тайсон — я профессор Школы бизнеса Хааса Калифорнийского университета в Беркли.У нас более пятисот участников, которые онлайн для этого увлекательного и важного разговора. Итак, без лишних слов, я хочу убедиться, что все знают участников дискуссии, а затем задать им всем вопрос. Итак, с нами Эсвар Прасад, он профессор Корнельского университета и старший научный сотрудник Брукингского института. У нас есть Кармен Рейнхарт, вице-президент и главный экономист Всемирного банка. И у нас есть Бенн Стейл, старший научный сотрудник и директор по международной экономике в Совете по международным отношениям.Отличная панель, и я хочу начать разговор с общего вопроса, а именно, находится ли сейчас под угрозой статус доллара как доминирующей мировой валюты? Если да, то какое это имеет значение? Если да, то каковы причины? Если да, то каковы средства правовой защиты? Все члены нашей группы задумывались над этим очень серьезным набором вопросов. И я собираюсь начать разговор в алфавитном порядке, поэтому я передам его Эсвару Прасаду. Эсвар?

И я собираюсь начать разговор в алфавитном порядке, поэтому я передам его Эсвару Прасаду. Эсвар?

ПРАСАД: Спасибо, Лаура. Как и в случае с наиболее важными вопросами экономики, ответ на ваш вопрос — «это зависит от обстоятельств».«Это в значительной степени зависит от того, что именно человек считает важной ролью доллара на международных финансовых рынках. Теперь как расчетная единица и средство обмена, то есть как валюта, которая используется для обозначения торговых или финансовых транзакций или для целей платежей и расчетов, можно очень хорошо увидеть, что роль доллара, возможно, уступает место другим валютам. . Примерно три или четыре года назад был период, когда евро фактически стал доминирующей платежной валютой в мире, хотя ситуация снова изменилась, и доллар снова стал доминирующей валютой платежа.

Но есть причины, по которым можно было бы ожидать, что другие валюты — китайский юань — возможно, даже другие валюты развивающихся рынков начнут играть более значительную роль в международных торговых операциях. Однако, когда мы думаем о превосходстве доллара как резервной валюты, то есть о его роли как средства сбережения, мы попадаем на совершенно иную территорию. Доллар изменился, несмотря на то, что мировой финансовый кризис начался в США, несмотря на то, что США сильно пострадали во время спада, вызванного пандемией.Не похоже, что есть большая альтернатива доллару США. Во времена потрясений на мировых финансовых рынках инвесторы хотят безопасности. И оказывается, что на самом деле существует только одна валюта, которая обеспечивает такую безопасность, которую, похоже, хотят международные инвесторы, — это доллар США.

Однако, когда мы думаем о превосходстве доллара как резервной валюты, то есть о его роли как средства сбережения, мы попадаем на совершенно иную территорию. Доллар изменился, несмотря на то, что мировой финансовый кризис начался в США, несмотря на то, что США сильно пострадали во время спада, вызванного пандемией.Не похоже, что есть большая альтернатива доллару США. Во времена потрясений на мировых финансовых рынках инвесторы хотят безопасности. И оказывается, что на самом деле существует только одна валюта, которая обеспечивает такую безопасность, которую, похоже, хотят международные инвесторы, — это доллар США.

Это не обязательно означает, что США будут доминировать в мировой экономике, как это было в прошлом, Китай быстро догоняет. Но с точки зрения глубины и широты его финансовых рынков, то есть количества иностранных активов, к которым имеют доступ инвесторы, объема торговли, которая ведется на этих рынках, а также институциональной основы, поддерживающей валюту, трудно представьте себе соперника доллару. Есть мнение, что есть и другие валюты, такие как юань, наступающие на пятки доллару. То, что мы наблюдали за последние несколько лет, на самом деле является кое-что интересным: произошла перестройка относительной важности валют второго уровня, в которую я бы включил евро. Таким образом, положение доллара остается доминирующим как всегда в качестве резервной валюты. Я не думаю, что это изменится в обозримом будущем.

Есть мнение, что есть и другие валюты, такие как юань, наступающие на пятки доллару. То, что мы наблюдали за последние несколько лет, на самом деле является кое-что интересным: произошла перестройка относительной важности валют второго уровня, в которую я бы включил евро. Таким образом, положение доллара остается доминирующим как всегда в качестве резервной валюты. Я не думаю, что это изменится в обозримом будущем.

ТАЙСОН: Хорошо, спасибо. Итак, доктор Рейнхарт, согласны ли вы, хотите вы по-другому взглянуть на это? Вы удивлены тем фактом, что на самом деле, как сказал Эсвар, события, кажется, несколько стабилизировали его? Итак, д-р.Рейнхарт?

РЕЙНХАРТ: На самом деле трудно не согласиться с 99,9% того, что только что изложил Эсвар. Позвольте мне начать с небольшого фона с точки зрения исторической роли доллара. И это, знаете ли, его доминирование. Я не преподаю историю, но очень быстро ее известность была установлена и закреплена в Бреттон-Вудсе. А после развала Бреттон-Вудса по ряду причин он сдал позиции и сдал позиции в 80-е годы. Вы знаете, помимо выдающегося положения немецкой марки в то время, был еще и рублевый блок.Это актуально для сегодняшнего обсуждения, потому что что можно сказать о параллельном блоке юаня? Итак, у него была послевоенная траектория, у нее были, знаете ли, спады и пики. И прямо сейчас, как подчеркнул Эсвар, вы знаете, вопреки ожиданиям в некоторых аспектах, учитывая, что, вы знаете, рост доли мирового ВВП, который имеет Китай, доллар близок или находится на пике в качестве глобальной резервной валюты, и это не просто резервная валюта того, что держат центральные банки, это валюта, в которой развивающийся мир деноминирует свои долги.Это также то, какую роль он играет в политике обменного курса, кто, вы знаете, к какой валюте привязывают свою валюту развивающиеся рынки, и, судя по всем этим показателям, доллар действительно становится сильным. Я скептически отношусь к мнению, что замена доллару не за горами. Во-первых, финансовые учреждения и инвесторы не держат доллары, они держат доллары, у них есть долги, а ликвидность, глубина рынка казначейства США на данный момент не имеет себе равных.

Вы знаете, помимо выдающегося положения немецкой марки в то время, был еще и рублевый блок.Это актуально для сегодняшнего обсуждения, потому что что можно сказать о параллельном блоке юаня? Итак, у него была послевоенная траектория, у нее были, знаете ли, спады и пики. И прямо сейчас, как подчеркнул Эсвар, вы знаете, вопреки ожиданиям в некоторых аспектах, учитывая, что, вы знаете, рост доли мирового ВВП, который имеет Китай, доллар близок или находится на пике в качестве глобальной резервной валюты, и это не просто резервная валюта того, что держат центральные банки, это валюта, в которой развивающийся мир деноминирует свои долги.Это также то, какую роль он играет в политике обменного курса, кто, вы знаете, к какой валюте привязывают свою валюту развивающиеся рынки, и, судя по всем этим показателям, доллар действительно становится сильным. Я скептически отношусь к мнению, что замена доллару не за горами. Во-первых, финансовые учреждения и инвесторы не держат доллары, они держат доллары, у них есть долги, а ликвидность, глубина рынка казначейства США на данный момент не имеет себе равных.

И одной из причин, есть и другие, но одной из причин, по которой рост доллара по отношению, скажем, к евро в условиях кризиса после 2008 г., был в том, что докризисный, до 2008 г. к лучшему или к худшему восприятие заключалось в том, что существовал евро и был суверенный долг на рынке евро.После кризиса стало ясно, что не существует рынка фиксированного дохода в евро в чем-либо похожем на однородность, что долг Греции сильно отличается от долга Германии, а долг Германии сильно отличается от долга Ирландии и так далее, и тому подобное. Итак, с точки зрения механики глобальной финансовой архитектуры, евро фрагментирован таким образом, что это контрастирует с очень непараллельным рынком казначейства.

Курс юаня интересен, потому что примерно до 2015 года считалось, что курс юаня будет укрепляться, а также мнение о том, что рост реальной экономики Китая будет сопровождаться усилением финансового господства, поскольку хорошо.Вы знаете, что интересно, я провел довольно много исследований по зарубежному кредитованию Китая, в первую очередь развивающимся странам и в основном странам с низкими доходами. Теперь подавляющая часть этого кредитования также деноминирована в долларах. Итак, в отличие от, я исторически имел в виду рублевый блок, в котором внутренние транзакции Восточной Европы и рублевой блок действительно были рублями. Вы знаете, Китай, для сравнения, является крупнейшим официальным кредитором, он больше, чем все кредиторы Парижского клуба вместе взятые.И эти долги, эти транзакции в основном деноминированы в долларах, так что мы можем обсудить среднесрочные перспективы и некоторые из предупреждающих знаков, на которые можно обратить внимание, чтобы увидеть, что это, знаете ли, теряет свое значение, но в ближайшем будущем В смысле, это касается вопросов, о которых Эсвар уже говорил, конкурента трудно найти. Позвольте мне остановиться на этом.

Теперь подавляющая часть этого кредитования также деноминирована в долларах. Итак, в отличие от, я исторически имел в виду рублевый блок, в котором внутренние транзакции Восточной Европы и рублевой блок действительно были рублями. Вы знаете, Китай, для сравнения, является крупнейшим официальным кредитором, он больше, чем все кредиторы Парижского клуба вместе взятые.И эти долги, эти транзакции в основном деноминированы в долларах, так что мы можем обсудить среднесрочные перспективы и некоторые из предупреждающих знаков, на которые можно обратить внимание, чтобы увидеть, что это, знаете ли, теряет свое значение, но в ближайшем будущем В смысле, это касается вопросов, о которых Эсвар уже говорил, конкурента трудно найти. Позвольте мне остановиться на этом.

ТАЙСОН: Отлично, спасибо. Итак, Бенн, я знаю, что мы говорили о юанях как о претенденте, и поэтому мы слышим здесь, что, возможно, несколько лет назад это выглядело так, как будто юань может быть, но явно еще не разработано, что вы думаете о будущее, среднесрочная перспектива — я бы также связал это с COVID, меняет ли COVID каким-либо образом ваш взгляд на среднесрочные перспективы?

STEIL: Начнем с COVID. COVID, я думаю, в значительной степени не был событием с точки зрения международного положения доллара, и это потому, что ФРС очень хорошо справилась с ростом международного спроса на доллары. Как вы помните, в середине марта был период безумной борьбы, когда все отчаянно боролись за доллары, и ФРС потребовалось немало времени, чтобы сориентироваться. В то время ФРС выкупила у инвесторов рекордные $ 450 млрд казначейских облигаций, но я думаю, что они справились с ростом международного спроса на самом деле намного лучше, чем с первоначальным всплеском и внутренним спросом.К концу марта ФРС распространила соглашения о валютных свопах на пятнадцать центральных банков за рубежом. У пяти был постоянный доступ к свопам, они добавили девять в экстренном порядке, и в первые несколько недель апреля они предоставили иностранным центральным банкам почти полтриллиона долларов кредитов через валютные свопы. Более того, хотя этому не уделяется особого внимания, еще около 170 центральных банков по всему миру имеют доступ к кредитным линиям ФРС, используя казначейские облигации США в качестве обеспечения. Так что я думаю, что ФРС проделала чрезвычайно компетентную работу на международном уровне, взяв за образец 2007 год.Я думаю, что в 2007 году, вы знаете, ФРС в значительной степени импровизировала, но у них был такой план действий, они отряхнули его и хорошо с этим справились.

COVID, я думаю, в значительной степени не был событием с точки зрения международного положения доллара, и это потому, что ФРС очень хорошо справилась с ростом международного спроса на доллары. Как вы помните, в середине марта был период безумной борьбы, когда все отчаянно боролись за доллары, и ФРС потребовалось немало времени, чтобы сориентироваться. В то время ФРС выкупила у инвесторов рекордные $ 450 млрд казначейских облигаций, но я думаю, что они справились с ростом международного спроса на самом деле намного лучше, чем с первоначальным всплеском и внутренним спросом.К концу марта ФРС распространила соглашения о валютных свопах на пятнадцать центральных банков за рубежом. У пяти был постоянный доступ к свопам, они добавили девять в экстренном порядке, и в первые несколько недель апреля они предоставили иностранным центральным банкам почти полтриллиона долларов кредитов через валютные свопы. Более того, хотя этому не уделяется особого внимания, еще около 170 центральных банков по всему миру имеют доступ к кредитным линиям ФРС, используя казначейские облигации США в качестве обеспечения. Так что я думаю, что ФРС проделала чрезвычайно компетентную работу на международном уровне, взяв за образец 2007 год.Я думаю, что в 2007 году, вы знаете, ФРС в значительной степени импровизировала, но у них был такой план действий, они отряхнули его и хорошо с этим справились.

Теперь, глядя в будущее с упором на юань, я отчетливо помню эту статью на первой полосе в журнале Economist в 2014 году, в которой говорилось, что интернационализация юаня была «безжалостной и неудержимой». Это был почти безупречный момент, потому что менее чем через год после выхода статьи интернационализация юаня резко повернулась вспять.В 2015 году курс юаня достиг своего пика, с точки зрения его доли в мировых платежах, он достиг 2,8 процента. Через три года этот показатель снова снизился до 1,6 процента. Прямо сейчас это около 1,8 процента. Он был довольно стабильным, поскольку процент от общих валютных резервов центрального банка составлял около 2 процентов. Так что случилось? Я считаю, что идея интернационализации никогда не была по-настоящему ясной, дело не в том, что люди боролись за юань, потому что они хотели использовать его для международных платежей.С 2005 по 2013 год курс юаня стабильно и последовательно повышался почти месяц за месяцем. И, как мы знаем, Народный банк Китая замедлил это повышение. Но покупка юаней в тот период рассматривалась как односторонняя ставка. Таким образом, в юань шли огромные спекулятивные потоки. После 2014 года это прекратилось. И, как вы знаете, с тех пор НБК время от времени приходилось вмешиваться, чтобы поддерживать курс юаня. Как только этот спекулятивный приток прекратился, интернационализация юаня пошла в обратную сторону, и на самом деле нет никаких признаков того, что мы видим, что юань выступает в качестве какого-либо конкурента Соединенному Королевству.С. доллар.

ТАЙСОН: Итак, Кармен упомянула идею блока. Таким образом, одна из возможностей заключается в том, что юань становится все более важным в торговом блоке, в котором доминирует Китай. Я хотел понять, что ты думаешь об этом. Кроме того, я знаю, что Эсвар говорил о росте цифровой валюты, цифровой валюты центрального банка в Китае, и может ли это изменить ситуацию? Итак, Кармен, почему этого нельзя было сделать — я не знаю, почему Китай предоставляет ссуды в долларах и почему бы со временем не развить блок, ориентированный на юань, вокруг его собственных торговых и финансовых транзакций? А теперь я пойду в Эсвар, чтобы просто подумать о цифровой валюте здесь.

РЕЙНХАРТ: Итак, это действительно подходит к сути того, что говорил Бенн, вы знаете, у вас был период, когда Китай рос двузначными числами, его валюта была действительно односторонней ставкой, она неуклонно росла и в течение Этот приток капитала — фаза большого притока капитала — идея финансовой либерализации также укоренилась, вы знаете, беспокойство по поводу бегства капитала не было нигде до 2015 года. вы знаете, метрическое снижение курса юаня, которое было воспринято как сигнал о поворотном моменте.Результатом этого стало ужесточение контроля за движением капитала, в частности контроля за оттоком капитала. Вы знаете, что касается глобальной резервной валюты, контроля за движением капитала, вы знаете, как говорил Руди Дорнбуш, вы пошли на вечеринку, потому что знали, что можете уйти в любое время, когда захотите, иначе вы бы не пошли. И это был большой поворотный момент. Теперь это полностью спекулятивно. У нас может быть конъюнктура, они снова предприняли шаги по либерализации некоторых притоков туда, по сути, совсем недавно были, вы знаете, большие потоки облигаций в результате либерализации, которая, вы знаете, есть некоторые, вы знаете, некоторое возвращение в это измерение.Но вы знаете, что для глобальных финансовых транзакций конвертируемость по-прежнему остается, и контроль за движением капитала по-прежнему остается серьезным препятствием.

А что насчет цифровой валюты центрального банка? Что ж, он сталкивается с некоторыми из тех же проблем. Верно? Да, вы знаете, что двустороннее кредитование Китая странам с низкими доходами, которые, как вы знаете, резко возросло, особенно в период быстрого роста, когда им было необходимо много товаров — они были крупными покупателями товаров. А также, не прерывая разговора, но вы знаете, что страны-получатели, экспортеры сырьевых товаров с низким доходом имели относительно чистые балансы в то время из-за Инициативы HIPC [Бедные страны с крупной задолженностью].Это списание долга, и поэтому они выглядят как привлекательное место для кредитования.

После COVID будет сомнительно или очень подозрительно, останутся ли эти страны важным направлением для китайских исходящих потоков. И, сказав это, вы знаете, это связано с вашим вопросом о цифровой валюте центрального банка — может ли Китай в этих двусторонних соглашениях выражать часть своего долга в юанях или в новой цифровой валюте центрального банка, да, но зачем ему это делать? На самом деле это совсем не понятно.Я хотел бы подытожить, как вы знаете, тот момент, который мы можем наблюдать, идет ли расхождение, скажем, между ростом Китая и ростом США в том направлении, которое мы наблюдали недавно, учитывая, что Китай получил свой пандемический дом в порядка раньше, чем в остальном мире, мы можем увидеть период возобновления притока. Но это другая цикличность, если хотите, или вы знаете, а не некоторые из структурных вопросов, которые мы здесь обсуждали.

ТАЙСОН: Верно. Итак, Эсвар, вы писали о подъеме цифровой валюты центрального банка в Китае.Поэтому мне хотелось бы узнать ваше мнение о том, укрепляет ли это перспективы юаня. А также, может быть, мы сможем сделать этот переход в ваших комментариях, почему нам должно быть до этого дело? Что мы делаем в Соединенных Штатах, что может ослабить американскую валюту? И как мы это сделаем, что будет опасно для США? Итак, позвольте мне обратиться к Эсвару.

ПРАСАД: Прежде чем я отвечу на ваш набор вопросов, Лора, я должен сказать, что многое из того, что я знаю в области международных финансов, я узнал из разговоров с Кармен и из ее работ, поэтому мне очень хочется услышать, что 0 .Она не согласна с 1% моих первоначальных замечаний, потому что я уверен, что мы многому научимся на этом.

Что касается вопроса Китая, я думаю, стоит иметь в виду, что, как указали и Бенн, и Кармен, первоначальное обещание валюты, похоже, не было выполнено. И я думаю, что на самом деле все сводится к доверию, китайское правительство обязалось держать счет движения капитала открытым, то есть разрешить свободный поток капитала как в китайскую экономику, так и из нее, а также перейти к рыночному обменному курсу, при котором Народный банк Китая, центральный банк, не вмешивается широко, чтобы контролировать стоимость обменного курса.Ни одно из этих обязательств не кажется полностью жестким. Как отметила Кармен, когда давление на счет операций с капиталом начало нарастать в результате значительного оттока капитала в 2015 и 2016 годах, Китай действительно вернулся к старой схеме использования контроля за движением капитала. Таким образом, на данный момент у нас есть изрядная доля капитала, поступающего в Китай, потому что Китай действительно предоставляет много возможностей инвесторам для повышения доходности, лучшей диверсификации. Но я думаю, что большие вкладываемые деньги — это действительно пассивные деньги, потому что Китай включается в индексы фондов акций и облигаций по всему миру.Но тех потоков, которых можно было ожидать, учитывая, что Китай теперь распахнул свои двери, особенно рынки корпоративных и государственных облигаций для иностранных инвесторов, а также в основном свои фондовые рынки, мы не видим такого большого притока, и я думаю, что это доверие это проблема.

Это касается более широкого момента, который связывает то, что сдерживает китайский юань, и то, что поддерживает рост доллара США, что, как я думаю, сводится к институциональной структуре и имеет некоторые важные элементы.Итак, если вы думаете не просто о резервной валюте, а о валюте-убежище, к которой инвесторы во всем мире обращаются в трудные времена, вам нужны определенные институциональные элементы, такие как независимый центральный банк, вам нужно верховенство закона, например что даже правительство должно играть по установленным правилам, вам могут нравиться или не нравиться правила, но даже правительство связано ими, и вам нужна институционализированная система сдержек и противовесов. У Китая нет такой институциональной основы.Теперь можно с уверенностью сказать, что за последние четыре года, в частности, каждый элемент институциональной структуры, о которой я упоминал, был подорван в США. Верховенство закона не совсем то, что было, независимость ФРС. опять же, был поставлен под сомнение, и система сдержек и противовесов, похоже, работает не очень хорошо. Но в международных финансах все относительно.

Итак, если вы соберете эту комбинацию институциональной структуры и надеетесь, что система сдержек и противовесов будет работать в U.С., если сложить воедино и, как говорила Кармен, огромную глубину рынков ценных бумаг США с фиксированным доходом, особенно рынка казначейских ценных бумаг и ликвидность на этих рынках, альтернативы действительно нет. Так имеет ли это значение для США? Имеет ли это значение для мира? В преддверии глобального финансового кризиса обеспокоенность заключалась в том, что это доминирование доллара позволяло США в основном уйти с рук с очень большим дефицитом текущего счета, заимствованиями у остального мира очень дешево, и что это создавало дисбалансы в глобальные потоки капитала.Эти дисбалансы действительно немного исчезли после мирового финансового кризиса, но они вернулись, и, безусловно, уровень долга США перед остальным миром накапливается, даже если он может быть несколько завышен по официальным показателям, но это еще большая сумма. Это потенциальная проблема. Но снова возникает вопрос, нет ли альтернативы, если нельзя думать о лучшей системе, может быть, однополярный мир — не лучший из всех возможных миров, но среди доступных миров он может быть не таким уж плохим.

ТАЙСОН: Итак, Бенн, вы писали о роли частого использования финансово-экономических санкций США как о чем-то, что вызывает во всем мире вопросы о зависимости от доллара, поскольку в основном США, похоже, готовы вмешаться в финансовые рынки и представить экономические санкции, которых другие страны могут не захотеть делать. Считаете ли вы, что с нетерпением ждем — это связано, я думаю, с точкой зрения Эсвара о том, что институциональная база в США несколько ослаблена.- Как вы думаете, что являются основными вещами, которые США могут сделать, чтобы укрепить свою роль в качестве глобального поставщика валюты?

STEIL: Позвольте мне кратко коснуться вопроса Китая, а затем я перейду к вопросу США. Во-первых, с точки зрения усилий китайского правительства по интернационализации юаня, есть долгосрочная перспектива и краткосрочная перспектива, и они противоречат друг другу. В долгосрочной перспективе нет никаких сомнений в том, что китайскому правительству нравится идея интернационализации юаня, и оно предпринимает шаги для ее продвижения.Но в краткосрочной перспективе этому есть много препятствий. Во-первых, международные транзакции за пределами Китая, все еще в подавляющем большинстве случаев номинированные в долларах, поэтому большая часть финансирования из Китая в рамках Пояса и пути осуществляется не только в долларах, когда оно в юанях, но и часто обменивается на доллары. Итак, знаете, Китай мало что может сделать в краткосрочной перспективе. Во-вторых, сам Китай находится в состоянии конфликта, потому что в условиях кризиса, который мы переживаем сейчас, потоки капитала нестабильны, Китай часто хочет стимулировать приток долларов, потому что ему нужны доллары.Таким образом, в краткосрочной перспективе мы можем ожидать, что Китай будет периодически предпринимать действия, направленные против интернационализации юаня.

Что касается цифровой валюты, я считаю, что она имеет исключительно внутреннее политическое и экономическое значение, а не международное значение. Это усилит власть КПК над внутренними финансовыми транзакциями и ослабит власть частных и государственных финансовых учреждений в стране, а также будет способствовать усилению контроля КПК над социальными взаимодействиями.Например, система социального кредита, в той степени, в которой правительство контролирует, по сути, все финансовые операции, оно может использовать доступ к этой системе как очень мощный инструмент, чтобы заставить людей вести себя так, а не иначе. Так что я считаю, что это значение в подавляющем большинстве случаев является внутренним.

Что касается США, мы с вами обсуждали это раньше, и я думаю, что самая большая угроза продолжающемуся господству доллара США на международном уровне — это поведение Соединенных Штатов.В частности, за последнее десятилетие мы все более агрессивно использовали финансовые рынки и санкции по понятным причинам. Они являются очень мощным инструментом, чтобы заставить страны вести себя определенным образом, а не другим, потому что странам нужен доступ к долларам США для проведения любых международных финансовых операций. Проблема в том, что чем больше вы используете этот агрессивный инструмент, тем больше мы можем ожидать, что остальной мир приспособится к нему, найдет альтернативные механизмы. Это похоже на чрезмерное использование антибиотиков для лечения определенных типов бактериальной инфекции.Антибиотики могут быть очень мощными, но если ими злоупотреблять, вы ожидаете, что бактерии мутируют и станут устойчивыми к антибиотику, и тогда вам придется разработать новые антибиотики. И действительно, мы видим, как мир начинает разрабатывать новые антибиотики против финансовых санкций США. В частности, Иран, как вы знаете, дал Европейскому Союзу огромный импульс для начала разработки альтернативной международной платежной системы, которая не будет иметь никакого отношения к платежной системе, основанной на долларах США.Он все еще находится в зачаточном состоянии, но, опять же, чем больше мы продолжаем использовать этот инструмент способами, которые остальной мир считает оскорбительными, тем больше мы можем ожидать, что мир будет инвестировать в альтернативы, которые в конечном итоге могут со временем начать сокращать влияние доллара США. на международном уровне.

ТАЙСОН: Пора обратиться к аудитории, но я хочу воспользоваться моментом, чтобы задать вопрос Кармен, потому что это то, чего здесь не было. Итак, Кармен, вы много писали о том, как страны могут стать чрезмерно долгими, о соотношении долга к ВВП, о том факте, что страна может потерять фискальное пространство из-за потери уверенности.Таким образом, финансовые перспективы США серьезно ухудшились в течение следующего десятилетия, и тем не менее мы продолжаем видеть покупки активов США, активов федерального правительства, и мы по-прежнему наблюдаем очень низкие ставки по займам. Вы обеспокоены перспективами дефицита в Соединенных Штатах и последствиями для доллара? А потом я передам это участникам.

РЕЙНХАРТ: Итак, прежде всего, я хочу уточнить — Эсвар, я не сказал 100 процентов, потому что это выглядит не очень хорошо. Знаете, в таких вещах это не выглядит хорошо.Это —

ТАЙСОН: (Смеется.)

РЕЙНХАРТ: —То есть, ответ — да, я обеспокоен, и неясно, на каком горизонте это разворачивается, хорошо. Прежде чем я перейду к этому, позвольте мне добавить еще одну мысль о том, почему вопрос о том, какая валюта является доминирующей, важен. Исторически сложилось так, что корреляция между доминирующими державами и доминирующими валютами очевидна. Я имею в виду, вы знаете, во времена колониального, вы знаете, испанского периода это было испанское серебро, которое вы могли найти в Азии и повсюду.Вы знаете, у нас была Великобритания в период своего расцвета, ну, голландцы были где-то посередине. Таким образом, эти корреляты указывают на гораздо более широкий круг геополитических проблем, а также на экономические. Итак, что вас беспокоит? Я думаю, что проблема в том, и это было отмечено в некоторых недавних научных статьях Хелен Рей и Мори Обстфель, что-то вроде того, как выглядит современная дилемма Триффина.

Позвольте мне на мгновение перевести это на английский язык, вы знаете, вы помните, что, вы знаете, в конце Бреттон-Вудса, вы знаете, мы все еще были связаны с золотом, вы знаете, так что было содержание золота к доллару и США.С. финансировал войну во Вьетнаме, и был большой спрос на долларовые долги. И США из-за своего участия во Вьетнаме и других проблемах предоставили этот долг. Однако обеспечение золотом сократилось по отношению к сумме непогашенного долга, сумма непогашенного долга соответствовала мировому спросу, и в результате, вы знаете, распад Бреттон-Вудской системы, сильное обесценение по отношению к доллару, большое обесценение по отношению к доллару. доллар по отношению к немецкой марке и период, когда доллар не терял доминирования, но прошел через фазу очень неустойчивого положения.

Итак, учитывая, что мы не связаны с золотом, зачем поднимать современную версию дилеммы Триффина, когда остальной мир хочет меньше долгов, хочет держать долги в долларах. Но, удовлетворяя внешний спрос на долг, он начинает сталкиваться со своей собственной внутренней целью обеспечения устойчивости долга, и поддержка здесь не золото, это товары и услуги, а размер экономики США в глобальном контексте. . Если вы посмотрите на последние 50–60 лет, особенно за последние 20 лет, то U.Доля С. в мировом ВВП имеет тенденцию к снижению. Таким образом, сочетание долга как растущей доли мирового ВВП для удовлетворения спроса из-за рубежа и сокращающейся доли мирового ВВП, которая сокращается не так быстро, как в Европе, но, тем не менее, сокращается, может привести к дилемме Триффина, которая, как вы знаете, могла бы подорвать в какой-то момент. И это вопрос на миллион долларов, который я не решу с помощью десятифутового шеста, что это за момент, этот поворотный момент, когда это могло произойти, потому что я бы вспомнил, что СШАне был единственным, кто накопил много долгов в недавнем прошлом.

ТАЙСОН: Хорошо, я уже уделил время участникам и прошу прощения за это. Я хочу отметить, что в последнем замечании одна из вещей, о которых мы могли бы поговорить, и, возможно, члены могут быть заинтересованы, когда мы говорим о глобальном статусе доллара, это не противоречит, как вы отметили, значительное снижение курса доллара в определенный момент. Я имею в виду, что доллар может оставаться мировой валютой, но его стоимость в определенный момент может претерпеть существенные изменения.Позвольте мне обратиться к участникам. И напоминание о том, что все это записано. И то, как это будет обрабатываться, заключается в том, что в Совете есть кто-то, кто распознает вопрос и направит его либо конкретному участнику дискуссии, либо группе в целом. Так что позвольте мне перевернуть его и посмотреть, есть ли вопросы от участников.

ПЕРСОНАЛ: (Дает инструкции по постановке в очередь.) Мы ответим на первый вопрос от Фреда Хохберга.

Q: Спасибо, это здорово. У меня неоднозначное сообщение. В какой степени санкции, которые мы наложили в отношении Ирана и других стран, представляют собой теоретическую или реальную угрозу доллару? Это не ясно из — может быть, может быть три разных мнения — и если это реальная угроза, как мы объясним это американским избирателям, что это важно и, следовательно, влияет на них напрямую? Потому что я считаю, что это слишком теоретический аргумент или аргумент элиты, а не то, что понимают обычные избиратели и обычные люди, даже бизнесмены.

ТАЙСОН: Итак, Бенн, вы действительно написали о важности этих санкций. Может быть, вы, возможно, захотите поговорить о том, оказали ли они эффект на данный момент или они подорвут дальнейшее развитие, потому что вы упомянули, что остальной мир ищет альтернативы? Мы призвали их искать альтернативы.

STEIL: Что ж, если ЕС преуспел в создании надежной инфраструктуры для международных платежей, это изолирует финансовую систему США. Скорее всего, это будет способствовать увеличению числа международных транзакций в Европе.Так что это одна из возможностей, но я также должен подчеркнуть, что сделать ее более практичной, о чем и просил Фред, чтобы дать вам пример того, как мы в течение последних двух десятилетий фактически пытались применить санкции финансового рынка в способами, которые полностью контрпродуктивны с точки зрения наших целей. Например, одна из вещей, о которых я писал, — это так называемые санкции на рынке капитала, которые на долгое время были приостановлены, но теперь снова возвращаются в качестве очень и очень популярного способа избить Китай.Другими словами, чтобы попытаться помешать китайским компаниям привлекать капитал в Соединенных Штатах. Я много писал об этом двадцать лет назад, поэтому был удивлен, увидев, как это вернулось. И вот в чем проблема: китайские компании обычно сначала котируются на внутреннем рынке или в Гонконге, а затем выходят на рынки США — на Nasdaq или Нью-Йоркскую фондовую биржу. И в основном они используют это как инструмент номер один — инструмент брендинга. Но есть альтернативные инструменты брендинга для листинга на бирже США и, во-вторых, для получения потока розничных заказов.Другими словами, участие розничной торговли в акциях, что опять-таки является в первую очередь инструментом брендинга, потому что в подавляющем большинстве случаев вложения в акции, особенно в этой стране, носят институциональный характер.

Итак, два десятилетия назад я наблюдал за крупной кампанией санкций на рынке капитала против Petro China, которую ряд видных конгрессменов пытались остановить от листинга на Нью-Йоркской фондовой бирже. Теперь Petro China также была зарегистрирована в Гонконге, поэтому я провел расследование. Сначала у меня были встречи с крупными институциональными инвесторами, чтобы выяснить, являются ли они инвесторами в Petro China — они сделали, Petro China в конечном итоге разрешили листинг на Нью-Йоркской фондовой бирже — чтобы узнать, где они ее купили.И в подавляющем большинстве они сказали мне, что купили его в Гонконге, они не будут покупать акции в Нью-Йорке. Почему? Потому что там они были жидкими. Я обнаружил, что крупнейшим международным инвестором в акции Petro China был Уоррен Баффет. Итак, я исследовал — где Уоррен Баффет купил свои акции? 95 процентов акций, которые он купил в Petro China, были куплены через Гонконг, а не через Нью-Йоркскую фондовую биржу. Таким образом, если нам удастся остановить листинг китайских компаний в Соединенных Штатах, мы будем поощрять американских институциональных инвесторов идти в Китай, чтобы покупать те акции, где их прозрачность, конечно, будет значительно ниже, и они смогут покупать их в альтернативных валютах, таких как юань, гонконгские доллары или что-то еще, кроме доллара США.Таким образом, мы фактически продвигаем меньшую прозрачность с точки зрения поведения этих китайских компаний, и мы поощряем американские учреждения уезжать за границу, чтобы обойти нашу собственную систему, чтобы участвовать в этом финансировании. Таким образом, нам нужно более изощренно подумать о том, как мы используем этот инструмент.

ТАЙСОН: Я перейду к другому вопросу. Но я просто хочу сказать «если» в отношении того, что вы только что сказали. Если другая администрация когда-нибудь в будущем не примет решение не просто запретить закупку определенных продуктов из Китая, это запретит —

STEIL: Верно.

ТАЙСОН: — институциональные инвесторы в Соединенных Штатах от инвестирования в эти компании. И я добавил, по крайней мере, я уверен, что конфигурация некоторых из них.

STEIL: Это может случиться. Хочу лишь отметить, что у этих институтов есть международный бизнес. Конечно, они могут просто перенаправить свои инвестиции в Лондон, Париж, Амстердам или Дублин. Это очень сложно в условиях международной мобильной связи [неразборчиво].

ТАЙСОН: Очень сложно.Хорошо, как насчет следующего вопроса, потому что я действительно хочу дать возможность еще нескольким участникам. Итак, у нас есть еще один вопрос.

СОТРУДНИК: Мы ответим на следующий вопрос от Тары Харихаран.

Q: Большое вам спасибо. Меня зовут Тара Харихаран. Я работаю в хедж-фонде в Нью-Йорке. И мой вопрос на самом деле является прямым продолжением предыдущего вопроса. Я просто хотел подробнее остановиться на вопросе о санкциях. Итак, как вы все взвесите риски в краткосрочной перспективе, когда США фактически перекрывают доступ китайских финансовых учреждений к глобальной долларовой платежной системе, потому что в настоящее время китайские СМИ довольно часто упоминают об этом риске.И мы даже слышали, что системно важные банки в Китае и Гонконге готовятся к такому непредвиденному обстоятельству. Как вы думаете, насколько это вероятно? Я имею в виду, что это ядерный вариант, но насколько вероятен? И есть ли у Китая ресурсы и возможности, чтобы выдержать такую ситуацию? Спасибо.

ТАЙСОН: Спасибо. Итак, Кармен, я начну с вас и спрошу, есть ли какие-либо исторические аналогии с этим понятием попытки контролировать такие потоки капитала по геополитическим причинам.

РЕЙНХАРТ: Позвольте мне отметить два недавних примера, когда, я думаю, даже с санкциями вы сталкиваетесь с проблемой отсутствия альтернатив или ограниченных альтернатив, хорошо. Россия, вы знаете, мы знаем, что если вы посмотрите на Россию — одна из вещей, которые Россия сделала, чтобы попытаться отойти от доллара, — это то, что больше резервов хранится в форме золота. Хорошо, это одна альтернатива. Опять же, и это не только Россия, мы также видим это в некоторой степени в Китае, но это рынок, который также, как вы знаете, имеет свои ограничения по ликвидности.

ТАЙСОН: Проблемы с ликвидностью.

РЕЙНХАРТ: Еще одна вещь, которую Китай сделал, например, в последние годы, пытаясь отучить себя от того, чтобы иметь почти весь свой запас международных резервов в долларах. И это не в контексте санкций, но, как мы все знаем, в контексте торговых трений и торговой войны, которые мы наблюдали в последние годы, это больше сместилось в сторону других альтернатив. Во-первых, мы видели, как запасы облигаций JGB в Китае стремительно растут, хорошо. Конечно, недостатка в них нет.Но, знаете, это одно место. Но другое место, которое они изучали, на данный момент намного более сомнительно, они также начали гораздо больше диверсифицировать долги развивающихся стран в своих резервных активах. В настоящий момент это действительно выглядит ужасно рискованным предложением и к чему я клоню, и я полностью понимаю точку зрения Бенна, что если вы будете использовать одно и то же оружие снова и снова, люди найдут альтернативы. Но я хочу вернуться к тому факту, что будь то Китай, Россия или любой другой случай, альтернативы на данный момент все еще, вы знаете, могут дать вам только ограниченную диверсификацию, потому что мы также изначально, когда U.Ставки С. начали стремительно падать, я не говорю о COVID, я говорю о мировом финансовом кризисе, когда-то хорошо, вы знаете, фиксированный доход в США выглядит менее привлекательным, верно? Но это означало просто переход от фиксированного дохода США к акциям США. Мы видели это, вы знаете, в суверенных фондах благосостояния и так далее, что произошла перестановка, но все же в рамках так называемого долларового блока.

ТАЙСОН: Эсвар, вы как бы начали свои комментарии со слов «все относительно», понимаете, и вы также говорили в своей работе о расширении международных платежей, как бы вы ответили на вопрос, который поднял наш участник — Тара — какие здесь варианты для системы, чтобы ответить, если U.С. пытается вывести людей с рынков капитала США?

ПРАСАД: Итак, позвольте мне сначала дополнить важное замечание Кармен. Я думаю, что есть альтернативы в качестве резервных активов. Но если вы думаете о поставщиках чистых резервных активов, странах, которые готовы предоставить безопасные активы остальному миру и не избегают их, то на самом деле это просто США. Швейцарцы, японцы, европейцы не хотят безопасности. приток гаваней в их экономики, потому что это вызывает повышение их обменных курсов, а их экономики не желают этого терпеть.Так что на самом деле США как чистый поставщик безопасных активов остаются, которые в некотором смысле стали даже более доминирующими.

Но на горизонте стоит важный поворотный момент. Это не цифровая валюта Китая. Большинство международных платежей уже являются цифровыми, и, как указали Бенн и Кармен, цифровая валюта для электронных платежей Китая [неразборчиво] предназначена для внутреннего использования. Что меняет правила игры, так это система трансграничных межбанковских платежей Китая, CIPS.Это часть важного аспекта, на который ссылался Бенн, — представления о том, что есть страны по всему миру, которые на данном этапе устали от санкций США, не только прямых санкций, введенных против геополитических соперников США, но и косвенных санкций, так что что европейские фирмы, китайские фирмы, которые участвуют в любых формах бизнеса с компаниями и этими странами, находятся в санкционном списке США, попадают под санкции, и это создает очень широкую сеть. Итак, теперь у вас есть ситуация, когда система трансграничных межбанковских платежей Китая может, в принципе, взаимодействовать с платежной системой других стран, как только она попадает в европейскую платежную систему, так что через эти альтернативные платежи у вас может быть намного больше платежей. системы, которые обходят финансовую систему, основанную на долларах.Так что я думаю, что они увидят небольшую раздвоение роли доллара, особенно если США продолжат использовать эту дубинку, роль доллара как платежной валюты снижается. Но как резервная валюта, я не думаю, что все это будет иметь хоть какое-то значение.

ТАЙСОН: Спасибо. Я думаю, что это действительно важное наблюдение, которое явно подразумевается участниками дискуссии, но я думаю, что это важно подчеркнуть. Думаю, у нас есть время еще на пару вопросов. Итак, следующий вопрос, пожалуйста.

СОТРУДНИК: Мы ответим на следующий вопрос от Терезы Баргер.

Q: Привет, спасибо. Так что я просто хотел поднять руку раньше, я просто хотел вернуться к этому национализму рынков капитала, и мне интересно, что Бенн уже поработал над этим. Только сегодня у нас была китайская компания, ADR которой котируется в США, объявила, что Goldman Sachs и Morgan Stanley собираются организовать свой новый листинг в Гонконге, и она выросла на 13%. И я не думаю, что это вопрос ожидания смены администрации, потому что в Сенате было единогласно проголосовано за «Закон об отчетности холдинговых [иностранных] компаний», который, по сути, дал компаниям три года на то, чтобы исправить тот факт, что U.С. не мог проверять аудиторов. Но когда госсекретарь написал в университеты, он сказал: «Эй, у вас есть два года», потому что он имел в виду то, что могло быть исполнительным действием по этому поводу. Так что я думаю, что здесь есть двухпартийный толчок, и мне просто интересно, особенно, может быть, хрустальный шар Бенна, если 1,8 триллиона ADR уйдут из США в Китай, некоторые из них будут перечислены как в Шанхае, так и в Гонконге. А потом, вы знаете, до такой степени, что Гонконг не является независимым и все больше и больше втягивается в Китай, где подрыв верховенства закона следует за такими вещами, как очень плохое обеспечение корпоративного управления.Тогда действительно ли мы ускоряем этот план, согласно которому Китай должен был стать второй по величине силой на рынках капитала в мире, но с этой серьезной блокадой, которая у них есть, а именно: контроль над капиталом и контролируемая валюта? Куда это идет?

ТАЙСОН: Итак, Бенн, я думаю, что это в основном адресовано вам, чтобы продолжить.

STEIL: Да, что касается Шанхая и Гонконга, я снова двадцать лет назад видел их неотличимыми в долгосрочной перспективе, потому что китайское правительство в конечном итоге собиралось определить, что то или иное, по политическим причинам, быть международным центром.И не было причин, по которым это должен был быть больше Гонконг. И, конечно же, теперь, когда Гонконг полностью поглощен китайской правовой системой, действительно нет никаких веских причин предоставлять ему место на международной арене. Шанхай и Гонконг уже имеют электронную межсетевую связь, которая в любой момент может быть преобразована в полное слияние. Поэтому нам нужно понять, прежде всего, что когда мы говорим о фондовых рынках, например, о том, что они расположены в разных национальных юрисдикциях, это больше не географические различия.Это чисто юридические различия. Институциональному инвестору в США не нужно никуда ехать, чтобы торговать за границей, это просто другое окно на экране. Это окно, конечно же, это отдельное окно представляет собой совершенно иную правовую и политическую инфраструктуру, но инвесторам по-прежнему очень легко менять свою юрисдикцию при изменении базы правил.

Итак, я действительно считаю, что китайское правительство действительно приветствует этот аспект американской политики разъединения, потому что они прекрасно знают, что У.S. учреждениям, которые доминируют на наших фондовых рынках, наплевать, доступна ли ценная бумага на Нью-Йоркской фондовой бирже или на Nasdaq. Они пойдут туда, где безопасность наиболее ликвидна, и, как вы сами отметили, Лаура, в конечном итоге мы сможем, и именно так всегда действуют санкции, верно? Это круто, хорошо. Мы можем обратиться к учреждениям и сказать: ага, вы, учреждения, не можете больше уезжать за границу, чтобы инвестировать. И угадайте, через несколько месяцев они станут финансовыми учреждениями в Дублине и перестанут быть американскими.Так что на самом деле, я думаю, нам нужно сделать глубокий вдох и спросить себя, чего мы пытаемся достичь, и действительно ли санкции на рынке капитала помогают нам достичь наших геостратегических целей, или они мешают достижению эти цели.

ТАЙСОН: Я считаю, что у нас может быть время для еще одного короткого вопроса, и я бы хотел попробовать это сделать. Так что посмотрим. У нас есть еще один вопрос, которым мы можем закончить?

СОТРУДНИК: Мы ответим на наш последний вопрос от Андерса Ослунда.

Q: Большое спасибо. Я хотел ответить на последний вопрос Лауры Тайсон к Кармен о долгах. Вы традиционно фискальный консерватор, и недавно вы написали пару статей, предупреждающих о большом долговом бремени в мире. Теперь МВФ выступил и сказал: «Берите больше долгов, инвестируйте в инфраструктуру, процентные ставки сейчас настолько низкие». Как это уравновесить? Спасибо за хорошие презентации.

ТАЙСОН: Прекрасно, Кармен тебе.

РЕЙНХАРТ: Итак, в одном крошечном дополнении к предыдущему обсуждению, я хотел сказать, что очень актуальной литературой для этого обсуждения является старая литература о налогах на финансовые операции, в которой каждый раз, когда фондовый рынок вводил налог на операции, что вы бы рассматривать как диверсию и, по сути, означать конец Осакской биржи в пользу других региональных альтернатив и так далее, так что это очень уместно.

Теперь обратимся к вопросу Андерса. Поэтому я думаю, что моя точка зрения на текущую ситуацию состоит в том, что мы находимся … Андерс … мы находимся в разгаре войны, хорошо, так что, вы знаете, вы сначала беспокоитесь о победе в войне, а затем вы беспокоитесь о том, как вы платите за войну. Теперь, вы знаете, сроки, конечно, сильно различаются в разных странах, я думаю, вы знаете, что развивающийся рынок, низкий доход, цены на развивающемся рынке очень, вы знаете, очень близки к концу. И так, знаете, как вы миритесь? Вы примирите это на данный момент — я не говорю об инвестициях в основной капитал с точки зрения, вы знаете, это время для участия в грандиозных, вы знаете, инвестициях в инфраструктуру и других инвестициях — но, безусловно, есть огромные потребности в чрезвычайных расходах, которые, знаете, отрицать нельзя.И поэтому в конечном итоге, я думаю, для многих развивающихся рынков следующим шагом является реструктуризация долга, означающая участие в процессе, который нам очень хорошо знаком, для тех из нас, кто пережил 80-е и прошел через 80-е.

Я думаю, что сейчас для стран с развитой экономикой у стран с развитой экономикой, конечно же, гораздо более длинная веревка, чем у развивающихся рынков, но я не думаю, что, знаете ли, я не говорю об использовании низких процентных ставок. и этот рассказ, о котором я говорю, вы знаете, если вам нужно иметь больший дефицит сейчас, потому что, вы знаете, доля населения, живущего за чертой бедности, резко возросла, и у них нет никакой системы социальной защиты и у вас есть разные проблемы, с которыми нужно справляться.И затем, вероятно, последует эта реструктуризация, но, знаете, я думаю, что именно здесь нам дана глубина и размах кризиса, в котором мы находимся.

ТАЙСОН: Я думаю, что это прекрасная нота, на которой можно закончить, и я хочу поблагодарить всех участников за то, что они присоединились к нам сегодня. И, конечно же, особая благодарность нашим выдающимся участникам дискуссии. Вы знаете, каждый из этих людей много писал по этим вопросам, и я призываю всех вас посетить их веб-сайты, посетить веб-сайт Совета, а также прочитать то, что они говорят.Обратите внимание, что стенограмма и аудио сегодняшней встречи будут размещены на веб-сайте CFR, так что вы можете вернуться и вернуться к ответам, если хотите. И еще раз большое спасибо. Я многому научился. Большое спасибо за то, что уделили время своей очень загруженной жизни, мои уважаемые участники дискуссии, и нашли время поработать с нами и с членами Совета. Спасибо.

(КОНЕЦ)

Будущее доллара

Алекс Энтц Осень 2020В августе 1971 года президент Ричард Никсон, столкнувшись с растущими расходами из-за войны во Вьетнаме и растущими требованиями репатриации золота, резко оборвал связь доллара с золотом.В мгновение ока «шок Никсона» фактически разрушил Бреттон-Вудскую систему, которая на протяжении почти 30 лет фиксировала обменные курсы крупнейших экономик мира и обеспечивала конвертируемость долларов в золото, тем самым открывая странную новую эру, которая приведет к плавающим курсам. обменные курсы. Всего несколько дней спустя газета New York Times осудила Никсона за то, что он «сделал все возможное, чтобы сломать» международную валютную систему и подорвать доверие к доллару.

Тем не менее, спустя почти 50 лет после распада Бреттон-Вудса доллар по-прежнему остается преобладающей валютой в мире.От Сидар-Фолс, штат Айова, до Пномпеня, Камбоджа, он используется в 85% всех валютных операций. Почти две трети всех резервов центральных банков находятся в долларах. Действительно, доллар сейчас кажется более ценным, чем когда-либо.

Может ли продолжаться такое положение дел? Мировые валюты приходили и уходили раньше, и сегодняшняя глобальная взаимосвязанность и геополитические потрясения в сочетании с огромными экономическими потрясениями, вызванными пандемией Covid-19, создают новые проблемы.

В частности, китайский юань представляет собой долгосрочную угрозу господству доллара.Растущее значение Пекина на мировых рынках имеет многие признаки экономического подъема в США, который привел в движение доллар. Более того, Китай сделал интернационализацию юаня своим долгосрочным приоритетом, активно продвигая сферу экономического влияния и подталкивая иностранные страны и компании к переходу на его валюту. Размер экономики Китая и его присутствие в центре товарных рынков делают будущее с множеством резервных валют все более вероятным.

Таким образом, вопрос заключается не в , вырастет ли других резервных валют, а в , когда будет .Тем не менее, даже в будущем с несколькими резервными валютами доллару не нужно терять свою гегемонию и все преимущества, которые дает эта валюта. Посредством осмотрительной политики и принятия решений американские политические лидеры могут сказать, как будет выглядеть переход к многополярному валютному режиму, и гарантировать, что доллар сохранит свое глобальное положение.

ПОДЪЕМ ДОЛЛАРА

Современные резервные валюты — это валюты, которые составляют непропорционально большую долю резервов центрального банка, широко используются за пределами своих стран в физических операциях и широко используются международными финансовыми рынками в контрактах, сделках и финансовых инструментах.Значительное число стран привязывают свои обменные курсы к резервным валютам.

Страна должна выполнить несколько условий, чтобы ее валюта стала основной резервной валютой. Во-первых, у него должны быть активы, которые инвесторы и другие правительства могут купить. У него также должно быть достаточно этих активов для продажи — качество, известное как «глубина», — чтобы покупка одним инвестором актива, номинированного в валюте этой страны, вряд ли сместила рынок для других активов в этой валюте.

Во-вторых, стране нужен сильный экспортный сектор. Если фирма в Бангладеш часто торгует с фирмой в Соединенных Штатах или часто продает продукты в Соединенных Штатах, у бангладешской фирмы есть стимул торговать в долларах из соображений удобства. Центральный банк Бангладеш, помня о необходимости предоставить этой фирме долларовую ликвидность, чтобы она могла выплатить свой долг и продолжить торговлю, также должен держать доллары в резервах. По мере того, как эти решения становятся снежным комом, в конечном итоге почти все банки и фирмы Бангладеш будут выставлять счета и торговать в долларах.Сильный экспортный сектор увеличивает вероятность того, что эта цепочка снежного кома произойдет в странах по всему миру.

В-третьих, современные резервные валюты поддерживаются частично за счет доминирования определенных рынков, особенно сырьевых и других товаров, которые служат в качестве ресурсов для конечной продукции. Например, мировые товары, такие как нефть, оцениваются в долларах.

В-четвертых, в стране должны быть институты, основанные на верховенстве закона и адекватной прозрачности, которые поддерживают здоровую и надежную финансовую систему.Обычно это включает наличие независимого центрального банка и политическое обязательство воздерживаться от экспроприации иностранных активов.

Наконец, странам, надеющимся создать резервную валюту, нужна удача. Соединенным Штатам удалось сделать доллар центром международного валютного порядка отчасти потому, что Великобритания, отчаянно нуждающаяся в поддержке по ленд-лизу для борьбы с нацистами, имела мало переговорных позиций на Бреттон-Вудской конференции. Хотя создание новой резервной валюты является сложной задачей, после ее создания может быть трудно избавиться от доминирующих валют.

С самого начала международной торговли и финансов существовало три мировых валюты: голландский гульден (который правил с 17 века до начала 1800-х годов), британский фунт стерлингов (преобладал в 19 и начале 20 веков) и Доллар США (завоевавший господство после Второй мировой войны). Стерлинг обогнал гульден в качестве мировой резервной валюты после того, как Великобритания стала центром международной торговли, на долю которой приходилось 30% мирового экспорта к 1860 году. Статус Великобритании как колониальной державы укрепил статус мировой резервной валюты, поскольку она могла заставить колонии использовать фунт стерлингов. в сделках.Глубокие рынки Великобритании и невмешательство на рынки золота укрепили господство фунта стерлингов в 1800-х годах, убедив инвесторов в том, что валюта является надежным средством сбережения.

Смещение фунта долларом началось всерьез с подписанием Закона о Федеральной резервной системе 1913 года. В условиях сильной экономики, центрального банка, успокаивающего инвесторов, и тусклых ламп по всей Европе, доллар перестал существовать в международные резервы угрожают стерлингу за господство к концу 1920-х годов.Эта тенденция усилилась после того, как Великобритания, борясь с завышенным курсом фунта, привязанным к золоту, прекратила обменивать фунты на золото в 1931 году. Однако устойчивость резервных валют смягчила удар по стерлингу: даже после того, как британское экономическое доминирование снизилось, внешние эффекты и инерция сети поддерживали Лондон. чрезмерное влияние на межбанковских рынках.

Переход от фунта к доллару не был плавным. В период с 1910-х по 1940-е годы в мире было несколько резервных валют.Указывая на этот период, экономист Барри Эйхенгрин утверждал, что глобальная торговая система может работать с несколькими резервными валютами. Например, накануне Первой мировой войны менее половины мировых валютных резервов находилось в фунтах стерлингов, а одна треть — во франках. Затем, от Великой депрессии до 1944 года, половина государственного долга была деноминирована в фунтах стерлингов, а 40% — в долларах. Только после завершения Второй мировой войны, когда в большинстве других крупных экономик был введен контроль за движением капитала, доллар стал единственной предпочтительной резервной валютой.

Сегодня роль доллара как надежной расчетной единицы и средства сбережения играет ключевую роль в его статусе мировой резервной валюты, равно как и роль Соединенных Штатов как ведущего поставщика безопасных активов. В течение последних 20 лет доля доллара в мировых резервах была примерно постоянной и составляла около 62%, по сравнению с 57% в 1995 году. Между тем, доллар в настоящее время является основной якорной валютой примерно для 60% всех стран, по сравнению с менее чем 30% в 1950 г.

ПРЕИМУЩЕСТВА И ОБЯЗАТЕЛЬСТВА

По крайней мере с 1945 года доллар был бесспорным чемпионом глобального торгового режима в тяжелом весе.Американские политики должны желать сохранения этого доминирования по нескольким причинам.

Во-первых, это приносит пользу фискальному положению Америки. Другие центральные банки, особенно в развивающихся странах, хотят иметь активы в долларах, которые они могут легко продать, чтобы покупать свою собственную валюту и поддерживать свою экономику в трудные времена. В результате большая часть валютных резервов центральных банков неамериканских стран выражена в долларах. Эти массовые покупки создают огромный спрос на U.S. казначейские ценные бумаги, толкающие их цену вверх и оказывающие понижательное давление на процентные ставки в США. Если бы на смену доллару пришла другая валюта, это снизило бы спрос на частный и государственный долг США, побудив инвесторов покупать активы, деноминированные в другой валюте, что вызвало бы рост процентных выплат США по долгу. При исторически высоком уровне долга США даже небольшие изменения процентных ставок будут очень дорогими.

Соединенные Штаты также получают немалую прибыль от сеньоража благодаря интенсивному иностранному использованию долларов в обменных валютных операциях.Сеньораж относится к «прибыли», получаемой правительством, которое выпускает валюту, с учетом разницы между стоимостью валюты и затратами, связанными с ее производством и распределением. В настоящее время примерно две трети долларов хранятся за границей. Эти деньги не приносят процентов, что позволяет Федеральной резервной системе инвестировать деньги, которые она получает взамен этих долларов, в казначейские облигации США, получая таким образом сеньоражную прибыль. По приблизительным оценкам ежегодный прирост сеньоража в середине 1990-х годов составлял от 11 до 15 миллиардов долларов.Сегодня эта цифра может составлять примерно 20 миллиардов долларов.