Кадастровая стоимость квартиры и Росреестр: что это такое, как узнать на что она влияет

Давайте для начала проясним, что такое кадастровая стоимость квартиры и зачем она вообще нужна.

Для чего нужна кадастровая стоимость

Кадастровая стоимость квартир и других объектов недвижимости в первую очередь была введена для расчета налогов. Использовавшаяся ранее инвентаризационная стоимость недвижимости была намного ниже рыночной. Фактически это была стоимость материалов на момент строительства объектов, умноженная на поправочные коэффициенты. Часто она не соответствовала реальной стоимости объекта. Такое положение вещей было выгодно владельцам недвижимости, но невыгодно государству.

Кадастровая цена на некоторые старые объекты недвижимости в центре Москвы оказалась в десятки раз выше старой инвентаризационной. Соответственно, должны увеличиться и суммы налоговых выплат, но не сразу, а постепенно. Подробнее об этом вы узнаете в конце статьи. Но в любом случае, уравнивать квартиры в центре Москвы и квартиры на окраине небольшого городка было в какой-то степени несправедливо.

Современный жилой дом — это что-то гораздо большее, чем сложенные в единую конструкцию стройматериалы. В этом отношении переход с инвентаризационной стоимости на кадастровую вполне логичен. Хороший пример — UP-квартал «Римский».

Рыночная стоимость недвижимости в чистом виде — цифра неточная и подверженная частым и довольно резким колебаниям. Для расчета налогов нужна более стабильная, четко фиксируемая на продолжительные отрезки времени величина. Поэтому и была введена кадастровая стоимость. Она рассчитывается по определенной методике, и её значение должно примерно соответствовать рыночной цене. На практике не все так гладко, но это проблема вполне разрешимая, но об этом — чуть позже.

Итак, кадастровая стоимость — это денежная сумма, в которую оценивает государство вашу квартиру. Информация о кадастровой стоимости объектов недвижимости содержится в Едином государственном реестре недвижимости. Таким образом, чтобы узнать кадастровую стоимость квартиры по адресу, нужно обратиться в Росреестр.

Величина кадастровой стоимости и её пересмотр

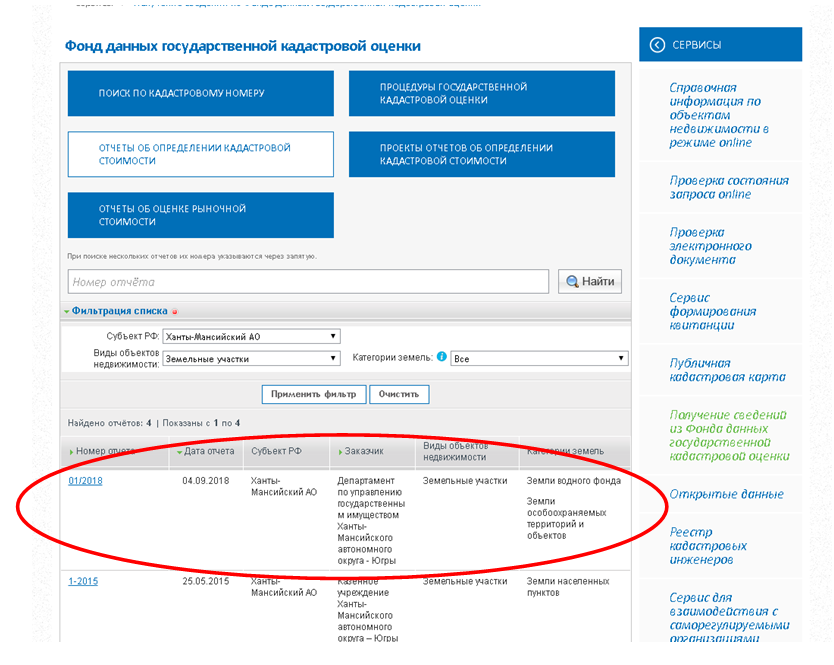

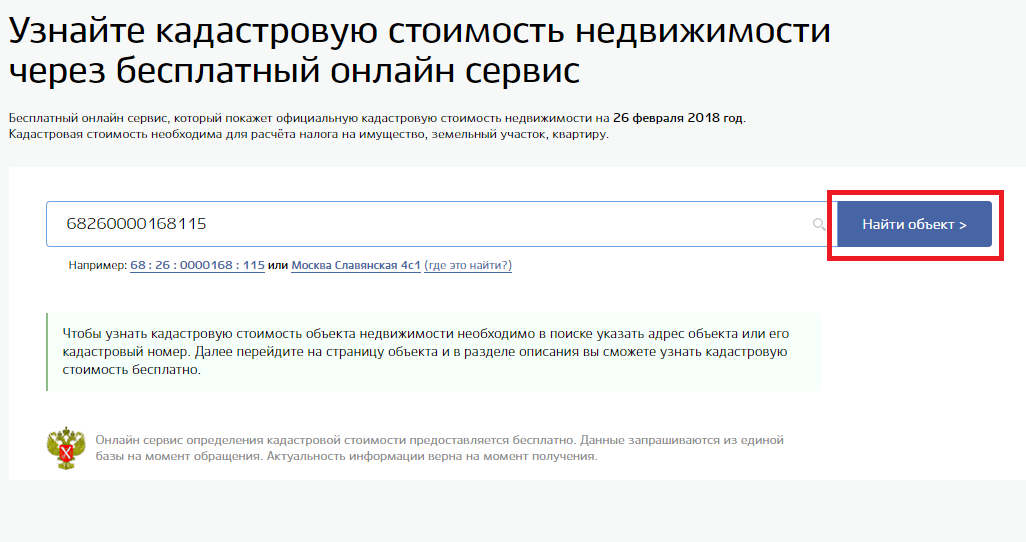

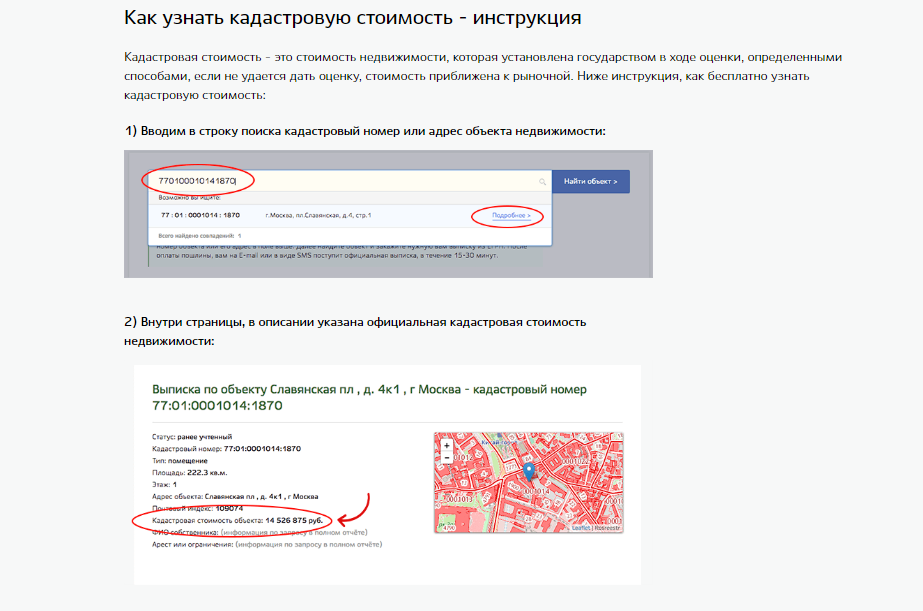

Самый простой способ узнать кадастровую стоимость квартиры по адресу — воспользоваться сайтом Росеестра. Вам нужен раздел «Получение сведений из фонда данных государственной кадастровой оценки». Вы можете узнать не только кадастровую стоимости объекта, но и получить отчет об определении этой стоимости.

Случаи, когда величина кадастровой стоимости кажется владельцам объектов недвижимости неадекватной, далеко не редки. Проблемой является завышенная кадастровая стоимость, так как она влечет за собой необходимость платить большие суммы налогов и различных сборов, чем это на самом деле необходимо.

Есть два способа оспорить размер кадастровой стоимости:

-

обратиться в комиссию по переоценке при управлении Росреестра;

-

обратиться в суд.

Нужно отметить, что во многих случаях вопрос решается в пользу владельцев объектов недвижимости, поэтому, если кадастровая стоимость квартиры кажется вам завышенной, имеет смысл добиваться её пересмотра.

Существуют разные причины узнать узнать кадастровую стоимость квартиры по адресу или кадастровому номеру. Кадастровая стоимость может быть неплохим ориентиром при определении рыночной стоимости объекта или, например, величины арендной платы. Но главное предназначение кадастровой стоимости — расчет налогов и различных сборов при операциях с недвижимостью.

Расчет налога

Рассчитать налог на объект недвижимости очень просто. На сайте Федеральной налоговой службы есть «налоговый калькулятор», но нужно знать кадастровый номер объекта.

Ставка налога на жилые дома и жилые помещения (квартиры, комнаты) осталась такой же, как и в период использования инвентаризационной стоимости — 0,1% (для объектов с кадастровой стоимостью более 300 миллионов — 2%, но таких квартир не так уж и много).

Власти муниципальных образований и городов Москвы , Санкт-Петербурга, Севастополя имеют право корректировать ставку налога (0,1%): уменьшить вплоть до 0% или увеличить более, чем в 3 раза.

Переход на налогообложение на основе кадастровой стоимости происходит постепенно, в течение 5 лет с момента введения новых правил расчета налогов в регионе. Для этого используется увеличивающийся каждый год понижающий коэффициент. За счет него сумма налога будет равномерно расти, постепенно двигаясь от величины, рассчитываемой на базе инвентаризационной стоимости, к величине, рассчитываемой на базе кадастровой стоимости квартиры.

Информация о получении кадастровой стоимости объектов недвижимости

Уважаемые граждане!

Информацию о кадастровой стоимости объектов недвижимости можно получить на официальном сайте Росреестра в сети Интернет (www.rosreestr.ru Поиск осуществляется по кадастровому номеру, условному номеру или адресу объекта недвижимости.

Поиск осуществляется по кадастровому номеру, условному номеру или адресу объекта недвижимости.

Здесь же кроме кадастровой стоимости можно узнать и проверить краткие основные сведения об объекте недвижимости, внесенные в государственный кадастр недвижимости.

Кроме того, сведения о кадастровой стоимости конкретного объекта недвижимости можно получить в виде кадастровой справки о кадастровой стоимости, обратившись с соответствующим запросом в филиал ФГБУ «Федеральная кадастровая палата Росреестра» по Астраханской области (далее — Филиал) или многофункциональный центр (в один из филиалов на территории Астраханской области).

Форма запроса утверждена приказом Минэкономразвития от 27.02.2010 № 75 «Об установлении порядка предоставления сведений, внесенных в государственный кадастр недвижимости».

Бланк запроса размещен на официальном сайте Росреестра в разделе: Государственные услуги/Предоставление сведений, внесенных в государственный кадастр недвижимости/Бланки.

Запрос представляется в орган кадастрового учета по выбору заявителя:

· в виде бумажного документа при личном обращении,

· в виде бумажного документа путем его отправки по почте.

В соответствии с частью 8, 13 статьи 14 Федерального закона от 24.07.2007 № 221-ФЗ «О государственном кадастре недвижимости» кадастровая справка предоставляется бесплатно по запросам любых лиц в срок не более чем пять рабочих дней со дня поступления соответствующего запроса.

Запросы о предоставлении сведений о кадастровой стоимости объекта недвижимости направляйте:

— в виде бумажного документа по почтовому адресу: 414014, г.Астрахань, ул. Бабефа, 8. Филиал ФГБУ «ФКП Росреестра» по Астраханской области;

— в виде электронного документа на электронный адрес: [email protected].

Адреса мест приёма запросов при личном обращении в г. Астрахани: ул. Бабефа, 8, пл. Вокзальная, 1 или Управление Росреестра по Астраханской области: ул. Савушкина, 45. Телефон для справок: 31- 00 — 25.

Савушкина, 45. Телефон для справок: 31- 00 — 25.

Росреестр информирует ⁄ Калтайское сельское поселение

27 сентября 2019

Как узнать кадастровую стоимость своей недвижимости с помощью онлайн-сервисов Росреестра

Управление Росреестра по Томской области сообщает о возможности получения информации о кадастровой стоимости объекта недвижимости с помощью онлайн-сервисов, размещенных на официальном сайте Росреестра (www.rosreestr.ru) в разделе: «Электронные услуги и сервисы» или в «Личном кабинете правообладателя».

Получение информации о кадастровой стоимости имущества требуется в первую очередь для расчета налоговых платежей.

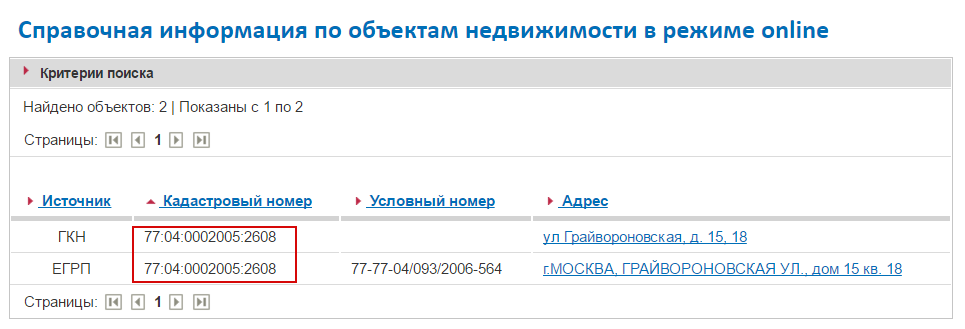

С помощью сервиса «Справочная информация по объектам недвижимости в режиме online».

Чтобы получить справочную информацию по объекту недвижимости в режиме online, можно использовать специальный сервис в разделе «Электронные услуги и сервисы» или в «Личном кабинете правообладателя».

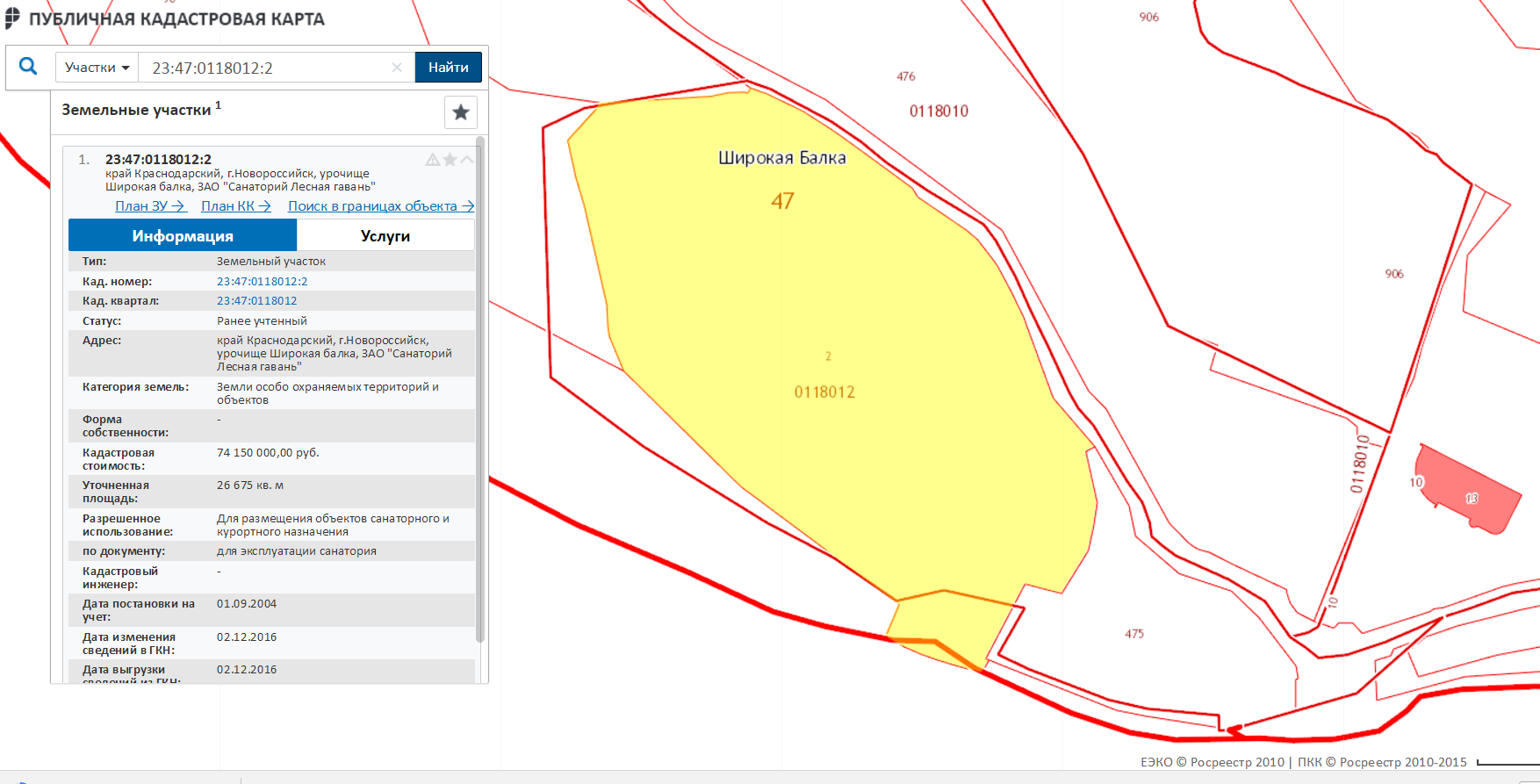

С помощью сервиса «Публичная кадастровая карта».

Публичная кадастровая карта содержит сведения Единого государственного реестра недвижимости. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает. Информация сервиса является справочной и не может быть использована в качестве юридически значимого документа.

С помощью сервиса «Получение сведений из фонда данных государственной кадастровой оценки» можно также узнать информацию о кадастровой стоимости объектов недвижимости, содержащуюся в фонде данных государственной кадастровой оценки.

В данном случае можно узнать включенные в фонд данных государственной кадастровой оценки сведения о кадастровой стоимости в случаях, если:

1) кадастровая стоимость объектов недвижимости определена в рамках государственной кадастровой оценки;

2) кадастровая стоимость объекта недвижимости определена в размере его рыночной стоимости.

Поиск информации о кадастровой стоимости в сервисе осуществляется по кадастровому номеру интересующего объекта в поле поиска. После ввода кадастрового номера нужно нажать на кнопку «Найти». Откроется ссылка на вкладку с информацией о запрашиваемом объекте недвижимости или надпись об отсутствии таких данных (в случае их отсутствия в фонде данных государственной кадастровой оценки). Можно также скачать отчет об определении кадастровой стоимости, в котором содержатся сведения об интересующем объекте недвижимости. Информация сервиса предоставляется бесплатно в режиме реального времени.

Узнать кадастровую стоимость можно также обратившись в любой офис «Мои документы» ОГКУ «Томский областной многофункциональный центр по предоставлению государственных и муниципальных услуг» (МФЦ) с запросом о предоставлении сведений о кадастровой стоимости объекта недвижимости.

Адреса офисов размещены на Официальном сайте Росреестра (https://rosreestr.ru/).

Начальник отдела ведения ЕГРН,

повышения качества данных ЕГРН Т.А. Фёдорова

Специалисты рассказали, как узнать кадастровую стоимость объекта и оспорить ее в случае несогласия

Специалисты Росреестра представили пошаговую инструкцию как в онлайн-режиме узнать кадастровую стоимость объекта, а также как ее оспорить в случае несогласия.

Получить информацию о кадастровой стоимости объекта недвижимости можно несколькими способами:

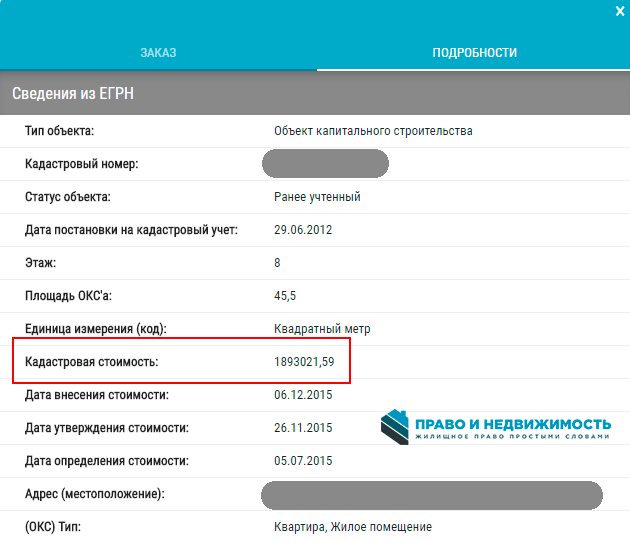

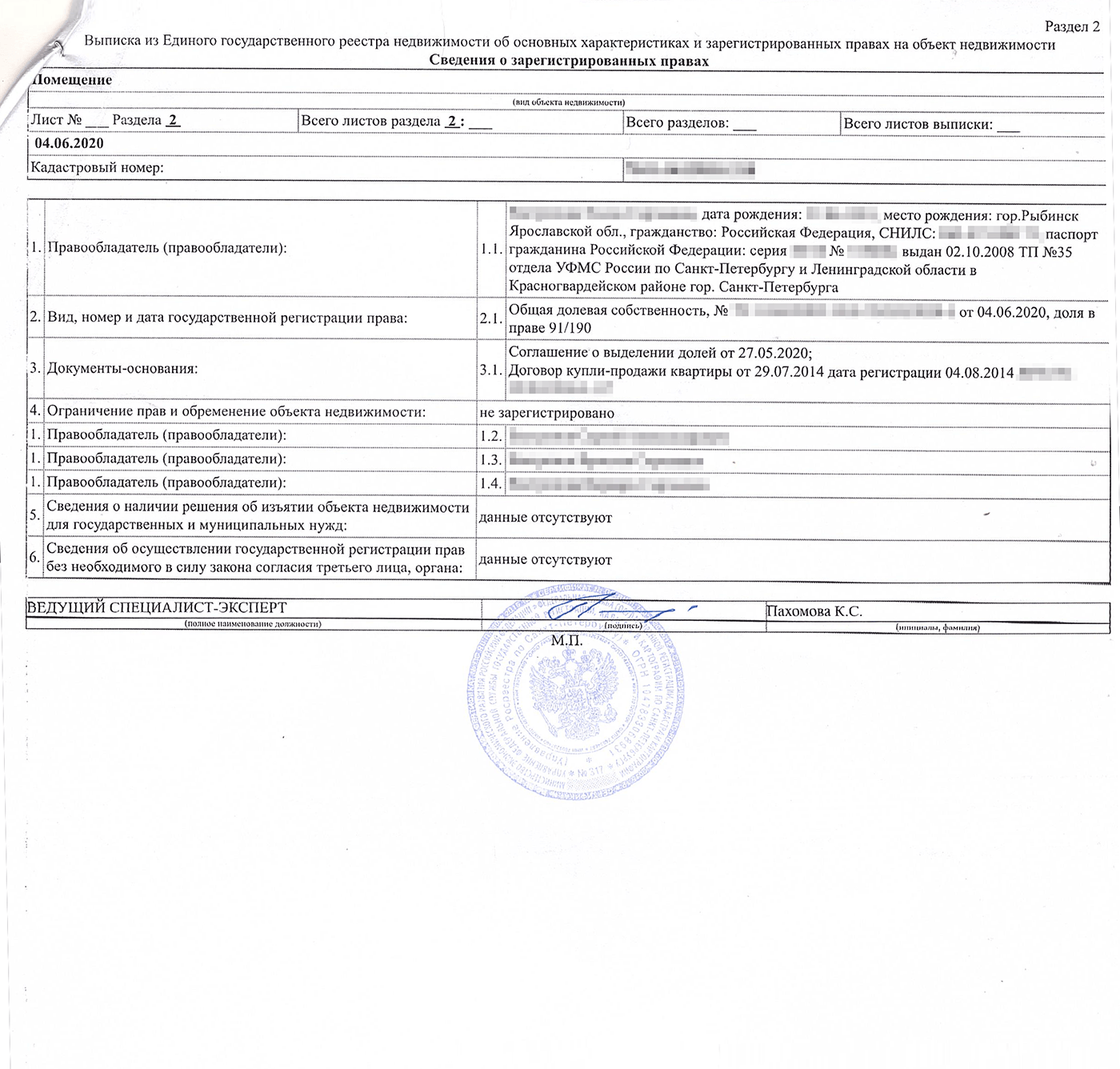

На портале Росреестра c помощью сервиса «Получение сведений из ЕГРН».

С главной страницы Росреестра перейти в раздел «Физическим лицам» или «Юридическим лицам». Выбрать сервис «Получение сведений из ЕГРН», заполнить форму и сформировать заявку. Поля, отмеченные восклицательным знаком, обязательны для заполнения. Убедиться, что заявка принята, запомнить ее номер (по нему можно будет отслеживать статус заявки). Сведения из ЕГРН будут предоставлены не позднее 5 рабочих дней с момента приема документов.

Сведения из ЕГРН будут предоставлены не позднее 5 рабочих дней с момента приема документов.

На портале Росреестра с помощью сервиса «Публичная кадастровая карта».

Публичная кадастровая карта содержит сведения ЕГРН. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает. Информация сервиса является справочной и не может быть использована в виде юридически значимого документа.

На портале Росреестра с помощью сервиса «Справочная информация по объектам недвижимости в режиме online».

Чтобы получить справочную информацию по объекту недвижимости в режиме online, можно использовать специальный сервис в разделе «Электронные услуги и сервисы». По кадастровому номеру, условному номеру или адресу объекта недвижимости можно получить справочную информацию об объекте недвижимости, в том числе сведения о кадастровой стоимости.

На портале Росреестра с помощью сервиса «Получение сведений из фонда данных государственной кадастровой оценки».

Чтобы ознакомиться с результатами государственной кадастровой оценки надо зайти в раздел «Физическим лицам» или «Юридическим лицам», выбрать «Получить сведения из фонда данных государственной кадастровой оценки». Для получения сведений об объекте недвижимости достаточно ввести кадастровый номер интересующего объекта в поле поиска и нажать на кнопку «Найти». Откроется ссылка на вкладку с информацией о запрашиваемом объекте недвижимости или надпись об отсутствии таких данных (в случае их отсутствия в фонде данных государственной кадастровой оценки). Можно также скачать отчет об определении кадастровой стоимости, в котором содержатся сведения об интересующем объекте недвижимости. Информация сервиса предоставляется бесплатно в режиме реального времени.

В офисе филиала ФГБУ «Федеральная кадастровая палата Росреестра» по Республике Коми или МФЦ.

Если по каким-либо причинам не удалось получить сведения о кадастровой стоимости объекта недвижимости, расположенного на территории Республики Коми, на портале Росреестра, можно запросить кадастровую справку о кадастровой стоимости из ЕГРН. Для этого надо обратиться в филиал ФГБУ «Федеральная кадастровая палата Росреестра» по Республике Коми или многофункциональный центр (МФЦ, «Мои документы») лично, либо направить запрос по почте. Если в ЕГРН есть сведения о кадастровой стоимости объекта, кадастровая справка будет предоставлена бесплатно не позднее чем через пять рабочих дней со дня получения запроса. При подаче запроса надо указать способ получения готового документа: при личном посещении или по почте.

Для этого надо обратиться в филиал ФГБУ «Федеральная кадастровая палата Росреестра» по Республике Коми или многофункциональный центр (МФЦ, «Мои документы») лично, либо направить запрос по почте. Если в ЕГРН есть сведения о кадастровой стоимости объекта, кадастровая справка будет предоставлена бесплатно не позднее чем через пять рабочих дней со дня получения запроса. При подаче запроса надо указать способ получения готового документа: при личном посещении или по почте.

При несогласии с определенной оценщиками кадастровой стоимости объекта ее можно оспорить.

Оспорить кадастровую стоимость можно в суде и специальной комиссии.

Комиссия по рассмотрению споров о результатах определения кадастровой стоимости при Управлении Росреестра по Республике Коми функционирует с 2014 года.

Оспорить результаты могут как физические, так и юридические лица в случае, если результаты определения кадастровой стоимости затрагивают права и обязанности этих лиц. Оспорить кадастровую стоимость могут органы госвласти, местного самоуправления в отношении объектов недвижимости, находящихся в государственной или муниципальной собственности.

Причем для оспаривания физическими лицами результатов определения кадастровой стоимости в суде предварительное обращение в комиссию не является обязательным. Однако для юридических лиц и органов государственной власти, органов местного самоуправления оспаривание результатов в суде возможно только в случае отклонения комиссией заявления о пересмотре кадастровой стоимости, либо в случае, если заявление о пересмотре кадастровой стоимости не рассмотрено комиссией в течение месяца с даты его поступления.

Оспорить результаты в комиссии возможно только в период с даты внесения в ЕГРН результатов определения кадастровой стоимости по дату внесения в ЕГРН результатов, полученных при проведении очередной государственной кадастровой оценки или при оспаривании результатов определения кадастровой стоимости, но не позднее чем в течение пяти лет с даты внесения в ЕГРН оспариваемых результатов.

Сведения о кадастровой стоимости объекта недвижимости можно получить бесплатно в виде кадастровой справки, обратившись в филиал ФГБУ «ФКП Росреестра» по Республике Коми с запросом.

В Комиссиях кадастровая стоимость может быть оспорена по следующим основаниям:

— недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

— установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

Для обращения в Комиссию необходимо оформить заявление о пересмотре кадастровой стоимости. Заявление подается по адресу: г.Сыктывкар, Сысольское шоссе, ¼.

В целях выявления оснований для пересмотра заявитель вправе обратиться к заказчику работ в случае, если кадастровая стоимость определена в ходе проведения государственной кадастровой оценки, или в филиал ФГБУ «Федеральная кадастровая палата» по Республике Коми, если стоимость определена в ходе осуществления кадастрового учета объекта недвижимости или кадастрового учета изменений объекта недвижимости, с запросом о предоставлении сведений об объекте недвижимости, использованных при определении его кадастровой стоимости.

Минимущество и Кадастровая палата должны предоставить заявителю сведения в течение семи рабочих дней со дня получения запроса.

К заявлению о пересмотре кадастровой стоимости необходимо приложить:

— кадастровую справку о кадастровой стоимости объекта с сведениями об оспариваемых результатах определения кадастровой стоимости;

— нотариально заверенную копию правоустанавливающего или правоудостоверяющего документа на объект;

— документы, подтверждающие недостоверность сведений об объекте;

— отчет, составленный на бумажном носителе и в форме электронного документа, в случае, если заявление о пересмотре кадастровой стоимости подается на основании установления в отношении объекта недвижимости его рыночной стоимости;

Заявление о пересмотре кадастровой стоимости без приложения указанных документов к рассмотрению не принимается.

К заявлению о пересмотре кадастровой стоимости также могут прилагаться иные документы.

Заявление о пересмотре кадастровой стоимости рассматривается комиссией в течение одного месяца с даты его поступления.

В семидневный срок комиссия направляет уведомление о поступлении заявления и принятии его к рассмотрению в орган местного самоуправления, на территории которого расположен объект недвижимости.

Председатель комиссии вправе обратиться с запросом к исполнителю работ по определению кадастровой стоимости и (или) к оценщикам, составившим отчет.

Если основанием подачи заявления о пересмотре кадастровой стоимости была недостоверность сведений об объекте, комиссия вправе принять решение об отклонении или о пересмотре результатов определения кадастровой стоимости.

В случае если заявление о пересмотре подано на основании установления в отчете рыночной стоимости объекта недвижимости, комиссия принимает решение об определении кадастровой стоимости объекта в размере его рыночной стоимости или отклоняет заявление.

Владелец объекта уведомляется о принятом решении в течение пяти рабочих дней. Решения комиссии могут быть оспорены в суде.

Результаты могут быть оспорены юридическими лицами и органами госвласти, муниципалами в суде по основаниям недостоверности сведений, использованных при определении кадастровой стоимости объекта, а также если была установлена его рыночная стоимость на дату, по состоянию на которую установлена его кадастровая стоимость, и только в случае отклонения комиссией заявления о пересмотре либо в случае, если заявление о пересмотре кадастровой стоимости не рассмотрено комиссией в установленный срок.

***

Кадастровая стоимость – стоимость объекта недвижимости, сведения о которой внесены в Единый государственный реестр недвижимости (далее — ЕГРН). Этот показатель определяется в ходе государственной кадастровой оценки независимыми оценщиками. При осуществлении учета ранее не учтенных объектов недвижимости, влекущем за собой изменение их кадастровой стоимости, определение стоимости таких объектов осуществляет филиал ФГБУ «ФКП Росреестра» по Республике.

Решение о проведении государственной кадастровой оценки в Коми принимает Министерство имущественных и земельных отношений. Оно выбирают оценщика и заключает с ним договор. Переоценка проводится не реже одного раза в пять лет и не чаще одного раза в три года.

Для проведения государственной кадастровой оценки объектов недвижимости филиал ФГБУ «ФКП Росреестра» по запросу министерства формирует перечень подлежащих оценке объектов недвижимости на территории Коми или муниципалитета. Определение кадастровой стоимости в рамках государственной кадастровой оценки осуществляют независимые оценщики, которых на конкурсной основе выбирают региональные и местные власти.

Оценщики сами выбирают методику определения кадастровой стоимости объектов недвижимости. Министерство утверждает результаты оценки и передает их в филиал ФГБУ «ФКП Росреестра», который вносит эти сведения в ЕГРН.

Источник: ИА «Комиинформ» https://komiinform.ru/news/145594/

Администрация муниципального образования Вязниковский район Владимирской области

19 ноября 2018

Кадастровая стоимость необходима для расчёта налога на имущество, земельный участок, квартиру.

Информацию о кадастровой стоимости объектов недвижимости с помощью сервисов Росреестра возможно получить бесплатно несколькими способами.

Сведения о кадастровой стоимости объектов недвижимости в электронном виде размещены на сайте Росреестра (https://rosreestr.ru) в разделах: «Справочная информация по объектам недвижимости в режиме online», «Фонд данных государственной кадастровой оценки», «Получение сведений ЕГРН», «Публичная кадастровая карта».

В режиме онлайн кадастровую стоимость можно узнать с помощью сервисов – «Публичная кадастровая карта» и «Справочная информация по объектам недвижимости в режиме online».

«Справочная информация по объектам недвижимости в режиме online». В разделе «Электронные услуги и сервисы» по кадастровому номеру или адресу объекта недвижимости можно посмотреть справочную информацию, содержащуюся в Едином государственном реестре недвижимости (ЕГРН), в том числе сведения о кадастровой стоимости.

«Публичная кадастровая карта» также является справочным ресурсом Росреестра. Поиск объекта недвижимости осуществляется так же по кадастровому номеру либо используется расширенный поиск. По любому объекту недвижимости, сведения о котором содержатся в ЕГРН, можно узнать его основные характеристики, в том числе кадастровую стоимость.

«Фонд данных государственной кадастровой оценки». С помощью данного сервиса можно ознакомиться с результатами государственной кадастровой оценки, которую проводят органы власти субъектов Российской Федерации или органы местного самоуправления. Для этого надо зайти в раздел «Физическим лицам» или «Юридическим лицам», выбрать сервис «Получить сведения из фонда данных государственной кадастровой оценки», ввести кадастровый номер интересующего объекта недвижимости в поле поиска и нажать кнопку «Найти». Откроется ссылка на вкладку с информацией о запрашиваемом объекте недвижимости или запись об отсутствии таких данных (в случае, если кадастровая стоимость объекта недвижимости была определена не в рамках государственной кадастровой оценки). Можно также скачать отчет об определении кадастровой стоимости.

«Получение сведений из ЕГРН». Сведения о кадастровой стоимости можно получить на портале Росреестра, заказав выписку из ЕГРН. Для этого можно воспользоваться сервисом на портале Росреестра. С главной страницы перейти в раздел «Физическим лицам» или «Юридическим лицам», выбрать сервис «Получение сведений ЕГРН», заполнить форму и сформировать заявку. Поля, отмеченные восклицательным знаком, обязательны для заполнения. Сведения ЕГРН предоставляются в срок не более 3 рабочих дней со дня получения Росреестром запроса.

Кроме того, сведения о кадастровой стоимости объектов недвижимости на определенную дату предоставляются в виде выписки из ЕГРН о кадастровой стоимости объекта недвижимости на бумажном носителе по форме, утвержденной приказом Минэкономразвития России от 25.12.2015 № 975 «Об утверждении форм выписок из Единого государственного реестра недвижимости, состава содержащихся в них сведений и порядка их заполнения, а также требований к формату документов, содержащих сведения Единого государственного реестра недвижимости и предоставляемых в электронном виде».

Для получения выписки из ЕГРН о кадастровой стоимости объекта недвижимости необходимо обратиться в МФЦ с соответствующим запросом.

Форма запроса о предоставлении сведений, содержащихся в ЕГРН, об объекте недвижимости и (или) их правообладателях утверждена приказом Минэкономразвития России от 23.12.2015 № 968 «Об установлении порядка предоставления сведений, содержащихся в Едином государственном реестре недвижимости, и порядка уведомления заявителей о ходе оказания услуги по предоставлению сведений, содержащихся в Едином государственном реестре недвижимости» (приложение 2). Выписка из ЕГРН о кадастровой стоимости объекта недвижимости будет предоставлена не позднее чем через 3 рабочих дня бесплатно по запросам любых лиц.

Дата создания материала: 19-11-2018. История изменений

Росреестр

Как узнать кадастровую стоимость своей квартиры в режиме online?

ПРЕСС-РЕЛИЗ

Как узнать кадастровую стоимость своей квартиры в режиме online?

Прикамское Управление Росреестра напоминает о возможности получения информации о кадастровой стоимости своей недвижимости на сайте Росреестра в режиме online с помощью сервиса «Справочная информация по объектам недвижимости в режиме online».

Поиск осуществляется по одному из трех критериев: кадастровому номеру, условному номеру или адресу.

Для поиска информации о кадастровой стоимости объектов недвижимости нужно выбрать критерий поиска:

1. Кадастровый номер»/ «Условный номер».

При выборе критерия поиска «Кадастровый номер»/ «Условный номер» необходимо заполнить строку «Кадастровый номер»/ «Условный номер». Затем нажмите «Сформировать запрос»

2. «Адрес».

При выборе критерия поиска Адрес» необходимо заполнить следующие строки: ГКН / ЕГРП, субъект, район, тип улицы, улица, номер дома. Затем нужно нажать кнопку «Сформировать запрос».

Важно: при осуществлении поиска номер дома указывается вместе с наименованием корпуса (например, 66а). При этом строки «корпус» и «строение» остаются пустыми.

При просмотре информации, источником которой является ГКН, можно узнать: кадастровый номер, статус объекта, дату постановки на кадастровый учет, площадь, кадастровую стоимость, дату утверждения стоимости, адрес (местоположение), тип, исполнителя, дату обновления информации, устаревшие номера, инвентарный номер, условный номер. Здесь же можно «Подать запрос на получение сведений из ГКН» в виде кадастровой выписки об объекте недвижимости в объёме разделов кадастровой справки, кадастрового паспорта, кадастрового плана территории.

При просмотре информации, источником которой является ЕГРП, можно узнать: кадастровый номер, условный номер, этаж, площадь, единицу измерения площади, адрес (местоположение), наличие зарегистрированных прав, форму собственности, дату обновления информации. Здесь же можно «Подать запрос на получение сведений из ЕГРП» в виде выписки о зарегистрированных правах на объект недвижимости, содержащей общедоступные сведения; выписки о переходе прав на объект недвижимого имущества; справки о содержании правоустанавливающего документа; выписки о правах отдельного лица на имеющиеся у него объекты недвижимого имущества на территории; выписки о правах отдельного лица на имевшиеся (имеющиеся) у него объекты недвижимого имущества на территории за период.

Об Управлении Росреестра по Пермскому краю

Управление Федеральной службы государственной регистрации, кадастра и картографии (Росреестр) по Пермскому краю является территориальным органом федерального органа исполнительной власти, осуществляющим функции по государственной регистрации прав на недвижимое имущество и сделок с ним, землеустройства, государственного мониторинга земель, а также функции по федеральному государственному надзору в области геодезии и картографии, государственному земельному надзору, надзору за деятельностью саморегулируемых организаций оценщиков, контролю деятельности саморегулируемых организаций арбитражных управляющих, организации работы Комиссии по оспариванию кадастровой стоимости объектов недвижимости. Осуществляет контроль за деятельностью подведомственного учреждения Росреестра — филиала ФГБУ «ФКП Росреестра» по Пермскому краю по предоставлению государственных услуг Росреестра. Руководитель Управления Росреестра по Пермскому краю – Лариса Аржевитина.

http://rosreestr.ru/

http://vk.com/public49884202

Контакты для СМИ

Пресс-служба Управления Федеральной службы

государственной регистрации, кадастра и картографии (Росреестр) по Пермскому краю

Светлана Пономарева

+7 342 218-35-82

+7 342 218-35-83

Назад

Новости Росреестра ⁄ Администрация Молчановского сельского поселения

Для получения информации о кадастровой стоимости объекта недвижимости не обязательно посещать офис приема многофункционального центра предоставления услуг. Можно просто зайти на официальный сайт Росреестра rosreestr.ru.

Сайт Росреестра предлагает гражданам и организациям удобные электронные сервисы, которые позволяют сэкономить время и быстро получить нужную информацию.

С помощью сервиса «Справочная информация по объектам недвижимости в режиме online».

Чтобы получить справочную информацию по объекту недвижимости в режиме online, можно использовать специальный сервис в разделе «Электронные услуги и сервисы». По кадастровому номеру, условному номеру или адресу объекта недвижимости можно получить справочную информацию об объекте недвижимости, в том числе сведения о кадастровой стоимости.

С помощью сервиса «Публичная кадастровая карта».

Публичная кадастровая карта содержит сведения Единого государственного реестра недвижимости. Нужный объект можно найти на карте по кадастровому номеру, а также использовать расширенный поиск. По каждому объекту недвижимости, данные о котором содержит сервис, можно узнать общую информацию, в том числе площадь и кадастровую стоимость объекта, а также характеристики объекта и кто его обслуживает. Информация сервиса является справочной и не может быть использована в виде юридически значимого документа.

С помощью сервиса «Получение сведений из фонда данных государственной кадастровой оценки» можно также узнать информацию о кадастровой стоимости объектов недвижимости, содержащуюся в фонде данных государственной кадастровой оценки.

В данном случае можно узнать включенные в фонд данных государственной кадастровой оценки сведения о кадастровой стоимости в случаях:

1) определения кадастровой стоимости объектов недвижимости в рамках государственной кадастровой оценки;

2) определения кадастровой стоимости объекта недвижимости в размере его рыночной стоимости.

Поиск информации о кадастровой стоимости в сервисе осуществляется по кадастровому номеру интересующего объекта в поле поиска. После ввода кадастрового номера нужно нажать на кнопку «Найти». Откроется ссылка на вкладку с информацией о запрашиваемом объекте недвижимости или надпись об отсутствии таких данных (в случае их отсутствия в фонде данных государственной кадастровой оценки). Можно также скачать отчет об определении кадастровой стоимости, в котором содержатся сведения об интересующем объекте недвижимости. Информация сервиса предоставляется бесплатно в режиме реального времени.

Таким образом, воспользовавшись одним из перечисленных способов, можно бесплатно узнать кадастровую стоимость объекта недвижимости.

Какова кадастровая стоимость квартиры? — Merosa Grup

Каждый дом — деревенский или городской — кроме рыночной стоимости, которая определяет цену торговли, имеет кадастровую стоимость. Мы не можем игнорировать это число, потому что на него сосредоточены почти все налоги, связанные с домом. Кадастровая стоимость устанавливается без учета всех переменных рынка, и она используется, например, для расчета налогов, таких как земельный налог (IBI на испанском языке) или испанский налог на передачу собственности (ITP).

Кадастровая стоимость присваивается каждому объекту недвижимости на основе контрольных дат и остается в земельном кадастре, административном государственном реестре, который собирает — помимо кадастровой стоимости — некоторую важную информацию о доме, такую как местонахождение, распределение или название дома. владелец. Это общедоступный реестр, и любой может проконсультироваться, хотя, если у нас есть собственность, мы можем получить доступ к полной информации, а если мы не владеем ею, сведения, которые мы получим, будут частичными.Все дома и квартиры должны быть внесены в земельный кадастр по закону, а владельцам будет предоставлен код из 20 цифр и букв, известный как кадастровая справка, который позволяет быстро идентифицировать и отличить дом.

Критерии оценки зависят от городского совета, в котором расположен дом, и обычно учитывают стоимость земли и постройки. Стоимость земли определяется по различным параметрам, например, по длине и количеству фасадов. Чтобы оценить постройку, необходимо принять во внимание некоторые аспекты, такие как древность или статус сохранности.Муниципалитеты одновременно проводят кадастровую оценку домов и должны запросить разрешение на это в Министерство финансов (Ministerio de Hacienda на испанском языке). Постановление устанавливает, что между пересмотром и пересмотром должен быть промежуток не менее 5 лет.

Если мы владеем этим местом, мы должны иметь в виду кадастровую стоимость, потому что она является основой для расчета различных налогов, например, НДФЛ (IRPF на испанском языке) или вышеупомянутых IBI и ITP. Налог на прирост капитала, который представляет собой налог на разницу в стоимости дома, также рассчитывается на основе кадастровой стоимости между покупкой и продажей квартиры.Обычно это значение увеличивается каждый раз, когда городской совет пересматривает их, поэтому чаще всего вам придется платить прирост капитала.

как рассчитать пример. Как узнать кадастровую стоимость недвижимости

В 2015 году были внесены изменения в порядок исчисления налога на имущество физических лиц. Им платят собственники жилых домов, квартир в бюджет муниципального образования по месту нахождения объекта. Подробнее о том, как рассчитать налог с продаж по кадастровой стоимости, читайте дальше.

Итого

Кадастровая стоимость — ориентировочная стоимость жилья, рассчитываемая независимыми оценщиками. Полученные данные заносятся в кадастр недвижимости. Переоценка проводится не реже одного раза в 3 года, максимальный срок — 5 лет.

С 2015 года в России изменился порядок исчисления налога на имущество. Он будет рассчитан на основе инвентаризации и кадастровой стоимости, близкой к рыночной.Чем дороже будет оценен объект, тем большую сумму налога придется заплатить его владельцу. То есть размер комиссии часто будет варьироваться в зависимости от рыночной ситуации.

Как рассчитывается налог на 2015 год?

Все расчеты держим, после чего отправляем уведомление по месту жительства собственника недвижимости. Смета на 2015 год основана на кадастровой (рыночной) стоимости объекта. Субъектам, не успевшим до 31.12.2015 утвердить сметную стоимость объектов и предоставить правовой акт, необходимо рассчитать размер начисления исходя из инвентарной стоимости.Полный переход на новую калькуляцию будет произведен до 2020 года.

Объекты налогообложения:

- Дома, помещения;

- Строение площадью 49,99 квадратных метров, пригодное для ведения сельского хозяйства;

- Гаражи.

- Незавершенное строительство, который будет использоваться как жилой дом.

Налог на имущество от кадастровой стоимости оплачивает собственник объекта.

Алгоритм

Новый налог на кадастровую стоимость рассчитывается по следующей формуле:

NC = (Кадастровая стоимость-Удержание) x Доля x Ставка.

Плата за инвентарную стоимость рассчитывается иначе:

Ни то, ни другое = Invento. стоимость x доля x ставка.

В случае объектов, которые в отчетном периоде были куплены или проданы, рассчитанная сумма налога корректируется специальным коэффициентом. Он определяется соотношением месяцев владения активами к количеству календарных месяцев в году. Если сделка купли-продажи была оформлена 15 апреля, то в базе продавца для расчета суммы налога будет 4, а для покупателя — 9.

Переходный

С целью снижения налоговой нагрузки был разработан специальный переходный порядок расчета, рассчитанный на 4 года. В этот период ставка налога будет скорректирована с учетом специального коэффициента 0,2 — 1 год; 0,4 — на 2-м курсе; 0,6 — на 3-м курсе; 0,8 — на 4-м курсе. Переходная схема применяется только в том случае, если налог на имущество по кадастровой стоимости превышает последнюю сумму сбора, рассчитанную по инвентарной стоимости. В следующей таблице приведены примеры расчета налога на недвижимость в виде квартир.

Исходные данные | Пример 1 | Пример 2 |

Кадастровая стоимость млн. | 13,00 | 8,00 |

Ставка | 0,15% | 0,10% |

Площадь м | 101,8 | Из 58,9 |

Сумма налога в 2014 руб. | 9840 | 7958 |

Удержание (20 кв.м) | 2554028 (13000000 / 101,8 x 20) | 2716468 (8000000 / 58.9 x 20) 9000 |

Налоговая база, руб. | 10445972 (13000000 — 2554028) | 5283532 (8000000 — 2716468) |

Сумма налога | 15668 (10445972 x 0.15%) | 5283 (5283532 х 0,1%) |

Сумма налога, руб. | 11005 ((15668 — 9840) x 0,2 + 9840)) | 5283 |

Примеры расчета налога ясно показывают, как применить освобождение.

Ставки

Размер налога, подлежащего уплате в бюджет, напрямую зависит от оценочной стоимости объекта недвижимости. В следующей таблице перечислены налоговые ставки.

Кадастровая стоимость (млн руб.) | Ставка |

Жилые дома и строения | |

До 10 | 4 0,1073 |

10-20 | 0,15% |

20-50 | 0,20% |

50-300 | 0,30% |

300 | Из 2.00% |

Гараж | 0,10% |

Незавершенное строительство | 0,30% |

Прочие объекты | 0,50 % |

Имущество, относящееся к многоквартирному дому, объектом налогообложения не является.

Как узнать кадастровую стоимость недвижимости? Вы можете сделать запрос в органы Федеральной службы государственной регистрации или посмотреть на официальном сайте Росреестра в разделе «Электронные услуги».

Вычеты

Рассчитывает налоговую базу для каждого объекта за вычетом стоимости определенного количества площадей.

Объект | Удержание, кв.м |

Квартира | 20 |

10 | |

Жилое здание 900 50 | |

Единый комплекс, включающий одно жилое помещение. | 1 млн руб. |

Льготы

Имеется список граждан, не платящих налог на кадастровую стоимость. К ним относятся:

- Выход на пенсию;

- Представители творческих профессий;

- Инвалидам I и II групп;

- Собственники участка площадью 49,99 кв.м, расположенного на земельном участке, предоставленном для ведения личного подсобного хозяйства, садоводства, индивидуального строительства.

Исключение не распространяется на объекты, используемые в бизнесе, и квартиру, которая находится в частной собственности.

Купля-продажа недвижимости

Большинство сделок с недвижимостью осуществляется по более низкой цене. Квартиры рыночной стоимостью 16 млн руб., Согласно документам, проданы за 1 млн руб. Желающих платить большие суммы налога у государства мало. Снижение стоимости объекта позволяет достичь поставленной цели. Чтобы разорвать этот порочный круг, в 2014 году были внесены поправки в Налоговый кодекс. Новый налог на проданное имущество физических лиц рассчитывается на большую величину: контрактной цены или кадастровой стоимости, скорректированной с понижающим коэффициентом 0.7. Эта величина равна доходу от продажи объекта.

Пример 1

В 2015 году был продан по выгодной цене 0,999 млн руб., Кадастровая стоимость объекта — 5,4 млн руб., Скорректированная — 3,78 млн руб. Так как сделка была реализована в 2015 г., комиссия будет выплачиваться по основа контрактной цены. Неважно, на каком основании было получено имущество.

Поправки к закону

Налог с продаж на кадастровую стоимость при продаже недвижимости применяется к объектам из собственности в 2016 году.Основания перехода права собственности не имеют значения. Налогоплательщик может приобрести, получить по наследству или в дар для строительства собственности. Отсчет времени начинается с момента внесения записи в государственный реестр. К объектам, приобретенным до 01.01.2016, применяется старый налог.

Пример 2

Право собственности на квартиру получил собственник в 2016 году. Через несколько месяцев он решил ее продать. Ориентировочная стоимость проекта составляет 4,5 млн руб., А скорректированная — 3,15 млн руб.

Вариант 1. Указанная в договоре цена сделки составляет 4,9 млн руб. По согласованию стоимость дополнительных запасов будет принята для расчета налога.

Вариант 2. Указанная в договоре цена сделки составляет 0,999 млн руб. В этом случае необходимо будет рассчитать налог на имущество по кадастровой стоимости, так как это больше, чем договор.

Долевое участие

Если налогоплательщику принадлежит часть имущества, то расчет будет производиться по такому алгоритму:

- Рассчитать сумму налога по стандартной схеме с учетом установленного законом вычета.

- Расчетное значение делится на площадь квартиры для определения инвентарного рейтинга один метр.

- Полученное значение умножается на количество метров, принадлежащих налогоплательщику.

- Рассчитанная стоимость умножается на понижающий коэффициент, если недвижимость приобретена в середине налогового периода.

Такая практика налогообложения действует во всем мире, но в европейских странах ставка налога выше. Во Франции налог на недвижимость составляет 50% доходов местных бюджетов, в США — 70%, в Великобритании — 100%.Раньше действующий налоговый режим предусматривал не более 20% поступлений в бюджет РФ.

Извещение

Квитанция об оплате суммы сбора будет отправлена резидентам с апреля по ноябрь 2016 года. При отсутствии таковой налогоплательщик обязан уведомить IRS о наличии объекта. К заявлению необходимо приложить копии документов о праве собственности и предоставить их в IRS до 31 декабря следующего года. Например, если квартира была куплена в 2015 году, срок сдачи отчетности — 31 год.12.16. До 18.10.16 года уведомление о сумме платежа также было отправлено в электронном виде в «Личном кабинете» на сайте ФНС.

Сроки

Уплата налога на имущество должна быть осуществлена до 1 декабря во все регионы России. В случае нарушения налогоплательщику грозит штраф в размере 20% от суммы сбора, а также начисляются проценты по ставке 1/300 ЦБ. Таким образом, неполучение уведомления не освобождает от уплаты налога.

Электронные платежи

Оплатить налог на кадастровую стоимость через сервис на сайте ФНС.Для этого вам понадобится специальная форма, в которой нужно заполнить реквизиты (ФИО, ИНН), указать вид налога, местонахождение собственности и сумму оплаты.

Служба сформирует квитанцию, которую можно будет оплатить в отделении банка. Также вы можете прямо на сайте выбрать одну из кредитных организаций и перейти на сайт банка для оплаты.

Завышение

Определение налога на имущество по кадастровой стоимости приведет к более высоким платежам. Оценка недвижимости зачастую даже выше рыночной.Юристам рекомендуется обратиться в суд и оспорить экспертную оценку. Большинство новых правил расчета налогов распространяются на владельцев элитных квартир, получивших недвижимость в наследство.

Налог с продаж на кадастровую стоимость двухкомнатной «Сталинки» площадью 65 квадратных метров к 2020 году увеличится до 50 тысяч. Экспертная оценка проводилась до кризиса. Так что сегодня она даже выше рыночной стоимости недвижимости. Особенно это заметно в регионах, чем в Москве.Оценка проводится государственными органами, заинтересованными в увеличении налоговой базы. Неудивительно, что желающих бросить вызов в 2015 году было 7,6 тысячи человек. По решению суда оценка снижена на 40–70%.

Судебное разбирательство

На оспаривание стоимости выделяется пять лет с момента внесения данных в государственный реестр. Первым делом вам необходимо написать заявление в комиссию при территориальном управлении Федеральной регистрационной службы.Основаниями для подачи могут быть:

- Неточность сведений о собственности;

- Неверная оценка рыночной цены.

До подачи заявки выделяется месяц. В случае отклонений обращайтесь в суд. Вам необходимо заранее подготовить исковое заявление и указать конкретный набор требований в отношении объекта, рыночной стоимости или изменить кадастровую оценку в связи с выявлением недостоверных данных. В любом случае решение комиссии судом рассматриваться не будет.

Если кадастровый номер кадастровой стоимости будет изменен в сторону уменьшения, то преобразование будет произведено с 1 января года, в котором была рассмотрена заявка, но не ранее даты последней оценки. Также желательно самостоятельно проинформировать налоговые органы о решении суда или комиссии и предоставить подтверждающие документы. Другой вопрос…

… уместно ли оспаривать?

Налог на имущество на кадастровую стоимость сейчас в столичном регионе рассчитывается в соотношении: 0,3% от стоимости земли и 0.1-0,3% от стоимости помещения. Прежде чем обращаться в суд, нужно убедиться, что гонорар действительно высок.

Как узнать кадастровую стоимость недвижимости? Первым делом нужно обратиться в Федеральную кадастровую палату, получить справку и паспорт. Параллельно вам необходимо заказать отчет профессионального оценщика по определению рыночной стоимости. К документу необходимо применить положительное заключение СРО, в котором указано, что заказанный отчет соответствует законодательству.Если кадастровая стоимость кадастрового номера будет выше хотя бы на 30%, можно обратиться в суд.

Ответчику необходимо указать Федеральную кадастровую палату. К заявлению необходимо приложить отчет оценщика, заключение СРО. Самое сложное — доказать нарушение прав соискателя. Это может быть разница в сумме трансфертного налога.

Если разница в расчетах меньше 30%, вам будет назначена судебно-медицинская экспертиза определения цены.Поэтому важно определить круг компаний, которые вы сможете предложить в ходе судебного разбирательства. В случае принятия положительного решения об уменьшении размера пошлины будет за год, в котором подано и рассмотрено заявление.

Цена вопроса

— свидетельство о кадастровом паспорте — 600 руб.

— Оценщик — минимум 80 тыс. Руб.

— заключение СРО — 20 тыс. Руб.

Судебно-медицинская экспертиза — 80 тыс. Руб.

— юрист — минимум 70 тысяч.

— Гербовый сбор — 6,5 тыс. Руб. (Включая транспортные расходы).

— Общая стоимость минимум 257 тыс. Руб.

Суд может переложить расходы на ответчика, но сначала придется потратить их самостоятельно. То есть снижать кадастровую стоимость имеет смысл, если она приближается к 45 млн руб. И, скорее всего, завышена в 2 раза. В этом случае ведение процесса окупится через несколько лет.

Земельный налог на кадастровую стоимость в 2016 году.

Плату уплачивают лица, владеющие земельными участками на праве собственности в постоянное или пожизненное пользование.Сумма налога рассчитывается по такому алгоритму:

Zn = KS x UD x St x KV, где:

- KS — кадастровая стоимость участка.

- UD — доля в собственности на земельный участок.

- CT — ставка налога.

- KV-коэффициент владения земельным участком (применяется в год покупки или продажи объекта).

Рассмотрим пример. Например, гражданин владеет земельным участком в столице, кадастровая стоимость которого оставляет 2 400 тысяч. На этом объекте при условии, что ставка налога равна 0.3%. Размер вознаграждения: 2400 х 0,3: 100 = 7,2 тыс. Руб.

Предположим, что налогоплательщик владел объектом только 3 месяца в году. Тогда комиссия будет рассчитываться иначе:

2400 х 0,3 / 100 х (3: 12) = 1,8 тыс. Руб.

Рассчитывается размер сбора, подлежащего уплате в бюджет. Физическим лицам по месту жительства направляется уведомление, в котором содержится информация о сумме и сроках оплаты. Если уведомление налогоплательщика не получено, он обязан проинформировать ФНС о наличии земельного участка и предоставить документы на право собственности.

Раскрыт способ снижения кадастровой стоимости квартиры, избегая увеличения налога

21,4% — это среднее значение, на которое кадастровая стоимость жилья в Москве вырастет с 2022 года. Предыдущая государственная кадастровая оценка (ГКО) проводилась в 2018 году. Периодичность переоценки — один раз в 2–5 лет. Это позволило мэрии столицы в 2020 году не проводить плановую переоценку, отложив ее на год. С другой стороны, цена выросла гораздо заметнее, чем три года назад: в 2018 году кадастр в Москве подорожал на 5-8%.

Кадастровая оценка жилья становится актуальной, когда речь идет о сделках с недвижимостью (купля-продажа, аренда, наследование, дарение). С такой оценкой сталкиваются все без исключения домовладельцы каждый год — когда им приходится платить налог на недвижимость, рассчитываемый точно на основе кадастровой стоимости.

Это означает, что налог на жилье обязательно вырастет. Но не факт, что это пропорционально увеличению кадастровой стоимости. Дело в том, что, с одной стороны, повышение кадастра может привести к переходу вашей квартиры в более «роскошную» ценовую категорию: сейчас пороговые значения установлены на уровне 10 млн рублей (до этой суммы, налог равен 0.1% от кадастровой стоимости, после — 0,15%) и 20 млн рублей (за этой границей ставка уже 0,2% от инвентарной стоимости). С другой стороны, резкого — более 10% в год — скачка налогов быть не может, так как это запрещено Налоговым кодексом.

Это означает, что, скорее всего, ваша квартира подорожает на 10%. А в следующем году — еще на 10%, и так до тех пор, пока не будет выбрано полное увеличение запасов (а там, скорее всего, вовремя придет новая переоценка)…

Можно ли оспорить увеличение кадастровой стоимости, если вы считаете, что она несправедливо завышена? Вполне: для этого, как говорит эксперт аналитического центра «Новый базис» Владимир Рязанский, достаточно написать заявление в Росреестр — типовая форма такого заявления доступна в центрах «Мои документы».Чтобы жалоба выглядела более обоснованной, вы можете сравнить кадастровую стоимость вашей квартиры с соседними (конечно, исходя из цены квадратного метра) и с квартирами в соседних домах. Если есть аномалия, что-то не так.

«Методика расчета, используемая кадастровой службой, одинакова для всех», — говорит Рязанский. — Поэтому чаще всего вы обнаружите, что все квартиры в аналогичных домах в вашем квартале стоят одинаково. В этом случае для сравнения можно взять стоимость инвентаря в других домах того же района, расположенных немного дальше.Если есть аномалия, есть также уважительная причина для спора. К сожалению, вероятность этого невелика. Но и он не равен нулю: случаев корректировки цен по заявлениям собственников очень много.

Как сказал эксперт, увеличение кадастровой стоимости имеет положительную сторону для владельцев недвижимости: оно наглядно отражает капитализацию объекта и существенно ограничивает возможность спекулятивного снижения цены. То есть в некотором роде «фиксирует» текущее — скажем прямо, изрядно перегретое — состояние столичного рынка недвижимости перед следующей переоценкой.

— Следует иметь в виду, что кадастровую стоимость для одной квартиры корректировать не будут, в Росреестре этот параметр изменят, если решат пересмотреть, будут для всего дома, — добавил Владимир Рязанский. — Отдельно стоит отметить, что прилегающая территория, хотя и является общей долевой собственностью собственников квартир, налогом не облагается.

Но снижение кадастровой стоимости при ревизии в текущих условиях — очень плохой сигнал, сказал «МК» сотрудник Департамента земельных ресурсов города Москвы.Это может произойти как в случае существующего или планируемого ухудшения состояния локации (например, дом находится или скоро будет внутри транспортной развязки), так и в случае, если объект планируется выкупить у собственников для государственных нужд.

Узнать кадастровую стоимость своей квартиры (а также соседних) можно на сайте Росреестра — там эта информация находится в открытом доступе. И с оспариванием повышения кадастровой стоимости стоит поторопиться: важно подать заявку до 19 октября, когда будет утвержден новый кадастр.

.

Что такое кадастровая стоимость? — bclever realty

Вероятно, один из терминов, который становится все более повседневным, когда мы покупаем недвижимость и у нас есть налог перед государством, это кадастровая стоимость. В общих чертах, кадастровая стоимость — это оценка, которую государство проводит в отношении собственности, и которая определит сумму налогов, которые мы должны заплатить за нее.

Эти типы оценок, которые часто проводятся в том же муниципалитете, где находится недвижимость, могут нам очень помочь при продаже или покупке дома, коммерческого помещения или квартиры, всегда принимая в качестве справки данные, которые она Он фигурирует в кадастре недвижимости.

Затем мы хотели собрать всю возможную информацию о стоимости дома, чтобы вы могли знать, в чем состоит эта оценка, что принимается во внимание при ее расчете или как мы можем проверить кадастровую стоимость. нашего объекта недвижимости по ссылке.

Что такое кадастровая оценка?

Кадастровая оценка, по сути, является объективным показателем, устанавливаемым администрацией страны для беспристрастного определения стоимости недвижимости. Эти критерии оценки включены в правила, касающиеся кадастра каждого муниципалитета, и напрямую зависят от Министерства финансов и Главного управления кадастра.

Таким образом, с учетом ряда характеристик дома, таких как тип собственности, его местонахождение или возраст здания, рассчитывается административная кадастровая оценка. Таким образом, поскольку администрация сама устанавливает критерии оценки, достигается более объективная и нейтральная оценка исключительно с учетом реального описания собственности.

Что влияет на кадастровую стоимость дома или места?

В кадастровой стоимости дома мы можем выделить несколько показателей, которые сделают оценку собственности для административных целей большей или меньшей.При проведении кадастровой оценки жилого или коммерческого помещения учитываются следующие параметры:

- Подробное географическое положение объекта недвижимости.

- Тип собственности в соответствии с городскими, деревенскими или особыми характеристиками (предназначен для специального использования) и городскими особенностями земли и участка, на котором она была построена.

- Рыночная стоимость дома или дома.

- Возраст, состояние сохранности и производственные затраты, которые привели к строительству или восстановлению собственности.

- Особые условия здания, а также его возможный исторический или художественный характер.

- Качество и использование, которое будет отдано собственности.

Как узнать кадастровую стоимость недвижимости

Если нас интересует кадастровая оценка недвижимости или коммерческих помещений, первое, что мы должны принять во внимание, это то, что процесс будет отличаться в зависимости от того, собственность принадлежит или не является нашей собственностью.

В случае, если мы являемся собственниками собственности, чтобы узнать кадастровую стоимость, единственное, что мы должны сделать, это ознакомиться с последней квитанцией налога на собственность (IBI). В этой квитанции четко указана кадастровая стоимость принадлежащего нам здания.

Таким же образом, если мы не нашли квитанцию IBI, мы также можем лично обратиться в любой пункт кадастровой информации в нашей ратуше, где мы можем получить доступ ко всей кадастровой информации, относящейся к собственности, которая принадлежит нам.В случае, если мы не являемся владельцами этой собственности, мы можем ознакомиться с некоторыми данными кадастровой информации (такими как местоположение, кадастровая справка или застроенная поверхность) через картографическое средство просмотра в Электронной штаб-квартире кадастра.

Чтобы узнать защищенные данные о собственности без ее владельцев, такие как кадастровая оценка дома и земли, на которой он построен, или собственность владельцев, нам потребуется специальное разрешение и цифровой сертификат X509.

Как узнать кадастровую стоимость по ссылке

Кадастровая ссылка — это буквенно-цифровой код, который позволяет официально идентифицировать все объекты недвижимости, зарегистрированные в картографии кадастра. Чтобы иметь возможность узнать кадастровую стоимость объекта недвижимости по его ссылке, первое, что мы должны знать, — это комбинация букв и цифр, обозначающая объект недвижимости.

Эту справку можно найти в Электронном управлении кадастра, в Реестре собственности нашего городского совета или, как и в случае с кадастровой стоимостью, в последнем полученном налоге на недвижимость.Получив этот код, мы можем перейти к любому официальному носителю, где хранятся данные кадастра, и проконсультироваться, имея только ссылку, все, что нам нужно знать об этом конкретном объекте недвижимости.

Я надеюсь, что эта статья помогла вам познакомиться с реальной стоимостью недвижимости и что вы можете применить ее к конкретному случаю вашего дома.

НАЛОГ НА СОБСТВЕННОСТЬ В ИТАЛИИ: ПОЛНОЕ РУКОВОДСТВО НА 2020 ГОД

У вас есть недвижимость в Италии? Или вы планируете его купить?

Итальянский сектор недвижимости процветал за последние лет из-за роста количества авиакомпаний, прибывающих в Италию, снижения цен на поездки и железнодорожной системы , которая была значительно улучшена за последнее десятилетие, чтобы путешествовать по городам быстро. и доступный.

Здесь, в этой статье, вы можете найти полезные советов и советов того, на что вы можете рассчитывать при покупке и обслуживании дома в Италии.

Покупка дома в Италии: какие налоги платить?

При покупке недвижимости необходимо учитывать несколько налогов. Они могут различаться в зависимости от типа или свойства , его состояния и его цели ; некоторые из них изменяют стоимость, и поэтому их нельзя игнорировать.

Мы перечислим их здесь для вас.

1. Гербовый сбор

Этот налог составляет от 2% до 9% от кадастровой стоимости дома. Однако она никогда не будет меньше 1000 евро, независимо от стоимости недвижимости.Если вы покупаете у частного лица, вы не платите НДС.

Кроме того, если эта недвижимость является вашим основным местом жительства в Италии и вы проводите здесь более 6 месяцев в году, налог составит только 2% от кадастровой стоимости.

С другой стороны, если это ваша вторая недвижимость и вы не являетесь постоянным резидентом, этот налог повышается до 9% от кадастровой стоимости.

В случае, если покупка была предоставлена компанией зарегистрированной в Италии компанией , налог составит только 200 € .

У вас также есть возможность заявить в налоговое управление , что вы станете резидентом в течение 18 месяцев с момента покупки.

Вот полезная схема, предоставленная Gateaway:

Кадастровая стоимость многих итальянских объектов недвижимости по-прежнему намного ниже, чем фактическая рыночная стоимость , поскольку расчет фактически повторяется, когда наступает время продажи недвижимости, а многие дома уже несколько десятилетий принадлежат одному и тому же владельцу.В акте продажи дома указывается кадастровая стоимость .

Акт (по-итальянски rogito) или публичный документ купли-продажи , по сути, представляет собой договор, по которому оформляется передача права собственности на дом и цена, которую покупатель уплатил продавцу для страхования Это.

2. Земельный кадастр

Налог на регистрацию земли или по-итальянски «i mposta catastale » — это фиксированная плата, которая варьируется от 50 евро (если вы покупаете дом у частного продавца) до 200 евро (если вы покупаете дом у зарегистрированной компании в Италии. ).

Это необходимо для того, чтобы изменить право собственности на объект в кадастровых списках.

3. Ипотечный налог

Ипотечный налог, или, по-итальянски, «imsta ipotecaria», также является фиксированным и варьируется от 50 евро (если вы покупаете дом у частного продавца) до 200 евро (если вы покупаете дом у зарегистрированной компании в Италии).

4. НДС

НДС НДС (налог на добавленную стоимость) или IVA , как его называют по-итальянски, уплачивается при каждой покупке, и дом не является исключением.

Если вы покупаете у частного продавца, НДС не взимается; однако варьируется от 4% до 22% в случае, если вы покупаете у зарегистрированной компании. Этот налог варьируется в зависимости от того, покупаете ли вы первичный дом (4%), вторичный (10%) или роскошный дом (22%).

5. Налог на прирост капитала

Налог на прирост капитала или plusvalenza пропорционален приросту капитала, который продавец получает от продажи недвижимости. Это налог, который действует только на продавца.Вот три аспекта, которые следует учитывать при использовании этого налога:

- Этот налог не взимается, если вы владеете домом более 5 лет.

- Если вы не являетесь резидентом Италии, возможно, вам придется заплатить этот налог в своей стране.

- Во всех остальных случаях вам придется заплатить около 26% от чистой прибыли дома; Чтобы рассчитать это, вы должны вычесть из прибыли налоги, агентские и строительные работы, которые вы сделали для этого дома. Возможно, вам понадобится бухгалтер, который поможет вам их рассчитать.

- Есть много освобождений от этого налога, и в большинстве случаев вам не придется об этом беспокоиться.

- Это налогообложение прироста капитала от продажи собственности было применено, чтобы избежать покупки дома только в спекулятивных целях.

6. Нотариальные расходы

В Италии, как и во многих других странах, вам нужен нотариус для подтверждения договора купли-продажи и проверки того, что все на 100% соответствует закону .

Это не налог, но это стоимость, которую вы должны принять во внимание.

Нотариальные расходы могут варьироваться в зависимости от типа покупки , который вы совершаете. Является ли недвижимость жилой, коммерческой или вы меняете место использования собственности перед покупкой ? Есть ли сдача в аренду? Это может повлиять на расходы, связанные с наймом нотариуса. Для оформления покупки дома расходы на нотариуса, как правило, составляют не менее 1000 € или 1% от суммы сделки .

7. Агентское вознаграждение

Если вы покупаете дом в агентстве недвижимости , имейте в виду, что вам придется заплатить определенный процент от транзакции агентству недвижимости, которое ведет переговоры о сделке.В среднем процентное соотношение агентств недвижимости в Италии для покупателя варьируется от 1% до 5% в зависимости от компании.Полезная схема для понимания всех налогов Здесь в этой таблице вы можете найти все расходы, связанные с покупкой недвижимости в Италии.

Стоимость и налоги, связанные с владением домом в Италии

Стоимость содержания недвижимости в Италии рассчитать намного проще. Это: IMU, Tasi e Tari , и вместе они называются IUC, «Imposta unica comunale» или в английском языке «единый муниципальный налог».

1. IMU

Когда-то называвшееся ICI, IMU — это обычный итальянский налог на недвижимость , как и во многих других странах.

Если ваша недвижимость в Италии является вашим основным местом жительства, и вы живете здесь более 6 месяцев в году, вам не нужно платить этот налог.

Однако, если дом классифицируется как люкс, вы все равно должны заплатить его, независимо от того, что это ваше основное место жительства. Таким образом, вы также должны заплатить этот налог, если недвижимость в Италии является вашим вторым домом.

Это примерно 5% катастрофической стоимости дома плюс 5%, умноженные на коэффициент, который варьируется от города к городу.

В целом в среднем составляет 1,06% от переоцененной кадастровой стоимости.

Муниципалитет, в котором расположена ваша недвижимость, не отправит вам счет на дом, а только уведомит вас о сроке и используемом коэффициенте.

Для выполнения расчета и фактического платежа вам может потребоваться обсудить это с вашим бухгалтером.

2.ТАСИ

Это налог за услуги, предоставляемые ратушей или по-итальянски « municipio ». Он варьируется от города к городу и не существует в автономных провинциях Тренто и Больцано.

Даже если вы решите снять свое жилье на время, когда вы не живете в своем доме в Италии, вы все равно обязаны уплатить этот налог. Поэтому вы можете включить эти расходы в арендную плату.

3. ТАРИ

Это налог на вывоз мусора .Он должен выплачиваться только один раз в год и включает фиксированную плату, зависящую от квадратных метров дома и количества людей, проживающих в этом месте.

По этому налогу вы получите письмо прямо на свой домашний адрес.

Когда платить

ИДУ следует проводить два раза в год. Первый крайний срок — июня , второй — декабря .

Поскольку ИДУ, так и ТАСИ нужно платить как в июне, так и в декабре.

Полезные советы

Учтите также, что эти налоги могут варьироваться в зависимости от типа вашего имущества.

В таблице ниже вы можете найти более подробную информацию об этой особенности.

Окончательное рассмотрение

Это основные налоги, о которых вам следует знать в Италии.Расслабьтесь, не паникуйте и изучайте их!

Кроме того, может быть много льгот и государственных стимулов при покупке, а также содержании дома в Италии в зависимости от типа собственности и ее условий.

Всегда спрашивайте тип собственности , к которому относится ваш дом, у вашего бухгалтера и как наиболее удобно использовать вашу собственность с учетом вашей ситуации.

Если вы покупаете дом в Италии, мы настоятельно рекомендуем спросить о этих налогов у вашего продавца .

Большинство налогов, упомянутых здесь, теперь можно уплатить онлайн без особой суеты.

Если вы планируете арендовать свою недвижимость в Италии или вести бизнес по краткосрочной аренде в Италии, ознакомьтесь также с моей статьей о том, как запустить airbnb в Италии.

Если вы хотите узнать больше по этой теме, я предлагаю вам ознакомиться с моей книгой «Руководство покупателя итальянской недвижимости: исчерпывающее руководство по владению недвижимостью в Италии для англоговорящих, эмигрантов и нерезидентов Италии».

Ознакомьтесь также с нашими статьями о заполнении налоговой декларации в Италии, налогах на airbnb в Италии или нашем руководстве по выходу на пенсию в Италии.

Об авторе сообщения

Николо Болла

Вернувшись в Италию из США в 2013 году, я понял, насколько необходима бухгалтерская и налоговая фирма, чтобы помочь эмигрантам, живущим в Италии, соблюдать местные налоговые правила.

Моя идея зародилась, когда мне пришлось самому пройти через сложную итальянскую налоговую систему, и именно тогда я начал бухгалтерский учет Bolla. Его миссия очень проста, но утопична: сделать итальянские налоги легкими и управляемыми.

В Accounting Bolla мы стремимся помогать нашим клиентам простыми решениями.

С 2017 года мы можем с гордостью заявить, что помогли тысячам клиентов оптимизировать налоги и безопасно инвестировать в Италию.

Мы помогаем продавать бизнес электронной коммерции в Италии из ЕС.Если вас не устраивает НДС в Италии, мы разберемся с этим.

Налоги на имущество для нерезидентов

Все владельцы недвижимости в Испании обязаны платить три разных налога каждый год.

Если вы являетесь резидентом , вы облагаетесь подоходным налогом (включая налог на прирост капитала) и налогом на недвижимость (IBI).

Если вы являетесь нерезидентом Испании , вы облагаетесь подоходным налогом (включая налог на прирост капитала), налогом на имущество, а также дополнительным налогом на имущество нерезидентов.

В этой статье мы рассмотрим все налогов на недвижимость, которые вы должны заплатить при покупке недвижимости в Испании.

Налог на приобретение недвижимости для нерезидентов

Если вы нерезидент, то налоги на имущество для вас составляют 3:

- Налог на прибыль (включая налог на прирост капитала).Подоходный налог для нерезидентов учитывает только доход от собственности; поскольку доход от заработной платы необходимо декларировать в стране вашего проживания. Если собственность предназначена для вашего собственного использования, вы должны заплатить определенный процент от вашей собственности; если вы арендуете недвижимость, вы должны указать полученную сумму в качестве арендной платы.

- Годовой налог на недвижимость: Подробнее см. Ниже.

- Дополнительный налог на имущество нерезидентов.

Для того, чтобы заплатить эти налоги, вы должны подать заявление на получение Número de Identificación de Extranjero (Número de Identificación de Extranjero), который является вашим испанским налоговым идентификационным номером . Не испанские жители всех национальностей также имеют свои номера. Вы должны запросить этот номер при покупке недвижимости. Этот номер идентифицирует вас с испанскими властями и необходим , когда уплачиваются налоги или вам необходимо решить проблему с налоговой службой.

Годовой налог на недвижимость в испании

Этот налог на недвижимость основан на кадастровой стоимости, и для одного и того же типа собственности может сильно варьироваться от одного города к другому, так как это муниципальный налог. Этот налог на недвижимость называется IBI, «Impuesto sobre Bienes Inmuebles». Налог увеличивается каждый год в зависимости от инфляции.

Для нерезидента лучшим решением будет уплата налога прямым дебетом. Банк предоставит вам форму, разрешающую уплату налога, и копия формы будет передана на хранение в местный совет . Это обеспечит своевременную оплату налогов, как и другие счета за коммунальные услуги, принадлежащие вам. В дополнение к оценочной стоимости вашей собственности (кадастровая стоимость), IBI также принимает во внимание ваш справочный кадастровый номер, который идентифицирует вашу собственность в кадастровом офисе. Это может быть важно при покупке и продаже недвижимости, потому что иногда физическое описание не согласуется с описанием в титульном документе. Эти три налога нельзя избежать, так как Испанское налоговое агентство (Hacienda) будет проверять счета во время продажи собственности. Депозит в размере 3% будет внесен на общую цену продажи, что является гарантией против подоходного налога и налога на имущество за предыдущие четыре года, а также гарантией против вашей налоговой задолженности по приросту капитала. Во время подписания договора купли-продажи вас также попросят предъявить текущий налоговый чек на недвижимость, IBI.

налог на имущество

Налог на имущество — это прямой личный налог, который применяется индивидуально не к годовому доходу или сделкам, а к личному богатству людей, и рассчитывается на основе стоимости всех активов налогооблагаемого лица. Налог на богатство применяется только к недвижимости, покупная цена которой превышает 700 000 евро.

Испанский подоходный налог

Испанский подоходный налог не применяется к основному месту жительства владельца-резидента. Однако это касается и второго места жительства. В случае нерезидента , поскольку эта недвижимость не считается основным местом проживания, налог должен уплачиваться ежегодно. Размер налога составляет 2% от кадастровой стоимости недвижимости как фиктивный доход от аренды. Ее можно уменьшить до 1,1%, если кадастровая стоимость повышалась с 1994 г. — а во многих случаях так и было.Для резидентов этот налог уплачивается, как если бы это была прибыль. Для низкого дохода процент выплаты составляет 15%, а для высокого дохода процент составляет 30% или даже 40% . Нерезидент всегда облагается налогом по фиксированной ставке 24% на любой доход, полученный в Испании. Этот налог на прибыль в размере 24% не следует путать с налогом на прирост капитала в размере 21% от прибыли от продажи активов, таких как дом или акции компании.

покупка дома в испании: налоги и планирование расходов

Когда покупает недвижимость в Испании, налоги играют большую роль в процессе планирования.Если мы примем во внимание оценку дома, нотариуса, реестр и соответствующие налоги (НДС, ИТП…), эксперты рекомендуют сэкономить от 10% до 12% от стоимости дома. Все они являются обязательными расходами , которые связаны с покупкой и продажей собственности, , хотя «счет-фактура», подлежащий оплате, будет зависеть от того, новый это дом или подержанный, и от суммы той же самой.

НАЛОГИ НА АРЕНДУ НЕДВИЖИМОСТИ В ИСПАНИИ

Если вы являетесь резидентом или нерезидентом Испании, аренда вашей собственности является законной. Однако, вы должны помнить, что вы должны сообщать о своем доходе от аренды в налоговые органы. . На самом деле вы должны сообщить о доходе в течение 30 дней с момента его получения , но вы можете запросить это ежеквартально, чтобы упростить оформление документов. Это правда, что почти все арендодатели, сдающие свою недвижимость в аренду, не декларируют этот доход в налоговых органах Испании , и шансы быть пойманным невелики . Тем не менее, испанский подоходный налог учитывает выгоды, возникающие в Испании .

Если вы нерезидент, вы должны платить 24,75% дохода от аренды. Вы не можете уменьшить 50%, как в случае с собственниками-резидентами. Если вы являетесь резидентом, вы должны включить свой доход от аренды с другим доходом при подаче годовой испанской налоговой декларации. Если вы регистрируете свою собственность как туристическую аренду, вы можете взять на себя расходы по содержанию своей собственности как коммерческие расходы и компенсировать их налогом на недвижимость.

Часто задаваемые вопросы о налоге на недвижимость в Испании

Есть ли в Испании налог на недвижимость?Да.Есть налоги на недвижимость в Испании. Их устанавливает местный провинциальный совет.

Сколько стоит налог на недвижимость нерезидентов в Испании? Налоги варьируются от 0,405% до 1,166% от кадастровой стоимости собственности,

% в зависимости от провинции. В вашем годовом платеже по налогу на недвижимость (Impuesto sobre Bienes Inmuebles- IBI)

вы найдете самую последнюю кадастровую стоимость.

Налог на недвижимость (IBI) уплачивается покупателем один раз в год, который может быть разделен на несколько частей.Годовая ставка налога составляет от 0,4 процента до 1,1 процента от кадастровой оценки недвижимости . Этот налог будет зарегистрирован в Испании на вашем текущем счете. Пример: квартира 350 000 евро, IBI будет от 500 до 700 евро в год.

Сколько стоит содержание дома в Испании?

Поздравляем — вы новый счастливый обладатель прекрасного дома в солнечной Испании! Теперь, когда вы живете в мечте, каковы затраты на содержание вашей собственности в Испании?

В верхней части списка расходов на содержание недвижимости в Испании идет испанский «IBI» («Impuesto Sobre Bienes Inmuebles»), что буквально переводится как налог на недвижимость.Тем не менее, это было бы более точно описать как эквивалент муниципального налога Великобритании, поскольку IBI подлежит уплате в вашу местную мэрию, за регистрацию вашей собственности для обслуживания и поддержания ваших общественных услуг и инфраструктуры.

Налог на недвижимость Испании IBI: сколько я должен платить?

Испанский налог на недвижимость (IBI) взимается ежегодно (с августа по ноябрь) и рассчитывается на основе региональной кадастровой стоимости, которая учитывает размер застройки собственности, классификацию земли, на которой построена недвижимость, размер участка и близость к услуги и инфраструктура.Все эти факторы являются переменными в уравнении, используемом для присвоения «кадастровой стоимости» (налогооблагаемой стоимости) каждой собственности в районе. Как правило, налогооблагаемая стоимость, рассчитываемая местной ратушей («Ayuntamiento» на испанском языке), обычно составляет около 0,4–0,5% в год от кадастровой стоимости. Например, в целом IBI для квартиры стоимостью 100 000 евро будет составлять около 400 евро в год.

Существуют значительные различия в расчетах кадастровой стоимости между муниципалитетами Испании в зависимости от уровня государственных услуг, предоставляемых местным советом, и от того, является ли ваш район охвата небольшим городом или крупной столицей провинции.Местоположение земли и тип жилья имеют прямое влияние на размер ежегодных налоговых выплат IBI. Финка в сельской местности Испании будет облагаться налогом IBI в размере нескольких сотен, тогда как прибрежная недвижимость в эксклюзивных районах, таких как вилла в Марбелье, может стоить дороже.

Обычно называется налогом IBI в Испании, в некоторых регионах, например, в провинции Аликанте, налог IBI обозначается как «SUMA». SUMA означает «Suma Gestión Tributaria» — государственное провинциальное агентство, созданное провинциальным советом Аликанте, которое специализируется на налоговом администрировании: оценке, выставлении счетов, сборе и исполнении.

Как я могу платить налог на недвижимость IBI?

Большинство муниципалитетов отправляют IBI уведомления о налоге на имущество, в которых объясняется, как, где и когда должны быть произведены выплаты. Некоторые ратуши предлагают скидки за своевременную оплату, и все ратуши добавляют штрафы за просрочку платежа.

Важно отметить, что юридическая ответственность за уплату испанского налога на недвижимость лежит на домовладельце. Ратуши не обязаны рассылать напоминания, и отсутствие письменного уведомления не освобождает от необходимости своевременной оплаты.

Полезно знать: налог на недвижимость IBI

- Налог IBI в Испании — это налог на недвижимость, взимаемый вашим местным советом.

- Налог на недвижимость IBI уплачивается один раз в год.

- Сохраняйте свои счета-фактуры IBI по налогу на недвижимость, поскольку, если вы продадите свой дом, юрист покупателя попросит копии за последние четыре года.

Налог на недвижимость нерезидентов в Испании

IRNR Подоходный налог нерезидентов (известный как «Impuesto Sobre la Renta de No Residentes» на испанском языке) — это ежегодный налог для нерезидентов (которые проживают в Испании за меньшую плату). 183 дня в году) и собственное имущество.Как владелец недвижимости-нерезидента, который не сдает вашу собственность в аренду, и если у вас нет другого дохода в Испании, вы должны платить подоходный налог в зависимости от стоимости вашей собственности.

Налог рассчитывается на основе процента от кадастровой стоимости, которая может быть найдена в вашей квитанции IBI, ежегодно выдаваемой вашей мэрией. Этот налог должен быть подан в период с 1 января по 31 декабря относительно предыдущего налогового года.

IRNR обычно будет очень низким.Он основан на налогооблагаемой сумме 1,1% от кадастровой стоимости и облагается налогом по ставке 19% для граждан ЕС и 24% для граждан стран, не являющихся гражданами ЕС. Например, для собственности стоимостью 100000 евро вам нужно будет платить 190 евро в год или 240 евро как гражданин страны, не являющейся гражданином ЕС, для IRNR.

Любой доход, полученный в Испании в качестве нерезидента, также подлежит обложению подоходным налогом, таким как проценты, полученные по банковским вкладам в Испании, собственности в Испании, доход от аренды в Испании или любой доход, полученный от коммерческой деятельности в Испании.Налог, уже уплаченный в Испании, может быть вычтен в соответствии с соглашениями об избежании двойного налогообложения между странами.