Movchan’s Group — Front page ENG

Movchan’s Group — Front page ENGПодписаться на нашу рассылку

- Главная

- Фонды

- Гибридная стратегия стоимостного инвестирования в акции

Сочетание абсолютного и относительного дохода

Связаться с намиФорма реализации стратегии

12–13%*

целевая доходность портфеля на

длинном горизонте

16-25

акций в

портфеле

3–5 лет

инвестиционный

горизонт

Более 20 лет

опыт управляющего

на рынке

*целевая доходность не является гарантией и не может служить ориентиром для принятия решения об инвестициях

8 основных параметров стратегии

01

Фундаментальный подход к инвестированию

Стоимостное инвестирование

02

Инструменты

Акции и опционы

03

Выбор географии рынков

В основном развитые

04

Методы оценки конкретных акций

Количественные и качественные

05

Отношение к таймингу

Умеренное использование и автоматическое следование

Подход к отбору конкретных позиций

Отличные компании по хорошей цене и хорошие компании по дешевой цене или короткие путовые позиции на них

07

Инвестиционный горизонт

Долгосрочный (buy&hold) – иногда достижения справедливой стоимости хороших акций приходится ждать более трех лет

08

Отношение к диверсификации

Умеренное – даже 16 акций достаточно для создания диверсифицированного портфеля, если он хорошо диверсифицирован по географическому и отраслевому принципу

Профессиональное управление

Стратегия разработана и используется для управления фондом специалистом по стоимостному инвестированию, более 20 лет отработавшим в крупнейших инвестиционных структу- рах мира (Rothschild, Deloitte, Тройка Диалог, Банк Москвы).

Совпадение интересов клиентов и управляющих

Управляющие разделяют с инвесторами и риски, и успехи в управлении — они инвестировали в фонд свои средства первыми и открыли его для инвесторов, только когда стали полностью уверены в надежности стратегии. Примерно 1/4 активов под управлением состоит из капитала управляющих.

Добавленная стоимость для инвестора

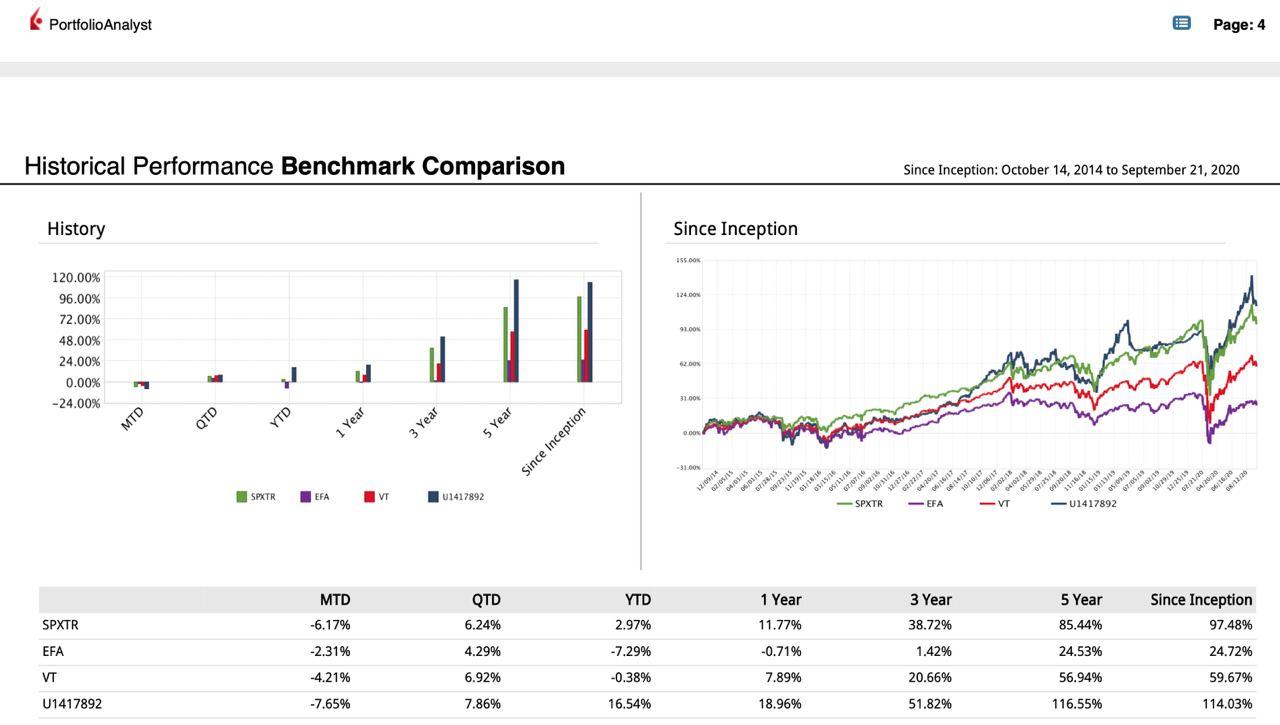

Задача стратегии – показывать результаты лучше, чем у индекса S&P 500, чтобы выбор в пользу нашей стратегии акций был оправдан дополнительной доходностью

Надежная инфраструктура продукта

Управляющие заинтересованы в минимизации рисков и расходов инвесторов, поэтому используют только провайдеров с безупречной репутацией. Результаты работы фонда подтверждаются независимым между- народным аудитором (Deloitte&Touche).

Термин «стоимостное инвестирование» означает, что инвестор понимает стоимость объектов, в которые он вкладывается, и оценивает их долгосрочный потенциал на основании текущей стоимости, а не прогноза краткосрочной динамики рынка.

Два основных подхода к стоимостному инвестированию:

- покупка акций приемлемого качества по низким ценам;

- покупка качественных акций по приемлемым ценам.

В обоих случаях имеется в виду рыночная цена ниже справедливой, то есть покупка с так называемой маржой безопасности.

Почему в качестве фундаментального выбран стоимостной подход к инвестированию

- Лучшие исторические результаты среди разных типов инвестиционных стратегий в классе активов «акции»

- Низкий риск неликвидности вложений, остановки операций, влияния изменений правил торговли, местных законодательств

- Высокий уровень прозрачности операций фонда, отсутствие рисков нарушения декларации, манипуляций, вредящих инвесторам, скрытых ошибок

- Фокусирование результата на среднесрочном периоде времени, позволяющее сосредоточить внимание на качественном изучении инвестиций, а не на коротких колебаниях рынка

- Лучший способ использовать элементы тайминга и автоматический вход в рынок в нужное время

- Синергия с управлением портфелями облигаций на основе кредитного анализа

- Хорошо разработанный метод инвестирования, дающий рыночное преимущество управляющим, обладающим детальным пониманием макроэкономической ситуации, состояния и деятельности эмитентов и умеющим оценивать перспективы бизнесов

- Отсутствие необходимости участвовать в высокочастотной торговле, нести существенные риски на торговой инфраструктуры

Стратегическое позиционирование фонда

В основном в портфеле фонда содержатся длинные позиции и короткие пут-опционы.

- Когда акции дешевы, ожидаемая доходность длинных позиций выше, чем коротких опционных, а кроме того, частичная страховка от падения цен акций, представляемая продажей пут-опциона, нужна меньше.

- И наоборот, когда акции дороги и ожидается коррекция, на длинных позициях можно потерять, а короткие опционные могут принести ограниченную, но прибыль.

- Относительная доходность коротких путовых позиций выше, когда рынок более волатилен, так как опционы дороже.

Когда рынок перегрет, а волатильность на нем высока, это ведет к увеличению доли коротких пут-опционов в портфеле. Открытие путовых позиций в таком случае:

- Уменьшает волатильность портфеля фонда.

- Позволяет не получить убытков при небольших проседаниях рынка / цен отдельных акций.

- Сокращает вероятность и размер убытков при серьезном кризисе.

- Существенно сокращает время восстановления стоимости портфеля при серьезном падении рынка.

- Вместе с тем в условиях высокой волатильности открытие путовых позиций не ведет к снижению доходности фонда.

Типы инструментов и позиций

Согласно своей цели, фонд GEIST позиционируется как гибридный между фондом абсолютной доходности (absolute return) и фондом относительной доходности (relative return).

Портфель фонда. Типы инструментов и позиции

Позиция Форма дохода Условия

Длинная позиция в акциях, корзинах или индексах

Относительный доход

Рыночная цена акции (корзины, индекса) ниже справедливой оценки.

Продажа пут-опционов на акции со страйками ниже рыночных цен

Абсолютный доход

Акция принципиально нравится управляющим, но ее цена выше или ненамного ниже справедливой оценки; премия по путу со страйком значимо ниже справедливой цены дает разумную (более 6–7% годовых) доходность.

Относительный доход

В случае исполнения пута в портфель поступает акция по цене ниже справедливой оценки.

Продажа опционов типа «колл» на акции со страйками выше рыночных цен при их наличии в портфеле (т.н. покрытый колл)

Премия по коллу дает разумную (более 6–7% годовых) доходность при страйке, равном или выше справедливой цены акции (уровня, на котором менеджеры закрывали бы позицию в акции).

Относительный доход

В случае исполнения колла фиксируется доход по акции, достигшей своего справедливого уровня.

Позиция

Длинная позиция в акциях, корзинах или индексах

Форма дохода и условия

Относительный доход

Рыночная цена акции (корзины, индекса) ниже справедливой оценки.

Позиция

Продажа пут-опционов на акции со страйками ниже рыночных цен

Форма дохода и условия

Относительный доход

В случае исполнения пута в портфель поступает акция по цене ниже справедливой оценки.

Абсолютный доход

Акция принципиально нравится управляющим, но ее цена выше или ненамного ниже справедливой оценки; премия по путу со страйком значимо ниже справедливой цены дает разумную (более 6–7% годовых) доходность.

Позиция

Продажа опционов типа «колл» на акции со страйками выше рыночных цен при их наличии в портфеле (т.н. покрытый колл)

Форма дохода и условия

Относительный доход

В случае исполнения колла фиксируется доход по акции, достигшей своего справедливого уровня.

Абсолютный доход

Премия по коллу дает разумную (более 6–7% годовых) доходность при страйке, равном или выше справедливой цены акции (уровня, на котором менеджеры закрывали бы позицию в акции).

В редких случаях управляющие могут также брать короткие позиции в непокрытых коллах и длинные позиции в путах.

Позиция Форма дохода Условия

Продажа опционов типа «колл» на акции со страйками выше рыночных цен при отсутствии акций в портфеле (т.н. непокрытый колл)

Абсолютный доход

Рост акции до уровня страйка очень маловероятен, тем не менее премия по опциону составляет существенно больше 6–7% годовых.

Относительный доход

Если акция все же растет в цене выше страйка, портфель может получить убыток, равный разнице между страйком и рыночной ценой на исполнении опциона. Поэтому подобные сделки возможны лишь в исключительных случаях и на очень маленькую аллокацию.

Покупка опционов типа «пут» на акции, корзины или индексы

Абсолютный доход

Акция (корзина, индекс) торгуется ниже справедливой цены, однако есть триггеры, которые могут вызвать их резкое падение; премия по опциону сравнительно дешева. В подобной ситуации управляющие, как правило, не будут держать акцию в портфеле, поэтому подобные сделки крайне редки.

В подобной ситуации управляющие, как правило, не будут держать акцию в портфеле, поэтому подобные сделки крайне редки.

Относительный доход

В случае если триггер срабатывает и акция падает ниже страйка опциона, портфель сокращает убыток от такого падения.

Позиция

Продажа опционов типа «колл» на акции со страйками выше рыночных цен при отсутствии акций в портфеле (т.н. непокрытый колл)

Форма дохода и условия

Относительный доход

Если акция все же растет в цене выше страйка, портфель может получить убыток, равный разнице между страйком и рыночной ценой на исполнении опциона. Поэтому подобные сделки возможны лишь в исключительных случаях и на очень маленькую аллокацию.

Абсолютный доход

Рост акции до уровня страйка очень маловероятен, тем не менее премия по опциону составляет существенно больше 6–7% годовых.

Позиция

Покупка опционов типа «пут» на акции, корзины или индексы

Форма дохода и условия

Относительный доход

В случае если триггер срабатывает и акция падает ниже страйка опциона, портфель сокращает убыток от такого падения.

Абсолютный доход

Акция (корзина, индекс) торгуется ниже справедливой цены, однако есть триггеры, которые могут вызвать их резкое падение; премия по опциону сравнительно дешева. В подобной ситуации управляющие, как правило, не будут держать акцию в портфеле, поэтому подобные сделки крайне редки.

Управляющий фондом

Елена Чиркова

Управляет портфелем акций с февраля 2008 года, используя стратегию стоимостного инвестирования. Портфель значимо обыгрывает S&P TR на длинном интервале. Специалист по корпоративным финансам, финансовым рынкам и оценке с 28-летним стажем. Имеет опыт работы в управлении активами, инвестиционном банкинге и финансовом консалтинге. В частности, работала начальником управления привлечения инвестиций в капитал «Банка Москвы», советником в инвестиционном банке Rothschild, директором департамента корпоративного управления «Делойт», вице-президентом инвестиционно-банковского отдела «Тройки Диалог», приглашенным ученым на экономическом факультете Гарвардского университета. Преподает в Школе финансов НИУ ВШЭ. Автор статей книг по экономике и финансам, включая книгу «The Warren Buffett Philosophy of Investment», вышедшую в американском издательстве McGraw-Hill Education, и книгу «Как оценить бизнес по аналогии», посвященную оценке акций по мультипликаторам. Окончила экономический факультет МГУ, училась на магистерской программе The Claremont Graduate School (Калифорния, США), кандидат экономических наук.

Специалист по корпоративным финансам, финансовым рынкам и оценке с 28-летним стажем. Имеет опыт работы в управлении активами, инвестиционном банкинге и финансовом консалтинге. В частности, работала начальником управления привлечения инвестиций в капитал «Банка Москвы», советником в инвестиционном банке Rothschild, директором департамента корпоративного управления «Делойт», вице-президентом инвестиционно-банковского отдела «Тройки Диалог», приглашенным ученым на экономическом факультете Гарвардского университета. Преподает в Школе финансов НИУ ВШЭ. Автор статей книг по экономике и финансам, включая книгу «The Warren Buffett Philosophy of Investment», вышедшую в американском издательстве McGraw-Hill Education, и книгу «Как оценить бизнес по аналогии», посвященную оценке акций по мультипликаторам. Окончила экономический факультет МГУ, училась на магистерской программе The Claremont Graduate School (Калифорния, США), кандидат экономических наук.

Управление на собственном счете клиента

Услуга подразумевает применение Флагманской стратегии на личном счете клиента, открытом в удобном для него банке или брокере.

Преимущества внешнего управления:

предоставление консультаций по упрощению

комплаенс-процедуры

максимальная ликвидность капитала

предоставление индивидуальных подробных отчетов от управляющих

Базовые условия

Валюта

инвестирования

Доллар США

Минимальный размер

инвестиций

5 000 000

Комиссия

за управление

1%

Комиссия

за доход

10%

Связаться с намиОбратная связь

Если у вас появились вопросы, отправьте сообщение, заполнив форму ниже

Быть в курсе

Заполните форму, чтобы подписаться на ежемесячную рассылку Movchan’s Group

Подписаться на рассылкуПодписываясь на рассылку аналитических материалов Movchan’s Group, вы подтверждаете, что не обладаете статусом налогового резидента Соединенных Штатов Америки и являетесь квалифицированным инвестором в стране проживания. Для получения информации о критериях квалифицированного инвестора обратитесь к соответствующему законодательству.

Для получения информации о критериях квалифицированного инвестора обратитесь к соответствующему законодательству.

Инвестирование в акции. Практический курс

** Вы находитесь на странице Курса #1 по Инвестированию в Акции на Фондовом Рынке среди русскоязычных курсов в своей категории на Udemy! С наибольшим количеством студентов и Отзывов. Присоединяйтесь к Курсу по Инвестициям в Акции сегодня **

—

Можно ли получать доход, не выходя из дома либо находясь в отпуске в другой стране? Можно ли получать прибыль от сдачи в аренду жилых и коммерческих помещений в Америке, не владея ими напрямую? Да, это вполне возможно и для этого не обязательно иметь на счету десятки и сотни тысяч долларов. Я инвестирую в акции российских и американских компаний на фондовом рынке уже несколько лет, и для этого мне требуется только смартфон и доступ в интернет.

Разве не здорово при знакомстве представляться «частным инвестором«? И им в принципе является любой человек, имеющий в своем портфеле акции, облигации или другие финансовые инструменты. Быть акционером определенной компании дает Вам право получать доход от ее прибыли в виде дивидендов, и это не говоря о том, что в течение года Вы можете покупать акции на низких уровнях и продавать их при их росте, зарабатывая также и на этом. С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

Быть акционером определенной компании дает Вам право получать доход от ее прибыли в виде дивидендов, и это не говоря о том, что в течение года Вы можете покупать акции на низких уровнях и продавать их при их росте, зарабатывая также и на этом. С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

Крупные инвесторы рассматривают такие кризисы как распродажи, которые случаются раз в 8-10 лет, и они пользуются ими для приобретения фундаментально хороших компаний по очень низкой цене. Вы тоже можете приобрести акции крупнейших российских и американских компаний именно сейчас с очень большим дисконтом.

Вы тоже можете приобрести акции крупнейших российских и американских компаний именно сейчас с очень большим дисконтом.

***

В этом курсе мы научим Вас как правильно инвестировать в акции российских и американских компаний, в какое время их покупать и как понять когда их продать вовремя, либо стоит ли их держать в долгосрочной перспективе, а какие акции держать, чтобы получать регулярный дивидендный доход. Вы также научитесь анализировать новости в мире и в своей стране, а также корпоративную отчетность компании, чтобы понять куда будет двигаться цена акции в будущем.

Кроме того, мы расскажем Вам про рыночные мультипликаторы, которые помогают определять какие акции являются перепроданными, а какие недооцененными, чтобы Вы знали когда именно необходимо покупать и в какой момент уже стоит продавать.

Конечно же, курс включает и такие практические вопросы инвестирования, как правильно выбрать брокера на бирже, налоговые аспекты, а также сделаем обзор ИИС, благодаря которому можно получать дополнительные 13% доходности ежегодно.

***

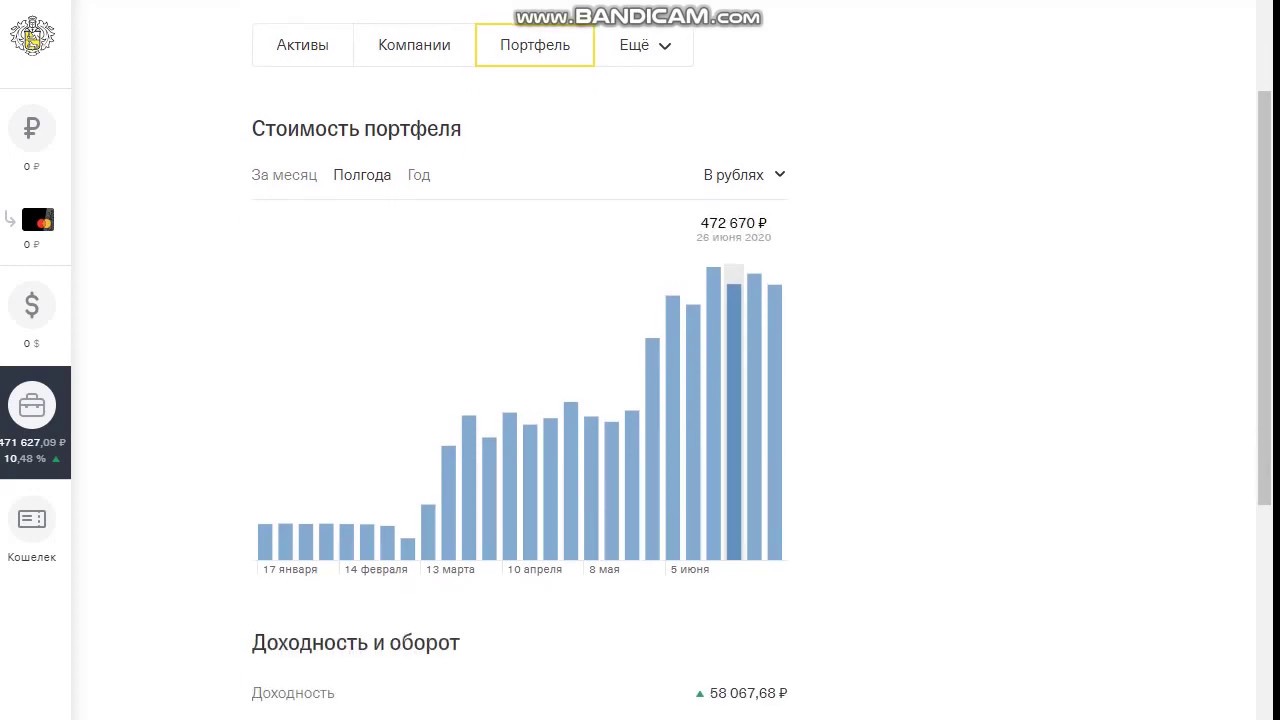

Этот курс будет регулярно пополняться новыми лекциями, и периодически я буду выкладывать видео с моим текущим портфелем акций и теми сделками, которые я совершил за прошедший месяц.

Последние загруженные лекции включают в себя мой текущий портфель на ИЮНЬ 2021 года и обзор рынка акций в первой половине 2021 года, а также акции, которые ведут себя лучше рынка в период кризиса, и планы на ближайший период. Вы всегда можете задать свои вопросы в комментариях к лекциям или мне напрямую, буду рад на них ответить.

Я постарался включить в этот курс только нужную информацию (минимум важной теории для понимания макроэкономики и корпоративных финансов и практические аспекты инвестирования) и ничего лишнего, чтобы не отнимать ваше ценное время.

***

Помните, что, покупая этот курс, Вы ничего не теряете. По правилам Udemy, если по каким-либо причинам, Вам не понравится этот курс, Вы можете вернуть все свои деньги в течение 30 дней без каких-либо дополнительных вопросов.

По окончании курса, Вам выдается сертификат от Udemy о прохождении курса по Практическому курсу инвестирования в акции.

***

Итак, 50 лекций и 5 часов полезного контента от экономиста и практикующего инвестора, с 30-дневной гарантией возврата средств и сертификатом по окончании курса. Потратьте пару часов своего времени на изучение этого курса, чтобы потом сберечь и приумножить свои средства, инвестируя правильным образом!

До встречи внутри курса!

Главная | Interactive Brokers U.K. Limited

Защита вашей конфиденциальности

Когда вы посещаете какой-либо сайт, на нем могут использоваться cookie-файлы и веб-маяки для сохранения или загрузки информации в вашем браузере. Такая информация обычно касается вас, ваших предпочтений или вашего устройства и требуется для поддержания корректной работы сайта. Как правило, она не имеет прямого отношения к вашей личности, однако она может использоваться для индивидуализации веб-материалов. Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Поскольку мы уважаем ваше право на конфиденциальность, вы можете отключить некоторые виды cookie-файлов и веб-маяков. Щелкните по заголовку одной из категорий, чтобы узнать больше и изменить настройки по умолчанию. Обращаем внимание, что блокировка некоторых видов cookies может повлиять на работу сайта и ограничить предлагаемые нами услуги.

Строго необходимые cookie-файлы

Строго необходимые cookie-файлы требуются для работы сайта и не могут быть отключены в нашей системе. Обычно они нужны для выполнения запрошенных вами операций (к примеру, конфигурация предпочтений конфиденциальности, вход в систему или заполнение форм). Вы можете настроить свой браузер так, чтобы он блокировал эти cookie-файлы или оповещал вас о них, но тогда некоторые разделы сайта перестанут работать. Эти cookie-файлы не хранят никакую личную информацию.

Всегда активны

Эксплуатационные cookie-файлы и веб-маяки

Эксплуатационные cookie-файлы и веб-маяки позволяют нам фиксировать количество посещений и источники трафика для оценки и улучшения работы сайта. Они дают нам знать, какие страницы наиболее популярны и как посетители перемещаются по нашему сайту. Все данные файлов cookie и веб-маяков существуют в агрегированном виде и анонимны. При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

Они дают нам знать, какие страницы наиболее популярны и как посетители перемещаются по нашему сайту. Все данные файлов cookie и веб-маяков существуют в агрегированном виде и анонимны. При запрете этих cookie-файлов мы не сможем узнать о том, что вы посещали наш сайт, а также следить за его работой.

Функциональные cookie-файлы

Функциональные cookie-файлы позволяют нашему сайту предоставлять расширенные функции и персонализировать содержимое. Они могут использоваться нами или сторонними поставщиками, чьи услуги мы включили в наши страницы. Запрет этих cookie-файлов может привести к некорректной работе некоторых или всех подобных функций.

Целевые cookie-файлы и веб-маяки

Целевые cookie-файлы и веб-маяки используются в различных разделах нашего сайта нашими рекламными партнерами. Это помогает соответствующим компаниям составить ваш потребительский профиль и отображать рекламу, связанную с вашими интересами, на других сайтах. Такие файлы предназначены не для хранения личных данных, а идентификации вашего уникального браузера и устройства. При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

Такие файлы предназначены не для хранения личных данных, а идентификации вашего уникального браузера и устройства. При запрете этих cookie-файлов и веб-маяков отображаемая реклама будет не так актуальна для вас. Мы не отслеживаем пользователей, когда они переходят на другие сайты, не являемся поставщиком целевой рекламы, а поэтому не реагируем на запросы «Не отслеживать».

Немцам советуют инвестировать в акции ″Газпрома″ и в рубль | Экономика в Германии и мире: новости и аналитика | DW

Во что вкладывать деньги в 2020 году? Целый ряд немецких экспертов советует инвестировать в Россию. Причем рекомендации эти адресованы не только крупным, институциональным, но и мелким, розничным инвесторам, ищущим возможности выгодно разместить свои сбережения.

Так, журнал Der Aktionär, одно из ведущих в Германии изданий для индивидуальных инвесторов и вкладчиков, в первой половине января сразу в нескольких статьях на своем сайте рекомендовал читателям приобрести акции российской полугосударственной компании «Газпром». В заголовке одной из них говорится, что потенциал роста этих ценных бумаг составляет «дальнейшие 50 процентов».

В заголовке одной из них говорится, что потенциал роста этих ценных бумаг составляет «дальнейшие 50 процентов».

Журнал Der Aktionär рекомендует «Газпром» розничным инвесторам

Автор всех этих публикаций, сотрудник журнала Торстен Кюфнер (Thorsten Küfner), убежден в «очень хороших перспективах» газпромовских акций, хотя и оговаривается, что адресует свой совет «смелым инвесторам». DW спросила журналиста, почему он именно сейчас столь настойчиво рекомендует бумаги «Газпрома», хотя момент для их покупки представляется не самым удачным.

Торстен Кюфнер

Ведь цены на природный газ в Европе, на главном экспортном рынке «Газпрома», упали, спрос на топливо из-за теплой погоды низкий, строительство «Северного потока-2» остановлено на год или даже больше, «Турецкий поток» тоже около года будет работать лишь частично, в то же время конкуренция со стороны поставщиков сжиженного природного газа (СПГ) растет.

«Мы рекомендуем акции «Газпрома» к покупке уже года два-три, — ответил Торстен Кюфнер. — Практически все российские акции, несмотря на бурный рост в 2019 году, по-прежнему оцениваются очень низко. Но в случае с «Газпромом» оценка является прямо-таки экстремально низкой, тем более для компании со столь мощными позициями на рынке. Так что это — одна из самых недооцененных в мире бумаг».

— Практически все российские акции, несмотря на бурный рост в 2019 году, по-прежнему оцениваются очень низко. Но в случае с «Газпромом» оценка является прямо-таки экстремально низкой, тем более для компании со столь мощными позициями на рынке. Так что это — одна из самых недооцененных в мире бумаг».

Акции «Газпрома«: очень выгодное соотношение цена-прибыль

Собеседник DW указал на ключевой показатель, используемый при анализе привлекательности акций: соотношение их цены к ожидаемой прибыли (по-английски price-earnings ratio или P/E). Чем ниже P/E, тем «дешевле», выгоднее считается корпоративная бумага. «У «Газпрома» этот показатель составляет около 5, а, скажем, у только что вышедшей на биржу Saudi Aramco (саудовская нефтяная компания. — Ред.) он равен 18″, — отметил Торстен Кюфнер.

Торговый зал Франкфуртской биржи

В прошлом году акции «Газпрома», которые в Германии довольно активно торгуются на Франкфуртской бирже в виде производных ценных бумаг — американских депозитарных расписок (ADR), подорожали примерно на 90 процентов. На вопрос DW, не является ли такой взлет курса всего за год скорее поводом для продажи с целью зафиксировать прибыль, эксперт журнала Der Aktionär возразил, что ведь до этого газпромовские акции довольно долго топтались на месте.

На вопрос DW, не является ли такой взлет курса всего за год скорее поводом для продажи с целью зафиксировать прибыль, эксперт журнала Der Aktionär возразил, что ведь до этого газпромовские акции довольно долго топтались на месте.

И добавил: «Представьте себе, кто-то в свое время после 90-процентого роста продал акции Apple — как он сегодня локти кусает!». Иными словами, Торстен Кюфнер уверен в долгосрочных перспективах акций «Газпрома», пусть даже в этом году финансовые показатели компании ухудшаться из-за уже упоминавшихся факторов.

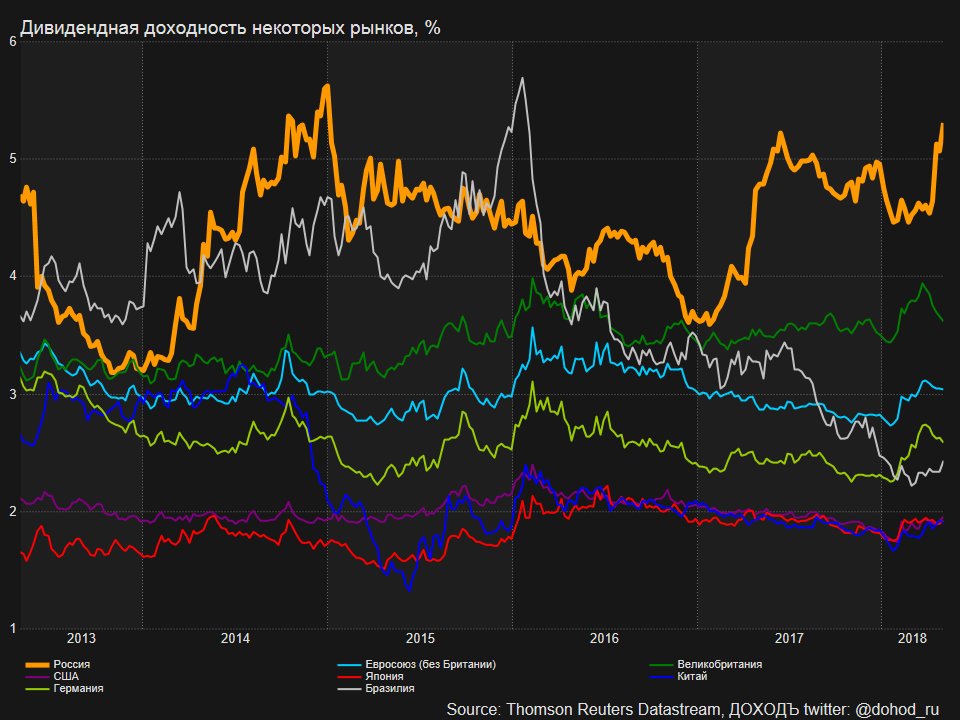

Российские акции: чрезвычайно высокая дивидендная доходность

В редакции Der Aktionär в баварском Клумбахе считают, что весьма серьезным аргументом в пользу бумаг «Газпрома» является ввод в строй в прошлом году идущего в Китай газопровода «Сила Сибири»: благодаря ему существенно возрастет экспорт компании. Еще более весомым фактором, по мнению Торстена Кюфнера, является чрезвычайно высокая, особенно по нынешним европейским меркам, дивидендная доходность газпромовских акций.

Андреас Меннике

На нее указал в беседе с DW и Андреас Меннике (Andreas Männicke), один из ведущих в Германии специалистов по фондовым и валютным рынкам России и Восточной Европы. Он возглавляет в Гамбурге консалтинговую компанию ESI East Stock Informationsdienste и издает ежемесячный биржевой бюллетень East Stock Trends. В своем видеоблоге и в нескольких публикациях он утверждает: в долгосрочном плане возможно удвоение курса акций «Газпрома».

«Российский рынок акций не только остается, несмотря на рост индекса РТС в прошлом году более чем на 45 процентов, наиболее выгодным рынком в мире со средним соотношением цена-прибыль в 6. Но это еще и один из рынков с самой высокой дивидендной доходностью, составляющей в среднем, особенно у бумаг из нефтегазового сектора, свыше 6 процентов годовых», — подчеркнул Андреас Меннике в интервью DW.

Московская биржа: и дальше хорошие долгосрочные перспективы

Столь высокая доходность в значительной мере связана с требованием российского правительства к компаниям с государственным участием выплачивать в виде дивидендов 50% чистой прибыли. Не у всех это пока получается, но «Газпром», указал Андреас Меннике, заплатит в этом году по итогам 2019 года 30%, затем 40% и уже в 2022 году намерен выйти на заданный показатель в 50%.

Не у всех это пока получается, но «Газпром», указал Андреас Меннике, заплатит в этом году по итогам 2019 года 30%, затем 40% и уже в 2022 году намерен выйти на заданный показатель в 50%.

К этому времени, уверен эксперт, вырастет и прибыль компании, поскольку период гигантских инвестиций в огромные трубопроводные проекты подходит к концу, и они начнут давать отдачу. В результате дивидендная доходность акций «Газпрома» может вырасти до 8-10% годовых, полагает Андреас Меннике, и это обеспечит бумагам крупнейшей российской биржевой компании стабильно высокий интерес со стороны международных инвесторов, изголодавшихся по доходности в условиях нулевых и даже отрицательных процентных ставок в Америке и Европе.

Так что у Московской биржи — хорошие перспективы, убежден эксперт, хотя и допускает, что после «фантастического 2019 биржевого года» на мировых фондовых рынках возрастет волатильность, иными словами — колебания курсов станут более сильными.

Эксперту нравятся «Норильский никель», «Яндекс», «Сбербанк»

Конечно, российский рынок акций, признал издатель биржевого бюллетеня East Stock Trends, сильно зависит от политических факторов, и это отпугивает многих иностранных инвесторов, особенно американских. Но в нынешнем году такая зависимость от политики может сыграть положительную роль: если намеченные на март очередные переговоры по Украине в «нормандском формате» приведут к реальным подвижкам (в чем Андреас Меннике, правда, пока сомневается), то может начаться процесс поэтапного снятия с России санкций ЕС. В таком случае индекс Московской биржи РТС «может подскочить как минимум процентов на 20», спрогнозировал собеседник DW.

Но в нынешнем году такая зависимость от политики может сыграть положительную роль: если намеченные на март очередные переговоры по Украине в «нормандском формате» приведут к реальным подвижкам (в чем Андреас Меннике, правда, пока сомневается), то может начаться процесс поэтапного снятия с России санкций ЕС. В таком случае индекс Московской биржи РТС «может подскочить как минимум процентов на 20», спрогнозировал собеседник DW.

Промышленная зона Норильска

Наряду с «Газпромом» он рекомендует немецким инвесторам «Норильский никель» — «крупнейшего в мире производителя палладия, цены на который просто взорвались». Курс акций этой компании, правда, на историческом максимуме, но у них дивидендная доходность в 12%. А добываемые «Норникелем» медь и кобальт будут очень востребованы в условиях начинающегося бума электромобилей.

Весьма интересными эксперт считает также акции «Яндекса», особенно из-за действующих и планируемых сервисов компании в области перевозки пассажиров, «Сбербанка» из-за его стратегии цифровизации бизнеса, а также торговых и золотодобывающих предприятий.

Рубль укрепился и останется твердым

Что же касается рубля, который «в прошлом году был одной из самых быстрорастущих валют в мире», то его курс, по мнению Андреас Меннике, до весны еще может несколько подрасти, но потом будет находится в боковом движении (останется на нынешнем уровне) или немного снизится, в том числе из-за ожидаемого экспертом определенного удешевления нефти.

В то же время эксперты по валютам развивающихся рынков, опрошенные немецкой экономической газетой Handelsblatt, перспективы рубля оценивают весьма оптимистично. Аналитик мюнхенского банка BayernLB Мануэль Андерш (Manuel Andersch) ожидает в 2020 году некоторого ослабления доллара США и, соответственно, укрепления денежных единиц азиатских государств и стран-экспортеров нефти, в том числе и России.

А Кристиан Витоска (Christian Wietoska), инвестиционный стратег в лондонском подразделении Deutsche Bank, указал, что в пользу рубля говорят сейчас не только высокие цены на нефть и возросшая устойчивость экономики России к кризисам, но и приток иностранного капитала на российский рынок облигаций и низкий уровень инфляции в РФ.

Смотрите также:

Деньги и немцы

Денежный снегопад

У эскимосов есть 50 слов для обозначения снега, а у немцев — несчетное количество для денег. Один вариант даже «снежный» — Flocken, что означает хлопья.

Деньги и немцы

Деньги — в печку

Von irgendetwas muss der Schornstein ja rauchen, — эта старая немецкая идиома означает «нужно же чем-то зарабатывать деньги», а дословно ее можно было бы перевести как «нужно же чем-то печку топить». Если в русском встречаются «деревяшки», то в немецком широкое распространение получило слово Kohle — «уголь». Во время войны уголь был дорогим товаром, поэтому он быстро стал эквивалентом деньгам.

Деньги и немцы

Звон монет

Менее распространенное понятие, заменяющее в лексиконе слово «деньги» — Kies, «гравий». Мелкие камни в кармане по ошибке можно с легкостью принять за монеты.

Деньги и немцы

Слепила из того, что было…

Ohne Knete keine Fete. Все достаточно просто: «Нет денег, не будет праздника». Слово Knete, «пластилин», скорее всего в немецкий язык принесли английские студенты. Для них dough, это английский вариант Knete, — выход из сложной ситуации. Деньги решают все.

Деньги и немцы

Зеленые, но не баксы

Безденежью посвящена и другая немецкая поговорка: «Ohne Moos nix los». Можно было бы подумать, что мох имеет сходство с зелеными купюрами американской валюты. На самом деле, доллары здесь ни при чем. Происхождение этого слова объясняет древнееврейское слово ma’oth — «монеты» или «мелочь».

Деньги и немцы

Еще один оттенок серого

Немецкое слово Mäuse, возможно, созвучно Moos. Другое объяснение себе сложно представить, почему немцы называют деньги «мышами». А может все дело в выражении Mäuse merken, что означает «чуять махинации».

Деньги и немцы

Такие гроши

Что общего у лягушек или жаб с деньгами? Словом Kröten раньше обозначали небольшую сумму денег — гроши.

Деньги и немцы

Вовсе не тряпка

Немецкое слово Lappen имеет несколько значений. Одно из них — тряпка, как правило, имеется в виду грязная, выжатая после уборки, другое — крупная денежная купюра. А может, немцы имели в виду русскую поговорку «Из грязи — в князи», когда дали деньгам такое обозначение?

Деньги и немцы

Размер имеет значение

Самый высокий человек в мире, турок Султан Кесен — безусловно, не самый бедный человек. Великан сумел уже немало заработать на своем росте. Однако немецкое слово Riesen помимо великанов имеет и другое значение — «тысяча».

Деньги и немцы

Fuffi и Hunni

«Фуфик» и «хунтик» могли бы стать смешными персонажами. На самом деле Fuffi (50 евро) и Hunni (100 евро) — это сленг немецкой молодежи.

Автор: Марина Борисова, Элизабет Грениэр

Лучшие акции для инвестиций в 2021 году | Топ самых доходных акций

Найти акции для долгосрочных инвестиций, т.е. те акции в которых можно держать деньги годами и десятилетия непросто. Но именно это и является ключевой задачей для инвестора.

Конечно, кто-то считает, что постоянно покупая и продавая по горячей наводке акции той или иной компании можно разбогатеть, но история говорит об обратном — в списке Форбс нет ни одного спекулянта на рынке акций, зато полно акционеров успешных компаний. Эти люди держали акции десятилетия и растили свой капитал.

Чаще всего бывает так, что в успешных компаниях менеджмент и совет директоров владеет крупными пакетами акций. Т.е. эти люди работают на вас (как акционеров) и сами крайне заинтересованы в успехе компании. Иногда бывает так, что акционером является холдинговая компания богатого семейства (часто потомки основателя компании) — такое чаще можно встретить в Европе, чем в Америке.

Ниже представлены компании, которые на протяжении многих лет (часто десятилетий) показывали исключительные финансовые результаты и обогатили своих акционеров. Имейте в виду, что средняя доходность значение обманчивое — она может быть как сильно выше, так и значительно ниже (отрицательной) того, что указано в таблице — это усредненное значение за несколько лет (за какой период указано отдельно для каждой компании) до 1 января 2020 года.

Список лучших акций для долгосрочных инвестиций

Markel

Markel Corporation — это американская страховая компания, которая (по аналогии с Berkshire Hathaway) успешно инвестирует страховые премии (деньги, получаемые от страхователей) в акции публичных компаний и другие бизнесы. Это позволяет Markel стабильно растить балансовую стоимость.

Среднегодовая доходность акций Markel (MKL) с 1980 года — 16%

Курс акций Markel Corporation

Franco-Nevada

Franco-Nevada Corporation — канадская компания, бизнес которой заключается в том, что она скупает доли в будущей добыче золота и других полезных ископаемых у других компаний. Т.е. Franco-Nevada выкупает у нуждающейся в деньгах добывающей компании за оговоренную сумму долю будущей добычи (не рискуя при этом обанкротится, если цены на ископаемые будут низкими долгое время). При этом Franco-Nevada выигрывает от обоих движений цены на полезные ископаемые — если цена растет, то ее доля стоит приносит больше денег, если же цена падает — то она может выгодно поучаствовать в новых проектах.

Среднегодовая доходность акций Franco-Nevada (FNV) с 2008 года — 21%

Курс акций Franco-Nevada Corporation

Post Holdings Inc

Post Holdings — компания специализирующаяся на дистрибуции и производстве продуктов питания существует уже 125 лет — с 1895 года. С 2012 года торгуется отдельно в результате отделения от более крупной компании. Стратегия направлена на максимизацию прибыли акционеров в результате серийных поглощений.

Среднегодовая доходность акций Post Holdings (POST) с 2012 года — 19%

Курс акций Post Holdings

FRP Holdings

FRP Holdings — небольшой конгломерат, который был образован в 1986 году в результате отделения от компании Vulcan Materials активов связанных с недвижимостью и транспортом. Сегодня FRP Holdings занимается управлением недвижимостью, девелопментом и получением дохода от обширных землевладений, на которых происходит добыча песка. Компания имеет большое количество наличных денег, что дает ей возможность во время кризисов пользоваться выгодными предложениями.

Среднегодовая доходность акций FRP Holdings (FRPH) с 1986 года — 9%

Курс акций FRP Holdings

TransDigm Group

TransDigm Group — занимается производством и дистрибуцией запчастей для авиации. Компания является серийным покупателем других компаний.

Среднегодовая доходность акций TransDigm Group (TDG) с 2006 года — 27%

Курс акций TransDigm Group

Teledyne Technologies

Teledyne Technologies — американский конгломерат, объединяющий более 100 компаний в области производства компонентов для авиации, приборостроения, цифровых изображений и прочего. Компания Teledyne является серийным покупателем других компаний.

Среднегодовая доходность акций Teledyne Technologies (TDY) с 1999 года — 19.5%

Курс акций Teledyne Technologies

Equity Lifestyle Properties

Equity Lifestyle Properties — американский траст по управлению недвижимостью, основанный в 1992 году знаменитым предпринимателем в области недвижимости Сэмом Зеллом. Компания управляет жилой недвижимостью по всей Америке.

Среднегодовая доходность акций Equity Lifestyle Properties (ELS) с 1993 года — 11.5%

Курс акций Equity Lifestyle Properties

Henry Schein

Henry Schein — американская компания, занимающаяся производством медицинских товаров (с фокусом на стоматологию).

Среднегодовая доходность акций Henry Schein (HSIC) с 1995 года — 12.5%

Курс акций Henry Schein

Danaher Corporation

Danaher Corporation — американский конгломерат, основанный братьями Ралес. Компания Danaher растет за счет поглощения других компаний и внедрения в них принципов «бережливого производства». Danaher начала использование принципов кайдзен одной из первых в северной Америке и возвела это в основополагающую философию бизнеса.

Среднегодовая доходность акций Danaher (DHR) с 1978 года — 20%

Курс акций Danaher

Sherwin-Williams

Sherwin-Williams — американский производитель красок из США, основанный более 150 лет назад.

Среднегодовая доходность акций Sherwin-Williams (SHW) с 1980 года — 17.5% (без учета дивидендов)

Курс акций Sherwin-Williams

Jewett-Cameron Trading Company

Jewett-Cameron Trading Company — очень маленькая (капитализация около 30 миллионов долларов), но крайне успешная компания. Компания продает разного рода товары для сада/огорода и животных. Весь секрет в заботе об акционерах. Председатель правления компании Jewett-Cameron Trading Company (ныне покойный) и ее акционер на протяжении всей ее истории все свободные деньги тратил на обратный выкуп ее акций с рынка.

Среднегодовая доходность акций Jewett-Cameron Trading Company (JCTCF) с 1996 года — 13%

Курс акций Jewett-Cameron Trading Company

Arch Capital Group

Arch Capital Group — американская страховая компания.

Среднегодовая доходность акций Arch Capital Group (ACGL) с 1995 года — 13%

Курс акций Arch Capital Group

FMC Corporation

FMC Corporation — за 137 лет своего существования эта компания чем только не занималась — производством пестицидов, вооружений, оборудования для добычи нефти, добычей лития и многим другим. Неизменным оставался фокус на акционерах и их благополучии. Кстати, эта была одна из любимых акций великого инвестора Филиппа Фишера. Несмотря на то, что Фишера нет с нами уже более 20 лет — компания FMC Corporation продолжает радовать своих акционеров.

Среднегодовая доходность акций FMC Corporation (FMC) с 1995 года — 13% (и это не включая дивиденды)

Курс акций FMC Corporation

Brookfield Asset Management

Brookfield Asset Management — канадская компания, которая управляет активами в сфере недвижимости, энергетики, инфраструктуры и других сферах. Общая стоимость активов под управлением превышает 500 миллиардов долларов. С 2002 года компанией руководит Брюс Флэтт.

Брюс ФлэттСреднегодовая доходность акций Brookfield Asset Management (BAM) с 2002 года — 18% (и это не включая дивиденды)

Курс акций Brookfield Asset Management

Texas Pacific Land Trust

Texas Pacific Land Trust — уникальная компания по многим причинам.

В 1888 году в результате банкротства железной дороги Texas and Pacific Railway был создан траст, который получил земельные владения этой дороги — 3 500 000 акров (14 000 кв.км). Кредиторы получили акции траста (которые называются по правильному сертификатами) и с 1927 года они стали торговаться на бирже.

За последующие 100 лет с момента своего основания Texas Pacific Land Trust продал 75% от всех землевладений, которыми владел изначально. Но несмотря на это — Texas Pacific Land Trust остается одним из крупнейших землевладельцев в штате Техас.

Траст получает доход от продажи земель, роялти от добычи нефти и газа, продажи воды производителям сланцевой нефти и некоторых других активностей. Полученные доходы Texas Pacific Land Trust направляет на выплаты дивидендов и агрессивную скупку собственных акций. За последние годы, благодаря стремительному развитию сланцевой добычи на землях, принадлежащих трасту, рост стоимости его акций обогнал по доходности акции Facebook и Google.

Среднегодовая доходность акций Texas Pacific Land Trust (TPL) с 1980 года — 12.5% (и это не включая дивиденды)

Курс акций Texas Pacific Land Trust

NVR Inc.

NVR Inc. — американская компания, которая занимается строительством и финансированием жилых домов.

Среднегодовая доходность акций NVR Inc. (NVR) с 1993 года — 25%

Курс акций NVR, Inc.

LVMH Moët Hennessy

LVMH Moët Hennessy — французский конгломерат, объединяющий огромное количество luxury брендов — Louis Vuitton, Christian Dior, Tiffany, Dom Pérignon, Hublot, TAG Heuer, Hennessy и многих многих других. Основной акционер, основатель и генеральный директор LVMH Moët Hennessy — самый богатый человек Франции Бернар Арно.

Среднегодовая доходность акций LVMH Moët Hennesy (MC) с 1990 года — 17% (и это не включая дивиденды)

Adobe Inc

Adobe Inc — знаменитый производитель программного обеспечения из США. Adobe известна такими продуктами как Photoshop, PDF документы и многие другие.

Среднегодовая доходность акций Adobe Inc (ADBE) с 1986 года — 24.5%

Курс акций Adobe Inc

Monster Beverage Corp

Monster Beverage Corp — американский производитель энергетических напитков, таких как Monster Energy, Burn и прочих.

Среднегодовая доходность акций Monster Beverage Corp (MNST) с 2005 года — 33%

Курс акций Monster Beverage Corp

Exor NV

Exor NV — холдинговая компания семьи Агнелли (основателя автомобильной компании «Фиат»), которая была реорганизована в нынешней форме в 2009 году. Компания владеет долями в автомобильных компаниях Fiat Chrysler и Ferrari, страховой компании PartnerRE, журнале The Economist и прочих активах. Семья Агнелли владеет контрольным пакетом в 52.99% (стоимостью более 5 миллиардов евро по текущей цене).

Среднегодовая доходность акций EXOR NV (EXO) с 2009 по 2019 год — 24%

Alimentation Couche-Tard Inc

Alimentation Couche-Tard Inc — канадский оператор «магазинов у дома».

Среднегодовая доходность акций Alimentation Couche-Tard Inc (ATD.B) с 2000 года — 25.5%

Constellation Software

Constellation Software — канадский разработчик программного обеспечения. Бизнес-стратегия основана на скупке многообещающих стартапов. С момента основания в 1995 году Constellation Software купила более 250 компаний.

Среднегодовая доходность акций Constellation Software (CSU) с 2006 года — 36.5% (и это не считая дивидендов!!)

Geberit AG

Geberit AG — знаменитый швейцарский производитель сантехники. Основан в 1874 году.

Среднегодовая доходность акций GEBERIT AG (GEBN) с 2000 года — 12% (плюс дивиденды)

Robertet Group — французская компания, которая занимается производством разного рода отдушек и ароматизаторов с 1850 года!

Среднегодовая доходность акций Robertet Group (RBT) с 1989 года — 12% (плюс дивиденды)

Jungfraubahn Holding

Jungfraubahn Holding — швейцарская компания, которая управляет несколькими туристическими железными дорогами и другими объектами для туризма и отдыха.

Среднегодовая доходность акций Jungfraubahn Holding (JFN) с 1997 года — 10% (плюс дивиденды)

Emmi AG

Emmi AG — швейцарский производитель молока и молочных продуктов из Люцерны, основанный в 1907 году.

Среднегодовая доходность акций Emmi AG (EMMN) с 2005 года — 14% (плюс дивиденды)

Charter Communications

Charter Communications — второй по величине оператор кабельного телевидения и третий по величине оператор платного ТВ в США. Компания контролируется с 2013 года знаменитым предпринимателем Джоном Мэлоуном.

Джон МэлоунСреднегодовая доходность акций Charter Communications (CHTR) с 2013 года — 30%

Курс акций Charter Communications

Heico

Heico — производитель разного рода компонентов для аэрокосмической, военной, медицинской и телекоммуникационной отраслей. Компания Heico является серийный скупщиком других компаний и с 1995 года приобрела более 70 компаний.

Среднегодовая доходность акций Heico (HEI) с 1995 года — 27% (плюс дивиденды)

Курс акций Heico

Финансист перечислил опасные инструменты для инвестирования — Рамблер/финансы

Инвестиции так или иначе всегда связаны с риском. Инвесторы все время балансирует между риском и возможностью заработать, заявил агентству «Прайм» создатель инвестиционной компании Klopenko Group Егор Клопенко.

Криптовалюта в настоящий момент представляет собой один из самых рисковых инструментов для инвестирования, отмечает он.

«Она может взлететь в несколько раз, но с не меньшей вероятностью упасть чуть ли не до нуля», — указал эксперт.

Клопенко отметил опасность акций «третьего эшелона» с точки зрения инвестирования. На фондовом рынке есть акции «первого эшелона» – известные крупные компании, «второго эшелона» – не такие крупные, как в «первом эшлоне». Компании «третьего эшелона» – это небольшие компании, которые могут или стать частью первого эшелона, или просто закрыться, а могут существовать без каких-либо изменений.

«Именно в третьем эшелоне сейчас и разворачиваются наиболее громкие события так называемого бума частных инвесторов, когда акции почти случайных компаний вдруг взлетают до небес, а потом, как правило, также неожиданно падают. Эта игра очень опасна», — отмечает Клопенко.

Специалист подчеркнул, что венчурные проекты также являются рискованными. Он отметил, что только один из десяти проектов бывает успешным.

Клопенко назвал инвестиции в собственный бизнес или бизнес знакомых опасными из-за высокого риска невозврата. По его словам, единственным способом сокращать риски, оставаясь инвестором, является их диверсификация. Нужно пользоваться сразу несколькими разными инструментами в своей работе — в разной валюте, с разной потенциальной доходностью.

Как заявила технический лидер команды депозитных и инвестиционных продуктов ОТП Банка Оксана Леканова, среди типичных финансовых ошибок россиян – отсутствие накоплений, розничное инвестировании без нужных знаний и навыков, отказ от финансового планирования, а также недостаточное внимание к пенсионным накоплениям.

Как инвестировать в акции — Финансовые советы

Вложение капитала в перспективные проекты дает возможность получать хорошую прибыль в течение длительного периода времени. Инвестирование в акции — один из таких способов увеличить свой капитал. Держатель этого вида ценных бумаг формально является совладельцами представляемого акционерного общества и имеет право на часть его прибыли (дивиденды). Кроме того, профессиональное управление пакетом акций позволяет получить максимально возможную прибыль в сжатые сроки. Однако прежде чем заниматься подобного рода капиталовложением, необходимо ознакомиться с некоторыми аспектами, которые подскажут, как инвестировать в акции с минимальными рисками.

Cпособы инвестирования в акции

Один из способов заработать на инвестировании в акции является внутридневной трейдинг, цель которого заключается в получении прибыли к концу рабочего дня. Спекуляции на купле-продаже ценных бумаг основаны на изменении стоимости акции в течение одной торговой сессии.

Опытные финансовые аналитики с хорошей интуицией могут получить максимальную прибыль за минимальный промежуток времени. Однако следует помнить, что возможность получения сверхприбыли за короткий срок сопровождается огромными рисками, которые способны уничтожить все инвестируемые сбережения практически за один миг.

Другой способ инвестирования более надежен и рассчитан на среднесрочную и долгосрочную перспективу. Он зависит не только умения управлять своими активами, но и от доходности инвестиционного проекта, чьим совладельцем является держатель соответствующей акции.

Среднесрочный способ инвестирования заключается приобретением пакета акций на несколько месяцев, при этом управление формирующимся портфелем происходит в течение года. Суть способа в том, чтобы получить прибыль в случае роста цен на акции и удержать полученный доход на фиксированной отметке при ее падении. Доходность среднесрочной стратегии зачастую не уступает спекулятивному способу инвестирования.

Долгосрочные вложения в акции характеризуются формированием диверсификационного портфеля, включающего ликвидные акции компаний из разных отраслей экономики. Диверсификация дает возможность уравновесить риски, связанные с изменением экономической обстановки определенной отрасли. Акции, входящие в состав такого портфеля, приобретаются на срок более одного года и в течение этого периода купле-продаже не подлежат.

Держатель акции может получать свой доход от полагающихся дивидендов. При выборе этого способа инвестирования следует определиться с видом приобретаемых акций. Привилегированная акция гарантирует фиксированную выплату дивидендов, но не всегда они начисляются своевременно и могут накапливаться для выплаты в будущем. По обычным акциям дивиденды могут не выплачиваться вовсе, зато при значительной прибыли компании могут быть весьма значительными. Необходимо отдавать отчет в том, что такой способ вложения капитала, в основном, не приносит сверхприбыль, и, чаще всего, положенные дивиденды приходится ждать годами.

Как инвестировать в акции, не имея соответствующих знаний и опыта

Независимо от способа инвестирования важно уметь управлять своим пакетом акций. Для этого необходимо знать все тонкости и нюансы рынка ценных бумаг, быть хорошим финансовым аналитиком, иметь профессиональное ‘чутье’. Кроме того, для покупки и продажи акций на бирже необходимо быть ее зарегистрированным участником. Однако не все инвесторы соответствуют приведенным характеристикам, поэтому зачастую функцию по управлению пакетом акций берут на себя профессиональные посредники — брокеры или управляющие компании.

Брокерские компании помогут не только осуществить куплю-продажу акций по поручению клиента, но и проконсультируют его в отношении целесообразности проводимых операций.

Паевые инвестиционные фонды (ПИФы) специализируются, в основном, на среднесрочном и долгосрочном управлении акциями. Приобретая пай в ПИФе, инвестор предоставляет право управлять своими активами. Правильно выбранный ПИФ способен осуществлять свою деятельность с высокой доходностью, что очень выгодно для пайщика, который не обладает специфическими знаниями в области фондового рынка.

Поручив, свои акции компании доверительного управления, можно получить прибыль значительно больше той, что может предложить ПИФ. Это связано с тем, что управляющий компании будет самостоятельно принимать все инвестиционные решения, поэтому здесь прослеживается большая свобода действий и, соответственно, возможностей. Однако необходимо учесть, что компании доверительного управления требуют значительных капиталовложений и, как правило, минимально запрашиваемая сумма начинается от нескольких тысяч долларов.

Какова средняя доходность фондового рынка?

Средняя доходность фондового рынка составляет около 10% в год в течение почти последнего столетия. S&P 500 часто считается эталоном годовой доходности фондового рынка. Хотя 10% — это средняя доходность фондового рынка, доходность в любой год далеко от средней.

Вот что новые инвесторы, начиная с сегодняшнего дня, должны знать о доходности фондового рынка.

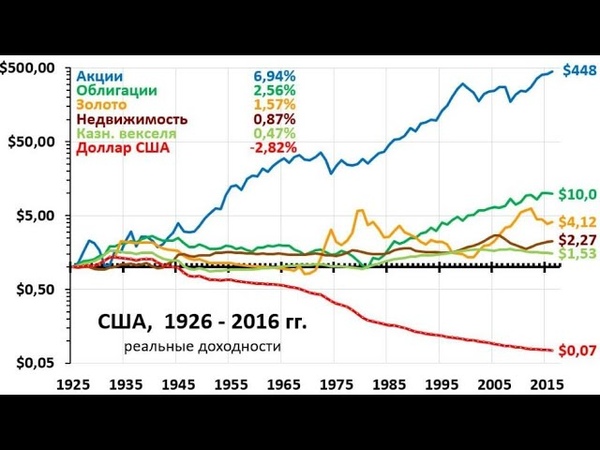

Историческая средняя доходность фондового рынка составляет 10%

Имейте в виду: Долгосрочная средняя рыночная доходность 10% — это только «общая» ставка: эта ставка снижается из-за инфляции.В настоящее время инвесторы могут ожидать потери покупательной способности на 2–3% ежегодно из-за инфляции. Узнайте больше о покупательной способности с помощью калькулятора инфляции NerdWallet.

Фондовый рынок ориентирован на долгосрочные инвестиции — деньги, которые вам не понадобятся как минимум пять лет. Для более коротких сроков вы захотите придерживаться вариантов с меньшим риском — например, онлайн-сберегательного счета — и вы ожидаете получить меньшую прибыль в обмен на эту безопасность. Вот наш список лучших высокодоходных сберегательных онлайн-счетов.

Средняя доходность S&P 500

На приведенном ниже графике показано текущее значение S&P 500, а также его доходность за текущий год, за 5 и 10 лет. Вы можете видеть, что с 1990 года по сегодняшний день были годы роста и падения, но за этот 30-летний период эти колебания усреднены как положительная доходность.

Реклама

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

Средняя доходность фондового рынка не всегда средняя

Хотя 10% может быть средним, доходность в любой год далеки от среднего.Фактически, с 1926 по 2014 год доходность находилась в этом «среднем» диапазоне от 8% до 12% всего шесть раз. В остальное время они были намного ниже или, как правило, намного выше. Волатильность — это состояние игры на фондовом рынке.

Но даже когда рынок нестабилен, доходность в определенный год обычно бывает положительной. Конечно, он не растет каждый год, но со временем рынок вырос примерно за 70% лет.

Чего ожидать от фондового рынка

На рынке нет никаких гарантий, но этот 10% средний показатель долгое время оставался на удивление стабильным.

Итак, какой доходности инвесторы могут разумно ожидать сегодня от фондового рынка?

Ответ на этот вопрос во многом зависит от того, что произошло в недавнем прошлом. Но вот простое практическое правило: чем выше недавняя доходность, тем меньше будущая доходность, и наоборот. Вообще говоря, если вы оцениваете, сколько ваши инвестиции на фондовом рынке вернутся с течением времени, мы предлагаем использовать среднегодовую доходность в 6% и понимать, что вы испытаете как годы падения, так и годы роста.Вы можете использовать калькулятор инвестиций NerdWallet, чтобы увидеть, как выглядит рост на 6% в зависимости от того, сколько вы планируете инвестировать.

1. Умерьте свой энтузиазм в хорошие времена. Поздравляю, вы зарабатываете деньги. Однако, когда запасы растут, помните, что будущее, вероятно, будет менее хорошим, чем прошлое. Похоже, инвесторы должны повторять этот урок во время каждого цикла бычьего рынка.

2. Когда дела идут плохо, становитесь более оптимистичными. Падение рынка должно вызывать у вас радость: вы можете покупать акции по привлекательной цене и рассчитывать на более высокую прибыль в будущем.

3. Вы получаете средний доход только в том случае, если покупаете и держите. Если вы часто торгуете на рынке и за его пределами, вы можете рассчитывать на меньший, а иногда и гораздо меньший заработок. Комиссионные и налоги съедают вашу прибыль, а несвоевременные сделки подрывают ваш банкролл. Исследование за исследованием показывают, что даже профессионалам практически невозможно обыграть рынок.

Со временем даже несколько процентных пунктов могут сделать разницу между уходом на пенсию с аккуратным гнездом и продолжением упорной работы в золотые годы.

Готовы начать?

Если долгосрочная доходность рынка кажется вам привлекательной, начать легко. Сначала вам нужно открыть брокерский счет, который позволит вам покупать и продавать инвестиции на фондовом рынке. Если вы не знаете, где открыть свой счет, просмотрите наш список лучших онлайн-брокеров.

Возврат инвестиций: чего ожидать

У вас одна цель, когда вы инвестируете: заработать деньги. И каждый инвестор хочет заработать как можно больше.Вот почему вы захотите иметь хотя бы общее представление о том, какую прибыль вы можете получить, прежде чем вкладывать средства во что-либо.

Рентабельность инвестиций или ROI — это обычно используемый коэффициент рентабельности, который измеряет величину возврата или прибыли, которую приносит инвестиция, по сравнению с ее затратами. ROI выражается в процентах и чрезвычайно полезен при оценке индивидуальных инвестиций или конкурирующих инвестиционных возможностей. Но что такое хороший ROI?

Источник изображения: Getty Images.

Какова хорошая норма прибыли?На этот вопрос нет однозначного ответа.«Хорошая» рентабельность инвестиций зависит от нескольких факторов.

Самым важным фактором при определении хорошей рентабельности инвестиций являются ваши финансовые потребности. Например, предположим, что молодая пара вкладывает деньги в оплату обучения в колледже для своего новорожденного ребенка. Хорошая рентабельность инвестиций для них будет такой, которая позволит их первоначальным и текущим инвестициям вырасти до уровня, достаточного для покрытия расходов на обучение в колледже через 18 лет.

Определение хорошей рентабельности инвестиций в этой молодой семье будет отличаться от определения пенсионера, стремящегося увеличить свой доход.Пенсионер будет рассматривать хорошую рентабельность инвестиций как норму прибыли, которая дает достаточный регулярный доход, позволяющий им жить комфортно. Конечно, определение комфортной жизни одним пенсионером может отличаться от другого, поэтому их определения хорошей рентабельности инвестиций также могут отличаться.

Также важно учитывать, во что вы инвестируете, чтобы оценить, какая норма прибыли будет хорошей. В следующей таблице показаны среднегодовые темпы роста (CAGR) — нормы прибыли, предполагающие, что вся прибыль реинвестируется — для нескольких основных популярных инвестиционных активов с 1926 по 2019 год:

| Тип актива | Совокупный годовой темп роста (CAGR) |

|---|---|

| Малые акции | 11.9% |

| Стоки с большой крышкой | 10,2% |

| Государственные облигации | 5,5% |

| Казначейские векселя | 3,3% |

Источник данных: Morningstar.

Эти разные исторические нормы доходности подчеркивают ключевой принцип, который необходимо понять: чем выше риск того или иного типа инвестиций, тем выше ожидаемая окупаемость инвестиций. Является ли норма доходности 8% хорошей среднегодовой доходностью? Ответ — да, если вы инвестируете в государственные облигации, что не должно быть таким рискованным, как вложения в акции.Однако многие инвесторы, вероятно, не будут рассматривать среднегодовую рентабельность инвестиций в 8% как хорошую норму прибыли для денег, вложенных в акции с малой капитализацией в течение длительного периода, потому что такие акции имеют тенденцию быть рискованными.

Ожидания доходности от фондового рынкаБольшинство инвесторов рассматривают среднегодовую доходность 10% и более как хорошую рентабельность инвестиций для долгосрочных инвестиций на фондовом рынке. Однако учтите, что это средний показатель. Некоторые годы принесут более низкую прибыль — возможно, даже отрицательную.В другие годы доходность будет значительно выше.

Например, на следующей диаграмме показана доходность индекса S&P 500 за каждый год, начиная с 2010 года. Эта диаграмма иллюстрирует вид годовой волатильности, с которой инвесторы могут столкнуться на фондовом рынке.

Источник данных: YCharts. График по авторам. Доходность 2020 г. по состоянию на 27 ноября 2020 г.

За два из последних 11 лет S&P 500 показал отрицательную доходность. В 2011 году доходность индекса составила 0%. В 2016 году S&P принесло положительную прибыль в размере 9.5%, но это ниже «хорошей» рентабельности инвестиций в 10%, которую предпочитают инвесторы. Однако даже в эти некачественные годы среднегодовой темп роста S&P 500 за весь период составил 11,4% — очень хороший показатель рентабельности инвестиций.

Эта комбинация годовой волатильности и долгосрочной привлекательной прибыли подчеркивает, почему стратегия «покупай и держи» предлагает инвесторам больше шансов на достижение хорошей рентабельности инвестиций. Вы можете потерять деньги в любой год, инвестируя в акции. Однако продажи в это время не позволяют вам получить большую прибыль позже.Если вы покупаете и держите акции в течение длительного времени, ваши перспективы получения привлекательной прибыли значительно улучшатся.

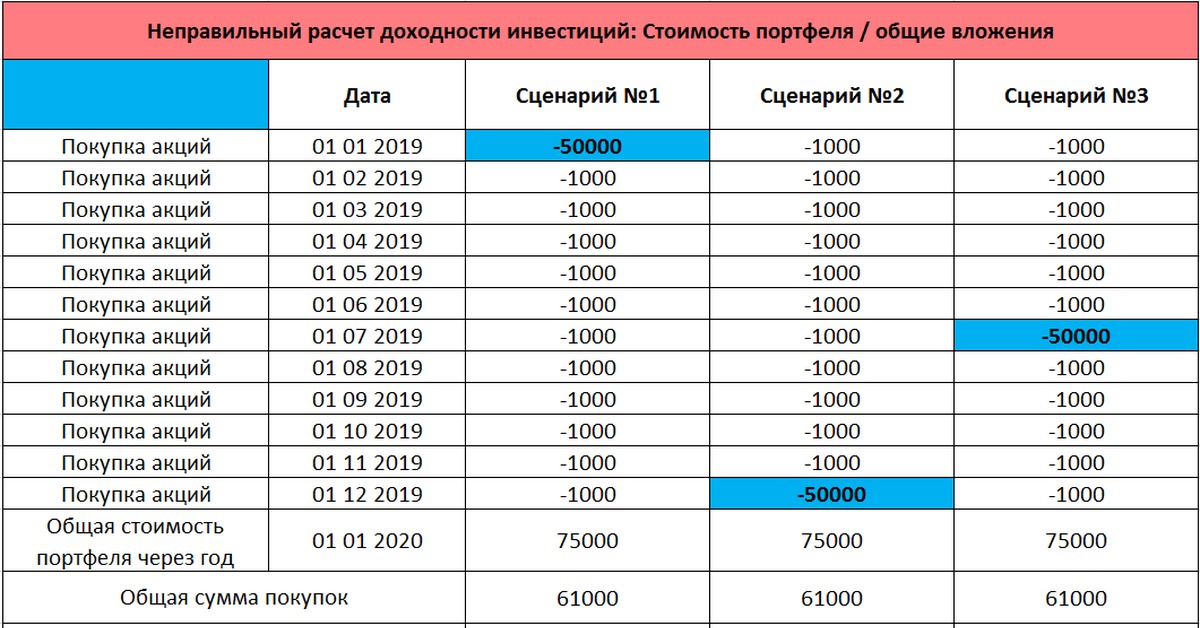

Как рассчитать рентабельность инвестицийЧтобы определить, насколько хороша рентабельность инвестиций, сначала нужно знать, как ее рассчитать. Хорошая новость в том, что это действительно простой расчет:

ROI = (Конечная стоимость инвестиций — Начальная стоимость инвестиций) / Начальная стоимость инвестиций

Затем результат представляется в виде отношения или процента.

Предположим, вы инвестируете 10 000 долларов в акции в начале года. К концу года ваши акции выросли достаточно, чтобы довести ваши общие инвестиции до 11000 долларов. Какая у вас рентабельность инвестиций? Подставим числа в формулу:

Рентабельность инвестиций = (11 000–10 000 долларов США) / 10 000 долларов США = 10%

Судя по исторической доходности фондового рынка, эта инвестиция достигла хорошей рентабельности.

Робо-советник Определение

Что такое робот-советник?

Робо-консультанты (также называемые робо-консультантами или роботами-консультантами) — это цифровые платформы, которые предоставляют автоматизированные услуги финансового планирования на основе алгоритмов практически без человеческого надзора.Типичный робот-консультант собирает информацию от клиентов об их финансовом положении и будущих целях посредством онлайн-опроса, а затем использует эти данные, чтобы давать советы и автоматически инвестировать активы клиентов.

Лучшие робо-консультанты предлагают простую настройку учетной записи, надежное планирование целей, обслуживание учетных записей, управление портфелем, функции безопасности, внимательное обслуживание клиентов, всестороннее обучение и низкие комиссии.

Ключевые выводы

- Робо-консультанты (робо-консультанты, робо-консультанты) — это цифровые платформы, которые предоставляют автоматизированные инвестиционные услуги, основанные на алгоритмах, практически без человеческого надзора.

- Робо-советники чаще всего автоматизируют и оптимизируют стратегии пассивного индексирования, которые следуют оптимизации среднего отклонения. Робо-советник

- часто очень недорогой и требует очень небольшого начального баланса, так что почти каждый может получить выгоду от робо-советника, если захочет.

- Робо-консультанты лучше всего подходят для простого инвестирования и не являются лучшим вариантом для более сложных вопросов, таких как планирование недвижимости.

- Учитывая относительную новизну их технологических возможностей и минимальное присутствие людей, робо-советники подвергались критике за недостаток сочувствия и изощренности.

Знакомство с роботами-советниками

Первый робот-советник, Betterment, был запущен в 2008 году и начал принимать деньги инвесторов в 2010 году, в разгар Великой рецессии. Его первоначальная цель заключалась в том, чтобы сбалансировать активы в рамках фондов с установленной датой, чтобы инвесторы могли управлять пассивными инвестициями по принципу «купи и держи» через простой онлайн-интерфейс.

В самой технологии не было ничего нового. Менеджеры по управлению человеческим капиталом используют программное обеспечение для автоматического распределения портфелей с начала 2000-х годов.Но до 2008 года они были единственными, кто мог покупать технологию, поэтому клиентам приходилось нанимать финансового консультанта, чтобы извлечь выгоду из нововведения.

Сегодня большинство робо-советников используют стратегии пассивного индексирования, которые оптимизированы с использованием того или иного варианта современной теории портфелей (MPT). Некоторые роботы-консультанты предлагают оптимизированные портфели для социально ответственного инвестирования (SRI), холл-инвестирования или тактических стратегий, имитирующих хедж-фонды.

Появление современных робо-консультантов полностью изменило это повествование, предоставив услуги прямо потребителям.После десятилетия разработки робо-консультанты теперь способны решать гораздо более сложные задачи, такие как сбор налоговых убытков, выбор инвестиций и пенсионное планирование.

В 2020 году крупнейшим роботом-консультантом с точки зрения активов была Vanguard Personal Advisor Service с активами под управлением (AUM) на сумму 161 миллиард долларов.

В результате отрасль пережила взрывной рост; клиентские активы, управляемые роботами-консультантами, достигли 987 миллиардов долларов в 2020 году, при этом ожидается, что они достигнут 2 долларов.9 триллионов во всем мире к 2025 году.

Другие общие обозначения для робо-консультантов включают «автоматизированный советник по инвестициям», «автоматизированное управление инвестициями» и «платформы цифровых советов». Все они имеют в виду один и тот же сдвиг потребителей в сторону использования приложений финтех (финансовых технологий) для управления инвестициями.

Ребалансировка портфеля

Большинство робо-советников используют современную теорию портфелей (или какой-либо ее вариант) для создания пассивных индексированных портфелей для своих пользователей.После создания роботы-консультанты продолжают отслеживать эти портфели, чтобы гарантировать, что оптимальные веса классов активов поддерживаются даже после движения рынков. Робо-советники достигают этого, используя диапазоны ребалансировки.

Каждому классу активов или отдельной ценной бумаге присваивается целевой вес и соответствующий диапазон допуска. Например, стратегия распределения может включать требование владения 30% акций развивающихся рынков, 30% отечественных голубых фишек и 40% государственных облигаций с коридором +/- 5% для каждого класса активов.

Как правило, доля голубых фишек на развивающихся рынках и на внутреннем рынке может колебаться от 25% до 35%, в то время как от 35% до 45% портфеля должны быть размещены в государственных облигациях. Когда вес любого держателя выскакивает за пределы допустимого диапазона, весь портфель перебалансируется, чтобы отразить первоначальный целевой состав.

В прошлом этот тип ребалансировки не одобрялся, поскольку он может занимать много времени и приводить к комиссии за транзакции. Однако с роботами-советниками это происходит автоматически и практически бесплатно.

Другой тип перебалансировки, который обычно встречается в роботах-консультантах и который становится рентабельным за счет использования алгоритмов, — это сбор налоговых убытков. Сбор налоговых убытков — это стратегия, которая включает продажу ценных бумаг с убытком для компенсации налогового обязательства по приросту капитала в аналогичной ценной бумаге.

Эта стратегия обычно используется для ограничения признания краткосрочной прироста капитала. Для этого робо-советники будут поддерживать стабильную из двух или более ETF для каждого класса активов.Таким образом, если S&P 500 теряет стоимость, он автоматически продаст его, чтобы зафиксировать убыток от капитала, в то же время купив другой ETF S&P 500. Робо-консультанты должны быть осторожны при выборе подходящих ETF и резервных ETF, чтобы избежать нарушения правил продажи.

Преимущества использования робо-советников

Главное преимущество робо-советников в том, что они являются недорогой альтернативой традиционным советникам. Устраняя человеческий труд, онлайн-платформы могут предлагать те же услуги за небольшую часть стоимости.Большинство робо-консультантов взимают ежегодную фиксированную комиссию от 0,2% до 0,5% от общего баланса счета клиента. Это сопоставимо с типичной ставкой от 1% до 2%, взимаемой специалистом по финансовому планированию (и, возможно, больше для счетов, основанных на комиссии).

Робо-советники также более доступны. Они доступны 24/7, пока у пользователя есть подключение к Интернету. Кроме того, для начала требуется значительно меньше капитала, поскольку минимальные активы, необходимые для регистрации учетной записи, обычно составляют от сотен до тысяч (стандартная базовая ставка — 5000 долларов).У одного из самых популярных робо-советников, Betterment, нет минимального счета для стандартного предложения.

Напротив, консультанты-люди обычно не берут на работу клиентов с инвестиционными активами менее 100 000 долларов США, особенно тех, кто работает на местах. Они предпочитают состоятельных людей, которые нуждаются в разнообразных услугах по управлению активами и могут позволить себе за них оплачивать.

Эффективность — еще одно важное преимущество этих онлайн-платформ. Например, до появления робо-советников, если клиент хотел совершить сделку, он должен был бы позвонить или физически встретиться с финансовым консультантом, объяснить свои потребности, заполнить документы и ждать.Теперь все это можно сделать одним нажатием нескольких кнопок, не выходя из дома.

С другой стороны, использование робо-советника ограничит возможности, которые вы можете сделать как индивидуальный инвестор. Вы не можете выбрать, в какие паевые инвестиционные фонды или ETF вы инвестируете, и вы не можете покупать отдельные акции или облигации на своем счете. Тем не менее, выбор акций или попытки обыграть рынок снова и снова показывают в среднем плохие результаты, а обычным инвесторам часто бывает лучше со стратегией индексации.

Наем робо-консультанта

Открытие робо-консультанта часто предполагает заполнение краткой анкеты по профилированию рисков и оценку вашего финансового положения, временного горизонта и субъективных инвестиционных целей. Во многих случаях у вас будет возможность напрямую привязать свой банковский счет для быстрого и легкого пополнения вашего счета робота-консультанта.

Отличительной чертой автоматизированных консультационных услуг является простота их доступа в режиме онлайн. Но многие цифровые платформы имеют тенденцию привлекать и ориентироваться на определенные демографические группы больше, чем на другие.А именно, более молодая когорта инвесторов из поколения Y и поколения X, которые зависят от технологий и все еще накапливают свои инвестиционные активы.

Этим людям гораздо удобнее делиться личной информацией в Интернете и поручать технологии важные задачи, такие как управление капиталом. Действительно, большая часть маркетинговых усилий консалтинговых фирм по робототехнике использует каналы социальных сетей для охвата миллениалов.

Тем не менее, эта отрасль вызывает растущий интерес со стороны бэби-бумеров и состоятельных инвесторов, особенно по мере того, как технологии продолжают совершенствоваться.В исследовательском отчете Hearts and Wallets за 2016 год показано, что половина инвесторов в возрасте от 53 до 64 лет и одна треть пенсионеров используют цифровые ресурсы для управления своими финансами.

Робо-советники и SEC

Робо-советники имеют такой же правовой статус, что и советники-люди. Они должны зарегистрироваться в Комиссии по ценным бумагам и биржам США (SEC) для ведения бизнеса и, следовательно, подпадают под те же законы и правила о ценных бумагах, что и традиционные брокеры-дилеры.

Официальное обозначение — «Зарегистрированный инвестиционный консультант» или сокращенно RIA.Большинство робо-консультантов также являются членами независимого регулирующего органа по регулированию финансовой отрасли (FINRA). Инвесторы могут использовать BrokerCheck для исследования роботов-советников так же, как и советников-людей.

Активы, управляемые роботами-консультантами, не застрахованы Федеральной корпорацией страхования депозитов (FDIC), поскольку они являются ценными бумагами, предназначенными для инвестиционных целей, а не банковскими депозитами. Однако это не обязательно означает, что клиенты незащищены, поскольку есть много других способов, с помощью которых брокеры-дилеры могут застраховать активы.Например, Wealthfront, один из крупнейших робо-консультантов в США, застрахован Корпорацией по защите инвесторов в ценных бумагах (SIPC).

Как робо-советники зарабатывают деньги

Основной способ, которым большинство робо-консультантов зарабатывает деньги, — это плата за завершение, основанная на активах под управлением (AUM). В то время как традиционные финансовые консультанты (люди) обычно берут 1% или более в год от AUM, большинство консультантов-роботов взимают всего 0,25% в год.

Они могут взимать более низкие комиссии, потому что они используют алгоритмы для автоматизации сделок и индексированные стратегии, которые используют некомиссионные и недорогие ETF.Однако, поскольку они взимают более низкую комиссию, робо-консультанты должны привлекать большее количество меньших счетов, чтобы получать такие же доходы, как и более дорогие консультанты.

Помимо платы за управление, робо-советники могут зарабатывать деньги несколькими другими способами. Один из способов — это проценты по остаткам денежных средств («управление денежными средствами»), которые зачисляются робо-консультанту, а не клиенту. Поскольку у многих аккаунтов с роботизированными советами есть лишь небольшая сумма, предназначенная для денежных средств в их портфелях, это может стать значительным источником дохода, опять же, только если у них много пользователей.

Если доходность ваших инвестиций с роботом-советником не перевешивает общие затраты, связанные с использованием робо-советника, такие как сборы, то вам лучше не использовать его.

Другой поток доходов поступает от оплаты за поток заказов. Как правило, робо-советники накапливают средства, добавленные за счет депозитов, процентов и дивидендов, а затем объединяют их вместе в большие блок-приказы, выполняемые всего за один или два пункта в день.

Это позволяет им совершать меньше сделок и получать выгодные условия из-за больших размеров ордеров.Часто эти блоки будут направлены конкретным поставщикам ликвидности, таким как магазины высокочастотной торговли или хедж-фонды, в обмен на скидки, которые выплачиваются робо-советнику.

Наконец, робо-консультанты могут зарабатывать деньги, продавая своим клиентам целевые финансовые продукты и услуги, такие как ипотека, кредитные карты или страховые полисы. Часто это делается посредством стратегического партнерства, а не использования рекламных сетей.

Лучшие в своем классе робо-советники

В 2017 году в США было 200 робо-советников.S., и с каждым годом их запускают все больше. Все они предлагают сочетание управления инвестициями, пенсионного планирования и общих финансовых консультаций.

Ниже представлена подборка наиболее конкурентоспособных предложений роботов с наибольшей долей рынка.

Автономные робо-советники

Эти фирмы являются одними из первых пионеров цифровых консультационных технологий. У них самые конкурентоспособные комиссии с минимальными ставками на счетах от низких до нулевых. Клиенты, у которых нет текущих вложенных средств, могут начать с этих платформ с нуля.

Устаревшие предложения робо-советников

Все большее количество фирм, предоставляющих финансовые услуги и управляющих активами, запускают собственных робо-консультантов. Эти платформы обычно имеют более высокие комиссии и минимальные суммы счетов и больше ориентированы на опытных инвесторов. Это удобные варианты для клиентов, которые уже используют эти фирмы в качестве хранителей своих активов.

Недостатки робо-советников