10 проверенных способов найти инвестора в проект

Чтобы решить вопрос привлечения инвестиций для своего проекта, стоит прислушаться к советам профессиональных инвестиционных компаний. Они уже реализовали множество инвестиционных сделок в интересах своих клиентов, адекватно оценивают шансы привлечь инвестиции и имеют действенный инструментарий для взаимоотношений с инвесторами.

Перед тем как начинать поиск инвесторов, убедитесь, что у вас уже есть бизнес-план проекта и вы знаете, какой объем инвестиций вам необходим для запуска и реализации проекта и на что пойдут эти деньги. Обращение с просьбой о финансировании – для многих весьма пугающий шаг, так как вам возможно придется столкнуться с множеством отказов.

Платформы для запуска стартаповВ помощь начинающим предпринимателям созданы специальные платформы, предоставляющие информацию, исследования и помощь во всех аспектах запуска нового проекта, включая и общение с инвесторами. Например, Startups.

Преимущество «ангельского» инвестирования в том, что вам не просто дают деньги, но и буквально следят за каждым шагом, подсказывают и направляют, а главное – делятся контактами и вводят в деловой круг. Найти такого инвестора можно на платформах Funded.com, Angel Capital Association, Angel Investment Network, где представлены тысячи инвесторов и описаны типы инвестиций. В Украине также можно найти действующие сети и клубы бизнес ангелов, среди них: UAngel | Ukrainian business angels network, iClub, и др.

Где найти самого неожиданного, нестандартного инвестора – знают на краудфандинговых платформах. Начиная от самой широкой интернет-аудитории, когда обычные пользователи поддерживают интересные им проекты (сайты типа Kickstarter, Pererbackers и Indiegogo), и заканчивая филантропами, блуждающими в поисках тех, кто поможет им осуществить их давнюю мечту (RocketHub). Есть и аккредитованные инвесторы, охотники за новыми идеями – например, OurCrowd.

Ваш стартап – это ваш ребенок, и заботиться о нем надо соответственно. Если хотите, чтобы проект рос и процветал, рассмотрите вариант сотрудничества с инкубатором или акселератором.

Зачастую подобные инкубаторы и акселераторы предлагают помещения для работы в своем офисе, чтобы удобнее было вместе работать над проектом. Поскольку в том же пространстве работают и другие стартапы, вы получаете возможность обмениваться идеями и находить нестандартные способы решения задач. Найти ближайший бизнес-инкубатор (в США. – Ред.) можно в справочнике Business Incubation Association (NBIA).

Официальная поддержка также достойна внимания – каждый год появляются все новые интересные программы для стимулирования роста экономики. Здесь можно найти небольшие займы или гранты, однако не стоит ожидать, что ради вашего бизнеса официальные органы будут рисковать или существенно вмешиваться.

Всем известна социальная сеть LinkedIn, где все еще можно найти инвесторов. Помимо нее, существует множество профессиональных сетей, где можно пересечься с потенциальными инвесторами в своей индустрии либо же найти бизнес-партнеров. Многие из этих сайтов готовы даже связать вас с инвесторами из других стран, желающими включиться в глобальное бизнес-пространство, причем даже готовы доставить вашу продукцию в свою страну. Из таких соцсетей стоит назвать EFactor, Xing, Plaxo, Startup Nation, Cofoundr и Meetup.

Иногда надежнее всего пойти длинным путем, обратившись в фирму, специализирующуюся на прямых инвестициях. Причем объем этих инвестиций может быть от нескольких тысяч до миллионов – зависит от того потенциала, который они увидят в вашем проекте. Цель таких компаний в данном случае – продать свою долю через несколько лет после инвестирования и таким образом получить прибыль от развития стартапа.

Все более строгие ограничения в получении банковских кредитов приводят к тому, что для стартапа оказывается намного проще привлечь средства из альтернативных фондов – например, на онлайн-платформах, выполняющих те же функции, что и банки. Это могут быть P2P сайты, нетрадиционные фонды, крупные инвесторы, готовые помочь малому бизнесу и получить прибыль от условий кредита. Среди хорошо зарекомендовавших себя платформ стоит назвать Posper, TrustLeaf, Ondeck и Lending Club.

Без маркетинга коммерческий успех невозможен, тогда как успешный маркетинг, если вы занимаетесь им сами и делаете частью своего личного бренда, позволит не только сэкономить на первых порах, но и привлечь внимание серьезных инвесторов. Вам нужно позиционировать себя на личном сайте, в соцсетях, в гостевых постах в авторитетных блогах, в общении на Quora и в традиционных медиа в том числе.

Найти инвестора в одном из друзей или родственников достаточно просто, ведь эти люди давно вас знают и верят в вас. Самая последовательная и страстная поддержка обычно идет из близкого круга общения. Помните только, что, пользуясь этим каналом помощи, нужно разделять личное и профессиональное общение. Для этого записывайте все условия и обязательно озвучивайте возможный риск. Убедитесь, что близкие люди понимают, что могут потерять свои средства. Старайтесь не рисковать потерей близких или друзей по причине разногласий из-за инвестиций.

Не разочаровывайтесь, если вы не получаете интересных предложений от инвесторов или вам жестко отказывают, даже несколько раз подряд. Все это лишь означает, что вы пока не нашли подходящего Вам инвестора, полностью отвечающего вашим целям и потребностям. Пробуйте снова и снова, пока не найдете свой идеальный вариант.

Лучшие инвестиционные проекты и стартапы в Украине на портале InVenture

Инвесторы для стартапов в Украине. Как найти инвестора? Как найти инвестора для стартапа быстро? Где найти инвестора для стартапа в интернете? Поиск инвестора для стартапа. Как привлечь инвестора в стартап? Поиск инвестора и инвестиции для стартапа. Как привлечь инвестора: способы привлечения инвестиций в бизнес. Найти инвестора в интернет. Где искать инвесторов для стартапа — лучшие сайты. Как найти инвесторов и где найти инвестора? Инвестиции в стартап проекты. Найти инвестора для проекта.Поиск инвестиций в стартап. Помощь в поиске инвестора. Кто поможеи найти инвестора? Проверенные инвестиционные проекты в интернете. Привлечь финансирование в стартап. Где найти финансирование для бизнеса?

Как найти инвестора? Как найти инвестора для стартапа быстро? Где найти инвестора для стартапа в интернете? Поиск инвестора для стартапа. Как привлечь инвестора в стартап? Поиск инвестора и инвестиции для стартапа. Как привлечь инвестора: способы привлечения инвестиций в бизнес. Найти инвестора в интернет. Где искать инвесторов для стартапа — лучшие сайты. Как найти инвесторов и где найти инвестора? Инвестиции в стартап проекты. Найти инвестора для проекта.Поиск инвестиций в стартап. Помощь в поиске инвестора. Кто поможеи найти инвестора? Проверенные инвестиционные проекты в интернете. Привлечь финансирование в стартап. Где найти финансирование для бизнеса?

10 критериев, чтобы получить инвестиции в США

Как оценить стартап и на что стоит обращать внимание

За год проживания в Сан-Франциско и фандрейзинга для своего стартапа я выделила 10 критериев, по которым инвесторы оценивают выгоду вложений в проект. Каждый из них имеет разную степень важности и условно оценивается от 5 до 20 баллов. Любой владелец маркетплейса может проверить свой проект, выставить оценку по каждому критерию и подсчитать результат стартапа в целом.

Любой владелец маркетплейса может проверить свой проект, выставить оценку по каждому критерию и подсчитать результат стартапа в целом.

Идеальное выполнение всех критериев даст максимальную оценку 100 баллов. Поговорим о каждом из них отдельно.

1. Рынок

Инвестор ожидает от владельца маркетплейса наличия рынка и понимания вами, как фаундера, этого рынка. Главный показатель его существования — количество пользователей, на которых ориентируется СЕО. Если ваш рынок меньше чем 10-20 миллионов пользователей — инвестору будет неинтересно.

Для компании Aware оценка общего рынка в пользователях составляет 25 миллионов. Это люди, которые практиковали йогу в США в 2015 году. Вам стоит определиться, какой размер вашего рынка сейчас и каким он будет, например, через 5 лет, когда вы будете планировать любого рода экзит, либо transition, либо IPO.

2. «Горячесть» ниши

Инвесторы Долины фокусируются на «горячих» стартапах. К примеру, это может быть on-demand economy или sharing economy стартап. Проект e-commerce, напротив, инвесторам в Долине не интересен. Это уже проверенный рынок с понятными цифрами, где много конкурентов.

К примеру, это может быть on-demand economy или sharing economy стартап. Проект e-commerce, напротив, инвесторам в Долине не интересен. Это уже проверенный рынок с понятными цифрами, где много конкурентов.

Сан-Франциско и Долина — это территория будущего, откуда выходит очень много трендов, из них большинство умирают, не доходя до всего мира. Они не проходят проверку реальным миром, за пределами пузыря.

Когда произошла неофициальная утечка данных о доходах и показателях роста Uber, все инвесторы, которые не успели войти в раунд, начали инвестировать в стартапы, делающие on-demand маркетплейсы.

Почувствовать стартап или нишу, которые будут в тренде в Калифорнии, не находясь там, на мой взгляд, нереально. То, о чем пишет TechCrunch, в Долине знают на 2 месяца раньше.

3. Звездная команда

Гореть идеей своего проекта в Долине хорошо, но недостаточно. В Сан-Франциско нужно, чтобы у вас в команде были люди с бизнес-образованием из Стенфорда, с техническим образованием из Массачусетского технологического университета и, желательно, чтобы они все имели PhD. Чем больше таких людей в команде, тем лучше. Даже консультация от вышеперечисленных лиц — уже плюс. Как и присутствие в компании людей, у которых ранее была компания и какие-то показатели. В Штатах сейчас очень большой тренд Diversitу, поэтому если вы идете в Долину и у вас нет MIT-специалиста, но есть фаундер-женщина — у вас также возрастает количество баллов.

Чем больше таких людей в команде, тем лучше. Даже консультация от вышеперечисленных лиц — уже плюс. Как и присутствие в компании людей, у которых ранее была компания и какие-то показатели. В Штатах сейчас очень большой тренд Diversitу, поэтому если вы идете в Долину и у вас нет MIT-специалиста, но есть фаундер-женщина — у вас также возрастает количество баллов.

Инвесторы ожидают от стартаперов в Долине полного участия: 20 часов в сутки, 7 дней в неделю — временная занятость даже не обсуждается. В противном случае, можно сразу снижать оценку критерия до 2-3 баллов из 20.

Американские стартапы, в основном, запускаются за свои деньги, начальный капитал у них свой. Это могут быть деньги, которые они сохранили с прошлой компании, залог из банка, либо известный всем FFF. В Украине первые деньги найти достаточно сложно, многие фаундеры начинают свой стартап, работая на какой-то постоянной работе.

Если вы делаете проект в Долине, от вас будут ожидать, что вы вложили свои деньги.

Вы потратили их либо на разработку, либо на дизайн, либо на маркетинг. Хотя бы 10 тысяч долларов. Это базовая сумма, которую хотят услышать инвесторы. Если вы не вложили собсвенные деньги, как вы можете вообще просить деньги у других людей?

4. Финансовый прогноз

Оценка цифр и показателей компании в будущем. Сюда входит и понимание стоимости привлечения клиента в проект — customer acquisition cost (САС), и рассчет, сколько пользователь принесет доходов маркетплейсу. В Силиконовой долине стоимость привлечения одного b2b клиента примерно 2-5 тысяч долларов, а средний американский b2c mobile-пользователь будет стоить 30-40 долларов. Это примерные цифры, которые зависят от индустрии и конкурентности.

Когда я тестировала впервые, зарегистрированный пользователь в нише «медитация в Америке» стоил около 20 долларов. Сейчас на рынок вышло несколько компаний и цифры поднялись.

Ожидание того, что вы будете знать, сколько денег и на что, вам нужно будет в ближайшие пару лет. Более долгосрочные прогнозы неуместны, ведь компания меняет стратегии, меняется рынок и условия. Но нужно знать, когда деньги закончатся и понадобятся новые.

Более долгосрочные прогнозы неуместны, ведь компания меняет стратегии, меняется рынок и условия. Но нужно знать, когда деньги закончатся и понадобятся новые.

Точка безубыточности. Момент, когда доходы компании сошлись с расходами на отметке 0. Инвесторы хотят, чтобы вы выходили на break-even как можно раньше. Процесс можно ускорить, снизив расходы компании и фаундера в частности.

5. Показатели роста

Показатели роста проекта, которые СЕО готов предъявить инвесторам. Стандартная цифра еженедельного роста пользователей для Долины — не менее 5-7%.

Если у вас проект запустился месяц назад и демонстрирует нереальные показатели роста. Пускай у вас там 10-20-30-40-50 тысяч пользователей, но они у вас появились за месяц — ваш рост сильно идет вверх. Это явление носит название «хоккейная клюшка», и его очень любят инвесторы.

- Technological breakthrough (speed, AI, robots)

Технологический прорыв. Если у вас есть hardware, Internet of Things, AI (Artificial Intelligence), технология скорости загрузки видео или лайфстрима, но вы не знаете, как развить проект, — сделайте ставку на продаже этой технологии какой-то большой компании. Вы можете успешно запустить кампанию на Kickstarter и показать ее результаты. Если кампания пройдет успешно, это укажет, что продукт нужен покупателю и что у вас хорошая pr-команда.

Вы можете успешно запустить кампанию на Kickstarter и показать ее результаты. Если кампания пройдет успешно, это укажет, что продукт нужен покупателю и что у вас хорошая pr-команда.

6. Выручка

Если вы пока не получаете прибыль и ничего не продаете, а только подписываете клиентов и зарабатывать будете через год — оценка 0. Деньги, в первую очередь, получат те стартап-фаундеры, у которых уже будет определенная сумма продаж.

Если говорить о b2c стартапах, то у вас должно быть от 1 до 10 тысяч транзакций — минимум, на который будут смотреть на early stage. При учете того, что у вас хороший user base, 100 тысяч пользователей в месяц, и из них вам платит один — 10 тысяч в месяц. Если у вас не транзакционная бизнес-модель, то подставляйте ее по аналогии под эти показатели.

Больше подходит для hardware проектов. Как пример, Petcube, он шел в AC (Almaz Capital) на достаточно поздней стадии, и у них уже были милионные продажи в ритейле по Америке. Вам нужно показать хотя бы хорошие продажи на Кickstarter.

7. Своевременность

Это актуальность и высокая степень привлекательности вашего проекта в данный момент для инвесторов. Факторы, которые могут на это повлиять: наличие других инвесторов, освещение маркетплейса в прессе, timeline — четко указанное время релиза.

Не рекомендуется врать одним инвесторам о наличии других: венчурный рынок маленький и они все знакомы друг с другом.

По-поводу timeline — вы приходите к инвесторам и говорите: вот у нас такой Traction, такая команда и мы будем релизиться в следующем месяце. Можно пробовать на этом играть, потому что, после того как у вас вышел официальный релиз, вы получите еще больше Traction, еще больше денег — и оценка вашей компании будет выше. Соответственно, и условия, на которых могут зайти инвесторы, будут не такие выгодные, как сейчас. Можете это использовать, если вы точно понимаете, что будет происходить после релиза.

8. Юридическая документация

В Долине от вас будут ожидать, что вы понимаете, что такое корпорация и как ее открыть и, самое главное, — что вы уже подготовили базу для привлечения инвестиций. Для этого вам необходимо иметь term sheet (список условий сделки) и founders agreement (учредительный договор).

Для этого вам необходимо иметь term sheet (список условий сделки) и founders agreement (учредительный договор).

Хорошая, качественная юридическая кампания — еще один обязательный пункт. Потому что можно не заметить, не разобраться с большим количеством моментов и пунктов — и потерять все.

В финансовый план нужно обязательно внести пункт расходов на юриста. Минимум, который придется отдать за часовую консультацию независимого юриста в США, — 400 долларов. Юридические фирмы стоят от 600, а скорее 1000-1200 дол./час.

9. Be ProCEO

Этот пункт о ваших soft skills, о харизме. Есть много историй, когда фаундеры скидывают отличный питчдек, но инвестор не реагирует. А как только фаундер начинает общаться с инвестором, последний тут же готов дать деньги. Ваши личные навыки играют большую роль для привлечения инвестиций.

Это то, что вам нужно тренировать, если вы фаундер, который будет выходить на сцену и говорить о своей компании. На кошках, на бабушке, на маме, на инвесторах — используйте любую возможность запитчить ваш проект. Чем больше раз вы проговорите, тем больше раз вы убедитесь, в каком формате вас понимают.

Чем больше раз вы проговорите, тем больше раз вы убедитесь, в каком формате вас понимают.

Нужно дать «пощупать» то, что вы делаете. Если вы в закрытой beta-версии, у вас нет продукта или еще что-то — придумайте, как дать человеку ощущения того, что он воспользовался вашим продуктом. Дайте ему ощущение вашего pro-пользователя с upgrade аккаунта. Работайте над тем, как сделать демо (хорошая книга «Идеальный питч» Орена Клаффа). Вы должны знать, как презентовать вашу главную ценность, быть носителем своей культуры, ходячим демо.

Говоря о медитации, я в последнее время начала устраивать короткие сессии медитации, чтобы люди ощутили, что это такое.

10. Be in California

Для того, чтобы подняться в Долине, — нужно быть в Долине.

Если у вас разработчики где-то аутсайд, это сработает только для первого раунда. Ожидания направлены на то, что development — in house, в Америке. Это определяет качество коммуникации между фаундером и командой, качество контроля, легальность и пр. Если вы стартап, команда которого находится рядом, — это повышает шансы.

Если вы стартап, команда которого находится рядом, — это повышает шансы.

Негласное правило, о котором говорят во всех фондах: «Если ваш headquarters находится больше чем в 50 милях от нашего headquarters — нам неинтересно с вами говорить». Простота коммуникации внутри команды и инвестора с фаундером очень важны.

Стройте network там, где вы хотите находиться. Во время первого раунда вы выстраиваете рабочие связи, которые можете использовать в следующем раунде. Network ваших инвесторов — это тоже в чем-то ваш network. Фокусируя это все на одной территории, вам будет проще привлечь деньги и крупного клиента, если вы работаете b2b.

80 баллов из 100 — хороший шанс привлечь инвестиции

100 баллов — это максимум, который можно получить за выполнение всех критериев. Однако на практике достигнуть такого показателя практически нереально. Нормальными считаются показатели, начиная от 50 баллов.

Набрав больше 80, у вашего проекта очень хорошие шансы поднять деньги в Долине.

Если у вас меньше 50 — усильте свою команду, traction и, соответственно, финальный прогноз, и только потом задумывайтесь над поездкой в Долину.

Как переехать в Штаты со своим стартапом

Если есть идея стартапа или уже готовый проект и уверенность в том, что он привлечет инвестиции в США, следующий этап — приготовления к поездке. Чтобы уехать в Америку со своим маркетплейсом, есть 2 реальных и работающих варианта:

- Поднять Traction в Украине и подать заявку в бизнес-акселератор. За 3-4 месяца в акселераторе можно пройти базовую подготовку, получить новые знания о продвижении проекта и завязать знакомства с инвесторами.

- Чемодан — вокзал — Штаты. Приехать в Америку и начать все с нуля. При этом какое-то время уйдет на адаптацию в новой стране. Есть первая трансформация — 3 месяца, вторая — полгода, третья — 10-11 месяцев. Ехать придется за собственные деньги.

Еще пара ненадежных вариантов, которые зависят, скорее, от везения, а не от личных рассчетов:

- Первый вариант — привлечь деньги на ивентах.

Такие истории бывают. Есть фаундеры, которые приехали на конференцию, запичили свой стартап, выиграли грант, нашли инвестора. Но, скорее всего, у них по карме уже было 80-100, они уже были готовы.

В большинстве случаев — это только потеря денег и времени. На ивенты и конференции лучше всего ходить спикером или в случае, если назначена встреча со своими инвесторами и партнерами.

- Второй вариант — поиск «холодных» инвесторов.

В основном, такие ангелы ищут либо выгодные условия, либо «покупают» стартап ради команды.

Владельцу маркетплейса, который хочет найти инвестиции в Америке, настоятельно не рекомендуется писать непрофильным инвесторам. В проект нужно вовлекать людей, которым интересна та ниша и сфера, где вы работаете, и у которых есть личный бизнес-интерес непосредственно в вашей компании. Говоря о Силиконовой долине, инвесторов здесь много, и найти необходимых — вопрос времени, усилия и усидчивости.

Статья написана при поддержке Креативного пространства «Часопыс»

Preview photo: garagestock / Depositphotos.com

Header photo: Vacclav / Depositphotos.com

биржа, сайт, площадка, акции, и выбор куда вложить деньги

Инвестиции в стартапы считаются перспективным направлением деятельности. Под этим термином принято понимать бизнес-проект, который был создан сравнительно недавно или еще разрабатывается. Именно ради последующего развития организаторы и ищут инвесторов. Благодаря вложению капитала в стартующий бизнес удается получить высокий процент прибыли.

Что такое стартап и необходимость его инвестировать

Инвестирование в стартап считается перспективным и прибыльным направлениемСтартап-компании представляют собой организации, которые были созданы сравнительно недавно. Нередко проекты таких фирм имеют связь с технической сферой. Но это не всегда соответствует действительности. Преимущественно стартапы создают небольшие группы людей. Это могут быть друзья или партнеры, которые имеют хорошие идеи.

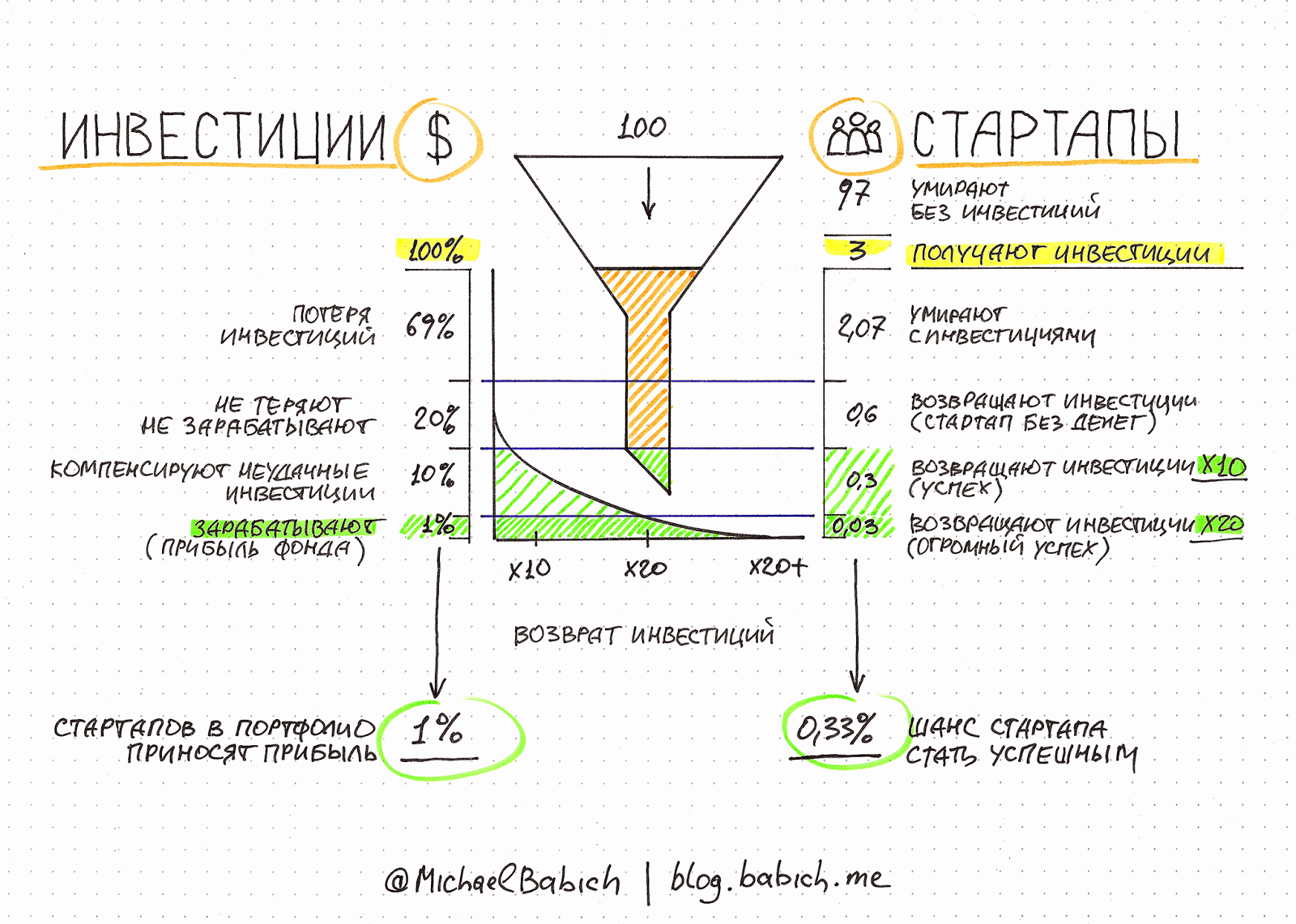

Инвестирование в стартапы считается не самым безопасным направлением. Иногда оно связано с серьезным риском. Это обусловлено тем, что многие проекты терпят убытки. Обычно такие инвестиции осуществляются теми, кто хочет рискнуть и вложить деньги в компании, в которые они верят.

Обратите внимание! Такой способ подойдет людям, которые хотят сделать свои вложения чем-то большим, чем просто инструмент для получения дохода.

Поиск стартапов и молодых проектов

Чтобы вложить деньги в перспективный стартап, нужно найти подходящую идею. На самом деле сделать это не сложно. В открытых источниках представлено немало вариантов. При этом существуют специализированные площадки и биржи стартапов для инвесторов. На них найти интересный проект намного проще. Кроме того, там детально описывают всю идею, рассказывают о том, почему она «выстрелит».

Легче всего отыскать перспективный проект на так называемой краудфандинговой онлайн-площадке. Она предназначена для обмена информацией и сбора средств для создания проекта. По сути, под платформой для стартапов понимают специальный сайт, пользователи которого общаются друг с другом и ведут обмен информацией.

Она предназначена для обмена информацией и сбора средств для создания проекта. По сути, под платформой для стартапов понимают специальный сайт, пользователи которого общаются друг с другом и ведут обмен информацией.

Главной целью такого взаимодействия считается оценка перспективности бизнес-идеи и поиск финансов для ее реализации. В рейтинг сайтов для инвестирования в стартап входят следующие:

- Planeta.ru;

- IndiegoGo;

- Klickstater;

- Boomstarer.

Также есть специальные биржи, которые упрощают процесс поиска проекта для инвесторов. К наиболее популярным платформам, которые позволяют вложить деньги в стартап, относятся:

- SIMEX;

- CircleUp;

- Startupnetwork;

- Napartner.

Поиск можно вести и по базам данных, которые имеются в открытом доступе в сети. Но для этого важно учитывать целый ряд критериев. Чтобы успешно вложиться в перспективный стартап, стоит ориентироваться на такие показатели:

Чтобы успешно вложиться в перспективный стартап, стоит ориентироваться на такие показатели:

- направление деятельности;

- ожидаемая прибыль;

- период работы компании.

Важно! В открытых источниках можно столкнуться с мошенниками или неактуальными проектами. Потому передавать личную информацию или финансы малознакомым лицам нельзя.

Способы инвестиций в стартапы

Чтобы инвестиции в стартап были успешными и быстро окупились, важно отнестись к этому вопросу очень серьезно.

Через инвестиционные платформы

Перед тем как начинать инвестировать в стартапы, стоит изучить работу существующих платформ. Сегодня есть довольно много площадок, каждая из которых имеет определенные особенности. Они отличаются своими условиями относительно минимальных инвестиций или сборов за доступ к информации фонда.

Одной из популярных платформ считается SeedInvest. Эта биржа стартапов была создана в 2012 году активистами движения, которое выступало за изменения в американских законах о ценных бумагах. В результате был принят Закон JOBS. Он и стал основой работы таких фирм, как SeedInvest.

В результате был принят Закон JOBS. Он и стал основой работы таких фирм, как SeedInvest.

При этом организация имеет важное преимущество. Большинство платформ требует, чтобы инвесторы были аккредитованным. Это означает, что они должны иметь капитал в 1 миллион американских долларов или доход за 2 года на уровне 200 тысяч долларов. Здесь таких требований нет.

SeedInvest стала первой компанией, которая позволила инвестировать в стартап более широкой аудитории. Организация предназначена для сбора средств для бизнеса. Но она проводит детальные проверки стартапов.

Внимание! В результате скрупулезной проверки, анализа, исследования идеи, площадка утверждает не более процента проектов, которые подали заявки.

Еще один популярный сайт стартапов — WeFunder. Он представляет собой платформу для краудфандинга акций стартапа. Представитель проекта может создать профиль на сайте бесплатно. Тарифы устанавливают только после регистрации.

Актуальной платформой для инвесторов считается и Republic. В этом случае инвестор может сделать вложение в стартап, пройдя несколько этапов. Они включают анализ проекта, исследование продукта, параметры прогнозируемого роста. Затем выполняется проверка юридических аспектов и только после этого осуществляется инвестиционный вклад.

Существует много популярных платформ, которые позволяют найти интересный проектИнвестиции в стартапы друзей

Эффективным методом инвестиций в проекты типа start up считается использование личных связей. Многие авторы новых идей ищут поддержку у членов своей семьи или друзей. Это особенно актуально на начальных стадиях финансирования. Друзья, партнеры, члены семьи будут приветствовать инвестиции в новое дело.

Это достаточно перспективный вариант. Он позволяет лично задать все интересующие вопросы автору проекта. При этом можно получить детальные сведения о бизнес-плане, заявление о миссии, особенностях работы компании. Это значит, что человек может получить максимум информации от первого лица. Такой подход позволяет принимать обоснованные инвестиционные решения.

Такой подход позволяет принимать обоснованные инвестиционные решения.

Основой успешных инвестиций в startup считается страсть. Эксперты советуют вкладывать свои средства только в случае увлечения поддержкой проекта и людей, которые стоят за ним. Для большинства людей самым перспективным вариантом станет поддержка семьи и друзей. При этом важно убедиться в том, что эти люди способны реализовать свой проект.

Чтобы инвестировать средства, нужно детально проанализировать прибыльность проектаВажно! Этот способ приводит к стиранию границ деловой жизни и личных взаимоотношений. При этом важно подумать о сути и убедиться в том, что инвестиции окупятся.

Структура бизнеса

Для защиты своей ответственности важно ознакомиться с юридическими аспектами проекта. Если бизнес понесет убытки, на инвестора может лечь вся ответственность за невыполненные обязательства. Поскольку стартапы действительно часто терпят неудачи, важно уберечь себя от таких рисков.

Иногда эксперты советуют изучить вопрос относительно создания организации с ограниченной ответственностью. Это дает возможность защитить свои личные активы при банкротстве созданной организации.

Категорически запрещено делать даже самые минимальные инвестиции в бизнес, который строится на рукопожатии. Причем это актуально вне зависимости от степени близости с человеком, с которым планируется вести совместные дела.

Все нюансы инвестирования нужно оформлять в письменном видеВажно! Всегда нужно оформлять официальные документы и фиксировать все нюансы письменно. Это помогает защитить и себя, и вторую сторону.

Стратегии выхода

При инвестировании в стартап необходимо искать и стратегию выхода. Компания может использовать вложенные средства еще до своего открытия. При этом до момента получения прибыли может пройти не один год. Даже если фирма добилась успеха и началось поступление первых дивидендов, могут возникнуть проблемы с выводом исходных средств.

Потому перед инвестированием в проект обязательно стоит обсудить стратегию выхода из него. Это помогает защитить свои средства и избежать убытков владельца фирмы, если планируется выйти из стартапа.

В стратегии выхода можно указать, кому планируется продать свою долю в организации. Также стоит привести информацию о периоде ожидания перед оформлением запроса на возврат своего первоначального капитала.

В общемировой практике существуют следующие варианты выхода из проекта:

- Обратный выкуп — при этом инвестор продает свою долю руководству организации.

- Выкуп акций — это могут сделать сотрудники фирмы или приходящие руководители.

- Прямая продажа — может осуществляться в пользу другого инвестора.

- IPO — представляет собой попадание на фондовую биржу путем публичного размещения.

- Принудительный выход — обычно связан с ликвидацией организации. Этот вариант считается наиболее неблагоприятным.

Инвестирование в стартап имеет целый ряд отличительных особенностей. Чтобы вложение средств было успешным и быстро окупилось, очень важно поверить в идею и детально изучить проект. Немаловажное значение имеет письменное оформление всех документов.

Чтобы вложение средств было успешным и быстро окупилось, очень важно поверить в идею и детально изучить проект. Немаловажное значение имеет письменное оформление всех документов.

Как и где получить инвестиции в стартап — рассказывают эксперты

Существует 2 очевидных способа привлечения денег: кредиты и инвесторы. По сравнению с долей инвестора, кредит обходится дешевле: процент небольшой, и долг вы через какое-то время закроете — а инвестору будете платить всегда. С другой стороны, вы не обязаны возвращать ему инвестиции — он получает только процент от прибыли.

Где искать инвестора?

Ваши родственники и близкие друзья

Нельзя исключать этот вариант. И продавать им проект нужно точно также, как и обычному инвестору: тотальная подготовка, презентация, заключение договора. Не надейтесь, что они вложат свои деньги только потому, что хорошо вас знают.

И продавать им проект нужно точно также, как и обычному инвестору: тотальная подготовка, презентация, заключение договора. Не надейтесь, что они вложат свои деньги только потому, что хорошо вас знают.

Ваша записная книжка

У любого человека сотни контактов в телефоне. Среди них есть как потенциальные инвесторы, так и те, кто может познакомить вас с ними. Не забывайте также про старых клиентов и поставщиков.

Друзья в социальных сетях

Здесь сотни или тысячи контактов. Вам не нужно просить у них деньги. Звоните и пишите по специальной технике — «Посоветоваться». Пример:

Привет, Алексей!

Хочу посоветоваться. Я сейчас открываю бизнес по франшизе и ищу инвестора. Риски минимальны, все уже очень хорошо проработано и готово к запуску. Можно зарабатывать от 30% годовых.

Может, у тебя есть знакомые, которым это будет интересно?

Топ-менеджеры и владельцы компаний

В России много топ-менеджеров, и многие из них зарабатывают более 300-500 тысяч в месяц, а то и больше миллиона. Многие из них стремятся создать себе подушку безопасности, поэтому ищут ниши для пассивного дохода.

Многие из них стремятся создать себе подушку безопасности, поэтому ищут ниши для пассивного дохода.

Также многие владельцы малого и среднего бизнеса ищут новые направления, заскучали в своей нише и хотят чего-то нового.

Ищите их в социальных сетях: инстаграм, фейсбук, одноклассники, вконтакте. Составьте короткий хороший питч и пишите всем, кого найдете, с предложением о встрече или созвоне. Письмо должно быть коротким и емким. Пример:

Добрый день, Александр.

Я нашел ваш профиль в группе Альфа-Банка. Меня зовут Сергей Дегтярев, я из Москвы. Сейчас я запускаю бизнес в сфере IT в Новосибирске. Это бизнес, который успешно работает уже в 90 городах России и СНГ, но его еще нет в нашем городе.

Я ищу инвестора для развития этого проекта. Доходность для инвестора — от 50% годовых. Это действительно стоящий проект, на который следует обратить внимание. Уделите мне 10 минут по телефону, и я расскажу подробнее.

Также можно прийти в офис, например, под видом клиента и узнать, где кабинет руководителя. Включайте фантазию. Как можно больше встречайтесь и общайтесь с топами и предпринимателями по технике «Посоветоваться» и вас рано или поздно познакомят с нужным человеком.

Включайте фантазию. Как можно больше встречайтесь и общайтесь с топами и предпринимателями по технике «Посоветоваться» и вас рано или поздно познакомят с нужным человеком.

Инвесторы

Люди, которые целенаправленно ищут бизнесы для вложения денег, тоже существуют в социальных сетях, кроме того их можно встретить, посещая инвестиционные мероприятия, инвестиционные клубы, сообщества бизнес-ангелов, небольшие инвестиционные фонды.

Можно даже разместить объявления на Авито и подобных сервисах. Среди наших партнеров есть те, кто нашел инвесторов именно там.

Краудфандинговые и инвестиционные площадки

На таких площадках как Boomstarter, Planeta, Kickstarter обычные люди скидываются небольшими суммами на интересные проекты. Это не инвесторы: вместо доли в бизнесе они получают от вас бесплатные товары или услуги.

На инвестиционных площадках, таких как StartTrack, люди объединяются, чтобы стать реальными инвесторами проекта. Если вы сделаете сильный питч, то есть шанс получить средства на запуск таким образом.

Как привлечь инвесторов?

Опытные инвесторы сначала выбирают людей, в которых будут вкладывать деньги. На проект они смотрят только во вторую очередь. Отсюда основные правила при поиске инвестора:

Внешний вид

Первое впечатление можно произвести только один раз, поэтому оденьтесь соответствующе. В костюме с галстуком можно пойти в инвестиционный фонд или в компанию с деловым дресс-кодом, но на встречу в более неформальной обстановке нет смысла одеваться в костюм: нужно всего лишь не вызвать отталкивающего впечатления.

Тотальная уверенность

Чтобы придерживаться этого правила, не придавайте каждой встрече слишком большой вес. Инвесторов много, а это только один из них. Просто сделайте все от вас зависящее наилучшим образом.

Знайте хорошо свой продукт

Принесите с собой наглядные материалы — очень короткие и понятные презентацию и финмодель. Ваш питч должен передать инвестору:

- суть продукта;

- почему вы хотите заниматься именно им;

- чем продукт лучше остальных;

- почему нужно вкладываться именно в эту нишу;

- почему этот бизнес просуществует много лет;

- какие у него перспективы;

- сколько заработает инвестор.

Подготовьтесь ко встрече

Подготовьте вопросы к инвестору и узнайте как можно лучше этого человека из открытых источников. Убедитесь что хотите делать вместе с ним бизнес. Узнайте, где он работал, чем конкретно занимался, какие бизнесы строил, почему ушел из них.

Сделайте предварительные шаги по проекту

Заключенные договора, выбранные локации, собранная команда — лучше, чем просто идея: они подтвердят серьезность ваших намерений.

Слушайте интуицию

Ваша задача не только убедить инвестора вложить в вас деньги, но и понять: хотите ли вы работать с этим человеком? Задавайте вопросы, поймите его ценности и цели. Узнайте, почему он согласился на встречу и что его заинтересовало? Инвестировал ли он раньше и успешно ли? Какие у него отношения с партнерами?

Слушайте свою интуицию и не начинайте работу с теми, в ком возникают сомнения. Искать партнера по бизнесу — все равно что заключать брак. Вы ведь не будете делать предложение руки и сердца тому, в ком не уверены?

Не соглашайтесь на невыгодные условия

Условия предлагаете вы, инвестора выбираете вы. Даже если инвестор говорит, что будет с вами работать только на своих условиях — это может быть только началом переговоров.

Даже если инвестор говорит, что будет с вами работать только на своих условиях — это может быть только началом переговоров.

Не гоните лошадей

Не торопите инвестора. Возможно, он слышит о вас и о проекте впервые, ему нужно во всем разобраться. Дайте ему время подумать, разобраться, оценить все детали. Не торопите инвестора и ни в коем случае.

Ваша цель на встречу: «продать» себя, проект, цифры и назначить следующую встречу. Уловите все вопросы и сомнения, чтобы подготовить ответы на них ко следующей встрече.

Как работать с инвесторами на ваших условиях

Самые популярные варианты в случае микробизнеса: либо инвестор выдает вам займ, либо он покупает долю в бизнесе и становится совладельцем.

Займ

Здесь можно договориться на 20-50% годовых. Если у вас есть ликвидное обеспечение (недвижимость, автомобиль) и его стоимость выше займа, то деньги можно получить под небольшой процент. Займ оформляется договором займа. По сути, инвестор, который дает вам займ — является кредитором.

Доля в бизнесе

Размер доли нужно рассчитывать с точки зрения потенциальной доходности. Она должна быть от 50% годовых, т.е. инвестор должен вернуть свои деньги за 2 года или быстрее. Возможен вариант, когда инвестор получает больший процент до возврата своих вложений, а затем процент снижается. Например, сначала 30%, а после возврата вложений — 15%.

Я рекомендую входить в партнерство с инвестором, отдавая ему долю до 50% и хотя бы частично вкладываться в проект своими деньгами, чтобы быть собственником бизнеса. Доля в бизнесе официально оформляется созданием ООО с соответствующими долями учредителей, либо инвестиционным договором. И главное: если вы идете по варианту доли в бизнесе, ни в коему случае не берите на себя обязательство вернуть деньги.

Напоследок история

На выставке франшиз в Париже мы познакомились с парнем по имени Джамбулат. Простой парень из Ингушетии, владеющий бургерной в центре Парижа. Я спросил у него: «Откуда у ингуша из простой семьи бургерная в Париже?» Он ответил, что у него даже близко не было денег на ресторан, но была гипотеза, что у владельцев помещений в 200 квадратных метров в центре Парижа также есть деньги, чтобы инвестировать в его бизнес. Тогда он начал ходить по владельцам помещений, подходящих под бургерную, и предлагать им стать инвесторами. Гипотеза сработала. Он обошел 200 владельцев помещений, и 1 из них согласился. Отсутствие денег, опыта в бизнесе и других вещей можно компенсировать количеством попыток.

Тогда он начал ходить по владельцам помещений, подходящих под бургерную, и предлагать им стать инвесторами. Гипотеза сработала. Он обошел 200 владельцев помещений, и 1 из них согласился. Отсутствие денег, опыта в бизнесе и других вещей можно компенсировать количеством попыток.

инвестирование и инвесторы для старта бизнеса

Истории успеха самых богатых и успешных людей мира, которым в начале своего пути удалось привлечь капитал в свои идеи, сегодня становятся хрестоматийными примерами для начинающих стартаперов. Как принято считать, сам по себе «стартап», дает людям, имеющим уникальные и свежие идеи, возможность создать бизнес и развить если не крупную корпорацию, то прибыльную компанию. Однако, по нашему мнению, более правильным будет считать, что такой шанс дает не сам стартап как мероприятие, а инвесторы, вкладывающие в него свои средства, о чем и поговорим далее.

Содержание статьи

Стартап как объект инвестирования

Безусловно, капиталовложения – фундаментальное условие для развития молодого проекта и интересной идеи, однако творческий потенциал самих стартаперов, их самоотдача, преданность этой идее и полное взаимодействие с инвестором не менее важны для итогового успеха. Особенностью стартапа, является то, что его инвестиционная привлекательность определяется опытным инвестором на самом начале развития проекта. Осуществляя инвестиции в стартапы уже на этом этапе, вероятность получить отдачу будет намного больше, а сроки ее получения намного короче.

Особенностью стартапа, является то, что его инвестиционная привлекательность определяется опытным инвестором на самом начале развития проекта. Осуществляя инвестиции в стартапы уже на этом этапе, вероятность получить отдачу будет намного больше, а сроки ее получения намного короче.Принято считать, что подобные бизнес-проекты получили свое развитие именно в сфере информационных технологий и интернете, что ошибочно. На самом деле, стартапы существуют в каждом из секторов экономики, что есть благоприятным фактором для потенциальных инвесторов. Поскольку капиталовложение в новые проекты всегда сопряжено с рядом довольно высоких рисков, вкладчику намного проще будет их рассчитать, если он будет иметь хотя бы примерное представление об отрасли, в которой будет развиваться детище его партнеров.

В то же время профессионалы своего дела с уверенностью утверждают, что непосредственным объектом инвестирования является не просто хорошая идея, а ее разработчики. Такой подход основан на том, что только деловые качества стартаперов, их рвение и вера в успех способны принести доход от капиталовложений. А сама идея – всего лишь инструмент, который, правда, должен отвечать определенным критериям.

А сама идея – всего лишь инструмент, который, правда, должен отвечать определенным критериям.

Основой удачного старта нового бизнеса, должна быть уникальная и инновационная идея. Перед вложениями, важно проверить юридическую ее подоплеку. Думаем, не стоит заострять внимание на необходимости патентования новых идей и тщательной подготовке документов на новый проект?! Инвестору и так должно быть понятно, что в случае выхода на рынок аналогичного продукта, доказать исключительность прав на инновацию будет практически нереально.

Способы инвестирования в стартапы

Потенциальные инвесторы для стартапа, могут использовать несколько способов для совершения своих капиталовложений. Довольно распространенным способом считается совместное инвестирование с паевыми и другими инвестиционными фондами, специализирующимися на вложениях в подобные развивающиеся проекты. Еще одним распространенным способом, является участие в неких «пулах», члены которых вкладывают средства только с одной целью – выкуп перспективных стартапов. Считается, что коллективная ответственность существенно сглаживает возможные риски и уравновешивает возможную прибыль.

Считается, что коллективная ответственность существенно сглаживает возможные риски и уравновешивает возможную прибыль.

Нужно обратить внимание, что вкладчики – члены пулов, как правило, осуществляют инвестирование в стартапы не только путем вложения материальных, но и нематериальных активов. Ими организовываются тренинги, семинары и конференции по маркетингу и менеджменту с участием преуспевших бизнесменов и чиновников. Естественно, при таких вложениях, инвесторы претендуют на крупный процент от прибыли компании.

Отдельно стоит обратить внимание на вложение в интернет-стартапы. Объектом такого вложения станет не сама компания, а веб-ресурс. Поэтому перед принятием решения важно убедится в схеме монетизации онлайн-проекта. Бывалые инвесторы в один голос твердят – если объектом инвестирования стал ресурс в интернете, то осуществление инвестиций допустимо только, когда его идея уже реализована, имеется работающий аналог или прототип. Увеличение суммы вложения рекомендуется только по мере развития сайта и уверенности в его рентабельности.

Поэтому перед принятием решения важно убедится в схеме монетизации онлайн-проекта. Бывалые инвесторы в один голос твердят – если объектом инвестирования стал ресурс в интернете, то осуществление инвестиций допустимо только, когда его идея уже реализована, имеется работающий аналог или прототип. Увеличение суммы вложения рекомендуется только по мере развития сайта и уверенности в его рентабельности.

Немаловажным фактором в этом варианте инвестирования считается личный контакт руководителя проекта и инвестора, направленный на совместное рассмотрение бизнес-плана, привлечение экспертов, разработку стратегий и т.д. Важность такого взаимодействия заключается в прозрачности и информативности отношений сторон, возможности открытого обсуждения бюджетных и иных моментов. В чем-то этот процесс схож с инвестициями в человеческий капитал. Согласитесь, ведь часто поиск инвестора для стартапа осуществляют и мошенники.

Что интересно, сегодня практикуется сотрудничество со стартаперами, среди уже работающих проектов и компаний. Они также заинтересованы во взаимоотношениях с ними, исходя из того, что с помощью таких идейных лиц, можно ввести в свое производство новые технологии, вывести на рынки новые продукты и что немаловажно – принести вместе с собой прибыльные инвестиции.

Они также заинтересованы во взаимоотношениях с ними, исходя из того, что с помощью таких идейных лиц, можно ввести в свое производство новые технологии, вывести на рынки новые продукты и что немаловажно – принести вместе с собой прибыльные инвестиции.

Несмотря на все плюсы, риски «прогореть» с подобными проектами довольно высоки. Рассмотрим основные факторы рисков, которые будут сопровождать потенциальных инвесторов:

- Статистика утверждает, что 70-80% стартапов либо нерентабельные, либо откровенно убыточные;

- Потенциальные инвесторы, в 20-40% случаев имеют дело с мошенниками, исчезающими после получения средств на развитие;

- У начинающих стартаперов отсутствует практический опыт ведения предпринимательства, что приводит к убыткам;

- Около 60% удачных проектов распадаются из-за внутренних конфликтов.

Юридические способы защиты инвестиций в стартапы

Многие инвесторы терпят убытки именно из-за развития мошенничества в данной сфере. В то же время юристы утверждают, что в нашей стране нет четко сформированной законодательной базы, регулирующей такие взаимоотношения. Именно поэтому они советуют придерживаться стандартной схеме, используемой при инвестировании – оформление договоров. Самыми стандартными из них считается:

Инвестиционный договор позволяет подробно прописать те цели, на которые осуществляются капиталовложения, закрепить основные параметры и ориентиры стартаперов. В нем можно установить и закрепить некую схему отчетности перед инвестором, обозначить конечный результат и сроки его достижения, прописать обязанности сторон и т.д.

Договор займа куда проще предыдущего варианта, в нем прописывается лишь общая направленность полученных средств, процентная ставка, и возможные модели действий, при наступлении разного рода обстоятельств и форс-мажоров.

Договор товарищества станет идеальным вариантом для коллективного инвестирования на равных правах всех инвесторов. Подобным способом фиксируются порядки пользования имуществом общего предприятия, способы коммуникации среди инвесторов и участников товарищества, порядок расторжения договора, выплат компенсаций и т.д.

Безусловно, в некоторых аспектах, инвестирование в стартапы очень близко к капиталовложениям в лотерею и венчурным инвестициям. Однако с умом используя опыт отечественных и западных успешных инвесторов, их модели и подходы, шансов сорвать «куш» будет куда больше.

Основные риски и рекомендации инвестирования в МФО.

Суть и виды паевых инвестиционных фондов.

Цели инвестиций в инновации и популярные направления.

Вложенный капитал в реальный сектор экономики и финансовые инструменты.

что нужно учесть при вложениях в бизнес-проект?

Инвестиции в стартап – это современный способ вложения денег. Несколько лет назад только малое количество молодых компаний могли найти инвестора для дальнейшего развития бизнеса. Сегодня рыночные отношения находятся в той фазе развития, когда практически любой человек может найти интересный стартап и вложить деньги в проект.

Сегодня рыночные отношения находятся в той фазе развития, когда практически любой человек может найти интересный стартап и вложить деньги в проект.

Что такое стартап?

Стартапом называют молодые компании с потенциалом быстрого роста. Это может быть команда из нескольких человек, объединенных общей идеей и работающих над одним проектом.

Владельцам стартапа, заинтересованным в привлечении финансирования от инвестора, необходимо разработать прочный и привлекательный бизнес-план. План должен содержать резюме проекта, отраслевой статистический отчет, анализ рынка, данные продаж и маркетинга, а также финансовый план. К другим элементам хорошего бизнес-плана относится информация о том, зачем компании нужен капитал и как она будет тратить деньги.

Бизнес-предложение должно тщательно документировать стратегию, разъясняя, как инвестор обналичит инвестиции – это называется стратегия выхода. Заманчивым предложением для инвестора может быть первая публичная продажа акций или слияние с более крупной компанией.

Владелец бизнеса может повысить его привлекательность для инвесторов путем организации консультативного совета профессионалов, у которых есть опыт в получении финансирования. Комитет должен состоять, по крайней мере, из юриста и бухгалтера.

Бизнес-инвесторов для стартапа можно найти непосредственно в кругу профессионалов, которые интересуются деятельностью в этом направлении. Множество онлайн-площадок для поиска стартапов и инвесторов сегодня предлагается в интернете. Дополнительные возможности финансирования можно искать в университетах, бизнес-инкубаторах и ассоциациях инвесторов. к оглавлению ↑

Кто такие бизнес-ангелы?

Лица, которые вкладывают деньги в молодые компании на ранней стадии развития, называют бизнес-ангелами. Инвестирование в начинающие проекты может быть перспективным в финансовом плане, поскольку логично ожидать достаточно высокий возврат инвестиций, так как стоимость компании в начале ее деятельности самая низкая.

Бизнес-ангелы играют критическую роль в капитализации роста новых идей, услуг и продуктов, которые создаются начинающими предпринимателями. В отличие от традиционных источников финансирования (венчурных фондов), бизнес-ангелы способны поддержать проект на стадии идеи и сильнее рискуют капиталом, вкладывая в развивающееся бизнес-предприятие. Поэтому часто для минимизации индивидуальных рисков бизнес-ангелы объединяются для финансирования одной и той же компании.

В отличие от традиционных источников финансирования (венчурных фондов), бизнес-ангелы способны поддержать проект на стадии идеи и сильнее рискуют капиталом, вкладывая в развивающееся бизнес-предприятие. Поэтому часто для минимизации индивидуальных рисков бизнес-ангелы объединяются для финансирования одной и той же компании.

Многие бизнес-ангелы предоставляют первоначальный капитал, необходимый для запуска работы компании. Некоторые вкладывают деньги, чтобы помочь бизнес-проекту вырасти до стадии, которая позволит претендовать на финансирование из источников венчурного капитала. В обмен на капитал, владельцам стартапа, возможно, потребуется сдать часть капитала собственности, где-то от 10 до 50% предприятия.

Многие бизнес-ангелы активно участвуют в управлении проектами, в которые они вкладывают капитал. Они могут взимать плату за управление или гонорар в обмен на их деловую хватку. Как правило, инвестированные деньги используются компанией для покупки нового оборудования, аренды дополнительного пространства, найма работников.

Похожие статьи:

к оглавлению ↑Как вложить капитал в стартап?

Если вы решили вложить деньги в стартап, изучите шаги, которые потребуется предпринять в том числе для выбора перспективного стартап-проекта. Убедитесь, что вы собрали всю информацию, насколько это возможно, о компании и ее команде.

- Примите решение, на какой отрасли сфокусироваться. Выбирайте отрасль, с которой вы знакомы, в идеале с которой вы работали. Чем больше ваше понимание рынка, на котором функционирует компания, тем легче оценить выгоду компании и определить, хотите ли вы вложиться в сделку.

- Решите, насколько активны вы хотите быть. Некоторые инвесторы предпочитают просто предоставить капитал компании, в которую они инвестируют. Другие хотят играть более заметную роль в планировании и менеджменте компании. Оцените, сколько времени вы готовы потратить на компанию, став инвестором.

- Изучите, как оценить размер инвестиций. Соберите информацию об инвесторах в вашем регионе, какие шаги они предприняли, анализируя компании, выбранные для потенциальных инвестиций.

Поучаствуйте в процессе анализа бизнес-планов компаний и формулировании вопросов, чтобы задать их команде при встрече.

Поучаствуйте в процессе анализа бизнес-планов компаний и формулировании вопросов, чтобы задать их команде при встрече.

- Присоединитесь к локальной сети профессионалов, которые работают с развивающимися компаниями – юристы, бухгалтеры, консультанты – для поиска компаний, требующих вложения капитала. Участвуйте в конференциях по венчурному капиталу, на которых встречаются инвесторы и компании.

- Проанализируйте вложение. Независимо от того, инвестируете вы в индивидуальном порядке или как часть сообщества инвесторов, тщательно изучите компанию. Не следует полагаться только на утверждения, сделанные в бизнес-плане компании. Оцените индивидуально потенциал рынка для продуктов или услуг компании. Проконсультируйтесь с вашими деловыми партнерами и запросите их мнение.

- Наймите юриста, чья практика включает операции с ценными бумагами компаний на ранней стадии развития. Консультируйтесь с ним во время процесса переговоров с командой. Юрист поможет обеспечить сделку в соответствии с правилами государственных ценных бумаг, а также защитит ваши интересы.

Риски инвестиций для стартапа

Бизнес-ангелы предоставляют стратегические рекомендации компаниям, которые они инвестируют, давая новому поколению предпринимателей воспользоваться их опытом и знаниями. Не забывайте, что вложение капитала в стартапы является рискованным предприятием. У крупных венчурных компаний есть опыт исследования рынка, экспертиза отрасли и капитал – все, чего нет у обычного человека, решившего поучаствовать в развитии стартапа.

- Отложите столько капитала для этой инвестиции, сколько вы можете себе позволить потерять без ощутимого влияния на оставшийся финансовый потенциал.

- Венчурные фонды инвестируют не один-два стартапа, а множество, зная, что большинство из них провалятся, и надеясь, что «выстрелит» хотя бы один. Выход из этой ситуации для бизнес-ангела – распределить портфель между несколькими стартапами. Вместо того чтобы вложить 10 тысяч долларов в один проект, инвестируйте по 2 тысячи в 5 проектов. Разумеется, количество проектов должно быть не слишком большим, чтобы вы могли следить за работой каждого.

Таким образом вы наберетесь опыта и приобретете уверенность для последующих крупных инвестиций в наиболее перспективный стартап.

Таким образом вы наберетесь опыта и приобретете уверенность для последующих крупных инвестиций в наиболее перспективный стартап.

- Инвестиции в молодые стартап-проекты относятся к долгосрочным. Большинство стартапов первые два года тратят денег больше, чем зарабатывают. Помните, это неликвидные активы – понадобится три года или более, пока вы не выйдете из предприятия и окупите вложения.

- Люди, планирующие вложить деньги в стартап, обычно знакомы с тем, как работает механизм инвестирования. Однако, в мире стартапов существует несколько уникальных финансовых инструментов, которые нужно изучить. В частности, становятся нормой конвертируемые акции и займы, которые имеют ряд преимуществ перед обычными. Если вы не понимаете механизмов инвестирования стартапа, вы рискуете разочароваться.

Похожие статьи:

к оглавлению ↑Вопросы, возникающие при капиталовложении в стартап

При вложении капитала в стартап, возникает много вопросов, начиная с квалификации людей, представляющих компанию, до вопросов, непосредственно касающихся извлечения выгоды из капиталовложения. Все эти вопросы лучше решить до момента инвестиций.

Все эти вопросы лучше решить до момента инвестиций.

- Это инвестиции в акции или конвертируемый заем? Инвестору нужно знать, что он захочет получить в обмен на вложение капитала: долю акций компании или право выкупа акционерного капитала на более позднем этапе.

- Как и когда инвестор получит деньги обратно? При покупке акций стартапа, как правило, инвестор не может их продать совсем либо в течение нескольких лет. Если инвестиция является конвертируемым займом, выясните дату конверсии, когда компания либо выплатит деньги назад, либо инвестор сможет конвертировать деньги в акционерный капитал в соответствии с условиями конвертируемых займов.

- Как проект будет зарабатывать деньги? Бизнес-план компании должен описывать видимые пути монетизации бизнеса. Если компания еще не начала получать прибыль, как и большинство стартапов в начале пути, посмотрите на то, как предприятие планирует зарабатывать деньги. Если компания уже получает прибыль, изучите, как это происходит.

Рассмотрите, имеет ли смысл бизнес-модель и является ли она устойчивой и масштабируемой?

Рассмотрите, имеет ли смысл бизнес-модель и является ли она устойчивой и масштабируемой? - Как инвестор получит прибыль от инвестиций? Долевые акционеры должны выяснить, будут ли они получать дивиденды, сколько и когда. Что произойдет, если компания будет продана, сольется с другой или станет общественной? Держатели конвертируемых займов должны знать графики платежей процентов.

- Какие права получает инвестор? Инвесторы должны выяснить, получают ли они право голоса в компании и какого рода. Может ли процент собственности быть разбавлен в дальнейшем? Могут ли инвестиции быть проданы или переданы третьим лицам? Если да, то как и когда?

- Как будет использоваться инвестированный капитал? Исследуйте бюджет инвестиционных затрат, чтобы понять, как компания намерена потратить собранные деньги. Является ли сумма достаточной для достижения рентабельности или только, чтобы дойти до следующего раунда финансирования? Все ли, за что платит компания, кажется разумным?

- Кем являются основатели и ключевой персонал? Учредители компании должны знать, как управлять бизнесом и иметь успешный послужной список.

Если учредитель не имеет послужного списка, он должен окружить себя профессионалами с опытом работы. Сильная команда менеджеров не является гарантией успеха, но является важным фактором, при рассмотрении вопроса об инвестировании.

Если учредитель не имеет послужного списка, он должен окружить себя профессионалами с опытом работы. Сильная команда менеджеров не является гарантией успеха, но является важным фактором, при рассмотрении вопроса об инвестировании. - Сколько будут зарабатывать учредители? Многие инвесторы хотели бы видеть владельцев проекта, получающих справедливую зарплату. Они должны быть направлены на выполнение работы, чтобы сделать компанию успешной, а не сводить концы с концами.

- Являются ли прогнозы продаж и прибыли обоснованными? Почти каждая компания, которая пытается найти инвестора утверждает, что на ее проекте можно делать миллионы долларов и обычно озвучивает завышенные цифры по прогнозам продаж. Изучите как были получены представленные числа. Есть ли достаточные основания для таких прогнозов?

Прежде чем вы рассмотрите вопрос о партнерстве с молодой развивающейся компанией, изучите основы, которые необходимо знать для инвестирования новых стартап-проектов. Подумайте о графике и стратегии выхода из проекта, проконсультируйтесь с экспертом по оценке бизнеса до принятия окончательного решения об инвестировании.

Мнение специалиста о вложениях в стартап

Понравилась статья? Жми на одну из кнопок — расскажи друзьям, это лучшая благодарность!Оцените статью

Загрузка…Как инвесторы находят проекты? — RUSVEST.RU

В редакции мне дали непростое задание – описать, как происходит процесс инвестирования в стартап. Осветить нужно было все от А до Я: начиная с поисков проекта и заканчивая экзитом и получением фонда прибыли. Практически весь процесс, как и ожидалось, похож на стандартный бизнес. Нашел, где дешевле, купил согласно законам страны (или с использованием некоторых лазеек) и продал подороже. Profit, как сегодня любят говорить.

Самым же интересным этапом во всем этом оказался поиск самих проектов. Как найти стартап, в который ты готов инвестировать десятки, сотни или даже миллионы долларов? Оказалось, что за этим стоит огромная работа. И зачастую действительно качественные проекты еще нужно хорошенько поискать.

И зачастую действительно качественные проекты еще нужно хорошенько поискать.

«Не помню ни одного случая, когда бы обратили внимание на стартап, приславший заявку через сайт», – рассказал мне управляющий партнер одного из российских фондов. У каждого фонда на сайте есть форма заявки на рассмотрение проекта. Но, как показывает практика, туда попадает информация только от скучных проектов, без уникальной идеи и потенциала развития. «Хорошие сделки необходимо искать», – добавил тот же собеседник. Где именно искать?

Зачастую информацию обо всех потенциально успешных стартапах имеют несколько старожилов рынка и экспертов. И первые, и вторые отлично знают всех игроков, много общаются с иностранными и местными предпринимателями и фондами, могут прикинуть выручку стартапов и оценить их возможность для роста. Поскольку они постоянно находятся в общении с рынком, то первыми узнают о проектах, которые начинают получать живые деньги, требуют инвестиций или показали потрясающий рост в последние три месяца.

Эти же старожилы/эксперты при попытке инвестирования средств в интересный проект создают синдикат с другими фондами для разделения рисков и инвестирования более крупных сумм. Задача управляющих партнеров фонда – попасть в этот синдикат.

На Западе с этим особенно сложно, тем более если средств не очень много. При каждой попытке инвестировать в Uber набирается несколько десятков желающих, но только избранные получают от лидирующих инвесторов право на мизерную долю. Хотя со временем и она может превратиться в полный мешок денег. Это своего рода «закрытый» клуб, и попасть в него нелегко.

Как минимум, тебя никто туда не пригласит, если у тебя нет интересных проектов, хорошего опыта и знаний. Не важно, есть ли у вас $100 млн. Гораздо важнее уметь найти общий язык с основными инвесторами. И тогда достаточно будет и $10 млн. Чтобы повысить авторитет, необходимо много путешествовать по конференциям, иметь пару профинансированных проектов (желательно успешных, хотя бы один), выступать с докладами и иметь хорошую репутацию. Еще один способ – сотрудничать с инкубаторами. Во-первых, присылаете им на рассмотрение интересные проекты для прохождения программы акселерации. Во-вторых, регулярно принимаете участие в демоднях и читаете лекции. Это расширяет нетворкинг, повышает экспертизу и добавляет авторитета в глазах других.

Еще один способ – сотрудничать с инкубаторами. Во-первых, присылаете им на рассмотрение интересные проекты для прохождения программы акселерации. Во-вторых, регулярно принимаете участие в демоднях и читаете лекции. Это расширяет нетворкинг, повышает экспертизу и добавляет авторитета в глазах других.

Задача хорошего управляющего партнера фонда – самому стать старожилом рынка или экспертом. Тогда информация о правильных проектах будет первой попадать вам и выбирать сможете уже вы. Но на это требуется много времени, а начинать с чего-то ведь нужно. Именно поэтому многие ищут первые проекты для инвестиций в местных стартап-акселераторах. Причина до банальности проста: если проект сумел пройти 3 месяца обучения и его пустили на демодень, значит, он что-то собой представляет. Сам стартап открыт к инвестициям, есть возможность поговорить не только с CEO, но и с лекторами, узнать их мнение. Инвесторы, с которыми мне удалось поговорить, признавались: часть хороших стартапов им рекомендовали руководители акселераторов. В итоге каждый из них либо уже получил удачный экзит, либо существенно увеличил свои вложения за счет повышения оценки компании.

В итоге каждый из них либо уже получил удачный экзит, либо существенно увеличил свои вложения за счет повышения оценки компании.

Но есть проекты, которые в акселерации не нуждаются: у них есть выручка, есть клиенты, есть поле для развития. На самом деле инвесторы в СНГ сейчас охотятся именно за такими проектами. Они хотят видеть живые деньги, а не просто хорошую идею. Чаще всего такие стартапы находятся инвесторами по рекомендации. На рынке все друг друга знают и рассказывают один другому о правильных проектах. Но если вы как стартапер сами пытаетесь найти инвестора, можете прямо идти к наиболее для вас симпатичному: покажите цифры, графики, бизнес-план и попросите вменяемую сумму за нормальную долю. У опрошенных журналом «Стартап» инвесторов бывали случаи, когда итоговые решения принимались всего за час. Для убеждения было достаточно лишь хорошего питча.

Быть инвестором нелегко. Ведь никто не знает, где следующий Facebook, а всем так хочется инвестировать именно в него. И это только со стороны кажется, что у них много денег и они готовы тратить их миллионами. Но не все понимают, что фонды не только дают, но и хотят получать взамен. А для этого необходимо хорошенько постараться: следующий условный Facebook попадается не так уж и часто.

И это только со стороны кажется, что у них много денег и они готовы тратить их миллионами. Но не все понимают, что фонды не только дают, но и хотят получать взамен. А для этого необходимо хорошенько постараться: следующий условный Facebook попадается не так уж и часто.

Инвестируйте в стартапы, которые вам нравятся — Краудфандинг акций

581 стартап собрал $ 230 796 789 на Wefunder

Wefunder поддерживает три различных федеральных закона, которые позволяют стартапам легально собирать деньги. В соответствии с законом, Wefunder Advisors LLC и Wefunder Portal LLC (оба принадлежат Wefunder Inc) также вносят стартапы в список в зависимости от используемых правил.

Legal 16 мая 2016 г.

Регулирование краудфандинга

ООО «Портал Wefunder»

$ 171 769 989

на 490 стартапов

Legal Now

Постановление D

Wefunder Advisors LLC

$ 49 287 816

на 135 стартапов

Редкий

Регламент A +

Wefunder Inc

$ 9 738 984

на 3 стартапа

Любопытно, насколько хорошо работают компании? Или сколько привлеченного дополнительного финансирования?

Посмотреть результаты Wefunder Немного мелким шрифтом:

1) Эти числа включают стартапы, которые в настоящее время работают на Wefunder, если они достигают своей минимальной цели.

2) Некоторые стартапы используют два разных закона одновременно (например, Положение D и Положение о краудфандинге).

Как инвестировать в стартапы — советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Может быть сложно дать точное определение стартапа: это может быть бизнес, создающий новый продукт или услугу в условиях крайней неопределенности, или компания, стремящаяся решить проблему, решение которой неочевидно, а успех не гарантирован. .

Как бы вы ни определяли стартап, раньше вам требовалось как богатство, так и хорошие связи, чтобы инвестировать в них. Однако это уже не так, и средние инвесторы могут легко получить часть захватывающей возможности для стартапа с помощью краудфандинговых сайтов.

Инвестиции в стартапы потенциально прибыльны, но важно понимать, что они сопряжены с большими рисками. Подавляющее большинство стартапов терпят неудачу — даже если вы проведете свое исследование, вы можете остаться с полным пустым карманом.Вот что вам нужно знать, чтобы начать инвестировать в стартапы.

Подавляющее большинство стартапов терпят неудачу — даже если вы проведете свое исследование, вы можете остаться с полным пустым карманом.Вот что вам нужно знать, чтобы начать инвестировать в стартапы.

Платформы для инвестирования стартапов

Обычные люди могут инвестировать в стартапы через краудфандинговые сайты. Платформы для стартапов предлагают тщательно подобранный выбор компаний и требуют различных минимальных взносов. Основными игроками в сфере краудфандинговых стартапов являются:

«Тысячи компаний подают заявки на повышение на нашей платформе каждый год, и мы одобряем только около 3% из них», — говорит Кендрик Нгуен, генеральный директор краудфандинговой платформы Republic.

Большинство перечисленных выше сайтов позволяют начать инвестировать в стартапы всего за 100 долларов, в то время как SeedInvest требует как минимум 500 долларов.

AngelList — еще одна ведущая платформа для инвестирования стартапов, но она принимает только аккредитованных инвесторов с доходом не менее 200000 долларов (300000 долларов в браке) или чистой стоимостью не менее 1 миллиона долларов, не считая их основного места жительства. Минимальный бай-ин на AngelList составляет не менее 1000 долларов.

Минимальный бай-ин на AngelList составляет не менее 1000 долларов.

Сколько вы можете инвестировать в стартапы?

Неаккредитованные инвесторы должны знать, что может быть максимальная сумма, которую вы можете инвестировать в краудфандинговые предприятия в течение любого 12-месячного периода, в соответствии с рекомендациями SEC:

- Если ваш годовой доход или чистая стоимость менее 107 000 долларов, вы можете инвестировать до 2200 долларов или 5% от меньшего размера вашего годового дохода или чистой стоимости.

- Если ваш годовой доход и ваша чистая стоимость равны или больше 107 000 долларов, вы можете инвестировать до 10% годового дохода или чистой стоимости, в зависимости от того, что меньше. Однако эта сумма не может превышать 107 000 долларов.

Тот факт, что вы можете инвестировать определенную сумму в стартапы, не означает, что вы должны идти ва-банк. «Правильная сумма для распределения должна быть не больше, чем инвестор может спокойно потерять, если стартап обанкротится или окупится очень долго», — говорит Рэнди Брунс, сертифицированный специалист по финансовому планированию (CFP) из Нейпервилля, штат Иллинойс.

Эксперты обычно также рекомендуют сделать несколько небольших инвестиций в несколько разных стартапов вместо одной большой инвестиции в один стартап. Фактически, AngelList даже пишет в своих инструкциях по инвестированию, что вам следует «инвестировать только в том случае, если у вас достаточно капитала, чтобы сделать 15-20 инвестиций в стартап».

Это обеспечивает диверсификацию: если вы инвестируете в пять стартапов, а четыре из них терпят неудачу, у вас все равно остается один победитель, который может помочь защитить часть ваших денег. Тем не менее, «вы должны ожидать, что ваши общие убытки превысят вашу прибыль», — отмечает AngelList.

Как заработать деньги, инвестируя в стартапы

Когда вы инвестируете в стартап через краудфандинговый сайт, вы заключаете инвестиционный контракт с компанией. Вообще говоря, существует четыре различных типа инвестиционных контрактов, каждый из которых предлагает разные способы заработка на ваших инвестициях:

- Долг.

Этот тип контракта рассматривает ваши деньги как ссуду, приносящую проценты. Контракт может выплачивать фиксированный доход, например, двукратный размер ваших инвестиций, или переменный доход.Когда вы будете получать процентные платежи, зависит от того, как бизнес будет работать с течением времени.

Этот тип контракта рассматривает ваши деньги как ссуду, приносящую проценты. Контракт может выплачивать фиксированный доход, например, двукратный размер ваших инвестиций, или переменный доход.Когда вы будете получать процентные платежи, зависит от того, как бизнес будет работать с течением времени. - Конвертируемая банкнота. Вместо получения процентов этот контракт представляет собой форму долга, которая конвертируется в акции, когда стартап архивирует определенные цели — например, получение новых раундов финансирования. Вы зарабатываете деньги на своих инвестициях, когда компания приобретается другой фирмой или в конечном итоге становится публичной.

- Наличие. Стартапы на более поздних стадиях могут позволить вам покупать акции компании, как если бы вы купили акции публично торгуемых компаний.Просто имейте в виду, что вы не можете продать свои акции стартапов. Чтобы зарабатывать деньги, вам нужно удерживать свои акции до тех пор, пока стартап не станет публичным или не будет куплен другой компанией.

- Дивиденды. Успешные стартапы на поздних стадиях развития предлагают инвесторам возможность покупать акции, которые выплачивают годовые дивиденды.

Зачем инвестировать в стартапы?

Инвестирование в стартапы дает вам возможность найти решения сложных проблем или разработку новых технологий.

- Потенциал роста. Акции с большой капитализацией в индексе S&P 500 гораздо менее рискованны, чем стартапы, но редко бывает место для экспоненциального роста. Однако, если вы выберете успешный стартап, вам нет предела. «У нас так много возможностей для расширения», — говорит Том Шрайвер, преподающий предпринимательство в Бизнес-колледже SC Johnson в Корнелле. «Существует колоссальный мультипликативный эффект, который может быть огромным. Это часть того, что покупает инвестор ».

- Вера в новую идею. Инвестиции в стартапы могут понравиться вам, потому что это предприниматели, преследующие новую идею.

«Люди часто инвестируют в то, что они хотят видеть в мире, будь то более экологичная или действительно крутая компания по производству кроссовок», — говорит Элиас Шталь, основатель экологически чистой обувной компании HILOS. «Нет лучшей возможности увидеть в мире то, что вы хотите, и поддержать это».

«Люди часто инвестируют в то, что они хотят видеть в мире, будь то более экологичная или действительно крутая компания по производству кроссовок», — говорит Элиас Шталь, основатель экологически чистой обувной компании HILOS. «Нет лучшей возможности увидеть в мире то, что вы хотите, и поддержать это». - Личные связи. Может быть, ваш брат запускает отличный новый продукт, или, возможно, это ваш сосед.Идея кажется новаторской, и вы хотите помочь в финансировании проекта друга или родственника. «Многие люди инвестируют в стартапы, потому что они входят в сеть и поддерживают известный им проект», — говорит Шрайвер.

- Чувство удовлетворения. Для некоторых инвесторов инвестирование в стартапы — это то, что они делают из-за чувства, которое они им дают: помогают кому-то основать бизнес, наблюдают за созданием чего-то нового, узнают о различных отраслях или занимаются чем-то интересным.«Если это что-то, чем кто-то занимается, ничто не заменит того, чтобы просто начать», — говорит Шрайвер.

Почему вы не хотите инвестировать в стартапы

Инвестирование в стартапы не для всех, особенно инвесторов, которые хотят низкий риск и надежный доход.

- Стартапы очень рискованны. Около 90% всех стартапов терпят неудачу из-за несоответствия продукта рынку, маркетинговых проблем, командных проблем или других проблем. «Есть вероятность полной потери», — говорит Шрайвер.В целом стартапы — это хорошее вложение, только если вы готовы потерять 100% того, что ставите. Подавляющее большинство ваших инвестиционных долларов в идеале должно быть в индексных фондах и биржевых фондах (ETF) или даже в отдельных акциях.

- Стартапы — неликвидные вложения. Если вы купили акцию сегодня, а завтра передумали относительно своего выбора, вы легко сможете ее продать. С другой стороны, стартапы крайне неликвидны. Когда вы инвестируете в стартап, вы должны ожидать, что ваши деньги будут связаны как минимум на три-пять лет, если не больше.

«Хотя у вас может быть возможность для ликвидации через вторичные компании, это не гарантия, и вашим инвестициям, вероятно, потребуются годы, чтобы они созрели и материализовались», — говорит Аммар Амдани, партнер венчурной компании Adapt Ventures на ранней стадии.

«Хотя у вас может быть возможность для ликвидации через вторичные компании, это не гарантия, и вашим инвестициям, вероятно, потребуются годы, чтобы они созрели и материализовались», — говорит Аммар Амдани, партнер венчурной компании Adapt Ventures на ранней стадии. - Чтобы увидеть результаты, нужно время. Даже если стартап добьется успеха, все равно могут пройти годы, прежде чем вы получите результат от ваших инвестиций. «Вы должны быть терпеливыми и обладать властью, чтобы дать вашим портфельным компаниям время для роста», — говорит Амдани.

Как решить, является ли стартап хорошей инвестицией

Ваш подход к инвестированию в стартапы зависит от вас и вашего финансового положения. Эксперты рекомендуют провести тщательное исследование, прежде чем рисковать своими деньгами. Вы должны быть в состоянии ответить на эти вопросы, прежде чем вкладывать средства в стартап:

- Что вы знаете о стартапе? Это область, отрасль или продукт, с которым вы знакомы? Wefunder рекомендует инвестировать только в то, что вы понимаете.

- Увлечена ли команда своей идеей? Даже самая удачная идея может потерпеть неудачу, если команда не фанатично реализует ее. «Мы видели ряд компаний, у которых был большой потенциал для роста, но они успокоились, и на рынок пришли другие конкуренты», — говорит Амдани. «Будь то общение с клиентами, найм команды или разработка стратегии, страсть важна для успешного предпринимателя».

- Есть ли у стартапа экспертиза в предметной области? Стартап должен знать все тонкости пространства, в котором он работает.«Мы видели, как несколько учредителей впервые определили проверенную бизнес-модель и попытались воспроизвести ее в новом регионе», — говорит Амдани. «И это не удалось, потому что основатель пытался изучить основы бизнеса, в то время как конкуренты могли создавать и работать быстрее».

- Насколько велик рынок? Наличие большого и растущего рынка имеет решающее значение для стартапов. Иногда компании нацелены на какую-то нишу и разрабатывают продукт, который настолько сфокусирован, что даже когда они побеждают своих конкурентов, у них нет возможности стать крупной компанией.

«В этот момент, что бы вы ни делали, практически невозможно обучить клиентов и увеличить размер вашего рынка», — говорит Амдани.