Иностранные акции — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015 г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000 г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003 №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка.

Инвестирование в акции. Практический курс

** Вы находитесь на странице Курса #1 по Инвестированию в Акции на Фондовом Рынке среди русскоязычных курсов в своей категории на Udemy! С наибольшим количеством студентов и Отзывов. Присоединяйтесь к Курсу по Инвестициям в Акции сегодня **

Присоединяйтесь к Курсу по Инвестициям в Акции сегодня **

—

Можно ли получать доход, не выходя из дома либо находясь в отпуске в другой стране? Можно ли получать прибыль от сдачи в аренду жилых и коммерческих помещений в Америке, не владея ими напрямую? Да, это вполне возможно и для этого не обязательно иметь на счету десятки и сотни тысяч долларов. Я инвестирую в акции российских и американских компаний на фондовом рынке уже несколько лет, и для этого мне требуется только смартфон и доступ в интернет.

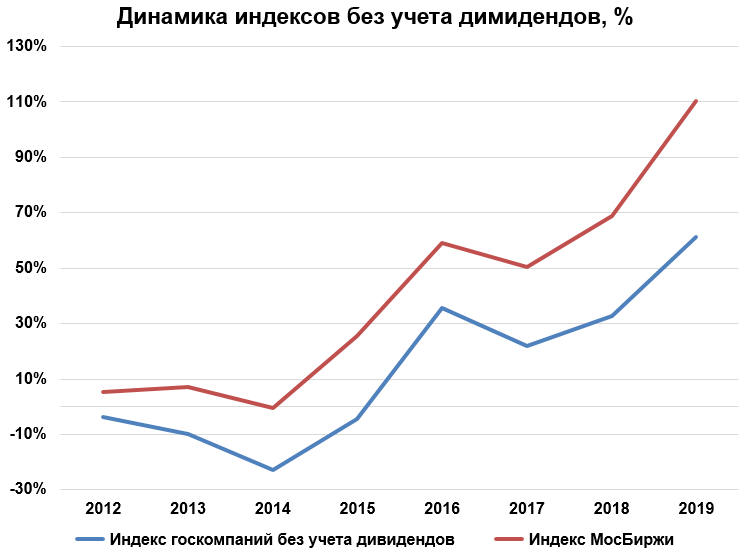

Разве не здорово при знакомстве представляться «частным инвестором«? И им в принципе является любой человек, имеющий в своем портфеле акции, облигации или другие финансовые инструменты. Быть акционером определенной компании дает Вам право получать доход от ее прибыли в виде дивидендов, и это не говоря о том, что в течение года Вы можете покупать акции на низких уровнях и продавать их при их росте, зарабатывая также и на этом. С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

Крупные инвесторы рассматривают такие кризисы как распродажи, которые случаются раз в 8-10 лет, и они пользуются ими для приобретения фундаментально хороших компаний по очень низкой цене. Вы тоже можете приобрести акции крупнейших российских и американских компаний именно сейчас с очень большим дисконтом.

***

В этом курсе мы научим Вас как правильно инвестировать в акции российских и американских компаний, в какое время их покупать и как понять когда их продать вовремя, либо стоит ли их держать в долгосрочной перспективе, а какие акции держать, чтобы получать регулярный дивидендный доход. Вы также научитесь анализировать новости в мире и в своей стране, а также корпоративную отчетность компании, чтобы понять куда будет двигаться цена акции в будущем.

Вы также научитесь анализировать новости в мире и в своей стране, а также корпоративную отчетность компании, чтобы понять куда будет двигаться цена акции в будущем.

Кроме того, мы расскажем Вам про рыночные мультипликаторы, которые помогают определять какие акции являются перепроданными, а какие недооцененными, чтобы Вы знали когда именно необходимо покупать и в какой момент уже стоит продавать.

Конечно же, курс включает и такие практические вопросы инвестирования, как правильно выбрать брокера на бирже, налоговые аспекты, а также сделаем обзор ИИС, благодаря которому можно получать дополнительные 13% доходности ежегодно.

***

Этот курс будет регулярно пополняться новыми лекциями, и периодически я буду выкладывать видео с моим текущим портфелем акций и теми сделками, которые я совершил за прошедший месяц.

Последние загруженные лекции включают в себя мой текущий портфель на октябрь 2020 года и обзор рынка акций в результате эпидемии коронавируса, а также акции, которые ведут себя лучше рынка в период кризиса, и планы на ближайший период. Вы всегда можете задать свои вопросы в комментариях к лекциям или мне напрямую, буду рад на них ответить.

Вы всегда можете задать свои вопросы в комментариях к лекциям или мне напрямую, буду рад на них ответить.

Я постарался включить в этот курс только нужную информацию (минимум важной теории для понимания макроэкономики и корпоративных финансов и практические аспекты инвестирования) и ничего лишнего, чтобы не отнимать ваше ценное время.

***

Помните, что, покупая этот курс, Вы ничего не теряете. По правилам Udemy, если по каким-либо причинам, Вам не понравится этот курс, Вы можете вернуть все свои деньги в течение 30 дней без каких-либо дополнительных вопросов.

По окончании курса, Вам выдается сертификат от Udemy о прохождении курса по Практическому курсу инвестирования в акции.

***

Итак, 50 лекций и 5 часов полезного контента от экономиста и практикующего инвестора, с 30-дневной гарантией возврата средств и сертификатом по окончании курса. Потратьте пару часов своего времени на изучение этого курса, чтобы потом сберечь и приумножить свои средства, инвестируя правильным образом!

До встречи внутри курса!

Инвестиции в акции для начинающих

Инвестор или трейдер?

Кто такой — трейдер и кто такой — инвестор?

Начинающие трейдеры часто задают вопрос: “Есть ли различие между этими понятиями?”.

В большинстве случаев, принято считать, что инвестор — это участник фондового рынка, который приобретает ценные бумаги на длительный срок с целью получения прибыли от роста стоимости объекта инвестирования, а также дивидендного и процентного дохода.

Сама философия совершения сделок здесь в корне отличается от философии спекулянта, зарабатывающего на краткосрочных колебаниях цены. Инвестор, покупая акции, приобретает долю в бизнесе. Поэтому у него особый подход к выбору компаний, в которые он вкладывает деньги.

Сделки инвестора исчисляются годами или десятилетиями.

Выдающийся инвестор Уоррен Баффет утверждает:

«Когда у нас в руках оказывается доля особенного бизнеса с особенным руководством, то самый привлекательный срок хранения актива – это вечность».

Трейдерами чаще принято называть участников рынков, которые совершают краткосрочные спекулятивные сделки в течение одного торгового дня или максимум нескольких дней.

И инвесторы, и краткосрочные трейдеры совершают операции с одними и теми же активами, на одних и тех же рынках. Отличается время сделки, подходы к выбору инструментов для торговли, критерии отбора, методы анализа, величина вложений, цели.

Различия в терминологии не всегда корректны. Так как на биржах краткосрочных внутридневных трейдеров также называют инвесторами. А инвесторы, в свою очередь, подходят под категорию долгосрочных трейдеров.

Основы инвестирования в акции отличаются от основ краткосрочной внутридневной торговли.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

и Политику конфиденциальностиУ меня уже есть аккаунт

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Восстановить пароль

Полная версия материала доступна зарегистрированным пользователям

Восстановление пароля

Введите email, который вы

указывали при регистрации

В какие акции лучше инвестировать

Найти акции для долгосрочных инвестиций, т. е. те акции в которых можно держать деньги годами и десятилетия непросто. Но именно это и является ключевой задачей для инвестора.

е. те акции в которых можно держать деньги годами и десятилетия непросто. Но именно это и является ключевой задачей для инвестора.

Конечно, кто-то считает, что постоянно покупая и продавая по горячей наводке акции той или иной компании можно разбогатеть, но история говорит об обратном — в списке Форбс нет ни одного спекулянта на рынке акций, зато полно акционеров успешных компаний. Эти люди держали акции десятилетия и растили свой капитал.

Чаще всего бывает так, что в успешных компаниях менеджмент и совет директоров владеет крупными пакетами акций. Т.е. эти люди работают на вас (как акционеров) и сами крайне заинтересованы в успехе компании. Иногда бывает так, что акционером является холдинговая компания богатого семейства (часто потомки основателя компании) — такое чаще можно встретить в Европе, чем в Америке.

Ниже представлены компании, которые на протяжении многих лет (часто десятилетий) показывали исключительные финансовые результаты и обогатили своих акционеров. Имейте в виду, что средняя доходность значение обманчивое — она может быть как сильно выше, так и значительно ниже (отрицательной) того, что указано в таблице — это усредненное значение за несколько лет (за какой период указано отдельно для каждой компании) до 1 января 2020 года.

Имейте в виду, что средняя доходность значение обманчивое — она может быть как сильно выше, так и значительно ниже (отрицательной) того, что указано в таблице — это усредненное значение за несколько лет (за какой период указано отдельно для каждой компании) до 1 января 2020 года.

Markel

Markel Corporation — это американская страховая компания, которая (по аналогии с Berkshire Hathaway) успешно инвестирует страховые премии (деньги, получаемые от страхователей) в акции публичных компаний и другие бизнесы. Это позволяет Markel стабильно растить балансовую стоимость.

Среднегодовая доходность акций Markel (MKL) с 1980 года — 16%

Курс акций Markel Corporation

Franco-Nevada

Franco-Nevada Corporation — канадская компания, бизнес которой заключается в том, что она скупает доли в будущей добыче золота и других полезных ископаемых у других компаний. Т.е. Franco-Nevada выкупает у нуждающейся в деньгах добывающей компании за оговоренную сумму долю будущей добычи (не рискуя при этом обанкротится, если цены на ископаемые будут низкими долгое время).

Среднегодовая доходность акций Franco-Nevada (FNV) с 2008 года — 21%

Курс акций Franco-Nevada Corporation

Post Holdings Inc

Post Holdings — компания специализирующаяся на дистрибуции и производстве продуктов питания существует уже 125 лет — с 1895 года. С 2012 года торгуется отдельно в результате отделения от более крупной компании. Стратегия направлена на максимизацию прибыли акционеров в результате серийных поглощений.

Среднегодовая доходность акций Post Holdings (POST) с 2012 года — 19%

Курс акций Post Holdings

FRP Holdings

FRP Holdings — небольшой конгломерат, который был образован в 1986 году в результате отделения от компании Vulcan Materials активов связанных с недвижимостью и транспортом. Сегодня FRP Holdings занимается управлением недвижимостью, девелопментом и получением дохода от обширных землевладений, на которых происходит добыча песка. Компания имеет большое количество наличных денег, что дает ей возможность во время кризисов пользоваться выгодными предложениями.

Сегодня FRP Holdings занимается управлением недвижимостью, девелопментом и получением дохода от обширных землевладений, на которых происходит добыча песка. Компания имеет большое количество наличных денег, что дает ей возможность во время кризисов пользоваться выгодными предложениями.

Среднегодовая доходность акций FRP Holdings (FRPH) с 1986 года — 9%

Курс акций FRP Holdings

TransDigm Group

TransDigm Group — занимается производством и дистрибуцией запчастей для авиации. Компания является серийным покупателем других компаний.

Среднегодовая доходность акций TransDigm Group (TDG) с 2006 года — 27%

Курс акций TransDigm Group

Teledyne Technologies

Teledyne Technologies — американский конгломерат, объединяющий более 100 компаний в области производства компонентов для авиации, приборостроения, цифровых изображений и прочего. Компания Teledyne является серийным покупателем других компаний.

Среднегодовая доходность акций Teledyne Technologies (TDY) с 1999 года — 19.5%

Курс акций Teledyne Technologies

Equity Lifestyle Properties

Equity Lifestyle Properties — американский траст по управлению недвижимостью, основанный в 1992 году знаменитым предпринимателем в области недвижимости Сэмом Зеллом. Компания управляет жилой недвижимостью по всей Америке.

Среднегодовая доходность акций Equity Lifestyle Properties (ELS) с 1993 года — 11.5%

Курс акций Equity Lifestyle Properties

Henry Schein

Henry Schein — американская компания, занимающаяся производством медицинских товаров (с фокусом на стоматологию).

Среднегодовая доходность акций Henry Schein (HSIC) с 1995 года — 12.5%

Курс акций Henry Schein

Danaher Corporation

Danaher Corporation — американский конгломерат, основанный братьями Ралес. Компания Danaher растет за счет поглощения других компаний и внедрения в них принципов «бережливого производства». Danaher начала использование принципов кайдзен одной из первых в северной Америке и возвела это в основополагающую философию бизнеса.

Danaher начала использование принципов кайдзен одной из первых в северной Америке и возвела это в основополагающую философию бизнеса.

Среднегодовая доходность акций Danaher (DHR) с 1978 года — 20%

Курс акций Danaher

Sherwin-Williams

Sherwin-Williams — американский производитель красок из США, основанный более 150 лет назад.

Курс акций Sherwin-Williams

Jewett-Cameron Trading Company

Jewett-Cameron Trading Company — очень маленькая (капитализация около 30 миллионов долларов), но крайне успешная компания. Компания продает разного рода товары для сада/огорода и животных. Весь секрет в заботе об акционерах. Председатель правления компании Jewett-Cameron Trading Company (ныне покойный) и ее акционер на протяжении всей ее истории все свободные деньги тратил на обратный выкуп ее акций с рынка.

Курс акций Jewett-Cameron Trading Company

Arch Capital Group

Arch Capital Group — американская страховая компания.

Среднегодовая доходность акций Arch Capital Group (ACGL) с 1995 года — 13%

Курс акций Arch Capital Group

FMC Corporation

FMC Corporation — за 137 лет своего существования эта компания чем только не занималась — производством пестицидов, вооружений, оборудования для добычи нефти, добычей лития и многим другим. Неизменным оставался фокус на акционерах и их благополучии. Кстати, эта была одна из любимых акций великого инвестора Филиппа Фишера. Несмотря на то, что Фишера нет с нами уже более 20 лет — компания FMC Corporation продолжает радовать своих акционеров.

Среднегодовая доходность акций FMC Corporation (FMC) с 1995 года — 13% (и это не включая дивиденды)

Курс акций FMC Corporation

Brookfield Asset Management

Brookfield Asset Management — канадская компания, которая управляет активами в сфере недвижимости, энергетики, инфраструктуры и других сферах. Общая стоимость активов под управлением превышает 500 миллиардов долларов. С 2002 года компанией руководит Брюс Флэтт.

Общая стоимость активов под управлением превышает 500 миллиардов долларов. С 2002 года компанией руководит Брюс Флэтт.

Среднегодовая доходность акций Brookfield Asset Management (BAM) с 2002 года — 18% (и это не включая дивиденды)

Курс акций Brookfield Asset Management

Texas Pacific Land Trust

Texas Pacific Land Trust — уникальная компания по многим причинам.

В 1888 году в результате банкротства железной дороги Texas and Pacific Railway был создан траст, который получил земельные владения этой дороги — 3 500 000 акров (14 000 кв.км). Кредиторы получили акции траста (которые называются по правильному сертификатами) и с 1927 года они стали торговаться на бирже.

За последующие 100 лет с момента своего основания Texas Pacific Land Trust продал 75% от всех землевладений, которыми владел изначально. Но несмотря на это — Texas Pacific Land Trust остается одним из крупнейших землевладельцев в штате Техас.

Траст получает доход от продажи земель, роялти от добычи нефти и газа, продажи воды производителям сланцевой нефти и некоторых других активностей. Полученные доходы Texas Pacific Land Trust направляет на выплаты дивидендов и агрессивную скупку собственных акций. За последние годы, благодаря стремительному развитию сланцевой добычи на землях, принадлежащих трасту, рост стоимости его акций обогнал по доходности акции Facebook и Google.

Среднегодовая доходность акций Texas Pacific Land Trust (TPL) с 1980 года — 12.5% (и это не включая дивиденды)

Курс акций Texas Pacific Land Trust

NVR Inc.

NVR Inc. — американская компания, которая занимается строительством и финансированием жилых домов.

Среднегодовая доходность акций NVR Inc. (NVR) с 1993 года — 25%

Курс акций NVR, Inc.

LVMH Moët Hennessy

LVMH Moët Hennessy — французский конгломерат, объединяющий огромное количество luxury брендов — Louis Vuitton, Christian Dior, Tiffany, Dom Pérignon, Hublot, TAG Heuer, Hennessy и многих многих других. Основной акционер, основатель и генеральный директор LVMH Moët Hennessy — самый богатый человек Франции Бернар Арно.

Основной акционер, основатель и генеральный директор LVMH Moët Hennessy — самый богатый человек Франции Бернар Арно.

Среднегодовая доходность акций LVMH Moët Hennesy (MC) с 1990 года — 17% (и это не включая дивиденды)

Adobe Inc

Adobe Inc — знаменитый производитель программного обеспечения из США. Adobe известна такими продуктами как Photoshop, PDF документы и многие другие.

Среднегодовая доходность акций Adobe Inc (ADBE) с 1986 года — 24.5%

Курс акций Adobe Inc

Monster Beverage Corp

Monster Beverage Corp — американский производитель энергетических напитков, таких как Monster Energy, Burn и прочих.

Среднегодовая доходность акций Monster Beverage Corp (MNST) с 2005 года — 33%

Курс акций Monster Beverage Corp

Exor NV

Exor NV — холдинговая компания семьи Агнелли (основателя автомобильной компании «Фиат»), которая была реорганизована в нынешней форме в 2009 году. Компания владеет долями в автомобильных компаниях Fiat Chrysler и Ferrari, страховой компании PartnerRE, журнале The Economist и прочих активах. Семья Агнелли владеет контрольным пакетом в 52.99% (стоимостью более 5 миллиардов евро по текущей цене).

Компания владеет долями в автомобильных компаниях Fiat Chrysler и Ferrari, страховой компании PartnerRE, журнале The Economist и прочих активах. Семья Агнелли владеет контрольным пакетом в 52.99% (стоимостью более 5 миллиардов евро по текущей цене).

Среднегодовая доходность акций EXOR NV (EXO) с 2009 по 2019 год — 24%

Alimentation Couche-Tard Inc

Alimentation Couche-Tard Inc — канадский оператор «магазинов у дома».

Среднегодовая доходность акций Alimentation Couche-Tard Inc (ATD.B) с 2000 года — 25.5%

Constellation Software

Constellation Software — канадский разработчик программного обеспечения. Бизнес-стратегия основана на скупке многообещающих стартапов. С момента основания в 1995 году Constellation Software купила более 250 компаний.

Среднегодовая доходность акций Constellation Software (CSU) с 2006 года — 36.5% (и это не считая дивидендов!!)

Geberit AG

Geberit AG — знаменитый швейцарский производитель сантехники. Основан в 1874 году.

Основан в 1874 году.

Среднегодовая доходность акций GEBERIT AG (GEBN) с 2000 года — 12% (плюс дивиденды)

Robertet Group — французская компания, которая занимается производством разного рода отдушек и ароматизаторов с 1850 года!

Среднегодовая доходность акций Robertet Group (RBT) с 1989 года — 12% (плюс дивиденды)

Jungfraubahn Holding

Jungfraubahn Holding — швейцарская компания, которая управляет несколькими туристическими железными дорогами и другими объектами для туризма и отдыха.

Среднегодовая доходность акций Jungfraubahn Holding (JFN) с 1997 года — 10% (плюс дивиденды)

Emmi AG

Emmi AG — швейцарский производитель молока и молочных продуктов из Люцерны, основанный в 1907 году.

Среднегодовая доходность акций Emmi AG (EMMN) с 2005 года — 14% (плюс дивиденды)

Charter Communications

Charter Communications — второй по величине оператор кабельного телевидения и третий по величине оператор платного ТВ в США. Компания контролируется с 2013 года знаменитым предпринимателем Джоном Мэлоуном.

Компания контролируется с 2013 года знаменитым предпринимателем Джоном Мэлоуном.

Среднегодовая доходность акций Charter Communications (CHTR) с 2013 года — 30%

Курс акций Charter Communications

Heico

Heico — производитель разного рода компонентов для аэрокосмической, военной, медицинской и телекоммуникационной отраслей. Компания Heico является серийный скупщиком других компаний и с 1995 года приобрела более 70 компаний.

Среднегодовая доходность акций Heico (HEI) с 1995 года — 27% (плюс дивиденды)

Курс акций Heico

Инвестиции для начинающих – статьи, разбор компаний, интервью

ООО «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08. 04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при

условии использования предоставленной информации для принятия инвестиционных решений.

Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех

случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором

самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в

случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в

представленной информации.

04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при

условии использования предоставленной информации для принятия инвестиционных решений.

Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех

случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором

самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в

случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в

представленной информации.С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

© 2021 ООО «ГПБ Инвестиции»

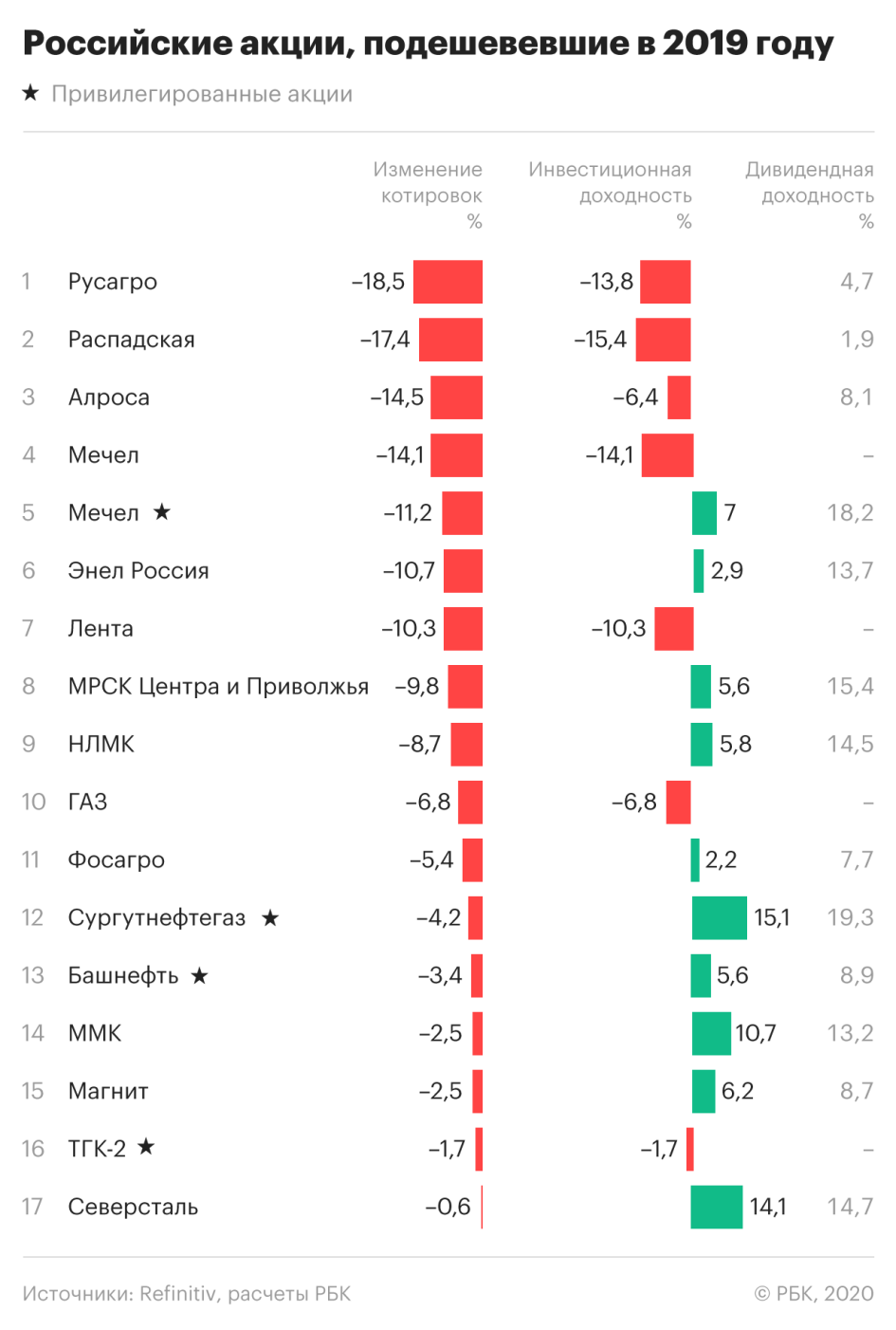

Бычий год. Акции каких российских компаний могут выстрелить в 2021 году

Материал не является индивидуальной инвестиционной рекомендацией.

Насколько может вырасти российский рынок

Восстановление мировой экономики после шокового 2020 года и рост цен на энергоносители будут способствовать росту российского фондового рынка, считают эксперты.

«На российский рынок акций мы смотрим в целом позитивно. Ждём, что индекс Мосбиржи в 2021 году сможет подняться в район 3720 пунктов (по состоянию на 12 февраля он находился у отметки 3375 — прим. «Секрета»)», — отметил главный аналитик Промсвязьбанка Богдан Зварич. Он пояснил, что сейчас наиболее привлекательно смотрятся рынки стран, где выше доля циклических секторов (зависимых от ситуации в экономике — прим. «Секрета»).

«Секрета»).

Традиционной поддержкой для российского рынка станет восстановление цен на энергоносители, отметил аналитик «Фридом Финанс» Евгений Миронюк. Глобально российскую экономику поддержит мягкая монетарная политика основных центробанков. По его оценке, индекс Мосбиржи в 2021 году способен вырасти на 20–30%, до 3800–4300 пунктов.

Дополнительной поддержкой для российского рынка акций станет приток средств частных инвесторов, так как в условиях низких ставок фондовый рынок выглядит заметно более привлекательной альтернативой банковским депозитам, отметил Зварич. Однако риск смены динамики и начала отката во втором полугодии существует, предупредил он.

«Мы надеемся, что следующий год для частных инвесторов будет в целом неплохим. Поэтому рекомендуем терпимым к риску инвесторам увеличивать долю акций в своих портфелях», — отметил Зварич

В мире сохраняется благоприятный фон для формирования «пузырей», отметил начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Инвесторы за океаном надеются, что новые бюджетные стимулы (пакет помощи в $1,9 трлн в США) и вакцинация ускорят восстановление глобальной экономики. Низкие процентные ставки, избыток ликвидности вкупе с постепенным снижением темпов прироста заболевших создают благоприятную почву для избыточного роста на фондовых площадках, пояснил он.

Инвесторы за океаном надеются, что новые бюджетные стимулы (пакет помощи в $1,9 трлн в США) и вакцинация ускорят восстановление глобальной экономики. Низкие процентные ставки, избыток ликвидности вкупе с постепенным снижением темпов прироста заболевших создают благоприятную почву для избыточного роста на фондовых площадках, пояснил он.

На горизонте 2021 года сохраняется умеренно положительный взгляд по российскому рынку акций в целом, добавил эксперт.

Какие сферы станут локомотивом роста

По мнению Зварича, на российском рынке инвесторам лучше фокусироваться на наиболее ликвидных бумагах, предлагающих хорошие дивиденды. «В частности, представляются весьма привлекательными по соотношению риск/доходность ключевые акции финансового и потребительского сектора, ведущих металлургов, газовых компаний и электроэнергетики», — пояснил он.

Евгений Миронюк из «Фридом Финанс» отметил, что наибольшим потенциалом роста обладают отрасли, испытавшие сильное влияние последствий пандемии — нефтедобыча, авиаперевозки. Также хорошие перспективы у непосредственных бенефициаров вызванных пандемией процессов — фармацевтики, технологического сектора, ретейла (в частности, онлайн-ретейла), индустрии мультимедийных сервисов и компьютерных игр. Переход на удалённую работу и дистанционное обучение повышает котировки девелоперов, добавил он.

Также хорошие перспективы у непосредственных бенефициаров вызванных пандемией процессов — фармацевтики, технологического сектора, ретейла (в частности, онлайн-ретейла), индустрии мультимедийных сервисов и компьютерных игр. Переход на удалённую работу и дистанционное обучение повышает котировки девелоперов, добавил он.

По мнению портфельного управляющего стратегиями акций УК «Альфа-Капитал» Эдуарда Харина, стоит обратить внимание на нефтяную и газовую сферы, металлургическую отрасль и банки. «Нецикличных историй (ретейл, телеком, электроэнергетика) — я бы избегал, потому что цикл сейчас не в их пользу», — отметил Харин.

На какие бумаги стоит обратить внимание

Инвестиции в ценные бумаги :: Брокерские услуги :: Акционерное общество Актив

Инвестиции в ценные бумаги дают возможность защитить свои накопления от инфляции и получить источник дополнительного дохода. Это одна из самых популярных и доходных форм вложения свободных средств во всём мире, и Россия здесь не исключение.

Несмотря на непростую экономическую ситуацию во всем мире, по оценкам ведущих отечественных и зарубежных специалистов, российский фондовый рынок остается привлекательным для инвесторов и способен принести им существенные прибыли.

Что отличает инвестиции на рынке ценных бумаг от накопления

При накоплении деньги не являются капиталом, а потому зачастую обесцениваются, принося убытки (инфляция национальной и мировых валют, снижение ликвидности накоплений, риск разорения кредитного учреждения). Посредством покупки ценных бумаг вы фактически приобретаете различного рода активы. Рост их стоимости создает доход. Таким образом, торговля ценными бумагами позволяет не только сохранить, но и существенно приумножить вложенный капитал. Кроме того, финансовые институты, в частности банки, выплачивают вкладчику лишь часть дохода в виде заранее установленного процента. А вложения в ценные бумаги – это возможность получить весь заработанный доход.

Инвестиционные стратегии

В зависимости от возможностей, задач и склонности к риску инвесторы, как правило, придерживаются следующих инвестиционных стратегий:

Консервативная. Рекомендуем инвесторам, не склонным к риску. С высокой степенью вероятности оградит вложенные средства от инфляции, но не принесет высоких доходов. Зачастую используется в ситуации, когда рынок акций подвержен сильным колебаниям или переживает спад.

Рекомендуем инвесторам, не склонным к риску. С высокой степенью вероятности оградит вложенные средства от инфляции, но не принесет высоких доходов. Зачастую используется в ситуации, когда рынок акций подвержен сильным колебаниям или переживает спад.

Умеренно-консервативная. Основную часть портфеля составляют облигации, но присутствуют и акции крупнейших предприятий – «голубые фишки». Такая стратегия увеличивает риски, но позволяет получить более высокую доходность.

Умеренно-агрессивная. Основной инструмент в портфеле – «голубые фишки», но присутствуют и государственные облигации. Также в портфель могут быть включены акции предприятий второго эшелона. При использовании умеренно-агрессивной стратегии существенно увеличиваются риски, но и потенциальная доходность серьезно возрастает.

Агрессивная. Агрессивная стратегия не предполагает инвестиций в облигации, портфель состоит из акций предприятий второго, третьего эшелонов, венчурных предприятий. Риски при такой стратегии очень высоки, но именно она способна принести инвестору сверхвысокий доход.

Риски при такой стратегии очень высоки, но именно она способна принести инвестору сверхвысокий доход.

Наличие определенных знаний, времени для отслеживания ситуации на фондовом рынке позволяют инвестору самостоятельно торговать ценными бумагами, то есть использовать брокерские услуги.

Если Вы не обладаете достаточным опытом, воспользуйтесь простым и удобным финансовым инструментом – паевыми инвестиционными фондами.

Торговля ценными бумагами доступна практически каждому. Команда высокопрофессиональных специалистов ФГ «ДОХОДЪ» всегда поможет выбрать соответствующий вашим целям финансовый инструмент, определиться со стратегией, предоставит необходимую аналитическую информацию.

Я хочу начать покупать акции — но с чего мне начать?

Чтобы покупать акции, вам потребуется помощь биржевого маклера, имеющего лицензию на покупку ценных бумаг от вашего имени. Однако, прежде чем принять решение о биржевом маклере, вам необходимо выяснить, какой тип биржевого маклера подходит для и .

Сегодня доступны четыре основные категории биржевых маклеров: от дешевых и простых принимающих заказы до более дорогих брокеров, которые предоставляют полный комплекс услуг, углубленный финансовый анализ, советы и рекомендации: онлайн-брокеры / дисконтные брокеры, дисконтные брокеры с помощью, брокеры полного цикла или управляющие капиталом.

Ключевые выводы

- Для обычных людей никогда не было так просто начать инвестировать и торговать акциями.

- Несколько онлайн-брокеров теперь позволяют вам открывать счет с низким начальным балансом и низкими комиссиями, а с 2019 года многие брокеры также предлагают комиссию в размере 0 долларов США при торговле акциями.

- Прежде чем начать торговать самостоятельно, вы также можете сначала попробовать некоторые стратегии, используя имитацию или демо-счет.

Я хочу начать покупать акции: с чего начать?

Онлайн / дисконтные брокеры

Онлайн / дисконтные брокеры в основном просто принимают заказы и предоставляют наименее затратный способ начать инвестировать, поскольку обычно нет офиса, который можно посетить, и нет сертифицированных финансовых консультантов или консультантов, которые могли бы вам помочь. Единственное взаимодействие с онлайн-брокером — по телефону или через Интернет. Стоимость обычно зависит от транзакции или доли, что позволяет вам открыть счет с относительно небольшими деньгами. Учетная запись у онлайн-брокера позволяет мгновенно покупать и продавать акции / опционы всего за несколько кликов.

Единственное взаимодействие с онлайн-брокером — по телефону или через Интернет. Стоимость обычно зависит от транзакции или доли, что позволяет вам открыть счет с относительно небольшими деньгами. Учетная запись у онлайн-брокера позволяет мгновенно покупать и продавать акции / опционы всего за несколько кликов.

Поскольку эти типы брокеров не дают абсолютно никаких советов по инвестированию, советов по акциям или каких-либо рекомендаций по инвестированию, вы сами по себе. Вы получите техническую поддержку по системе онлайн-торговли.Также онлайн-брокеры обычно предлагают ссылки на веб-сайты, связанные с инвестициями, исследования и ресурсы, но это могут быть сторонние поставщики. Если вы чувствуете, что достаточно осведомлены, чтобы взять на себя ответственность за управление собственными инвестициями, или если вы хотите научиться инвестировать, не принимая на себя крупных финансовых обязательств, это правильный путь.

Дисконтные брокеры с помощью

Дисконтные брокеры с помощью в основном такие же, как онлайн-брокеры, с той разницей, что они, вероятно, будут взимать очень небольшую комиссию за счет для оплаты дополнительной помощи. Эта помощь, однако, обычно является не чем иным, как просто предоставлением немного дополнительной информации и ресурсов, которые помогут вам с вашими инвестициями.

Эта помощь, однако, обычно является не чем иным, как просто предоставлением немного дополнительной информации и ресурсов, которые помогут вам с вашими инвестициями.

Брокерами по скидкам могут быть те же компании, что и у ваших основных онлайн-брокеров / дисконтных брокеров, которые предлагают обновляемые учетные записи или услуги. Однако они не дадут вам никаких советов или рекомендаций по инвестициям. Например, они могут предлагать дополнительные внутренние исследования и отчеты или публиковать инвестиционные бюллетени с инвестиционными советами.

Брокеры полного цикла

Брокеры с полным спектром услуг — это традиционные биржевые маклеры, которые находят время, чтобы сесть с вами и узнать вас как лично, так и в финансовом отношении.Они рассматривают такие факторы, как семейное положение, образ жизни, личность, терпимость к риску, возраст (временной горизонт), доход, активы, долги и многое другое.

Затем брокеры с полным спектром услуг работают с вами, чтобы разработать финансовый план, наиболее подходящий для ваших инвестиционных целей и задач. Они также могут помочь с имущественным планированием, налоговыми советами, пенсионными планами, составлением бюджета и любыми другими финансовыми советами, отсюда и термин «полный комплекс услуг». Они могут помочь вам справиться со всеми вашими финансовыми потребностями сейчас и на всю оставшуюся жизнь, если потребуется.

Они также могут помочь с имущественным планированием, налоговыми советами, пенсионными планами, составлением бюджета и любыми другими финансовыми советами, отсюда и термин «полный комплекс услуг». Они могут помочь вам справиться со всеми вашими финансовыми потребностями сейчас и на всю оставшуюся жизнь, если потребуется.

Эти типы брокеров предназначены для тех, кто хочет все в одном пакете. Что касается комиссионных, то они дороже, чем дисконтные брокеры, но наличие профессионального финансового консультанта рядом с вами может окупить дополнительные расходы — счета обычно можно открыть всего за 1000 долларов.

Управляющие денежными средствами

Управляющие капиталом чем-то похожи на финансовых консультантов, но могут принимать на себя полное усмотрение в отношении счета клиента (отсюда и термин «менеджер»).Эти высококвалифицированные специалисты по инвестициям обычно работают с очень большими денежными портфелями и, таким образом, взимают комиссию за управление (которая может быть довольно большой) в зависимости от активов под управлением, а не за транзакцию.

Финансовые менеджеры в основном предназначены для тех, кто со значительным доходом предпочитает платить кому-то, чтобы тот полностью управлял своими инвестициями, пока они выполняют работу, приносящую деньги. Минимальная сумма на счете может составлять от 100 000 до 250 000 долларов США и более и может взимать более 1% в год от активов под управлением.

Робоадвизоры

Робоадвайзеры — это менеджеры цифровых активов, которые обслуживают тех, кто хочет просто настроить и забыть. Эти алгоритмические платформы дешевы, требуют небольшого минимального остатка и автоматически поддерживают для вас оптимальный портфель, как правило, на основе стратегий пассивного индексного инвестирования. Например, типичная плата для робоадвайзеров в настоящее время составляет около 0,25% в год от активов под управлением, и вы можете начать буквально с 1 или 5 долларов с несколькими платформами.Взаимодействие с другими людьми

Робоадвайзеры различаются по своим предложениям. Некоторые из них полностью автоматизированы, в то время как другие также предлагают доступ к помощи человека. Независимо от модели, все они предоставляют услуги по обслуживанию клиентов, чтобы помочь вам в этом процессе. Робо-консультирование существует уже несколько лет, но продолжает расти.

Некоторые из них полностью автоматизированы, в то время как другие также предлагают доступ к помощи человека. Независимо от модели, все они предоставляют услуги по обслуживанию клиентов, чтобы помочь вам в этом процессе. Робо-консультирование существует уже несколько лет, но продолжает расти.

Новые участники рынка приносят пользу потребителю, снижая комиссию и открывая множество путей к профессиональному управлению активами. Как и в случае с любым другим жизненным выбором, вы должны выяснить, какой тип инвестиционного руководства вам необходим, и выбрать робоадвайзера или финансового специалиста в соответствии с вашими индивидуальными целями, предпочтениями в отношении рисков и стилем инвестирования.

Тестовые стратегии перед покупкой реальных акций

Для тех, кто хочет узнать, что такое торговля акциями, не тратя сотни или тысячи долларов, вы можете зарегистрировать бесплатную учетную запись Investopedia Simulator.

Симулятор представляет собой смоделированный счет онлайн-брокера для пользователей, которым выдают 100 000 долларов США в виде условных денег, чтобы практиковать стратегии инвестирования или просто научиться торговать акциями и опционами в реальных компаниях на фондовом рынке. Вам также следует подписаться на нашу бесплатную рассылку по основам инвестирования, чтобы узнать больше о торговле акциями.

Вам также следует подписаться на нашу бесплатную рассылку по основам инвестирования, чтобы узнать больше о торговле акциями.

После того, как вы определили, как работает торговля акциями и что для вас наиболее важно в брокере, вы можете сделать следующий шаг. Цены, функции и платформы у каждого брокера разные, поэтому этот шаг может напугать. Если вам сложно выбрать брокера, изучите лучших онлайн-брокеров или лучших дисконтных брокеров.

Что говорят эксперты?

Советник Insight

Джо Аллария, CFP®

CarsonAllaria Wealth Management, Glen Carbon, IL

Вам придется вложить значительные средства в изучение и мониторинг того, что происходит на рынке.Прежде чем предпринимать какие-либо действия, я бы рекомендовал изучить как можно больше о ценных бумагах, возможно, пройдя курсы по инвестициям, предлагаемые в рамках аккредитованной программы. Кроме того, узнайте как можно больше о различных инвестиционных философиях.

Затем проведите тестовый прогон: выберите несколько акций и отслеживайте их дневные колебания, чтобы увидеть, как они влияют на вашу прибыль. Если вы не можете справиться с волатильностью, вам нужно создать новую стратегию или подумать о найме советника. Работа с одним из них, даже временно, — это способ получить высшее образование в области инвестирования.Ключ в том, чтобы получить знания, позволяющие принимать обоснованные решения и никогда не слепо следовать следующему совету акций, который вы увидите.

Если вы не можете справиться с волатильностью, вам нужно создать новую стратегию или подумать о найме советника. Работа с одним из них, даже временно, — это способ получить высшее образование в области инвестирования.Ключ в том, чтобы получить знания, позволяющие принимать обоснованные решения и никогда не слепо следовать следующему совету акций, который вы увидите.

Как начать инвестировать в акции: руководство для начинающих

Инвестирование в акции — отличный способ приумножить богатство. Для долгосрочных инвесторов фондовый рынок является хорошей инвестицией даже в периоды рыночной волатильности — спад на рынке просто означает, что многие вложения в акции выставлены на продажу.

Один из лучших способов для новичков начать инвестировать в фондовый рынок — это положить деньги на инвестиционный онлайн-счет, который затем можно использовать для инвестирования в акции или паевые инвестиционные фонды.Имея множество брокерских счетов, вы можете начать инвестировать по цене одной акции.

Вот как инвестировать в акции в шесть этапов:

1. Решите, как вы хотите инвестировать в фондовый рынок

Есть несколько способов инвестирования в акции. Выберите вариант ниже, который лучше всего отражает то, как вы хотите инвестировать, и насколько практическими вы хотели бы быть при выборе и выборе акций, в которые вы инвестируете.

A. «Я хотел бы выбрать акции и фонды акций, в которые мой собственный.«Продолжайте читать; в этой статье рассказывается о вещах, которые должны знать практические инвесторы, в том числе о том, как выбрать правильный счет для ваших нужд и как сравнить инвестиции в акции.

B.« Я бы хотел, чтобы эксперт управлял процессом для меня. «Вы можете быть хорошим кандидатом на роль робо-консультанта, услуги, которая предлагает недорогое управление инвестициями. Практически все крупные брокерские фирмы и многие независимые консультанты предлагают эти услуги, которые вкладывают ваши деньги за вас в зависимости от ваших конкретных требований. цели.

цели.

C. «Я хочу начать инвестировать в 401 (k) моего работодателя». Это один из самых распространенных способов начать инвестирование новичками. Во многих отношениях он учит новых инвесторов некоторым из наиболее проверенных методов инвестирования: делать небольшие взносы на регулярной основе, сосредотачиваясь на долгосрочных планах и придерживаясь невмешательства. Большинство 401 (k) предлагают ограниченный выбор паевых инвестиционных фондов, но не доступ к отдельным акциям.

Если у вас есть предпочтения, вы готовы делать покупки для учетной записи.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, варианты инвестирования, поддержку клиентов и возможности мобильных приложений. |

2. Выберите инвестиционный счет

.Для практических людей это обычно означает брокерский счет. Для тех, кому нужна небольшая помощь, открытие счета через робо-советник — разумный вариант. Мы разбиваем оба процесса ниже.

Важный момент: и брокеры, и робо-советники позволяют открывать счет с очень небольшими деньгами.

Вариант «Сделай сам»: открытие брокерского счета

Онлайн-брокерский счет, вероятно, предлагает самый быстрый и дешевый способ покупки акций, фондов и множества других инвестиций. С помощью брокера вы можете открыть индивидуальный пенсионный счет, также известный как IRA, или вы можете открыть налогооблагаемый брокерский счет, если вы уже достаточно откладываете для выхода на пенсию по плану работодателя 401 (k) или другому плану.

С помощью брокера вы можете открыть индивидуальный пенсионный счет, также известный как IRA, или вы можете открыть налогооблагаемый брокерский счет, если вы уже достаточно откладываете для выхода на пенсию по плану работодателя 401 (k) или другому плану.

У нас есть руководство по открытию брокерского счета, если вам нужно более детально. Вам нужно будет оценивать брокеров на основе таких факторов, как затраты (торговые комиссии, комиссии за счет), выбор инвестиций (ищите хороший выбор безкомиссионных ETF, если вы предпочитаете фонды), а также исследования инвесторов и инструменты.

Пассивный вариант: открытие учетной записи робо-консультанта

Робо-консультант предлагает преимущества инвестирования в акции, но не требует от своего владельца выполнения беготни, необходимой для выбора отдельных инвестиций. Услуги робо-консультанта обеспечивают полное управление инвестициями: эти компании спросят вас о ваших инвестиционных целях во время процесса адаптации, а затем составят вам портфель, предназначенный для достижения этих целей.

Это может показаться дорогим, но плата за управление здесь, как правило, составляет лишь небольшую часть стоимости, которую взимает менеджер по человеческим инвестициям: большинство робо-консультантов взимают около 0.25% от баланса вашего счета. И да — вы также можете получить IRA у робо-консультанта, если хотите.

В качестве бонуса, если вы открываете счет в робо-советнике, вам, вероятно, не нужно читать дальше в этой статье — остальное только для тех, кто занимается самоделками.

3. Узнайте разницу между инвестированием в акции и фонды

Идете по пути «сделай сам»? Не волнуйся. Инвестирование в акции не должно быть сложным. Для большинства людей инвестирование на фондовом рынке означает выбор одного из этих двух типов инвестиций:

Фонды паевых инвестиционных фондов или биржевые фонды.Паевые инвестиционные фонды позволяют приобретать небольшие части множества различных акций за одну транзакцию. Индексные фонды и ETF — это своего рода паевые инвестиционные фонды, отслеживающие индекс; например, фонд Standard & Poor’s 500 копирует этот индекс, покупая акции входящих в него компаний. Когда вы инвестируете в фонд, вы также владеете небольшими частями каждой из этих компаний. Вы можете объединить несколько фондов для создания диверсифицированного портфеля. Обратите внимание, что паевые инвестиционные фонды также иногда называют паевыми паевыми фондами.

Когда вы инвестируете в фонд, вы также владеете небольшими частями каждой из этих компаний. Вы можете объединить несколько фондов для создания диверсифицированного портфеля. Обратите внимание, что паевые инвестиционные фонды также иногда называют паевыми паевыми фондами.

Индивидуальные акции.Если вы ищете конкретную компанию, вы можете купить одну акцию или несколько акций, чтобы окунуться в воду биржевой торговли. Создание диверсифицированного портфеля из множества отдельных акций возможно, но это требует значительных инвестиций.

Преимущество паевых инвестиционных фондов в том, что они по своей природе диверсифицированы, что снижает ваш риск. Для подавляющего большинства инвесторов, особенно тех, кто вкладывает свои пенсионные сбережения, очевидным выбором является портфель, состоящий в основном из паевых инвестиционных фондов.

Но паевые инвестиционные фонды вряд ли будут расти стремительно, как некоторые отдельные акции. Плюс отдельных акций в том, что мудрый выбор может хорошо окупиться, но шансы на то, что любая отдельная акция сделает вас богатым, чрезвычайно невелики.

4. Установите бюджет для инвестиций в акции

У новых инвесторов на этом этапе процесса часто возникают два вопроса:

Сколько денег мне нужно, чтобы начать инвестировать в акции? Сумма денег, необходимая для покупки отдельных акций, зависит от их стоимости.(Стоимость акций может варьироваться от нескольких долларов до нескольких тысяч долларов.) Если вам нужны паевые инвестиционные фонды и у вас небольшой бюджет, лучше всего подойдет биржевой фонд (ETF). Паевые инвестиционные фонды часто имеют минимум 1000 долларов и более, но ETF торгуются как акции, что означает, что вы покупаете их по цене акций — в некоторых случаях менее 100 долларов).

Сколько денег я должен инвестировать в акции? Если вы инвестируете через фонды — упоминали ли мы, что это предпочтение большинства финансовых консультантов? — вы можете выделить довольно большую часть своего портфеля в фонды акций, особенно если у вас большой временной горизонт.30-летний пенсионер может иметь 80% своего портфеля в фондах акций; остальное будет в фондах облигаций. Отдельные акции — отдельная история. Общее практическое правило заключается в том, чтобы ограничивать их небольшую часть своего инвестиционного портфеля.

Отдельные акции — отдельная история. Общее практическое правило заключается в том, чтобы ограничивать их небольшую часть своего инвестиционного портфеля.

5. Сосредоточьтесь на инвестировании на долгосрочную перспективу

Инвестирование в акции наполнено замысловатыми стратегиями и подходами, однако некоторые из наиболее успешных инвесторов сделали лишь немного больше, чем придерживались основ фондового рынка.Обычно это означает использование средств для основной части вашего портфеля — Уоррен Баффет, как известно, сказал, что недорогой индексный фонд S&P 500 — лучшая инвестиция, которую может сделать большинство американцев, — и выбирать отдельные акции только в том случае, если вы верите в потенциал компании в долгосрочной перспективе. рост.

Лучшее, что можно сделать после того, как вы начнете инвестировать в акции или паевые инвестиционные фонды, может оказаться самым сложным: не смотрите на них. Если вы не пытаетесь превзойти шансы и преуспеть в дневной торговле, полезно избегать привычки навязчиво проверять, как идут дела с вашими акциями, несколько раз в день, каждый день.

6. Управляйте своим портфелем акций

Хотя беспокойство о ежедневных колебаниях не сильно повлияет на здоровье вашего портфеля — или вашего собственного — конечно, будут моменты, когда вам нужно будет проверить свои акции или другие инвестиции.

Если вы будете следовать описанным выше шагам, чтобы со временем покупать паевые инвестиционные фонды и отдельные акции, вам нужно будет пересматривать свой портфель несколько раз в год, чтобы убедиться, что он по-прежнему соответствует вашим инвестиционным целям.

Следует учесть несколько моментов. Если вы приближаетесь к выходу на пенсию, возможно, вы захотите переместить часть своих вложений в акции в пользу более консервативных инвестиций с фиксированным доходом.Если ваш портфель слишком сильно привязан к одному сектору или отрасли, подумайте о покупке акций или фондов в другом секторе, чтобы добиться большей диверсификации. Наконец, обратите внимание и на географическую диверсификацию. Vanguard рекомендует, чтобы международные акции составляли до 40% акций вашего портфеля. Вы можете приобрести международные паевые инвестиционные фонды, чтобы получить такую возможность.

Ботанический совет: если у вас возникает соблазн открыть брокерский счет, но вам нужен совет по выбору подходящего, ознакомьтесь с нашим последним обзором лучших брокеров для инвесторов в акции.Он сравнивает лучшие онлайн-брокеры на сегодняшний день по всем показателям, которые наиболее важны для инвесторов: комиссии, выбор инвестиций, минимальный остаток для открытия и инструменты и ресурсы для инвесторов. Читайте: Лучшие онлайн-брокеры для инвесторов в акции »Могу ли я открыть брокерский счет, если я живу за пределами США?

Это будет зависеть от того, какого брокера вы выберете. Из брокеров NerdWallet reviews, Firstrade, TDAmeritrade, Lightspeed, Interactive Brokers, eOption, TradeStation, ZacksTrade, Charles Schwab и Webull открыты для международных инвесторов с различными ограничениями и требованиями.

Есть ли у вас совет по инвестированию для новичков?

Все приведенные выше рекомендации по инвестированию в акции предназначены для новых инвесторов. Но если бы нам нужно было выбрать одну вещь, чтобы рассказать каждому начинающему инвестору, это было бы следующее: инвестирование не так сложно — или сложно — как кажется.

Это потому, что существует множество инструментов, которые могут вам помочь. Один из лучших — это паевые инвестиционные фонды, которые представляют собой простой и недорогой способ для новичков инвестировать в фондовый рынок.Эти средства доступны на вашем счете 401 (k), IRA или на любом налогооблагаемом брокерском счете. Фонд S&P 500, который фактически покупает вам небольшие доли участия в 500 крупнейших компаниях США, — хорошее место для начала.

Другой вариант, о котором говорилось выше, — это робот-советник, который за небольшую плату создаст для вас портфель и будет управлять им.

Итог: существует множество удобных для новичков способов инвестирования, не требующих повышенного опыта.

Могу ли я инвестировать, если у меня мало денег?

Есть две проблемы при инвестировании небольших сумм денег.Хорошие новости? Их обоих легко победить.

Первая проблема заключается в том, что для многих инвестиций требуется минимум. Во-вторых, небольшие суммы денег сложно диверсифицировать. Диверсификация по своей природе подразумевает разбрасывание ваших денег. Чем меньше у вас денег, тем сложнее их разложить.

Решение обоих — инвестирование в фондовые индексные фонды и ETF. В то время как паевые инвестиционные фонды могут требовать минимум 1000 долларов США или больше, минимумы индексных фондов, как правило, ниже (а ETF приобретаются по цене акций, которая может быть еще ниже).Два брокера, Fidelity и Charles Schwab, предлагают индексные фонды без какого-либо минимума. Индексные фонды также решают проблему диверсификации, поскольку они держат много разных акций в одном фонде.

Последнее, что мы скажем по этому поводу: инвестирование — это долгосрочная игра, поэтому вам не следует вкладывать деньги, которые могут вам понадобиться в краткосрочной перспективе. Сюда входит денежная подушка на случай чрезвычайных ситуаций.

Являются ли акции хорошей инвестицией для новичков?

Да, если вам удобно оставить свои деньги вложенными как минимум на пять лет.Почему пять лет? Это связано с тем, что на фондовом рынке относительно редко бывает спад, который длится дольше этого.

Но вместо того, чтобы торговать отдельными акциями, сосредоточьтесь на паевых инвестиционных фондах. В паевых инвестиционных фондах вы можете приобретать большой выбор акций в рамках одного фонда.

Можно ли вместо этого построить диверсифицированный портфель из отдельных акций? Конечно. Но это займет много времени — для управления портфелем требуется много исследований и ноу-хау. Фондовые паевые инвестиционные фонды, в том числе индексные фонды и ETF, делают эту работу за вас.

Какие инвестиции на фондовом рынке лучше всего?

На наш взгляд, лучшими инвестициями на фондовом рынке часто являются паевые инвестиционные фонды с низкой стоимостью, такие как индексные фонды и ETF. Покупая их вместо отдельных акций, вы можете купить большую часть фондового рынка за одну транзакцию.

Индексные фонды и ETF отслеживают эталонный показатель — например, S&P 500 или промышленный индекс Доу-Джонса — что означает, что эффективность вашего фонда будет отражать эффективность этого эталона.Если вы инвестируете в индексный фонд S&P 500, а индекс S&P 500 растет, ваши инвестиции тоже будут.

Это означает, что вы не победите рынок, но это также означает, что рынок не победит вас. Инвесторы, торгующие отдельными акциями, а не фондами, часто в долгосрочной перспективе отстают от рынка.

Как мне решить, куда вложить деньги?

Ответ на вопрос, куда инвестировать, на самом деле сводится к двум вещам: временному горизонту достижения ваших целей и количеству риска, на который вы готовы пойти.

Давайте сначала займемся временным горизонтом: если вы инвестируете с отдаленной целью, например, для выхода на пенсию, вы должны инвестировать в основном в акции (опять же, мы рекомендуем делать это через паевые инвестиционные фонды).

Инвестирование в акции позволит вашим деньгам расти и опережать инфляцию с течением времени. По мере приближения к вашей цели вы можете постепенно сокращать объем своих акций и добавлять больше облигаций, что, как правило, является более безопасным вложением.

С другой стороны, если вы инвестируете с краткосрочной целью — менее пяти лет — вы, скорее всего, вообще не захотите инвестировать в акции.Вместо этого рассмотрите эти краткосрочные инвестиции.

Наконец, другой фактор: толерантность к риску. Фондовый рынок движется вверх и вниз, и если вы склонны паниковать, когда происходит последнее, вам лучше инвестировать немного более консервативно, с меньшим распределением по акциям. Точно сказать не могу? У нас есть викторина по толерантности к риску и дополнительная информация о том, как принять это решение, в нашей статье о том, во что инвестировать.

В какие акции мне следует инвестировать?

Отметьте побитый рекорд: мы рекомендуем инвестировать во многие акции через фондовый паевой инвестиционный фонд, индексный фонд или ETF — например, индексный фонд S&P 500, в котором хранятся все акции S&P 500.

Однако, если вы хотите получить удовольствие от выбора акций, это, скорее всего, не принесет результата. Вы можете почесать этот зуд и сохранить свою рубашку, посвятив 10% или меньше своего портфеля отдельным акциям. Какие? В нашем полном списке лучших акций, основанном на текущих показателях, есть несколько идей.

Подходит ли биржевая торговля для новичков?

Хотя акции хороши для многих начинающих инвесторов, «торговая» часть этого предложения, вероятно, не подходит. Возможно, мы уже поняли это, но повторим еще раз: мы настоятельно рекомендуем стратегию «купи и держи» с использованием паевых инвестиционных фондов.

Это полная противоположность биржевой торговле, которая требует преданности делу и тщательных исследований. Биржевые трейдеры пытаются синхронизировать рынок в поисках возможностей покупать дешево и продавать дорого.

Для ясности: цель любого инвестора — купить дешево и продать дорого. Но история подсказывает нам, что вы, скорее всего, сделаете это, если будете удерживать диверсифицированные инвестиции — например, паевой инвестиционный фонд — в долгосрочной перспективе. Никакой активной торговли не требуется.

Управление инвестициями: что это?

Наем кого-либо для управления вашим инвестиционным портфелем может показаться услугой, которая нужна только богатым или может себе позволить.Но управление инвестициями заключается в том, чтобы максимально использовать ваши деньги: независимо от того, сколько у вас есть в вашем портфеле, важно оптимизировать каждый доллар. В этом вам может помочь инвестиционный менеджер.

Определение управления инвестициями

Управление инвестициями — это создание инвестиционного портфеля и общий уход за ним. Управление инвестициями часто включает предложение инвестиционной стратегии, покупку и продажу инвестиций и управление распределением активов в портфеле.Управление инвестициями можно осуществлять самостоятельно или с помощью консультанта.

Управление инвестициями, управление портфелем и управление активами — все термины, относящиеся к услугам, обеспечивающим надзор за инвестициями клиента. Управление инвестициями — это не просто управление конкретными активами в портфеле клиента, оно включает в себя обеспечение соответствия портфеля целям клиента, устойчивости к риску и финансовым приоритетам.

Чем занимается инвестиционный менеджер?

Инвестиционный менеджер — это физическое или юридическое лицо, которое управляет инвестиционным портфелем от имени клиента.Инвестиционные менеджеры придумывают инвестиционную стратегию для достижения целей клиента, а затем используют эту стратегию, чтобы решить, как разделить портфель клиента между различными типами инвестиций, такими как акции и облигации. Менеджер покупает и продает эти инвестиции для клиента по мере необходимости и следит за общей эффективностью портфеля.

Некоторые инвестиционные менеджеры также занимаются финансовым планированием, предоставляя комплексные финансовые консультации по таким темам, как управление денежными потоками, налоги, страхование и планирование недвижимости.Другие работают с состоятельными клиентами для удовлетворения их потребностей в финансовом планировании и управлении инвестициями, а также координируют услуги других профессионалов, таких как юристы и бухгалтеры. Это часто называют управлением капиталом. Управление капиталом предлагает больше областей знаний, таких как имущественное и налоговое планирование, бухгалтерские услуги и пенсионное планирование в дополнение к управлению инвестициями. Если вам нужно вручную выбрать инвестиции для вашего IRA, вам может помочь управление инвестициями.Управление благосостоянием, вероятно, было бы излишним.

Как работают услуги по управлению инвестициями?

Большинство фирм по управлению инвестициями требуют, чтобы вы открыли инвестиционный счет у них или у брокерской компании, которую они используют. Если у вас есть существующие счета в других фирмах — например, IRA, налогооблагаемые брокерские счета или активы пенсионного плана, все еще входящие в план бывшего работодателя, — они помогут вам перевести деньги.

Инвестиционные решения менеджера основываются на множестве факторов, начиная с ваших целей сбережения (выход на пенсию, образование, крупная покупка) и временных рамок.Вы также ответите на вопросы, чтобы помочь им оценить вашу терпимость к риску или вашу способность выдерживать колебания доходности инвестиций и колебания фондового рынка. Рыночные условия, исторические результаты, налоговая эффективность и инвестиционные сборы также определяют инвестиционную стратегию менеджера.

Когда нанимать инвестиционного менеджера

Обычно в итоге получается набор инвестиционных счетов — несколько IRA, пара старых 401 (k) с бывших рабочих мест, тот брокерский счет, который вы открыли после того, как увидели Документальный фильм Уоррена Баффета.Управление инвестициями может упростить вашу финансовую жизнь за счет объединения счетов разных фирм под одной крышей, что упрощает выполнение целостного инвестиционного плана.

Но даже если ваши инвестиции хранятся в одном аккаунте, управление инвестициями полезно, если:

Вы не уверены в том, что принимаете инвестиционные решения самостоятельно (или хотите получить второе мнение).

Вы хотите, чтобы кто-то другой следил за вашим портфелем и перебалансировал активы, когда соотношение отклоняется от исходной формулы.

Вы имеете дело со сложными вопросами, такими как наследование, планирование пенсионного дохода, налоговые стратегии или устаревшее планирование.

Вы хотите, чтобы консультант помогал управлять другими финансовыми потребностями, такими как планирование движения денежных средств, страхование или управление долгом, в дополнение к управлению портфелем.

У вас произошло важное жизненное событие (например, женитьба или рождение ребенка) или значительное изменение дохода.

Как найти службу управления инвестициями

Если вы хотите, чтобы только управление инвестициями или кто-то проконсультировал вас по всем аспектам вашей финансовой жизни, для вас найдется услуга.Ниже мы приводим типичные затраты, связанные с несколькими типами услуг по управлению инвестициями.

Робо-консультанты

Робо-консультанты — это простое и недорогое решение для всех типов инвесторов. Сложный компьютерный алгоритм определяет идеальное сочетание акций, облигаций и денежных средств на основе предоставленной вами информации о ваших инвестиционных целях и устойчивости к риску.

Робо-советники дешевле, чем работа с традиционным инвестиционным менеджером, и многие из них имеют низкие минимальные счета или вообще не имеют их, что делает их хорошо подходящими для начинающих инвесторов.

Стоимость: Робо-консультанты обычно взимают от 0,25% до 0,50% активов, которыми управляет служба.

Услуги финансового планирования в Интернете

Ваши инвестиции — это лишь часть вашей финансовой жизни. По мере того как жизнь продолжается, управление капиталом становится все более сложным. Услуги онлайн-финансового планирования предоставляют рекомендации, которые включают управление инвестициями, но также распространяются на другие услуги.

Некоторые услуги предлагают вам доступ к команде финансовых консультантов; другие предлагают уровень обслуживания, который близко имитирует то, что вы получили бы от традиционной финансовой консультационной фирмы, основанной на обычных условиях: помимо низкозатратного управления инвестициями, клиенты работают в паре со специальным финансовым консультантом, который разрабатывает финансовые вопросы. спланировать и помочь им выполнить совет.

Стоимость: услуга, которая предлагает вам доступ к группе финансовых консультантов, обычно будет стоить меньше, с комиссией, которая начинается от 0,30% активов под управлением. Более целостная услуга финансового планирования, которая предоставляет специализированного сертифицированного специалиста по финансовому планированию, или CFP, будет взимать либо фиксированную годовую плату (обычно от 400 долларов США).

Традиционные финансовые консультанты

Традиционные финансовые консультанты обеспечивают управление портфелем в сочетании с услугами финансового планирования.Клиенты встречаются лицом к лицу со специалистом по финансовому планированию, чтобы обсудить их общую финансовую картину и инвентаризацию активов и пассивов. Вы можете нанять финансового консультанта для составления общего финансового плана или плана для достижения конкретных целей, например, инвестирования в высшее образование. Офис может передать часть задач на аутсорсинг (а некоторые даже использовать роботов-консультантов для управления инвестиционными счетами клиентов).

Стоимость. Мы рекомендуем платных финансовых консультантов, что означает, что они не получают комиссионных от инвестиций, которые они используют, что может привести к конфликту интересов.Стоимость финансового консультанта варьируется, но большинство взимает плату за активы под управлением, или AUM, обычно 1%; больше для маленьких счетов и меньше для больших. Другие консультанты взимают с клиентов почасовую или ежегодную оплату.

Часто задаваемые вопросыЯвляется ли управление инвестициями хорошей карьерой?

Стать инвестиционным менеджером или открыть фирму по управлению инвестициями может быть прибыльным карьерным шагом. Финансовые консультанты заработали в среднем 89 330 долларов в 2020 году, по данным U.S. Bureau of Labor Statistics, и эта область растет: BLS прогнозирует темпы роста на 4% в период с 2019 по 2029 год.