Инициирование банкротства | полное юридическое сопровождение банкротства

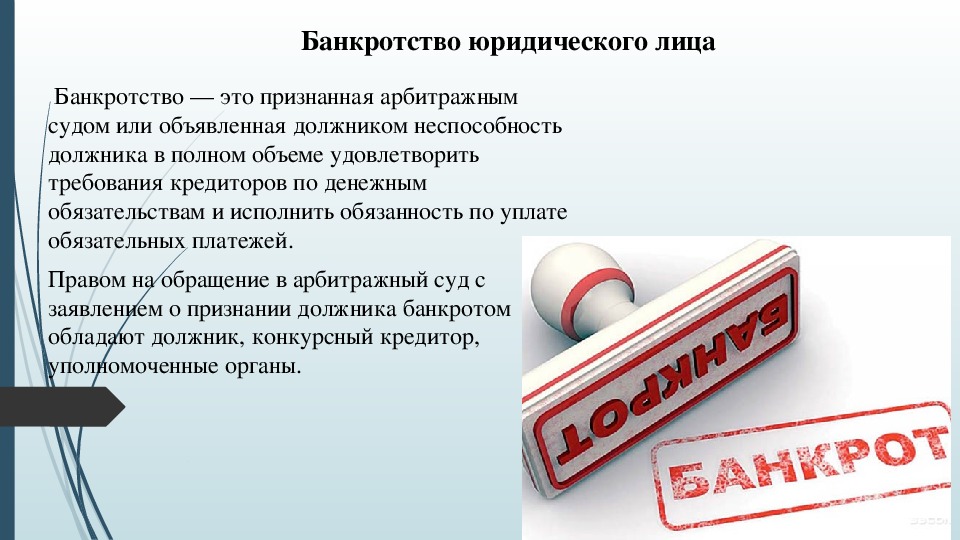

Банкротство – не такой уж редкий случай в предпринимательской практике. Важно понимать, что процедура банкротства является законодательно регламентированной, и при грамотном ее осуществлении юридическое лицо или индивидуальный предприниматель, если они являются должниками, могут рассчитывать на наиболее безболезненное завершение деятельности компании или ИП.

Что же касается кредиторов, своевременное инициирование банкротства должника для них также является наиболее выгодным действием, позволяющим предотвратить возможные махинации дебитора по уклонению от выплаты задолженности. В любом случае инициирование банкротства, вне зависимости от того, осуществляется ли оно должником или кредитором, требует грамотного юридического подхода и чаще всего нуждается в юридическом сопровождении.

Банкротство по инициативе должника

В зависимости от ситуации, банкротство, инициируемое компанией-должником, может быть добровольным или вынужденным.

В то же время, законодательством предусмотрены обстоятельства, в которых должник обязан объявить себя банкротом. В сущности, соблюдение данных положений законодательства в интересах самого должника, поскольку в противном случае он рискует дождаться инициирования банкротства кредитором, а это, как правило, негативно сказывается в отношении дебитора в таком аспекте, как назначение арбитражных управляющих.

Самостоятельно предприняв меры, чтобы начать процесс банкротства, должник имеет возможность выиграть время для принятия решений по данной процедуре, которые помогут избежать ее неприятных последствий, вплоть до субсидиарной ответственности.

Банкротство по инициативе кредиторов

Если банкротство не было инициировано дебитором – возможно, умышленно, так как должник намеревается тем или иным способом вывести активы компании – в интересах кредиторов взять в свои руки инициативу в этом вопросе.

Среди положительных результатов инициирования банкротства кредитором можно назвать следующие:

- преимущество в подборе кандидатуры управляющего;

- контроль всех этапов банкротства;

- завершение банкротства в пользу кредитора и др.

При подаче заявления о необходимости приведения в исполнение процедуры банкротства, подбирается кандидатура арбитражного управляющего. Соответственно, при грамотном подходе к делу, в результате будет назначен именно тот управляющий, который в ходе реализации банкротства займется представлением интересов кредитора, добившегося преимущества в данном аспекте.

Итак, банкротство – легитимный способ урегулирования правовых отношений должника и кредиторов. Как и любой другой предусмотренный законом процесс в рамках судопроизводства, банкротство может сыграть в пользу любой из сторон при условии, что все его этапы будут заранее продуманы и юридически подкреплены.

Учитывая сложность и многоэтапность процедуры банкротства, стратегически важным решением, как для должника, так и для кредиторов является принятие мер по наиболее полному правовому обеспечению всех стадий этого процесса. Специалисты компании Авангард предлагают полное юридическое сопровождение банкротства, в том числе предварительных этапов и стадии инициирования

Специалисты компании Авангард предлагают полное юридическое сопровождение банкротства, в том числе предварительных этапов и стадии инициирования

УЛУЧШЕНИЕ ИМУЩЕСТВЕННОГО ПОЛОЖЕНИЯ ГРАЖДАНИНА – ОСНОВАНИЕ ДЛЯ ПРЕКРАЩЕНИЯ ВНЕСУДЕБНОЙ ПРОЦЕДУРЫ БАНКРОТСТВА

Уважаемые заявители!

Изменён режим работы c 12.07.2021!

Приём осуществляется по предварительной записи при отсутствии QR-кода вакцинации, подробнее ниже:

1.Сверка документов по заявлениям, поданным через Портал государственных и муниципальных услуг;

2. Услуги по предоставлению мест для захоронения (подзахоронения), перерегистрация захоронений на других лиц, регистрация установки (замены) надмогильных сооружений (надгробий), установка (замена) ограждений мест захоронений

Уточняйте по телефону горячей линии:

8 (800) 550-50-30 доб. 3-52212

| Центр (Клин) — Временно | ||

| ПН-СБ | 08:00-20:00 | |

| Перерыв на санитарную обработку | ||

| 2 этаж | 12:00-12:30 и 16:00-16:30 | |

| 3 этаж | 11:30-12:00 и 16:30-17:00 | |

| Воскресенье | Выходной | |

| ТОСП (Высоковск) — Временно | ||

| ПН, СР, ЧТ | 09:00-18:00 | |

| Перерыв | 13:00-13:30 | |

| Перерыв (паспортный стол) | 13:00-14:00 | |

| Вт, Пт, Сб, Вс | Выходной | |

| Вт, Чт, Пт | 09:00-17:00 | |

| Перерыв | 13:00-14:00 | |

| Пн, Ср, Сб, Вс | Выходной | |

как изменится процедура банкротства :: Дискуссионный клуб :: РБК

В чем причина такой низкой эффективности?

Прежде всего эти процедуры не выгодны самим должникам, которые не могут подать самостоятельное заявление о реструктуризации (только об инициировании собственного банкротства) и участвовать в разработке ее плана.

Читайте на РБК Pro

Это приводит к тому, что больной бизнес не имеет ни желания, ни возможности вовремя обратиться за помощью. Иногда он безуспешно занимается самолечением, а иногда просто выводит активы, предвидя неизбежное банкротство.

Новый закон дает должнику время для подготовки и согласования с кредиторами плана реструктуризации, в течение которого не может быть обращено взыскание на активы и не может быть инициирована конкурсная процедура. Такой льготный период используется во многих странах. Например, в Германии он реализуется в рамках процедуры «защитного зонта»: у должника есть три месяца для подготовки и согласования с кредиторами плана реструктуризации.

Такой льготный период используется во многих странах. Например, в Германии он реализуется в рамках процедуры «защитного зонта»: у должника есть три месяца для подготовки и согласования с кредиторами плана реструктуризации.

Предварительный опрос ЦСР показал заинтересованность компаний в инструменте реструктуризации, который предлагает правительство: 39% кредиторов проголосовали бы за план реструктуризации, лишь бы не допустить банкротство контрагента. В свою очередь, 64% компаний, которые сами имеют задолженность и являются потенциальными банкротами, указали, что данная процедура могла бы восстановить их финансовое положение.

Несмотря на очевидные преимущества новой реабилитационной процедуры, риски отказа кредиторов от ее использования в пользу более быстрой конкурсной процедуры по-прежнему существуют. В некоторых случаях это будет оправдано и быстрая реализация имущества новому собственнику только обеспечит сохранность производства. Однако весьма вероятно, что в некоторых случаях кредиторы будут по инерции идти в конкурс, не давая потенциально платежеспособным компаниям шанса восстановиться.

В западных аналогах используется институт cram down, который позволяет связывать несогласных кредиторов условиями плана реструктуризации при условии, что за него проголосовало определенное количество классов кредиторов (работники, поставщики, необеспеченные кредиторы и пр.). Это позволяет избежать риска блокировки плана крупными кредиторами.

Возможно, со временем законодатель придет к целесообразности cram down по крайне мере для системообразующих должников, чья ликвидация может привести к существенным негативным социально-экономическим последствиям.

Другим недостатком является отсутствие возможности реструктуризировать долг вне процедуры банкротства в рамках добанкротной санации (по такому пути идут многие страны — Германия, Голландия).

Наконец, предусмотрена отсрочка вступления законопроекта в силу, а значит компании не смогут воспользоваться новой процедурой в ближайшее время. А именно сейчас такая потребность стоит особенно остро.

Банкротство • «Щекин и партнеры»

Юристы «Щекин и партнеры» накопили значительный опыт представления клиентов в процедурах банкротства, в том числе в наиболее сложных и крупных делах.

Юристы компании обладают уникальным опытом работы как по комплексным проектам, связанным с банкротством, так и отдельным проектам, включая защиту интересов клиентов в обособленных спорах в связи с оспариванием сделок должника и привлечением контролирующих должника лиц к субсидиарной ответственности, противодействие выводу активов. Мы защищаем интересы клиента при попытках захвата бизнеса путем инициирования процедуры банкротства. Большое значение юристы уделяют разработке стратегий банкротства и реструктуризации.

Совместно с адвокатами уголовно-правовой практики юристы практики банкротства защищают интересы лиц, вовлеченных в процедуру банкротства: руководителей и собственников бизнеса, арбитражных управляющих должника по делам о привлечении к субсидиарной ответственности.

Наши услуги в данной области:- Оценка правовых оснований для подачи заявления о банкротстве

- Правовое сопровождение деятельности арбитражного управляющего

- Обжалование действий/бездействий арбитражного управляющего

- Представление интересов в обособленных спорах в рамках процедуры банкротства

- Подготовка экспертных заключений в области банкротства

- Координация связанных с банкротством уголовных процессов

На стороне кредиторов

- Подготовка и подача заявлений в суд о признании должника банкротом

- Сопровождение процесса включения в реестр требований кредиторов должника

- Противодействие включению в реестр требований фальсифицированных требований кредиторов, а также кредиторов, являющихся бенефициарами (участниками, акционерами) должника

- Выявление и оспаривание сделок должника, которые могут быть признаны недействительными

- Привлечение к субсидиарной ответственности контролирующих должника лиц

- Инициирование уголовного преследования в отношении контролирующих должника лиц

На стороне должника

- Представление интересов должника в переговорах с кредиторами с целью реструктуризации задолженности, перевода долга, уступки прав требования

- Оспаривание требований кредиторов

- Защита и оспаривание сделок должника

- Защита контролирующих должника лиц (бенефициаров) при привлечении их к субсидиарной ответственности

- Защита контролирующих должника лиц (бенефициаров) от уголовного преследования

Успешное представление интересов иностранного нефтетрейдера в деле о банкротстве нефтеперерабатывающего завода в Сибири. Для кредиторов проектно-изыскательной организации подготовлена консультация по вопросам выработки процессуальной стратегии оспаривания сделки по залогу акций в рамках процедуры банкротства. Для регионального производителя безалкогольных напитков подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве. Для завода по производству волоконно-оптического кабеля подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве. Консультирование по вопросу, связанному с понижением очередности удовлетворения (субординации) требований по обязательствам, кредитором по которым выступает аффилированное (связанное) с должником-банкротом лицо.

Успешное представление интересов иностранного нефтетрейдера в деле о банкротстве нефтеперерабатывающего завода в Сибири. Для кредиторов проектно-изыскательной организации подготовлена консультация по вопросам выработки процессуальной стратегии оспаривания сделки по залогу акций в рамках процедуры банкротства. Для регионального производителя безалкогольных напитков подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве. Для завода по производству волоконно-оптического кабеля подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве. Консультирование по вопросу, связанному с понижением очередности удовлетворения (субординации) требований по обязательствам, кредитором по которым выступает аффилированное (связанное) с должником-банкротом лицо. Успешное представление интересов бывшего руководителя логистической компании по спору о привлечении его к субсидиарной ответственности в рамка дела о банкротстве. Консультирование по вопросу, связанному с понижением очередности удовлетворения (субординации) требований по обязательствам, кредитором по которым выступает аффилированное (связанное) с должником-банкротом лицо

Успешное представление интересов бывшего руководителя логистической компании по спору о привлечении его к субсидиарной ответственности в рамка дела о банкротстве. Консультирование по вопросу, связанному с понижением очередности удовлетворения (субординации) требований по обязательствам, кредитором по которым выступает аффилированное (связанное) с должником-банкротом лицоУспешное представление интересов иностранного нефтетрейдера в деле о банкротстве нефтеперерабатывающего завода в Сибири Для банка-санатора подготовлена консультация по вопросам выработки процессуальной стратегии оспаривания ряда форвардных сделок в рамках санации одного из московских банков Для завода по производству волоконно-оптического кабеля подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве Для регионального производителя безалкогольных напитков подготовлена консультация по процессуальным и материальным вопросам, связанным с законодательством о банкротстве Для кредиторов проектно-изыскательной организации подготовлена консультация по вопросам выработки процессуальной стратегии оспаривания сделки по залогу акций в рамках процедуры банкротства

О б а н к р о т с т в е .

С о г л а с н о п о с т а н о в л е н и ю К С , н а л о г о в ы й о р г а н т е п е р ь о б я з а н о ц е н и т ь э к о н о м и ч е с к у ю ц е л е с о о б р а з н о с т ь и н и ц и и р о в а н и я п р о ц е д у р ы б а н к р о т с т в а д о о б р а щ е н и я в с у д

С о г л а с н о п о с т а н о в л е н и ю К С , н а л о г о в ы й о р г а н т е п е р ь о б я з а н о ц е н и т ь э к о н о м и ч е с к у ю ц е л е с о о б р а з н о с т ь и н и ц и и р о в а н и я п р о ц е д у р ы б а н к р о т с т в а д о о б р а щ е н и я в с у д Инициирования процедуры банкротства до обращения в суд

Конституционный Суд Российской Федерации фактически обязал налоговые органы проводить проверку обоснованности предъявления требования о признании должника банкротом на предмет перспективности и экономической обоснованности инициирования такого спора.

Конституционный Суд в постановлении от 05.03.2019 года № 14-П проверил нормы Гражданского кодекса и Закона о банкротстве, согласно которым с руководителя организации-должника, не обратившегося своевременно с заявлением о несостоятельности, взыскиваются судебные расходы инициатора процедуры. В рассматриваемом случае инициатором являлся налоговый орган.

Податель жалобы полагал, что статья 15, пункт 1 статьи 200 и статья 1064 Гражданского кодекса, подпункт пункта 1 статьи 31 Налогового кодекса, второй абзац пункта 1 статьи 9, пункт 1 статьи 10 и пункт 3 статьи 59 Федерального закона № 127-ФЗ от 26.10.2002 года «О несостоятельности (банкротстве)» в совокупности не конституционны, так как на их основании инициатор процедуры банкротства может взыскать с руководителя организации-должника понесенные им судебные расходы, при нарушении последним обязанности по самостоятельному обращению с заявлением о признании организации банкротом.

Конституционный суд пришел к выводу, что обязанность руководителя должника подать заявление о банкротстве не может нарушать конституционные права граждан, так как в свою очередь направлена на защиту прав кредиторов.

Совокупность же оспариваемых Заявителем норм призвана предотвращать банкротство и восстанавливать платёжеспособность организации-должника, а при признании должника банкротом – обеспечивать интересы кредиторов.

Между тем, конституционный суд в своем определении отразил, что инициатор процедуры банкротства изначально должен обоснованно рассчитывать на экономический успех, имея в виду, что возможность взыскать средства с руководителя организации не может стимулировать запуск процедуры банкротства при недостаточном имуществе должника, а возникновение у инициатора процедуры расходов не должно автоматически признаваться следствием действий руководителя.

_____________________________________

Контакты для дополнительной информации:

Владимир Комаров

Управляющий партнер Legal Studio, ассоциированный офис GRATA International в г. Санкт-Петербург

Tел.: +7 (812) 384 48 38

Банкротный туризм в России и Китае: сравнительно-правовой анализ

В настоящей статье анализируется практика рассмотрения российскими арбитражными судами случаев банкротного туризма в рамках персональных банкротств (то есть банкротств физических лиц/индивидуальных предпринимателей). Обзор подходов противодействия банкротному туризму в процедурах корпоративной несостоятельности приводится в разделе, посвященном КНР, в силу специфики законодательного регулирования.

Обзор подходов противодействия банкротному туризму в процедурах корпоративной несостоятельности приводится в разделе, посвященном КНР, в силу специфики законодательного регулирования.

Что такое банкротный туризм?

Для целей данной статьи под банкротным туризмом понимается осуществление должником действий по возбуждению процедуры собственного банкротства в юрисдикции, наиболее соответствующей его интересам. По общим правилам, должник (физическое лицо) вправе прибегнуть к процедуре банкротства по законам государства, гражданином которого он является.

Банкротный туризм может быть как трансграничным, при котором должник стремится инициировать дело о собственном банкротстве в одной или нескольких иностранных юрисдикциях, так и локальным, в случае если должник предпринимает действия для рассмотрения дела о его банкротстве другим судом внутри одного государства.

В настоящей статье анализируются тенденции российской арбитражной практики по противодействию локальному банкротному туризму, а также освещается действующее законодательство Китайской Народной Республики, связанное с регулированием вопросов подсудности дел о банкротстве в контексте возможного злоупотребления со стороны должников.

Банкротный туризм в России

Практика ВС РФ

В 2019 году Верховным судом Российской Федерации (ВС РФ) рассмотрено несколько дел, касающихся попыток изменения физическими лицами территориальной подсудности споров о банкротстве.

Изначально ВС РФ указал, что при опровержении презумпции подсудности дел о банкротстве по месту жительства должника допустимо приводить доказательства целенаправленных действий должника по изменению регистрационного адреса в период инициирования дела о банкротстве1. Если смена адреса регистрации происходит незадолго до или после подачи заявления о банкротстве гражданина, последний должен доказать наличие объективных причин для изменения адреса регистрации. Отсутствие таких доказательств подтверждает наличие противоправного интереса должника в изменении данных регистрационного учета.

Описанный подход получил дальнейшее развитие. В одном из дел ВС РФ указал2, что при коротком временном разрыве между изменением данных регистрационного учета и принятием заявления о собственном банкротстве, во-первых, возникает презумпция недобросовестности должника (априорная вероятность противоправного поведения), а во-вторых, на должника переходит бремя доказывания объективных причин изменения места регистрации.

ВС РФ также предложил учитывать для опровержения презумпции места жительства конструкцию центра тяготения экономических интересов. С помощью этого критерия судам предлагается исследовать:

-

местонахождение активов должника;

-

место регистрации компаний, с которыми должник имеет корпоративные связи;

-

место регистрации кредиторов должника;

-

местонахождение судов, решениями которых устанавливались требования кредиторов к должнику.

В дальнейшем концепция центра тяготения экономических интересов получила развитие в практике нижестоящих судебных инстанций3. Например, в одном из дел, рассмотренных кассацией Северо-Кавказского округа, коллегия указала нижестоящим судам на необходимость проверки местонахождения кредиторов должника, его имущества и юридических лиц, связанных с должником4.

Примечательно, что в данном деле кассационный суд, а затем и суд первой инстанции отметили5, что определение признаков недобросовестного банкротного туризма на стадии рассмотрения вопроса о возбуждении производства по делу о банкротстве затруднительно, поэтому суд вправе сначала принять к производству заявление о признании должника банкротом, а затем передать спор по подсудности уже на стадии рассмотрения обоснованности такого заявления, если критерий тяготения экономических интересов не соблюдается6.

Примером неудачного применения концепции центра экономических интересов является постановление апелляционного суда, который рассматривал апелляционную жалобу кредитора на определение о передаче дела по подсудности в другой арбитражный суд7.

Во-первых, при исследовании вопроса о регистрации должника суд установил, что 19 октября 2018 года он был снят с регистрационного учета в г. Омске, 12 апреля 2019 года был зарегистрирован в г. Сочи, а заявление кредитора о возбуждении дела о банкротстве было принято к производству 25 апреля 2019 года. Несмотря на изменение регистрации всего за 13 дней до возбуждения дела о банкротстве, апелляционный суд руководствовался формальным подходом, отождествив место регистрации с местом территориальной подсудности.

Сочи, а заявление кредитора о возбуждении дела о банкротстве было принято к производству 25 апреля 2019 года. Несмотря на изменение регистрации всего за 13 дней до возбуждения дела о банкротстве, апелляционный суд руководствовался формальным подходом, отождествив место регистрации с местом территориальной подсудности.

Во-вторых, апелляционный суд в качестве опровержения наличия оснований для передачи дела по подсудности сослался на факт отчуждения должником объектов недвижимости в г. Омске. При этом коллегия не приняла во внимание, что отчуждение активов имело место в декабре 2018 года, то есть незадолго до возбуждения дела о банкротстве. Наконец, отчуждение имущества было совершено в период возможности признания данных сделок недействительными с последующим возвращением данных активов в конкурсную массу должника. Соответственно, отчуждение объектов недвижимости непосредственно перед возбуждением дела о банкротстве не могло свидетельствовать об объективном прекращении экономических связей должника с г. Омском.

Омском.

В-третьих, примечательно, что иные аргументы апеллянта (участие должника в корпорациях, зарегистрированных в г. Омске, сведения об исполнительных производствах в отношении должника на территории г. Омска, получение почтовой корреспонденции по прежнему месту регистрации, регистрация транспортных средств должника в органах МВД г. Омска и т.д.) коллегия отклонила. В основном судьи ссылались на то, что соответствующие обстоятельства хронологически предшествовали перерегистрации должника в г. Сочи.

Оценка российского подхода

Безусловно, указание ВС РФ на необходимость детального анализа фактических обстоятельств изменения места регистрации должника при возбуждении дела о персональном банкротстве является положительной тенденцией. С политико-правовой точки зрения правопорядок не должен поощрять недобросовестные действия должников по искусственному изменению подсудности дела о банкротстве. Противодействие локальному банкротному туризму обеспечит большую защиту прав кредиторов на своевременное включение требований в реестр, уменьшение расходов на юридическое сопровождение процедуры банкротства и разумные сроки производства по делу.

Между тем предложенный в описанных выше определениях ВС РФ подход обладает очевидными недостатками:

-

невозможно определить «период подозрительности», в течение которого изменение места регистрации может свидетельствовать о недобросовестности должника. Приведенные выше решения показывают, что без разъяснения этого вопроса на уровне вышестоящей инстанции возможны произвольные трактовки допустимого срока изменения места регистрации, явно не отвечающие целям противодействия банкротному туризму. Ориентиром в сравнительно-правовой плоскости может являться Регламент ЕС от 20 мая 2015 года № 2015/848, устанавливающий «период подозрительности» в три месяца до подачи заявления о признании банкротом предпринимателей и шесть месяцев для лиц, не занимающихся предпринимательской деятельностью8;

-

большего внимания заслуживает предлагаемая ВС РФ структура критерия центра экономических интересов.

В приведенном определении ВС РФ использует данный критерий субсидиарно, лишь указывая на необходимость учитывать данные обстоятельства при определении добросовестного изменения места регистрации. Следовательно, презюмируется, что центр экономических интересов должника совпадает с местом его регистрации. При этом при опровержении презумпции первоочередным предметом доказывания является недобросовестность, а лишь затем определение реального центра экономической деятельности должника. Однако возможна ситуация, при которой должник изменит место регистрации по объективным причинам, например личным или семейным, либо за очевидно долгий промежуток времени до возбуждения дела о банкротстве при одновременном сохранении центра тяготения экономических интересов в другом регионе. В такой ситуации в соответствии с разработанными позициями должник не будет признан банкротным туристом и дело о несостоятельности должно будет рассматриваться по месту его регистрации.

В приведенном определении ВС РФ использует данный критерий субсидиарно, лишь указывая на необходимость учитывать данные обстоятельства при определении добросовестного изменения места регистрации. Следовательно, презюмируется, что центр экономических интересов должника совпадает с местом его регистрации. При этом при опровержении презумпции первоочередным предметом доказывания является недобросовестность, а лишь затем определение реального центра экономической деятельности должника. Однако возможна ситуация, при которой должник изменит место регистрации по объективным причинам, например личным или семейным, либо за очевидно долгий промежуток времени до возбуждения дела о банкротстве при одновременном сохранении центра тяготения экономических интересов в другом регионе. В такой ситуации в соответствии с разработанными позициями должник не будет признан банкротным туристом и дело о несостоятельности должно будет рассматриваться по месту его регистрации.

COMI предполагает прежде всего рассмотрение двух вопросов: установление места администрирования интересов должника и очевидность этого места для его кредиторов. Согласно Регламенту ЕС, в случае установления попыток изменения COMI в подозрительный период презумпция совпадения центра экономических интересов с местом регистрации перестает применяться. Таким образом, модель, закрепленная в Регламенте ЕС, является более прокредиторской, так как изначально предполагает определение подсудности в соответствии с местом администрирования интересов должника, предсказуемым для кредиторов. В свою очередь, критерий центра основных интересов должника, предложенный ВС РФ, сначала предполагает установление отсутствия объективных причин для изменения места регистрации. При этом реальные экономические связи должника и кредиторов являются лишь одним из учитываемых обстоятельств, принимаемых во внимание только при отсутствии объективных причин.

COMI предполагает прежде всего рассмотрение двух вопросов: установление места администрирования интересов должника и очевидность этого места для его кредиторов. Согласно Регламенту ЕС, в случае установления попыток изменения COMI в подозрительный период презумпция совпадения центра экономических интересов с местом регистрации перестает применяться. Таким образом, модель, закрепленная в Регламенте ЕС, является более прокредиторской, так как изначально предполагает определение подсудности в соответствии с местом администрирования интересов должника, предсказуемым для кредиторов. В свою очередь, критерий центра основных интересов должника, предложенный ВС РФ, сначала предполагает установление отсутствия объективных причин для изменения места регистрации. При этом реальные экономические связи должника и кредиторов являются лишь одним из учитываемых обстоятельств, принимаемых во внимание только при отсутствии объективных причин.

Банкротный туризм в Китайской Народной Республике

В Китайской Народной Республике (КНР) процедура банкротства регулируется Законом о банкротстве предприятий 2006 года. Специальные административные районы КНР – Гонконг10 и Макао11 – имеют собственное законодательство, регулирующее банкротство. В рамках данной статьи мы ограничимся анализом Закона о банкротстве предприятий КНР.

Специальные административные районы КНР – Гонконг10 и Макао11 – имеют собственное законодательство, регулирующее банкротство. В рамках данной статьи мы ограничимся анализом Закона о банкротстве предприятий КНР.

Институт персонального банкротства в законодательстве КНР не закреплен. Поэтому ни в действующем законодательстве, ни в судебной практике не возникает необходимости разработки механизмов борьбы с банкротным туризмом физических лиц.

В отношении процедур корпоративной несостоятельности на национальном уровне проблема банкротного туризма в КНР не так актуальна, поскольку законодательство Китая закрепляет положения об определении подсудности, схожие с COMI-стандартом12. Так, подсудность дел о банкротстве компаний в КНР определяется в соответствии с основным местом ведения бизнеса (местом основного коммерческого предприятия), а при невозможности его установления – по месту регистрации юридического лица. При этом для рассмотрения дела не по месту регистрации должны быть приведены доказательства, свидетельствующие, что менеджмент и центр экономических операций находятся в другом месте.

В то же время в доктрине критикуется указанный подход из-за отсутствия четких критериев определения основного места ведения бизнеса13. Обозначенная проблематика является общей для всех категорий, требующих доказывания, в том числе для COMI-стандарта.

На межнациональном уровне проблема банкротного туризма также не возникает в силу отсутствия трансграничного эффекта. Так, трансграничное банкротство регулируется в КНР ст. 5 Закона о банкротстве предприятий. В соответствии с указанной статьей при инициировании процедуры банкротства в Китае трансграничный эффект должен распространяться на все имущество должника во всех юрисдикциях. В случае если в деле о банкротстве в иной юрисдикции принят судебный акт в отношении активов должника на территории КНР, он может быть исполнен только на основании международного соглашения либо принципа взаимности. При этом он должен соответствовать законодательству и публичному порядку Китая. Однако решения иностранных судов и судов специальных административных районов признаются в КНР в исключительно редких случаях14. Решения судов КНР также с очень малой вероятностью будут признаны в других странах. Более того, эти решения не всегда признаются даже на территории специальных административных районов15. В итоге должникам нет смысла изменять подсудность дела о банкротстве, так как не будет достигнута основная цель банкротного туризма – инициирование процедуры банкротства в наиболее удобной юрисдикции и последующее признание судебного акта о несостоятельности.

Решения судов КНР также с очень малой вероятностью будут признаны в других странах. Более того, эти решения не всегда признаются даже на территории специальных административных районов15. В итоге должникам нет смысла изменять подсудность дела о банкротстве, так как не будет достигнута основная цель банкротного туризма – инициирование процедуры банкротства в наиболее удобной юрисдикции и последующее признание судебного акта о несостоятельности.

Павел Новиков, старший юрист,

Оксана Тюсина, младший юрист,

Андрей Богданов, юрист,

Baker McKenzie, Москва

1 Определение ВС РФ от 25 февраля 2019 года № 305-ЭС18-16327.

2 Определение ВС РФ от 21 марта 2019 года № 308-ЭС18-25635.

3 См., например, постановление Шестого арбитражного апелляционного суда от 5 июля 2019 года № 06АП-3728/2019 по делу № А73-7098/2019.

4 Постановление Арбитражного суда Северо-Кавказского округа от 12 апреля 2019 года № Ф08-2161/2019 по делу № А25-2700/2018.

5 Определение Арбитражного суда Карачаево-Черкесской Республики от 26 апреля 2019 года по делу № А25-2700/2018.

6 Суды используют п. 8 постановления пленума ВАС РФ от 22 июня 2012 года № 35, допускающий возможность передачи дела по подсудности, если до возбуждения дела о банкротстве местонахождение должника было изменено.

7 Постановления Восьмого арбитражного апелляционного суда от 25 июня 2019 года № 08АП-8292/2019, 08АП-8596/2019 по делу № А46-5520/2019. Примечательно, что в силу ст. 39 АПК РФ, а также разъяснений п. 6.1 постановления пленума ВАС РФ от 28 мая 2009 года № 36 обжалование данного постановления в суд кассационной инстанции не предусмотрено.

8 Пункты 30–31, ст. 3(1) преамбулы Регламента ЕС.

9 Впервые данный критерий был закреплен в наднациональном праве Европейского союза – в Регламенте ЕС от 31 мая 2000 года № 1346/2000.

10 Lee E. Comparing Hong Kong and Chinese Insolvency Laws and Their Cross-Border Complexities. The Journal of Comparative Law, Vol. 9 (2), 2015, pp. 259–280. URL: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2588442.

11 Garcia A. T. Macau Insolvency Law and Cross-border insolvency issues. URL: https://www.victoria.ac.nz/law/research/publications/about-nzacl/publications/special-issues/hors-se….

12 Parry R., Gao N. The Future Direction of China’s Cross-border Insolvency Laws, Related Issues and Potential Problems. URL: file://C:/Users/mostov/Downloads/The_Future_Direction_of_Chinas_Cross-border_Insol%20(1).pdf.

13 Wang B. Cross-Border Insolvency Law in China and Hong Kong: A Critical Analysis based on the UNCITRAL Model Law on Cross-Border Insolvency. URL: http://etheses.whiterose.ac.uk/21370/1/Wang_BD_Law_PhD_2018.pdf.

14 Shi J. Recent Developments in Chinese Cross-Border Insolvencies. URL: https://www.iiiglobal.org/sites/default/files/2-_060710shi-3.pdf.

URL: https://www.iiiglobal.org/sites/default/files/2-_060710shi-3.pdf.

15 Wang B. Cross-Border Insolvency Law in China and Hong Kong: A Critical Analysis based on the UNCITRAL Model Law on Cross-Border Insolvency. URL: http://etheses.whiterose.ac.uk/21370/1/Wang_BD_Law_PhD_2018.pdf.

Инициирование процедуры ликвидации субъекта хозяйствования недобросовестным лицом

Законодательство Республики Беларусь, регламентирующее процедуру ликвидации и экономической несостоятельности (банкротства), не обеспечивает в полной мере защиту прав кредиторов от недобросовестного поведения со стороны должника и его контролируемых лиц. Права кредиторов, как правило, нарушаются посредством совершения сделок, связанных с отчуждением активов подконтрольным третьим лицам должника. Способы защиты, которые могут быть использованы кредиторами, не всегда гарантируют восстановление их нарушенных прав.

Недостаточно регламентированное законодательство о ликвидации юридических лиц в части ответственности ликвидатора (ликвидационной комиссии) в случае недобросовестного поведения является одной из предпосылок нарушения прав кредиторов ликвидируемого юридического лица, позволяющей недобросовестной стороне уклониться от выполнения своих обязательств перед третьи-

ми лицами.

На практике в целях уклонения от исполнения обязательств перед третьими лицами недобросовестные субъекты хозяйствования совершают сделки по отчуждению активов подконтрольным третьим лицам. Нередко такие сделки могут быть оспорены исключительно по основаниям, предусмотренным ст. 108–111 Закона Республики Беларусь от 13.07.2012 № 415-З «Об экономической несостоятельности (банкротстве)» (далее — Закон о банкротстве).

При этом Закон о банкротстве в целях стабильности гражданского оборота устанавливает, что могут быть оспорены сделки, заключенные в преддверии возбуждения дела об экономической несостоятельности (банкротстве), то есть сделки должны быть совершены в течение определенного срока (далее — сроки, в течение которых могут быть оспорены сделки). Например, согласно абзацу первому ст. 109 Закона о банкротстве сделки должника, в том числе совершенные должником до момента открытия в отношении его конкурсного производства, по иску управляющего признаются экономическим судом недействительными в случае, если они были совершены в течение одного года до начала производства по делу об экономической несостоятельности (банкротстве) или после возбуждения хозяйственным судом производства по делу об экономической несостоятельности (банкротстве), если этими сделками должник умышленно нанес вред интересам кредиторов, а другие стороны сделок знали или должны были знать об этом.

Пример.

Юридическое лицо в установленном порядке приняло решение о своей ликвидации. Кредитор подготовил и заявил свое требование об уплате суммы основного долга, неустойки, процентов за пользование чужими денежными средствами.

Руководствуясь законодательством Республики Беларусь, участники юридического лица по инициативе ликвидационной комиссии приняли решение о продлении срока ликвидации до 12 месяцев.

В последующем ликвидационная комиссия согласно ст. 233 Закона о банкротстве подала в экономический суд заявление об экономической несостоятельности (банкротстве). При изучении документов было установлено, что юридическим лицом — должником в преддверии принятия решения о ликвидации был совершен ряд сделок, повлекших преимущественное удовлетворение требований нескольких аффилированных кредиторов и продажу активов должника по заниженной стоимости в пользу третьих лиц.

Управляющим в деле об экономической несостоятельности (банкротстве) были заявлены исковые требования в целях оспаривания вышеназванных сделок по основаниям, предусмотренным Законом о банкротстве..jpg)

Экономический суд отказал в удовлетворении указанных требований, отметив, что ст. 109 Закона о банкротстве предусматривает сроки, в течение которых могут быть оспорены сделки по перечисленным в названной статье основаниям. Оспаривание сделок по истечении сроков с учетом ст. 109 Закона о банкротстве необоснованно и неправомерно. Доводы управляющего о злоупотреблении правом со стороны участников должника, членов ликвидационной комиссии в виде затягивания сроков ликвидации, что привело к невозможности оспорить сделки в установленные Законом о банкротстве сроки, не были восприняты судом ко вниманию.

К сведению.

В соответствии с частью третьей п. 6 Положения о ликвидации срок ликвидации, устанавливаемый собственником имущества (учредителями, участниками) либо органом юридического лица, уполномоченным уставом, не может превышать 9 месяцев со дня принятия решения о ликвидации. Данный срок может быть продлен по решению указанных лиц, но не более чем до 12 месяцев.

Таким образом, в целях минимизации риска оспаривания сделок в рамках дела об экономической несостоятельности (банкротстве) субъекты хозяйствования инициируют согласно Положению о ликвидации (прекращении деятельности) субъектов хозяйствования, утвержденному Декретом Президента Республики Беларусь от 16.01.2009 № 1 (далее — Положение о ликвидации), процедуру ликвидации. Впоследствии процедура ликвидации, как правило, максимально затягивается подконтрольными ликвидаторами (ликвидационными комиссиями) в целях последующей подачи заявления об экономической несостоятельности по истечении сроков на оспаривание сделок, предусмотренных Законом о банкротстве.

На практике кредитор может защититься от указанных недобросовестных действий одним из следующих способов.

Привлечение к субсидиарной ответственности недобросовестного лица по обязательствам должникаКак следует из части второй п. 1 ст. 370 Гражданского кодекса Республики Беларусь (далее — ГК), если основной должник отказался удовлетворить требование кредитора или кредитор не получил от него в разумный срок ответа на предъявленное требование, это требование может быть предъявлено лицу, несущему субсидиарную ответственность.

В соответствии с п. 25 Положения о ликвидации собственник имущества (учредители, участники), председатель ликвидационной комиссии (ликвидатор), допустившие нарушения требований законодательных актов, регулирующих порядок ликвидации юридического лица, в результате которых юридическое лицо было исключено из Единого государственного регистра юридических лиц и индивидуальных предпринимателей без применения процедуры экономической несостоятельности (банкротства), солидарно несут субсидиарную ответственность по обязательствам ликвидированного юридического лица в размере неудовлетворенных требований кредиторов.

Согласно части второй ст. 11 Закона о банкротстве если экономическая несостоятельность (банкротство) должника — юридического лица вызвана собственником его имущества, учредителями (участниками) или иными лицами, в том числе руководителем должника, имеющими право давать обязательные для должника указания либо имеющими возможность иным образом определять его действия, то такие лица при недостаточности имущества должника для расчета с кредиторами солидарно несут субсидиарную ответственность по обязательствам должника.

Таким образом, действующее законодательство предусматривает возможность привлечения к субсидиарной ответственности недобросовестного ликвидатора, участников (учредителей) юридического лица.

Вместе с тем следует отметить, что в случае избрания ликвидаторами (членами ликвидационной комиссии) участников (учредителей) третьих лиц, не обладающих активами, в том числе когда реальными собственниками бизнеса выступают иные лица, такой способ защиты представляется нецелесообразным с точки зрения имущественного удовлетворения требований кредитора (кредиторов).

Одной из проблем рассматриваемого способа защиты является также сложность процесса с точки зрения доказывания (ст. 100 Хозяйственного процессуального кодекса Республики Беларусь). Таким образом, даже в случае наличия у указанных лиц активов, за счет которых могут быть удовлетворены требования кредитора, в соответствующем иске кредитору может быть отказано.

Инициирование кредитором дела об экономической несостоятельности (банкротстве) должника по общим основаниямВ части третьей ст. 12 Закона о банкротстве установлены основания, которые в совокупности должны быть в наличии для подачи заявления кредитора. Тем не менее кредитор не всегда имеет объективную возможность подать заявление на основании ст. 12 Закона о банкротстве,

в соответствии с которым будет возбуждено дело об экономической несостоятельности (банкротстве), поскольку фактически может отсутствовать одно из оснований для возбуждения дела (например, нет достоверных, документально подтвержденных сведений о неплатежеспособности должника и т.д.).

Согласно части второй п. 12 постановления Пленума Высшего Хозяйственного Суда Республики Беларусь от 02.12.2005 № 30 «О некоторых вопросах практики применения законодательства, регулирующего вопросы экономической несостоятельности (банкротства)» отсутствие одного из оснований влечет возвращение заявления кредитора. При этом за кредитором сохраняется право повторного обращения с заявлением об экономической несостоятельности (банкротстве) при возникновении соответствующих оснований или представлении соответствующих документов.

Вместе с тем промедление в возбуждении дела об экономической несостоятельности (банкротстве) со стороны кредитора может повлечь невозможность оспаривания сделок должника по основаниям, указанным в Законе о банкротстве, и, соответственно, сделать невозможным возврат активов должника, удовлетворение требований кредитора за счет таких активов. В таком случае кредитору можно рассмотреть вариант возбуждения дела об экономической несостоятельности (банкротстве) по специальным основаниям ст. 233 Закона о банкротстве.

Инициирование кредитором дела об экономической несостоятельности (банкротстве) должника по специальному основаниюВ силу части первой ст. 233 Закона о банкротстве если стоимость имущества должника — юридического лица, в отношении которого в соответствии с гражданским законодательством принято решение о ликвидации, недостаточна для удовлетворения требований кредиторов либо имущество отсутствует, после утверждения промежуточного ликвидационного баланса юридическое лицо ликвидируется в порядке, установленном Законом о банкротстве.

В части четвертой ст. 233 Закона о банкротстве определено, что заявление о банкротстве должника при наличии обстоятельств, предусмотренных частью первой ст. 233 данного Закона, вправе подать кредитор должника — юридического лица.

При этом кредитор имеет право подать в экономический суд заявление по истечении 3-месячного срока с даты получения им соответствующего уведомления должника о нахождении в процессе ликвидации в случае отсутствия в указанный период уменьшения задолженности. Полагаем, что в целях минимизации злоупотребления правом со стороны недобросовестных лиц экономический суд при применении положений ст. 233 Закона о банкротстве не должен формально подходить к факту уменьшения задолженности должника, поскольку такое уменьшение задолженности может быть незначительным (формальным) по отношению к общей сумме задолженности и исключительно преследовать цель невозможности применения добросовестным кредитором ст. 233 Закона о банкротстве.

Согласно ст. 59 ГК ликвидационная комиссия помещает в органах печати, в которых публикуются данные о регистрации юридических лиц, публикацию о ликвидации юридического лица и о порядке и сроке заявления требований его кредиторами, письменно уведомляет кредиторов о ликвидации юридического лица. Считаем, что кредитор при исчислении установленного ст. 233 Закона о банкротстве срока вправе исходить из даты соответствующей публикации.

Обращаем внимание, что предусмотренные ст. 12 и 233 Закона о банкротстве основания для подачи заявления кредитора о возбуждения дела об экономической несостоятельности (банкротстве) являются самостоятельными основаниями, не зависящими друг от друга.

Таким образом, инициирование кредитором дела о банкротстве в отношении ликвидируемого должника может позволить оспорить сделки по отчуждению активов, получить удовлетворение обоснованных и правомерных требований. Вместе с тем защита прав и законных интересов кредитора в рамках процедуры ликвидации должника или дела об экономической несостоятельности (банкротстве) должника является довольно длительной и трудозатратной процедурой, требующей в ряде случаев привлечения сторонних консультантов (адвокатов, аудиторов, бухгалтеров и т.д.). При этом действующее законодательство не защищает в полной мере интересы кредиторов в таких делах, что достаточно часто подтверждается позицией экономического суда в делах об экономической несостоятельности (банкротстве).

Понимание процесса банкротства | Безграничные финансы

Что происходит при банкротстве

Банкротство позволяет должникам либо реорганизовать и реструктурировать долги, либо ликвидировать активы, которые будут использоваться для выплаты кредиторов.

Цели обучения

Различия между разными видами банкротства

Основные выводы

Ключевые моменты

- Система банкротства обычно направлена на поощрение кредиторов, которые продолжают предоставлять финансирование должникам, и удерживает кредиторов от ускорения своих усилий по взысканию долгов.

- По делам о добровольном банкротстве должники обращаются в суд по делам о банкротстве. В случаях принудительного банкротства кредиторы подают заявление.

- Положение об автоматическом приостановлении обычно запрещает возбуждение, исполнение или обжалование действий и судебных решений против должника по взысканию иска, возникшего до подачи заявления о банкротстве.

- В соответствии с главой 7 доверительный управляющий собирает имущество должника, не освобожденное от налогов, продает его и распределяет выручку между кредиторами.

- Главы 9, 11, 12 и 13 позволяют должнику сохранить часть или все свое имущество и использовать будущие доходы для выплаты кредиторам.

Ключевые термины

- неплатежеспособный : Невозможность оплатить счета при наступлении срока их погашения.

- финансовый кризис : термин, используемый для обозначения состояния, когда обещания кредиторам нарушаются или выполняются с трудом.

Что происходит при банкротстве

Физические или юридические лица, испытывающие финансовые затруднения, могут быть вынуждены рассмотреть вопрос о банкротстве.Банкротство — это правовой статус неплатежеспособного лица или организации, то есть лица, которое не может выплатить задолженность перед кредиторами. Основное внимание в законодательстве о несостоятельности и практике реструктуризации долга предприятий уделяется не устранению неплатежеспособных организаций, а изменению финансовой и организационной структуры должников, испытывающих финансовые затруднения, с тем чтобы разрешить восстановление и продолжение их бизнеса. Система банкротства обычно направлена на поощрение кредиторов, которые продолжают предоставлять финансирование должникам, и отговаривает кредиторов от ускорения своих усилий по взысканию долгов.

Особенности банкротства в США

Дела о банкротстве бывают добровольными или принудительными. В делах о добровольном банкротстве, которые составляют подавляющее большинство возбужденных дел, должники обращаются в суд по делам о банкротстве. В случаях принудительного банкротства кредиторы подают заявление. Возбуждение дела о банкротстве создает имущественную массу. Имущество состоит из всех имущественных интересов должника на момент возбуждения дела с учетом определенных исключений и исключений.

Окружные суды США обладают юрисдикцией в отношении дел о банкротстве; однако каждый районный суд может «передать» дела о банкротстве в суд по делам о банкротстве. В большинстве районных судов имеется постоянный «справочный» приказ на этот счет, так что все дела о банкротстве рассматриваются судом по делам о банкротстве. Генеральный прокурор США назначает доверенных лиц для каждого из 21 географического региона США. Эти попечители содержат и контролируют работу группы частных попечителей по делам о банкротстве согласно Главе 7.Кроме того, доверительный управляющий из США может быть заслушан по любому вопросу в любом деле о банкротстве, за исключением подачи плана реорганизации согласно Главе 11.

Автоматическая остановка

Кодекс о банкротстве предусматривает автоматическое приостановление в момент подачи заявления о банкротстве. Автоматическое приостановление обычно запрещает возбуждение, приведение в исполнение или обжалование действий и судебных решений против должника по взысканию иска, возникшего до подачи заявления о банкротстве. Другими словами, с момента подачи заявления о банкротстве должник получает право на соблюдение всех положений Кодекса о банкротстве.Автоматическое приостановление также запрещает взыскание и судебное разбирательство в отношении имущества самой конкурсной массы.

Обеспеченному кредитору может быть разрешено принять применимое обеспечение, если кредитор сначала получит разрешение суда. Суд должен либо дать разрешение, либо обеспечить адекватную защиту обеспеченного кредитора от того, что стоимость его залога не уменьшится во время пребывания.

Главы Кодекса о банкротстве

Лица, ищущие судебной защиты в соответствии с Кодексом о банкротстве, могут подать прошение о судебной защите в соответствии с рядом различных глав Кодекса, в зависимости от обстоятельств.Дело обычно упоминается в главе, в которой подано ходатайство.

Глава 7: Ликвидация

Ликвидация согласно главе 7 является наиболее распространенной формой банкротства. В соответствии с главой 7 доверительный управляющий собирает имущество должника, не освобожденное от налогов, продает его и распределяет выручку между кредиторами. Поскольку каждый штат разрешает должникам оставлять за собой существенное имущество, большинство дел по главе 7 относятся к случаям «отсутствия активов» — это означает, что не имеется достаточных активов, не освобожденных от налога, для финансирования распределения между кредиторами.

Глава 9: Реорганизация муниципалитетов

Банкротство по главе 9 доступно только муниципалитетам и является формой реорганизации, а не ликвидации. Поскольку муниципалитеты являются субъектами правительств штатов, полномочия Конгресса по урегулированию долгов путем банкротства ограничены. Способность муниципалитетов переписывать коллективные договоры намного больше, чем в случае корпоративного банкротства по главе 11, и может превзойти государственные меры защиты труда, позволяя городам пересматривать неустойчивые пенсионные или другие пакеты льгот, согласованные во времена пик.

Банкротство по главе 9 : Округ Джефферсон, штат Алабама, подвергся банкротству по главе 9 в 2009 году.

Главы 11, 12 и 13: Реорганизация

Банкротство в соответствии с Главой 11, 12 или 13 требует более сложной реорганизации и включает в себя разрешение должнику сохранить часть или все свое имущество и использовать будущие доходы для выплаты кредиторам. Люди обычно подают главу 7 или главу 13. Глава 12 аналогична главе 13, но в определенных ситуациях она предоставляет дополнительные преимущества «семейным фермерам» и «семейным рыбакам».В главе 12 обычно предусмотрены более щедрые условия для должников, чем в сопоставимом случае с главой 13.

Глава 11 обычно является формой реорганизационного банкротства, к которому часто прибегают предприятия. Должники могут «выйти» из банкротства согласно главе 11 в течение нескольких месяцев или нескольких лет, в зависимости от размера и сложности банкротства. Кодекс о банкротстве достигает этой цели с помощью плана банкротства. За некоторыми исключениями, план может быть предложен любой заинтересованной стороной.Затем заинтересованные кредиторы голосуют за план.

Финансовый менеджмент до и во время банкротства

Чтобы избежать негативных последствий банкротства, физические и юридические лица, оказавшиеся в затруднительном финансовом положении, могут применять определенные методы финансового управления.

Цели обучения

Разработайте план управления, когда компания находится в затруднительном финансовом положении

Основные выводы

Ключевые моменты

- Недостаток банкротства состоит в том, что частным лицам становится труднее получить заем в будущем, а компании, которые реорганизованы и не распускаются, сталкиваются с риском более высокой стоимости капитала для будущих операций.

- Перед объявлением банкротства компания или физическое лицо может сократить долговые обязательства и предпринять действия по увеличению дохода и прибыльности.

- В период реорганизации компания должна сократить долг и увеличить прибыль, чтобы выйти из банкротства без потери контроля над операциями.

Ключевые термины

- взыскание : Решение о том, что третья сторона должна выплатить деньги, причитающиеся должнику, непосредственно кредитору.

Управление до и во время банкротства

Управление финансами до и во время банкротства — это эффективный метод для компаний и частных лиц, позволяющий справиться с финансовыми проблемами и несостоятельностью.Однако его недостаток состоит в том, что частным лицам становится труднее брать займы в будущем, а компании, которые реорганизованы и не распускаются, сталкиваются с риском повышения стоимости капитала для будущих операций после выхода из банкротства. Чтобы избежать негативных последствий банкротства, физические лица и компании, находящиеся в затруднительном финансовом положении, имеют ряд альтернатив банкротства.

Управление до банкротства

Финансовый кризис обычно возникает, когда существует высокая сумма постоянных или неизбежных затрат по сравнению с суммой денежного потока или дохода.С точки зрения отдельного человека, наиболее очевидным решением является сокращение ежемесячных расходов, чтобы обеспечить дополнительный денежный поток для обслуживания долга. Для компании существует множество способов избежать финансовых затруднений, в том числе:

- уменьшить размер финансового и операционного плеча,

- распоряжаться инвестициями или операциями, не приносящими прибыли,

- рассрочка или продление обязательных платежей по долгу,

- более низкие распределения прибыли, такие как дивиденды,

- диверсифицировать операции,

- сократить расходы там, где это возможно,

- избежать рискованных вложений,

- повысить эффективность.

Если ситуация слишком тяжелая для таких мер, и должник не ожидает иметь стабильный доход или имущество, может быть уместным использовать подход не предпринимать действий . Другими словами, должник не должен ничего делать, поскольку компания, не имеющая активов или дохода, не может подвергнуться аресту со стороны кредитора. Однако в таких случаях кредитор может попытаться наложить арест.

Z-показатель Альтмана

Компания может ссылаться на формулу Z-оценки Альтмана, чтобы определить вероятность того, что она будет принуждена к банкротству.Формула может использоваться для прогнозирования вероятности банкротства фирмы в течение двух лет. Z-оценка использует несколько корпоративных доходов и балансовых значений для измерения финансового состояния компании. В частности, формула ссылается на:

- Отношение оборотных средств к сумме активов,

- нераспределенная прибыль к совокупным активам,

- EBIT к совокупным активам,

- рыночная стоимость капитала к балансовой стоимости обязательств,

- продаж к сумме активов.

Управление при банкротстве

Чтобы возможность финансового менеджмента во время банкротства существовала, должна использоваться форма банкротства, разрешающая реорганизацию, такая как глава 11. Глава 11 требует, чтобы все заинтересованные стороны согласовали план. После подтверждения план становится обязательным и определяет порядок обработки долгов и операций компании на протяжении всего срока действия плана. Согласно этому плану, должник может получить финансирование и ссуды на выгодных условиях, отдав приоритет новым кредиторам в отношении прибыли бизнеса.Суд также может разрешить должникам отклонить и аннулировать ранее согласованные контракты, если это будет финансово выгодно для компании и ее кредиторов. Если долги компании превышают ее активы, банкротство может привести к тому, что владельцы компании останутся ни с чем. В таком случае кредиторам компании может быть передано право собственности на вновь реорганизованную компанию. В период реорганизации компания должна использовать финансовое управление, состоящее из перечисленных выше вариантов, чтобы выйти из банкротства без потери контроля над операциями.

Заключительные соглашения во избежание банкротства

Большинство кредиторов готовы вести переговоры, чтобы получить часть своих денег, и не рискуют потерять все в результате банкротства.

Цели обучения

Различия между реструктуризацией долга и консолидацией долга

Основные выводы

Ключевые моменты

- Переговоры — жизнеспособная альтернатива, если должник имеет достаточный доход или активы, которые могут быть ликвидированы, чтобы выручка могла быть использована против долга.

- Реструктуризация долга — это процесс, который позволяет компании или физическому лицу, находящемуся в затруднительном финансовом положении, сократить и пересмотреть условия своей просроченной задолженности, чтобы улучшить или восстановить ликвидность и продолжить свою деятельность.

- Консолидация долга обычно включает заимствование у одного кредитора под низкую процентную ставку для погашения ряда обязательств с более высокой процентной ставкой.

Ключевые термины

- просроченная : Просрочка или неуплата долга или другого финансового обязательства, например ипотеки или ссуды.

Заключительные соглашения во избежание банкротства

В целом кредиторы понимают, что банкротство — это вариант для должников с чрезмерной задолженностью. Поэтому большинство кредиторов готовы вести переговоры об урегулировании, чтобы получить часть своих денег, вместо того, чтобы рисковать потерять все в результате банкротства. Переговоры являются жизнеспособной альтернативой, если должник имеет достаточный доход или активы, которые могут быть ликвидированы, чтобы вырученные средства можно было использовать против долга. Переговоры также могут дать должнику время для восстановления финансов.

Реструктуризация долга

Реструктуризация долга — это процесс, который позволяет компании или физическому лицу, находящемуся в затруднительном финансовом положении, сократить и пересмотреть условия своей просроченной задолженности, чтобы улучшить или восстановить ликвидность и продолжить свою деятельность. Реструктуризация вне корта, также известная как тренировки, становится все более распространенной практикой. Реструктуризация долга обычно обходится дешевле, чем банкротство. Основные затраты, связанные с реструктуризацией долга, — это время и усилия, необходимые для ведения переговоров с кредиторами.Реструктуризация долга обычно включает сокращение долга и продление сроков платежа. Должник и кредитор могут также договориться об обмене долга на акционерный капитал, при котором кредиторы компании обычно соглашаются аннулировать часть или всю задолженность в обмен на долю в компании. Эти сделки обычно заключаются с крупными компаниями, находящимися в затруднительном финансовом положении, и часто приводят к тому, что эти компании поглощаются их основными кредиторами.

Консолидация долга

Консолидация долга обычно включает заимствование у одного кредитора под низкую процентную ставку для погашения ряда обязательств с более высокой процентной ставкой.Консолидируя долги, должник заменяет платежи множеству разных кредиторов платежом одному кредитору. Это упрощает обязательства должника и может привести к более быстрому погашению долга. Это обычная практика для людей, имеющих большие суммы по нескольким кредитным картам.

Too Much Credit : Консолидация долга — это один из вариантов для физических лиц, имеющих большие суммы по нескольким кредитным картам.

Правило 1002. Возбуждение дела | Федеральные правила процедуры банкротства | Закон США

(а) Петиция.Ходатайство о возбуждении дела в соответствии с Кодексом подается делопроизводителю.

(b) Передача доверенному лицу США. Секретарь должен немедленно передать доверенному лицу Соединенных Штатов копию петиции, поданной в соответствии с подразделом (а) этого правила.

Примечания

(С поправками от 30 марта 1987 г., с 1 августа 1987 г .; 30 апреля 1991 г., с 1 августа 1991 г.)

Примечания Консультативного комитета по правилам — 1983

Под §§301–303 Кодекса, добровольное или принудительное дело возбуждается путем подачи заявления в суд по делам о банкротстве.В добровольном ходатайстве может содержаться просьба о судебной защите в соответствии с главой 7, 9, 11 или 13, в то время как принудительное ходатайство может быть подано только в соответствии с главой 7 или 11. Раздел 109 Кодекса определяет типы должников, для которых доступны различные формы судебной защиты, и В §303 (а) указаны лица, против которых могут быть поданы недобровольные петиции.

Правило в подразделе (а) согласуется с Кодексом в том смысле, что оно требует подачи заявления в суд по делам о банкротстве.

Количество копий петиции, подлежащей подаче, указано в этом правиле, но местное правило может потребовать дополнительных копий.Это правило предусматривает хранение достаточного количества копий для материалов суда и доверительного управляющего в делах по главам 7 или 13.

Официальная форма № 1 может быть использована для добровольного обращения за помощью в соответствии с любой из глав. Необходимо подписать и проверить только оригинал, но копии должны соответствовать оригиналу. См. Правила 1008 и 9011 (c). Как предусмотрено в §362 (а) Кодекса, подача петиции действует как приостановление определенных действий и судебных разбирательств в отношении должника, собственности должника и собственности имущественной массы.

Примечания Консультативного комитета по правилам — Поправка 1987 г.

Правила 1002 (a), регулирующие добровольную петицию, 1003 (a), регулирующие недобровольную петицию, и 1003 (e), регулирующие петицию в случае, вспомогательном к иностранному процедуры, объединены в это Правило 1002. Если клерк по банкротству был назначен для округа, ходатайство подается клерку банкротства. В противном случае ходатайство подается секретарю районного суда.

Устранение ссылки на официальные формы петиции не направлено на изменение практики.Правило 9009 предусматривает, что официальные формы «должны соблюдаться и использоваться» в делах и разбирательствах в соответствии с Кодексом.

Подраздел (b) , который предусматривал рассылку копий петиции агентствам США, был удален. Некоторые из этих агентств больше не желают получать копии петиции, в то время как другие, не включенные в подраздел (b), теперь запросили копии. Директор административного офиса будет на постоянной основе определять, каким государственным органам будет предоставлена копия петиции.

Количество копий петиции, которое необходимо подать, определяется местными правилами.

Примечания Консультативного комитета по правилам — поправка 1991 г.

Подраздел (b) получен из Правила X-1002 (a). Обязанности доверительного управляющего США в соответствии с Кодексом и 28 U.S.C. §586 (a) требует, чтобы доверительный управляющий США был уведомлен о возбуждении каждого дела в соответствии с главами 7, 11, 12 и 13, и это легче всего сделать, предоставив этому офису копию петиции.Хотя 28 U.S.C. §586 (a) не наделяет доверительного управляющего США административной ролью в делах главы 9, §1102 Кодекса требует, чтобы попечитель США назначал комитеты, и этот раздел применим к делам главы 9 в соответствии с §901 (a). Поэтому уместно, чтобы доверительный управляющий Соединенных Штатов получал копию каждой петиции по главе 9.

Несмотря на подраздел (b), согласно Правилу 5005 (b) (3), клерк не обязан передавать копию петиции доверенному лицу Соединенных Штатов, если доверительный управляющий Соединенных Штатов требует, чтобы она не передавалась.Многие правила требуют, чтобы клерк передавал определенный документ доверенному лицу Соединенных Штатов, но Правило 5005 (b) (3) освобождает клерка от этой обязанности в соответствии с этим или любым другим правилом, если доверительный управляющий Соединенных Штатов требует, чтобы такой документ не передавался.

Федеральные правила процедуры банкротства | Федеральные правила процедуры банкротства | Закон США

Историческая справка

Федеральные правила процедуры банкротства были приняты постановлением Верховного суда 25 апреля 1983 г., переданы в Конгресс главным судьей в тот же день и вступили в силу в августе.1, 1983.

Правила были изменены 30 августа 1983 г., Pub. L. 98–91, §2 (a), 97 Stat. 607, эфф. 1 августа 1983 г .; 10 июля 1984 г., Pub. L. 98–353, раздел III, §321, 98 Stat. 357; 29 апреля 1985 г., эфф. 1 августа 1985 г .; 30 марта 1987 г., эфф. 1 августа 1987 г .; 25 апреля 1989 г., эфф. 1 августа 1989 г .; 30 апреля 1991 г., эфф. 1 августа 1991 г .; 22 апреля 1993 г., эфф. 1 августа 1993 г .; 29 апреля 1994 г., эфф. 1 августа 1994 г .; 22 октября 1994 г., Pub. L. 103–394, раздел I, §114, 108 Stat. 4118; 27 апреля 1995 г., эфф. 1 декабря 1995 г .; 23 апреля 1996 г., эфф.1 декабря 1996 г .; 11 апреля 1997 г., эфф. 1 декабря 1997 г .; 26 апреля 1999 г., эфф. 1 декабря 1999 г .; 17 апреля 2000 г., эфф. 1 декабря 2000 г .; 23 апреля 2001 г., эфф. 1 декабря 2001 г .; 29 апреля 2002 г., эфф. 1 декабря 2002 г .; 27 марта 2003 г., эфф. 1 декабря 2003 г .; 26 апреля 2004 г., эфф. 1 декабря 2004 г .; 25 апреля 2005 г., эфф. 1 декабря 2005 г .; 12 апреля 2006 г., эфф. 1 декабря 2006 г .; 30 апреля 2007 г., эфф. 1 декабря 2007 г .; 23 апреля 2008 г., эфф. 1 декабря 2008 г .; 26 марта 2009 г., эфф. 1 декабря 2009 г .; 28 апреля 2010 г., эфф. 1 декабря 2010 г .; 26 апреля 2011 г., эфф. 1 декабря 2011 г .; 16 апреля 2013 г., эфф.1 декабря 2013 г .; 25 апреля 2014 г., эфф. 1 декабря 2014 г .; 29 апреля 2015 г., эфф. 1 декабря 2015 г .; 28 апреля 2016 г., эфф. 1 декабря 2016 г .; 25 апреля 2019 г., эфф. 1 декабря 2019 г.

Дата вступления в силу; Заявка; Замена предыдущих правил; Передача в Конгресс

Разделами 2–4 Постановления Верховного Суда от 25 апреля 1983 г. предусмотрено:

«2. Вышеупомянутые правила о банкротстве вступят в силу 1 августа 1983 г. и будут применяться к незавершенным на тот момент судебным разбирательствам, за исключением тех случаев, когда, по мнению суда, их применение в незавершенном производстве было бы невозможным или было бы несправедливым в отношении в каком случае применяется предыдущая процедура.

«3. Правила о банкротстве, ранее предписанные этим Судом, были заменены новыми правилами, вступившими в силу 1 августа 1983 года.

«4. Что главный судья уполномочен передать эти новые правила о банкротстве Конгрессу в соответствии с положениями Раздела 2075 Раздела 28 Кодекса Соединенных Штатов ».

Банкротство | Britannica

Ранние разработки

Современный закон о банкротстве был сформирован из ряда различных исторических тенденций.Согласно древнеримскому праву кредитор, не получивший оплаты по судебному решению, мог арестовать имущество должника ( missio in bona ) и продать в пользу всех кредиторов ( venditio bonorum ). Производство такого рода повлекло за собой потерю гражданских прав. Чтобы облегчить эти трудности, должнику была предоставлена привилегия добровольно передать свои активы своим кредиторам, обратившись с ходатайством к мировому судье ( cessio bonorum ).

В средние века оба института пережили возрождение и развитие.Средневековые итальянские города издавали законы, регулирующие сбор и распределение активов должников, особенно торговцев, которые скрылись от правосудия или обманным путем привели к банкротству. Такие банкроты ( roupentes et falliti ) подвергались суровым штрафам, а их владения ликвидировались. Кроме того, средневековый испанский закон восстановил судебный cessio bonorum. The Siete Partidas, кодификация, опубликованная властью Дона Альфонсо X Мудрого, короля Кастилии и Леона, во второй половине XIII века, содержала подробные положения, касающиеся неплатежеспособных должников, применимые как к купцам, так и к немцам, позволяющие им обеспечить добровольную ликвидацию своих активов под судебным надзором.Неоплаченный кредитор может настаивать либо на выплате, либо на уступке своего имущества должником всем кредиторам.

Законы, касающиеся собственности скрывающихся от правосудия и мошеннических должников, разработанные по образцу статутов средневековых итальянских городов, распространились по всей Западной Европе. Положения этого типа были приняты в торговых центрах Франции, Брабанта и Фландрии в 15-16 веках. Обычаи Антверпена, напечатанные в 1582 году, содержали исчерпывающие правила обращения с банкротами и их имениями.Император Карл V как граф Фландрии включил строгие положения о пресечении банкротств в свой Указ об отправлении правосудия и добросовестном порядке от 1531 года. Не может быть никаких сомнений в том, что первый английский «acte Againste suche personas as doo make Bankrupte» , », Принятый в 1542/43 году, был вдохновлен североевропейскими образцами, поскольку название воспроизводит фламандское выражение. Он регулирует дела, возбужденные против скрывающихся или скрывающихся должников. Он был заменен более подробным законом 1571 года, который касался только купцов и других торговцев.Добровольное производство не проводилось в Англии до 1844 года, а в Соединенных Штатах — только в 1841 году.

Во Франции национальные правила о несостоятельности и банкротстве были включены в Ordonnance du Commerce 1673 года. Он регулировал как добровольные уступки в пользу кредиторов, производимые купцами (раздел X), так и процедуры и последствия банкротства (раздел XI). Было истолковано, что процедура банкротства ограничивается только торговцами, и законы многих других стран следовали примеру Франции.Таким образом, в Испании ограничение банкротства торговцами было принято Постановлением Бильбао, которое было санкционировано в 1737 году и впоследствии применялось в Латинской Америке, особенно в Аргентине.

Ограничение законодательства о банкротстве лицами, занимающимися коммерцией, создало необходимость в ликвидационной процедуре, применимой к другим должникам. Как упоминалось выше, в Siete Partidas содержатся положения о процедурах добровольной ликвидации, применимые ко всем классам должников. На этом основании испанский юрист XVII века Сальгадо де Сомоса разработал подробные правила возбуждения и проведения процедур добровольной ликвидации, которые были названы «собранием кредиторов».Его трактат под названием Labyrinthus Creditorum, повлиял на ход испанского законодательства, а также оказал большое влияние на общее право немецких земель. В результате испанское законодательство разработало два класса ликвидационных процедур: один для торговцев, а другой — для некоммерческих. В этом отношении испанское право было образцом для законодательства Португалии, Аргентины, Бразилии и других латиноамериканских стран. Другие страны, включая Австрию, Германию, Англию, Соединенные Штаты и страны, находящиеся под влиянием английских законов, привлекли как торговцев, так и некоммерческих организаций к своим законам о банкротстве.Более поздние законы в Латинской Америке (например, в Аргентине и Перу) также установили единую систему. Однако Франция, Италия и несколько стран Латинской Америки не предоставляют действительных процедур банкротства для обычных должников.

Понимание банкротства

Что такое банкротство?

Когда вы должны деньги, вы являетесь должником, а люди или компании, которым вы должны деньги, — вашими кредиторами. «Банкротство» — это федеральный закон, устанавливающий упорядоченный процесс для обеспечения защиты должников и справедливого отношения к кредиторам.Процедура банкротства, хотя и не для всех, может быть очень полезной в разрешении финансового кризиса.

Существует пять различных видов процедур банкротства. Два наиболее распространенных типа упоминаются как банкротства главы 7 и главы 13. Обычно, когда люди говорят о подаче заявления о банкротстве, они имеют в виду Главу 7. Банкротство согласно Главе 7 дает вам возможность избежать (или «погасить») все или почти все ваши долги на дату подачи заявления о банкротстве без предъявления обвинений. производить любые будущие платежи.«Выплата» означает, что у вас больше нет юридических обязательств по выплате долга. Этот процесс занимает примерно 90 дней после подачи заявления о банкротстве. В случае банкротства в соответствии с главой 7 вы можете столкнуться с риском потери части своего имущества, а некоторые долги могут быть не погашены. Кроме того, некоторые передачи собственности, которые произошли до того, как вы подали заявление о банкротстве, могут быть отменены.

Банкротство по главе 13 — это процедура продолжительностью от трех до пяти лет, в ходе которой устанавливается план выплат. В результате COVID-19 Конгресс продлил план выплат до семи лет с некоторыми исключениями.В главе 13 о банкротстве вы получаете защиту своей собственности и можете погасить определенные долги, такие как алименты, налоги, платежи за автомобиль и деньги по ипотеке, причитающиеся за период от трех до пяти лет и, возможно, за семь лет, вместо того, чтобы лишать вас заработной платы или терять собственность из-за потери права выкупа. В обмен на это дополнительное преимущество вы должны согласиться вносить ежемесячный платеж из вашего располагаемого дохода для погашения части (а иногда и всей) ваших долгов. Когда консультации по потребительскому кредиту или Глава 7 недоступны, альтернативой часто является Глава 13.

Поможет ли банкротство моей ситуации?

Банкротство может дать вам новый финансовый старт и может показаться очень привлекательным для людей с долгами, которые они не могут позволить себе выплатить. Однако процесс не для всех. Вы погашаете только те долги, которые у вас есть на дату подачи заявления о банкротстве. Вы не можете погасить долги, за которые вы стали ответственны, после дня подачи заявления о банкротстве. Так что сроки подачи заявления о банкротстве очень важны. Подача заявления о банкротстве может повлиять на ваш кредит на несколько лет или иметь другие серьезные последствия, которые вам необходимо будет учитывать.Вы можете проконсультироваться с юристом, чтобы оценить преимущества и недостатки подачи документов в вашей ситуации. Возможно, вы сможете составить план погашения долга самостоятельно. Или вам лучше всего подойдут консультационные услуги по потребительскому кредитованию. Или банкротство может быть вашим лучшим решением позже, но не обязательно сейчас. Какой бы маршрут вы ни выбрали, вам нужно будет собрать некоторую основную информацию, прежде чем двигаться дальше. Многие адвокаты дадут бесплатную консультацию, чтобы обсудить преимущества и риски банкротства и альтернативы банкротству.

Некоторые факторы, которые следует учитывать

Каковы ваши общие расходы на проживание?Подсчитайте общие ежемесячные расходы для вас и ваших иждивенцев, такие как питание, жилье, коммунальные услуги, транспорт, страхование, одежда, медицинское обслуживание и некоторый разумный резерв на случай непредвиденных обстоятельств. Вам понадобится точный список этих ежемесячных расходов, а также список вашего общего ежемесячного дохода.

Есть ли у вас медицинское страхование и страхование автомобильной ответственности?

Хотя вы можете подумать, что у вас не возникнет никаких новых долгов после того, как вы заявите о банкротстве, медицинские счета и ответственность за ущерб в результате автомобильной аварии часто являются неожиданными и неподконтрольными вам.Если у вас нет соответствующей страховки, эти новые долги могут лишить вас преимуществ банкротства, о котором вы собираетесь подать.

Кому вы должны деньги?

Составьте список всех имен и адресов ваших кредиторов, а также того, сколько вы должны каждому из них. Определите тех кредиторов, которым вы передали в залог имущество ( например, автокредит ; ипотечный кредит или кредитная линия на приобретение собственного капитала; кредит в рассрочку на мебель, бытовую технику или другое имущество), а также стоимость имущества, в котором ваши кредиторы имеют долю.Вы можете найти информацию о многих ваших кредиторах в кредитном отчете. Вы можете получать бесплатную копию своего кредитного отчета один раз в 12 месяцев от Equifax, Experian и TransUnion. Вы можете получить свои кредитные отчеты по телефону www.annualcreditreport.com . Распечатайте и сохраните каждый отчет для использования в будущем. Обратите внимание, что вам не нужно получать все три кредитных отчета одновременно.

Если кредитор не имеет обеспечительного интереса в конкретном объекте собственности, таком как ваш автомобиль, кредитор не может забрать какую-либо часть вашего имущества или дохода после получения судебного решения против вас.

Являетесь ли вы «доказательством суждения»?