Расчет валовой прибыли | Internal Revenue Service

English

Содержание (Table of Contents)

Введение (Introduction)

После того, как вы рассчитали валовые доходы своего предприятия (глава 5) и себестоимость реализованных товаров (глава 6), вы готовы рассчитать свою валовую прибыль. Вам необходимо произвести расчет валовой прибыли прежде чем вычитать из налогооблагаемой базы какие-либо расходы, связанные с предпринимательской деятельностью. Эти расходы обсуждаются в главе 8.

Если вы подаете Форму C-EZ, ваша валовая прибыль определяется как валовые доходы плюс определенные дополнительные доходы, разъясняемые ниже, в разделе Additions to Gross Profit («Прирост валовой прибыли»).

Предприятия, торгующие товарами (Businesses that sell products) — Если вы подаете Форму С, рассчитайте валовую прибыль. Для этого нужно сначала установить сумму чистой выручки. Чистая выручка рассчитывается в Форме С (строка 3) путем вычитания совокупной суммы всех зачетов за возврат и скидок (строка 2) из суммы валовых доходов (строка 1).

После этого отнимите себестоимость реализованных товаров (строка 4) от суммы чистой выручки (строка 3). Разница представляет собой валовую прибыль вашего предприятия.

Предприятия, торгующие услугами (Businesses that sell services) — Вам не нужно рассчитывать себестоимость реализованных товаров, если доходной статьей вашего предприятия не является продажа продукции. В таком случае валовая прибыль равна чистой выручке (валовые доходы за вычетом всех возвратов, уступок и скидок). Большинство физических лиц и предприятий, торгующих не продукцией, а услугами, выводят свою валовую прибыль именно так — непосредственно из чистой выручки.

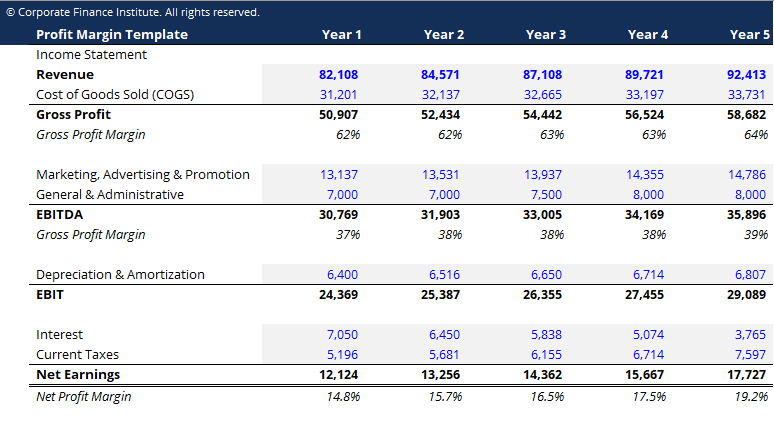

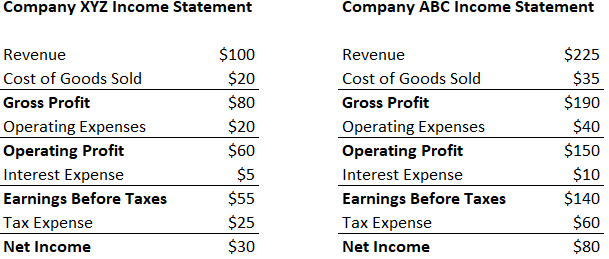

Иллюстрация (Illustration) — Данная иллюстрация раздела прибыли отчета о прибылях и убытках предприятия розничной торговли показывает, как рассчитывается валовая прибыль.

Отчет о прибылях и убытках за год, закончившийся 31 декабря 2017 года (Incomes Statement Year Ended December 31, 2017)

| Валовая выручка | $400,000 |

| Минус: возвраты и скидки | $ 14,940 |

| Чистая выручка | $385,060 |

| Минус: себестоимость реализованных товаров | $288,140 |

| Валовая прибыль | $ 96,920 |

Себестоимость реализованных товаров рассчитывается следующим образом:

| Товарно-материальные запасы на начало года | $37,845 | |

| Плюс: покупки | $285,900 | |

| Минус: товары, взятые в личное пользование | $ 2,650 | $283,250 |

| Товары для продажи | $321,095 | |

| Минус: товарно-материальные запасы на конец года | $32,955 | |

| Себестоимость реализованных товаров | $288,140 |

Вернуться к началу страницы

Статьи, подлежащие проверке (Items To Check)

Прежде чем рассчитывать валовую прибыль, проверьте следующие статьи.

Валовая выручка (Gross Receipts) — В конце каждого рабочего дня удостоверьтесь в том, что фактические денежные и кредитовые поступления за этот день правильно отражены в вашей отчетности. Поступления можно отслеживать с помощью кассовых аппаратов. Вам также следует пользоваться правильнойнадежной системой выставления счетов-фактур и открыть отдельный счет в банке для вашего предприятия.

Взысканный налог с продаж (Sales tax collected) — Удостоверьтесь в том, что в вашей отчетности указана правильная сумма взысканного налога с продаж.

Если вы взыскиваете с покупателей штатный и местный налоги с продаж, взимаемые с вас как с продавца товаров или услуг, вы должны включить взысканные средства в свою валовую выручку.

Если вы обязаны взыскивать и передавать правительству штата и местным властям штатный и местный налоги с продаж, взимаемые с покупателей, вам в принципе не нужно вписыватьучитывать взысканные суммы в при расчете свой его дохода.

Товарно-материальные запасы на начало года (Inventory at beginning of year) — Сопоставьте этот показатель со стоимостью конечных доходов предыдущего года. Оба показателя в принципе должны сойтись.

Товарно-материальные запасы на конец года (Inventory at end of the year) — Удостоверьтесь в том, что процедуры учета товарно-материальных запасов отвечают нужным требованиям. Такие процедуры должны обеспечивать полный учет всех товарно-материальных запасов и применение соответствующего метода ценообразования.

Единственными свидетельствами ваших товарно-материальных запасов должны быть форма инвентарной описи и лента калькулятора. Бланки инвентарной описи можно купить в магазине канцелярских принадлежностей. Бланк описи разграфлен на столбцы, куда вносятся данные по типу инвентаря, его количеству, штучной цене и стоимости каждой товарной единицы. На каждой странице отводится место для указания того, кто вел подсчет, кто оценивал товары, кто подсчитывал суммарную стоимость всех товаров каждого наименования и кто проверял правильность подсчетов. Эти формы должны служить доказательством точности описи. Они также служат в качестве сохраняемых оправдательных документов как доказательство правильности описи.

Тема товарно-материальных запасов обсуждается в главе 2.

Вернуться к началу страницы

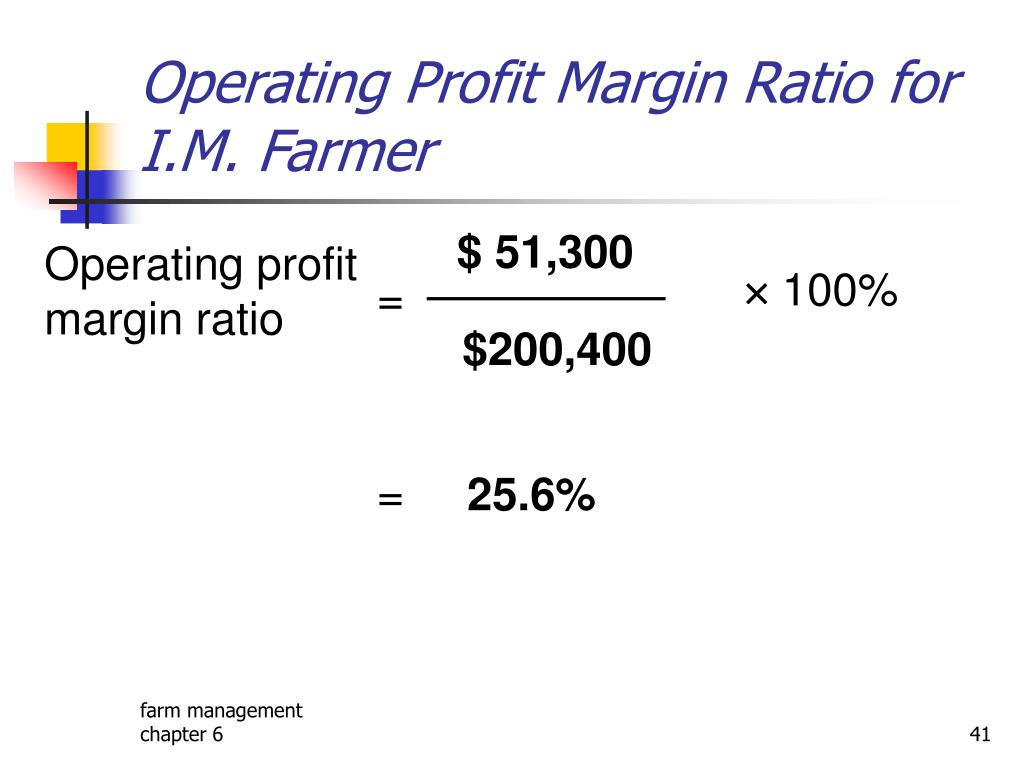

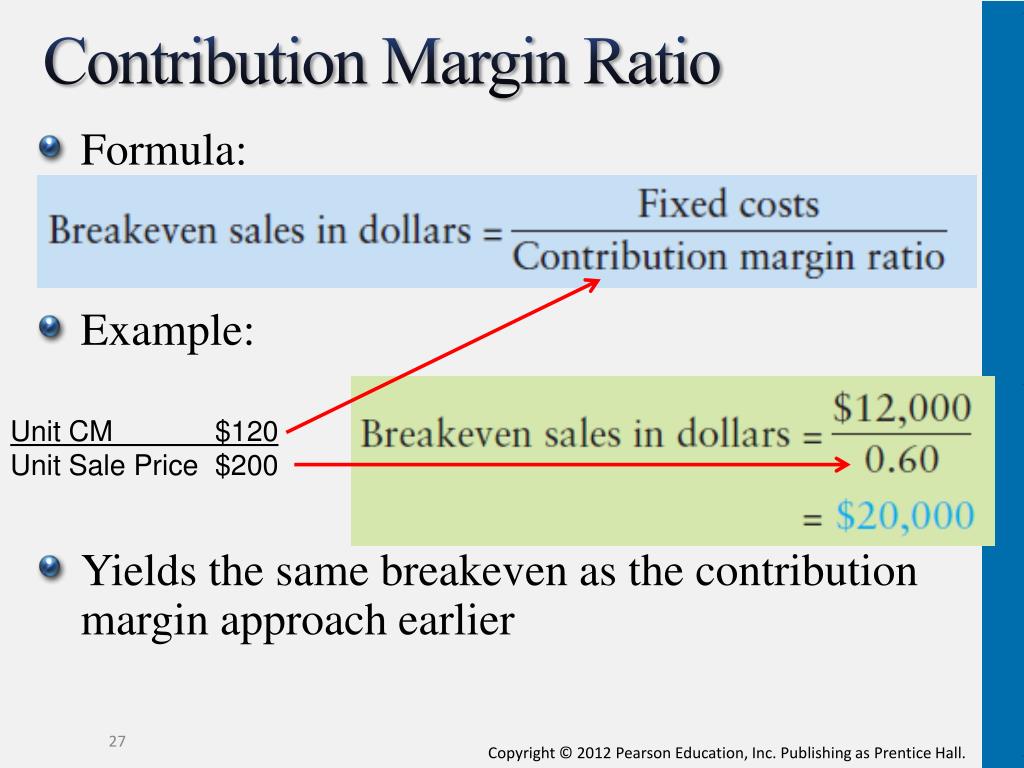

Проверка правильности расчета валовой прибыли (Testing Gross Profit Accuracy)

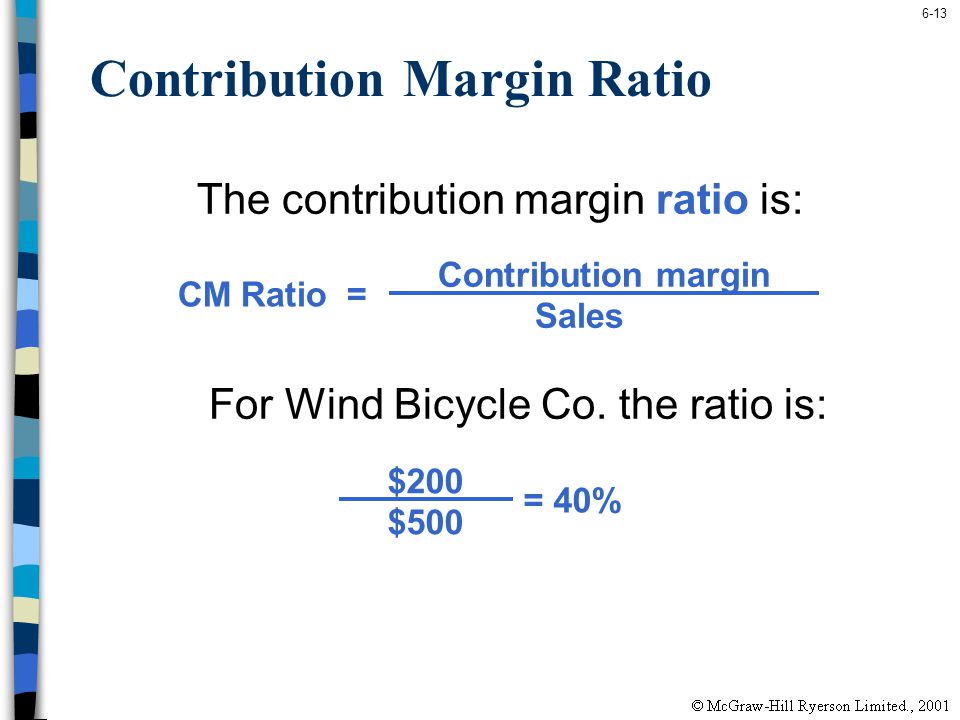

Если вы занимаетесь оптовой или розничной торговлей, вы можете проверять правильность расчета своей валовой прибыли. Для этого нужно сначала разделить валовую прибыль на чистую выручку. Полученное процентное отношение отражает разницу между себестоимостью реализованных товаров и продажной ценой.

Для этого нужно сначала разделить валовую прибыль на чистую выручку. Полученное процентное отношение отражает разницу между себестоимостью реализованных товаров и продажной ценой.

Далее сопоставьте это процентное отношение со своей торговой наценкой. Если эти два процентных показателя не отличаются или мало отличаются друг от друга, это свидетельствует о правильности вашего расчета валовой прибыли. Существенная разница между этими показателями указывает на возможную ошибку, допущенную при расчете объема продаж, покупок, товарно-материальных запасов или других статей расходов. Вам следует установить причину расхождения.

Пример — Джо Эйбл владеет предприятием розничной торговли. Он обычно закладывает такую торговую наценку, чтобы его валовая прибыль от продаж составляла 331/3%. В его отчете о результатах хозяйственной деятельности чистая выручка (валовая выручка за вычетом возвратов и скидок) указана в размере 300. 000 долларов. Себестоимость реализованных товаров составляет 200.000 долларов. Таким образом, его валовая прибыль равна 100.000 долларов (300.000 долларов – 200.000 долларов). Проверяя правильность расчета результатов нынешнего года, Джо делит валовую прибыль (100.000 долларов) на чистую выручку (300.000 долларов). Частное от деления, равное 331/3%, подтверждает, что его торговая наценка составляет 331/3

%.

Вернуться к началу страницы

Дополнитеьные статьи валовой прибыли (Additions to Gross Profit)

Если ваше предприятие получает доход из источника, не имеющего отношения к вашей основной предпринимательской деятельности, этот доход записывается в строке 6 Формы С и прибавляется к валовой прибыли. Результат дает валовой предпринимательский доход. Если вы пользуетесь Формой C-EZ, запишите этот доход в строке 1. В качестве примеров можно назвать процентный текущий счет, доход от продажи металлолома, доход от определенных зачетов и возвратов налогов на топливо, а также поступления от уплаты безнадежных долгов.

Вернуться к началу страницы

Формула валовой прибыли | Калькулятор (шаблон Excel)

Формула валовой прибыли (Содержание)

- Формула валовой прибыли

- Примеры формулы валовой прибыли (с шаблоном Excel)

- Калькулятор формулы валовой прибыли

Формула валовой прибыли

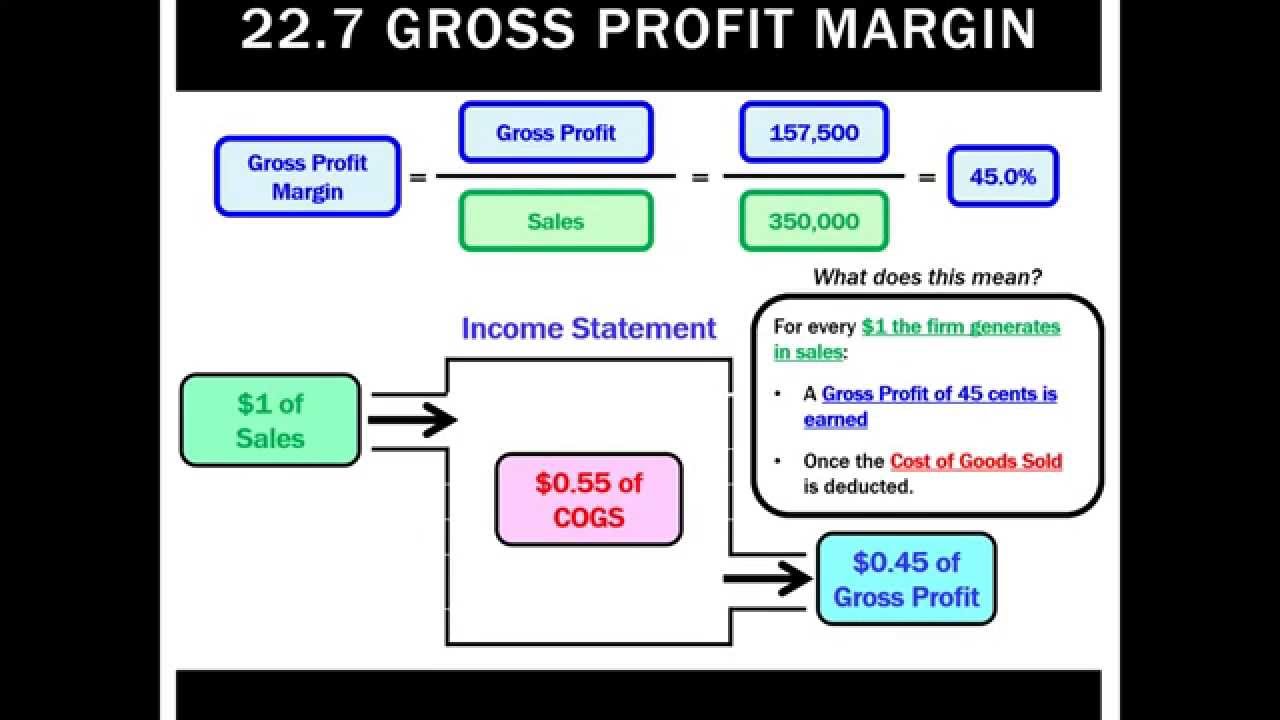

Термин «валовая прибыль» относится к той прибыли компании, которая получена после вычитания всех затрат, которые могут быть распределены на производство и реализацию (также известных как себестоимость проданных товаров или себестоимость продаж), или затрат, которые могут быть закреплен за предоставленной услугой. Некоторые компании сообщают о валовой прибыли в качестве отдельной статьи в отчете о прибылях и убытках. Формула валовой прибыли может быть получена путем вычитания стоимости проданных товаров (COGS) из чистой выручки компании. Математически это представляется как

Gross Profit = Net Sales – COGS

Давайте рассмотрим пример, чтобы лучше понять расчет валовой прибыли.

Пример № 1

Давайте возьмем пример механического цеха, который сообщил о чистых продажах в размере 150 000 долларов США за год, закончившийся 31 марта 2019 года. Согласно отчету о прибылях и убытках, COGS за этот период составил 105 000 долларов США. Рассчитаем валовую прибыль механического цеха за год.

Решение:

Валовая прибыль рассчитывается по формуле, приведенной ниже

Валовая прибыль = чистый объем продаж — COGS

- Валовая прибыль = 150 000 — 105 000 долларов

- Валовая прибыль = 45 000 долларов

Таким образом, за год, закончившийся 31 марта 2019 года, механический цех зарегистрировал валовую прибыль в размере 45 000 долларов США .

Пример № 2

ABC Limited занимается производством жесткой и гибкой упаковочной продукции в регионе США. Недавно компания опубликовала свои финансовые результаты, согласно которым чистая выручка ABC Ltd за год, закончившийся 31 декабря 2018 года, составила 500 000 долларов. Рассчитайте валовую прибыль ABC Ltd на основе предоставленной информации.

Недавно компания опубликовала свои финансовые результаты, согласно которым чистая выручка ABC Ltd за год, закончившийся 31 декабря 2018 года, составила 500 000 долларов. Рассчитайте валовую прибыль ABC Ltd на основе предоставленной информации.

COGS рассчитывается по формуле, приведенной ниже

COGS = Расходы на сырье + Заработная плата + Аренда фабрики

- COGS = 185 000 долларов США + 135 000 долларов США + 50 000 долларов США

- COGS = 370 000 долларов

Валовая прибыль рассчитывается по формуле, приведенной ниже

Валовая прибыль = чистый объем продаж — COGS

- Валовая прибыль = 500 000 — 370 000 долларов

- Валовая прибыль = 130 000 долларов

Таким образом, ABC Ltd получила валовую прибыль в размере 130 000 долларов США за год, закончившийся 31 декабря 2018 года.

Пример № 3

Давайте возьмем пример Airbus SE для расчета валовой прибыли за календарный год 2016, 2017 и 2018. Согласно годовым отчетам за год, заканчивающийся 31 декабря 2018 года, доступна следующая информация:

Валовая прибыль рассчитывается по формуле, приведенной ниже

Валовая прибыль = чистый объем продаж — COGS

На 2016 год

- Валовая прибыль = 66 581 млн евро — 61 317 млн евро

- Валовая прибыль = 5 264 млн. Евро

На 2017 год

- Валовая прибыль = 59 022 млн евро — 52 149 млн евро

- Валовая прибыль = 6 873 млн. Евро

За 2018 год

- Валовая прибыль = 63 707 млн евро — 54 920 млн евро

- Валовая прибыль = 8 787 млн. Евро

Таким образом, можно видеть, что, несмотря на некоторую волатильность чистой продажи, валовая прибыль Airbus SE продолжала улучшаться с 5 264 млн евро в 2016 году до 8 787 млн евро в 2018 году.

объяснение

Формула валовой прибыли может быть получена с помощью следующих шагов:

Шаг 1: Во-первых, определите чистый объем продаж компании, и он легко доступен в виде отдельной статьи в отчете о прибылях и убытках.

Шаг 2: Затем определите COGS из отчета о прибылях и убытках, добавив все затраты на производство, которые могут быть отнесены непосредственно на производство. Примерами таких прямых затрат являются стоимость сырья, фабричная рента, оплата труда и т. Д.

Шаг 3: Наконец, формула валовой прибыли может быть получена путем вычитания COGS (шаг 2) из чистой выручки (шаг 1) компании, как показано ниже.

Валовая прибыль = Чистая выручка — COGS

Актуальность и использование формулы валовой прибыли

Теперь мы знаем, что валовая прибыль — это разница между чистыми продажами и прямыми затратами на производство и реализацию. Таким образом, мы должны понимать, что мы можем повлиять на прибыль компании, увеличив валовую прибыль. Одним из способов увеличения валовой прибыли является либо повышение эффективности, которая будет пропорционально распределять прямые затраты на производство с увеличением объема, что означает, что мы можем зарабатывать больше денег, даже не увеличивая продажи. Это может оказаться критической стратегией на высококонкурентном рынке, где конкуренты также производят и продают один и тот же продукт. Более высокая валовая прибыль может быть большим конкурентным преимуществом.

Одним из способов увеличения валовой прибыли является либо повышение эффективности, которая будет пропорционально распределять прямые затраты на производство с увеличением объема, что означает, что мы можем зарабатывать больше денег, даже не увеличивая продажи. Это может оказаться критической стратегией на высококонкурентном рынке, где конкуренты также производят и продают один и тот же продукт. Более высокая валовая прибыль может быть большим конкурентным преимуществом.

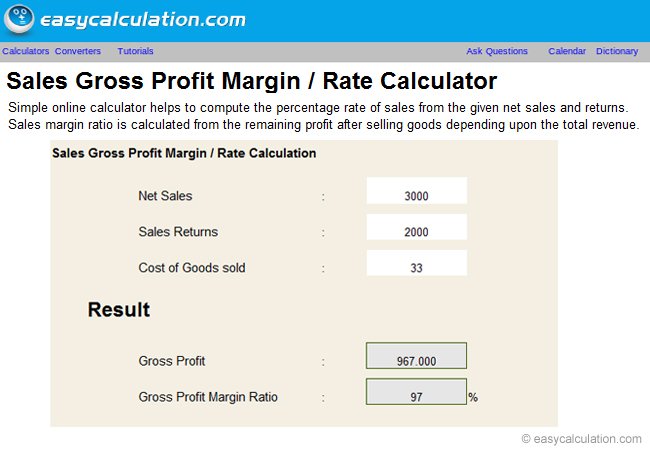

Калькулятор формулы валовой прибыли

Вы можете использовать следующий калькулятор валовой прибыли

| Чистые продажи | |

| СПТ | |

| Формула валовой прибыли | |

| Формула валовой прибыли = | Чистый объем продаж — COGS |

| знак равно | 0 — 0 |

| знак равно | 0 |

Рекомендуемые статьи

Это было руководство к формуле валовой прибыли. Здесь мы обсудим, как рассчитать валовую прибыль вместе с практическими примерами. Мы также предоставляем калькулятор валовой прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсудим, как рассчитать валовую прибыль вместе с практическими примерами. Мы также предоставляем калькулятор валовой прибыли с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Руководство по формуле коэффициента оборачиваемости оборотных средств

- Калькулятор на уровень операционного плеча

- Примеры формулы валовой маржи

- Формула для расчета операционного дохода

- Календарный год против финансового года

- Полное руководство по формуле коэффициента оборачиваемости

%d0%bc%d0%b0%d1%80%d0%b6%d0%b0+%d0%bf%d1%80%d0%b8%d0%b1%d1%8b%d0%bb%d0%b8;+%d1%80%d0%b5%d0%bd%d1%82%d0%b0%d0%b1%d0%b5%d0%bb%d1%8c%d0%bd%d0%be%d1%81%d1%82%d1%8c — со всех языков на все языки

Все языкиАнглийскийРусскийКитайскийНемецкийФранцузскийИспанскийИтальянскийЛатинскийФинскийГреческийИвритАрабскийСуахилиНорвежскийПортугальскийВенгерскийТурецкийИндонезийскийШведскийПольскийЭстонскийЛатышскийДатскийНидерландскийАрмянскийУкраинскийЯпонскийСанскритТайскийИрландскийТатарскийСловацкийСловенскийТувинскийУрдуИдишМакедонскийКаталанскийБашкирскийЧешскийГрузинскийКорейскийХорватскийРумынский, МолдавскийЯкутскийКиргизскийТибетскийБелорусскийБолгарскийИсландскийАлбанскийНауатльКомиВаллийскийКазахскийУзбекскийСербскийВьетнамскийАзербайджанскийБаскскийХиндиМаориКечуаАканАймараГаитянскийМонгольскийПалиМайяЛитовскийШорскийКрымскотатарскийЭсперантоИнгушскийСеверносаамскийВерхнелужицкийЧеченскийГэльскийШумерскийОсетинскийЧеркесскийАдыгейскийПерсидскийАйнский языкКхмерскийДревнерусский языкЦерковнославянский (Старославянский)МикенскийКвеньяЮпийскийАфрикаансПапьяментоПенджабскийТагальскийМокшанскийКриВарайскийКурдскийЭльзасскийФарерскийАбхазскийАрагонскийАрумынскийАстурийскийЭрзянскийКомиМарийскийЧувашскийСефардскийУдмурдскийВепсскийАлтайскийДолганскийКарачаевскийКумыкскийНогайскийОсманскийТофаларскийТуркменскийУйгурскийУрумскийБурятскийОрокскийЭвенкийскийМаньчжурскийГуараниТаджикскийИнупиакМалайскийТвиЛингалаБагобоЙорубаСилезскийЛюксембургскийЧерокиШайенскогоКлингонский

Все языкиРусскийАнглийскийНемецкийЛатинскийИвритИспанскийНорвежскийКитайскийФранцузскийУкраинскийИтальянскийПортугальскийВенгерскийТурецкийПольскийДатскийТатарскийКурдскийСловенскийГреческийИндонезийскийВьетнамскийМаориТагальскийУрдуИсландскийХиндиИрландскийФарерскийБолгарскийЛатышскийАлбанскийАрабскийФинскийПерсидскийМонгольскийНидерландскийШведскийПалиЯпонскийКорейскийЭстонскийГрузинскийТаджикскийЛитовскийРумынский, МолдавскийХорватскийСуахилиКазахскийМакедонскийТайскийБелорусскийГалисийскийКаталанскийЧеченскийКарачаевскийСловацкийЧешскийСербскийАрмянскийАзербайджанскийУзбекскийКечуаГаитянскийМайяАймараШорскийЭсперантоКрымскотатарскийОсетинскийАдыгейскийЯкутскийАйнский языкКхмерскийДревнерусский языкЦерковнославянский (Старославянский)ТамильскийКвеньяАварскийАфрикаансПапьяментоМокшанскийЙорубаЭльзасскийИдишАбхазскийЭрзянскийИнгушскийИжорскийМарийскийЧувашскийУдмурдскийВодскийВепсскийАлтайскийКумыкскийТуркменскийУйгурскийУрумскийЛожбанЭвенкийскийБашкирскийМалайскийМальтийскийЛингалаПенджабскийЧерокиЧаморроКлингонскийБаскскийПушту

ROI и Margin.

Что это, для чего и как считать? – Блог практиков

Что это, для чего и как считать? – Блог практиковВсем привет! На связи Андрей Дубровский!Сегодня будет немного математики, мы будем много считать и учиться определять ROI и Margin. Не пугайтесь, это не сложно, а очень интересно и увлекательно!

Итак, не теряем время!

Что же такое ROI и Margin?

ROI – коэффициент окупаемости инвестиций, вкладываемых в товар. С помощью показателя ROI мы оцениваем рентабельность сделки по отношению к вкладу. Для примера, если ROI равен 50%, это значит, что мы заработали 50% от вложенных денег, иными словами, на каждые 100$ мы имеем 50$ чистыми.

Благодаря показателю Margin мы оцениваем рентабельность сделки по отношению к доходу. Этот показатель используется для удобства расчёта прибыли из дохода. Например, мы хотим продать товар за 100$ при этом Profit Margin 20%, получается, что мы зарабатываем 20$ с каждых 100$ дохода.

Что же выбрать?

Каждый сам для себя выбирает с чем ему работать. С помощью этих коэффициентов можно увидеть более прозрачную картину о том, насколько прибыльной будет сделка. Они показывают, сколько Вы заработаете, сколько придется вложить, какой % окупаемости инвестиций Вы получите.

Они показывают, сколько Вы заработаете, сколько придется вложить, какой % окупаемости инвестиций Вы получите.

Теперь давайте попробуем рассчитать эти показатели.

Для начала разберемся с ROI.

Шаг 1. Чтобы рассчитать показатель ROI, нам нужно узнать точную сумму нашей чистой прибыли.

Для этого выбираем нужный товар. Его стоимость, например, 10$ с учётом всех трат.

В эти 10$ должны входить все расходы (доставка до Prep Center, стоимость обработки заказа Prep Center, доставка от Prep Center до складов Амазон, стоимость товара и налог на него). Для этого смотрите на показатель Cost of the Goods Sold (COGS).

В наших планах продать этот товар за 30$, т.е. 30$ — это общий доход.

Так как Амазон вычитает свою комиссию, то на руки мы получим после сделки 22,48$ выручки. Комиссию можно узнать с помощью специального калькулятора, который предоставляет Амазон.

Воспользоваться им можно по ссылке:

https://sellercentral.amazon.com/hz/fba/profitability. .

.

Итак, дано:

COGS = 10$

Общий доход = 30$

Выручка = 22,48$

Чтобы нам найти сумму чистой прибыли, мы из ВЫРУЧКИ вычитаем COGS:

ВЫРУЧКА (22,48$) – COGS (10$) = ЧИСТАЯ ПРИБЫЛЬ (12,48$)

Шаг 2. Используя эти данные высчитываем ROI.

Берем чистую прибыль и делим ее на стоимость товара (COGS), затем умножаем результат на 100 и получаем % ROI.

ПРИБЫЛЬ (12,48$) / СТОИМОСТЬ ТОВАРА (10$) = 1,248$

1,248$ * 100 = 124,8% ROI

А теперь внимание! Сделка будет для нас интересна и выгодна, если показатель ROI не менее 30%.

В данном случае, ROI = 124,8%, значит, мы работаем с этой сделкой дальше.

Теперь считаем показатель Profit Margin:

Чистую прибыль делим на общий доход и умножаем результат на 100:

12,48$ / 30$ = 0,416

0,416 * 100 = 41,6% Profit Margin

Здесь тоже нужно быть внимательным и помнить, что нам интересен товар, если показатель его Margin не менее 20%. Эта сделка нам подходит.

Как видите, арифметика проста! Главное – внимание.

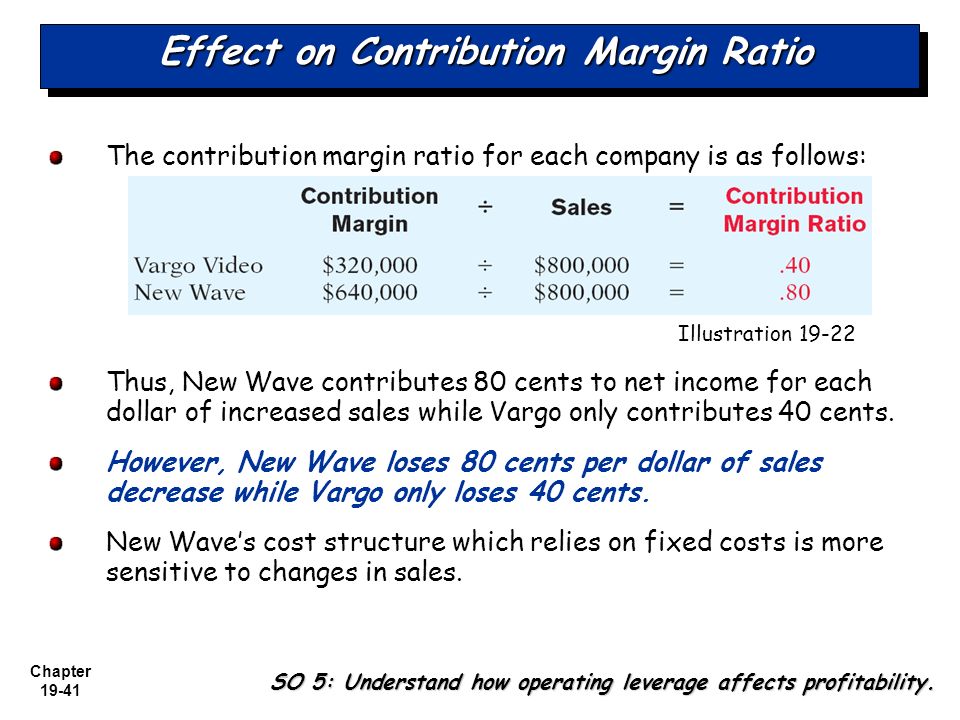

Валовая рентабельность (Gross Margin) | Finopedia

Валовая рентабельность (по англ. Gross margin) – это выручка (revenue) за вычетом себестоимости реализованной продукции (COGS), разделенная на выручку. Валовая прибыль показывает сумму, которую получает компания от продажи своих продуктов и услуг до вычета любых сбытовых затрат и административных расходов. Эта цифра может резко варьироваться в зависимости от отрасли. Например, компания, которая продает электронные книги через интернет, может иметь чрезвычайно высокую валовую маржу, поскольку она не продает никаких физических товаров с дорогой себестоимостью. И наоборот, продажа физического товара, такого как автомобиль, приведет к значительно более низкой валовой рентабельности.

Уровень валовой прибыли, полученной от реализации товара, определяет остаток средств, за счет которого приходится оплачивать административные расходы, рекламу, проценты по кредитами, а также получать прибыль. Это ключевая проблема при составлении бюджета, поскольку валовая прибыль формирует допустимый объем расходов для компании.

Формула

Как уже отмечалось, формула gross margin представляет собой отношение валовой прибыли к выручке. А валовая прибыль – выручка за вычетом COGS. При этом, необходимо использовать чистые продажи, а не валовые продажи, поскольку большое количество возвращенных товаров или дефектов может исказить результаты расчета. Валовая рентабельность выражается в процентах, поскольку это позволяет сравнивать показатели разных компаний в отрасли:

Валовая прибыль ÷ Чистые продажи

Gross Income ÷ Revenue

Пример

Abercrombie & Fitch Co. разрабатывает и производит высококачественную одежду для всех возрастов. В отчете о прибылях и убытках по итогам отчетного 2017 года:

Общий объем продаж: $3,492,690 тыс.

COGS: $1,408,848

Магазинные расходы: $1,542,425

Маркетинговые и административные расходы: $471,914

Процентные расходы: $16,889

Во-первых, необходимо рассчитать общую сумму валовой прибыли:

$3,492,690 – $1,408,848 = $2,083,842

Это означает, что все проданные товары стоили компании около $1.4 млрд. Теперь у Abercrombie & Fitch Co. имеется немного больше $2 млрд., которые можно использовать для оплаты других расходов.

Валовая рентабельность = $2,083,842 / $3,492,690 = 59.7%

При этом, валовая рентабельность Abercrombie & Fitch Co. В 2016 году составляла 61%. Таким образом, данный показатель за последний ухудшился на 1.3%. В то же время, в 2016 и 2017 гг. валовая рентабельность Ralph Lauren составляла 54.9% и 60.7% соответственно согласно отчету 10K.

Следовательно, руководству Ralph Lauren удалось за последний год увеличить валовую маржу на 580 базисных пунктов и обогнать аналогичный показатель Abercrombie & Fitch Co. Аналитик может проделать дальнейшую работу по выявления причин ухудшения показателя Abercrombie & Fitch Co., а также провести более детальный анализ, используя следующие метрики:

Рентабельность активов (return on assets)

Рентабельность собственного капитала (return on equity)

Рентабельность по EBITDA (EBITDA margin)

Операционная рентабельность (Operating margin)

Свободный денежный поток (free cash flow)

Анализ

Показатель валовой рентабельности полезен при отслеживании динамики и выявления существенных изменений для дальнейшего углубленного инвестиционного анализа акции. Снижение валовой рентабельности может вызывать серьезную обеспокоенность, поскольку это может означать снижение конкурентоспособности продуктов и / или услуг компании.

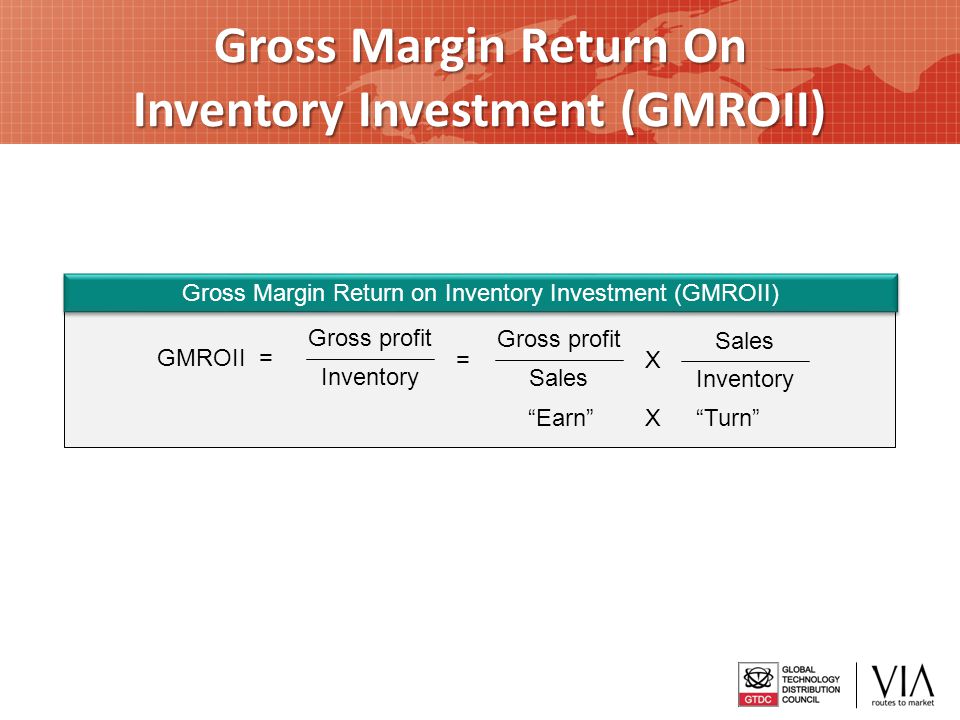

Валовая маржа включает производственные издержки, некоторые из которых могут быть фиксированными или смешанными. Анализ валовой прибыли должен сопровождаться рассмотрением коэффициента оборачиваемости товарно-материальных запасов. Высокий уровень оборачиваемости запасов вкупе с низкой валовой рентабельностью, является эквивалентом низкого коэффициента оборачиваемости с высокой валовой рентабельностью с точки зрения общего годового дохода.

Сравнение с рентабельностью чистой прибыли

Существенное различие между gross income margin и net income margin заключается в том, что чистая прибыль включает все прочие расходы, не связанные со стоимостью проданных товаров. Таким образом, затраты на администрирование, продажу и финансирование учитываются в расчете чистой прибыли. Рентабельность чистой прибыли полезна для оценки общей доходности компании.

Чистая прибыль (Net profit). Формула чистой прибыли, как рассчитать, показатели, составляющие

Проще всего определить чистую прибыль как остаток дохода от деятельности после уплаты из него всех обязательных расходов. Иногда чистую прибыль могут называть «чистым доходом», «свободным остатком», в англоязычном мире – «net profit» и пр.

Последние новости:

Собственное значение чистой прибыли состоит в том, что именно она является конечной целью любой предпринимательской инициативы. Это реальный показатель коммерческого успеха предприятия.

Чистую прибыль можно представить в абсолютных показателях, т.е. в денежном выражении и в процентах к другим величинам, например к валовому доходу, сумме вложений и др. Все варианты оценки чистой прибыли могут иметь могут быть востребованы в зависимости от целей анализа. Например, общая сумма чистой прибыли дает предпринимателю возможность решить стоит ли проект вложенных усилий, процентное отношение чистой прибыли к вложениям определяет интерес инвесторов к предприятию. Таким же образом удобно рассчитывать рентабельность внутриэкономических процессов, издержек и других показателей

Формула чистой прибыли

Чистая прибыль это не произвольное понятие. Ее вычисление подчиняется четким правилам. Варианты расчета отличаются только степенью обобщения или детализации доходных и расходных статей. Например, самая простая формула чистой прибыли выглядит так:

Чистая прибыль = общая прибыль – сумма всех расходов.

В качестве самой распространенной можно привести такую формулу:

Чистая прибыль = прибыль до налогообложения – налог на прибыль.

Более профессиональным можно считать определение чистой прибыли в Отчете о прибылях и убытках. Согласно принятым в Беларуси правилам ведения учета она рассчитывается так:

Чистая прибыль = Прибыль до налогообложения –/+ Налог на прибыль –/+ Изменение отложенных налоговых активов –/+ Изменение отложенных налоговых обязательств –/+ Прочие налоги и сборы, исчисляемые из прибыли.

Добавление к знаку « – » знака « + » в составляющих формулы делается на тот случай, если показатели расходных статей будут иметь отрицательное значение, такое может случиться, например, при переплате в прошлые периоды.

При расчете термин «чистая прибыль» может трансформироваться в «убыток». По сути это одно и то же понятие, т.е. результат сделки в положительном или отрицательном значении.

Использование чистой прибыли

Может показаться, что чистая прибыль последнее звено в цепочке расчетов. Это не так. Если на чистую прибыль могут претендовать несколько получателей, она становится нераспределенным доходом. Сумма такого дохода подлежит распределению между собственниками пропорционально долей в общем капитале. В акционерных обществах это называется «доходом на акцию». Часть чистой прибыли не использованная на выплату дивидендов называется «нераспределенной прибылью».

Стоит заметить, что объектом распределения может стать не только чистая прибыль, но и прочие, в том числе незапланированные доходы.

Кроме разделения чистой прибыли на доли сообразно числу собственников существуют другие варианты распределения свободных средств. Они могут расходоваться на:

- Потребление – иначе расходование на личные нужды получателей. Выплата дивидендов обычно относится к этому варианту;

- Накопление – размещение средств на счетах в банках, покупка ценностей и прочих ликвидных активов;

- Инвестирование – здесь различают внешнее и внутреннее размещение вложений. В первом случае средства идут на развитие собственного предприятия, во втором — деньги вкладываются в посторонние проекты ради получения дохода от такого вложения.

Также иногда говорят о создании резервных фондов, вложении в социальную сферу и пр. Однако, все варианты использования чистой прибыли можно так или иначе свести к трем перечисленным выше категориям.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Что такое CLV: полное руководство 2020

Примечание автора

Данный материал был выпущен в 2018 и обновлён в 2020 — добавлена актуальная информация.

Практическое значение Пожизненной ценности клиента (CLV, CLTV, LCV или LTV) потребовало длительного осмысления. Это самый важный показатель, который упускает бизнес. Маркетологи годами пытаются донести, что считать CLV необходимо, но его до сих пор либо игнорируют, либо недооценивают: проведённое в Британии исследование показало, что только 34% опрошенных маркетологов “полностью понимали суть термина и его коннотации”. При этом, только 24% респондентов ответили, что в их компаниях ведётся эффективная аналитика CLV.

Что такое Customer Lifetime Value?

Определение Customer Lifetime Value (Пожизненной ценности клиента, CLV) простое: данная метрика отражает прибыль, которую клиент принесёт компании за всё время. Простую модель CLV можно рассчитать по формуле: Среднегодовая прибыль с клиента х Средняя длительность удержания клиента.

Существуют различные способы расчёта CLV, которые более точны и фокусируются на отдельно взятом клиенте. В этой статье мы рассмотрим общий смысл данного показателя и его практическое значение для роста эффективности бизнеса. Если вы хотите больше узнать о способах расчёта CLV, рекомендуем статью из Harvard Business Review.

Затраты на привлечение клиента вполне могут превышать доход с первой покупки, поэтому следует понимать, продолжит ли он платить в долгосрочной перспективе. Расчёт пожизненной ценности клиента может дать ответ.

CLV позволяет сегментировать клиентов на основе ценностиДанияр Руснак

|

Старший преподаватель, Академия Exponea

Делайте своим VIP-клиентам подарки и спецпредложения, чтобы повысить шансы на удержание, или привлекайте новых покупателей с похожими характеристиками, используя таргетинг look-alike. Можно постепенно начать делать апселл клиентам с меньшей ценностью, чтобы увеличить их CLV. Подобная сегментация позволяет обеспечить индивидуальный подход, которого многие так ждут.

CLV — залог долгосрочного роста всей компанииВ 2020 году e-commerce стал высококонкурентным рынком, и цена — далеко не единственный фактор принятия решений для потребителей. CLV — клиентоцентричная метрика, которую следует взять за основу, чтобы обеспечить удержание клиентов с высокой ценностью и рост прибыли от клиентов с меньшей ценностью, а также улучшить клиентский опыт для всех категорий.

Процесс определения CLV также важенЛукаш Ситар

|

Специалист по маркетингу, Exponea

Пожизненная ценность клиента имеет в основе своей больше, чем любой другой показатель. Расчёт CLV требует понимания не только продаж, но и всего клиентского пути: когда, где, почему, по какой цене и как часто совершаются покупки. Ответы на эти вопросы являются источником важных инсайтов и могут подсветить не замеченные ранее проблемы.Как рассчитать CLV (LTV)?

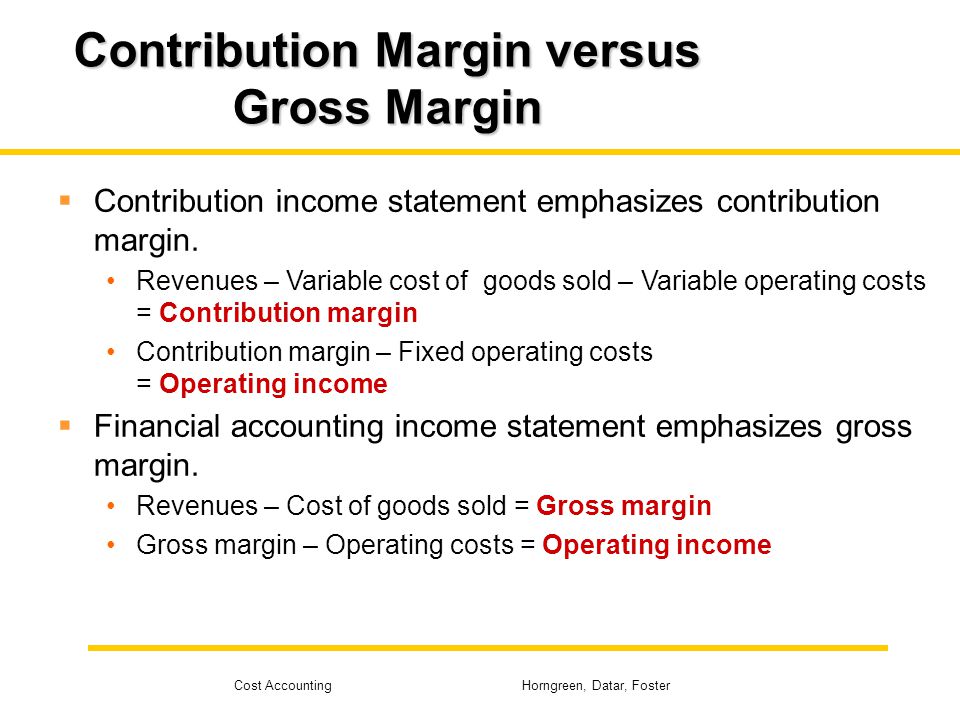

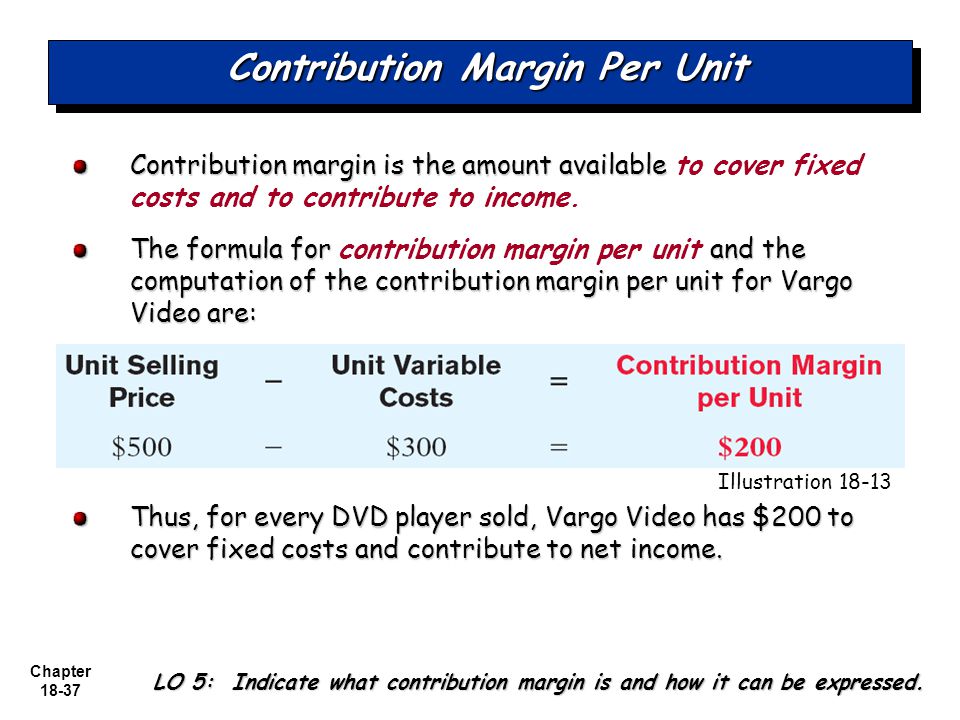

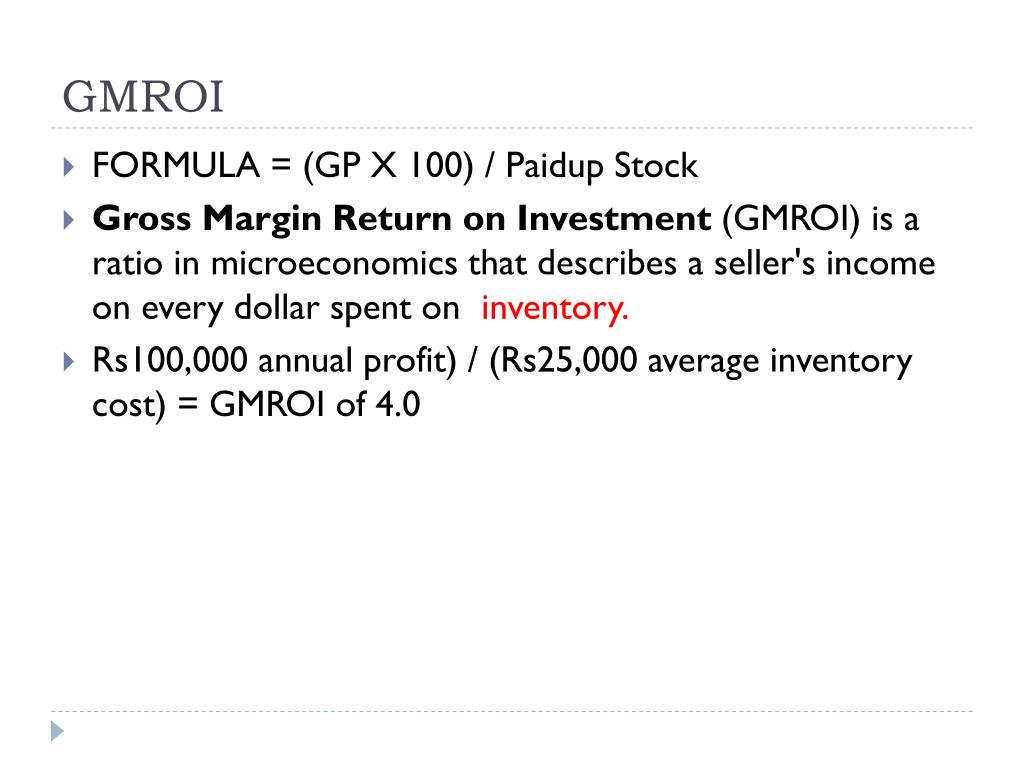

Существует четыре KPI, которые лежат в основе CLV (LTV): Средний чек (Average Order Value, AOV), Частота покупок (Purchase Frequency, F), Валовая маржа (Gross Margin, GM) и Коэффициент оттока (Churn Rate, CR). Имеет смысл взглянуть на каждый из них по отдельности, чтобы понять, где потребуются наибольшие усилия в контексте максимизации прибыли.

Как рассчитать Средний чек (Average Order Value, AOV)AOV = Общая выручка / Количество заказов

Общая выручка (за год): $1,000,000

Количество заказов (за год): 40,000

1,000,000 / 40,000 = 25

Средний чек компании A составляет $25

Как рассчитать Частоту покупок (Purchase Frequency, F)F = Количество заказов / Число уникальных клиентов

Количество заказов (за год): 40,000

Число уникальных клиентов (за год): 15,000

40,000 / 15,000 = 2.67

Частота покупок у компании A составляет 2.67

Как рассчитать Валовую маржу (Gross Margin, GM)GM = (Общая выручка – Себестоимость проданных товаров (Cost of Goods Sold, COGS) )/ Общая выручка (результат выражается в процентах).

COGS = Запасы на начало года (оставшиеся с прошлого года) + Стоимость дополнительных закупок в течение года – Запасы на конец года (оставшиеся на конец года)

Запасы на начало года: $180,000

Дополнительные закупки в течение года: $450,000

Запасы на конец года: $160,000

180,000 + 450,000 – 160,000 = 470,000

Стоимость проданных товаров у компании A составляет $470,000

Общая выручка: $800,000

COGS: $470,000

800,000 – 470,000 / 800,000 = 0.41

Валовая маржа компании A составляет 41%

Как рассчитать Коэффициент оттока (Churn Rate)Churn Rate = (Число клиентов на конец периода – Число клиентов на начало периода) / Число клиентов на начало периода

Как рассчитать Жизненный цикл клиента (Customer Lifetime Period, 1/Churn)Жизненный цикл клиента = 1/Коэффициент оттока

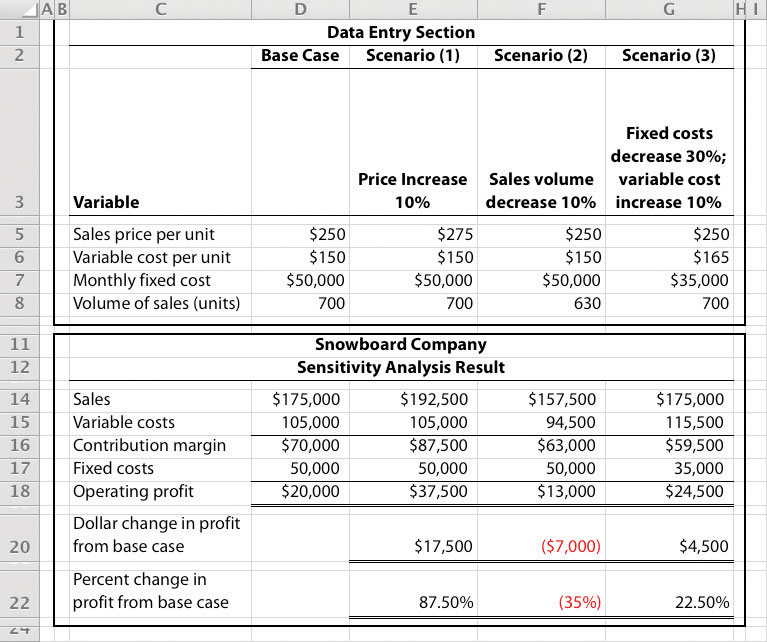

Средний чек: $25,

Средняя частота покупок: 2.67,

Валовая маржа: 41%,

Отток: 60% -> Жизненный цикл клиента: 1,67

25 (AOV) * 2.67 (F) * 0.41 (GM) * (1/0.6) = $45.7

Пожизненная ценность среднего клиента составляет $45.7

Как улучшить CLV (LTV)?Определив все KPI, вы можете приступать к задаче максимизации ценности. Но какая должна быть прибыльность и частота покупок? (Помните, что оптимальная норма прибыли уникальна для каждой отрасли — например, в ритейле и сфере питания показатели разные).

Следует сравнить KPI со средними по отрасли, чтобы понять, какие из них требуют улучшения. Какой показатель сильнее всего повлияет на ценность клиента? Важно фокусироваться на самых слабых KPI для максимизации прибыли.

Как увеличить средний чек (AOV)Трудно подтолкнуть клиентов к более активным покупкам? Запустите стимулирующие кампании для увеличения среднего чека.

- Добавьте на сайт персонализированные товарные рекомендации; при этом, ориентируйтесь на идеальную цену для каждого отдельного клиента, чтобы прибыль была максимальной.

- Отправляйте персонализированные рассылки с динамическими товарными рекомендациями, оптимизированными по цене.

- Настройте на сайте триггерные рекомендации при добавлении товаров в корзину.

- Отправляйте рассылки с товарными рекомендациями на основе добавленных в корзину наименований.

- Предлагайте скидки за покупку целого комплекта товаров. Комплексные предложения можно делать прямо на сайте или в письмах, взяв за основу историю посещений и покупок клиента.

- Запустите программу лояльности, стимулируя покупки начислением баллов, которые можно конвертировать в скидки и подарки.

Возможно, клиенты тратят у вас много и вы получаете отличную маржу, но не так часто, как вам хотелось бы. Попробуйте внедрить представленные ниже механики для увеличения оборота.

- Налаживайте постоянную коммуникацию. Используя, исторические данные, собранные в едином пользовательском профиле, делайте автоматические рассылки в идеальное время для каждого клиента. (Они должны быть персонализированными!).

- Убедитесь, что используете подходящие каналы коммуникации — откликается ли данный клиент на письма или SMS? Каждый пользователь должен получать сообщения в правильных каналах.

- Сегментируйте клиентов по стадиям жизненного цикла, после чего работайте над вовлечением тех, у кого низкая активность, для предотвращения оттока.

- Используйте push-уведомления и баннеры, чтобы выделить ограниченные по времени предложения на основе истории посещений клиента.

- Используйте баннеры, срабатывающие при входе на сайт и выходе с него, для персонализированных рекомендаций и предложений.

Не имеет значения, на какие суммы закупаются клиенты и как часто они это делают, если маржа низкая и не позволяет получать адекватную прибыль. У нас есть несколько идей насчёт того, как увеличить маржу и прибыль с продаж.

- Управляйте запасами для точного прогнозирования необходимых поставок в будущем.

- Самый лёгкий способ увеличить маржу — продавать товары с высокой наценкой. Можно так настроить рекомендации, чтобы в них было меньше товаров с низкой добавленной стоимостью.

- Используйте Оптимизатор цен для поиска наилучшей цены для каждого товара, в зависимости от стадии жизненного цикла продукта. Так можно выявить товары с наибольшим потенциалом максимизации прибыли.

- Снижайте дополнительные закупки, продавая остатки с прошлого года.

Показатель оттока — комплексная метрика, и существует множество факторов, заставляющих клиентов уходить. Чтобы снизить отток, сконцентрируйтесь на лояльности клиентов. Обеспечьте наивысший уровень обслуживания и покупатели останутся с вами.

Как улучшить показатель CLV (видео):Новые возможности для увеличения LTV:(Примечание: в видео показана упрощённая формула CLV)

Увеличение LTV — одна кампания за один раз:От посетителя к лояльному покупателю (Вебинар Exponea)Где используется CLV?

Чтобы получить максимум от CLV, необходимо обеспечить ряд условий.

Это открывает широкие возможности для анализа CLV, позволяет обеспечить эффективное привлечение и удержание клиентов, снизить отток, спланировать маркетинговые бюджеты, измерить результативность рекламы и многое другое.

Рассмотрим самые эффективные способы применения CLV:

1. Привлечение клиентов с высокой ценностьюПроведя анализ клиентской базы с позиций CLV, вы поймёте, насколько целесообразно тратить деньги на привлечение. Вы также определите, какие каналы привлечения приносят клиентов с наибольшей ценностью, и взять на вооружение стратегии работы в них.

2. Эффективная проработка VIP-клиентовНа основе подробных данных, характеризующих VIP-ов, можно настроить предиктивную аналитику, точно предсказывающую, какие клиенты конвертируются в VIP, чтобы сосредоточиться на персональной коммуникации и предложениях для них. Также можно задействовать look-alike таргетинг.

3. Сегментация по уровню ценностиМы уже касались этой темы в первой секции. CLV позволяет выяснить, какие клиенты относятся к категории с высокой ценностью, а какие — к категории с меньшей ценностью. Разделив клиентов по уровням ценности, вы поймёте, кто из них реально приносит деньги. Возьмите VIP-клиентов, топ 5%: сколько прибыли они приносят?

При наличии градации клиентов по категориям, можно работать над их планомерным переводом из одной в другую.

4. Предотвращение оттокаЗная средний чек и частоту покупок, вы получаете возможность отправлять персонализированные рассылки с правильным предложением для конкретного клиента в правильный момент.

5. Поиск слабых мест и их усилениеИнсайты, полученные на основе расчёта CLV помогут найти очаги проблем: вы увидите, куда следует инвестировать время и деньги.

6. Планирование годового бюджета на рекламуЗная CLV, вы точнее определите, какой бюджет следует выделить на рекламу и привлечение клиентов, сохранив при этом прибыльность.

7. Измерение эффективности рекламыБез CLV остаётся полагаться только на сумму первой покупки, чтобы угадать, у кого из клиентов выше ценность. Рассмотрим пример: Джим потратил $6, а Билли $15, так что интерес для нас представляет именно Билли. Но измерение CLV может показать, что Джим делает по несколько покупок в месяц, в то время как Билли мы больше никогда не увидим.

Уже понятно, что инвестиции в привлечение такого клиента, как Джим, гораздо более разумны, чем в случае с Билли. Теперь примените тот же подход в масштабах всей базы, и вы получите ответ на вопрос о том, какие кампании приносят наибольшую отдачу.

CLV — часть важнейшей формулы онлайн-продажПожизненная ценность клиента крайне важна сама по себе. Но она также тесно связана с основой основ ритейла, с самой важной формулой онлайн-продаж. Это выражение настолько фундаментально, что мы в Exponea называем его просто Формулой Онлайн Ритейла.

CAC < LTVЕсли просто, то бизнес в порядке, когда стоимость привлечения клиента меньше его пожизненной ценности. Подробнее рассказываем об этом в видео.

(Примечание: в видео показана упрощенная формула CLV)

Почему стоимость привлечения (CAC) важна?Стоимость привлечения клиента (CAC), как и вторая половина Формулы онлайн ритейла — критически важная для понимания метрика. Нужно знать, сколько тратить на привлечение клиентов, с учётом того, какую прибыль они принесут впоследствии.

CAC показывает, сколько стоит сделать из обычного пользователя клиента, и вычисляется как отношение двух величин:

- Сумма всех расходов на привлечение за определённый период

- Число привлечённых пользователей за данный период

CAC необходимо минимизировать, а LTV — максимизировать. Мы описали несколько стратегий снижения CAC — прочитайте и узнайте, какие из них вы уже используете.

Применение CLV (Интервью)Такие клиенты Exponea, как Desigual, используют CLV для управления важнейшими KPI. Мы пообщались с Рикардо Гомесом, Global Head of 365 Consumer Marketing в Desigual, и выяснили, как Desigual улучшает показатель CLV. Читайте интервью или ознакомьтесь с его ключевыми пунктами.

EXPONEA: Что важнее для Desigual: снижение цены привлечения или увеличение пожизненной ценности?

RICARDO: Для нас важнее всего — растущий CLV. У нас довольно низкий показатель CAC по сравнению с общей отдачей от клиентов. Самое активное привлечение происходит, когда люди делают покупки и мы приглашаем их в нашу программу. Вот почему мы должны заботиться о том, чтобы привлекать трафик в магазины и повышать CLV клиентской базы.

EXPONEA: В чём была основная сложность увеличения CLV?

RICARDO: В нашем случае CLV тесно связан с каждым аспектом клиентского опыта и качеством продаваемой продукции. Поэтому мы повышаем CLV, стараясь исключить неудобства и затруднения для клиентов, а если они есть, то быстро исправляем их. Мы также не предлагаем товары, у которых есть нарекания или подозрения на проблемы с качеством.

Омниканальные кампании также важны — они помогают нам переводить клиентов, совершающих покупки только офлайн, также в онлайн. Это даёт ощутимый результат.

Наконец, мы нашли связь между низким customer value и низким качеством приобретаемых товаров, поэтому продвижение таких товаров мы остановили и начали исключать ту часть ассортимента, которая не отвечает нашим стандартам.

Почему CLV не получает широкого распространения?У многих крупных компаний данные хранятся разрозненно.

По мере роста компании типичным явлением становится разрозненность данных; их фрагменты содержатся в нескольких хранилищах (часто с использованием различного софта), в связи с тем, что каждое подразделение преследует сугубо свои цели. Это усложняет объединение и снижает достоверность данных, когда несколько экземпляров не упорядочены и хранятся в разных местах — непонятно, какой из них актуален.

Старая модель определения ценности клиентов использует RFM анализ, принимая в расчёт Давность последней покупки, Частота покупок и выраженная в Деньгах ценность. RFM анализ всё ещё применяется компаниями в контексте данной метрики. RFM анализ работает даже с разделёнными данными.

Но нам в 2020 известно о клиентах гораздо больше.

Семюэль Сусик

|

Tutor in Processing Formal and Natural Languages

Разрозненные данные также объясняют, почему только 24% респондентов в ранее приведённом исследовании ответили, что их компании эффективно анализируют CLV: без унифицированных клиентских профилей почти нереально получить адекватные результаты. Чтобы наилучшим образом использовать разнообразные данные, понадобится модель CLV, которая включает методы машинного обучения для построения прогнозов.

Клиенты стали делать покупки с нескольких устройствКогда с ноутбука, телефона и планшета покупки делает один и тот же человек, многие компании сталкиваются с трудностями в сопоставлении потоков данных. Попытки получить осмысленные выводы на основе разрозненных потоков могут быть дорогими и бессмысленными. Компании, которые не собирают данные в одном месте, рискуют оказаться в отстающих.

Читать больше: Что такое Платформа клиентских данных?

Компаниям не хватает грамотных специалистов

Многие компании, которые пока не приступили к анализу CLV, имеют дело с дефицитом квалифицированных кадров для сбора данных и построения стратегий. Всё это вместе с отсутствием единого центра принятия решений, куда стекаются данные, ставит непреодолимый барьер для входа.

Определите свой CLV с помощью Платформы клиентских данныхМаркетологи, аналитики, менеджеры и другие специалисты теперь имеют в распоряжении мощный инструмент для практической работы с CLV: платформу клиентских данных (CDP). CDP выступает центральным хабом для всех клиентских данных, собирая их в единые профили каждого клиента.

CDP — прекрасный инструмент расчёта CLV, так как в нём уже содержатся все необходимые компоненты для этого. Некоторые платформы даже предлагают встроенную функцию расчёта CLV.

Лучшие CDP позволяют предельно просто оперировать показателем CLV в рамках платформы. С их помощью можно сегментировать клиентов по ценности и настраивать персонализированные кампании под каждую из групп.

Если вы выбираете CDP, вам поможет наш гид по CDP. Эксперты из Exponea рассказывают, какие возможности даёт CDP и какие риски сопровождают процесс её внедрения — уделите время изучению материала, чтобы лучше подготовиться.

Многие крупные компании уже понимают важность показателя пожизненной ценности клиента и постепенно учатся использовать его эффективно. Чтобы сэкономить ресурсы, многие из них сотрудничают с SaaS компаниями, чьи решения уже готовы к внедрению. Если вам интересно, как Exponea, будучи одной из таких SaaS компаний, поможет вам, свяжитесь с нами. Хотите увидеть инструмент в действии? Посмотрите наше 3-минутное демо.

Подпишитесь на нашу рассылку

Получайте полезные знания и инсайты от лидера CDP и автоматизации маркетинга.

Отправляя эту форму, вы соглашаетесь получать новостную рассылку от Exponea. Прочесть, как мы используем ваши данные, можно в нашей Политике конфиденциальности.

Спасибо!

Вы подписаны на рассылку Exponea.

Оценить статью:

Thank you for your vote!

Как рассчитать валовую маржу | Малый бизнес

Уильям Адкинс Обновлено 17 октября 2019 г.

Валовая прибыль или валовая прибыль указываются в отчете о прибылях и убытках, который каждая компания должна готовить каждый год. Значение этого показателя выходит далеко за рамки его места в подробном описании доходы, расходы и прибыль фирмы. Валовая прибыль — это сумма, которая остается у бизнеса для оплаты счетов после оплаты стоимости продаваемых товаров. Таким образом, валовая прибыль определяет пределы, которые каждый бизнесмен должен учитывать при составлении бюджета.

Показатель валовой прибыли

Валовая маржа определяется как сумма, остающаяся после вычитания стоимости проданных товаров из чистых продаж. Чистые продажи означают фактическую выручку вашей компании после корректировки валовых продаж с учетом скидок, возвратов и недостающих или поврежденных запасов. Стоимость проданных товаров рассчитывается немного по-разному, в зависимости от типа бизнеса.

Расчет стоимости проданных товаров

Для розничных операций COGS — это стоимость приобретения запасов для перепродажи.Если вы управляете производственной компанией, COGS равняется прямым затратам, необходимым для производства товара, включая материалы и непосредственный труд. Будьте осторожны, не путайте валовую прибыль с чистой прибылью.

Валовая прибыль — это деньги, доступные до вычета операционных расходов и затрат на финансирование.

Чистая маржа — это сумма, остающаяся после вычитания этих сумм из валовой маржи.

Калькулятор валовой прибыли

Чтобы определить валовую прибыль, вычтите стоимость проданных товаров из чистых продаж.Предположим, ваши чистые продажи за предыдущий год составили 2 миллиона долларов. Стоимость проданных товаров составила 800 000 долларов. Если вычесть 800 000 долларов из 2 миллионов долларов, то валовая прибыль составит 1,2 миллиона долларов.

Выражение прибыли в процентах

Часто бывает полезно выразить валовую прибыль в процентах. Например, если вы хотите сравнить валовую прибыль двух компаний разного размера, процент валовой прибыли является более подходящим и полезным показателем.

Чтобы определить процент валовой прибыли, разделите валовую прибыль на чистые продажи и умножьте результат на 100.В этом примере вы разделите валовую прибыль в размере 1,2 миллиона долларов на чистые продажи в размере 2 миллионов долларов и умножите на 100, чтобы рассчитать процент валовой прибыли. Здесь получается 60 процентов.

Процент валовой прибыли варьируется от отрасли к отрасли. Розничный торговец обычно имеет небольшой процент валовой прибыли, в то время как онлайн-бизнес, продающий загружаемые приложения, может иметь процент валовой прибыли, приближающийся к 100 процентам, поскольку он не продает физические товары, которые необходимо заменять.

Значение валовой прибыли

Валовая прибыль — это величина, которая контролирует бюджет фирмы по той простой причине, что она определяет количество денег, доступных для оплаты административных расходов, расходов на продажи и маркетинг, а также финансовых затрат.Валовая прибыль и процент валовой прибыли вашей компании также могут дать другую полезную информацию.

Например, если процент валовой прибыли выше или ниже, чем у аналогичных фирм, это может указывать на необходимость переоценки вашей структуры ценообразования.

Если рост цен приводит к изменению себестоимости, просмотр соответствующих изменений валовой прибыли поможет вам оценить влияние этих изменений. Наконец, знание валовой прибыли помогает вам решить, сколько вы можете позволить себе вложить в такие вещи, как реклама и маркетинг.

Как рассчитать идеальную валовую прибыль для вашего натурального продукта

Одним из наиболее важных компонентов для прогнозирования успеха в бизнесе является валовая прибыль для вашей линейки продуктов. Валовая прибыль — это разница между затратами, связанными с производством продукта, и чистой ценой, по которой вы продаете продукт своим клиентам. Существует множество вариантов бухгалтерского учета для определения валовой прибыли для ваших продуктов.Для целей этого упражнения мы предпочитаем использовать следующую формулу.

Сначала определите свою себестоимость (COGS). Факторы, влияющие на определение COGS:

- Стоимость ингредиента

- Стоимость упаковки

- Затраты на оплату труда или переупаковку

- Производственные накладные расходы (часть арендной платы, страхования, коммунальных услуг и т. Д.)

- Транспортные расходы / складские расходы до F.O.B. точка

Затем определите чистую выручку от продаж:

Валовые продажи

Минус: Рекламные скидки

Минус: скидки при оплате наличными

Минус: возврат, добыча и т. Д.

= Чистый объем продаж

Затем разделите стоимость товаров на чистые продажи и вычтите частное из единицы, чтобы получить процент валовой прибыли производства:

1 — (COGS) = Процент валовой прибыли производства

(Чистый объем продаж)

Какая прибыль мне нужна для успешной бизнес-модели?

Ответ на этот вопрос зависит от нескольких факторов, таких как категория продукта, в которой вы конкурируете, — насколько она конкурентоспособна, ваши накладные расходы, оборот продукции и т. Д.Однако, вообще говоря, вам нужна валовая прибыль в размере 40 с лишним процентов. Чтобы иметь успешный естественный или специализированный бизнес, ваш бизнес должен генерировать достаточно большую маржу, чтобы покрывать накладные расходы (аренда, страхование, заработная плата, фрахт, НИОКР и т. Д.), А также расходы на маркетинг и продажу, необходимые для создания вашего бренда.

40-процентной маржи едва хватает для покрытия расходов, связанных с построением вашего бизнеса. Если ваш продукт упакован совместно, а ваши офисные расходы минимальны, вы можете получить прибыль от 30% до 35% до тех пор, пока объемы не увеличатся.Распространенное заблуждение мелких производителей: «Моя маржа составляет всего 20–25%, но мои расходы будут снижаться по мере увеличения объема». Затем они строят бизнес-модель на основе нереалистичных сценариев, не допускающих ошибок. Если вы не на 100% уверены, что здоровая и устойчивая прибыль будет в краткосрочной перспективе, вам действительно нужно пересмотреть свою позицию и взглянуть в лицо реальности. Старый трюизм гласит: «Лучше терпеть неудачу быстро, чем терпеть неудачу медленно».

Этот контент взят из полевого руководства Natural Products, шестое издание, Руководства менеджера по продажам, , написанного Бобом Бёрком и Ричем МакКелви.Чтобы узнать больше или приобрести полевое руководство Natural Products Field Manual , посетите веб-сайт Natural Products Consulting Institute.

Калькулятор маржидля расчета процента чистой / валовой прибыли

Как рассчитать размер прибыли — самый распространенный вопрос, который часто задают многие инвесторы. Несомненно, инвесторам всегда нужно исследовать каждый аспект бизнеса; Эти аспекты включают валовую прибыль, чистую прибыль и маржу операционной прибыли.

Что ж, ближе к делу — онлайн-калькулятор добавляет финансовый инструмент, известный как «калькулятор маржи». Да, этот калькулятор нормы прибыли помогает определить валовую прибыль, чистую прибыль и маржу операционной прибыли!

Итак, прежде чем узнать о калькуляторе валовой прибыли, давайте начнем с термина «что такое маржа прибыли».

Что такое маржа прибыли?Маржа прибыли — это сумма, на которую выручка от продаж превышает затраты в бизнесе, которая часто выражается в процентах.Вы можете легко рассчитать размер прибыли, используя простую формулу прибыли.

Кроме того, наш калькулятор нормы прибыли поможет вам рассчитать валовую прибыль по формуле валовой прибыли.

Формула прибыли:

Прибыль = выручка — затраты

Приведенный выше калькулятор использует это уравнение для расчета прибыли, а также помогает раскрыть вопрос о том, как определить размер прибыли!

Итак, альтернативная формула маржи выглядит следующим образом:

Маржа = 100 * ((выручка — затраты)) / выручка

О калькуляторе маржи:Специалисты Calculator-Online предоставили самый точный и продвинутый инструмент, известный как «калькулятор маржи».«Иногда этот онлайн-инструмент называют калькулятором прибыли. Да, этот удобный инструмент поможет вам рассчитать валовую прибыль, маржу чистой прибыли и маржу операционной прибыли на основе выручки и себестоимости продаж. С калькулятором валовой прибыли легко рассчитать процент валовой прибыли!

Как работает наш калькулятор:Что ж, наш калькулятор прибыли учитывает простую формулу коэффициента прибыли для проведения расчетов!

Вам просто нужно придерживаться следующих шагов:

- В приведенном выше калькуляторе валовой прибыли вы видите три поля, которые необходимо заполнить, чтобы получить желаемый результат!

- Прежде всего, вы должны выбрать, что вам нужно рассчитать, из опций «Валовая маржа, Маржа чистой прибыли, Маржа операционной прибыли».”

- Сразу после этого вы должны добавить себестоимость в поле стоимости

- Затем вам нужно добавить выручку в поле выручки

- Наконец, нажмите кнопку «Рассчитать», чтобы получить желаемый результат!

Примечание:

- Когда вы рассчитываете валовую прибыль с помощью простого калькулятора валовой прибыли, вы получаете взамен «маржу, прибыль и наценку».

- Когда вы рассчитываете маржу чистой прибыли с помощью вышеуказанного калькулятора, взамен вы получите только «маржу.”

- Когда вы рассчитываете маржу операционной прибыли с помощью вышеуказанного инструмента, взамен вы получите только «операционную маржу».

Определение валовой прибыли очень простое; считается, что это финансовый коэффициент, который помогает измерять эффективность производства и распределения компании в процессе производства. Иногда это называется маржой валовой прибыли. Имейте в виду, что сам термин «Маржа прибыли» может относиться к любой из указанных марж:

Маржа операционной прибыли

Маржа прибыли до налогообложения

Маржа чистой прибыли

Оптимистические исследования показывают, что эта маржа помогает взвесить стоимость ведения бизнеса с учетом или без учета определенных факторов затрат.

Читайте дальше, чтобы узнать о формуле валовой прибыли!

Формула валовой прибыли:

Формула процента валовой прибыли выглядит следующим образом:

Валовая прибыль = 100 * Прибыль / Выручка (выраженная в процентах)

Как рассчитать валовую прибыль?Он просто рассчитывается как валовая прибыль компании, деленная на общий доход ИЛИ найти валовую прибыль становится легко с помощью нашего расширенного калькулятора валовой прибыли.

Зачем нужен расчет операционной маржи?Согласно оптимистичным исследованиям, расчет валовой прибыли — это эффективный процесс, благодаря которому руководство компании сможет лучше понять ее прибыльность в общем смысле.Но его валовая прибыль не учитывает важные финансовые факторы, такие как административные расходы и расходы на персонал, эти аспекты, которые включаются в расчет операционной маржи.

слов с помощью калькулятора-онлайн:К счастью, вы научились рассчитывать маржу! Если вы являетесь ведущим членом какой-либо компании или придерживаетесь какого-либо бизнеса, то наш усовершенствованный калькулятор маржи — идеальный вариант для измерения финансового состояния вашей компании.Однако нет необходимости запоминать приведенные выше формулы, просто воспользуйтесь указанным выше калькулятором, чтобы получить желаемые результаты — Удачи!

Краткое руководство по валовой марже и рентабельности

«Я действительно не хочу, чтобы у моего бизнеса была более высокая прибыль», — сказал ни один предприниматель.

Для большинства владельцев бизнеса их основная цель — получить как можно больше дохода и со временем увеличить потенциальную прибыль своего бизнеса. Хотя четкое понимание того, сколько денег приносит ваша компания, важно, сами по себе значения доходов не дают достаточно информации, чтобы помочь вам оценить здоровье и потенциал роста вашего малого бизнеса.

Что такое размер прибыли?

Чтобы получить четкое представление о прибылях и убытках вашей компании, важная точка данных — это маржа прибыли. Маржа прибыли показывает, какой процент чистой прибыли вашей компании приходится на продажи. Поскольку эта цифра также влияет на ваши бизнес-расходы, она показывает, насколько хорошо ваша компания может управлять расходами по сравнению с продажами.

Используйте следующую формулу для расчета нормы прибыли вашего бизнеса.

Формула прибыли

Чтобы рассчитать размер прибыли, просто разделите чистую прибыль на чистую выручку.

Давайте разберем переменные этого уравнения дальше.

- Чистая прибыль — Чтобы найти чистую прибыль, вычтите общие расходы из общей выручки.

- Чистые продажи — Расчет чистых продаж путем вычитания общих доходов или возвратов из общих продаж.

Все числа, необходимые для расчета этих значений, можно найти в балансе вашей компании. Вот пример.

Предприниматель, занимающийся бутиками выпечки и продающий специальное печенье, за год заработал 100 000 долларов валовой выручки.Компания вернула 5000 долларов, в результате чего их чистая выручка за год составила 95000 долларов. В том же году у компании было 70 000 долларов расходов, в результате чего чистая прибыль составила 30 000 долларов.

Используя эти значения, вот как мы рассчитываем норму прибыли для бутиковой хлебопекарной компании:

Маржа прибыли = 30 000 долларов США / 95 000 долларов США x 100 = 31,5%

Рассчитанная нами маржа прибыли говорит нам, что бизнесу по выпечке бутиков удалось преобразовать 31,5% продаж в прибыль. Хотя это довольно простой пример, значения нормы прибыли и сложность могут варьироваться в зависимости от компании, поскольку затраты могут сильно различаться.

Важно отметить, что не существует единого числа норм прибыли, которое отделяет хорошую норму прибыли от плохой. На самом деле, насколько высока рентабельность вашей компании, во многом зависит от вашей отрасли.

В 2019 году коммерческие лизинговые компании имели одни из самых высоких заявленных показателей рентабельности — в среднем почти 50%. С другой стороны, производственные компании имели среднюю рентабельность всего 10%. Вероятно, это связано с более высокими затратами на материалы и рабочую силу по сравнению с коммерческим лизингом, который, как правило, имеет более низкие эксплуатационные расходы.Пытаясь оценить, насколько хорошо ваша компания работает на основе размера прибыли, обратите внимание на среднюю норму прибыли для вашей отрасли.

Кроме того, зрелость вашего бизнеса также играет роль. Для новых и масштабных компаний затраты, как правило, выше, что может привести к более низкой рентабельности по сравнению с более устоявшимися компаниями.

Теперь, когда мы понимаем основы расчета рентабельности компании, давайте обсудим другие расчеты, которые могут быть полезны для определения рентабельности малого бизнеса: валовая рентабельность и рентабельность чистой прибыли.

Что такое валовая прибыль?

Этот вариант уравнения рентабельности рассчитывает, какую прибыль имеет ваша компания после учета стоимости проданных товаров.

Себестоимость проданной продукции включает прямые расходы, связанные с производством и продажей продукции вашей компании. В эту стоимость не включены внереализационные расходы.

Формула валовой прибыли

Чтобы найти валовую прибыль, вычтите стоимость проданных товаров из общей выручки и разделите полученное значение на общую выручку.

Вот как выглядит это уравнение:

Теперь давайте применим это к примеру. Предположим, ваша компания заработала в этом году 2 000 000 долларов дохода. Общие затраты, связанные с вашим продуктом, составили 650 000 долларов в год. Вот как можно рассчитать валовую прибыль:

Валовая маржа = (2000000 — 650 000 долларов) / 2000000 долларов = 67,5%

В идеале валовая прибыль вашей компании должна быть достаточно высокой, чтобы покрывать ваши операционные расходы, позволяя оставлять некоторую прибыль.Любые дополнительные средства можно использовать для других расходов, таких как выплата дивидендов или маркетинговое обеспечение.

Это значение также может быть полезно для расчета нормы прибыли по конкретному продукту или предложению, а не для определения маржи для компании в целом. Чтобы рассчитать валовую прибыль по конкретному продукту, используйте выручку, полученную от продажи продукта, и затраты, связанные с производством продукта.

Что такое маржа чистой прибыли?

Маржа чистой прибыли позволяет рассчитать, какая часть вашего общего дохода составляет прибыль.Вместо того, чтобы учитывать только прямые затраты на создание и продажу такого продукта, как маржа валовой прибыли, маржа чистой прибыли учитывает все расходы.

Формула чистой прибыли

Для расчета чистой прибыли вычтите общие расходы из общего дохода и разделите полученное значение на общий доход.

Вот как выглядит уравнение для чистой прибыли:

Давайте рассмотрим это на примере. Если доход вашего бизнеса составляет 2 миллиона долларов, а общие расходы — 1 500 000 долларов, вы можете рассчитать маржу чистой прибыли как:

Маржа чистой прибыли = (2000000 — 1500000 долларов) / 2000000 долларов = 25%

Ожидается, что для многих предприятий чистая прибыль будет ниже, чем валовая прибыль.Это связано с добавлением внереализационных расходов. Если вы обнаружите, что ваша чистая прибыль ниже, чем вы хотели бы, или ниже той, которая необходима для здоровья вашего бизнеса, вы можете найти способы сократить свои расходы — это легче контролировать, чем пытаться резко увеличить выручку. в короткие сроки.

Валовая маржа и маржа прибыли

Теперь, когда мы понимаем, что такое валовая прибыль и маржа прибыли, давайте обсудим сходства и различия между ними.

Как валовая прибыль, так и маржа прибыли дают ценную информацию о финансовом состоянии бизнеса. Эти значения измеряют, насколько эффективно компания в настоящее время получает прибыль на основе проданных товаров и услуг. Разница между ними заключается в факторах, используемых для определения прибыльности.

Валовая прибыль показывает, насколько прибыльна компания сверх того, сколько она тратит на создание и продажу своей продукции. Маржа прибыли показывает, сколько компания зарабатывает от каждой продажи.

Понимание того и другого важно для получения всестороннего представления о финансовых показателях вашей компании, и они являются полезными точками данных для определения как краткосрочных, так и долгосрочных финансовых стратегий.

Прочтите этот пост, чтобы узнать об основах бухгалтерского учета, чтобы лучше понять финансовое состояние вашей компании.

что это такое, формулы и некоторые примеры

Валовая прибыль — это коэффициент, который измеряет прибыльность вашей компании.

Представляет собой процент от общего дохода от продаж, который остается у вашей компании после понесения прямых затрат, связанных с производством проданных товаров и услуг.

Чем выше маржа, тем больше ваша компания может удерживать на каждый евро продаж для покрытия других расходов и обязательств.

Его можно рассчитать следующими способами:

Чем отличаются маржа прибыли и валовая прибыль?

Их часто путают, но в итоге это две совершенно разные метрики.

Маржа прибыли — это деньги, полученные от продажи за вычетом прямых затрат на продажу, а валовая прибыль — это прибыль, выраженная в процентах от продаж.

Однако некоторые компании предпочитают использовать этот расчет и выражать его в евро или в процентах.

Пример:

Если ваш объем продаж составляет 100 евро, но затраты на сырье и рабочую силу составляют 40 евро, вы получаете прибыль в размере 60 евро и валовую прибыль в размере 60% или 60 евро.

В отчете о прибылях и убытках у вас будет много других расходов ниже валовой прибыли , например, операционные расходы, проценты, налоги.

Таким образом, этот показатель не дает полной картины вашей прибыли; просто посмотрите, сколько денег осталось после прямых затрат на продажу.

Другой пример:

У вас есть бизнес по приготовлению еды на дому, и вы отправляете повара поработать на дом на пару часов.

Вы планируете взимать 50 евро, но заплатите своему повару 20 евро, а кухонные принадлежности стоят 4 евро.

Ваши прямые затраты составляют 24 евро из 50, что дает 26 евро прибыли. Ваша валовая прибыль составляет 52% (или 26 евро).

Прямые затраты включают:

- Стоимость оплаты повара

- Распроданные кухонные принадлежности.

Прямые затраты, не включенные:

- Стоимость оплаты за каждый ответ на звонок.

- Стоимость рекламы.

- Стоимость любых инструментов, которые можно использовать повторно.

Валовая прибыль в размере 26 евро (52%) необходима для оплаты вашего оборудования, рекламы и других необходимых расходов.

Следовательно, ни одна компания, даже некоммерческая, не может позволить себе иметь 0 в этой метрике , , иначе они обанкротятся.

Два способа достижения валовой прибыли

Что ж, мы говорили ранее о том, что чем выше маржа, тем больше ваша компания удерживает на каждом евро в продажах, чтобы покрыть другие расходы, которые у вас есть.

Более того, валовая прибыль может быть достигнута двумя способами:

Первый — купить недорогой инвентарь.

Если вы получаете большую скидку при покупке продукта у производителя или оптовика, ваша валовая прибыль будет выше, потому что ваши затраты будут ниже.

Второй способ — получить сырье по высокой цене.

Очевидно, что это должно быть сделано на конкурентной основе, иначе продукты будут слишком дорогими и покупатели будут покупать их где-то еще.

Понятно, что если ваша компания имеет высокую норму валовой прибыли , у нее будет больше денег для оплаты операционных расходов, таких как зарплата, коммунальные услуги и аренда.

Поскольку этот индекс измеряет прибыль от продаж, он также измеряет процент продаж, который можно использовать для финансирования других частей бизнеса.

Знаете ли вы, что CRM может помочь вам рассчитать валовую прибыль?

Да, потому что это поможет вам создавать отчеты, в которых вы можете анализировать эффективность и окупаемость каждого из ваших действий.

Кроме того, вы можете очень четко связывать и делиться информацией с вашими рекламными роликами.

Попробуйте прямо сейчас!

Попробуйте Efficy CRM

Самая полная CRM

ПОПРОБОВАТЬ БЕСПЛАТНО

Подробнее:

Советы по расчету валовой прибыли

Игнорируйте свой финансовый отчет, , и вы фактически проигнорируете здоровье своей компании. Хороший менеджер должен уметь ловко использовать валовую прибыль, чтобы понимать, какие области компании работают хорошо, а какие нуждаются в улучшении. Но без твердого знания всех факторов, которые входят в простой расчет, само число может оказаться бесполезным.

Вычислить валовую прибыль довольно просто — это валовая прибыль, деленная на общую выручку. Просто, правда? В этом руководстве будет рассмотрено, что на самом деле означает число для бизнеса и как его можно использовать для принятия правильных решений для вашей компании.

Расчет валовой прибыли: почему это просто, но важно

Валовая прибыль — это в основном сумма, которую вы зарабатываете на проданную единицу продукции, — говорит Акира Хираи, основатель и генеральный директор Cayenne Consulting, фирмы из Феникса, которая помогает предпринимателям. разрабатывать бизнес-планы и финансовые прогнозы.Например, если вы продаете свой продукт за 10 долларов, а его производство обходится вам в 6 долларов, вы получили валовую прибыль в размере 4 долларов. Таким образом, ваша маржа составляет 40 процентов. Также важно помнить, что, говоря о валовой прибыли, вы учитываете только переменные, а не постоянные затраты.

Расчет действительно пригодится, когда вы пытаетесь определить точку безубыточности или сумму, которую вы должны взимать, чтобы получить прибыль. Хираи предлагает следующий пример: «Предположим, ваши постоянные затраты составляют 400 000 долларов в год.Если ваша валовая прибыль составляет 40 долларов за проданную единицу, вам необходимо продать 10 000 единиц, прежде чем вы окунетесь в безубыточность. Если вы можете найти более дешевых поставщиков (или продать по более высокой цене), так что ваша валовая прибыль увеличится до 50 долларов за единицу, тогда вам нужно продать только 8000 единиц, прежде чем вы достигнете безубыточности ».

Еще одно важное использование валовой прибыли — это сравнительный анализ По словам Хираи, если ваша валовая прибыль выше, чем у конкурентов, это означает, что вы либо умеете продавать по более высокой цене, либо у вас лучшая структура затрат.Он говорит: «С другой стороны, если ваша валовая прибыль ниже, вам нужно найти возможности для улучшения».

Увеличение прибыли должно быть целью любой компании. «Прибыль — это« двигатель, который оплачивает и управляет вашим бизнесом », — говорит Джо Найт, соавтор Financial Intelligence и владелец Business Literacy Institute. «Каждый бизнес хочет получить как можно больше валовой прибыли, потому что это топливо, которое питает и управляет производством».

Dig Deeper : Как защитить свою маржу во время спада

Расчет валовой прибыли: определение эффективности компании

Расчет валовой прибыли — это чистые продажи — себестоимость проданных товаров или COGS .Поэтому, думая о валовой прибыли, очень важно смотреть на затраты, чтобы понять эффективность компании. «Понимая компоненты COGS и средний отраслевой показатель для компании, мы можем получить раннее представление об эффективности и потенциальной прибыльности бизнеса», — говорит Пабло Бонжур, основатель и генеральный директор компании SMG Business Plan, базирующейся в Кэти. , Техас, предлагающая предпринимателям помощь в написании бизнес-планов.

В случае, если валовая прибыль указывает менеджеру, что компания должна быть более эффективной, затраты должны быть первым элементом, который необходимо оценить, чтобы увеличить маржу прибыли.«Можно надеяться, что компания нашла способ снизить свои издержки производства, например, закупив оптом, заключив контракт с поставщиком, желающим заключить сделку, подписав долгосрочный контракт по более низкой стоимости единицы продукции и т. Д.», — говорит Бонжур. «Если это так, мы можем сказать, что у компании есть возможность быть более эффективным производителем в своем операционном сегменте».

Dig Deeper: 7 умных способов сократить ваш бюджет

Расчет валовой прибыли: поиск оптимального места в отрасли

Ключевым моментом является оставаться в курсе средних показателей отрасли и тенденций.Та же самая идея применима к марже валовой прибыли: попытайтесь найти маржу валовой прибыли конкурентов и исходя из этого ставьте цели. Частные компании могут неохотно публиковать данные о своих расходах, но их цены всегда доступны и могут использоваться, чтобы дать вам представление о том, где должна находиться ваша валовая прибыль.

Например, цифровые товары могут иметь очень высокую валовую прибыль, — говорит Хираи. Это потому, что «вы не доставляете клиенту ничего физического», — говорит он. «Сюда входят загружаемые книги, музыка и программное обеспечение.«

В качестве альтернативы компании, продающие дорогие товары на высококонкурентных рынках, таких как автомобили, как правило, имеют довольно низкую валовую прибыль, — говорит Акира. Крупные объемы продаж в низкорентабельных отраслях также имеют фундаментальное значение для успеха.

Например, такие компании, как Walmart. и Target имеют маржу значительно ниже 5 процентов, говорит Найт. Они зарабатывают на объемах и не имеют большого риска.

Dig Deeper: Действительно ли вы можете позволить себе следующие большие расходы?

Расчет вашей валовой прибыли: когда цифры внезапно меняются

Отчетность о расходах компании может быть источником бухгалтерского мошенничества, поэтому важно учитывать любые существенные изменения валовой прибыли компании.

«Если валовая прибыль компании резко меняется от квартала к кварталу или из года в год, необходимо проанализировать сноски и методы бухгалтерского учета, используемые для каждого компонента COGS», — говорит Бонжур. «Проницательный рецензент. должен быть в состоянии определить причину. Если нет убедительного объяснения, виновным может быть мошенничество ».

Очевидно, что любое непредвиденное изменение валовой прибыли следует расследовать, даже если есть вполне логическая причина.« Существует много законных причин, по которым валовая прибыль может измениться с течением времени. , — отмечает Хираи.«Усиление конкуренции, изменения в нормативно-правовой базе, новые поставщики или нестабильность цен на сырьевые товары — это лишь некоторые из них. Будьте любопытными и бдительными и постарайтесь понять, почему ваша фирма работает именно так».

Dig Deeper: Как защитить свой бизнес от мошенничества

Расчет валовой прибыли: повышение прибыли

Важнейшей причиной использования валовой прибыли является то, что она показывает, сколько денег у вас Компания генерирует из вашего продукта или ваших услуг, которые вы можете использовать для оплаты своей работы.Вы всегда хотите увеличивать свою валовую прибыль, что может быть достигнуто одним из двух способов: увеличить прибыль или уменьшить затраты.

«Вы можете увеличить чистую прибыль несколькими способами — увеличив цены, уменьшив скидки, предлагаемые вашим отделом продаж, или уменьшив возврат и безнадежные долги», — говорит Хираи. «И вы можете снизить себестоимость продаж, используя более дешевых поставщиков (возможно, заказывая в больших количествах) или повышая эффективность производства. Некоторые компании увеличивают валовую прибыль, уменьшая размер продукта без снижения цены.«

Хотя достижение более высокой валовой прибыли для вашей компании всегда хорошо, валовая прибыль — это только один из многих показателей, который указывает на общее финансовое состояние фирмы». Истинный успех приходит, когда многие вещи работают одновременно время, — говорит Акира. Счастливые клиенты, счастливые сотрудники, хорошие темпы роста, хорошие коэффициенты ликвидности, хорошие показатели долга, хороший уровень операционных расходов и многое другое. Валовая прибыль — лишь один из инструментов вашего финансового менеджмента ».

Dig Deeper: Валовая прибыль — недооцененный показатель

Расчет наценки по сравнению с маржой | Sonovate

Наценка и маржа: это не одно и то же.Вы можете подумать, что я констатирую здесь очевидное, однако часто возникает некоторая путаница в том, что они собой представляют.

Компании могут совершить ошибку, используя наценку для расчета своей продажной цены и сделав предположение, что их наценка также является их валовой прибылью. Это не так.

Для кадрового бизнеса важно четко понимать, что они собой представляют. На размещение кандидата уходит много усилий, поэтому важно убедиться, что вы правильно рассчитываете свою прибыль.Знание того, как применять наценку и маржу к вашему кадровому бизнесу, также может увеличить вашу прибыль.

Чтобы помочь вам, мы собрали это руководство по сравнению и поделились выигрышными формулами того, как рассчитать и то, и другое.

Наценка против маржи: что это такое?

Прежде чем мы перейдем к подробному рассмотрению того, как рассчитать вашу наценку и маржу, нам необходимо уточнить, что они собой представляют и чем они отличаются.

Что такое маржа?Ваша маржа — это разница между вашей продажной ценой и деньгами, которые вы должны потратить на создание своего продукта.Маржа рассчитывается как процент от вашей продажной цены.

Что касается найма, деньги, которые вы должны потратить, могут включать в себя любое из следующего:

- Затраты на рекламу роли

- Заработная плата вашего сотрудника

- Счета за телефон

- Транспортные расходы на посещение клиента

- Суточные для встреч с клиентами

Ваша наценка — это когда вы создаете продукт по одной цене, а затем продаете его по более высокой цене.Маркировка ваших продуктов означает, что вы можете получать прибыль от своих продуктов. Ваша наценка — это разница в стоимости между вашей продажной ценой и суммой, которую вы потратили на производство вашего продукта.

Наценкаобычно выражается в процентах, что полезно, поскольку вы можете быть уверены, что ваш кадровый бизнес создает пропорциональную сумму денег для каждого из ваших продуктов, независимо от того, увеличиваются или уменьшаются ваши затраты. По мере роста вашего бизнеса ваши наценки будут пропорционально увеличиваться.

Наценка против маржи: чем они отличаются?

Маржа и наценка — это две разные точки зрения на взаимосвязь между ценой и стоимостью (подобно тому, как чашка наполовину полна или наполовину пуста).

Как упоминалось ранее, маржа — это разница между вашей продажной стоимостью и суммой, которую вы потратили на производство продукта, а наценка — это разница между вашей продажной ценой и вашей прибылью.

Есть преимущества для обоих:

- Наценка гарантирует, что вы получаете доход каждый раз, когда совершаете продажу. Маржа