Антиинфляционная политика государства | Биржевой навигатор

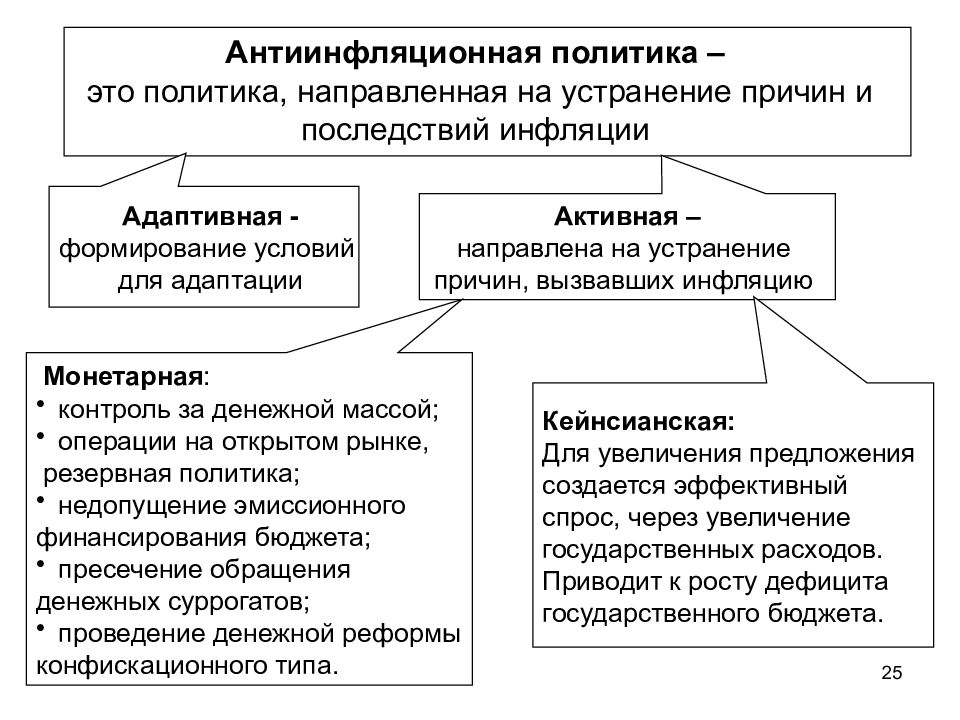

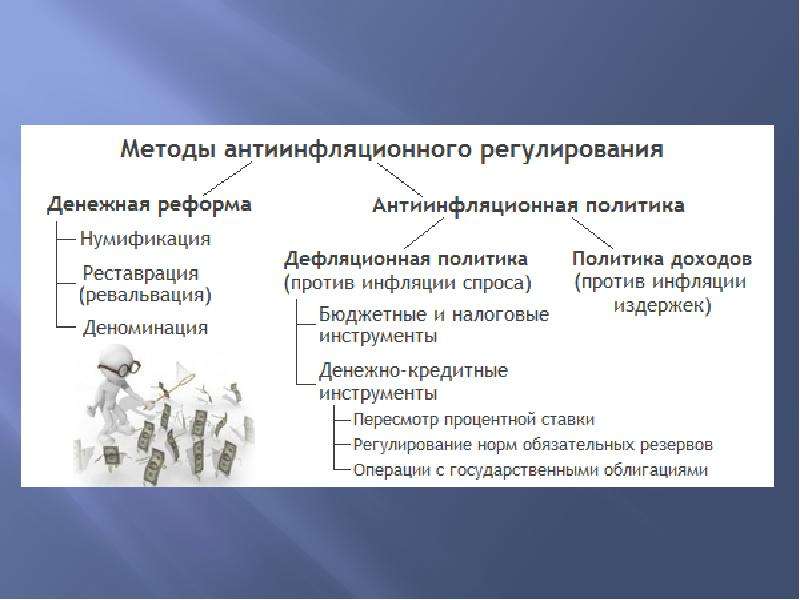

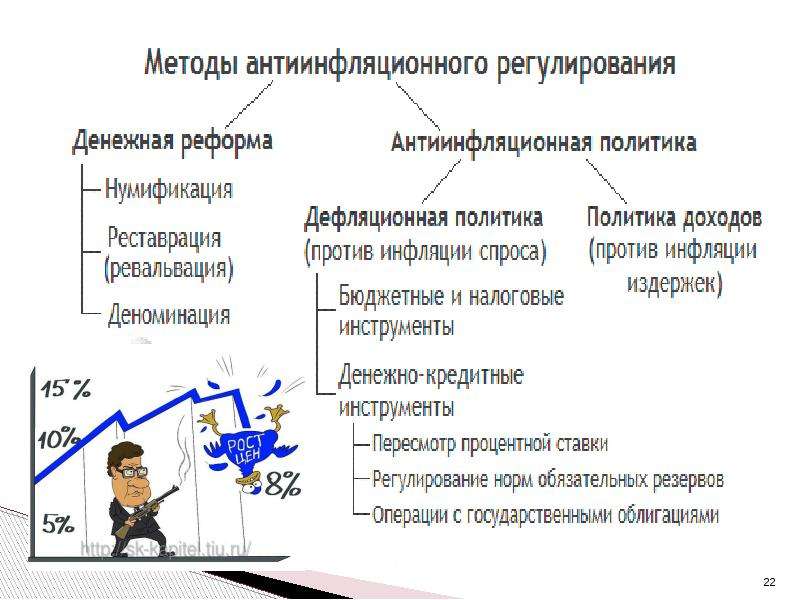

Антиинфляционная политика это составная часть комплекса мероприятий, применяемых властями при возникновении инфляционных процессов (см. схему). Денежные реформы реализуются в случае гиперинфляции, о них подробно было изложено в части 1.

Антиинфляционная политика используется при галопирующей, а также умеренной инфляции и может быть двух типов: дефляционная тактика, направленная против инфляции спроса и стратегия доходов, используемая для регулирования инфляции издержек.

1. Дефляционная политика – это метод ограничения денежного спроса с помощью бюджетных, налоговых и денежно-кредитных инструментов

1.1. Бюджетные и налоговые способы

Для преодоления дефицита бюджета убавляются расходы в первую очередь непроизводительного характера (т.е. социальные расходы). Для ограничения величины обращающихся денег повышаются ставки прямых налогов.

Таким образом, денежная масса временно перераспределяется из обращения в бюджет, но в итоге государство все равно высвобождает привлеченные суммы обратно через финансирование своих расходов.

1.2. Денежно-кредитные меры, проводимые Центральным Банком

1.2.1. Повышение ключевой ставки %

В целях ограничения объемов банковского кредитования и денежной массы в обороте, время от времени повышается ставка ЦБ, тем самым корректируются процентные ставки по всем транзакциям банка. Некоторым коммерческим структурам дорогой кредит ЦБ становится не по карману.

Таким образом, чем меньше число получателей займов из ЦБ, тем ниже скорость увеличения денег в обращении. Столкнувшись с повышением процента по кредиту Центрального Банка, коммерческие банки стремятся перенаправить его на своих клиентов.

Однако этот метод вызывает негативные реакции в сфере производства – чем дороже кредитные ресурсы, тем слабее восприимчивость к инвестированию и тем медленнее развивается экономика. Поднимая процентную ставку ЦБ может вместе с инфляцией задушить инвестиционный процесс.

1.2.2. Воздействие на норму обязательного резервирования

Помимо прочего ЦБ осуществляет контроль над ресурсами коммерческих банков при помощи границ обязательных резервов. В соответствии с нормой безусловного резервирования рассчитывается сумма денег, которую банк не может давать в кредит, а обязан некоторое время держать на собственном счете в ЦБ. В периоды инфляционной опасности ЦБ будет наращивать норму таких резервов.

В соответствии с нормой безусловного резервирования рассчитывается сумма денег, которую банк не может давать в кредит, а обязан некоторое время держать на собственном счете в ЦБ. В периоды инфляционной опасности ЦБ будет наращивать норму таких резервов.

При длительном использовании высокой нормы безусловных резервов утрачивает экономическое значение эмиссия денег – чем дольше применяется данная антиинфляционная политика, тем больше становится объем ресурсов коммерческих структур, зарезервированных в ЦБ, а значит, меньше смысла выпускать в обращение новые деньги, т.к. ЦБ может увеличить денежную массу, просто уменьшив норму резервирования.

1.2.3. Операции с ценными бумагами государственного уровня

ЦБ находится в постоянном контакте с правительством и поэтому располагает портфелем ценных бумаг государственного значения (т.е. облигаций). В целях уменьшения количества обращающихся денег ЦБ начинает продавать такие бумаги, в результате чего поступившие от продажи денежные средства немедленно уходят из обращения.

Антиинфляционная политика в рамках дефляционного регулирования, как правило, замедляет экономический рост и может вызвать кризисные явления.

2. Антиинфляционная политика доходов

Подразумевает одновременное контролирование цен и зарплаты путем их абсолютного замораживания, или утверждения определенных пределов роста. Такая антиинфляционная политика предполагает весьма ограниченный результат, который заключается в следующем:

- Замораживание цен отрицательно влияет на развитие соответствующих отраслей;

- Торможение ценового роста вызывает дефицит определенных товаров;

- Рост цен удерживается только на определенное время, а с отменой ограничения рост цен ускоряется.

Переплетение многочисленных факторов, которые вызывают инфляцию, делает этот процесс практически необратимым, однако антиинфляционная политика и координация методов регулирования таких явлений позволяет ликвидировать наиболее критические формы проявления инфляции.

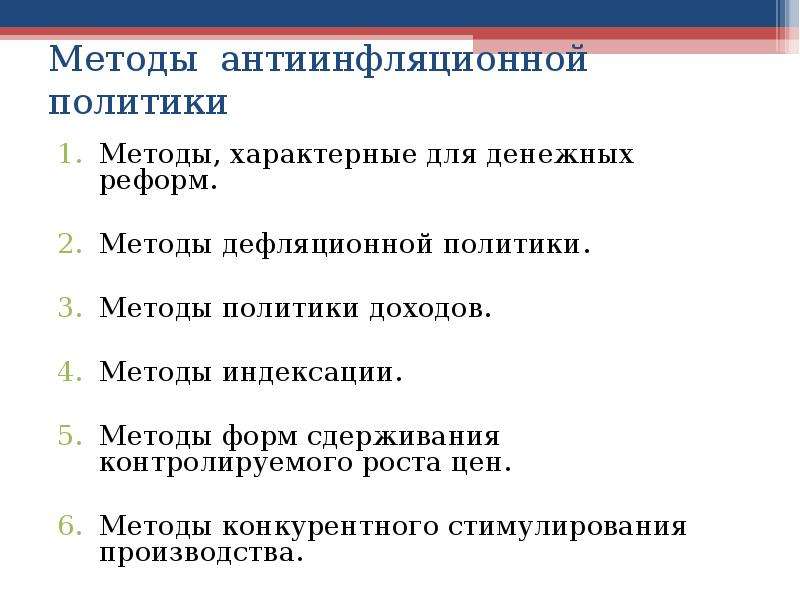

Инструменты и методы антиинфляционной политики

Страница 3 из 11

Инфляция негативно влияет на все стороны жизни общества. Она обесценивает результаты труда, сбережения домохозяйств и фирм, снижая покупательную способность денег, препятствует долгосрочным инвестициям и замедляет, если не ставит под угрозу экономический рост. Высокая инфляция опасна разрушениями денежной системы, оттоками капитала, усложнением финансирования госбюджета. Инфляция делает менее рентабельными доходы населения, занятого в бюджетной или иной сфере, является мощнейшим средством перераспределения национального богатства от бедных к богатым, усиливая тем самым расслоение общества. Это явление подрывает социальную и политическую стабильность общества, снижает уровень жизни населения и настраивает людей против правительства, допустившего развития ценовых потрясений [9-c. 650].

Таким образом, инфляция представляет собой сложную, всеобъемлющую проблему, принявшую в последнее время хронический характер.

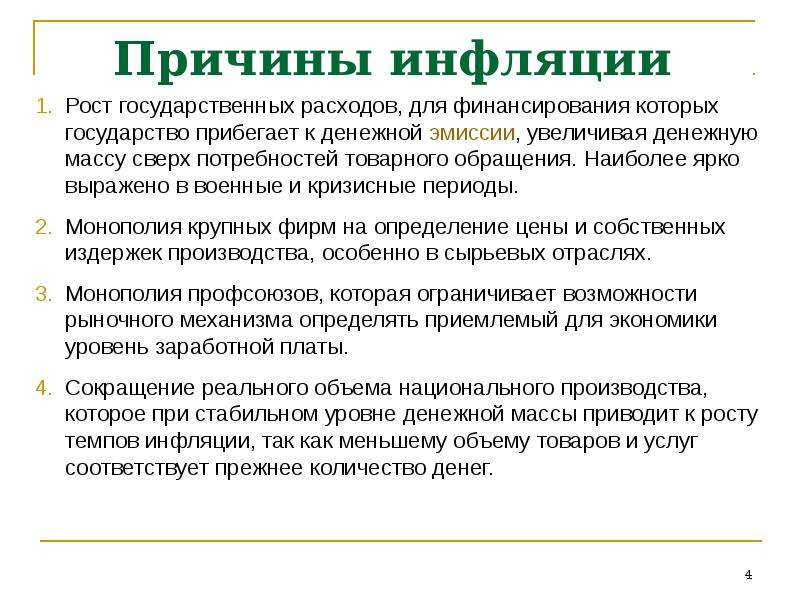

1.2. Причины возникновения инфляции.

Глобальными причинами инфляции являются несоответствие между денежной и товарной массой и увеличение производственных издержек. Причины, приводящие к росту цен, можно разделить на две большие группы: обуславливающие инфляцию спроса и издержек.

При первой увеличивается количество денег в обращении, повышается спрос, в результате чего растут цены. Фактором может быть, например, «сбрасывание» средств, при котором потребители покупают больше, чем им нужно, в ожидании поднятия цен. Однако получается, что они сами и «срывают» лавину обесценения национальной валюты. Чрезмерное кредитование так же вызывает инфляцию спроса, потому как приводит к увеличению денежной массы. Причиной является иногда покрытие дефицита госбюджета за счет эмиссии.

Инфляция издержек связана с ростом цен на конечную продукцию, вызванным увеличением стоимости производства. Соответственно, к подпитывающим факторам можно отнести повышение заработной платы работникам. Зачастую производство дорожает из-за роста цен не только на сырье, но и на дополнительные расходы вроде оплаты электроэнергии и страхования. При снижении производительности труда увеличиваются временные затраты на единицу продукции, а, следовательно, себестоимость производства. В такой ситуации предприниматели вынуждены сократить реальную прибыль и уменьшить выпуск. Вследствие этого снижается предложение, и цены растут [8-c. 17].

Зачастую производство дорожает из-за роста цен не только на сырье, но и на дополнительные расходы вроде оплаты электроэнергии и страхования. При снижении производительности труда увеличиваются временные затраты на единицу продукции, а, следовательно, себестоимость производства. В такой ситуации предприниматели вынуждены сократить реальную прибыль и уменьшить выпуск. Вследствие этого снижается предложение, и цены растут [8-c. 17].

Можно сделать такой вывод: дисбаланс на товарном и денежном рынке, а также рост издержек производства являются основными причинами возникновения инфляции.

1.3. Основные антиинфляционные инструменты.

Антиинфляционные инструменты включают в себя различные подходы к управлению инфляцией, уменьшению издержек и преодолению продолжительного экономического спада. Такие модели и способы отличаются друг от друга различной эффективностью в той или иной ситуации и активно используются многими странами мира. Антиинфляционная политика представляет собой совокупность мер, принимаемых государством для уменьшения инфляционного роста.

Основные методы антиинфляционного управления можно разделить на дефляционную и политику доходов. В понятие дефляции входят различные кредитно-денежные, налоговые и бюджетные средства. Суть последних заключена в попытке ограничить денежную массу путем отягощения налогового бремени, а также преодолеть дефицит бюджета, сократив расходы на трансфертные выплаты. К денежно-кредитным инструментам относятся маневры с процентной ставкой, регулирование нормы обязательных банковских резервов и операции с ценными бумагами на государственном уровне [6-c. 24].

Антиинфляционная политика государства — Энциклопедия по экономике

В-третьих, антиинфляционная политика государства, направленная на ограничение средств для развития перспективных отраслей, фундаментальных и важнейших прикладных научных исследований. [c.72]Особенности российской инфляции должны определить и специфический подход к решению этой проблемы. Для стабилизации денежной системы и осуществления эффективной антиинфляционной политики государству необходимы

[c.55]

Для стабилизации денежной системы и осуществления эффективной антиинфляционной политики государству необходимы

[c.55]

Тема 35. Инфляция и антиинфляционная политика государства. [c.13]

Цел ью-антиинфляционной политики государства должно быть наибольшее ограничение действия факторов, вызывающих нестабильность денежного обращения на стороне и денежного предложения и спроса. Иначе говоря, сделать инфляцию управляемой, а ее уровень — умеренным. [c.190]

В 70—80-х годах в западных странах начался процесс частичной приватизации государственной собственности. Были снижены налоги на прибыль и расширены возможности для развития капиталистического предпринимательства. Усилена антиинфляционная политика государства. В 90-х годах стало совершенно очевидно, что роль государства нельзя сводить только к непосредственному участию в экономическом росте (как это было на практике в новом курсе американского президента Ф. Рузвельта). Государство должно быть гарантом (поручителем) основ законности политической и экономической стабильности общества социального обеспечения и образования защиты окружающей среды.

Стоимость денег. Инфляция сущность и формы проявления. Теории инфляции. Характеристика инфляции. Методы исчисления инфляции. Причины и социально-экономические последствия инфляции. Особенности инфляционного процесса в России 90-х годов. Антиинфляционная политика государства антиинфляционная стратегия и тактика. Виды денежных реформ. [c.15]

Антиинфляционная политика государства. [c.56]

Каковы основные направления антиинфляционной политики государства [c.158]

Изложение данного вопроса целесообразно начать с рассмотрения основных причин инфляции и ее сущности, далее желательно охарактеризовать главные методы антиинфляционной политики государства и в завершение можно остановиться на издержках сдерживания инфляции. [c.78]

Как показывает мировая практика, бороться можно только с открытой инфляцией, подавленная инфляция регулированию не подлежит. Поэтому первоочередная задача антиинфляционной политики государства состоит в переключении подавленной инфляции на открытый ее тип. [c.184]

[c.184]

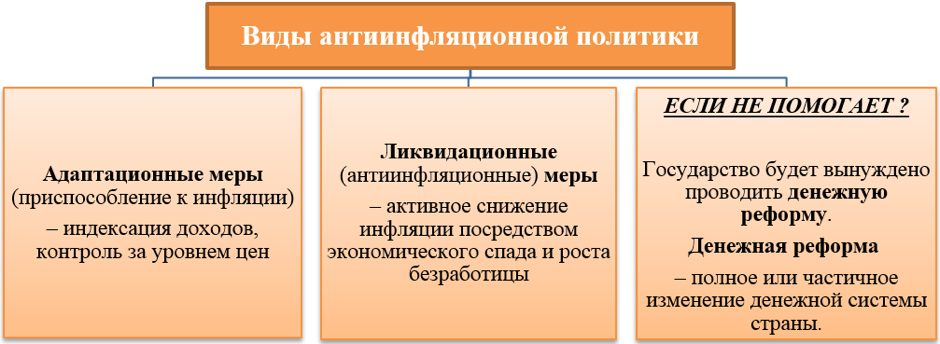

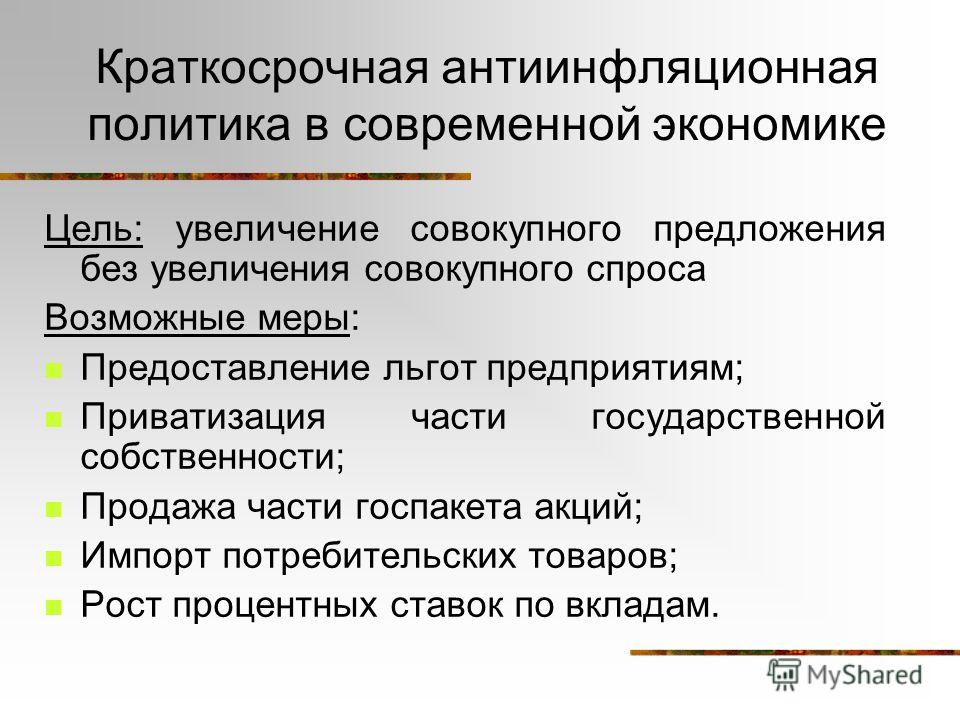

Антиинфляционную политику государства можно условно подразделить на две части на стратегию и на тактику. Стратегия предусматривает соединение целей и методов борьбы с инфляцией на длительную перспективу, а тактика — в краткосрочном периоде. [c.184]

ДРУГИМ неотъемлемым компонентом стратегической антиинфляционной политики государства является долгосрочная денежная политика, отличительная особенность которой — введение жестких лимитов на ежегодные приросты денежной массы. Этот показатель складывается из долгосрочного темпа роста реального производства и такого уровня инфляции, который правительство считает приемлемым и обязуется его контролировать. Поступая так, государство налаживает снабжение экономики минимально необходимым количеством денег, превращает их в своего рода смазочный материал, основное назначение которого состоит в обеспечении поступательного развития рыночной системы. [c.185]

ТРЕТЬЯ задача антиинфляционной политики государства — сокращение бюджетного дефицита с перспективой его полной ликвидации. К решению этой задачи можно двигаться двумя путями -увеличивая доходы и уменьшая расходы государства.

[c.185]

К решению этой задачи можно двигаться двумя путями -увеличивая доходы и уменьшая расходы государства.

[c.185]

Таковы основные направления антиинфляционной политики государства, рассчитанные на длительную перспективу. [c.186]

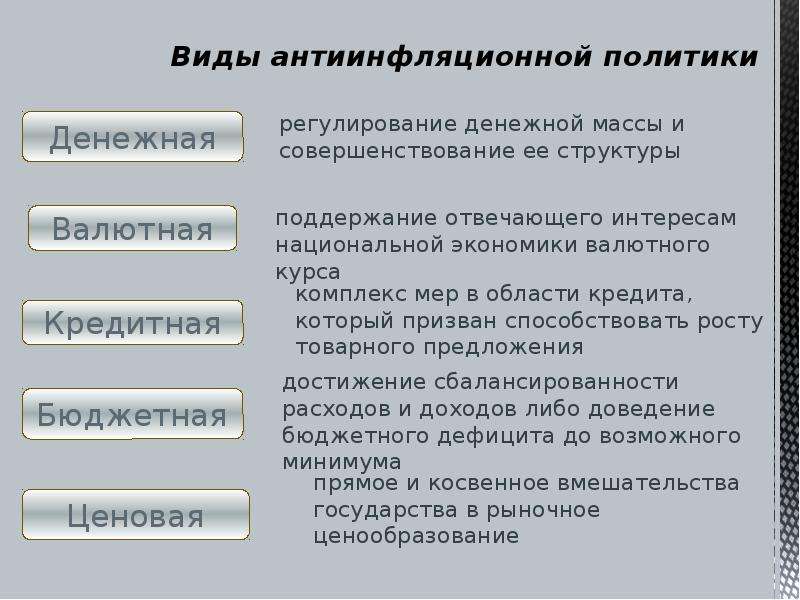

Правильно применяемые долгосрочные и краткосрочные методы воздействия на инфляцию приносят желаемые результаты. Однако следует заметить, что антиинфляционная политика государства не ограничивается лишь монетарной политикой. Она включает также фискальную, внешнеторговую и валютную политику. [c.186]

Становится все более очевидным, что инфляция имеет воспроизводственную природу, а не является феноменом, присущим лишь денежному рынку. Современная инфляция имеет сложную структуру и иерархию причинно-следственных связей. Особенно остро стоят вопросы исследования российской инфляции, которая имеет как монетарную, так и немонетарную природу. Очевидно, что без глубокого осмысления сущности, факторов, причин и механизмов, а также социально-экономических последствий инфляции объективно невозможно выработать и осуществить научно обоснованную антиинфляционную политику государства. [c.525]

[c.525]

ОБЪЕКТИВНАЯ НЕОБХОДИМОСТЬ АНТИИНФЛЯЦИОННОЙ ПОЛИТИКИ ГОСУДАРСТВА [c.536]

Глава 28. Инфляция и безработица. Антиинфляционная политика государства [c.544]

Раскройте содержание краткосрочных мер антиинфляционной политики государства. [c.561]

Последствия инфляции и антиинфляционная политика. Инфляционный налог. Сеньораж. Социальные и экономические последствия ожидаемой и непредвиденной инфляции при полной и неполной адаптации экономики к инфляционным процессам. Условия стабилизации денежного обращения. Антиинфляционная политика государства. [c.158]

Государственное регулирование макроэкономических пропорций. Политика регулирования занятости. Антиинфляционная политика государства. Антициклическая политика. Государственная политика стимулирования экономического роста и прогрессивных структурных сдвигов в экономике. Государственное программирование экономики. Особенности макроэкономической политики государства в переходный период.

[c. 158]

158]

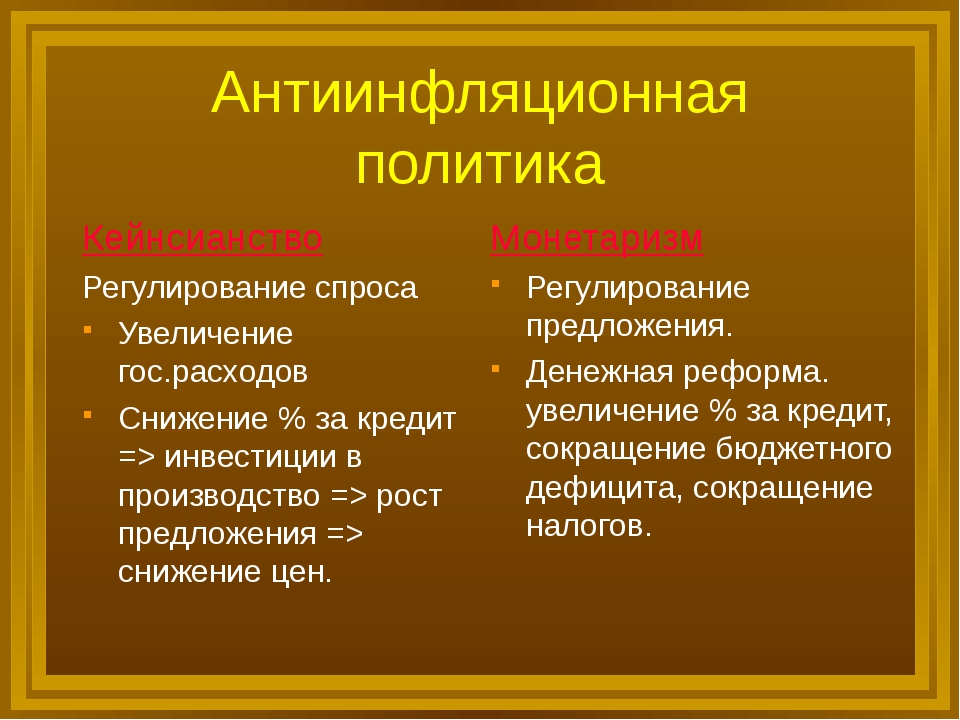

Антиинфляционная политика государства кейнсианский и неоклассический подходы. Сочетание краткосрочной и долгосрочной антиинфляционной политики. [c.39]

Инфляция и антиинфляционная политика государства в рыночной экономике. [c.59]

Что собой представляет антиинфляционная политика государства [c.66]

Инфляция и экономическая политика государства. Политика антиинфляционного воздействия на рынок. Монетаристский и кейнсианский взгляд на регулирование инфляции. Институциональные факторы регулирования инфляции. [c.121]

Наконец, регулирование государством процентных ставок может рассматриваться как важное средство антиинфляционной политики. В начале 80-х гг. многие западные страны проводили политику дорогих денег в целях борьбы с инфляцией. Однако сам валютный курс испытывает большое влияние со стороны процентных ставок. Поэтому государственное регулирование процентных ставок нередко преследует цель воздействия на соотношение национальной и иностранной денежных единиц. [c.393]

[c.393]

Именно наличие этих двух групп интересов с принципиально различными ориентирами и ожиданиями от экономической политики государства предопределило ту неустойчивость макроэкономической политики, которая отличает рассматриваемый период. Слабая государственная власть, раздираемая противоречиями между двумя ее основными ветвями, вынужденная лавировать между разными социально-политическими группировками, была неспособна проводить жесткую антиинфляционную политику. [c.97]

Чтобы приостановить инфляцию, некоторые экономисты предлагают заморозить заработную плату работников. Вместе с тем они не обращают внимания на то, что собственники капитала не сдерживают рост своих прибылей, что также увеличивают цены товаров, подталкивая инфляцию. Не противопоставлять одни социальные группы другим возможно, например, если одновременно противодействовать общему росту и цен, и всех инфляционных доходов. Этот результат может быть достигнут при проведении государством эффективной антиинфляционной политики, о которой будет сказано в теме 15. [c.195]

[c.195]

Неокейнсианское направление полагает, что сбалансированный госбюджет мешает антициклической и даже антиинфляционной политике. При этом неокейнсианцы исходят из того, что государственные расходы являются важной частью совокупного спроса. Отталкиваясь от этого, они указывают, что в период высокой безработицы и соответствующего падения доходов налоговые поступления в бюджет сокращаются (см. 27.3). Это подталкивает государство к сокращению расходов для сохранения сбалансированного бюджета или/и к увеличению налоговых ставок, в результате чего совокупный спрос в стране сокращается еще больше (примером может служить Россия в 90-е гг.). В период же избыточного спроса с высокой инфляцией автоматически возрастают налоговые поступления в бюджет, и для уменьшения возможного профицита правительство снижает налоговые ставки или/и увеличивает государственные расходы, что еще больше увеличивает избыточный спрос и соответственно инфляцию. Поэтому неокейнсианцы полагают, что в период спада нужно дать государству возможность увеличивать государственные расходы и снижать налоги для оживления хозяйственной жизни, а в период избыточного спроса нужна сдерживающая политики в виде уменьшения государственных расходов и увеличения налоговых ставок. И та, и другая политика ведет к несбалансированности бюджета.

[c.580]

И та, и другая политика ведет к несбалансированности бюджета.

[c.580]

Государство непосредственно вмешивается в первичное распределение денежных доходов и нередко устанавливает верхний предел увеличения номинальной заработной платы. Экономическое значение государственного регулирования заработной платы определяется тем, что ее изменение оказывает влияние на совокупный спрос и издержки производства. Политика доходов используется государством для сдерживания роста заработной платы в целях снижения издержек производства, повышения конкурентоспособности национальной продукции, поощрения инвестирования, сдерживания инфляции. Государство, проводя антиинфляционную политику, может временно централизованным путем устанавливать долгосрочный предел роста заработной платы с учетом общих потребностей экономического и социального развития. [c.613]

Антиинфляционная политика государства. Государства различных стран, исходя из конкретных исторических и социально-экономических условий, осуществляют разные мероприятия в борьбе с этим злом. Основной формой стабилизации денежной системы является антиинфляционная политика государсгеа с помощью /) денежной реформы 2) государственного регулирования инфляционного процесса.

[c.52]

Основной формой стабилизации денежной системы является антиинфляционная политика государсгеа с помощью /) денежной реформы 2) государственного регулирования инфляционного процесса.

[c.52]

Цель антиинфляционной политики государства состоит в том, чтобы установить контроль над инфляцией и добиться приемлемых для народного хозяйства темпов ее роста. Попытки справиться с инфляцией путем рестрикционнои денежной политики в российских условиях имеют значительно более негативные последствия, чем сама инфляция, так как отбрасывают экономику назад за счет снижения уровня произ- [c.153]

Государство разрабатывает и проводит антиинфляционную программу, которая, как правило, включает такие общие меры, как ужесточение денежной политики, регулирование доходов, ограничение цен и т.д. Иногда в курсе антиинфляционной политики государством проводится нулификация, представляющая собой радикальный метод восстановления устойчивости денежного обращения путем аннулирования государством обесценивающихся бумажных денег. Она применяется в тех случаях, когда покупательная способность денег вследствие глубокой инфляции сводится практически к нулю.

[c.136]

Она применяется в тех случаях, когда покупательная способность денег вследствие глубокой инфляции сводится практически к нулю.

[c.136]

В стратегическом плане ПЕРВАЯ и важнейшая задача антиинфляционной политики государства состоит в погашении инфляционных ожиданий, то есть необходимо переломить психологию субъектов экономической системы, избавив их от страха перед обесценением сбережений, предотвратить нагнетание ажиотажного спроса, обусловленного неуклонным подорожанием товаров и услуг. Опыт показывает, что инфляционные ожидания скорее всего преодолевались там, где выполнялись по крайней мере два условия. Первое — всемерно укреплялись механизмы рыночной системы ослаблялись таможенные ограничения на ввоз и вывоз продукции поощрялся малый бизнес проводилась либерализация цен осуществлялся контроль за состоянием рынков и своевременно пресекались факты монополистического поведения субъектов хозяйствования и др. Второе — существовало правительство, непоколебимо придерживающееся курса на постепенное искоренение неуправляе-

[c. 184]

184]

До 1992 г. в указанных странах серьезных антиинфляционных мероприятий не проводилось. Сложность ситуации, например, в Российской Федерации, состоит в том, что антиинфляционную политику здесь нельзя свести к только косвенным экономическим рычагам. Очевидно, что нарушение народнохозяйственных пропорций можно постепенно устранить при помощи структурной политики государства и даже прямыми административными мерами, в частности, сокращением военного производства и военных расходов, рационализацией вроизводственных капиталовложений (отказ от гигантомании), переключением с бюджетного финансирования части производственных капвложений на использование средств предприятий, привлечением акционерного капитала и т.п., ломкой монополистической структуры Экономики. Все это необходимо дополнить мерами, которые ограничивают денежную массу, устраняют дефицит государственного бюджета, стабилизируют курс валюты страны, а также созданием условий для. усиления конкуренции в экономике. [c.338]

политик по снижению инфляции — Economics Help

Инфляция — это период роста цен. Основной политикой снижения инфляции является денежно-кредитная политика — в частности, повышение процентных ставок снижает спрос и помогает взять инфляцию под контроль. Другие меры политики по снижению инфляции могут включать жесткую фискальную политику (более высокие налоги), политику со стороны предложения, контроль заработной платы, повышение обменного курса и контроль денежной массы. (форма денежно-кредитной политики).

Основной политикой снижения инфляции является денежно-кредитная политика — в частности, повышение процентных ставок снижает спрос и помогает взять инфляцию под контроль. Другие меры политики по снижению инфляции могут включать жесткую фискальную политику (более высокие налоги), политику со стороны предложения, контроль заработной платы, повышение обменного курса и контроль денежной массы. (форма денежно-кредитной политики).

Краткое изложение политики по снижению инфляции

- Денежно-кредитная политика — более высокие процентные ставки .Это увеличивает стоимость заимствования и препятствует расходованию средств. Это приводит к снижению экономического роста и снижению инфляции.

- Жесткая налогово-бюджетная политика — Более высокий подоходный налог и / или более низкие государственные расходы уменьшат совокупный спрос, что приведет к снижению темпов роста и меньшей инфляции спроса

- Политика предложения — Они направлены на повышение долгосрочной конкурентоспособности, например приватизация и дерегулирование могут помочь снизить издержки бизнеса, что приведет к снижению инфляции.

Подробнее о политике снижения инфляции

1. Денежно-кредитная политика

В Великобритании и США денежно-кредитная политика является наиболее важным инструментом для поддержания низкой инфляции. В Великобритании денежно-кредитная политика устанавливается MPC Банка Англии. Правительство дает им целевой показатель инфляции. Эта цель инфляции составляет 2% + / — 1, и MPC использует процентные ставки, чтобы попытаться достичь этой цели.

Первый шаг для MPC — попытаться предсказать будущую инфляцию.Они смотрят на различную экономическую статистику и пытаются решить, не перегревается ли экономика. Если прогнозируется, что инфляция превысит целевой показатель, MPC, вероятно, увеличит процентные ставки.

Повышение процентных ставок поможет снизить рост совокупного спроса в экономике. Тогда более медленный рост приведет к снижению инфляции. Более высокие процентные ставки сокращают потребительские расходы, потому что:

- Повышенные процентные ставки увеличивают стоимость заимствования, отталкивая потребителей от займов и расходов.

- Повышение процентных ставок делает экономию более привлекательной

- Повышение процентных ставок снижает располагаемый доход тех, кто имеет ипотеку.

- Более высокие процентные ставки увеличили значение обменного курса, что привело к снижению экспорта и увеличению импорта.

Диаграмма, показывающая падение AD для снижения инфляции

Базовые ставки и инфляция

Базовые процентные ставки были увеличены в конце 1980-х / 1990-х годов, чтобы попытаться сдержать рост инфляции.

Денежно-кредитная политика может иметь некоторые ограничения

- Сложно бороться с инфляцией издержек (инфляция и низкие темпы роста одновременно)

- Есть временные задержки. Повышение процентных ставок может повлиять на снижение спроса в течение 18 месяцев. (например, люди с ипотекой с фиксированной процентной ставкой)

- Это зависит от уверенности. Если уверенность высока, бизнес и потребители могут продолжать тратить, несмотря на более высокие процентные ставки.

2.Политика предложения

Политика предложения направлена на повышение долгосрочной конкурентоспособности и производительности. Например, была надежда, что приватизация и дерегулирование сделают фирмы более производительными и конкурентоспособными. Следовательно, в долгосрочной перспективе политика со стороны предложения может помочь снизить инфляционное давление.

- Тем не менее, политика со стороны предложения очень эффективна в долгосрочной перспективе; их нельзя использовать для снижения внезапного повышения уровня инфляции. Кроме того, нет гарантии, что государственная политика в области предложения приведет к успеху в снижении инфляции. Подробнее см. Политика в области предложения

3.Фискальная политика

Это еще одна политика со стороны спроса, аналогичная денежно-кредитной политике. Фискальная политика предполагает изменение правительством уровней налогов и расходов, чтобы повлиять на уровень совокупного спроса. Чтобы снизить инфляционное давление, правительство может увеличить налоги и сократить государственные расходы. Это уменьшит AD.

Чтобы снизить инфляционное давление, правительство может увеличить налоги и сократить государственные расходы. Это уменьшит AD.

- Налогово-бюджетная политика может сократить государственные заимствования, но, вероятно, будет дорогостоящей с политической точки зрения, поскольку население не любит более высокие налоги и сокращение государственных расходов.Это ограничивает политику.

4. Курсовая политика

Индекс обменного курса фунта стерлингов, который показывает стоимость фунта стерлингов по отношению к корзине валют.В конце 1980-х Великобритания присоединилась к ERM в качестве средства контроля над инфляцией. Считалось, что поддержание высокой стоимости фунта поможет снизить инфляционное давление.

- Более сильный фунт удешевляет импорт (более низкая инфляция издержек)

- Укрепление фунта снижает внутренний спрос, что приводит к снижению инфляции спроса.

- Укрепление фунта создает стимулы для компаний сокращать расходы, чтобы оставаться конкурентоспособными.

Эта политика действительно снизила инфляцию, но ценой рецессии. Чтобы сохранить стоимость фунта стерлингов по отношению к немецкой марке, правительству пришлось повысить процентные ставки до 15%, и это способствовало рецессии.

См .: ERM кризис 1992

Великобритания больше не использует это как антиинфляционную политику.

5. Политика доходов

Рост заработной платы является ключевым фактором, определяющим инфляцию.Если заработная плата вырастет быстро, это вызовет высокую инфляцию. В 1970-х годах была предпринята краткая попытка контроля заработной платы («Политика цен и доходов»), которая пыталась ограничить рост заработной платы. Однако от него отказались, потому что было трудно обеспечить его широкое применение. См. Политику в отношении цен и доходов.

6. Таргетинг на денежную массу (монетаризм) В начале 1980-х годов Великобритания приняла форму монетаризма, при которой правительство стремилось контролировать инфляцию, контролируя денежную массу. Чтобы контролировать денежную массу, правительство ввело более высокие процентные ставки и сократило дефицит бюджета.Это привело к снижению инфляции, но за счет глубокой рецессии. От монетаризма отказались, потому что связь между денежной массой и инфляцией оказалась слабее, чем ожидалось. См .: Экономика Великобритании 1979-84

Чтобы контролировать денежную массу, правительство ввело более высокие процентные ставки и сократило дефицит бюджета.Это привело к снижению инфляции, но за счет глубокой рецессии. От монетаризма отказались, потому что связь между денежной массой и инфляцией оказалась слабее, чем ожидалось. См .: Экономика Великобритании 1979-84

Типы инфляции, которые сложно контролировать

- Рост затрат

В 2008 и 2011/12 годах в Великобритании наблюдалась инфляция затрат на 5%, что выше целевого показателя ИПЦ = 2%. Однако Банк Англии не изменил своей денежно-кредитной политики.Это произошло потому, что:

- Ожидается, что инфляция будет временной — вызванной ростом цен на нефть, повышением налоговых ставок и влиянием девальвации.

- Экономика в условиях спада. В условиях рецессии в экономике Банк Англии не хотел сокращать совокупный спрос, потому что считал более важным стимулировать экономический рост.

В этих случаях инфляции издержек труднее снизить инфляцию, и, возможно, лучше позволить временным факторам инфляции подойти к концу.

Связанные

Казначейство Вашингтон (следующее обращение Рэндольфа Э. Пол, главный юрисконсульт казначейства, перед Американская академия политических и социальных наук, Доставка в Филадельфию запланирована на 20:15. Восточное военное время, понедельник, 30 ноября 1942 г. выпуск в то время.) ФИСКАЛЬНАЯ ПОЛИТИКА И ИНФЛЯЦИЯ Стабилизация цен необходима для эффективного

работа военного хозяйства. Рост стоимости жизни,

что является признаком нестабильности, был источником

серьезное беспокойство в течение многих месяцев. Конгресс получил

рассматриваемая задача почти непрерывно, так как

лето 1941 года. Его первое прямое действие приняло форму

ПЕРВЫЙ АКТ О КОНТРОЛЕ ЦЕН, согласно которому Офис

Ценовая администрация установила максимальные цены. Но битва с инфляцией не будет выиграна

без принятия более фундаментальных мер, чем

какие-то еще не приняты.Без тяжелых

опора на фискальное оружие. Максимальные цены и заработная плата

элементы управления сами по себе проверяют, но не останавливают

рост цен. Контроль цен и заработной платы будет

успешны только в том случае, если они подкреплены фискальными мерами

предназначены для ограничения гражданских расходов и тем самым

снять огромное давление со стороны потребителей, совершающих покупки

власть по ценам. Такие меры являются неотъемлемой частью

комплексная антиинфляционная программа. Какие конкретные меры следует принять больше не гипотетический вопрос, с которым придется столкнуться в туманном будущем. Это это насущная проблема, которая полностью ложится на нас. Обширный, огромный объем генерируемых фактических и потенциальных расходов нашими тотальными усилиями войны угрожает нанести ущерб ценовые потолки и экономическая стабильность. Один из самых насущные проблемы, стоящие перед новым Конгрессом, когда он созывается через месяц, следовательно, будет подготовка проекта налогово-бюджетной программа для удовлетворения потребностей войны.проблема до Конгресс будет заниматься не только финансированием войны, но и как сделать это справедливым и антиинфляционным способом. нет никаких сомнений в том, что война будет финансироваться. Важнейший вопрос — ПУТИ И СРЕДСТВА финансирование. Итак, сегодня вечером я обращаюсь к своим замечаниям в первую очередь

фискальные пути и средства борьбы с инфляцией. Мне не нужно подробно описывать зло инфляции в этом

аудитория. Его несправедливость, его дороговизна как в

в обычном денежном выражении и в реальном экономическом выражении, и

его дезорганизующее воздействие на нашу экономику во время и после

война, несомненно, очевидна для всех вас.В

Не менее ясна природа инфляционного процесса. Когда

чрезмерное и растущее предложение потребительских покупок

власть устремляется на рынок при наличии сокращающейся

предложение потребительских товаров и услуг, инфляция находится в

создание. УГРОЗА ИНФЛЯЦИИ Масштабы инфляционной угрозы для

о будущем свидетельствует не столько 19-процентный рост

стоимость жизни, которая уже произошла во время

последние два года, как это связано с отношениями между

поток покупательной способности и предложение доступных

потребительские товары.По самым оптимистичным оценкам

что не более 70 миллиардов долларов США в текущих ценах

потребительские товары и услуги будут доступны для

покупка в 1943 календарном году. В этот же период,

потребители получат доход в размере 125 миллиардов долларов.

Личные налоги федерального правительства, правительства штата и местного самоуправления,

включая налоги, взимаемые в соответствии с Законом о доходах 1942 года,

из этой суммы заберет не более 15 миллиардов долларов. Эти 40 миллиардов долларов — это потенциал инфляции с 1943 года.

доход. Если большая его часть не будет снята или иммобилизована,

наплыв покупательной способности на рынок прекратится

через ценовые потолки на широком фронте.Черные рынки

будет грибной; уклонение и фаворитизм дилера станут

банальность; и пустые полки и незаконная прибыль

станет в порядке вещей. В такой ситуации

Распределение дефицита предметов первой необходимости

жизнь будет расточительной и несправедливой. Конкурс на покупку

средства к существованию будут сведены к беспорядку,

трудоемкая схватка, и товар не попадет в те

кому они нужны больше всего, но тем, кто меньше всего связан

ограничения времени, денег и сомнений. Чтобы защитить потребителей от хаоса инфляции должны быть вызваны дополнительным налогообложением или другие меры, чтобы не тратить около 40 долларов миллиардов, или 4 доллара из каждых 11 долларов дохода по их выбытие после уплаты существующих налогов. Фискальные меры необходимы для достижения

угроза инфляции, отчасти потому, что они выполняют определенные

функционирует ЛУЧШЕ, чем другие меры, но, более

важно, потому что они выполняют работу, которую контролируют другие

Не могу сделать.Налоги и другие налоговые инструменты, которые

налогоплательщики по степени принуждения наносят удары по

покупательная способность корень инфляции. Создание

ценовые потолки сопротивляются повышательному давлению цен за счет

давить на них сверху. Облегчение восходящего

давление само по себе является важной частью антиинфляционной

программа. Но постоянные ставки заработной платы и постоянные фермерские цены

не то же самое, что постоянные доходы. Доход фермы — это

функция не только от сельскохозяйственных цен, но и от объема

реализуемых сельскохозяйственных товаров. Заработная плата не является функцией

только ставок заработной платы, но и всего объема

занятости и объема на каждом уровне. Поскольку объем

продукции фермерского хозяйства соответствует военным требованиям, доход фермы

будет быстро расти независимо от контроля над ценами.И

продление рабочего времени, повышение квалификации рабочих

на более высокооплачиваемые рабочие места и на работу большего числа женщин

в промышленности приведет к увеличению общих выплат заработной платы даже

перед лицом жесткого контроля над уровнем заработной платы. РОЛЬ ДОБРОВОЛЬНОЙ СБЕРЕЖЕНИЯ Добровольные сбережения будут выполнять часть работы, которая

противостоит фискальной политике. Такой экономии не делается

с беспрецедентной скоростью. Во втором квартале

в этом году они работали с расчетной годовой скоростью

24 млрд долларов, что примерно вдвое превышает норму

тот же квартал 1941 г.Это быстрое ускорение экономии

нельзя отнести исключительно к большому увеличению

индивидуальные доходы. В значительной степени это связано с

ограничение максимальной цены и невозможность купить

автомобили, холодильники и некоторые другие потребители

товары. Увеличение экономии выразилось в увеличении

объем покупки гособлигаций, страховая премия

платежи, валюта и депозиты, погашение долга и

как. Может ли этот объем продолжать расти в течение

1943 год перед лицом более высоких налогов и более высокого уровня жизни

затраты под вопросом. Без сильного правительства

действия сомнительно, что норма экономии в 1943 г. может

поддерживаться, не говоря уже об увеличении.Но если потребитель

расходы должны быть приведены в соответствие со стоимостью

поставки доступны по текущим ценам, действия правительства

должны заблокировать 16 миллиардов долларов дохода потребителей в 194 году. ВАЛОВАЯ экономия в размере 40 миллиардов долларов по сравнению с доходов, конечно, не хватит. Эти потребители экономия должна быть ЧИСТОЙ, то есть они должны составить 40 миллиардов долларов. принимая во внимание тот факт, что некоторые люди будут съедают свои сбережения, чтобы поддерживать текущее потребление.Если, например, некоторые люди вкладывают свои сбережения в в размере 10 миллиардов долларов, другим придется сэкономить 50 долларов. миллиарда, чтобы дать нам чистые индивидуальные сбережения для экономики в целом на 40 миллиардов долларов. Хотя высокая норма экономии является эффективным

сдерживающий фактор инфляции, сбережения не являются несмешанным

благословение. Фонд основных средств, представляющих

накопленные сбережения сами по себе представляют собой опасный пул

потенциальная покупательная способность потребителей. На самом деле накопление сбережений вряд ли будет

превратились в траты столь драматично.

Скорее, поскольку все больше и больше доходов отнимается налогами или

обездвижены принудительным кредитованием Правительству,

резервы покупательной способности будут все больше использоваться

лицами, сопротивляющимися снижению своего стандарта

жизнь. Фискальные меры нужно разрабатывать не только внимательно.

для побуждения к экономии, но также и для предотвращения DISSAVING.Чистый эффект каждого предложения должен быть тщательно

взвесили. Цель на 1943 год — предотвратить утечку 40 миллиардов долларов.

избыточная покупательная способность от выхода на рынок для

потребительские товары. Некоторые из 40 миллиардов долларов, вероятно, будут

устранены повышением налогов в 1943 году. РОЛЬ НАЛОГООБЛОЖЕНИЯ Чистая экономия и индивидуальные налоги тесно связаны

оружие в борьбе с инфляцией. В ведении фискальной войны с инфляцией, дополнительными налогами

могут и должны играть заметную роль. Во-первых, налогообложение снижает потребность в дорогостоящих административный контроль. Это чрезмерные деньги в руки людей, которые вызывают многие из этих элементов управления. Таким образом, налоги сокращают накладные расходы правительства военного времени и увеличить свободу личности. Во-вторых, налоги ограничивают накопление государственных

долга, и, таким образом, облегчить проблему послевоенного долга

управление.Снижая процентную нагрузку, налоги дают

Правительство больше фискальной свободы, чтобы справиться с

экономические проблемы, которые возникнут в послевоенный период. В-третьих, в то же время они помогают предотвратить инфляция военного времени, налоги подрывают корни потенциальных послевоенная инфляция. Если потребители, особенно в группы со средним и низким доходом, накапливают большие количества военных облигаций и других форм сбережений, там может произойти опасный всплеск покупательной способности сразу после войны.Люди могут выкупить свои облигации и выразить их отложенные требования в таком объеме, что жесткие контроль военного времени, возможно, придется распространить на мирного времени. Поскольку налоги способствуют устранению контроль цен и нормирования в конце войны, они помочь восстановить свободную экономику, за сохранение которой мы боремся. Несмотря на эти очевидные преимущества, было бы

крайне нереально полагаться на налогообложение наряду с традиционными

линии, чтобы поглотить ВЕСЬ избыток гражданских расходов

что грозит безудержной инфляцией. Ограничение расходов, конечно,

побочный продукт контроля цен и конкретный товар

нормирование. Но, как мы уже отметили, контроль цен не может

успешно работать без отвлечения покупок

мощность с потребительских рынков.Хотя возможное усыновление

специфического нормирования в широком масштабе может потребоваться,

расширение такого нормирования в достаточной степени, чтобы покрыть

большая часть потребительских расходов будет дорогостоящей и утомительной. Казначейство проверило четыре общие меры, любые из которых может существенно повлиять на цену стабилизации и справедливому распределению дефицит товаров гражданского назначения.Каждый также дал бы существенное прямое или косвенное содействие финансированию война. Эти четыре меры являются обязательным кредитованием, обязательные сбережения, нормирование расходов и расходов налогообложение, которое я хотел бы обсудить с вами сегодня вечером в этой последовательности. ОБЯЗАТЕЛЬНОЕ КРЕДИТОВАНИЕ И ОБЯЗАТЕЛЬНЫЕ СБЕРЕЖЕНИЯ В текущем обсуждении наблюдается явная тенденция к использовать термин «обязательное кредитование», «обязательные сбережения», «принудительные ссуды», и «минимальная экономия», как если бы они были взаимозаменяемые.Собственно, ОБЯЗАТЕЛЬНОЕ КРЕДИТОВАНИЕ вполне отличается от обязательного ЭКОНОМИЯ, как в природе, так и в эффект. Юридическое обязательство СРЕДИТЬ КРЕДИТ правительству и сумма, равная указанной доле дохода, расходы или другая база сильно отличается от юридическое обязательство СОХРАНИТЬ определенную часть дохода. Используя ранее накопленные активы, человек может давать ссуду правительству, но не откладывать.Или он может сэкономить, но ничего не ссудить правительству. Небольшим примером обязательного кредитования является послевоенный кредит по налогу Победы. Тем не менее зачета против такого кредитования для различных форм сбережений такие как уплата страховых взносов, погашение долга, и добровольная покупка приемлемых военных облигаций конвертировать налоговые льготы Victory в пример принудительного сбережения.Следует отметить, пожалуй, цитируя этот пример, обязательная экономия на так скромная шкала вряд ли сможет сделать больше, чем заменить деталь добровольной экономии. И обязательное кредитование, и принудительное сбережение можно сделать прогрессивным в их заболеваемость за счет использования льгот и градуированных ставки. Предполагая, что доход следует использовать в качестве базы для любой меры можно, например, создать график, не требующий кредитования или, альтернативно, нет сбережений, на первую 1000 долларов дохода, полученного женатый человек без иждивенцев; сумма, равная 20 процентов от следующей 1000 долларов и, возможно, 40 процентов от третья 1000 долларов и т. д. могут потребоваться либо в качестве обязательная ссуда Правительству или в качестве экономия, если было принято обязательное сбережение.Особый резерв на фиксированные обязательства или чрезвычайные расходы может быть выполнено в соответствии с любой мерой, допуская смещения для таких вещей, как личные налоги, арендная плата, медицинские расходы, выплаты по долгам и тому подобное. Оба плана способствуют контролю инфляции в во многом так же, как и налогообложение, а именно, путем иммобилизации покупательная способность в распоряжении потребителей. Принудительная экономия — более эффективный иммобилайзер, чем обязательное кредитование, как мы вскоре увидим, но два инструмента обладают определенными общими преимуществами перед налогообложение. Преимущество, наиболее востребованное обоими обязательное кредитование и обязательное сбережение — это то, что, как по сравнению с налогообложением они сохраняют стимул к работай. Рабочие будут охотнее работать и дольше, если они чувствуют, что они только временно лишены плодов своего труда, и чтобы они могли наслаждаться этими плодами после войны, когда товары снова обильный.Точно так же обещание будущих наград присущие обязательному кредитованию или обязательному сбережению оправдывает большее ограничение потребления среди группы с более низким доходом, чем было бы оправдано прямое налогообложение. Третье преимущество следует из первые два, а именно, большие общие сборы со всех доходов группы становятся более приемлемыми, когда вексель заменен на налоговую квитанцию. Наконец, обязательный схемы кредитования и сбережений создадут резерв индивидуальная покупательная способность на послевоенный период. Выполняя непосредственную работу по сокращению гражданских расходов, обязательное кредитование, вероятно, будет значительно меньше эффективнее, чем принудительная экономия. Это правда, потому что это направлен только на один сегмент экономии, а принудительное сбережение охватывает все формы сбережений. К в значительной степени, особенно среди лиц с высоким уровнем дохода группы, обязательное кредитное обязательство будет выполнено из накопленных сбережений или из текущего дохода, которые в любом случае были бы спасены.Только те люди, которые сделали обычно ничего не сохраняет, не имеет капитала и не мог получить кредит, был бы вынужден сократить расходы на сумму, соответствующую их кредитованию. Поскольку, как правило, именно группы с низким доходом мало сэкономить, иметь мало активов и ограниченный кредит — это относится к тем группам, которые реально влияют на потребление будет сконцентрирован. Отсюда следует, что любое обязательное график кредитования на практике будет менее прогрессивным в уровень потребления, чем может показаться на первый взгляд взглянуть мельком. Обязательная экономия более прямая и позитивная в контроль над потребительскими расходами, чем налогообложение или принудительное кредитование. По сути, это говорит людям прямо сколько они могут потратить из данного дохода, и могут даже быть доведенным до уровня, когда трата дальнейшее увеличение дохода будет запрещено. У нас есть отметил, что требования по обязательному кредитованию могут быть выполнены ликвидация основных средств или использование обычных экономия.Аналогичным образом из этих источников можно уплачивать налоги; Однако; налоги, в отличие от принудительных займов, не заменяют для других форм сбережений; если люди хотят сохранить свою обычную норму сбережений перед лицом налогов, они должны сократить свои расходы. Так налоги будут эффективнее сократить потребительские расходы, чем обязательные ссуды. Обязательное сбережение, однако, не подлежит лазейка ликвидации и подмены.это чинит сеть потребность в сбережениях для каждого получателя дохода. Тот требование может быть выполнено только за счет дохода, а не за счет продажа или конверсия активов. Форма, в которой сохраняемые сбережения несущественны до тех пор, пока НИКАКАЯ форма не может быть конвертируется в текущие расходы. Существенно то, что сэкономленные доллары не будут конкурировать за товары в рынок. Правительство могло, не опасаясь инфляции потратить сумму, равную доходу, конфискованному принудительная экономия.Финансирование войны будет автоматически упрощено, так как инвестиции в военные облигации будут стимулированы, и маржа налогооблагаемой мощности будет расширенный. В принципе, тогда принудительное сбережение могло бы обеспечить комплексное решение проблемы инфляции. В общая сумма потребительских расходов может быть перенесена на наличие предложения товаров народного потребления и услуг. Этот будет сделано, потребовав, чтобы разница между общий индивидуальный доход и стоимость имеющихся запасы в той или иной форме сохраняются. Однако обязательная экономия ограничена административные трудности. Просто законодательно закрепить это каждый человек с данным доходом должен сэкономить определенную сумма недостаточна. И не знание каждого доход человека любая гарантия успеха. это абсолютно необходимо для этого плана получить дополнительно снимок состояния капитала каждого человека на начиная с конца периода, в котором он обязан экономить.Такие балансы — ибо это что бы составили снимки — было бы единственным средства защиты плана обязательных сбережений от подорвано использованием существующих остатков и кредитов. Требование об обязательных сбережениях должно выражаться в Чистая экономия, а чистая экономия может быть определена только за вычетом продаж активов, уменьшения депозитов и т. д. из валовой экономии, представленной сбережениями кредиты и покупка активов.Чтобы получить изображение изменения в капитале были бы новым и трудным, хотя и не невыполнимая административная задача. Еще одним осложняющим фактором является то, что принудительное сбережение требует сбережения определенной суммы из дохода СОВМЕСТНО с получением этого дохода. Было бы не быть обязательством, которое, в отличие от нынешнего подоходного налога, в течение года ПОСЛЕ получения дохода.Ежеквартальные отчеты, вероятно, будут необходимы, чтобы сохранить физические лица разместили свои сбережения в пассивах. Даже затем непредвиденные колебания доходов или потребности в расходах могут расстроить расчеты людей. В в любом случае, они не знали бы наверняка, что у них в точности соблюдала требования по сбережениям до тех пор, пока событие. Один из методов обеспечения соблюдения требований по экономии: выдавать каждому потребителю лицензию на то, чтобы тратить только указанная сумма на потребительские товары и услуги; в этом событие, обязательная экономия станет расходом нормирование.Или, если поэтапный график штрафов за были использованы расходы сверх освобожденного минимума, обязательные сбережения станут видом расходов налогообложение. НОРМИРОВАНИЕ РАСХОДОВ Нормирование расходов ограничивает общие потребительские расходы установив максимальную сумму, которую каждая семья или одинокий физическому лицу разрешено ТРАТИТЬ на нормированные товары. Это может вполне справедливо рассматривать как обратную связь обязательное сбережение, в котором указывается сумма, на которую люди должны СОХРАНИТЬ.Если сумма расходов нормирована товары фиксируются, экономия, по сути, становится обязательной. Распределение расходов, как и потребность в сбережениях, будет фиксироваться на основании семейного положения и текущего доход. Удерживаемые товары будут включать почти все потребительские товары и услуги, имеющие любую текущую стоимость в рабочей силе, материалах или средствах. Арендная плата, обучение, медицинское обслуживание, и некоторые другие выбранные предметы вполне могут быть помещенным вне рамок расходного пайка.Однако, за исключением этих товаров, потребительские товары могут покупаться только на свой рацион. В рамках пособие потребитель может свободно распределять траты как ему заблагорассудится. И, конечно, люди свободно использовать доход без ограничений для подарков, платить налоги, платить страховые взносы, покупать недвижимость или ценные бумаги или сохранить иным способом. Фактически, само суть нормирования расходов заключается в принудительном отвлечении доход в такие неинфляционные каналы. Общий паек для всего хозяйства в любой данный период будет определяться требования ценовой стабильности. Целью было бы ограничить размер нормированных расходов до расчетной стоимости поставки нормированных товаров, имеющихся во время этого период. При оценке этого значения можно было бы применить какой бы уровень цен не желал поддерживать. Гибкость была бы кардинальной чертой плана, поскольку было бы относительно легко изменить общую расходная часть по мере появления более точной даты или по мере изменения ожидаемой позиции предложения. Своей прямой атакой на проблему чрезмерного покупательная способность потребителей за счет ограничения расходов, этот план способен не только на нанесение инфляции телесным ударом, но также и распределение экономические жертвы войны справедливым и точным образом. Распределение покупательной способности между отдельными лицами или доходами классы не могут быть очень точными по программе налогообложение или обязательное кредитование.Забирая доход налоги или принудительные ссуды правительству не обязательно приведите к сокращению расходов на потребление по всей шкале доходов. Но прямое ограничение расходов способствует как общему сокращению необходимые расходы и распределение уменьшение желаемым образом. Те из нас, кто исследовал этот инструмент контроль понимает, что план потребует тщательно продуманного административный аппарат.Предел может быть применяется только при использовании лицензии на покупку, либо в купонной, либо в другой форме. Купоны будут представляют ту часть дохода, которая была потрачена на рацион, и даже может быть отождествлен с деньгами. Распространение купонов было бы огромной задачей, но вероятно, может быть достигнуто за счет активного сотрудничество работодателей, пайковых комиссий, банков и др. учреждения.Это краткое упоминание об администрировании не является призван сделать больше, чем указать, что проблема находился на рассмотрении. Если Конгресс желает принять план нормирования расходов и американский народ были готовы принять это, терпимая схема Администрация, безусловно, могла быть развита. НАЛОГООБЛОЖЕНИЕ НА РАСХОДЫ План, сводящий к минимуму административные проблемы прямой контроль, в основном полагаясь на побуждение, а чем по принуждению был составлен и рекомендован Конгресс казначейством.Я имею в виду траты налог, который Казначейство представило в Сенат Финансы Комитет при рассмотрении Законопроекта о доходах 1942. Налоговая база расходов — это потребление, а не доход. Как видно из названия, этот налог будет взиматься по расходам на товары народного потребления и услуги. это не облагается полученным доходом, и это конкретно освобождает сэкономленный доход. Налог на расходы, по сути, выглядит на РАЗНИЦУ между полученным доходом и доходом сохранен.Его основание достигается путем вычитания из каждого доход человека его чистые сбережения, подтвержденные дополнениями к его капитальным активам и уменьшению его долгов. Дальше удержания, такие как аренда, медицинские расходы и обучение могут быть разрешены при желании, и обычный подоходный налог будет, конечно, франшиза. За исключением разницы в базе, налог на расходы структура сильно напоминает структуру подоходного налога и имеет много общего с обязательным кредитованием и обязательные сберегательные устройства рассматривали несколько минуту назад.Исключения в зависимости от семейного положения будут будут предоставлены, и резко дифференцированные ставки будут применяемый. Например, первые 1000 долларов, потраченные на товары и услуги женатого мужчины без иждивенцев могут быть потраченный. Налоговый штраф в размере 20 процентов может быть наложен на вторая 1000 долларов потребительских расходов, 30 процентов на третья 1000 долларов, и последовательно более крутые налоги на дополнительные приращения расходов. Ставки могут вырасти до 100 процентов и более, в зависимости от желаемого ограничения расходов.Часть налога можно рассматривать как послевоенная скидка, при желании объединить обязательные кредитование с налогом на расходы. Налог на расходы снизит расходы не только на прямое изъятие дохода в виде налогов, но также путем мощного стимулирования сбережений за счет его радикального штраф на расходы. Этот штраф не взимается без разбора на всех тратящих, а скорее на тех тратящие средства, которые могли бы лучше всего позволить себе заплатить, и на этом сегмент расходов, который лучше всего можно сократить или устранено.Дифференцированное освобождение позволит лицо с небольшими доходами для получения базового прожиточного минимума нуждаются в освобождении от налогов, в то время как крутая градация принесет полный вес налога на комфорт и роскошь а не по необходимости. Самые высокие ставки штрафов будет применяться к тем, кто пытался получить непропорционально большая доля дефицита гражданских товары. Налог на расходы служит интересам капитала поскольку он выполняет свою задачу по предотвращению инфляции. В то же время налог на расходы обеспечивает доход для военного финансирования как за счет доходов, которые оно собирает, так и за счет экономия, которую он стимулирует. Хотя экономия, вызванная налог на расходы не обязательно будет выплачиваться казначейства, они, тем не менее, будут удалены из поток расходов и будет добавлен в пул неизрасходованных доход, доступный, прямо или косвенно, для финансирования война. Налог на расходы будет взиматься в пределах рамки, которые существуют для подоходного налога. Налогоплательщик заполнит комбинированную форму налога на прибыль и расходы и заплатил бы два налога вместе. Подробные записи расходы не потребуются для обеспечения соблюдения налога. В общая сумма расходов, на которой основан налог, будет полученный косвенно путем вычета из общей суммы свободные средства, суммы, выделенные на цели кроме личного потребления.К данным уже требуется по подоходному налогу, должны быть добавлены достаточно информации, чтобы определить, какие изменения в капитале положение имеет место в течение периода, к которому налог применяется. Немедленное влияние на расходы может быть обеспечено взимание у источника существенной части налога. Налогообложение расходов особенно хорошо адаптировано к работа приходить с инфляцией. Без навязывания утомительный административный контроль, и без него требуя сложного административного механизма, он может резко сократить расходы и может распределять это сокращение справедливо. ЗАКЛЮЧЕНИЕ Сегодня вечером я обрисовал широкий комплекс фискальных инструменты, с помощью которых может быть реализована мощная антиинфляционная программа. вылеплен. У каждого есть свои недостатки, но у каждого из них очень много недостатков. выше бездействия. На карту поставлен важный вопрос: сделать выбор и сделать это сейчас. Требуются быстрые действия ввести в действие эту меру этой комбинации меры, которые будут решать проблему инфляции четырехквадратный.»Слишком поздно» может быть таким же катастрофически, как «слишком мало». |

Индивидуальный подоходный налог как метод контроля инфляции

КАЗНАЧЕСТВО

Вашингтон

(Следующее выступление Роя Блафа, директора

Отдел налоговых исследований Департамента казначейства. было

доставлен в Налоговый институт Нью-Йорка по номеру

7 февраля 1944 г.)

ИНДИВИДУАЛЬНЫЙ НАЛОГ НА ПРИБЫЛЬ КАК МЕТОД

КОНТРОЛЬ ИНФЛЯЦИИ

Некоторые люди, которые выступают против использования налогообложения для любых цель, отличная от доведения объекта доходов до использовать как инструмент контроля над инфляцией.Помимо основной вопрос о том, как правильно использовать налогообложение, можно заметить, что целью получения дохода является Сама по себе тесно связана с контролем над инфляцией. Лежащий в основе цель увеличения дохода — более фундаментальная цель, чтобы избежать вредных последствий, которые могут следовать, если расходы финансировались на неопределенный срок без налогообложение — что в целом означало бы использование типография или банки как источник средств.Если там такие методы финансирования не привели к пагубным последствиям. не будет поводом для налогообложения волосяной рубашки. Но такие методы действительно приводят к пагубным последствиям, из которых наиболее впечатляющая и, пожалуй, самая важная — это инфляция. На протяжении веков желательность налогообложения как источник средств несколько оторвался от своего лежащее в основе обоснование и приобрела авторитет своей собственный. В сущности, однако, фундаментальная цель налогообложение, которое во многом определяет срок действия цель доходов — предотвращение и контроль настоящая и будущая инфляция.

Соответственно, никаких извинений при рассмотрении налогообложение как средство контроля над инфляцией. Перед переходя к обсуждению индивидуального подоходного налога как метод контроля над инфляцией, вводное резюме формулировка определенных выводов об инфляции, которые для данной цели служат предположениями, могут быть нашел полезным.

1. Инфляция используется здесь как синоним инфляционного рост цен — это не проклятие, которое посетило какое-то сверхъестественное власть, но группы вне человеческих институтов и человеческих действиями, и поэтому его можно предотвратить и контролировать, если люди, особенно люди в организованных группах, понимают его причины и фазы и готовы предпринять шаги необходимо предотвратить и контролировать его.

2. Инфляция характеризуется ситуацией, когда потребители и бизнес-организации могут и пытаются покупать больше товаров и услуг, чем доступно в условия, при которых нормальные механизмы увеличения предложение и ограничение спроса не действуют из-за ограничения на увеличение предложения товаров и сопровождается постоянным пополнением объема расходуемые средства.

СНОСКА

/1 / Ограничения часто бывают неполными, и дополнения не безграничны, так что инфляции обычно самоограничение без сознательных методов контроля.

КОНЕЦ СНОСКИ

3. Под контролем над инфляцией понимается преднамеренное действие организованного общества, чтобы предотвратить, отложить или ограничить инфляционный рост цен за счет устранения ограничения на поставку и надбавки к покупательной способности которые вызывают такой рост цен, или путем изменения их влияние на цены.

4. Некоторые меры контроля:

(a) Увеличение поставок гражданских товаров за счет повышенная эффективность, более широкое использование естественных и человеческих ресурсы, улучшенная транспортировка и увеличение импорта, а также путем отвлечения ресурсов от других целей.

(b) Уменьшение или ограничение увеличения расходуемой суммы средств за счет (1) сокращения государственных расходов, которые имеют тенденцию к увеличению таких средств, (2) сокращение или ограничение кредитной экспансии для частных целей, и (3) соответствующие меры налогообложения и заимствования.

(c) Сокращение или ограничение усилий потребителей и бизнес заботится о том, чтобы потратить текущие доходы и накопленные сбережения, за счет приоритетов, нормирования, патриотических призывов и с помощью политики предотвращения роста цен за счет директива.

5. Юридическое ограничение цены, хотя и полезно меры контроля во избежание увеличения усилий по потратить свободные средства, может быть полностью эффективным только временно в условиях продолжающихся инфляционных сил или других меры контроля не принимаются.

6. Тяжелое налогообложение, но далеко не единственное. метод, необходимый для контроля над инфляцией при инфляционном давление велико, это основной метод, который (а) снижает расходуемые средства, таким образом, непосредственно поражая причины, (б) поощряет частные ссуды правительству, указывая серьезное намерение правительства контролировать инфляцию, и (c) если применяется по возрастающей шкале, то расходы общественное мнение будет продолжать расти, обескураживает расходы из-за ожидания более высоких налогов.

7. Могут быть рассмотрены различные формы налогообложения. альтернативный или бесплатный для целей контроль инфляции. Если все налоги одинаковы антиинфляционное влияние на доллар сборов, контроль над инфляцией не рассматривается в сравнение желательности налогов; но если степень эффекты разные, контроль над инфляцией становится соображением при сравнении желательности различные налоги в период, когда контроль над инфляцией желанный.В целях политики это невозможно предположить без доказательства или демонстрации того, что разные налоги и разные тарифные планы, дающие одинаковый доход, будут имеют равный антиинфляционный эффект.

Вышеизложенное резюме не является полным; он предназначен скорее как общий фон.

Настоящая статья направлена на рассмотрение факторы, влияющие на антиинфляционный эффект индивидуальный подоходный налог.Под индивидуальным подоходным налогом понимается налог на личный чистый доход сверх личных льгот и кредиты для иждивенцев, такие как Федеральное правительство. В общем, эта статья не перейти к состоянию сравнения антиинфляционных эффекты индивидуального подоходного налога и других налогов.

ЭФФЕКТИВНОСТЬ ПО ДОСТИЖЕНИЮ ДОХОДОВ

Поскольку текущий доход является основным источником расходуемые средства, один из факторов, определяющих эффективность налога — это степень, в которой он может достигать доход.Индивидуальный подоходный налог не распространяется на всех доход; часть дохода исключается из расчета налога, часть устраняется за счет вычетов, а личные льготы и кредиты для иждивенцев сокращают баланс.

В условиях войны с общим доходом, полученным отдельные граждане около 150 миллиардов долларов, примерно 35 долларов миллиарда снимается с налоговой базы «исключения» (главным образом, не облагаемая налогом надбавка на 1500 долларов в год для военнослужащих) и отчисления на проценты, налоги, чрезвычайные медицинские расходы, взносы и т. д.Остается чистая прибыль, в смысле закона о подоходном налоге, примерно 115 долларов миллиард.

Из этих 115 миллиардов долларов около 60 миллиардов вывозится налоговой базы, в основном за счет личных освобождений и кредиты на иждивенцев, на которые претендуют лица, подпадающие под налог, хотя в цифру также включена общая чистая прибыль лиц, которые не облагаются налогом, потому что их освобождение а кредиты на иждивенцев превышают их чистый доход.В оставшиеся 55 миллиардов долларов (от 35 до 40 процентов от общей выплаты доходов) — это сумма, подлежащая регулярному доход. Значительно большая сумма подлежит Налог на победу, ввиду гораздо меньшего освобождения разрешены главы семей по налогу; но так как Ставка налога на победу в размере 3 процентов настолько низка по сравнению с обычный налог и подоходный налог, это специальное дополнение к налоговая база мало влияет на доход или антиинфляционный эффект.Сумма налогов составляет менее 300 миллионов долларов. ожидается, что будет выплачиваться при уровне дохода 1944 человек подлежат обложению налогом Победы, кто ниже уровня освобождения регулярного налога.

Пока налоговая база по налогу на прибыль очень большая меньше, чем общий национальный доход, он по-прежнему достаточно, чтобы сделать подоходный налог очень эффективным. В принцип освобождения нижних долларов налогоплательщика имеет смысл не только с точки зрения справедливости, но и также с точки зрения направления наших мер против инфляции по правильному адресу.Как было только что упомянул большую часть дохода, которая исчезает из налоговой базы представляет собой льготы и кредиты на иждивенцы. Большая часть дохода, освобожденного от уплаты налогов, требуется для поддерживать налогоплательщиков и их иждивенцев как минимум уровень здоровья и работоспособности. Признавая, что инфляционное давление было бы меньше, если бы больше граждан настолько бедны, что не смогли достичь этого минимального стандарта, по-прежнему уместно, что давление с целью сокращения расходов следует применять только к превышению минимального стандарт.

Излишне говорить, что совершенно удовлетворительного способ решить, сколько необходимо и в военное время условиях необходимо быть менее щедрым в оценке предметы первой необходимости, чем в обычное время. Если большая налоговая база необходимо, его можно получить по налогу на прибыль менее щедрое отношение к исключенным видам дохода и вычтены, и за счет уменьшения освобождения от подоходного налога. Даже если снижение льгот означает, что некоторая часть необходимый минимум облагается налогом, его можно защитить как предпочтительнее переходу к видам налогов, база которых включает весь необходимый минимум.

Никакая система освобождения от уплаты налогов не может быть даже идеальной; наш конечно нет. Необходимый минимум, к которому предъявляются претензии быть защищенным от налогообложения несомненно варьируется в зависимости от рода занятий, продолжительности рабочей недели, предыдущий уровень жизни и аналогичные факторы. Есть также очень важные различия в уровне жизни которую может поддерживать данная сумма денежного дохода. Доллар за доллар установленного законом чистого дохода фермерская семья может иметь более адекватный уровень жизни, чем может городская семья, которая, в свою очередь, может содержать более адекватную стандарт, чем городская семья.В конце города масштаба, меньше людей могут выращивать себе еду. Более обязаны жить в арендованных домах или квартирах; и для тех, кто арендует, арендная плата выше. Кроме того, что считается «адекватным» уровнем жизни в целом более сложен в больших городах, чем в маленьких города или в деревне. Таким образом, уровень личного льготы и кредиты для иждивенцев, которые слишком малы, чтобы поддерживать работоспособность в промышленном городе может одновременно быть более чем адекватным в маленьком городке и загородные районы.

Еще один фактор, влияющий на адекватность личного исключения — это то, что семьи очень сильно различаются по своему макияж и количество лиц, которые вносят свой вклад в поддержка семьи. В семьях, где несколько взрослых членов вносить свой заработок, общая сумма не облагаемых налогом доход для семьи в целом может быть намного больше чем там, где весь доход получают муж и жена. С другой стороны, как между семьями, где оба мужа и жена на работе и семьи, где только мужья работа, а при одинаковом общем доходе семья который пользуется услугами жены в качестве домработницы на полную ставку явно лучше; но ничто не компенсирует это преимущество. предлагаемых нашей нынешней налоговой системой (за исключением разницы в менее 20 долларов ответственности по налогу на победу).

СРОКИ ОПЛАТЫ

Эффективность налога как и антиинфляционная устройства частично определяется сроками оплаты. Если, например, доходы обычно увеличиваются на 25 или 50 процентов в течение года и налоги не собираются до года, следующего за годом получения дохода, текущий эффект на расходы будет меньше, чем если бы налог собирается сразу.Перспектива оплаты в следующий год оказывает сдерживающее влияние на расходы в текущего года, но не в такой степени, как текущий платеж, который лишает возможности тратить.

До последних месяцев подоходный налог с населения коллекции отстали от получение дохода. Согласно действующему акту текущему платежу время намного ближе, хотя еще не идеально.Та часть налога, которая удерживается у источников, составляет удерживается одновременно с выплатой дохода и никогда не попадает в руки потребителя. Остаток от налог подлежит уплате ежеквартальными платежами ближе к концу каждого квартала в должны составлять одну четверть расчетной суммы налога за весь год. Из-за характер этой расчетной налоговой системы не является адекватным положение, предотвращающее отсрочку платежа.Одна пятая может быть выплачена без штрафа в следующих случаях: Март вместо текущего года. Сейчас нет штраф за занижение и недоплату во время текущий год, если выплачиваются ежеквартальные платежи из расчета доход как минимум такой же, как в предыдущем году. Защита от уплаты налога недостаточна. обязательство накапливаться в течение года и быть оплаченным больше во второй половине года.Специфический предусмотрено положение, позволяющее фермерам не платить налог до 15 декабря, чтобы заплатить всего две трети в то время и заплатить одну треть в следующем 15 марта.

Однако, несмотря на исключения, если цель и духа настоящего закона, выполняются в действии, сроки уплаты подоходного налога удовлетворительны согласовываются со сроками получения дохода.

Налоговые ставки теперь можно повышать или понижать в любое время в течение года, делая подоходный налог доступным как регулируемый налог с учетом изменений инфляционных требования.Однако даже если оставить в стороне политические проблемы таких корректировок, гибкость не так отлично, как кажется на поверхности. Для доходов, удерживаемых в источник нет большой проблемы в увеличении скорости удержания в течение тридцати или шестидесяти дней после внесения изменений в закон. С уважением к расчетный налог изменение повлечет за собой новую оценку всеми налогоплательщиками, подлежащими декларированию Приблизительный налог.Это не невозможно, но увеличило бы немаловажные проблемы соблюдения существующих закон. Более того, изменение ставки налога в течение года увеличивает осложнения и снижает налоги упрощение.

ВЛИЯНИЕ НА РАСХОДЫ И СБЕРЕЖЕНИЯ

Эффективность различных долларов подоходного налога в сокращение расходов варьируется от человека к человеку. Нет здесь будет сделана попытка изучить все вариации в ситуациях, которые могут привести к налогу на доллар чтобы сократить сбережения или расходы, в зависимости от обстоятельств.В в целом дополнительный доллар налога сократит расходы больше в случае человека с низким доходом, чем человек с высоким доходом, так как маржа для сбережений составляет значительно меньше. Лица, облагаемые подоходным налогом (не включая налог Победы) составляют примерно три — четверти общих расходов. С учетом того, что что на каждую семью приходится определенная сумма расходов. абсолютно необходимо и не может считаться инфляционный по своему характеру, подоходный налог применяется к люди, которые составляют гораздо большую долю от общего потенциально инфляционные расходы, чем это соотношение укажет.

Расходы могут быть также произведены за счет накопленных сбережений. как от текущего дохода, и такая экономия является важным источник средств для нормальной покупки. В дополнение к этим обычные покупки накопленные за прошлые сбережения лет представляют существенную угрозу для цен в случае, если должно быть что-нибудь похожее на массовое движение использование такой экономии для покупки товаров и Сервисы.Подоходный налог не налагает штрафов на расходы накопленных сбережений и не работает на замораживание такая экономия, хотя и сокращает дальнейшее накопление сбережений.

Помимо влияния налогов на способность людей, которые хотят купить, — это влияние на их желание или решение купить при условии, что у них есть возможность. В подоходный налог не налагает особых штрафов на трата денег и соответственно не отпугивает расходы, кроме тех случаев, когда это уменьшает сумму можно потратить.

РЕАКЦИЯ НА ЗАРПЛАТУ И Т.Д.

Еще один фактор, определяющий эффективность налог как антиинфляционный инструмент — это степень что приводит к необходимости более высоких доходов. В частности, всегда существует опасность, что введение повышенного налога приведет к такому большому дополнительное давление на более высокую заработную плату, чем фактическая снижение доходов от налога будет значительно меньше суммы налога и фактически может быть отрицательный.Более того, более высокая заработная плата не только вносить доход в поток расходов, но увеличивают затраты на ведение бизнеса и тем самым заставляют цену потолок поднять, тем самым снизив эффективность различных устройств контроля цен и инфляции.

Различные аспекты работы НДФЛ в противоположные стороны относительно воздействия на спрос на более высокую заработную плату по сравнению с другие налоги.Давление снижается за счет того, что подоходный налог имеет личные льготы, которые защищают от более высокий налог на минимальный уровень жизни. Более того, льготы различаются от человека к человеку в зависимости от семейный статус. Единый спрос на более высокую заработную плату меньше может развиваться среди людей, которые пострадавших от налога, чем среди людей, которые единообразно затронутый налогом. Кроме того, подоходный налог является прямым налогом и признается предназначенным для уплаты тех с доходом.Предлагается меньше оправданий требовательным компенсация увеличения дохода, чем было косвенный. Кроме того, льготная и прогрессивная ставка особенности налога придают ему справедливость в применении что несомненно снижает неприязнь рабочих в сторону увеличения скорости.

С другой стороны, подоходный налог с работников установлен для большая часть собирается за счет удержания налога в источник от работодателя.Результат увеличения налога таким образом, чтобы уменьшить сумму в конвертируемой заработной плате. влияние налога на расходуемый доход очень прямое и немедленно доводится до сведения наемный рабочий. Более того, очевидное снижение дохода может эмоционально обвинять работодателя, хотя работник знает, что у работодателя нет выбора в иметь значение. Уменьшение заработной платы в виде увеличенной удержание, вероятно, окажет существенное влияние на направление спроса на более высокую заработную плату и многое другое так, чем если бы налог не был уплачен до следующего года.В последнем случае разделение даты получение дохода со дня уплаты налога хотя бы до некоторой степени разделил бы их в уме налогоплательщика и дать ему менее непосредственный повод для требуя более высокой заработной платы, хотя, когда наступил срок уплаты налога, единовременно реакция работника может быть усилена даже хоть и отложил.

При высокоорганизованном рабочем движении значительная часть влияние повышения налогов на спрос на повышение заработной платы будет зависеть от того, что чувствуют лидеры профсоюзов и что образовательные кампании, которые они проводят со своими членами.Конечно, даже такая просветительская кампания имеет свои ограничения и давление со стороны рядовых члены могут быть контролирующим фактором при определении политика лидеров.

ВЛИЯНИЕ НА ПОТРЕБИТЕЛЬСКИЕ СНАБЖЕНИЯ

До сих пор обсуждение касалось эффективность налога на прибыль как средства снижения требования относительно изъятия дохода, его отказ от траты и поощрение требует более высокой компенсации.Остается быть обсудили влияние подоходного налога на предложение стороны, то есть от количества товаров и услуг, которые будут доступны для покупки. До такой степени, что человек заняты военным производством, уменьшение их производство может привести либо к сокращению войны товаров и, как следствие, продление срока война или необходимость перевести больше рабочей силы на войну производство товаров гражданского назначения с последующее уменьшение количества гражданских товаров имеется в наличии.В той мере, в какой люди заняты производство гражданского. товаров и услуг, снижение результат будет напрямую отражен в сокращении поставка товаров и услуг гражданского назначения.

Налоги могут снизить производство за счет снижения стандарта жизни ниже уровня, необходимого для максимального эффективность, как обсуждалось ранее. Они также могут уменьшать производство, влияя на готовность работать.В влияние подоходного налога на желание работников продукт будет тесно связан с его влиянием на требует более высокой компенсации. Более высокая компенсация которые преодолели эффект подоходного налога, не сомнения также преодолевают любое негативное влияние налога на их готовность производить.