Что будет, если не платить кредит вообще?

Финансовые обстоятельства могут сложиться таким образом, что платить по оформленному ранее кредиту становится нечем, и встает логичный вопрос, что будет если вообще не платить кредит? Такие ситуации часто обсуждаются на форумах должников, где люди делятся советами и отзывами из своего опыта работы с банками.

Особенно остро стоит такая ситуация в условиях кризиса – потеря работы и уменьшение уровня доходов приводят к невозможности своевременно вносить платежи по кредиту. Как быть в такой ситуации и чего ожидать, если заемщик перестает выплачивать займ?

Актуальные предложения:

Дествия со стороны банка

При оформлении кредита большинство заемщиков уверены в своих силах. Но жизнь может распорядиться так, что привычный уровень доходов уменьшается. И в такой ситуации оплачивать ежемесячный платеж становится нечем. Долг начинает накапливаться как снежный ком, ведь к основной сумме кредита с процентами приплюсовываются и штрафы за просрочки выплат.

Банки могут также требовать досрочно погасить всю сумму задолженности, что в тяжелом финансовом положении становится и вовсе невозможным. Впрочем, банковские сотрудники могут лишь напоминать и уведомлять, больших полномочий они не имеют.

В некоторых банках запугивают должников внесением в черный список заемщиков. При наличии просрочек кредитная история действительно будет подпорчена, подробнее об этом рассказано здесь. Что это означает? В дальнейшем при обращении в этот или другой банк вы получите отказ из-за своей плохой КИ как неблагонадежный заемщик.

Вы можете оформить кредит наличными прямо сейчас, выберите банк:

Идем дальше, выберите подходящий вам раздел:

Передача долга коллекторскому агентству

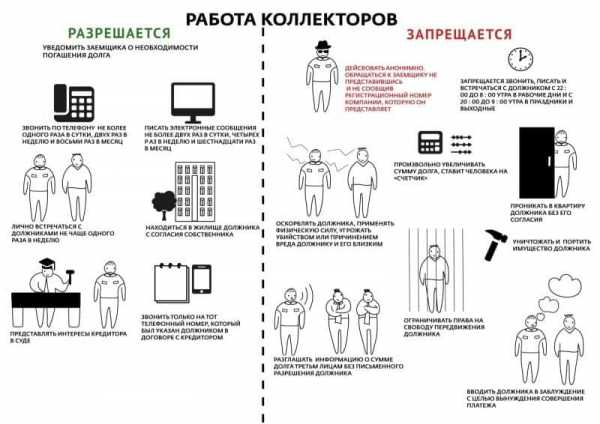

В случаях, когда банк считает долг безнадежным, он может быть продан коллекторскому агентству. Коллекторы работают более жестко, нежели банковские сотрудники. И они не брезгуют угрозами, чтобы «выбить» средства из заемщика, подробности вы найдете в этой статье.

В ход могут идти постоянные телефонные звонки на работу и домой, рассылка обычных и электронных писем, а также личные визиты. Требование всегда одно – полностью погасить задолженность, которая, к тому же, начинает быстро расти.

Для начала запомните, что коллекторы не имеют права изымать и портить ваше имущество, подавать на вас в суд, лишать родительских прав и т.д. Кроме того, при телефонных звонках следует обязательно уточнить, кто и из какого агентства вам звонит, записать эти данные.

Если коллекторы начинают угрожать вам и вашим родственникам, то вам необходимо записывать ваши телефонные разговоры на диктофон или при помощи специальных программ для смартфонов, после чего делать распечатку и идти с ней в полицию и прокуратуру.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Заемщику нужно действовать законно и правомочно. То есть необходимо обратиться в суд.

- Во-первых, это позволит признать передачу долга коллекторской компании незаконной сделкой.

- Во-вторых, можно предъявить иск банку, поскольку финансовое учреждение нарушает законодательство, разглашая банковскую тайну и передавая персональные данные заемщика третьим лицам.

Коллекторы умеют воздействовать на должников психологически. Но они лишены любых полномочий по взысканию или аресту имущества. Поэтому главное в такой ситуации – не поддаваться панике.

Последствия неуплаты кредитов, причины по которым люди не выплачивают обязательства, нюансы защиты интересов + законные советы

Кредитование в нашей стране приобрело феноменальные размеры буквально недавно. Банки стали выдавать их направо и налево. Появилась масса потребительских программ. В каждом магазине несколько кредитных специалистов, остается только выбрать товар, который вам нравится, и оформить кредит на его приобретение. На голову людей, которые еще не были знакомы с данным финансовым продуктом, свалилась масса предложений. Очень интересных и привлекательных. И естественно, каждый решился на приобретение, не обладая при этом полноценными знаниями о возможных последствиях. Не менее активно использовались кредиты в иностранной валюте, например, ипотека. Оформлялось все быстро и легко, выплаты в принципе тоже были нормальными, пока не появились первых последствия кризиса экономического плана, который сделал иностранную валюту невероятно дорогой, а многих лишил работы. Именно это и стало причиной возникновения массы сложностей.

Многие люди, которые оформили кредит — не смогли его выплачивать из-за определенных событий. Начали возникать просрочки, штрафы и пеня, что еще более негативно сказалось на общем финансовом положении человека. Критические цифры показали, что выплатить кредит уже не представляется возможным. И естественно, появился распространенный вопрос, как же избавиться от данного обременения, и есть ли законные способы не платить кредит? Самым рациональным способом стало банкротство. Сегодня законодательство существует, а процесс признания несостоятельности отработан до мелочей и деталей. Можно воспользоваться данным вариантом снятия обременения. Есть также иные способы законного списания кредита или же разрешения вопроса с кредитором.

Не следует забывать о том, что в случае отсутствия своевременных выплат могут наступить достаточно серьезные последствия. Во-первых, банк может обратиться к коллекторам. И самое главное то, что еще недавно данный – агрессивный способ взыскания кредитов был весьма распространенным и давал неплохие результаты по той причине, что коллекторы действовали не совсем законно. Сегодня же они поставлены в рамки норм закона, и по сути, для банка они не представляют никакой особой помощи. Выплачивают кредиты только те, кто в действительности может это сделать. Таким образом, банк старается взыскания производить через суд. Преимуществом такого варианта является то, что можно арестовать и даже реализовать имущество должника. Средства могут отчисляться с его заработной платы и пр. То есть, такой законный способ в действительности имеет высокие параметры эффективности. Но, исключительно в том случае, если должник имеет официальное трудоустройство и имущество. В иных ситуациях даже решение суда не позволяет банкам вернуть свои средства.

В настоящий момент все чаще банки стали предлагать своим клиентам соглашения, на основании которых выплата кредита становится более простым и доступным мероприятием. Предлагается вариант перекредитования или же реструктуризации. То есть, кредитные условия становятся мягче – срок больше, суммы выплат – меньше, снимаются какие-то штрафы и санкции, в итоге, человек получает возможность выплатить свои обязательства перед банком. В действительности такой процесс позволяет банкам вернуть свои средства. Поэтому, к такому способу взыскания прибегают достаточно часто. Непременно скажем также о том, что последствия отсутствия выплат кредита могут быть весьма существенными, например, могут арестовать имущество и даже продать его. Поэтому, в случае наличия долга нужно грамотно подойти к вопросу разрешения сложившейся ситуации.

Что будет если не платить кредит

Человек, который оформляет кредит, как правило, рассчитывает на источники своего дохода, которые позволят своевременно осуществить выплату средств. Тем не менее, нередко бывают ситуации, когда кредит платить просто не чем. Например, когда человек брал кредит у него была стабильная работа и все было отлично. После чего, прошла волна сокращений, и человек лишился источника своего дохода. Найти нормальную работу с высокой оплатой труда не так и просто, именно по этой причине возникает сложная ситуация, когда кредит заплатить надо и хочется, но нет возможности реализовать поставленные цели. Мало кто из заемщиков при подписании кредитного договора думает о возможных негативных жизненных ситуациях, именно по этой причине расчет производится исключительно на основании того положения, которое есть на текущий момент времени.

Но, на самом деле, ситуаций, когда очень ответственные граждане теряют возможность исполнять свои обязательства – очень много. При этом следует сказать о том, что займ постепенно превращается в непосильную ношу, так как растут проценты и пеня, формируются различные штрафы. Такое бремя многим не осилить. Что же делать в данной ситуации?

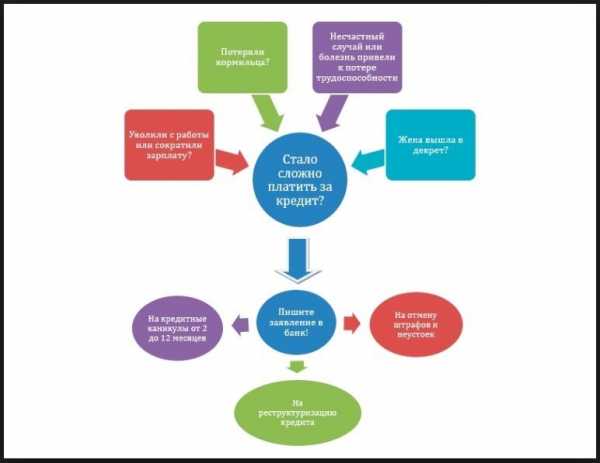

Конечно же, самым рациональным вариантом будет подписание договора с банком о реструктуризации или же кредитных каникулах. Если человек является постоянным клиентом и уже зарекомендовал себя с лучшей стороны, то как правило, ему идут на встречу, что позволяет получить перспективы разрешения ситуации. Можно также обратить свое внимание на проведение процедуры банкротства. Ведь именно таким образом можно избавиться от непосильного бремени, которое было спровоцировано кредитованием.

Запомните, что судебные механизмы исполнительного формата таковы, что в процессе проведения разбирательств приостанавливается процесс начисления процентов, сумма долговых обязательств фиксируется, составляется новый график погашений, который будет оптимальным для текущего положения должника.

Какие же последствия могут возникнуть в случае, если человек не платит кредит

- Систематические звонки специалистов банка. Как правило, сегодня такие звонки носят информационный характер. Специалисты рассказывают о сумме обязательств, процентах, штрафах, определенных последствиях отсутствия выплаты. То есть, производится процедура активизации интереса заемщика к разрешению ситуации. В определенных случаях может быть предложен процесс реструктуризации;

- Подается заявление в суд. Судебный процесс производится быстро и в закрытом режиме. Как правило, ответчика даже не приглашают на заседание. Заемщик получает документы, которые определяют решение суда о выплате кредита. Причем, чаще всего назначается взыскание с заработной платы. В данной ситуации, решение суда направляется на работу руководству заемщика. После чего, начинаются отчисления в суд;

- Арест имущества и опись ценных вещей. Нередко производится арест имущества, а специалисты – судебные приставы приходят описывать и забирать вещи. В первую очередь такие последствия ожидают автомобиль, как самый ликвидный товар. Также могут быть проданы предметы роскоши и пр. в соответствии с нормами законодательстве не может быть реализована единственная недвижимость. Но если у человека есть доли в другой квартире или же доме, то вторая недвижимость также может стать элементом погашения обязательств.

В тоже время помните о том, что запугивание со стороны банка – это существенное нарушение законодательства. Обратите внимание на то, что если вам систематически угрожают, лучше всего записать такие разговоры. При грамотной юридической поддержке можно подать заявление в суд и потребовать компенсацию морального ущерба в денежном эквиваленте. В данной ситуации, возможно, что полученных средств будет достаточно для полноценной выплаты кредита.

Если вы неплательщик, но ничего не делали умышленно, то есть, не осуществляли мошеннических действий, то никто вас не посадит в тюрьму, также за такие действия не назначается условный срок.

Нередко в процессе работы с должниками указывается на то, что вас могут лишить родительских прав за отсутствие выплат. Это не так, и такие действия со стороны коллекторов или же банков можно считать запугиванием и даже мошенничеством. Также скажем о том, что родственники заемщика не несут никакой финансовой ответственности по кредиту, который оформляли вы. Но, если речь идет о поручительстве, то тут могут быть определенные нюансы.

Почему люди не платят кредит

Причин неуплаты кредита может быть множество. Мы рассмотрим основные:

Потеря платежеспособности

Непременно скажем о том, что в стране на текущий момент сложилась весьма критическая экономическая ситуация. Систематически производятся сокращения и увольнения, так как крупные предприниматели таким образом стараются снизить уровень своих затрат в производственные процессы. По данным официальной статистики более 20% граждан в прошлом году потеряли доход. Естественно, можно найти другую работу, но не факт, что уровень получаемой прибыли будет достаточным для того, чтобы осуществлять определенные выплаты по кредиту.

Кроме всего прочего, не следует забывать о том, что многие граждане оформляли кредитование в иностранной валюте, при этом оплату труда получали в рублях. Так как доллар за последние годы весьма существенно вырос, сформировалась сложная ситуация, когда человек просто потерял возможность осуществлять выплаты, так как уровень его оплаты гораздо меньше того значения стоимости доллара, которое есть на текущий момент времени.

В таком случае, становится понятно, что люди, которые искренне желали бы осуществить выплату кредита, попали просто в сложную ситуацию, когда средств на реализацию установленных для себя планов – просто нет. Такие последствия крайне трудно предугадать, тем не менее, они систематически проявляются, именно по этой причине, возникают первые просрочки, что в дальнейшем приводит к сильному удорожанию кредита.

Чем больше человек не платит кредит, тем он становится внушительнее, причем именно по причине серьезных штрафных санкции. В итоге, даже если человек найдет себе достойную работу с нормальной оплатой труда, выплатить сформировавшуюся сумму будет практически нереально.

Специалисты по банковскому делу советуют в таких ситуациях сразу же обращаться в банк и просить предоставить кредитные каникулы в связи с тем, что сформировалась форс-мажорная ситуация по утере работы. Чаще всего банки идут на компромисс, так как на самом деле, гораздо выгоднее, чтобы человек выплатил кредит сам, а не через суд. Ведь нередко даже решение суда не позволяет взыскать даже части суммы средств, которые человек должен по кредитным обязательствам.

В настоящий момент также появилась возможность осуществить процесс банкротства физического лица. В данной ситуации человек обращается в суд и предоставляет пакет документов, которые определяют отсутствие платежеспособности. Посредством суда производится реализация имущества, которое имеет определенную ценность (аукцион), и за вырученные средства погашаются судебные издержки, а также уплачивается часть кредитов. После признания несостоятельности человек получает освобождение от обязательств. Но, такой процесс несет в себе и определенные последствия. Так, все данные о несостоятельности будут отражены в истории кредитования, кроме всего прочего, формируется ограничение на выезд из страны на срок до трех лет.

Сознательное уклонение

Нередкими являются ситуации, когда сразу же после оформления кредита человек перестает осуществлять процесс его выплаты, так как в принципе, не собирался этого делать. Отсутствие ценных вещей и недвижимости формирует уверенность в том, что даже если банк подаст в суд, взыскать с него просто нечего. В таком случае, есть вероятность, что банк будет настаивать на злостном уклонении от уплаты кредитов. И если судом будет признан данный аспект, то может быть принято решение о передачи дела и открытии уголовного процесса. Но, практика показывает, что такие ситуации достаточно редкие. Соответственно, банки поставлены в сложную ситуацию, когда приходится самостоятельно предотвращать все возможные риски. И именно по этой причине сегодня кредитование выдается под весьма значительные требования, которые чаще всего касаются необходимости предоставления данных о работе, заработной плате и срокам трудоустройства. Таким образом, банк получает определенную уверенность в том, что если человек давно работает на одной работе, то впоследствии можно будет через суд взыскать средства именно посредством его работы.

Законные способы не платить кредит

Конечно же, многие заемщики стараются выяснить, как именно можно избежать сложностей с начислением значительного количества процентов, да и в принципе, как не платить кредит, но законными методами. Мы предлагаем изучить несколько вариантов разрешения сложной ситуации:

- Прекращение действия кредитного договора. Сразу же обратим ваше внимание на то, что получатель кредита имеет право осуществить аннулирование договора, в том случае, если в нем были обнаружены определенные нарушения. Можно обратиться к опытным юристам, чтобы изучить договор и попытаться осуществить его прекращение. Ведь по сути, процентные ставки, комиссии и пр., зачастую весьма завышены. Как только договор будет расторгнут формируется фиксация суммы, проценты и штрафы уже не начисляются, что позволяет разрешить проблему. Судебная практика даже знает случаи, когда формировалась возможность полностью избавиться от выплат, в случае, если в документах были допущены ошибки, нарушающие нормы закона. Такой способ не платить завышенные параметры кредита очень актуальный, но чтобы им воспользоваться придется потратить определенное количество средств на помощь юристов;

- Процесс банкротства. В действительности именно данный процесс позволяет целиком и полностью избавиться от кредитования и не платить средства банку. Суть процесса сводится к тому, что нужно будет подать заявление в арбитражный суд. Также придется собрать достаточно существенное много различных справок и иной документации, чтобы доказать, что вы в действительности не имеете возможности выплачивать кредитные средства. Естественно, будет произведен процесс анализа состояния должника, после чего, суд примет окончательное решение, на основании которого физическое лицо признается банкротом, что касается имущества, то оно реализуется, полученные средства уходят в качестве элемента погашения долга. Причем, законом определяется, что жилая площадь, которая является единственной, не продается. На самом деле, данный вариант имеет массу преимуществ. Тем не менее, не следует забывать о том, что придется потратиться на судебный процесс, к тому же, после банкротства наступают негативные последствия в виде отсутствия возможности начинать предпринимательское дело, а все данные о несостоятельности отражаются в КИ. Соответственно, в дальнейшем получить кредит будет практически невозможно.

На самом деле, ситуаций, когда можно избавиться от кредитования законным путем – масса. Но, очень важным фактором является индивидуальная оценка дела. То есть, без помощи опытного юриста осуществить такие процессы будет практически невозможно. Например, известны ситуации, когда набрав значительное количество кредитов человек, который не смог с ними справится, оформлял документы о наличии психологического заболевания, создавалась комиссия и в суде доказывалось то, что на момент подписания договора с банком человек не был вменяемым и не может нести ответственность за содеянные действия. Так что, существуют разнообразные пути разрешения вопроса, но нужно всегда оценивать и последствия.

Как заплатить кредит грамотно

Если возникла сложная ситуация, когда вы не можете уплачивать свой долг, но в тоже время стремитесь избавиться от обязательств, нужно рассмотреть следующие варианты разрешения ситуации:

- Кредитные каникулы. Если вы являетесь клиентом банка достаточно давно, и брали множество кредитов, которые своевременно погашали, вы можете рассчитывать на то, что вам предоставят возможность самостоятельно уплатить кредит без необходимости взыскания посредством кредитных каникул. На определенный период времени банк устраняет штрафы и пеню, нужно уплачивать только сумму процентов. В принципе, условия могут быть разными, и зависят они от разных обстоятельств, а также от политики банка;

- Выкуп долговых обязательств. Если банк осуществил процесс передачи вашего кредита коллекторам (в случае если такие действия предусмотрены условиями договора), можно осуществить его выкуп. Не все заемщики в курсе, что такой процесс вообще возможен. Как правило, банк продает такой кредит за полцены. То есть, у коллекторов можно будет выкупить долг с минимальными потерями. Можно собрать средства и попросить, чтобы кто-то из родственников осуществил процесс приобретения кредитных обязательств на ваше имя;

- Договор с банком. Даже если вы кредит брали впервые, то вы все равно можете рассчитывать на лояльные условия банка по отношению к вашей конкретной ситуации. Чаще всего банки не уклоняются от переговоров и идут на встречу своим клиентам. Нередко предоставляется реструктуризация. В данном случае, банк предоставляет должнику новые условия сотрудничества, которые предполагают, что сумма выплат будет меньше, а срок кредитования – более существенным. Также предоставляется рефинансирование. То есть, в данном случае, клиент получает новый займ для того, чтобы впоследствии покрыть уже существующий кредит. Как правило, новый займ предоставляется на более выгодных условиях. Также может быть предоставлена своеобразная отсрочка, когда в течение четко определенного периода времени будут платиться только проценты. Помните о том, что в 90% случаев банки готовы идти на компромисс. Вам остается только правильно подойти к решению проблемы, а самое главное – своевременно обратиться в банк.

Таким образом, становится понятно, что в случае необходимости, всегда можно найти решение, которое в действительности является необходимым в вашем конкретном случае. Если человек утратил нормальную работу (уровень дохода), но хочет сохранить нормальную историю кредитования, в тоже время понимает, что своевременные выплаты произвести не сможет, нужно сразу же обращаться в банк, чтобы разрешить ситуацию и в дальнейшем получить приоритеты более выгодного закрытия кредита. В случае, если банк не идет на уступки, обратитесь к юристу, возможно, есть иные пути решения возникшей проблемы.

Критичные последствия неуплаты

Если человек в течение длительного количества времени не осуществляет выплаты, банк обращается в суд, чтобы потребовать взыскания в принудительном порядке. В суде рассматриваются все предоставленные документы, после чего, принимается решение, чаще всего в пользу банка. Далее, начинает действовать система приставов судебного типа. На основании полученного решения банка открывается производство исполнительного формата, в рамках которого пристав начинает работать с должником. Изначально производится оповещение, должник вызывается на беседу со специалистами, чтобы найти оптимальное решение проблемы по взысканию. На данном этапе также может быть заключено мирное соглашение с банком.

В случае, если должник не идет на компромисс и не стремится к разрешению ситуации, судебные приставы начинают работу с имуществом. Сразу собирается информация об имуществе, после чего, производится опись и ее принудительная реализация. Отметим также то, что приставы могут принять решение о том, чтобы произвести взыскание через отчисления с заработной платы. В данном случае постановление суда направляется на работу руководителю, после чего, начинаются отчисления с заработной платы в пользу банка.

То есть, после суда начинается процесс принудительного взыскания. Существует масса способов предотвратить такие действия. Например, вы можете подать заявление на отмену решения в связи с тем, что вы не присутствовали в зале суда и не могли воспользоваться своим законным правом защиты интересов. Решение отменяется, и в дальнейшем, вы получаете определенное количество времени, чтобы разрешить возникшую ситуацию своими силами, без дальнейшего принудительного взыскания.

Понравилась статья? Поделитесь с друзьями в:www.finanbi.ru

Что будет, если не платить кредит? Ситуация, когда заемщик «забывает» о долге и банке

Просмотры: 4 086

Комментариев: 3

Некоторые граждане по тем или иным причинам принимают решение не платить кредит. Возможно, ссуда изначально оформлялась с такой целью, а может виной этому стала сложная финансовая ситуация. В любом случае человеку, который принимает такое решение, следует знать, как банк будет взыскивать долг, что от него можно ожидать. А может, есть обстоятельства, которые позволят вам вообще избавиться от кредитного долга?

к оглавлению ↑

Первые шаги банка

Просрочка наступает с того дня, как в назначенную дату списания ежемесячного платежа деньги не оказались на счету. Банк может подождать еще день-два, но после должнику стоит ждать звонка от представителя службы взыскания.

Обычно должники, которые не намерены рассчитываться с банком, меняют номера телефонов, чтобы их никто не беспокоил. Но в такой ситуации помните, что если менеджер банка до вас не дозвонился, он будет звонить по всем номерам, которые вы указывали в анкете при подаче заявки на кредит.

Представители банка на этом этапе практически никогда не выезжают на дом к должникам, весь диалог ведется путем звонков и отправки писем. Если дог не погашается хотя бы частично в течение 60-90 дней, банк передает дело коллекторам — это действие законное. Если месяц не платить кредит, то у заемщика еще есть шанс одуматься.

к оглавлению ↑

В дело вступают коллекторы

Если вы имеете дело с большим и солидным банком, то много неприятностей коллекторы вам не принесут. Такие банки следят за своей репутацией, они работают только с легальными агентствами, которые ведут процедуру взыскания строго в рамках закона.

Чего вам можно ждать от коллекторов:

- если им известен ваш номер телефона, вам будут звонить. Но это суммарно не больше 8-ми звонков в месяц, двух в неделю и одного в день;

- СМС, голосовые сообщения, электронные письма не должны поступать должнику чаще 16 раз в месяц, четырех раз в неделю и двух раз за день;

- коллекторы не могут наносить должнику визиты чаще раза в неделю.

По факту, если сменить номер телефона, то у коллекторов останутся только два канала связи — электронные письма и визиты. Письма можно просто игнорировать или отправлять в спам, а при личных визитах должник может не отрыть дверь — это его личное право.

к оглавлению ↑

Должник может заявить о нежелании общаться с коллекторами

В Законе о потребительском кредите есть норма, которая дает возможность должникам избавить себя от внимания коллекторов. Для этого необходимо составить заявление и направить его письмом с уведомлением в банк или по адресу коллекторской фирмы, которая занимается вашим долгом.

Такая процедура возможна, когда заемщик не платит кредит более четырех месяцев. Отсчет ведется с той даты, когда не был списан очередной ежемесячный платеж. Например, если вы должны были внести деньги 4 ноября и не сделали это, просрочка начинается 5 ноября. Соответственно, заявление вы можете послать 5 марта. Бланк документа можно найти в сети, в том числе и на сайте ФССП.

Но после написания этого заявления следует ждать скорого обращения банка в суд. Рычагов давления на должника он больше не имеет, поэтому ничего другого кредитора не остается.

к оглавлению ↑

Если коллекторы нарушают ваши права

Все, что могут делать коллекторы в отношении должника, указано выше. Все остальные действия или превышение лимита контактов считается нарушениями. Кроме того, закон указывает, что взыскатели не имеют право разглашать информацию о должнике третьим лицам. То есть если коллектор отправился по вашим соседям, стал звонить вам на работу или вашим близким, рассказывать информацию о долге, это также считается нарушением.

Куда именно подавать жалобу — это зависит от вида нарушения:

- в полицию, если прослеживается явное преступление или правонарушение: порча имущества, угрозы, применения силы и пр.;

- в Роскомнадзор, если коллектор распространяет третьим лицам информацию о вас и вашем долге;

- в ФССП (служба приставов), если коллектор нарушает любые нормы Закона о коллекторах: часто звонит, не представляется при разговоре, звонит со скрытого номера и пр.

Вообще, сейчас ФССП (официальный сайт) — это надзорный орган над коллекторами, со всеми жалобами можно обращаться к этой службе. Там уже они будут перенаправлены куда надо.

к оглавлению ↑

Люди не платят кредиты — банки обращаются в суд

Если в процессе взыскания должник вносит на счет хоть по чуть-чуть, банк будет тянуть до последнего. Если же гражданин уклоняется от долга, кредитор подает исковое заявление.

Если заемщик год не платил кредит, то его долг к этому времени достиг больших размеров. Но преимущество суда в том, что в итоге часто списывается часть пеней и штрафов, порой вообще оставляют к погашению только основную сумму долга.

После суда долг будет зафиксирован, а делом займутся приставы, про коллекторов можно забыть. У приставов есть всего несколько методов давления на должника:

- Арестовать 50% от его заработной платы. Если официальной работы нет, эта мера неактуальна.

- Арестовать счета должника. Если счетов нет, мера не актуальная.

- Изъять имущество должника. Если он скрывается или у него нет имущества, пристав более ничего не сможет сделать.

В итоге, если ситуация не меняется, через года-два после просрочки долг будет списан. Но на словах это легко, на деле дождаться списание долгов крайне сложно.

Автор: Ирина Русанова

Это вам будет интересно

21 июля 20:23

Многие граждане периодически оставляют данные своего паспорта в разных организациях: банках, магазинах, почтовых отделениях, в офисах обслуживания разных компаний. И мошенники вполне могут оформить кредит на чужой паспорт, поэтому следует быть крайне внимательным при предоставлении своих данных третьим лицам. Можно ли взять кредит на чужой паспорт в банке При оформлении банковского кредита обязательно требуется именно оригинал документа. Менеджеры кредитных учреждений такого типа не…

17 июля 12:02

Ежедневно тысячи граждан подают запросы на получение кредитных средств. На момент подачи заявки человек уверен в необходимости ссуды, но уже после одобрения он может…

13 июля 18:35

Микрофинансовые структуры активно кредитуют граждан, серьезно конкурируя с банками. Принципы работы МФО существенно лояльнее, чем в банках, поэтому в сфере…

6 июля 18:22

Многие граждане, которые испытывают проблемы с выплатой кредита, принимают неверное решение — они сторонятся представителей банка. Но в этой ситуации следует действовать…

30 июня 12:01

Все банки, предоставляющие населению услуги кредитования, занимаются и реализацией долгов. Всегда есть и будут заемщики, которые перестают выполнять обязательства. К…

25 июня 12:38

Есть кредитные организации, которые заявляют, что активно работают с пенсионерами. В требованиях к заемщикам они вообще не устанавливают максимальной планки возраста или…

Нажимая на кнопку «Оставить комментарий», вы принимаете пользовательское соглашение и подтверждаете, что ознакомлены и согласны с политикой конфиденциальности данного сайта.

finansy.name

Как не платить кредит по закону — проверено на практике

Для должников важен вопрос, как не платить по кредиту по закону и уйти от финансовых обязательств. Для этого существует ряд путей — списание части задолженности через суд, привлечение страховщиков, банкротство и срок исковой давности. Но это в теории. В реальности добиться «амнистии» от банка трудно, а не платить по кредиту опасно. Просрочка приводит к передаче долга коллекторам, использующих «неприятные» методы для истребования задолженности.

Как платить за кредит, если нет денег

При отсутствии денег для оплаты по обязательствам сразу идите в банк и расскажите о возникшей ситуации. Открытость клиента позитивно влияет на урегулирование ситуации в будущем. Если игнорировать график и не платить кредит, банк будет названивать, писать, а после подаст в суд или продаст задолженность коллекторской фирме. Это его законное право.

Если обратиться самому, доступны такие пути решения:

- Реструктуризация — оформление нового соглашения или внесение изменений в текущий договор. Банк пересматривает срок действия (он возрастает), что уменьшает сумму ежемесячной выплаты. Реструктуризация доступна заемщикам с долгами или без них.

- Кредитные каникулы. По закону банк вправе дать клиенту отсрочку в выплате долга на случай форс-мажорных обстоятельств. Пауза может достигать одного года. Этого времени достаточно для решения возникших затруднений.

Если нет денег вносить платеж за кредит, и возникла просрочка, лучше сразу идти в банк и просить помощи.

Что будет по закону, если не платить кредит

Игнорирование денежных обязательств чревато ответственностью по УК РФ за мошенничество, а это риск сесть «на нары» до пяти лет. Но при честном оформлении займа без подлога документов и при указании честной информации о личности это исключено. Обман банка при получении кредита и полное отсутствие платежей — повод для обвинения человека.

При появлении просрочки сведения передаются в БКИ, что усложняет получение кредита в дальнейшем. Одновременно с этим банк начисляет штрафы и пени за просрочку. В результате общая задолженность растет. Отсутствие платежей вынуждает действовать службу взыскания долгов кредитной организации. Ее работники по закону пытаются взыскать долг — они названивают клиенту, к нему на работу, связываются с родными, приходят лично.

Отсутствие результата вынуждает продать задолженность коллекторской фирме, которая действует более жестко (иногда с нарушением закона). В крайнем случае, кредитор или коллекторы идут в суд. Для них это возможность взыскать хотя бы часть долга, а для заемщика — списать часть штрафов и пени.

Далее трудятся работники ФССП — они:

- Взыскивают до половины зарплаты должника.

- Изымают залоговое имущество.

- Арестовывают собственность или недвижимость.

- Замораживают счета, вклады.

Не платить кредит можно, но как это сделать по закону

Судебное разбирательство — первый шаг частично избавиться от долгов. При отсутствии имущества и работы они возвращают постановление истцу. Тот вправе списать (просить) долг или вернуть документ в ФССП для повторного поиска прибыли.

Кроме суда, выделяются и другие пути:

- Банкротство. К этой мере прибегают должники при накоплении 0,5 млн задолженности и просрочке больше трех месяцев. В результате имущество продается, долги погашаются, а оставшаяся задолженность списывается.

- Страховка. Если при оформлении кредита оформлялся страховой договор, а ситуация является страховым случаем, платить должен страховщик. Но последний постарается уйти от финансовых обязательств, поэтому нужно готовиться к борьбе.

- Оспаривание договора. При поддержке юриста и нарушении прав должника можно готовиться к оспариванию сделки с банком. В случае успеха кредит могут признать, как недействительный.

Читайте также — Банкротство физических лиц — пошаговая инструкция процедуры в 2019 году

Последний вариант — срок давности. Если заемщик прячется от кредитора на три года и больше (со дня появления долга), а банк не подает в суд, долг прощается по закону. На практике такое происходит редко, ведь уже спустя три месяца кредитор начинает работу по взысканию задолженности.

Списать долги? Поможемnetudeneg.ru

Не плачу кредит имущества нет, что будет если не платить

Приходя в банк за каким-либо видом кредитного продукта, благонадёжный потенциальный заёмщик в большинстве случаев собирается исправно платить банку необходимые суммы. Но различные жизненные обстоятельства, плачевная экономическая ситуация в стране, массовые сокращения рабочих мест – всё это чаще всего стаёт причиной невозврата кредитных средств.

Приходя в банк за каким-либо видом кредитного продукта, благонадёжный потенциальный заёмщик в большинстве случаев собирается исправно платить банку необходимые суммы. Но различные жизненные обстоятельства, плачевная экономическая ситуация в стране, массовые сокращения рабочих мест – всё это чаще всего стаёт причиной невозврата кредитных средств.

За неисполнение кредитных обязательств банки имеют право забирать имущество заёмщика, находящееся в его личной собственности (квартира, коммерческое помещение, автомобиль, дом, дача). Но, бывают случаи, когда заёмщик совсем не имеет никакой собственности.

Действия банков

Дело о неуплате долга передаётся судебным приставам, а они уже подают запросы во все возможные государственные организации и реестры. В ходе этого процесса и выясняется, действительно ли у заёмщика нет никакого движимого или недвижимого имущества.

Действия судебных приставов

- Приставы обязательно посещают место прописки и проживания и описываю находящиеся там предметы с целью их последующей реализации – это мебель, различная бытовая техника, ценные произведения искусства ( в этот список не входят предметы первой необходимости и еда).

- Подаётся запрос в налоговую инспекцию для установления места работы должника. В случае официального трудоустройства, работодателю приходит исполнительный лист. На его основании из зарплаты должника будет взиматься ежемесячно 50% от общей суммы заработной платы в пользу банка.

- Если заемщик не трудоустроен, тогда будут верифицированы все банковские счета во всех финансовых организациях. При обнаружении депозитных или текущих счетов у должника, на них будет наложен арест, а средства изъяты и переданы кредитной организации, за которой у него числится долг (исключением является социальные счета – детские выплаты и некоторые социальные льготы).

- Заёмщику запрещают выезд из страны до полной уплаты всех долгов. Соответствующие бумаги, приставы отправляют самому должнику, пограничникам и в миграционные службы.

- Если один из супругов является злостным неплательщиком, исполнители могут арестовать половину совместно нажитого имущества (жилья, автомобиля), записанного на другого супруга, за исключением имущества, которое приобретено или получено в дар до брака, что должно быть подтверждено документально.

Если платить по кредитам нет возможности

- В первую очередь стоит уведомить об этом банк, не дожидаясь предупредительных писем с его стороны. Иногда банк предоставляет кредитные каникулы сроком до 6 месяцев, чтобы у заёмщика было время поправить своё финансовое положение.

- Добиваться пролонгации или реструктуризации долга, пересмотров графика выплат. Во многих случаях банк идёт навстречу проблемному клиенту.

- Пытаться платить хоть какую-нибудь сумму, чтобы банк видел заинтересованность заёмщика в мирном разрешении сложной ситуации.

Если всё-таки дело уже дошло до судопроизводства и исполнительных служб, то советуется проконсультироваться у профессиональных адвокатов.

Недаром службы безопасности банков имеют громадный штат квалифицированных юристов. Правозащитники могут остановить решение суда, подготовить жалобы и административные иски и даже отменить арест залогового имущества, если оно было наложено с нарушением закона « Об исполнительном производстве» также пересмотреть условия кредитного договора.

Не стоит относиться легкомысленно к проблеме неуплаты кредита, даже если у должника нет в собственности никакого имущества. Тюремное заключение вряд ли возможно, а вот принудительные обязательные работы, штрафы, арест квартиры, взыскания из зарплаты, невозможность свободно передвигаться за пределы страны – всё это вполне реально по решению суда.

moepravo.pro

Что будет, если не платить кредит долгое время: ответственность

В последнее время экономическая ситуация в стране не стабильная, что сказывается на финансовом состоянии граждан. Многие имеют кредитные обязательства перед банками, которые в определенный момент становится тяжело платить. Если просрочить один раз платеж, кредитная организация начисляет огромные штрафы и пени за каждый день, вгоняя тем самым заемщика в большие долги. С этого момента бывает очень сложно расплатиться с банком, поэтому некоторые должники перестают полностью платить по кредиту.

Ответственность за неуплату кредита

Данные договорные отношения регулируются Гражданским законодательством. Уголовная ответственность за неуплату кредита не предусмотрена, если должником сделана хотя бы одна выплата по имеющемуся договору. В противном случае банк может попытаться обвинить заемщика в:

- мошенничестве;

- незаконном обогащении за чужой счет.

Конечно, это будет очень сложно доказать, но такая судебная практика имеется. Поэтому получить кредит и не платить по взятым обязательствам может стать уголовно наказуемым деянием.

Но банкам не выгодно переводить рассмотрение этого дела в рамки уголовного делопроизводства. Так как основной целью кредитной организации является возвращение переданных в кредит средств со всеми процентами и штрафными санкциями. Поэтому банки действуют изначально по-другому.

Действия банков

Как только появляется задолженность по очередному платежу, банк незамедлительно начинает действовать. Существует несколько вариантов действий банков на начальной стадии просрочки платежа, которая обычно составляет 1-2 месяца. К таким действиям относится:

- работа службы безопасности банка по взысканию задолженности;

- продажа долга коллекторам, возможность осуществления чего должна быть прописано кредитным договором, данная процедура называется договор цессии;

- передача работы по взысканию задолженности коллекторам, когда коллектор получает определенный процент со взысканных долгов по агентскому договору.

Это основные способы дальнейшего решения вопросов с должниками в первые пару месяцев с момента образования просрочки платежа.

Независимо от того, по какому договору коллекторы получили обязанность по взысканию долга, они действуют по определенной схеме. Служба безопасности банка имеет право действовать аналогично.

Работа коллекторов

Коллекторские агентства появились в начале 2000 годов, и их деятельность изначально не регулировалась российским законодательством. Поэтому у многих граждан при слове «коллектор» возникает ассоциация с бандитами и преступным миром. Однако это не совсем так. Коллекторами идут работать в первую очередь бывшие полицейские, военнослужащие, судебные приставы-исполнители и работники подобных профессий. Руководители набирают в коллекторы людей преимущественно этих профессий, так как они имеют необходимый опыт в следственно-розыскных мероприятиях, а также в работе по взысканию долгов.

Кроме этого, они имеют необходимую физическую подготовку. Но она не должна применяться в виде физической силы против заемщика. Она может действовать только в роли морального фактора, вызывающего страх у должника, а также обеспечивать безопасность самому коллектору в случае нападения на него неуравновешенного заемщика.

Законодательством теперь строго определены полномочия коллекторов и прочих граждан, занимающихся взысканием долгов, не относящихся к сотрудникам службы приставов.

Коллекторам разрешено:

- Звонить в дневные часы должнику, а также по номерам телефонов, указанным в договоре, с целью поиска самого заемщика.

- Писать письма и отправлять их по почте по адресу регистрации и по известным фактическим местам проживания должника.

- Посылать сообщения информационного характера с требованием оплатить долг.

- Приходить домой, но не имеют права заходить в само жилье без разрешения на это должника.

- Приходить на работу и в другие места с целью встретиться и провести беседу для убеждения его выплатить долг.

При этом важно знать установленное законодательством количество возможных звонков (не более 1 раза в сутки, 2 раз в неделю, 8 раз в месяц). Личные встречи должны организовываться не чаще 1 раза в неделю. В случае несоблюдения этих правил должник имеет право написать заявления на действия коллектора в полицию или прокуратуру.

Запрещается:

- Превышать установленные нормы визитов и звонков.

- Использовать угрозы, шантаж, вводить в заблуждение путем обмана или другими способами.

- Применять физическую силу.

- Недопустима порча чужого имущества, даже если оно находится в залоге у банка.

- Нельзя произвольно увеличивать сумму долга. Можно взыскивать только тот долг, который официально зафиксирован в документе переуступки.

- Разглашать информацию о задолженности заемщика третьим лицам без его письменного разрешения.

- Ограничивать право свободы должника.

- Действовать анонимно, не представляясь лично и не сообщая, от лица какой компании действует коллектор.

- Запрещается беспокоить визитами, звонками, сообщениями в ночное время.

К сожалению, эти правила не всегда соблюдаются коллекторами, поэтому работа этих служб доставляет массу неприятных эмоций должникам.

Приказное судопроизводство

После того как деятельность коллекторов не дала нужного эффекта, сам банк либо коллекторы от его имени могут подать в суд. Есть 2 вида судопроизводства:

- приказное;

- исковое.

Первая из них является упрощенным вариантом взыскания задолженности. Суть ее в том, что здесь существенно сокращены сроки вынесения судебного решения и получения исполнительного листа для передачи его судебным приставам. Здесь установлены следующие сроки:

- в течение 5 суток с момента подачи заявления оно должно быть рассмотрено;

- рассмотрение осуществляется без вызова в суд участников процесса, поэтому оспорить вынесенное решение можно в течение 10 дней с момента, когда должник получил копию решения;

- после вступления в силу решения исполнительный лист направляется судебным приставам, которые должны открыть исполнительное производство в течение 3 суток после получения листа.

В таком порядке принимаются решения только в тех случаях, когда стороны не имеют разногласий по поводу долга и обязанности по его выплате. Поэтому принятое решение легко отменить. Достаточно только написать возражение в установленный десятидневный срок, и решение будет отменено. Главное, что возражение должно содержать объективные причины, если должник не согласен с суммой задолженности или полностью с обязанностью в выплате долга. Если суд сочтет эти причины необоснованными, то решение отменено не будет.

Исковое судопроизводство

Если судебный приказ был отменен, взыскателю придется подавать иск в суд. В этом случае рассматривается дело независимо от того, имеются спорные моменты по данному делу или нет. В процессе искового судопроизводства стороны доказывают свою правоту и подтверждают документально сложившиеся обстоятельства. Подавать в суд можно и без предварительного вынесения судебного приказа.

Для заемщика обращение в суд означает окончание общения с коллекторами. На данном этапе происходит одностороннее расторжение договора, на основании чего прекращается начисление санкций за своевременную неуплату долга. Истец предоставляет расчет общей суммы иска с учетом основной суммы задолженности, процентов и штрафных санкций за просрочку платежа. С этого момента банк не имеет права продолжать начисление процентов и увеличивать сумму долга. Соответственно, подача банком заявления в суд означает остановку увеличения возрастания задолженности заемщика перед банком.

Процедура искового судопроизводства осуществляется следующим образом:

- Банк или коллекторы подают исковое заявление в суд.

- После принятия заявление заседание должно быть назначено в течение 2 ближайших месяцев.

- В случае неявки ответчика на заседание оно переносится на другое свободное время.

- Если ответчик не явился 3 раза на заседание суда, то решение выносится без него.

- С момента принятия решения стороны имеют право его обжаловать в суде высшей инстанции в течение 30 дней.

- Если обжалование не поступило, решение вступает в силу.

- Вместе со вступившим решением составляется исполнительный лист, который по заявлению истца может быть выдан ему на руки либо напрямую направлен судебным приставам.

- На основании данного листа пристав открывает исполнительное производство в течение 3 дней с момента его получения.

В таком порядке осуществляется судопроизводство. Здесь есть важный момент. Судебного процесса избегать не нужно. В большинстве случаев должнику удается доказать, что он имеет трудное финансовое положение, а насчитанные штрафные санкции существенно превышают основную сумму задолженности. Исходя из этого, судья часто уменьшает насчитанную сумму пеней. Именно для этого необходимо явиться в суд и собрать все документы, подтверждающие затруднительное финансовое положение, по причине которого заемщик не смог своевременно оплачивать кредит.

К таким документам могут относиться:

- копия или оригинал трудовой книжки с записью об увольнении заемщика в период, когда был просрочен первый платеж;

- справка 2-НДФЛ, подтверждающая существенное снижение дохода человека;

- справка из Центра занятости, подтверждающая постановку на учет гражданина;

- медицинские справки, подтверждающие серьезную длительную болезнь, по причине которой человек оказался нетрудоспособным;

- прочие бумаги, подтверждающие уважительные причины, по которым был пропущен обязательный платеж.

Сюда также может быть приобщено заявление заемщика, в котором он просит предоставить кредитные каникулы или реструктуризацию долга в связи с ухудшившейся финансовой ситуацией. Если банк предоставил письменный отказ, то он также должен быть приобщен к делу.

Исполнительное производство

Если должник не обжалует вынесенный судебный приказ или решение, то спустя установленное время оно вступает в силу. Вместе с ним выдается исполнительный лист. Для этого взыскатель пишет заявление. В некоторых случаях исполнительный лист может быть выдан с задержкой, хотя это является нарушением законодательства.

Судебный пристав после получения листа в течение 3 дней открывает исполнительное производство. Банк передает всю информацию приставам, которую предоставил о себе заявитель. Судебный пристав обязан известить должника об открытии исполнительного производства. Это можно сделать несколькими способами:

- отправить письмом копию постановления;

- известить звонком по телефону или отправкой сообщением;

- размещением уведомления на сайте ФССП;

- личным извещением.

С момента официального извещения должника начинается пятидневный срок для добровольного погашения долга. В это время заемщик может добровольно расплатиться с долгом и ему не придется платить исполнительский сбор.

Если в этот период оплата не была произведена или не было подано заявление в суд о предоставлении рассрочки или отсрочки для выплаты долга, то пристав выносит постановление о взыскании исполнительского сбора с должника. Таким образом, общая сумма долга увеличивается на 7%.

В ходе исполнительного производства пристав производит поиск имеющегося у должника имущества, дебетовых счетов в банке и накладывает на них арест. Если в установленное время должник не оплачивает долг, то это имущество продается с торгов за цену ниже рыночной.

Таким образом, пока долг не будет полностью взыскан или пока не закончится срок исполнительного производства, пристав будет арестовывать имущество и продавать его. После этого исполнительный лист возвращается взыскателю. Если долг взыскан не полностью, взыскатель имеет право подавать его повторно. Пристав будет обязан повторно открывать исполнительное производство. И так до тех пор, пока долг не будет полностью взыскан либо не истечет срок исковой давности.

Срок давности

Законодательством он установлен 3 года. Соответственно, если после вынесения решения судом исполнительное дело не было открыто, то спустя это время его нельзя будет начать. Также дело будет закрыто, если в течение этого времени должник не скрывался и не скрывал свое имущество от приставов. Если в течение 3 лет приставы взыскали все, что могли, с должника, но долг остался, по истечении этого времени продолжать исковое производство будет невозможно.

Отсчет срока исковой давности для подачи в суд начинается с момента, когда наступил первый день просрочки по кредиту. И с этого времени банк может подать в суд в любой 3-летний период. Именно поэтому банки не торопятся обращаться в суд, а могут выжидать 2 года, чтобы накопить побольше процентов.

Срок исковой давности будет длиться строго 3 года с момента первого дня просрочки, если:

- должник ни разу не вносил ни одного платежа с этого времени;

- должник ни разу не имел связи с коллекторами или сотрудниками банка;

- должник ни разу не признавал своей задолженности.

Выполнить все условия практически невозможно. Банк найдет способ сделать так, чтобы заемщик признал свои обязательства. Кроме этого, избежать контакта с коллекторами за 3 года также бывает очень сложно.

Получается, что исковая давность начинает свой срок действия только тогда, когда должник перестает платить и признавать свой долг. При этом он должен успешно избегать встречи и любых контактов с коллекторами и представителями банка.

Когда было принято решение судьей и оно вступило в силу, приставы будут иметь 3 года, в течение которых они будут арестовывать все имеющееся имущество и выставлять его на продажу с торгов. Только после истечения этого срока должник сможет вздохнуть спокойно.

Важно знать, что в 2019 году законодательством планируется ввести закон, позволяющий приставам накладывать арест и осуществлять продажу единственного жилья должника, если по жилой площади оно превышает норму более чем в 2 раза. Пока этот проект вызвал много споров и разногласий, он до сих пор не введен в действие. Но ждать, пока приставы арестуют единственное жилье, не стоит. Необходимо искать пути, как рассчитаться с банком по своим долгам.

grazhdaninu.com