Россияне активно брали кредиты в марте, но уже в апреле стало понятно, что пандемия коронавируса затягивается. Ситуация на рынке труда тоже непростая. В результате многие заёмщики решили, что нужно гасить кредит досрочно. Только это не всегда выгодно, а может быть, и опасно. Лайф выяснил, с какими проблемами могут столкнуться заёмщики при досрочном погашении кредита.

Многие заёмщики думают, что досрочно выплатить кредит — самый лучший вариант действий в кризис. Это действительно правильное решение. Но только в том случае, если заёмщик собирался погасить кредит в ближайшее время и на это есть деньги. Причём не последние.

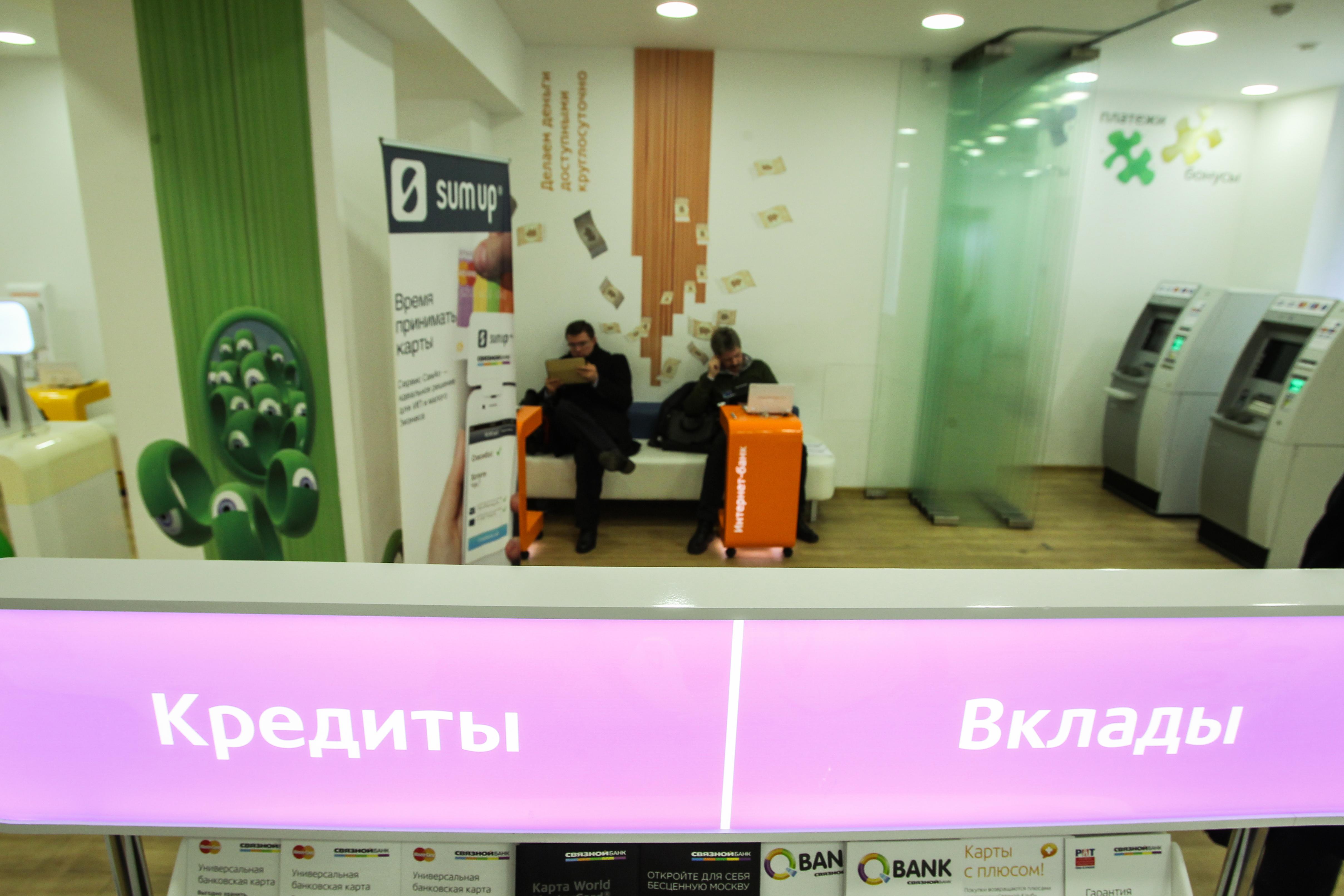

Фото © ТАСС / Валерий Матыцин

— В то же время, когда курс доллара растёт, есть и риск увеличения инфляции. В таком случае выгоднее выплачивать кредит в обычном режиме, — считает руководитель аналитического департамента AMarkets Артем Деев. — Дело в том, что инфляция просто «съедает» ставку по кредиту. В любом случае торопиться с досрочным погашением займа не стоит, пока не создана подушка безопасности.

Иначе, вернув долг банку досрочно и не имея запаса денег, очень легко можно опять пойти за новым кредитом. И не исключено, что под более высокий процент.

Ещё один риск, с которым могут столкнуться заёмщики, быстро погасившие кредит, — это испорченная кредитная история. Вопреки распространённому мнению, банки вовсе не рады, если клиент возвращает им заём досрочно. Особенно если это происходит сразу же или через несколько месяцев после выдачи денег.

— Кредитование — это не благотворительность, а бизнес, — поясняет эксперт по фондовому рынку компании «БКС Брокер» Михаил Зельцер. — Банку выгодно привлечь клиента на обслуживание именно на длительный период. Таким образом он обеспечивает себе постоянный и прогнозируемый денежный поток.

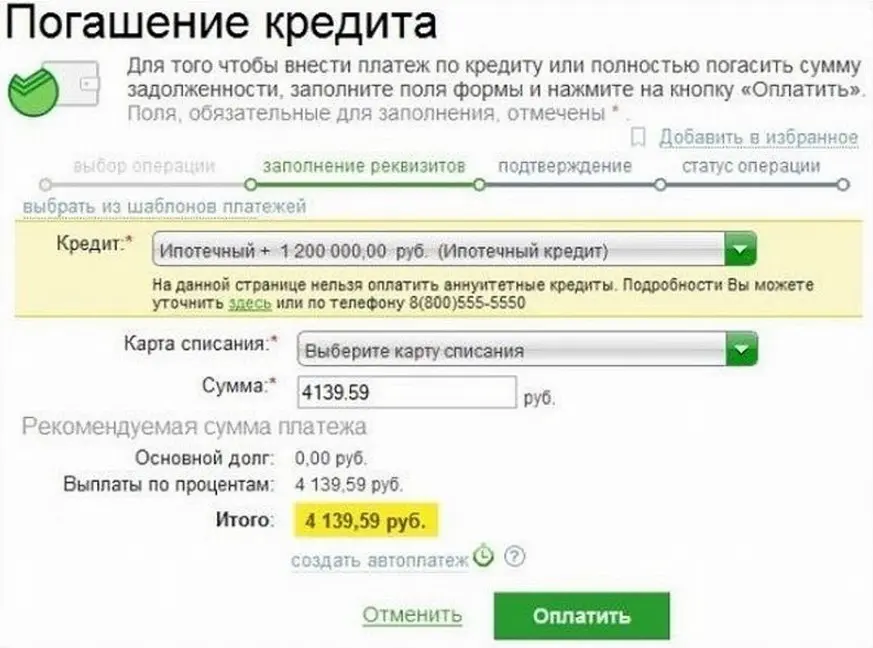

Фото © ТАСС / РБК / Екатерина Кузьмина

По словам Михаила Зельцера, продолжительность кредита и размер платежей влияют на кредитный рейтинг, по которому оценивается надёжность заёмщика. Больше всего банкам не нравится, если клиент делал досрочное погашение неоднократно. В этом случае его могут счесть непостоянным заёмщиком. В следующий раз в кредите могут отказать.

Также кредитную историю можно испортить, если допустить просрочку. В нынешней ситуации у многих заёмщиков такой риск возрастает. Как отмечает эксперт «Академии управления финансами и инвестициями» Алексей Кричевский, сейчас хорошей стратегией может стать частично досрочное погашение. Но и в этом случае не стоит пытаться платить больше ежемесячно, даже если с деньгами не очень хорошо. Иначе в будущем можно допустить просрочку по платежу. Это тоже негативно скажется на кредитной истории.

Если же до окончания срока кредита осталось немного, то торопиться обычно не имеет смысла. Все основные проценты банку уже выплачены, как и расходы на страховку. В этом случае бывает выгоднее положить свободные деньги на депозит. Доход может быть больше, чем переплата по процентам.

— Сейчас, когда у многих есть риск снижения доходов, хорошо бы иметь запас денег в размере три-шесть среднемесячных расходов, включая платежи по кредитам, — рекомендует главный аналитик «Телетрейд» Марк Гойхман. — По такому же принципу стоит выбирать график платежей после частичного досрочного погашения. Если уменьшить срок кредитования, но оставить сумму ежемесячного взноса, то в целом вы заплатите меньше процентов. Однако если есть необходимость снизить именно ежемесячный платёж, экономить «здесь и сейчас», то лучше сохранить период кредита.

Многие банки сейчас предлагают рефинансировать кредиты путём их досрочного полного погашения из нового кредита с более низким процентом. Здесь нужно скрупулёзно подсчитать, а есть ли экономия и насколько она существенна. Как поясняет Марк Гойхман, банк может предложить ставку на 0,2–0,3 процентных пункта меньше, но при этом у него будут дополнительные комиссии или более дорогая страховка. В результате банк переманивает себе клиента низким процентом, но заёмщик переплачивает ему за обслуживание кредита.

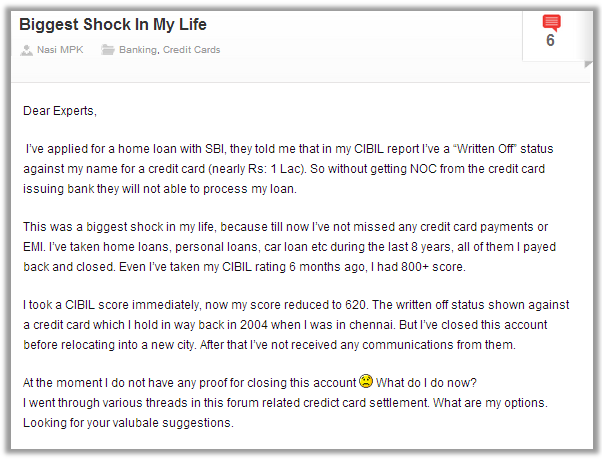

«Погасил кредит досрочно. Как вернуть страховку?» — это один из самых распространённых вопросов, который заёмщики задают сотрудникам банков и юристам. На практике ничего вернуть не получается и с переплатой приходится смириться. Куда хуже, если через несколько месяцев после полного погашения займа клиент узнаёт, что долг никуда не исчез и появилась просрочка. Лайф разбирался, какие возникают проблемы при досрочном погашении кредитов и как их избежать.

Бывают ситуации, когда заёмщик переводит весь остаток долга на текущий счёт и думает: «Банк сам «догадается», что эти деньги предназначены для досрочного погашения кредита». Это не так. Для того чтобы операция прошла, нужно дать банку соответствующее поручение. Его можно сделать либо письменно в офисе, либо через онлайн-банк.

— Это один из самых распространённых «подводных камней» при досрочном погашении, — поясняет руководитель департамента по развитию клиентской базы «БКС премьер» Ольга Певная. — Многие заёмщики действительно не контролируют платежи и не понимают саму процедуру погашения кредита. Если же просто зачислить деньги на счёт, но не дать поручение на досрочное погашение, то банк спишет лишь ежемесячный платёж в соответствующую дату. Досрочного погашения не произойдёт, банк продолжит начислять проценты. Таким образом, заёмщик потеряет время и заплатит лишние проценты за пользование кредитными деньгами.

[object Object]

Ольга Певная советует также быть внимательными с уточнением суммы досрочного погашения. Если вы внесёте на счёт даже на копейку меньше и при этом дадите распоряжение на полное досрочное погашение, то оно не произойдёт (банк технически не сможет «простить» вам недостающую копейку).

— Именно поэтому рассчитывать сумму досрочного погашения необходимо в тот день, когда вы даёте соответствующее распоряжение банку. Ведь на следующий день итоговая сумма будет уже чуть больше — за счёт начисленных за новые сутки процентов, — рекомендует Ольга Певная.

Также важно учесть, что досрочное погашение выгоднее всего делать в течение первой половины срока кредита. Специфика аннуитетных платежей такова, что львиная доля процентов взимается банком на раннем сроке кредита. Таким образом, если кредит оформлялся на пять лет, то по истечении четырёх лет существенной выгоды от досрочного погашения вы не получите: основную часть процентов вы уже выплатили банку и теперь погашаете в основном «тело» кредита.

[object Object]

— Обычно недопонимание у клиентов может возникнуть в банках, которые списывают деньги в установленную клиентом дату погашения, а не в дату ближайшего платежа, — говорит ведущий аналитик Forex Optimum Иван Капустянский. — В случае досрочного погашения в установленную дату сначала списываются накопленные к этому времени проценты, а оставшаяся сумма идёт в пользу погашения тела долга. Может возникнуть ситуация, когда вы внесли досрочно деньги за гашение процентов, а не в пользу погашения основного долга. Поэтому перед каждым досрочным платежом стоит узнавать у сотрудника, сколько необходимо внести денег для гашения процентов, и уже после этого понимать, сколько внести, чтобы скостить основной долг.

При этом надо понимать, что, закрывая кредит досрочно, вы попадаете в «негласный» список не очень желаемых клиентов. Клиенты не раз жаловались, что гасили кредит досрочно, без просрочек и опозданий, после чего банк отказывался их кредитовать снова. Сотрудники банков обычно умалчивают о том, что, увлекаясь досрочным погашением, человек может испортить себе кредитную историю. Главная задача банка — заработать на процентах. Если клиент гасит кредит быстро, то банк теряет прибыль.

— Главное правило при досрочном погашении кредита — это закрывать счёт, на который он был начислен, и брать справку от банка о полном закрытии займа, — говорит эксперт Международного финансового центра Дмитрий Иногородский. — Бывает так, что платёж не проходит по техническим причинам. Чаще всего это случается из-за сбоев в системах или ошибок операторов. Причём сотрудники банков могут пытаться свою ошибку скрыть. Кстати, справку о закрытии кредита хранить надо очень долго. Лично знаю ситуацию, когда она потребовалась через семь лет после досрочного погашения займа.

Оформление кредитных сделок даёт возможность многим людям с лёгкостью покупать различные товары, и даже недвижимость. Но не все могут в итоге рассчитаться с банковской ссудой, по которой ещё начисляется процентная ставка и различные комиссии. Для некоторых заёмщиков оплата задолженности займа в 60–70% своего бюджета становится проблемой. Есть способы, которые позволяют уменьшить переплату по кредитному соглашению.

Поиск «дыр» в бюджете

Если следовать данным Российской статистики, то чуть менее 40% заработанных денег уходит на ненужные покупки и оплату лишних услуг. Здесь специалисты советуют завести дневник доходов и расходов. В него надо последовательно записывать все текущие расходы, а в конце месяца их проанализировать. Откинуть всё лишнее и запланировать на следующий месяц только необходимые затраты, которые нужны для нормальной жизни. Записать пункты расходов и по возможности не отходить от них.

Если отказаться от необязательных «прелестей жизни», то можно сохранить денежные средства на значительную сумму:

- если проводить семейные ужины в домашней обстановке, то можно добавить к выплатам по ссуде 10–15% от полученного дохода;

- если готовить дома, не используя магазинные заготовки, то это может принести ещё 30% экономии семейному бюджету;

- если личные вещи и одежду покупать на различных распродажах, то это ещё принесёт 50% сбережённых денег.

Здесь надо применять важное правило: сохранение денег должно проходить без ущерба для своего здоровья и семьи. Средства, которые были сэкономлены, необходимо вносить на погашение банковской ссуды. Лишнюю трату денег можно позволить себе лишь в исключительных случаях.

Если все расходы контролировать и анализировать, то можно намного быстрее рассчитаться с кредитным учреждением и погасить кредит.

Дополнительный доход

Если заёмщику выдали премию за хорошую работу или он получил налоговый вычет, это дополнительные деньги, которыми можно досрочно погашать часть ссуды. А также источником для оплаты может стать повышение заработной платы. Разницу можно приплюсовывать к ежемесячному платежу.

Пример можно привести из жизни. Возьмём среднюю семью, которая имеет двоих детей и оформила ипотечный кредит. За каждый год она получала вычет по имуществу от налогового органа. Все полученные деньги шли на выплату долга по ипотеке. В результате кредитная сделка сократилась на несколько лет, а это значительная сумма, которую не получила в качестве прибыли финансовая компания.

Снежный ком

Этот способ можно применить, когда у дебитора несколько действующих банковских займов. Можно расписать по шагам, примерную схему действия человека по погашению задолженности по ссудам:

- необходимо изучить общее состояние всех кредитов, тщательно просчитать невыгодность каждого и начать погашение;

- как правило, ставка наиболее высокая у краткосрочных займов. Их надо выплачивать первым делом;

- после этого нужно подсчитать лишнюю сумму, которая уже не будет идти на оплату погашенных кредитов, и добавить её на ликвидацию остатков долгов перед другими банками;

- постепенно надо снижать количество займов, переходя к наиболее крупным.

Для того чтобы погасить всю задолженность по всем банковским ссудам необходимо иметь целеустремлённость и умение держать себя в руках.

Процентная ставка

Если финансовое положение дебитора нестабильное или немного ухудшилось, то можно обратиться в финансовую компанию за помощью. Если гражданин получает заработную плату или является систематическим заёмщиком в кредитном учреждении, то работники банка могут понизить ставку по займу. Кредитор всегда пойдёт на уступки, лишь бы не потерять кредитные деньги.

Здесь тоже надо придерживаться правила, все свободные деньги тратить на погашение долга по ссуде.

Рефинансирование

Данную процедуру можно провести в отношении ипотечных сделок. В последний год существенно снизились ставки по ипотеке. Основными причинами являются снижение ставки рефинансирования Центрального Банка РФ и стабильность российского рубля (инфляция за 2018 год составила 4%). Если заёмщик заключал ипотеку несколько лет назад с одной процентной ставкой, то он может заключить новую сделку сейчас. Разница в процентах будет составлять несколько пунктов, а это большая сумма при заключении ипотечного кредита. Если банк не переоформляет соглашение, то можно обратиться в другое кредитное учреждение, это не запрещается гражданским законодательством. Дебитору могут отказать в рефинансировании, если он имеет просрочки или пропуски ежемесячных платежей по текущему займу.

У этого способа есть единственный недостаток, надо переоформлять договор страхования, оплатить работу оценщика по недвижимости и различные комиссии. А также понести затраты, которые связаны с оформлением необходимой документации. Гражданину нужно подсчитать все расходы и сопоставить с разницей в процентах, если человеку выгодно, то он может заключить новую сделку.

Выгодность этого способа очевидна — низкая ставка по ипотеке и сокращение периода кредитования, что уменьшает переплату.

Консолидация заёмных средств

Под этим способом подразумевается соединение нескольких кредитных сделок в один договор, который одобрен банковской организацией. Тут предусмотрена своя процедура со снижением ставки по общему займу. В этом случае уменьшается размер ежемесячной оплаты, но удлиняется срок кредитования.

Особый интерес вызывают кредитные карточки, которые «славятся» своей процентной ставкой после окончания беспроцентного периода. Если их у человека несколько штук и по всем имеются долги, то срочно надо их консолидировать, иначе заёмщик погрязнет в долгах. Этот процесс напоминает рефинансирование, но только с увеличением срока действия банковской сделки.

Реализация имущества

У каждого гражданина в подсознании есть психологическая тайна, это «белая зависть». Человек хочет жить не хуже других. Он старается не отставать, а порой и переплюнуть своих соседей, знакомых или коллег. Именно эта черта всегда подводит, когда человек покупает имущество, стоимость которого ему не по карману.

После таких лишних трат образуется несколько банковских займов, которые ухудшают финансовое положение дебитора, и приводит к образованию долгов. Они могут привести к судебному разбирательству, если заёмщик не исполнит своего обязательства перед банками.

Для снижения нагрузки на бюджет дебитора следует продать ненужное имущество или предметы роскоши. Вырученные деньги, в обязательном порядке потратить на погашение задолженности по банковским ссудам. Таким образом, это поможет гражданину избавиться от психологического стресса, что он весь в долгах. Этот способ поможет ему работать и жить в нормальной обстановке.

Какой способ выбрать гражданину, это только решать ему. Он должен самостоятельно руководить своими действиями, будь они элементарными или радикальными.

Вас также может заинтересовать:

Грамотный подход к оформлению кредита

Нюансы, на которые следует обратить внимание при оформлении кредита. Рекомендации по пользованию кредитом. С чего начать и как действовать, если вы решили взять кредит в банке?

Как сократить платежи по кредиту: правила реструктуризации

Статья рассказывает о действенном инструменте, позволяющем сократить ежемесячные платежи по кредиту — реструктуризации условий кредитного договора. Отвечаем на вопросы: что такое реструктуризация, схемы работы с должниками, правовые аспекты пересмотра условий сделки.

Что происходит после официального признания гражданина неплатежеспособным? Как инициировать процедуру реструктуризации задолженности с постепенной выплатой? Можно ли утвердить мировое соглашение? Нюансы конфискации и продажи имущества должника.

Популярные ошибки при погашении кредита

Кредит — ответственная процедура, к которой нельзя подходить невнимательно. Мы расскажем вам о типичных ошибках при погашении кредита, и о тех проблемах, которые могут возникнуть, если вы все же допустите эти ошибки. Статья обязательна к ознакомлению тем, кто хочет взять кредит впервые.

Досрочное погашение кредита: нюансы и секреты

Когда появляется возможность, кредитные заемщики стараются избавиться от долгового бремени как можно раньше. Или, по крайней мере, ослабить его. Но как происходит досрочное погашение кредита? Законодательно данная процедура регулируется двумя актами. Это федеральные законы № 284 от 19.10.2011 и № 353 от 21.12.2013. А также статьи № 809 и № 810 ГК РФ. Прежде всего следует сказать, что погасить кредитную задолженность раньше оговоренного в соглашении срока можно тем клиентам, кто брал денежный заем не для предпринимательских целей. То есть это потребительский кредит, ипотека, автокредит, но никоим образом не кредит на открытие и/или развитие бизнеса.

Часто задаваемые вопросы касательно досрочных выплат по кредиту

Досрочная выплата с юридическими лицами оговаривается в строго индивидуальном, особом порядке. В принципе, сейчас многие банки только рады, когда клиент гасит долг досрочно. Раньше финансовые организации не приветствовали подобные действия и даже начисляли штрафы. ФЗ № 284 законодательно закрепил право банковских клиентов платить по кредиту заблаговременно. Вплоть до полного закрытия займа. Кроме того, нынешний кризис на первое место поставил кратковременные кредиты. Организации в непредсказуемой экономической обстановке стремятся как можно скорее получить от заемщика положенное – и все.

Поэтому Сбербанк, Газпромбанк, Россельхозбанк и другие всячески идут навстречу таким заемщикам. Однако это не значит, что заемщик не может больше столкнуться с банковским прессингом при попытке досрочно расплатиться. Какой-то банк установит полугодовой мораторий на досрочные выплаты. Другой возьмет комиссию за перерасчет оставшейся части. Но в данной ситуации закон на стороне заемщика – об этом следует помнить. Какие вопросы о досрочном погашении кредита появляются у заемщиков наиболее часто? Итак:

- Может ли банк запретить нивелировать кредитную задолженность до срока полного погашения, который прописан в договоре? Нет, не может. Всякий клиент имеет право в любое время изъявить желание о превентивной оплате кредита и реализовать его. Размер такой заблаговременной оплаты при досрочном погашении кредита или части кредита также полностью определяется самим заемщиком. Единственное исключение – просрочка по кредиту. В случае нарушения заемщиком своих платежных обязательств его деньги сразу же пойдут в счет оплаты пропущенных взносов и штрафных процентов. И только потом оставшиеся средства можно будет использовать для заблаговременного гашения займа.

- Услуга полной выплаты кредита до основного срока бесплатна? Основные условия досрочного погашения кредита являются общими для всех государственных и частных банков. Финансо

Как погасить кредит досрочно в Сбербанке

Оформив в Сбербанке кредит, человек обязуется выполнять свои финансовые обязательства перед банком. Заёмщик должен в указанные сроки вносить ежемесячные платежи. Для удобства клиентам Сбербанка предоставляется возможность досрочного погашения кредита. Кредитозаёмщик от этого выигрывает, преждевременно снимая с себя долговые обязательства. В большинстве случаев он также экономит свои деньги, сокращая переплату.

Содержание

Скрыть- Досрочное погашение кредита в Сбербанке

- Полное погашение

- Частичное погашение кредита в Сбербанке

- Процедура досрочного погашения

- Способы оплаты

- В каком случае досрочно погасить кредит Сбербанка не получится?

- Как вернуть страховку за кредит в Сбербанке?

Досрочное погашение кредита в Сбербанке

Если клиент Сбербанка хочет погасить свой кредит преждевременно, то ему необходимо знать все нюансы этой процедуры. Сделать это можно, учитывая:

- сроки, на которые был оформлен займ;

- разновидность кредита;

- вид платежей (дифференцированные или аннуитетные), которыми расплачивается человек;

- процентную ставку;

- наличие страховки.

Всё это прямо или косвенно влияет на порядок погашения задолженности. Рассчитать возможные варианты досрочного погашения можно на специальном калькуляторе в режиме онлайн. С его помощью заёмщик поймёт, возможно ли для него частичное или даже полное погашение кредита. Но если это слишком сложно для клиента, то он всегда может обратиться в банк и получить консультацию специалиста.

Полное погашение

При желании клиент Сбербанка может полностью погасить свой кредит. Это право закреплено действующим законодательством. Для того чтобы закрыть кредит, необходимо знать полную сумму задолженности на момент списания средств со счёта. К этому дню он должен положить на счёт необходимую сумму с учётом процентов, который будут начислены к 21.00 даты списания платежа. Дата списания средств у клиента фиксированная.

Если денег будет недостаточно, то кредит не будет закрыт. Потому важно удостовериться в правильности расчётов, внимательно изучить договор по кредиту и при необходимости проконсультироваться с банковским сотрудником. Для подтверждения выплаты задолженности лучше взять в Сбербанке справку о закрытии кредита.

Частичное погашение кредита в Сбербанке

Погасить займ можно частично. В таком случае есть два варианта для клиента.

- Единоразовое внесение большей суммы платежа, чем банк требует возвращать ежемесячно. Это позволит сократить размер ежемесячного платежа. Но займ не будет закрыт быстрее. При таком варианте можно уменьшить и время погашения кредита, но для этого необходимо посетить банк и подписать новые документы по графику платежей.

- Частичное погашение можно совершить, увеличив размер регулярных платежей. В таком случае график изменяется, ведь общий срок погашения задолженности сокращается. Новые документы клиент подписывает лично.

Какой бы вариант человек не выбрал, он сумеет сэкономить собственные денежные средства, частично или полностью погасив свой займ досрочно.

Процедура досрочного погашения

Досрочное погашение кредита осуществляется в несколько этапов. Для начала клиент должен внимательно изучить кредитный договор. В нём указаны условия и сроки, с которых можно погасить всю задолженность. Не по каждому займу клиент может, лишь оформив кредит, сразу же закрыть его.

Как только клиент изучит договор и определится с суммой, которую он хочет внести сверх обычного ежемесячного платежа, он должен обратиться в банк, чтобы уведомить его о своём решении. Подать заявку также можно через Сбербанк Онлайн, найдя в разделе кредитов «Досрочное погашение».

На момент списания денежных средств счёт заёмщика уже должен быть пополнен на ту сумму, которую планируется внести. В день списания денег необходимо посетить Сбербанк и написать заявление. Сумма задолженности будет пересчитана, а график платежей по желанию переделан.

Способы оплаты

Для клиентов Сбербанка существует несколько способов погашения задолженности по займу.

- Перевод на расчётный счёт:

- через кассу Сбербанка;

- через любой другой банк;

- через почтовое отделение.

- Пополнение карты, с которой списывается долг по кредиту:

- через «Сбербанк Онлайн»;

- через «Мобильный банк»;

- через банкомат или терминал.

Если у клиента есть карта Сбербанка, то удобнее всего перечислять деньги для погашения кредита через неё (как при ежемесячных платежах, так при досрочной выплате задолженности).

В каком случае досрочно погасить кредит Сбербанка не получится?

Даже в случае ипотеки заёмщик может полностью погасить задолженность, если пожелает этого. Сбербанк не может препятствовать, хоть ему, безусловно, это и не выгодно. Банк теряет свои проценты, которые были бы насчитаны клиенту, если бы он не стал закрывать кредит досрочно. Такие моменты негативно сказываются на кредитной истории человека (в следующий раз банк может не предоставить кредит на лояльных условиях).

Но воспрепятствовать желанию клиента Сбербанк не может за исключением тех случаев, когда запрет на досрочное погашение до определённой даты прописан в договоре. Есть пункт о том, что заёмщик должен уведомить банк о своём желании погасить кредит досрочно за 1 месяц, 3 месяца или даже 6 месяцев до момента внесения платы. Раньше сделать платёж клиент не сможет.

Как вернуть страховку за кредит в Сбербанке?

Клиенту, оформившему кредит в Сбербанке, обычно приходится заключать и договор обязательного страхования. Банк таким образом сводит к минимуму свои риски. Клиенту это тоже выгодно, ведь в случае потери им трудоспособности страховая компания будет выплачивать его задолженность.

Но при досрочном погашении кредита возникает вопрос о том, зачем же клиенту страховка на такой длительный период, если долговые обязательства им уже выполнены. В действительности она ему уже не нужна, и по закону человек может вернуть свои деньги за неиспользованное время действия страховки.

Для этого необходимо обратиться в отделение банка, предоставить паспорт, договор и справку о том, что кредит погашен. При наличии всех документов человек должен написать заявление на возврат страховки. Запрос будет рассмотрен, и если всё было сделано правильно, деньги вернутся на указанный клиентом счёт.

Банки всё чаще стали требовать от заёмщиков вернуть кредит досрочно. Причём основания для этого порой бывают весьма сомнительные. Клиент рассчитывает выплатить кредит за несколько лет, а выходит, что приходится искать деньги на погашение займа раньше срока. И далеко не всегда есть возможность вернуть долг по первому требованию кредитора. Проблема оказалась настолько острой, что пришлось вмешаться Центробанку. Регулятор на своём официальном сайте дал пояснение, когда банк не имеет права требовать деньги досрочно. В каких ситуациях придётся вернуть заём раньше срока? Что делать, если банк требует досрочного погашения кредита, а денег нет?

Когда банк может требовать досрочно погасить кредит

[object Object]

Заёмщики стали активно жаловаться в Центробанк. В результате регулятор разослал пояснительное письмо в банки. В нём объясняется, в каких случаях они вправе требовать от заёмщика досрочного погашения потребительского кредита. Например, если заёмщик нарушает срок возврата долга и процентов, более 30 календарных дней не исполняет обязанности по страхованию займа, а также нарушает предусмотренные договором обязанности целевого использования кредита. В этом случае кредитор может потребовать вернуть и долг, и проценты за время пользования деньгами.

При этом регулятор отмечает, что некоторые банки действуют неправомерно и включают в договоры условия о праве требовать досрочно вернуть потребкредит, например, при ухудшении финансового положения заёмщика. В Центробанке обратили внимание, что такие дополнительные требования ущемляют права заёмщиков.

Известны случаи, когда банки заставляли досрочно вернуть долг, если заёмщик менял место работы. Такое бывало, в частности, если он получал заём на более выгодных условиях как сотрудник определённой компании. Например, как обладатель зарплатной карты.

— Парадокс в том, что человек не имеет возможности вносить даже очередной платёж, а ему надо гасить всю сумму, — отмечает руководитель группы аналитиков ЦАФТ (Центр аналитики и финансовых технологий) Марк Гойхман. — Показатель долговой нагрузки растёт, просрочек становится больше. Это и спровоцировало банки и других кредиторов массово требовать досрочного погашения, причём порой выходящего за рамки законодательства, на что и обращает внимание Центробанк.

Что делать, если банк требует вернуть кредит

[object Object]

— Если банк требует вернуть кредит досрочно и в этом есть вина самого заёмщика, то требования банка придётся исполнить в досудебном или судебном порядке, — поясняет адвокат, партнёр адвокатского бюро «Бишенов и Партнёры» Анжелика Решетникова. — Я рекомендую в таком случае выйти с банком на диалог и рассмотреть возможность реструктуризации долга или его рассрочки. Из моей практики могу сказать, что дешевле договориться с банком, чем судиться и получить возможные ограничения на выезд. В самом крайнем случае должник может подать документы на процедуру банкротства физического лица. Прошу учитывать, что часто простые граждане полагают, что банкротство — это универсальный механизм избавления от всех проблем. Это совершенно не так. Следует также помнить и об уголовной ответственности за преднамеренное и фиктивное банкротство.

Анжелика Решетникова считает, что после письма Центробанка злоупотреблений в сфере досрочного погашения станет меньше. По её словам, регулятор поставил на место банки и МФО, которые зачастую составляли кабальные договоры и включали в них не основанные на законе условия.

— Если вдруг банк или МФО требует досрочного погашения через суд, то ни в коем случае нельзя игнорировать заседания, — говорит директор «Академии управления финансами и инвестициями» Арсений Дадашев. — Если заёмщик добросовестный и вовремя вносил платежи, то можно доказать, что последние нарушения договора связаны с ухудшением материального положения. Подкрепив свои слова документами, можно рассчитывать на снижение процентов или отсрочку очередного платежа. Это вполне реально, ведь Высший арбитражный суд признал, что в подобном случае требовать досрочного погашения нельзя. Тем не менее эта же инстанция позволяет требовать досрочного погашения в случае недобросовестного отношения должника.

Как избежать проблем с банком

[object Object]

Очевидно, что почти все проблемы связаны именно с просрочкой платежей по потребительскому кредиту. Поэтому, чтобы избежать требования о досрочном закрытии кредита со стороны банка, необходимо чётко соблюдать условия кредитного договора. Как советует ведущий аналитик Forex Optimum Иван Капустянский, если есть понимание, что могут начаться финансовые проблемы, то стоит обратиться в банк, не дожидаясь просрочки. Тогда можно будет выработать решение проблемы совместно с кредитной организацией.

К тому же Иван Капустянский советует всегда иметь определённую сумму денег в запасе. Даже, если есть возможность, не бросать все деньги на погашение кредита, а иметь сумму в размере как минимум трёх расходов семьи на счету. Этот резерв можно будет использовать, если в будущем возникнут сложности с оплатой кредита. Практика показывает, что люди обычно не задумываются о завтрашнем дне, когда у них есть стабильный доход. Но работу можно потерять в любое время, и небольшой финансовый запас необходим, чтобы избежать просрочек.

Правила досрочного погашения кредита

При полном досрочном погашении заемщик вносит сумму, достаточную для погашения всех текущих обязательств, и кредитный договор закрывается.

Предупредить банк. Законодательно заемщик имеет право погашать кредит досрочно без согласия банка, но предупредить банк о своем намерении он обязан, причем, минимум за 30 дней до даты погашения. То есть, если ваш банк требует оформить заявление на досрочное погашение заранее (например, ВТБ 24 — как минимум за 1 день), он имеет на это право. Главное, чтобы установленный банком срок не превышал 30 дней.

Каким образом можно предупредить банк – зависит от самого банка. Например, Сбербанк и ВТБ 24 требуют оформить заявление в отделении. В Альфа-Банке для полного досрочного погашения можно просто воспользоваться банкоматом, в котором есть нужный пункт меню (заявление на частичное погашение оформляется в офисе банка). Некоторые банки считают заявкой на полное досрочное погашение просто наличие на дату очередного платежа нужной суммы.

Способ, которым можно сообщить банку о намерении погасить кредит досрочно, надо уточнять в банке, либо искать в соответствующих документах. В договоре порядок досрочного погашения может быть не прописан, но тогда должна быть ссылка на некие общие условия кредитования. Условия, в свою очередь, следует искать на официальном сайте банка.

Сроки, суммы, проценты. Как правило, досрочное погашение осуществляется в ближайшую по графику дату уплаты платежа. При этом банк имеет право получить с заемщика проценты, начисленные до дня возврата долга (проценты начисляются только за период пользования кредитом). Во многих банках установлена минимальная сумма досрочного погашения. А вот устанавливать ограничения вроде: «досрочное погашение разрешено через N месяцев после начала выплат по кредиту» банк не может.

При полном досрочном погашении особенно внимательно отнеситесь к сумме, которую вы внесете на свой счет. Если внесенная сумма окажется хотя бы на копейку меньше необходимой – досрочного погашения не произойдет, а со счета будет списан обычный ежемесячный платеж.

Комиссии. По закону банк не вправе брать с заемщика комиссию за досрочное погашение кредита. Что не мешает некоторым банкам устанавливать комиссии, например, за пересчет графика платежей. Поэтому, увидев в условиях кредитования «досрочное погашение без комиссий», не торопитесь делать выводы. Следует либо внимательно изучить кредитный договор, либо уточнить информацию в банке.

Проконтролировать банк. Итак, день, на который было назначено досрочное погашение, прошел. Найдите время и обратитесь в банк, чтобы убедиться, что долг действительно погашен. Особенно, если речь идет о полном досрочном погашении кредита. Не лишним будет взять в банке справку об отсутствии задолженности по вашему кредитному договору во избежание досадных недоразумений. Если погашение было частичным – проверьте выписку по счету для погашения кредита.

Порядок действий. Определим, что нужно сделать заемщику, который собрался досрочно погасить кредит:

- Позвонить специалистам банка или посмотреть в кредитный договор, чтобы узнать, каким образом надо предупредить банк о намерении погасить кредит досрочно.

- Уточнить ближайшую дату, в которую можно погасить кредит.

- Узнать точную сумму к погашению (особенно для случая полного досрочного погашения). Не нужно пытаться рассчитать сумму самостоятельно, лучше уточнить ее в банке или через систему дистанционного обслуживания (например, в Интернет-Банке).

- Предупредить банк о досрочном погашении.

- Убедиться, что досрочное погашение прошло корректно.

Большинство домовладельцев мечтают иметь дом без какого-либо кредита на их голову. Это замечательный момент в их жизни, когда они выплачивают окончательный EMI своего ипотечного кредита или предварительно оплачивают весь непогашенный остаток и полностью расплачиваются по ипотечному кредиту. Это момент гордости и счастья. Это большое облегчение для тех, кто постоянно платил EMI столько лет.

Однако в этом волнении многие люди не предпринимают все необходимые действия и впоследствии страдают из-за мелких вещей, которые они не выполнили после закрытия своих жилищных займов.В этой статье я хочу рассказать о нескольких вещах, которые должен выполнить каждый владелец дома, когда он закрывает кредит.

Хотя в этой статье я полностью сосредотачиваюсь на закрытии ипотечного кредита, но все, что я собираюсь поделиться, применимо и к закрытию автокредита, ссуды на образование, личного ссуды или любого другого ссуды.

пункт № 1 — забрать свои оригинальные документы от кредитора

Это ежу понятно.

Убедитесь, что всякий раз, когда вы закрываете ипотечный кредит, вы забираете все важные документы, которые вы предоставили во время получения кредита.Оригинальные документы действительно важно собирать, потому что в будущем, если вы хотите продать дом или взять кредит под залог недвижимости, вам потребуются все документы. Некоторые из документов, о которых мы говорим о …

- Оригинал договора купли-продажи

- Оригинал документа о перевозке

- доверенность

- Владение Письмо

- квитанции об оплате

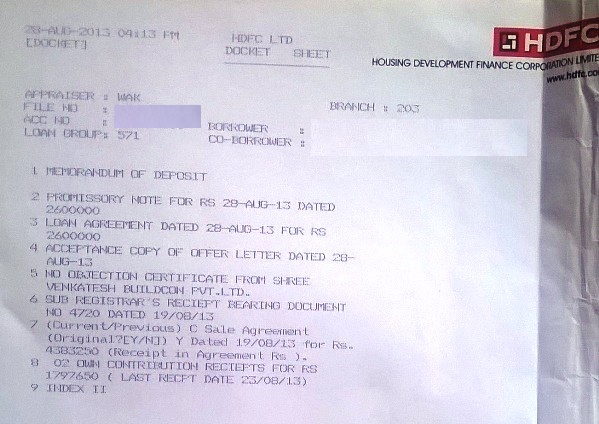

- Любой отмененный чек предоставлен

Некоторые кредиторы даже дают вам копию письма, в котором указывается, какие документы были предоставлены вами кредитору во время получения кредита.Ниже приведен примерный список документов, упомянутых HDFC LTD одному из получателей кредита. В нем четко указывается, какие именно документы были приняты банком во время предоставления ипотечного кредита. Это действительно помогает, потому что позже нет путаницы, и кредитор также несет ответственность перед клиентом.

Убедитесь, что вы лично отправились в филиал и собрали все документы самостоятельно. Не просите кредитора отправить документы курьером или по почте. Есть множество случаев, когда документы были неуместны, и инвесторам приходилось бегать от столба к почте, чтобы вернуть их.

После получения документов вам также следует проверить, находятся ли они в хорошем состоянии, и между ними нет пропущенных страниц. Кроме того — если вы не можете самостоятельно собрать документы по какой-либо причине (например, когда вы находитесь за пределами страны), то вы можете дать доверенность доверенному лицу, которое может собрать документы от вашего имени или попросить банк подождать, пока вы не приедете вернись и возьми документы.

Пункт № 2 — Взять НОК у кредитора

Сертификат NOC или No Dues является юридическим документом, предоставленным кредитором, который подтверждает, что вы погасили полную ссуду, и при этом не существует непогашенного остатка.Документ будет иметь печать кредитора кредитора. Это чрезвычайно важный документ, который вы должны получить от кредитора. Ниже вы можете проверить опыт одного инвестора, у которого не было доказательств закрытия кредита, и как он столкнулся с проблемой в связи с этим.

Обычно NOC / NDC отправляется кредитором после полной оплаты кредита. Но если вы не получите его по умолчанию, то вам следует поговорить с вашим кредитором. Я уже подробно писал о НОК и его важности

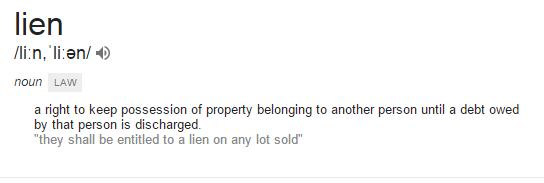

пункт № 3 — Удалить залог из офиса регистратора, если есть

Давайте сначала разберемся, что означает «залог»?

«Залог» означает «право владеть имуществом, принадлежащим другому лицу, до тех пор, пока задолженность этого лица не будет погашена.”

Что означает простым языком, так это то, что кредитор сохранит за собой право продать имущество самостоятельно, если получатель кредита не сможет вернуть кредит. В наши дни банки не налагают залоговое удержание на имущество, потому что они в любом случае должным образом проверяют личность клиента и хранят оригиналы документов на их хранении. Но иногда может случиться так, что из-за истории клиента или из-за небольшого подозрения кредитор захочет наложить арест на имущество, что делается в офисе регистратора.

Так что вы должны обязательно проверить с вашим кредитором, если они наложили залоговое удержание на вашу собственность или нет?

И, если они есть — тогда вы должны попросить их помочь вам снять залоговое удержание и общий процесс. Некоторые люди спрашивают — «Что произойдет, если я не уберу залоговое удержание?»

Если вы не уберете залоговое удержание из своего дома, тогда вы столкнетесь с трудностями во время продажи дома в будущем, и тогда вам все равно придется снова посетить кредитора. Поэтому, пожалуйста, убедитесь, что вы завершили эту часть, как только ваш кредит на жилье будет закрыт.

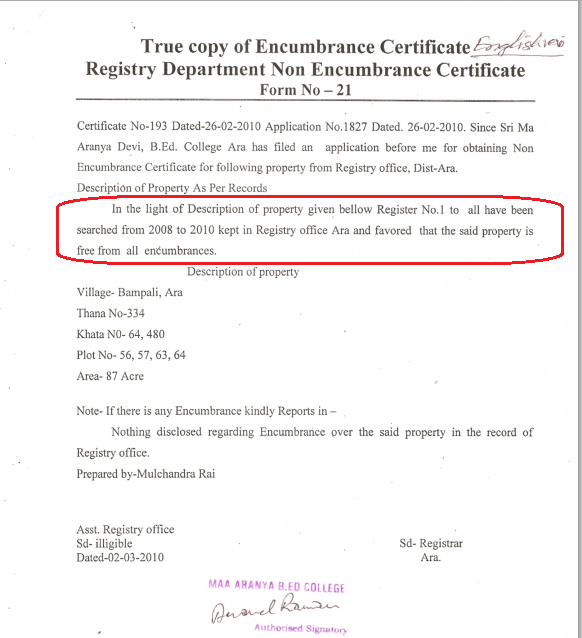

После того, как вы сняли залоговое удержание с вашей собственности, вы можете проверить его обратно, обратившись за новым сертификатом обременения, в котором должно быть указано, что обременение собственности отсутствует, что означает, что никто не имеет никаких законных прав на собственность. Вы должны увидеть, что это упоминается в сертификате. Мне удалось найти образец сертификата в Интернете, который вы можете увидеть.

Даже если вы планируете не продавать свой дом в будущем, все равно убедитесь, что вы не пропустите этот шаг. Всегда хорошая идея, чтобы убедиться, что 100% процесс выполнен.

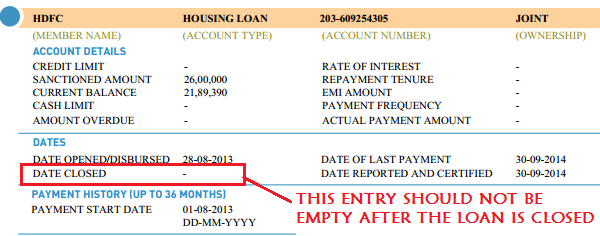

Пункт № 4 — Убедитесь, что ваш отчет CIBIL обновлен с ЗАКРЫТОЙ записью

ОтчетCIBIL — это один документ, в котором записывается каждая ваша запись о займе и все ваши действия по оплате. Каждый кредитор проверяет этот отчет CIBIL, прежде чем давать вам какой-либо кредит (даже если вам выдают кредитную карту).

После того, как ваш ипотечный кредит закрыт, ваш банк должен обновить CIBIL, чтобы вы закрыли свой ипотечный кредит, и в вашем отчете должна появиться запись с названием «ДАТА ЗАКРЫТО» с датой закрытия.

Но часто банки откладывают это небольшое действие или полностью игнорируют его на месяцы и годы. Возможно, в вашем отчете CIBIL эта обновленная запись отсутствует. Таким образом, вы должны перепроверить в своем банке во время закрытия кредита, что они очень скоро обновят CIBIL.

Итак, когда вы должны проверить свой отчет CIBIL снова? Рекомендуется проверять его через 60 дней после закрытия кредита и проверять, есть ли запись «ДАТА ЗАКРЫТА» с указанием даты.

Сделайте свое ипотечное кредитование закрытым 100% полное доказательство

Я пытался убедиться, что ты предпринял все последние шаги после закрытия своего кредита.Даже если вы досрочно погасили ипотечный кредит, вам все равно нужно предпринять все эти шаги, иначе закрытие вашего ипотечного кредита не будет на 100% полным доказательством.

Дайте мне знать, если вы хотите добавить какой-то другой пункт в этот список, и я был бы рад добавить его.

,Имею ли я право на личный кредит?

При рассмотрении информации о вашем заявлении страховщик потребительского кредитования в банке анализирует несколько факторов, чтобы оценить, имеете ли вы право на получение ссуды или кредитной линии, включая ваш кредитный рейтинг и сумму задолженности, которую вы сравнили с вашим общим доходом. Вам должно быть не менее 18 лет, и вы должны проживать в одном из следующих штатов, чтобы подать заявку на получение личного займа Сантандера: MA, RI, CT, NH, NJ, PA, NY, DE, ME, VT, MD или DC.

Сколько времени нужно, чтобы подать заявку на кредит?

Заполнение онлайн-заявки на кредит занимает около 10-15 минут.

Сколько времени занимает получение кредита?

Утверждение ссуды и финансирование могут занять всего два дня для проверки Сантандером клиентов, которые предоставляют действующий адрес электронной почты в заявке. 2

Сколько денег я могу одолжить?

Сантандер предлагает персональные кредиты на сумму от 5000 до 50 000 долларов.

Как долго я могу одолжить деньги?

Вы можете выбрать срок кредита от двух лет (24 месяца) до пяти лет (60 месяцев).

Нужно ли залог для личного займа?

Нет, личные кредиты в Сантандер Банке не имеют обеспечения и не требуют залога.

Какие документы мне нужны для подачи заявки на кредит?

Чтобы подать заявку на получение кредита, вам потребуется номер социального страхования, а также базовая информация о занятости и доходах. Как только мы получим заявку, мы определим, требуется ли какая-либо дополнительная информация.

Взимается ли плата за оформление или предоплату?

Нет, продукты Сантандер Персонального кредитования не облагаются пошлинами за оформление, заключительными затратами или штрафами за предоплату.

Как личный кредит повлияет на мой кредит?

Во время подачи заявки андеррайтер отправит запрос на кредит в одно из трех кредитных бюро, что может повлиять на ваш кредитный рейтинг на срок до двух лет. Это «попадание» обычно невелико, иногда менее 5 баллов, и зависит от того, сколько других запросов было сделано в последнее время.Помимо первоначального запроса на кредит, на ваш кредитный рейтинг не должно повлиять, пока вы делаете платежи вовремя.

Сколько времени займет получение средств после одобрения моего кредита?

Утверждение ссуды и финансирование могут занять всего два дня для проверки Сантандером клиентов, которые предоставляют действующий адрес электронной почты в заявке.

Чтобы поговорить с представителем банка Сантандер для получения дополнительной информации, звоните 1- 877-476-8562.

Ипотечный кредит отказано в закрытии или ранее

причины отказа в выдаче ипотечного кредита

При покупке дома есть много вещей, которые могут пойти не так. Мы упомянем самые популярные проблемы. Некоторые из них связаны с покупателем, а некоторые связаны с продавцом. В любом случае, это все проблемы, и их нужно решить как можно быстрее. Вероятность отказа в последнюю минуту при закрытии увеличивается, когда одна из сторон откладывает. Мы не можем не подчеркнуть, как все возможное должно быть завершено в самом начале процесса покупки .Поэтому, если есть проблемы, они известны рано. Даже если результат отрицательный, всем сторонам гораздо лучше знать об этом заранее, чем за дней до закрытия .

Популярная причина последнего отрицания

- Титульные номера

- Оценочная стоимость или тип недвижимости

- вопросы проверки

- Потеря или смена работы

- Кредитные вопросы

- Соотношение долга к доходу

- Вопросы по продаже покупателю

- Проверка активов

Вопросы, связанные с недвижимостью

Покупатель не может многое сделать с первыми тремя элементами в списке, поскольку они связаны с недвижимостью.Хотя есть шаги, чтобы улучшить шансы на успех. Они включают сторону покупателя, делающую их домашнюю работу заранее. Агент покупателя может запросить документацию, касающуюся имущества, такую как существующее обследование , информация о страховании от наводнения , страховой полис о праве собственности , документы кондо и т. Д. Дополнительная документация позволяет покупателю, агенту покупателя и кредитору выполнить свои действия ранее и более тщательно. Кроме того, важно завершить инспекции и оценку на ранней стадии процесса.Опять же, избегая проблем в последнюю минуту и учитывает потенциальные запросы на повторное согласование или ремонт.

Будет ли смена работы причиной отказа в ипотеке?

В большинстве случаев покупатель не может не потерять работу в случае увольнения или сокращения, но мы видели, как покупатели меняли работу в последнюю секунду. Этого абсолютно следует избегать любой ценой. Как минимум, будет задержка при закрытии, чтобы можно было проверить новую должность и, возможно, 30 дней оплаты по новой работе. Иногда смена работы покупателя может привести к отказу.Примеры включают переход с почасовой или оплачиваемой работы W2 на комиссионное вознаграждение или 1099 . В этих случаях новый комиссионный доход или 1099 могут не учитываться. Наш лучший совет — остаться на своей нынешней работе.

Ипотечный кредит отказано в кредите или задолженности по доходам

В большинстве случаев эти последние вторые проблемы можно избежать. По крайней мере, они могут быть известны очень рано в процессе. Причины отказа в последнюю секунду обычно возникают из-за проволочек заемщика или кредитора.Если документация предоставляется на ранней стадии, как и должно быть, отказ в последнюю секунду для кредитного или долгового коэффициента будет редким.

Когда возникают отношения кредита или долга к доходу, существуют потенциальные решения. Некоторые кредиторы и программы позволяют покупателям претендовать на более высокие коэффициенты задолженности. Обычные кредиты позволяют до 50%, FHA и VA, возможно, более 55% и USDA, потенциально до 46% . Решение может быть таким же простым, как использование кредитора, который позволяет более высокие отношения.

Распространенные проблемы с кредитами в последнюю секунду возникают в результате истечения срока действия кредитных отчетовКак только новый кредитный отчет получен, оценки могут быть ниже по многим причинам. Один включает заемщиков , которые расплачиваются со старыми коллекциями , что может значительно снизить кредитные рейтинги. Иногда покупатели заключают контракты в надежде, что кредитный рейтинг будет достаточно увеличиваться во время процесса, чтобы претендовать. К сожалению, продавец часто не знает, что это происходит. Таким образом, это форма искажения со стороны покупателя, и шансы на закрытие проблем высоки при бросании костей, как это.

,Перенаправление страницы

Пожалуйста, включите Cookies и перезагрузите страницу.

Этот процесс автоматический. Ваш браузер будет перенаправлен на запрошенный контент в ближайшее время.

Пожалуйста, подождите до 5 секунд …

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [ ] + !! [] + !! []) + (! + [] + (!! []) + !! [+ !! [] + !! [] + !! [] + !!] [] + !! []) + (+ !! [])) / + ((! + [] + (!! []) + !! [+ !! [] + !! [] + !!] [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (+ [] + (!! [!]) + !! []) + (+ [] — (!! []!)) + (+ [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (+ [] + (! ! []) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + ( ! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] +! ! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! [])) / + ( (! + [] + (!! []) + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [ ]) + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) )

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [ ] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (+ [] — (!! [])) + ( ! + [] — (!! [])) + (! + [] + !! [] () + !! []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + []) + (! + [] + (!! []) — []) + (+ [] + (!! [!]) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (+ !! []) + ( ! + [] + (!! []) + !! [] + !! []) + (! + [] — (!! [])))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (+ [] — (!! [])) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] +! ! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [ ] + !! []) + (+ !! []) + (! + [] + (!! [ ]) + !! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [ ] — (!! [])) + (+ [] + (!! [!]) + !! [] + !! []) + (+ [] + (!! [!]) — []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [])) / + ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! []) + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] + []) + (! + [ ] + (!! []) — []) + (+ [] — (!! []) (! + [] + (!! [])) + + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [ ] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] + !! [] ) + (! + [] + (!! []) — (! + [] + (!! [])! []) + + !! [])) / + ((+ [] + (!! []) + !! [] + !! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [ ] + (!! []) — []) + (! + !! []) + (+ [] + (!! []) + !! [] + !! [] + !! [] +! ! [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! []) + (+ !! []) + (! + [] + (!! []) +! ! [] + !! [] + !! []))

+ ((! + [] + (!! []) + !! [] + !! [] + !! [] + !! [ ] + !! [] + []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! [] +! ! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! [] + !! [] + !! []) + ( ! + [] — (!! [])) + (! + [] — (!! []!)) + (! + [] + (!! []) + !! []) + (+ [ ] + (!! []) + !! [] + !! []) + (! + [] + (!! []) + !! []) + (! + [] + (!! [] ) + !! [] + !! [] + !! [] + !! [] + !! [])) / + ((! + [] + (!! []) + !! [] +! ! [] + !! [] + !! [] + []) + (! + [] + (!! []) + !! [+ !! [] + !! [] + !!] [] + !! [] + !! [] + !! []) + (! + [] + (!! []) + !! [] + !! [] + !! []) + (! + [ ] — (!! [])) + (+ [] — (!! []) (! + [] + (!! [])) + + !! [] + !! [] + !! [ ]) + (! + [] + (!! []) + !! []) + (+ [] — (!! [])) + + (+ [] + (!! []!)! ! [] + !! [] + !! [] + !! [] + !! [] + !! [] + !! []))

,