Заблуждения об инвестициях на российском рынке акций

Очень часто люди отказываются от инвестиций на российском рынке акций из-за обывательских заблуждений. И так их инвестиции заканчиваются, даже не начавшись. Жалко, потому что без инвестиций обычный средний человек, не бизнесмен, не может вырваться из круга «работа — дом», повысить свой уровень жизни, стать свободнее. Попробуем же развеять заблуждения и страхи.

1. Акции — это рискованно, можно прогореть

Зачастую акции отождествляются с билетами МММ. Но такое отождествление происходит от незнания. Акции — это доли в работающем бизнесе, а билеты МММ и ему подобные — это ничем не подкрепленные фантики.

Каков риск прогореть на акциях? Если вы инвестируете только в самые крупные и известные компании («голубые фишки»), например, Газпром, Роснефть, Сбербанк и т.п. риска прогореть вообще нет. Цены на акции могут колебаться, а вы не продавайте акции, и ничего не потеряете. Сложно представить, что что-то случится с этими компаниями, чтобы вы потеряли все вложения. Разве, коммунисты опять придут и все отберут как в 1917 году. Но вряд ли такое возможно в обозримой перспективе.

2. Российский рынок не растет, и потому здесь не заработатьВо-первых, индекс Мосбиржи растет. Вот свежие данные по индексу полной доходности, включая дивиденды, и вычитая налоги (MCFTRR), на 15.03.2019:

На всех средне и долгосрочных периодах российский рынок акций вырос. Если взять индекс без вычета налогов, то за первый год будет плюс, и доходность по годам будет выше.

Во-вторых, прибыль на фондовом рынке можно делать, даже если он в боковике или растет слабо

Источник прибыли № 1. Усреднение

Даже если вы не прикладываете усилий по выбору конкретных акций, а покупаете индекс, но делаете это регулярно (каждый месяц), ваши результаты будут больше, чем результаты индекса!

Вот пример за 10 лет (2008-2018), индекс Мосбиржи вырос на 62% и проиграл инфляции.

А вот если бы вы пополняли портфель 2 раза в год, то ваш результат был бы 168%. Это больше индекса и больше инфляции.

Почему так получается — потому что рынок акций все время колеблется то вниз, то вверх. Вкладывая регулярно, часть ваших покупок придется на периоды, когда акции упали в цене, а часть — когда выросли. За счет покупок в периоды спада средняя цена акций в вашем портфеле будет меньше, чем если бы вы вложили деньги один раз. И в конце периода, даже если рынок находился в боковике и не вырос (остался на месте), то в вашем портфеле все равно будет прибыль.

Источник прибыли № 2. Реинвестирование дивидендов

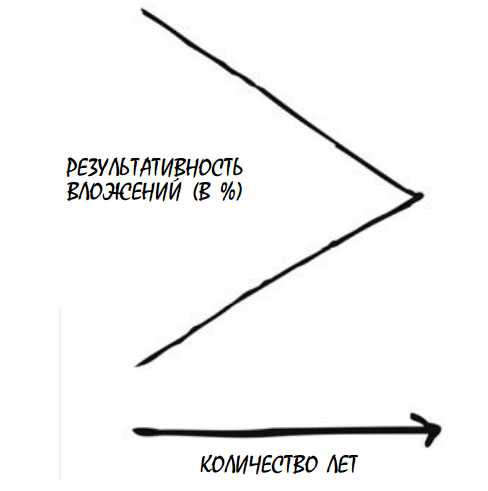

Реинвестируя доход, вы повышаете свою прибыль за счет сложного процента. Причем чем дольше период инвестирования и чем чаще вы реинвестируете дивиденды, тем лучше работает сложный процент, тем богаче вы становитесь.

Для иллюстрации приведу данные обычного индекса Мосбиржи — без дивидендов, и полного, с дивидендами. И вы увидите как сильно разнятся результаты (данные на 15.03.2019).

По итогам 15 лет индекс Мосбиржи с дивидендами выигрывает почти в 2,5 раза.

Источник прибыли № 3. Выбор конкретных акций (активное инвестирование)

Даже если рынок стоит на месте или слабо растет, всегда есть акции, которые выстреливают в 2-5 раз. Задача активного инвестора найти такие акции. И тогда нам все равно, в каком состоянии находится рынок.

При этом активный инвестор хорошо диверсифицирован, у него в портфеле не одна, а 10-15 акций, что позволяет снизить риск. И понятно, что все они не вырастут равномерно, а некоторые могут снизиться. Но если хотя бы одна из 10 акций вырастет в 5 раз, это одно позволит увеличить портфель почти в 1,5 раза, оставаясь при этом на разумном уровне риска. При этом другие выбранные акции тоже вырастут, что также добавит доходности портфелю.

3. Российские компании платят маленькие дивиденды, и не стабильноСлово «маленькие» — понятие относительное. По сравнению с чем, маленькие.

Доходность индекса Мосбиржи по данным сайта Доход в 2019 году прогнозируется 6,76%. А дивидендная доходность S&P500 по данным сайта прогнозируется 1,9%. Значит, дивиденды российского рынка больше, чем американского, то есть НЕ маленькие.

Некоторые люди утверждают, что дивиденды по российским акциям маленькие, потому что они примерно равны % по вкладу. Но эти показатели нельзя сравнивать, поскольку % по вкладу зафиксирован на срок вклада, тело вклада само по себе, без процентов, не растет, и, кроме того, процентные ставки по вкладам падают в последние годы из-за снижения инфляции в стране.

А вот акции сами по себе растут (см. таблицы по индексам выше) — индекс Мосбиржи даже без дивидендов вырос. То есть «тело» вашей инвестиции в акции и без дивидендов выросло, отличие от основной суммы вклада. Многие компании постепенно увеличивают размер дивидендных выплат в связи с ростом прибыли. В связи с этим % дивидендной доходности на первоначально вложенную сумму растет с каждым годом.

Цены акций подтягиваются, если дивиденды выросли. Поэтому когда вы формируете портфель, то его дивидендная доходность, по моим наблюдениям, в первый год будет примерно как проценты по вкладу в банке. А вот через 3-5 лет дивидендная доходность на первоначально вложенные средства уже будет сильно их превышать.

Если вы занимаетесь активным инвестированием и создаете дивидендный портфель, то вы можете превзойти дивидендную доходность индекса, за счет выбора наиболее доходных ценных бумаг сейчас или прогнозирования роста дивидендов по тем акциям, по которым они пока скромные. Ниже приведены данные о дивидендной доходности моих портфелей за 2018. Как видите, она гораздо выше индексной.

Насчет нерегулярности дивидендов. Крупные компании («голубые фишки») платят дивиденды регулярно, каждый год. Например, Газпром — с 1994 года.

В менее ликвидных акциях бывают перерывы. Но наличие перерыва в выплате дивидендов в прошлом еще ни о чем не говорит. Зачастую это было разумное решение со стороны менеджмента — направить прибыль в сложный период на выплату долга или на развитие предприятия. А мы и занимаемся активным инвестированием, чтобы выбрать акцию после вынужденного перерыва и получать растущие дивиденды. Как правило, высокий размер дивидендов оправдывает вынужденный перерыв в прошлом.

4. Все должны заниматься только пассивными инвестициямиКак видите, я уже 11-ый год занимаюсь активными инвестициями, и доволен результатами. Открыто веду итоги по портфелям 3,5 года.

Все виды инвестиций имеют свое место. Пассивные — для богатых людей, которым важнее сохранить заработанное, чем получить повышенную прибыль. Активные — для тех, кто нуждается в росте капитала или построении растущего пассивного дохода.

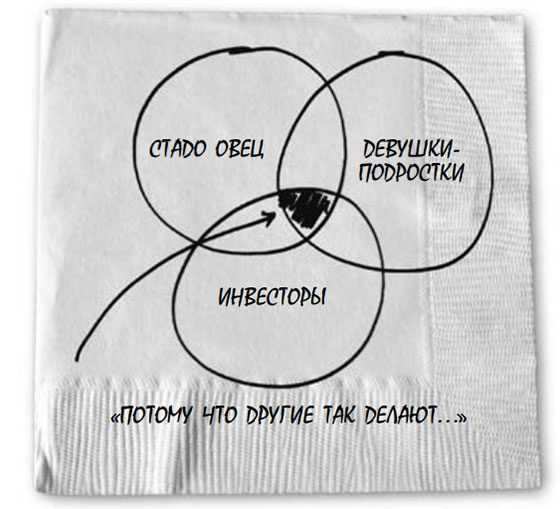

Российский рынок не эффективен: в нем не хватает ликвидности (денег), информация ходит плохо, много неквалифицированных игроков, поэтому на нем можно и нужно получать повышенную прибыль за счет активных инвестиций (не путать со спекуляциями). А вот для пассивного инвестирования больше подходит рынок США.

5. Оценка акций прошлым графикамЧто делает человек, когда приходит на фондовый рынок впервые: смотрит на графики акций за прошлые годы. И дает такую оценку: те акции, которые хорошо выросли в прошлом — нужно покупать, они перспективные. А те, которые не выросли — плохие. Но такое суждение в корне ошибочно.

Во-первых, доходность в прошлом не гарантирует будущей. Цена сильно выросшей акции может упасть, а упавшей — вырасти. По прошлом графику ничего нельзя предсказать с какой-то степенью надежности. Это всего лишь надежда: раз выросло, то и будет расти в будущем. На что опирается это мнение? Ни на что.

Во-вторых, оценивать нужно компании (их бизнес), а не графики. Акция — это доля в бизнесе, значит вы должны оценить внутреннюю стоимость компании, учитывая ее прибыль, маржинальность, долг, и другие показатели в ретроспективном и перспективном отношении, оценить бизнес проекты по развитию, что они дадут. Внутренняя стоимость компании может долго не совпадать с рыночной ценой. Но ориентироваться нужно именно на первую. Если внутренняя стоимость компании больше, чем рыночная цена, значит компания недооценена, и ее нужно покупать. И наоборот.

В-третьих, ошибочно сравнивать наши акции с Америкой. Многие думают, что американские акции хорошие, потому что сильно росли в прошлом, и их надо покупать, а наши — нет. Но рост то уже в Америке состоялся и вы в нем не поучаствовали! Вы не купили акции Amazon 10 лет назад. А сейчас он стоит 85 годовых прибылей! Нужно ли покупать то, что окупится за 85 лет? Я называю это «эффект опоздавшего на поезд».

Все таки лучше купить наши акции, которые окупятся за 6-10 лет. Наш рынок один из самых дешевых в мире. При этом в нем много крупных компаний, которые по запасам ресурсов, объему операций занимают в нем первые места и являются чуть ли не монополистами. Думаю, что такая низкая их оценка — временное явление.

Выводы:

1. Если вы не знаете, как на российском рынке зарабатывают большую прибыль и по внешним признакам этого не видно, это не значит, что ее нет. Нужно учиться.

2. См. заблуждения начинающих инвесторов в тексте статьи и их развенчание.

Успешных инвестиций!

Блог.

smart-lab.ru

Долгосрочное инвестирование в акции: особенности и стратегия

Здравствуйте, дорогие читатели. Сегодня мы будем рассматривать долгосрочное инвестирование в акции. Сначала мы дадим общую характеристику этого метода, выделим его особенности и после разберем пример одной из существующей торговой стратегии.

Вы поймете, чем инвестирование отличается от трейдинга и сможете подобрать для себя оптимальный способ работы на фондовом рынке.

Ознакомительное видео про долгосрочное инвестирование

В чём разница между трейдером и долгосрочным инвестором

На фондовом рынке есть две условные группы биржевых игроков: трейдеры и инвесторы. Условными эти группы называются потому, что между ними сложно провести какую-либо грань. Каждый трейдер может одновременно заниматься инвестированием, а инвестор быть трейдером.

В статье «Разновидности торговых стратегии инвестирования в акции, а также пример действующей торговой системы» мы поделили все действующие методики по времени действия одной сделки. У нас получилось пять групп:

- скальпинговые;

- краткосрочные;

- внутридневные;

- среднесрочные;

- долгосрочные.

Инвесторы проводят мало сделок и используют только долгосрочные стратегии. Трейдеры торгуют часто и в процессе работы используют все оставшиеся методики.

| Трейдер | Долгосрочный инвестор |

|---|---|

| Использует скальпинговые, краткосрочные, внутридневные и среднесрочные стратегии. Срок действия одной сделки никогда не превышает нескольких дней. | Использует долгосрочные стратегии, в которых одна сделка длится от нескольких дней до нескольких месяцев. Иногда позиция может оставаться открытой годами. |

Трейдеров называют биржевыми спекулянтами. Они зарабатывают за счет того, что играют на разнице курсов. Их особо не интересует, с каким инструментом работать. Главное, чтобы он двигался и создавал рыночные скачки.

Проблема в том, что движение фондового рынка слишком непредсказуемо. Поэтому, чтобы ежедневно проводить успешные спекулятивные операции, нужен опыт. Если торговать без подготовки, то очень быстро работа с акциями превращается в азартную игру, где главная задача спекулянта сводится к угадыванию курса. Практически всегда это заканчивается провалом и полной потерей вложенных денег.

Долгосрочные инвесторы действуют осторожно. Они тщательно изучают акции выбранной компании и выжидают оптимального момента для сделки. Их не интересуют рыночные скачки, которые постоянно случаются на небольших временных промежутках. Инвесторы видят общее направление акций и готовы ждать ровно столько, пока выбранный инструмент не принесет достаточную прибыль.

У вас будет множество возможностей заработать, если вы не будете играть с фондовым рынком. Если вы не будете соблюдать это правило, то вскоре всё проиграете. Это правило актуально для трейдеров и долгосрочных инвесторов.

Составим таблицу и выделим все отличия, которые отделяют долгосрочных инвесторов от трейдеров. Посмотрите на неё внимательно. Она поможет понять, каким участником фондового рынка вы собираетесь быть.

| Трейдер | Долгосрочный инвестор |

|---|---|

| Может совершать по несколько сделок в минуту. | Вкладывает капитал на длительное время. |

| Спешат заработать на непродолжительных рыночных скачках. | Видят общее направление рынка и никуда не спешат. |

| Используют специальный ордер StopLoss, который автоматически закрывает неправильно спрогнозированную сделку. | Распределяют капитал между несколькими акциями и за счет этого снижают риск провала. |

| Подсчитывают прибыль от каждой сделки. Нормальный показатель: 25-40% в месяц. | Считают прибыль в конце года. Нормальным показателем считается увеличение капитала на 30-40% в год. |

| Большую часть дня находится около монитора: анализирует график и ищет подходящие точки входа в позицию. | В торговый терминал входит редко. Большую часть времени изучает финансовые отчеты и следит за новостями. |

| Чтобы начать торговлю, достаточно иметь в своём распоряжении 10 $. | Для старта нужен крупный капитал: от 10 000 $ и выше. |

В нашей сравнительной таблице последний пункт является определяющим. Многие хотят быть долгосрочными инвесторами, но из-за отсутствия денег становятся трейдерами. Это нормально. Главное видеть разницу и понимать, к чему нужно стремиться.

Почему долгосрочное инвестирование комбинируют с трейдингом

Для трейдеров и инвесторов на фондовом рынке действует одинаковый механизм открытия сделок.

- Сначала вы находите перспективные акции для долгосрочного инвестирования.

- После этого вы подбираете брокера и пополняете торговый счет.

- Далее нужно проанализировать рынок и найти оптимальный момент для входа в позицию.

- После этого нужно дождаться момента, когда выбранный инструмент принесет прибыль.

- В конце важно зафиксировать результат и приступить к повторению цикла.

Разница скрыта в деталях.

| Трейдинг | Инвестирование |

|---|---|

| Рынок сложнее прогнозировать. | Цена двигается спокойно, поэтому все прогнозы оказываются достаточно точными. |

| Можно быстро зафиксировать прибыль. | Для получения ощутимой прибыли нужно время. |

| Для работы ненужно много денег. | Для работы нужен крупный капитал. |

Неподготовленному читателю сложно понять предложенные отличия. Поэтому, далее мы рассмотрим пример того, как реализуется стратегия долгосрочного инвестирования в акции. Из списка всех ценных бумаг мы остановились на акциях российских компаний и выбрали Газпром.

Дневной график Газпрома, представленный на Московской бирже.

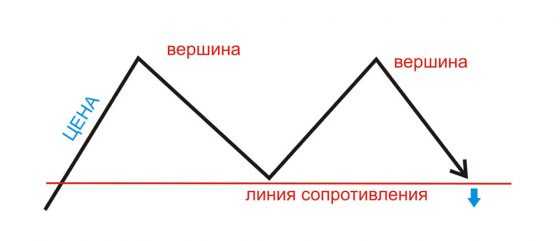

На графике четко прорисовывается графическая фигура «Двойная вершина». Обычно после её появления стоит рассматривать сделки на продажу.

Сделаем разметку на графике и определим свечу, после закрытия которой можно войти в сделку на продажу акций Газпрома.

Если вы отрываете сделку как долгосрочный инвестор, то теперь ваша основная задача сводится только к тому, чтобы ждать момента, когда котировки Газпрома максимально снизятся в цене. Минимум мы увидели через 82 дня. Акции подешевели с 148 $ до 112 $. Разница составила 36 $ за одну акцию.

Теперь, чтобы посчитать прибыль, нужно определить объем купленных ценных бумаг. Мы сделаем условный расчет, которые поможет вам оценить размер потенциальной прибыли.

- Если бы вы продали 1 акцию, то заработали 36 $.

- Если 10 акций — 360 $.

- Если 100 акций — 3600 $.

- Если 1000 акций – 36 000 $.

- Если 10 000 акций – 360 000 $.

Как видите, для получения крупной прибыли нужен внушительный капитал. Если продать 10 000 акций и через три месяца получить 360 000 $, то долгосрочное инвестирование выглядит весьма выгодным занятием. Однако, если 82 дня ждать 36 $, то получается совсем не интересно.

А теперь представьте, что фигура «Двойная вершина» была обнаружена не на дневном, а на часовом графике Газпрома. В этом случае даже с небольшим капиталом 36 $ реально заработать всего за несколько часов торговли. Именно за счет таких возможностей большинство новичков выбирают трейдинг.

Со временем, многие пользователи постепенно наращивают свой капитал и начинают одновременно заниматься двумя вещами: краткосрочными спекуляциями и долгосрочными инвестициями. Это позволяет получить с фондового рынка максимальную прибыль.

Совмещать трейдинг и долгосрочное инвестирование необязательно. Это прерогативы опытных биржевиков, которые профессионально работают с акциями. Вам достаточно выбрать удобный для себя вариант и полностью сконцентрироваться на его освоении.

Заключение

Теперь вы знаете, какими особенностями обладает долгосрочное инвестирование в акции на фондовом рынке. Если этот материал вас заинтересовал – перейдите в раздел «Инвестору». В нем собрано масса полезных статей по теме.

Главный принцип долгосрочного инвестирования в акции.

P.S. Обязательно прочтите статью «Книги по инвестированию для начинающих: лучшая литература, которую нужно срочно прочитать». В ней собраны полезные книги, за счет которых вы сможете быстрее разобраться в теме.

С уважением, команда блога Артема Биленко

«Твоя линия жизни в твоих руках»

artem-bilenko.com

Как защитить свои долгосрочные инвестиции в акции — Премьер БКС

К долгосрочным инвестициям относятся вложения от 1 года, хотя в некоторых классификациях капитал, вложенный на 1-3 года, считается среднесрочной инвестицией. Как бы то ни было, будем считать акции, приобретенные для последующей продажи не ранее чем через год, долгосрочной инвестицией. Чтобы такое вложение оправдало себя в плане доходности, инвестору следует внимательно подходить к выбору компаний. Они должны иметь хорошие перспективы развития, планы расширяться, увеличивать объемы производства. Кроме того, важны ключевые показатели деятельности, которые отражаются в квартальных отчетах. Инвестиции в акции подразумевают использование таких инструментов как фундаментальный анализ (как раз те самые показатели) и технический анализ — попытка спрогнозировать будущую цену акции на основе графиков прошлых цен и объемов сделок.

Сделав выбор в пользу тех или иных акций, частному инвестору желательно определить, по какой цене, хотя бы приблизительно, он эти акции продаст. Но в действительности на покупке и продаже акций больше людей теряет деньги, чем зарабатывает. Причин у этого несколько: случайный выбор компаний, покупка или продажа, основанная на эмоциях, общая неподготовленность к работе с фондовой биржей. В конце концов, многие просто не учатся, как защищать свой капитал. Дополнительной проблемой для всех инвесторов является избыток рекламы, бесплатной информации и личных мнений об инвестициях в акции компаний. Опираться на все эти сведения рискованно и даже опасно.

Однако и отказываться от вложений в этот вид ценных бумаг не выход. Во-первых, преимущество долгосрочных инвестиций в акции как раз и заключается в том, что они сами по себе позволяют избежать многих ошибок. Краткосрочные колебания фондового рынка почти непредсказуемы, в то время как долгосрочные прогнозируемы до известной степени. Установив себе минимальный срок владения акциями в 1 год, инвестор не станет дергаться по каждому поводу и реагировать на ежедневные новости, бессистемно меняя состав портфеля. Во-вторых, существует несколько способов защитить свои долгосрочные инвестиции в акции.

Распределение инвестиций

Иначе говоря, диверсификация вложений. Она может и должна затрагивать не только распределение по компаниям, но и по отраслям, а также по странам. Вкладывать свой капитал в одну-две компании допускается, только если вы очень опытный и в то же время рискованный инвестор или же если размер свободного капитала не превышает $5 000. Всем остальным, в том числе среднестатистическому инвестору, рекомендуется держать в портфеле акции:

- 3-4 компаний при капитале $5 000 — $10 000;

- 4-5 компаний при капитале $10 000 — $25 000;

- 5-6 компаний при капитале $25 000 — $50 000;

- 6-7 компаний при капитале от $100 000.

Справедливости ради отметим, что у диверсификации есть не только сторонники. Ведь распределение активов — это своего рода страховка от проседания цены акций, которое в большинстве случаев вызвано некачественным анализом и недостатком сведений о компании. Так не лучше ли детально изучить и купить акции трех компаний, чем поверхностно ознакомиться с шестью, рассчитывая, что даже если две из них покажут отрицательный результат, оставшиеся четыре это компенсируют? Да и внимательно отслеживать получится лишь небольшое количество акций, в том числе в долгосрочной перспективе, а это означает более эффективный контроль рисков.

Как видно, эти два подхода к диверсификации зиждутся один на распылении рисков, другой — на повышенной избирательности. Какой из них является золотой серединой или ближе к ней, предмет для споров, но на практике решающим фактором является опыт инвестора и его финансово-экономические знания. Чем опыта и знаний больше, тем меньшую степень диверсификации портфеля акций может себе позволить инвестор.

Управление риском

Навык самостоятельного анализа акций приобретается не одномоментно: от частного инвестора потребуется приложить определенные усилия и затратить время. Все-таки число акций на Московской бирже — без малого полсотни, на Санкт-Петербургской — свыше 500, а на Нью-Йоркской — четыре тысячи с лишним. Разумеется, речь не идет о том, чтобы анализировать их все. Но даже просто правильно выделить наиболее перспективные, как с точки зрения роста, так и дивидендной доходности — это серьезная и для многих тяжело решаемая задача.

Что делать, если есть желание долгосрочно инвестировать в акции, сильно при этом не рисковать или не рисковать вовсе, но также и обеспечить доходность, которая была бы на порядок выше инфляции и ставок по вкладам?

На фондовом рынке есть основанные на акциях финансовые инструменты, предполагающие контроль рисков — это структурные продукты. Собственно, они могут включать в себя не только акции, но и индексы, облигации, валюту и т.д., так как представляют собой готовый сбалансированный портфель. Структурный продукт устроен комплексно: есть защитная часть, которая сохранит начальный капитал инвестора, и есть доходная, работающая на прибыль.

Что особенно важно, для структурных продуктов уже подобраны определенные акции компаний, которые по совокупности параметров можно отнести к наиболее перспективным. То есть та сложная задача по отбору акций, которая стоит при самостоятельном инвестировании, уже за инвестора выполнена. Ему остается только подобрать структурный продукт с подходящей защитой капитала: полной или частичной. Отметим важный момент: как такового владения акциями у инвестора, оформившего структурный продукт, не происходит, но доход зависит именно от их стоимости (в моменты отслеживания и в конце срока инвестиции). С примерами таких структурных продуктов, разработанных БКС, можно ознакомиться здесь.

ПИФы и индексные фонды

Альтернативой могут стать паи инвестиционных фондов, работающих на акциях. Однако этот вариант хорош лишь тем, что ПИФ — это готовый диверсифицированный портфель и что для него был проведен анализ компаний с выбором лучших, по мнению управляющего, акций. О защите капитала и гарантированном возврате первоначальной суммы в случае с паями инвестиционных фондов речь не идет. Рассчитывать можно только на опыт и знания управляющего. ПИФы акций можно рекомендовать при инвестициях на срок, превышающий 12 месяцев.

Иначе устроены торгуемые на бирже индексные фонды — ETF. Они также включают в себя несколько акций (хотя это могут быть и другие ценные бумаги), но при этом «паями» фонда выступают выпущенные и торгуемые на бирже акции уже самого этого фонда. Так как ETF относится к классу производных инструментов, его ликвидность ниже ликвидности входящих в состав акций. На растущем рынке индексные фонды могут представлять высокий интерес для инвесторов, нацеленных на долгосрочные инвестиции в акции.

Финансовый советник БКС Премьер поможет сориентироваться в многообразии акций и инвестиционных инструментов, основанных на них, а также бесплатно разработает персональную стратегию вложений и план по защите капитала. Оставьте заявку на консультацию.

bcspremier.ru

Инвестирование в акции: стабильный доход на долгосроке

Приветствую подписчиков и гостей моего блога! Если вы читаете этот материал, значит, вас интересует инвестирование в акции. Сегодня мы будем говорить про инвестиции на фондовом рынке акций США. Наверняка вы уже миллион раз слышали, как дяди с Уолл-стрит зарабатывают на этом

Как зарабатывать на акциях?

По результатам года на акции компаний начисляются дивиденды до 5-20%. Основную прибыль инвестора составляет продажа купленных ранее активов. Сначала вы приобретаете акции, а затем внимательно следите за динамикой их цены. Разница между уровнем при продаже и уровнем при покупке и является

Например, вы решили купить акции Apple в количестве 10 штук, которые продаются по цене $90 за штуку, всего на $900. Затем цена вырастает до $95, и вы решаете зафиксировать прибыль. Вы получаете $5 за каждую акцию, а общая чистая прибыль составит $50 или 5,56%.

Сам я начал инвестиционную деятельность на рынке акций в марте 2016 года. Сначала мой депозит равнялся $600, затем общая сумма выросла до $3000, на которые я покупаю акции 6-9 компаний. Очень много примеров, когда торговля на NYSE начинается с суммы в пару сотен долларов, а затем оборот увеличивается в несколько десятков, а то и сотен раз.

к содержанию ↑

Как стабильно получать деньги, продавая акции?

Очень просто! Покупайте акции крупнейших игроков мирового рынка, когда их цена на спаде, и продавайте, когда их цена вырастет на 2-10%.

Нужно ли для этого весь день мониторить рынок, сидя перед компьютером? Нет! Достаточно несколько раз взглянуть на динамику изменения цен. Цена достигла нужной именно вам отметки? Продавайте и получайте доход. Для некоторых позиций рост будет составлять 7-15% в день. Повышения не случилось? Спокойно выжидаем. Хотите продавать в плюс каждый день? Добавьте в свой портфель акции 7-16 различных эмитентов. Вероятность того, что стоимость хотя бы одной из них вырастет, значительно повысится. Так и происходит торговля акциями для начинающих.

Я выбираю акции, которые заметно подешевели. Приведу пример. Пиковая стоимость акции за 3 месяца составляла $60. Потом упала до $45. Именно в это время я их покупаю, а затем ожидаю момента, когда они вырастут до $60. Есть вариант продать и раньше, если этого вам будет достаточно.

Есть компании, особенно связанные с нефтегазовым сектором, высокими технологиями, медициной и фармацевтикой, у которых колебания цены почти по всем акциям составляют от 2 до 12% в неделю или даже 5-15% в день. Это значит, что в течение месяца всегда есть несколько возможностей продать свои акции значительно дороже цены покупки и заработать до 10-25% прибыли в месяц. Поэтому я выбираю акции, цены на которые колеблются с высокой частотой и амплитудой. Покупаю, когда они снижаются, скажем, на 10-15%, а потом жду, когда они снова взлетят, и получаю прибыль 2-7% за несколько дней. Помните, что вложение личных средств в ценные бумаги многие считают одним из самых увлекательных и сложных видов работы.

к содержанию ↑

Портфель акций

На данный момент я активно работаю с акциями 6-9 компаний. Среди них 2-3 компании, стоимость акций которых резко скачут вверх или вниз. Обычно это акции из сектора энергетики и здравоохранения. Это происходит благодаря крайней неустойчивости цен на нефть. Подъем после падения начинается стремительно. Чаще всего это случается сразу в следующий торговый день.

к содержанию ↑

Советы для начинающих

к содержанию ↑

Меры, которые нужно предпринять во избежание автоматической продажи акций

Принудительная продажа акций происходит из-за просчётов, и является ошибкой трейдера. В начале деятельности избегайте совершения покупок на сумму, превышающую капитал в 2-3 раза. Ведите тщательный контроль за кредитным плечом.

к содержанию ↑

Прочие рекомендации

- Первые 30 минут после открытия рынков совершайте только продажи, если цена поднялась до нужной вам величины. Покупки оставьте на более позднее время;

- Выбираете, какие лучше купить акции? Лучшими для нашей работы являются те, график по которым похож на частокол.

Они часто идут вверх/вниз, а не в одну сторону; - Я предпочитаю работать с акциями крупных компаний, с ними надёжнее. Однако, самые большие разбросы цен наблюдаются по небольшим компаниям, работающим в сферах биотехнологий, медицины, фармацевтики. Именно там можно увидеть рост акций на 30% за один день (!). Но не обольщайтесь: на следующий день цена может упасть на те же 30%;

- Стратегия инвестирования в акции, которой я пользуюсь, подразумевает частую покупку и продажу позиций. Если вы не стратегически долгосрочный трейдер, не маринуйте акции, это не огурцы или капуста;

- Цена на акцию идёт в плюс пару дней подряд? Как только начнётся снижение, даже самое незначительное, скидывайте её! Не ждите продолжения роста. Рынок ценных бумаг не бывает снисходительным и лояльным. У вас всегда есть хороший выбор ей на замену;

- Учитесь ждать. Для многих работа с акциями является аналогом Лас-Вегаса, причём все партии должны быть выигрышными, а куш — огромным. Это не так. Это рынок, и он часто играет против нас. Операции с ценными бумагами требуют особого характера. Выжидайте своего шанса, ищите позиции, которые значительно снизили свои котировки, а ещё лучше — находящиеся в крайней точке падения.

Что касается первого, увидеть это очень просто в статистических графиках. Изучите азы технического анализа, чтобы научиться видеть тенденции. По второму пункту всё гораздо труднее: никто не сможет достоверно предсказать, продолжит ли акция пике или восстанет из пепла, как феникс. Соберите инвестиционный портфель ценных бумаг из полутора десятка акций, и даже в самый неудачный день будете иметь прибыль с части позиций; - Рынок глобально падает? Обратите внимание на золото. Пример — тикер компании NUGT или другие золотодобывающие компании. Люди переводят деньги в золото в случае паники на рынках.

к содержанию ↑

Тактики

Почему я пишу «тактикИ», а не «тактика»? Всё из-за того, что рынок непредсказуем, и может пойти в любом направлении. Мы должны быть готовы к максимальному количеству раскладов.

к содержанию ↑

Работа с большими суммами (десятки тысяч долларов)

Как же выбрать стоящие акции для инвестирования в таком случае? Выкупается крупная партия акций одного эмитента. Пусть это будет 250 штук по 40$. Рост цены в 1,5%, в абсолютном эквиваленте это 0,6$ с каждой, принесёт вам 150$. Схема классная, но требует наличия крупного капитала.

к содержанию ↑

Работа на долгосроке (начиная с полутора месяцев)

При этом вас не будут интересовать короткие изменения котировок, главной целью станет долгосрочный доход. Основной момент, которым нужно руководствоваться — прибыль в районе 25% по итогам полугода (года, полутора лет). Хочу отметить, что большинство компаний-магнатов имеют такие показатели в течение этих временных отрезков.

к содержанию ↑

Составление сбалансированного портфеля

Главный девиз — диверсификация. Чем больше позиций, тем выше вероятность того, что именно сегодня часть акций можно продать с нужной доходностью. Продавайте позиции, которые тянут показатели доходности вниз. Акция на протяжении полутора-двух недель не достигает требуемого мне уровня? В то же самое время акции в отрасли нефтянки или энергетики рвутся вверх? Я продаю первые, даже в небольшой минус для себя, и приобретаю вторые.

к содержанию ↑

Тактика для активных инвесторов

Абсолютное большинство акций меняют стоимость до 10% вверх или вниз в течение пары месяцев. Что даёт эта информация? А то, что если вы купите акций на 1000$ в момент, когда стоимость упала, велика вероятность, что через 14 дней она вновь вырастет примерно на 10%. Это позволит получить 100$ за довольно небольшой промежуток времени. Понятно, что если сумма будет выше, абсолютная прибыль также будет значительнее.

Сам я пользуюсь именно этим способом. Акции моего портфеля не растут в цене? Это не повод паниковать, я дождусь, когда придёт их время. Котировки повышаются и снижаются. Приобретайте во время снижения, ждите повышения, продавайте. Снова снижение? Покупайте и продавайте в период роста. Плохого времени, чтобы вложить в акции, нет.

к содержанию ↑

Резюме

В этой статье я постарался максимально подробно объяснить азы инвестирования на фондовом рынке, чтобы к вам пришло осознание, что заниматься торговлей акциями не так страшно и сложно, как об этом говорят. Конечно, как и в любом деле, тут нет кнопки «бабло», и чтобы стабильно зарабатывать 8-10% в месяц, нужно:

- изучать поведение рынка;

- отслеживать новости, смотреть, как они влияют на объемы торгов и настроение инвесторов;

- вникать в технический анализ.

На этом у меня все, читайте следующие статьи, посвященные этой тематике. В комментариях делитесь своими идеями о том, как сформировать отличный портфель ценных бумаг. И не забываем подписываться на обновления блога для дальнейшего изучения мира инвестиций. До скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

7 лучших акций для долгосрочных инвесторов | Финансы

Причины, по которым сегодня эти компании являются недооцененными, столь же разнообразны, как и они сами. Но у них есть одна общая черта — огромный потенциал для роста.

Если в 2016 году вы пообещали себе стать успешным инвестором и опередить рынок, скорее всего, вам не удалось осуществить свою цель. В прошлом году S&P 500 (INDEX: US500) набрал 12%, причем больший прирост был зафиксирован уже после президентских выборов в США, состоявшихся 8 ноября. А средний инвестор, если верить данным инвестиционной социальной сети Openfolio, показал гораздо более скромный результат — около 5%.

Чтобы помочь инвесторам все же обогнать рынок, портал The Motley Fool обратился к своим экспертам, которые дали свои рекомендации не только на предстоящий год, а на целое десятилетие. Они выбрали 7 акций и объяснили, почему они точно помогут заработать: среди них бумаги First Solar, Concho Resources, Under Armour, Mastercard, General Electric, Boston Beer Company и Chart Industries.

Пора щелкнуть выключателем

Шон Уильямс (First Solar): Терпеливым инвесторам с долгосрочными планами стоит обратить внимание на производителя солнечных панелей First Solar (NASDAQ: FSLR), несмотря на то, что 2016 год был для него неудачным.

Солнечная энергетика обычно идет вверх на фоне высоких цен на нефть и газ — они стимулируют коммунальные предприятия, потребителей и бизнес переходить на солнечную энергию. В последние годы цены на топливо только падали, что сокращало спрос. Кроме того, победа Трампа также рассматривалась как не слишком удачное обстоятельство для возобновляемой энергетики, поскольку он планирует развивать добычу нефти и газа в США.

Несмотря на эти проблемы, стоит ожидать от First Solar заметного роста в 2017 году и позже. Во-первых, у нее лучшие финансовые показатели среди всех публичных компаний в сегменте солнечной энергетики. Она закончила год примерно с 1,4 млрд долларов на счетах, что составляет около 40% от ее текущей рыночной стоимости, в то время как большинство конкурентов погрязли в долгах. Это дает First Solar большую гибкость и позволяет лучше адаптироваться к изменяющимся условиям рынка и переживать провальные периоды.

Недавно компания объявила о реструктуризации, которая обойдется примерно в 600 млн долларов, и, хотя она подразумевает увольнение четверти персонала, а сам план был плохо воспринят Уолл-стрит, при ближайшем рассмотрении он выглядит весьма осмысленным. Компания решила закрыть линейку Series 5 еще до выпуска из-за ее низкой рентабельности — и это значит, что она сможет сосредоточить все усилия на более экономичных панелях Series 6. По оценкам аналитиков, затраты на производство Series 6 могут оказаться ниже примерно на 40%, а это означает более высокую прибыль для First Solar. Панели Series 6 не выйдут до 2018 года, так что инвесторам потребуется много терпения, чтобы дождаться прибыли от вывода на рынок более эффективной технологии, но в данном случае те, кто купит раньше, больше заработают.

Новое море нефти

Мэтт Дилалло (Concho Resources): Эта нефтегазовая компания (NYSE: CXO) — возможно, главный секрет нефтяного рынка США, поскольку она контролирует землю на территории штатов Техас и Нью-Мексико, где расположено одно из крупнейших в мире нефтяных месторождений, так называемый Пермский нефтегазоносный бассейн. По оценкам Concho, его составляет примерно 5 млрд баррелей нефтяного эквивалента — такая ресурсная база может обеспечить инвесторам десятилетия роста.

Уже через три года Concho Resources надеется достичь 20-процентного годового роста, опираясь на текущие денежные потоки и при текущей стоимости нефти. Конечно, цены на нефть изменчивы, но в ближайшие два года компания собирается использовать значительную часть денежного потока для их хеджирования, так что дешевая нефть ей не очень страшна. В то же время, если цены резко вырастут, компании хватит прочности и ресурсов для наращивания производства и получения всей возможной прибыли.

13 Cisnes negros que poderão afetar os investidores focados em matérias-primasЗа последние годы Concho Resources накопила массу ресурсов и планирует, используя их, начать обширную экспансию, рассчитанную на несколько лет. Инвестору не стоит упускать такую возможность.

Проигрыш сегодня — выигрыш завтра

Брайан Ферольди (Under Armour): Инвестору не так уж часто выдается шанс купить акции компании с основателем во главе и с большим долгосрочным потенциалом роста, притом по выгодной цене. Но кажется, что ситуация с Under Armour (NYSE: UA) сегодня обстоит именно так.

Несколько месяцев назад руководство компании сократило прогноз по долгосрочным доходам, что не лучшим образом отразилось на стоимости акций: ранее инвесторам обещали операционный доход в 800 млн долларов к 2018 году, но потом эти цифры уменьшились, поскольку было решено нарастить инвестиции в бизнес. Компания считает, что эти вложения приведут к значительному росту в долгосрочной перспективе, но предупреждает, что в ближайшее время акции могут продолжить падать в цене.

Трейдеры восприняли новость без удовольствия, и за последние полгода акции компании упали почти на треть, так что теперь отношение выручки к капитализации у компании хуже, чем у ее основного конкурента, Nike (NYSE: NKE).

По мнению Ферольди, текущий консенсус слишком пессимистичен. Выручка Under Armour росла на 20% и выше 26 кварталов подряд, что особенно впечатляет, если вспомнить, что на результатах последнего времени не могло не отразиться банкротство сети The Sports Authority. Эксперт ожидает, что инвестиции в разработку обуви, устройств для фитнеса и в международный бизнес помогут сохранить эту тенденцию.

Если вы, как и Ферольди, верите в управленческие таланты руководства этой компании, сейчас очень хороший момент, чтобы стать ее акционером.

Компания, которая выиграет от начала цифровой эпохи

Неха Чамария (Mastercard): Долгосрочные инвесторы стремятся владеть надежным бизнесом с высоким конкурентным преимуществом, солидной историей и значительным потенциалом роста. Mastercard (NYSE: MA) отвечает всем этим требованиям. Прежде всего, обратите внимание на рост выручки, чистой прибыли и свободного денежного потока (СПД) в последнее десятилетие. И сравните их с соответствующими показателями прямого конкурента, Visa (NYSE: V).

Устойчивый рост СДП поражает воображение. Для акционеров этот показатель наиболее важен. И Mastercard здесь на высоте: с 2012-го средняя доходность вложенного и акционерного капитала превышает 40%. Кроме того, компания ежегодно наращивает дивиденды. Да, и не забывайте о программе выкупа собственных акций размером 4 млрд долларов, анонсированной в прошлом месяце.

Как один из ведущих игроков на рынке электронных платежей, Mastercard стоит на пороге грандиозной революции — окончательного отказа от наличных денег в пользу пластиковых карт. По данным финансового подразделения компании, 85% платежей в мире до сих пор проводятся в наличной форме, поэтому потенциал роста Mastercard огромен. Недавняя демонетизация в Индии вкупе с последовавшей агрессивной кампанией в поддержку «цифровых» расчетов служит отличным тому примером — примером, который Mastercard успешно эксплуатирует.

Несмотря на внушительный рост в 2016-м, в настоящее время акции компании всего в 29 раз дороже прибыли за предыдущие 12 месяцев. По этому показателю они значительно опережают бумаги Visa. Учитывая колоссальные перспективы роста, Mastercard отлично подходит для долгосрочных инвесторов.

General Electric нового поколения

Джамаль Карнетт, финансовый аналитик (General Electric): General Electric (Milan Stock Exchange: GE) всегда страдала от искаженных ожиданий инвесторов. Под управлением бывшего гендиректора Джека Уэлча ее акции взлетели на 4000%. Однако за время его правления компания забыла о своей основной миссии и сосредоточилась на проектах в области недвижимости, СМИ и финансовых услуг. После начала Великой рецессии в конце 2007-го многие инвесторы с удивлением узнали, что General Electric обладает статусом «структурно значимого» финансового учреждения.

Нынешний глава Джеффри Иммельт решил вернуть компанию к производственным корням. В ближайшей перспективе она может выиграть благодаря инфраструктурным планам Дональда Трампа. Но даже если предложения президента не воплотятся в жизнь, у компании есть запасной вариант — в этом месяце на выставке CES в Лас-Вегасе она представила публике массу новых интересных проектов.

В последние годы General Electric демонстрировала свою готовность к появлению «Интернета вещей», представляя подключенные к глобальной Сети бытовые приборы, такие как холодильники и плиты. Более обширные возможности для GE лежат в области «промышленного Интернета вещей». Компания уже разрабатывает промышленные приложения для электрических сетей и водоснабжения с подключением к интернету и централизованным анализом данных. Опубликованное в 2011 году исследование оценивает размер рынка «промышленного Интернета вещей» в 32 трлн долларов (46% мировой экономики).

GE имеет все шансы стать ключевым игроком новой отрасли. И в этом ей поможет богатый опыт в сфере производства и собственная операционная система, Predix, разработанная специально для «промышленного Интернета вещей». Учитывая невероятные возможности, открывающиеся в области цифровых технологий, инвесторам целесообразно добавить акции General Electric в свои портфели.

Благоприятная возможность

Стив Симингтон (Boston Beer Company): Для акций Boston Beer ( NYSE: SAM) 2016 год выдался непростым. Они потеряли почти 16% своей стоимости, а рыночная доля компании снижалась в каждом из последних четырех кварталов. Конкуренция на рынке растет, крупные производители пробуют свои силы в категории крафтового пива, малые продолжают расширять региональное присутствие. Кроме того, в последние кварталы пивоваренная отрасль в целом пострадала от сокращения темпов роста.

Infografia: as 5 empresas que controlam o mercado mundial de cervejaТем не менее обнародованная в октябре отчетность ведущего американского производителя крафтового пива дает некоторый повод для оптимизма. Основатель и председатель совета директоров Boston Beer Джим Кох отметил, что «период постоянно растущего ассортимента», наконец, закончился, и ритейлеры начали отказываться от некоторых марок и категорий пива «ради снижения путаницы у потребителей». От этого процесса прежде всего выиграют самые известные компании, такие как Boston Beer.

В то же время стабильный рост в условиях, когда компания контролирует лишь 2% пивного рынка США, указывает на ее твердость и решительность. Гендиректор Мартин Ропер говорит:

«Мы готовы отказаться от краткосрочных доходов ради долгосрочного прибыльного роста, соизмеримого с возможностями и растущей конкуренцией на рынке».

Из вышесказанного следует, что Boston Beer отлично подходит для портфеля долгосрочного инвестора.

Отличный бизнес по разумной цене

Джейсон Холл (Chart Industries, Inc.): В поисках интересных компаний воспользуйтесь советом Уоррена Баффетта. Легендарный инвестор говорит, что «купить отличный бизнес по нормальной цене» гораздо лучше, чем «нормальный бизнес по отличной цене». Хотя сегодня Chart Industries ( NASDAQ: GTLS) не так дешева, как год назад, ее стоимость по-прежнему относительно привлекательна, если судить по прошлым оценкам.

Кроме того, компания может похвастаться более чем вековой историей успеха в сегменте газоперерабатывающего оборудования (хотя публичной она стала сравнительно недавно).

Зависимость Chart Industries от нефтегазовой отрасли осложнила ее положение в последние кварталы и даже привела к убытку по стандартам GAAP, при этом денежный поток оставался стабильно положительным. Руководство успешно работает над сокращением издержек, помогая компании переждать кризис в нефтегазовой отрасли.

Хотя циклический спад оказался болезненным, Chart с успехом выдержала его и обрела новую силу. Недавно была запущена программа сервиса и поддержки — она уже начала приносить стабильный доход. Программа призвана сократить подверженность компании циклическим колебаниям, в то же время являясь новым источником долговременной прибыли. Chart закрыла часть заводов и сократила персонал, однако менеджмент приложил все усилия, чтобы удержать наиболее опытных инженеров и сотрудников поддержки. Таким образом, компания хорошо подготовилась к притоку новых заказов после возврата энергетического рынка к росту.

Итог: не позволяйте иррациональному изобилию прошлых лет повлиять на свои оценки. Chart — отличная компания, и сегодня самое подходящее время приобрести ее акции на длительный срок.

Евгения Сидорова

ru.ihodl.com

Стратегия долгосрочного инвестирования

Успех долгосрочного инвестирования в большей степени состоит не в том, что вы делаете, а в том, чего вы не делаете. Нат Стюарт (Nat Stewart) в своей статье “Ловушки инвестора” перечисляет наиболее крупные подводные камни, которые наносят вред результатам инвестирования.

Покупка на максимуме, продажа на минимуме

Самая важная “скрытая” ошибка, это “проблема доходности, взвешенной по деньгам”. Несложно найти потрясающие воображение доходности, показанные фондовым рынком, взаимным фондом или ETF. Но в реальном мире инвесторы, вкладывающие свой капитал, зарабатывают совсем другие суммы по простой причине: не учитывается фактический момент времени, когда инвестор вкладывает деньги.

Время начала инвестирования сильно влияет на реальную доходность. Исследования показали, что средний инвестор отстает от своих собственных инвестиционных инструментов примерно на 2% в год.

Покупка на максимуме и продажа на минимуме – это именно то, что делает большинство людей со своими реальными деньгами, и это с течением времени убивает доходность стратегии долгосрочного инвестирования.

Больший риск = большая доходность

Многим инвесторам была продана идея, что чрезвычайно рискованные инвестиции необходимы, чтобы получить более высокую долгосрочную доходность. Больший риск = большая доходность. Разве не хорошая теория? Проблема в том, что в реальном мире она не работает.

Объективные свидетельства говорят о том, что за редким исключением инвестиции с более высокой степенью риска имеют среднюю прибыль, которая хуже, чем при консервативных инвестициях в ценные бумаги той же категории (например, акции с низким риском по сравнению с акциями с высоким риском).

Эта концепция была доказана Эриком Фалькенштайном, который написал на эту тему прекрасную книгу “Потерянная премия за риск: почему работает инвестирование в низкую волатильность”. Если придерживаться “скучных” или “консервативных” инвестиций, то это на самом деле увеличит ожидаемую доходность.

Чрезмерные издержки портфеля

Для большинства инвесторов самым сильным разрушителем доходности являются чрезмерные издержки портфеля. Эта категория включает в себя комиссию за управление, чрезмерные торговые и налоговые издержки. Оборачиваемость портфеля среднего взаимного фонда составляет примерно 70% в год. Без подтвержденных торговых преимуществ это безумно глупо.

Три простых правила

К счастью, эти основные ошибки имеют довольно простые решения, каждое из которых может все изменить, если применяется с должной дисциплиной.

1. Не увлекайтесь избыточным инвестированием. Если колебания стоимости акций заставляют ваше сердце трепетать, то, скорее всего, вы излишне вложили средства по отношению к вашей зоне психологического комфорта. Всегда имейте “денежную подушку” для непредвиденных расходов, это очень важно. Избегайте высокого риска, лотерейного стиля инвестирования и больших оборотов портфеля. Чрезмерная торговля для подавляющего большинства инвесторов создает много проблем для долгосрочных результатов.

2. Выберете свой временной горизонт. Многие инвесторы не понимают, на каком временном горизонте для инвестиций им остановиться. Если вы считаете, что являетесь “долгосрочным инвестором”, но в то же время хотите иметь легкий доступ ко всей вложенной сумме, то в вашем плане есть внутренний конфликт, который в самый неподходящий момент приведет вас к ошибкам.

3. Владейте портфелем из бизнесов, а не “финансовым продуктом”. Долгосрочные инвестиции работают, потому что у инвесторов есть возможность заработать средства, которые являются результатом реального бизнеса. Рынок склонен колебаться сильнее, чем базовые оценки бизнеса. Если вы понимаете это, вам легче держать инвестиции во время сложных периодов.

span { background-color: #a0ce4e !important; } .fusion-content-boxes-1 .fusion-content-box-hover .link-area-box-hover .heading .icon > span { border-color: #a0ce4e !important; }]]>Продолжаем изучать стратегии инвестирования в акции

В чем суть стратегии инвестирования в доход?Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ruПонравился👍 пост? Оставьте свой комментарий ниже👇.

Получайте мои идеи по рынку в Telegram📣: @Mindspace_ru

VKontakte

mindspace.ru

Зачем инвестировать, если можно оформить вклад? — вопросы от читателей Т—Ж

Вы рассказываете про акции или облигации с доходностью 7—8% годовых. Какой смысл вкладывать в них деньги, а потом весь год напрягаться, упадут они или нет?

Можно же просто положить деньги в банк под такие же проценты или на процент ниже и ни о чем не париться. Хоть и немного меньше будет процент вклада, зато точно ничего не потеряешь.

Не могу понять, в чем смысл инвестиций в акции или облигации.

С уважением,

Сергей

Сергей, у всех способов вложить деньги есть плюсы и минусы. Разные активы и инструменты подходят для разных задач. Действительно, в некоторых случаях лучший выбор — банковские вклады, но далеко не всегда.

Евгений Шепелев

частный инвестор

Чем большую доходность хочет инвестор, тем на больший риск ему приходится идти. Есть вероятность не получить доход или даже понести убыток. Расскажу, чем хороши вклады, облигации и акции.

Все упомянутые в этом тексте ценные бумаги — пример, а не инвестиционная рекомендация.

Вклады

Банковские депозиты — простой и удобный способ вложить деньги на небольшой срок, от нескольких месяцев до 2—3 лет. Вкладчику достаточно заключить договор с банком, какие-то специальные знания или сложные действия не нужны.

Доходность депозитов сейчас превосходит официальную инфляцию, но в среднем их доходность примерно равна ей. В номинальном выражении капитал, размещенный на депозитах, растет, но его покупательная способность увеличивается очень медленно. Для вложения денег на много лет депозиты — не лучший выбор. Чтобы получать доходность выше инфляции — реальную доходность, — нужны более выгодные и более рискованные варианты.

Облигации

Доходность ОФЗ примерно равна доходности вкладов. Например, на 11 июня 2019 года эффективная доходность к погашению ОФЗ 26214 была 7,36% годовых. С учетом брокерских комиссий доходность будет ниже, так что и правда проще открыть вклад.

Но облигации можно покупать с помощью индивидуального инвестиционного счета и возвращать НДФЛ при помощи вычета на взнос. В случае с ОФЗ такой способ инвестиций даст примерно в 1,5 раза больше денег, чем банковский вклад.

Риск ОФЗ небольшой. Но цена любых облигаций, в том числе ОФЗ, колеблется. Можно получить убыток, если продать облигации дешевле, чем их купили. Поэтому безопаснее покупать короткие облигации и владеть ими до погашения.

Облигации регионов, муниципалитетов, крупных компаний выгоднее ОФЗ на 1—2 процентных пункта. Риск потерять деньги выше, чем в случае с ОФЗ.

Существуют и высокодоходные облигации, их обычно выпускают небольшие компании. Такие бумаги могут приносить 12—15% годовых, но велик риск лишиться вложенных средств, если у компании возникнут проблемы.

В среднем облигации надежных эмитентов — органов власти и крупнейших компаний — дают доходность немного выше инфляции. Многие облигации выгоднее вкладов, а их цена колеблется меньше, чем цена акций.

Акции

Цена акций колеблется на несколько процентов каждый день и может вырасти или упасть на несколько десятков процентов в течение года. В акции лучше вкладываться на большой срок, в идеале на десятилетия.

В долгосрочной перспективе рынок акций — совокупность акций всех компаний — растет и дает доходность выше, чем вклады и облигации. У акций наибольшая реальная доходность — в среднем 4—5% в год сверх инфляции за счет роста цены и дивидендов.

Credit Suisse Global Investment Returns Yearbook 2018, с. 11

Отдельно упомяну интересный многим рынок акций США. За 1872—2018 годы не было ни одного 20-летнего интервала, когда инвестиции во весь американский рынок акций по принципу «купи и держи» привели бы к убытку — даже с поправкой на инфляцию. А вот инвестиции на год много раз заканчивались убытком.

U.S. Stock Market Returns — 1870s to Present

Чтобы победить в долгосрочной перспективе, надо сначала выжить в краткосрочной: не паниковать в кризис, когда рынок акций падает на десятки процентов, и не впадать в эйфорию, когда рынок растет на десятки процентов.

Все это означает, что акции хорошо подходят для долгосрочных вложений. Чем больше времени в запасе у инвестора и чем больше он готов к риску, тем больше может быть доля акций в его портфеле и тем меньше денег стоит держать на вкладах и облигациях.

Напоследок процитирую книгу Уильяма Бернстайна «Манифест инвестора»:

…Максимум убытка, который может принести одна акция, — это ее стоимость при покупке, в то время как успешные компании могут запросто сделать 1000%, а то и 10 000% за 10—20 лет.

Чтобы в вашем инвестиционном портфеле оказались те бумаги, которые сильнее всего вырастут, Бернстайн предлагает максимально диверсифицировать вложения в акции, в идеале — инвестируя во весь рынок акций с помощью фондов. Еще диверсификация снижает риск.

Что делать? 07.02.18Есть ли какая-то базовая модель для диверсификации инвестиций?

Вывод

Чтобы быстрее достичь финансовых целей, недостаточно откладывать деньги — их надо инвестировать. Тогда капитал будет расти и от пополнений, и от инвестиционного дохода.

Депозиты отлично подходят для вложений на короткий срок, но их доходность примерно равна инфляции. Облигации выгоднее депозитов, но есть риск потерять деньги. Наибольшая потенциальная доходность — у акций, но в них лучше инвестировать на много лет и хорошо диверсифицировать вложения.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

journal.tinkoff.ru