Факторы, влияющие на доходность акций и облигаций российских компаний, и их использование в инвестиционных стратегиях

Структурное подразделение:Лаборатория анализа институтов и финансовых рынков (Абрамов А.Е.)

Руководитель работ: Абрамов Александр Евгеньевич, кандидат экономических наук, заведующий научно-исследовательской лабораторией, Лаборатория анализа институтов и финансовых рынков, ИПЭИ

Сроки выполнения: 2020 год.

Актуальность исследования: Конкурентоспособность внутреннего фондового рынка и его способность в привлечении инвестиций во многом зависят от понимания фундаментальных факторов, лежащих в основе роста доходности акций и облигаций, выпускаемых российскими компаниями. Актуальность исследования заключается в том, что оно позволит выявить наиболее значимые фундаментальные факторы, объясняющие доходность акций и облигаций российских компаний на максимально широких объемах выборки и долгосрочных временных горизонтах.

Основная цель исследования: Разработка современной факторной модели ценообразования акций и облигаций российских компаний и направлений ее практического использования в целях развития стратегий факторного инвестирования на российском фондовом рынке и повышения прозрачности на нем крупных сделок с ценными бумагами.

Основные фундаментальные и прикладные задачи, решаемые в рамках исследования:

- сбор данных о показателях деятельности российских компаний и ценах их акций за период 2000-2019 гг., расчет ежемесячной курсовой и дивидендной доходности таких факторов как широкий индекс акций, размер компаний, акции стоимости, инерционной стратегии, ликвидности, дивидендной доходности, доли государства в структуре собственности компании, мультипликатор цены/ чистая прибыль и других в целях построения многофакторной модели ценообразования акций с наибольшей объясняющей силой. Построение такой модели позволит более точно оценивать результативность сделок слияний-поглощений и публичного размещения акций компаний путем расчета по таким сделкам альфы на основании модели ценообразования активов.

- тестирование разработанных многофакторных моделей ценообразования акций российских компаний на примере оценки эффективности управления портфелями открытых паевых фондов акций и индексных фондов на длительных временных горизонтах. Данный подход позволит более точно измерять показатель альфы портфелей фондов в условиях отсутствия признаваемых бэнчмарков по таким портфелям. На основе построенных рядов доходности разных факторов будет предложен алгоритм формирования портфелей фондов, позволяющий повысить доходность портфелей данных фондов с помощью стратегий факторного инвестирования. Данный подход может быть распространен и на формирование портфелей пенсионных накоплений и резервов;

- сбор данных и построение исторических рядов ежемесячной доходности факторов, предопределяющих доходность корпоративных облигаций и построение на их основе модели ценообразования корпоративных облигаций российских эмитентов.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации. - тестирование разработанных многофакторных моделей ценообразования облигаций российских компаний на примере оценки эффективности управления портфелями открытых паевых фондов облигаций и денежного рынка на долгосрочных временных горизонтах. На основе построенных рядов доходности разных факторов будет предложен алгоритм формирования портфелей фондов, позволяющий повысить доходность портфелей данных фондов с помощью стратегий факторного инвестирования. Данный подход также может быть распространен и на формирование портфелей пенсионных накоплений и резервов- будут протестированы методы научного прогнозирования долгосрочной доходности вложений в данные финансовые инструменты, используемые в качестве ориентиров при анализе эффективности портфелей пенсионных накоплений.

- по результатам исследования моделей ценообразований акций и корпоративных облигаций на внутреннем фондовом рынке предполагается сформулировать рекомендации по стратегии развития российского финансового рынка с точки зрения создания благоприятных условий для расширения спектра используемых финансовых инструментов, стимулирования роста эффективности деятельности эмитентов ценных бумаг, повышению уровня прозрачности информации о ценных бумагах и их эмитентов для инвесторов.

Дивидендная доходность РФ успокаивает страх санкций, акции бьют рекорды

By Александр Марроу

МОСКВА (Рейтер) — Российские фондовые индексы в 2019 году уверенно обогнали свои аналоги на развивающихся рынках вместе с ростом дивидендной доходности и улучшением восприятия российских рисков, говорят аналитики, по мнению которых, есть все шансы на продолжение ралли.

Биржевой колокол в здании Мосбиржи в Москве, 13 марта 2018 года. REUTERS/Maxim Shemetov

Экономический рост в России был вялым с момента введения Западом санкций в 2014 году, однако отсутствие новых ограничений, высокие цены на нефть и повышение суверенного кредитного рейтинга привлекают инвесторов, стремящихся к риску.

Средняя дивидендная доходность акций компаний, входящих в российский рублевый индекс Московской биржи, в августе превысила доходность суверенных облигаций России. Инвесторы в фиксированный доход с тех пор, возможно, стали рассматривать некоторые акции как “инструменты с квазификсированным доходом”, сказал Эрик ДеПой, специалист Газпромбанка по стратегии на рынке акций.

Дивидендная доходность с мая текущего года находится около 7% по сравнению с 6,36% по российским 10-летним ОФЗ , зафиксированными в пятницу.

Доходность облигаций достигла 11-летнего минимума в 6,31% после того, как Центральный банк России в октябре снизил ключевую процентную ставку до 6,50%. В текущем году регулятор снижал ставку уже четыре раза.

В текущем году регулятор снижал ставку уже четыре раза.

СНИЖАЮЩИЙСЯ РИСК

Индекс Московской биржи упал с рекордно высокой отметки в начале ноября, но аналитики полагают, что высокий спрос со стороны инвесторов позволит российским активам восстановиться.

“Стоимость премии за риск, которую видят инвесторы в России, снизилась до уровня, предшествовавшего введению санкций, — сказал Искандер Луцко, руководитель аналитического отдела ITI Capital. — У российского рынка есть потенциал для обновления максимумов”.

Цена пятилетнего кредитного дефолтного свопа России — индикатора суверенного риска — составила в минувший четверг рекордно низкие $70,43.

Санджив Бхатия, основатель и директор по информационным технологиям Pembroke Emerging Markets в Лондоне, сказал, что его фонд “очень рад России”, но вложил в нее до 50% меньше, чем мог бы, из-за риска санкций.

Корпоративное управление также остается проблемой, сказал Джон-Пол Смит из консалтинговой компании Ecstrat, предсказавший кризис 1998 года в России.

ФАКТОР ДИВИДЕНДОВ

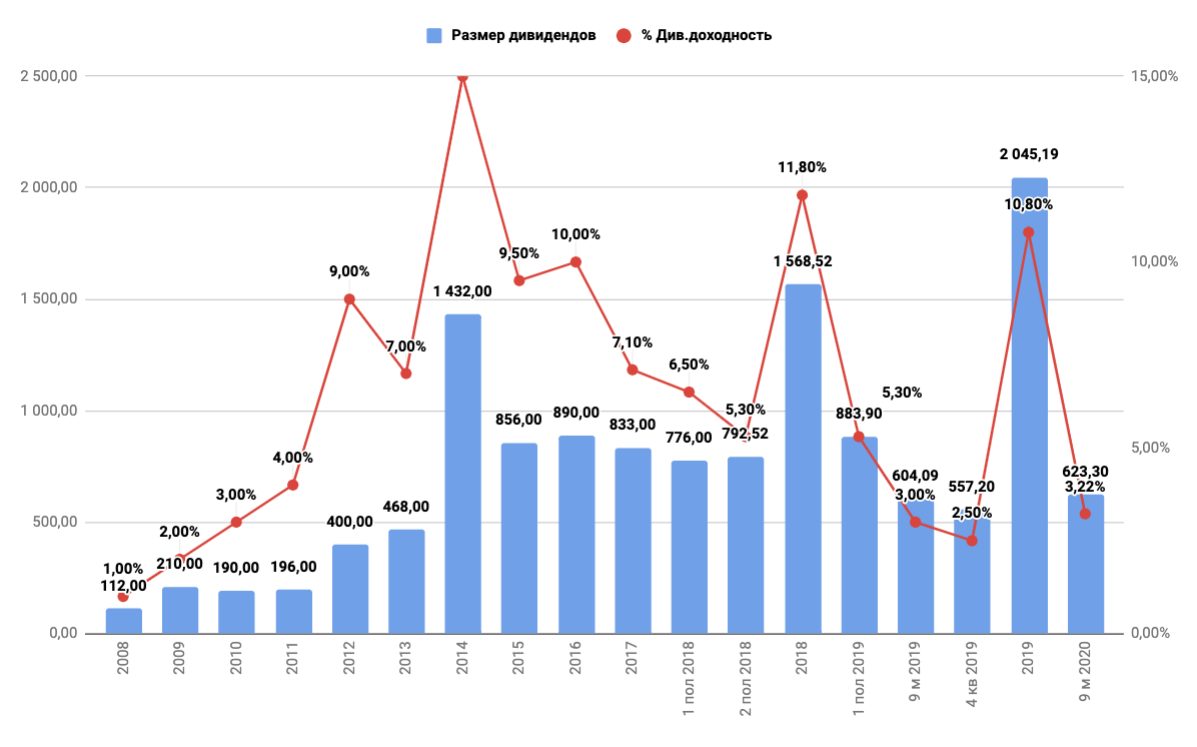

Высокая дивидендная доходность привела к резкому росту российского рынка в 2019 году: газовый гигант Газпром, на который приходится до 10% индекса, вырос более чем на 80% в долларовом выражении.

“Вам даже не нужны другие вещи, чтобы чувствовать себя хорошо, если такое происходит, хотя другие вещи также показали себя хорошо”, — сказал Уильям Шоулз, директор по инвестициям в Aberdeen Standard Investments.

Акции Газпрома резко выросли после июньского сообщения о дивидендах в ответ на давление министерства финансов на государственные компании с требованием платить не менее 50% чистой прибыли.

Слава Смолянинов, главный стратег BCS Global Markets, сказал, что санкции помогли улучшить баланс, поскольку компании не могут накапливать чрезмерный долг, высвобождая таким образом прибыль для выплаты дивидендов.

По мнению аналитиков Aton Research, “чрезмерно щедрая” дивидендная доходность в России примерно на 4 процентных пункта выше, чем на других развивающихся рынках.

Данные EPFR, отслеживающей движение капитала, показали, что российские акции входили в пятерку лидеров по притоку средств глобальных фондов акций развивающихся рынков в 2019 году: страновые лимиты на РФ выросли на 0,45%.

Средневзвешенные показатели России среди этих фондов в настоящее время достигли самого высокого уровня с первого квартала 2014 года.

Долларовый индекс российского фондового рынка РТС вырос на 36% по сравнению с ростом индекса MSCI Emerging Markets на 8%.

С участием Кэрин Штроэкер, Тома Арнольда и Марка Джонса. Перевел Дмитрий Антонов. Редактор Мария Грабарь

10 российских компаний, которые регулярно платят дивиденды

С 31 декабря 1989 года в США существует индекс S&P 500 Dividend Aristocrats (часто компании из списка так и называют — «дивидендными аристократами»). Он состоит из компаний, входящих в S&P 500, имеющих рыночную капитализацию от $3 миллиардов, среднедневной оборот не меньше $5 миллионов, а главное — постоянно повышающих дивиденды в течение как минимум 25 лет.

В России немного компаний, которые работают на рынке так долго, и сложно найти тех, кто в течение этого периода постоянно платят хоть какие-то дивиденды. Мы попросили «Открытие Брокер» составить список из 10 компаний, которые ежегодно в течение последних 5 лет платят дивиденды с доходностью выше средней по рынку. В этом списке оказались МТС, Северсталь, Татнефть и другие. У некоторых из них дивидендная доходность составила 22% и даже 27%.

10 компаний, которые регулярно платят высокие дивиденды

Таблица составлена главным аналитиком компании «Открытие Брокер» Алексеем Павловым. Указана доходность при покупке акции в начале отчётного года.

Средняя доходность 10 ведущих акций за 2017 год составила 13%, по итогам 2018 года она может, по прогнозу аналитиков брокера, снизиться до 12,2%. Но всё равно это значительно больше, чем доходность вкладов в российских банках. По данным АСВ, средняя ставка по рублёвым депозитам в 100 крупнейших розничных банках по итогам 2018 года составляла 7,2% годовых.

Дивиденды облагаются налогом в размере 13%. Его автоматически удерживает и уплачивает брокер. На счёт владельца выплаты поступают за минусом налогов.

Эта статья не является инвестиционной рекомендацией. Доходность ценных бумаг в прошлом не означает аналогичной доходности в будущем. Любые вложения в ценные бумаги — рискованные. Все решения об использовании каких-либо финансовых инструментов пользователь принимает самостоятельно на свой страх и риск.

Растущая волна дивидендной доходности, российский индекс MOEX на пороге рекордных 4000 пунктов

* Индекс MOEX вырос на 17% с начала года по сравнению с + 8% в 2020 году

* Высокая дивидендная доходность является сильным драйвером

* Индекс РТС в долларах достигла 9-летнего максимума в июне

* Аналитики прогнозируют дальнейший рост в 2021 году

МОСКВА, 19 августа (Рейтер) — Ослабление санкций, высокая дивидендная доходность и рост цен на нефть подняли российские акции на новый уровень в этом году, при этом эталонный индекс Московской биржи готовится пробить отметку в 4 000 пунктов на фоне восходящего тренда, который аналитики ожидают продолжения.

Российский индекс акций MSCI вырос более чем на 14% с тех пор, как США ввели санкции 15 апреля, достигнув роста, сопоставимого с показателем аналогичного показателя Саудовской Аравии по добыче нефти, с которым она отставала в начале этого года, и намного выше более широкого индекса акций развивающихся рынков. тянутся вниз Китаем.

Рублевый индекс Московской биржи 18 августа достиг исторического максимума в 3949,07 пункта, после чего упал из-за падения цен на нефть, являющуюся основным экспортным товаром России. Но преодоление порога в 4000 человек кажется лишь вопросом времени.

Высокие цены на нефть и быстрое восстановление экономики России повысили привлекательность и без того высокой дивидендной доходности, которую Московская биржа оценивает на уровне 7,9% к концу года, что намного выше показателей аналогичных компаний развивающихся стран.

Эта динамика является сильнейшим аргументом в пользу российского рынка, сказал Слава Смольянинов, главный стратег BCS Global Markets, особенно с учетом того, что правительство полагается на выплаты госкомпаний, что делает вложения относительно безопасными.

«Некоторые люди рассматривают российские акции как облигации — даже если нет роста, вы получаете эти деньги», — сказал он.

Рост числа розничных инвесторов в России — постоянная тенденция, которая усилилась во время карантина COVID-19 в 2020 году, — также является постоянным фактором поддержки акций, — сказал Смольянинов.

«Они продолжают увеличивать позиции на 1–1,5% в месяц, что не так уж и много, но растет, постоянно и почти непрерывно», — сказал он.

Мягкая денежно-кредитная политика в ключевых развитых странах поддерживает мировую экономику и частично отвечает за высокие корпоративные доходы в этом году, что способствует дивидендной доходности Московской биржи, сказала Наталья Малих из брокерской компании «Финам».

Крупнейшие государственные банки России показали рекордную квартальную прибыль: банк ВТБ получил чистую прибыль в размере 85,5 млрд рублей (1,15 млрд долларов) во втором квартале, а доминирующий кредитор Сбербанк нацелился на амбициозную чистую прибыль в 1 триллион рублей в 2021 году.

Малих сказал, что в этом году акции должны консолидироваться около исторических максимумов.

«Будет сложно поддерживать аналогичный уровень роста, поскольку рынок выглядит перекупленным. Но также нет причин для паники и разворота.”

(1 доллар = 74,1680 рублей)

Редакция Бернадетт Баум

Акции и дивиденды — Сбербанк

НЕ ДЛЯ ВЫПУСКА, ПУБЛИКАЦИИ ИЛИ РАСПРОСТРАНЕНИЯ В США, КАНАДЕ, АВСТРАЛИИ И ЯПОНИИ.

Ни эта информация, ни ее копии не могут быть переданы в США, Канаду, Австралию или Японию. Данная информация, размещенная на официальном сайте Сбербанка, не является офертой на продажу ценных бумаг (Ценных бумаг) в США. Ценные бумаги не могут предлагаться или продаваться в Соединенных Штатах, за счет или в пользу U.S. лица, не прошедшие регистрацию или освобожденные от регистрации в соответствии с Законом США о ценных бумагах 1933 года с поправками. Эмитент ценных бумаг не зарегистрирован и не намеревается регистрировать какую-либо часть выпуска в Соединенных Штатах, а также не намеревается проводить публичное размещение ценных бумаг в Соединенных Штатах. Эта информация может быть направлена только (i) лицам, находящимся за пределами Соединенного Королевства, или (ii) специалистам по инвестициям, подпадающим под действие статьи 19 (5) Закона о финансовых услугах и рынках 2000 года (Финансовое содействие) Приказ 2005 (Распоряжение) или (iii) компании с высокой чистой стоимостью и другие лица, которым это может быть доведено на законных основаниях, подпадающих под действие статьи 49 (2) (a) — (d) Распоряжения (все такие лица в (i), (ii) и ( iii) выше вместе упоминаются как соответствующие лица).Ценные бумаги будут доступны только соответствующим лицам, и любое приглашение, предложение или соглашение о подписке, покупке или ином приобретении таких ценных бумаг будет осуществляться только с соответствующими лицами. Любое лицо, не являющееся соответствующим лицом, не должно действовать или полагаться на этот документ или любое его содержание. В любом государстве-члене Европейской экономической зоны, которое ввело в действие Директиву 2003/71 / ЕС (вместе с любыми применимыми имплементационными мерами в любом государстве-члене) (Директива о проспекте эмиссии), эта информация адресована и предназначена только лицам в этом государстве-члене.

Эта информация может быть направлена только (i) лицам, находящимся за пределами Соединенного Королевства, или (ii) специалистам по инвестициям, подпадающим под действие статьи 19 (5) Закона о финансовых услугах и рынках 2000 года (Финансовое содействие) Приказ 2005 (Распоряжение) или (iii) компании с высокой чистой стоимостью и другие лица, которым это может быть доведено на законных основаниях, подпадающих под действие статьи 49 (2) (a) — (d) Распоряжения (все такие лица в (i), (ii) и ( iii) выше вместе упоминаются как соответствующие лица).Ценные бумаги будут доступны только соответствующим лицам, и любое приглашение, предложение или соглашение о подписке, покупке или ином приобретении таких ценных бумаг будет осуществляться только с соответствующими лицами. Любое лицо, не являющееся соответствующим лицом, не должно действовать или полагаться на этот документ или любое его содержание. В любом государстве-члене Европейской экономической зоны, которое ввело в действие Директиву 2003/71 / ЕС (вместе с любыми применимыми имплементационными мерами в любом государстве-члене) (Директива о проспекте эмиссии), эта информация адресована и предназначена только лицам в этом государстве-члене. которые являются квалифицированными инвесторами по смыслу статьи 2 (1) (e) Директивы о проспекте эмиссии.Эти материалы и приведенная здесь информация не являются публичным предложением или рекламой ценных бумаг в России, не являются офертой или приглашением делать оферты или покупать, продавать, обменивать или передавать какие-либо ценные бумаги в России и не являются рекламой. ценных бумаг в России.

которые являются квалифицированными инвесторами по смыслу статьи 2 (1) (e) Директивы о проспекте эмиссии.Эти материалы и приведенная здесь информация не являются публичным предложением или рекламой ценных бумаг в России, не являются офертой или приглашением делать оферты или покупать, продавать, обменивать или передавать какие-либо ценные бумаги в России и не являются рекламой. ценных бумаг в России.

Российский фондовый рынок — лучший в мире в 2019 году

Российский фондовый рынок принес наибольшую прибыль инвесторам в мире в 2019 году.

С начала года индекс MSCI Russia, отслеживающий 23 крупнейшие российские публичные компании, вырос на 44%, сообщил РБК аналитик Сбербанка Коул Эйксон.

За тот же период индекс развивающихся рынков MSCI Emerging Markets Index, который включает российские акции и компании, зарегистрированные в 23 других развивающихся странах, таких как Китай, Бразилия, Мексика и Индия, показал доходность 12%.

Бум на российском фондовом рынке был вызван повышенным аппетитом к глобальному риску и поиском более высокооплачиваемых активов на фоне снижения процентных ставок, сообщил РБК старший аналитик «Атона» Михаил Ганелин. Это принесло пользу российским акциям, которые считаются более рискованными и имеют более низкий уровень ликвидности, а это означает, что даже небольшое увеличение спроса может привести к значительному росту цен на акции.

Это принесло пользу российским акциям, которые считаются более рискованными и имеют более низкий уровень ликвидности, а это означает, что даже небольшое увеличение спроса может привести к значительному росту цен на акции.

российских компаний также увеличили выплаты дивидендов в этом году, особенно компании, в которых правительство России является мажоритарным акционером, такие как Сбербанк и Газпром. По словам Акесона, дивидендная доходность на российском рынке является одной из самых высоких в мире и составляет 6,7%, тогда как у S&P 500 — всего 2%.Акции, котирующиеся на S.

44% -ная рентабельность MSCI Russia с начала года до даты включает прибыль от выплаты дивидендов. Индекс MOEX Russia, другой трекер, составляемый Московской биржей, на прошлой неделе впервые в истории превысил 3000 пунктов.

Рост произошел после скудного 2018 года, когда индекс MSCI Russia за весь год вырос всего на 0,51% на фоне опасений по поводу торговой войны между США и Китаем и общих плохих показателей по акциям в мире.

Помимо более высоких дивидендных выплат, российские акции также выиграли от паузы в реализации нового стандарта U.С. или санкции ЕС, при этом риск введения новых санкций против российских компаний является самым низким с 2014 года, сказал Сергей Караханян из Альфа-банка.

Российская Федерация — Физические лица — Определение дохода

Доход от работы

Все доходы, полученные в течение календарного года от работы по найму, подлежат обложению НДФЛ. Это включает в себя все заработки, бонусы и другие формы оплаты или вознаграждения в денежной или натуральной форме.

Для иностранцев налогооблагаемый доход включает надбавки, выплачиваемые работникам, проживающим в России, и компенсацию за питание и проезд сотрудников и их семей в отпуск и другие некоммерческие цели.Натуральные пособия облагаются налогом в денежном эквиваленте (рыночная цена).

Взносы работодателя в негосударственные пенсионные фонды, имеющие российскую лицензию, и по договорам пенсионного страхования (с лицензированной страховой компанией) не облагаются налогом для сотрудников, тогда как соответствующие пенсионные и страховые выплаты подлежат налогообложению.

Компенсация акционерного капитала

Долгосрочные планы стимулирования, основанные на акциях, являются быстро развивающейся областью как для международных, так и для российских компаний, ведущих бизнес в России.Однако в настоящее время нет специальных правил налогообложения льготных планов, и их налоговый режим основан на общих положениях закона, которые могут подвергаться различным толкованиям. Как правило, физическое лицо облагается налогом при исполнении служебных обязанностей.

Доход от предпринимательской деятельности

Физические лица, получающие доход от предпринимательской или аналогичной деятельности, должны быть надлежащим образом зарегистрированы. Налогообложение индивидуальных предпринимателей зависит от применяемой системы налогообложения.

Прирост капитала

В России нет отдельного налога на прирост капитала.Вместо этого прибыль от выбытия собственности и активов облагается налогом на прибыль по обычной ставке. Налогооблагаемая сумма рассчитывается как разница между (i) выручкой от продажи и (ii) исторической стоимостью или применением установленного законом освобождения.

Налогооблагаемая сумма рассчитывается как разница между (i) выручкой от продажи и (ii) исторической стоимостью или применением установленного законом освобождения.

Законное освобождение доступно только для налоговых резидентов. Он предоставляется для всего имущества, проданного в течение календарного года, и ограничен 1 млн рублей в случае недвижимого имущества и 250 000 рублей для другого имущества.

Доходы, полученные от продажи недвижимости, исключаются из налогообложения как для резидентов, так и для нерезидентов, если собственность находится в собственности более пяти лет (с некоторыми исключениями).Доходы от продажи другого имущества (например, автомобилей) не облагаются налогом, если собственность находится в собственности более трех лет. Начиная с 2019 года, освобождение также распространяется на прибыль от определенных активов, проданных в ходе предпринимательской деятельности.

Кроме того, законодательством установлены особые правила операций с ценными бумагами и производными финансовыми инструментами.

С 2021 года доход от продажи акций и долей участия как в российских, так и в иностранных организациях может быть освобожден от налогообложения по истечении пятилетнего срока владения при соблюдении определенных условий.

Дивидендный доход

Дивиденды, полученные резидентами из российских и зарубежных источников, облагаются налогом по ставке 13% / 15%.

Дивиденды, полученные нерезидентами от российских компаний, облагаются налогом по ставке 15%.

Процентные доходы

С 2021 года процентный доход, полученный по депозитам во всех банках в России, должен быть суммирован для определения налогооблагаемой базы (процентный доход, полученный по рублевым депозитам с процентной ставкой не более 1% и по счетам эскроу, не должен включаться).Превышение общей суммы полученного процентного дохода над необлагаемым налогом порогом (рассчитанным как 1 миллион рублей х ключевая ставка ЦБ РФ на 1 января соответствующего календарного года (4,25% на 2021 год), подлежит налогообложению по ставке ставка налога 13%, если налогооблагаемый годовой доход не превышает 5 миллионов рублей, и ставка налога 15%, если годовой доход превышает 5 миллионов рублей (независимо от налогового статуса физического лица в России). распространяться как на резидентов, так и на нерезидентов.

Процентный доход, полученный российскими налоговыми резидентами от иностранных банков, подлежит налогообложению в России независимо от уровня процентной ставки.

Доход от аренды

Валовой доход от сдачи недвижимости в аренду в России и за рубежом включается в налогооблагаемую прибыль.

Доход от роялти

Роялти за создание, публикацию, исполнение и использование произведений литературы, искусства и науки, а также за изобретения, открытия и промышленные образцы включаются в налогооблагаемый доход (с учетом вычетов).

Доход контролируемой иностранной компании (КИК)

Правила КИК предполагают российское налогообложение прибыли иностранных компаний и некорпоративных структур (включая трасты), контролируемых российскими налоговыми резидентами (контролирующими сторонами).

Законодательство устанавливает особые правила налогообложения доходов от КИК. Доход CFC облагается налогом по ставке 13% / 15%.

Начиная с 2021 года, налогоплательщики будут иметь право платить ежегодный налог в размере 5 миллионов рублей по всем своим КИК без начисления налога на прибыль по каждой из них.Для применения этого фиксированного налогообложения необходимо подать специальное уведомление. Выборы должны проводиться последовательно в течение трех или пяти лет, в зависимости от определенных условий.

Необлагаемый доход

Помимо упомянутых выше льгот, физическим лицам не облагается налогом следующий доход:

- Компенсация работодателем расходов, связанных со сменой места жительства в связи с работой (в ограниченных случаях).

- Выплаты работодателем в качестве компенсации за травмы или вред здоровью, понесенные при исполнении трудовых обязанностей.

- Выходные пособия при увольнении (в установленных пределах).

- Компенсация работодателем командировочных расходов (в установленных пределах) при соблюдении определенных документальных требований.

- Доходы от государственной пенсии РФ. До 2018 года включительно установленный законом пенсионный возраст составлял 60 лет для мужчин и 55 лет для женщин. С 1 января 2019 года установленный законом пенсионный возраст составляет 65 лет для мужчин и 60 лет для женщин. Однако был предусмотрен плавный десятилетний переходный период; пенсионный возраст должен повышаться ежегодно на полгода в течение этого периода.Многие группы сотрудников имеют право на досрочный выход на пенсию, обычно на пять или десять лет раньше стандартного пенсионного возраста.

Дивидендная история — Bristol Myers Squibb

Материалы на этом веб-сайте могут содержать информацию о планах и перспективах Компании на будущее, которые представляют собой прогнозные заявления для целей безопасных положений Закона о реформе судебных разбирательств по частным ценным бумагам 1995 года. Такие прогнозные заявления основаны на текущих ожиданиях и включают неотъемлемые риски и неопределенности, включая факторы, которые могут отсрочить, отклонить или изменить любой из них, а также могут привести к тому, что фактические результаты и результаты будут существенно отличаться от текущих ожиданий.Никакие прогнозные заявления не могут быть гарантированы. Прогнозные заявления, содержащиеся на этом веб-сайте, следует оценивать вместе с множеством неопределенностей, влияющих на бизнес Bristol Myers Squibb, особенно тех, которые указаны в обсуждении предостерегающих факторов в последнем годовом отчете компании по форме 10-K, квартальных отчетах по форме 10- Вопросы и текущие отчеты по форме 8-K. Эти документы доступны в Комиссии по ценным бумагам и биржам, на веб-сайте Bristol Myers Squibb или в отделе связи с инвесторами Bristol Myers Squibb.

Кроме того, любая информация, содержащаяся на этом веб-сайте, была актуальной на указанную дату, и на нее не следует полагаться как на наши оценки на любую последующую дату. Хотя мы можем решить обновить прогнозные заявления в какой-то момент в будущем, мы специально отказываемся от каких-либо обязательств делать это, даже если наши оценки изменятся, будь то в результате новой информации, будущих событий или иным образом. Следовательно, компания не будет обновлять информацию, содержащуюся на веб-сайте, и инвесторы не должны полагаться на информацию как на актуальную или точную после даты представления.Веб-сайт может также содержать определенные финансовые показатели не по GAAP, скорректированные с учетом определенных затрат, расходов, прибылей и убытков и других определенных статей. Сверки этих финансовых показателей не по GAAP с наиболее сопоставимыми показателями GAAP за конкретный квартальный период доступны на веб-сайте компании www.bms.com.

Перспективы по России на 2019 год — Pictet Asset Management

3. Внутренняя экономическая картина яркая.

Фискальная и денежно-кредитная политика России исключительно осторожна.И министерство финансов, и центральный банк страны проводили разумную политику в течение последних нескольких лет. Отношение долга к ВВП у России низкое, а государственный бюджет имеет профицит, отчасти благодаря санкциям, как уже упоминалось. Было бы очень трудно найти экономиста, не согласного с российской денежно-кредитной и фискальной политикой.

Важная юридическая информация

Этот маркетинговый документ выпущен Pictet Asset Management. Он не направлен, не предназначен для распространения или использования каким-либо физическим или юридическим лицом, которое является гражданином или резидентом, проживает или находится в любом месте, штате, стране или юрисдикции, где такое распространение, публикация, доступность или использование будет противоречит закону или постановлению.Только последняя версия проспекта фонда, KIID (ключевой информационный документ для инвесторов), правила, годовые и полугодовые отчеты могут использоваться в качестве основы для принятия инвестиционных решений. Эти документы доступны на сайте assetmanagement.pictet.

Этот документ используется только в информационных целях и не является со стороны Pictet Asset Management предложением о покупке или продаже или советом по инвестициям. Он был установлен на основе данных, прогнозов, прогнозов, ожиданий и гипотез, которые носят субъективный характер.Его анализ и выводы являются выражением мнения, основанного на имеющихся данных на конкретную дату. Эффективная эволюция экономических переменных и ценностей финансовых рынков может значительно отличаться от показателей, приведенных в этом документе.

Информация, мнения и оценки, содержащиеся в этом документе, отражают суждение на дату первоначальной публикации и могут быть изменены без предварительного уведомления. Pictet Asset Management не предприняло никаких шагов для обеспечения того, чтобы ценные бумаги, упомянутые в этом документе, подходили для любого конкретного инвестора, и этот документ не может использоваться вместо вынесения независимого суждения.Налоговый режим зависит от индивидуальных обстоятельств каждого инвестора и может быть изменен в будущем. Прежде чем принимать какое-либо инвестиционное решение, инвесторам рекомендуется выяснить, подходят ли им эти инвестиции в свете их финансовых знаний и опыта, инвестиционных целей и финансового положения, или получить конкретную консультацию у отраслевого профессионала.

Стоимость и доход от любых ценных бумаг или финансовых инструментов, упомянутых в этом документе, могут как упасть, так и вырасти, и, как следствие, инвесторы могут получить обратно меньше, чем первоначально инвестировали.Факторы риска перечислены в проспекте фонда и не предназначены для полного воспроизведения в этом документе.

Прошлые результаты не являются гарантией или надежным индикатором будущих результатов. Данные о производительности не включают комиссии и сборы, взимаемые при подписке или погашении акций. Этот маркетинговый материал не предназначен для замены полной документации фонда или любой информации, которую инвесторы должны получить от своих финансовых посредников, действующих в отношении их инвестиций в фонд или фонды, упомянутые в этом документе.

Страны ЕС: соответствующая организация — Pictet Asset Management (Europe) S.A., 15, avenue J. F. Kennedy, L-1855, Люксембург

Швейцария: соответствующая организация — Pictet Asset Management SA, 60 Route des Acacias — 1211 Geneva 73

Гонконг: этот материал не проверялся Комиссией по ценным бумагам и фьючерсам или каким-либо другим регулирующим органом. Издателем данного материала является Pictet Asset Management (Hong Kong) Limited.

Сингапур: этот материал выпущен компанией Pictet Asset Management (Singapore) Pte Ltd.Этот материал предназначен только для институциональных и аккредитованных инвесторов и не проверялся валютным управлением Сингапура.

Для австралийских инвесторов Pictet Asset Management Limited (121 228 957 ARBN) освобождена от требования иметь лицензию на финансовые услуги в Австралии в соответствии с Законом о корпорациях 2001 года.Для инвесторов из США акции, проданные в Соединенных Штатах или лицам из США, будут только быть проданными в частном порядке аккредитованным инвесторам в соответствии с освобождениями от регистрации SEC в соответствии с Разделом 4 (2) и Положением D, освобождение от частных размещений в соответствии с Законом 1933 года и квалифицированным клиентам, как определено в Законе 1940 года.Акции фондов Pictet не были зарегистрированы в соответствии с Законом 1933 года и не могут прямо или косвенно предлагаться или продаваться в Соединенных Штатах или любому лицу в США, за исключением сделок, которые не нарушают законы США о ценных бумагах. Компании фонда управления Pictet Group не будут регистрироваться в соответствии с Законом 1940 года.

Pictet Asset Management Inc. (Pictet AM Inc) отвечает за проведение в Северной Америке предложений по продвижению услуг управления портфелем Pictet Asset Management Limited (Pictet AM Ltd) и Pictet Asset Management SA (Pictet AM SA).

В Канаде Pictet AM Inc. зарегистрирована в качестве Управляющего портфелем, уполномоченного проводить маркетинговую деятельность от имени Pictet AM Ltd и Pictet AM SA. В США Pictet AM Inc. зарегистрирована как инвестиционный консультант Комиссии по ценным бумагам и биржам, и ее деятельность осуществляется в полном соответствии с правилами Комиссии по ценным бумагам и биржам, применимыми к маркетингу аффилированных лиц, как указано в Законе о советниках 1940 года исх. 17CFR275.206 (4) -3.

Дивидендная политика и распределение | ING

Политика распространения

ING стремится поддерживать нормальное соотношение CET1 группы выше преобладающих требований к полной загрузке, а также обеспечивает удобный буфер управления (включая руководство Pillar 2).В то же время ING стремится предложить акционерам стабильную и привлекательную прибыль.

Как было объявлено 5 ноября 2020 года, политика распределения ING предусматривает выплату 50% устойчивой чистой прибыли (за исключением чрезвычайных статей). Выплата 50% может быть в форме денежных средств или в виде комбинации выкупа наличными и акций, при этом большая часть денежных средств может быть выплачена.

Цель состоит в выплате промежуточных дивидендов только наличными, которые составят ~ 1/3 устойчивой чистой прибыли за первое полугодие с нашими результатами за полугодие.Точная форма и уровень окончательного распределения подлежат утверждению акционерами на годовом общем собрании. Предложения по распределению будут отражать соображения, относящиеся к плану капиталовложений, в том числе ожидаемые будущие требования к капиталу, возможности роста, доступные Группе, и изменения в законодательстве. Кроме того, выполнение этой политики будет соответствовать преобладающим рекомендациям ЕЦБ по распределению акций.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации.