Дебиторская задолженность: от А до Я

Время чтения: 6 мин. Нет времени читать?

Содержание статьи

1. Что такое дебиторская задолженность?

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения.

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами. Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций. Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

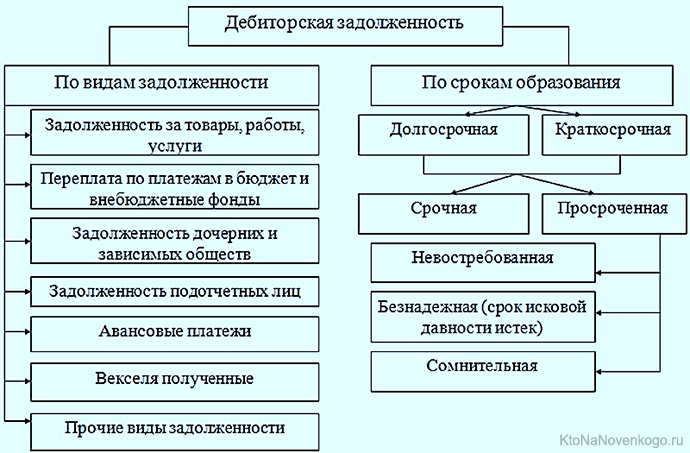

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

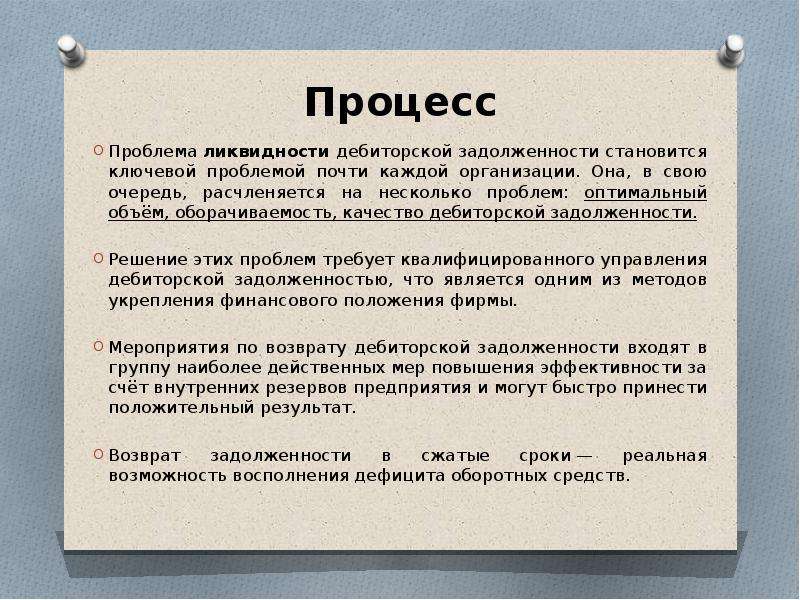

4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов).

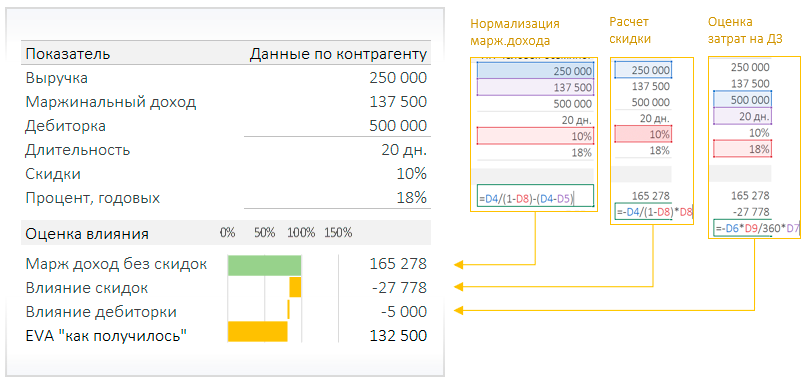

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например:

6. Оборачиваемость дебиторской задолженности

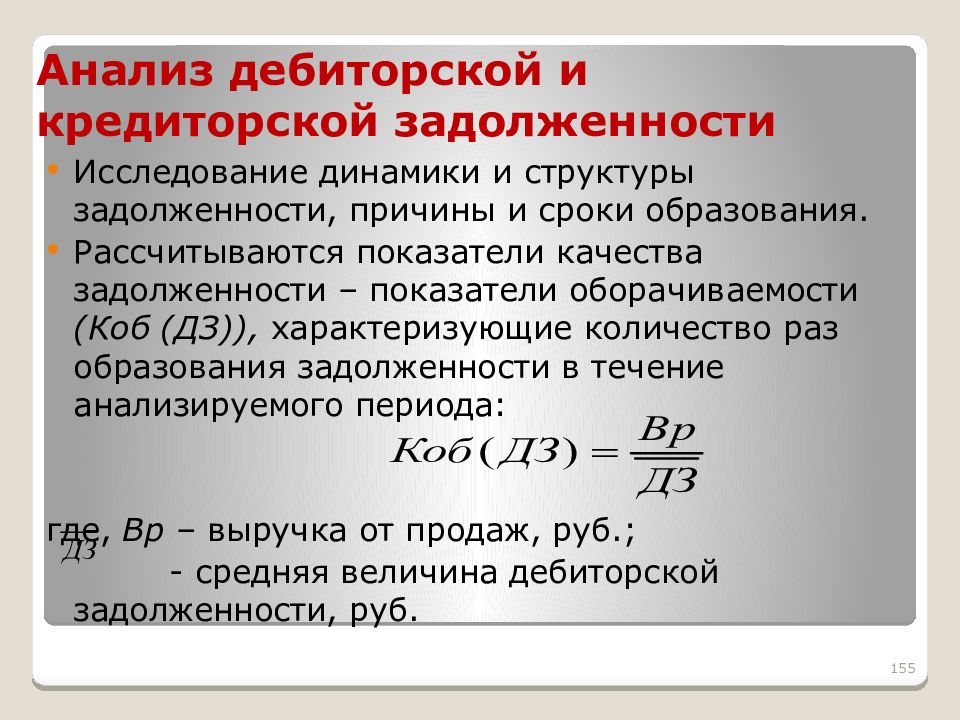

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается, как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

К содержанию7. Взыскание дебиторской задолженности

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие-либо обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг. На этих основаниях предприятие имеет право списать задолженность. Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами. Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты. Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).

Списание безнадежной ДЗ не является фактическим аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

К содержанию9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Дебиторская задолженность (понятие): что это простыми словами

Привычные для бухгалтеров термины плавно вливаются в жизнь обычных россиян и предпринимателей. Для того чтобы понимать о чем говорят в новостях, либо что подразумевают контрагенты, когда оперируют словами «дебиторка» или «кредиторка» следует разобраться в терминологии. Бробанк разъяснит, что такое дебиторская задолженность, и в чем ее отличие от кредиторской.

Описание «дебиторской задолженности» простыми словами

Дебиторская задолженность, она же дебиторка — это все суммы, которые контрагенты, граждане, компании или другие должники обязаны заплатить предприятию или индивидуальному предпринимателю. Если описать дебиторку простыми словами, то это все неоплаченные долги, которые находятся в балансе по дебетовому счету. Это может быть долг подрядчика, неоплаченный счет за товар или услугу со стороны покупателя или расчет с другими подотчетными лицами.

Если описать дебиторку простыми словами, то это все неоплаченные долги, которые находятся в балансе по дебетовому счету. Это может быть долг подрядчика, неоплаченный счет за товар или услугу со стороны покупателя или расчет с другими подотчетными лицами.

Дебиторская задолженность относится к имущественным активам, поэтому подлежит обязательной инвентаризации, которую проводят независимо от срока погашения. В состав дебиторки входят не только денежные долги, но и другие неисполненные обязательства. Чтобы понимать, когда речь идет о дебиторской задолженности, приведем несколько примеров:

- компания поставила товар или оказала услуга, а расчета не было;

- переведена предоплата за услугу, но она не была оказана;

- предприниматель или предприятие выдали заем сотруднику;

- в налоговую службу, пенсионный или другой фонд было перечислено больше средств вследствие бухгалтерской ошибки:

- непоступившие товары с частичной или полной предоплатой, которые будут позже переданы от контрагента.

Кроме того к появлению дебиторки могут привести:

- недобросовестность контрагента;

- финансовая нестабильность или банкротство поставщика;

- ошибка компании или банка, которая допущена при проведении платежа.

Каждая из таких операций приводит к формированию дебиторской задолженности по счетам предприятия или ИП.

Что хорошего и плохого в дебиторке

Без дебиторской задолженность никакой бизнес в принципе невозможен, разве что все контрагенты будут рассчитываться только по предоплате. Но большинство партнеров предпочитают схему постоплаты, когда вначале поступает товар или оказывается услуга, а потом происходит расчет. Поэтому при завоевании новых рынков сбыта и расширении клиентской базы дебиторка неизбежна.

С другой стороны отсрочка платежа выгодна для обеих сторон: покупатель получает «чужие» оборотные средства, а продавец новый рынок сбыта. Главное в этом случае не накапливать много долгов.

Большая дебиторская задолженность негативно сказывается на финансовом состоянии компании. Оборотные средства не поступают на счета, и наступает стагнация. Чем больше объем задолженности, тем выше риск ее невозврата. Это может пагубно сказаться на устойчивости бизнеса.

Оборотные средства не поступают на счета, и наступает стагнация. Чем больше объем задолженности, тем выше риск ее невозврата. Это может пагубно сказаться на устойчивости бизнеса.

У предприятия или предпринимателя постепенно иссякает источник средств для ведения дел. Приходится для удержания на плаву ожидать возврата дебиторки или открывать собственную кредиторскую задолженность. В этом случае уже свой долг требует затрат на возврат и комиссию, которые устанавливают кредиторы.

Различия между кредиторской и дебиторской задолженностью

Начинающие предприниматели иногда могут считать, что хорошо, когда есть дебиторская задолженность и плохо, когда есть кредиторская. В обывательском понимании дебиторка — всё что должны вам, кредиторка — всё что должны вы.

Отсутствие долгов в пользу ИП со стороны контрагентов говорит об осторожной стратегии. Из-за боязни рискнуть предприниматель работает только по предоплате либо расчетами в день поставки. Но такой подход в длительной перспективе невозможен. Тем более, что он лишает бизнес части прибыли, которую могут приносить добросовестные плательщики.

Тем более, что он лишает бизнес части прибыли, которую могут приносить добросовестные плательщики.

Кредиторская задолженность более показательный параметр. Многие компании могут обходиться почти полностью без нее. Но с расширением клиентских связей, все равно возникают договорные отношения с частичными предоплатами, либо клиент берет взаймы у других кредиторов.

Даже сформированный фонд заработной платы, сумма для выплаты дивидендов акционерам или объем начисленных налогов относятся к кредиторской задолженности. Поэтому правильнее оценивать не наличие дебиторки и кредиторки как таковых в балансе предприятия, а обращать внимание на их соотношение.

Если не использовать бухгалтерские формулы, то вкратце можно сформулировать такие тезисы:

- Когда кредиторка выше дебиторки у компании недостаточно собственных финансов.

Просматриваются определенные проблемы с устойчивостью. Но при этом в расчет принимаются и другие ресурсы компании.

Просматриваются определенные проблемы с устойчивостью. Но при этом в расчет принимаются и другие ресурсы компании. - Если дебиторка в разы выше кредиторки, то компания экономически здорова, надежна и платежеспособна.

Важно помнить, что существенный перекос ни в одну, ни у другую сторону невыгоден для стабильного бизнеса.

Виды дебиторки

Классифицируют дебиторскую задолженность по нескольким признакам. С точки зрения бухгалтерии, обращают внимание период, за который долги будут погашены. По этому критерию выделяют:

- Краткосрочную или текущую дебиторку. Ее срок погашения меньше 12 месяцев. Если задолженность изначально была долгосрочной, но постепенно ее срок стал меньше календарного года, она будет переведена в категорию текущей.

- Долгосрочную. Дебиторская задолженность относится к этой категории, если контрагент по условиям договора проведет расчет с компанией не раньше, чем за 12 месяцев.

По типу оплаты дебиторские задолженности бывают:

- Срочные, реальные или нормальные долги, когда максимальный срок выплаты, прописанный в договоре, не истек.

- Просроченные возникают в том случае, когда контрагент не исполнил обязательства в ту дату, которая указана в контракте. Внутри этого типа различают сомнительную и безнадежную задолженность.

Сомнительная и безнадежная дебиторская задолженность

Сомнительной задолженность со стороны дебитора не может стать до тех пор, пока не истечет срок оплаты. Если конкретной даты в договоре с контрагентом нет, то ее определяют субъективно исходя из характера и содержания аналогичных сделок. Кроме того сомнительным долг может быть признан не только исходя из даты, но когда в СМИ или других источниках опубликовали информацию о финансовых трудностях контрагента. Как только появляются подозрения, что дебиторка может стать сомнительной бухгалтерия начинает формировать резервы под нее.

Безнадежным долг дебитора становится тогда, когда у компании нет шансов его вернуть. Это происходит в двух случаях:

- Истек срок исковой давности.

Период исчисляется от даты, когда началась просрочка с даты исполнения обязательств дебитором. Максимальный период — 3 года.

Период исчисляется от даты, когда началась просрочка с даты исполнения обязательств дебитором. Максимальный период — 3 года. - Обязательство невозможно исполнить. Например, компания была признана банкротом и исключена из реестра юрлиц. Но если дебитор индивидуальный предприниматель, то даже после снятия с учета он продолжает отвечать по долгам своим имуществом. Задолженность ИП будет признана безнадежной, если он начнет процедуру личного банкротства и судебным приставам не будет из чего взимать долги.

Очень редко дебиторка сразу становится безнадежной. Обычно процесс начинается с сомнительной. Какой формировать резерв под сомнительную задолженность компания решает после проведения инвентаризации.

Способы снижения сомнительной и безнадежной дебиторки

Каждый предприниматель сталкивается с дилеммой: затормозить средства в дебиторке или упустить выгоду, отказывая потенциальным клиентам. Поэтому важно заранее определить максимальный размер дебиторской задолженности с учетом стоимости заемных средств, которые понадобится взять до момента расчета должников. Кроме того не упустить момент, что не все контрагенты могут быть финансово дисциплинированными. А также включить вероятность форс-мажоров и других непредвиденных просрочек при зачислении средств.

Кроме того не упустить момент, что не все контрагенты могут быть финансово дисциплинированными. А также включить вероятность форс-мажоров и других непредвиденных просрочек при зачислении средств.

Чтобы минимизировать риски возникновения сомнительных и невозвратных долгов можно использовать такие инструменты:

| Наименование | Описание |

| Авансовые расчеты | Если все договора будут предусматривать 100% предоплату, то большая часть дебиторки не сформируется. Минус — не все клиенты готовы работать по такой схеме, а это напрямую отразится на прибыли и упущенных выгодах. Вариант подходит только для монополистов или сфер, где очень низкая конкуренция. |

| Обеспечение сделки | В качестве обеспечения может выступать залог, поручительство или банковская гарантия. При нарушении договорных обязательств гарант берет на себя обязательства по исполнению расчетов. Либо в распоряжение предприятия переходит залог-обеспечение поставщика. |

| Аккредитив | При таком варианте расчетов в сделке принимает участие банк, который оформляет аккредитив. Деньги поступают не напрямую продавцу, а на спецсчет в банке. После этого банк информирует поставщика о зачислении средств, а тот отгружает товар или оказывает услугу. Когда поставщик предоставляет в банк документы об исполнении обязательств, то получает расчет. Аккредитивная форма расчетов защищает интересы и продавца и покупателя, но за услугу понадобится платить третьей стороне — банку. |

Для снижения рисков до заключения договора следует провести экспертизу контрагента:

- проверить состояние основных фондов и уровень платежеспособности партнера;

- узнать информацию о компании и ее авторитетности в сфере;

- проверить включение в госреестр;

- на сайте ФССП промониторить на наличие возбужденных дел и исполнительных производств в отношении компании;

- выяснить всю доступную информацию о руководителе и финансово-ответственных лицах.

Кроме того важно уделить внимание тем представителям контрагента, которые подписывают договора. Проверить их полномочия и права на такие действия, чтобы сделка была законной.

Что делать с проблемной дебиторкой

Когда долг уже отнесен к сомнительной дебиторке, для компании, которой должны, еще не все потеряно. В-первую очередь следует запустить процесс планомерной работы по взысканию долга. Законные методы состоят из таких этапов:

- Первым шагом должнику следует признать свою компанию банкротом. Такое развитие событий подходит не всем бизнесменам. Поданная жалоба в налоговую службу со стороны дебитора стимулирует контролирующие органы на усиление внимание к компании-должнику. В некоторых случаях это приводит к ускорению процесса расчета по сомнительной дебиторской задолженности.

- Продать дебиторку коллекторскому агентству. Сумма, которое заплатят при выкупе, редко превышает 30-50% от общего долга. Но если компания отчаялась вернуть свои деньги, то такой подход поможет уменьшить понесенные убытки.

- Подать судебный иск. При этом срок долга должен не превышать 3 года с момента возникновения. Дело рассматривается от 2 до 6 месяцев.

- На следующем этапе работа проходит с судебными приставами, которые помогают вернуть дебиторку.

- Обращение в банк должника. Когда вынесено судебное решение банк обязан его исполнить. Если на счетах должника остались деньги, то они будут направлены на расчеты по обязательствам.

- Если ничего не помогло, и дебиторка осталась, то останется ее только списать за счет собственного сформированного резерва.

Еще один способ минимизировать риски невозврата дебиторской задолженности — застраховать ее. В страховом договоре прописывают условия страхового случая, правила оценки платежеспособности поставщика и другие пункты, которые помогут отрегулировать действия сторон.

Об автореКлавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 0

Дебиторская задолженность в балансе — это…

Дебиторская задолженность предприятия подлежит постоянному мониторингу, она находит отражение на счетах бухгалтерского учета и в отчетности предприятия. При отсутствии просроченных задолженностей от дебиторов эта категория активов считается ликвидной. При задержке расчета сумма переходит в разряд сомнительных долгов.

Что такое дебиторская задолженность простыми словами?

В состав такого типа задолженности могут входить подотчетные суммы, переплаты по расчетам с сотрудниками, предоставленные займы и обязательства третьих лиц по погашению порч и материального ущерба. Дебиторская задолженность – это средства, подлежащие уплате контрагентами в пользу нашего предприятия, но на условиях отсрочки платежа с согласия обеих сторон. Она может формироваться в случаях:

Управление дебиторской задолженностью

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов. Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты. Второй вариант перехода в разряд просроченных долгов – истек срок исковой давности.

Просроченная дебиторская задолженность – это сколько месяцев или лет? В категорию просроченных долг относится на следующий день после крайнего срока оплаты. ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196). После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

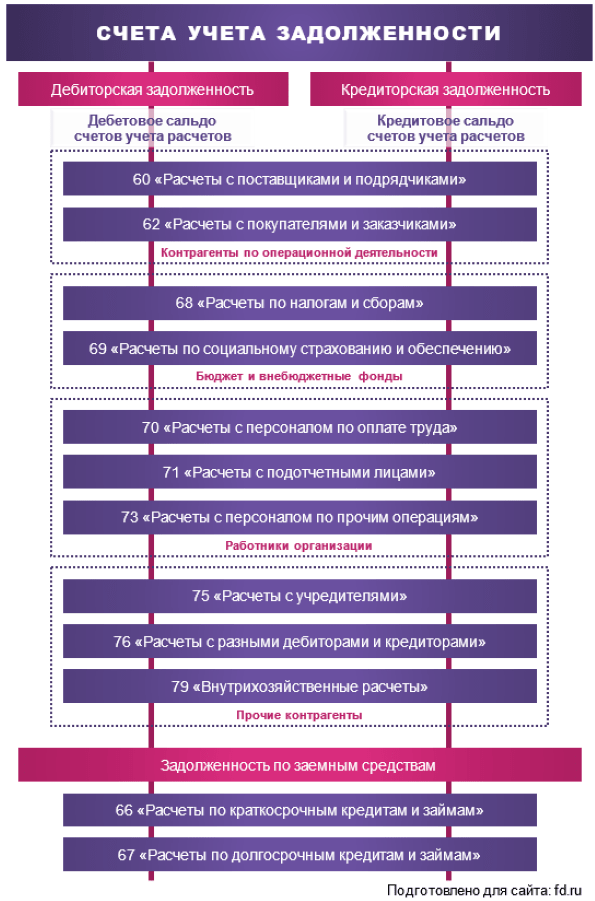

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 при расчетах с поставщиками или покупателями;

- 68 и 69 – для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 – для операций по расчетам с наемными работниками;

- 75 при задолженности учредителей;

- 76 для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Д51 (52) – К62.

Списание долга осуществляется на 91 счет – например, при прощении займа сотруднику составляется запись Д91 – К73.

Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату. Полученное значение может не совпадать с суммой в учетных данных. Это нужно для целей управленческого учета, при операциях по уступке прав требования и проведении комплексного оценивания компании. Если данные оценки потребовались для внешних пользователей, то для процедуры привлекаются профессиональные эксперты.

Анализ дебиторской задолженности производится путем уточнения общего объема долгов покупателей, разделения их на группы и отслеживания динамики изменений. Результаты заносятся в таблицу. Важным элементом процедуры является выявление удельного веса долгосрочных задолженностей, так как их рост может подорвать финансовую устойчивость компании.

Анализ дебиторской задолженности предприятия на примере:

Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Темп прироста, % | Абсолютное отклонение | |||||

тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | 2015/2014 | 2016/2015 | |

Долгосрочные долги | 0,00 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | 0,00 | 0,00 |

Краткосрочные долги, в том числе: | 170,70 | 100,00% | 162,70 | 100,00% | 191,40 | 100,00% | 95,00% | 118,00% | -8,00 | 28,70 |

-расчеты с покупателями | 152,00 | 89,00% | 144,00 | 89,00% | 188,00 | 98,00% | 95,00% | 131,00% | -8,00 | 44,00 |

-расчеты с поставщиками | 10,00 | 6,00% | 10,00 | 6,00% | 0,00 | 0,00% | 100,00% | 0,00% | 0,00 | -10,00 |

-расчеты с ФНС и ФСС | 5,20 | 3,00% | 5,30 | 3,00% | 2,20 | 1,00% | 102,00% | 42,00% | 0,10 | -3,10 |

-подотчетные суммы | 0,20 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | -0,20 | 0,00 |

-расходы, отнесенные на будущие периоды | 3,30 | 2,00% | 3,40 | 2,00% | 1,20 | 1,00% | 103,00% | 35,00% | 0,10 | -2,20 |

Из данных таблицы видно, что наибольший объем дебиторской задолженности приходится на покупателей, причем размер неоплаченных товаров с каждым годом увеличивается. По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Абсолютное отклонение | ||||

тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | |

Расчеты с покупателями: | 152,00 | 100,00% | 144,00 | 100,00% | 188,00 | 100,00% | -8,00 | 44,00 |

Компания 1 | 10 | 7,00% | 0 | 0,00% | 5 | 3,00% | -10,00 | 5,00 |

Компания 2 | 25 | 16,00% | 22 | 15,00% | 20 | 11,00% | -3,00 | -2,00 |

Компания 3 | 70 | 46,00% | 100 | 69,00% | 125 | 66,00% | 30,00 | 25,00 |

Компания 4 | 2 | 1,00% | 0 | 0,00% | 2 | 1,00% | -2,00 | 2,00 |

Компания 5 | 45,00 | 30,00% | 22,00 | 15,00% | 36,00 | 19,00% | -23,00 | 14,00 |

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

Название покупателя | Конец 2016 года | По срокам образования, тыс.руб | Отсрочка, дней | ||||

тыс.руб | % | 0-30 дней | 30-60 дней | 61-180 дней | более 181 дня | ||

Расчеты с покупателями: | 188,00 | 100,00% | 47,00 | 27,00 | 51,00 | 63,00 |

|

Компания 1 | 5 | 3,00% | 5,00 | 0,00 | 0,00 | 0,00 | 30,00 |

Компания 2 | 20 | 11,00% | 18,00 | 2,00 | 0,00 | 0,00 | 60,00 |

Компания 3 | 125 | 66,00% | 2,00 | 10,00 | 50,00 | 63,00 | 60,00 |

Компания 4 | 2 | 1,00% | 2,00 | 0,00 | 0,00 | 0,00 | 30,00 |

Компания 5 | 36,00 | 19,00% | 20,00 | 15,00 | 1,00 | 0,00 | 60,00 |

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Что такое дебиторская задолженность в бухгалтерском балансе?

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету. В старых формах отчета она отражалась строками 230 и 240, в обновленном варианте – это строка баланса 1230, расшифровка которой предполагает разделение краткосрочных и долгосрочных долгов.

Из чего складывается строка 1230 баланса? Это сальдо по расчетным счетам для учета дебиторской задолженности. Итоги по счетам берутся по состоянию на 31 декабря отчетного года из дебета. Строка 1230 бухгалтерского баланса – расшифровка представлена счетами 60, 62, 68, 69, 70, 71, 73, 75, 76.

При внесении данных в баланс, строка 1230 – что входит в нее, и какие особенности заполнения:

- указываются долги со сроком погашения менее года или год;

- сумма показывается за вычетом резерва сомнительной задолженности.

Если срок погашения долга более 1 года, то 1230 строка баланса не подходит для отражения таких сумм. В этом случае используется строка 1190. Детализация по видам и структуре дебиторки может быть приведена в Пояснениях к балансу.

Что такое дебиторская задолженность простыми словами: понятие, определение, состав, классификация

Кто такой дебитор? Термин «Дебитор» является синонимом к слову «Должник». Это лицо, на которого возложена какая-либо обязанность, например, договором. Дебитором может быть организация, индивидуальный предприниматель и физическое лицо.

Данное понятие не имеет негативной окраски, оно лишь обозначает роль субъекта в хозяйственной деятельности. Одни и те же компании могут быть кредиторами и дебиторами по отношению друг к другу. Например, в договоре купли-продажи продавец выступает в качестве дебитора, пока не исполнена обязанность по поставке товара. С другой стороны, покупатель должен оплатить продукцию, поэтому он также является дебитором продавца относительно денежных обязательств.

Дебиторская задолженность – денежный эквивалент неисполненных обязательств конкретной организации. Её возникновение обусловлено тем, что расчёты между компаниями не могут производиться одновременно с поставкой товара, выполнением работ или оказанием услуг. Это только один из видов оборотных средств коммерческого предприятия.

Классификация дебиторской задолженности

Существует несколько критериев для разделения данного явления на виды.

По прогнозируемым срокам выполнения обязательств дебиторская задолженность бывает:

- краткосрочная – когда поступление платежей ожидается в срок до 12 месяцев с момента возникновения долга.

- долгосрочная – выполнение обязательств займёт больше года.

Эта классификация важна для целей бухгалтерского учёта. Так оплата дорогостоящего технологического оборудования может растянуться не несколько лет, что стоит учитывать при подготовке отчётов о рентабельности работы компании-производителя.

По критерию возможности получения оплаты дебиторские долги делятся на:

- Срочные. Дебитор не нарушает своих обязательств, так как крайний срок их выполнения не наступил. Условия коммерческих сделок могут предполагать различные порядки взаиморасчётов, поэтому сам факт наличия долга не говорит о наличие проблемы.

- Просроченные. Дебитор нарушает взятые на себя обязательства. Именно с такой задолженностью активно работают специалисты компаний. Они направляют претензионные письма должникам с целью истребования денежных средств, имущества или исполнения обязательств в иной форме. Как исключительный метод работы с должниками, просрочившими свои обязательства, рассматривается судебная защита интересов.

- Безнадёжные. Кредитор не имеет правовых оснований взыскать долг с дебитора. Так происходит, например, если истёк срок исковой давности – прошло более трёх лет с момента нарушения обязательства, дебитор долг не признал, иск не был подан. Другое основание признания долга безнадёжным – экономическая несостоятельность дебитора или его ликвидация. В такой ситуации задолженность списывается с баланса предприятия на внереализационные расходы. Нет смысла учитывать в балансе долг, который нереально истребовать.

Просроченная задолженность разделяется на надёжную и сомнительную. Отнесение долга к категории надёжных возможно тогда, когда у кредитора имеются реальные способы получения денег. Например, имущество дебитора находится в залоге и обеспечивает обязательство.

Получение денег по сомнительной задолженности маловероятно. Активы дебитора уменьшаются, имеются другие просроченные долги, рычагов внесудебного давления на руководство организации нет. Велика вероятность признания такой организации экономически несостоятельной.

По объёму мер, предпринятых организацией-кредитором, дебиторская задолженность разделяется на:

- Истребованную (компания предприняла все меры, предусмотренные законодательством, для возврата долга).

- Неистребованную (у организации есть неиспользованные механизмы получения денежных средств от дебитора).

Что относится к дебиторской задолженности

Существует несколько объектов, которые составляют обычную структуру дебиторской задолженности организации:

- долги по поставленным товарам, проведённым работам и оказанным услугам;

- переплата в бюджет и во внебюджетные фонды по налогам, пошлинам, сборам;

- долги по векселям;

- задолженность дочерних организаций, филиалов, зависимых компаний;

- авансовые платежи в счёт будущих поставок или выполнения работ\оказания услуг;

- иные задолженности, например, долг учредителя, который внёс долю в уставный капитал не в полном объёме.

В целом, в хозяйственной деятельности около 90% задолженности приходится на первый вид.

Управление дебиторской задолженностью

Менеджмент дебиторской задолженности – одна из функций финансового управления предприятия. Эта деятельность подразумевает:

- проверку контрагентов до заключения договоров, их деловой репутации и состояния активов;

- юридическое сопровождение сделок, включая проработку порядка расчётов по контрактам;

- претензионную работу с должниками, просрочившими исполнение обязательств;

- принудительное взыскание денежных средств через суд.

Работа с задолженностью – сложный и деликатный процесс. В теории механизм очень прост: компания работает с партнёрами на своих условиях. Если возникают просрочки оплаты, то организация начинает вести претензионную работу или обращается в суд.

На практике всё гораздо сложнее. Поставщикам приходится давать длительные отсрочки покупателям, чтобы выигрывать в конкурентной борьбе с другими организациями. Если компании связывают длительные коммерческие отношения, то все разногласия будут урегулироваться путём ведения переговоров, а не через предъявление официальных претензий.

А судебная защита интересов организации может растянуться на годы, и повлечёт дополнительные расходы.

Даже положительное решение суда, вступившее в законную силу, не всегда гарантирует полное исполнение дебитором своих обязательств.

Конечной целью такой деятельности является сокращение долгов дебиторов до минимума.

Виды

Еще раз о видах дебиторской задолженности — в удобном формате на видео.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

Дебиторская и кредиторская задолженность: сходства и различия

Для эффективного управления деятельностью предприятия необходимо постоянно отслеживать финансовые потоки компании. Эти потоки состоят не только из наличных/безналичных денег или ценных бумаг, но и финансовых обязательств. Финансовые обязательства делятся на две группы – дебиторская (ДЗ) и кредиторская задолженность (КЗ). Задача этой статьи в их сравнении между собой.

Дебиторская задолженность

Дебиторская задолженность предприятия – это совокупность всех долгов (в виде денег или не поставленного товара), причитающихся в пользу организации от внешних контрагентов или работников компании. ДЗ отражается в активе бухгалтерской отчетности. Предприятие или сотрудник, имеющие задолженности перед юр. лицом, называются дебиторами. Новички часто путаются: дебиторская задолженность это мы должны или нам? Говоря простыми словами: нам должны.

ДЗ возникает в случае:

- перечисления предоплаты

- выдачи аванса

- отгрузки товара с отсрочкой оплаты

- выдачи займов сотрудникам или сторонним лицам

При образовании просроченной ДЗ необходимо провести работу по взысканию в досудебном порядке. Если после этого долг не будет погашен, то предприятию следует обратиться в суд. Срок исковой давности составляет 3 года, но в некоторых случаях может быть продлен до 10 лет.

Причинами, по которым задолженность переходит в категорию безнадежной, являются:

- истечение срока исковой давности по взысканию долга

- ликвидация компании-должника

- недостаточность средств, полученных от реализации имущества предприятия банкрота

- смерть должника

- признание должника безвестно пропавшим или недееспособным

Если ДЗ признана безнадежной к возврату, то она подлежит списанию с баланса компании за счет уменьшения ее финансового результата, то есть прибыли. Помимо этого компания вправе создать резерв под списание сомнительных долгов. В таком случае безнадежная ДЗ будет списываться за счет резервного фонда.

Кредиторская задолженность

Кредиторская задолженность (не путать с кредитной) – это суммарные долги субъекта хозяйственной деятельности перед другими юридическими или физическими лицами, которые подлежат погашению в оговоренный договором срок. КЗ отражается в пассиве финансовой отчетности. Кредитором называется фирма или человек, предоставившие деньги или активы в долг. Говоря простыми словами: мы должны.

Кредиторская задолженность образуется в случае получения:

- аванса

- продукции в счет будущей оплаты

- займа

В состав КЗ включается начисленная, но еще не погашенная, задолженность перед:

- бюджетом по налогам и сборам

- сотрудниками по оплате труда

- держателями акций по начисленным дивидендам

Так же, как и дебиторский долг, КЗ бывает 4-х видов:

- текущая

- долгосрочная

- просроченная

- безнадежная

Текущая задолженность является нормальным показателем для предприятия. Зачастую она возникает из-за того, что начисления и оплата относятся к разным периодам.

Например, организация начислила заработную плату сотрудникам за март. Срок выплаты зарплаты в соответствии с коллективным договором установлен на 15 число месяца, следующего за месяцем начисления. В отчетности за 1 квартал, по состоянию на 31 марта, будет отражена КЗ по зарплате, относящаяся к текущим долгам.

Долгосрочная задолженность образуется в случае, если условиями договора предусмотрена оплата за поставленную продукцию в течение длительного периода. Например, компания приобрела дорогостоящее оборудование, и договорилась с поставщиком о рассрочке платежа на 2 года.

Просроченная задолженность возникает при несвоевременном погашении текущих или долгосрочных долгов. Наличие просроченной задолженности негативно для компании, так как за несвоевременную оплату могут начисляться штрафные санкции, прописанные в условиях договора, которые увеличат финансовую нагрузку на организацию.

Безнадежная задолженность возникает в тех же случаях, что и дебиторская. Если КЗ признана безнадежной к взысканию, то она списывается на финансовый результат, увеличивая прибыль компании. То есть, организация пользовалась деньгами кредитора и не вернула их, увеличив тем самым свой финансовый результат.

Если предприятие намеренно уклоняется от выплаты по своим обязательствам, то руководителя ждет ответственность, предусмотренная статьей 177 УК РФ, вплоть до лишения свободы, сроком до 2 лет.

Дебиторская и кредиторская задолженность: сходства

Обобщающим фактором является то, что в основе образования этих долгов лежит временной разрыв между выполнением договорных или иных обязательств и оплатой. Информация в обоих случаях отражается по счетам бухгалтерского учета раздела IV Плана счетов.

Учет кредиторской и дебиторской задолженности на предприятии ведется по каждому контрагенту, а также по каждому договору раздельно. Один и тот же контрагент может быть одновременно дебитором и кредитором по разным договорам.

Например, работник получил аванс при поездке в командировку. В тот же период ему была начислена зарплата. То есть, по состоянию на конец отчетного периода сумма выданного аванса на командировочные расходы будет отражена в качестве ДЗ, а сумма начисленной оплаты труда – в качестве КЗ.

Контрагентами по договорам могут быть:

- покупатели

- поставщики

- государственные органы

- сотрудники компании

- учредители организации

Дебиторская и кредиторская задолженность подлежат ежегодной инвентаризации в целях недопущения образования просроченных или безнадежных долгов. При этом данные бухучета сверяются с данными контрагентов путем составления двухстороннего акта сверок.

В чем отличия?

Отличие заключается в том, что дебиторская задолженность отражает размер неоплаченных долгов перед предприятием у других лиц, а кредиторская – наоборот, сумму долговых обязательств предприятия перед контрагентами.

КЗ имеет двойственную юридическую природу. С одной стороны это привлеченные ресурсы для осуществления деятельности, а с другой – обязательства.

Дебиторская задолженность также двойственна по своей природе. Только в отличие от кредиторской задолженности происходит обратная ситуация – предприятие передает собственные активы контрагенту, с возможностью последующего получения дохода.

При возникновении безнадежной к взысканию задолженности этого типа она уменьшает фактическую прибыль предприятия, в то время как кредиторская увеличивает доход компании.

Какая задолженность выгоднее для предприятия?

На первый взгляд кажется очевидным, что организации выгодно иметь дебиторский долг, так как это актив, который при погашении принесет доход наличными или безналичными деньгами. А кредиторская – это напротив, обязательства, которые необходимо погашать, тем самым уменьшая реальную прибыль.

Но на самом деле ситуация выглядит иначе. В первом случае предприятие изымает из оборота реальные активы – отгружает товар, оказывает услуги, выдает аванс и так далее, а взамен получает только цифры в отчете, отражающие долг контрагента, а не «реальные» деньги, которые можно вложить в производственный цикл. Дебитор при этом получает товарный (и возможно беспроцентный) кредит, за счет которого он решает проблемы, не затрачивая собственных ресурсов. И если он своевременно не возвратит долг, то предприятию придется взыскивать его через суд или списывать на убыток.

При кредиторской задолженности организация получает товарный кредит – отгруженную продукцию, оказанные услуги и так далее, который будет оплачен за счет будущих финансовых поступлений. То есть компания может увеличить собственный доход за счет сторонних ресурсов. А следовательно, для инвестора, оценивающего перспективы компании и ее акций, встает непростая задача без готовой схемы: нельзя сделать мгновенный вывод, лишь просмотрев в отчетности графу суммарных обязательств обоих типов.

Вывод

Сходства и различия видов задолженности по отношению к компании представлены в таблице.

| Критерий сравнения | ДЗ | КЗ |

| Кто является должником | Сторонний контрагент | Само предприятие |

| В каком разделе отчетности отражается | В активе | В пассиве |

| Виды задолженностей | Текущая, долгосрочная, просроченная, безнадежная | |

| Как ведется учет | Отдельно по каждому контрагенту и каждому договору | |

| Как безнадежная к взысканию задолженность влияет на прибыль | Уменьшает | Увеличивает |

| Начисление штрафов за несвоевременное погашение | Увеличивает потенциальный доход | Уменьшает доход предприятия |

Бесперебойная работа компании зависит от добросовестности контрагентов, с которыми сотрудничает предприятие. Чтобы не допустить просроченных долгов, необходимо проверять благонадежность контрагента еще до заключения договора, а также регулярно отслеживать своевременность оплаты по контрактам.

Что такое дебиторская задолженность. Как контролировать дебиторскую задолженность: методы и инструменты

Автор [email protected]Время чтения 22 мин.Просмотры 10Обновлено

Что такое дебиторская задолженность?

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

Различия между кредиторской и дебиторской задолженностью

Начинающие предприниматели иногда могут считать, что хорошо, когда есть дебиторская задолженность и плохо, когда есть кредиторская. В обывательском понимании дебиторка — всё что должны вам, кредиторка — всё что должны вы.

Отсутствие долгов в пользу ИП со стороны контрагентов говорит об осторожной стратегии. Из-за боязни рискнуть предприниматель работает только по предоплате либо расчетами в день поставки. Но такой подход в длительной перспективе невозможен. Тем более, что он лишает бизнес части прибыли, которую могут приносить добросовестные плательщики.

Кредиторская задолженность более показательный параметр. Многие компании могут обходиться почти полностью без нее. Но с расширением клиентских связей, все равно возникают договорные отношения с частичными предоплатами, либо клиент берет взаймы у других кредиторов.

Даже сформированный фонд заработной платы, сумма для выплаты дивидендов акционерам или объем начисленных налогов относятся к кредиторской задолженности. Поэтому правильнее оценивать не наличие дебиторки и кредиторки как таковых в балансе предприятия, а обращать внимание на их соотношение.

Если не использовать бухгалтерские формулы, то вкратце можно сформулировать такие тезисы:

- Когда кредиторка выше дебиторки у компании недостаточно собственных финансов. Просматриваются определенные проблемы с устойчивостью. Но при этом в расчет принимаются и другие ресурсы компании.

- Если дебиторка в разы выше кредиторки, то компания экономически здорова, надежна и платежеспособна.

Важно помнить, что существенный перекос ни в одну, ни у другую сторону невыгоден для стабильного бизнеса.

Что значит соотношение дебиторской и кредиторской задолженности

Если не вдаваться в подробности вычисления коэффициента соотношения, который проводят эксперты при анализе финансового положения фирмы, а просто сопоставить две задолженности можно предположить, что:

- Если кредиторка выше дебиторки — у компании не хватает собственных оборотных средств, имеются финансовые проблемы. Чтобы сделать окончательный вывод нужно посмотреть на другие показатели. Возможно, фирма располагает другими ресурсами.

- Если дебиторка на порядок выше кредиторки — компания экономически здорова, платежеспособна и надежна.

Возникновению дебиторской задолженности

Возникновению задолженности такого типа предшествует ситуация, в которой товар по факту уже реализован, а вот оговоренная сумма ещё не переведена на счёт продавца. В данной ситуации не происходит составление какого-либо документа, который мог бы подтвердить факт задолженности в письменном виде. Исключением может оказаться поставленная подпись, подтверждающая приёмку товара на сопроводительном документе.

Причины возникновения дебиторской задолженности

Если разновидностей задолженности несколько, то причин ее появления намного меньше. Две основные причины, приводящие к появлению долга заключаются в:

- осуществлении процесса нормальной деятельности, во время которой происходит образование долга в силу несвоевременной проплаты заказчиками выполненной работы;

- неудовлетворительное состояние платежной дисциплины, включающая в себя не только несвоевременное исполнение должниками возлагаемых на них договором обязательств по своевременной оплате, но также неграмотное составление самих договорных документов.

Согласно требованиям Закона №402 ФЗ от 2011 года «О бухгалтерском учете» все операции, которые связаны с деятельностью предприятия обязательно регистрируются на соответствующих счетах баланса в четком соответствии с данными первичных документов.

Первичный документ появляется в момент совершения операции (сделки) или сразу после ее завершения.

Существует возможность указать момент перехода обязательств выплаты долга отдельно в «теле» договора. Именно этот срок будет отражаться в соответствующей строке бухгалтерской отчетности.

Дебиторскую задолженность можно продать, а как именно это сделать узнаете из этого видео:

Если в договоре отдельно не проговаривается срок наступления обязательств по выплате долга покупателем, то в соответствии с требованиями ГК РФ временем возникновения подобных обстоятельств считается момент отгрузки товара продавцом или отпуска услуги, что подтверждается актом выполненных работ или оформлением транспортной накладной.

Структура дебиторской задолженности и расчет ДЗ и ее средней величины

Для нормального функционирования предприятия требуется выстраивание системы управления финансовыми рисками, неотъемлемой частью которой должен стать анализ дебиторской задолженности для своевременного выявление возможности не возврата средств.

Что такое дебиторская задолженность-смотрите в этом видео:

На первоначальном этапе построения подобной системы следует учитывать все данные об имеющейся ДЗ по датам, для чего необходимо распределить ее по составным частям структуры:

- общая сумма долга и количество должников;

- доля, составляемая «дебиторкой» в финансовом портфеле организации;

- разделение задолженности по временным характеристикам;

- распределение долга по размеру выплат.

Важным фактором служит не только разбивка ДЗ на структурные составляющие, но также ее расчет. Это необходимо для осуществления контроля финансового благополучия организации по окончанию каждого отчетного периода, которым в бухгалтерии считается год.

Самая простая формула расчета дебиторской задолженности (ДЗ) будет иметь вид:

ДЗ=ДЗ1+Т-Р, где

ДЗ1 –задолженность на конец предыдущего отчетного периода;

Т – стоимость услуг по договору;

Р – поступления от реализации.

К примеру, чтобы определить среднюю ДЗ, необходимо сумму значений величины дебиторской задолженности на начало и конец периода, разделить пополам.

Также для более полного расчета ДЗ может учитываться оборачиваемость, рыночная стоимость, период сбора задолженности. При этом важно учитывать именно коэффициент оборачиваемости, наглядно демонстрирующий процент вырученных средств на потраченный рубль.

Формула для вычисления оборачиваемости имеет следующий вид:

Ко=Р/средняя ДЗ, где

Ко – коэффициент оборачиваемости;

Р – выручка, полученная организацией от продажи в кредит.

Что такое ДЗ?

Еще одним показателем, который высчитывается математически и отражает оборачиваемость в днях, позволяет представить в цифрах срок возврата ДЗ. Этот показатель высчитывается по формуле:

Код=T/Ко, где

Код – срок оборачиваемости;

T – период времени, подвергаемого анализу.

Виды дебиторской задолженности

Классификация ДЗ представлена на схеме ниже:

По видам задолженности все понятно, рассмотрим подробней классификацию ДЗ по срокам ее образования:

- долгосрочная: срок погашения – более 1 года;

- краткосрочная – менее 1 года.

В свою очередь, эти два вида ДЗ подразделяются на 2 подвида:

- срочную ДЗ, что подразумевает, что срок погашения еще не истек;

- просроченную ДЗ, срок ее выплаты уже прошел. Принято различать 3 вида просроченной дебиторской задолженности:

- невостребованная (по каким-либо причинам долг не был востребован),

- безнадежная (срок исковой давности в 3 года, в течение которого долг можно было востребовать согласно ст. 196 Гражданского Кодекса РФ, уже истек),

- сомнительная (отсутствует уверенность в погашении задолженности контрагентом).

Также ДЗ дифференцируют по периоду просрочки:

- текущая – срок просрочки не превысил 90 дней;

- проблемная – просрочка от 91 дня до 1 года;

- хроническая – просрочка от 1 до 3 лет;

- безнадежная – просрочка свыше 3 лет (срок исковой давности истек).

Долгосрочная и краткосрочная дебиторская задолженность

Деление дебиторской задолженности на долгосрочную и краткосрочную обусловлено сроками возврата долгов подотчётными лицами, заёмщиками, заказчиками, покупателями.

Долгосрочная дебиторская задолженность — это такая, согласно которой долги возвращаются по истечении срока в 12 месяцев после заключения договора. Это необоротный актив предприятия. Данная задолженность оценивается и отображается в балансе по её текущей стоимости с учётом начисленных процентов.

Различают несколько видов долгосрочной дебиторской задолженности:

- за имущество, переданное в финансовую аренду, например, оборудование, здания, жильё;

- полученные долгосрочные векселя, которые являются инструментом долгосрочного привлечения финансовых ресурсов для финансирования приобретения конкретных активов, реализации долгосрочных проектов, связанных с осуществлением реальных инвестиций и др.

То есть это крупный заём денежных средств у организации, подлежащий длительному возврату.

Краткосрочная дебиторская задолженность — это задолженность, которая характеризуется небольшим временем погашения задолженности – до года после отчётной даты. Она включает в себя задолженность покупателей и заказчиков за товары и услуги – возможно обеспечение векселями.

Данный вид включает в себя расчёты с бюджетом, возврат долгов по выплаченным авансам, начисление доходов за предоставление в пользование денежных средств, внутренние расчеты и др.

Краткосрочная дебиторская задолженность рассматривается как платёжное средство при условии корректировки резерва по сомнительной задолженности или просроченной и безнадежной задолженности. Она доминирует в общей сумме задолженности, потому что предоставление отсрочки платежа по задолженности на период более года встречается очень редко.

Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов).

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

Увеличение дебиторской задолженности — о чем это говорит, последствия

Динамический рост дебиторской задолженности приводит предприятие к определённым финансовым трудностям. Желание всеми средствами нарастить объемы прибыли без учёта возможных последствий может привести к плачевным результатам.

Для банковской системы увеличение дебиторской задолженности означает «выдёргивание» оборотных средств из оборота и их предоставление заёмщику с целью получения дополнительного дохода за счёт возврата клиентом взятого займа с процентами за пользование кредитом. Невозврат займа – это потеря собственных денег для банка, а если количество безнадёжных неплательщиков растёт и соответствующие работы по возврату долгов не ведутся, то банку грозят убытки, ведущие к неминуемому банкротству.

Также и для торговой компании – длительный долг по отсрочке платежей за предоставленную услугу или поставленную продукцию может привести к неприятным последствиям в плане финансового состояния дел и повлечь за собой судебное урегулирование.

Платежеспособность организации напрямую зависит от успешного управления оборотными активами, а предотвращение роста дебиторской задолженности предупредит дефицит оборотных средств. Если ведётся неграмотный контроль за платёжно-расчётной дисциплиной и кредиты предоставляются без достаточного рассмотрения платежеспособности заёмщика, анализа его надёжности в возвращении займа, мониторинга рынка, то в этом случае организация заведомо обрекает себя на уменьшение ликвидности собственных активов и снижение средств на своих счетах.

Основная цель менеджмента фирмы – это удержание задолженности в пределах допустимого уровня, который зависит от величины предприятия, от объёмов производства, от его территориальной принадлежности и ещё от многих других факторов.

Способы управления дебиторской задолженностью

Для возвращения просроченных долгов организации прибегают к различным действиям. Если контрагент действительно переживает временные трудности, то стороны договариваются о рассрочке или решают вопрос путем бартерного обмена.

Иногда переговорный процесс не приносит желаемого результата. Тогда договор передается в юридический отдел, либо компания прибегает к услугам сторонних юристов. На этом этапе принимается решение о целесообразности взыскания недополученных средств в судебном порядке.

Оценка платежеспособности покупателя — понятие вероятностное и не всегда показывает реальное положение дел. Поэтому многие компании предпочитают страховать дебиторскую задолженность, перекладывая свои риски на плечи страховщика.

Инвентаризация дебиторских активов

Дебиторскую задолженность относят к финансовым активам организации, то есть она является полноценной частью имущества компании и подлежит обязательному внесению в бухгалтерский баланс. Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

В процессе контроля имеющихся у партнеров дебиторских задолженностей, сотрудники предприятия поднимают все имеющиеся документы: договоры, акты приемки работ, гарантийные письма, накладные и т. п. Это позволяет подтвердить отсутствие выплат по предоставленным товарам / оказанным услугам, определить размеры непогашенных долгов и оценить вероятность их успешного взыскания. В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

Взыскание долговых обязательств

По окончанию срока, установленного в двустороннем договоре, дебиторская задолженность переходит в статус просроченной — только после этого кредитор вправе предпринимать какие-либо шаги для ее взыскания.

В число мер по урегулированию ситуации в досудебном порядке входит конструктивный диалог с компанией-должником. Чтобы не обострять ситуацию, не рекомендуется начинать общение с позиции силы. Прежде всего, необходимо выяснить, по какой причине возникла задержка с оплатой. После этого запрашивается акт сверки — данный документ является официальным подтверждением того, что дебитор признает за собой все ранее оговоренные обязательства. Если ни на одном из перечисленных этапов не возникло разногласий, можно пойти на встречу и согласовать отсрочку или вариант поэтапной уплаты долга.

Что делать, если контрагент не намерен возмещать сумму долга? В этом случае необходимо обратиться в суд. Сделать это можно через 30 суток со дня получения дебитором официальной претензии о несоблюдении сроков возмещения финансовых средств (отправляется заказным письмом с уведомлением). Чтобы запустить данную процедуру, потребуются все документы о сотрудничестве с неплательщиком, собранные на этапе инвентаризации.

Прежде чем обратиться в суд, рекомендуется проверить текущий статус должника и его платежеспособность. Кроме того следует учитывать исковую давность, которая составляет 3 года. В ряде случаев целесообразнее списать убыток, чем, например, нести дополнительные издержки в попытке вернуть долг с ликвидированного предприятия.

Списание дебиторской задолженности

Процедуру можно запустить только с письменного согласия руководства компании-кредитора по итогам инвентаризации. Списание проводится, если долг признан безнадежным вследствие одной из следующих причин:

- Предприятие-должник исключено из перечня ЕГРЮЛ.

- ИП, являющийся дебитором, признан банкротом или умер.

- Суд отказал в удовлетворении претензий кредитора.

- Превышен срок исковой давности.

В результате составляется акт с указанием причин списания в убыток долга и других сведений. Однако сама процедура не предполагает аннулирования дебиторской задолженности в бухгалтерском балансе. Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Когда обеспечение исполнения контракта не предусмотрено?

По общему правилу, поставщику, заключающий государственный контракт, нужно предоставить обеспечение исполнения договора согласно 44-ФЗ. Однако с 2019 года появилось новое исключение из правил, когда требование не устанавливается заказчиком. Касается оно малого и среднего предпринимательства (МСП).

Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Что делать с просроченными долгами

Зачастую предприятие не имеет возможности списать просроченную дебиторскую задолженность или на балансе числится слишком много договоров, по которым не последовало оплаты от контрагента. В данном случае предприятие несет крупные убытки и тогда оно просто вынуждено переуступить право требования долга в рамках договора цессии.

Обратите внимание, что по договору цессии право требования долга переходит к цессионарию, то есть лицу, которое приобрело долг, но, как правило, стоимость долга по договору переуступки права требования ниже его реальной стоимости.

Как не допустить появления сомнительных и безнадежных долгов

Существует несколько способов предотвращения появления плохих долгов или их минимизации.

1. Предоплата

Если есть риск возникновения проблем с покупателем, лучше заключить с ним договор на условиях предоплаты. Причем предоплата в этом случае должна быть 100 %. Тогда у вас, как у поставщика, не возникнет проблем с долгами.

2. Обеспечение в виде залога, поручительства, банковской гарантии

3. Встречная задолженность (кредиторская)

Когда есть встречная задолженность, можно относительно спокойно отгружать продукцию без предоплаты, без обеспечения и прочих подстраховочных вариантов. Если есть кредиторская задолженность и возникает дебиторская задолженность, всегда возможно перекрыть их путем взаимозачета.

4. Аккредитив

Это довольно экзотический вариант, хотя и незаслуженно забытый. Аккредитив — одна из форм безналичных расчетов, смысл которой заключается в следующем: когда обе стороны договора (допустим, на осуществление поставок) не доверяют друг другу (то есть поставщик не доверяет покупателю, так как боится, что он его не оплатит, а покупатель боится делать предоплату, потому что не уверен, что поставщик отгрузит товар), проблему может решить третья независимая сторона в лице банка (банк-эмитент).

В этом случае банк открывает аккредитив: часть денежных средств расчетного счета покупателя переводятся на специальный счет в этом банке, и покупатель в течение определенного срока не имеет права распоряжаться этими деньгами. Затем банк сообщает поставщику о том, что деньги для него «зарезервированы» на отдельном счете и эти деньги ему будут перечислены, как только он представит документы, подтверждающие отгрузку.

К сожалению, эта услуга не пользуется особой популярностью. Вероятно, потому, что она недешевая. Но с точки зрения финансовой и гражданско-правовой это хороший вариант для предотвращения накопления долгов.

6 методов внутреннего контроля дебиторской задолженности

Сразу нужно сказать, что универсальных методов контроля дебиторской задолженности не существует. Все очень специфично, и многое зависит от деятельности предприятия, его масштаба, сумм, которые проходят, клиентов, рынка, на котором предприятие работает. Приходится учитывать слишком много факторов. Тем не менее можно ориентироваться на несколько важных критериев.

1. Плановый уровень дебиторской задолженности

Максимально допустимый размер дебиторской задолженности определяется расчетным путем. Он выражается в абсолютных величинах и / или в процентах по отношению к выручке.

Речь идет о сумме долгов, которую предприятие может себе позволить без серьезного ущерба для финансово-хозяйственной деятельности. Размер этот лучше устанавливать в твердой сумме, то есть в рублях. Дополнительно можно установить и в проценте от выручки.

2. Условия предоставления отсрочки платежа (кредита) клиентам

У компании может быть принят какой-то конкретный срок — 15 или 30 дней, например. Но один срок не может быть универсальным для всех, с кем она работает.

Если речь идет о ключевом или постоянном клиенте, то для него срок может быть длиннее. Ведь он, как правило, делает большие заказы и регулярно выполняет свои обязательства.

Если появляется новый клиент, в котором компания пока еще не уверена, то срок имеет смысл пересмотреть в сторону уменьшения. Проблемному клиенту срок нужно устанавливать либо минимальный, либо вообще настаивать на предоплате.

3. Мотивация сотрудников

Желательно разработать систему, при которой заработная плата сотрудника будет зависеть от срока дебиторской задолженности.

4. Процедура предоставления отсрочки платежа клиентам

Большую роль в принятии решения о предоставлении клиенту кредита играет собранная о нем информация.

Можно начать с анализа информации из открытых источников и той информации, которая запрашивается у покупателей. Как давно они работают на рынке? С кем из их контрагентов можно связаться, чтобы получить отзывы? Насколько аккуратно они рассчитываются? Много ценной для анализа информации можно извлечь из сайта компании.

Лучше всего лично посетить офис покупателя. Это позволит сформировать представление о том, насколько рискованно будет работать с ним.

5. Определение параметров оценки предоставленной клиентом информации

В данном случае важно учитывать наличие имущества, за счет которого возможно погашение задолженности, размер и динамику кредиторской задолженности, потенциальные финансовые трудности и проблемы с платежеспособностью.

6. Распределение ответственности за управление дебиторской задолженностью между коммерческой, финансовой и юридической службами

Все зависит от масштабов предприятия, но даже на малом предприятии имеет смысл определить, кто и за что отвечает в работе с дебиторской задолженностью, как распределяется ответственность.

С точки зрения логики коммерческий отдел должен отвечать за предоставление отсрочки платежа, осуществлять контроль над текущей дебиторской задолженностью. Участок работы юридического отдела — сомнительная и безнадежная дебиторская задолженность (личные встречи, переговоры, переписка, претензии, исковое заявление). К бухгалтерии относятся учет, контроль над оформлением и списание дебиторской задолженности.

Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Что делать с проблемной дебиторкой

Когда долг уже отнесен к сомнительной дебиторке, для компании, которой должны, еще не все потеряно. В-первую очередь следует запустить процесс планомерной работы по взысканию долга. Законные методы состоят из таких этапов:

- Первым шагом должнику следует признать свою компанию банкротом. Такое развитие событий подходит не всем бизнесменам. Поданная жалоба в налоговую службу со стороны дебитора стимулирует контролирующие органы на усиление внимание к компании-должнику. В некоторых случаях это приводит к ускорению процесса расчета по сомнительной дебиторской задолженности.

- Продать дебиторку коллекторскому агентству. Сумма, которое заплатят при выкупе, редко превышает 30-50% от общего долга. Но если компания отчаялась вернуть свои деньги, то такой подход поможет уменьшить понесенные убытки.

- Подать судебный иск. При этом срок долга должен не превышать 3 года с момента возникновения. Дело рассматривается от 2 до 6 месяцев.

- На следующем этапе работа проходит с судебными приставами, которые помогают вернуть дебиторку.

- Обращение в банк должника. Когда вынесено судебное решение банк обязан его исполнить. Если на счетах должника остались деньги, то они будут направлены на расчеты по обязательствам.

- Если ничего не помогло, и дебиторка осталась, то останется ее только списать за счет собственного сформированного резерва.

Еще один способ минимизировать риски невозврата дебиторской задолженности — застраховать ее. В страховом договоре прописывают условия страхового случая, правила оценки платежеспособности поставщика и другие пункты, которые помогут отрегулировать действия сторон.

Застраховать

Минимизировать потери позволяет страхование. В страховом договоре определяются условия страхового случая, порядок оценки платежеспособности дебитора, перечень и объем долга.

Нужно иметь в виду:

- сейчас страховщики тщательно анализируют степень риска;

- страховка не покроет весь долг, часть придется списать на расходы;

- заключая страховой договор, следует сопоставить выгоду от его заключения и связанные с этим расходы.

Продать

Дебиторская задолженность — актив компании. Так же, как и любой товар ее можно продать.

Такой шаг позволяет организации-продавцу:

- вернуть часть денег;

- повысить ликвидность;

- избавиться от долгов;

- улучшить финансовые показатели.

Покупатель приобретает актив по сниженной цене, но от дебитора требует возврата полной стоимости.

Что делать, если дебитор обанкротился

Шансы на возврат долга есть, хотя и мизерные.

В этом случае следует:

- Не теряя времени зафиксировать долг.

- При истечении срока исполнения обязательства сразу же подать исковое заявление.

- Получив судебное решение, вступить в процедуру банкротства в качестве кредитора.

Что хорошего и плохого в дебиторке

Без дебиторской задолженность никакой бизнес в принципе невозможен, разве что все контрагенты будут рассчитываться только по предоплате. Но большинство партнеров предпочитают схему постоплаты, когда вначале поступает товар или оказывается услуга, а потом происходит расчет. Поэтому при завоевании новых рынков сбыта и расширении клиентской базы дебиторка неизбежна.

С другой стороны отсрочка платежа выгодна для обеих сторон: покупатель получает «чужие» оборотные средства, а продавец новый рынок сбыта. Главное в этом случае не накапливать много долгов.

Большая дебиторская задолженность негативно сказывается на финансовом состоянии компании. Оборотные средства не поступают на счета, и наступает стагнация. Чем больше объем задолженности, тем выше риск ее невозврата. Это может пагубно сказаться на устойчивости бизнеса.

У предприятия или предпринимателя постепенно иссякает источник средств для ведения дел. Приходится для удержания на плаву ожидать возврата дебиторки или открывать собственную кредиторскую задолженность. В этом случае уже свой долг требует затрат на возврат и комиссию, которые устанавливают кредиторы.

Итог

Даже беглый анализ кредиторских и дебиторских долгов позволяет объективно оценить финансовые и хозяйственные возможности бизнеса, прогнозировать дальнейшее развитие.

Грамотное использование кредита, эффективное управление дебиторкой — гарантия успеха коммерческой деятельности.

Источники

- https://zoloto-zlato.ru/zadolzhennosti/chto-takoe-debitorskaya-zadolzhennost-predpriyatiya-i-chto-ona-pokazyvaet.html

- https://brobank.ru/debitorskaya-zadolzhennost/

- https://procollection.ru/debitorskaya-i-kreditorskaya-zadolzhennost/

- https://bankspravka.ru/bankovskiy-slovar/debitorskaya-zadolzhennost.html

- https://salers.ru/debitorskaya-zadolzhennost/

- https://www.LockoBank.ru/articles/banki/chto-takoe-debitorskaya-zadolzhennost/

- https://kontur.ru/articles/2035

кто это простыми словами, поставщики или покупатели, основные группы

Кто такой дебитор