Что такое оффшорная компания простым языком

Это не совсем верно. Тот, кто не связан с финансовой сферой, но на ком строится и держится вся экономика страны, обязан знать, что в действительности означает этот термин, и так ли все противозаконно, что связано с ним. Данная статья поможет непросвещённым, но незаменимым единицам общества, поддерживающим экономику страны, разобраться в вопросах добра и зла оффшорного мира. Оффшоры — это определенные заграничные страны или их штаты с выгодными условиями ведения предпринимательской деятельности для иностранных лиц по отношению к той стране.

ВИДЕО ПО ТЕМЕ: Оффшорные компании: что это такое, для чего они используются и сколько денег экономят?

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Что такое оффшор простыми словами

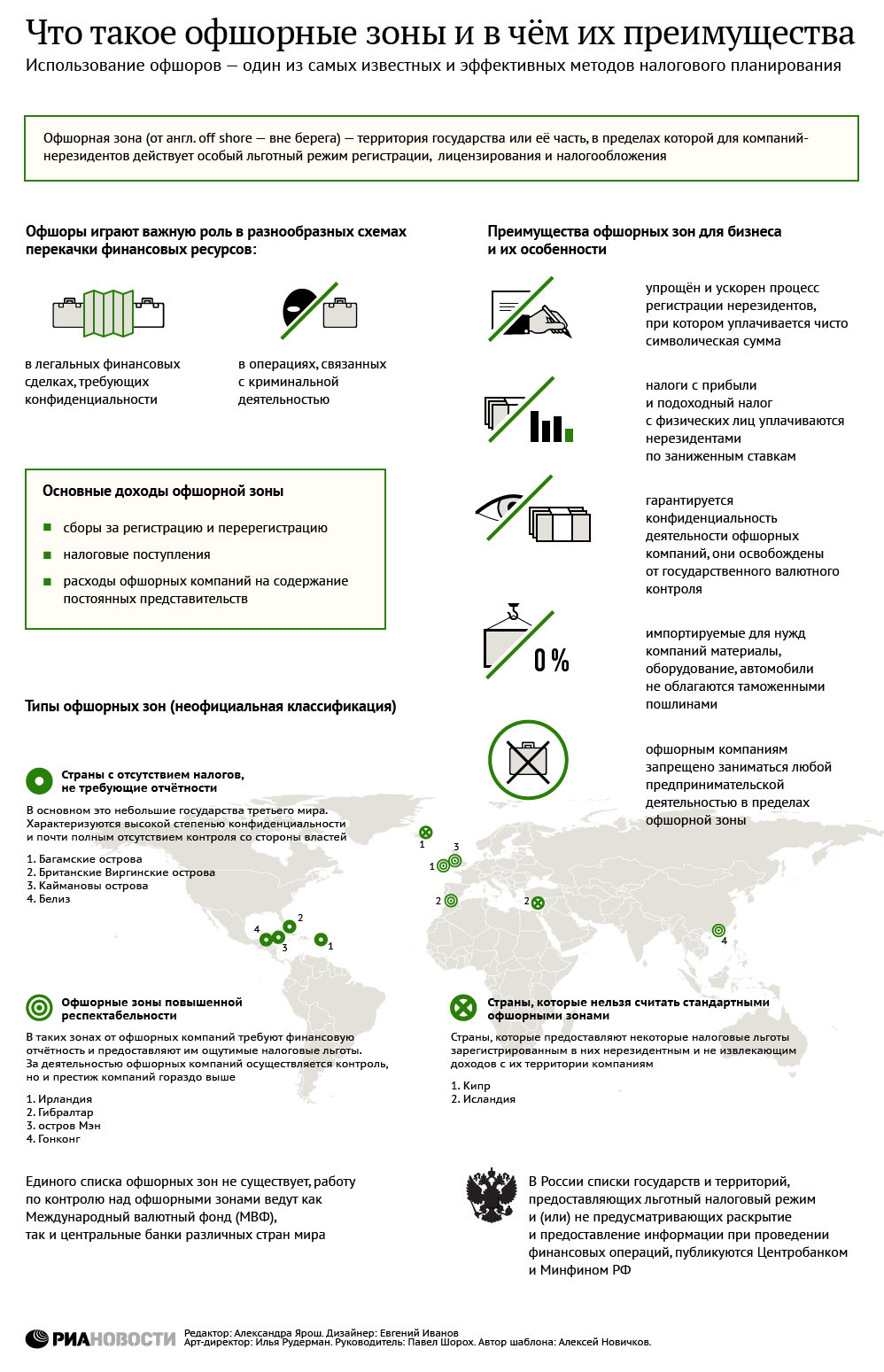

Если проще, то это государства, где можно открыть компанию или вести бизнес, не уплачивая за это налоги и сборы. По статистике часть налогов, что получало государство, где располагалось предприятие до передачи прав, оседает в кармане хозяина бизнеса. Аналитики считают, что именно оффшорные зоны повлияли на возникновение мирового финансового кризиса, так как на сегодня в оффшорных структурах, без учета ценной недвижимости и акций скрывается треть от общего состояния миллионеров в мире, это где-то 11,5 трлн долл.

Первое упоминание об оффшорах от англ. Из истории Афин известно, что хитрые финикийцы огибали город с высокими налогами и перевозили свой товар на другие острова, где ничего не знали о пошлине. А вот уже в Америке в году случился крупный скандал, связанный с налоговыми махинациями. Одна из фирм, чтобы избежать налоговых выплат зарегистрировала свою деятельность в другой стране с меньшим налогообложением.

В России первой офшорной компанией стало швейцарское предприятие в х годах. В это же время новинка и начала набирать популярность. Складывалось впечатление, что высокоразвитые государства попросту не могут повлиять на развитие оффшоров. А объясняется такая бесконтрольность тем, что самые влиятельные люди мира начали активно пользоваться подобными услугами для увеличения своих капиталов. А малоразвитые, обладающие преимущественно аграрной экономикой, страны нашли в этом свою выгоду и решили стать так называемым налоговым раем для бизнесменов.

В это же время новинка и начала набирать популярность. Складывалось впечатление, что высокоразвитые государства попросту не могут повлиять на развитие оффшоров. А объясняется такая бесконтрольность тем, что самые влиятельные люди мира начали активно пользоваться подобными услугами для увеличения своих капиталов. А малоразвитые, обладающие преимущественно аграрной экономикой, страны нашли в этом свою выгоду и решили стать так называемым налоговым раем для бизнесменов.

С того момента продажа налоговых льгот стала для небольших государств с низкой численностью населения основным источником дохода. Теперь небольшие финансовые центры навариваются не за сет отчислений, а за счет взносов с регистраций компаний. И этого вполне хватает, чтобы обеспечить высокий уровень проживания в своей стране. За счет нерезидентов, переводящих свои доходы и фирмы, гражданам оффшорных зон создают новые рабочие места.

В целом в оффшорную зону входит 27 территорий мира. Самые распространенные из них — это страны Латинской Америки и Азии.

Правительства развитых государств, как бы им ни хотелось запретить гражданам пользоваться услугами оффшорных зон, пытаются ограждать эту среду только систематически, что вовсе безуспешно. Попытки ввести ограничения безрезультатны, потому что за время своего существования оффшорные центры возвели полноценную законодательную базу, способную защитить права своих клиентов. Кроме того, усугубило ситуацию и появление глобальной паутины. Интернет дает возможность дистанционно управлять и вести бизнес, чем и пользуются жители высокоразвитых государств.

Все страны или части территории стран, предлагающие оффшорное законодательство, то есть отсутствие налогов, являются юрисдикциями. Обращаем внимание, что оффшором считается не только юрисдикция, но и компания, зарегистрированная в этой стране и не связанная с гражданами оффшорной юрисдикции. То есть владелец фирмы просто регистрирует компанию, все остальное делается за пределами этой страны, но если оффшорная компания начинает предлагать свои услуги местному населению, то на нее идет налогообложение, потому что она автоматически становится местной и уже считается не оффшорной.

То есть владелец фирмы просто регистрирует компанию, все остальное делается за пределами этой страны, но если оффшорная компания начинает предлагать свои услуги местному населению, то на нее идет налогообложение, потому что она автоматически становится местной и уже считается не оффшорной.

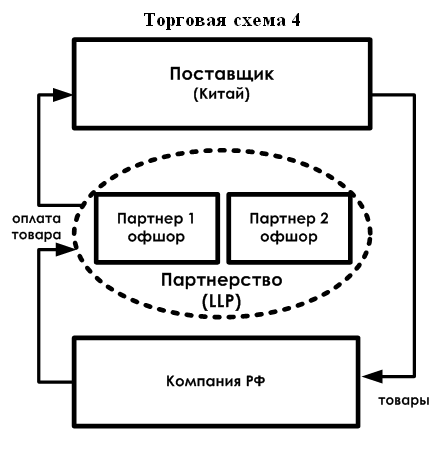

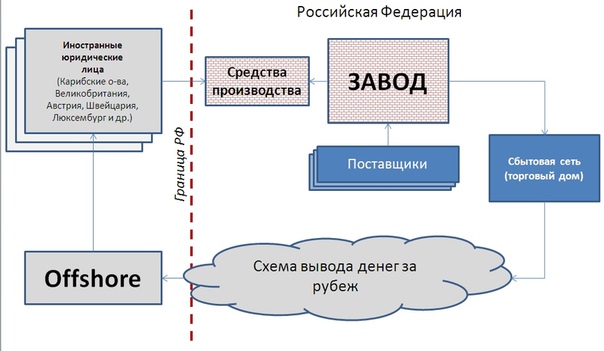

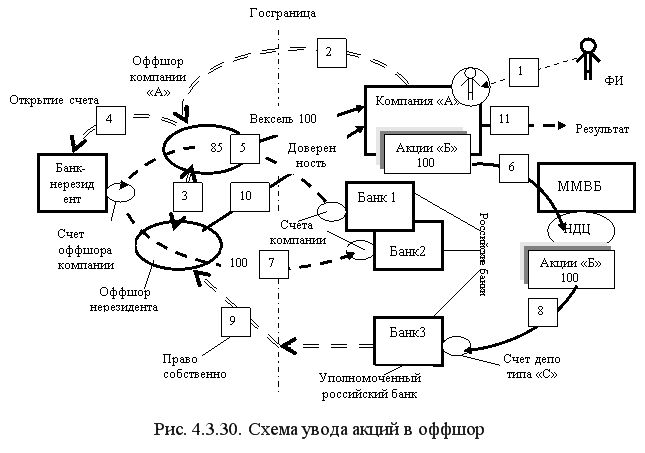

Понять, что такое оффшорная компания, можно на примере налоговой схемы купли-продажи. Обеспечивая импортные поставки сырья, можно оплачивать товар при помощи оффшора. То есть можно скрыть настоящую цену сырья и вписать другую входную цену, а это уже влияет на снижение налога. Только всегда есть риск, связанный с таможенным законодательством, но можно же найти оптимальную входную цену подходящую под таможенный коридор. Оффшор не ограничивается только регистрацией оффшорных компаний.

Положив деньги на иностранный счет, пользователь всегда будет спокоен, потому что заморозить счет налоговая его страны не сможет по причине закрытого доступа. Оффшорные зоны хранят втайне информацию обо всех совершенных клиентом банковских операциях.

Он не облагает налогами, а, наоборот, помогает их избежать. Этот мир, отличается большим инвестиционным потенциалом, хорошей политической обстановкой, законодательством и высоким уровнем развития инфраструктуры. В нем имеется своя бухгалтерия, юристы, аудиторы, трасты, банки, консультанты и т. Связана такая лояльность с тем, что акцент заработка идет не на сбор налогов, а на количество активных клиентов, ежегодно отдающих хоть и небольшие, но на постоянной основе пошлины и сборы.

Что такое оффшор простыми словами мы выяснили вначале, теперь рассмотрим какие услуги предоставляют оффшорные зоны:. Анонимность, которую обеспечивают оффшорные компании, привлекает корпорации и большинство индивидуальных предпринимателей.

Во всех бизнес-сферах есть много профессионалов своего дела, которые проворачивают вполне легальные схемы ведения компаний, оформленных через оффшор. Офшорные центры можно разбить на три класса:. Для чего регистрируют бизнес в оффшорной зоне Оффшоры с низким налогообложением. Иначе как Европейские или оффшорные юрисдикции высокой респектабельности. Центрами выступают Ирландия, Гибралтар, остров Мэн и др.

Регистрируемые фирмы должны вести бухучет и сдавать каждый год отчетность. Хоть оформление в таких оффшорных зонах дороже, но уровень престижа, конфиденциальность данных и репутация юридического лица будет выше. Образования административно-территориального характера. Государства, не считающиеся оффшорами, но тем не менее предлагающие свои налоговые льготы.

Тут отчетность ведется строже, чем в двух других классах. Они имеют свой режим налогообложения. Законно ли использование оффшорных юрисдикций? Законодательство РФ не предусматривает запретов для граждан в создании компаний за пределами страны. То есть иметь отношения с иностранными фирмами и находиться в составе акционеров юридических лиц сторонней юрисдикции можно.

В свою очередь, каких-либо запретов для оффшорных компаний законодательство также не имеет. Единственное требование — это чтить нормы закона тех стран, где зарегистрирован и ведется бизнес. Простыми словами оффшорная компания — это юридическое лицо, организованное в стране с особой формой законодательства, которое в той или иной степени освобождает деятельность клиента от налогов.

Осуществить регистрацию можно дистанционно, то есть не посещая оффшорную зону лично. На сегодня провайдеров готовых предоставить вам свои услуги по данному вопросу очень много. Важно подобрать именно профессионала, который сможет продать вам и оффшор, и иностранный банковский счет, потому что без него купленный оффшор работать стабильно не будет.

Важно подобрать именно профессионала, который сможет продать вам и оффшор, и иностранный банковский счет, потому что без него купленный оффшор работать стабильно не будет.

Провайдер подбирает оффшор именно под вашу деятельность, анализируя и подбирая идеально подходящий. Время на подбор и покупку оффшора занимает семь рабочих дней. В течение этого времени вы вместе со своим агентом подбираете подходящий банк. Чтобы ваша компания получила юридический адрес, вам следует арендовать помещение в оффшорной зоне, а также нанять агента, который будет представлять интересы компании. Те, кто хочет оставаться в тени, берут на эту должность опытных местных граждан, которые за сравнительно небольшую плату готовы обеспечить вам прикрытие.

После этого оплачивается регистрационный сбор. Если же вы не можете позволить себе нанять провайдера, регистрацией компании придется заниматься самостоятельно. Оффшоры за границей. Содержание История появления и развитие оффшорных зон Функции оффшорных зон Классификация оффшорных зон Законно ли использование оффшорных юрисдикций? Регистрация компании в оффшорной зоне. Где зародился оффшор? Многие государства против оффшорных зон.

Где зародился оффшор? Многие государства против оффшорных зон.

Популярность оффшоров с каждым годом растет. Оффшоры на островах. Оффшоры примечательны своей анонимностью. Для чего регистрируют бизнес в оффшорной зоне. Термины и понятия. Нажмите, чтобы отменить ответ.

Что такое оффшор и чем он полезен для бизнеса

В основном этим словом сегодня называют финансовые центры, расположенные в низконалоговых или безналоговых юрисдикциях. По отношению к безналоговым юрисдикциям часто также употребляется термин — классический оффшор. Практически всегда при этом имеется в виду, что оффшорная компания не облагается налогами при условии, что она ведет деятельность за пределами страны регистрации. В мире существует более 40 оффшорных финансовых центров, но не все они предлагают одинаковый набор услуг и одинаковый уровень конфиденциальности.

Что такое оффшор и как он работает. Основные преимущества и недостатки оффшорной регистрации бизнеса.

Основные преимущества и недостатки оффшорной регистрации бизнеса.

Точное количество оффшорных зон неизвестно. На данный момент популярностью пользуются более сорока стран. Об оффшорах рядовые граждане, не имеющие отношения к бизнесу, обычно думают скверно. В массовом сознании закрепилось представление о них, как о месте, где коррупционеры и прочие расхитители прячут свою добычу. Существует мнение, и не только в России, что их вообще лучше бы запретить.

Что такое оффшорная компания простым языком

Что такое оффшоры и можно ли объяснить это понятие простым понятным языком? Вокруг оффшоров, оффшорных счетов и компаний слишком много слухов, домыслов и откровенной пропаганды. Мы поговорим простым языком о том, что же такое оффшоры и зачем они нужны, что значит вывести деньги в оффшор, зачем нужны оффшорные счета и компании. Ниже — список тем, которые мы затронем в рамках этой статьи. Вы можете сразу перейти к интересующему вас разделу или изучить тему последовательно и досконально. Прочитав весь текст, Вы уже будете четко понимать, что такое оффшоры и не дадите ввести себя в заблуждение. Понятие оффшоров — многозначное. Связано это с тем, что данное название дают сразу двум вещам. Первая из них — это страны и юрисдикции.

Вы можете сразу перейти к интересующему вас разделу или изучить тему последовательно и досконально. Прочитав весь текст, Вы уже будете четко понимать, что такое оффшоры и не дадите ввести себя в заблуждение. Понятие оффшоров — многозначное. Связано это с тем, что данное название дают сразу двум вещам. Первая из них — это страны и юрисдикции.

Оффшоры — что это такое простыми словами?

Цель любой коммерческой деятельности заключается в получении экономической прибыли. Если предприятие не приносит ожидаемого дохода, во многом по причине сложившейся налоговой обстановки, владелец бизнеса начинает искать пути решения проблемы альтернативными методами. Часто оптимальным выходом из ситуации становится перевод деятельности в оффшоры. Что это такое и как с их помощью уводят деньги? Именно это мы выясним в настоящей статье.

Оффшором называется государство или территория, которая предоставляет иностранным компаниям особенные, очень выгодные условия регистрации, налогообложения и работы.

Но далеко не каждый россиянин задумывается над значением иностранных слов, применяемых в отечественном диалекте. Что такое оффшор и какова его деятельность, смогут в точности ответить только бизнесмены, связанные с подобными операциями. Оффшор — это своеобразная система, имеющая особый порядок выстраивания отношений с бизнесом.

Авшоры что такое

Оффшор — это фирма, зарегистрированная иностранными гражданами в государстве с благоприятным налоговым климатом, не ведущая активной деятельности в этой стране. С юридической точки зрения ничего противозаконного в этом нет, поэтому оффшорными зонами активно пользуются во всем мире: по приблизительным подсчетам, около десяти процентов всех средств на планете сконцентрированы именно там. Но, если заглянуть в историю поглубже, то убедимся, что все новое — лишь хорошо забытое старое. Еще хитрые греки знали, что такое оффшор, и избегали уплаты налогов, делая крюк вокруг древних Афин: везли свои товары подальше, на многочисленные беспошлинные острова.

Понятие, известное со времен античной морской торговли, на сегодняшний день знакомо практически всем, кто интересуется глобальными бизнес-процессами. Формально оно обозначает территорию — государство, область с особыми условиями для предпринимателей, но таким же термином оперируют, когда говорят о, собственно, компаниях, основанных в подобных юрисдикциях. Это вносит некоторую путаницу и затрудняет понимание. Итак, оффшорная компания — что это и почему интерес к ним высокий, а со стороны государственных контрольных органов и общественности иногда даже тревожный? Подобное предприятие — отдельный, независимый субъект предпринимательства, созданный и зарегистрированный в государстве, где действуют специфические, выгодные для бизнеса условия ведения деятельности.

Что такое оффшоры простым языком?

Простым языком, оффшоры нужны для компаний, чтобы дать им возможность эффективно уйти от уплаты налогов. Компания, зарегистрированная в зоне оффшора с предоставлением определенных льгот, называется оффшорной. Ее особенности:. Оффшорная компания открывает оффшорный счет , то есть по сути обыкновенный банковский счет, который служит как для накопления, так и для сбережения средств. Его преимущества:. Оффшорные компании применяют различные схемы работы. Самая распространенная классическая схема — это регистрация компании.

Компания, зарегистрированная в зоне оффшора с предоставлением определенных льгот, называется оффшорной. Ее особенности:. Оффшорная компания открывает оффшорный счет , то есть по сути обыкновенный банковский счет, который служит как для накопления, так и для сбережения средств. Его преимущества:. Оффшорные компании применяют различные схемы работы. Самая распространенная классическая схема — это регистрация компании.

Мы поговорим простым языком о том, что же такое оффшоры и зачем они нужны, что значит вывести деньги в оффшор, зачем нужны оффшорные счета и компании.

Экономика государств строится на налоговых выплатах. Граждане, частные предприниматели, юридические лица — все платят обязательные взносы в казну. На основе полученных денег формируются социальные программы, выплачиваются зарплаты, пенсии, обеспечивается функционирование бюджетных учреждений. Развитию этого списка можно посвятить отдельную статью, а можно ограничиться главным — налоги витальны для развития государства.

Что такое оффшоры простым языком

Что это? Как работает система оффшоров? Как создать оффшорный бизнес? Ниже мы ответим на эти и другие вопросы доступным языком.

Что такое оффшор? Оффшорная зона, компания — что это? Определение и значение

Оффшором называется государство или территория, которая предоставляет иностранным компаниям особенные, очень выгодные условия регистрации, налогообложения и работы. Среди преимуществ, привлекающих бизнесменов в оффшорах, находятся:. То есть, оффшор — это зона за пределами страны бизнесмена, где регистрация для него выгоднее, чем на родине.

Для многих людей наручные часы от известных брендов почему-то больше характеризуются с мужским образом.

По телевизору нас приучили к этому. Так ли это на самом деле? Рассмотрим понятие оффшорной зоны, компании на простом языке. Определим его плюсы и минусы. Оффшоры от англ.

Так ли это на самом деле? Рассмотрим понятие оффшорной зоны, компании на простом языке. Определим его плюсы и минусы. Оффшоры от англ.

Что такое оффшор

Осуществляя свою предпринимательскую деятельность, каждый руководитель решает огромное количество задач. Снижение основных затрат что особенно актуально в условиях нынешнего кризиса , определение льготных условий, поддержание собственной конкурентоспособности заставляют его подбирать наилучшие положения для работы. Основываясь на аспектах российского законодательства, ведении бухгалтерского и налогового учета, операциях аудита, наиболее актуальным становится вопрос об оффшорных экономических зонах. Что такое оффшор, оффшорные зоны и компании читайте далее. Оффшор Offshore — это юридическая регистрация организации вне территории собственной страны с целью выведения денежных средств и снижения затрат по налоговым операциям. Истоками такого явления считается Древняя Греция. Еще тогда, в Афинах был введен первый налог на экспортируемые и импортируемые товары, что и заставляло местных купцов осуществлять продажи на соседних островах, где о налогах еще не слышали вообще.

Истоками такого явления считается Древняя Греция. Еще тогда, в Афинах был введен первый налог на экспортируемые и импортируемые товары, что и заставляло местных купцов осуществлять продажи на соседних островах, где о налогах еще не слышали вообще.

Но далеко не каждый россиянин задумывается над значением иностранных слов, применяемых в отечественном диалекте. Что такое оффшор и какова его деятельность, смогут в точности ответить только бизнесмены, связанные с подобными операциями. Термин означает страны, в которых бизнесмены ведут предпринимательскую деятельность на льготных условиях.

Оффшорная компания в ОАЭ | WHITESTANDARD

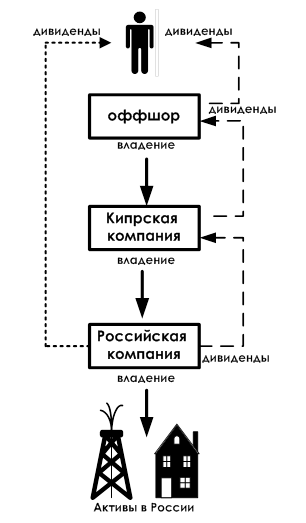

Этот тип компании вам обойдется дешевле, чем другие виды компаний в ОАЭ. Однако данный вид компании подходит только для ведения деятельности за пределами ОАЭ. Для оффшорных компаний, зарегистрированных в Дубае и в других Эмиратах, законы не позволяют открывать счет в банках ОАЭ, такие компании не имеют виз. Их часто используют как удерживающие компании. Например на них регистрируют недвижимость в Дубае или в других странах. Такие оффшорные компании в ОАЭ становятся учредителями компаний из других юрисдикций.

Их часто используют как удерживающие компании. Например на них регистрируют недвижимость в Дубае или в других странах. Такие оффшорные компании в ОАЭ становятся учредителями компаний из других юрисдикций.

ХОТИТЕ ОТКРЫТЬ КОМПАНИЮ В ДУБАЕ? СВЯЖИТЕСЬ С НАМИ

ЧТО ТАКОЕ ОФФШОРНЫЕ КОМПАНИИ? ОФФШОРНЫЕ КОМПАНИИ В ДУБАЕ И ОАЭ

Вокруг оффшоров, оффшорных счетов и компаний всегда слишком много слухов, домыслов и откровенной пропаганды. Именно поэтому сегодня мы решили поговорить простым и понятным языком о том, что же такое оффшоры и зачем они нужны.

Первоначально «оффшор» в переводе с английского offshore означал «острова в открытом море, принадлежащие той или иной стране».

Сегодня термин «оффшор» многозначен.

Оффшор – это страны и юрисдикции. Их зачастую упоминают как страны с выгодным налоговым режимом. По сути, основная причина пристального внимания к оффшорам состоит именно в том, что они на законной основе предлагают определённые налоговые льготы бизнесу и физическим лицам. Если зарегистрировать компанию в классической оффшорной юрисдикции (Невис, БВО), то все доходы, полученные компанией не облагаются корпоративным налогом. Чем-то похожи на оффшоры и так называемые мидшоры, например, Сингапур или Гонконг, с территориальным принципом налогообложения: при определённых условиях вы можете не платить налог на корпоративный доход, если доходы получены за пределами страны. По этому признаку территориального налогообложения Панама тоже скорее мидшор, чем классический оффшор. В оффшорах законодательство, регулирующее деятельность бизнеса, в среднем проще и понятнее, чем в других странах. Это одна из причин, почему международный бизнес оффшорами активно пользуется: вести отчётность и бухгалтерию гораздо проще, чем в развитых странах. При этом сразу отмечаем, что несмотря на сложившийся миф об отсутствии требований к ведению бухгалтерии, в оффшорных зонах или налоговых гаванях, как их иногда называют, требуется вести отчетность в обязательном порядке. Не всегда требуются подавать её на проверку или проходит аудит, но отчётность должна быть.

Если зарегистрировать компанию в классической оффшорной юрисдикции (Невис, БВО), то все доходы, полученные компанией не облагаются корпоративным налогом. Чем-то похожи на оффшоры и так называемые мидшоры, например, Сингапур или Гонконг, с территориальным принципом налогообложения: при определённых условиях вы можете не платить налог на корпоративный доход, если доходы получены за пределами страны. По этому признаку территориального налогообложения Панама тоже скорее мидшор, чем классический оффшор. В оффшорах законодательство, регулирующее деятельность бизнеса, в среднем проще и понятнее, чем в других странах. Это одна из причин, почему международный бизнес оффшорами активно пользуется: вести отчётность и бухгалтерию гораздо проще, чем в развитых странах. При этом сразу отмечаем, что несмотря на сложившийся миф об отсутствии требований к ведению бухгалтерии, в оффшорных зонах или налоговых гаванях, как их иногда называют, требуется вести отчетность в обязательном порядке. Не всегда требуются подавать её на проверку или проходит аудит, но отчётность должна быть.

Оффшор – это также компания, открытая в свободной экономической зоне или низконалоговой юрисдикции. К таким низконалоговым юрисдикциям можно отнести ОАЭ.

В Европе существует около десятка оффшорных зон. Расположены они на территории Великобритании, а также и на принадлежащих ей островах. Кроме того, оффшорные зоны имеются и в центре Европы – Швейцарии, Дании, Нидерландах, Ирландии. Особенностью оффшоров Европы является факт, что это не классические оффшоры, ведь законодательство государств Европы обязало администрацию европейских фри зон предоставлять соответствующим такс-органам информацию и о том, кто учредил и о его акционерах-участниках, а также сообщать обо всех его финансовых операциях. Чаще всего здесь открываются компании по типу LP – ограниченного партнерства.

Стоит также сказать о том, что есть оффшорные зоны в США, хотя «оффшором в чистом виде» условия, предлагаемые здесь в отношении налогообложения, назвать и нельзя. Скорее, можно сказать, что открыть оффшор в США не получится, а вот зарегистрировать компанию в США без налогов с нашей помощью вполне реально. Соединенные штаты отличаются весьма дифференцированной налоговой политикой.

Соединенные штаты отличаются весьма дифференцированной налоговой политикой.

Как отмечает русскоговорящие юристы компании WHITESTANDARD, наиболее привлекательными и интересными являются условия открытия оффшорной компании в ОАЭ.

Список свободных экономических зон для регистрации иностранных компаний в ОАЭ составляет более 35 фри зон, если не считать те, которые сегодня находятся в процессе создания. Здесь разрешен полный иностранный капитал, нет валютного контроля и очень высокие гарантии конфиденциальности. Это и делает Эмираты привлекательным местом, чтобы зарегистрировать оффшор в ОАЭ.

При открытии оффшорной компании и корпоративного счета в банке здесь проводят формальную проверку будущего владельца зарубежного счета. В 2017 году ОАЭ также были вычеркнуты Европой из черного списка, поэтому европейские компании и иностранные банки спокойно принимают и отправляют деньги на банковские счета, открытие в Эмиратах.

Таким образом, открыв свой бизнес в Дубае, с одной стороны клиент получает отсутствие налогообложения по местным законам, с другой стороны, оптимизирует бизнес, так, что компания находится в хорошей юрисдикции, не входящей в «черные списки» европейских и американских банков.

44‑ФЗ простым языком. Часть 1 — Контур.Закупки

Если вы — начинающий поставщик, участвуйте в закупках по 44-ФЗ. Он подробно объясняет участникам правила работы, рассказывает, как выбрать победителя. Закон написан сложным юридическим языком. Мы упростили текст и вот что вышло.

Кто участвует в закупках по 44-ФЗ?

Заказчик Государственные и муниципальные бюджетные учрежденияПоставщик

Любое юридическое или физическое лицо (в том числе ИП и самозанятые), которое:

- не имеет задолженностей по налогам, судимости, аффилированности с заказчиками,

- не принадлежит к оффшорным компаниям,

- также заказчик может потребовать, чтобы участник закупки не состоял в РНП.

15% всех закупок госзаказчики проводят у субъектов малого предпринимательства и некоммерческих социально-ориентированных организаций.

Федеральные органы власти- Министерство финансов — регулирует и принимает нормативные акты (до тех пор пока не принят новый нормативный акт, действуют документы, утвержденные предыдущим регулятором —Минэкономразвития)

- ФАС — контролирует и наказывает

- Рособоронзаказ — регулирует оборонные заказы и объекты гостайны

- «Росатом»

- «Роскосмос»

Что регулирует 44-ФЗ?

- Планирование, мониторинг и аудит закупок.

- Отбор поставщиков.

- Заключение контрактов и их исполнение.

- Контроль закупок.

Что не регулирует 44-ФЗ?

- Закупки услуг у международных финансовых организаций.

- Закупки услуг по государственной защите судей, должностных лиц, участников судов и других людей.

- Закупки драгоценных металлов и драгоценных камней для пополнения Государственного фонда.

- Закупки, связанные с поддержкой объектов и информационных систем чемпионата мира по футболу 2018 года и Кубка конфедераций FIFA 2017 года.

- Закупки бесплатной помощи адвоката или защиты в суде.

- Закупки избирательных комиссий для проведения выборов и референдумов.

- Плату за участие в закупках.

Кто принимает правовые акты по 44-ФЗ?

- Президент Российской Федерации;

- Правительство Российской Федерации;

- Федеральные органы исполнительной власти;

- «Росатом»;

- «Роскосмос»;

- Органы государственной власти субъектов Российской Федерации и органы местного самоуправления.

44-ФЗ основывается на положениях Конституции, Гражданского и Бюджетного кодексов Российской Федерации

Принципы контрактной системы

Важные определения

Госзаказчик — это организация, которая нуждается в товарах и услугах и оплачивает закупку. Например, больницы, школы, вузы, научные институты,

Поставщик — юридическое или физическое лицо, в том числе ИП, которое участвует в закупке и поставляет товары и услуги.

Zakupki.gov.ru — сайт единой информационной системы (ЕИС), где заказчики публикуют закупки и отчеты. В ЕИС есть реестры всех заключенных контрактов, недобросовестных поставщиков, жалоб на заказчиков и другая важная информация.

Начальная цена контракта (НМЦ) — стоимость поставки товаров, которую устанавливает заказчик. НМЦ нужно обязательно обосновывать. Поставщики не могут предложить цену, выше НМЦ.

Электронная торговая площадка — сайт, на котором заказчики размещают закупки, поставщики подают заявки на участие в закупках, проводятся электронные аукционы.

Специализированная электронная площадка — сайт с доступом по защищенным каналам связи, на котором проводят закрытые закупки.

Заявка на участие — это документы и сведения, которые поставщик подает в письменной или электронной форме, чтобы участвовать в закупке.

Единая Информационная Система (ЕИС)

Сейчас содержит- Информацию о закупках, возможность их поиска,

- Шаблоны контрактов,

- Правила нормирования,

- Информацию о рыночных ценах на товары,

- Планы закупок, планы-графики,

- Отчетность по исполненным контрактам,

- Реестр недобросовестных поставщиков.

- Единая регистрация и реестр участников закупок.

- Единый каталог товаров, работ и услуг.

- Публикация закупок по ПП РФ № 615 (капремонт).

- Независимый регистратор: система фиксации действий участников закупок в ЕИС и на 8 федеральных ЭТП.

- Электронное актирование и приемка.

- Подача жалоб.

Доступ к информации на ЕИС — бесплатный. Если информация об одной и той же закупке, заказчике, договоре и т.д. на ЕИС и в другом источнике отличается, то приоритет — у информации на ЕИС. Для участия в закупках по 44-ФЗ и в закупках у малого и среднего бизнеса по 223-ФЗ нужно пройти регистрацию в ЕИС.

Организация ЭДО

Поставщики могут подавать заявки на участие в закупках на электронных торговых площадках. В случаях, определенных правительством, электронный документооборот может также проходить через ЕИС. Все документы подписывают электронной подписью:

- Заказчики получают электронную подпись бесплатно в федеральном казначействе. С ней они работают в ЕИС и на ЭТП.

- Поставщикам подпись нужна для участия в электронных закупках. С 1 июля 2018 года система в госзакупках используются квалифицированные подписи. Поставщики могут получить подпись в аккредитованном удостоверяющем центре.

Национальный режим

Национальный режим ввели, чтобы дать преимущества поставщикам российских товаров и товаров из других стран-членов ЕвразЭС. Подробнее о нём мы писали.

Способы проведения закупок

В зависимости от источника дохода госзаказчики могут проводить закупки и по 44-ФЗ, и по 223-ФЗ. По 44-ФЗ, если организация тратит бюджетные деньги. По 223-ФЗ, если тратит собственные и у нее есть положение о закупках.

Планирование

Основной документ заказчика — план-график. Нельзя провести закупку, не включенную в план-график. Документ формируется на 3 года. Вступает в силу в течение 10 рабочих дней после утверждения бюджета. Публикуется в ЕИС в течение 3 рабочих дней после утверждения, если не составляют гостайны.

Объявить закупку можно через 1 день после изменения плана-графика.

В описании каждой закупки есть:

- Название, номер, требования к товарам и участникам,

- Способ закупки,

- НМЦ каждого контракта,

- Дополнительные требования к участникам закупки, если они есть,

- Размер обеспечения заявки и исполнения контракта,

- Месяц и год объявления закупки,

- Информация о банковском сопровождении контракта,

- Применение критериев оценки закупки и др.

При проверке или по жалобе поставщика ФАС может признать любую закупку необоснованной. Тогда ее корректируют или отменяют. Виновных привлекают к административной ответственности.

Все госзакупки нормируются. Количество, цену, характеристики товаров и услуг устанавливает федеральное и местное законодательство РФ.

Например, руководитель государственной организации может купить за счет бюджета только одно офисное кресло в год не дороже определенной суммы, которая зависит от региона. Все нормативы есть в ЕИС.

Начальная цена контракта

Начальную цену контракта определяет заказчик в зависимости от объекта закупки и способа размещения. Для поставщиков действуют антидемпинговые меры. Это значит, что если итоговая цена закупки будет на 25% ниже от НМЦ, победителю придется предоставить повышенное обеспечение контракта или приложить исполненные без штрафов госконтракты. Подробнее об этих мерах мы писали здесь.

Остальные части серии «44-ФЗ простым языком»:

44-ФЗ простым языком. Часть 2.

44-ФЗ простым языком. Часть 3.

44-ФЗ простым языком. Часть 4.

44-ФЗ простым языком. Часть 5.

44-ФЗ простым языком. Часть 6.

44-ФЗ простым языком. Часть 7.

44-ФЗ простым языком. Часть 8.

44-ФЗ простым языком. Часть 9.

44-ФЗ простым языком. Часть 10.

44-ФЗ простым языком. Часть 11.

44-ФЗ простым языком. Часть 12.

44-ФЗ простым языком. Часть 13.

Ответим на вопросы

Эксперты ответят на ваши вопросы по теме статьи в первые сутки после публикации. Потом отвечают только участники закупок, а вопрос экспертам можно задать в специальной рубрике.

Что такое овшор простыми словами?

Каждый день в средствах массовой информации упоминается такое понятие, как овшор. Речь может идти о компаниях, которые проводят незаконные финансовые операции или о коррумпированных чиновниках, уклоняющихся от уплаты налогов. Сегодня мы попробуем разобраться с описанием этого термина и поговорим об основных особенностях оффшоров.

Овшоры: основная информация

Если говорить о дословном переводе термина «оффшор», то любой человек, хотя бы поверхностно владеющий английским языком, скажет, что это значит «вне берега». Эта фраза полностью характеризует бизнес, зарегистрированный таким образом. Говоря простым языком, владельцы бизнеса осуществляют его юридический перевод на «острова», тем самым делая его недосягаемым для регулирующих органов РФ и стран постсоветского пространства. Услуги такого типа, как правило, предоставляют небольшие островные государства, для которых это основной источник бюджетных поступлений.

Больше информации об этом доступно на сайте tradernew.pro. Здесь же представлены подробные описания таких аспектов валютного трейдинга, как рибейты и индекс PMI.

Что значит оффшор: преимущества, функции и классификация

Для того чтобы лучше понять, что такое авшор, нужно ознакомиться с основными преимуществами этой формы регистрации бизнес-проектов:

Максимально простая процедура юридического оформления организации

Низкий уровень налоговых издержек (возможно полное отсутствие налогов)

Владелец организации имеет право не разглашать своё реальной имя

Независимость бизнеса от законодательства страны, в котором он ведётся

Теперь поговорим о ключевых функциях оффшорных зон:

Инвестирование – создание удобных финансовых каналов для денежных вложений в рынки с высоким уровнем риска

Международная торговля – минимальные налоговые издержки создают оптимальные условия для привлечения больших финансовых потоков

Регистрация воздушного/водного транспорта – наиболее популярными в этом плане являются Панама, Бермуды и Багамы

Банкинг – некоторые оффшорные регуляторы (Сейшелы, Каймановые острова) предлагают услуги банковского лицензирования

Страхование – многие страховые фирмы переводятся в оффшоры в связи с существенным снижением налоговой нагрузки

Что касается классификации этих специальных экономических зон, то овшоры бывают двух видов:

Классические.

Для оффшоров такого типа характерно полное отсутствие налогов на доходы, полученные вне границ этих экономических зон. Подобные условия создают правительства Сейшельских островов, Белиза и Панамы.С пониженным налогообложением.

Под эту категорию подпадают государства, законодательство которых предусматривает налоговую ставку на доходы ниже 10%. Главной особенностью является необходимость ведения бухгалтерского учёта.

Наиболее популярные оффшорные схемы

Выше мы уже ответили на вопрос, что такое оффшор. Теперь поговорим о наиболее популярных и востребованных схемах использования оффшорных зон:

Оффшорная компания имеет дочернюю организацию – второе юридическое лицо регулярно получает дивиденды и может функционировать в любой стране мира

Осуществление импорта/экспорта – компания реализует товары/услуги с наценкой, не оплачивая при этом налоги

Инвестиционная сфера – привлечённые оффшорной компанией денежные средства могут быть вложены в любое направление бизнеса

Больше информации о том, что значит оффшор, и как правильно перевести бизнес в оффшорную зону, доступно на специализированном интернет-портале tradernew.pro.

Офшор ; что это простым языком — Оффшорная зона

Что такое офшор простыми словами

Офшор — это легально и грамотно составленный план выплаты налогов, который не просто позволяет качественно вести подсчеты и формировать отчетную документацию, но и предоставляет вероятность вовсе их не выплачивать или свести счета к наименьшему показателю.

Сегодня «офшор» является самым популярным способом налогового планирования в разных странах. Его развитие связано с законодательством государства, в которых присутствуют фирмы, отчасти освобожденные от налогообложения.

К таким относятся заграничные компании, не получающие основную прибыль в этом государстве, а их собственники считаются иностранцами.

В современном обществе нет такого человека, который не хотел бы сократить собственные расходы или затраты фирмы и в первую очередность-это конечно же налоговые сборы.

Именно формирование офшортинговых предприятий позволяет значительно снизить давление налоговых фирм и за короткие сроки достичь таких результатов.

Офшоры по всему миру

В наши дни они уже значительно распространились во многих Государствах. При этом, каждый бизнесмен должен знать, что все это совершается только в рамках законодательства и собственная фирма действительно может получать хороший доход без дополнительных затрат.

На сегодняшний день такой вид предпринимательства все больше находит свое применение во всемирном витке развития денежного оборота. Его новейшие черты и способности действительно стоят внимания со стороны своих конкурентов. Как известно, самое большое количество зарубежных бизнесменов ведут свою деятельность именно на основании офшорных компаний.

Создавая собственную фирму, бизнесмен способен значительно и совершенно правомерно сократить необходимую сумму налоговых выплат, а в следствии взаимодействия районной компании и офшорной фирмы возможно их устранить полностью, а так же уменьшить подоходные налоги.

При регистрации фирмы, необходимо соблюдать особые правила. Неисполнение простых условий может привести к нехорошим результатам.

Виды офшортинговых предприятий

Всего существует несколько основных методов формирования подобных предприятий:

- Основным предназначением Фирмы является только сохранение и применения денег. Этот метод больше всего подходит, когда предприниматель стремиться только расположить свою наличность в виде нажитого капитала в безопасном месте. Фирма предоставляет ему возможность получать мгновенный допуск к средствам, легко с ними управляться, а так же быть защищенным от экономической не стабильности. Обращение за помощью к юристам предоставляет возможность разрешать многочисленные проблемы.

- Вы проводите внешнеэкономическую работу и для вас очень важно улучшить показатели налогов или безопасно облегчить денежный оборот. В этом случае фирма будет выступать в роли арбитра, при разных деловых сделках с потребителем.

- Данный метод применяется в случае, когда нужно ввести определенную сумму и при этом снизить затраты на уплату Госпошлины.

- Формирование предприятия, которое будет осуществлять строгий контроль над реализацией выплат, осуществлять регулировку договоров на поставку оборудования, передачи его в аренду или приобретение из-за границы.

Стоимость

Стоимость услуг по регистрации разная и находится в зависимости от элитного статуса. Банки и страховые сообщества стоят дороже, нежели обыкновенная компания.

Иногда предоставляется возможность использовать индивидуальный подбор расценочных пакетов с бонусами.

Преимущества

- Подобный вид коммерции создает возможность максимально безопасно использовать свои вложения, что очень важно для каждого предпринимателя.

- Регулирует поступление зарубежных вложений на модернизацию.

- Способствует развитию торговли и экономической деятельности.

- Офшорные страны предоставляют облегченный порядок налогообложения, который может вообще отсутствовать или быть слишком ничтожным.

- Создавая собственную фирму, бизнесмен способен значительно и совершенно правомерно сократить необходимую сумму налоговых выплат, а в следствии взаимодействия районной компании и офшорной фирмы возможно их устранить полностью, а так же уменьшить подоходные налоги.

Попытки прекратить экспорт денежных средств в Украину из-за рубежа предпринимались уже давно. Сегодня в государстве выпущено около 10 разных документов, которые призваны регулировать финансовую деятельность.

Уменьшение количества офшорных предприятий в Стране привели к отрицательным результатам всей экономики, а коммерсанты теперь должны изменять собственные схемы деятельности.

Последние расчеты показывают, что большая часть всей прибыли в Украине была образована деятельностью офшорных фирм потому, что такой вид деятельности предоставляет очень выгодные соглашения, и возможность формировать дочерние предприятия.

Значительная доля всех поступлений объясняется не хорошей общественно-политической и финансовой обстановкой в Государстве. Вложения заграничных компаний помогают модернизировать производство в виде нового оснащения и технологий.

офшорная или оффшорная как правильно

что означает оффшорная зона

что такое оффшорные компании простыми словами

Оффшор 95 не спрятать. Как Зеленский приближает Украину к путинской России и ее практикам — новости Украины, Политика

Есть слова, а есть реальные дела. Есть образы, а есть реальные люди.

Есть Владимир Зеленский, который, и во время своей предвыборной кампании, и за время своего президентства, подчеркивал о важности борьбы с олигархами, оффшорной практикой и о необходимости принятия соответствующих законов. А есть оффшорные практики самого президента Украины, о которых говорится в фильме-расследовании журналистов Слидство.Инфо «Оффшор 95», который является частью большого международного расследования Pandora Papers (связанного с утечкой данных об офшорных активах и тайных соглашениях самых богатых людей мира, включая топполитиков. Проект содержит 2,94 терабайт финансовых данных. – Ред.)

Его цель – рассказать правду о политиках и олигархах вопреки тому, что они хотели бы о себе рассказать своим согражданам.

Есть история о борьбе с олигархами. А есть история о влиянии на Зеленского олигарха Игоря Коломойского, который только усилился после президентских и парламентских выборов 2019 года. Напомню – к победе Зеленского на выборах, Коломойский опасался даже приехать в Украину. Он понимал, что следственные и судебные инстанции будут относиться к нему несколько иначе, чем теперь, когда главой Украины стал человек, связанный с олигархом множеством контактов разного уровня.

Теперь нам показали определенные документы, которые позволили увидеть настоящий образ Владимира Зеленского и настоящие дела Коломойского. Понять, почему, например, Государственный департамент США вводит санкции против украинского олигарха и запрещает въезд в страну ему и всем членам его семьи. Тем временем в Киеве, вместо того, чтобы адекватно ответить на этот американский сигнал, пытаются его не замечать и пишут законы об олигархах, главной целью которого на самом деле является борьба с политическими оппонентами Зеленского.

В ситуации, когда практически все информационное пространство страны контролируется союзниками Зеленского, когда граждане Украины делают выводы о ситуации в Украине не по реалиям, а по контролируемому олигархами (читай – властью, потому что она является олигархической) телевидению, о фильме «Оффшор 95» должен был никто не узнать. Пришлось бы в Интернете искать информацию, которую прекрасно понимают люди, не голосовавшие за Зеленского, и которую не желают понимать те, кто отдал за него голос на выборах. Ведь здесь нюанс не в том, знаешь или нет определенные факты, а в том, что есть люди, которые не хотят их признавать, которым лучше живется в иллюзорной реальности.

Но власти очень не нравится, когда о ней рассказывают что-то такое, что не соответствует усилиям самого Зеленского и его пиарщикам. Поэтому и началась борьба с премьерой фильма-расследования, его организаторам угрожали, и не рядовые люди, а те, кто представлялся работниками Службы безопасности Украины. Такое развитие событий семимильными шагами приближает Украину к путинской России, лукашенковской Беларуси и их практикам. Мы с вами прекрасно понимаем, что никто никогда не сможет показать, например, в Минске фильм о коррупционных схемах белорусского правителя Александра Лукашенко и его ближайшего окружения. А в Москве – расследование того же оппозиционера Алексея Навального о дворце Владимира Путина в Геленджике. Все это будет запрещено, а людей, которые предоставят площадку для показа, просто уволят с работы.

С другой стороны, напомню, благодаря соцсетям, расследование Навального посмотрели миллионы россиян. То есть, даже если контролировать все СМИ и кинотеатры, все равно невозможно полностью исключить пути распространения информации. Особенно, когда ты начинаешь на эту информацию реагировать и делать все возможное, чтобы о ней не узнали твои сограждане. Это тебя компроментирует. В таком случае люди начинают задумываться: если власть не хочет, чтобы мы об этом знали, значит это правда.

Это абсолютно понятная ситуация, и у Зеленского теперь «эффект Путина», или же у людей в силовых структурах, которые его обслуживают. Непросто так же Зеленский борется за возможность полностью их контролировать. Теперь даже те, кто не видел «Оффшор 95», будут уверены, что в фильме точно есть что-то неприятное для президента и его окружения, как в Офисе президента, так и в олигархических кругах.

Нельзя ли было просто не обратить внимание и позволить журналистам показать фильм, тем более, его все равно бы увидели большинство людей, которым не безразлична ситуация в государстве, которым важно, кто на самом деле ею руководит.

Но власть отреагировала совершенно в советском духе. Поэтому мы должны детально изучить материалы расследования и понять, что же происходило с состоянием Зеленского и Коломойского до 2019 года. Если мы об этом узнаем, нам станет известна механика событий самого 2019 года, когда Владимир Зеленский победил на президентских выборах. Мы поймем намерения тех людей, кто организовал и реализовал проекты «Зеленский» и «Слуга народа». Так мы будем знать, чего ожидать, и какую судьбу готовят Украине их идейные вдохновители. На что они рассчитывают, какие их истинные цели. Почему они решили использовать в их реализации 73% украинских избирателей, которые в свою очередь решили закрыть глаза на очевидные угрозы и риски будущего существования украинского государства и его сопротивления российской агрессии.

Каждая подобная деталь – не просто вопрос прошлого или настоящего. Этот вопрос нашего будущего.

Оригинал

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Статьи, публикуемые в разделе «Мнения», отражают точку зрения автора и могут не совпадать с позицией редакции LIGA.net

Британская компания в качестве’ агент’ оффшорная компания

Налоговое структурирование — Использование британской компании в качестве агента оффшорной компании.

Британские компании популярны по многим причинам, но одним из главных преимуществ, особенно для частных лиц за рубежом, является степень респектабельности и профессионализма, которую они передают. Это особенно актуально, поскольку клиенты могут не захотеть заключать прямые контракты с оффшорной компанией. Некоторые поставщики услуг в Великобритании также могут в обязательном порядке использовать британскую компанию.

Британская компания будет платить британский подоходный налог в размере 18%.

Не существует специальных форм британской компании, ориентированных на нерезидентов, поэтому, если вы, например, являетесь нерезидентом и хотите использовать британскую компанию без уплаты корпоративного налога, вы можете рассмотреть сценарий с агентством/заявителем.

Как это работает

Британская компания в качестве агента оффшорной компании. Это регулируется гонорар агентствас британской компанией в качестве агента и с оффшорной компанией в качестве принципала.

Если вы являетесь агентом другой стороны, это означает, что вы уполномочены осуществлять сделки от ее имени и можете получать доход от аренды и владеть активами, от своего имени, но в обстоятельствах, когда полная выгода от этого для другой стороны и для любого бизнеса, который ведет британская компания, исключительно от имени оффшорной компании.

Таким образом, говоря простым языком, Вы ведете свой бизнес через оффшорную компанию, но используете британскую компанию как форму номинанта, при этом большая часть дохода идет на «принципала» (которым была бы оффшорная компания).

Это популярно, когда у вас есть любая форма экспорта.

Например, британская компания зарегистрирована в качестве торгового агента оффшорной компании. Британская компания обрабатывает счета-фактуры/квитанции и т.д. и вычитает комиссию по рыночному курсу (например, 5%).

Оставшаяся часть прибыли возвращается оффшорной компании, а налогооблагаемая прибыль в Соединенном Королевстве составит лишь 51ТП1Т.

В этом случае оффшорная компания является «принципалом», а британская компания — агентом.

Британская компания подпишет с оффшорной компанией договорное агентское соглашение, в котором будут объяснены условия агентской деятельности.

Основные проблемы с налогообложением Великобритании состоят в том, чтобы гарантировать оплату услуг коммерческих агентов и избежать проблем с постоянным представительством. Вам необходимо удостовериться, что сборы, взимаемые британской компанией, установлены по коммерческому тарифу за предоставляемые услуги.

Суммы, полученные и оплаченные британской компанией, не являются собственными средствами и находятся на счету оффшорной компании (т.е. это не деньги британской компании). Поэтому она обычно переводит средства оффшорной компании со сверяющей ведомостью, в которой указываются полученные, выплаченные и удержанные комиссионные. Будет также выставлен счет-фактура на комиссионные сборы в размере 51ТП1Т.

Использует

Есть много случаев, когда британское агентство могло бы быть полезным: —

Счет

Британская компания может быть использована для выставления счетов, где она может, например, поставлять товары от имени оффшорной компании, получать оплату на банковский счет на свое имя и отчислять деньги оффшорной компании. Вероятно, это основное применение, поскольку оно позволяет избежать проблем с постоянным представительством оффшорной компании. Британская компания просто собирает деньги от имени оффшорной компании.

Сервисная компания

Британская компания может быть использована для предоставления услуг клиентам от имени оффшорной компании, где клиенты не хотели бы иметь дело напрямую с оффшорной компанией.

Управление собственностью в Соединенном Королевстве

Британская компания может выступать в качестве управляющего агента для сбора арендных доходов от имени оффшорной компании (которая будет владеть собственностью), а оффшорная компания будет взимать коммерческую плату. Арендаторы не будут знать, что они имеют дело с оффшорной компанией, а прирост капитала и арендный доход будут освобождены от налога в руках оффшорной компании.

Кандидат на право собственности в Соединенном Королевстве

Британская компания может быть использована для владения собственностью (на бумаге) от имени оффшорной компании, при этом оффшорная компания по-прежнему имеет право на все виды использования и выгоды, связанные с собственностью, включая аренду и выручку от продажи в установленном порядке. Заявителем является британская компания, а бенефициаром — оффшорная компания. Коммерческий сбор должен взиматься с оффшорной компании.

Какая юрисдикция?

Остров Мэн популярен, как и традиционные налоговые убежища, такие как БВО, Панама и Сейшельские острова. Может быть использована любая юрисдикция, освобожденная от налогов. Создание оффшорной компании в юрисдикции, имеющей налоговое соглашение с Великобританией, в большинстве случаев не приведет к получению налоговых льгот.

Проблема:

- Комиссия по рыночному курсу

Очень важно, чтобы Великобритания и оффшорная компания работали на расстоянии вытянутой руки. Это означает, что ставка, которую британская компания взимает с оффшорной компании, должна основываться на рыночной ставке за предоставленные услуги.

Существуют строгие правила трансфертного ценообразования, которые могут повлиять на это.

Поэтому вам необходимо оценить услуги, предоставляемые британской компанией, и посмотреть, по какой цене независимая сторонняя компания будет взимать плату за эти услуги. В случае простой перерасчетной компании это может быть 51ТП1Т выручки. Если британская компания осуществляет дополнительную деятельность, то она будет увеличена.

- Сопроводительная документация

Важно убедиться в том, что вы можете поддержать тот факт, что существуют подлинные агентские отношения. Поэтому убедитесь, что юридическое соглашение о посредничестве составлено адвокатом.

Титул бенефициара

Обычно вы хотите убедиться, что выгодное право собственности на приобретенные товары находится за рубежом, чтобы британская компания не рассматривалась как приносящая прибыль от своего имени. Британская компания может иметь юридический титул при условии, что оффшорная компания явно владеет выгодной долей участия.

- Налог за рубежом

В большинстве случаев для оффшорной компании не будет никакого налогового бремени, так как она будет классифицироваться как торговая компания, находящаяся вне юрисдикции регистрации.

- Избежать налогового бремени в Соединенном Королевстве.

Крайне важно обеспечить, чтобы британская компания не являлась постоянным представительством оффшорной компании и, таким образом, вела бизнес в Великобритании. Если бы это было так, то прибыль этого постоянного представительства могла бы облагаться налогом в Великобритании.

Таким образом, Вы должны быть в состоянии установить, что фактическая торговля осуществлялась оффшорной компанией за рубежом и что деятельность британской компании не представляла собой британскую коммерческую деятельность от ее имени. Одной из проблем будет место подписания контрактов. Однако даже в тех случаях, когда договоры заключаются за рубежом, этот факт не является неоспоримым против британской торговли британской компанией. Торговля будет осуществляться в Соединенном Королевстве, если в Соединенном Королевстве будет осуществляться значительная экономическая деятельность, способствующая получению прибыли.

На практике, налоговое бремя в Великобритании будет существовать только в том случае, если британская компания имеет постоянное представительство в Великобритании.

Существуют два основных обстоятельства, при которых может существовать постоянное представительство. Это:

- При наличии постоянного учреждения, через которое осуществляется полная или частичная деятельность предприятия.

- когда агент, не являющийся независимым агентом, действующий от имени корпорации, заключил и обычно исполняет договоры от имени корпорации

Главная проблема будет заключаться в том, существует ли в Соединенном Королевстве «зависимый» агент, поскольку при определенных обстоятельствах он может представлять собой постоянное представительство.

ОЭСР отмечает, что одним из способов создания постоянного представительства предприятия является ситуация, когда агент, действующий от имени предприятия, имеет и обычно исполняет в Соединенном Королевстве полномочия по заключению договоров от имени предприятия.

Любое лицо, которое может открыть постоянное представительство для предприятия, известно как агент на иждивении и может быть наемным работником или самозанятым лицом (а также физическим или юридическим лицом). ОЭСР отмечает, что только лица, уполномоченные заключать договоры, могут привести предприятие к образованию постоянного представительства.

Если бы существовало постоянное представительство, то доход Великобритании, относящийся к постоянному представительству, подлежал бы обложению налогом Великобритании.

Поэтому важно установить, что британская компания не является не во время способных заключать договоры от имени британской компании, в частности, в отношении коммерческих сделок. Если бы это было так, то доход мог бы облагаться налогом на оффшорную компанию в Великобритании.

- Правила по борьбе с мошенничеством

Если оффшорная компания не является дочерней компанией британской компании, то правила в отношении контролируемых иностранных компаний не будут применяться. Однако, если оффшорная компания непосредственно принадлежит лицу, являющемуся резидентом Великобритании, или если это лицо имеет право пользоваться доходом этой компании, необходимо будет принять во внимание британские правила по борьбе с уклонением от уплаты подоходного налога (см. раздел «Создание централизованного управления и контроля за рубежом»). )

- Учет доходов, поступающих на официальную отчетность

Одним из больших преимуществ использования агентской структуры является то, что британская компания не будет облагаться налогом на весь доход, полученный от имени оффшорного принципала, а будет облагаться налогом только на свои комиссионные поступления.

Что касается отчетности британской компании, то для целей бухгалтерского учета необходимо определить, действовала ли она в качестве принципала или агента.

В этом случае это повлияет на то, будет ли в отчете об обороте указана только комиссия, или же в счетах будут отражены общие доходы и расходы. В последнем случае риск расследования HMRevenueCustoms явно выше.

Стандарты отчетности, принятые в Великобритании, предусматривают, что для того, чтобы компания считалась принципалом, она, как правило, должна быть подвержена всем существенным преимуществам и рискам, связанным, по крайней мере, с одним из нижеследующих факторов:

- Под продажной ценой понимается способность, в рамках экономических ограничений, определять продажную цену с покупателем либо напрямую, либо, в случае фиксированной продажной цены изделия, опосредованно путем предоставления дополнительных товаров или услуг, либо путем корректировки условий связанной с этим операции; или

- Запасы: подверженность рискам ухудшения, замедления движения и устаревания, а также изменения цен поставщиков.

Если продавец не сообщил, что он действует в качестве агента, то существует опровержимое предположение, что он действует в качестве принципала.

К другим факторам, указывающим на то, что поставщик может выступать в качестве принципала, относятся:

- выполнение части услуг или модификация поставляемых товаров;

- принятие на себя кредитного риска; и

- свобода действий при выборе поставщиков.

С другой стороны, когда продавец выступает в качестве агента, он, как правило, не подвергается большинству выгод и рисков, связанных со сделкой. Договоренности с агентствами, как правило, включают в себя следующие особенности:

- продавец раскрыл тот факт, что он действовал в качестве агента;

- После того, как продавец подтвердил заказ клиента третьей стороне, продавец, как правило, больше не будет участвовать в выполнении договорных обязательств конечного поставщика;

- сумма, которую продавец зарабатывает, предопределена либо фиксированной суммой за каждую сделку, либо заявленным процентом от суммы, взимаемой с покупателя; и

- продавец не несет никакого товарного или кредитного риска, за исключением случаев, когда он получает дополнительное вознаграждение от конечного поставщика в обмен на принятие этого риска.

Как указывалось выше, различие между агентом и принципалом в счетах имеет решающее значение, поскольку, когда суть операции заключается в том, что компания выступает в качестве агента, она должна отражать в качестве оборота по счетам комиссионное вознаграждение, полученное в обмен на его выполнение в соответствии с агентским договором.

Любая полученная сумма, подлежащая выплате иностранному капиталу, не будет включена в оборот агента.

Приложение

Поэтому Вы должны определить, можно ли классифицировать британскую компанию в качестве агента для целей бухгалтерского учета.

Как указано выше, вам необходимо будет изучить существо сделки, и существует опровержимое предположение, что в случае неразглашения принципала, британская компания будет являться принципалом (и, следовательно, сообщать обо всех оборотах и последующих платежах в оффшорную компанию). компания).

Если бы вы использовали британскую компанию в качестве прикрытия для оффшорной компании, то, скорее всего, агентское соглашение не было бы раскрыто. В этом случае, однако, если вы можете утверждать, что, исходя из других факторов, характер соглашения заключается в том, что британская компания является агентом, этого должно быть достаточно.

Использование товарищества с ограниченной ответственностью (ТОО)

Альтернативным вариантом будет использование ТСЖ. Это проточная организация для целей налогообложения Великобритании, и поэтому доход будет распределяться лично между вами.

При условии, что прибыль не является прибылью британского бизнеса и вы не являетесь резидентом Великобритании, с прибыли не будет взиматься подоходный налог Великобритании. Таким образом, это имеет преимущество перед UK Ltd выше в том, что она может избежать всех налогов Великобритании, сохраняя при этом профессионализм и авторитет британской организации.

При раскрытии информации в примечаниях к Отчету о Партнерстве говорится, что «… Если все партнеры не являются резидентами Великобритании, в налоговой декларации о Партнерстве должна быть указана только прибыль от операций в Великобритании…».

Таким образом, если бы партнерство не имело коммерческой выгоды в Соединенном Королевстве, то отдача от него фактически была бы пустой.

Недостатком ТОО является то, что ему пришлось бы подавать в Палату лордов отчетность, показывающую его счет прибылей и убытков и баланс, даже если он может работать за границей.

Если Вы заинтересованы в создании британской компании в качестве агента оффшорной компании, обратитесь к нашим специалистам.

Что такое оффшорная компания и каковы преимущества создания оффшорной компании?

Вы, должно быть, слышали о терминах «Оффшорная компания» и «Регистрация оффшорной компании». Это общие термины, которые используются в деловом языке, но важно понимать точное значение этих терминов. В этой статье мы рассмотрим, что такое «оффшорная компания» и каковы преимущества оффшорной регистрации и другие важные аспекты, связанные с ней.

Оффшорная компания

Оффшорная компания — это компания или коммерческое предприятие, учрежденное за пределами страны для улучшения перспектив международного бизнеса. Основная компания находится в другой стране учреждения оффшорной компании. Существуют различные причины, по которым создаются оффшорные компании, и одна из них — увеличение международного бизнеса. Ниже мы подробно рассмотрим основные преимущества создания оффшорной компании.

Оффшорные компании также известны как компании-нерезиденты или компании международного бизнеса. Однако по сути все эти термины означают одно и то же — оффшорная компания.

Преимущества создания оффшорной компании

- Первое и самое важное преимущество оффшорной компании состоит в том, что она помогает облегчить глобальную торговлю. Глобальная торговля по международному сценарию при минимизации затрат — самое большое преимущество оффшорной компании.

- Другим важным преимуществом оффшорной компании является то, что оффшорная компания свободна от многих налогов, которые взимаются в противном случае. Следовательно, экономия на различных налогах — еще один важный аспект, который является причиной создания оффшорных компаний.

- Избегание проблем международного налогообложения — важная причина для регистрации оффшорной компании. Международные налоги очень высоки, и любая хорошая компания хотела бы избежать этих международных налогов.Регистрация оффшорной компании — это решение проблемы высоких международных налогов.

- Когда компания ведет международный бизнес, возникает множество обязательств по бухгалтерскому учету и регистрации. Чтобы уменьшить эти обязательства по бухгалтерскому учету и подаче документов, создаются оффшорные компании. Оффшорный банкинг очень прост и отличается от обычного международного банкинга.

- Распространение онлайн-бизнеса в разных частях мира может быть легко осуществлено за счет регистрации оффшорных компаний.Интернет-бизнес всегда нацелен на людей из разных стран, и поэтому оффшорная компания в этих странах будет служить цели простого и эффективного проведения финансовых транзакций.

- Оффшорные компании также могут использоваться как способ защиты активов. Многие компании хотят разместить свои активы в разных частях света. Некоторые страны более стабильны политически, чем другие страны. Следовательно, всегда полезно размещать активы компании в разных странах мира.

- Защита конфиденциальности — еще одно важное преимущество оффшорной компании, созданной в разных странах. Это отличается и зависит от закона, действующего в разных странах.

Оффшорными компаниями очень легко управлять по многим причинам. Вот некоторые из причин улучшения работы оффшорных компаний:

- Во-первых, многие страны предоставили офшорным компаниям свободу и беспрепятственную работу.Законодательство, действующее в разных странах, дает этим оффшорным компаниям особые преимущества.

- Во многих странах для оффшорных компаний смягчены обязательства по ежегодной подаче налоговой декларации и бухгалтерскому учету. Следовательно, сокращение бухгалтерских обязательств помогает компаниям работать бесперебойно без особых хлопот.

Оффшорный банкинг помогает компаниям уберечь их от риска обмена международной валюты и помогает им проводить операции с низкими затратами. Оффшорные компании могут получать деньги от жителей других стран в своей валюте, что упрощает весь процесс.Это также избавит их от комиссии за международные транзакции.

Таким образом, выше перечислены некоторые важные преимущества создания оффшорной компании. Оффшорную компанию можно открыть в любой стране по вашему выбору, однако процесс создания будет отличаться для разных стран. Например, процесс создания оффшорной компании в Дубае будет отличаться от процесса создания в США.

форм и типов оффшорных компаний: что есть что?

В этой статье мы проанализируем несколько форм и типов оффшорных компаний, случаи их использования, а также советы экспертов о наиболее выгодных юрисдикциях, в которых следует регистрировать такие иностранные юридические лица.

Термин « оффшорная компания » обычно относится к любой иностранной компании, независимо от места ее регистрации. Кроме того, это часто означает создание юридического лица в какой-либо оффшорной зоне (Белиз, Невис, Британские Виргинские острова или любое другое классическое налоговое убежище).

Чтобы определить форму иностранной компании, мы обычно анализируем ее бизнес-структуру. Чтобы отнести оффшорную компанию к конкретному type , нам нужно сосредоточиться на его характеристиках и назначении такой компании.Мы не будем здесь изучать детали конкретной классификации, мы дадим лишь краткий обзор базовой таксономии оффшорных компаний — чтобы помочь вам понять различия и обоснование, прежде чем вы решите сформировать ту или иную структуру бизнес-единицы.

ОСНОВНЫЕ ФОРМЫ оффшорных компаний:

- Общество с Ограниченной Ответственностью — ООО

- Товарищество с Ограниченной Ответственностью — ТОО

- Открытое Общество с Ограниченной Ответственностью — PLC

- Частное Общество с Ограниченной Ответственностью — ООО

- Компания с Ограниченной Ответственностью — Гарантийная Компания (ответственность участников ограничена гарантией)

- Limited Duration Company — LDC (компания с коротким жизненным циклом)

- Unlimited Company — компания с неограниченной ответственностью

- Limited Partnership — LP

Приведенный выше список не является исчерпывающим, но включает наиболее популярные формы бизнеса сущности, используемые по всему миру.

ОФШОРНАЯ КОМПАНИЯ

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ СПЕЦИАЛИСТА

в какой юрисдикции лучше всего подходит для

ваш бизнес, предпочтительный налоговый режим,

структура компании.

в какой юрисдикции лучше всего подходит для ваш бизнес, предпочтительный налоговый режим, структура компании.

Основные ВИДЫ оффшорных компаний по назначению

Офшорная холдинговая компания

Проще говоря, офшорная холдинговая компания — это иностранная компания, которая не участвует в производстве и владеет акциями других офшорных, мидшорных или оншорных компаний.Холдинговая компания, которая владеет контрольным пакетом акций и количеством голосов, достаточным для назначения директоров и контроля стратегических решений, называется материнской компанией .

В каких случаях вам может понадобиться оффшорный ХОЛДИНГ?

- для интеграции активов и компаний в одну структуру

- для обеспечения конфиденциальности владения

- для защиты абсолютной конфиденциальности конечных владельцев бизнеса (UBO)

- для использования преимуществ гибкости компании и быстрого принятия изменений в структуре и менеджмент

- , чтобы избежать необходимости привлекать профессиональных директоров или других третьих лиц и, таким образом, сэкономить ресурсы за счет такого механизма в долгосрочной перспективе

- , чтобы облегчить налоговое бремя на дивиденды и прирост капитала при продаже бизнеса в странах инвестиционная деятельность.

При выборе страны для регистрации оффшорного холдинга необходимо учитывать следующие факторы:

- наличие соглашений об избежании двойного налогообложения (DTA)

- ставка удерживаемого налога на дивиденды в стране нахождения дочерней компании, а также ставка налога на доходы от продажи акций компаний-нерезидентов, если планируется продать дочерние компании в будущем

- ставка налога на прибыль от продажи корпоративных прав акционерами-нерезидентами в стране регистрации холдинга

- если вы планируете инвестировать в ЕС, мы рекомендуем регистрацию холдинговой компании в некоторых странах ЕС (это позволит вам воспользоваться Директивой Европейского Союза «О материнских и дочерних компаниях», и вы сможете претендовать на освобождение от удерживаемого налога на дивиденды, правила

- и законодательство о контролируемых иностранных компаниях в страна проживания инвестора-нерезидента

- Если вы планируете создать холдинговую компанию для инвестирования в существующий бизнес, вам необходимо внимательно изучить перспективы • налогообложение передачи права собственности в стране проживания инвестора.

Например, если вы собираетесь создать материнскую компанию на Невисе, мы рекомендуем зарегистрировать ее как компанию с ограниченной ответственностью (LLC), поскольку эта бизнес-форма позволит классической оффшорной компании получить максимальную защиту активов. заботиться об интересах собственника и конфиденциальности собственности.

Оффшорный траст

Траст — это письменное соглашение о передаче прав собственности или управления активами от доверительного управляющего к доверительному управляющему. Контролер доверительного управления уполномочен контролировать выполнение соглашения, в то время как бенефициар пользуется всеми преимуществами и прибылью, полученной от соглашения о доверительном управлении.

Траст, по сути, является продуктом англосаксонского права, которого придерживаются несколько классических оффшорных юрисдикций (например, наши специалисты предлагают услуги по регистрации компании на Невисе, включая регистрацию трастов, имеющих право на освобождение от подоходного налога в соответствии с определенными условиями условия).

В каких случаях вам может понадобиться оффшорный ТРАСТ?

- для защиты или наследования актива или действующего бизнеса

- для защиты активов или бизнеса от третьих лиц: агрессивных кредиторов, жадных или ненормальных родственников, любых недоброжелателей и других угроз вашему благополучию

- для защиты от чрезмерных налогов и / или банкротство

- для официального выхода из собственности активов, с сохранением контроля над ними

- для осуществления благотворительной деятельности или проекта.

При выборе страны для регистрации оффшорного траста необходимо учитывать следующие факторы:

- законодательство и дела, относящиеся к формированию траста

- стабильность политического режима в стране регистрации траста

- прозрачность / защита данных об учредителях и бенефициарах, условия предоставления соответствующей информации иностранным властям.

Щелкните ссылку на статьи о Новой Зеландии, чтобы найти подробную информацию и примеры сильных сторон, требований и возможностей регистрации трастов с целью защиты активов.PTC (частная доверительная компания — местная форма бизнеса в Новой Зеландии) может принести множество преимуществ. Приглашаем вас записаться на консультацию к нашим специалистам, чтобы обсудить преимущества вашей доверительной регистрации.

Морская судоходная компания

Классические оффшорные зоны часто используются для регистрации судоходных компаний. Грузовые авиаперевозчики также предпочитают юрисдикции, предлагающие благоприятные налоговые льготы для наземного обслуживания своих самолетов.

При выборе страны для регистрации оффшорной судоходной компании необходимо учитывать следующие факторы:

- местные правила подоходного налога

- льготы для регистрации судов, навигационных услуг и морских услуг

- законодательство в области трудового права и его преимущества (если есть)

Совет для проф: если вам нужно зарегистрировать Судно вам придется создать судоходную компанию.Это означает, что расходы будут включать ежегодные расходы на техническое обслуживание в размере, зависящем от нескольких переменных (тоннаж, грузоподъемность, экипаж и т. Д.).

Обратите внимание, что для регистрации оффшорной судоходной компании вам необходимо предоставить регистратору не только портфель заявок на регистрацию юридического лица, но и документальное подтверждение соответствия судна международным стандартам, а также подтверждение безопасность морских перевозок.

В каких случаях вам может понадобиться оффшорная СУДОХОДНАЯ КОМПАНИЯ?

В транспортном бизнесе есть четыре основных вида деятельности: владение, регистрация, управление и эксплуатация судна.Рекомендуем регистрировать компанию на каждое судно отдельно. Благоприятными юрисдикциями могут быть Кипр или Мальта, Панама или Невис.

Например, регистрация яхты или судна для классического оффшорного ООО на Невисе очень ценится владельцами за повышенную конфиденциальность владения и простоту работы такой компании.

Оффшорная торговая компания (экспортно-импортные операции)

В каких случаях вам может понадобиться оффшорная ТОРГОВАЯ КОМПАНИЯ?

- для продвижения статуса компании в глазах потенциальных покупателей

- для получения кредитов и открытия счетов в местных банках

- для планирования оптимизации налогообложения прибыли, полученной от торговой деятельности, и политики конфиденциальности налога у источника

- .

При выборе страны для регистрации оффшорной торговой компании необходимо учитывать следующие факторы:

- разумная ставка налога на прибыль или возможность ее оптимизировать при соблюдении определенных условий (например, выплата дивидендов как способ распределения прибыли, полученной от торговой деятельности)

- благоприятные соглашения об избежании двойного налогообложения (DTA) для сокращения подоходный налог (на дивиденды и прибыль от продажи корпоративных прав нерезидентам)

- местные налоги, такие как НДС

- законодательство о контролируемых иностранных компаниях в стране проживания инвестора (в результате чего прибыль иностранных компании, зарегистрированные в определенных странах, облагаются налогом)

- если иностранная компания создается для расширения торговой деятельности за рубежом, это может рассматриваться как передача гудвилла, и с соответствующей прибыли может взиматься налог

- правила и законодательство по трансфертному ценообразованию .

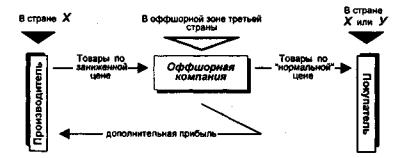

Оффшорная торговая компания может выступать в качестве торгового агента — в продажах, распределении или импортно-экспортных операциях. Такая оффшорная компания полезна, если товары, произведенные в одной стране, продаются в другой, а принципал находится в третьей стране. Прибыль, полученная за счет разницы между покупками и продажами, может накапливаться на офшорном банковском счете и реинвестироваться в развитие бизнеса.

Например, частная компания с ограниченной ответственностью, зарегистрированная в Сингапуре, может эффективно использоваться не только для торговли в Азии, но и для ведения бизнеса по всему миру

Офшорная компания по оказанию профессиональных услуг

Такие компании создаются для оказания от имени иностранной компании профессиональных услуг, например, инженеров, разработчиков, архитекторов и т. Д.

В каких случаях вам может понадобиться оффшорная КОМПАНИЯ ПО ПРОФЕССИОНАЛЬНЫМ УСЛУГАМ?

- для снижения риска личной ответственности

- для доступа к более мягким ставкам подоходного налога

- для улучшения вашей политики конфиденциальности

При выборе страны для регистрации оффшорной компании по оказанию профессиональных услуг необходимо учитывать следующие факторы учтено:

- ставка налога на прибыль или возможность ее снижения

- соглашения об избежании двойного налогообложения

- налог у источника, НДС

- налоговый режим в стране, в которой вы собираетесь продавать услуги — если компания будет его резидентом или устроить постоянный местный офис.

Классическая международная коммерческая компания, зарегистрированная в какой-либо оффшорной юрисдикции для оказания профессиональных услуг, может иметь любое из следующих сокращений в своем названии: Ltd., Inc, S.A., A.G. и т. Д.

Если вам необходимо срочно создать такую компанию, вам следует заказать БЕСПЛАТНУЮ частную консультацию с нашими экспертами, чтобы обсудить варианты изготовления или покупки и доступные предложения готовых компаний, например, на Невисе.

Офшорная компания интеллектуальной собственности (право собственности на интеллектуальную собственность, лицензирование, франчайзинг)

В каких случаях вам может понадобиться оффшорная КОМПАНИЯ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ (ИС)?

- для владения и получения максимальной выгоды от объектов интеллектуальной собственности

- для получения дохода (роялти) от использования объектов интеллектуальной собственности

- для диверсификации рисков владения и коммерческого использования ценных активов

- для оптимизации налога на прибыль, взимаемого с полученных доходов от этого вида деятельности.

Рассмотрим два случая использования иностранных IP компаний: