Курс доллара – ниже 28. Причина сильной гривны – нерезиденты и ОВГЗ — новости Украины, Экономика

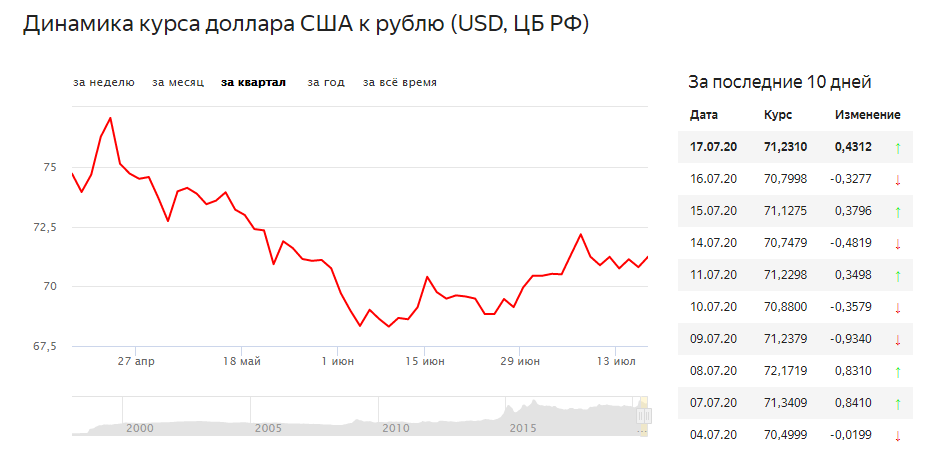

Доллар на межбанке близок к самому низкому показателю с августа 2020 года. Что происходит?

Курс доллара ожидаемо опустился ниже 28 грн/$. В феврале гривня продолжит укрепляться. Новый ориентир для межбанка – 27,5 грн/$, прогнозируют опрошенные LIGA.net финансисты.

Рынок пока не видит серьезных причин для возобновления девальвации. Единственные, хоть и маловероятные, риски для гривни – провал переговоров с МВФ (они все еще продолжаются), и последствия энергетического кризиса, с которым этой зимой столкнулась Украина.

Что сейчас влияет на курс доллара, и сколько валюта будет стоить через неделю? Детально о курсе – в традиционном обзоре LIGA.net.

Доллар – дешевле 28 грн/$. Что происходит с курсомПереход курса в диапазон 27-28 грн/$ уже в начале февраля был ожидаемым.

Сейчас препятствий не было: отметку в 28 грн/$ на межбанке доллар пересек уже 3 февраля, быстро достигнув уровня 27,75 грн/$ – самого низкого курса с начала сентября 2020 года. С начала 2021 гривня укрепилась на 70 копеек. К пятнице, 29 января, – на 40 копеек.

Вечером пятницы, 6 февраля, доллар в банках можно было купить по 27,85-28,15 грн/$, евро – по 33,35-33,65 грн/€.

Гривня близка к максимуму за полгода. Что влияет на долларГривня будет укрепляться благодаря нерезидентам и ОВГЗ

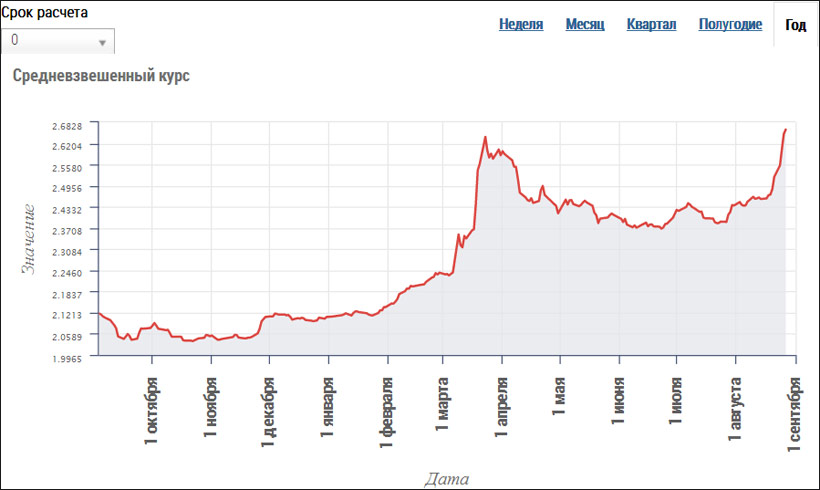

Иностранные покупатели украинского госдолга продолжают укреплять национальную валюту. На этой неделе они пополнили свой портфель гривневых ОВГЗ на 3 млрд грн.

Опрошенные финансисты ожидают, что спрос нерезидентов на ОВГЗ останется стабильным. Минфин не торопится снижать ставки по среднесрочным бумагам (1-3 года; по краткосрочным облигациям до года снижение есть), которые сейчас больше всего привлекают иностранцев.

С начала 2021-го нерезиденты вложили в гособлигации около 12 млрд грн (с момента возвращения в середине декабря – 22 млрд грн). Участники рынка ожидают, как минимум, таких же объемов (10-12 млрд грн) в феврале и, вероятно, в марте.

Препятствий для ревальвации больше нет

Укрепление гривни в январе сдерживали бюджетные факторы – выплата НДС в конце месяца и регулярные крупные погашения старых ОВГЗ. Второй фактор позволял инвесторам-нерезидентам, желающим заново вложиться в новые бумаги, обойтись без продаж дополнительной валюты за счет дополнительного гривневого ресурса.

В феврале этот фактор будет не таким влиятельным. В этом месяце у Минфина две крупные выплаты – 10 и 24 числа (4 и 10 млрд грн соответственно). В первом случае сумма погашения будет относительно небольшой, во втором – речь идет о выплате по бумагам, выпущенным в разгар карантина в мае 2020 года: нерезидентов среди их держателей, с высокой долей вероятности, нет.

Ближайшее крупное погашение ОВГЗ, которое получат иностранцы, будет в конце марта – двухлетние бумаги на 10 млрд грн.

МВФ и энергетический кризис

Переговоры Украины с МВФ о дальнейшем формате сотрудничества (правительство получило только один транш по программе, подписанной в мае прошлого года) пока не закончились. Опрошенные финансисты ожидают ясности на следующей неделе. От тона заявления сторон зависит и ситуация с инвестициями нерезидентов в ОВГЗ.

Если переговоры закончатся успешно, участники рынка ожидают расширения инвестиций иностранцев до $150-200 млн в неделю, что усилит давление на доллар. В случае отсутствия прогресса больших изменений не будет – нерезиденты сохранят прежние темпы. Сломать тренд на укрепление может разве что крайне негативный для Украины исход. Но финансисты считают такой вариант маловероятным.

Какое значение для курса имеет энергетический кризис, с которым сейчас столкнулась Украина? Опрошенные финансисты пока затрудняются оценить его влияние, однако если ситуация усугубится (что также маловероятно, подробнее о кризисе и его причинах читайте здесь), нервозности на валютном рынке станет больше.

НБУ вернулся на межбанк

На этой неделе гривня могла укрепиться еще сильнее, но этому помешал НБУ, который купил на рынке $90 млн (инвестиции нерезидентов в ОВГЗ – около $100 млн).

Регулятор вышел на межбанк впервые после двухнедельной паузы. Участники рынка ожидают, что Нацбанк будет активно пополнять резервы и в дальнейшем это притормозит темпы укрепления курса.

Что дальше. Прогноз до 12 февраляОпрошенные LIGA.net финансисты ориентируются на дальнейшее укрепление гривни на следующей неделе: курс может опуститься до 27,5 грн/$. В таком случае рынок достигнет самого низкого курса с августа прошлого года.

Прогнозный диапазон до 12 февраля –

В составлении обзора LIGA.net помогали Наталия Шишацкая (Форвард банк), Юрий Гриненко (Банк Кредит Днепр), Ярослав Кабин (Идея банк), Василий Невмержицкий (Кредитвест банк),аналитики компании ICU.

Автор заглавного изображения: Alimalisa

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Прогноз курса доллара на март-2021

С начала февраля национальная валюта продемонстрировала небольшое укрепление. Так, с 1 числа этого месяца гривна укрепилась по отношению к доллару на 19 копеек — до 27,94 грн, а к евро — на 23 копейки, до 33,92 грн.

Что происходит с курсом национальной валюты, на каком уровне она будет в марте, какие факторы будут влиять на нее, а также о том, стоит ли покупать доллары и евро в следующем месяце, — в материале .

Что происходит с гривнойНесмотря на укрепление в начале февраля, с 10 числа этого месяца курс почти не менялся. В то же время Национальный банк сдержал резкое укрепление курса с 1 до 10 февраля, выкупив с рынка валюту на $204 млн, объясняют эксперты Ukraine Economic Outlook. После этого гривна так и не вернулась к ревальвационному тренду.

Эксперты считают, что сейчас укреплению гривны мешает отрицательное решение миссии Международного валютного фонда (МВФ) и вывод капитала из Украины рядом лиц и компаний, которых коснулись санкции Совета национальной безопасности и обороны против Виктора Медведчука и связанных с ним структур. Кроме того, с 10 до 23 февраля украинские еврооблигации потеряли примерно 2,5 — 3% своей доходности.

По словам управляющего партнера компании «Атлант Финанс» Юрия Нетесаного, главным фактором сдерживания укрепления национальной валюты стало то, что регулятор покупал валюту в коридоре от 27,6 до 27,8 грн за доллар. При этом эксперт отмечает, что последние политические новости негативно влияют на курс гривны, поэтому в ближайшие дни стоит ожидать подорожания доллара. Среди негативных новостей он называет следующие:

Подписывайтесь на нас в Google News!- Совет национальной безопасности и обороны поддержал санкции против 19 юридических и 8 физических лиц.

По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям;

По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям; - митинги в поддержку Сергея Стерненко также приводят к определенному дисбалансу на межбанковском валютном рынке.

Кроме того, финансист отметил, что конец месяца — это период возмещения НДС экспортерам, поэтому они, как главные продавцы валюты на межбанковском валютном рынке, обычно уменьшают объемы продажи валюты с учетом возврата НДС.

«Если сравнить с январем, то курс в феврале укрепился. Впрочем, в последние две недели спрос и предложение на валютном рынке были более или менее уравновешенными. Похоже, что на рынке есть мощные игроки, которые пытаются помешать дальнейшему укреплению курса, и пока им это удается. По крайней мере, спрос на валюту может нивелировать дополнительное предложение, связанное с продажей валюты для нужд инвесторов-нерезидентов на покупку гривневых ОВГЗ», — пояснила аналитик инвесткомпании Concorde Capital Евгения Ахтырко.Какие факторы повлияют на доллар и евро в марте

Сейчас время стабильное, поэтому положительные факторы равны отрицательным, объясняет специалист отдела продаж долговых ценных бумаг инвестиционной компании Dragon Capital Сергей Фурса. По его словам, на курс сейчас хорошо влияют экспортные цены на наши продукты, а плохо — то, что в прошлом году в Украине собрали маленький урожай, и сейчас запасы исчерпываются. Положительно влияют также нерезиденты, которые продолжают заходить на рынок, и хотя их немного, но на аукционах они присутствуют постоянно.

«Мы особо не видим, чтобы Нацбанк сдерживал укрепление. Но почему, несмотря на хорошие факторы, укрепление не происходит, — сейчас сказать трудно. Возможно, это связано с психологическим фактором в виде опасений бизнеса из-за проблем с МВФ. Вообще сейчас ситуация для гривны благоприятная, поскольку на этой неделе у нас закончится возврат НДС, и ситуация с курсом будет улучшаться. Поэтому ослабления гривны в марте мы не ожидаем, а вот укрепление — да, поскольку, по всем прогнозам аналитиков, она должна укрепиться, но пока упорно отказывается это делать».

Поэтому ослабления гривны в марте мы не ожидаем, а вот укрепление — да, поскольку, по всем прогнозам аналитиков, она должна укрепиться, но пока упорно отказывается это делать».

Сергей Фурса

Специалист отдела продаж долговых ценных бумаг ИК Dragon Capital

Сергей Фурса

Специалист отдела продаж долговых ценных бумаг ИК Dragon Capital

Нетесаный называет следующие факторы влияния на доллар в марте:

- налоговые платежи. До конца этой недели компаниям нужно рассчитаться по большому количеству различных бюджетных налогов и сборов, что создает определенный дефицит гривневых ресурсов на рынке и стимулирует активную продажу валютной выручки экспортерами;

- дальнейшие переговоры с МВФ.

Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг;

Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг; - участие нерезидентов в покупке национальных ОВГЗ. Если Министерство финансов оставит ставку привлечения на уровне 12%, то стоит рассчитывать на то, что иностранные инвесторы продолжат увеличивать собственный портфель государственных ценных бумаг, который сегодня превышает 100 млрд грн;

- посевная кампания украинских аграриев. В начале нового сезона аграрии активно продают валюту. Если погодные условия будут благоприятными, то посевная компания может стартовать уже с середины марта, а это значит, что аграрии начнут готовиться к посевной уже в начале марта, продавая на межбанке больше валюты для финансирования посевной.

По словам Ахтырко, на протяжении весны в Украине происходит сезонная ревальвация гривны, которая длится до начала — середины лета. Если в ближайшее время на рынке появятся дополнительные ревальвационные факторы, тенденция умеренного укрепления курса продолжится. Однако на колебания курса как в одну, так и в другую сторону могут влиять факторы, связанные с потоком новостей.

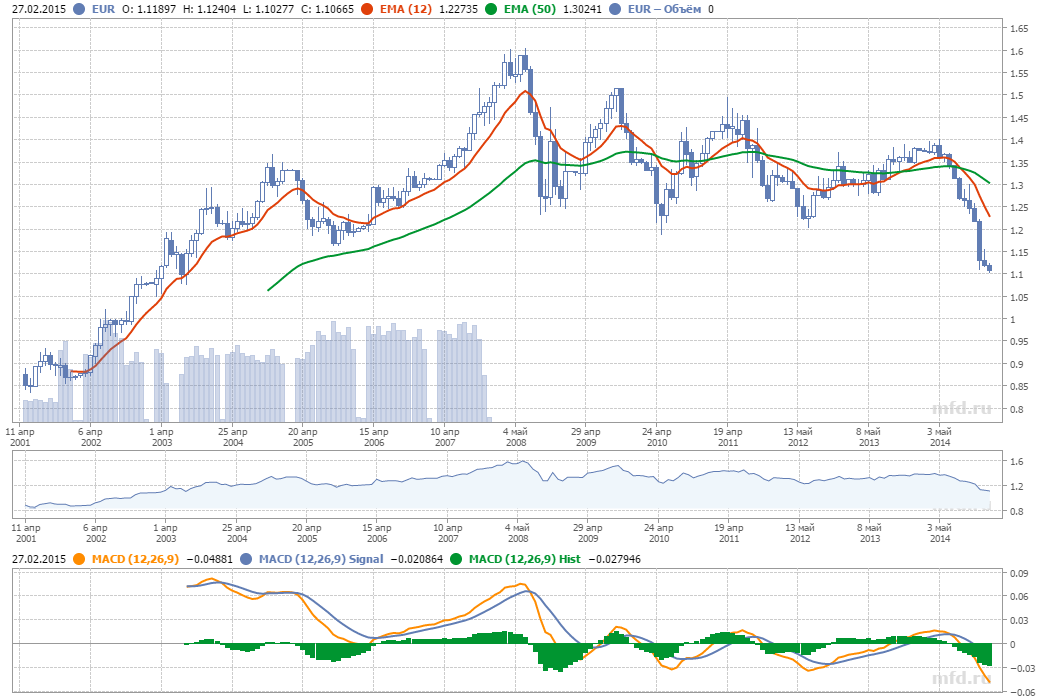

Что касается курса евро, то он традиционно будет зависеть от ситуации на международном валютном рынке и котировок евро/доллар на нем, напоминает Нетесаный.

Прогноз курса доллара и евро на март-2021Специалисты Ukraine Economic Outlook уверены, что курс доллара до 1 марта будет на уровне 27,7 — 27,9 грн, а согласно опросу валютных казначеев, в начале марта курс будет в коридоре 27,6 — 27,9 грн за доллар.

«Учитывая все перечисленные факторы, в марте мы ожидаем, что большую часть месяца доллар будет находиться в диапазоне 27,7 — 28,2 грн с возможным усилением или ослаблением за пределы данного диапазона на непродолжительный промежуток времени до 10% под действием фундаментальных факторов. Евро же по отношению к гривне следует ожидать в широком диапазоне 33 — 35 грн, а в узком, в котором котировки будут находиться основную часть марта, — 33,4 — 34,4 грн за евро».

Евро же по отношению к гривне следует ожидать в широком диапазоне 33 — 35 грн, а в узком, в котором котировки будут находиться основную часть марта, — 33,4 — 34,4 грн за евро».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Нужно ли покупать валюту в мартеНетесаный резюмирует, что, учитывая вышесказанное, покупать валюту в марте нецелесообразно. Более того, стоит присмотреться к вариантам продажи валюты.

«Конечно, ситуация может измениться, если правительство снова введет локдаун или другие ограничения. Но если никаких фундаментальных изменений не произойдет, то валюты будут находиться в боковом коридоре или дешеветь по отношению к гривне», — пояснил эксперт.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter

Новости Форекс — Investing.com

© 2007-2021 Fusion Media Limited. Все права зарегистрированы. 18+

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

Доллар в мире начал дорожать: что будет с курсом в Украине

Чузавков Сергей / УНИАН

Эксперты говорят, что ситуация неоднозначная, и все ждут развития ситуации.

На уходящей неделе случился небольшой обвал фондового рынка. Правда, до этого он так долго рос, что это может оказаться всего лишь коррекцией.

Снижение спроса на акции происходит на фоне роста доходности 10-летних американских облигаций. Эксперты говорят, что такая тенденция отражает все большую уверенность инвесторов в восстановлении экономики, но также ожидания ускорения инфляции, что может в конечном счете побудить мировые центробанки поднять процентные ставки, чтобы сдержать повышение цен. В такой ситуации доллар на мировых рынках может начать дорожать.

В такой ситуации доллар на мировых рынках может начать дорожать.

В Украине же за минувшую неделю курс доллара к гривне незначительно вырос на всех сегментах валютного рынка — на 0,1-0,3%. Как сообщили эксперты «Альпари», с прошлой пятницы официальный курс доллара США, устанавливаемый НБУ, вырос с 27,85 грн до 27,93 грн (+0,3%). Спрос/предложение доллара на межбанке, по данным компании «УкрДилинг», за это же время выросли с 27,85/27,87 до 27,92/27,93 грн (+0,2%). Средние курсы покупки/продажи наличного доллара в банках выросли за неделю с 27,78/27,98 до 27,80/28,00 (+0,1%). При этом спред между средней продажей и средней покупкой сохранился на уровне 0,7%.

— Курс украинской гривны в пятницу держится возле отметки 27,9 гривны за доллар в ожидании идей для движения, — говорит руководитель отдела аналитики ГК Forex Club Андрей Шевчишин. — Обвал мировых фондовых площадок накануне, рост доллара и повышение доходности американских облигаций формирует достаточно негативный фон для гривны и инвестиционной активности. Из-за пессимизма на финансовых рынках нерезиденты могут сделать паузу в инвестициях. Накануне индекс Nasdaq обвалился на 3,5%, S&P500 — на 2,5%, доходность 10-летних бондов США выросла до 1,5%. Если тенденция продолжится, на рынках может сформироваться сильное обратное движение, при котором инвесторы будут выводить инвестиции из развивающихся рынков, что окажет мощное давление на локальные валюты.

Из-за пессимизма на финансовых рынках нерезиденты могут сделать паузу в инвестициях. Накануне индекс Nasdaq обвалился на 3,5%, S&P500 — на 2,5%, доходность 10-летних бондов США выросла до 1,5%. Если тенденция продолжится, на рынках может сформироваться сильное обратное движение, при котором инвесторы будут выводить инвестиции из развивающихся рынков, что окажет мощное давление на локальные валюты.

Также эксперт обращает внимание на сообщения Минфина о том, что госдолг Украины в январе увеличился почти на 500 млн долларов и составил 90,74 млрд долларов. Ранее председатель Счетной палаты Украины заявил, что каждая седьмая гривна доходов государственного бюджета идет на обслуживание госдолга, и каждый украинец за обслуживание долга страны в 2020 году уплатил по 106 долларов.

— С другой стороны, украинский валютный рынок, по мере улучшения погоды, находится в ожидании активного заведения валюты аграриев, — говорит Шевчишин. — Поскольку рынок находится в относительном балансе, даже небольшие изменения настроений покупателей или продавцов могут вывести его из равновесия, — говорит Шевчишин. — Как например, ослабление гривны во вторник-четверг проходило на фоне выхода «Укрэксимбанка» с покупкой, как только банк остановил скупку, гривна сразу укрепилась. Ввиду разновекторных факторов, а также резкого ухудшения настроений мировых рынков, ожидаем рост волатильности валютного рынка с движением в диапазоне 27,8-28 гривен за доллар. Как только рынок нащупает баланс, курс выйдет на направленное движение.

— Как например, ослабление гривны во вторник-четверг проходило на фоне выхода «Укрэксимбанка» с покупкой, как только банк остановил скупку, гривна сразу укрепилась. Ввиду разновекторных факторов, а также резкого ухудшения настроений мировых рынков, ожидаем рост волатильности валютного рынка с движением в диапазоне 27,8-28 гривен за доллар. Как только рынок нащупает баланс, курс выйдет на направленное движение.

В компании «Альпари» тоже считают, что рынок пока будет находиться в шатком равновесии.

— На ближайшую неделю мы не ожидаем заметного изменения курса доллара к гривне, — говорит старший аналитик «Альпари» Вадим Иосуб. — Доллар на межбанке может торговаться через неделю около 27,9 грн, а наличный доллар в банках может торговаться около 27,8/28,0 грн.

ЧИТАЙТЕ ТАКЖЕ

Доступная ипотека, дорогие билеты и похолодание: к чему готовиться в марте

Объем страховых премий ОГПО вырос на 5,4% | СТРАХОВАНИЕ СЕГОДНЯ

КурсивЪ, Астана, 1 марта 2021 г.

Объем страховых премий ОГПО вырос на 5,4%

В ходе исследования специалисты страховой компании Freedom Finance Insurance узнали, как коронавирус повлиял на автосферу и каких перемен ожидать казахстанским автовладельцам в 2021 году.

Пандемия COVID-19, которая в прошлом году охватила весь мир, внесла колоссальные изменения во все сферы жизни. Карантинные меры в большинстве стран пошатнули экономику: произошел обвал цен на нефть, девальвация, приостановка производств, закрытие внешних границ. Однако отмечаются и положительные факторы, сопровождающие пандемию: с уменьшением количества автомобилей снизился уровень смога, сократились аварии на дорогах и преступность, в том числе автомобильные кражи. А также появились удобные онлайн-сервисы, с помощью которых автовладельцы могут не только оформлять автостраховку в течение пяти минут, не выходя из дома, но и оплачивать ее стоимость в рассрочку до полугода.

Автовладельцы стали чаще покупать автостраховку в рассрочку

Несмотря на ограничительные меры на дорогах, связанные с карантином, в 2020 году объем страховых премий обязательного автострахования ОГПО вырос на 5,4% в сравнении с 2019 годом и составил 81,1 млрд тенге.

Количество оформленных полисов ОГПО онлайн увеличилось на 84% и составило 386 422 договора.

Рост страховых премий во время пандемии обусловлен тем, что больше людей стало оформлять автостраховки онлайн на сайтах страховщиков.

«Автовладельцы стали чаще покупать автостраховку в рассрочку. Для кого-то это удобно, а кто-то не может позволить себе оплатить полис сразу. С таким сервисом можно существенно облегчить финансовое положение, например, когда страхователь временно лишился дохода из-за кризиса (полностью или частично) или не может позволить оплатить страховку сразу при оформлении», – рассказали в СК Freedom Finance Insurance.

Страховые компании стали чаще выплачивать автовладельцам

Во время режима ЧП резко сократилось число машин на дорогах, что повлияло на количество ДТП и страховые выплаты. По данным Комитета по статистике МНЭ РК, в 2020 году по обязательному автострахованию ОГПО было осуществлено 69 386 страховых выплат на сумму 29,3 млрд тенге. Это на 7,4% ниже показателей 2019 года.

По данным Комитета по статистике МНЭ РК, в 2020 году по обязательному автострахованию ОГПО было осуществлено 69 386 страховых выплат на сумму 29,3 млрд тенге. Это на 7,4% ниже показателей 2019 года.

Последние два года чаще всего страховые выплаты по ОГПО получают автовладельцы из Алматы. В 2019 году в этом регионе сумма выплат составила 8,6 млрд тенге. На втором месте находятся Нур-Султан и Туркестанская область – 3,3 млрд тенге и 3,1 млрд тенге соответственно.

Меньше всего выплат по обязательному автострахованию ОГПО в 2019 году произведено в Мангистауской и Северо-Казахстанской областях – по 0,5 млрд тенге.

В 2021 году средняя выплата при ДТП увеличилась. На данный момент она составляет 422,3 тыс. тенге. Осенью 2020 года средняя сумма выплаты составляла 410,5 тенге.

С ослаблением карантина на дорогах снова возросло количество машин и ДТП. В этом году ожидается рост страховых выплат.

«При ДТП необходимо вызвать сотрудников дорожной полиции и аварийного комиссара. Автомобиль должен находиться на месте до их приезда. В том случае, если размер ущерба не превысит 350 000 тенге, страховая компания может осуществить компенсацию на месте ДТП. Эти условия по выплатам есть только в СК Freedom Finance Insurance», – отметили эксперты страховой компании.

Автомобиль должен находиться на месте до их приезда. В том случае, если размер ущерба не превысит 350 000 тенге, страховая компания может осуществить компенсацию на месте ДТП. Эти условия по выплатам есть только в СК Freedom Finance Insurance», – отметили эксперты страховой компании.

Новые авто стали дороже

По данным auto.vercity, в прошлом году мировые продажи автомобилей снизились на 21,3 млн авто. Это 24%. На отечественном авторынке продажи упали не так сильно: количество проданных автомобилей сократилось на 2,2% в сравнении с 2019 годом. Всего было продано 74,5 тыс. автомобилей.

Самым кризисным периодом оказала весна, когда в стране действовал режим ЧП. Летом ситуация с продажами восстановилась. Однако из-за ограничительных мер на границах и проблем с доставкой новых партий осенью наблюдался дефицит автомобилей, особенно на первичном рынке. Как итог, всё это повлияло на стоимость новых авто. По заявлениям экспертов отечественного автопрома, в 2021 году цены на легковой транспорт в Казахстане уже подскочили в среднем на 17% в сравнении с прошлым годом. Рост цен продолжится, так как зависит от курса доллара. Также на подорожание авто могут повлиять возможные карантинные ограничения, связанные с коронавирусом.

Рост цен продолжится, так как зависит от курса доллара. Также на подорожание авто могут повлиять возможные карантинные ограничения, связанные с коронавирусом.

Бензин подорожал

Продажи бензина в 2020 году упали на 12%. Наравне с этим практически весь год цены оставались на одном уровне. Однако в ноябре произошел незначительный рост: АИ 92 подорожал на 2,7%, АИ 95 и АИ 96 – на 0,8%, АИ 98 – на 1,4%.

Цены на бензин могут продолжить расти вместе с курсом доллара и повышением спроса у населения.

Дефицит запчастей

В марте прошлого года начались перебои с поставками запчастей из-за закрытия границ, импортные производители временно поставили на паузу производство автозапчастей, а из-за ужесточения правил ввоза товаров значительно выросли логистические расходы. Эти факторы способствовали подорожанию автозапчастей на казахстанском авторынке. Помимо этого, на рост стоимости импортных запчастей повлияло снижение курса тенге.

В 2021 году автозапчасти продолжают дорожать. Происходит это в связи с ростом курса доллара, а также с изменением стоимости утильсбора.

Происходит это в связи с ростом курса доллара, а также с изменением стоимости утильсбора.

Стоимость ремонта в автосервисах осталась на прежнем уровне.

В начале весны прошлого года многим СТО пришлось временно закрыться. Несмотря на то, что автосервисы понесли убытки, стоимость ремонта не повысилась. В 2021 году, по мнению экспертов, стоимость ремонта как в обычных СТО, так и в сервисных центрах официальных дилеров меняться не будет.

Как COVID-19 повлиял на статистику автоугонов

За первые месяцы 2020 года количество угонов в РК снизилось почти вдвое в сравнении с 2019 годом. Такие показатели произошли из-за введения строго карантина в марте-апреле. Однако осенью статистика показала за 8 месяцев увеличение краж авто на 14% в сравнении с 2019 годом. Самыми угоняемыми марками за этот период стали Toyota, Lada, Mazda, Honda, BMW и Hyundai.

Эксперты считают, что в 2021 году количество автокраж может увеличиться. Причины – финансовый кризис и увеличение безработицы. По данным Комитета по статистике МНЭ РК, показатели уровня безработицы за прошлый год изменились всего на 0,1% в сравнении с 2019 годом и составили 4,9% всего населения.

По данным Комитета по статистике МНЭ РК, показатели уровня безработицы за прошлый год изменились всего на 0,1% в сравнении с 2019 годом и составили 4,9% всего населения.

Снизилось количество ДТП

Из-за карантина и ограничений на дороге в 2020 году количество аварий снизилось на 19%. По данным МВД РК, самая распространённая причина ДТП в стране – это превышение скорости. В 2019 году на неё пришлось 34% всех аварий.

Несмотря на то, что движение на дорогах восстановилось, все же весомого увеличения показателей ДТП в 2021 году не прогнозируют. Если обратить внимание на ежегодную статистику, то из года в год наблюдается снижение количества официально зарегистрированных ДТП. Так, по данным МВД РК, количество зарегистрированных аварий последние 5 лет в среднем сокращается на 5%.

Этому способствует улучшение качества дорог, увеличение числа приборов слежения за соблюдением автовладельцев правил дорожного движения и другая модернизация дорожно-транспортной системы.

Ранее специалисты страховой компании Freedom Finance Insurance проанализировали данные за 2020 год и выяснили, в каких странах продажи новых автомобилей сократились больше всего, какие марки чаще всего покупают автовладельцы в Казахстане и в мире.

Вся пресса за 1 марта 2021 г.

Смотрите другие материалы по этой тематике: ОСАГО, За рубежом, Автострахование

|

Установите трансляцию заголовков прессы на своем сайте

Елбакиев о правилах поведении при пожаре

РадиоПолучить короткую ссылку

104 0 0

О причинах пожаров в домах и о том, как вести себя в случае ЧП, в эфире радио Sputnik Абхазия рассказал начальник Управления государственного пожарного надзора МЧС Абхазии Ираклий Елбакиев.

Пожары в частном секторе для Абхазии не редкость. Недавно случился крупный пожар в Гудауте, в результате которого погибло двое малолетних детей. На днях также произошел пожар в частной школе «Альфа» в Сухуме.

О причинах пожаров и о правилах поведения при возгорании, о которых должен знать каждый, рассказал начальник Управления государственного пожарного надзора МЧС Абхазии Ираклий Елбакиев.

По его словам, за 2020 год в республике произошло 1183 пожара, основной причиной которых является неосторожное обращение с огнем – с этим связано более 800 случаев. Также среди распространенных причин – электротехническая и нарушение правил пожарной безопасности при неисправности и неправильной эксплуатации отопительных печей и дымоходов.

«Большая часть пожаров приходится на частный сектор. Чтобы их избежать, населению перед началом отопительного сезона обязательно необходимо проводить обслуживание и проверку систем отопления. Нужно проверить дымоходы и печи. Электропроводка должна прокладываться согласно правилам установки электрооборудования. Самое главное – соблюдать противопожарный режим каждым гражданином республики, начиная с детей и заканчивая взрослыми. Нельзя перегружать электропроводку. Если она не менялась 15-20 лет, а нагрузка повышается с появлением новых бытовых приборов, провода греются, плавится изоляция, замыкает, происходит возгорание», — рассказал Елбакиев.

Он отметил, что бывают случаи, когда в возникновении пожара виноват стабилизатор напряжения, поэтому при выборе устройства необходимо учитывать многие факторы.

Подробности слушайте в аудиофайле.

Что означают термины «слабый доллар» и «сильный доллар»?

Термины «слабый доллар» и «сильный доллар» являются обобщениями, используемыми на валютном рынке для описания относительной стоимости и силы доллара США по отношению к другим валютам. Термины «сильный», «слабый», «усиление» и «ослабление» взаимозаменяемы для любой валюты.

Термины «сильный», «слабый», «усиление» и «ослабление» взаимозаменяемы для любой валюты.

Сильный против слабого доллара

Сильный доллар означает, что доллар США поднялся до уровня, близкого к исторически высоким обменным курсам другой валюты по отношению к доллару.Например, если обменный курс между США и Канадой колеблется между 0,7292 CAD / USD и 1,0252 CAD / USD, а текущий обменный курс составляет 0,7400 CAD / USD, американский доллар будет считаться слабым, а канадский — сильным.

Сильный доллар США означает, что валюта торгуется на исторически высоком уровне. Термины «усиление» и «ослабление» имеют одинаковый контекст, поскольку каждый из них относится к изменениям курса доллара США за определенный период времени. Усиливающий U.Южный доллар означает, что теперь он покупает больше другой валюты, чем раньше.

Ослабление доллара США имеет противоположный характер — доллар США упал в цене по сравнению с другой валютой, что приводит к обмену дополнительных долларов США на более сильную валюту. Например, если USD / NGN (доллар в нигерийскую найру) котируется на уровне 315,30, это означает, что 1 доллар США = 315,30 NGN. Если эта котировка упадет до 310,87, можно будет сказать, что доллар США ослаб по сравнению с нигерийской найрой, поскольку 1 доллар США означает меньше найры, чем раньше.

Например, если USD / NGN (доллар в нигерийскую найру) котируется на уровне 315,30, это означает, что 1 доллар США = 315,30 NGN. Если эта котировка упадет до 310,87, можно будет сказать, что доллар США ослаб по сравнению с нигерийской найрой, поскольку 1 доллар США означает меньше найры, чем раньше.

Что означают слабый доллар и сильный доллар?

Как сильный доллар может повлиять на инвестиции

Курс доллара США достиг самого высокого уровня за последние годы вскоре после победы Дональда Трампа на президентских выборах в ноябре 2016 года. С тех пор доллар США испытал значительную волатильность после того, как инвесторы отреагировали на налоговую политику и политику международной торговли бывшего президента Трампа.

Несмотря на то, что колебания рынка могут заставить вас думать иначе, сильный U.Южный доллар не всегда привязан к сильной экономике США. Сила, как отмечалось выше, по сравнению с другими валютами, оценки которых снижаются, чтобы способствовать росту. Кроме того, мы не можем сбрасывать со счетов сокращение доли заемных средств, играющую роль, поскольку долги выплачиваются, что приводит к уменьшению количества долларов в системе и увеличению стоимости этих долларов.

Кроме того, мы не можем сбрасывать со счетов сокращение доли заемных средств, играющую роль, поскольку долги выплачиваются, что приводит к уменьшению количества долларов в системе и увеличению стоимости этих долларов.

Влияние на транснациональные компании

Сильный доллар США может быть плохим для транснациональных корпораций с большой капитализацией, потому что он делает американские товары более дорогими за рубежом.Если доллар США продолжит укрепляться, это также может иметь негативные долгосрочные последствия, потому что зарубежные потребители начнут отворачиваться от американских брендов.

Секторы, на которые сильнее всего повлиял сильный доллар, — это технологии, энергетика и сырье, но компании с большой капитализацией, которые имеют и могут продолжать получать прибыль, выходят далеко за рамки этих трех секторов. Некоторые из названий на которые отрицательно повлиял или мог бы отрицательно повлиять сильный U.С. доллар включает:

- General Motors Co.

(GM)

(GM) - 3M Company (MMM)

- Procter & Gamble Co. (PG)

- Estée Lauder Companies Inc. (EL)

- International Business Machines Corp. (IBM)

- Chevron Corp. (CVX)

- EI du Pont de Nemours and Co. (DWDP)

- United Technologies Corp. (UTX)

- Accenture Plc (ACN)

- Oracle Corp. (ORCL)

Отечественные компании, изолированные от доллара США

С другой стороны, отечественные компании не испытают негативного воздействия со стороны США.С. доллар. Однако, хотя внутренняя экономика часто рекламируется как сильная, в первую очередь она основана на рынке труда. Уровень участия в рабочей силе, а не только количество безработных, часто является лучшим индикатором силы рынка труда.

Если вы хотите использовать долгосрочный подход к выбору акций, не беспокоясь о влиянии доллара США, следующие компании, возможно, заслуживают дальнейшего анализа:

- Alaska Air Group, Inc. (ALK)

- Dollar General Corp.

(DG)

(DG) - The TJX Companies, Inc. (TJX)

- CVS Health Corp. (CVS)

- The Allstate Corp. (ALL)

- UnitedHealth Group Inc. (UNH)

Итог

Сила или слабость доллара США повлияет на валютных трейдеров и, в целом, на любую международную валютную игру. На уровне выбора акций падающий доллар США означает, что, возможно, будет разумно подумать о том, чтобы держаться подальше от транснациональных корпораций и искать компании, которые имеют только внутренние позиции, поскольку они меньше подвержены влиянию на относительной основе.

процентных ставок влияют на обменный курс США | Решения Федеральной резервной системы

Но в своем последнем объявлении о денежно-кредитной политике ФРС оставила ставки без изменений и заявила, что будет «терпеливой» в отношении того, когда и будет ли повышение в будущем. 3 Поскольку процентные ставки и обменные курсы имеют тенденцию расти и падать одновременно, решение ФРС может означать конец сильного доллара и вызвать вопросы о последствиях для предприятий США в 2019 году.

How U.S. Процентные ставки и обменные курсы влияют друг на друга

Когда ФРС повышает процентные ставки, инвесторы в поисках прибыли обычно продают активы, номинированные в иностранной валюте, и покупают активы, номинированные в долларах. Чем шире разница между процентными ставками в США и процентными ставками в других странах, тем больше вероятность того, что инвесторы перейдут от активов, деноминированных в иностранной валюте, к активам, выраженным в долларах. Чтобы купить активы в долларах, инвесторам нужны доллары. Таким образом, они обменивают другие валюты на доллары, и их повышенный спрос на доллары поднимает курс доллара.И наоборот, когда ФРС снижает процентные ставки, инвесторы продают активы, номинированные в долларах, и покупают иностранные активы, что имеет тенденцию ослаблять обменный курс доллара. Таким образом, процентные ставки и обменные курсы в США имеют тенденцию повышаться и понижаться одновременно.

Решения ФРС по процентным ставкам также влияют на решения по процентным ставкам других центральных банков, но в противоположном направлении. Когда ФРС повышает ставки, укрепляя доллар, обменные курсы других стран имеют тенденцию к ослаблению.Это поднимает цены на импортные товары в эти страны, что приводит к росту инфляции. Если импортные товары обычно устанавливаются в долларах США, как это обычно бывает в развивающихся странах, падающий обменный курс также может затруднить для компаний и правительств обслуживание долга, выраженного в долларах. Таким образом, центральные банки, особенно в развивающихся странах, могут принять решение поддержать свои обменные курсы, повысив процентные ставки параллельно с ФРС, чтобы свести на нет эффект действий ФРС.

Когда ФРС повышает ставки, укрепляя доллар, обменные курсы других стран имеют тенденцию к ослаблению.Это поднимает цены на импортные товары в эти страны, что приводит к росту инфляции. Если импортные товары обычно устанавливаются в долларах США, как это обычно бывает в развивающихся странах, падающий обменный курс также может затруднить для компаний и правительств обслуживание долга, выраженного в долларах. Таким образом, центральные банки, особенно в развивающихся странах, могут принять решение поддержать свои обменные курсы, повысив процентные ставки параллельно с ФРС, чтобы свести на нет эффект действий ФРС.

И наоборот, когда ФРС снижает процентные ставки, обменные курсы других стран имеют тенденцию к укреплению, что затрудняет их экспортный бизнес. Центральные банки в этих странах могут решить снизить процентные ставки в соответствии с требованиями ФРС, вместо того, чтобы мириться с более слабым экспортом.

Таким образом, решения ФРС по процентной ставке влияют на обменный курс доллара, а обменный курс доллара может влиять на решения по процентным ставкам в других странах.

Более слабый доллар может принести пользу международному бизнесу, улучшить мировую торговлю

Рост процентных ставок способствовал росту обменного курса доллара в прошлом году.Сильный доллар ухудшил условия торговли для американских экспортеров, что отражается в увеличении торгового дефицита США. Но, что, возможно, более важно, рост стоимости долларов для международного бизнеса отрицательно повлиял на мировую экономику. Несколько развивающихся стран испытали валютный кризис из-за сильного доллара, а в четвертом квартале 2018 года и Китай, и еврозона ослабли экономически. 4 Международный валютный фонд (МВФ) ожидает замедления роста мировой экономики в 2019 году. 5

Когда курс доллара повышается, банки могут отказываться предоставлять ссуды для финансирования торговли из-за стоимости финансирования в долларах. Это может затруднить доступ международного бизнеса к оборотному капиталу, необходимому для оплаты иностранным поставщикам. В результате они могут сократить свои цепочки поставок и уменьшить объемы торговли. Кроме того, сильный доллар может повысить кредитные риски для американского бизнеса с международными клиентами. Таким образом, рост обменного курса доллара может означать сокращение мировой торговли с негативными последствиями для глобального роста.

В результате они могут сократить свои цепочки поставок и уменьшить объемы торговли. Кроме того, сильный доллар может повысить кредитные риски для американского бизнеса с международными клиентами. Таким образом, рост обменного курса доллара может означать сокращение мировой торговли с негативными последствиями для глобального роста.

Более слабый доллар может снизить кредитные риски международного бизнеса и упростить и удешевить получение долларового финансирования. Это может помочь им выйти на международный уровень и развить свои цепочки поставок. Более слабый доллар может также стимулировать инвестиции в развивающиеся страны и улучшить условия торговли экспортеров сырьевых товаров. Все это ведет к увеличению как мировой торговли, так и глобального экономического роста.

Итак, если решение ФРС означает снижение курса доллара, это может быть хорошей новостью для США.С. предприятий и для международной торговли.

Но что означает внезапная остановка ФРС для бизнеса в США?

На пресс-конференции после объявления председатель ФРС Джером Пауэлл привел несколько причин для решения:

- Более слабые перспективы глобального роста и замедление темпов роста в Китае и еврозоне,

- Ужесточение финансовых условий из-за падения фондового рынка и сильного доллара, а

- Эффекты U.

Отключение правительства С.

Отключение правительства С.

Однако мандат ФРС заключается в поддержании полной занятости при стабильном уровне инфляции около 2 процентов. Инфляция в США в настоящее время ниже целевого показателя ФРС в 2 процента, несмотря на то, что безработица находится на историческом минимуме. 6 ФРС понизила прогноз роста США в декабре 7 , что может быть одной из причин, по которой теперь принято решение остановить повышение процентных ставок. Другой причиной может быть поддержка торговли США путем противодействия давлению на курс доллара в сторону повышения из-за ослабления экономики Китая и еврозоны и неопределенности, вызванной Brexit. 8

Некоторые аналитики также предполагают, что намерение ФРС состояло в том, чтобы предотвратить устойчивое падение фондового рынка США, возможно, потому, что за падением фондовых рынков в прошлом следовали спады. 9 Другие, однако, задаются вопросом, сигнализирует ли решение ФРС о том, что экономика США не так устойчива, как кажется. 10 Если это так, то в 2019 году предприятия США могут столкнуться с экономическими затруднениями.

10 Если это так, то в 2019 году предприятия США могут столкнуться с экономическими затруднениями.

долларов: влияние более слабого доллара

Аргумент в пользу продолжения снижения доллара США основан на силе основной валюты U.S. торговые партнеры, которые начинают испытывать более сильный рост ВВП и более высокую инфляцию. 1 Главный контраргумент состоит в том, что процентная ставка Федеральной резервной системы растет, и постепенное сокращение ее баланса по мере того, как она меняет направление, количественное смягчение (QE) может укрепить курс доллара. 2 Кроме того, налоговые изменения в США могут побудить международные корпорации вернуть часть своих оффшорных долларовых резервов в США, что сделает доллары более редкими на международном уровне и, таким образом, окажет повышательное давление на обменный курс доллара США.

Какими бы ни были причины, рост обменного курса доллара США, вероятно, бросит вызов развивающимся странам.

Как курс доллара влияет на развивающиеся страны

«Более слабый доллар имеет тенденцию действовать как ускоритель для развивающихся рынков», — отмечает The Wall Street Journal. 3 Это происходит по трем основным причинам:

- Когда курс доллара падает, доля долларовой задолженности в балансах корпораций и правительств в развивающихся странах также падает.Поскольку кредиторы рассматривают снижение отношения долга к активам как признак уменьшения риска, более слабый доллар может позволить корпорациям и правительствам увеличить объем своих заимствований. Это может увеличить инвестиции, помогая расти ВВП.

- Более слабый доллар побуждает иностранных инвесторов покупать высокодоходные активы, номинированные в валютах, отличных от доллара. Обычно это активы развивающихся стран. Например, фондовый индекс MSCI Emerging Markets Stock Index — индекс акций развивающихся стран — демонстрирует устойчивый рост с тех пор, как общий индекс доллара начал падать в январе 2016 года.

Приток иностранного капитала помогает бизнесу расти, тем самым увеличивая ВВП. 4

Приток иностранного капитала помогает бизнесу расти, тем самым увеличивая ВВП. 4 - Многие развивающиеся страны являются нетто-экспортерами таких товаров, как нефть и драгоценные металлы. Они оценены в долларах США. Когда курс доллара падает, экспортеры сырьевых товаров испытывают растущий приток долларов. Это увеличивает их ВВП, а зачастую и уровень жизни. 5

Следовательно, когда доллар падает, развивающиеся рынки могут быстро расти.

Однако, когда U.Обменный курс южнокорейского доллара растет, инвестиции и торговля падают, поскольку долларовое финансирование становится более дорогим для предприятий и правительств. Кроме того, для экспортеров сырьевых товаров приток долларов сокращается, поскольку цена их основной экспортной продукции падает в долларовом выражении. Таким образом, для развивающихся стран рост обменного курса доллара США обычно связан с замедлением роста ВВП и сокращением международной торговли. 6

Проблема «Первородного греха»

Тенденцию правительств развивающихся стран брать взаймы в долларах США, а не в собственной валюте, иногда называют «первородным грехом», потому что это отражает тот факт, что их собственная валюта гораздо менее принимается во всем мире. 7 Займы в долларах США позволяют развивающимся странам оплачивать товары первой необходимости, которые в противном случае были бы недоступны. Когда обменный курс доллара США слаб, может быть трудно устоять перед соблазном занять больше, но это увеличивает риск валютного кризиса в будущем. 8

7 Займы в долларах США позволяют развивающимся странам оплачивать товары первой необходимости, которые в противном случае были бы недоступны. Когда обменный курс доллара США слаб, может быть трудно устоять перед соблазном занять больше, но это увеличивает риск валютного кризиса в будущем. 8

Корпорации в развивающихся странах также страдают своего рода «первородным грехом». Им часто приходится брать займы в долларах США из-за доминирования доллара в международной торговле.Слабый обменный курс доллара позволяет им получить достаточное количество долларов для финансирования торговли, но при повышении обменного курса они могут внезапно оказаться неспособными получить нужные доллары, что вынуждает их сократить свою торговую деятельность.

Есть ли риск валютного кризиса?

Если инфляция в США резко возрастет, ФРС может резко повысить процентные ставки. Это может вызвать внезапный рост обменного курса доллара США, что может спровоцировать валютный кризис в некоторых развивающихся странах.

Во время валютного кризиса иностранные банки и инвесторы могут внезапно отозвать долларовое финансирование, в результате чего корпорации и правительства не смогут рефинансировать долларовые долги — явление, известное как «внезапная остановка». Страны-экспортеры сырьевых товаров могут обнаружить, что их долларовый приток значительно сократится, поскольку цены на их основной экспорт в долларовом выражении упадут.

По мере того, как долларов становится все меньше, государственные и коммерческие финансы могут серьезно пострадать, что приведет к серьезному сокращению расходов.Когда корпорации и правительства сокращают расходы на обслуживание долга, это может иметь побочные эффекты для реальной экономики, так как сотрудники отказываются от заработной платы, поставщики остаются неоплаченными, а продажа товаров из-за пожара приводит к снижению цен. Это может вызвать глубокую рецессию. Если сокращение доллара продолжится, то в конечном итоге корпорации, домохозяйства и даже правительство могут объявить дефолт по своим долгам.

Однако развивающиеся страны не являются однородной группой. В одной стране может возникнуть кризис, а другие не пострадают.Например, Венесуэла в настоящее время переживает серьезный валютный кризис, 9 , но другие страны в регионе Латинской Америки не пострадали. Приведет ли укрепление доллара США — или, если на то пошло, резкое падение цен на сырьевые товары — к валютному кризису в развивающейся стране, действительно зависит от местных условий. 10 Большой долларовый долг, фиксированный или регулируемый обменный курс и нестабильная политическая ситуация могут указывать на уязвимость перед валютным кризисом.

Несмотря на опасения аналитиков, резкий рост курса доллара США в конце 2016 года не спровоцировал валютных кризисов в развивающихся странах. 11 Возможно, развивающиеся страны становятся более устойчивыми, снижая риск валютного кризиса. 12

| Глава 15 Схема | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

VIII. ОБМЕННЫЕ КУРСЫ И ИХ ОПРЕДЕЛЕНИЕ ОБМЕННЫЕ КУРСЫ И ИХ ОПРЕДЕЛЕНИЕ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. Обменный курс — это количество единиц одной валюты, которые можно обменять на одну. единица другого. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. В настоящее время в США используется система гибких или плавающих обменных курсов. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. В рамках этой системы обменные курсы определяются спросом и предложением долларов. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Равновесный обменный курс возникает, когда количество требуемых долларов равно количеству поставленных долларов. Равновесный обменный курс возникает, когда количество требуемых долларов равно количеству поставленных долларов. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. Если обменный курс не находится на своем равновесном уровне, у него есть тенденция двигаться к равновесному курсу. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1.Изменения обменных курсов изменяют международные цены на товары и услуги. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Если доллар обесценивается (падает обменный курс), относительная цена отечественных товаров и услуг падает, а относительная цена иностранных товаров и услуг увеличивается. Если доллар обесценивается (падает обменный курс), относительная цена отечественных товаров и услуг падает, а относительная цена иностранных товаров и услуг увеличивается. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. Одним из факторов, влияющих на обменные курсы, является реальный ВВП. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Увеличение реального ВВП в США увеличит предложение

долларов в зарубежные страны, в результате чего доллар обесценивается. Увеличение реального ВВП в США увеличит предложение

долларов в зарубежные страны, в результате чего доллар обесценивается. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. Вторым фактором, влияющим на обменные курсы, является уровень инфляции. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. Третьим фактором, влияющим на обменный курс, является процентная ставка. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

На Бреттон-Вудской конференции в июле 1944 года международные лидеры стремились обеспечить стабильную послевоенную международную экономическую среду путем создания системы фиксированного обменного курса. В середине-конце 1960-х годов Соединенные Штаты пережили период роста инфляции. Поскольку валюты не могли колебаться, чтобы отразить изменение относительных макроэкономических условий между Соединенными Штатами и другими странами, система фиксированных обменных курсов оказалась под давлением. В 1973 году Соединенные Штаты официально отказались от золотого стандарта. Многие другие промышленно развитые страны также перешли от системы фиксированных обменных курсов к системе плавающих.С 1973 года обменные курсы большинства промышленно развитых стран были плавающими или колебались в зависимости от спроса и предложения различных валют на международных рынках. При системе фиксированного обменного курса только решение правительства страны или денежно-кредитного органа может изменить официальную стоимость валюты.Правительства иногда принимают такие меры, часто в ответ на необычное давление рынка. Девальвация , преднамеренная корректировка официального обменного курса в сторону понижения, снижает стоимость валюты; Напротив, переоценка — это повышение стоимости валюты. Например, предположим, что правительство установило 10 единиц своей валюты равными одному доллару. Для девальвации он может объявить, что с этого момента 20 его денежных единиц будут равны одному доллару.Это сделало бы ее валюта вдвое дешевле для американцев, а доллар США в два раза дороже в девальвации страны. При каких обстоятельствах страна может обесцениться? Ключевым эффектом девальвации является то, что она удешевляет национальную валюту по сравнению с другими валютами.Есть два последствия девальвации. Существуют и другие вопросы политики, которые могут привести к изменению фиксированного обменного курса страны. Например, вместо того, чтобы проводить непопулярную политику бюджетных расходов, правительство может попытаться использовать девальвацию для увеличения совокупного спроса в экономике в целях борьбы с безработицей.Переоценка, которая делает валюту более дорогой, может быть предпринята в попытке уменьшить профицит счета текущих операций, когда экспорт превышает импорт, или чтобы попытаться сдержать инфляционное давление. Эффекты девальвации Еще один риск девальвации — психологический. Поскольку девальвация рассматривается как признак экономической слабости, кредитоспособность нации может оказаться под угрозой. Таким образом, девальвация может подорвать доверие инвесторов к экономике страны и нанести ущерб способности страны привлекать иностранные инвестиции. Еще одно возможное последствие — серия последовательных девальваций. Например, торговые партнеры могут обеспокоиться тем, что девальвация может негативно повлиять на их собственные экспортные отрасли.Соседние страны могут девальвировать свои собственные валюты, чтобы компенсировать последствия девальвации своего торгового партнера. Подобная политика «разори своего соседа», как правило, усугубляет экономические трудности, создавая нестабильность на более широких финансовых рынках. С 1930-х годов были созданы различные международные организации, такие как Международный валютный фонд (МВФ), чтобы помочь странам координировать свою торговую и валютную политику и тем самым избежать последовательных раундов девальвации и возмездия. сентябрь 2011 |

Экономическое значение валютных рынков

18.1 Экономическое значение валютных рынков

Цель обучения

- Что такое иностранная валюта и почему она важна?

Прежде чем мы обратимся к денежной теории (глоток!), Есть еще один реальный финансовый рынок, который нам нужно исследовать в этой и следующей главе, рынок иностранной валюты или иностранной валюты, где относительные цены национальных расчетных единиц или определены обменные курсы.Почему вас должно волновать, сколько долларов США (USD) нужно, чтобы купить евро или иену, фунт (стерлингов) или доллар (Канады или Австралии соответственно)? Если вы планируете посетить какое-либо из этих мест, вам нужно знать об этом, чтобы оценить цены. 1000 евро — хорошая цена за номер в отеле? Как насчет 1000 иен? Но даже если вы остаетесь всю свою жизнь в маленькой деревне на Аляске, на одном из отдаленных островов Гавайев, на Верхнем полуострове Мичигана или на северных окраинах штата Мэн, стоимость доллара сильно повлияет на вашу жизнь, знаете вы об этом или нет .Приходи еще? Как такое могло быть?

1000 евро — хорошая цена за номер в отеле? Как насчет 1000 иен? Но даже если вы остаетесь всю свою жизнь в маленькой деревне на Аляске, на одном из отдаленных островов Гавайев, на Верхнем полуострове Мичигана или на северных окраинах штата Мэн, стоимость доллара сильно повлияет на вашу жизнь, знаете вы об этом или нет .Приходи еще? Как такое могло быть?

Каждая нация в мире торгует с другими странами. Некоторые торгуют больше, чем другие (небольшие острова, такие как Исландия, Маврикий и Ирландия, в любом случае лидируют в процентном отношении к валовому внутреннему продукту [ВВП]), но все делают это, даже незаконно, когда Организация Объединенных Наций заявляет, что они не могут, потому что они были плохими. Торговля через бартер в большинстве случаев нецелесообразна. Итак, мы пользуемся деньгами. Но что происходит, когда люди, которые хотят торговать, используют разные типы денег, когда их расчетные единицы не совпадают? Есть несколько решений этой проблемы . Сегодня наиболее частым решением является обмен одной стороной, обычно покупателем, денег своей страны на деньги страны продавца, а затем завершение сделки.

Сегодня наиболее частым решением является обмен одной стороной, обычно покупателем, денег своей страны на деньги страны продавца, а затем завершение сделки.

Как это на вас влияет? Что ж, когда расчетная единица вашей страны, скажем, доллары США (доллары США или обычные доллары), сильна, когда в ней можно купить много единиц иностранной валюты, скажем, канадских долларов (канадские доллары), канадские товары выглядят дешевыми для ты. И все мы знаем, что происходит, когда товары дешевы. Итак, вы перестанете пить Bud и начнете пить Moosehead.Вместо того, чтобы ехать на Манхэттен за покупками, вы отправляетесь в Торонто и зайдите в игры про Maple Leafs, Raptors и Blue Jays. (Вы идете в апреле, этот волшебный месяц для любителей спорта.) Когда заканчивается игра «Голубые сойки», вы вместо этого идете на канадский балет. (У вас вообще есть чувство юмора?) Вы можете даже подумать о покупке канадского компьютера или автомобиля. (Хорошо, не будем сходить с ума.) Дело в том, что вы и ваши соотечественники-американцы импортируете больше из Канады .

Канадцы этому очень рады, но они не в восторге от американских товаров, которые кажутся им ужасно дорогими, потому что им приходится отказываться от многих своих дорогих психов, чтобы купить доллары США.Так что они тоже избегают Манхэттена в пользу Торонто и пьют Moosehead, а не Bud. Другими словами, экспорт США в Канаду упал на . А поскольку Канада является крупным торговым партнером США, это не сулит ничего хорошего ни экономике США в целом, ни жителям США, даже тем, кто живет в отдаленных деревнях. Если доллар продолжит укрепляться (укрепиться, покупать еще больше канадских долларов), ситуация станет еще хуже. Если доллар обесценится (ослабнет, купит меньше канадских долларов), ситуация улучшится и, в конечном итоге, изменится на противоположную, и вы вернетесь к Баду, магазинам на Манхэттене и Янки, Метс, Никс, Нетс, Айлендерс и Рейнджерс. .

Остановись и подумай Box

Сеть пиццерий на юго-западе США принимает мексиканские песо в качестве оплаты своей пиццы. Многие розничные магазины США, расположенные недалеко от границы с Канадой, принимают канадскую валюту. (Многие канадские компании также принимают доллары США.) Почему эти компании принимают оплату в иностранной валюте?

Многие розничные магазины США, расположенные недалеко от границы с Канадой, принимают канадскую валюту. (Многие канадские компании также принимают доллары США.) Почему эти компании принимают оплату в иностранной валюте?

Что ж, может быть, они хорошие люди, которые хотят помочь другим, и, может быть, некоторым из них нужна иностранная валюта для покупки припасов.Но в большинстве случаев это в лучшем случае скрытые мотивы, потому что предлагаемый обменный курс обычно сильно благоприятствует розничному продавцу. Например, в пиццерии курс обмена был 12 песо за доллар, когда рыночный курс был ближе к 11. Таким образом, пицца за 10 долларов стоит 120 песо (10 × 12) вместо 110 песо (10 × 11). Короче говоря, это предложение приносит аккуратную и практически безрисковую прибыль.

Или представьте, что у вас мало активов или высокий доход, но вам нужен автомобиль. Вы видите рекламу, в которой говорится, что существует три V-dub (немецкие модели автомобилей Volkswagen) стоимостью менее 17 000 долларов. Вы думаете, что можете себе это позволить, и начинаете договариваться о покупке Кролика. Но посмотрите на рис. 18.1 «Цена Кролика в долларах за 17 000 евро и цена в евро за компьютерный вентилятор за 10 долларов», чтобы увидеть, что происходит с долларовой ценой Кролика при изменении обменного курса. Скажем, Кролик вашей мечты стоит 17000 евро. Когда доллар и евро равны (1: 1), Кролик стоит 17000 долларов. Если доллар обесценивается (покупается меньше евро, а для покупки 1 евро требуется больше долларов), Кролик становится для вас все дороже.Если доллар вырастет (покупается больше евро, а для покупки 1 евро требуется меньше долларов), этот крутой автомобильный кролик действительно станет очень дешевым!

Вы думаете, что можете себе это позволить, и начинаете договариваться о покупке Кролика. Но посмотрите на рис. 18.1 «Цена Кролика в долларах за 17 000 евро и цена в евро за компьютерный вентилятор за 10 долларов», чтобы увидеть, что происходит с долларовой ценой Кролика при изменении обменного курса. Скажем, Кролик вашей мечты стоит 17000 евро. Когда доллар и евро равны (1: 1), Кролик стоит 17000 долларов. Если доллар обесценивается (покупается меньше евро, а для покупки 1 евро требуется больше долларов), Кролик становится для вас все дороже.Если доллар вырастет (покупается больше евро, а для покупки 1 евро требуется меньше долларов), этот крутой автомобильный кролик действительно станет очень дешевым!

Рисунок 18.1 Цена в долларах за Кролик 17000 евро и цена в евро за компьютерный вентилятор за 10 долларов

А теперь представьте, что в вашем отдаленном городке вы делаете вентиляторы для французских компьютеров, которые можно выгодно продать за 10 долларов. Движение доллара повлияет на вас как на производителя, но совершенно противоположным образом, поскольку это повлияет на вас как на потребителя.Когда доллар растет по отношению к евро, ваши компьютерные фанаты становятся дороже во Франции (да и вообще во всей еврозоне), что, несомненно, сократит продажи и, возможно, вашу зарплату или вашу работу. Когда доллар дешевеет, цена в евро для ваших фанатов резко падает, продажи становятся все более оживленными, и вы думаете о покупке Cadillac (более дорогой американский автомобиль).

Движение доллара повлияет на вас как на производителя, но совершенно противоположным образом, поскольку это повлияет на вас как на потребителя.Когда доллар растет по отношению к евро, ваши компьютерные фанаты становятся дороже во Франции (да и вообще во всей еврозоне), что, несомненно, сократит продажи и, возможно, вашу зарплату или вашу работу. Когда доллар дешевеет, цена в евро для ваших фанатов резко падает, продажи становятся все более оживленными, и вы думаете о покупке Cadillac (более дорогой американский автомобиль).

Основные выводы

- Обмен валюты — это торговля различными национальными валютами или расчетными единицами.

- Это важно, потому что обменный курс, то есть цена одной валюты по отношению к другой, помогает определить экономическое здоровье нации и, следовательно, благополучие всех людей, проживающих в ней.

- Обменный курс также важен, потому что он может помочь или нанести ущерб конкретным интересам внутри страны: экспортерам обычно помогает (наносит ущерб) слабая (сильная) внутренняя валюта, потому что они будут продавать больше (меньше) за границу, в то время как потребители пострадают ( помогает) сильная валюта, потому что импортные товары будут для них дороже (дешевле).

Что приводит к изменению стоимости валюты?

За исключением человека, живущего в пещере на неизведанном острове, все используют деньги. Магазины принимают банкноты и монеты, но также принимают кредитные карты. Деньги по кредитной карте?

Деньги — это стоимость товара, листа бумаги, монеты или электронных данных (например, онлайн-банкинг и кредитные карты). Это могут быть товарные деньги, представительские деньги, бумажные деньги и деньги коммерческих банков.Золотые монеты, какао-бобы, крупный рогатый скот или все, что имеет собственную ценность и используется в качестве средства обмена, является товарными деньгами. Использование товарных денег аналогично бартеру, за исключением того, что используемые товары широко распространены и с ними легко обращаться.

Репрезентативные деньги — это жетонные монеты и банкноты, которые можно обменять на фиксированное количество драгоценных металлов или других товаров. В отличие от этого, стоимость бумажных денег устанавливается правительством, что делает отказ в платежах, совершенных с помощью уведомленного законного платежного средства в виде денежных знаков и монет, незаконным.

Такие инструменты, как чеки, тратты до востребования и банковские тратты, являются деньгами коммерческих банков. Они существуют в виде записей в бухгалтерских книгах финансовых посредников и могут использоваться для оплаты товаров и услуг.

МЕНЯЮЩИЕСЯ ЛИЦО

Деньги не являются органическим существом, но их ценность постоянно меняется вместе с обществом и его экономическими условиями. Одна рупия в 1947 году — это не то же самое, что одна рупия сегодня, как с точки зрения внешнего вида, так и с точки зрения покупательной способности.

Стоимость валюты страны зависит от ее экономических условий и политики.

Стоимость валюты зависит от факторов, влияющих на экономику, таких как торговля, инфляция, занятость, процентные ставки, темпы роста и геополитические условия.

Прамит Брахмбхатт

Генеральный директор, Alpari India

«Стоимость валюты зависит от факторов, влияющих на экономику, таких как импорт и экспорт, инфляция, занятость, процентные ставки, темпы роста, торговый дефицит, показатели фондовых рынков, обмен валюты. резервы, макроэкономическая политика, приток иностранных инвестиций, банковский капитал, цены на сырьевые товары и геополитические условия », — говорит Прамит Брахмбхатт, главный исполнительный директор Alpari Financial Services (Индия), брокерской компании по обмену валют.

резервы, макроэкономическая политика, приток иностранных инвестиций, банковский капитал, цены на сырьевые товары и геополитические условия », — говорит Прамит Брахмбхатт, главный исполнительный директор Alpari Financial Services (Индия), брокерской компании по обмену валют.Уровни доходов влияют на валюты через потребительские расходы. Когда доходы увеличиваются, люди тратят больше. Повышенный спрос на импортные товары увеличивает спрос на иностранную валюту и, таким образом, ослабляет местную валюту.

Денежная масса Количество валюты в обращении Включает всю валюту в экономике, а также деньги на сберегательных и текущих счетах в банках (депозиты до востребования). Включает деньги, хранящиеся на сберегательных счетах почтовых отделений, вместе с M1. Сюда не входят деньги на срочных вкладах в почтовых отделениях и Национальные сберегательные сертификаты.  Включает денежную массу М2 плюс срочные депозиты (или срочные вклады) в банках. Он используется как обычная мера денежной массы. Включает денежную массу M3, а также другие депозиты почтовых отделений. Национальные сберегательные сертификаты также не включены в M4. |

«Страна, которая продает на зарубежных рынках больше товаров и услуг, чем покупает у них, имеет положительное сальдо торгового баланса. Это означает, что в страну поступает больше иностранной валюты, чем оплачивается за импорт. Это укрепляет местную валюту», — говорит Кишор Нарне. руководитель отдела товарных и валютных исследований брокерской компании Anand Rathi Commodities.

Еще одним фактором является разница в процентных ставках между странами. Давайте рассмотрим недавний шаг RBI по дерегулированию процентных ставок по сберегательным и фиксированным депозитам индийцев-нерезидентов (NRI). Этот шаг был частью серии шагов, направленных на предотвращение падения рупии. Позволяя банкам повышать ставки на счетах в рупиях NRI и приводить их к уровню внутренних ставок по срочным депозитам, RBI ожидает притока средств от NRI, что вызовет рост спроса на рупии и повышение стоимости местной валюты.

Этот шаг был частью серии шагов, направленных на предотвращение падения рупии. Позволяя банкам повышать ставки на счетах в рупиях NRI и приводить их к уровню внутренних ставок по срочным депозитам, RBI ожидает притока средств от NRI, что вызовет рост спроса на рупии и повышение стоимости местной валюты.

RBI управляет стоимостью рупии с помощью нескольких инструментов, которые включают в себя контроль ее предложения на рынке и, таким образом, делают ее дешевой или дорогой.

«Некоторые способы, с помощью которых RBI контролирует движение рупии, — это изменение процентных ставок, смягчение или ужесточение правил для денежных потоков, корректировка соотношения денежных резервов (доля денежных средств, которую банки должны поддерживать с центральным банком) и продажа или покупка долларов на открытом рынке », — говорит Брамбхатт из Альпари.

RBI также устанавливает нормативный коэффициент ликвидности, то есть долю денежных средств, которые банки должны инвестировать в государственные облигации, и ставку репо, по которой он ссужает банки.

В то время как повышение процентных ставок делает валюту дорогой, изменения в кассовых резервах и нормативных коэффициентах ликвидности увеличивают или уменьшают количество доступных денег, влияя на их стоимость.

ИНФЛЯЦИОННОЕ ДАВЛЕНИЕ

Каждое поколение жалуется на рост цен. Цены растут, когда товаров и услуг не хватает или денег слишком много.Если цены растут, это означает, что стоимость валюты упала и ее покупательная способность упала.

Допустим, центральный банк страны увеличивает денежный поток в экономике на 4 процента, в то время как экономический рост составляет 3 процента. Разница вызывает инфляцию. Если рост денежной массы составит 10 процентов, инфляция резко возрастет из-за несоответствия между экономическим ростом и денежной массой. В таком сценарии выплаты по ссуде будут менее обременительными, если процентные ставки будут фиксированными, поскольку вы заплатите ту же сумму, но с более низкой оценкой.

Падение покупательной способности из-за инфляции снижает потребление, нанося ущерб промышленности. Импорт также становится дороже. Экспортеры, конечно, больше зарабатывают в местной валюте.

Импорт также становится дороже. Экспортеры, конечно, больше зарабатывают в местной валюте.

Однако, если увеличение денежной массы отстает от экономического роста, экономика столкнется с дефляцией или отрицательной инфляцией. Покупательная способность денег возрастет, когда экономика войдет в дефляционное состояние. Если вы думаете, что дефляция поможет вам потреблять больше и больше наслаждаться жизнью, вы ошибаетесь.

Если падение цен на товары не связано с повышением эффективности производства, у вас будет меньше денег, чтобы тратить.Если вам нужно погасить ссуду с фиксированной процентной ставкой, ваш долг будет иметь более высокую оценку. Доходность от инвестиций с фиксированным доходом, сделанных до наступления дефляции, конечно, вырастет в цене.

ЧЕПЕНЬ ДЕНЕГ

Мир фантазий, где деревья украшены банкнотами, а на деревьях лежат монеты вместо фруктов, может показаться воплощением мечты. Экономисты станут посланниками дьявола в этом мире, когда они сообщат новость о том, что ваши деньги ничем не хуже сухих листьев.

Если вы ищете машину, которая может печатать деньги, просто познакомьтесь с кем-нибудь, у кого она действительно есть, — с правительством.Деньги печатают правительства, но они не могут напечатать все деньги, которые им нужны. Когда правительство печатает деньги для удовлетворения своих потребностей, а экономика не растет такими же темпами, результат может быть катастрофическим. Зимбабве — недавний пример.

Истинное значение Соотношение между стоимостью валюты, ее предложением и экономическим ростом Предположим, что у фермера есть резервуар, в котором он хранит воду для орошения. Он решает добавить еще одно поле и строит еще один резервуар, который соединяет с существующим.Однако количество собираемой воды не увеличивается. В конце сезона дождей у него есть два поля, но вода только для одного поля. Теперь рассмотрим ситуацию, когда он знает, что в следующем сезоне количество осадков увеличится вдвое.  Он решает добавить еще один танк. По окончании дождей в обоих резервуарах есть вода. Если резервуар для воды — это валюта, хранимая вода — это покупательная способность. Он решает добавить еще один танк. По окончании дождей в обоих резервуарах есть вода. Если резервуар для воды — это валюта, хранимая вода — это покупательная способность. Увеличение количества осадков похоже на рост экономики. Простое увеличение количества резервуаров (печатная валюта) не увеличивает орошающую способность (покупательную способность).Необходимо убедиться, что резервуары (валюты) получают достаточно дождевой воды (экономический рост). |

В прошлом правительства обеспечивали свои валюты золотыми резервами или иностранной валютой, такой как доллар США, которую можно было конвертировать в золото по запросу. От валютной системы золотого стандарта отказались, поскольку золота не хватало для выпуска денег, а стоимость валюты колебалась в зависимости от спроса и предложения на золото.

В современной экономике правительства печатают деньги на основе своей оценки будущего экономического роста и спроса.Покупательная способность валюты остается постоянной, если увеличение денежной массы равно увеличению валового внутреннего продукта, а другие факторы, влияющие на валюту, остаются неизменными.

ФОРЕКС СПРОС

Хотя международная торговля и перемещение людей быстро растут, не существует валюты, которая была бы приемлема во всем мире. Собираетесь ли вы учиться в США или летите на каникулы в Рио, вам придется оплачивать услуги и товары в валюте, принятой в стране.Даже при совершении покупок в Интернете в магазинах, принадлежащих иностранным компаниям, вы должны платить в иностранной валюте.

Обменный курс для конвертации валют зависит от рыночного сценария и обменного курса, которого придерживаются страны. Плавающие обменные курсы или гибкие обменные курсы определяются рыночными силами без активного вмешательства центрального правительства. Например, из-за большого импорта предложение рупии может увеличиться, а ее стоимость упасть. Напротив, когда экспорт увеличивается, а приток долларов высок, рупия укрепляется.

Ранее в большинстве стран были фиксированные обменные курсы. Большинство стран отказались от этой системы из-за риска девальвации валют из-за активного государственного вмешательства. В настоящее время большинство стран принимают смешанную систему обменных курсов, при которой центральные банки вмешиваются в рынок, покупая или продавая различные валюты, чтобы контролировать движение своих собственных валют.

Не все проигрывают при слабой валюте. Например, экспортеры из 17 стран еврозоны извлекают выгоду из слабой местной валюты.Иногда страны используют различные способы поддержания заниженной стоимости своей валюты для стимулирования экспорта. Китайский юань — одна из таких валют, которая, по мнению некоторых экономистов, недооценена.

Китайский юань — одна из таких валют, которая, по мнению некоторых экономистов, недооценена.

ЗА ПАДЕНИЕМ

Теперь, когда мы знаем факторы, определяющие стоимость валюты, как в настоящее время находится рупия на вашем банковском счете и кошельке? Последние несколько месяцев, с августа, рупия слабеет по отношению к доллару.

«Недавнее падение рупии произошло в основном из-за условий в зоне евро, обвала фондовых рынков, падения притока иностранных инвестиций и укрепления доллара», — говорит Брамбхатт из Альпари.

«Рост бюджетного дефицита и неукротимая инфляция стали причиной падения рупии. Поскольку Индия имеет большой дефицит текущего счета, ей необходим постоянный приток долларов, которого не было. Высокие цены на нефть увеличили расходы на импорт и привели к дальнейшему увеличение дефицита текущего счета, что ускорило падение рупии », — говорит Нарн из Ананда Рати.

«Решение правительства разрешить иностранным инвесторам напрямую инвестировать в индийский капитал может принести некоторый поток капитала и оказать положительное влияние на экономику и рупию», — добавляет Нарн.

По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям;

По словам Нетесаного, если санкционный список будет расширяться, это может привести к определенным валютным колебаниям;

Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг;

Принципиально важно в этом году завершить программу сотрудничества и получить следующий транш, ведь это откроет возможность получить транши от других мировых организаций и даст сигнал иностранным инвесторам, которые сегодня покупают украинские ОВГЗ, снизить риски, а Министерству финансов — уменьшить процентную ставку на размещение таких бумаг;

(GM)

(GM) (DG)

(DG) Отключение правительства С.

Отключение правительства С. Соединенные Штаты сыграли ведущую роль в новом соглашении, при этом стоимость других валют, фиксированных по отношению к доллару, и стоимость доллара в золоте — 35 долларов за унцию. В соответствии с Бреттон-Вудским соглашением власти Соединенных Штатов приняли меры по сдерживанию роста долларовых резервов иностранных центральных банков для сокращения давление с целью конвертации официальных долларовых резервов в золото.

Соединенные Штаты сыграли ведущую роль в новом соглашении, при этом стоимость других валют, фиксированных по отношению к доллару, и стоимость доллара в золоте — 35 долларов за унцию. В соответствии с Бреттон-Вудским соглашением власти Соединенных Штатов приняли меры по сдерживанию роста долларовых резервов иностранных центральных банков для сокращения давление с целью конвертации официальных долларовых резервов в золото. Для ревальвации правительство может изменить курс с 10 единиц до одного доллара на пять единиц за один доллар; это сделало бы валюту вдвое дороже для американцев, а доллар — вдвое дешевле дома.

Для ревальвации правительство может изменить курс с 10 единиц до одного доллара на пять единиц за один доллар; это сделало бы валюту вдвое дороже для американцев, а доллар — вдвое дешевле дома. Во-первых, девальвация делает экспорт страны относительно менее дорогим для иностранцев. Во-вторых, девальвация делает иностранные товары относительно более дорогими для внутренних потребителей, что препятствует импорту. Это может способствовать увеличению экспорта страны и сокращению импорта и, следовательно, может способствовать сокращению дефицита текущего счета.