Аккредитив что это простыми словами. Виды аккредитивов

Аккредитив – это удобный способ обезопасить торговые отношения между двумя партнерами, которые либо находятся в разных странах, либо впервые заключают договор. Расскажем о нем подробнее.

О чем эта статья:

О чем эта статья:

Что такое аккредитив

Банковский аккредитив – сделка, по условиям которой банк-эмитент (со стороны покупателя) и подтверждающий или финансирующий банк (со стороны поставщика) оплачивают поставщику партии товаров, доставляемых покупателю. Подтверждающий или финансирующий банк, как правило, предоставляет отсрочку платежа банку-эмитенту. Последний вправе назначить покупателю срок возмещения по аккредитиву в пределах этого периода.

Зачем он нужен

Всегда есть опасность, что продавец или покупатель могут оказаться ненадежными. Покупатель может не отправить деньги после получения товара, а продавец наоборот — не отправить товар после получения оплаты. Чтобы обезопасить себя от неисполнения договора они привлекают финансового посредника, которым выступает банк. Так и появляется аккредитив. Банк является гарантом перевода средств – это и называется оплата аккредитивом.

Аккредитив нельзя отозвать – если продавец поставил товар и представил финансовому посреднику все документы, банк перечислит деньги, даже если покупатель захочет отменить сделку после получения товара. Но если товар не поставлен или не представлен необходимый пакет документов, то деньги отправлены не будут.

Простыми словами, аккредитив – это обязательство банка, специальный банковский счет, форма, инструмент или способ расчета, поручение между банками.

Законодательное регулирование операций с аккредитивом

Компании, совершающие международные сделки, руководствуются «Унифицированными правилами и обычаями для документарных аккредитивов» от 2007 года, которые определены Международной торговой палатой в публикации № 600. Английское название правил — «Uniform Customs and Practice for Documentary Credits», сокращенно UCP 600.

В России операции регламентируются в главе шестой Положения о правилах осуществления перевода денежных средств № 383-П, которое утверждено ЦБ РФ 19 июня 2012 года.

Как работает аккредитив

Допустим, существуют две компании из разных стран. Одна хочет поставить продукцию, другая — купить. Понятно, что в этих странах различные правила экономических взаимоотношений. Поэтому каждый раз

Читайте также: Кредит-нота в российском законодательстве

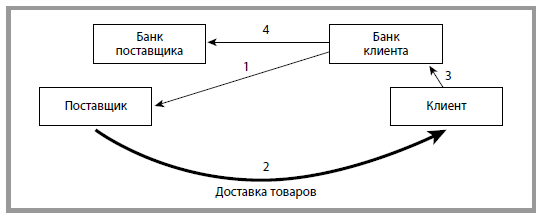

Итак, традиционно процедура работы с аккредитивом выглядит следующим образом:

- Компании заключают договор, в котором указывается, что для оплаты будет использован аккредитив, а также прописываются все его условия. Следует понимать, что договор и аккредитив — это две независимые сделки, кроме того, на финансовых посредников не распространяются обязанности по основному договору о купле-продаже товаров или договору об оказании услуг.

- Покупатель обращается в банк, обычно в тот, в котором у него есть расчетный счет с просьбой открыть аккредитивный счет в банке. Тот открывает соответствующий счет и либо резервирует средства клиента, либо предоставляет кредит, либо иным образом предоставляет необходимое обеспечение для сделки. Такой банк покупателя называется эмитентом.

- Далее банк связывается с банком продавца и сообщает, что данный счет создан. Банк продавца уведомляет об этом продавца.

- Продавец проверяет условия аккредитива, и, если все верно, отгружает продукцию и уведомляет свой банк об этом, а также предоставляет необходимые документы о том, что свою часть договора он выполнил.

- Банк продавца проверяет документы и пересылает их эмитенту. Банк-эмитент проверяет документы, перечисляет деньги в банк продавца.

- Банк продавца выплачивает деньги своему клиенту. Покупатель рассчитывается с банком-эмитентом и получает документы на продукцию.

Когда стороны решают использовать данный способ оплаты, продавец получает деньги за поставку товара от своего банка, а не от покупателя. В этом и заключается главное отличие данного инструмента. Банк покупателя направляет деньги банку продавца, принимая по существу все риски обеспечения сделки на себя.

Рисунок. Процесс оплаты аккредитивом

Необходимо отметить, что в зависимости от условий договора, продавец может предоставлять документы о

www.fd.ru

Аккредитив — Википедия. Что такое Аккредитив

Материал из Википедии — свободной энциклопедииАккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву).

Позволяет:

- осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки;

- оплатить, акцептовать или учесть переводной вексель;

- предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

В Российской Федерации вопросы применения аккредитивов регулируются главой 46 части II Гражданского кодекса и главой 6 «Положения о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты.

Виды аккредитивов

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется; см. статья 3 Унифицированных правил и обычаев для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

- Безотзывный аккредитив — аккредитив, который не может быть отозван (аннулирован).

- Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. В те годы, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

- Аккредитив покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчётах на территории Российской Федерации. В международных расчётах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). Данный термин отсутствует в международной практике.

- Аккредитив непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов.

- Аккредитив подтверждённый (англ. confirmed) — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив.

- Аккредитив револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нём суммы.

- Аккредитив циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Резервный аккредитив, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

- Кумулятивный аккредитив — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Преимущества и недостатки

Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки: сложный документооборот; высокие комиссии банков.

См. также

Литература

- Внешнеэкономическая деятельность предприятия. Учебник для ВУЗов / Стровский Л. Е.. — 5. — М.: ЮНИТИ-ДАНА, 2010. — 504 с. — (Золотой фонд российских учебников). — 15 000 экз. — ISBN 978-5-238-01772-3.

Ссылки

Примечания

- ↑ Стровский Л. Е., Казанцев С. К., Паршина Е. А. и др. Валютно-финансовые отношения предприятий с зарубежными партнёрами // Внешнеэкономическая деятельность предприятия: Учебник для вузов / Под ред. Л. Е. Стровского. — 4-е изд. — М.: ЮНИТИ, 2007. — С. 379-388. — 799 с. — ISBN 5-238-00985-2.

wiki.sc

Аккредитив – это простыми словами…

Если вы опасаетесь рассчитываться с контрагентами по предоплате, начали сотрудничество с новым поставщиком и хотите подстраховаться или планируете работу с иностранными партнерами, вам стоит обратить внимание на такую форму расчетов, как аккредитив. Это один из наиболее выгодных и надежных способов провести оплату по договору, позволяющий избежать значительных затрат и рисков. О нем мы и поговорим.

Если вас пугает банковская терминология и сложно самостоятельно разобраться, что собой представляет аккредитив, наш материал именно для вас. В нем мы попытались простым языком рассказать, что такое аккредитив, каких видов он бывает, в чем его преимущества и недостатки.

Что такое аккредитив простыми словами?

Для начала выясним, как расшифровывается понятие «аккредитив» в отечественном законодательстве. А после этого попытаемся растолковать суть явления простыми словами.

При работе с контрагентами необходимо выбрать оптимальный способ проведения расчетов с ними

При работе с контрагентами необходимо выбрать оптимальный способ проведения расчетов с нимиПо Гражданскому кодексу (статья 867) при расчетах по аккредитиву банк (эмитент) на основании поручения плательщика берет на себя обязательство выплатить средства, оплатить выставленный получателем вексель или совершить другие действия, направленные на исполнение аккредитива, после предъявления получателем определенных документов.

Важно: так определяется аккредитив на профессиональном языке. Если же изложить его толкование более простыми словами, то аккредитив – это поручение банку выплатить определенную сумму при условии, что ее получатель предоставит определенные документы. Если говорить еще более простым языком: открыть аккредитив – это отложить на специальном банковском счете деньги, которые будут там дожидаться, когда за ними придут с документами. При этом можно использовать собственные средства или занять их у банка.

После выполнения условий аккредитива банк перечисляет деньги получателю. Такой способ оплаты используется для проведения расчетов за поставленный товар, выполненные работы и оказанные услуги. Банк участвует в этом процессе в роли гаранта того, что выплаты будут произведены в полном объеме и вовремя. Поэтому аккредитив, говоря простым языком, можно назвать гарантией оплаты. Это также особая форма банковского кредитования, поскольку зачастую используются именно заемные средства.

Прежде чем открыть аккредитив, стороны должны договориться о том, что оплата будет осуществляться именно в таком порядке. Соглашение оформляется в виде договора. Следующий этап – обращение в банк. Аккредитив оформляется в бумажном виде и должен содержать определенную информацию:

- Дата открытия и номер.

- Сумма.

- Данные того, кто платит по аккредитиву, и данные банка, в котором он открыт.

- Данные получателя денег.

- Разновидность аккредитива.

- Срок, на который открыт аккредитив.

- Способ выполнения обязательств.

- Список необходимых для выплаты документов и требования к ним.

- Срок, в течение которого должны быть поданы документы.

- Назначение платежа.

- Упоминание о том, требуется ли подтверждение.

- Порядок выплаты комиссии банку.

Аккредитив может исполняться банком одним из следующих способов:

- проводится выплата средств после подачи получателем определенных документов, предусмотренных условиями аккредитива;

- получатель предъявляет переводной вексель, который оплачивается банком в установленный срок;

- используется другой порядок, предусмотренный в аккредитиве.

Для наглядности продемонстрируем использование аккредитива для расчетов на примере. Допустим, вам необходимо заплатить за поставленный товар, но нужной суммы нет в наличии. С этой целью открывается аккредитив с привлечением кредитных средств, то есть, простым языком, вы занимаете у банка деньги, но не получаете их сами, а откладываете на отдельный счет и даете поручение банку заплатить их поставщику, когда он выполнит определенные условия.

После того как товар поставлен, поставщик подает подтверждающие документы в банк, и на его счет перечисляют оговоренную сумму. В качестве таких документов, как правило, выступают товарно-транспортные накладные. Вам остается вернуть банку долг с процентами, как простой кредит.

Важно: при открытии аккредитива необязательно брать средства в долг — можно использовать собственные деньги.

Лицо, которому должны выплатить средства, обращается в банк с документами, предусмотренными условиями аккредитива, причем они могут быть оформлены и в электронном виде. Дальше в течение 5 рабочих дней может проводиться их проверка, после чего банк делает выплату или отказывает в ней. Если в срок, на который оформлен аккредитив, за ним не обращаются с необходимыми бумагами, средства возвращаются тому, кто открыл аккредитив.

Важно: аккредитив широко используется не только в бизнесе, но и при расчетах за купленные квартиры в новостройках. Такой способ оплаты позволяет застраховаться от мошенничества и покупателю, и застройщику. Клиенту не приходится передавать деньги до регистрации права собственности на квартиру, а компания, которая продает жилье, может не опасаться, что оформит его передачу, а оплаты не получит.

Разновидности аккредитива

В зависимости от возможности отмены и пересмотра условий:

- Отзывной. Его банк может в любое время изменить или отменить, если поступит такое поручение плательщика. При этом сообщать заранее получателю о том, что произошли изменения, не нужно.

- Безотзывной. Такой аккредитив нельзя изменить, не получив согласия получателя находящихся на счете средств, а для его отмены требуется еще и согласие банка, который подтвердил аккредитив.

Исходя из наличия покрытия, то есть, говоря простыми словами, предварительного перечисления средств:

- Покрытый (депонированный). При таком аккредитиве банк, в котором его открыли, перечисляет банку получателя средства заранее.

- Непокрытый (гарантированный). В этом случае средства списываются с корреспондентского счета или возмещаются другим оговоренным банками способом.

По режиму использования:

- Револьверный (возобновляемый). Такой аккредитив оплачивается частями. Например, по договору поставки открывается счет на всю сумму, а выдается поставщику по мере поставки товара. Если говорить простыми словами, банк платит не все сразу, а постепенно, за каждую поставленную партию.

- Невозобновляемый. В этом случае выплата осуществляется одной суммой.

В зависимости от наличия дополнительных гарантий:

- Подтвержденный. Это разновидность безотзывного аккредитива. Его особенность в том, что появляется еще один участник – банк, который по просьбе основного банка (эмитента) подтверждает аккредитив. После такого подтверждения банки несут обязательства перед получателем средств солидарно.

- Неподтвержденный. При такой форме оплаты банк получателя просто сообщает ему об открытии аккредитива.

По процедуре проведения оплаты (форме выполнения):

- На предъявление. Выплата проводится сразу после предъявления документов, соответствующих определенным условиям.

- Негоциируемый. Такой аккредитив получил особенно широкое распространение в Китае и некоторых англоязычных странах. В этом случае банк, выполняющий аккредитив, покупает переводной вексель, выписанный на другой банк.

- Акцептируемый. Средства перечисляются через определенное время после предъявления переводного векселя.

- С отсрочкой выплаты. Банку дается время на проверку документов.

С учетом других условий выделяют также иные виды аккредитивов:

- Трансферабельный (переводной). При таком аккредитиве средства выплачиваются третьему лицу, которое определил основной получатель. Он же может определить, какие документы необходимо представить в банк для исполнения аккредитива.

- Резервный. Этот вид аккредитива напоминает банковскую гарантию. Его открывают преимущественно в тех случаях, когда законодательством страны одного из контрагентов гарантии запрещены.

Плюсы и минусы аккредитивной формы расчетов

Как и любая другая форма осуществления расчетов, аккредитив обладает как преимуществами, так и недостатками, которые следует учитывать при выборе его в качестве способа оплаты. Начнем с положительных сторон.

Плюсы аккредитива:

- Риск того, что поставленный товар, предоставленные услуги или проведенные работы останутся неоплаченными, практически сводится к нулю. Банк берет на себя ответственность за проведение расчетов. Это основное преимущество аккредитива для получателя средств.

- Гарантируется выполнение обязанностей по договору. Покупатель (получатель услуг или работ) может не беспокоиться о том, что он заплатит за невыполненную работу или непоставленный товар. Нет опасений и по поводу наличия денег для расчета с поставщиком.

- Можно получить дополнительный доход на те средства, которые могли быть перечислены получателю.

- По контракту предоставляется юридическое сопровождение.

- Аккредитив – экономный способ расчетов. Банку выплачиваются более низкие проценты, чем по обычному кредиту.

Минусы аккредитива:

- Оплата зависит от того, насколько правильно оформлены документы.

- Законодательство может ограничивать использование аккредитива.

- В зависимости от финансового положения того, кто открывает аккредитив, устанавливается его максимальная сумма.

- При расчетах при помощи аккредитива требуется большое количество документов и довольно много времени уходит на обмен ими.

- Затраты на открытие аккредитива, то есть на оплату банковской комиссии, могут быть довольно значительными, особенно если он используется для международных расчетов.

Рекомендуем ознакомиться с полезными материалами о:

Подводим итоги

При работе с контрагентами необходимо выбрать оптимальный способ проведения расчетов с ними, который позволит и вовремя провести оплату, и застраховаться от недобросовестности контрагента. Одна из самых выгодных и безопасных форм расчетов – открытие аккредитива. Простыми словами можно определить его как поручение банку заплатить средства определенному лицу (компании) при условии, что будут выполнены некоторые требования. Как правило, для получения оплаты необходимо представить документы, подтверждающие исполнение обязательств.

В зависимости от условий аккредитива, в частности от наличия покрытия, подтверждения и возможности отзыва, выделяют различные виды этой формы расчетов. Основные ее преимущества – экономия и возможность обезопасить стороны договора от мошенничества. Из недостатков можно назвать объемный документообмен и наличие ограничений на использование аккредитива.

Ответ на Ваш вопрос, возможно, находится здесь

uvolsya.ru

Аккредитив — Википедия (с комментариями)

Материал из Википедии — свободной энциклопедии

Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву).

Позволяет:

- осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки;

- оплатить, акцептовать или учесть переводной вексель;

- предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики.

Виды аккредитивов

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккредитивы не применяются. (Более не используется; см. статья 3 Унифицированных правил и обычаев для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г.)

- Безотзывный аккредитив — аккредитив, который не может быть отозван (аннулирован).

- Аккредитив с красной оговоркой — аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платёж на оговорённую сумму до представления торговых документов. В те годы, когда аккредитивы выпускались в виде письма банка, такая оговорка, в силу своей особой важности, выделялась в документе красным цветом, откуда и название. В настоящее время аккредитивы выпускаются преимущественно по телекоммуникациям, поэтому данный термин следует рассматривать как профессиональный жаргон.

- Аккредитив покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент перечисляет за счёт средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. Покрытый аккредитив применяется в расчётах на территории Российской Федерации. В международных расчётах банки действуют в соответствии с межбанковскими соглашениями, согласно которым покрытие либо отсутствует (чистая кредитная линия), либо размещается в согласованных формах (депозиты, ценные бумаги или иные активы). Данный термин отсутствует в международной практике.

- Аккредитив непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счёта в пределах суммы аккредитива или договаривается с исполняющим банком об иных условиях возмещения средств, уплаченных бенефициару. В международной практике термины «непокрытый» или «гарантированный» не используются ввиду того, что таковыми является абсолютное большинство аккредитивов.

- Аккредитив подтверждённый (англ. confirmed) — аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платёж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтверждённый аккредитив.

- Аккредитив револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчётов за очередную партию товаров. Револьверный аккредитив открывается при равномерных поставках, растянутых во времени, с целью снижения указанной в нём суммы.

- Аккредитив циркулярный — аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках-корреспондентах банка, выдавшего своему клиенту этот аккредитив.

- Резервный аккредитив, иначе именуемый аккредитив Stand-By, — разновидность банковской гарантии, носящей документарный характер (то есть допускающей представление документов иных, чем требование платежа) и подчиняющейся документам Международной торговой палаты для аккредитивов. Резервные аккредитивы используются для финансирования международной торговли со странами, где запрещено использование банковских гарантий в торговых сделках (США), запрещён документарный характер гарантий, или при осуществлении операций с международными организациями (Европейский банк реконструкции и развития, Мировой банк и др.)

- Кумулятивный аккредитив — в случае такого аккредитива приказодателю разрешается неистраченную сумму денег текущего аккредитива зачислить к сумме нового, который открывается в том же самом банке, в то время как за некумулятивным аккредитивом неистраченная сумма возвращаются банку-эмитенту для начисления на текущий счёт приказодателя.

Преимущества и недостатки

Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота.

Недостатки: сложный документооборот; высокие комиссии банков.

См. также

Напишите отзыв о статье «Аккредитив»

Литература

- Внешнеэкономическая деятельность предприятия. Учебник для ВУЗов / Стровский Л. Е.. — 5. — М.: ЮНИТИ-ДАНА, 2010. — 504 с. — (Золотой фонд российских учебников). — 15 000 экз. — ISBN 978-5-238-01772-3.

Ссылки

- [merichenkoinvestmentsgroup.com/rezervnyy-akkreditiv-sblc/ Резервный аккредитив Stand-By] Описание на русском языке

- [merichenkoinvestmentsgroup.com/dokumentarnyy-akkreditiv-lc-dlc/ Документарный аккредитив] Описание на русском языке

Примечания

- ↑ Стровский Л. Е., Казанцев С. К., Паршина Е. А. и др. Валютно-финансовые отношения предприятий с зарубежными партнёрами // Внешнеэкономическая деятельность предприятия: Учебник для вузов / Под ред. Л. Е. Стровского. — 4-е изд. — М.: ЮНИТИ, 2007. — С. 379-388. — 799 с. — ISBN 5-238-00985-2.

Отрывок, характеризующий Аккредитив

– Петр Кириллович, что ж, пойдем покурить…Пьер находился в смущении и нерешительности. Непривычно блестящие и оживленные глаза Наташи беспрестанно, больше чем ласково обращавшиеся на него, привели его в это состояние.

– Нет, я, кажется, домой поеду…

– Как домой, да вы вечер у нас хотели… И то редко стали бывать. А эта моя… – сказал добродушно граф, указывая на Наташу, – только при вас и весела…

– Да, я забыл… Мне непременно надо домой… Дела… – поспешно сказал Пьер.

– Ну так до свидания, – сказал граф, совсем уходя из комнаты.

– Отчего вы уезжаете? Отчего вы расстроены? Отчего?.. – спросила Пьера Наташа, вызывающе глядя ему в глаза.

«Оттого, что я тебя люблю! – хотел он сказать, но он не сказал этого, до слез покраснел и опустил глаза.

– Оттого, что мне лучше реже бывать у вас… Оттого… нет, просто у меня дела.

– Отчего? нет, скажите, – решительно начала было Наташа и вдруг замолчала. Они оба испуганно и смущенно смотрели друг на друга. Он попытался усмехнуться, но не мог: улыбка его выразила страдание, и он молча поцеловал ее руку и вышел.

Пьер решил сам с собою не бывать больше у Ростовых.

Петя, после полученного им решительного отказа, ушел в свою комнату и там, запершись от всех, горько плакал. Все сделали, как будто ничего не заметили, когда он к чаю пришел молчаливый и мрачный, с заплаканными глазами.

На другой день приехал государь. Несколько человек дворовых Ростовых отпросились пойти поглядеть царя. В это утро Петя долго одевался, причесывался и устроивал воротнички так, как у больших. Он хмурился перед зеркалом, делал жесты, пожимал плечами и, наконец, никому не сказавши, надел фуражку и вышел из дома с заднего крыльца, стараясь не быть замеченным. Петя решился идти прямо к тому месту, где был государь, и прямо объяснить какому нибудь камергеру (Пете казалось, что государя всегда окружают камергеры), что он, граф Ростов, несмотря на свою молодость, желает служить отечеству, что молодость не может быть препятствием для преданности и что он готов… Петя, в то время как он собирался, приготовил много прекрасных слов, которые он скажет камергеру.

Петя рассчитывал на успех своего представления государю именно потому, что он ребенок (Петя думал даже, как все удивятся его молодости), а вместе с тем в устройстве своих воротничков, в прическе и в степенной медлительной походке он хотел представить из себя старого человека. Но чем дальше он шел, чем больше он развлекался все прибывающим и прибывающим у Кремля народом, тем больше он забывал соблюдение степенности и медлительности, свойственных взрослым людям. Подходя к Кремлю, он уже стал заботиться о том, чтобы его не затолкали, и решительно, с угрожающим видом выставил по бокам локти. Но в Троицких воротах, несмотря на всю его решительность, люди, которые, вероятно, не знали, с какой патриотической целью он шел в Кремль, так прижали его к стене, что он должен был покориться и остановиться, пока в ворота с гудящим под сводами звуком проезжали экипажи. Около Пети стояла баба с лакеем, два купца и отставной солдат. Постояв несколько времени в воротах, Петя, не дождавшись того, чтобы все экипажи проехали, прежде других хотел тронуться дальше и начал решительно работать локтями; но баба, стоявшая против него, на которую он первую направил свои локти, сердито крикнула на него:

– Что, барчук, толкаешься, видишь – все стоят. Что ж лезть то!

– Так и все полезут, – сказал лакей и, тоже начав работать локтями, затискал Петю в вонючий угол ворот.

Петя отер руками пот, покрывавший его лицо, и поправил размочившиеся от пота воротнички, которые он так хорошо, как у больших, устроил дома.

Петя чувствовал, что он имеет непрезентабельный вид, и боялся, что ежели таким он представится камергерам, то его не допустят до государя. Но оправиться и перейти в другое место не было никакой возможности от тесноты. Один из проезжавших генералов был знакомый Ростовых. Петя хотел просить его помощи, но счел, что это было бы противно мужеству. Когда все экипажи проехали, толпа хлынула и вынесла и Петю на площадь, которая была вся занята народом. Не только по площади, но на откосах, на крышах, везде был народ. Только что Петя очутился на площади, он явственно услыхал наполнявшие весь Кремль звуки колоколов и радостного народного говора.

Одно время на площади было просторнее, но вдруг все головы открылись, все бросилось еще куда то вперед. Петю сдавили так, что он не мог дышать, и все закричало: «Ура! урра! ура!Петя поднимался на цыпочки, толкался, щипался, но ничего не мог видеть, кроме народа вокруг себя.

На всех лицах было одно общее выражение умиления и восторга. Одна купчиха, стоявшая подле Пети, рыдала, и слезы текли у нее из глаз.

– Отец, ангел, батюшка! – приговаривала она, отирая пальцем слезы.

– Ура! – кричали со всех сторон. С минуту толпа простояла на одном месте; но потом опять бросилась вперед.

Петя, сам себя не помня, стиснув зубы и зверски выкатив глаза, бросился вперед, работая локтями и крича «ура!», как будто он готов был и себя и всех убить в эту минуту, но с боков его лезли точно такие же зверские лица с такими же криками «ура!».

«Так вот что такое государь! – думал Петя. – Нет, нельзя мне самому подать ему прошение, это слишком смело!Несмотря на то, он все так же отчаянно пробивался вперед, и из за спин передних ему мелькнуло пустое пространство с устланным красным сукном ходом; но в это время толпа заколебалась назад (спереди полицейские отталкивали надвинувшихся слишком близко к шествию; государь проходил из дворца в Успенский собор), и Петя неожиданно получил в бок такой удар по ребрам и так был придавлен, что вдруг в глазах его все помутилось и он потерял сознание. Когда он пришел в себя, какое то духовное лицо, с пучком седевших волос назади, в потертой синей рясе, вероятно, дьячок, одной рукой держал его под мышку, другой охранял от напиравшей толпы.

– Барчонка задавили! – говорил дьячок. – Что ж так!.. легче… задавили, задавили!

Государь прошел в Успенский собор. Толпа опять разровнялась, и дьячок вывел Петю, бледного и не дышащего, к царь пушке. Несколько лиц пожалели Петю, и вдруг вся толпа обратилась к нему, и уже вокруг него произошла давка. Те, которые стояли ближе, услуживали ему, расстегивали его сюртучок, усаживали на возвышение пушки и укоряли кого то, – тех, кто раздавил его.

– Этак до смерти раздавить можно. Что же это! Душегубство делать! Вишь, сердечный, как скатерть белый стал, – говорили голоса.

Петя скоро опомнился, краска вернулась ему в лицо, боль прошла, и за эту временную неприятность он получил место на пушке, с которой он надеялся увидать долженствующего пройти назад государя. Петя уже не думал теперь о подаче прошения. Уже только ему бы увидать его – и то он бы считал себя счастливым!

wiki-org.ru