Карта сайта

Условия пользования сайтом

1. Общие положения

Настоящий интернет-сайт (далее — «Сайт») принадлежит Обществу с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР») и обслуживается им.

Настоящие Условия пользования включают в себя условия и положения, в соответствии с которыми посетитель Сайта (также далее по тексту «Пользователь») имеет право доступа к Сайту и его содержимому, включая (помимо прочего) рейтинги, оценки и иные материалы, инструменты, продукты, услуги, публикации и информацию (далее совместно — «Материалы»), размещаемые на Сайте.

ООО «НКР» оставляет за собой право вносить изменения в настоящие Условия пользования без согласия

Пользователей после предварительного уведомления, которое может быть сделано путем публикации

подобных изменений (или исправленного текста Условий пользования) на Сайте.

Настоящие Условия пользования применимы к любому контенту ООО «НКР» в социальных сетевых сервисах третьих лиц (например, на страницах ООО «НКР» в социальных сетях) со ссылкой на настоящие Условия пользования. В таких случаях понятие «Сайт» включает в себя контент ООО «НКР» во всех случаях, когда данное понятие используется в настоящих Условиях пользования.

Пользуясь Сайтом, вы подтверждаете, что ознакомились с настоящими Условиями пользования, поняли их

содержание и согласились соблюдать их положения.

2. Предоставление лицензии

Настоящие Условия пользования предоставляют Пользователю персональную, отзывную, неисключительную,

не подлежащую передаче лицензию на пользование Сайтом, при условии соблюдения настоящих Условий

пользования. Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте,

исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь

имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими

соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае

Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных

интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если

настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать

производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать,

распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или

перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным

образом использовать или хранить для последующего использования с какой-либо из названных целей

информацию и Материалы, полученные на Сайте или через него, без предварительного письменного

согласия ООО «НКР».

- нарушение работы, причинение ущерба или взлом Сайта;

- сбор любой информации о других пользователях Сайта;

- систематическое извлечение информации, содержащейся на Сайте с целью формирования баз данных для внутреннего или внешнего коммерческого использования.

3. Интеллектуальные права

Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

4. Принятие риска

Пользователь использует интернет исключительно на свой страх и риск и в соответствии с международным

законодательством и законодательством Российской Федерации. Несмотря на то, что ООО «НКР» приняло

все возможные меры для создания безопасного и надежного интернет-сайта, Пользователь обязан иметь в

виду, что конфиденциальность любой корреспонденции или материалов, передаваемых на Сайт или

скачиваемых с него, не гарантируется. Соответственно, ООО «НКР» и его лицензиары не несут

ответственности за безопасность любой информации, передаваемой в интернете, точность информации,

размещенной на Сайте, и за последствия ее использования. ООО «НКР» и его лицензиары также не несут

ответственности за перебои и ошибки в работе сети интернет или предоставлении услуг по размещению

данных на веб-узлах.

5. Безопасность

С целью обеспечения безопасности и целостности Сайта ООО «НКР» оставляет за собой право отслеживать

и фиксировать деятельность пользователей на Сайте в той степени, в которой это допускается

законодательством Российской Федерации. Любая информация, полученная путем такого отслеживания,

может быть предоставлена в правоохранительные органы в ходе проведения следственных мероприятий,

связанных с возможной преступной деятельностью, осуществляемой на Сайте. ООО «НКР» также будет

соблюдать любые судебные решения, которые предусматривают запросы такой информации. Попытка или

фактическое несанкционированное использование любой части Сайта может повлечь уголовную и (или)

гражданско-правовую ответственность.

Используя Сайт и предоставляя ООО «НКР» адрес своей электронной почты, Пользователь соглашается получать от ООО «НКР» любую информацию, которую ООО «НКР» сочтет необходимым предоставить. Пользователь вправе в любое время отказаться от получения информации.

ООО «НКР» стремится защищать конфиденциальность представленной информации. Информация об адресах электронной почты хранится на защищенном компьютере (далее — «Сервер»), который ООО «НКР» использует для хранения данных и который доступен назначенным сторонним агентствам, поставщикам и (или) уполномоченным сотрудникам только под строгим контролем ООО «НКР» (далее — «Уполномоченный персонал»). Сервер подключен к сети Интернет через брандмауэр и не является общедоступным.

6.

Возмещение ущерба

Возмещение ущербаПользователь соглашается гарантировать возмещение ущерба и не допускать возникновения убытков у ООО «НКР», его лицензиаров, поставщиков, всех их аффилированных лиц и, соответственно, всех их руководителей, членов органов управления, сотрудников, представителей и правопреемников вследствие ущерба, ответственности, издержек и иных расходов (включая оплату услуг адвокатов и иных специалистов, а также судебные издержки в разумных пределах), вытекающих из претензий третьих лиц, возникших на основании или в связи с использованием Сайта или нарушения Пользователем настоящих Условий пользования.

7. Ограничение ответственности

ООО «НКР» получает все Материалы, размещаемые на Сайте, из достоверных и надежных, по его мнению,

источников. Настоящим Пользователь полностью соглашается с тем, что:

Настоящим Пользователь полностью соглашается с тем, что:

- 1) кредитные рейтинги и иные оценки, приведенные на Сайте, являются и будут являться исключительно изложением оценки относительных будущих кредитных рисков (кредитный риск — риск того, что компания может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб) юридических лиц, кредитных обязательств, долговых и аналогичных долговым ценных бумаг, а не утверждением настоящего или исторического факта относительно кредитоспособности, инвестиционными или финансовыми консультациями, рекомендациями, касающимися решений о предоставлении кредитов, покупки, сохранения или продажи ценных бумаг любого рода, подтверждением точности тех или иных данных, выводов, а также попытками самостоятельно определить или подтвердить финансовое состояние какой-либо компании;

- 2) кредитные рейтинги и (или) иные оценки, предоставляемые посредством Сайта, не направлены на определение любого другого риска, включая, помимо прочего, риск потери ликвидности, риск, связанный с рыночной стоимостью;

- 3) при публикации кредитных рейтингов и (или) иных кредитных оценок на Сайте не учитываются личные задачи, финансовая ситуация или нужды Пользователей;

- 4) каждый кредитный рейтинг или иная оценка является одним из факторов инвестиций или решения о предоставлении кредита, принимаемого Пользователем или от имени Пользователя самостоятельно;

- 5) Пользователь обязуется с должной осмотрительностью проводить собственное исследование и

оценку ценных бумаг или решения об инвестициях, а также каждого эмитента или поручителя, в

отношении ценной бумаги или кредита, который Пользователь рассматривает на предмет покупки,

удержания, продажи или предоставления.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

ООО «НКР» принимает все необходимые меры, чтобы информация, используемая при присвоении кредитных

рейтингов, соответствовала высоким требованиям качества и поступала из источников, которые ООО «НКР»

считает надежными, включая, в том числе, независимые сторонние источники. Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

ООО «НКР» не предоставляет никаких гарантий того, что отдельные Материалы, размещенные на Сайте,

являются подходящими или доступными для использования в каком-либо конкретном государстве, а также

доступ к ним на территориях, где что-либо из содержания Сайта является незаконным или запрещенным. В

том случае, если Пользователь желает получить доступ к Сайту, находясь на подобной территории,

Пользователь поступает так по собственной воле и несет ответственность за соблюдение

соответствующего местного законодательства. ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте.

ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте. Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, возникающие или возникшие в связи с доступом к Сайту и его Материалам либо в связи с невозможностью доступа к Сайту и размещенным на нем Материалам. Кроме того, ООО «НКР» не несет ответственности за вышеуказанные убытки и ущерб даже в том случае, когда ООО «НКР» уведомили о возможности возникновения таких убытков и (или) ущерба.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и

косвенные убытки или ущерб, причиненные физическому или юридическому лицу в том числе, но не

исключительно, в связи с неосторожностью ООО «НКР», а также вследствие любых непредвиденных или

форс-мажорных обстоятельств, вызванных или иным образом связанных с использованием или

невозможностью использования Сайта и размещенных на нем Материалов.

Пользователь обязан прилагать все разумные усилия и действия для минимизации любых потерь, убытков и ущерба (возникающих по любой причине) и никакое положение настоящих Условий пользования не может рассматриваться как отменяющее обязанность Пользователя минимизировать возможные убытки или ущерб.

Настоящим ООО «НКР» освобождается от ответственности за причинение любого рода убытков или ущерба,

неисполнение обязательств вследствие форс-мажорных обстоятельств, включая, кроме того, сбои

электронного, механического оборудования, коммуникаций, телефонного или интернет-соединения,

компьютерные вирусы, несанкционированный доступ, кражу, ошибки операторов, суровые погодные условия,

землетрясения, стихийные бедствия, забастовки и иные проблемы занятости, войны, террористические

акты или государственные запреты.

8. Заключительные положения

ООО «НКР» вправе по своему усмотрению размещать ссылки на другие ресурсы сети Интернет с целью предоставления своим Пользователям доступа к смежной информации и услугам. Данные интернет-сайты могут не принадлежать ООО «НКР», а поддерживаться третьими лицами, на деятельность которых ООО «НКР» не имеет влияния. Соответственно, ООО «НКР» и его органы управления, работники не несут ответственности за содержание, правильность информации, качество предлагаемых или рекламируемых продуктов или услуг и (или) скачиваемого с подобных интернет-сайтов третьих лиц программного обеспечения. Кроме того, указанные ссылки не являются положительной оценкой третьих лиц, интернет-сайтов, продуктов или услуг, предоставляемых третьими лицами.

Все возможные споры, вытекающие из настоящих Условий пользования или связанные с ними, подлежат

разрешению в соответствии с действующим законодательством Российской Федерации.

Настоящие Условия пользования вступают в силу с момента начала использования Сайта Пользователем. ООО «НКР» оставляет за собой право по своему усмотрению отказать любому Пользователю в доступе к Сайту, любой части Сайта, любому Материалу, размещенному на Сайте, в любое время.

В результате вступления в силу настоящих Условий пользования или использования Сайта между Пользователем и ООО «НКР» не возникает совместного предприятия, партнерства, трудовых или агентских отношений.

Отсутствие требования о строгом соблюдении положений настоящих Условий пользования не может

рассматриваться в качестве отказа от права потребовать такого исполнения в случае нарушения или

неисполнения обязательства. Отказ ООО «НКР» от какого-либо права, предусмотренного настоящими

Условиями пользования, не является отказом от любого другого права или положения, а также отказом от

аналогичного положения в любое другое время.

Если какое-либо из положений Условий пользования признается недействительным или противоречащим законодательству Российской Федерации, соответствующее положение считается удаленным, действительность остальных положений настоящих Условий пользования при этом не затрагивается.

© 2021 ООО «НКР».

Данный документ является интеллектуальной собственностью Общества с ограниченной

ответственностью «Национальные Кредитные Рейтинги» и охраняется законом. Представленная

информация предназначена для использования исключительно в ознакомительных целях. Не допускается

распространение настоящей информации любым способом и в любой форме без предварительного

согласия со стороны ООО «НКР» и ссылки на источник. Использование информации в нарушение

указанных требований запрещено.

Использование информации в нарушение

указанных требований запрещено.

Акция — это ценная бумага. Она является свидетельством о вложении доли капитала или определенного количества средств в акционерное общество. Акции представляют такие ценные бумаги, которые свидетельствуют о внесении средств в уставной капитал предприятия. Акция не имеет фиксированной номинальной ставки и может меняться в зависимости от колебаний спроса и предложения. Держатель пакета паевых документов обладает большим количеством прав, нежели обладатель нескольких акций. Важно спрогнозировать их ценность в долгосрочной перспективе, если речь идет о крупных инвестиционных вложениях в бизнес. При оценке привилегированных акций учитывается разница в правах, которые привилегированная акция дает акционеру. По привилегированным акциям выплачиваются дивиденды . Такая акция не дает право голоса на общем собрании акционеров. Сравнительный подход стоимостной оценки акций предприятия основан на сравнении цены акции с акциями у конкурентов. Затратный подход стоимостной оценки стоимости акций реализует принцип замещения. Покупатель не заплатит за существующий объект больше, чем за вновь создаваемый с той же полезностью. Стоимостная оценка доходности акций – разница между суммой активов и суммой обязательствам. Пакет акций может быть оценен для определения рыночной стоимости обыкновенных акций и привилегированных акций. Оценка акций это путь к правильному инвестированию денежных средств. | Сколько делается оценка акций по времени

Перечень необходимых документов для оценки акций

Порядок оценки акций Процедура или процесс проведения оценки подразумевает следующие этапы:

Где можно заказать и сделать оценку акций Заказать оценку акций можно в нашем офисе по адресу: г. Ульяновск, ул. Воробьева, д. 89, офис 9, по телефону (8422) 75-84-75, e-mail [email protected]. Ульяновск, ул. Воробьева, д. 89, офис 9, по телефону (8422) 75-84-75, e-mail [email protected].Сколько действует оценка акций Оценка акций действительна в течении шести месяцев с даты составления отчета. Для оценки проводимой на дату в прошлом (ретроспективная оценка) срок действия может быть неограниченным.Кто оплачивает оценку акций Общепринятой практикой считается, что платит за оценку акций сторона, наиболее заинтересованная в совершении сделки, либо решении спорного вопроса. При купле-продаже это обычно является покупатель, а при судебном разбирательстве — истец.Как выглядит и что входит в оценку акций Оценка акций может может производиться как в письменной, так и в устной форме в виде консультации. Обычно оценка представляет собой официальный документ от 1 до 70 листов и может называться справка о стоимости, заключение о стоимости, отчет об оценке. Основным документом, в соответствии с законодательством об оценочной деятельности, является отчет об оценке ценных бумаг. Отчет должен быть пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика или оценщиков либо печатью юридического лица, с которым оценщик или оценщики заключили трудовой договор. В отчет об оценке входят разделы: основные факты и выводы, задание на оценку, перечень документов, описание объекта и процесса оценки, анализ рынка, согласование результатов. Отчет должен быть пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика или оценщиков либо печатью юридического лица, с которым оценщик или оценщики заключили трудовой договор. В отчет об оценке входят разделы: основные факты и выводы, задание на оценку, перечень документов, описание объекта и процесса оценки, анализ рынка, согласование результатов. |

Определение, значение термина Курс , Rate forex

В основе своей, торговля на Forex — процесс покупки и продажи валюты для получения прибыли. Спекулируя на курсе валют, трейдер пытается максимально выгодно купить или продать нужный ему актив. Начав торговлю на Forex, можно растеряться от обилия графиков, постоянно меняющихся цифр и непонятных буквенных значений. Но на самом деле, разобравшись в основных понятиях, можно достаточно быстро понять суть происходящего и начать зарабатывать.

Базовым понятием на Forex является курс. Именно на курсы валют трейдер в первую очередь обращает внимание.

Определение курса

Курс — стоимость актива на рынке, который определяется спросом.

Главным активом на Forex выступает какая либо валюта.

Как и на прочих рынках, ценность какой либо валюты определяется количеством единиц другой валюты. Они составляют валютную пару, ключевой элемент торговли на Forex.

Валютная пара

отношение стоимости одной валюты к стоимости другой.

Само понятие валютной пары ввели для упрощения понимания того, какие позиции открываются. Часто можно услышать, как говорят «купить евро-доллар» или «продать евро-доллар». Речь идет именно о валютной паре, в которую и входят те две валюты, участвующие в сделке. Цены валют в валютной паре связаны друг с другом, потому сделки аключаются одновременно с обеими, ведь покупая одну валюту, трейдер одновременно продает другую и наоборот. Эти две валюты образуют валютный курс и являются объектом торговой операции.

Традиционная запись валютной пары включает трехбуквенные коды валют и имеет вид: базовая валюта (она обозначается первой и стоит слева) и валюта котировки (обозначается второй и стоит справа).

Например, доллар США обозначается как USD, а евро как EUR.

В валютной паре EUR/USD— базовой валютой является — EUR, котируемой — USD. То есть, в этой покупке (BUY) трейдер покупает евро за доллары. Аналогично, в продаже (SELL) пары EUR/USD продает евро за доллары.

От изменения разницы цены валют (спреда), будет зависеть ваша прибыль или убыток.

Если трейдер хочет купить пару USD/EUR, то это значит, что он думает, что базовая валюта укрепится по отношению к котируемой. Это называют «занять длинную позицию».

Если трейдер хочет продать пару USD/EUR, то он наоборот — уверен в том, что базовая валюта ослабнет по отношению к котируемой. Это называют «занять короткую позицию».

На колебания цен на Forex влияет множество факторов: инфляция, процентные ставки, экономические показатели, политические новости, импорт-экспорт и многое другое.

Виды валютных пар

Сами валютные пары делятся на несколько видов, но существует несколько основных:

Какие инвестиции имеют наименьшую ликвидность в 2021 году

Какие инвестиции имеют наименьшую ликвидность

В инвестициях всегда есть шанс потерять деньги. Инвестиции с низким уровнем риска (инвестиции с наименьшей ликвидностью) сопровождаются защитным покрытием и вряд ли внезапно потеряют ценность.

Риски фундаментальны для инвестиций. Это похоже на сиамский близнец прибылей, и никакие дискуссии о доходах не имеют смысла без учета связанных с этим рисков.Есть также два основных правила инвестирования. Первое — не терять деньги, второе — не забывать первое. Таким образом, большинство инвесторов затрудняются понять риски, связанные с любым вложением. Это делает инвестиции с низким уровнем риска (инвестиции с наименьшей ликвидностью) хорошим вариантом.

Инвестиции с наименьшей ликвидностьюЛиквидность — это эффективность или простота использования актива или инвестиции для преобразования их в наличные деньги без влияния на их внутреннюю стоимость.Земля и недвижимость считаются наименее ликвидными инвестициями, поскольку их продажа может занять несколько недель или месяцев. Таким образом, необходимо учитывать ликвидность любого актива, прежде чем инвестировать в него.

Различные виды инвестицийИнвестиционный сценарий носит динамичный и постоянно развивающийся характер. Но те, кто потратит некоторое время на понимание принципа его работы, со временем могут значительно выиграть. Существуют различные типы инвестиций, такие как акции, облигации, паевые инвестиционные фонды и т. Д.Но как инвестор вы должны тщательно продумать, куда девать свои кровно заработанные деньги.

Все инвестиции несут в себе определенный риск, поэтому они классифицируются как инвестиции с низким и высоким уровнем риска. Если рассматривать инвестиционную пирамиду, она делится на три части: основание, середину и верх. База содержит типы инвестиций с низким уровнем риска (инвестиции с наименьшей ликвидностью), и чем выше вы поднимаетесь, тем выше риски.

Что такое инвестиция с низким уровнем риска?Инвестирование — это баланс между рисками и выгодами.Постпандемическая экономическая ситуация вынудила инвесторов искать лучшие инвестиции за 100 тысяч и вкладывать в самые безопасные инвестиции за 100 тысяч.

Хотя размер прибыли является прямым вариантом принятого риска, люди сейчас ищут инвестиции с низким уровнем риска и высокой доходностью. Инвестирование с низким уровнем риска защищает от вероятности убытков, а также гарантирует, что потенциальные убытки не будут разрушительными. Казначейские облигации США практически не имеют шансов не получить выплату заявленных процентов и основной суммы долга и являются примером инвестиций с низким уровнем риска (инвестиции с наименьшей ликвидностью).

7 Лучшие Инвестиции с низким уровнем риска и солидной доходностьюРазмещение сбережений на инвестиционных счетах с низким уровнем риска — хороший вариант. Это помогает поддерживать сбалансированный портфель. Вот 7 инвестиций с наименьшей ликвидностью:

1. Высокодоходный сберегательный счетТехнически это не вложение. Но это лучший способ сделать вложения с максимальным доходом и низким уровнем риска (инвестиции с наименьшей ликвидностью). Управлять легко, ведь вам не нужно ничего делать, кроме открытия счета.Это позволяет вам получать скромные проценты без какого-либо риска потерять деньги, поскольку они покрываются Федеральной корпорацией страхования депозитов (FDIC). Можно получить лучшую доходность, проверив тарифы и присмотревшись к ним. Более того, можно получить доступ к деньгам, когда они им понадобятся.

2. Облигации сберегательныеЭто инвестиция с низким уровнем риска через ценные бумаги. Казначейство США продает два типа сберегательных облигаций: облигации EE и облигации I. Облигации EE приносят фиксированную процентную ставку в течение 30 лет.Казначейство объявляет процентную ставку для новых облигаций 1 мая и 1 ноября. Сберегательные облигации серии I приносят проценты за счет сочетания фиксированной ставки и уровня инфляции. Для этого не нужно разгадывать кроссвордов с низким уровнем риска .

3. Депозитные сертификатыБанки выпускают депозитные сертификаты (CD) на определенные сроки, например, 6 месяцев, 1 год или 5 лет. Открытие счетов, застрахованных FDIC, делает их безнадежными. Когда вы инвестируете в компакт-диски, банк гарантирует фиксированный процент на период.Вы можете получить компакт-диск всего за 1000 долларов. Также доступны условия для больших компакт-дисков стоимостью 100 000 долларов и выше. Хорошо отложить свои сбережения для будущей покупки по истечении определенного периода времени. Однако преждевременный отказ может повлечь за собой штрафные санкции.

4. Казначейские векселя, векселя и ценные бумагиКазначейские векселя, казначейские векселя и ценные бумаги с защитой от инфляции (TIPS) являются одними из примеров инвестиций с низким уровнем риска. Вы можете купить опционы на эти инвестиции с низким уровнем риска (инвестиции с наименьшей ликвидностью) напрямую или через паевые инвестиционные фонды.Они дают более высокую доходность, чем сберегательные счета.

Казначейские векселяимеют номинал 1000 долларов и имеют срок погашения не более 1 года. Казначейские облигации приносят фиксированную процентную ставку каждые шесть месяцев до наступления срока их погашения. Они могут растягиваться до 10 лет.

Министерство финансов США предлагает казначейские ценные бумаги с защитой от инфляции (TIPS) сроком на 5, 10 или 30 лет. Минимальная сумма вложения 100 долларов. Они покрываются «полной верой и доверием» Федерального правительства и не несут никаких рисков.

5. Счета денежного рынкаБанки и кредитные союзы предлагают счета на денежном рынке. Это также своего рода депозитные счета для опционов вложений с низким уровнем риска. Когда вы открываете его в банке, Федеральная корпорация по страхованию вкладов (FDIC) страхует его. А для кредитных союзов страховщиком является Национальная администрация кредитных союзов (NCUA). Эти счета требуют более высокого минимального баланса, чем традиционный сберегательный счет, и дают более высокие процентные ставки.

6. Фиксированные аннуитетыФиксированные аннуитеты — это договоры со страховыми компаниями. Страховая компания выплачивает определенную сумму по истечении срока в обмен на предоплату. Обычно клиент получает фиксированную сумму ежемесячно на определенный период или до самой смерти. На этом завершается ваш поиск наилучших инвестиций с низким уровнем риска (инвестиций с наименьшей ликвидностью), когда вы больше не работаете.

7. Фонды стабильной стоимости Может быть, вы почти пенсионер и ищете наиболее безопасное вложение для тарифных планов 401k.Фонды со стабильной стоимостью — один из лучших вариантов инвестирования с низким уровнем риска. Его основная цель — защитить вашу основную сумму и обеспечить ликвидность. Их авуары включают краткосрочные и среднесрочные государственные и корпоративные облигации. Они имеют диверсифицированный инвестиционный портфель и приносят солидную прибыль. Это также завершает поиск того, что считается инвестициями с низким уровнем риска (инвестициями с наименьшей ликвидностью).

Поскольку все вложения не похожи друг на друга, очень важно понимать риски.Инвестиции с низким уровнем риска (инвестиции с наименьшей ликвидностью) являются основой инвестиционной пирамиды. Теперь, когда вы знаете, что такое инвестиции с низким уровнем риска, инвестируйте в них, чтобы получать удовольствие от жизни и досрочный выход на пенсию. Если вам нужна помощь, не стесняйтесь обращаться к нам — Реза Аббасзаде

Какая инвестиция имеет наименьшую ликвидность? паевой фонд дом проверка аккаунта корпорация

Вариант D правильный. Инвестиционное объединение имеет наименьшую ликвидность.

Дополнительные пояснения:

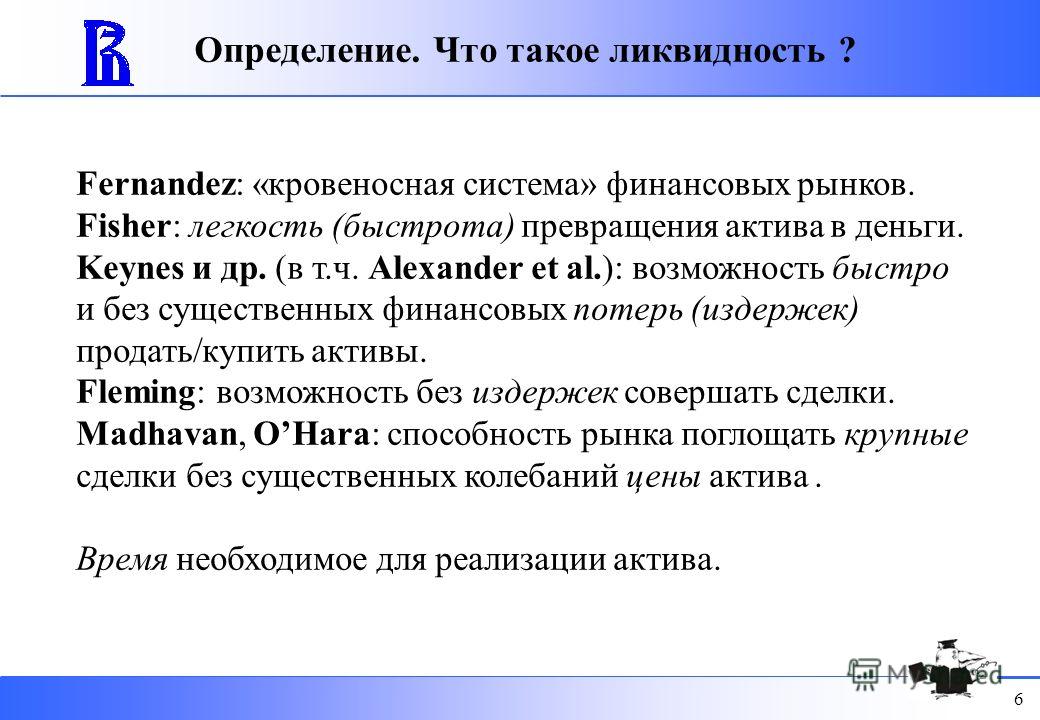

Ликвидность:

Ликвидность — это термин, который говорит нам о продолжительности времени, необходимом для максимально быстрой конвертации инвестиций в наличные. Инвестиции с высокой ликвидностью, инвестор предпочитает такие вложения. Инвестиции с наименьшей ликвидностью, инвестор не предпочитает такие вложения. Инвестор вкладывает средства в тот вид инвестиций, который обеспечивает высокую ликвидность.Чтобы в экстренных случаях инвестор с легкостью продал свои вложения и получил деньги.

Обоснование правильного и неправильного ответа:

А.

Паевой фонд: Этот вариант неверен .

Паевой фонд — это тип инвестиций, при котором компания собирает инвестиции от разных инвесторов и объединяет всю сумму в разные компании. Инвестору легко вернуть свои деньги в паевой инвестиционный фонд.Он очень жидкий.

Б.

Дом: Этот вариант неверный .

Дом — это также вид инвестиций, при котором инвестор покупает дом, заплатив огромную сумму денег. Инвестор может легко вернуть свои деньги после продажи дома. Также имеет хорошую ликвидность.

С.

Расчетный счет: Этот вариант неверен .

Текущий счет — это вид инвестиций, при котором инвестор сохраняет свой доход на сберегательном счете и открывает текущий счет.На текущий счет инвестор имеет право снимать сбережения с помощью чеков. Он очень жидкий.

Д.

Корпорация: Этот вариант — правильный .

Корпорация не является видом инвестиций. Инвестор может инвестировать в корпорацию, но инвестор может получить свои деньги после роспуска компании и, возможно, вернуть деньги после продажи акций корпорации, что требует времени. Он наименее жидкий.

Подробнее:

1. Подробнее о счете ликвидности

brainly.com/question/2899952

2. Подробнее о сберегательном счете

brainly.com/question/2652429

3. Узнайте больше об инвестициях

brainly.com/question/5959656

Подробности ответа:

Класс : Средняя школа

Тема : Бухгалтерский учет

Глава : Ликвидность инвестиций

Ключевые слова: ликвидность, инвестиции, корпорация, минимум, паевой инвестиционный фонд, конвертация инвестиций в наличные, продолжительность времени, ликвидность инвестиций.

Жидкостные активы: определение, примеры, важность

Идет загрузка.Вы, наверное, слышали термин «ликвидность», когда речь идет о вашем портфеле и активах.Это относится к тому, как быстро актив можно конвертировать в наличные. Таким образом, ликвидные активы — это те, которые можно легко продать или обменять.

Ликвидность на самом деле является показателем того, насколько физическое или юридическое лицо имеет доступ к наличным деньгам. Чем проще актив — будь то инвестиция, предмет коллекционирования или даже драгоценный металл, хранящийся где-нибудь в сейфе — может быть «сжижен» по его денежной стоимости, тем выше его ликвидность.

«Ликвидный актив — это то, за что вы можете платить за аренду в следующем месяце», — говорит Джедидия Коллинз, сертифицированный специалист по финансовому планированию и финансовый педагог, который руководит программой финансовой грамотности Money Vehicle.«Проще говоря, это то, что я могу быстро обменять на наличные».

Каждый тип актива имеет разный уровень ликвидности. Но ликвидные активы, как правило, включают такие вещи, как деньги на банковских счетах, депозитные сертификаты (CD) и даже определенные типы облигаций, такие как казначейские облигации США.

Как работают ликвидные активыЧтобы актив считался действительно ликвидным, необходимо отметить несколько полей:

- Ликвидный актив должен существовать или продаваться на существующем устоявшемся рынке. Это означает, что есть покупатели и продавцы, и актив всегда (или почти всегда) пользуется спросом по определенной цене. Когда всегда есть покупатель, актив легко продать или обменять, что делает его более ликвидным.

- Ликвидный актив можно быстро конвертировать в наличные. Чем сложнее или трудоемко продать актив, тем менее ликвидным является этот актив — иначе известный как неликвидный. Коллинз говорит, что неликвидный актив — это то, что требует по крайней мере некоторой работы, чтобы обменять на наличные: «Неликвидный актив — это то, на что мне нужно найти покупателя.То, для чего нет готового покупателя ».

- Процесс продажи или обмена актива также должен быть безопасным и простым, чтобы он был действительно ликвидным. Подумайте о денежных средствах, которые могут быть у вас на банковском счете. например. Наличные в нем считаются ликвидным активом, потому что процесс их получения так же прост, как поход к банкомату. И поскольку банки несут ответственность за безопасное хранение ваших средств, они также защищены. касается других активов, таких как акции или торгуемые на бирже фонды: акции можно легко продать или продать за наличные, поскольку всегда есть заинтересованный покупатель.

Наконец, подавляющее большинство ликвидных активов также принадлежат инвесторам. То есть это такие вещи, как акции или другие легко продаваемые ценные бумаги, такие как казначейские облигации США. Наличные деньги, конечно же, тоже подходят, так как ими может воспользоваться любой желающий в любое время.

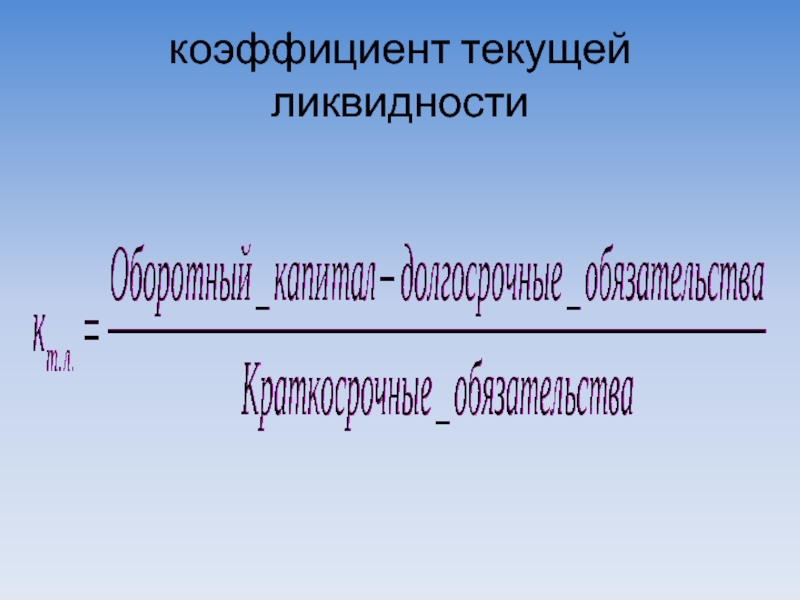

Анализ ликвидностиПри рассмотрении ликвидности предприятий и организаций аналитики могут использовать коэффициенты платежеспособности и ликвидности для определения их способности выполнять краткосрочные и долгосрочные финансовые обязательства.Это может помочь им принять решение об инвестициях или расходах.

Используются многочисленные коэффициенты. Двумя наиболее распространенными являются коэффициент быстрой ликвидности и коэффициент текущей ликвидности:

- Коэффициент быстрой ликвидности учитывает наиболее ликвидные активы компании и рассчитывает, сможет ли она покрыть свои краткосрочные (в течение одного года) затраты.

- Коэффициент текущей ликвидности также помогает определить, может ли компания справиться со своими краткосрочными затратами, но включает больше переменных в расчет.Это еще один метод расчета того, превышают ли текущие активы компании ее обязательства.

Об этих соотношениях нужно знать гораздо больше. Но помните, они обычно используются для бизнеса и не обязательно для расчета личной ликвидности.

Активы бывают разных типов и распределены по спектру ликвидности. Даже среди определенных типов активов ликвидность может различаться — например, некоторые активы в сфере недвижимости могут быть более ликвидными, чем другие.

Юйцин Лю / Business InsiderВот некоторые из типов ликвидных активов:

- Денежные средства и их эквиваленты: Это не намного более ликвидно, чем наличные деньги.Его можно использовать для покупки чего угодно и не требуется транзакция для «разжижения». Эквиваленты денежных средств, такие как компакт-диски, находятся в одной корзине, хотя при ликвидации этого типа активов может взиматься комиссия.

- Казначейские векселя и облигации США: Казначейские облигации — это облигации, выпущенные правительством США. Они относятся к наиболее ликвидным типам облигаций, так как на рынке всегда есть покупатели.

- Акции: Как мы упоминали ранее, акции являются ликвидными в том смысле, что их можно легко и почти всегда купить или продать за наличные в любой момент.Конечно, для поступления денег на ваш счет может потребоваться некоторое время, и вы можете понести убытки от продажи. Но скорость и легкость ликвидации акций — вот что приносит им место в списке.

- Облигации : Как и акции и другие ценные бумаги, облигации можно продавать в любое время за наличные, пока открыты рынки.

- Паевые инвестиционные фонды : Хотя они не так ликвидны, как другие ценные бумаги, поскольку они торгуются только на закрытии рынка, паевые инвестиционные фонды могут быть ликвидированы за наличные довольно быстро и легко.

- ETFs : Возможно, лучше всего описать их как корзины инвестиций — как пачку акций — ETFs торгуются на биржах, как и другие ценные бумаги. Поскольку они легко торгуются, они также довольно ликвидны.

- Иностранная валюта: Иностранная валюта является наличной и поэтому является высоколиквидной. Вам потребуется обменять иностранную валюту на доллары США, что может потребовать дополнительных действий, но с точки зрения ликвидности иностранная валюта является одним из наиболее ликвидных активов, которыми вы можете владеть.

- Драгоценные металлы: Золото, серебро, платина — драгоценные металлы довольно ликвидны, так как их легко продать за наличные. Для доступа к «рынку» может потребоваться поездка в местный монетный магазин, но с точки зрения ликвидности драгоценные металлы, как правило, являются галочкой.

Совет: Возможно, лучше рассматривать ликвидность как спектр — разные активы будут иметь разный уровень ликвидности. И внутри каждого класса активов одни активы могут быть более ликвидными, чем другие.Например: некоторые типы облигаций (казначейские облигации) могут быть более ликвидными, чем другие типы.

Пример неликвидных активовИ наоборот, неликвидные активы — это те, которые не могут быть легко конвертированы в наличные. Им может потребоваться время для продажи, или им может не хватать оживленного рынка, полного потенциальных покупателей. Дело в том, что будет сложно превратить эти типы активов в быстрые наличные:

- Недвижимость : Недвижимость может иметь большую ценность, но ее нелегко и быстро продать.В среднем на продажу дома в США уходит около двух месяцев, что делает недвижимость неликвидным активом.

- Предметы коллекционирования : Предметами коллекционирования может быть что угодно, от бейсбольных карточек до картин. Хотя эти активы могут иметь ценность, в зависимости от конкретного рынка может быть сложно найти покупателей, а их стоимость может быть трудно оценить. По этой причине предметы коллекционирования считаются неликвидными.

- Опционы на акции: Как и другие предметы в этом списке, опционы на акции могут быть ценными, но их нелегко передать или выжать из них наличные.

- Частный капитал : Владеете ли вы долей компании или организации? Это также называется «эквити», и хотя оно может иметь некоторую ценность, эту ценность нелегко использовать.

- Нематериальные активы : Трудно дать определение нематериальным активам, поскольку они, ну, нематериальные. Но они могут включать такие вещи, как интеллектуальная собственность. Они были бы неликвидными с учетом их специфики и отсутствия немедленного рынка, где их можно было бы обменять на наличные.

Ликвидные активы предоставляют своим владельцам быстрый и легкий доступ к наличным деньгам.Их можно быстро продать, предоставив доступ к их денежной стоимости, в отличие от неликвидных активов, которые могут потребовать больше времени и усилий для продажи или обмена. Как правило, вы должны держать часть своих общих активов в качестве ликвидных активов на случай, если вам понадобится немного денег.

Хороший гол? Подумайте о том, как долго вы сможете поддерживать свой образ жизни и выполнять все свои финансовые обязательства, если продадите свои ликвидные активы, и стремитесь получить наличные деньги на три года. «Важен не процент вашего портфеля», — говорит Коллинз.«Речь идет о защите вашего образа жизни».

Что наименее жидкое? — Цвета-NewYork.com

Что наименее жидкое?

Земля, недвижимость или здания считаются наименее ликвидными активами, поскольку их продажа может занять недели или месяцы. Прежде чем инвестировать в какой-либо актив, важно помнить об уровне его ликвидности, поскольку его обратная конвертация в денежные средства может быть сложной или потребовать времени.

Какой тип запасов наименее ликвиден?

Запасы

Что из перечисленного является наименее ликвидным из всех инвестиций?

Наименее ликвидные активы торгуются вяло и сопряжены с высокими транзакционными издержками: подумайте о недвижимости, искусстве и частном капитале.

Являются ли запасы наименее ликвидным активом?

Общая стоимость товарно-материальных запасов компании отображается в разделе «Активы» в балансе. Однако запасы менее ликвидны, чем другие оборотные активы (например, дебиторская задолженность), поскольку их труднее конвертировать в наличные.

Какой актив самый ликвидный?

Наличные

Является ли автомобиль ликвидным активом?

Ликвидный актив — это либо доступные денежные средства, либо инструмент, который можно легко конвертировать в денежные средства.Ликвидные активы отличаются от неликвидных активов, таких как недвижимость, автомобили или ювелирные изделия, которые могут потребовать больше времени для продажи и, следовательно, конвертации в наличные, и могут потерять стоимость при продаже.

Какой ликвидный фонд или ФД лучше?

Следовательно, ликвидные фонды предлагают лучшую ликвидность при меньших штрафах по сравнению с фиксированными депозитами. Вы можете инвестировать в фиксированный депозит на срок от семи дней до десяти лет. Ликвидные средства имеют срок до 91 дня.

Является ли золото ликвидным активом?

Золото как инвестиция, а ликвидность рынка — это способность рынка купить или продать актив по стабильным ценам.Высокая ликвидность означает, что большое количество сторон готовы принять другую сторону сделки. Золото, как и наличные деньги, сияет как очень ликвидный актив.

Что все подпадает под ликвидные активы?

Список ликвидных активов

- Наличными в кассе.

- Наличными в банке.

- Векселя.

- Государственные облигации.

- Акции.

- Рыночные ценные бумаги.

- Дебиторская задолженность.

- Депозитные сертификаты.

Какая часть ваших активов должна быть ликвидной?

Стратегия здравого смысла может заключаться в том, чтобы выделить не менее 5% вашего портфеля в денежные средства, и многие разумные профессионалы могут предпочесть держать как минимум от 10% до 20%.

Как рассчитать ликвидную чистую стоимость активов?

Вы можете определить свою ликвидную чистую стоимость, взяв общую сумму ваших обязательств и вычтя ее из общей суммы ваших ликвидных активов.

Что такое ликвидный капитал человека?

Таким образом, ликвидная чистая стоимость может быть определена как часть вашей чистой стоимости, которая хранится в наличных деньгах или может быть легко конвертирована в наличные.

Как рассчитывается стоимость?

Проще говоря, ваша чистая стоимость — это сумма ваших активов в долларах за вычетом всех ваших долгов.Вы можете рассчитать свой собственный капитал, вычтя ваши обязательства (долги) из ваших активов. Если ваши активы превышают ваши обязательства, у вас будет положительная чистая стоимость.

Считается ли 401k ликвидным активом?

Пенсионный счет 401 (k) считается ликвидным по достижении пенсионного возраста. Вы можете снимать наличные после выхода на пенсию без каких-либо штрафов IRS за досрочное снятие средств.

Считается ли дом ликвидным активом?

Пример неликвидных активов В личных финансах активы, такие как дома и земля, являются неликвидными или неликвидными активами.Чтобы продать дом по разумной цене, могут потребоваться месяцы, если не больше. И если вам нужно очень быстро продать недвижимость, это может обернуться убытком.

Какой пример неликвидного актива?

Неликвидные активы — это активы, которые нельзя легко продать или конвертировать в денежные средства без значительных потерь инвестиций. Некоторые примеры таких активов включают дома, автомобили, землю, телевизоры и драгоценности.

Где вы храните ликвидные активы?

Когда дело доходит до хранения ликвидных активов, вот несколько наиболее распространенных мест, где люди хранят свои наличные деньги:

- Их дом (надеюсь, хорошо спрятанный и безопасный)

- Сберегательный или текущий счет в местном банке или кредитном союзе.

- Счет денежного рынка.

- Краткосрочные депозитные сертификаты.

Хорошо ли иметь ликвидные активы?

Ликвидные активы — необходимая финансовая стратегия для физических лиц, особенно тех, кто нуждается в быстром вливании наличности и в противном случае мог бы привязать свои деньги к неликвидным — или труднодоступным — финансовым счетам.

Какая инвестиция является наиболее ликвидной?

Обзор: Основные краткосрочные инвестиции в апреле 2021 года

- Сберегательные счета.

- Фонды краткосрочных корпоративных облигаций.

- Счета денежного рынка.

- Расчетно-кассовые счета.

- Фонды краткосрочных государственных облигаций США.

- Депозитные сертификаты.

- Treasurys.

Часы — хорошее вложение?

Вложение в часы — отличный способ заработать деньги, особенно если у вас уже есть деньги, лежащие на мертвом сберегательном счете. Рынок роскошных часов ничем не отличается, и в результате цены растут.Дошло до того, что у определенных моделей есть шестилетний лист ожидания, если вы попытаетесь купить их напрямую в Rolex.

Какие часы — лучшая инвестиция?

- Rolex: GMT, код 1675.

- Rolex: Daytona, код 16520.

- Rolex: Submariner, артикул 16800.

- Patek Philippe: Nautilus, артикул 3700.

- Винтажный хронограф Longines, 1940-1950-е гг.

- Omega Speedmaster, артикул 2998-2.

- Audemars Piguet: Royal Oak, артикул 5402.

- Rolex: Submariner с позолоченным циферблатом, артикул 5513.

Является ли недвижимость ликвидной инвестицией?

В качестве быстрого ответа, нет. Прямые инвестиции в недвижимость не являются ликвидными и являются одними из наименее ликвидных вложений, которые вы можете сделать из-за количества времени, необходимого для преобразования этого актива в наличные, не влияя на цену.

Процесс продажи недвижимости обширен: вам нужно найти квалифицированного покупателя, обсудить и согласовать цену, дождаться периода комплексной проверки, проверки собственности и закрытия сделки на условном депонировании.Для конвертации в наличные могут потребоваться месяцы или даже годы.

Жидкость vs. неликвид

Вы бы предпочли одолжить 50 долларов другу, который вернет вам 75 долларов по запросу, или одолжите 50 долларов другу, который вернет вам 150 долларов через три года? Многие инвесторы выбирают первое, но обе ситуации имеют свои преимущества. Когда дело доходит до инвестирования, этот пример можно сравнить с ликвидными и неликвидными активами.

Ликвидные активы — это активы, которые могут быть конвертированы в денежные средства по справедливой цене в короткие сроки.Активы, которые являются ликвидными, также описываются как «подобные наличным деньгам», что может включать альтернативные денежные средства, которые несут небольшой риск потери независимо от того, как долго они хранятся, например компакт-диски, счета / фонды денежного рынка и казначейские векселя. Ликвидность предлагает инвесторам гибкость и меньший потенциальный риск с возможностью получения прибыли, сохраняя при этом доступ к денежным средствам, когда это необходимо.

Напротив, неликвидные активы не могут быть конвертированы в наличные за короткий период времени без потери стоимости. К ним относятся частный и венчурный капитал, финансирование инфраструктуры, выдача ссуд для частного размещения и недвижимость.Продажа неликвидных активов — это трудоемкий процесс, но со временем есть потенциал для более высокой прибыли и возможности для диверсификации.

Премия за ликвидность

Хотя преимущество гибкости в отношении ликвидных инвестиций кажется привлекательным, инвестиции в недвижимость потенциально могут приносить более высокую прибыль в течение длительных периодов времени. Поскольку неликвидные инвестиции несут дополнительные риски, такие как волатильность рынка, экономические спады, колебания процентных ставок и потенциальный дефолт, инвесторы стремятся к более высокой доходности.Эти ожидания доходности называются премиями за ликвидность.

Премия за ликвидность — это дополнительная стоимость, которую ожидают инвесторы, когда актив не может быть легко продан за денежные средства по справедливой рыночной стоимости. Премия за ликвидность высока с неликвидными инвестициями, и инвесторы потенциально могут получить прибыль от долгосрочных, неликвидных инвестиций из-за премии за ликвидность.

Определение ликвидности в недвижимости

Для более высокого уровня ликвидности должен быть высокий спрос и предложение на актив.Некоторые факторы определяют уровень ликвидности в недвижимости, такие как местоположение, транзакционные издержки, динамика местного рынка, состояние, доступность капитала и зонирование.

Инвестиции в недвижимость требуют большего капитала, чем другие активы с меньшим количеством квалифицированных покупателей. Инвесторам необходимо оценить сделку, определив, насколько быстро она может быть заключена и все контракты будут заключены, сколько будет стоить закрытие сделки, а также будет ли рынок в этом конкретном месте горячим или холодным.

Неликвидность не должна помешать вам подумать об инвестициях в недвижимость. Несмотря на наличие рисков, существует возможность получения прибыли за счет дохода от аренды и повышения его стоимости, а также других возможных выгод, таких как налоговые преимущества и диверсификация.

Этот материал предназначен только для общей информации и образовательных целей. Информация основана на данных, собранных из надежных источников. Его точность не гарантируется, он не претендует на полноту и не предназначен для использования в качестве основной основы для принятия инвестиционных решений.Что такое ликвидность и почему это важно?

Термин ликвидность в финансах означает время и затраты, необходимые для преобразования инвестиций в наличные. Часто инвесторы сосредотачиваются только на долгосрочной цели обеспечения своей пенсии, не принимая во внимание возможности беспрецедентных событий. Важно уделить некоторое внимание ликвидности и не ограничивать весь свой капитал, поскольку вы можете в любое время столкнуться с необходимостью срочно получить наличные.

Понимание ликвидности с финансовой точки зрения

Проще говоря, ликвидность — это доступность ваших инвестиций. При этом учитывается, сколько времени вам потребуется, чтобы получить доступ к своим инвестициям, когда они вам понадобятся. Процесс такой конверсии отличается от актива к активу. В случае вашего пенсионного фонда вы не сможете ликвидировать фонды без необходимых документов, что может занять много времени.

С другой стороны, фонд на денежном рынке очень ликвиден и может быть доступен через связанную чековую книжку или может быть легко переведен на указанный вами банковский счет.Таким образом, ликвидность — это степень, в которой ценная бумага может быть легко и быстро куплена или продана без влияния на ее цену. Ваша ликвидность определяется тем, как быстро ваши инвестиции могут быть конвертированы в наличные.

Пример :

Возможно, вы вложили деньги в акции, и вам внезапно понадобились деньги. У вас есть возможность быстро продать свои акции за определенную плату через брокера и получить ликвидные деньги. В том же свете, если вы рассматриваете менее ликвидные инвестиции, такие как вложения в недвижимость, не так-то просто преобразовать продажу.Это сопровождается оформлением юридических документов, рыночной оценкой недвижимости, поиском потенциальных покупателей и т. Д.

Ликвидность — важная часть финансового планирования

При планировании инвестиций обязательно учитывайте ликвидность в своих планах, чтобы обеспечить как долгосрочные, так и краткосрочные потребности. Это гарантирует, что вы не коснетесь своих долгосрочных инвестиций.

Резерв денежных средств

Независимо от того, сколько вы вкладываете в неликвидные активы, вам необходимо иметь небольшую часть своих денег, чтобы получить мгновенный доступ.Это помогает сохранить стоимость ваших средств нетронутой, а не смещать ее из-за каких-либо преобразований. Имеющиеся у вас наличные деньги следует использовать только в экстренных случаях и сразу же пополнять их запасы. Часто возникают споры о том, какая сумма является правильной для таких положений, но это личный параметр, который различается у разных людей в зависимости от их потребностей. Приблизительная оценка предполагает наличие как минимум трехмесячной заработной платы на дому наличными или почти кассовыми резервами.

Остаток ликвидных и неликвидных активов

Рекомендуется иметь не менее 60% ваших инвестированных активов в ликвидных активах, таких как акции, облигации, паевые инвестиционные фонды и другие альтернативные инвестиционные фонды.Это средства, которые можно обналичивать ежемесячно. В случае публично торгуемого инвестиционного варианта вам нужно будет обеспечить инвестирование с долгосрочным горизонтом, чтобы избежать какого-либо влияния на цену. Еще один важный момент, о котором следует помнить, относится к частным инвестициям, когда определенная часть инвестиций подлежит легкому выкупу.

Роль ликвидности в инвестициях

Ликвидность играет решающую роль в балансировании вашего портфеля с учетом компромисса между риском и доходностью.Если вы инвестируете в чрезвычайные фонды, у вас будет высокая ликвидность, но будет низкая доходность, равно как и риск. Инвестиции в недвижимость сопряжены с низким риском и более высокой доходностью, но при этом нарушается аспект ликвидности. Выбор акций и паевых инвестиционных фондов в долгосрочной перспективе приносит более высокую прибыль с ликвидностью, но это также сопровождается более высокими рисками. Но, несмотря на эти сценарии, это значительный компонент портфельных инвестиций.

Ликвидность помогает ускорить транзакции

Наличие ликвидных средств значительно сокращает промежуток времени с момента выставления актива на продажу до момента, когда вы найдете покупателя.Акции — хороший пример ликвидных активов, которыми можно торговать на бирже в любой рабочий день.

Ликвидность упрощает процесс продажи

На ликвидный актив легче найти покупателя, чем на неликвидный. Это не означает, что у человека вообще не должно быть неликвидных средств, скорее, что нельзя зависеть от неликвидных фондов в чрезвычайных ситуациях.

Ликвидность — атрибут, на который часто не обращают внимания

Стоимость ликвидности в инвестиционной сфере сильно недооценена.В гонке за будущее многие инвесторы упускают возможность предусмотреть непредвиденные события, которые могут произойти без приглашения в любое время. Отсутствие этой безопасности может вынудить вас копаться в своих долгосрочных инвестиционных планах, нарушая саму их цель.

Ликвидные активы сохраняют свою стоимость

В огромной степени ликвидным фондам удается сохранять свою ценность при обмене руками, в отличие от многих неликвидных фондов. Если вы потратите свои долгосрочные инвестиции на неотложные нужды, скорее всего, на вас будет наложен штраф.Когда вы продаете свою недвижимость или собственность, вы можете получить или не получить цену в зависимости от рыночных условий. Но когда вы нарушаете доступ к своему сберегательному счету, такой потери стоимости ваших средств не происходит.

Когда вы инвестируете в различные классы активов, убедитесь, что у вас достаточно ликвидных средств, которыми можно воспользоваться в случае необходимости. Чтобы узнать больше о вариантах инвестирования с ликвидностью, посетите ClearTax, где у нас есть ассортимент фондов, из которых вы можете выбирать.

Инвестировать в прямые паевые инвестиционные фонды

Экономия налогов до 46800 рупий, комиссия 0%

инвестиций: Следует ли инвестору заботиться о ликвидности своего инвестиционного портфеля?

Следует ли заботиться о том, насколько ликвиден портфель? Этот вопрос возник, когда пожилой гражданин настаивал на том, чтобы обратная ипотека превратила его самый большой актив, его дом, в ликвидный актив.Как аргументировать этот случай?Ликвидность — это возможность конвертировать в наличные в кратчайшие сроки и с минимальными затратами. Важные слова, на которые следует обратить внимание, — это время и стоимость. Технически любой актив можно считать ликвидным. В конечном итоге его можно продать по некоторой цене, которая конвертирует его в наличные. Я вспоминаю одного стажера, который спросил меня, означают ли ликвидные активы, что существуют твердые активы, — мы начали обсуждение неликвидности.

Если преобразование актива в денежные средства занимает чрезмерно много времени или требует больших затрат на завершение такой ликвидации, мы можем назвать этот актив неликвидным.Возьмем, к примеру, золотые украшения. Вы бы назвали это ликвидным активом? Его можно продать ювелирам, которые не раз соглашаются забрать то, что было куплено со знаком качества, в своих магазинах. Однако возмещение высоких затрат, называемых начислением сборов и возмещением ущерба. Таким образом, золотые монеты, золотые ETF и золотые слитки могут быть ликвидными, но золотые украшения относительно неликвидны.

Так и есть собственность. Он большой и коренастый, и его нелегко продать. Продажа связана с высокими расходами и налогами.Как правило, физические активы менее ликвидны, чем финансовые активы, которые можно разделить, хранить в электронном виде и продать на открытом рынке по прозрачным ценам и с низкими затратами.

При оценке портфеля инвестора мы ищем различные уровни ликвидности. Абсолютная ликвидность относится к активам, которые могут быть конвертированы в наличные по требованию абсолютно бесплатно. Депозит сберегательной кассы является примером. С выводом средств не связано никаких затрат, и это можно сделать в любое время. Вот почему он приносит самую низкую прибыль.

На следующем уровне идет вложение в ликвидный фонд. Ликвидный фонд просто перемещает деньги инвесторов со стороны пассивов баланса банка в сторону активов с гораздо меньшими затратами, чем процентная маржа банка. Поскольку существует активный рынок для овернайт и очень краткосрочных денег, ликвидные средства зарабатывают на этом рынке и передают прибыль инвестору после небольших и эффективных затрат (обычно 0,10–0,20%).

Если продукт не заблокирован и не требует, чтобы он оставался инвестированным в течение заранее определенного периода времени, финансовые продукты являются ликвидными.Но они несут рыночные риски, а это означает, что ищущий ликвидности должен принять то, что предлагают рынки. Предположим, что инвестор вложил большую часть своих денег в фондовые рынки. Это высоколиквидные рынки, на которых акции могут быть проданы практически мгновенно по невысокой цене. Однако кризис, подобный пандемии Covid 2020 года, может сильно ударить по ценам, вызвав их падение. Инвестор, нуждающийся в срочной ликвидности, также возникший из-за кризиса, обнаружит, что он может продать немедленно, но на цену, которую он получает, повлиял обвал рынка.

Таким образом, рискованный актив может предлагать ликвидность, но инвестор не может полагаться на него, если у него есть прогнозируемая потребность в ликвидности. Концепция чрезвычайного фонда как первого шага в финансовом планировании проистекает из этих проблем с ликвидностью. Сохранение суммы, эквивалентной шести месяцам расходов домашнего хозяйства, в виде недорогого, низкоуровневого и высоколиквидного продукта позволяет семье справиться с любым неожиданным событием, таким как потеря работы или сокращение доходов.

Наличие активов может генерировать ликвидность для домашнего хозяйства за счет ссуды под активы.В случае ликвидации актива и возникновения затрат или воздействия рыночных рисков можно использовать актив в качестве обеспечения и мобилизовать деньги под него. Ссуды доступны под золото, депозиты, фонды, облигации, акции и собственный капитал домовладельца. Необеспеченные ссуды, такие как кредитные карты и личные ссуды, также доступны для удовлетворения внезапных потребностей в деньгах, но они относительно дороги.

Ссуда под актив — это выбор, который можно использовать, если инвестор не хочет терять владение активом или опасается восстановить его после продажи.Стоимость ссуды будет выше, чем доходность актива, и кредиторы сделают скидку или маржу по отношению к рыночной стоимости актива. Чем больше риски актива, тем выше маржа.

Это подводит нас к вопросу, который мы задали в начале. Такой продукт, как обратная ипотека, обеспечивает ежемесячный доход в счет самостоятельно занятого дома. Это делает дом жидким? Обратная ипотека — это также случай ссуды под актив. Пенсионный инвестор, который использует этот вариант, окажется в отчаянном положении, и у него нет других активов, которые нужно ликвидировать или использовать для получения дохода.Это не рутинный выбор или выбор по умолчанию.

Для домашних хозяйств нередки случаи, когда непропорционально большое количество богатства закреплено за самозанятым имуществом. Во многих случаях он представляет собой единственный актив. Это само по себе рискованное предложение. Он не приносит дохода, и его стоимость не может быть преобразована в ликвидность посредством продажи. Эти примеры богатства активами и бедности с наличными деньгами — обычное дело. Мы знаем о пожилых инвесторах, живущих в домах, к которым они эмоционально привязаны, но имеют небольшой доход на его содержание или на свои основные жизненные удобства.

Лучшей альтернативой обратной ипотеке является переезд. Продажа дома может высвободить столь необходимые средства, которые можно использовать для переезда в дом меньшего размера, в пенсионный поселок или в пригород. Любые средства, сэкономленные после этой уценки, можно инвестировать в финансовые активы для получения дохода. Инвесторы не могут осуществить этот выбор из-за социального давления, страха перед новым и неизвестным и эмоциональной привязанности к своему дому.

Молодые инвесторы, как правило, борются за ликвидность, пытаясь приспособить свои растущие расходы к своим ограниченным доходам, если они не имеют привилегий.Инвесторы старшего возраста стараются поддерживать доход от своих активов, достаточный для борьбы с инфляцией, которая увеличивает их повседневные расходы. Таким образом, измерение и управление ликвидностью в портфеле имеет решающее значение на всех этапах жизненного цикла инвестора. Взгляните на свой портфель и убедитесь, что вы знаете, сколько он ликвиден, с какими затратами и расходами.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

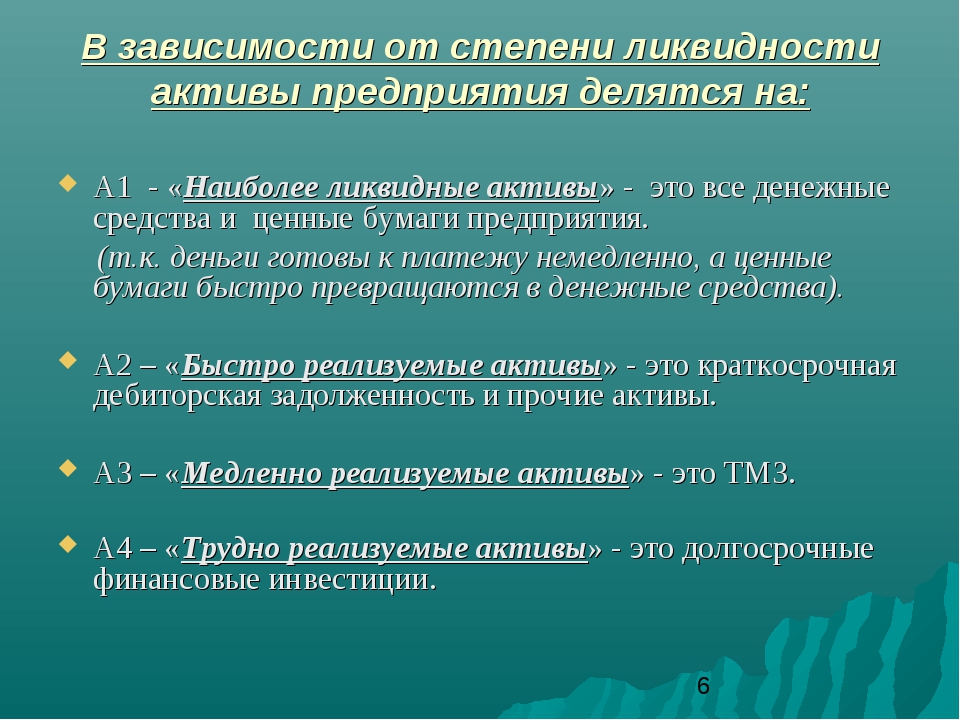

финансовый ущерб. Обыкновенная акция дает право на участие в общем собрании, право на дивиденды и право на долю в имуществе при ликвидации общества. При владении крупным пакетом акций собственник имеет право участия в управлении компанией, право контроля за деятельностью, право назначения руководства. Стоимость пакета акций не меняется прямо пропорционально размеру пакета, а изменяется в зависимости от состава прав, которые получает акционер. Стоимость устанавливается исходя из соотношения спроса и предложения на открытом рынке. Оценка акций предприятия изучает рыночною стоимости доли предприятия, на которую приходится рассматриваемый пакет акций. Основной способ получения прибыли из акций является получение дивидендов и экономическое развитие компании. Факторы влияющие на итоговый результат оценки акций предприятия являются размер, степень контроля и ликвидность акций. Если рассматриваемый пакет является контрольным на предприятии, то он дает право своему владельцу назначать руководство и управлять компанией.

Обыкновенная акция дает право на участие в общем собрании, право на дивиденды и право на долю в имуществе при ликвидации общества. При владении крупным пакетом акций собственник имеет право участия в управлении компанией, право контроля за деятельностью, право назначения руководства. Стоимость пакета акций не меняется прямо пропорционально размеру пакета, а изменяется в зависимости от состава прав, которые получает акционер. Стоимость устанавливается исходя из соотношения спроса и предложения на открытом рынке. Оценка акций предприятия изучает рыночною стоимости доли предприятия, на которую приходится рассматриваемый пакет акций. Основной способ получения прибыли из акций является получение дивидендов и экономическое развитие компании. Факторы влияющие на итоговый результат оценки акций предприятия являются размер, степень контроля и ликвидность акций. Если рассматриваемый пакет является контрольным на предприятии, то он дает право своему владельцу назначать руководство и управлять компанией. Ликвидность ценных бумаг – наивысшими показателями будут обладать акции, которые принадлежат открытым акционерным обществам, котирующихся на биржевых площадках. Наименьшей ликвидностью – акции закрытых обществ, которые не присутствуют в открытом обороте на рынке. Номинальная стоимость акций и рыночная стоимость этой акции могут существенно различаться. Оценка помогает рассчитать именно рыночную стоимость акции. При покупки или продажи используют именно эту стоимость.

Ликвидность ценных бумаг – наивысшими показателями будут обладать акции, которые принадлежат открытым акционерным обществам, котирующихся на биржевых площадках. Наименьшей ликвидностью – акции закрытых обществ, которые не присутствуют в открытом обороте на рынке. Номинальная стоимость акций и рыночная стоимость этой акции могут существенно различаться. Оценка помогает рассчитать именно рыночную стоимость акции. При покупки или продажи используют именно эту стоимость.  Это реальная помощь при продаже и покупке акций. Владение акциями предполагает получение процента от дохода компании, а оценка акций помогает владельцу быть в курсе дел компании. Рыночная оценка акций очень востребованная и чрезвычайно полезная процедура на современном рынке.

Это реальная помощь при продаже и покупке акций. Владение акциями предполагает получение процента от дохода компании, а оценка акций помогает владельцу быть в курсе дел компании. Рыночная оценка акций очень востребованная и чрезвычайно полезная процедура на современном рынке. Также возможна оценка акций без указанных документов)

Также возможна оценка акций без указанных документов)