Московская Биржа | Листинг

Листинг ценных бумаг осуществляется путем их включения в Список ценных бумаг, допущенных к торгам ПАО Московская Биржа (далее – Список). Включение ценных бумаг в Список может осуществляться с включением и без включения в котировальные списки.

Список состоит из трех разделов:

- Первый уровень

- Второй уровень

- Третий уровень

Первый и Второй уровни, являются котировальными списками, Третий уровень, является некотировальной частью Списка.

Для включения ценных бумаг в Первый, Второй или Третий уровень Заявитель представляет Заявление и комплект документов в соответствии с Приложением № 1 к Правилам листинга ПАО Московская Биржа (в зависимости от раздела Списка и вида/типа/категории ценной бумаги, в отношении которой подано Заявление).

Для прохождения листинга ценная бумага и ее эмитент (управляющая компания ПИФа/управляющий ипотечным покрытием) должны соответствовать требованиям

Одним из условий для включения в котировальные списки акций и облигаций является соблюдение эмитентом требований к корпоративному управлению эмитента:

Требования при включении и поддержании ценных бумаг в Секторе РИИ, Сегменте РИИ-Прайм, Секторе Роста, Сегментах Сектора устойчивого развития

Полный перечень требований для включения в Первый, Второй или Третий уровень установлен Правилами листинга ПАО Московская Биржа.

Срок включения ценных бумаг в Список*:

| Этапы | Первый и Второй уровни |

Третий уровень |

|---|---|---|

| Представление Заявления и полного пакета документов |

Т | Т |

| Принятие уполномоченным органом Биржи решения о включении ценных бумаг в Список: |

||

| Акции, российские и иностранные депозитарные расписки на акции | Т+20 | Т+10 |

| Облигации международных финансовых организаций*** | Т+5 | |

| Т+15 | Т+10 | |

| Уведомление эмитента (заявителя) о принятых решениях (не позднее 1-го торгового дня с даты принятия решения) |

||

| Акции, российские и иностранные депозитарные расписки на акции | Т**+21 | Т**+11 |

| Облигации международных финансовых организаций*** | Т**+6 | |

| Иные ценные бумаги | Т**+16 | Т**+11 |

* Сроки включения биржевых облигаций в Список и иные сроки рассмотрения документов по биржевым облигациям

** рабочие дни, за исключением Т

*** В случае, если выпуск облигаций размещается (размещен) в рамках программы/проспекта облигаций при условии включения ранее в Список иного выпуска облигаций, размещаемого (размещенного) в рамках той же программы/проспекта облигаций.

В случае направления на Биржу документов, взамен ранее направленных, Биржа имеет право продлить срок принятия соответствующего решения на время проведения проверки представленных документов, но не более чем на 5 рабочих дней.

Биржа при включении (исключении, изменении уровня листинга) ценных бумаг в Список (из Списка) направляет Заявителю и Организации уведомление о принятом решении посредством почтовой или электронной связи в сроки предусмотренные Правилами листинга, с дальнейшим направлением уведомления по почте или вручением под роспись.

Как инвестору вести себя, когда рынок обновляет максимумы

Рынки цикличны — за подъемом идет спад. Если купить акции на пике цикла, то можно понести убытки в период снижения. Именно поэтому, когда биржевые индексы на максимумах, держать акции становится некомфортно. Риски коррекции возрастают, но нет гарантии, что рынок не поднимется еще выше, после того как акции будут проданы. Как же действовать инвестору в таком случае?

Один из вариантов — сокращать риски.

Проще всего продать все акции и оставить средства в наличных. Деньги можно хранить на счете, а можно частично потратить на полезные вещи. Идея потратить деньги может быть актуальна в те периоды, когда ожидается серьезное ускорение инфляции. Потребительские товары дорожают, поэтому некоторые вещи может быть выгодно купить до повышения цен.

Хранить средства на счете может быть удобно, поскольку при падении инвестор сможет оперативно использовать их для покупки подешевевших акций. Но стоит понимать, что если падения придется ждать слишком долго, то инвестор будет терять доходность, пока его деньги будет съедать инфляция.

Когда рынок акций на пике, будет разумно больше средств перевести в облигации. Например, существует следующая схема, предложенная Бенджамином Грэмом, автором книги «Разумный инвестор» и учителем знаменитого Уоррена Баффета. Он предлагает держать в портфеле акции и облигации, соотношение которых колеблется от 75/25 до 25/75.

Он предлагает держать в портфеле акции и облигации, соотношение которых колеблется от 75/25 до 25/75.

Читайте также: Уоррен Баффет рекомендует

Например, когда рынок на спаде, он рекомендует продавать облигации и покупать акции постепенно доводя их долю до 75% портфеля. Когда рынок растет, Грэм рекомендует постепенно продавать акции, снижая их долю до 25% и повышая долю облигаций до 75%.

Этот метод позволяет одновременно не пропустить рост рынка и сокращать риски по мере достижения новых максимумов.

ХеджированиеДля хеджирования обычно используются инструменты срочного рынка: фьючерсы и опционы. Если вы уверены в том, что конкретная акция будет снижаться, то вместо продажи можно открыть короткую позицию по фьючерсу на нее. Тогда при падении убыток по длинной позиции в акции будет компенсироваться прибылью по короткой позиции во фьючерсе. После завершения снижения позицию по фьючерсу можно закрыть.

Чем это отличается от обычной продажи акции с последующим откупом по более дешевой цене? Во-первых, комиссии на фьючерсном рынке, как правило, более низкие.

Плюс стоит отметить, что порой фьючерсы торгуются в контанго, то есть чуть дороже самой акции. В таком случае инвестор может получить дополнительный доход за счет сокращения этой разницы по мере приближения даты исполнения (экспирации) фьючерса.

Как же быть, если ожидается падение не конкретной акции, а рынка в целом? В таком случае можно открыть короткую позицию по фьючерсу на индекс МосБиржи (в рублях) или индекс РТС (в долларах США).

Ряд акций могут быть охарактеризованы, как защитные. Прежде всего это бумаги крупных компаний с устойчивым бизнесом и низкой долговой нагрузкой. Так называемые акции стоимости.

Хорошо, если эти компании работают в отраслях, которые меньше других страдают в кризисные периоды: пищевая промышленность, сельское хозяйство, электроэнергетика, здравоохранение, телекоммуникации. Спрос на их продукцию устойчив, легко прогнозируется и в меньшей степени поддается негативному влиянию внешних факторов.

Спрос на их продукцию устойчив, легко прогнозируется и в меньшей степени поддается негативному влиянию внешних факторов.

Желательно, чтобы защитные акции имели фундаментальные мультипликаторы на уровне средних или ниже средних по отрасли и рынку в целом. Это может ограничить потенциал их снижения из-за рыночной коррекции.

Бонусом может быть поддержка компании государством. Но здесь важно отметить, что чрезмерная аффилированность с государством может сделать компанию зависимой от политического фона.

На российском рынке в качестве защитных акций можно выделить Русагро, ФосАгро, МТС, РусГидро, X5 Group, Магнит. Дополнительную защиту от потенциальной девальвации рубля могут обеспечить привилегированные акции Сургутнефтегаза, дивиденды по которым напрямую зависят от курса USD/RUB. На рынке США к защитным, например, можно отнести акции

Защитные акции, как правило, обеспечивают более низкую доходность по сравнению с другими активами. Однако в период рыночной коррекции они показывают себя более устойчивыми, а отдельные эмитенты могут даже расти против рынка.

БКС Мир инвестиций

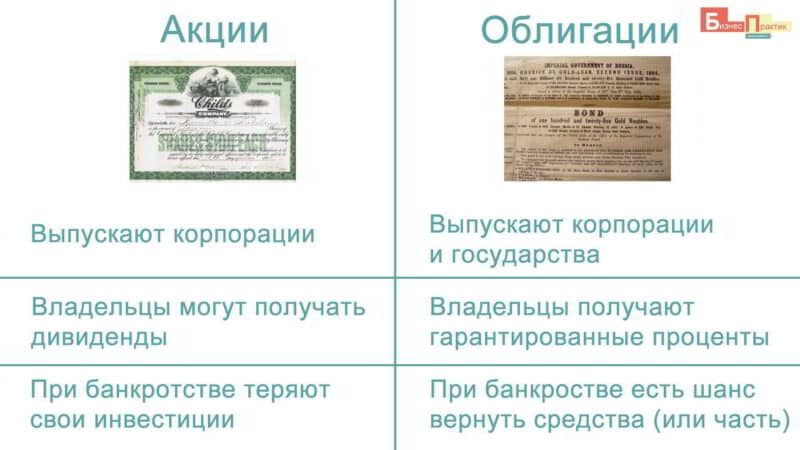

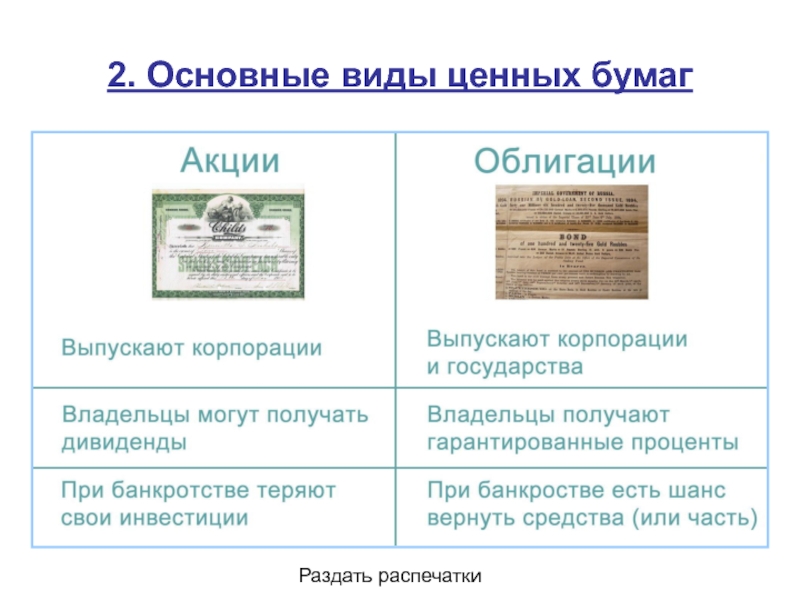

Чем акции отличаются от облигаций | Финансы

Инвестировать не так сложно, как считает большинство людей, однако в этой отрасли есть много специфического жаргона. Первые слова, которые приходят на ум — это акции и облигации. Давайте разберемся, в чем ключевые отличия.

Акции — это покупка собственности, а облигации — покупка долга

Для большинства из нас исполнение мечты об уходе на покой связано с удачным вложением денег. Есть разные виды инвестирования, но акции и облигации — это два основных инструмента.

В целом, акция — это доля собственности в определенной компании. Когда компания становится публичной, как, например Microsoft (NASDAQ: MSFT), Google (NASDAQ: GOOG) или General Motors, она продает свои акции широкому кругу лиц.

Вы покупаете акцию, компания получает деньги для вложения в бизнес, а вы, в свою очередь, небольшую долю собственности в компании. Если дела в компании идут хорошо, как у Google в последние годы, она получает прибыль и стоимость ваших акций растет. Если компания переживает неудачи, как Volkswagen (XETRA: VOW3), ваши акции дешевеют (в худшем случае, вы потеряете их вовсе).

Конечно, если компания процветает, вы можете ожидать, что акции будут стоить дороже. Сейчас одна бумага Google стоит более $800, а бумага Volkswagen — менее $150. Эти цифры колеблются в течение многих лет, в зависимости от финансовых показателей компаний.

Кроме того, есть такой инструмент, как облигации. Когда вы покупаете облигации, вы, в сущности, даете деньги в долг компании или властям какой-либо страны. Вместо того чтобы вкладывать в саму компанию, вы даете ей деньги, а она платит вам за их использование. Эта плата называется «купон» и вносится по определенной ставке и расписанию. Кроме того, у облигации есть срок погашения — это дата, когда эмитент (т. е. компания или орган власти, выпустившие облигацию, выплачивают сумму, которую они у вас одолжили. Вы также можете продать облигацию до даты погашения. В зависимости от уровня процентных ставок вы выручите за нее больше или меньше суммы, которую вы заплатили при покупке.

е. компания или орган власти, выпустившие облигацию, выплачивают сумму, которую они у вас одолжили. Вы также можете продать облигацию до даты погашения. В зависимости от уровня процентных ставок вы выручите за нее больше или меньше суммы, которую вы заплатили при покупке.

Так как облигации, как мы выяснили, более предсказуемы, их называют «ценные бумаги с фиксированным доходом». Рассмотрим работу с облигациями на простом примере:

Допустим, вы приобрели облигацию номинальной стоимостью $1000, купоном 8% и сроком погашения через 10 лет. Это значит, что вы будете получать $80 ($1000*8%) выплаченных процентов в год в течение ближайших 10 лет. Точнее, так как выплаты по большинству облигаций происходят 2 раза в год, вы будете получать 2 раза по $40 в течение 10 лет. Через 10 лет, когда наступит дата погашения облигации, вы получите $1000 обратно.

Акции считаются более рискованным инструментом, чем облигации

Когда вы покупаете акции, ваша прибыль может быть больше, если дела у компании идут хорошо и ваши акции дорожают. К примеру, в 2004 году вы могли заплатить за акцию Google $50. Три года спустя она стоила уже примерно $300. Если бы вы продали ее тогда, ваша прибыль составила бы $250. Уже неплохо. Однако если бы вы дождались 2017 года, когда эта акция подорожала до $850, ваша прибыль составила бы $800.

К примеру, в 2004 году вы могли заплатить за акцию Google $50. Три года спустя она стоила уже примерно $300. Если бы вы продали ее тогда, ваша прибыль составила бы $250. Уже неплохо. Однако если бы вы дождались 2017 года, когда эта акция подорожала до $850, ваша прибыль составила бы $800.

Но все же стоит учитывать, что не каждая публичная компания — Google.

На прибыльность акций компании может повлиять множество факторов, от отзывов о новой технологии до того, как потребители решают потратить свои с трудом заработанные деньги. Поэтому акции, как правило, считаются более рискованным вложением, особенно в краткосрочной перспективе. Однако за свой риск вы получите больше денег. Согласно подсчетам сайта Zacks, в период с 1959 по 2008 год средняя доходность акций составила около 9,18% в год, а облигаций — 6,48%.

Конечно, это обобщение и доходность акций будет меняться в зависимости от компании. Для облегчения выбора существует эталонный индекс S&P500. В него включены бумаги 500 самых крупных компаний США. Индекс может расти или падать, но в целом на протяжении многих лет эти компании демонстрируют хорошие показатели, благодаря чему долгосрочные вложения в них выглядят низкорискованными.

Индекс может расти или падать, но в целом на протяжении многих лет эти компании демонстрируют хорошие показатели, благодаря чему долгосрочные вложения в них выглядят низкорискованными.

Стоит отметить, что вкладывать все деньги в бумаги одной компании — плохая идея. Большинство экспертов рекомендуют вкладываться во взаимные фонды и группы инвестиций в акции разных компаний.

Если же вы приближаетесь к выходу на пенсию, вам стоит вкладывать больше денег в облигации и меньше — в акции, так как у вас нет времени на риск.

Акции и облигации составят основу вашего портфеля, но какими должны быть их доли? Ответ зависит от вашего возраста, инвестиционных целей и толерантности к риску, но общее правило таково:

110 — ваш возраст = доля акций в портфеле.

То есть, если вам 30, вы можете вложить 80% средств в акции, а 20% — в облигации с низким уровнем риска. Если вы более консервативны, можете вложить в облигации 30%. Это до вас, и некоторые люди думают, что это слишком консервативным, но это хорошая отправная точка.

Как вы станете старше, соотношение акций и облигаций в портфеле стоит изменить. Чем ближе пенсия, тем более надежными должны быть ваши вложения. Если цена купленных вами акций упадет, вы можете просто не дождаться отскока.

Сказанное выше — основы основ. Если вы хотите узнать больше о разных типах инвестиционных инструментах и работе с ними, добро пожаловать в Академию «Инсайдера».

Подготовила Лиза Добкина

Можно ли акцию представить как облигацию?

Как известно, акция — это акция, облигация — это облигация. Но это не разные полюса, при желании одно понятие можно выразить через другое. Для лучшего их понимания…

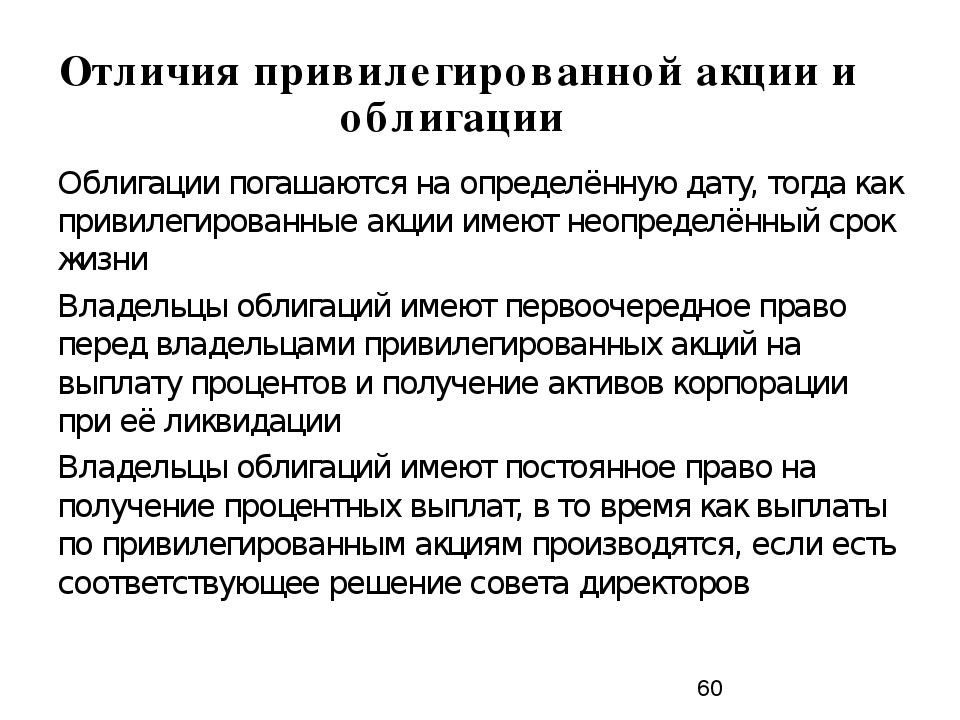

Например, привилегированная акция — это по определению немножко гибрид. Это как бы всё ещё акция, но скрещенная с облигацией. Она не голосует на собрании акционеров, хотя смысл акции в том, чтобы голосовать. Прибыль по ней не гарантирована (всё-таки это ещё акция!), но при её распределении держатели префов, как правило, имеют приоритет перед держателями обычных акций. Но и самую обычную акцию можно при желании представить как облигацию на особых условиях.

Но и самую обычную акцию можно при желании представить как облигацию на особых условиях.

Часто гордые владельцы миноритарных пакетов говорят «владея акцией, я владею частичкой компании». Допустим, вы владеете акциями 0,0001% «Газпрома». Одна миллионная доля — это большой пакет. Средний россиянин будет копить на это годами, при желании пакет можно продать и купить домик в деревне. Но миноритарий сказал про «частичку компании». И в чём заключается его контроль над компанией? Он может как-то повлиять на решение собрания акционеров? Он может изъять некую частичку компании, например, кусок газовой трубы? Ладно, резать трубы — это вредительство. А можно придти в офис «Газпрома» и забрать свою долю, скажем, офисной техникой? Или диванами? Понятно, это всё фантазии — где-то между тюрьмой и современным искусством.

Миноритарий может делать со своей ценной бумагой только две вещи. Получать по ней дивиденд — раз. Продать, и, если цена акции вырастет, это будет продажа с прибылью — два. С ценой акции может происходить что угодно, но в среднем цены растут. В среднем они растут по той же причине, что растёт цена на водку или селёдку. Денежной массы с каждым годом становится немножечко больше, и этот рост опережает количество селёдки на душу населения. Обычный инфляционный процесс. Если акций почти столько же, а денег в мире заметно больше, акции дорожают.

С ценой акции может происходить что угодно, но в среднем цены растут. В среднем они растут по той же причине, что растёт цена на водку или селёдку. Денежной массы с каждым годом становится немножечко больше, и этот рост опережает количество селёдки на душу населения. Обычный инфляционный процесс. Если акций почти столько же, а денег в мире заметно больше, акции дорожают.

Таким образом, акцию можно представить как облигацию на особых условиях. Какие условия? В её цене будет автоматически заложена защита от инфляции (это очень важный параметр, именно инфляция губит долговой капитал в XX–XXI в.). Далее. По акции полагается дивиденд, по облигации — купон, но с дивидендом всё хуже. Купон гарантирован, и его размер известен заранее. С дивидендом звучит так: если будет прибыль и мы захотим её вам отдать, то будет вам дивиденд, какой — заранее не скажем. Попробуй угадай.

Впрочем, обычно у компании прибыль есть, и обычно какую-то её часть отдают в виде дивидендов. Но, как правило, средняя ставка купона всегда выше, чем средняя ставка дивидендных выплат. Если они хотя бы приблизительно равны, это считается аномалией, по крайней мере, в России. К концу 2019 года купонная доходность государственных облигаций в районе 6–7% годовых, средние дивиденды по рынку сопоставимы, если не больше, и это считается небывалым дивидендным сезоном. Обычно в России довольствовались средним дивидендом 2–3%, средний купон при этом был выше в несколько раз.

Если они хотя бы приблизительно равны, это считается аномалией, по крайней мере, в России. К концу 2019 года купонная доходность государственных облигаций в районе 6–7% годовых, средние дивиденды по рынку сопоставимы, если не больше, и это считается небывалым дивидендным сезоном. Обычно в России довольствовались средним дивидендом 2–3%, средний купон при этом был выше в несколько раз.

Третье отличие: рыночная цена акции, помимо того, что заключает в себе инфляцию, скачет сама по себе, отражая положение дел в компании. Если умеете выбирать хорошие компании, для вас это хорошее свойство, если не умеете — скорее плохое, вместо лишней доходности будет только непредсказуемость и волатильность. Итак, вот три особенности. Хорошая, плохая и на любителя.

Теперь вопрос: можно ли теоретически представить себе облигацию, выпущенную на таких условиях? Облигация — это заём. Ну вот такой странный заём. Занимает же государство под плавающий процент, привязанный к межбанковской ставке, или даже под размер инфляции с небольшой доплатой (ОФЗ ИН 52001). Ещё пара странных условий (купон — на наше усмотрение, даты погашения не будет), и получится очень странная облигация на любителя.

Ещё пара странных условий (купон — на наше усмотрение, даты погашения не будет), и получится очень странная облигация на любителя.

К чему это всё? Игра ума и смирение гордыни. Чтобы не почувствовать себя, например, совладельцем «Сбербанка» и ещё кучи ПАО.

_______________________

Что выгоднее — акции или облигации (сравнение)

При знакомстве с фондовым рынком первое, с чем сталкивается инвестор — это акции и облигации. Понять, чем они отличаются друг от друга нетрудно, но не каждый может определить, какие виды активов покупать лучше в той или иной ситуации.

В рамках статьи мы рассмотрим, что выгоднее — акции или облигации в примерах, и какие из них стоит покупать, не заостряя внимания на сухой теории и определениях.

Сколько можно заработать на акциях и облигациях

На практике пассивные инвесторы, которые придерживаются правила “Купи и держи“, вкладывая средства в ценные бумаги, могут рассчитывать на прибыль в районе 20-40% годовых.

На долговых обязательствах (облигациях) заработок отличается, ведь теоретически он фиксированный. Нас интересует не только цена за бумагу, но и потенциальный доход, процент по ней.

В качестве примера возьмём еврооблигации российских компаний, в США процентная ставка значительно ниже, как следствие, доходность крайне мала по таким бумагам. Облигации «Тинькофф Банк-04-2018-евр»:

- номинал — 1000 USD;

- купон — 14%, выплаты 2 раза в год;

- срок погашения — 2015 дней (6 июня 2018 года).

Таким образом, мы можем заработать только на этих облигациях по 14% в год, что значительно ниже, чем 20-40% прибыли по акциям компаний, но стабильно и выше, чем по вкладу в банке. На практике многие инвесторы получают около 20% с облигаций ежегодно.

Риски инвестиций в акции и облигации

Потерять на ценных бумагах компаний тоже можно немало. Особенно данный факт актуален в кризисные годы, когда фондовый рынок падает, дешевеют все акции. В качестве примера рассмотрим акции Nike в период кризиса в 2008-2009 годов:

В качестве примера рассмотрим акции Nike в период кризиса в 2008-2009 годов:

Как видите, ещё в начале 2008 бумага стоила по 17.19 доллара, а к началу 2009 её цена была уже в районе 9.95. Получается, что стоимость просела практически в 2 раза. Те, кто покупал эти акции с кредитным плечом просто разорились и вылетели с рынка. Это вовсе не предел, случается, что бумаги падают в цене и на 90% в кризис.

В этом случае важно не паниковать и не продавать портфель, не выходить из позиции, переждать просадку. Через 1-2 года рынок, как правило, восстанавливается. Иногда, приходится ждать и дольше.

У облигаций риски тоже присутствуют. Существуют бонды с гораздо большей выплатой по купону — по 30% в год. К сожалению, компании, которые их предоставляют обычно имеют очень низкий кредитный рейтинг и могут попросту не исполнить своих обязательств.

В итоге, в облигациях есть риск — не получить выплат совсем при банкротстве или дефолте. Также существует рыночный риск снижения стоимости облигаций, в случае отсутствия спроса на них. Волатильность таких изменений ниже, чем в акциях, но всё же присутствует.

Волатильность таких изменений ниже, чем в акциях, но всё же присутствует.

Полезные статьи:

Стоит также отметить, что наиболее надёжными являются государственные облигации, обычно покупают именно их, поскольку риск дефолта в стране ниже, чем в компании. Но и доходность здесь 3-6%. Остальные виды облигаций сортируются по кредитному рейтингу, который присваивается авторитетными аналитическими агентствами.

Сравнение сроков инвестирования

Что касается акций, то купить и держать их можно неограниченное число времени. Разве, что пока не закроется компания.

С облигациями дело обстоит иначе. Они заранее выпускаются на определённый срок. К примеру, есть казначейские облигации США на месяц, на полгода, на год, на 5-10-30 лет. Таким образом, некоторые облигации закрываются в течение определенного срока.

Итоговое сравнение акций и облигаций

Для того, чтобы систематизировать вышеуказанную информацию, кратко перечислим основные особенности каждого типа ценных бумаг в виде таблицы.

| Критерий | Акции | Облигации |

|---|---|---|

| Предоставляемые права | Доля в предприятии | Право на получение долга с купонным доходом |

| Срок действия | Нет ограничения | Ограничен заранее установленным сроком (месяц, год, 5-50 лет) |

| Источники дохода | Дивиденды и увеличение курсовой стоимости акций | Купонный доход (процент) по облигациям |

| Волатильность (изменение цен) | Может быть разной | Очень низкая |

| Потенциальный доход | Неограничен, на практике портфель может приносить 30-40% в год с разумным риском, либо во много раз больше при агрессивной торговле. | Ограничен размером купонного дохода, на практике — до 20% в год. |

| Риски | При портфельном инвестировании минимальные | Минимальные |

| Сложность управления портфелем | Требуется контроль и широкая диверсификация, поиск выгодных цен для покупки | Минимум требований, достаточно купить и ждать купонный доход |

Заключение

Таким образом, мы можем сделать вывод, что акции являются более рискованным инструментом, а облигации — более надёжным, но менее доходным. Что лучше в конкретном случае, может решить только инвестор самостоятельно в зависимости от его целей:

- для максимального дохода лучше выбрать акции;

- для простых инвестиций (низкий доход и риск) — облигации.

В ином случае, можно совместить в своём портфеле оба инструмента, как и делает большинство профессионалов. Если вы не разбираетесь в фондовом рынке, то точно стоит обратить внимание на облигации в первую очередь.

Акции и облигации: основные отличия

10.02.2014 91 258 28 Время на чтение: 15 мин.Приветствую вас на Финансовом гении! Сегодня я хотел бы рассмотреть одну из вводных тем для тех, кто задумывается об инвестициях в ценные бумаги: основные отличия акций от облигаций. Как известно, акции и облигации — это два основных вида ценных бумаг, вращающихся на фондовом рынке. При этом между ними есть принципиальная разница, в том числе и для частного инвестора, желающего получать прибыль от вложения личного капитала. Вот об этой разнице сегодня и пойдет речь. Итак, основные отличия акции от облигации.

Что такое акция?

Акция — это ценная бумага, которая подтверждает факт владения инвестором определенной долей в уставном капитале акционерного общества и дает ему право на получение какой-то части прибыли компании, а также на часть имущества компании, если она будет признана банкротом и ликвидирована.

Любое акционерное предприятие формирует свой капитал только посредством выпуска акций. При этом, если оно основано в форме закрытого акционерного общества, то все эмитированные акции не поступают в открытую продажу на фондовом рынке, а распределяются между учредителями (даже 100% акций могут принадлежать одному учредителю). Инвестировать капитал в акции такого предприятия «человеку с улицы» невозможно.

Если же это открытое акционерное общество, то выпущенные акции, пройдя специальную процедуру листинга или без таковой, поступают в продажу на фондовый рынок, где их может приобрести любой желающий, после чего он становится совладельцем предприятия, а при владении определенной долей акций может даже принимать участие в собрании акционеров и влиять своим голосом на направления развития компании. Размер доли, которую он получает, зависит от общего количества выпущенных акций. К примеру, если предприятие выпустило 1 млн. акций, а инвестор приобрел 1 тыс. акций, то ему принадлежит 0,001 доля капитала компании.

Виды акций

Акции могут быть двух видов, имеющих различия между собой: простыми и привилегированными.

Простые акции

Обыкновенная (простая) акция дает своему владельцу, во-первых, право голоса (1 акция — 1 голос) в управлении компанией, а во-вторых — право на получение дивидендов при распределении чистой прибыли. При этом получение дивидендов и их величина не гарантируется: это зависит от финансового результата предприятия и решения совета учредителей о распределении прибыли.

Фактически частных инвесторов право голоса интересует не так часто, да и чтобы иметь какое-то влияние, надо владеть очень большим количеством акций, что не каждому по карману. И даже получение дивидендов для многих не играет основополагающую роль.

Большинство инвесторов вкладывают капитал в простые акции исключительно со спекулятивными целями: перепродать их в будущем по более высокой цене. Такая спекулятивная прибыль в большинстве случаев оказывается гораздо выше, чем те дивиденды, которые распределяет между участниками акционерное общество.

Привилегированные акции

Привилегированная акция предполагает первоочередные права на получение дивидендов и на расчет при ликвидации компании, но при этом она может ограничивать права владельца на участие в управлении предприятием. Если размер дивидендов по обычным акциям нигде не регламентируется и не гарантируется, то по привилегированным он уже фиксируется в виде либо абсолютного выражения (к примеру, 10 копеек с 1 акции), либо доли от прибыли (например, 0,001% от чистой прибыли на 1 акцию). Еще важно то, что дивиденды по привилегированным акциям могут выплачиваться не только из прибыли, но и из других источников (фактически, владелец акции может получить дивиденды даже если предприятие сработало в убыток).

Если сравнивать эти два типа акций, то можно сказать, что простые акции являются более рисковыми ценными бумагами, но, в то же время, могут оказаться и более доходными (могут принести дивиденды и спекулятивный доход больше, чем привилегированные). Привилегированные же акции несут в себе меньшие риски, но и меньшую доходность (она также не гарантируется, но ее размер установлен заранее). Шансов получить дивиденды по привилегированной акции больше, чем по простой, но по простой они могут быть выше.

Акции именные и на предъявителя

Кроме того, акции различают и по характеру персонификации: они могут быть именными и на предъявителя. Акции на предъявителя отличаются тем, что могут быть перепроданы на вторичном рынке без необходимости проведения перерегистрации их владельца в общем реестре акционеров. На сегодняшний день в России и Украине все выпущенные акции, согласно законодательству, являются именными, да и в мире акции на предъявителя — это, по сути «отмирающий» вид ценных бумаг.

Стоимость акций

Каждая акция может иметь несколько разных видов стоимости. Прежде всего, это номинальная стоимость (то, что называют «номинал акции») — та цена, которая обозначена на самой ценной бумаге. Из номинальной стоимости всех эмитированных акций складывается величина уставного фонда акционерного общества.

Помимо этого акция имеет эмиссионную стоимость — ту цену, по которой она впервые поступила в продажу. Эмиссионная стоимость может как совпадать с номинальной, так и отличаться от нее в большую сторону.

И, наконец, рыночная стоимость акции — то, что в первую очередь должно интересовать инвестора. Это цена, которая формируется на торгах на фондовой бирже, исходя из рыночного спроса и предложения конкретных акций.

Итак, я думаю, что уже примерно должно быть понятно, что такое акция, и теперь, для выявления основных отличий акций от облигаций, необходимо рассмотреть и второй распространенный вид ценных бумаг.

Что такое облигация?

Облигация — это долговая ценная бумага, предполагающая право ее владельца на обратную продажу в оговоренный срок, а также право на получение заранее установленного дохода (так называемый «купонный доход»).

Характеристики облигаций

Облигации так же, как и акции, имеют свою номинальную стоимость, но могут продаваться и по другой, более низкой цене. Таким образом, совокупную доходность облигаций для инвестора составляет разница между ценой приобретения и номиналом плюс купонный доход. Причем, существуют так называемые «дисконтные облигации», которые вообще не предполагают процентного дохода, но продаются дешевле номинала, а выкупаются по номиналу.

Как правило, облигации выпускаются на срок не менее 1 года, чаще — несколько лет.

На английском языке «облигация» звучит как «bond», поэтому и в русском лексиконе эти ценные бумаги часто называют бондами. (Например, евробонды — это еврооблигации).

Виды облигаций

Облигации могут выпускать не только предприятия (корпоративные облигации), но и целые области (муниципальные облигации) и даже страны (государственные облигации). Наверняка многим знакомы понятия ГКО (Государственные Казначейские Облигации) и ОГВЗ (Облигации Государственного Внутреннего Займа). Это как раз и есть долговые ценные бумаги страны, посредством выпуска которых государство занимает деньги у своих граждан.

По сути, выпуск облигаций аналогичен получению кредита. Только предприятие или государство в этом случае обращается с просьбой занять деньги не в банк, а к людям — частным инвесторам, имеющим капитал.

Возможность обратно продать облигацию ее эмитенту и получить установленный купонный доход не зависит от прибыльности работы эмитента и решения совета учредителей, как в случае с акцией. Предприятие в любом случае обязано выкупить облигации у держателей по истечению указанного срока и заплатить им причитающиеся проценты.

В то же время, обратите внимание: если компания будет признана банкротом и ликвидируется — держатели ее облигаций не вернут свои деньги и не получат свой доход.

Теперь, когда вы знаете и что такое облигация, можно переходить к основным отличиям акций от облигаций с точки зрения частного инвестора.

Основные отличия акций от облигаций

- Облигации гарантируют получение дохода и возврат вложенного капитала, а акции — нет.

- Акции дают право участия в управлении компанией, а облигации — нет.

- Акции — более рисковый инструмент для инвестирования, чем облигации.

- Акции чаще и активнее изменяются в цене, по сравнению с облигациями.

- Доход от инвестирования в акции может быть потенциально больше, чем от инвестирования в облигации, но, с другой стороны, его может и вообще не быть, либо может быть убыток вплоть до полной потери капитала.

С точки зрения инвестирования, облигации — это более консервативный финансовый инструмент, нежели акции. Риск потери капитала при инвестировании в облигации компаний-лидеров фондового рынка (т.н. «голубые фишки») близок к нулю, в то время, как их акции могут не только расти в цене, но и падать, благодаря чему инвестиционный капитал может уходить в минус.

Акции и облигации на примере

Для закрепления рассмотрим небольшой пример. Допустим, некое предприятие выпускает облигации, простые и привилегированные акции.

— Купонный доход по облигациям оно должно выплатить их владельцам в обязательном порядке, независимо от того, сработало оно с прибылью или с убытком.

— Если в отчетный период (год) на предприятии зафиксирован убыток, то дивиденды по акциям, скорее всего, не выплачиваются вообще (в отдельных случаях могут выплачиваться только владельцам привилегированных акций).

— Если предприятие завершило год с прибылью, то в первую очередь дивиденды получают владельцы привилегированных акций (причем, в заранее оговоренном объеме).

— Затем собрание акционеров принимает решение о распределении оставшейся части прибыли: направить ее на выплату дивидендов или на другие цели, если на дивиденды — то какую часть: всю оставшуюся или нет.

— Утвержденная доля оставшейся прибыли распределяется между владельцами простых акций пропорционально доле прибыли на 1 акцию. Таким образом, держатели простых акций могут получить доход гораздо больший, чем владельцы привилегированных и держатели облигаций. Но могут и меньший, или вообще не получить.

Ну вот, надеюсь, вы поняли, каковы основные отличия акций от облигаций. В дальнейшем я буду еще не раз возвращаться к этой теме, говоря об инвестировании в ценные бумаги.

В идеале частный инвестор, вкладывающий капитал в инструменты фондового рынка, должен создавать инвестиционный портфель, который включал бы в себя оба типа ценных бумаг в целях диверсификации рисков.

На этом пока все. Оставайтесь на Финансовом гении и следите за обновлениями.

В чем разница между акциями и облигациями?

Есть ли разница между акциями и облигациями? И если да, то в какую инвестицию лучше? Это вопросы, которые начинающие инвесторы рассматривают ежедневно. Поэтому давайте разберем каждую из этих инвестиционных возможностей и выясним, чем они отличаются друг от друга.

Основная разница между акциями и облигациями

Акции и облигации часто объединяются в пары в разговорах об инвестировании.Однако они сильно различаются по степени риска, потенциальному вознаграждению и способам получения. Вот почему так важно провести исследование, прежде чем вкладывать с трудом заработанные деньги.

Итак, в чем основное различие между акциями и облигациями? Акция — это ценная бумага, которая дает инвестору частичное владение бизнесом. Облигации, с другой стороны, представляют собой ссуды, предоставленные инвестором корпорации или государственному учреждению.

Ключевым моментом является понимание того, как каждая из этих инвестиций приносит прибыль.Для получения прибыли по акциям должны выплачиваться дивиденды или их стоимость должна повыситься до того, как инвестор продаст свои акции. Однако по большинству облигаций выплачивается фиксированная процентная ставка в течение определенного периода времени.

Это базовая разбивка первичной разницы между акциями и облигациями. Теперь пора копнуть немного глубже, чтобы дать вам, инвестору, более полное понимание.

Инвестирование в акции

Фондовый рынок — один из лучших способов получения пассивного дохода.Но перед тем, как вы впервые начнете инвестировать, нужно многому научиться.

Акции представляют собой капитал компании. Конкретно это частичное владение в форме акций. Каждая приобретенная вами акция — это часть компании. И чем больше акций вы приобретете, тем больше у вас будет собственности.

Так почему же компании вообще выпускают акции для широкой публики? В большинстве случаев это делается для сбора средств, которые будут покрывать конкретные потребности, инновации и будущий рост бизнеса.

И как только вы приобрели акцию, вы пожинаете плоды этого роста. В долгосрочной перспективе стоимость ваших акций будет расти пропорционально стоимости компании. Однако стоимость ваших акций упадет, если компания начнет работать ниже ожиданий. Вы потеряете деньги, если решите продать свои акции в этот момент.

Это риск, который вы должны принять на себя как инвестор. И это главное различие между акциями и облигациями.

Инвестиции в облигации

Облигации сильно отличаются от акций.С облигациями вы не получаете никакого капитала. Вы просто предоставляете ссуду компании или государственному учреждению.

Когда компания или государственное учреждение берет на себя долг, вы можете приобрести облигацию, с которой вы обычно будете получать процентные платежи по ссуде в течение определенного периода времени. По истечении этого времени компания или государственное учреждение выплатит полную стоимость облигации. Это называется номинальной стоимостью облигации.

Отлично звучит, правда? Не так быстро. Облигации сопряжены с риском банкротства.Вы перестанете получать проценты, если компания обанкротится до истечения срока действия вашей облигации. Кроме того, вы вообще можете никогда не вернуть первоначальную стоимость залога.

Сроки исполнения облигаций могут сильно различаться, от пары дней до более 25 лет. Выплаты по процентам распределяются равномерно в течение каждого года до истечения срока действия облигации. Это дает вам фиксированный доход на определенный период времени, в зависимости от процентной ставки. Эта ставка будет варьироваться в зависимости от типа и срока покупки облигации.

Прирост капитала или фиксированный доход

В чем основное различие между акциями и облигациями? Это прирост капитала по сравнению с фиксированным доходом.

Акции могут принести вам краткосрочный или долгосрочный прирост капитала, если вы продадите акции компании по более высокой цене, чем вы заплатили за них. Что делать с этими деньгами — решать вам. Вы можете реинвестировать его в другие акции, использовать для покрытия расходов на проживание и многого другого.

Облигации приносят фиксированный доход за счет выплаты процентов. Как правило, эти выплаты могут производиться ежемесячно, ежеквартально или раз в полгода.Например, казначейские облигации обычно выплачиваются один раз в шесть месяцев. Что касается корпоративных облигаций, вы можете получать выплаты ежемесячно или ежеквартально.

Инвестиции в акции и облигации

Готовы ли вы начать инвестировать в акции и облигации? Если да, подпишитесь на электронное письмо Investment U ниже. Наши эксперты по инвестициям предоставляют ежедневные советы по акциям, анализ и инвестиционное образование для трейдеров с любым уровнем опыта.

Когда цена акций растет, стоимость облигаций может упасть.А когда цена акций падает, облигации могут вырасти. Но обе эти возможности представляют собой жизнеспособные инвестиционные возможности, если вы взвесите риски и выгоды. Как видите, разница между акциями и облигациями более значительна, чем вы могли себе представить.

О Кори Мане

Кори Манн — менеджер по контенту в Investment U. У него более 10 лет опыта работы в качестве журналиста и создателя контента. С 2012 года работы Кори были представлены в крупных публикациях, таких как The Virginian-Pilot , The Washington Post , CNN, MSNBC и других.Когда Кори не занимается Investment U, он любит путешествовать с женой, ходить на игры Янки и проводить время с семьей.

Знайте разницу между акциями и облигациями

Финансовые эксперты рекомендуют инвесторам иметь разнообразный портфель, включающий акции и облигации. Поэтому важно понимать, чем отличаются акции (акции) и облигации на фундаментальный уровень.

Ваш счет для торговли акциями поможет вам инвестировать и торговать на фондовом рынке.Но как ты инвестировать в облигации? У вас могут возникнуть такие вопросы, как у новичка в мире инвестирования. Надеюсь, к тому времени, когда вы дочитаете это до конца, у вас уже будет большинство основных вопросов. ответил об акциях и облигациях.

Как собираются деньги с помощью акций и облигаций

Во-первых, и акции, и облигации используются корпорациями или даже правительствами для сбора денег. от общественности.Акция, акция или акция позволяют вам владеть долей в компании, в которой вы получать прибыль от своих инвестиций на основе результатов деятельности компании и рыночных сил, влияющих на цены на акции.

С другой стороны, покупка облигации похожа на ссуду денег кому-то с обещанием, что вы будете получать фиксированные доходы (проценты) через определенные промежутки времени и получать обратно основную сумму в заранее определенную дату в будущем.

Примеры

Принципиальную разницу между этими двумя классами активов можно лучше понять, посмотрев как они собирают деньги.

Компания привлекает деньги с помощью акций

ICF Ltd. — пищевая компания, основанная Ашишем и Имраном в 2015 году. партнеры использовали свои сбережения и взяли бизнес-ссуду для основания компании. Бизнес росла, и пришло время расширять операции. Однако дальше идти было невозможно. ссуды, поэтому они решили продать акции компании, чтобы увеличить капитал.

Итак, ICF провела первичное публичное размещение акций (IPO), процесс, который позволяет вам разместить вашу компанию в NSE или BSE, и привлекли капитал от населения.Теперь тот, кто покупает акции ICF, имеет доля собственности в компании и его инвестиции будут расти в цене по мере того, как компания становится более прибыльным. Если у вас есть торговый счет для акций или демат-счет, вы можете инвестировать и торговать на фондовом рынке.

Компания, привлекающая деньги с помощью облигаций

В приведенном выше примере ICF может также принять решение о выпуске облигаций для привлечения денег от населения. Связь инвестиции работают иначе, чем акции.

Облигация имеет номинальную стоимость (например, 100 000 рупий), а доход или процент, который вы зарабатываете, называется купон (например, 5%). Если номинальная стоимость составляет Rs. 1 лакх и купон 5%, вы получите рупий. 2,500 два раза в год или рупий. 5000 ежегодно на ваши инвестиции до погашения.

Облигация — это долговой инструмент, поэтому вам не нужно беспокоиться о том, как компания выполняет. Вы получаете фиксированный доход на свои инвестиции и возврат основной суммы зрелость.

Виды облигаций и акций

Обычно существует четыре типа облигаций; в их число входят:

- Корпоративные облигации

- Облигации муниципальные

- Государственные облигации

- Бескупонные облигации

Акции, с другой стороны, могут быть классифицированы в соответствии с рыночной капитализацией (размером), сектором и рост. Если у вас есть планы начать инвестировать в фондовый рынок (также называемый фондовым рынком), начните с лучшего торгового счета Индии от IIFL.Имея демат-счет и торговый счет IIFL, вы может торговать акциями, облигациями, товарами, паевыми инвестиционными фондами и валютами с единой Платформа. Вы также получите экспертные исследования, рекомендации и стратегии для торговли. уверенность.

Облигации и акции: основные различия

| Основание | Облигация | Акции |

|---|---|---|

| Тип возврата | Облигации с фиксированным доходом через интересы. | Стоимость акции изменяется на основе производительности компания. Дивиденды оплачивается, но не гарантируется. |

| Уровень риска | Низкий | Высокая |

| Возврат | Низкий | Высокая |

| Выдан | Правительства, общественные и частные корпорации, финансовые учреждения | Государственные и частные корпорации |

| Тип инструмента | Долговый инструмент | Собственный капитал |

| Право голоса | № | Есть |

| Участники | Частные инвесторы, институциональные | Розничные инвесторы, трейдеры, |

| инвесторов, спекулянтов | брокеры, биржевые трейдеры | |

| Различные типы | 12 типов | 4 типа |

Облигации и акции

| ОБЛИГАЦИИ: | ЗАПАСОВ: |

|---|---|

| Выпуски долга | Вопросы о доле участия в компании |

| Задолженность перед инвестором за денежные средства в обмен на выплату процентов | Требование к активам и прибыли компании, которое часто дает инвестору право голоса и выплачивает дивиденды |

| Обычно торгуются на внебиржевом рынке (OTC) | Обычно торгуется через центральную биржу (например, NYSE) |

| Обычно меньший риск, меньшее вознаграждение | Обычно более высокий риск, более высокая награда |

| С 1929 г. зарабатываем около 6% ежегодно | С 1929 г. зарабатывают около 10% ежегодно |

| Могут быть выпущены в виде корпоративных, муниципальных или казначейских облигаций | Выпускаются компаниями на фондовой бирже как IPO |

Как покупать облигации и акции

Все, что вам нужно, это демат-счет для инвестирования в облигации.Чтобы инвестировать и торговать на фондовом рынке, вы нужен торговый счет акциями вместе со счетом демата.

Среди облигаций государственные ценные бумаги, которые в народе называют G-Sec, являются одними из самых безопасных. Вы также можете инвестировать в эти облигации на длительный срок — до 40 лет. Вопреки популярным убеждены, что вам не нужно много денег, чтобы инвестировать в государственные облигации; на самом деле вы можете начать с всего лишь рупий. 10 000. Используя демат-счет, вы также можете инвестировать в казначейские векселя (T-Bills), который также является популярным типом государственных облигаций.ГКО доступны на 91 день, 182 дня и 364 дня.

IIFL имеет один из лучших торговых счетов среди брокерских контор в Индии, и вы можете получить доступ к широкому спектру акций, облигаций, товаров, деривативов и валют. Откройте бесплатный IIFL demat account сегодня и наслаждайтесь нулевой комиссией за открытие счета, нулевой AMC в течение 1 года и кэшбэки до рупий. 10 000.

Различий в риске и доходности в пользу

Акции и облигации различаются по многим аспектам, включая риск и доходность, на которые могут рассчитывать инвесторы.Из-за этих различий акции и облигации выполняют разные функции при распределении активов. Когда вы владеете акциями, вы покупаете долю в компании. Облигациями вы покупаете долг эмитента. Акции имеют неограниченный потенциал роста, но также обладают большей волатильностью. Однако облигации — это более стабильные инвестиции, которые приносят доход, но имеют гораздо меньший потенциал роста. Облигации также менее рискованны, чем акции, потому что в случае банкротства держатели облигаций получат выплаты первыми. Акционеры идут последними в очереди и обычно ничего не получают.

Из-за различий в профилях риска и доходности владение акциями и облигациями дает преимущества, но обычно это не вариант «или или». Им обоим есть место, хотя и в разном весе, который со временем меняется. Поскольку облигации традиционно обеспечивают стабильность и доход, но не обеспечивают значительного роста, акции являются ключевым фактором, помогающим инвесторам идти в ногу с инфляцией в долгосрочной перспективе.

Основы облигаций: как работают облигации и причины добавления облигаций в ваш портфель

Ключевые различия между акциями и облигациями

- Акции представляют собой долевое участие, а облигации — долговые инвестиции, отражающие обязательство заемщика погасить этот заем с процентами в течение определенного периода времени

- В отличие от акций, которые выпускаются корпорациями, эмитентами с фиксированным доходом являются в основном правительства

- Акции приносят доход в основном в виде повышения их стоимости, хотя компании также могут выплачивать дивиденды.Облигации не дают больших возможностей для роста цен, но фиксированные купонные выплаты могут обеспечить стабильный поток доходов для инвесторов

- Рынок облигаций очень чувствителен к изменениям процентных ставок, в то время как фондовый рынок более чувствителен к экономическим факторам, таким как потребительские расходы и изменения в политике, которые могут повлиять на бизнес, такие как налоговая политика

Доходность акций и облигаций

Инвесторы не держат облигации, чтобы превзойти акции в долгосрочной перспективе. Это не их работа.Облигации предлагают большую стабильность, чем акции, и в обмен на меньшую волатильность инвесторы в облигации готовы пожертвовать частью прибыли, которую они могли бы получить от капитала.

20-летняя годовая доходность акций, облигаций и других классов активов

Источник: J.P. Morgan. Используются следующие индексы: REIT: NAREIT Equity REIT Index, Small cap: Russell 2000, EM Equity: MSCI EM, DM Equity: MSCI EAFE, Commodity: Bloomberg Commodity Index, High Yield: Bloomberg Barclays Global HY Index, Облигации: Bloomberg Barclays U.S. Aggregate Index, Дома: средняя цена продажи существующих домов на одну семью, Денежные средства: Казначейство Bloomberg Barclays за 1-3 млн., Инфляция: ИПЦ. Портфель ежегодно ребалансируется. Средняя доходность инвестора при распределении активов основана на анализе, проведенном Dalbar Inc., в котором в качестве меры поведения инвестора используется чистая сумма совокупных продаж, погашений и обменов взаимных фондов каждый месяц. Доходность выражена в годовом исчислении (и, если применимо, общая прибыль) и представляет собой 20-летний период, заканчивающийся 31.12.19, в соответствии с последним анализом Dalbar.

Долгосрочный рост на 1 доллар: акции против облигаций против инфляции

Источник: Dimensional Fund Advisors

Среднесрочный рост на $ 10 000: S&P 500 против облигаций

Если бы вы инвестировали 10 000 долларов в 2012 году в различные фонды облигаций по сравнению с S&P 500, какой была бы ваша общая прибыль сегодня? Мы ожидаем, что акции будут приносить более высокую доходность в течение длительных периодов времени. Мы также ожидаем, что более безопасные секторы с фиксированным доходом, такие как казначейские облигации, не будут работать так же хорошо, как более рискованные части рынка облигаций, такие как высокодоходные облигации или «мусорные» облигации.

Рост на 10 000 долларов с 21 февраля 2012 г. по 22 декабря 2020 г.

Фиксированный доход и риск по акциям: облигации могут помочь снизить волатильность вложений в акционерный капитал, особенно в краткосрочной перспективе.

Динамика акций по сравнению с облигациями во время рыночного спада после вспышки Covid-19 в 2020 году

Во время первоначальной реакции рынка на пандемию коронавируса пострадали как акции, так и активы с фиксированным доходом. Однако облигации упали не так сильно, как акции.Эта взаимосвязь проявлялась и в прошлые рецессии, в том числе в 2008 году.

Вот нормализованное процентное изменение в 2020 году для различных индексов акций и облигаций. Лишь в конце августа S&P 500 обогнал казначейские облигации США по показателям с начала года до настоящего времени. Даже тогда фондовый индекс по-прежнему колебался по сравнению с облигациями до начала ноября. После выборов он пошел на скачки.

Дж. П. Морган

Волатильность акций и облигаций с течением времени

На диаграмме слева¹ показаны годовая доходность (столбец слева) и волатильность (столбец справа) в период с 2006 по 2020 год.Акции с высокой капитализацией — это индекс S&P 500, в то время как фиксированный доход представляет собой совокупный рынок облигаций США, а денежные средства — это краткосрочные казначейские облигации (1-3 месяца).

За это время акции росли вдвое лучше, чем облигации, но были более чем в четыре раза волатильными. Инвесторы, особенно пенсионеры и те, кто находится на пороге выхода на пенсию, действительно должны заботиться о волатильности.

Начальный счет в размере 1 млн долларов без взносов или снятия средств имеет доходность + 20% или -20% ежегодно в течение 20 лет. Средняя доходность составляет 0%, но средний темп роста составляет -2%.Соответственно, по прошествии 20 лет аккаунт не будет стоить 0 долларов, а на самом деле стоит 665 000 долларов. Это известно как сопротивление волатильности, и оно объясняет, как дикие колебания на фондовом рынке могут подорвать ваши активы.

Другими словами, если вы потеряли -20% в один день, вам понадобится + 25% на следующий день, чтобы выйти на уровень безубыточности. Вот почему для восстановления рынка после медвежьего рынка обычно требуется три года.

Облигации с диверсификацией, которые могут обеспечить безопасность портфеля, являются одной из основных причин, по которым инвесторы используют капитал и фиксированный доход в своих финансовых планах.

Что такое облигации с отрицательной доходностью?

Акции и облигации по-разному реагируют на изменение рыночных условий

Диверсификация принимает разные формы. Использование классов активов, которые не коррелируют идеально, помогает обеспечить защиту, поскольку ценные бумаги в портфеле по-разному реагируют на меняющиеся рыночные условия. Принципы диверсификации поддерживают инвестирование как в акции, так и в облигации.

Корреляции меняются со временем и внутри самого класса активов.По состоянию на декабрь 2020 года, J.P. Morgan сообщает, что корреляция между S&P 500 и Bloomberg Barclays Aggregate (эталонный показатель для рынка облигаций США) составляет -20.

Корреляция 1.0 означает, что активы идеально коррелированы и будут двигаться в тандеме. Корреляция -1,0 означает, что активы совершенно отрицательно коррелированы, поэтому, когда один актив движется в одном направлении, другой будет двигаться на ту же величину, но в противоположном направлении. Корреляция 0 означает, что активы не связаны и перемещаются независимо друг от друга.

Как процентные ставки влияют на доходность облигаций?

Корреляция -.20 означает, что эталоны акций и облигаций США имеют небольшую отрицательную корреляцию. Но помните, есть и другие виды облигаций. Двухлетние казначейские облигации имеют корреляцию -.39 с S&P 500, что имеет смысл, поскольку казначейские облигации являются одними из самых безопасных активов. Когда фондовый рынок испытывает волатильность, инвесторы устремляются в безопасное место. Корпоративные облигации, с другой стороны, имеют корреляцию 0,39 с индексом S&P 500, что означает, что эти классы активов имеют тенденцию перемещаться вместе, но не в одинаковой степени.

Почему вы должны рассматривать и акции, и облигации в своем портфеле

Представьте, что сейчас январь 2007 года, и вы инвестируете в S&P 500 (SPY). К концу 2009 года ваши общие убытки составят немногим более -16%. Если вы поместите 70% денег в S&P 500 и 30% в облигации (Bloomberg Barclays Aggregate — AGG), общий убыток сократится до -5,7%. Если бы у вас было только 10% инвестиций в облигации, ваши убытки составили бы примерно -12,6%, в то время как портфель 50/50 на самом деле принес бы прибыль 1,2%. Зачем добавлять облигации в свой портфель? Потому что облигации могут помочь хеджировать ваш риск.

Эти распределения предназначены просто для иллюстрации сути дела. Инвесторы имеют разные потребности, допуски к риску, временные горизонты и финансовые ситуации, которые требуют индивидуального распределения активов. Хотя облигации могут помочь ограничить просадку портфеля, они также ограничивают прибыль от инвестиций.

Как сочетание акций и облигаций может помочь снизить инвестиционный риск во время кризиса Covid-19

Помните, вы не всегда можете спланировать крах фондового рынка. Так что, если вы будете ждать диверсификации до того, как что-то случится, вероятно, уже слишком поздно.Вот как сочетание акций и облигаций может помочь инвестору снизить риск в периоды нестабильности на рынках.

Источник: J.P. Morgan. 60/40: сбалансированный портфель, 60% которого инвестировано в индекс S&P 500, а 40% — в высококачественный фиксированный доход США, представленный совокупным индексом Bloomberg Barclays U.S. Aggregate Index. Ребалансировка портфеля проводится ежегодно. Данные по США приведены по состоянию на 22 декабря 2020 г.

Помогите управлять своими инвестициями

При создании диверсифицированного портфеля нужно о многом помнить.Рассмотрите возможность работы с фидуциарным финансовым консультантом, который поможет управлять вашими инвестициями и предоставит рекомендации по финансовому планированию до и во время выхода на пенсию. В конце концов, управление инвестициями — это непрерывный процесс.

В долгосрочной перспективе, когда ваша жизнь изменится, вам нужно будет подумать, уместно ли ваше соотношение акций и облигаций. По мере изменения экономических условий и потребностей в доходах изменится и распределение ваших активов.

Если вы самостоятельно управляете своими деньгами, подумайте, стоит ли работать с консультантом по инвестициям, который поможет вам максимально эффективно использовать свои финансовые возможности.Как и любое финансовое решение, вы должны убедиться, что оно согласуется с вашей общей стратегией благосостояния.

Важное раскрытие информации

Все индексы неуправляемы, и физическое лицо не может напрямую инвестировать в индекс. Доходность индекса не включает комиссии и расходы.

¹Источник: J.P. Morgan Asset Management. Большая капитализация: S&P 500, малая капитализация: Russell 2000, капитал развивающихся рынков: MSCI EME, капитал DM: MSCI EAFE, сырьевые товары: индекс сырьевых товаров Bloomberg, высокая доходность: индекс Bloomberg Barclays Global HY, фиксированный доход: Bloomberg Barclays US Aggregate, REIT: NAREIT Фондовый индекс REIT, денежные средства: казначейство Bloomberg Barclays 1-3 млн.Портфель «Распределение активов» имеет следующие веса: 25% в S&P 500, 10% в Russell 2000, 15% в MSCI EAFE, 5% в MSCI EME, 25% в Bloomberg Barclays US Aggregate, 5% в Bloomberg Barclays на 1-3 млн. Treasury, 5% в Bloomberg Barclays Global High Yield Index, 5% в Bloomberg Commodity Index и 5% в NAREIT Equity REIT Index. Сбалансированный портфель предполагает ежегодную ребалансировку. Годовая (Ann.) Доходность и волатильность (Vol.) Представляют собой период с 31.12.05 по 31.12.20.См. Определения индексов на странице раскрытия информации в конце. Все данные представляют собой общий доход за указанный период. Портфель «Распределение активов» предназначен только для иллюстративных целей. Прошлые результаты не указывают на будущую прибыль. Данные по состоянию на 31 декабря 2020 г.

Раскрытие информации

Примеры в этой статье являются общими, гипотетическими и предназначены только для иллюстрации. И прошлые результаты, и доходность не являются надежными индикаторами текущих и будущих результатов. Это общее сообщение только для информационных и образовательных целей и не должно быть неверно истолковано как персональный совет или рекомендация по любому конкретному инвестиционному продукту, стратегии или финансовому решению.Этот материал не содержит достаточной информации для обоснования инвестиционного решения, и вы не должны полагаться на него при оценке достоинств инвестирования в какие-либо ценные бумаги или продукты. Если у вас есть вопросы о вашем личном финансовом положении, подумайте о том, чтобы поговорить с финансовым консультантом.

Подпишитесь на еженедельную аналитику по инвестициям

Облигаций | Investor.gov

Что такое облигации?

Облигация — это долговая ценная бумага, похожая на долговую расписку. Заемщики выпускают облигации, чтобы получить деньги от инвесторов, желающих одолжить им деньги на определенное время.

Когда вы покупаете облигацию, вы ссужаете ее эмитенту, которым может быть правительство, муниципалитет или корпорация. В свою очередь, эмитент обещает выплатить вам определенную процентную ставку в течение срока действия облигации и выплатить основную сумму, также известную как номинальная стоимость или номинальная стоимость облигации, когда она «созревает» или подлежит погашению после установленного срока. промежуток времени.

Почему люди покупают облигации?

Какие типы облигаций бывают?

Каковы преимущества и риски облигаций?

Как покупать и продавать облигации

Общие сведения о комиссиях

Как избежать мошенничества

Дополнительная информация

Почему люди покупают облигации?

Инвесторы покупают облигации, потому что:

- Они обеспечивают предсказуемый поток доходов.Обычно проценты по облигациям выплачиваются дважды в год.

- Если облигации удерживаются до погашения, держателям облигаций возвращается вся основная сумма, поэтому облигации — это способ сохранить капитал при инвестировании. Облигации

- могут помочь компенсировать подверженность более волатильным акциям.

Компании, правительства и муниципалитеты выпускают облигации, чтобы получить деньги на различные вещи, которые могут включать:

- Обеспечение операционного денежного потока

- Финансовая задолженность

- Финансирование капитальных вложений в школы, дороги, больницы и другие проекты

Какие бывают виды облигаций?

Существует три основных типа облигаций:

- Корпоративные облигации — это долговые ценные бумаги, выпущенные частными и государственными корпорациями.

- Инвестиционного класса. Эти облигации имеют более высокий кредитный рейтинг, что подразумевает меньший кредитный риск, чем высокодоходные корпоративные облигации.

- Высокодоходный . Эти облигации имеют более низкий кредитный рейтинг, что подразумевает более высокий кредитный риск, чем облигации инвестиционного уровня, и, следовательно, предлагают более высокие процентные ставки в обмен на повышенный риск.

- Муниципальные облигации , называемые «муни», представляют собой долговые ценные бумаги, выпущенные штатами, городами, округами и другими государственными учреждениями.Типы «муни» включают:

- Облигации с общими обязательствами . Эти облигации не обеспечены никакими активами; вместо этого они поддерживаются «полной верой и доверием» эмитента, который имеет право облагать налогом резидентов выплаты держателям облигаций.

- Доходные облигации. Вместо налогов эти облигации обеспечиваются доходами от конкретного проекта или источника, такими как дорожные сборы или арендная плата. Некоторые доходные облигации являются «безвозвратными», что означает, что если поток доходов иссякает, держатели облигаций не имеют права требования на основной источник дохода.

- Кабельные хомуты. Правительства иногда выпускают муниципальные облигации от имени частных лиц, таких как некоммерческие колледжи или больницы. Эти заемщики-посредники обычно соглашаются выплатить эмитенту, который выплачивает проценты и основную сумму по облигациям. Если заемщик-канал не производит платеж, от эмитента обычно не требуется платить держателям облигаций.

- Казначейские обязательства США выпускаются Министерством финансов США от имени федерального правительства.Они обладают полной верой и доверием правительства США, что делает их безопасным и популярным вложением средств. Типы долговых обязательств Казначейства США включают:

- Казначейские векселя . Краткосрочные ценные бумаги со сроком погашения от нескольких дней до 52 недель

- Примечания. Долгосрочные ценные бумаги со сроком погашения до десяти лет

- Облигации. Долгосрочные ценные бумаги со сроком погашения 30 лет и выплатой процентов каждые шесть месяцев

- СОВЕТЫ. Казначейские ценные бумаги с защитой от инфляции — это векселя и облигации, основная сумма которых корректируется на основе изменений в Индексе потребительских цен.TIPS выплачивают проценты каждые шесть месяцев и выпускаются со сроками погашения пять, десять и 30 лет.

Каковы преимущества и риски облигаций?

Облигациимогут обеспечить средство сохранения капитала и получения предсказуемой прибыли. Инвестиции в облигации обеспечивают стабильные потоки доходов от выплаты процентов до наступления срока погашения.

Проценты по муниципальным облигациям обычно освобождаются от федерального подоходного налога, а также могут быть освобождены от налогов штата и местных налогов для жителей штатов, в которых выпущена облигация.

Как и любые инвестиции, облигации сопряжены с риском. Эти риски включают:

Кредитный риск. Эмитент может не своевременно выплатить проценты или основную сумму долга и, таким образом, не выплатить свои облигации.

Риск процентной ставки. Изменения процентной ставки могут повлиять на стоимость облигации. Если облигации удерживаются до погашения, инвестор получит номинальную стоимость плюс проценты. При продаже до погашения облигация может стоить больше или меньше номинальной стоимости. Повышение процентных ставок сделает недавно выпущенные облигации более привлекательными для инвесторов, поскольку новые облигации будут иметь более высокую процентную ставку, чем старые.Чтобы продать более старую облигацию с более низкой процентной ставкой, вам, возможно, придется продать ее со скидкой.

Инфляционный риск. Инфляция — это общее движение цен вверх. Инфляция снижает покупательную способность, что является риском для инвесторов, получающих фиксированную процентную ставку.

Риск ликвидности. Это относится к риску того, что инвесторы не найдут рынок для облигации, что может помешать им покупать или продавать, когда они захотят.

Риск звонка. Возможность того, что эмитент облигации погасит облигацию до срока ее погашения, что может сделать эмитент в случае снижения процентных ставок, подобно тому, как домовладелец может рефинансировать ипотеку, чтобы получить выгоду от более низких процентных ставок.

Предотвращение мошенничества

Корпоративные облигации являются ценными бумагами и в случае публичного предложения должны быть зарегистрированы в SEC. Регистрация этих ценных бумаг может быть подтверждена с помощью системы EDGAR Комиссии по ценным бумагам и биржам. Остерегайтесь любого человека, который пытается продать незарегистрированные облигации.

Для большинства муниципальных ценных бумаг, выпущенных после 3 июля 1995 г., требуется предоставлять годовую финансовую информацию, операционные данные и уведомления об определенных событиях в Совет по регулированию муниципальных ценных бумаг (MSRB). Эта информация доступна бесплатно на сайте www.emma.msrb.org. Если муниципальная облигация не подана в MSRB, это может быть красным флагом.

Дополнительная информация

Бюллетень инвестора: что такое корпоративные облигации

Бюллетень инвестора: что такое высокодоходные корпоративные облигации

Бюллетень инвестора: риск процентной ставки

MSRB Руководство инвестора 2012

Фонды облигаций и фонды дохода

Облигации с правом отзыва или погашения

Орган регулирования финансовой отрасли (FINRA)

Информация о номерах CUSIP

Просроченная выплата процентов по облигациям

Нормативный совет по муниципальным ценным бумагам (MSRB)

MSRB Электронный доступ к муниципальным рынкам (EMMA)

Ассоциация индустрии ценных бумаг и финансовых рынков (SIFMA)

облигаций против акций — BondSavvy

Высокая потенциальная доходность с меньшим риском

Индивидуальные корпоративные облигации vs.Акции

Ключевым преимуществом индивидуальных корпоративных облигаций перед акциями является то, что они позволяют

высокая доходность инвестиций и ограничьте свои недостатки.

В то время как корпоративные облигации обычно не подвержены волатильности цен на акции,

целый ряд факторов может стать причиной корпоративного

цены на облигации будут меняться, что может создать возможности для инвестирования в корпоративные облигации с

сильный потенциал роста.

Возможность количественно оценить свои недостатки — важный инструмент для индивидуальных инвесторов в облигации. Основная причина, почему меньше Обратной стороной облигаций по сравнению с акциями является то, что облигация — это контракт между компанией-эмитентом. и держатель облигации. Компания должен выплачивать проценты по облигациям в определенные даты и должен возвращать номинальную стоимость облигация (1000 долларов США за облигацию) по цене дату погашения облигации.Оба эти фактора стабилизируют стоимость корпоративных облигаций. Акции не дают того же уровень обязательств перед акционерами, поскольку компания может приостановить выплату дивидендов, и инвесторы имеют ограниченные возможности кроме продажи акций. Мы видели это во время кризиса COVID-19, поскольку некоторые из крупнейшие компании мира, в том числе Disney, Royal Dutch Shell, Boeing и Ford приостановили или сократили дивиденды по акциям.

Дополнительно Владельцы корпоративных облигаций имеют приоритет перед выплатой процентов и основной суммы долга по контракту. держатели обыкновенных и привилегированных акций в структуре капитала компании. Это наиболее актуально в том случае, если компания подает для главы 11. В таком случаи, когда держатели облигаций часто не становятся целыми; однако, поскольку они старше акционерам, держателям облигаций гарантированы получить больший возврат своей основной суммы, чем акционеры, которые часто полностью стерто.

Больше уверенности в повторении доход

Эмитенты облигаций имеют гораздо более строгие договорные обязательства перед держателями облигаций. чем обязательства перед акционерами. Это начинается с обязательства эмитента облигаций своевременно выплачивать проценты, обычно полугодовая основа.Если компания перестает выплачивать проценты держателям облигаций, эмитент может считаться причиной «событие неисполнения обязательств», которое может позволить держателям облигаций предпринять определенные действия для получения процентных платежей и / или возврат их принципала. Акции не имеют таких же обязательств, и компании могут сразу же приостановить выплату дивидендов акционерам, как это произошло во время кризиса COVID-19 в 2020 году.

Многим пенсионным инвесторам необходимо знать, что периодические выплаты процентов или дивидендов

будет по-прежнему выплачиваться, что составляет

почему корпоративные облигации могут быть более привлекательной инвестиционной возможностью для выхода на пенсию

инвесторы, ищущие надежный доход

транслировать. Не так давно General Electric имела кредитный рейтинг AAA и

был одним из самых ценных в мире

компании.Сегодня это оболочка самого себя, а в октябре 2018 года GE сократила

квартальные дивиденды до 0,01 доллара США за

Поделиться. Если это может произойти в одной из самых ценных компаний мира, нет

акционер невосприимчив к сокращению дивидендов

или исключения.

Повышенная защита основной

Когда инвесторы покупают акции компании, нет гарантии, что компания выплатит инвестору ничего.Акция могла расти и может снизиться в зависимости от результатов деятельности компании и рынка. условия.

Как отмечалось выше, номинальная стоимость корпоративной облигации составляет 1000 долларов США. Когда связь наступает срок, компания-эмитент должна держателю облигации номинальная стоимость купленной им облигации. Это дает инвесторам корпоративных облигаций гораздо более высокий уровень основной безопасности по отношению к акционерам.

Кроме того, держатели облигаций являются более старшими в структуре капитала компании, чем акционеры. В случае банкротства, акционеры обычно уничтожаются, когда держатели облигаций могут вернуть часть своих основная сумма в зависимости от стоимости компании и какие еще у нее долговые обязательства.

Занимать старшее место в структуре капитала компании и иметь договорные обязательства по получить номинальную стоимость облигации при наступлении срока погашения обеспечивает держателям корпоративных облигаций более высокий уровень защиты основной суммы, чем у акционеры.

Подробнее инвестиционный выбор, чем фондовый рынок

В любой день люди могут инвестировать почти 9000 индивидуальных корпоративных облигаций, примерно вдвое больше, чем публично торгуемые акции. Это позволяет инвесторам создавать портфели, которые хорошо подходят для их инвестиционные цели и профили риска.Например, более агрессивный инвестор может отдать предпочтение высокодоходным облигации и долгосрочный инвестиционный рейтинг облигации. Более консервативные инвесторы могут придерживаться облигаций более высокого кредитного качества и, чтобы уменьшить волатильность цен, ограничить время до погашения облигаций инвестиционного уровня. Нам нравится говорить «есть корпоративные облигации для всех.»

Мы ожидаем, что этот более широкий выбор инвестиций в облигации по сравнению с акциями сохранится,

поскольку выпуск корпоративных облигаций остался

сильные и количество компаний, выходящих на биржу через первичное публичное размещение акций (IPO)

уменьшилась, упав на 67% по сравнению с 1999 г.

до 2017 года. Количество публично торгуемых акций недавно достигло 35-летнего минимума,

снизился на 45% с 1996 по 2015 год.

В то время как выпуск корпоративных облигаций в 2018 г. упал до 1,3 трлн. Долл. США по сравнению с 1,6 трлн. Долл. США в 2017 г., предыдущий рекордный уровень выпуска в 2017 г. в 3,5 раза больше, чем в 1997 году. В четвертом квартале 2018 года компании продали облигаций более чем в шесть раз по сравнению с акции. По состоянию на конец 2018 года примерно 9 долларов.2 триллиона корпоративных облигаций в обращении, что в 2,4 раза превышает размер муниципальных облигаций. рынок и почти 60% размера Рынок казначейства США.

После COVID-19 в 2020 году многим компаниям потребовались крупные займы для финансирования убытки в результате того, что многие отрасли отключены или существенно ограничены. Как показано на Рисунке 1, ежемесячные корпоративные облигации выпуск вырос до рекордного уровня в апреле и май 2020 года.Ежемесячный выпуск корпоративных облигаций инвестиционного уровня превысил 250 миллиардов долларов как в апреле, так и в мае 2020 года. только за эти два месяца компании выпустили корпоративные облигации на сумму более 500 миллиардов долларов, что было более 40% от всей инвестиционной категории 2018 года выпуск корпоративных облигаций.

Хотя многим компаниям еще предстоит проделать работу, чтобы поддержать свой новый уровень задолженности, значительный выпуск свидетельствует об устойчивом рынке корпоративных облигаций что может служить инвесторам с различными инвестиционными целями и профилями рисков.

Рисунок 1. Годовые и ежемесячные объемы выпуска корпоративных облигаций *

* Источник: данные SIFMA о выпуске облигаций

Другая перспектива

В этой статье рассматривается наше обоснование владения корпоративными облигациями по сравнению с акциями. Для перспективу по дивидендным акциям, вы можете найдите следующие интересные сайты:

Дивидендные аристократы

Dividend Kings

Ежемесячные дивидендные акции

В чем разница между акциями и облигациями?

Вы, наверное, слышали раньше, что такое «акции» и «облигации», но что они собой представляют? Проще говоря, акции и облигации — это два типа инвестиций, которые могут быть включены в инвестиционный портфель.Вы инвестируете в акции или облигации в надежде получить прибыль, а это означает, что со временем у вас будет больше денег, чем вы заплатили. Но акции и облигации — это две очень разные вещи, которые служат разным целям в диверсифицированном инвестиционном портфеле.

ЧТО ТАКОЕ ЗАПАСЫ?

Акции — это инвестиции непосредственно в компании. Когда вы покупаете акции компании, вы покупаете долю этой компании. Вы буквально владеете частью бизнеса. Это означает, что по мере роста стоимости бизнеса ваша доля в этой стоимости увеличивается.И наоборот, если стоимость снижается, стоимость ваших акций упадет. Если бизнес приносит большую прибыль и решает передать часть этих денег своим владельцам, вы получите чек (обычно называемый дивидендами).

ЧТО ТАКОЕ ОБЛИГАЦИИ?

Облигации — это вложение в долг. Подумайте об этом так: когда вы занимаетесь деньгами, чтобы купить дом, кто-то (обычно банк) ссужает вам эти деньги, и вы собираетесь вернуть их с процентами. Облигация — это способ, которым правительство или бизнес берут ссуды.Вы даете им необходимые деньги (обычно только часть), и со временем они вернут вам проценты. Вы можете сохранить облигацию и со временем вернуть свои деньги или продать ее кому-то еще раньше.

Если вы ищете шанс получить более высокую прибыль, вам, вероятно, стоит подумать о запасах. Но с потенциалом большей прибыли связан больший риск.

РАЗНИЦА МЕЖДУ АКЦИЯМИ И ОБЛИГАЦИЯМИ

Облигации инвестиционного уровня или облигации с относительно низким риском дефолта обычно считаются более безопасными инвестициями.Допустим, вы покупаете облигации на 1000 долларов у крупной корпорации. Компания соглашается выплачивать вам четыре процента годовых в течение 10 лет. Если компания не обанкротится или не столкнется с серьезными финансовыми проблемами, вполне вероятно, что вы получите именно то, что обещала компания, и уйдете с 1400 долларов через десять лет. Но поскольку облигации, как правило, более безопасны, у вас не будет возможности получить высокую прибыль, как с акциями.

Если вы ищете возможность получить более высокую прибыль, вам, вероятно, стоит подумать о запасах.Но с потенциалом большей прибыли связан больший риск. Допустим, вы купили акции небольшой технологической компании, которая продает товары в Интернете (назовем ее Rainforest), на сумму 1000 долларов. В течение следующих 15 лет Rainforest станет именем нарицательным, которое ежегодно ведет бизнес на миллиарды долларов. Стоимость его акций увеличилась в 100 раз. Вы можете продать свои акции и уйти с 100000 долларов. (Дядя Сэм захочет получить часть этой суммы, но даже после этого это будет неплохой доход.) Однако также возможно, что цена акций может упасть ниже той, которую вы заплатили.Или что компания, в которую вы инвестируете, обанкротится через год, и вы останетесь ни с чем.

В конечном счете, лучшие инвестиционные стратегии используют сочетание акций и облигаций (а иногда и альтернативы, такие как наличные деньги, товары или недвижимость), чтобы сбалансировать риск и возможность за вознаграждение. И вам не нужно напрямую инвестировать в отдельные акции и облигации. Вы также можете покупать фонды, такие как паевые инвестиционные фонды или биржевые фонды, которые вкладывают деньги в широкий спектр акций, облигаций и альтернативных инструментов для вас.

Акции, облигации и паевые инвестиционные фонды

Что такое акции, облигации и паевые инвестиционные фонды?

Акции, облигации и паевые инвестиционные фонды — хорошо известные и мощные компоненты диверсифицированного портфеля. Для достижения желаемой прибыли для достижения целей чрезвычайно важно убедиться, что в портфеле есть разные типы инвестиций.

Резюме- Когда инвестор покупает акции, покупается долевое владение в форме доли.

- Облигации — это тип инвестиций, предназначенный для помощи правительствам и корпорациям в сборе денег.

- В паевом инвестиционном фонде деньги, собранные от различных инвесторов, собираются вместе для покупки большого количества ценных бумаг.

Что такое акции?