кто это такой для банка в целях 115-ФЗ

Рыночная экономика в нашей стране развивается, появляются новые термины и понятия, с которыми мы ранее не сталкивались. Поэтому, чтобы быть «на гребне волны», необходимо постоянно пополнять свой «экономический словарь». Это необходимо не только профессионалам, но и обычным гражданам. Ведь все мы имеем отношение к финансам.

Определение понятия бенефициар несколько отличается в зависимости от того, к какой сфере больше относится – к банковской, общефинансовой, юридической и т.д.

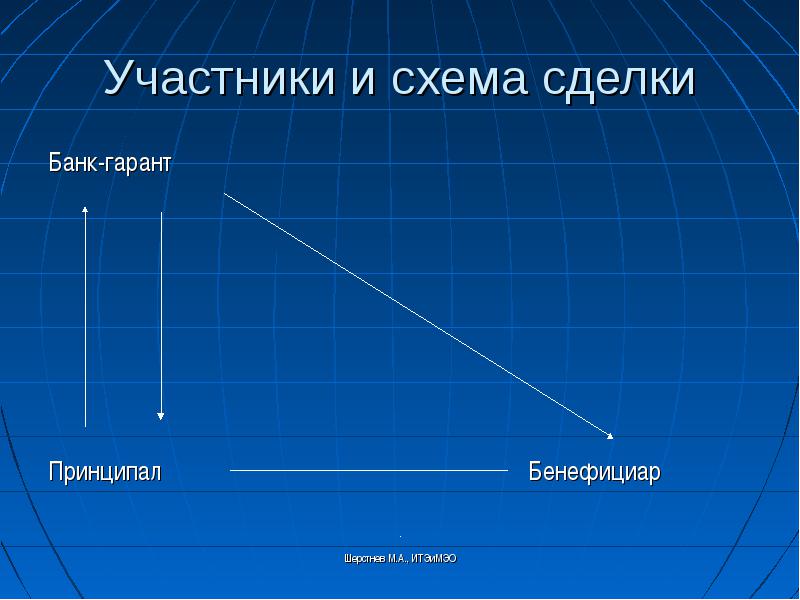

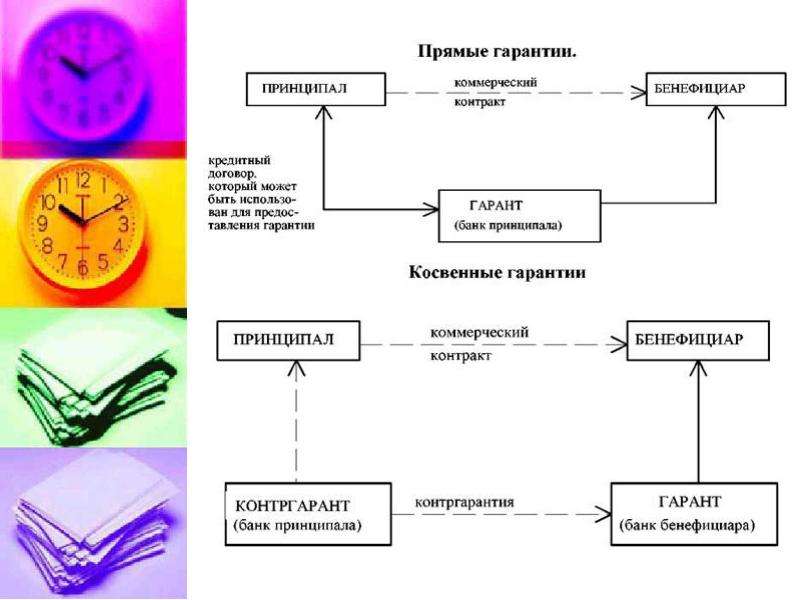

Однако этот термин можно определить и в общих чертах. Простыми словами, бенефициар — это лицо, в пользу которого осуществляются определенные действия, приносящие прибыль (например, открывается счет в банке, переводятся денежные средства, открывается аккредитив, осуществляется трастовое управление имуществом и т.д.).

Законодательная база

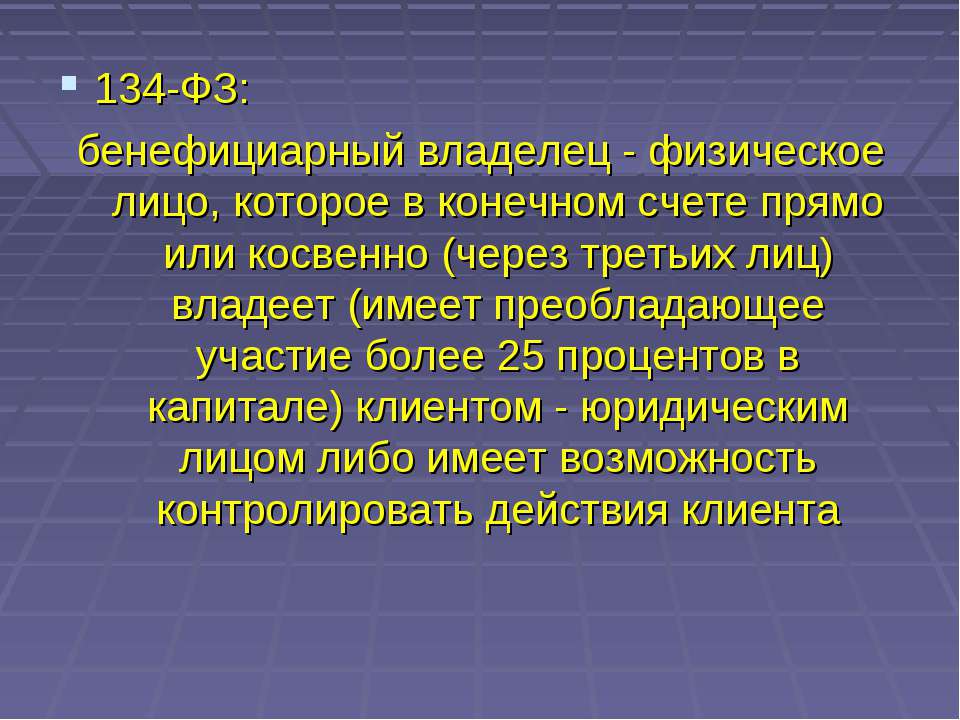

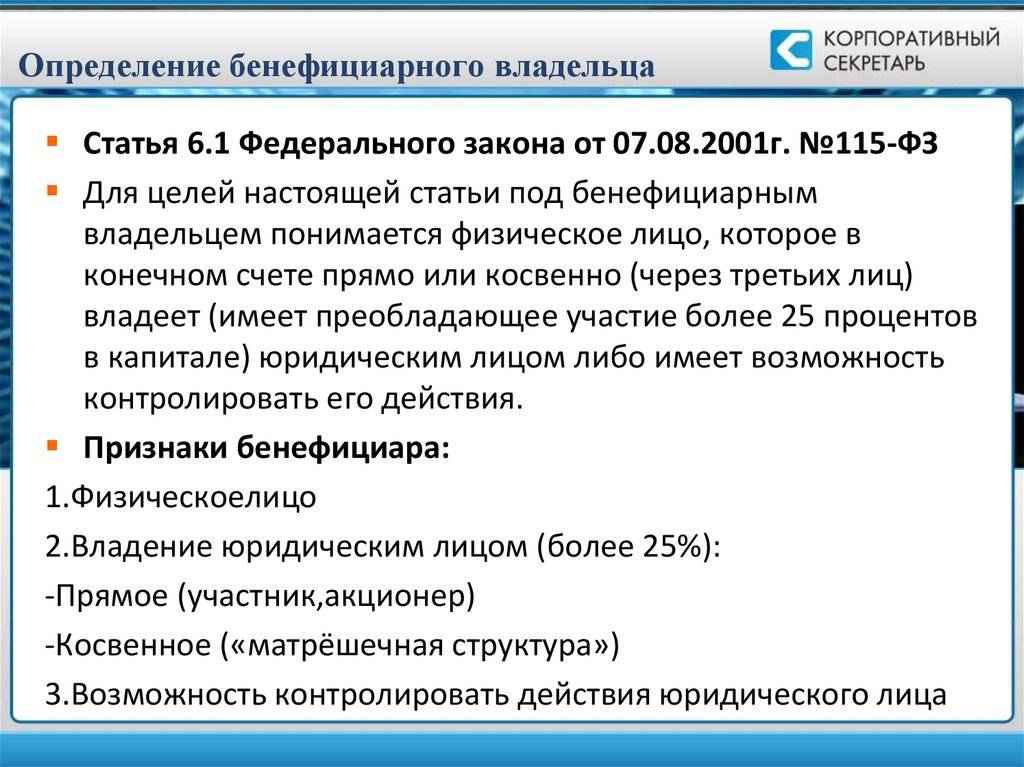

Более конкретно разобраться с понятием бенефициара поможет законодательство нашей страны. Основным нормативным актом в этой сфере является т. н. «противоотмывочный закон» 115-ФЗ. В нем дается определение термина «бенефициарный владелец» (абз.13 ст.3 закона 115-ФЗ):

н. «противоотмывочный закон» 115-ФЗ. В нем дается определение термина «бенефициарный владелец» (абз.13 ст.3 закона 115-ФЗ):

бенефициарный владелец — в целях настоящего Федерального закона физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом — юридическим лицом либо имеет возможность контролировать действия клиента. Бенефициарным владельцем клиента — физического лица считается это лицо, за исключением случаев, если имеются основания полагать, что бенефициарным владельцем является иное физическое лицо;

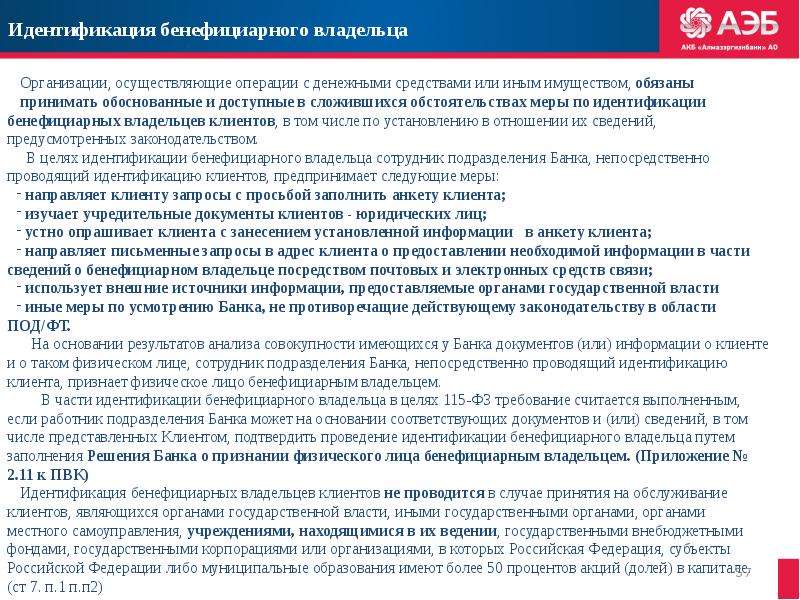

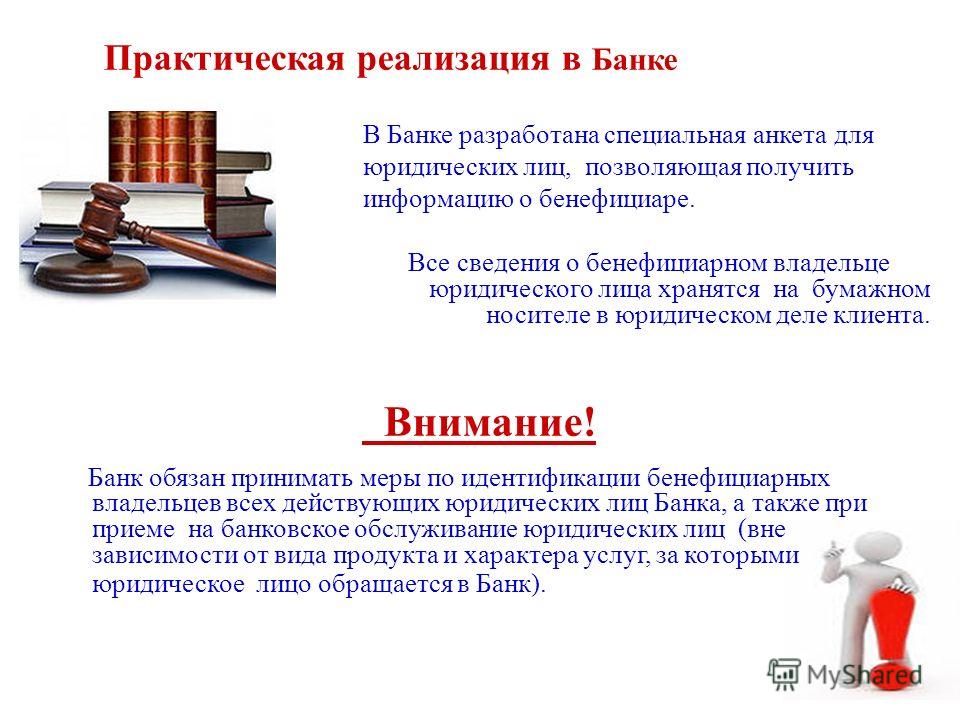

В этом же федеральном законе прописывается обязанность банков и других финансовых учреждений, занимающихся операциями с денежными средствами, выявлять бенефициарных владельцев. В законе также указываются особенности выявления этих лиц.

Последняя поправка к закону утверждена 23 июня 2016 года и зафиксирована в 215-ФЗ. Она уточняет особенности обнародования информации юридическими лицами. Согласно данному нормативному акту, они должны фиксировать в своих базах данные о бенефициарных владельцах.

Согласно данному нормативному акту, они должны фиксировать в своих базах данные о бенефициарных владельцах.

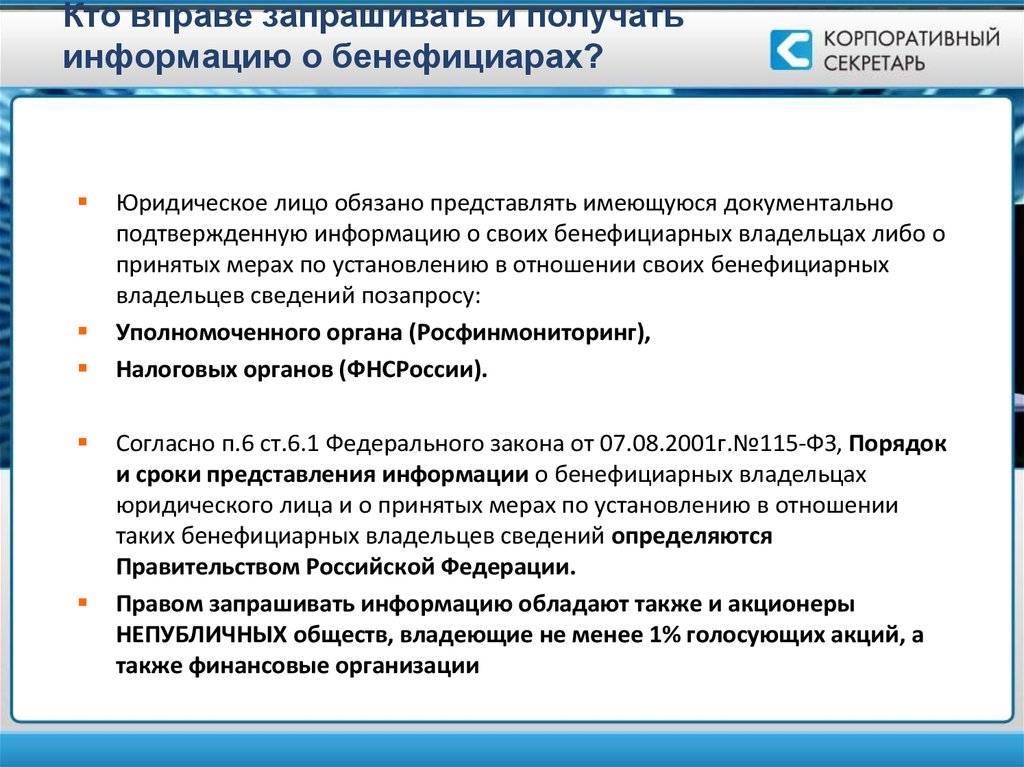

Выдвигается требование к регулярному обновлению этой информации как минимум раз в год. Эту информацию они обязаны по запросу предоставлять:

- уполномоченным органам,

- налоговым инстанциям;

- федеральному органу исполнительной власти.

Юридическое лицо, не предоставившее данную информацию, будет оштрафовано.

Совершенствование законодательной базы было вызвано необходимостью повышения прозрачности деятельности организаций, уменьшения рисков вовлечения их в сомнительные виды деятельности, в том числе связанные с «отмыванием» доходов и финансированием террористической деятельности.

Законодательная база, регламентирующая отношения с бенефициарами, дополнена Положением Банка России от 15 октября 2015 г. № 499-П. В нем прописываются особенности выявления кредитными организациями выгодоприобретателей и бенефициарных владельцев для обеспечения целей противодействия отмыванию«преступных» доходов. В Положении уточняются:

В Положении уточняются:

- критерии выявления бенефициаров кредитными организациями;

- документы, предоставляемые ее клиентами в данных целях;

- особенности ведения досье клиента;

- другие вопросы.

При этом ЦБ РФ регулярно разъясняет кредитным организациям особенности действия данных законов и разбирает исключительные случаи. Эти моменты освещаются как в письмах ЦБ РФ, так и в конференциях, круглых столах и т.д.

Бенефициар кто это такой?

Федеральные законы 115-ФЗ и 215-ФЗ определяют термин «бенефициарный владелец» таким образом: это физическое лицо, прямо или косвенно владеющее лицом юридическим, или имеющее способность осуществлять непосредственный контроль за его действиями. При этом под «владением юридическим лицом» подразумевается преобладающее участие в нем физического лица в размере, превышающем 25 % в капитале.

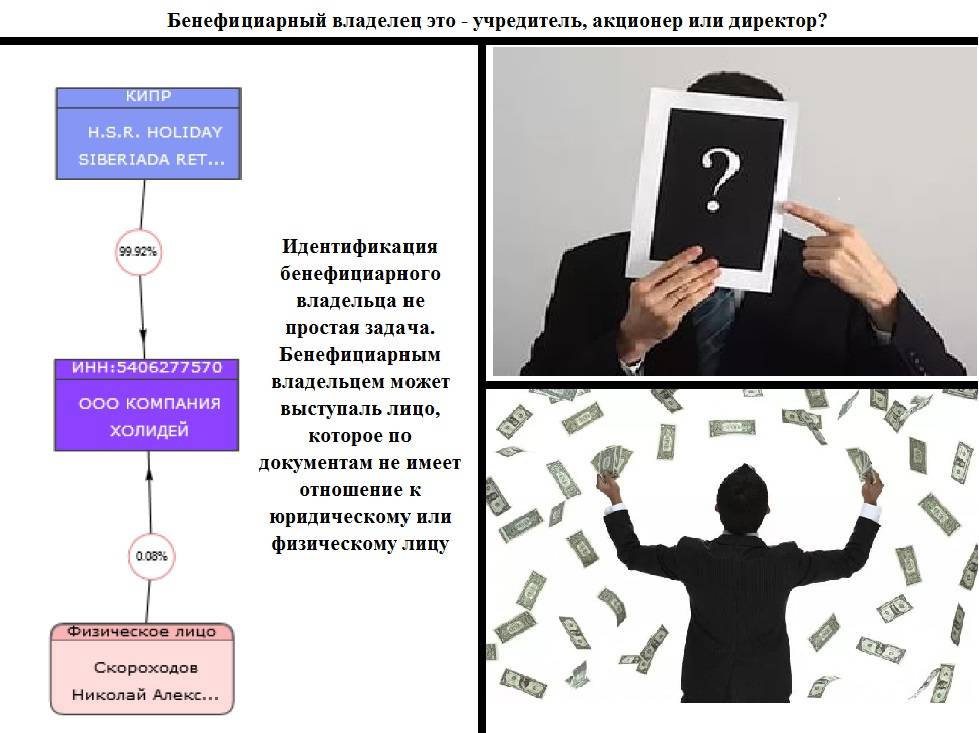

Федеральный закон от 28 июня 2013 года № 134-ФЗ обязал банки устанавливать бенефициарных владельцев, причем не только юридических лиц, но и физических. Так, в процессе осуществления своих функций кредитные учреждения сталкиваются с рядом проблем. Одной из них является установление бенефициаров клиентов.

Так, в процессе осуществления своих функций кредитные учреждения сталкиваются с рядом проблем. Одной из них является установление бенефициаров клиентов.

Понятие бенефициара и особенности его выявления будут несколько отличаться в зависимости от того, действует ли он к выгоде юридического лица или лица физического.

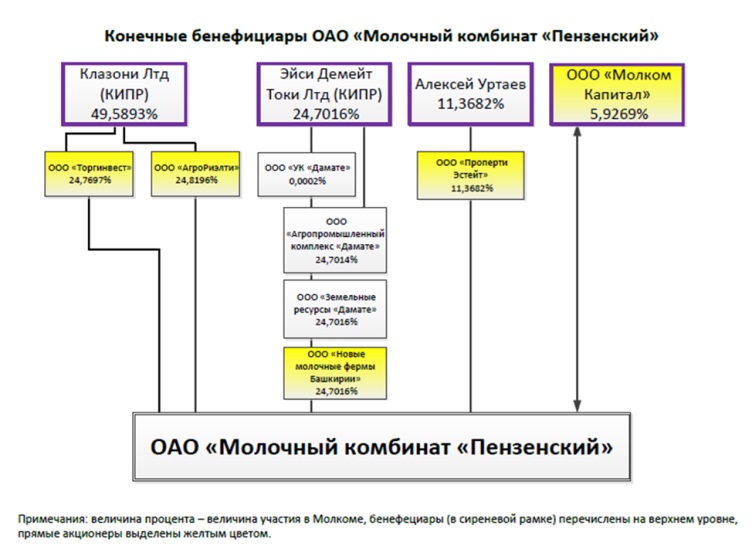

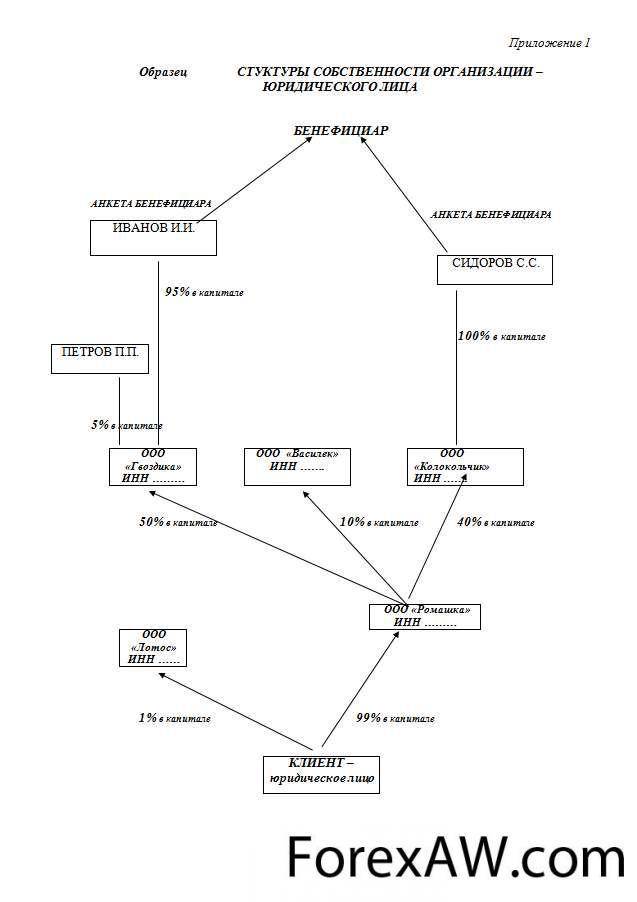

Конечный бенефициар юридического лица это кто?

Цепочка выгодоприобретателей заканчивается в лице конкретного человека или группы лиц, которые получают определенную прибыль. Именно таким лицом и является конечный бенефициар. Простыми словами данное понятие можно пояснить так: конечный бенефициар юридического лица это физическое лицо, которое получает прибыль от деятельности организации или управления имуществом.

Бенефициар и выгодоприобретатель: в чем разница?

Если с конечным бенефициаром все понятно, то зачастую происходит подмена понятий «выгодоприобретатель» и «бенефициарный владелец». Действительно, оба эти субъекта получают доход от действий клиента. Так, некоторые источники вообще считают их равнозначными.

Так, некоторые источники вообще считают их равнозначными.

Однако российское законодательство дает различные определения этим терминам. Это можно увидеть в 115-ФЗ. Так, под бенефициарным владельцем подразумевается субъект, владеющий клиентом — юридическим лицом, либо имеющий возможность осуществлять контроль над его действиями. Для этого он должен владеть более, чем 25-ью % акций компании.

А выгодоприобретатель, согласно этому же закону, определен как субъект, к выгоде которого осуществляет свою деятельность клиент.

Таким образом, понятие «бенефициарный владелец» представляется более конкретным и узким, в котором точно указывается, что выгодоприобретатель должен обладать более, чем 25 % акций в капитале организации, чтобы считаться ее бенефициаром. Также он должен иметь доступ к управлению ею и контролю. Выгодоприобретатель этого не может, поскольку у него нет собственной доли в компании.

Исходя из этого, когда контролирующие органы выявляют противоправные действия, они интересуются, прежде всего, бенефициарными владельцами организаций. Это объясняется тем, что именно последние и принимают решения о противоправных действиях.

Это объясняется тем, что именно последние и принимают решения о противоправных действиях.

Особенности установления бенефициара

Следует разделять подходы в определении бенефициара для физических и юридических лиц.

Для юридического лица

Бенефициаром юридического лица выступает либо один, либо несколько фактических собственников организации, которые имеют право оказывать прямое или косвенное воздействие на компанию. Это воздействие может быть как прямым, так и косвенным.

Сложность выявления бенефициаров утяжеляется тем, что сведения о них могут быть не указаны в документах компании. Или же может быть занижено их официальное участие в ее деятельности. Их личность устанавливается сотрудниками банка и может быть известна только им и коммерческим агентам.

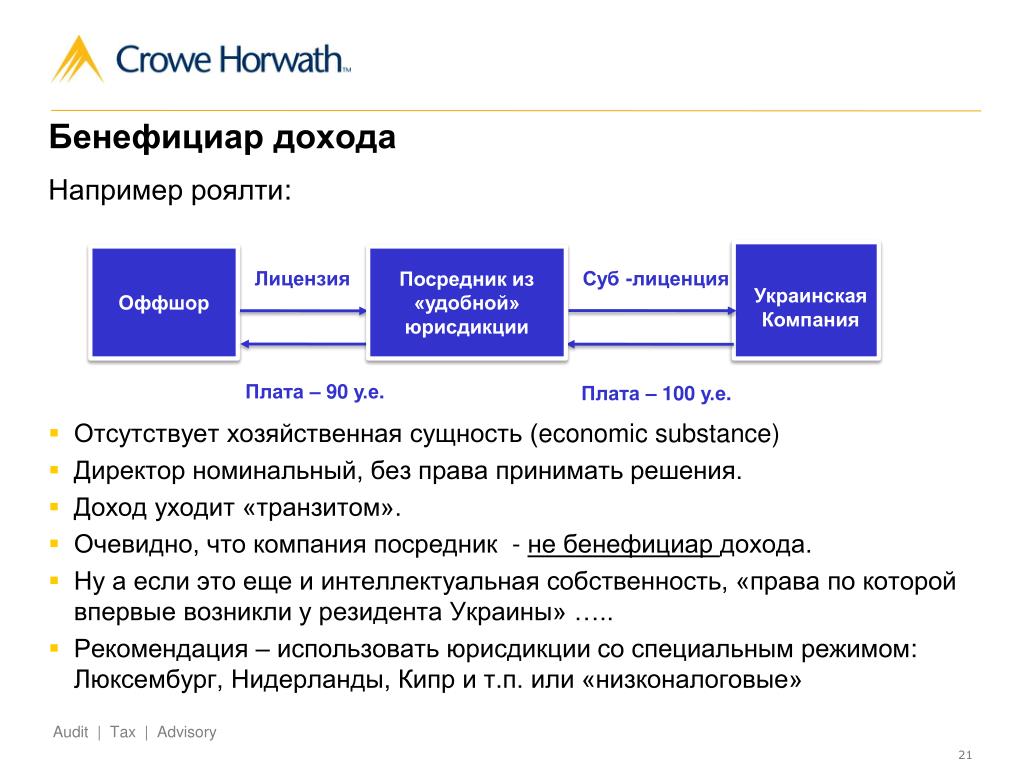

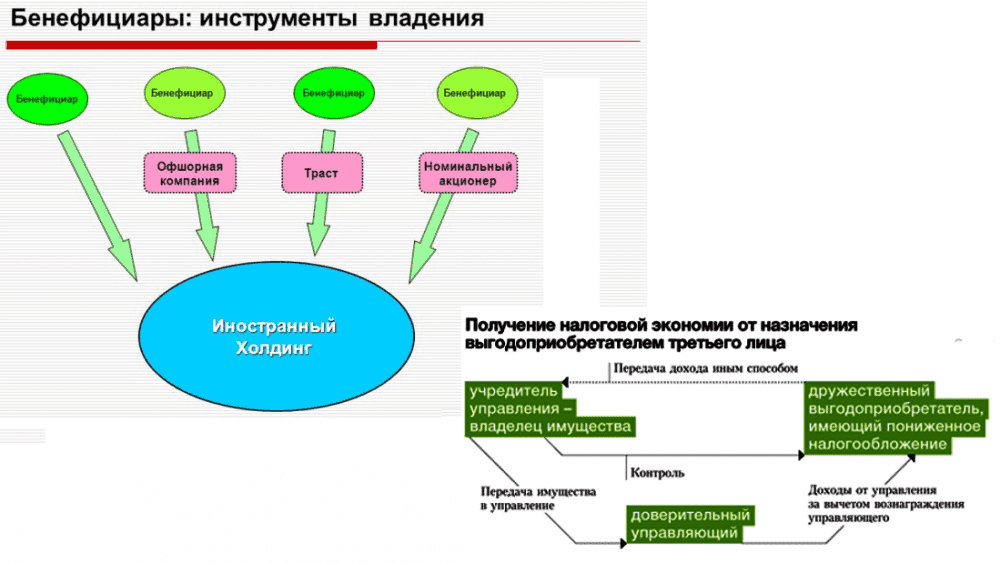

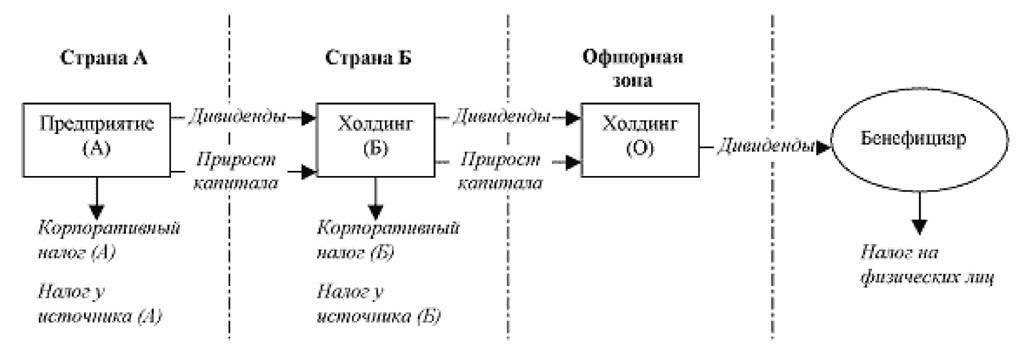

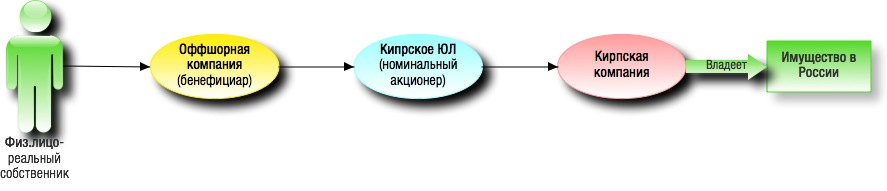

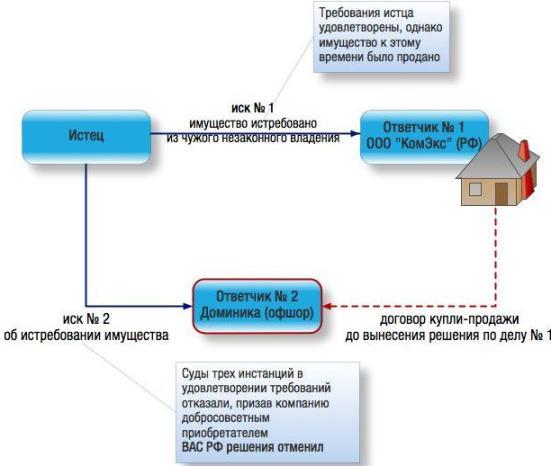

Некоторые компании стараются не разглашать информацию о своих бенефициарах, к примеру, в следующих случаях:

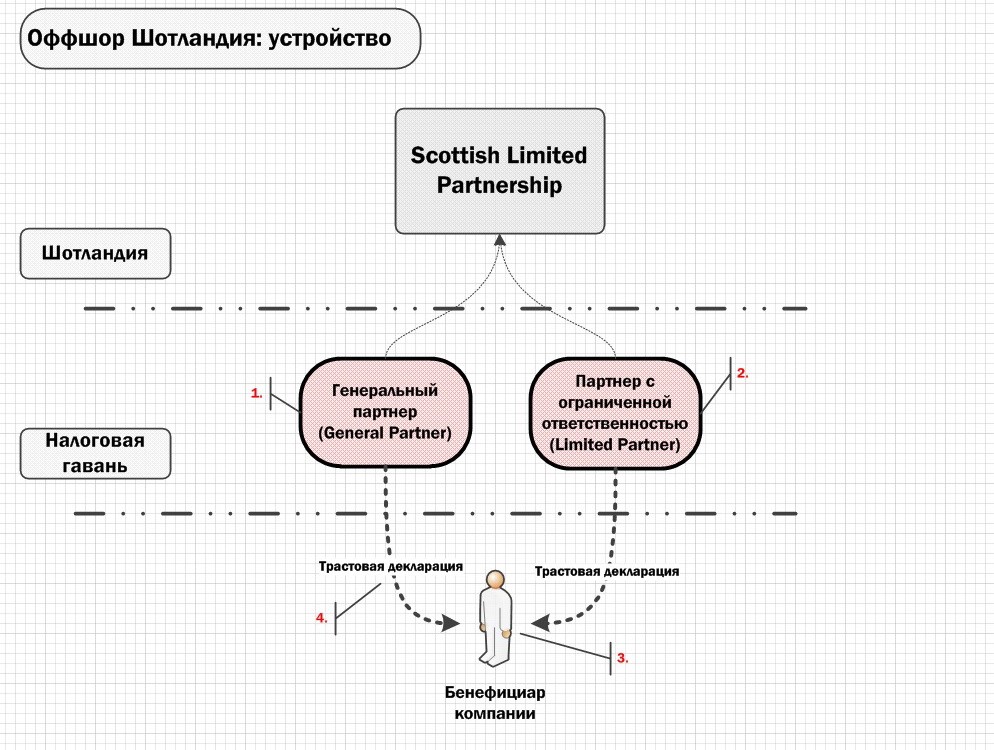

- при использовании оффшоров;

- при оптимизации налогообложения и уклонении от уплаты налогов;

- при легализации средств, которые были получены криминальным путем.

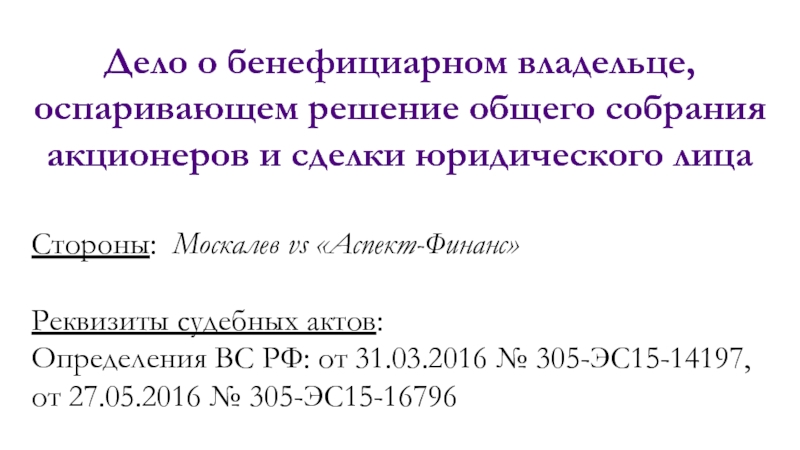

Голос бенефициара юридического лица является доминирующим в решении ряда ключевых вопросов деятельности организации, таких, как: распределение прибыли, участие в инвестиционных проектах. В этих целях бенефициар имеет право участвовать в собрании акционеров компании.

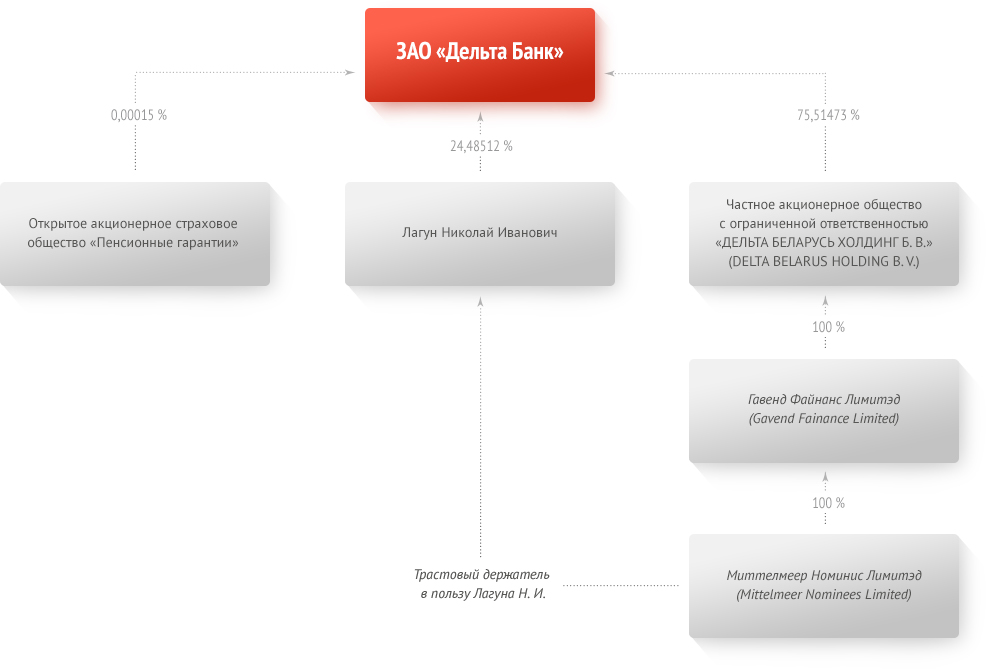

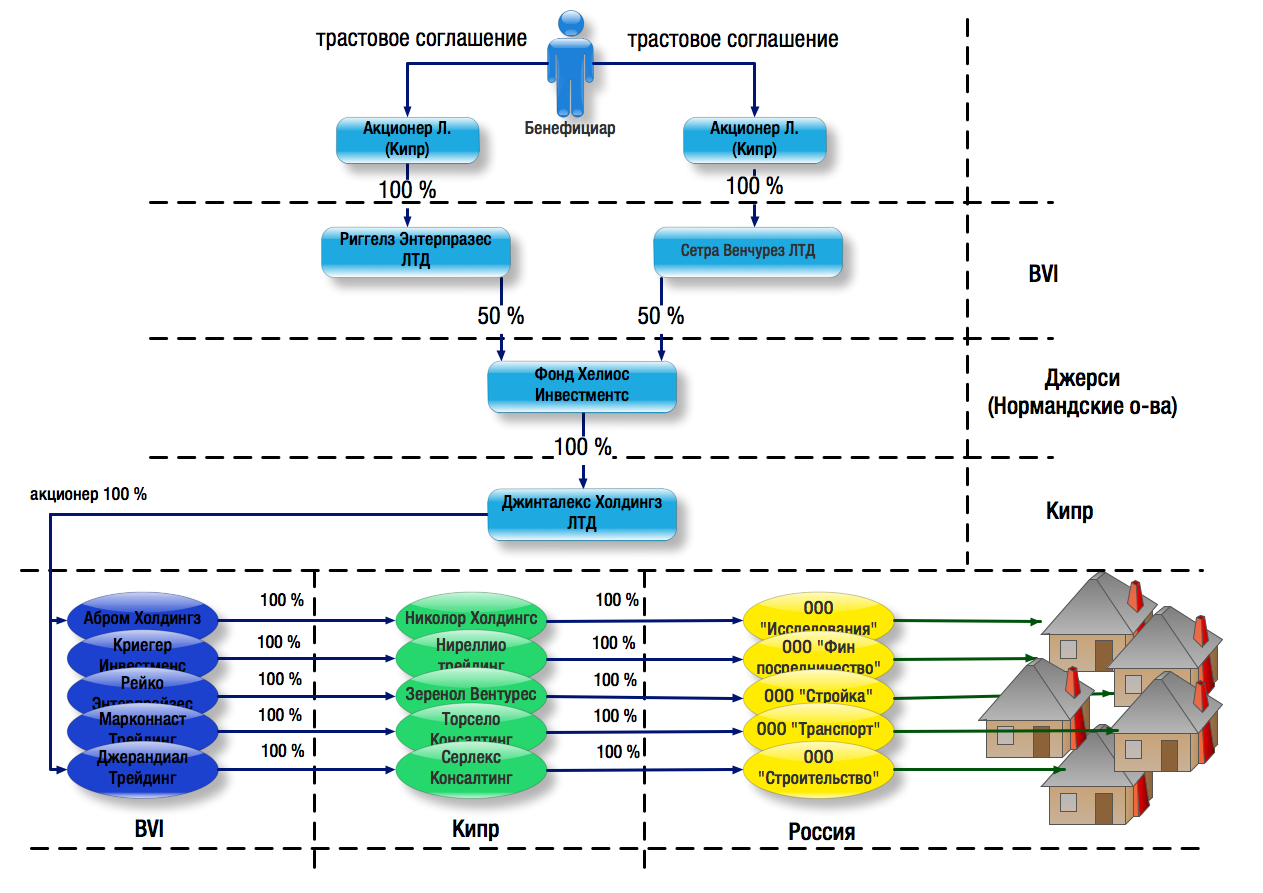

Для того, чтобы обеспечить участие бенефициара в управлении компанией и максимально сокрыть сведения о его личности, применяются всевозможные схемы оформления собственности и правоустанавливающей документации.

В качестве примера приведем следующую ситуацию – получение бенефициаром доступа к счетам организации по доверенности, которая выдается «подставным» директором. Бенефициар обладает собственностью посредством акций на предъявителя. Это может также осуществляться с помощью лиц, которые выполняют функции номинальных владельцев акций.

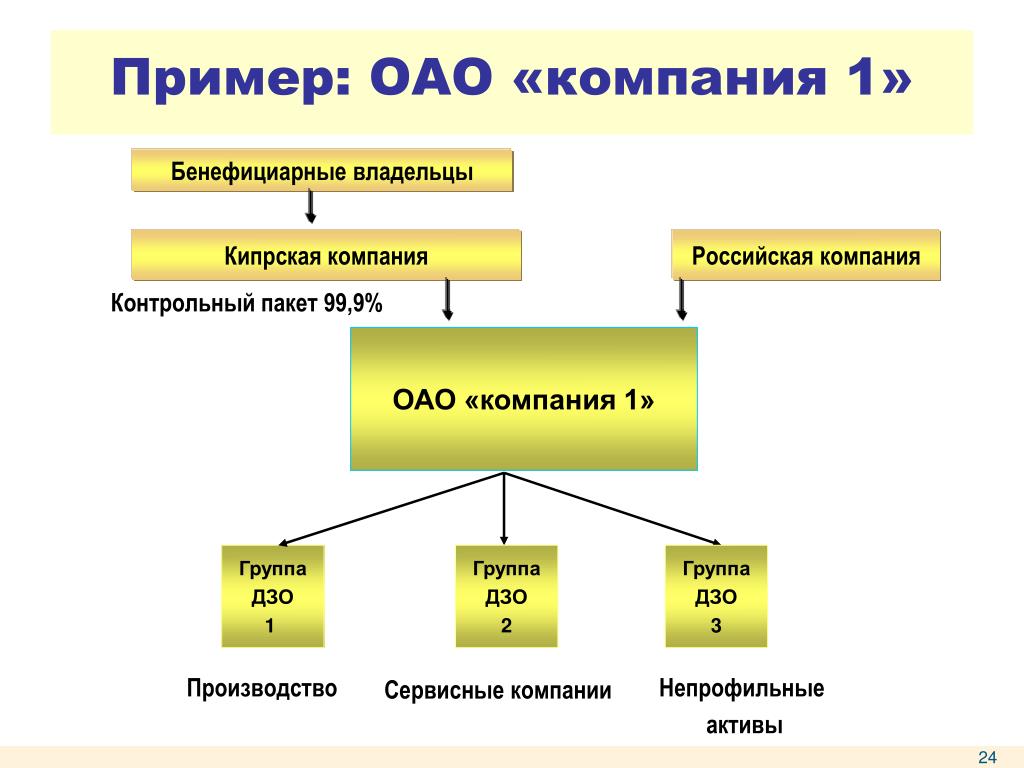

Пример

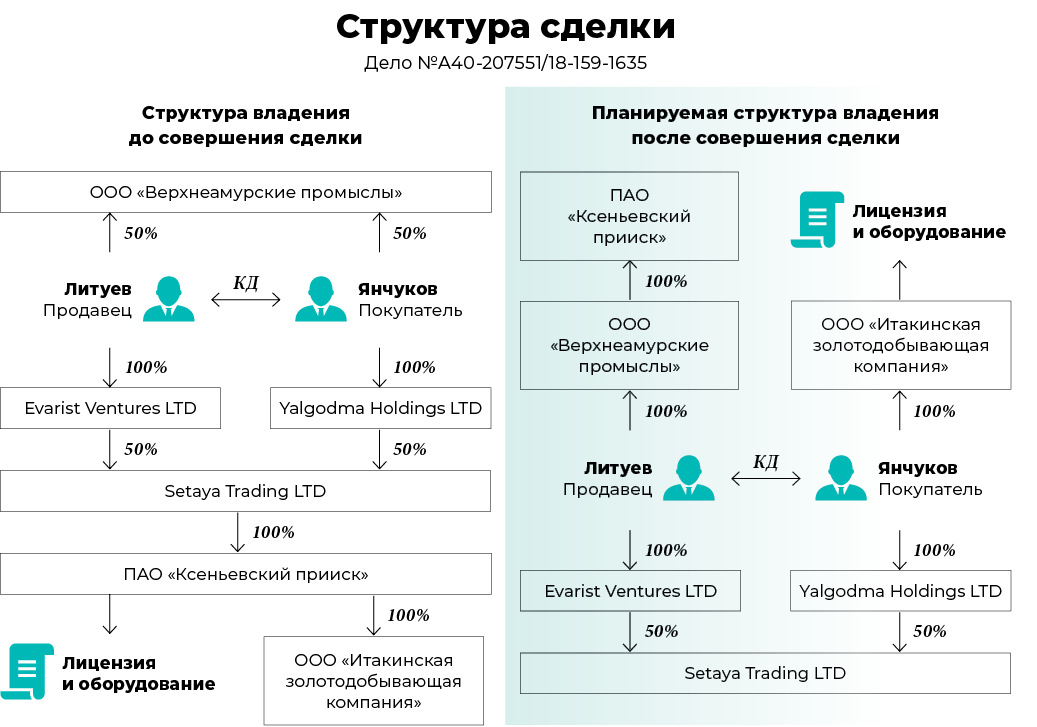

Приведем пример определения конечного бенефициара юридического лица.

Так, недавно была обнародована информация о конечном бенефициаре концерна «Русал» и УК «Базовый элемент» – Олеге Дерипаске. Он был вынужден раскрыть сведения о структуре собственности данных компаний, испытывая давление международных инвесторов. Для этого Дерипаска был вынужден признать, что он является единственным владельцем указанных компаний.

Он был вынужден раскрыть сведения о структуре собственности данных компаний, испытывая давление международных инвесторов. Для этого Дерипаска был вынужден признать, что он является единственным владельцем указанных компаний.

В данном примере под «конечным бенефициаром» понимается единоличный собственник компании, т.е. Олег Дерипаска. Он может владеть активами компаний напрямую, или косвенным образом, т.е. через какие-то сторонние структуры.

Для физического лица

Установление сведений о бенефициарах физических лиц затруднено по многим причинам. Это, помимо прочего, объясняется тем, что клиенты не раскрывают данную информацию умышленно, либо неумышленно.

При этом выявление бенефициаров юридических лиц является более простым благодаря наличию в арсенале кредитных учреждений таких информационных порталов, как СПАРК или «Коммерсантъ КАРТОТЕКА», в которых можно найти данные сведения.

Для информации: необходимость установления бенефициара физического лица предусмотрена стандартами международных организаций. Это не только «прихоть» российского уполномоченного органа.

Это не только «прихоть» российского уполномоченного органа.

Выделим возможных бенефициаров физического лица:

- законный представитель данного субъекта;

- попечитель.

Это, если не рассматривать варианты, носящие криминальный подтекст. Здесь в качестве примера можно привести участие безработных, студентов или просто малообеспеченных людей в схемах по обналичиванию денег, которые участились в нашей стране.

С формальной точки зрения лица, которые их наняли, и будут являться бенефициарами данных клиентов — физических лиц. При этом данные бенефициары могут быть не выявлены банком.

Кто запрашивает такие сведения

В получении достоверной информации о бенефициарных владельцах нуждаются, прежде всего, проверяющие органы. Эти сведения представляются настолько важными по нескольким причинам. Они нужны для организации противодействия:

- «отмыванию» преступных доходов;

- финансированию террористической деятельности;

- махинациям с уплатой налогов;

- незаконным выводам средств за рубеж и т.

д.

д.

Помимо проверяющих органов, эта информация нужна и кредиторам при принятии ими обоснованного решения о возможности предоставления средств.

Информацию о бенефициарных владельцах обязаны выявлять кредитные организации, в которых клиенты открывают счета. В анкетах они обязаны указать, действуют ли они в собственных интересах или к выгоде сторонних лиц. Сами же кредитные учреждения передают эти сведения в Росфинмониторинг.

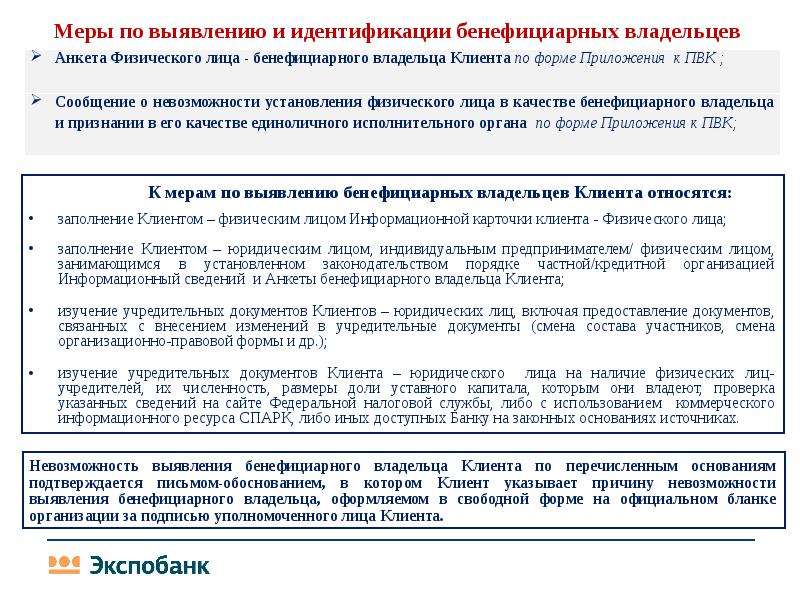

Для оказания противодействия отмыванию преступных доходов кредитные организации должны устанавливать следующие данные о бенефициаре своего клиента: ФИО, подданство, дата рождения, адрес проживания, ИНН, данные паспорта или миграционной карты.

Образец заполнения данных сведений приведен в 115-ФЗ.

Образец заполнения сведений о бенефициарном владельце можете скачать в виде бланков: ЗДЕСЬ (файл PDF) и ЗДЕСЬ (файл Word).

Права и ответственность бенефициаров

Бенефициар обладает следующими правами:

- распоряжение собственной долей;

- контроль над соблюдением своих обязанностей руководством организации;

- участие в собраниях, проводимых руководством компании, и принятие решений в соответствии с собственной долей в ней;

- получение дохода от результатов функционирования организации.

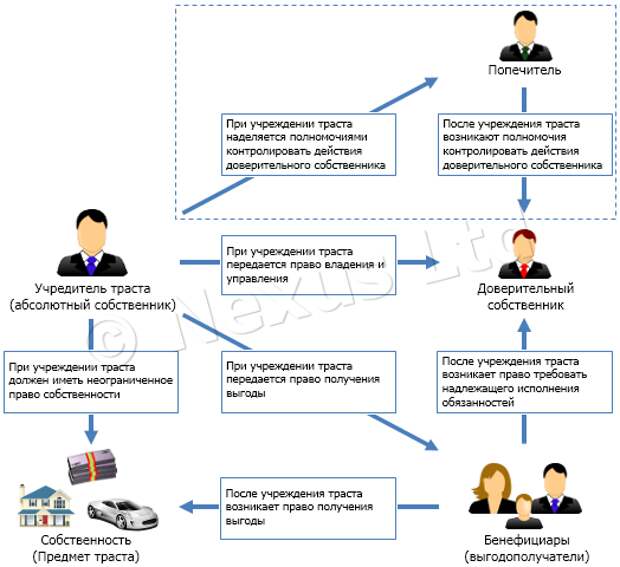

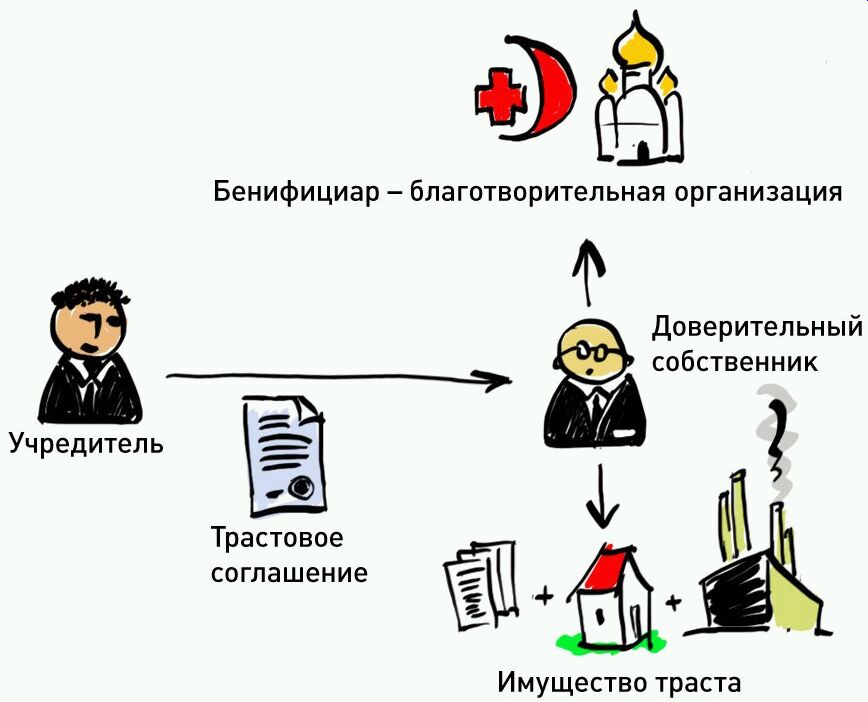

Бенефициар может защитить свое имущество, заключив договор на трастовое управление. Однако при нарушении его условий, сам бенефициар будет нести ответственность.

Некоторые нюансы

Не все организации имеют конечных собственников. Так, у некоммерческих организаций они отсутствуют. Это объясняется тем, что целью их деятельности не является извлечение прибыли.

Однако получить сведения о бенефициарах у коммерческой организации не всегда представляется возможным. Поэтому, несмотря на то, что в арсенале кредитных учреждений имеется множество методов выявления конечных бенефициаров, их личность в некоторых случаях может оставаться тайной.

Это объясняется наличием проработанных схем сокрытия конечного бенефициара. Особенно такие случаи характерны для трастовых операций.

Несмотря на всю важность определения бенефициаров, российская законодательная база еще не до конца сформирована и имеет много недоработок.

Итак, схожие на первый взгляд понятия бенефициарный владелец и выгодоприобретатель различаются согласно законодательству страны. Обязанность выявления выгодоприобретателей лежит на кредитных организациях. Корректность работы банков проверяется Росфинмониторингом.

Обязанность выявления выгодоприобретателей лежит на кредитных организациях. Корректность работы банков проверяется Росфинмониторингом.

Бенефициар — Что такое Бенефициар?

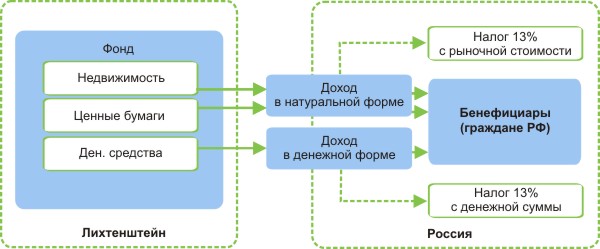

Бенефициар – это лицо, которое является получателем денежных средств, и в адрес которого осуществляется денежный платеж.- наследники, указанные в завещании как лица, получающие определенное имущество в собственность или в управление;

- арендодатели, предоставляющие принадлежащие им имущество в аренду за регулярную плату;

- владельцы банковских счетов. Конечный бенефициарный владелец банковского счета – это лицо, имеющее контроль над денежными средствами или активами, располагающимися на банковском счету и напрямую или косвенно управляющее, контролирующее и распоряжающееся счетом. При этом бенефициар может напрямую не осуществлять операций на счете (пополнение счета, перечисление, снятие средств со счета и т.

- лица, предоставившие свое имущество или финансы в доверительное управление для получения дохода;

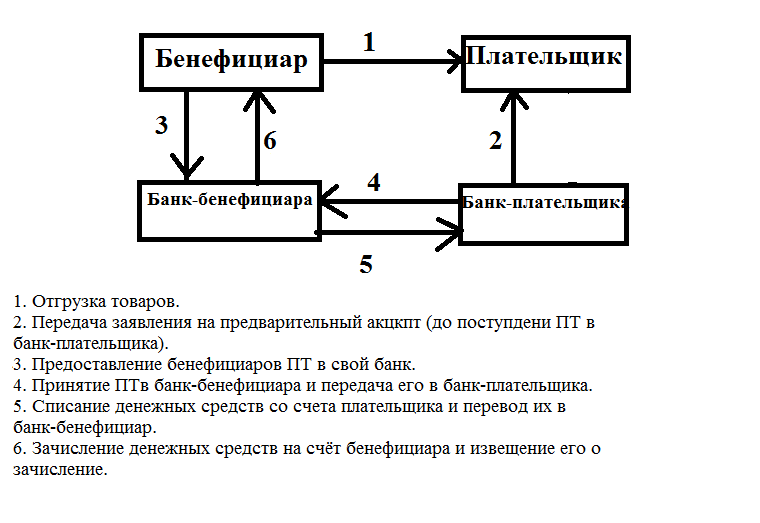

- собственники документарных аккредитивов;

- лица, являющиеся получателями выплат по договорам страхования;

- фактические владельцы компаний. В случае владения компанией конечный бенефициар – это реальный владелец компании, получающий доход в виде денежных средств или другого вида выгоду от владения компанией. Это физическое лицо, которое напрямую или посредством участия в других компаниях является собственником компании. Конечный бенефициар пользуется правами владельца компании, хотя при этом с юридической точки зрения право собственности может принадлежать другому лицу.

- участвовать в формировании ее уставного капитала;

- выбирать сферу ее деятельности;

- передавать акции компании другим лицам;

- участвовать в собраниях владельцев акций;

- участвовать в выборах руководителей компании.

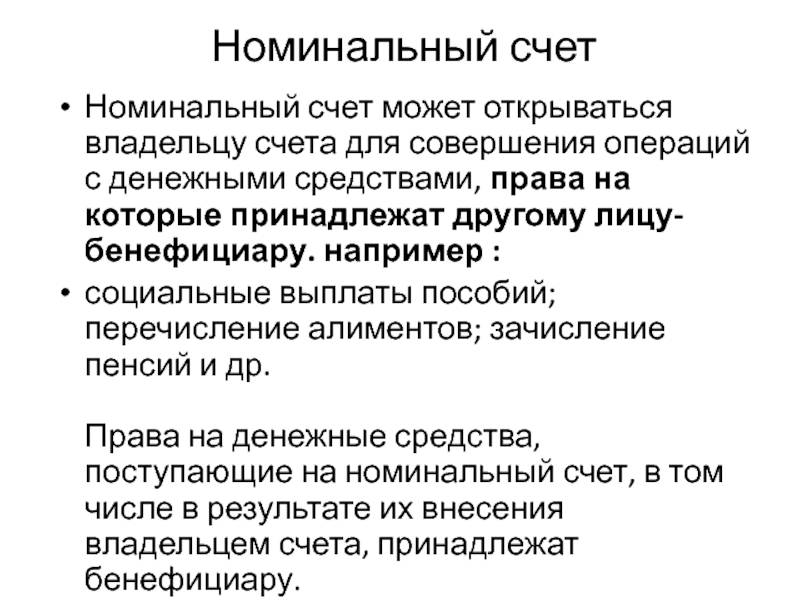

По вопросу открытия номинальных счетов

ОтветМнение консультантов.

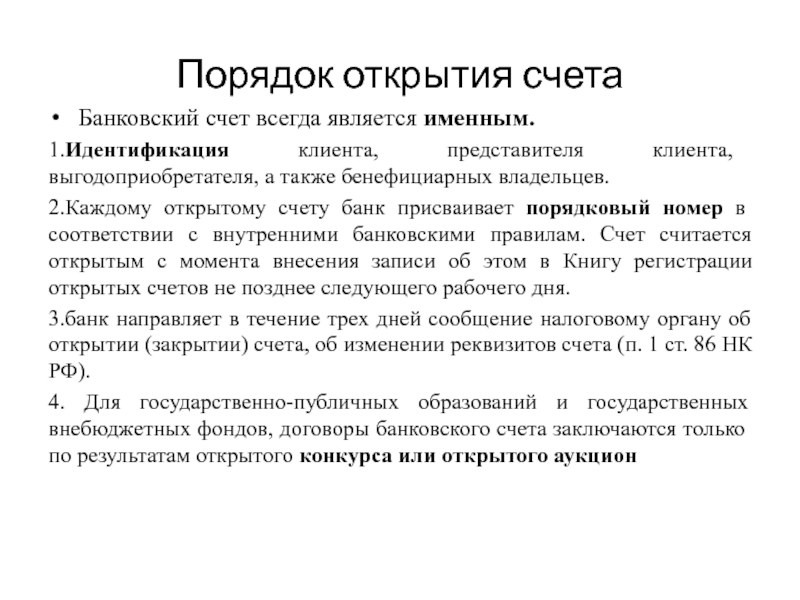

Порядок открытия и закрытия кредитными организациями банковских счетов установлен в Инструкции № 153-И, согласно пункту 1.2 которой основанием открытия счета является заключение договора счета соответствующего вида и представление до открытия счета всех документов и сведений, определенных законодательством Российской Федерации, при условии, что в целях исполнения Закона № 115-ФЗ проведена идентификация клиента, его представителя, выгодоприобретателя; приняты обоснованные и доступные в сложившихся обстоятельствах меры по идентификации бенефициарных владельцев, за исключением случаев, предусмотренных Федеральным законом N 115-ФЗ, когда идентификация бенефициарных владельцев не проводится.

На основании пункта 2.8 Инструкции № 153-И специальные банковские счета, в числе которых поименован номинальный счет, открываются юридическим лицам, физическим лицам, индивидуальным предпринимателям, физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой, в случаях и в порядке, установленных законодательством Российской Федерации для осуществления предусмотренных им операций соответствующего вида.

В силу пункта 4.14 Инструкции № 153-И для открытия специального банковского счета в банк представляются те же документы, что и для открытия расчетного счета, корреспондентского счета или текущего счета, с учетом требований законодательства Российской Федерации. При открытии номинального счета банк должен располагать сведениями о бенефициаре и об основании его участия в отношениях по договору номинального счета.

Порядок фиксирования сведений о бенефициаре и об основании его участия в отношениях по договору номинального счета определяется принятыми банком в целях организации работы по открытию и закрытию счетов банковскими правилами, которые не могут содержать положения, противоречащие законодательству Российской Федерации (пункты 11.1 и 11.2 Инструкции № 153-И).

В силу общих положений ГК РФ о банковском счете при заключении договора банковского счета клиенту или указанному им лицу открывается счет в банке на условиях, согласованных сторонами. Банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами (пункты 1 и 2 статьи 846 ГК РФ).

Банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами (пункты 1 и 2 статьи 846 ГК РФ).

В соответствии с пунктом 1 статьи 860 ГК РФ номинальный счет является отдельным видом банковского счета, к которому применяются общие положения о банковском счете, если правилами главы 45 ГК РФ не предусмотрено иное.

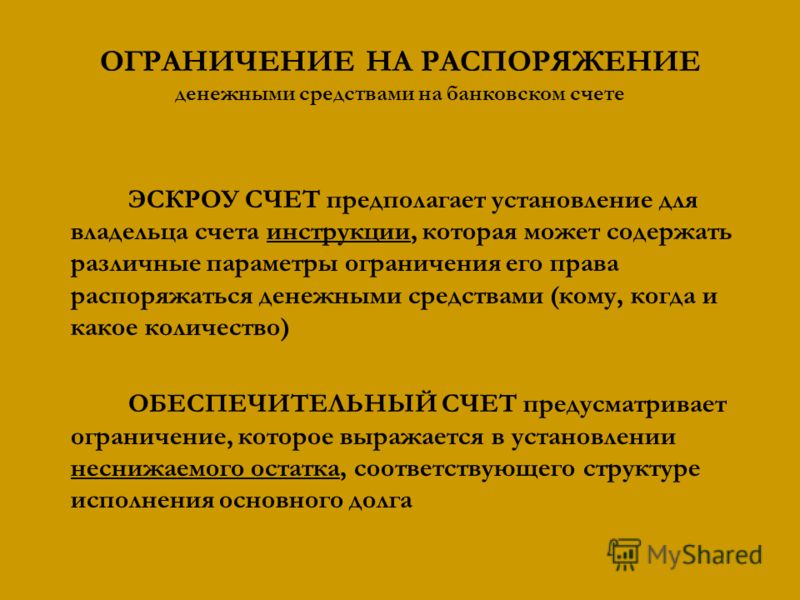

Порядок заключения и расторжения договора номинального счета, совершения операций по номинальному счету регулируется параграфом 2 главы 45 ГК РФ, согласно которой номинальный счет открывается владельцу счета для совершения операций с денежными средствами, права на которые, в том числе поступающие в результате их внесения на счет владельцем счета, принадлежат бенефициару (нескольким лицам-бенефициарам) (пункт 1 статьи 860.1 ГК РФ).

1 ГК РФ).

1 ГК РФ).

В силу пункта 4 статьи 860.2 ГК РФ в случае, если на номинальном счете учитываются денежные средства нескольких бенефициаров, банк ведет учет денежных средств каждого бенефициара, за исключением случаев, когда в соответствии с законом или договором номинального счета обязанность по учету денежных средств каждого бенефициара возложена на владельца счета.

Договор номинального счета должен быть заключен в письменной форме и может быть заключен как с участием, так и без участия бенефициара (пункты 1, 2 статьи 860.2 ГК РФ).

На основании статьи 860.3 ГК РФ законом или договором номинального счета может быть ограничен круг операций, которые могут совершаться по указанию владельца счета, в том числе путем определения:

— лиц, которым могут перечисляться или выдаваться денежные средства;

— лиц, с согласия которых совершаются операции по счету;

— документов, являющихся основанием совершения операций;

— иных обстоятельств.

Не допускается приостановление операций по номинальному счету, арест или списание денежных средств, находящихся на номинальном счете, по обязательствам владельца счета, за исключением обязательств, предусмотренных статьями 850 и 851 ГК РФ. Арест или списание денежных средств с номинального счета по обязательствам бенефициара допускается по решению суда. Списание денежных средств с номинального счета допускается также в случаях, предусмотренныхзаконом или договором номинального счета. На это указано в статье 860.5 ГК РФ.

В случае поступления в банк заявления владельца счета о расторжении договора номинального счета банк обязан незамедлительно проинформировать об этом бенефициара (пункт 2 статьи 860.6 ГК РФ). Пунктом 4 статьи 860.6 ГК РФ определено, что

В силу пункта 2 статьи 860.1 ГК РФ существенным условием договора номинального счета является указание

Правила о номинальном счете были внесены в ГК РФ Законом № 379-ФЗ, первоначальная редакция проекта которого предусматривала в качестве основания отношений между владельцем счета и бенефициаром при открытии номинального счета указание «сделки между бенефициаром и владельцем счетаилииного основания их участия в отношениях по договору номинального счета»[1]. Действующая редакция пункта 2 статьи 860.1 ГК РФ в качестве основания для заключения договора номинального счета не содержит упоминания сделки, а ссылается на отношения между владельцем счета и бенефициаром.

Согласно пункту 1 статьи 2 ГК РФ правовое положение участников гражданского оборота, основания возникновения и порядок осуществления права собственности и других вещных прав, прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальных прав), отношения, связанные с участием в корпоративных организациях или с управлением ими (корпоративные отношения), договорные и иные обязательства, а также другие имущественные и личные неимущественные отношения, основанные на равенстве, автономии воли и имущественной самостоятельности участников, определяются гражданским законодательством. Участниками регулируемых гражданским законодательством отношений являются граждане и юридические лица. В регулируемых гражданским законодательством отношениях могут участвовать также Российская Федерация, субъекты Российской Федерации и муниципальные образования (статья 124).

Участниками регулируемых гражданским законодательством отношений являются граждане и юридические лица. В регулируемых гражданским законодательством отношениях могут участвовать также Российская Федерация, субъекты Российской Федерации и муниципальные образования (статья 124).

Гражданское законодательство состоит из ГК РФ и принятых в соответствии с ним иных федеральных законов (далее по тексту — законы), регулирующих отношения, указанные в пунктах 1 и 2 статьи 2 ГК РФ (пункт 2 статьи 3 ГК РФ).

В силу пункта 2 статьи 1 ГК РФ граждане (физические лица) и юридические лица приобретают и осуществляют свои гражданские права своей волей и в своем интересе. Они свободны в установлении своих прав и обязанностей на основе договора и в определении любых не противоречащих законодательству условий договора. Гражданские права могут быть ограничены на основании федерального закона и только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства.

На основании пункта 1 статьи 8 ГК РФ гражданские права и обязанности возникаютиз оснований, предусмотренныхзаконом и иными правовыми актами, а также из действий граждан и юридических лиц, которые хотя и не предусмотрены законом или такими актами, но в силу общих начал и смысла гражданского законодательства порождают гражданские права и обязанности. В соответствии с этим гражданские права и обязанности возникают:

1) из договоров и иных сделок, предусмотренных законом, а также из договоров и иных сделок, хотя и не предусмотренных законом, но не противоречащих ему;

1.1) из решений собраний в случаях, предусмотренных законом;

2) из актов государственных органов и органов местного самоуправления, которые предусмотрены законом в качестве основания возникновения гражданских прав и обязанностей;

3) из судебного решения, установившего гражданские права и обязанности;

4) в результате приобретения имущества по основаниям, допускаемым законом;

5) в результате создания произведений науки, литературы, искусства, изобретений и иных результатов интеллектуальной деятельности;

6) вследствие причинения вреда другому лицу;

7) вследствие неосновательного обогащения;

8) вследствие иных действий граждан и юридических лиц;

9) вследствие событий, с которыми закон или иной правовой акт связывает наступление гражданско-правовых последствий.

В соответствии со статьей 153 ГК РФ сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Сделки могут быть двух- или многосторонними (договоры) и односторонними (пункт 1 статьи 154 ГК РФ).

Таким образом, основанием отношений между участниками гражданского оборота могут выступать, в числе прочего, договоры и иные сделки между ними. Соответственно, учитывая не ограниченный характер основания для заключения договора номинального счета, номинальные счета могут открываться помимо случаев, прямо указанных нормами законодательства, также на основании договоров и иных сделок между владельцем счета и бенефициаром, если это не противоречит регулирующему деятельность указанных лиц законодательству.

Использование в гражданских правоотношениях номинального счета предусмотрено, в частности, следующими законодательными нормами:

— статьей 37 ГК РФ и Законом № 48-ФЗ — при распоряжении опекуном или попечителем средствами в интересах подопечного;

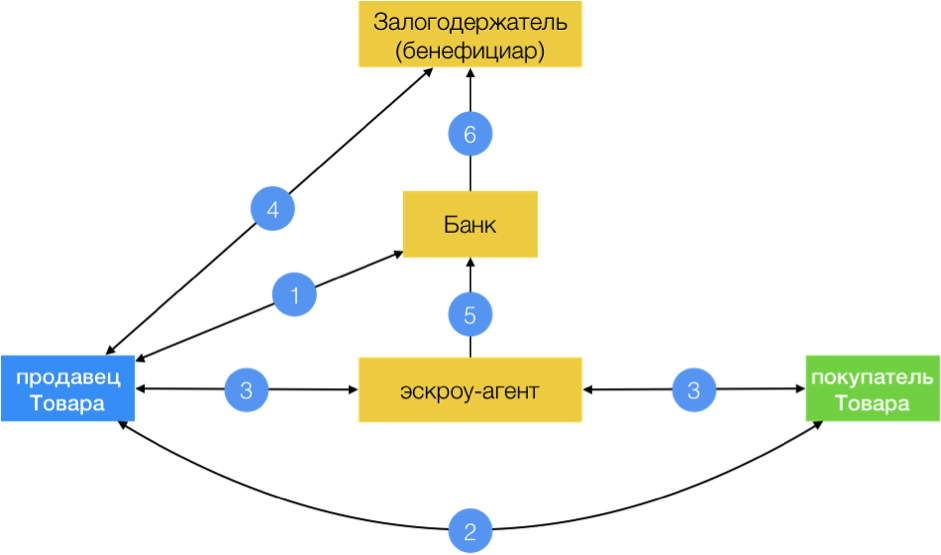

— пунктом 3 статьи 926. 6 ГК РФ — в отношениях по договорам условного депонирования (эскроу) в случае, когда эскроу-агент не является банком — безналичные денежные средства депонируются на номинальном счете эскроу-агента;

6 ГК РФ — в отношениях по договорам условного депонирования (эскроу) в случае, когда эскроу-агент не является банком — безналичные денежные средства депонируются на номинальном счете эскроу-агента;

— Законом № 259-ФЗ — в отношениях, возникающих в связи с инвестированием и привлечением инвестиций с использованием инвестиционных платформ.

В качестве основания для открытия номинального счета в отдельных судебных решениях, например, в Постановлениях Семнадцатого Арбитражного Апелляционного суда от 10.12.2019г. № 17АП-17423/2019-ГК, Арбитражного суда Дальневосточного округа от 30.09.2019г. № Ф03-4242/2019 упоминаются договоры поставки между владельцем счета и бенефициаром.

На основании изложенного, полагаем, что в случаях, не противоречащих законодательству, Банк вправе открывать номинальные счета юридическим лицам и индивидуальным предпринимателям для совершения операций с денежными средствами, права на которые принадлежат другому лицу – бенефициару, если законодательством, регулирующим деятельность клиента, прямо не установлена обязанность по открытию номинального счета.

Документы и литература.

1. ГК РФ — Гражданский кодекс Российской Федерации (ч.I) от 30.11.1994г. № 51-ФЗ, (ч.II) от 26.01.1996г. № 14-ФЗ, (ч. III) от 26.11.2001г. № 146-ФЗ, (ч. IV) от 18.12.2006г. № 230-ФЗ;

2. Закон № 115-ФЗ — Федеральный закон Российской Федерации от 07.08.2001г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»;

3. Закон № 379-ФЗ — Федеральный закон от 21.12.2013г. № 379-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»;

4. Закон № 48-ФЗ – Федеральный закон Российской Федерации от 24.04.2008г. № 48-ФЗ «Об опеке и попечительстве»;

5. Закон № 259-ФЗ – Федеральный закон от 02.08.2019ш. № 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации»;

6. Инструкция № 153-И — Инструкция Банка России от 30.05.2014г. № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов».

Инструкция № 153-И — Инструкция Банка России от 30.05.2014г. № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов».

Проект Федерального закона № 47538-6 «О внесении изменений в части первую, вторую, третью и четвертую Гражданского кодекса Российской Федерации, а также в отдельные законодательные акты Российской Федерации» (редакция, принятая ГД ФС РФ в I чтении 27.04.2012).

Ответы на самые интересные вопросы на нашем телеграм-канале knk_banki

Назад в разделБенефициар: поиск, идентификация и проблемы конфиденциальности

С каждым годом требования и процедуры международного банкинга становятся строже, чем и усложняют взаимоотношения между банком и клиентом. Сегодня невозможно открыть счет в иностранном банке или в платежной системе до тех пор, пока банковский комплаенс не определит конечного бенефициара компании. О том, кто такой бенефициар и как устроен процесс его идентификации при открытии банковского счета за границей вы узнаете из этой статьи.

О том, кто такой бенефициар и как устроен процесс его идентификации при открытии банковского счета за границей вы узнаете из этой статьи.

Кто такой конечный бенефициар компании?

Конечным бенефициарным собственником компании признается физическое лицо, которое самостоятельно либо совместно с другими связанными лицами владеет правом голоса в такой компании или владеет долей 25% и более, а также оказывает влияние на принятие решений в управлении или ведении хозяйственной деятельности такой компании.

Поиск бенефициара

Буквально лет 10 назад процесс изучения клиента носил более формальный характер. Наверняка, вы помните те времена, когда юридическое лицо приносило пакет учредительных документов в банк, специалист банка его проверял, затем помогал заполнить клиенту анкету-опросник, заверить документы и непосредственно переходил к процессу открытия корпоративного счета.

Сегодня формально ничего не проверяется. До момента установления деловых отношений банк обязан изучить не только учредительные документы, но еще и выявить реального собственника компании. Притом, независимо о того, какой услугой желает воспользоваться юридическое лицо — открыть корпоративный счет или просто заключить зарплатный проект.

Притом, независимо о того, какой услугой желает воспользоваться юридическое лицо — открыть корпоративный счет или просто заключить зарплатный проект.

Для чего выполняется поиск бенефициара? Прежде всего для того, чтобы исключить всевозможные риски, которые могут привести к незаконным финансовым операциям и обслуживанию клиентов, относящихся к преступной деятельности.

Как устроен поиск конечного собственника компании?

Поиск бенефициара или конечного собственника компании — процесс достаточно трудоемкий. Например, в Украине используют Единый государственный реестр предпринимателей, где в обязательном порядке вноситься следующая информация о юридическом лице:

- процентное соотношение владения компанией, позволяет понять, кто из владельцев бизнеса имеет наиболее весомое влияние на ведение деятельности и принятие решений

- информация об основателе юридического лица (в случае, если юридическое лицо является основателем)

- информация о конечном собственнике юридического лица

За полноту и корректность внесения всех данных о юридическом лице, его физическом адресе, актуальном телефоне и электронной почте, а также данных по всем владельцам предприятия, отвечает само предприятие.

Проверка бенефициаров при открытии иностранного банковского счета

Сегодня банковский комплаенс занимает особое и перспективное место. Комплаенсу предоставлено огромное количество эффективных инструментов, позволяющих детально изучить потенциальных и действующих клиентов.

Уникальность комплаенс-контроля заключается в том, что каждый иностранный и отечественный банк вправе использовать свою внутреннюю процедуру для проведения обязательной идентификации клиента.

Каждый подход по изучению потенциального клиента — это индивидуальный процесс. Благодаря индивидуальному изучению юридического лица и всех связанных с ним лиц, иностранный банк может детально изучить каждого клиента, его деятельность, контрагентов и цели использования счета за рубежом.

Вообще, идентификация бенефициара играет важную роль. В момент изучения клиента, комплаенс-офицер уделяет особое внимание таким деталям, как:

Гражданство бенефициаров — чаще всего зарубежные банки присваивают гражданам из стран СНГ высокий уровень риска, поэтому будьте готовы к тому, что детальной комплаенс-проверки вряд ли получится избежать.

РЕР (Politically Exposed Person) — внесенный собственник в реестр публичных лиц автоматически попадает в перечень клиентов с высоким уровнем риска (high-risk), к таким клиентам всегда особое внимание со стороны банка, как и к его транзакциям, также, в момент проведения идентификации клиента категории РЕР дополнительно выполняется проверка связанных с ним лиц.

Репутация — наличие безупречной репутации у клиента является важным критерием для зарубежного банка, для этого банк собирает всю необходимую информацию о потенциальном клиенте, используя при этом, как публичные источники, так и социальные сети и другую доступную информацию.

Опыт работы — при открытии иностранного банковского счета, не лишним будет предоставить документы, подтверждающие наличие опыта и стажа работы в той сфере бизнеса, которая будет заявлена предприятием (в некоторых случаях может потребоваться предоставление выписок из трудовых книжек, характеристики и справки с мест работы).

Резюме (CV) — этот документ следует тщательно составлять, например, мы рекомендуем в резюме обязательно отображать историю создания бизнеса, комплаенс офицер зарубежного банка однозначно оценит такую открытость.

Источник происхождения доходов — документ, подтверждающий законность происхождения денежных средств, увеличивает шансы на открытие иностранного банковского счета, а также исключает вопросы, связанные с незаконным получением дохода или отмыванием средств.

Хотим отметить, что на практике, такой документ является камнем преткновения при открытии иностранного банковского счета. В некоторых случаях для подтверждения легальности источника происхождения денежных средств, зарубежный банк может запросить у клиента:

- выписки по личным банковским счетам бенефициаров компании

- отчетность, предусмотренную на государственном уровне

- справки о получении заработной платы

- налоговые декларации за предыдущие периоды

- документ, подтверждающий факт приобретения или продажи имущества, включая и получение наследства

- документы, подтверждающие право собственности на движимое и недвижимое имущество

Также, для открытия иностранного банковского счета на компанию, необходимо будет предварительно перевести на английский язык, апостилировать и заверить нотариально весь пакет документов.

Что касается вопроса о конфиденциальности информации конечного собственника предприятия, банковское учреждение не раскрывает данных о своих клиентах. Точнее, получить такую информацию возможно только при условии прохождения процедуры, утвержденной законом той юрисдикции, где находится банк. Вот почему так важно выбирать не только банк для открытия счета, но и его юрисдикцию.

Вместо заключения

Наблюдая за постоянными изменениями в процедурах комплаенс контроля зарубежных банков можно сделать вывод — прозрачность в бенефициарных структурах является уже международным трендом. Мы не рекомендуем скрывать данные от банковских или налоговых учреждений, наоборот, мы советуем уже сегодня начать создавать свою успешную комплаенс историю.

Открыть иностранный банковский счет и пройти комплаенс-контроль компании и его бенефициарам, возможно только при наличии структурированной документации. Помните, открытость и четкая подача всей необходимой информации, позволят вам установить длительные и доверительные отношения с зарубежным банком.

Если вам необходимо узнать больше о том, как проходит идентификация бенефициара при открытии иностранного банковского счета, пожалуйста, свяжитесь с нами по адресу: [email protected].

Бенефициарный владелец компании. Конфиденциальная информация

Содержание статьи:

Бенефициарный владелец компании. Кто он?

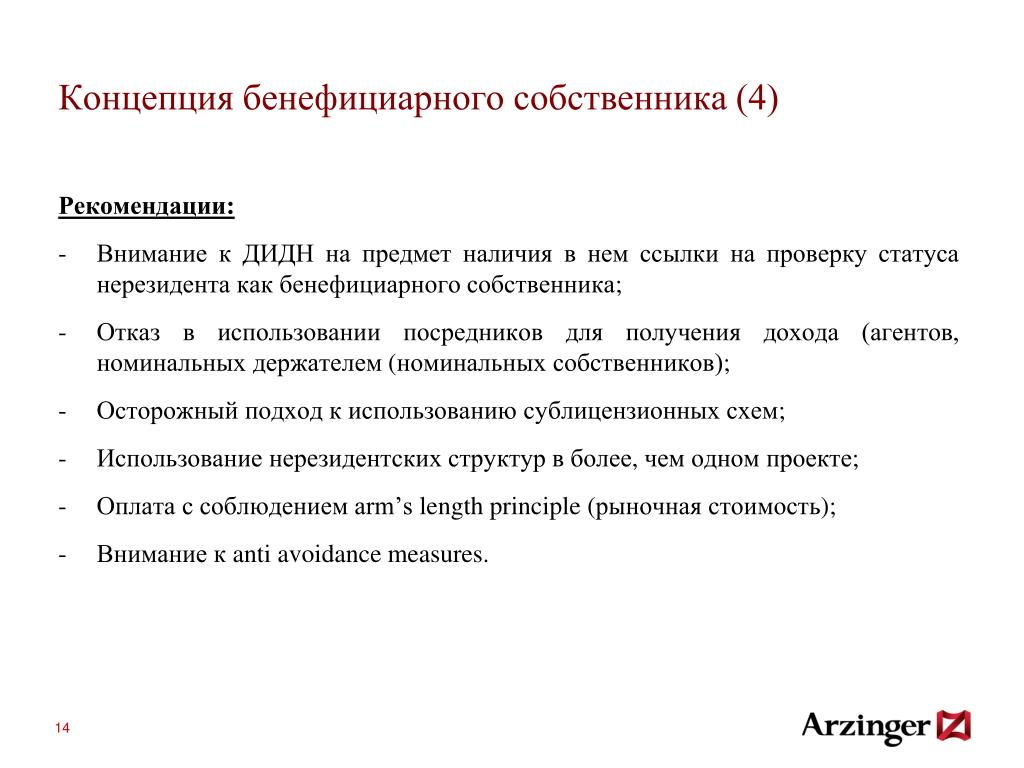

Бенефициар или бенефициарный владелец наиболее применимы к сфере оффшорного бизнеса. Однако данный понятие «Бенефициар» относится и к компаниям с обычным оншорным статусом. Бенефициар означает — лицо или несколько лиц, которые прямо или косвенно владеют юридическим лицом или оказывают существенное влияние на принятие им решений, а так же получающее прибыль от деятельности компании или управления имуществом. Бенефициарные владельцы не всегда указываются в учредительных документах, но всё же они в праве осуществлять контроль за ведением бизнеса с целью получения прибыли.

Бенефициарным владельцем считается “конечным” бенефициаром компании, на том основании, что:

- законодательно владеет определенной долей (минимум составляет 25 процентов) в капитале юридического лица или долей общества с ограниченной ответственностью, имеющих право на долю капитала или прибыли компании;

- держит не менее 25 процентов голосов прав компании;

- имеет право назначения или удаления большинства членов Совета директоров или управляющих ООО;

- осуществляет значительный контроль за управлением компанией.

Определения бенефициарного владельца немного отличаются для БВО и Каймановых островов. Законом о компаниях введены новые требования в 2017 году, касающиеся ведения реестров бенефициарных владельцев. В соответствии с данными требованиями, юридическое лицо обязано хранить и поддерживать актуальность реестра бенефициарных владельцев по зарегистрированному адресу офиса. В реестры также должны включаться сведения о некоторых соответствующих юридических лицах, которые будут считаться бенефициарным владельцем компании, если они являются физическими лицами. Опять же, между юрисдикциями есть нюансы относительно того, какие юридические лица должны быть введены. Информация, которая должна содержаться в реестре в отношении каждого бенефициарного владельца или регистрируемого лица, также несколько отличается между режимами двух юрисдикций. И всё же, во всех случаях включает основную идентификационную информацию, такую как:

- имя,

- адрес,

- дата рождения физических лиц,

- ата регистрации для юридических лиц.

Очевидно, что с учетом владения и контроля 25-процентного порогового уровня в качестве бенефициарного владельца обстоятельства, при которых инвесторы в любой фонд должны будут быть занесены в реестр. Скорее всего они будут весьма ограниченными, даже в тех случаях, когда тот или иной фонд подпадает под действие режима.

СДЕАТЬ БЫСТРЫЙ ЗАПРОС

Запросить информацию, консультацию по регистрации компании или сделать запрос о назначении встречи в нашем офисе

Конфиденциальность бенефициарных владельцев

Бенефициарный владелец компании и его конфиденциальность — является одной из ключевых особенностей оффшорной компании. Во многих юрисдикциях акционеры компании и бенефициарные владельцы могут быть удалены из инкорпорирующих документов, и их личная информация не будет раскрыта, они также не обязаны публиковать финансовую информацию. Кроме того, компания может быть обеспечена значительными преимуществами конфиденциальности. Таким образом, все операции могут осуществляться от имени оффшорной компании, оставаясь при этом анонимными и позволяет владельцам компаний защищать свою идентичность и имущество.

В соответствии с его определением физическое лицо может считаться бенефициаром, если оно прямо или косвенно занимается бизнесом компании в ОАЭ и фактически является владельцем компании. В случае владения компанией в ОАЭ бенефициаром является фактический владелец компании, получающий доход и иные льготы в компании.

На практике бенефициар пользуется статусом владельца компании, тогда как формально собственность может принадлежать другим лицам. Информация, касающаяся конечного бенефициара, является конфиденциальной и обычно предоставляется только банковским учреждениям и агенту, ответственному за регистрацию компании.

По этой причине владельцы бизнеса и акционеры, которые предпочитают анонимность, выбирают услугу номинального сервиса, где третье лицо публично известно как директор или акционер компании. Анонимность может быть предпочтительной по многим причинам и не допускается в таких странах, как Великобритания, где информация о директорах и акционерах должна публиковаться в реестрах публичных компаний.

Бенефициарный владелец компании сохраняет полный контроль над компанией посредством доверенности.

Использование услуг номинальных директоров и акционеров в коммерческой деятельности компаний позволяет обеспечить конфиденциальность информации, относящейся к конечным бенефициарам. Такая форма собственности может оформляться одним из следующих способов:

- путем подписания номинального договора

- путем подписания Трастового договора

- путем подписания Трастовой декларации.

СДЕАТЬ БЫСТРЫЙ ЗАПРОС

Запросить информацию, консультацию по регистрации компании или сделать запрос о назначении встречи в нашем офисе

Бенефициар при открытии банковского счета

В отношении банковского счета понятие бенефициара может иметь несколько иное значение, чем понятие бенефициара компании. Бенефициаром банковского счета является физическое лицо, обладающее полномочиями по контролю за финансовыми активами и средствами на банковском счете. Бенефициар может через адвокатов или лично осуществлять контроль и управление деньгами. Здесь основной упор делается на расширение контроля над банковским счетом получателя физического или юридического лица.

Бенефициар может через адвокатов или лично осуществлять контроль и управление деньгами. Здесь основной упор делается на расширение контроля над банковским счетом получателя физического или юридического лица.

В случае индивидуального счета доверительный управляющий может управлять счетом на основании соответствующего трастового соглашения.

Конечный бенефициар может управлять банковским счетом косвенно — через других лиц. Впрочем, контроль и управление банковским счетом по-прежнему остается привилегией бенефициара. Однако, данное лицо рассматривается банком в качестве конечного получателя банковского счета.

Стоит сказать, что при открытии счета банковским учреждениям несомненно требуется информация о конечном бенефициаре, и по этой причине необходимо предоставлять соответствующую информацию.

СДЕАТЬ БЫСТРЫЙ ЗАПРОС

Запросить информацию, консультацию по регистрации компании или сделать запрос о назначении встречи в нашем офисе

Информация для клиентов по Федеральному закону №115-ФЗ

В случае получения Вами уведомления от Банка о принятии решения об отказе в проведении операции или об отказе в заключении договора банковского счета (вклада) и с целью устранения оснований по принятому Банком решению Вы вправе:- обратиться в отделение Банка с письменным заявлением (для физических лиц / для юридических лиц), форму которого можно получить у работника операционного офиса, с приложением оригиналов или копий документов, перечень которых поименован в указанном заявлении;

- направить заявление (для физических лиц / для юридических лиц) с приложением оригиналов или копий документов, перечень которых поименован в указанном заявлении, через отделения Почты России;

- заполнить и подписать форму заявления (для физических лиц / для юридических лиц) и направить ее сканированную копию через страницу «Обратной связи» на официальном сайте Банка с приложением копий документов, перечень которых поименован в указанном заявлении.

При направлении копий заявления и документов через вкладку «Форма обратной связи» страницы «Обратная связь» необходимо выбрать тему обращения – «ПОД/ФТ – отказ в открытии счета/в проведении операции».

При направлении копий заявления и документов через вкладку «Форма обратной связи» страницы «Обратная связь» необходимо выбрать тему обращения – «ПОД/ФТ – отказ в открытии счета/в проведении операции».

Будьте готовы к тому, что в процессе рассмотрения Вашего заявления от Вас может потребоваться предоставление дополнительных документов для рассмотрения Вашего заявления и принятия Банком решения об устранении или невозможности устранения оснований, по которым ранее было принято решение об отказе в проведении операции или об отказе в заключении договора банковского счета (вклада).

Срок рассмотрения заявления – 10 (десять) рабочих дней с момента получения Банком заявления и всех необходимых для его рассмотрения документов (их копий).

Обращаем Ваше внимание на то, что в ходе рассмотрения заявления связь с Вами будет осуществляться тем способом, который Вы указали в соответствующем заявлении.

Сведения и документы об отсутствии оснований для принятия решения об отказе в проведении операции или об отказе в заключении договора банковского счета (вклада) предоставляются только в ту кредитную организацию, которая использовала право об отказе.

бенефициарный владелец физлица – кто это?

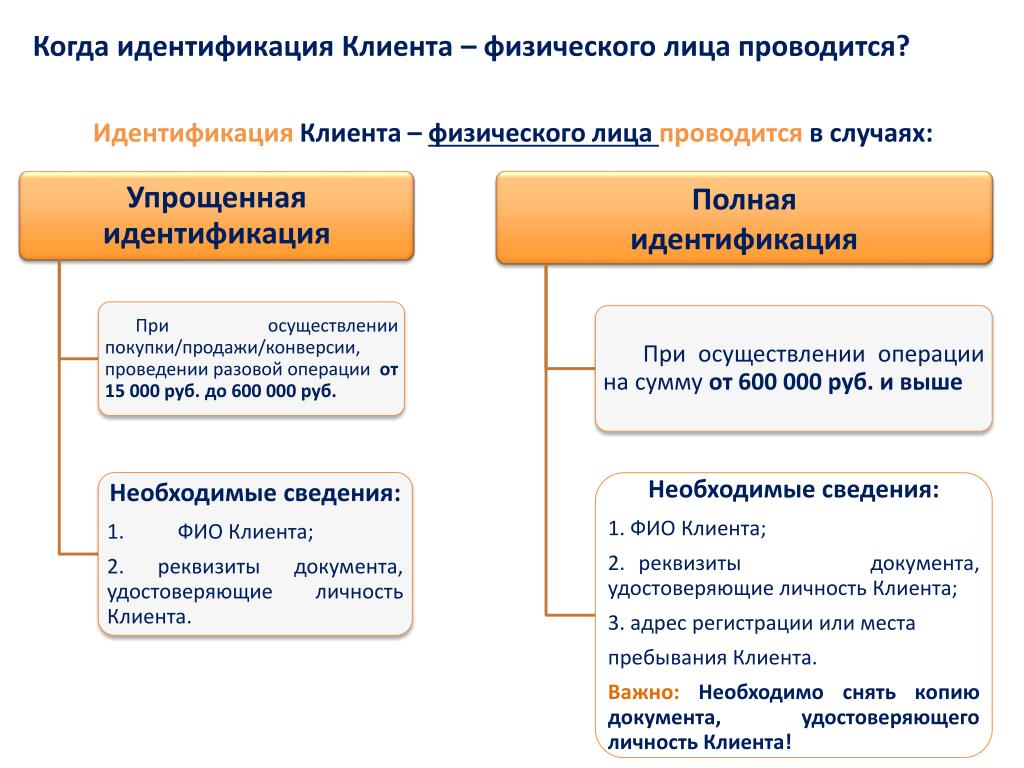

Действующее противолегализационное законодательство обязывает организации, осуществляющие операции с денежными средствами или иным имуществом, принимать меры по выявлению бенефициарных владельцев клиентов.

При этом в качестве клиента может выступать как юридическое, так и физическое лицо, находящееся на обслуживании.

Так как закон не содержит изъятий в отношении обязанности принимать обоснованные и доступные меры по идентификации бенефициарных владельцев физических лиц, важно понимать, кто является бенефициарным владельцем клиента – физического лица.

Итак, на законодательном уровне сформулировано следующее определение понятия «бенефициарный владелец»: это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом — юридическим лицом ЛИБО имеет возможность контролировать действия клиента.

При этом уточняется, что бенефициарным владельцем клиента — физического лица считается это лицо, за исключением случаев, если имеются основания полагать, что бенефициарным владельцем является иное физическое лицо.

Разберемся, какие могут быть основания полагать, что бенефициарным владельцем физического лица является не он сам, а другое лицо?

Из определения термина «бенефициарный владелец» следует, что основным критерием для признания лица бенефициарным владельцем другого лица является возможность осуществления контроля над действиями клиента.

Таким образом, в случае, когда клиент недееспособен, имеет опекуна или попечителя, у него как у физического лица появляется бенефициарный владелец — то есть иное физическое лицо, которое определяет его решения и контролирует его действия.

Важно: признание физического лица бенефициарным владельцем клиента должно основываться на имеющихся документах и сведениях о клиенте и о таком физическом лице. Основанием для такого признания, как правило, являются документально подтвержденные сведения о наличии у лица возможности контролировать действия клиента.

Например, бенефициарный владелец физического лица может на основании соответствующего договора оказывать влияние на величину дохода клиента или воздействовать на принимаемые клиентом решения относительно целесообразности осуществлении сделок и финансовых операций (в том числе — несущих кредитный риск).

Бенефициарный собственник

Что такое бенефициарный собственник?

Бенефициарный владелец — это лицо, которое пользуется преимуществами владения, даже если право собственности на какую-либо форму собственности принадлежит другому имени.

Это также означает любое физическое лицо или группу лиц, которые прямо или косвенно имеют право голосовать или влиять на решения по сделке в отношении конкретной ценной бумаги, такой как акции компании.

Информация о бенефициарных владельцах

Например, когда акции паевого инвестиционного фонда принадлежат банку-хранителю или когда ценные бумаги принадлежат брокеру на имя улицы, истинный владелец является бенефициарным владельцем, даже если в целях безопасности и удобства право собственности принадлежит банку или брокеру. .

Ключевые выводы

- Бенефициарный владелец — это лицо, которое пользуется преимуществами владения, хотя право собственности на недвижимость оформлено на другое имя.

- Бенефициарное владение отличается от юридического владения, хотя в большинстве случаев юридические и бенефициарные владельцы являются одним и тем же.

- Публично торгуемые ценные бумаги часто регистрируются на имя брокера для обеспечения безопасности и удобства.

- Состоятельные люди, которым грозят судебные иски, часто используют трасты в качестве законных владельцев собственности.

Бенефициарное владение может быть разделено между группой лиц. Если бенефициарный владелец контролирует позицию более 5%, он должен подать Приложение 13D в соответствии с разделом 12 Закона о фондовых биржах 1934 года.

Если бенефициарный владелец контролирует позицию более 5%, он должен подать Приложение 13D в соответствии с разделом 12 Закона о фондовых биржах 1934 года.

Бенефициарное владение отличается от юридического владения. В большинстве случаев юридические и бенефициарные собственники — это одно и то же, но есть некоторые случаи, законные, а иногда и не совсем законные, когда бенефициарный владелец собственности может пожелать остаться анонимным.

Ценные бумаги

Как упоминалось в приведенном выше примере, публично торгуемые ценные бумаги часто регистрируются на имя брокера для обеспечения безопасности и удобства.

Комиссия по ценным бумагам и биржам (SEC) признает это и регулирует эту практику. В частных компаниях по ряду причин бенефициарный собственник может не захотеть, чтобы его имя было зарегистрированным акционером. Пока соблюдаются налоговые и другие законы, эта практика сама по себе не является незаконной.

Недвижимость

В большинстве стран реестры недвижимости содержат имена владельцев недвижимости. В некоторых случаях бенефициарный собственник может не захотеть, чтобы его имя фигурировало в публичных записях. В таких случаях попечители или другие организации обычно выступают в качестве законных владельцев вместо бенефициарного собственника.

В некоторых случаях бенефициарный собственник может не захотеть, чтобы его имя фигурировало в публичных записях. В таких случаях попечители или другие организации обычно выступают в качестве законных владельцев вместо бенефициарного собственника.

Например, известные артисты или политики могут не захотеть, чтобы их домашний адрес был легко найден в публичных записях, поэтому они не указываются лично в титулах.

Защита активов

Состоятельные люди, которые подвергаются риску судебных исков или просто хотят защитить свои активы и спланировать свое имущество, обычно используют трасты, чтобы действовать в качестве законных владельцев своей собственности, часто ценных бумаг и денег, в то время как они и их семьи продолжают оставаться бенефициарными владельцами. . И здесь эта практика является законной, но строго регулируется.

Панамские документы

Известно, что в начале 2016 года Международный консорциум журналистов-расследователей обнародовал так называемые «Панамские документы». «Эти документы, взятые из архивов юридической фирмы Mossack Fonseca & Co., подробно показывают бенефициарное владение нескольких тысяч офшорных корпораций.

«Эти документы, взятые из архивов юридической фирмы Mossack Fonseca & Co., подробно показывают бенефициарное владение нескольких тысяч офшорных корпораций.

Хотя многие из них использовались на законных основаниях, похоже, что некоторые бенефициарные права были скрыты по гнусным или незаконным мотивам.

Новые правила в отношении бенефициарных владельцев

5 мая 2016 года Сеть по борьбе с финансовыми преступлениями (FinCEN) усилила и разъяснила требования должной осмотрительности для банков, брокеров, паевых инвестиционных фондов и других финансовых организаций.Что наиболее важно, новые правила требуют от клиентов-юридических лиц идентифицировать и проверять личности своих бенефициарных владельцев при открытии счета. Эти правила вступили в силу 11 мая 2018 года.

Право собственностиЧасто задаваемые вопросы ›Rockland Trust

Q: Что такое правило бенефициарного владения?

A: Начиная с мая 2018 года, правительство США издало нормативные акты, требующие, чтобы перед открытием депозитных, кредитных или безопасных депозитных счетов для «клиентов-юридических лиц» (как определено ниже) должна быть собрана информация об определенных «бенефициарных владельцах» и любое физическое лицо, имеющее «контроль» (как каждый термин определен ниже) этих юридических лиц. Цель этих правил — помочь правоохранительным органам в проведении финансовых расследований, помочь предотвратить уклонение от программ санкций, улучшить способность финансовых учреждений оценивать риски, способствовать соблюдению налоговых требований и способствовать соблюдению США международных стандартов и обязательств.

Цель этих правил — помочь правоохранительным органам в проведении финансовых расследований, помочь предотвратить уклонение от программ санкций, улучшить способность финансовых учреждений оценивать риски, способствовать соблюдению налоговых требований и способствовать соблюдению США международных стандартов и обязательств.

A: Клиенты-юридические лица включают следующие организации, созданные путем подачи документов в государственный офис или у государственного секретаря:

• Корпорации

• Компании с ограниченной ответственностью

• Партнерства с ограниченной ответственностью

• Общие партнерства

• Деловые трасты (созданные государством офисная документация)

• Любое другое юридическое лицо, созданное на основании регистрации в государственном учреждении, включая аналогичные юридические лица, образованные в соответствии с законодательством других стран.

Q: Что представляет собой бенефициарный собственник?

A: Бенефициарные владельцы определяются двумя способами:

• Термин «бенефициарный владелец» означает каждое физическое лицо, если таковое имеется, которое прямо или косвенно владеет 25% или более долей участия в капитале клиента-юридического лица.

• Термин «контроль» должен применяться к любому физическому лицу, несущему значительную ответственность за контроль, управление или руководство клиентом-юридическим лицом. Такое лицо может включать в себя исполнительного директора или старшего менеджера или любое лицо, которое регулярно выполняет аналогичные функции.

Q: Каково определение «лица со значительным управленческим контролем»?

A: Это лицо, которое несет значительную ответственность за контроль, управление или руководство компанией. Примеры включают главного исполнительного директора, главного финансового директора, главного операционного директора, управляющего члена, генерального партнера, президента, вице-президента или казначея.Как правило, это лицо, которое имеет право действовать от имени вашего юридического лица.

А: Да. Определение, если клиент-юридическое лицо исключает определенные организации, такие как:

• Физические лица, открывающие счета от своего имени

• Индивидуальные предприниматели

• Некорпоративные ассоциации, такие как местный отряд девочек-скаутов или районная ассоциация

• Трасты, кроме установленных законом. создается путем подачи в гос. офис

создается путем подачи в гос. офис

В. Какая информация мне нужна, чтобы предоставить Rockland Trust?

A: Каждый раз при открытии или ведении бизнес-счета мы должны будем запрашивать у вас идентификационную информацию (имя, адрес проживания, дату рождения, номер социального страхования), а также документы, удостоверяющие личность (водительские права или паспорт).Если вы открываете учетную запись от имени компании, вам необходимо будет предоставить соответствующую документацию и подписать форму сертификации бенефициарных владельцев юридических лиц, а также подтвердить, что эта информация является достоверной и точной, насколько вам известно.

В: Собирает ли Rockland Trust информацию о бенефициарных собственниках всех бенефициарных владельцев юридического лица?

A: Rockland Trust должна собирать и проверять информацию о бенефициарном владении каждого бенефициарного собственника, имеющего долю в капитале юридического лица в размере 25% или более, и одного физического лица, которое имеет значительный управленческий контроль над бизнесом.

Вот несколько примеров того, как следует заполнять форму в определенных обстоятельствах:

- Если имеется четыре физических лица, каждое из которых владеет 25%, то информация обо всех четырех владельцах должна быть введена в разделе «Право собственности» сертификации, а информация об одном лице, контролирующем предприятие, должна быть введена в раздел «Контроль».

- Если есть два физических лица, каждое из которых владеет 40% акций, и одно физическое лицо, владеющее оставшимися 20%, то информация о двух владельцах 40% должна быть введена в разделе «Право собственности» сертификата.Для владельца 20% ничего вводить не нужно. Информация об одном лице, контролирующем предприятие, должна быть внесена в

раздел «Контроль». - Если имеется пять физических лиц, каждое из которых владеет 20%, то не требуется указывать информацию ни о каком из этих владельцев в разделе «Право собственности» сертификата. Поле с надписью «Если отмечено, требование о включении бенефициарного собственника неприменимо» должно быть отмечено, и информация об одном лице, контролирующем организацию, должна быть введена в раздел «Контроль».

- Если ваша организация является некоммерческой организацией и не имеет индивидуальных владельцев, то ничего не нужно вводить в разделе «Право собственности» сертификата, следует отметить поле «Если отмечено, требование о включении бенефициарного собственника в список неприменимо», и информация об одном лице, контролирующем организацию, должна быть введена в разделе «Контроль».

В: Когда мне потребуется предоставить информацию о бенефициарном владении?

A: Информация о бенефициарном владельце требуется при открытии нового бизнес-счета, получении новой ссуды или при продлении или продлении определенных продуктов.Это включает в себя сейфы, ссуды, инвестиции и трастовые услуги.

В: Как Rockland Trust будет собирать информацию?

A: Форма сертификации бенефициарных владельцев юридических лиц будет использоваться для получения необходимой информации о бенефициарном владении.

Q: Что означает подписание формы подтверждения бенефициарного владения?

A: Подписание формы сертификации бенефициарных владельцев юридических лиц означает, что лицо, подписывающее форму, заявляет, что, насколько ему или ей известно, информация в форме является полной и правильной.

В. Должен ли я регулярно предоставлять эту информацию Rockland Trust?

A: После того как Rockland Trust получит форму сертификации бенефициарных владельцев юридических лиц для вашего юридического лица, мы можем попросить вас подтвердить информацию при открытии дополнительных новых учетных записей. Если ничего не изменилось, мы попросим вас повторно подтвердить информацию в файле. Пожалуйста, дайте нам знать, если произошла смена владельца или контроля над вашей компанией, чтобы мы могли получить актуальную форму Сертификации бенефициарных владельцев юридических лиц, которая отражает точную информацию.

В: Нужно ли Rockland Trust собирать информацию о бенефициарном праве для моих личных счетов?

A: Нет. Положение о бенефициарном владении применяется только к применимым бизнес-счетам.

Q: Что считается счетом согласно правилу бенефициарного владения?

A: Любой бизнес-депозит, кредитный, инвестиционный или безопасный депозитный счет.

В: Что делать, если один из владельцев из другой страны и не имеет номера социального страхования?

A: В этом случае вместо того, чтобы вводить что-либо в столбце «Социальное обеспечение» в форме «Сертификация бенефициарных владельцев юридических лиц», вы должны ввести номер паспорта и название страны, выдавшей номер, в последнем столбце с надписью « Для не-U.С. Персоны ».

В: Rockland Trust — единственный банк, который требуется для сбора информации о бенефициарном праве?

A: Нет. Все банки с федеральным регулированием и кредитные союзы с федеральным страхованием, паевые инвестиционные фонды, брокеры или дилеры по ценным бумагам, торговцы фьючерсными комиссиями и представляющие брокеры по товарам обязаны собирать эту информацию.

А: Да. Rockland Trust подчиняется требованиям конфиденциальности и информационной безопасности, которые распространяются на эту информацию.

Для получения дополнительной информации о Политике конфиденциальности Rockland Trust щелкните здесь.

Для получения дополнительной информации о Политике конфиденциальности Rockland Trust щелкните здесь.Что вы можете не знать о правиле бенефициарного владения

Крис Симпкинс

По мере приближения требуемой даты внедрения 11 мая 2018 года правила должной осмотрительности клиентов / бенефициарного владения в Сети по борьбе с финансовыми преступлениями, процессы и процедурные проблемы, с которыми могут столкнуться финансовые учреждения, кристаллизуются. Как это часто бывает, правило, которое поначалу казалось довольно простым, привело к множеству чертей в деталях.В этой статье рассматриваются некоторые из этих проблем и предлагаются некоторые возможные решения.Чтобы кратко описать основные принципы правила, изложенные в FIN-2016-G003 (первый набор часто задаваемых вопросов (FAQ) FinCEN по теме):

Правило НПК излагает явные требования к надлежащей проверке клиентов и налагает новое требование для этих финансовых учреждений по идентификации и проверке личности бенефициарных владельцев клиентов-юридических лиц с учетом определенных исключений и исключений .

.. FinCEN предполагает, что клиент-юридическое лицо идентифицирует свою личность. конечный бенефициарный собственник или владельцы, а не «номинальные держатели» или «подставные лица»… Правило НПК требует, чтобы покрытые финансовые учреждения устанавливали и поддерживали письменные процедуры, разумно разработанные для идентификации и проверки бенефициарных владельцев клиентов-юридических лиц.Эти процедуры должны позволить учреждению идентифицировать бенефициарных владельцев каждого клиента во время открытия нового счета, если только клиент не исключен иным образом или счет освобожден.

Звучит просто, правда? Однако, по иронии судьбы, одной из проблем, которая оказалась самой неприятной в отрасли, является определение «новой учетной записи» в контексте выше.

Загадка «нового аккаунта»

Правило CDD использует то же базовое определение «учетной записи», которое ранее было выражено в правиле Программы идентификации клиентов (CIP), выпущенном в 2003 году. В разделе часто задаваемых вопросов к этому правилу, опубликованном в январе 2004 г., отмечалось следующее: «Для целей правила CIP каждый раз, когда продлевается ссуда или пролонгируется депозитный сертификат, банк устанавливает новые официальные банковские отношения, и открывается новый счет. учредил.»

В разделе часто задаваемых вопросов к этому правилу, опубликованном в январе 2004 г., отмечалось следующее: «Для целей правила CIP каждый раз, когда продлевается ссуда или пролонгируется депозитный сертификат, банк устанавливает новые официальные банковские отношения, и открывается новый счет. учредил.»

Второй набор часто задаваемых вопросов, относящийся к правилу НПК, опубликованный FinCEN 3 апреля 2018 г., подтверждает, что такая же позиция применяется к бенефициарному владению. Ответ на вопрос 12 этих часто задаваемых вопросов начинается с цитирования того же словоблудия от января 2004 г., а затем указываются обязательства финансового учреждения: «Для финансовых услуг или продуктов, созданных до 11 мая 2018 г., покрытые финансовые учреждения должны получить подтвержденную информацию о бенефициарном праве юридических лиц. юридические лица — клиенты таких продуктов и услуг на момент первого продления после этой даты.Таким образом, например, депозитный сертификат, принадлежащий юридическому лицу, станет «новым счетом» после его первого пролонгации после 11 мая 2018 года.

Продление коммерческого кредита обычно требует участия со стороны ассоциированных финансовых учреждений, что дает возможность для сбора информации о бенефициарном праве на возможно давние коммерческие отношения. Однако продление свидетельства о депозите часто происходит автоматически и, как следствие, не позволяет собирать информацию.Таким образом, финансовые учреждения пытаются контролировать продление депозитных сертификатов, принадлежащих юридическим лицам, чтобы гарантировать, что информация о бенефициарном праве будет надлежащим образом собрана в надлежащее время. При новом счете информация о бенефициарном праве должна быть собрана до открытия счета; таким образом, финансовым учреждениям необходимо будет разработать процедуры для освещения предстоящих (может быть, в ближайшие тридцать дней?) соответствующих сертификатов о продлении депозита, чтобы начать процесс сбора информации.Возникает вопрос: а что, если финансовое учреждение не сможет его получить? Предположительно, в соответствии с требованиями правила, продление не произойдет; и депозитный сертификат будет возвращен владельцам.

FinCEN действительно пролил свет на эту тему в конце туннеля в отношении будущих продлений и продлений. Снова процитируем второй набор часто задаваемых вопросов, относящихся к правилу НПК: «В случае продления кредита или пролонгации CD, поскольку мы понимаем, что эти продукты обычно не рассматриваются отраслью как новые учетные записи, и риск отмывания денег очень велик. низкий, если в то время, когда клиент удостоверяет информацию о своем бенефициарном праве, он также соглашается уведомить финансовое учреждение о любых изменениях в такой информации, такое соглашение может считаться сертификатом или подтверждением от клиента и должно быть задокументировано и сохранено как таковое, до тех пор, пока ссуда или компакт-диск остаются непогашенными.Это, безусловно, полезно, но финансовым учреждениям необходимо будет подумать, как лучше всего зафиксировать это согласие клиента в форме свидетельства о бенефициарном праве (возможно, добавив заявление об этом, уникальное для CD и кредитных продуктов).

Сбор информации

Действительно ли нам нужно собирать информацию о бенефициарном праве каждый раз при открытии нового счета? Когда окончательное правило было впервые опубликовано, первоначальные чтения и комментарии действительно интерпретировали правило как требующее сбора информации о бенефициарном праве с каждой новой учетной записью.Однако правило кажется более тонким, чем это; Ссылаясь на ту же цитату из раздела часто задаваемых вопросов, приведенного выше, следует отметить, что «процедуры финансового учреждения должны позволять учреждению определять бенефициарных владельцев каждого клиента при открытии нового счета». Таким образом, по сути, бенефициарные владельцы должны быть известны каждый раз при открытии нового счета; если бы они были ранее известны и подтвердили, что остаются таковыми при открытии последующих счетов, требования правила, вероятно, будут выполнены.Таким образом, некоторые финансовые учреждения предпочитают включать в форму сертификации бенефициарного владения заявление о повторной сертификации следующего содержания: «Я подтверждаю, что предоставленная ранее информация о бенефициарном праве остается действительной на эту дату».

Второй набор часто задаваемых вопросов, относящихся к правилу НПК, подтверждает, что FinCEN принимает эту стратегию. Цитата из ответа на вопрос 10 в этих часто задаваемых вопросах: «Тем не менее, учреждение, которое уже получило Форму сертификации (или ее эквивалент) для бенефициарного (-ых) владельца (-ей) клиента-юридического лица, может полагаться на эту информацию для выполнения бенефициарного владения. требование для последующих счетов при условии, что клиент удостоверяет или подтверждает (устно или письменно), что такая информация является актуальной и точной на момент открытия каждого последующего счета, и финансовое учреждение не знает фактов, которые могли бы обоснованно вызвать сомневаться в достоверности такой информации.”

Однако эта статья началась с того, что в деталях было много дьяволов; и это возможное решение представляет собой одно из них. Если финансовое учреждение решает выбрать заявление о повторной сертификации, ранее предоставленная информация о бенефициарном владении должна быть доступна для нового партнера по счету и должна быть предоставлена или, по крайней мере, просмотрена клиентом, открывающим новую учетную запись. Рассмотрим следующий сценарий: коммерческий застройщик, работающий как ООО, ведет переговоры о нескольких сделках по разработке, две из которых завершаются за одну неделю.Информация о бенефициарном праве застройщика предоставляется во время подачи заявки на первую сделку, а затем эта заявка проходит через процесс андеррайтинга и утверждения. Когда через несколько дней тот же застройщик завершает вторую сделку недели и снова обращается к финансовому учреждению за финансированием, представитель застройщика заявляет, что информация о бенефициарном праве такая же, как и во время подачи первой заявки.

Рассмотрим следующий сценарий: коммерческий застройщик, работающий как ООО, ведет переговоры о нескольких сделках по разработке, две из которых завершаются за одну неделю.Информация о бенефициарном праве застройщика предоставляется во время подачи заявки на первую сделку, а затем эта заявка проходит через процесс андеррайтинга и утверждения. Когда через несколько дней тот же застройщик завершает вторую сделку недели и снова обращается к финансовому учреждению за финансированием, представитель застройщика заявляет, что информация о бенефициарном праве такая же, как и во время подачи первой заявки.

Однако эта первая заявка еще не утверждена.Таким образом, информация о бенефициарном праве содержится в форме подтверждения, прилагаемой к заявке на первый заем. Однако эта информация еще не введена в основную систему финансового учреждения. Если вторая заявка обсуждается с другим кредитным специалистом, или если другой представитель застройщика ведет переговоры по второму запросу на кредит, то использование заявления о повторной сертификации потребует извлечения формы подтверждения бенефициарного владения из первое приложение, чтобы узнать, что действительно проходит повторную сертификацию.

Подобные сценарии можно представить для начинающего предприятия, пытающегося открыть несколько депозитных счетов в течение своей первой недели. Таким образом, хотя использование заявления о повторной сертификации для подтверждения ранее предоставленной информации удовлетворяет требованиям правила, финансовое учреждение должно учитывать влияние на свой рабочий процесс и процессы. В некоторых ситуациях может быть проще собирать информацию о бенефициарном владении при каждом открытии счета.

Юридические лица-посредники

Ярким солнечным утром 12 мая 2018 года Снидли Уиплэш — представитель Testament LLC — входит в ваше финансовое учреждение, желая открыть счет на имя своей компании.Когда его спросили о бенефициарном владении, он объясняет, что Testament LLC на 100 процентов принадлежит Snidely Enterprises LLC, которая на 50 процентов принадлежит Whiplash Enterprises LLC, а 50 процентов — Luthercorp. Неудивительно, что Whiplash Enterprises частично принадлежит ему, но 50 процентов принадлежит Натаниэлю Варчестеру. Точно так же Luthercorp на 50 процентов принадлежит Лене Лютор и на 50 процентов принадлежит Лексу Лютору. Таким образом, каждое из четырех физических лиц владеет 25 процентами через различные юридические лица ООО «Тестамент».Эти четыре имени будут указаны как бенефициарные владельцы … но как насчет названий юридических лиц-посредников? Это нужно записывать? Если да, то где? Многие поставщики основного программного обеспечения, которые выпустили обновления для регистрации информации о бенефициарных владельцах, предоставили только пять слотов — четыре для бенефициарных владельцев и один для контролирующего / управляющего органа.

Точно так же Luthercorp на 50 процентов принадлежит Лене Лютор и на 50 процентов принадлежит Лексу Лютору. Таким образом, каждое из четырех физических лиц владеет 25 процентами через различные юридические лица ООО «Тестамент».Эти четыре имени будут указаны как бенефициарные владельцы … но как насчет названий юридических лиц-посредников? Это нужно записывать? Если да, то где? Многие поставщики основного программного обеспечения, которые выпустили обновления для регистрации информации о бенефициарных владельцах, предоставили только пять слотов — четыре для бенефициарных владельцев и один для контролирующего / управляющего органа.

Честно говоря, это соответствует первому набору часто задаваемых вопросов, в котором говорится, что «… юридическое лицо будет иметь от одного до пяти бенефициарных владельцев (т.е., одно лицо под контролем и от нуля до четырех человек под связью собственности) ».

Однако трудно представить, что с точки зрения регулирующих органов и правоохранительных органов не существовало бы желания, чтобы финансовое учреждение каким-либо образом регистрировало участие (из приведенного выше примера) Snidely Enterprises LLC, Whiplash Enterprises LLC и Luthorcorp. (Что, если бы эти организации — но не их владельцы — позже были частью запроса 314 (a) или, возможно, добавлены в список OFAC?) Пересмотренная форма свидетельства о бенефициарном праве могла бы собирать эту информацию, возможно, с вопросом для каждого бенефициарного владельца, поскольку относительно того, принадлежит ли им владение «через какое-либо юридическое лицо (-а)», а затем требует, чтобы лицо (-а) было указано.Затем финансовое учреждение должно будет решить, где записывать информацию об этой организации. Если в базовой системе не было доступных полей, могла ли информация быть записана в системе AML финансового учреждения таким образом, чтобы позволить OFAC и 314 (a) проверить имена? Опять же, похоже, нет установленного требования о регистрации названий юридических лиц-посредников, но время покажет, станет ли это ожиданием передовой практики. Теперь, говоря об этих основных программных ограничениях…

(Что, если бы эти организации — но не их владельцы — позже были частью запроса 314 (a) или, возможно, добавлены в список OFAC?) Пересмотренная форма свидетельства о бенефициарном праве могла бы собирать эту информацию, возможно, с вопросом для каждого бенефициарного владельца, поскольку относительно того, принадлежит ли им владение «через какое-либо юридическое лицо (-а)», а затем требует, чтобы лицо (-а) было указано.Затем финансовое учреждение должно будет решить, где записывать информацию об этой организации. Если в базовой системе не было доступных полей, могла ли информация быть записана в системе AML финансового учреждения таким образом, чтобы позволить OFAC и 314 (a) проверить имена? Опять же, похоже, нет установленного требования о регистрации названий юридических лиц-посредников, но время покажет, станет ли это ожиданием передовой практики. Теперь, говоря об этих основных программных ограничениях…

Клиенты с высоким уровнем риска

Если НПК требует знания бенефициарного владения на 25-процентном уровне, разве для усиленной должной осмотрительности не потребуются знания более низкого уровня? Этот аргумент выдвигался на нескольких конференциях и семинарах как отдельными банкирами, так и регулирующими органами. По сути, если от любого нового клиента-юридического лица (или любого клиента-юридического лица, открывающего новый счет) ожидается знание о бенефициарном праве на 25-процентном уровне, не существует ли большего ожидания для клиентов с высоким уровнем риска, в отношении которых постоянно выполняется EDD? Если такое ожидание существует, оно не требовалось ни одним регулирующим органом.

По сути, если от любого нового клиента-юридического лица (или любого клиента-юридического лица, открывающего новый счет) ожидается знание о бенефициарном праве на 25-процентном уровне, не существует ли большего ожидания для клиентов с высоким уровнем риска, в отношении которых постоянно выполняется EDD? Если такое ожидание существует, оно не требовалось ни одним регулирующим органом.

Фактически, FinCEN рассматривает эту тему непосредственно во втором наборе часто задаваемых вопросов, относящихся к правилу НПК, с вопросом два, в ответе на который говорится, что «[] финансовое учреждение может обоснованно сделать вывод, что сбор информации о бенефициарной собственности при более низкой доле участия в капитале, чем 25 процентов не помогут снизить конкретный риск, исходящий от клиента, и не предоставят информацию, полезную для финансового учреждения при анализе риска.Скорее, любой дополнительный повышенный риск может быть уменьшен другими разумными средствами, такими как усиленный мониторинг или сбор другой информации, включая ожидаемую активность по счету, в связи с конкретным клиентом-юридическим лицом ».

Другими словами, действительно ли снижение порога сбора бенефициарного права до 10 или 20 процентов — лучший способ снизить дополнительный риск, исходящий от клиента? FinCEN заявляет, что финансовое учреждение может «сделать разумный вывод» о том, что существуют более эффективные и действенные способы сделать это.

Тем не менее, финансовому учреждению по-прежнему разрешается собирать информацию с более низким порогом, исходя из собственной оценки риска клиента; и, безусловно, бывают случаи, когда это может быть благоразумно. (Например, если будет установлено, что существующий индивидуальный клиент с высоким уровнем риска является 10-процентным владельцем нового юридического лица, открывающего счет в вашем учреждении, ваша оценка риска этого предприятия будет соответствующим образом затронута. Не будет ли финансовое учреждение регистрировать это Доля участия в 10% в этом случае только потому, что она упала ниже 25%?) Таким образом, в таких ситуациях процесс записи информации о бенефициарном владении с более низким пороговым значением сталкивается с некоторыми практическими трудностями при столкновении со многими из этих основных ограничений программного обеспечения, упомянутых выше.