Центробанк разъяснил, кого надо считать бенефициаром — Российская газета

В понимании, кого считать конечным выгодополучателем, исчезла двусмысленность. Центральный банк России помог кредитным организациям советом, как именно определить получателя прибыли своих клиентов и контрагентов. Это должно помочь в борьбе с доходами, полученными преступным путем.

В России не любят раскрывать конечных бенефициаров (выгодоприобретателей): кто-то опасается за свою безопасность, кто-то из-за скромности не хотел бы публичности собственного богатства, а кто-то в прошлые годы выстраивал «схемы» по офшорной реструктуризации бизнеса. Такая «скрытность» нередко дает возможность уходить от требований антиотмывочного законодательства, а нередко приводит и к его прямым нарушениям.

Именно поэтому Центробанк осуществляет целенаправленную политику по раскрытию информации о собственниках компаний. И теперь опубликовал письмо, которое посвящено вопросам определения бенефициарных владельцев организациями, осуществляющими операции с денежными средствами.

Чаще всего таких крупных пакетов акций не бывает на руках какого-то физического лица, пояснил «РГ» кандидат юридических наук Дмитрий Крупышев. По его словам, если, например, компания публичная, то у нее не должно быть таких бенефициаров-физиков. В России такое разъяснение полезно, оно соответствует международной практике и исключает двусмысленное толкование понятия «бенефициар» у регулятора и подконтрольных организаций, продолжает Крупышев. Взаимодействие надзорного органа и банков в основном идет по формальному признаку: регулятор дает разъяснения, которые не имеют нормативного характера, но банки им следуют. Напомним, что борьба с легализацией доходов, полученных преступным путем, активизировалась в банках с тех пор, как Центробанк возглавила Эльвира Набиуллина.

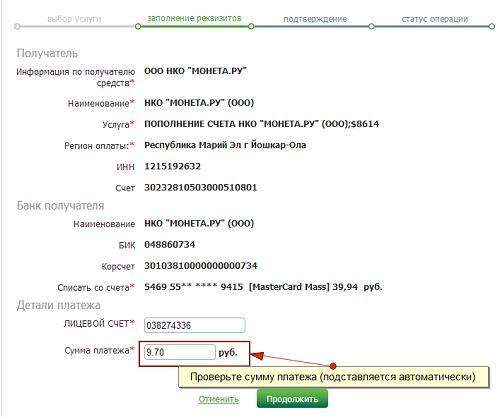

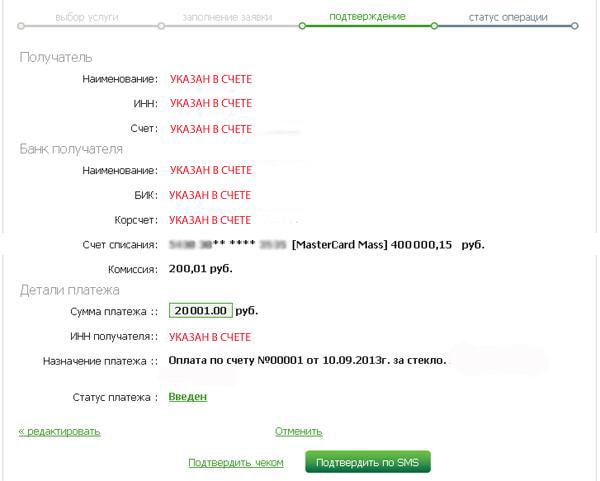

Тем временем вчера Центробанк ответил на вопросы по применению статьи 9 закона о национальной платежной системе. Перед Новым годом о ней много говорили и писали, даже были прогнозы, что банки будут массово блокировать пластиковые карты своих клиентов. Дело в том, что с 1 января 2014 года банки обязаны информировать по телефону с помощью sms обо всех операциях по счету клиента с использованием карты. Если же у банка нет телефона клиента, то предполагалось, что карты начнут блокировать. ЦБ тогда разъяснил, что ничего подобно быть не может, — закон на стороне держателя карты. А вообще все это нужно, чтобы клиент мог в установленное время успеть предъявить банку претензии, если деньги сняли со счета без его ведома. И тогда он получит их с применением ускоренной процедуры.

Перед Новым годом о ней много говорили и писали, даже были прогнозы, что банки будут массово блокировать пластиковые карты своих клиентов. Дело в том, что с 1 января 2014 года банки обязаны информировать по телефону с помощью sms обо всех операциях по счету клиента с использованием карты. Если же у банка нет телефона клиента, то предполагалось, что карты начнут блокировать. ЦБ тогда разъяснил, что ничего подобно быть не может, — закон на стороне держателя карты. А вообще все это нужно, чтобы клиент мог в установленное время успеть предъявить банку претензии, если деньги сняли со счета без его ведома. И тогда он получит их с применением ускоренной процедуры.

Теперь появились новые вопросы, и Центробанк решил разобраться и с ними. Один из них такой: «Обязательное ли информирование клиентов о совершении операций с использованием электронного средства платежа, в том числе платежных карт? Возможно ли взимание оператором по переводу денежных средств платы за информирование клиентов о совершении каждой операции с использованием электронного средства платежа?» Ответ однозначный: информировать надо о совершении каждой операции с использованием электронного средства платежа.

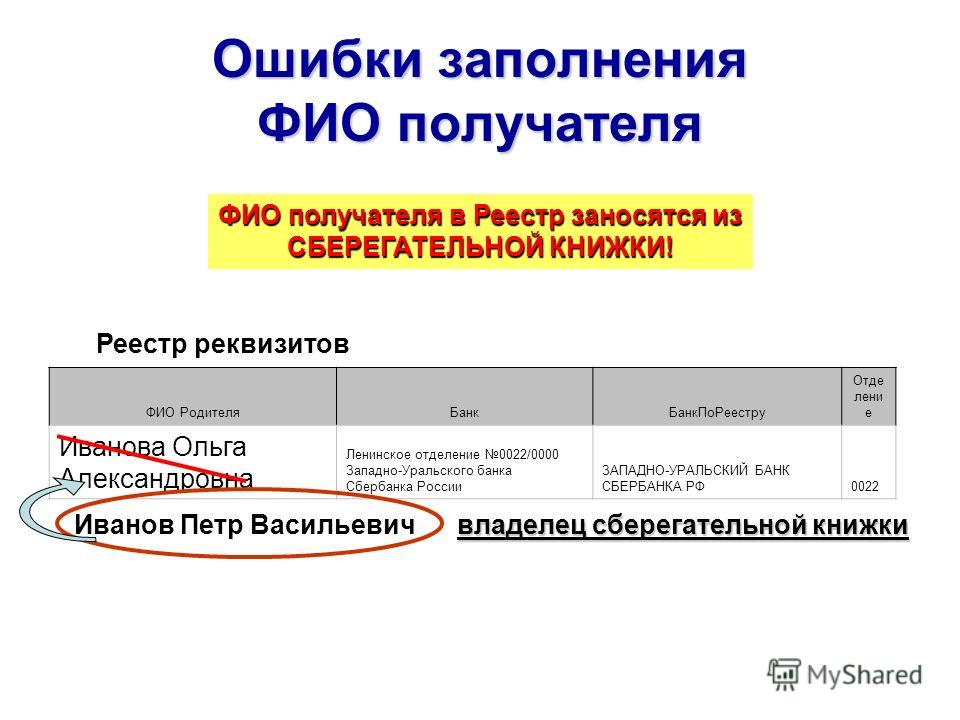

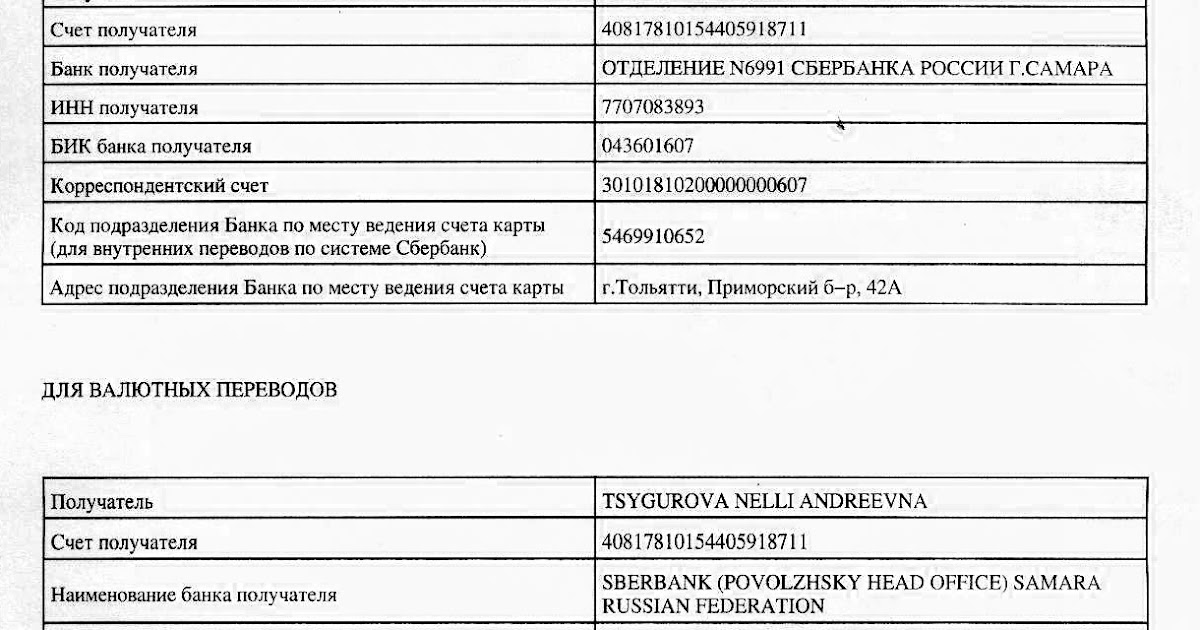

Памятка по открытию номинального счета для зачисления социальных выплат

С 01 февраля 2017 г. публичное акционерное общество «Сбербанк России» запустило новый банковский продукт для физических лиц

Номинальный счет для зачисления социальных выплат открывается в рублях законным представителем – Владельцем счета: опекуном, попечителем совершеннолетнего гражданина или родителем (усыновителем), приемным родителем, опекуном, попечителем несовершеннолетнего гражданина (Бенефициара) для зачисления сумм алиментов, пенсий, пособий, возмещения вреда здоровью и вреда, понесенного в случае смерти кормильца, а также иных выплачиваемых на содержание Бенефициара средств, которые расходуются без предварительного разрешения органа опеки и попечительства.

Опекуны, попечители, приемные родители предоставляют отчет о расходовании сумм, зачисляемых на отдельный номинальный счет, не позднее 1 февраля текущего года за предыдущий год.

По номинальному счету установлена процентная ставка в размере 3,5% годовых.

Для открытия номинального счета, необходимо обратиться в отделение Сбербанка и:

Предъявить следующие документы:

свидетельство о рождении Бенефициара, если Бенефициаром является несовершеннолетний в возрасте до 14 лет, или иной документ, удостоверяющий личность Бенефициара в возрасте 14 лет и старше;

решение органа опеки и попечительства о назначении опекуна (попечителя) или иной документ, подтверждающий полномочия Владельца счета распоряжаться денежными средствами подопечного (Бенефициара). Если Владельцем счета является родитель (усыновитель) несовершеннолетнего Бенефициара в возрасте до 18 лет, то таким документом выступает – свидетельство о рождении Бенефициара;

свидетельство о постановке на учет в налоговом органе Владельца счета/Бенефициара (при наличии).

Подписать договор номинального счета, в котором отражаются данные как Владельца счета, так и Бенефициара.

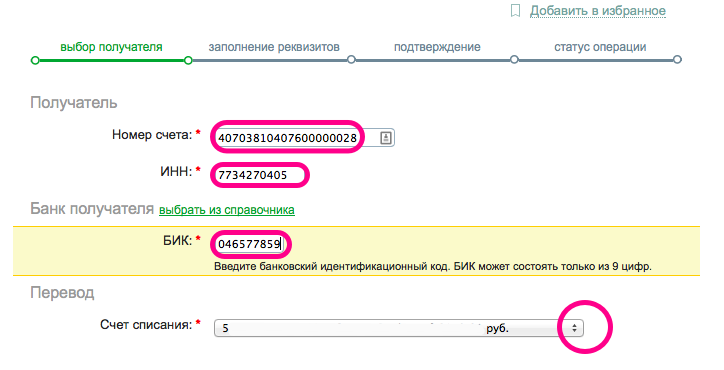

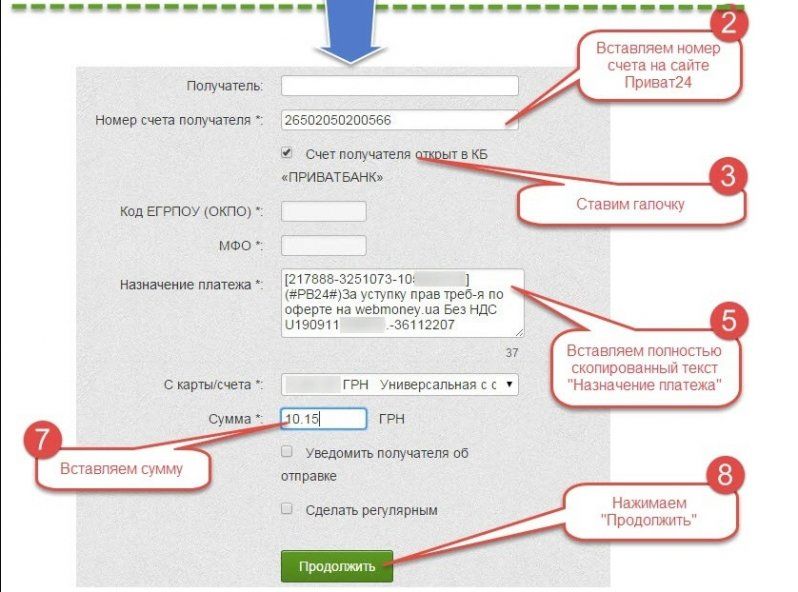

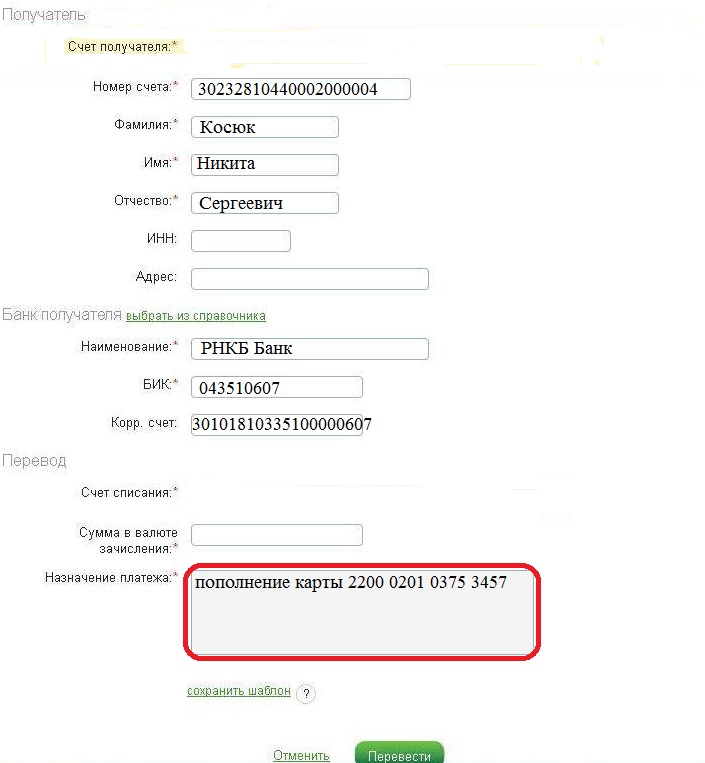

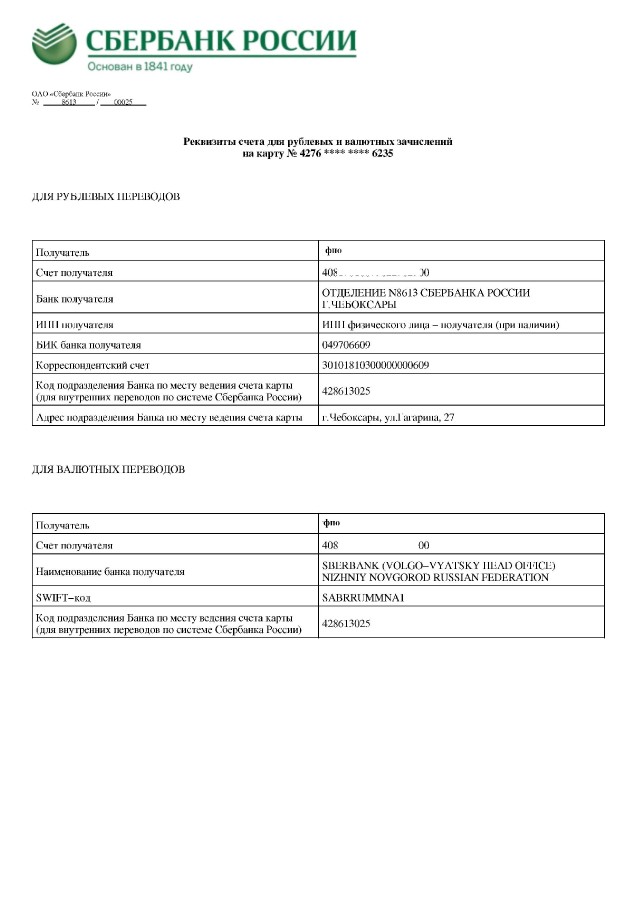

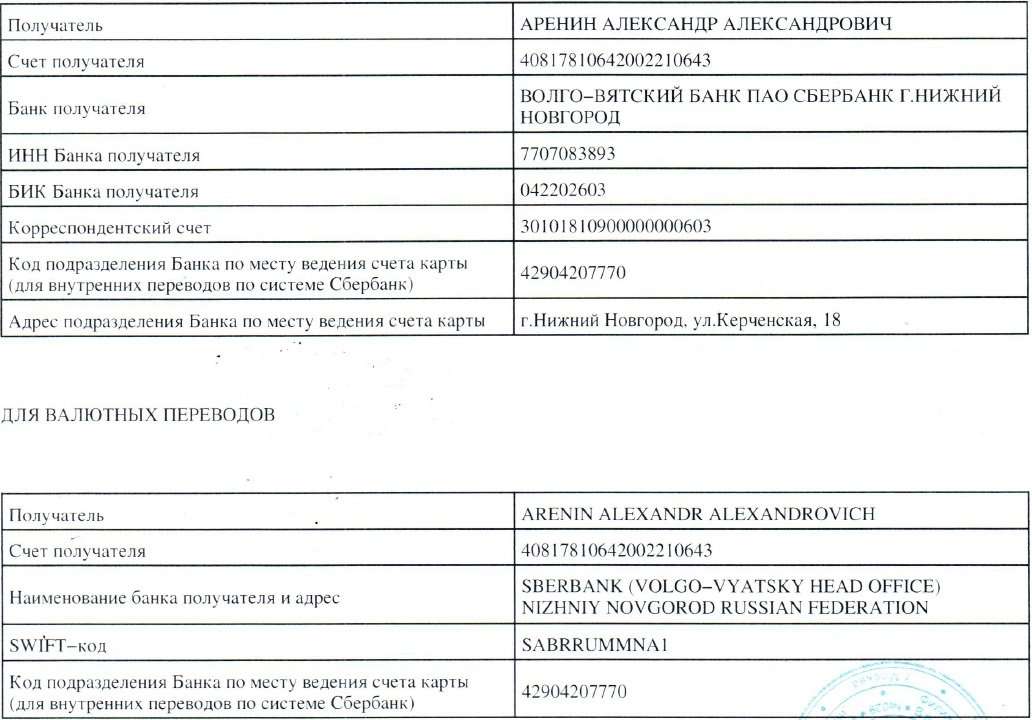

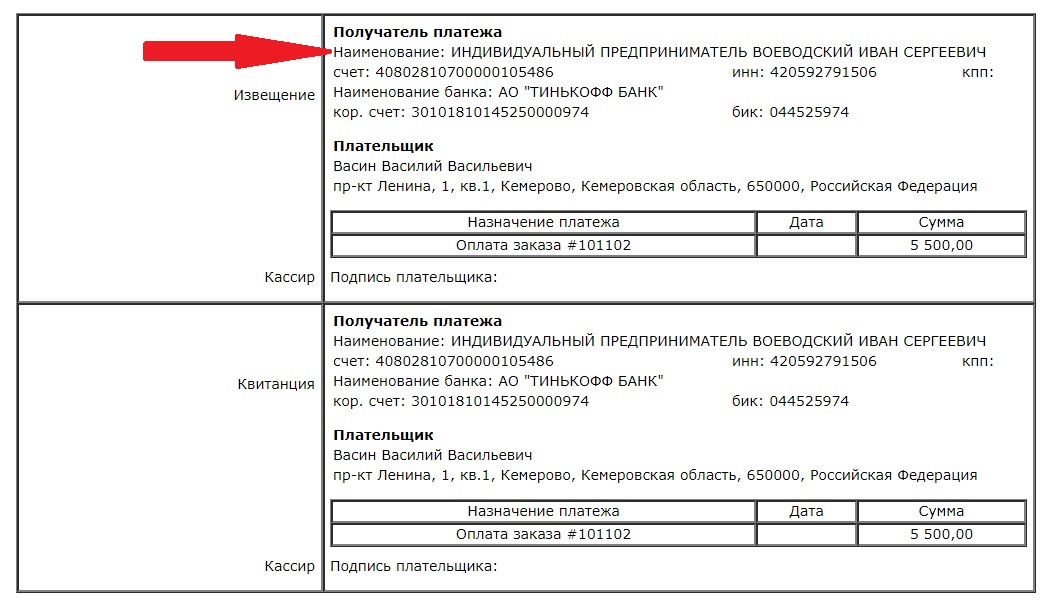

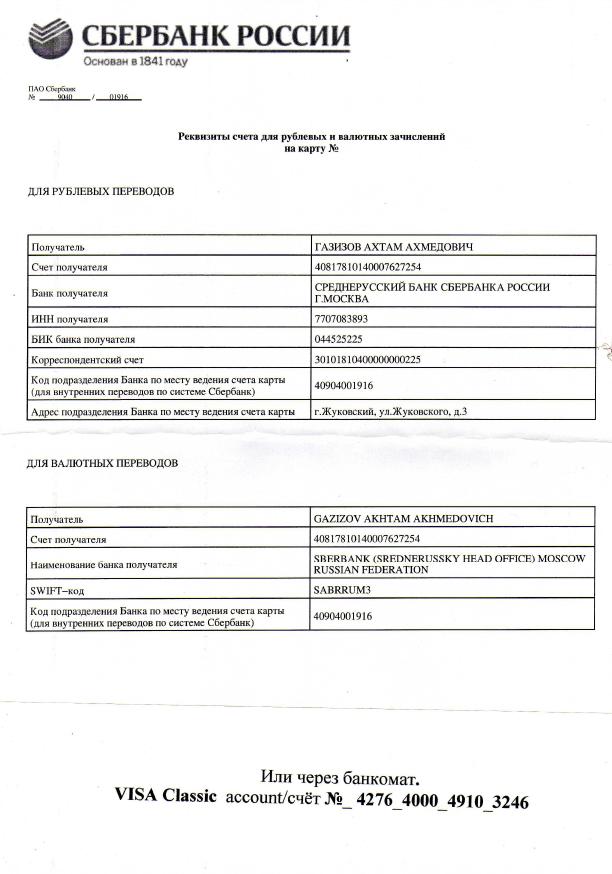

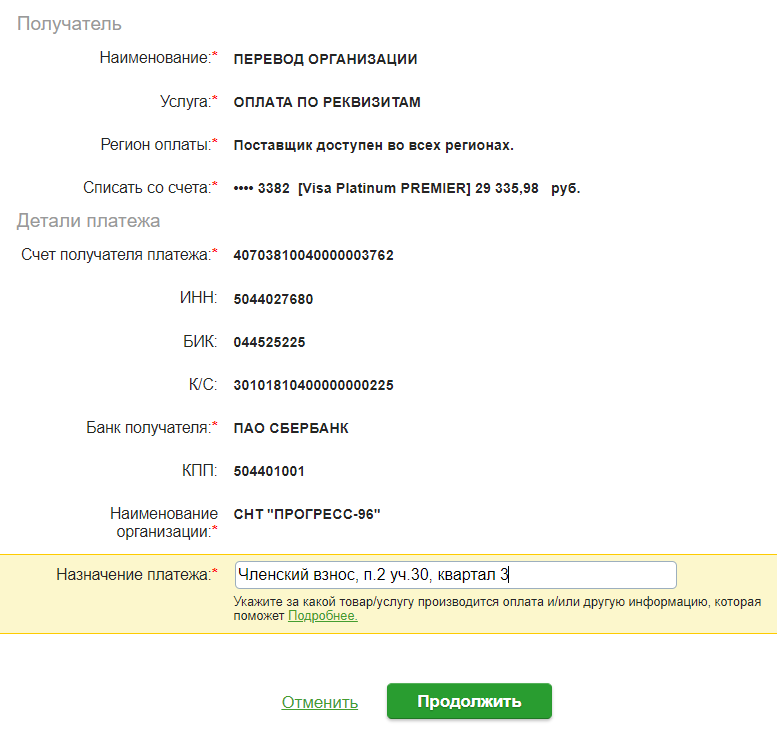

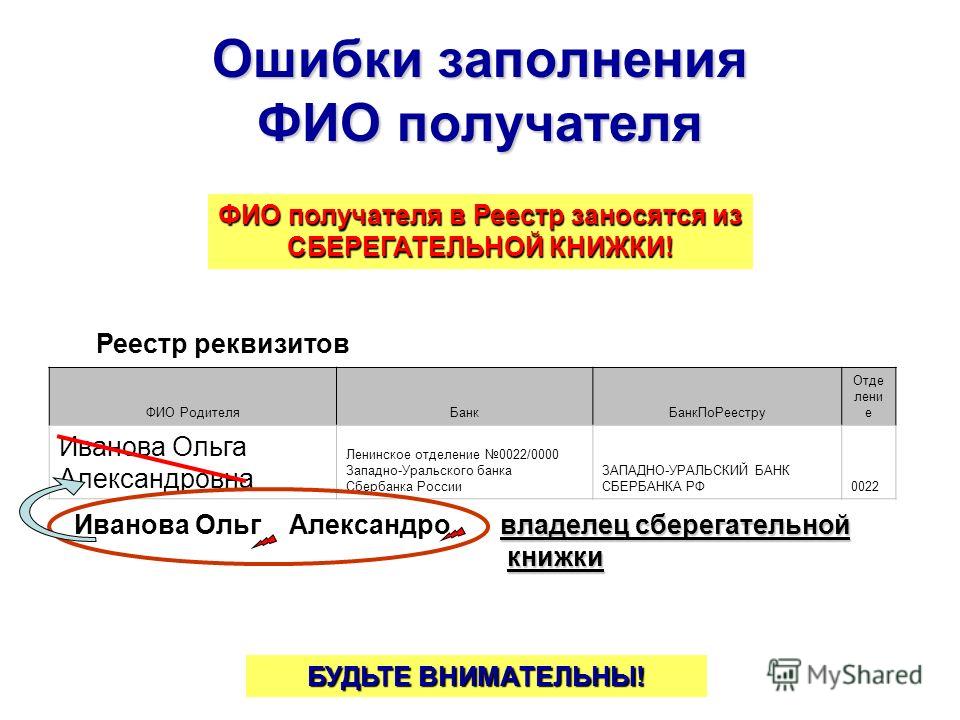

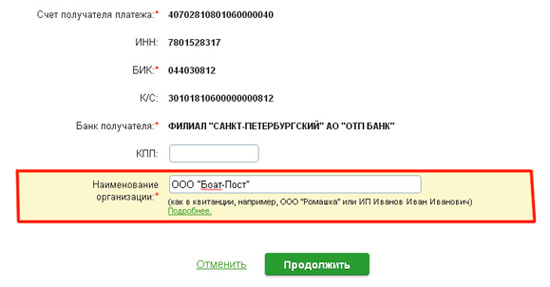

Для перечисления предназначенных на содержание Бенефициара социальных выплат на номинальный счет Владелец номинального счета должен обратиться в орган, осуществляющий их выплату (в территориальные отделения Пенсионного фонда Российской Федерации, Управления социальной политики и другие), и подать соответствующее заявление с указанием в нем 20-значного номера номинального счета для зачисления социальных выплат.

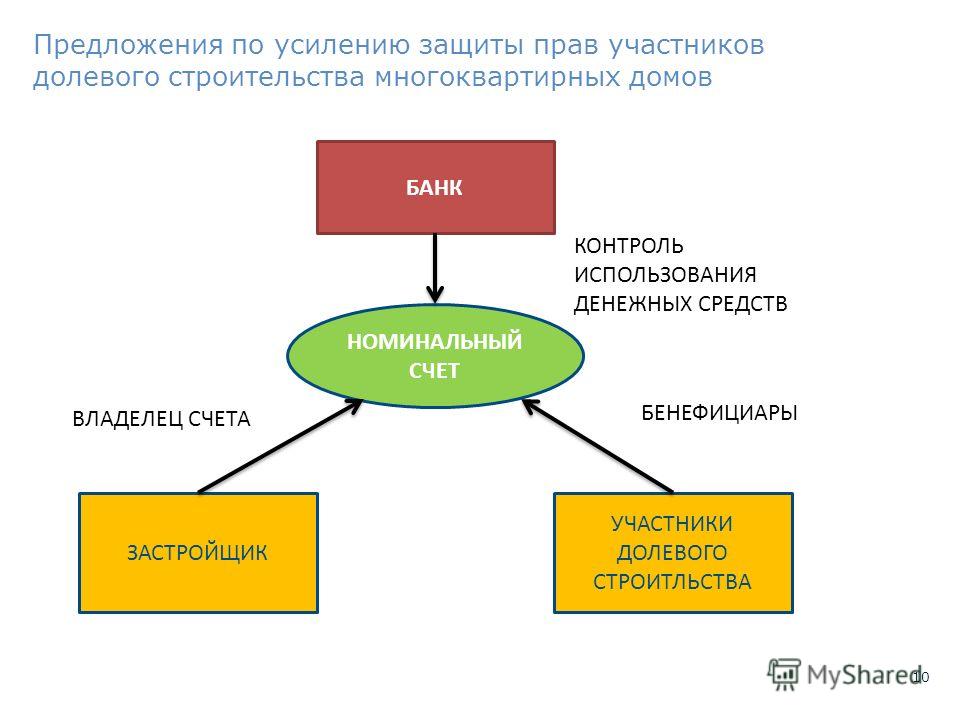

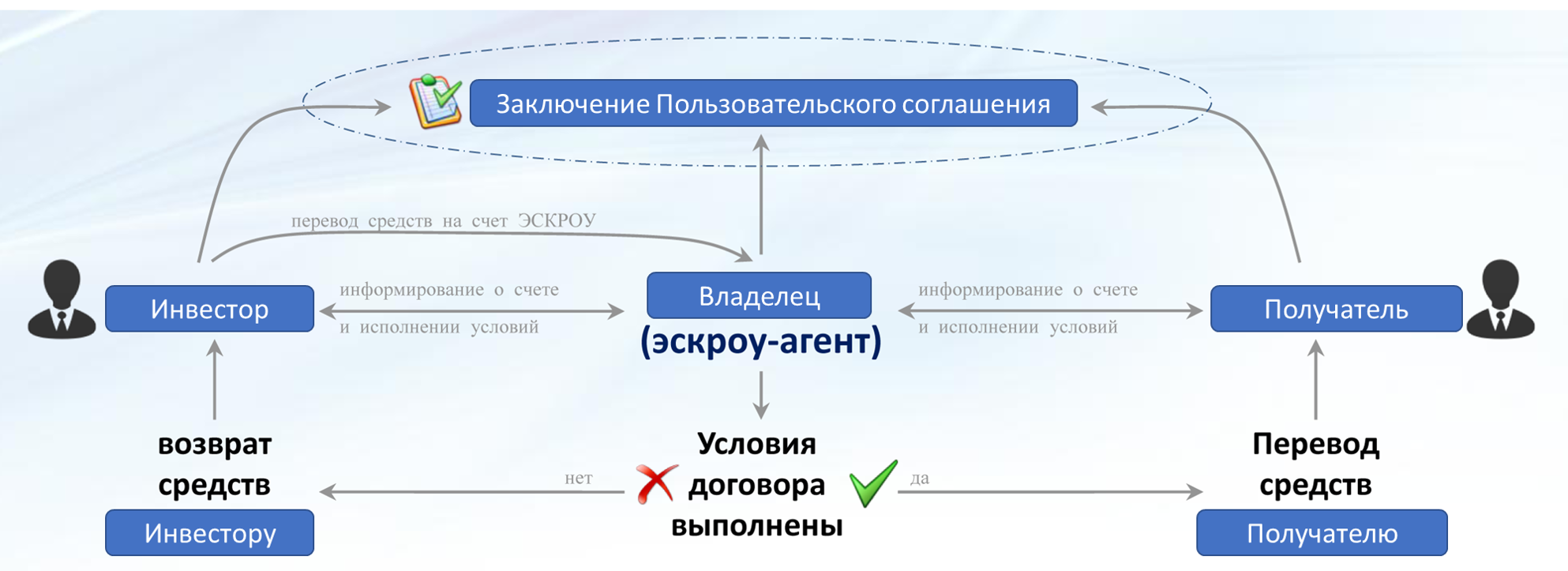

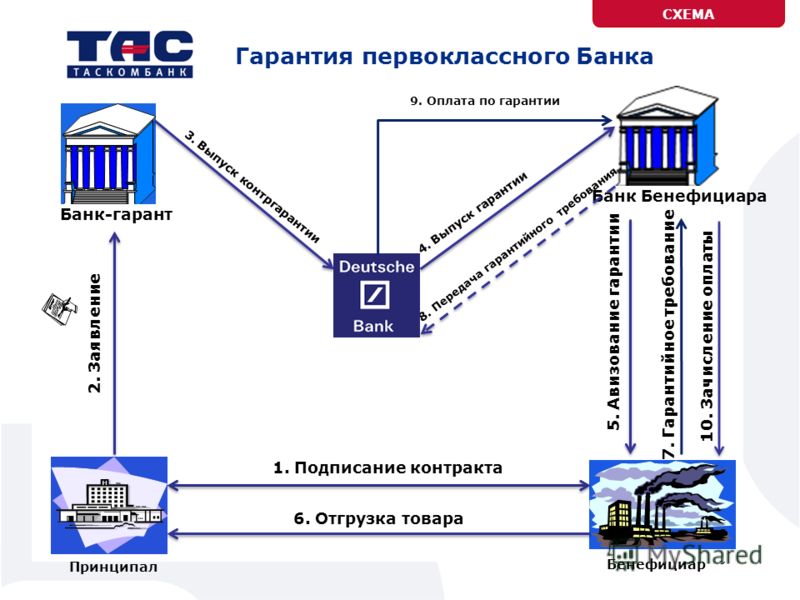

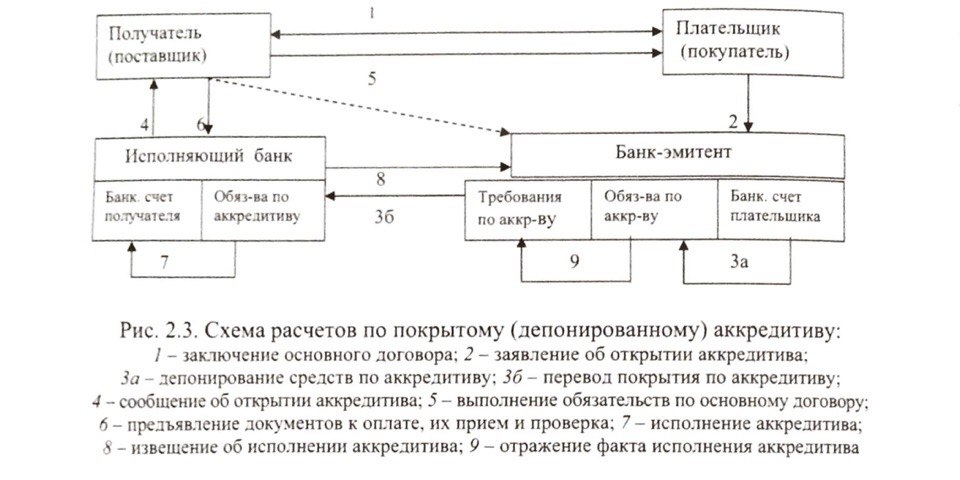

Счет эскроу в рамках 214-ФЗ

Счет эскроу — это специальный счет, на котором учитываются и блокируются денежные средства, полученные от депонента (дольщика, в качестве которого могут выступать как юридические лица, так и индивидуальные предприниматели) в целях их последующей передачи застройщику (бенефициару) в соответствии с условиями договора участия в долевом строительстве. Банк ВТБ выступает в качестве эскроу-агента.

Использование счета эскроу позволяет:

- обеспечить сохранности денежных средств;

- минимизировать риски возможных злоупотреблений со стороны участников.

Процедура открытия счета и требования:

- Счет эскроу открывается на основании трехстороннего договора банковского счета, который заключается между Банком, застройщиком и участником долевого строительства.

- Для открытия счета эскроу депонент и бенефициар должны предоставить в Банк необходимые документы (указанные в разделе «Документы для открытия счета»), а также договор участия в долевом строительстве, заключенный между ними и прошедший государственную регистрацию.

- Договор участия в долевом строительстве должен содержать следующее сведения:

- сведения об объекте долевого строительства;

- согласованное всеми сторонами условие об осуществлении расчетов по договору участия в долевом строительстве через открытый в Банке ВТБ счет эскроу;

- сведения о выборе Банка ВТБ в качестве эскроу-агента;

- сведения о размере депонируемой суммы;

- данные реквизитов банковского счета бенефициара, на который будут перечислены денежные средства со счета эскроу после завершения строительства и выполнения требований, предусмотренных договором банковского счета

- Застройщик предоставляет заявление о присоединении бенефициара один раз при открытия первого счета эскроу, участник долевого строительства подписывает заявление о присоединении депонента при открытии каждого нового счета эскроу.

Федеральный закон от 26.07.2017 г. № 212-ФЗ • Президент России

предъявленных к счету, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание (календарная очередность), если иное не предусмотрено законом.

2. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в следующей очередности:

в первую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни или здоровью, а также требований о взыскании алиментов;

во вторую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

в третью очередь по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

в четвертую очередь по исполнительным документам, предусматривающим удовлетворение других денежных требований;

в пятую очередь по другим платежным документам в порядке календарной очередности.

Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов.

Статья 856. Ответственность банка за ненадлежащее совершение операций по банковскому счету

В случаях несвоевременного зачисления банком на счет клиента поступивших клиенту денежных средств либо их необоснованного списания со счета, а также невыполнения или несвоевременного выполнения указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета банк обязан уплатить на эту сумму проценты в порядке и в размере, которые предусмотрены статьей 395 настоящего Кодекса, независимо от уплаты процентов, предусмотренных пунктом 1 статьи 852 настоящего Кодекса.

Статья 857. Банковская тайна

1. Банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте.

2. Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям, а также представлены в бюро кредитных историй на основаниях и в порядке, которые предусмотрены законом. Государственным органам и их должностным лицам, а также иным лицам такие сведения могут быть предоставлены исключительно в случаях и порядке, которые предусмотрены законом.

Государственным органам и их должностным лицам, а также иным лицам такие сведения могут быть предоставлены исключительно в случаях и порядке, которые предусмотрены законом.

3. В случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, вправе потребовать от банка возмещения причиненных убытков.

Статья 858. Ограничение распоряжения счетом

1. Если иное не предусмотрено законом или договором, ограничение распоряжения денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету, в том числе блокирования (замораживания) денежных средств в случаях, предусмотренных законом.

2. Не допускается арест денежных средств на совместном счете по обязательствам одного из владельцев такого счета в размере, превышающем установленную договором или законом долю денежных средств, принадлежащих этому владельцу совместного счета.

В случае, когда договор совместного банковского счета заключен клиентами-супругами, между которыми не заключен брачный договор, арест денежных средств на совместном счете осуществляется в соответствии с правилами семейного законодательства об обращении взыскания на имущество супругов по общим обязательствам супругов и по обязательствам одного из них.

3. Расторжение договора банковского счета не является основанием для снятия ареста, наложенного на денежные средства, находящиеся на счете, или отмены приостановления операций по счету. В этом случае указанные меры по ограничению распоряжения счетом распространяются на остаток денежных средств на счете (пункт 5 статьи 859).

Статья 859. Расторжение договора банковского счета

1. Договор банковского счета расторгается по заявлению клиента в любое время.

2. При отсутствии в течение двух лет денежных средств на счете клиента — гражданина, не являющегося индивидуальным предпринимателем, и операций по этому счету банк вправе в одностороннем порядке отказаться от исполнения договора банковского счета, предупредив клиента об этом в письменной форме или иным предусмотренным договором способом, если договором банковского счета не предусмотрен отказ банка от этого права. Договор банковского счета считается расторгнутым по истечении двух месяцев со дня направления банком такого предупреждения, если на счет клиента в течение этого срока не поступили денежные средства.

Договор банковского счета считается расторгнутым по истечении двух месяцев со дня направления банком такого предупреждения, если на счет клиента в течение этого срока не поступили денежные средства.

При отсутствии в течение двух лет или в течение иного предусмотренного договором банковского счета срока операций по этому счету клиента — юридического лица или индивидуального предпринимателя банк вправе в одностороннем порядке отказаться от исполнения договора банковского счета, предупредив клиента об этом в письменной форме или иным способом, предусмотренным договором, если договором банковского счета не предусмотрен отказ банка от этого права. При этом указанный срок в любом случае не может быть менее шести месяцев. Договор банковского счета считается расторгнутым по истечении двух месяцев со дня направления банком такого предупреждения.

3. Банк вправе расторгнуть договор банковского счета в случаях, установленных законом, с обязательным письменным уведомлением об этом клиента. Договор банковского счета считается расторгнутым по истечении шестидесяти дней со дня направления банком клиенту уведомления о расторжении договора банковского счета.

Договор банковского счета считается расторгнутым по истечении шестидесяти дней со дня направления банком клиенту уведомления о расторжении договора банковского счета.

Со дня направления банком клиенту уведомления о расторжении договора банковского счета до дня, когда договор считается расторгнутым, банк не вправе осуществлять операции по банковскому счету клиента, за исключением операций по взиманию платы за услуги банка, начислению процентов, если такие условия содержатся в договоре банковского счета, по перечислению обязательных платежей в бюджет и операций, предусмотренных пунктами 5 и 6 настоящей статьи.

4. По требованию банка договор банковского счета может быть расторгнут судом в следующих случаях:

когда сумма денежных средств, находящихся на счете клиента, окажется ниже минимального размера, предусмотренного банковскими правилами или договором, если такая сумма не будет восстановлена в течение месяца со дня предупреждения банка об этом;

при отсутствии операций по этому счету в течение года, если иное не предусмотрено договором.

5. Остаток денежных средств на счете выдается клиенту либо по его указанию перечисляется на другой счет не позднее семи дней после получения соответствующего письменного заявления клиента, за исключением случаев, предусмотренных пунктом 3 статьи 858 настоящего Кодекса.

6. В случае неявки клиента за получением остатка денежных средств на счете в течение шестидесяти дней со дня направления банком клиенту уведомления о расторжении договора банковского счета либо неполучения банком в течение указанного срока указания клиента о переводе суммы остатка денежных средств на другой счет банк обязан зачислить денежные средства на специальный счет в Банке России, порядок открытия и ведения которого, а также порядок зачисления и возврата денежных средств с которого устанавливается Банком России. При этом в случае расторжения договора банковского счета в иностранной валюте банк обязан осуществить продажу иностранной валюты, а в случае расторжения договора банковского счета в драгоценных металлах осуществить продажу драгоценного металла по курсу, установленному этим банком на день продажи иностранной валюты и (или) драгоценного металла, и перечислить денежные средства в валюте Российской Федерации на указанный счет в Банке России.

По требованию клиента банк осуществляет в порядке, установленном банковскими правилами, возврат денежных средств в валюте Российской Федерации в сумме, ранее перечисленной этим банком на специальный счет в Банке России.

7. Расторжение договора банковского счета является основанием закрытия счета клиента.»;

в) дополнить статьей 8591 следующего содержания:

«Статья 8591. Особенности договора банковского счета в

драгоценных металлах

1. По договору банковского счета в драгоценных металлах банк обязуется принимать и зачислять поступающий на счет, открытый клиенту (владельцу счета), драгоценный металл, а также выполнять распоряжения клиента о его перечислении на счет, о выдаче со счета драгоценного металла того же наименования и той же массы либо о выдаче на условиях и в порядке, которые предусмотрены договором, денежных средств в сумме, эквивалентной стоимости этого металла.

Порядок осуществления операций по банковскому счету в драгоценных металлах регулируется законом, а также установленными в соответствии с ним банковскими правилами.

2. Договор банковского счета в драгоценных металлах должен содержать обязательное указание на наименование драгоценного металла, а также порядок расчета суммы денежных средств, подлежащих выдаче со счета, если возможность их выдачи предусмотрена договором.

3. Если иное не установлено законом, установленными в соответствии с ним банковскими правилами или не вытекает из существа счета, к отношениям по договору банковского счета в драгоценных металлах, а также к отношениям, возникающим при проведении операций по счету, применяются правила о счетах, предусмотренные настоящим Кодексом, в том числе правила абзаца седьмого пункта 1 статьи 64 настоящего Кодекса.

К отношениям по договору банковского счета в драгоценных металлах правила пункта 1 статьи 840 настоящего Кодекса об обеспечении возврата вкладов граждан путем осуществляемого в соответствии с законом страхования вкладов физических лиц не применяются, о чем клиент-гражданин должен быть уведомлен в письменной форме до заключения договора банковского счета в драгоценных металлах, а банк должен получить от гражданина подтверждение того, что такое уведомление было совершено.

4. Совместный счет, номинальный счет, публичный депозитный счет и иные виды банковских счетов, предусмотренных законом, могут быть счетами в драгоценных металлах.»;

г) статью 860 изложить в следующей редакции:

«Статья 860. Применение общих положений о банковском счете к

отдельным видам банковских счетов

1. Общие положения о банковском счете применяются к отдельным видам банковских счетов (совместный счет, номинальный счет, публичный депозитный счет и иные виды банковских счетов, предусмотренных законом), если правилами об этих видах банковских счетов, предусмотренными главой 45 настоящего Кодекса и иными законами, не установлено иное.

2. К договору залогового счета общие положения о банковском счете применяются в части, не урегулированной правилами о залоге прав по договору банковского счета (статьи 3589 — 35814).»;

д) после статьи 860 дополнить абзацем следующего содержания:

«§ 2. Номинальный счет»;

е) статьи 8601 — 8606 изложить в следующей редакции:

«Статья 8601. Договор номинального счета

Договор номинального счета

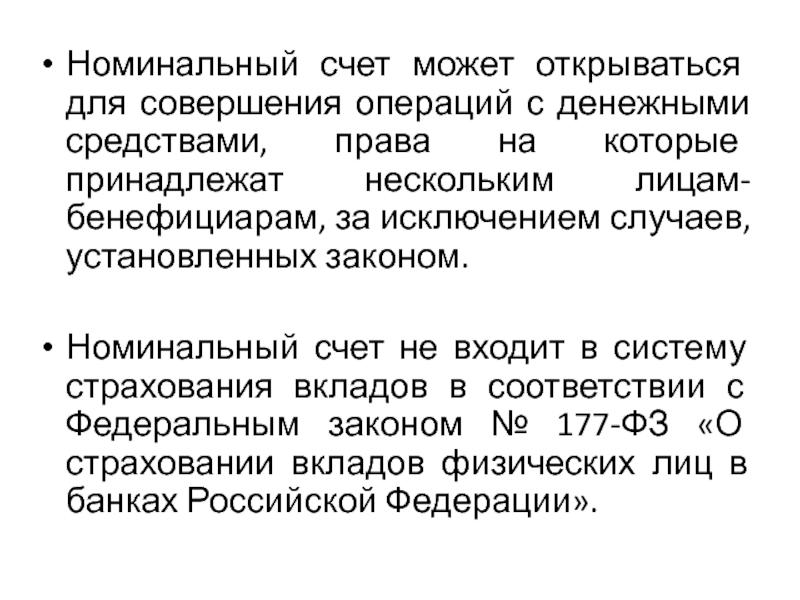

1. Номинальный счет может открываться владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу-бенефициару.

Права на денежные средства, поступающие на номинальный счет, в том числе в результате их внесения владельцем счета, принадлежат бенефициару.

Номинальный счет может открываться для совершения операций с денежными средствами, права на которые принадлежат нескольким лицам-бенефициарам, за исключением случаев, установленных законом.

2. Существенным условием договора номинального счета является указание бенефициара либо порядка получения информации от владельца счета о бенефициаре или бенефициарах, а также основание их участия в отношениях по договору номинального счета.

3. Законом или договором номинального счета с участием бенефициара на банк может быть возложена обязанность контролировать использование владельцем счета денежных средств в интересах бенефициара в пределах и в порядке, которые предусмотрены законом или договором.

Статья 8602. Заключение договора номинального счета

1. Договор номинального счета заключается в письменной форме путем составления одного документа, подписанного сторонами (пункт 2 статьи 434), с обязательным указанием даты его заключения.

2. Договор номинального счета может быть заключен как с участием, так и без участия бенефициара. Договор номинального счета с участием бенефициара подписывается также бенефициаром.

3. Несоблюдение формы договора номинального счета влечет его недействительность. Такой договор является ничтожным.

4. В случае, если на номинальном счете учитываются денежные средства нескольких бенефициаров, банк ведет учет денежных средств каждого бенефициара, за исключением случаев, когда в соответствии с законом или договором номинального счета обязанность по учету денежных средств каждого бенефициара возложена на владельца счета.

Статья 8603. Операции по номинальному счету

Законом или договором номинального счета может быть ограничен круг операций, которые могут совершаться по указанию владельца счета, в том числе путем определения:

1) лиц, которым могут перечисляться или выдаваться денежные средства;

2) лиц, с согласия которых совершаются операции по счету;

3) документов, являющихся основанием совершения операций;

4) иных обстоятельств.

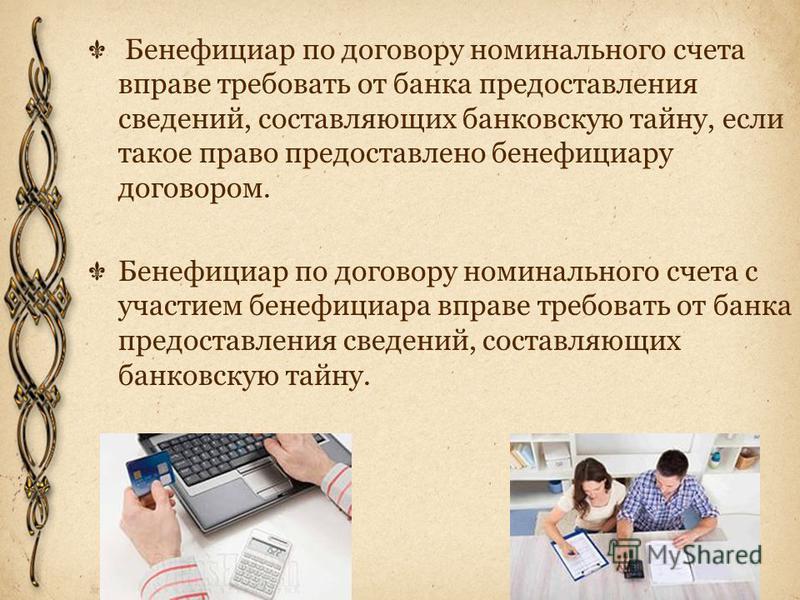

Статья 8604. Предоставление сведений, составляющих банковскую тайну, бенефициару по договору номинального счета

1. Бенефициар по договору номинального счета вправе требовать от банка предоставления сведений, составляющих банковскую тайну, если такое право предоставлено бенефициару договором.

2. Бенефициар по договору номинального счета с участием бенефициара вправе требовать от банка предоставления сведений, составляющих банковскую тайну.

Статья 8605. Арест или списание денежных средств, находящихся на номинальном счете

1. Приостановление операций по номинальному счету, арест или списание денежных средств, находящихся на номинальном счете, по обязательствам владельца счета, за исключением обязательств, предусмотренных статьями 850 и 851 настоящего Кодекса, не допускается.

2. Арест или списание денежных средств с номинального счета по обязательствам бенефициара допускается по решению суда. Списание денежных средств с номинального счета допускается также в случаях, предусмотренных законом или договором номинального счета.

Статья 8606. Изменение и расторжение договора номинального счета, замена владельца номинального счета

1. Договор номинального счета с участием бенефициара может быть изменен или расторгнут только с согласия бенефициара, если законом или договором номинального счета не предусмотрено иное.

2. В случае поступления в банк заявления владельца счета о расторжении договора номинального счета банк обязан незамедлительно проинформировать об этом бенефициара.

3. Если владельцем номинального счета является опекун или попечитель бенефициара, при прекращении исполнения обязанностей опекуна или попечителя такой владелец номинального счета заменяется на другого владельца, который в установленном законом порядке назначен опекуном или попечителем бенефициара. При прекращении опеки или попечительства в случаях, предусмотренных законом, в том числе при достижении бенефициаром совершеннолетия, договор номинального счета прекращается, остаток денежных средств по заявлению бенефициара выдается ему или перечисляется на другой его банковский счет.

4. При расторжении договора номинального счета остаток денежных средств перечисляется на другой номинальный счет владельца или выдается бенефициару либо, если иное не предусмотрено законом или договором номинального счета либо не вытекает из существа отношений, по указанию бенефициара перечисляется на другой счет.»;

ж) после статьи 8606 дополнить абзацем следующего содержания:

«§ 3. Счет эскроу»;

з) статьи 8607 — 86010 изложить в следующей редакции:

«Статья 8607. Договор счета эскроу

1. По договору счета эскроу банк (эскроу-агент) открывает специальный счет эскроу для учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором счета эскроу. Права на денежные средства, находящиеся на счете эскроу, принадлежат депоненту до даты возникновения оснований для передачи денежных средств бенефициару, а после указанной даты — бенефициару. Распоряжение денежными средствами, находящимися на счете эскроу, осуществляется в порядке, предусмотренном настоящим параграфом.

Распоряжение денежными средствами, находящимися на счете эскроу, осуществляется в порядке, предусмотренном настоящим параграфом.

2. Обязательства по договору счета эскроу могут содержаться наряду с договором счета эскроу в ином договоре, по которому эскроу-агентом является банк.

3. Вознаграждение банка как эскроу-агента не может взиматься из денежных средств, находящихся на счете эскроу, если иное не предусмотрено договором.

4. К отношениям сторон применяются общие положения о банковском счете и договоре эскроу (глава 471), если иное не предусмотрено настоящей статьей и статьями 8608 — 86010 настоящего Кодекса или не вытекает из существа отношений сторон.

Статья 8608. Ограничения по распоряжению денежными средствами и использованию счета эскроу

1. Если иное не предусмотрено договором, ни депонент, ни бенефициар не вправе распоряжаться денежными средствами, находящимися на счете эскроу, за исключением случаев, указанных в настоящей статье.

2. Зачисление на счет эскроу иных денежных средств депонента, за исключением депонируемой суммы, указанной в договоре эскроу, не допускается.

Зачисление на счет эскроу иных денежных средств депонента, за исключением депонируемой суммы, указанной в договоре эскроу, не допускается.

3. При возникновении оснований, предусмотренных договором счета эскроу, банк в установленный таким договором срок, а при его отсутствии — в течение десяти дней обязан выдать бенефициару депонированную сумму или перечислить ее на указанный им счет.

4. Приостановление операций по счету эскроу, арест или списание денежных средств, находящихся на счете эскроу, по обязательствам депонента перед третьими лицами и по обязательствам бенефициара не допускается.

Статья 8609. Предоставление сведений, составляющих банковскую тайну, по договору счета эскроу

Право требовать от банка предоставления сведений, составляющих банковскую тайну, имеют как депонент, так и бенефициар.

Статья 86010. Закрытие счета эскроу

1. Если иное не предусмотрено договором эскроу, закрытие счета эскроу осуществляется банком по истечении срока действия или прекращения по иным основаниям договора эскроу. Правила, установленные пунктами 1 и 2 статьи 859 настоящего Кодекса, не применяются к отношениям по счету эскроу.

Правила, установленные пунктами 1 и 2 статьи 859 настоящего Кодекса, не применяются к отношениям по счету эскроу.

2. Если иное не предусмотрено соглашением депонента и бенефициара, при расторжении договора счета эскроу остаток денежных средств перечисляется или выдается депоненту либо при возникновении оснований для передачи денежных средств бенефициару перечисляется или выдается бенефициару.»;

и) дополнить параграфом 4 следующего содержания:

«§ 4. Публичный депозитный счет

Статья 86011. Договор публичного депозитного счета

1. По договору публичного депозитного счета, заключаемому для целей депонирования денежных средств в случаях, предусмотренных законом, банк обязуется п

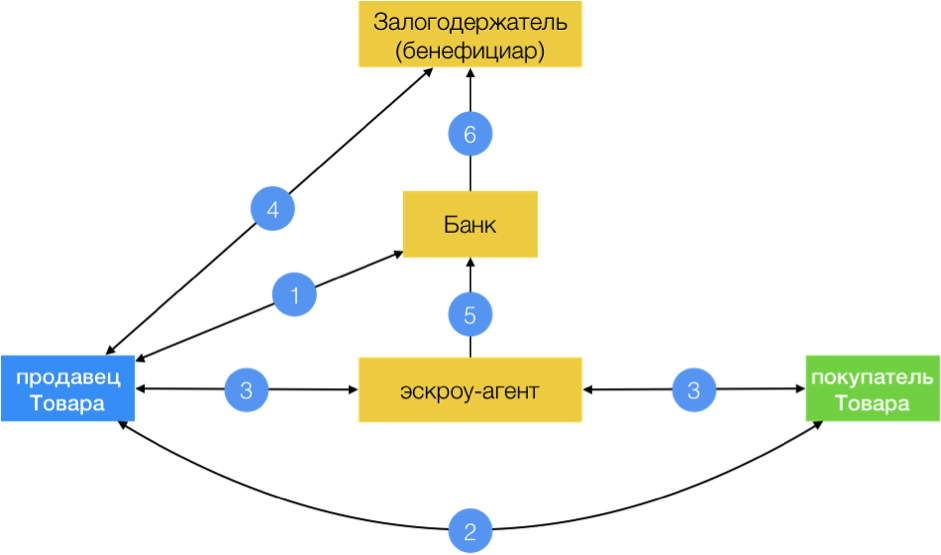

Счета эскроу для юридических лиц

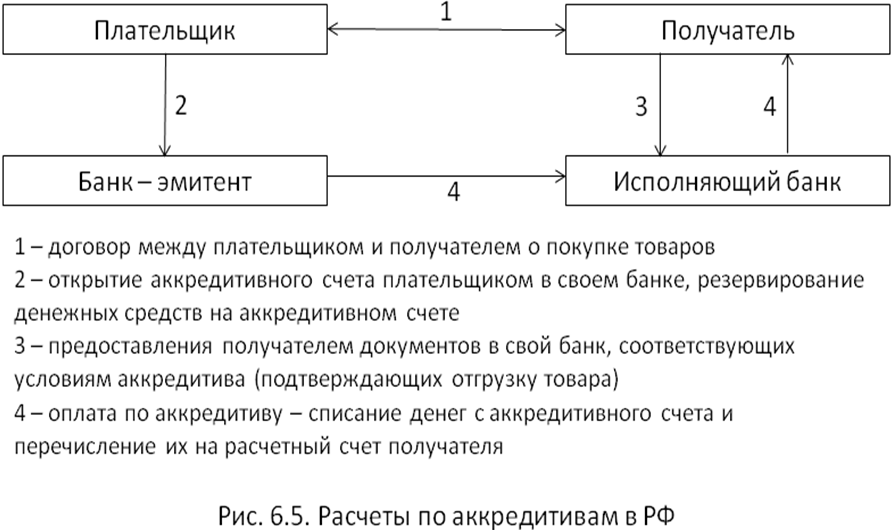

Эскроу-счёт (от англ. escrow — условное депонирование) – особый тип доверительных счетов, широко используемый в мировой банковской практике для совершения безопасных торговых операций.

По договору счёта эскроу банк открывает специальный счёт для учета и блокирования денежных средств, полученных им от владельца счёта (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между депонентом, бенефициаром и банком.

Данный вид договора можно использовать при заключении практически всех типов сделок, особенно он популярен при купле-продаже недвижимости, приобретении или продаже акций, покупке или продажи товаров.

Основные возможности и преимущества для продавца (бенефициара):

- Бенефициаром по счету эскроу может являться юридическое лицо, ИП или физическое лицо;

- Бенефициар может не являться клиентом банка;

- Бенефициар получает контроль со стороны банка за проведением операций по счёту и соблюдением ограничений распоряжения денежными средствами, находящимися на счёте;

- Бенефициар минимизирует риски неоплаты.

Основные преимущества для покупателя (депонента):

- Депонентом может являться юридическое лицо, ИП или физическое лицо;

- Депонент получает контроль со стороны банка за соответствием документов условиям договора счёта эскроу;

- Депонент получает уверенность в том, что оплата произойдёт только после возникновения предусмотренных договором условий: перехода права собственности, оказания услуги, отгрузки товара и т.

п.;

п.; - Депонент получает безопасность нахождения денежных средств у независимой стороны — банка;

- Банк осуществляет контроль соответствия и полноты представленных документов условиям договора счета эскроу.

МКИБ «РОССИТА-БАНК» предлагает своим клиентам минимизировать риски и обеспечить финансовую безопасность совершаемых сделок.

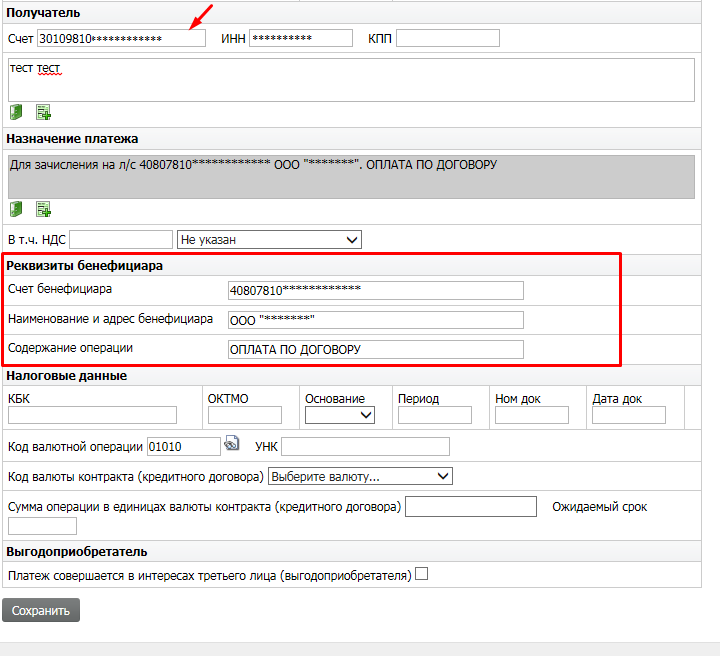

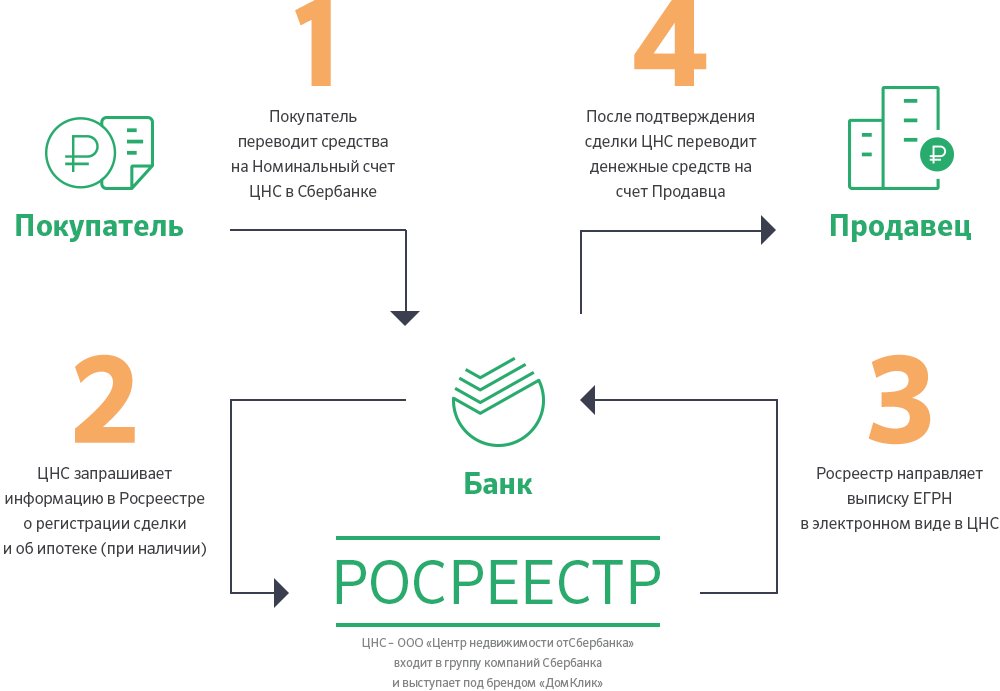

Расчеты по сделкам с использованием номинального счета

Традиционно для безопасности расчетов при купле-продаже квартир, дач и другой недвижимости граждане используют индивидуальный банковский сейф («ячейку») или аккредитив.

Новый способ расчетов — с использованием номинального счета

С недавнего времени ПАО Сбербанк, у которого покупатель берёт ипотечный кредит на покупку квартиры, предлагает новый способ расчетов — с использованием номинального счета ООО «ЦНС». Особенность этого вида расчетов состоит в том, что покупатель зачисляет деньги на счет ООО «ЦНС». И пока это ООО «держит» деньги, происходит государственная регистрация перехода права собственности на квартиру от продавца к покупателю. Затем ООО «ЦНС» должно передать деньги продавцу.

Затем ООО «ЦНС» должно передать деньги продавцу.

В связи со всем этим у продавца возникают некоторые юридические риски. Поэтому мы предложили для защиты интересов продавца внести определенные дополнения в стандартный договор купли-продажи.

Защита интересов продавца недвижимости – одна из наших основных задач

Помимо юридического сопровождения сделки мы предлагаем уникальный метод скоростных продаж, который позволяет продать объект в заранее установленный конкретный срок по максимальной рыночной цене.

Краткое описание нашего метода скоростных продаж смотрите на странице «Наш инновационный метод продаж недвижимости» нашего сайта.

Но вернемся после этой небольшой рекламной паузы к нашему основному вопросу.

Кто же все-таки является бенефициаром — продавец или покупатель?

Предварительно мы проанализировали договор, который покупатель заключает с ООО «ЦНС». Мы увидели, что этот договор предусматривает его подписание продавцом. Это, по нашему мнению, могло бы означать, что данный договор заключается с участием продавца как бенефициара (см. пункт 2 статьи 860.2 ГК РФ). Этот момент важен, так как например согласно пункту 1 статьи 860.6 ГК РФ «Договор номинального счета с участием бенефициара может быть изменен или расторгнут только с согласия бенефициара, если законом или договором номинального счета не предусмотрено иное».

пункт 2 статьи 860.2 ГК РФ). Этот момент важен, так как например согласно пункту 1 статьи 860.6 ГК РФ «Договор номинального счета с участием бенефициара может быть изменен или расторгнут только с согласия бенефициара, если законом или договором номинального счета не предусмотрено иное».

Вместе с тем в преамбуле договора нет указания на то, что продавец участвует в согласовании условий договора. А в пункте 1.2 бенефициаром прямо назван не продавец, а заказчик (то есть покупатель).

Ниже приводим для ознакомления условия этого договора оказания услуг (без персональных данных, разумеется).

Банк сделал покупателю предложение, от которого невозможно отказаться, — пониженный процент по ипотеке

P.S. Для тех, кто дочитал до конца. Банк сделал покупателю предложение, от которого невозможно отказаться, — пониженный процент по ипотеке. Но при условии, что покупатель даёт согласие на электронную регистрацию перехода права собственности. Изначально с банком было оговорено, что расчеты будут производиться через «ячейку» (индивидуальный банковский сейф — ИБС). Но в день заранее запланированной сделки банк объявил, что рассчитаться через ИБС не получится. Банк заявил, что в данный момент нет наличных денег для выдачи ипотечного кредита. В результате стороны согласились использовать вместо ИБС схему с расчетами через номинальный счет.

Изначально с банком было оговорено, что расчеты будут производиться через «ячейку» (индивидуальный банковский сейф — ИБС). Но в день заранее запланированной сделки банк объявил, что рассчитаться через ИБС не получится. Банк заявил, что в данный момент нет наличных денег для выдачи ипотечного кредита. В результате стороны согласились использовать вместо ИБС схему с расчетами через номинальный счет.

Сделки с таким дорогостоящим имуществом, как недвижимость, требуют особого внимания со стороны юриста.

Звоните +7 (901) 555-34-00, +7 (925) 829-51-03 и получите первичную консультацию Адвоката.

Наши практические знания основаны на многолетнем опыте. Об успехах читайте на странице РЕЗУЛЬТАТЫ. Отзывы смотрите на странице БЛАГОДАРНОСТИ.

Цены на платные услуги отличаются демократичностью. Возможна удобная рассрочка, в том числе частичная оплата за результат («гонорар успеха»).

Всегда рады Вашим звонкам и желаем ответить на возникшие у Вас вопросы!

Звоните +7 (901) 555-34-00, +7 (925) 829-51-03

Реквизиты и лицензии, которыми располагает «Абсолют Банк»

— Генеральная лицензия на осуществление банковских операций от 11. 08.2015 г. № 2306, без ограничения

срока действия

08.2015 г. № 2306, без ограничения

срока действия

— Лицензия на осуществление банковских операций с драгоценными металлами от 11.08.2015 г. № 2306, без ограничения срока действия

— Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности от 04.12.2000 г. № 045-03198-000100, без ограничения срока действия

— Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности от 16.11.2000 г. № 045-02819-010000, без ограничения срока действия

— Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности от 16.11.2000 г. № 045-02777-100000, без ограничения срока действия

— Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами от

16. 11.2000 г. № 045-02853-001000, без ограничения срока действия

11.2000 г. № 045-02853-001000, без ограничения срока действия

— Лицензия на осуществление разработки, производства, распространения шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, выполнения работ, оказания услуг в области шифрования информации, технического обслуживания шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств (за исключением случая, если техническое обслуживание шифровальных (криптографических) средств, информационных систем и телекоммуникационных систем, защищенных с использованием шифровальных (криптографических) средств, осуществляется для обеспечения собственных нужд юридического лица или индивидуального предпринимателя) ЛСЗ № 0017694 Рег. №17970 Н от 07.08.2020 г., бессрочно

— Уведомление ФТС РФ на право выступать перед таможенными органами в качестве гаранта. Выдано 01.09.2010 (за №30)

Выдано 01.09.2010 (за №30)

— Свидетельство о включении Банка в реестр Банков — Участников системы обязательного страхования вкладов № 396 от 11 января 2005 года

— Свидетельство о членстве в саморегулируемой организации в сфере финансовых рынков (дилерская деятельность)

— Свидетельство о членстве в саморегулируемой организации в сфере финансовых рынков (брокерская деятельность)

— Свидетельство о членстве в саморегулируемой организации в сфере финансовых рынков (депозитарная деятельность)

— Свидетельство о членстве в саморегулируемой организации в сфере финансовых рынков (управление ценными бумагами)

Архив

— Свидетельство о регистрации организации-члена НФА № 413 от 20 октября 2015 года

Расчетные счета и бенефициары

Название бенефициара — обычная практика при открытии большинства инвестиционных счетов. Но как насчет проверки счетов? Бенефициаром учетной записи, конечно же, является человек, которому вы хотите получить выгоду после своей смерти. Бенефициары могут быть названы для индивидуальных пенсионных счетов (IRA), паевых инвестиционных фондов, аннуитетов и полисов страхования жизни.

Но как насчет проверки счетов? Бенефициаром учетной записи, конечно же, является человек, которому вы хотите получить выгоду после своей смерти. Бенефициары могут быть названы для индивидуальных пенсионных счетов (IRA), паевых инвестиционных фондов, аннуитетов и полисов страхования жизни.

Большинство людей используют свои текущие счета для внесения своих зарплат и других пособий, а также для выполнения повседневных финансовых операций, таких как оплата счетов, аренда, ипотека и другие обязательства.Не так уж часто называть получателя для текущего счета, но может помочь сгладить сложный процесс передачи ваших активов после вашей смерти. Вот как вы можете добавить получателя к текущему счету.

Ключевые выводы

- Для проверки счетов владельцы счетов не требуют называть получателя.

- Многие банки предлагают счета с выплатой в случае смерти (POD) как часть своих стандартных предложений.

- Счет POD дает банку указание передать активы клиента бенефициару, что означает, что деньги на счете POD не попадают в суд по наследству в случае смерти владельца счета.

- После выбора получателя банк предоставляет соответствующую форму, называемую «Totten trust», которую необходимо заполнить, что позволит средствам перейти непосредственно к получателю после вашей смерти.

Нужны ли бенефициары для банковских счетов?

В отличие от некоторых других счетов, на текущих счетах не требуется указывать имена получателей. Даже если они не нужны, вы можете рассмотреть возможность назначения получателей для ваших банковских счетов, чтобы защитить свои активы.

Из-за растущего интереса многие банки предлагают своим клиентам счета с выплатой по смерти (POD) как часть своих стандартных предложений. Существующий текущий счет может быть преобразован в счет POD, который дает банку указание передать все активы клиента названному бенефициару.

Счета POD для бенефициаров

Вы можете пожелать преобразовать свою текущую учетную запись в учетную запись POD, если хотите, чтобы кто-то конкретный получил на нее деньги. Чтобы выполнить преобразование текущего счета в счет POD, вы выбираете получателя и уведомляете банк о своих пожеланиях.Банк, в свою очередь, предоставляет вам, как владельцу счета, форму назначения получателя, называемую «Totten trust», для заполнения. Заполненная форма дает банку разрешение на преобразование учетной записи в POD, позволяя переводить средства на счет непосредственно получателю после вашей смерти.

Чтобы выполнить преобразование текущего счета в счет POD, вы выбираете получателя и уведомляете банк о своих пожеланиях.Банк, в свою очередь, предоставляет вам, как владельцу счета, форму назначения получателя, называемую «Totten trust», для заполнения. Заполненная форма дает банку разрешение на преобразование учетной записи в POD, позволяя переводить средства на счет непосредственно получателю после вашей смерти.

В обычных обстоятельствах, когда вы умираете, деньги на ваших банковских счетах становятся частью вашего имущества. Однако учетные записи POD обходят процесс наследства и завещания. Чтобы потребовать деньги, бенефициар просто должен явиться в банк, подтвердить свою личность и предоставить заверенную копию свидетельства о смерти владельца счета.

Деньги на счете POD хранятся вне суда по наследству в случае смерти владельца счета.

Что будет, если вы поженитесь?

В штатах с общественной собственностью состоящие в браке владельцы счетов POD должны знать, что их супруги автоматически получают половину денег со счета после смерти супруга. Единственное исключение — активы, приобретенные до брака, или унаследованные средства. Если вы хотите оставить деньги на счете бенефициару, кроме вашего супруга, обязательно получите согласие супруга в письменной форме.В противном случае ваши желания могут не исполниться.

Единственное исключение — активы, приобретенные до брака, или унаследованные средства. Если вы хотите оставить деньги на счете бенефициару, кроме вашего супруга, обязательно получите согласие супруга в письменной форме.В противном случае ваши желания могут не исполниться.

Если ваш штат не признает общественную собственность в браке, ваш супруг (а) имеет право оспорить распределение средств в суде.

Прочие опции

В качестве альтернативы учетной записи POD вы можете рассмотреть возможность назначения совместного владельца учетной записи на своем текущем счете. Это может быть супруг или ребенок. Просто зайдите в отделение банка и попросите указать другое имя на счете. Убедитесь, что этот человек находится с вами, потому что он должен будет подписать все документы.

Преимущество совместного банковского счета состоит в том, что он устраняет необходимость указывать бенефициара, предполагая, что лицо, чье имя указано на вашем счете, является вашим желаемым бенефициаром. Этот человек будет иметь доступ и полностью контролировать баланс. Конечно, недостатком является то, что вы должны поделиться учетной записью с этим человеком, который может быть финансово безответственным или стать объектом судебного процесса.

Этот человек будет иметь доступ и полностью контролировать баланс. Конечно, недостатком является то, что вы должны поделиться учетной записью с этим человеком, который может быть финансово безответственным или стать объектом судебного процесса.

Несмотря на то, что вы можете указать бенефициара или совместного владельца счета, помните, что у вас также должно быть завещание, в котором четко сформулировано распределение всех ваших активов и имущества.Наличие завещания полностью позаботится о ваших делах, независимо от того, есть ли у ваших счетов бенефициары.

Каков закон о назначении бенефициара для банковских счетов?

Большинство людей знают, что они могут иметь банковский счет с несколькими подписывающими сторонами. В этой ситуации оба человека имеют доступ к средствам на счете. Однако обозначение бенефициара другое. Вместо того, чтобы делиться учетной записью с другим владельцем учетной записи, создание такого типа обозначения является формой имущественного планирования, которая позволяет владельцу учетной записи оставить содержимое банковского счета близкому человеку или организации после их смерти.

Для счета с более чем одним подписывающим лицом, когда один человек умирает, другое лицо продолжает иметь доступ к средствам. При указании получателя только владелец счета имеет права на средства, пока они живы. Однако после смерти владельца счета получатель немедленно становится законным и законным владельцем счета.

Настройка и выбор бенефициаров

Финансовые учреждения обычно имеют официальную форму для назначения бенефициара.Вы должны заполнить и подписать эту форму, а затем вернуть ее в банк, чтобы указать свое назначение. Как только вы соблюдаете эти требования, решение вступает в силу. Банковский счет становится подлежащим оплате в случае смерти, или POD, что означает, что счет становится подлежащим оплате получателю после смерти владельца счета.

При настройке этого типа учетной записи важно помнить, что вы можете назвать несколько человек. Владелец счета может указать обоих своих детей в качестве равных бенефициаров.Тем не менее, владелец счета может также выбрать перечисление лиц в неравных количествах. Например, вы можете назначить основного бенефициара для получения 50 процентов средств и двух вторичных бенефициаров, каждый из которых получит по 25 процентов.

Например, вы можете назначить основного бенефициара для получения 50 процентов средств и двух вторичных бенефициаров, каждый из которых получит по 25 процентов.

Распределение собственности по завещанию и через назначение бенефициара

Понимание важности обозначения получателя на банковских счетах является важной частью имущественного планирования. Если вы просто оставите все свое имущество любимым в своем завещании, это может иметь непредвиденные последствия.Прежде чем имущество человека может быть распределено в соответствии с завещанием, документ должен пройти процедуру завещания. Во время завещания, которое может занять месяцы или даже годы от начала до конца, никакие активы не могут быть распределены.

Кроме того, перед распределением любых активов назначенный исполнителем умершего должен оплатить все финансовые обязательства умершего лица, существующие на момент его смерти. Сюда входят налоги, долги и расходы. Когда деньги оставлены кому-то в завещании, деньги поступают этому человеку только тогда, когда после выполнения этих обязательств остаются деньги.

Но с указанием получателя средства сразу становятся доступными указанному лицу. Нет необходимости ждать завершения процесса завещания перед переводом средств.

Если вы думаете о том, как распределить свои активы после вашей смерти, помните, что вы можете избежать некоторых осложнений, связанных с завещанием, указав бенефициара для своих финансовых счетов. Сделав это заранее, вы устраните путаницу после смерти и предоставите своим близким более эффективный доступ к собственности, которую вы оставляете для них.

Эта часть сайта предназначена только для информационных целей. Содержание не является юридической консультацией. Заявления и мнения являются выражением автора, а не LegalZoom, и не были оценены LegalZoom на предмет точности, полноты или изменений в законодательстве.

5 причин добавить бенефициаров прямо сейчас

банковских счетов, страховых счетов, брокерских счетов, пенсионных счетов — количество финансовых учреждений, считающих нас своими клиентами, может показаться ошеломляющим. В спешке с открытием счета мы, возможно, забыли добавить получателя или даже просто отложили эту последнюю маленькую деталь до тех пор, пока это не станет более удобным.

В спешке с открытием счета мы, возможно, забыли добавить получателя или даже просто отложили эту последнюю маленькую деталь до тех пор, пока это не станет более удобным.

Но именно эта маленькая деталь часто является причиной того, что у вас есть финансовый счет, например, в компании по страхованию жизни. А указание бенефициара, пока у вас есть такая возможность, часто помогает избежать невыразимых проблем и осложнений позже, когда наследники или другие члены семьи будут пытаться уладить ваши дела.

Вот пять причин, по которым вам следует рассмотреть возможность добавления бенефициаров к своим счетам прямо сейчас, особенно в разгар пандемии коронавируса, когда тысячи семей сталкиваются с неожиданными человеческими жертвами в результате вспышки.

1. Вы хотите, чтобы наследники по вашему выбору получили ваши активы.

Называя ваших бенефициаров, вы гарантируете, что ваши деньги будут идти туда, куда вы собираетесь. Это может быть родственник, которому действительно нужна финансовая помощь, благотворительная организация, которая близка вашему сердцу, или тому, кому вы хотите, чтобы деньги были направлены. Без четких указаний относительно ваших пожеланий исполнители или государство будут следовать только тому, что гласит закон при распределении ваших активов.

Без четких указаний относительно ваших пожеланий исполнители или государство будут следовать только тому, что гласит закон при распределении ваших активов.

«Когда вы назначаете бенефициаров, вы гарантируете, что после вашей смерти ваши активы перейдут выбранным вами людям или благотворительным организациям», — говорит Стивен Акин, зарегистрированный советник по инвестициям в Akin Investments в Билокси, штат Миссисипи.

Называя бенефициара, это лицо становится «первым в очереди, кто получит активы после вашей смерти», — говорит Акин, отмечая, что нет необходимости состоять в браке с бенефициаром.

Хотя супруги часто оставляют все свои деньги друг другу, указание бенефициара также означает, что ваши активы перейдут к тому, кому вы хотите, и вам не придется полагаться на добросовестность супруга.

«Хотя вы надеетесь, что оставшийся в живых супруг выполнит ваши желания, даже если они не изложены в письменной форме, вы можете случайно лишить наследства своих детей», — говорит Шэнн Чаудри, адвокат из Сан-Антонио, штат Техас.

Вы можете добавить одного основного бенефициара, который получает полный счет, или нескольких основных бенефициаров, каждый из которых может получать определенный процент от счета. Кроме того, вы можете добавить к счету условных бенефициаров в случае смерти одного из основных бенефициаров в промежуточный период после того, как вы их назвали.

Для пенсионного счета, такого как IRA, вы также можете указать траст в качестве бенефициара, и актив будет распределяться, как описано в планах траста.

2. Вы можете упростить процесс завещания

«Я очень верю в то, что бенефициары должны быть привязаны к счетам, когда это возможно», — говорит Моррис Армстронг, глава Morris Armstrong EA в Чешире, Коннектикут, отмечая, что этот шаг упрощает процесс завещания. после смерти человека.

Завещание может занять месяцы, прежде чем суды назначат исполнителя, который будет управлять имуществом, и за это время может произойти многое, — говорит Армстронг.

«Если бенефициара нет, деньги поступают в наследство умершего, где они могут быть использованы назначенным судом исполнителем для урегулирования требований, оплаты счетов и т. Д.», — говорит Дайана Баррелл, представитель Hanscom Federal Credit Union в район Бостона.«Если вы намеревались передать эти деньги определенному человеку, он может получить намного меньше, чем вы предполагали, после того, как эти требования будут оплачены».

Д.», — говорит Дайана Баррелл, представитель Hanscom Federal Credit Union в район Бостона.«Если вы намеревались передать эти деньги определенному человеку, он может получить намного меньше, чем вы предполагали, после того, как эти требования будут оплачены».

«У меня был один случай, когда клиент просто не хотел указывать получателя на счете», — говорит Армстронг. «Она была больна, но не хотела заниматься этим вопросом. Это создало больше проблем с отчетностью для процесса завещания, чем было необходимо ».

И с указанным бенефициаром, говорит Армстронг, «Обычно все, что вам нужно для подачи претензии по счету, в котором вы являетесь бенефициаром, — это удостоверение личности и копия свидетельства о смерти.”

3. Ваши наследники изменились.

Возможно, стоит перепроверить ваши финансовые счета, чтобы убедиться, что они имеют актуальные данные о бенефициарах. Возможно, прошли годы, если не десятилетия, с тех пор, как вы получили свое назначение, и наша жизнь изменится. Люди входят и выходят из них — по разным причинам — и вы можете захотеть, чтобы ваши деньги унаследовали другие люди, а не первоначальные назначенные.

Люди входят и выходят из них — по разным причинам — и вы можете захотеть, чтобы ваши деньги унаследовали другие люди, а не первоначальные назначенные.

«Если вы состоите в браке, вы почти всегда можете изменить бенефициара своих счетов без разрешения супруга», — говорит Рассел Д.Найт, адвокат из Чикаго. «Фактически, это одна из первых рекомендаций, которые я даю в бракоразводном процессе. Худшее, что может случиться, — это то, что вам будет приказано вернуть получателя [назначение] на имя супруга ».

«Если вы умрете во время развода, эти счета почти всегда перейдут получателю, а не вашему супругу. Большим исключением из этого правила являются 401 (k) s, IRA и другие счета с отсроченным налогом. Они регулируются федеральным законом и требуют подписи супруга для смены бенефициаров », — говорит он.

Назначение бенефициара может означать как предотвращение передачи денег тем, кого вы не хотите, так и тем, кого вы действительно хотите. Поэтому важно периодически проверять свои счета, даже если вы знаете, что назвали получателя.

С онлайн-счетами этот процесс прост и может выполняться каждый год во время налогообложения, когда вам обычно все равно требуется доступ к счетам. С другими учетными записями вам, возможно, придется позвонить в учреждение и подтвердить свои назначения.В любом случае, если вы хотите сменить представителя, учреждение четко изложит вам, как это сделать.

4. Ваши бенефициары превзойдут вашу волю

«Бенефициары превзойдут волю», — говорит Баррелл.

«Убедитесь, что ваши бенефициары соответствуют указаниям вашего завещания», — говорит она. «Многие люди на собственном горьком опыте узнают, что активы на счету получает бенефициар, а не лицо, указанное в завещании».

Консультация юриста по поводу любых изменений бенефициара также может быть разумным шагом, если у вас есть другие планы по наследству, потому что вы не хотите, чтобы они нарушались.Вы должны быть уверены, что в вашем плане недвижимости четко указано, кто какие активы получает, и что вы избегаете потенциально конфликтующих направлений.

«Опытный специалист по планированию недвижимости будет использовать ваше доверие как центральную часть вашего плана недвижимости и обязательно координирует и согласовывает бенефициаров по вашим активам, чтобы ваше намерение стало реальностью после вашей смерти», — говорит Чаудри.

5. Вы можете избежать семейных ссор.

Назначение бенефициара и контроль над своими делами не только помогает выжившей семье легче справиться с вашим имуществом, но и помогает им избежать яростных ссор.

«Если вы хотите избежать семейных ссор, убедитесь, что ваши бенефициары такие, какими они должны быть», — говорит Баррелл.

Имея четко названные бенефициары, вы можете помочь своей семье точно понять ваши пожелания и избежать распрей, которые слишком часто возникают, когда родственник оставляет имущество членам семьи.

Итог

Назначение бенефициара — это легко пропустить при открытии счета, но этот небольшой шаг может сэкономить огромную головную боль — и, возможно, много денег — в дальнейшем. Итак, проведите инвентаризацию своих финансовых счетов сегодня и убедитесь, что ваши пожелания актуальны. Затем примите решение ежегодно обновлять учетные записи, чтобы и дальше избегать проблем для себя и своих наследников.

Итак, проведите инвентаризацию своих финансовых счетов сегодня и убедитесь, что ваши пожелания актуальны. Затем примите решение ежегодно обновлять учетные записи, чтобы и дальше избегать проблем для себя и своих наследников.

Подробнее:

Правила для получателя банковского счета — FindLaw

Создано группой юристов и редакторов FindLaw | Последнее обновление: 12 августа 2017 г.

Создание плана недвижимости может показаться утомительной работой, связанной со сложными документами.Итак, вы откладываете процесс, пока у вас не будет больше времени. Хорошая новость в том, что есть простой и быстрый способ начать работу. Вы можете выбрать получателя банковского счета, следуя нескольким простым правилам.

Эта бесплатная услуга превратит ваши учетные записи в тип неформального траста, обычно называемый счетом с оплатой в случае смерти (POD). Ваше финансовое учреждение может предоставить вам форму для каждой учетной записи. Человек, которого вы решите унаследовать свою учетную запись, называется бенефициаром.После вашей смерти получатель счета может сразу же заявить о праве собственности на счет.

Ваше финансовое учреждение может предоставить вам форму для каждой учетной записи. Человек, которого вы решите унаследовать свою учетную запись, называется бенефициаром.После вашей смерти получатель счета может сразу же заявить о праве собственности на счет.

Прежде чем настраивать учетную запись, давайте более внимательно изучим правила получения банковских счетов.

Кто может быть получателем счета?

Вы отвечаете за имя получателя счета. Это может быть кто угодно, от вашего лучшего друга в школе до ваших детей. Вы даже можете назначить нескольких бенефициаров для одной учетной записи и выбрать процент, который получает каждый человек.Некоторые финансовые учреждения могут потребовать номер социального страхования вашего получателя. Так что вам, вероятно, придется обсудить свой выбор с предполагаемым получателем.

Благотворительные группы и некоммерческие организации могут выступать в качестве получателей банковских счетов. Вы должны быть уверены, что выбранная вами группа признана Налоговой службой как благотворительная организация. Корпорации, партнерства и компании с ограниченной ответственностью не могут быть назначенными вами бенефициарами.

Корпорации, партнерства и компании с ограниченной ответственностью не могут быть назначенными вами бенефициарами.

Если обстоятельства в вашей личной жизни изменятся, обязательно обновите получателя счета.Если вы не будете осторожны, вы можете непреднамеренно оставить деньги бывшему супругу. Если ваш бенефициар умирает раньше вас, активы счета становятся частью вашего имущества и подлежат распределению в соответствии с условиями вашего завещания.

Какие права есть у получателя счета?

Пока вы живы, ваши аккаунты — ваша личная собственность. Вы можете потратить свои деньги, закрыть свой счет или сменить получателя. Ваша учетная запись будет работать так же, как и до назначения получателя. Бенефициар не имеет прав на вашу собственность до тех пор, пока вы не передадите ее.Единственное отличие, которое вы можете заметить, заключается в том, что ваша учетная запись упоминается как «доверительная» или учетная запись ITF.

Когда получатель счета может потребовать активы счета?

После вашей смерти получатель имеет право забрать любые деньги, оставшиеся на вашем счете. Им просто нужно пойти в банк, предъявив удостоверение личности и заверенную копию свидетельства о смерти. У банка будет копия заполненной вами формы с указанием получателя.

Им просто нужно пойти в банк, предъявив удостоверение личности и заверенную копию свидетельства о смерти. У банка будет копия заполненной вами формы с указанием получателя.

Банк предоставит новому владельцу счета несколько дополнительных форм, и им будут переведены деньги.Не ждать завещания. По законам вашего штата может потребоваться короткий период ожидания, и кредиторы могут иметь право погасить окончательные долги.

Почему нужно выбирать получателя банковского счета?

Аккаунт POD — популярный метод избежания завещания и быстрой передачи собственности. После вашей смерти все ваши активы, не находящиеся в доверительном управлении или иным образом предназначенные для передачи за пределы завещания, будут распределены под надзором суда. Юридический процесс завещания может занять месяцы или даже годы.В это время ваши близкие не имеют доступа к предназначенному для них имуществу.

Когда вы даете имя учетной записи, не становится частью вашего имущества после вашей смерти. Он передается бенефициару и становится его личной собственностью.

Он передается бенефициару и становится его личной собственностью.

Если у вас остались вопросы, получите бесплатный обзор дела

Вы много работали всю свою жизнь, и вы хотите знать ваше имущество надлежащим образом распределены, когда придет время. Работа с опытным юристом может гарантировать, что ваш план недвижимости соответствует вашим долгосрочным целям.Сделайте первый шаг в планировании своего будущего и получите бесплатное рассмотрение дела.

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизньИнформационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь Введите свой адрес электронной почты, чтобы подписаться Введите ваш адрес электронной почты:Как и зачем создавать бенефициаров для ваших счетов

Где бы вы ни находились на пути к финансовой независимости, важно подумать о том, что произойдет с вашими финансовыми счетами, если вы неожиданно скончались. Это кажется болезненной мыслью, но планирование благополучия вашей семьи очень важно.

Это кажется болезненной мыслью, но планирование благополучия вашей семьи очень важно.

Даже если у вас еще нет супруга или детей, все равно важно думать о будущем финансово. В случае вашей смерти это может облегчить жизнь вашим друзьям или родственникам, которые будут заниматься вашими делами.

Очевидно, этот процесс включает в себя создание надлежащих завещаний и трастов. Но еще один простой шаг может помочь вашим наследникам избежать некоторых проблем: определение бенефициаров.

Связано: Trust and Will Review — доступное онлайн-планирование недвижимости

Даже если все ваши финансовые активы правильно распределены в вашем завещании, ваши наследники могут быть связаны в завещании с конкретными финансовыми счетами, если вы не укажете бенефициаров.Хорошо то, что вы можете легко добавлять бенефициаров к большинству счетов, минуя мучительный (и потенциально дорогостоящий!) Процесс завещания. Бенефициарам, указанным на вашем счете, потребуется лишь оформить некоторые основные документы, чтобы получить деньги, оставшиеся на этом счете после вашей смерти.

Не знаете, как добавить этих назначенных лиц в свои учетные записи или даже для каких учетных записей в первую очередь нужны бенефициаров? Мы здесь, чтобы помочь!

Добавление бенефициаров к чековому или сберегательному счету

Вы можете добавить бенефициара или счет с выплатой в случае смерти (POD) к большинству сберегательных и текущих счетов.Иногда ваш банк запрашивает эту информацию, когда вы открываете новый счет, но не всегда. А иногда вы не можете добавить или изменить бенефициаров онлайн.

Если у вашего банка есть обычное отделение, вам может потребоваться посетить личного банкира с получателем или с информацией об этом лице, включая адрес и номер социального страхования, чтобы добавить их в свой счет или изменить получателей.

Вы имеете дело с интернет-банком или банком, который не находится в вашем районе? Позвоните в банк напрямую, чтобы узнать, как вы можете назначить получателей для каждого из ваших счетов.

К сожалению, некоторые банки (включая ING Direct) не позволяют владельцам счетов указывать получателей. Если для вас это проблема, подумайте о переводе ваших денег в другой банк, который допускает выплату в случае смерти.

Если для вас это проблема, подумайте о переводе ваших денег в другой банк, который допускает выплату в случае смерти.

Вы также можете обратиться в этот банк по завещанию или доверию. Опять же, даже завещание или доверие могут не избавить вас от всех проблем, связанных с доступом к балансу банковского счета после вашей смерти. Но если вам нравится все остальное в вашем банковском счете, за исключением того факта, что он не позволяет использовать получателя с выплатой в случае смерти, возможно, вы не захотите менять банк.В этом случае просто убедитесь, что банковский счет указан в вашем завещании.

Подробнее: Лучшие сберегательные онлайн-счета с высокими процентными ставками

Бенефициаров на инвестиционных счетах

Брокеры и банки обычно запрашивают бенефициара, когда вы открываете инвестиционный счет любого типа. Даже если вы не планируете откладывать огромные суммы денег на какой-либо конкретный счет, обязательно сразу же назначьте получателя. Вы никогда не знаете, как этот баланс может вырасти до вашей смерти.

Вы никогда не знаете, как этот баланс может вырасти до вашей смерти.

Кроме того, небольшой остаток на счете дает вам еще больший стимул указать получателя. В случае счетов с относительно небольшим балансом, сборы за завещание могут съесть весь баланс аккаунта, если вы не будете осторожны.

Страховые полисы

Полисы, такие как страхование жизни, очевидно, сразу же попросят бенефициара, поскольку их цель — принести пользу вашим наследникам, если с вами что-то случится. Тем не менее, вы должны быть уверены, что эти правила актуальны для ваших недавних бенефициаров.

А как насчет совместных счетов?

Вы можете подумать о том, чтобы обойти необходимость в бенефициаре, указав вместо этого совместного владельца счета. В некоторых случаях это может быть целесообразно. Например, если вы и ваш супруг (а) объединяете финансы, уместно иметь большую часть ваших основных текущих и сберегательных счетов на имена обоих супругов, даже если вы активно управляете большей частью денег.

Указание вашего супруга в качестве совладельца в ваших учетных записях обычно имеет смысл, но указание другого человека в качестве совладельца — нет.Например, добавление взрослого ребенка к вашей учетной записи дает этому ребенку право выйти из вашей учетной записи в любое время, даже до вашей смерти. Кроме того, совладелец унаследует вашу учетную запись после вашей смерти, даже если вы предпочтете назвать несколько бенефициаров.

Другие вопросы, которые следует рассмотреть, включают проблемы с кредитом со стороны совладельца счета. Если ваш совместный владелец учетной записи столкнется с финансовыми трудностями, кредиторы могут обратиться за балансом вашего счета, даже если совладелец никогда не делал взносов на этот счет.

Совместные счета могут быть жизнеспособным решением для обхода проблем завещания в некоторых случаях, но также есть много потенциальных опасностей, которые следует учитывать.

Подробнее: Выберите лучший совместный банковский счет

Составление финансовой информации

Конечно, вы можете назначить бенефициара на каждом из ваших пятнадцати различных банковских счетов. Но от этого мало толку, если ваш получатель даже не знает об аккаунтах после вашей смерти.Вот почему так важно хранить файл — электронный или физический — со всей вашей личной финансовой информацией.

Но от этого мало толку, если ваш получатель даже не знает об аккаунтах после вашей смерти.Вот почему так важно хранить файл — электронный или физический — со всей вашей личной финансовой информацией.

Хранение папок для денег — отличный способ хранить вместе всю вашу финансовую информацию, включая данные для входа в учетную запись. Просто имея список того, где вы ведете все свои учетные записи и кто является бенефициаром этих учетных записей, вашим наследникам будет с чего начать.

Смена бенефициаров

Следует иметь в виду, что вам нужно будет постоянно информировать своих бенефициаров.Любое крупное жизненное событие, такое как брак или развод, рождение или смерть ребенка, означает, что вам необходимо просмотреть бенефициаров вашего аккаунта, чтобы убедиться, что они по-прежнему верны. Также убедитесь, что получатели вашей учетной записи указаны в соответствующем порядке. Это важно, если вы, например, хотите отчитаться о том, чтобы передать дело сначала вашему супругу, а затем вашему ребенку, если ваш супруг тоже скончался.

Когда вы меняете бенефициаров в своих счетах, не забудьте также изменить этих бенефициаров в своем завещании, чтобы они совпадали.Несоответствие между вашей волей и бенефициарами вашей учетной записи может создать серьезные проблемы для ваших наследников! Каждый раз, когда вы обновляете один, дважды проверяйте другой, чтобы убедиться, что он правильный.

Более сложные ситуации

По мере того, как вы приближаетесь к финансовой независимости, вы начнете попадать в более сложные финансовые ситуации, которые могут потребовать истинного имущественного планирования. В конце концов, вы же не хотите, чтобы весь ваш тяжелый труд и тщательное планирование пропали даром, когда ваши бенефициары облагаются высокими налогами с того, что вы оставляете позади!

Консультация юриста — хорошая идея, в менее сложных случаях вы можете сэкономить значительную сумму на судебных издержках, используя службу онлайн-планирования недвижимости.А в более сложных случаях, например, в случае многократных браков, разумнее обратиться к опытному юристу, работающему по принципу «кирпича и раствора».

Помните об этом по мере достижения финансовых целей. Если вы хорошо разбираетесь в активах на миллионы долларов, возможно, пришло время сделать больше, чем просто назначить бенефициаров и составить основное завещание. На этом этапе вы, вероятно, столкнетесь с трастами и другими проблемами наследования.

Тем не менее, даже если вы привлечете профессионального планировщика недвижимости, вам придется предпринять этот шаг, чтобы убедиться, что все ваши учетные записи настроены для бенефициаров, соответствующих вашему плану недвижимости.

Связано: Сохраните своих наследников на налогах, проявив щедрость

Правила бенефициара банковского счета для планирования недвижимости

Это невероятно обычное дело для людей иметь какой-либо банковский счет после смерти.

Способы распределения или передачи банковских счетов после смерти зависят от того, какой это счет. Существует несколько различных типов счетов, и для распределения некоторых из них может не требоваться формальное наследство.

К оплате в случае смерти (POD)

Оплата при наступлении смерти позволяет бенефициарам получить активы умершего без прохождения процесса завещания.Другими словами, средства на счете будут выплачиваться непосредственно бенефициару без необходимости передачи имущества. Это обозначение может применяться к текущим и сберегательным счетам, гарантийным депозитам, сберегательным облигациям и другим депозитным сертификатам. Доступ к счетам с названной задолженностью по смерти бенефициаров можно получить, если названный бенефициар предоставит банку заверенную копию свидетельства о смерти и надлежащую идентификацию. Указанный бенефициар не имеет права на получение каких-либо денег в течение жизни владельца счета.

Важно отметить, что выплата в случае смерти заменяет последнюю волю и завещание. Например, если в учетной записи указано одно лицо в качестве бенефициара, но в завещании указано другое лицо в качестве бенефициара собственности, преимущественную силу имеет задолженность по выплате в случае смерти.

Также стоит отметить, что, в отличие от завещания, было бы необычно указать альтернативных бенефициаров для выплаты по счету смерти. Это означает, что если названный бенефициар умрет раньше вас, средства на счете, вероятно, необходимо будет распределить через завещание соответствующим наследникам.

Индивидуальные счета

Если учетная запись принадлежит единоличному владельцу, и получатель не указан, нет другого способа получить к ней доступ без обращения в суд. В зависимости от ряда факторов, включая наличие или отсутствие завещания, личности бенефициаров, другие активы в имуществе и сумму средств на счете, существует ряд вариантов, которые следует учитывать при принятии решения о том, какие тип недвижимости, которую вы будете использовать. Во многих случаях доступны ускоренные методы, позволяющие выбрать более короткий путь с меньшими затратами на восстановление содержимого банковского счета.

Совместные счета

Учетные записи, находящиеся в совместном владении с кем-либо еще, обычно помечаются как «право на наследство», что означает, что оставшийся в живых совладелец станет единственным владельцем в случае смерти. Это один из наиболее распространенных способов присвоения прав супружеским парам своим учетным записям, поскольку каждая сторона желает совместно владеть содержимым учетной записи. В этом случае наследство не потребуется для перевода средств. В банк необходимо будет предоставить свидетельство о смерти, чтобы они могли внести необходимые изменения в имена на счете.

Это один из наиболее распространенных способов присвоения прав супружеским парам своим учетным записям, поскольку каждая сторона желает совместно владеть содержимым учетной записи. В этом случае наследство не потребуется для перевода средств. В банк необходимо будет предоставить свидетельство о смерти, чтобы они могли внести необходимые изменения в имена на счете.

Если учетная запись не помечена как «право на наследство», учетная запись является просто общей учетной записью и принадлежит держателям пропорционально сумме, которую они внесли на счет. Когда один из владельцев счета умирает, его право собственности переходит к соответствующим наследникам. Выживший совладелец учетной записи не имеет законного права на часть учетной записи умершего, но все же имеет доступ к своей части учетной записи. Это может быть загадкой, поскольку суд может потребовать от вас сообщить все содержимое в качестве актива завещания, если вы не сможете отследить долю владения каждым совместным владельцем.

Подсказки

- В процессе планирования наследственного имущества стоит подумать о том, могут ли совместные банковские счета с правом наследования или счета POD с назначенными бенефициарами быть подходящим инструментом для ускоренного перевода активов в случае вашей смерти, чтобы ограничить участие суда.

- Будьте осведомлены о различных типах учетных записей и знайте, как настроены ваши конкретные учетные записи.

- Храните копии карточек с подписями и информацию о счете среди важных бумаг, чтобы обеспечить правильность отчетности по этим счетам.Банки нередко теряют эту информацию, поэтому наличие копии гарантирует, что активы не перейдут в завещание, когда они не должны там находиться.

- Также могут быть созданы трасты для банковских счетов, которые станут частью после смерти. В трасте будет назначен попечитель для распределения средств, что устраняет необходимость во вмешательстве суда. Другое личное и недвижимое имущество также может быть добавлено к трасту.

Избегайте завещания со счетом к оплате в случае смерти (POD)

К оплате по счету смерти или сокращенно POD счет — это особый тип банковского счета, который признается в U.С. Государственное право. Счета POD могут быть настроены для текущих счетов, сберегательных счетов, денежных рынков и депозитных сертификатов, а также для сберегательных облигаций США.

Учетная запись POD позволяет передать деньги, оставшиеся на счете в случае смерти владельца счета, напрямую бенефициарам, указанным владельцем счета. Это произойдет вне завещания, и, как правило, все, что получатели учетной записи POD должны будут сделать, чтобы получить контроль над учетной записью после смерти владельца, — это показать менеджеру банка оригинал свидетельства о смерти владельца.Деньги, оставшиеся на счете POD, затем будут выплачены бенефициарам, указанным владельцем счета в форме назначения бенефициара, хранящейся в банке. Важно понимать, что банковский счет перейдет к бенефициарам POD, даже если владелец аккаунта POD имел последнюю волю и завещание или отзывное живое доверие, и независимо от того, что говорится в завещании или доверии.

У кого есть доступ к учетной записи POD

Пока владелец учетной записи POD жив, бенефициары, назначенные владельцем для получения денег, оставшихся на счете после смерти владельца, не будут иметь никакого доступа или контроля над учетной записью POD, только владелец будет иметь доступ и контроль по деньгам на счете.Кроме того, владелец может изменить получателей учетной записи POD в любое время, пока владелец еще жив и имеет право вносить изменения в учетную запись.

Сколько владельцев могут иметь доступ к учетной записи POD

Учетные записи POD необязательно должны создаваться одним человеком. Два, три или даже больше человек могут иметь доступ к учетной записи POD, пока любой из владельцев еще жив, а затем, когда последний владелец умирает, деньги, оставшиеся на счете POD, будут выплачены бенефициарам, указанным последним выжившим владельцем .Взаимодействие с другими людьми

Аккаунты PODне должны оплачиваться наравне с бенефициарами

Владелец учетной записи POD не обязан покидать счет одновременно, если указано более 1 бенефициара. Вместо этого, если владелец учетной записи POD назвал более одного бенефициара для получения активов, оставшихся на счете после смерти владельца, то бенефициары получат остаток по счету в пропорциях, указанных владельцем в форме назначения бенефициара. Взаимодействие с другими людьми

Вместо этого, если владелец учетной записи POD назвал более одного бенефициара для получения активов, оставшихся на счете после смерти владельца, то бенефициары получат остаток по счету в пропорциях, указанных владельцем в форме назначения бенефициара. Взаимодействие с другими людьми

Что произойдет, если именованный бенефициар перестанет владеть учетной записью POD

Если бенефициар, указанный владельцем счета POD, уходит раньше владельца, то оставшиеся на счету деньги будут выплачены в равной степени оставшимся бенефициарам.Например, если владелец называет четырех бенефициаров и один из названных бенефициаров умирает раньше владельца, и владелец не вносит никаких изменений в обозначение бенефициара счета, тогда деньги, оставшиеся на счете после смерти владельца, будут выплачены равным образом владельцу. трое выживших бенефициаров. Но что произойдет, если владелец назовет только одного бенефициара, и он или она уйдет раньше владельца счета, а владелец никогда не изменит назначение бенефициара? Затем деньги, оставшиеся на счете POD, станут частью активов завещания владельца счета.

п.;

п.;