МЭР внесло законопроект о реформе банкротства юрлиц в правительство — Экономика и бизнес

МОСКВА, 28 января. /ТАСС/. Минэкономразвития РФ внесло доработанный законопроект о реформе банкротства юридических лиц в правительство, сообщили журналистам в пресс-службе министерства.

«Минэкономразвития внесло доработанный с учетом замечаний ГПУ (государственно-правового управления — прим. ТАСС) президента законопроект о реформе банкротства юридических лиц в правительство РФ», — сообщили в Минэкономразвития.

Как пояснили в министерстве, документом предусмотрены глобальные изменения процедур банкротства, усиление ответственности арбитражных управляющих и независимости их отбора, процедуры торгов по реализации имущества и другие. «Внесенные изменения позволят сделать институт банкротства цивилизованным и эффективным способом спасения бизнеса и возвращения долгов», — добавили в Минэкономразвития.

Весной прошлого года Минэкономразвития подготовило поправки в закон о банкротстве, направленные на сокращение сроков и издержек на проведение процедур банкротства, а также повышение их эффективности и увеличение размера погашения требований кредитора.

По словам замминистра экономического развития Ильи Торосова, реформа института банкротства готовилась в течение последних нескольких лет.

Законодательные изменения

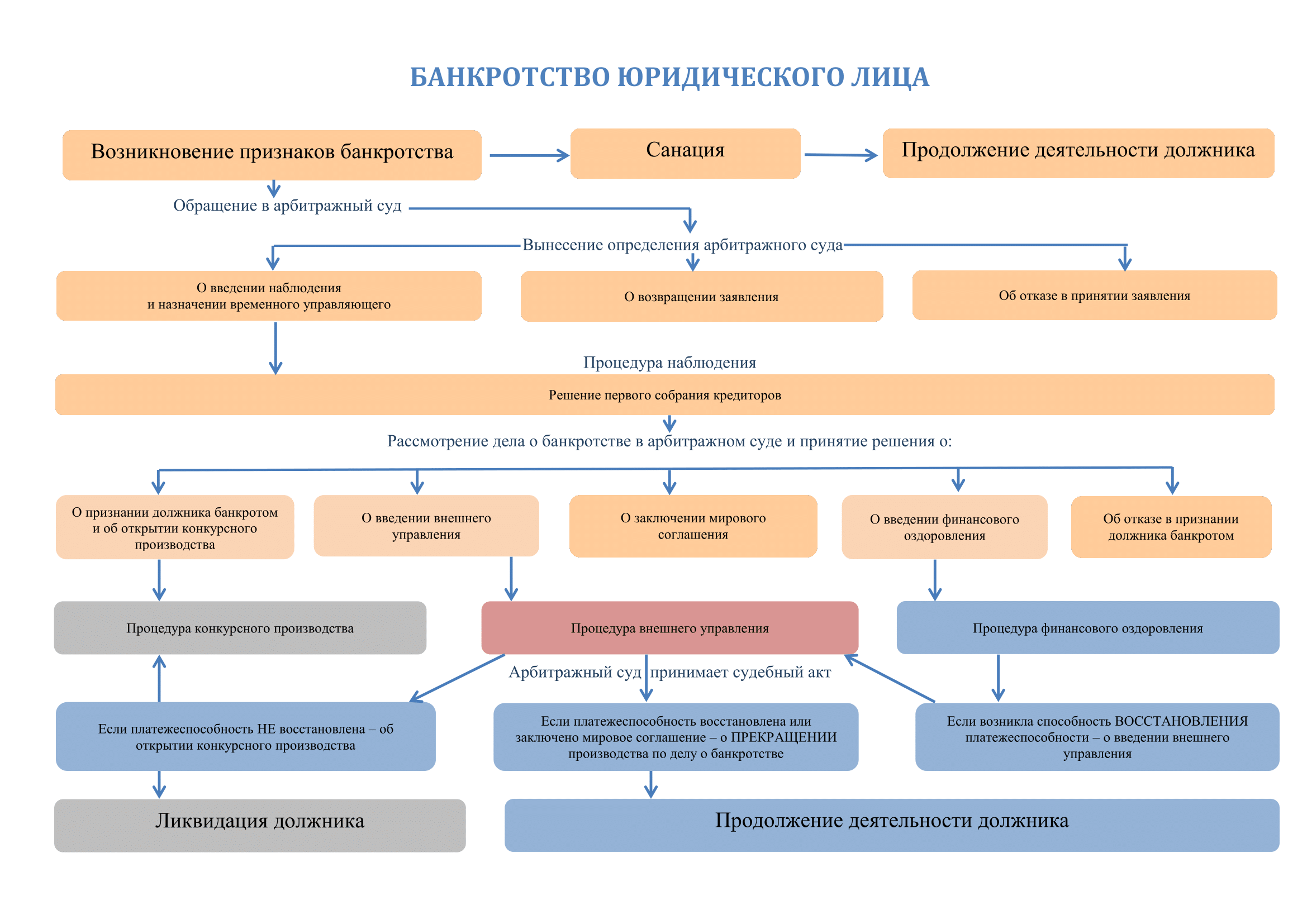

Как пояснил Торосов, министерство предлагает отказаться от трех процедур (наблюдение, финансовое оздоровление и внешнее управление) и создать новую реабилитационную процедуру по реструктуризации долгов. Действующие реабилитационные процедуры редко вводятся и при этом затягивают процесс, подчеркнул замминистра. В новой вариации законопроекта предлагается оставить две процедуры — реабилитационную и ликвидационную.

Кроме того, предлагается исключить контроль над должником недобросовестными бенефициарами. Теперь контролирующее должника лицо не сможет назначить своего арбитражного управляющего, он будет назначен через случайный выбор на основе балльной оценки. Также предлагается лишить контролирующих должника и заинтересованных лиц права голоса на собрании кредиторов. Исключение останется только для банка, он не будет лишен права голоса, если использовал залог акций только для обеспечения кредита.

Также предлагается создать регистр — информационную систему для регистрации арбитражных управляющих, учета результатов эффективности, для их случайного выбора на основании балльной оценки.

Как отмечает Торосов, законопроект направлен также на повышение эффективности торгов по реализации имущества должника. «Сокращаем сроки и упрощаем порядок торгов. [Предполагается] ускорение торгов путем механизма «качелей», так называемой англо-голландской системы, [появится] возможность «подключения» участников в ходе торгов и возможность начинать торговать по итогам частичной инвентаризации», — указал Торосов.

Банкротство юридических лиц в Москве

Банкротство юридических лиц уже не первый год является действительностью нашей правовой системы. Особенно актуальной данная услуга стала в период тяжелого экономического положения в нашей стране. За все время существования данного механизма мы накопили ценные знания и колоссальный практический опыт, который готовы направить на представление интересов как кредиторов, желающим вернуть причитающиеся им денежные средства, так и должников, не способным более нести на себе финансовое бремя.

Обращаясь к нам, Вы можете быть уверены в квалифицированности оказанной нами юридической помощи на всем протяжении рассмотрения дела о несостоятельности (банкротстве) юридического лица, от эффективности которой порой зависит не только судьба организации, но и Ваша лично, так как не стоит забывать, что будучи контролирующим должника лицом (участником общества, учредителем, генеральным директором) Ваше собственное имущество при определенных обстоятельствах может быть реализовано в целях удовлетворения интересов кредиторов.

Подробнее об услуге

Банкротство юридических лиц несет определенные негативные последствия для участвующих в нем лиц и порождает различные конфликтные ситуации.

Адвокаты нашей коллегии помогут Вам избежать многих рисков, связанных с банкротством, а также минимизировать финансовые потери и оптимизировать временные издержки.

Мы готовы сопровождать весь процесс банкротства, выступить от Вашего имени в качестве судебных представителей, составлять необходимую правовую документацию, участвовать в переговорах по вопросам урегулирования задолженности, а также осуществлять контроль над исполнением вынесенных по делу о банкротстве судебных актов.

Учитывая, что банкротство юридических лиц может быть инициировано как самим должником, так и его кредиторами, мы подготовили для Вас примерный перечень оказываемых нами услуг в каждом из случаев.

Кредиторам:

Участвуя в деле о банкротстве, кредитор может преследовать различные цели:

- Взыскать задолженность путем включения в реестр требований кредиторов и получения средств после реализации активов должника;

- Приобрести с дисконтом активы должника путем участия (в том числе опосредованного) в торгах по реализации его имущества;

- Погасить свою дебиторскую задолженность путем привлечения контролирующих должника лиц к субсидиарной ответственности;

- Целью кредитора также может являться, в случае банкротства его дочерней компании, и минимизация рисков возможных финансовых потерь, связанных с возможным привлечением к субсидиарной ответственности.

Наши услуги:

- Формирование правовой позиции кредитора в деле о банкротстве;

- Участие от имени кредитора в судебных заседаниях по делу о банкротстве;

- Установление требований кредиторов в реестре требований кредиторов должника;

- Обжалование в судебном порядке выявленных в ходе анализа сделок должника по выводу, хищению активов;

- Привлечение к субсидиарной ответственности контролирующих должника лиц для погашения требований кредиторов за их счет;

- При выявлении фактов причинения должнику убытков арбитражным управляющим взыскание таких убытков в судебном порядке;

- Составление и направление в арбитражный суд заявлений в связи с обжалованием незаконных действий арбитражного управляющего;

- Ведение переговоров с другими кредиторами в случае наличия возможности продажи им требований клиента к должнику либо осуществления согласованных действий для достижения взаимоприемлемых результатов;

- Представление интересов кредитора на собрании кредиторов должника;

- Разработка и согласование мировых соглашений в деле о банкротстве;

- Участие в деле о банкротстве в качестве представителя комитета кредиторов;

- разработка уголовно-правовых способов защиты прав кредиторов.

Должникам:

Своевременное привлечение наших специалистов поможет существенно снизить, а в некоторых случаях и вовсе исключить негативные последствия для должника, связанные с судебными тяжбами по делу о его банкротстве.

Грамотная подготовка к банкротству позволит оградить должника от необоснованных претензий кредиторов, государственных органов, избежать ошибок, за которые контролирующих должника лиц могут привлечь к субсидиарной, административной, а, возможно, и уголовной ответственности.

Наши услуги:

- Проработка комплекса мероприятий по минимизации, связанных с банкротством рисков;

- Анализ финансовой, бухгалтерской и иной документации должника различными специалистами в области юриспруденции, экономики, финансового анализа, бухгалтерского учета, оценки для своевременного выявления рисков по возможному обжалованию сделок должника кредиторами в деле о банкротстве;

- Составление и предъявление в суд исковых заявлений о взыскании задолженности контрагентов должника;

- Проведение независимой оценки стоимости активов должника;

- Представление интересов должника во всех процедурах банкротства;

- Разработка стратегии защиты от необоснованных требований кредиторов;

- Оспаривание заявлений кредиторов о банкротстве должника и включении требований в реестр требований кредиторов;

- Разработка возможного и приемлемого для должника плана погашения его задолженности перед кредиторами;

- Анализ перспектив вывода должника из банкротства с сохранением бизнеса и активов;

- Защита интересов должника по требованиям кредиторов об оспаривании сделок;

- Консультирование (письменное и устное) должника по всем возможным вопросам, связанным с его банкротством;

- Участие в переговорах должника с кредиторами по вопросу об урегулировании задолженности;

- Представление интересов должника на собрании кредиторов должника;

- Разработка и согласование мировых соглашений в деле о банкротстве.

Помимо юридических услуг, мы оказываем содействие в получение профессиональных услуг аудиторов, оценщиков, финансистов, арбитражных управляющих, а также иных лиц, без содействия которых не обходится не одно дело о банкротстве.

Банкротство юридических лиц в Москве. Юрист по банкротству юр. лиц

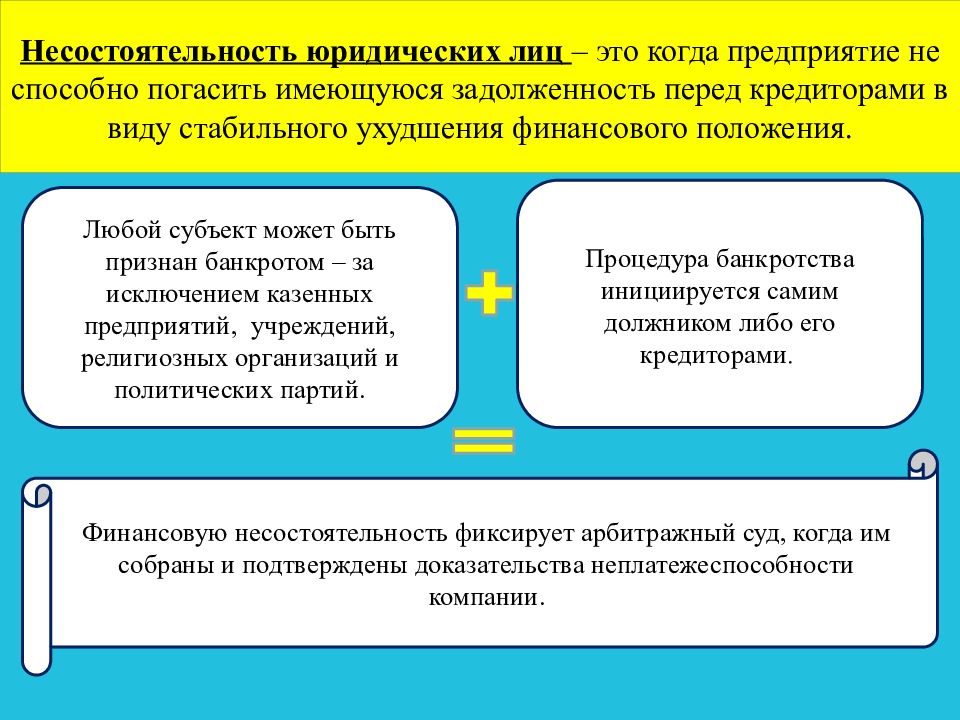

Банкротство юридического лица – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов. В современном мире банкротство является важнейшим инструментом при возникновении финансовых затруднений во взаимоотношениях с кредиторами и единственной возможностью законно прекратить деятельность компании при наличии задолженностей.

Важность банкротства сложно переоценить, так как это сложная и комплексная процедура, в ходе которой происходит столкновение интересов различных сторон (кредиторов, должника, бенефициаров и третьих лиц). Именно поэтому для успешной реализации целей и задач клиента необходимо сопровождение процедуры банкротства юристами – специалистами по банкротству юридических лиц, которые учитывают не только действующее законодательство и существующую судебную практику, но и формируемые в ней тенденции.

Услуги юристов компании «NOVATOR» подходят как кредиторам, желающим получить максимально возможное удовлетворение своих требований, так и должникам, стремящимся к минимизации негативных последствий, в том числе с точки зрения ответственности для контролирующих должника лиц, в ходе процедуры банкротства.

Наши юристы по банкротству юридических лиц оказывают следующие услуги:

- Первичная консультация, в рамках которой выясняются цели и задачи клиента в процедуре банкротства.

- Правовой анализ деятельности должника, причин несостоятельности, сделок под оспаривание, оснований для привлечения контролирующих должника лиц к субсидиарной ответственности.

- Разработка правовой стратегии для достижения целей клиента.

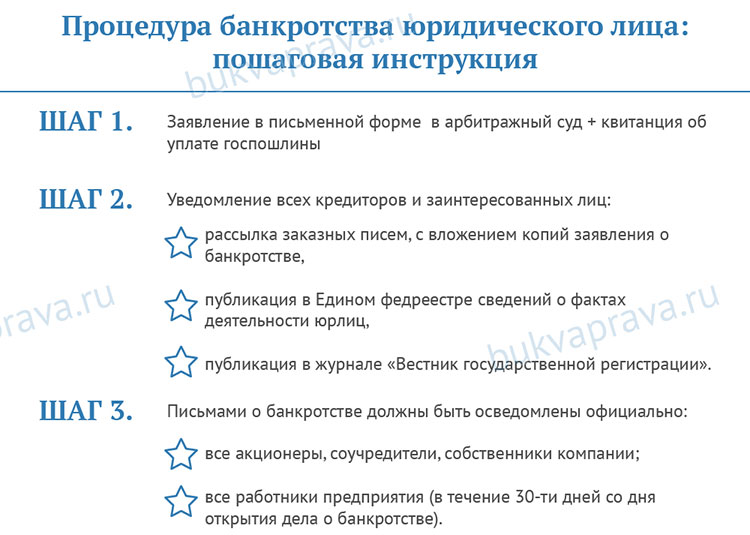

- Подача первичной документации, в том числе заявления о признании должника банкротом, о включении в реестр требований кредиторов.

- Полное сопровождение процедуры банкротства, заключающееся в представлении интересов в рамках всех обособленных споров, при взаимодействии с арбитражным управляющим и иными кредиторам.

Необходимо отметить, что, так как банкротство юридических лиц является комплексной процедурой, конкретные действия для достижения целей клиента определяются индивидуально.

По этой же причине стоимость каждого сопровождения процедуры банкротства юридических лиц обсуждается с каждым клиентом на этапе первичной консультации и постановки задач.

При обращении в компанию «NOVATOR» вы можете быть уверены, что:

- Ваши интересы представляют адвокаты и юристы по банкротству юридических лиц с многолетним опытом сопровождения процедур и множеством успешно реализованных проектов за плечами.

- Вы не станете просто «очередным» клиентом. Для достижения ваших целей будет разработана индивидуальная стратегия в рамках дела о банкротстве.

- Наши юристы следят за развитием судебной практики по делам о банкротстве и применяют новые подходы для удовлетворения ваших интересов.

- Для нас важно именно достижение положительного для вас результата, а не просто исполнение наших обязанностей по договору оказания юридических услуг.

Чего ожидать от института банкротства юридических лиц в 2020 году? | Российское агентство правовой и судебной информации

МОСКВА, 27 янв — РАПСИ. Все ждут от института банкротства разного, и в этом, пожалуй, нет ничего необычного. Поиск баланса между интересами кредиторов и должника (юридического лица) при выборе между ликвидационной и реабилитационной процедурами идет уже десятилетия. Но сегодня с этой точки зрения ситуация выглядит парадоксально. Руководитель правового бюро «Олевинский, Буюкян и партнеры» Эдуард Олевинский рассказал РАПСИ о перспективах и трендах института банкротства юридических лиц в 2020 году.

С одной стороны, долгие годы нормы об основных процедурах банкротства изменялись в пользу кредиторов. Это касается как ликвидационной процедуры конкурсного производства, так и процедур реабилитационных – финансового оздоровления и внешнего управления. В результате сегодня ни должник не вправе настаивать на реабилитации, ни суд не вправе ввести такую процедуру без согласия кредиторов. Это невозможно даже в тех случаях, когда очевидно, что оздоровление принесет кредиторам большее удовлетворение (за исключением стратегических предприятий, субъектов естественной монополии и редчайших случаев предоставления должником твердых гарантий погашения на превышающую требования кредиторов сумму). У должника-юридического лица исчезло право на выбор управляющего, даже через аффилированных кредиторов предложить кандидатуру арбитражного управляющего теперь запрещено.

Это невозможно даже в тех случаях, когда очевидно, что оздоровление принесет кредиторам большее удовлетворение (за исключением стратегических предприятий, субъектов естественной монополии и редчайших случаев предоставления должником твердых гарантий погашения на превышающую требования кредиторов сумму). У должника-юридического лица исчезло право на выбор управляющего, даже через аффилированных кредиторов предложить кандидатуру арбитражного управляющего теперь запрещено.

При этом больше других улучшилось правовое положение залоговых кредиторов. Масштабные поправки, внесенные Федеральным законом от 21 декабря 2013 года N367-ФЗ в параграф 3 главы 23 Гражданского кодекса РФ, а также судебная практика высших судебных инстанций закрепили за залогом свойство эластичности, то есть требования залогодержателя обеспечены не только самим предметом залога, но и любым его юридическим или фактическим заменителем. Этим же законом была введена норма о возникновении залога из ареста для кредитора, в чьих интересах был наложен запрет на распоряжение имуществом (статья 174. 1 Гражданского кодекса РФ) – такой кредитор теперь обладает правами и обязанностями залогодержателя в отношении этого имущества.

1 Гражданского кодекса РФ) – такой кредитор теперь обладает правами и обязанностями залогодержателя в отношении этого имущества.

Заметим, что поправками в Налоговый кодекс РФ, которые вступают в силу с 1 апреля 2020 года, залог из ареста будет применяться и к требованиям налоговых органов.

Возникающая интрига состоит в том – даст ли залог из налогового ареста преимущества в банкротстве? В отношении «арестного» залога по гражданско-правовым основаниям Верховный суд (ВС) РФ признал, что такой приоритет противоречит принципу равенства кредиторов (пункт 18 Обзора судебной практики ВС РФ N2 (2017) (утвержден президиумом ВС РФ 26 апреля 2017 года), однако будет ли таким же решение в отношении требований налоговиков? Разрешения этого вопроса можно ожидать уже в этом году очередными поправками в закон о банкротстве, или в следующем году в практике применения этой новой нормы Налогового кодекса России судами.

Помимо преимуществ, в удовлетворении своих требований залогодержатель вправе самостоятельно определять как порядок продажи залога, так и условия обеспечения его сохранности до продажи. Кстати, во второй декаде февраля Верховный суд рассмотрит спор о том, ограничен ли залогодержатель в этом праве, и как должен действовать арбитражный управляющий в случае, когда залогодержатель использует это правомочие во вред должнику (определение ВС РФ 308-ЭС16-10285 (4, 5, 6) от 9 января 2020 года о передаче кассационных жалоб по делу А63-13115/2014 на рассмотрение Судебной коллегии по экономическим спорам ВС РФ).

Кстати, во второй декаде февраля Верховный суд рассмотрит спор о том, ограничен ли залогодержатель в этом праве, и как должен действовать арбитражный управляющий в случае, когда залогодержатель использует это правомочие во вред должнику (определение ВС РФ 308-ЭС16-10285 (4, 5, 6) от 9 января 2020 года о передаче кассационных жалоб по делу А63-13115/2014 на рассмотрение Судебной коллегии по экономическим спорам ВС РФ).

С другой стороны, в отсутствие эффективных реабилитационных процедур должники используют временные меры и процессуальные возможности для оттягивания момента утраты контроля. Как говорят, «не стреляйте в пианиста – он играет как умеет».

Процедура наблюдения, когда сколь-нибудь существенные шаги для реабилитации предпринимать запрещается, сегодня обязательна. Ее негативный эффект как для бизнеса должника, так и для удовлетворения требований кредиторов признается большинством профессиональных участников процедур банкротства. Как ни странно, сегодня самым, пожалуй, распространенным способом реабилитации является затягивание введения процедур банкротства.

Согласно пункту 8 статьи 42 Закона о банкротстве несколько заявлений о признании должника банкротом должны рассматриваться последовательно, при этом каждое следующее заявление может быть рассмотрено лишь после рассмотрения предыдущего. Таким образом, выстроенная очередь заявителей продвигается со скоростью примерно одно заявление в месяц, процедуры в этот период нет, а должник решает вопросы с каждым следующим заявителем в то время, пока суд рассматривает предшествующие требования. Разумеется, правила pari pasu (пропорционального погашения требований кредиторов) и очередности удовлетворения требований кредиторов при банкротстве должника при этом не соблюдаются. В случае с крупнейшим застройщиком Су-155 такая очередь двигалась от первого заявления о признании этого должника банкротом до введения первой процедуры банкротства 9 лет. Разумеется, проведение в этот период необходимых реабилитационных мер вполне осуществимо, однако в большинстве случаев этот метод используется для вывода должником своих активов в ущерб кредиторам.

Сложно сказать, окажется ли удачной очередная попытка ввести новую процедуру судебной реструктуризации долгов юридических лиц, которая предпринята законопроектом N239932-7, и станет ли новое регулирование эффективным. Среди предложенных мер следующие:

— процедура наблюдения по общему правилу минуется и первой вводится процедура реструктуризации или конкурсного производства;

— процедура реструктуризации долгов может происходить под управлением должника, под управлением кредиторов или, что гораздо более ценно, под их совместным управлением;

— не все кредиторы допускаются к участию в управлении процедурой реструктуризации. Интересы кредитора считаются не затрагиваемыми реструктуризацией, и такой кредитор не вправе участвовать в управлении процедурой, если:

— его требования обеспечены залогом (кроме кредитных организаций),

— срок исполнения требования не наступил,

— в течение трех месяцев с даты утверждения судом плана реструктуризации долгов будет погашена просроченная часть обязательства перед ним и в оставшейся части обязательства по этому плану будут исполняться по изначальным условиям;

— в качестве одной из возможных мер предлагается, по аналогии с оздоровлением банков, снижение уставного капитала вплоть до 1 рубля и дополнительная эмиссия акций (внесение дополнительного вклада в уставный, складочный капитал должника) без соблюдения преимущественного права приобретения акций (долей) должника;

— не допускается односторонний отказ от исполнения или одностороннее изменение договора аренды контрагентом должника во внесудебном порядке.

Кстати, если этот законопроект (после уже более 10-летнего обсуждения необходимости реструктуризационной процедуры в отношении должников-юридических лиц) будет принят, то проверка обоснованности всех поступивших требований будет происходить совместно с требованиями первого заявителя и проблема запоздалого применения специальных правил при несостоятельности должника будет наконец решена.

За прошедшие почти два десятилетия участники процедур банкротства почувствовали вкус финансового обеспечения ответственности арбитражных управляющих, впрочем, как и страховые организации. Тех, кто занимается страхованием ответственности арбитражных управляющих, остались единицы, и они осторожничают. Даже очевидно необоснованной жалобы на арбитражного управляющего достаточно для того, чтобы страховой тариф на очередной период увеличивался для него в разы, а застраховать крупный риск и вовсе стало весьма проблематично. Та же проблема возникает и у компенсационных фондов саморегулируемых организаций. Чтобы таких трудностей не было, необходимо пересмотреть принципы андеррайтинга, ввести экспертизу риска по каждому страхователю и по каждому делу, которое он ведет. К этому страховые организации не готовы. Также можно ограничить срок от правонарушения до обращения кредитора или должника за выплатой. Но таких законопроектов пока нет, поэтому, несмотря на серьезность проблемы, все же сомнительно, что в 2020 году стоит ждать ее разрешения.

Чтобы таких трудностей не было, необходимо пересмотреть принципы андеррайтинга, ввести экспертизу риска по каждому страхователю и по каждому делу, которое он ведет. К этому страховые организации не готовы. Также можно ограничить срок от правонарушения до обращения кредитора или должника за выплатой. Но таких законопроектов пока нет, поэтому, несмотря на серьезность проблемы, все же сомнительно, что в 2020 году стоит ждать ее разрешения.

Ну и, наконец, вряд ли стоит в этом году ожидать существенных изменений в регулировании вознаграждения арбитражных управляющих. И в этом, как я считаю, виноваты они сами. Из имеющихся сегодня предложений на этот счет одно (об индексации вознаграждения) не учитывает ничьих интересов, кроме самих арбитражных управляющих, а по поводу другого (о комплексном изменении системы финансирования деятельности арбитражных управляющих, которое было предложено Российским союзом саморегулируемых организаций арбитражных управляющих) в самом профессиональном сообществе нет согласия. Увы, но это привело к тому, что Госдума сняла с рассмотрения эту часть законопроекта, а Российский союз саморегулируемых организаций арбитражных управляющих утратил статус национального объединения.

Увы, но это привело к тому, что Госдума сняла с рассмотрения эту часть законопроекта, а Российский союз саморегулируемых организаций арбитражных управляющих утратил статус национального объединения.

Таким образом, в наступившем году самым, пожалуй, важным событием в области несостоятельности компаний может стать новая процедура реструктуризации долгов юридических лиц и совместное рассмотрение всех поступивших заявлений. Эти нововведения способны существенно изменить плачевную статистику удовлетворения требований в банкротстве.

Банкротство юридических лиц. Ликвидация через банкротство по упрощенной процедуре. • Гестион

Банкротство — эффективное решение для должника для сохранения бизнеса или избавления от задолженности и единственно верный инструмент для кредитора для защиты своих финансовых интересов при возникновении неплатежеспособности должника.

Инициатором процедуры, при этом, может быть как должник, так и кредитор.

Для должников банкротство является единственным законным юридическим механизмом ликвидации юридического лица (закрытия фирмы) с долгами.

Для кредиторов банкротство является надежным способом получения дебиторской задолженности с несостоятельных должников. Данная процедура позволяет кредиторам получать удовлетворение своих требований к должнику за счет имущества последнего. Поэтому для кредиторов особенно важно обеспечить реализацию своих прав и интересов при проведении процедуры банкротства.

Не стоит забывать о том, что инициатор банкротства получает основное преимущество — возможность управлять процедурой и с пользой использовать ее механизмы, поскольку именно он выбирает арбитражного управляющего, а значит, контролирует процедуру банкротства.

Так или иначе, банкротство является сложной и специфической процедурой для любой из сторон-участников процесса: помимо того, что сам процесс предполагает острое столкновение интересов должников и кредиторов, участники чаще всего отмечают сложность контроля правовых особенностей каждого этапа банкротства.

Кроме того, сама процедура может идти по разным сценариям и варьироваться в зависимости от Ваших конечных целей – от относительно быстрого исключения компании из ЕГРЮЛ с помощью упрощенного банкротства до многоэтапной работы и судебных споров в случае полной процедуры банкротства.

Лучшую стратегию банкротства мы предложим Вам на первоначальной консультации: озвучим стоимость услуг, процедуру, оговорим все нюансы. С Вашей компанией будут работать юристы отдела регистрации и адвокаты Адвокатского Бюро «Гестион».

Банкротство компаний «под ключ»

Комплексное сопровождение на всех этапах банкротства с сопровождением судебных процедур

Основные задачи, которые берет на себя адвокат при сопровождении процедуры банкротства: сохранить ценные активы клиента; с минимальными потерями «провести» участника через лабиринт банкротных процедур; исключить риски привлечения к субсидиарной ответственности и др.

Адвокат может взять на себя как комплексное сопровождение процедуры банкротства, так и отдельные участки процесса, в частности:

- Подготовку отдельных документов и/или их экспертизу.

- Защиту интересов и прав кредитора/должника в арбитражном суде.

- Консультации по интересующим и спорным вопросам банкротства.

Стоимость услуг формируется в зависимости от предполагаемых объемов работы.

Список публикаций о нашей судебной и юридической практике в области банкротства Вы можете найти на нашем сайте по тегу: банкротство.

Введение моратория на банкротство организаций и индивидуальных предпринимателей в 2020 году (обзор ключевых положений)

В связи с распространением на территории России короновирусной инфекции 31 марта 2020 года Государственной думой РФ принят проект Федерального закона «О внесении изменений в отдельные законодательные акты РФ по вопросам предупреждения и ликвидации чрезвычайных ситуаций» (далее – «Законопроект»)[1].

Данный документ расширяет полномочия Правительства РФ в случае возникновения чрезвычайных ситуаций. Среди многочисленных мер, направленных на защиту населения и экономики страны, новый Законопроект вносит существенные поправки в Закон о банкротстве[2], важнейшей из которых является право Правительства РФ устанавливать мораторий на возбуждение дел о банкротстве. В данном обзоре рассмотрены наиболее значимые, на наш взгляд, положения Законопроекта и проекта постановления Правительства РФ № 428 от 03 апреля 2020 года (далее – «Постановление»), касающиеся банкротства организаций и индивидуальных предпринимателей.

Проект Постановления опубликован на сайте ведомства[3] 04 апреля 2020 года. Документ на шесть месяцев вводит запрет на возбуждение судами дел о банкротстве, если соответствующее заявление подано в суд кредиторами после вступления данного постановления в законную силу[4]. Важно отметить, что мораторий на возбуждение дел о банкротстве вводится в отношении отдельных категорий юридических лиц и индивидуальных предпринимателей, которые наиболее существенно пострадали от ограничений, связанных с пандемией коронавируса. На банкротства физических лиц мораторий пока не распространяется.

Организации, на банкротство которых распространяется мораторий, будут определяться по коду Общероссийского классификатора видов экономической деятельности (ОКВЭД). Соответствующий перечень кодов ОКВЭД утвержден Федеральной налоговой службой РФ (ФНС России). В этот перечень вошли компании, работающие в сфере авиаперевозок, туроператоры, компании, занятые в сфере организации выставок и мероприятий, гостиничном, ресторанном бизнесе, и др. Полный перечень кодов ОКВЭД опубликован на сайте ФНС России[5].

Полный перечень кодов ОКВЭД опубликован на сайте ФНС России[5].

Под действие моратория подпадают почти 1,3 млн. организаций и индивидуальных предпринимателей, имеющих соответствующие коды ОКВЭД в Едином государственном реестре юридических лиц по состоянию на 01 марта 2020 года. Кроме того, ФНС России разработала специальный онлайн-сервис[6], с помощью которого можно проверить, относится ли компания или индивидуальный предприниматель к числу лиц, в отношении которых действует мораторий.

Помимо организаций малого и среднего бизнеса, внесенных налоговым органом в указанный выше перечень, под действие моратория подпадают системообразующие, стратегические предприятия и стратегические акционерные общества, а также стратегические организации, обеспечивающие реализацию единой государственной политики в отраслях экономики.

Согласно Законопроекту, судам предписано возвращать поступившие от кредиторов заявления о признании должников банкротом в течение 6 месяцев с даты введения моратория. Исполнительные производства, а также дела о банкротстве, которые были возбуждены судом до даты моратория, но по которым на дату вступления моратория в силу не введена ни одна из процедур, предусмотренных Законом о банкротстве, подлежат приостановлению.

Исполнительные производства, а также дела о банкротстве, которые были возбуждены судом до даты моратория, но по которым на дату вступления моратория в силу не введена ни одна из процедур, предусмотренных Законом о банкротстве, подлежат приостановлению.

Также приостанавливается начисление штрафных санкций по договорам за просрочку своевременного исполнения обязательств. Предпринимателям запрещается взыскивать со своих контрагентов неустойки, пени, штрафы, предусмотренные договорами. При этом обращаем внимание, что это правило распространяется только на те категории юридических лиц и индивидуальных предпринимателей, отношении которых действует мораторий.

Кроме того, в целях дополнительной защиты имущественного положения предприятий и индивидуальных предпринимателей законодатель вводит временный запрет на обращение взыскания на заложенное ими имущество пользу кредиторов, в том числе во внесудебном порядке. Мы полагаем, что суды будут также возвращать иски об обращении взыскания на имущество должника в период действия моратория.

С другой стороны, в целях защиты имущественных интересов кредиторов, компаниям и индивидуальным предпринимателям, подпадающим под действие моратория, запрещается совершать сделки по зачету взаимных встречных требований, осуществлять выплату дивидендов и распределять прибыль между участниками.

На срок действия моратория также приостанавливается обязанность генерального директора компании обратиться в суд с заявлением о признании его компании банкротом при выявлении признаков неплатежеспособности (недостаточности имущества). Аналогичная поправка введена в отношении банкротства физического лица. Однако поскольку на текущий момент действие моратория не распространяется на физических лиц, полагаем, что данное нововведение относится только к индивидуальным предпринимателям.

При этом стоит особо подчеркнуть, что право на подачу такого заявления за руководителем должника сохраняется. Более того, Законопроект устанавливает правило, по которому дело о банкротстве, возбужденное ранее по заявлению кредитора и приостановленное в связи с введением моратория, прекращается, если должник подал собственное заявление о признании его банкротом в период действия моратория.

Данные поправки, на наш взгляд, призваны защитить предпринимателей и менеджмент компаний от привлечения к субсидиарной ответственности по тем обязательствам, которые должники примут на себя в условиях неплатежеспособности (недостаточности имущества) в течение следующих 6-ти месяцев.

Однако стоит подчеркнуть, что вопросы субсидиарной ответственности руководителей в период действия моратория в Законопроекте не урегулированы. Мы предполагаем, что те обязательства, которые примет на себя должник в период действия моратория не будут включены в размер субсидиарной ответственности в том случае, если после окончания моратория в отношении компании все же будет возбуждена процедура банкротства.

На данный момент сложно спрогнозировать, как будет развиваться судебная практика по делам о субсидиарной ответственности за действия (бездействие) менеджмента, совершенные в период моратория. В связи с этим в целях дополнительной защиты от риска привлечения к субсидиарной ответственности, мы рекомендуем руководителям организаций разработать подробный план антикризисных мер для предупреждения банкротства своей компании. Данный вопрос будет нами подробно рассмотрен в ближайших публикациях.

Данный вопрос будет нами подробно рассмотрен в ближайших публикациях.

Отдельного упоминания заслуживает вопрос оспаривания сделок, совершенных компаниями и индивидуальными предпринимателями в период моратория. В Законопроекте указано, что все сделки, выходящие за рамки обычной хозяйственной деятельности должника, и в которых размер денежного обязательства превышает 1 процент от балансовой стоимости активов должника, признаются ничтожными.

Помимо этого, увеличивается срок оспаривания подозрительных сделок и сделок с предпочтением, указанных в ст. ст. 61.2 и 61.3 Закона о банкротстве. Период подозрительности исчисляется с даты введения моратория и распространяется на весь период его действия, а также 3-х месячный срок после его окончания. Данное правило будет действовать в тех делах о банкротстве, которые будут возбуждены в течение 3-х месяцев после окончания моратория.

Данное положение, в том виде, в котором оно сформулировано в Законопроекте, вызывает особую настороженность, поскольку создает серьезные риски для будущих контрагентов пострадавших компаний, потому что фактически любая сделка, которая не является типичной для должника в случае, если ее цена превышает 1% от стоимости активов компании, может быть в дальнейшем оспорена, если в отношении должника в дальнейшем будет возбуждена процедура банкротства. Не исключено, что компаниям, пострадавшим от пандемии, будет значительно сложнее привлекать дополнительное финансирование для поддержания своей деятельности. С другой стороны, предпринимателям теперь придется с особой внимательностью подходить к проверке своих контрагентов и анализу их финансового состояния для того, чтобы снизить риски невозврата задолженности в случае возможного банкротства своих контрагентов.

Не исключено, что компаниям, пострадавшим от пандемии, будет значительно сложнее привлекать дополнительное финансирование для поддержания своей деятельности. С другой стороны, предпринимателям теперь придется с особой внимательностью подходить к проверке своих контрагентов и анализу их финансового состояния для того, чтобы снизить риски невозврата задолженности в случае возможного банкротства своих контрагентов.

Еще одним существенным положением Законопроекта является введение упрощенного порядка заключения мирового соглашения между должником и кредиторами. Как отмечено выше, за должником сохраняется право (но не обязанность) обратиться в суд с заявлением о своем банкротстве в период действия моратория. В этом случае должник вправе обратиться в суд с заявлением об утверждении мирового соглашения с кредиторами даже в том случае, если собрание кредиторов его не утвердило. По смыслу положений Законопроекта целесообразность и реализуемость такого мирового соглашения будет определять суд, однако кредиторы вправе возражать против его утверждения, ссылаясь на то, что такое мировое соглашение не имеет экономического смысла, направлено на затягивание процедуры банкротства, не способно обеспечить удовлетворение требований кредиторов в большей степени, чем в процедуре конкурсного производства и направлено на причинение вреда их имущественным интересам.

Данное нововведение представляется достаточно перспективным и, в последствии, может дать существенное развитие практике заключения мировых соглашений в банкротстве юридических лиц, как реабилитационной процедуры по реструктуризации долгов предприятия.

Несмотря на то, что Законопроект в значительной степени направлен на поддержку компаний, пострадавших от пандемии коронавируса, остается открытым ряд вопросов, в частности, касающихся оспаривания сделок, субсидиарной ответственности, возможное злоупотребление должниками положениями Законопроекта о мировом соглашении. Мы внимательно следим за развитием событий и в дальнейшем будем информировать о наиболее значимых изменениях в сфере законодательства о банкротстве.[1] По состоянию на 06.04.2020 Законопроект одобрен Госдумой в третьем чтении, Советом Федерации РФ и передан на подписание Президенту РФ.

[2] Федеральный закон «О несостоятельности (банкротстве)» от 26. 10.2002 № 127-ФЗ.

10.2002 № 127-ФЗ.

[4] Указанный шестимесячный срок будет исчисляться с даты официального опубликования Постановления в Российской газете и иных официальных источниках нормативно-правовых актов РФ. По состоянию на 06.04.2020 документ не опубликован и не вступил в законную силу.

Сопровождение банкротства юридических лиц в Москве, цены на услуги юриста в сфере банкротства

Мы готовы подключиться к процедуре на любом этапе, но необходимо понимать, что наиболее эффективный вариант – исключение основных рисков именно на начальной стадии процесса. Процедура банкротства юридического лица начинается со всестороннего изучения дел компании, подбора основания для инициации банкротства, анализа возможных рисков, разработки оптимальной стратегии. Многоступенчатая подготовка преследует главную цель – защитить Ваше имущество, уберечь руководящих лиц от субсидиарной ответственности. Важно сразу собрать доказательства законности процесса, которые подстрахуют Вас в случае обвинений в фиктивной финансовой несостоятельности или преднамеренном банкротстве.

Важно сразу собрать доказательства законности процесса, которые подстрахуют Вас в случае обвинений в фиктивной финансовой несостоятельности или преднамеренном банкротстве.

Как мы работаем

Если Вы решите избавиться от долгов с нашей помощью, мы заключим договор на ведение и сопровождение процедуры банкротства. В нем зафиксируем перечень оказываемых услуг, а также цену каждой из них, поэтому будьте уверены, что никаких скрытых платежей и комиссий с Вас не удержат. После этого к работе приступят наши юристы. Они:

- оценят финансовое состояние компании-должника;

- подготовят пакет документов, необходимых для вступления в процедуру банкротства;

- сформируют стратегию защиты клиента в суде;

- подадут в суд заявление о признании организации банкротом.

Классическая модель банкротства предприятия с долгами предполагает прохождение четырех стадий: наблюдения, финансового оздоровления, внешнего управления, конкурсного производства. Необходимо соблюдать последовательность:

Необходимо соблюдать последовательность:

- разработка стратегии;

- подготовка документов;

- соблюдение процессуальных сроков;

- представление интересов в суде.

Наши юристы будут представлять Ваши интересы на каждом этапе, минимизируя финансовые потери. Результатом станет «чистое» банкротство с исключением фирмы из ЕГРЮЛ и сохранением Вашей деловой репутации.

Глава 7 для различных бизнес-структур — Банкротство

Существуют разные формы бизнес-структур с разными преимуществами и недостатками. В целом, существует четыре основных бизнес-структуры, а именно: ИП, Партнерство, Общество с Ограниченной Ответственностью (ООО) и Корпорация. Эти бизнес-структуры могут быть далее классифицированы как зарегистрированные бизнес-структуры и некорпоративные бизнес-структуры. Компании и корпорации с ограниченной ответственностью создаются путем регистрации и относятся к зарегистрированным бизнес-структурам. Однако индивидуальные предприятия и партнерские фирмы не создаются путем регистрации и поэтому известны как некорпоративные бизнес-структуры.

Однако индивидуальные предприятия и партнерские фирмы не создаются путем регистрации и поэтому известны как некорпоративные бизнес-структуры.

Индивидуальные предприниматели, товарищества, компании с ограниченной ответственностью (LLC) и корпорации имеют право подать заявление о банкротстве согласно Главе 7. Каждая из этих организаций должна получить одобренную кредитную консультацию в течение как минимум 180 дней до подачи заявки. Как правило, требования большинства кредиторов могут быть обеспеченными или необеспеченными. Обеспеченное требование — это на самом деле требование кредитора, обеспеченное залогом некоторого имущества или реальных активов предприятия.Однако необеспеченное требование кредитора — это требование, не обеспеченное никаким залогом.

В индивидуальном предпринимательстве индивидуальный предприниматель может погасить как свои личные, так и коммерческие долги, подав заявление о банкротстве в соответствии с главой 7. Индивидуальное предприятие не является отдельным юридическим лицом и не является его владельцем. С юридической точки зрения индивидуальный предприниматель и его бизнес имеют одно и то же юридическое лицо. В индивидуальном предпринимательстве деловые долги считаются личными обязательствами индивидуального предпринимателя.Если индивидуальный предприниматель не может погасить деловые долги, кредиторы могут потребовать и взыскать все долги из активов бизнеса и индивидуального предпринимателя.

С юридической точки зрения индивидуальный предприниматель и его бизнес имеют одно и то же юридическое лицо. В индивидуальном предпринимательстве деловые долги считаются личными обязательствами индивидуального предпринимателя.Если индивидуальный предприниматель не может погасить деловые долги, кредиторы могут потребовать и взыскать все долги из активов бизнеса и индивидуального предпринимателя.

Партнерство создается двумя или более физическими лицами, которые соглашаются совместно владеть и вести бизнес. Процесс ликвидации в главе 7 — это упорядоченный способ закрытия и ликвидации партнерского бизнеса. Партнерство может быть полным товариществом, товариществом с ограниченной ответственностью и товариществом с ограниченной ответственностью. В рамках полного партнерства все партнеры рассматриваются как полные партнеры, и все они несут личную ответственность по любым коммерческим долгам.В коммандитном партнерстве требуется один генеральный партнер с несколькими ограниченными партнерами. Генеральный партнер несет личную ответственность по коммерческим долгам. Однако ограниченные партнеры исключены из такой личной ответственности. Личная ответственность товариществ с ограниченной ответственностью соответствует товариществу с ограниченной ответственностью. В партнерской бизнес-структуре, как правило, личная ответственность распространяется на все личные активы полных партнеров. Все товарищества с ограниченной ответственностью и товарищества с ограниченной ответственностью обязательно должны быть зарегистрированы у государственного секретаря.

Генеральный партнер несет личную ответственность по коммерческим долгам. Однако ограниченные партнеры исключены из такой личной ответственности. Личная ответственность товариществ с ограниченной ответственностью соответствует товариществу с ограниченной ответственностью. В партнерской бизнес-структуре, как правило, личная ответственность распространяется на все личные активы полных партнеров. Все товарищества с ограниченной ответственностью и товарищества с ограниченной ответственностью обязательно должны быть зарегистрированы у государственного секретаря.

ООО и корпорации имеют отдельное юридическое лицо, и эти бизнес-структуры несут ответственность по своим бизнес-долгам. Владельцы ООО и корпораций обычно не несут личной ответственности по каким-либо коммерческим долгам. В главе 7 о банкротстве предлагается ликвидировать активы корпорации или ООО и погасить ее коммерческие долги.

Характер бизнес-структуры очень важен, если бизнес находится на грани банкротства. Когда предприятие не выполняет платежи кредиторам, такая ситуация приводит к увеличению долгов предприятия и, наконец, к иску о банкротстве.

Банкротство малого бизнеса | Подробный обзор глав 7, 11 и 13

Обеспокоены тем, что ваша компания разоряется? Если вы боретесь с большими долгами, возможно, пришло время рассмотреть варианты банкротства вашего малого бизнеса.

Банкротство достаточно подавляющее, без путаницы, которая приходит с пониманием юридического жаргона. Читайте дальше, чтобы получить четкий обзор того, что такое банкротство бизнеса и какие типы банкротств существуют.

Что такое банкротство малого бизнеса?

Банкротство — это юридический процесс, доступный, если вы не можете выплатить свои долги.В результате банкротства предприятий долги соответствующих компаний погашаются или включаются в план погашения. Кредиторы получают часть погашения долга за счет имеющихся активов должника (также известного как лицо, заявляющее о банкротстве малого бизнеса).

Заявить о банкротстве могут как физические, так и юридические лица. В 2020 году было зарегистрировано 22 482 банкротства предприятий и 659 881 банкротство, не связанное с коммерческой деятельностью, всего 682 363 человека.

может аннулировать все долги, которые вы указываете при подаче заявки.Но не все долги могут быть прощены в результате банкротства. Долги, которые вы все еще можете иметь после успешной подачи заявления о банкротстве, включают налоговые претензии.

Причины объявления банкротства

Если ваш бизнес терпит крах, банкротство может быть вашим лучшим вариантом. Вы можете подать заявление о банкротстве по адресу:

- Быстро закройте свою компанию: Вам не нужно заниматься завершением всех аспектов вашего бизнеса, таких как продажа инвентаря, избавление от оборудования и сбор неоплаченных счетов

- Держите свой бизнес на плаву: Если вы Если вы хотите продолжить работу, заявление о банкротстве может сохранить вам бизнес, уменьшив при этом долг

Итак, что вызывает банкротство в бизнесе? Вы можете остаться с банкротством малого бизнеса в результате:

- Плохая рыночная конъюнктура

- Отсутствие финансирования

- Спешное принятие решений

- Проблемы с движением денежных средств

- Судебные иски

Как проходит процесс подачи заявления о банкротстве?

Федеральные суды рассматривают дела о банкротстве. Чтобы начать дело с банкротством, вы должны подать петицию в местный федеральный суд по делам о банкротстве . В петиции запрашивается такая информация, как ваше имя и адрес, сумма долга, количество кредиторов и стоимость активов.

Чтобы начать дело с банкротством, вы должны подать петицию в местный федеральный суд по делам о банкротстве . В петиции запрашивается такая информация, как ваше имя и адрес, сумма долга, количество кредиторов и стоимость активов.

После того, как вы отправите петицию, вы автоматически получите отсрочку. Это означает, что ваши кредиторы должны прекратить попытки взыскать с вас деньги.

Вы также должны заполнить графики банкротства, когда начинаете процесс банкротства. В таблицах перечислены ваши активы и обязательства, доходы и расходы, а также договоры и договоры аренды.

Тип заявленного вами банкротства и структура вашего бизнеса влияют на то, что происходит после подачи заявления. В некоторых случаях ваши деловые долги аннулируются. Но в зависимости от типа банкротства и структуры, в которой вы работаете, ваши личные активы могут оказаться под угрозой.

Виды банкротств бизнеса

Для предприятий доступны три основных варианта подачи заявления о банкротстве: в главе 7, главе 11 и главе 13. В главе 7 используется ликвидация, а в главах 11 и 13 — реорганизация.

В главе 7 используется ликвидация, а в главах 11 и 13 — реорганизация.

Итак, что такое ликвидация? Что такое реорганизация?

- Ликвидация : Во время ликвидации предприятие закрывается, а его активы делятся между кредиторами.

- Реорганизация : Реорганизация включает пересчет активов и обязательств для продления срока службы компании. Заключены новые договоренности о выплатах кредиторам, и бизнес продолжает работать.

Тип банкротства, который вы выбираете, зависит от того, хотите ли вы ликвидировать или реорганизовать свой бизнес, и от того, какое юридическое лицо у вас есть.

Глава 7 для владельцев бизнеса

При банкротстве, согласно главе 7, ликвидация используется для управления обанкротившимся бизнесом. Если вы подадите главу 7, вы должны закрыть бизнес и отказаться от своих активов. Активы, которые вы лишаетесь, зависят от вашей бизнес-структуры.

Физические лица и предприятия могут подавать Главу 7, включая следующие типы бизнес-структур:

- Индивидуальные предприниматели

- Партнерства

- Корпорации

- Компании с ограниченной ответственностью (LLC)

Хотя все субъекты хозяйствования могут подавать заявки, индивидуальные предприниматели получают иной результат, чем другие структуры.

Если вы являетесь индивидуальным предпринимателем, объявляющим о банкротстве, рассмотрите возможность подачи заявления в соответствии с главой 7. Этот тип банкротства дешевле и проще для индивидуальных предпринимателей.

Глава 7 для ИП

Глава 7 уничтожает необеспеченные долги. Вам не нужно платить соответствующие долги. Это может погасить долги, такие как долги по кредитным картам, ссуды, задолженность по аренде, счета за коммунальные услуги и судебные решения.

Глава 7 избавляет вас от большинства деловых и личных долгов, но есть обратная сторона.Поскольку ИП не является отдельным юридическим лицом, вы несете личную ответственность за все бизнес-активы. В результате ваши личные активы подвергаются риску.

Хотя некоторые активы не облагаются налогом, такие предметы, как ваше оборудование, автомобили и ипотека, могут быть изъяты и проданы в счет погашения долгов.

Глава 7 для партнерств, корпораций и ООО

Хотя вы можете подать заявление о банкротстве в соответствии с главой 7 для своего бизнеса, если он не является индивидуальным предпринимателем, это работает немного по-другому.

И для многих предприятий, не являющихся индивидуальными предпринимателями, эта разница становится неприятной.

В отличие от индивидуальных предпринимателей, товарищества, LLC и корпорации не могут погасить деловые долги с помощью главы 7. Однако она перекладывает бремя продажи активов и выплат кредиторам на конкурсного управляющего, а не на владельцев.

Малый бизнес Глава 11

Глава 11 банкротство использует реорганизацию для управления обанкротившимся бизнесом. С помощью главы 11 вы продолжаете вести свой бизнес на условиях банкротства.

Физические лица и предприятия могут подавать Главу 11, включая следующие типы бизнес-структур:

- Индивидуальные предприятия

- Партнерства

- Корпорации

- Общества с ограниченной ответственностью (ООО)

Процесс реорганизации вашей задолженности, чтобы вы могли производить небольшие платежи кредиторам. Однако вам необходимо иметь достаточно поступающих наличных денег каждый месяц для совершения новых платежей.

Глава 13 Банкротство бизнеса

Глава 13 — это вариант реорганизации, доступный только физическим лицам, включая индивидуальных предпринимателей.Если ваш бизнес организован как партнерство, корпорация или LLC, вы не можете подать заявление о банкротстве в соответствии с главой 13.

Глава 13 работает аналогично главе 11. Вы продолжаете вести свой бизнес, платя кредиторам. И вам не нужно отказываться от своих бизнес-активов.

Однако подача в соответствии с главой 13 снимает только вашу личную ответственность по бизнес-долгам, но не саму бизнес-задолженность.

Как выбрать лучший вариант банкротства бизнеса

Банкротство малого бизнеса должно быть одним из последних вариантов для обанкротившегося бизнеса.Перед подачей заявления о банкротстве вы можете рассмотреть другие варианты, такие как улучшение управления денежными потоками, получение нового финансирования или продажа своей компании.

Если ваш бизнес разоряется, банкротство может защитить вас от потери всего, над чем вы работали. Но какой тип банкротства следует подавать?

Но какой тип банкротства следует подавать?

Взгляните на нашу диаграмму, сравнивающую три основных варианта банкротства бизнеса:

| Глава 7 | Глава 11 | Глава 13 | |||||

|---|---|---|---|---|---|---|---|

| Цель | Ликвидировать бизнес | Реорганизовать и остаться в бизнесе | Реорганизовать | и остаться в бизнесе Бизнес-структуры | Индивидуальное предприятие, товарищество, ООО, корпорация | Индивидуальное предприятие, товарищество, ООО, корпорация | Индивидуальное предприятие |

| Количество дел (2020) | 436,919 |

Перед подачей заявления поговорите с юристом по малому бизнесу, который специализируется на банкротстве предприятий.

Нужен лучший способ систематизировать свои книги и управлять финансами предприятия? Бухгалтерское программное обеспечение Patriot позволяет легко записывать транзакции несколькими щелчками мыши, создавать отчеты и многое другое. Кроме того, мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию сегодня!

Кроме того, мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 15 декабря 2016 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.3 типа банкротства — бесплатные юридические ресурсы на UpCounsel

Разъяснение видов банкротства бизнеса. Узнайте больше о различных типах банкротства малого бизнеса, таких как главы 7, 11, 13 и требования к подаче документов. 2 мин. Чтения

1. Типы банкротства бизнеса2. Глава 7 Банкротство

3. Глава 11 Банкротство

4. Глава 13 Банкротство

5. Не уверены, какой вариант банкротства лучше для вас?

Управлять малым бизнесом сложно, и от того, успешен он или нет, зависит бесчисленное множество факторов.Около 25% малых предприятий потерпят неудачу в первый год своего существования . .. а к пятому году около 55% из них в среднем закроют свои предприятия навсегда.

.. а к пятому году около 55% из них в среднем закроют свои предприятия навсегда.

Если вы подумываете о банкротстве предприятия, вам сначала необходимо определить, на какой тип банкротства вам нужно будет подать заявление. Независимо от того, является ли ваш бизнес компанией с ограниченной ответственностью, индивидуальным предпринимателем, полным товариществом или корпорацией, юридическая структура вашего бизнеса будет определять вашу ответственность и тип банкротства, о котором вам может потребоваться подать.

Виды банкротства бизнеса Глава 7 Банкротство Вы можете подать заявление о банкротстве в соответствии с главой 7 от имени вашего партнерства, корпорации или LLC, прежде всего, если ваш бизнес явно не может развиваться и у вас есть ограниченные активы, подлежащие ликвидации. В этой ситуации управляющий банкротством продает активы компании, чтобы рассчитаться с кредиторами. Этот вариант подходит для владельцев малого бизнеса, которые не хотят продавать свои активы и не иметь дела с кредиторами.

Индивидуальное предприятие не является отдельным юридическим лицом от своего собственника; следовательно, банкротство по главе 7 не может быть подано исключительно от имени бизнеса, поскольку долги предприятия ложатся на долги владельца. Обратной стороной является то, что вы должны подать заявление о банкротстве, чтобы избавиться от деловых долгов. Положительным моментом является то, что вы можете погасить как личные, так и деловые долги, а с помощью льгот вы также можете защитить свои бизнес-активы. Вы также можете иметь возможность вести свой бизнес даже после банкротства, поэтому большинство владельцев партнерств, корпораций или LLC, которые несут ответственность за долг своей компании, подают заявление о банкротстве бизнеса в соответствии с Главой 7, а также лично.

Глава 11 Банкротство Признанное банкротством при реорганизации бизнеса, банкротство в соответствии с главой 11 подается предприятиями, которые хотят продолжить работу, реорганизуя свои долги через план погашения. Хотя это может показаться похожим на главу 13, здесь присутствуют дополнительные требования, такие как представление текущих операционных отчетов и назначение комитета кредиторов. Кроме того, кредиторам будет предложено проголосовать и одобрить план выплат, прежде чем он будет подтвержден.

Хотя это может показаться похожим на главу 13, здесь присутствуют дополнительные требования, такие как представление текущих операционных отчетов и назначение комитета кредиторов. Кроме того, кредиторам будет предложено проголосовать и одобрить план выплат, прежде чем он будет подтвержден.

Заявление о банкротстве по главе 13 подается исключительно для физических лиц. Тем не менее, индивидуальные предприниматели и их бизнес считаются одним и тем же лицом в соответствии с законом, поэтому, если вы подаете заявку на получение Главы 13, бизнес-долги включаются в ваши личные долги. Преимущество подачи заявления о банкротстве этого типа заключается в том, что вы можете сохранить все свое имущество, пока ваши долги реорганизуются с помощью плана погашения. Главу 13, как правило, предпочитают владельцы малого бизнеса с большим количеством личных активов или те, кто не соответствует требованиям главы 7.

Не уверены, какой вариант банкротства вам подходит? Не волнуйтесь. Адвокат по банкротству на UpCounsel может помочь вам ответить на сложные вопросы, например, следует ли вашему бизнесу создать новый бизнес-план или быть ликвидированным, как лучше всего защитить свои личные активы и как подготовиться к будущему после банкротства, восстановив свой кредит.

Адвокат по банкротству на UpCounsel может помочь вам ответить на сложные вопросы, например, следует ли вашему бизнесу создать новый бизнес-план или быть ликвидированным, как лучше всего защитить свои личные активы и как подготовиться к будущему после банкротства, восстановив свой кредит.

Просто отправьте заявку на работу, и вы сможете связаться с одним или несколькими опытными адвокатами по банкротству, которые помогут вам проконсультировать.

vГлава 7 Банкротство | Wex | Закон США

Когда должник становится неплатежеспособным и начинается процедура банкротства, должник либо ликвидирует свои активы, либо реорганизует свои долги. Порядок ликвидации регулируется главой 7 Кодекса о банкротстве.

При ликвидации активы должника, обычно корпорации, продаются по частям или в качестве непрерывно действующего предприятия «для удовлетворения требований кредиторов [кредитора]». Согласно Кодексу, доверительный управляющий управляет ликвидацией путем «упорядочивания всего имеющегося имущества, превращения его в деньги, распределения его между кредиторами и закрытия имущества. «Продажа активов должника создает поступления, которые распределяются между держателями долей в должнике. Разделение выручки производится в соответствии с иерархией прав истцов.

«Продажа активов должника создает поступления, которые распределяются между держателями долей в должнике. Разделение выручки производится в соответствии с иерархией прав истцов.

Напротив, когда несостоятельный должник реорганизуется в соответствии с главой 11, активы должника фактически не продаются. Вместо этого компания фиктивно «продается» существующим кредиторам, которые платят за компанию со своими существующими требованиями и интересами. Эта сделка аннулирует требования и интересы кредиторов, получая взамен требования или интересы в новой реорганизованной организации.

Ликвидация по главе 7 является наиболее распространенной формой банкротства в США. Кодекс рассматривает индивидуальных должников иначе, чем не физических лиц, таких как корпорации, компании с ограниченной ответственностью и деловые партнерства. Законодательные различия объясняются ниже.

Физические лица (юридические лица)

Субъекты хозяйствования имеют право на банкротство по главе 7. Компании обычно подают заявку на ликвидацию согласно главе 7, когда нет возможности достичь прибыльности в рамках реорганизации согласно главе 11.Банкротство по главе 7 прекращает деятельность компании и полностью выводит ее из бизнеса. Доверительный управляющий принимает на себя контроль над организацией, чтобы кредиторы получали выгоду от максимальной стоимости активов должника.

Компании обычно подают заявку на ликвидацию согласно главе 7, когда нет возможности достичь прибыльности в рамках реорганизации согласно главе 11.Банкротство по главе 7 прекращает деятельность компании и полностью выводит ее из бизнеса. Доверительный управляющий принимает на себя контроль над организацией, чтобы кредиторы получали выгоду от максимальной стоимости активов должника.

Порядок выплат кредиторам зависит от их статуса кредиторов должника. Действительно, Верховный суд Соединенных Штатов недавно отметил, что «кредиторы с более высокой приоритетностью не могут получить что-либо, пока кредиторам с более высокой приоритетностью не будут выплачены выплаты в полном объеме». Естественно, кредитор / инвестор, принявший на себя наименьший риск, обычно обеспеченный кредитор, получает деньги первым.Обеспеченная ссуда — это ссуда, обеспеченная залогом, а это означает, что, если должник не может выплатить ссуду, кредитор имеет право взыскать залог или его денежную стоимость вместо погашения ссуды. Поскольку обеспеченные кредиторы знают, что они получат некоторую сумму платежа, если должник объявит о банкротстве, они несут наименьший риск.

Поскольку обеспеченные кредиторы знают, что они получат некоторую сумму платежа, если должник объявит о банкротстве, они несут наименьший риск.

Необеспеченные кредиторы имеют второе право на активы должника, потому что они несут больший риск, чем обеспеченные кредиторы. Необеспеченный кредитор — это кредитор, который не принимает никаких обеспечительных интересов в активах должника, например, через обеспечение.Следовательно, когда должник становится банкротом, необеспеченные кредиторы могут получить только пропорциональное распределение активов должника и сумму, пропорциональную размеру их долга. И любое восстановление наступит только после того, как обеспеченные кредиторы вернут свои интересы.

Последними идут акционеры компании. Они берут на себя наибольший риск успеха или неудачи компании. Таким образом, их возмещение ограничивается преимущественными требованиями обеспеченных и необеспеченных кредиторов. Акционеры не могут вернуть какие-либо активы, если требования обеспеченных и необеспеченных кредиторов не погашены полностью.

В отличие от должника — физического лица, должник — не физическое лицо не достигает погашения своих долгов после ликвидации; освобождение от ответственности доступно только для индивидуальных должников. Это законодательное положение отражает цель Конгресса «предотвратить уклонение предприятий от ответственности путем ликвидации корпораций-должников и возобновления бизнеса без долгов». Другими словами, корпоративный долг, в отличие от индивидуального долга, «переживает» ликвидационные процедуры и «взимается с корпорации, когда она возобновляет свою деятельность.”

Физические лица

Как указано в деле 1915 года Верховного суда США Williams против US Fidelity G. Co. , , основная цель закона о банкротстве состоит в том, чтобы «освободить честного должника от бремени тяжелой задолженности и позволить ему начать все заново, избавившись от «прежнего несчастья». Соответственно, глава 7 «позволяет физическому лицу, погрязшему в долгах, получить« новый старт »путем погашения своего долга путем передачи для распределения неиспользованного имущества должника. Освобождение от ответственности освобождает отдельного должника от личной ответственности по большинству долгов, не позволяя кредиторам принимать меры по взысканию с должника.

Освобождение от ответственности освобождает отдельного должника от личной ответственности по большинству долгов, не позволяя кредиторам принимать меры по взысканию с должника.

Однако не все лица могут претендовать на ликвидацию. Чтобы получить право, человек должен пройти «тест на нуждаемость», установленный в § 707 (b). Проверка нуждаемости перенесет потребительских должников в раздел о банкротстве по главе 13, если они смогут «выплатить часть или все свои долги в соответствии с планом по главе 13» за счет своего предполагаемого дохода. Другими словами, Кодекс отдает предпочтение плану погашения, основанному на доходе (как это предусмотрено в главе 13), когда должник может выплатить своим кредиторам будущий доход.Проверка нуждаемости — это, по сути, механизм проверки, разработанный «для того, чтобы отсеять должников по главе 7, которые способны профинансировать дело по главе 13».

Кроме того, суд по делам о банкротстве может отклонить дело по главе 7, если долги отдельного должника являются в первую очередь потребительскими, а не коммерческими долгами. Это увольнение носит дискреционный характер и основывается на том, считает ли суд, что предоставление судебной защиты является нарушением главы 7.

Это увольнение носит дискреционный характер и основывается на том, считает ли суд, что предоставление судебной защиты является нарушением главы 7.

[Последнее обновление в мае 2020 года командой Wex Definitions]

ТОО «Айс Миллер»: Insights

Текущее состояние банкротства удаленных лиц

По мере того, как кредиторы готовятся к жизни в мире с повышенным риском банкротства заемщиков, ликвидации и банкротства, многие начали уделять особое внимание требованию, чтобы заемщики создавали организации специального назначения («SPE») для снижения этих рисков.В этой публикации мы исследуем, как недавнее прецедентное право рассматривало создание и использование SPE и какие структуры были более эффективными, чем другие.Текущее состояние законодательства о банкротстве удаленных юридических лиц

Удаленные ПСН при банкротстве обычно используются в сделках с недвижимостью и структурированном финансировании, чтобы изолировать активы, являющиеся предметом ссуды или финансирования, от финансового состояния — и любого заявления о банкротстве — спонсора капитала или материнской организации.

Теоретически такая схема позволяет кредиторам оценивать транзакции исключительно на основе конкретных активов, обеспечивающих ссуду, а не финансового состояния всего предприятия спонсора.

Теоретически такая схема позволяет кредиторам оценивать транзакции исключительно на основе конкретных активов, обеспечивающих ссуду, а не финансового состояния всего предприятия спонсора.Как предполагает термин «удаленное банкротство», невозможно сделать компанию полностью «доказательством банкротства». «Отказ от преимуществ банкротства до подачи заявления о банкротстве противоречит федеральному закону и, следовательно, является недействительным». [1] Соответственно, цель состоит в том, чтобы сделать вероятность подачи заявления о банкротстве со стороны SPE как можно более малой.По сути, это включает трехкомпонентный подход:

- Во-первых, настройте SPE таким образом, чтобы от него требовалось хранить свои активы, обязательства, бухгалтерские книги, записи и операции отдельно от активов его акционерного спонсора и аффилированных лиц, чтобы ограничить возможность того, что сторонний кредитор спонсора будет получить доступ к активам SPE.

- Во-вторых, структурируйте операционные документы SPE, чтобы максимально ограничить свободу действий менеджеров SPE при подаче заявления о банкротстве.

- И, в-третьих, убедитесь, что у SPE есть заслуживающий доверия менеджер или член, который не зависит от спонсора и имеет право вето в отношении заявления о банкротстве, который также может гарантировать соблюдение обязательств SPE по корпоративной раздельности.

Большая часть недавнего прецедентного права, касающегося удаленных стратегий банкротства, была сосредоточена на третьем моменте, а именно на том, в какой степени кредитор может предотвратить подачу заявки на банкротство специализированной организации, назначив якобы независимого управляющего. кредитору или став номинальным участником юридического лица.Теория, лежащая в основе первой стратегии, заключается в назначении менеджера, который, по мнению кредитора, не будет возбуждать процедуру банкротства. Теория, лежащая в основе последнего, состоит в том, чтобы получить блокирующую или «золотую акцию» компании, чтобы проголосовать против любой попытки подать заявление о банкротстве. Хотя можно использовать обе стратегии, ни одна из них не является пуленепробиваемой.

Хотя можно использовать обе стратегии, ни одна из них не является пуленепробиваемой.

- Подход независимого менеджера

Показательный пример — In re General Growth Properties, Inc. , 409 B.R. 43 (Bankr. S.D.N.Y. 2009 г.) (применяется закон Делавэра).Этот случай подчеркивает подводные камни, связанные с отсутствием контроля со стороны кредитора при назначении и удержании независимых менеджеров SPE. В 2009 году General Growth Properties, Inc., один из крупнейших в то время операторов торговых центров в стране, подал заявление о банкротстве 359 своих аффилированных и дочерних компаний, в том числе многочисленных SPE, которые являлись должниками по определенным коммерческим ипотечным ценным бумагам, и что рынок предполагал банкротство было отдаленным. Несколько кредиторов подали ходатайства о прекращении дела некоторых должников SPE как недобросовестных, потому что, среди прочего: (1) SPE были платежеспособными, (2) менеджеры SPE недопустимо поставили интересы материнской компании.

группа выше, чем у отдельных SPE, и (3) должники уволили независимых менеджеров SPE (без уведомления существующих менеджеров до подачи заявления о банкротстве) и назначили новых менеджеров для утверждения документов о банкротстве недобросовестно.Суд по делам о банкротстве отклонил ходатайства кредиторов. Суд постановил, что ничто в кодексе о банкротстве не требует, чтобы должник был неплатежеспособным, и в соответствии с законодательством штата Делавэр (и конкретными операционными соглашениями SPE) менеджеры LLC несут фидуциарное обязательство учитывать интересы владельцев капитала компании. Суд также постановил, что спонсор не действовал ненадлежащим образом, когда прекратил деятельность независимых менеджеров SPE, поскольку ничто в операционных соглашениях SPE не запрещало им это делать.Соответственно, кредиторы должны помнить о дискреционных полномочиях спонсора при увольнении независимых менеджеров и должны обеспечить, чтобы в организационных документах SPE было четко прописано, что деятельность независимых менеджеров не может быть прекращена без согласия кредитора.

группа выше, чем у отдельных SPE, и (3) должники уволили независимых менеджеров SPE (без уведомления существующих менеджеров до подачи заявления о банкротстве) и назначили новых менеджеров для утверждения документов о банкротстве недобросовестно.Суд по делам о банкротстве отклонил ходатайства кредиторов. Суд постановил, что ничто в кодексе о банкротстве не требует, чтобы должник был неплатежеспособным, и в соответствии с законодательством штата Делавэр (и конкретными операционными соглашениями SPE) менеджеры LLC несут фидуциарное обязательство учитывать интересы владельцев капитала компании. Суд также постановил, что спонсор не действовал ненадлежащим образом, когда прекратил деятельность независимых менеджеров SPE, поскольку ничто в операционных соглашениях SPE не запрещало им это делать.Соответственно, кредиторы должны помнить о дискреционных полномочиях спонсора при увольнении независимых менеджеров и должны обеспечить, чтобы в организационных документах SPE было четко прописано, что деятельность независимых менеджеров не может быть прекращена без согласия кредитора.

- Подход «золотой акции»

Несколько недавних дел ясно показывают, что кредиторы не должны полагаться на получение номинальной «золотой акции» для блокирования подачи заявления о банкротстве. Например, в In re Intervention Energy Holdings, LLC , 553 B.R. 258 (Bankr. D. Del. 2016), кредитор подал ходатайство о прекращении дела о банкротстве SPE-должника из-за отсутствия соответствующего разрешения. В связи с заключением соглашения о воздержании от ответственности кредитор провел переговоры и получил единую членскую единицу в SPE и поправку к операционному соглашению SPE, требующую единогласного голосования членов для начала процедуры банкротства. Суд отклонил это ходатайство, постановив, что «[a] положение в документе об управлении компанией с ограниченной ответственностью, полученном по контракту, единственная цель и действие которого заключается в том, чтобы передать в руки единственному, миноритарному держателю акций окончательные полномочия по удалению ценных бумаг.

право этой организации добиваться федеральной защиты от банкротства, а также характер и содержание основных отношений с должником, которые являются отношениями кредитора, а не держателя капитала, и которое не несет никаких обязательств ни перед кем, кроме себя, в связи с решением LLC о банкротстве на федеральном уровне. облегчение равносильно абсолютному отказу от этого права и, даже если это возможно разрешено законом штата, является недействительным как противоречащее государственной политике.

право этой организации добиваться федеральной защиты от банкротства, а также характер и содержание основных отношений с должником, которые являются отношениями кредитора, а не держателя капитала, и которое не несет никаких обязательств ни перед кем, кроме себя, в связи с решением LLC о банкротстве на федеральном уровне. облегчение равносильно абсолютному отказу от этого права и, даже если это возможно разрешено законом штата, является недействительным как противоречащее государственной политике.Аналогично, в In re Lake Michigan Beach Pottawattamie Resort LLC , 547 B.R. 899 (Bankr. ND Ill. 2016) (применяя закон штата Мичиган), кредитор предложил отклонить дело о банкротстве SPE-должника как поданное без разрешения, поскольку кредитор, как «специальный член» должника, не дал согласия на заявление о банкротстве в соответствии с организационными документами должника. Суд по делам о банкротстве отклонил ходатайство, постановив, что положение о согласии было недействительным как противоречащее государственной политике в соответствии с Федеральным законом, поскольку по сути это было отказом от банкротства.

Суд особо отметил, что «особые» членские права кредитора не давали кредитору права на получение какой-либо доли в прибыли или убытках должника, не возлагали на кредитора никаких налоговых последствий или прав распределения и не требовали каких-либо взносов в капитал. Суд также отметил и в конечном итоге счел решающим тот факт, что в операционном соглашении прямо говорилось, что специальный участник «не имел никаких обязательств или обязательств учитывать какие-либо интересы или факторы, влияющие на Компанию или Участников.В конечном итоге суд постановил, что положение о блокирующем члене / директоре будет недействительным, если блокирующий член / директор не сохранит нормальные фидуциарные обязательства, так что он может проголосовать за подачу заявления о банкротстве, даже если такая подача не отвечает наилучшим интересам кредитора. которые они были выбраны.

Суд особо отметил, что «особые» членские права кредитора не давали кредитору права на получение какой-либо доли в прибыли или убытках должника, не возлагали на кредитора никаких налоговых последствий или прав распределения и не требовали каких-либо взносов в капитал. Суд также отметил и в конечном итоге счел решающим тот факт, что в операционном соглашении прямо говорилось, что специальный участник «не имел никаких обязательств или обязательств учитывать какие-либо интересы или факторы, влияющие на Компанию или Участников.В конечном итоге суд постановил, что положение о блокирующем члене / директоре будет недействительным, если блокирующий член / директор не сохранит нормальные фидуциарные обязательства, так что он может проголосовать за подачу заявления о банкротстве, даже если такая подача не отвечает наилучшим интересам кредитора. которые они были выбраны.С другой стороны, кредитор может получить права блокировки, если он получает существенную долю в капитале SPE. В In re Franchise Services of North America, Inc.

, 891 F.3d 198 (5th Cir.2018) (применяя закон штата Делавэр), кредитор / акционер, владевший конвертируемыми привилегированными акциями должника на сумму 15 миллионов долларов, решил отклонить дело о банкротстве должника как поданное без разрешения. Суд по делам о банкротстве удовлетворил ходатайство об отказе. Подтверждая, Пятый округ выделил In re Intervention Energy Holdings, LLC , отметив, что кредитор здесь получил реальную долю в капитале компании, а не только номинальную долю, и «нет убедительного обоснования федерального закона для лишения добросовестной доли участия в капитале компании. акционер с правом голоса только потому, что он также является кредитором корпорации.

, 891 F.3d 198 (5th Cir.2018) (применяя закон штата Делавэр), кредитор / акционер, владевший конвертируемыми привилегированными акциями должника на сумму 15 миллионов долларов, решил отклонить дело о банкротстве должника как поданное без разрешения. Суд по делам о банкротстве удовлетворил ходатайство об отказе. Подтверждая, Пятый округ выделил In re Intervention Energy Holdings, LLC , отметив, что кредитор здесь получил реальную долю в капитале компании, а не только номинальную долю, и «нет убедительного обоснования федерального закона для лишения добросовестной доли участия в капитале компании. акционер с правом голоса только потому, что он также является кредитором корпорации.Эти дела ясно показывают, что кредиторы не могут просто полагаться на волшебные слова в операционных документах, чтобы помешать SPE подать заявление о банкротстве. Вместо этого они должны гарантировать, что они либо приобретут реальную долю в SPE, чтобы заблокировать заявление о банкротстве, либо что у них есть контроль над выбором и заменой одного или нескольких независимых менеджеров SPE.

Учитывая приоритетность банкротства удаленных организаций в структурированном финансировании, рейтинговые агентства разработали критерии, по которым они оценивают, является ли организация специального назначения достаточно удаленной от банкротства, чтобы гарантировать высокий кредитный рейтинг .Рейтинговые агентства обычно рассматривают организации, которые соответствуют следующим критериям, как несостоятельные.

- SPE Назначение и деятельность

- SPE имеет право заниматься только ограниченной сферой деятельности, соответствующей цели ссуды или предложения обеспечения, и может вести только коммерческую деятельность, необходимую или побочную для достижения этой цели.

- SPE строго запрещается брать на себя дополнительные долги вне рамок обычной деятельности SPE.

- Бизнес SPE отделен от бизнеса его спонсора, и SPE обязано:

- Поддерживать коммерческие отношения со спонсором, материнской компанией и аффилированными лицами;

- Вести свою деятельность от своего имени, выступать в качестве отдельной организации, в том числе путем упреждающего исправления любых недоразумений, связанных с ее названием, и соблюдать все корпоративные формальности;

- Вести отдельные книги и записи;

- Вести отдельные счета и не объединять активы с другими организациями;

- Вести отдельный финансовый учет;