| Название | Виды | Сумма | Срок | Обеспечение |

|---|---|---|---|---|

|

Электронная банковская гарантия Альфа-Банк 8-800-100-77-33 |

— Тендерная гарантия — Гарантия исполнения обязательств — Гарантия возврата аванса |

до 60 млн. | до 5 лет | Без поручителей, Без залога |

|

Гарантии гос. контрактов ВТБ 8 (800) 200-77-99 |

— Гарантия исполнения контракта — Гарантия возврата аванса — Гарантия на гарантийный период -Тендерная гарантия |

|

до 5 лет | Поручители, Без поручителей, Залог, Без залога |

|

Таможенные гарантии ВТБ 8 (800) 200-77-99 |

Таможенная гарантия | до 150 млн. | до 1 года | Поручители, Залог, Без залога |

|

Банковская гарантия МЕТКОМБАНК (343) 3-100-111, 8 (800) 2002-911 | — Гарантия по контракту — Гарантия возврата аванса | Поручители, Без поручителей, Залог | ||

|

Банковские гарантии Индустриальный Сберегательный Банк (343) 385-70-57 |

— Тендерная гарантия — Гарантия исполнения контракта — Гарантия возврата аванса |

Поручители, Залог | ||

Банк УРАЛСИБ 8 (800) 700-77-16 |

— Гарантия платежа — Гарантия исполнения контракта — Тендерная гарантия — Таможенная гарантия — Гарантия возврата аванса и др.  |

до 20 млн. | до 3 лет | Поручители, Без залога |

|

Банковские гарантии Банк «РОССИЯ» (343) 286-37-60, 8-800-100-11-11 | — Все виды гарантий | Поручители, Залог, Без залога | ||

|

Гарантия исполнения госконтракта Банк УРАЛСИБ 8 (800) 700-77-16 |

— Контрактная гарантия — Гарантия исполнения обязательств — Тендерная гарантия — Гарантия возврата аванса |

до 10 млн. | до 3 лет | Поручители, Без залога |

|

Бизнес-Гарантия Банк УРАЛСИБ 8 (800) 700-77-16 |

— Гарантия платежа — Гарантия исполнения контракта — Тендерная гарантия — Таможенная гарантия — Гарантия возврата аванса и др.  |

до 90 млн. | до 3 лет | Поручители, Залог, Без залога |

|

Банковские гарантии Райффайзенбанк |

Все виды гарантий | до 166 млн. | до 2 лет | Залог, Без залога |

|

Банковская гарантия Азиатско-Тихоокеанский Банк 8 (800) 775-80-80 |

— Тендерная гарантия — Таможенная гарантия — Гарантия исполнения обязательств — Гарания возврата НДС — Гарантия возврата аванса и др. |

до 20 млн. | до 30 мес. |

Поручители, Залог, Без залога |

|

Банковские гарантии СДМ-Банк (343) 3-700-500, 8 (800) 200-02-23 |

от 500000 | до 1 года | Поручители, Залог | |

|

Банковские гарантии Примсоцбанк (343) 372-87-40, 8 (800) 350-42-02 |

|

до 3 лет | Поручители, Без поручителей, Залог, Без залога | |

|

«Гарантия Контрактная» ВУЗ-банк 8 (800) 700-2-700 |

— Гарантия исполнения контракта — Тендерная гарантия |

до 50 млн. |

до 2 лет | Поручители, Залог |

|

Экспресс-гарантия в рамках 223-ФЗ ВУЗ-банк 8 (800) 700-2-700 |

— Гарантия исполнения контракта — Тендерная гарантия |

до 10 млн. | до 26 мес. | Поручители, Без залога |

|

«Пакет услуг Тендер Экспресс» ВУЗ-банк 8 (800) 700-2-700 |

— Тендерная гарантия |

до 10 млн. | до 3 лет | Поручители, Без залога |

|

Гарантии в пользу ФТС и ФНС Уральский банк реконструкции и развития 8 (800) 700-59-59 |

— Таможенная гарантия — Гарантия возврата НДС |

до 6 мес. |

Поручители, Залог | |

|

Тендерные и договорные гарантии Уральский банк реконструкции и развития 8 (800) 700-59-59 |

— Гарантия по контракту — Тендерная гарантия — и др., в том числе № 44-ФЗ |

до 120 млн. | до 2 лет | Поручители, Залог, Без залога |

|

Экспресс-гарантии для участия в гос. закупках Уральский банк реконструкции и развития 8 (800) 700-59-59 |

— Тендерная гарантия — Гарантия исполнения контракта | до 10 млн. | до 1 года | Поручители, Без залога |

|

Пакет услуг Тендер Экспресс Уральский банк реконструкции и развития 8 (800) 700-59-59 |

— Тендерная гарантия — Гарантия исполнения контракта |

до 10 млн. |

до 3 лет | Поручители, Без залога |

Отличие независимой гарантии от банковской

]]>Подборка наиболее важных документов по запросу Отличие независимой гарантии от банковской (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Отличие независимой гарантии от банковской Открыть документ в вашей системе КонсультантПлюс:Интересная цитата из судебного решения: Предоставление кредитными организациями поручительств по обязательствам заемщиков Банка носит экстраординарный характер, не относится к банковским операциям и, как правило, банками не осуществляется»…Поручительство и независимая гарантия являются различными способами обеспечения исполнения обязательств, отличающимися друг от друга, как по форме предоставления, так и по содержанию.

Выдача банковской (независимой) гарантии, в отличие от предоставления поручительства, является для кредитной организации типичной банковской операцией (пункт 8 части 1 статьи 5 Закона о банках и банковской деятельности). Предоставление кредитными организациями поручительств по обязательствам заемщиков Банка носит экстраординарный характер, не относится к банковским операциям и, как правило, банками не осуществляется. Для отнесения оспариваемой сделки к обычной хозяйственной деятельности истца ответчик должен представить доказательства заключения Банком поручительств на условиях, сходных с условиями оспариваемой сделки (по размеру взимаемой комиссии, сумме сделки, наличию обеспечения регрессного требования, платежеспособности лица, обязательства которого обеспечиваются и иным условиям).»Статьи, комментарии, ответы на вопросы: Отличие независимой гарантии от банковской Открыть документ в вашей системе КонсультантПлюс:

Выдача банковской (независимой) гарантии, в отличие от предоставления поручительства, является для кредитной организации типичной банковской операцией (пункт 8 части 1 статьи 5 Закона о банках и банковской деятельности). Предоставление кредитными организациями поручительств по обязательствам заемщиков Банка носит экстраординарный характер, не относится к банковским операциям и, как правило, банками не осуществляется. Для отнесения оспариваемой сделки к обычной хозяйственной деятельности истца ответчик должен представить доказательства заключения Банком поручительств на условиях, сходных с условиями оспариваемой сделки (по размеру взимаемой комиссии, сумме сделки, наличию обеспечения регрессного требования, платежеспособности лица, обязательства которого обеспечиваются и иным условиям).»Статьи, комментарии, ответы на вопросы: Отличие независимой гарантии от банковской Открыть документ в вашей системе КонсультантПлюс:Статья: Правовая природа независимой гарантии и ее место в системе гражданско-правовых обязательств

(Челышева Н.

Ю.)

Ю.)(«Гражданское право», 2018, N 2)Отличие залога прав на денежные средства, находящиеся на банковском счете, от независимой гарантии должно заключаться в следующем. По независимой гарантии кредитор вправе получить от банка только денежную сумму, на которую выдана гарантия. Согласно общей норме ГК РФ предметом залога прав являются все принадлежащие залогодателю права, вытекающие из соответствующего обязательства, если договором залога не предусмотрено иное (абз. 2 ч. 1 ст. 358.1 ГК РФ). Вместе с тем специальные нормы ГК РФ о залоге прав по договору банковского счета предусматривают только один способ удовлетворения требования кредитора как в судебном, так и во внесудебном порядке — путем списания банком на основании распоряжения залогодержателя денежных средств с залогового счета залогодателя и выдачи их залогодержателю или зачисления на указанный им счет (ч. 1 ст. 358.14 ГК РФ). Таким образом в изложенной норме фактически устранено принципиальное отличие между независимой гарантией и залогом прав по договору банковского счета.

Открыть документ в вашей системе КонсультантПлюс:

Открыть документ в вашей системе КонсультантПлюс:«Корпоративный договор: подготовка и согласование при создании совместного предприятия [Электронное издание]»

(Глухов Е.В.)

(«М-Логос», 2017)(а) банковская гарантия в абсолютном большинстве случаев предусматривает максимальную сумму ответственности гаранта или порядок ее определения (например, в виде формулы). В отличие от независимой небанковской гарантии, в банковской гарантии обычно не используется договорная конструкция, согласно которой гарантия обеспечивает все обязательства обязанного по корпоративному договору участника СП. Причина такого подхода — неготовность банков на практике выдать независимую гарантию без какого-либо лимита ответственности. Среди прочего в случае выдачи банком независимой гарантии без лимита ответственности возникают сложности с постановкой такой гарантии на бухгалтерский учет, а также с отражением ее параметров для целей отчетности, предоставляемой банком соответствующим государственным органам.

Кроме того, можно предположить, что и стоимость такой гарантии будет определенно выше, чем стоимость гарантии, предусматривающей лимит ответственности банка. Как можно было бы на практике определить лимит ответственности по банковской независимой гарантии с учетом того, что основная масса обязательств сторон корпоративного договора носит неденежный характер? По нашему мнению, в качестве одного из возможных вариантов лимит ответственности по гарантии можно было бы привязать к общей сумме инвестиций сторон корпоративного договора в создаваемое ими СП;Нормативные акты: Отличие независимой гарантии от банковской Открыть документ в вашей системе КонсультантПлюс:

Кроме того, можно предположить, что и стоимость такой гарантии будет определенно выше, чем стоимость гарантии, предусматривающей лимит ответственности банка. Как можно было бы на практике определить лимит ответственности по банковской независимой гарантии с учетом того, что основная масса обязательств сторон корпоративного договора носит неденежный характер? По нашему мнению, в качестве одного из возможных вариантов лимит ответственности по гарантии можно было бы привязать к общей сумме инвестиций сторон корпоративного договора в создаваемое ими СП;Нормативные акты: Отличие независимой гарантии от банковской Открыть документ в вашей системе КонсультантПлюс:«Концепция развития положений части второй Гражданского кодекса Российской Федерации о договоре страхования»

(одобрена решением Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства от 25.

09.2020 N 202/оп-1/2020)Идея законодательного закрепления страхового поручительства в качестве самостоятельного вида страхования также была вызвана необходимостью использования иностранных перестраховочных емкостей и вовлечения деятельности по выдачи поручительства в сферу страховой деятельности. Это позволило бы осуществлять выплаты в неденежной форме, а также квалифицировать доходы и выплаты, связанные с выдачей страхового поручительства, как результат страховой деятельности (что, в свою очередь, предполагало бы необходимость формирования страховых резервов, а также освобождение от налогообложения операций по выдачи поручительств). Однако данное предложение не получило поддержки страхового сообщества, Банка России и Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства. Одним из основных аргументов против введения страхового поручительства стало отсутствие доктринальных отличий от поручительства, предусмотренного ГК РФ, а также нецелесообразность его закрепления при наличии института независимой гарантии.

09.2020 N 202/оп-1/2020)Идея законодательного закрепления страхового поручительства в качестве самостоятельного вида страхования также была вызвана необходимостью использования иностранных перестраховочных емкостей и вовлечения деятельности по выдачи поручительства в сферу страховой деятельности. Это позволило бы осуществлять выплаты в неденежной форме, а также квалифицировать доходы и выплаты, связанные с выдачей страхового поручительства, как результат страховой деятельности (что, в свою очередь, предполагало бы необходимость формирования страховых резервов, а также освобождение от налогообложения операций по выдачи поручительств). Однако данное предложение не получило поддержки страхового сообщества, Банка России и Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства. Одним из основных аргументов против введения страхового поручительства стало отсутствие доктринальных отличий от поручительства, предусмотренного ГК РФ, а также нецелесообразность его закрепления при наличии института независимой гарантии.

Экспресс-гарантия быстро: срочно оформить банковскую гарантию за 1 день

× В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» выражаю согласие на обработку ПАО «МТС-Банк» (далее — Банк) местонахождение: 115432, г. Москва, пр-кт. Андропова, д.18, корп.1 своих персональных данных без оговорок и ограничений, совершение с моими персональными данными действий, предусмотренных п.3 ч.1 ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих интересах. Настоящее согласие дается для целей: продвижения услуг Банка или третьих лиц на рынке путем осуществления прямых контактов с помощью связи, получения рекламной информации по почте и по сетям электросвязи (в том числе по телефону, мобильной связи и электронной почте), принятия Банком решения о возможности заключения договоров о предоставлении банковских услуг и распространяется на следующую информацию: фамилия, имя, отчество, год, месяц, дата и место моего рождения, пол, паспортные данные и иные данные документов, удостоверяющих личность, СНИЛС, адрес (регистрации, фактического проживания), фото- и видеоизображения, семейное, имущественное положение, образование, профессия, сведения о занятости, доходах и расходах, данные о родителях, супругах, детях и иных родственниках, номер телефона (мобильный, стационарный, рабочий), адрес электронной почты, а также иные полученные от меня персональные данные (далее – Персональные данные). Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank.

Под обработкой Персональных данных понимается совершение Банком операций с Персональными данными, включая сбор, систематизацию, накопление, хранение, уточнение, использование, передачу, блокирование, уничтожение, в т.ч. информационных системах Банка. Подтверждаю, что указание моего СНИЛС является поручением Банку на получение и согласием на последующую обработку (в том числе автоматизированную) в Банке информации по моему индивидуальному лицевому счету в Пенсионном фонде Российской Федерации, полученную через систему информационного обмена. Также даю согласие Банку в течение шести месяцев получать в любом Бюро кредитных историй кредитные отчеты, сформированные на основании моей кредитной истории для целей принятия Банком решения о возможности предоставления кредита (установления лимита кредитования) / формирования Банком персональных предложений о кредитовании. Банк вправе передавать Персональные данные иным третьим лицам, перечень которых размещен на сайте Банка по адресу: www.mtsbank. ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ.

ru, в том числе организациям, оказывающим услуги Банку по поддержке и сопровождению информационных систем и ресурсов корпоративной сети, предназначенных для обработки персональных данных. Я согласен (на) с тем, что текст данного мной по собственной воле и в моих интересах согласия хранится в электронном виде в базе данных и/или на бумажном носителе и подтверждает факт согласия на обработку и передачу персональных данных в соответствии с вышеизложенными положениями и беру на себя ответственность за достоверность предоставленных персональных данных. Согласие дается на неопределенный срок и может быть в любой момент отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации. В случае отзыва настоящего согласия на обработку своих персональных данных Банк обязан прекратить обработку Персональных данных и уничтожить их в срок, не превышающий 30 календарных дней со дня получения такого заявления, кроме данных необходимых для хранения в соответствии с действующим законодательством РФ. Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

Я ознакомлен (на), что обработка Персональных данных осуществляется с применением следующих основных способов обработки Персональных данных: автоматизированного и неавтоматизированного.

Банковская гарантия

В соответствии с требованиями Федерального закона от 27.07.2006г. № 152-ФЗ «О персональных данных» даю согласие «КРАЕВОМУ КОММЕРЧЕСКОМУ СИБИРСКОМУ СОЦИАЛЬНОМУ БАНКУ» ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ, местонахождение: Российская Федерация, Алтайский край, 656049, г. Барнаул, пр-кт Ленина, 61 (далее – Банк), на обработку моих персональных данных (далее – Согласие) и подтверждаю, что действую своей волей и в своем интересе. Согласие дается на обработку всех моих персональных данных, указанных в заявке, любыми способами, в том числе третьими лицами, в том числе воспроизведение, электронное копирование, обезличивание, блокирование, уничтожение, а также вышеуказанную обработку иных моих персональных данных, полученных в результате их обработки.

Согласие дается мною для целей заключения с Банком любых сделок, соглашений, договоров и дальнейшего их исполнения, а также исполнения иных обязательств, сторонами которых могут являться или являются стороны настоящего Согласия; для принятия решений или совершения иных действий, порождающих юридические последствия в отношении меня или других лиц или иным образом затрагивающих мои права и законные интересы, а также для предоставления мне информации об оказываемых Банком услугах. Согласие действует до его отзыва мною путем направления в Банк заявления в простой письменной форме. В случае отзыва Согласия на обработку персональных данных прекращение обработки персональных данных происходит только после полного исполнения сторонами настоящего Согласия обязательств, вытекающих из договорных отношений, а уничтожение персональных данных производится не ранее истечения срока хранения, установленного для конкретного вида документов, если персональные данные содержатся в указанных документах.

Согласие действует до его отзыва мною путем направления в Банк заявления в простой письменной форме. В случае отзыва Согласия на обработку персональных данных прекращение обработки персональных данных происходит только после полного исполнения сторонами настоящего Согласия обязательств, вытекающих из договорных отношений, а уничтожение персональных данных производится не ранее истечения срока хранения, установленного для конкретного вида документов, если персональные данные содержатся в указанных документах.

Я даю согласие на предоставление Банком всей имеющейся обо мне информацию в объеме, в порядке и на условиях, определенных Федеральным законом «О кредитных историях» № 218-ФЗ от 30 декабря 2004 года, во все бюро кредитных историй, включенные в государственный реестр бюро кредитных историй, а также на получение кредитного отчета из вышеозначенных бюро для заключения Договора и в течение срока действия Договора.

Я даю согласие на получение мной рекламы, рассылки, в том числе по сети подвижной радиотелефонной связи, от Банка, его контрагентов и аффилированных лиц.

Гарантии

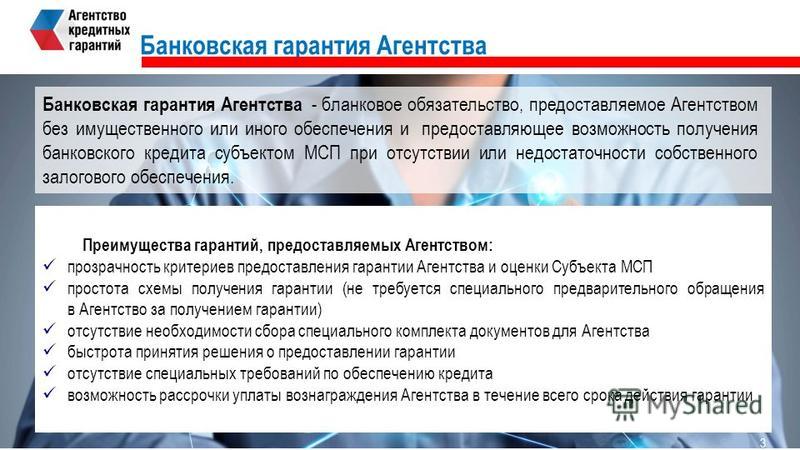

ТрансКапиталБанк предлагает своим клиентам широкий выбор банковских гарантий, выдаваемых в соответствии с нормами российского законодательства.

Банковская гарантия является надежным и удобным способом обеспечения исполнения финансовых обязательств сторон при заключении различных сделок. Это безотзывное обязательство банка-гаранта выплатить кредитору определенную сумму в том случае, если условия контракта не выполняются стороной, за которую дается гарантия. Гарантия выступает самостоятельным обязательством, не зависящим от отношений по основному долгу или договору между кредитором и основным должником.

Преимущества гарантий ТрансКапиталБанка:

- Стоимость гарантии существенно ниже стоимости традиционного кредита

- Короткие сроки принятия решения

- Отсутствие необходимости отвлекать денежные средства из оборота

- Возможность поэтапной выплаты вознаграждения

- Гибкий подход к обеспечению: возможны как различные виды залога, так и беззалоговые варианты

- Залогом может выступать движимое и недвижимое имущество

- Гарантии ТрансКапиталБанка принимаются государственными структурами Российской Федерации

- Преимущество перед конкурентами: банковская гарантия часто является обязательным условием для участия в различных тендерах, конкурсах или торгах

- Высокая квалификация специалистов Банка

- Широкая сеть корреспондентских отношений

- Обширный опыт работы с различными видами гарантий

- Консультационная поддержка клиентов

Виды гарантий ТрансКапиталБанка и условия их предоставления:

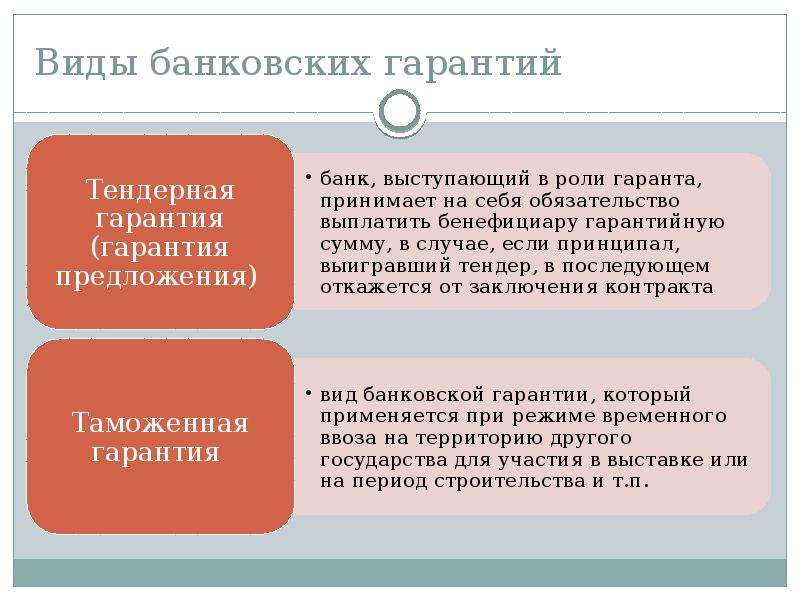

- Тендерная гарантия для обеспечения обязательств участника тендера перед инициатором тендера (конкурса). Без требования переводов оборотов клиента в Банк. Срок гарантии до 180 дней.

- Гарантия исполнения контракта для обеспечения надлежащего исполнения обязательств клиента перед партнерами по контракту на поставку товаров, выполнение работ, оказание услуг. Срок гарантии до 3 лет.

- Гарантия возврата авансового платежа для обеспечения возврата аванса, уплаченного партнером клиента за поставку товаров, выполнение работ, оказание услуг в случае невыполнения клиентом своих обязательств по контракту. Срок гарантии до 3 лет.

- Сервисная гарантия для обеспечения надлежащего исполнения обязательств клиента перед партнером своих гарантийных обязательств по контракту. Срок гарантии до 5 лет.

- Платежная гарантия для обеспечения денежного обязательства компании-покупателя по оплате товаров (работ, услуг) по контракту (договору купли-продажи, поставки, оказания услуг или производства работ) в случае, если контрактом предусмотрена отсрочка платежа. Товар (работы, услуги) приобретается компанией для перепродажи и/или переработки в производстве или в качестве основного средства. Срок гарантии до 1 года.

- Гарантия возврата НДС для обеспечения надлежащего исполнения обязательств налогоплательщика перед налоговым органом по уплате в бюджет суммы налога на добавленную стоимость (НДС), излишне полученной им (зачтенной ему) в результате возмещения налога в заявительном порядке, если решение налогового органа о возмещении суммы налога будет отменено полностью или частично в порядке, установленном НК РФ. Данная гарантия позволяет вернуть НДС из бюджета в течение 10 дней. Банк предоставляет гарантии возврата НДС при возникновении налоговых вычетов как при экспортных, так и при импортных сделках, а также при покупке основного средства. Залог не требуется. Срок гарантии до 9 месяцев.

Гарантии ТрансКапиталБанка выдаются в рублях и иностранной валюте.

Сумма гарантии и размер вознаграждения по ней определяются в индивидуальном порядке по каждой сделке.

получение, стоимость, лимит, срок действия — Контур.Закупки

Банковская гарантия — популярный способ финансового обеспечения в госзакупках. После победы в тендере есть всего несколько дней на ее получение. Поэтому позаботьтесь об этом заранее, особенно если еще ни разу не побеждали в закупках.

Что такое обеспечение в сфере госзакупок?

Один из принципов 44-ФЗ — ответственность за результат и эффективность закупки. Другими словами, госзаказчику нужны гарантии, что победитель тендера подпишет контракт и выполнит его с соблюдением всех заявленных условий.

В госзакупках есть два вида гарантий:

- Обеспечение заявки — страховка на случай, если победитель откажется подписывать выигранный контракт.

- Обеспечение исполнения контракта — страхует в ситуациях, когда поставщик не выполняет контракт или нарушает его условия.

Обеспечить заявку или исполнение контракта можно двумя способами.

- Внести собственные деньги «в залог». Для обеспечения заявки — на спецсчет, а для обеспечения контракта — на расчетный счет заказчика. Деньги будут «заморожены» до определения победителя тендера или выполнения всех условий контракта.

- Предоставить банковскую гарантию. Банк возместит госзаказчику гарантийную сумму, если поставщик некачественно исполняет работы или срывает сроки. Банковская гарантия оформляется по требованиям 44-ФЗ, и поставщик платит банку за ее получение комиссию.

Что выбрать для обеспечения контракта — денежный залог или банковскую гарантию — решает поставщик.

Когда предоставляется банковская гарантия?

Банковская гарантия для обеспечения заявки

Обеспечение составляет от 0,5 до 5% от начальной максимальной цены контракта: точная сумма всегда прописывается в закупочной документации.

Срок действия банковской гарантии, предоставленной в качестве обеспечения заявки, должен составлять не меньше двух месяцев с даты окончания срока подачи заявок. По завершении процедуры комиссия за банковскую гарантию поставщику не возвращается.

Банковская гарантия при исполнении контракта в электронном аукционе или конкурсе

Победитель электронного аукциона обязан подписать контракт и предоставить банковскую гарантию в течение 5 календарных дней с даты размещения заказчиком контракта на электронной торговой площадке.

Размер обеспечения — от 0,5 до 30 % от начальной цены контракта или равен авансу (в 2020 году заказчик получили право выплачивать аванс до 50% от НМЦ). В случае ненадлежащего исполнения контракта банк выплатит заказчику штрафы и пени.

В любых указанных выше случаях банковская гарантия является безотзывной и должна действовать не меньше месяца с даты исполнения обязательств по контракту.

Когда заказчик может потребовать платеж по банковской гарантии?

- Победитель, выиграв тендер, отказывается от подписания контракта. При этом участник обеспечивал заявку с помощью банковской гарантии.

- Поставщик не выполняет контракт или нарушает его условия. В этом случае заказчик должен в одностороннем порядке расторгнуть контракт или предоставить доказательства, что поставщик нарушает условия контракта.

По законодательству требование госзаказчика о платеже по гарантии является внесудебным, то есть его можно выдвинуть напрямую исполнителю контракта в течение 1 месяца после истечения срока исполнения обязательств по контракту.

Получение банковской гарантии

Кто может выдавать гарантию?

Только финансовые учреждения, включенные в перечень Министерства Финансов РФ. Уточните заранее, есть ли в этом списке банк, в котором у вас открыт расчетный счет.

Наш электронный агент поможет вам получить выгодную банковскую гарантию. Подготовьте всего одну заявку, которая уйдет в несколько банков. Сравните условия гарантий и отправьте документы в банк прямо из сервиса.

Что потребует от поставщика банк?

Чтобы успешно и быстро получить гарантию, узнайте заранее условия банка: сроки выдачи, размеры комиссии, список документов и прочее.

Репутация компании — одно из самых важных условий выдачи гарантии. Если фирма работает добросовестно, вовремя платит налоги и отчитывается в контролирующие органы, банковскую гарантию она наверняка получит.

Для предоставления гарантий большинство банков требуют от клиента почти такой же перечень документов, как для кредита:

- учредительные документы (Устав, ОГРН, ИНН),

- полная отчетность по финансовому состоянию и бухгалтерии за 1 год,

- заполненная предварительная заявка,

- ссылка на закупку.

Для многих банков важно, чтобы у участника закупки был открыт в нем счет. К этому тоже нужно быть готовым, чтобы не потерять время на переговоры с банками, в которых у вашей компании счета нет.

В банке, с которым уже налажены хорошие деловые отношения, оформление банковской гарантии может проходить по упрощенному сценарию. Как правило, для финансового анализа компании достаточно квартальной бухгалтерской отчетности.

Сколько стоит банковская гарантия?

Стоимость банковской гарантии определяется индивидуально и зависит от:

- срока ее действия,

- степени риска платежа по ней,

- качества обеспечения регрессных требований банка к клиенту.

Как правило, комиссия за выдачу гарантии составляет от 1% до 5% от суммы требуемого обеспечения.

Срок получения составляет от 1 дней до нескольких дней. В последнее время эти сроки сокращаются до нескольких часов, поскольку банковская гарантия становится все более популярным банковским продуктом, а банки рассматривают электронные заявки.

Лимит банковской гарантии

Перед участием в электронном аукционе или конкурсе можно заранее узнать, даст ли вам банк гарантию в случае победы. Для этого нужно обратиться в банк для установления лимита банковских гарантий. В этом случае банк запрашивает у вас копии документов и устанавливает лимит. Правда, нужно учесть два условия:

- за установление лимита в некоторых банках придется платить — около 1% от суммы гарантии,

- если в следующем квартале бухгалтерская отчетность ухудшится, банковскую гарантию вам не выдадут.

Установить лимит полезно. Во-первых, это позволит выяснить, стоит ли в принципе рассчитывать на получение банковской гарантии, а во-вторых, после вашей победы в тендере решение о выдаче гарантии банк примет гораздо быстрее.

Что делать, если осталась пара дней на получение?

Для победителя важно успеть получить банковскую гарантию вовремя. Если пропустить срок подписания контракта, есть риск попасть в реестр недобросовестных поставщиков. Как быть в этом случае? Общайтесь с банком через интернет, а документы подписывайте квалифицированной электронной подписью. Это гораздо быстрее и удобнее, чем подавать документы в бумажном виде.

Если решили участвовать в электронных аукционах и конкурсах, детально изучите вопрос получения банковской гарантии, выясните свой лимит или заранее рассчитывайте стоимость гарантии для каждой интересной закупки. При соблюдении условий контракта претензий со стороны госзаказчика, а значит и выплат по вашей банковской гарантии, не будет.

Ответим на вопросы

Эксперты ответят на ваши вопросы по теме статьи в первые сутки после публикации. Потом отвечают только участники закупок, а вопрос экспертам можно задать в специальной рубрике.

Экспресс-гарантии — СЕВЕРГАЗБАНК

Банковские гарантии для участия и исполнения государственных контрактов в рамках 44-ФЗ, 223-ФЗ, 94-ФЗ, 185-ФЗ и 115-ФЗ.

Типовые условия предоставления АО «БАНК СГБ» банковских гарантий

АО «БАНК СГБ» предоставляет банковские гарантии:

- в соответствии с требованиями Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»;

- в соответствии с требованиями Федерального закона от 18.07.2011 № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

- в соответствии с Федеральным законом от 21.07.2005 № 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд» (далее – Закон № 94-ФЗ).

- в соответствии с Федеральным законом от 21.07.2007 № 185-ФЗ «О фонде содействия реформированию жилищно-коммунального хозяйства» или в соответствии со статьей 182 Жилищного кодекса РФ (далее – Закон № 185-ФЗ).

- в соответствии с Федеральным законом от 21.07.2005 № 115-ФЗ «О концессионных соглашениях» (далее – Закон № 115-ФЗ). — в пользу Бенефициаров, указанных в реестре организаций на сайте zakupki.gov, как заказчики в рамках Законов №44-ФЗ (94-ФЗ) и/или Закона 223-ФЗ.

Все виды гарантий для участия в закупках:

- Гарантия тендерная

- Гарантия возврата авансового платежа

- Гарантия исполнения контракта

- Гарантия выполнения гарантийных обязательств

Документы и тарифы

Продукт _СТАНДАРТ 2021

Типовые правила предоставления банковских гарантий

Тарифы

Перечень обязательных требований к Принципалу

Архив тарифов и типовых условий

Приказ по основной деятельности от 04.09.2020 558

О проведении акции по изменению тарифа по программе ЭКСПРЕСС — ГАРАНТИИ

декабрь 2015

апрель 2016

октябрь 2016

изменения Март 2017

изменения Апрель 2017

изменения Сентябрь 2017

Типовые условия — договор присоединения, применяющийся при предоставлении гарантий в рамках Положен 12.12.2016

Типовые условия — договор присоединения, применяющийся при предоставлении гарантий 19.01.2017

Типовые условия — договор присоединения, применяющийся при предоставлении гарантий ред 10.03.2017

Типовые условия — договор присоединения 05 17

Типовые условия предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые условия предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые условия предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые условия предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые условия предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые правила предоставления ПАО «БАНК СГБ» банковских гарантий в рамках продукта «ЭКСПРЕСС-ГАРАНТИИ» (действующая редакция)

Типовые правила предоставления банковских гарантий от 30.07.19г.

Типовые правила предоставления банковских гарантий от 13.11.2019 г.

Продукт «Классика»

Продукт «Классика» — список необходимых документов

Продукт «Стандарт»

Продукт _СТАНДАРТ июль 2018

Продукт _СТАНДАРТ май 2019

Продукт _СТАНДАРТ июнь 2019

Продукт _СТАНДАРТ 30.07.2019

Продукт _СТАНДАРТ ноябрь 2019

Тарифы 2017

Тарифы сентябрь 2018

Тарифы июнь 2019

Тарифы ноябрь 2019

Тарифы февраль 2020

Калькулятор ГАРАНТИИ

Контактная информация

По всем остальным вопросам Вы можете обратиться:

Вяльшин Вадим Валерьевич, обращения только на WhatsApp т. 8-915-002-02-81

Янова Ольга Валериановна, т. 8-999-896-96-91, E-mail: [email protected]

Голубев Дмитрий Алексеевич, т. 8 (499) 951-49-45, E-mail: [email protected]

Запросы направляются по адресу: 167000, г. Вологда, ул. Благовещенская, д. 3.

Разница между банковской гарантией и залогом | by Balaji Credit

Разница между банковской гарантией и обеспечением

Когда вы подаете заявку на ссуду, кредитор обычно запрашивает информацию о вашем доходе и кредитной истории, чтобы убедиться, что у вас есть возможность погасить ссуду. Если сумма кредита велика или кредитор не уверен, что вы сможете произвести платежи, он может запросить обеспечение или гарантию.

Банковская гарантия означает, что кредитный институт обеспечивает выполнение обязательств должника.Другими словами, если должник не погасит долг, банк его покроет. Банковская гарантия позволяет клиенту или должнику получить товары, купить оборудование или получить ссуду.

Гарантированная ссуда — это ссуда, по которой физическое или юридическое лицо согласилось нести личную ответственность по долгу в случае невыполнения обязательств. Кредиторы предоставят гарантированный заем, если вы соглашаетесь нести личную ответственность, если другое физическое лицо соглашается выступить в качестве поручителя или если другое юридическое лицо дает гарантию по ссуде.Если вы не заплатите по кредиту, кредитор может подать иск против поручителя по долгу. Банковская гарантия — это своего рода гарантия от кредитной организации.

Банковская гарантия — это когда кредитное учреждение обещает покрыть убыток в случае невыполнения заемщиком кредита. Гарантия позволяет компании покупать то, что в противном случае она не могла бы купить, помогая росту бизнеса и способствуя предпринимательской активности.

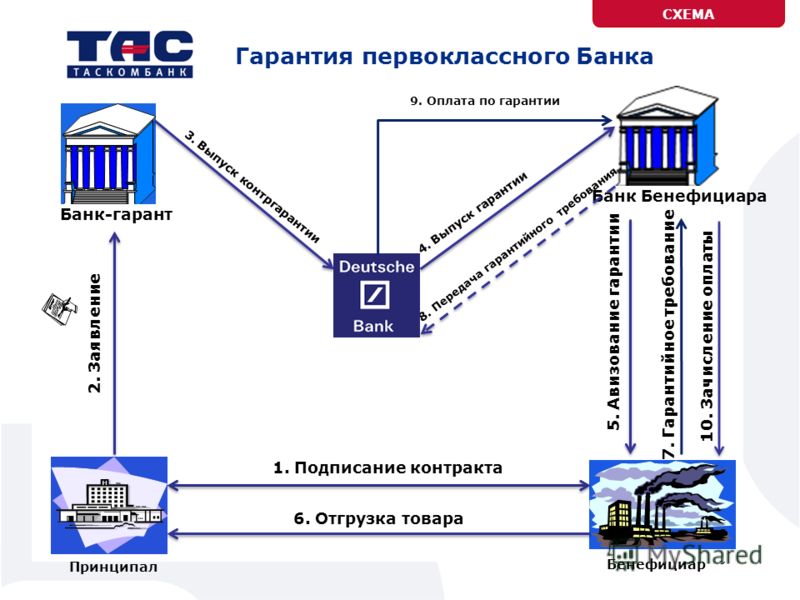

Существуют различные виды банковских гарантий, прямые и косвенные.Банки обычно используют прямые гарантии в иностранном или внутреннем бизнесе, выдаваемые непосредственно бенефициару. Прямые гарантии применяются, когда безопасность банка не зависит от наличия, действительности и исковой силы основного обязательства.

Физические лица часто предпочитают прямые гарантии для международных и трансграничных транзакций, которые можно проще адаптировать к иностранным правовым системам и практике, поскольку они не имеют требований к форме.

Косвенные гарантии чаще всего имеют место в экспортном бизнесе, особенно когда бенефициарами гарантии являются государственные учреждения или государственные организации.Многие страны не соглашаются с иностранными банками и поручителями из-за юридических вопросов или иных требований к форме. При косвенной гарантии используется второй банк, обычно иностранный банк с головным офисом в стране проживания бенефициара.

Согласно личной гарантии, лицо подписывает на основании своей личной стоимости активов и репутации, без указания конкретного залога. Однако в случае дефолта вполне вероятно, что кредитор подаст в суд на поручителя и поглотит некоторые или все физические или финансовые активы этого лица.

Когда вы используете залог для получения ссуды, вы должны заложить один или несколько своих активов в качестве обеспечения ссуды. Если вам не удастся произвести платеж, кредитор может лишить вас залога, который вы заложили, и продать его, чтобы вернуть долг. Например, чтобы получить жилищный кредит, вы обычно закладываете дом в качестве залога. Если вы потерпите неудачу в выплате ипотечного кредита, банк может продать ваш дом. Если предприятие не выполняет свои обязательства или становится банкротом, залог представляет собой конкретный актив или активы, которые передаются в залог в качестве обеспечения для погашения заемной ссуды.Кредитор имеет право изъять залог и продать его для возврата заемных средств. Например, залогом могут быть личные активы, такие как автомобили и дома, бизнес-активы, такие как оборудование и машины, или их комбинация.

Обеспечение физическое. Другими словами, кредитор может на законных основаниях «прикрепить» физические товары, если это необходимо, чтобы вернуть инвестиции по неудавшейся ссуде. Примером может служить то, что по ипотечному соглашению соответствующее имущество является залогом.

Гарантия vs.Обеспечение | UpCounsel 2021

Персональная гарантия обещает вернуть ссуду, в то время как залогом является товар или собственный актив, который вы используете для обеспечения ссуды. 3 мин. Чтения

1. Общие сведения о личных гарантиях, залоге и залоге2. Что такое личная гарантия и как ее согласовать?

Обновлено 30 октября 2020 г.:

Гарантия и залог — в чем разница? Персональная гарантия — это подписанный документ, который обещает вернуть ссуду в случае дефолта вашего бизнеса.Залог — это товар или принадлежащий вам актив, который вы используете для обеспечения ссуды в случае дефолта вашего бизнеса.

Общие сведения о личных гарантиях, залоге и залоге

Если вы не выплатили ссуду и кредитор решит принять меры, личная гарантия позволит кредитору арестовать ваши личные активы. Подобно ипотеке или автокредиту, кредитор будет удерживать право собственности на дом или автомобиль до тех пор, пока долг не будет полностью оплачен.

Часто кредиторы требуют какого-либо залога, когда предлагается ссуда для малого бизнеса.Считайте это формой временного владения вашим активом на время погашения кредита. Чтобы уточнить, это означает, что вы разрешаете кредитору владеть вашим залоговым обеспечением для покрытия долга в случае невыполнения ссуды.

У кредиторов есть спецификации относительно соответствующих форм обеспечения. Например, активы должны обеспечивать следующее:

- Легко для кредитора оценить.

- Легко ликвидировать кредитор.

Залог — это публичное уведомление о наличии долга, размещенное кредитором.В случае, если физическое лицо не платит кредитору, залоговое право позволяет кредитору подать иск для взыскания непогашенной задолженности. Если кредитор выиграет, залоговое право по закону позволяет ему наложить арест на ваши личные активы для покрытия долга. Кредиторы используют обеспечение, залоговые права и личные гарантии, чтобы минимизировать риск потерь в случае невыполнения вами обязательств по кредиту.

Что такое личная гарантия и как ее договориться?

Личная гарантия — это обещание выплатить кредитору ссуду, обеспеченную личными активами.При оформлении ссуды для бизнеса ваш кредитор обычно просит вас подписать документ, подтверждающий, что вы лично выплатите ссуду, если ваша компания обанкротится.

В случае, если бизнес не может выплатить ссуду, личная гарантия дает кредитору разрешение на ликвидацию личных активов, используемых для покрытия долга. Как правило, это такие предметы, как автомобиль, дом и личные средства с частного банковского счета.

Личная гарантия vs. обеспечение vs.Залог

Важно понимать терминологию, связанную с бизнес-займами. Как владелец бизнеса, с этим процессом связаны три ключевых термина:

- Персональная гарантия : Это подписанное обещание, в котором говорится, что вы вернете свой кредит за счет личных активов, которые не защищены законом от кредиторов.

- Обеспечение : Если предприятие не выполняет свои обязательства или становится банкротом, залог представляет собой конкретный актив или активы, которые передаются в залог в качестве обеспечения для погашения заемной ссуды.Кредитор имеет право изъять залог и продать его для возврата заемных средств. Например, залогом могут быть личные активы, такие как автомобили и дома, бизнес-активы, такие как оборудование и машины, или их комбинация.

- Залог : правовой метод, с помощью которого кредитор может получить ваш залог в случае банкротства вашего бизнеса и невозможности погасить ссуду. Например, если ваш дом был задекларирован в качестве залога по ссуде, кредитор наложит на него право удержания в соответствии с Единым торговым кодексом (UCC).

Крупные кредиты обеспечиваются как личной гарантией, так и залогом. Если вы самостоятельно оформляете ссуду с личным залогом и не выполняете его, то кредитор, как правило, лишает залога и пытается получить оставшуюся сумму от вас лично. Помните, что если другое юридическое или физическое лицо гарантирует вашу ссуду, то эта сторона также несет личную ответственность за размер гарантированной суммы долга. Однако, если есть залог, кредитор сначала лишит его права выкупа и попытается получить средства от вас и любых других сторон, участвующих в ссуде.

Учтите, что если вы подписываете личную гарантию при обеспечении деловой ссуды, вы, по сути, соглашаетесь выплатить ссуду с использованием личных активов, если бизнес не может ее выплатить. Однако, если вы не подписываете личную гарантию и вместо этого используете залог, то кредитор может получить залог и предъявить иск компании за оставшиеся средства, но личное имущество не может быть арестовано.

Если вам нужна помощь в определении разницы между гарантией и обеспечением, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel.UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

5 решений для получения бизнес-кредита без залога

Кредиты на оборотный капитал или денежный поток обычно предназначены для того, чтобы помочь предприятиям оплачивать краткосрочные расходы, такие как ожидаемый дефицит денежных средств или инвестиции в рост.Примеры включают:

- Улучшение арендованного имущества

- Редизайн сайта

- расширение продукта

- маркетинговые затраты для увеличения доходов

- нанимает новых продавцов

- сделок по приобретению

Банки часто требуют обеспечения для такой ссуды, как правило, в форме дебиторской задолженности, товарно-материальных запасов или собственных активов предпринимателя. Но некоторые учреждения не требуют залога, если ссуда выдана на меньшую сумму.

«Если нет гарантии для ссуды, банкиры смотрят на денежный поток компании и на то, какую сумму они могут позволить себе занять, основываясь на EBITDA и / или прогнозируемом денежном потоке», — говорит Кларк.«Они также смотрят на руководство компании, отрасль, целесообразность проекта, личный кредитный рейтинг и собственный капитал владельца».

Хороший результат по этим элементам может помочь бизнесу получить более выгодные условия ссуды.

Без материального обеспечения вам, как правило, потребуется подписать личную гарантию для получения ссуды на оборотный капитал. Кроме того, в зависимости от анализа вашего финансового положения, также может потребоваться обеспечение.

2. Кредиты на расширение рынка

Ссуда на расширение рынка аналогична ссуде на оборотный капитал.Компании с подтвержденным денежным потоком и сильными финансами часто могут получить его без залога. Он предназначен для предприятий, которым необходим капитал для роста. Проекты могут включать в себя расширение вашего рынка, запуск нового продукта или открытие нового местоположения.

Если нет обеспечения по ссуде, банкиры смотрят на денежный поток компании и на сумму, которую они могут позволить себе занять, исходя из EBITDA и / или прогнозируемого денежного потока.

Условия обычно предназначены для удовлетворения уникальных потребностей растущего бизнеса.Они могут включать гибкое погашение для защиты оборотного капитала компании, например структурирование увеличения или уменьшения платежей в зависимости от вашего денежного потока, выплату ссуды без штрафных санкций и оптимизированный процесс повторного использования ссуды (способ повторно заимствовать деньги, которые вы получили. вернул по кредиту).

3. Финансирование технологий

Технологические ссуды аналогичны ссудам на пополнение оборотного капитала, с условиями, особенно ориентированными на предприятия, нуждающиеся в капитале для инвестирования в оборудование, программное обеспечение или планирование ИТ, или технологические фирмы, ищущие капитал для роста.

Такие ссуды обычно предлагают гибкую выплату, подходящую для инвестиций в технологии или бизнеса. В зависимости от финансового положения вашего бизнеса этот вид кредита может быть предоставлен без предоставления предпринимателем обеспечения.

4. Семья, друзья и бизнес-ангелы

Семья, друзья и бизнес-ангелы могут быть готовы одолжить вам деньги без залога, хотя они могут попросить долю в вашей компании.

Бизнес-ангелы, как правило, состоятельные люди, которые инвестируют самостоятельно или через бизнес-группы в стартапы с высоким потенциалом для обеспечения финансирования на ранней стадии.Они часто ищут долю владения, которую они могут продать с существенной прибылью по мере роста компании. Они также могут захотеть посоветовать бизнесу поделиться своими знаниями и контактами.

5. Кредит персональный

Некоторые личные источники финансирования не требуют залога, такого как личная кредитная линия или кредитные карты. Однако высокая процентная ставка по задолженности по кредитной карте может сделать такое финансирование непозволительным, если остаток не выплачивается каждый месяц.

Банковская гарантия — Обзор, виды и пример, преимущества

Что такое банковская гарантия?

Банковская гарантия — это гарантия, которую банк предоставляет по контракту между двумя внешними сторонами, покупателем и продавцом, или в отношении гарантии, заявителем и бенефициаром.Банковская гарантия служит средством управления рисками. Управление рисками. Управление рисками включает в себя выявление, анализ и реагирование на факторы риска, которые составляют часть жизни бизнеса. Обычно это делается с помощью инструмента для бенефициара, поскольку банк берет на себя ответственность за завершение контракта в случае неисполнения покупателем своего долга или обязательства.

Банковские гарантии служат ключевой цели для малого бизнеса; банк, посредством их должной осмотрительности Должная осмотрительность Должная осмотрительность — это процесс проверки, расследования или аудита потенциальной сделки или инвестиционной возможности для подтверждения всех соответствующих фактов и финансовой информации, а также для проверки всего остального, что было затронуто в ходе сделки слияния и поглощения или инвестиции процесс.Due Diligence завершается перед закрытием сделки. заявителя, обеспечивает ему доверие как надежного делового партнера для бенефициара гарантии. По сути, банк ставит свою печать одобрения кредитоспособности заявителя, совместно подписывая от имени заявителя, поскольку это касается конкретного контракта, заключаемого двумя внешними сторонами.

Резюме- Банковская гарантия — это гарантия для бенефициара того, что банк будет поддерживать договор, если заявитель и контрагент по договору не в состоянии сделать это.

- Банковские гарантии служат для облегчения ведения бизнеса в ситуациях, которые в противном случае были бы слишком рискованными для бенефициара.

- Договоры, лежащие в основе банковской гарантии, могут быть как финансовыми (например, погашение ссуды), так и основанными на результатах (например, услуги, предоставляемые одной стороной другой).

Типы банковских гарантий

Банковская гарантия предоставляется на определенную сумму и заранее определенный период времени.В нем четко указаны обстоятельства, при которых гарантия применяется к контракту. Банковская гарантия может быть финансовой или основанной на результатах.

В финансовой гарантии банка банк гарантирует, что покупатель погасит задолженность перед продавцом. Если покупатель не сделает этого, банк возьмет на себя финансовое бремя за небольшую первоначальную плату. Плата за обслуживание Плата за обслуживание, также называемая комиссией за обслуживание, относится к комиссии, взимаемой для оплаты услуг, связанных с продуктом или услугой, которая является платной. покупается., которая взимается с покупателя при выдаче гарантии.

Для гарантии , основанной на исполнении , бенефициар может потребовать возмещения от банка за неисполнение обязательства, как это изложено в контракте. Если контрагент не предоставит услуги в соответствии с обещаниями, бенефициар будет требовать понесенные убытки от невыполнения обязательств гаранту — банку.

Для гарантий иностранного банка , например, в случае международного экспорта, может быть четвертая сторона — банк-корреспондент, который работает в стране проживания бенефициара.

Пример из реальной жизни

В качестве реального примера рассмотрим крупного производителя сельскохозяйственного оборудования. Хотя производитель может иметь поставщиков во многих местах, часто лучше всего иметь местных поставщиков для ключевых деталей, как по причинам доступности, так и по причинам транспортных расходов.

Таким образом, они могут пожелать заключить договор с небольшим цехом по металлу, расположенным в той же промышленной зоне. Поскольку мелкий поставщик относительно неизвестен, крупная компания потребует, чтобы поставщик обеспечил банковскую гарантию перед заключением контракта на детали машин на сумму 300 000 долларов.В таком случае бенефициаром будет крупная компания, а заявителем — мелкий продавец.

Если мелкий продавец получит банковскую гарантию, крупная компания заключает с продавцом договор. На этом этапе компания может выплатить 300 000 долларов авансом при том понимании, что поставщик должен поставить согласованные детали в следующем году. Если продавец не в состоянии сделать это, производитель сельскохозяйственного оборудования может потребовать от банка возмещения убытков в результате нарушения продавцом условий контракта.

Посредством банковской гарантии крупный производитель сельскохозяйственного оборудования может сократить и упростить свою цепочку поставок Цепочка поставок Цепочка поставок — это вся система производства и доставки продукта или услуги, от самого начального этапа поиска сырья до конечного продукта без ущерба для его качества. финансовая ситуация.

Преимущества банковских гарантий

Заявителю:

- Малые компании могут получить ссуды или вести бизнес, который в противном случае был бы невозможен из-за потенциальной рискованности контракта для их контрагента.Это способствует росту бизнеса и предпринимательской активности.

- Банки взимают низкие комиссии за банковские гарантии, обычно составляющие часть 1% от общей суммы транзакции, за предоставленные гарантии.

Получателю:

- Получатель может заключить договор, зная, что в отношении его контрагента была проведена комплексная проверка.

- Банковская гарантия повышает кредитоспособность Кредитоспособность Проще говоря, кредитоспособность — это то, насколько «достойна» или заслуживает кредитоспособность.Если кредитор уверен, что заемщик своевременно выполнит свое долговое обязательство, заемщик считается кредитоспособным. как заявителю, так и контракту.

- Существует снижение риска благодаря заверению банка в том, что он покроет свои обязательства в случае неисполнения заявителем обязательств.

- Увеличивается доверие к сделке в целом.

Недостатки банковских гарантий

- Участие банка в транзакции может затруднить процесс и добавить ненужный уровень сложности и бюрократии.

- Когда дело доходит до особо рискованных или дорогостоящих сделок, сам банк может потребовать от заявителя гарантии в виде обеспечения.

Банковские гарантии и аккредитивы

Для банковской гарантии основным должником является покупатель или заявитель. Только тогда, когда заявитель не выполнит свои обязательства, банковская гарантия вступит в сделку. Часто задержка платежа не является основанием для получения банковской гарантии. Напротив, в финансовом инструменте, именуемом аккредитивом, требование продавца сначала направляется в банк.

Таким образом, аккредитив дает больше уверенности в том, что будет произведено быстрое погашение, поскольку банк участвует в транзакции на протяжении всего процесса. В случае банковской гарантии со стороны заявителя должна быть неспособность поддержать договор до того, как банк станет участником.

Ссылки по теме

CFI является официальным поставщиком страницы программы коммерческого банковского и кредитного аналитика (CBCA) ™ — сертификата CBCAGet CFI и получения статуса коммерческого банковского и кредитного аналитика.Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем следующие дополнительные ресурсы:

- Корпоративная гарантия Корпоративная гарантия Корпоративная гарантия — это официальное письмо, в котором гарант принимает на себя ответственность за обработку долговых платежей или берет на себя общую ответственность за задолженность

- Соглашение о ссуде Соглашение о ссуде Соглашение о ссуде — это соглашение, устанавливающее условия кредитной политики между заемщиком и кредитором.Соглашение дает кредиторам свободу действий в погашении ссуд, при этом защищая свою кредитную позицию. Аналогичным образом, из-за прозрачности нормативных актов заемщики получают четкие ожидания

- Персональная гарантия Персональная гарантия Персональная гарантия — это тип необеспеченного кредитного договора, который позволяет кредитору приобретать личные активы поручителя, если связанный с ним должник

- Типы кредита Типы кредита 3 основных типа кредита — это возобновляемый кредит, рассрочка и открытый кредит.Кредит позволяет людям приобретать товары или услуги на заемные деньги.

Банковская гарантия — обзор

6.4.1.1 Группа Всемирного банка

Всемирный банк был основан в 1944 году в Бреттон-Вудсе во время конференции, в которой приняли участие правительства 45 стран. Первоначально называвшийся Международным банком реконструкции и развития (МБРР), он был создан в первую очередь для финансирования послевоенного восстановления Европы. Однако по сравнению с тем, что было раньше, цель сокращения бедности в мире приобрела большее значение.

Группа Всемирного банка включает пять взаимосвязанных агентств, заинтересованными сторонами которых являются правительства стран-членов, которые имеют право принимать окончательные решения. Каждое агентство играет определенную роль в общей миссии по борьбе с бедностью и содействию устойчивому росту в менее развитых странах, хотя с точки зрения проектного финансирования двумя наиболее важными являются IFC и MIGA, поскольку они сосредоточены в основном на частных инвестициях. В таблице 6.14 приводится сводка некоторых элементов, которые помогают нам понять миссию различных агентств.

Таблица 6.14. Целевой показатель вмешательства агентств группы Всемирного банка

| Агентство | Год основания | Количество стран-членов | Основные категории деятельности | Целевой показатель вмешательства |

|---|---|---|---|---|

| МБРР — Международный банк реконструкции и развития | 1944 | 189 | Ссуды, гарантии, инвестиции в акционерный капитал, консультации | Развивающиеся страны со средним доходом и высоким уровнем доверия |

| МАР — Международная ассоциация развития) | 1960 | 173 | Ссуды на условиях сильного субсидирования | Poorest развивающиеся страны |

| IFC — Международная финансовая корпорация | 1956 | 184 | Ссуды, инвестиции в акционерный капитал, организация ссудных синдикатов, косвенные методы поддержки, хеджирования и управления рисками | Полностью частные проекты в развивающихся странах 9 0291 |

| MIGA — Многостороннее агентство по инвестиционным гарантиям | 1988 | 181 | Стимулирует иностранные инвестиции в развивающихся странах, предлагая гарантии от политических рисков | Потенциальные инвесторы в развивающихся странах |

| ICSID — Международный центр урегулирования инвестиционных споров | 1966 | 147 | Развитие иностранных инвестиций на развивающихся рынках посредством юридических консультаций и урегулирования споров по инвестиционным вопросам на международном уровне | Целевые страны для инвестиций для иностранных операторов |

IBRD (Международный банк реконструкции и развития) ): IBRD , по сути, является Всемирным банком, потому что оба разделяют одну и ту же миссию и стратегию вмешательства.

В частности, в отношении сделок по проектному финансированию агентство действует посредством:

- •

Прямых кредитов

- •

Гарантий частичных рисков

- •

Частичных кредитных гарантий

Гарантии Enclave

Прямые займы стимулируют частный сектор посредством сделок софинансирования, известных как B-займы. В схемах прямого кредитования частный сектор предоставляет ссуды правительствам развивающихся стран вместе с МБРР (который предоставляет ссуду A) и получает выгоду от привилегированного статуса ссуд банка.Для финансирования проектов непосредственно в частном секторе банк должен использовать правительства в качестве посредников: МБРР и частные банки (соответственно с займами A и B) финансируют правительства, которые, в свою очередь, финансируют частных лиц. Альтернативой является то, что МБРР и частные банки предоставляют кредиты непосредственно SPV после получения гарантий от правительства принимающей страны. Работа SPV частично обусловлена ограничениями и правилами, установленными МБРР в соответствии с процедурами международных конкурсных торгов (ICB).

Частичная гарантия риска покрывает политические риски и доступна для всех стран, имеющих право на получение ссуд Всемирного банка, за исключением стран с очень низким уровнем дохода, которые могут быть застрахованы гарантиями, предлагаемыми MIGA (см. Далее в этой главе).Гарантия доступна для инвесторов, которые заключают финансовые контракты непосредственно с правительствами принимающих стран (другими словами, заемщиком является государственный орган) или с SPV, гарантированными правительством принимающей страны, или с контрагентами SPV, обеспеченными государственной гарантией.

Эти условия объясняют, почему эта возможность используется в очень небольшом количестве сделок по проектному финансированию. По возможности, Всемирный банк старается использовать инструменты, предоставленные другими его агентствами (прежде всего IFC и MIGA), тем самым избегая прямого вмешательства, которое происходит только в форме последней гарантии, если:

- •

Нет доступно частное финансирование

- •

Недостаточно финансирования от IFC или покрытия рисков от MIGA

Таким образом, соответствующие проекты очень большие и сложные, и вмешательство Всемирного банка необходимо для структурирования общего финансового пакета.Гарантия предоставляется кредиторам SPV и покрывает следующие риски (см. Главу 3):

- •

Риск конвертируемости валюты

- •

Риск передачи и экспроприации

- •

Изменение законодательства

- •

Риск нарушения контракта

Вместо этого частичная гарантия риска не покрывает риск политического насилия, войны и экспроприации, которые должны решаться непосредственно с правительством принимающей страны посредством правил, определенных в соглашение о государственной поддержке.

Частичная кредитная гарантия — это механизм, используемый для решения значительной проблемы на рынке синдицированных кредитов для финансирования инфраструктурных проектов. Некоторые, особенно очень сложные, требуют очень длительных планов погашения, которые частным банкам очень трудно финансировать. В этом случае Всемирный банк может выступать в качестве гаранта погашения капитала и процентов, подлежащих уплате в периоды, выходящие за рамки тех, которые кредитные комитеты частных банков считают приемлемыми с учетом ограничений, налагаемых их внутренней кредитной политикой.Та же гарантия может также покрывать совокупные выплаты по капиталу (а именно, единовременное погашение в конце периода ссуды), которые SPV намеревается рефинансировать. Несмотря на его важность в качестве катализатора для инвестиций частного капитала, этот инструмент использовался лишь в ограниченных количествах.

Анклавная гарантия — это средство, зарезервированное для так называемых анклавных проектов , то есть , то есть сделок по проектному финансированию, созданных для реализации проектов, ориентированных на экспорт (часто наблюдаемых в нефтегазовом секторе для реализации трубопроводов для экспорта природного газа или добыча нефти на шельфе).Потоки доходов по этим проектам поступают в иностранной валюте из источника за пределами принимающей страны (например, со счета условного депонирования за пределами страны или от SPV, находящегося за пределами границ принимающей страны) и, таким образом, защищают проект от двух основных рисков.

- •

Иностранная валюта никогда не переводится в принимающую страну, поэтому нет возможности ограничить ее перевод в страны, где спонсоры и кредиторы являются резидентами; кроме того, иностранная валюта, доступная за пределами страны, может быть удержана напрямую для обслуживания долга (риск перевода).

- •

Выручка указана в иностранной валюте, поэтому спонсоры и кредиторы не имеют валютного риска. Поскольку покрываются как валютный риск, так и риск перевода, анклавная гарантия может быть запрошена для покрытия дополнительных рисков, таких как экспроприация, гражданская война или изменения в правилах.

МАР (Международная ассоциация развития) : МАР предоставляет финансовую поддержку более бедным странам, которые не соответствуют критериям доступа к финансированию Всемирного банка и МБРР.Финансовая поддержка развития предоставляется в форме очень долгосрочных займов (35–40 лет) с длительными льготными периодами (до 10 лет) и без выплаты процентов, которые заменяются годовой комиссией за обслуживание в размере 0,75%. Сфера вмешательства — развитие человеческого капитала, базовой инфраструктуры, поддержка создания стабильных политических структур и институтов в очень бедных странах в целях содействия устойчивому росту. Основная цель — уменьшить неравенство между странами и внутри самих стран, особенно в том, что касается начального образования и доступности воды и медицинских услуг.МБРР и МАР управляются на основе одних и тех же руководящих принципов, у них одинаковый персонал и одни и те же помещения, и они используют одни и те же критерии при оценке проектов. Единственная разница в том, что они финансируются из разных источников. В то время как Всемирный банк получает финансирование на международных финансовых рынках, большая часть операционных ресурсов МАР поступает за счет взносов правительств развитых стран.

Принимая во внимание целевые страны и заинтересованные секторы, роль МАР в области финансирования проектов ограничивается косвенными займами, аналогичными тем, которые предлагает МБРР, и программой гарантий для проектов, которые не соответствуют критериям анклавных гарантий.МАР также предоставляет частным инвесторам гарантии от риска конвертируемости валюты в случае отсутствия таких гарантий для инвестиций.

IFC (Международная финансовая корпорация) : IFC — это многостороннее агентство, предоставляющее финансирование (займы и акционерный капитал) для частных проектов во всех секторах в развивающихся странах. Из всех агентств Всемирного банка это единственное, которое не требует прямого вмешательства (или гарантий) правительства принимающей страны для продолжения финансирования предприятия.Несмотря на то, что IFC в основном занимается частными проектами, она также может предоставить финансирование компании, имеющей партнера в государственном секторе, при условии участия частного инвестора и управления компанией как прибыльным предприятием. Он может финансировать 100% местные компании или совместные предприятия с местными и иностранными партнерами.

IFC способствует устойчивому росту частного сектора, в основном, следующим образом:

- •

Финансирование частных проектов в развивающихся странах

- •

Помощь частным компаниям в развивающихся странах в получении финансирования на международных финансовых рынках

- •

Предоставление консультационных услуг и технической помощи компаниям и правительствам.

Что касается сделок по проектному финансированию, IFC предлагает ряд финансовых продуктов и услуг компаниям в развивающихся странах-членах, помогает структурировать финансовые пакеты, координировать финансирование от иностранных банков, от местных банков, от компаний, и из ECA (см. раздел 6.5.2). Чтобы иметь право на финансирование IFC, проекты должны быть прибыльными для инвесторов, приносить выгоду экономике принимающей страны и соответствовать экологическим и социальным директивам, установленным агентством.Инвесторам предлагаются следующие услуги:

- •

Кредитные программы

- •

Инвестиции в акционерный капитал

- •

Деривативы для создания политики хеджирования

- •36 Гарантии

- •36 программы предполагают софинансирование IFC с частным финансированием. Чтобы обеспечить участие частных инвесторов и кредиторов, IFC ограничивает долю финансирования, которую она предоставляет для каждого проекта: в среднем на каждый доллар, профинансированный IFC, другие инвесторы вкладывают более 5 долларов.Текущий лимит составляет 100 миллионов долларов на отдельный проект и 25% общих затрат для новых проектов, 35% для небольших проектов и 50% для расширения уже существующих проектов. Финансы IFC основаны на рыночных условиях. (Для заемщиков нет субсидий.) Более того, нет требований о прямых гарантиях от правительства принимающей страны, в отличие от других агентств Всемирного банка. Срок ссуды может составлять до 20 лет.

IFC также имеет программу займов B (займы типа B являются синдицированными займами.), которая основана на принципах, аналогичных программе Всемирного банка, рассмотренной ранее в этом разделе. В программах ссуд B-типа IFC продает доли ссуды коммерческим банкам 10 , но продолжает действовать так, как если бы она была зарегистрированным кредитором, управляющим ссудой и получателем гарантий. Таким образом, заемщик не может произвести оплату IFC и объявить дефолт в отношении других участников пула, поскольку все платежи пропорционально делятся между займами A (предоставленными непосредственно IFC) и займами B.Невыполнение обязательств по ссуде B приравнивается к нарушению контракта с IFC. Тот факт, что IFC является кредитором отчетности в отношении кредитов категории B, имеет положительный эффект для членов пула, поскольку привилегированный статус кредитора применяется к кредитам, предоставленным в рамках программы кредитов категории B. Таким образом банки могут избежать создания резервов на риски, если страна, в которой финансируется проект, неплатежеспособна, учитывая привилегированный статус, присвоенный таким кредиторам.

После начала финансового кризиса 2008 года IFC запустила «Программу параллельных займов», которая заключается в синдицировании займов даже с учреждениями, финансирующими развитие, и другими лицами, не имеющими права на участие в займах B-типа.В этом случае IFC выступает в качестве уполномоченного ведущего организатора и банка-агента в соответствии с Генеральным соглашением о сотрудничестве (MCA).

В дополнение к прямым займам, софинансированию в программах займов A и B и Программе параллельных займов IFC может владеть миноритарной долей (обычно от 5% до 20%, но не более 35%) в собственном капитале компании. SPV как пассивный инвестор в соответствии с подходом частного инвестора (программа инвестирования в акционерный капитал). Другими словами, IFC не вмешивается в стратегические или операционные решения SPV.IFC также может инвестировать в продукты с привязкой к долевому капиталу, такие как ссуды с участием в прибыли, конвертируемые ссуды и привилегированные акции.

Средняя продолжительность инвестиций больше, чем на рынке прямых инвестиций, и может достигать 8–15 лет. Желательно, чтобы продажа акций происходила на фондовой бирже страны, в которой учреждено SPV. Инвестиции в акционерный капитал являются довольно консервативными и обычно требуют оплаты акций по номинальной стоимости без какого-либо резерва эмиссионных премий для выплаты спонсорам расходов на исследования, первоначальную разработку и запуск.Всегда существует потенциальный конфликт интересов в сделках, в которых IFC одновременно является инвестором в акционерный капитал и зарегистрированным кредитором по программе займов B для одного и того же проекта. Спонсоры и кредиторы явно имеют противоположные интересы в отношении размера собственного капитала в финансовой структуре проекта: первые хотят минимизировать его, тогда как вторые подчиняют высокий финансовый рычаг идеальному снижению рисков проекта. Если бы IFC была инвестором в акции, она могла бы предложить банкам, участвующим в программе B-кредитов, более агрессивное соотношение заемных и собственных средств и более низкие коэффициенты покрытия (см. Главу 5).

Третий вид помощи, который IFC начала предлагать в начале 1990-х годов, касается деривативов. Сюда входят свопы для хеджирования процентных и курсовых рисков, опционы, форвардные контракты и другие производные инструменты, чтобы помочь клиентам управлять финансовыми рисками наилучшим образом. Деривативы предлагаются, потому что SPV в развивающихся странах испытывают трудности с доступом к международным рынкам капитала. IFC выступает в роли посредника. Он мобилизует участие коммерческих банков в этих сделках, разделяя риски и способствуя развитию местных рынков капитала.

Четвертый вид помощи, предоставляемой IFC, — это гарантийная программа. Фактически, частичные кредитные гарантии предоставляются аналогично гарантиям Всемирного банка, которые покрывают все кредитные риски в течение определенного периода ссуды и, следовательно, могут использоваться для продления срока погашения ссуд частному сектору.

Как видно из таблицы 6.15, большая часть долгосрочной финансовой деятельности IFC сосредоточена на ссудах и долевых инструментах. Вместе в конце 2016 года на них приходилось более 90% новых долгосрочных инвестиционных обязательств банка.Такая структура портфеля знаменует собой заметный отход от стратегии начала 2000-х годов, когда банк уделял большое внимание займам и гарантиям (около 80% обязательств).

Таблица 6.15. Вмешательство IFC в частный сектор в разбивке по типам кредитов, 2011–2016 гг. (В млрд долларов США)

2011 2012 2013 2014 2015 2016 Новые инвестиционные обязательства (# проектов) 518 365 388 364 406 344 Инвестиционные обязательства за собственный счет IFC a 12.2 9,2 11 9,9 10,5 11,1 Собственный капитал в процентах от обязательств 16,1% 14,8% 14,9% % Ссуды в процентах от обязательств 41,0% 43,1% 46,4% 44,0% 66,6% 72,8% Продукты структурированного финансирования (включая гарантии) в процентах от обязательств 42291 1 .4% 41,4% 37,9% 42,4% 2,6% 3,4% Продукты управления рисками в процентах от обязательств 0,5% 0,7% 0,8% 0,6% 0,4% Источник: IFC, Годовой отчет за разные годы.

MIGA (Многостороннее агентство по инвестиционным гарантиям) : MIGA вносит свой вклад в выполнение миссии Всемирного банка, обеспечивая покрытие политических рисков кредиторам и инвесторам; Таким образом, инвестиции в развивающиеся страны становятся более привлекательными для частного иностранного капитала.

MIGA предлагает покрытие для 181 страны-члена Всемирного банка. Собственный капитал в основном предоставляется членами и в меньшей степени Всемирным банком в качестве вклада в капитализацию MIGA. В Группе Всемирного банка, включая региональные банки развития, это единственное агентство, которое предлагает страхование инвестиций от политических рисков. В дополнение к этой основной деятельности в MIGA есть специальный раздел, посвященный консультациям (IMS, Investment Marketing Services), цель которого — помочь развивающимся странам в привлечении иностранных инвестиций.В этой области MIGA предлагает как консультационные услуги по запросу, так и информацию об инвестициях, а также пытается помочь компаниям в странах-членах, развивая необходимые навыки.

Как агентство Группы Всемирного банка, МИГА предлагает страховое покрытие только на основании соглашения с принимающей страной. В соответствии со своими целями по содействию экономическому росту и развитию инвестиционные проекты должны быть финансово и экономически жизнеспособными. Страхование политических рисков включает в себя как долговое финансирование, так и инвестиции в акционерный капитал, до максимального покрытия 95% обслуживания долга (погашение основной суммы долга плюс проценты) и инвестиции в акционерный капитал с максимальным лимитом в 250 миллионов долларов на проект.Страховая премия основана на расчете как странового, так и проектного риска. Комиссия составляет в среднем 1% и может составлять от 0,5% до 1,75% от страховой суммы. Контракт рассчитан на 15 лет с возможностью продления до 20 лет в исключительных случаях. У застрахованного лица есть возможность отказаться от страхового покрытия через 3 года.

Помимо прямого страхования, MIGA управляет так называемой CUP (Программа совместного андеррайтинга). Эта программа очень похожа на программы B-займов, которыми управляют МБРР и IFC, с той разницей, что она касается договоров страхования, а не займов.MIGA сотрудничает с частными страховыми компаниями, принимая на себя риски, а затем перестраховывая их у частных страховщиков. Учитывая, что МИГА обеспечивает покрытие политических рисков, мы охватываем следующие негативные события.

- •36 программы предполагают софинансирование IFC с частным финансированием. Чтобы обеспечить участие частных инвесторов и кредиторов, IFC ограничивает долю финансирования, которую она предоставляет для каждого проекта: в среднем на каждый доллар, профинансированный IFC, другие инвесторы вкладывают более 5 долларов.Текущий лимит составляет 100 миллионов долларов на отдельный проект и 25% общих затрат для новых проектов, 35% для небольших проектов и 50% для расширения уже существующих проектов. Финансы IFC основаны на рыночных условиях. (Для заемщиков нет субсидий.) Более того, нет требований о прямых гарантиях от правительства принимающей страны, в отличие от других агентств Всемирного банка. Срок ссуды может составлять до 20 лет.

- •

Конвертируемость и перевод валюты : Если конвертируемость становится невозможной, инвестор может доставить неконвертируемую валюту в MIGA, за которую агентство платит в гарантированной валюте. Также может быть возмещен ущерб, причиненный задержкой перевода денежных средств.

- •

Экспроприация: в случае экспроприации долевых инвестиций MIGA возмещает чистую балансовую стоимость застрахованных инвестиций. Что касается экспроприации средств, то MIGA выплачивает страховую сумму за заблокированные средства. В случае кредитов и гарантий по кредитам MIGA страхует непогашенную основную сумму и причитающиеся, но не уплаченные проценты. Однако гарантии MIGA не распространяются на меры, принимаемые правительствами принимающих стран, действующими добросовестно и касающимися законного права регулировать и контролировать свою собственную страну.

- •