Эмитент в Беларуси — что это простыми словами, наименование эмитента, ценные бумаги

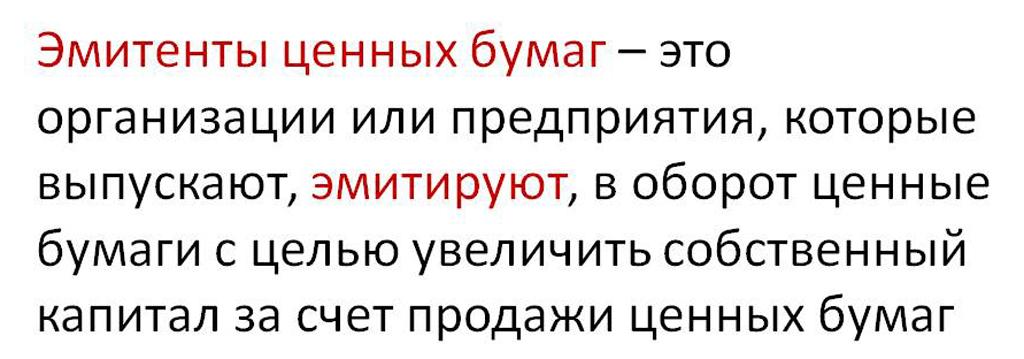

Эмитент – это лицо, организация, выпускающая в обращение от своего имени какие либо финансовые активы. Эмитент это, простыми словами, тот, кто выпускает:

Последние новости:

Отличие эмиссии от производства или продажи активов в том, что эмитент – т.е. тот, кто провел эмиссию, обеспечивает владельцам своего продукта оговоренные финансовые права и возможности. Потому печатание денег – это эмиссия, а печатание газет – нет.

Что такое наименование эмитента? Это первый объект государственного контроля и общественного внимания. Название и реквизиты определяют того, кто берет на себя ответственность за эмиссию того или иного актива.

Особенности эмитированного продукта определяются заранее:

- акции обеспечивают своему владельцу право на часть акционированного предприятия;

- облигации должны быть погашены в назначенный срок по определенной цене;

- банковские карты обеспечивают доступ к средствам карт-счета и позволяют проведение платежных операций;

- государство гарантирует свободное обращение своей валюты на всей территории страны и принимает меры для поддержания курса этой валюты.

Эта обязанность эмитента продолжает действовать в течение срока оговоренного при выпуске данных конкретных активов в обращение.

Государственный контроль эмиссии

Особенностью любой эмиссии всегда бывает строгий контроль за эмитентом со стороны государства.

Предприятие продает свои акции в строгом соответствии с законодательными нормами. Получает разрешение на эмиссию, отчитывается обо всех этапах ее проведения и об исполнении своих обязательств перед акционерами.

Эмитенты финансовых обязательств: облигаций, векселей, чеков и пр., несет ответственность за их погашение не только перед покупателями, но и перед государством.

Банк, выпустивший карту, регламентирует ее использование множеством законодательных актов.

В Республике Беларусь эмиссия ценных бумаг регламентируется Законом «О рынке ценных бумаг» №231-1 от 5 января 2015 года.

Чтобы стать эмитентом ценных бумаг предприятию необходимо обратиться за разрешением в Департамент по ценным бумагам Министерства финансов РБ и следовать его указаниям.

Информация об эмиссии и эмитенте

Кроме отчетности перед государственными органами, эмитент ценных бумаг и других активов обязан обнародовать некоторую информацию, касавшуюся эмиссии и других аспектов своей деятельности. Это становится своего рода инструментом общественного контроля, защищает интересы покупателей продукта эмиссии и других лиц.

Вся информация об эмиссии делится на;

- общедоступную;

- конфиденциальную.

Общедоступными всегда становятся сведения об эмитенте, стоимости объекта эмиссии, обязательствах эмитента и пр. Общедоступная информация предназначена для неопределенного круга заинтересованных лиц, публикуется в прессе, и не может быть ограничены в распространении.

Конфиденциальная информация разделяется на:

- закрытую;

- инсайдерскую.

Закрытой называют информацию о результатах деятельности предприятия-эмитента до того момента когда эта информация должна быть опубликована.

Инсайдерская (внутренняя) информация эмитента это то, что известно определенному кругу лиц имеющих отношение к работе эмитента. Эта информация может быть использована в сделках на рынке ценных бумаг и потому находится под особым контролем.

Эта информация может быть использована в сделках на рынке ценных бумаг и потому находится под особым контролем.

Отчетность эмитента

Отчетность каждой из категорий эмитентов регулируется законодательно. Обычно это информация о результатах финансово-хозяйственной деятельности, имуществе, прибылях и убытках.

Эмитент обязан отчитываться перед государственными контролирующими органами и приобретателями своих ценных бумаг. Самыми распространенными документами в этой области становятся месячные, квартальные и годовые отчеты акционерных обществ и органов выпустивших облигации.

Обязанности банков эмитирующих платежные и кредитные карты не связана с нормами законодательства о ценных бумагах, но регулируется другими документами.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Что означает эмитент карты и банк-эмитент простыми словами

Держатели банковских карт в процессе пользования ими сталкиваются с не до конца понятными терминами.

Что такое «банк-эмитент»

Банк-эмитент или просто эмитент карты — это кредитная организация, которая занимается эмиссией банковских карт. Эмитирование и эмиссия в данном случае являются смежными понятиями. “Эмитировать”, значит, проводить эмиссию.

Смысл этого понятия приближен к глаголу “выпускать” или “производить”. То есть, в данном случае речь идет о кредитной организации, которая выпускает банковские карты. Банк-эмитент является собственником всех выпущенных им в обращение банковских карт — дебетовых и кредитных.

Несмотря на то, что с клиентом заключается полноценный договор, и карта выдается ему на руки в постоянное пользование, собственником физического носителя всегда остается кредитная организация. Этот пункт практически в каждом случае прописывается в договоре на банковское обслуживание.

К примеру, Сбербанк России — это эмитент собственных банковских карт. Подписывая с клиентом договор банковского обслуживания, кредитная организация описывает в нем права и обязанности сторон. Клиент вправе согласиться с условиями договора, или не согласится.

Термин “эмитент” в широком смысле слова

Эмитент — юридическое лицо, выпускающее в обращение ценные бумаги, деньги, облигации, акции, банковские карты, дорожные чеки, платежные документы. Главным эмиссионным и кредитным регулятором является Центральный Банк Российской Федерации.

Каждый эмитент, действующий на территории РФ, обязан получить лицензию ЦБ РФ. Главный и единственный эмиссионный регулятор страны ведет реестр эмитентов, исключение из которого прямо запрещает продолжение деятельности.

Функции банка-эмитента

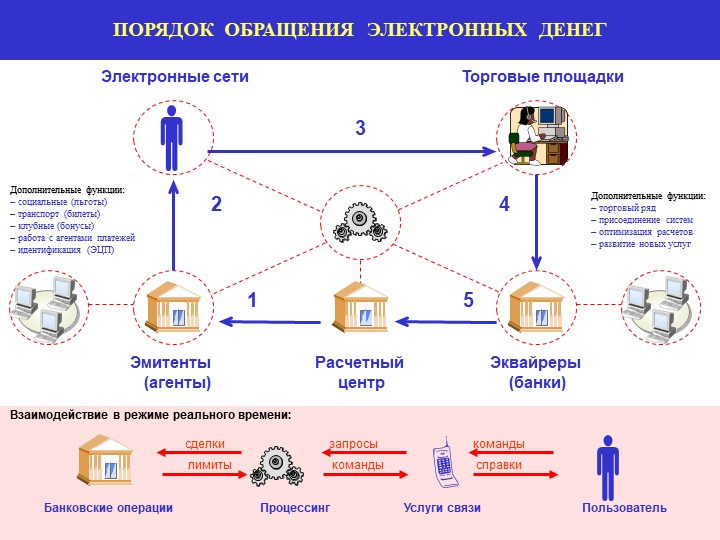

Если речь идет именно о банковских картах, то основная функция эмитента заключается в проведении транзакций, — чтобы клиент мог оплачивать покупки и пользоваться услугами в безналичной форме.

Банк-эквайер — кредитная организация, обслуживающий точки приема с банковскими картами. К примеру, пользователь снимает деньги с карты Альфа-Банка через банкомат Сбербанка. В данном случае эмитентом является Альфа-Банк, а эквайером — Сбербанк.

Эта же схема используется в самом обычном супермаркете. Один банк оказывает услуги по обслуживанию платежных терминалов, а с карт другого банка покупатели совершают в магазинах покупки. Нередко эквайером и эмитентом выступает одна и та же кредитная организация. С крупнейшими банками России именно такая тенденция и прослеживается.

Если клиент снимает деньги с карты Альфа-Банка через банкомат Альфа-Банка, то данная кредитная выступает и эмитентом и эквайером одновременно. Некоторые организации оказывают только услуги эквайринга, без эмитирования банковских карт.

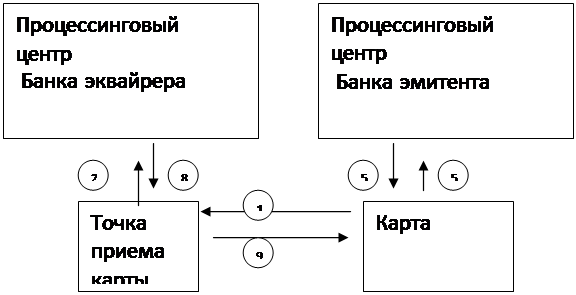

Как совершается транзакция

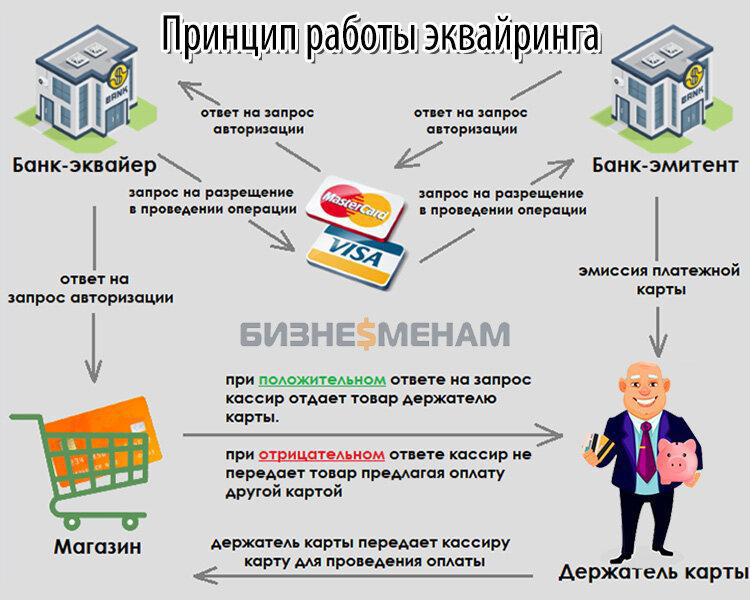

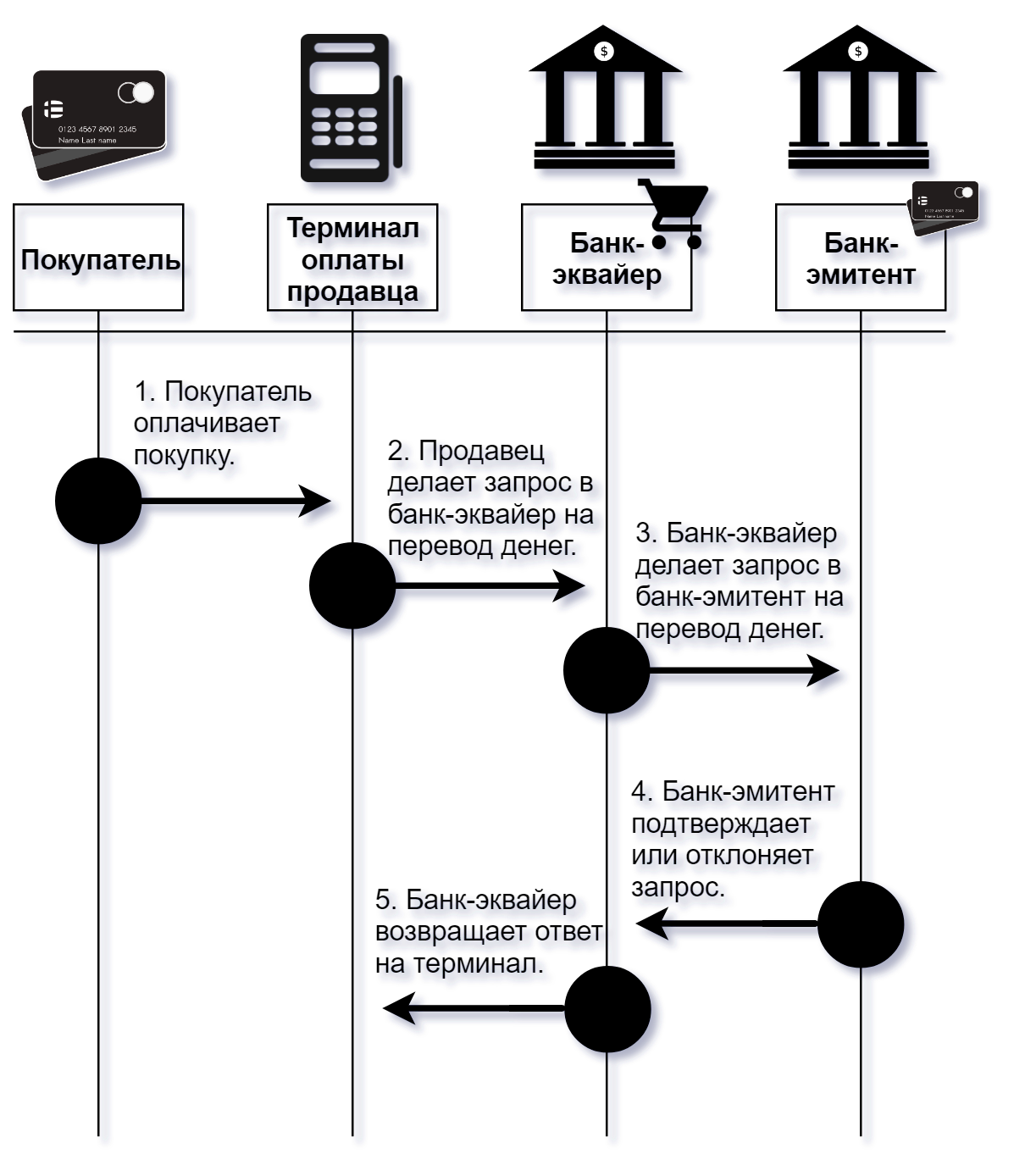

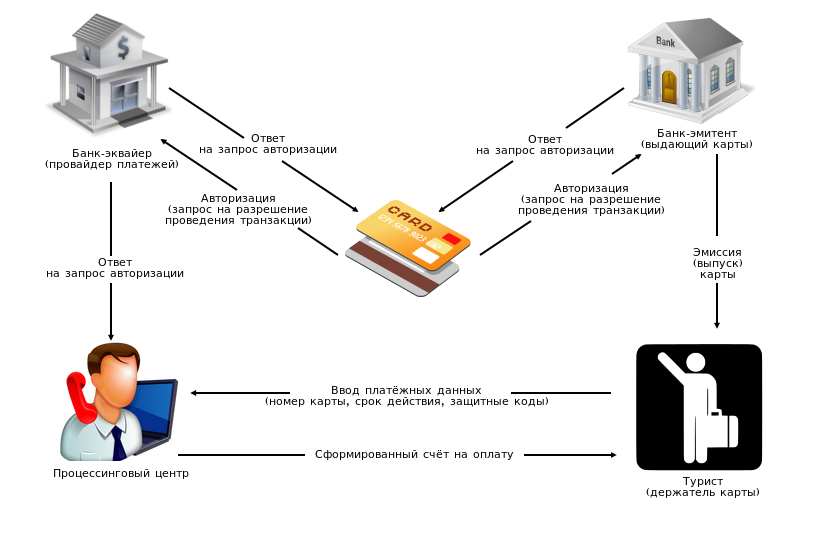

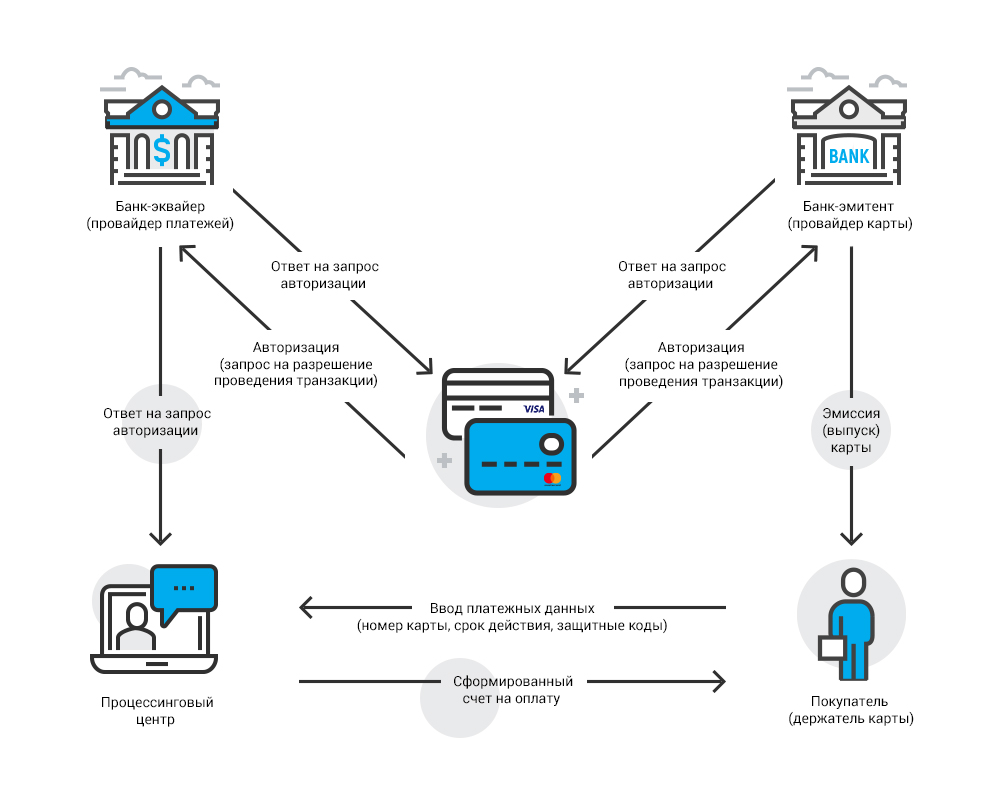

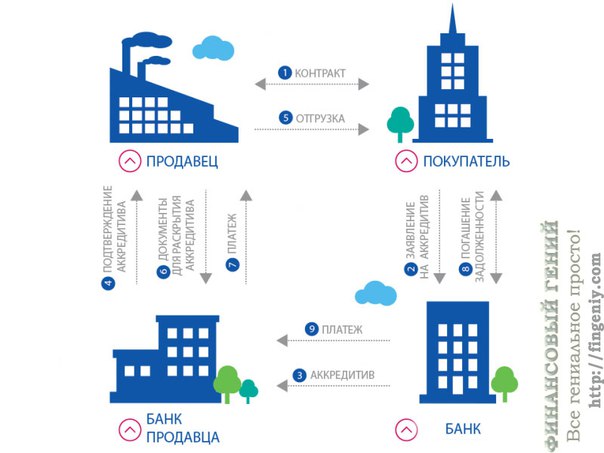

Когда держатель карты расплачивается на кассе в магазине, он может и не подозревать, какие сложные процессы проходят за эти несколько секунд. Пока покупатель стоит на кассе магазине, банк-эквайер посылает запрос в банк-эмитент на предмет получения разрешения совершить операцию.

Пока покупатель стоит на кассе магазине, банк-эквайер посылает запрос в банк-эмитент на предмет получения разрешения совершить операцию.

Данный запрос направляется не напрямую в кредитную организацию, а в процессинговый центр. Это что-то подобное техническому отделу, через который проходят все операции в банке. У крупных кредитных организаций свои собственные процессинговые центры. банки поменьше вынуждены пользоваться посредническими услугами. Далее:

- Процессинговый центр направляет запрос к эмитенту.

- Эмитент рассматривает запрос и пересылает одобрение процессинговому центру.

- Операции присваивается код авторизации.

- Процессинговый центр положительно отвечает на запрос банка-эквайера.

- Деньги списываются с карточного счета и поступают на счет банка, обслуживающего торговую точку.

И все эти процессы проходят за считанные секунды. Если происходит какой-либо сбой, или банк-эмитент отвечает на запрос отказом, платеж по карте не проходит.

Права банка-эмитента

Банки, выпускающие собственные банковские карты, в ДБО по пунктам прописывают права в процессе взаимодействия с клиентами — физическими лицами. Упор делается на физических лиц, так как юридическое лицо не сможет оформить банковскую карту, что логично.

Права эмитента, касаемо сотрудничество с физическими лицами, работают в направлении получения прибыли от эмиссии каждой банковской карты. Банк имеет право на следующие действия:

- Контроль счета физического лица на предмет совершения незаконных или подозрительных операций.

- Блокировка счета в случае выявления факта совершения подозрительных или незаконных операций.

- Прекращение в одностороннем порядке договорных отношений с физическим лицом.

- Отказ в банковском обслуживании — в частности, отказ в эмиссии банковской карты.

- Предложение клиентам дополнительных услуг на платной основе.

Это основные права кредитной организации, которые касаются выпуска в обращение банковских карт. Чтобы просмотреть полный список, клиенту достаточно открыть договор банковского обслуживания. В документе информация прописывается по пунктам.

В РФ действует несколько отраслевых федеральных законов, которые подробно регулируют правила взаимодействия банков-эмитентов с клиентами — физическими лицами. Поэтому права организаций назначаются на законодательном уровне, а не самостоятельно банками.

Обязанности банка-эмитента

Помимо прав, в процессе взаимодействия с физическими лицами, банки-эмитенты несут и определенные обязанности. Основная обязанность организации заключается в обеспечении безопасности карточных счетов и неприкосновенности средств, принадлежащих клиентам. Ради сохранности собственных средств клиенты и обращаются в кредитные организации.

Помимо этого, банк обязуется открыть клиенту счет, выдать карту, и обеспечить круглосуточный доступ к собственным средствам без ограничений. Прочие обязанности эмитента:

Прочие обязанности эмитента:

- Бесплатный перевыпуск банковской карты после завершения срока действия.

- Выплата возмещения в случае потери средств клиентом по вине организации.

- Предоставление клиенту в очном и дистанционном режимах информации по счету и карте.

- Проведение моментальных операций при применении держателем банковской карты.

- Выдача наличных средств через собственные кассы.

- Обеспечение бесперебойной работы карты за границей домашнего региона и за рубежом — если это позволяет платежная система.

- Ведение курса конвертации при использовании банковской карты за границей.

Это лишь часть самых элементарных обязанностей, которые несет каждый банк-эмитент перед своими действующими клиентами. Этот список значительно шире, и с ним любой желающий может ознакомиться в теле договора на банковское обслуживание.

Федеральное законодательство регулирует и обязанности банков-эмитентов. За их деятельностью наблюдает главный регулятор — ЦБ РФ. При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 26

эмитент — определение понятия простыми словами

Платежными карточками пользуется более 90% населения России, но не все знакомы с банковскими терминами и особенностями проведения транзакций. Поэтому возникает вопрос, что такое банк эмитент карты, и какую работу он выполняет.

Что такое банк-эмитент

Официальное определение

Банк-эмитент — это финансовая организация, которая выпускает и обслуживает пластиковые карты. Банк является участником международной платежной системы и выступает в качестве гаранта исполнения финансовых обязательств, которые возникают в процессе использования кредитной карточки.

Пластиковая карта, выпущенная банком, считается его собственностью на протяжении всего срока действия, а владелец — пользователем.

Банк, выпустивший карточку, указывается на физическом носителе пластика. Если у вас на карточке стоит логотип Тинькофф или ВТБ, значит это эмитент вашей карты. Вы можете обратиться к нему для разрешения возникающих вопросов, например, для проведения опротестования операции (чарджбэк) и т.д.

Простыми словами, определение понятия «банк-эмитент» звучит следующим образом: это организация, контролирующая счет пользователя и решающая вопросы, связанные с его обслуживанием.

Помимо выпуска пластиковых карточек, банковская организация занимается эмиссией ценных бумаг, облигаций, денежных знаков.

к содержанию ↑

Основные функции

Банковская организация, занимающаяся эмиссией пластиковых карт, выполняет следующие функции:

- Выдает кредитки клиентам. Перед тем как выдать физический носитель, открывают расчетный счет для перевода и хранения денег.

- Проводит авторизацию. Банк завершает обмен данными между покупателем и торговой точкой, и оплачивает выставленный счет.

В дальнейшем банк-эквайер переводит деньги торговой точке.

В дальнейшем банк-эквайер переводит деньги торговой точке. - Подготавливает ежемесячные выписки. В расчетный день эмитент готовит и высылает клиенту выписку с перечнем проведенных за месяц транзакций. В случае наличия задолженности — уведомляет о необходимости внесения оплаты. В выписке указывается размер задолженности и расчет суммы платежа по карте.

- Обеспечивает безопасность. В случае кражи или утери блокирует возможность проведения любых операций.

- Консультирует клиентов. В обязанности банка входит предоставление консультационных услуг по банковским продуктам.

Рассмотрим некоторые обязанности более подробно.

При выпуске карты

Основная функция финансового учреждения — эмиссия пластиковых карточек и выдача их пользователям.

Процедура выпуска — проста. Вам нужно заполнить анкету в онлайне или посетить офис с паспортом и другими документами (для оформления кредитки) и подать заявление. Рассмотрение осуществляется в срок от 5 минут до нескольких рабочих дней. Если вы подаете онлайн-заявку на кредитную карту, банк проверяет КИ, уровень дохода, трудоустройство и другие данные. Дебетовую карточку получить проще.

Если вы подаете онлайн-заявку на кредитную карту, банк проверяет КИ, уровень дохода, трудоустройство и другие данные. Дебетовую карточку получить проще.

Изготовление занимает от 30 минут до 14 календарных дней. В течение этого времени присваивается уникальный номер, по которому можно переводить деньги. Обычно банковские организации используют метод эмбоссирования, увеличивающий срок изготовления. То есть на физическом носителе выдавливаются основные данные — номер, срок действия, ФИО держателя. Такие кредитки можно использовать за границей, если они принадлежат международной платежной системе.

В большинстве случаев эмитент не списывает деньги за выпуск, но за ежегодное обслуживание абонентская плата предусмотрена. Стоимость зависит от категории и варьируется в пределах 500 — 25 000 р. в год.

При проведении платежей

Не менее важная опция, без которой использование пластика не имело бы никакого смысла. Для пользователей совершение платежей — обычное секундное явление. Для банка — это более длительный процесс, включающий несколько этапов.

Для банка — это более длительный процесс, включающий несколько этапов.

Этапы перевода денег продавцу с р/с пользователя:

- продавец (торговая точка) выставляет счет на сумму, которую нужно списать со счета покупателя;

- владелец пластика оплачивает покупку, вводя ПИН-код на терминале;

- терминал формирует отчет и направляет его банку-эквайеру;

- эквайер направляет запрос на списание денег в банк, эмитировавший пластик;

- эмитент замораживает сумму на счете, но для пользователя сумма просто списывается;

- при одобрении операции деньги окончательно списывают с карточки.

Иногда функции эмитента выполняет процессинговый центр. Он создан для круглосуточной авторизации операций.

к содержанию ↑

Решение проблем с картой

Если в процессе использования пластика возникли проблемы, пользователь обращается в организацию, выпустившую кредитку.

При утере или кражи карточки необходимо позвонить в банк по телефону, указанному на официальном сайте, и заблокировать счет, чтобы с него не успели снять деньги. Также заблокировать карту можно через мобильное приложение. Блокировка осуществляется в автоматическом режиме, после подтверждения действия.

Также заблокировать карту можно через мобильное приложение. Блокировка осуществляется в автоматическом режиме, после подтверждения действия.

Процедуры изъятия и закрытия карты

Если у вас возникли другие проблемы, или вы хотите закрыть карточку (у вас есть на это законное право), напишите заявление на закрытие счета. В случае с кредитками оно рассматривается в течение 40 календарных дней. Кредитную линию закроют при отсутствии задолженности.

После этого пластик изымают у пользователя и уничтожают. Рекомендуем запросить в банке справку о закрытии пластика, чтобы в дальнейшем не возникло проблем из-за технических накладок. Иногда банки выставляют клиентам счет за обслуживание или начисляют комиссию по закрытому кредиту. Наличие справки — ваше средство защиты от подобных ошибок.

Дилерская деятельность. Андеррайтинг

Одни из важнейших профессиональных участников Фондового рынка — дилеры. Благодаря их работе на бирже появляются новые ценные бумаги и сохраняется ликвидность рынка. В статье простыми словами расскажем о дилерской деятельности и о том, что такое андеррайтинг ценных бумаг.

В статье простыми словами расскажем о дилерской деятельности и о том, что такое андеррайтинг ценных бумаг.

Кто такие дилеры

Статус дилера на рынке ценных бумаг может получить только крупная компания, которая обладает внушительным собственным капиталом. Большая часть российских лицензированных дилеров — это банки (ВТБ, Райффайзенбанк и др.). Дилеров несколько и они делят рынок между собой: один дилер поддерживает акции конкретных эмитентов.

Собственный капитал нужен для скупки огромного количества ценных бумаг, потому что главная задача дилера — поддерживать ликвидность конкретной или нескольких ценных бумаг. Дилер публично объявляет котировки на покупку и продажу, определяет партии лотов, отслеживает динамику спроса и текущие цены. В случае просадки спроса дилер выкупает излишек акций с рынка. Если же спрос взлетает, дилер вбрасывает недостаток акций на рынок. Такую деятельность по поддержанию баланса на рынке называют маркет-мейкингом.

Но ещё до того, как понадобится поддерживать ликвидность ценных бумаг, их нужно разместить на рынке. Этим тоже занимаются дилеры, становясь андеррайтерами.

Этим тоже занимаются дилеры, становясь андеррайтерами.

Зачем нужен андеррайтинг

Как ценные бумаги появляются на первичном рынке биржи? Какая-либо компания решает выпустить свои акции и становится эмитентом этих акций. Но компания-эмитент не всегда знает, будет ли спрос на акции среди инвесторов, по какой цене лучше размещать и в каком объёме. Во всех этих вопросах помогает услуга андеррайтинга. Дилер-андеррайтер — это посредник между эмитентом и биржей.

Функции андеррайтинга

Благодаря своей компетентности и статусу андеррайтер пользуется доверием в инвесторской среде и делает так, чтобы выпущенные акции имели успех. Для этого андеррайтер выполняет главные функции:

- Привлечение инвесторов

Андеррайтер распространяет информацию о новых ценных бумагах среди инвесторов, убеждая в выгодных вложениях (на этом этапе определяется оптимальная первичная цена бумаг) - Эмиссия

Размещает выпущенные ценные бумаги на рынке по согласованной цене - Стабилизация

Поддерживает ценовой баланс на размещённые ценные бумаги.

Виды андеррайтинга

Эмитент может заключить с андеррайтером один из двух основных видов договоров или их комбинацию.

Твёрдое обязательствоАндеррайтер выкупает у эмитента все выпущенные ценные бумаги и продаёт их на фондовой бирже от своего имени и со своей наценкой. От успеха продаж зависит прибыль андеррайтера. Он может всё продать по цене выше размещения, а может не дождаться ожидаемого спроса и придётся распродавать по цене ниже размещения (себе в убыток). Все риски ложатся на андеррайтера, поэтому при договоре твердого обязательства эмитент платит большое вознаграждение.

Максимальные усилияПри такой схеме андеррайтер снимает с себя финансовую ответственность. Он пускает бумаги в обращение и продаёт по высокой цене столько, сколько удастся. Если акции окажутся невостребованными, то за убытки отвечает эмитент.

Объединение андеррайтеров

Компания-эмитент вправе заключить договор не с одним, а несколькими дилерами-андеррайтерами. Так можно расширить круг потенциальных покупателей новых акций. Если эмитент предпочитает такой вариант, то выбранные андеррайтеры образуют синдикат и заключают между собой договор, который помогает распределить усилия и действовать максимально слаженно.

Так можно расширить круг потенциальных покупателей новых акций. Если эмитент предпочитает такой вариант, то выбранные андеррайтеры образуют синдикат и заключают между собой договор, который помогает распределить усилия и действовать максимально слаженно.

Банковский сертификат, какие существуют виды, сроки обращения банковских сертификатов

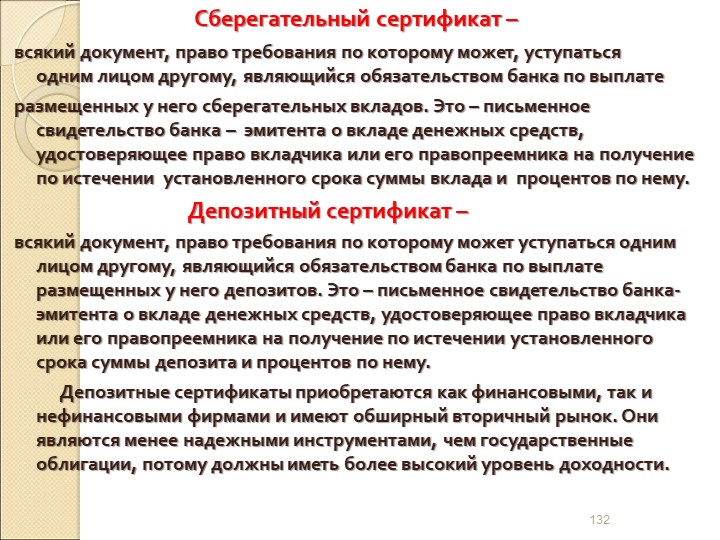

Банковский сертификат — это официальное свидетельство банка на право требования денежных средств, оформленное в письменной форме. Другими словами, это разновидность ценных бумаг, подтверждающая право владельца на банковский вклад и проценты по нему. Инвесторами (владельцами сертификата) могут быть любые физические и юридические лица, а эмитентом сертификата (учреждением, выпустившим сертификат) – только банк.

Содержание

Скрыть- Виды банковских сертификатов

- Сроки обращения банковских сертификатов и другие значимые условия

- Что такое банковский сберегательный сертификат

- Основные отличия классического банковского вклада и сберегательного сертификата

- Как заработать на банковских сертификатах

- Особенности банковских сертификатов

- Реквизиты банковских сертификатов

- В чем ценность банковских сертификатов?

- Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

- Как оформить сберегательный сертификат?

Виды банковских сертификатов

Сертификаты могут быть именными или на предъявителя. В последнем случае право требования причитающихся по сертификату денежных обязательств имеет каждый, кто предъявляет эти ценные бумаги к оплате. Также сертификаты могут быть сберегательными или депозитными для юридических и физических лиц.

В последнем случае право требования причитающихся по сертификату денежных обязательств имеет каждый, кто предъявляет эти ценные бумаги к оплате. Также сертификаты могут быть сберегательными или депозитными для юридических и физических лиц.

Банковские сертификаты принято дифференцировать по нескольким признакам. Существуют сберегательные и депозитные сертификаты, предназначенные отдельно для юридических и физических лиц. Они различаются не только по форме вклада, но и по формальным признакам и некоторым правилам их оборота, устанавливаемых обычно эмитентом.

Банковские сертификаты существуют не только в сфере гражданского оборота. На межгосударственном уровне страны используют их в качестве способа привлечения внешних ресурсов, в том числе и от иностранных контрагентов. В некоторых случаях права не сертификаты приобретает государство.

Сроки обращения банковских сертификатов и другие значимые условия

Выпущенные единично или серийные банковские сертификаты по срокам обращения могут быть срочными и до востребования. Под срочными понимаются те, обязательства по которым у банка возникают при наступлении определённой даты или по завершении периода действия сертификата. По срочным банковским сертификатам обычно предлагаются более выгодные условия размещения денежных средств с лучшими процентными ставками.

Под срочными понимаются те, обязательства по которым у банка возникают при наступлении определённой даты или по завершении периода действия сертификата. По срочным банковским сертификатам обычно предлагаются более выгодные условия размещения денежных средств с лучшими процентными ставками.

Что такое банковский сберегательный сертификат

Банки предлагают клиентам вместо депозитного счета вложить деньги в сберегательный сертификат, поэтому важно понимать, что такое банковский сберегательный сертификат и стоит ли его покупать. Эта ценная бумага с множеством степеней защиты, по сути, является обычным депозитом. Для хранения денег в банке люди используют депозитные счета, сберегательный сертификат подходит для тех же целей, но его можно подарить, заложить или продать. Клиент приобретает эту бумагу на фиксированный срок, чаще от трех месяцев до нескольких лет. После окончания оговоренного срока банк возвращает клиенту его средства с процентами.

Основные отличия классического банковского вклада и сберегательного сертификата

В отличие от депозитного счета в банке, вложенные средства в сберегательный сертификат на предъявителя не страхуются государством. Сертификат можно погасить досрочно. Как и при депозите, в этом случае держатель ценной бумаги получит проценты по вкладу «до востребования». Обналичить сертификат можно в любом отделении банка в отличие от классического банковского вклада, который закрывают там же, где и открывают.

Сертификат можно погасить досрочно. Как и при депозите, в этом случае держатель ценной бумаги получит проценты по вкладу «до востребования». Обналичить сертификат можно в любом отделении банка в отличие от классического банковского вклада, который закрывают там же, где и открывают.

Основные отличия классического банковского вклада и Сберегательного сертификата в том, что есть возможность передать его другому лицу. Для этого не потребуется писать никаких заявлений в банке или у нотариуса. На обороте ценной бумаги прописывается дата передачи сертификата, паспортные данные дарителя и получателя. Вторым, не менее важным отличием сертификата от депозита, является то, что его можно оставить в залог при кредитовании в любом банке.

Как заработать на банковских сертификатах

Если есть свободная сумма денег, которая не понадобится некоторое время, то ее можно «заставить» поработать. Покупка сертификата является не способом сохранить свои деньги, а скорее получить доход. Клиент вкладывает деньги в ценные бумаги финансовой организации, поэтому должен понимать, как заработать на банковских сертификатах. Степень дохода от ценных бумаг определяется количеством денег, вложенных в банковский сертификат и сроком его действия. Стоит учитывать, что процент по сертификату выше, чем при вкладе на счет, но и риски больше. Сертификаты не застрахованы, поэтому существует вероятность потерять все вложенные финансы.

Клиент вкладывает деньги в ценные бумаги финансовой организации, поэтому должен понимать, как заработать на банковских сертификатах. Степень дохода от ценных бумаг определяется количеством денег, вложенных в банковский сертификат и сроком его действия. Стоит учитывать, что процент по сертификату выше, чем при вкладе на счет, но и риски больше. Сертификаты не застрахованы, поэтому существует вероятность потерять все вложенные финансы.

Особенности банковских сертификатов

Кроме преимуществ имеются не очень хорошие особенности банковских сертификатов. «Именные» сертификаты при передаче третьим лицам попадают под закон об уплате налогов. При обналичивании «именной» ценной бумаги не покупателем, придется заплатить 13% налога от первоначальной стоимости. Избежать лишних трат получится, если предъявить в налоговую инспекцию документы, подтверждающие расходы на приобретение бумаги от банка. Сертификат «на предъявителя» не попадает под этот налог, поэтому пользуется большим спросом. Но и тут есть «подводные камни». Сертификат «на предъявителя» не попадает под закон о страховании вкладов в отличие от «именных». Если банк лишат лицензии или наложат запрет на получение платежей, то держатели сертификатов на предъявителя не получат предусмотренную законом сумму.

Но и тут есть «подводные камни». Сертификат «на предъявителя» не попадает под закон о страховании вкладов в отличие от «именных». Если банк лишат лицензии или наложат запрет на получение платежей, то держатели сертификатов на предъявителя не получат предусмотренную законом сумму.

Реквизиты банковских сертификатов

Если в банковском сертификате нарушены обязательные реквизиты или особенности оформления, то он признается недействительным. Исправления в этом документе не допустимы, но если возникли во время цессии, то должны быть подтверждены у нотариуса. Банковскими служащими обязательно проверяются все 12 реквизитов. Ценные бумаги изготавливаются промышленным способом по установленному стандарту. Запоминать реквизиты на память нет необходимости, всегда можно посмотреть образец.

Важно запомнить реквизиты банковских сертификатов, которые необходимо заполнить: сумма вложенных денег, временя их истребования, процентная ставка. Необходимо проверить подписи работников банка, их должно быть не менее двух. Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

Внизу ценной бумаги находится «корешок сберегательного сертификата», который имеет номер и серию самого документа. Вписав в него паспортные данные лица, которому есть желание передать сертификат, можно торжественно вручить подарок новому обладателю вместе со всеми правами на этот документ. Для переуступки прав на депозитные сертификаты тоже имеются корешки или приложения, иногда данные прописываются на задней стороне ценной бумаги.

В чем ценность банковских сертификатов?

Особых доходов от этих бумаг ожидать не приходится, поэтому желательно выяснить, в чем ценность банковских сертификатов. Прежде всего, банковский сертификат – это ценная бумага, которой можно распоряжаться на свое усмотрение: подарить, продать, отдать в счет долга, заложить. С помощью документа легко расплатиться по долгам, просто переписав сертификат на кредитора. В критические моменты жизни ценную бумагу можно обменять на деньги, продав частному лицу или сдав в банк. Банковский сертификат – это хороший подарок. В некоторых случаях подобные бумаги используют как документы, подтверждающие наличие денег в банке.

В некоторых случаях подобные бумаги используют как документы, подтверждающие наличие денег в банке.

Преимущества и недостатки сертификатов по сравнению с накопительными вкладами

На самом деле между депозитным счетом и банковским сертификатом много общего. Клиент банка использует эти продукты с целью размещения на определенный срок денежной суммы и получения за это процентов. В том и другом случае забрать деньги из банка можно в любое время.

Рассмотрим подробнее преимущества и недостатки сертификатов по сравнению с накопительными вкладами.

- Сертификат является документом на предъявителя, поэтому обналичить его может другой человек, с депозитным вкладом эти действия не допустимы.

- Обналичить сертификат просто в любом городе страны.

- По сертификату применяется повышенная процентная ставка, поэтому доход будет больше, чем при хранении денег на счете.

- Несмотря на то, что годовые проценты по сертификату высокие, при досрочной сдаче документа в банк проценты теряются, клиент получит доход как при вкладе «до востребования».

- После окончания срока действия сертификата не предусмотрено его автоматическое продление.

- Сертификат на предъявителя не участвует в программе страхования вкладов, поэтому процент за бумаги повышенный.

Как оформить сберегательный сертификат?

Рассмотрев все плюсы и минусы, кто-то решится приобрести ценные бумаги от банка. Для этого необходимо понимать, как оформить сберегательный сертификат. Процесс оформления этой ценной бумаги очень простой.

- Следует определиться с количеством приобретаемых сертификатов и сроком их использования. От этого зависят условия приобретения ценных бумаг и непосредственно сумма дохода.

- В отделении банка необходимо будет сотруднику предъявить паспорт и внести необходимую денежную сумму за приобретаемый сертификат. Купить сертификат по желанию клиента возможно двумя способами – заплатить наличными деньгами или произвести оплату с личного счета в банке.

Для безопасности клиента банк предлагает услугу по хранению ценных бумаг, для этого составляется соответствующий договор.

Совет от Сравни.ру: При выборе банковского сертификата обязательно учитывайте порядок выплаты дивидендов. Существует два вида сертификатов: выплачиваемые регулярно по истечении определенного обозначенного расчётного срока (месяц, год), те, по которым проценты выплачиваются в день погашения сертификата. Второй вариант всегда предполагает более выгоден держателям сертификатов. Одновременно с этим, если эмитент регулярно выплачивает текущие процентные платежи по сертификату, это служит дополнительной гарантией его ответственности и платежеспособности.

что это такое, и как перейти на новый протокол без лишних затрат

Рассматриваем, как перейти на новый протокол 3‑D Secure 2.0, не затрачивая на это много ресурсов. А главное, как не потерять в конверсии и не навредить проходимости платежей во время переходного периода.

К концу 2021 года все банки ЕС будут применять новые правила безопасности для интернет-платежей внутри Еврозоны (и подлежат большим штрафам, если этого не сделают). Онлайн-бизнес, который не перейдет на протокол 3DS2, столкнется с серьезной потерей конверсии. Количество отказов по платежам без аутентификации 3DS2 уже сейчас быстро возрастает. Скоро все онлайн-платежи по картам, не прошедшим аутентификацию 3DS2, будут отклоняться эмитентами без рассмотрения.

Онлайн-бизнес, который не перейдет на протокол 3DS2, столкнется с серьезной потерей конверсии. Количество отказов по платежам без аутентификации 3DS2 уже сейчас быстро возрастает. Скоро все онлайн-платежи по картам, не прошедшим аутентификацию 3DS2, будут отклоняться эмитентами без рассмотрения.

Mastercard планирует вывести прежний протокол безопасности 3DS1 из эксплуатации в октябре 2022 года. VISA уже в октябре 2021.

Что такое 3DS2?

Техническая суть новшеств – в изменении некоторых программных кодов и автоматических параметров оповещений и запросов на платежный сервер и далее, для проверки и одобрения эмитенту.

Новый протокол формирует два пути прохождения платежей: frictionless flow и challenge flow. В первом случае система верифицирует знакомое устройство пользователя и одобряет платеж без подтверждения SMS-паролем. Во втором случае банковская система сомневается в аутентификации плательщика, и требует предоставить пароль или биометрическую информацию. Она перенаправляет пользователя на ACS-страницу банка-эмитента для ввода одноразового SMS-пароля.

Сервер Управления Доступом (ACS) ответственен за управление процессами аутентификации между покупателем и эмитентом, и гарантирует проведение платежных транзакций для торговца. Система сравнивает собранные данные с предыдущими (историческими) данными о транзакциях держателя карты для вывода значения риска мошенничества, соответствующего новой транзакции.

Что значит введение нового протокола 3DS2 для бизнеса?

Для онлайн-бизнеса и потребителей введение нового протокола 3DS2 на основе стандарта строгой аутентификации SCA означает гарантию безопасности, бесшовности и высокой конверсии платежей. Эмитентам карт для подтверждения каждой операции автоматически отправляется набор параметров о держателе карты и его устройстве, «цифровой отпечаток» плательщика. Если программа проверки «узнает» держателя карты, то обычной процедуры подтверждения платежа одноразовым SMS-паролем не потребуется. Большинство транзакций будет успешно совершаться в одну стадию.

Важно и то, что 3DS2-аутентификация (как и 3DS1) возлагает ответственность за возможный неправомерный платеж на эмитента и снимает ее с онлайн-бизнеса. Еще более значима для бизнеса и поддержка 3DS2 платежей в мобильных приложениях.

Как перейти на новый протокол 3DS 2.0: варианты — от сложного к простому

Для самостоятельного перехода на новую конфигурацию онлайн-бизнесу потребуется команда IT-специалистов и несколько недель работы (в зависимости от существующей схемы платежей на сайте).

Но есть способ лучше. Единичные платежные провайдеры научили свою платежную платформу проводить платежи с поддержкой 3-D Secure 2.0 самостоятельно. Со стороны бизнеса не требуется никаких доработок сайта, а платежная схема для онлайн-продавца и пользователя остается такой же, как и для 3‑D Secure 1.

Так, внутри ECOMMPAY этот сервис называется Proxy 3DS, а в документации значится как базовая схема аутентификации. Это своеобразный «переходник» между ядром нашей платформы (Core) и сервером управления доступом (Access Control Server или ACS).

Proxy 3DS – бесплатный сервис. Он уже работает для существующих клиентов ECOMMPAY и по умолчанию включается, если интеграция с сайтом идет через API (host2host). При подключении через платежную страницу вся обработка платежей, включая 3DS-аутентификацию, как и раньше, идет на стороне платежного провайдера.

Как работает 3DS 2.0 через Proxy 3DS на практике: разные сценарии

Если банк-эмитент держателя карты поддерживает протокол 3-D Secure 2.0, то платежная платформа в ответ на запрос формирует оповещение в привычном формате 3‑D Secure 1, но в качестве URL-адреса вместо ACS будет указан адрес нашего сервиса Proxy 3DS.

При перенаправлении пользователя на Proxy 3DS возможны два сценария:

frictionless flow — отображение скрытого для пользователя окна (iframe) и обмен данными с ACS в фоновом режиме. Другими словами, Frictionless Flow позволяет эмитентам одобрить транзакцию, не требуя ручного ввода данных от владельца карты.

challenge flow — перенаправление пользователя на ACS-страницу банка-эмитента для ввода подтверждающей информации (например, одноразового пароля).

Выполняться может как один из этих сценариев, так и два сценария последовательно. Выбор за эмитентом.

Как перейти на 3-D Secure 2 в одно действие?

Proxy 3DS работает по базовой схеме аутентификации. Сервис поддерживает протокол 3-D Secure 2 на основе предыдущей версии без доработок, но требует дополнительных перенаправлений пользователя.

Расширенная схема оптимизирована под особенности протокола 3-D Secure 2.0 и исключает промежуточные перенаправления. Однако, она предполагает, что торговый сайт уже умеет работать со схемами frictionless и challenge flow.

Для максимально легкого перехода на расширенный вариант сервиса наша команда реализовала обратную совместимость между схемами аутентификации. От системного администратора сайта требуется самостоятельно изменить только один параметр в одном из запросов. Подробности – в нашей документации.

Переход платежных систем и банков по всему миру на новый протокол 3DS2 – вопрос самого ближайшего будущего. Но в условиях, когда не все банки-эмитенты даже в ЕС осуществили этот переход, любой онлайн-бизнес может столкнуться с неожиданным снижением конверсии или частым отказами по транзакциям какого-либо эмитента. Proxy 3DS – оптимальный инструмент для переходного периода в европейской системе безопасности онлайн-платежей.

Клиенты ECOMMPAY, которые интегрируют платежный шлюз через API, работают с 3-D Secure 2 через Proxy 3DS. Это избавляет их от многочисленных доработок для поддержки новой версии протокола.

Чтобы узнать, как упростить переход на новый протокол, свяжитесь с нашими экспертами!

Эмитент в Беларуси — что это такое

Эмитент – это юридическое лицо или организация, которая для обеспечения и развития своей деятельности занимается выпуском (эмитирует) различных финансовых активов. Если говорить простыми словами, то это тот, кто выпускает ценные бумаги, денежные знаки, платежные карточки, акции, чеки и другие долговые обязательства.

Особенности эмитента

Название эмитента – это основной объект госконтроля и интереса со стороны общественности. Наименование и реквизиты устанавливают юридическое лицо, которое несет определенную ответственность за изготовление (эмиссию) какого-то актива.

Особенности и операции эмитента определяются еще на этапе его планирования:

- акции дают собственнику право на долю в акционерной компании;

- облигации необходимо погашать в установленный срок по указанной цене;

- карточки банковских учреждений предоставляют доступ к деньгам, которые находятся на счете, и позволяют выполнять платежные действия;

- страна эмитент ручается за свободу обращения национальной валюты по всей территории и определяет мероприятия, которые поддерживают ее курс.

Данные обязательства эмитента действуют на протяжении времени, которое было установлено при выпуске продуктов в обращение.

Госконтроль эмиссии

Основная особенность эмиссии заключается в строгом контроле со стороны государственных органов за эмитентом. Продажа акций компанией должна базироваться на нормах закона. Оно обязано получить санкцию на эмиссию, предоставлять отчетность о стадиях ее выполнения и реализации данных акционерам обязательств.

Организация, выпускающая финансовые активы (векселя, ценные бумаги, чеки и пр.), должна отвечать за их погашение как перед лицами их купившими, так и перед органами государственной власти. Банковское учреждение, которое выпустило платежную карточку, регламентирует ее применение многочисленными правовыми актами.

Для эмитента облигаций нужно получить разрешение в Министерстве финансов Беларуси (Департамент по ценным бумагам), чтобы точно выполнять все указания.

В нашей стране эмиссия облигаций подчиняется законодательному акту №231-1 от 05.01. 2015 г. «О рынке ценных бумаг».

Дополнительная информация, которая касается эмиссии и эмитента

Помимо предоставления в госорганы отчетной документации, эмитент в Беларуси должен обнародовать информацию об эмиссии и иные моменты своей деятельности. Такой подход служит защитой интересов людей, купивших финансовые активы, и выступает в качестве инструмента контроля со стоны общественности.

В некоторых случаях, например, за проведение операций с использованием банковских карт с пользователя снимаются денежные средства, что является комиссией эмитента.

Информация об эмиссии бывает:

- общедоступной (публикуется в прессе и используется заинтересованными лицами) – это данные об эмитенте, цене продукта, обязательствах перед покупателями и пр.;

- конфиденциальной, которая в свою очередь делится на:

- закрытую – это итоги деятельности эмитента до периода, когда данные необходимо опубликовать;

- инсайдерскую или внутреннюю, которая находится под особым контролем – это сведения, известные конкретному кругу лиц, которые работают с эмитентом.

Как должен отчитываться эмитент?

Этот процесс находится под контролем у государства. Как правило, это данные об итогах финансовой и хозяйственной деятельности, имущественных ценностях, убытке и доходах. Эту информацию в виде месячной, квартальной и годовой отчетности эмитент должен предоставлять органам госконтроля и покупателям выпущенных активов.

В заключение отметим, что если вы собираетесь купить облигации, то сделать это можно с помощью нашего финансового портала. Мы собрали для вас самые выгодные предложения, среди которых каждый покупатель сможет отыскать для себя максимально выгодный вариант.

Банк-эквайер против банка-эмитента: в чем разница между ними?

Процесс перевода денег от одной стороны к другой включает несколько объектов, каждый из которых играет определенную роль в продвижении транзакции на своем пути. С обеих сторон транзакции стоят два важных игрока — банк-эквайер и банк-эмитент. Какая разница между двумя?

Термины эквайринг и эмиссия относятся не к конкретным банкам, а к тому, где эти банки находятся в потоке транзакций.Проще говоря, банк-эквайер является банком на стороне продавца транзакции, а банк-эмитент является банком держателя карты или банком потребителя.

Банки могут выполнять и обычно выполняют обе роли. Например, многие крупные банки выпускают кредитные карты и предлагают депозитные счета в рамках своих личных услуг, ориентированных на потребителей (выдача), а также предоставляют то, что они называют торговыми услугами (эквайринг).

Эти два конца транзакции являются фундаментальной частью понимания того, как работают платежи, поэтому стоит взглянуть на них поближе.

Поток платежных операций

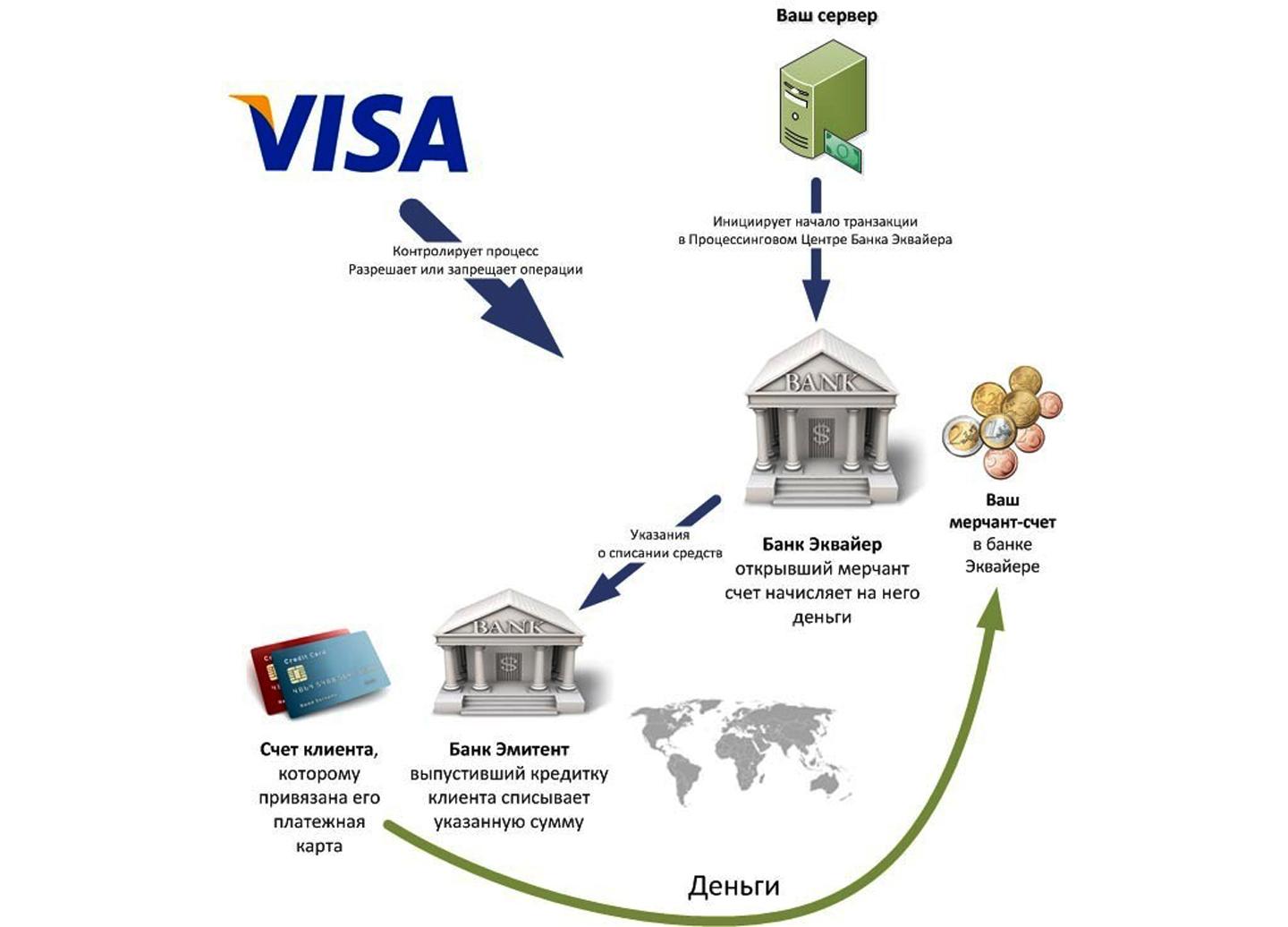

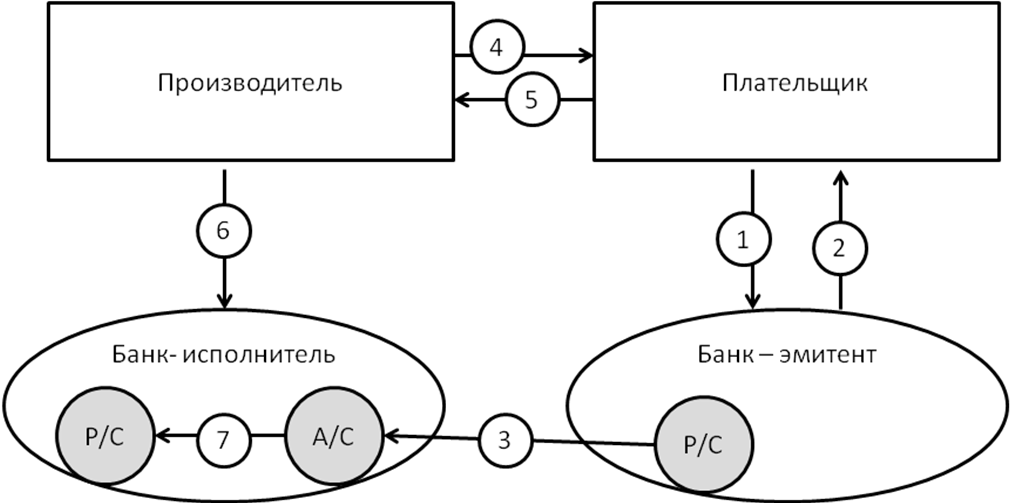

Когда потребитель предъявляет карту или другое цифровое платежное средство продавцу, эта транзакция сначала отправляется в банк-эквайер.

Для более крупных торговцев или тех, у которых есть собственные торговые счета, их банк является банком-эквайером. В сценариях, когда продавцы принимают платежи с помощью посредника по платежам и поэтому не имеют собственных торговых счетов, банк-эквайер будет банком посредника.

В любом случае банк-эквайер предоставляет услуги, которые в противном случае позволяют продавцам принимать или «приобретать» цифровые платежи.

После получения платежной транзакции банк-эквайер направляет ее через сети карт банку-эмитенту на стороне потребителя транзакции. (На иллюстрации Infinicept ниже показано, как транзакция проходит через разные объекты.)

Банк-эмитент выпустил платежную карту или иным образом владеет счетом, с которого потребитель снимает средства для осуществления платежа.Когда он получает транзакцию, он проверяет эту учетную запись потребителя, например, чтобы убедиться, что у потребителя достаточно средств или доступного кредита. Если да, то он авторизует транзакцию.

Затем он направляет транзакцию обратно через карточные сети в банк-эквайер. После расчета по транзакции банк-эквайер принимает движение средств со счета потребителя в банке-эмитенте на счет продавца.

Банк-эмитент | Encyclopedia.com

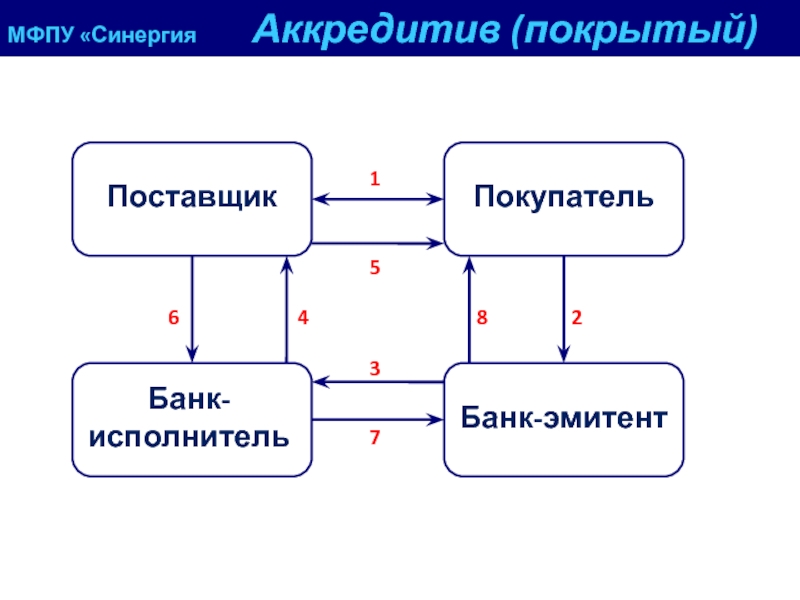

Банки-эмитенты выдают потребителям кредитные карты.Когда потребитель использует кредитную карту для покупки продукта или услуги, банк-эквайер, также известный как торговый банк, получает одобрение банка-эмитента карты во время транзакции. Торговец — это бизнес — или, с точки зрения электронной коммерции, веб-сайт, — который принимает кредитные или дебетовые карты в обмен на товары или услуги. Продавцы должны установить отношения с банком-эквайером, чтобы обрабатывать транзакции и получать наличные от покупок по кредитной карте. Торговец также должен использовать онлайн-программное обеспечение для обработки кредитных карт, чтобы принимать кредитные или дебетовые карты в качестве метода оплаты во всемирной паутине.

Базовая транзакция по кредитной карте начинается, когда потребитель выбирает товары или услуги на веб-сайте продавца и начинает заполнять коммерческое приложение продавца. Из-за опасений потребителей по поводу рисков, связанных с использованием кредитных карт в Интернете, большинство продавцов используют спецификации безопасных электронных транзакций (SET), которые поддерживают платежи по кредитным картам через Интернет. Как только коммерческое приложение готово, продавец отправляет его в банк-эквайер с помощью программного обеспечения для онлайн-обработки в реальном времени, которое позволяет проводить транзакции в реальном времени.Транзакция в реальном времени — это транзакция, которая либо принимается, либо отклоняется сразу после завершения коммерческого приложения. Как только банк-эквайер получает коммерческое приложение, он затем отправляет запрос на авторизацию кредитной карты процессору эквайринга — компании, которая предоставляет услуги обработки кредитных карт, выставления счетов, отчетности и расчетов. Процессор-эквайер отправляет запрос в банк-эмитент карты, который выдает код подтверждения или отказа и отправляет сообщение обратно в банк-эквайер.Затем процессор-получатель отправляет код продавцу. Весь этот процесс обычно занимает от 10 до 15 секунд.

С кредитной карты потребителя не списываются средства во время покупки. Однако банк-эмитент карты задерживает сумму транзакции. Пакет продавца — все транзакции по кредитным картам, которые имели место в течение определенного периода времени — обычно рассчитывается в конце рабочего дня. С кредитной карты потребителя взимается плата, и банк-эквайер получает средства в транзакции, известной как обмен, от банка-эмитента карты.Затем эти средства переводятся на банковский счет продавца.

Раньше операции с кредитными картами проводились либо в розничных точках, либо по почте или телефону. Однако электронная коммерция привела к увеличению числа транзакций, совершаемых в сети. Банки-эмитенты карт, несомненно, будут продолжать играть важную роль в этом процессе.

ДЛЯ ДАЛЬНЕЙШЕГО ЧТЕНИЯ:

«Глоссарий терминов электронной коммерции». E-com Publishing Pty. Ltd. Самфорд, Австралия: E-com Publishing Pty.Ltd., 2001. Доступно по адресу www.ecompublishing.com/glossary.

СМОТРИ ТАКЖЕ: Банк-эквайер; Авторизация и код авторизации; Возврат платежа; Электронный платеж; Комиссия за обмен и обмен

Могут ли банки индивидуально создавать деньги из ничего? — Теории и эмпирические данные

https://doi.org/10.1016/j.irfa.2014.07.015 Получить права и содержаниеАннотация

В этой статье представлены первые эмпирические данные в истории банковского дела по вопросу о том, могут ли банки может создавать деньги из ничего.Банковский кризис возродил интерес к этому вопросу, но остался нерешенным. В литературе признаются три гипотезы. Согласно теории финансового посредничества банковского дела , банки являются просто посредниками, как и другие небанковские финансовые учреждения, собирая депозиты, которые затем ссужаются. Согласно теории частичного резервирования банковского дела , отдельные банки являются простыми финансовыми посредниками, которые не могут создавать деньги, но все вместе они создают деньги посредством системного взаимодействия.Третья теория утверждает, что каждый отдельный банк имеет право создавать деньги «из ничего» и делает это, когда предоставляет кредит (теория создания кредита банковского дела ). Вопрос, какая из теорий верна, имеет далеко идущие последствия для исследований и политики. Удивительно, но, несмотря на давние противоречия, до сих пор ни одно эмпирическое исследование не проверило теории. Это вклад настоящей статьи. Проводится эмпирический тест, при котором деньги заимствуются у сотрудничающего банка, а его внутренние записи отслеживаются, чтобы установить, переводит ли банк эти средства с других счетов в пределах или за пределы банка в процессе предоставления ссуды заемщику. банк, или новые.В этом исследовании впервые эмпирически установлено, что банки индивидуально создают деньги из ничего. Денежная масса создается в виде «волшебной пыли», производимой банками по отдельности «из воздуха».

Ключевые слова

Банковский кредит

Создание кредита

Финансовое посредничество

Банковское дело с частичным резервом

Создание денег

Классификация JEL

E30

E40

E50

E60

Рекомендуемые статьи

Авторские права © 2014 Издано Elsevier Inc.

Рекомендуемые статьи

Ссылки на статьи

The Ultimate Mobile Bank Account

* На рабочем столе наведите указатель мыши на *, чтобы просмотреть важные сообщения. На мобильном устройстве нажмите *, чтобы просмотреть раскрытие информации.

Онлайн-доступ, проверка номера мобильного телефона (с помощью текстового сообщения) и проверка личности (включая SSN) необходимы для открытия и использования вашей учетной записи. Для доступа ко всем функциям требуется подтверждение мобильного номера, проверка адреса электронной почты и мобильное приложение.См. Соглашение о депозитном счете GO2bank (PDF) и Соглашение о держателе защищенной кредитной карты GO2bank и Соглашение о безопасности (PDF) для получения информации о сборах, условиях и положениях.

, выпущенные GO2bank, членом FDIC, в соответствии с лицензией Visa U.S.A., Inc. Visa является зарегистрированным товарным знаком Visa International Service Association.

GO2bank — ведущий цифровой банк Green Dot. Green Dot обслужила более 33 миллионов потребителей напрямую за последний 21 год и еще многие миллионы — через наших банковских партнеров.

GO2bank также работает под следующими зарегистрированными торговыми наименованиями: Green Dot Bank, GoBank и Bonneville Bank. Все эти зарегистрированные торговые наименования используются и относятся к единому банку, застрахованному FDIC, Green Dot Bank. Депозиты под любым из этих торговых наименований являются депозитами в Green Dot Bank и объединяются для обеспечения страхового покрытия депозитов до допустимых пределов.

Все названия и логотипы третьих лиц являются товарными знаками соответствующих владельцев. Эти владельцы не связаны с GO2bank и не спонсируют и не одобряют продукты или услуги GO2bank.

Ни GO2bank, ни Green Dot Corporation, ни Visa USA, ни их соответствующие аффилированные лица не несут ответственности за продукты или услуги, предоставляемые Ingo Money, Q2 Software, Plaid или любыми продавцами электронных подарочных карт. Действуют положения и условия партнеров.

Apple, логотип Apple и iPhone являются товарными знаками Apple Inc., зарегистрированными в США и других странах. App Store является знаком обслуживания Apple Inc.

.Google, Android и Google Play являются товарными знаками Google Inc., зарегистрированными в США.С. и др. Страны.

© 2021 GO2bank. GO2bank является товарным знаком Green Dot Corporation. Все права защищены.

Определение кредитной карты | Bankrate.com

Что такое кредитная карта?

Кредитная карта — это тип платежной карты, по которой списание средств производится по кредитной линии, а не за наличные депозиты владельца счета. Когда кто-то использует кредитную карту для совершения покупки, на его счету накапливается остаток, который необходимо погашать каждый месяц. Хотя несвоевременная оплата кредитной картой может привести к начислению процентов и штрафам за просрочку платежа, кредитные карты также могут помочь пользователям создать положительную кредитную историю.

Более глубокое определение

Кредит — это мера способности человека выплатить долг вовремя, которая описывается в кредитной истории, составленной кредитным бюро, и выражается трехзначным числом, называемым кредитным рейтингом. Чем больше у человека кредита, тем больше покупок он может сделать с помощью кредита, потому что ему больше доверяют кредиторы и банки. Часто кредит предоставляется в форме кредитной линии — заявленной суммы, которая исчерпывается ежемесячными покупками и пополняется платежами в счет нее.

Кредитная карта — это наиболее распространенный способ получить доступ к кредитной линии. Кредитные карты, обычно выпускаемые банком или компанией, предоставляющей финансовые услуги, позволяют владельцам счетов совершать покупки в кредит без необходимости вносить наличные в точке продажи. Вместо этого расходы накапливаются в виде остатка, который необходимо погашать в течение ежемесячного платежного цикла, что дает покупателю больше времени, чтобы собрать наличные. Сумма кредитной линии по кредитной карте, обычно называемая кредитным лимитом, определяется кредитным рейтингом и доходом держателя карты.

Когда владелец кредитной карты ежемесячно полностью выплачивает остаток по выписке, он может ожидать, что ее кредитный рейтинг вырастет. Она с большей вероятностью получит более выгодные ссуды на более высокие суммы и будет одобрена для деятельности, требующей хорошего кредита, например, для аренды квартиры. Кроме того, почти все кредитные карты имеют какую-то программу вознаграждений, в которой владельцы счетов зарабатывают баллы за каждый потраченный доллар, которые можно обменять на возврат наличных, мили для часто летающих пассажиров или товары и услуги.Такие вознаграждения могут даже быть увеличены, если кредитная карта выпущена совместно банком и розничным продавцом в виде так называемой совместной карты: заработанные баллы могут стоить больше при использовании у продавца, выпустившего карту.

Если владелец счета не производит оплату вовремя, на невыплаченный остаток могут начаться начисления процентов. Поскольку кредитные карты по сути являются необеспеченными займами — это означает, что никакое обеспечение не поддерживает долг, если владелец счета не выполняет свои обязательства по выплате своей задолженности, — процентная ставка, взимаемая с просроченных счетов, намного выше, чем у других типов ссуд, таких как ипотека.Придется не только выплатить остаток и проценты, но и просроченные платежи могут фактически снизить кредитный рейтинг владельца счета.

Основными финансовыми учреждениями, выпускающими кредитные карты, являются Visa, Mastercard, Discover и American Express. Когда банки выпускают кредитные карты, они полагаются на эти компании при обработке платежей.

Ознакомьтесь с широким спектром кредитных карт с помощью инструмента сравнения Bankrate.

Пример кредитной карты

Практически все авиакомпании принимают участие в программе совместных кредитных карт, либо выдают карты, специфичные для их бренда, либо как часть более крупного набора брендов.Например, Delta в партнерстве с American Express предлагает мили для часто летающих пассажиров через свой бренд SkyMiles с кредитной картой Delta SkyMiles. Карта дает владельцам счетов дополнительные льготы, такие как ранняя посадка на рейсы Delta и дополнительные баллы за покупки, сделанные с помощью Delta, такие как закуски в самолете. Несмотря на то, что годовая плата составляет 95 долларов, Delta обычно предлагает от 30 000 до 60 000 миль за новую регистрацию, что достаточно для перелета туда и обратно внутри страны.

Определение кредита| Банковская ставка.com

Что такое кредит?

Кредит выдается людям, которые хотят получить что-то сейчас, но не могут или не хотят платить за это сейчас, в зависимости от способности этого человека заплатить за это позже. Кредит можно использовать для покупки новой собственности или получения ссуды, а кредитоспособность человека представляется по-разному, в том числе в виде суммы в долларах, называемой кредитной линией, или в виде трехзначного кредитного рейтинга.

Более глубокое определение

Кредит — это мера доверия одной стороны к способности другой стороны получить какой-либо ресурс сейчас и заплатить за него в назначенный момент в будущем.В большинстве случаев это означает человека, имеющего отношение к своему банку. Банки выдают подавляющее большинство кредитов, выступая в качестве третьей стороны, когда лицо использует кредит в качестве денег для совершения транзакции. Кредит, потраченный таким образом, приводит к возникновению задолженности, которая должна быть погашена в установленный срок, в противном случае будут начислены проценты и другие штрафы.

Банки выдают кредиты двух видов: обеспеченные кредиты, которые поддерживаются залогом или залогом, и необеспеченные кредиты, которые таковыми не являются. Ипотека — это своего рода обеспеченный кредит, в котором собственность домовладельца выставляется в качестве залога; кредитная карта — это разновидность необеспеченного кредита, при котором способность клиента платить единственное, что защищает банк.

Кредитоспособность измеряется кредитным бюро, которое создает кредитную историю на основе дохода или способности человека производить платежи вовремя, и которая выражается численно с помощью кредитного рейтинга от 300 до 900. С высоким кредитным рейтингом, она, скорее всего, получит более крупную кредитную линию, когда подаст заявку на нее. Соответственно, лицо, не имеющее документально подтвержденной кредитной истории или отрицательных оценок в своей кредитной истории, обычно имеет право только на небольшую сумму кредита. Кредит также играет роль в том, сколько банк готов ссудить клиентам и каких условий должны придерживаться заемщики.

Готовы открыть новую кредитную линию? Узнайте, какие кредитные карты имеют лучшие вознаграждения.

Пример кредита

Клара открывает свою первую кредитную карту в 19, потому что у нее нет кредитной истории и она хотела бы начать ее создание. Поскольку она ходит в школу и у нее небольшой доход, ей предлагают кредитную карту с лимитом кредита в 500 долларов, что типично для людей в ее ситуации. Кредитная линия вступает в силу немедленно, и она может начать совершать покупки с помощью карты.

В конце месячного платежного цикла она списала с карты 246 долларов, поэтому она должна вернуть 246 долларов банку-эмитенту. Она может выбрать не платить или заплатить только небольшую сумму, и в этом случае ее кредитный рейтинг сильно пострадает, и она будет нести проценты на баланс, что затруднит ее выплату в следующий раз. платежный цикл.

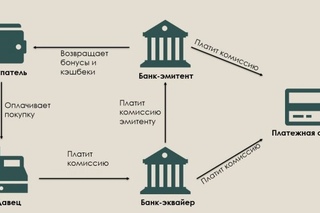

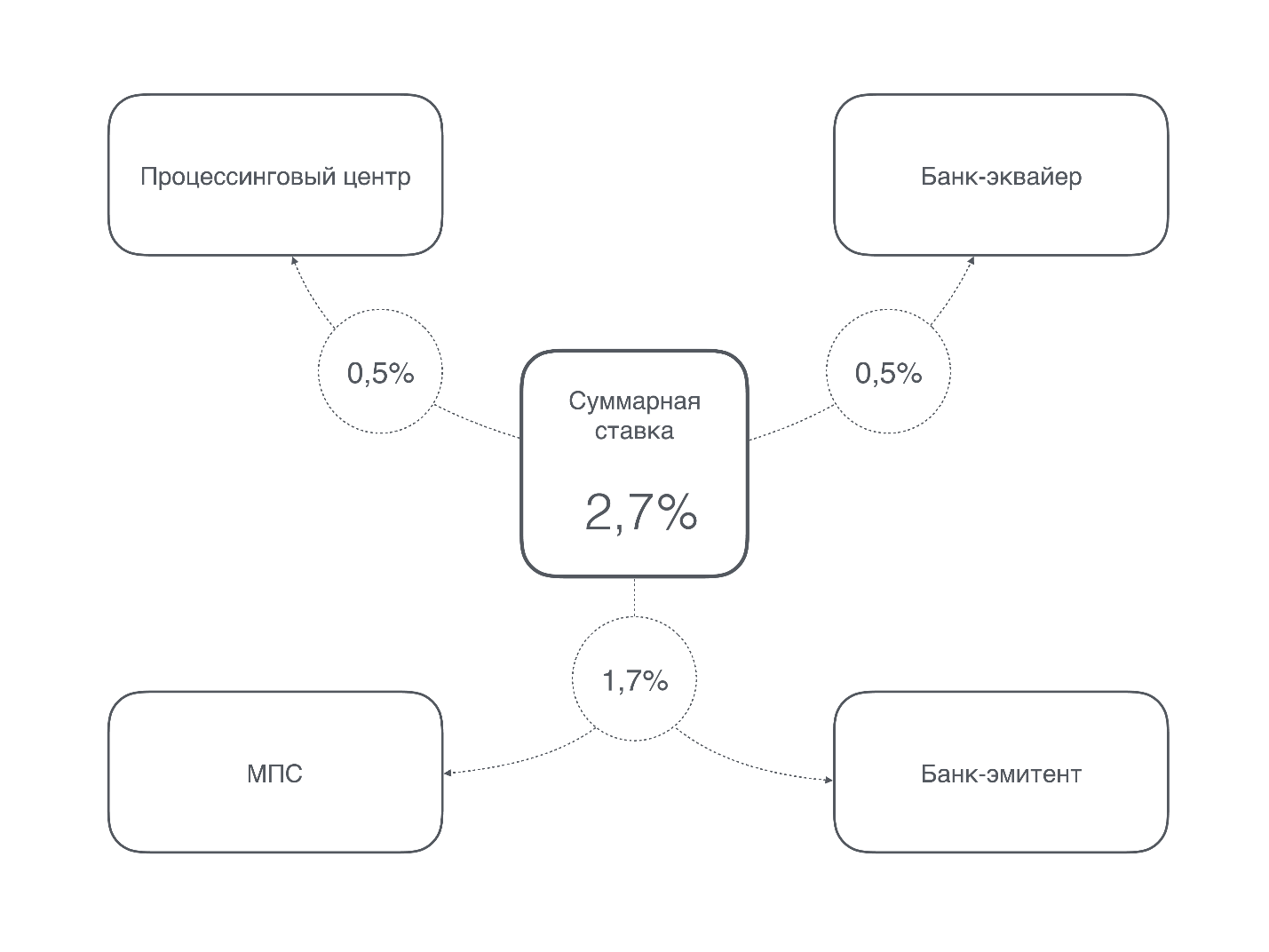

Что такое межбанковские комиссии и как они рассчитываются?…

Определение: Межбанковские комиссии — это комиссии за транзакции, которые должен оплачиваться с банковского счета продавца всякий раз, когда покупатель использует кредитную / дебетовую карту для совершения покупок в своем магазине.Комиссия выплачивается банку-эмитенту карты для покрытия расходов на обработку, мошенничества и расходов на безнадежную задолженность, а также рисков, связанных с утверждением платежа.

Как взимаются межбанковские комиссии с предприятий?

Банки-эмитенты карт, платежные системы (которые могут быть или не быть банком-эмитентом), платежные сети по кредитным картам, такие как MasterCard и Visa, платежные шлюзы и собственный банк продавца будут взимать процентную комиссию за каждую транзакцию. и эти сборы часто отображаются в виде единой суммы на счетах, которые ваш платежный процессор передает вам.Однако даже это является чем-то вроде упрощения, поскольку на самом деле существует около 300 индивидуальных комиссий за обмен, составляющих «единую» комиссию за обмен, которую вы фактически платите.

Комиссионные за обмен не являются статичными

На основании затрат на перемещение денег, временной стоимости денег с точки зрения текущих процентных ставок и относительного риска компании-эмитенты кредитных карт устанавливают и регулярно корректируют свои обменные курсы. Visa и Mastercard, например, меняют ставки дважды в год, в апреле и октябре.Хотя существуют и другие сборы, которые продавцы платят за привилегию осуществлять продажи с помощью кредитной или дебетовой карты, сборы за обмен являются самыми большими, составляя от 70% до 90% от общей суммы комиссий, уплачиваемых банкам торговцами.

Как рассчитываются межбанковские сборы

Межбанковские сборы определяются большим количеством сложных переменных. Чтобы упростить затраты для продавцов, компании-эмитенты кредитных карт вычисляют обмен по фиксированной ставке плюс процент от общей суммы продаж (включая налоги) .Только в США продавцы ежегодно выплачивают миллиарды долларов для покрытия этих сборов, при этом средняя ставка составляет около 2% от суммы покупки.

Факторы транзакции, влияющие на обмен

- Тип карты: Дебетовые карты с PIN-кодами имеют более низкие ставки, чем кредитные карты, из-за меньшего риска, и каждая компания, выпускающая кредитные карты, взимает разные ставки. Бонусные карты оплачивают льготы, предоставляемые держателям карт, путем взимания более высоких ставок обмена с предприятий.Однако льготы могут побудить потребителей покупать больше.

- Размер предприятия и отрасль: Ставки могут варьироваться в зависимости от типа бизнеса — например, в супермаркетах платят больше, чем на заправочных станциях. Кроме того, более крупные торговцы часто имеют более низкие ставки, потому что у них достаточно «влияния», чтобы успешно вести переговоры с банками / компаниями, выпускающими кредитные карты.

В дальнейшем банк-эквайер переводит деньги торговой точке.

В дальнейшем банк-эквайер переводит деньги торговой точке.