Что такое банки-эквайеры простыми словами, их функции и комиссия

Пластиковые карты используются для хранения средств и расчета в магазинах. Каждый день в процессинговом центре фиксируются миллионы операций. Но не все пользователи знакомы с банковской терминологией, хотя иногда это просто необходимо. Есть несколько важных понятий, с которыми нужно ознакомиться, чтобы грамотно пользоваться финансовыми инструментами.

Одно из них — банк-эквайер, финансовая организация, которая выполняет транзакции с банкоматами и терминалами оплаты, установленными в магазинах. Простыми словами, банк-эквайер — это посредник между покупателем и торговой сетью. Его основная задача заключается в передаче данных и контроле выполнения договоренностей между продавцом и покупателем.

В России несколько банков выступают в роли эквайера — Сбербанк, Райффайзенбанк, Тинькофф, Альфа-Банк, Модуль, Открытие, ВТБ, Промсвязьбанк.

к содержанию ↑

Функции банка-эквайера

Эквайринг — это безналичная оплата товаров и услуг с использованием банковской карточки и POS-терминала, установленного в магазине. Основные задачи банка:

Основные задачи банка:

- Авторизация пластиковых карточек. Предоставление разрешения на использование карты при расчетах.

- Обработка запросов. В процессе обработки обеспечивается безопасность операций с использованием протоколов 3D-Secure, PSI DSS, SSL.

- Перевод денег со счета покупателя на счет продавца. Процедура занимает до 3 рабочих дней.

- Составление STOP-листов. Список банковских карт, по которым приостановлено выполнение транзакций.

- Ведение документации. Каждая сделка сопровождается документами, подтверждающими факт расчета. Документы предоставляются продавцу в конце отчетного периода или в назначенную дату.

- Предоставление оборудование. Мобильные или стационарные терминалы оплаты, панели PinPad, кассовые аппараты для печати чеков, импринтер — предоставляются в торговые точки на основании заключенного договора. Дополнительно эквайер обязан обучить персонал пользоваться оборудованием, разработать инструкцию и осуществлять техническую поддержку.

Банки работают с разными платежными системами. В России наиболее распространены карты Visa, MasterCard, кредитные и дебетовые карточки МИР. Американские системы American Express и Diner Club в России практически не используются, такой пластик больше подойдет для использования за границей.

Чтобы узнать, с какими ПС работает эквайер, достаточно взглянуть на терминал. Как правило, на нем указаны логотипы систем, с которыми заключен договор на обслуживание в банке.

к содержанию ↑

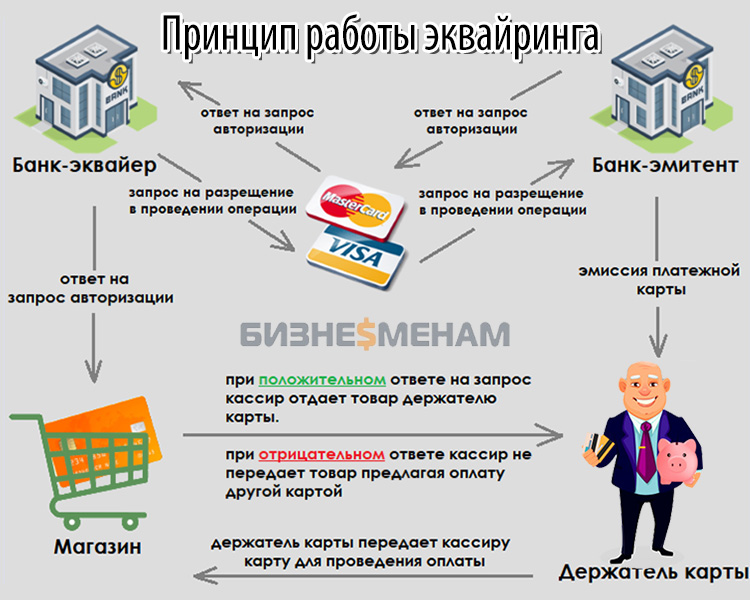

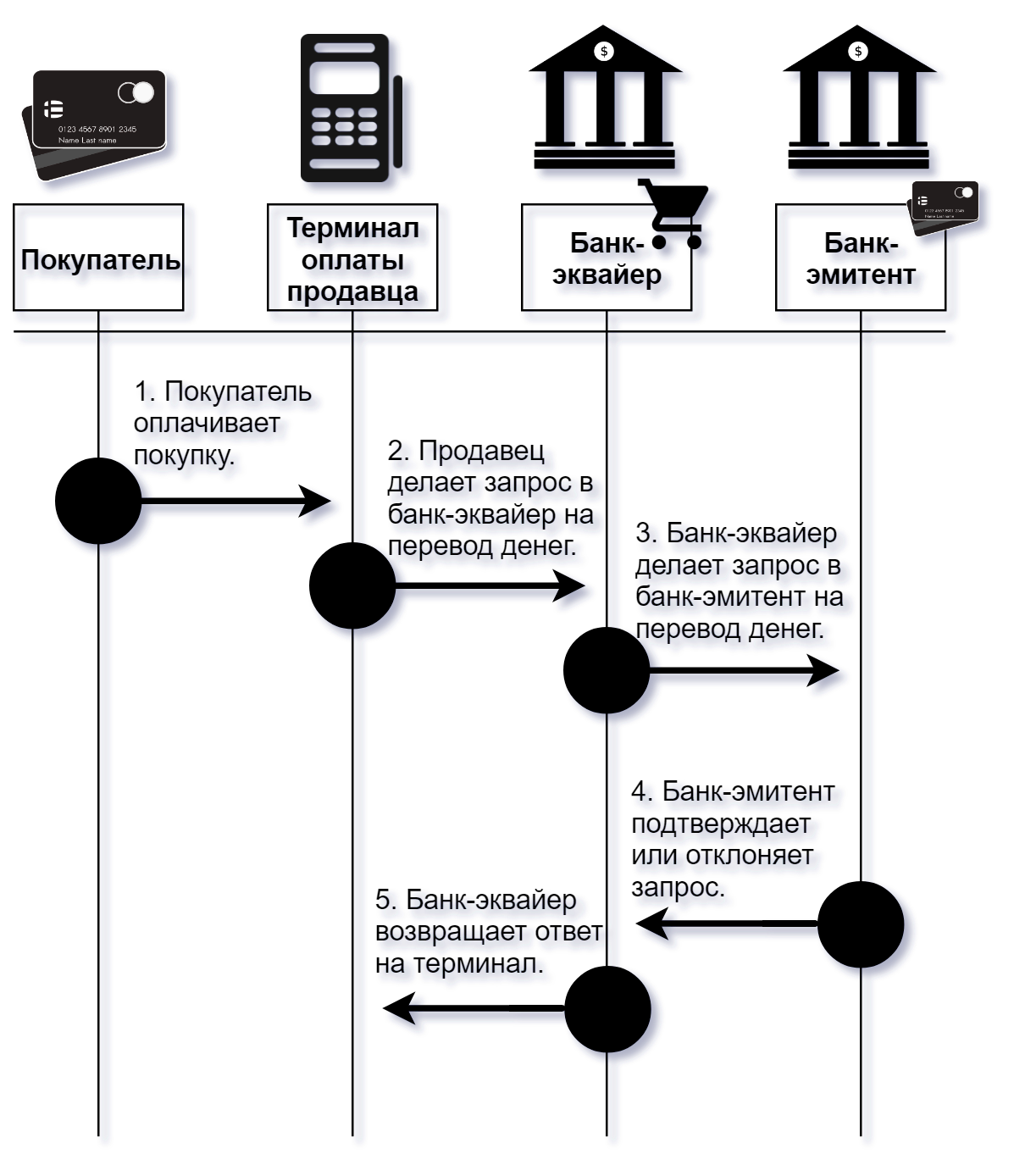

Как проводятся операции

Для покупателя оплата товара при помощи карточки — простое действие, на которое уходит до 5 секунд. Однако все не так просто, поскольку за столь короткий срок банк выполняет множество действий.

Алгоритм проведения транзакций:

- продавец вводит на POS-терминале стоимость покупки, покупатель оплачивает товар, вставляя или прикладывая пластик к устройству;

- терминал передает запрос на проведение транзакции по банковской карте;

- эквайер отправляет аналогичный запрос в банк, выпустивший карточку;

- банк-эмитент одобряет или отклоняет операцию, в зависимости от баланса счета, установленных лимитов и других факторов;

- если операция прошла успешно, устройство печатает чек, который продавец передает покупателю.

Но это еще не все. В течение 3 дней банковская организация переводит денежные средства на счет юридического лица или ИП. Далее банк отправляет документы эмитенту, после чего он окончательно снимает финансовые средства с карточного счета. На это время у пользователя деньги «замораживаются», в балансе они не отражаются, но в выписке будут показаны. Такая процедура называется «холдирование».

Основные разновидности эквайринга

Выделяют несколько разновидностей эквайринга — торговый, мобильный и Интернет. Основные отличия заключаются в используемом оборудовании или его отсутствии.

Торговый эквайринг характеризуется использованием стационарных терминалов, которые устанавливают в магазине. Устройство арендуется или приобретается торговой точкой, в зависимости от условий договора. Комиссия в Альфа-Банке — от 1.9%.

Мобильный эквайринг предполагает использованием переносных устройств для проведения расчетов — ридеров. Их можно использовать где угодно — даже на улице. Ридеры работают через смартфоны путем кабельного или беспроводного соединения Bluetooth. Устройство, как правило, не выдают в аренду, их нужно приобретать. Комиссия по ним выше, чем у стационарных гаджетов — 2.5-2.75% от суммы операции.

Ридеры работают через смартфоны путем кабельного или беспроводного соединения Bluetooth. Устройство, как правило, не выдают в аренду, их нужно приобретать. Комиссия по ним выше, чем у стационарных гаджетов — 2.5-2.75% от суммы операции.

Интернет-эквайринг используется предпринимателями, продающими товары и услуги через интернет. Клиенту не выдают оборудование, а предоставляют специальный плагин, встраиваемый в сайт. Если плагин встроен корректно, пользователи могут оплачивать заказы на сайте. Это самый дорогой вид обслуживания, комиссионный сбор составляет 2.4-3% от покупки.

к содержанию ↑

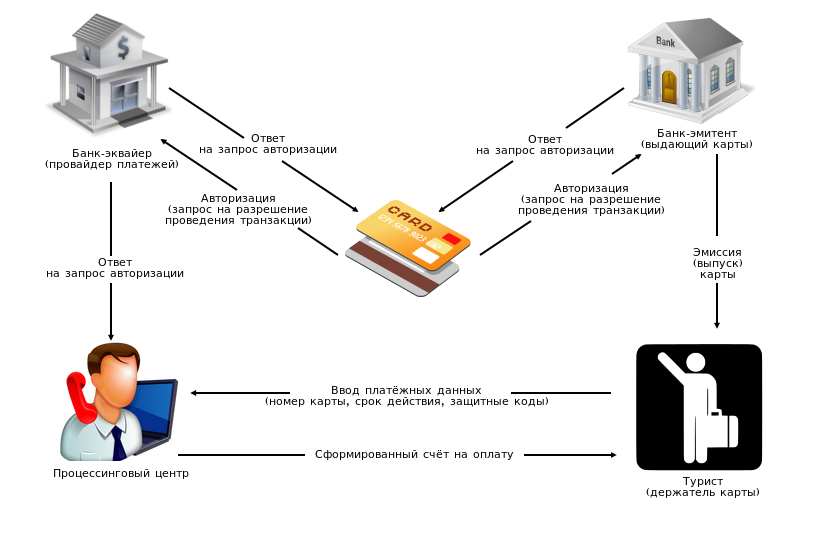

Другие участники процесса

Помимо покупателя и продавца, в схему вовлечены и другие участники:

- эмитент — компания, открывшая счет покупателю и занимающаяся обслуживанием карточки;

- acquirer — компания, заключившая договор на обслуживание с торговым предприятием;

- платежная система — гарантирует безопасность денежных переводов;

- биллинговый центр — участвует при проведении операций через интернет, формирует счета на оплату;

- процессинговый центр — посредник между эмитентом и эквайером, обрабатывает данные, координирует взаимодействие между банковскими организациями, торговой точкой и покупателем.

Может работать как в составе банка-эквайера, так и отдельно.

Может работать как в составе банка-эквайера, так и отдельно.

к содержанию ↑

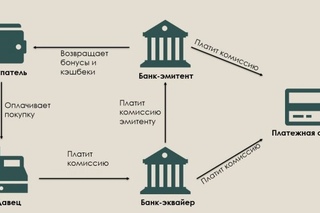

Кто платит за эквайринг

Банковские услуги оплачиваются продавцом. Стоимость зависит от выбранного банка и типа оборудования. В Сбербанке оборудование обойдется от 1 700 р., обслуживание терминала стоит около 1500—2000 р. в месяц. Дополнительно за каждую операцию взимается сбор в размере 1.8-2.4% от суммы покупки. В год придется заплатить минимум 19 700 р., не считая процентов от оборота.

Комиссия банка-эквайера ВТБ — выше, чем у Сбербанка, для торгового 1.6%, мобильного — 2.5%, и интернет — 3% от суммы транзакции. Цена оборудования начинается от 2 700 р., минимальная стоимость аренды устройства — 1 200 р. в месяц.

Что такое эквайринг: сложные термины простыми словами

Эквайринг – это возможность принимать оплату банковскими картами в онлайне или офлайне. Прием платежей происходит благодаря банку-эквайеру – финансовая организация, которая является лицензированным участником международной платежной системы Visa или MasterCard. Платежные системы выдвигают банкам определенные правила и списки нормативных требований, поэтому не каждый банк считается эквайером.

Платежные системы выдвигают банкам определенные правила и списки нормативных требований, поэтому не каждый банк считается эквайером.

Стороны эквайринга:

- Платежная система – организация, которая лицензирует и контролирует свои карты (Visa, Mastercard и другие), а также определяет параметры их использования и обработки.

- Банк-эмитент – финансовое учреждение, выпустившее карту.

- Мерчант – отдельный продавец, который предоставляет свои услуги/товары. Обычно термин используется, когда речь идет об онлайн-торговцев.

- Платежный провайдер – компания, которая помогает онлайн-торговцам принимать платежи в сети.

Эквайер выступает посредником между мерчантом и банком-эмитентом. Когда продавец принимает оплату на сайте или с помощью POS-терминала в магазине, роль эквайера заключается в подтверждении или отклонении транзакции. Успех сделки между продавцом и клиентом зависит от информации по карточке, которую предоставляет банк-эмитент и платежная система на момент совершения платежа.

Помимо поддержки безналичного расчета, банк-эквайер оказывает мерчантам и сопутствующую информационную поддержку. Также банки-эквайеры принимают на себя большую часть финансовых рисков. А в случае конфликта между мерчантом и покупателем, эквайер выступает медиатором и помогает решить спор.

Чтобы принимать оплату на сайте, продавцу необходимо открыть мерчант аккаунт (банковский счет) и подписать договор с банком. Обратите внимание, что обязательным условием обработки онлайн-платежей является соответствие PCI DSS (стандарты безопасности, утвержденные платежными системами Visa, MasterCard, Discover и American Express). Если оплату настраивают в традиционном магазине, нужно установить POS-терминал.

Банки открывают расчетный счет только юридическим лицам. Будьте готовы предоставить документацию, отражающую ваше финансовое положение, годовой оборот и налоговые декларации. Условия подачи документов и их список могут меняться в зависимости от банка.

К счастью, принимать онлайн-платежи можно без мерчант аккаунта и сертификата PCI DSS. Для этого заключают договор с платежным провайдером. Даже юридические лица прибегают к услугам процессинговых компаний, чтобы не тратить время, деньги и силы на обеспечение безопасности транзакций.

Для этого заключают договор с платежным провайдером. Даже юридические лица прибегают к услугам процессинговых компаний, чтобы не тратить время, деньги и силы на обеспечение безопасности транзакций.

Как происходит оплата в интернете и почему ее лучше доверить платежному сервису | by Pikassa Team

Спойлер: платежные сервисы на самом деле не принимают онлайн-платежи

45% россиян стали больше заказывать в интернете, согласно исследованию Mastercard за 2020 год. Платежная система Мир также отметила, что за прошлый год количество онлайн-платежей увеличилось на 40%.

Люди оплачивают в интернете чаще, это факт. Поэтому вопрос, где подключить онлайн-платежи, для многих магазинов и сервисов стал актуален — особенно для тех, кто ранее не работал с предоплатой.

Прежде чем выбирать платежный сервис, будет полезно понять, как происходит оплата в интернете. Мы расскажем самое главное об онлайн-платежах — кратко и простыми словами, обещаем!

Что такое онлайн-оплата?

Возможность оплаты картой онлайн называется интернет-эквайрингом. Соответственно, оплата товаров и услуг картой в офлайн-магазинах — это торговый эквайринг. Всё просто!

Соответственно, оплата товаров и услуг картой в офлайн-магазинах — это торговый эквайринг. Всё просто!

Интернет-эквайринг отличается от торгового тем, что помимо оплаты картами включает платежи с помощью электронного кошелька, баланса телефона и интернет-банка. То есть способов оплаты онлайн больше, чем офлайн, и это, на наш взгляд, огромный плюс интернет-эквайринга.

Как проходит оплата в интернете?

Со стороны это выглядит так: плательщик вводит номер карты в платежную форму и нажимает кнопку «Оплатить». Далее он подтверждает операцию одноразовым кодом от банка, который выпустил его карту.

Процесс оплаты в целом занимает несколько минут.

(схема)

А кто всё это делает?

На деле в процессе оплаты задействованы сразу несколько участников мировой банковской системы:

- Банк-эквайер

- Международные платежные системы VISA, Mastercard, национальная платежная система Мир

- Банк-эмитент

- Платежный сервис — его также называют процессинговым центром

Каждый из участников цепочки выполняет свою роль:

После того, как покупатель нажал кнопку «Оплатить», запрос на проведение платежа отправляется в банк-эквайер. Эквайер обрабатывает запрос и перенаправляет его в банк плательщика — банк-эмитент. Получив от него ответ, эквайер присваивает платежу финальный статус — «Успешный» или «Неуспешный».

Эквайер обрабатывает запрос и перенаправляет его в банк плательщика — банк-эмитент. Получив от него ответ, эквайер присваивает платежу финальный статус — «Успешный» или «Неуспешный».

Если операция успешна — банк отправляет по ней возмещение на расчетный счет интернет-магазина, удержав комиссию за свои услуги.

Банк-эмитент обслуживает операции по карте покупателя. Он отправляет одноразовый код-пароль плательщику, он же может отклонить платеж, если на счете покупателя недостаточно средств или операция кажется ему мошеннической. Эмитент также начисляет покупателю кэшбэк, делает выписки по платежам.

Всем этим процессом управляют платежные системы Visa, Mastercard, Мир, без них был бы хаос. Они устанавливают ставки на интернет-эквайринг, следят, чтобы платежи проходили по верным mcc-категориям, решают спорные вопросы (например, чарджбеки — о них мы поговорим отдельно) и бдят за соблюдением своих правил. С ними шутки плохи 🙂

С ними шутки плохи 🙂

В чем роль платежного сервиса?

Платежный сервис обеспечивает информационно-технологическое взаимодействие между магазином и участниками банковской цепочки. Для этого он использует платежный шлюз — технически это связующее звено между сайтом/приложением магазина и банком-эквайером. Процессинговый центр также отвечает за безопасность и прозрачность операций.

Если быть точнее, то платежный сервис:

1) открывает плательщику платежную форму, где тот вводит номер карты во время покупки

Немного о безопасности: сбор данных карты в интернете разрешен только при наличии сертификата международного стандарта PCI DSS. Данные карты не хранятся в процессинговом центре и передаются в банк-эквайер в зашифрованном виде, поэтому они не могут быть скомпрометированы.

2) принимает от магазина запрос на проведение платежа и отправляет этот запрос в банк-эквайер — с помощью платежного шлюза

3) получает от банка финальный статус операции и показывает его в личном кабинете, дает возможность магазину управлять операциями и делать сверку.

Звучит парадоксально, но сам платежный сервис не принимает платежи, а только обслуживает магазины технически и информационно. И подключить интернет-эквайринг можно через банк, без участия платежного сервиса.

В чем польза платежного сервиса?

Действительно, в чем плюсы работы с платежным сервисом, если можно работать напрямую с банком?

Плюсов много:

- Больше способов оплаты

Если в банке доступна оплата только картами, то с помощью платежного сервиса можно подключить дополнительные способы: Apple Pay, Google Pay, электронные кошельки, мобильную коммерцию, интернет-банкинг. Как показывает практика, 15% онлайн-платежей оплачиваются не картами, а альтернативными им способами.

2. Каскадный эквайринг

У платежного сервиса чаще всего настроен шлюз не с одним банком, а сразу с несколькими. Если один банк отклонил платеж, сервис отправляет его в следующий — и так по списку, пока оплата не станет успешной. Каскадный эквайринг повышает отказоустойчивость операций, а значит, увеличивает оборот. Больше успешных платежей — больше выручка по онлайн-оплате.

3. Скорость подключения

Подключение интернет-эквайринга в банках небыстрое, как и вся работа банков. Средний срок подключения — 3 недели. Платежные сервисы могут подключить онлайн-оплату за пару дней за счет того, что тесно взаимодействуют с банками-эквайерами и могут с ними договориться. Сервисы также берут на себя всю головную боль с подключением — собирают и проверяют документы для банка, помогают с интеграцией, занимаются поддержкой.

Поэтому если вы хотите сэкономить время на настройке онлайн-оплаты, лучше обратиться в процессинговый центр — вас не только подключат быстрее, но и организуют прием платежей сразу через несколько крупных банков.

4. Платежная форма

Многие процессинговые центры заинтересованы в эффективности своей платежной формы, поэтому постоянно исследуют конверсию и совершенствуют процесс оплаты. Сервисы также гибки в оформлении платежной формы: они могут не только добавить логотип и изменить цвет элементов формы, но и создать собственный платежный виджет по запросу клиента. Это вряд ли могут себе позволить неповоротливые системы крупных банков, у которых десятки тысяч клиентов.

Поэтому если вы заинтересованы в высокой конверсии платежной формы и узнаваемости бренда, то процессинговые центры в этом вопросе окажутся более эмпатичными.

5. Индивидуальные настройки

В платежном сервисе можно подключить дополнительные возможности: автоплатежи, холдирование (заморозку средств на карте на срок до от 1 до 15 дней), привязку карты, усиленную защиту от мошенничества. Это облегчит работу с онлайн-платежами, особенно если у вас нестандартный бизнес-кейс.

А в чем минусы?

Минус только один: ставка на услуги платежного сервиса обычно выше, чем на услуги банка. Но это того стоит: повышенная ставка может окупиться высокой отказоустойчивости платежей, эффективной формы оплаты и остальных плюсов, что мы описали выше.

Мы рассказали, как происходит оплата в интернете, и раскрыли плюсы и минусы работы с платежным сервисом.

Надеемся, наша статья поможет вам выбрать платежное решение мечты!

А если вы уже задумались, какой сервис выбрать, самое время посмотреть наш сайт.

Статью подготовила команда Pikassa

Интернет эквайринг — что это такое простыми словами, преимущества оплаты через интернет эквайринг онлайн

06.12.2021

4103

Автор: Редакция Myfin.byФото: pexels.com

Описать что такое интернет-эквайринг простыми словами можно так – это платеж банковской картой в интернет-магазинах и онлайн-сервисах.

Последние новости:

Движение средств в интернет-эквайринге происходит так же, как при расчетах пластиковой картой в магазинах:

- деньги списываются с карт-счета покупателя;

- проходят через банк-эквайер;

- поступают в банк продавца и зачисляются на его счет.

Сумма оплаты через интернет-эквайринг для покупателя остается такой же, как при других возможных вариантах платежа.

Более подробная техническая информация об интернет-эквайринге для покупателей не обязательна, но продавцам может быть полезна. Особенно при выборе банка и возможных сбоях в системе. Потому дальнейшие объяснения адресуем именно продавцам.

Преимущества интернет-эквайринга

Спектр возможностей платить онлайн в интернете без эквайринга был бы заметно уже. Существуют системы электронных денег, платежные сервисы, банковские переводы, и пр. Но тому, кто освоил платежи по карте, все эти варианты уже не кажутся такими удобными.

- При возможности выбора магазина, преимущество останется за тем, с кем легче рассчитываться.

- Статистически зафиксировано, что любой эквайринг увеличивает общую стоимость покупок, иногда на треть, особенно если приобретается несколько недорогих или сопутствующих товаров.

- Интернет-эквайринг не требует от продавца установки технических средств для работы с картами, что снимает расходы на покупку и обслуживание оборудования.

- Белорусские интернет-магазины обязывают принимать платежи по банковским картам или через ЕРИП. Потому сейчас интернет-эквайринг становится еще и необходимостью.

Единственный негативный аспект интернет-эквайринга для продавца – необходимость платить за него банку-эквайеру.

Выбор банка для интернет-эквайринга

Если торговый эквайринг часто стремятся подключать по месту основного обслуживания организации, то интернет-вариант приходится искать самому. Проблема в том, что стандартный торговый эквайринг предлагает 10 ведущих банков Беларуси, а интернет-эквайринг только 6 из них, а если учесть работу ОАО «Паритетбанка» только со стандартом Белкарт, поле выбора становится еще меньше.

Условия подключения интернет-эквайринга не требуют заметных усилий, но плата за него хуже поддается вычислению, т.к. дополнительную комиссию иногда может взимать процессинговый центр, через который проходят средства.

В январе 2021 года банки сообщали о таких комиссиях на операции интернет-эквайринга:

В ближайшей перспективе сервис интернет-эквайринга намерено развивать еще несколько кредитных учреждений Беларуси, но пока информация об условиях работы с ними в этой области не до конца понятна, потому мы не включали их в нашу таблицу.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Интернет-эквайринг для сайта

По данным Mediascope, в 2019 году 94,4% опрошенных россиян хотя бы раз оплачивали покупки онлайн. Чтобы не отставать от конкурентов и не терять выручку от владельцев банковских карт, бизнесу нужен интернет-эквайринг. Рассказываем, что это и как его подключить для интернет-магазина или сайта.

Интернет-эквайринг для бизнеса

Интернет-эквайринг — это способ принимать оплаты банковскими картами и виртуальными деньгами на сайте или через мессенджер. Таким образом, клиенты смогут покупать в онлайн-магазине круглосуточно и расплачиваться удобным способом. От этого все выигрывают: покупателям будет проще оформить заказ, а бизнес заработает больше.

Интернет-эквайринг необходим частным предпринимателям и компаниям, потому что согласно закону 54-ФЗ все платежи должны проходить через онлайн-кассу с фискальным накопителем. Если вы продаете товары или предоставляете услуги, то обязаны подключиться к оператору фискальных данных и отправлять покупателям электронные чеки.

Физическим лицам эквайринг предоставляют намного реже, потому что для подключения нужен расчетный счет ИП или компании. Это ограничение ввели, чтобы бороться с теневым бизнесом и отмыванием денег.

Простыми словами, процесс эквайринга выглядит так:

- Пользователь оформляет заказ и оплачивает его на сайте.

- Оператор обрабатывает платеж.

- Если операция прошла успешно, оператор передает информацию о заказе онлайн-кассе.

- Касса, в свою очередь, отправляет чек покупателю и передает данные в ОФД и налоговую.

Оплаты через сайт помогут вам привлечь новых клиентов и увеличить объем продаж. А еще вы сможете стать партнером банковских программ лояльности — это приведет покупателей, которым важен кэшбэк. Главное, правильно выбрать банк или платежный сервис — условия должны быть выгодными для вас и клиентов.

Внимательно изучите на сайте оператора, какую придется платить комиссию, как долго будут зачисляться деньги на счет и другие тонкости процесса

Как подключить интернет-эквайринг

Подключить интернет-эквайринг можно через банк-эквайер или платежный агрегатор. Подать заявку можно онлайн — после этого позвонит сотрудник организации и согласует время для заключения договора. Многие банки предлагают отправить курьера с документами к вам на дом, к остальным придется ехать в офис.

Обычно для оформления заявки нужны следующие документы:

- Выписка из реестра индивидуальных предпринимателей или юридических лиц c ОГРНИП (для ИП) или ОГРН (для компаний).

- Договор банковского счета, если расчетно-кассовое обслуживание открыто в другом банке.

- Копия паспорта для предпринимателей. Копии устава и решения о назначении руководителя для компаний.

После того как вы подпишете договор и откроете эквайринг, сотрудники сервиса помогут добавить на сайт онлайн-оплату. На этом этапе нужно создать страницу с описанием способов оплаты, логотипами платежных систем и кошельков, которые вы принимаете. Готово! Теперь протестируйте процесс и если все хорошо, то запускайте рекламу и начинайте работать с клиентами.

Преимущества интернет-эквайринга

Платить картой или с помощью бесконтактных платежей (Apple Pay, Google Pay, Samsung Pay) проще, чем отдавать наличные деньги. Так клиенты безболезненно тратят больше, особенно, на спонтанные и эмоциональные покупки. Предложите пользователям оплачивать заказы онлайн и увидите, как вырастет ваш средний чек.

Еще один плюс интернет-оплат в том, что клиенты не уйдут из-за нехватки наличных или потому, что у продавца нет сдачи.

Если вы максимально упростите процесс покупки на сайте, к примеру, добавите оплату в один клик, то пользователи будут заказывать у вас еще охотнее

И также эквайринг экономит время на обслуживание клиентов и расходы на зарплаты персонала. Клиент сам выбирает товар, оформляет и оплачивает заказ — для этого не нужен продавец. Дополнительный плюс — недобросовестные сотрудники не смогут забрать деньги из кассы, потому что все проходит онлайн.

Переходите на онлайн-платежи через сайт или добавьте этот способ оплаты к физической точке и вы увидите, как увеличится выручка. А клиенты станут более лояльными и вернутся за повторными покупками.

Поделиться статьей

Словарь банковских и экономических терминов

/Финансовый глоссарийСловарь финансовых и банковских терминов

- Все

- 0-9

- А

- Б

- В

- Г

- Д

- Е

- Ж

- З

- И

- К

- Л

- М

- Н

- О

- П

- Р

- С

- Т

- У

- Х

- Ц

- Ч

- Ш

- Щ

- Э

- Ю

- Я

- A

- B

- C

- D

- E

- F

- G

- H

- I

- J

- K

- L

- M

- N

- O

- P

- Q

- R

- S

- T

- U

- V

- W

- X

- Y

- Z

- 0-9

- а

- б

- в

- г

- д

- е

- з

- и

- к

- л

- м

- н

- о

- п

- р

- с

- т

- у

- ф

- х

- ц

- ч

- ш

- э

- a

- b

- c

- f

- g

- h

- p

- r

- s

- t

что это такое простыми словами — ПоДелу.ру

Покупатель подносит карту к платежному терминалу, набирает пин-код, аппарат выдаёт надпись «Успешно» и печатает чек, — так выглядит процедура эквайринга со стороны. Но это лишь верхушка айсберга. Читайте в статье, как работает эквайринг, как его подключить и о чём спросить банковского менеджера перед заключением договора.

Что такое эквайринг платежей

Эквайринг — это банковская услуга. Банк помогает магазинам, автозаправкам или доставщикам пиццы принимать безналичную оплату с банковских карт клиентов: переводит деньги покупателя на расчётный счёт продавца и оставляет себе процент от суммы покупки за услугу. Сам термин «эквайринг» происходит от английского «acquire» — получать, и простыми словами это получение безнала от клиентов.

Деньги можно не только получать, но и отправлять на карту покупателя, скажем, если он возвращает товар. Бывает услуга обратного эквайринга для безналичного расчета с населением: вы принимаете у частных лиц вторсырье, сельхозпродукцию или даже подержанные автомобили и переводите деньги на их банковские карты.

Какое оборудование нужно для эквайринга

В торговле и услугах деньги списываются с «пластика» через торговое оборудование — POS-терминалы. Это электронные аппараты для приема безналичных платежей, вы видели их в магазинах и у курьеров. В зависимости от модели, терминал подключается к кассе или работает независимо, у него есть считыватель карт, клавиатура для ввода суммы и пин-кода, принтер чеков. Продавец может купить один или несколько терминалов или арендовать их.

При разъездной торговле или малых оборотах предприниматели используют мобильные POS-терминалы, которые управляются со смартфона через приложения Pay Me, SimplePay, iPay. За мобильный эквайринг банки берут более высокую комиссию и часто устанавливают лимит на суммы оплаты. Но у таких терминалов есть свои плюсы для малого бизнеса: они обходятся недорого.

При оплате товаров и услуг в интернет-магазинах оборудование не нужно — его заменяет программа. Веб-интерфейс позволяет расплатиться банковской картой или электронными деньгами и сохранить в тайне платежные и персональные данные. ПО устанавливает банк и тоже берет комиссию за интернет-эквайринг.

Кто участвует в процедуре эквайринга

Покупатель — держатель банковской карты. Для него процедура эквайринга бесплатна, все расходы по переводу средств берет на себя продавец.

Продавец — организация или ИП, которые продают товары или услуги покупателю. Продавец подключает эквайринг и платит комиссию за эту услугу.

Банк-эквайер — предоставляет услугу эквайринга. Чаще всего в нем же продавец открывает расчётный счёт и берет в аренду или покупает оборудование для приёма безналичных платежей. Банк-эквайер должен быть зарегистрирован в системах платежей: международных MasterCard, Visa, национальной «Мир». Он отвечает за техническую сторону покупок по безналу и получает комиссию от продавца.

Банк-эмитент — выпустил и обслуживает банковскую карту покупателя. Он отвечает за проведение транзакции, чтобы клиент мог расплачиваться безналичным способом за покупки и услуги.

Как проходит процедура эквайринга

-

Продавец вводит сумму оплаты и готовит POS-терминал к приему платежа.

-

Покупатель вставляет карту в POS-терминал, проводит ею через щель ридера магнитной полосы или подносит к терминалу для бесконтактной оплаты. При необходимости вводит пин-код.

-

Терминал передаёт заявку на оплату в процессинговый центр банка-эквайера, который проверяет, нет ли карты в стоп-листе.

-

После благополучной проверки заявка уходит в банк-эмитент, который проверяет остаток на счёте. Если денег достаточно, списывается нужная сумма.

-

Терминал или касса печатает чеки для покупателя и продавца или отправляет покупателю электронный чек на e-mail. На этом операция завершена.

Покупатель может расплатиться с помощью смартфона или умных часов, браслета, если на его устройстве стоит приложение Apple Pay, Samsung Pay, Google Pay и NFC-модуль для безналичной оплаты. Терминал тоже должен уметь принимать бесконтактные платежи. Тогда смартфон подносят к терминалу, а дальше все происходит по аналогии с пластиком.

Реальный перевод денег покупателя на расчётник продавца произойдет в течение 1-3 дней, этот срок прописан в договоре. До перевода сумма замораживается на счете покупателя, после этого банк-эквайер отправляет подтверждающие документы о финансовой операции в банк-эмитент, и только после его «отмашки» деньги покупателя переводятся продавцу.

Поможем с выбором партнера по торговому эквайртингу

Выбрать партнера

Преимущества и риски торгового эквайринга

Эквайринг дает бизнесу массу преимуществ, хотя иногда доставляет неудобства. А ещё эта услуга не всегда подходит компаниям с небольшими оборотами.

Преимущества

-

Растёт лояльность клиентов: они могут расплатиться любым удобным способом. Как минимум, это помогает не потерять покупателей, у которых с собой нет бумажных денег, и положительно влияет на имидж компании.

-

Исключается риск получить фальшивые купюры.

-

Ускоряется обслуживание покупателей, потому что кассиру не нужно пересчитывать деньги, искать сдачу.

-

Сокращаются расходы на инкассацию.

-

Растёт выручка, так как покупатели с «пластиком» склонны тратить на 10-30% больше, чем при наличных расчётах.

Риски

-

При малых оборотах магазин несёт сравнительно высокие сопутствующие расходы на эквайринг. Возможно, услуга не окупится.

-

В работе системы иногда возникают технические сбои: «банк не отвечает» или карты не принимаются к оплате. Это задерживает покупателей и подрывает репутацию продавца.

-

В случае мошенничества продавец компенсирует убыток владельцу карты. Сам же продавец получит компенсацию, только если полиция поймает мошенника.

Как подключить торговый эквайринг

Определитесь с торговым оборудованием, которое нужно вам для работы: количествоPOS-терминалов или POS-систем, периферийное оборудование, например, выносные мини-клавиатуры для ввода пин-кодов. Сравните модели и их стоимость у частных фирм. Решите, как будете подключать терминалы к интернету: с помощью кабеля, через wi-fi или мобильного оператора.

Выберите банк-эквайер и отправьте заявку на получение услуги. Во время разговора с менеджером узнайте об условиях работы: смогут ли вам подключить оборудование, купленное в сторонней фирме, какие модели устройств подключают, в какую сумму обойдется аренда и покупка аппаратов у банка. Еще пара нюансов, которые могут быть важны: получите ли вы услугу, если ваш расчётник в другом банке, можно ли работать без расчётника, переводя деньги с карт покупателей на счет физлица, и сколько это будет стоить.

Для безопасности данных банки устанавливают специальные программы в процессинговых центрах, используют протоколы шифрования при передаче информации с терминала или сайта. Самым надежным по определению считается торговый эквайринг: POS-терминал соединяется напрямую с процессинговым центром, перехват данных практически невозможен. Менее безопасен мобильный эквайринг из-за использования смартфона.

После этого выберите оптимальную схему сотрудничества с банком-эквайером: арендовать/купить оборудование у него или подключить устройства, купленные у сторонней фирмы, с каким счётом работать.

Банк согласует с вами набор оборудования, выдаст анкету для заполнения и запросит пакет документов для составления договора:

-

паспорт ИП или директора организации;

-

ИНН;

-

свидетельство о госрегистрации ИП или компании;

-

учредительные документы организации с дополнениями и изменениями;

-

справка об отсутствии задолженности из налоговой инспекции, баланс за последний год или налоговая декларацию;

-

лицензия на вид деятельности (если есть), сведения о бенефициарных владельцах и другие документы.

После подписания договора технические специалисты установят оборудование в вашей торговой точке и научат им пользоваться. При сбоях, затруднениях и появлении вопросов вы будете обращаться в техподдержку банка.

Эквайрер — определение в процессе оплаты [Простое руководство]

Мир приема платежей усеян множеством слов, одним из которых является «эквайер». Если этот термин впервые для вас и вы — продавец, который хотел бы принимать платежи через кассовое устройство или даже в Интернете через свой веб-сайт или интернет-магазин, то это сообщение в блоге для вас.

Здесь мы рассмотрим, что такое эквайер, какие этапы включает процесс оплаты и на что вам нужно обратить внимание при подписании соглашения с эквайером.Итак, приступим.

Что такое банк-эквайер?Во-первых, важно знать, что существуют не только банки-эквайеры, но и торговые эквайеры, то есть финансовые учреждения, выполняющие работу по эквайрингу.

По сути, эквайер определяется следующим образом: торговый эквайер или получающий банк — это организация, которая позволяет продавцу принимать платежи через POS-устройство или онлайн-методы, предлагая им надежный торговый счет, на который в конечном итоге переводятся средства клиентов.

Процесс оплатыПроцесс оплаты продавца обычно выглядит примерно так:

- Владелец карты предъявляет свою карту в кассовом терминале продавца, и начинается процесс связи.

- Данные держателя карты будут отправлены через шлюз продавца в банк-эквайер, который затем запросит оплату с помощью такой схемы карты, как Visa или Mastercard.

- Затем схема карты свяжется с банком-эмитентом клиента, чтобы определить, доступны ли средства на счете клиента.

- Затем транзакция утверждается или отклоняется, и эта информация передается обратно в схему карты, которая связывается с банком-эквайером и уведомляет продавца о статусе.

- В конечном счете, за считанные секунды происходит много общения!

Если вы работаете на рынке и готовы принимать платежи, вам обязательно нужно зарегистрироваться у продавца-эквайера. Однако перед тем, как поставить подпись на пунктирной линии, необходимо помнить об определенных моментах.

Вот некоторые из них:

- Соответствует ли продавец-эквайер PCI? Это обеспечит дополнительный уровень безопасности для ваших транзакций.

- Предлагают ли они бесплатный мультивалютный торговый счет?

- Как вы будете платить за прием платежей? Будете ли вы платить по ставке за каждую транзакцию или к ней будет добавляться ежемесячная фиксированная стоимость?

- Сколько валют вы сможете принимать в своем бизнесе?

- Получите ли вы мгновенный расчет и доступ к полученным средствам?

- И еще: вы получите доступ к круглосуточной поддержке клиентов?

Все эти важные моменты следует учитывать при регистрации в торговом эквайере.

Заключительное словоТеперь, когда вы знаете значение термина «эквайер», вы на один шаг ближе к тому, чтобы принимать беспрепятственные платежи от ваших клиентов с помощью их кредитных, дебетовых или даже предоплаченных карт!

Это важный шаг для вас, потому что карточные платежи становятся все более распространенными и широко используются в среде, основанной на Covid-19.

В чем разница между продавцом-эквайером и платежной системой?

Основы платежей? Из этого руководства вы получите необходимые знания о ключевых различиях между торговым эквайером и платежным оператором.(Более того, у нас есть объяснения всех терминов, о которых мы говорим в нашем глоссарии платежей GPS.)

Что такое эквайер?

Торговый эквайер или банк-эквайер (известный как эквайер) — это банк или финансовое учреждение, которое обрабатывает платежи по кредитным и дебетовым картам для предприятий.

Эквайерыпозволяют продавцам принимать и обрабатывать платежи по кредитным и дебетовым картам от банков-эмитентов карт в рамках ассоциации карт или схемы карт (сети карт) (например, Visa и Mastercard).

Эквайер отвечает за получение деталей транзакции по карте от терминала продавца, передачу их эмитенту карты через схему карты для авторизации и завершения обработки транзакции.

После совершения транзакции терминал продавца пересылает детали эквайеру. Затем эквайер авторизует и завершает транзакцию, передавая информацию через схему карты эмитенту карты.

Эквайер организует расчет по карточной транзакции и обычно зачисляет средства на указанный банковский счет продавца в соответствии с соглашением об обслуживании.

Обрабатывая эту транзакцию и зачисляя правильную сумму на банковский счет продавца, эквайер, по сути, действует как посредник по оплате, который завершает платеж и берет на себя ответственность за него.

Эквайер также будет заниматься любыми возвратными платежами и / или спорами или запросами информации, которые могут быть получены от эмитентов карт по любой из транзакций их продавца.

Что такое эмитент?

С другой стороны процесса платежей эмитент, также известный как банк-эмитент, «выдает» карты потребителям для основных схем, таких как Visa, Mastercard и American Express.

Процессинговые компании-эмитенты действуют как посредники в платежах между потребителем и схемой карты, принимая на себя обязательство по оплате транзакций от имени держателей карт.

Что такое платежный процессор?

Обработчик платежей — это, как следует из названия, организация, которая обрабатывает платежи.Это технологические компании с возможностью авторизации и проведения транзакций от имени банка-эмитента / банка-эквайера.

Однако здесь все может немного запутаться, поскольку существует два типа процессора платежей :

- Процессор эмитента , , например Global Processing Services : подключается к схемам карт и банкам-эмитентам для управления выпуском карт, авторизации транзакций, предоставления системы записи и связи со всеми различными сторонами клиринга и расчетов.

- Процессор эквайринга : назначается продавцом для обработки транзакций из различных каналов, таких как кредитные и дебетовые карты, для банка-эквайера.

Оба типа платежных систем должны соблюдать стандарты и правила карточных ассоциаций и выполнять множество функций, таких как внедрение мер защиты от мошенничества, которые оценивают подлинность транзакций.

Что такое платежный шлюз?

Из двух типов процессоров платежей, процессор-эквайер позволяет продавцам принимать платежи по картам через платежный шлюз.

Платежные шлюзы — это безопасные программные сервисы, которые обрабатывают транзакции по картам онлайн, либо через веб-сайт электронной торговли, либо лично через терминал для карт.

Как только процессор получает разрешение эмитента, шлюз завершает транзакцию, пересылая всю информацию продавцу.

Платежный процессор против платежного эквайера

Важно помнить, что продавцы-эквайеры и платежные системы очень разные, хотя исторически эквайер также именовался «процессором».

В то время как некоторые финансовые учреждения могут быть и торговым эквайером, и процессором, в последние годы с бумом финансовых технологий произошел переход к использованию отдельных процессоров сторонних производителей. В отличие от эквайера кредитных карт, который управляет связью между банками и хранит средства в различных точках, платежные системы просто обрабатывают платежи.

Процессор — это своего рода техническая рука покупателя. Он предоставляет технологию, авторизует транзакции и, возможно, получает информацию о расчетах по транзакциям.

Процессоры управляют техническими услугами торговца, такими как процесс перемещения средств, но не берут на себя финансовую ответственность за это, которая остается у банков-эквайеров.

Отделы рисков банков-эквайеров принимают решение о предоставлении андеррайтинга заявителям-продавцам.

Платежные системы работают напрямую с продавцами, получая и обрабатывая информацию о кредитных или дебетовых картах для транзакций, тогда как банки-эквайеры работают и являются посредниками между сетями карт, включая банк-эмитент и продавца.

Узнайте больше о банковских услугах нашего агентства.

Держатель карты, продавец, эмитент и эквайрер

Модель « Four Corners », также называемая четырехсторонней схемой, используется почти во всех стандартных системах карточных платежей по всему миру. Здесь мы представляем эту модель и объясняем, какой тип аппаратного модуля безопасности (HSM) необходим для каждого из его компонентов, участвующих в криптографическом процессе.

Четыре угла:

- Держатель карты (также иногда называемый потребителем)

- Торговец

- Эмитент (обычно банк)

- Эквайрер (обычно также банк)

Эти условия должны быть хорошо известны всем, кто работает в сфере карточных платежей.Напомним, что они из себя представляют.

Держатель карты

Держатель карты — это потребитель, которому кредитная карта выдана финансовым учреждением (обычно банком). Этот владелец карты на самом деле не является владельцем карты и имеет право только использовать ее. Карта остается собственностью выдавшего ее финансового учреждения (также известного как «банк-эмитент»). Как правило, владелец карты является клиентом финансового учреждения-эмитента и имеет счет, напрямую связанный с платежной картой. Но это не правило, потому что в некоторых случаях это может быть не так (например,g., корпоративные кредитные карты или нефтяные карты, выдаваемые, например, сотрудникам).

Торговец

Торговец, часто также называемый «Акцептатором», является продавцом для потребителя. Продавец продает товары или услуги держателю карты и принимает платежи по карте. Типичными примерами являются рестораны, отели и магазины, оборудованные платежными терминалами POS (например, Ingenico, Verifone, Telpo или Vax).

Обратите внимание, что Торговец может быть банкоматом и представлять собой полностью автоматизированный автомат.Основная роль продавца действительно заключается в том, чтобы « принимал платежные карты ».

Эмитент

На этом этапе все становится более непрозрачным и, как правило, выходит за рамки обычного пользовательского опыта. Эмитент — финансовое учреждение, которое выпускает платежных карт, выдаваемых держателю карты. Чаще всего это будет банк. Платежная карта, выпущенная эмитентом, может быть трех типов:

- Кредитная карта

- Дебетовая карта

- Карта предоплаты

Обратите внимание, что банк-эмитент предоставляет эти платежные карты от имени определенной сети платежных карт.Примеры таких сетей карточных платежей включают Visa, Mastercard, Europay, JCB, American Express и Discover. Они также могут быть частными платежными сетями с замкнутым циклом, такими как домашняя схема.

Банк-эмитент несет ответственность за изготовление платежной карты и управление связанной с ней криптографией. Обычно это делают компании-интеграторы карт.

Приобретатель

Эквайрер — это финансовая система, которая предоставляет Продавцу инструменты, необходимые для приема платежных карт.Эквайер может быть сторонней системой, которая не является непосредственно банком, в котором у продавца есть счет. Как правило, Эквайрер предоставляет Продавцу аппаратное и программное обеспечение и позволяет Продавцу обрабатывать транзакции.

Эквайрер должен управлять окончательными кодами возврата (кодами авторизации возврата или нет) из транзакции.

Эквайрер будет нести ответственность за разрешение Продавцу предоставить товар или услугу.

Четырехсторонняя модель представлена ниже:

В четырехугольной модели продавец подключается к своему покупателю.Эквайрер подключается через схему к эмитенту карты Держателя карты. Обратите внимание, что между Продавцом и Эквайрером обычно есть еще одна третья сторона, выступающая в качестве коммутатора или шлюза.

Хотя модель выглядит очень простой, она включает несколько потоков между четырьмя компонентами.

Как правило, Эмитент отличается от Эквайрера. В таких случаях требуется межбанковских процессов . Межбанковские процессы включают перевод денег и компенсацию между банками.

Это очень сложный механизм, включающий клиринговые и расчетные процессы.

Конечно, отправной точкой является действие Держателя карты по покупке чего-либо у Продавца с использованием своей платежной карты. Это запускает поток аутентификации от Продавца к своему банку-эквайреру, а затем от банка-эквайрера к банку-эмитенту через обширную сеть коммутаторов, шлюзов и серверов, управляемых соответствующей сетью схемы карты.

Процесс авторизации в конечном итоге приведет к положительному или отрицательному результату (в действительности это может быть немного сложнее).При получении положительного разрешения Продавец обычно доставляет товары или услуги. Это то, что вы испытываете, когда используете карту в местном магазине. Как только это произойдет, кассир предоставит товар, банкомат выдаст банкноты, и, как правило, будет распечатан чек и т. Д.

Обратите внимание, что эта четырехугольная модель чаще становится трехугловой (например, треугольной), когда банк эквайера пропускается, а коммутаторы и шлюзы направляют поток авторизации непосредственно к эмитенту.

Это создает меньше хлопот в платежной сети и ускоряет транзакции.

Конечно, в этой модели криптография запрашивается между всеми участниками. Следовательно, многочисленные криптографические ключи и криптографические операции должны обрабатываться в безопасных средах, таких как обеспечиваемые аппаратным модулем безопасности (HSM).

У держателя карты есть HSM: если у платежной карты есть чип (который является обязательным для транзакций EMV), она ведет себя как микропортативный HSM.Вот потребности для трех других компонентов.

Продавцу

Это зависит от размера Продавца и характера Продавца. Небольшой Торговец будет оснащен POS-терминалами, которые обычно снабжены защищенной памятью и безопасным оборудованием для криптографии. Эти машины могут действовать как «маленькие HSM» и соответствовать потребностям небольших магазинов. Это также верно для изолированных банкоматов.

С другой стороны, большие магазины, такие как торговые центры, часто имеют некие «хабы», где управляются платежные терминалы, а транзакции группируются.Тем не менее, находящиеся под контролем Продавца, эти хабы могут быть гигантскими и собирать тысячи транзакций, прежде чем они, наконец, будут отправлены на шлюз. Этим концентраторам требуются подключенные к сети HSM для защиты транзакций, которые они собирают.

Эмитенту

Эмитенту нужны HSM, когда он выпускает карты, хранит ключи и управляет криптографией, связанной с картами. Также необходимы HSM для авторизации криптографического потока.

Приобретателю

В модели Эквайрер должен управлять ключами всех финансовых терминалов Продавцов и обрабатывать криптографический поток к Эмитенту.Покупателям обычно требуются производительные и надежные HSM в больших количествах.

Четырехугольная модель предполагает сквозные безопасные транзакции, которые шифруются и защищаются на каждом углу. Таким образом, потребность в HSM и автоматизированном управлении ключами в такой модели является существенной. Сверхбыстрые и сверхзащищенные HSM сейчас востребованы в связи с постоянно растущим объемом транзакций и повышением квалификации криминальных хакеров.

Современная система управления ключами (в сочетании с HSM) обеспечивает основу для управления многочисленными ключами на протяжении их жизненного цикла.Существует несколько типов систем управления ключами и способов реализации системы, но наиболее важные характеристики, которые должна искать группа безопасности платежей, включают:

- Возможность поддержки различных типов и форматов ключей

- Сертифицированный аппаратный генератор случайных чисел для генерации надежных ключей (в HSM)

- Защита хранимых ключей с помощью сертифицированного аппаратного устройства с защитой от несанкционированного доступа

- Автоматизация для обычных / утомительных задач

- Логический контроль доступа со строгой аутентификацией пользователя

- Журнал аудита с полной защитой от несанкционированного доступа (для аудита соответствия)

Ссылки, примечания и дополнительная литература

Торговец-эквайер — Что такое торговец-эквайер?

Торговый эквайер — это банк, обрабатывающий платежи от имени продавца.

Подробнее о преимуществах вариантов оплаты через Интернет .

Термин «эквайер» может использоваться для описания продавца-эквайера или корпоративного эквайера. Торговый эквайер — это финансовое учреждение, которое обрабатывает транзакции по кредитным и дебетовым картам для компании или продавца.

Торговый банк-эквайер также может называться банком-эквайером.

Чем занимается продавец-эквайер?

Торговый эквайер помогает продавцам во всех вопросах, связанных с картами и транзакциями, включая:

Обработка платежей:

Оплачивает все комиссии схемы для продавца (например,грамм. VISA, MasterCard, AMEX и т. Д.)

Помогает продавцу с возвратом средств, возвратными платежами и возвратами

Торговец-эквайер в платежном цикле

Потребуется всего секунда, чтобы покупатель коснулся своей карты и транзакция подлежит утверждению. Но что именно происходит в течение этой секунды и как продавец-эквайер вписывается в платежный цикл?

Что ж, в течение этой секунды после того, как клиент нажимает или вставляет свою кредитную карту, происходит много всего.Транзакция отправляется в банк-эквайер, в схему карты и в банк клиента для авторизации.

Вот визуальное представление того, как работает платежный цикл:

В чем разница между банком-эквайером и банком-эмитентом?

Банк-эквайер (продавец-эквайер) обрабатывает карточные транзакции от имени продавца.

Банк-эмитент, с другой стороны, выдает потребителям кредитные карты.

Таким образом, банк-эквайер является посредником для продавца, а банк-эмитент — посредником для клиента.

Нужен ли мне продавец-эквайер, чтобы начать принимать платежи?

Ответ может быть положительным или отрицательным, в зависимости от того, чего пытается достичь ваша компания.

Если вы снимаете деньги с кредитных карт с помощью устройства чтения карт, торговой точки или виртуального терминала, компании, через которую вы пользуетесь этими услугами, потребуется торговый эквайер. Вам как продавцу, использующему платежные услуги через поставщика платежных услуг, такого как SumUp, не нужно будет подписывать контракт с эквайером.

Если вы компания, которая обрабатывает платежи для своей собственной компании, вам понадобится торговый эквайер, если только ваша финансовая команда не имеет навыков и средств, чтобы выступить в качестве собственного эквайера.

Большинство предприятий будут использовать поставщика платежных услуг и платить комиссию за транзакцию для использования своих услуг. Когда вы принимаете платеж по карте от клиента, он будет отправлен поставщику платежа, который затем отправит его своему торговому эквайеру, который отправит его в схему карты и, наконец, в банк-эмитент (клиента).

Stripe: Введение в онлайн-платежи

В этом руководстве рассматриваются основы онлайн-платежей и объясняются различия для распространенных бизнес-моделей: интернет-магазины, SaaS и подписные компании, а также платформы и торговые площадки.Начните с прочтения основ платежей и того, что все компании должны знать об онлайн-платежах, а затем перейдите непосредственно к разделу о вашей бизнес-модели.

Мы также составили список наиболее распространенных отраслевых терминов и их определений, поэтому, если вы не знакомы с какими-либо фразами в этом руководстве, обратитесь к глоссарию.

Если вы хотите сразу же начать принимать онлайн-платежи, прочтите нашу документацию, чтобы начать работу.

Прежде чем углубляться в детали платежа для различных бизнес-моделей, полезно иметь общее представление о том, как работают платежи: как деньги перемещаются от клиента к вашему бизнесу, как банки облегчают эти платежи и какие затраты связаны с системой. .Изучение этих фундаментальных строительных блоков онлайн-платежей поможет вам лучше понять нюансы настройки платежей для вашей собственной бизнес-модели.

Поток онлайн-платежей

В каждой онлайн-транзакции участвуют четыре основных игрока:

- Владелец карты: Лицо, владеющее кредитной картой

- Продавец: Владелец бизнеса

- Эквайрер: Банк, который обрабатывает платежи по кредитным картам от имени продавца и направляет их через сети карт (например, Visa, Mastercard, Discover или American Express) в банк-эмитент.Иногда эквайеры могут также сотрудничать с третьей стороной, чтобы помочь в обработке платежей.

- Банк-эмитент: Банк, который предоставляет кредиты и выдает карты потребителям от имени сети карт.

Чтобы принимать карточные онлайн-платежи, вам необходимо работать с каждым из этих игроков (либо через одного поставщика платежей, либо путем создания собственных интеграций).

Во-первых, вам необходимо открыть счет в коммерческом банке и установить отношения с банком-эквайером или платежной системой.Эквайеры и процессоры помогают направлять платежи с вашего веб-сайта в карточные сети, такие как Visa, Mastercard, Discover и American Express. В зависимости от вашей настройки у вас может быть отдельный эквайер (часто банк, который поддерживает сетевые отношения) и процессор (который сотрудничает с эквайером для облегчения транзакций) или единое отношение, которое включает обе услуги.

Для безопасного сбора сведений о платеже вам может также потребоваться шлюз, который помогает надежно защитить информацию.Шлюзы часто используют токенизацию для анонимности платежных реквизитов и защиты конфиденциальных данных от ваших систем, помогая вам соблюдать отраслевые правила безопасности, называемые стандартами PCI.

Один провайдер может предложить услуги шлюза, обработки и эквайринга, которые могут помочь упростить ваши онлайн-платежи. Иногда поставщик платежей создает прямую интеграцию с сетями карт, помогая уменьшить сторонние зависимости.

Когда вы принимаете платеж в Интернете, шлюз надежно шифрует данные, которые будут отправлены эквайеру, а затем в сети карт.Затем сети карт связываются с банком-эмитентом, который либо подтверждает, либо отклоняет платеж (банковские правила или нормативные требования могут иногда требовать дополнительной аутентификации карты, например 3D Secure, перед принятием платежа). Банк-эмитент ретранслирует сообщение обратно на шлюз или в эквайер, чтобы вы могли подтвердить платеж клиенту (например, отобразив на вашем сайте сообщение «Платеж принят» или «Платеж отклонен»).

Здесь описывается поток онлайн-платежей для разовых платежей с использованием U.S. долларов в США. Если вы хотите выйти на международный уровень, вам, возможно, потребуется найти партнера в банке и наладить отношения на местном уровне. Или, если вы представляете новый продукт и хотите начать взимать плату с клиентов на регулярной основе, вам потребуется не только принять номер кредитной карты, но также точно инициировать и собирать платежи через заданный интервал времени. Вам также потребуется построить логику, чтобы приспособиться к различным моделям ценообразования, выяснить, как восстанавливать неудавшиеся платежи, управлять пропорциями, когда клиенты меняют план, и многое другое.

Затраты, связанные с онлайн-платежами

Существует множество комиссий, которые сопровождают каждую транзакцию, обрабатываемую через эту четырехстороннюю систему. Visa, Mastercard, Discover, American Express и другие сети карт устанавливают комиссии, называемые комиссиями за обмен и схему.

Interchange обычно представляет собой основную часть затрат, связанных с транзакцией. Эта сумма предоставляется банку-эмитенту, поскольку он принимает на себя наибольший риск, предоставляя кредит или банковские услуги держателю карты.

Сборы по схемевзимаются самими сетями карт и могут включать дополнительную комиссию за авторизацию и трансграничные транзакции. Также может взиматься комиссия за возврат средств и другие сетевые услуги.

Вместе эти сборы составляют сетевые расходы. Они различаются в зависимости от типа карты, местоположения транзакции, канала (лично или онлайн) и кода категории продавца (MCC). Например, транзакция, совершенная с помощью бонусной кредитной карты, потребует более высоких сетевых комиссий, чем транзакция с бонусной картой, поскольку банки часто используют эти комиссии для субсидирования стоимости бонусной программы.

Стандартная система ценообразованияStripe с оплатой по факту предлагает единую прозрачную ставку для всех платежей по картам, что помогает повысить предсказуемость ваших расходов на платежи. Учить больше.

В этом разделе рассматриваются две важные темы для всех предприятий, принимающих платежи: как воронка онлайн-платежей может повысить вашу конверсию и как добавление правильных способов оплаты может расширить круг потенциальных клиентов.

Воронка онлайн-платежей

Для совершения покупки транзакции проходят через три этапа: завершение оформления заказа, защита от мошенничества и принятие в сети.Конверсия происходит, когда транзакция успешно завершена.

На каждом этапе воронки число потенциальных клиентов может постепенно сокращаться. Если у вас длительный или сложный процесс оформления заказа, часть клиентов упадет. Затем, если учесть мошенничество и среднюю скорость принятия транзакций, пул сузится еще больше.

Понимание взаимодействия между этими шагами важно для оптимизации всей вашей воронки. Это особенно верно для компаний, у которых есть отдельные команды, которые занимаются проверкой, мошенничеством и приемом сети, каждая из которых оптимизирует свои собственные показатели.Например, если команда, работающая над завершением оформления заказа, сосредоточена исключительно на сокращении количества брошенных корзин, они могут запросить меньше информации о клиенте, чтобы уменьшить трение. Однако это может привести к еще большему мошенничеству, поскольку вы не всегда собираете такие данные, как полный платежный адрес и почтовый индекс, чтобы подтвердить транзакцию.

В этом разделе мы дадим вам обзор воронки онлайн-платежей и поделимся передовыми методами повышения конверсии.

Разработка лучших форм оформления заказа

Воронка онлайн-платежей начинается с оформления заказа, когда клиенты вводят свою платежную информацию для покупки товаров или услуг.На этом этапе вы хотите собрать достаточно информации, чтобы иметь возможность проверить, являются ли клиенты тем, кем они являются, но не добавляйте слишком много трений в процесс оформления заказа, что может привести к тому, что клиенты полностью откажутся от него.

Если ваша форма оформления заказа слишком сложна, вы рискуете потерять продажи от наиболее вероятных покупателей — клиентов с товарами в корзине и полным намерением совершить покупку. Фактически, 87% клиентов отказываются от покупки, если процесс оформления заказа слишком сложен.

Чтобы улучшить процент завершения оформления заказа, первым делом необходимо пройти собственный процесс оформления заказа с точки зрения клиента и найти любые трения, которые могут привести к отказу.Обратите внимание на то, как долго сайт загружается, сколько полей в вашей форме и поддерживает ли ваш процесс оформления заказа автозаполнение.

Лучшие формы оформления заказа адаптируются к опыту клиентов. Например, рекомендуется предлагать адаптивные формы оформления заказа, которые автоматически изменяют размер до меньшего экрана мобильного устройства и предлагают цифровую клавиатуру, когда клиентам предлагается ввести данные своей карты. Вам также следует подумать о поддержке мобильных кошельков, таких как Apple Pay или Google Pay, чтобы обойти ручной ввод данных.

Если вы решите выйти на международный уровень, ваша форма оформления заказа должна соответствовать каждому рынку. Разрешить клиентам платить в местной валюте — это только начало, но вам также необходимо поддерживать местные способы оплаты, чтобы обеспечить максимально удобное обслуживание. Например, более половины клиентов в Нидерландах предпочитают платить с помощью iDEAL — метода оплаты, который напрямую переводит средства с банковского счета клиента в компанию.

Номер карты также может указывать на географическое местонахождение клиента, что позволяет динамически изменять поля формы для сбора нужной информации для каждой страны.Например, если ваша форма распознает карту Великобритании, вы должны добавить поле для ввода почтового индекса. Если ваша форма распознает американскую карту, вам следует изменить это поле на почтовый индекс.

Stripe Checkout — это страница мгновенных платежей, предназначенная для увеличения конверсии. Он динамически отображает мобильные кошельки, когда это необходимо, и поддерживает 15 языков, поэтому клиенты могут использовать персонализированную и актуальную форму оформления заказа. Узнайте больше здесь.

Управление рисками онлайн

Следующий шаг — оценить, является ли транзакция мошеннической.В большинстве случаев незаконные платежи совершаются мошенниками, которые выдают себя за законных клиентов, используя украденные карты и номера карт.

Например, если мошенник совершает покупку на вашем веб-сайте, используя номер украденной карты, о котором не сообщалось, вполне возможно, что платеж будет успешно обработан. Затем, когда владелец карты обнаруживает мошенническое использование карты, он или она будут сомневаться в платеже в своем банке, подавая возвратный платеж. Хотя у вас есть возможность оспорить этот возвратный платеж, представив доказательства того, был ли платеж действительным, правила карточной сети, как правило, в большинстве споров благоприятствуют клиенту.Если ваша компания проиграет спор, она потеряет исходную сумму транзакции. Вы, как владелец бизнеса, также должны будете заплатить комиссию за возвратный платеж — расходы, связанные с отменой банком платежа по карте.

Хотя возвратные платежи являются частью приема платежей в Интернете, лучший способ управлять ими — это вообще предотвратить их появление. Есть два основных подхода: логика, основанная на правилах, и машинное обучение.

Обнаружение мошенничества на основе правил работает на основе созданной логики «Если x, то сделайте y», и аналитики по мошенничеству постоянно управляют им.Примеры включают блокировку всех транзакций из определенной страны, IP-адреса или суммы, превышающей определенную сумму в долларах. Однако, поскольку эта логика основана на строгих правилах, она не распознает скрытые шаблоны и не адаптируется к изменяющимся векторам мошенничества путем анализа информации, выходящей за рамки этих определенных параметров. В результате аналитики часто играют в догонялки — вручную создают новые правила после обнаружения мошенничества, а не активно борются с мошенничеством.

С другой стороны,Управление мошенничеством на основе машинного обучения может использовать данные транзакций для обучения алгоритмов, которые обучаются и адаптируются.Некоторые модели машинного обучения имитируют поведение рецензентов, в то время как другие обучаются с помощью миллионов точек данных. Эти модели учатся отличать законные транзакции от потенциально мошеннических. Некоторые из этих моделей могут даже обучаться, что делает их более масштабируемыми и эффективными, чем логика, основанная на правилах.

Например, предположим, что покупатель с нормальным поведением в Интернете и подозрительным IP-адресом хочет что-то купить на вашем сайте.Машинное обучение решает, какой вес должен иметь каждый из этих сигналов. Например, следует ли отклонять транзакцию исключительно на основании IP-адреса? Система на основе правил может блокировать все транзакции из этого местоположения, но модель машинного обучения должна иметь возможность различать хорошие и плохие транзакции путем взвешивания местоположения вместе со всей другой доступной информацией, чтобы определить вероятность того, что данный платеж приведет к возврат платежа.

Сочетание этих двух подходов — логики на основе правил и управления мошенничеством с использованием машинного обучения — может стать мощным настраиваемым решением.Вы можете не только использовать изощренность машинного обучения, но и настроить подход и логику кодирования, специфичную для вашего бизнеса. Например, вы можете установить собственные правила на основе уровня риска подмножества ваших пользователей и того, что они покупают.

Подробнее читайте в нашем руководстве по машинному обучению для обнаружения мошенничества.

Stripe Radar — это набор современных инструментов для обнаружения и предотвращения мошенничества. Его ядро работает на основе адаптивного машинного обучения, в котором алгоритмы оценивают каждую транзакцию на предмет риска мошенничества и предпринимают соответствующие действия.Radar предоставляется бесплатно как часть интегрированной цены Stripe. Пользователи могут перейти на Radar for Fraud Teams, чтобы установить собственную логику, основанную на правилах, и использовать другие мощные инструменты для профессионалов в области мошенничества.

Улучшение приема сети

Последний шаг в воронке онлайн-платежей — это прием карты в сети: успешная обработка платежа банком-эмитентом.

Когда покупатели совершают покупку, в банк-эмитент отправляется запрос на оплату. В зависимости от множества факторов, начиная от доступного баланса вашего клиента, форматирования метаданных транзакции и даже времени простоя системы, банк-эмитент примет или отклонит запрос.Чем выше ваша скорость принятия, тем больше транзакций вы успешно обработали.

Вы можете уменьшить количество ненужных отказов, собрав дополнительные данные или передав такие данные, как CVC, адрес выставления счета и почтовый индекс во время оформления заказа. Эта информация дает банку-эмитенту дополнительную информацию о транзакции, помогая повысить шансы на принятие законных транзакций.

Stripe помогает автоматически улучшать доступность сети для предприятий благодаря прямой сетевой интеграции и отраслевым партнерствам, которые предоставляют дополнительные данные и понимание причин отказов.Мы используем это для создания моделей машинного обучения, которые определяют лучшие способы обновления метаданных платежей, чтобы повысить шансы на принятие. Узнайте больше здесь.

Глобальные способы оплаты

Хотя карты являются преобладающим способом онлайн-платежей в США, 40% потребителей за пределами США предпочитают использовать другой способ оплаты, чем кредитная карта, включая банковские переводы и цифровые кошельки (например, Alipay, WeChat Pay или Apple Pay). . Вы можете потерять продажи просто потому, что не предлагаете предпочтительные способы оплаты для глобальной аудитории.

Чтобы получить прибыль от глобальной клиентской базы, вам необходимо предложить способы оплаты, которые наиболее часто используются в странах, в которых вы работаете. Существует пять распространенных способов оплаты:

- Кредитные карты позволяют клиентам брать в долг в банке и либо полностью ежемесячно выплачивать остаток, либо возвращать деньги с процентами. Дебетовые карты производят платежи, списывая деньги непосредственно с текущего счета клиента, а не используя кредитную линию.

- Цифровые кошельки , включая Apple Pay и Google Pay, позволяют клиентам оплачивать продукты или услуги в электронном виде, привязав карту или банковский счет. Цифровые кошельки также могут позволить клиентам хранить денежную ценность непосредственно в приложении с пополнениями.

- Банк дебетует и переводит переводит деньги прямо с банковского счета клиента. Списание средств со счетов позволяет собирать банковскую информацию ваших клиентов и снимать средства с их счетов (например, ACH в США.С.). Кредитные переводы связаны с банковскими счетами клиентов, и они отправляют вам деньги (например, банковские переводы). Существуют также способы оплаты, такие как Giropay в Германии и iDEAL в Нидерландах, которые работают как слой поверх банков для облегчения переводов, но больше похожи на цифровые кошельки.

- Купи сейчас, заплати потом — это растущая категория способов оплаты, которая предлагает клиентам немедленное финансирование онлайн-платежей, обычно выплачиваемых фиксированными платежами с течением времени. Примеры включают Afterpay, Klarna и Affirm.

- Способы оплаты наличными от таких компаний, как OXXO и Boleto, позволяют клиентам совершать онлайн-покупки без банковского счета. Вместо того, чтобы платить за продукт или услугу, клиенты получают сканируемый ваучер со справочным номером транзакции, который они затем могут принести в банкомат, банк, круглосуточный магазин или супермаркет и произвести оплату наличными. Как только ссылочный номер для денежного платежа совпадает с первоначальной покупкой, компания получает оплату и может отправить продукт.

Дополнительную информацию см. В нашем руководстве по способам оплаты.

Stripe позволяет поддерживать десятки способов оплаты за одну интеграцию. Учить больше.

Прочтите этот раздел, если вы хотите продавать товары лично в розничных точках в дополнение к своему веб-сайту или мобильному приложению.

Все чаще розничные торговцы, которые начинали как операции только онлайн, находят успех в расширении в физический мир, открывая личные точки. Поскольку более 90% покупок по-прежнему совершаются лично, это создает для цифрового бизнеса потенциал для создания нового потока доходов.

Проблема, однако, состоит в том, чтобы объединить данные для ваших онлайн-платежей и личных платежей. Клиенты ожидают, что они будут одинаково взаимодействовать с вашим бизнесом по всем каналам, и, как часть этого, то, как они совершают покупки, должно быть последовательным и соответствовать бренду. Например, пользователи могут ожидать, что коды скидок и рекламные акции будут применяться как при онлайн-покупках, так и при личных покупках.

Вот две вещи, которые вам нужно знать, если вы хотите расширить свой онлайн-бизнес для поддержки личных продаж:

1.Используйте существующую инфраструктуру

Розничным торговцам часто приходится создавать двух отдельных платежных систем: одного для онлайн-покупок, а другого — для личных покупок. Для этого требуются две интеграции и две отдельные учетные записи, что удваивает объем работы, необходимой для начала работы, затрудняет управление финансовой сверкой и часто хранит данные о клиентах в каждой учетной записи.

Вместо этого убедитесь, что вы используете существующую платежную инфраструктуру — то, что вы уже настроили для онлайн-платежей, — а не привлекаете нового поставщика.Это не только экономит ваше время и ресурсы, но также упрощает отчетность и помогает создать более унифицированный опыт работы с клиентами.

Это обеспечивает беспрепятственный платежный процесс независимо от того, совершают ли клиенты покупку со своего смартфона или заходят в ваш магазин. Например, клиенты могут оформить подписку лично, которая продолжается онлайн. Способ оплаты, который они использовали в магазине, будет сохранен в их онлайн-профиле, где они смогут обновить любые детали или изменить периодичность подписки.

2. Поддержка чип-карт и мобильных кошельков

Карты с магнитной полосойповышают подверженность бизнеса риску, поскольку мошенники легко могут скопировать их и требуют дополнительных действий для шифрования информации о платежах клиентов. В результате чиповые карты EMV, которые более безопасны и защищают предприятия от ответственности в случае мошенничества, на протяжении десятилетий были мировым стандартом.

В 2015 году США начали переход на чиповые карты, и сегодня они используются для большинства транзакций по кредитным картам.Тем не менее, есть предприятия, которые используют более старые устройства чтения карт, поддерживающие карты с магнитной полосой. Поскольку вы оцениваете оборудование для приема личных платежей, важно выбрать более новый кард-ридер, который позволяет принимать карты с чипом.

Вам также следует рассмотреть возможность поддержки мобильных кошельков, таких как Apple Pay и Google Pay, для личных транзакций. Как и чиповые карты, они надежно шифруют платежную информацию и сводят к минимуму вашу ответственность, связанную с мошенническими транзакциями. Мобильные кошельки также улучшают процесс оплаты, делая транзакции более удобными и упрощенными для клиентов.

Stripe Terminal помогает объединить ваши онлайн- и офлайн-каналы с помощью гибких инструментов разработчика, предварительно сертифицированных устройств чтения карт и облачного управления оборудованием.

Прочтите этот раздел, если вы взимаете плату с клиентов на регулярной основе или используете сохраненную платежную информацию.

При управлении регулярным доходом возникает большая сложность в том, как инициировать и собирать платежи, а также приспосабливаться к различным моделям ценообразования. Вы должны хранить платежную информацию клиентов и аккуратно взимать с них плату через определенные промежутки времени.

Есть два способа настроить это: создать собственную платежную систему или купить существующее программное обеспечение. В любом случае вам необходимо убедиться, что ваша биллинговая система может принимать заказы через Интернет или мобильную кассу, правильно выставлять счета клиенту на основе модели ценообразования (например, фиксированная ставка или многоуровневое ценообразование) и собирать платежи с использованием любых способов оплаты. клиенты предпочитают использовать. Вам также потребуется способность выявлять важные для повторяющегося бизнеса идеи, включая отток, ежемесячный регулярный доход и другие ключевые показатели подписки, или интегрироваться с вашей системой управления взаимоотношениями с клиентами или системой учетных записей.

Когда вы решаете, создавать ли собственное программное обеспечение с нуля или покупать уже существующее, подумайте об альтернативных издержках. Рассмотрите текущие инженерные ресурсы, необходимые для создания и поддержки вашего программного обеспечения для выставления счетов, по сравнению с другими потребностями вашего бизнеса.

Вот три аспекта SaaS и оплаты подписки:

1. Настройка гибкой логики подписки

Логика подпискисостоит из правил, основанных на времени и цене, которые вместе позволяют точно взимать плату с ваших клиентов с заранее определенной частотой.Когда у вас есть только один продукт и простая цена, например 25 долларов в месяц за подписку на программное обеспечение, настроить эту логику в вашей биллинговой системе легко, потому что сумма в долларах не меняется от месяца к месяцу.

Со временем вы можете расширить свой бизнес за счет добавления новых продуктов и рекламных акций. Вам необходимо убедиться, что логика вашей подписки способна справиться с этим ростом, имея возможность экспериментировать с различными моделями ценообразования, такими как фиксированная, на место или дозированная подписка, многоуровневое ценообразование, freemium и бесплатные пробные версии.Вам также может понадобиться возможность предлагать пакеты или скидки.

Ваша логика подписки также должна быть достаточно гибкой, чтобы учитывать изменения планов клиентов в любое время. Если кто-то хочет перейти на более дешевый план в середине месяца, вы должны пропорционально распределить расходы по обоим планам и убедиться, что с клиента будет взиматься соответствующая сумма в будущем.

2. Подумайте о своих потребностях в выставлении счетов

Клиенты обычно предпочитают получать счет, если вы выставляете им счет на крупную сумму или отправляете одноразовый счет (и то и другое является обычным явлением для SaaS-компаний, у которых в качестве клиентов есть другие предприятия).

Чтобы отправлять счета-фактуры, подумайте о том, как должен выглядеть процесс создания: есть ли в счетах одинаковые позиции или каждую из них нужно настраивать? В зависимости от того, в каких странах вы работаете, вам также необходимо соблюдать различные требования к счетам. Например, вам может потребоваться последовательная нумерация счетов-фактур или установка префиксов счетов-фактур на уровне клиента или учетной записи.

Затем вам нужен способ отправки счетов вашим клиентам. Подумайте, хотите ли вы отправлять их вручную по электронной почте или ваше биллинговое решение может автоматизировать этот процесс за вас.

3. Свести к минимуму непроизвольный отток

Большинство SaaS и подписных компаний сталкиваются с проблемами непроизвольного оттока клиентов, когда клиенты намереваются заплатить за продукт, но их попытка оплаты оказывается неудачной из-за просроченных карт, недостатка средств или устаревших реквизитов карты (9% счетов-фактур по подписке терпят неудачу при первой попытке списания из-за непроизвольный отток).

Если у вас всего несколько неудачных платежей в месяц, легко позвонить или отправить электронное письмо каждому клиенту и попросить его или ее исправить ситуацию (будь то использование нового метода оплаты или обновление информации о платеже).Однако по мере роста вашего бизнеса и управления сотнями клиентов с неудавшимися платежами этот подход становится все менее управляемым.

Более масштабируемый способ общения с вашими клиентами — это отправка автоматических электронных писем о неудачных платежах всякий раз, когда платеж отклонен.

Помимо исходящей связи, вы также можете напрямую повторить платежи. Многие компании будут повторять неудачные транзакции по установленному расписанию, например, каждые семь дней (этот процесс известен как напоминание). Поэкспериментируйте с различными частотами, чтобы узнать, что наиболее эффективно для вашего бизнеса, или найдите поставщика платежей, который автоматизирует процесс напоминаний и позволяет вам адаптировать его в соответствии с предпочтениями ваших клиентов.

Stripe Billing предлагает решение для сквозного биллинга. Вы можете создавать и управлять логикой подписки и счетами, принимать любой поддерживаемый метод оплаты и сокращать непроизвольный отток с помощью интеллектуальной логики повторных попыток.