Антиинфляционная политика государства: инструменты, виды, эффективность

В данной статье рассмотрена актуальная проблема борьбы с инфляцией. В ходе научного исследования были проанализированы инструменты и основные виды антиинфляционной политики.

На сегодняшний день инфляция является одной из самых опасных и глобальных проблем экономик всего мира, социально-экономические последствия которой могут быть катастрофическими для любого государства.

В данной статье будут рассмотрены различные методы борьбы с инфляцией и выявлены наиболее эффективные из них.

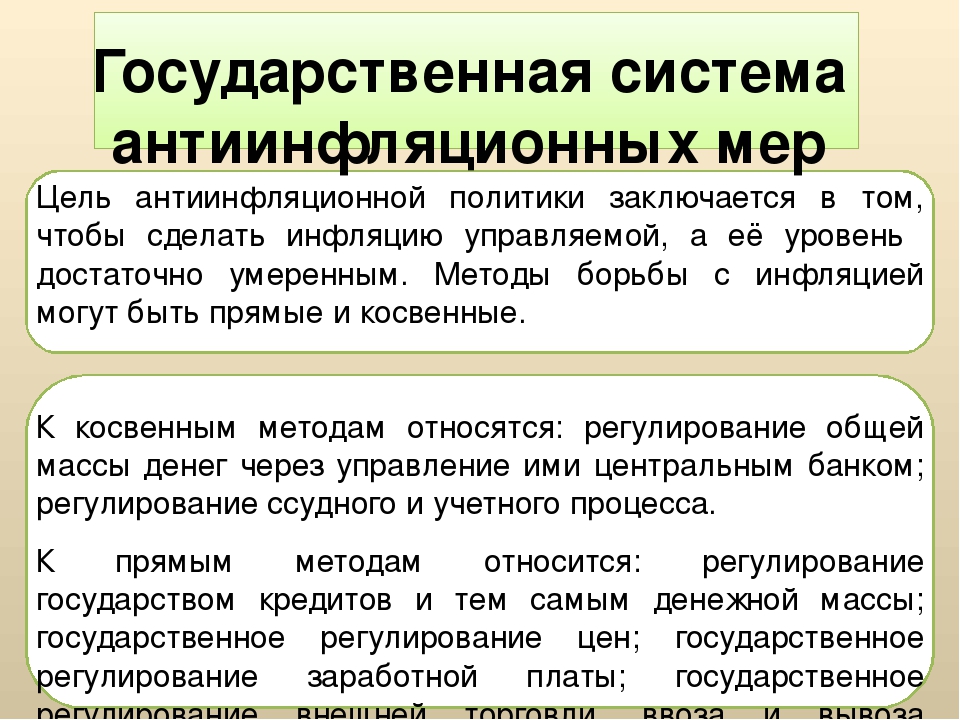

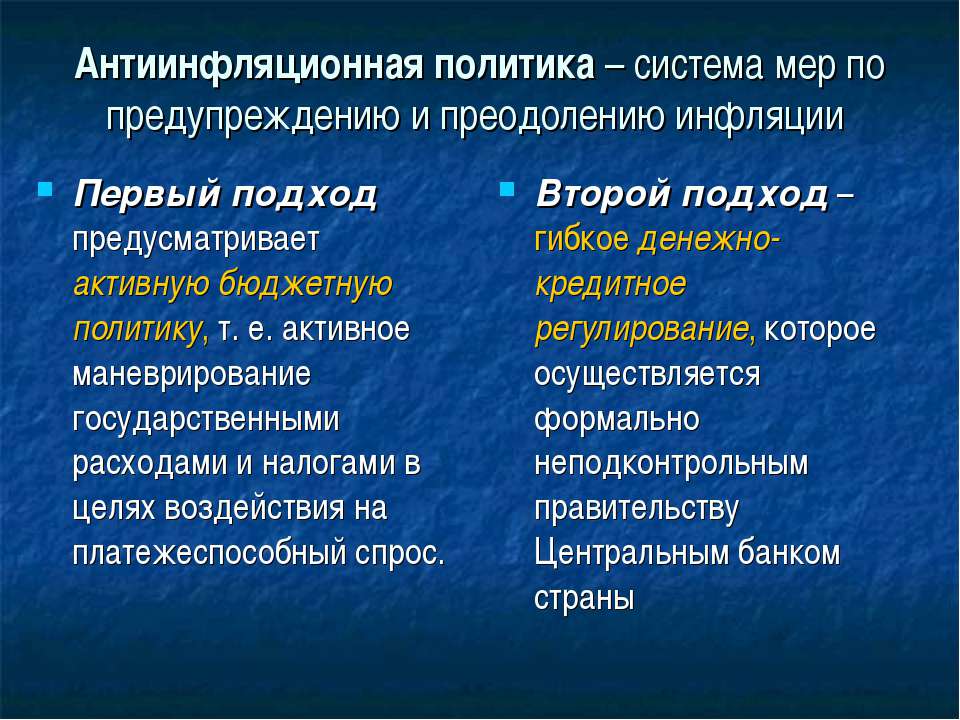

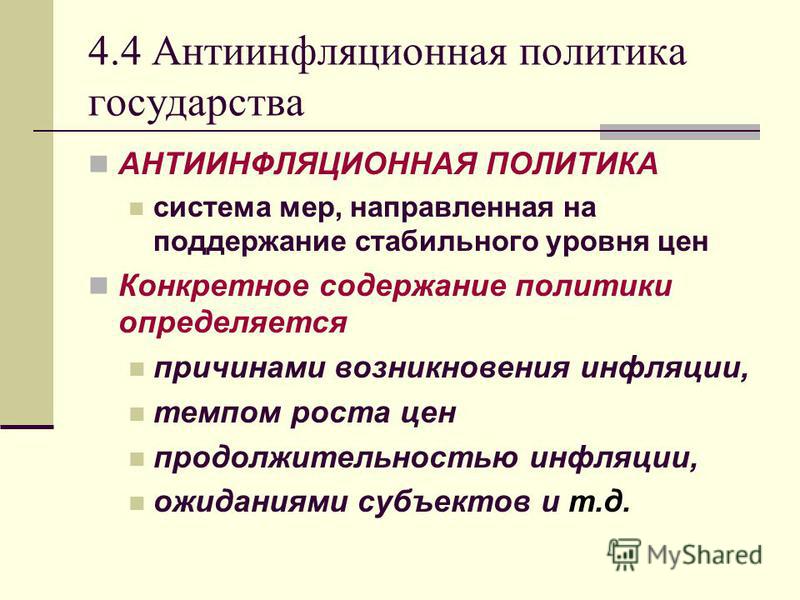

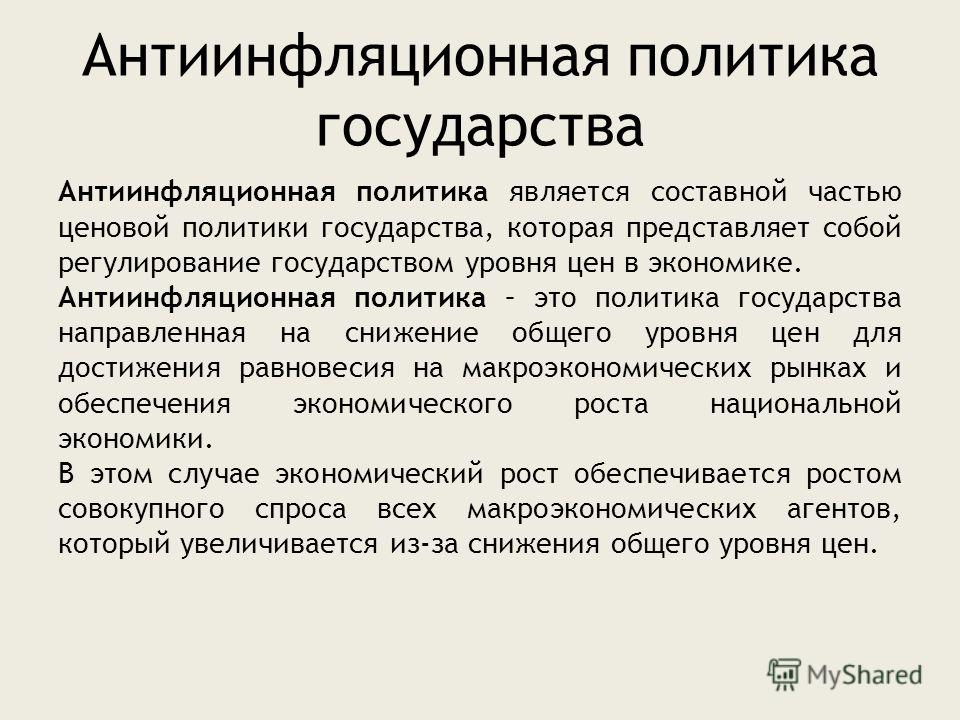

В целях предотвращения негативных последствий инфляции и управления ею государство проводит комплекс мер и мероприятий, который именуется как антиинфляционная политика.

Показатели уровня инфляции, подлежащие для решения поставленной государственной задачи по созданию в России благоприятных условий экономического развития, устойчивого повышения благосостояния российских граждан, определены в качестве целевого ориентира в «Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года».

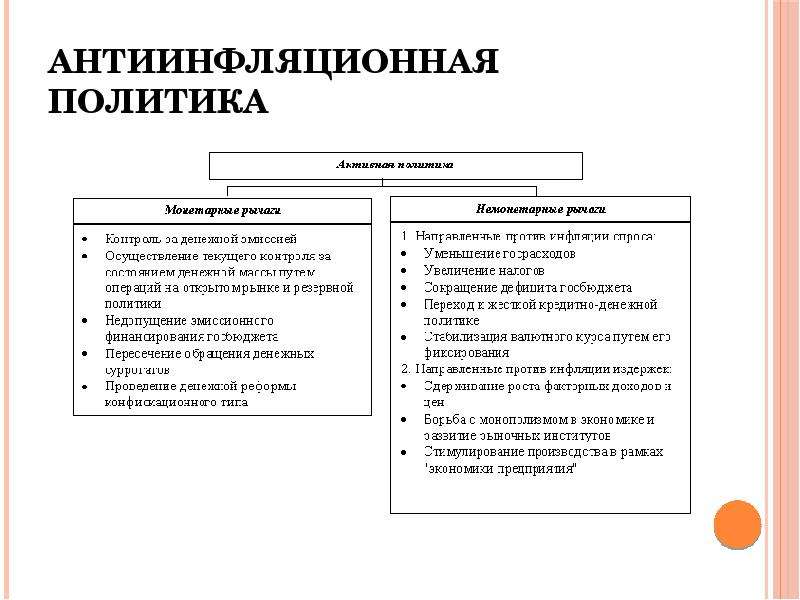

Такое сложное явление как инфляция нельзя рассматривать с какой-то одной стороны, инфляция представляет собой сложный многофакторный процесс, основными причинами которого является диспропорция, как в сфере воспроизводства, так и в денежной сфере. В связи с этим в мировой практике существуют монетарные и немонетарные инструменты антиинфляционной политики. Их выбор зависит от характера и уровня инфляции, экономического состояния страны, источников и причин инфляции.

Итак, к монетарным инструментам антиинфляционной политики можно отнести:

- Регулирование ставки рефинансирования;

- Операции на открытом рынке;

- Изменение нормы обязательных резервов;

- Процентные ставки по операциям Банка России.

Регулирование ставки рефинансирования является одним из основных инструментов антиинфляционной политики РФ. Повышение или понижение ставки рефинансирования зависит от стоящих перед нами задач – уменьшения или увеличения денежной массы в обращении. При повышении ставки рефинансирования кредитным организациям становится невыгодно брать займы у ЦБ, кредиты населению и предприятиям становятся дороже, и как следствие происходит мультипликативное уменьшение денежной массы в обращении. При уменьшении ставки рефинансирования происходит обратный процесс – увеличение количества денег в обращении.

При повышении ставки рефинансирования кредитным организациям становится невыгодно брать займы у ЦБ, кредиты населению и предприятиям становятся дороже, и как следствие происходит мультипликативное уменьшение денежной массы в обращении. При уменьшении ставки рефинансирования происходит обратный процесс – увеличение количества денег в обращении.

В качестве примера, можно рассмотреть динамику изменения ставки рефинансирования в РФ в период с 26.12.11 по 03.04.13 (табл.1).

Таблица 1 – Динамика изменения ставки рефинансирования в период с 26.12.11 по 03.04.13 гг.

с 26.12.11 | с 18.06.12 | с 14.09.12 | с 11.12.12 | с 03.04.13 |

8.00 | 8.00 | 8.25 | 8.25 | 8.25 |

Операции на открытом рынке широко используются в мировой практике. Они выступают в качестве инструмента регулирования банковской ликвидности.

Изменение нормы обязательных резервов выступает в качестве еще одного дополнительного инструмента антиинфляционной политики. В соответствии со статьей 35 Федерального закона «О Центральном банке Российской Федерации (Банке России)» нормативы обязательных резервов, депонируемых в Банке России, являются одним из инструментов денежно-кредитной политики Банка России. Норма обязательных резервов – это установленный процент обязательств, который всякий коммерческий банк обязан держать в резерве в ЦБ РФ. Увеличение или уменьшение нормы обязательных резервов влечет за собой соответственно уменьшение/увеличение денежной массы в обращении и понижение/повышение величины банковского мультипликатора. С 12 февраля 2013 года норма обязательных резервов в РФ равна 4,25%.

Увеличение или уменьшение нормы обязательных резервов влечет за собой соответственно уменьшение/увеличение денежной массы в обращении и понижение/повышение величины банковского мультипликатора. С 12 февраля 2013 года норма обязательных резервов в РФ равна 4,25%.

Изменение процентных ставок (дисконтная политика) также оказывает влияние на величину денежной массы в обращении. Согласно статье 37 ФЗ «О Центральном банке Российской Федерации (Банке России)» Банк России может устанавливать одну или несколько процентных ставок по различным видам операций или проводить процентную политику без фиксации процентной ставки. Таким образом, ЦБ может влиять на изменение рыночных процентных ставок, покупая или продавая краткосрочные и долгосрочные государственные облигации.

К немонетарным инструментам антиинфляционной политики относятся:

- Сокращение государственных расходов;

- Ограничение роста заработных плат;

- Налоговая политика.

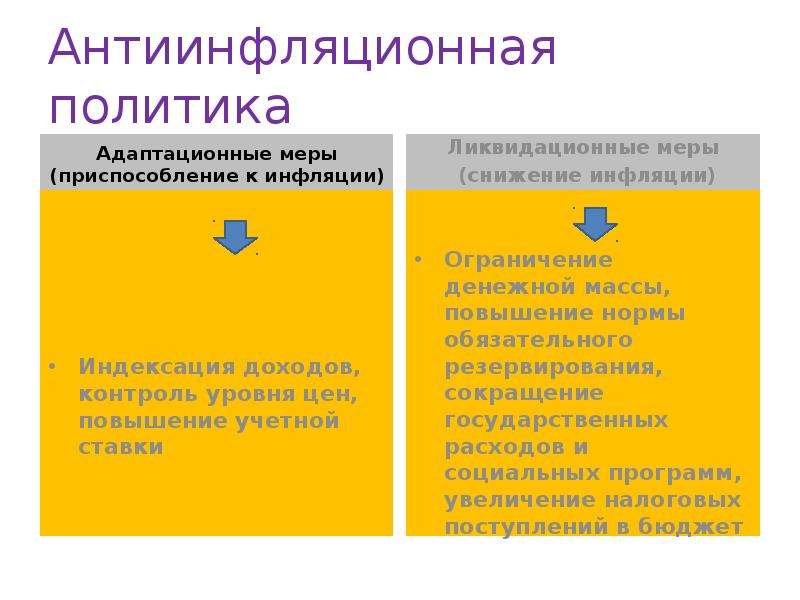

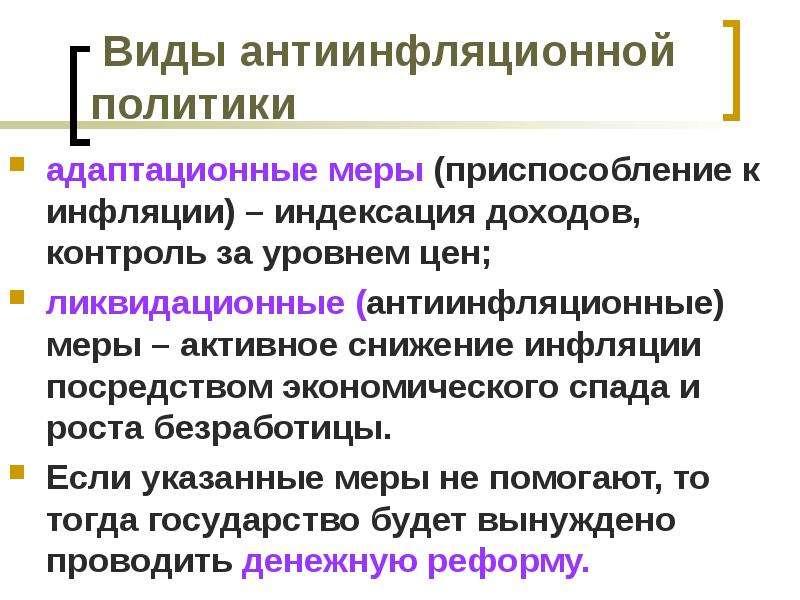

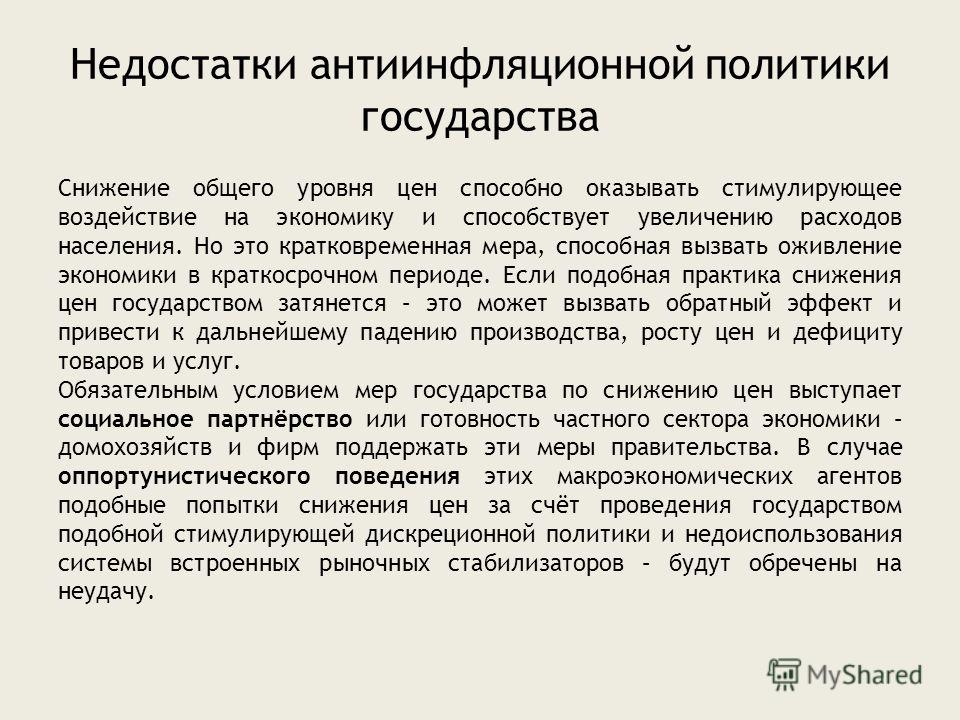

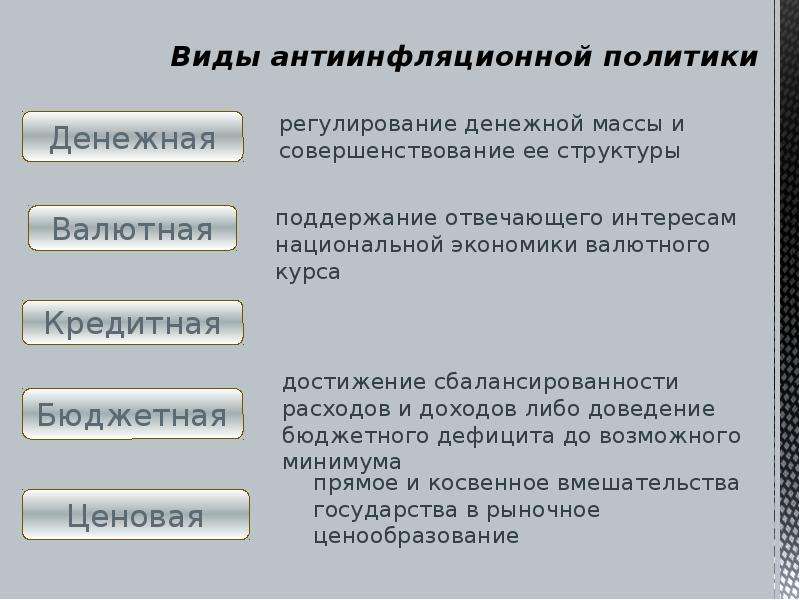

Существует множество видов антиинфляционной политики, выбор определенного вида зависит от множества факторов: состояния экономики страны, эффективности применения политики в данной стране, уровня инфляции. Ниже будут рассмотрены основные виды антиинфляционной политики.

Ниже будут рассмотрены основные виды антиинфляционной политики.

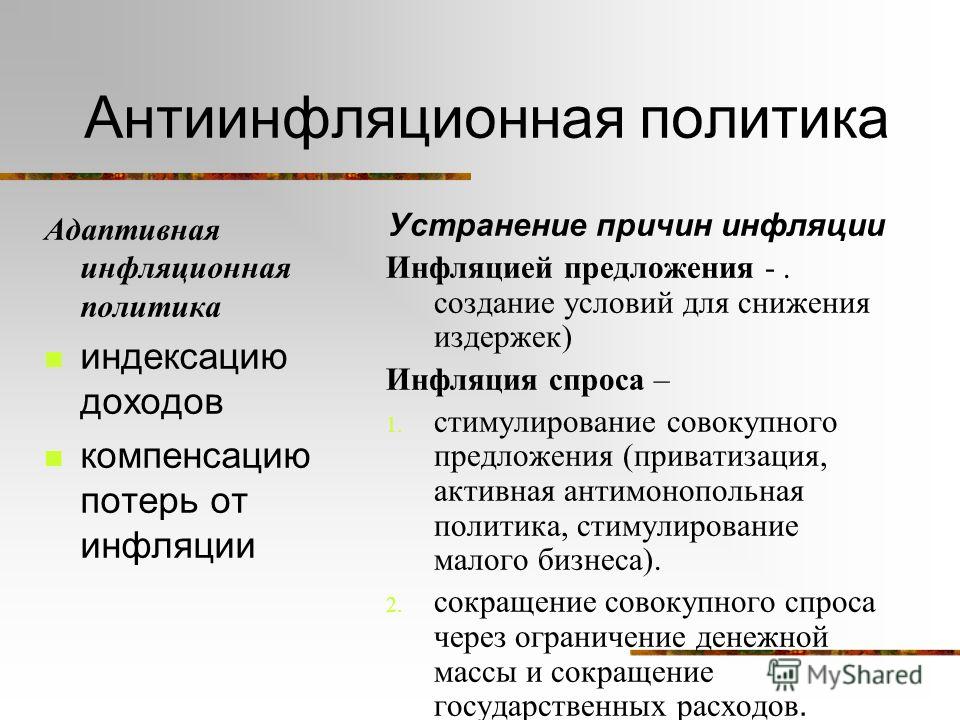

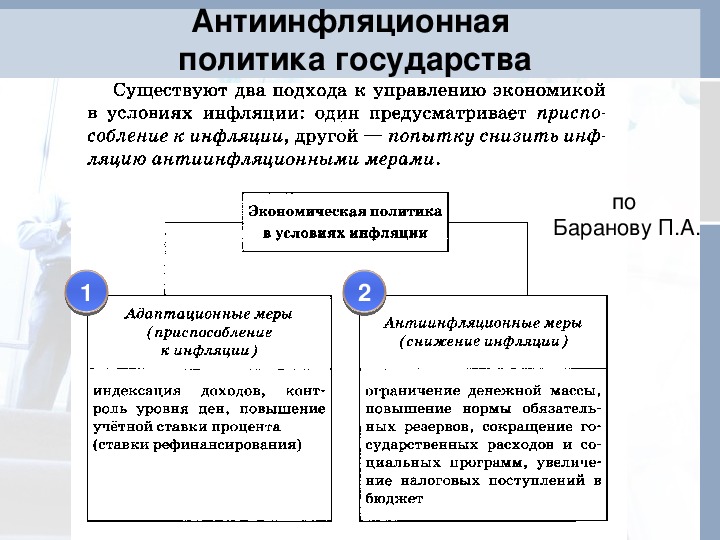

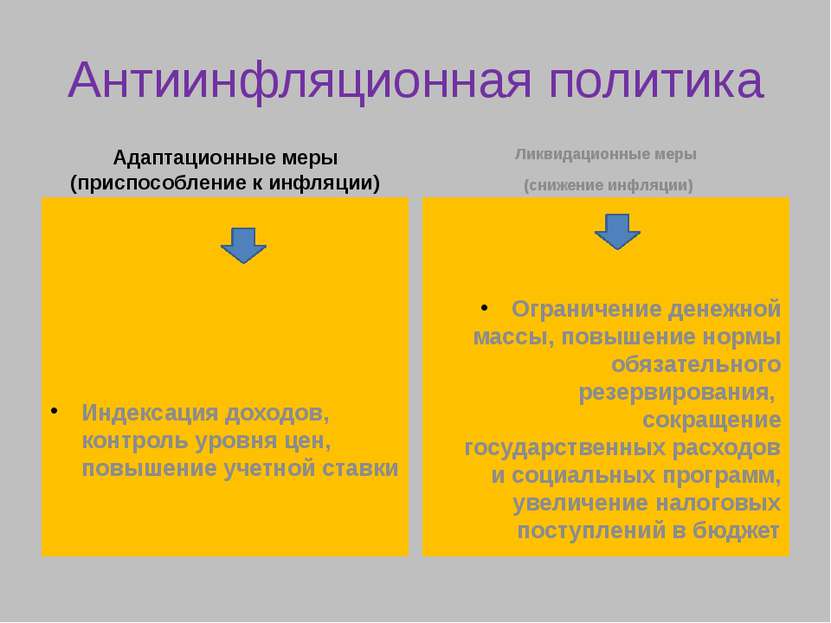

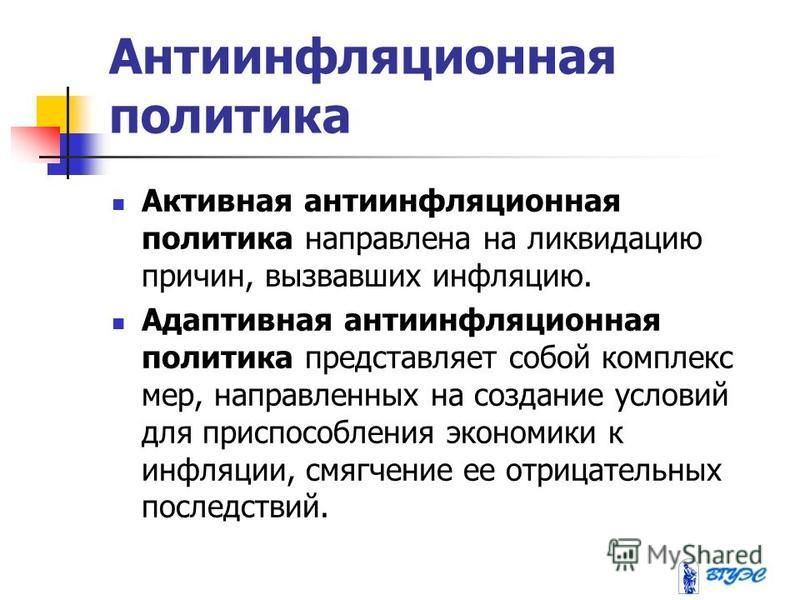

В зависимости от целевого назначения выделяют антиинфляционную политику предложения, дезинфляционную политику, активную политика и адаптивную политику.

Антиинфляционная политика предложения – это политика, направленная на увеличение естественного уровня национального продукта с целью сокращения инфляции, основным инструментом которой является сокращение предельной ставки налогообложения в целях стимулирования роста объема выпуска.

Дезинфляционная политика – совокупность регулирующих мероприятий правительства в области государственных финансов и в денежно-кредитной сфере, имеющих целью сдерживание инфляции и оздоровление платежного баланса. Инструменты: блокирование или принудительное снижение цен, изъятие денег, сокращение финансовых средств, выпуск государственных займов.

Активная политика заключается в сдерживании роста денежной массы в условиях высокого профицита счета текущих платежей.

Адаптивная политика – это приспособление к условиям инфляции, смягчение ее отрицательных последствий. Инструменты: увеличение ставки процента на величину уровня инфляции, индексация первоначальной суммы инвестиций.

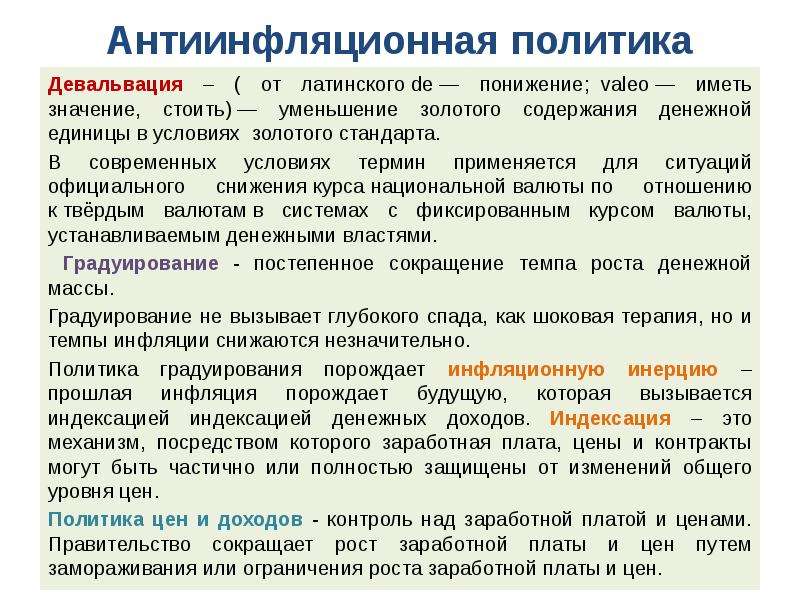

По характеру и темпам проведения бывают следующие виды антиинфляционной политики: «шоковая терапия», политика «градуирования».

«Шоковая терапия» — резкое сокращение темпа роста денежной массы. Инструменты: девальвация, деноминация, нуллификация.

Политика «градуирования» — постепенное уменьшение темпа роста денежной массы.

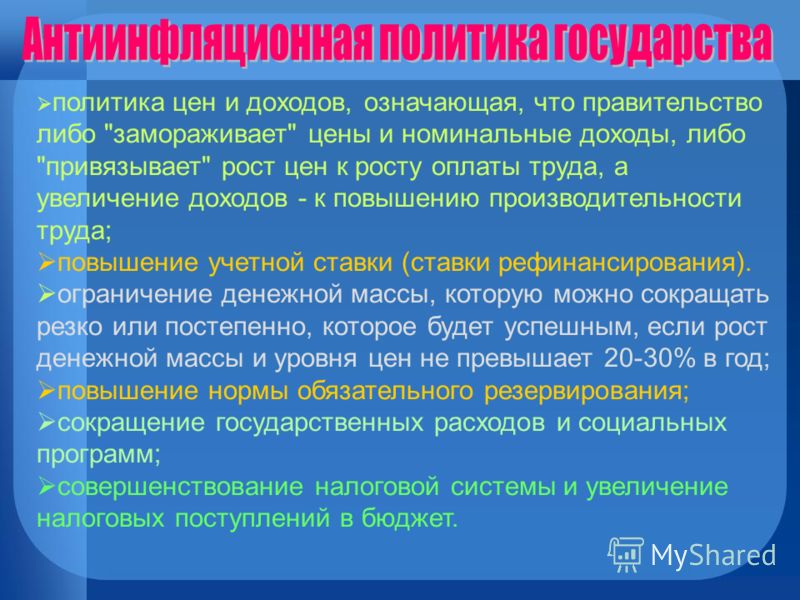

В зависимости от выбора приоритетов выделяют политику доходов, фискальная политика, денежно-кредитная политика, дефляционная политика.

Политика доходов – непосредственное или косвенное воздействие на располагаемые доходы населения. Инструменты: воздействие на рост цен и заработной платы, воздействие на величину располагаемого дохода с помощью налога.

Фискальная политика – политика регулирования правительством прежде всего совокупного спроса. Основной инструмент – расширение (ограничение) совокупных расходов в период роста инфляции за счет увеличения налогов.

Основной инструмент – расширение (ограничение) совокупных расходов в период роста инфляции за счет увеличения налогов.

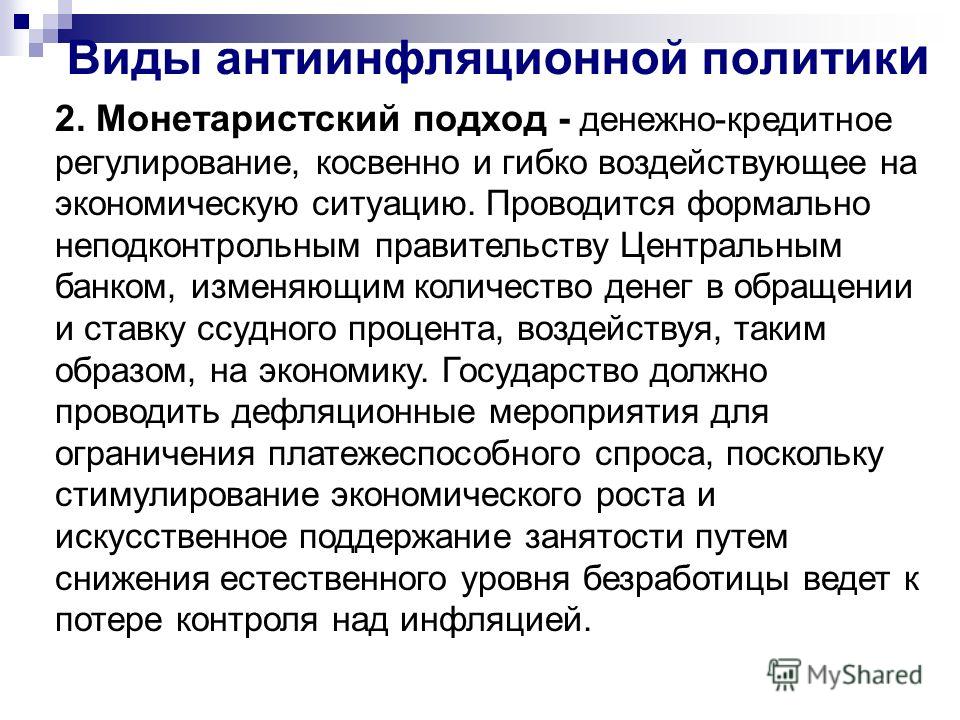

Денежно-кредитная политика – совокупность мероприятий в области денежного обращения, Инструменты: увеличение учетной ставки ЦБ, операции на открытом рынке, операции на валютном рынке.

Дефляционная политика – совокупность мер, проводимых государством с целью сдерживания инфляции и оздоровления платежного баланса. Инструменты: повышение налогов, сокращение бюджетных расходов, сокращение денежной эмиссии и кредитных вложений.

Выше были представлены основные классификационные виды антиинфляционной политики.

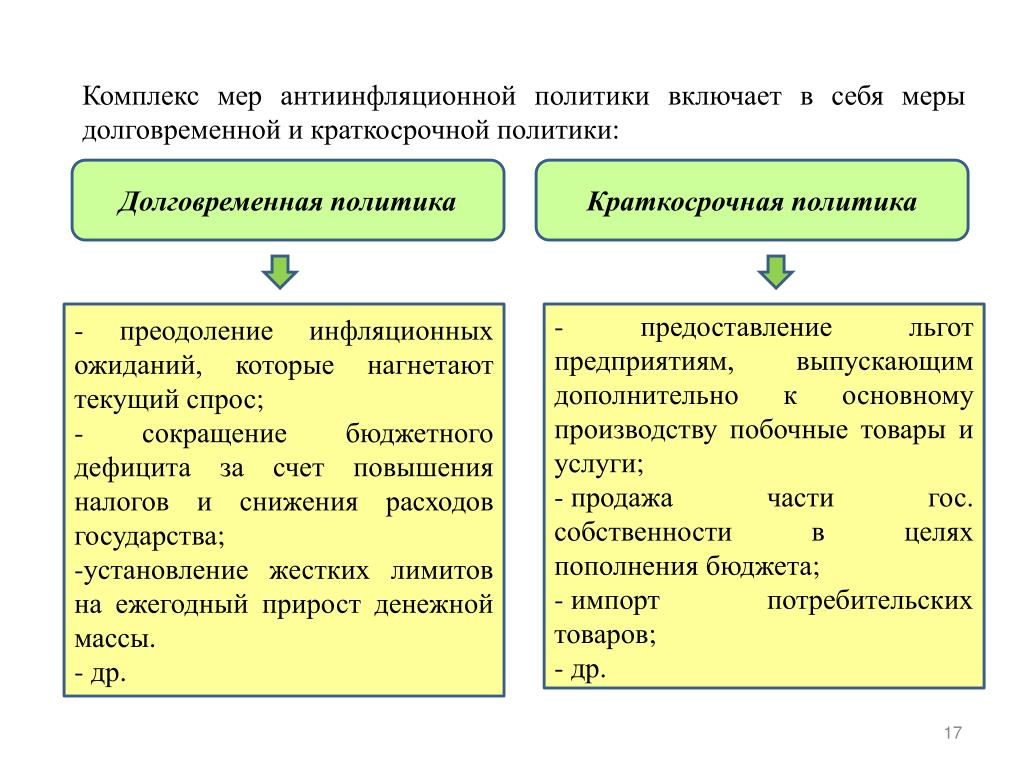

Хочется отметить, что для создания эффективного механизма антиинфляционной политики необходимо ориентироваться на системный подход, то есть использовать инструменты разных видов антиинфляционной политики. На сегодняшний день инфляция остается неразрешенной проблемой, в связи с чем необходимы дальнейшие исследования этого многофакторного явления.

Особенности антиинфляционного регулирования в России

Ключевые слова:инфляция, экономика.

Инфляция — это обесценивание бумажных денег, вызванное ростом цен [1]. Темпы инфляции имеют разные показатели в разных странах мира. На инфляционные процессы оказывают влияние огромное количество факторов, которые могут быть общими, либо специфическими для каждой страны; связанными с деятельностью государства, либо не связанные; могут иметь различные темпы роста; различаются в зависимости от субъекта; могут быть внутренними и внешними. В зависимости от уровня инфляции в определенной стране, последствия инфляционных процессов также могут быть различными.

Небольшой рост цен приводит к стимулированию деловой активности, так как предприниматели могут наращивать свою прибыль, но, в целом, инфляция влияет негативно на экономику страны:

1. Происходит неравномерность развития всех отраслей производства: идет перелив капитала из сферы производства в сферу обращения, где капитал оборачивается слишком быстро в связи со спекулятивными прибылями.

2. Дезорганизуется нормальный товарооборот в сфере обращения, который заменяется спекулятивной торговлей в погоне за прибылью.

3. Инфляция ведет к деформации потребительского спроса, поскольку во время высоких темпов инфляции происходит быстрое избавление от обесценивающихся денег.

4. Кредитная система страны страдает от обесценивания денег, так как кредиторы терпят убытки, поэтому банковская система становится неприбыльной.

5. Происходит сокращение экспорта и увеличение импорта из страны, в которой происходит постепенный рост цен. Сальдо платежного баланса становится отрицательным.

Антиинфляционная политика — это комплекс государственных мер по ограничению инфляции путем регулирования денежно-кредитной и других сфер экономики [2]. Она различна во всех странах, о чем свидетельствуют различные уровни инфляции. Существуют различные концепции регулирования инфляции (ортодоксальная и гетеродоксная), различаются направления антиинфляционной политики, различны также и денежные реформы.

Существуют также российские особенности инфляционных процессов, которые связаны: с переходом национальной экономики на рыночный тип устройства, деятельностью естественных монополий, зависимостью национальной экономики от мировых цен на энергоносители.

Какие же инструменты могут быть применены в условиях российской национальной экономики.

Проблемой изучения инфляции и антиинфляционного регулирования занимались Джон Мейнард Кейнс, Милтон Фридман, Ирвинг Фишер, Джон Ричард Хикс, Елена Кузнецова, Евгений Жуков и многие другие.

Актуальность данной проблемы состоит в том, что инфляционные процессы оказывают сильное влияние на российскую национальную экономику с начала 90-х г. и по сей день, поэтому первоочередная задача правительства российской федерации — добиться снижения уровня инфляции в России до уровня стран Европы, США и Японии, так как показатели инфляции данных стран имеют наименьшее абсолютное значение.

Правительство РФ постоянно принимает меры для снижения уровня инфляции в стране. Инфляция в России нарастала во времена нестабильности экономической системы страны (1992, 1998, 2008 гг.), но затем имела тенденцию к понижению. Цель антиинфляционной политики государства — установить контроль над инфляцией и добиться приемлемых для народного хозяйства темпов ее роста.

Инфляция в России нарастала во времена нестабильности экономической системы страны (1992, 1998, 2008 гг.), но затем имела тенденцию к понижению. Цель антиинфляционной политики государства — установить контроль над инфляцией и добиться приемлемых для народного хозяйства темпов ее роста.

Антиинфляционная политика России проводится неравномерными методами, несмотря на попытку удержания инфляции в заданных рамках, руководство страны финансирует несколько высоко затратных проектов. Антиинфляционная политика России слабо разработана, так как государственные органы борются за определенные показатели, а не стараются обуздать инфляцию. Правительство считает, что инфляция в нашей стране в ближайшие несколько лет не должна превышать 5–6 процентов, но этого будет сложно добиться.

Рост темпов инфляции в России связан с разбалансированностью переходной экономической системы, со структурными проблемами в экономике, с высокой распространенностью фирм-монополий, с ослаблением отечественной валюты.

Инфляция усиливает нестабильность и риски слабой экономической системы, мешает экономике страны полноценно развиваться, решать долговременные задачи, такие как освоение ресурсосберегающих технологий, изменение структуры производства.

Важным аспектом борьбы с высоким уровнем инфляции служит доверие населения к денежно-кредитной политике страны. Это способствует формированию и сохранению низких инфляционных ожиданий. Для завоевания доверия в нашей стране, на наш взгляд, нужно проводить следующие меры:

— установление приоритета задачи снижения инфляции;

— интенсивная поддержка антиинфляционной политики со стороны государственной власти;

— соответствие антиинфляционных мер и решений официально провозглашенной политике;

— максимальная открытость информации для всех субъектов.

— Динамика денежного предложения для России является важнейшим инструментом борьбы с инфляцией. Важны меры, ограничивающие избыточный рост денег в экономике, а также стимулирующие повышение спроса на деньги;

— необходим рост сберегательной активности населения;

— необходимо реформирование рынка труда;

— важна выработка и реализация сбалансированной и последовательной политики, позволяющей нейтрализовать циклические колебания.

Эффективность данных мер доказана опытом многих стран, следовательно, можно надеяться их эффективность и в условиях России.

Антиинфляционная программа в России не сможет добиться успеха, пока не будет сформирована полноценная рыночная среда с высоким уровнем развития предпринимательства, пока не будут созданы институциональные и финансовые предпосылки для сокращения инфляционного потенциала. Антиинфляционная политика должна проводиться совместно с другими макроэкономическими и институциональными мерами по повышению эффективности сложившейся социально-экономической ситуации в стране. Затянувшаяся инфляция в России является следствием неэффективной экономической политики. Основой антиинфляционной программы в России должна быть научно обоснованная модель управления переходной экономикой, которая стимулировала бы ее стабилизацию, подъем производства товаров и услуг на конкурентной основе. Денежно-кредитная политика РФ в таких условиях должна быть ориентирована на снижение инфляции, так как без стабильно низкого данного показателя невозможно мобилизовать внутренние ресурсы, направить их на производительные инвестиции и другие цели.

Результаты антиинфляционной политики, исходя из показателей уровня инфляции, свидетельствуют, что политику можно и нужно улучшать до уровня развитых стран (Япония, европейские страны, США).

Таким образом, инфляция — это сложный процесс, который несет в себе больше неприятностей, чем преимуществ для национальной экономики, населения, бизнеса и государственных структур, поэтому вопрос о правильности управления инфляционными процессами становится все более актуальным.

Антиинфляционная политика развитых стран прошла огромный путь становления с начала 20 века, сменив несколько концепций, которые определяли основные пути решения антиинфляционной политики. Исследовав результаты современного уровня инфляционных процессов, можно сделать вывод об успешности развитых стран в вопросе сдерживания уровня инфляции в стране.

Недавний экономический кризис 2008 г. показал, что антиинфляционная политика даже самых развитых стран не совсем способна отрегулировать темпы роста инфляционных процессов, тем самым подтвердив, что в вопросе антиинфляционной политики есть определенные «черные дыры», решение которых необходимо найти.

Существует огромное количество причин, вызывающих инфляционные процессы, поэтому меры, которые предпринимают органы государственной власти, также являются диверсифицированными в зависимости от уровня инфляции в стране и самого экономического развития страны.

Российская практика антиинфляционной политики не стоит на месте, что подтверждается снижением уровня инфляции из года в год. Во времена 90-х г. 20 века (в период проведения «шоковой терапии») действовала сильнейшая инфляция, которая достигала роста уровня цен в 20 раз и более, что привело к серьезным последствиям для российской национальной экономики.

На тот момент истории правительству удалось на время обуздать высокий уровень инфляции, но кризис 1998 г. вновь привел к росту цен и свел на «нет» все усилия правительства. Во времена начала 2000-х г. уровень инфляции удалось удержать под контролем и довести до уровня 10 % в год [3].

Экономический кризис 2008 г. вновь поднял уровень инфляции (более 10 % в год), но уже в 2010 г. правительству удалось снизить его до уровня ползучей инфляции в 7–9 %. Тем не менее, сегодняшний уровень инфляции также является намного выше уровня инфляции в развитых странах, что заставляет правительство России вести более обдуманную политику по отношению к уровню инфляции в стране.

правительству удалось снизить его до уровня ползучей инфляции в 7–9 %. Тем не менее, сегодняшний уровень инфляции также является намного выше уровня инфляции в развитых странах, что заставляет правительство России вести более обдуманную политику по отношению к уровню инфляции в стране.

По нашему мнению, существует огромное количество мер по улучшению, направленных на стимулирование улучшения антиинфляционной политики России. При правильном решении всех существующих проблем, а также при эффективном применении будущих улучшений, можно надеяться на минимально негативный уровень инфляции в стране.

Подводя итог, можно отметить, что антиинфляционная политика России находится в настоящее время на этапе, когда необходимо дальнейшее использование мер противодействия инфляции. Будущий успех антиинфляционной политики России зависит, прежде всего, от правильного руководства и от конъюнктуры на мировых рынках.

Литература:

1. Национальная экономика: учебник/ под ред. П. В. Савченко. — 2-е изд., перераб. и доп. — М.: Экономистъ, 2007.- С.610.

П. В. Савченко. — 2-е изд., перераб. и доп. — М.: Экономистъ, 2007.- С.610.

2. Деньги. Кредит. Банки: Учебник для вузов / Е. Ф. Жуков, Н. М. Зеленкова, Л. Т. Литвиненко / Под ред. проф. Е. Ф. Жукова. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2007. — С.103.

3. URL: http://www.gks.ru/- Федеральная служба государственной статистики(дата обращения 2.11.13)

Основные термины (генерируются автоматически): антиинфляционная политика, Россия, уровень инфляции, антиинфляционная политика России, инфляция, мера, национальная экономика, процесс, российская национальная экономика, снижение уровня инфляции.

Антиинфляционная политика РФ (Курсовая работа)

Содержание

Введение

.Понятие, цели и задачи антиинфляционной политики

1.1 Теория инфляции: понятие, виды, причины возникновения, последствия

1. 2

Понятие и цели антиинфляционной политики

2

Понятие и цели антиинфляционной политики

2 Теоретические подходы к определению механизмов регулирования инфляции

2.1 Фискальная антиинфляционная политика государства

2.2 Кредитно-денежная политика государства. Политика цен

и доходов

3 Перспективные направления развития антиинфляционной политики в России: краткосрочные и долгосрочные меры

3.1 Этапы формирования антиинфляционной политики в РФ

3.2 Перспективы антиинфляционной политики на 2008 год

Заключение

Список литературы

Введение

Обычно, под понятием «инфляция»

люди понимают повышение цен на товары

и услуги, но не всегда понимают причины

и последствия этого процесса. Для того,

чтобы понять, что делает государство,

чтобы регулировать этот процесс, какие

меры ему еще надо принимать, необходимо

разобраться в самом понятии инфляции

и причинах возникновения.

Инфляция является сложным социально-экономическим явлением, порождаемым диспропорциями воспроизводства в различных сферах рыночного хозяйства и представляет собой одну из наиболее острых проблем современной экономики во многих странах мира. Проявлением инфляции является повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием на большинстве рынков в пользу спроса, т.е. это дисбаланс между совокупным спросом и совокупным предложением.

В большинстве стран мира уровень инфляции один из важнейших макроэкономических показателей, который влияет на процентные ставки, обменные курсы, на потребительский и инвестиционный спрос, на многие социальные аспекты, в том числе на стоимость и качество жизни.

Способность государства

поддерживать уровень инфляции на

приемлемом уровне свидетельствует об

эффективности экономической политики,

в том числе денежно-кредитной, об

устойчивости и динамизме всей экономической

системы.

Сущность и происхождение инфляции по-разному трактуются представителями различных экономических школ. Поверхностное представление о причинах инфляции ведет к неправильным методам борьбы с этим явлением. Целью данной работы является анализ антиинфляционной политики РФ, обозначив при этом основные направления развития.

В соответствии с целью были поставлены следующие задачи:

1.Раскрыть сущность инфляции, ее причины и последствия.

2.Рассмотреть механизмы инфляционного регулирования.

3.Обозначить особенности борьбы с инфляцией в России.

4. Определить перспективные направления развития антиинфляционной политики для нашей страны.

При написании работы применялись следующие методы исследования: монографический, экономико–статистический, аналитический, логический и другие.

Информационной базой

для написания работы послужили: учебная,

научная, методическая литература по

рассматриваемому вопросу, законодательные

акты; статистические справочники

проблемные статьи в федеральных средствах

массовой информации, электронные ресурсы

удаленного доступа.

1 Понятие, цели и задачи антиинфляционной политики

1.1 Теория инфляции: понятие, виды, причины возникновения, последствия

В экономикс инфляция определяется как долговременный процесс снижения покупательской способности денег.

Различают два типа инфляции: открытая и скрытая инфляция. Открытая инфляция характерна для экономики со свободным ценообразованием, и представляет собой хронический рост цен на товары и услуги. Ее механизм состоит в том, что наблюдая рост цен, потребители стараются предугадать, насколько подорожают товары, и наращивают текущий спрос в ущерб сбережениям, а это, в свою очередь, сокращает объем кредитных ресурсов, что препятствует росту капиталовложений, производства и предложения.

Подавленная инфляция,

которую иногда называют скрытой,

характерна для экономики с регулируемыми

ценами (и, возможно, заработной платой),

и проявляется в товарном дефиците,

ухудшении качества продукции, вынужденном

накапливании денег, развитии теневой

экономики, бартерных сделок. Подавленная

инфляция возникает вследствие поддержания

государством товарных цен ниже цен

равновесия спроса и предложения, при

котором деньги перестают быть всеобщим

покупательным средством и мерой

распределения товаров и услуг. Этот вид

инфляции очень опасен, т. к. ведет к

разрушению рыночного механизма.

Государство, обеспокоено ростом цен,

устанавливает контроль над ценами,

замораживая их на определенном уровне.

Особенность такой антиинфляционной

политики состоит не только в решительности

государственных мер, но и в их

направленности. Государство борется

не с причинами, вызвавшими такую ситуацию,

а только с последствиями, поэтому такие

меры неэффективны.

Подавленная

инфляция возникает вследствие поддержания

государством товарных цен ниже цен

равновесия спроса и предложения, при

котором деньги перестают быть всеобщим

покупательным средством и мерой

распределения товаров и услуг. Этот вид

инфляции очень опасен, т. к. ведет к

разрушению рыночного механизма.

Государство, обеспокоено ростом цен,

устанавливает контроль над ценами,

замораживая их на определенном уровне.

Особенность такой антиинфляционной

политики состоит не только в решительности

государственных мер, но и в их

направленности. Государство борется

не с причинами, вызвавшими такую ситуацию,

а только с последствиями, поэтому такие

меры неэффективны.

Открытая инфляция может протекать в различных формах: инфляция спроса, инфляция издержек, структурная инфляция. Эти виды инфляции создаются самим рынком.

Инфляция

спроса означает нарушение

равновесия между совокупным спросом и

совокупным предложением со стороны

спроса. Основными причинами здесь могут

быть расширение государственных заказов

(военных и социальных), увеличение спроса

на средства производства в условиях

полной и почти 100% загрузки производственных

мощностей, а также рост заработной платы

в результате согласованных действий

профсоюзов. Вследствие этого в обращении

возникает избыток денег по отношению

к количеству товаров, повышаются цены.

В такой ситуации избыток в обращении

платежных средств наталкивается на

ограниченное предложение товаров.

Инфляцию спроса можно проиллюстрировать

графически (рис. 1). «Увеличение денежной

массы по указанным выше причинам в

течение короткого промежутка времени

сдвигает кривую совокупного спроса

вправо (AD1

AD2),

и если экономика находится на промежуточном

(2) или классическом (3) отрезках кривой

совокупного предложения, то это ведет

к росту цен, что представляет инфляцию

спроса.»

Вследствие этого в обращении

возникает избыток денег по отношению

к количеству товаров, повышаются цены.

В такой ситуации избыток в обращении

платежных средств наталкивается на

ограниченное предложение товаров.

Инфляцию спроса можно проиллюстрировать

графически (рис. 1). «Увеличение денежной

массы по указанным выше причинам в

течение короткого промежутка времени

сдвигает кривую совокупного спроса

вправо (AD1

AD2),

и если экономика находится на промежуточном

(2) или классическом (3) отрезках кривой

совокупного предложения, то это ведет

к росту цен, что представляет инфляцию

спроса.»

Инфляция издержек означает рост цен вследствие увеличения издержек производства. Причинами увеличения издержек могут быть олигополистическая практика ценообразования и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы и др.

Инфляция

издержек может быть изображена графически

(рис. 2). Смещение кривой совокупного

предложения влево (AS1

AS2)

в результате действия указанных причин

отражает увеличение издержек на единицу

продукции, возрастают цены, сокращается

реальный объем производства или реальный

ЧНП.

Поскольку общее повышение цен приводит к снижению реальных доходов населения, то неизбежны как требования профсоюзов увеличить номинальную заработную плату трудящихся, так и государственная политика компенсации денежных потерь от инфляции. Возникает порочный круг: рост цен вызывает требования повышения доходов населения, что, в свою очередь, приводит к новому скачку цен, так как растут издержки предпринимателей на заработную плату. При этом успешная государственная антиинфляционная политика предполагает, что программы индексации доходов не могут быть полностью исчерпывающими для всех слоев населения или одинаковыми для работников различных отраслей экономики.

На практике нелегко отличить один тип инфляции от другого, они тесно взаимодействуют, поэтому рост зарплаты, например, может выглядеть и как инфляция спроса и как инфляция издержек.

Структурная инфляция вызывается

макроэкономической межотраслевой

несбалансированностью. Несогласованность

действия отраслей приводит к тому, что

часть их не может насытить рынок товарами,

соответственно спрос не удовлетворяется

и цены растут. Структурная инфляция

считается труднопреодолимой, поскольку

для борьбы с ней требуются значительные

инвестиции в такие отрасли.1

Структурная инфляция

считается труднопреодолимой, поскольку

для борьбы с ней требуются значительные

инвестиции в такие отрасли.1

В международной практике в зависимости от величины роста цен принято деление инфляции на следующие виды:

Нормальная инфляция (рост цен сопровождает рост совокупного спроса и экономики, поэтому незначительное ежегодное повышение цен, примерно, на 3-5% не вызывает беспокойства).

2. Ползущая инфляция — это инфляция, темпы роста цен в условиях которой не превышают 10% в год. Отсутствует риск подписания контрактов в номинальных ценах. Такую инфляцию современная экономическая теория рассматривает как благо для экономического развития, а государство — как субъект проведения эффективной экономической политики. Ползущая инфляция позволяет корректировать цены в соответствии с изменяющимися условиями производства и спроса.

3. Галопирующая инфляция.

Для нее характерен темп роста цен от

20% до 200% в год. Это уже серьезное напряжение

для экономики, хотя большинство сделок

и контрактов учитывает такой рост цен.

Деньги ускоренно материализуются в

товары, контракты привязываются к росту

цен.

Галопирующая инфляция.

Для нее характерен темп роста цен от

20% до 200% в год. Это уже серьезное напряжение

для экономики, хотя большинство сделок

и контрактов учитывает такой рост цен.

Деньги ускоренно материализуются в

товары, контракты привязываются к росту

цен.

4. Гиперинфляция. Для нее характерен неограниченный рост количества денег в обращении и уровня цен. Современный рекорд принадлежит Никарагуа: во время гражданской войны среднегодовой рост цен в этой стране достигал 33 000% . В условиях гиперинфляции наносится огромный ущерб населению, даже состоятельным слоям общества.

Можно выделить внешние и внутренние причины инфляции. К внешним причинам относятся 2:

49. Основные направления антиинфляционной политики. Деньги, кредит, банки. Шпаргалки

Читайте также

46. Основные направления антиинфляционной политики в России

46. Основные направления антиинфляционной политики в России

С 1992 г. проблема высокой инфляции выдвигается в экономической политике России на первое место.Борьба с инфляцией в годы российских реформ была и остается первостепенной задачей. В качестве главного

Основные направления антиинфляционной политики в России

С 1992 г. проблема высокой инфляции выдвигается в экономической политике России на первое место.Борьба с инфляцией в годы российских реформ была и остается первостепенной задачей. В качестве главного

55. Основные направления банковского аудита

55. Основные направления банковского аудита Разнообразие форм собственности и возрождение рыночных отношений создают предпосылки реформирования методов финансового контроля за хозяйственной и коммерческой деятельностью банков.Учредители и акционеры кровно

5.3. Направления ценовой политики строительной организации

5.3. Направления ценовой политики строительной организации

Политика и стратегия ценообразования должны соответствовать определенной маркетинговой стратегии строительной организации. При этом целями такой стратегии могут являться:• проникновение на новый рынок

При этом целями такой стратегии могут являться:• проникновение на новый рынок

6.2. Основные направления, элементы и методы финансовой политики

6.2. Основные направления, элементы и методы финансовой политики Важнейшими направлениями финансовой политики строительной организации являются:• анализ финансово-экономического состояния организации;• разработка учетной и налоговой политики;• выработка кредитной

4. Основные задачи и направления внутреннего финансового контроля

4. Основные задачи и направления внутреннего финансового контроля Внутренний финансовый контроль – составная часть общей системы управленческого контроля. В широком смысле под целью функционирования системы внутреннего контроля следует понимать сохранение и

12.

Основные направления единой государственной денежно-кредитной политики

Основные направления единой государственной денежно-кредитной политики

12. Основные направления единой государственной денежно-кредитной политики Основные инструменты и методы денежно-кредитной политики ЦБ РФ:• Процентные ставки по операциям ЦБ РФ. ЦБ РФ может устанавливать одну или несколько процентных ставок по различным видам операций

7.1. Формирование государственной инновационной политики и ее основные направления

7.1. Формирование государственной инновационной политики и ее основные направления Государственная инновационная политика представляет собой совокупность мероприятий, направленных на активизацию инновационной деятельности, повышение ее эффективности и широкое

5.3 Основные направления трансформации компаний

5. 3 Основные направления трансформации компаний

Превращение компаний в основную форму существования российского крупного бизнеса и использование мирового рынка в качестве ключевого источника внешнего финансирования потребовало их существенной внутренней

3 Основные направления трансформации компаний

Превращение компаний в основную форму существования российского крупного бизнеса и использование мирового рынка в качестве ключевого источника внешнего финансирования потребовало их существенной внутренней

50. Основные направления государственной ценовой политики в России

50. Основные направления государственной ценовой политики в России Основные направления государственной ценовой политики в России на ближайший период установлены Указом Президента РФ «О мерах по упорядочению государственного регулирования цен (тарифов)» и

4. Основные направления государственного регулирования экономики

4. Основные направления государственного регулирования экономики

Как правило, государственное регулирование экономики осуществляется в двух нишах, а именно: на уровне федерального правительства и различных местных органов власти. В каждом из них государственный

В каждом из них государственный

73. Основные направления изучения потребителей

73. Основные направления изучения потребителей Для того чтобы специалисты компании могли спрогнозировать спрос, им необходимо провести маркетинговое исследование потребителей. При проведении данного исследования объектами изучения являются:1) личностные факторы

2.5. Направления государственной политики поддержки инновационной деятельности [91]

2.5. Направления государственной политики поддержки инновационной деятельности [91] Опыт наиболее развитых стран показывает, что в деле успешного перехода на инновационный путь развития важнейшую роль играет активная государственная инновационная политика.

6.

9. Направления государственной антикризисной политики

9. Направления государственной антикризисной политики

6.9. Направления государственной антикризисной политики Вторая половина 2008 года ознаменовалась глобальными потрясениями мировой экономической системы. Экономический кризис, зародившийся в США в сфере ипотечного кредитования, охватил затем в целом американскую

КОНКРЕТНЫЕ НАПРАВЛЕНИЯ ПОЛИТИКИ

КОНКРЕТНЫЕ НАПРАВЛЕНИЯ ПОЛИТИКИ Конкретные направления политики должны охватывать следующие области: равные возможности, управление многообразием, возраст и занятость, карьерный рост, баланс между работой и личной жизнью, развитие работников, вознаграждение,

Основные направления программы обучения продажам

Основные направления программы обучения продажам

Как правило, содержание программы обучения для новых торговых сотрудников компании со временем меняется незначительно. Бо?льшая часть курсов посвящен производимым компанией товарам или услугам. Начинающих продавцов

Бо?льшая часть курсов посвящен производимым компанией товарам или услугам. Начинающих продавцов

вчера, сегодня, завтра :: Общество :: РБК

Считается, что в СССР инфляции не было, но это не так. Отсутствие свободного рынка вовсе не означает реальную стабильность цен. До 1991г. население России не сталкивалось с открытой инфляцией, зато испытывало на себе все негативные особенности скрытой. Периодически возникавший дефицит товаров представлял собой именно скрытую инфляцию. Известный исследователь этого вопроса Янош Корнаи утверждает, что дефицит — это скрытый налог, снижавший реальную заработную плату работника в социалистических системах.

С настоящей инфляцией советские люди столкнулись только в начале

1990-х гг. Реформы Егора Гайдара познакомили россиян не только с

товарным изобилием, но и с денежным дефицитом, который возник

вследствие резко выросших цен. В марте 1991г. государство впервые

объявило о своей неспособности контролировать цены и вынуждено было

сразу повысить их более чем в два раза. Политика «либерализации цен»

привела к гиперинфляции, которую правительство Е.Гайдара пыталось

сдержать через «сжимание» денежной массы, что в свою очередь привело к

коллапсу взаимных неплатежей. В итоге в 1992г. инфляция составила

2600%. Впрочем, мировой рекорд Россией побит не был: в Венгрии в годы

Второй мировой войны потребительские цены увеличивались каждый месяц

почти в двести раз.

В марте 1991г. государство впервые

объявило о своей неспособности контролировать цены и вынуждено было

сразу повысить их более чем в два раза. Политика «либерализации цен»

привела к гиперинфляции, которую правительство Е.Гайдара пыталось

сдержать через «сжимание» денежной массы, что в свою очередь привело к

коллапсу взаимных неплатежей. В итоге в 1992г. инфляция составила

2600%. Впрочем, мировой рекорд Россией побит не был: в Венгрии в годы

Второй мировой войны потребительские цены увеличивались каждый месяц

почти в двести раз.

Читайте на РБК Pro

Инфляция от кризиса до кризиса

Испугавшись инфляционного скачка, правительство России в 1995-1998гг.

поставило перед собой цель снизить рост цен. В качестве основной

и фактически единственной меры по борьбе с этой проблемой было избрано

сокращение предложения денег, что в свою очередь привело к

многомесячной задержке социальных выплат, неоплате за продукцию по

госзаказам, неисполнению финансовых обязательств перед бюджетными

организациями. В качестве меры по сдерживанию инфляционных ожиданий

применялся завышенный курс рубля, что способствовало значительному

снижению конкурентоспособности российских производителей.

В качестве меры по сдерживанию инфляционных ожиданий

применялся завышенный курс рубля, что способствовало значительному

снижению конкурентоспособности российских производителей.

Хотя темпы роста инфляции и снизились, одних монетарных мер было недостаточно для того, чтобы стабилизировать экономику и уж тем более - вернуть населению веру в рубль, которую многие после кризиса 1998г. потеряли навсегда. Дефолт положил начало новому витку инфляции, которая только в сентябре того года составила 38%.

До кризиса 2008г. антиинфляционная политика России базировалась на

изъятии из обращения денежных средств в рублях для сокращения

ликвидности и последовательном искусственном снижении курса доллара на

внутреннем рынке. Такая политика получила название «стерилизации».

Хотя эта мера и была оправданной (денежная масса за один 2007г.

выросла на 47%), ощутимого результата она не принесла. Так, в 2008г.

инфляция составила 13,3% против 12% в 2007г. После 2008г.

правительство взяло под жесткий контроль регулирование экспортных

пошлин и начало проводить регулярные проверки по фактам роста цен. В

результате в 2009-2010гг. цены выросли на 8,8%.

После 2008г.

правительство взяло под жесткий контроль регулирование экспортных

пошлин и начало проводить регулярные проверки по фактам роста цен. В

результате в 2009-2010гг. цены выросли на 8,8%.

Новое время — старые методы

В последние годы относительно высокая инфляция в России обусловлена многими факторами: низкой конкуренцией среди производителей, высокими издержками из-за банковских ставок, удорожанием импортируемого продовольствия (с учетом обесценения курса рубля в начале 2009г. на 30%), увеличением денежной массы, повышением тарифов на услуги ЖКХ и засухой 2010г. При этом перелома в сторону снижения темпов роста цен удалось «добиться», прежде всего, за счет снижения потребительского спроса и сокращения притока капитала, что само по себе является негативным фактором для экономики.

Антиинфляционная политика после 2009г. базируется на трех китах:

снижении ставки рефинансирования, выделении льготных банковских

кредитов предпринимателям и регулировании цен на медикаменты и

продукты питания. Сегодня к этим мерам прибавились также регулирование

темпов прироста денежной массы, зерновые интервенции, снижение

госрасходов и старое доброе изымание ликвидности.

Сегодня к этим мерам прибавились также регулирование

темпов прироста денежной массы, зерновые интервенции, снижение

госрасходов и старое доброе изымание ликвидности.

Ведущий аналитик УК «АГАНА» Александр Алексеев отмечает, что в настоящий момент правительство принимает активное участие в сдерживании инфляции. Одной из принятых мер стало повышение с 15 сентября ставок по депозитам на 0,25 процентного пункта. «Эта мера повысит привлекательность банковских депозитов в лице населения, что приведет к соответствующему изъятию ликвидности у населения. Кроме того, правительственная комиссия по бюджетным проектировкам решила повысить тарифы на электроэнергию, газ и тепло в следующем году не с 1 января, как обычно, а через полгода — в июле, что также позволит отсрочить разгон инфляции», — отмечает эксперт.

Поддержание устойчивого курса рубля и диверсификация экономики — это

меры, которые будут способствовать как снижению инфляции, так и

экономической стабильности, полагает в свою очередь старший

аналитик по облигациям и денежному рынку ИГ «Норд-Капитал» Максим

Зайцев. «Основная проблема российской экономики — высокая зависимость

от цен на сырье — по-прежнему является дополнительным фактором риска,

который периодически при ухудшении конъюнктуры будет способствовать

всплеску инфляции. Не последнюю роль в снижении инфляции сыграли бы

меры по повышению эффективности естественных монополий, в результате

которых их рентабельность поддерживалась не только за счет роста

тарифов, но и за счет снижения издержек», — подчеркивает эксперт.

«Основная проблема российской экономики — высокая зависимость

от цен на сырье — по-прежнему является дополнительным фактором риска,

который периодически при ухудшении конъюнктуры будет способствовать

всплеску инфляции. Не последнюю роль в снижении инфляции сыграли бы

меры по повышению эффективности естественных монополий, в результате

которых их рентабельность поддерживалась не только за счет роста

тарифов, но и за счет снижения издержек», — подчеркивает эксперт.

Одержимая Европа и равнодушные Штаты

Многие Центробанки, между тем, сделали поддержание инфляции на низком и стабильном уровне главной задачей своей политики. При этом современная экономическая наука не знает панацеи от инфляции, и разные страны предпочитают разные методы.

Например, правительства Германии и Японии выпускают и размещают

облигации займа в целях аккумулирования средств для финансирования

бюджетов развития, потом они превращаются в активы ЦБ, который

обменивает их на деньги. Минфины Бразилии, Перу и Аргентины в 80-х гг.

боролись с инфляцией путем замораживания цен и номинальных доходов,

что дало лишь временный результат и в итоге привело к подавлению

свободы рынка. Однако тот же самый подход в Израиле и Мексике дал

положительный эффект. В Боливии успех в борьбе с инфляцией был

достигнут чисто монетарными методами, что случается крайне редко.

Минфины Бразилии, Перу и Аргентины в 80-х гг.

боролись с инфляцией путем замораживания цен и номинальных доходов,

что дало лишь временный результат и в итоге привело к подавлению

свободы рынка. Однако тот же самый подход в Израиле и Мексике дал

положительный эффект. В Боливии успех в борьбе с инфляцией был

достигнут чисто монетарными методами, что случается крайне редко.

Восемь развитых и 13 развивающихся стран сегодня применяют таргетирование инфляции (от англ. target — цель), то есть заранее устанавливают ее пределы и жестко контролируют их соблюдение. Это приводит к повышению доверия к финансовым институтам в частности и к экономике в целом. Также популярными методами удерживания инфляции в заданном коридоре являются операции на фондовом рынке и регулирование учетной ставки как средства контроля над денежной массой, а также повышение норм обязательного резервирования для банков.

Важной проблемой инфляция остается в США. Темпы ее роста в этой стране

составляют на сегодняшний день 3,6% в годовом исчислении. Ускорение

этого показателя вызвано, прежде всего, высокими ценами на топливо и

продовольствие. Бен Бернанке, глава Федеральной резервной системы, выполняющей в стране функции Центробанка, надеется, что в течение

ближайших кварталов инфляция замедлится до 2%. Глава ФРС уверен, что

инфляция будет стабильной и управляемой главным образом благодаря

избытку рабочей силы и снижению потребления.

Темпы ее роста в этой стране

составляют на сегодняшний день 3,6% в годовом исчислении. Ускорение

этого показателя вызвано, прежде всего, высокими ценами на топливо и

продовольствие. Бен Бернанке, глава Федеральной резервной системы, выполняющей в стране функции Центробанка, надеется, что в течение

ближайших кварталов инфляция замедлится до 2%. Глава ФРС уверен, что

инфляция будет стабильной и управляемой главным образом благодаря

избытку рабочей силы и снижению потребления.

Впрочем, есть и другое мнение, которое высказывает лауреат Нобелевской премии Пол Кругман, заявивший в интервью «Коммерсанту», что снижение инфляции и сокращение зарплат не стимулируют занятость, а лишь увеличивают долговую нагрузку в США.

Европейские регуляторы озабочены инфляционными рисками гораздо

сильнее. В начале лета глава ЕЦБ Жан-Клод Трише повысил ключевую

ставку рефинансирования до 1,5%, что является, по его словам, прежде

всего антиинфляционной мерой. ЕС надеется удержать годовую инфляцию на

уровне 2%. Некоторых экономистов беспокоит тот факт, что повышение

ставок усилит долговой кризис и замедлит восстановление экономики

еврозоны. По мнению большинства экспертов, перспективы всеобщей

рецессии в Европе велики как никогда.

ЕС надеется удержать годовую инфляцию на

уровне 2%. Некоторых экономистов беспокоит тот факт, что повышение

ставок усилит долговой кризис и замедлит восстановление экономики

еврозоны. По мнению большинства экспертов, перспективы всеобщей

рецессии в Европе велики как никогда.

Несмотря на все проблемы Европы и США, российская инфляция далека от зарубежных показателей. Согласно данным Росстата, за первые семь месяцев 2011г. инфляция в стране достигла 5%. В Европе за аналогичный период потребительские цены выросли всего на 1,3%, а в Швеции, к примеру, упали на 0,2%, в Норвегии — на 0,4%. Страны СНГ близки России по темпам роста инфляции. На Украине цены за январь-июль выросли на 4,6%, в Казахстане — на 5,6%. Подвела только Белоруссия, где инфляция подскочила до 41%.

Прогнозы на будущее

Российские лидеры всегда уделяли особое внимание борьбе с инфляцией.

Рост цен всегда волнует население, хотя он и не является основным

показателем экономической стабильности. На минувшей неделе

премьер-министр Владимир Путин на встрече с представителями «Единой

России» упомянул, что инфляция по итогам года может составить 8%, но

сразу после этого Минэкономразвития подтвердило предыдущий прогноз на

уровне 6,5-7%.

На минувшей неделе

премьер-министр Владимир Путин на встрече с представителями «Единой

России» упомянул, что инфляция по итогам года может составить 8%, но

сразу после этого Минэкономразвития подтвердило предыдущий прогноз на

уровне 6,5-7%.

Прогноз по инфляции для России на текущий год от Bank of America - Merrill Lynch составляет 8-9%, прогноз Организации экономического сотрудничества и развития — 9,4%. Минфин надеется, что рост цен не выйдет за пределы коридора 6,5-7,5%. Эксперты сходятся во мнении, что достигнуть такого уровня России будет очень сложно, но руководство страны пока уверено в своем прогнозе. «Я считаю, что будет чуть-чуть меньше 7%», — отметил заместитель председателя Центробанка Алексей Улюкаев на банковском форуме в Черногории. Он напомнил, что, по прогнозу ЦБ, за первые три квартала инфляция не должна выйти за рамки 5,5%.

Аналитик «Инвесткафе» Антон Сафонов считает, что инфляция по итогам

первых трех кварталов не сильно превысит отметку 5%, а годовая не

выйдет за пределы 7%. В свою очередь ведущий аналитик УК «АГАНА»

Александр Алексеев склоняется к прогнозу, озвученному председателем

правительства. «На мой взгляд, барьер в 7% будет пройден по нескольким

причинам. Во-первых, в связи с сезонным фактором цены на плодоовощную

продукцию будут постепенно повышаться. При этом стоит отметить, что

уже в августе ускорился рост на непродовольственные товары, и не

исключено, что данная тенденция будет продолжена и сентябре.

Во-вторых, не стоит забывать про сохраняющийся высокий уровень цен на

бензин», — комментирует эксперт.

В свою очередь ведущий аналитик УК «АГАНА»

Александр Алексеев склоняется к прогнозу, озвученному председателем

правительства. «На мой взгляд, барьер в 7% будет пройден по нескольким

причинам. Во-первых, в связи с сезонным фактором цены на плодоовощную

продукцию будут постепенно повышаться. При этом стоит отметить, что

уже в августе ускорился рост на непродовольственные товары, и не

исключено, что данная тенденция будет продолжена и сентябре.

Во-вторых, не стоит забывать про сохраняющийся высокий уровень цен на

бензин», — комментирует эксперт.

Снижение инфляции в России до 3-4% в ближайшие годы маловероятно,

отмечает А.Сафонов, добавляя, что политику по ее сдерживанию вести

нужно, но с учетом всех текущих факторов. «Рост цен будет поддержан

сильным ростом тарифов в начале года, хотя сейчас их рост и сильно

ограничат, — полагает он. — В целом правительство достаточно успешно

снижает рост общего уровня цен, чего, конечно, не скажешь о росте цен

на отдельные товары».

Алина Евстигнеева, РБК

Антиинфляционная политика Центрального банка — Энциклопедия по экономике

Антиинфляционная политика Центрального банка [c.754]Один из Десяти принципов экономике утверждает цены растут тогда, когда правительство печатает слишком много денег (гл. 1, 28). Другой принцип гласит, что в краткосрочной перспективе общество должно сделать выбор между инфляцией и безработицей (гл. 1, 33). В чем должны состоять цели антиинфляционной политики Центрального банка [c.754]

В гл. 2 объясняются различия между позитивным и нормативным анализом. В какой части разногласия при обсуждении вопроса об антиинфляционной политике Центрального банка касаются позитивных утверждений, а в какой части — нормативных [c.763]

Примером конструктивного сотрудничества между банковской системой страны и центральным банком служат отношения между двумя уровнями банковской системы Нидерландов, где активно развиваются контакты центрального банка с руководством национальных кредитных институтов. Законодательством страны центральному банку предписывается проведение регулярных консультаций с представителями кредитно-финансовых учреждений с целью разъяснения основных направлений политики центрального банка, а также с целью выработки совместными усилиями стабилизационных, антиинфляционных мероприятий. Практика подобного рода способствует установлению хороших контактов и взаимопониманию между двумя уровнями кредитной системы. Подобно Центральному банку Нидерландов тесные контакты с кредитной системой стремится поддерживать и Австрийский национальный банк.

[c.405]

Законодательством страны центральному банку предписывается проведение регулярных консультаций с представителями кредитно-финансовых учреждений с целью разъяснения основных направлений политики центрального банка, а также с целью выработки совместными усилиями стабилизационных, антиинфляционных мероприятий. Практика подобного рода способствует установлению хороших контактов и взаимопониманию между двумя уровнями кредитной системы. Подобно Центральному банку Нидерландов тесные контакты с кредитной системой стремится поддерживать и Австрийский национальный банк.

[c.405]

Результаты эмпирического анализа подтверждают предположения, сделанные авторами в первой части работы на основе качественной характеристики целей и принципов денежно-кредитной и валютной политики в 1999-2003 гг. Вопреки общепринятым принципам регулирования денежной сферы, основным инструментом политики Центрального банка на протяжении посткризисного периода являлась не процентная ставка, а денежное предложение. При этом, несмотря на формально декларируемую приоритетность антиинфляционной политики, действия Банка России были в большей степени направлены на сглаживание динамики реального обменного курса, чем на снижение инфляции. [c.2]

[c.2]

В практике антиинфляционного регулирования важную роль играет денежно-кредитная политика. И она у нас в последние годы активно проводится Центральным банком Рос. Федерации. Думается даже, что ЦБ РФ почти исчерпал весь комплекс мер, входящих в круг его обязанностей, а инфляция осталась, т.к. мер одного Центрального банка явно недостаточно для эффективной борьбы с инфляцией в России. И в основных направлениях на 1996 г. ЦБ это констатирует Однако возможности ограничения темпов инфляции преимущественно средствами денежно-кредитной политики имеют свои объективные пределы. Они обусловлены реальными возможностями ограничения совокупного спроса, повышение которых грозит серьезными проблемами в области стимулирования деловой активности, обеспечения вывода экономики из кризиса и последующего экономического роста. В настоящее время в сфере экономической политики, по мнению банка России, важное значение имеет принятие комплекса практических мер по снижению инфляционных издержек. Среди этих мер — государственное регулирование цен на продукцию естественных монополистов, ускорение процессов демонополизации производства и структурной перестройки экономики . 90 С, первой из предлагаемых мер автор абсолютно согласен и даже более расширительно. Отсюда вывод

[c.61]

90 С, первой из предлагаемых мер автор абсолютно согласен и даже более расширительно. Отсюда вывод

[c.61]

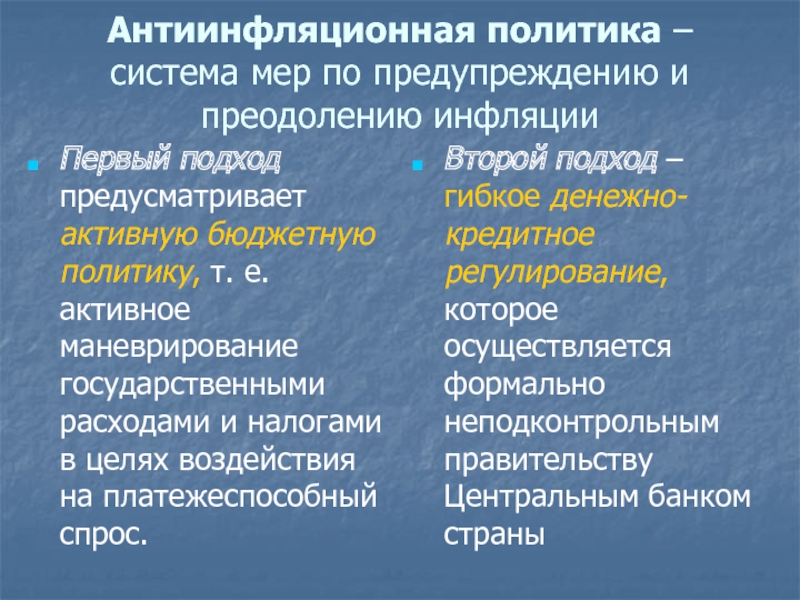

Второй метод — это гибкое денежно-кредитное регулирование экономики, которое должно быть прерогативой центрального банка страны, преследующего цель вовлечения всех коммерческих банков в антиинфляционную политику. При этом денежно-кредитное регулирование должно рассматриваться как средство кратковременного воздействия на экономику, предполагающее жесткий контроль за движением денежных средств с учетом их целе- [c.92]

Антиинфляционная политика — система мер по предупреждению и преодолению инфляции. Предусматривает сокращение непроизводительных расходов государства (на оборону, дотации и др.), повышение процентной ставки и кредитных резервов центрального банка, сокращение размеров льготного кредитования и др. [c.13]

Антиинфляционная политика осуществлялась как за счет сжатия денежной массы, так и за счет привязки рубля к доллару в рамках валютного коридора . Важным шагом в борьбе с инфляцией стало принятие в 1994 г. закона о Центральном банке России (ЦБР). Согласно этому закону, ЦБР независим от исполнительной власти. Иными словами, правительству закрыт доступ к печатному станку . Центральный банк обязан обеспечивать стабильность рубля, что на практике достигалось ограничением количества денег в обращении. Только в первой половине 1997 г., когда рост цен снизился до уровня менее 20% в годовом исчислении, Центральный банк стал постепенно смягчать денежную политику, увеличивая выпуск денег в обращение, что сыграло заметную роль в оживлении производства.

[c.789]

Важным шагом в борьбе с инфляцией стало принятие в 1994 г. закона о Центральном банке России (ЦБР). Согласно этому закону, ЦБР независим от исполнительной власти. Иными словами, правительству закрыт доступ к печатному станку . Центральный банк обязан обеспечивать стабильность рубля, что на практике достигалось ограничением количества денег в обращении. Только в первой половине 1997 г., когда рост цен снизился до уровня менее 20% в годовом исчислении, Центральный банк стал постепенно смягчать денежную политику, увеличивая выпуск денег в обращение, что сыграло заметную роль в оживлении производства.

[c.789]

Валютная интервенция Центрального банка России. Девизная политика в России как и во всем мире, проводится в форме валютной интервенций Центрального банка по согласованию с правительством. С целью снижения амплитуды и частоты колебаний курса рубля к иностранным валютам Банк России израсходовал более 1 млрд. долл. в 1992 г. на валютную интервенцию через валютные биржи в Москве и Санкт-Петербурге и 287 млн. долл. на внебиржевом валютном рынке. Однако, как свидетельствует мировой опыт, валютная интервенция дает лишь кратковременный эффект и требует больших валютных затрат. Центральный банк России в настоящее время не располагает достаточными золото-валютными резервами для поддержания курса рубля. Относительная стабилизация курса рубля может быть достигнута при установлении равновесия между основными макроэкономическими показателями в рамках антиинфляционной политики.

[c.542]

долл. на внебиржевом валютном рынке. Однако, как свидетельствует мировой опыт, валютная интервенция дает лишь кратковременный эффект и требует больших валютных затрат. Центральный банк России в настоящее время не располагает достаточными золото-валютными резервами для поддержания курса рубля. Относительная стабилизация курса рубля может быть достигнута при установлении равновесия между основными макроэкономическими показателями в рамках антиинфляционной политики.

[c.542]

Правительство Российской Федерации в начале 90-х гг. для решения проблем инфляции в основном было нацелено на сокращение избыточного выпуска денег, бюджетных расходов и необходимости валютной стабилизации рубля. В связи с тем, что одной из главных идей глобальной политики реформирования было уменьшение роли Правительства в регулировании экономики, то с каждым годом все больше возрастало значение рыночных методов регулирования. Государственная монетаристская антиинфляционная политика осуществлялась в основном следующими методами ограничение эмиссии денег Центральным банком РФ сокращение бюджетного дефицита путем уменьшения государственных расходов сдерживание колебаний курса рубля по отношению к иностранным валютам путем установления валютных коридоров (пределов) и использования валютной интервенции — покупки или продажи ЦБ РФ валюты других государств, не допуская выхода рубля за пределы установленных границ. [c.138]

[c.138]

Дефляционная (антиинфляционная) политика. Такая политика, направленная на сокращение внутреннего спроса, включает прежде всего ограничение государственных (бюджетных) расходов, замораживание цен и заработной платы. При этом правительством активно используются соответствующие финансовые и денежно-кредитные рычаги, такие как изменение учетной ставки Центрального банка установление пределов роста денежной массы кредитные ограничения. [c.190]

Поскольку обменный курс существенно влияет на цены, то можно предположить, что его регулирование играет самостоятельную роль в антиинфляционной политике независимо от косвенного воздействия обменного курса на совокупный спрос и общий уровень безработицы. В некоторых странах была предпринята попытка путем валютной интервенции центрального банка использовать обменный курс в качестве одного из основных или даже основного инструмента реализации антиинфляционной программы. Например, правительство Боливии в 1985 г. успешно покончило с гиперинфляцией, достигавшей 40 000% в год, стабилизировав обменный курс национальной валюты (который до этого резко упал). После значи-

[c.513]

После значи-

[c.513]

В целях регулирования объема денежной массы проводятся меры либо по стимулированию роста денежной массы (экспансивная кредитная политика), либо по сдерживанию ее увеличения (рестрикционная кредитная и антиинфляционная политика). Однако в условиях стагфляции центральному банку приходится искать компромиссное сочетание инструментов экономического регулирования, как это происходит в настоящее время в ряде восточноевропейских стран, в России и странах Ближнего зарубежья. [c.407]

Режим жестких денежных ограничений относится к разряду сильнодействующих регуляторов экономики. Стоит только денежным ограничениям хотя бы как-то стабилизировать темп роста цен, как тут же начинают меняться инфляционные ожидания. Чем слабее эти ожидания, тем больше склонность людей к сбережениям. Расширение объема сбережений позволяет государству решать бюджетные проблемы все меньше, прибегая к займам в Центральном банке. Таким образом, реализация долгосрочной денежной политики представляет собой самоусиливающийся процесс антиинфляционного регулирования. [c.185]

[c.185]

Если полностью избавиться от инфляции нельзя в силу институциональных причин (монополия Центральных банков на эмиссию денег1, монополизм профсоюзов и фирм), то нужно снизить ее темпы до минимально возможного и предсказуемого уровня. Стратегическая цель антиинфляционной политики — привести темпы роста денежной массы в соответствие с темпами роста товарной массы (или реального ВВП) в краткосрочном плане, а объем и структуру совокуп- —————— [c.580]

Анализ антиинфляционной политики в России приводит к выводу, что для восстановления управляемости экономикой наряду с монетаристскими методами необходимо использовать комплекс не монетаристских мер, чтобы сдержать инфляцию не за счет снижения производства, а за счет его реальной стабилизации, оживления и подъема. В связи сдевальвацией рубля в 1998 г. Правительство Российской Федерации совместно с Центральным банком приняло ряд антикризисных мер [c.24]

Примером несовместимой во времени политики является- антиинфляционная политика. Оптимальная политика может состоять в том, чтобы объявить об ограничении предложения денег и затем придерживаться этого обещания. Но существует возможность того, что этот курс окажется несовместимым во времени, поскольку раз уж центральный банк заявил о своем намерении снизить инфляцию и профсоюзы прореагировали на это обещание тем, что согласились на малый прирост заработной платы, то у центрального банка могут возникнуть стимулы к нарушению обещания и увеличению выпуска в краткосрочном плане. Именно эти стимулы к «обману» и снижают доверие к провозглашению низкоинфляционного политического курса.

[c.672]

Оптимальная политика может состоять в том, чтобы объявить об ограничении предложения денег и затем придерживаться этого обещания. Но существует возможность того, что этот курс окажется несовместимым во времени, поскольку раз уж центральный банк заявил о своем намерении снизить инфляцию и профсоюзы прореагировали на это обещание тем, что согласились на малый прирост заработной платы, то у центрального банка могут возникнуть стимулы к нарушению обещания и увеличению выпуска в краткосрочном плане. Именно эти стимулы к «обману» и снижают доверие к провозглашению низкоинфляционного политического курса.

[c.672]

Различают виды денежно-кредитной политики в зависимости от ее конечных целей. В условиях инфляции проводится политика «дорогих денег» (политика кредитной рестрикции). Она направлена на сокращение предложения денег путем ужесточения условий и ограничения объема кредитных операций коммерческих банков. Центральный банк, проводя рестрикционную политику, предпринимает следующие действия продает государственные ценные бумаги на открытом рынке увеличивает норму обязательных резервов повышает учетную ставку. Если эти меры оказываются недостаточно эффективными, центральный банк использует административные ограничения понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика «дорогих денег» является основным методом антиинфляционного регулирования.

[c.169]

Если эти меры оказываются недостаточно эффективными, центральный банк использует административные ограничения понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика «дорогих денег» является основным методом антиинфляционного регулирования.

[c.169]

Инфляция, ее причины, экономические и социальные последствия. Антиинфляционная политика реферат по экономической географии

1. Инфляция.

1.1. Как появился этот термин?

Инфляция является сложным социально-экономическим

явлением. Как экономическое явление инфляция существует

уже длительное время. Считается, что она появилась чуть

ли не с возникновением денег, с функционированием

которых неразрывно связана. Но если ранее инфляция

возникала, как правило, в чрезвычайных обстоятельствах,

(например, во время войны государство выпускало большое

количество бумажных денег для финансирования своих

военных расходов), то в последние два-три десятилетия во

многих странах она стала хронической. Сам термин (кстати, он происходит от латинского

Сам термин (кстати, он происходит от латинского

inflatio — вздутие) впервые был употреблён лишь в прошлом веке. В период 1861-1865 гг. Кто знаком с историей, тот знает, что в это время в Америке имела место гражданская война между Севером и Югом. Война, как и любое экономическое и социальное потрясение, привела к разбуханию денежной массы. В XIX веке этот термин употреблялся также в Великобритании и во Франции. Однако широкое распространение в экономической литературе данное понятие получило уже в нашем столетии, сразу после Первой Мировой. СССР же, по традиции, отставал от развитых стран, и термин «инфляция» в советской литературе можно встретить лишь в середине 20-ых гг.

Приведенные исторические примеры доказывают, что инфляция не является порождением современности, а имела место и в прошлом.

1.2.Что такое инфляция?

Наиболее общее, традиционное определение инфляции —

переполнение каналов обращения денежной массой сверх

потребностей товарооборота, что вызывает обесценение

денежной единицы и соответственно рост товарных цен.

Есть и другие определения инфляции: Инфляция – это обесценивание денежной единицы,

уменьшение ее покупательской способности. Другие считают, что инфляция – это рост цен,

вызванный переполнением денег, сфер обращения бумажными деньгами сверх их нормальных потребностей.

Инфляция – это повышение общего уровня цен в стране, возникающее в связи с длительным неравновесием на большинстве рынков в пользу спроса.

Антиинфляционная политика — это политика, направленная на рост

Недавно я имел удовольствие появиться на Minnesota Public Радиопрограмма «Sound Money», еженедельная передача, посвященная вопросам личных финансов. У многих посетителей шоу были вопросы о как Федеральная резервная система проводит денежно-кредитную политику и почему иногда он решает поднять целевую процентную ставку.

Неудивительно, что общественность склонна следовать за Федеральной резервной системой.

более внимательно, когда он движется к более жесткой денежно-кредитной политике,

то есть, когда ФРС решает поднять целевую ставку по федеральным фондам

(краткосрочная ставка, по которой банки ссужают резервы друг другу). Это особенно актуально сейчас, когда экономика идет шестой год.

роста, безработица низкая, фондовый рынок

превзошедшие ожидания даже самых оптимистичных быков, и там

в настоящее время мало признаков инфляции.

Это особенно актуально сейчас, когда экономика идет шестой год.

роста, безработица низкая, фондовый рынок

превзошедшие ожидания даже самых оптимистичных быков, и там

в настоящее время мало признаков инфляции.

В этих экономических условиях многие комментаторы в СМИ недавно заклеймили ФРС как «анти-рост». Один эксперт из New York Times писала: «Вы почти могли слышать колени финансовых аналитиков стучат, когда вы читаете, что Федеральный Резерву, вероятно, придется снова повысить процентные ставки в следующем месяце если этот неистовый монстр экономики не торопится и не замедляет вниз.«

Другой, из Washington Post : «Рост не вызвать инфляцию. Рост не вызывает инфляции. Рост … Ну, вы поняли, хотя, по всей видимости, Федеральная резервная система Доска не работает. «

И этот комментарий появился в сообщении Reuters: «Это бессовестно. чтобы Федеральная резервная система остановила экономический рост … »

Непременно было бы. И один верный способ закрыть экономические

рост будет способствовать пагубному ускорению инфляции. Но я забегаю вперед. Чтобы понять, почему Федеральная резервная система

решает поднять ставку по федеральным фондам, и почему это способствует росту

а не движение против роста, сначала я должен ответить на некоторые вопросы

Я слышал по программе «Крепкие деньги», а именно: Что такое открытый рынок

операции? Ведет ли ФРС рынок или следует за ним? И зачем

ФРС решила действовать, не заметив никаких признаков инфляции?

Конечно, ответы на эти вопросы связаны, но я

бери их по одному.

Но я забегаю вперед. Чтобы понять, почему Федеральная резервная система

решает поднять ставку по федеральным фондам, и почему это способствует росту

а не движение против роста, сначала я должен ответить на некоторые вопросы

Я слышал по программе «Крепкие деньги», а именно: Что такое открытый рынок

операции? Ведет ли ФРС рынок или следует за ним? И зачем

ФРС решила действовать, не заметив никаких признаков инфляции?

Конечно, ответы на эти вопросы связаны, но я

бери их по одному.

Что такое операции на открытом рынке? Операции на открытом рынке как ФРС добавляет или вычитает деньги из экономики. В качестве Центральный банк страны, Федеральная резервная система держит около 400 долларов миллиард государственных ценных бумаг; покупая и продавая эти ценные бумаги, ФРС меняет денежную базу — размер Федеральной резервной системы. банкноты и банковские резервы, хранящиеся у населения. Покупка добавляет к денежная база и вычитание продажи.

Политика, регулирующая операции на открытом рынке, устанавливается Федеральным комитетом по открытым рынкам, состоящим из семи членов

Совет управляющих и 12 президентов Федерального резервного банка, пять

из которых имеют право голоса одновременно.

Ведет ли ФРС рынок или следует за ним? Я бы сказал, что ФРС обычно следует за рынком. Текущий период — хороший пример. Экономика США очень сильная, намного сильнее людей ожидается — и не только наша экономика, но и многие другие экономики во всем мире в целом дела идут хорошо. С рост спроса на ссудные средства во всем мире, и с кредитом рынки по всему миру, вы должны увидеть рост процентных ставок; и действительно, процентные ставки росли.Итак, ФРС следила за рынком; ФРС позволила повысить ставку по федеральным фондам после того, как повысились другие ставки.

Это обсуждение естественно приводит к последнему вопросу: Почему ФРС решила действовать, не заметив никаких признаков инфляции? И ответ также следует из предыдущего вопроса: если в этом в условиях роста рыночных ставок ФРС будет искусственно удерживать ставка по федеральным фондам низкая, ее придется существенно повысить денежная база. Это, в свою очередь, приведет к росту инфляции.

Одно из самых надежных взаимоотношений во всей экономике — это

длительная связь между ростом денег и курсом

инфляции. Что наблюдали экономисты в разных странах

а в разных экономических условиях со временем увеличивается

в скорости роста денег приведет к увеличению курса

инфляции.

Что наблюдали экономисты в разных странах

а в разных экономических условиях со временем увеличивается

в скорости роста денег приведет к увеличению курса

инфляции.

Одна из обязанностей ФРС — контролировать денежную массу. Сейчас денежная масса растет немного быстрее — она выше наши диапазоны, и это вызывает тревогу.В сильной экономике, где процентные ставки повышаются, потому что люди хотят брать в долг более того, единственный способ, которым ФРС может бороться с рынком и пытаться искусственно удерживать ставку по федеральным фондам на низком уровне, вводя больше деньги в экономику. И если ФРС вложит больше денег в экономика, даже если в настоящее время нет признаков ценового давления, в конечном итоге это вызовет инфляцию.

Итак, я возвращаюсь к экспертам, которые говорят, что ФРС одержима

с инфляцией и не заботится о росте.Но они скучают по

точка. ФРС не проявляет бдительности в отношении инфляции из-за инфляции.

ради, просто инфляция плохо влияет на экономический рост. ФРС

хорошо понимает, что рост не вызывает инфляции (см.

предыдущее шестилетнее расширение с небольшой инфляцией и расширением

1980-х годов), но он также знает, что инфляция может угрожать экономической

рост. (Я уверен, что вышеупомянутые критики могут вспомнить двузначное

инфляция конца 70-х и не хотела бы возродить те времена.)

ФРС

хорошо понимает, что рост не вызывает инфляции (см.

предыдущее шестилетнее расширение с небольшой инфляцией и расширением

1980-х годов), но он также знает, что инфляция может угрожать экономической

рост. (Я уверен, что вышеупомянутые критики могут вспомнить двузначное

инфляция конца 70-х и не хотела бы возродить те времена.)

Экономика США не создала 27 миллионов новых рабочих мест за последний 15 лет случайно.Отчасти это произошло потому, что ФРС под Пол Волкер начал осознавать проблемы с инфляцией и начали сбивать его, чтобы создать подходящую среду для экономических рост. Рост 1980-х годов и этого десятилетия характеризовался низкой инфляцией, и, если этот рост продолжится, ФРС будет должны сохранять бдительность в отношении инфляции.

Правильный способ рассматривать решение ФРС об увеличении федеральной

Ставка средств не является реакцией на рост. Центральный банк

не иметь вендетты против роста, как раз наоборот: один из

Цели ФРС — обеспечить надлежащую денежно-кредитную среду для устойчивой

экономический рост.

Если растущая инфляция вкрадется в это расширение, это будет угрожать экономический рост сам по себе. В этот момент все согласятся, что ФРС придется ужесточить политику, но к тому времени это тоже будет поздно. Чтобы рост продолжился, ФРС должна оставаться начеку. инфляция.

В конце концов — и это стоит повторить — инфляция — это плохо для экономического роста. И политика Федеральной резервной системы, хотя это часто неправильно интерпретируется, это антиинфляционная политика, которая другое название политики, направленной на рост.

(PDF) Издержки и преимущества антиинфляционной политики: вопросы и проблемы

—47—

13. Г.А. Кальво [1982bJ «Построенные контракты в коммунальном хозяйстве — максимизация структуры

», Серия документов для обсуждения № 130, Колумбийский университет.

14. Г.А. Кальво [1982c] «Динамика реального обменного курса с фиксированными номинальными паритетами

: экономика завышения и процентной ставки

Управление с рациональным установлением цен», серия документов для обсуждения

No. 162, Колумбийский университет.

162, Колумбийский университет.

15. Деннис В. Кантон [1982] «Разрушающее влияние инфляции

на организацию рынков», в изд. Роберта Э. Холла. Инфляция:

Причины и следствия, Университет Чикаго, стр. 139–152.

16.

Р. Дорнбуш [1976] «Ожидания и динамика обменного курса»,

Журнал политической экономии, 84, декабрь, стр. 1161–76.

17. Мартин С. Фельдштейн [1979] «Затраты на благосостояние постоянной инфляции

и оптимальная краткосрочная экономическая политика», Журнал политической экономии,

87, август, стр.745–768.

18. Стэнли Фишер [1981a] «Относительные шоки, колебания относительных цен

и инфляция», Brookerings Papers in Economic Activity, стр. 381-431.

19. Стэнли Фишер [1981bY «На пути к пониманию стоимости

Inflatioii: II», в K. Brunner and A.H. Meltzer eds. Затраты и последствия инфляции

, Серия конференций Карнеги-Рочестера по вопросам государственной политики

, том 15, осень, Северная Голландия, стр. 5–42.

5–42.

20.Стэнли Фишер [1982] «Относительная изменчивость цен и инфляция в США и Германии

«, European Economic Review, 18,

, май / июнь, стр. 171–196.

21. Стэнли Фишер и Франко Нодигани [1978] «На пути к пониманию

реальных эффектов и издержек инфляции», eltirtgchaft

Liches Archly

,

Band

114, стр. 9100008

80002 .

22. Джон Флернминг [1976] Инфляция, Oxford University Press.

23. Роберт Дж.

Гордон

[1973] «Расходы на социальное обеспечение из-за более высокой безработицы»,

Документы Брукингса по экономической деятельности, 1, стр. 133–205.

24. Роберт Дж. Гордон [1982] «Почему

Остановка

Инфляция может быть дорогостоящей:

Свидетельства для четырнадцати исторических эпизодов». в R.E. Холл изд.

Инфляция, причины и последствия, Чикагский университет Press, стр. 11-40.

25.

E.G.

Грегори [1982] «Работа

и социальное обеспечение в

на

лет вперед»,

Австралийский

Economic Papers,

21, стр 219–243.

26.

RG

Грегори

[1983]

«Сползание к массовой безработице

;

рынок труда

теорий,