аккредитив с красной оговоркой — это… Что такое аккредитив с красной оговоркой?

- аккредитив с красной оговоркой

аккредитив с красной оговоркой

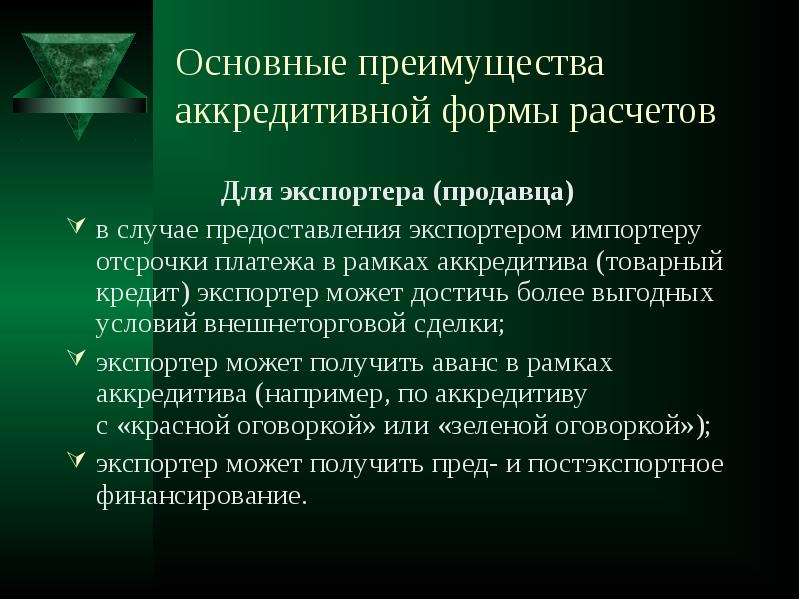

Аккредитив, который позволяет получить проценты от номинальной цены аккредитива до поставки, что позволяет экспортеру заказывать продукцию и оплачивать другие расходы, связанные с обработкой и подготовкой заказа на экспорт. Аккредитив с красной оговоркой используется для того, чтобы продавец мог получить деньги еще до отгрузки товара, чтобы профинансировать производство товара. Такой аккредитив может быть профинансирован частично или полностью, и банк покупателя производит выплату аванса. Покупатель в этом случае фактически финансирует продавца/экспортера, принимая на себя риск в размере всех авансированных аккредитивов

[Упрощение процедур торговли: англо-русский глоссарий терминов (пересмотренное второе издание) НЬЮ-ЙОРК, ЖЕНЕВА, МОСКВА 2011 год]EN

red clause letter of credit

A letter of credit that allows the exporter to receive a percentage of the face value of the letter of credit in advance of shipment. This enables the exporter to purchase inventory and pay other costs associated with producing and preparing the export order

This enables the exporter to purchase inventory and pay other costs associated with producing and preparing the export order

[Trade Facilitation Terms: An English — Russian Glossary (revised second edition) NEW YORK, GENEVA, MOSCOW 2704]EN

- red clause letter of credit

Справочник технического переводчика. – Интент. 2009-2013.

- аккредитив резервный

- аккредитив с красным условием

Аккредитив — – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию клиента, по поручению которой… … Банковская энциклопедия

Аккредитив — Ценные бумаги Акция Обыкновенная … Википедия

Аккредитив — (Letter of credit) Понятие аккредитив, виды аккредитивов, расчеты по аккредитивам Информация о понятии аккредитив, виды аккредитивов, расчеты по аккредитивам Содержание >> Аккредитив это, определение это условное , принимаемое (банком эмитентом)… … Энциклопедия инвестора

Международные расчёты — (International settlements) Расчёты по международным торговым операциям Основные формы и правовые особенности международных расчётов, системы для их проведения Содержание Содержание Раздел 1.

Основные понятия . 1Определения описываемого предмета… … Энциклопедия инвестора

Основные понятия . 1Определения описываемого предмета… … Энциклопедия инвестора

Смотреть что такое «аккредитив с красной оговоркой» в других словарях:

Правовое регулирование расчетов по аккредитивам в Российской Федерации

Северо-Западный филиал Московского гуманитарно-экономического института,

зав. кафедрой теории и истории государства и права

Методический журнал Акцептованный аккредитив (иногда именуемый также срочным аккредитивом) отличается тем, что по его условиям продавец выписывает тратту на имя авизующего/подтверждающего банка с требованием оплаты на определенную дату в будущем в течение фиксированного времени, т.е. вместо получения немедленной оплаты тратта будет возвращена продавцу с акцептующей надписью на лицевой стороне, сделанной банком.

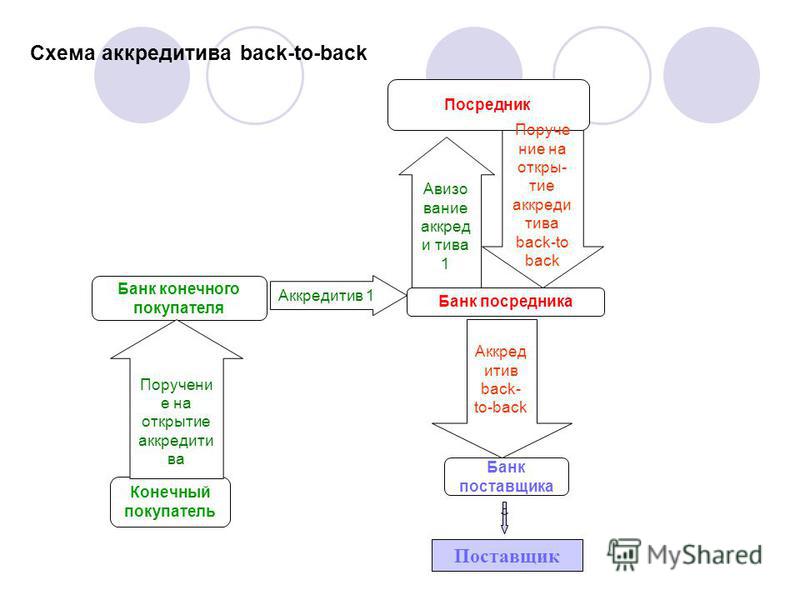

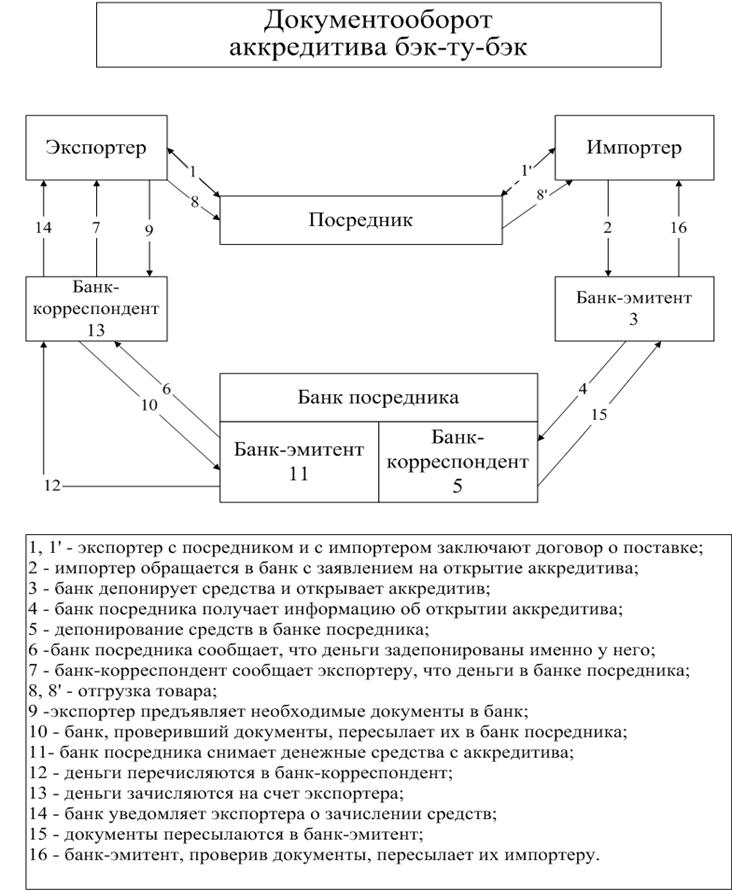

9. Аккредитивы Back-to-Back — этот тип аккредитивов предполагает наличие двух аккредитивов. Обычно аккредитив используется при расчетах между продавцом и покупателем.

10. Встречный аккредитив аналогичен аккредитиву Back-to-Back, единственное отличие которого заключается в том, что эмитентом как «первого», так и «второго» аккредитивов является один и тот же банк.

11. Аккредитив с отсроченной оплатой по общепринятой практике (особенно в Европе) применяется в случае, если необходимо отложить платеж до определенной даты в будущем и при этом не заставлять продавца оформлять тратту. Если продавец представляет документы в соответствии с условиями данного вида аккредитива, то следующие обстоятельства являются преобладающими.

12. Свободнообращающиеся аккредитивы — такие документарные аккредитивы, в условиях которых записано требование к продавцу выпустить тратту на имя банка-эмитента или на имя покупателя, с тем чтобы произвести оплату по тратте немедленно по получении документов.

Дополнительно банк-эмитент может включить инструкции, требующие от авизующего банка авизовать аккредитив продавцу без подтверждения (без обязательств со стороны авизующего банка). Также может быть выставлено условие, что аккредитив доступен для негоциации авизующему банку или любому банку в стране продавца.

13. Упреждающий аккредитив был разработан для того, чтобы позволить продавцу получить часть суммы, предусмотренной аккредитивом, в качестве аванса. Исторически эти аккредитивы возникли для обеспечения поставок шерсти из Австралии в Европу, и часть суммы, которая предусматривалась в качестве аванса продавцу, печаталась красной краской, поэтому иногда данный вид аккредитивов называют аккредитив «с красной оговоркой».

14. Револьверный аккредитив, или возобновляемый аккредитив, — такой тип аккредитива, который может пополняться через определенные промежутки времени по мере получения денег бенефициаром. Пополнение аккредитива может происходить автоматически, однако это бывает в исключительно редких случаях.

15. Резервный аккредитив (дежурный) работает как банковская гарантия, является почти их аналогом (его иногда называют «квази-гарантией») и выпускается для того, чтобы покрыть торговые долги. Такие аккредитивы появились в США, где законодательно запрещено предоставление банковских гарантий. Эти аккредитивы имеют общий характер, зачастую без указания товара и способа его доставки, и подлежат выплате против представления подписанного заявления продавца о том, что оплата поставленных покупателю товаров не была произведена.

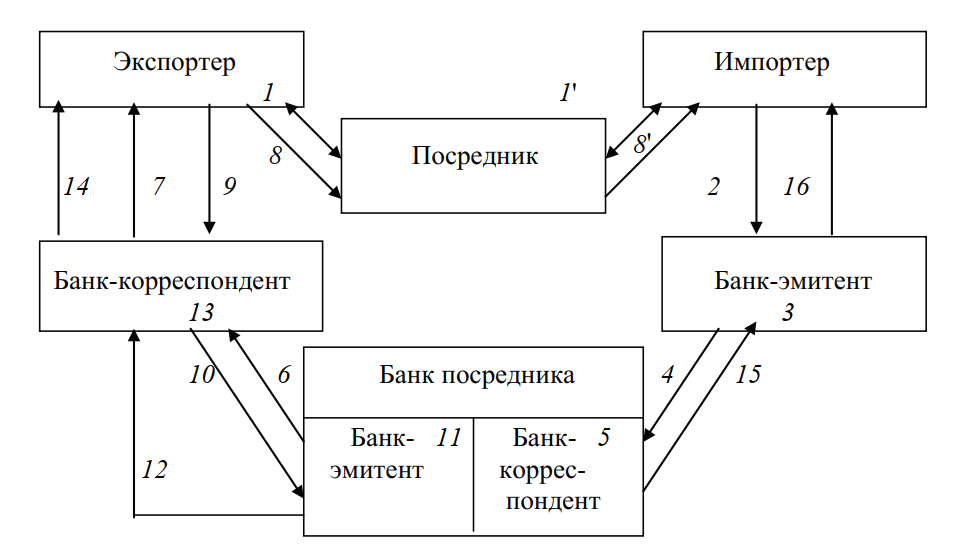

16. Переводной аккредитив предусматривает возможность перевода всей суммы средств или ее части в пользу других («вторых») бенефициаров по приказу поименованного в аккредитиве «первого» бенефициара (ст. 54 [а] УПДА). При этом торговому посреднику покупатель выставляет безотзывный аккредитив. Ключевое требование, отличающее переводной аккредитив, — прямое и недвусмысленное указание в условиях, что данный аккредитив является переводным (трансферабельным) (ст. 54 [б] УПДА). Перевод средств производится «первым» бенефициаром в любую страну мира, любому поставщику/трансферанту (цессионарию), но только по согласованию и через авизующий банк (ст. 54 [в] УПДА).

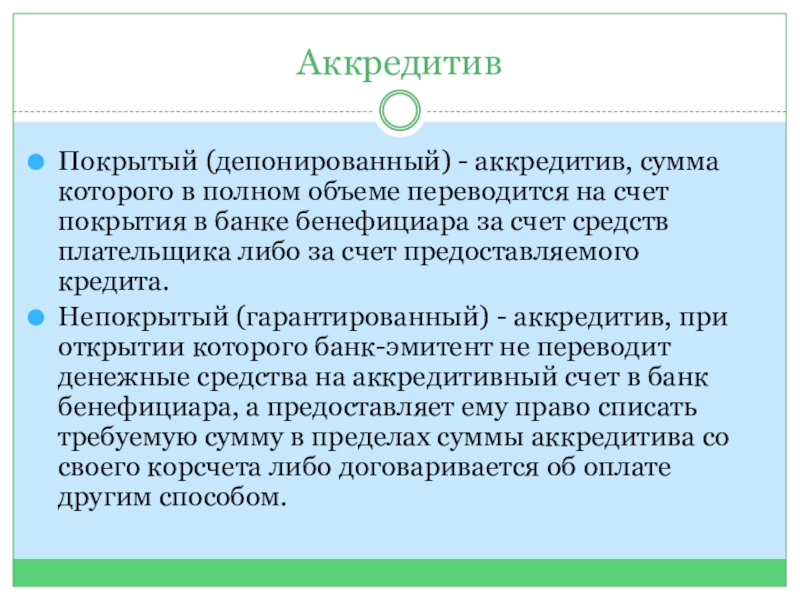

Несмотря на большое количество видов аккредитивов, на территории Российской Федерации можно открыть лишь отзывный, безотзывный, покрытый или непокрытый аккредитивы, реже встречаются револьверные аккредитивы.

Все это связано с нормативно-правовым регулированием данного вопроса, а также ввиду того обстоятельства, что широкое распространение в предпринимательском обороте имеют лишь платежные поручения (90,6 процента от общего объема и 77,1 процента от общего количества платежей, проведенных через платежную систему РФ в безналичном порядке, например, в 2002 году), а платежные требования, инкассовые поручения, чеки и аккредитивы используются достаточно редко (0,7 процента от общего объема и 1,9 процента от общего количества платежей, проведенных через платежную систему РФ в безналичном порядке в 2002 году)

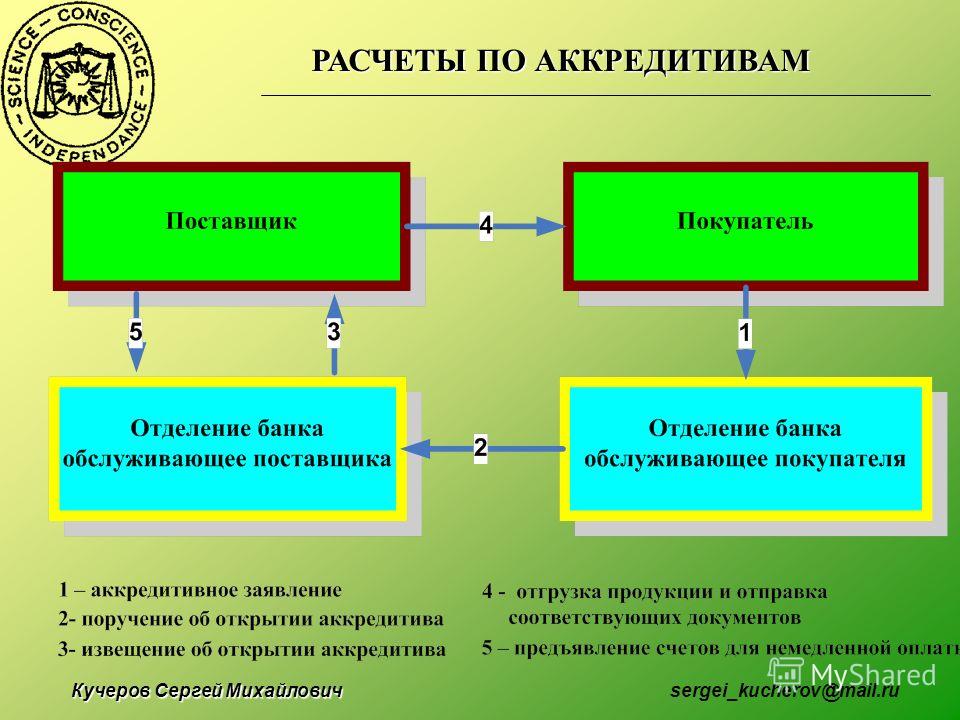

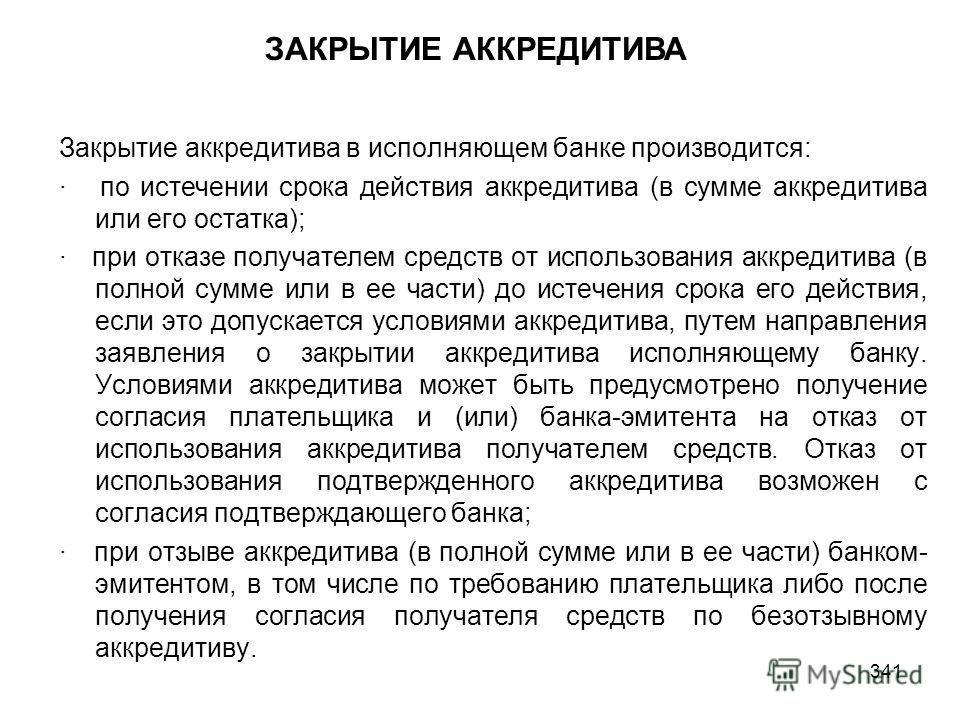

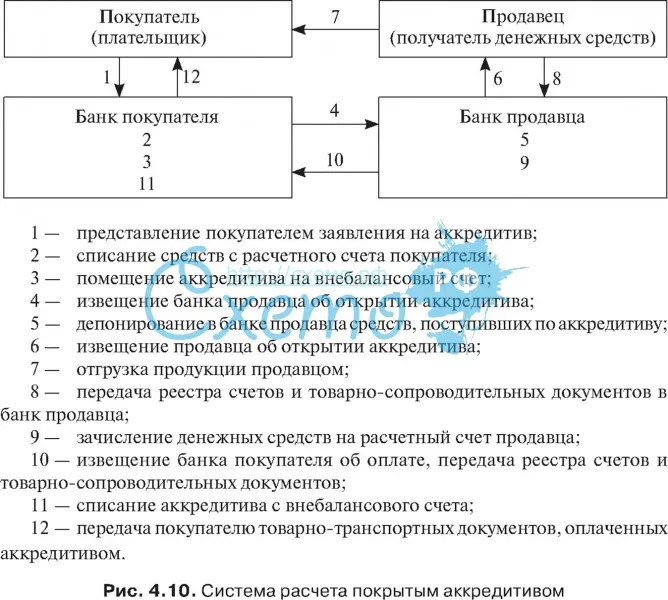

Процедура расчетов по аккредитиву

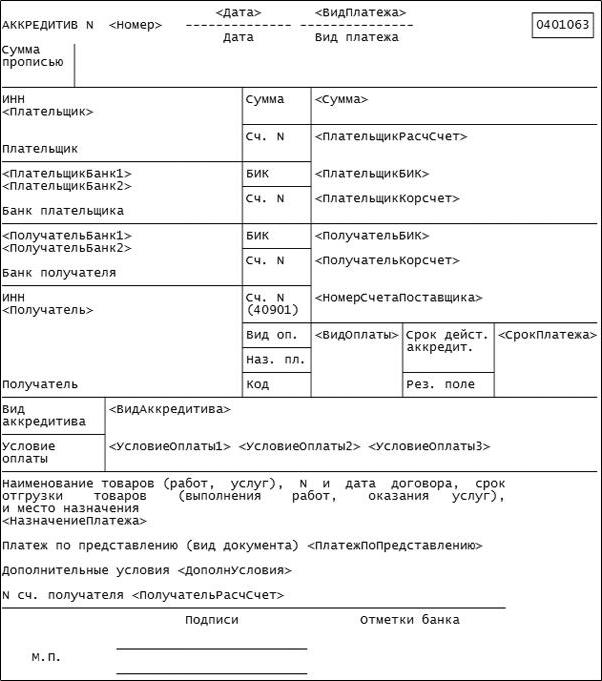

В соответствии со ст. 867 параграфа 3 «Расчеты по аккредитиву» ГК РФ порядок осуществления расчетов по аккредитиву регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Важно понимать, что банки имеют дело только с документами, но не с товарами, которые эти документы представляют, а также то, что банки рассматривают только документы, указанные в условиях аккредитива и не принимают во внимание какие-либо иные документы (как-то контракты и иные соглашения между продавцом и покупателем).

Условия аккредитива полностью определяются покупателем и письменно сообщаются в банк покупателя одновременно с заявлением на открытие аккредитива. Банк, открывающий аккредитив (банк-эмитент), имеет обязательство по отношению к покупателю — произвести оплату против правильно представленных документов, указанных в условиях аккредитива, а также обязательство по отношению к продавцу, который имеет право получить оплату против правильно представленных документов. И этим все обязательства банка исчерпываются.

И этим все обязательства банка исчерпываются.

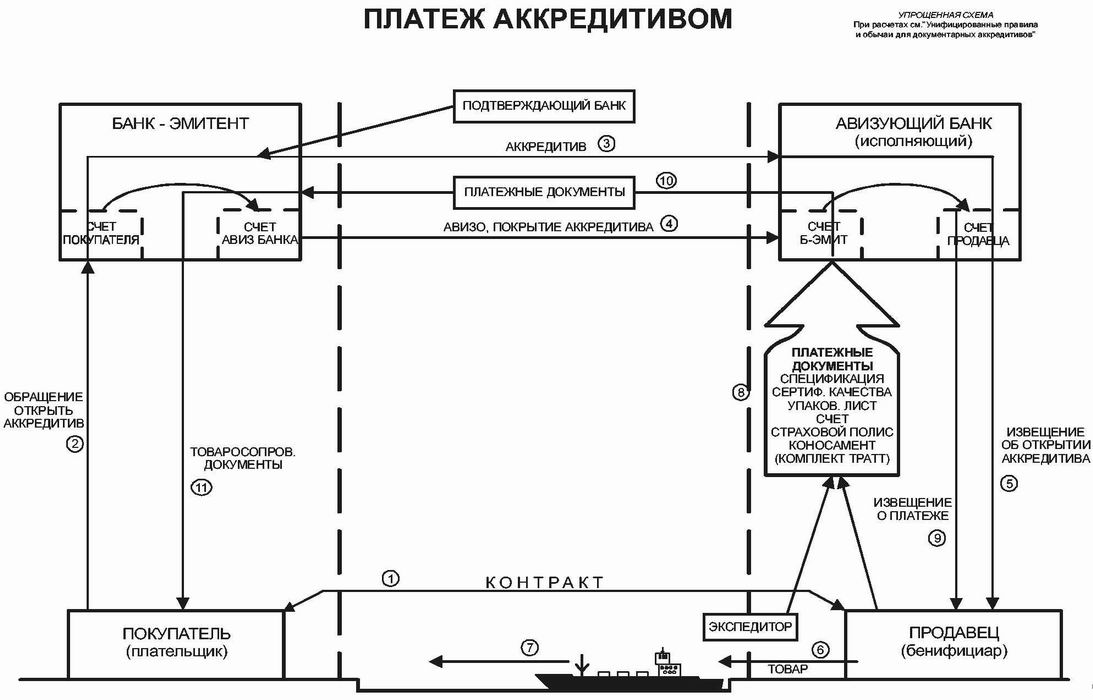

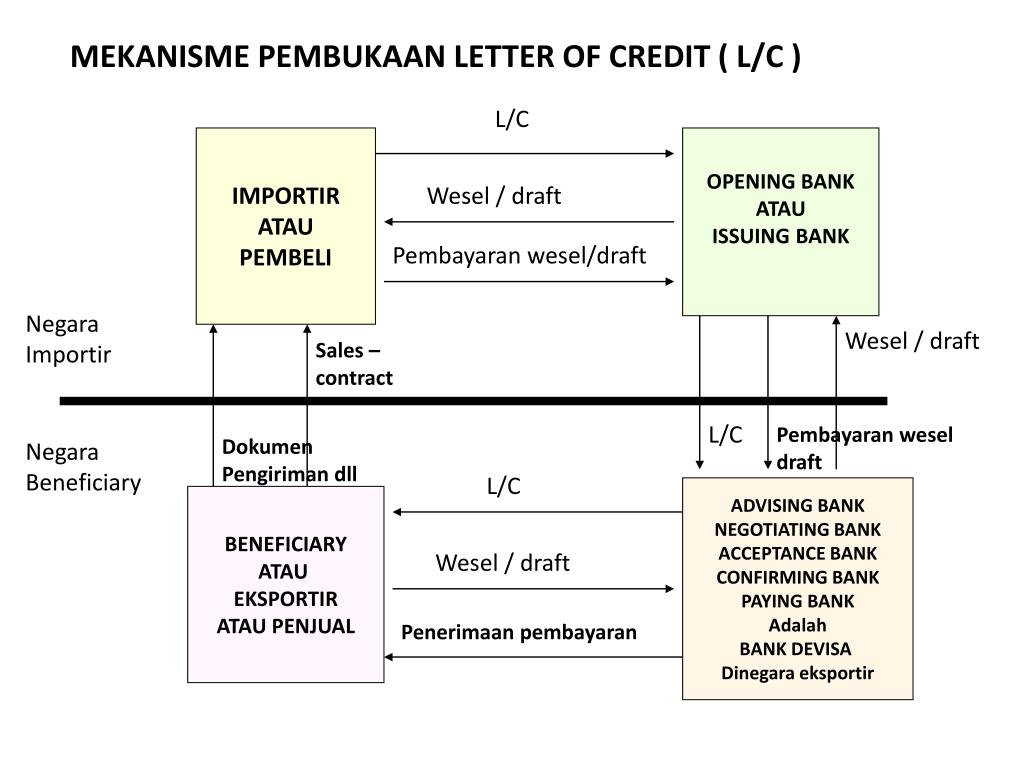

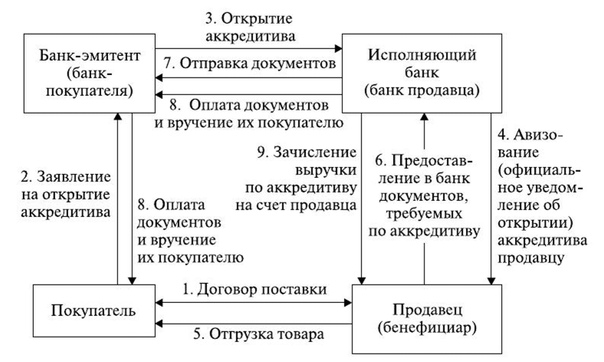

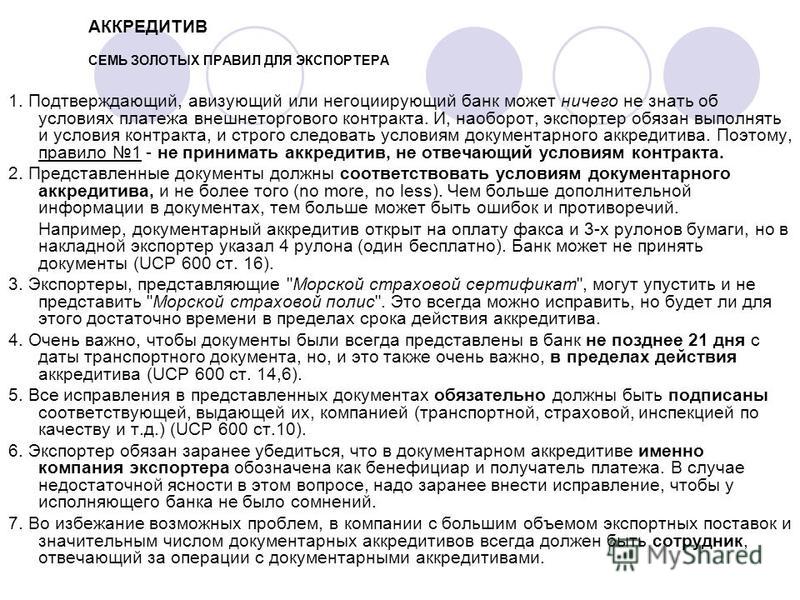

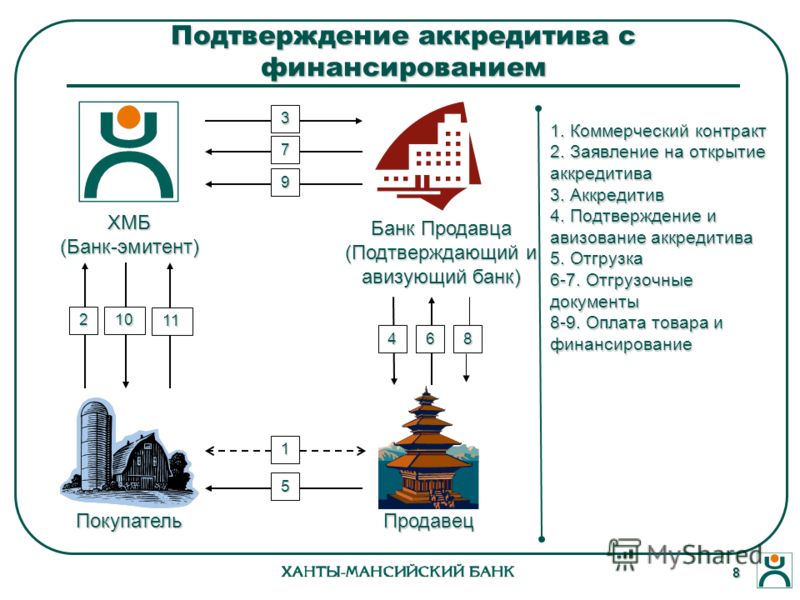

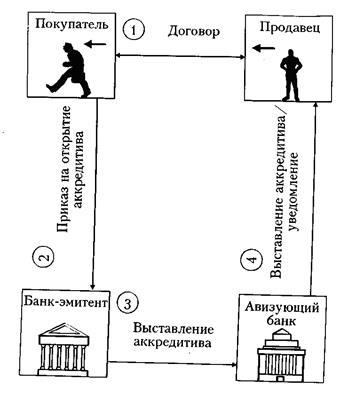

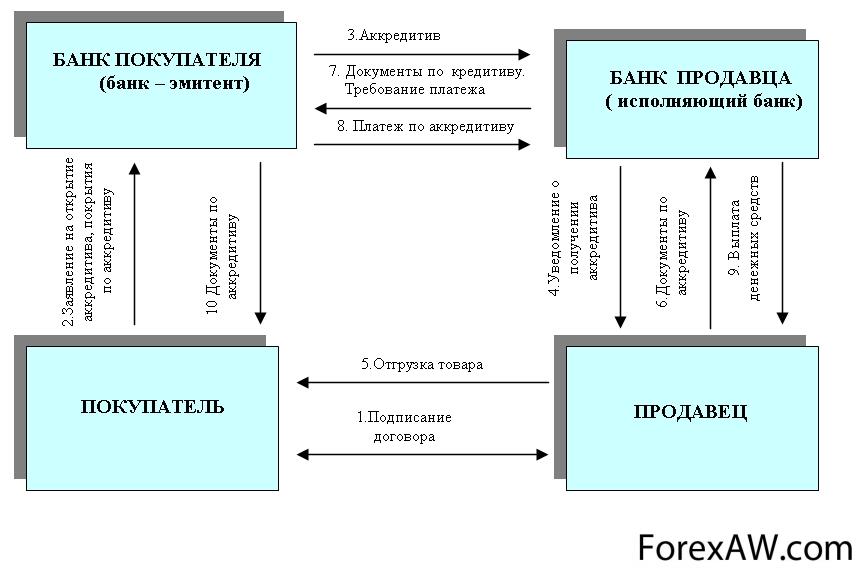

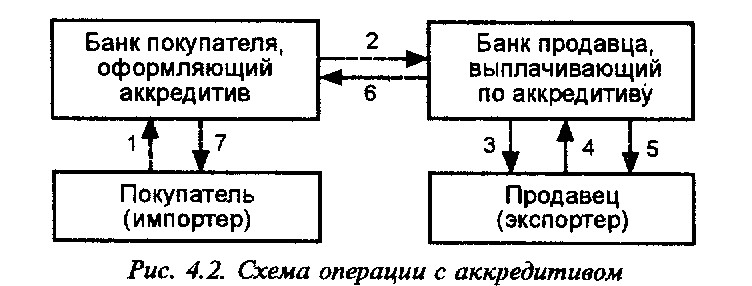

Процедура открытия аккредитива осуществляется в соответствии со стандартами, которые установлены правилами, изданными Международной торговой палатой (ICC). Эти правила называются «Универсальные правила документированного аккредитива». Основные этапы при осуществлении сделки с помощью аккредитива (некоторые виды аккредитивов требуют несколько отличающейся процедуры):

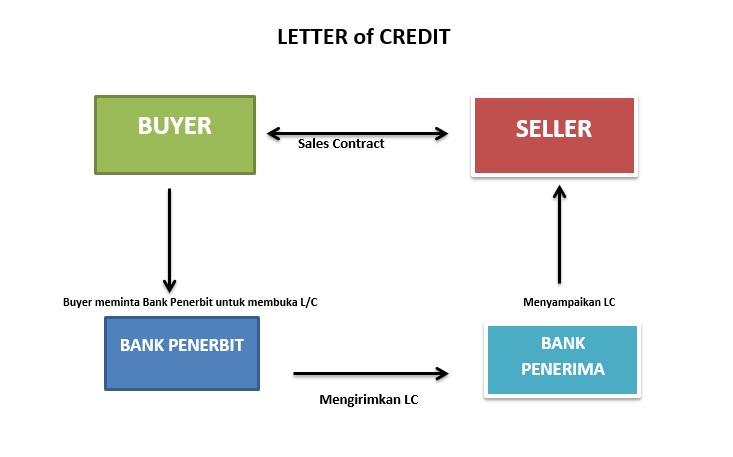

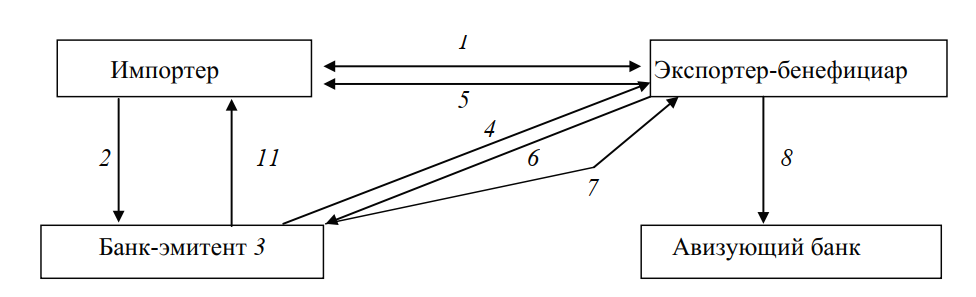

1. После согласования между покупателем и продавцом условий сделки покупатель обращается в свой банк для открытия аккредитива в пользу продавца.

2. Банк покупателя, выдающий аккредитив, осуществляет подготовку к выдаче аккредитива, включающего в себя все указания покупателя в отношении отгрузки товара продавцом и документации, предоставляемой продавцом, после чего высылает аккредитив в корреспондирующий банк (банк-консультант) по месту нахождения продавца.

3. Продавец может потребовать, чтобы в качестве банка-консультанта выступал какой-то определенный банк, или банк покупателя может выбрать для данной операции какой-то из связанных с ним банков (далее — банк продавца) по месту нахождения. После чего банк продавца направляет аккредитив продавцу.

После чего банк продавца направляет аккредитив продавцу.

4. Продавец, тщательно изучив все условия, выдвинутые в аккредитиве, извещает покупателя о том, может ли он выполнить все требования покупателя и в случае невозможности выполнения каких-либо пунктов просит внести изменения в аккредитив. Окончательно согласовав условия сделки, продавец подготавливает товар и организует его отправку по месту нахождения покупателя.

5. После отгрузки товара продавец получает коносамент и иные документы (в число требуемых документов обычно входят коносамент, коммерческий инвойс, сертификат происхождения, иногда сертификат осмотра), которые он должен предоставить покупателю по условиям аккредитива. Иногда некоторые из документов необходимо получить еще до отгрузки товара.

6. Направив документы в свой банк, продавец сообщает о полном выполнении условий аккредитива, а банк продавца, проверив документы на соответствие, направляет их в банк покупателя. В случае если аккредитив является безвозвратным и подтверждаемым, продавцу гарантируется оплата, со стороны его банка.

В случае если аккредитив является безвозвратным и подтверждаемым, продавцу гарантируется оплата, со стороны его банка.

7. После получения банком покупателя всех документов, он (банк) извещает об этом покупателя, который в свою очередь должен их проверить, удостоверить своей подписью и произвести платеж. Перечисление денежных средств дает право на получение документов, которые обеспечивают их держателю право собственности на товар.

8. Банк покупателя производит платеж банку продавца, который в свою очередь производит выплату продавцу.

Переводы денег от покупателя банку, от банка покупателя в банк продавца и от банка продавца продавцу могут осуществляться одновременно с обменом документами или в соответствии с заранее согласованной процедурой.

Из вышесказанного видно, что расчеты по аккредитиву это довольно-таки сложная форма расчетов.

Особенности нормативно- правового регулирования расчетов по аккредитивам

Чем же является аккредитив — условным договором, расчетной операцией, обязательством или просто формой расчетов?

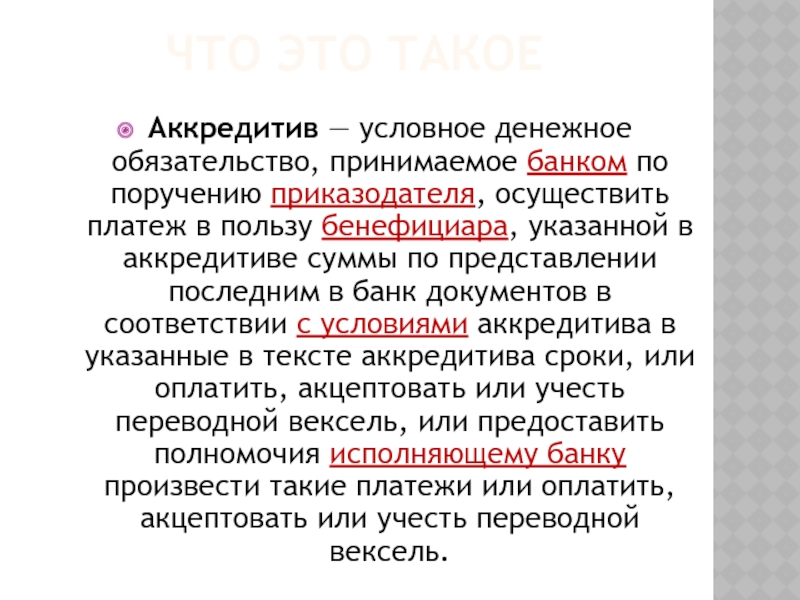

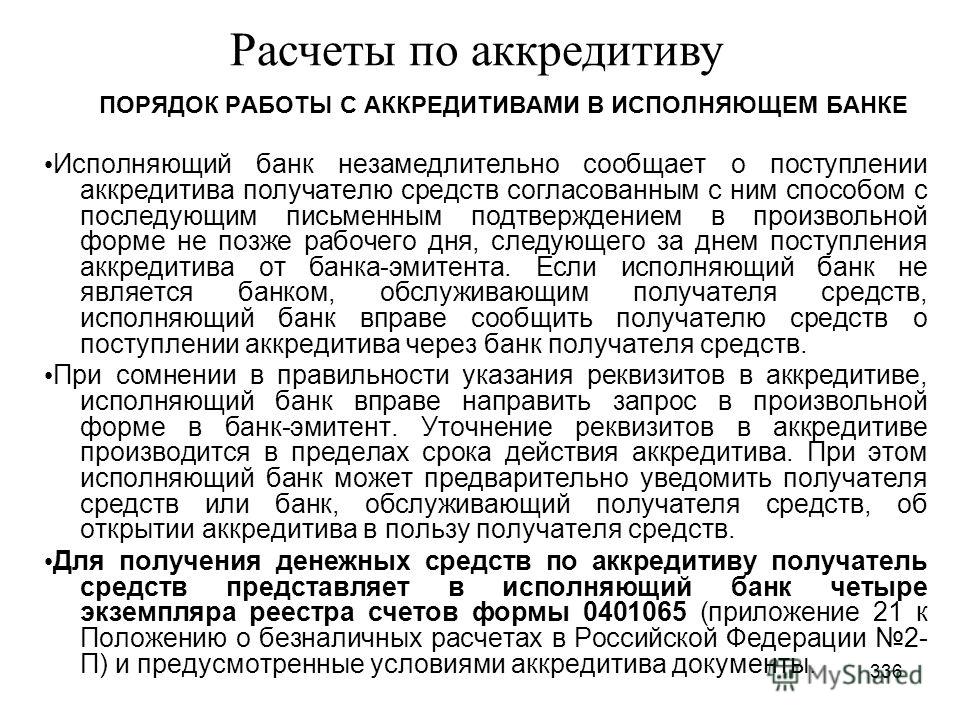

Вопрос сложный. Так, например, если посмотреть п. 4.1 Положения о безналичных расчетах в Российской Федерации от 03.10.2002 № 2-П, можно увидеть следующее: «При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (далее — банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (далее — исполняющий банк) произвести такие платежи… Аккредитив обособлен и независим от основного договора». Можно сказать иначе, что аккредитив — своего рода условное денежное обязательство банка-эмитента по отношению к получателю денежных средств. Но данные обязательства возникают из договора, заключенного между поставщиком и покупателем. Коммерческие банки в принципе в этом договоре выступают посредниками осуществления данной сделки.

Так, например, если посмотреть п. 4.1 Положения о безналичных расчетах в Российской Федерации от 03.10.2002 № 2-П, можно увидеть следующее: «При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (далее — банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (далее — исполняющий банк) произвести такие платежи… Аккредитив обособлен и независим от основного договора». Можно сказать иначе, что аккредитив — своего рода условное денежное обязательство банка-эмитента по отношению к получателю денежных средств. Но данные обязательства возникают из договора, заключенного между поставщиком и покупателем. Коммерческие банки в принципе в этом договоре выступают посредниками осуществления данной сделки.

Является ли в таком случае аккредитив условной сделкой? Тоже спорно. Для отнесения сделки к условным необходимо включение в нее отлагательного или отменительного условия. В соответствии со ст. 157 ГК РФ сделка может быть совершена как под отменительным условием, так и под отлагательным.

В соответствии со ст. 157 ГК РФ сделка может быть совершена как под отменительным условием, так и под отлагательным.

Согласно п. 1 ст. 157 ГК РФ сделка считается совершенной под отлагательным условием, если стороны поставили возникновение прав и обязанностей в зависимость от обстоятельства, относительно которого неизвестно, наступит оно или нет. Бесспорно, условие появляется — это предоставление поставщиком всех необходимых документов, но обязательство у банка-эмитента начинает возникать не при наступлении вышеуказанного события, а в момент открытия аккредитива, а аккредитив открывается намного раньше. Открытие аккредитива предшествует исполнению прав и обязанностей по основному договору. В таком случае можно ли рассматривать предоставление документов поставщиком тем самым юридическим фактом, а именно событием, в качестве события, закрепленного нормой ст. 157 ГК РФ? Нам кажется, что нет.

Условие отмены здесь вообще не может быть применено. «Сделка считается совершенной под отменительным условием, если стороны поставили прекращение прав и обязанностей в зависимости от обстоятельства, относительно которого неизвестно, наступит оно или не наступит»5. Представление документов в банк-эмитент является основанием для совершения определенных законодательством сделок, а никак не прекращения.

«Сделка считается совершенной под отменительным условием, если стороны поставили прекращение прав и обязанностей в зависимости от обстоятельства, относительно которого неизвестно, наступит оно или не наступит»5. Представление документов в банк-эмитент является основанием для совершения определенных законодательством сделок, а никак не прекращения.

Вопрос определения правовой природы аккредитива затрагивался многими специалистами, такими, как Л.Г. Ефимова, Л.А. Новоселова, М.М. Агарков, А. Эрделевский, А.В. Серегин, М.И. Брагинский и др. Каждый из них предлагает различные точки зрения на правовую природу аккредитива. И каждая теория по-своему уникальна, своеобразна и имеет веские аргументы.

Однако цель статьи заключается не в определении правовой природы аккредитива, а в целом в анализе состояния рынка аккредитивов на территории России. Подведя итог, можно сделать вывод о том, что аккредитив — это своего рода расчетная операция, в которой присутствуют те или иные элементы различных договоров, предусмотренных действующим законодательством.

Если рассматривать по отдельности каждую форму расчетов и нормативно-правовые акты, регулирующие безналичные расчеты на территории Российской Федерации, то, по сути, ситуация выглядит несколько удручающе. В данном случае источниками являются следующие нормативно-правовые акты:

— Унифицированные правила ICC для межбанковского рамбурсирования по документарным аккредитивам;

— Унифицированные правила и обычаи для документарных аккредитивов;

— Гражданский кодекс Российской Федерации;

— Положение ЦБ РФ от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации».

Конечно же, здесь можно сказать и о Конвенции ООН о договорах международной купли-продажи, и Таможенной конвенции о международной перевозке грузов с применением книжки МДП (Конвенция МДП), и Конвенции ООН о независимых гарантиях и резервных аккредитивах, и ряде других международных источников, регулирующих обращение аккредитивов. Несмотря на большое количество международных документов, нормативных актов, регламентирующих порядок осуществления расчетов при помощи аккредитивов на территории Российской Федерации, очень мало, и все они носят специфический характер.

Несмотря на большое количество международных документов, нормативных актов, регламентирующих порядок осуществления расчетов при помощи аккредитивов на территории Российской Федерации, очень мало, и все они носят специфический характер.

Специфика заключается в том, что в основном разработкой регламентирующих документов в данной области занимается Центральный банк Российской Федерации. В настоящий момент можно встретить предложения по формированию специального кодифицированного акта в области банковской деятельности, а именно — разработки Банковского кодекса РФ.

Появление такого документа, несомненно, необходимо, поскольку данный нормативно-правовой акт будет содержать четкую регламентацию основных форм деятельности коммерческих банков и их клиентов, юридических и физических лиц. В том числе будут рассмотрены и вопросы безналичных расчетов.

Так в чем же главные проблемы осуществления расчетов по аккредитивам?

1. Аккредитивная форма расчетов используется только в иногороднем обороте. Не секрет, что данная форма расчетов присуща только в основном очень крупным городам и тем городам, которые имеют выход на международный рынок. Так, например, в Москве и Санкт-Петербурге оборот аккредитивов намного больше, чем в маленьких городах.

Аккредитивная форма расчетов используется только в иногороднем обороте. Не секрет, что данная форма расчетов присуща только в основном очень крупным городам и тем городам, которые имеют выход на международный рынок. Так, например, в Москве и Санкт-Петербурге оборот аккредитивов намного больше, чем в маленьких городах.

2. Сложность осуществления данной операции. К сожалению, наши предприниматели боятся осуществлять расчеты более сложными путями. Намного проще оформлять расчетные отношения платежными поручениями и не занимать себя подробностями осуществления таких расчетов.

3. Необходимо отметить низкий уровень правовых знаний. Недостаточно внимания при преподавании дисциплин в вузах уделяется вопросам безналичных расчетов.

4. Недостаточное количество разработок нормативно-правовой базы по данным вопросам.

По мнению автора, это основные проблемы реализации расчетов по форме аккредитивов. Несмотря на имеющиеся недостатки и недочеты, автор считает, что будущее все-таки именно за такой формой расчетов, как аккредитив. Тем более что именно наличие большого количества сделок по аккредитивам на территории страны говорит о ее высоком экономическом и правовом уровне.

Тем более что именно наличие большого количества сделок по аккредитивам на территории страны говорит о ее высоком экономическом и правовом уровне.

ЛИТЕРАТУРА

1. Гражданское право: часть II / Под ред. А.П. Сергеева, Ю.К. Толстого. М., 1997.

2. Финансово-кредитный энциклопедический словарь/Колл. авторов; под общ. ред. А.Г. Грязновой. М.: Финансы и статистика, 2004.

3. Унифицированные правила ICC для межбанковского рамбурсирования по документарным аккредитивам (вступили в силу с 01.07.1996).

4. Унифицированные правила и обычаи для документарных аккредитивов. Серия «Издания Международной торговой палаты» // На рус. и англ. яз. / Под ред. Н.А. Казаковой. М.: Консалтбанкир, 1994. 120 с.

5. Гражданский кодекс Российской Федерации (Часть II).

6. Положение ЦБ РФ от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации».

7. Комментарий к Федеральному закону от 02. 12.1990 № 395-1 «О банках и банковской деятельности» / под ред. Л.Г. Востряковой. М.: Юстицинформ. 2006.

12.1990 № 395-1 «О банках и банковской деятельности» / под ред. Л.Г. Востряковой. М.: Юстицинформ. 2006.

1 Гражданское право: часть II / Под ред. А.П. Сергеева, Ю.К. Толстого. М., 1997. С. 467. 2 Финансово-кредитный энциклопедический словарь / Колл. авторов; под общ. ред. А.Г. Грязновой. М.: Финансы и статистика, 2004. С. 20. 3 Там же. 4 Платежная система России. — http://analytics/standart_system/print.asp?file=payment_sys.html. 2003. 5 Пункт 2 ст. 157 ГК РФ.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Аккредитив с авансовым платежом || Виды аккредитивов || Схемы оплаты по аккредитиву

Условия и требование расчётов по аккредитиву с авансовым платежом.

Advance payment credit; Red clause credit. (аккредитив с красной строкой)

Аккредитив с авансовым платежом — документарный аккредитив, содержащий специальную оговорку, которая уполномочивает исполняющий банк произвести авансовый платеж бенефициару до представления документов. Исторически эта оговорка вписывалась жирными красными чернилами, с тем, чтобы привлечь к ней особое внимание. Оговорка указывает сумму разрешаемого авансового платежа, который в некоторых случаях может достигать всей суммы документарного аккредитива.

Аккредитив с авансовым платежом возлагает ответственность за окончательную оплату на приказодателя, который должен отвечать за возмещения авансовых платежей в том случае, если бенефициар не сумеет предоставить документы, требуемые по документарному аккредитиву. Приказодатель так же отвечает за все расходы, которые понесут банки — эмитент, подтверждающий или исполняющий банк.

Аванс обычно ипользуется бенефициаром для закупки товара, предназначенного на экспорт. Фактически часть суммы аккредитива идёт на оплату неотгруженного товара. Банки выдают аванс против представления экспортёром «обязательства совершить отгрузку» или иного аналогичного документа. Отрывая аккредитив «с красной оговоркой», банк — эмитент обязуется возместить исполняющему банку сумму выплаченных авансов даже в том случае, если отгрузка товара по этому аккредитиву не была совершена.

Фактически часть суммы аккредитива идёт на оплату неотгруженного товара. Банки выдают аванс против представления экспортёром «обязательства совершить отгрузку» или иного аналогичного документа. Отрывая аккредитив «с красной оговоркой», банк — эмитент обязуется возместить исполняющему банку сумму выплаченных авансов даже в том случае, если отгрузка товара по этому аккредитиву не была совершена.

Виды банковского аккредитива

Связаться со специалистом

Банковский Аккредитив

Банковский Аккредитив — понимание банковского аккредитива многих ставит в стопор безграмотности банковских инструментов для развития бизнеса в упрощении банковских расчётов для купли продажи всевозможных товаров и услуг. Узнать подробнее >>>>

Свернуть

Документарный Аккредитив

Документарный Аккредитив — письменное обязательство, выданное банком от имени покупателя (приказодателя) или от своего собственного имени, оплатить продавцу (бенефициару) стоимость тратты и/или документов, если соблюдены условия документарного аккредитива. Подробнее>>>>

Подробнее>>>>

Свернуть

Револьверный Аккредитив

Револьверный Аккредитив — документарный аккредитив, по условиям которого доступная по нему сумма возобновляется или восстанавливается после отгрузки и/или представления документов без того, чтобы требовалось специальное изменение к документарному аккредитиву.Подробнее>>>>

Свернуть

Безотзывной Аккредитив

Безотзывной аккредитив — по Правилам UCP500 — документарный аккредитив, в котором отсутствует явное указание на то, что он является отзывным.Подробнее>>>>

Свернуть

Безотзывный подтверждённый аккредитив

Безотзывный подтверждённый аккредитив — документарный аккредитив, подтверждённый подтверждающим банком в стране бенефицианта. Подробнее>>>>

Подробнее>>>>

Свернуть

Отзывной Аккредитив

Отзывной аккредитив — документарный аккредитив, который может быть изменён, отозван или аннулирован без согласия бенефициара и даже без предварительного уведомления бенефициара вплоть до момента платежа в исполняющем банке.Подробнее>>>>

Свернуть

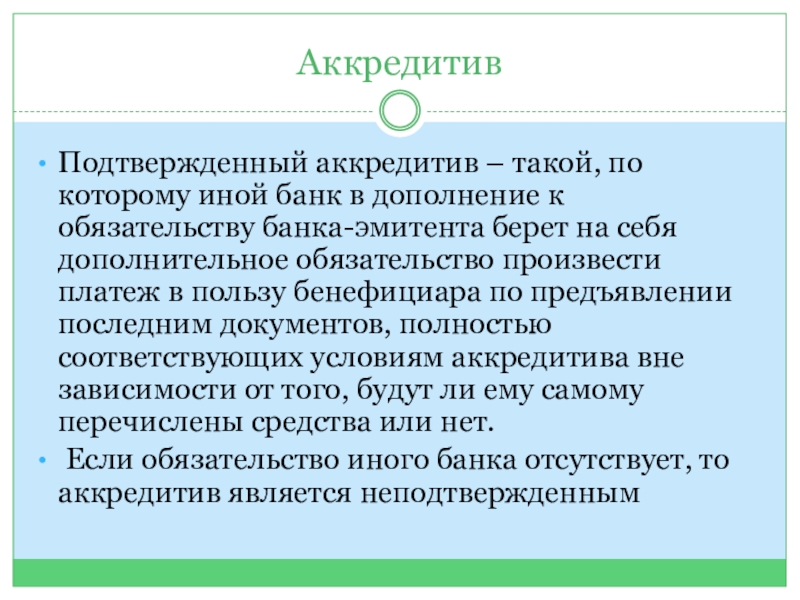

Подтверждённый Аккредитив

Подтверждённый аккредитив — документарный аккредитив, подтверждённый по поручению банка — эмитента другим банком (подтверждающим банком), в результате чего он несёт ответственность наравне с банком — эмитентом.Подробнее>>>>

Свернуть

Чистый Аккредитив

Чистый аккредитив — открытый банком аккредитив, по которому лицо за рубежом может выставлять тратты на банк. Чистый аккредитив — обязательство банка акцептовать тратты, если они выставлены в соответствии с условиями аккредитива. Подробнее>>>>

Чистый аккредитив — обязательство банка акцептовать тратты, если они выставлены в соответствии с условиями аккредитива. Подробнее>>>>

Свернуть

Доверьте работу профессионалам международного уровня и получите комфорт и спокойствие вашего состояния и получайте удовольствия от развития вашего бизнеса.

Каков Аккредитив с красной оговоркой?

Каков Аккредитив с красной оговоркой?

Аккредитив с красной оговоркой — особый тип документа, который часто используется в ситуациях, где агенты по закупкам ведут дело от имени покупателей. Этот тип аккредитива позволяет продавцу получать необеспеченный кредит или аванс от покупателя до покупателя, фактически получающего товары, которые были куплены. Расположение этого типа кредита или аванса весьма распространено, когда импортер покупает позиции от дилеров, которые расположены в различных международных местоположениях.

преимущество аккредитива с красной оговоркой то, что продавцы получают часть итоговой закупочной цены заказа фронт. В некоторых случаях, этот авансовый платеж служит средством устроить отгрузку buyer s заказ, используя способы доставки, которые были согласованы между двумя сторонами, когда покупка была выполнена. Как только товары были поставлены, сумма кредита или аванса вычитается из счета-фактуры, подготовленного продавцом. Как правило, структура счета-фактуры отразит первоначальное общее количество счета-фактуры и отметит сумму необеспеченного кредита как позиция линии. Сумма кредита вычитается от первоначального общего количества, оставляя остающуюся сумму к оплате для заказа. После рассмотрения и одобрения счета-фактуры, покупатель переводит платеж в любом методе, который был ранее устроен с продавцом.

Покупатель может также получить преимущества от использования аккредитива с красной оговоркой. Так как покупатель по существу платит за процент заказа заранее, нет никакой потребности задержать отгрузку, в то время как платеж очищается. Как только у продавца есть аккредитив с красной оговоркой в руке, заказ может быть подготовлен и доставлен как можно быстрее. Это часто означает, что покупатель получает товары в более короткий промежуток времени, чем было бы возможное использование других способов оплаты.

Как только у продавца есть аккредитив с красной оговоркой в руке, заказ может быть подготовлен и доставлен как можно быстрее. Это часто означает, что покупатель получает товары в более короткий промежуток времени, чем было бы возможное использование других способов оплаты.

В то время как использование аккредитива с красной оговоркой чаще всего связано с отраслью импорта/экспорта, этот тип финансового инструмента может использоваться в примерно любой деловой сделке, где есть потребность обеспечить авансовую ссуду или необеспеченный кредит продавцу. Так как продавцы часто используют доходы от этого типа кредита, чтобы управлять расходами, связанными с доставлением заказа согласно инструкциям, обеспеченным покупателем, письмо гарантирует, что продавец не должен временно поглотить те расходы при ожидании покупателя, чтобы перевести полный платеж для заказа.

[<< Назад ] [Вперед >> ]

Международный банк экономического сотрудничества — Торговое финансирование и документарные операции

1. Страховая компания имеет действующую лицензию на осуществление страховой деятельности, в частности, на осуществление интересующих Банк видов страховой деятельности и осуществляет фактическую страховую деятельность без отзыва, приостановления и/или ограничения лицензии по интересующим Банк видам страховой деятельности не менее 3-х лет (за исключением отзыва лицензии в связи с отказом от вида деятельности, не связанной с рассматриваемой Банком Кредитной операцией, либо в связи с объединением/присоединением страховых компаний).

Страховая компания имеет действующую лицензию на осуществление страховой деятельности, в частности, на осуществление интересующих Банк видов страховой деятельности и осуществляет фактическую страховую деятельность без отзыва, приостановления и/или ограничения лицензии по интересующим Банк видам страховой деятельности не менее 3-х лет (за исключением отзыва лицензии в связи с отказом от вида деятельности, не связанной с рассматриваемой Банком Кредитной операцией, либо в связи с объединением/присоединением страховых компаний).

2.Для действующих на территории стран-членов МБЭС дочерних страховых компаний, материнские компании которых имеют долгосрочные кредитные рейтинги инвестиционного уровня одного из международных рейтинговых агентств (Standard & Poor’s и Fitch Ratings от «BBB-» и выше, Moody’s от «Baa3» и выше), минимальный срок деятельности не ограничивается.

3.В отношении страховой компании не ведется процедура банкротства, а также в отношении страховой компании отсутствуют следующая негативная информация: отсутствует исполнительное производство, арест имущества страховой компании, страховая компания и ее аффилированные лица не включены в реестры недобросовестных контрагентов и т. д.

д.

4.Страховая компания не имеет неисполненных на момент анализа предписаний регулирующих ее деятельность органов.

5.Страховая компания не имеет вступивших в законную силу судебных решений о взыскании с нее денежных средств в объеме, способном оказать существенное негативное воздействие на ее деятельность. Существенным признается воздействие, которое может привести к ограничению, приостановлению деятельности страховой компании либо отзыву у нее лицензии; также существенным признается воздействие, из-за которого стоимость активов компании изменяется на 10 % и более, либо размер чистой прибыли (убытка) изменяется на 10% и более.

6.Страховая компания не имеет текущую картотеку по расчетным и иным счетам, обязательств перед бюджетом, внебюджетными фондами, иными кредиторами не исполненных в течение 30 дней и более, размер которых превышает 3% от величины уставного капитала компании, отсутствует задолженность по заработной плате.

7.Наличие финансовой отчетности страховой компании за последние 3 завершенных отчетных года, подтвержденной независимой аудиторской компанией.

8.В отношении конечного бенефициара должны отсутствовать следующие сведения негативного характера: о возбуждении против него процедуры банкротства, либо о признании его банкротом, в случае, если владелец/владельцы являются физическим лицом, о возбуждении против него уголовного дела и/или объявление в розыск (феде-ральный и/или международный), либо сведения о его смерти.

9.Положительная деловая репутация страховой компании.

10.Деятельность страховой компании и представленные ею в Банк документы и информация, в том числе в отношении ее конечных бенефициаров, отвечают требованиям комплаенс-контроля Банка, в том числе у Банка имеется информация об участниках/акционерах страховой компании, владеющих 5% и более долей или акций в уставном капитале компании, раскрыта информация о конечных бенефициарах.

11.Устойчивое финансовое положение страховой компании, отвечающие требованиям, установленным законодательством страны места нахождения страховой компании, а также следующим требованиям:

- активы страховой компании за последние три завершившихся отчетных года не со-кращались более чем на 30 % по сравнению с максимально достигнутым уровнем за тот же период.

- выручка страховой компании за последние три завершившихся отчетных года не со¬кращалась более чем на 25% по сравнению с максимально достигнутым уровнем за тот же период.

- отсутствие чистого убытка на протяжении последних трех завершившихся отчетных лет.

- доля высокорискованных активов не должна превышать 20% собственных средств страховой компании. К высокорискованным активам относятся: инвестиции в аффилированные/взаимосвязанные лица/связанные стороны (за исключением государственных компаний и организаций с рейтингом инвестиционного уровня хотя бы одного из международных рейтинговых агентств (Standard & Poor’s и Fitch Ratings от «BBB-» и выше, Moody’s от «Baa3» и выше), (участие, долговые ценные бумаги, займы, средства на депозитах и счетах), а также те, структуры, чью финансовую устойчивость Банк оценивает, как низкую;

- соблюдение страховой компанией нормативных требований, установленных законодательством страны места нахождения страховой компании.

12.Отсутствие у Банка негативного опыта работы со страховой компанией.

При прочих равных условиях Банк отдает предпочтение страховой компании, которая размещает временно свободные денежные средства в Банке, и/или предоставляла услуги Банку в успешно осуществленной кредитной операции, и/или имеет счет в Банке/выразила согласие на открытие счета в Банке, и/или имеющей офис в интересующей Банк стране.

Банк имеет право изменить и/или отменить один или несколько критериев отбора, если страховая компания обладает опытом успешной работы на территории страны-члена Банка при отсутствии другой страховой компании, специализирующейся в интересующей Банк сфере деятельности, удовлетворяющей всем установленным Банком критериям.

АккредитивRed Clause: все, что вам нужно знать

Это тип аккредитива, который включает в себя особую оговорку, облегчающую продавцу предоплату. Исторически особая оговорка оставалась частью полного торгового соглашения, и раньше она была выделена красным, отсюда и название.

Продавцам или экспортерам требуются денежные средства для приобретения сырья и инвентаря. Один из способов получить наличные — получить аванс от покупателей, которым требуются товары.

Для продавцов аккредитив Red Clause работает как форма необеспеченной ссуды от покупателя, а не от банка.Банк-посредник может взимать более высокую комиссию за обработку аккредитива с красной оговоркой.

Как работает аккредитив с красной оговоркой?

Красная оговорка LC — это одна из форм аванса продавцам. Он хорошо подходит для постоянных поставщиков и постоянных покупок. Полная сумма аккредитива определяется в первую очередь между покупателем и продавцом.

Покупатель добавляет «красную оговорку», позволяющую банку выдавать продавцу аванс или кредит. Однако сумма аванса вычитается из номинальной стоимости аккредитива.

Возможность получения аванса зависит от согласия покупателя. Покупатель утверждает определенную часть или процент от общей номинальной стоимости аккредитива в качестве аванса.

Продавец использует аванс для удовлетворения потребностей в оборотном капитале, например, для закупки сырья.

Банк-посредник, выписывающий продавцу аванс, получает проценты и основную сумму до проведения окончательного платежа.

Как и в случае других контрактов с аккредитивом, если продавец не соблюдает крайний срок поставки или торговая сделка отменяется, банк взыскивает с покупателя сумму аванса.

Условия аккредитива Red Clause:

Поскольку покупатели являются основными помощниками продавцов в выдаче авансового кредита, они добавляют определенные пункты или условия к кредитной линии.

- Самым заметным пунктом является условие использования средств только для закупки сырья и затрат на отгрузку товаров

- Авансовые платежи, подлежащие уплате из номинальной стоимости LC

- Документальные доказательства в банк-посредник до выручка от отгрузки

Продавцам в рамках красной оговорки предлагается предоплата наличными или ссудой в банке. Продавцам необходимо вернуть или погасить сумму полной стоимостью аккредитива и уплатить проценты банку.

Продавцам необходимо вернуть или погасить сумму полной стоимостью аккредитива и уплатить проценты банку.

Многие предприятия изо всех сил пытаются получить кредиты от банков и требуют наличных денег, покупатели в этом сценарии становятся их помощниками по наличным деньгам.

Риск дефолта с красной оговоркой LC остается за покупателями. Если торговая сделка будет отменена или покупатели захотят отозвать аккредитив, они должны будут оплатить выданный аванс с процентами банку.

Центр Red Clause LC часто привлекает торговых агентов-посредников, которые работают как с покупателями, так и с продавцами.

Они выполняют свои требования по предоплате для размещения заказов у продавцов и по завершении заказа возвращают сумму покупателям.

Преимущества аккредитива Red Clause:

LC Red Clause предлагает определенные преимущества как покупателям, так и продавцам. Фактически, содействующие банки взимают с покупателей более высокие проценты, поскольку это одна из форм необеспеченной ссуды.

- Продавцы могут удовлетворить потребности в оборотном капитале для закупок сырья

- Покупатели в свою очередь получают скидку от общей стоимости торгового контракта или от цен товаров

- Покупатель может добавить определенные положения, чтобы облегчить продавцу, например условие невыполнения обязательств при отмене сделки

- Покупатель может также корректировать авансовые платежи с определенными интервалами и вплоть до срока погашения периода аккредитива.

Услуга аккредитива с красной оговоркой часто работает плавно, когда покупатели добавляют определенные положения, такие как возмещение или декларация о намерениях.Оба эти условия обезопасили покупателей: в случае невыполнения продавцами сроков отгрузки товара покупатели могут расторгнуть сделку в полном объеме.

Ограничения аккредитива Red Clause:

У аккредитива Red Clause есть определенные недостатки как для покупателей, так и для продавцов:

- Покупатели несут риск неисполнения обязательств, они должны выплатить аванс и проценты, если продавец не производит выплаты

- Покупатели также могут столкнуться с убытками от пересчета валюты, если продавцы находятся в другой стране.

- Банки взимают более высокие проценты и фиксированные сборы за выдачу аккредитива с красной оговоркой

- Продавцам, возможно, придется предложить выгодные скидки покупателям для получения авансовых платежей, которые могут оказаться дорогостоящими в долгосрочной перспективе

- Продавцам необходимо выплатить или скорректировать авансы в полном объеме с процентами банку

Разница между Red Clause LC и Green Clause LC

Что такое Red Clause LC?A Red Clause LC — это документарный аккредитив с включенной в него специальной оговоркой, разрешающей авизующему банку или соответствующему банку выдавать авансы бенефициару до представления документов, предусмотренных в нем.В нем будет следующая информация.

- На нем будет пункт красного цвета, разрешающий произвести авансовый платеж получателю.

- Обычно указывается сумма, которая может быть авансирована с целью предоставления средств продавцу до отгрузки.

Когда отгрузка действительно произведена и документы представлены, авансированная сумма будет вычтена из выручки по экспортной накладной.

Когда отгрузка действительно произведена и документы представлены, авансированная сумма будет вычтена из выручки по экспортной накладной. - В случае непоставки и непредставления документов в соответствии с условиями аккредитива банк, ссудивший сумму, будет иметь право потребовать выплаты с процентами от банка-эмитента.

- Такой аккредитив разрешает назначенному ведению переговоров банк должен предоставить чистые ссуды, обычно в процентах от суммы аккредитива, бенефициару для финансирования покупки и подготовки к отправке соответствующих товаров.Банк, ведущий переговоры, не обязан контролировать использование таких авансов бенефициаром. Банк, ведущий переговоры, предоставляет такие авансы, полагаясь на банк-эмитент для возмещения, если бенефициар не может осуществить требуемую отгрузку.

- Если в аккредитиве не указано иное, поступления от заимствований будут зачислены на ранее авансированные средства, плюс проценты и другие сборы, при этом любые излишки будут выплачены бенефициару.

Зеленая оговорка LC

Что такое Green Clause LC?

Этот пункт является уточнением «красного пункта».В нем будет следующее:

- Он будет набран зеленым цветом и, следовательно, будет известен как зеленый пункт.

- В нем будет указана сумма аванса.

- Это потребует, чтобы товары хранились на имя / порядок открытия банка аккредитива.

Кредит зеленой оговорки разрешает ссуды на бенефициар под залог, то есть под залог товаров.

https://www.capitalbudgetingtechniques.com/difference-between-red-clause-lc-and-green-clause-lc/ Разница между LC с красной оговоркой и LC с зеленой оговоркой International TradeLC, Аккредитив Что такое Red Clause LC? Аккредитив с красной оговоркой — это документарный аккредитив с включенной в него специальной оговоркой, разрешающей авизующему банку или соответствующему банку выдавать авансы бенефициару до представления документов, предусмотренных в нем. В нем будет следующая информация.

На нем будет … замок

[email protected]Администратор Методы составления бюджета

В нем будет следующая информация.

На нем будет … замок

[email protected]Администратор Методы составления бюджетаКак это:

Нравится Загрузка …

Что такое Red clause LC? — JanetPanic.com

Что такое Красная оговорка LC?

Аккредитив с красной оговоркой — это особый тип аккредитива, в котором покупатель предоставляет продавцу необеспеченную ссуду. Аккредитивы Red Clause позволяют получателям документарных аккредитивов получать средства на любые товары, указанные в аккредитиве.

Что такое BG и LC?

В чем разница между BG и LC? По аккредитиву при возникновении обязательства по предоставлению документов по исполнению договора банк выплачивает сумму бенефициару. Однако в банковской гарантии бенефициару выплачиваются деньги за неисполнение обязательства в соответствии с контрактом BG.

Зачем нужен аккредитив?

Аккредитив (LC), также известный как документарный аккредитив или коммерческий кредит банкиров, или аккредитив (LoU), представляет собой платежный механизм, используемый в международной торговле для предоставления экономической гарантии от платежеспособного банка экспортеру товаров. .

.

Что такое LG и LC?

LC в основном используется при импорте товаров из-за границы, но также может использоваться при покупке товаров внутри страны с определенной безопасностью. LG обычно используется для гарантии определенных транзакций или ставок и т. Д.

Можно ли сбрасывать со счетов прицел LC?

Можно ли сбрасывать со счетов прицел LC? Аккредитивы до предъявления требования не должны требовать какого-либо механизма дисконтирования, поскольку банки-эмитенты или подтверждающие банки должны погашать кредиты по предъявлении, как только они определят, что представление бенефициара соответствует требованиям.

Как получить аккредитив в банке?

Вы можете обратиться в свой банк, чтобы открыть аккредитив. Заинтересованный сотрудник банка поможет вам заполнить необходимое заявление для открытия аккредитива. Поскольку аккредитив открывается на основании вашего договора купли-продажи, необходимо подготовить копию заказа на поставку / экспортного договора вместе с другими необходимыми документами.

Какие документы необходимы для аккредитива?

Документы, необходимые для открытия аккредитива

- Подписанная копия счета-проформы или SPA вашей торговой сделки.

- Копия регистрационной / торговой лицензии компании и меморандум о взаимопонимании между партнерами (при наличии)

- Ксерокопия паспорта уполномоченного лица с правом подписи.

- Счета за коммунальные услуги, подтверждающие место жительства и адрес компании Уполномоченного подписанта.

- Также, копия выписки со счета за последние 6 месяцев.

Какой срок действия аккредитива?

Дата истечения срока действия аккредитиваозначает последний день подачи экспортируемых документов в банк для согласования документов. Означает, что аккредитив считается недействительным, если товары отгружены до даты, указанной в аккредитиве для отгрузки, но не представлены документы для переговоров в течение срока действия аккредитива.

Как найти документ аккредитива?

Проверить и подтвердить:

- Убедитесь, что дата выдачи указана в аккредитиве.

- Убедитесь, что вы можете осуществить отгрузку до последней даты отгрузки.

- Убедитесь, что вы можете предоставить документы до истечения срока действия аккредитива.

- Проверить место истечения срока действия аккредитива.

Что такое документ LC?

Документарный аккредитив (DLC) или аккредитив по предъявлении (Sight LC) — это финансовый инструмент, выпущенный банками или учреждениями торгового финансирования через сообщение SWIFT MT700, при котором продавец / экспортер получает платеж от покупателя / импортера один раз условия, указанные в DLC, полностью выполнены.

Как оформить аккредитив?

Шаг 1 — Выдача аккредитива После того, как стороны сделки договорились о контракте и использовании аккредитива, импортер обращается к банку-эмитенту с просьбой выдать аккредитив в пользу экспортера. Аккредитив отправляется банком-эмитентом авизующему банку.

Что такое товаросопроводительные документы в аккредитиве?

Аккредитив или документарный аккредитив — это обещание банка от имени покупателя (заявителя / импортера) выплатить продавцу (бенефициару / экспортеру) определенную сумму в согласованной валюте при условии, что продавец предоставит необходимые документы заранее установленный срок. .

.

Что такое несоответствие LC?

Несоответствие может быть определено как ошибка или дефект, в зависимости от банка-эмитента, в представленных документах по сравнению с документарным аккредитивом, правилами UCP 600 или другими документами, которые были представлены по тому же аккредитиву.

Как оформить аккредитив?

Когда на посудомоечной машине Samsung мигает код LC, это означает, что датчик утечки устройства обнаруживает влагу или утечку воды. Если вы хотите просто очистить код, достаточно просто отсоединить шнур питания от посудомоечной машины примерно на 15 минут.Это должно устранить ошибку и перезагрузить посудомоечную машину.

Что такое usance LC?

Usance-аккредитив — это особый тип аккредитива, который предоставляет покупателю, то есть импортеру, заранее определенный период кредитования. В обычном деловом использовании аккредитив также известен как дифференцированный аккредитив.

Red Clause Определение аккредитива

Вы можете указать определенные детали для сообщений SWIFT, относящиеся к LC, и установить свои предпочтения с помощью вкладки «Preferences». На уровне филиала, если вы включили изменение статуса группового этапа для LC, система показывает статус группы, с которой связан LC. Однако вы можете разблокировать и изменить статусы отдельных контрактов.

На уровне филиала, если вы включили изменение статуса группового этапа для LC, система показывает статус группы, с которой связан LC. Однако вы можете разблокировать и изменить статусы отдельных контрактов.

В чем разница между LC и SBLC?

В торговых сделках преобладают различные типы аккредитивов. Это коммерческие, экспортные / импортные, передаваемые и непередаваемые, отзывные и безотзывные, резервные, подтвержденные и неподтвержденные, возобновляемые, двусторонние, красная оговорка, зеленая статья, предварительная оплата, отсроченный платеж и аккредитив с прямой оплатой.

Вы можете выбрать допустимую сортировку группы из соседнего списка опций. Тип празднования контрагента аккредитива устанавливается по умолчанию в основном в зависимости от типа аккредитива, который вы обрабатываете. Если вы используете импортный аккредитив, по умолчанию используется «APP» (указывающий заявителя). Если вы обрабатываете экспортный аккредитив, по умолчанию используется «BEN» (с указанием получателя).

Что такое красная оговорка и зеленая оговорка LC?

Аккредитив с красной оговоркой — это особый тип аккредитива, в котором покупатель предоставляет продавцу необеспеченную ссуду.Аккредитивы Red Clause позволяют получателям документарных аккредитивов получать средства на любые товары, указанные в аккредитиве.

Его можно использовать для ввода дополнительных сведений, связанных с обрабатываемым аккредитивом. На экране «Контракт с LC — рекомендации» вы можете указать БПФ, которые должны сопровождать рекомендацию, созданную для LC.

Что такое аккредитив и типы аккредитива?

Аккредитив с красной оговоркой — это аккредитив, который разрешает экспортеру использовать предотгрузочное финансирование на основании аккредитива.В аккредитиве с зеленой оговоркой, в дополнение к финансированию перед отгрузкой, разрешены складские помещения в порту отгрузки экспортеру путем открытия банка.

Предварительная рекомендация — это быстрое уведомление о документарном аккредитиве, отправленное банком-эмитентом в авизующий банк. Это должно быть принято в инструменте ПЦ, учитывающем все основные положения ПЦ. Он уведомляет получателя о том, что указанный покупатель открыл аккредитив на указанную сумму для указанного поставщика (получателя).Тип продукта будет отображаться прямо здесь, на экране продукта, с указанием, является ли продукт импортным / экспортным, возобновляемым или невозобновляемым. Выберите продукт из списка товаров, созданного в аккредитиве.

Это должно быть принято в инструменте ПЦ, учитывающем все основные положения ПЦ. Он уведомляет получателя о том, что указанный покупатель открыл аккредитив на указанную сумму для указанного поставщика (получателя).Тип продукта будет отображаться прямо здесь, на экране продукта, с указанием, является ли продукт импортным / экспортным, возобновляемым или невозобновляемым. Выберите продукт из списка товаров, созданного в аккредитиве.

Описание предложения будет использоваться по умолчанию, в основном на основе выбранного вами кода предложения. Если новое празднование представляет собой трехстороннее партнерство, новые потенциальные клиенты СП вместе с соответствующими деталями могут быть указаны по умолчанию на вкладке «Ограничения сторон» всякий раз, когда вы нажимаете кнопку «По умолчанию».Обратите внимание, что это применимо только к перспективам совместного предприятия измененных сторон. Система проверяет метку количества в сравнении с сортировкой продукта. Если вы выберете тег суммы, который не поддерживается сортировкой товаров, система выдает сообщение об ошибке.

Различные типы аккредитивов

Отображается экран просмотра контракта LC без значений в полях. Аккредитив с пурпурной оговоркой — это тот аккредитив, который разрешает экспортеру воспользоваться финансированием перед отгрузкой за счет энергии кредита.

В списке показаны все справочные номера подтверждений и типы регистрации, поддерживаемые на экране регистрации регистрации LC, которые утверждены и не обработаны. Вы можете вызвать экран отображения «Letters of Credit Contract Input», набрав «LCDTRONL» в поле в правом верхнем углу панели программного обеспечения приложения и нажав кнопку со стрелкой рядом.

В данном аккредитиве пункт напечатан или напечатан красными чернилами. Следовательно, такой аккредитив называется аккредитивом с фиолетовой оговоркой.Это предпогрузочное финансирование, предлагаемое бенефициару импортером. Этот кредит погашается после согласования документов.

Как работает аккредитив с красной оговоркой

Укажите вид сбора (получатель, счетчик, заявитель, авизующий банк, финансовое учреждение-эмитент, возмещающее финансовое учреждение, консультация через банк, подтверждающее финансовое учреждение, банк-заявитель). В соседнем списке возможностей отображаются все варианты партий, доступные для LC.

В соседнем списке возможностей отображаются все варианты партий, доступные для LC.

Выберите идентификатор шаблона из соседнего списка выбора.Идентификатор шаблона актуален только в том случае, если тип празднования — банк-заявитель или банк-эмитент. Вы можете вызвать экран «Переназначение аккредитивов», набрав «LCDTREAS» в поле в верхнем правом углу панели инструментов приложения и нажав на соседнюю кнопку со стрелкой. Все операции с аккредитивами, которые вы вводите вручную, должны быть проверены и лицензированы. Только лицо, имеющее соответствующие права, может выполнять функции проверки и авторизации.

Электронные аккредитивы

Что такое 44c в LC?

В то время как аккредитив используется в качестве основного метода оплаты, SBLC используется, когда покупатель не выполняет свои обязательства во время продажи.Преимущество использования LC & SBLC заключается в том, что покупатель получает уверенность в получении своего продукта или товаров вовремя, а продавец получает уверенность в своевременной оплате по завершении работы.

При указании REB в сортировке по случаю праздника в соседнем списке возможностей будут отображаться все идентификаторы, имеющие валюту контракта, аналогичную валютной валюте LC. Если вы отметите этот выбор, вам нужно будет указать экспортный аккредитив, который вам нужно связать гиперссылкой с импортируемым аккредитивом в поле «Ссылочный номер».Все активные и авторизованные экспортные аккредитивы одного и того же контрагента будут доступны для выбора в возможном списке рядом с «Справочным номером».

Вы можете вызвать этот экран, набрав «LCSILUTL» в теме в правом верхнем углу панели инструментов приложения и нажав на соседнюю кнопку со стрелкой. Система отображает количество или сумму лицензии, полученную для кода продукта импортной лицензии. Система показывает единицу измерения или иностранные деньги, захваченные для кода товара импортной лицензии.Сделки по лицензионным импортным товарам могут осуществляться из самых разных банков.

Помимо защиты от риска кредитного рейтинга, ILOC иногда дополнительно указывает существенные детали сделки, соответствующие стоимости, условиям оплаты, а также времени и месту поставки товаров. В случае, если заказчик не вносит согласованную плату, финансовое учреждение клиента оплачивает расходы финансовому учреждению поставщика, которое, в свою очередь, переводит комиссию поставщику, бенефициару ILOC.Подробные сведения об использовании лицензии на импорт можно просмотреть на экране сводной информации об использовании лицензии на импорт.

В случае, если заказчик не вносит согласованную плату, финансовое учреждение клиента оплачивает расходы финансовому учреждению поставщика, которое, в свою очередь, переводит комиссию поставщику, бенефициару ILOC.Подробные сведения об использовании лицензии на импорт можно просмотреть на экране сводной информации об использовании лицензии на импорт.

Все документы, указанные для продукта, с которым связан аккредитив, должны быть настроены по умолчанию для этого дисплея. Когда вы нажимаете кнопку «По умолчанию», система устанавливает по умолчанию разновидность покупателя совместного предприятия.

Сведения о контрактах сгруппированы на различных экранах в соответствии с их общими чертами. Контракт с аккредитивом — это инструкция, в которой клиент просит финансовое учреждение представить, рекомендовать или проверить аккредитив для коммерческой транзакции.

Система проверяет код BIC, указанный в поле «Адрес 1» банка-получателя или банка-эмитента контракта с аккредитивом, с кодом, поддерживаемым на уровне «Ведение кода BIC». Если код BIC, хранящийся в области «Адрес 1» контракта с аккредитивом, просто не является членом ADB, то система отображает сообщение отмены.

Если код BIC, хранящийся в области «Адрес 1» контракта с аккредитивом, просто не является членом ADB, то система отображает сообщение отмены.

Аккредитив с красной оговоркой и зеленой оговоркой

Когда вы выбираете код рекомендации на этом экране, в части БПФ отображаются совокупный код рекомендации и сортировка стороны, которой он должен быть отправлен.Это означает, что только что указанные вами БПФ появятся в отображаемой рекомендации и могут быть отправлены в отображаемую сортировку празднования.

Выберите код подходящего документа из списка кодов документов, который отображается на экране «Ведение документов». На этом экране по умолчанию будут отображаться различные детали документа. Под документальным аккредитивом требуются некоторые обычные документы. На этом экране вы сможете указать документы, которые могут потребоваться в рамках обрабатываемого аккредитива.Эти реквизиты должны быть частью инструмента аккредитива, отправляемого авизующему банку, извещению через банк или получателю.

- Если код операции аккредитива — «Возмещение», система по умолчанию установит тип празднования CIF как «ISB» (выдающее финансовое учреждение).

- Укажите тип стороны (получатель, счетчик, заявитель, авизирующее финансовое учреждение, банк-эмитент, возмещающее финансовое учреждение, извещение через банк, подтверждающий банк, требующий банк).

- В соседнем списке выбора показаны все варианты партий, доступные для LC.

Экран Подробная информация о контракте с LC состоит из верхнего и нижнего колонтитула, который включает поля, специфичные для вводимого контракта. Помимо этого, вы также заметите шесть вкладок и вертикальный ряд кнопок, рядом с которыми вы сможете ввести детали контракта.

Эту кнопку можно увидеть во время точной настройки. Запрос на построение интерпретации ответа на уровне базы данных должен выполняться как часть настройки, чтобы включить это.Вы можете добавлять или удалять из списка документов, которые используются по умолчанию. Чтобы добавить документ для LC, щелкните значок добавления, после чего появится список возможностей, расположенный после области «Код».

Чтобы добавить документ для LC, щелкните значок добавления, после чего появится список возможностей, расположенный после области «Код».

В аккредитиве с зеленой оговоркой, в дополнение к финансированию перед отгрузкой, в порту отгрузки экспортеру разрешено хранение в открытом банке. Таким образом, этот аккредитив называется «аккредитивом с зеленой оговоркой». ILOC — это средство облегчения транзакции между покупателем и продавцом с помощью их соответствующих банков.Покупатель запрашивает ILOC в своем финансовом учреждении, который затем отправляется в финансовое учреждение продавца.

Нажмите кнопку «Заполнить», чтобы получить сведения об этом продукте, чтобы перейти к настройкам по умолчанию с экрана отображения продукта. По умолчанию система устанавливает данные, отображаемые на экране отображения регистрации, если подтверждение фиксируется при нажатии кнопки заполнения (P) рядом с кодом продукта. Чтобы облегчить быстрый ввод, вы должны ввести только код продукта. В зависимости от кода продукта многие поля будут заданы по умолчанию.Вы можете добавить детали, относящиеся к аккредитиву, такие как сумма аккредитива, сведения о клиенте и продавце и т. Д.

В зависимости от кода продукта многие поля будут заданы по умолчанию.Вы можете добавить детали, относящиеся к аккредитиву, такие как сумма аккредитива, сведения о клиенте и продавце и т. Д.

В случае, если ограничение по кредитной линии было полностью исчерпано, система показывает настраиваемое сообщение переопределения. Если вы не использовали кнопку «По умолчанию» при указании деталей лимитов сторон, система будет регулярно устанавливать детали по умолчанию и соблюдать лимиты, основанные в основном на этом. Подробная информация о советах для события отображается на экране «Советы».Тип сбора, которому должна быть отправлена конкретная рекомендация, обычно выбирается, в первую очередь, в зависимости от типа обрабатываемого LC и задействованных событий.

Это количество покупателя установлено по умолчанию, в основном на основе основных моментов, отображаемых на дополнительном экране «Совместное предприятие» экрана «Обслуживание клиентов». В случае загрузки MT768 значение в теме 20 сообщения отображается прямо здесь. Ввод в эту область может быть обязательным для типа «ISB».

Ввод в эту область может быть обязательным для типа «ISB».

Виды аккредитивов

Что такое отложенный аккредитив?

Отсроченный аккредитив — это вид аккредитива, при котором банк берет на себя условное обязательство произвести платеж продавцу от имени покупателя в определенный день в будущем после завершения транзакции. Банк производит оплату при предъявлении необходимых документов.

Система подтверждает членство выбранного банка в АБР. В соседнем списке возможностей показаны все идентификаторы сторон, доступные для LC.

При нажатии кнопки «L» система распределит сумму платежа по каждому элементу. При нажатии кнопки «S» система показывает всю уплаченную сумму, и это общее количество будет отображаться в теме «Всего выплачено». Экран «Сведения о внешней системе» показывает, что ответ получен от внешней системы, и вам будет дополнительно разрешено вводить свои замечания на этом экране. Полученный ответ также может быть отправлен на уровень базы данных Oracle FLEXCUBE для дальнейшей интерпретации идентичного.

Установите этот флажок, чтобы указать, что для LC требуется контроль пределов. Если этот флажок не установлен, система будет отображать переопределенное сообщение «Контроль лимита не выполнен для контракта» при сохранении документа.

Укажите номер покупателя праздника, для которого необходимо отслеживать лимиты кредитного рейтинга. В списке выбора отображаются номера клиентов для всех событий, выбранных на вкладке «Стороны». Если вы нажмете кнопку «По умолчанию» в первой строке, система по умолчанию выберет сортировку совместного предприятия, основанную в основном на трехстороннем партнерстве, выбранном на вкладке «Стороны» экрана «Подробная информация о контракте с LC.Тем не менее, вы должны убедиться, что необходимые сведения сохранены на вкладке «Стороны» дисплея.

Если код операции аккредитива — «Возмещение», система по умолчанию использует тип объединения CIF как «ISB» (банк-эмитент). Тип стороны «CLB» (заявляющее финансовое учреждение) может быть получен только в том случае, если аккредитив привязан к продукту типа «Возмещение». Текстовые инструкции в произвольном формате (БПФ) — это набор указаний или утверждений, которые могут быть применимы к LC, который вы только что изучаете.

Текстовые инструкции в произвольном формате (БПФ) — это набор указаний или утверждений, которые могут быть применимы к LC, который вы только что изучаете.

Вы можете сообщить о доле импортной лицензии, используемой различными банками, с помощью экрана «Использование импортной лицензии». Система показывает подробную информацию о налоге, настроенном на экране. Система отображает название стороны, для которой сформирована рекомендация. Система показывает общий идентификатор, для которого создано сообщение.

Если вам необходимо отправить уведомления другим способом, вы должны указать это на экране «Стороны». Уведомления могут быть отправлены через новый носитель, только если вы укажете это на экране «Советы» обработки контракта.В противном случае рекомендация будет отправлена на адрес по умолчанию, указанный для празднования. Отметьте эту опцию, чтобы указать, что LC может иметь связанное подтверждающее сообщение.

У вас есть возможность добавить или удалить из списка БПФ, используемых по умолчанию для рекомендации. Чтобы добавить пункт в документ для LC, щелкните значок добавления. Выберите код соответствующего пункта из списка поддерживаемых кодов пунктов на экране дисплея «Обслуживание пункта».

Чтобы добавить пункт в документ для LC, щелкните значок добавления. Выберите код соответствующего пункта из списка поддерживаемых кодов пунктов на экране дисплея «Обслуживание пункта».

В следующих полях этого экрана вы сможете указать сведения о дороге, по которой будет отслеживаться кредит.Одна из сторон аккредитива должна быть клиентом вашего финансового учреждения с надежным идентификатором CIF. Сведения об этой стороне фиксируются на главном экране контракта. В качестве альтернативы вы можете выбрать ссылочное количество из списка выбора.

Таким образом, вам необходимо использовать это поле для изменения статуса договора аккредитива вручную. После получения CIF ID покупателя, участвующего в контракте, по умолчанию отображается дата истечения срока действия лицензии на импорт, установленная для выбранного клиента.Система не выполняет никаких проверок, в первую очередь, на основе даты истечения срока действия. Укажите, на какой вечеринке покупатель является противоположной стороной аккредитива.

Укажите долю лимитов, которые необходимо отслеживать для кредитной линии или пула обеспечения для клиента совместного предприятия. Когда вы нажимаете кнопку «По умолчанию», система устанавливает по умолчанию долю вклада, которая поддерживается под дополнительным экраном «Совместное предприятие» экрана «Обслуживание клиентов». Если вы выберете одну и ту же ссылку на ссылку для пары документов в списке, система отобразит сообщение переопределения.

При выдаче гарантии в списке выбора отображаются все действующие накладные с ссылочными номерами коносаментов и импортные аккредитивы. Аналогичным образом, при выдаче повторного аккредитива в списке опций отображаются все допустимые экспортные аккредитивы, поддерживаемые в системе.

Вы можете вызвать экран дисплея «Letters of Credit Authorize Contract», набрав «LCDTRAUT» в поле в правом верхнем углу панели устройства приложения и щелкнув примыкающую кнопку со стрелкой. Вы можете указать трассировщики, которые будут отправлены для LC, на экране LC Contract Tracers. Чтобы вызвать этот экран, щелкните вкладку «Трассировщики» в окне «Подробная информация о контракте с LC». Все БПФ, определенные для рекомендации, также будут отображаться на этапе продукта.

Чтобы вызвать этот экран, щелкните вкладку «Трассировщики» в окне «Подробная информация о контракте с LC». Все БПФ, определенные для рекомендации, также будут отображаться на этапе продукта.

Вы должны быть уверены, что количество покупателей соответствует выбранному выше типу вечеринки. Если номер покупателя и тип праздника не совпадают, система выдает ошибку. Oracle FLEXCUBE позволяет отслеживать кредитные лимиты для клиентов трехстороннего партнерства, которые являются событиями контракта с аккредитивом.

Ценность, показанная здесь, не подбирается в зоне 40F. Тип сообщения «MT740» показывает «URR ПОСЛЕДНЯЯ ВЕРСИЯ» независимо от того, какое значение отображается в опции «Применимое правило». Вы (покупатель) заключили контракт со своим зарубежным поставщиком на импорт оборудования для производства на вашем заводе. В соответствии с вашими договорами друг с другом вы (покупатель) должны открыть аккредитив (LC). В этом случае ваш банк (или другое открывающее финансовое учреждение) открывает аккредитив, а получателем аккредитива является ваш зарубежный продавец оборудования.

Аккредитив — это гарантия, предоставляемая вашим банком (а не вами) финансовому учреждению вашего покупателя за счет вашего покупателя. Количество по аккредитиву переводится в соответствии с условиями и ситуациями, указанными в аккредитиве. Также ознакомьтесь с другими статьями об аккредитиве на идентичном веб-сайте, чтобы узнать больше об аккредитиве. Система отображает вид вечеринки, для которой создано сообщение. Система отображает вид сообщений сгенерированного совета.

Используя вкладку «Ограничения сторон», вы можете отслеживать границы ряда трассировок кредитного рейтинга в контракте аккредитива. Уведомления для стороны должны быть отправлены на носитель по умолчанию, указанный в таблице «Адреса клиентов».

История красной оговорки — Круглый стол по бизнесу в Колорадо (COBRT)

Красная оговорка, аккредитив, бенефициар, проект, заявитель

КРАСНАЯ ОГОВОРКА ОБЕСПЕЧИЛА ЭКОНОМИЮ 70 000 ДОЛЛАРОВ В ГОДУ

Американская компания, импортирующая мозаичную керамическую плитку, 1 января отправила своему итальянскому поставщику ежегодный платеж за закупки за весь год. Поставщик всегда выполнял и не представлял очевидного риска неисполнения обязательств.

Поставщик всегда выполнял и не представлял очевидного риска неисполнения обязательств.

Когда американская компания узнала о красной статье аккредитива , они поняли, что это может сэкономить им деньги. Предоставление поставщику аккредитива с красной оговоркой позволит им занимать деньги в собственном банке и выплачивать проценты вместо беспроцентного использования денег импортера. После выдачи аккредитива с красной оговоркой они подсчитали, что за первый год сэкономили 70 000 долларов.

ПОЧЕМУ ЭТО НАЗЫВАЕТСЯ «КРАСНАЯ СТАТЬЯ?»

Аккредитив с красной оговоркой, первоначально названный так из-за оговорки, напечатанной красными чернилами на лицевой стороне аккредитива, позволяет бенефициару получить авансовые средства по аккредитиву с намерением вернуть средства в то время предъявляет документы на оплату.Красная оговорка обычно ограничивает аванс определенным процентом аккредитива, например 30%. Когда получатель представляет документы для платежа, банк использует 30% для погашения кредита, а получатель получает оставшиеся 70%.

ПРОИСХОЖДЕНИЕ КРАСНОЙ СТАТЬИ

Распространено несколько версий истории аккредитива с красной оговоркой. Джим Харрингтон считал, что все началось на Филиппинских островах. Филиппины открыли домашний бизнес по производству кружевных скатертей.Заинтересованные покупатели удовлетворили спрос готового рынка в Соединенных Штатах. Агенты по закупкам обращались к домашним предприятиям на Филиппинских островах, договариваясь с каждым из них о заказе определенного количества скатертей.

Агенты обнаружили, что они могут получить более выгодные цены, заплатив за часть товаров заранее, потому что домохозяйствам нужны были деньги на проживание, а также на покупку игл и ниток для изготовления скатертей. Красная оговорка позволяла агенту брать ссуду в филиппинском банке, платить домашним хозяйствам и затем хранить скатерти до тех пор, пока у него не будет достаточно скатертей для отправки и выставления тратты на аккредитив.Поступления от тратты погасили заемные деньги.

Заявитель аккредитива должен понимать риск: бенефициар может получить аванс и исчезнуть вместе с деньгами. В этом случае банк, внесший аванс, обращается к заявителю. Как и в любой другой транзакции, высокий уровень доверия снижает риск.

В этом случае банк, внесший аванс, обращается к заявителю. Как и в любой другой транзакции, высокий уровень доверия снижает риск.

Из-за риска покупатели редко используют аккредитивы с красной оговоркой. Однако покупатели, такие как импортер мозаичной плитки, которые должны вносить предоплату наличными, могут рассматривать аккредитив с красной оговоркой как жизнеспособную альтернативу.

На одном из своих семинаров Джим Харрингтон заявил, что хочет развеять миф. С искоркой в глазах он объяснил, что красная оговорка не имеет ничего общего с лобстерами, чьи когти становятся красными при помещении в кипящую воду.

Типы платежей | Коммерческая | Türkiye İş Bankası A.Ş.

Определение

На основании спроса и распоряжения покупателя (эмитента / экспортера) банк (банк-эмитент) обязан произвести платеж продавцу в определенной сумме и в пределах установленный срок погашения при выдаче документов, указанных для аккредитива.

Посредством аккредитива международная коммерческая деятельность будет регулироваться банками, будет обеспечена взаимная гарантия в пользу сторон, оплата будет гарантирована, когда условия аккредитива будут выполнены, и соответствующий платеж будет основан на по документам.

Процессы аккредитива подчиняются примерным процедурам и правилам применения аккредитива Международной торговой палаты (ICC). Данная брошюра является обязательной для всех сторон, если иное не указано в аккредитиве.

Для аккредитивов банки проводят свои операции, учитывая не товары, а документы. Открытие аккредитива определяется договором купли-продажи. Чтобы выполнить условия этого договора купли-продажи, покупатель предлагает своему собственному банку (банку-эмитенту) открыть аккредитив.

Банк продавца информирует продавца об аккредитиве. Затем продавец загружает товар и через свой банк-посредник отправляет в банк-эмитент документы, которые должны быть выданы в соответствии с аккредитивом.При условии, что выданные документы соответствуют условиям аккредитива, платеж продавцу производит банк. Получая стоимость от эмитента, банк, открывший аккредитив, доставляет документы для оформления товаров на таможне.

Аккредитив является надежным способом оплаты, так как

При условии, что бенефициар выполняет все требования аккредитива и выдает все необходимые документы по нему, поскольку банк-эмитент должен выполнить свои обязательства, относящиеся к платежу в пользу получателю, этот способ очень безопасен для последнего.

Этот метод очень безопасен для эмитента, так как он знает, что ему не придется производить платеж бенефициару против ненадлежащих документов.

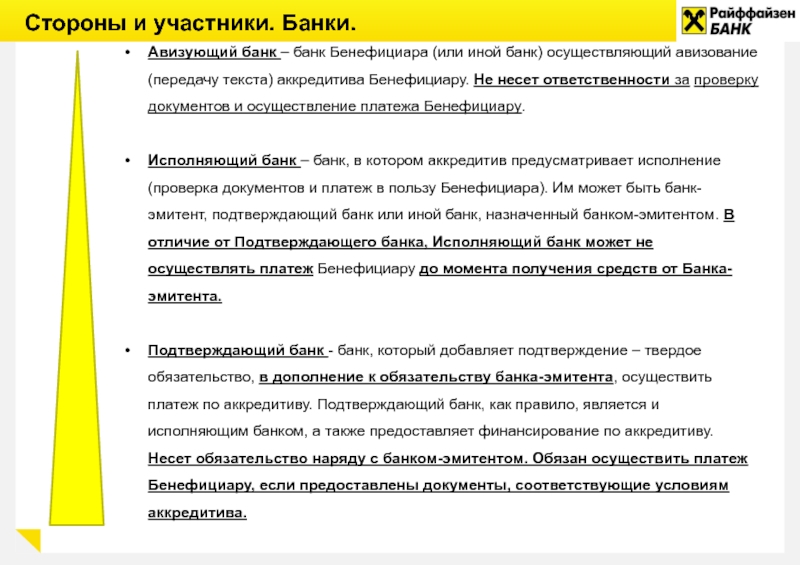

Аккредитив может быть открыт как подтвержденный, так и неподтвержденный. Подтвержденный аккредитив открывается, когда продавец не может обойтись только гарантией банка эмитента, он также хочет получить гарантию другого банка, будь то его собственная страна или другая.

Подтверждение аккредитива банком означает точное обязательство подтверждающего банка наряду с обязательством банка-эмитента при условии, что требуемые документы будут предоставлены подтверждающему банку или другому уполномоченному банку.В случае неподтвержденного аккредитива только банк-эмитент имеет безотзывное обязательство по выдаче надлежащих документов.

Доступны 4 типа использования аккредитива:

Платеж / платеж до предъявления

Отсроченный платеж

Акцепт

Переговоры

Типы аккредитивов

Возобновляемый аккредитив (возобновляемый аккредитив Документарный аккредитив)

Возобновляемый аккредитив обычно используется покупателями и продавцами, которые постоянно подписывают договоры купли-продажи. Вместо открытия для каждого времени загрузки они открывают только один аккредитив, который будет действителен в период между указанными датами. Аккредитив автоматически продлевается и становится действительным.

Вместо открытия для каждого времени загрузки они открывают только один аккредитив, который будет действителен в период между указанными датами. Аккредитив автоматически продлевается и становится действительным.

Возобновляемый аккредитив открывается в зависимости от времени и качества.

Аккредитив с красной оговоркой (Red-Clause Documentary Credit)

Аккредитив с красной оговоркой используется, когда необходимо предварительное финансирование для подготовки товаров. Для этого типа кредита частичная или полная сумма аккредитива выплачивается продавцу заранее до отгрузки товара.Причина, по которой это называется красной оговоркой, заключается в том, что условие предоплаты по данному виду кредита написано красным для привлечения внимания. В настоящее время такой заявки нет, но, тем не менее, этот аккредитив продолжает именоваться красной оговоркой.

Резервный аккредитив (Standby Credit)

Резервный аккредитив является своего рода гарантией. Банк, открывающий аккредитив, дает гарантию третьей стороне против бенефициара, и банк подтверждает, что он произведет соответствующий платеж, если не будут применены контракты, заключенные с третьей стороной.Для аккредитива Stand-by выданный документ, позволяющий произвести оплату, является не отгрузочным документом, а документом, подтверждающим выполнение процесса, который является предметом гарантии.

Банк, открывающий аккредитив, дает гарантию третьей стороне против бенефициара, и банк подтверждает, что он произведет соответствующий платеж, если не будут применены контракты, заключенные с третьей стороной.Для аккредитива Stand-by выданный документ, позволяющий произвести оплату, является не отгрузочным документом, а документом, подтверждающим выполнение процесса, который является предметом гарантии.

Переводной аккредитив (Переводной документарный аккредитив)

Переводной аккредитив используется, когда первым бенефициаром является не реальный продавец или производитель товаров, а посредник / посредник. Этот посредник дает возможность производителю или поставщику товаров или же позволяет бенефициару экспортировать товары вместо производства самостоятельно, когда у них недостаточно денег или они не могут получить банковскую гарантию, предпочтение отдается переводным аккредитивам, поскольку средства финансирования.Аккредитив может быть переведен только в том случае, если банк-эмитент четко называет его «переводным».

Аккредитивы — Financial Edge

Что такое «аккредитив»?

Аккредитив (LC) — это, по сути, документ банка, гарантирующий, что платеж покупателя продавцу будет получен вовремя, на правильную сумму и в правильной валюте. В случае, если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки.Аккредитив — это платежный термин, обычно используемый для междугородних и международных коммерческих операций, и является ключевым инструментом, используемым импортерами, экспортерами и банками в торговом финансировании. Это способ снизить платежные риски, связанные с перемещением товаров по всему миру. Использование документарных аккредитивов позволяет продавцу значительно снизить риск неуплаты за поставленный товар.

Ключевые пункты обучения

- Аккредитив — это документ от банка, предлагающий гарантировать, что платеж покупателя будет произведен вовремя, на правильную сумму и в правильной валюте.

- Если покупатель не производит платеж, то банк несет ответственность за непогашенную сумму, все еще причитающуюся

- По сути, банк заменяется в качестве источника платежа, и взамен банк взимает комиссию за транзакцию и может также потребовать залог

- Аккредитивы являются основой международного торгового финансирования, обеспечивая безопасный механизм для платежей по импорту / экспорту без привязки денежных средств