Виды аккредитивов простым языком. | MSBHelp

Друзья, и снова всем добрейшего времени суток! Вот у нас уже начинается последний квартал года. Самый активный, самый агрессивный, предновогодний. Квартал, результаты которого, могут как вознести бизнес до небес, так и обрушить его вниз, как это, например, случилось в декабре 2014 года, после скачка валюты.

К сожалению, не получается размещать статьи с той интенсивностью, с которой это делалось раньше. Ряд других проектов полностью забирают всё время.

А поскольку, как Вы знаете, копирайтингом, услугами наемных фрилансеров и т.д. мы не пользуемся, чтобы сохранить 100% оригинальность и самобытность текстов, и статьи пишутся в свободное от проектов время – из-за этого и получаются такие лаги во времени, связанные с выходом нового материала.

У нас просто огромный перечень идей, о чем бы хотелось еще написать, чтобы максимально продуктивно мог работать просто необходимый для общества малый и средний бизнес… всё упирается в силы и времы.

Итак, это была очень короткая вводная часть.

Напомню, сегодня продолжаем цикл статей, про аккредитивные формы расчета.

Ранее, вышли 2 статьи. Надеюсь, Вы с ними уже успели ознакомиться.

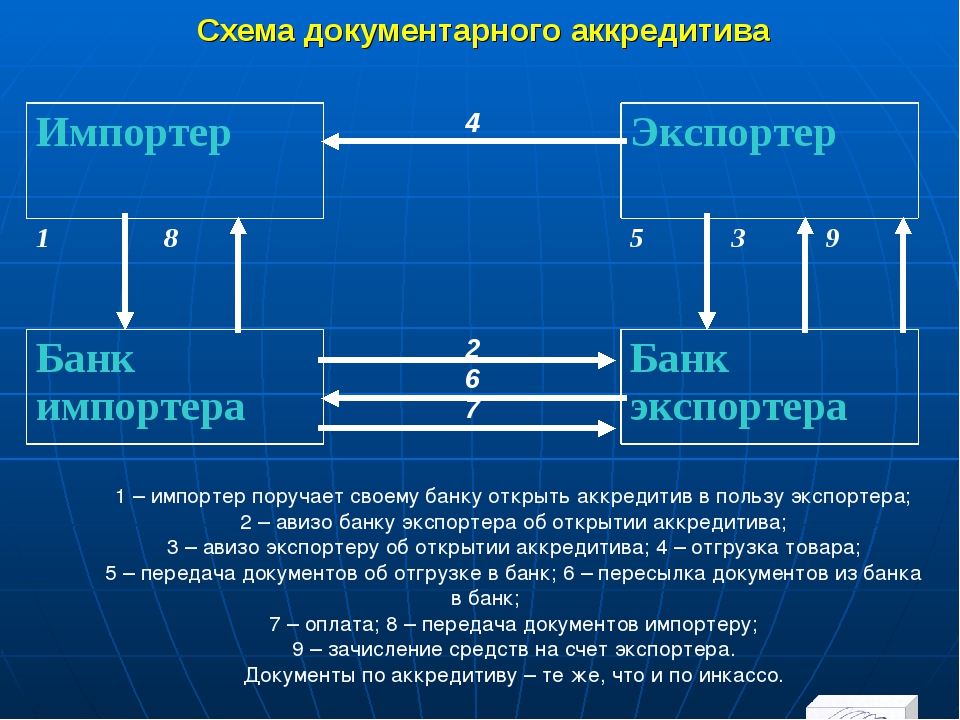

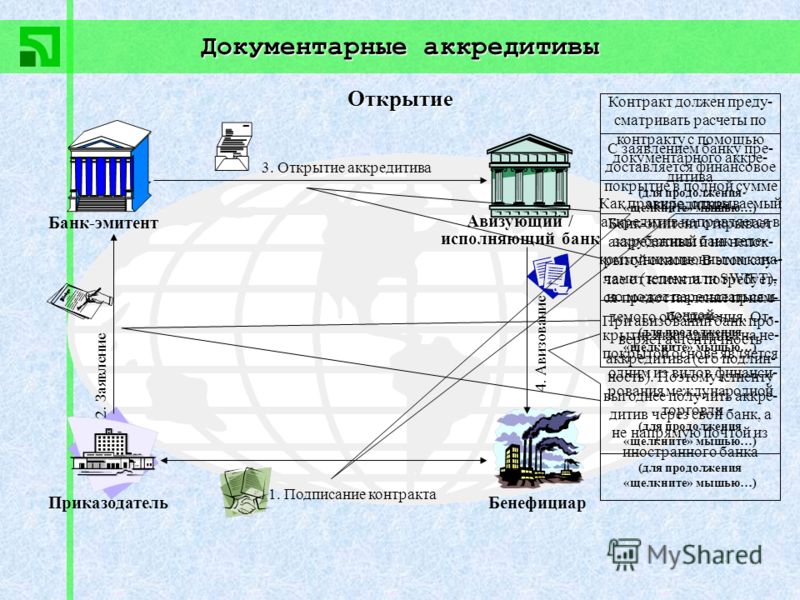

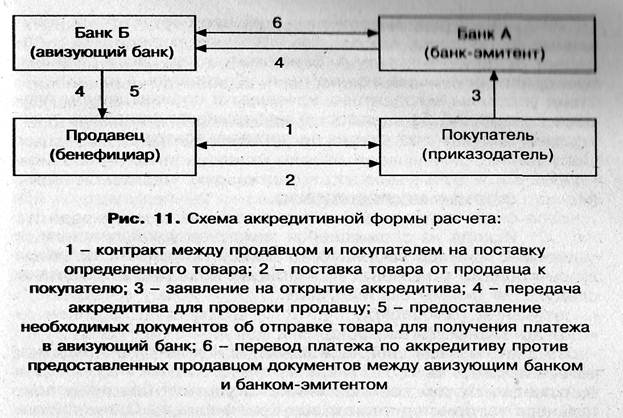

Первая статья – рассказывала в общем, что такое формат аккредитива. Во второй же статье, мы прям пошагово прошлись по алгоритму аккредитивной формы расчета.

И вот, пришла форма, погрузиться в виды аккредитива.

Покрытый или депонированный аккредитив.

Итак, вот мы и подобрались к одному из самых интересных видов аккредитива, а именно покрытому аккредитиву – наиболее распространенному способу международной оплаты по договорам.

Напомню, схему аккредитива, мы очень подробно рассмотрели как в первой статья, так и во второй статье.

Аккредитивы применяют:

- При осуществлении между знакомыми контрагентами, при крупных поставках.

- В рамках внешне-экономической деятельности.

- При сделках купли-продажи.

- При поставках между незнакомыми контрагентами, для минимизации рисков неоплаты со стороны покупателя, либо не поставки продукции, со стороны поставщика.

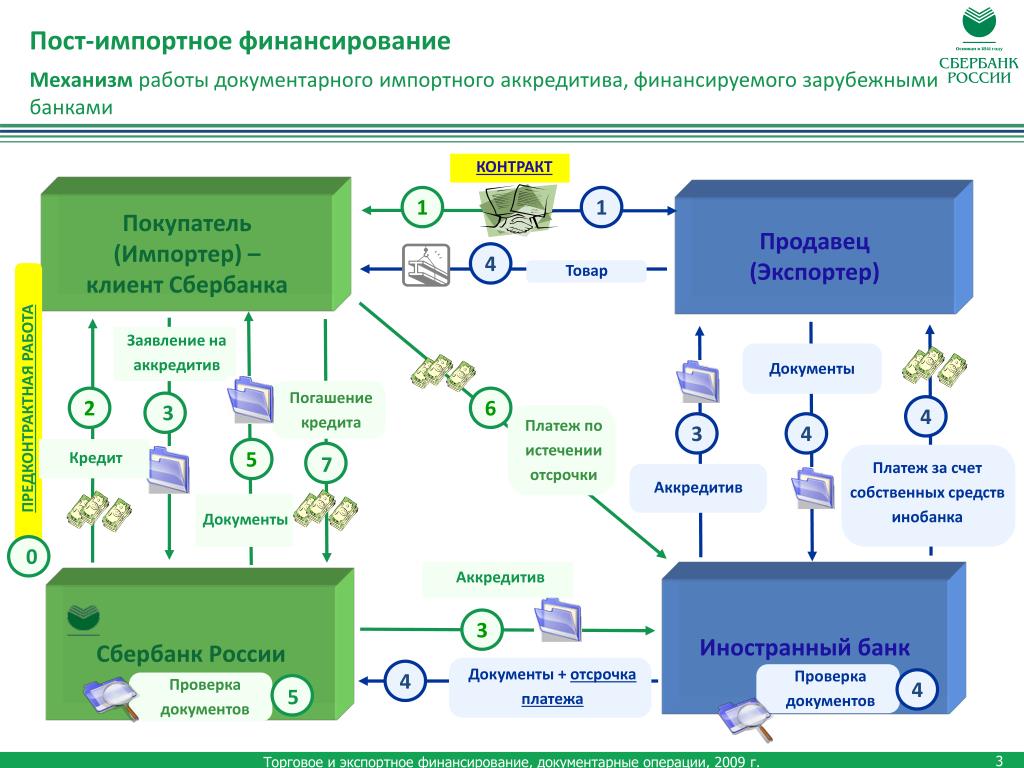

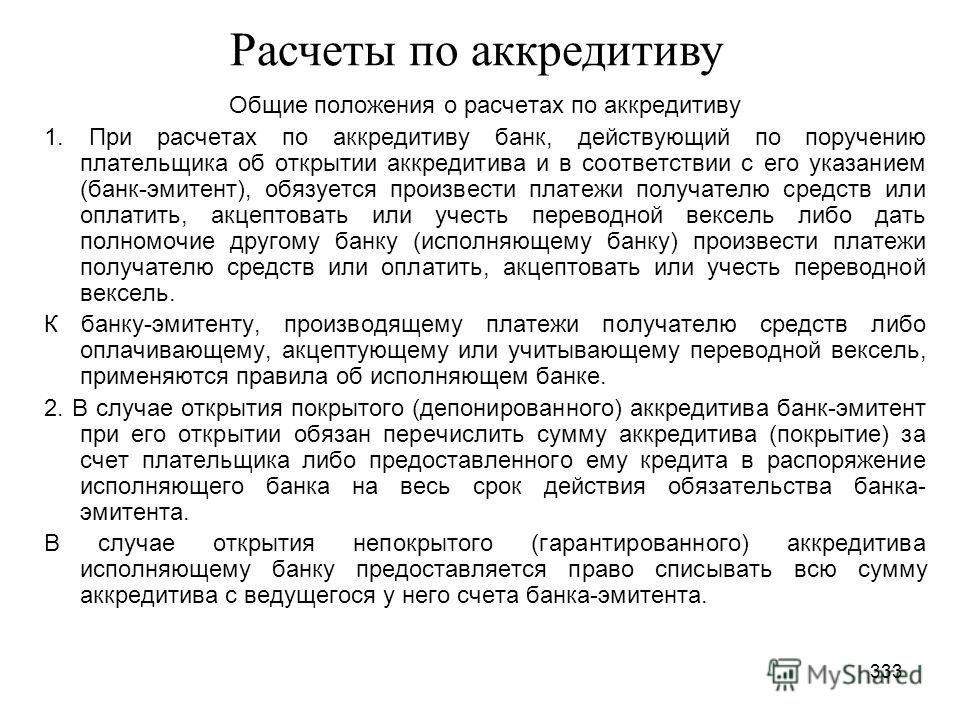

Покрытый аккредитив, подразумевает под собой то, что банк, выпустивший аккредитив, направляет сумму по аккредитиву в распоряжение Исполняющего банка. При этом, очень важно понимать, что деньги могут принадлежать как самому покупателю, так и быть кредитными, для покупателя. При этом, вся сумма аккредитива, переводится в Исполняющий банк, на весь срок, в течении которого, будет действовать аккредитив.

Итак, если простым языком, то наиболее здесь интересным вариантом, будет не классическая схема, при которой деньги покупателя «замораживаются» на аккредитивном счету, в ожидании поставки продукции.

Напомню, плюсы для покупателя в том, что деньги он отправляет не напрямую поставщику, который может с ними благополучно пропасть, а на специальный аккредитивный («защищенный») счет. Деньги с которого, получит поставщик – только при условии выполнения договорных обязательств по отгрузке (либо выполнении услуг) продукции, предоставив заранее оговоренный пакет документов.

Для поставщика же, наличие «замороженных» денег покупателя на аккредитиве, является положительным моментом, т. к. он понимает, что в случае отгрузки продукции и предоставлении заранее оговоренных отгрузочных документов в банк – он с 100% вероятностью получит их себе, тем самым не рискуя, поставить продукцию покупателю, и не получить за это денежные средства.

к. он понимает, что в случае отгрузки продукции и предоставлении заранее оговоренных отгрузочных документов в банк – он с 100% вероятностью получит их себе, тем самым не рискуя, поставить продукцию покупателю, и не получить за это денежные средства.

Т.е. еще раз. Вы представляете? Что бизнес — может даже не рисковать собственными средствами. На аккредитиве — будут лежать заемные средства.

И если, поставка не будет осуществлена — то будет подписан взаимозачет — и средства на аккредитиве — погасят задолженность по кредиту.

При этом — расходы предпринимателя — составят минимальную комиссию, за открытие аккредитива.

Вот о каких плюсах — почему-то никогда не знает предприниматель.

Еще раз — обязательно переговорите с вашим обслуживающим банком — что он может вам предложить в части безопасности расчетов с вашими контрагентами.

При этом, отдельно добавлю, что поскольку денежные средства являются замороженными, и никто не может ими воспользоваться, то Покупатель, может подключить услугу начисление процентов, тем самым получив дополнительный доход, на неиспользуемые в бизнесе средства.

Об этом продукте мы очень подробно писали ранее. Это был целый цикл статей, посвященный пассивному доходу для предприятий среднего и малого бизнеса. Более подробно об этом в статье начисление процентов на остаток.

Непокрытый (гарантированный) аккредитив

Здесь, думаю из названия будет понятно, что никакие конкретные денежные средства между банком, выпустившим аккредитив и исполняющим банком не перечисляются.

Суть непокрытого аккредитива в том, что банк-эмитент, лишь предоставляет возможность, исполняющему банку, списывать определенные, заранее оговоренные средства, с имеющихся у него корреспондентских счетов. Безусловно, формат возмещения средств оговаривается заранее, прописывается документально и т.д.

Надеюсь, с каждой новой статьей, вам становится все более понятной данная банковская услуга.

Ведь развитие аккредитивной формы расчета – это повышение безопасности взаиморасчетов.

Да и чем больше контрагенты между собой будут пользоваться аккредитивной формой, тем меньше будет ее стоимость в банке, т.

Сделаю, небольшой спойлер, если Вам будет интересно, мы в будущем рассмотрим данный продукт, фактически еще даже не до конца появившийся в банках. Это эксроу-счета.

Это счета, позволяющие производить оплату от одного контрагента другому в связи с выполнением конкретных условий в договоре, но и просто осуществляющие выплату после осуществления обычных, запланированных событиях (например, наступлении 1го января и т.д.)…

Это просто ну ооочень интересная тема. Если вам будет интересно – обязательно пишите, поддерживайте блог, ведь фактически сейчас его существование — это чистейший альтруизм его создателей (как видите, мы не пишем платные статьи с продвижением услуг какого-то конкретного банка) – с целью ознакомления предпринимателей с многогранным миром банковских услуг, зачастую, не до конца известным и самим банкирам.

До скорых надеемся встреч.

Источник Антон MSBHelp Москвитин.

Аккредитив при покупке недвижимости – что это простыми словами

Аккредитив в банке позволяет гражданам не переживать из-за предстоящей крупной сделки. Открытие аккредитива – распространённая банковская услуга. Срок действия аккредитива также можно выбрать на своё усмотрение. Однако, чтобы понимать, что вам предлагают, какой срок действия аккредитива и как воспользоваться всеми преимуществами подобного явления, проведём раскрытие аккредитива как понятия, рассмотрим срок действия аккредитива, его виды и некоторые другие моменты, касающиеся подобной услуги.

Что такое аккредитив в банке при покупке квартиры

Аккредитив – это простыми словами метод безналичного расчёта между сторонами при использовании услуг банка в качестве посредника. Особенно актуален он при манипуляциях с недвижимостью. Аккредитив в банке при покупке квартиры и процесс его получения будет выглядеть так:

- составление соглашения купли-продажи;

- открытие специального счёта;

- регистрация материалов в реестре;

- предоставление в банк зарегистрированного договора;

- проверка банком предоставленной документации;

- перевод средств на счёт реализатора.

Итак, аккредитив, что это простым языком? Промежуточное звено между реализатором и клиентом квадратных метров. Расчёты по аккредитиву предусматривают, что так проще защитить контрагентов в экономичном плане и обеспечить их некими гарантиями. Банк контролирует все действия сторон, а потому мошенничество одной из них невозможно.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область +7 (800) 333-89-17 РегионыРазновидности

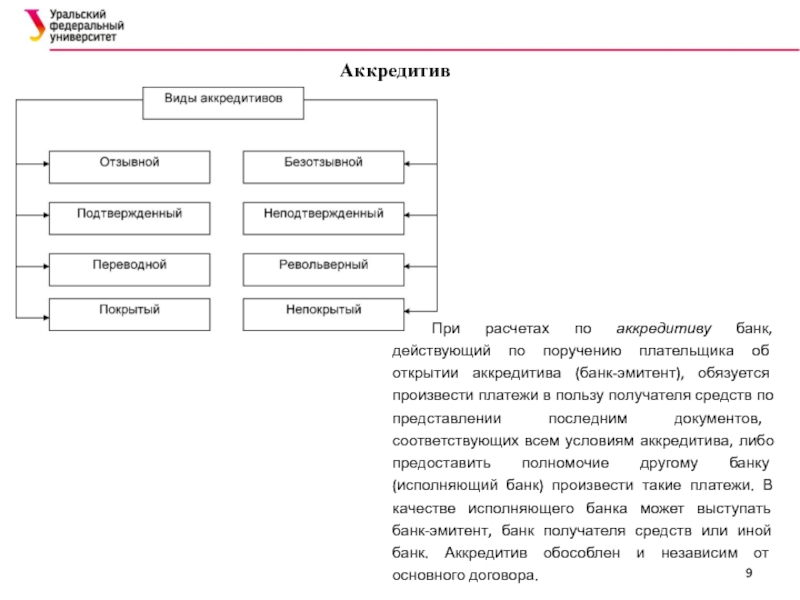

Определяя, как работает аккредитив, отмечают, что существует несколько его разновидностей. Так, выделяют следующие виды аккредитива при покупке недвижимости:

Так, выделяют следующие виды аккредитива при покупке недвижимости:

- Отзывной. Рассматриваемый вид выгоден для покупателя, поскольку он вправе его отозвать в удобное для себя время. Аннулирование сделки приведёт к потере времени продавцом, потому лица редко идут на подобные условия.

- Безотзывной. При продаже квартиры в рассматриваемых обстоятельствах клиент не вправе отменить сделку до указанного момента без письменного согласия контрагента.

- Безакцептный. Здесь не требуется присутствие покупателя. Реализатор просто предъявляет банку материалы, удостоверяющие передачу прав.

- Покрытый. Такого рода аккредитивный счёт предполагает, что банк одной стороны перенаправляет средства банку другой стороны, которые хранятся в нём до завершения сделки. Чаще оформляется между юрлицами.

- Непокрытый аккредитив. В случае непокрытого аккредитива деньги никуда не переводятся, а просто сохраняются в банке. После проведения сделки продавец может снять наличные. Распространён также среди юрлиц.

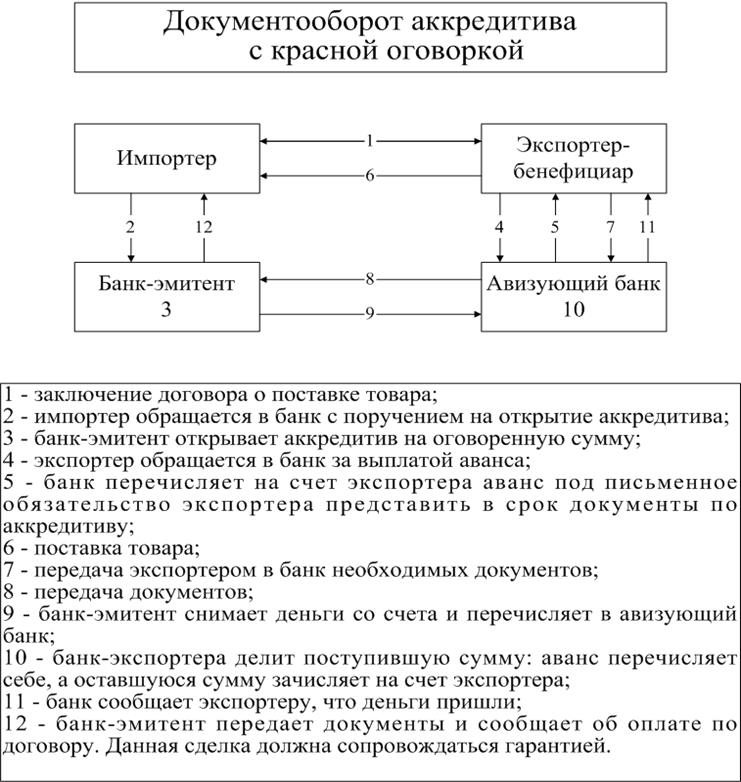

Существует также менее распространённые в юридической практике разновидности аккредитивов. К примеру, с красной оговоркой. Подразумевает возможность продавца получить часть средств ещё до подписания бумаг. Условия предоставления такого аванса прописываются в соглашении. Ещё один вид – кумулятивный. Предполагает, что если вследствие проведения сделки у покупателя останутся какие-то средства, их можно перевести на иной подобный счёт.

Оформление аккредитива в банке

Для продажи квартиры через аккредитив требуется определиться с финучреждением, где наиболее подходящие условия его получения. Оформление будет удобнее, если обе стороны выберут одно и то же финансовое учреждение. Но это необязательно. Оплата договора купли-продажи может производиться и между разными банками.

В банке необходимо написать заявление, а также представить паспорт и подписанное соглашение купли-продажи. Сам процесс оформления всех материалов займёт не больше 10-15 минут. После того как переданные права будут зарегистрированы, продавец со всей документацией обращается в банк за получением положенных ему средств.

Банки между собой могут сотрудничать самостоятельно без участия сторон.

На какой срок оформляется аккредитив

Открыть аккредитив стороны могут на любой период. Срок действия аккредитива определяется сторонами в индивидуальном порядке по договорённости между ними. Некоторые банки самостоятельно могут установить определённые ограничения на срок действия аккредитива. К примеру, финучреждения могут предоставлять аккредитив на срок до 2-х кварталов.

Стоит отметить, что какой срок действия аккредитива не будет, на размер проплаты это никак не повлияет. Деньги взымаются за сумму хранения, а не за временные рамки. Правда, тарифы обычно рассчитываются за квартал сбережения средств.

Стоимость аккредитива

Сколько стоит банковский аккредитив при покупке квартиры финучреждения определяют самостоятельно. Обычно подобного рода стоимость при сделках с недвижимостью составляет 0,2% от суммы, что хранится в банке Москвы либо иного города.

Договор аккредитива

Сделку через аккредитив оформляют документально. В бумаге прописываются следующие пункты:

- стороны операции, банк-эмитент и банк-исполнитель;

- методика и процедура расчётов;

- сумма;

- вид счёта;

- условия оплаты денег;

- характеристики объекта;

- лицо, которое финансирует расходы, понесённые в связи с аккредитивом;

- число, когда производится открытие аккредитива.

Схема осуществления покупки имущества через аккредитив

Так, чтобы получить аккредитив при покупке того или иного объекта, реализуется следующая схема:

- контрагенты заключают ДКП;

- материал отдаётся банку, где составляется соответствующее соглашение;

- покупатель кладёт оговорённую сумму на банковский счёт;

- права регистрируются в Росреестре;

- реализатор предоставляет в банк полный пакет документации и забирает положенные ему деньги.

Отдельные аспекты соглашения по открытию аккредитивного счёта

Проводя расчёты через аккредитив, рекомендуем проследить за такими моментами:

- правильность реквизитов сторон;

- чтобы был чётко прописан порядок проведения расчётов между сторонами, без двусмысленных фраз;

- на чьи плечи ляжет выплата денег за открытие и использование аккредитива;

- какая ответственность устанавливается, если открывший аккредитив гражданин нарушит условия соглашения.

Плюсы расчётов с аккредитивом

Везде реально найти свои плюсы и минусы. Если рассматривать положительные стороны воплощения в жизнь такой методики расчётов как денежный аккредитив при покупке имущества, следует отметить следующие:

- стороны защищены от мошеннических либо других недобросовестных действий со стороны контрагента;

- вспомогательная правовая поддержка от финансового учреждения;

- такая форма обеспечивает равность всех сторон, принимающих участие в операции.

Возможные риски такой схемы расчётов

Несмотря на явные преимущества покупки квартиры через аккредитив, подобная схема содержит и определённые риски:

- расчёт через аккредитив занимает довольно-таки много времени;

- не слишком гибкая система условий, за смену которых повышается цена обслуживания;

- открывать аккредитив достаточно затратно;

- банк информирует налоговые органы о купле-продаже объекта, его стоимости и участниках.

Что лучше: аккредитив или банковская ячейка

Что посоветовать клиенту – аккредитив при покупке жилья либо банковскую ячейку, зависит от индивидуальных условий соглашения. Если во время операции гражданин хочет сберечь деньги – лучший вариант будет банковская ячейка. А вот если для сторон более важна безопасность – стоит применить аккредитив при покупке квартиры.

Если во время операции гражданин хочет сберечь деньги – лучший вариант будет банковская ячейка. А вот если для сторон более важна безопасность – стоит применить аккредитив при покупке квартиры.

Важно также не забывать, что за ячейку платят за время её использования, а аккредитив при покупке недвижимости зависит от её стоимости.

Кто оплачивает открытие аккредитива

Многих интересует, если открыть аккредитив для физических лиц, кто оплачивает данную услугу. Так, всё зависит от договорённости сторон. Можно определить, что продавец платит за аккредитив. Хотя, именно он считается конечным бенефициарием. Поэтому априори считается, что за открываемый аккредитив должен заплатить покупатель.

В каких банках предоставляют аккредитив

Аккредитив при реализации или приобретении жилья, не боясь опасности быть обманутым, разрешено открыть в следующих финучреждениях:

- счёт в Сбербанке;

- ВТБ;

- Россельхозбанке;

- Альфа-Банке;

- ЮниКредитБанке.

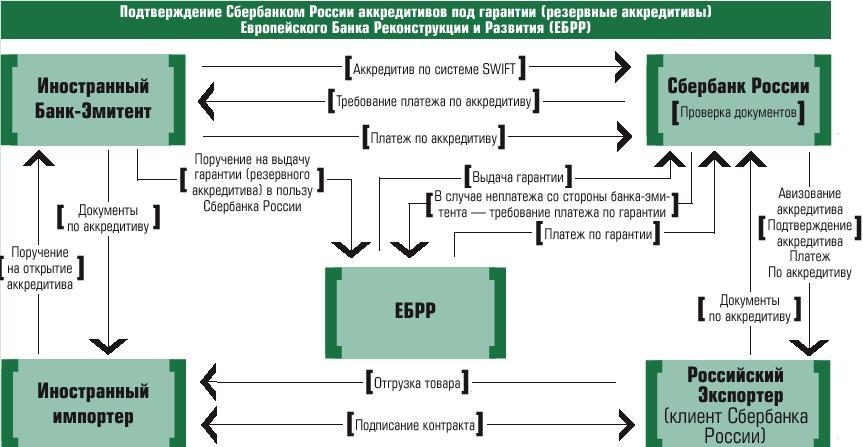

Аккредитив Сбербанка считается одним из наиболее распространённых, так как в Сбербанке при покупке квадратных метров предоставляются выгодные условия его получения.

Как прописать аккредитив в соглашении купли-продажи

Если вы покупаете имущество и прописываете аккредитив в соглашении купли-продажи, в нём следует указать все ранее перечисленные сведения, а именно:

- форму и процедуру, как будут производиться платежи;

- стороны договора и посредников;

- условия использования аккредитива, его вид и ответственность за несоблюдение предписаний договора.

Лица могут использовать шаблоны соглашений из интернета. Главное, проконтролировать, чтобы вам подходили все прописанные в нём условия. Предлагаем образец одного из таких договоров.

Скачать договор купли-продажи с аккредитивом (.doc)

Полезное видео

Для многих актуально, какой срок действия аккредитива при приобретении имущества. Какой оптимальный срок действия аккредитива стороны решают самостоятельно. Ответить на все интересующие вопросы, в том числе, как воспользоваться, и какой выгоднее выбрать срок действия аккредитива, поможет размещённое ниже видео.

Ответить на все интересующие вопросы, в том числе, как воспользоваться, и какой выгоднее выбрать срок действия аккредитива, поможет размещённое ниже видео.

Заключение

Аккредитив при покупке жилья – эффективный способ обезопасить себя от возможного недобросовестного поведения контрагента. Подобные сделки предполагают перевод больших сумм, потому при возможности нужно иметь гарантии, для чего и существует аккредитив при покупке квадратных метров. Срок действия аккредитива может варьироваться, на оплату он не влияет. Аккредитив при покупке недвижимости можно оформит только в некоторых банках. Важно отметить, что некоторые финучреждения устанавливают ограничения на срок действия аккредитива. Как правило, подобный срок действия аккредитива исчисляется кварталами.

что это такое, отличия, сходства

В статье разберемся, в чем разница между аккредитивом и банковской гарантией. Мы расскажем о терминах простыми словами, рассмотрим схему действия сделок, выделим сходства, а также узнаем, что лучше оформить: гарантию или аккредитив.

Что такое банковская гарантия

Банковская гарантия — один из способов обеспечения сделок, при котором кредитор по поручению заемщика (принципала) обязуется выплатить заказчику (бенефициару) сумму, в случае направления последним требования о выплате.

Схема работы гарантии включает в себя несколько этапов:

- Возникновение потребности в получении — гарантия является формой обеспечения различных сделок. Принципал должен выполнить свою часть соглашений перед бенефициаром (например, купить товар, оказать услугу и т. д.). С помощью гарантии он подтверждает свои намерения.

- Заключение соглашения — банк выражает согласие обеспечить выполнение сделки.

- Предоставление гарантии — банк выдает письменное обязательство о выполнении принципалом своих обязательств.

- Выплата гарантии — если принципал нарушил условия договора, заказчик может потребовать исполнить их в рамках банковской гарантии, т.

е. получить оговоренную сумму компенсации.

е. получить оговоренную сумму компенсации.

Аккредитив и схема его действия

Аккредитив — финансовая сделка, при которой кредитор выступает в качестве третьего лица соглашения и не рискует собственным капиталом. Банк выполняет роль посредника при передаче средств от одного участника к другому в рамках выполнения оговоренных условий.

Данная услуга востребована в тех случаях, когда заказчик не хочет рисковать деньгами (если отправляет заказ по предоплате), а покупатель хочет быть уверен в получении качественного товара. Размер аккредитива, как правило, идентичен размеру заказа.

Сходства и отличия понятий

Сходства аккредитива и гарантии:

- Гарантируется защита интересов участникам сделок.

- В обоих вариантах это договор выплаты средств в случае неисполнения обязательств его участниками.

- Денежная компенсация возможна после направления одним из участников письменного требования.

Разница аккредитива и гарантии:

- Аккредитив — способ расчета.

Гарантия — компенсация неисполненного обязательства.

Гарантия — компенсация неисполненного обязательства. - Аккредитив упрощает взаимодействие между участниками. Гарантия обеспечивает финансовую стабильность только одной из сторон.

- При аккредитиве банк не рискует своим капиталом, при гарантии он может лишиться своих денег.

Аккредитив или банковская гарантия: что лучше

Все зависит от того, какую сторону вы представляете в сделке. При выборе банковской гарантии защита распространяется только на бенефициара, тогда как принципал ничем не защищен и при возникновении трудностей он не может рассчитывать на помощь банка. Такой способ удобен для выполнения государственных контрактов, где бенефициаром выступают муниципальные организации.

В коммерческих сделках более приемлем аккредитив. Это инструмент, выполняющий роль контролирующего посредника, который не несет никаких рисков для участников соглашений.

что это такое, для чего нужен, плюсы и минусы

Аккредитив – это банковский продукт, позволяющий защитить дорогостоящие сделки от воздействия неблагоприятных факторов. С его помощью каждая из сторон сделки может вовремя получить свои средства и услуги в строгом соответствии с условиями договора. Но у аккредитива как банковского продукта всегда есть свои особенности от которых напрямую зависит то, как он будет выглядеть и каким образом стороны сделки будут защищены. Brobank расскажет что такое аккредитив, а также как можно наиболее успешно защитить свои сделки с его помощью.

С его помощью каждая из сторон сделки может вовремя получить свои средства и услуги в строгом соответствии с условиями договора. Но у аккредитива как банковского продукта всегда есть свои особенности от которых напрямую зависит то, как он будет выглядеть и каким образом стороны сделки будут защищены. Brobank расскажет что такое аккредитив, а также как можно наиболее успешно защитить свои сделки с его помощью.

Что такое аккредитив

Аккредитив – это отдельный банковский продукт, при помощи которого осуществляется защита отдельных дорогостоящих сделок от сопутствующих рисков. Если простыми словами, то аккредитив является способом безналичных расчетов, посредником при которых выступает банковская организация. Для осуществления расчетов подобным образом необходимо согласие всех сторон сделки.

Данную услугу предоставляют большинство крупных банков. Детальную информацию и тарифы можно узнать в статьях: аккредитив в Сбербанке и аккредитив в ВТБ.

Суть процесса следующая:

- Участники оформляют специальный аккредитивный счет в банке и заключают договор.

- Одна из сторон должна исполнить свои обязательства, после чего подтвердить факт исполнения при помощи соответствующих документов, предоставленных в банк.

- После документального подтверждения исполнитель получает свою оплату через банк.

Данный способ расчетов может защищать сделки с недвижимостью, куплей-продажей дорогостоящих товаров (например, автомобилей), а также оказание отдельных дорогих услуг.

Особенность аккредитивов – это отсутствие возможности у каждой из сторон обмануть, так как исполнение обязательство контролирует банк и именно ему необходимо подтверждать исполнение своих обязательств. Это исключает, например, неверно оформленные или недооформленные документы при покупке квартиры.

Виды аккредитивов

Существует 4 вида аккредитивов с абсолютно отличающимся функционалом. Каждый потребитель должен выбрать подходящий именно для себя, так как неверно выбранный тип может стать причиной задержек при проведении сделки.

Каждый потребитель должен выбрать подходящий именно для себя, так как неверно выбранный тип может стать причиной задержек при проведении сделки.

- Покрытый аккредитив — это тот, который можно открыть только при наличии на счете полной суммы денежных средств, которые планируется выплатить.

- Непокрытый используется только при наличии в банке отправителя корреспондентского счета банка-получателя денег. Второй банк списывает деньги со счета клиента, а исполняющий банк предоставляет гарантию.

- Отзывной аккредитив может быть отменен по инициативе отправителя средств, если получатель своих обязательств не выполнил.

- Безотзывной аккредитив никак не может быть отменен отправителем. Но может отменяться получателем.

Суть аккредитива не меняется в зависимости от того, какой его вид был выбран, но условия могут в значительной степени влиять на процесс сделки.

Как это работает

Основной процесс работы с аккредитивом происходит следующим образом:

- После того как стороны договорились об использовании данного банковского продукта и заполнили заявление, банк открывает специальный аккредитивный счет.

- Плательщик переводит на него средства.

- Исполнитель производит необходимые действия и предоставляет в банк документы по форме. Документы должны подтверждать исполнение условий в полном объеме.

- После проверки документов банк перечисляет деньги на счет исполнителя.

Данная схема наилучшим образом работает в тех случаях, когда гарантом исполнения сделки выступает одна кредитная организация. В этом случае скорость расчетов по аккредитиву заметно возрастает и снижается вероятность какого-либо технического сбоя в процессе.

После окончательного проведения взаиморасчетов и перечисления денег (раскрытие аккредитива) сделка считается завершенной, а участники исполнившими все свои обязательства друг перед другим.

Плюсы и минусы этого метода защиты

Плюсы аккредитивных способов расчетов связаны с безопасностью проводимых операций:

- Гарантия выполнения всех условий сделки.

- Нет необходимости в предоплате.

- Если сделка не состоялась, то деньги возвращаются отправителю.

Минусы связаны со сложностью и необходимостью тратить много денег и времени:

- Расчеты весьма сложны, особенно если банков в схеме несколько.

- Получение денег по аккредитиву возможно только при полном соблюдении условий договора. При отсутствии возможности выполнить какой-либо пункт исполнитель денег не получает.

- В процессе использования данного банковского продукта банк требует оплачивать как сам аккредитивный счет, так и вносить достаточно ощутимые комиссии за сделку.

Но, несмотря на минусы, рекомендуется использовать этот способ расчетов в сделках с неизвестными или сложными партнерами. Разобравшись, что такое аккредитив, вы сможете максимально обезопасить свои средства и защитить себя от неуплат по договору.

Об автореЕвгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 0

Аккредитив – это что? + как его можно использовать по назначению и практике

Если есть страх перед рисками, связанными с предоставлением предоплаты по сделкам и хочется перестраховаться в качестве клиента, можно воспользоваться всеми плюсами такого банковского инструмента, как аккредитив, используемый во время заключения различных видов контрактов.

Именно аккредитивная форма финансовых расчетов будет достаточно выгодной как для покупателя, так и для продавца. Также подобная форма может с одним и тем же успехом использовать как в процессе внутрироссийских сделок, так и в процессе операций в рамках внешней торговли. Сейчас услуги, связанные с проведением расчетов в виде каких-либо формах аккредитивов документарного типа, предоставляются практически всеми большими банковскими организациями.

Аккредитив и его функция

Если говорить более простыми словами, то аккредитив – это открываемый в банковском учреждении специализированный счет, на котором допускается резервирование финансовых средств при проведении финансовых установленных и прошедших через согласование сторон сделок, связанных как с предоставлением услуг, так и с продажей товаров или с выполнением определенных работ.

В случае полноценного соблюдения всеми сторонами взаимоотношений всех оговоренных в рамках контракта условий, банковская организация должна будет выплатить всю сумму получателю (он же бенефициару) денег.

Из всего этого следует, что банк в данном случае и при данных взаимоотношениях будет выступать в качестве гаранта, а это значит, что банк будет брать на себя полную ответственность за то, что выплаты будут совершены. Сторона-поставщик, в свою очередь, на все 100 процентов уверена: товары (услуги) будут полностью оплачены, а активный в рамках составляемого соглашения покупатель будет знать, что у него выйдет оплатить продукт не только своевременно, но и без каких-либо задолженностей.

О бенефициарах, специально для читателей подготовлена статья: Бенефициар – кто это? + права и особенности по закону

Классификация

Для того, чтобы успешно проводить сделку с применением любого типа аккредитива, крайне важно правильно выбирать разновидность этого финансового инструмента. Данный момент в установленном и обязательном порядке отмечается в том договоре, который заключают установленные участники совершаемой сделки.

Согласно общему положению финансового основного регулятора на территории России выделяют несколько ключевых разновидностей аккредитивов:

- Покрытый аккредитив, при котором оплату после того, как будут выполнены все условия контракта, осуществляет банковская организация-эмитент, причем за счет стороны-плательщика.

- Непокрытый тип аккредитива, при котором оплатой занимается банковское учреждение стороны-продавца, причем с помощью списания финансовых средств с активного корреспондентского счета, обслуживаемого согласно общей установленной договоренности между парой финансовых кредитных учреждений.

- Безотзывной аккредитив, при котором невозможно как-либо менять условия установленного договора, если не было соответствующего согласия получателя финансовых средств.

- Отзывной аккредитив, при котором банковское учреждение-эмитент способна менять договоренность на основе соответствующего письменного обращения со стороны плательщика, причем без согласования с получателями финансовых средств.

- Подтвержденный тип аккредитив, при котором банковское учреждение-исполнитель будет заниматься выплатами необходимых сумм стороне-получателю, причем вне зависимости от отсутствия или наличия денежных средств на корреспондентских счетах.

Помимо всего этого, во всех тех случаях, при которых договора между плательщиками и поставщиками предусматривают не одну проводимую операцию, может быть использоваться револьверный вид аккредитива. Именно он напоминает собой определенную возобновляемую линию кредитного характера. При всем этом схема работы револьверного аккредитива будет такой: к примеру, в самом начале календарного месяца сделали определенную поставку, банковское учреждение заплатило денежные средства получателю, а уже потом, во второй половине того же календарного месяца, стороны проводят ту же самую операцию.

Именно он напоминает собой определенную возобновляемую линию кредитного характера. При всем этом схема работы револьверного аккредитива будет такой: к примеру, в самом начале календарного месяца сделали определенную поставку, банковское учреждение заплатило денежные средства получателю, а уже потом, во второй половине того же календарного месяца, стороны проводят ту же самую операцию.

Большинство предпринимателей сталкиваются с еще одной разновидностью аккредитива, а именно с аккредитивом с красной оговоркой. Однако при этом далеко не все понимают или знают, что именно означает такой вид аккредитива. А ведь именно в такой ситуации банковское учреждение-исполнитель должно будет после обращения банковского-учреждения эмитента провести оплату определенной суммы до выполнения всех условий составляемого и подписываемого контракта. Или, если говорить другими словами, занимается осуществлением авансового финансового платежа. Она используется, если участники совершаемой сделки имеют какой-нибудь опыт сотрудничества от совместной работы.

Один из примеров сделки с аккредитивом – это сделки, связанные с первичным рынком недвижимости. К примеру, есть покупатель, который хочет купить квартиру, но при этом боится отдавать все накопленные на ее покупку денежные средства компании-застройщику до того, как недвижимый объект будет отдан в эксплуатацию.

С другой же стороны, и организация-застройщик не хочет рисковать и вкладывать денежные средства в строительство без определенных гарантий того, что квартиры в рамках объекта будут проданы максимально быстро и в полном объеме (что обеспечивает прибыль для компании). В таком случае частное лицо будет отправляться в банковское учреждение для того, чтобы передать нужную сумму представителям банковского учреждения.

Все участники совершаемой сделки при этом получат все необходимые и обязательные гарантии, а после того, как строительство закончится, частное лицо автоматически станет действующим владельцем приобретенной квартиры, строительная организация заберет себе денежные средства, а банковская организация заберет себе проценты за ту услугу, которую она оказала.

Если обычно аккредитив сравнивают с процессом факторинга (под факторингом понимается кредитование поставок определенной продукции, при котором покупателю достанется соответствующая отсрочка платежа, подкрепленная денежными средствами банковского учреждения), то при фигурировании в этом деле квартиры операция будет напоминать больше открытие финансового депозита в пользу иных лиц.

Про то, что понимается под банковской тайной, специально подготовлен материал: Банковская тайна – это что? + ответственность и последствия за разглашение

Работа аккредитивной формы

Аккредитивная форма действует по такой схеме:

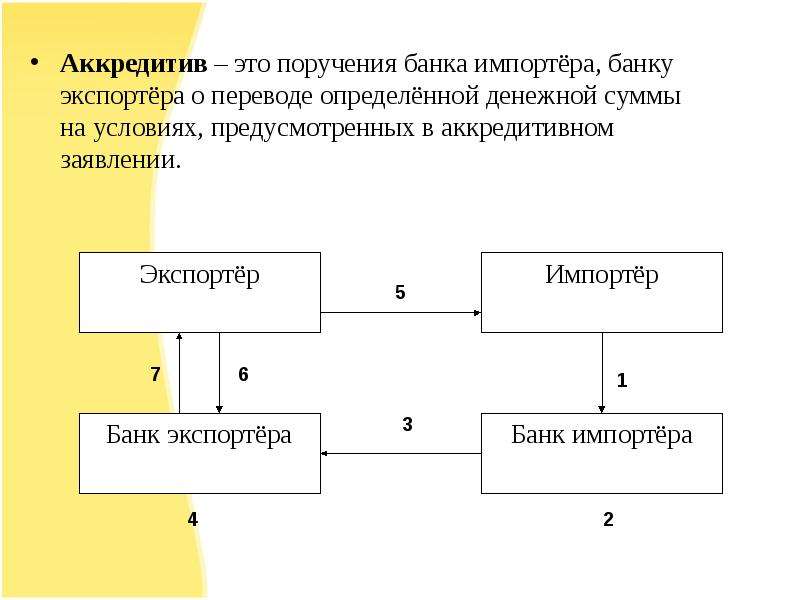

- Стороны составляют и заключить определенный контракт, в рамках которого оговариваются основные условия расчета аккредитации.

- Сторона-покупатель подает в банковское учреждение (эмитент) заявление по формирование аккредитивного счета, а после этого вносит на этот счет сумму, необходимую для полного покрытия проводимой сделки (то есть этим действием бронирует денежные средства).

- После того, как аккредитив будет успешно открыт, банк -эмитент известит об совершенном действий то банковское учреждение, которое является продавцом (или же авизующим банком).

- Авизующий банк, в свою очередь, будет уведомлять сторону-продавца о регистрации аккредитива. Продавец при этом будет отгружать товары, а также предоставлять соответствующие подтверждающие виды документации в свое банковское учреждение.

- После того, как проверка документов будет полностью завершена, оплата будет перечислена на счет продавца, причем сделает это банк-эмитент или же авизующим банк (этот момент зависит от условий действующего договора).

Особенности безотзывного аккредитива

Безотзывной аккредитив – это один из ключевых видов документарных расчетов. Причем этот аккредитив, если сравнивать его в отзывным, безотзывной аккредитив не будет отзываться или же меняться по желанию какой-либо из сторон, если на то нет предварительного согласия со стороны продавца или же поставщика. За счет как раз этой особенности аккредитив безотзывного характера и является одной из самых надежных форм аккредитивных расчетов, ведь именно этот аккредитив при его действии делает свободной сделку от любых возможных рисков, включая финансовые риски.

За счет как раз этой особенности аккредитив безотзывного характера и является одной из самых надежных форм аккредитивных расчетов, ведь именно этот аккредитив при его действии делает свободной сделку от любых возможных рисков, включая финансовые риски.

О банковских счетах, читателям интересно будет прочитать статью: Про банковские счета – нумерация и принадлежность к банку

Договор аккредитива

В этом договоре о проведении сделок, предусматривающих подобную форму расчетов, оговариваются, а также строго фиксируются любые виды информационных данных, которые в итоге могут быть использованы в процессе совершения как торговых, так и денежных операций. К такой информации относятся такие моменты, как:

- Наименование получателя и поставщика.

- Вид применяемой аккредитивной формы.

- Сроки функционирования обязательств.

- Та сумма, которая бронируется на счету для последующей оплаты совершаемой сделки.

- Комиссионный размер.

- Порядок и особенности оплаты.

- Порядок действий на случай непогашения долгов в рамках аккредитива.

- Обязанности и права сторон.

Если говорить об оплате с помощью аккредитива, то в рамках нее предусматривается перечисление финансовых средств на счет продающей стороны, но происходит это лишь в тех случаях, при которых все условия, отмеченные и оговоренные в рамках контракта, были полностью выполнены обеими сторонами. К примеру, если говорить о перечислении денег на счет стороны-продавца, то оно производится лишь после того, как товар будет полностью отгружен, а в банк поступят все необходимые документы. Во всех тех случаях, при которых условия действующего договора в рамках аккредитива были как-либо нарушены, сторона-покупатель (он же плательщик) имеет полное право на то, чтобы полностью отказаться от совершения оплаты, а также вернуть все товары стороне-поставщику.

Однако в данном моменте существует свой определенный нюанс, согласно коему счета аккредитива будут открыты стороне-покупателю за счет собственных финансовых средств или же за счет привлечения сторонних кредитных финансовых средств банковского учреждения (если, конечно же, есть соответствующие права на проведение кредитования).

Плюсы и минусы аккредитива

К ключевым плюсам аккредитива относятся такие моменты, как защищенность участников сделки, сопровождение с юридической стороны, неплохая альтернатива проводимым авансовым платежам и возможность применять аккредитив как объект краткосрочного кредитования.

Что же касается минусов, то аккредитив долго оформляется, требует значительно документооборота и может не работать при незначительных ошибках в документации. Также, помимо прочего, есть и еще один важный минус – это то, что размер аккредитива будет полностью зависеть от того, насколько финансово обеспеченной является сторона-плательщик по составленному договору.

Аккредитив что это простым языком — Бизнес

У компаний во время товарно-кассовых расчетов, часто возникают разрывы между получением товара и его оплатой.

Для того, чтобы избежать этого, компании пользуются разными способами: овердрафтом, товарными кредитами и другими различными способами.

Но при расчетах с зарубежными поставщиками чаще всего используется такая платежная форма, как аккредитив.

Аккредитив что это простым языком

Если говорить совсем просто. Аккредитив – своеобразная гарантия получения денежных средств поставщиком при выполнении заранее описанных условий. Он возникает по инициативе покупателя.

Для того, чтобы лучше объяснить, аккредитив что это простым языком, воспользуемся примером. Фирма N закупает у Китайской фирмы M оборудование. Фирма N перечисляет нужную сумму денег за оборудование в свой банк.

Кредитная организация информирует зарубежный банк о том, что деньги перечислены, и после сообщения о том, что товар отгружен, перечисляет средства в зарубежный банк.

Схема расчета

Для того, чтобы максимально облегчить понимание, воспользуемся схемой.

В условиях передачи денег указываются случаи, описанные в контракте.

В условиях передачи денег указываются случаи, описанные в контракте.В некоторых случаях схема оплаты может отличаться. Покупатель может заранее перечислить денежную сумму, и она окажется в зависшем состоянии в банке покупателя.

При получении подтверждения о покупке, также, как и в предыдущем случае, эти деньги отправляются поставщику. Но чаще всего, предприниматели не изымают деньги из оборота, и не оставляют их в зависшем состоянии.

Сумма к уплате кредитной организации от покупателя несколько больше той, которая была перечислена поставщику, так как кредитная организация берет проценты за предоставление денежных средств.

Плюсы и минусы аккредитива

Плюсы данной формы расчетов:

- Снижение рисков для обеих сторон;

- Гарантия получения денежных средств;

- Полное юридическое сопровождение сделки;

- Экономия на процентных ставках, в сравнении с обычным займом.

Но в то же время есть и минусы:

- Длительный документооборот и вместе с этим оплата за «простой» денежных средств;

- В некоторых странах действует законодательное ограничение на аккредитив;

- Требовательность к оформлению контракта.

Аккредитив на квартиру

Разобравшись с тем, что такое аккредитив простыми словами и объяснив сложное понятие, перейдем к его плюсам для обычных людей, а не интернациональных компаний.

Сейчас активным спросом пользуется так называемый вид оплаты – аккредитив на квартиру.

Взаимоотношения между поставщиком (подрядчиком на строительство дома) и покупателям происходят по такой схеме: покупатель приносит деньги за квартиру в банк, подрядчик в это время достраивает квартиру, и после того, как она переходит в собственность покупателя, перечисляет денежные средства.

Таким образом себя можно обезопасить от неприятных ситуаций, связанных с покупками квартир в строящемся доме.

Читайте так же:

- Что такое Аутстаффинг простыми словами;

- Что такое аутсорсинговая компания;

- Что такое хостел и как он работает.

Что такое аккредитив — значение и примеры

Что такое аккредитив? Данное слово нередко употребляется людьми, работающими в финансовой сфере. Однако порою его можно услышать от друзей, соседей или встретить в интернет-пространстве.

В данной статье мы расскажем вам, что подразумевается под аккредитивом и каким он может быть.

Что значит аккредитив

Аккредитив – условное денежное обязательство, принимаемое банком по поручению приказодателя (плательщика по аккредитиву). Говоря простыми словами аккредитив – это один из способов безналичной оплаты, который используется при купле/продаже товара или недвижимости.

Говоря простыми словами аккредитив – это один из способов безналичной оплаты, который используется при купле/продаже товара или недвижимости.

Деньги, предоставленные для определенной сделки, хранятся в банке на отдельном счете, открытом покупателем, и переводятся продавцу только при выполнении сторонами прописанных в договоре пунктов.

Таким образом банк выступает в качестве посредника-гаранта, в процессе расчетов между участниками договора. Он гарантирует выполнение сторонами условий соглашения и оплату денег. Аккредитив представляет собой один из способов оплаты, а также денежных переводов между физлицами.

Существует несколько видов аккредитивов, актуальных для той или иной сделки. Поэтому перед тем как заключить договор, следует выбрать наиболее удобный и эффективный вид аккредитива.

Для этого нужно узнать у специалиста, что представляет собой конкретная разновидность аккредитива, или самостоятельно изучить данный вопрос.

Преимущества и недостатки аккредитива

К преимуществам такой формы безналичной оплаты можно отнести:

- безопасность сделок;

- контроль соблюдения всех пунктов договора, где гарантом выступает банк;

- перевод денег продавцу проходит только после выполнения всех пунктов соглашения;

- в случае невыполнения какого-либо условия в сделке, деньги возвращаются обратно покупателю;

- комиссии банков значительно ниже в сравнении с наличными кредитами.

К недостаткам аккредитива можно отнести необходимость оплаты предоставленной банком услуги, сложный для понимания клиентов принцип сделок и непростой документооборот.

Теперь вы знаете что такое аккредитив. Если вам нравится узнавать значение умных слов – подписывайтесь на сайт InteresnyeFakty.org.

Понравился пост? Нажми любую кнопку:

Интересные факты:

Определение и пример аккредитива

Что такое аккредитив?

Аккредитив — это письменное обещание банка о том, что он произведет платеж клиента (держателя) поставщику (называемому получателем), если клиент этого не сделает.

Примеры аккредитивов

Аккредитивы наиболее распространены в международных сделках, когда покупатели и продавцы могут плохо знать друг друга или законы и соглашения могут затруднить определенные операции.Например, предположим, что компания XYZ продает виджеты в Алабаме, а компания ABC производит виджеты в Литве. Компания XYZ хочет импортировать виджеты, произведенные компанией ABC, на сумму 100 000 долларов, но компания ABC обеспокоена способностью XYZ заплатить за них.

Компания XYZ хочет импортировать виджеты, произведенные компанией ABC, на сумму 100 000 долларов, но компания ABC обеспокоена способностью XYZ заплатить за них.

Для решения этой проблемы компания XYZ получает аккредитив от своего банка, Bank of Alabama, в котором указано, что компания XYZ оплатит платеж в размере 100 000 долларов, скажем, в течение 60 дней, или Bank of Alabama оплатит счет самостоятельно. Затем банк Алабамы отправляет аккредитив компании ABC, которая затем соглашается отправить виджеты.

После отправки груза компания ABC (или банк компании ABC) просит свои 100 000 долларов, представив письменный перевод (также называемый переводным векселем) в банк штата Алабама. Хотя аккредитивы в основном приносят пользу продавцам, они также защищают покупателей, поскольку для получения оплаты компания ABC должна предоставить Банку Алабамы письменное подтверждение отгрузки виджета. Это доказательство обычно включает коммерческий счет-фактуру, коносамент или авианакладную. После того, как Банк Алабамы платит компании ABC, он обращается к компании XYZ за возмещением (обычно путем дебетования банковского счета компании XYZ).

Банки обычно требуют залог ценных бумаг или денежного залога для открытия аккредитива держателю. Банки также взимают комиссию за выдачу аккредитивов; комиссия обычно составляет процент от размера аккредитива. Аккредитивы, используемые в международных сделках, регулируются Едиными обычаями и практикой документарного аккредитива Международной торговой палаты. В Соединенных Штатах Единый торговый кодекс регулирует аккредитивы, используемые для внутренних операций.

Существует несколько видов аккредитивов:

Коммерческий аккредитив является одним из наиболее распространенных и отражен в приведенном выше примере. Такое письмо выступает в качестве основного платежного механизма между клиентом и получателем; то есть банк-эмитент каждый раз производит фактические платежи получателю. Таким образом, в нашем примере, приведенном выше, Банк Алабамы платит компании ABC напрямую, даже если компания XYZ имеет денежные средства и средства для выполнения своих обязательств перед компанией ABC.

Резервный аккредитив , с другой стороны, является вторичным платежным механизмом, означающим, что банк платит бенефициару только тогда, когда держатель не может. Обе стороны резервного аккредитива никогда не надеются его использовать. В нашем примере выше Банк Алабамы будет платить компании ABC напрямую, только если компания XYZ не сможет.

Возобновляемый аккредитив позволяет клиенту делать любое количество розыгрышей в течение определенного периода, если они не превышают определенный лимит.

Туристический аккредитив — это обещание, что банк-эмитент оплатит векселя, сделанные в определенных иностранных банках.

Подтвержденный аккредитив — это аккредитив, за которым стоит другой банк, помимо банка-эмитента. Этот второй банк называется подтверждающим банком и обычно (но не всегда) является банком продавца. Подтверждающий банк гарантирует платеж по аккредитиву, если держатель и банк-эмитент не выполнят аккредитив.Обычно это делается по запросу банка-эмитента при международных транзакциях.

Аккредитивы обычно являются оборотными инструментами, что означает, что банк-эмитент должен произвести платеж бенефициару или любому банку, назначенному бенефициаром. В некоторых случаях аккредитивы также могут передаваться, что означает, что бенефициар имеет право передать право на получение средств другому лицу (например, материнской компании или даже третьей стороне).

Почему аккредитивы имеют значение?

Аккредитив — это инструмент снижения риска: он, по сути, заменяет кредит клиента кредитом банка и помогает облегчить международную торговлю.

Важно отметить, что аккредитив — это не то же самое, что банковская гарантия, хотя с обоими инструментами банк-эмитент принимает на себя обязательства клиента в случае неисполнения клиентом своих обязательств. При наличии гарантии претензия продавца сначала направляется покупателю, а в случае невыполнения обязательств покупателем претензия поступает в банк. В случае аккредитива требование продавца сначала направляется банку, а не покупателю. Хотя продавец, вероятно, получит деньги в обоих случаях, аккредитивы предлагают продавцам больше гарантий, чем обычно.

Аккредитивы — определение, типы и процесс

- Аккредитив — это документ, гарантирующий оплату покупателем продавцам. Выдается банком и обеспечивает своевременную и полную оплату продавцу. Если покупатель не может произвести такой платеж, банк покрывает полную или оставшуюся сумму от имени покупателя. Аккредитив открывается под залог ценных бумаг или денежных средств. Банки обычно взимают комиссию, т. Е. Процент от размера / суммы аккредитива.

- Заявитель (импортер) просит банк выпустить LC

- Банк-эмитент (банк импортера, который выпускает аккредитив [также известный как банк-эмитент аккредитива])

- Получатель (экспортер)

Аккредитивы — Образец формата

Что такое аккредитив? — Определение | Значение

Определение: Аккредитив — это обязательство, выданное банком от имени одного из своих клиентов, чтобы гарантировать платеж, который должен быть произведен третьей стороне в результате операции импорта / экспорта. Другими словами, банк-эмитент гарантирует экспортеру платеж.

Что означает аккредитив?

Что такое аккредитив? Аккредитивы — это финансовые инструменты, используемые компаниями для облегчения импортных / экспортных операций. Эти письма представляют собой документы, выдаваемые банком импортера (банком-эмитентом) для гарантии оплаты импортируемых товаров. Письмо выдается и отправляется в банк экспортера (принимающий банк) в качестве обязательства по оплате товаров при соблюдении ряда заранее установленных условий.Эти условия обычно имеют форму документов, которые необходимо представить, таких как коммерческие счета-фактуры, налоговые формы, сертификаты происхождения и другие. Платеж должен быть разблокирован банком-эмитентом в полном объеме в заранее согласованную дату, если все эти условия соблюдены.

Давайте посмотрим на пример.

Пример

High-end Motorcycles LLC — компания, которая продает импортные мотоциклы в США. В рамках своей обычной коммерческой деятельности они покупают мотоциклы у компании Vecchia Motorcycles Co. в Италии.High-end хочет заключить сделку по покупке 1000 мотоциклов у Vecchia. Как они могут гарантировать, что обе стороны получат свою сторону сделки, товары для одной стороны и своевременную оплату для другой стороны?

Как мы уже писали, аккредитив представляет собой гарантию для экспортера того, что оплата будет произведена вовремя за товары, отправляемые покупателю. В этой ситуации аккредитив гарантирует обеим сторонам, что сделка будет проведена и заключена должным образом, а оплата обязательно будет произведена после выполнения предварительно согласованных условий.

Краткое определение

Определите аккредитивы: Аккредитив означает финансовый документ, который один банк отправляет другому от имени своего вкладчика, чтобы гарантировать, что платеж будет произведен, если транзакция будет выполнена.

Аккредитив | Определение, особенности, элементы, скидка и др.

Аккредитив (LC) — это финансовый документ, облегчающий международную, а также внутреннюю торговлю. Он заменяет банковский кредит на кредит клиента.Существует два основных типа аккредитивов — коммерческие и резервные. Коммерческий аккредитив является основным механизмом оплаты, а резервный аккредитив — вторичным механизмом.

Определение аккредитива

Аккредитив — это документ, выданный банком или финансовым учреждением от имени покупателя, который обеспечивает платеж продавцу. Перед выдачей аккредитива банку необходимо иметь определенные документы. Это письмо является для продавца гарантией того, что платеж будет произведен, даже если покупатель этого не сделает.Риск неплатежа переходит от продавца к банку. Как правило, весь процесс также включает другой банк, который работает консультантом продавца. Банк-эмитент разрешает консультативному банку произвести платеж продавцу.

Коммерческий аккредитив издавна использовался для облегчения процесса оплаты как во внутренней, так и в международной торговле, такой как импортные и экспортные аккредитивы. Фактически, его использование будет увеличиваться с развитием мировой экономики. Все международные аккредитивы регулируются регулирующим органом Международной торговой палаты в соответствии с Едиными обычаями и практикой документарных аккредитивов.

Особенности аккредитива

Поскольку аккредитивы используются на протяжении столетий и существует единый нормативный код для аккредитивов, существуют определенные характеристики аккредитива, которые являются стандартными и единообразно присутствуют во всех аккредитивы:

Оборотность

Аккредитив обычно рассматривается как оборотный инструмент и может свободно передаваться в виде денег между различными сторонами. Он обязывает банк-эмитент выплатить деньги не только получателю, но и любому другому назначенному им банку.Однако аккредитив считается предметом переговоров только в том случае, если он включает безусловное обещание платежа по требованию или в определенное время.

Отзыв

Аккредитив может быть отзывным или безотзывным. Банк-эмитент может отозвать или изменить отзывный аккредитив в любое время без уведомления. В таком сценарии авизующий банк не подтвердит аккредитив. Однако отзывный аккредитив используется очень редко. Безотзывный аккредитив является наиболее распространенным, поскольку его нельзя изменить или отозвать без согласия всех сторон сделки.

Перевод и уступка

Получатель аккредитива может переводить или уступать аккредитив столько раз, сколько возможно. LC остается в силе.

Смотровые и временные тратты

Аккредитив требует оплаты по двум параметрам: по предъявлении или по времени. Тратта до предъявления оплачивается при предъявлении аккредитива, а временная тратта оплачивается по истечении определенного периода времени. Банк проверит аккредитив, чтобы убедиться, что он действителен в обоих случаях.

Элементы аккредитива

Аккредитив становится понятнее, если известны все следующие элементы или условия аккредитива:

- Заявитель: Покупатель в бизнес-операции.

- Получатель: Продавец товаров и услуг и конечный получатель платежа в деловой операции. Бенефициар должен предоставить все необходимые документы для оформления аккредитива.

- Банк-эмитент: Банк-эмитент гарантирует бенефициару, что платеж будет оплачен должным образом, если все представленные документы соответствуют условиям, указанным в аккредитиве. Банку-эмитенту также необходимо изучить документы, представленные бенефициаром.Совершенно необходимо произвести оплату после выполнения всех условий аккредитива.

- Авизующий банк: Авизующий банк авизует бенефициара и помогает ему использовать аккредитив. Он платит получателю, как только банк-эмитент производит платеж. Он также несет ответственность за отправку необходимых документов в банк-эмитент. Авизующий банк не обязан платить, если банк-эмитент не может произвести платеж бенефициару.

- Подтверждающий банк: Подтверждающий банк подтверждает аккредитив и принимает на себя те же обязательства, что и банк-эмитент.Подтверждающим банком обычно является авизующий банк. Перед подтверждением аккредитива соответствующий банк проводит строгую оценку страны и банка-эмитента.

Дисконтирование аккредитива

Получатель может получить дисконтированный аккредитив для более ранней оплаты. Авизующий банк авансирует платеж до представления различных торговых и товаросопроводительных документов. Скидка относится к комиссиям, взимаемым авизующим банком за дисконтирование аккредитива. Получатель не получает полную оплату.Однако он получает платеж заранее, по сравнению с условиями платежа банка-эмитента.

Заключение

Аккредитив — очень полезный инструмент для обеспечения бесперебойной торговли. Однако в интересах сторон быть полностью осведомленными о технических особенностях, преимуществах и недостатках аккредитива. Правила аккредитива не интуитивно понятны и требуют тщательного понимания, прежде чем брать на себя дальнейшие обязательства. 1,2

Список литературы1.

Краткое руководство по аккредитивам. Баланс. [Источник]2.

ПОНИМАНИЕ И ИСПОЛЬЗОВАНИЕ КРЕДИТНОГО АККУМУЛЯТОРА. CRFonline. [Источник]| Саубхагья Кумар Кар: 19 сентября 2013 г. Статьи по различным аспектам экспортно-импортной торговли очень важны и полезны для новичков, не имеющих предварительных знаний в этой области.Это было очень полезно для меня. Большое Вам спасибо. |

| К.А. Динеш: 06 октября 2013 г. Благодарю howtoexportimport.com врымуч..превосходная работа ,, очень поможет..такое произведение искусства показывается редко ,, еще раз спасибо |

| Денни Джон: 11 декабря 2013 г. Отличные статьи, сэр.Все могут развеять свои сомнения с помощью этой статьи. Большое спасибо … |

| Вишал: 12 декабря 2013 г. Уважаемый господин, Не могли бы вы объяснить мне одну вещь. Если покупатель передает аккредитив продавцу, а покупатель предоставляет 180-дневный период, в течение которых 135 дней будет оплачиваться покупателем, а 45 дней — продавцом.В том случае, когда продавец получает деньги через банк и кто будет нести комиссию за дисконтирование. Это действительно поможет мне, если вы предложите. Заранее спасибо |

| сонам: 24 декабря 2013 г. сэр Можете ли вы объяснить, что документация имеет место для открытия LC & статей аккредитива, и в чем разница между аккредитивом и кредитом покупателя, который подходит для импортера.какие виды работ связаны с ввозом товаров до их таможенной очистки |

| Мифри Сильва: 12 января 2014 г. Большое спасибо howtoexportimport.com …. отличная работа … это очень помогло мне обновить мой оператор связи еще раз спасибо…. |

| Аббас: 15 января 2014 г. Спасибо за такое прекрасное описание. в случае, если я экспортировал товары своему иностранному покупателю по соглашению с Sight LC, и, к сожалению, материал был отклонен, повлияет ли он на мой платеж или он может заблокировать мой платеж.ДОБРО ПОЖАЛОВАТЬ … |

| Мухаммад Навид Казми: 16 января 2014 г. Большое спасибо всем, кто старался изо всех сил и предоставил подробную информацию об аккредитиве. Надеюсь, я лучше разберусь с этими лучшими предложениями.еще раз большое спасибо. |

| Мухаммад Навид Казми: 16 января 2014 г. Большое спасибо всем, кто старался изо всех сил и предоставил подробную информацию об аккредитиве. Надеюсь, я лучше разберусь с этими лучшими предложениями.еще раз большое спасибо. |

| Мухаммад Навид Казми: 16 января 2014 г. Я думаю, что эти статьи об аккредитиве очень полезны для тех людей, которые являются новичками и хотят начать свой бизнес по импорту или экспорту.Аккредитив — очень полезный критерий, который сбережет ваши деньги и время. Поэтому я поздравляю всех людей, написавших эти статьи, и предоставляю нам полезные детали и информацию. еще раз большое спасибо. |

| Мухаммад Навид Казми: 16 января 2014 г. Большое спасибо всем, кто старался изо всех сил и предоставил подробную информацию об аккредитиве.Надеюсь, я лучше разберусь с этими лучшими предложениями. еще раз большое спасибо. |

| П.Кришнамурти: 16 января 2014 г. Уважаемый господин, Сердечные поздравления ТАКИЕ ЧУДЕСНЫЕ АЛМАЗНЫЕ ИЗДЕЛИЯ, Большое спасибо…… Я работаю в этой сфере последние 13 лет, никогда не видел подобных объяснений с веб-сайтов. |

| hossein shariati: 15 февраля 2014 г. Я благодарен за важную информацию, которой поделились с нами, и большое спасибо, что они очень полезны и просты для понимания, пожалуйста, продолжайте, |

| С.Саравана Бхаван: 17 февраля 2014 г. Спасибо за ваши ценные и информативные подробности о LC, приведенные в ваших статьях. Кроме того, очень легко понять предоставленные детали. |

| Мустхаг: 17 февраля 2014 г. Эти информативные статьи опубликованы на сайте howtoexportimport.com, несомненно, так много вложил в мои знания. Спасибо всем умным умам, задействованным в этой познавательной группе. |

| Махендра Чоудхари: 09 августа 2014 г. Эта информация очень полезна тем, кто импортирует и экспортирует впервые.я получил много информации от этих бессмысленных Большое спасибо. |

| Самер: 26 августа 2014 г. Уважаемый господин Есть ли какое-либо положение, если продавец обманывает при отправке других товаров или чего-либо другого вместо этого размещенного заказа.С Уважением Самир |

| Администратор: 26 августа 2014 г. http://howtoexportimport.com/Difference-between-first-check-appraisal-and-secon-406.aspx |

| Manikandaselvam: 8 октября 2014 г. Спасибо за информацию |

| кумар сатьавеер: 26 октября 2014 г. Вышеупомянутые статьи очень важны.Это развеяло все мои сомнения и вопросы. Благодарим вас за размещение этих информативных статей. С Уважением Кумар Сатьавеер |

| НИНАД: 31 октября 2014 г. Очень хорошая информация и ее легко понять.Спасибо писателям. |

| саубхагья кумар кар: 18 февраля 2015 г. Уважаемый господин, Предположим, я являюсь экспортером определенного товара. Покупатель в другой стране открыл аккредитив на мое имя Через год я пришлю 5 отгрузок.В первой партии, когда я представлю документы в банк, Вы написали, что оригинал ЖК будет доставлен в мой банк. Если в одной партии ЖК будет произведен для следующих поставок, как можно было бы изготовить оригинал ЖК. . пожалуйста, подробно объясните мне. |

| Администратор: 18 февраля 2015 г. saubhagya kumar kar, Оригинальный аккредитив может быть произведен в банке, и вы можете забрать его после проверки, предоставив копию аккредитива, если по аккредитиву происходит более одной отгрузки |

| Шваки: 13 марта 2015 г. Дорогие Господа Я кое-что не понимаю из-за короткого пути в LC CIF, CPT, CFR, FOB, CIP, FCA….так далее |

| НАСРАО: 17 апреля 2015 г. мы хотим работать с LC для операций внутри страны и таким образом обеспечивать безопасность платежей клиентов. пожалуйста, направьте нас. |

| ОМОЙЕНИ Патрик Олу: 30 апреля 2015 г. Ценю людей в админке, читаю это с глубоким пониманием.Я экспортер из Нигерии. Я экспортирую всю сельскохозяйственную продукцию. Пожалуйста, мне нужны покупатели из любой точки мира. Посетите www.palmadexgis.wix.com/palmadexgis. Спасибо |

| Вишал: 11 августа 2015 г. Привет, мой покупатель хочет оплатить аккредитив на условиях FOB для скоропортящихся фруктов в Дубай.Следует ли мне принимать способ оплаты аккредитивом? Во-вторых, любые риски, связанные с аккредитивом. Спасибо, Вишал. |

| РУКШАР ХАН: 30 сентября 2015 г. Уважаемый сэр, вы сказали, что существуют различные типы аккредитивов, такие как отзывные, безотзывные, подтвержденные, неподтвержденные, чистые и документальные, фиксированные, возобновляемые, передаваемые, двусторонние и т. Д.ПОЖАЛУЙСТА, ОБЪЯСНИТЕ ЭТО. |

| Прабир Майтра: 2 ноября 2015 г. Уважаемый господин, уточняем срок оплаты: 70% через 7 дней после доставки материала и 30% через 120 дней доставки материала через Irrevocable uncofirmed Lc.Пожалуйста, поясните, как будет работать LC. |

| Абдул Карим: 11 ноября 2015 г. ЕСЛИ LC НЕ УКАЗЫВАЕТ ВСТАВЛЕНИЕ ДОКУМЕНТАЛЬНОГО НОМЕРА КРЕДИТА ВО ВСЕ ДОКУМЕНТЫ ПО ДОСТАВКЕ, И ЕСЛИ ЭКСПОРТЕР ВСТАВЛЯЕТ НОМЕР DC В ДОКУМЕНТЫ, ЯВЛЯЕТСЯ НЕСООТВЕТСТВИЕМ? |

| дхармендра: 15 февраля 2016 г. Всем привет, Я обычный человек, и вы хотите импортировать некоторые металлы из Китая в Индию.При этом мы будем платить 30% суммы в виде т / т, а остаток — против копии BL через аккредитив. Какие ценные бумаги импортеру в этой ситуации? Deos 70% суммы аккредитива против B / L безопасны для нас? Какие риски в этом способе оплаты? Пожалуйста ответь как можно скорее. |

| Раджив: 04 марта 2016 г. Всем привет.Не случайно ли 42D (имя и адрес плательщика) и 42A (плательщик) появятся в одном аккредитиве? |

| Яш Гоял: 18 апреля 2016 г. Я хочу знать о лицензионных формальностях экспортной и импортной лицензии, а также о процессе подачи заявки на лицензию и ее сборах.Я хочу посоветоваться с консультантом по бизнесу, который будет лучшим бизнесом по экспорту и импорту. |

| Адитья джха: 05 мая 2016 г. Уважаемый господин, Я хочу знать, что в случае открытия LC & материал также был отправлен, но при транспортировке несколько мешков с материалом были повреждены, и покупатель вернулся к поставщику.тогда что отразится на аккредитиве и налоговой накладной, которую мы уже отправили в банк. пожалуйста, проясните …. |

| Премрай: 12 августа 2016 г. Я Премрадж из Тирупура, Тамилнад. Я только новичок в экспортном бизнесе.Статьи на вашем сайте очень помогают в этом. Теперь я назвал свою компанию и заблокировал домен и т. д. Какой банк лучше всего подходит для текущего A / c? только национализированные банки или банк icici также имеют право? если icici bank не имеет права на участие, в чем причина? пожалуйста, передайте это мне и помогите мне. |

| Абдул Хан: 16 августа 2016 г. У меня еще больше сомнений по поводу open lc и closed lc.riv Vocable и Irr Vocable LC. может трейдер открыть LC. |

| Рияз: 12 июля 2018 г. Что такое сертификат получателя, который заказывается банком-эмитентом L.C и предоставляется получателем в аккредитиве вместе с другими документами? Каков его формат и содержание? Пожалуйста, помогите мне с этим, мой адрес электронной почты riyaz @ granttechauto.ком |

| Md.Khalidur Rahman (Шипон): 13 апреля 2019 г. Спасибо за информацию |

| Аршад Хуссейн: 20 апреля 2020 г. Очень полезный сайт.Спасибо |

| СуббараоМ: 10 января 2021 г. сэр Я экспортирую товар в Южную Корею, можно ли обналичить до аккредитива |

Аккредитив — Руководство

Проще говоря, аккредитив — это документ, который служит инструкцией по гарантированному платежу от покупателя продавцу.Аккредитив, также известный как документарный аккредитив, выдается банком и служит обещанием своевременной оплаты продавцу.

Если покупатель предположительно не выполняет свои причитающиеся ему обязательства, то банк платит продавцу от имени покупателя, который, в свою очередь, производит выплаты банку. Это краткое изложение процесса аккредитива.

Типы аккредитивов

Существует четыре основных типа аккредитивов.

- Отзывный аккредитив

- Возобновляемый аккредитив

- Резервный аккредитив

- Безотзывный аккредитив

Аккредитив pdf можно легко найти в Интернете, что помогает различать каждый тип.

Как работает аккредитив?

Процесс аккредитива включает определенные шаги, которые необходимо выполнить:

- Покупатель должен сначала обратиться в банк и попросить выписать письмо

- Авизующий банк, обычно международный банк от имени продавца, который будет получить образец аккредитива, присланный банком покупателя. Работа авизующего банка заключается в аутентификации и проверке информации в аккредитиве.

- После аутентификации авизующий банк переходит к заверению продавца в том, что его деньги будут обработаны, поскольку теперь это вопрос транзакции, которая будет принята на себя. заинтересованным лицом

- После того, как закупленные товары отгружены покупателем, продавец получает накладную, поскольку он экспортировал купленные товары в

- . Отсюда банки принимают на себя, так как товарная накладная отправляется в банк за плату переговоров, которые, в свою очередь, проверяют экспортируемые товары и, наконец, после проверки выплачивают

- Отгрузочные документы затем передаются банку-эмитенту, а банк-исполнитель передает

- Банк-эмитент раскрывает все документы покупателю и согласование всех документов, приведенных в порядок по информации покупателя; приобретенные товары —

- . Наконец, покупатель производит платеж банку-эмитенту, который, в свою очередь, направляет платеж в банк, ведущий переговоры.

Обычно аккредитив поддерживает продавца или бенефициара в соглашении об обмене, в котором банк гарантирует, что продавец получит сумму либо от покупателя, либо от самого банка-эмитента. Этот аккредитив также помогает покупателю в определенных случаях, например, когда покупатель производит платеж продавцу за заказ, а продавец не доставляет заказ вовремя. В такой ситуации с помощью аккредитива покупатель получит деньги, которые были им потрачены.Таким образом, покупатель получит возмещение.

Когда покупатель получает платеж, платеж будет представлять собой штраф, понесенный продавцом или получателем, которые не доставили партию товара вовремя.

С помощью этой суммы возврата покупатель может совершить покупку у другого лица.

Банк, предоставляющий аккредитив, должен быть обычным банкиром открывателя и также должен быть известен получателю.

Заграничный аккредитив всегда должен быть авизован через индийский банк, желательно подтверждать.

Физическое лицо должно проверить банковские сборы, будь то счет открывающего или получателя. Как правило, покупатель и продавец должны оплатить банковские сборы в соответствующих странах, которые включают сборы за подтверждение аккредитива. В аккредитиве должны быть указаны расходы, которые несет заявитель и которые оплачиваются бенефициаром.

Физическое лицо должно проверить, оплачен ли фрахт заранее, или оплатить его в соответствии с контрактом.

Преимущества аккредитива

- Аккредитив дает торговым партнерам возможность совершать сделки с неизвестными партнерами или во вновь созданной торговле. Он помогает быстро расширять свой бизнес в новых регионах.

- Аккредитив более безопасен для продавца или экспортера в случае банкротства покупателя или импортера. Поскольку кредитоспособность импортера передается банку-эмитенту, банк должен выплатить сумму, согласованную в аккредитиве. Таким образом, аккредитив изолирует экспортера от бизнеса импортера.

- Аккредитив очень важен. Оба торговых партнера могут изложить условия в соответствии со своими требованиями и прийти к общему списку пунктов. Его также можно настроить для перехода от одной транзакции к другой с одними и теми же торговыми партнерами.

- В случае спора между торговыми партнерами учет аккредитива позволяет экспортеру снимать средства, как это согласовано в аккредитиве, и разрешать споры позже. Право бенефициара на получение полной суммы составляет

- . описывается судами во фразе «заплатить сейчас, судиться позже».

Недостатки:

- Аккредитив увеличивает стоимость выполнения Банками комиссии за предоставление этой услуги, и она может резко возрасти, если стороны захотят добавить некоторые дополнительные функции.

- Аккредитив представляет собой существенный материал. риск мошенничества для банка. Банк будет платить экспортеру на основании товаросопроводительных документов, а не фактического качества товаров.Споры могут возникнуть, если качество отличается от согласованного.

- Жизненный цикл аккредитива имеет дату истечения срока действия, и поэтому у экспортера есть ограничение по времени, в течение которого он должен будет доставить товары любыми способами. Иногда такая поспешность создает беспорядок.

Аккредитив Глоссарий терминов

Правовой титул, выданныйперевозчиком (транспортной компанией) или его агентом. Коносамент — это квитанция на товар

в пути, а также договор на поставку указанной стороне в указанное место назначения

.

«BLANK ENDORSED» — оборотный коносамент, в котором право собственности на товар

передается другой стороне посредством индоссамента. Держатель

коносамента с бланком имеет право вступить во владение товаром

.

«ЧИСТЫЙ КОНЕСТНОМ» — товар, в котором указано, что товар

был получен перевозчиком в «очевидном хорошем состоянии и состоянии» и без квалификации

. «ПОСЛЕДНЕЕ ПРЕДСТАВЛЕНИЕ» (ПРОДОЛЖЕНИЕ): коносамент представляется

банку для оплаты или переговоров после даты, указанной в аккредитиве,

или позднее, чем через 21 день после даты его выдачи.

«ДОГОВОР ИЛИ« НА ЗАКАЗ »- коносамент, в котором товар

отправляется непосредственно« на заказ »или« по заказу »назначенной стороны, обычно грузоотправителя

или банка. Фраза «по заказу» или «по заказу (назначенной стороны)»

означает возможность обращения, позволяющую многократно передавать

право собственности на товар посредством соответствующих индоссаментов.

«УВЕДОМЛЕНИЕ» — эта фраза требует, чтобы перевозчик уведомил назначенную сторону о прибытии товара

, но не передает право собственности на товар этой стороне

.

«ПРЯМОЙ ИЛИ ОБЯЗАТЕЛЬНЫЙ» — Коносамент, в котором товар

отправляется непосредственно указанной стороне, как правило, покупателю, но

не соответствует его «заказу».

е. получить оговоренную сумму компенсации.

е. получить оговоренную сумму компенсации. Гарантия — компенсация неисполненного обязательства.

Гарантия — компенсация неисполненного обязательства.