Аккредитив | SEB

Аккредитивная линия1

| Услуга | Цена |

|---|---|

| Оформление аккредитивной линии, увеличение лимита | 0,5%, мин. 150.00 EUR |

| Продление срока аккредитивной линии | 0,2%, мин. 150.00 EUR |

| Другие изменения в договоре аккредитивной линии по просьбе клиента | 0,5%, мин. 50.00 EUR |

Импортные аккредитивы

| Услуга | Цена |

|---|---|

| Выдача аккредитивов | 100.00 EUR |

| Выдача аккредитивов в рамках Аккредитивной линии | По договоренности, мин. 70.00 EUR |

| Подготовка и согласование образца аккредитива | По договоренности, мин.  |

| Изменение условий/отзыв аккредитива | 70.00 EUR |

| Обработка и оплата документов | 0,20%, мин. 85.00 EUR |

| Комиссионная плата за ошибочные документы | 70.00 EUR/ 80.00 USD |

| Использование аккредитива (в зависимости от вида обеспечения): | |

| • вид обеспечения: денежное покрытие в банке SEB | 0,2% от суммы аккредитива, мин. 70.00 EUR |

| • другой вид обеспечения | По договоренности, мин. 70.00 EUR |

| Комиссионная плата за отложенный платеж | 70.00 EUR |

Экспортные аккредитивы

| Услуга | Цена |

|---|---|

| Подготовка и согласование образца аккредитива | По договоренности, мин. 70.00 EUR |

| Сообщение условий аккредитива | 85. 00 EUR 00 EUR |

| Сообщение об изменениях в условиях аккредитива/отзыв аккредитива/неиспользование | 70.00 EUR |

| Предварительная проверка аккредитивных документов2 | |

| Обработка и оплата документов | 0,20%, мин. 85.00 EUR |

| Утверждение аккредитива | Цена риска, мин. 100.00 EUR |

| Дисконтирование документов | Цена риска, мин. 100.00 EUR |

| Оформление/оглашение письма ассигнации | 70.00 EUR |

| Перевод условий аккредитива | 0,2%, мин. 150.00 EUR |

| Комиссионная плата за отложенный платеж | 70.00 EUR |

Дополнительные услуги

| Услуга | Цена |

|---|---|

| Обработка информации о финансовой сделке и ее отправка по заданию клиента | 30. 00 EUR 00 EUR |

| Подготовка договорa и залоговых договоров в электронном виде | Бесплатно |

| Подготовка договорa и залоговых договоров в бумажном виде | 35.00 EUR |

| Оформление доверенности на получение товара | 70.00 EUR |

| Издержки услуги курьерской почты | Фактические расходы |

| Комиссии банков-корреспондентов и банков-партнеров | Фактические расходы |

| Проверка сторон, участвующих в сделке (применяется для сделок со странами с высоким уровнем риска) | 45.00 EUR |

* В соответствии с внутренним и внешним регулированием банка на момент проверки

1 Внесение комиссионной платы осуществляется в день заключения договора или внесения поправок.

2 Комиссионная плата применяется, если проводится более одной предварительной проверки.

подробное рассмотрение банковской услуги.

Договор поставки с оплатой по аккредитиву

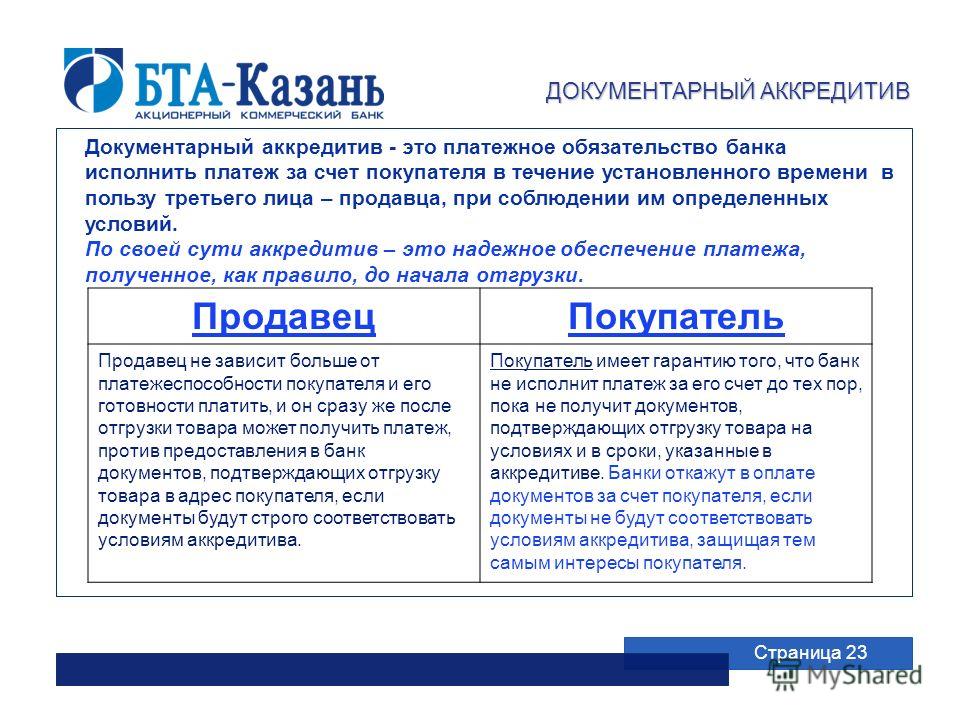

Договор поставки с оплатой по аккредитивуАккредитив – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк , исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию-клиента, по поручению которой открывается аккредитив, принято называть плательщиком по аккредитиву, или аппликантом. Получатель платежа по аккредитиву называется бенефициаром. При этом обязательство банка является независимым от обязательств сторон по основному договору, предусматривающему аккредитивную форму расчетов между поставщиком и покупателем. Таким образом, банк выступает в качестве гаранта между ними.

Предположим, продавец и покупатель заключают сделку. Они имеют дело друг с другом впервые и работать по предоплате или по предпоставке не готовы. Тогда покупатель обращается в банк с заявлением на открытие аккредитива на сумму, причитающуюся продавцу за отгруженный товар. Свидетельством о выполнении договора со стороны продавца могут быть, например, документы об отгрузке товара.

Аккредитивы позволяют гарантировать платеж поставщику, при этом, как правило, денежные средства из оборота не отвлекаются.

Аккредитивная форма расчетов используется как во внешней торговле, так и во внутренней. Аккредитивы, используемые в международных расчетах, подчиняются Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года (далее — УОП 600).

Аккредитивы, используемые для внутрироссийских расчетов, подчиняются Положению ЦБ РФ №2-П от 3 октября 2002 года, а с 9 июня 2012 года — «Положению о правилах осуществления перевода денежных средств» № 383-П от 19. 06.2012 года.

06.2012 года.

Внутрироссийские аккредитивы можно классифицировать на следующие группы:

Отзывные и безотзывные;

Подтвержденные и неподтвержденные;

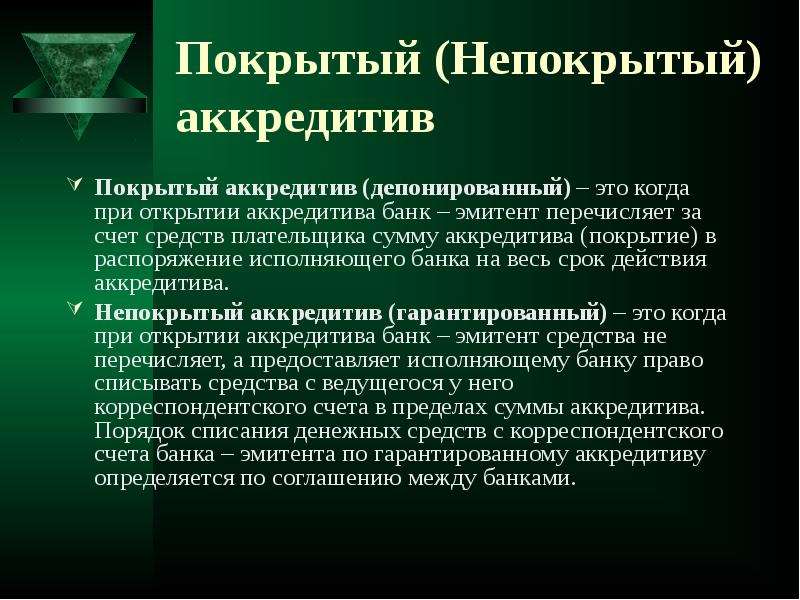

Покрытые (депонированные) и гарантированные.

Все аккредитивы, в соответствии с УОП 600, в настоящее время безотзывные. Покрытие в международных аккредитивах используется редко — лишь в случае подтверждения аккредитива, открытого банком-эмитентом, на который подтверждающим банком не установлены лимиты.

Подтвержденный аккредитив – такой, по которому иной банк в дополнение к обязательству банка-эмитента берет на себя дополнительное обязательство произвести платеж в пользу бенефициара по предъявлении последним документов, полностью соответствующих условиям аккредитива вне зависимости от того, будут ли ему самому перечислены средства или нет. Если обязательство иного банка отсутствует, то аккредитив является неподтвержденным.

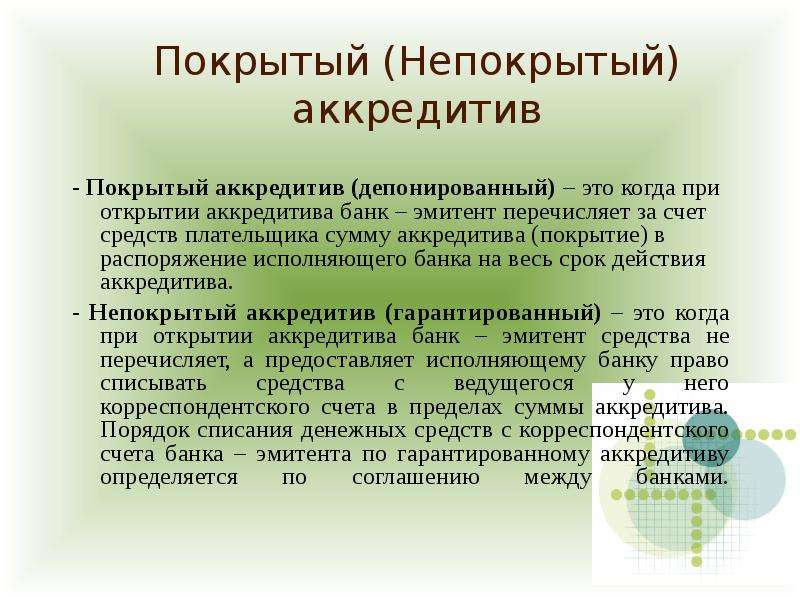

Покрытый (депонированный) — аккредитив, сумма которого в полном объеме переводится на счет покрытия в банке бенефициара за счет средств плательщика либо за счет предоставляемого кредита.

Непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент не переводит денежные средства на аккредитивный счет в банк бенефициара, а предоставляет ему право списать требуемую сумму в пределах суммы аккредитива со своего корсчета либо договаривается об оплате другим способом. Обычно крупные банки имеют друг с другом открытые кредитные линии, поэтому в развитых странах фактически все аккредитивы относятся к непокрытым.

Кроме того, аккредитивы бывают следующих типов.

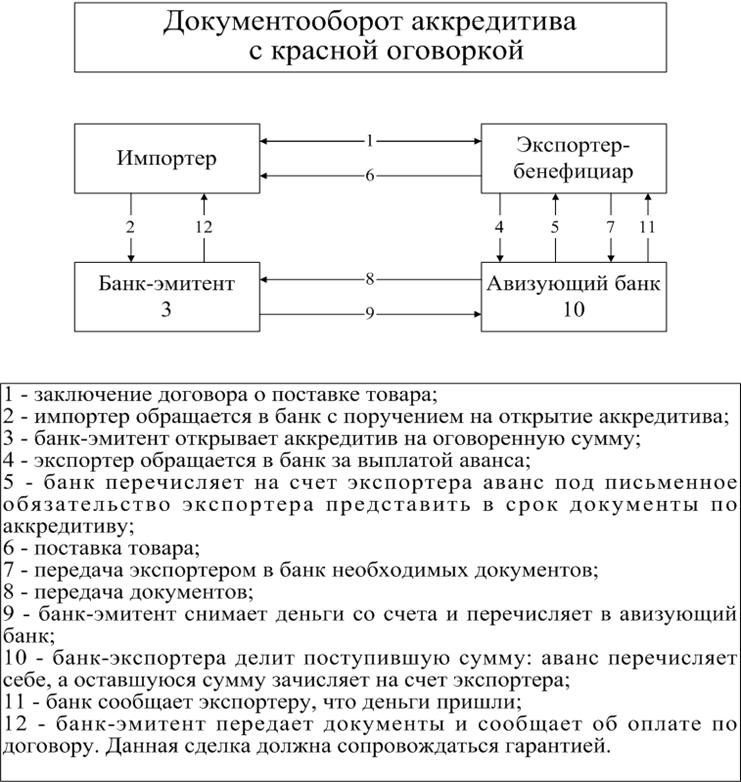

Аккредитив с красной оговоркой – аккредитив, по которому поставщик получает определенную сумму в виде аванса до того, как предоставлены отгрузочные или иные документы, свидетельствующие об исполнении обязательств. При этом платеж осуществляется против представления бенефициаром документов, предусмотренных условиями аккредитива. Название происходит со времен, когда такая важная оговорка выделялась в документе красными чернилами. Конечно, в наше время практически все аккредитивы выпускаются и подтверждаются в электронном виде.

Револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров. Открывается при регулярных поставках и платежах.

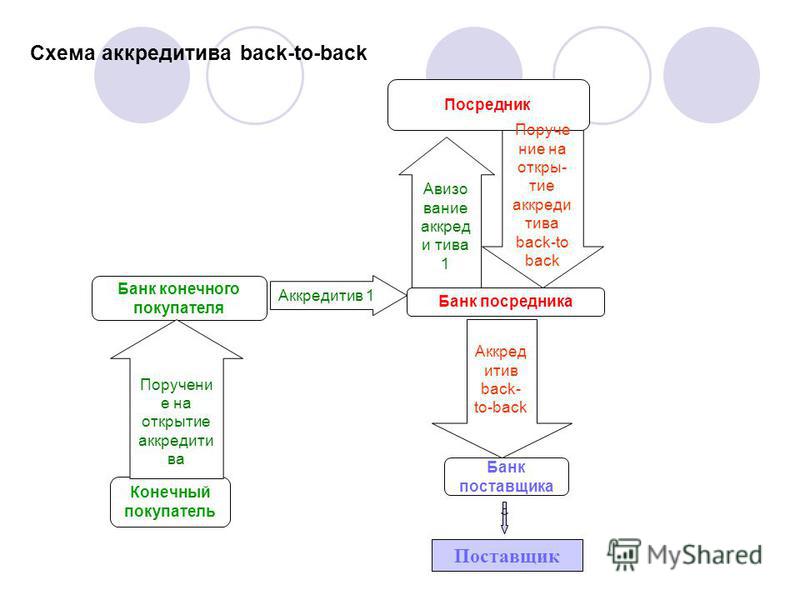

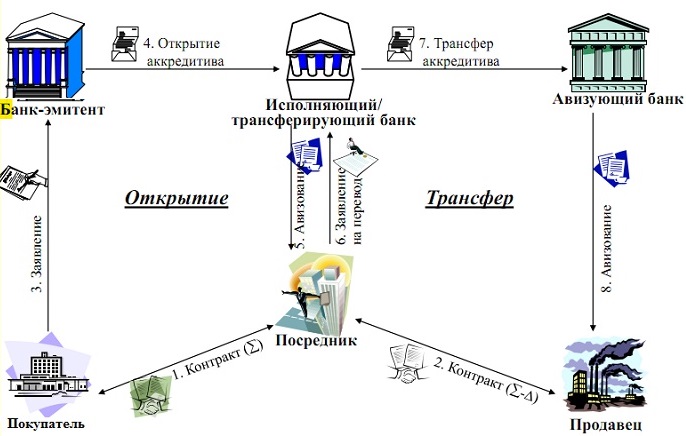

Переводной (трансферабельный) — аккредитив, предусматривающий возможность перевода части аккредитива в пользу других бенефициаров.

Резервный аккредитив, так называемый stand-by – форма банковской гарантии в виде аккредитива, применяемая там, где банкам запрещено выдавать гарантии (например, в США). Платеж экспортеру осуществляется в случае отказа импортером произвести платеж по контракту и предъявлении в исполняющий банк документов, соответствующих условиям резервного аккредитива. То есть такой аккредитив служит для обеспечения большей безопасности поставщика.

По способу исполнения аккредитивы делятся на аккредитивы с платежом по предъявлении документов (by payment at sight), с отсроченным платежом и с акцептом тратт.

Аккредитив – это условное обязательство банка осуществлять по просьбе клиента выплаты физическим лицам и организациям за его счет в пределах той суммы и условий, которые были оговорены заранее.

Аккредитив — это операция, которая производится между одним или несколькими финансовыми организациями в безналичной форме. Основанием для операции служит специализированное заявление, которое оформляется по установленной форме и подается покупателем в пользу поставщика услуги или товара. Участвующими сторонами могут быть только физические, только юридические или и физические, и юридические лица.

Что такое аккредитив простым языком? Это очень удобная форма взаимодействия, которую, впрочем, редко используют из-за ее сложности. Аккредитив представляет собой форму расчетов, которая гарантирует платеж для поставщика и выполнение условий договора для покупателя. После осуществления поставки продукта или оказания услуги банк оплачивает продавцу ее стоимость. Покупатель, в свою очередь, возвращает средства в банк с учетом процентов.

Аккредитивная форма расчетов может быть использована не только во внутренней торговле, но и во внешней. При ее применении в сфере международной торговли процедура регламентируется Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года.

Очень часто аккредитив сравнивают с банковской гарантией и факторингом, однако, эти понятия схожи только на первый взгляд. Подробнее об аккредитиве — на видео ниже.

Что такое аккредитив: особенности банковской услуги

Использование подобной формы выплат стало получило свое развитие в советские времена. ОАО «Башкирская содовая компания», производящее каустическую соду и находящееся на грани банкротства перешло на аккредитивную форму взаимодействия с клиентами, чтобы все же продолжать деятельность.

Зачисление средств происходило только после того, как предприятие предоставляло банку документы, подтверждающие выполнение условий контракта, которые тщательно проверялись. В этом примере видно, что аккредитив давал уверенность обеим сторонам.

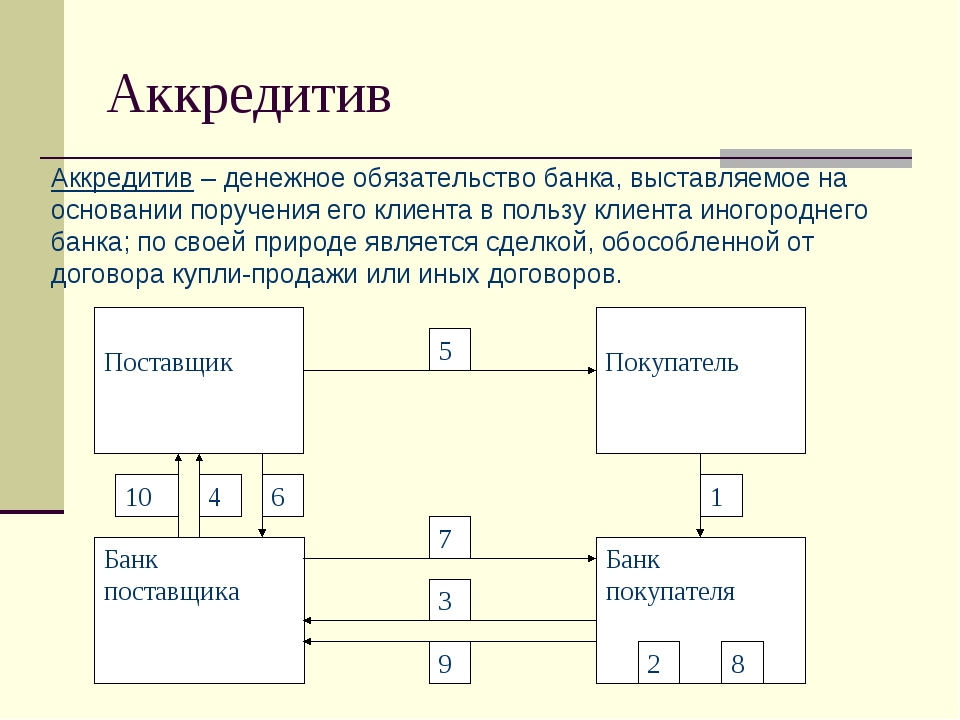

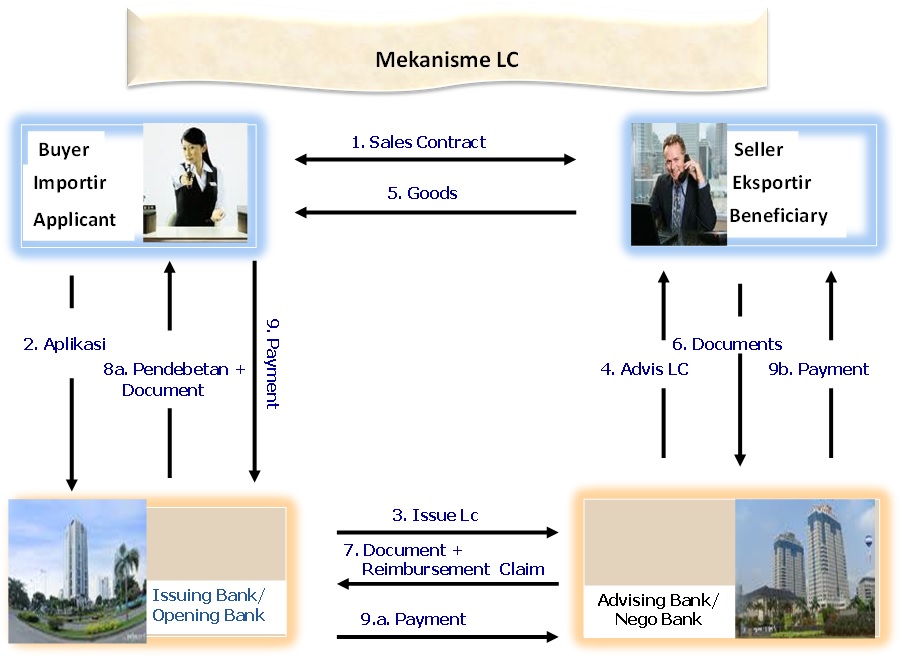

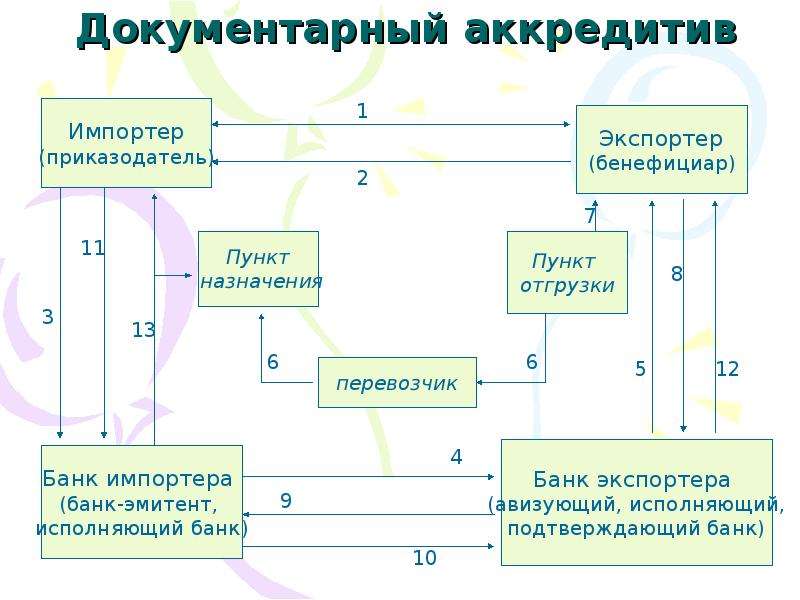

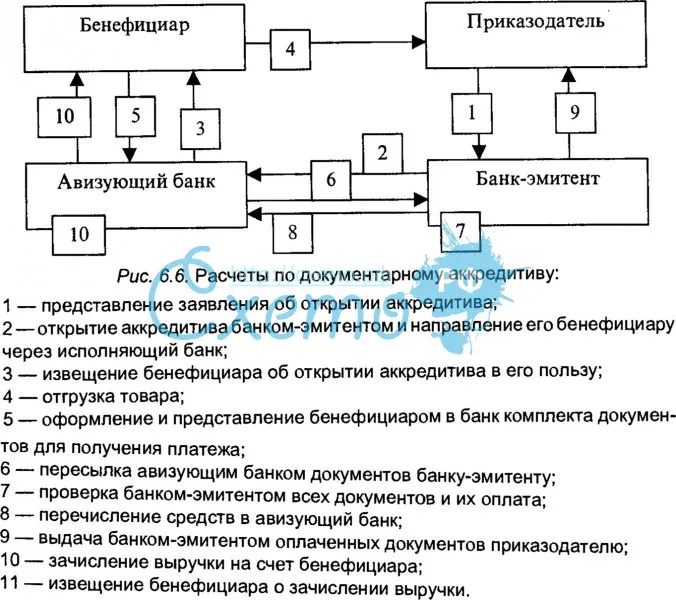

Схема расчетов

Участники расчетов:

- клиент банка, который использует услугу открытия аккредитива;

- банк-эмитент, или организация, которая берет на себя обязательства по открытию;

- банк-исполнитель — организация, производящая выплаты;

- физическое или юридическое лицо, в пользу которого открывался аккредитив.

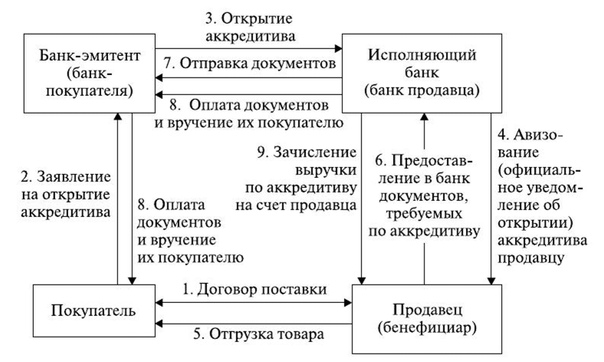

Схема аккредитива довольно проста. Она включает в себя несколько обязательных этапов:

- На первоначальном этапе покупатель и продавец заключают между собой договор о поставке продукции или предоставлении услуги.

- Покупатель обращается в банк, где оформляет заявление на открытие аккредитива. Заявление оформляется по установленной форме.

- Банк-эмитент оповещает банк, в котором обслуживается продавец об открытии на его имя.

- Банк-исполнитель, в свою очередь, оповещает продавца.

- Продавец осуществляет поставку товара или предоставляет услугу.

- Продавец извещает банк-исполнитель о том, что его обязательства перед покупателем были исполнены.

- Банк-исполнитель производит оплату в пользу продавца в оговоренном размере.

- Банк-исполнитель документально оповещает банк-эмитент об выплате продавцу.

- Банк-эмитент, в свою очередь, компенсирует выплату банка-исполнителя.

- Документы о расчетах передаются покупателю.

- Покупатель изучает документацию и подписывает соглашение на выплату денежных средств банку-эмитенту.

- Снятие денежных средств со счета покупателя и зачисление их в пользу банка.

Услуга оказывается банком-эмитентом на основании заявления, составляя договор на бланке формы 0401063. Этот документ гарантирует поставщику, что товар или услуга будет оплачен в оговоренные сроки. Денежные средства покупателя могут быть предоставлены не в конце алгоритма, они могут быть депонированы предварительно.

Договор: составление, условия, форма

Грамотно составленный договор включает в себя следующие пункты:

- наименования банков, сотрудничающих организаций или ФИО и паспортные данные физических лиц;

- сумма аккредитивной выплаты за предоставленные услуги или продукцию;

- аккредитивная форма расчетов — безналичная или использование наличных средств не допускается;

- способы извещения участников договора;

- срок, в течение которого действует договор.

В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы;

В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы; - ответственность сторон, которая последует в результате невыполнения обязательств в соответствии с настоящим законодательством.

Стандартный перечень условий, указанный выше, может быть дополнен дополнениями по поводу порядка проведения расчетов. Например, могут быть использованы не полный платеж, а долевые выплаты. Аккредитив может быть оформлен для оплаты одному физическому лицу или организации. Однако, лицо, с помощью средств которого будет осуществлена выплата может быть изменено, если это указано в договоре — возможность акцепта.

Виды аккредитива

При использовании подобной формы взаиморасчетов очень важным моментом является подбор подходящей разновидности аккредитива. Любые разновидности открываются финансовыми организациями, при этом, тип указывается в соглашении. Типы прописаны в Положении ЦБ РФ:

- По типу расчетов финансовых организаций — покрытый и непокрытый.

В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом.

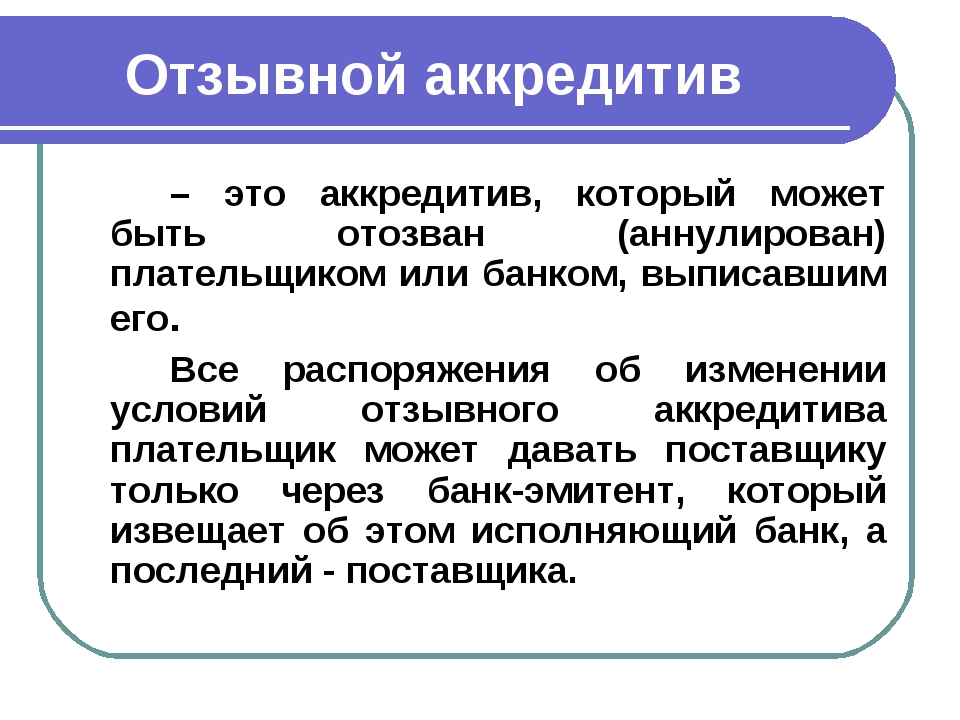

В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом. - По возможности отзыва — отзывной и безотзывной. В первом случае форма взаимодействия может быть изменена или отклонена без предварительно согласования с противоположной стороной, во втором — только с согласованием.

- Подтвержденный или неподтвержденный. В первом случае возможны выплаты без согласования с банком-эмитентом и получения средств от него.

Правовое регулирование

Аккредитивное соглашение четко регламентируется настоящим законодательством Российской Федерации и составляется по правилам, прописанным в нормативных документах Центрального Банка Российской Федерации в том случае, если договор составляется между отечественными организациями или резидентами РФ.

Во внимание в обязательном порядке принимаются следующие нормативные акты:

- статьи ГК РФ с 867 по 873, которые регламентируют безналичные расчеты по аккредитиву;

- «Положение о осуществлении безналичных переводов физическими лицами в РФ», принятое Центробанком от 01.04.2003;

- «Положение о безналичных расчетах», установленное Центральным Банком России 03.10.2012.

Стоит учитывать, что организация, в пользу которой оформляется аккредитивный платеж имеет право отказаться от подобной формы расчетов.

Сегодня мы продолжим разговор о банковских услугах и рассмотрим, что такое аккредитив , где может использоваться такая услуга, чем она интересна. Эта услуга более популярна для представителей крупного и среднего бизнеса, однако, в последнее время она все шире распространяется и на мелких предпринимателей, и даже на физических лиц, не занимающихся бизнесом. Поэтому знать, что такое банковский аккредитив, какие виды аккредитивов бывают, будет полезно всем, даже просто для общего развития.

Что такое аккредитив?

Аккредитив – это обязательство банка плательщика осуществить платеж в банк получателя только после того, как получатель платежа предоставит в свой банк определенные документы, предусмотренные условиями открытия аккредитива.

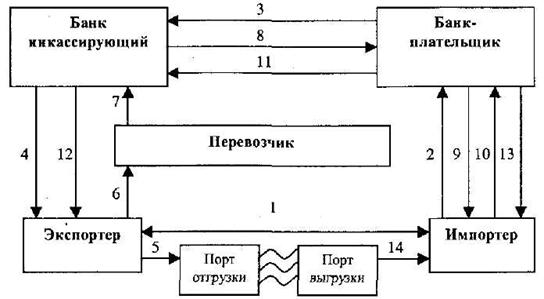

Аккредитивы относятся к т.н. документарным операциям банка, то есть, к операциям, основой которых является документооборот. Чаще всего документарные операции, в частности и аккредитивы, используются предприятиями, осуществляющими экспортно-импортную деятельность, но это не единственная сфера их применения.

Для чего необходимы аккредитивы? Простыми словами – для того, чтобы исключить обман между сторонами определенной сделки. Банк просто выступает юридическим гарантом между сторонами сделки, за что получает свои комиссионные.

Аккредитив – основные термины и понятия.

Рассмотрим основные термины и понятия, связанные с открытием аккредитивов.

Эмитент аккредитива – банк, в который обратился клиент, желающий открыть аккредитив.

Банк-бенефициар – банк, в котором обслуживается клиент, в пользу которого открывается аккредитив.

Бенефициар – получатель платежа по аккредитиву.

Сделка – определенная операция купли-продажи, для расчетов по которой открывается аккредитив.

Сумма аккредитива – сумма сделки, для проведения расчета по которой открывается аккредитив.

Срок аккредитива – ограниченный период, на протяжении которого действует аккредитив.

Вид аккредитива – условия открытия аккредитива (подробнее рассмотрю часто встречающиеся варианты чуть ниже).

Комиссия за открытие аккредитива – стоимость открытия аккредитива, установленная тарифами банка. Обычно исчисляется в процентах годовых от суммы аккредитива, также может включать какой-то фиксированный или минимальный платеж. При этом часть полученной комиссии банк-эмитент оплачивает банку-бенефициару за его услуги.

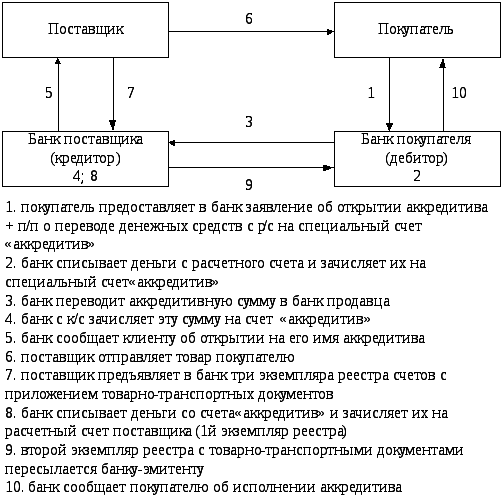

Рассмотрим схему действия аккредитива на примере. Допустим, у нас есть поставщик и покупатель определенного товара, которые не доверяют друг-другу и хотят подстраховаться. Покупатель боится отправлять деньги, не видя товар, а поставщик – отправлять товар, не видя денег.

Допустим, у нас есть поставщик и покупатель определенного товара, которые не доверяют друг-другу и хотят подстраховаться. Покупатель боится отправлять деньги, не видя товар, а поставщик – отправлять товар, не видя денег.

В такой ситуации может помочь открытие аккредитива. Покупатель открывает в своем банке аккредитив, вносит на специальный счет сумму платежа, и поручает отправить ее поставщику в его банк, но лишь только после того, как поставщик предоставит документы, подтверждающие факт отправки товара.

Банк покупателя отправляет банку поставщика уведомление об открытии аккредитива, а банк поставщика сообщает об этом самому поставщику. Поставщик, зная, что средства для оплаты товара уже зарезервированы и будут ему отправлены, производит отправку товара и предоставляет в свой банк документы, подтверждающие этот факт. Банк поставщика проверяет юридическую чистоту этих документов и на основе этого производит необходимый платеж, о чем отчитывается банку покупателя. После этого банк покупателя перечисляет в банк поставщика зарезервированные средства своего клиента. Поставщик получает свои деньги, покупатель – товар, а банки – свои комиссионные. Все довольны. Такова классическая схема аккредитива, а в зависимости от вида услуги некоторые действия могут варьироваться.

Поставщик получает свои деньги, покупатель – товар, а банки – свои комиссионные. Все довольны. Такова классическая схема аккредитива, а в зависимости от вида услуги некоторые действия могут варьироваться.

Для наглядности примерную схему действия аккредитива можно представить на следующем рисунке (цифрами обозначен порядок действий):

Виды аккредитивов.

Рассмотрим самые распространенные виды аккредитивов – их можно разделить по нескольким признакам.

Исходя из того, можно ли отменить действие аккредитива, выделяют отзывные и безотзывные аккредитивы.

Отзывной аккредитив предполагает возможность банка-эмитента отозвать (аннулировать) свое поручение о перечислении средств до момента подачи необходимых документов противоположной стороной, то есть, отменить операцию, без уведомления банка-получателя.

Безотзывной аккредитив не предполагает возможности его аннулирования без уведомления банка-получателя и без согласия непосредственного получателя платежа. То есть, он тоже может быть отменен, но только при согласии двух сторон, а не в одностороннем порядке как отзывной аккредитив.

То есть, он тоже может быть отменен, но только при согласии двух сторон, а не в одностороннем порядке как отзывной аккредитив.

Безотзывные аккредитивы применяются на практике гораздо чаще, чем отзывные, поскольку они больше удовлетворяют интересы обеих сторон сделки.

По степени ответственности обоих банков различают подтвержденные и неподтвержденные аккредитивы.

Подтвержденный аккредитив гарантирует, что банк получателя, либо другой, третий банк выплатят получателю причитающуюся сумму, даже если банк отправителя не перечислит ему деньги.

Неподтвержденный аккредитив предполагает, что платеж поступит получателю только если его реально перечислит банк-эмитент.

По возможному источнику средств для исполнения платежа выделяют покрытые и непокрытые аккредитивы.

Покрытый (депонированный) аккредитив означает, что банк-эмитент перечисляет сумму платежа банку получателя на весь срок действия аккредитива. Эта сумма является гарантированным покрытием, и уже сразу находится в распоряжении банка получателя.

Непокрытый (гарантированный) аккредитив означает, что банк-эмитент разрешает банку получателя списывать сумму платежа со своего корреспондентского счета, либо оговаривает какие-то другие условия получения возмещения. В практике чаще всего используется именно этот вид аккредитива.

Рассмотрим и некоторые другие известные виды аккредитивов.

Аккредитив с красной оговоркой означает, что банк-эмитент обязуется произвести банку получателя оговоренную сумму авансового платежа еще до поступления подтверждающих документов от получателя.

Револьверный аккредитив открывается, когда необходимо регулярно совершать однородные операции. Каждый раз он действует на какую-то определенную партию товара и далее возобновляет свое действие на следующую партию.

Переводной (трансферабельный) аккредитив предполагает возможность перевода его части другому бенефициару, если это будет необходимо.

Резервный аккредитив или аккредитив stand-by – это некий симбиоз аккредитива и банковской гарантии, при действии которого поставщик получает оплату за товар, даже если покупатель откажется ему платить – выплату производит банк за счет собственных средств.

Преимущества и недостатки аккредитивов.

Все преимущества и недостатки аккредитивной формы расчета сводятся к одному. Преимуществом является гарантия банка, что клиент получит необходимый товар-услугу, его деньги не пропадут, противоположная сторона сделки – не мошенник и не обманет его. А недостатком то, что открытие аккредитива стоит денег, как правило – это несколько процентов от суммы платежа. Таким образом, за повышенный уровень безопасности проведения сделки просто приходится дополнительно заплатить.

Где применяются аккредитивы?

Рассмотрим самые распространенные сферы применения аккредитивов:

- Экспортно-импортные операции;

- Торговые операции внутри страны;

- Крупные сделки между физическими лицами (например, купля-продажа недвижимости).

Теперь, когда вы знаете понятие и суть аккредитива, давайте подведем итоги и выделим самое главное.

Банковский аккредитив – это своего рода гарантия юридической чистоты сделки, снимающая практически все риски мошенничества, ведь документы, подтверждающие факт передачи товара от продавца покупателю, проверяют опытные банковские юристы. Открытие аккредитива при осуществлении экспортно-импортных операций интересно и тем, что вне зависимости от стран нахождения поставщика и покупателя, такие операции регулируются универсальным документом – международные Унифицированные правила и обычаи для документарных аккредитивов UCP-600 , что исключает риски несоответствия законодательства разных стран проведению определенной сделки. Открытие аккредитива обойдется покупателю в определенную сумму, однако эта сумма существенно ниже, чем например, при получении кредита, а аккредитив определенного вида включает в себя многие параметры кредитной операции, но при этом еще и обеспечивает безопасное проведение сделки. То есть, это довольно выгодная услуга, но требующая при этом дополнительных расходов.

Открытие аккредитива при осуществлении экспортно-импортных операций интересно и тем, что вне зависимости от стран нахождения поставщика и покупателя, такие операции регулируются универсальным документом – международные Унифицированные правила и обычаи для документарных аккредитивов UCP-600 , что исключает риски несоответствия законодательства разных стран проведению определенной сделки. Открытие аккредитива обойдется покупателю в определенную сумму, однако эта сумма существенно ниже, чем например, при получении кредита, а аккредитив определенного вида включает в себя многие параметры кредитной операции, но при этом еще и обеспечивает безопасное проведение сделки. То есть, это довольно выгодная услуга, но требующая при этом дополнительных расходов.

Теперь вы имеете представление о том, что такое аккредитив, для чего он нужен, какие виды аккредитивов можно встретить на практике.

Повышайте свою финансовую грамотность вместе с сайтом – присоединяйтесь к числу наших постоянных читателей и подписчиков. Увидимся в новых публикациях!

Увидимся в новых публикациях!

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива — одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены. В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов. В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

Абсолют Банк — Как безопасно провести расчёты между…

💳 Большинство людей в мегаполисах уже не носит с собой банковские карты. Зачем? Ведь смартфон всегда с тобой, а значит, можно расплатиться где угодно. Но мало кто знает, что за технология лежит в основе бесконтактных платежей.

⭕ Near Field Communication (NFC) — технология беспроводной передачи данных малого радиуса действия. С помощью нее можно обмениваться данными между устройствами, находящимися на расстоянии около 10 см. NFC представляет собой радиочастотный обмен данными на частоте 13,56 МГц, таким образом, для ее работы не требуется интернет. В отличие от Bluetooth, NFC не требует ручного сопряжения или обнаружения устройств для передачи данных — соединение запскается автоматически.

🌏 NFC поддерживает три режима работы: чтения и записи, одноранговой связи и эмуляции карты. Эта технология используется в устройствах «умного» дома, в медицине, в играх, для транспорта, торговли, идентификации, «интернета вещей» и даже в качестве ключей. Но самой популярной функцией NFC сейчас, конечно, являются бесконтактные платежи.

Эта технология используется в устройствах «умного» дома, в медицине, в играх, для транспорта, торговли, идентификации, «интернета вещей» и даже в качестве ключей. Но самой популярной функцией NFC сейчас, конечно, являются бесконтактные платежи.

🔶 Например, к началу осени в Абсолют Банке стало на 31% больше клиентов, использующих кошельки Apple Pay, Google Pay, Samsung Pay. Интересно, что в начале года в Абсолют Банке первенство по количеству активных pay-кошельков уверенно держал Apple Pay – он был в пять раз популярнее Google Pay. Летом разница сократилась вдвое. В сентябре, после того, как в приложении «Абсолют Mobile» появилась опция быстрой интеграции банковской карты в электронный кошелек Google Pay, количество пользователей двух сервисов сравнялось.

📌Больше интересных фактов про технологию NFC читайте в материале РБК: 💳 Большинство людей в мегаполисах уже не носит с собой банковские карты. Зачем? Ведь смартфон всегда с тобой, а значит, можно расплатиться где угодно. Но мало кто знает, что за технология лежит в основе бесконтактных платежей.

Но мало кто знает, что за технология лежит в основе бесконтактных платежей.

⭕ Near Field Communication (NFC) — технология беспроводной передачи данных малого радиуса действия. С помощью нее можно обмениваться данными между устройствами, находящимися на расстоянии около 10 см. NFC представляет собой радиочастотный обмен данными на частоте 13,56 МГц, таким образом, для ее работы не требуется интернет. В отличие от Bluetooth, NFC не требует ручного сопряжения или обнаружения устройств для передачи данных — соединение запскается автоматически.

🌏 NFC поддерживает три режима работы: чтения и записи, одноранговой связи и эмуляции карты. Эта технология используется в устройствах «умного» дома, в медицине, в играх, для транспорта, торговли, идентификации, «интернета вещей» и даже в качестве ключей. Но самой популярной функцией NFC сейчас, конечно, являются бесконтактные платежи.

🔶 Например, к началу осени в Абсолют Банке стало на 31% больше клиентов, использующих кошельки Apple Pay, Google Pay, Samsung Pay. Интересно, что в начале года в Абсолют Банке первенство по количеству активных pay-кошельков уверенно держал Apple Pay – он был в пять раз популярнее Google Pay. Летом разница сократилась вдвое. В сентябре, после того, как в приложении «Абсолют Mobile» появилась опция быстрой интеграции банковской карты в электронный кошелек Google Pay, количество пользователей двух сервисов сравнялось.

Интересно, что в начале года в Абсолют Банке первенство по количеству активных pay-кошельков уверенно держал Apple Pay – он был в пять раз популярнее Google Pay. Летом разница сократилась вдвое. В сентябре, после того, как в приложении «Абсолют Mobile» появилась опция быстрой интеграции банковской карты в электронный кошелек Google Pay, количество пользователей двух сервисов сравнялось.

📌Больше интересных фактов про технологию NFC читайте в материале РБК: https://clck.ru/Y49bS

Простое руководство по аккредитиву — Торги в LC — Блог

Что такое аккредитив?

Аккредитив — это соглашение между двумя сторонами, то есть покупателем и продавцом. Письмо выдается банком покупателя, гарантируя, что платеж будет произведен продавцу вовремя и на указанную сумму.

Если покупатель не производит платеж, продавец использует аккредитив. Банк покупателя произведет платеж на требуемую сумму (это может быть полная сумма или оставшаяся сумма, оставленная покупателем для оплаты)

Почему важен аккредитив?

В наше время каждая бизнес-операция сопряжена с риском, и аккредитив является средством защиты при принятии риска. Каждый продавец опасается того, что может не получить платеж на указанную сумму или в установленный срок. Аккредитив служит доказательством гарантии того, что продавец получит свой платеж вовремя и без промедления.

Каждый продавец опасается того, что может не получить платеж на указанную сумму или в установленный срок. Аккредитив служит доказательством гарантии того, что продавец получит свой платеж вовремя и без промедления.

Не только продавцам, но и покупателям выгодно избегать мошенничества и брать на себя ненужные риски. Он предназначен для защиты обеих сторон от ненужных рисков и обстоятельств; продавец может получить платеж, только представив соответствующие документы о том, что отгрузка произведена и ему открыт аккредитив.Только после выполнения всех условий продавец может воспользоваться своим платежом.

Его основная цель заключалась в защите продавца, но теперь он превратился не только в защиту покупателя, но и для поддержания отношений между предприятиями и содействия международным деловым операциям.

Значение в международной торговле

Благодаря глобализации наш мир с каждым днем становится все меньше, но риски также растут. Риски связаны не только с тем, что неизвестные покупатели сидят за много миль отсюда, но и политические и природные обстоятельства в одной стране могут нанести убытки продавцу в другой стране.

Следовательно, покупатели и продавцы должны защищаться с помощью аккредитива. При международных сделках трудно общаться из-за разных языков, культуры работы и финансовых законов. Аккредитив уточняет детали по всем направлениям с записанными условиями. Это помогает избежать любых недоразумений в будущем, которые могут либо прервать транзакцию, либо аннулировать письмо.

КАК ЭТО ВЫГОДНО?

Преимущества для продавца

- Продавец получит свой платеж из банка покупателя, если покупатель не произведет оплату.

- Снижение риска отмены или изменения покупателем своего заказа, что также устраняется безотзывным аккредитивом.

- Продавец может воспользоваться своим платежом до установленного срока (например, льготная скидка), это применимо только после отгрузки товара.

- Покупатель не сможет отказать продавцу в оплате из-за претензии к товару после принятия акцепта по аккредитиву (для дальнейшей защиты покупателя используются разные буквы и детали).

Преимущества для покупателя

- Только после того, как продавец выполнит определенные условия, выдвинутые покупателем, и все необходимые документы будут проверены банком, продавец может получить свой платеж.

- Покупатель может контролировать срок отгрузки товара

- Покупатель может заявить продавцу о своей порядочности и платежеспособности

- Аккредитив устраняет необходимость в предоплате.

- Одно из основных преимуществ: покупатель получает улучшенный денежный поток, поскольку он получает кредит в виде аккредитива от банка до периода использования аккредитива, то есть он должен заплатить через 90 дней, если период 90 дней записан в LC.

ПЛАТЕЖНЫЕ УСЛОВИЯ

1.Акт осмотра

Банк не занимается проверкой товаров, но это не означает, что продавец имеет право грабить своих клиентов. Покупатель может настоять на выдаче сертификата осмотра в рамках сделки, что означает, что физическое лицо проверит товары в поставке и убедится, что стандарт или качество доставки согласованы между продавцом и покупателем.

2. Дисконтирование LC

Предположим, что продавцу срочно нужны деньги для оплаты некоторых счетов, но аккредитив позволяет произвести оплату в установленный срок.У него есть способ получить деньги до указанной даты, то есть со скидкой по аккредитиву.

Продавец пойдет в свой банк с аккредитивом, и банк купит его счет и некоторые другие документы после того, как продавец выполнит определенные условия. Банк дает ему сумму, но банк вычитает сумму, называемую процентами. Вычитаемая сумма представляет собой плату за досрочную передачу денег продавцу.

Однако продавец может сделать скидку на аккредитив только после отгрузки груза.

3. Срок использования

Это разрешенный период для покупателя между датой выставления счета и датой платежа, когда должна быть произведена оплата. Например:

- X приобрел товары на сумму 5000 рупий / — с Y 1 января 2020 года.

- Они соглашаются, что X заплатит Y в течение 90 дней, т.е. 31 марта 2020 года.

- Следовательно, период с 1 января по 31 марта называется периодом использования

Он отличается от страны к стране и от продукта к продукту.Для капитальных товаров максимальный срок выдачи аккредитива составляет 3 года, тогда как для импортных / экспортных товаров максимальный срок выдачи аккредитива составляет 180 дней. Он также используется в качестве финансового инструмента, когда покупатель покупает сырье, превращается в готовую продукцию, продает его в течение периода использования и платит продавцу в установленный срок.

Быстрый и простой скрининг 64 новых психоактивных веществ с помощью ЖХ-МС / МС с использованием сухих пятен крови

Ряд новых психоактивных веществ (НПВ), включая фенэтиламины, катиноны, пиперазины, триптамины и т. Д.постоянно растет. Следовательно, необходимы быстрые и надежные методы скрининга этих соединений. Использование сухих пятен крови (DBS) для быстрого и простого подхода помогает значительно упростить и сократить время подготовки проб. DBS получали из 10 мкл цельной крови и экстрагировали в автономном режиме с помощью 500 мкл метанола с последующим выпариванием и восстановлением в подвижной фазе. Хроматографическое разделение с обращенной фазой и масс-спектрометрическое обнаружение (RP-LC-MS / MS) были достигнуты в течение 10 минут.Метод скрининга был подтвержден путем оценки следующих параметров: предел обнаружения (LOD), матричный эффект, селективность и специфичность, эффективность экстракции, а также краткосрочная и долгосрочная стабильность. Кроме того, этот метод применялся к аутентичным образцам, и результаты сравнивались с результатами, полученными с помощью проверенного метода цельной крови, используемого для рутинного анализа NPS. ПД составлял от 1 до 10 нг / мл. Никакого вмешательства со стороны матричных соединений не наблюдалось. Доказано, что метод является специфическим и селективным для аналитов, хотя и с ограничениями для 3-FMC / флефедрона и MDDMA / MDEA.Средняя эффективность экстракции составила 84,6%.

DBS получали из 10 мкл цельной крови и экстрагировали в автономном режиме с помощью 500 мкл метанола с последующим выпариванием и восстановлением в подвижной фазе. Хроматографическое разделение с обращенной фазой и масс-спектрометрическое обнаружение (RP-LC-MS / MS) были достигнуты в течение 10 минут.Метод скрининга был подтвержден путем оценки следующих параметров: предел обнаружения (LOD), матричный эффект, селективность и специфичность, эффективность экстракции, а также краткосрочная и долгосрочная стабильность. Кроме того, этот метод применялся к аутентичным образцам, и результаты сравнивались с результатами, полученными с помощью проверенного метода цельной крови, используемого для рутинного анализа NPS. ПД составлял от 1 до 10 нг / мл. Никакого вмешательства со стороны матричных соединений не наблюдалось. Доказано, что метод является специфическим и селективным для аналитов, хотя и с ограничениями для 3-FMC / флефедрона и MDDMA / MDEA.Средняя эффективность экстракции составила 84,6%. Все вещества были стабильны в DBS не менее недели при охлаждении. Для стабильности катинонов необходимо охлаждение. Приготовленные образцы были стабильны не менее 3 дней. Сравнение с утвержденным методом цельной крови дало аналогичные результаты. Было показано, что DBS может быть полезен при разработке метода быстрого скрининга NPS с упрощенной пробоподготовкой.

Все вещества были стабильны в DBS не менее недели при охлаждении. Для стабильности катинонов необходимо охлаждение. Приготовленные образцы были стабильны не менее 3 дней. Сравнение с утвержденным методом цельной крови дало аналогичные результаты. Было показано, что DBS может быть полезен при разработке метода быстрого скрининга NPS с упрощенной пробоподготовкой.

Ключевые слова: ЖХ-ЭСИ-МС / МС; засохшие пятна крови; новые психоактивные вещества; скрининг.

Простой измеритель LC — Electronics-Lab.com

Этот проект представляет собой простой LC-метр на базе микроконтроллера PIC16F682A.

Описание

А вот еще один лабораторный прибор — LC-метр. Этот тип измерителя, особенно L-метр, трудно найти в дешевых коммерческих мультиметрах.

Схема взята с этой веб-страницы: https: //sites.google.com/site/vk3bhr/home/index2-html.

Он использует микроконтроллер PIC 16F628A, и поскольку я недавно приобрел программиста PIC, я решил протестировать его с этим проектом.По указанной выше ссылке вы найдете исходную схему, печатную плату, исходные файлы и файлы HEX для программирования микроконтроллера и подробное описание.

Вот моя адаптация схемы:

Регулятор 7805 я снял, так как решил использовать переходник на 5 В от мобильного телефона Sony.

На схеме триммер-потенциометр составляет 5 кОм, но на самом деле я поставил 10 кОм, посоветовавшись с даташитом на ЖК-модуль, который я купил. Все три конденсатора по 10 мкФ танталовые, а C7 — 100 мкФ на самом деле 1000 мкФ.Два конденсатора по 1000 пФ изготовлены из стиропласта 1%, а катушка индуктивности — 82 мкГн. Суммарное потребление (с подсветкой) устройства 30мА.

R11 ограничивает ток задней подсветки и должен рассчитываться в соответствии с используемым ЖК-модулем.

Я использовал оригинальную печатную плату в качестве отправной точки и модифицировал ее, чтобы она лучше соответствовала моим компонентам.

Вот результат:

На последних двух фотографиях показан LC-метр в действии. В первом из них установлен конденсатор 1 нФ / 1%, а во втором — индуктивность 22 мкГн / 10%.Устройство очень чувствительное — когда я кладу щупы, на дисплее отображается 3-5 пФ, но это снимается кнопкой калибровки.

Схема

Фото

Обновление: 24 июня 2012 г.

Один из моих коллег на болгарском аудиофоруме попросил меня собрать ему копию LC-метра, но на этот раз с батарейным питанием 9В.Я сделал новую печатную плату, немного переделав старую и добавив стабилизатор напряжения 78L05.

Я также добавил автоматический спящий режим, схему которого я нашел здесь: http://www.marc.org.au/marc_proj_switch.html

Цель заключалась в том, чтобы снизить потребление энергии. При увеличении значения R11 до 1,2 кОм, которое регулирует ток задней подсветки, общий ток устройства снизился до 11-12 мА. Без задней подсветки энергопотребление еще больше снизится, но видимость сильно пострадает.

Без задней подсветки энергопотребление еще больше снизится, но видимость сильно пострадает.

После некоторых тестов значение C10, которое определяет время включения, было выбрано равным 680 нФ. Время включения в этом случае составляет 10-11 мин. MOSFET Q2 можно заменить на BS170, но имейте в виду, что выводы расположены в обратном порядке.

Переключатель ВКЛ-ВЫКЛ — мгновенного действия без блокировки.

Фото

СвязанныеFlashPack: быстрое и простое приготовление сверхвысокопроизводительных капиллярных колонок для ЖХ-МС *

https: // doi.org / 10.1074 / mcp.TIR118.000953Получить права и содержание Капиллярная жидкостная хроматография сверхвысокого давления (cUHPLC) важна для углубленной характеристики сложных смесей биомолекул с помощью LC-MS. Мы разработали простой и быстрый метод под названием FlashPack для индивидуальной упаковки капиллярных колонок длиной 50–100 см с частицами сорбента размером менее 2 мкм. FlashPack использует высокие концентрации сорбента 500–1000 мг / мл для упаковки при относительно низком давлении 100 бар. Во время упаковки предотвращается блокирование колонки агрегацией сорбента путем осторожного механического постукивания по проксимальному концу капилляра медленно вращающимся магнитным стержнем.Используя стандартную бомбу под давлением 100 бар, Flashpack позволяет изготавливать колонки cUHPLC 15–25 см за несколько минут и колонки cUHPLC 50 см менее чем за час. Колонки демонстрируют отличную воспроизводимость противодавления, времени удерживания и разрешения (CV 8,7%). Колонки FlashPack cUHPLC недорогие, надежные и обеспечивают производительность, сравнимую с коммерчески доступными колонками cUHPLC. Метод FlashPack универсален и позволяет производить колонки cUHPLC с использованием различных сорбирующих материалов.

FlashPack использует высокие концентрации сорбента 500–1000 мг / мл для упаковки при относительно низком давлении 100 бар. Во время упаковки предотвращается блокирование колонки агрегацией сорбента путем осторожного механического постукивания по проксимальному концу капилляра медленно вращающимся магнитным стержнем.Используя стандартную бомбу под давлением 100 бар, Flashpack позволяет изготавливать колонки cUHPLC 15–25 см за несколько минут и колонки cUHPLC 50 см менее чем за час. Колонки демонстрируют отличную воспроизводимость противодавления, времени удерживания и разрешения (CV 8,7%). Колонки FlashPack cUHPLC недорогие, надежные и обеспечивают производительность, сравнимую с коммерчески доступными колонками cUHPLC. Метод FlashPack универсален и позволяет производить колонки cUHPLC с использованием различных сорбирующих материалов.

Graphical Abstract

- Загрузить: Загрузить изображение в высоком разрешении (99 КБ)

- Загрузить: Загрузить полноразмерное изображение

Основные моменты

- •

Быстрый и простой протокол набивки капиллярной колонки.

- •

Насадка низкого давления при <100 бар от сверхвысокой концентрации суспензии сорбента.

- •

Исключается агрегация частиц сорбента, приводящая к блокированию входа в колонку.

- •

Эффективен для насадки длинных капиллярных колонок УВЭЖХ с широким спектром сорбентов.

Хроматография

Технологии разделения

Пептиды

Дифференциация клеток

Тандемная масс-спектрометрия

Высокоэффективная жидкостная хроматография

Упаковка капиллярных колонок

Peptic © 2019 Ковальчук и др.

Рекомендуемые статьи

Ссылки на статьи

Цепи LC

Цепи LCЦепи LC

LC-контур — это замкнутый контур, состоящий всего из двух

элементы: конденсатор и индуктор. Он имеет свойство резонанса как механические системы, такие как маятник или груз на пружине: существует

особая частота, на которой он любит колебаться, и поэтому реагирует

сильно к. LC-цепи можно использовать для настройки на

определенная частота, например, в переключателе станций радио или телевидения.

LC-цепи можно использовать для настройки на

определенная частота, например, в переключателе станций радио или телевидения.

В контуре LC электрический заряд колеблется взад и вперед, как и положение массы на пружине колеблется. Чтобы продемонстрировать аналогию, перечислим несколько соответствующие уравнения для механической пружины и LC-контура.

Параметры, определяющие движение пружины: масса м , жесткость пружины k , положение x , и скорость v , которая является скоростью изменения x .Параметры, которые определяют поведение цепи LC: L , C , Q и I что представляет собой скорость изменения Q . Таким образом, существует индивидуальный соответствие, поскольку уравнения движения идентичны при заменах:

Характеристическая частота LC

схема — это частота, на которой возникают большие амплитуды, когда

движущая сила применяется с этой частотой. Ребенок на качелях будет

чувствителен к толкающей силе, которая регулярно приходит с естественным

частота качания. Сила, которая приходит с другой частотой

не будет наращивать большую амплитуду, так как часто будет давить на

движение ребенка. Магическая частота называется

резонансная частота .

Ребенок на качелях будет

чувствителен к толкающей силе, которая регулярно приходит с естественным

частота качания. Сила, которая приходит с другой частотой

не будет наращивать большую амплитуду, так как часто будет давить на

движение ребенка. Магическая частота называется

резонансная частота .

Примеры Индекс цепей переменного тока Список лекций

Простое определение лимонной и яблочной кислот во фруктах и овощах методом ЖХ-МС

Валентан П., Лопес Дж., Валенте М., Барбоса П., Андраде П. Б., Силва Б. М., Баптиста П., Сибра Р. М. (2005) J Agric Food Chem 53: 3626–3630. DOI: 10.1021 / jf040465z

Артикул Google ученый

Rivasseau C, Boisson AM, Mongélard G, Couram G, Bastien O, Bligny R (2006) J Chromatogr A 1129: 283–290. DOI: 10.1016 / j.chroma.2006.06.099

Артикул CAS Google ученый

Силва Б.М., Андраде ПБ, Мендес Г.К., Сибра Р.М., Феррейра М.А. (2002) J Agric Food Chem 50: 2313–2317. DOI: 10.1021 / jf011286 +

Артикул CAS Google ученый

Castiñeira A, Peña RM, Herrero C, García-Martín S (2002) J Food Compos Anal 15: 319–331. DOI: 10.1007 / s00217-006-0553-0

Артикул Google ученый

Силва Б.М., Андраде П.Б., Валентао П., Ферререс Ф., Сибра Р.М., Феррейра М.А. (2004) J Agric Food Chem 52: 4705–4712. DOI: 10.1021 / jf040057v

Артикул CAS Google ученый

Belitz HD, Grosch W, Schieberle (2004) In: Food Chemistry 3rd Revised Ed Springer Berlin, Heidelberg, New York, pp 821

Saavedra L, Barbas C (2003) Electrophoresis 24: 2235–2243. DOI: 10.1002 / elps.200305415

Артикул CAS Google ученый

Ван М., Цюй Ф., Шан XQ, Лин Дж. М. (2003) J Chromatogr A 989: 285–292. DOI: 10.1016 / S0021-9673 (03) 00026-8

Артикул CAS Google ученый

Маккласки Дж., Хердман Л., Скин К.Р. (2004) Physiol Plant 121: 586–594. DOI: 10.1111 / j.1399-3054.2004.00372.x

Артикул CAS Google ученый

Беллион М., Курбо М., Джейкоб С., Блаудез Д., Шало М. (2006) FEMS Microbiol Lett 254: 173–181. DOI: 10.1111 / j.1574-6968.2005.00044

Артикул CAS Google ученый

Эрнандес-Суарес М., Родригес-Родригес Э., Диас-Ромеро С. (2008) Eur Food Res Technol 226: 423–435. DOI: 10.1007 / s00217-006-0553-0

Артикул Google ученый

Ким М. (2006) Food Chem 99: 851–857. DOI: 10.1016 / j.foodchem.2005.08.036

(2006) Food Chem 99: 851–857. DOI: 10.1016 / j.foodchem.2005.08.036

Артикул CAS Google ученый

Мато И., Суарес-Луке С., Уидобро Дж. Ф. (2005) Food Res Int 38: 1175–1188. DOI: 10.1016 / j.foodres.2005.04.007

Артикул CAS Google ученый

Mato I, Huidobro JF, Simal-Lozano J, Sancho MT (2006) Crit Rev Anal Chem 36: 3–11.DOI: 10.1080 / 10408340500451957

Артикул CAS Google ученый

Timothy J, Barden MY, Croft E, Murby J, Wells JR (1997) J Chromatogr A 785: 251–261. DOI: 10.1016 / S0021-9673 (97) 00411-1

Артикул Google ученый

Перес-Руис Т., Мартинес-Лосано К., Томас В., Мартин Дж. (2004) J Chromatogr A 1026: 57–64. DOI: 10.1016 / j.chroma.2003.10.130

DOI: 10.1016 / j.chroma.2003.10.130

Артикул Google ученый

Qiu J, Jin X (2002) J Chromatogr A 950: 81–88. DOI: 10.1016 / S0021-9673 (02) 00034-1

Артикул CAS Google ученый

Мато И., Суарес-Луке Дж. Ф., Уидобро Дж. Ф. (2007) Food Chem 102: 104–112. DOI: 10.1016 / j.foodchem.2006.05.002

Артикул CAS Google ученый

Campo G, Berregi I, Caracena R, Ignacio-Santo J (2006) Anal Chim Acta 556: 462–468. DOI: 10.1016 / j.aca.2005.09.039

Артикул Google ученый

Гамох К., Сайто Х., Вада Х. (2003) Rapid Commun Mass Spectrom 17: 685–689. DOI: 10.1002 / RCM.971

Артикул CAS Google ученый

Кякола Дж., Ален Р. (2006) Дж. Сен. Sci 29: 1996–2003.DOI: 10.1002 / jssc.200600106

Артикул Google ученый

Bylund D, Norström SH, Essén SA, Lundström US (2007) J Chromatogr A 1176: 89–93. DOI: 10.1016 / j.chroma.2007.10.064

Артикул CAS Google ученый

Sawada H, Nogami C (2004) Anal Chim Acta 507: 191–198. DOI: 10.1016 / j.aca.2003.11.047

Артикул CAS Google ученый

Рибейро Б., Рангель Дж., Валентао П., Андраде П. Б., Перейра Дж. А., Бёльке Х., Сибра Р. М. (2007) Food Chem 100: 504–508. DOI: 10.1016 / j.foodchem.2005.09.073

Артикул CAS Google ученый

Родригес К.И., Марта Л., Майя Р., Миранда М. , Рибейринью М., Магуас С. (2007) J Food Compost Anal 20: 440–448. DOI: 10.1016 / j.jfca.2006.08.005

, Рибейринью М., Магуас С. (2007) J Food Compost Anal 20: 440–448. DOI: 10.1016 / j.jfca.2006.08.005

Артикул CAS Google ученый

Castellari M, Versari A, Spinabelli U, Galassi S, Amati A (2000) J Liq Chromatogr Related Technol 23: 2047–2056. DOI: 10.1081 / JLC-100100472

Артикул CAS Google ученый

Chen QY, Xiao JB, Chen XQ (2006) Miner Eng 19: 1446–1451. DOI: 10.1016 / j.mineng.2006.03.015

Артикул CAS Google ученый

Niessen WMA, Manini P, Andreoli R (2006) Mass Spectrom Rev 25: 881–899. DOI: 10.1002 / mas.20097

Артикул CAS Google ученый

Ordóñez-Santos LE, Vázquez-Odériz L, Arbones-Maciñeira E, Romero-Rodríguez MA (2009) Food Chem 112: 146–149. DOI: 10.1016 / j.foodchem.2008.05.051

DOI: 10.1016 / j.foodchem.2008.05.051

Артикул Google ученый

LC-метр PCE-LC 1 | |||||

LC-метр PCE-LC 1 — простой в обращении LC-метр.Этот LC-метр быстро измеряет катушки индуктивности и конденсаторы. ЖК-метр PCE-LC 1 позволяет быстро выбирать конструкционный материал. Контролируемый строительный материал можно легко адаптировать с помощью разъема на передней панели LC-метра PCE-LC 1. Кроме того, LC-метр включает банановый разъем, с помощью которого можно подключать измерительные линии. ЖК-метр PCE-LC 1 снабжен резиновым чехлом по всему периметру. | |||||

—

Простой LC-метр | —

Большой дисплей | ||||

Технические Данные LC-метр | |||||

Диапазон измерения Пределы измерения | 2 нФ | ||||

Разрешающая способность | 1 пФ | ||||

Предел точности | (2,0% + 5) при 2 нФ … 20 F в противном случае (5,0% +5) | ||||

Измерение индуктивность диапазона | 2 м вод. | ||||

разрешение индуктивность | 1 H | ||||

Точность индуктивность | (2,0% + 5) при 2 мГн… 2 года (5,0% +5) | ||||

Общие технические характеристики LC-метр PCE-LC 1 | |||||

Отображать | 1999-разрядный ЖК-дисплей | ||||

Частота дискретизации | 0 . | ||||

Рабочая температура | 040 С | ||||

Влажность окружающего воздуха | макс.80 RH | ||||

Размеры | 185 x 93 x 35 мм | ||||

Вес | 290 г | ||||

Блок питания | моноблочная батарея 8 В | ||||

LC-метр при выборе конденсаторов | |||||

Комплект поставки LC-метра PCE-LC 1 | |||||

1 ЖК-метр PCE-LC 1, 2 измерительных кабеля, 1 руководство по эксплуатации ЖК-метр, 1 батарея 9 В | |||||

| Далее вы можете увидеть еще один LC-метр PCE Instruments: | |||||

| |||||

Здесь вы найдете обзор всех измерительных приборов, доступных в PCE Instruments. | |||||

В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы;

В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы; В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом.

В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом.

Таким образом, LC-метр всегда очень хорошо защищен. LC-метр PCE-LC 1 применим для ремонта или исследования, а также для проектирования схем.Здесь вы можете увидеть обзор всех

LC-метры. Для получения дополнительной информации о LC-метре, пожалуйста, ознакомьтесь со следующими техническими данными или воспользуйтесь нашими

горячая линия: клиенты из Великобритании +44 (0) 23 809 870 30 / клиенты из США + 1-410-387-7703. Наши специалисты и

инженеры с радостью проконсультируют вас относительно LC-метра или любого другого продукта в

условия

регулирование

и контроль, или весы и остатки

PCE Instruments.

Таким образом, LC-метр всегда очень хорошо защищен. LC-метр PCE-LC 1 применим для ремонта или исследования, а также для проектирования схем.Здесь вы можете увидеть обзор всех

LC-метры. Для получения дополнительной информации о LC-метре, пожалуйста, ознакомьтесь со следующими техническими данными или воспользуйтесь нашими

горячая линия: клиенты из Великобритании +44 (0) 23 809 870 30 / клиенты из США + 1-410-387-7703. Наши специалисты и

инженеры с радостью проконсультируют вас относительно LC-метра или любого другого продукта в

условия

регулирование

и контроль, или весы и остатки

PCE Instruments. 01 F

01 F  .. 5 сек.

.. 5 сек.