«Сбербанк» — Аккредитив

1. Возможно ли открыть аккредитив в одном регионе, а подать документы для получения средств в другом регионе? – да, это возможно. Аккредитив открывается по заявлению покупателя, присутствие продавца в момент открытия необязательно. В свою очередь, документы для получения средств подаются продавцом в любой офис независимо от места открытия аккредитива.

Выбрать офис для открытия аккредитива или подачи документов можно на сайте банка — https://www.sberbank.ru/ru/oib?tab=vsp

2. Будет ли взиматься дополнительная комиссия за перевод денежных средств по аккредитиву на счёт продавца, открытый в ином банке? – нет, при совершении расчетов с помощью аккредитива Сбербанк не взимает дополнительную комиссию за перевод средств в другой банк. Комиссия взимается с покупателя в момент открытия аккредитива, иные комиссии Сбербанка отсутствуют.

3. Как получить платежное поручение по аккредитиву для предоставления в налоговую службу? – для запроса обратитесь в любой офис Банка. Получить свой документ Вы сможете на следующий рабочий день.

Получить свой документ Вы сможете на следующий рабочий день.

4. Возможно ли открыть аккредитив по доверенности? – да, рекомендуемые формулировки размещены на сайте в разделе «Какие документы нужны для открытия аккредитива».

5. Возможно ли открыть аккредитив в иностранной валюте? – Возможно, если одна из сторон по сделке является нерезидентом. Для подготовки заявления на открытие аккредитива необходимо направить проект договора, в рамках которого открывается аккредитив, на ящик [email protected] с указанием офиса Банка, в котором планируется открытие аккредитива. Не позднее следующего рабочего дня с Вами свяжется сотрудник Банка и сообщит статус подготовки заявления на открытие аккредитива. После этого Вы можете открыть аккредитив в выбранном офисе Банка. Комиссия за открытие аккредитива в иностранной валюте составляет – 0,5% от суммы аккредитива, минимум 3 000 долларов США, максимум 6000 долларов США.

6. Сколько времени занимает проверка документов и перевод денежных средств получателю по аккредитиву? — Срок проверки документов составляет 1 рабочий день. При отсутствии расхождений в представленных документов с условиями аккредитива средства будут зачислены на счет продавца не позднее следующего рабочего дня.

При отсутствии расхождений в представленных документов с условиями аккредитива средства будут зачислены на счет продавца не позднее следующего рабочего дня.

7. Возможно ли открыть аккредитив для расчетов в рамках мирового соглашения или соглашения о разделе имущества? – да, возможно.

8. Возможно ли изменить условия открытого аккредитива? – да, внесение изменений в безотзывный аккредитив возможно при получении согласия продавца. Для подачи заявления на внесений изменений покупателю и продавцу необходимо обратится в офис банка (если аккредитив открыт с использованием ипотечного кредита, то покупателю необходимо обратится в офис, где оформлялся ипотечный кредит).

9. Возможно ли досрочное закрытие аккредитива? – да, возможно. Покупатель может обратиться в банк и оформить заявление на отзыв аккредитива. Денежные средства будут возвращены после того, как продавец подтвердит свое согласие на такой отзыв в офисе банка.

10. Сколько аккредитивов необходимо открыть, если в договоре указано несколько продавцов? – Покупатель может открыть несколько аккредитивов в пользу каждого продавца в размере причитающихся каждому долей. Также возможно открытие одного аккредитива на полную сумму в пользу одного из продавцов. Порядок проведения расчётов зависит от договорённостей сторон.

Аккредитив

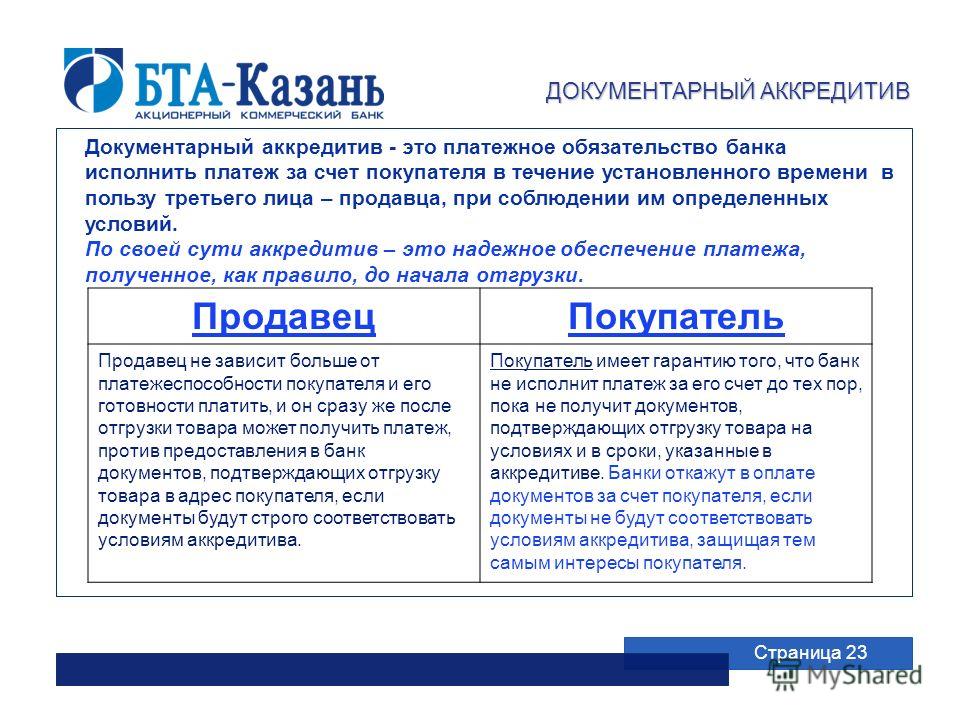

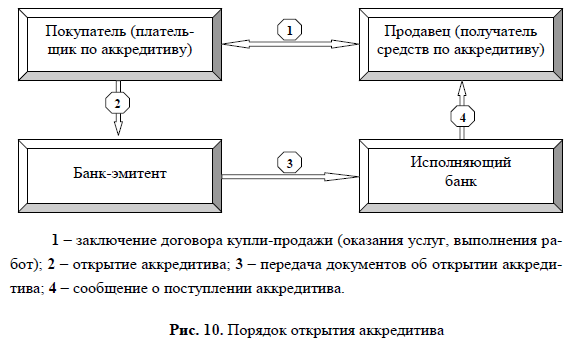

АКБ “Энергобанк” (АО) предлагает современный и высокотехнологичный способ расчётов между участниками сделки – аккредитив.Аккредитив представляет собой обязательство, принимаемое банком (далее-банк-эмитент) по поручению плательщика,произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее-исполняющий банк) произвести такие платежи.

Аккредитив предназначен для расчётов с одним поставщиком по конкретной сделке. Срок действия и порядок расчётов по аккредитиву устанавливаются в договоре между плательщиком и поставщиком, поэтому аккредитив всегда ограничен сроком использования средств.

Срок действия и порядок расчётов по аккредитиву устанавливаются в договоре между плательщиком и поставщиком, поэтому аккредитив всегда ограничен сроком использования средств.

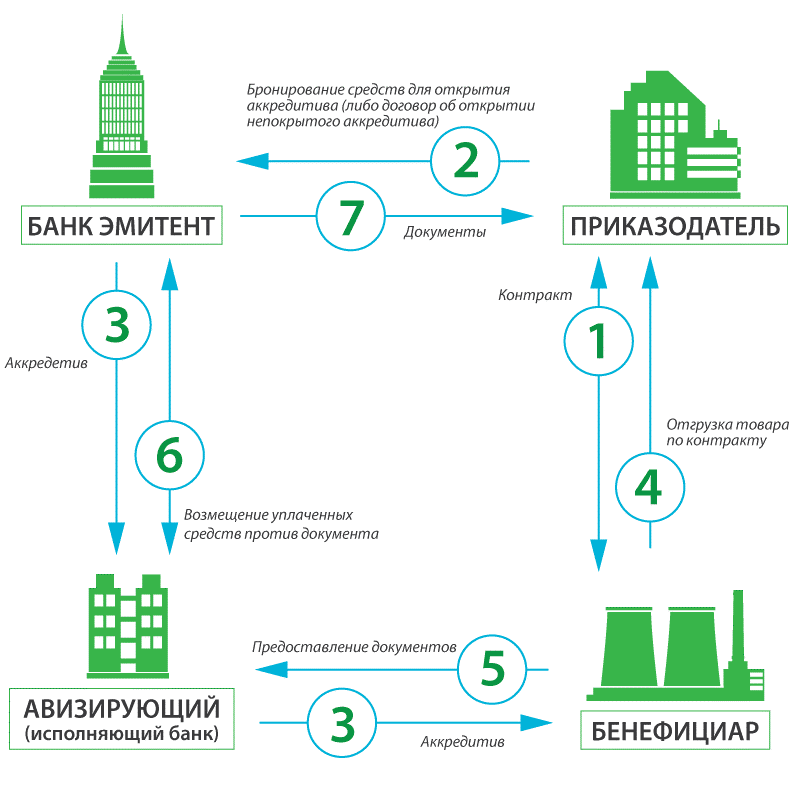

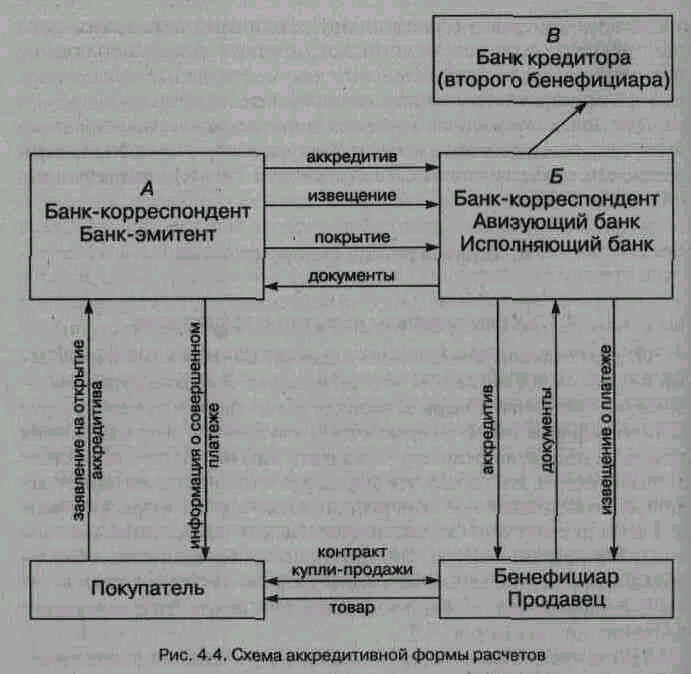

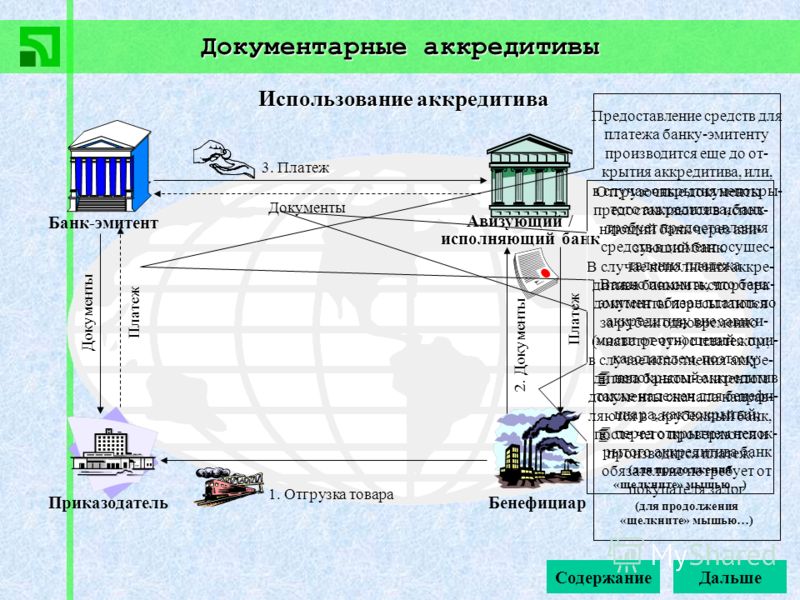

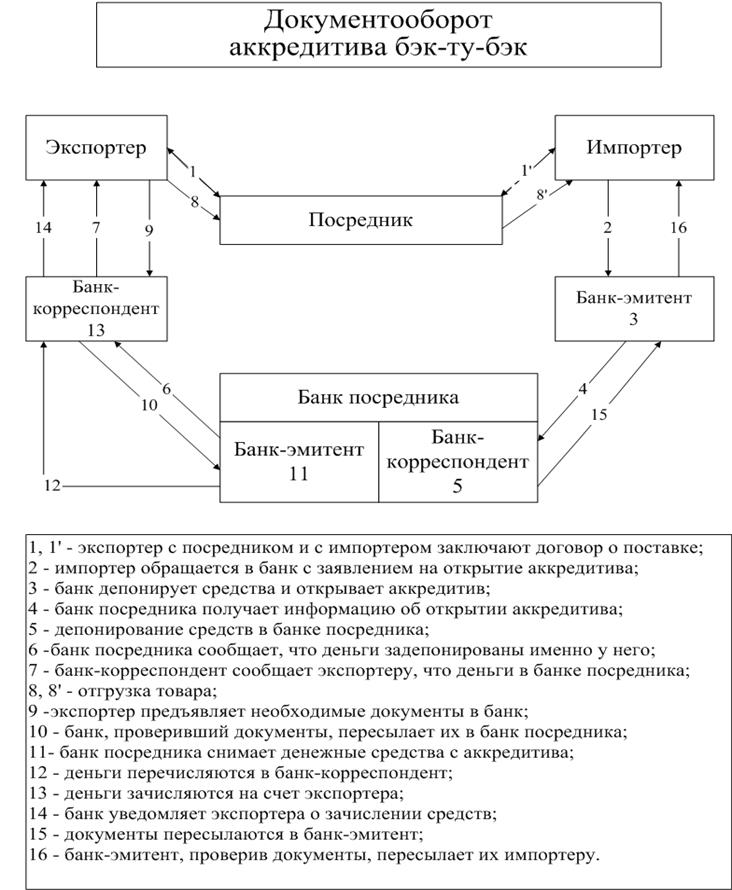

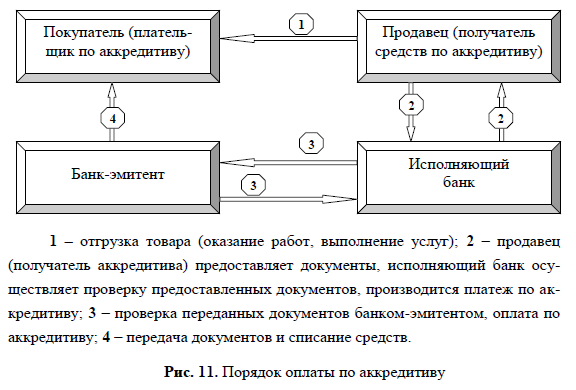

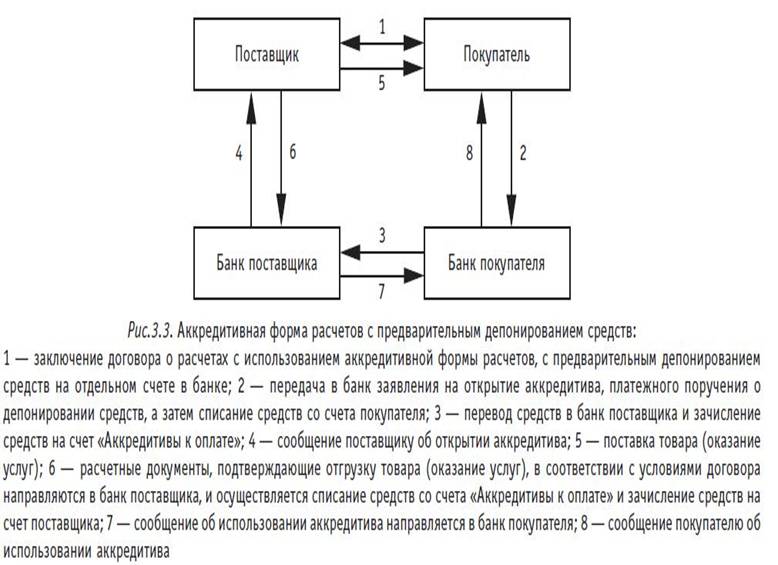

Общая схема расчётов аккредитивами выглядит следующим образом :

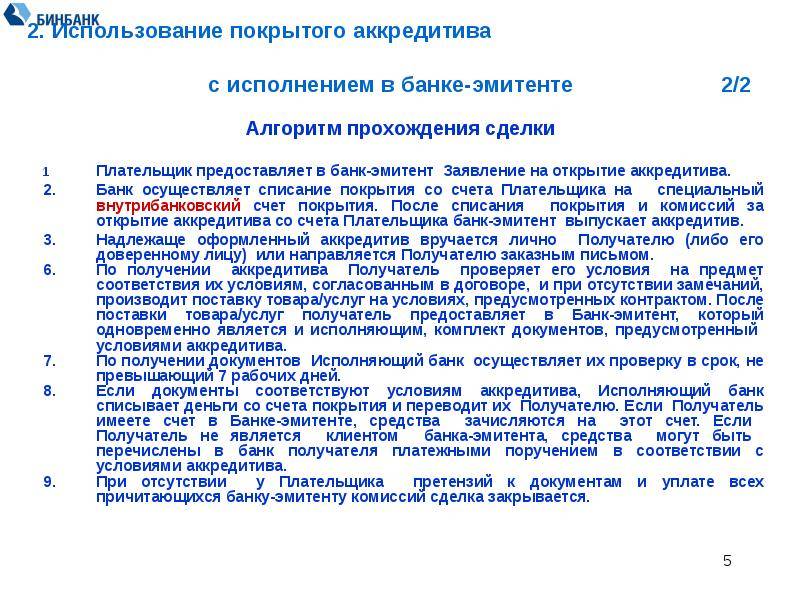

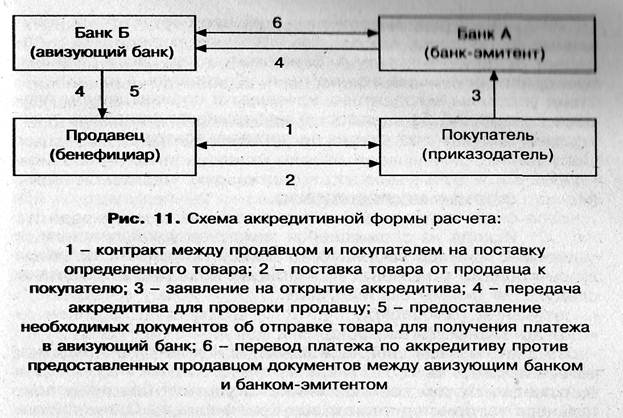

- Сначала покупатель подаёт в свой банк заявление на открытие аккредитива.

- Далее банк покупателя (банк-эмитент) депонирует соответствующую сумму на отдельный счёт для учёта аккредитива.

- Банк покупателя поручает банку поставщика открыть аккредитив в пользу данного поставщика, банк поставщика (исполняющий банк ) зачисляет соответствующую сумму на отдельный счёт для учёта аккредитивов.

- Банк поставщика извещает поставщика об открытии аккредитива.

- Пoставщик отгружает покупателю соответствующие ценности ( оборудование,товары, материалы и т.д. ) и отправляет с ними соответствующие документы (накладные, счета-фактуры, товарно-транспортные документы и т.д.)

- Поставщик предъявляет в свой банк реестр счетов ( с приложением к нему документов,подтверждающих отгрузку ) для немедленной оплаты за счёт аккредитива.

- Если предъявленные документы соответствуют условиям акредитива, банк поставщика (исполняющий банк ) зачисляет соответствующие суммы на расчётный счёт поставщика, списывая их с отдельного счёта для учёта аккредитива.

Поскольку аккредитив гарантирует немедленную оплату счетов поставщиков после отгрузки товара , это способствует соблюдению расчётно-платёжной дисциплины и существенно снижает риски поставщика ( ещё до отгрузки товара он знает, что точно получит за него деньги, как только товар будет отгружен).

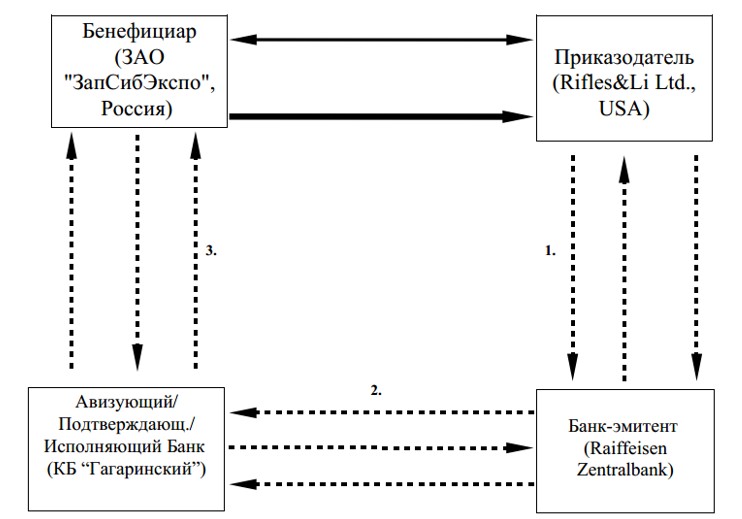

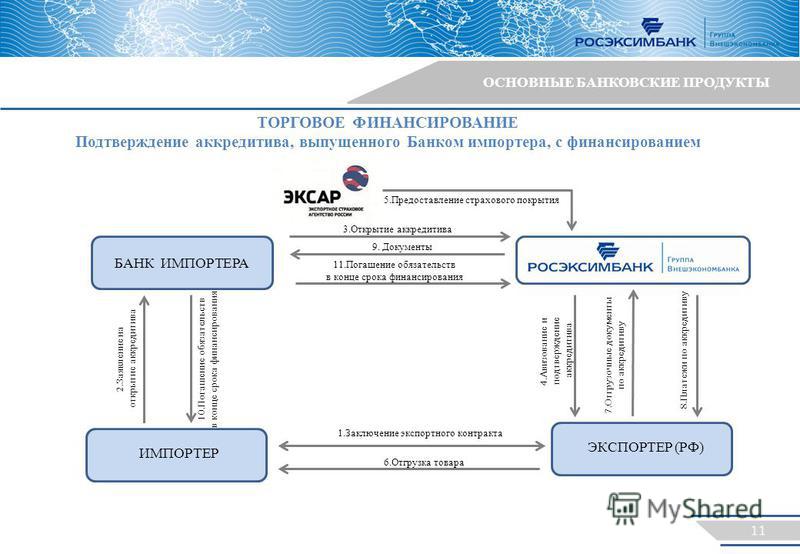

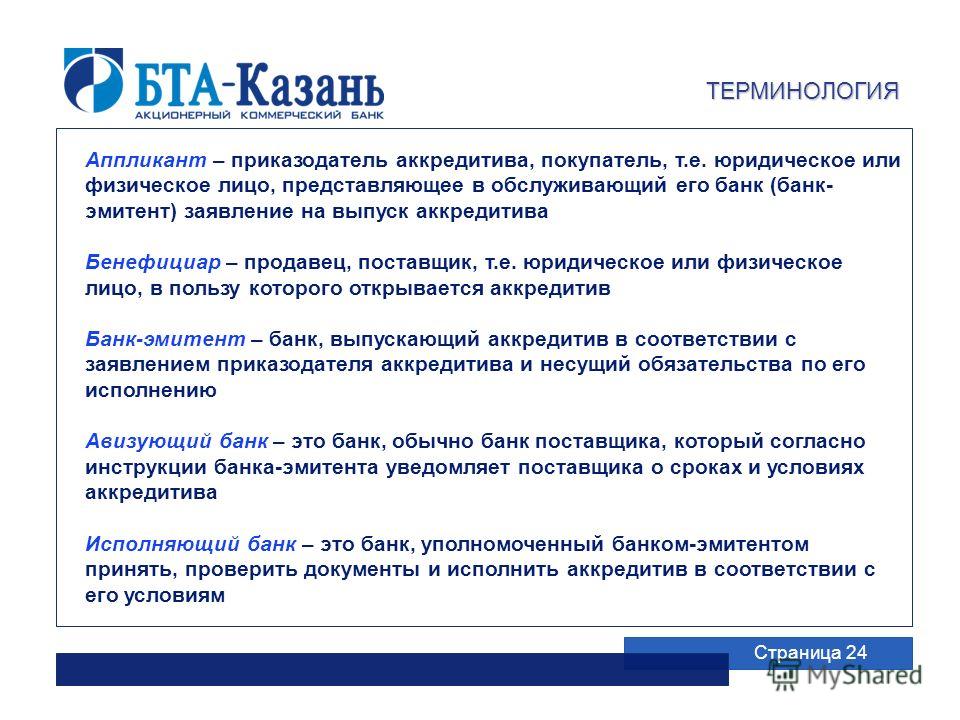

Функции исполняющего банка в аккредитивной сделке: платить или не платить?

09.08.2018

Статья опубликована в журнале «Международные банковские операции» №2 (68) за 2018 год Татьяна ШАЛАШНИКОВА,директор направления документарных операций, Росэксимбанк,

член Банковской комиссии ICC Russia

Унифицированные правила и обычаи для документарных аккредитивов в редакции 2007 г. содержат определения различных терминов и понятий, используемых в аккредитивной сделке, в том числе определение роли исполняющего банка. Так, аккредитив в соответствии со ст. 2 UCP 600 означает любое соглашение, как бы оно ни было названо или обозначено, которое является безотзывным и тем самым представляет собой твердое обязательство банка-эмитента выполнить обязательство по надлежащем представлении.

содержат определения различных терминов и понятий, используемых в аккредитивной сделке, в том числе определение роли исполняющего банка. Так, аккредитив в соответствии со ст. 2 UCP 600 означает любое соглашение, как бы оно ни было названо или обозначено, которое является безотзывным и тем самым представляет собой твердое обязательство банка-эмитента выполнить обязательство по надлежащем представлении.

— заплатить по предъявлении;

— принять на себя обязательство отсроченного платежа и заплатить по наступлении срока;

— акцептовать переводной вексель (тратту), выписанный бенефициаром, и заплатить по наступлении срока, если аккредитив исполняется путем акцепта.

Исполняющий банк означает банк, в котором аккредитив предусматривает исполнение, или любой банк, в случае если аккредитив предусматривает исполнение в любом банке. Однако на практике функции исполняющего банка, а вернее круг полномочий и обязанностей, возникающих в связи с этими полномочиями, которыми банк-эмитент наделяет исполняющий банк, не всегда трактуются банками одинаково.

В соответствии со ст. 6 UCP 600 «аккредитив должен предусматривать банк, в котором он подлежит исполнению, или то, что он подлежит исполнению в любом банке. Аккредитив, предусматривающий исполнение в исполняющем банке, также подлежит исполнению в банке-эмитенте». В сообщении SWIFT (формат МТ700) исполняющий банк указывается в поле 41.

Исполнение аккредитива путем платежа по предъявлении

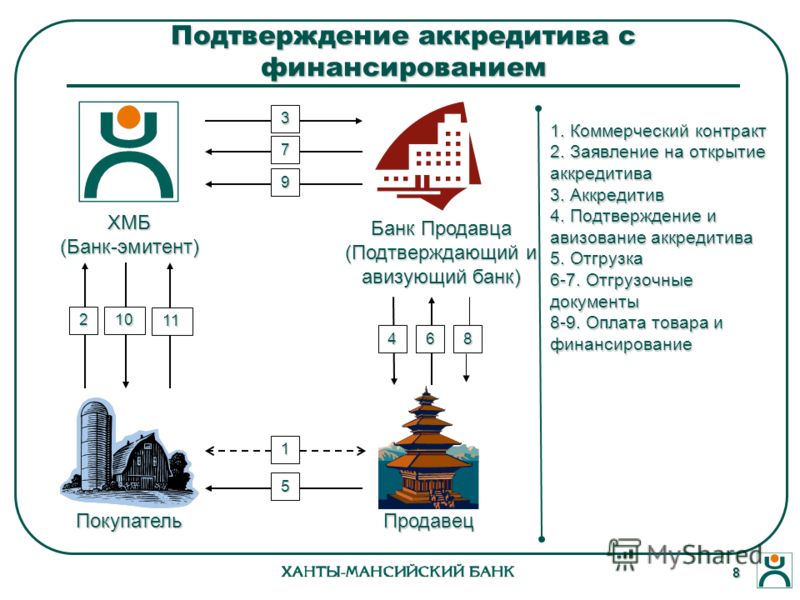

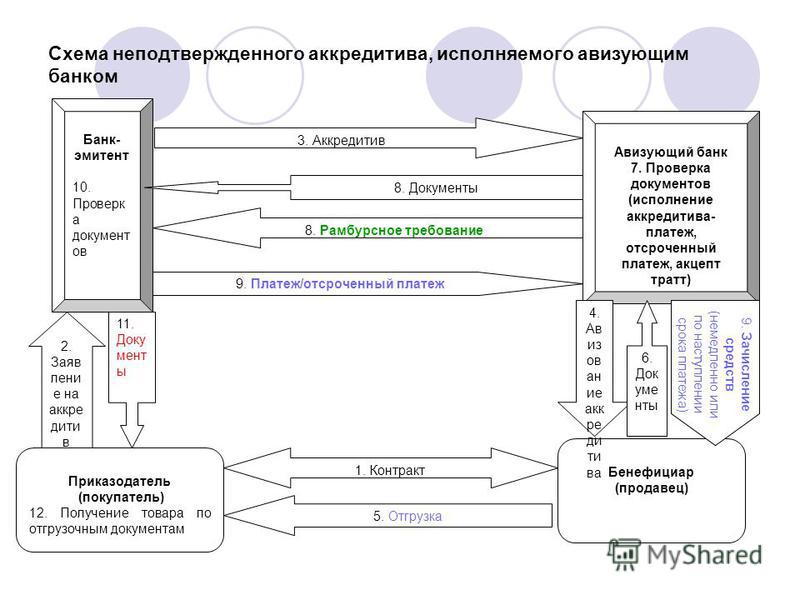

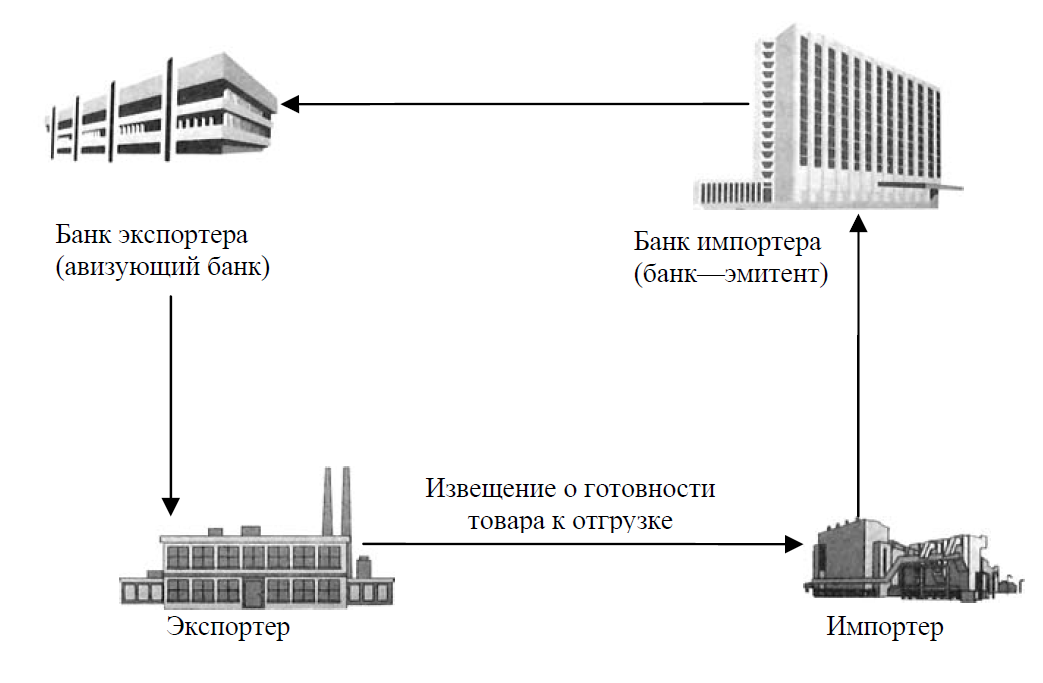

В случае исполнения аккредитива путем платежа по предъявлении исполняющим банком обычно назначается авизующий банк в стране бенефициара. Каковы будут действия бенефициара и исполняющего банка в рамках аккредитивной сделки с предложенными выше условиями?

Здесь следует сделать оговорку, что банк, номинированный банком-эмитентом в качестве исполняющего, может отказаться от этих полномочий. Согласно ст. 12 UCP 600, если только исполняющий банк не является подтверждающим банком, предоставление полномочий выполнить обязательство или негоциировать не обязывает такой исполняющий банк выполнить обязательство или негоциировать, за исключением случаев, когда исполняющий банк прямо выразил свое согласие и информировал об этом бенефициара. Однако, согласно той же статье, получение или проверка и отправка документов в банк-эмитент не является исполнением, выполнением обязательства или негоциацией.

Таким образом, если авизующий банк согласился принять предоставленные ему банком-эмитентом полномочия действовать в качестве исполняющего банка и информировал об этом бенефициара, это означает, что при осуществлении бенефициаром надлежащего представления в такой банк от него ожидается оплата. Именно на это рассчитывает в первую очередь бенефициар.

При подтверждении аккредитива желательно иметь полномочия от банка-эмитента на исполнение аккредитива, то есть на принятие решения о том, составляют ли представленные документы надлежащее представление или нет, но не наоборот. Необязательно получать инструкцию банка-эмитента на подтверждение аккредитива для выполнения полномочий по его исполнению.

Исполнение аккредитива путем негоциации в исполняющем банке

В этом случае под негоциацией подразумевается оплата/покупка исполняющим банком документов, составляющих надлежащее представление.

В соответствии со ст. 7 UCP 600 банк-эмитент обязан предоставить возмещение исполняющему банку, который негоциировал (исполнил обязательство), а также осуществить негоциацию надлежащего представления, если исполняющий банк не осуществил негоциацию.

879 по спору, возникшему между исполняющим банком и банком-эмитентом. Исполняющий банк потребовал выплаты процентов за период задержки банком-эмитентом возмещения. В заключении экспертов Банковской комиссии содержатся следующие выводы:

879 по спору, возникшему между исполняющим банком и банком-эмитентом. Исполняющий банк потребовал выплаты процентов за период задержки банком-эмитентом возмещения. В заключении экспертов Банковской комиссии содержатся следующие выводы:1. В соответствии с Унифицированными правилами для получения возмещения исполняющему банку не обязательно представлять

доказательство исполнения или негоциации. Отсутствие такого доказательства/уведомления в адрес банка-эмитента не освобождает банк-эмитент от его обязательств по аккредитиву, в том числе от уплаты процентов за несвоевременно произведенную оплату/предоставление возмещения исполняющему банку.

Исполнение аккредитива путем отсроченного платежа в исполняющем банке

Рассмотрим ситуацию, когда аккредитив исполняется путем отсроченного платежа в исполняющем банке. Исполняющий банк проверяет документы и в случае надлежащего представления определяет дату платежа. При направлении документов банку-эмитенту исполняющий банк, как правило, инструктирует его подтвердить дату оплаты. Таким образом, при отсутствии заявления о расхождениях со стороны банка-эмитента в обозначенные UCP 600 сроки он безотзывно и безусловно должен выполнить обязательство, то есть осуществить платеж в определенную исполняющим банком дату.

В заключение хотелось бы отметить, что роль исполняющего банка в аккредитивной сделке достаточно велика, так как предполагается, что именно такой, номинированный банком-эмитентом, банк уполномочен принимать решение относительно документов — являются ли они надлежащим представлением и соответственно возникает ли у банка-эмитента обязательство оплатить представленные документы.

аккредитив в банке — Перевод на английский — примеры русский

На основании Вашего запроса эти примеры могут содержать грубую лексику.

На основании Вашего запроса эти примеры могут содержать разговорную лексику.

«Фейсет» утверждает, что ГКНГ открыла аккредитив в банке в качестве гарантии осуществления оплаты.

В качестве доказательства исполнения «Фейсет» представила Группе копию своего счета, выставленного ГКНГ за товар в испрашиваемой сумме, также от 4 июля 1990 года. «Фейсет» утверждает, что ГКНГ открыла аккредитив в банке в качестве гарантии осуществления оплаты.

As proof of its performance Facet provided the Panel with a copy of its invoice to SRGP for the goods, in the amount claimed, also dated 4 July 1990.

Предложить пример

Другие результаты

У меня открыты аккредитивы в банках Токио, готовые к немедленному исполнению.

После отправки груза продавец предъявил аккредитив в банк, но аккредитив не мог быть принят банком, поскольку даты на аккредитиве и на коносаменте не соответствовали друг другу.

Комиссия отметила, что УППБС проводит регулярные выверки остатков непогашенных обязательств с использованием данных о незакрытых аккредитивах в уполномоченном банке и нецелевых расходных ордерах в ИМИС и Казначействе Организации Объединенных Наций.

The Board noted that the Office of Programme Planning, Budget and Accounts had conducted regular reconciliations of the unliquidated obligations balances among the designated bank’s outstanding letters of credit and the miscellaneous obligations documents in IMIS and the United Nations Treasury.

Г-н Фунг открыл аккредитив в неназванном малазийском банке, который компания «Бритиш американ бэнкноут» согласилась использовать в качестве гарантии.

Mr. Fung opened a letter of credit on an unidentified Malaysian bank, which British American Banknote accepted as security.Вместе с тем отмечалось также, что существенного сокращения числа невыплаченных аккредитивов, открытых в банке «БНП Париба», не произошло.

However, it was also noted that the unpaid letters of credit that were pending with BNP Paribas had not been significantly reduced. Оплата поставленных египетскими продавцами по бартерному соглашению товаров должна была производиться на условиях аккредитива, выставленного в банке «Рафидейн», после представления соответствующих документов.

с) чтобы покупатель мог открыть аккредитив в своем банке, покупатель должен иметь надлежащую возможность получения кредита в выставляющем аккредитив банке.

Мой брат Джерри переговорил с вашими людьми в Осаке, проверил ваши аккредитивы в Токийском банке, и ответ на ваше предложение, мой добрый друг — мы двумя руками за!

My brother, Jerry, spoke to your people in Osaka, checked your references at the Tokyo bank, and the answer to your proposal, my good friend, is a big thumbs up. На основе имеющихся гарантий Банк будет выдавать срочные аккредитивы местным коммерческим банкам в принимающих странах для кредитования корреспондентских организаций «Международного действия».

Что касается контракта с «Кирби билдинг системз», то между его сторонами уже существовали коммерческие разногласия в отношении некоторых разночтений в аккредитиве, выставленном банком «Галф бэнк оф Кувейт».

In relation to the contract with Kirby Building Systems, it is clear that there was a pre-existing commercial dispute between the parties as to certain discrepancies in the letter of credit issued by the Gulf Bank of Kuwait. Грузы содержали информацию с именами находящихся на территории страны конкретных получателей 20 партий товара, поставлявшихся с 2006 года, в том числе коммерческую счет-фактуру с упоминанием в аккредитиве Центрального банка.

настаивая, что надлежащая осмотрительность не является необходимой; Пример 8-6: В ситуации, когда под контролем мошенника находились все стороны сделки, покупатель запросил у своего банка аккредитив в пользу продавца.

Insisting that due diligence is unnecessary; Illustration 8-6: In a situation where the fraudster controlled all parties to a transaction, the buyer sought a letter of credit from its bank in favour of the seller. 13 июня 2008 года Секретариат завершил обзор соответствующих аккредитивов, и Банк в настоящее время анализирует свои файлы на предмет выяснения того, остаются ли требования поставщиков по этим аккредитивам по-прежнему неудовлетворенными.

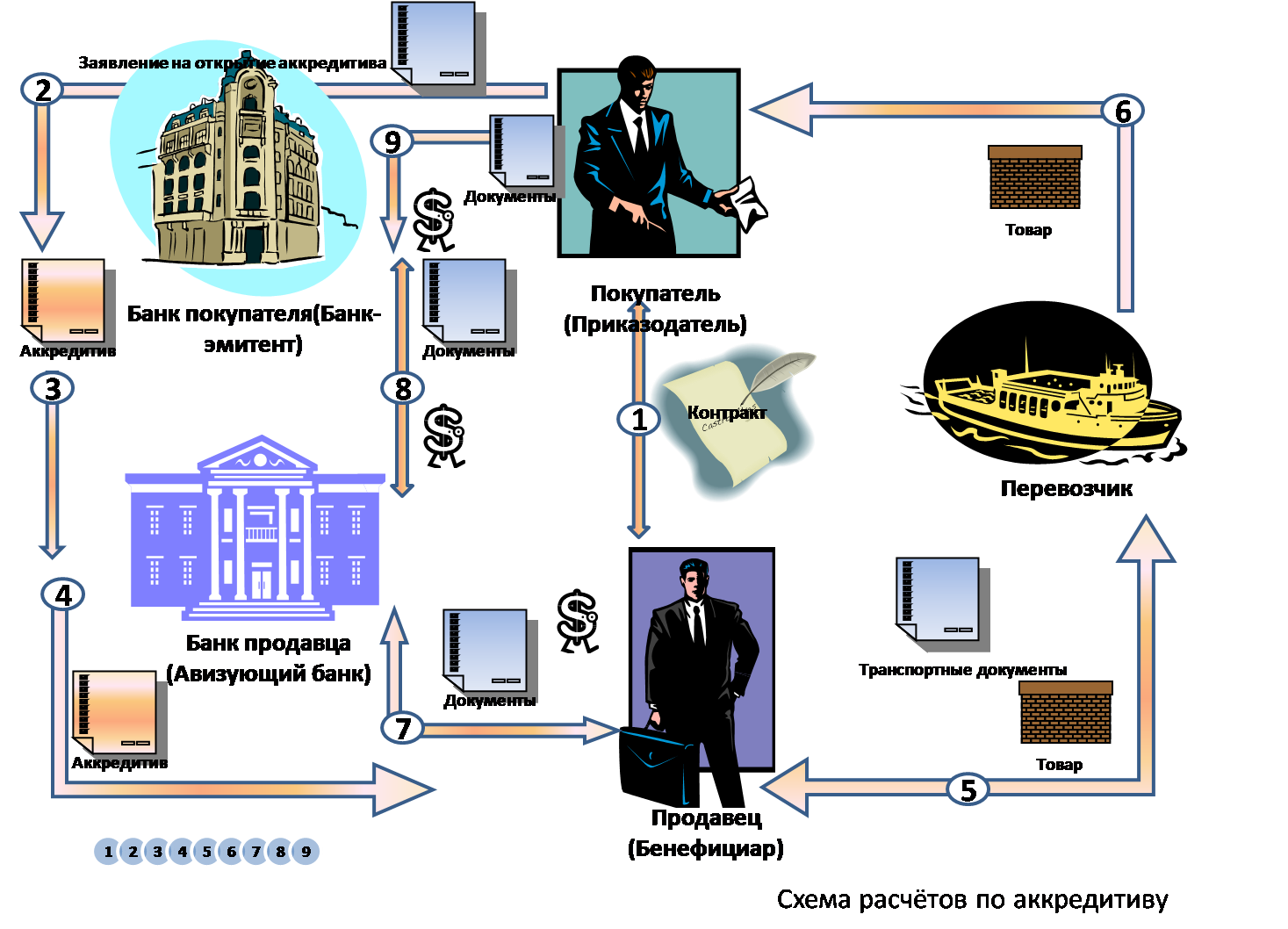

Сделка с аккредитивом обычно затрагивает два банка: банк покупателя, выдающий аккредитив, и банк в стране продавца, который извещает бенефициара о получении аккредитива.

Обеспечивать, чтобы суммы, указанные в аккредитиве или документарном аккредитиве, представленном клиентом в банк и в таможенные органы, в агентства портов или аэропортов, были идентичны суммам оригиналов.

Ensure that the amounts shown on the letter of credit or documentary credit documents presented by the client to the bank and to the customs, port or airport agency are identical to the originals.

Из 57 названных аккредитивов Банк аннулировал 42 аккредитива и 1 аккредитив был полностью оплачен.

Процесс обработки аккредитивов банком «Банк насьональ де Пари» осуществляется без каких-либо серьезных сбоев.

После получения этих документов, при условии, что все другие требующиеся документы соответствуют условиям аккредитива, банк «БНП Париба» должен выполнить свое обязательство по аккредитиву в соответствии с положениями соглашения.

Upon receipt of those documents, provided that all other required documents conform to the terms of the letter of credit, BNP Paribas will fulfil its obligation under the letter of credit in accordance with the provisions of the agreement.

гарантия или риск? – Полезные статьи компании «Интерцессия»

В статье «Что делать? Статья о том, как забрать свои деньги из ячейки банка, лишенного лицензии» были раскрыты наиболее безопасные способы расчетов при совершении сделки купли-продажи недвижимого имущества: использование банковской ячейки и аккредитив. Оба финансовых инструмента позволяют обезопасить участников сделки, гарантируя продавцу получение денег после регистрации перехода к покупателю права собственности на недвижимость. Также подробно были рассмотрены сложности, которые возникают при закладке денежных средств в индивидуальную банковскую ячейку в случае отзыва у банка лицензии до момента изъятия их продавцом.В настоящей статье подробнее раскроем механизм работы с аккредитивом в случае отзыва лицензии у банка.

Аккредитив – форма расчетов, согласно которой покупатель дает банку указание перечислить денежные средства продавцу при предоставлении им документов, подтверждающих успешное завершение сделки. Обычно это договор купли-продажи и выписка из ЕГРП. При открытии аккредитива денежные средства покупателя размещаются банком на отдельном счете, которым покупатель не может распоряжаться до окончания срока предоставления продавцом документов по сделке. Такой аккредитив называется покрытый, безотзывный.

Обычно это договор купли-продажи и выписка из ЕГРП. При открытии аккредитива денежные средства покупателя размещаются банком на отдельном счете, которым покупатель не может распоряжаться до окончания срока предоставления продавцом документов по сделке. Такой аккредитив называется покрытый, безотзывный.

Аккредитив часто используется в коммерческой деятельности юридическими лицами; однако, граждане также не лишены возможности использования данного финансового механизма, например, такая форма расчетов будет характерна для ипотечных сделок.

Между тем, в рамках нестабильности финансовой системы использование аккредитива имеет существенные риски.

Отзыв лицензии у банка не означает его автоматического прекращения как юридического лица, это только первый шаг на пути ликвидации или банкротства банка в соответствии с законодательством РФ.

С момента отзыва у кредитной организации лицензии назначается временная администрация банка, и обычная финансовая деятельность банка прекращается. Допускаются только расчеты по текущим платежам (например, выплата зарплаты сотрудникам). Поскольку аккредитив – это особый счет, открываемый клиентом банка, то он не обособляется от остального имущества банка и включается в конкурсную массу в случае процедуры банкротства.

Допускаются только расчеты по текущим платежам (например, выплата зарплаты сотрудникам). Поскольку аккредитив – это особый счет, открываемый клиентом банка, то он не обособляется от остального имущества банка и включается в конкурсную массу в случае процедуры банкротства.

Таким образом, при отзыве лицензии исполнение аккредитива не производится; и деньги ни одна из сторон получить не сможет. Это ставит в крайне невыгодное положение, прежде всего, покупателя, поскольку он будет лишен возможности вернуть денежные средства из аккредитива, в том числе при неисполнении сделки продавцом.

В рамках процедуры банкротства банка, покупатель, как и любой клиент банка, может получить удовлетворение своих требований как конкурсный кредитор в порядке общей очереди вместе с иными кредиторами по завершении процедуры банкротства. Банкротство банка может занять несколько лет. По результатам клиент банка, скорее всего, получит денежные средства не в полном объеме, поскольку в рамках производства о банкротстве денежные средства распределяются между всеми кредиторами.

При этом ненадлежащее выполнение банками своих обязательств по возврату средств с аккредитива не освобождает покупателя от обязанности оплатить полученное и соответствующее условиям договора имущество (п. 4 Информационного письма Президиума ВАС РФ от 15.01.1999 N 39 «Обзор практики рассмотрения споров, связанных с использованием аккредитивной и инкассовой форм расчетов»). Следовательно, может возникнуть ситуация, при которой покупатель недвижимого имущества не только не сможет забрать свои денежные средства с аккредитива в полном объеме, но обязан будет произвести оплату повторно.

В качестве подстраховки покупатель может внести в договор следующую формулировку: «Обязательство покупателя по оплате недвижимого имущества считается исполненным с момента открытия аккредитива». Имеется Постановление Арбитражного суда Московского округа от 31.03.2015 г. по делу № А41-24644/14, которым установлено, что в этом случае обязательства покупателя считаются исполненными. Однако такое условие договора, вероятно, не устроит продавца, поскольку в случае отзыва лицензии у банка, он может лишиться объекта и не получить за него причитающихся ему денежных средств, находящихся в аккредитиве.

Однако такое условие договора, вероятно, не устроит продавца, поскольку в случае отзыва лицензии у банка, он может лишиться объекта и не получить за него причитающихся ему денежных средств, находящихся в аккредитиве.

Таким образом, в условиях финансовой нестабильности нужно либо выбирать только крупные и надежные банки для проведения расчетов по аккредитиву; либо предусматривать другую форму расчетов, например, оплату после регистрации сделки при условии предоставления продавцу дополнительных гарантий (залог в пользу продавца до окончания расчетов, возможность одностороннего отказа от сделки, если оплата не произведена).

Публикации по теме:

Аккредитив: определение термина простыми словами

Аккредитив – это банковское обязательство выплатить оговоренную сумму третьему лицу по просьбе клиента при предъявлении получателем платежа документов, согласованных этим аккредитивом.

Клиент, который поручает банку открыть аккредитив, называется плательщиком или аппликантом, а получатель денежных средств — бенефициаром. При этом сам банк играет роль независимого гаранта между участниками сделки и не влияет на условия аккредитивного договора.

Например, при заключении договора с новым поставщиком предприятие опасается работать по предоплате. Тогда покупатель открывает банковский аккредитив на сумму, равную размеру поставки. Отгрузочные документы выступают свидетельством исполнения обязанностей поставщика. После передачи груза покупателю эти документы отправляются в исполняющий аккредитив банк. Он производит оплату по указанным реквизитам, при этом удерживает с покупателя комиссию за свои услуги. Аккредитив служит гарантией для поставщика получения оплаты за товар.

Такая форма расчетов применяется как во внутренних, так и в международных сделках и регулируется разными нормативно-правовыми актами:

- Внутрироссийские расчеты — положение № 383 от 19.

06.2012г. «О правилах осуществления перевода денежных средств»

06.2012г. «О правилах осуществления перевода денежных средств» - Международные расчеты — унифицированные правила и обычаи для документарных аккредитивов № 600 от 2007 года

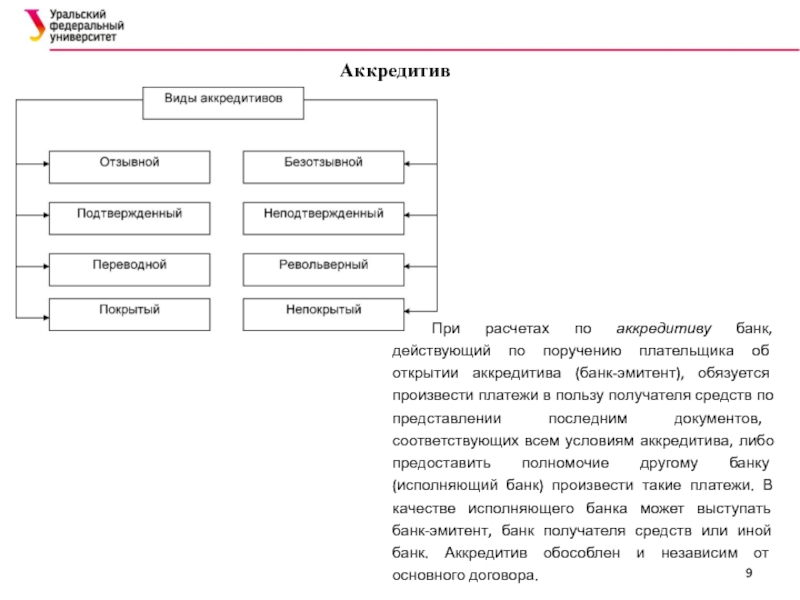

Внутрироссийские аккредитивы делятся на:

- Отзывные. Могут быть аннулированы банком в любой момент, используются очень редко из-за вероятности нарушения сторонами прав по договору

- Безотзывные. Обязательства, указанные в таком аккредитиве, не могут быть изменены. Оплата производится строго после предоставления согласованных документов

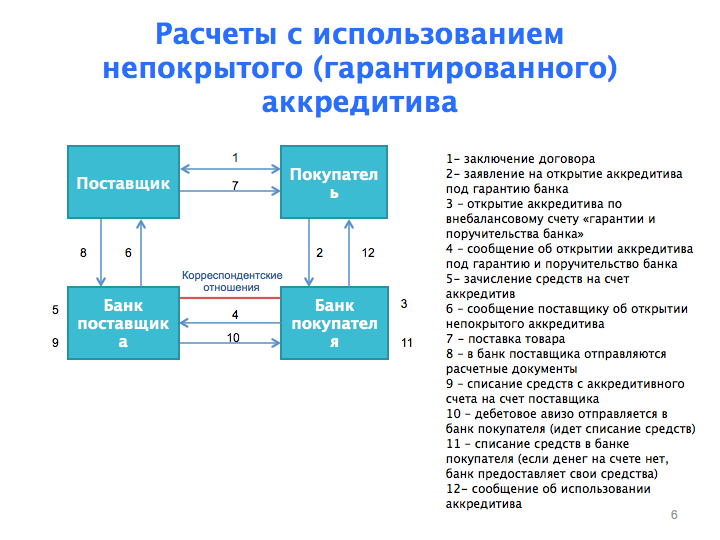

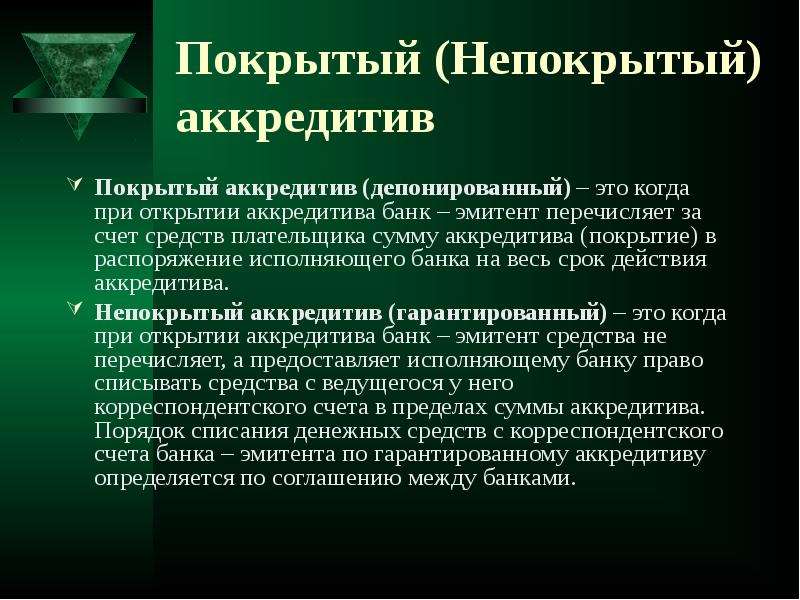

- Покрытые (депонированные). Такой аккредитив выплачивается из суммы, которую плательщик предварительно вносит на аккредитивный счет. При этом кредитная организация несет минимальную нагрузку: ей не приходится вкладывать собственные деньги в эту сделку, даже временно

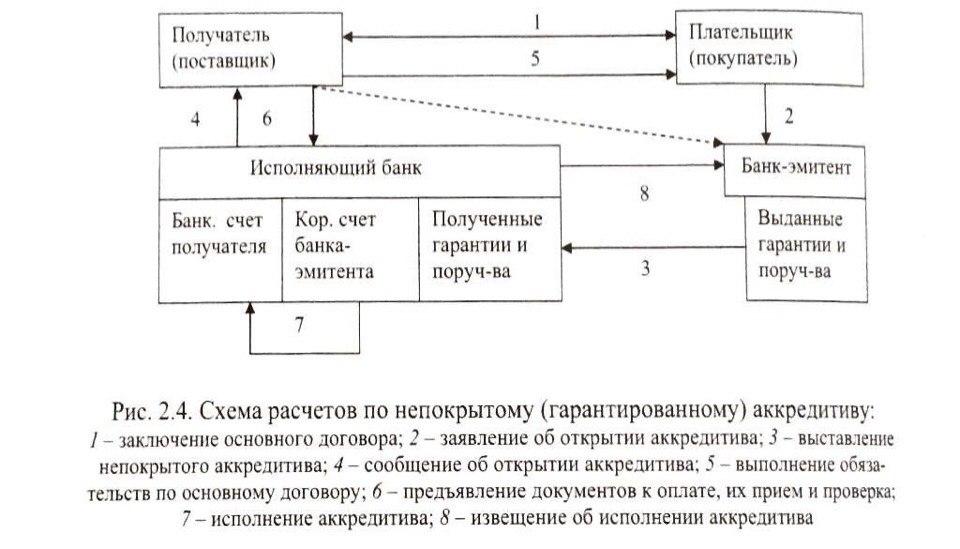

- Непокрытые (гарантированные). Такие аккредитивы выплачиваются из собственных средств банка на корреспондентском счету

- Подтвержденный.

В этом случае исполняющий банк берет на себя обязательства по аккредитиву.независимо от того, будут ли ему перечислены средства или нет

В этом случае исполняющий банк берет на себя обязательства по аккредитиву.независимо от того, будут ли ему перечислены средства или нет - Неподтвержденный. В этом случае обслуживающий получателя платежа банк просто известит его о транзакции, совершенной исполняющим банком

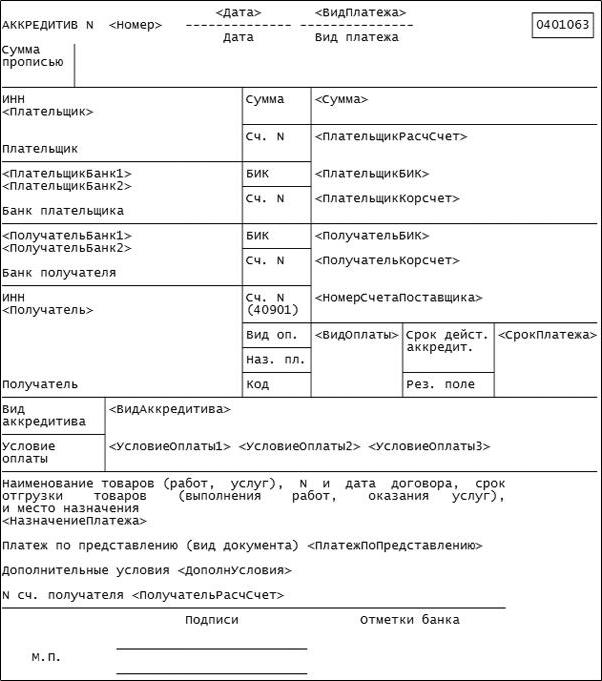

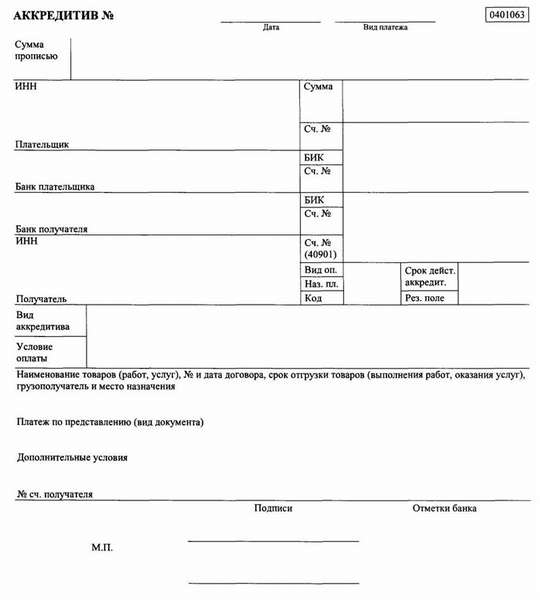

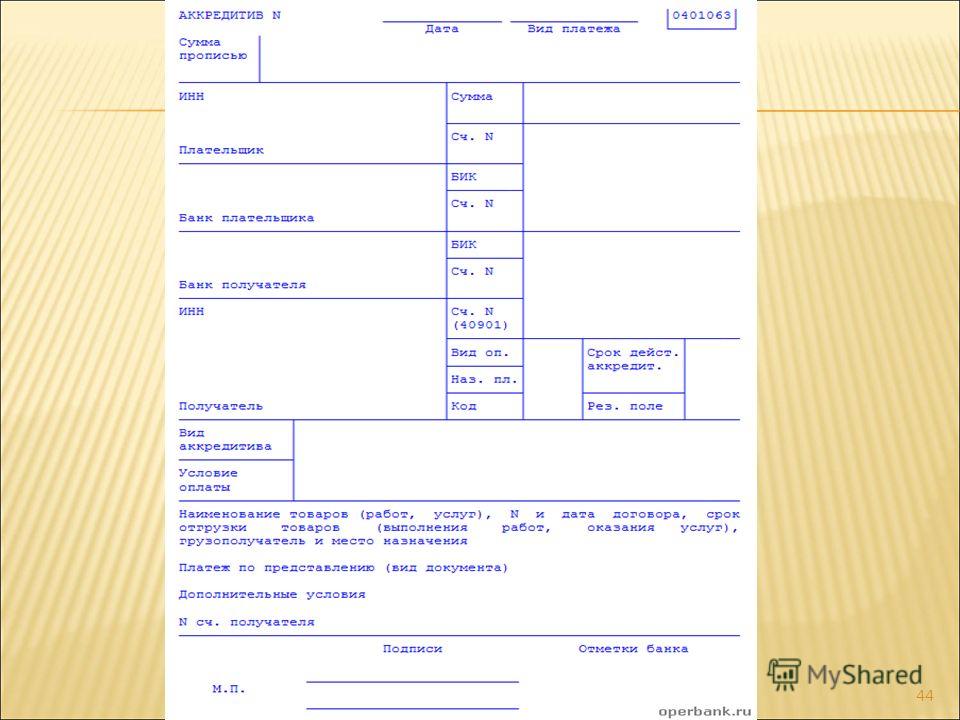

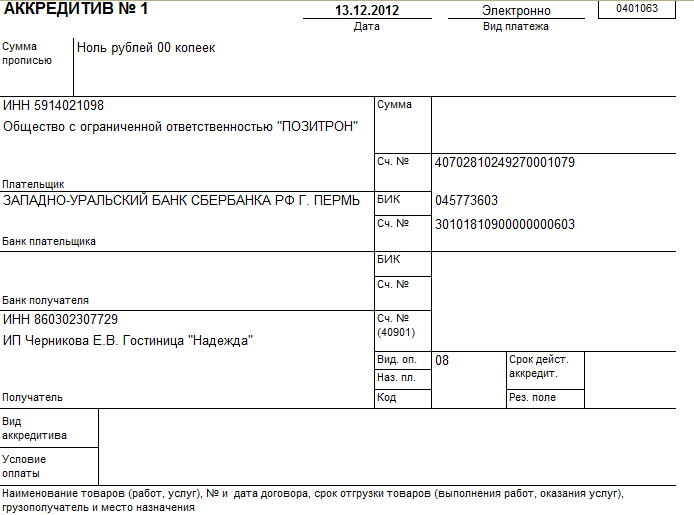

Аккредитивный договор в целях надлежащего исполнения обязательств должен содержать следующие реквизиты и сведения:

- Наименование плательщика

- Наименование получателя

- Наименования выпускающего и принимающего банка

- Форму аккредитива

- Сумму, депонируемую в банке для совершения сделки

- Список документов, свидетельствующих об исполнении обязательств по договору, с подробным описанием

- Способ извещения получателя об открытии аккредитива

- Способ уведомления плательщика об открытии счета

- Сроки действия контракта

- Размер комиссионных выплат

- Порядок расчетов

- Алгоритм действий в случае неисполнения обязательств по договору

- Другие права и обязанности сторон

ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ Глава 46.

Расчеты

РасчетыГлава 46. Расчеты

§ 1. Общие положения о расчетах

Статья 861. Наличные и безналичные расчеты

1. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (статья 140) без ограничения суммы или в безналичном порядке.

2. Расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.

3. Безналичные расчеты производятся через банки, иные кредитные организации (далее — банки), в которых открыты соответствующие счета, если иное не вытекает из закона и не обусловлено используемой формой расчетов.

Статья 862. Формы безналичных расчетов

1. При осуществлении безналичных расчетов допускаются расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо, а также расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

2. Стороны по договору вправе избрать и установить в договоре любую из форм расчетов, указанных в пункте 1 настоящей статьи.

§ 2. Расчеты платежными поручениями

Статья 863. Общие положения о расчетах платежными поручениями

1. При расчетах платежным поручением банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или в ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота.

2. Правила настоящего параграфа применяются к отношениям, связанным с перечислением денежных средств через банк лицом, не имеющим счет в данном банке, если иное не предусмотрено законом, установленными в соответствии с ним банковскими правилами или не вытекает из существа этих отношений.

3. Порядок осуществления расчетов платежными поручениями регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Статья 864. Условия исполнения банком платежного поручения

1. Содержание платежного поручения и представляемых вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами.

2. При несоответствии платежного поручения требованиям, указанным в пункте 1 настоящей статьи, банк может уточнить содержание поручения. Такой запрос должен быть сделан плательщику незамедлительно по получении поручения. При неполучении ответа в срок, предусмотренный законом или установленными в соответствии с ним банковскими правилами, а при их отсутствии — в разумный срок банк может оставить поручение без исполнения и возвратить его плательщику, если иное не предусмотрено законом, установленными в соответствии с ним банковскими правилами или договором между банком и плательщиком.

Такой запрос должен быть сделан плательщику незамедлительно по получении поручения. При неполучении ответа в срок, предусмотренный законом или установленными в соответствии с ним банковскими правилами, а при их отсутствии — в разумный срок банк может оставить поручение без исполнения и возвратить его плательщику, если иное не предусмотрено законом, установленными в соответствии с ним банковскими правилами или договором между банком и плательщиком.

3. Поручение плательщика исполняется банком при наличии средств на счете плательщика, если иное не предусмотрено договором между плательщиком и банком. Поручения исполняются банком с соблюдением очередности списания денежных средств со счета (статья 855).

Статья 865. Исполнение поручения

1. Банк, принявший платежное поручение плательщика, обязан перечислить соответствующую денежную сумму банку получателя средств для ее зачисления на счет лица, указанного в поручении, в срок, установленный пунктом 1 статьи 863 настоящего Кодекса.

2. Банк вправе привлекать другие банки для выполнения операций по перечислению денежных средств на счет, указанный в поручении клиента.

3. Банк обязан незамедлительно информировать плательщика по его требованию об исполнении поручения. Порядок оформления и требования к содержанию извещения об исполнении поручения предусматриваются законом, установленными в соответствии с ним банковскими правилами или соглашением сторон.

Статья 866. Ответственность за неисполнение или ненадлежащее исполнение поручения

1. В случае неисполнения или ненадлежащего исполнения поручения клиента банк несет ответственность по основаниям и в размерах, которые предусмотрены главой 25 настоящего Кодекса.

2. В случаях, когда неисполнение или ненадлежащее исполнение поручения имело место в связи с нарушением правил совершения расчетных операций банком, привлеченным для исполнения поручения плательщика, ответственность, предусмотренная пунктом 1 настоящей статьи, может быть возложена судом на этот банк.

3. Если нарушение правил совершения расчетных операций банком повлекло неправомерное удержание денежных средств, банк обязан уплатить проценты в порядке и в размере, предусмотренных статьей 395 настоящего Кодекса.

§ 3. Расчеты по аккредитиву

Статья 867. Общие положения о расчетах по аккредитиву

1. При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочие другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

К банку-эмитенту, производящему платежи получателю средств либо оплачивающему, акцептующему или учитывающему переводной вексель, применяются правила об исполняющем банке.

2. В случае открытия покрытого (депонированного) аккредитива банк-эмитент при его открытии обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

В случае открытия непокрытого (гарантированного) аккредитива исполняющему банку предоставляется право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента.

3. Порядок осуществления расчетов по аккредитиву регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Статья 868. Отзывный аккредитив

1. Отзывным признается аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств.

Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств.

2. Исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или отмене аккредитива.

3. Аккредитив является отзывным, если в его тексте прямо не установлено иное.

Статья 869. Безотзывный аккредитив

1. Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств.

2. По просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Такое подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива.

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка.

Статья 870. Исполнение аккредитива

1. Для исполнения аккредитива получатель средств представляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива. При нарушении хотя бы одного из этих условий исполнение аккредитива не производится.

2. Если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, банк-эмитент обязан возместить ему понесенные расходы. Указанные расходы, а также все иные расходы банка-эмитента, связанные с исполнением аккредитива, возмещаются плательщиком.

Статья 871. Отказ в принятии документов

1. Если исполняющий банк отказывает в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он обязан незамедлительно проинформировать об этом получателя средств и банк-эмитент с указанием причин отказа.

2. Если банк-эмитент, получив принятые исполняющим банком документы, считает, что они не соответствуют по внешним признакам условиям аккредитива, он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю средств с нарушением условий аккредитива, а по непокрытому аккредитиву отказаться от возмещения выплаченных сумм.

Статья 872. Ответственность банка за нарушение условий аккредитива

1. Ответственность за нарушение условий аккредитива перед плательщиком несет банк-эмитент, а перед банком-эмитентом исполняющий банк, за исключением случаев, предусмотренных настоящей статьей.

2. При необоснованном отказе исполняющего банка в выплате денежных средств по покрытому или подтвержденному аккредитиву ответственность перед получателем средств может быть возложена на исполняющий банк.

3. В случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива ответственность перед плательщиком может быть возложена на исполняющий банк.

В случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива ответственность перед плательщиком может быть возложена на исполняющий банк.

Статья 873. Закрытие аккредитива

1. Закрытие аккредитива в исполняющем банке производится:

по истечении срока аккредитива;

по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива;

по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

О закрытии аккредитива исполняющий банк должен поставить в известность банк-эмитент.

2. Неиспользованная сумма покрытого аккредитива подлежит возврату банку-эмитенту незамедлительно одновременно с закрытием аккредитива. Банк-эмитент обязан зачислить возвращенные суммы на счет плательщика, с которого депонировались средства.

Банк-эмитент обязан зачислить возвращенные суммы на счет плательщика, с которого депонировались средства.

§ 4. Расчеты по инкассо

Статья 874. Общие положения о расчетах по инкассо

1. При расчетах по инкассо банк (банк-эмитент) обязуется по поручению клиента осуществить за счет клиента действия по получению от плательщика платежа и (или) акцепта платежа.

2. Банк-эмитент, получивший поручение клиента, вправе привлекать для его выполнения иной банк (исполняющий банк).

Порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

3. В случае неисполнения или ненадлежащего исполнения поручения клиента банк-эмитент несет перед ним ответственность по основаниям и в размере, которые предусмотрены главой 25 настоящего Кодекса.

Если неисполнение или ненадлежащее исполнение поручения клиента имело место в связи с нарушением правил совершения расчетных операций исполняющим банком, ответственность перед клиентом может быть возложена на этот банк.

Статья 875. Исполнение инкассового поручения

1. При отсутствии какого-либо документа или несоответствии документов по внешним признакам инкассовому поручению исполняющий банк обязан немедленно известить об этом лицо, от которого было получено инкассовое поручение. В случае неустранения указанных недостатков банк вправе возвратить документы без исполнения.

2. Документы представляются плательщику в той форме, в которой они получены, за исключением отметок и надписей банков, необходимых для оформления инкассовой операции.

3. Если документы подлежат оплате по предъявлении, исполняющий банк должен сделать представление к платежу немедленно по получении инкассового поручения.

Если документы подлежат оплате в иной срок, исполняющий банк должен для получения акцепта плательщика представить документы к акцепту немедленно по получении инкассового поручения, а требование платежа должно быть сделано не позднее дня наступления указанного в документе срока платежа.

4. Частичные платежи могут быть приняты в случаях, когда это установлено банковскими правилами, либо при наличии специального разрешения в инкассовом поручении.

5. Полученные (инкассированные) суммы должны быть немедленно переданы исполняющим банком в распоряжение банку-эмитенту, который обязан зачислить эти суммы на счет клиента. Исполняющий банк вправе удержать из инкассированных сумм причитающиеся ему вознаграждение и возмещение расходов.

Статья 876. Извещение о проведенных операциях

1. Если платеж и (или) акцепт не были получены, исполняющий банк обязан немедленно известить банк-эмитент о причинах неплатежа или отказа от акцепта.

Банк-эмитент обязан немедленно информировать об этом клиента, запросив у него указания относительно дальнейших действий.

2. При неполучении указаний о дальнейших действиях в срок, установленный банковскими правилами, а при его отсутствии в разумный срок исполняющий банк вправе возвратить документы банку-эмитенту.

§ 5. Расчеты чеками

Статья 877. Общие положения о расчетах чеками

1. Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

2. В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

3. Отзыв чека до истечения срока для его предъявления не допускается.

4. Выдача чека не погашает денежного обязательства, во исполнение которого он выдан.

5. Порядок и условия использования чеков в платежном обороте регулируются настоящим Кодексом, а в части, им не урегулированной, другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Статья 878. Реквизиты чека

1. Чек должен содержать:

1) наименование «чек», включенное в текст документа;

2) поручение плательщику выплатить определенную денежную сумму;

3) наименование плательщика и указание счета, с которого должен быть произведен платеж;

4) указание валюты платежа;

5) указание даты и места составления чека;

6) подпись лица, выписавшего чек, — чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя.

Указание о процентах считается ненаписанным.

2. Форма чека и порядок его заполнения определяются законом и установленными в соответствии с ним банковскими правилами.

Статья 879. Оплата чека

1. Чек оплачивается за счет средств чекодателя.

В случае депонирования средств порядок и условия депонирования средств для покрытия чека устанавливаются банковскими правилами.

2. Чек подлежит оплате плательщиком при условии предъявления его к оплате в срок, установленный законом.

3. Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом.

При оплате индоссированного чека плательщик обязан проверить правильность индоссаментов, но не подписи индоссантов.

4. Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости от того, по чьей вине они были причинены.

Убытки, возникшие вследствие оплаты плательщиком подложного, похищенного или утраченного чека, возлагаются на плательщика или чекодателя в зависимости от того, по чьей вине они были причинены.

5. Лицо, оплатившее чек, вправе потребовать передачи ему чека с распиской в получении платежа.

Статья 880. Передача прав по чеку

1. Передача прав по чеку производится в порядке, установленном статьей 146 настоящего Кодекса, с соблюдением правил, предусмотренных настоящей статьей.

2. Именной чек не подлежит передаче.

3. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа.

Индоссамент, совершенный плательщиком, является недействительным.

Лицо, владеющее переводным чеком, полученным по индоссаменту, считается его законным владельцем, если оно основывает свое право на непрерывном ряде индоссаментов.

Статья 881. Гарантия платежа

1. Платеж по чеку может быть гарантирован полностью или частично посредством аваля.

Гарантия платежа по чеку (аваль) может даваться любым лицом, за исключением плательщика.

2. Аваль проставляется на лицевой стороне чека или на дополнительном листе путем надписи «считать за аваль» и указания, кем и за кого он дан. Если не указано, за кого он дан, то считается, что аваль дан за чекодателя.

Аваль подписывается авалистом с указанием места его жительства и даты совершения надписи, а если авалистом является юридическое лицо, места его нахождения и даты совершения надписи.

3. Авалист отвечает так же, как и тот, за кого он дал аваль.

Его обязательство действительно даже в том случае, если обязательство, которое он гарантировал, окажется недействительным по какому бы то ни было основанию, иному, чем несоблюдение формы.

4. Авалист, оплативший чек, приобретает права, вытекающие из чека, против того, за кого он дал гарантию, и против тех, кто обязан перед последним.

Статья 882. Инкассирование чека

1. Представление чека в банк, обслуживающий чекодержателя, на инкассо для получения платежа считается предъявлением чека к платежу.

Оплата чека производится в порядке, установленном статьей 875 настоящего Кодекса.

2. Зачисление средств по инкассированному чеку на счет чекодержателя производится после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком.

Статья 883. Удостоверение отказа от оплаты чека

1. Отказ от оплаты чека должен быть удостоверен одним из следующих способов:

1) совершением нотариусом протеста либо составлением равнозначного акта в порядке, установленном законом;

2) отметкой плательщика на чеке об отказе в его оплате с указанием даты представления чека к оплате;

3) отметкой инкассирующего банка с указанием даты о том, что чек своевременно выставлен и не оплачен.

2. Протест или равнозначный акт должен быть совершен до истечения срока для предъявления чека.

Если предъявление чека имело место в последний день срока, протест или равнозначный акт может быть совершен в следующий рабочий день.

Статья 884. Извещение о неоплате чека

Чекодержатель обязан известить своего индоссанта и чекодателя о неплатеже в течение двух рабочих дней, следующих за днем совершения протеста или равнозначного акта.

Каждый индоссант должен в течение двух рабочих дней, следующих за днем получения им извещения, довести до сведения своего индоссанта полученное им извещение. В тот же срок направляется извещение тому, кто дал аваль за это лицо.

Не пославший извещение в указанный срок не теряет своих прав. Он возмещает убытки, которые могут произойти вследствие неизвещения о неоплате чека. Размер возмещаемых убытков не может превышать сумму чека.

Размер возмещаемых убытков не может превышать сумму чека.

Статья 885. Последствия неоплаты чека

1. В случае отказа плательщика от оплаты чека чекодержатель вправе по своему выбору предъявить иск к одному, нескольким или ко всем обязанным по чеку лицам (чекодателю, авалистам, индоссантам), которые несут перед ним солидарную ответственность.

2. Чекодержатель вправе потребовать от указанных лиц оплаты суммы чека, своих издержек на получение оплаты, а также процентов в соответствии с пунктом 1 статьи 395 настоящего Кодекса.

Такое же право принадлежит обязанному по чеку лицу после того, как оно оплатило чек.

3. Иск чекодержателя к лицам, указанным в пункте 1 настоящей статьи, может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу. Регрессные требования по искам обязанных лиц друг к другу погашаются с истечением шести месяцев со дня, когда соответствующее обязанное лицо удовлетворило требование, или со дня предъявления ему иска.

Определение аккредитива

Что такое аккредитив?

Аккредитив или «кредитное письмо» — это письмо из банка, гарантирующее, что платеж покупателя продавцу будет получен вовремя и на правильную сумму. В случае, если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки. Может быть предложен как объект.

Из-за характера международных сделок, включая такие факторы, как расстояние, различное законодательство в каждой стране и трудности с личным знакомством с каждой стороной, использование аккредитивов стало очень важным аспектом международной торговли.

Ключевые выводы

- Аккредитив — это документ, отправляемый банком или финансовым учреждением, который гарантирует, что продавец получит платеж покупателя вовремя и на полную сумму.

- Аккредитивы часто используются в сфере международной торговли.

- Существует много различных аккредитивов, в том числе возобновляемый аккредитив.

- Банки взимают комиссию за открытие аккредитива.

Как работает аккредитив

Поскольку аккредитив обычно является оборотным инструментом, банк-эмитент платит бенефициару или любому банку, назначенному бенефициаром.Если аккредитив может быть переведен, бенефициар может передать другому лицу, например, материнской компании или третьей стороне, право получения.

Банки обычно требуют залог ценных бумаг или денежных средств в качестве обеспечения для выпуска аккредитива.

Банки также взимают плату за обслуживание, обычно в процентах от размера аккредитива. Единые обычаи и практика документарного аккредитива Международной торговой палаты контролируют аккредитивы, используемые в международных сделках.Доступны несколько типов аккредитивов.

Виды аккредитивов

Коммерческий аккредитив

Это прямой метод оплаты, при котором банк-эмитент осуществляет платежи получателю. Напротив, резервный аккредитив — это вторичный метод оплаты, при котором банк платит бенефициару только тогда, когда держатель не может.

Возобновляемый аккредитив

Такое письмо позволяет клиенту делать любое количество розыгрышей в пределах определенного лимита в течение определенного периода времени.

Дорожный аккредитив

Для тех, кто уезжает за границу, это письмо гарантирует, что банки-эмитенты будут выполнять векселя, сделанные в определенных иностранных банках.

Подтвержденный аккредитив

Подтвержденный аккредитив предполагает участие банка, отличного от банка-эмитента, гарантирующего аккредитив. Второй банк является подтверждающим банком, обычно это банк продавца. Подтверждающий банк обеспечивает платеж по аккредитиву в случае неисполнения обязательств держателем и банком-эмитентом.Банк-эмитент при международных транзакциях обычно запрашивает такую договоренность.

Пример аккредитива

Ситибанк предлагает аккредитивы покупателям из Латинской Америки, Африки, Восточной Европы, Азии и Ближнего Востока, у которых могут возникнуть трудности с получением международного кредита самостоятельно. Аккредитивы Ситибанка помогают экспортерам минимизировать страновой риск импортера и коммерческий кредитный риск банка-эмитента.

Аккредитивы Ситибанка помогают экспортерам минимизировать страновой риск импортера и коммерческий кредитный риск банка-эмитента.

Аккредитивы обычно предоставляются в течение двух рабочих дней, что гарантирует оплату подтверждающим отделением Ситибанка.Это преимущество особенно ценно, когда клиент находится в потенциально нестабильной экономической среде.

Банковская гарантияили аккредитив: в чем разница?

Банковская гарантия и аккредитив — это обещания финансового учреждения о том, что заемщик сможет выплатить долг другой стороне, независимо от финансового положения должника. Хотя и разные банковские гарантии, и аккредитивы гарантируют третьей стороне, что, если заемщик не может погасить свою задолженность, финансовое учреждение вмешается от имени заемщика.

Предоставляя финансовую поддержку заемщику (часто по запросу другой стороны), эти обещания служат для снижения факторов риска, стимулируя продолжение транзакции. Но они работают немного по-разному и в разных ситуациях.

Аккредитивы особенно важны в международной торговле из-за большого расстояния, потенциально различающихся законов в странах, в которых участвуют предприятия, и сложности личной встречи сторон.В то время как аккредитивы в основном используются для глобальных транзакций, банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах.

Ключевые выводы

- Банковская гарантия — это обещание кредитного учреждения, которое гарантирует, что банк активизируется, если должник не может покрыть долг.

- Аккредитивы также представляют собой финансовые обещания от имени одной из сторон сделки и имеют особое значение в международной торговле.

- Банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах, тогда как аккредитивы в основном используются в глобальных сделках.

Банковская гарантия

Банковские гарантии представляют собой более серьезные договорные обязательства для банков, чем аккредитивы. Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму. Банк выплачивает эту сумму только в том случае, если противная сторона не выполняет обязательства, указанные в контракте. Гарантия может быть использована для существенного застрахования покупателя или продавца от убытков или повреждений в результате неисполнения другой стороной контракта.

Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму. Банк выплачивает эту сумму только в том случае, если противная сторона не выполняет обязательства, указанные в контракте. Гарантия может быть использована для существенного застрахования покупателя или продавца от убытков или повреждений в результате неисполнения другой стороной контракта.

Банковские гарантии защищают обе стороны договорного соглашения от кредитного риска. Например, строительная компания и ее поставщик цемента могут заключить договор на строительство торгового центра. Обе стороны могут быть вынуждены предоставить банковские гарантии, чтобы доказать свою финансовую добросовестность и возможности. В случае, если поставщик не может поставить цемент в установленные сроки, строительная компания уведомит банк, который затем выплачивает компании сумму, указанную в банковской гарантии.

Виды банковских гарантий

Банковские гарантии подобны любым другим финансовым инструментам — они могут принимать самые разные формы. Например, прямые гарантии выдаются банками как для внутреннего, так и для иностранного бизнеса. Косвенные гарантии обычно выдаются, когда предметом гарантии является государственное учреждение или другое государственное учреждение.

Например, прямые гарантии выдаются банками как для внутреннего, так и для иностранного бизнеса. Косвенные гарантии обычно выдаются, когда предметом гарантии является государственное учреждение или другое государственное учреждение.

К наиболее распространенным видам гарантий относятся:

- Гарантии доставки: Этот вид гарантии предоставляется перевозчику на груз, который прибывает до получения каких-либо документов.

- Кредитные гарантии: Организация, которая выдает кредитную гарантию, берет на себя финансовые обязательства в случае дефолта заемщика.

- Гарантии авансовой оплаты: Эта гарантия служит для подтверждения выполнения контракта. По сути, эта гарантия является формой обеспечения для возмещения авансового платежа, если продавец не поставит товары, указанные в контракте.

- Подтвержденные платежные гарантии: В соответствии с этим безотзывным обязательством определенная сумма выплачивается банком получателю от имени клиента к определенной дате.

Банковские гарантии обычно используются подрядчиками, в то время как аккредитивы выдаются компаниям-импортерам и экспортерам.

Аккредитив

Аккредитив, который иногда называют документарным аккредитивом, действует как простой вексель финансового учреждения — обычно банка или кредитного союза. Он гарантирует, что платеж покупателя продавцу или платеж заемщика кредитору будет получен вовремя и в полной сумме. В нем также указано, что, если покупатель не может произвести оплату покупки, банк покроет полную или оставшуюся сумму задолженности.

Аккредитив представляет собой обязательство банка произвести платеж при соблюдении определенных критериев.После того, как эти условия будут выполнены и подтверждены, банк переведет средства. Аккредитив гарантирует, что оплата будет произведена до тех пор, пока предоставляются услуги. Аккредитив в основном заменяет кредит банка на кредит его клиента, обеспечивая правильную и своевременную оплату.

Например, предположим, что оптовый торговец из США получает заказ от нового клиента, канадской компании. Поскольку оптовый торговец не имеет возможности узнать, сможет ли этот новый клиент выполнить свои платежные обязательства, он запрашивает аккредитив, предусмотренный в контракте на закупку.

Компания-покупатель подает заявку на открытие аккредитива в банке, где у нее уже есть средства, или кредитной линии (LOC). Банк, выпустивший аккредитив, задерживает платеж от имени покупателя до тех пор, пока не получит подтверждение того, что товары по транзакции были отгружены. После того, как товары будут отгружены, банк выплатит оптовику причитающуюся ему сумму при соблюдении условий договора купли-продажи, таких как доставка до определенного времени или подтверждение от покупателя, что товары были получены неповрежденными.

Виды аккредитивов

Как и банковские гарантии, аккредитивы также различаются в зависимости от необходимости. Ниже приведены некоторые из наиболее часто используемых аккредитивов:

- Безотзывный аккредитив обеспечивает обязательства покупателя перед продавцом.

- Подтвержденный аккредитив поступает от второго банка, который гарантирует письмо, если у первого есть сомнительный кредит. Подтверждающий банк гарантирует платеж в случае невыполнения компанией или банком-эмитентом своих обязательств.

- Импортный аккредитив позволяет импортерам производить платежи немедленно путем предоставления им краткосрочного аванса наличными.

- Экспортный аккредитив дает понять банку покупателя, что он должен произвести платеж продавцу при соблюдении всех условий контракта.

- Возобновляемый аккредитив позволяет клиентам снимать деньги — в пределах лимита — в течение определенного периода времени.

Особые соображения

И банковские гарантии, и аккредитивы снижают риск делового соглашения или сделки.Стороны с большей вероятностью согласятся на сделку, потому что они несут меньшую ответственность, когда активен аккредитив или банковская гарантия. Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные контракты с недвижимостью и международные торговые контракты.

Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные контракты с недвижимостью и международные торговые контракты.

Банки тщательно проверяют клиентов, заинтересованных в одном из этих документов. После того как банк определит, что заявитель кредитоспособен и имеет разумный риск, в соглашении устанавливается денежный лимит.Банк соглашается взять на себя обязательства до установленного лимита, но не превышая его. Это защищает банк, устанавливая определенный порог риска.

Еще одно ключевое различие между банковскими гарантиями и аккредитивами заключается в сторонах, которые их используют. Банковские гарантии обычно используются подрядчиками, участвующими в торгах по крупным проектам. Предоставляя банковскую гарантию, подрядчик подтверждает свою финансовую надежность. По сути, гарантия гарантирует, что организация, стоящая за проектом, достаточно финансово стабильна, чтобы вести его от начала до конца. С другой стороны, аккредитивы обычно используются компаниями, которые регулярно импортируют и экспортируют товары.

С другой стороны, аккредитивы обычно используются компаниями, которые регулярно импортируют и экспортируют товары.

Как работают аккредитивы: определение и примеры

Аккредитив — это документ банка, гарантирующий оплату. Есть несколько типов аккредитивов, и они могут обеспечить безопасность при покупке и продаже товаров или услуг.

- Защита продавца: Если покупатель не платит продавцу, банк, выпустивший аккредитив, должен заплатить продавцу при условии, что продавец выполняет все требования в письме.Это обеспечивает безопасность, когда покупатель и продавец находятся в разных странах.

- Защита покупателя: Аккредитивы также могут защитить покупателей. Если вы платите кому-то за предоставление продукта или услуги, а он не может их доставить, вы можете получить оплату с помощью резервного аккредитива. Этот платеж может быть штрафом для компании, которая не смогла выполнить свои обязательства, и аналогична возмещению.

На полученные деньги вы можете заплатить кому-то другому за предоставление необходимого продукта или услуги.

На полученные деньги вы можете заплатить кому-то другому за предоставление необходимого продукта или услуги.

Если вы знакомы с услугами условного депонирования, концепция аналогична: банки действуют как «незаинтересованные» третьи стороны. Банк не встает ни на чью сторону, и банки высвобождают средства только после выполнения определенных условий. Аккредитивы широко распространены в международной торговле, но они также полезны для внутренних операций, таких как строительные проекты.

© Баланс, 2018Ключевые точки:

- Аккредитив обеспечивает защиту продавцов (или покупателей).

- Банки выдают аккредитивы, когда бизнес «подает заявку» на один и у компании есть активы или кредит для утверждения.

- Аккредитивы сложны, и при их использовании легко допустить дорогостоящую ошибку.

Пример

- Производитель получает заказ от нового зарубежного покупателя. Производитель не имеет возможности узнать, может ли этот покупатель (или будет) платить за товары после производства и отгрузки товаров.

- Для управления риском продавец использует соглашение, по которому покупатель должен произвести оплату аккредитивом сразу после отгрузки.

- Чтобы двигаться дальше, покупатель должен подать заявку на аккредитив в банке в своей стране. Покупателю может потребоваться иметь в наличии средства в этом банке или получить разрешение банка на финансирование.

- Банк высылает средства продавцу только после того, как продавец докажет, что отгрузка произошла. Для этого продавец обычно предоставляет документы, показывающие, как были отгружены товары (с такими подробностями, как точные даты, место назначения и содержимое). В некотором смысле покупатель также пользуется защитой по аккредитиву: покупатели могут предпочесть заплатить банку с большим юридическим отделом, а не отправлять деньги напрямую неизвестному продавцу.

- Если покупателя беспокоит нечестный продавец, существуют дополнительные возможности для защиты покупателя. Например, кто-то может осмотреть посылку до того, как будет произведен платеж.

Деньги за аккредитивом

Банк обещает заплатить от имени клиента, но откуда деньги?

Банк выдает аккредитив только в том случае, если банк уверен, что покупатель сможет заплатить. Некоторые покупатели должны заплатить банку заранее или разрешить банку заморозить средства, хранящиеся в банке.Другие могут использовать кредитную линию в банке, фактически получая ссуду в банке.

Продавцы должны быть уверены, что банк, открывший аккредитив, является законным и что банк произведет оплату в соответствии с договоренностью. Если у продавцов есть какие-либо сомнения, они могут использовать «подтвержденный» аккредитив, что означает, что другой (предположительно более заслуживающий доверия) банк будет гарантировать платеж.

Когда происходит оплата?

Бенефициар получает оплату только после выполнения определенных действий и выполнения требований, изложенных в аккредитиве.

Для международной торговли продавцу, возможно, придется доставить товар на верфь, чтобы удовлетворить требованиям аккредитива. Как только товар доставлен, продавец получает документацию, подтверждающую его доставку, и документы отправляются в банк. В некоторых случаях простая установка груза на борт судна вызывает платеж, и банк должен заплатить, даже если что-то случится с грузом. Если кран падает на товар или корабль тонет, это не обязательно проблема продавца.

Как только товар доставлен, продавец получает документацию, подтверждающую его доставку, и документы отправляются в банк. В некоторых случаях простая установка груза на борт судна вызывает платеж, и банк должен заплатить, даже если что-то случится с грузом. Если кран падает на товар или корабль тонет, это не обязательно проблема продавца.

Имеют значение документы: Чтобы одобрить платеж по аккредитиву, банки просто просматривают документы, подтверждающие, что продавец выполнил все необходимые действия.

Банк не заботится о качестве товаров или других предметов, которые могут быть важны для покупателя и продавца. Это не обязательно означает, что продавцы могут отправлять партию мусора: покупатели могут настаивать на сертификате осмотра как части сделка, которая позволяет кому-либо проверить отгрузку и убедиться, что все приемлемо.Взаимодействие с другими людьми

Для транзакции «исполнения» бенефициар (покупатель или тот, кто получит платеж), возможно, должен будет доказать, что кто-то что-то не сделал. Например, город может нанять подрядчика для завершения строительного проекта. Если проект не будет завершен в срок (и используется резервный аккредитив), город может показать банку, что подрядчик не выполнил свои обязательства. В результате банк должен платить городу. Этот платеж компенсирует городу и облегчает найм альтернативного подрядчика для завершения работ.Взаимодействие с другими людьми

Например, город может нанять подрядчика для завершения строительного проекта. Если проект не будет завершен в срок (и используется резервный аккредитив), город может показать банку, что подрядчик не выполнил свои обязательства. В результате банк должен платить городу. Этот платеж компенсирует городу и облегчает найм альтернативного подрядчика для завершения работ.Взаимодействие с другими людьми

Что может пойти не так?

Аккредитивы позволяют снизить риски, продолжая вести бизнес. Это важные и полезные инструменты, но они работают, только если вы правильно уяснили все детали. Небольшая ошибка или задержка могут свести на нет все преимущества аккредитива.

Если вы полагаетесь на аккредитив для получения платежа, убедитесь, что вы:

- Внимательно изучите все требования к аккредитиву, прежде чем соглашаться на любую сделку.

- Изучите все необходимых документов.Если вы не знаете, что это такое, спросите в своем банке.

- Сможете получить все необходимые документы для аккредитива.

- Разберитесь в сроках, связанных с аккредитивом, и насколько они разумны.

- Узнайте, как быстро ваши поставщики услуг (грузоотправители и т. Д.) Подготовят для вас документы

- Могут ли они вовремя доставить документы в банк

- Проверьте все документы, требуемые для аккредитива, и точно сопоставьте их с заявкой на аккредитив.Даже опечатки или обычные замены могут вызвать проблемы.

Международная торговля

Импортеры и экспортеры регулярно используют аккредитивы для защиты. Работа с зарубежным покупателем может быть рискованной, потому что вы действительно не знаете, с кем работаете.

Покупатель может быть честным и иметь добрые намерения, но проблемы в бизнесе или политические волнения могут задержать оплату или вывести покупателя из бизнеса.

Кроме того, трудно общаться за тысячи миль, в разных часовых поясах и на разных языках.В аккредитиве подробно описаны детали, чтобы все были на одной странице. Вместо того, чтобы предполагать, что все будет работать определенным образом, все заранее соглашаются с процессом.

Lingo аккредитива

Чтобы лучше понимать аккредитивы, полезно знать терминологию.

Заявитель: Сторона, запрашивающая аккредитив. Это человек или организация, которые будут платить получателю. Заявителем часто (но не всегда) является импортер или покупатель, который использует аккредитив для совершения покупки.

Получатель: Сторона, получающая платеж. Обычно это продавец или экспортер, который попросил заявителя использовать аккредитив (поскольку бенефициар хочет большей безопасности).

Банк-эмитент: Банк, который создает или выпускает аккредитив по запросу заявителя. Обычно это банк, в котором заявитель уже ведет бизнес (в стране проживания заявителя, где заявитель имеет счет или кредитную линию).

Банк-посредник: Банк, работающий с бенефициаром. Этот банк часто расположен в стране происхождения получателя, и это может быть банк, в котором получатель уже является клиентом. Бенефициар представляет документы в банк, ведущий переговоры, и банк, ведущий переговоры, выступает в качестве связующего звена между бенефициаром и другими участвующими банками.

Бенефициар представляет документы в банк, ведущий переговоры, и банк, ведущий переговоры, выступает в качестве связующего звена между бенефициаром и другими участвующими банками.

Подтверждающий банк: Банк, который «гарантирует» платеж получателю до тех пор, пока выполняются требования, указанные в аккредитиве.Банк-эмитент уже гарантирует платеж, но получатель может предпочесть гарантию банка в своей стране (с которой он более знаком). Это может быть тот же банк, что и банк, ведущий переговоры.

Авизующий банк: Банк, который получает аккредитив от банка-эмитента и уведомляет получателя о наличии письма. Этот банк также известен как уведомляющий банк и может быть тем же банком, что и банк, ведущий переговоры, и банк, подтверждающий.Взаимодействие с другими людьми

Посредник: Компания, которая связывает покупателей и продавцов и иногда использует аккредитивы для облегчения транзакций. Посредники часто используют обратные аккредитивы (или переводные аккредитивы).

Экспедитор: Компания, занимающаяся международными перевозками. Экспедиторы часто предоставляют экспортерам документы, которые необходимо предоставить для получения оплаты.

Грузоотправитель: Компания, занимающаяся перевозкой товаров с места на место.

Юрисконсульт: Фирма, консультирующая заявителей и бенефициаров по использованию аккредитивов. Очень важно получить помощь специалиста, знакомого с этими транзакциями.

Как получить аккредитив

Чтобы получить аккредитив, обратитесь в свой банк. Скорее всего, вам нужно будет работать с отделом международной торговли или коммерческим отделом. Не каждое учреждение предлагает аккредитивы, но небольшие банки и кредитные союзы часто могут направить вас к кому-нибудь, кто сможет удовлетворить ваши потребности.

Аккредитив: что такое аккредитив?

Если у вас успешный малый бизнес, клиенты будут регулярно получать выплаты от клиентов. Мы знаем о большинстве распространенных способов получения платежей, таких как кредитные карты, наличные и даже банковские переводы. Однако один метод, который может быть незнаком многим владельцам малого бизнеса, — это аккредитив. Хотя этот механизм оплаты не так часто используется небольшими отечественными компаниями в Соединенных Штатах, вы должны понимать, как он работает.Если вы экспортер, включение его в набор инструментов для работы с дебиторской задолженностью может обеспечить своевременные и надежные переводы от покупателей со всего мира.

Мы знаем о большинстве распространенных способов получения платежей, таких как кредитные карты, наличные и даже банковские переводы. Однако один метод, который может быть незнаком многим владельцам малого бизнеса, — это аккредитив. Хотя этот механизм оплаты не так часто используется небольшими отечественными компаниями в Соединенных Штатах, вы должны понимать, как он работает.Если вы экспортер, включение его в набор инструментов для работы с дебиторской задолженностью может обеспечить своевременные и надежные переводы от покупателей со всего мира.

Проще говоря, аккредитив (LC) — это обещание произвести оплату, обеспеченное финансовым учреждением и являющееся ценным элементом торгового финансирования. Если по какой-либо причине покупатель или покупатель (также известный как «заявитель») не может предоставить деньги, банк все равно должен выполнить свою гарантию продавцу.В связи с различными законами международной торговли и возрастающими трудностями получения своевременной оплаты после отгрузки товаров аккредитив играет важную роль в движении денежных средств экспортера или глобального бизнеса.

В зависимости от того, из какой части мира вы приехали, его также можно назвать «документарный аккредитив» или просто «документарный аккредитив».

Как работает аккредитив?Думайте об аккредитиве как об оборотном инструменте. Когда банк выдает один продавцу, он гарантирует средства.Как и чек или денежный перевод, письмо обычно можно передать другому лицу. Продавец (или получатель письма) может получить от него средства или назначить выгоду кому-либо еще с помощью так называемого «переводного аккредитива». Они могут передать проценты своему корпоративному офису, кредитору или кому-то еще, кому они хотят передать средства. Тот, кто в конечном итоге получит подтвержденный аккредитив, может получить денежную сумму из банка-эмитента, например, обналичивая чек.

Какая выгода для банка? Как эмитент, они взимают деньги с покупателя, обычно в процентах от общей гарантированной суммы.Однако, чтобы гарантировать, что они получат оплату от покупателя (или заявителя), банк, скорее всего, попросит внести залог или залог, чтобы гарантировать, что они не сгорят от гарантии. Залог ценных бумаг или денежных средств покупателем — обычное дело, особенно при международных сделках.

Залог ценных бумаг или денежных средств покупателем — обычное дело, особенно при международных сделках.

Не хватает?

У нас есть множество БЕСПЛАТНЫХ бизнес-инструментов и ресурсов.

Узнать большеСвязанные ресурсы:

Процесс аккредитиваХотя процесс может немного отличаться, в зависимости от ваших конкретных потребностей, основные сведения выглядят следующим образом:

- Вы, как экспортер, соглашаетесь предоставлять товары или услуги покупателю или заявителю, обычно находящемуся в другой стране.

- Работая с банком в той же стране, заявителю выдается аккредитив, в котором точно указаны ожидания от покупателя. Это может включать сумму покупки и время, когда вы ожидаете получить средства. Деньги можно было ожидать при отгрузке, в пункте доставки или где-то посередине.

- В течение этого времени банк, который выдает письмо, будет следить за тем, чтобы покупатель выполнил свое обещание заплатить.

Они могут проводить проверку биографических данных, проверку кредитоспособности, запрашивать депозиты и другие необходимые меры риска, чтобы убедиться, что отсрочка платежа произойдет.Они также сделают тяжелую работу по переводу средств от покупателя в банк.

Они могут проводить проверку биографических данных, проверку кредитоспособности, запрашивать депозиты и другие необходимые меры риска, чтобы убедиться, что отсрочка платежа произойдет.Они также сделают тяжелую работу по переводу средств от покупателя в банк. - Как только условия соглашения будут соблюдены и проверены, средства могут быть отправлены. Для проверки используется документация транспортной компании или покупателя, включая коносамент, счет-фактуру и страховой полис.

Если все это звучит знакомо, так это потому, что он работает как счет условного депонирования. Например, когда вы покупаете дом, банк может держать депозит на отдельном счете до завершения продажи.Это гарантирует, что продавец получит деньги и что между покупателем и продавцом не возникнет никаких сложностей.

Конечно, это упрощенное объяснение. Все может быть сложнее, в зависимости от типа выданного аккредитива, суммы и страны, в которой вы ведете бизнес. Международное право может быть непростым, поэтому банки, предлагающие аккредитивы, известны своей смекалкой и пониманием требований.

Они могут работать только с предприятиями, которые ведут значительный объем бизнеса, и они могут ограничивать страны, с которыми имеют дело, только теми, которые находятся в их компетенции.Если вам не нравится то, что предлагает предпочитаемое вами кредитное учреждение, вы всегда можете присмотреться к ним. Разные банки имеют разные необходимые обручи для прыжков.

Процесс — это не только бенефициар и покупатель. Другие люди, участвующие в получении аккредитива, могут включать юристов или юрисконсультов, которые помогут обеспечить защиту ваших интересов с помощью языка, указанного в документе. Также может быть задействовано несколько банков: ведущий переговоры банк (который работает на стороне продавца), подтверждающий банк (который гарантирует средства), банк-посредник и авизующий банк.

Однако все эти роли могут обслуживаться одним или двумя банками. Также могут быть задействованы грузоотправитель и экспедитор; их могут попросить предоставить отгрузочные документы в качестве подтверждения того, что сроки и условия соблюдены и что платеж должен быть инициирован в соответствии с условиями письма.

Есть много банков и финансовых учреждений, предлагающих аккредитивы, но они чаще всего встречаются среди тех, которые предлагают солидный набор услуг для международного бизнеса.В настоящее время Wells Fargo предоставляет бенефициарам выбор между коммерческим аккредитивом и резервным аккредитивом.

Оба этих письма предлагают:

- Суммы до 250 000 долларов США

- Доступно для предприятий с годовым доходом 2-5 миллионов долларов

- Годен на год с возможностью продления

- Имеет двухнедельный срок обработки с даты подачи заявки

Коммерческий аккредитив лучше всего подходит для зарубежных закупок, которые будут оплачены после отгрузки, в то время как резервный аккредитив используется в случае неисполнения контракта.Средства обеспечены депозитами, сделанными в Wells Fargo.

Кредитор взимает 2%, плюс сборы за документацию, уплачиваемые заемщиком при закрытии сделки — или 2,5% для сумм ниже 50 000 долларов — для резервных аккредитивов. (Плата за коммерческие письма варьируется.) Wells Fargo также выдает более высокие суммы через свой отдел международного бизнеса.

(Плата за коммерческие письма варьируется.) Wells Fargo также выдает более высокие суммы через свой отдел международного бизнеса.

Хотя мы объяснили, что такое аккредитив, транзакция не всегда обрабатывается одинаково.На самом деле существует несколько различных вариаций этого процесса.

Коммерческий аккредитивБанк несет ответственность за платеж получателю. Они не только гарантируют средства, но и занимаются выплатой.

Резервный аккредитивЭто противоположность коммерческого аккредитива. Покупатель (или держатель) несет ответственность за оплату продавцу (или получателю), а банк вмешивается только для осуществления платежа в том случае, если покупатель не может.Считайте это запасным планом.

Дорожный аккредитив Собираетесь за границу? Возьмите его с собой, чтобы убедиться, что банк-эмитент разрешит вам снимать деньги в утвержденных банках. Получите доступ к средствам, которые вам причитаются, где бы вы ни находились.