Какие есть виды акций — Премьер БКС

Фондовый рынок в последняя время становится все популярнее среди инвесторов. На нем представлен большой выбор акций, в которые можно вложиться. Однако, не все знают, что инвестирование в акции – это непросто и достаточно рискованно. В этой статье мы объясним вам, что такое акции, каких видов они бывают и как можно получить по ним доход.

Что такое акции

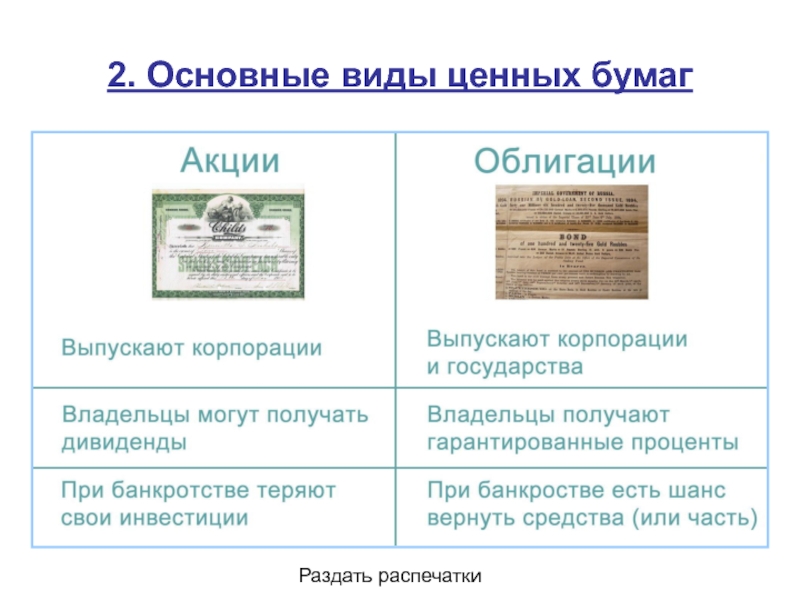

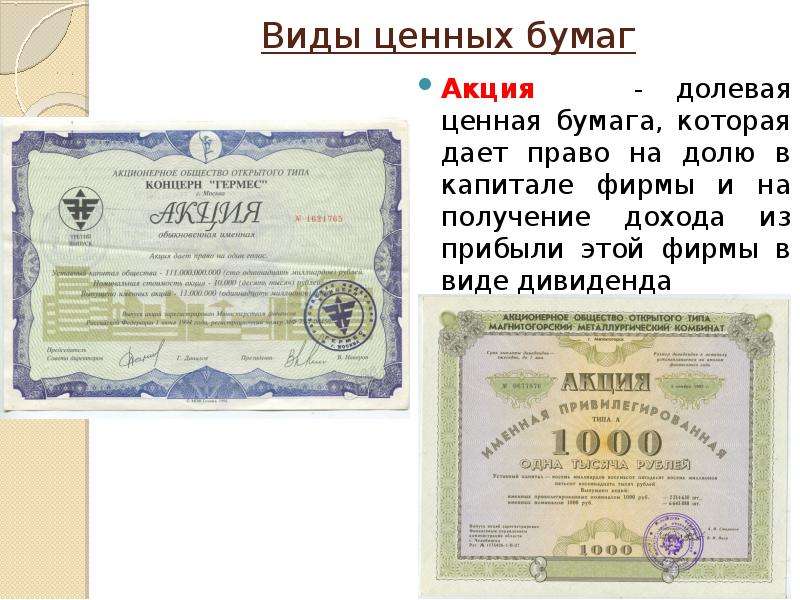

Акция – это ценная бумага, которая подтверждает право инвестора на долю в бизнесе компании. Если компания показывает положительные финансовые результаты, то у инвестора может появиться возможность получить дивиденды по акциям. Однако окончательное решение о выплате дивидендов принимает общее собрание акционеров. Также можно рассчитывать на доход от перепродажи ценной бумаги. Например, изначально вы купили бумагу за 10 долларов, затем она подросла в цене, и ее рыночная цена стала уже 12 долларов. Продав подорожавшую бумагу, вы бы заработали на ней 2 доллара.

Как устроены акции

Компании размещают акции на фондовой бирже для привлечения капитала. При выпуске бумаг акционерное общество объявляет цену, по которой инвесторы смогут приобрести на бирже их акции. При этом первые акции участники фондового рынка покупают у самого предприятия. После этого данные акции они смогут перепродать на бирже другим участникам. На этом этапе стоимость одной акции может в разы превышать первоначальную, но прежде всего все зависит от положения дел в компании.

Какие бывают акции

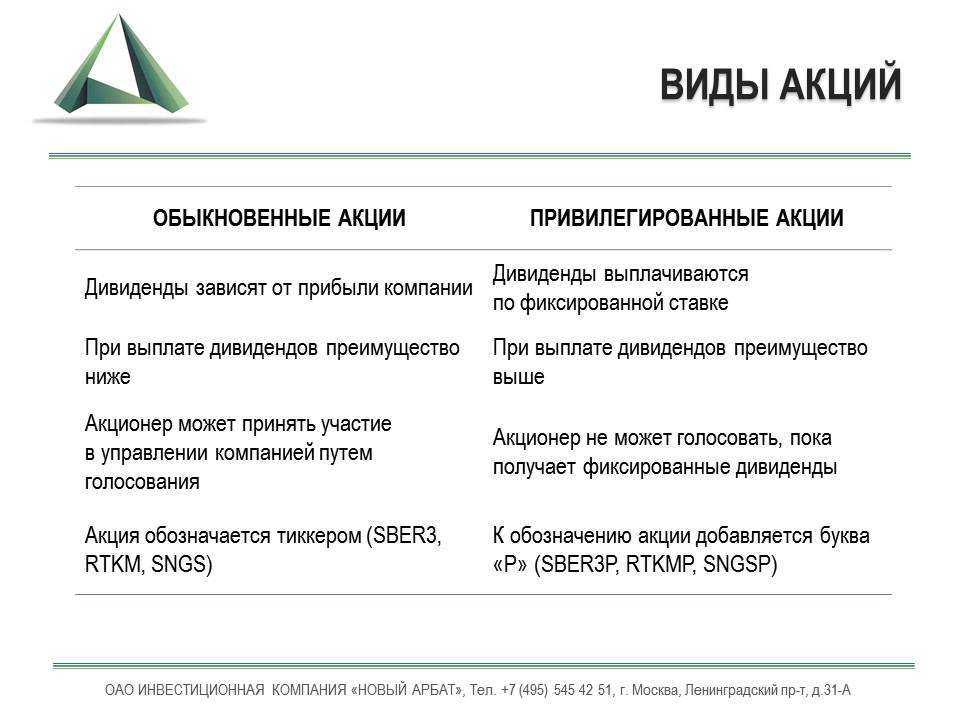

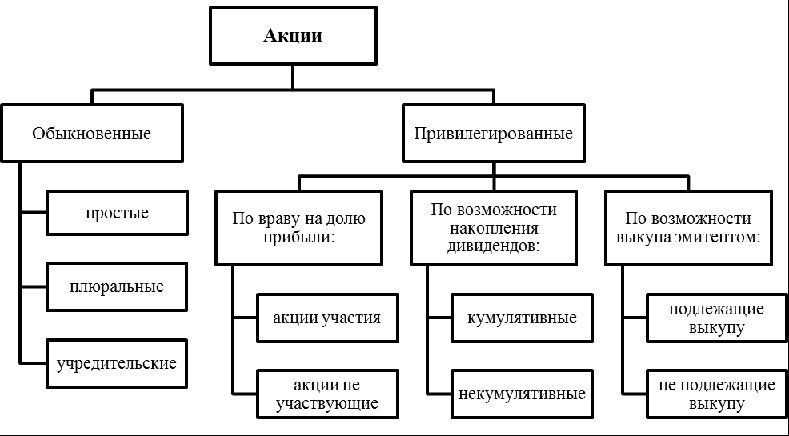

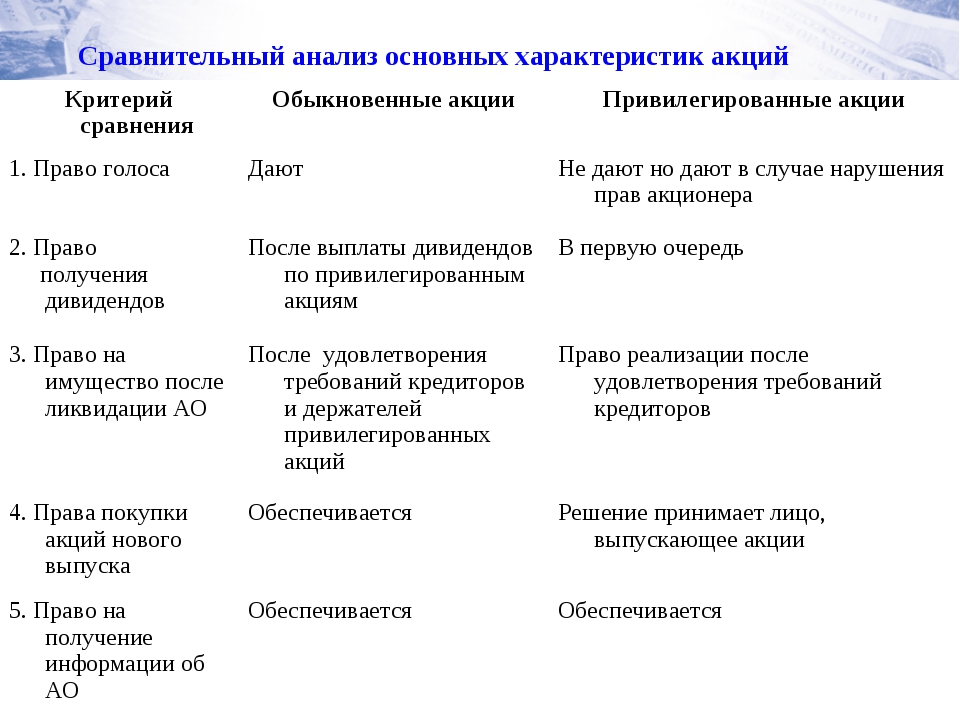

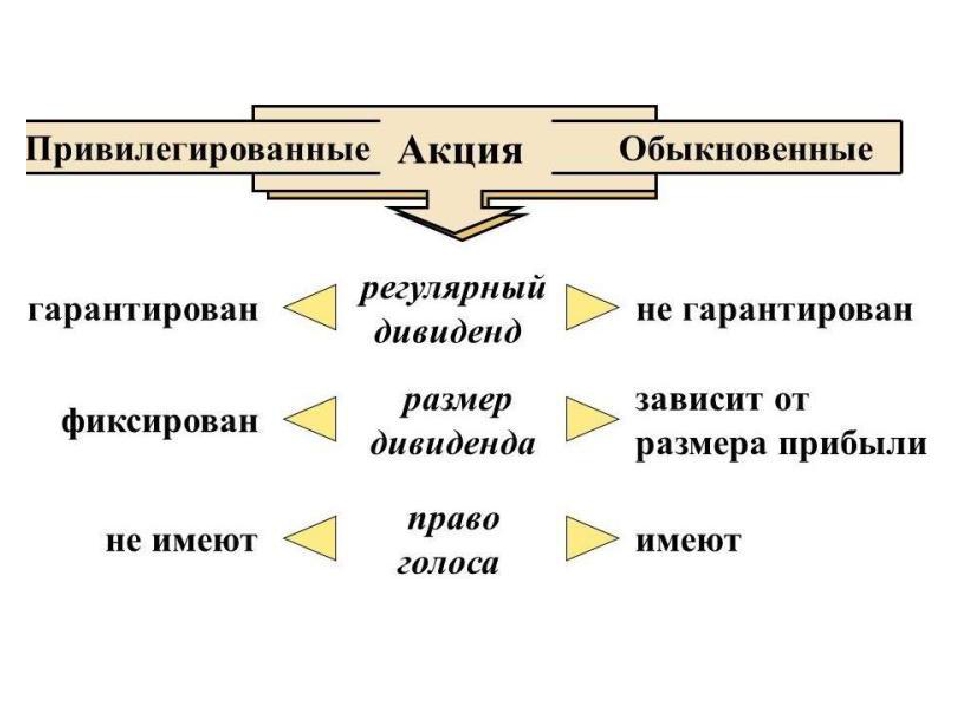

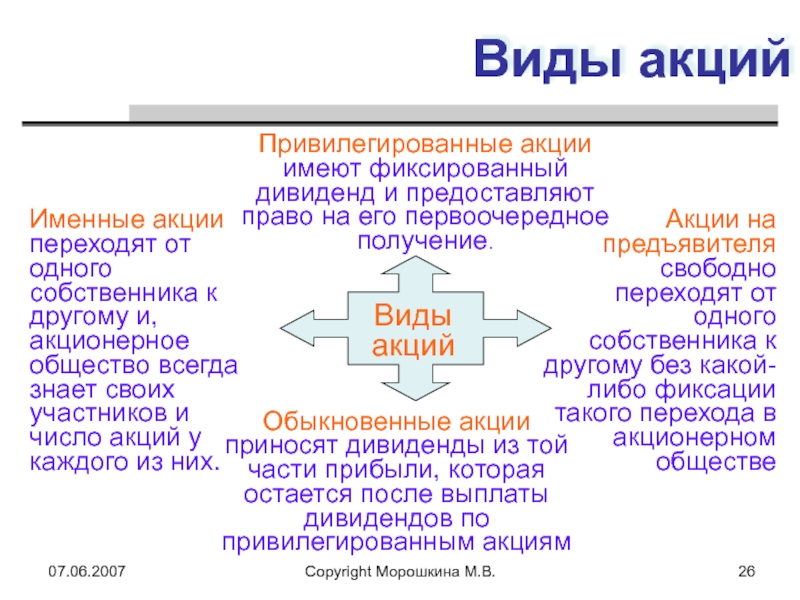

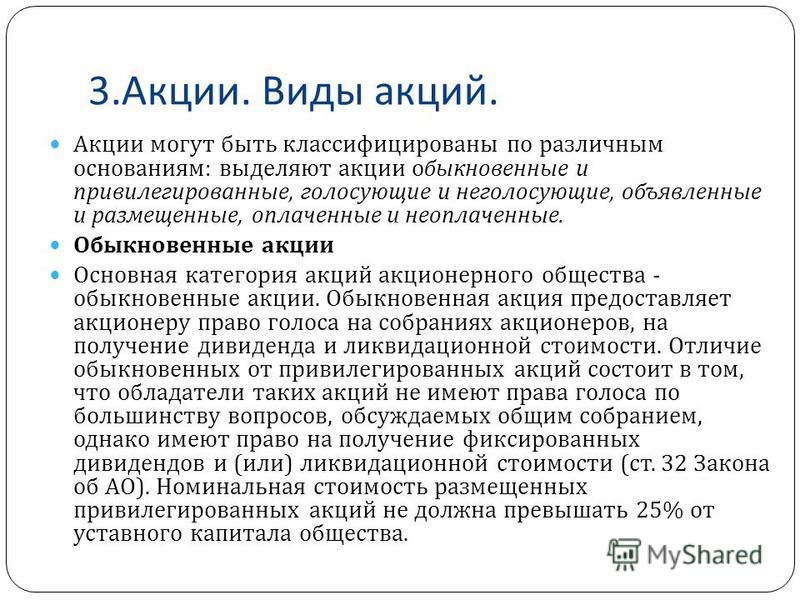

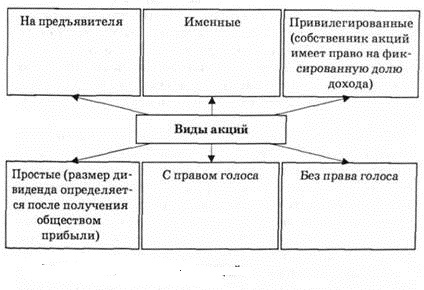

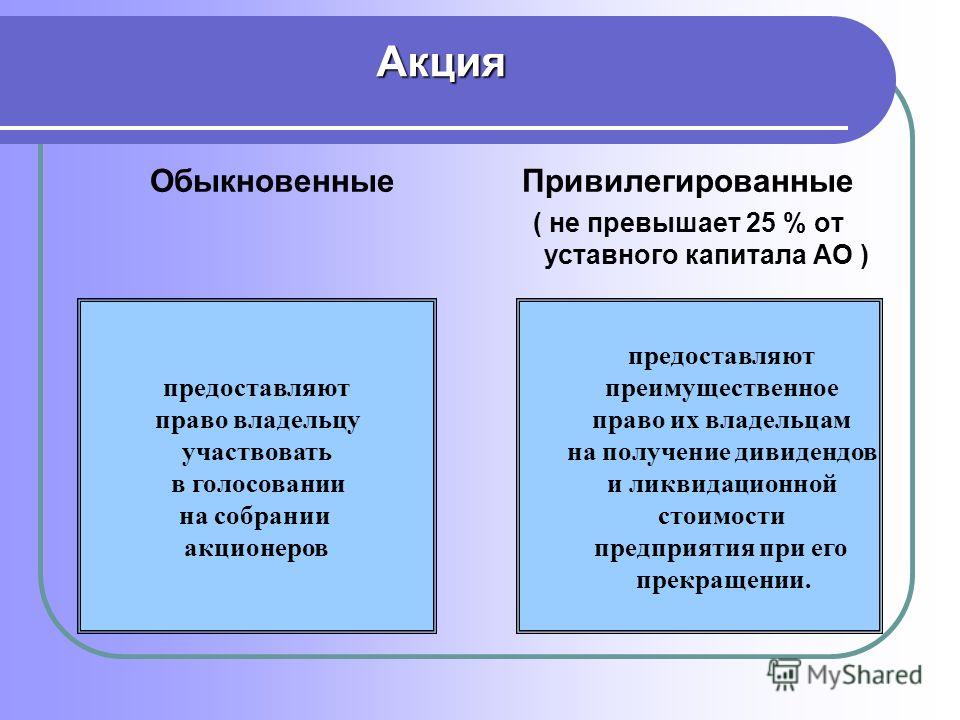

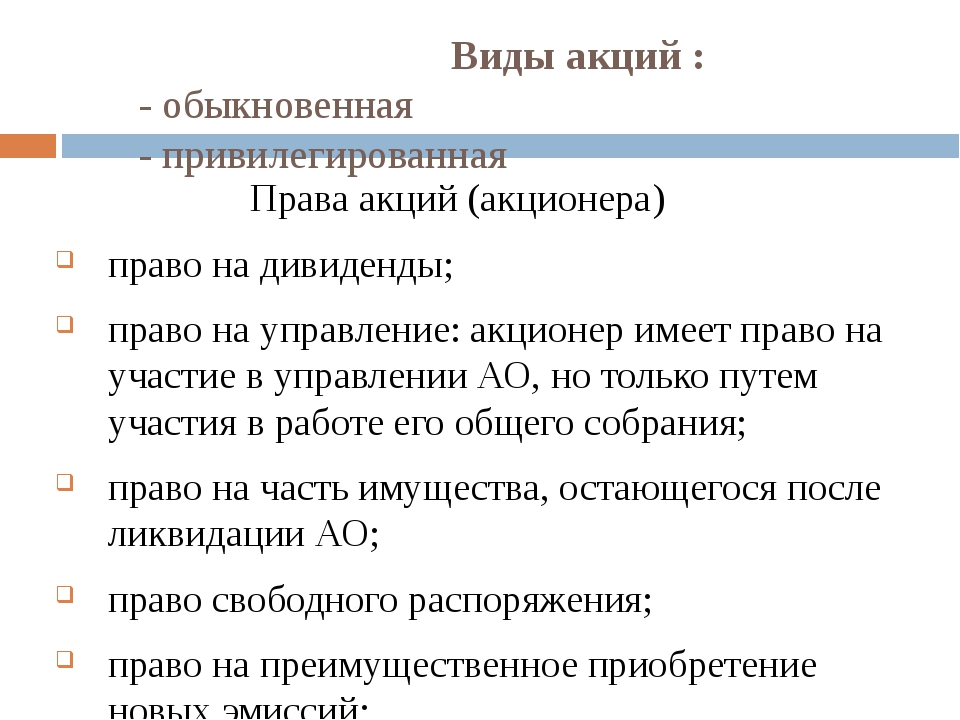

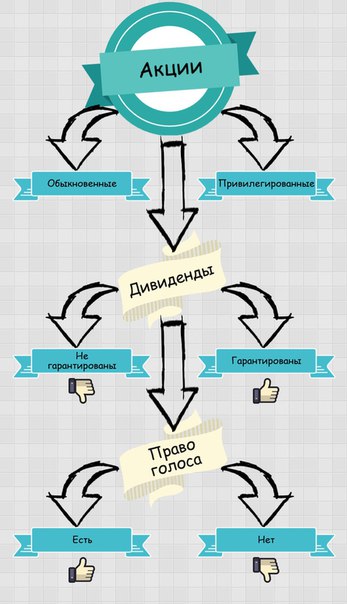

Акции делятся на два типа:

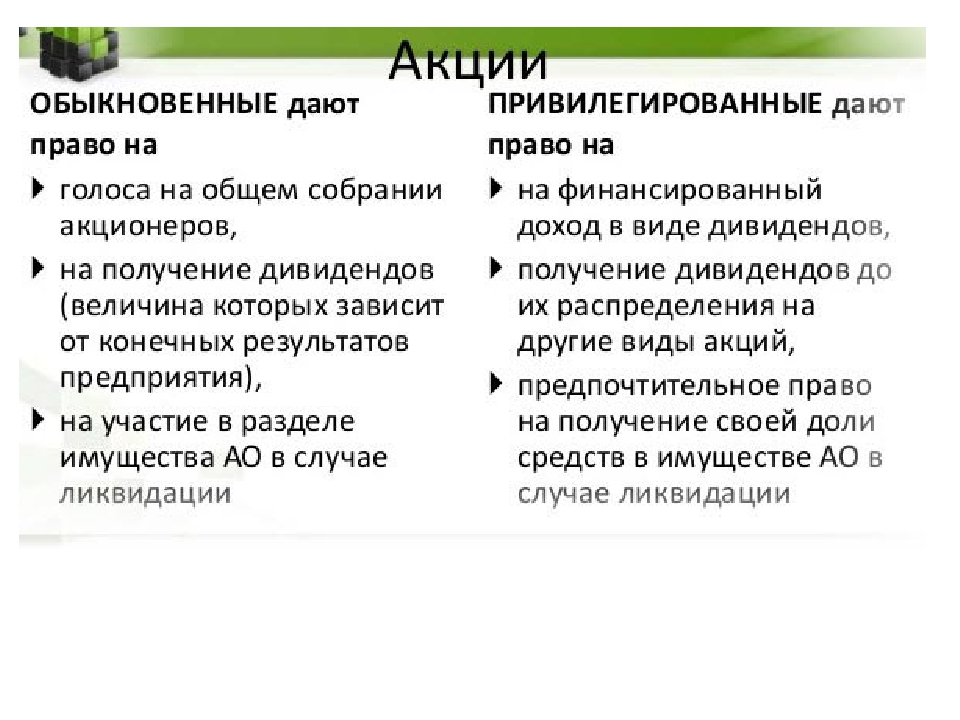

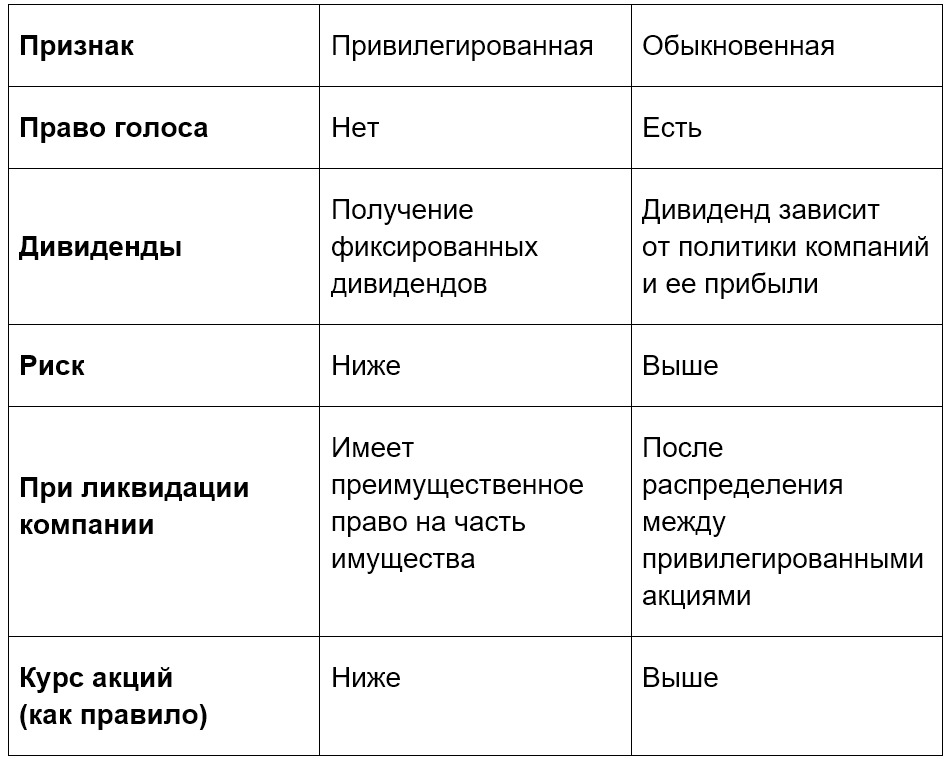

- Обыкновенные.Дают инвестору право голоса на собрании акционеров. Такие акции не гарантируют выплату дивидендов, но дают возможность претендовать на них. Важно знать, что обыкновенные акции – одни из самых рискованных ценных бумаг. Это объясняется тем, что в случае ликвидации бизнеса владельцы обыкновенных акций смогут претендовать на возврат денег после выплат держателям привилегированных акций и облигаций.

- Привилегированные.По привилегированным акциям обычно платят больше дивидендов, но у их владельцев нет права голоса. При этом держатели привилегированных акций имеют приоритет при банкротстве эмитента.

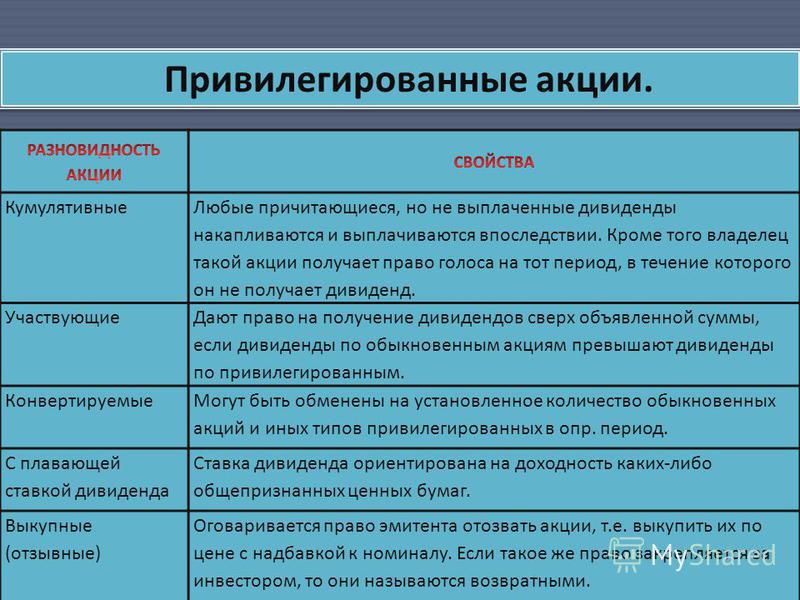

В свою очередь привилегированные акции делятся на:

- Некумулятивные.

- Неконвертированные.Статус таких акций не может быть изменен.

- С долей участия.Такие акции предоставляют инвестору возможность получить дополнительные дивиденды.

Где мне купить акции

Акции вы можете приобрести на фондовой бирже. На ней происходит торговля различными ценными бумагами: паями паевых инвестиционных фондов, ОФЗ (облигации федерального займа), а также акциями и др. Чтобы совершать операции на бирже вам необходим брокер или доверительный управляющий. Они выступают посредниками между инвестором и биржей. Важно также помнить, что торговля на бирже несет определенные риски.

Почему цена акций растет

С точностью прогнозировать изменение стоимости акций невозможно. Мы постарались выделить ключевые факторы, влияющие на котировки:

- Расширение бизнеса.Компании расширяют свое присутствие на рынке, выходят в новые регионы и страны, запускают новые заводы и т.д. – все это свидетельствует о развитии компании в оптимистичном ключе. Поэтому на фоне подобных новостей стоимость акций предприятия может неплохо вырасти.

- Перспективы отрасли.

В случае процветания той или иной отрасли растет и спрос на акции компаний внутри данного сегмента рынка. Поэтому цена на акции растет. Например, сейчас считаются перспективными отрасли высоких технологий, солнечной энергии – акции таких компаний, как правило, торгуются по достаточно высоким ценам. Например, одна акция Tesla стоит около 400 долларов США.

В случае процветания той или иной отрасли растет и спрос на акции компаний внутри данного сегмента рынка. Поэтому цена на акции растет. Например, сейчас считаются перспективными отрасли высоких технологий, солнечной энергии – акции таких компаний, как правило, торгуются по достаточно высоким ценам. Например, одна акция Tesla стоит около 400 долларов США. - Новости о выплате дивидендов.Когда компании объявляют о своем намерении выплатить часть прибыли акционерам, их акции могут буквально взлететь в цене. Например, в мае 2020 года акции «Россетей» повысились на 15% после объявления выплат.

- Выкуп акций.Компании могут выкупать свои ценные бумаги для решения разных задач: вложения свободных денег, снижения риска враждебных поглощений, изменения структуры капитала, улучшения соотношения прибыли на цену акции. Как правило, обратный выкуп поддерживает котировки акций.

В связи с этим, например, рынок альтернативной энергетики растет, а вслед за этим растут и акции соответствующих компаний.

В связи с этим, например, рынок альтернативной энергетики растет, а вслед за этим растут и акции соответствующих компаний.

Почему акции падают в цене

Иногда, купив акцию на падении, можно в перспективе на ней неплохо заработать, если она вновь поднимется в цене. Однако, важно понимать, что на практике так происходит не всегда: акции могут падать в цене долго и не восстанавливаться.

- Экономическая составляющая.Из-за кризиса, связанного с распространением новой коронавирусной инфекции, многие акции упали в цене. Например, закрытие границ привело к снижению стоимости акций компаний из авиационного сектора.

- Форс-мажорные ситуации. Чем масштабнее авария, тем сильнее она может отразиться на стоимости акций. Например, после разлива топлива в июле 2020 года компанией «Норникельтрансганз» (дочка «Норникеля») акции компании упали.

- Снижение продаж. Если компания перестает развиваться или становится неконкурентоспособной на рынке, то велика вероятность того, что акции такой компании уже будут не столь привлекательными для инвесторов.

Риски, связанные с покупкой акций

Любая деятельность связана с риском, инвестирование – не исключение. Обычно чем выше желаемая доходность, тем выше риск. Основные риски, связанные с покупкой акций, можно разделить на:

- Рыночный риск. Это риск снижения и повышения цен на акции. Мы с вами уже подробно обсудили, почему акции могут расти и снижаться в цене.

- Риск ликвидности. Если вы можете продать бумагу быстро и выгодно, то она считается ликвидной. На рынке представлены акции, чья ликвидность близка к 100% (Например, акции «голубых фишек»). Вкладываясь в акции таких компаний, вы сможете продать их на бирже по цене, близкой к рыночной. И наоборот, если акция не ликвидна, то вы рискуете обратить ваши вложения в наличность с потерей части инвестированного вами капитала.

- Кредитный риск. Существует риск банкротства эмитента ценной бумаги. В такой ситуации ваши бумаги обесценятся.

Из хорошего – вы сможете претендовать на долю имущества предприятия после окончания процедуры банкротства.

Из хорошего – вы сможете претендовать на долю имущества предприятия после окончания процедуры банкротства.

Советы при покупке акций

- Не нужно тратить все ваши сбережения на покупку акций. Помните, что у вас всегда должна оставаться «подушка безопасности» на случай непредвиденных расходов.

- «Сарафанное радио» работает не в вашу пользу. Вокруг акций компании может создаться искусственный ажиотаж. Соответственно, стоимость такой акции может сильно подрасти в цене. Но в большинстве случаев после спада ажиотажа стоимость ценной бумаги падает.

- Диверсифицируйте вложения. Следите за тем, чтобы ваш капитал был распределен между акциями из разных сегментов экономики, стран. Если один сектор экономической деятельности «просядет», ваши акции этого сектора сократятся в цене. Однако при правильно диверсифицированном портфеле ваш убыток может быть компенсирован акциями другого сегмента бизнеса.

- Следите за новостями и аналитикой.

Что нужно запомнить

- Купив акцию, вы становитесь совладельцем бизнеса.

- Акции бывают двух типов: обыкновенные и привилегированные. При покупки привилегированных акций вам полагаются дивиденды. Если вы вложились в обыкновенные акции, вам предоставляется право голоса при решении вопросов, касающихся внутренних дел компании.

- Вы должны помнить, что вложение в акции несет за собой риски потери капитала.

- Купить акции можно на фондовом рынке. Для этого вам необходим надежный брокер со стабильной историей присутствия на рынке.

- Если вы решили вкладываться в акции, помните о базовых правилах инвестирования: диверсифицируйте портфель, следите за новостями и аналитикой, создайте «подушку безопасности» и не реагируйте на панику вокруг акций.

Статья была полезна?

Спасибо за ответ!

Да Нет

Виды акций — полная классификация от простого к сложному

Практически каждый из нас знает, что такое акция. Однако далеко не все имеют представление о том, какие преимущества предоставляют акции своим владельцам. Между тем, акция – одна из наиболее распространённых бумаг, котируемых на фондовых рынках.

Первое в мире акционерное общество «ОСТ-ИНД» в 1606 году продавало свои акции по сто пятьдесят гульденов. В успех этого мероприятия мало кто верил, но со временем фондовый рынок получил популярность, и компании начали выпускать несколько видов акций.

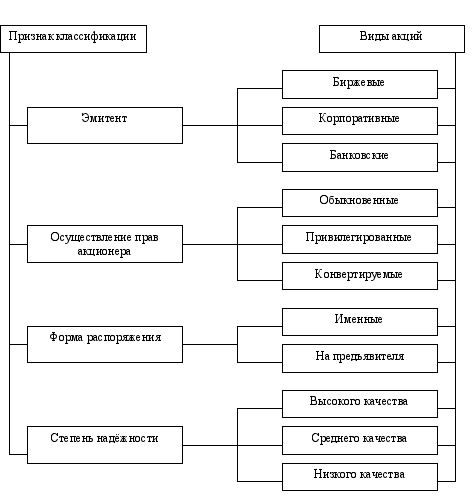

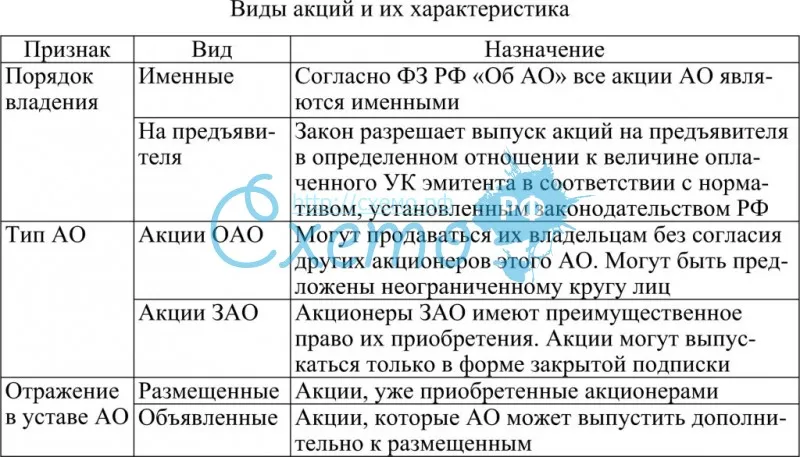

Виды акций по форме выпуска

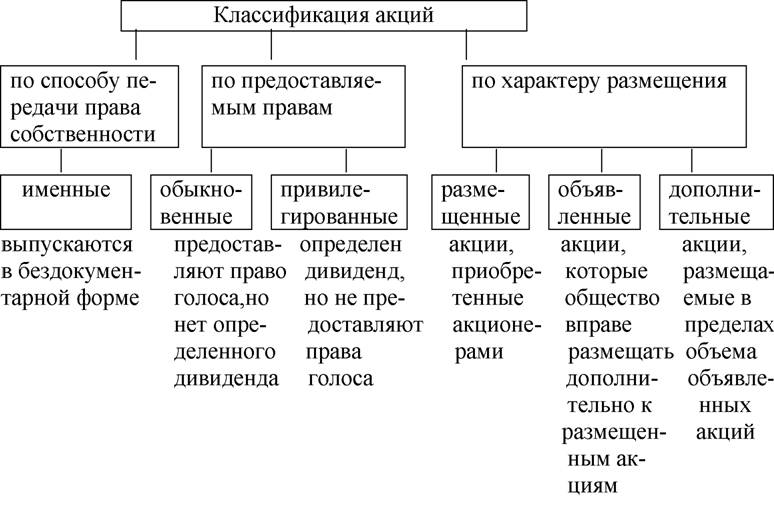

Классификация акций

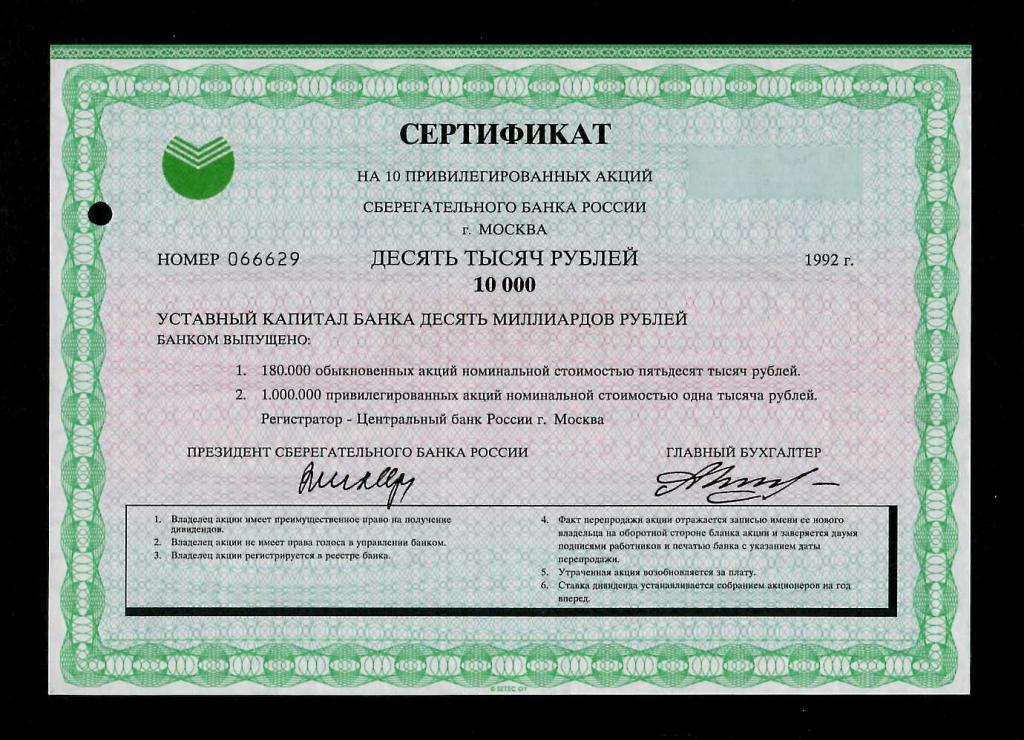

До момента активного развития компьютерных технологий акционерные общества выпускали только бумажные акции. Их владельцы имели на руках ценные бумаги, подтверждающие право обладания. Такой вид акций выдавался покупателю в физической форме и носил название наличных акций. Выпуск таких бумаг осуществлялся типографией со специальной лицензией на бланках, оснащённых несколькими степенями защиты. На бумажных акциях, в обязательном порядке, указывалось:

Их владельцы имели на руках ценные бумаги, подтверждающие право обладания. Такой вид акций выдавался покупателю в физической форме и носил название наличных акций. Выпуск таких бумаг осуществлялся типографией со специальной лицензией на бланках, оснащённых несколькими степенями защиты. На бумажных акциях, в обязательном порядке, указывалось:

- название акционерного общества;

- вид акции;

- дата выпуска и уникальный номер;

- номинальная стоимость;

- период оплаты дивидендов;

- особые условия пользования и пр.

В случае утери таких акций, их владельцу необходимо было заплатить определённую (в зависимости от номинала бумаг) сумму денег для восстановления.

Хранение бумажных акций не всегда удобно, особенно для акционеров, имеющих значительное количество ценных бумаг различных компаний. Поэтому с каждым годом начали набирать популярность акции второго типа – бездокументарные или электронные. Все сделки с ними проводятся только в электронном виде, они проще распределяются и контролируются.

Все сделки с ними проводятся только в электронном виде, они проще распределяются и контролируются.

Условно можно разделить типы акций на: документарные и бездокументарные:

- Отличительной чертой документарных акций является то, что их выпускают на бумаге. Такие акции в современном обществе – явление довольно редкое. Популярность их резко упала из-за неудобства обращения с ними. Да и выпуск таких акций порой может стоить владельцу дороже, чем их собственная стоимость. Так, ярким примером может служить ОАО ВТБ, стоимость акций которого составляет всего несколько копеек. Большинство акций на сегодняшний день выпускается в бездокументарном виде;

- Самыми распространёнными и, практически, единственными сейчас являются бездокументарные акции. Они гораздо удобнее в плане выпуска и обращения.

Зачем выпускают акции

Каждая компания стремится развивать свой бизнес. Это довольно затратный процесс, и, как правило, наступает момент, когда собственных средств для этого не хватает. Тогда-то компания и начинает выпускать акции своего предприятия.

Тогда-то компания и начинает выпускать акции своего предприятия.Выпуская акции, компания получает денежные средства для дальнейшего развития производства, закупки более современного оборудования, исследований. В будущем, если показатели компании растут, акционеры получают определённый процент от прибыли компании, который зависит от количества приобретённых акций.Чтобы удачно приобрести акции необходимо обладать аналитическим складом ума, чтобы правильно оценить возможности дальнейшего роста компании.

Первичный и вторичный рынок

Существует два рынка акций: первичный и вторичный.

Когда какая-то компания решает продать часть своего бизнеса, она выставляет свои акции на продажу. Обычно это не более 20% всех выпущенных акций, чтобы текущие собственники не потеряли возможность управлять корпорацией. В этом случае происходит сделка по типу: компания-покупатель.

- Это называется первичное размещение, или IPO.

Цену продажи назначает сам эмитент. После того, как IPO состоялось, акции попадают на вторичный рынок. Теперь сама компания уже не участвует в торгах. Сделки происходят только между рядовыми участниками рынка по типу: продавец-покупатель. Все акции, которые на текущий момент обращаются на бирже, находятся именно на вторичном рынке.

После того, как IPO состоялось, акции попадают на вторичный рынок. Теперь сама компания уже не участвует в торгах. Сделки происходят только между рядовыми участниками рынка по типу: продавец-покупатель. Все акции, которые на текущий момент обращаются на бирже, находятся именно на вторичном рынке.

Если инвестор пожелает приобрести какие-либо акции, то покупать он их будет «с рук» инвестора, который обладал ими до этого и теперь решил продать. Какой-то амортизации акции при этом не претерпевают, и по большей части, нет разницы между бумагами, приобретенными на IPO или на вторичном рынке.

Именные акции

При необходимости постоянного отслеживания движения акций, акционерные общества выпускают ценные бумаги большого номинала, которые носят название именные. В именных акциях указываются все данные владельца, зарегистрированного в документации АО. Владелец таких акций сможет продать или подарить их только после уведомления акционерного общества.

Акции, выпускаемые небольшим номиналом и не требующие чёткого отслеживания, имеют анонимный характер и называются предъявительскими. Им можно продавать, дарить или просто передавать третьему лицу, что делает их схожими с денежными купюрами. Свободная передача автоматически подразумевает смену владельца.

Рекомендованные для вас статьи:Обыкновенные и привилегированные акции

Все акции делятся на два типа: обычные и привилегированные.

Разница между ними заключается в том, что обычные позволяют инвестору участвовать в голосованиях. Привилегированные, в свою очередь, отнимают у собственника право голоса, но гарантируют ему выплату дивидендов. Кроме того, собственники привилегированных акций при ликвидации бизнеса и банкротстве имеют преимущество перед держателями обычных акции в очереди за компенсациями.

Для того чтобы понять, какие дивиденды платит эмитент, необходимо проанализировать историю выплат в прошлом. Дело в том, что решение, выплатить дивиденды или нет, принимают сами акционеры.

Дело в том, что решение, выплатить дивиденды или нет, принимают сами акционеры.

Вполне может быть так, что эмитент принципиально не распределит свой доход, а инвестирует его в расширение бизнеса.

В таком случае возможен рост курсовой стоимости акций, но на деле это зависит только от профессионализма топ-менеджеров компании. Гарантийного дохода от роста бумаг в случае, когда прибыль не распределится, не будет.

Классификация акций по характеру дивидендов

От степени участия владельца ценных бумаг в управлении компанией и характера полученных дивидендов, акции разделяют на обыкновенные и привилегированные.

Среди обычного населения наиболее популярными являются обыкновенные акции.

Такими акциями владеет каждый седьмой житель Японии, каждый пятый США и каждый второй в Швеции.

Их владельцы получают доход от результатов работы компании и принимают активное участие в голосованиях на сборах акционеров. Но для того, чтобы иметь реальное право голоса, необходимо иметь пятьдесят процентов плюс одна акция, что практически неосуществимо для рядового гражданина.

Но для того, чтобы иметь реальное право голоса, необходимо иметь пятьдесят процентов плюс одна акция, что практически неосуществимо для рядового гражданина.

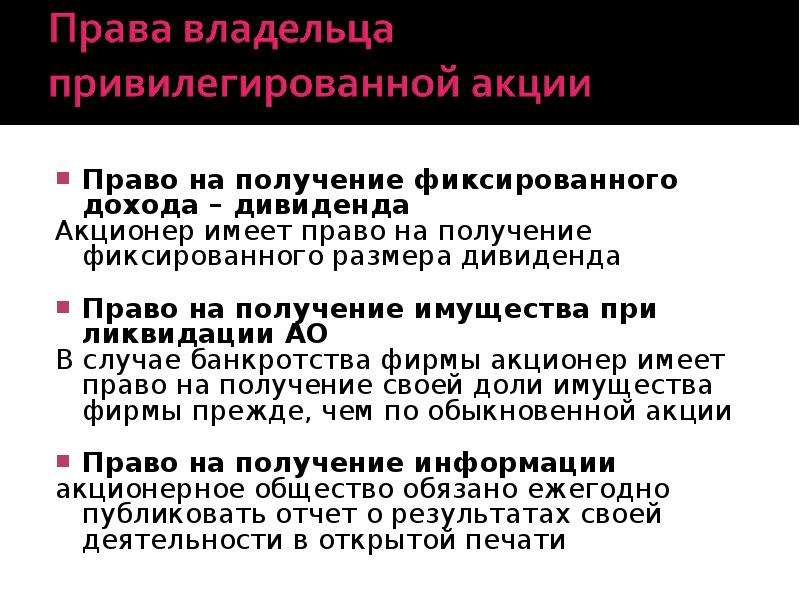

Особыми свойствами обладают привилегированные акции:

- фиксированный размер дивидендов;

- обязательные выплаты.

Владельцы таких акций наиболее заинтересованы в развитии компании, и, как следствие – стоимость ценных бумаг повышается. Поэтому некоторые компании направляют чистую прибыль не на выплату дивидендов, а на масштабное развитие.

Ярким примером такого поведения может стать компания Яндекс. 2002 год был ознаменован колоссальной выплатой дивидендов в размере ста тысяч долларов. А на 2011 год руководство компании вообще не планировало выплату, зато в 2015 году сумма выплат составила полтора миллиона долларов.

Владельцы привилегированных акций всегда застрахованы от потери капитала в случае банкротства компании, т.к. расчёт по её долгам начинается именно с них. Тем не менее этот вид акций не даёт права голоса на собрании акционеров, а фиксированная величина выплат нивелирует возможность получения дополнительной прибыли в случае динамичного развития эмитента.

Тем не менее этот вид акций не даёт права голоса на собрании акционеров, а фиксированная величина выплат нивелирует возможность получения дополнительной прибыли в случае динамичного развития эмитента.

Лучшие брокеры для инвестиций в акции

- Evotrade

- Just2Trade

- R Trader

Брокер Evotrade предлагает более 2000 активов. Современная торговая платформа делает процесс покупки акций проще, чем заказ пиццы.

Здесь мы можете собрать внушительный портфель и зарабатывать не только на росте акций, но и дивидендов. Кроме ценных бумаг с NYSE и NASDAQ, у брокера есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony…, а также фьючерсы на энергоресурсы и сырьевые товары, фондовые индексы и другие.

Брокер регулируется ЦРОФР, предоставляет профессиональную торговую платформу и лучшие условия.

Минимальный депозит для открытия счета $250.

Сайт: Evotrade

Just2Trade — Международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций без статуса квалифицированного инвестора с более чем 20 бирж со всего мира и возможностью получать дивиденды.

Также среди акций есть более 2000 биржевых фондов и облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России.

Минимальный депозит для открытия счета $500.

Cайт: Just2Trade

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования до 5 000 000 EUR. Получено более 10 наград, включая IAFT Awards, International Business Magazine Awards и другие. Компания является официальным спонсором BMW M Motorsport.

Сайт: RoboForex

Виды ценных бумаг по типу акционерного общества

Распределяемые только в определённом кругу акции носят название – акции закрытого акционерного общества. Их владельцами становятся либо учредители, либо сотрудники данной компании.В свободную продажу на рынок поступают акции открытого акционерного общества. Передача третьим лицам таких акций осуществляется без согласия собрания акционеров или руководства компании.

Классификация акций по способу распространения

Все виды акций разделяются ещё и по способу распространения, т.е. принципу продажи:

- открытая подписка;

- только среди учредителей;

- через специализированные учреждения.

Такие типы продажи распространяются, как на бумажные, так и на электронные виды акций. Причём в последние пять лет наибольшую популярность приобретает распространение через фондовые биржи, где есть возможность одновременного отслеживания курса акций сразу нескольких компаний.

Основные виды ценных бумаг

В зависимости от инвестиционной цели, имеющемуся ресурсу и индивидуальной склонности к риску выделяют несколько основных категорий акций:

- Blue Chip Stocks – голубые фишки;

- Penny Stocks – копеечные акции;

- Value Stocks – стоимостные акции;

- Growth Stocks – акции роста;

- Income Stocks – акции дохода;

- Cyclical Stocks – цикличные акции;

- Speculative Stocks – спекулятивные акции;

- Defensive Stocks – защитные акции.

Наибольшей популярностью среди инвесторов пользуются Blue Chip Stocks – или голубые фишки.

По таким акциям постоянно выплачиваются дивиденды независимо от прибыльности года, и все инвесторы получают небольшой, но стабильный доход, т.к. динамика стоимости этих ценных бумаг всегда положительная. Эмитенты категории – Proctor & Gamble, General Electric…

Продаваемые по цене ниже пяти долларов акции относятся к Penny Stocks. Низкая стоимость определяет их инвестиционную привлекательность для небольших компаний и частных лиц. Степень риска по таким акциям крайне велика, они могут, как стремительно вырасти, так и полностью обесцениться.

Низкая стоимость определяет их инвестиционную привлекательность для небольших компаний и частных лиц. Степень риска по таким акциям крайне велика, они могут, как стремительно вырасти, так и полностью обесцениться.

Компании, функционирующие в малопривлекательной для инвесторов отрасли, или испытывающие финансовые затруднения, предлагают невысокие по стоимости акции Value Stocks.

Компании, имеющие огромный потенциал роста, становятся эмитентом акций Growth Stocks. Вложенные средства в НИОКР, получают колоссальную прибыль, которую, практически полностью, реинвестируют в расширение бизнеса. Владельцы таких акций заинтересованы в долгосрочной стратегии приращения капитала, что полностью нивелирует текущий доход по данным ценным бумагам. Акции роста наиболее подвержены рыночным колебаниям стоимости, и котировки могут сильно варьироваться, что делает их нестабильными.

Инвесторы, рассчитывающие получать постоянный дивидендный доход вкладывают свои средства в акции Income Stocks. Эмитенты таких акций имеют стабильную прибыль от производства или продажи своих товаров.

Эмитенты таких акций имеют стабильную прибыль от производства или продажи своих товаров.

Эмитенты сильно подверженные колебаниям циклической конъюнктуры рынка предлагают акции Cyclical Stocks. На котировки таких акций влияет общеэкономическая ситуация, которая способствует как росту, так и падению стоимости.

Анализ коэффициента Price Earnings Ratio (цена/прибыль) определяет стоимость акций Speculative Stocks. К данному типу относятся акции нового выпуска с показателем Доу-Джонса 50 – 100. Спрос, возникающий в результате возможности быстрого роста компании, вызывает ажиотаж и позволяет заработать капитал на удачной покупке или продаже.Компании по производству лекарственных препаратов или продуктов питания, становятся эмитентами акций Defensive Stocks, чья ценовая динамика остаётся стабильной при общем падении рынка. Любой инвестиционный портфель имеет этот тип акций в качестве страховки от резких колебаний стоимости остальных ценных бумаг.

Классификация акций по праву голоса

Во всех странах ведущие компании, стремясь не допустить вероятности скупки контрольного пакета, выпускают различные типы акций, которые ограничивают права акционеров, в том числе и в праве голосования. К таким акциям относят:

- неголосующие акции;

- подчинённые акции;

- акции с ограниченным правом голоса.

Первый тип акций пользуется популярностью у тех инвесторов, которых не привлекает возможность участия в управлении компанией, а интересует только стабильный доход, т.к стоимость таких акций ниже, чем голосующих, а дивиденд одинаков.

Ярким примером является компания FORD, которая ещё в 80-е годы выпустила два типа акций: с ограничением и без ограничения права голоса. В результате покупки учредители и директора компании получили девять процентов акций, что обеспечило им сорок процентов голосов.

Подчинённые акции наиболее популярны для американских компаний, которые выпускают два типа акций: A и B. При этом тип А даёт право одного голоса на одну акцию, а тип B – один голос на десять акций.

При этом тип А даёт право одного голоса на одну акцию, а тип B – один голос на десять акций.

Ограниченные акции дают право голоса при наличии определённого количества акций. Рядовые акционеры не любят инвестировать капитал в такой тип ценных бумаг, т.к. разобраться во всех тонкостях полномочий крайне сложно.

Увеличение капитала от инвестирования в ценные бумаги

Покупка акций любого типа связана с получением прибыли. При этом каждый инвестор имеет в своём портфеле несколько типов акций для того, чтобы от одних получать дивиденды, а другие – продавать, зарабатывая на скачках стоимости. Все операции по купле – продаже акций осуществляется на фондовых биржах. На стоимость акции влияет прибыльность компании и темпы её роста.

Ярким примером стабильно дорожающих акций, являются ценные бумаги компании Apple.

За последнее столетие именно акции обеспечили наибольший доход вкладчикам всего мира.

Виды акций – какими они бывают и в чем разница

Когда человек, обладающий достаточным количеством собственного капитала, принимает решение стать частным инвестором и получить доступ к ведению торгов на фондовом рынке, он обращается к брокеру.

Брокер, заметив, что клиент, обратившийся к нему, обладает слабыми познаниями в сфере фондовых торгов, обязательно предложит посетить обучающие курсы. Но очень часто происходит так, что посещение курсов стоит немалых денег, а у начинающего частного инвестора может попросту не оказаться достаточного количества свободного времени на их посещение, поскольку начинающий инвестор, как правило, имеет основной вид занятости и бросать его ради новых начинаний нецелесообразно.

Какие бывают виды акций?

В таких случаях необходимо принимать решение о самостоятельном освоении фондового рынка и начинать необходимо с изучения разновидностей акций, которые торгуются на фондовых биржах.

Обыкновенные и привилегированные акции

Вообще, под понятием акция скрывается разновидность ценной бумаги, которая является строгим свидетельством того, что инвестор привлек собственные средства в капитал акционерного общества и имеет право на получение дивидендной прибыли.

При дальнейшем изучении акций сразу возникает вопрос, чем отличаются привилегированные акции от обыкновенных акций.

Обыкновенная акция – это ценная бумага, которая наделяет своего держателя правом получения дивидендной прибыли, закрепляет за ним право на получение части имущества акционерного общества в случае его ликвидации, а также позволяет принимать участие в акционерных собраниях и голосовать за принятие (отклонение) решений внутри АО.

В свою очередь привилегированная акция – это акция с твердым фиксированным доходом, которая дает держателю специальные права, но при этом накладывает на него определенные ограничения.

Основные отличия привилегированных акций от обычных

Основным отличием привилегированной акции от обычной — это процесс получения прибыли.

Обычные акции дают доход от прибыли и какой объём будет выделен на дивиденды решает совет директоров.

Привилегированные акции дают доход в любом случае и вне зависимости от прибыльности акционерного общества. Единственное исключение возможно если компания работает в убыток.

Так же владельцы привилегированных акций не могут голосовать во время встречи акционеров по поводу насущных решений. Исключение бывает если компания работает в минус. Но тут всё зависит от устава компании.

Иными словами, усваивая для себя, акции привилегированные и обыкновенные в чем разница, достаточно будет уяснить, что дивидендная доходность по привилегированной бумаге не зависит от текущей прибыли акционерного общества, но при этом наиболее часто такая акция лишает держателя права голоса на акционерных собраниях.

При рассмотрении вопроса о том, как определяется стоимость привилегированной акции, необходимо уяснить, что существует два классических методов оценки ее стоимости:

- Рыночная стоимость обыкновенных акций, помноженная на определенный коэффициент;

- Подразумевает тот же принцип оценки, но вычитывает определенный дисконт стоимости.

Размещенные и объявленные акции

При дальнейшем изучении акций и их классификации приходит еще одна немаловажная классификация размещенных и объявленных акций, отличие между которыми необходимо понимать.

Размещенные акции – это те ценные бумаги, которые выпустило АО и приобрели акционеры. Иными словами они представляют собой те акции, величина стоимости которых определяет текущий уставной капитал акционерного общества.

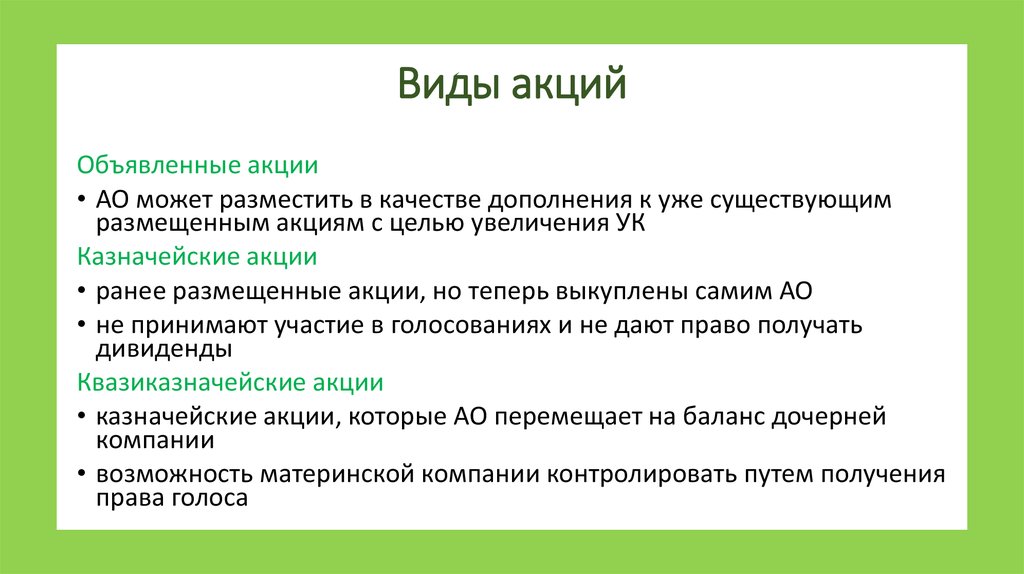

Объявленные акции – это те акции, которые АО может разместить в качестве дополнения к уже существующим размещенным акциям с целью увеличения уставного капитала. Принятие решения о выпуске объявленных акций происходит только на акционерных собраниях.

Казначейские и квазиказначейские акции

Более глубокое изучение рынка ценных бумаг требует изучить отличие казначейских и квазиказначейских акций. Казначейские акции – это акции, которые ранее были размещенными акциями и находились у акционеров, но затем были выкуплены самим акционерным обществом. Казначейские акции не принимают участие в голосованиях и не дают право получать дивиденды.

Квазиказначейские акции – это те казначейские акции, которые АО перемещает на баланс дочерней компании. Квазиказначейские акции, размещенные в дочерней компании, дают материнской компании возможность контроля путем получения права голоса.

Квазиказначейские акции, размещенные в дочерней компании, дают материнской компании возможность контроля путем получения права голоса.

Кумулятивные акции

Особым случаем уплаты дивидендов являются кумулятивные акции – это те же самые обыкновенные акции, которыми в определенных случаях выплачивается дивидендная доходность держателю обыкновенных акций. Наиболее часто кумулятивные акции используются акционерным обществом в период серьезных финансовых трудностей.

Кумулятивные привилегированные акции – это те акции, которые дают гарантированное право на получение дивидендов, даже если таковые не выплачивались в текущий период. Иными словами, акционерное общество берет на себя обязательство, что в случае, если держатель кумулятивных привилегированных акций не получил дивидендов в текущем году из-за финансовых проблем АО, то эта дивидендная прибыль будет компенсирована держателю в последующие годы.

Портфель и портфельные акции

Любой достаточно грамотный частный инвестор знает, что хранить весь свой капитал в акциях одной лишь компании достаточно рискованно, поэтому с этой целью каждый инвестор формирует портфель. Портфель акций – это общая совокупность всех ценных бумаг, которыми владеет один конкретный инвестор (юридическое или физическое лицо).

Портфель акций – это общая совокупность всех ценных бумаг, которыми владеет один конкретный инвестор (юридическое или физическое лицо).

Таким образом, портфельные акции – это любой из ранее рассмотренных видов акций, находящихся в портфеле инвестора. Исключение составляют казначейские и квазиказначейские акции, поскольку завладеть ими инвестору невозможно по определению.

Инвестор сам определяет ликвидные портфельные акции и занимается расчетами их совокупной доходности. При правильном распределении капитала портфельные акции внутри портфелей позволяют обыгрывать множество рисков, поскольку если какие-то из акций в портфеле не принесут доходности, то инвестор получит прибыль от акций других акционерных обществ.

Акции с особыми правами

Помимо уже рассмотренных разновидностей акций, существует еще следующий ряд терминов, необходимых для рассмотрения:

- Конвертируемые акции

- Голосующие акции

- Именные акции

- Золотые акции

Конвертируемые акции – это особый вид привилегированных акций, которые по желанию держателя могут быть конвертированы. В свою очередь конвертация акций – это процесс обмена конвертируемых акций на обычные акции того же АО или на его облигации. Курс конвертирования устанавливается в специальных условиях конверсионных привилегий.

В свою очередь конвертация акций – это процесс обмена конвертируемых акций на обычные акции того же АО или на его облигации. Курс конвертирования устанавливается в специальных условиях конверсионных привилегий.

Голосующие акции – это обобщенный термин для акций, наделенных правом голоса на собрании акционеров. Для понимания того, за кем закреплено большее влияние на итоги голосований, необходимо разбираться в пакетах акций.

Именные акции – это голосующие акции с указанием личности акционера, являющегося их держателем. Такая акция может также носить название «акция на предъявителя». В общем случае, именные акции в отличие от привилегированных не подлежат перепродаже между акционерами, поскольку АО по таким акциям несет ответственность только перед предъявителем именной акции, который заносится в специальную книгу акционерного общества. В зависимости от определенных условий, именные акции могут быть как публично оглашенными, так и анонимными. Именные акции могут быть также обычными или привилегированными, но при этом привилегированные именные акции не должны по своему количеству превышать 25% от числа обыкновенных акций.

Именные акции могут быть также обычными или привилегированными, но при этом привилегированные именные акции не должны по своему количеству превышать 25% от числа обыкновенных акций.

Золотая акция – это особая ценная бумага, держатель которой обладает особыми правами на управление акционерным обществом. В классическом понимании, держателями такой акции определяются только государства либо определенные муниципальные образования.

В ряде случаев, золотая акция отличается тем, что на практике она появлялась тогда, когда какое-либо государство имело полный контроль над акционерным обществом, после чего было принято решение о проведении приватизации компании, то есть ее продажи. Когда компания выйдет на рынок и будет продана (акции будут размещены), то ее новые акционеры в определенный момент могут принять решение о ликвидации компании. Но государство, которому ранее принадлежала компания, может быть заинтересовано в том, чтобы эта компания продолжала свое существование и после приватизации (продажи), поэтому перед продажей оно может выпустить для себя золотую акцию, с помощью которой в дальнейшем простым решением сможет предотвратить ликвидацию на собрании акционеров.

Какие виды акций существуют на бирже

Виды акций подразделяются на две группы – обыкновенные и привилегированные – и именно они занимают основное место среди всех видов ценных бумаг.

Акция – это ценная бумага, которая дает несколько обязательных прав ее владельцу: 1) деятельность в управлении обществом; 2) извлечение части прибыли компании в виде дивидендов; 3) получение части имущественной собственности, остающейся после прекращения деятельности акционерного общества.

В зависимости от формы акционерного общества, различают виды акций Открытого АО и Закрытого АО. Акции ОАО могут быть куплены или проданы любыми лицами на открытом рынке или на бирже. Ценные бумаги ЗАО могут продаваться только среди акционеров, иногда с разрешения Общего собрания они могут быть реализованы другим лицам. Число акционеров ЗАО ограничено.

Обыкновенная акция закрепляет следующие права

- На Общем собрании акционеров владелец такой ценной бумаги имеет право голоса.

В России закреплено следующее правило: одна акция допускает один голос, а в других странах это не всегда так.

В России закреплено следующее правило: одна акция допускает один голос, а в других странах это не всегда так. - Право на получение дивидендов при наличии прибыли у компании. Размер дивидендов не фиксирован и устанавливается Общим собранием. Как правило, дивиденды оплачиваются в денежной форме, но могут быть выплачены также акциями и облигациями компании или в имущественной форме.

- Право на получение части имущества пропорционально принадлежащей акционеру доли собственности в случае, если компания прекратила свое существование.

Привилегированная акция

В Уставном капитале доля привилегированных бумаг не должна превышать 25% всего УК. Права, которые дает такая акция: 1) В России привилегированные акции не предоставляют права голоса. Исключение – решение вопроса по ликвидации или прекращение работы организации; 2) Право на извлечение фиксированного дивиденда, не зависимо от итогов деятельности АО; 3) Право на получение доли имущества при ликвидации АО до удовлетворения требований владельцев обыкновенных акций.

В чем разница между обыкновенными акциями и привилегированными

Итак, сравним виды акций. Обыкновенные акции больше интересны стратегическим инвесторам, которые стремятся получить контрольный пакет в управлении обществом – их не интересует величина дивидендов, их интересует владение компанией.

Привилегированные акции интересны тем инвесторам, для которых важны дивиденды – т.к. они в любом случае будут выплачены, не зависимо от размера прибыли предприятия. Но тут есть один минус – дивиденды по привилегированным акциям фиксированы и в случае если компания получает сверхприбыль по итогам года – такие инвесторы все равно получат заранее известный размер дохода. А вот собственники обыкновенных ценных бумаг получат более высокие прибыли.

Виды акций привилегированного типа

- Кумулятивные и некумулятивные. Если АО получило убыток в текущем году, то оно не имеет возможности выплатить дивиденды по привилегированным бумагам. По кумулятивным акциям дивиденды будут накапливаться, а в последующие годы, когда у АО будет прибыль, дивиденды будут перечислены.

По некумулятивным акциям невыплаченные дивиденды текущего года не будут выплачиваться в последующие годы.

По некумулятивным акциям невыплаченные дивиденды текущего года не будут выплачиваться в последующие годы. - Конвертируемые и неконвертируемые виды акций. Конвертируемые привилегированные ценные бумаги подразумевают возможность замены их на обыкновенные акции компании в определенные сроки.

- С правом участия и не участвующие. Если АО получило большую прибыль и размер дивидендов по обыкновенным бумагам превышает дивиденд по привилегированным, то владельцы акций с правом участия получат дивиденд, равный дивиденду по обыкновенным акциям.

- С отсроченным дивидендом. Такие виды акций выпускаются только для учредителей АО. Доход по ним не будет выплачиваться, пока не будет достигнут размер максимально возможного дивиденда по простым акциям, зафиксированным в Уставе АО.

На фондовом рынке есть разные виды акций и при покупке данных ценных бумаг стоит уточнить, к какому именно типу относятся те или иные бумаги.

Акции их виды

Определение 1

Акции (англ. : shares, stock) – это одна из наиболее распространённых разновидностей ценных бумаг. Акция является подтверждением прав владения частью собственности фирмы. Данный документ дает право ее держателю на получение части прибыли в виде дивидендов, а также требования части активов в случае ликвидации компании.

: shares, stock) – это одна из наиболее распространённых разновидностей ценных бумаг. Акция является подтверждением прав владения частью собственности фирмы. Данный документ дает право ее держателю на получение части прибыли в виде дивидендов, а также требования части активов в случае ликвидации компании.

Стоит отметить, что владение акциями того или иного бизнеса вовсе еще не означает, что акционер обладает возможностью прямого управления его повседневной операционной деятельностью. С другой стороны, держатель акций обладает бесспорным правом на пропорциональное распределение чистой прибыли компании, распределяемой в форме дивидендов.

Замечание 1

Для обозначения акций, в англоязычной литературе, помимо термина «stock», в разных контекстах также используются такие названия, как «equity» или «shares».

В былые времена акционеры получали бумажный сертификат акции в физической (бумажной) форме, который свидетельствовал о том, что им принадлежит $«N»$ число акций той или иной компании. Сегодня же у брокеров аналогичные записи производятся в электронной форме и представляют собой достаточно подробные сведения о владельце этих ценных бумаг. Обретение акциями электронной формы делает биржевую торговлю гораздо более удобным и простым процессом.

Сегодня же у брокеров аналогичные записи производятся в электронной форме и представляют собой достаточно подробные сведения о владельце этих ценных бумаг. Обретение акциями электронной формы делает биржевую торговлю гораздо более удобным и простым процессом.

Акции – это один из самых распространенных финансовых инструментов. Они лежат в основе почти любого инвестиционного портфеля, поскольку их доходность в долгосрочной перспективе, как правило, опережает большинство других видов инвестиций.

Виды акций

Акции делятся на два основных вида: *простые (обыкновенные)* и привилегированные**.

Обыкновенные акции дают право их обладателю, помимо получения дивидендов, также голосовать на собраниях акционеров. Привилегированные акции правом голоса не обладают, однако имеют более высокий приоритет права на получение дивидендов (или доли активов в случае ликвидации), нежели обыкновенные акции.

Готовые работы на аналогичную тему

В свою очередь, привилегированные акции классифицируются на:

а) Собственно, привилегированные (которые имеют ряд привилегий в обмен на право голоса). У их обладателя определена величина дохода на момент выпуска и размещения этих ценных бумаг. Определяется размер ликвидационной стоимости. Такие акции имеют более высокий приоритет при начислении выплат по отношению к простым (обыкновенным).

У их обладателя определена величина дохода на момент выпуска и размещения этих ценных бумаг. Определяется размер ликвидационной стоимости. Такие акции имеют более высокий приоритет при начислении выплат по отношению к простым (обыкновенным).

б) Накапливающие (кумулятивные). У данного вида привилегированных акций сохраняется и накапливается обязательство по выплате дивидендов. Сам же срок накопления дивидендов является фиксированным. В случае невыплаты компанией дивидендов, обладатели кумулятивных акций получают право голоса на период до осуществления выплаты дивидендов.

В зависимости от стадии выпуска акций в обращение, а также их оплаты выделяют следующие типы акций:

- объявленные

- размещенные

- полностью оплаченные.

Объявленные акции представляют собой предельное число акций соответствующего типа, которые могут выпускаться корпорациями в дополнение к уже размещенным акциям.

Размещенные акции — это акции, приобретенные акционерами.

Полностью оплаченные — представляют собой размещенные акции, по которым их держатель осуществил 100 % оплату и средства уже зачислены на счет компании-эмитента. Таким образом, далеко не все размещенные акции могут являться полностью оплаченными, поскольку на практике возможна оплата акций в рассрочку.

Также акции бывают именными, а также на предъявителя.

В реквизитах именных акций указывается имя их владельца. Именные акции обращаются на рынке лишь при условиях обязательного полного индоссамента. Обо всех отчуждениях акции в реестре акционерного общества делается специальная запись.

Замечание 2

Особенностью акций на предъявителя является то, что они способны свободно, без указаний эмитента и перерегистрации обращаться на финансовом рынке.

Акции | Виды ценных бумаг

Кроме этого, следует учитывать, что акции (ЗАО) выпускаются только в форме закрытой подписки и не предлагаются большому кругу лиц на их приобретение, а выпуск акции (ОАО) может проводиться как в форме закрытой, так и в форме открытой подписки.

Также можно акции делят на объявленные и размещенные. Размещенные акции – это те, которые уже были приобретены акционерами, а объявленные акции – это те, которые были выпущенные акционерным обществом в дополнение к размещенным.

Акции

Виды акций

По этапу жизненного срока:

Объявленные – это акции, которые акционерное общество по российскому законодательству в праве дополнительно размещать к размещенным акциям, они указывают на дополнительные акции и их максимальный объем, который можно выпустить.

Выпущенные – указывает на то, что они были выпущены корпорацией и в настоящее время находятся в обороте рынка или же были выкуплены самой корпорацией, также это величина уставного капитала общества.

Не выпущенные – указывает на то, что с разрешения регулирующего государственного органа акции были разрешены к выпуску на изменение капитала или создания корпорации, но пока еще не выпущены.

Выкупленные – были выкуплены самим обществом. В балансе они значатся в отдельной строке (выкуплены собственные акции).

В «обращении» – указывает на то, что часть акций компании, находятся во владении инвесторов (включая высших должностных и служащих компании). Сюда не входят «Не выпущенные» и «Выкупленные» акции.

По степени владения:

Именные;

На предъявителя.

По степени участия в управлении акционерным обществом:

Обыкновенные;

Привилегированные;

Младшие – не дают своим владельцам право голоса или дают неполное право голоса, а также участия в дивидендах. Не обладают полной ликвидностью, при условии, если компания сможет достичь определенных успехов, младшие акции будут подлежать обмену на обычные акции.

Золотая акция.

По методу выплаты дивидендов:

Обыкновенные;

Кумулятивные привилегированные;

Некумулятивные привилегированные;

Гарантированные – это обыкновенные или привилегированные акции, по которым дивиденды или выплаты гарантированы компанией, которая не является эмитентом.

По форме выпуска:

Документарные – владельцы этой формы устанавливаются на основании предъявления сертификата ценной бумаги оформленной надлежащим образом, или на основании записи по счету, ели было осуществлено депонирования такового.

Бездокументарные – владельцы фиксируются в бумажном реестре или в памяти компьютера, а не на бумажном носителе в форме документа. Депозитарий, обладающий специальной лицензией, может в рамках определенных законов производить по договору с эмитентом (депозитарный договор) — фиксацию прав, которые закрепляются ордерной или именной ценной бумагой при помощи электронно-вычислительной техники в бездокументарной форме.

По инвестиционным показателям:

Голубые фишки – это акции известных крупных компаний, с высоким качеством продукции, услуг и высоким уровнем руководства, а также показателями выплачиваемых дивидендов и получаемых доходов от этих ценные бумаги. Акции таких компаний обычно имеют высокую цену, однако перепродажа этих бумаг приносит низкий уровень дохода. Также среди голубых фишек выделяют акции 1-го, 2-го и 3-го эшелонов.

Грошовые акции – это акции, которые обращаются на фондовой бирже по очень низкой рыночной цене, являются популярными среди мелких инвесторов, поскольку дают возможность за низкую цену приобрести значительный пакет акций. Кроме этого, незначительное повышение стоимости такой копеечной акции, может повлиять на довольно заметный прирост прибыли. Грошовые акции, обычно принадлежат тем компаниям, которые переживают трудные времена, и вероятнее всего, стоят на пороге банкротства. Поэтому инвесторы, скупающие такие бумаги, надеются на быстрое улучшение дел или на поглощение.

Кроме этого, незначительное повышение стоимости такой копеечной акции, может повлиять на довольно заметный прирост прибыли. Грошовые акции, обычно принадлежат тем компаниям, которые переживают трудные времена, и вероятнее всего, стоят на пороге банкротства. Поэтому инвесторы, скупающие такие бумаги, надеются на быстрое улучшение дел или на поглощение.

Акции барометры – это акции, которые за счет своего курса показывают изменение всего рынка ценных бумаг. В основном это первоклассные широко обращающиеся ценные бумаги с устойчивым курсом.

Акции роста – ценные бумаги быстрорастущих компаний (преимущественно в сфере телекоммуникаций), чаще всего это новые компании.

Акции стоимости – это недооцененные ценные бумаги, которые показывают существенный потенциал роста в соотношении прибыли, дивидендов к капитализации и продажам и другим общепринятым соотношениям.

Акции дохода – это ценные бумаги со щедрыми выплатами дивидендов. Однако, к таким бумагам относятся не все акции с высоким уровнем дивиденда, поскольку высокий дивиденд в данный момент, может стать результатом не объявления дивиденда в будущем.

Защитные или оборонительные акции – это ценные бумаги, которые при плохой конъюнктуре могут проявлять относительную устойчивость, стабильно выплачивающие дивиденды и получающие прибыль. Такие бумаги обычно выпускают в отраслях экономики, которые менее остальных подвержены циклическим колебаниям. Защитные акции – это детектор прогноза роста умеренных цен.

Спекулятивные акции – это акции с неоправданно высоким соотношением между чистой прибылью акции и рыночной ценой.

По размеру компании:

Акции мелких компаний;

Акции средних компаний;

Акции крупных компаний.

По наличию возможности конвертации акций:

Конвертируемые – такие ценные бумаги можно в определенный срок обменять по фиксированной цене на обычные или привилегированные акции. Условия привилегии, конверсии и срок их действия детально указываются в проспекте. По истечению срока конверсии акции становятся прямыми. Конвертируемые акции в своем большинстве возвратные.

Неконвертируемые.

По наличию возможности отзыва или погашения:

Отзывная привилегированная акция – такие ценные бумаги компания – эмитент по своему усмотрению имеет право выкупить их и изъять из обращения.

По номиналу:

Акции с номиналом.

Акции без номинала – это ценные бумаги не имеют номинальной стоимости. Дивиденды по таким бумагам назначаются не как проценты от номинальной стоимости акции, а как просто, сумма денег приходящая на эту акцию. В Великобритании, акции по закону должны иметь фиксированный номинал, однако, некоторые компании в США и Канаде продолжают осуществляють выпуск таких ценных бумаг. Акции России всегда имеют номинальную стоимость.

Виды акций, предусмотренные Федеральным законом “Об акционерных обществах”. Орган, устанавливающий стандарты эмиссии

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Номинальная стоимость размещенных привилегированных акций не должна превышать 25 процентов от уставного капитала общества (п. 2 ст. 25 ФЗ «Об АО»).

Номинальная стоимость размещенных привилегированных акций не должна превышать 25 процентов от уставного капитала общества (п. 2 ст. 25 ФЗ «Об АО»).

Каждая обыкновенная акция общества предоставляет акционеру – ее владельцу одинаковый объем прав.

Акционеры – владельцы обыкновенных акций общества могут в соответствии с Федеральным законом «Об АО» и уставом общества участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества – право на получение части его имущества.

Конвертация обыкновенных акций в привилегированные акции, облигации и иные ценные бумаги не допускается.

Акционеры – владельцы привилегированных акций общества не имеют права голоса на общем собрании акционеров, если иное не установлено Федеральным законом «Об АО».

Привилегированные акции общества одного типа предоставляют акционерам – их владельцам одинаковый объем прав и имеют одинаковую номинальную стоимость.

В уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Размер дивиденда и ликвидационная стоимость по привилегированным акциям считаются определенными также, если уставом общества установлен порядок их определения. Владельцы привилегированных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наравне с владельцами обыкновенных акций.

Если уставом общества предусмотрены привилегированные акции двух и более типов, по каждому из которых определен размер дивиденда, уставом общества должна быть также установлена очередность выплаты дивидендов по каждому из них, а если уставом общества предусмотрены привилегированные акции двух и более типов, по каждому из которых определена ликвидационная стоимость, – очередность выплаты ликвидационной стоимости по каждому из них.

Уставом общества может быть установлено, что невыплаченный или не полностью выплаченный дивиденд по привилегированным акциям определенного типа, размер которого определен уставом, накапливается и выплачивается не позднее срока, определенного уставом (кумулятивные привилегированные акции). Если уставом общества такой срок не установлен, привилегированные акции кумулятивными не являются.

Уставом общества может быть предусмотрена конвертация привилегированных акций определенного типа в обыкновенные акции или привилегированные акции иных типов по требованию акционеров – их владельцев или конвертация всех акций этого типа в срок, определенный уставом общества. В этом случае уставом общества на момент принятия решения, являющегося основанием для размещения конвертируемых привилегированных акций, должны быть определены порядок их конвертации, в том числе количество, категория (тип) акций, в которые они конвертируются, и иные условия конвертации. Изменение указанных положений устава общества после принятия решения, являющегося основанием для размещения конвертируемых привилегированных акций, не допускается.

Конвертация привилегированных акций в облигации и иные ценные бумаги, за исключением акций, не допускается. Конвертация привилегированных акций в обыкновенные акции и привилегированные акции иных типов допускается только в том случае, если это предусмотрено уставом общества, а также при реорганизации общества в соответствии Федеральным законом «Об АО».

Акционеры – владельцы привилегированных акций участвуют в общем собрании акционеров с правом голоса при решении вопросов о реорганизации и ликвидации общества.

Акционеры – владельцы привилегированных акций определенного типа приобретают право голоса при решении на общем собрании акционеров вопросов о внесении изменений и дополнений в устав общества, ограничивающих права акционеров – владельцев привилегированных акций этого типа, включая случаи определения или увеличения размера дивиденда и (или) определения или увеличения ликвидационной стоимости, выплачиваемых по привилегированным акциям предыдущей очереди, а также предоставления акционерам – владельцам привилегированных акций иного типа преимуществ в очередности выплаты дивиденда и (или) ликвидационной стоимости акций. Решение о внесении таких изменений и дополнений считается принятым, если за него отдано не менее чем три четверти голосов акционеров – владельцев голосующих акций, принимающих участие в общем собрании акционеров, за исключением голосов акционеров – владельцев привилегированных акций, права по которым ограничиваются, и три четверти голосов всех акционеров – владельцев привилегированных акций каждого типа, права по которым ограничиваются, если для принятия такого решения уставом общества не установлено большее число голосов акционеров.

Решение о внесении таких изменений и дополнений считается принятым, если за него отдано не менее чем три четверти голосов акционеров – владельцев голосующих акций, принимающих участие в общем собрании акционеров, за исключением голосов акционеров – владельцев привилегированных акций, права по которым ограничиваются, и три четверти голосов всех акционеров – владельцев привилегированных акций каждого типа, права по которым ограничиваются, если для принятия такого решения уставом общества не установлено большее число голосов акционеров.

Акционеры – владельцы привилегированных акций определенного типа, размер дивиденда по которым определен в уставе общества, за исключением акционеров – владельцев кумулятивных привилегированных акций, имеют право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, начиная с собрания, следующего за годовым общим собранием акционеров, на котором независимо от причин не было принято решение о выплате дивидендов или было принято решение о неполной выплате дивидендов по привилегированным акциям этого типа. Право акционеров – владельцев привилегированных акций такого типа участвовать в общем собрании акционеров прекращается с момента первой выплаты по указанным акциям дивидендов в полном размере.

Право акционеров – владельцев привилегированных акций такого типа участвовать в общем собрании акционеров прекращается с момента первой выплаты по указанным акциям дивидендов в полном размере.

Акционеры – владельцы кумулятивных привилегированных акций определенного типа имеют право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, начиная с собрания, следующего за годовым общим собранием акционеров, на котором должно было быть принято решение о выплате по этим акциям в полном размере накопленных дивидендов, если такое решение не было принято или было принято решение о неполной выплате дивидендов. Право акционеров – владельцев кумулятивных привилегированных акций определенного типа участвовать в общем собрании акционеров прекращается с момента выплаты всех накопленных по указанным акциям дивидендов в полном размере.

Размещенные акции – это приобретенные акционерами акции, которые определяют величину уставного капитала АО.

Объявленные акции – это акции, которые общество вправе размещать дополнительно к размещенным акциям. Устав общества может определять порядок и условия размещения объявленных акций. Устав общества должен включать положения о количестве, номинальной стоимости, категории (типах) объявленных акций и права, предоставляемые этими акциями.

Устав общества может определять порядок и условия размещения объявленных акций. Устав общества должен включать положения о количестве, номинальной стоимости, категории (типах) объявленных акций и права, предоставляемые этими акциями.

Согласно п. 5.2.1 Постановления Правительства РФ от 30.06.2004 N 317 (ред. от 15.06.2010) Федеральная служба по финансовым рынкам утверждает стандарты эмиссии ценных бумаг, проспектов ценных бумаг эмитентов, в том числе иностранных эмитентов, осуществляющих эмиссию ценных бумаг на территории Российской Федерации, и порядка государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг (за исключением государственных и муниципальных ценных бумаг, а также облигаций Банка России).

Виды ценных бумаг облигации и акции: Видео

типов акций: понимание различных категорий

Обновлено: 17 мая 2021 г. , 14:28

, 14:28

Инвестирование в фондовый рынок исторически было одним из важнейших путей к финансовому успеху. Погружаясь в исследование акций, вы часто будете слышать, как они обсуждаются со ссылкой на различные категории акций и различные классификации. Вот основные типы акций, которые вам следует знать.

- Обыкновенные акции

- Привилегированные акции

- Акции с большой капитализацией

- Акции со средней капитализацией

- Акции с малой капитализацией

- Внутренние акции

- Международные акции

- Акции роста

- Акции IP Дивиденды акции

- Недивидендные акции

- Доходные акции

- Циклические акции

- Нециклические акции

- Безопасные акции

- Акции ESG

- Акции голубых фишек

- Акции пенни

обыкновенные акции

акции, в которые люди инвестируют, являются обыкновенными акциями.Обыкновенные акции представляют собой частичное владение компанией, при этом акционеры получают право на получение пропорциональной доли стоимости любых оставшихся активов в случае роспуска компании.

Обыкновенные акции дают акционерам теоретически неограниченный потенциал роста, но они также рискуют потерять все, если компания потерпит крах, не оставив никаких активов.

Обыкновенные акции дают акционерам теоретически неограниченный потенциал роста, но они также рискуют потерять все, если компания потерпит крах, не оставив никаких активов.Привилегированные акции работают по-другому, поскольку они дают акционерам преимущество перед обыкновенными акционерами, чтобы получить назад определенную сумму денег в случае роспуска компании.Привилегированные акционеры также имеют право на получение дивидендов раньше обыкновенных акционеров. В результате привилегированные акции как инвестиции часто больше напоминают инвестиции в облигации с фиксированным доходом, чем обычные обыкновенные акции. Часто компания предлагает только обыкновенных акций. В этом есть смысл, поскольку именно это чаще всего стремятся купить акционеры.

Подробнее: Обычные и привилегированные акции

Акции с большой, средней и малой капитализацией

Акции также классифицируются по общей стоимости всех их акций, что называется рыночной капитализацией. Компании с наибольшей рыночной капитализацией называются акциями с большой капитализацией, а акции со средней и малой капитализацией представляют последовательно более мелкие компании.

Компании с наибольшей рыночной капитализацией называются акциями с большой капитализацией, а акции со средней и малой капитализацией представляют последовательно более мелкие компании.

Нет четкой границы, отделяющей эти категории друг от друга. Однако одно часто используемое правило заключается в том, что акции с рыночной капитализацией 10 миллиардов долларов или более рассматриваются как акции с большой капитализацией, при этом акции с рыночной капитализацией от 2 до 10 миллиардов долларов квалифицируются как акции со средней капитализацией, а акции с рыночной капитализацией ниже 2 миллиардов долларов получают рассматриваются как акции с малой капитализацией.

Акции с большой капитализацией обычно считаются более безопасными и более консервативными в качестве инвестиций, в то время как акции со средней и малой капитализацией имеют больше возможностей для будущего роста, но более рискованны. Однако то, что две компании попадают в одну и ту же категорию, не означает, что у них есть что-то общее, например, инвестиции или что они будут вести себя аналогичным образом в будущем.

Подробнее: О акциях с большой, средней и малой капитализацией.

Источник изображения: Getty Images

Сделайте так, чтобы ваше портфолио отражало ваше лучшее видение нашего будущего.

Дэвид Гарднер, соучредитель The Motley Fool

Внутренние акции и международные акции

Вы можете классифицировать акции по месту их нахождения. Чтобы отличить внутренние акции США от международных акций, большинство инвесторов обращают внимание на местонахождение официальной штаб-квартиры компании.

Однако важно понимать, что географическая категория акций не обязательно соответствует тому, где компания получает свои продажи. Philip Morris International (NYSE: PM) является отличным примером, поскольку ее штаб-квартира находится в США.S., но свой табак и другие изделия он продает исключительно за пределами страны. По бизнес-операциям и финансовым показателям, особенно среди крупных транснациональных корпораций, может быть трудно определить, действительно ли компания является внутренней или международной.

Подробнее: Международные акции

Ростовые и стоимостные акции

Другой метод категоризации различает два популярных метода инвестирования. Инвесторы в рост обычно ищут компании, у которых быстро растут продажи и прибыль.Инвесторы, работающие с ценными бумагами, ищут компании, акции которых стоят недорого по сравнению с их аналогами или по сравнению с их прошлой ценой на акции.

Растущие акции, как правило, имеют более высокий уровень риска, но потенциальная доходность может быть чрезвычайно привлекательной. Успешно растущие акции имеют предприятия, которые пользуются устойчивым и растущим спросом среди клиентов, особенно в связи с долгосрочными тенденциями в обществе, которые поддерживают использование их продуктов и услуг. Тем не менее, конкуренция может быть жесткой, и если конкуренты подорвут бизнес растущей акции, она может быстро потерять популярность.Иногда даже простого замедления роста бывает достаточно, чтобы цены резко упали, поскольку инвесторы опасаются, что долгосрочный потенциал роста ослабевает.

Стоимостные акции, с другой стороны, считаются более консервативными инвестициями. Часто это зрелые, хорошо известные компании, которые уже превратились в лидеров отрасли, и поэтому у них не так много места для дальнейшего расширения. Тем не менее, с надежными бизнес-моделями, которые выдержали испытание временем, они могут быть хорошим выбором для тех, кто стремится к большей стабильности цен, но при этом получает некоторые положительные эффекты от воздействия акций.

Подробнее: Ростовые и стоимостные акции

Акции IPO

Акции IPO — это акции компаний, которые недавно стали публичными через первичное публичное размещение акций. IPO часто вызывает большой интерес у инвесторов, желающих получить доступ к перспективной бизнес-концепции. Но они также могут быть нестабильными, особенно когда в инвестиционном сообществе существуют разногласия по поводу их перспектив роста и прибыли. Акции обычно сохраняют свой статус акций IPO в течение как минимум года и в течение двух-четырех лет после того, как они станут публичными.

Подробнее: Акции IPO

Дивидендные акции и недивидендные акции

Многие акции регулярно выплачивают дивиденды своим акционерам. Дивиденды обеспечивают ценный доход для инвесторов, и поэтому дивидендные акции пользуются большим спросом в определенных инвестиционных кругах. Технически, выплата даже 0,01 доллара за акцию квалифицирует компанию как дивидендную акцию.

Однако по акциям нет для выплаты дивидендов. Недивидендные акции все еще могут быть сильными инвестициями, если их цена со временем вырастет.Некоторые из крупнейших компаний в мире не выплачивают дивиденды, хотя в последние годы наблюдается тенденция к тому, что все больше акций выплачивают дивиденды своим акционерам.

Подробнее: Дивидендные инвестиции

Доходные акции

Доходные акции — еще одно название дивидендных акций, поскольку доход, который выплачивается большинством акций, поступает в виде дивидендов. Тем не менее, доходные акции также относятся к акциям компаний, которые имеют более зрелые бизнес-модели и имеют относительно меньше долгосрочных возможностей для роста. Акции с доходами, идеально подходящие для консервативных инвесторов, которым необходимо извлечь наличные из своих инвестиционных портфелей прямо сейчас, являются фаворитом среди тех, кто находится на пенсии или приближается к ней.

Акции с доходами, идеально подходящие для консервативных инвесторов, которым необходимо извлечь наличные из своих инвестиционных портфелей прямо сейчас, являются фаворитом среди тех, кто находится на пенсии или приближается к ней.

Подробнее: Доходные акции

Циклические запасы и нециклические запасы

Национальная экономика имеет тенденцию следовать циклам расширения и сокращения с периодами процветания и спада. Некоторые предприятия больше подвержены влиянию широких бизнес-циклов, поэтому инвесторы называют их акциями с циклическими колебаниями.

Циклические запасы включают акции компаний в таких отраслях, как производство, туризм и предметы роскоши, поскольку экономический спад может лишить клиентов возможности быстро совершать крупные покупки. Однако, когда экономика сильна, всплеск спроса может заставить эти компании резко восстановиться.

Напротив, нециклические акции, также известные как светские или защитные акции, не имеют таких больших колебаний спроса. Примером могут служить сети продуктовых магазинов, потому что независимо от того, насколько хороша или плоха экономика, людям все равно нужно есть.Нециклические акции, как правило, лучше работают во время рыночных спадов, в то время как циклические акции часто выигрывают во время сильных бычьих рынков.

Примером могут служить сети продуктовых магазинов, потому что независимо от того, насколько хороша или плоха экономика, людям все равно нужно есть.Нециклические акции, как правило, лучше работают во время рыночных спадов, в то время как циклические акции часто выигрывают во время сильных бычьих рынков.

Подробнее: Циклические акции

Безопасные запасы

Безопасные акции — это акции, цены на акции которых совершают относительно небольшие движения вверх и вниз по сравнению с общим фондовым рынком. Безопасные акции, также известные как акции с низкой волатильностью, обычно работают в отраслях, которые не так чувствительны к изменяющимся экономическим условиям. Они также часто выплачивают дивиденды, и этот доход может компенсировать падение цен на акции в трудные времена.

Подробнее: Безопасные акции

Сектора фондового рынка

Вы часто будете видеть акции с разбивкой по типу бизнеса, в котором они работают. Наиболее часто используемые основные категории включают:

- Услуги связи — — компании по телефону, Интернету, СМИ и развлечениям

- Consumer Discretionary — розничные торговцы, автопроизводители, гостиничные и ресторанные компании

- Consumer Staples — компании по производству продуктов питания, напитков, табака, бытовых и личных товаров

- Энергетика — компании по разведке и добыче нефти и газа, поставщики трубопроводов и операторы АЗС

- Финансы — банки, специалисты по ипотечному финансированию, страховые и брокерские компании

- Здравоохранение — медицинские страховые компании, лекарственные препараты и биотехнологии компании и производители медицинского оборудования

- Industrial — авиакомпании, аэрокосмическая и оборонная промышленность, строительство ction, логистические, машиностроительные и железнодорожные компании

- Материалы — горнодобывающие, лесные, строительные материалы, упаковка и химические компании

- Недвижимость — инвестиционные фонды и компании по управлению недвижимостью и девелопменту

- Technology — компании по производству аппаратного и программного обеспечения, полупроводников, коммуникационного оборудования и ИТ-услуг

- Коммунальные предприятия — электроэнергетика, природный газ, вода, возобновляемые источники энергии и многопрофильные коммунальные компании

Подробнее: Stock секторы рынка

ESG-инвестирование

ESG-инвестирование относится к инвестиционной философии, которая делает упор на экологические, социальные и корпоративные проблемы. Вместо того, чтобы полностью сосредоточиться на том, генерирует ли компания прибыль и увеличивает ли ее доход с течением времени, принципы ESG учитывают другие побочные воздействия на окружающую среду, сотрудников компании, клиентов и права акционеров.

Вместо того, чтобы полностью сосредоточиться на том, генерирует ли компания прибыль и увеличивает ли ее доход с течением времени, принципы ESG учитывают другие побочные воздействия на окружающую среду, сотрудников компании, клиентов и права акционеров.

Социально ответственное инвестирование, или SRI, связано с регулирующими правилами ESG. Инвесторы, использующие SRI, отсеивают акции компаний, которые не соответствуют их наиболее важным ценностям. Однако у ESG-инвестирования есть более позитивный элемент: вместо того, чтобы просто исключать компании, не прошедшие ключевые тесты, они активно поощряют инвестирование в компании, которые делают все лучше всего.Имея доказательства, свидетельствующие о том, что четкая приверженность принципам ESG может повысить отдачу от инвестиций, эта область вызывает большой интерес.

Подробнее : Что такое ESG-инвестирование?

Акции «голубых фишек» и «копейки»

Наконец, есть категории акций, по которым суждения основываются на воспринимаемом качестве. Акции «голубых фишек», как правило, являются лучшими в деловом мире, поскольку представляют собой компании, которые возглавляют свои отрасли и приобрели прочную репутацию.Как правило, они не обеспечивают абсолютной максимальной прибыли, но их стабильность делает их фаворитами среди инвесторов с меньшей терпимостью к риску.

Акции «голубых фишек», как правило, являются лучшими в деловом мире, поскольку представляют собой компании, которые возглавляют свои отрасли и приобрели прочную репутацию.Как правило, они не обеспечивают абсолютной максимальной прибыли, но их стабильность делает их фаворитами среди инвесторов с меньшей терпимостью к риску.

В отличие от этого, копеечные акции — это компании низкого качества, цены на акции которых чрезвычайно низки, обычно менее 1 доллара за акцию. С опасно спекулятивными бизнес-моделями мелкие акции склонны к схемам, которые могут истощить все ваши вложения. Важно знать об опасности дешевых акций.

Подробнее: Акции голубых фишек

Вы, наверное, слышали, что диверсификация портфеля важна для развития сильных и стабильных инвестиций.Помните обо всех этих классификациях акций при планировании диверсификации — инвестирование в компании с разной рыночной капитализацией, географией и стилем инвестирования способствует формированию хорошо сбалансированного портфеля.

Что такое обыкновенные и привилегированные акции?

Компании, желающие получить деньги путем продажи акций, могут предлагать один из двух различных видов акций: обыкновенные акции или привилегированные акции. Оба могут быть стоящими вложениями, и вы можете найти оба типа акций на крупных биржах.Основное различие между привилегированными и обыкновенными акциями заключается в том, что привилегированные акции больше похожи на облигации с установленными дивидендами и ценой выкупа, в то время как дивиденды по обыкновенным акциям менее гарантированы и несут больший риск потерь в случае банкротства компании, но у акций гораздо больший потенциал. удорожание.

Что такое акции роста и стоимости?

Стоимостное инвестирование и инвестирование в рост — это два разных стиля инвестирования. Обычно стоимостные акции предоставляют возможность покупать акции по цене ниже их фактической стоимости, а акции роста демонстрируют выручку и потенциал роста прибыли выше среднего.

различных типов акций, которые вы должны знать

Акция — это инвестиция в публичную компанию. Когда компания продает акции населению, эти акции обычно выпускаются как один из двух основных типов акций: обыкновенные акции или привилегированные акции. Вот разбивка.

Обыкновенные акции

Если вы новичок в инвестировании в акции и хотите купить несколько акций, вы, вероятно, захотите инвестировать в обыкновенные акции, что и предполагает название: наиболее распространенный тип акций.

Когда вы владеете обыкновенными акциями, вы владеете долей в прибыли компании, а также правом голоса. Владельцы обыкновенных акций также могут получать дивиденды — выплаты, производимые владельцам акций на регулярной основе, — но эти дивиденды обычно являются переменными и не гарантированы.

Привилегированные акции

Другой основной тип акций, привилегированные акции, часто сравнивают с облигациями. Обычно инвесторам выплачиваются фиксированные дивиденды. Привилегированные акционеры также пользуются преференциальным режимом: дивиденды выплачиваются держателям привилегированных акций раньше держателей обыкновенных акций, в том числе в случае банкротства или ликвидации.

Обычно инвесторам выплачиваются фиксированные дивиденды. Привилегированные акционеры также пользуются преференциальным режимом: дивиденды выплачиваются держателям привилегированных акций раньше держателей обыкновенных акций, в том числе в случае банкротства или ликвидации.

Цены на привилегированные акции менее волатильны, чем цены на обыкновенные акции, что означает, что акции менее склонны к снижению стоимости, но они также менее склонны к увеличению стоимости. В целом, привилегированные акции лучше всего подходят для инвесторов, для которых доход важнее долгосрочного роста.

Обыкновенные и привилегированные акции

Прочие категории акций

В рамках этих широких категорий обыкновенных и привилегированных акций различные типы акций делятся иным образом.Вот некоторые из наиболее распространенных:

Размер компании. Возможно, вы уже слышали слова «большой» или «средний» раньше; они относятся к рыночной капитализации или стоимости компании. Компании обычно делятся на три группы по размеру: компании с большой капитализацией (рыночная стоимость от 10 миллиардов долларов и более), со средней капитализацией (рыночная стоимость от 2 до 10 миллиардов долларов) и с малой капитализацией (рыночная стоимость от 300 до 2 миллиардов долларов).

Отрасль: компании также делятся по отраслям, часто называемым секторами. Акции одной и той же отрасли — например, технологического или энергетического секторов — могут двигаться вместе в ответ на рыночные или экономические события.Вот почему это хорошее практическое правило — диверсифицировать, инвестируя в акции разных секторов. (Просто спросите кого-нибудь, кто держал портфель акций технологических компаний во время краха доткомов.)

Местоположение: акции часто группируются по географическому положению. Вы можете диверсифицировать свой инвестиционный портфель, вкладывая средства не только в компании, ведущие бизнес в США, но также в компании, базирующиеся на международном уровне и на развивающихся рынках, которые являются областями, которые готовы к расширению. (Подробнее о том, как инвестировать в международные акции.)

Стиль: можно услышать, как акции описываются как рост или стоимость. Акции роста поступают от компаний, которые либо быстро растут, либо готовы к быстрому росту. Инвесторы обычно готовы платить больше за эти акции, потому что ожидают большей прибыли.

Стоимостные акции в основном продаются: это акции, которые инвесторы сочли недооцененными или недооцененными. Предполагается, что эти акции вырастут в цене, потому что они либо в настоящее время скрыты от радаров, либо страдают от краткосрочного события.

Реклама