Функции денег. Денежная ликвидность

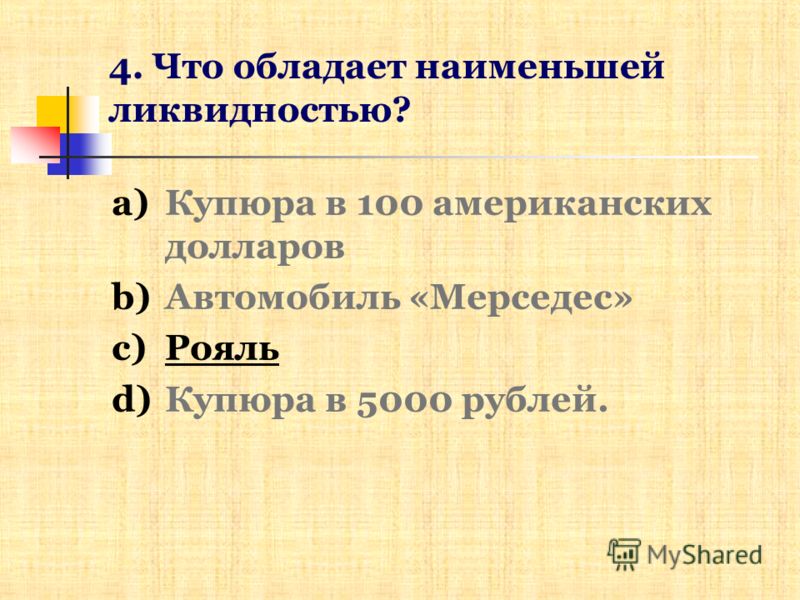

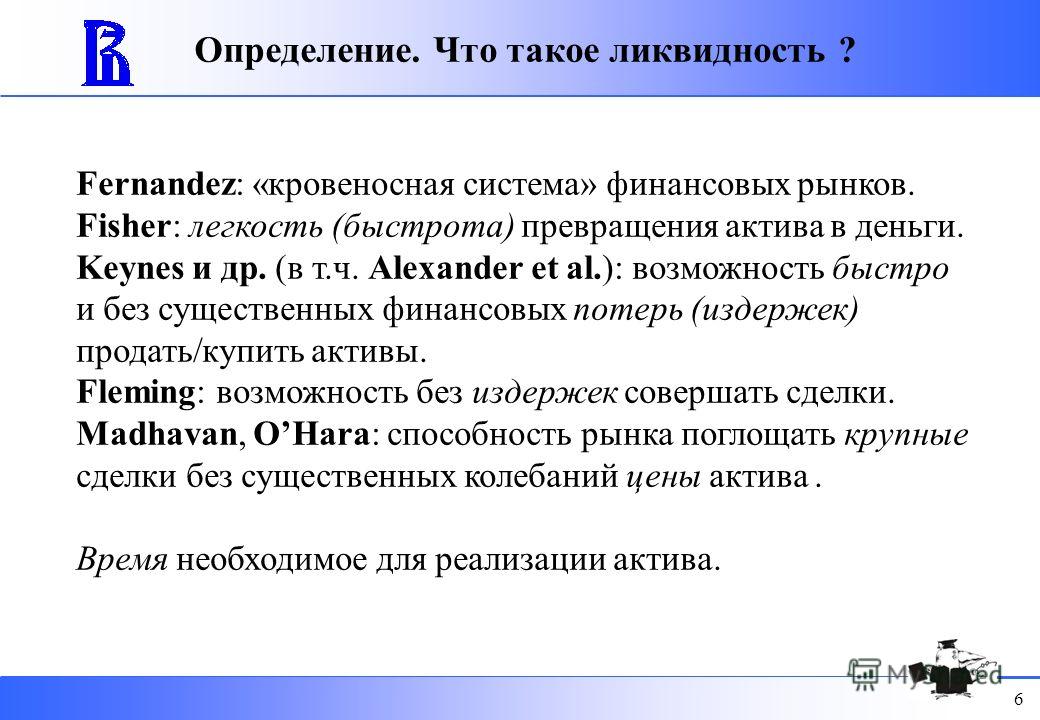

Деньги — всеобщий эквивалент стоимости. Деньги — особый товар, выполняющий роль всеобщего эквивалента при обмене благ. Деньги — абсолютно ликвидное средство обмена. Ликвидность — способность какого-либо финансового актива обращаться в наличные деньги. Степень ликвидности активов определяется тем, насколько быстро и с какими издержками (в сравнении с величиной их денежной оценки) эти активы могут быть проданы. Абсолютной ликвидностью обладают выпускаемые государством наличные деньги. Высоколиквидными считаются казначейские векселя, краткосрочные ценные бумаги правительства. Это объясняется тем, что рыночные цены этих бумаг лишь незначительно меняются день ото дня, а также потому, что они могут быть без труда проданы на финансовых рынках (так как обладают высокой надежностью), причем издержки совершения сделок будут весьма невелики. Промежуточным или средним уровнем ликвидности

Неликвидна недвижимость (дома, производственные корпуса), так как рыночная цена на нее очень изменчива, ее трудно предсказать до совершения сделки. Издержки по таким сделкам могут быть очень велики.

Неликвидна недвижимость (дома, производственные корпуса), так как рыночная цена на нее очень изменчива, ее трудно предсказать до совершения сделки. Издержки по таким сделкам могут быть очень велики.Сущность денег проявляется в их функциях: меры стоимости, средства обращения, средства платежа, средства накопления, мировых денег. Деньги как мера стоимости означают, что с их помощью измеряется стоимость и цена товаров. Деньги соизмеряют стоимости товаров, т. е. товар приравнивают к определенной сумме денег, что дает количественное выражение стоимости товара. Цена — стоимость вещи, выраженная в деньгах. Государство использует определенную денежную единицу (рубль, доллар) в качестве масштаба для измерения стоимости. Так же вес измеряется с помощью единиц веса (грамм, килограмм и т. д.), стоимость товара имеет денежное выражение. Благодаря этому мы можем измерить ценность экономических благ.

Деньги как средство обращения участвуют в купле-продаже товаров и услуг.

Деньги как средство платежа выступают при выплате заработной платы, уплате налогов, страховых платежей, продаже товаров в кредит и во многих других случаях, когда движение денег не опосредовано движением товаров. Если товар продается в кредит, то средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства. По мере развития индустриального общества средство платежа все чаще заменяет средство обращения, продажа и покупка в кредит становятся наиболее распространенными. Выполнение деньгами этой функции привело к появлению кредитных денег: векселей и банковских билетов.

Деньги как средство накопления не участвуют в обороте и выступают как финансовый актив. Деньги — удобная форма хранения богатства. Здесь деньги выступают как особый актив, сохраняемый после продажи товаров и обеспечивающий его владельцу покупательную способность в будущем. Правда, хранение денег в отличие от владения акциями, облигациями, сберегательными счетами не приносит дополнительного дохода. Однако преимущество денег в том, что они немедленно могут быть использованы как средство обращения или средство платежа.

Функция мировых денег выполняется на мировом рынке при обслуживании движения товаров и услуг, капиталов и рабочей силы. Мировые деньги — то же, что и национальные деньги, только на международном уровне. В качестве мировых денег выступают валюты ведущих стран (доллар, фунт стерлингов), а также деньги, созданные в результате коллективных соглашений (евро).

Что такое ликвидность в экономике? | Ликбез инвестора

Возможность быстрой продажи актива по стоимости, близкой к рыночной, называется ликвидностью.

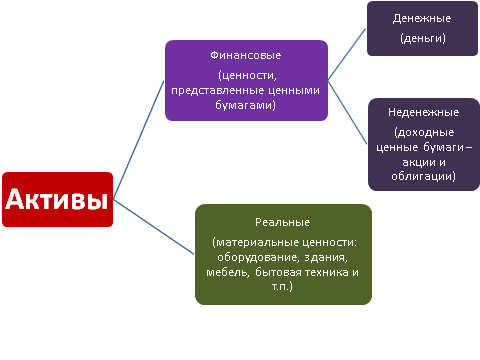

Самая высокая ликвидность у денег. Их нет необходимости менять на самих себя, но купить за них можно все что угодно. Поэтому деньги считаются самоликвидными или абсолютно ликвидными. Поскольку и деньги, и заводское оборудование, и иное имущество с финансовой точки зрения принято называть активами, то далее мы будем рассматривать такое понятие, как

С какой целью производят оценку ликвидности активов компании

Оценку ликвидности активов компании выполняют, чтобы подтвердить платежеспособность фирмы и возможность покрыть имеющиеся долги за счет своего имущества.

Когда склады компании полны товарами, а на счетах присутствуют большие суммы денег, с нее реже требуют предоплату и легче предоставляют кредитование в банках, потому что есть гарантия последующих расчетов.

И наоборот, если счета пусты, а все имущество составляют развалины фабричных зданий в промзоне, то фирма близка к банкротству и не сможет выполнить свои долговые обязательства.

Разновидности и характеристики ликвидности

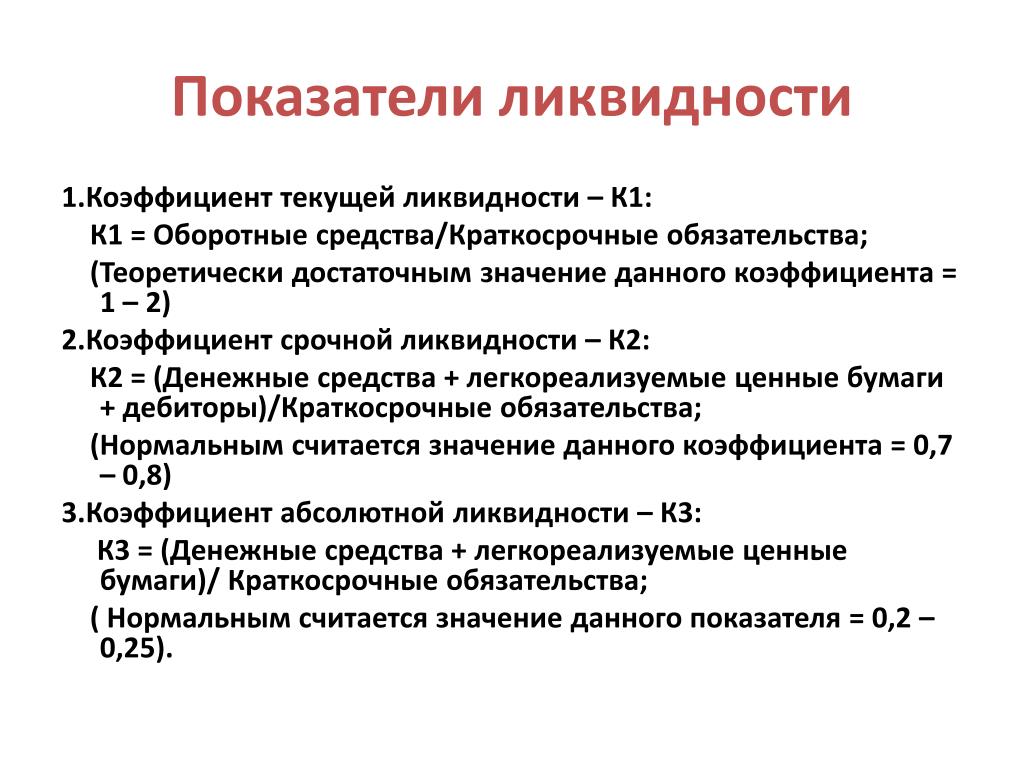

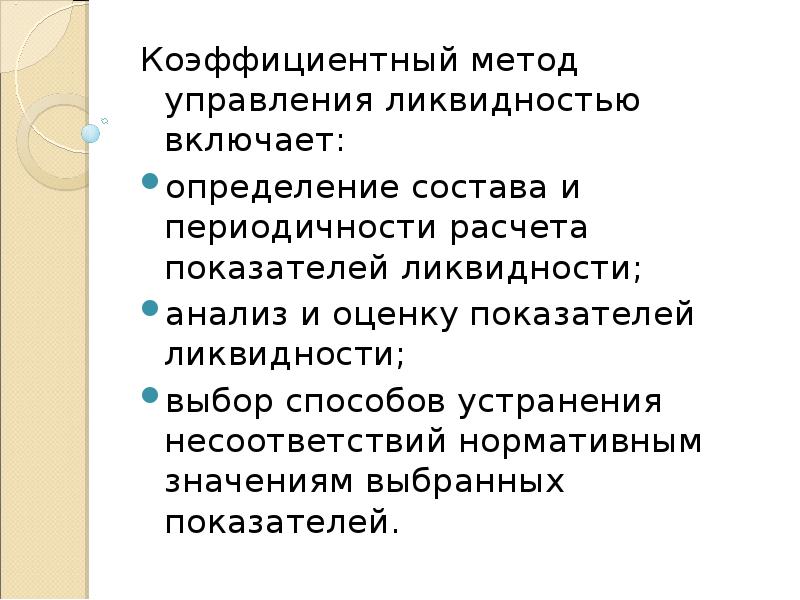

Чтобы проанализировать способность фирмы вовремя расплачиваться по счетам, вычисляют специальный коэффициент ликвидности, пользуясь информацией из балансовой отчетности. В результате получают данные, позволяющие понять, как соотносится оборотный капитал фирмы и ее долговое обременение.

Выделяют три вида ликвидности — текущую, быструю и абсолютную. Все из них характеризуется своими коэффициентами.

Расчет текущей ликвидности

Эту характеристику называют коэффициентом покрытия. Ее вычисляют, как отношение активов, находящихся в обороте, к имеющимся на данный момент пассивам (кратким долговым обязательствам). Способ расчета представлен справа:

Этот индикатор демонстрирует способность компании к погашению своих текущих долгов с использованием лишь активов, находящихся в обороте. Чем больше его значение, тем крепче платежеспособность, а значит, и ликвидность активов компании. Когда данный коэффициент ниже 1,5, это означает, что фирма не способна в срок расплатиться с партнерами. Приемлемым значением является 2.

Чем больше его значение, тем крепче платежеспособность, а значит, и ликвидность активов компании. Когда данный коэффициент ниже 1,5, это означает, что фирма не способна в срок расплатиться с партнерами. Приемлемым значением является 2.

Вычисление быстрой ликвидности

Эта характеристика вычисляется, как соотношение текущих высоколиквидных активов к краткосрочным долгам. Запасы производственных материалов не рассматриваются в качестве такого имущества, так как их быстрая реализация всегда убыточна. Формулу расчета показателя смотрите ниже:

Ориентируясь на показатель, можно оценить возможность компании рассчитаться по текущим обязательствам перед партнерами, если возникнут непредвиденные осложнения. В идеале он должен принимать значения больше 1.

Расчет абсолютной ликвидности

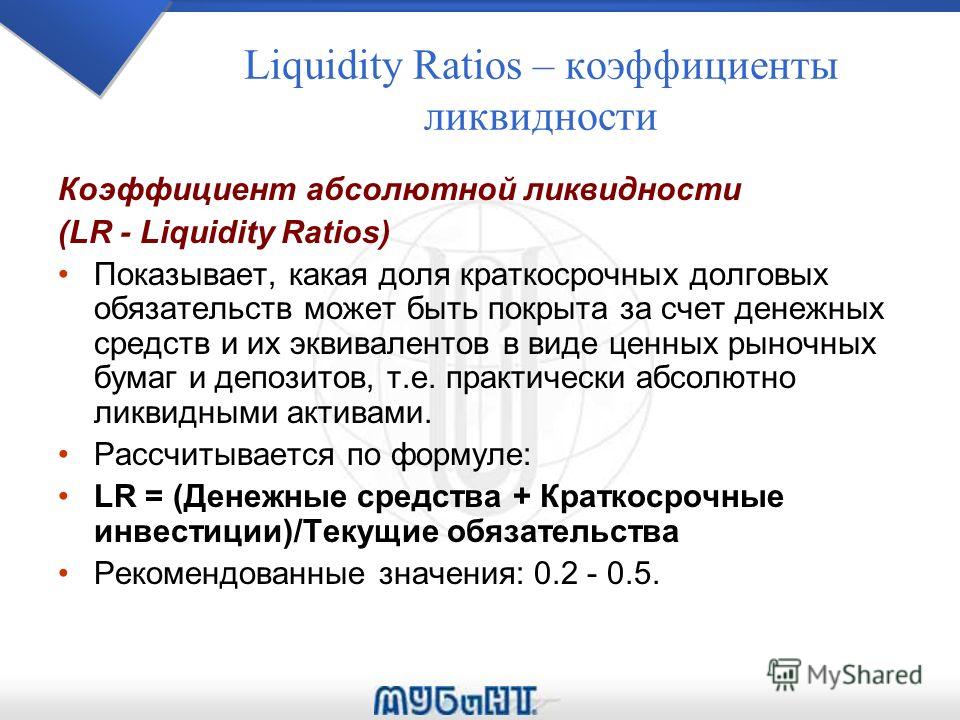

Для его вычисления находят сумму краткосрочных инвестиций и денег, находящихся на счетах фирмы в банках. Полученное значение делят на объем имеющихся в данный момент обязательств. Вычисления производят также как при оценке быстрой ликвидности, за исключением сумм дебиторской задолженности. Формула показана справа. Нормой будет считаться значение 0,2 и выше.

Вычисления производят также как при оценке быстрой ликвидности, за исключением сумм дебиторской задолженности. Формула показана справа. Нормой будет считаться значение 0,2 и выше.

Виды ликвидности по сферам деятельности

Ликвидность компании

Это понятие показывает, как долговые обязательства фирмы соотносятся с имеющимися ликвидными активами. Иными словами, в какой срок предприятие может расплатиться по счетам. Иногда слова «платежеспособность» и «ликвидность» имеют одинаковый смысл.

Собственность, реализовать которую по рыночной цене возможно в кратчайшие сроки, является ликвидной. Она в свою очередь бывает оборотной и необоротной.

Активы, приносящие фирме прибыль не менее года, считаются оборотными. Это может быть все, что применяется в производственном процессе или позволяет рассчитываться с партнерами — вложения на срок до двенадцати месяцев, краткосрочные дебиторские долги, сырьевые материалы и денежные средства.

Имущество, приносящее прибыль более года, считается необоротным активом.

К нему можно причислить долгосрочные инвестиции, производственное оборудование, недвижимость и запатентованные технологии и разработки.

Ликвидность оборотных активов компании всегда выше, чем у необоротных.

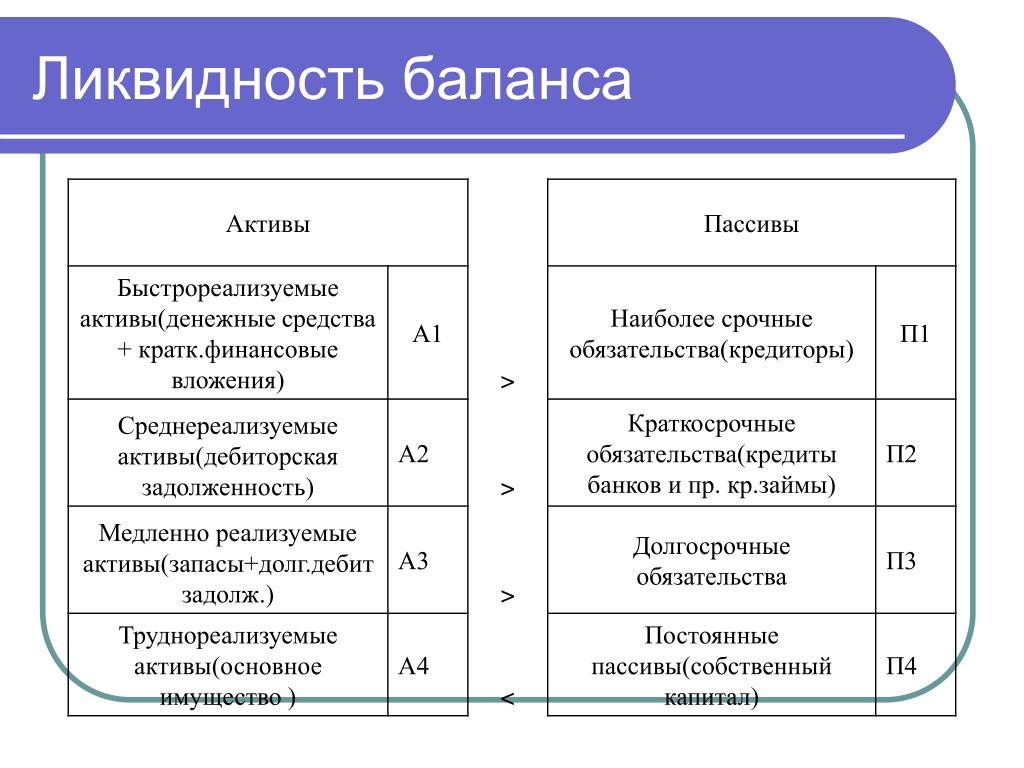

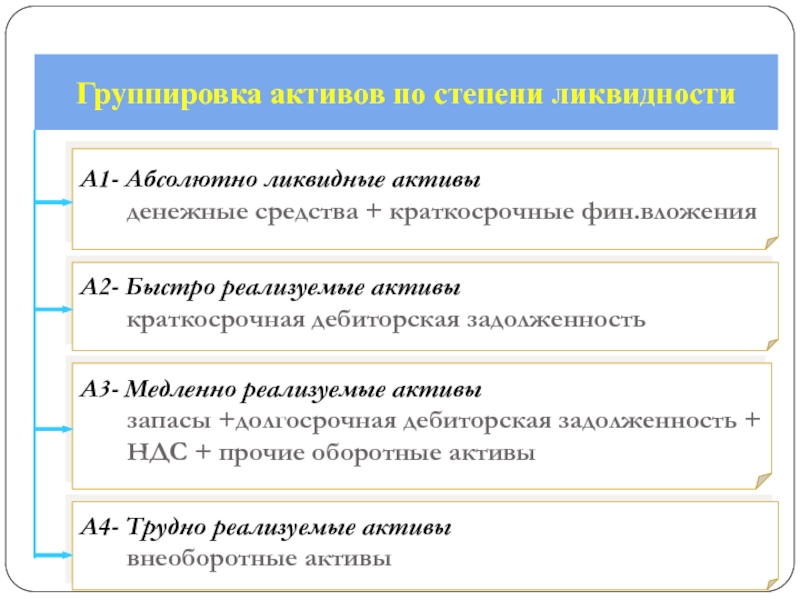

По степени ликвидности активы также можно разделить на 4 категории:

- А1 — самые ликвидные — инвестиции на короткий срок и наличные деньги.

- А3 — то, что нельзя реализовать быстро — долгосрочные дебиторские долги, налоговые отчисления на добавленную стоимость, резервы материалов.

- А4 — собственность, которую сложно продать, считающаяся необоротной.

На балансе каждой компании есть еще и пассивы. Они включают в себя кредитные займы, полученные в банках, а также акционерный и уставной капитал фирмы. В зависимости от срочности погашения задолженности пассивы также бывают четырех категорий:

- П1 — выплаты по кредитам и другие, не терпящие отлагательств обязательства.

- П2 — долги по дивидендным выплатам акционерам, кредитная краткосрочная задолженность и иные пассивы краткосрочного характера.

- П3 — кредитная задолженность и пассивы долгосрочного характера.

- П4 — резервные суммы для предстоящих платежей и будущих расходов, ожидаемая прибыль и другие пассивы, обладающие относительной устойчивостью.

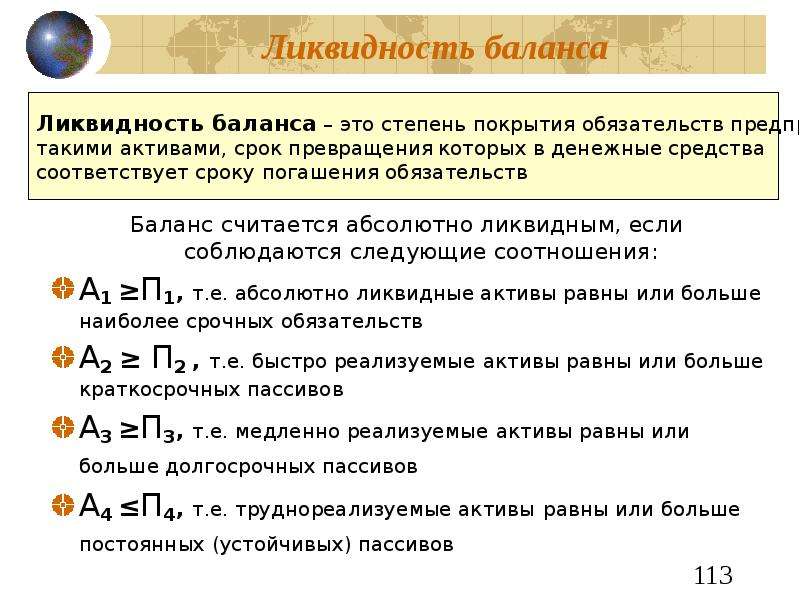

Балансовая ликвидность

Она характеризует способность компании к исполнению своих обязательств за счет имеющихся денежных средств. Время реализации активов при этом должно быть не больше времени погашения долгов. Расчет этого показателя выполняют, находя отношение объема долга к стоимости реализации ликвидных активов.

Баланс обладает абсолютной ликвидностью при соблюдении следующих условий отношения активов к пассивам, как показано справа. Сравнение первой и второй категории активов, а также первой и второй категории пассивов дает возможность оценить текущие показатели ликвидности.

Если же соотнести А3 с А4 и П3 с П4, то можно понять, насколько ликвидной будет компания в перспективе и предсказать степень ее платежеспособности, сравнив будущие доходы и расходы.

Банковская ликвидность

Под этой условной характеристикой понимают способность кредитной организации выплатить вкладчикам проценты по депозитам. При кредитовании частных лиц и бизнеса объем денег в банке уменьшается, что отрицательно влияет на его ликвидность.

Для поддержания надлежащей ликвидности банк должен обладать достаточным количеством резервных активов, в качестве которых не всегда выступают финансовые инструменты. Часть денежных средств, как правило, вложена акции и облигации, которые возможно быстро реализовать. Этот аспект функционирования кредитных организаций строго контролируется Российским Центробанком.

Дополнительно, банк может владеть необоротными низколиквидными активами, такими как офисная и автомобильная техника, недвижимость и т.д.

Рыночная ликвидность

Свойством ликвидности обладают не только фирмы и банковские учреждения, но и рынки. Например, рынок услуг, фондовый рынок и т. д. Высоколиквидным может считаться тот рынок, на котором объем заключаемых сделок будет постоянным при небольшом спреде между стоимостью продаж и приобретений. Само количество контрактов должно быть велико, чтобы не влиять на стоимость услуг и товаров.

д. Высоколиквидным может считаться тот рынок, на котором объем заключаемых сделок будет постоянным при небольшом спреде между стоимостью продаж и приобретений. Само количество контрактов должно быть велико, чтобы не влиять на стоимость услуг и товаров.

Индикатором рыночной ликвидности служит показатель под названием «churn» (перемешивание). Он показывает взаимное соотношение общей суммы проведенных сделок и стоимости в действительности отправленных товаров или предоставленных услуг. Рыночная ликвидность достигается, когда значение этого коэффициента более 15.

Ликвидность ценных бумаг

Показатель характеризуется разницей между стоимостью приобретения и стоимостью последующей продажи, а также общей суммой торговых сделок с облигациями или акциями. При этом, чем больше проведено торговых сделок, тем ниже становится спред и больше ликвидность.

Акции или облигации считаются ликвидными, если существует возможность их быстрой продажи и покупки в большом количестве без большой разницы в стоимости. Низколиквидные ценные бумаги обладают противоположными свойствами.

Низколиквидные ценные бумаги обладают противоположными свойствами.

Ликвидность денежных средств

Сохранение покупательной способности той или иной валюты и возможность свободного ее использования в качестве средства платежей называется ликвидностью денег. В странах с высокими экономическими показателями деньги почти всегда являются ликвидными.

Снижение денежной ликвидности обусловлено инфляционными процессами с ростом стоимости потребительских и иных товаров, а также уменьшением покупательной способности национальных денег.

Ликвидная и неликвидная недвижимость

Ликвидными считаются объекты недвижимости, на которые есть большой спрос, и их можно легко реализовать. В целом, недвижимость считается менее ликвидной, чем наличность, акции, облигации и запасы товаров компании. Быстрая ее продажа затруднительна. Необходимо предварительно оценить объект, найти покупателя и оформить сделку. На все это уходит много времени, а предложенная цена часто бывает меньше рыночной.

Цена объектов недвижимости подвержена влиянию внешних причин, таких как наличие и дальнейшее развитие инфраструктуры района, присутствие рядом предприятий, влияющих на экологию и т.д.

Вопреки всему этому, недвижимость не является низколиквидным активом. Инвестиции в недвижимость всегда обеспечивают большую безопасность и доходность в сравнении с банковскими депозитами.

Оценка ликвидности

Из бухгалтерского баланса можно узнать, насколько платежеспособной является компания. Если балансовая отчетность является ликвидной, то ликвидностью обладает и сама фирма. Для анализа способности фирмы платить по счетам всегда изучают баланс.

Что влияет на ликвидность?

Ликвидность предприятия определяется количеством ликвидных активов в его собственности. Здесь не достаточно резервов быстрореализуемых товаров, хранящихся на складе, наличия краткосрочных инвестиций и денег на счетах в банках. Необходим так называемый уставной фонд. Инвестиционные вложения должны быть диверсифицированы, чтобы исключить опасность снижения их стоимости из-за состояния отдельных сегментов рынка.

Инвестиционные вложения должны быть диверсифицированы, чтобы исключить опасность снижения их стоимости из-за состояния отдельных сегментов рынка.

Ликвидность активов компании зависит и от внутренних причин — репутации фирмы, структуры и принципов управления. Эта информация отсутствует в бухгалтерском балансе. Ознакомиться с ней можно, изучив финансовые отчеты и уставные документы. Имидж предприятия может формироваться под влиянием происков конкурентов, экспертной аналитики, отзывов клиентов и публикаций в средствах массовой информации.

Как повысить ликвидность?

Компания может стать более ликвидной, если сделать ее активы качественными — уменьшить кредитную составляющую, поднять доходность и нарастить оборотный капитал. Важным влияющим фактором считается уровень дебиторской задолженности. Для его снижения часто подписывают с должниками договор цессии (уступка прав требования или прав собственности), для передачи дебиторских долгов третьей стороне.

Ликвидность денег: что это такое

Финансовая грамотность требует от нас знания элементарных понятий, на которых построена финансовая система. Сегодня мы расскажем, что такое ликвидность денег, разберемся с ее видами и укажем на наиболее выгодные, а значит высоколиквидные активы.

Сегодня мы расскажем, что такое ликвидность денег, разберемся с ее видами и укажем на наиболее выгодные, а значит высоколиквидные активы.

Ликвидность денег и другого имущества это свойство, которое позволяет использовать товары или ценные активы как платежное средство. От уровня ликвидности зависит финансовая стабильность денег или активов. Чем выше ликвидность, тем финансово устойчивым, является рассматриваемый объект.

Сущность денег

Для того чтобы понять что ликвидность означает и как ее показатель влияет на стоимость товара или ценного актива, следует разобраться что мы понимаем под понятием – деньги.

Важной функцией денег является их использование, как мерила стоимости товара. Измеряют стоимость в национальных и международных денежных единицах. Своеобразным масштабом в измерении стоимости товара является использование в качестве измерения устойчивых мировых денег (доллара, евро).

- Деньги используют для ускорения процессов, связанных с куплей и продажей недвижимости и товаров.

- Для совершения таких финансовых операций как: выплата заработной платы, оплата налоговых и страховых начислений, покупка товаров в кредит. В последние годы финансовые операции осуществляются за счет кредитных денег.

- Для накопления и укрепления капитала.

С помощью денег мы имеем возможность измерить экономическую ценность товаров и ценных активов, предоставленных на мировом и государственном рынке. При осуществлении платежей деньги могут проявлять высокую, абсолютную, среднюю или низкую ликвидность.

Что означает ликвидность простыми словами

На вопрос что такое ликвидность активов и денег, хорошо даст ответ такой пример:

Человек получил в наследство от бабушки патефон и несколько золотых монет. Естественно, более ценными и востребованными станут золотые монеты, в то время как старый бабушкин патефон сможет заинтересовать лишь музеи и небольшую группу любителей старинных вещиц. Получается, человеку в руки попали две вещи. Одна имеет высокий уровень ликвидности, а вторая низкий.

В зависимости от скорости оборота денег можно понять, какой товар имеет больший спрос, а значит, обладает большей ликвидностью. В переводе с латыни термин ликвидность означает – перетекание. Именно умение плавно и быстро перетекать в эквивалент денежных знаков, является важным свойством ценных активов.

Судить об уровне ликвидности можно по тому количеству и качеству затрат, которые пойдут на обмен товара на деньги.

В современном обществе умение анализировать ликвидность товаров и ценных активов дает возможность зарабатывать хорошие деньги, вкладывать инвестиции в выгодные предприятия, финансово развиваться.

Как оценить ликвидность денег и ценных бумаг

В рыночной экономике происходит циркуляция наличных денег и безналичных ценных бумаг. В результате движения денег происходит рост экономики. Особое значение для роста экономики имеют не наличные, а безналичные средства.

Рассмотрим составляющие денежной массы:

- наличные банкноты;

- депозиты до востребования;

- срочные и сберегательные депозиты;

- сберегательные облигации;

- государственные и коммерческие векселя.

Управляется эта масса денег банками и зависит от количества безналичных средств.

Высокая ликвидность у ценных государственных бумаг – казначейских и государственных векселей. Рыночная стоимость этих ценных бумаг меняется незначительно и имеет высокую степень надежности.

Ликвидность акций и долгосрочных облигаций, выпускаемых негосударственными структурами, имеет средний уровень ликвидности. Это связано с тем, что они имеют нестабильные цены, которым свойственно быстро меняться.

Среди неликвидных ценных бумаг популярными являются оборотные и основные фонды. На них спрос не так высок, как на деньги, а значит, процесс их обмена будет долгим.

Неликвидными являются производственные строения и дома, так как их стоимость может измениться в зависимости от экономических, политических, социальных факторов.

Характеристика и примеры разных видов ликвидности

Ликвидность денег является важным их свойством и заключается в том, что они играют роль определенного финансового эквивалента при операциях с ценными бумагами. Деньги обладают абсолютной ликвидностью, потому с их помощью проводят операции с финансовыми активами.

Деньги обладают абсолютной ликвидностью, потому с их помощью проводят операции с финансовыми активами.

Главным показателем высокой ликвидности денег является их сохраненная номинальная стоимость. Инфляция негативно влияет на номинальную стоимость денежных знаков, приводит к их обесцениванию.

В зависимости от степени ликвидности можно сделать предположение, как быстро и с какими финансовыми издержками будут проданы активы.

Показатели ликвидности бывают высокими, абсолютными и низкими.

Рассмотрим пошагово разновидности ликвидности денежных знаков и ценных бумаг:

- Показатель абсолютной ликвидности имеют банкноты и наличные средства, так как именно ними мы производим непосредственные расчеты при оформлении покупок и сделок.

- Немного ниже абсолютной ликвидности имеют депозиты до востребования. При оформлении этого вида депозита, разрешается выписка чеков.

Существенным недостатком абсолютной ликвидности является то, что операции с наличными не приносят желаемого дохода, а процент по вкладу является минимальным и с трудом покрывает инфляцию. Анализ абсолютной ликвидности доказал, что реальный доход по депозиту не приносит дохода, то есть равен нулю.

Анализ абсолютной ликвидности доказал, что реальный доход по депозиту не приносит дохода, то есть равен нулю.

- Высокая степень ликвидности у государственных облигаций, срочных депозитов и сберегательных вкладов.

Наличие ликвидных ценных бумаг позволяет решать финансовые вопросы не так быстро, как с наличностью. Однако именно срочные депозиты и сберегательные вклады приносят доходы в виде процентов. Государственные облигации можно легко перевести в наличность по текущему номиналу.

- Низкая ликвидность актива подразумевает, что объект трудно перевести в денежный эквивалент.

- Неликвидными являются активы, которые невозможно обратить в соответствующее стоимости актива, количество денег.

Важные свойства ликвидности

Ликвидность ценного актива или денег это важное свойство, которое позволяет:

- применять актив в качестве платежного средства;

- использовать возможность трансформации актива за максимально короткий термин;

- сохранить номинальную стоимость актива на первоначальном уровне.

Чем больше ликвидных активов имеет на своем балансе лицо, занимающееся бизнесом, тем более успешным будет его финансовое развитие.

Ликвидность предприятия

Чтобы оценить, как обстоят дела на предприятии, следует рассмотреть коэффициенты ликвидности.

Рассмотрим, как производится расчет ликвидности предприятия и что используют для рассчета:

- Коэффициент абсолютной ликвидности позволяет рассчитать, какую реальную сумму краткосрочного долгового кредита может ежедневно погасить предприятие. Абсолютно ликвидная компания имеет Кал = 0,2.

- Коэффициент быстрой ликвидности заключается в том, что финансисты просчитывают, насколько быстро предприятие сумеет погасить краткосрочный долговой кредит в случае возникающих трудностей на пути реализации продукции. В случае если Кбл = 1, 0 и выше, тем более высоколиквидным является предприятие.

- Коэффициент текущей ликвидности показывает способность предприятия погашать краткосрочные обязательства с помощью ценных средних и высоко ликвидных активов.

При подсчете следует учитывать, что показатель Кбл в пределах от 1,5 до 2,5 свидетельствует о высокой ликвидности предприятия.

При подсчете следует учитывать, что показатель Кбл в пределах от 1,5 до 2,5 свидетельствует о высокой ликвидности предприятия.

В чем проявляется ликвидность в различных сферах жизни

Рассматривая понятие ликвидности, следует обратить внимание, в каких сферах жизни это понятие активно используется:

Банковская сфера

Понятие ликвидности банка используют для того, чтобы определить, насколько общая сумма кредитных средств выше, чем общая сумма собственных средств, банковских вкладов и денег из резервного фонда. В зависимости от уровня ликвидности банка, просчитывается риск потери ликвидности на срок в один день, один месяц и на долгосрочный термин.

Рыночная экономика

Рыночная экономика подразумевает торговые отношения, когда цены на товар формируются свободно. Ликвидность рынка на котором цена товара и спрос на него урегулированы таким образом, что количество продаж не снижается, а имеет тенденцию к росту, считается высоколиквидным.

Фондовый рынок ценных бумаг и активов

Главным фактором, определяющим ликвидность ценных бумаг, является их востребованность. На степень ликвидности влияет спрос и предложение. Так, чем меньше между ними разбег – тем выше ликвидность ценных бумаг.

Недвижимость

Рынок жилья может быть первичным и вторичным. На ликвидность влияют технические характеристики жилья, его географическое расположение и близость транспортной развязки, инфраструктура района.

Памятка для экономиста-любителя

Мы собрали список простых экономических понятий, значение которых многие путают или не понимают.

Торговый баланс — это экономический показатель, отражающий соотношение стоимости ввезенных товаров на территорию страны (импорт) и стоимости товаров, вывезенных за пределы страны (экспорт). В зависимости от того, какая статья торгового баланса (импорт или экспорт) преобладает, можно говорить о дефиците или профиците торгового баланса. Для этого используется такой показатель, как сальдо торгового баланса. Торговый баланс является составной частью платежного баланса страны. Платежный баланс — это статистический документ, описывающий все денежные платежи, поступающие в страну из-за границы, и все ее платежей за границу в течение определенного периода времени (год, квартал, месяц). В платежном балансе учитываются все внешнеэкономические операции страны. Платежный баланс (ПБ) состоит из трех основных групп счетов: счета текущих операций, счета движения капитала и счет резервов ЦБ. Операции, приводящие к притоку иностранной валюты в страну, учитываются в кредитовой части ПБ. Операции, приводящие к оттоку иностранной валюты из страны, учитываются в дебетовой части ПБ.

Для этого используется такой показатель, как сальдо торгового баланса. Торговый баланс является составной частью платежного баланса страны. Платежный баланс — это статистический документ, описывающий все денежные платежи, поступающие в страну из-за границы, и все ее платежей за границу в течение определенного периода времени (год, квартал, месяц). В платежном балансе учитываются все внешнеэкономические операции страны. Платежный баланс (ПБ) состоит из трех основных групп счетов: счета текущих операций, счета движения капитала и счет резервов ЦБ. Операции, приводящие к притоку иностранной валюты в страну, учитываются в кредитовой части ПБ. Операции, приводящие к оттоку иностранной валюты из страны, учитываются в дебетовой части ПБ.

Счета текущих операций включают в себя:

— Экспорт (кредит) и импорт (дебет) товаров

— Экспорт (кредит) и импорт (дебет) услуг

— Доход от международных (кредит) и иностранных (дебет) инвестиций

— Оплата труда резидентам за границей (кредит) и иностранцам (дебет)

— Односторонние трансферты в страну (кредит) и из страны(дебет)

Счета движения капитала включают в себя:

— Счет операций с капиталом

— Капитальные трансферты полученные (кредит) и выплаченные (дебет)

— Финансовый счет

— Прямые иностранные (кредит) и международные (дебет) инвестиции

— Портфельные иностранные (кредит) и международные (дебет) инвестиции

— Прочие инвестиции (наличная иностранная валюта, остатки на текущих счетах и депозитах, торговые кредиты и авансы, просроченная задолженность, и т. д.)

д.)

Счет резервов ЦБ учитывает:

— Изменение резервных активов ЦБ

— Золото

— Специальные права заимствования (Special Drawing Rights) SDR

— Иностранная валюта

Приток капитала — поступление денежных средств в национальную экономику из-за рубежа в виде кредитов, продажи финансовых активов иностранным покупателям.

Отток капитала — денежные средства страны, направляемые в другие страны в виде инвестиций, ссуд, для покупки финансовых активов

Бегство капитала — стихийный, не регулируемый государством вывоз капитала юридическими и физическими лицами за рубеж, в целях более надёжного и выгодного их вложения, а также для того, чтобы избежать их экспроприации, высокого налогообложения, потерь от инфляции. В платёжном балансе бегство капитала отражается в двух статьях: «Своевременно не полученная экспортная выручка, не поступившие товары и услуги в счёт переводов денежных средств по импортным контрактам, переводы по фиктивным операциям с ценными бумагами» и «Чистые ошибки и пропуски».

Инвестиции в основной капитал — совокупность затрат, направленных на создание и воспроизводство основных средств (новое строительство, расширение, а также реконструкция и модернизация объектов, которые приводят к увеличению первоначальной стоимости объектов и относятся на добавочный капитал организации, приобретение машин, оборудования, транспортных средств, затраты на формирование основного стада, выращивание многолетних насаждений и т. д.)

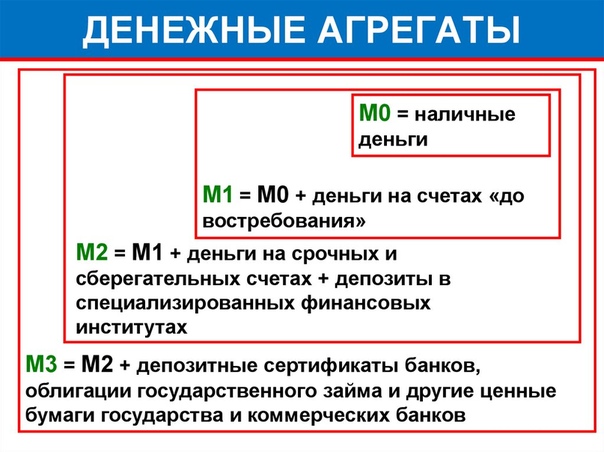

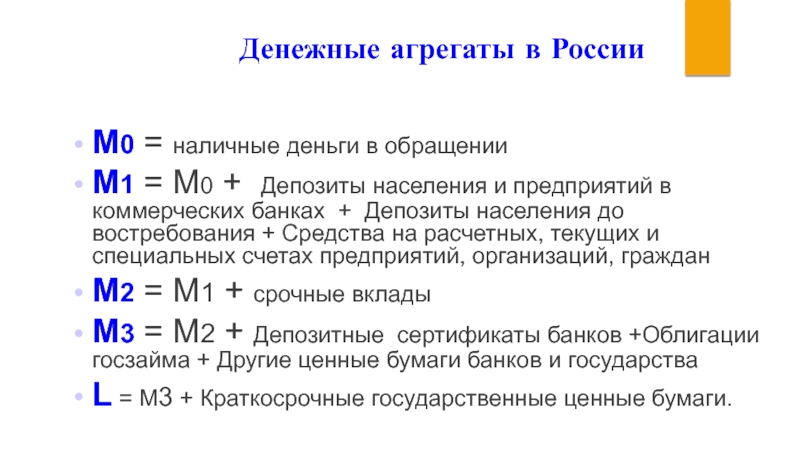

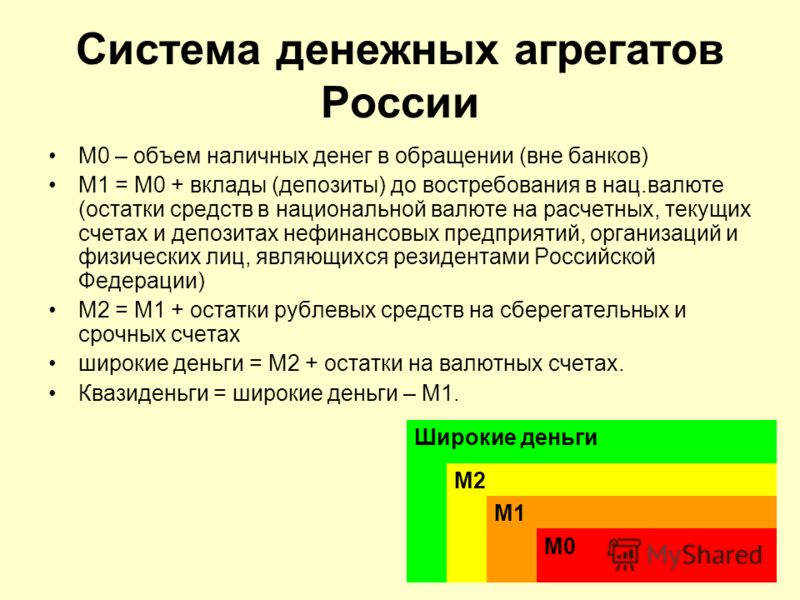

Денежные агрегаты М0, М1 и т.д.

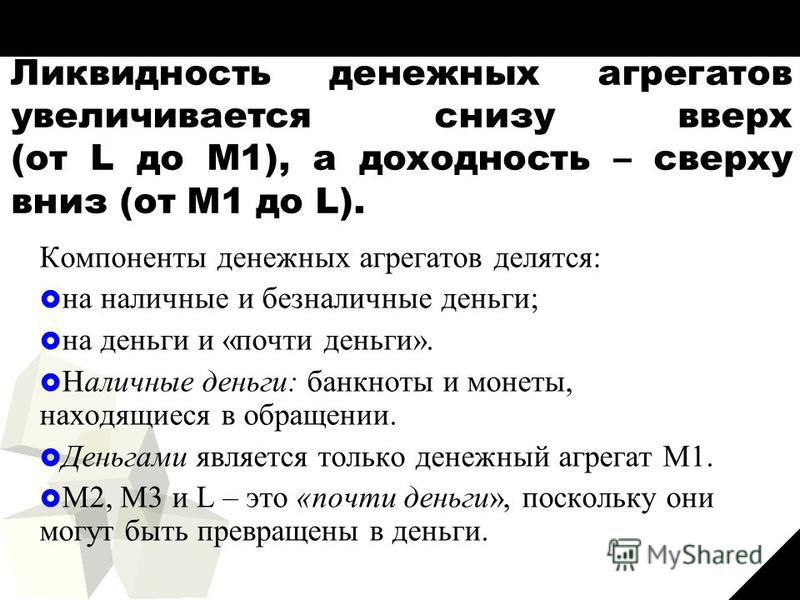

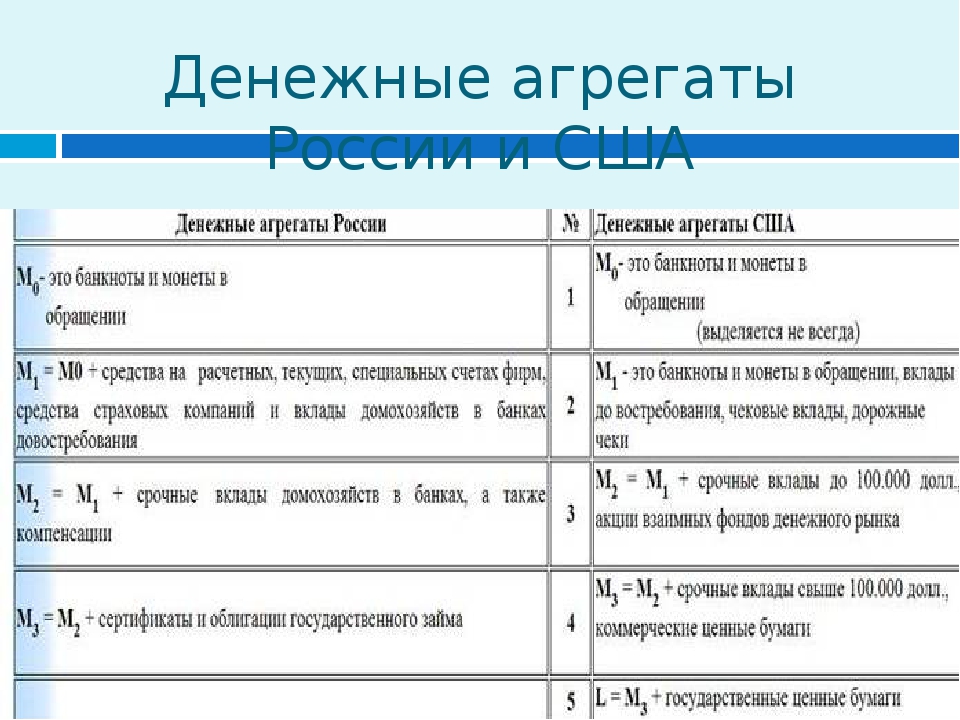

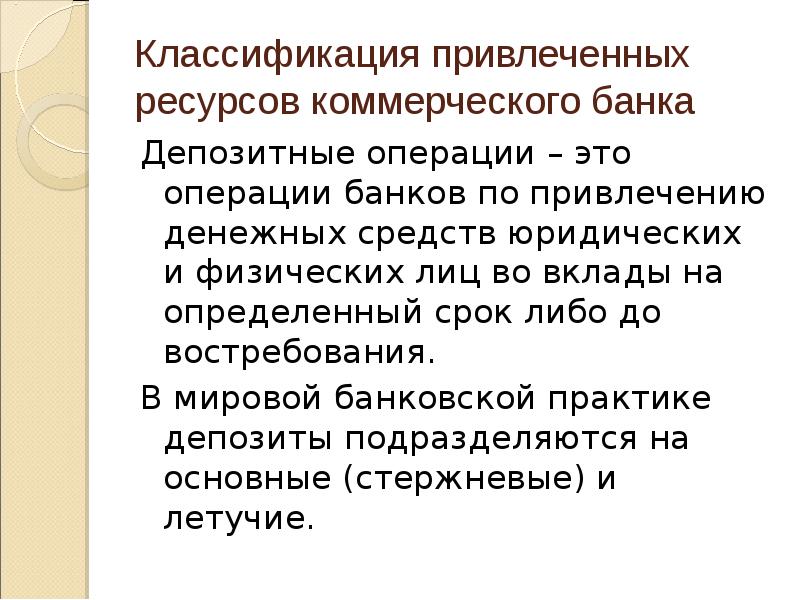

Денежную массу делят на денежные агрегаты (от М0 до М3), в которые входят различные виды денег.

Денежные агрегаты — группировка банковских счетов по степени быстроты превращения средств на этих счетах в наличные деньги. Чем быстрее средства на счетах можно перевести в денежную форму, тем более ликвидным считается агрегат.

Денежный агрегат М0. В агрегат М0 входят все виды денег, обладающих высокой степенью ликвидности. В первоначальный агрегат входят наличные деньги и чеки: М0 = C + чеки, где С — начальная денежная масса.

Наличные деньги в свою очередь состоят из бумажных денег, банкнот и разменной монеты. Чеки — это документы установленной формы, которые можно либо предъявлять в банк для получения наличных денег, либо непосредственно использовать как платежное средство наряду с наличными деньгами.

Денежный агрегат М1. Агрегат М1 является дополненным агрегатом М0 и может быть представлен следующим образом:

М1 = М0 + средства на расчетных и текущих банковских счетах

Очевидно, что степень ликвидности банковских вкладов гораздо ниже, чем в целом по агрегату М0, поэтому и агрегат М1 менее ликвиден.

Денежный агрегат М2. Кроме денег, то есть агрегата в состав денежной массы входят покупательные и платежные средства, не обладающие абсолютной ликвидностью. К ним относятся вексель, облигация, депозитные сертификаты. В безналичной форме: срочные вклады на банковских счетах. Агрегат М2 дополняет к М1 срочные вклады: М2 = М1 + срочные вклады.

Средства на срочных вкладах еще более снижают ликвидность агрегата М2 по сравнению с М1 и М0 и предполагают обслуживание накоплений, сбережений, инвестиций.

Денежный агрегат М3. Агрегат М3 предполагает увеличение агрегата М2 за счет государственных ценных бумаг:

М3 = М2 + государственные ценные бумаги. Эти бумаги (в основном облигации государственных займов) представляют собой уже не совсем полноценные деньги, но все же они могут быть трансформированы в другие виды денег (проданы на открытом рынке) и по этому признаку их включают в состав денежной массы

Денежный мультипликатор — экономический коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий теоретически возможную степень роста денежной массы за счёт кредитно-депозитных банковских операций

Денежная база = М0 + денежные средства в обязательных резервах (в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ.

Денежная база показывает, какой величиной денежной массы могут оперировать Центральный банк.

Денежная масса = Денежная база * Денежный мультипликатор

Следовательно, Денежный мультипликатор = М2 (денежная масса) / Денежная база.

Денежная масса —это вся совокупность денег в стране. Говоря простыми словами — это количество денег, которыми располагают экономические субъекты внутри страны — население, предприятие, государство. В состав денежной массы включают как наличные деньги — (купюры в Вашем кошельке), так и безналичные — средства на текущих и расчетных счетах, средства на депозитах населения и юридических лиц.

Денежная база в широком определении — Денежная база в широком определении состоит из наличных денег в обращении (с учетом остатков в кассах банков), средств на корреспондентских счетах и обязательных резервах кредитных организаций в ЦБ. Туда же входит суммарная рыночная стоимость облигаций Банка России, находящихся в обращении.

Денежная база в узком определении — Денежная база в узком определении включает выпущенные в обращение ЦБ наличные деньги (с учетом остатков средств в кассах кредитных организаций) и остатки обязательных резервов по привлеченным банками средствам в национальной валюте, депонируемым на счетах в Банке России.

Скорость обращения денег (velocity of money) — это мера, которая показывает среднее количество использования одной денежной единицы страны в течение определенного периода времени (обычно за год) в процессе формирования доходов. Скорость обращения денег определяется отношением национального дохода страны к количеству денег

Открыть счет

БКС Экспресс

Риск и доходность — НБРБ. Единый портал финансовой грамотности

Риск – это событие, которое может произойти с определенной долей вероятности и в результате привести к негативным последствиям. Финансовый же риск связан с вероятностью возникновения потерь собственных активов либо неполучения планируемых доходов. Риск возникает, как только вы выпускаете деньги из рук. Любые инвестиции сопряжены с риском. Наука о том, как защитится от рисков – называется управлением рисками, или риск-менеджментом.

Риск возникает, как только вы выпускаете деньги из рук. Любые инвестиции сопряжены с риском. Наука о том, как защитится от рисков – называется управлением рисками, или риск-менеджментом.

Какие финансовые риски существуют?

Вкладывая свои сбережения в какие-либо инструменты для получения дохода, человек может столкнуться с огромным количеством финансовых рисков. Самые распространенные из них это:

- Валютные риски

- Процентные риски

- Инфляционные риски

- Риски ликвидности

- Риски финансовых посредников

Расскажем о каждом по порядку

- Валютный риск – это риск потерь из-за изменения курсов валют.

Первое правило риск-менеджмента соответствует народной мудрости: «Не держи все яйца в одной корзине». Мы подвергаем риску наши сбережения, если будем хранить их в одной валюте. При уменьшении курса одной валюты наши сбережения сократятся, при увеличении — увеличатся. Поэтому целесообразнее минимизировать риск и хранить сбережения в разных валютах.

Поэтому целесообразнее минимизировать риск и хранить сбережения в разных валютах.

2. Процентный риск – риск, связанный с изменением процентных ставок на финансовом рынке. Например, изменения процентов по вашим депозитам с плавающей ставкой. При изменении ставки в сторону уменьшения процентный доход также уменьшается, сокращая тем самым ваши планируемые доходы.

3. Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. Инфляционный риск всегда присутствует при долгосрочном размещении денежных средств. Любая долгосрочная перспектива заработка на процентах несет скрытый инфляционный риск. Как правило, это не критично для банковских депозитов. Так, если, например, в году средняя ставка по банковским вкладам составляла 12,95%, а уровень инфляции за год составил 7,4%, то чистый доход по вкладам – 5,55%.

4. Риск ликвидности. Ликвидность – это возможность конвертировать актив в деньги быстро и без потерь. Риск состоит в том, что при инвестировании активов в различные инструменты, со временем меняется способность актива быстро и с минимальными потерями конвертироваться в деньги, то есть его ликвидность падает. Таким образом, сами деньги, как актив обладают абсолютной ликвидностью.

Риск ликвидности. Ликвидность – это возможность конвертировать актив в деньги быстро и без потерь. Риск состоит в том, что при инвестировании активов в различные инструменты, со временем меняется способность актива быстро и с минимальными потерями конвертироваться в деньги, то есть его ликвидность падает. Таким образом, сами деньги, как актив обладают абсолютной ликвидностью.

Часто мы слышим про инвестирование свободных средств в аттестованные бриллианты, предметы искусства, недвижимость. Иногда предложение бывает очень заманчивым, но не всегда эти активы в будущем можно будет быстро продать и обратить их в деньги. Поэтому при выборе инвестиционного инструмента стоит рассчитывать, насколько ликвидным он окажется через время и насколько такая ликвидность вам подойдёт.

5. Риск финансовых посредников. Он заключается в возможном невыполнении своих обязательств финансовыми посредниками.

Если у вас в банке размещены денежные средства на вкладном счете, то при банкротстве этого банка вам вернет ваши деньги Агентство по гарантированному возмещению банковских вкладов. Но если, например, вы разместили свои сбережения в микрофинансовой организации под большие проценты, то при объявлении банкротом этой организации вы несете прямые потери, так как деньги вам никто не вернет.

Но если, например, вы разместили свои сбережения в микрофинансовой организации под большие проценты, то при объявлении банкротом этой организации вы несете прямые потери, так как деньги вам никто не вернет.

Какова взаимосвязь между риском и доходностью и как защитить себя?

Риск и доходность – взаимосвязаны между собой и прямо пропорциональны. Чем больше прибыль, тем больше риск, и наоборот – если риск большой, доходность тоже должна быть большая. Соотношение риска и доходности должно быть оптимальным, и целью должно быть увеличение доходности при уменьшении риска.

Финансовый риск можно снизить, например, при помощи диверсификации – это процесс распределения инвестиций между различными видами финансовых инструментов, отраслями, распределение инвестиций во времени, а также путем страхования своих инвестиций и постоянного контроля за экономическим положением страны.

В чем состоит понятие ликвидности? Почему наличные деньги обладают абсолютной ликвидностью

Irishka757 / 01 авг. 2013 г., 5:50:03

2013 г., 5:50:03

в)производительности труда

г)числа часов, отработанных работником за год

д)нет верного ответа

2.Если продукты и услуги производятся только внутри страны с использованием только своих факторов производства, то для расчета используется следующий показатель

а)ВНП

б)ВВП

в)ЛД

г)ЧНП

д)НД

3. Что такое валовой внутренний продукт

а)сумма всех конечных товаров и услуг, произведенных отечественными производителями

б)сумма всех реализованных товаров и услуг

в)сумма всех произведенных товаров и услуг

г)сумма всех готовых товаров и услуг

д)сумма всех конечных товаров и услуг, произведенных на территории страны как своими, так и иностранными производителями

4. Доход после уплаты налогов — это

а)располагаемый доход

б)остаточный доход

в)та часть дохода, на которую могут претендовать местные органы власти

г)не расходуемый доход

д)стоимость произведенных за год товаров и услуг

5. Безработица и инфляция согласно кейнсианской концепции

Безработица и инфляция согласно кейнсианской концепции

а)связаны прямой зависимостью

б)связаны обратной зависимостью

в)не взаимосвязаны

г)в зависимости от экономической ситуации могут быть связаны прямо или обратно

д)верного ответа нет

6. Безработицу, вызванную спадом производства во время кризиса и депрессии, относят к безработице

а)фрикционной

б)структурной

в)циклической

г)институциональный

д)добровольной

7.Стагфляция — это явление, при котором

а)инфляция растет, а безработица снижается

б)безработица растет, а инфляция снижается

в)растет как безработица, так и инфляция

г)снижается как безработица, так и инфляция

д)сокращается объем выпуска

8.Экономические циклы вызваны

а)внутренними причинами

б)внешними причинами

в)наличием конкуренции

г)рыночной структурой хозяйства

д)внутренними и внешними причинами

9.Экономические циклы характерны для

а)плановой экономики

б)рыночной экономики

в)смешанной экономики

г)капиталистической экономики

д)любой экономической системы

10. Источники экономического роста

Источники экономического роста

а)развитие НТП

б)увлечение количества ресурсов

в)увлечение количества рабочей силы

г)все предыдущие ответы верны

д)внедрение технологии

11.Налог — это

а)штрафная санкция

б)обязательный платеж

в)начисленная сумма пени

г)помощь государству

д)благотворительный износ

12.К косвенным налогам относятся

а)подоходный налог

б)имущественный налог

в)налог на прибыль

г)акцизный налог

д)налог на землю

13.Государственный долг — это

а)общая, накопленная за все годы сумма дефицитов бюджета

б)Задолженность правительства населению в результате выпуска внутренних государственных займов

в)сумма внешних займов

г)ни один из ответов не является верным

д)задолженность правительства перед иностранными инвесторами

14. Государственный долг — это

а)Сумма дефицитов государственного бюджета, накопленного к настоящему моменту

б)превышение расходной части государственного бюджета над доходной частью этого бюджета

в)сумма задолженности государства банкам и другим финансовым институтам г)сумма задолженности государства населению

д)сумма задолженности государства другим странам

15. Банковская система имеет следующие уровни

Банковская система имеет следующие уровни

а)центральный банк и страховые компании

б)национальный банк и финансово-кредитные учреждения

в)коммерческие банки и финансово-кредитные институты

г)национальный банк, коммерческие банки и финансово-кредитные институты д)сберегательные банки и центральный банк

16. Денежно-кредитная политика государства не включает в себя

а)управление кредитами

б)повышение уровня жизни населения

в)управление денежной массы

г)управление процентом

д)управление резервными нормами

17. Что из ниже перечисленного не входит в понятие «банковских активов»? а)имеющиеся у банка наличные деньги

б)ссуды предприятиям и населению

в)размещенные в банке вклады

г)приобретенные банком финансовые средства (долговые обязательства и т.п.). д)нет верного ответа

Что обладает наибольшей ликвидностью. Что такое ликвидность простыми словами

Ликвидность предприятия — это наличие возможности погашать задолженности предприятия в сжатые сроки. Степень ликвидности определяется отношением объема ликвидных средств, находящихся в распоряжении предприятия (актив баланса), к сумме имеющихся задолженностей (пассив баланса). Другими словами, ликвидность предприятия — это показатель его финансовой стабильности.

Степень ликвидности определяется отношением объема ликвидных средств, находящихся в распоряжении предприятия (актив баланса), к сумме имеющихся задолженностей (пассив баланса). Другими словами, ликвидность предприятия — это показатель его финансовой стабильности.

К ликвидным средствам относят все активы, которые могут быть преобразованы в деньги и использованы для погашения долгов предприятия: наличные деньги, вклады на банковских счетах, различные виды ценных бумаг, а также элементы оборотных средств, поддающиеся быстрой реализации.

Различают ликвидность общую (текущую) и срочную. Общую ликвидность предприятия определяют как соотношение суммы текущих активов и суммы текущих обязательств (пассивов), определяемых на начало и конец года. Коэффициент текущей ликвидности показывает способность предприятия погашать текущие пассивы за счет оборотных активов. Если значение коэффициента ниже 1, то это свидетельствует об отсутствии финансовой стабильности предприятия. Нормальным считается показатель выше 1,5. Для расчета коэффициента применяют формулу:

Для расчета коэффициента применяют формулу:

Коэффициент текущей ликвидности = (Оборотные активы – Долгосрочная дебиторская задолженность – Задолженность учредителей по взносам в уставный капитал) / Текущие пассивы.

Срочная ликвидность предприятия определяется тем, как быстро дебиторская задолженность и производственные запасы могут быть обращены в наличные денежные средства. Для определения коэффициента быстрой (срочной) ликвидности применяют формулу:

Коэффициент срочной ликвидности = (Текущие активы – Запасы) / Краткосрочные обязательства

Абсолютная ликвидность — отношение суммы имеющихся в распоряжении предприятия денежных средств и краткосрочных финансовых вложений к текущим пассивам. Коэффициент абсолютной ликвидности рассчитывают по формуле:

Коэффициент абсолютной ликвидности предприятия = (Денежные средства + Краткосрочные вложения) / Текущие пассивы.

Нормальным считается коэффициент величиной не менее 0,2.

Ликвидность

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio ) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 260 + строка 250) / (строка 690-650 — 640).

Cash ratio ) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 260 + строка 250) / (строка 690-650 — 640).

Считается, что нормальным значение коэффициента должно быть не менее 0,2, т.е каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Рынок считается высоколиквидным , если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный — выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный — выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой)

Котировочные заявки формируют моментальную ликвидность рынка, позволяя другим участникам торгов в любой момент времени купить или продать определенное количество актива. Вопрос будет в цене, по которой сделку возможно осуществить. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Вопрос будет в цене, по которой сделку возможно осуществить. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка, позволяя другим участникам торгов купить или продать определённое количество актива по желаемой цене. Вопрос будет во времени, когда сделка произойдёт. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

См. также

Примечания

Литература

- Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice / Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева.. — 10-е изд. — СПб. : Питер, 2007. — С. 121-122. — 960 с. — ISBN 5-94723-537-4

Категории:

- Финансовые коэффициенты

- Финансовый анализ

- Экономические термины

- Денежное обращение

- Инвестиции

- Биржи

- Корпоративное управление

Wikimedia Foundation

. 2010

.

2010

.

- Коллеги Деда Мороза

- Обмен

Смотреть что такое «Ликвидность» в других словарях:

ЛИКВИДНОСТЬ Финансовый словарь

ЛИКВИДНОСТЬ — (liquidity) Степень, в которой активы какой либо организации являются ликвидными (См.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Финансы. Толковый… … Финансовый словарь

ликвидность — 1. Способность активов обращаться в денежные средства. Измеряется с помощью коэффициентов. 2. Мера соотношения между денежными средствами или легкореализуемыми активами и потребностью предприятия в этих средствах для погашения наступивших… … Справочник технического переводчика

ЛИКВИДНОСТЬ — (liquidity) 1. Свойство активов легко и быстро превращаться в деньги по легкопрогнозируемой цене. Помимо самих денег и депозитов в таких небанковских финансовых фирмах, как строительные общества, такие краткосрочные ценные бумаги, как… … Экономический словарь

ЛИКВИДНОСТЬ — ЛИКВИДНОСТЬ, ликвидности, мн. нет, жен. (фин. торг. неол.). отвлеч. сущ. к ликвидный. Ликвидность товаров. Ликвидность обязательств. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

нет, жен. (фин. торг. неол.). отвлеч. сущ. к ликвидный. Ликвидность товаров. Ликвидность обязательств. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Ликвидность — Ликвидность (Liquidity) – 1. В общем смысле – способность активов быть проданными на рынке: быстро и без больших затрат (высокая Л.) или медленно, с большими издержками (низкая Л.) Абсолютной Л. обладают наличные деньги. Другие активы… … Экономико-математический словарь

Ликвидность — (liquidity) Степень, в которой активы какой либо организации являются ликвидными (cм.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Бизнес. Толковый… … Словарь бизнес-терминов

Что такое ликвидность? Такой вопрос возникает у людей, далеких от экономических реалий и у опытных бизнесменов. Ликвидность – это возможность быстро превратить активы в их денежный эквивалент по хорошим ценам. Существуют высоко- и низколиквидные ценности, а также неликвиды. Понятие ликвидности может применяться к любым фирмам, ценным бумагам, недвижимости, транспортным средствам и разному имуществу, которым владеет предприятие или частное лицо. Обычно самой высокой ликвидностью обладают деньги, которые вращаются в данной экономической системе.

Существуют высоко- и низколиквидные ценности, а также неликвиды. Понятие ликвидности может применяться к любым фирмам, ценным бумагам, недвижимости, транспортным средствам и разному имуществу, которым владеет предприятие или частное лицо. Обычно самой высокой ликвидностью обладают деньги, которые вращаются в данной экономической системе.

Коэффициент ликвидности

Ликвидность любой организации и компании рассчитывают по нескольким финансовым показателям, один из которых – коэффициент ликвидности – рассчитывается по специальным формулам. С помощью этого коэффициента можно сравнить стоимость текущих активов, которые имеют разную степень ликвидности, с суммой текущих обязательств. Существуют коэффициенты:

- общей ликвидности или покрытия, которые показывают, насколько предприятие способно обеспечить свои краткосрочные обязательства;

- текущей или быстрой ликвидности, что показывают, какую часть обязательств фирма может погасить за счет денежных средств, финансовых инвестиций;

- абсолютной ликвидности, позволяющие определить краткосрочные обязательства, задолженность по которым компания может погасить в срочном порядке.

Текущая ликвидность

Чтобы узнать, какую часть текущих обязательств фирма или организация может погасить за счет имеющихся денежных средств или их эквивалентов, инвестиций и дебиторской задолженности, необходимо знать, что такое быстрая или текущая ликвидность. Высчитывается коэффициент быстрой ликвидности по специальной формуле. Показатель этого вида ликвидности указывает на то, насколько платежеспособна организация или фирма, как быстро она сможет погасить текущие обязательства, вовремя рассчитавшись с дебиторами. Обычно коэффициент быстрой ликвидности 0.6 считается приемлемым.

Ликвидность баланса

Финансовый показатель – ликвидность баланса – показывает степень покрытия обязательств компании активами, которые можно обратить в деньги в сроки, соответствующие сроку погашения обязательств. От этого показателя зависит платежеспособность любой фирмы и предприятия. Чтобы узнать, насколько благоприятно финансовое положение предприятия, необходимо знать насколько стоимость оборотных активов превышает краткосрочные пассивы. Чем больше это значение, тем благополучней фирма с точки зрения ликвидности. Особое значение определение ликвидности баланса имеет во время ликвидации при банкротстве предприятия или компании.

Чем больше это значение, тем благополучней фирма с точки зрения ликвидности. Особое значение определение ликвидности баланса имеет во время ликвидации при банкротстве предприятия или компании.

Анализ ликвидности

Для проведения анализа ликвидности баланса компании или организации любой формы собственности активы группируются по степени ликвидности – от самых быстрых к активам с медленной ликвидностью. Правильный анализ ликвидности активов проводится в таком порядке:

- наиболее ликвидные активы;

- быстро реализуемые;

- медленно реализуемые;

- трудно реализуемые активы.

Что касается пассивов, вначале анализируются наиболее срочные обязательства, затем краткосрочные пассивы, долгосрочные и в завершение, постоянные пассивы.

Абсолютная ликвидность

Если нужно вычислить надежность компании или быстро ее ликвидировать, необходимо знать ее финансовые показатели. Один из них – абсолютная ликвидность – это коэффициент, показывающий, какую часть краткосрочной задолженности можно погасить сразу. Коэффициент абсолютной ликвидности или Cashratio показывает, насколько фирма или предприятие способно погасить краткосрочный немедленно. Рассчитывается этот показатель как отношение оборотных активов, которые можно сразу же продать, к текущим обязательствам должника.

Коэффициент абсолютной ликвидности или Cashratio показывает, насколько фирма или предприятие способно погасить краткосрочный немедленно. Рассчитывается этот показатель как отношение оборотных активов, которые можно сразу же продать, к текущим обязательствам должника.

Показатели ликвидности

Ликвидность – это важнейший показатель эффективности и надежности предприятия. Она показывает, насколько предприятие кредитоспособно. Чтобы точно знать, насколько перспективна та или иная фирма, необходимо провести анализ их работы. Во время анализа деятельности любой компании необходимо учитывать показатели ликвидности баланса. Основными являются коэффициенты:

- абсолютной ликвидности;

- критической оценки;

- маневренности функционирующего капитала;

- текущей ликвидности;

- обеспеченности собственными средствами.

Ликвидность активов

Активы компании, которые можно быстро и выгодно обратить в деньги называются ликвидными. Наиболее высоколиквидный актив – это средства, которые есть у компании в кассе, на счетах, депозитах. Хорошая ликвидность активов у ценных бумаг, которые можно выгодно продать на бирже в любой момент. Наименее ликвидными считаются запасы сырья, материалов, стоимость незавершенного производства. Бухгалтерский анализ ликвидности баланса строится по принципу возрастания ликвидности, наиболее важными при составлении баланса являются три коэффициента:

Хорошая ликвидность активов у ценных бумаг, которые можно выгодно продать на бирже в любой момент. Наименее ликвидными считаются запасы сырья, материалов, стоимость незавершенного производства. Бухгалтерский анализ ликвидности баланса строится по принципу возрастания ликвидности, наиболее важными при составлении баланса являются три коэффициента:

- абсолютной ликвидности;

- быстрой ликвидности;

- текущей ликвидности.

Ликвидность банка

Любые организации могут рассматриваться с точки зрения ликвидности, в том числе и финансовые. Такое понятие, как ликвидность банка – его способность быстро выполнить обязательства перед вкладчиками, инвесторами, кредиторами – очень важно при выборе банка. Обязательства финансовой организации бывают реальными и потенциальными или условными. Факторы ликвидности банка бывают внешними и внутренними. Внутренние факторы это:

- управление банком и его имидж;

- качество привлеченных денежных средств;

- качество активов банка;

- сопряженность активов и пассивов.

Внешние факторы ликвидности это;

- состояние экономики в стране;

- развитие рынка ценных бумаг;

- эффективность надзора Банка России;

- система рефинансирования.

Ликвидность предприятия

Ликвидность предприятия – возможность погасить его задолженности быстро и выгодно. Степень ликвидности определяется отношением актива баланса и пассива и определяет стабильность предприятия. Ликвидные средства предприятия – это все те активы, которые можно преобразовать в деньги и использовать для погашения долгов. Это деньги в кассе, на счетах и депозитах, ценные бумаги, которые котируются на бирже, оборотные средства, которые можно быстро реализовать.

Есть общая (текущая) и срочная ликвидность предприятия. Общая – это отношение суммы текущих активов и пассивов на начало и конец года. Анализ ликвидности предприятия определяется по коэффициентам. Если коэффициент текущей ликвидности ниже 1 – это означает, что предприятие не имеет стабильности. Нормальный показатель – свыше 1.5.

Нормальный показатель – свыше 1.5.

Ликвидность рынка

Ликвидность – важный показатель любого рынка. Чтобы совершать сделки на фондовом рынке или столь популярном рынке Форекс, необходимо ориентироваться, какие биржевые инструменты можно быстро купить и столь же быстро продать. Ликвидность рынка – это возможность совершить выгодную сделку с акциями, фьючерсами, валютными парами, не потеряв при этом в цене и во времени. Другими словами, участник рынка получит любой актив по лучшей цене рынка настолько быстро, насколько возможно. Самая высокая ликвидность у денег – их можно мгновенно обменять на товар. У недвижимости – низкая ликвидность.

Ликвидность ценных бумаг

Ликвидность ценных бумаг – это возможность превратить их в деньги быстро и выгодно, причем эта возможность постоянна. Именно эта характеристика принимается за основу при понимании, насколько эффективны те или иные ценные бумаги. Высокая ликвидность позволит инвестору мгновенно получить за ценные бумаги наличные средства.

Основная характеристика ликвидности ценных бумаг – это спрэд – разница между ценами на продажу и покупку. Чем спрэд меньше, тем выше ликвидность. На ликвидность оказывает влияние привлекательность ценных бумаг определенного эмитента в инвестиционном плане. Она может быть рассчитана, если известны показатели деятельности предприятия и оценка его ценных бумаг рынком.

Ликвидность денег

Наиболее высокой, можно сказать, совершенной ликвидностью обладают деньги. Ликвидность денег означает, что за них можно в любой момент получить товары или услуги, которые необходимы. Деньги – средство платежа в любой стране мира. Они больше всего защищены от колебаний их ценности. Универсальность, как средства платежа, то есть, ликвидность, делает деньги наиболее востребованным активом. Наибольшую ликвидность имеют наличные деньги, затем – средства на текущем депозите. На последнем месте стоят ценные бумаги, которые нужно еще продать на фондовом рынке.

Ликвидность — это возможность как можно быстрее «сбыть с рук» определённый товар, обменяв его на денежный эквивалент. Если какой-либо продукт является востребованным на рынке и хорошо раскупается, это говорит о его высокой ликвидности. В зависимости от скорости продажи товара его ликвидность будет определяться как высокая, средняя или низкая.

Если какой-либо продукт является востребованным на рынке и хорошо раскупается, это говорит о его высокой ликвидности. В зависимости от скорости продажи товара его ликвидность будет определяться как высокая, средняя или низкая.

Вроде бы, все основные определения и понятия даны простым языком – примерно так описывает понятие «ликвидность» Википедия. Далее рассмотрим отдельно ликвидность акций, предприятий и недвижимости, а также факторы, которые влияют на ликвидность и формируют её. Отдельно рассмотрим коэффициенты ликвидности и способы оценки платёжеспособности бизнеса.

Выскоколиквидный и низколиквидный: в чем разница

Все товары можно рассматривать как высоколиквидные или низколиквидные в зависимости от скорости их продажи. Поэтому, с точки зрения наискорейшего получения денег, ценные бумаги и депозиты в банках – высоколиквидные товары, ведь, чтобы обратить их в купюры, достаточно порой и пары минут. Недвижимость же будет «неликвидом» по сравнению с ними, причём чем она дороже и чем сложнее её продать, тем менее ликвидным товаром она будет считаться.

Ликвидными валютами называют самые популярные денежные знаки, используемые во всём мире или в определённом крупном регионе для совершения сделок по купле-продаже. На ликвидность валюты влияет экономика стран, в которых эта валюта числится основной или резервной. Самая ликвидные валюты в мире:

- Американский доллар.

- Евро.

- Британский фунт.

- Японская йена.

- Швейцарский франк.

- Австралийский доллар.

- Канадский доллар.

Рубль на данный момент является неликвидной валютой.

Ликвидность ценных бумаг: чем особенны «голубые фишки»

Ценными бумагами называют векселя, акции, облигации и прочие денежные документы, удостоверяющие некоторые имущественные права своего владельца (например, право на выплату дивидендов – части прибыли компании). Являясь высоколиквидным товаром, в своей группе ценные бумаги тоже делятся на «ликвид» и «неликвид». Неликвидные товары редко бывают дефицитными – на них маленький спрос, их мало покупают.

Ценные бумаги в своей собственной иерархии подразделяются на «голубые фишки», бумаги второго эшелона, третьего эшелона и так далее. Если говорить простыми словами, чем к более дальнему эшелону относятся ценные бумаги, тем ниже их ликвидность. Такие ценные бумаги трудно продать по хорошей цене – как правило, на их продаже можно потерять около четверти от их первоначальной стоимости.

«Голубые фишки» — понятие, пришедшие из американских казино. Там голубые фишки имеют самый большой денежный номинал. Сегодня так называют самые ликвидные акции – акции крупных компаний, находящихся в первой тридцатке крупнейших фирм в своей стране или в мире (смотря какой рынок мы оцениваем).

В нашей стране к «голубым фишкам» относятся в основном акции банков и компаний по добыче и переработке газа и нефти: «Роснефть», «Газпром», «ЛУКОЙЛ», «Сбербанк». В Америке «голубые фишки» сосредоточены в сфере IT – к ним относятся ценные бумаги Google, Microsoft, Facebook и ряда других корпораций.

Ликвидность бизнеса: от чего зависит

Ликвидность предприятия является очень важным показателем его платёжеспособности и общего состояния. В экономическом анализе успешности компании не последнюю роль играет ликвидность баланса – способность фирмы своевременно распределять денежные потоки на погашение долгов. Проще говоря, чем больше своеобразный «золотой парашют» свободных средств компании, которые она может перераспределить на устранение проблем, тем выше ликвидность баланса такой фирмы. В такую компанию инвесторы будут вкладывать деньги.

Имущество предприятия подразделяется на активы и пассивы.

Активы могут быть:

- высоколиквидными (вложения и финансы).

- быстропродаваемыми (краткосрочные задолженности).

- оборотными (реализуются медленно).

- необоротными (реализуются очень медленно).

Пассивы могут быть:

- срочными.

- текущими.

- долгосрочными.

- собственным капиталом компании.

Об анализе ликвидности бизнеса в общих чертах

Для анализа ликвидности предприятия применяются так называемые коэффициенты ликвидности:

- коэффициент текущей ликвидности.

- коэффициент быстрой ликвидности.

- коэффициент абсолютной ликвидности.

Коэффициент текущей ликвидности (он же коэффициент покрытия) определяет соотношение финансовых активов компании и её краткосрочных обязательств. Считается, что в идеале этот коэффициент должен быть равен 2.

Коэффициент быстрой ликвидности считают, как сумму всех высоколиквидных активов, делённую на краткосрочные задолженности фирмы. Быстрая ликвидность – показатель платёжеспособности. В идеале её показатель должен быть равен 1.

Коэффициент абсолютной ликвидности варьируется в пределах от 0,05 до 0,1 и показывает надёжность заёмщика.

Ликвидность недвижимости: как определяется

Недвижимость сама по себе обладает низкой ликвидностью. Однако, если рассматривать, например, элитный дом класса люкс и новостройку бюджетного сегмента на окраине крупного города, новостройка будет обладать куда большей ликвидностью, так как квартиры в ней может купить куда больше людей, и продать их будет легче.

В продаже недвижимости для определения ликвидности действуют те же правила – чем проще продать, тем выше ликвидность.

Почему ликвидность так важна?

Больше всего ликвидность интересует потенциальных инвесторов. С одной стороны, они должны быть уверены, что проект сможет оказаться прибыльным и их ценные бумаги вырастут в цене. С другой стороны – правила контроля убытков заставляет инвесторов выбирать проекты, от ценных бумаг которых будет проще избавиться в случае непредвиденных трудностей.

На фондовом рынке периодически случаются обвалы, и трейдеры, в портфелях которых лишь низколиквидные акции, в таких случаях вынуждены смотреть на падающие котировки и подсчитывать свои убытки, будучи не в силах избавиться от неликвидных ценных бумаг.

Абсолютный коэффициент ликвидности — объяснение, формула, пример и интерпретация

Помимо расчета коэффициента текущей и быстрой ликвидности, некоторые аналитики также вычисляют коэффициент абсолютной ликвидности для проверки ликвидности бизнеса. Коэффициент абсолютной ликвидности рассчитывается путем деления абсолютных ликвидных активов на краткосрочные обязательства.

Коэффициент абсолютной ликвидности рассчитывается путем деления абсолютных ликвидных активов на краткосрочные обязательства.

Формула:

Формула для вычисления этого отношения приведена ниже:

Абсолютно ликвидные активы равны ликвидным активам за вычетом дебиторской задолженности и векселей к получению.Эти активы обычно включают денежные средства, их эквиваленты, остатки на банковских счетах, рыночные ценные бумаги и т. Д.

Пример

Ниже представлены текущие активы и текущие обязательства торговой компании:

Оборотные активы:

- Касса и банк: 5000 долларов

- Ценные бумаги, обращающиеся на рынке: 18 000 долларов США

- Дебиторская задолженность, нетто: 8000 долларов США

- Запасы: 10 000 долл. США

- Предоплата: 500 долларов

Краткосрочные обязательства:

Требуется: Рассчитайте коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент абсолютной ликвидности на основе приведенных выше данных.

Решение

(1). Коэффициент текущей ликвидности:

Оборотные активы / Краткосрочные обязательства

= 41 500 долл. США / 28 000 долл. США

= 1,48

или

1,48: 1

(2). Коэффициент ликвидности:

Ликвидные активы / Краткосрочные обязательства

= 31 000 долларов США * / 28 000 долларов США

= 1,1

или

= 1,1: 1

(3). Абсолютное соотношение жидкости:

Абсолютно ликвидные активы / Краткосрочные обязательства

= 23 000 долл. США ** / 28 000 долл. США

= 0.82

или

0,82: 1

* Ликвидные активы: 5000 долларов США + 18000 долларов США + 8000 долларов США = 31000 долларов США

** Абсолютно ликвидные активы: 5000 долларов США + 18000 долларов США = 23000 долларов США

Причиной расчета коэффициента абсолютной ликвидности является исключение дебиторской задолженности из списка ликвидных активов, поскольку могут возникнуть сомнения в ее быстроте взыскания. Этот коэффициент полезен только в сочетании с коэффициентом текущей ликвидности и коэффициентом быстрой ликвидности. Коэффициент абсолютной ликвидности 0,5: 1 считается идеальным для большинства компаний.

Этот коэффициент полезен только в сочетании с коэффициентом текущей ликвидности и коэффициентом быстрой ликвидности. Коэффициент абсолютной ликвидности 0,5: 1 считается идеальным для большинства компаний.

Рашид Джавед (M.Com, ACMA)

Определение ликвидности

Что такое ликвидность?

Под ликвидностью понимается эффективность или легкость, с которой актив или ценная бумага могут быть конвертированы в наличные деньги, не влияя на их рыночную цену. Самый ликвидный актив — это сами деньги.

Ключевые выводы

- Ликвидность означает легкость, с которой актив или ценная бумага могут быть конвертированы в наличные деньги, не влияя на их рыночную цену.

- Денежные средства являются наиболее ликвидным из активов, в то время как материальные ценности менее ликвидны. Два основных типа ликвидности включают ликвидность рынка и ликвидность бухгалтерского учета.

- Коэффициенты текущей ликвидности, быстрой ликвидности и коэффициенты наличности чаще всего используются для измерения ликвидности.

Почему так важна ликвидность?

Понимание ликвидности

Другими словами, ликвидность описывает степень, в которой актив можно быстро купить или продать на рынке по цене, отражающей его внутреннюю стоимость.Денежные средства повсеместно считаются наиболее ликвидным активом, поскольку их можно наиболее быстро и легко конвертировать в другие активы. Материальные активы, такие как недвижимость, изобразительное искусство и предметы коллекционирования, относительно неликвидны. Другие финансовые активы, от акций до партнерских единиц, занимают различные места в спектре ликвидности.

Например, если человеку нужен холодильник за 1000 долларов, деньги — это актив, который легче всего использовать для его приобретения. Если у этого человека нет денег, но есть коллекция раритетов, оцененная в 1000 долларов, он вряд ли найдет кого-то, кто готов обменять холодильник на свою коллекцию.Вместо этого ей придется продать коллекцию и использовать наличные для покупки холодильника. Это может быть нормально, если человек может ждать месяцы или годы, прежде чем совершить покупку, но это может создать проблему, если у человека есть только несколько дней. Возможно, ей придется продать книги со скидкой, вместо того чтобы ждать покупателя, который готов заплатить полную стоимость. Редкие книги — пример неликвидного актива.

Это может быть нормально, если человек может ждать месяцы или годы, прежде чем совершить покупку, но это может создать проблему, если у человека есть только несколько дней. Возможно, ей придется продать книги со скидкой, вместо того чтобы ждать покупателя, который готов заплатить полную стоимость. Редкие книги — пример неликвидного актива.

Существует два основных показателя ликвидности: рыночная ликвидность и бухгалтерская ликвидность.

Рыночная ликвидность

Ликвидность рынка означает степень, в которой рынок, такой как фондовый рынок страны или рынок недвижимости города, позволяет покупать и продавать активы по стабильным прозрачным ценам. В приведенном выше примере рынок холодильников в обмен на редкие книги настолько неликвиден, что практически не существует.

С другой стороны, фондовый рынок характеризуется более высокой ликвидностью. Если на бирже ведется большой объем торговли, на котором не преобладают продажи, цена, которую покупатель предлагает за акцию (цена предложения), и цена, которую продавец готов принять (цена продажи), будут довольно близки друг к другу.

Таким образом, инвесторам не придется отказываться от нереализованной прибыли ради быстрой продажи. Когда разница между ценами покупки и продажи увеличивается, рынок становится более неликвидным. Рынки недвижимости обычно гораздо менее ликвидны, чем фондовые рынки. Ликвидность рынков для других активов, таких как деривативы, контракты, валюты или товары, часто зависит от их размера и количества существующих открытых бирж, на которых можно торговать.

Бухгалтерская ликвидность

Учетная ликвидность измеряет легкость, с которой физическое лицо или компания может выполнить свои финансовые обязательства с помощью имеющихся у них ликвидных активов — способность погашать долги при наступлении срока их погашения.

В приведенном выше примере активы коллекционера раритета относительно неликвидны и, вероятно, не будут стоить своей полной стоимости в 1000 долларов в крайнем случае. С инвестиционной точки зрения оценка бухгалтерской ликвидности означает сравнение ликвидных активов с текущими обязательствами или финансовыми обязательствами, срок погашения которых наступает в течение одного года.

Существует ряд коэффициентов, измеряющих ликвидность бухгалтерского учета, которые различаются тем, насколько строго они определяют «ликвидные активы». Аналитики и инвесторы используют их для выявления компаний с высокой ликвидностью.Это также считается мерой глубины.

Измерение ликвидности

Финансовые аналитики изучают способность фирм использовать ликвидные активы для покрытия своих краткосрочных обязательств. Обычно при использовании этих формул желательно соотношение больше единицы.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности самый простой и наименее строгий. Он измеряет текущие активы (те, которые могут быть разумно конвертированы в денежные средства в течение одного года) по сравнению с текущими обязательствами. Его формула была бы такой:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Коэффициент быстрой ликвидности (коэффициент кислотного теста)

Коэффициент быстрой ликвидности, или коэффициент кислотного теста, немного более строгий.Он не включает запасы и прочие оборотные активы, которые не столь ликвидны, как денежные средства и их эквиваленты, дебиторская задолженность и краткосрочные инвестиции. Формула:

Коэффициент быстрой ликвидности = (Денежные средства и их эквиваленты + Краткосрочные инвестиции + Дебиторская задолженность) / Текущие обязательства

Коэффициент кислотного теста (вариация)

Вариант соотношения быстрой / кислотной проверки просто вычитает запасы из текущих активов, что делает их немного более щедрыми:

Коэффициент кислотного теста (вариация) = (оборотные активы — запасы — предоплаченные затраты) / текущие обязательства

Коэффициент денежной наличности

Коэффициент денежной наличности является наиболее требовательным из коэффициентов ликвидности.Исключая дебиторскую задолженность, а также запасы и другие оборотные активы, он определяет ликвидные активы строго как денежные средства или их эквиваленты.

В большей степени, чем коэффициент текущей ликвидности или коэффициент кислотного теста, коэффициент денежной наличности оценивает способность организации оставаться платежеспособной в случае чрезвычайной ситуации — наихудшего сценария — на том основании, что даже высокоприбыльные компании могут столкнуться с проблемами, если они этого не сделают. иметь ликвидность, чтобы реагировать на непредвиденные события. Его формула:

Коэффициент денежной наличности = (денежные средства и их эквиваленты + краткосрочные инвестиции) / текущие обязательства

Пример ликвидности

С точки зрения инвестиций, акции как класс относятся к наиболее ликвидным активам.Но не все акции одинаковы, когда дело касается ликвидности. Некоторые акции торгуются на фондовых биржах более активно, чем другие, а это означает, что для них больше рынка. Другими словами, они вызывают больший и постоянный интерес со стороны трейдеров и инвесторов. Эти ликвидные акции обычно идентифицируются по их дневному объему, который может исчисляться миллионами или даже сотнями миллионов акций.

Например, 26 апреля 2019 года на NASDAQ торговалось 8,4 миллиона акций Amazon.com (AMZN).Хотя эта сумма может показаться хорошей ликвидностью, она все же гораздо менее ликвидна, чем, скажем, Intel (INTC), которая возглавила NASDAQ в тот день с объемом 72 млн акций, или Ford Motor (F), которая возглавила рейтинг Нью-Йоркская фондовая биржа (NYSE) с объемом 156 миллионов акций, что делает ее самой ликвидной акцией в США на тот день.

Почему важна ликвидность?

Если рынки неликвидны, становится трудно продать или конвертировать активы или ценные бумаги в наличные. Например, вы можете владеть очень редкой и ценной семейной реликвией, оцененной в 150 000 долларов.Однако, если для вашего объекта нет рынка (т.е. нет покупателей), это не имеет значения, поскольку никто не будет платить даже близко к его оценочной стоимости — он очень неликвиден. Это может даже потребовать найма аукционного дома в качестве брокера и отслеживания потенциальных заинтересованных сторон, что потребует времени и затрат. Однако ликвидные активы можно легко и быстро продать по их полной стоимости и с небольшими затратами. Компании также должны иметь достаточно ликвидных активов для покрытия своих краткосрочных обязательств, таких как счета или платежная ведомость, иначе столкнуться с кризисом ликвидности, который может привести к банкротству.

Какие активы или ценные бумаги являются наиболее ликвидными?

Денежные средства являются наиболее ликвидным активом, за ними следуют их эквиваленты, например денежные рынки, компакт-диски или срочные вклады. Рыночные ценные бумаги, такие как акции и облигации, котирующиеся на биржах, часто очень ликвидны и могут быть быстро проданы через брокера. Золотые монеты и некоторые предметы коллекционирования также можно легко продать за наличные.

Что такое неликвидные активы или ценные бумаги?