Самые стабильные и точные торговые стратегии форекс

Каждый трейдер мечтает найти самую точную стратегию форекс, чтобы игнорировать ложные сигналы, четко определять моменты заключения самых выгодных сделок.Но отыскать идеальный инструмент очень сложно, поэтому есть смысл комбинировать разнообразные индикаторы, пробовать разнообразные системы и искать ту, что обеспечит наилучший результат.

Торговая система Forex Gambit

Говоря про точные стратегии форекс, нельзя обойти стороной Forex Gambit ⇒, которая генерирует сигналы на вход и использует в алгоритме только один индикатор – линии Боллинджера. Создал систему шахматист Уолтер Т Доунс, который хорошо на ней заработал.

Forex Gambit создана для торговли на дневных графиках, подходит для всех валютных пар, работать можно круглосуточно. Нужно установить линии Боллинджера с такими значениями:

Нужно установить линии Боллинджера с такими значениями:

- Bollinger Bands 1 с периодом 30, сдвигом 0, отклонением 1, применительно к Close, отметить красным цветом.

- Bollinger Bands 2 с теми же параметрами, но отклонением 2 и отметить зеленым цветом.

Сигналы на открытие появляются сравнительно редко, но они верные и дают большую прибыль. Достаточно разобраться в тонкостях системы, что совсем нетрудно и начать тестировать.

Рассмотрение преимуществ и составляющих Файбер

Достаточно точная стратегия форекс – система Файбер ⇒, которая генерирует однозначные и понятные показатели, обеспечивая хорошие результаты торговли. В алгоритме работы лежат несколько индикаторов, предполагаются простые правила управления сделками. Подходит для таких валютных пар: EUR / USD, GBP / USD, AUD / USD, 15-минутного временного периода.

Индикаторы в составе Файбер, обеспечивающие точный вход:

1) Параболический Chaser Trend.

2) NonLagMa.

3) My squeeze light.

Несмотря на кажущуюся сложность и необходимость правильной настройки всех составляющих, Файбер очень проста в работе. Все отмечается линиями разных цветов, сигналы понятные и следить за графиком в ожидании удачных моментов не составит труда.

Особенности и плюсы Forex Signal 30

К точным относится и данная индикаторная торговая система Forex signal 30 ⇒. Обеспечивает четкие срабатывания как в моменты заключения сделок, так и в оптимальные моменты закрытия открытых позиций. Временной промежуток лучше использовать от М30 до Н4, выбор валютной пары может быть любым, торговля ведется во время Европейской сессии и в самом начале Американской.

youtube.com/v/XxCbSQMdIQg&rel=0″>

Чтобы открыть ордер на продажу, нужны такие условия:

- Стоимость находится возле верхней границы созданного автоматического ценового канала.

- График показывает большую красную стрелку, направленную вниз.

- Stochastic расположен выше уровня 80 (то есть, в зоне перекупленности).

- Forexsignal 30 extreme (снизу графика) демонстрирует направленный вверх шип.

Чтобы открыть ордер на продажу, нужно наблюдать:

- Стоимость находится возле нижней границы канала.

- График демонстрирует голубую стрелку, которая направлена вверх.

- Stochastic расположен ниже уровня 20 (то есть, в зоне перепроданности).

- Forexsignal 30 extreme (снизу графика) демонстрирует направленный вниз шип.

Нужно помнить, что есть вероятность перерисовки индикаторов, поэтому открывать сделку можно лишь после того, как закрылась свеча. При этом, если все настроить, то forex signal 30 генерирует достаточно точные сигналы. Скачать ее можно на этом сайте (по ссылке выше), предварительно прочитав инструкцию и правила установки.

При этом, если все настроить, то forex signal 30 генерирует достаточно точные сигналы. Скачать ее можно на этом сайте (по ссылке выше), предварительно прочитав инструкцию и правила установки.

Особенности системы Forex Archer

Достаточно интересна и Forex Archer ⇒, которая относится к трендовым. Может требовать иногда перепроверки, так как при смене таймфрейма есть вероятность смены показаний. Поэтому подойдет тем трейдерам, кто умеет рисовать каналы или трендовые линии, чтобы иметь возможность удостовериться в сигналах.

Forex Archer создана на базе нескольких индикаторов, которые успешно фильтруют ложные срабатывания. Торговать нужно валютными парами с высокой волатильностью. Именно на них можно заработать больше всего денег в единицу времени. Лучшая стабильность и наиболее точные входы получаются с валютными парами, в состав которых входит доллар.

Лучшая стабильность и наиболее точные входы получаются с валютными парами, в состав которых входит доллар.

Можно выбрать любой таймфрейм, но на минутных графиках ложных сигналов может быть больше, чем на часовых. Глобальный тренд просматривается на D1 (дневной график). Плюс в том, что с помощью дневного графика можно понять настроение рынка на текущий день. Именно поэтому, прежде всего необходимо выбрать этот временной диапазон и понять текущую ситуацию, а потом в процессе торговли игнорировать все сигналы, которые подаются против тренда.

На этом сайте вы можете найти еще очень большое кол-во прибыльных стратегий и в том числе с точными входами, список их здесь — ТОП50+ ⇒ (получите список вы БЕСПЛАТНО!)Страница не найдена — Strategy4You

Кажется, ничего не найдено. Может, попробуете воспользоваться поиском по сайту или перейдете по ссылкам ниже?

Архивы Выберите месяц Август 2021 Июль 2021 Июнь 2021 Май 2021 Апрель 2021 Март 2021 Февраль 2021 Январь 2021 Декабрь 2020 Ноябрь 2020 Октябрь 2020 Сентябрь 2020 Август 2020 Июль 2020 Июнь 2020 Май 2020 Апрель 2020 Март 2020 Февраль 2020 Январь 2020 Декабрь 2019 Ноябрь 2019 Октябрь 2019 Сентябрь 2019 Август 2019 Июль 2019 Июнь 2019 Май 2019 Апрель 2019 Март 2019 Февраль 2019 Январь 2019 Декабрь 2018 Ноябрь 2018 Октябрь 2018 Сентябрь 2018 Август 2018 Июль 2018 Июнь 2018 Май 2018 Апрель 2018 Март 2018 Февраль 2018 Январь 2018 Декабрь 2017 Ноябрь 2017 Октябрь 2017 Сентябрь 2017 Август 2017 Июль 2017 Июнь 2017 Май 2017 Апрель 2017 Март 2017 Февраль 2017 Январь 2017 Декабрь 2016 Ноябрь 2016 Октябрь 2016 Сентябрь 2016 Август 2016 Июль 2016 Июнь 2016 Май 2016 Апрель 2016 Март 2016 Февраль 2016 Январь 2016 Декабрь 2015 Ноябрь 2015 Октябрь 2015 Сентябрь 2015 Август 2015 Июль 2015 Июнь 2015 Май 2015 Апрель 2015 Март 2015 Февраль 2015 Январь 2015 Декабрь 2014 Ноябрь 2014 Октябрь 2014 Сентябрь 2014 Август 2014 Июль 2014 Июнь 2014 Май 2014 Апрель 2014 Март 2014 Февраль 2014 Январь 2014 Декабрь 2013 Ноябрь 2013 Октябрь 2013 Сентябрь 2013 Август 2013 Июль 2013 Июнь 2013 Май 2013 Апрель 2013 Март 2013 Февраль 2013 Январь 2013 Декабрь 2012 Ноябрь 2012 Октябрь 2012 Сентябрь 2012 Август 2012 Июль 2012 Июнь 2012 Май 2012 Апрель 2012 Март 2012 Февраль 2012 Январь 2012 Декабрь 2011 Ноябрь 2011 Октябрь 2011 Сентябрь 2011 Август 2011 Июль 2011 Июнь 2011 Май 2011 Апрель 2011 Март 2011 Февраль 2011 Январь 2011 Декабрь 2010 Ноябрь 2010 Октябрь 2010 Сентябрь 2010 Август 2010 Июль 2010 Июнь 2010 Май 2010 Апрель 2010 Март 2010 Февраль 2010 Январь 2010 Декабрь 2009 Ноябрь 2009 Октябрь 2009 Сентябрь 2009 Август 2009 Июль 2009 Июнь 2009 Май 2009 Апрель 2009 Март 2009

РубрикиВыберите рубрику10 пунктов в день2016 стратегия форекс2018 стратегия форекс30 пунктов в день4 часа стратегия форекс4 экранаant-GUBreakout_V. 0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre.

0.4.2.ex4AUD/USD стратегия форексCCI+RSI+StochasticD1 стратегия форексDaily Volatility Breakout.mq4 индикаторEMA+Stochastic+RSIEURUSD M15 стратегия форексEURUSD стратегия форексFAQ по Стратегиям форексGBPJPY стратегия форексh2 стратегия форексLinear Weighted Moving AverageM5 стратегия форексMA Chanels FIBO.ex4MACD-comboMetaTrader 4 видео урокиMetatrader 4 стратегия форексMoving Average + CCI + RSIMT4 стратегия форексMTF Moving AverageNonfarm Payrolls (NFP)Nord FXParabolic SARParamon ScalpPivot pointUSDCAD стратегия форексАКЦИИ Брокеров форексАКЦИИ сайтаАмериканская сессияАналитика и прогноз по EUR/USD (пара Евро Доллар)Аналитика и прогнозы ФОРЕКС (FOREX)Безиндикаторная торговая система/стратегия форексБезрисковая стратегия форексБезубыточная стратегия форексБесплатные вебинары форексБинарные Опционы / Binary optionsБиржевые БрокерыБрокер форексБрокеры бинарных опционовВебинары, Тренинги форексВИДЕОКУРСЫ ФорексВнутридневные стратегии форексВолны ЭллиотаВсе, что нужно знать начинающим о Форекс [основы]Высокоприбыльные стратегииГолосование за стратегии форексГрафический АнализДолгосрочная стратегия форексЕвро-йена прогнозЗаработать на форексЗаработок на СвопахЗнаменитые трейдерыИндикатор ADXИндикатор ADX CrossingИндикатор ATRИндикатор b-clock modifiedИндикатор Buy Sell pressure volumeИндикатор CCI ZERO FX520Индикатор DDFX 3 BBStop v4Индикатор DSS of momentumИндикатор Flat ScannerИндикатор Force IndexИндикатор Forex Freedom BarsИндикатор FX Sniper’s CCIИндикатор Gann Hilo HistoИндикатор Heiken Ashi SmoothedИндикатор HMA ModifiedИндикатор I-Gentor LSMA&EMAИндикатор Laguerre. mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексКриптовалютыЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В.

mq4Индикатор macd-crossover-alertИндикатор MBFX TimingИндикатор MomentumVTИндикатор MomPinboll.mq4Индикатор OsMAИндикатор Price ChannelИндикатор PSARИндикатор QQEИндикатор QQE Alert MTF v5Индикатор QQE Alert v3Индикатор Recurrent StatisticИндикатор Reversal_Indicator_v2Индикатор Robby DSS Bressert Colored_AИндикатор RSXИндикатор RSX-3CИндикатор SHI_SilverTrendSigИндикатор Solar Winds joy – histoИндикатор True TrendИндикатор TTLИндикатор Vortex IndicatorИндикатор Vulkan Profitиндикатор ZigZagИндикатор Вуди ССIИндикатор МА rsiИндикатор свингов Ганна скачатьиндикатор со стрелкамиИндикатор стоимости пункта форексКак выбрать стратегию форексКанал скользящих среднихКанальная стратегия форексКластеры на форекскомбинация индикаторов PSAR и MACDКоробка на форексКриптовалютыЛинда РашкеЛокирующий советник форексЛучшие брокеры форексЛучшие валютные пары для carry tradeЛучшие внутридневные торговые стратегии форекс на М15Лучшие индикаторные cтратегии форексЛучшие стратегии бинарных опционов (БО)лучшие точки входа в рынок форексМ30 стратегия форексМани МенеджментМедленные скользящие средниеМТ5Мультивалютная стратегия для форексНедельные (W1) стратегии форексНедельный ПивотНовая стратегия форексНовости рынкаНовости Форекс (Forex) и других финансовых рынковОсновные индикаторы форексПАММпаттерн 3 индейцаПаттерн HammerПаттерн ГиППаттерн ТреугольникПивот-уровниПолуавтоматическая стратегия форексприбыльная стратегия форексПробой ZigZagПробой Азиатской сессииПробой дневной свечиПробой трендовой линииПробой фракталаПробойная свечапробойная стратегия форексПробойный советник форексПроверенная стратегия форексПроверенные стратегии форекс на h5 (4-х часовые графики)Продукты от трейдера Алексея Лободыпростая стратегия на Moving AverageПРОСТАЯ стратегия форексРазворотная стратегия форексРазновидности стратегийРейтинг стратегийсайт Виктора БаришпольцаСамые успешные стратегии форексСвечной анализСвечные паттерныСеточные советники форексСеточные стратегии форексСигналы Forex4youСигналы Волн ВульфаСигналы паттернов форексСигналы по графическим моделям форексСигналы по стратегии S3Сигналы ФорексСкальпирующие Стратегии форексСкачать Gordago Forex OptimizerСкачать QuikСкачать Алерт T3MA AlarmСкачать индикатор DSS of momentum + arrows _ mtf nmcскачать шаблон для Metatrader 4скачать шаблон для MT4Сложный индикатор MT4Советник PIVOTСОВЕТНИКИ ФОРЕКС — в помощь трейдеруСписок лучших дневных стратегий ФорексСреднесрочная стратегия форексСтабильная стратегия форексСтоп-лосс по ATRСтратегии В. БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

БаришпольцаСтратегии для форексСтратегии на основе полос БоллинджераСтратегии форекс на «Уровнях Фибоначчи»Стратегии форекс на основе индикатора ИшимокуСтратегии форекс на основе Японских СвечейСтратегии форекс по методу МартингейлаСтратегия «Черепаховый суп»стратегия для 5 минутСтратегия для EURUSDстратегия для GBPUSDСтратегия для NZDUSDСтратегия на AO и ACстратегия на лимитных ордерахстратегия на мувингахСтратегия на осцилляторах АО и АССтратегия с минимальным рискомСтратегия торговли по объемамСтратегия форексСтратегия форекс «2 экрана»Стратегия форекс «Крестики нолики»Стратегия форекс 2017стратегия форекс M30Стратегия форекс без просадокСтратегия форекс без стоп-лоссовстратегия форекс для 15 минутСупер стратегия форексТермины форекс, словарь трейдераТест стратегии форекс 2018ТЕСТЫ стратегий форексТипы стратегийТОП-50 Стратегий на основе скользящих среднихТорговая система «Оракул»Торговая система «Черепах»Торговая система «Черепахи»Торговая стратегия форексторговля внутри дняторговля на 1-минутных графикахторговля на 1 минутеТорговля на минуткахторговля на минутном графикеторговля по внутренним барамТорговля по ПАТТЕРНАМ и графическим моделям форексторговля по трендуТочная стратегия форексТочные сигналы форекстрейдер Уэллс УайлдерТрейлинг-стопТрейлинг-стоп от 1 пункта — Советник для Metatrader 4трендовая стратегия форексуровни для индикатора MACDФильтр ложных сигналовФинансовая грамотностьФинансовые ВКЛАДЫФлетовая стратегия форексФорекс голосованиеФорекс ИНДИКАТОРЫФорекс математический расчетФорекс системаФорекс статистикаХеджированиечасовая стратегия форексШаблон МТ4 скачатьШаблоны для MT4Школа графического анализаэффективная стратегия форексЯпонские подсвечникиЯпонские свечи: список статей для обучения свечному анализу

Точные стратегии на Форекс — лучшие стратегии с точным входом

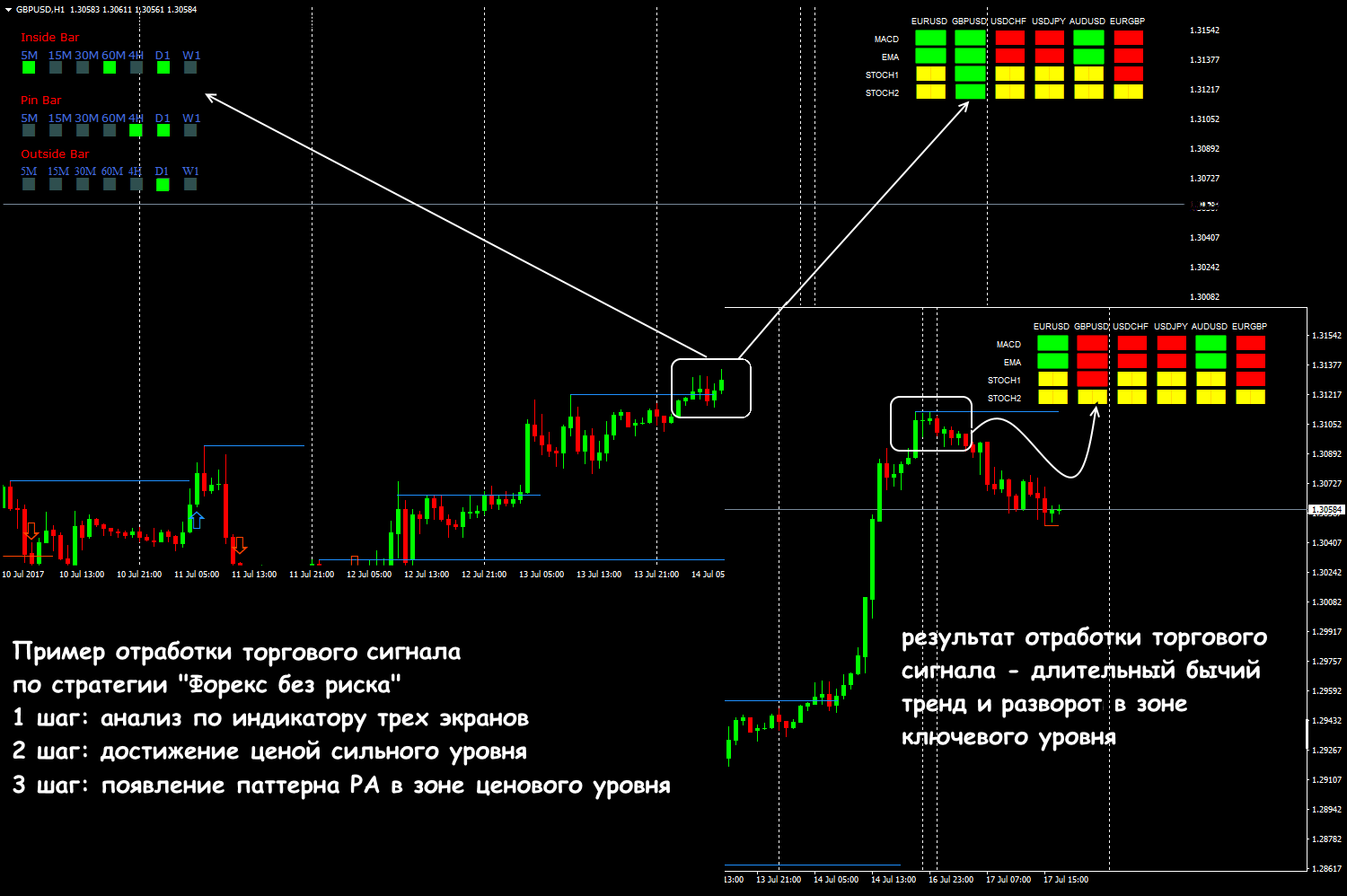

Здравствуйте, уважаемые Читатели сайта «AboutCash. ru»! Из данной статьи вы узнаете о точных стратегиях на Форекс основанных на ценовых уровнях, следования за трендом, свечных моделях и ознакомитесь с алгоритмами лучшие стратегии Форекс с точным входом в сделки.

ru»! Из данной статьи вы узнаете о точных стратегиях на Форекс основанных на ценовых уровнях, следования за трендом, свечных моделях и ознакомитесь с алгоритмами лучшие стратегии Форекс с точным входом в сделки.

Точные стратегии Форекс

В трейдинге существует огромное количество различных торговых стратегий для совершения торговых операций на рынке. Среди них есть качественные стратегии, которые приносят трейдерам прибыль, а есть и не качественные — приносящие убытки.

Следует заметить, что в руках профессионального трейдера, который понимает рынок и сам принцип торговли, даже не качественная стратегия способна стать прибыльной при грамотном подходе.

В качественных системах используются классические принципы торговли на рынке, которые базируются на трендовой торговле, уровнях поддержки и сопротивления, линиях Фибонначи, свечном анализе и прочих надёжных торговых технических инструментах. Прибыльность любой торговой стратегии зависит не только от технических принципов, но и от фундаментальных факторов, таких как важные экономические новости.

Точность стратегий напрямую зависит от того, как точно трейдер смог определить торговый сигнал на вход в рынок. Чем точнее сигнал, тем выше вероятность получить прибыль от сделки.

Далее в данном обзоре мы рассмотрим несколько точных стратегий на Форекс, а также предоставим по ним торговые алгоритмы для совершения сделок на валютном рынке.

Лучшие стратегии на Форекс с точным входом

Как ранее говорилось, что наиболее точными являются торговые стратегии, которые основаны на следовании за трендом, использовании ценовых уровней и свечных моделей. Такие стратегии используются по всему миру профессиональными трейдерами с некоторыми дополнительными торговыми инструментами.

Стратегия 1: Следование трендуПрибыльные стратегии на Форекс с точным входом не используют сигналы индикаторов!

Данная торговая стратегия используется только на тайм фреймах старше Н1. На минутных графиках эта система не работает и может привести к убыткам по ней.

Алгоритм входа по стратегии следования за трендом:

1. Определить три точки для проведения трендовой линии.

2. Линию тренда следует проводить по теням (хвостам) свечей.

3. Точкой входа является момент открытия следующей свечи после той, которая сформировала третью точку линии тренда.

4. В каждой сделке обязательно нужно выставить ограничивающий убыток по сделке ордер — Stop Loss. Выставить на уровне ближайшей вершины/низины в зависимости от направления тренда.

5. Размер профита сделки определяется круглыми уровнями «00» и «000» или другими сильными уровнями, на которых разворот текущей тенденции.

Следует отметить, что 4-ое и 5-ое касание линии тренда ослабевает текущую тенденцию и в данных точках существует высокая вероятность пробоя трендовой линии.

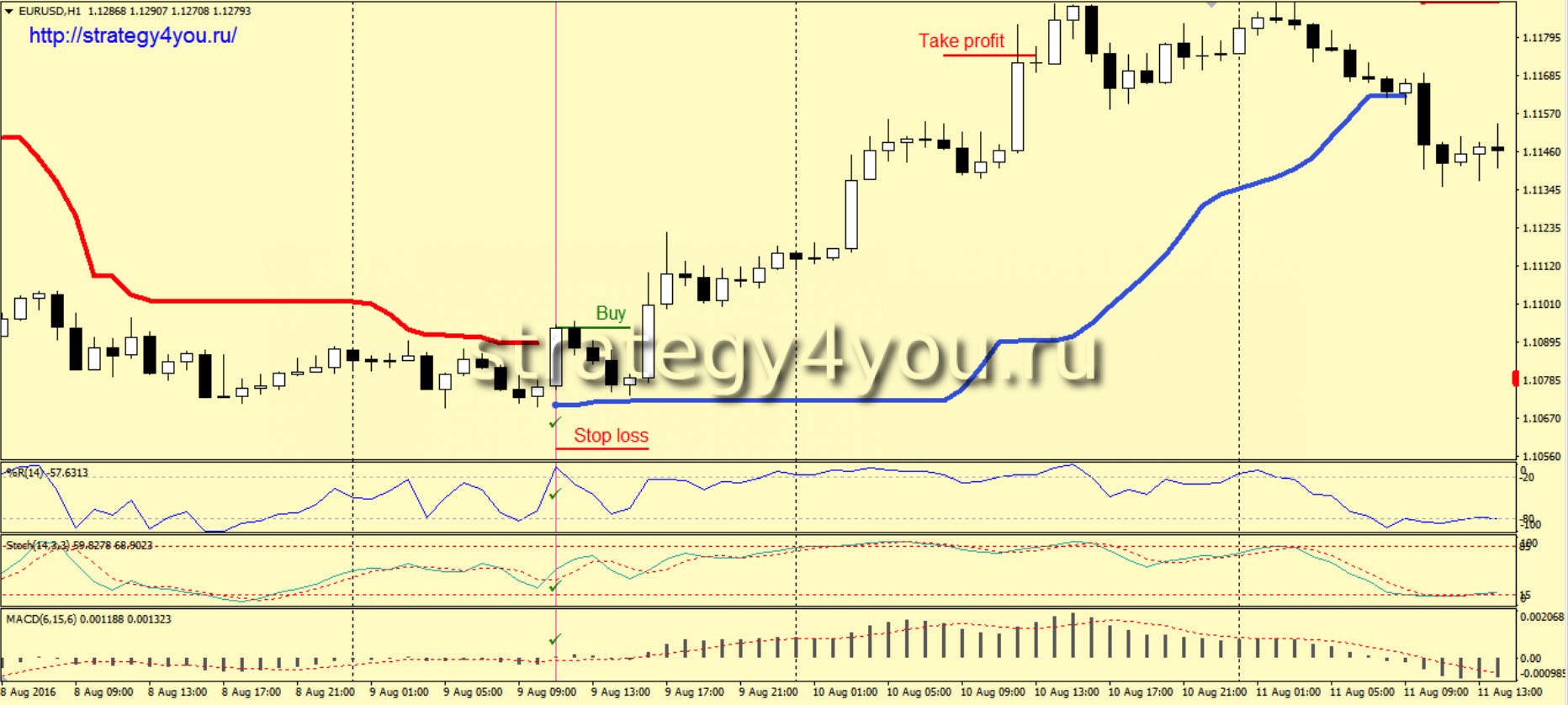

Пример точного входа по стратегии следования за трендом:

На изображении видим, что сформировался разворот, что подтверждается длинными тенями свечей, обновлением локальных минимумов и тремя точками нисходящей линии тренда. Вход следует совершать на третьей точке формирования трендовой линии, на следующей свече. Стоп выставляется на уровне ближайшей вершины и он не должен превышать размер планируемого профита. Профит можно выставить на круглых уровнях «00» и «000» или других торговых уровнях на которых возможна коррекция или разворот.

Вход следует совершать на третьей точке формирования трендовой линии, на следующей свече. Стоп выставляется на уровне ближайшей вершины и он не должен превышать размер планируемого профита. Профит можно выставить на круглых уровнях «00» и «000» или других торговых уровнях на которых возможна коррекция или разворот.

Существует две основные торговых стратегии по уровням — пробойная и на разворот (отскок). Несмотря, что обе стратегии основаны на работе по ценовым уровням, суть торговли по ним абсолютно разная. Рассмотрим каждую из них в отдельности.

1. Пробойная стратегия

Суть данной стратегии заключается в пробое уровня и продолжении дальнейшего движения ценой. Данная стратегия торгуется отложенными ордерами Sell Stop или Buy Stop, в зависимости от направления входов в рынок.

Основным преимуществом данной торговли являются короткие стопы во всех сделках. Профиты могут достигать размер в несколько раз превышающим стоп-лоссы.

Алгоритм торговой стратегии на пробой:

1. Определяется сильный торговый уровень.

2. Точка входа:

покупки — выставляется отложенный ордер Buy Stop выше сильного уровня на величину спреда + три пункта по четырёх знаку;

продажи — выставляется Sell Stop ниже сильного уровня на величину спреда + три пункта по четырёхзначным котировкам.

3. В каждом ордера устанавливается стоп в размере 10 пунктов + величина спреда актива.

4. Тейк-профит выставляется на ближайшем сильном уровне, но не меньше размера стопа.

2. Стратегия на отскок (разворот) от уровня

Суть этой стратегии заключается в отскоке цены от торгового уровня и смены своего движения ценой в противоположное направление. Недостатком текущей стратегии являются достаточно длинные стопы и частое выбивание по стоп-лоссам.

Алгоритм торговли на отскок от уровня:

1. На графике определяем сильный ценовой уровень.

2. Точка входа:

покупки — выставляется отложенный ордер Buy Limit выше торгуемого сильного уровня на величину спреда;

продажи — выставляется Sell Limit ниже сильного уровня на величину спреда.

3. В каждом ордера устанавливается стоп в размере 50 пунктов по четырёхзначным котировкам + величина спреда торгового актива.

4. Тейк-профит выставляется на ближайшем торговом уровне, при этом его размер должен быть больше размера стопа минимум на 30% и больше (TP=1,3 : SL=1).

Следует отметить, что в зависимости от используемого в трейдинге торгового актива, размер стопа может быть больше 50 пунктов по четырёхзначным котировкам.

Пример входа по стратегии торговли по уровням:

На приведённом изображении можно рассмотреть, как происходит пробой и отскок от уровней. Особое внимание следует обращать на сильные исторические уровни, на которых часто возникают развороты с длинными тенями свечей, что способны закрывать сделки трейдеров по стопам.

Чтобы использовать в своём трейдинге торговлю по уровням на Форекс, следует выбрать свой торговый актив и внимательно изучить работу уровней на исторических данных.

Каждая валютная пара и другие активы ведут себя по своему на торговых уровнях..png) По некоторым активам могут быть очень длинные хвосты, достигающие 100 пунктов по четырёх знаку, что неприемлемо для трейдера так, как это будет способствовать большому количеству срабатывания стопов. Поэтому, перед торговлей нужно обязательно изучить историю своего торгового актива.

По некоторым активам могут быть очень длинные хвосты, достигающие 100 пунктов по четырёх знаку, что неприемлемо для трейдера так, как это будет способствовать большому количеству срабатывания стопов. Поэтому, перед торговлей нужно обязательно изучить историю своего торгового актива.

В трейдинге по свечным моделям в торговле используется голый график и японские свечи, которые будут формировать торговые сигналы для открытия сделки и входа в рынок. Наиболее высокая точность моделей проявляется на таймфреймах Н1, Н4 и Д1. На более младших свечные паттерны формируют много ложных сигналов. А на старших таймфреймах, сигналы для входа приходится слишком долго ожидать.

Рассмотрим самую популярную модель на японских свечах — «Поглощение». Данный паттерн является разворотным сигналом для входа в рынок против текущего тренда.

Паттерн «Поглощение» часто используют при торговле с помощью уровней на отскок. Этот сигнал в паре с торговыми уровнями усиливается и становится более качественным, отфильтровывая ложные сигналы для входа в рынок.

Основная разворотная свечная модель:

Сигнал «Поглощение» представляет собою сигнал из двух разных японских свечей — бычьей и медвежьей. Суть его заключается в том, что вторая свеча должна быть противоположной (определяется цветом свечи) и она должна своим телом поглотить тело предыдущей свечи.

Сигнал считается сформированным в момент открытия третьей свечи, которая является сигналом для входа. Если в этот момент нет явного проявления свечного поглощения второй свечой первую, такой сигнал лучше пропустить.

Алгоритм по свечным моделям:

1. Определяется торговый актив или валютная пара.

2. Выбирается рабочий тайм фрейм.

3. Ожидается появление свечной модели «Поглощение».

4. Вход на третьей сигнальной свече.

5. Стоп выставляется за хвост первой свечи, которая сформировала сигнал (не забываем учитывать в размер стопа спред актива).

6. Профит выставляется на ближайшем торговом уровне и он должен превышать размер стопа.

Торговые сигналы на графике следует проверять в момент формирования новой свечи.

Например: На графике с периодом Н1 — один раз в начале каждого часа отведённого для трейдинга. На таймфрейме Д1 — в момент формирования новой свечи Д1 в конце последнего часа текущего дня (будьте внимательны так, как время в торговых платформах может быть отличающееся от вашего местного времени).

Пример торговли на Форекс по свечным моделям:

На изображении приведён пример на графике с периодом Н4. Проверка на формирование торгового сигнала совершается каждые четыре часа в момент открытия новой четырёхчасовой свечи.

При явном сигнале «Поглощение», когда тело второй свечи полностью поглощает тело первой свечи и отличается по цвету, следует рассматривать точку для входа в рынок. При этом важно провести анализ сигнала, будет ли он выгодным или нет. Такой анализ проводится соотношением размера стопа и тейк-профита.

Если планируемый профит равен или меньше размера стопа, такой сигнал лучше пропустить. Хорошим сигналом является соотношение тейка в два и более раза выше от размера стоп-лосса.

Хорошим сигналом является соотношение тейка в два и более раза выше от размера стоп-лосса.

Рекомендации начинающим трейдерам

• Всегда используйте стоп во всех своих сделках.

• Размер стопа не должен превышать 1% от торгового депозита.

• При достижении дневного убытка в 5% — остановить торговлю и провести анализ.

• При недельном убытке 10% — остановить трейдинг на одну неделю и проанализировать ситуацию.

• Не используйте в стратегии такие системы, как усреднение и Мартингейл.

• Записывайте все свои сделки в дневник трейдера.

• На выходных и не торговые дни обязательно анализируйте свои сделки и записи в трейдерском дневнике.

Заключение

Подводя итоги, нужно отметить, что любую торговую стратегию, каждый трейдер должен самостоятельно протестировать на исторических данных. Нужно это для того, чтобы понять и научится видеть правильные сигналы и максимально исключить ложные.

Без понимания сути и принципа стратегии, трейдер вряд ли сможет заработать с ней на финансовых рынках. На этом обзор о стратегиях на Форекс с точным входом заканчивается, желаем вам успешных и выгодных сделок на финансовых рынках!

На этом обзор о стратегиях на Форекс с точным входом заканчивается, желаем вам успешных и выгодных сделок на финансовых рынках!

Точный вход на рынке форекс — точки совершения сделок в самых лучших стратегиях | Финансист — как заработать денег

С чего начинается трейдинг? Не многие могут похвастаться, что проснулись в один момент богатыми. Обычно, трейдер помнит свой долгий путь к успеху. Эта тропинка проходит через выбор стратегии. Интриги придает то, что научиться успешно торговать – это все равно, что освоить техники как творить искусство. Может быть, поэтому точные входы стоит искать среди классических методов работы.

Лучшие на мой взгляд форекс-брокеры с лицензией ЦБ РФ:

АльфаФорекс

ФинамФорекс

Точный вход на форекс через призму каналов

Когда трейдер глядит на график, то возможно, первое, что он видит – это каналы.

Рисунок 1. Вот так совершаются точные входы в сделку по канальному анализу.

Рисунок 1. Вот так совершаются точные входы в сделку по канальному анализу.

Каналы лучше всего торговать так. Те, что идут вверх — от нижней границы, те, что идут вниз от — верхней.

Также их можно торговать на пробой. Пробои обычно торгуются так:

1. Вверх идущий канал пробивается только вниз;

2. Вниз идущий канал пробивается вверх.

Конечно, кроме канала должны быть другие представления о рынке. Так прогнозы будут более эффективными.

Стратегия точного входа через трендовые линии

Чуть сложнее на первых порах определить, как строить трендовую линию. На самом деле ее увидеть не так уж и сложно. По двум точкам. И торговать нужно от нее вверх, если она идет вверх, и от нее вниз, когда она идет вниз. Также при ее наличии можно торговать пробой. Техника такая же, как при работе с каналом:

Рисунок 2. Трендовая стратегия «Самый точный вход в рынок».Рисунок 2. Трендовая стратегия «Самый точный вход в рынок».

1. Пробой вниз торгуется на восходящем тренде;

2. Пробой вверх торгуется на нисходящем тренде.

Пробой вверх торгуется на нисходящем тренде.

Стратегии форекс с точным входом на базе Стохастика

Если путь трейдера идет через работу с индикаторами, то, скорее всего, он обязательно пройдет через Стохастику.

Рисунок 3. Пояснение к стратегии форекс с точным входом на основе осциллятора.Рисунок 3. Пояснение к стратегии форекс с точным входом на основе осциллятора.

Стохастика очень точно показывает, где стоит войти по тренду от края канала, или от линии тренда. На картинке очень хорошо видно, что инструмент показал впадину возле границы. И это очень наглядно.

Скользящие средние и точные точки входа

Трендовый инструмент, который скрывается за этим названием – это способ определить, когда график идет вверх. Очень удобно находить график, часть которого расположена выше трендовой линии. Тогда цена, если, конечно она идет по прогнозу, будет стремиться пойти дальше и выше.

Рисунок 4. Точные точки входа по мувингам.Рисунок 4. Точные точки входа по мувингам.

Будут и снижения, но и новые подъемы будут. Как только цена оказалась выше нужно входить. Также можно замечать отскоки.

Точные входы в сделку через объемы

Более качественные сигналы для торговли могут быть подсказаны со стороны объемов. Например, на этой картинке отображен восходящий тренд на фоне падающего объема.

Рисунок 5. Точные входы в рынок форекс могут давать и индикаторы объема.Рисунок 5. Точные входы в рынок форекс могут давать и индикаторы объема.

Что будет с трендом после того, как он упадет до каких-то критических значений? Цена перестанет расти, она перейдет во флет.

С большей вероятностью это произойдет, если цена приближается к завершению американской сессии.

Самый точный вход в рынок с помощью свечных паттернов

В рамках тренда очень хорошо искать паттерны. Например, паттерна Поглощение. Он возникает тогда, когда черная свеча появляется там, где белая свеча оказалась внутри тела черной. Это на восходящем тренде у впадины очень хороший сигнал. Он поможет войти по тренду.

Он поможет войти по тренду.

Рисунок 6. На форекс самый точный вход можно определять и по свечным формациям.

Конечно, если другие сигналы подтверждают этот, можно получить вход, который приведет к тому, что цена после него вырастет.

Точные входы в рынок форекс через анализ модели Эллиотта

Ральф Эллиотт – это очень известный трейдер. Известно, что свою теорию торговли он придумал, когда сильно болел. Тут такое дело, что любой рынок в определенный момент начинает строить пятиволновые структуры. Где три отрезка цена идет вверх, и два отрезка цена идет вниз. При этом одни с другими отрезки чередуются. Идет рост, затем падение, затем рост и снова падение, после чего рост.

Есть разные модификации этих отрезков. Также коррекции, то есть волны, которые идут против тренда, идут против него на определенные проценты по Фибоначчи.

Фибоначчи на форекс для самого точного входа

Где-то около 23, либо 50, либо 61 процентов от первоначального движения можно найти разворот и войти по направлению существующей тенденции.

Конечно, график может сильно уйти против тренда. Некоторые специалисты считают, что разворот состоялся, если цена ушла ниже 100%. Другие считают, что разворот состоялся уже на 50%. Тут уже как, кто торгует.

Если трейдер торгует тренд, то его интересует, чтобы цена пошла по прогнозу, а не развернулась.

Выводы

Получается, что сделать хороший вход не так уж сложно? Не совсем. Сделать хороший вход – это искусство. А любому искусству нужно долго учиться. Если подходить к этому без энтузиазма, то это может привести к очень неудачным сделкам. И эти неудачные сделки приведут к убыткам, которые трудно будет как-то отработать.

Стратегии Форекс с точным входом

Всех интересуют стратегии форекс с точным входом в сделки. Интересуют потому, что все хотят минимизировать риски и извлекать из каждой сделки максимум прибыли. Это актуально и для профессионалов, и для новичков. Но для новичков или тех, кто уже имеет опыт, но не имеет нужной суммы, чтобы при консервативной торговле средний доход приносил бы достаточно денег для удовлетворения своих нужд, в таких стратегиях есть свой интерес.

Имея сигналы для точных входов, многие хотят торговать с увеличенными рисками для разгона своих депозитов. А когда торговый счет вырастет до целевых значений, перейти на консервативную торговлю с невысокими по меркам трейдинга рисками.

Такие системы в основном являются скальперскими. Если принято решение заниматься скальпингом, то одно из первых, что нужно сделать, — это выбрать правильного брокера. Того, кто дает возможность открывать короткие по времени жизни сделки, кто не ставит ограничений, не запрещает открывать сделки рядом с текущей ценой, дает выводить прибыль, заработанную благодаря таким торговым подходам, и так далее.

Но не скальпингом единым можно совершать точные входы и выходы из рынка. Есть и более долгосрочные варианты торговли, которые дают сигналы с меньшим запаздыванием по сравнению с классическими системами, особенно классическими индикаторными. Хотя и среди таких систем есть индикаторные, и ниже мы их рассмотрим.

Форекс Профит Параболик

Суть данной стратегии проста и понятна всем, кто сталкивался в работе со скользящими средними.

Используются 3 экспоненциальные скользящие средние с периодами 10, 25 и 50. В дополнение к ним на график наносится индикатор Parabolic SAR с настройками по умолчанию.

Сигналом к покупке считается момент, когда мувинг с периодом 10 пересекает два других снизу вверх. И важно дождаться закрытия свечи, чтобы момент пересечения мувингов зафиксировался. Смотреть этот сигнал можно как на m15, так и на h2 в зависимости от того, какой интервал и темп торговли больше подходит человеку. Parabolic SAR должен при пересечении находиться под графиком цены. Если трейдер смотрит такой сигнал на h2, то для большей точности сигнала стоит перейти на m15 и убедиться, что и на m15 Parabolic находится под ценой. Если это не так, то дождаться, когда он окажется под графиком, выступая в качестве поддержки, и только тогда открывать сделку.

Сигнал на покупкуСигналом к закрытию служит обратный сигнал, сигнал к продажам, когда быстрый мувингом с периодом десять пересекает 25 — ый и 50 -ый сверху вниз. Но можно также в качестве уровня установки тейк-профита использовать исторические уровни.

Но можно также в качестве уровня установки тейк-профита использовать исторические уровни.

Stop Loss ставит за скользящую среднюю с периодом 50 или же за индикатор Parabolic, смотря что из них находится ближе к цене. Если ставить за Parabolic SAR, то можно его точки использовать для трейлинга стопа, постепенно подтягивая его к новой точке.

Для продаж сигнал выглядит с точностью наоборот.

Модификация для минутного таймфрейма

Для тех, кому комфортна более активная торговля и для тех, кто способен поддерживать необходимое время высокий уровень концентрации, может быть интересна адаптация этой торговой системы под минутный временной интервал. Несмотря на более высокую нагрузку на трейдера из-за большей интенсивности торговли, у торговли на самом младшей тайфрейме есть преимущество. Здесь появляется больше сигналов, и можно брать даже незначительные движения, которые на старших интервалах были бы просто незаметны. Хотя сделки могут существовать не только короткий промежуток времени, например, несколько минут, но и несколько часов, если наблюдается сильное трендовое движение.

Правила торговли на минутке те же, только нужно периоды скользящих изменить на 25, 50 и 100.

Если трейдер не торговал раньше на малых интервалах и не пробовал скальпинг, то, конечно же, сперва лучше опробовать такой подход на учебном счету.

«Самая прибыльная» скальпинг система

Эта стратегия носит очень одиозное название, которое может отпугнуть. Но в целом она показывает неплохие сигналы, точно следуя которым при соблюдении рисков можно выйти на стабильные показатели дохода.

Валютные пары: EUR/USD, GBP/USD, USD/JPY.

Таймфрйм: m15.

Рекомендуемые брокеры: брокеры с низким спредом.

Для использования системы нужно открыть следующие индикаторы:

- Heiken Ashi. Он как бы сглаживает колебания цены, и рисует своими свечками поверх графика более плавные движения. Если он нарисовал белую свечу, то больше вероятность, что и дальше будут белые, бычьи, свечи, и стоит ждать роста цены. И наоборот.

Если красная — больше вероятность снижения котировок. И нужно обязательно ждать закрытия свечи, ведь пока свеча не закрылась, индикатор может поменять свои показания.

Если красная — больше вероятность снижения котировок. И нужно обязательно ждать закрытия свечи, ведь пока свеча не закрылась, индикатор может поменять свои показания. - EMA или Экспоненциальные скользящие средние с периодами 5 и 8. Когда 5 пересекает 8 -ю снизу вверх — это сигнал к покупке, когда сверху вниз — к продаже. То есть классический сигнал при пересечении мувингов.

- Momentu VT. Этот индикатор предназначен для оценки рыночных настроений. Если его график пересекает уровень 0 снизу вверх, то стоит рассматривать покупки, если сверху вниз — продажи.

- Dinapoli Stochastic. ПО сути этот тот же самый стохастик, только имеет некоторое сглаживание показателей, что дает меньше ложных сигналов по сравнению со стандартной версией. Сигнал на покупку будет тогда, когда его быстрая линия пересечет медленную снизу вверх, а когда сверху вниз, то это сигнал на продажу.

- QQE. Индикатор основан на обсчете разных значений индикатора RSI при разных периодах. Но углубляться в расчеты нет необходимости, поскольку авторы индикатора максимально упростили показатели этого инструмента.

Когда он прямо на графике цены выводит стрелку вниз, то это сигнал на продажу, когда в обратную сторону, соответственно, на покупку.

Когда он прямо на графике цены выводит стрелку вниз, то это сигнал на продажу, когда в обратную сторону, соответственно, на покупку.

Входить в рынок нужно только тогда, когда есть одновременно сигналы от всех индикаторов. И обязательно дожидаться закрытия свечи.

Stop Loss ставится за ближайший локальный максимум или минимум.

Take Profit не используется. Закрывать сделку стоит тогда, когда либо появился сигнал на графике в виде стрелки в противоположном направлении, либо скользящие пересеклись в обратную сторону.

Стратегия OzFx для дневных временных интервалов

Таймфрейм: D1.

Валютные пары: любые.

Индикаторы: AC и Stochastic.

Данная система дает сигналы практически в самом начале сильных движений, конечно, насколько это позволяют индикаторы, которые все же имеют некое запаздывание.

Сигналом на покупку выступают пересечение линий Stohastic под уровнем 20, то есть в зоне перепроданности, и переход гистограмм индикатора AC через уровень 0.

Для продаж нужно, чтобы быстрая линия стохастика пересекла медленную сверху вниз обязательно в зоне перекупленности, то есть выше уровня 80, и гистограммы индикатора AC должны переходить из положительной зоны в отрицательную.

OzFx сигнал на продажуСтоп-лосс устанавливается за ближайший максимум для сделок на продажу и за минимум для покупок.

Особенность данной методики в том, что при появлении сигнала открывается сделка пятью ордерами, для каждого из которых будет свое значение тейк профита: 50 пунктов для первого, 100 для второго и 200 и 400 для третьего и четвертого, соответственно. Пятый ордер закрывается при появлении противоположного сигнала.

Поэтому важно выставлять стоп на таком расстоянии, чтобы риск на одну сделку был в рамках вашего мани-менеджмента. Желательно, не больше 2-5% от депозита.

Как только первый ордер закрывается по тейку, нужно все сделки перевести в безубыток. Как закроется второй ордер, стоп по всем сделкам нужно перенести на уровень тейк-профита первого и так далее. И, если рынок резко развернется, будет сохранена часть прибыли, и сделку не утащит в отрицательную зону.

И, если рынок резко развернется, будет сохранена часть прибыли, и сделку не утащит в отрицательную зону.

Заключение

Есть разные системы, которые можно использовать для точных входов в рынок. Каждый может выбрать удобную для себя по времени торговли, рабочему временному интервалу, способам определения точек входа, количеству ордеров и правилам управления позицией. Но главное, нужно помнить о важности управления рисками. Ведь большинство трейдеров теряют деньги не потому, что используют неправильную торговую систему, а потому что неправильно управляют рисками.

Скачать шаблон стратегии

Рейтинг брокеров 2021

Стратегии Форекс для 15 минутного графика

Для многих трейдеров психологически важно во время открытых сделок находится у монитора. Так у них создаётся ощущение контроля ситуации. Ведь иначе они всё равно будут мыслями в рынке и больше ничем не смогут заниматься.

Плюс они действительно в таком случае имеют возможность быстро реагировать на изменение ситуации здесь и сейчас.

Кроме того, есть трейдеры, которые любят делать относительно короткие сделки, чтобы сравнительно быстро фиксировать прибыль, увеличивая свой депозит. им не комфортно держать позиции подолгу, понимая, что прибыль, если она и есть, она только текущая, и всё ещё может много раз измениться.

Поэтому такие трейдеры выбирают торговлю внутри дня. Они как офисной работе совершают ключевые действия днём, а к его окончанию закрывают все сделки и с чувством выполненного долга закрывают торговый терминал, отправляясь заниматься своими прочими делами.

И в этой статье мы рассмотрим стратегии форекс для 15 минутного графика. Всё всегда индивидуально. Но для кого-то это могут быть лучшие стратегии для внутридневной торговли.

Hallway

Стратегия Hallway представляет собой индикаторную систему, в состав которой входят 4 скользящие средние и индикатор RSI.

Торговать по ней лучше в европейскую и американскую торговые сессии. Через ночь позиции лучше не переносить, как и не торговать ночью в принципе.

Суть системы сводится к тому, что нужно поймать направленное движение внутри дня и прокатиться на нём.

Чаще всего торгуют по этой стратегии на валютных парах GBPUSD и EURUSD.

Для начала нужно нанести на график две экспоненциальные скользящие средние EMA с периодами 16 и 30. Они используются как указатели текущей тенденции, определители локального тренда.

Две другие, линейно-взвешенные, скользящие средние с периодами 5 и 12 применяются для получения торговых сигналов в сторону тренда, определённого по двум экспоненциальным мувингам.

Индикатор RSI с периодом 19 и уровнем 50 используется как подтверждающий сигналы фильтр.

Сигнал на покупку

Сигналы очень простые. Когда обе взвешенные скользящие пересекают обе экспоненциальные скользящие снизу вверх, тут мы и входим в покупки. При этом экспоненциальные скользящие служат локальными динамическими уровнями поддержки или сопротивления.

RSI при этом должен пересекать уровень 50 снизу вверх. Может, это пересечение уже было некоторое время назад, но то RSI должен быть выше уровня 50, подтверждая восходящую тенденцию.

Может, это пересечение уже было некоторое время назад, но то RSI должен быть выше уровня 50, подтверждая восходящую тенденцию.

Сигнал на продажу

Тут всё по аналогии. Открываем сделку на продажу, когда взвешенные скользящие пересекают сверху вниз скользящие экспоненциальные. При этом RSI должен тоже пересекать сверху вниз свой уровень 50 или быть ниже него, указывая на наличие нисходящего тренда.

Выход из сделки и Stop Loss

Stop Loss стоит устанавливать за ближайший локальный максимум или минимум и, соответственно, за скользящими средними.

А выходить из сделки можно, когда скользящая с периодом 5 пересекает в обратную сторону ближайшую к ней экспоненциальную скользящую, которая служит либо подержкой, либо сопротивлением для текущей тенденции.

MACD + MA

В этой стратегии торговля ведётся только с помощью 2-х индикаторов: экспоненциальной скользящей средней с периодом 55 и индикатора MACD с периодами 12, 26 и 9.

Сигналом на покупку будет считаться момент, когда график цены пересекает мувинг снизу вверх, и 15-ти минутная свеча закрывается выше скользящей. При этом гистограммы индикатора MACD должны сделать переход через уровень ноль и из отрицательных превратиться в положительные.

При этом гистограммы индикатора MACD должны сделать переход через уровень ноль и из отрицательных превратиться в положительные.

И важно использовать и инструменты графического анализа. Если, как на скриншоте выше, условия на вход появились, но на пути цены находится сильный уровень сопротивления, то лучше не входить. А подождать. Если цена, как в нашем случае, пробила уровень и оказалась выше него, тогда можно входить. Если же бы она не пробила, и график цены отскочил от уровня, то мы бы в сделку не входили.

Стоп-лосс ставится за скользящую среднюю, для покупок ниже, а для продаж выше неё.

А вот выходить из сделки можно либо когда цена дошла до сильного уровня, либо как в примере, когда гистограммы опустились ниже его сигнальной линии.

Сигнал на продажу аналогичен. Цена должна закрыться ниже скользящей, а гистограммы MACD из положительных стать отрицательными.

Заключение

Стратегии для 1-ти минутного графика строятся по тем же принципам, что и стратегии, например, старших таймфреймов.

Они используют ту же рыночную механику и логику, которой подчинено движение цены на любом временном масштабе.

Если вам хочется торговать внутри дня, и у вас ещё нет своей торговой системы, то вы можете воспользоваться одной из предложенных. И, может быть, какая-то из них станет для вас основной торговой стратегией, по которой вы будете систематично торговать.

Стратегия точный вход, форекс не будет мешать вам работать

Из статьи ты узнаешь :

День добрый, уважаемые посетители и читатели нашего сайта! Темой нашей статьи станет стратегия точный вход форекс. Сразу хочу сказать, что это очень простая торговая система, которая прекрасно подойдет начинающему трейдеру.

В ней используется несколько стандартных индикаторов. Так, например, минутная стратегия MAX MACD тоже построена на стандартных индикаторах. При этом, правила системы, которую мы сегодня изучаем, весьма примитивны. Вам не нужно будет долго и нудно анализировать, что происходит на рынке. Вы просто будете открывать сделки, когда у вас будут все условия, подходящие для торговой системы.

Вы просто будете открывать сделки, когда у вас будут все условия, подходящие для торговой системы.

Так уж устроено наше сознание, что мы все стремимся усложнять, даже очень простые вещи. Трейдинг не стал исключением данной тенденции. Каждый начинающий трейдер постоянно пытается что-то усложнить. Я думаю, вы часто видели картину, как начинающий трейдер тулит огромное количество различных индикаторов на график.

Что мы имеем по этой системе

В конечном итоге, у него захламленный график, да и сами индикаторы противоречат друг другу. В принципе, логика этих действий весьма понятно. Новичок считает, что когда он нанесет огромное количество индикаторов на график, то он сможет досконально фильтровать рыночный шум, а каждая его сделка будет заканчиваться прибылью. На самом деле, это огромное заблуждение, ибо прибыльная торговля зависит не только от системы.

Система подойдет тем, у кого есть постоянная работа. Она хороша для вечернего трейдинга за кружкой какао с молоком.

Конечно, нельзя недооценивать влияние системы, ибо это ваше оружие в борьбе за прибыль. Но куда большую роль отыгрывает умение грамотно управлять своим капиталом, особенно важное значение имеют психологические факторы. У вас может быть вполне себе хорошая торговая система, но будучи эмоционально нестабильным, вы не сможете использовать весь ее потенциал на практике. Кроме того, ваша стратегия не должна быть излишне сложной. Даже в рамках индикаторной стратегии, 2-3 индикатора вполне себе хватит, чтобы анализировать рынок.

Я вам более того скажу, что на рынке можно хорошо зарабатывать, даже имея меньшее количество прибыльных сделок. Допустим, в каждой сделке ваш тейк в 4 раза превышает стоп лосс, таким образом, даже имея только 30% прибыльных сделок, вы все равно будете нормально зарабатывать. Потому, стоит понять, что система очень важна для вас, но без эмоциональной стабильности и грамотного управления капиталом толку не будет.

Смотреть видео про стратегию

Трейдинг под какао с молоком» src=»https://www.youtube.com/embed/dTN7YOrEUwo?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Как подготовить график

Стратегия точный вход форекс адаптирована для использования на дневном графике, как стратегия форекс по тренду. Таким образом, система прекрасно подойдет тем людям, который ввиду плотного повседневного графика не могут много времени уделять торговле. В данном случае, анализируя дневной график, вам будет хватать буквально 10-20 минут в день, чтобы понять как действовать, и вы можете забыть о рынке до конца следующего дня. В принципе, ее можно использовать на любых валютных парах. Можно, например, скачать индикатор Momentum pinball, и он тоже будет работать на любых валютных парах. Вы можете сказать, что сигналов будет очень мало. В рамках одной валютной пары это действительно так. По одной валютной паре бывает 2, ну максимум 3 сигнала в месяц. Но что вам мешает подключить к работе несколько валютных парах, и иметь при этом уже значительно больше сигналов.

Но что вам мешает подключить к работе несколько валютных парах, и иметь при этом уже значительно больше сигналов.

В целом, я посмотрел, что соотношение прибыльных сделок и убыточных по данной системе составляет где-то 50 на 50. Тем не менее, учитывая тот факт, что тейк как минимум в 2 раза больше стоп лосса, даже при таком соотношении мы будем получать хорошую прибыль. Стратегия точный вход форекс подразумевает собой использование нескольких индикаторов. Для начала, нам нужно установить простой мувинг с периодом 150, затем стохастик 6-3-3 (уровни 70 и 30), а также РСИ с периодом 3 (уровни 80 и 20). Для любителей RSI предлагаю вспомнить индикатор Боллинджер и RSI. После подготовки рабочего графика мы можем приступить к поиску сигналов.

Поиск сигналов и примеры

Итак, в первую очередь, мы должны обратить внимание на положение цены относительно мувинга. Если цена выше него, то мы ищем покупки, если ниже, то мы строго ищем продажи. Затем, мы должны дождаться момента, когда стохастик и РСИ будут одновременно в зоне перекупленности или перепроданности, тогда можно открывать сделку. Для покупок нам нужно дождаться, когда цена будет выше мувинга, а стохастик и РСИ одновременно будут в зоне перепроданности. Соответственно, для продаж мы дожидаемся противоположных условий. Для большего понимания давайте рассмотрим парочку примеров!

Для покупок нам нужно дождаться, когда цена будет выше мувинга, а стохастик и РСИ одновременно будут в зоне перепроданности. Соответственно, для продаж мы дожидаемся противоположных условий. Для большего понимания давайте рассмотрим парочку примеров!

В данном случае, у нас хороший пример для продаж. Во-первых, мы видим, что цена расположилась ниже мувинга 150. Кроме того, видно, что РСИ и стохастик одновременно расположились в зоне перекупленности. В данном случае, сделку можно было открывать после закрытия бычьей свечи, которая обозначена черной стрелочкой. Стоп лосс устанавливаем приблизительно на красном уровне, а тейк профит на зеленом. В конечном итоге четко видно, что цена достигла тейк профита в ближайшие дни, при этом в сделке мы бы заработали порядка 500 пунктов, а стоп лосс был около 150 пунктов. Как мы видим, положительно соотношение по сделке было более, чем 1к3.

В данном случае, у нас имеется хороший пример на покупку. В первую очередь мы видим, что цена расположилась выше мувинга, соответственно, рассматриваем только покупки. Затем, мы видим, что стохастик и РСИ расположились в зоне перепроданности. Открываем мы сделку после закрытия отмеченной черной стрелочкой бычьей свечи. Стоп устанавливаем на красной отметке, а тейк на зеленом уровне. Как мы видим, данная сделка прекрасно бы себя отработала.

Затем, мы видим, что стохастик и РСИ расположились в зоне перепроданности. Открываем мы сделку после закрытия отмеченной черной стрелочкой бычьей свечи. Стоп устанавливаем на красной отметке, а тейк на зеленом уровне. Как мы видим, данная сделка прекрасно бы себя отработала.

Стратегия точный вход форекс дает нам вполне себе точные сигналы. Но не стоит думать, что каждый ваш сигнал будет сопровождаться профитом. На самом деле, это далеко не так! Как я уже говорил вам, порядка 50% сделок будут убыточными, но мы видим, что в каждой сделке профит в значительной мере превышает средний убыток. В общем, перед нами достаточно простая торговая система, тем не менее, если подойти к торговому процессу с головой, то она поможет нам очень даже не хило заработать. Я могу посоветовать данную систему начинающим трейдерам, а так же тем, кто ввиду отсутствия времени не может постоянно анализировать ситуацию на рынке.

Эта система достаточно хорошо ведет себя как во флете, так и в рамках сильного тренда. Конечно, эта система не идеально, и прежде чем использовать ее на реальном счету, понаблюдайте за ее работой на истории, а потом некоторое время поторгуйте на демонстрационном счету.

Конечно, эта система не идеально, и прежде чем использовать ее на реальном счету, понаблюдайте за ее работой на истории, а потом некоторое время поторгуйте на демонстрационном счету.

Стратегии ФорексСтратегия Поглощение подход не для новичков, формализованный, но и субъективный

СледующаяСтратегии ФорексСтратегия MACD RSI. Скачать? Все встроено!

3 стратегии входа, которые стоит попробовать

Что такое точка входа на форекс?

Точка входа на форекс — это уровень или цена, по которой трейдер вступает в сделку (покупка / продажа). Выбор точки входа на форекс может быть сложным для трейдеров из-за обилия переменных факторов, влияющих на рынок форекс. В этой статье будет рассказано, как войти в сделку на форекс, и описаны следующие стратегии входа:

- Трендовые каналы

- Прорывы

- Свечные модели

Когда лучше всего открывать сделку на форекс?

Лучшее время для входа в сделку на форексе зависит от стратегии и стиля торговли. Существует несколько различных подходов, и три из них, обсуждаемые ниже, являются популярными и не предназначены для того, чтобы быть всеми доступными методами. Присоединяйтесь к аналитикам DailyFX на вебинарах, чтобы узнать, как каждый из них подходит к рынку.

Существует несколько различных подходов, и три из них, обсуждаемые ниже, являются популярными и не предназначены для того, чтобы быть всеми доступными методами. Присоединяйтесь к аналитикам DailyFX на вебинарах, чтобы узнать, как каждый из них подходит к рынку.

Откройте для себя преимущества использования ордеров на вход в торговле на форекс

Стратегия входа на форекс # 1

Трендовые каналы

Трендовые линии — это фундаментальные инструменты, используемые техническими аналитиками для определения уровней поддержки и сопротивления. В приведенном ниже примере цена показывает четкое движение вверх по максимуму и минимуму, что указывает на заметный восходящий тренд.Это позволяет определить торговую предвзятость покупки на уровне поддержки и фиксации прибыли на уровне сопротивления (см. График ниже). Как только цена пробивает эти ключевые уровни поддержки и сопротивления, трейдеры должны знать о потенциальном прорыве или развороте тренда.

Стратегия входа на форекс, основанная на каналах тренда, недельный график USD / ZAR:

Стратегия входа на форекс № 2

Свечные модели

Свечные модели — это мощные инструменты, используемые трейдерами для поиска точек входа и сигналов для форекс. Такие паттерны, как поглощение и падающая звезда, часто используются опытными трейдерами. В приведенном ниже примере свечной паттерн «молот» можно рассматривать как точку входа триггера разворота на EUR / USD.

Такие паттерны, как поглощение и падающая звезда, часто используются опытными трейдерами. В приведенном ниже примере свечной паттерн «молот» можно рассматривать как точку входа триггера разворота на EUR / USD.

Идентификация молота или любой другой свечной модели не подтверждает точку входа в сделку. Точки входа так же важны, как и определение свечной модели. Точки входа дополнительно подтверждают свечной паттерн, поэтому меньше рискуют и повышают вероятность успеха трейдеров.

Вход в сделку по свечному паттерну «Молот», дневной график EUR / USD:

Как вы можете видеть на графике, формирование «молот» обведено синим кружком. Известно, что молот сигнализирует о потенциальных разворотах, однако без какого-либо подтверждения шаблон может указывать на ложный сигнал. В этом случае вход был идентифицирован после подтверждения закрытия выше, чем закрытие молочной свечи. Это дает трейдеру более сильное смещение вверх и поддержку модели молота.

Трейдеры часто ищут множественные признаки подтверждения торговли, такие как индикаторы в сочетании с свечными моделями, ценовым действием и новостями, но для целей этой статьи мы разделили различные стратегии на их составные части для простоты.

Стратегия входа на форекс № 3

Прорывы

Использование прорывов в качестве сигналов входа является одним из наиболее часто используемых трейдерами инструментов входа в сделку. Торговля на прорыве включает определение ключевых уровней и использование их в качестве маркеров для входа в сделки.Опыт работы с ценовым действием является ключом к успешному использованию стратегий прорыва. Основа торговли на прорывах состоит в том, чтобы цены на форекс выходили за пределы определенного уровня поддержки или сопротивления.

Благодаря простоте данной стратегии точки входа на пробой подходят для начинающих трейдеров. В приведенном ниже примере показан ключевой уровень поддержки (красный), после которого происходит прорыв с увеличением объема, что дополнительно поддерживает движение вниз. Вход вызван простым разрывом поддержки.В других случаях трейдеры ищут подтверждение закрытия свечи за пределами обозначенного ключевого уровня.

Стратегия входа на форекс, основанная на прорыве, дневной график USD / JPY:

Популярные индикаторы входа на форекс

Самые популярные индикаторы входа на форекс связаны с принятой торговой стратегией. Индикаторы регулярно используются в качестве поддержки вышеупомянутых стратегий входа.

Индикаторы регулярно используются в качестве поддержки вышеупомянутых стратегий входа.

В таблице ниже показаны некоторые из лучших индикаторов входа на форекс, а также их использование:

| ИНДИКАТОР ВХОДА | ИСПОЛЬЗОВАТЬ |

|---|---|

| RSI | Определяет сигналы перекупленности и перепроданности.Наиболее эффективен на рынках с ограниченным диапазоном и на трендовых рынках. |

| Пересечение скользящих средних (MA) | Используя несколько скользящих средних, трейдеры ищут пересечения между короткими и длинными периодами для генерации сигналов входа. |

| MACD | Лучше всего работает на рынках диапазона или тренда. Взятие точек пересечения MACD в направлении существующего тренда. |

Ознакомьтесь с 4 наиболее эффективными торговыми индикаторами, которые должен знать каждый трейдер.

Стратегии входа на Форекс: сводка

Открывайте сделку, только если она прошла этот 5-шаговый тест

Независимо от того, на каком рынке вы торгуете — акциями, валютой или фьючерсами — каждая секунда открытия рынков дает возможность торговать. И все же не каждая секунда обеспечивает сделок с высокой вероятностью . В море почти бесконечных возможностей каждую сделку, которую вы рассматриваете, проходите через пятиэтапный тест, чтобы вы могли совершать только те сделки, которые соответствуют вашему торговому плану и предлагают хороший потенциал прибыли для взятого на себя риска.Примените тест, являетесь ли вы дневным трейдером, свинг-трейдером или инвестором.

Сначала потребуется некоторая практика, но как только вы познакомитесь с процессом, вам потребуется всего несколько секунд, чтобы увидеть, проходит ли сделка тест, сообщая вам, следует ли торговать или нет.

Ключевые выводы

- Независимо от вашей торговой стратегии, успех зависит от дисциплины, знаний и тщательности.

- Здесь мы рассмотрим пять простых шагов, которые необходимо выполнить перед тем, как совершать какую-либо сделку.

- Сюда входит понимание вашей стратегии и плана, определение возможностей узнать ваши цели входа и выхода, а также знание того, когда следует отказаться от плохой сделки.

Открывайте сделку, только если она прошла этот 5-этапный тест

Шаг 1: Настройка торговли

Сетап — это основные условия, которые должны присутствовать, чтобы даже рассматривать сделку. Например, если вы трейдер, следующий за трендом, тренд должен присутствовать. Ваш торговый план должен определять торгуемый тренд (для вашей стратегии).Это поможет вам избежать торговли, когда нет тренда. Думайте о «настройке» как о причине для торговли.

На рисунке 1 показан пример этого в действии. Цена акций в целом движется вверх, что представлено более высокими максимумами и минимумами колебаний, а также тем, что цена превышает 200-дневную скользящую среднюю. Ваша торговая установка может отличаться, но вы должны убедиться, что условия благоприятны для торгуемой стратегии.

Ваша торговая установка может отличаться, но вы должны убедиться, что условия благоприятны для торгуемой стратегии.

Рисунок 1. Акция в восходящем тренде, предоставляющая возможные торговые установки для трендовых трейдеров

Изображение Сабрины Цзян © Investopedia 2020Если вашей причины для торговли нет, не торгуйте.Если ваша причина для торговли — установка — — это , переходите к следующему шагу.

Шаг 2: Торговый триггер

Если ваша причина для торговли присутствует, вам все равно нужно точное событие, которое сообщит вам, что , сейчас — время для торговли. На Рисунке 1 акция все время двигалась в восходящем тренде, но некоторые моменты в рамках этого восходящего тренда предоставляют лучшие возможности для торговли, чем другие.

Некоторым трейдерам нравится покупать на новых максимумах после того, как цена изменилась или откатилась.В этом случае торговым триггером может стать рост цены выше области сопротивления 122 доллара в августе.

Другие трейдеры любят покупать во время отката. В этом случае, когда цена откатится к поддержке около 115 долларов, дождитесь, пока цена сформирует бычью модель поглощения или консолидируется на нескольких ценовых барах, а затем прорвется выше консолидации. Оба эти события представляют собой точные события, которые отделяют торговые возможности от всех других ценовых движений (для которых у вас нет стратегии).

Рисунок 2. Возможные торговые триггеры при восходящей тенденции акций

Изображение Сабрины Цзян © Investopedia 2020 На рисунке 2 показаны три возможных торговых триггера, которые возникают во время восходящего тренда акций. Какой будет ваш точный торговый триггер , зависит от торговой стратегии, которую вы используете. Первый — это консолидация около поддержки: сделка срабатывает, когда цена поднимается выше максимума консолидации. Другой возможный спусковой механизм для торговли — это бычий паттерн поглощения около поддержки: при формировании бычьей свечи срабатывает длинная позиция.

Однако перед тем, как совершить сделку, проверьте, стоит ли сделка на сумму трат. С торговым триггером вы всегда заранее знаете, где находится ваша точка входа. Например, в течение июля трейдер будет знать, что возможным торговым триггером является ралли выше июньского максимума. Это дает время, чтобы проверить сделку на предмет действительности (шаги с третьего по пятый), прежде чем сделка будет совершена.

Шаг 3: стоп-лосс

Иметь правильные условия для входа и знать свой торговый триггер недостаточно для получения хорошей сделки. Риск по этой сделке также должен управляться с помощью стоп-лосса. Есть несколько способов разместить стоп-лосс. Для длинных сделок стоп-лосс часто размещается чуть ниже недавнего минимума колебания, а для короткой сделки — чуть выше недавнего максимума колебания.

Другой метод называется стоп-лосс по среднему истинному диапазону (ATR); он включает размещение стоп-лосса на определенном расстоянии от цены входа в зависимости от волатильности.

Рисунок 3. Пример длинной сделки с размещением стоп-лосса

Изображение Сабрины Цзян © Investopedia 2020Шаг 4: Целевая цена

Теперь вы знаете, что условия благоприятны для торговли, а также то, куда пойдет точка входа и стоп-лосс. Затем рассмотрите потенциальную прибыль.

Целевая прибыль основана на измерении, а не на случайном выборе.Например, графические паттерны обеспечивают цели в зависимости от размера паттерна. Каналы тренда показывают, где цена имела тенденцию к развороту; при покупке около дна канала установите ценовую цель около вершины канала.

На Рисунке 3 фигура треугольника EUR / USD составляет примерно 600 пунктов в самом широком месте. К цене прорыва треугольника добавлена цена, которая обеспечивает цель 1.1650. Если вы торгуете по стратегии прорыва треугольника, то это то место, где находится цель для выхода из сделки (с прибылью).

Определите, где будет ваша цель прибыли, основываясь на тенденциях рынка, на котором вы торгуете. Скользящий стоп-лосс также можно использовать для выхода из прибыльных сделок. Если вы используете скользящий стоп-лосс, вы не будете знать заранее свой потенциал прибыли. Это нормально, потому что скользящий стоп-лосс позволяет извлекать прибыль с рынка систематическим (не случайным) способом.

Шаг 5: вознаграждение за риск

Стремитесь открывать сделки только там, где потенциальная прибыль больше 1.В 5 раз больше риска. Например, потеря 100 долларов, если цена достигнет вашего стоп-лосса, означает, что вы должны заработать 150 долларов или больше, если будет достигнута целевая цена.

На рисунке 3 риск составляет 210 пунктов (разница между ценой входа и стоп-лоссом), но потенциальная прибыль составляет 600 пунктов. Соотношение вознаграждения и риска составляет 2,86: 1 (или 600/210).

Если вы используете скользящий стоп-лосс, вы не сможете рассчитать отношение прибыли к риску по сделке. Однако, открывая сделку, вы все равно должны учитывать, перевешивает ли потенциальная прибыль риск.

Если потенциал прибыли аналогичен риску или ниже, избегайте сделки. Это может означать выполнение всей этой работы только для того, чтобы понять, что вы не должны открывать сделку. Избегать плохих сделок так же важно для успеха, как и участие в выгодных.

Прочие соображения

Пятиступенчатый тест действует как фильтр, поэтому вы заключаете только сделки, которые соответствуют вашей стратегии, гарантируя, что эти сделки обеспечивают хороший потенциал прибыли относительно риска.Добавьте другие шаги в соответствии с вашим стилем торговли. Например, внутридневные трейдеры могут пожелать избегать открытия позиций непосредственно перед публикацией основных экономических показателей или доходов компании. В этом случае, чтобы совершить сделку, проверьте экономический календарь и убедитесь, что такие события не запланированы, пока вы, вероятно, будете в сделке.

Итог

Убедитесь, что условия подходят для торговли по определенной стратегии. Установите триггер, который сообщит вам, что сейчас пора действовать.Установите стоп-лосс и цель, а затем определите, превышает ли вознаграждение риск. Если это так, возьмите сделку; если нет, ищите лучшую возможность. Учтите другие факторы, которые могут повлиять на вашу торговлю, и при необходимости выполните дополнительные действия.

Это может показаться утомительным процессом, но как только вы узнаете свою стратегию и привыкнете к шагам, вам понадобится всего несколько секунд, чтобы просмотреть весь список. Убедиться, что каждая сделка проходит пятиступенчатый тест, стоит затраченных усилий.

лучших входов для торговли на Форекс — TradingwithRayner

Эй, эй, как дела, мой друг? Я знаю, что вы смотрите это видео, потому что хотите лучше рассчитать время для своих записей. Возможно, вы тот тип трейдера, который всегда кажется правильным, слишком поздно входя в сделки.

К тому времени, когда вы вошли в сделку, рынок совершает разворот или откат, и вы прекращаете торговлю.

Может быть, вы из тех трейдеров, которые почему-то всегда слишком рано заходите в сделки.Вы понимаете направление, но самое смешное, что вы слишком рано.

Вы получаете стоп-ордер до того, как рынок продолжит движение в вашу пользу.

Так что, если вы попадаете в любую из этих двух категорий, не волнуйтесь, потому что в сегодняшнем видео я поделюсь с вами некоторыми из моих секретных приемов.

Чтобы помочь вам лучше рассчитывать время для записей со смертельной точностью.

Итак, вот несколько вещей, которые вы откроете для себя.

- Торгуйте из области стоимости, а не вдали от нее

- Получите помощь от старшего таймфрейма, вот как…

- Не гонитесь за большими движениями, сделайте это вместо этого

Мы говорили о том, почему вы должны или почему вы должны торговать из области ценности, а не вдали от нее.

Как получить помощь от старшего таймфрейма и почему вы не хотите гнаться за большими движениями на рынке, но вместо этого вам следует делать это.

1. Торгуйте из области стоимости, а не дальше от нееЭто означает, что вы хотите избежать заключения сделок из области стоимости.

Позвольте мне объяснить, что я имею в виду под этой концепцией…

Это график фьючерсов на 30-летние казначейские облигации на дневном таймфрейме, который имеет тенденцию соответствовать 50-периодной скользящей средней:

Вы можете видеть, что на основе этого На графике область значений составляет около или около 50-дневной скользящей средней.Так что где-то здесь.

Если вы помните ранее, я сказал, что вы не хотите торговать далеко от области ценности.

Почему?

Позвольте мне объяснить, почему…

Если вы посмотрите на это, если вы сейчас входите в свои сделки, допустим, вы покупаете где-то здесь, и вы знаете, что область ценности где-то здесь:

Что происходит заключается в том, что этот рынок имеет тенденцию откатываться к 50-периодной скользящей средней.

Итак, если вы покупаете где-то здесь, и если ваш стоп-лосс, скажем, ниже этого минимума колебания или здесь.

Это вас не спасет, потому что, когда произойдет откат, есть большая вероятность, что он снова протестирует эту 50-периодную скользящую среднюю, а затем продолжит расти.

Так что, если вы разместите стоп-лосс где-нибудь в этой области, есть вероятность, что вас остановят.

Вот почему я говорю, что вы не хотите торговать вдали от области ценности, но вы хотите торговать рядом с областью ценности.

Потому что теперь давайте представим это. Допустим, вы терпеливы.

Вы позволяете цене приходить к вам, вы торгуете из области ценности.

И область значений здесь, скажем, ретест рынка ниже:

И, возможно, цена отклонения закрылась немного выше.

Итак, теперь, если вы торгуете из этой области, ваш стоп-лосс может находиться где-то здесь, прямо на расстоянии ниже 50-периодной скользящей средней, и теперь вы торгуете около хвостовой части отката, где находится откат.

И это предлагает вам гораздо более благоприятный риск для вознаграждения, потому что сейчас рынок готовится сделать соединение более высоким.

Итак, помните, вы не хотите торговать вдали от области ценности.

Вы хотите торговать вблизи области стоимости. У вас будет более жесткий стоп-лосс. И он предлагает вам гораздо более благоприятный риск для вознаграждения за вашу сделку.

Еще одна вещь, которую следует добавить, — это то, что для тех из вас, кто смотрит на этот график и говорит:

«О, Рейнер, посмотри на этот график, это так оптимистично, я не могу дождаться, чтобы приступить к движению».

И если вы войдете сюда,

По логике, ваш стоп-лосс должен быть по крайней мере ниже этой 50-периодной скользящей средней.Это будет где-то здесь.

И если вы войдете туда, вы увидите, что размер вашего стоп-лосса будет довольно большим.

И вы можете видеть, что вход в ваши сделки находится далеко от области стоимости. Он не предлагает вам привлекательного вознаграждения за риск по сравнению с терпеливым трейдером, который позволяет цене доходить до него.

Допустим, цена снижается до них, допустим, они входят где-то здесь, их стоп-лосс на этом уровне, теперь их стоп-лосс намного более узкий.

Они могут позволить себе открывать позиции большего размера, сохраняя при этом постоянный риск.

Другими словами, они торгуют из области стоимости. Это предлагает им более привлекательный риск для вознаграждения. Это концепция или мой секрет номер один.

2. Обратитесь за помощью к старшему таймфрейму.Итак, что я имею в виду под этим понятием, позвольте мне просто проиллюстрировать это здесь.

Допустим, вы смотрите на график, возможно, на таймфрейме 4HR.

И цена находится в этом диапазоне вот здесь около этих минимумов в этой точке, а здесь на младшем таймфрейме.

Значит, эта территория будет более значительной. Если он совпадает с уровнем старшего таймфрейма, если он совпадает со структурой рынка старшего таймфрейма, например, поддержка.

Итак, если предположим, что это период времени 4HR, вы знаете, что этот уровень будет более значительным.

Если на дневном таймфрейме это выглядит примерно так. Вы видели восходящий тренд, и он возвращается и повторно тестирует этот уровень предыдущего сопротивления.

Итак, теперь эта поддержка меньшего таймфрейма опирается на рыночную структуру старшего таймфрейма, и это увеличивает шансы вашего входа.

Позвольте привести вам пример. Если вы посмотрите на этот период времени 4HR.

Вы можете посмотреть на это и сказать, что это не имеет значения.

Сейчас цена здесь корректируется или формирует диапазон.

Ничего особенного.

Хорошо, помните, что я сказал, если цена опирается на структуру более высокого таймфрейма, этот уровень становится еще более значимым.

Итак, вы можете видеть, что здесь …

Эта область здесь наклоняется к уровню дневного таймфрейма в этот момент здесь.

Это предыдущее сопротивление, сопротивление, сопротивление теперь действует как поддержка.

Итак, мы видим, что консолидация, которую вы видели ранее на таймфрейме 4H, вот эта часть.

Он опирается на более высокий таймфрейм, предыдущее сопротивление и поддержку. И это значительный уровень.

И если ваши сделки обычно опираются на такую структуру с более высокими временными рамками, вы обнаружите, что вероятность ваших сделок, ваших входов будет улучшена.

Итак, в этом случае рынок действительно пробил, он повторно протестировал эту область сопротивления, прежде чем рухнуть.