Высокая инфляция – макроэкономическая головоломка России

Ведущий макроэкономист Nomura Иван Чакаров представляет основные факторы, влияющие на инфляцию в России. Несмотря на то, что уровень инфляции все еще остается высоким, январь стал шестым месяцем подряд уменьшения показателя в таких сегментах, как продукты питания, продовольственные товары и услуги.

Исторически, инфляция в России находилась на достаточно высоком уровне

Быстрое развитие после 1998 года спровоцировало инфляцию. Динамичное развитие экономики в период всеобщего подъема может частично объяснить высокие темпы роста цен. Рост внутреннего спроса постоянно опережал рост реального ВВП после 1998 года, что является признаком перегретой экономики. Хотя в 2006-2007 гг. темпы инфляции снизились до однозначных цифр, позже они вновь выросли до двузначных цифр.

Постоянство высокого уровня инфляции остается одной из основных макроэкономических головоломок России. Хотя в 2009 году экономика сократилась на 7,9%, инфляция в течение года оставалась на высоком уровне и составила 11,7%.

Структура розничной торговли может быть причиной высокой инфляции

Мы считаем, что хотя инфляция отчетливо реагирует на монетарную и фискальную политику в России, на нее также влияет и необычный немонетарный фактор — широкое присутствие монополистических и олигополистических явлений, в том числе и в сфере розничной торговли. Хотя точное влияние этого фактора на потребительские цены определить тяжело, опубликованные в СМИ отчеты предполагают, что, несмотря на желание производителей снизить цены по мере снижения внутреннего спроса, розничные торговцы не проводят аналогичную корректировку своих показателей прибыли, тем самым завышая розничные цены по сравнению с изменением переменных затрат.

Другой причиной высокой инфляции может быть докризисная политика жесткой привязки курса национальной валюты. Основным уроком кризиса стало понимание того, что соблюдение граничного обменного курса рубля достигалось за счет постоянно высокого уровня инфляции. Это связано с тем фактом, что повышение реального обменного курса, которое является следствием более высоких темпов роста производительности по сравнению с торговыми партнерами, проявилось в высоких показателях инфляции, в то время как центральный банк продолжал вести негибкую политику номинального обменного курса.

Высокий уровень инфляции является наиболее острой макроэкономической проблемой России. До 2008 года инфляция была значительным, однако, несущественным сдерживающим фактором роста, так как соответствующие ситуации высокие процентные ставки не представляли препятствия для вливания кредитных средств в реальную экономику, ведь высокие цены на нефть и высокие показатели приплыва капитала обеспечивали достаточный объем ликвидности.

2010 год станет для инфляции годом двух половин…

Инфляция продолжает снижаться в январе, достигнув 8% год-к-году, и став шестым подряд месяцем снижения уровня инфляции. Снижение инфляции было широкомасштабным — снижение зафиксировано в таких сегментах как продукты питания, продовольственные товары и услуги. Показатель инфляции в этих сегментах снизился, соответственно, на 6,3%, 9,2% и 9,1% по сравнению с предыдущим годом.

Однако, при сравнении помесячных показателей, инфляция выросла. Показатель инфляции вырос с 0,6% месяц-к-месяцу в декабре, до 1,4% месяц-к-месяцу (что является наивысшим показателем, начиная с марта 2009 года). Это повышение было обусловлено повышением регулируемых цен, а также сезонным повышением цен на продовольственные товары. В частности, цены на электроэнергию выросли на 9,5%, отопление — на 7,6%, газ — на 5%, проезд в общественном транспорте — на 9,2%.

Это повышение было обусловлено повышением регулируемых цен, а также сезонным повышением цен на продовольственные товары. В частности, цены на электроэнергию выросли на 9,5%, отопление — на 7,6%, газ — на 5%, проезд в общественном транспорте — на 9,2%.

Тем не менее, значение этого одноразового повышения цен должно постепенно снизиться на протяжении первой половины этого года. На наш взгляд, темпы инфляции должны продолжать снижаться до середины года при низком уровне внутреннего спроса, отсутствии оживления на рынке кредитования и наличии значительных избыточных производственных мощностей. Мы ожидаем, что инфляция в 2010 году составит 7,5%, что значительно ниже показателя за 2009 год— 11,7%. Самый низкий показатель составят 6,7% год-к-году в мае-июне, после чего инфляция возобновит рост во второй половине года, и завершит год на отметке 8,3% год-к-году.

Рост инфляции во второй половине года будет следствием действия группы факторов. Мы предполагаем, что инфляция начнет набирать обороты в июле, завершая год на отметке 8,3% год-к-году.

Повышение уровня внутреннего спроса и роста экономики. Хотя индикаторы реального потребления (реальные доходы, реальные чистые доходы и реальные показатели розничных продаж) уже начали восстанавливаться, они продолжают оставаться на низком уровне. Мы считаем, что значение этой, пока еще хрупкой движущей силы, усилится во второй половине года, и будет отражать увеличение внутреннего спроса и повышение уровня доверия потребителей и инвесторов экономике. Следовательно, хотя, по нашим предположениям, ВВП будет оставаться на том же уровне в течении I-II кварталов, в III-IV кварталах мы прогнозируем восстановление тенденции роста экономики, что окажет давление на уровень инфляции, провоцируя ее рост.

Увеличение денежной массы. Изменение уровня инфляции, обычно, происходит через 12 месяцев после значительных изменений денежной массы. Быстрый рост денежной массы в 2006-2007 гг., замедлился, начиная с середины 2008 года, по мере снижения внешних вливаний ликвидности. Темпы роста достигли дна в середине 2009 года, подтверждая схожий лаг реакции инфляции, который составляет 12 месяцев. Однако, улучшение внешних условий, начиная с середины 2009 года, повысило уровень ликвидности и привело к увеличению темпов роста денежной массы, что, на наш взгляд, отразится на инфляции, начиная с середины 2010 года.

Темпы роста достигли дна в середине 2009 года, подтверждая схожий лаг реакции инфляции, который составляет 12 месяцев. Однако, улучшение внешних условий, начиная с середины 2009 года, повысило уровень ликвидности и привело к увеличению темпов роста денежной массы, что, на наш взгляд, отразится на инфляции, начиная с середины 2010 года.

…что ограничивает перспективы снижения процентных ставок

Центральный банк предпринял решительные действия для снижения процентных ставок. Начиная с апреля, Центральный банк снизил базовую ставку рефинансирования на 425 базисных пунктов по мере снижения инфляционного давления. Эти меры уже привели к достижению самой низкой ставки рефинансирования в современной истории России — 8,75%.

Реальные процентные ставки по многим параметрам свидетельствуют об адекватности монетарной политики. Реальные процентные ставки росли, начиная с середины 2008 года, по мере снижения уровня инфляции, однако они все еще находятся ниже докризисного уровня, свидетельствуя об адекватности монетарной политики.

Центральный банк должен быть готов к возможному повышению уровня неопределенности в мире. Возникшее недавно беспокойство о суверенных долговых обязательствах, спровоцированное греческим «эпизодом», повысило уровень неопределенности на глобальных рынках и отразилось на быстрорастущих рынках, включая Россию. Поэтому, хотя ожидаемое дальнейшее снижение инфляционного давления к середине года может обеспечить дальнейшее снижение процентных ставок, мы считаем, что центральный банк не пойдет на пропорциональное уровню инфляции снижение процентных ставок.

В итоге, мы прогнозируем возможность снижения процентных ставок лишь в ограниченных пределах. Мы прогнозируем максимальное дальнейшее снижение процентных ставок к середине года на 50-75 базисных пункта до 8-8,25%, не смотря на более значительное снижение уровня инфляции.

БКС Экспресс

Назад в 70-е: почему возвращение высокой инфляции неизбежно | Статьи

Инфляция в современном развитом мире воспринимается как что-то давно ушедшее в прошлое. Центробанки и правительства Северной Америки, Европы и Восточной Азии давно ломают голову не над тем, как остановить рост цен, а о том, как бы его хоть немного подстегнуть. В России, где инфляция считалась непобедимой, тихой сапой было совершено невозможное — все последние четыре года потребительские цены росли ниже 5%, чего ни разу не происходило в предыдущие 25 лет. И всё это несмотря на серьезнейшие скачки курса доллара. Еврозона же в последние месяцы и вовсе угодила в дефляцию — процесс не менее, а, пожалуй, и более опасный, чем умеренная инфляция. Означает ли это, что мы прощаемся с инфляцией навсегда, — кто-то раньше, кто-то позже? Нет, утверждают некоторые ученые. По их мнению, проблема роста цен может вновь стать актуальной для всего мира уже совсем в близком будущем — и причиной тому является демография.

Еврозона же в последние месяцы и вовсе угодила в дефляцию — процесс не менее, а, пожалуй, и более опасный, чем умеренная инфляция. Означает ли это, что мы прощаемся с инфляцией навсегда, — кто-то раньше, кто-то позже? Нет, утверждают некоторые ученые. По их мнению, проблема роста цен может вновь стать актуальной для всего мира уже совсем в близком будущем — и причиной тому является демография.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

В 1970-е годы инфляция считалась на большей части планеты экономической проблемой номер один. В США средний рост цен за год в том десятилетии составлял 6,8%, причём обычной была ситуация в двузначной инфляцией. Схожим образом дела обстояли и в европейских странах. В Великобритании в отдельные годы она достигала 25%. Деньги теряли свою покупательную способность очень быстро, и держать какие-либо сбережения на будущее было проблематично, особенно для рядовых граждан.

После этого правительства всех западных стран объявили войну инфляции — через высокие ставки, бюджетную экономию и другие меры, которые легли в фундамент «рейганомики» и «тэтчеризма». В 1980-е ее таргетирование стало основой денежно-кредитной политики большинства государств. Довольно быстро удалось добиться определенных успехов, по крайней мере двузначные цифры ушли в прошлое. А потом постепенно обнаружилось, что рост цен вообще перестал являться проблемой. Особенно это касается последней дюжины лет, когда инфляция в 0% стала практически нормой для многих развитых стран — даже несмотря на запредельно низкие ставки рефинансирования ЦБ.

В 1980-е ее таргетирование стало основой денежно-кредитной политики большинства государств. Довольно быстро удалось добиться определенных успехов, по крайней мере двузначные цифры ушли в прошлое. А потом постепенно обнаружилось, что рост цен вообще перестал являться проблемой. Особенно это касается последней дюжины лет, когда инфляция в 0% стала практически нормой для многих развитых стран — даже несмотря на запредельно низкие ставки рефинансирования ЦБ.

Почему так произошло? Объяснить столь резкое замедление роста цен исключительно монетарной политикой невозможно. Да, на каком-то этапе она сыграла свою роль, но и только. Цены не смогли существенно разогнаться в 2000-е, когда в США ставка была понижена до рекордного 1%, в еврозоне она несколько лет не превышала 2%. Япония практически забыла об инфляции с начала 1990-х годов, когда экономику страны поразил тяжелейший кризис — любые меры ослабления монетарной политики не работали. Да и в России сейчас при рекордно низких ставках инфляция также является беспрецедентно низкой. Действия финансовых властей, таким образом, если и были причинами замедления инфляции, то только на самом первом этапе. Дальше в игру вступили куда более долговременные и фундаментальные факторы.

Действия финансовых властей, таким образом, если и были причинами замедления инфляции, то только на самом первом этапе. Дальше в игру вступили куда более долговременные и фундаментальные факторы.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Иногда высказывается мысль, что инфляция никуда не делась, она просто «перетекла» с потребительского рынка на фондовый. Действительно, определенная логика тут есть. Стоимость акций сейчас заметно завышена по сравнению с показателями XX века. Соотношение цены и прибыли c акций (P/E ratio) для индекса S&P 500 в США в среднем составляло около 13–15 в 1950–1970-е годы, а в последнее десятилетие стабильно превышало 20. Сейчас оно составляет 31, несмотря на то, что на дворе вообще-то рецессия, причем самая тяжелая за полвека — в прошлом в период спадов акции стоили дешевле, если принимать во внимание прибыль соответствующих компаний. Некоторые фирмы оцениваются в сотни миллиардов долларов, хотя многие годы не могут выйти в прибыльность.

Объяснение этого феномена состоит в том, что колоссальная ликвидность, которой центробанки накачивают экономику, не «просачивается вниз», концентрируясь в руках институциональных инвесторов. Они же эти деньги несут на фондовый рынок. Корпорации, на руках у которых возникает избыток средств, также не находят им лучшего применения нежели обратный выкуп акций. Деньги до потребителей не доходят, и поэтому даже сверхмягкая финансовая политика приводит к пузырю финансовых активов, а не к росту потребительских цен.

В то же время не для всех стран подобное объяснение подходит: в ЕС такой степени «финансиализации» экономики нет, но европейские страны испытывают схожие симптомы. То же самое можно сказать и о развивающихся рынках, где инфляция имеет стойкую тенденцию к замедлению.

Более всеобъемлющее объяснение предложили экономисты Чарльз Гудхарт и Маной Прадхан в вышедшей недавно книге «Великий демографический разворот». По их мнению, ключевой причиной стала глобализация, а конкретно — полноценное присоединение Китая и стран Восточной Европы к всемирной экономической системе. Резкое снижение препятствий в международной торговле из-за создания ВТО и различных экономических альянсов вкупе с появлением на рынке колоссального резерва организованной и относительно квалифицированной рабочей силы позволило качественно сократить трудовые издержки. Мир фактически был завален дешевой продукцией.

По их мнению, ключевой причиной стала глобализация, а конкретно — полноценное присоединение Китая и стран Восточной Европы к всемирной экономической системе. Резкое снижение препятствий в международной торговле из-за создания ВТО и различных экономических альянсов вкупе с появлением на рынке колоссального резерва организованной и относительно квалифицированной рабочей силы позволило качественно сократить трудовые издержки. Мир фактически был завален дешевой продукцией.

К этому стоит добавить и демографическую ситуацию в «первом мире». Хотя рождаемость в 1970–1980-е упала, на рынок труда выходили новые и новые молодые когорты, рожденные до этого периода. Молодежи в большинстве развитых стран в 2–3 раза больше, чем пенсионеров. Таким образом, избыток рабочих рук имелся и там, что усугублялось «третьей промышленной революцией» 1990-х — стремительным внедрением компьютерных и интернет-технологий в производство и особенно в сферу услуг.

Фото: REUTERS/Denis Balibouse

Что происходит сейчас, на наших глазах? Темпы экономического роста в Китае замедляются. Если в 2000-е нормой считался рост на 10% и выше, то теперь о двузначных числах приходится забыть. Экономика КНР всё еще довольно быстро растет, но 6% даже КПК считается достойным показателем. Китай стал страной более зрелой — причем это касается как уровня развития экономики, так и среднего возраста населения. За счет продуманных и хорошо отлаженных производственных цепочек он всё еще производит товары довольно дешево, но о копеечной себестоимости в обозримом будущем придется забыть.

Если в 2000-е нормой считался рост на 10% и выше, то теперь о двузначных числах приходится забыть. Экономика КНР всё еще довольно быстро растет, но 6% даже КПК считается достойным показателем. Китай стал страной более зрелой — причем это касается как уровня развития экономики, так и среднего возраста населения. За счет продуманных и хорошо отлаженных производственных цепочек он всё еще производит товары довольно дешево, но о копеечной себестоимости в обозримом будущем придется забыть.

Стареет и население развитых стран, даже несмотря на массовую иммиграцию, которая часто вызывает возмущение местного населения и подогревает настроения, направленные против мейнстримных партий, которые этому процессу потворствуют (хотя в последние годы тренд на ограничение иммиграции рисуется довольно четкий почти во всех «богатых» государствах). Возрастное население, в свою очередь, требует больших расходов на поддержание системы здравоохранения, а также концентрацию и без того сокращающейся рабочей силы в этом секторе.

Наконец, сама глобализация находится под ударом. Разочарование в свободной международной торговле всё сильнее, так как многие граждане не видят в ней никаких преимуществ для себя. Политики под давлением избирателей вынуждены проводить протекционистский курс, самый яркий, но далеко не единственный пример которого — торговая война между Китаем и США. Некоторые пошлины, введенные по ее ходу, так и не будут отменены, несмотря на «перемирие».

Всё это, по мнению Гудхарта и Прадхана, означает следующие вещи. Рабочая сила как в развитых странах, так и во многих развивающихся, будет нарасхват. Это даст работникам сильные козыри — компании будут бороться за сотрудников, а не наоборот. Рост трудовых издержек практически неизбежен. В свою очередь, темпы прироста производства будут замедляться. Кроме того, массовый выход самых многочисленных когорт населения на пенсию приведет к сильному снижению нормы сбережения — старики будут тратить деньги на себя. В итоге напрашивается новый виток инфляции и возвращение экономики развитых и передовых развивающихся стран в 1970-е годы.

В итоге напрашивается новый виток инфляции и возвращение экономики развитых и передовых развивающихся стран в 1970-е годы.

Такой сценарий может и не реализоваться. Один из вариантов — возникновение в мире второго «Китая», который, в свою очередь, станет новой мировой фабрикой, сменив на этой позиции восточноазиатскую страну. Однако по своим масштабам на такую роль может претендовать только Индия, и ее успех в этом качестве весьма сомнителен. Рассеяние же технологических и производственных цепочек по многим странам может не сработать.

Второй путь — это сильная интенсификация экономики, связанная с ростом производительности труда. Вместо увеличения числа работников на рынке будет увеличиваться количество выработки на одного работника. Но пока особого оптимизма на этом фронте не видно. Рост производительности труда в США и Европе в последнее десятилетие стал самым низким за последние минимум 100 лет. Для качественного рывка потребуется очередная, уже четвертая по счету промышленная революция, но, несмотря на определенные успехи в робототехнике и других отраслях, говорить о прорыве явно рано. Так что, скорее всего, миру в будущем придется привыкать к высоким ценам и инвестировать в то, что не сможет съесть инфляция.

Так что, скорее всего, миру в будущем придется привыкать к высоким ценам и инвестировать в то, что не сможет съесть инфляция.

Саратовская область растет в цене – Коммерсантъ Саратов

Годовая инфляция в Саратовской области оказалась самой высокой в Приволжском федеральном округе и одной из самых высоких в РФ. По информации Банка России, в ноябре 2020 года в регионе она выросла до 6,2%, в то время как в октябре составляла 5,6%. В Центробанке такой результат связывают с ослаблением рубля и ростом мировых цен на продовольствие. Такой же точки зрения придерживаются и в министерстве экономического развития региона. Эксперты добавляют, что причиной роста цен в регионе является отсутствие должного количества местных производителей товаров и услуг.

Банк России, проанализировав повышение цен в РФ, пришел к выводу, что в Саратовской области в ноябре 2020 года наблюдается одна из самых высоких годовых инфляций в стране — 6,2%, в то время как в октябре она составляла 5,6%. Этот показатель стал самым высоким в Приволжском федеральном округе — он превысил уровень инфляции в целом по стране на 1,4%. В банке рост объяснили «быстрым переносом произошедшего ослабления рубля в цены товаров, стоимость которых зависит от валютного курса».

В банке рост объяснили «быстрым переносом произошедшего ослабления рубля в цены товаров, стоимость которых зависит от валютного курса».

В целом годовая инфляция в ПФО в ноябре 2020 по сравнению с октябрем повысилась на 0,6%, до 4,8% (в России за этот период увеличилась с 4% до 4,4%). По информации банка, это во многом связано с действием «временных факторов федерального характера», а именно с сокращением предложения отдельных сельхозпродуктов и ростом мировых цен на некоторых продовольственных рынках, ослаблением рубля, произошедшим в предыдущие месяцы.

В Саратовской области годовая продовольственная инфляция в ноябре выросла на 1,3%, до 8,9%. Причина этого — сокращение предложения отдельных продуктов питания. Кроме того, рост заболеваемости новой коронавирусной инфекцией в регионе, а также ослабление рубля повлияли на ускорение прироста цен на непродовольственные товары до 5,3% после 5,1% в октябре.

В региональном министерстве экономического развития отметили, что основной вклад в увеличение темпов инфляции в ноябре внесли продовольственные товары. «Рост цен в данном сегменте ускорился в связи с продолжающимся ростом мировых цен на сельскохозяйственные товары, который в совокупности с произошедшим ослаблением рубля оказывал давление на продовольственную инфляцию. В результате темпы роста цен на товары, чувствительные к мировым ценам — сахар, масло подсолнечное, муку, хлеб и хлебобулочные изделия и др. — сохранялись на повышенном уровне»,— отметили в ведомстве.

«Рост цен в данном сегменте ускорился в связи с продолжающимся ростом мировых цен на сельскохозяйственные товары, который в совокупности с произошедшим ослаблением рубля оказывал давление на продовольственную инфляцию. В результате темпы роста цен на товары, чувствительные к мировым ценам — сахар, масло подсолнечное, муку, хлеб и хлебобулочные изделия и др. — сохранялись на повышенном уровне»,— отметили в ведомстве.

Президент Торговопромышленной палаты Саратовской области, депутат областной думы Алексей Антонов заметил, что за последние месяцы «существенно выросли цены на сахар и макаронные изделия». «Инфляцию характеризуют цены на продовольственные и непродовольственные товары, платные услуги»,— сообщил господин Антонов.

Уполномоченный по правам предпринимателей в Саратовской области Михаил Петриченко считает, что рост инфляции в регионе происходит из-за того, что «в свое время серьезно сдерживали повышение цен».

Заместитель председателя регионального отделения «Опоры России» Роман Репин уверен, что причина роста инфляции в отсутствии «своих» производителей в области. «Власть должна не инвесторов привлекать в регион, это не спасет ситуацию. Надо наращивать собственное производство. Давать производителям возможность реализовывать местную продукцию»,— подчеркнул господин Репин. На его взгляд, в регионе сокращаются рабочие места. «Бизнес мельчает: ООО превращаются в ИП, которые, в свою очередь, переходят на теневую сторону, занимаются нелегальным бизнесом, делают все то же самое, только налогов не платят. А по установившимся традициям государственные контролирующие органы регулируют только легальный бизнес. Из-за этого, в том числе, и возрастает инфляция»,— сделал вывод зампредседателя регионального отделения.

«Власть должна не инвесторов привлекать в регион, это не спасет ситуацию. Надо наращивать собственное производство. Давать производителям возможность реализовывать местную продукцию»,— подчеркнул господин Репин. На его взгляд, в регионе сокращаются рабочие места. «Бизнес мельчает: ООО превращаются в ИП, которые, в свою очередь, переходят на теневую сторону, занимаются нелегальным бизнесом, делают все то же самое, только налогов не платят. А по установившимся традициям государственные контролирующие органы регулируют только легальный бизнес. Из-за этого, в том числе, и возрастает инфляция»,— сделал вывод зампредседателя регионального отделения.

По мнению председателя комиссии по экономике и предпринимательству Общественной палаты Саратовской области Михаила Волкова, причины сложившейся ситуации в сокращении в регионе числа предпринимателей.

«Для того чтобы цены не росли, надо увеличивать количество предложений, а именно людей, которые производят продукцию, услуги и т.д.»,— сообщил господин Волков. Он также считает, что проблема в избыточном количестве торговых сетей, работающих в области. «Мы видим ежегодное вымывание местных производителей и продавцов. Цены на местные товары и продукты стали формировать торговые сети. Эта проблема нарастает, и ее нужно решать, в том числе на федеральном уровне»,— полагает он.

Он также считает, что проблема в избыточном количестве торговых сетей, работающих в области. «Мы видим ежегодное вымывание местных производителей и продавцов. Цены на местные товары и продукты стали формировать торговые сети. Эта проблема нарастает, и ее нужно решать, в том числе на федеральном уровне»,— полагает он.

Мария Шахрай

Почему в Россию возвращается высокая инфляция

К рекордно низкой инфляции 2,5% в 2017г. шли долго, теперь от этого достижения быстро отказываются. Есть минимум шесть причин для ускорения роста цен

Вдвое быстрее, чем год назад

Официальная статистика Росстата говорит: в период с 1 по 14 января 2019 года потребительские цены выросли на 0,7%. Для сравнения: в целом за январь 2018 года рост цен составил 0,3%, то есть в 2019 году цены уже растут в 2 с лишним раза быстрее по сравнению с прошлогодними показателями.

В лидерах плодоовощная продукция: цены на огурцы повысились на 9,6%, помидоры — на 8,8%, капусту белокочанную — 7,2%. Заметно для нескольких дней января 2019 года выросли цены на яйца куриные — 2%, пшено — 1,6%. Плата за жильё увеличилась на 1,8%, за отопление — на 1,1%, водоснабжение горячее — 1,2%, водоснабжение холодное — 1,1%. Бензин подорожал на 0,5%, а проезд в метро — на 3,1%.

Заметно для нескольких дней января 2019 года выросли цены на яйца куриные — 2%, пшено — 1,6%. Плата за жильё увеличилась на 1,8%, за отопление — на 1,1%, водоснабжение горячее — 1,2%, водоснабжение холодное — 1,1%. Бензин подорожал на 0,5%, а проезд в метро — на 3,1%.

Казалось бы, рост идет на какие-то десятые доли процента. Но серьёзные основания для беспокойства всё-таки есть, потому что эти приросты цен произошли всего за несколько дней января. Да, конечно, 1 января — дата такая, с которой обычно происходят повышения цен, индексация тарифов и прочее, но всё-таки уже фиксируемый рост цен — это много.

С таким стартом по ценам мы легко превысим показатель прошлого 2018 года, когда официальный показатель инфляции составил 4,3%. Напомню, что в 2017 году инфляция была на уровне 2,5% — рекордно низкий показатель в новейшей экономической истории России. И к этому вполне приличному показателю Россия шла очень долго и мучительно. В этой связи то, что происходит сегодня, не может удовлетворять. Мы как-то очень легко расстаёмся с действительным достижением — низкой инфляцией. Стоило ли тогда столько усилий положить на достижение низкой инфляции, чтобы потом так легко отказаться от всего этого?

Мы как-то очень легко расстаёмся с действительным достижением — низкой инфляцией. Стоило ли тогда столько усилий положить на достижение низкой инфляции, чтобы потом так легко отказаться от всего этого?

В чем причины

Причин нынешнего ускорения инфляции в текущем году существует несколько.

Во-первых, конечно же, это повышение ставки НДС с 18% до 20%. Чудес не бывает, это повышение практически автоматически оказалось учтено в цене товара.

Во-вторых, рост тарифов на продукцию естественных монополий. Приведённые выше данные по некоторым услугам лишний раз подтверждают значимость данного фактора.

В-третьих, рост цен на топливо. Мы, конечно же, помним, что осенью минувшего года правительством было принято решение заморозить цены до весны 2019 года. Однако при этом правительство подтвердило, что акцизы на топливо повышаться всё равно будут. Точно так же будет реализовываться и так называемый налоговый маневр, в результате которого вырастет НДПИ, а экспортные пошлины снизятся, что естественным образом ведёт к росту внутренних цен на топливо.

В-четвёртых, рубль будет ослабевать. А куда ему деваться, при введении новых американских санкций, которые оказались просто отложены с осени 2018 года. Слабеть рубль будет и из-за снижения цен на нефть. Несмотря на случающиеся отскоки, мы же видим, что тенденция здесь сформировалась достаточно однозначная: цены на нефть снижаются.

В-пятых, свою лепту в рост цен вносят и разогреваемые инфляционные ожидания. Они стали самостоятельным весомым фактором раскрутки инфляционной спирали. До поры до времени у нас значимость этого фактора недооценивалась. Но сегодня наконец-то признали (Банк России, в первую очередь), что инфляционные ожидания — это очень серьёзно. Если они высокие, это стимулирует производителей и продавцов повышать цены в ускоренном порядке.

Настроения, ожидания формируются просто. Когда все видят, какие проинфляционные решения принимаются властями, когда понимают, что инфляция будет высокой, тогда те же производители и продавцы сами склонны ускоренно поднимать цены.

В-шестых, мы в начавшийся 2019 год вступили не в фазе затухания инфляции, не в период её заморозки, а в период её ускорения. Это такой своеобразный старт, условно говоря, не с места, а с разбега. Данное обстоятельство тоже скажется на показателе годовой инфляции.

К перечисленным выше факторам можно добавить и другие: общее не очень хорошее самочувствие российской экономики, хронические проблемы формирования высокого уровня конкуренции и прочее. Ясно одно: инфляция ускоряется на многофакторной основе.

Прошлогодние прогнозные показатели уже были не выполнены (вместо 2,8% по итогам 2018 года мы получили рост цен на 4,3%). Прогноз на 2019 год (от правительства — 4,3%, от Банка России — 5−5,5%) тоже будет далёк от реальности. Можно ожидать, что инфляция по итогам 2019 года превысит 6%. Это закрепляет сложившуюся негативную тенденцию ускорения роста цен, тормозит экономическое развитие и обесценивает доходы граждан. Высокая инфляция возвращается — так некстати, и так не вовремя.

Высокая инфляция загоняет экономику в тупик – Новости – Научно-образовательный портал IQ – Национальный исследовательский университет «Высшая школа экономики»

В условиях девальвации рубля и невозможности привлечения средств за рубежом, выбранный Центробанком курс по сдерживанию инфляции является единственно правильным. Он будет содействовать внутренним инвестициям в экономику страны и не даст населению обнищать, рассказали участники круглого стола «Вызовы денежно-кредитной политики России», прошедшего в НИУ ВШЭ

В последние месяцы российская экономика столкнулась с целым рядом проблем, или, как говорят экономисты, «шоков». Международные рынки капитала закрылись для российских компаний, цены на нефть стали падать, рубль – резко ослабевать, инфляция ускорилась, потребительский спрос – основной драйвер посткризисного развития экономики, перестал расти.

В этой ситуации вопросы денежно-кредитной политики вышли на передний план. От ЦБ РФ одновременно стали требовать и поддержать рубль, и сдержать инфляцию, и насытить экономику деньгами.

От ЦБ РФ одновременно стали требовать и поддержать рубль, и сдержать инфляцию, и насытить экономику деньгами.

С докладом о приоритетах денежно-кредитной политики, которые определил ЦБ РФ, на круглом столе «Вызовы денежно-кредитной политики России» в НИУ ВШЭ выступила первый зампред Центробанка Ксения Юдаева.

Всегда хочется, чтобы инфляция была низкая, рубль не падал, у банков был достаточный доступ к ликвидности, но так быть не может, должен быть выбран приоритет, говорит Юдаева. Этот приоритет для ЦБ – борьба с инфляцией. Управление инфляцией, другими словами инфляционное таргетирование, позволяет стабилизировать рынки и инвестиционный климат. Ведь именно непредсказуемая инфляция является одним из основных препятствий для инвестиций и экономического развития. Она же делает население беднее.

Есть страны, где благодаря политике инфляционного таргетирования внешние шоки не сказались на уровне цен. Это, например, Австралия, 70% ВВП которой составляет сырье. После того как ЦБ страны начал управлять инфляцией, колебания цены на нефть и курса национальной валюты не вызывают сильных инфляционных скачков. Инфляция уже многие годы держится в районе 0-4%. В Чехии и Мексике политика инфляционного таргетирования привела к долгосрочной инфляционной стабильности – цены практически не растут.

После того как ЦБ страны начал управлять инфляцией, колебания цены на нефть и курса национальной валюты не вызывают сильных инфляционных скачков. Инфляция уже многие годы держится в районе 0-4%. В Чехии и Мексике политика инфляционного таргетирования привела к долгосрочной инфляционной стабильности – цены практически не растут.

Управлять инфляцией ЦБ РФ намерен через управление ключевой процентной ставкой, пояснила Юдаева. «Если мы хотим контролировать стоимость денег, то мы должны управлять короткой ставкой денежного рынка, – отметила она. – У нас есть ключевая ставка, по которой мы либо предоставляем, либо изымаем основной объем ликвидности, – это ставка недельного РЕПО. Вокруг нее – плюс-минус 1 процентный пункт – коридор из фиксированных ставок. Если у отдельных банков возникают проблемы с ликвидностью, и они их не могут решить через межбанковский рынок, они в любой момент могут занять у ЦБ по этим фиксированным ставкам». При этом сдерживать валютный курс ЦБ уже не сможет. Однако он не отказывается от валютных интервенций для выравнивания ситуации в критических случаях.

Проводившаяся до сих пор денежно-кредитная политика была слишком мягкой, считает Ксения Юдаева. При этом она с сожалением отметила, что работу ЦБ затрудняет царящее в обществе недоверие и непонимание действий регулятора. Ряд политиков, экономистов и общественных деятелей не перестают критиковать ЦБ за то, что он не ставит во главу угла финансовую поддержку экономики и не снижает процентные ставки, чтобы удешевить стоимость денег.

Время ограниченных возможностей

Участники круглого стола представленную Юдаевой позицию Центробанка поддержали.ЦБ РФ должен оставаться независимым органом, перед которым стоят долгосрочные экономические задачи, подчеркнул проректор НИУ ВШЭ Константин Сонин. «Политики могут быть заинтересованы в смягчении денежно-кредитной политики, поскольку это даст краткосрочный позитивный эффект, но только до тех пор, пока инфляция не разогналась, – отметил он. – Плюс высокой инфляции в удешевлении долгов: долги обесцениваются, обязательства перед кредиторами уменьшаются. Но владельцам бизнеса инфляция не нужна, поскольку они кредиторы. Давление исходит из нерыночного сектора, от предприятий, владеет которыми государство», – отметил Сонин.

Но владельцам бизнеса инфляция не нужна, поскольку они кредиторы. Давление исходит из нерыночного сектора, от предприятий, владеет которыми государство», – отметил Сонин.

Критики политики Центробанка требуют снизить ставку рефинансирования, чтобы таким образом обеспечить экономику дешевыми деньгами, отметила директор Центра развития НИУ ВШЭ Наталья Акиндинова. Они указывают на то, что главной причиной отсутствия инвестиций является недостаток финансовых средств. Но, как показывает статистика, у предприятий есть свободные ресурсы и нежелание инвестировать связано с высокими рисками, а не отсутствием денег. «Политика инфляционного таргетирования сейчас безальтернативна. У ЦБ РФ нет ресурсов, чтобы серьезно манипулировать валютным курсом и сопротивляться обесцениванию рубля», – заключила Акиндинова.

ЦБ РФ должен проявить решительность в оперировании процентными ставками, и не бояться критики, уверен председатель совета директоров МДМ-Банка Олег Вьюгин. «Нужно решительно поднимать процентную ставку. Самое опасное, если Центральный банк после объявления нового курса отступит от него», – отметил он, предупредив, что власти инфляция в какой-то степени выгодна, поскольку у должников будет меньше долгов.

«Нужно решительно поднимать процентную ставку. Самое опасное, если Центральный банк после объявления нового курса отступит от него», – отметил он, предупредив, что власти инфляция в какой-то степени выгодна, поскольку у должников будет меньше долгов.

Эксперты предупредили: сдерживать рост цен регулятору будет нелегко. Есть и немонетарные причины, например рост тарифов естественных монополий, который, по словам Акиндиновой, ежегодно прибавляет 1,7% к инфляции, а ЦБ РФ на это влиять не может.

См. также:

Сырьевая экономика не может противостоять санкциям

Санкции разгоняют инфляцию

20 октября, 2014 г.

Подпишись на IQ.HSE

«Высокая инфляция может сделать реформы бессмысленными» — Тимур Ишметов – Газета.uz

Сохранение высокой инфляции в течение долгого времени может привести к утрате достигнутых результатов реформ, заявил первый заместитель министра финансов Узбекистана Тимур Ишметов.

Если не удастся снизить уровень инфляции, реформы, направленные на улучшение жизни населения, могут стать бессмысленными, сказал он «Газете.uz».

«К сожалению, последние три года был высокий уровень инфляции. Если по итогам текущего года инфляции ожидается на уровне 15,5%, то в прошлом году она составила 14,3%. В странах, где проводятся широкомасштабные реформы, инфляция будет высокой. В Узбекистане вместе с реформами в разные сферы направляются инвестиции в крупном объеме. Также начат процесс либерализации цен, поскольку для привлечения иностранных и даже местных инвестиций цены на производимые товары должны формироваться свободно. Поэтому здесь инфляции — это естественная ситуация. Сохранение высокой инфляции в течение долгого времени может привести к утрате достигнутых результатов», — сказал он.

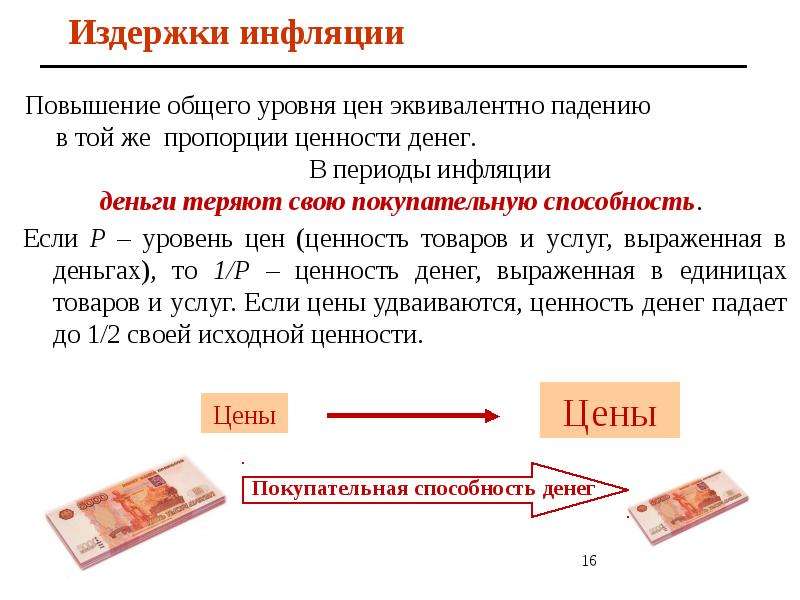

Реформы проводятся, чтобы улучшить жизнь населения, а инфляция съедает реальные доходы населения, что, соответственно, делает достигнутое бессмысленным, подчеркнул первый замглавы Минфина.

При высокой инфляции уменьшается покупательская способность населения, что ведет к снижению спроса на товары. Низкий спрос негативно сказывается на продажах, что приводит к уменьшению доходов производителей. Ухудшение экономического состояния предпринимателей непосредственно сказывается на валовом внутреннем продукте страны, объяснил он.

«По этой причине президент поручил резко снизить уровень инфляции. Это определено главной задачей экономического блока. В 2020 году мы должны снизить инфляцию до 12,5−13%, в 2021 году — 11%, начиная с 2022 года — ниже 10%, до 9,5%. Во-первых, наша главная задача по снижению инфляции со следующего года — обеспечение финансовой дисциплины в экономической политике. То есть в рамках расходов утвержденного бюджета не должно быть излишних трат. Во-вторых, доведение до полной реализации проектов, направленных на производство потребительских товаров, повышение эффективности неработающих проектов, обеспечение максимальной производственной мощности. Кроме того, нам необходимо обращать больше внимания на проекты в этой сфере», — отметил Тимур Ишметов.

В начале ноября был опубликован «Бюджет для граждан» на 2020 год, которым предусматривается снижение инфляции с 15,5% в 2019 году до 9,5% в 2022-м.

Ранее Тимур Ишметов объяснял, как высокая инфляция подталкивает бизнес и население к проведению операций в иностранной валюте

Грозит ли Китаю высокая инфляция?

«Для Китая совсем не составит труда сохранять устойчивый рост экономики, которая подвергается даже риску «перегрева». Об этом недавно заявил директор Института национальной экономики при Исследовательском фонде по изучению экономического реформирования КНР Фань Ган. По его словам, в 2010 году рост ВВП в Китае составит примерно 10%, инфляция в стране носит импортируемый характер. Он отметил, что в настоящее время Китаю не грозит высокое повышение общего уровня цен на товары и услуги.Фань Ган считает, что главной проблемой китайской экономики на данный момент является инфляция. Однако, темпы экономического роста КНР не такие высокие, чтобы привести к чрезмерной инфляции. Несмотря на это, в этом году ВВП достигнет 10% роста, а в 2011 году данный показатель будет на уровне 8% или 9%. По словам Фань Гана, очень трудно объяснить повышение цен в Китае макроэкономической ситуацией. Хотя китайская экономика развивается быстрыми темпами, высокой инфляции не будет. В связи с этим Фань Ган отметил, что причиной повышения цен служит не «перегрев» экономики, поэтому и нет необходимости проводить всестороннюю ожесточенную политику.

Несмотря на это, в этом году ВВП достигнет 10% роста, а в 2011 году данный показатель будет на уровне 8% или 9%. По словам Фань Гана, очень трудно объяснить повышение цен в Китае макроэкономической ситуацией. Хотя китайская экономика развивается быстрыми темпами, высокой инфляции не будет. В связи с этим Фань Ган отметил, что причиной повышения цен служит не «перегрев» экономики, поэтому и нет необходимости проводить всестороннюю ожесточенную политику.

Фань Ган также полагает, что Китаю не грозит высокая инфляция в размере 8%, как это было в 2006-2008 гг., поскольку, с одной стороны, международные цены на зерно не такие высокие, как раньше, а с другой, ликвидность в мировой экономике не сильная в связи со взрывом пузыря международной финансовой системы. Несмотря на то, что США предприняли меры по количественному смягчению, приток денег будет не большим, поскольку скорость обращения средств в Соединенных Штатах в значительной степени замедлилась.

Фань Ган отметил, что инфляция тесно связана с избыточной ликвидностью. На данный момент соотношение между показателем М2 и ВВП в Китае уже достигло 190%, что стало причиной притока иностранной валюты.

На данный момент соотношение между показателем М2 и ВВП в Китае уже достигло 190%, что стало причиной притока иностранной валюты.

Как разрешить вопрос с избыточной ликвидностью? Во-первых, необходимо провести «хеджевые» операции, то есть заморозить часть денег. В этом отношении Народный банк Китая уже предпринял немало действий, в частности с начала текущего года три раза подряд были повышены нормы обязательных резервов по депозитам. Для некоторых банков данный показатель составляет 18%. Вместе с тем, Народный банк продает свои акции коммерческим банкам, которые в обмен на это поставляют юани. В-третьих, правительство ввело ограничения на выдачу кредитов, что привело к уменьшению ликвидности. Согласно подсчетам Фань Гана, примерно 25% выпущенных денег были «заморожены».

Помимо этого, другая тесно связанная с инфляцией тема – это пузыри активов. Фань Ган считает, что с конца 2009 и до начала 2010 года на рынках недвижимости крупных городов Китая прослеживалась тенденция образования пузырей, в настоящее время ситуация стабилизирована, цены на жилье в средних городах также не растут. Все это свидетельствует о том, что главные функции регулирующих мер уже реализованы. Фань Ган подчеркнул, что Китай должен извлечь урок других стран в плане предотвращения возникновения «пузырей» активов, особенно на рынке недвижимости, из-за которого в свое время сильно пострадали экономики США и Японии. -о-

Все это свидетельствует о том, что главные функции регулирующих мер уже реализованы. Фань Ган подчеркнул, что Китай должен извлечь урок других стран в плане предотвращения возникновения «пузырей» активов, особенно на рынке недвижимости, из-за которого в свое время сильно пострадали экономики США и Японии. -о-

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление капиталом

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление капиталом

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

драйверов высокой инфляции

Проще говоря, инфляция относится к увеличению стоимости товаров и услуг. Это увеличение может быть постепенным или внезапным, в зависимости от других экономических факторов. Инфляция — это сложное понятие, которое определяется множеством факторов, но можно выделить несколько основных движущих сил цен.

Важно понимать инфляцию, потому что она может повлиять на все, от цены, которую вы платите за галлон молока, до цены, которую вы платите за обыкновенные акции. Те, кто инвестирует в облигации и другие формы фиксированного дохода, сталкиваются с дополнительными рисками, связанными с ростом темпов инфляции.

Те, кто инвестирует в облигации и другие формы фиксированного дохода, сталкиваются с дополнительными рисками, связанными с ростом темпов инфляции.

Игнорирование инфляции может стать серьезной угрозой на вашем пути к финансовой независимости. В крайних случаях это может помешать вам комфортно уйти на пенсию и даже может повлиять на вашу способность покрывать повседневные расходы на жизнь.

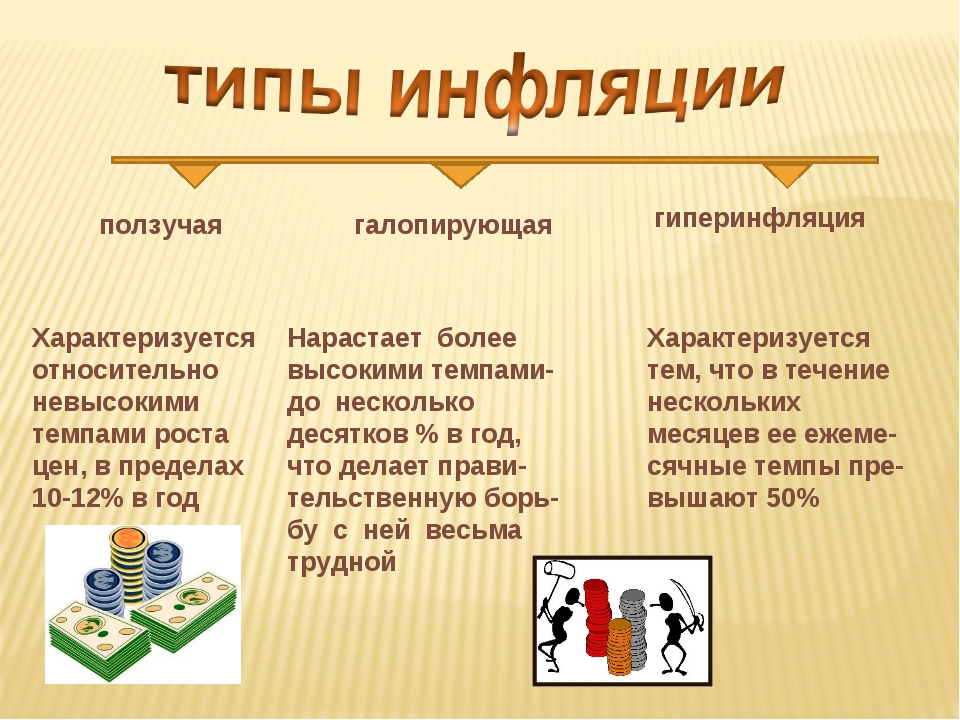

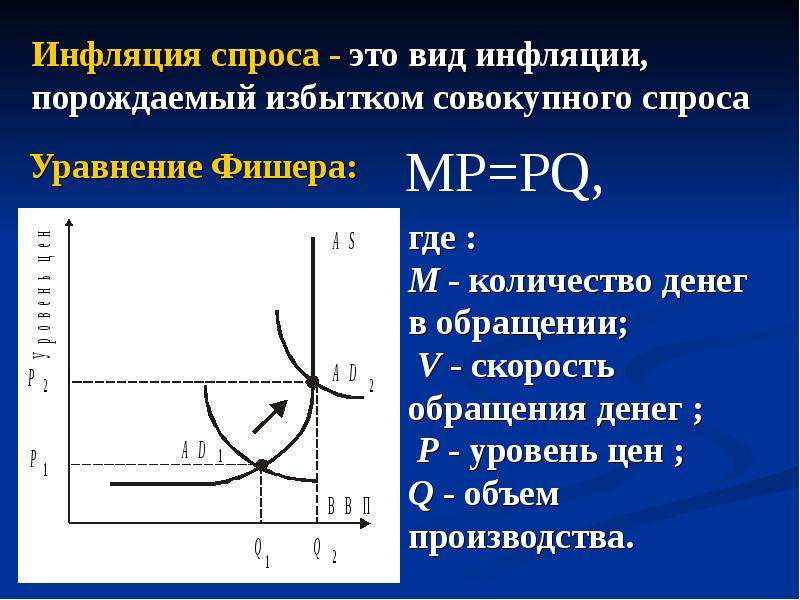

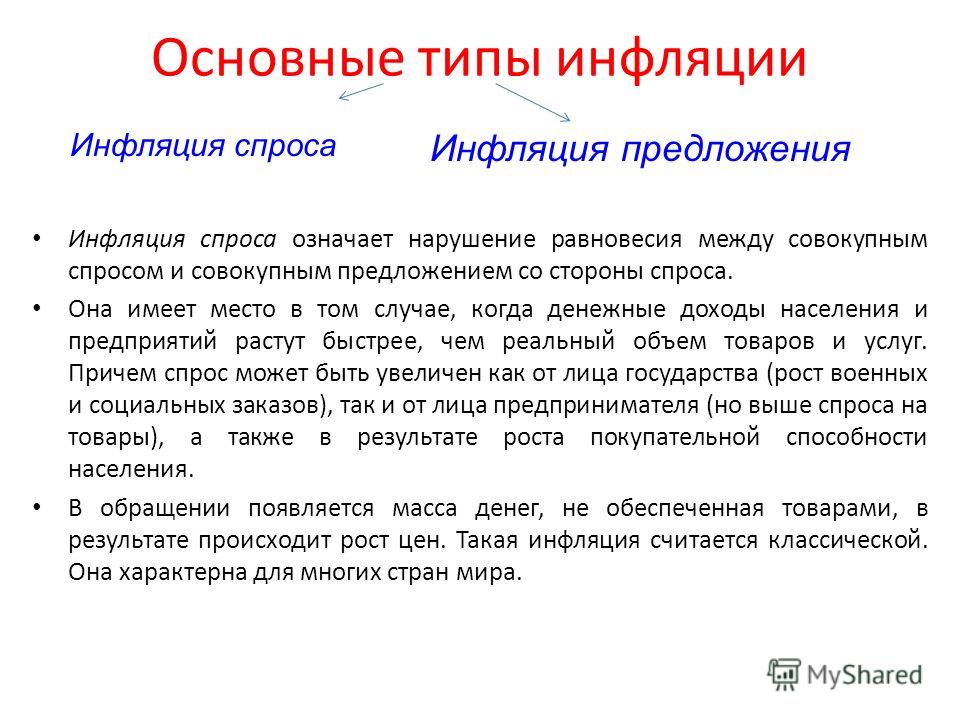

Два типа инфляции

Экономисты из Федеральной резервной системы обычно делят случаи роста инфляции на два типа: инфляция, вызванная спросом, и инфляция, обусловленная издержками.Хотя они были определены как два основных типа инфляции, они редко возникают независимо и не изолированы от воздействия других экономических событий.

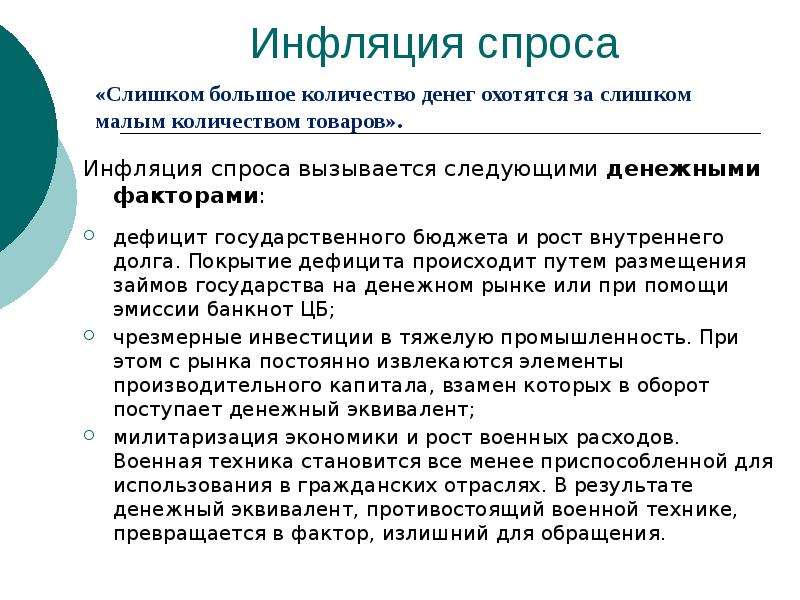

Инфляция спроса Высокая инфляция спроса вызвана быстрым увеличением спроса без столь же быстрого увеличения производительности или предложения. Примером может служить центральный банк страны, наводняющий экономику большим количеством денег и повышением заработной платы. При прочих равных, лишние деньги в карманах потребителей увеличивают их желание покупать вещи.Другими словами, спрос растет. Если предложение не поспевает за спросом, тогда цена на те товары и услуги, на которые есть спрос, вырастет.

При прочих равных, лишние деньги в карманах потребителей увеличивают их желание покупать вещи.Другими словами, спрос растет. Если предложение не поспевает за спросом, тогда цена на те товары и услуги, на которые есть спрос, вырастет.

Возможно, самый известный пример этого имел место в Германии во время и после Первой мировой войны. В то время правительство пыталось бороться с ухудшающейся экономикой, печатая больше денег. По мере того, как печаталось больше банкнот, стоимость валюты уменьшалась, и стоимость товара увеличилась. В какой-то момент во время этого периода инфляции один доллар США стоил 4 доллара.2 триллиона немецких марок.

По мере того, как все больше денег наводняет экономику, относительный доход для разных профессий вряд ли изменится. Юристы, которые заработали 100 000 долларов до роста инфляции, например, могут заработать 300 000 долларов после этого.

Инфляция, вызванная ростом затрат В другом сценарии высокие темпы инфляции вызваны увеличением затрат со стороны предложения в экономике. Если закупка материалов для производства продукта обходится дороже, эти затраты часто перекладываются на потребителей в виде более высоких цен.Всевозможные факторы могут поднять цену на это сырье. Какой бы ни была причина, по мере роста стоимости основного сырья цены во всей экономике растут.

Если закупка материалов для производства продукта обходится дороже, эти затраты часто перекладываются на потребителей в виде более высоких цен.Всевозможные факторы могут поднять цену на это сырье. Какой бы ни была причина, по мере роста стоимости основного сырья цены во всей экономике растут.

В качестве реального примера инфляции издержек Федеральная резервная система часто указывает на так называемую Великую инфляцию 60-х и 70-х годов. Уровень инфляции в США за это время поднялся до 12%. Некоторые аспекты этого были обусловлены инфляцией спроса, но в 70-е годы также выросли цены на продукты питания и энергоносители, что вызвало резкое повышение стоимости. -пушить инфляцию.Взаимодействие с другими людьми

Поскольку цены на продукты питания росли, стоимость жизни неизбежно росла — есть нужно всем. Точно так же цена на источники энергии, такие как нефть, влияет на экономику в целом. Хотя вы можете думать о ценах на газ только тогда, когда заправляете автомобиль, цены на топливо влияют на все, что транспортируется к потребителям. Будь то электронное устройство, собранное в Китае, или пара обуви, сшитая в Италии, расходы на топливо будут включены в цену, которую потребитель среднего класса платит в торговом центре в районе Чикаго.

Будь то электронное устройство, собранное в Китае, или пара обуви, сшитая в Италии, расходы на топливо будут включены в цену, которую потребитель среднего класса платит в торговом центре в районе Чикаго.

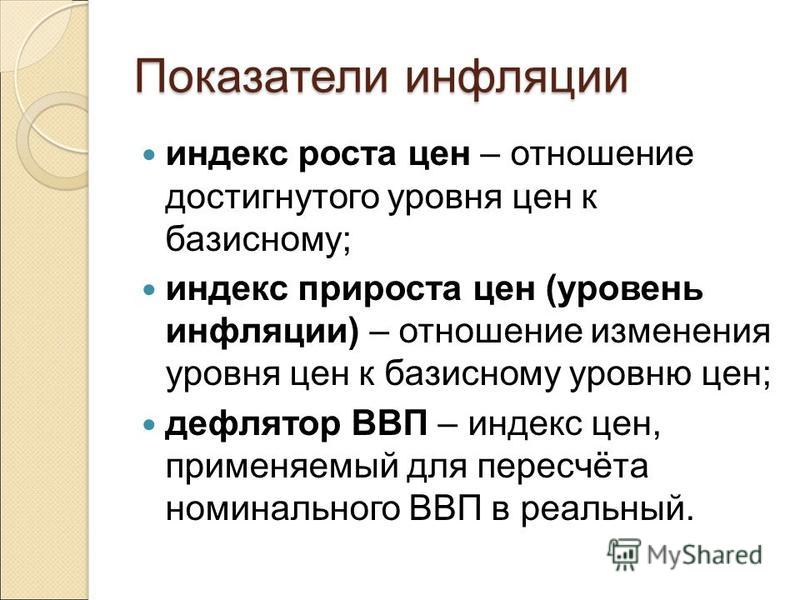

Измерение инфляции

Все потребители ощущают влияние инфляции, поэтому правительство уделяет пристальное внимание темпам инфляции.Есть много способов измерить инфляцию, но два наиболее часто используемых показателя в США — это индекс потребительских цен (ИПЦ) и индекс цен личных потребительских расходов (PCE).

ИПЦ рассчитывается Бюро статистики труда. Он измеряет изменения в ценах, которые средний городской потребитель платит за репрезентативную корзину товаров. Этот показатель может быть дополнительно уточнен для измерения инфляции в определенных секторах или для определенных потребителей. Это популярный показатель, поскольку он используется для корректировки выплат социального обеспечения и некоторых видов финансовых контрактов.Взаимодействие с другими людьми

PCE измеряется Бюро экономической деятельности. Он похож на индекс потребительских цен, но стремится охватить более широкий диапазон потребительской активности и дать представление об изменении поведения. Федеральная резервная система чаще всего ссылается на PCE и устанавливает целевые показатели инфляции с точки зрения PCE.

Он похож на индекс потребительских цен, но стремится охватить более широкий диапазон потребительской активности и дать представление об изменении поведения. Федеральная резервная система чаще всего ссылается на PCE и устанавливает целевые показатели инфляции с точки зрения PCE.

Грядет более высокая инфляция, и она ударит по держателям облигаций

Автор — профессор финансов в Уортонской школе Пенсильванского университета

Когда в мае цены на нефть упали до нуля, мало кто из инвесторов задумывался об инфляции.Но те, кто изучает данные о денежно-кредитных условиях, знали, что беспрецедентное увеличение ликвидности приведет к экономическому буму и росту цен, как только вакцины положат конец пандемии.

Денежные данные поражают. В период с марта по ноябрь показатель широкой денежной массы M2 резко подскочил на 24%. Поразительно, но рост денежной массы в 2020 году превысил любой за полтора столетия, по которым у нас есть данные.

Денежно-кредитная экспансия также была устойчивой в большей части остального мира, но нигде не была столь заметной, как в США. И новая администрация Байдена наверняка предоставит еще больше финансовых стимулов.

И новая администрация Байдена наверняка предоставит еще больше финансовых стимулов.

Одно из старейших положений экономики состоит в том, что уровень цен определяется спросом и предложением денег. Упрощенные формулировки этого предложения называются «количественной теорией». Это предположение гласит, что уровень инфляции равен превышению скорости роста денег над реальными доходами — хотя более сложные интерпретации учитывают другие переменные, такие как процентные ставки и инфляционные ожидания.

Но хотя многие инвесторы признали, что огромный рост ликвидности в 2020 году направляется на фондовый рынок, немногие инвесторы опасались инфляции. Большинство отметили, что Федеральная резервная система США приступила к значительной денежной экспансии, известной как количественное смягчение, после финансового кризиса. Несмотря на предупреждения многих экономистов о росте потребительских цен, инфляция не последовала и фактически снизилась.

Однако была принципиальная разница между тем, что произошло во время финансового кризиса, и тем, что происходит сейчас. Деньги, созданные ФРС во время последнего финансового кризиса, попали в избыточные резервы банковской системы. Немногое было ссужено частному сектору.

Деньги, созданные ФРС во время последнего финансового кризиса, попали в избыточные резервы банковской системы. Немногое было ссужено частному сектору.

Это произошло потому, что до краха Lehman у банков не было избыточных резервов. В то время по резервам не начислялись проценты, и разумное управление резервами требовало от банков соблюдения абсолютного минимума для выполнения требований к резервам. Все избыточные резервы ссужались на денежный рынок.

Финансовый кризис все изменил.После кризиса процентные ставки рухнули. ФРС начала выплачивать проценты по резервам, а регулирующие органы установили требования к ликвидности, которые могли быть удовлетворены за счет этих резервов. Банки легко поглотили дополнительные резервы, созданные ФРС, и количественное смягчение привело лишь к небольшому увеличению кредитования.

Но действия ФРС и Казначейства в ответ на кризис Covid-19 дают совсем другой результат. Деньги, созданные ФРС, идут не только в избыточные резервы банковской системы. Он поступает непосредственно на банковские счета физических и юридических лиц через Программу защиты зарплаты США, стимулирующие чеки и гранты правительствам штатов и местным властям.

Он поступает непосредственно на банковские счета физических и юридических лиц через Программу защиты зарплаты США, стимулирующие чеки и гранты правительствам штатов и местным властям.

рекомендуется

В середине 1970-х я был молодым доцентом Чикагского университета в последние годы выдающейся карьеры профессора Милтона Фридмана. Я помню, как он говорил мне, что агрессивное расширение резервной базы — мощная сила, которая спасла бы нас от Великой депрессии 1930-х годов.Но если увеличение резервов действительно достигает сберегательных и текущих счетов частного сектора, такие действия ФРС будут во много раз более мощными.

Эти слова послужили основой для моего оптимистичного прогноза прошлым летом, когда пандемия усилилась. Я сказал, что в США будет сильный фондовый рынок в 2020 году и чрезвычайно инфляционная экономика в 2021 году.

Я, конечно, не ожидаю гиперинфляции или даже высокой однозначной инфляции. Но я действительно верю, что инфляция будет намного выше целевого показателя ФРС в 2 процента, и будет так в течение нескольких лет.

Это не хорошо для держателей облигаций. Огромный спрос на казначейские облигации, который удерживал их доходность на столь низком уровне, обусловлен их сильными характеристиками краткосрочного хеджирования — их способностью смягчать резкое снижение рискованных активов.

Но эта страховка будет становиться все дороже и дороже, поскольку более высокие потребительские цены подрывают покупательную способность этих облигаций. Ставки по облигациям неизбежно вырастут и вырастут гораздо сильнее, чем сейчас предполагают ФРС и большинство прогнозистов.

Война на несколько триллионов долларов против Covid-19 не была оплачена более высокими налогами или продажей облигаций населению.Но бесплатного обеда не бывает. Именно держатель казначейских облигаций за счет роста инфляции будет платить за беспрецедентные бюджетные и денежно-кредитные стимулы за последний год.

Письмо в ответ на эту статью :

Печать денег не ведется, по крайней мере, еще не / От Дэна Маклафлина, Дублин, Ирландия

Высокая инфляция маловероятна, но возможна в странах с развитой экономикой

Будет ли дефляция или инфляция в нашем будущем? Некоторые наблюдатели указывают на падение цен на сырьевые товары, падение цен на нефть и депрессию на рынке труда, а также на низкую инфляцию, возможно, даже на дефляцию, насколько позволяют прогнозы. Другие указывают на очень большое увеличение бюджетного дефицита и балансов центральных банков и видят инфляцию, возможно, даже высокую инфляцию.

Другие указывают на очень большое увеличение бюджетного дефицита и балансов центральных банков и видят инфляцию, возможно, даже высокую инфляцию.

Я вложил большую часть своей вероятностной массы в прогноз низкой инфляции. Но я не могу полностью исключить небольшую вероятность высокой инфляции. 1 Позвольте мне объяснить.

Стандартный способ думать об инфляции — это смотреть на состояние рынка труда, инфляционные ожидания и шоки цен на сырьевые товары и продукты питания. Эта структура служила нам прилично хорошо (не очень хорошо, как свидетельствуют дебаты о смерти кривой Филлипса) в течение последних 30 лет.И сквозь эти линзы трудно увидеть рост инфляции в ближайшее время.

Безработица исключительно высока, и даже если после ослабления карантина она будет частично компенсирована исключительно большим количеством вакансий, трудно увидеть на горизонте сильный рост заработной платы. Цены на сырьевые товары упали, а цены на нефть рухнули, что оказало понижательное давление на инфляцию.

Кто-то мог опасаться, что крупные бюджетные программы по оказанию помощи домашним хозяйствам и компаниям, испытывающим ограниченную ликвидность, приведут к тому, что спрос превысит меньшее доступное предложение.Этого не произошло. Вместо этого произошел значительный рост сбережений как из-за ограничений на покупки из-за социального дистанцирования, так и из-за предупредительной экономии. Хотя цены на некоторые продукты выросли, темпы инфляции снизились с момента начала блокировки. (В США индекс потребительских цен снизился на 1,2 процента в годовом исчислении с февраля по март). Можно по-прежнему беспокоиться о том, что, когда социальное дистанцирование будет ослаблено, отложенный спрос приведет к всплеску расходов и некоторой инфляции.Если это произойдет, вряд ли он будет большим и достаточно длинным, чтобы дестабилизировать инфляционные ожидания, и, скорее всего, быстро исчезнет.

Помимо этого, трудно увидеть высокий спрос, ведущий к инфляции. Предупредительная экономия, вероятно, будет играть длительную роль, приводя к низкому потреблению. Неопределенность может привести к низким инвестициям; в отличие от обычной войны здесь нет капитала, который нужно восстанавливать. Таким образом, задача денежно-кредитной и налогово-бюджетной политики, скорее всего, будет заключаться в поддержании спроса и предотвращении дефляции, а не в обратном направлении.

Неопределенность может привести к низким инвестициям; в отличие от обычной войны здесь нет капитала, который нужно восстанавливать. Таким образом, задача денежно-кредитной и налогово-бюджетной политики, скорее всего, будет заключаться в поддержании спроса и предотвращении дефляции, а не в обратном направлении.

Вот почему я вложил большую часть своей вероятностной массы в низкую инфляцию на следующие несколько лет. Однако мы определенно работаем в нестандартной среде, и стандартные представления об инфляции могут быть неверными. И я могу представить себе сценарий с высокой инфляцией.

Я считаю, что для такого результата необходимо объединить три элемента.

Во-первых, это очень большое увеличение отношения долга к ВВП, превышающее 20–30 процентов или около того по текущим прогнозам.

Это не безумная гипотеза. Выход из политики оказания помощи при стихийных бедствиях может быть очень медленным, что приведет к значительному дефициту не только в этом году, но и в следующем. Раннее снятие ограничений, вероятно, приведет ко второй волне COVID-19 и, возможно, еще раз. Учитывая неустойчивое состояние многих домашних хозяйств и фирм в результате первой волны, каждая последующая волна вполне может потребовать все больших и больших бюджетных расходов на оказание помощи при стихийных бедствиях. Умножьте первоначальный бюджетный пакет на 2 или 3, и это приведет к значительному увеличению отношения долга к ВВП.

Раннее снятие ограничений, вероятно, приведет ко второй волне COVID-19 и, возможно, еще раз. Учитывая неустойчивое состояние многих домашних хозяйств и фирм в результате первой волны, каждая последующая волна вполне может потребовать все больших и больших бюджетных расходов на оказание помощи при стихийных бедствиях. Умножьте первоначальный бюджетный пакет на 2 или 3, и это приведет к значительному увеличению отношения долга к ВВП.

Вторая — это очень большое увеличение нейтральной процентной ставки, то есть безопасной реальной ставки, необходимой для сохранения потенциала экономики.

Это может быть связано с тем, что спрос на суверенные облигации имеет тенденцию к снижению, а увеличение предложения требует увеличения ставки, чтобы инвесторы могли его поглотить. У нас нет точного ощущения эффекта, и диапазон оценок таков, что увеличение на один процентный пункт отношения долга к ВВП увеличивает нейтральную ставку на 2–4 базисных пункта.Таким образом, увеличение отношения долга к ВВП, скажем, на 60 процентов может привести к увеличению нейтральной ставки со 120 до 240 базисных пунктов, увеличению, которое приблизит нейтральную ставку к темпам роста или превысит их. 2 Или нейтральная ставка может увеличиться по другим причинам, например, из-за уменьшения сбережений, увеличения инвестиционного спроса, уменьшения неприятия риска; ничто из этого не кажется вероятным, но мы достаточно плохо понимаем детерминанты нейтральной ставки в прошлом, поэтому не можем его исключить.

2 Или нейтральная ставка может увеличиться по другим причинам, например, из-за уменьшения сбережений, увеличения инвестиционного спроса, уменьшения неприятия риска; ничто из этого не кажется вероятным, но мы достаточно плохо понимаем детерминанты нейтральной ставки в прошлом, поэтому не можем его исключить.

В-третьих, и, возможно, наиболее важно, это фискальное доминирование денежно-кредитной политики.

Столкнувшись с повышением нейтральной ставки, Федеральная резервная система должна параллельно повышать фактическую учетную ставку, чтобы избежать перегрева. Но это увеличило бы обслуживание долга, что потребовало бы потенциально крупной фискальной корректировки, чтобы избежать взрыва долга. У правительства может возникнуть соблазн попросить ФРС сохранить процентную ставку на низком уровне, чтобы уменьшить долговую нагрузку. В то время как нынешний ФРС не поддастся такому давлению, будущий ФРС, председатель которого будет назначен президентом-популистом, может быть более склонен сгибаться и слишком долго удерживать ставки на низком уровне, что приведет к перегреву и инфляции. Хотя некоторая инфляция желательна, уроки прошлых эпизодов высокой инфляции заключаются в том, что этот процесс может плохо закончиться: инфляционные ожидания могут ослабить якорь, что приведет к все более высокой инфляции, возможно, даже к гиперинфляции. Это снизило бы реальную стоимость долга, но не без больших затрат для экономики.

Хотя некоторая инфляция желательна, уроки прошлых эпизодов высокой инфляции заключаются в том, что этот процесс может плохо закончиться: инфляционные ожидания могут ослабить якорь, что приведет к все более высокой инфляции, возможно, даже к гиперинфляции. Это снизило бы реальную стоимость долга, но не без больших затрат для экономики.

Как я уже пояснил, сценарий высокой инфляции требует сочетания трех компонентов, каждый из которых имеет низкую вероятность возникновения в странах с развитой экономикой.Подставьте свои собственные вероятности и умножьте их: в результате вероятность очень мала. Я спросил у некоторых своих коллег их вероятности, и результат всегда был ниже 3 процентов. (Вероятность еще меньше в еврозоне, где трудно увидеть, как фискальные органы собираются вместе, чтобы навязать фискальное доминирование Европейскому центральному банку.) Но это не совсем ноль.

Глядя на кривую доходности облигаций, индексированных на инфляцию, инвесторы, похоже, не ожидают ничего подобного этому сценарию. Они не видят существенного увеличения нейтральной ставки: кривая доходности индексированных по инфляции облигаций является отрицательной на протяжении всей структуры срока погашения. Они не видят в ближайшее время роста инфляции. Ожидаемая инфляция, выраженная разницей между ставкой по номинальным облигациям и индексированным по инфляции облигациям, примерно на 1 процент ниже целевого показателя ФРС в 2 процента. Я на их стороне, но не исключаю полностью вероятность того, что все может пойти не так.

Они не видят существенного увеличения нейтральной ставки: кривая доходности индексированных по инфляции облигаций является отрицательной на протяжении всей структуры срока погашения. Они не видят в ближайшее время роста инфляции. Ожидаемая инфляция, выраженная разницей между ставкой по номинальным облигациям и индексированным по инфляции облигациям, примерно на 1 процент ниже целевого показателя ФРС в 2 процента. Я на их стороне, но не исключаю полностью вероятность того, что все может пойти не так.

Банкноты

1.Это сообщение в блоге посвящено странам с развитой экономикой, особенно США. Для стран с формирующимся рынком и развивающихся стран вопросы совершенно разные и заслуживают отдельного анализа.

2. Дополнительную информацию о динамике долга и соотношении процентных ставок и темпов роста см. В моей аналитической записке на 2019 год.

Что лучше: высокая или низкая инфляция?

Казалось бы интуитивно очевидным, что низкая инфляция полезна для потребителей, потому что расходы растут не быстрее, чем их зарплаты.

Проблема с высокой инфляцией заключается в том, что даже при повышении «стоимости жизни» существует временной лаг между увеличением стоимости товаров и получением прибавки. Но в последнее время комментаторы говорят, что «низкая инфляция привносит неопределенность». Это нонсенс. Я вспоминаю, как во время высокой инфляции «восьмидесятых» комментаторы говорили: «Высокая инфляция вносит неопределенность». Это тоже не совсем так. Истина в том, что устойчивая инфляция, независимо от ее уровня, если на нее можно положиться, чтобы оставаться стабильной, не вносит неопределенности.Изменяющиеся (колеблющиеся) темпы инфляции — вот что вызывает неопределенность. Таким образом, неопределенность вызвана переходом от роста инфляции до 2008 года к падающей инфляции и даже дефляции.

Устранение неопределенности

Конечно, независимо от того, высока или низка инфляция, нет никаких гарантий, что она не пойдет выше… или ниже. Так что всегда есть некоторая неопределенность. Однако, стремясь устранить неопределенность, ФРС установила целевую ставку стабильной инфляции в 2%. Не всегда удавалось достичь этой цели, потому что в большой экономике действует множество противоречивых факторов, а внезапные потрясения, такие как крах рынка, могут вызвать серьезные сдвиги в денежной массе.

Не всегда удавалось достичь этой цели, потому что в большой экономике действует множество противоречивых факторов, а внезапные потрясения, такие как крах рынка, могут вызвать серьезные сдвиги в денежной массе.

Последствия инфляции

По мере роста инфляции, помимо того, что предприятия вынуждены повышать цены, банки вынуждены повышать процентные ставки, чтобы поддерживать маржу прибыли, а более высокие ставки означают, что маржинальные предприятия потерпят неудачу, что приведет к увеличению безработицы и нанесению ущерба экономике в целом. Высокая инфляция вредит всем не только из-за увеличения затрат и роста безработицы, но и из-за задержки во времени до повышения стоимости жизни. Высокая инфляция также побуждает людей тратить деньги «до того, как они потеряют свою ценность», поэтому они будут покупать вещи, в которых они не нуждаются, просто как метод сохранения стоимости.Они также залезают в долги и не могут сэкономить. В краткосрочной перспективе это может стимулировать экономику, но в долгосрочной перспективе это приведет к неправильному выбору и менее чем оптимальной экономике, поскольку все становятся настолько близорукими, что не могут планировать на долгосрочную перспективу.

Последствия дезинфляции

Дезинфляция (снижение темпов инфляции) побуждает людей снижать высокую долговую нагрузку и становиться более финансово ответственными (как и растущий уровень безработицы и неуверенность в работе). По мере того, как инфляция снижается, иметь большие долги становится менее выгодно.Когда темпы инфляции падают, людям необходимо ликвидировать свой долг, потому что в реальном (с поправкой на инфляцию) выражении он становится для них дороже. Будущие доллары больше не считаются бесполезными, теперь они представляют собой настоящие деньги и должны учитываться при планировании. К счастью, поскольку большинство займов выдаются с расчетом на прибыль сверх инфляции… по мере того, как темпы инфляции падают, процентные ставки падают. Таким образом, по мере снижения темпов инфляции важно рефинансировать ваши долги по более низким процентным ставкам, тем самым снижая расходы на обслуживание долга.

Когда темпы инфляции приближаются к нулю, они, наконец, достигают точки, когда цены больше не растут, а фактически падают, и это называется дефляцией.

Дефляция приносит пользу потребителям с низким уровнем долга и лицам с фиксированным доходом, поскольку они получают фиксированное количество долларов, но могут покупать больше на каждый доллар

Кому выгодна дефляция?

Инфляция поощряет долги, потому что вы можете расплатиться с ними «более дешевыми долларами»… С другой стороны, дефляция (падающие цены) может иметь катастрофические последствия для тех, у кого высокий долг, потому что их долг составляет фиксированное количество долларов, но каждый доллар дороже ценнее, чем когда был впервые взят долг.

Очевидный краткосрочный эффект заключается в том, что кредиторы с имеющимися ссудами получают выгоду. Они ссудили деньги и получают деньги в долларах с большей покупательной способностью. И наоборот, заемщики потратили деньги и теперь должны возвращать их не только с процентами, но и более ценными деньгами.

Обратной стороной является то, что в долгосрочной перспективе банки не будут выдавать столько кредитов, потому что люди склонны избегать долгов, если они считают, что сбережения в их интересах. Таким образом, банки и ФРС предпочитают низкую стабильную инфляционную среду, в которой люди достаточно уверены, чтобы брать кредиты, но где инфляция недостаточно высока, чтобы люди боялись инфляции, опережающей рост заработной платы.

Таким образом, банки и ФРС предпочитают низкую стабильную инфляционную среду, в которой люди достаточно уверены, чтобы брать кредиты, но где инфляция недостаточно высока, чтобы люди боялись инфляции, опережающей рост заработной платы.

Дефляция приносит пользу потребителям с низким уровнем долга и лицам с фиксированным доходом, поскольку они получают фиксированное количество долларов, но могут покупать больше на каждый доллар, но дефляция вредит отдельным лицам, предприятиям и правительствам с высокой долговой нагрузкой.

Исторически периоды самой низкой инфляции в нашей истории также были, когда наш валовой внутренний продукт (ВВП) рос быстрее всего в «реальных долларах».

(Реальные доллары измеряются после корректировки цен с учетом инфляции или дефляции).

Помимо поощрения фискальной ответственности со стороны потребителей, низкая, но стабильная инфляция (или даже дефляция) также полезна для долгосрочной экономики, поскольку позволяет производителям знать свои затраты. Эта предсказуемость позволяет производителям получать надежную прибыль, что в конечном итоге приведет к сильной и здоровой экономике.

Эта предсказуемость позволяет производителям получать надежную прибыль, что в конечном итоге приведет к сильной и здоровой экономике.

Высокая инфляция вредна для экономики, потому что экономика, построенная на долге и побуждающая потребителей еще больше влезать в долги, в конечном итоге рушится под их собственным весом.По мере того как все больше и больше потребителей становятся все более обремененными долгами, они объявляют о банкротстве, создавая неопределенность для кредиторов и лишая их законного дохода.

Почему-то сложно сострадать «богатым кредиторам», но каждый, у кого есть банковский счет, является кредитором.

Если бы вы не были уверены в стоимости денег, которые положили в банк, что бы вы сделали? Вероятно, у вас будет меньше шансов вкладывать деньги. Банки думают так же, если шансы дефолта увеличиваются, банки с меньшей вероятностью будут предоставлять ссуды, а это ухудшает состояние экономики в целом.

Быстро падающая или растущая инфляция обычно является признаком страдающей экономики с высоким уровнем безработицы и недостатком покупательной способности (то есть спадом / депрессией).

Исторические темпы инфляции показывают, что даже когда у нас была дефляция цен (падение цен), страна процветала, если причина падения цен заключается в том, что товары производятся настолько экономично, что цены могут падать, а производители все еще могут получать прибыль. Обычно это происходит после значительного повышения производительности, такого как изобретение сборочной линии или завершение строительства трансконтинентальной железной дороги.

Дисинфляционное давление в конце 1990-х — начале 2000-х годов, скорее всего, было результатом высвобождения дешевых производственных мощностей в Китае и других бывших коммунистических странах в сочетании с дефляционными силами атаки 11 сентября и краха фондового рынка.

Примечание. Период дефляции, начавшийся в конце 2008 года, был прямым результатом коллапса фондового рынка, который уничтожил бумажное «богатство» на триллионы долларов. Это вызвало «кризис ликвидности», поскольку ликвидные активы миллионов людей иссякли. Это вынудило их урезать расходы, а банки отказать в ссуде сомнительным заемщикам. Этот тип дефляции отличается от дефляции, вызванной производительностью.

Это вынудило их урезать расходы, а банки отказать в ссуде сомнительным заемщикам. Этот тип дефляции отличается от дефляции, вызванной производительностью.

Почему инфляция такая низкая?

Уровень инфляции в США был ниже 2-процентного целевого показателя инфляции, установленного ФРС с 2012 года. В этой статье мы вновь рассмотрим достоинства некоторых из наиболее распространенных объяснений нынешнего низкого уровня инфляции.