Выписка из ЕГРЮЛ | Контур.Фокус

Сервис Контур.Фокус позволяет в один клик получить свежую выписку из Единого государственного реестра юридических лиц (ЕГРЮЛ). Выписка из ЕГРЮЛ позволяет иметь актуальную информацию по интересующим компаниям, также она может быть представлена в качестве доказательств в ходе судебных или налоговых разбирательств, если нужно подтвердить наличие определённой информации в выписке на конкретную дату. Полезными для оценки и анализа контрагентов могут оказаться и такие возможности, как финансовый анализ, лизинг движимого и недвижимого имущества, пользовательские списки.

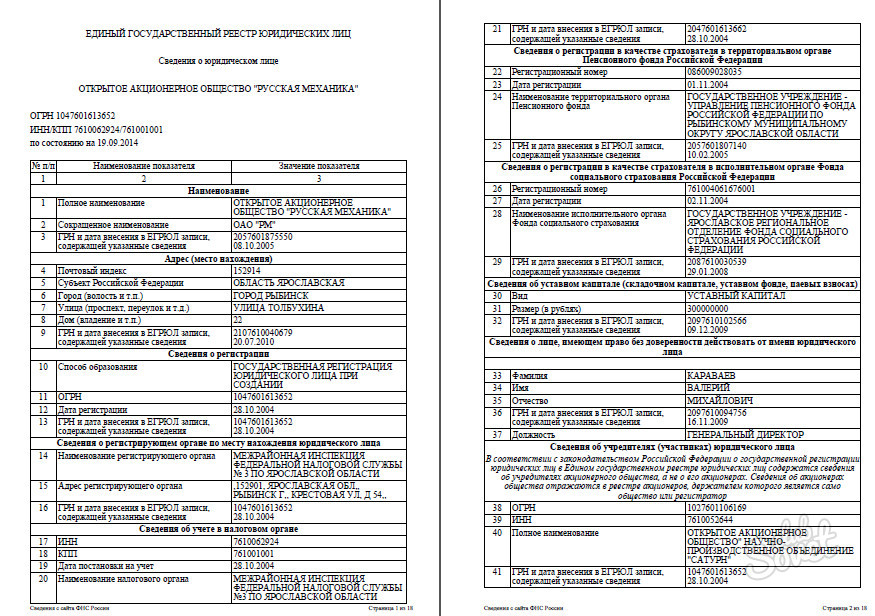

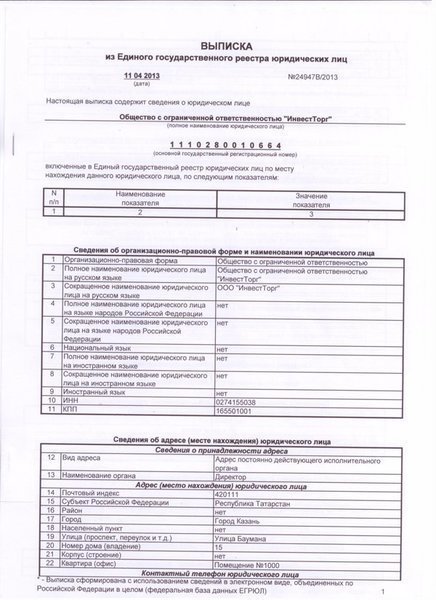

Структура выписки из ЕГРЮЛ

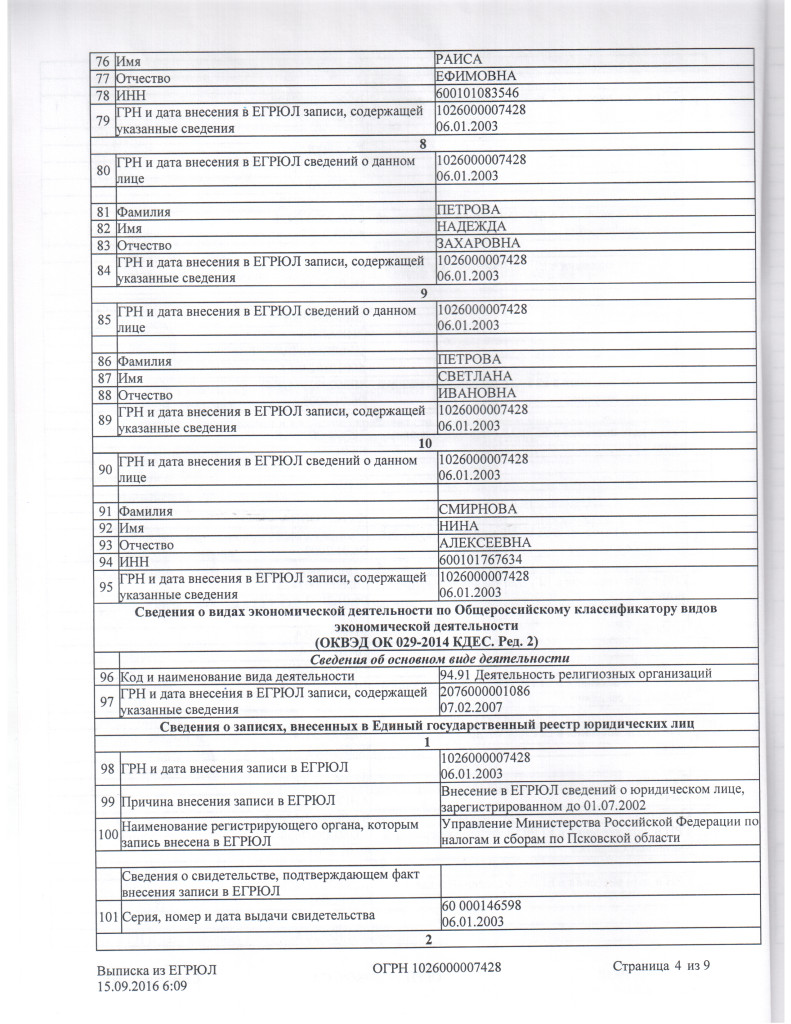

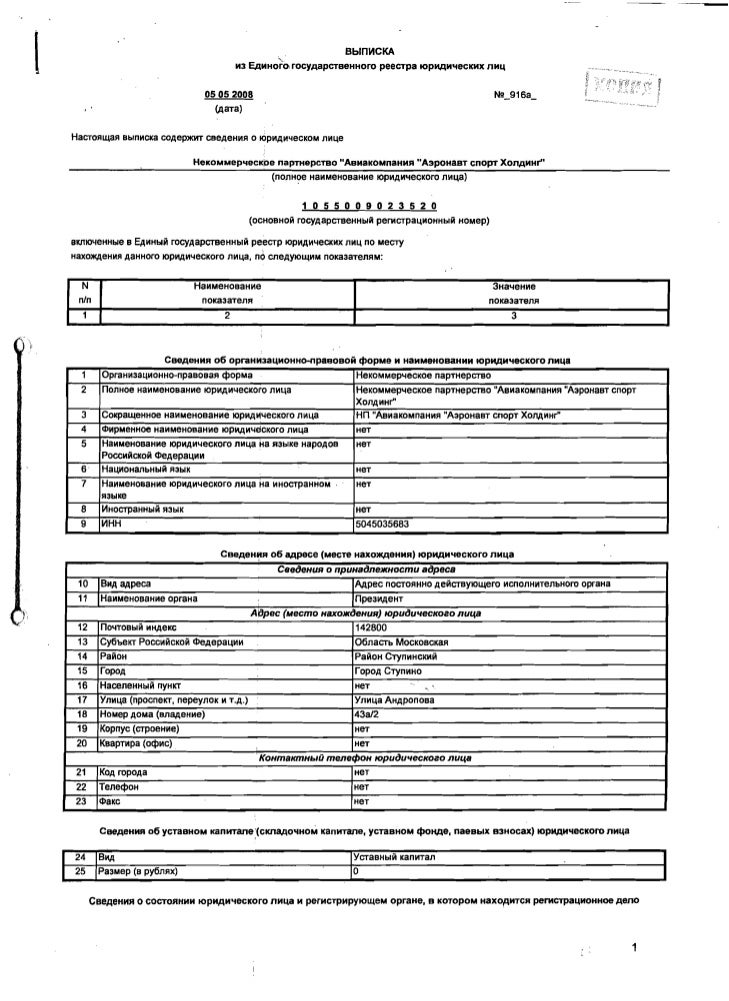

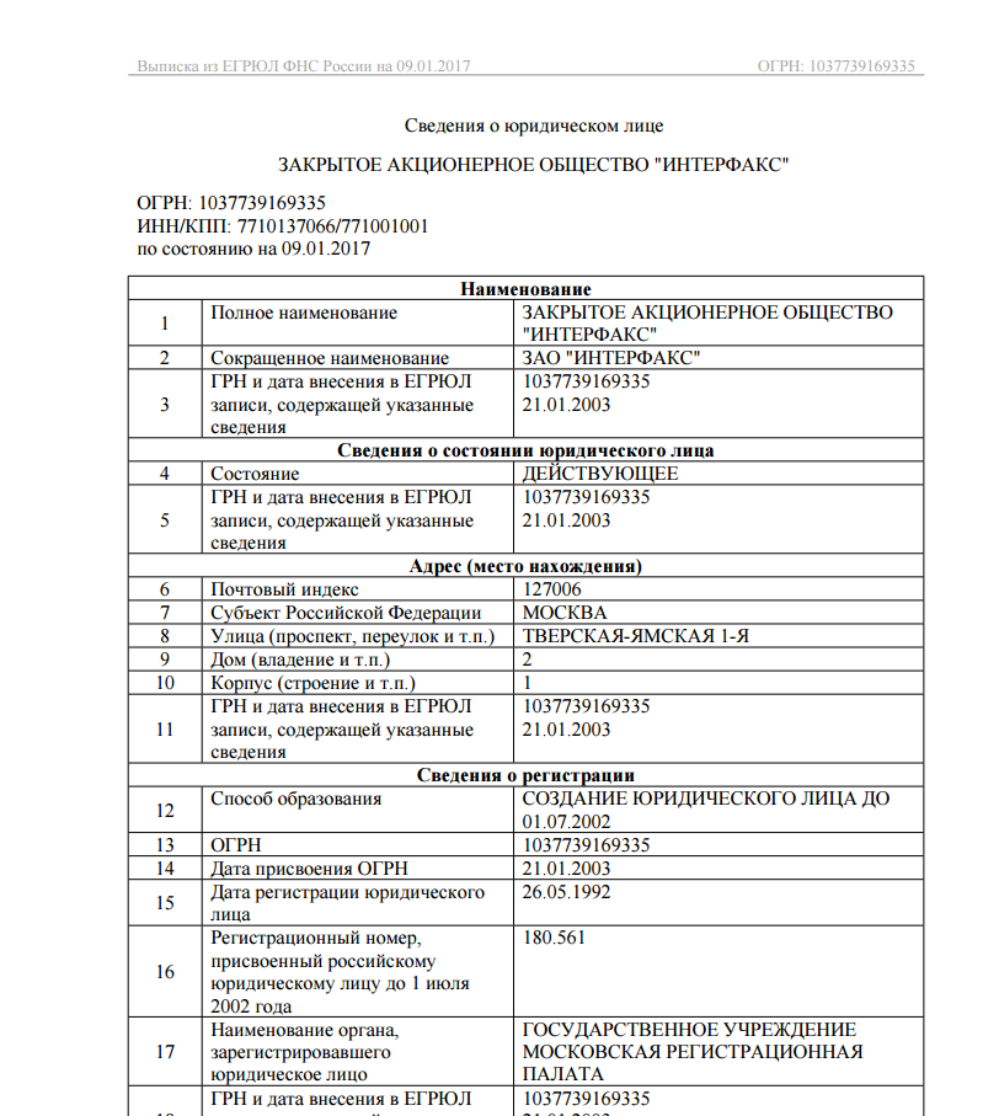

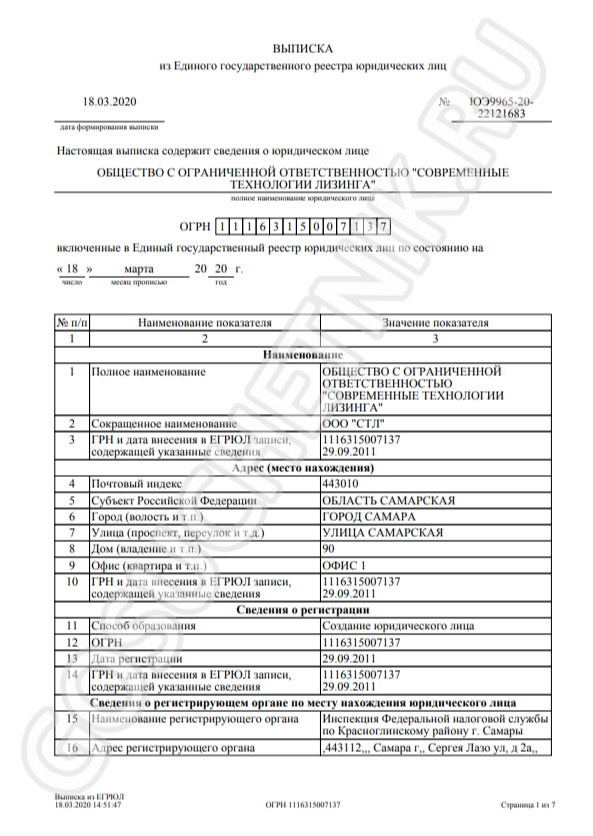

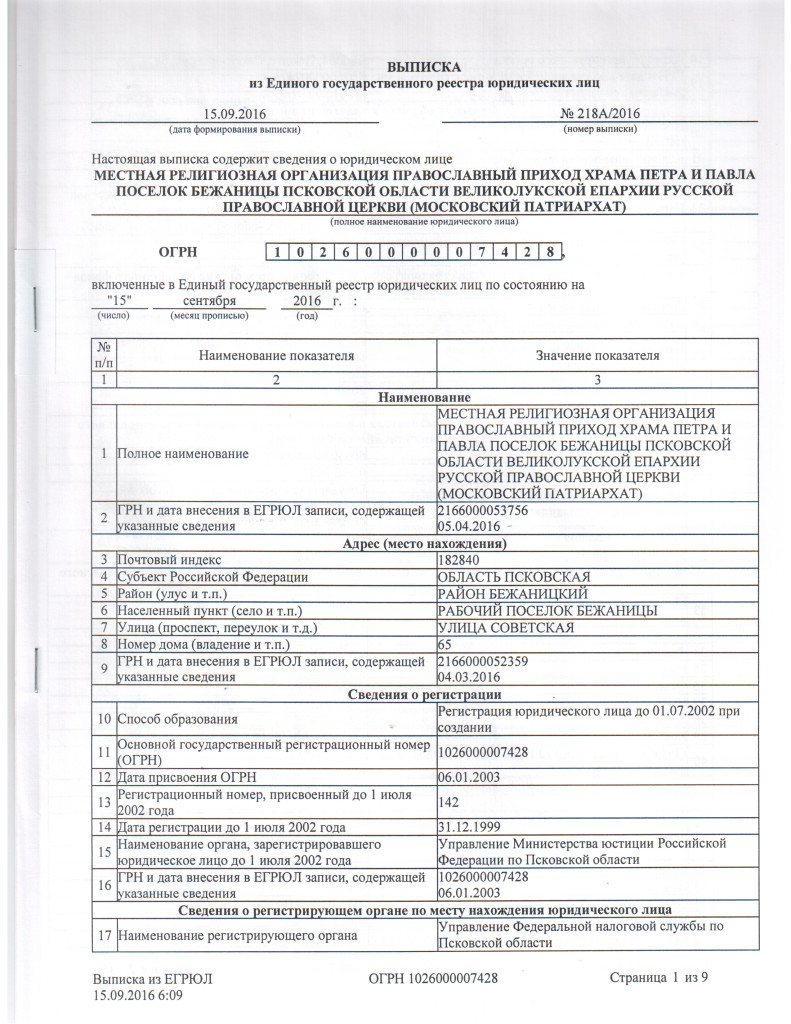

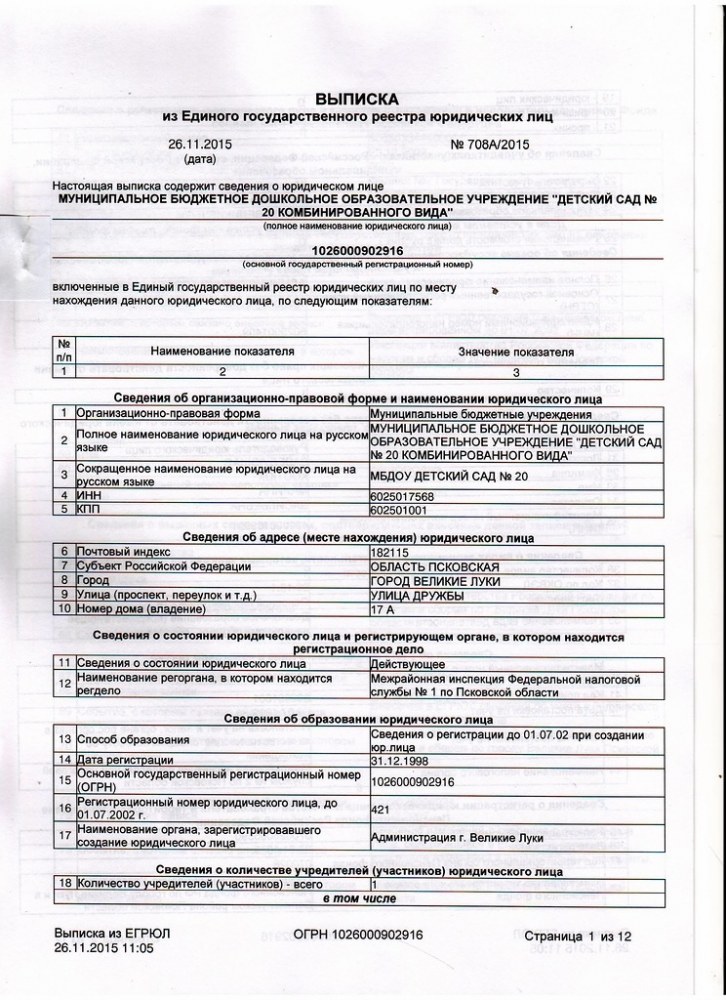

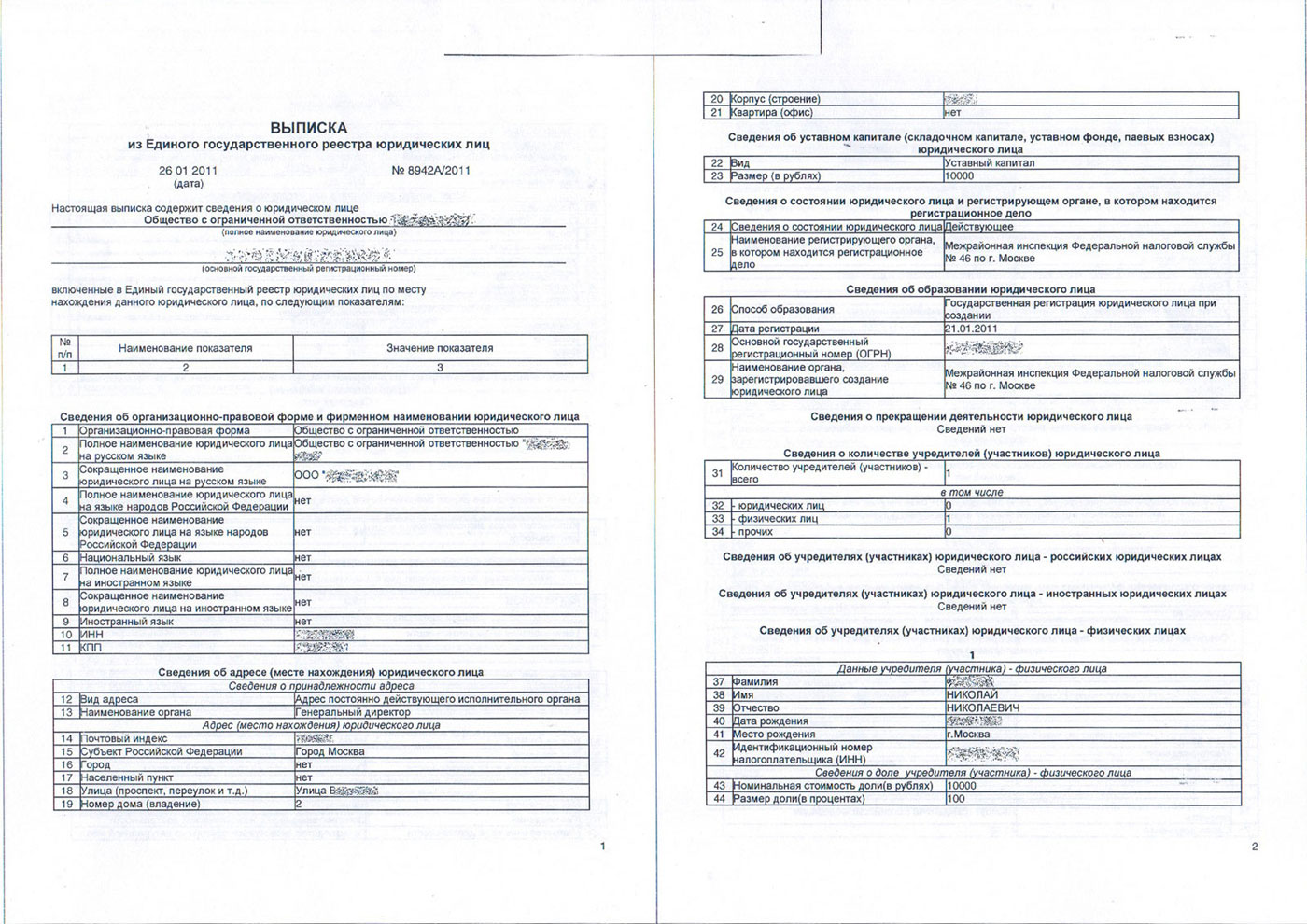

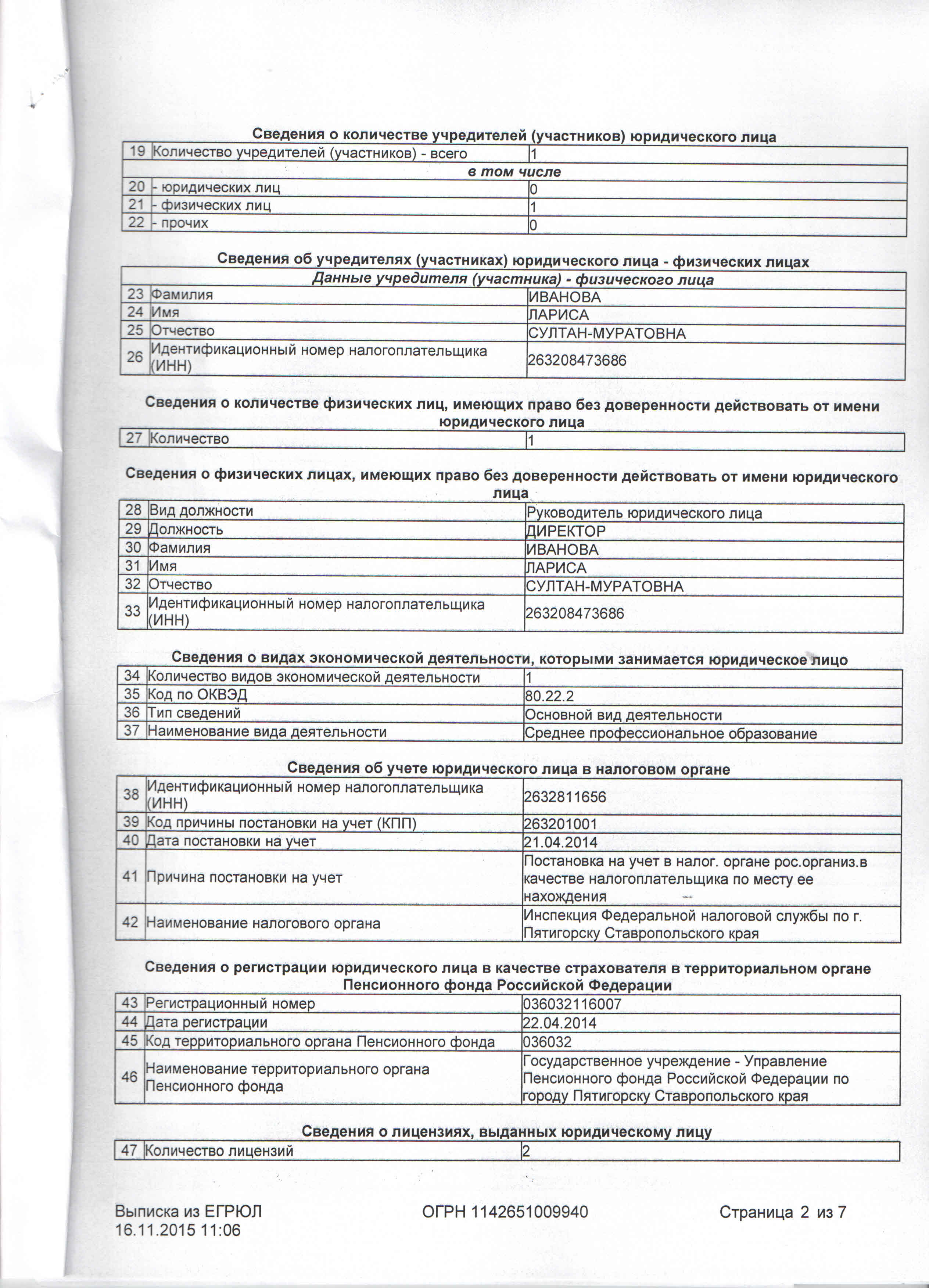

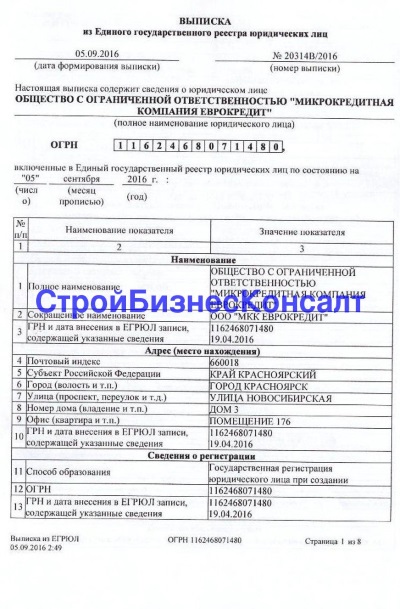

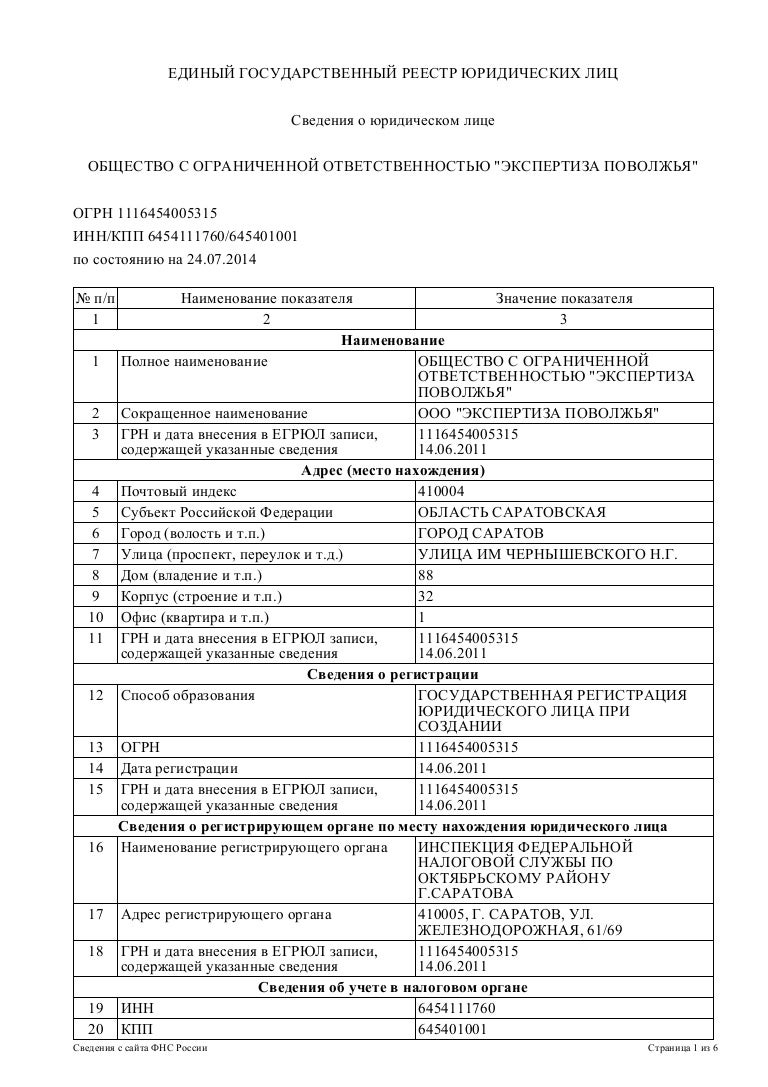

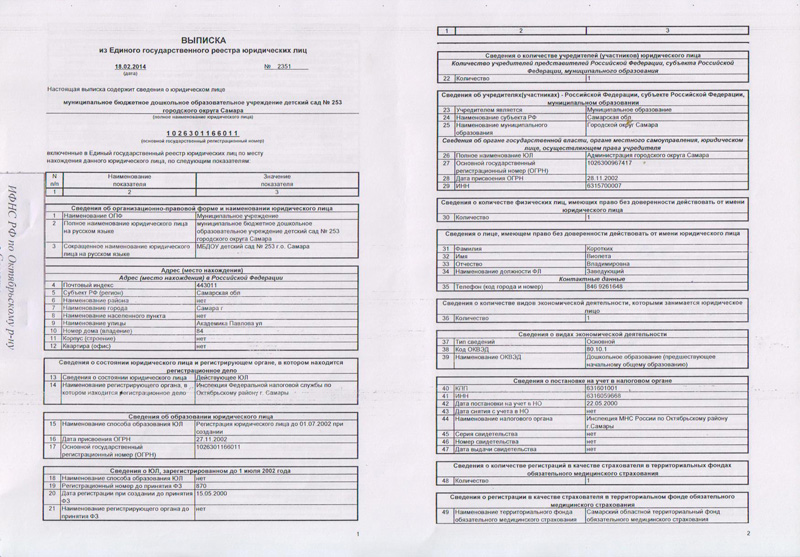

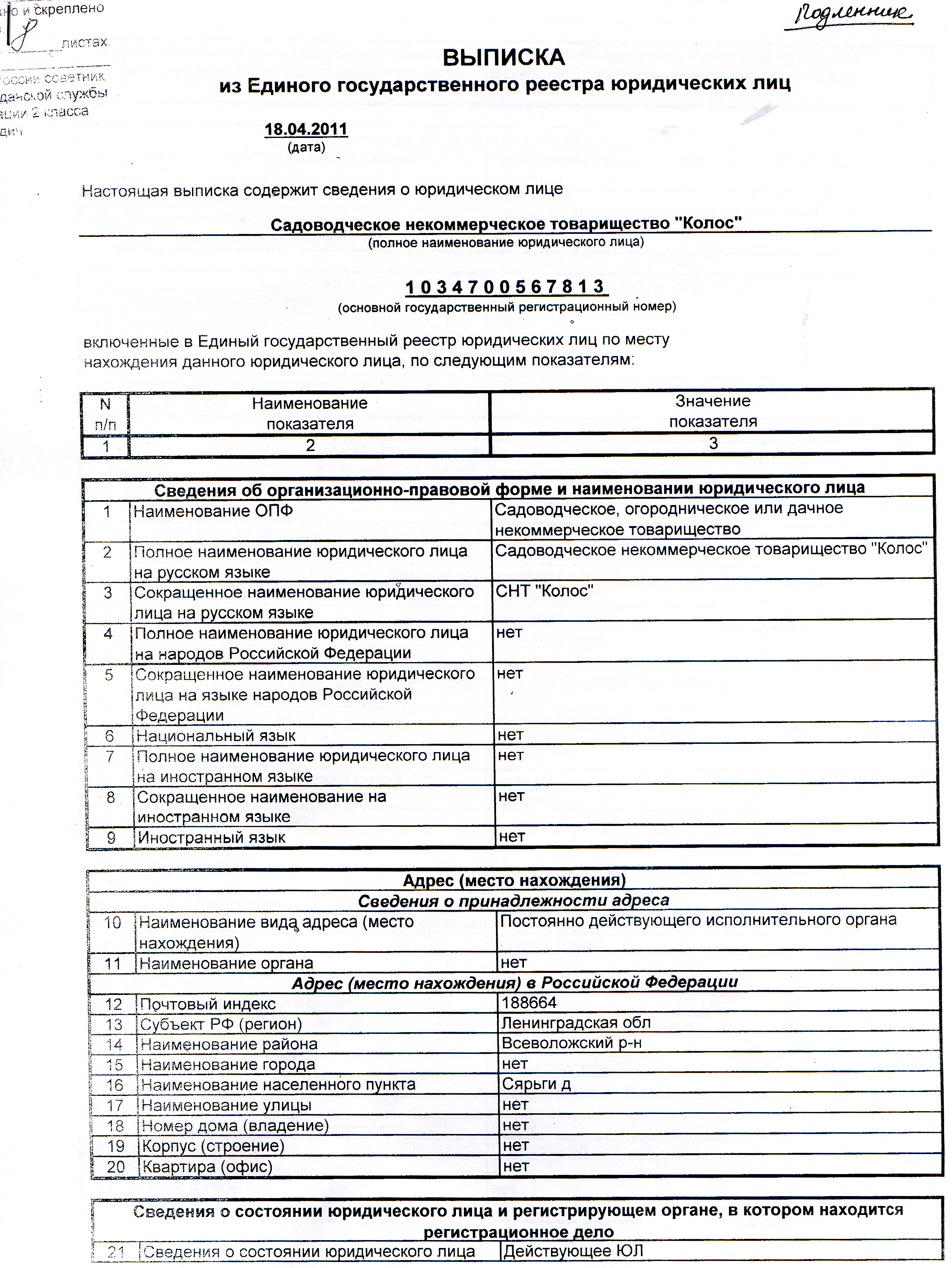

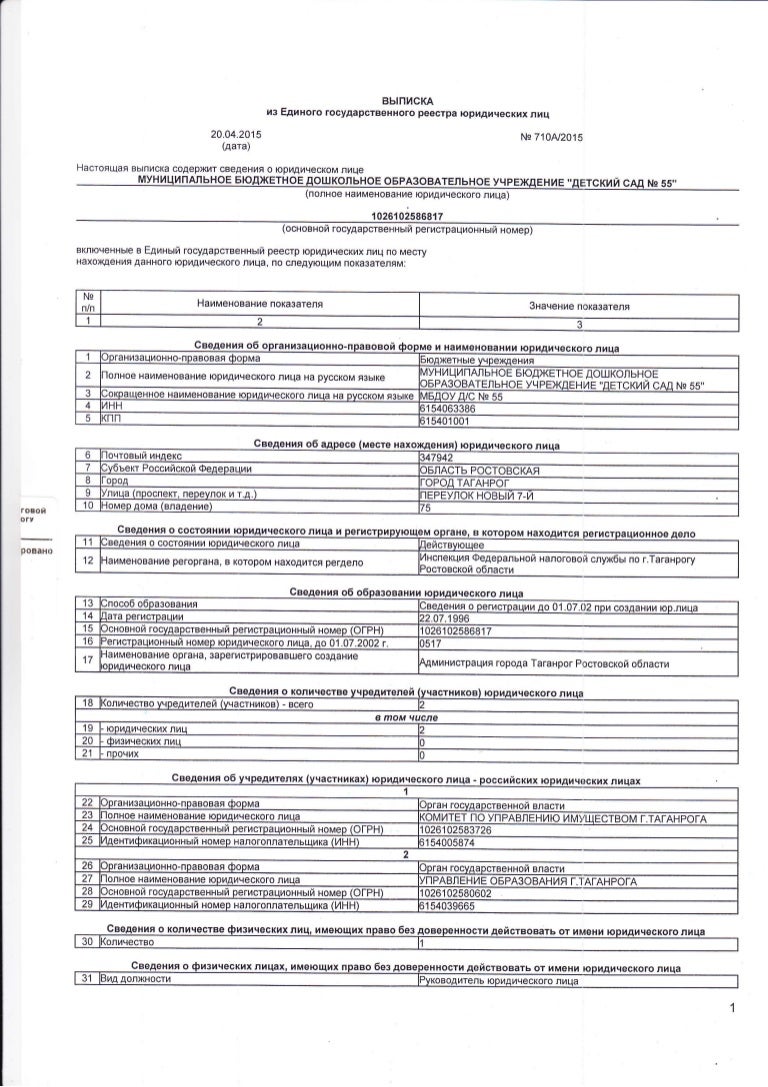

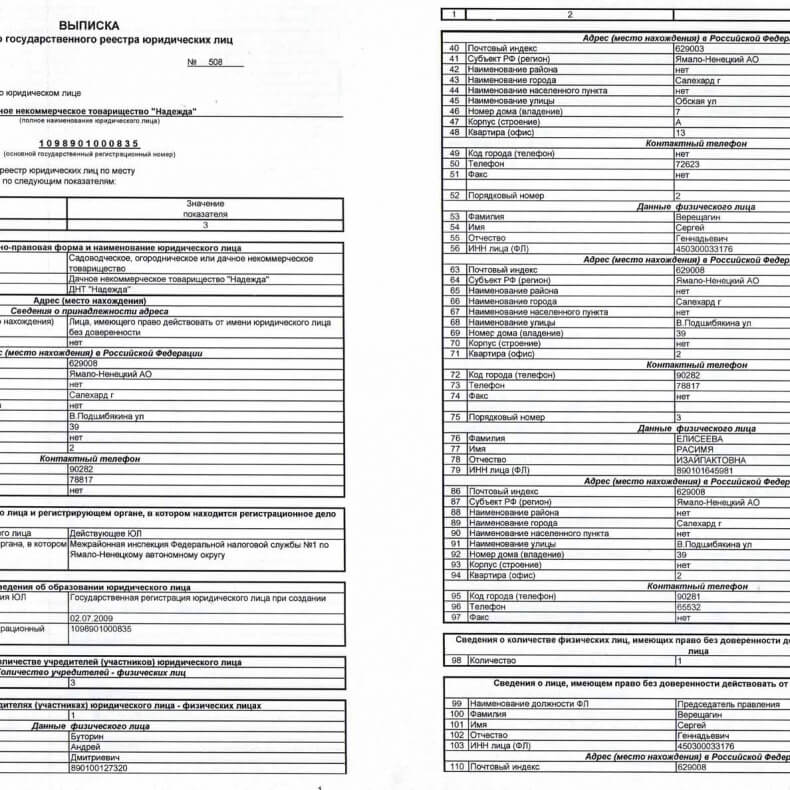

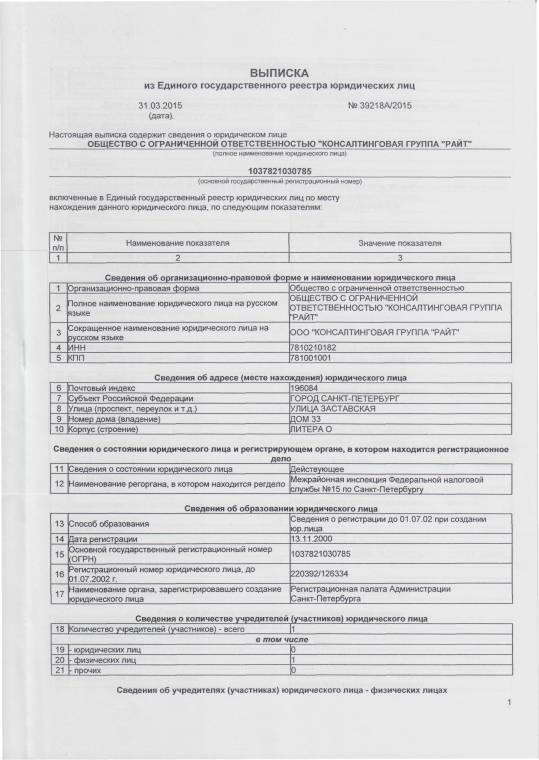

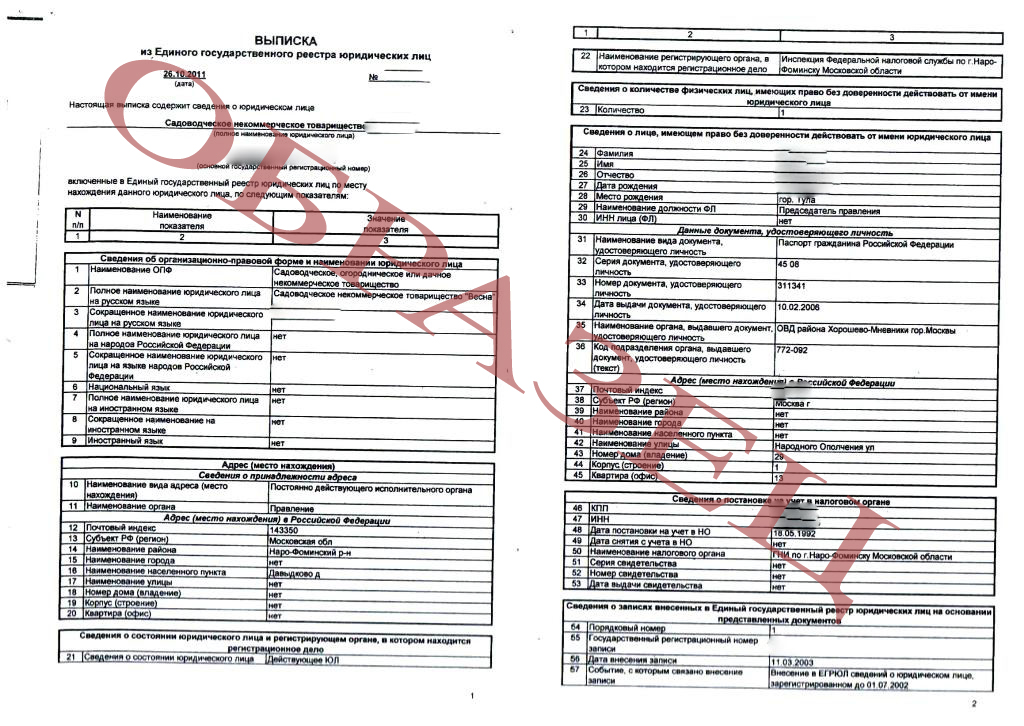

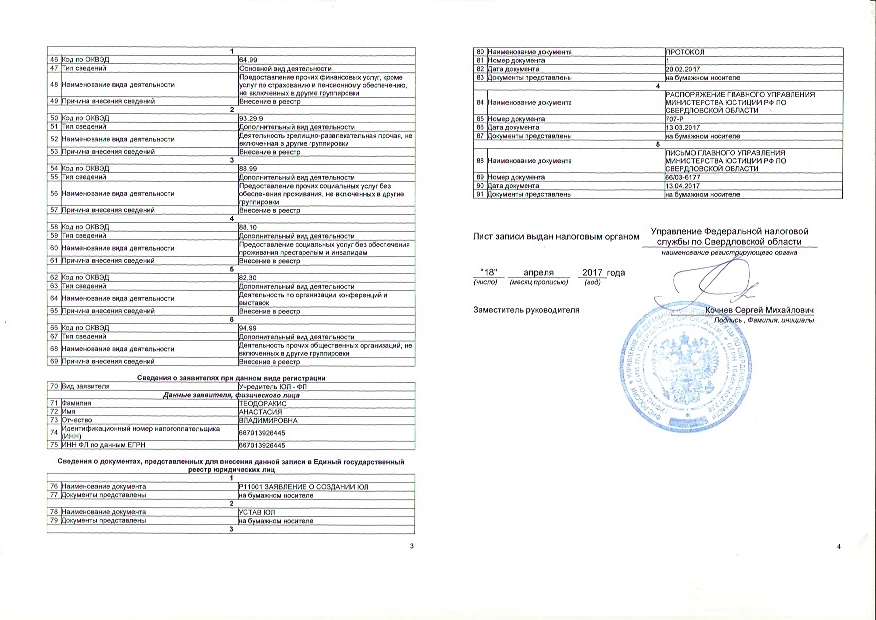

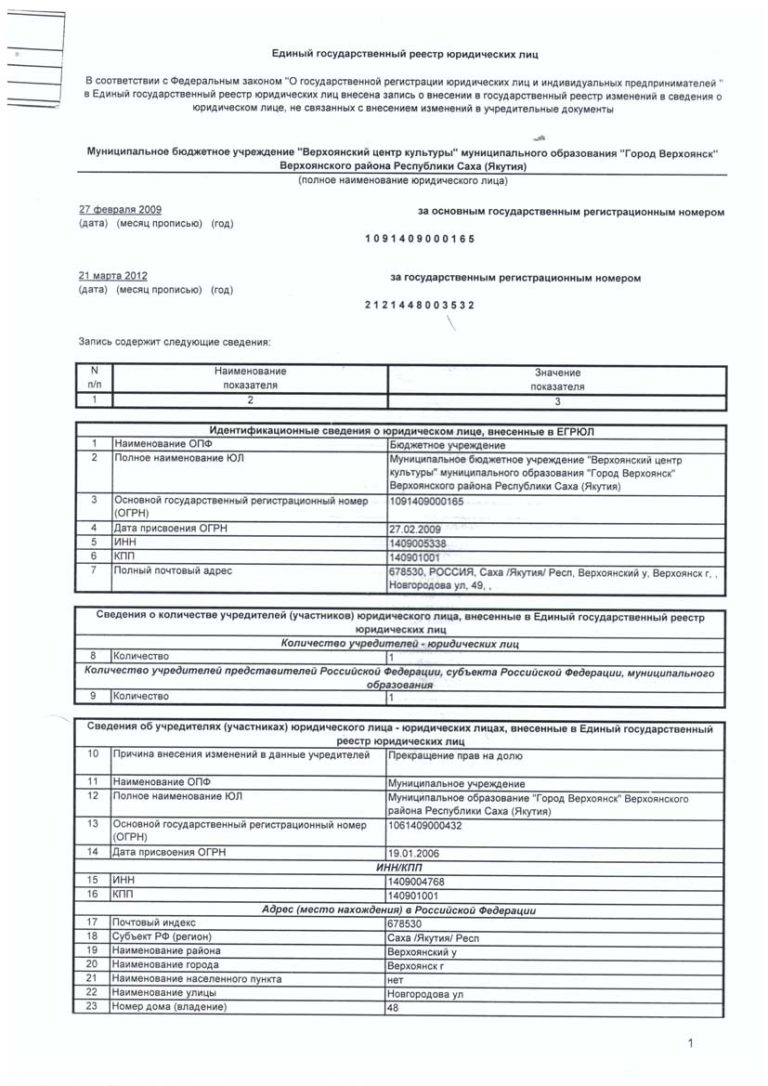

Сформированная выписка из ЕГРЮЛ содержит в себе следующие разделы:

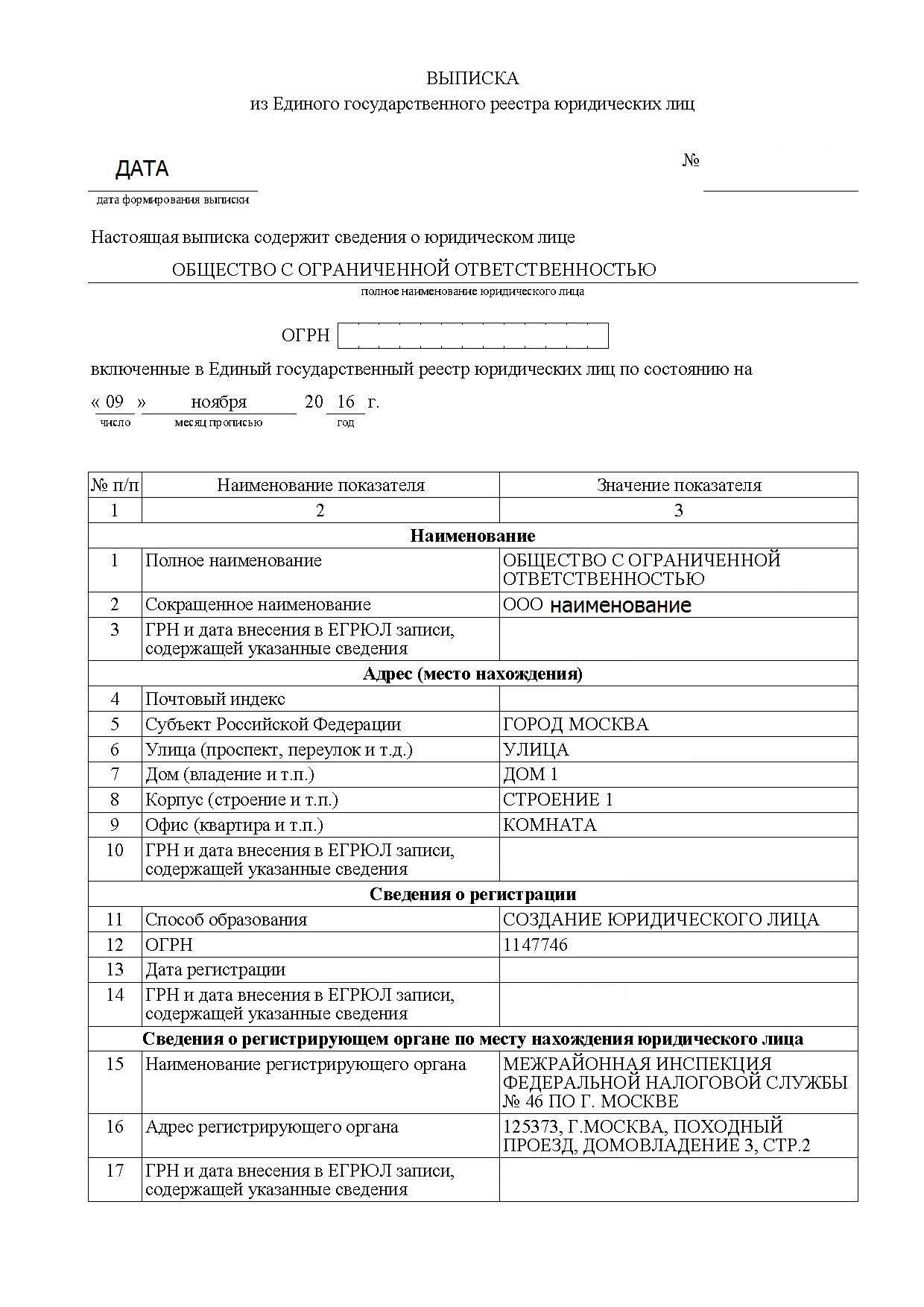

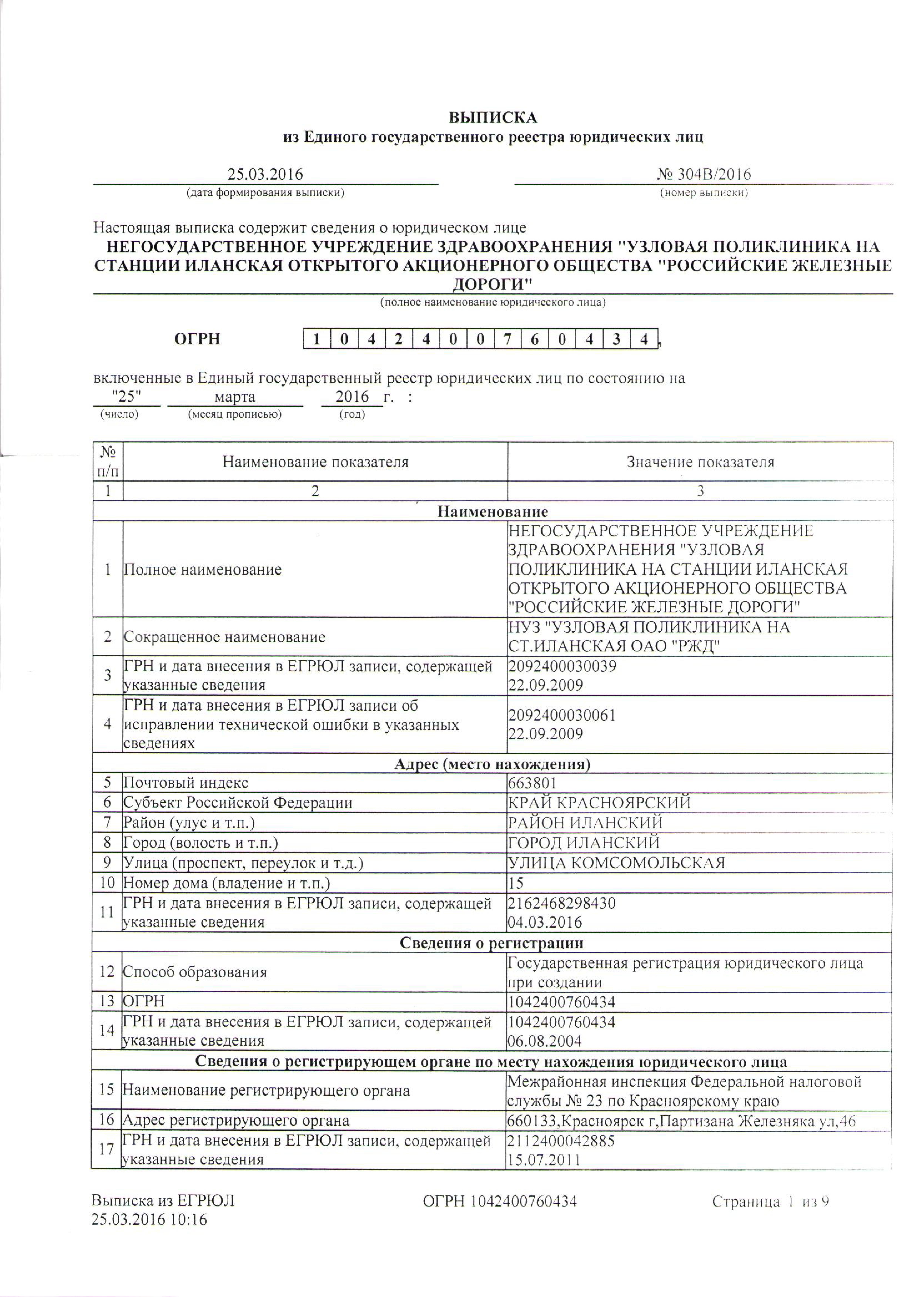

- Наименование. Указывается полное и сокращённое название юридического лица, а также ГРН и дата внесения соответствующей записи.

- Организационно-правовая форма. В отношении международных компаний и фондов.

- Адрес (место нахождения).

- Сведения о регистрации. Информация о способе образования, номер ОГРН и дата присвоения.

- Сведения о регистрирующем органе по месту нахождения юридического лица. Наименование и адрес территориального органа Федеральной налоговой службы.

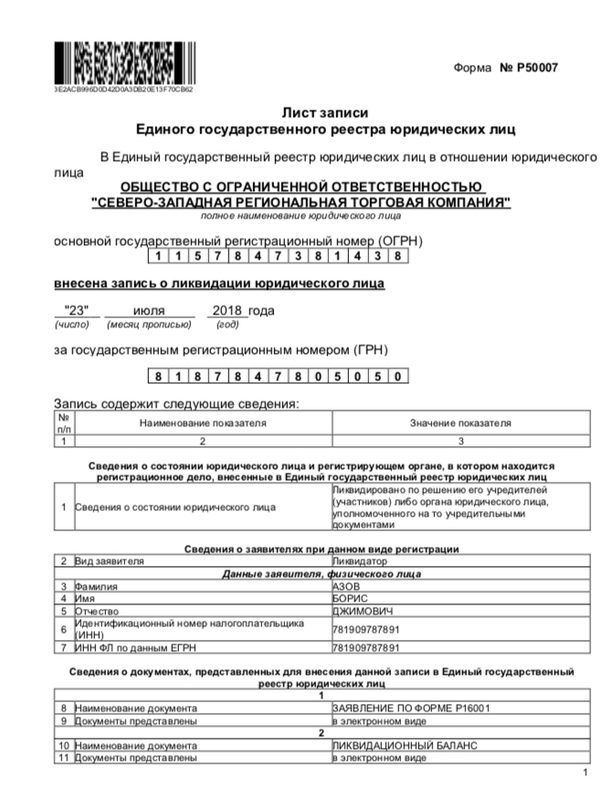

- Сведения о прекращении. Способ прекращения, дата и наименование территориального органа ФНС, сделавшего соответствующею запись.

- Сведения о состоянии юридического лица. Предприятие в стадии ликвидации, банкротства.

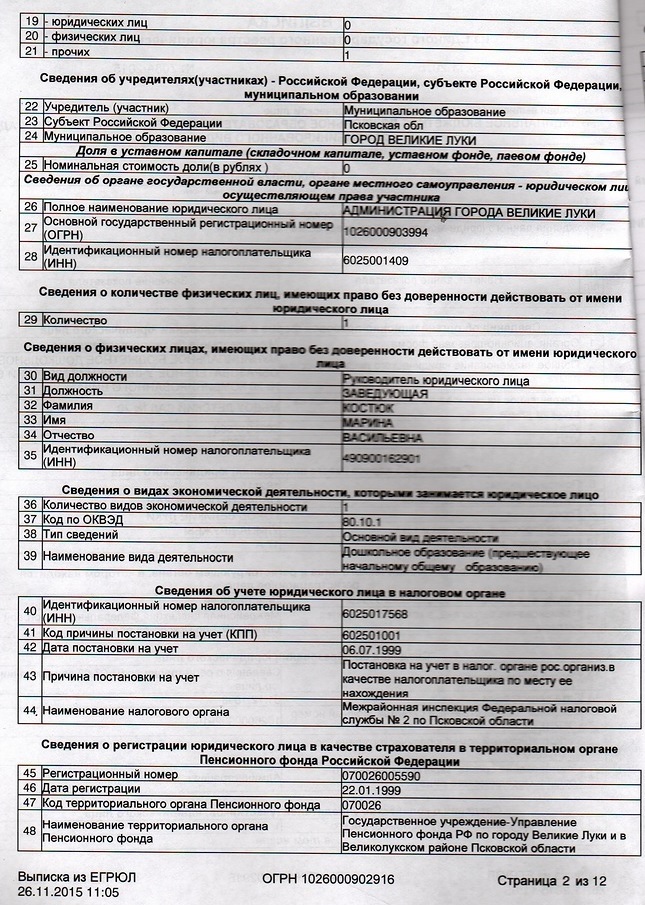

- Сведения об учёте в налоговом органе. Сведения об ИНН/КПП, дате присвоения, а также наименование территориального органа ФНС.

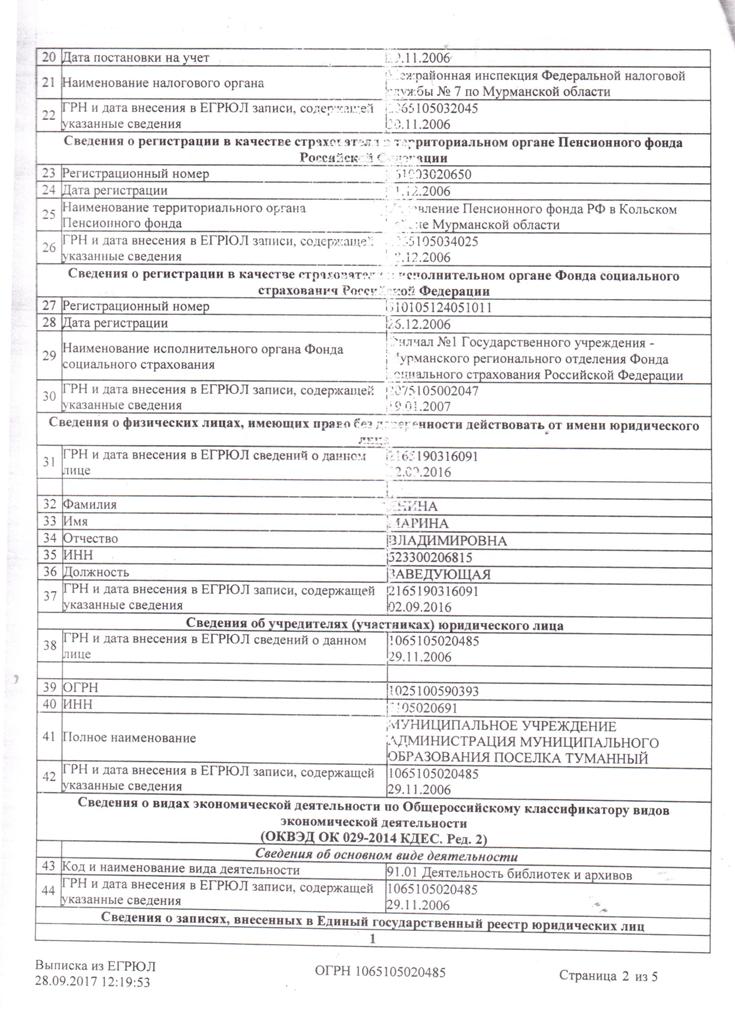

- Сведения о регистрации в качестве страхователя в терр. ПФР. Указывается присвоенный номер, дата регистрации, а также наименование территориального органа ПФР.

- Сведения о регистрации в качестве страхователя в терр.

ФСС. Регистрационный номер, дата присвоения, наименование территориального органа ФСС.

ФСС. Регистрационный номер, дата присвоения, наименование территориального органа ФСС. - Сведения об уставном капитале (складочном капитале, уставном фонде, паевых взносах). Указывается вид капитала и его стоимостное выражение.

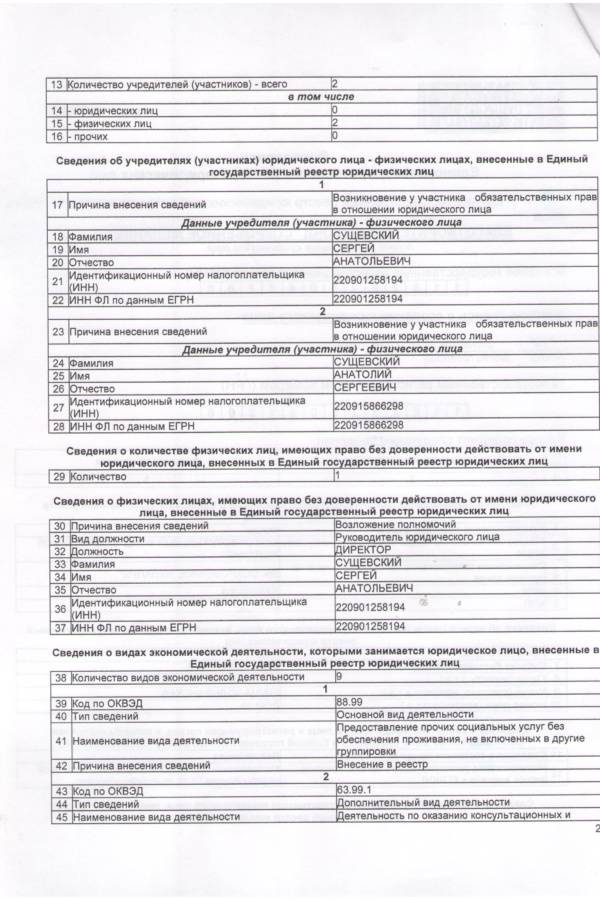

- Сведения о лице, имеющем право без доверенности действовать от имени юридического лица. Развёрнутое ФИО, ИНН, должность, дата внесения соответствующей записи.

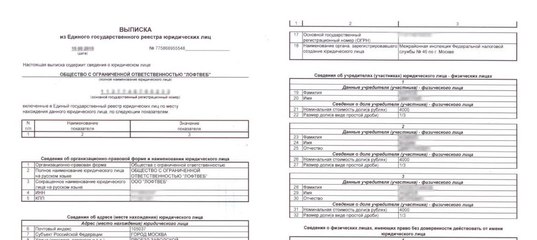

- Сведения об учредителях (участниках) юридического лица. Отражается развёрнутое ФИО, ИНН, номинальная стоимость доли и её размер в процентах.

- Сведения о видах экономической деятельности по ОКВЭД. Отражается информация об основном виде деятельности, а также обо всех дополнительных с указанием дата внесения соответствующих записей в реестр.

- Сведения о держателе реестра акционеров акционерного общества. Указывается полное наименование держателя и номер ОГРН.

- Сведения о лицензиях.

Представлена общая информация обо всех имеющихся лицензиях с указанием даты получения и номера, периода действия, вида деятельности и лицензирующего органа.

Представлена общая информация обо всех имеющихся лицензиях с указанием даты получения и номера, периода действия, вида деятельности и лицензирующего органа. - Сведения о правопреемнике или правопредшественнике. Полное наименование организации-предшественника или правопреемника, с указанием номеров ИНН и ОГРН.

- Сведения о филиалах. Указывается развёрнутый почтовый адрес в отношении каждого имеющегося филиала.

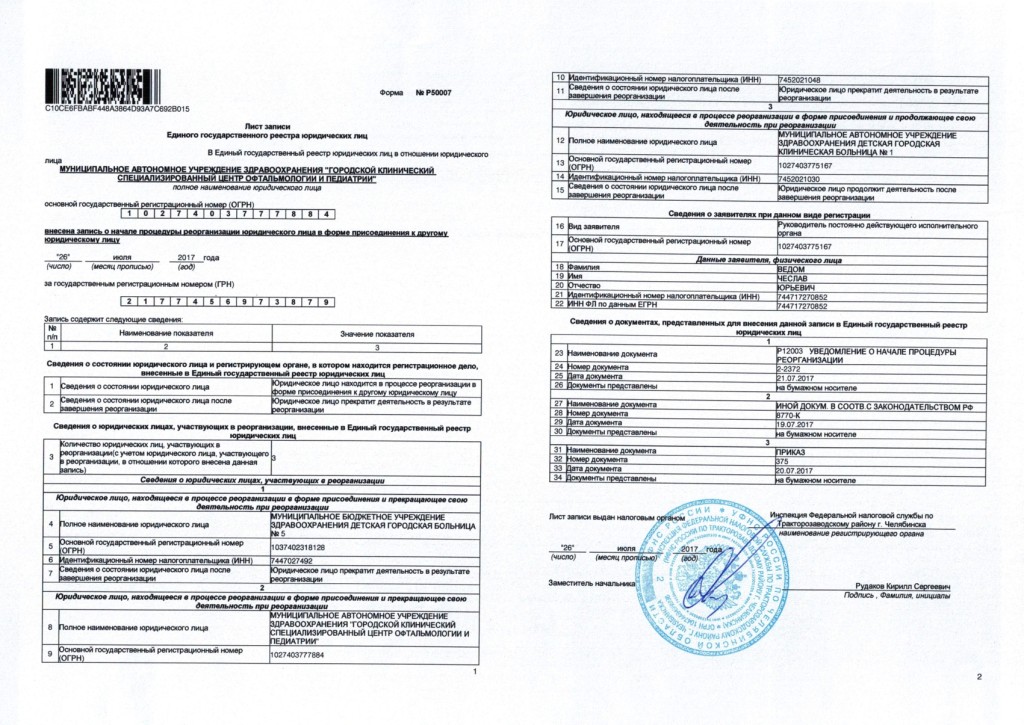

- Сведения о прохождении реорганизации. Запись о начале процедуры реорганизации

- Сведения о процессе уменьшения уставного капитала. Применяется к хозяйствующим обществам.

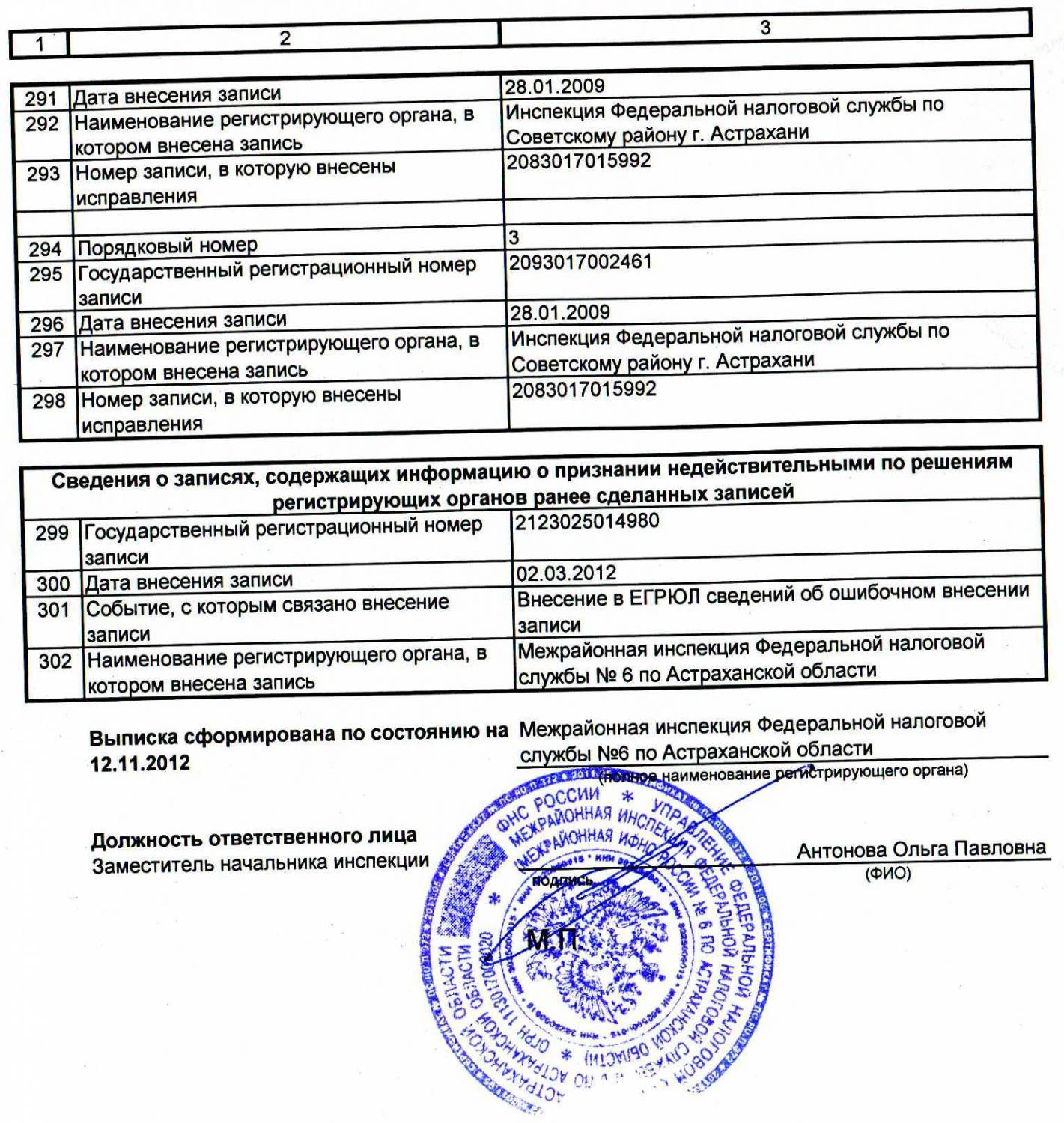

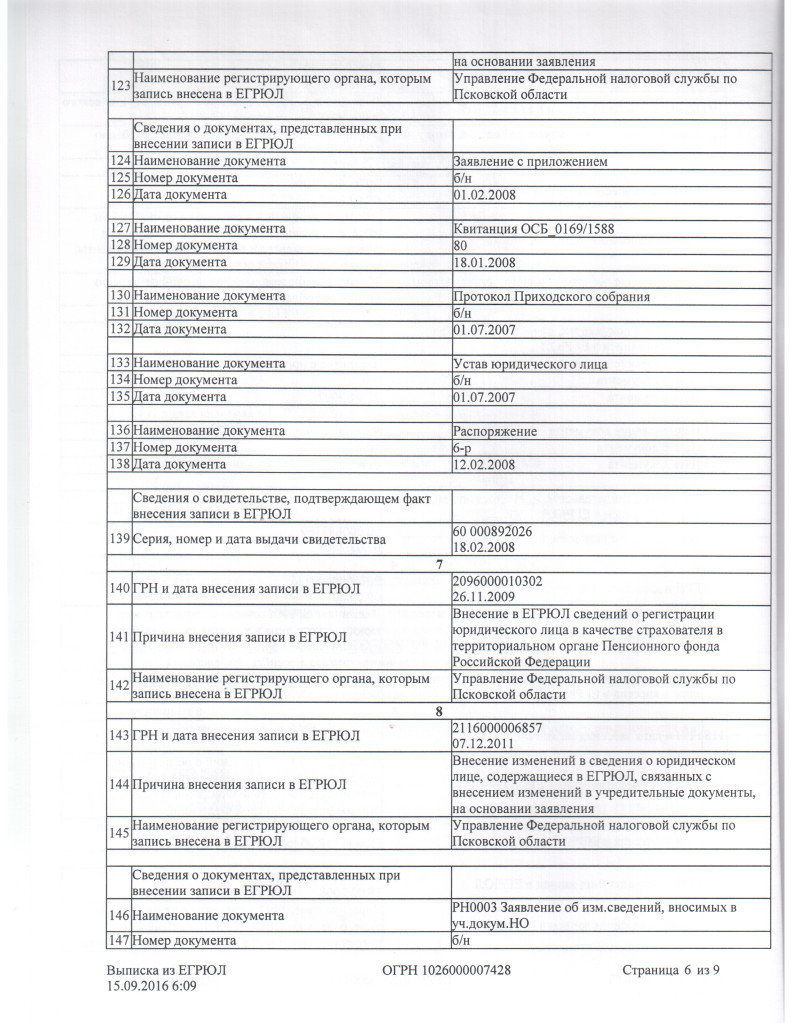

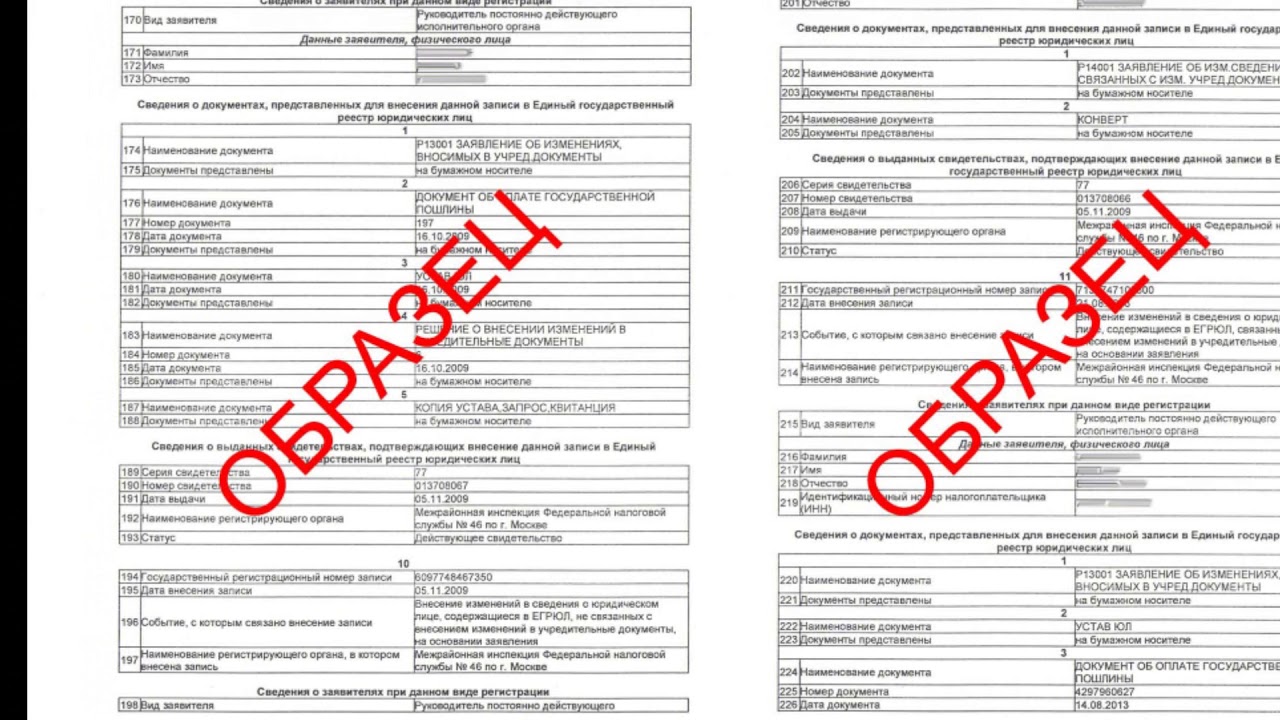

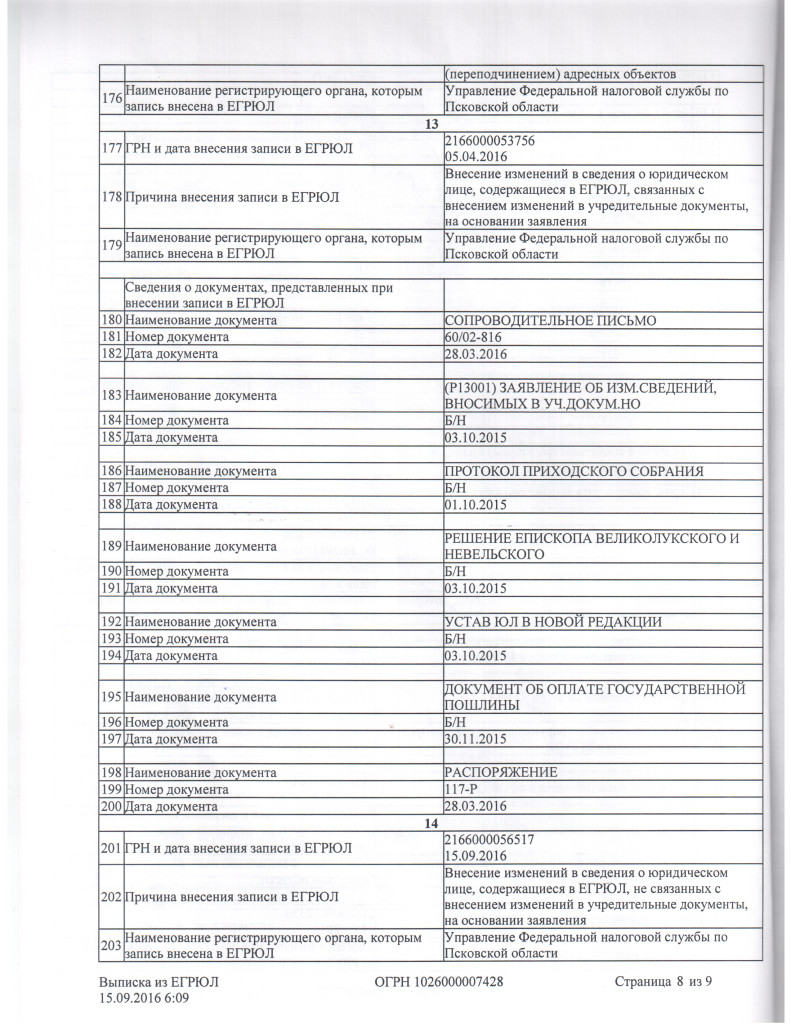

- Сведения о записях, внесённых в ЕГРЮЛ. Информация о каждом внесении изменений, с указанием даты, причины, наименования документа (при наличии).

Также в Едином государственном реестре должен иметься подлинник или нотариально заверенная копия учредительного документа.

Статусы юр.

лица

лицаЮридическое лицо может иметь один из перечисленных ниже статусов (1 и 7 раздел выписки):

- Действующее

- Исключен из ЕГРЮЛ на основании п.2 ст.21.1 №129-ФЗ (юрлицо в течении 12 мес. не представляло отчетности и не осуществляло операций по банковским счетам)

- Исключение из ЕГРЮЛ недействующего юридического лица

- Ликвидировано

- Ликвидировано вследствие банкротства

- Ликвидировано по решению суда

- Прекратило деятельность (Ликвидация юридического лица)

- Прекратило деятельность (Ликвидация некоммерческой организации по решению суда)

- Некоммерческая организация ликвидирована по решению суда

- Находится в стадии ликвидации

- Находится в процессе реорганизации в форме слияния

- Находится в процессе реорганизации в форме преобразования

- Юридическое лицо находится в процессе реорганизации в форме преобразования

- Находится в процессе реорганизации в форме присоединения (прекращает деятельность после реорганизации)

- Находится в процессе реорганизации в форме присоединения к нему других ЮЛ

- Юридическое лицо находится в процессе реорганизации в форме присоединения к нему других юридических лиц

- Находится в процессе реорганизации в форме присоединения к другому ЮЛ

- Юридическое лицо находится в процессе реорганизации в форме присоединения к другому юридическому лицу

- Юридическое лицо находится в процессе реорганизации в форме выделения

- Прекратило деятельность (Ликвидация юридического лица)

- Прекратило деятельность (Прекращение деятельности юридического лица путем реорганизации в форме преобразования)

- Прекратило деятельность (Прекращение деятельности юридического лица путем реорганизации в форме присоединения)

- Прекратило деятельность (Прекращение деятельности юридического лица в связи с его ликвидацией на основании определения арбитражного суда о завершении конкурсного производства)

- Прекратило деятельность (Прекращение деятельности юридического лица в связи с исключением из ЕГРЮЛ на основании п.

- Прекратило деятельность в связи с приобретением главы КФХ статуса ИП

- Прекратило деятельность при присоединении

- Прекратило деятельность при преобразовании

- Прекратило деятельность при слиянии

- Прекратило деятельность (Прекращение деятельности юридического лица путем реорганизации в форме слияния)

- Принято решение о предстоящем исключении недействующего ЮЛ из ЕГРЮЛ

- Регистрация признана недействительной по решению суда

- Регдело передано в другой регорган

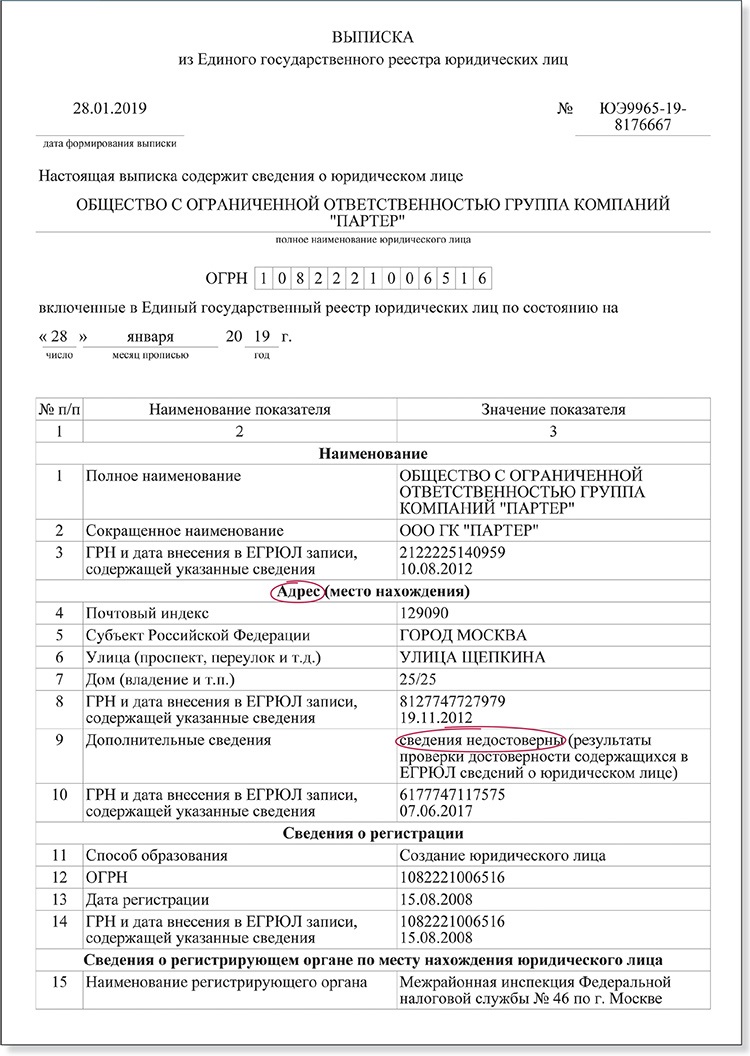

- Исключение из ЕГРЮЛ юридического лица в связи наличием в ЕГРЮЛ сведений о нем, в отношении которых внесена запись о недостоверности

- Регистрирующим органом принято решение о предстоящем исключении юридического лица из ЕГРЮЛ (наличие в ЕГРЮЛ сведений о юридическом лице, в отношении которых внесена запись о недостоверности)

- Регистрирующим органом принято решение о предстоящем исключении юридического лица из ЕГРЮЛ (недействующее юридическое лицо)

История изменений

Все изменения в регистрационных данных (смена руководства, изменение юр. адреса, изменение состава или долей учредителей, изменение названия или организационно-правовой формы и др.) запоминаются и показываются в разделе “История”.

адреса, изменение состава или долей учредителей, изменение названия или организационно-правовой формы и др.) запоминаются и показываются в разделе “История”.

Порядок ведения реестра в ФНС

Ведение реестра юридических лиц регламентируется Федеральным законом от 08.08.2001 № 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей” и поручено Федеральной налоговой службе. Работа с реестром ведется на нескольких “уровнях”:

Местный уровень – ответственной за ведение реестра является налоговая инспекция, именно в инспекцию руководители организаций подают соответствующие заявления о регистрации юр.лица, реорганизации, внесения изменений в уставные документы и т.п.

Региональный уровень – Управление ФНС, аккумулирует все данные из инспекций и передаёт их на федеральный уровень.

Федеральный уровень

Фокус.

Фокус.По нашему опыту работы с реестром, срок передачи данных с местного уровня на федеральный составляет от 1 до 4 недель.

Пересечение данных с Росстатом

Данные о предприятиях (состав учредителей и их доли) сервис Контур.Фокус получает также из Росстата. В том случае если эти данные расходятся с информацией из ФНС – отображаются и те и другие.

сведения Росстата

Приоритетом пользуются сведения из ФНС, т.к. изменения вносятся через несколько дней после подачи заявления о государственной регистрации изменений в учредительные документы (форма № Р13001) в налоговую инспекцию. А в Росстате сведения актуализируются раз в год – во время представления годовой бухгалтерской отчетности организациями.

Ограничения на предоставление информации

Доступ к перечисленной ниже информации НЕ может быть предоставлен:

- паспортные данные учредителей (участников)

- паспортные данные руководителя

- сведения о банковских счетах

Данную информацию может получить в налоговой инспекции только организация при оформлении запроса на саму себя. При этом запрос должен быть подписан руководителем организации, либо уполномоченным на то лицом, а так же заверен круглой печатью юридического лица (ст.6 Федерального закона 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”).

При этом запрос должен быть подписан руководителем организации, либо уполномоченным на то лицом, а так же заверен круглой печатью юридического лица (ст.6 Федерального закона 129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей”).

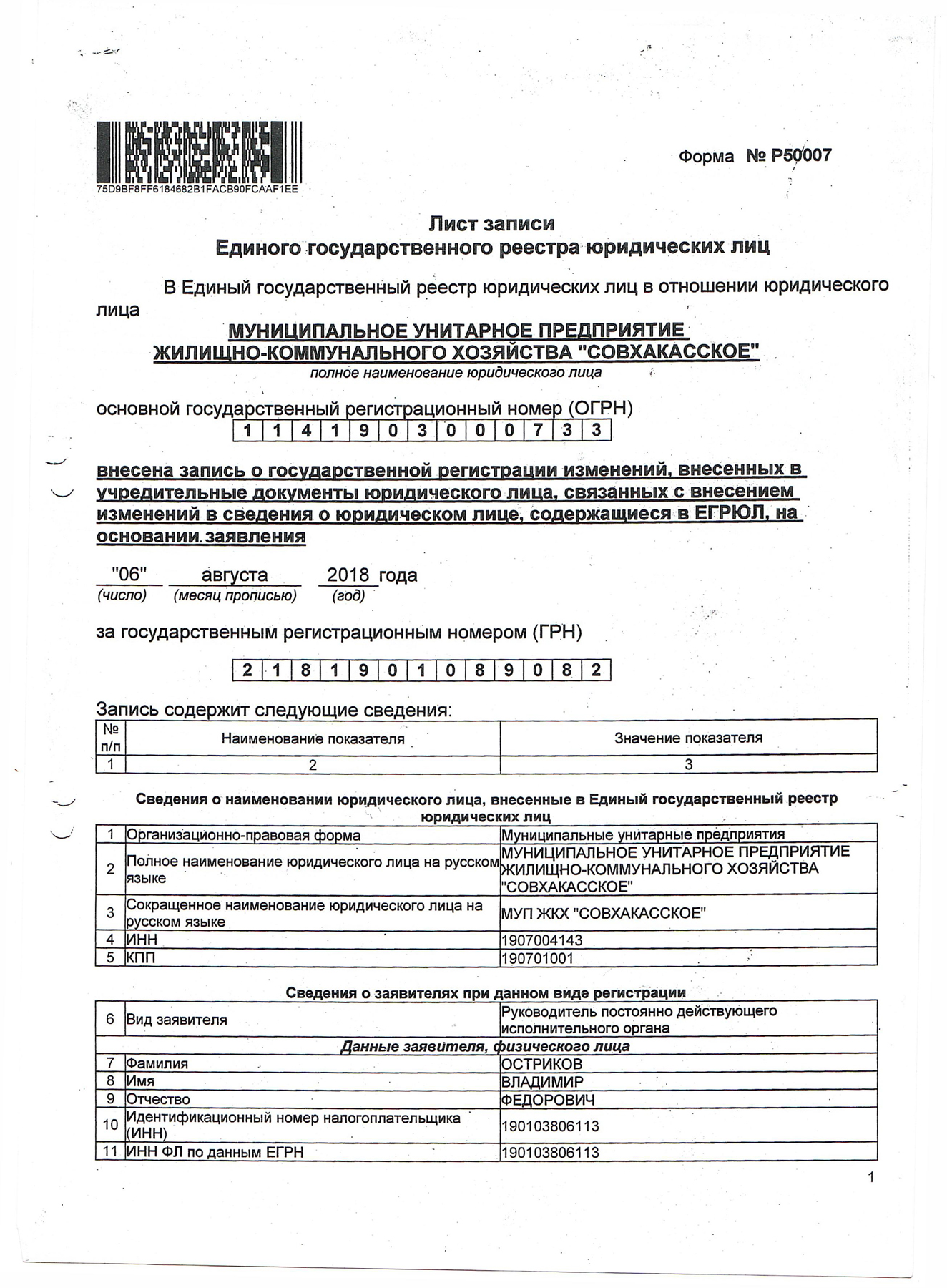

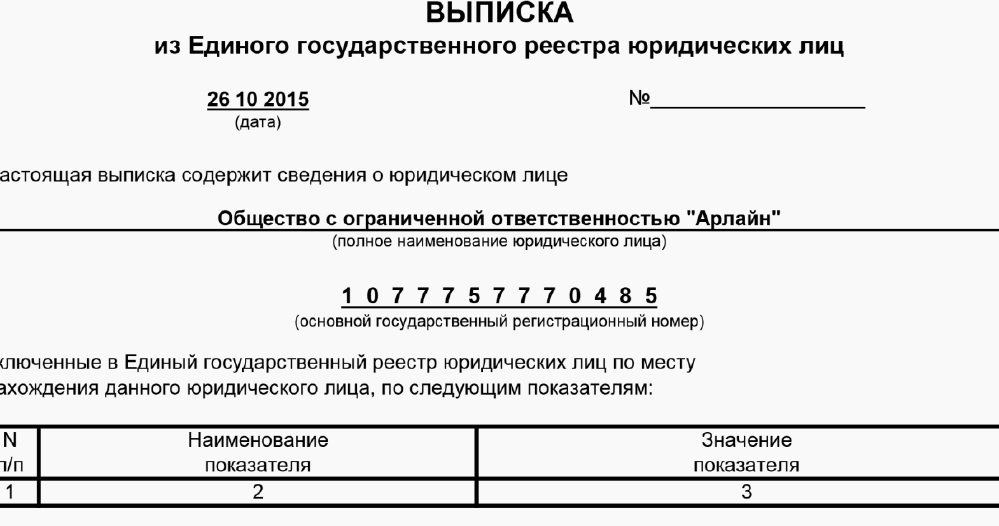

Выписка из ЕГРЮЛ в Контур.Фокус

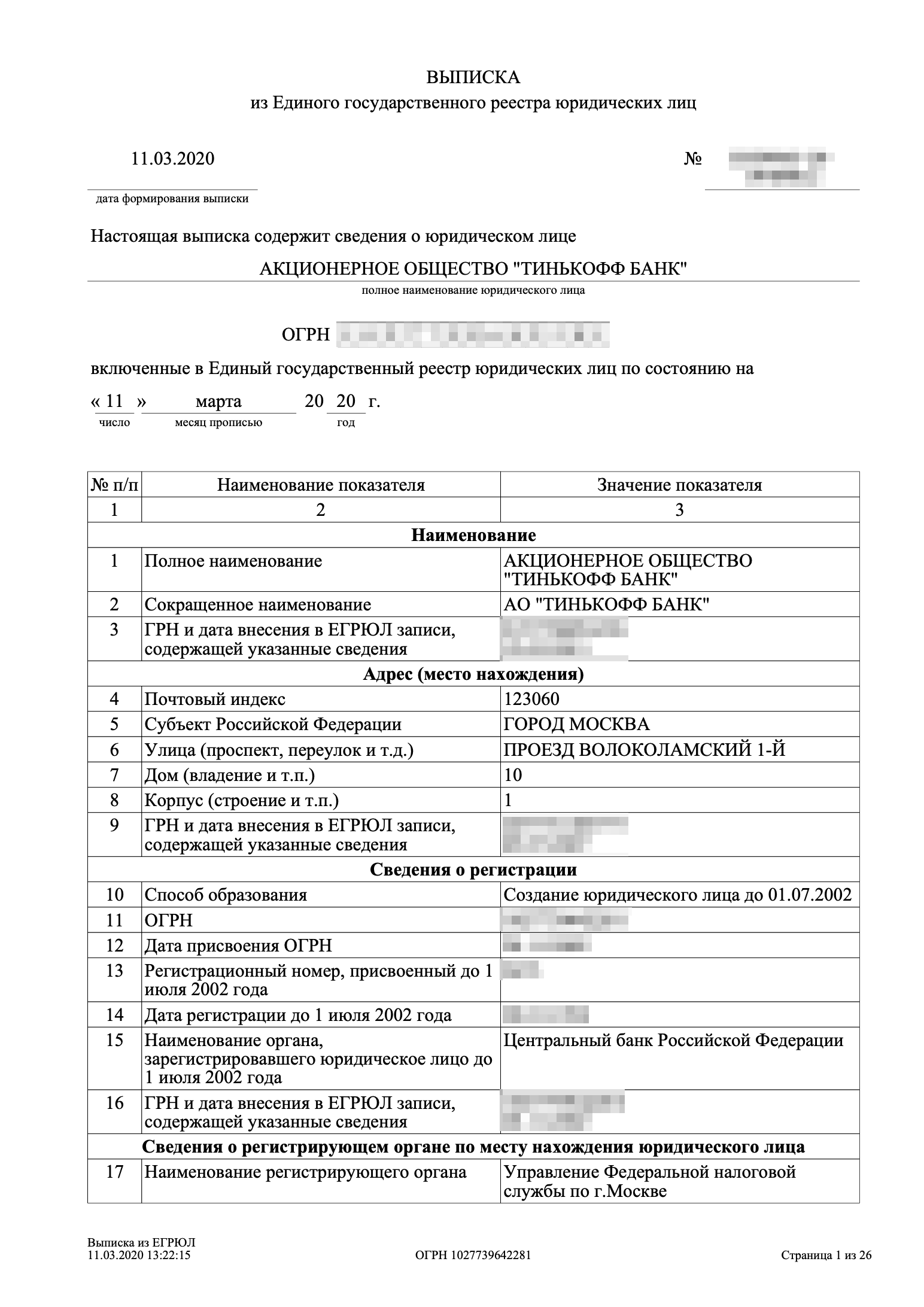

Выписка из ЕГРЮЛ, предоставляемая сервисом Контур.Фокус, позволяет пользователю получить актуальную информацию о состоянии юридического лица, а также о видах осуществляемой деятельности.

Запрос выписки

Чтобы получить доступ к сведениям из ЕГРЮЛ по интересующей организации, нужно сформировать карточку компании и на вкладке «Сводка» будет представлен блок «Выписка из ЕГРЮЛ».

Блок “Выписка ЕГРЮЛ”

Далее нужно определить дату, на которую необходимо сформировать выписку. Стоит отметить, что системой Контур.Фокус сведения могут быть представлены за любые периоды начиная с 2016 года.

Формирование выписки на определённую дату

После выбора даты необходимо кликнуть «Сформировать», и пользователь получит выписку в формате . pdf, соответствующую выбранной дате.

pdf, соответствующую выбранной дате.

Сформированная выписка на 11.01.2016

Запрос выписки, заверенной ФНС

Если же нужно сформировать выписку в качестве официального документа, то на вкладке «Сводка» нужно найти блок «Выписка из ЕГРЮЛ», после необходимо кликнуть «Запросить с подписью ФНС».

Запрос выписки с подписью ФНС

Выписка сформируется по умолчанию на текущую дату и будет заверена усиленной квалифицированной электронной подписью ФНС.

Скачать выписку из ЕГРЮЛ с подписью ФНС (актуально на 25.09.2020).

Планируемые изменения в ЕГРЮЛ

На вкладке «Сводка» можно также ознакомится с документами, поданными на регистрацию в ЕГРЮЛ. Подобные сведения позволят заранее узнать о планируемых изменениях касательно руководства, адреса, а также о возможной ликвидации.

Такие сведения выделены отдельным блоком «Документы на изменения в ЕГРЮЛ».

Блок “Документы на внесение изменений в ЕГРЮЛ”

Чтобы более детально изучить документы нужно кликнуть «Подробнее». Перед пользователем появится информация в разрезе каждого обращения в налоговою инспекцию.

Карточки вносимых изменений

В каждой сформированной карточке указывается:

- дата заявления о внесении изменений в ЕГРЮЛ

- вид изменений, изменение состава учредителей, адреса и прочее

- входящий номер, присваивается в налоговой инспекции

- ИФНС, территориальный орган обращения

- форма заявления, указывается номер бланка, например, Р14001 или Р13001

- готовность документа, дата исполнения

- вид решения, вердикт налоговых органов, например, отказ или регистрация

Записи в ЕГРЮЛ

На вкладке «Сводка» отдельным блоком «Записи в ЕГРЮЛ» также представлены сведения об уже внесённых записях. Оранжевым цветом выделены записи, в отношении которых ФНС ещё не приняла решения (на это инспекции отводится 6 рабочих дней) либо был оформлен отказ.

Оранжевым цветом выделены записи, в отношении которых ФНС ещё не приняла решения (на это инспекции отводится 6 рабочих дней) либо был оформлен отказ.

Блок “Записи в ЕГРЮЛ”

Для просмотра записей нужно кликнуть «Подробнее». Перед пользователем появятся карточки, сформированные по каждой отдельной записи.

Карточки вносимых записей в ЕГРЮЛ

В зависимости от исхода решения инспекции, каждая карточка содержит свой набор сведений:

- дата записи

- содержание записи

- документы, которые сопровождали процесс создания записи в реестре

- регорган, указывается код и наименование территориального органа налоговой инспекции

- ГРН, прописывается государственный регистрационный номер, присвоенный записи

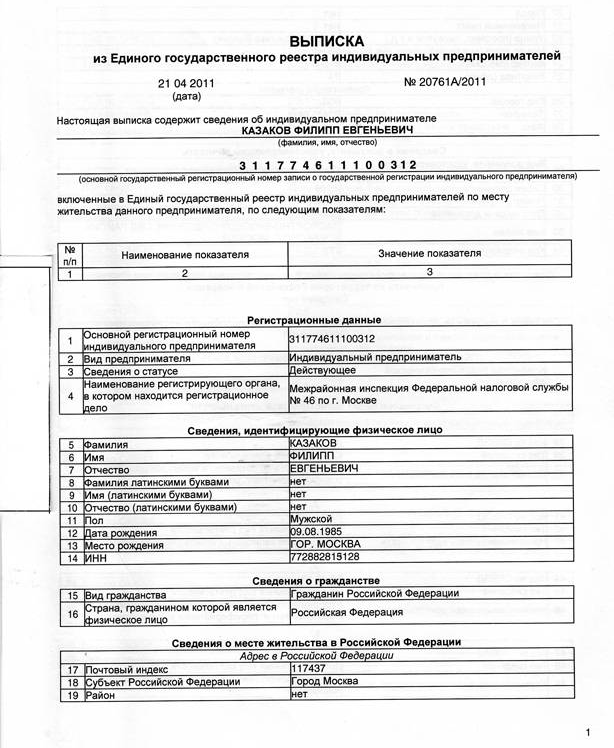

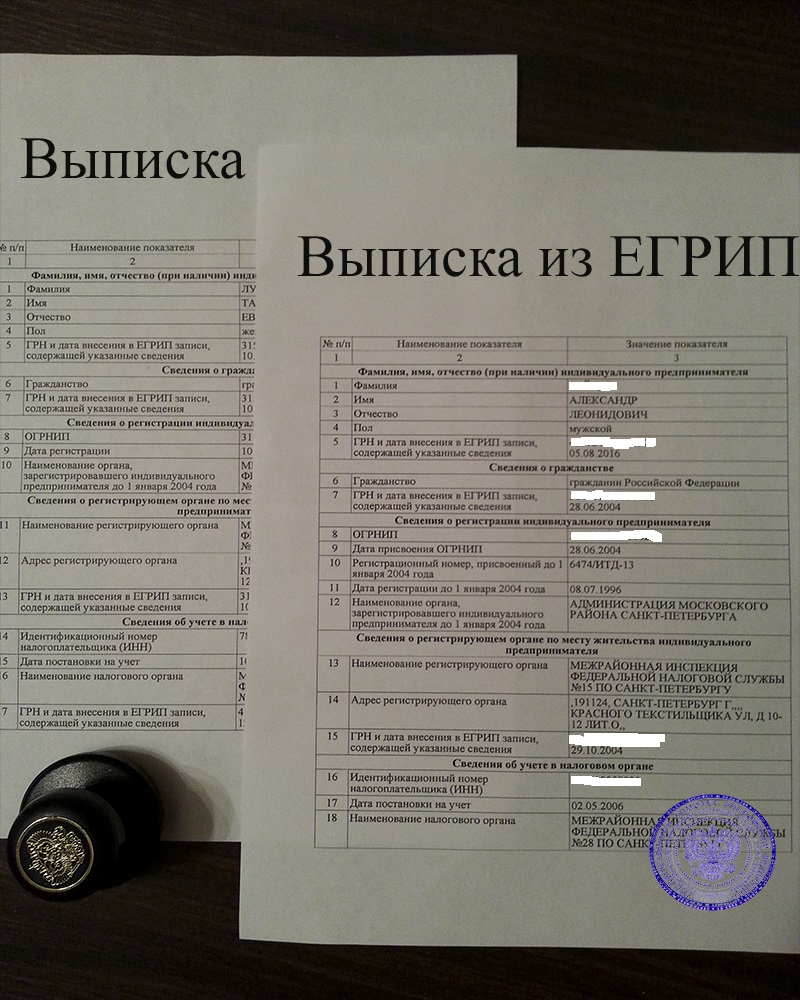

Выписка из ЕГРЮЛ может быть весьма полезной, с точки зрения оценки потенциального контрагента, поскольку она содержит в себе исчерпывающие сведения о руководителе, учредителях, регистрации в налоговых органах, отображаются сведения обо всех вносимых изменениях в учредительные документы. Также можно воспользоваться следующими возможностями системы Контур.Фокус: выписка ЕГРИП, налоги и сборы, сообщения эмитентов.

Также можно воспользоваться следующими возможностями системы Контур.Фокус: выписка ЕГРИП, налоги и сборы, сообщения эмитентов.

Источник информации

Информация о текущем состоянии выписки ЕГРЮЛ, а также обо всех вносимых изменениях, поступает на сервера системы Контур.Фокус из официального источника – базы данных Федеральной налоговой службы. Благодаря этому обеспечивается достоверность предоставляемых сведений.

Периодичность обновления

Веб-сервис Контур.Фокус ежедневно проводит сверку имеющейся информации с данными Федеральной налоговой службой. Это позволяет пользователю всегда располагать актуальной информацией об интересующей компании.

Доступно на тарифах

Заявка на Контур.Фокус

Заполните все поля заявки, наши специалисты в самок ближайшее время свяжутся с Вами, проведут онлайн презентацию сервиса и помогут выбрать подходящий тариф:

в каких случаях она понадобится

Выписка ― многостраничный документ, где собраны все данные о компании начиная с полного наименования и заканчивая датой последних изменений, внесенных в ЕГРЮЛ. Во время проверки не нужно изучать каждую букву, смотрите на следующие пункты.

Во время проверки не нужно изучать каждую букву, смотрите на следующие пункты.Когда компанию зарегистрировали в ФНС. Считается, что компания не однодневка, если проработала более трех лет. Дату смотрите сразу после наименования компании, в пункте №3 «ГРН и дата внесения в ЕГРЮЛ записи, содержащей указанные сведения».

Где находится компания. В выписке указывают полный адрес, вплоть до номера офиса. При подписании договора уточните у контрагента, действительно ли он находится по этому адресу. Так проверите, дойдут ли ваши письма до адресата.

Когда вносили изменения в устав компании. Так узнаете, последнюю ли версию устава предоставил вам контрагент. Дата — в разделе «Сведения о записях, внесенных в Единый государственный реестр юридических лиц».

Кто вправе подписывать документы от имени компании. Эта информация — в графе «Сведения о лице, имеющем право без доверенности действовать от имени юридического лица». Там указывают ФИО, личный ИНН и дату, когда человек начал работать в должности, а также размер его доли в компании, если она есть.

Там указывают ФИО, личный ИНН и дату, когда человек начал работать в должности, а также размер его доли в компании, если она есть.

Аналогичную информацию можно узнать об учредителях, если проверяете ООО, или участниках — если ОАО. В выписке указывают их ФИО, ИНН, размеры долей и номинальные стоимости долей в рублях.

Чем вправе заниматься компания. Налоговики разрешают компаниям заниматься любыми видами деятельности. Но все равно на коды ОКВЭД контрагента нужно обращать внимание.

Если деятельность на бумаге и по факту не совпадают или у компании много разных кодов, не связанных друг с другом, нужно насторожиться. Если налоговики установят, что деятельность контрагента не соответствует кодам ОКВЭД, то могут проверить реальность сделки. Логика такая: купили товар у поставщика без нужного кода ОКВЭД ― наверное, заключили сделку с однодневкой для ухода от налогов. И придется обосновывать, почему выбрали именно этого контрагента.

Какой размер уставного капитала. У большинства компаний уставный капитал — 10 000 ₽. Это минимальная сумма, которая должна быть у ООО для регистрации в налоговой. Если уставной капитал больше, это хороший знак: чем больше сумма, тем больше долгов компания сможет покрыть при банкротстве. То есть вероятность, что вам вернут долг, выше.

У большинства компаний уставный капитал — 10 000 ₽. Это минимальная сумма, которая должна быть у ООО для регистрации в налоговой. Если уставной капитал больше, это хороший знак: чем больше сумма, тем больше долгов компания сможет покрыть при банкротстве. То есть вероятность, что вам вернут долг, выше.

Выписка из ЕГРЮЛ с синей печатью налоговой на бумаге заказать спб

Сколько стоит заказать выписку ЕГРЮЛ с синей печатью налоговой?

Мы можем получить выписку ЕГРЮЛ на абсолютно любую российскую компанию, причем нам не важно, в каком городе компания или индивидуальный предприниматель состоит на налоговом учёте.

Заказать выписку ЕГРЮЛ в СПб — цены услуги 2020 г.

- Срочная выписка ЕГРЮЛ с синей печатью налоговой (за 1 день) — 1 500 р.

- Не срочная выписка ЕГРЮЛ с живой печатью налоговой (за 5 календарных дней) — 1 300 р.

- Доставка по СПб — 400 р.

* Гос. пошлина включена в стоимость!

Те же цены действуют и для получения выписки на индивидуальных предпринимателей (ИП) и крестьянские (фермерские) хозяйства (КФХ).

Для заказа выписки ЕГРЮЛ просто заполните форму заявки, размещенной на этой странице.

Заказать копию устава ООО в СПб — цена услуги

Если вы потеряли или испортили устав компании, то мы можем получить его копию, заверенную налоговой. Такая копия с синей печатью налоговой будет приравниваться к оригиналу!

- Заказать копию устава ООО с синей печатью налоговой (за 1 день) — 1 500 р.

- Заказать копию устава фирмы из налоговой (за 5 календарных дней) — 1 300 р.

- Доставка по Санкт-Петербургу — 400 р.

* Государственная пошлина включена в стоимость!

Какие документы нужны для того, чтобы заказать выписку ЕГРЮЛ на бумажном носителе?

Как уже было написано выше, сведения, содержащиеся в ЕГРЮЛ, являются открытыми и общедоступными, поэтому мы можем получить выписку из ЕГРЮЛ или копию устава на любую организацию от своего имени.

Поэтому не требуется оформлять каких-либо доверенностей!

Всё, что нужно сообщить нам для заказа выписки ЕГРЮЛ — это ОГРН или ИНН компании и ее название. Это можно сделать просто заполнив заявку, размещенную на этой странице.

Так как за получение сведений или документов из ЕГРЮЛ (выписки или устава) необходимо оплачивать гос. пошлину, то при заказе выписки или устава вам нужно будет внести предоплату как минимум 50% стоимости услуги.

Оставшуюся стоимость заказа вы сможете оплатить при получении выписки.

Оплату можно произвести безналичным расчётом с расчетного счета организации или банковской картой физического лица через систему приема платежей на нашем сайте. Подробнее о способах оплаты можно прочитать на этой странице — «Оплата услуг».

Проверка контрагента выписка ЕГРЮЛ ЗАКАЗАТЬ услугу Получить консультацию Сегодня является очень актуальным вопрос о всестороннем изучении потенциального партнера.

По статистике, порядка 30% зарегистрированных юридических лиц — это фирмы-однодневки. Сотрудничество с такой компанией является заведомо проигрышным делом, с материальными убытками и потерей репутации. Поэтому необходимо знать, как обезопасить себя и не стать жертвой недобросовестных партнеров. Для этого существуют различные сервисы, которые позволяют провести проверку в режиме онлайн. Получение выписки из ЕГРЮЛ (на официальном сайте ФНС России) является одним из применяемых средств для анализа фирмы на благонадежность.

Цели и задачи изучения информации о юридическом лице по ФНС

Итоговой целью является получение достоверной информации о потенциальном партнере и принятие решения о возможности начала сотрудничества. Первое, что необходимо — это узнать ИНН или ОГРН контрагента. Сделать это можно несколькими способами:

спросить непосредственно у компании, проверить которую необходимо;

поискать в интернете по названию или номеру телефона.

Проверка контрагента (выписка ЕГРЮЛ) после этого не займет много времени.

По статистике, порядка 30% зарегистрированных юридических лиц — это фирмы-однодневки. Сотрудничество с такой компанией является заведомо проигрышным делом, с материальными убытками и потерей репутации. Поэтому необходимо знать, как обезопасить себя и не стать жертвой недобросовестных партнеров. Для этого существуют различные сервисы, которые позволяют провести проверку в режиме онлайн. Получение выписки из ЕГРЮЛ (на официальном сайте ФНС России) является одним из применяемых средств для анализа фирмы на благонадежность.

Цели и задачи изучения информации о юридическом лице по ФНС

Итоговой целью является получение достоверной информации о потенциальном партнере и принятие решения о возможности начала сотрудничества. Первое, что необходимо — это узнать ИНН или ОГРН контрагента. Сделать это можно несколькими способами:

спросить непосредственно у компании, проверить которую необходимо;

поискать в интернете по названию или номеру телефона.

Проверка контрагента (выписка ЕГРЮЛ) после этого не займет много времени. Достаточно зайти на сайт ФНС и найти необходимую фирму по ИНН. Там же можно проверить подлинность документа, если выписка была предоставлена лично представителем фирмы.

ЕГРЮЛ. Налоговая проверка контрагента

Использование сервиса ФНС позволит вам получить следующую информацию:

внесена ли компания в Единый государственный реестр юридических лиц;

полное и краткое название;

адрес, который был указан при регистрации;

дата постановки на учет;

данные об учредителях;

информация обо всех видах деятельности;

действующий статус.

ЕГРЮЛ проверка контрагента по ИНН может осуществляться с любого устройства, на котором есть доступ к сети Интернет. Получение электронной информации является бесплатным, однако если предстоит сделка на крупную сумму, то рекомендуем сделать запрос в налоговую для того, чтобы получить бумажную версию документа с печатью.

Неутешительная статистика

Особенно важной является изучение деятельности партнеров, если взглянуть на статистику по юридическим лицам за последние несколько лет: порядка 800 организаций становятся банкротами ежемесячно, 40 тыс.

Достаточно зайти на сайт ФНС и найти необходимую фирму по ИНН. Там же можно проверить подлинность документа, если выписка была предоставлена лично представителем фирмы.

ЕГРЮЛ. Налоговая проверка контрагента

Использование сервиса ФНС позволит вам получить следующую информацию:

внесена ли компания в Единый государственный реестр юридических лиц;

полное и краткое название;

адрес, который был указан при регистрации;

дата постановки на учет;

данные об учредителях;

информация обо всех видах деятельности;

действующий статус.

ЕГРЮЛ проверка контрагента по ИНН может осуществляться с любого устройства, на котором есть доступ к сети Интернет. Получение электронной информации является бесплатным, однако если предстоит сделка на крупную сумму, то рекомендуем сделать запрос в налоговую для того, чтобы получить бумажную версию документа с печатью.

Неутешительная статистика

Особенно важной является изучение деятельности партнеров, если взглянуть на статистику по юридическим лицам за последние несколько лет: порядка 800 организаций становятся банкротами ежемесячно, 40 тыс. за этот же промежуток времени ликвидируются, около 20% ежегодно меняют свое наименование, ещё столько же меняет адреса.

80% компаний существуют не потому адресу, которые указывают в документах, поэтому необходимо знать фактических адрес, чтобы была возможность приехать, посмотреть на помещение, оборудование, условия труда и т.д. Все это может многое сказать о надежности партнера. Также следует обратить внимание на наличие в офисе (на производстве) необходимых средств для выполнения условий договора. Несмотря на риск убытков, далеко не все компании тщательно проверяют своих будущих партнеров, это может повлечь за собой серьезные последствия, вплоть до банкротства и ликвидации предприятия.

за этот же промежуток времени ликвидируются, около 20% ежегодно меняют свое наименование, ещё столько же меняет адреса.

80% компаний существуют не потому адресу, которые указывают в документах, поэтому необходимо знать фактических адрес, чтобы была возможность приехать, посмотреть на помещение, оборудование, условия труда и т.д. Все это может многое сказать о надежности партнера. Также следует обратить внимание на наличие в офисе (на производстве) необходимых средств для выполнения условий договора. Несмотря на риск убытков, далеко не все компании тщательно проверяют своих будущих партнеров, это может повлечь за собой серьезные последствия, вплоть до банкротства и ликвидации предприятия.Сегодня является очень актуальным вопрос о всестороннем изучении потенциального партнера. По статистике, порядка 30% зарегистрированных юридических лиц — это фирмы-однодневки. Сотрудничество с такой компанией является заведомо проигрышным делом, с материальными убытками и потерей репутации. Поэтому необходимо знать, как обезопасить себя и не стать жертвой недобросовестных партнеров. Для этого существуют различные сервисы, которые позволяют провести проверку в режиме онлайн. Получение выписки из ЕГРЮЛ (на официальном сайте ФНС России) является одним из применяемых средств для анализа фирмы на благонадежность.

Для этого существуют различные сервисы, которые позволяют провести проверку в режиме онлайн. Получение выписки из ЕГРЮЛ (на официальном сайте ФНС России) является одним из применяемых средств для анализа фирмы на благонадежность.

Цели и задачи изучения информации о юридическом лице по ФНС

Итоговой целью является получение достоверной информации о потенциальном партнере и принятие решения о возможности начала сотрудничества. Первое, что необходимо — это узнать ИНН или ОГРН контрагента. Сделать это можно несколькими способами:

- спросить непосредственно у компании, проверить которую необходимо;

- поискать в интернете по названию или номеру телефона.

Проверка контрагента (выписка ЕГРЮЛ) после этого не займет много времени. Достаточно зайти на сайт ФНС и найти необходимую фирму по ИНН. Там же можно проверить подлинность документа, если выписка была предоставлена лично представителем фирмы.

ЕГРЮЛ. Налоговая проверка контрагента

Использование сервиса ФНС позволит вам получить следующую информацию:

- внесена ли компания в Единый государственный реестр юридических лиц;

- полное и краткое название;

- адрес, который был указан при регистрации;

- дата постановки на учет;

- данные об учредителях;

- информация обо всех видах деятельности;

- действующий статус.

ЕГРЮЛ проверка контрагента по ИНН может осуществляться с любого устройства, на котором есть доступ к сети Интернет. Получение электронной информации является бесплатным, однако если предстоит сделка на крупную сумму, то рекомендуем сделать запрос в налоговую для того, чтобы получить бумажную версию документа с печатью.

Неутешительная статистика

Особенно важной является изучение деятельности партнеров, если взглянуть на статистику по юридическим лицам за последние несколько лет: порядка 800 организаций становятся банкротами ежемесячно, 40 тыс. за этот же промежуток времени ликвидируются, около 20% ежегодно меняют свое наименование, ещё столько же меняет адреса.

за этот же промежуток времени ликвидируются, около 20% ежегодно меняют свое наименование, ещё столько же меняет адреса.

80% компаний существуют не потому адресу, которые указывают в документах, поэтому необходимо знать фактических адрес, чтобы была возможность приехать, посмотреть на помещение, оборудование, условия труда и т.д. Все это может многое сказать о надежности партнера. Также следует обратить внимание на наличие в офисе (на производстве) необходимых средств для выполнения условий договора. Несмотря на риск убытков, далеко не все компании тщательно проверяют своих будущих партнеров, это может повлечь за собой серьезные последствия, вплоть до банкротства и ликвидации предприятия.

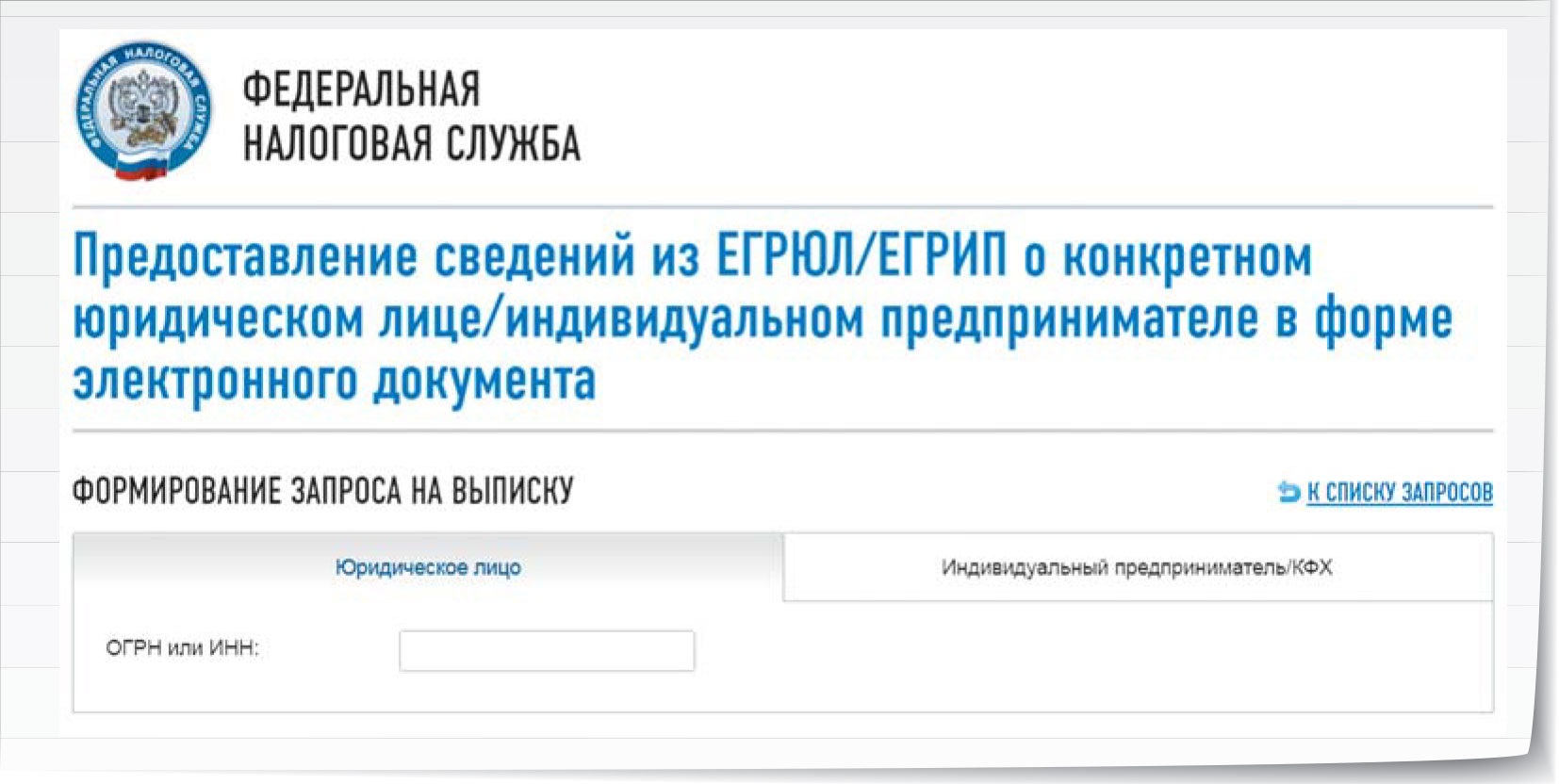

Выписка из ЕГРЮЛ с электронной подписью налоговой

На сегодняшний день практически весь бухгалтерский учет компьютеризирован. Электронный документооборот стал очень популярен, поскольку позволяет уменьшить трудоемкость труда сотрудников и повысит уровень оперативности в предоставлении необходимой информации.

Так, для получения выписки из ЕГРЮЛ бухгалтеру уже нет необходимости посещать налоговую службу, поскольку теперь это возможно сделать в электроном виде .

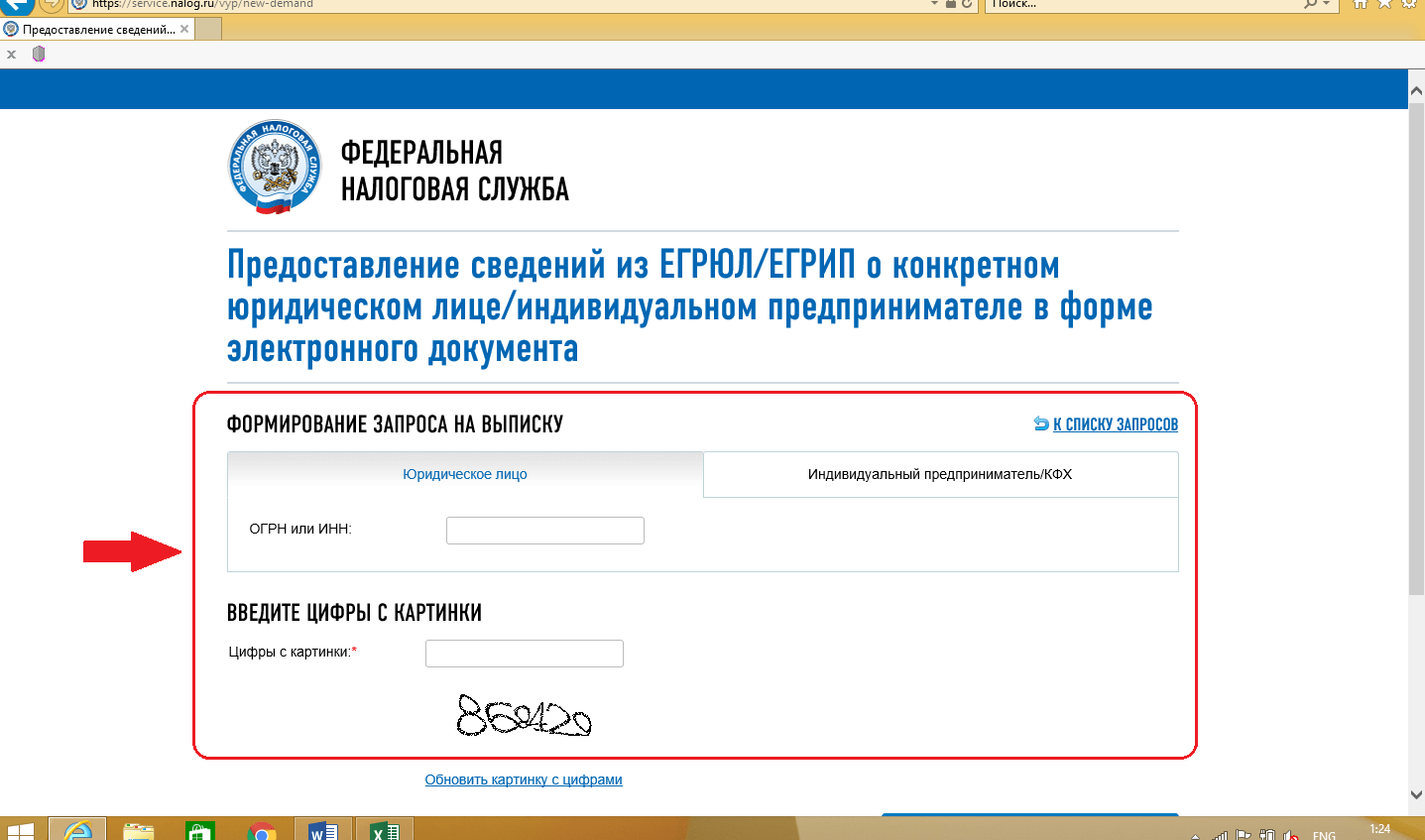

Рассмотрим порядок предоставления электронной выписки из ЕГРЮЛ с усиленной квалифицированной подписью налоговой:

Если у Вас уже есть доступ в личный кабинет, сразу переходите к шагу 1.6

- Для начала необходимо зайти на сайт ФНС и однократно зарегистрироваться.Ссылка на регистрацию: https://service.nalog.ru/

- В «Учетных записях» необходимо указать свой эмейл и пароль.

- В «Сведениях о пользователе» просто укажите свое ФИО.

- Далее необходимо ввести цифры с картинки и кликнуть «Продолжить».

- На Ваш электронный ящик должно прийти письмо с активацией созданного аккаунта. Для этого Вам необходимо перейти по ссылке в письме.

- Теперь можно переходить на сайт ФНС для получения выписка из егрюл по инн и указывать свой эмейл и пароль.

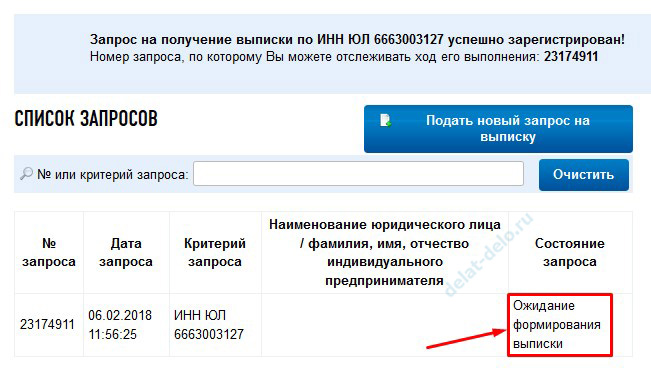

- Приступаем к «Подаче новой заявки» на получения электронной выписки.

- В появившейся вкладке необходимо ввести ОГРН предприятия, ОГРНИП или ИНН физического лица-предпринимателя. Сервис обязательно уведомит вас, что Ваша заявка принята во внимание и находится в обработке.

- Далее переходим в «Список заявок» и просматриваем наш статус. Термин обработки заявления с последующим формированием выписки может доходить до нескольких часов.

- Проверка готовности запрашиваемой документа проверяется достаточно легко, необходимо просто обновить текущую страницу браузера. Если заявка выполнена, то меняется ее состояние.

- Чтобы скачать выписку, то необходимо перейти на соответственную ссылку.

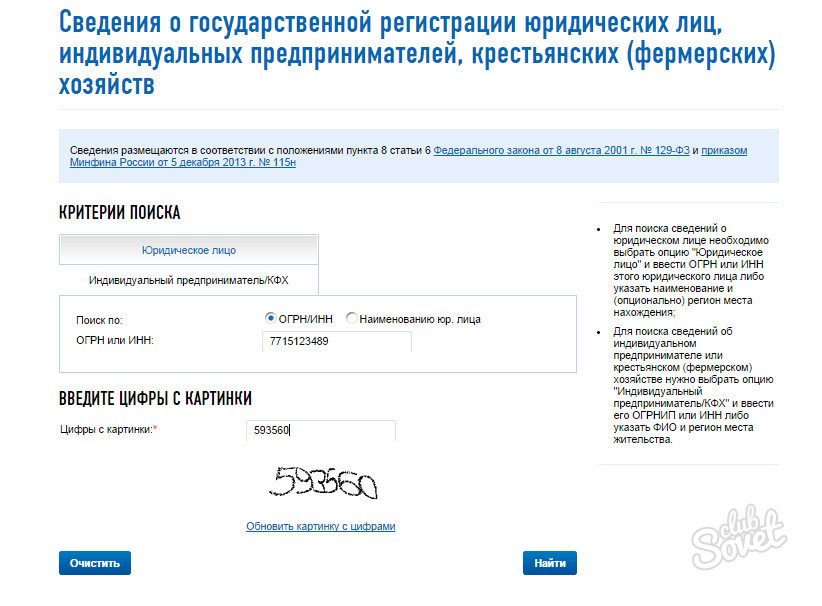

Если у Вас нет данных относительно ОГРН/ОГРНИП предприятия, то можно перейти на дополнительный сервер ФНС «Сведения о государственной регистрации ЮЛ и ИП», где можно по наименованию юридического лица, его местоположению, получить недостающую информацию.

Обратите внимания, что согласно, Закона РФ № 129-ФЗ от 08.08.2001 г. процесс получения выписки является полностью бесплатным.

Итак, Вы получаете выписку в виде электронного документа дополнительно усиленным квалифицированной подписью. Данная выписка доступна для скачивания на протяжении пяти дней. Документ формируется в формате PDF и имеет визуализацию подписи.

Обратите внимание, что согласно, Закону РФ № 63-ФЗ от 06.04.2011 г. «Об электронной подписи» электронный документ усиленный квалифицированной электронной подписью полностью равнозначен бумажному носителю, который подписывает глава налоговой службы и заверяет печатью.

Проверка контрагента на сайте налоговой (нюансы)

Когда стоит проверить партнеров на сайте налоговой инспекции РФ?

Необходимость проверки контрагентов вызывается разными причинами. В первую очередь она связана с намерением снизить риски собственного бизнеса:

- Избежать неплатежей за поставленный товар или оказанные услуги.

- Не допустить неполучения оплаченного товара.

- Не понести убытков из-за несвоевременного поступления товара или его низкого качества.

- Не оказаться участником мошеннических схем.

- Избежать получения сомнительных документов, что несет риски по налогу на прибыль и НДС.

Юридически обязанности проверки контрагента не существует. И согласно п. 3 действующей с 19.08.2017 новой ст. 54.1 НК РФ само по себе подписание первичных документов неустановленным или неуполномоченным лицом, а также налоговые нарушения контрагента не могут являться основанием для отказа в вычете НДС или в принятии расходов по прибыли.

О новых правилах мы подробно рассказали здесь.

Но фактически на налогоплательщика, действующего без должной осмотрительности, может быть возложена ответственность за необоснованное получение налоговой выгоды (п. 10 постановления пленума ВАС РФ от 12.10.2006 г. № 53). И чаще всего доказывать свою добросовестность приходится именно налогоплательщику самостоятельно.

Поэтому большинство организаций и ИП, вступая в деловые взаимоотношения, особенно с новыми партнерами, стараются максимально обезопасить себя. Часто при заключении договоров взаимно запрашиваются достаточно объемные комплекты документов, подтверждающих реальность существования контрагента:

- Факт его регистрации в ЕГРЮЛ и ИФНС.

- Наличие у него имущества, оборотов по банку.

- Полномочия должностных лиц и образцы их подписей.

- Отсутствие долгов по налогам и по сдаче отчетности.

Эта информация требует не только площадей для ее хранения, но и периодического ее обновления. К тому же, со временем даже у вполне добросовестного контрагента могут возникнуть проблемы, о которых лучше узнать заранее.

В связи с этим особое значение в плане проверки приобретают интернет-ресурсы, дающие возможность получить актуальную информацию о партнере с минимальными трудозатратами и не требующие объемного документооборота. Одним из таких ресурсов является сайт ИФНС — проверка контрагента делается здесь бесплатно и позволяет узнать не только сведения о партнере, но и данные о собственной организации или ИП. Последнее тоже не будет лишним с точки зрения проверки достоверности доступных для всеобщего обозрения сведений или взгляда на себя со стороны.

Последнее тоже не будет лишним с точки зрения проверки достоверности доступных для всеобщего обозрения сведений или взгляда на себя со стороны.

Какие сведения об организации и ИП предоставляет ИФНС

На ФНС возложены не только фискальные функции, но и обязанность регистрации налогоплательщиков, поэтому она владеет максимально возможным объемом достоверных актуальных данных обо всех лицах, внесенных в регистрационный госреестр.

На основе этих сведений на сайте ФНС в отношении контрагента можно проверить:

- Факты внесения его в ЕГРЮЛ и постановки на учет в ИФНС.

- Имели ли место такие события, как реорганизация, ликвидация, исключение из госреестра, уменьшение УК.

- Юридический адрес на массовость регистрации и на фактическое присутствие контрагента по нему.

- Наличие дисквалифицированных лиц в составе учредителей, собственников или руководителей партнера.

- Учредителя, собственника или руководителя на факт участия в смежных организациях.

- Наличие долгов по налогам и по отчетности.

Чем может помочь официальный сайт Федеральной налоговой службы

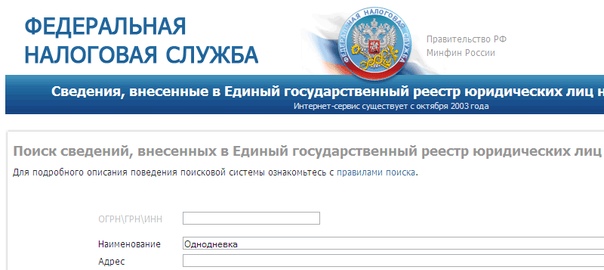

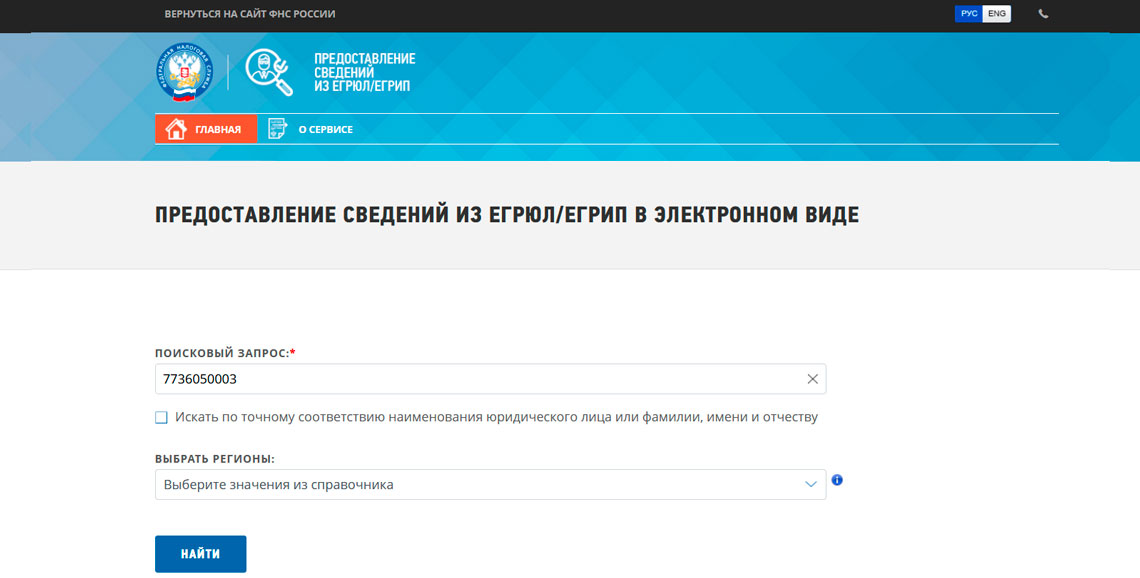

Проверка контрагента по ИНН или другим данным доступна на сайте налоговой инспекции http://egrul.nalog.ru/.

Сайт позволяет не только увидеть вышеперечисленную информацию о партнере, но и распечатать ее, а также дает возможность получения выписки из ЕГРЮЛ, подписанной ИФНС электронно.

В отношении должников по уплате налогов и предоставлению отчетности сайт ФНС сейчас отсылает к базе данных исполнительных производств ФССП, по которой также стоит проверить контрагента.

Использовать для проверки можно и сайты других органов. Например, на сайте Нотариальной палаты можно проверить нотариальные доверенности контрагента — см. «Теперь доверенности контрагента можно проверить в интернете».

Данные для поиска: ОГРН, ИНН, КПП, название фирмы, ФИО ИП, регион

Для получения информации о контрагенте в окно критериев поиска на одной из закладок (для организации или ИП) достаточно ввести следующую информацию:

- Для юрлиц – ОГРН или ИНН, которые уникальны для каждой фирмы.

Поиск также можно осуществить по названию организации. Поскольку названия фирм могут неоднократно дублироваться, желательно указать регион ее нахождения.

Поиск также можно осуществить по названию организации. Поскольку названия фирм могут неоднократно дублироваться, желательно указать регион ее нахождения. - Для ИП – ОГРНИП или ИНН, которые также присущи каждому конкретному лицу. Можно искать ИП по ФИО. Однако для упрощения поиска среди полных тезок желательно указывать регион места жительства ИП.

Знание КПП организации для поиска сведений о ней значения не имеет. Тем более что у одной организации может быть несколько КПП.

На сайте ФНС КПП задействован в поиске контрагентов для подтверждения факта выдачи документов, отраженных в книге покупок, представленной в ИФНС в составе отчетности по НДС. Однако здесь он не является обязательным реквизитом. Чаще всего осуществляют поиск контрагента по ИНН.

Пример поиска сведений об ООО по ИНН

Как правило, для поиска сведений о контрагенте необходимая уникальная информация (ОГРН, ОГРНИП или ИНН) есть в наличии. Чаще всего проверку контрагентов на сайте ИФНС делают по ИНН.

Если ввести ИНН по конкретному ООО в окно критериев поиска и, внеся в строку для шифра предлагаемый цифровой код, нажать функцию «Найти», то на экране в табличной форме появится информация об интересующем нас лице:

- полное наименование;

- юридический адрес;

- ОГРН;

- ИНН;

- КПП;

- дата присвоения ОГРН;

- дата внесения сведений о прекращении деятельности – при наличии.

Сформированную таблицу, как и выписку из ЕГРЮЛ, можно сохранить в виде файла или распечатать.

На этой же странице сайта ИФНС есть отдельные разделы, в которых аналогичным способом можно найти интересующую информацию о конкретной организации или ИП по следующим вопросам:

- Об изменениях, вносимых в учредительные документы.

- О процессах ликвидации, реорганизации, уменьшения УК, приобретения долей.

- Об исключении из ЕГРЮЛ.

- Об адресах массовой регистрации.

- О юрлицах, место фактического нахождения которых не соответствует их юридическим адресам.

- Об имеющейся задолженности юрлиц по налогам и представляемой отчетности.

- О дисквалифицированных физлицах.

- О юрлицах, в руководстве которых присутствуют дисквалифицированные лица.

- О физлицах, которые не могут руководить организациями по решению суда.

- О физлицах, принимающих участие в создании нескольких организаций или в руководстве ими.

Какие сервисы ФНС можно использовать, чтобы узнать данные юридического лица по ИНН, детально разъяснил советник государственной гражданской службы РФ 3 класса А.Ю. Васильев. Ответ чиновника доступен в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

У юридического лица есть долги по отчетности и налогам – что это значит?

Для целей проверки контрагента неуплата им налогов является характерным показателем имеющихся проблем. У фирмы, не уплачивающей налоги, дела, скорее всего, идут не очень хорошо.

Если фирма имеет долги по налогам или не сдает отчетность (или ИП не платит налоги), то информация об этом может быть передана в ФССП для взыскания налоговых платежей или штрафных санкций (если они превышают определенную величину).

Следует отметить, что по вопросу неплатежей контрагента может быть интересной и информация о делах, рассматриваемых арбитражным судом.

О том, может ли информация о неуплате налогов быть общедоступной, читайте материал «Какие сведения составляют налоговую тайну?».

Итоги

ФНС запустила несколько сервисов, с помощью которых можно выяснить сведения о контрагенте по ИНН, перед заключением договора. Там же можно выяснить ИНН организации по названию или получить выписку по ИНН на сайте налоговой.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Публикация 550 (2019), Инвестиционные доходы и расходы

В этом разделе обсуждается налоговый режим различных видов процентного дохода.

Как правило, любые проценты, которые вы получаете или которые зачисляются на ваш счет и могут быть сняты, являются налогооблагаемым доходом. (Его не нужно вводить в сберегательную книжку.) Исключения из этого правила обсуждаются позже.

(Его не нужно вводить в сберегательную книжку.) Исключения из этого правила обсуждаются позже.

Налогооблагаемый процент — общие

Налогооблагаемые проценты включают проценты, которые вы получаете с банковских счетов, ссуды, которые вы предоставляете другим лицам, и из других источников.Ниже приведены некоторые источники налогооблагаемых процентов.

Дивиденды, фактически представляющие собой проценты.

Определенные выплаты, обычно называемые дивидендами, на самом деле представляют собой проценты. В качестве процентов вы должны указать так называемые «дивиденды» по депозитам или счетам акций по адресу:

Кооперативные банки,

Кредитные союзы,

Бытовые строительные и ссудные товарищества,

Внутренние ссудо-сберегательные ассоциации,

Федеральные ссудо-сберегательные ассоциации и

Паевые сберегательные кассы.

«Дивиденды» будут отражены как процентный доход в форме 1099-INT.

Фонды денежного рынка.

Фонды денежного рынка предлагаются небанковскими финансовыми учреждениями, такими как паевые инвестиционные фонды и биржевые брокерские конторы, и выплачивают дивиденды. Как правило, суммы, которые вы получаете от фондов денежного рынка, следует указывать как дивиденды, а не как проценты.

Депозитные сертификаты и прочие счета с отсроченным процентом.

Если вы покупаете депозитный сертификат или открываете счет с отсроченным процентом, проценты могут выплачиваться с фиксированными интервалами в 1 год или меньше в течение срока действия счета.Обычно вы должны включать эти проценты в свой доход, когда вы их фактически получаете, или когда вы имеете право на их получение без уплаты существенного штрафа. То же самое верно для счетов, срок погашения которых составляет 1 год или менее, и по которым выплачиваются проценты единовременным платежом при наступлении срока погашения. Если проценты откладываются более чем на 1 год, см. Скидка за первоначальный выпуск (OID) , далее.

Если проценты откладываются более чем на 1 год, см. Скидка за первоначальный выпуск (OID) , далее.

Проценты подлежат штрафу за досрочное снятие.

Если вы снимаете средства со счета с отсроченным процентом до наступления срока погашения, вам, возможно, придется заплатить штраф.Вы должны указать общую сумму процентов, выплаченных или зачисленных на ваш счет в течение года, без вычета штрафа. См. Штраф за досрочное снятие сбережений , позже, для получения дополнительной информации о том, как сообщить о процентах и вычесть штраф.

Деньги в долг для инвестирования в депозитный сертификат.

Проценты, которые вы платите по деньгам, взятым в долг в банке или сберегательном учреждении, для удовлетворения минимального депозита, необходимого для получения депозитного сертификата от учреждения, и проценты, которые вы получаете по сертификату, — это две отдельные позиции.Вы должны указать общий процент, который вы заработали, в справке о своем доходе. Если вы перечисляете вычеты, вы можете вычесть выплачиваемые вами проценты как инвестиционные проценты до суммы вашего чистого инвестиционного дохода. См. Процентные расходы в главе 3.

Если вы перечисляете вычеты, вы можете вычесть выплачиваемые вами проценты как инвестиционные проценты до суммы вашего чистого инвестиционного дохода. См. Процентные расходы в главе 3.

Пример.

Вы внесли 5000 долларов в банк и взяли в банке 5000 долларов в качестве минимального депозита в 10000 долларов, необходимого для покупки 6-месячного депозитного сертификата. Сертификат заработал 575 долларов на момент погашения в 2019 году, но вы получили только 265 долларов, что представляет собой 575 долларов, которые вы заработали за вычетом 310 долларов процентов по ссуде в 5000 долларов.Банк предоставляет вам форму 1099-INT за 2019 год, в которой указаны заработанные вами проценты в размере 575 долларов США. Банк также предоставит вам справку о том, что вы заплатили 310 долларов США по процентам за 2019 год. Вы должны включить 575 долларов в свой доход. Если вы перечисляете свои удержания в Приложении A (форма 1040 или 1040-SR) «Постатейные вычеты», вы можете вычесть 310 долларов с учетом лимита чистого инвестиционного дохода.

Подарок на открытие счета.

Если вы получаете безналичные подарки или услуги для внесения вкладов или для открытия счета в сберегательном учреждении, вам, возможно, придется указать сумму в виде процентов.

Для вкладов на сумму менее 5000 долларов подарки или услуги на сумму более 10 долларов должны учитываться как проценты. По вкладам на сумму 5000 долларов и более подарки или услуги на сумму более 20 долларов должны учитываться как проценты. Стоимость определяется стоимостью для финансового учреждения.

Пример.

Вы открываете сберегательный счет в местном банке и вносите на него 800 долларов. Счет приносит 20 долларов процентов. Вы также получаете калькулятор на 15 долларов. Если в течение года на ваш счет не поступают никакие другие проценты, в полученной вами форме 1099-INT будут указаны проценты в размере 35 долларов за год.Вы должны указать в своей налоговой декларации процентный доход в размере 35 долларов США.

Проценты по страховым дивидендам.

Проценты на страховые дивиденды, оставленные на депозите в страховой компании, которые можно снимать ежегодно, облагаются налогом в том году, в котором они зачисляются на ваш счет. Однако, если вы можете отозвать его только в годовщину действия полиса (или в другую указанную дату), проценты облагаются налогом в год, когда наступает эта дата.

Предоплата страховых взносов.

Любое увеличение стоимости предоплаченных страховых взносов, авансовых взносов или депозитных премий является процентом, если оно применяется к уплате взносов, причитающихся по страховым полисам или предоставлено вам для снятия.

Обязательства США.

Проценты по обязательствам США, таким как казначейские векселя, векселя и облигации США, выпущенные любым агентством или учреждением США, подлежат налогообложению для целей федерального подоходного налога.

Проценты по возврату налогов.

Проценты, полученные по возврату налогов, являются налогооблагаемым доходом.

Проценты на выплату осуждения.

Если осуждающий орган выплачивает вам проценты, чтобы компенсировать вам задержку выплаты присуждения, проценты подлежат налогообложению.

Рассрочка продаж.

Если договор купли-продажи или обмена собственности предусматривает отсрочку платежа, он также обычно предусматривает проценты, подлежащие уплате вместе с отсроченными платежами.Как правило, эти проценты облагаются налогом, когда вы их получаете. Если в договоре об отсрочке платежа предусмотрена небольшая процентная ставка или она отсутствует вовсе, часть каждого платежа может рассматриваться как процент. См. неустановленный процент и скидку за первоначальный выпуск (OID) в Pub. 537.

Проценты по аннуитетному договору.

Накопленные проценты по аннуитетному контракту, который вы продаете до даты его погашения, облагаются налогом.

Ростовщический процент.

Ростовщические проценты — это проценты, взимаемые по незаконной ставке.Это облагается налогом в виде процентов, если только закон штата автоматически не изменяет его на выплату по основному долгу.

Процентные доходы по замороженным депозитам.

Исключите из своего валового дохода проценты по замороженным депозитам. Депозит замораживается, если в конце года вы не можете снять какую-либо часть депозита, потому что:

Финансовое учреждение является банкротом или неплатежеспособным, или

Штат, в котором расположено учреждение, установил ограничения на снятие средств, поскольку другие финансовые учреждения в штате являются банкротами или неплатежеспособными.

Сумма процентов, которую вы должны исключить, — это проценты, начисленные на замороженные депозиты за вычетом суммы:

Чистая сумма, которую вы сняли с этих депозитов в течение года, и

Сумма, которую вы могли снять на конец года (не уменьшенная штрафом за досрочное снятие срочного депозита).

Если вы получили форму 1099-INT для процентного дохода по депозитам, которые были заморожены в конце 2019 года, см. Замороженные депозиты , ниже, для получения информации об отчете об исключении процентного дохода в вашей налоговой декларации.

Исключенные вами проценты считаются зачисленными на ваш счет в следующем году. Вы должны включить его в доход в том году, в котором вы можете его снять.

Пример.

В течение года на замороженный депозит было начислено 100 долларов процентов. Вы сняли 80 долларов, но по состоянию на конец года больше не могли снимать. Вы должны включить 80 долларов в свой доход и исключить 20 долларов из годового дохода. Вы должны включить 20 долларов в свой доход за год, когда вы можете их снять.

Облигации торгуются во флэте.

Если вы покупаете облигацию со скидкой при невыплате процентов или когда проценты были начислены, но не выплачены, транзакция описывается как торговля фиксированной облигацией. Неуплаченные или невыплаченные проценты не являются доходом и не подлежат налогообложению как проценты, если выплачиваются позже. Когда вы получаете выплату этих процентов, это возврат капитала, который уменьшает оставшуюся основу стоимости вашей облигации. Однако проценты, начисленные после даты покупки, представляют собой налогооблагаемый процентный доход за год получения или начисления.См. Облигации , проданные с датой выплаты процентов далее в этой главе.

Неуплаченные или невыплаченные проценты не являются доходом и не подлежат налогообложению как проценты, если выплачиваются позже. Когда вы получаете выплату этих процентов, это возврат капитала, который уменьшает оставшуюся основу стоимости вашей облигации. Однако проценты, начисленные после даты покупки, представляют собой налогооблагаемый процентный доход за год получения или начисления.См. Облигации , проданные с датой выплаты процентов далее в этой главе.

Ссуды ниже рыночной

Если вы предоставили ссуду в подарок или до востребования по цене ниже рыночной, вы должны указать в качестве процентного дохода любые упущенные проценты (определенные ниже) по этой ссуде. В этом разделе описаны правила выдачи кредитов ниже рыночной и исключения. Для получения дополнительной информации см. Раздел 7872 Налогового кодекса и его положения.

Если вы получаете ссуду ниже рыночной, вы можете вычесть упущенные проценты, а также любые проценты, которые вы фактически уплатили, но не в том случае, если это является личным интересом.

Кредиты по правилам.

Правила для кредитов ниже рыночной применяются к:

Подарочные ссуды,

Кредиты, связанные с выплатой,

Кредиты корпораций-акционеров,

ссуды для уклонения от уплаты налогов и

Определенные ссуды, предоставленные квалифицированным учреждениям непрерывного ухода в соответствии с контрактом о непрерывном уходе.

Заем, связанный с заработной платой, — это любой заем ниже рыночной между работодателем и работником или между независимым подрядчиком и лицом, которому подрядчик предоставляет услуги.

Ссуда для избежания налогов — это любая ссуда ниже рыночной, в которой уклонение от уплаты федерального налога является одной из основных целей соглашения о выплате процентов.

Упущенные проценты.

За любой период уплаченные проценты составляют:

Сумма процентов, которая подлежала бы выплате за этот период, если бы проценты по кредиту были начислены по применимой федеральной ставке и подлежали выплате ежегодно 31 декабря, минус

.

Любые проценты, фактически подлежащие выплате по ссуде за период.

Применимая федеральная ставка.

Применимые федеральные ставки публикуются IRS каждый месяц в Бюллетене внутренних доходов. Бюллетень внутренних доходов доступен на IRS.gov/IRB. Вы также можете найти применимые федеральные ставки в Индексе применимых федеральных ставок (AFR) Rulings на IRS.gov/FederalRates.

См. Главу 5, Как получить налоговую помощь , чтобы узнать о других способах получения этой информации.

Правила для кредитов ниже рыночной.

Правила, применяемые к ссуде ниже рыночной, зависят от того, является ли ссуда подарочной ссудой, ссудой до востребования или срочной ссудой.

Ссуды в подарок и до востребования.

Подарочная ссуда — это любая ссуда ниже рыночной, по которой упущенные проценты носят характер подарка.

Ссуда до востребования — это ссуда, которая подлежит полной выплате в любое время по требованию кредитора. Ссуда до востребования — это ссуда ниже рыночной, если проценты не взимаются или если проценты взимаются по ставке ниже применимой федеральной ставки.

Ссуда до востребования или подарочная ссуда, которая является ссудой ниже рыночной, обычно рассматривается как сделка между независимыми сторонами, в которой кредитор считается совершившим:

Кредит заемщику в обмен на вексель, требующий уплаты процентов по действующей федеральной ставке, и

Доплата заемщику в размере уплаченных процентов.

Обычно считается, что заемщик переводит дополнительный платеж обратно кредитору в качестве процентов.Кредитор должен указать эту сумму как процентный доход.

Дополнительный платеж кредитора заемщику рассматривается как подарок, дивиденд, вклад в капитал, оплата услуг или другой платеж, в зависимости от содержания операции. Заемщику может потребоваться отразить этот платеж как налогооблагаемую прибыль в зависимости от его классификации.

Заемщику может потребоваться отразить этот платеж как налогооблагаемую прибыль в зависимости от его классификации.

Считается, что эти переводы происходят ежегодно, как правило, 31 декабря.

Срочные займы.

Срочная ссуда — это любая ссуда, которая не является ссудой до востребования.Срочная ссуда — это ссуда ниже рыночной, если сумма ссуды превышает приведенную стоимость всех платежей, причитающихся по ссуде.

Кредитор, который предоставляет ссуду на условиях ниже рыночной, кроме подарочной ссуды, рассматривается как перевод дополнительной единовременной денежной выплаты заемщику (в качестве дивидендов, вклада в капитал и т. Д.) На дату предоставления ссуды. Сумма этого платежа равна сумме ссуды за вычетом приведенной стоимости по применимой федеральной ставке всех платежей, причитающихся по ссуде.Равная сумма рассматривается как скидка при первоначальном выпуске (OID). Кредитор должен указывать годовую часть OID как процентный доход. Заемщик может иметь возможность вычесть OID как процентные расходы. См. Скидка на исходный выпуск (OID) , позже.

Заемщик может иметь возможность вычесть OID как процентные расходы. См. Скидка на исходный выпуск (OID) , позже.

Исключения из правил ссуды ниже рыночной.

Здесь обсуждаются исключения из правил получения кредитов ниже рыночной.

Исключение для ссуд на сумму 10 000 долларов или меньше.

Правила для ссуд ниже рыночной не применяются к дням, когда общая непогашенная сумма ссуд между заемщиком и кредитором составляет 10 000 долларов США или меньше.Это исключение относится только к:

Подарочные ссуды между физическими лицами, если подарочная ссуда не используется напрямую для покупки или переноса активов, приносящих доход, и

Ссуды, связанные с выплатой заработной платы, или ссуды корпоративным акционерам, если уклонение от уплаты федерального налога не является основной целью процентного соглашения.

Это исключение не применяется к ссуде на условиях, описанной ранее в пункте (2), на которую ранее распространялись правила ссуды ниже рыночной. Эти правила будут продолжать применяться, даже если непогашенный остаток уменьшится до 10 000 долларов США или меньше.

Эти правила будут продолжать применяться, даже если непогашенный остаток уменьшится до 10 000 долларов США или меньше.

Исключение для ссуд учреждениям непрерывного ухода.

Ссуды квалифицированным учреждениям по непрерывному уходу по договорам о непрерывном уходе не подпадают под действие правил для ссуд ниже рыночной на календарный год, если кредитору или супругу кредитора на конец года исполнилось 62 года или больше. Определения квалифицированного учреждения по непрерывному уходу и договора о непрерывном уходе см. В разделе 7872 (h) Налогового кодекса.

Исключение для кредитов без значительного налогового эффекта.

Ссуды исключаются из правил по ссудам ниже рыночной, если их процентная ставка не оказывает существенного влияния на федеральные налоговые обязательства заемщика или кредитора. Эти займы включают:

Ссуды, предоставляемые кредитором широкой публике на тех же условиях, которые соответствуют обычной деловой практике кредитора;

Ссуды, субсидируемые федеральным правительством, правительством штата или муниципалитета, которые предоставляются населению в рамках общей программы;

Определенные ссуды на переезд сотрудников;

Определенные ссуды от иностранного лица, за исключением случаев, когда процентный доход напрямую связан с деятельностью U.

S. торговля или бизнес и не будут освобождены от налога США в соответствии с соглашением о подоходном налоге;

S. торговля или бизнес и не будут освобождены от налога США в соответствии с соглашением о подоходном налоге;Подарочные ссуды благотворительной организации, взносы в которые подлежат вычету, если общая сумма непогашенных ссуд между организацией и кредитором составляет 250 000 долларов или меньше в любое время в течение налогового года; и

Прочие ссуды, по которым может быть доказано, что процентная ставка не оказывает существенного влияния на федеральные налоговые обязательства кредитора или заемщика.

Для ссуды, описанной в пункте (6) выше, все факты и обстоятельства используются для определения того, оказывает ли соглашение о процентной ставке существенное влияние на федеральные налоговые обязательства кредитора или заемщика. Следует учитывать следующие факторы:

компенсируют ли друг друга статьи доходов и вычетов по ссуде;

количество этих предметов;

Стоимость для вас соблюдения правил предоставления кредитов ниже рыночной, если они будут применяться; и

Любые причины, кроме налогов, для структурирования сделки как ссуды ниже рыночной.

Если вы структурируете транзакцию с учетом этого исключения и одной из основных целей этой структуры является избежание федерального налога, ссуда будет считаться ссудой для избежания налогов, и это исключение не будет применяться.

Предел упущенных процентов по подарочным кредитам на сумму 100 000 долларов или меньше.

Для подарочных ссуд между физическими лицами, если общая сумма непогашенных ссуд между кредитором и заемщиком составляет 100000 долларов США или меньше, упущенные проценты, которые должны быть включены в доход кредитором и вычтены заемщиком, ограничиваются суммой чистого инвестиционного дохода заемщика для год.Если чистый инвестиционный доход заемщика составляет 1000 долларов или меньше, он считается нулевым. Этот лимит не применяется к ссуде, если уклонение от уплаты федерального налога является одной из основных целей процентного соглашения.

Сберегательные облигации США

В этом разделе представлена налоговая информация по сберегательным облигациям США. В нем объясняется, как сообщать о процентном доходе по этим облигациям и как относиться к передаче этих облигаций.

В нем объясняется, как сообщать о процентном доходе по этим облигациям и как относиться к передаче этих облигаций.

сберегательных облигаций США, которые в настоящее время предлагаются физическим лицам, включают облигации серии EE и облигации серии I.

Для получения информации о сберегательных облигациях США посетите сайт www.treasurydirect.gov/indiv/indiv.htm. Кроме того, перейдите на сайт www.treasurydirect.gov/email.htm и нажмите на тему, чтобы найти ответы на свои вопросы по электронной почте.

Если хотите, напишите на:

Treasury Retail Securities Services

P.O. Box 7015

Minneapolis, MN 55480-7015 Для сберегательных бумажных облигаций серий EE и I:

Treasury Retail Securities Services

P.О. Box 214

Minneapolis, MN 55480-0214 Для сберегательных бумажных облигаций серий HH и H:

Сайт казначейства по розничным ценным бумагам

P.

O. Box 2186

O. Box 2186 Minneapolis, MN 55480-2186

Метод начисления налогоплательщиков.

Если вы используете метод начисления, вы должны ежегодно сообщать проценты по сберегательным облигациям США по мере их начисления. Вы не можете откладывать отчетность по процентам до тех пор, пока они не будут получены или до погашения облигаций.

Налогоплательщики кассовым методом.

Если вы используете кассовый метод учета, как и большинство индивидуальных налогоплательщиков, вы обычно указываете проценты по сберегательным облигациям США при их получении. Но см. Параметры отчетности для налогоплательщиков кассовым методом ниже.

Облигации серии HH.

Эти облигации были выпущены по номинальной стоимости. Проценты выплачиваются дважды в год путем прямого депозита на ваш банковский счет. Если вы платите налог по кассовому методу, вы должны указывать проценты по этим облигациям как доход в том году, в котором вы их получили.

впервые были размещены в 1980 году, а последний раз — в августе 2004 года. До 1980 года выпускались облигации серии H. Связи серии H обрабатываются так же, как облигации серии HH. Если вы платите налог наличным методом, вы должны указать проценты при их получении.

Облигациисерии H имеют срок обращения 30 лет. Облигации серии ДН со сроком погашения 20 лет. Срок погашения последних облигаций серии H наступил в 2009 году. Срок погашения последних облигаций серии HH наступает в 2024 году.

Облигации серии EE и серии I.

Проценты по этим облигациям выплачиваются при их погашении. Разница между ценой покупки и стоимостью выкупа составляет налогооблагаемый процент.

Облигации серии EE.

Облигации серии EE были впервые размещены в январе 1980 года и имеют срок погашения 30 лет. До июля 1980 года выпускались облигации серии E. Первоначальный 10-летний срок погашения облигаций серии E был увеличен до 40 лет для облигаций, выпущенных до декабря 1965 года, и 30 лет для облигаций, выпущенных после ноября 1965 года. Облигации Paper Series EE выпускаются с дисконтом. Номинальная стоимость выплачивается вам при наступлении срока погашения. Облигации Electronic Series EE выпускаются по номинальной стоимости. Номинальная стоимость плюс начисленные проценты подлежат выплате в конце срока. С 1 января 2012 г. бумажные сберегательные облигации больше не продаются в финансовых учреждениях.

Облигации Paper Series EE выпускаются с дисконтом. Номинальная стоимость выплачивается вам при наступлении срока погашения. Облигации Electronic Series EE выпускаются по номинальной стоимости. Номинальная стоимость плюс начисленные проценты подлежат выплате в конце срока. С 1 января 2012 г. бумажные сберегательные облигации больше не продаются в финансовых учреждениях.

Владельцы бумажных облигаций серии EE могут конвертировать их в электронные облигации. Эти конвертированные облигации не сохраняют номинал, указанный в бумажном сертификате, но учитываются по их покупной цене (с начисленными процентами).

Облигации серии I.

Облигациисерии I были впервые размещены в 1998 году. Это индексированные по инфляции облигации, выпущенные по номинальной стоимости со сроком погашения 30 лет. Номинальная стоимость плюс все начисленные проценты подлежат выплате в конце срока.

Варианты отчетности для налогоплательщиков кассовым методом.

Если вы используете кассовый метод отчетности о доходе, вы можете указать проценты по облигациям серии EE, серии E и серии I одним из следующих способов.

Метод 1. Отложите отчет о процентах до начала года, в котором вы обналичиваете или продаете облигации, или до года, в котором они погашаются. (Тем не менее, см. Сберегательные облигации , торгуемые на , позже.)

Примечание. Облигации EE серии , выпущенные в 1989 году, имеют срок погашения в 2019 году. Если вы использовали метод 1, вы, как правило, должны указать проценты по этим облигациям в своей доходности 2019 года. Последние облигации серии E были выпущены в 1980 году и погашены в 2010 году.Если вы использовали метод 1, вы, как правило, должны были указать проценты по этим облигациям в своей доходности за 2010 год.Метод 2. Выберите отчет об увеличении выкупной стоимости в виде процентов каждый год.

Вы должны использовать один и тот же метод для всех облигаций серии EE, серии E и серии I. Если вы не выбрали метод 2, ежегодно сообщая об увеличении выкупной стоимости в виде процентов, вы должны использовать метод 1.

Если вы планируете обналичить свои облигации в том же году, в котором вы будете оплачивать расходы на высшее образование, вы можете использовать метод 1, потому что вы можете исключить проценты из своего дохода.Чтобы узнать, как это сделать, см. Программу образовательных сбережений позже.

Изменение метода 1.

Если вы хотите изменить свой метод отчетности о процентах с метода 1 на метод 2, вы можете сделать это без разрешения IRS. В год изменения вы должны указать все проценты, начисленные на дату и ранее не отраженные по всем вашим облигациям.

Если вы решите ежегодно сообщать о процентах, вы должны продолжать делать это для всех облигаций серий EE, E и I, которыми вы владеете, а также для любых облигаций, которые вы получите позже, если вы не запросите разрешение на изменение, как описано ниже.

Изменение метода 2.

Чтобы перейти от метода 2 к методу 1, вы должны запросить разрешение у IRS. Разрешение на изменение предоставляется автоматически, если вы отправляете в IRS заявление, которое соответствует всем следующим требованиям.

Вы ввели или напечатали следующее число вверху: «131.»

Под «131» указано ваше имя и номер социального страхования.

Включает год изменения (как начальную, так и конечную даты).

Он определяет сберегательные облигации, для которых вы запрашиваете это изменение.

Это включает ваше согласие на:

Укажите все проценты по любым облигациям, приобретенным в течение или после года изменения, когда проценты реализованы при отчуждении, погашении или окончательном погашении, в зависимости от того, что наступит раньше; и

Укажите все проценты по облигациям, приобретенным до года изменения, когда проценты реализованы при выбытии, погашении или окончательном погашении, в зависимости от того, что наступит раньше, за исключением процентов, отраженных в предыдущих налоговых годах.

Вы должны приложить это заявление к своей налоговой декларации за год изменения, которую вы должны подать в установленный срок (включая продления).

У вас может быть автоматическое продление на 6 месяцев с даты истечения срока вашей налоговой декларации за год изменения (без учета продлений) для подачи отчета с измененной декларацией. В выписке напечатайте или выведите «Подано в соответствии с разделом 301.9100-2». Чтобы получить это расширение, вы должны подать исходный отчет за год изменения до установленного срока (включая продления).См. Также Порядок получения доходов 2015-13, раздел 6.03 (4).

Вместо того, чтобы заполнять это заявление, вы можете запросить разрешение на переход с метода 2 на метод 1, заполнив форму 3115. В этом случае следуйте инструкциям формы для автоматического изменения. Плата за пользование не требуется.

Совладельцы.

Если сберегательная облигация США выпущена на имя совладельцев, таких как вы и ваш ребенок или вы и ваша супруга, проценты по облигации обычно облагаются налогом совладельцу, купившему облигацию.

Использованы средства одного совладельца.

Если вы использовали свои средства для покупки облигации, вы должны заплатить налог на проценты. Это верно, даже если вы позволите другому совладельцу выкупить облигацию и оставить себе все доходы. При таких обстоятельствах совладелец, выкупивший облигацию, получит форму 1099-INT во время погашения и должен предоставить вам другую форму 1099-INT, в которой будет указана сумма процентов по облигации, подлежащих налогообложению. Совладелец, выкупивший облигацию, является «номинальным держателем».См. Раздел Распределение номинальных держателей , ниже, для получения дополнительной информации о том, как лицо, которое является номинальным лицом, сообщает о процентном доходе, принадлежащем другому лицу.

Использованы средства обоих совладельцев.

Если вы и другой совладелец вносите часть покупной цены облигации, процент, как правило, облагается налогом для каждого из вас пропорционально сумме, которую каждый из вас заплатил.

Коммунальная собственность.

Если вы и ваш (а) супруг (а) проживаете в государственной собственности, принадлежащей общине, и держите облигации как общественную собственность, половина процентов считается полученной каждым из вас.Если вы подаете отдельные отчеты, каждый из вас, как правило, должен указывать половину процентов по облигациям. Для получения дополнительной информации о общественной собственности см. Pub. 555.

Таблица 1-2.

Эти правила также показаны в Таблице 1-2.

Ребенок как единственный владелец.

Проценты по сберегательным облигациям США, купленным и зарегистрированным только на имя вашего ребенка, являются доходом для вашего ребенка, даже если вы заплатили за облигации и указаны как получатель.Если облигации являются облигациями серии EE, серии E или серии I, проценты по облигациям являются доходом для вашего ребенка в начале года, когда облигации были обналичены или реализованы, или в год погашения облигаций, если ваш ребенок не решит сообщать о процентном доходе каждый год.

Возможность ежегодно сообщать о процентах.

Выбор ежегодного отчета о начисленных процентах может быть сделан либо вашим ребенком, либо вами для своего ребенка. Этот выбор делается путем заполнения налоговой декларации, в которой показаны все проценты, заработанные на данный момент, и указания в декларации, что ваш ребенок выбирает ежегодно сообщать о процентах.Копию этого отчета следует сохранить у вас или вашего ребенка.

Если от вашего ребенка не требуется подавать налоговую декларацию за любой год после того, как он сделал этот выбор, вашему ребенку не нужно подавать декларацию только для того, чтобы сообщить о годовом начислении процентов по сберегательным облигациям США в соответствии с этим выбором. Однако см. Налог на нетрудовой доход определенных детей , ранее, в разделе Общая информация . Ни вы, ни ваш ребенок не можете изменить способ сообщения о заинтересованности, если вы не запросите разрешение у IRS, как обсуждалось ранее в разделе Изменение метода 2 .

Право собственности передано.

Если вы купили облигации серии E, серии EE или серии I полностью на свои собственные средства и перевыпустили их только на имя вашего совладельца или бенефициара, вы должны включить в свой валовой доход за год перевыпуска все проценты, которые вы заработали по этим облигациям и ранее не отчитывались. Но если облигации были перевыпущены только на ваше имя, вам не нужно сообщать проценты, начисленные на тот момент.

Это же правило применяется, когда облигации (кроме облигаций, удерживаемых как общественная собственность) переходят между супругами или связаны с разводом.

Пример.

Вы купили облигации серии EE полностью на собственные средства. Вы не выбрали отчет о начисленных процентах каждый год. Позже вы передаете облигации своему бывшему супругу по соглашению о разводе. Вы должны включить отложенные начисленные проценты с даты первоначального выпуска облигаций до даты передачи в свой доход в год передачи. Ваш бывший супруг включает в доход проценты по облигациям с даты передачи до даты погашения.

Ваш бывший супруг включает в доход проценты по облигациям с даты передачи до даты погашения.

Таблица 1-2. Кто платит налог на проценты по сберегательным облигациям США

| ЕСЛИ … | ЗАТЕМ о процентах необходимо сообщить … |

| вы покупаете облигацию на свое имя и имя другого лица как совладельца, используя только свои собственные средства | вы. |

| вы покупаете облигацию на имя другого лица, которое является единственным владельцем облигации | человек, для которого вы купили облигацию. |

| вы и другое лицо покупаете облигацию как совладельцы, каждый из которых вносит свой вклад в покупную цену | как вы, так и другой совладелец, пропорционально сумме, уплаченной каждым за облигацию. |

| вы и ваш (а) супруг (а), которые проживают в муниципальной собственности, покупаете залог, который является общественной собственностью | вы и ваша супруга. Если вы подаете отдельные отчеты, вы и ваш супруг обычно сообщаете половину процентов. Если вы подаете отдельные отчеты, вы и ваш супруг обычно сообщаете половину процентов. |

Приобретены совместно.

Если вы и совладелец внесли средства для покупки облигаций серии E, серии EE или серии I совместно, а затем перевыпустили облигации только на имя совладельца, вы должны включить в свой валовой доход за год перевыпуска ваша доля всех процентов, полученных по облигациям, о которых вы ранее не сообщали. Бывший совладелец не должен включать в валовой доход во время перевыпуска его или ее долю заработанных процентов, о которой не было сообщено до передачи.Однако эти проценты, как и все проценты, полученные после перевыпуска, являются доходом бывшего совладельца.

Это правило отчетности о доходах также применяется, когда облигации перевыпускаются на имя вашего бывшего совладельца и нового совладельца. Но новый совладелец отчитается только о своей доле в процентах, полученных после передачи.

Если облигации, которые вы и совладелец купили совместно, перевыпускаются каждому из вас по отдельности в той же пропорции, что и ваш вклад в покупную цену, ни вы, ни ваш совладелец не должны в это время сообщать о процентах, полученных до облигаций были переизданы.

Пример 1.

Вы и ваш супруг потратили равную сумму на покупку сберегательного залога серии EE на сумму 1000 долларов. Залог был выдан вам и вашему супругу как совладельцам. Вы оба откладываете отчет о процентах по облигации. Позже вы перевыпустите облигацию в виде двух облигаций по 500 долларов, одну на ваше имя и одну на имя вашего супруга. В это время ни вы, ни ваш супруг не должны сообщать о начисленных процентах до даты переоформления.

Пример 2.

Вы купили сберегательную облигацию серии EE на сумму 1000 долларов США полностью на свои собственные средства.Залог был выдан вам и вашему супругу как совладельцам. Вы оба отложили представление процентов по облигации. Позже вы перевыпустите облигацию в виде двух облигаций по 500 долларов, одну на ваше имя и одну на имя вашего супруга. Вы должны сообщить половину заработанных процентов до даты перевыпуска.

Позже вы перевыпустите облигацию в виде двух облигаций по 500 долларов, одну на ваше имя и одну на имя вашего супруга. Вы должны сообщить половину заработанных процентов до даты перевыпуска.

Передача в траст.

Если вы владеете облигациями серии E, серии EE или серии I и передаете их в траст, отказываясь от всех прав собственности, вы должны включить в свой доход за этот год проценты, полученные до даты передачи, если вы еще не сделали этого. сообщил об этом.Однако, если вы считаете себя владельцем траста и если увеличение стоимости как до, так и после передачи по-прежнему облагается налогом, вы можете продолжать откладывать отчетность по процентам, полученным каждый год. Вы должны включить общий процент в свой доход в год, когда вы обналичиваете или продаете облигации, или в год, когда облигации окончательно погашаются, в зависимости от того, что наступит раньше.

Те же правила применяются к ранее не заявленным процентам по облигациям серии EE или серии E, если передача в траст состояла из облигаций серии HH или серии H, которые вы приобрели при торговле облигациями серии EE или серии E. См. сберегательных облигаций, проданных , позже.

См. сберегательных облигаций, проданных , позже.

Потомки.

Порядок представления процентного дохода по облигациям серии E, серии EE или серии I после смерти владельца (умершего) зависит от методов бухгалтерского учета и отчетности о доходах, которые ранее использовались умершим.

Убывшие, которые ежегодно сообщали о процентах.

Если облигации, переданные в связи со смертью, принадлежали человеку, который использовал метод начисления или который использовал кассовый метод и решил ежегодно отчитываться о процентах, проценты, полученные в год смерти до даты смерти, должны сообщать об окончательном возвращении этого человека.Лицо, приобретающее облигации, включает в доход только проценты, полученные после даты смерти.

Умерший, отложивший представление процентов.

Если переданные облигации принадлежали умершему наследнику, который использовал кассовый метод и не решил ежегодно отчитываться о процентах, и который купил облигации полностью на свои собственные средства, все проценты, заработанные до смерти, должны быть отражены в отчете. одним из следующих способов.

одним из следующих способов.

Переживший супруг или личный представитель (исполнитель, администратор и т. Д.), который подает окончательную налоговую декларацию умершего, может включить в эту декларацию все проценты, полученные по облигациям до смерти умершего. Затем лицо, приобретающее облигации, включает в доход только проценты, полученные после даты смерти.

Если выбор в пункте (1) не сделан, проценты, полученные до даты смерти, являются доходом в отношении умершего и не должны включаться в окончательный отчет умершего. Все проценты, полученные как до, так и после смерти умершего (за исключением любой части, указанной имуществом в своей налоговой декларации), являются доходом для лица, которое приобретает облигации.Если это лицо использует кассовый метод и не решает отчитываться о процентах каждый год, он или она может отложить отчет до года обналичивания или продажи облигаций или до года погашения, в зависимости от того, что наступит раньше.

В год, когда это лицо сообщает о процентах, он или она может потребовать вычет любого федерального налога на имущество, уплаченного с части процентов, включенных в наследство умершего.

В год, когда это лицо сообщает о процентах, он или она может потребовать вычет любого федерального налога на имущество, уплаченного с части процентов, включенных в наследство умершего.

Для получения дополнительной информации о доходах в отношении умершего см. Pub. 559, Выжившие, Палачи и Администраторы.

Пример 1.